ВЫГОДОПРИОБРЕТАТЕЛЬ — это… Что такое ВЫГОДОПРИОБРЕТАТЕЛЬ?

- ВЫГОДОПРИОБРЕТАТЕЛЬ

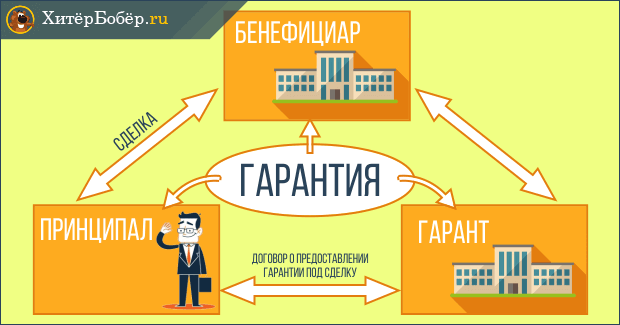

- ВЫГОДОПРИОБРЕТАТЕЛЬ — лицо, назначенное страхователем на случай своей-смерти в качестве получателя страховой суммы по личному страхованию. Синоним — бенифициар(ий).

Большой юридический словарь. — М.: Инфра-М. А. Я. Сухарев, В. Е. Крутских, А.Я. Сухарева. 2003.

- ВЫГОВОР

- ВЫГРУЗКА В ПРЕДВАРИТЕЛЬНЫЙ СКЛАД

Смотреть что такое «ВЫГОДОПРИОБРЕТАТЕЛЬ» в других словарях:

выгодоприобретатель — выгодоприобретатель … Орфографический словарь-справочник

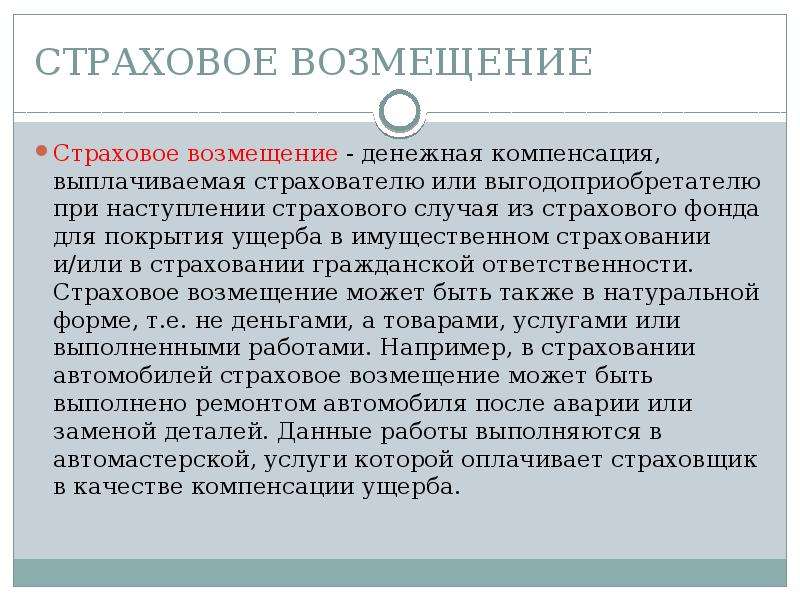

Выгодоприобретатель — физическое или юридическое лицо, назначенное страхователем для получения компенсации ущерба в результате наступления страхового случая.

Выгодоприобретатель — А. Лицо, получающее доходы, пользующееся выгодой от чего либо. Б. Лицо, на чье имя и в пользу которого открыт аккредитив. В. Лицо, которому при наступлении страхового случая должно быть выплачено страховое возмещение. Словарь бизнес терминов.… … Словарь бизнес-терминов

выгодоприобретатель — сущ., кол во синонимов: 1 • бенефициар (2) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

ВЫГОДОПРИОБРЕТАТЕЛЬ — лицо, назначенное страхователем на случай своей кончины в качестве получателя (наследо вателя) страховой суммы по договору личного страхования. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е изд., испр. М … Экономический словарь

Выгодоприобретатель — (beneficiary) см.

Бенефициарий … Экономико-математический словарь

Бенефициарий … Экономико-математический словарьВыгодоприобретатель — см. Договор доверительного управления имуществом; Договор личного страхования; Договор морского страхования … Энциклопедия права

ВЫГОДОПРИОБРЕТАТЕЛЬ — то же, что и бенефициарий, т.е. лицо, пользующееся какими либо благами на основании договора или ином законном основании, в т.ч. лицо, в интересах которого осуществляется доверительная собственность, получатель денег по аккредитиву или страховому … Юридическая энциклопедия

Выгодоприобретатель — 2.3. Выгодоприобретатель. Выгодоприобретатель лицо, в интересах которого доверительный управляющий осуществляет управление имуществом. В качестве выгодоприобретателя может выступать учредитель управления или третье лицо… Источник: Приказ Банка… … Официальная терминология

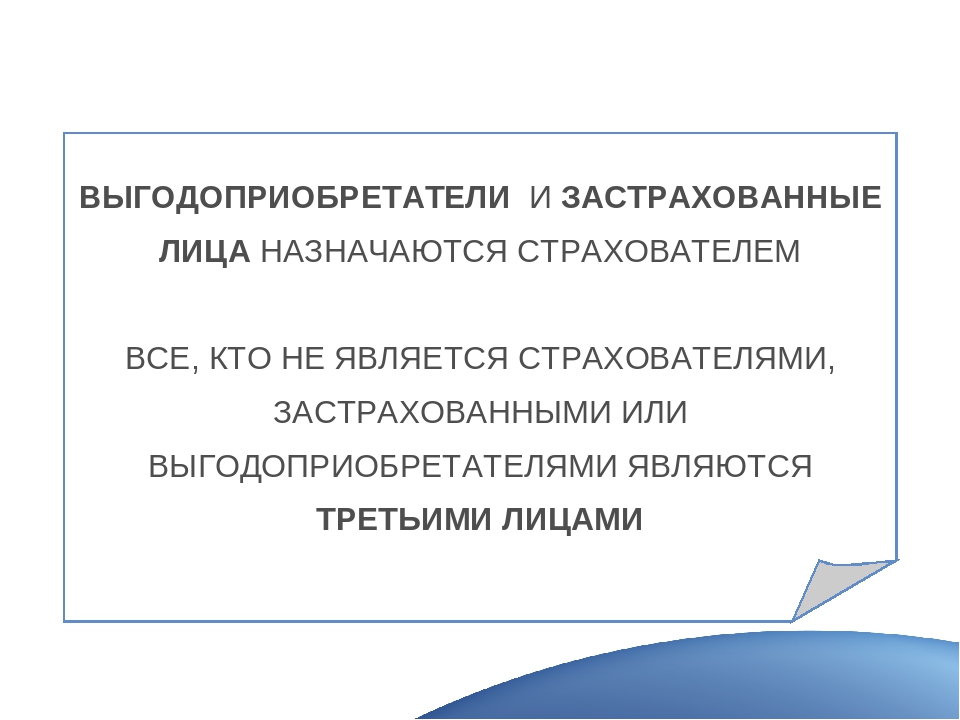

ВЫГОДОПРИОБРЕТАТЕЛЬ — – лицо, крое, не будучи ни страхователем, ни застрахованным, управо мочено в силу страхового договора или правил страхования получить страховую сумму (ст.

Кто может быть выгодоприобретателем при страховании от несчастных случаев

Страхование от несчастных случаев помогает людям обезопасить себя от финансовых последствий сложных непредвиденных ситуаций. И пусть мысли о несчастных случаях, которые могут произойти с самим человеком или с его близкими и родными, не доставляют удовольствия, многие предпочитают заранее подумать об этом. Обращаясь в страховые компании за полисами страхования от НС, люди заботятся о том, чтобы при несчастном случае у их семьи были средства на лечение и восстановление застрахованного, а при худшем исходе денежные траты не становились еще одной проблемой.

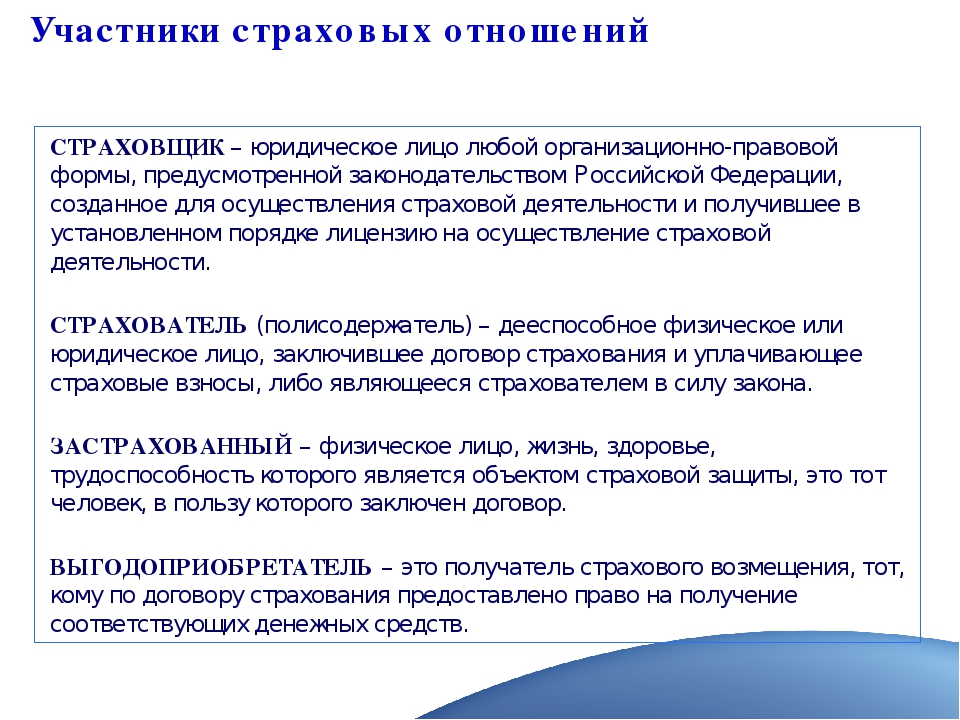

Кроме застрахованного, страхователя и страховщика, участником страховых отношений также является выгодоприобретатель, или бенефициар. Существует множество категорий лиц, которые могут получить возмещение при страховании от НС, и важно понимать все тонкости, связанные с назначением бенефициара при этом виде страховых программ.

Выгодоприобретатель при страховании от НС

Как и в других видах страхования, выгодоприобретателями могут являться как физические, так и юридические лица, назначенные застрахованным. Если таковые не указаны, то ими являются законные наследники застрахованного. В договоре прописывается, какую долю страховой выплаты получит каждый из них. Сумма указывается в абсолютном или относительном значении. Если же такой информации нет в договоре, выплата делится на равные части в соответствии с количеством бенефициаров.

Кроме того, если несчастный случай, к счастью, не закончился кончиной застрахованного, то в этой ситуации чаще всего возмещение получает сам пострадавший.

Бенефициарами могут являться как резиденты Российской Федерации, так и нерезиденты, любого возраста. Если на момент выплаты страховой суммы выгодоприобретателю не исполнилось 18 лет, сумма удерживается до наступления его совершеннолетия или находится в распоряжении законных опекунов.

Что необходимо знать бенефициару?

Для получения страхового возмещения выгодоприобретателю необходимо в установленные в договоре сроки обратиться к страховщику, предоставив необходимый пакет документов. При предъявлении требования о выплате страхового возмещения все обязанности страхователя должны быть выполнены. В противном случае обязанность за их выполнение ложится на бенефициара, и он же несет риски невыполнения этих обязательств.

При предъявлении требования о выплате страхового возмещения все обязанности страхователя должны быть выполнены. В противном случае обязанность за их выполнение ложится на бенефициара, и он же несет риски невыполнения этих обязательств.

Отдельно необходимо отметить, что если НС произошел по воле указанного в договоре выгодоприобретателя, то он не только не получит страховую выплату, но и рискует оказаться под следствием. Но в большинстве ситуаций бенефициаром назначается близкий человек, который вряд ли может быть заинтересован в наступлении страхового случая.

Выгодоприобретатель в программах

Совкомбанк ЖизньКомпания Совкомбанк Жизньосуществляет свою деятельность в соответствии с текущим законодательством Российской Федерации в сфере страхового дела, что также касается и такой части страхового договора, как назначение бенефициара. В связи с этим назначение этого участника страховых отношений при заключении и ведении договоров в Совкомбанк Жизнь существенным образом не отличается от других страховщиков.

Программа включает такие риски, как полная или частичная нетрудоспособность в связи с несчастным случаем или критическим заболеванием, а также смерть застрахованного в результате НС.

Если у вас остались какие-либо вопросы, вы можете обратиться за помощью к нашим финансовым консультантам, они с радостью помогут вам разобраться во всех тонкостях вашей ситуации.

Страхование жизни на дожитие — что это и как работает?

Страхование на дожитие

22.03.2021Страхование жизни на дожитие — это вид страхования, который позволит накопить необходимую сумму к определенному сроку, обеспечить финансовую защиту в случае непредвиденных обстоятельств, а также получить дополнительный инвестиционный доход в конце срока действия договора.

Договор страхования на дожитие включает в себя:

- Финансовую защиту от риска «летальный исход»;

- Финансовую выплату при дожитии до определенного возраста.

Добровольное страхование на дожитие особенно востребовано у людей, которые являются кормильцами семьи — то есть для тех, кто финансово ответственен перед близкими.

Страхование на случай дожития работает следующим образом:

1. Клиент регулярно делает взносы страховой компании в течение указанного в договоре времени (периодичность выбирает сам клиент).

2. Страховая компания создает финансовый резерв из части внесенных средств, а оставшуюся часть инвестирует в разные инструменты для формирования дополнительного дохода.

3. По дожитию до даты, указанной в договоре, клиент получает все внесенные средства с учетом дополнительного инвестиционного дохода.

Особенности страхования на дожитие

Как правило, такой вид страхования жизни включает в себя функции накопительного страхования (НСЖ) и решает две важные задачи: сохранить деньги в надежном месте и постепенно накопить их к какой-то дате. И инвестиционное страхование (ИСЖ), с помощью которого формируется дополнительный доход. Но при этом, страхование на дожитие имеет несколько отличительных черт.

И инвестиционное страхование (ИСЖ), с помощью которого формируется дополнительный доход. Но при этом, страхование на дожитие имеет несколько отличительных черт.

Главные особенности НСЖ

- Чаще всего заключается на срок от 5 до 40 лет.

- Клиент сам выбирает размер и периодичность взносов.

- Важно регулярно делать взносы, иначе часть средств будет утеряна. По сути, это как кредит в банке, только вы платите себе, а не отчисляете проценты банку.

- Большая часть программ НСЖ включают в себя гарантированный доход 4−5% годовых.

- Если произошел «страховой случай», указанный в договоре, то страховая компания выплачивает вам деньги. Даже если на момент ухода из жизни вы сделаете только 1 взнос, страховая компания продолжит делать взносы за вас, а выгодоприобретатели получат всю сумму, на которую был заключен договор.

Теперь об особенностях ИСЖ

- Заключается на 2−3 года.

- Вы сами определяете, сколько денег хотите внести.

- Доходность по таким программам зависит от ситуации на рынке, потому не гарантирована.

- Стратегий инвестирования по таким программам очень много, поэтому клиент определяет степень «риска» — за счет чего формирует примерный процент доходности. Чем выше риск, тем больше может быть дополнительный доход.

- При заключении договора ИСЖ ваша жизнь застрахована. Вы сами можете сформировать перечень рисков (например, потеря работы или инвалидность и т. д.), которые будут покрыты страховой. Если с вами что-то случится, выгодоприобретатели получат все внесенные деньги, а также дополнительный доход, который был сформирован к дате несчастья.

И теперь про страхование на дожитие

Подобный вид страхования включает в себя возможность застраховать себя от различных рисков, которые вы можете выбрать сами, начиная от незначительных рисков (например, перелом или потеря работы), заканчивая летальным исходом или инвалидностью.

- Обычно заключается на срок от 1 года до 40 лет.

- Выплата денег клиенту осуществляется в случае летального исхода, наступления страхового случая, а также в случае дожития до указанной в договоре даты.

- Программа требует регулярных взносов, которые определяет клиент при заключении договора.

- Имеет дополнительный доход за счет инвестиционной части и диверсификации ваших средств в различные финансовые инструменты

- Защищает от финансовых рисков различной степени тяжести — вы сами определяете от чего вы будете застрахованы

- Забрать деньги до указанной даты в договоре можно, но невыгодно. Вы можете потерять часть средств при досрочном расторжении.

- Существует важное ограничение для оформления полиса— на момент окончания периода дожития застрахованному лицу должно быть менее 75 лет.

Главная особенность данного вида страхования — вы имеете право в течение всего срока действия договора менять сумму взносов в большую или меньшую сторону. То есть, если по какой-то причине ваши доходы стали меньше, вы можете подать заявление в страховую компанию и изменить регулярный взнос. Правда, нужно иметь в виду, что как только вы меняете сумму взносов, страховая компания обязана пересчитать страховую сумму пропорционально сумме взноса.

То есть, если по какой-то причине ваши доходы стали меньше, вы можете подать заявление в страховую компанию и изменить регулярный взнос. Правда, нужно иметь в виду, что как только вы меняете сумму взносов, страховая компания обязана пересчитать страховую сумму пропорционально сумме взноса.

Плюсы страхования на дожитие

- Неприкосновенность денег — ваши средства не могут быть заморожены или конфискованы даже по решению суда.

- Вы можете выбрать наиболее удобную для себя валюту договора.

- Налоговый вычет, с помощью которого вы можете вернуть до 13% от внесенных средств, если работаете официально и платите НДФЛ.

- Защита денег от инфляции с помощью дополнительного дохода.

Но не стоит забывать о минусах

- Нельзя расторгнуть договор без потери части вложенных средств.

- Регулярные взносы нельзя пропускать — это приведет к потере денег.

- Дополнительные риски, внесенные в договор, оплачиваются отдельно — по окончании срока действия договора вы получите всю сумму вместе с дополнительным доходом, за исключением стоимости указанных рисков.

Стоимость страховки

Вы сами определяете какую сумму вы хотите получить по итогу договора. Вместе с консультантом рассчитываете регулярные взносы, которые позволят накопить необходимую сумму к концу договора и установите регулярность взносов: ежемесячно, ежеквартально или ежегодно.

Но на стоимость влияют следующие факторы:

- пол;

- возраст;

- род деятельности;

- место проживания;

- показатели здоровья;

- срок договора.

Для оформления данного вида страхования, стоит обратиться напрямую в страховую компанию. Чтобы специалисты рассчитали стоимость полиса с учетом всех ваших индивидуальных особенностей. В случае покупки полиса у агента вы оплачиваете его агентскую комиссию.

Страховые риски

Риск дожития по такому договору страхования — это дожитие до определенного периода времени, то есть, до даты окончания договора. Также в страховой полис включен риск летального исхода.

Также в страховой полис включен риск летального исхода.

В обоих случаях сумма выплат будет производиться в течение 30 дней со дня подачи документов в страховую компанию.

Вы можете дополнить полис разными рисками, которые приведут к увеличению стоимости полиса, но при этом, увеличат стоимость выплат. Подобных рисков много, поэтому страховой агент подбирает наполнение полиса индивидуально под нужды клиента.

Подводя итог, суть страхования на дожитие достаточно проста:

Это сочетание классической страховки от разных рисков и финансовый инструмент накопления и приумножения собственных средств.

Если человек заключил договор страхования жизни, то по истечении срока договора ему будет выплачена вся внесенная сумма, с учетом дополнительного инвестиционного дохода.

Помимо этого, выгодоприобретатель будет застрахован от различных рисков (которые сам указывает в договоре) и при их наступлении получает страховые выплаты. А если с человеком произошел несчастный случай, то компания выплатит его родным всю накопленную сумму плюс дополнительный доход по программе страхования.

А если с человеком произошел несчастный случай, то компания выплатит его родным всю накопленную сумму плюс дополнительный доход по программе страхования.

Полисы ОСГОП: как правильно поступить при наступлении ДТП — Aide & FAQ

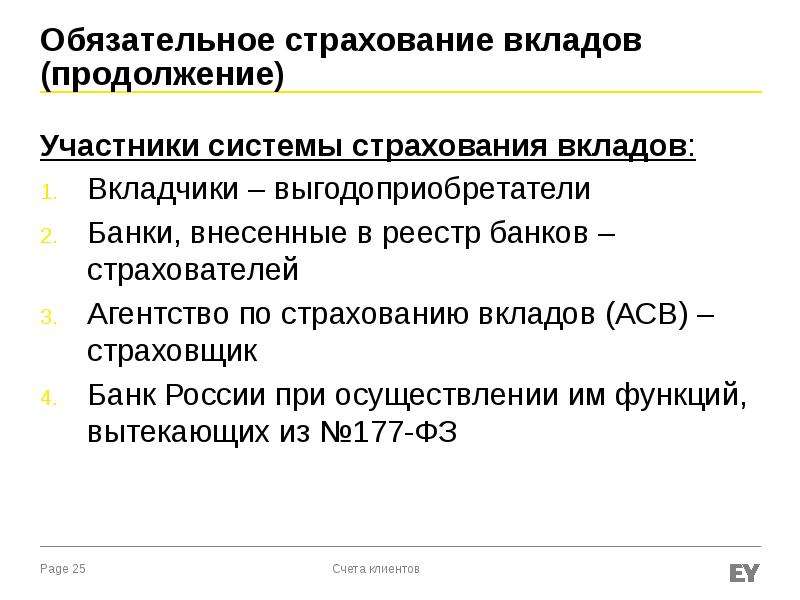

Страхователь — перевозчик, Партнер Wheely.

Страховщик — страховая компания, у которой был выписан полис ОСГОП.

Выгодоприобретатель — потерпевший, здоровью и (или) имуществу которого причинен вред. В нашем случае — это пассажир Wheely.

При наступлении события, имеющего признаки страхового случая, страхователь (Партнер-перевозчик) обязан:

1) Проинформировать каждого потерпевшего о:

правах потерпевших, вытекающих из договора обязательного страхования и Закона,

о порядке действий потерпевших для получения возмещения причиненного вреда;

страховщике, всех его филиалах, иных структурных подразделениях и представителях в субъектах Российской Федерации (наименование, место нахождения, почтовый адрес, номер телефона, адрес официального сайта в информационно-телекоммуникационной сети «Интернет», режим работы).

2) Незамедлительно с момента, когда произошел страховой случай, сообщить об этом страховщику в письменной форме (по факсу или по электронной почте), указав в сообщении следующую информацию:

событие, в результате которого причинен вред жизни, здоровью, имуществу пассажиров;

дата, время и место наступления события;

характер вреда, причиненного потерпевшим;

предположительное количество потерпевших, жизни или здоровью которых причинен вред.

Помните, что по требованию страхователя страховщик подтверждает в письменной форме получение сообщения. В дальнейшем страхователь обязан передать страховщику или направить ему по почте подписанные уполномоченным лицом и заверенные печатью страхователя оригиналы сообщений, направленных по электронной почте или по факсу.

3) Принять разумные и доступные меры в сложившихся обстоятельствах, чтобы уменьшить размер возможного вреда пассажирам (оказать посильную помощь, вызвать машину скорой помощи).

Как действовать пассажиру:

Выгодоприобретатель, намеренный воспользоваться своим правом на получение страхового возмещения, должен подать страховщику письменное заявление о выплате страхового возмещения, составленное в произвольной форме, и представить документы, исчерпывающий перечень и порядок оформления которых определяется Правительством Российской Федерации.

Представляемые документы должны содержать сведения:

о потерпевшем

произошедшем случае причинения вреда потерпевшему и его обстоятельствах,

о характере и степени повреждения здоровья и имущества потерпевшего,

информацию, позволяющую осуществить перевод денежных средств (реквизиты)

копию документа, удостоверяющего личность выгодоприобретателя.

Страховщик обязан осуществить перевод денежных средств или направить выгодоприобретателю мотивированный отказ в течение 30 календарных дней со дня подачи выгодоприобретателем всех документов.

Если право на получение страхового возмещения по одному страховому случаю имеют несколько выгодоприобретателей (то есть если в автомобиле было несколько пассажиров) и один из них уже представил страховщику необходимые документы, другие выгодоприобретатели вправе не представлять повторно уже имеющиеся у страховщика документы.

Обязательно распечатайте эту памятку и храните ее в бардачке вашего автомобиля. Скачать памятку вы можете по ссылке.

Ст. 956 ГК РФ. Замена выгодоприобретателя

Страхователь вправе заменить выгодоприобретателя, названного в договоре страхования, другим лицом, письменно уведомив об этом страховщика. Замена выгодоприобретателя по договору личного страхования, назначенного с согласия застрахованного лица (пункт 2 статьи 934), допускается лишь с согласия этого лица.

Выгодоприобретатель не может быть заменен другим лицом после того, как он выполнил какую-либо из обязанностей по договору страхования или предъявил страховщику требование о выплате страхового возмещения или страховой суммы.

См. все связанные документы >>>

1. Под выгодоприобретателем понимается лицо, назначенное страхователем при заключении договора страхования либо становящееся выгодоприобретателем в силу закона и получающее право требовать у страховщика (страхователя) при наступлении страхового случая страховую выплату в свою пользу.

Замена выгодоприобретателя возможна при страховании имущества (см. ст. 930 ГК РФ), а также при личном страховании (ст. 934 ГК РФ). При отсутствии страхового интереса у страхователя при страховании имущества страховой интерес должен быть у выгодоприобретателя, иначе договор страхования будет недействительным. В личном страховании при замене выгодоприобретателя необходимо согласие застрахованного лица. При выдаче страхователю страхового полиса на предъявителя (п. 3 ст. 930 ГК РФ) замена выгодоприобретателя невозможна, т.к. в данном случае выгодоприобретатель не указывается.

3 ст. 930 ГК РФ) замена выгодоприобретателя невозможна, т.к. в данном случае выгодоприобретатель не указывается.

В страховании ответственности выгодоприобретатель изначально неизвестен, и поэтому нормы комментируемой статьи в данном случае не применяются. Необходимо также отметить, что в договоре предпринимательского риска (ст. 933 ГК РФ) назначение, значит, и замена выгодоприобретателя исключаются.

Страхователь должен письменно сообщить о произведенной замене выгодоприобретателя страховщику.

2. Комментируемая статья ограничивает права страхователя на замену выгодоприобретателя, не допуская ее после совершения выгодоприобретателем действий, направленных на выполнение обязанностей по договору, или после предъявления претензии страховщику. Такими действиями выгодоприобретатель признает себя участником страхового правоотношения и выражает свою волю, направленную на реализацию принадлежащих ему прав и выполнение возложенных на него обязанностей. В этих случаях выгодоприобретатель может быть заменен только по его собственной воле.

3. Применимое законодательство:

— Закон РФ от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации»;

— в рамках реализации положений комментируемой статьи см. также перечень применимого законодательства, указанный в комментарии к ст. 927 ГК РФ.

4. Судебная практика:

— Определение Конституционного Суда РФ от 17.11.2011 N 1600-О-О;

— Определение Московского областного суда от 07.07.2014 по делу N 33-14495/2014;

— Определение Верховного суда Республики Татарстан от 27.05.2013 по делу N 33-5411/2013;

— Определение Верховного суда Удмуртской Республики от 01.10.2012 по делу N 33-3005;

— Постановление ФАС Московского округа от 18.06.2013 по делу N А40-112290/12-25-528.

Все, что нужно знать про страхование жизни

Жизнь каждого человека сопряжена с определенными рисками. Ежедневно мы сталкиваемся с рисками, связанными со здоровьем, финансами, имуществом и даже самой жизнью. Обезопасить себя от непредвиденных обстоятельств или минимизировать последствия в случае их наступления можно, если есть договор страхования защиты жизни и здоровья. Он позволяет сохранять уверенность и планировать свое будущее.

Обезопасить себя от непредвиденных обстоятельств или минимизировать последствия в случае их наступления можно, если есть договор страхования защиты жизни и здоровья. Он позволяет сохранять уверенность и планировать свое будущее.

Какие существуют варианты защиты жизни и здоровья

В целом страхование жизни и здоровья можно разделить на два вида:

- Рисковое — позволяет защитить себя и своих близких от любых рисков, будь то мелкая травма, инвалидность или даже уход из жизни в результате несчастного случая. Программы «Защита от несчастного случая» предполагают единоразовый взнос или небольшие периодические платежи и многократно превышающую стоимость страховки денежную выплату при наступлении страхового случая. Риск диагностирования критических заболеваний (инфаркт, инсульт, онкология) включают страховые программы «Защиты здоровья». Комплексное страхование жизни и здоровья заемщиков потребительских или ипотечных кредитов в рамках программы «Защиты заемщиков» помогает обезопасить себя и близких от невыполнения кредитных обязательств перед банком, поскольку при наступлении страхового случая выплата будет перечислена страховщиком банку и пойдет на погашение кредитной задолженности.

- Накопительное – это долгосрочные программы, которые сочетают страхование жизни и здоровья с программой накоплений. Например, Накопительное страхование жизни (НСЖ) позволяет создать накопления на любые цели и получить защиту на случай непредвиденных обстоятельств.

Помимо классического страхования, на рынке также представлено Инвестиционное страхование жизни (ИСЖ). Не все страховщики предлагают этот высокорисковый инвестиционный продукт. Гарантии получить высокую доходность по договору ИСЖ нет, при досрочном расторжении возникает риск потери большого процента от осуществленных взносов.

Каждый вид страховой защиты решает отдельные задачи и помогает в достижении разных финансовых целей.

Накопительное страхование жизни (НСЖ) – это способ создания долговременных накоплений (не менее 5 лет) и, в то же время, финансовой защиты на случай возникновения ситуаций, угрожающих жизни застрахованного или стабильности семейного бюджета.

С договором НСЖ от Райффайзен Лайф можно сформировать Целевой капитал на крупные покупки (например, автомобиль, дача, дом).НСЖ пригодится тем, кто желает дать детям Успешный старт в будущее, например, и позаботиться об качественном образовании. Пенсионные программы помогут сделать накопления, которые станут дополнением к государственной пенсии и обеспечат комфортный уровень жизни в зрелом возрасте.

Если случаются неприятности, страховая компания производит выплату. НСЖ обеспечивает передачу вашего капитала адресно – вам или выгодоприобретателю, лицу, которое вы указали при заключении договора.

Срок договора, размер и частоту взносов определяете вы сами. Доход по договору НСЖ можно ежегодно увеличивать за счет социального налогового вычета (СНВ), который при определенных условиях позволяет возвращать 13% от осуществленных взносов.

Страхование здоровья

При смертельно-опасном заболевании (СОЗ) человек зачастую оказывается беспомощным. На борьбу с онкологией, болезнями сердца и сосудов требуются большие финансы и качественное лечение. Программы «Защита здоровья» от Райффайзен Лайф позволяют клиенту при диагностировании СОЗ получить комплекс медицинских услуг в клиниках России и за рубежом: госпитализация и услуги на базе стационара, хирургические вмешательства, организация перелета, если лечение запланировано за рубежом, медикаментозное лечение, включая консультационное сопровождение на всех этапах лечения клиента. Медицинские программы также могут предполагать единовременную денежную выплату.

На борьбу с онкологией, болезнями сердца и сосудов требуются большие финансы и качественное лечение. Программы «Защита здоровья» от Райффайзен Лайф позволяют клиенту при диагностировании СОЗ получить комплекс медицинских услуг в клиниках России и за рубежом: госпитализация и услуги на базе стационара, хирургические вмешательства, организация перелета, если лечение запланировано за рубежом, медикаментозное лечение, включая консультационное сопровождение на всех этапах лечения клиента. Медицинские программы также могут предполагать единовременную денежную выплату.

Важно знать, что страховые программы на случай СОЗ – это превентивная мера. Заключить договор можно только до постановки диагноза. Рисковое покрытие распространяется только на впервые диагностированные заболевания или впервые выявленные злокачественные новообразования. Для данного страхования предусмотрен период ожидания – промежуток времени (3 месяца), в течение которого событие не признается страховым случаем.

Коротко о страховании от несчастных случаев (НС)

Для тех, кто опасается непредвиденных происшествий, существуют программы защиты от несчастных случаев, при наступлении которых застрахованный получает только денежную выплату, а не медицинскую помощь. Это главное отличие таких программ от медицинского страхования. К сожалению, несчастный случай является одной из главных причин наступления смерти в России. Договор страхования может предусматривать различные возможные последствия НС, такие как:

— телесные повреждения и временная утрата трудоспособности

— постоянная утрата трудоспособности с установлением группы инвалидности

— уход из жизни (в результате НС или ДТП)

В зависимости от конфигурации программы меняется ее стоимость и сумма страховой выплаты. Размер денежной компенсации по тем или иным рискам устанавливается до заключения договора страхования. По ключевым рискам — уход застрахованного из жизни или получение I группы инвалидности, выгодоприобретатель (например, родственник) получит 100% от страховой суммы. Таблица процентных выплат в отношении каждого из предусмотренного страхового события, к примеру, в отношении телесных повреждений, всегда прилагается к страховому договору.

Таблица процентных выплат в отношении каждого из предусмотренного страхового события, к примеру, в отношении телесных повреждений, всегда прилагается к страховому договору.

Застраховать от несчастных случаев можно не только себя, но и всю семью, включая детей от 1 года.

Страхование заемщиков

Даже небольшой кредит может превратиться в проблему. Например, если заемщик теряет стабильный доход или попадает в больницу. Однако, долговые обязательства перед банком не прекращаются. При смерти заемщика, выплаты по кредиту ложатся на плечи родственников. Программы страхования «Защита заемщика» обеспечивают финансовую защиту застрахованному и его близким при потере главных источников дохода: жизни и здоровья.

Также некоторые программы предусматривают возврат страховой премии при досрочном погашении кредита или ипотеки — вы можете вернуть часть денег за тот срок, когда не пользовались услугой страхования.

Страхование жизни – инструмент, который можно настроить, исходя из целей и потребностей каждого человека в определенный момент жизни. Приобретая страховой полис сегодня, вы не только решаете целый комплекс финансовых проблем, но и получаете уверенность при планировании своего будущего.

Приобретая страховой полис сегодня, вы не только решаете целый комплекс финансовых проблем, но и получаете уверенность при планировании своего будущего.

Предложите свою тему

Спасибо! Ваше предложение отправлено.

Ваш ребенок или дети в качестве бенефициаров — имущественное планирование

То, как вы планируете передачу активов своим детям, скорее всего, будет зависеть от того, являются ли они взрослыми или все еще несовершеннолетними. Дети с особыми потребностями могут нуждаться в полной или дополнительной финансовой поддержке на протяжении всей жизни. Кроме того, оплата образования может стать проблемой по мере того, как дети становятся взрослыми и старше. Если вы еще не разместили активы в соответствии с планом 529, Законом о единообразных подарках несовершеннолетним (UGMA) или Законом о единообразных переводах несовершеннолетним (UTMA), это может быть стратегическим способом снизить стоимость налогооблагаемой суммы. имущество, работая над достижением целей экономии на образовании.

имущество, работая над достижением целей экономии на образовании.

Если у вас есть план 529, вы обычно сохраняете контроль над счетом до тех пор, пока деньги не будут сняты. Таким образом, часть вашего имущественного планирования может заключаться в обновлении статуса преемника, который определяет, кто возьмет на себя управление учетной записью в случае вашей кончины.

И, как всегда, убедитесь, что ваши бенефициары в курсе других активов, которые имеют положения для их именования, включая инвестиционные и банковские счета с указанием перевода в случае смерти (TOD).

Для несовершеннолетних

В дополнение к назначению опекуна вам необходимо обеспечить материальное обеспечение несовершеннолетних детей в случае ухода кормильца или кормильцев семьи.Даже если у вас есть активы, которые вы хотели бы передать детям, подумайте о страховании жизни, чтобы заменить родительский доход, который поддерживал бы их до достижения совершеннолетия. Вы также можете запланировать оплату обучения в колледже за счет страховки или также обеспечить своих детей до взрослого возраста.

Вы также можете запланировать оплату обучения в колледже за счет страховки или также обеспечить своих детей до взрослого возраста.

Кроме того, страхование долгосрочного ухода может помочь предотвратить истощение ваших активов из-за затрат на уход в учреждении, ухода на дому или других расходов в случае потери трудоспособности.

Трасты могут быть особенно полезны для несовершеннолетних детей, поскольку они позволяют лучше контролировать активы даже после вашей смерти. Создав траст, вы можете сообщить, как вы хотите распоряжаться деньгами, которые вы оставляете своим детям, при каких обстоятельствах они могут быть распределены и когда их следует удерживать. Вы также можете определить, смогут ли ваши дети управлять деньгами в определенном возрасте в качестве попечителей или получателей полного баланса траста.

Вы можете или не можете назначать опекуна в качестве попечителя. Если нет, траст может также включать положения, определяющие, какой доступ, если таковой имеется, должен иметь опекун к активам.

Трастов

Трасты с особыми преимуществами для детей

Кредитный приютный фонд полностью использует сумму исключения из федерального налога на имущество каждого супруга в пользу детей или других бенефициаров, минуя имущество пережившего супруга.

Квалифицированная собственность с прекращаемой долей участия (QTIP) траст помогает обеспечить источник дохода для пережившего супруга, а затем передает все оставшиеся активы детям умершего после его смерти.

Доверительный фонд безотзывного страхования жизни (ILIT) приобретает полис страхования жизни для предоставления немедленных выплат в случае смерти, которые обычно не проходят через завещание.

Благотворительные фонды позволяют делать пожертвования на благотворительность в течение всей жизни, а оставшуюся часть можно передать детям после вашей смерти.

Траст также может быть эффективным инструментом для передачи активов взрослому ребенку, при этом потенциально снижая налоги на наследство и определяя, как вы хотели бы обращаться с активами после вашей смерти.Одно доверительное управление может охватывать всех ваших детей. Простое отзывное доверие или безотзывное доверие может удовлетворить ваши потребности, или вы можете рассмотреть один из доверительных фондов с особыми преимуществами для детей, перечисленных справа.

Пенсионные планы

В отличие от супруга, дети не смогут включить активы вашего пенсионного плана в свои собственные IRA.Любые бенефициары, не являющиеся супругами (супругой), как правило, должны будут начать получать необходимые минимальные выплаты (RMD) вскоре после вашей смерти в зависимости от их возраста — и платить соответствующие подоходные налоги.

С бенефициарами, не являющимися супругами, активы вашего пенсионного плана будут включены в облагаемую федеральным налогом стоимость вашего имущества. Это приводит к налоговым обязательствам по налогу на наследство, когда вы умираете (в отличие от передачи активов супругу, который позволяет вам воспользоваться неограниченным вычетом в браке).

ВIRA есть положения о том, чтобы указывать детей в качестве бенефициаров.Например, в компании Fidelity вы можете:

- Назовите детей индивидуально.

- Имя «Все мои дети» в качестве бенефициара, который распределяет активы IRA в равных процентах между каждым из ваших живых детей (также известный как « на душу населения»).

- Выберите « Per шампунь », что означает, что если один из ваших детей умрет раньше вас, его доля автоматически перейдет к их потомкам.

- Назовите детей любым из этих способов «условными бенефициарами»; например, вы можете указать своего супруга в качестве основного бенефициара, но если ваш супруг (а) скончался до передачи вашего IRA, активы перейдут вашим детям.

Как всегда, если вы хотите назвать детей бенефициарами IRA, убедитесь, что ваши назначения актуальны.

Чтобы узнать о вариантах, которые будут иметь ваши дети (и другие бенефициары, не являющиеся супругами) при наследовании IRA, см. Если вы являетесь бенефициаром IRA, не являющимся супругом супруга, в Fidelity Viewpoints ® .

Правила для 401 (k) s и других квалифицированных пенсионных планов аналогичны правилам для IRA. Если вы состоите в браке и хотите назначить бенефициаров, например детей, помимо вашего супруга, вам может потребоваться письменное согласие вашего супруга.

В остальном такие планы следуют примерно одним и тем же руководящим принципам в отношении налогообложения, но другие функции будут отличаться от плана к плану. Обратитесь к администратору плана, чтобы узнать о конкретных правилах, регулирующих ваш план.

Дети от предыдущих браков

Если у вас есть дети от предыдущего брака, вы должны взвесить свое желание обеспечить доход и финансовую безопасность своему супругу с желанием предоставить наследство своим детям и своими пожеланиями относительно сроков этого наследства.Доверительный фонд QTIP или обходной траст обычно является хорошим вариантом для выжившего супруга и передачи остальных детей. Однако, если ваш супруг намного моложе, он или она могут пережить одного или нескольких ваших детей, и вашим детям, возможно, придется ждать много лет после вашей смерти, чтобы получить активы траста.

Вы можете рассмотреть альтернативные стратегии:

- Разделите имущество, оставив часть своему супругу, а часть детям.

- Воспользуйтесь трастом безотзывного страхования жизни (ILIT), чтобы предоставить наследство своим детям, минимизируя налоги на наследство.

- Купите аннуитет для своего супруга, а оставшееся имущество оставьте своим детям.

Дети с особыми потребностями и другие иждивенцы

Для любых детей или других иждивенцев, которые могут быть не в состоянии заботиться о себе как о взрослых, вы захотите принять специальные меры, чтобы обеспечить им уход и надзор, в которых они нуждаются на неопределенный срок.Страхование жизни может помочь обеспечить им необходимые средства, если они не могут зарабатывать себе на жизнь.

Для других аспектов ухода за ними доступно множество вариантов и комбинаций вариантов, вплоть до полной юридической опеки, чтобы сбалансировать автономию человека и его интересы. Адвокат, имеющий опыт в этой области, может помочь вам сделать лучший выбор в вашей ситуации.

Вы знаете, кто ваши бенефициары?

Обновлено в марте 2020 года, в свете пандемии COVID-19

Уильям Джемисон оставил пособие по страхованию жизни своему бывшему партнеру.

Конечно, он никогда не намеревался завещать значительную часть своего имения женщине, ушедшей из его жизни много лет назад. Ему просто никогда не приходило в голову изменить выгодоприобретателя в своем страховом полисе после того, как они расстались. И он никогда не ожидал внезапного начала серьезной болезни.

Когда его нынешняя жена обнаружила оплошность после его смерти — и несмотря на то, что его завещание требовало, чтобы его жена унаследовала все поместье — было слишком поздно исправлять ошибку.

Вы знаете, кто ваши бенефициары?

Преимущества обозначения получателя

Использование обозначений бенефициаров для ваших активов дает несколько важных преимуществ в контексте имущественного планирования:

Контроль

Называя бенефициаров, вы помогаете обеспечить распределение ваших активов в соответствии с вашими намерениями после вашей смерти. Если вы владеете финансовым счетом индивидуально и называете его бенефициаром, актив переходит непосредственно вашему бенефициару после вашей смерти.

Если вы владеете финансовым счетом индивидуально и называете его бенефициаром, актив переходит непосредственно вашему бенефициару после вашей смерти.

Сокращение времени и стоимости

Назначение бенефициара позволяет избежать завещания в отношении определенных активов. Если вы не укажете бенефициара, актив становится частью вашего имущества и, следовательно, подлежит завещанию — потенциально сложный и длительный юридический процесс.

Конфиденциальность

В отличие от завещания, нет никаких публичных записей, раскрывающих бенефициаров на ваших счетах.

Именование ваших бенефициаров

Вы можете указать получателей страховых полисов, пенсионных счетов, банковских счетов к оплате в случае смерти, брокерских счетов, ценных бумаг и различных других типов инвестиций.

Чтобы воспользоваться преимуществами обозначения получателя, сначала убедитесь, что вы действительно назвали получателя для всех активов и счетов, которые их предоставляют.

Затем, поскольку ваш бенефициар может умереть раньше вас, подумайте о том, чтобы указать второго бенефициара.

Поскольку обстоятельства меняются, убедитесь, что вы регулярно просматриваете все назначения ваших бенефициаров. Брак, развод, повторный брак или смерть члена семьи должны вызвать пересмотр ваших бенефициаров.

Последствия для планирования недвижимости

Не забудьте согласовать назначение ваших бенефициаров с вашим общим планом недвижимости. Если у вас есть обозначение бенефициара, которое противоречит инструкциям в вашем завещании, обозначение бенефициара обычно имеет преимущественную силу.

И хотя при указании бенефициаров не удается избежать завещания, они, как правило, не избегают налогов на наследство — поэтому требуется планирование и координация, чтобы гарантировать, что ваше наследство после уплаты налогов будет начислено всем бенефициарам в желаемых вами пропорциях.На финансирование трастов по вашему завещанию может существенно повлиять ваше назначение.

Наконец, важно проконсультироваться со своим специалистом по имущественному планированию при назначении бенефициаров, поскольку на общие правила, указанные выше, может повлиять закон штата.

Например, если бы Уильям Джеймисон в нашем примере жил в штате Вашингтон, а его бывшая партнерша была на самом деле бывшей женой, указание бенефициара в его полисе страхования жизни было бы автоматически аннулировано после его развода.

2021 Обновите своих бенефициаров

Товарищи по команде региона Большая ШарлоттаОдин из лучших способов позаботиться о финансовом благополучии своей семьи — это указать получателей на своих счетах страхования жизни, пенсионных счетах и сберегательных счетах для здоровья (HSA). Обеспечение назначения и актуальности ваших бенефициаров дает вам контроль над тем, куда направляются ваши активы, и дает вашей семье душевное спокойствие.

Вопросы

704-631-1500, выберите вариант 1

Как обновить информацию о ваших бенефициарах

Посмотрите эту короткую презентацию по запросу, чтобы узнать, как обновить информацию о своих бенефициарах в CORE Connect и в Bank of America или Empower Retirement.

Смотреть сейчас

Базовое и дополнительное страхование жизни CORE Connect

CORE Connect позволяет товарищам по команде вносить изменения в своих бенефициаров. Чтобы начать работу, выберите пособие:

Банкноты

- Следуйте инструкциям, описанным в пособии по трудоустройству выше, чтобы добавить любую новую информацию о бенефициаре на экран «Люди для прикрытия».

- Бенефициаров в CORE Connect нельзя удалить, поскольку они являются частью исторической записи.Если получатель больше не нужен, удалите текущий процент взноса, оставив поле рядом с именем этого получателя пустым, затем распределите оставшиеся 100% среди желаемых получателей.

Определения:

- Основной бенефициар: Лицо, которое первым в очереди получит пособия по завещанию, трасту, пенсионному счету, полису страхования жизни или аннуитету в случае смерти владельца счета или траста. Человек может назвать нескольких основных бенефициаров и указать, как должны распределяться выплаты.

- Условный бенефициар: Лицо, назначенное для получения пособий, если основной бенефициар мертв на момент смерти счета или доверительного управляющего, или если основной бенефициар не получает все пособия до своей собственной смерти.

Примечание. Если вам нужна помощь в добавлении или обновлении бенефициаров, звоните по телефону 704-631-1500, вариант 1.

Bank of America: сберегательный счет здравоохранения

Empower Retirement: пенсионные счета Atrium Health

- Войдите в свою учетную запись на AtriumHealth.org / Пенсионный

- Назначьте получателя по каждый у вас есть учетная запись в Empower Retirement (обратите внимание что лицо, назначенное на одну учетную запись, не распространяется на все счетов)

- В разделе Информация об учетной записи нажмите Бенефициары

Кто ваши бенефициары? Вы уверены? -Сертифицированный специалист по финансовому планированию

Я работаю с клиентом, который занимается урегулированием наследства умершего отца, и решаю многие проблемы, возникшие в результате.Один из пенсионных счетов отца остался без имени бенефициара, что вызвало некоторые проблемы, которых можно было легко избежать. Членам семьи достаточно сложно справиться с эмоциональными проблемами, связанными с потерей любимого человека. Уделите несколько минут сегодня, чтобы убедиться, что отсутствие (или устаревшая) информации о получателях не усложняет их жизнь в трудное время.

Подумайте минутку. Произошли ли серьезные изменения в жизни? Вы поженились или развелись? Был ли у вас ребенок или еще один ребенок? Вы уверены, что ваши бенефициары в курсе? Что человек, которого вы хотите унаследовать, получит их? Каждый специалист по планированию, которого я знаю, сталкивался с ситуацией, когда предыдущий супруг унаследовал актив спустя долгое время после расторжения брака просто потому, что бенефициары не были обновлены.

Теперь вы можете подумать, что, поскольку вы обновили свое завещание, все готово. Это было бы неправильно. Некоторые аккаунты переходят после смерти исключительно в соответствии с бенефициаром, указанным в форме, поэтому перепроверка имеет смысл.

Итак, какие счета вам следует проверить?

- Страхование : Есть ли у вас полисы страхования жизни? Что вы приобрели напрямую у оператора связи? Что предусмотрено на работе?

- Пенсионные счета : Любой традиционный IRA, Roth IRA, 401 (k), 403 (b) или пенсионный план, который у вас есть, будет иметь указанного бенефициара.Вы уверены, что они в курсе?

- 529 Сберегательные планы колледжей : Они немного отличаются, поскольку получателем помощи является будущий студент колледжа, и это не изменится, если вы умрете преждевременно. Вы должны назвать наследника владельца , чтобы унаследовать и управлять учетной записью, если вас нет рядом для этого.

Несколько минут, чтобы составить быстрый список этих учетных записей с указанием получателей, было бы отличным списком для включения в ваше завещание и другие важные документы.Это может значительно облегчить трудный переходный период и дать вам уверенность в том, что ваши дела в порядке.

Теги: бенефициары, бенефициар, сертифицированный специалист по финансовому планированию, финансы, индивидуальные пенсионные счета, страхование, страхование жизни, пенсионные счета, Roth IRA

Почему назначенные бенефициары важны при планировании недвижимости

Когда дело доходит до практики имущественного планирования, назначенные бенефициары являются важной частью обеспечения заботы о ваших близких после вашей смерти.В самом широком смысле бенефициар — это лицо, которое получает прибыль, преимущество или выгоду. После смерти назначенный бенефициар обычно получает выплату в той или иной форме напрямую, без необходимости проходить процесс завещания. Хотя вы можете подумать, что ваша воля или доверие будут преобладать над всеми другими обозначениями, чтобы контролировать, как будут распределяться деньги после смерти, это не всегда так. После того, как обозначения бенефициаров будут внесены в конкретный счет, положения контракта, определяющие право собственности и распределение после смерти, будут иметь преимущественную силу.Существует множество финансовых счетов, дающих возможность владения и передачи после смерти. Некоторые формы соглашений об аккаунте имеют преимущественную силу перед действующим завещанием. Других не будет. При создании новой учетной записи вы должны изучить и принять обоснованное решение, чтобы убедиться, что форма соглашения об учетной записи соответствует вашему желаемому плану распространения. В частности, вы должны проявлять осторожность при назначении получателей пенсий, брокерских счетов, пенсионных счетов и страхования жизни.

Лучшее понимание роли завещаний и трастов с бенефициаром

Действующее завещание, в котором конкретно излагаются ваши пожелания о передаче имущества после смерти, является центральным элементом любого хорошего плана недвижимости. Неспособность спланировать и выполнить действующее завещание означает, что вы отказались от контроля над распоряжением активами после своей смерти. Смерть без завещания означает, что ваши активы, как правило, переходят в соответствии с законами о наследовании по закону (также называемыми правилами штата).Однако даже без завещания вы все равно можете управлять правом собственности на определенные счета и контракты после своей смерти, используя письменные обозначения бенефициаров. Вы можете этого не осознавать, но банки блокируют счета, когда получают уведомление о смерти человека. Когда доступ к деньгам является проблемой, это может сделать чрезвычайно эмоциональное время для вашей семьи еще более трудным.

Если вы планируете заранее и указываете назначение получателя для одного или нескольких счетов, это гарантирует, что назначенное вами лицо сможет получить доступ к средствам после представления свидетельства о смерти в банк или другое учреждение.Это также позволяет относительно быстро и эффективно гарантировать, что у вашей семьи есть доступ к деньгам для оплаты ваших расходов на погребение и услуги адвоката в то время, когда они могут еще горевать. Назначение бенефициаров позволяет финансовым учреждениям распределять активы среди назначенных бенефициаров, при этом активы не становятся частью наследственного имущества. При правильном использовании назначение бенефициаров может эффективно исключить активы из административного процесса и значительно упростить управление вашим имуществом после вашей смерти для ваших близких.

Обновление бенефициаров

ПланыEstate следует пересматривать каждые три-пять лет, чтобы гарантировать, что назначения, назначение бенефициаров и положения о распределении актуальны и соответствуют вашим текущим пожеланиям. В случае, если в вашем обзоре будет установлено, что указание бенефициара, указанное в учетной записи, не подходит, его следует немедленно обновить. Часто именно важные жизненные события, будь то развод, смерть в семье, создание доверительных отношений, рождение ребенка или аналогичные изменения, влекут за собой необходимость обновить ваши существующие назначения бенефициаров.

Адвокаты по планированию недвижимости ТехасаПланирование недвижимости — важная задача, потому что вы планируете будущее своих личных и профессиональных активов, а также финансовую стабильность своей семьи. В MehaffyWeber мы работаем над разработкой комплексного анализа недвижимости для каждого клиента, помогая семьям ориентироваться в сложных областях имущественного и налогового планирования. Если вам нужны рекомендации по планированию недвижимости, свяжитесь с опытными юристами MehaffyWeber сегодня.

Бенефициаров — Webster Five

У вас есть полная свобода действий в назначении бенефициаров и в том, как они будут делиться вашим наследством.

За исключением требования о предоставлении вашего супруга (а), если он у вас есть, нет никаких правил о том, кто ваши бенефициары или наследники. Вы можете оставить свою собственность семье и друзьям, организациям и учреждениям, даже своим домашним животным. Точно так же вы можете почти ничего не оставить потенциальным наследникам.

Единственные наследства, которые отклоняются с какой-либо регулярностью, — это те, в которых имущество, такое как дом или коллекция чего-либо, передается благотворительной организации без предоставления денег на содержание имущества.Трудно представить, что Пикассо будет где-либо отвергнут, но если вы делаете завещание, которое в конечном итоге будет стоить получателю денег, вам нужно сначала получить одобрение.

Именование получателейНазывая ваших бенефициаров, вы должны быть как можно более конкретными, особенно в тех случаях, когда их личность может быть ошибочной. Предположительно у вас есть только один двоюродный брат по имени Джон. Но если вы оставите ему большую часть своего состояния, вы меньше рискуете, если определите его более точно.То же самое верно для колледжей и университетов, а также для других учреждений или организаций, которые могут иметь похожие названия и могут претендовать на ваше наследство, утверждая, что у них есть все основания ожидать от вас щедрости. Конфликты не только порождают плохие чувства. Любые споры, которые необходимо разрешать в суде, требуют денег и времени.

Пережив наследниковЕсли вы проживете долгую жизнь, вы должны учитывать возможность того, что бенефициаров, которых вы называете в своем завещании, больше не будет рядом, когда вы умрете.Вы хотите, чтобы деньги, которые вы отложили для старой подруги, перешли к ее супругу, если она умрет раньше вас? В противном случае вы можете указать, что ваше завещание действительно только в том случае, если ваш друг переживет вас. Если она этого не сделает, деньги вернутся в общее имущество.

Если бенефициарами являются ваши потомки, обычно ваши дети и внуки, известные в законе как ваша проблема, вы можете использовать особый язык, чтобы обозначить способ передачи вашего наследства. Если вы оставите наследство вашей семье, пережившее вас в расчете на каждую стрижку, то дети ваших детей поделят долю, которую получил бы их родитель.Если оставить наследство на душу населения, то каждая оставшаяся проблема получит равную долю.

В актуальном состоянииМногократные семьи

Если вы были женаты более одного раза и у вас есть дети от разных браков, важно изложить свои пожелания в завещании. Например, если у обоих партнеров в текущем браке есть собственные дети, они могут захотеть оставить большую часть своего имущества в конечном итоге своим собственным детям. Однако, если это не ясно в завещании каждого партнера, могут быть некоторые законно несчастные дети.

Важно регулярно проверять свое завещание — например, каждые несколько лет — чтобы убедиться, что оно по-прежнему содержит нужные вам продукты. Если в вашем финансовом положении или структуре вашей семьи происходят серьезные изменения, вам следует немедленно пересмотреть свое завещание. Например, необходимо учитывать нового супруга или нового ребенка. В противном случае некоторые разделы устаревшего документа, а может быть и все целиком, могут быть выброшены, а имущество заселено так, как будто вы умерли без завещания.

Особые ситуацииЕсли вы не женаты, но хотите оставить свое поместье давнему спутнику жизни, особенно важно, чтобы у вас было завещание, в котором четко изложено ваше завещание. Законы о наследовании обычно не признают гражданские браки или какие-либо внебрачные отношения, какими бы постоянными они ни были. Это верно даже в тех штатах, где вы можете зарегистрироваться в качестве сожителя или иметь право на получение льгот, таких как страхование здоровья, для вашего сожителя.

Вы можете упростить ситуацию, отказавшись от процесса завещания, либо совместно владея имуществом, либо указав своего партнера в качестве бенефициара по пенсионным планам и страховым полисам.Эти активы становятся собственностью вашего партнера. И вы можете подумать о создании траста, указав вашего партнера в качестве бенефициара. Доверие сложнее оспорить, чем завещание, что может быть важно, если ваша семья недовольна вашей семейной ситуацией.

Все кончено

Постановление о заключении брака или разводе может отменить ваше завещание, поэтому вам следует немедленно составить новое завещание, особенно если речь идет о вопросах опеки или больших суммах.

Когда попечитель и бенефициары — братья и сестры, каждый должен знать основные правила, чтобы оставаться в хороших отношениях!

Рассмотрим следующий сценарий: родитель скончался, и один из детей умершего, бенефициар траста, вступает во владение, потому что он был назначен попечителем родительского траста.Его братья и сестры также являются бенефициарами. Поскольку никто в семье не знаком с юридическими и финансовыми аспектами управления трастом, это неизведанная территория для всех. И похоронен на этой новой территории? Наземные мины, которые могут поставить под угрозу узы между братьями и сестрами, даже теми, кто хорошо ладил до сих пор.

Бенефициары могут начать задаваться вопросом, что же делает попечитель, чего ожидать и, конечно же, когда они увидят свои деньги. А поскольку попечитель «просто» сестра или брат, получатели могут быть склонны чрезмерно расспрашивать или выдвигать чрезмерные требования.С другой стороны, доверительный управляющий / бенефициар может увязнуть в тонкостях работы с трастом и рассматривать запросы своих братьев и сестер как навязчивые или намек на то, что ему нельзя доверять. Обида может накапливаться с обеих сторон. В худшем случае один или несколько бенефициаров могут даже подать в суд, чтобы удалить доверительного управляющего. Большинство семей никогда не оправятся от такого разлада. Я видел, как это произошло.

К счастью, подобной зажигательной ситуации обычно можно избежать, если все члены семьи заранее понимают законные права и обязанности бенефициаров и попечителей . Это может очень помочь, когда доверительный управляющий нанимает поверенного, имеющего опыт управления трастами. Но даже если доверительный управляющий чувствует, что может справиться с этим, и действует в одиночку, семьям, которые хотят сохранить хорошие отношения, рекомендуется ознакомиться с фундаментальными основными правилами доверительного управления.

Каковы основные правила?

- Во-первых, попечитель юридически обязан информировать бенефициаров . Своевременное и эффективное общение помогает нейтрализовать сомнения и недопонимание.Хорошая коммуникация начинается с того, что доверительный управляющий предупреждает бенефициаров о начале доверительного управления. Доверительный управляющий также должен предоставить всем бенефициарам копию траста и любых поправок, а также полный список активов траста. Я настоятельно рекомендую всем бенефициарам внимательно прочитать каждый из этих пунктов.

- Бенефициары имеют право на ежегодный полный учет операций траста, хотя доверительный управляющий может делать это чаще, если он / она желает.Годовая бухгалтерская отчетность должна отражать все трастовые операции: расходы траста, а также все доходы и рост активов траста. Обратите внимание, что федеральная налоговая декларация не заменяет годовой бухгалтерский учет, поскольку декларация не предоставляет всю информацию, на которую имеют право бенефициары.

- Доверительный управляющий никогда не должен смешивать активы траста со своими собственными активами. Даже если доверительный управляющий не имеет намерения обманывать, это создает видимость неуместности. Доверительный управляющий может проявлять не меньшую бдительность в отношении этого только потому, что умерший был родителем, а совместные бенефициары — братьями и сестрами.Для активов траста требуются собственные текущие счета, брокерские счета и даже собственные банковские ячейки. Сохраняйте чистый бумажный след.

- Бенефициары должны уважать тот факт, что доверительный управляющий юридически обязан выполнять условия и положения траста, которые являются пожеланиями умершего родителя. Доверительный управляющий не может и не должен делать исключения только потому, что его сопредседатели — братья и сестры. Если вы являетесь бенефициаром с финансовыми проблемами, прося своего брата-попечителя о ссуде из трастовых фондов, ожидайте, что вам будет отказано (если это не предусмотрено условиями траста).Скорее всего, вы поставили своего брата-опекуна в очень неудобное положение. Отказавшись, ваш брат принял правильное решение. Не обижайтесь на попечителя из братьев и сестер за соблюдение его / ее юридических обязательств.

- Доверительный управляющий не должен продавать активы трасту или покупать активы у траста. Следует избегать конфликта интересов. Например, недавно у нас был случай, когда бенефициар пожаловался, что ее сестра, управляющая имуществом их покойного отца, продала машину отца своей дочери по цене ниже справедливой рыночной.(Это, вероятно, могло быть сделано, но только если все бенефициары согласились на это заранее.)

- Доверительный управляющий никогда не должен «занимать» средства у траста для собственного использования, даже с намерением вернуть деньги. Доверительный управляющий, который является бенефициаром, не может иметь преимущество перед другими бенефициарами.

- Бенефициары должны понимать, что доверительный управляющий может по своему усмотрению использовать трастовые фонды для найма профессионалов для помощи в управлении трастом.К профессионалам могут относиться бухгалтеры, бухгалтеры, поверенные и т. Д. В зависимости от условий траста доверительный управляющий может иметь право на разумную компенсацию. Большинство членов семьи обслуживают бесплатно, но могут быть исключения.

Вышеупомянутое ни в коем случае не является всеми обязанностями доверительного управляющего, а лишь кратким обзором наиболее важных из них, связанных с коммуникациями между доверительным управляющим и бенефициаром. Опять же, я призываю всех бенефициаров, а не только доверительного управляющего, прочитать и понять инструмент траста.Знание прав и обязанностей каждого человека поможет сохранить гармонию в семье. Кроме того, хотя доверительное управление не требует услуг поверенного, как завещание, для доверительного управляющего часто бывает благоразумно пользоваться услугами юриста по доверительному управлению. Это позволяет бенефициарам узнать, что доверительный управляющий получает надежную юридическую консультацию, и снижает вероятность обвинения родственником или сестрой попечителя в несправедливости, произволе и т. Д.

Бенефициарий … Экономико-математический словарь

Бенефициарий … Экономико-математический словарь