Наличие выгодоприобретателя в анкете банка, что значит?

Кто такой выгодоприобретатель юридического лица

В экономической, финансовой и страховой сфере часто можно столкнуться с понятием «выгодоприобретатель» — это кто такой? Рассказываем доступным языком, какие ключевые характеристики отличают выгодоприобретателей, чем они отличаются от бенефициаров, а также кто может выступать в таком качестве.

Значение термина «выгодоприобретатель»

Данный термин используется очень широко в самых разных сферах — экономике, финансах, банковском деле и страховании. Каждая отдельная ситуация несущественно меняет его значение. В русском языке слово «выгодоприобретатель» говорит само за себя: тот, кто приобретает выгоду. Однако, чтобы внести ясность, рассмотрим понятие чуть подробнее.

В широком смысле выгодоприобретателем называют сторону сделки (процесса, соглашения), получающую какие-либо блага или доходы. В более узком смысле — это получатель денежных средств.

Говоря простым языком, в настоящее время так принято называть человека или организацию, которые в результате каких-либо обстоятельств (заключения сделки, сдачи имущества в аренду) получают денежные средства (реже — другие блага).

В широком смысле выгодоприобретателем называют сторону сделки, получающую какие-либо блага или доходы.

Кто может выступить в роли выгодополучателей

Распространённость использования термина в разных сферах деятельности объясняет широкий спектр числа тех, кто может быть «получать выгоду» в той или иной ситуации. Кто является выгодоприобретателем? В этом качестве могут выступать физические и юридические лица, получающие доход от сделок, наследства, сдачи имущества в аренду, выплат по страховым договорам.

Самыми распространёнными ситуациями выгодоприобретения являются:

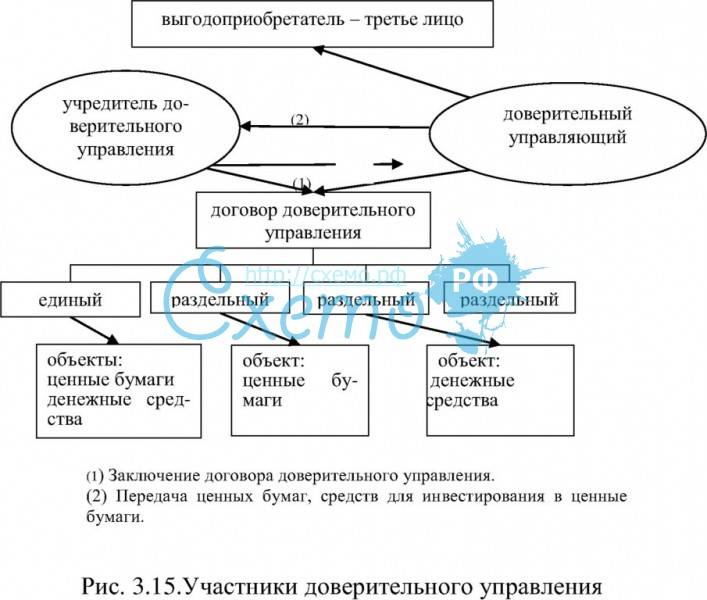

- Сдача имущества, включая ценные бумаги, в доверительное управление, аренду или лизинг.

Например, владелец акций передаёт их в пользование брокеру, чтобы получить в итоге максимальные дивиденды. Или владелец торгового оборудования передаёт его другой компании в аренду за вознаграждение.

Например, владелец акций передаёт их в пользование брокеру, чтобы получить в итоге максимальные дивиденды. Или владелец торгового оборудования передаёт его другой компании в аренду за вознаграждение. - Получение выплат по страховому договору.

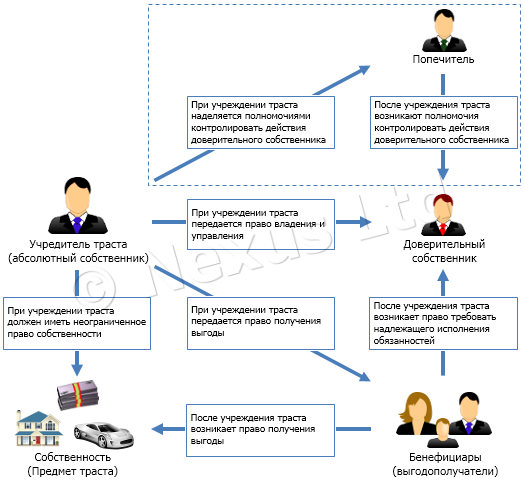

- Получение вознаграждения от собственности, находящейся в трастовом управлении.

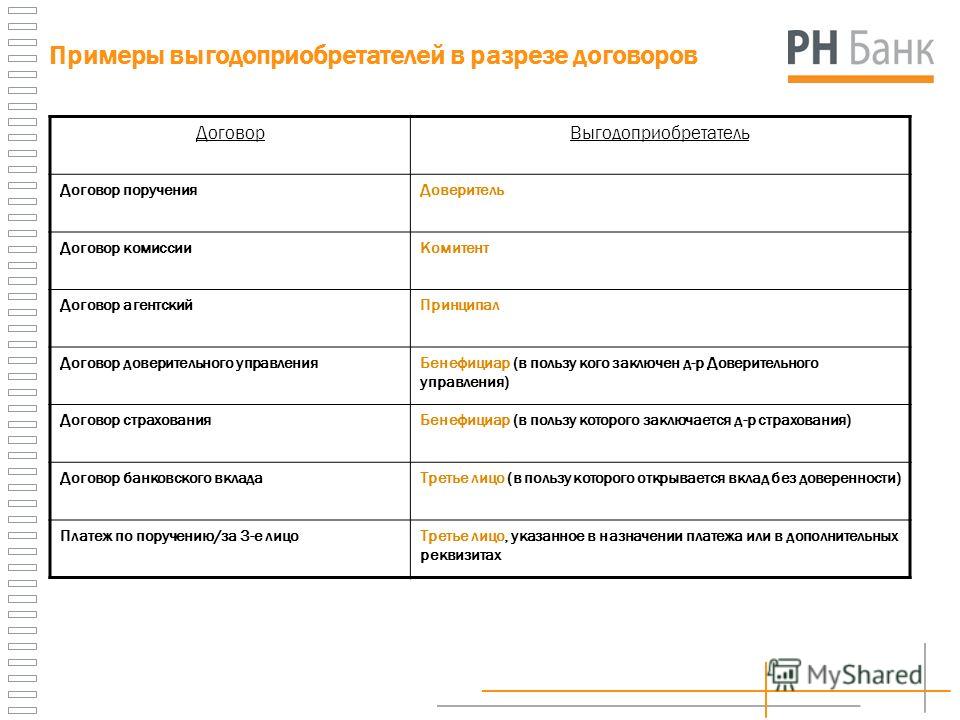

- Для банка выгодоприобретателем является любой человек или организация, получающий платежи на свой счёт по результатам какой-либо сделки.

Российская практика

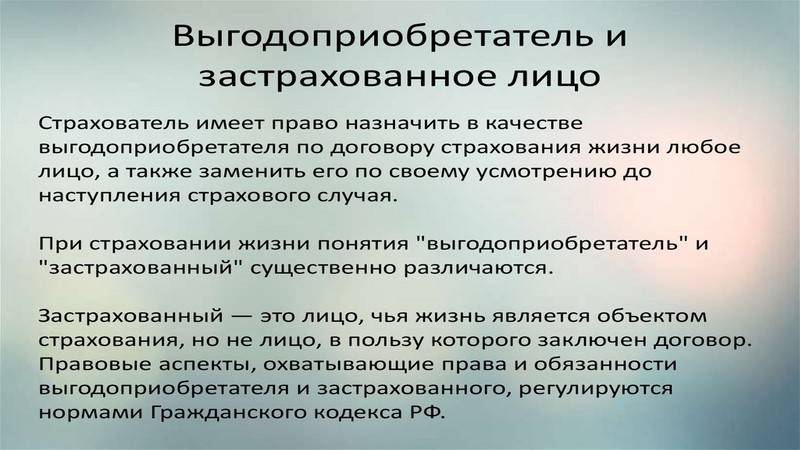

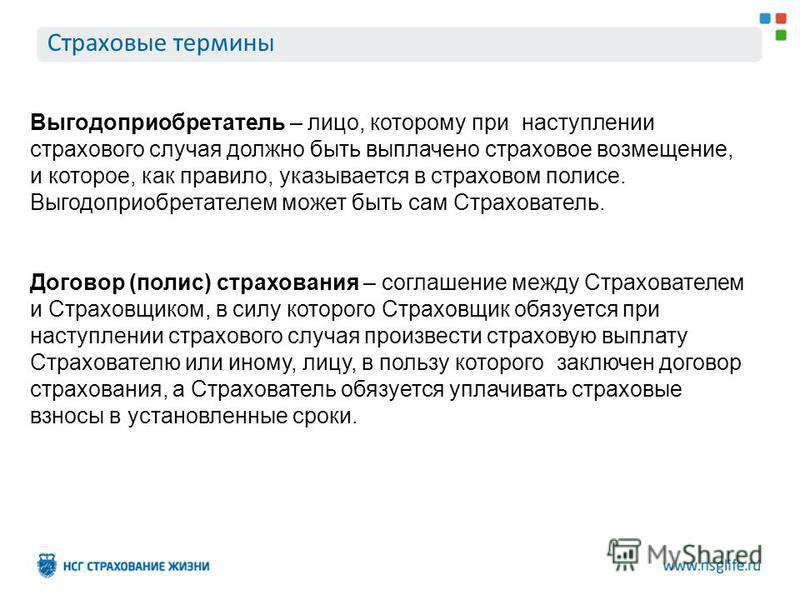

Термин выгодоприобретатель в российском законодательстве встречается не слишком часто. Например, в Гражданском кодексе он касается только сферы страхования (статья 956), при этом конкретного определения термина закон не содержит. Более подробное разъяснение понятия можно найти в законе «Об организации страхового дела в Российской Федерации».

Таким образом, отдельное определение этого термина в российских законодательных актах в настоящее время отсутствует, а применяется он в основном в сфере страхования — так называют сторону, получающую страховую выплату.

Смежные понятия: что значит «бенефициар»

«Выгодоприобретатель» и «бенефициар» — в чём разница? На практике эти понятия чаще всего употребляются как синонимы, хотя в отдельных случаях между ними могут быть отличия. Также важно знать, что один и тот же человек одновременно может являться и бенефициаром и выгодополучателем, а иногда — только последним.

В обоих случаев в этом качестве выступают физические и юридические лица. Их главное сходство состоит в том, что они получают вознаграждение от предоставления своего имущества в пользование по договору аренды, доверительного управления или по иному соглашению.

Среди различий можно назвать:

- В частной собственности бенефициара находится минимум четверть всего имущества, что даёт ему право управлять юридическим лицом, принимать стратегические решения и назначать на руководящие посты.

- В большинстве сделок выгодоприобретатель очевиден, в то время как установить бенефициара не всегда просто.

Конечным бенефициаром или выгодоприобретателем частных компаний всегда является физическое лицо.

Выгодоприобретатели для юридических лиц

Например, очевидными выгодоприобретателями будут владельцы имущества и средств производства, сдаваемых в аренду. Допустим, компания сдаёт оборудование в лизинг. То есть, использовать его будет одна сторона, а получать вознаграждение за это — настоящий собственник.

Также выгодоприобретателем в ООО является его фактический владелец, который получает основной доход от его деятельности. То есть, это не генеральный директор, осуществляющий руководство компанией, а учредитель, имеющий решающее право голоса в решении рабочих вопросов и получающий дивиденды.

Приватность конечного бенефициара

Важно знать, что настоящий выгодополучатель юридического лица (его ещё называют «конечный бенефициарий») не всегда указан в учредительных документах. Это происходит по нескольким причинам, большинство из которых связаны с нарушением законов или финансовыми махинациями.

Среди них можно назвать уход от налогов, нарушение запретов на занятие какой-либо деятельностью для осужденных по экономическим преступлениям, нежелание попадать в поле зрения контролирующих органов. Это далеко не полный перечень.

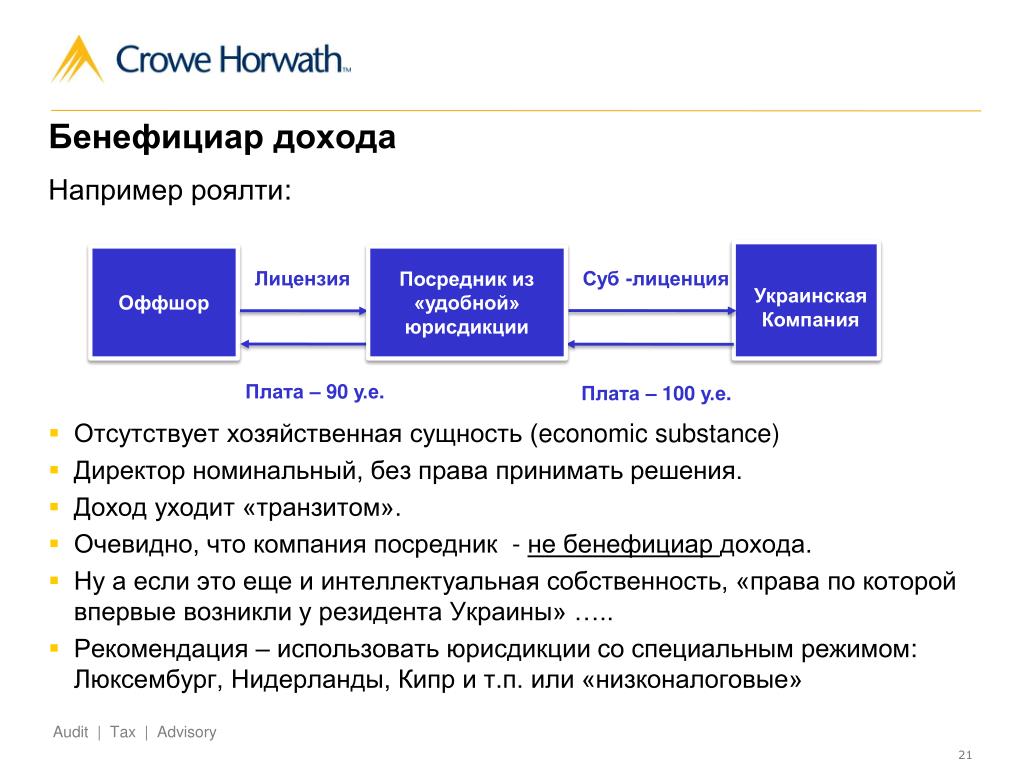

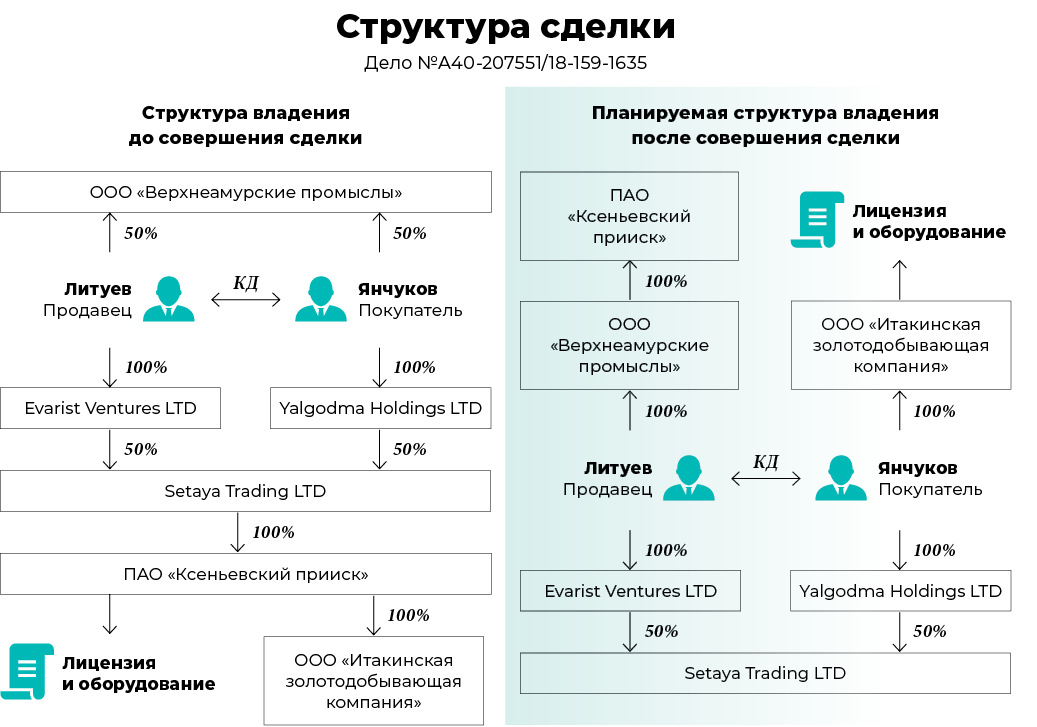

В настоящее время в сфере среднего и крупного бизнеса распространена ситуация, когда компанией владеет не частное лицо, а другая организация. В результате может получиться весьма запутанная схема, внутри которой затруднительно вычислить реальных выгодоприобретателей. Важно помнить, что конечным бенефициаром или выгодоприобретателем частных компаний всегда является физическое лицо.

Резюме

Выгодоприобретателем или выгодополучателем называют физических и юридических лиц, получающих вознаграждение в ходе заключения сделок.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Резюме

Выгодоприобретателем или выгодополучателем называют физических и юридических лиц, получающих вознаграждение в ходе заключения сделок. Для юридических лиц в таком качестве выступают учредители, а также собственники недвижимости и средств производства.

Бенефициар и выгодоприобретатель — кто это?

С развитием рынка стали появляться новые участники и стороны бизнеса. Чтобы получать прибыль от различных источников, иметь доступ к делам компаний, но не афишировать свои данные, истинные владельцы бизнеса предпочитают скрываться и работать без привлечения внимания к своей персоне. Они получили свое название – бенефициары, что в переводе с французского означает «прибыль».

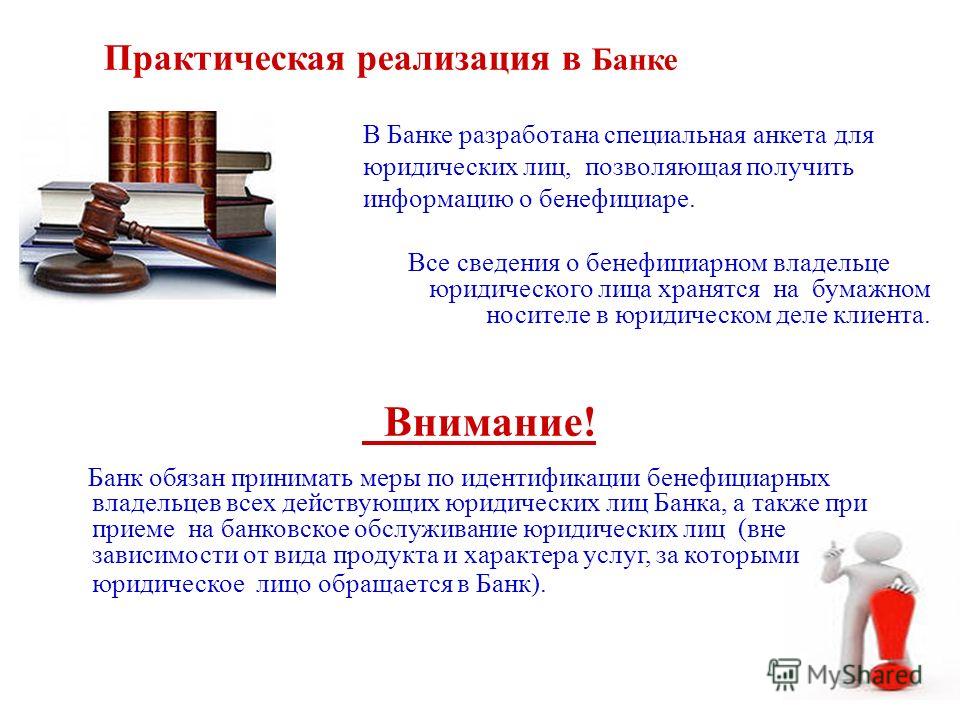

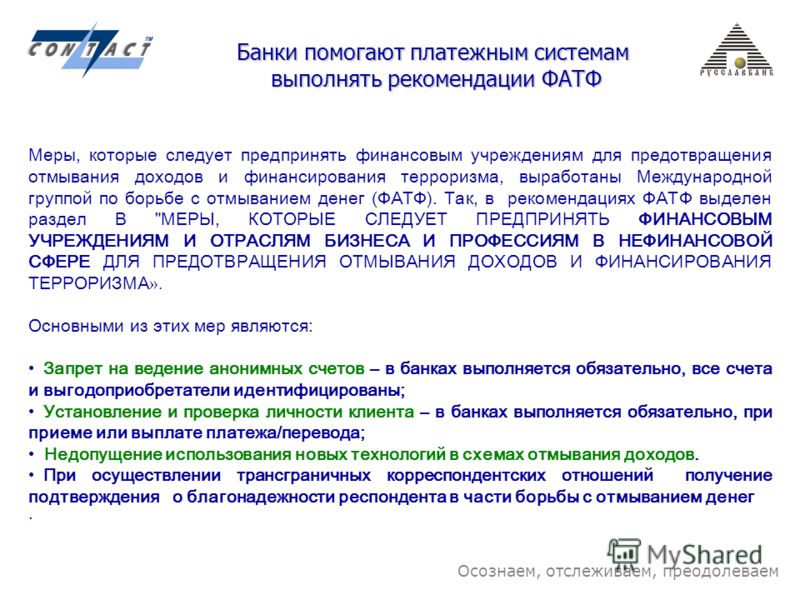

В бизнесе сейчас часто прямую выгоду получают не первые лица компаний или номинальные владельцы. Они лишь создают видимость. Все финансовые потоки и сделки регулируются лицами, которые не афишируют себя, а работают на расстоянии. Бенефициары были всегда, но особое внимание к себе привлекли они с развитием оффшоров. В 2012 г. а России заговорили о деоффоризации отечественного бизнеса. Были приняты законодательные акты, которые рекомендовали выявлять реальных владельцев бизнеса. Сейчас все банки, которые работают с расчетными счетами юрлиц, обязаны выявляться бенефициаров для раскрытия легальности бизнеса и исключения вероятности отмывания денег и финансирования терроризма, согласно 115-ФЗ.

Кто такой бенефициар?

Если пояснить простыми словами, то это лицо, которое управляет компанией, владеет ее имуществом, получает прибыль и ведет контроль над деятельностью. Это реальный хозяин, даже если формально им является иной человек. В 115ФЗ сказано, что бенефициаром является тот, кто имеет долю 25% и более.

Например, фирма А имеет совет директоров, генерального директора и несколько акционеров. Для всех именно они являются управленцами и владельцами бизнеса. Это видимая сторона. С другой стороны, они всего лишь куклы, выполняющие свою работу. Истинный хозяин находится в стороне и управляет этим театром. Он нигде не значится в документах фирмы, но владеет всем. Цепочка звеньев до истинного бенефициара может быть длинной. Каждое звено – формальный учредитель.

Федеральный закон обязывает банки и иные финансовые учреждения, которые проводят денежные операции, выявлять бенефициаров и фиксировать сведения о них в своих базах. Это связано с необходимостью повысить прозрачность бизнеса и снижения количества подозрительных операций. Бенефициары устанавливаются не только при работе с юрлицами, но и с физлицами.

Таким образом, бенефициар – это человек, который является реальным собственником бизнеса. Его личность часто скрывается и известна только руководству фирмы. Его конфиденциальность сохраняется через формальную компанию. Отыскать бенефициара можно по счетам, которые использует фирма в банке, перечисляя прибыль. Это может быть даже продавец услуг по аккредитивам.

Его конфиденциальность сохраняется через формальную компанию. Отыскать бенефициара можно по счетам, которые использует фирма в банке, перечисляя прибыль. Это может быть даже продавец услуг по аккредитивам.

Как становятся бенефициаром?

Такие вопросы лучше рассматривать в юридическом аспекте. Госсистема препятствует развитию нелегального бизнеса, а также усиливает контроль за финансовыми потоками, которые идут мимо госказны. Для этого был создан закон №115, целью которого является создание ясной картины российских активов и их владельцев. Часто собственников активов считается один человек, а на самом деле имуществом владеет совершенно другой человек, который скрывает свое богатство. 115ФЗ определил критерии бенефициаров:

- Доля в компании более 25%. Такая доля дает право на принятие контрольных решений. Этим бенефициар отличается от простых акционеров, которые владеют менее 25% с целью получения дохода.

- Наличие деловой активности лица, заинтересованного в финансовой прибыли компаний.

Это может быть страхование, сделки с акциями, участие в совещаниях и пр.

Это может быть страхование, сделки с акциями, участие в совещаниях и пр.

Соответствуя этим критериям, владелец бизнеса\фирмы становится бенефициаром. Одни этого не скрывают, другие предпочитают оставаться в тайне. Компании и филиалы обязаны вести списки бенефициаров. Если госорганы захотят выявить истинного владельца компании, у них не возникает проблем. ГК РФ накладывает ответственность за искажение информации о бенефициарных лицах в виде штрафов до 500 т.р. Проверяющие структуры могут легко вычислить, является ли заявленный руководитель бенефициаром или же управление находится в иных руках. Цепочка бенефициаров особо интересна налоговикам и Росфинмониторингу.

Кто такой выгодоприобретатель?

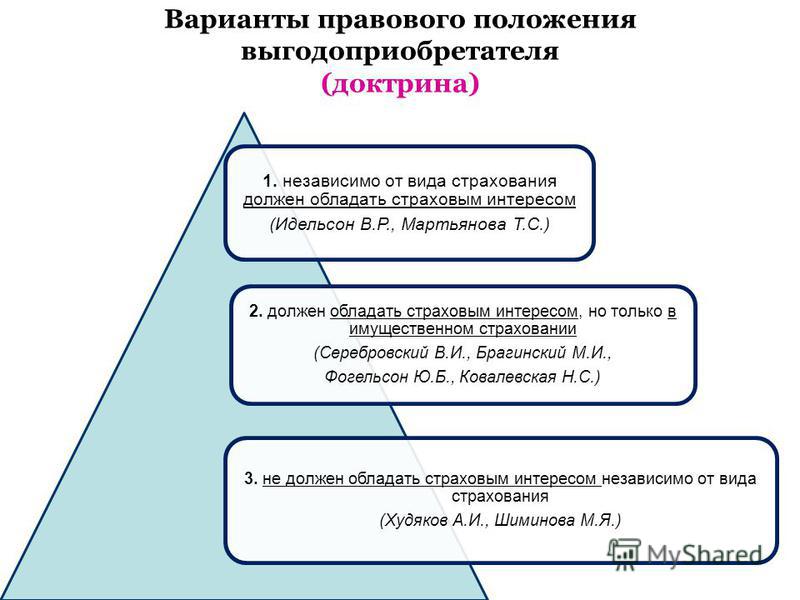

Многие путают выгодоприобретателя и бенефициара. На самом деле это тождественные понятия, но имеющие некоторые отличия. Они оба имеют прибыль от деятельности компании, но у бенефициара есть четверть или более доли собствености, а у выгодоприобретателя эта доля меньше или ее вообще не может быть.

Бенефициар и выгодоприобретатель могут быть в лице одного человека или же совершенно разных. В первом случае выгодоприобретатель имеет доход и контролирует работу компании, а во втором – только получает доход (или его часть) за выполнение своих обязанностей.

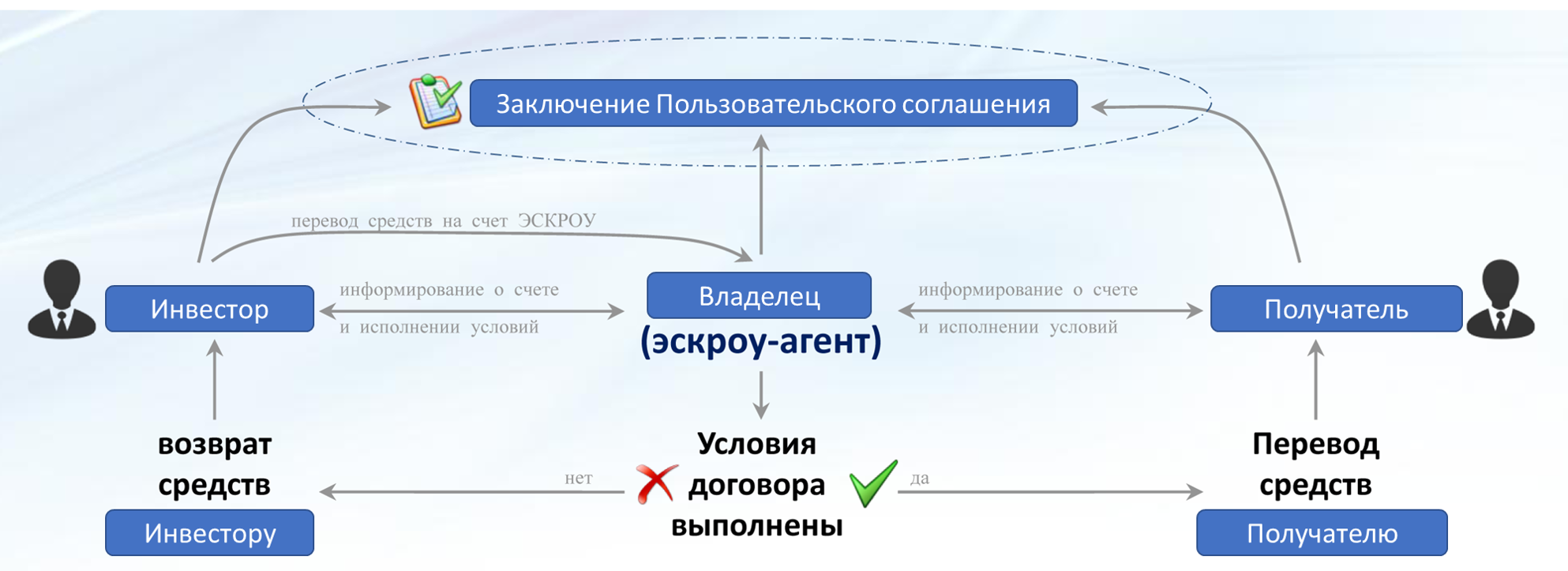

Выгодоприобретатель в банке.

Это лицо, которое получает выгоду при банковских операциях. Например, при открытии вклада выгодоприобретателем является сам клиент. Он принес деньги с целью получения выгоды от их размещения на депозите. Однако, вклад может быть и на третье лицо. Например, отец кладет деньги на имя сына. Сын в этом случае является выгодоприобретателем, поскольку проценты и по вклады и сам вклад будет получать он.

Если взять юрлиц, то выгодоприобретателем является получатель в платежных поручениях. Например, компания перечисляет дивиденды на имя г-на Иванова И.И. Г-н Иванов является выгодоприобретателем. Но это не является фактом, что он будет бенефициаром, ведь полученные деньги он может перевести дальше по договору доверительного управления. Тот, кто получит этот доход, и будет бенефициаром.

Тот, кто получит этот доход, и будет бенефициаром.

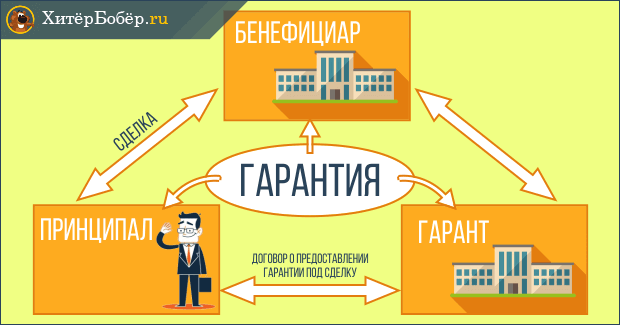

Что такое цепочка бенефициаров?

Это несколько связанных бизнес-звеньев, по которым прибыль доход до реального хозяина. Цепочка может состоять из одного звена, а может и из нескольких. Чем длиннее цепь, тем сомнительнее операции и получаемые доходы. Цепь используется для того, чтобы запутать следы для госорганов, облегчить налогообложение, отмыть нелегальные доходы. По таким цепочкам деньги без проблем переводятся в оффшоры и иных активы.

Закон требует раскрывать информацию о конечных бенефициарах. Найти сведения можно на сайте ИФНС, по выписке из ЕГРЮЛ, в протоколах собраний. Конечным бенефициаром будет конкретный человек.

Пример цепочки: У Иванова есть 60% акций компании «Цветочек», которая, в свою очередь, владеет 80% акциями компании «Листик». Иванов ведет скромную жизнь, ездит на авто среднего класса. Гендиректор «Листика» Сидоров имеет дорогой автомобиль, костюм Prada и 24% акций своей компании. На первый взгляд именно Сидоров будет выглядеть бенефициаром. Но подсчет показывает, что Иванов через свою компанию «Цветочек» контролирует «Листик» почти наполовину (60%*80% = 48%). Именно он будет бенефициаром, а не пафосный Сидоров.

Но подсчет показывает, что Иванов через свою компанию «Цветочек» контролирует «Листик» почти наполовину (60%*80% = 48%). Именно он будет бенефициаром, а не пафосный Сидоров.

Бенефициарный владелец — субъект, который не имеет определённого, установленного законодательством статуса. Такое понятие применяется в отношении компаний, которые имеют правовые и юридические отношения с учреждениями, работающими в сфере оказания имущественных и финансовых услуг. Список таких организаций предоставляет 5-я статья закона № 115-ФЗ. Бенефициарным собственником может быть как одно лицо, так и группа людей, выступающих прямыми владельцами юрлица или ИП, или имеющими некоторое влияние на принятие решений юрлицом в процессе деятельности. Зачастую это лицо или группа не указывается ни в учредительной документации, ни во внутриорганизационных документах. Но, несмотря на этот факт, именно бенефициарный владелец может являться полным собственником компании, не раскрывая своей личность. Такая деятельность компании с формальным директором или управляющим часто используется для сокрытия доходов и «отмывания» нелегально, незаконным путём полученных средств. Такая ситуация может возникнуть также при желании владельца компании существенно сэкономить на отчислении налоговых платежей, что также представляется правонарушением в отношении государства.

Такая ситуация может возникнуть также при желании владельца компании существенно сэкономить на отчислении налоговых платежей, что также представляется правонарушением в отношении государства.

Бенефициарный владелец индивидуального предпринимателя является, по сути, истинным владельцем ИП. Он контролирует деятельность, принимает важные бизнес-решения, получает прибыль и руководит процессом хозяйствования. Но, внесённые в закон 115-ФЗ изменения как раз и направлены на легализацию бизнеса, вывода из тени прибыли. Дополнениями к закону устанавливается обязательная идентификация клиентов всеми организациями, работающими с бизнесменами: банками, страховыми компаниями, кредитным организациям. Им вменяется обязанность «мониторить» клиентов на предмет выявления бенефициарных собственников и сообщать о найденных нарушениях в уполномоченные государственные органы.

Бенефициарный владелец индивидуального предпринимателя, согласно вышеуказанному закону может иметь минимум 25% от общей суммы имущества как денежного, так и иного. Но владельцем он является через подставных лиц, управляя ими без соответствующих документов. Выявление бенефициарного собственника (выгодоприобретателя) проводится путём анкетирования клиентов и прочих мер. Для полной идентификации лица-клиента предусмотрено заполнение анкеты, раскрывающей такую информацию о предпринимателе:

Но владельцем он является через подставных лиц, управляя ими без соответствующих документов. Выявление бенефициарного собственника (выгодоприобретателя) проводится путём анкетирования клиентов и прочих мер. Для полной идентификации лица-клиента предусмотрено заполнение анкеты, раскрывающей такую информацию о предпринимателе:

Дата и место рождения гражданина;

Адрес фактического жительства или пребывания;

Гражданство ИП;

Для иностранных предпринимателей — разрешение к пребыванию на территории России;

Паспортные данные физического лица.

Бенефициарный владелец индивидуального предпринимателя устанавливается согласно действующему законодательству. Но на этом этапе у банковских и прочих учреждениях, проводящих мониторинг клиентов, возникают определённые трудности. Ведь некоторые данные клиентов, в том числе и индивидуальных предпринимателей, попадают под действие закона о защите персональных данных, и раскрываться не могут. Учреждение имеет право запрашивать только ту информацию клиента, которая указана в списке, установленном законом. Для сбора информации о клиенте, используются все поданные им документы. Это может быть анкета, заявления на открытие счёта, письменные уведомления и прочее. Если учреждение не идентифицирует бенефициарного собственника, то им может быть признан сам ИП или юрлицо.

Для сбора информации о клиенте, используются все поданные им документы. Это может быть анкета, заявления на открытие счёта, письменные уведомления и прочее. Если учреждение не идентифицирует бенефициарного собственника, то им может быть признан сам ИП или юрлицо.

Не применяется мониторинг на предмет выявления бенефициарного владельца к следующей категории лиц:

Государственные организации и учреждения;

Местные и муниципальные органы власти;

Внебюджетные фонды, фактическим владельцем которых выступает государство;

Все компании, полноценным владельцем акций которых (более 50%) выступает государство или его представители;

Международные компании, обладающие необходимо для совершения бизнеса правоспособностью;

Эмитенты некоторых ценных бумаг.

В некоторых ситуациях банки и иные организации обрабатывают информацию о клиенте без его уведомления и согласия. Эти ситуации предусмотрены международными соглашениями и договорами либо же нормативными актами России.

Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на стороне страхователя наряду с застрахованным лицом, является выгодоприобретатель

Выгодоприобретатель — одна из ключевых фигур в страховании.

Именно он получает деньги от страховой компании.

Вот почему так важно позаботиться о его грамотном выборе и своевременном назначении.

Кто назначает выгодоприобретателя?

В чью пользу подписывать соглашение с компанией-страховщиком, обычно решает страхователь.

Он же заключает договор и платит за страховку.

Назначить выгодоприобретателя в личном страховании можно только при условии письменного согласия застрахованного.

Если согласия нет, деньги будут выплачены застрахованному или его наследникам.

Например, если жена хочет застраховать жизнь и здоровье мужа и назначить себя выгодоприобретателем в случае его смерти, муж должен письменно одобрить её решение.

В противном случае договор не будет заключён.

Выгодоприобретатель в имущественном страховании обязан предоставить документ, подтверждающий его интерес в сохранении имущества, собственником или хранителем которого он является.

Без такого документа назначенное лицо не сможет получить страховое возмещение.

Например, родственник владельца автомобиля, управляющий им по доверенности, не сможет получить страховую компенсацию, если застрахует автомобиль в свою пользу.

Выплату по этому договору не сможет получить и владелец машины, так как договор заключён в пользу страхователя.

При наступлении страхового случая указанный страховой договор будет признан недействительным.

В некоторых случаях выгодоприобретатель назначается в законодательном порядкеи не может быть изменён.

Неизменным выгодоприобретателем по закону считается:

- лицо, которому был причинён вред, пострадавший (при страховании гражданской ответственности). Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного;

- лицо, понесшее убытки в результате неисполнения застрахованным договорных обязательств(при страховании ответственности по договору).

Например, заказчик партии товара, если застрахованный занимается производством или доставкой;

Например, заказчик партии товара, если застрахованный занимается производством или доставкой; - сам страхователь (при страховании предпринимательского риска), если он организовал собственный бизнес и застраховал его на определённую сумму;

- собственник или хранитель залога (при страховании залогового имущества).Владелец ипотечной квартиры или банк, в сейфе которого находятся, например, ценные бумаги, принятые на хранение в качестве залога.

То есть тот, кто не заинтересован в наступлении страхового случая.

Важно! Даже если в договоре указан другой выгодоприобретатель, это не будет принято во внимание.

Выгодоприобретатель может быть не указан в договоре

Тогда его правами по закону обладает застрахованное лицо (при личном страховании) или собственник (при страховании имущества).

В случае смерти застрахованного (или собственника имущества) выплату от страховой компании получат его ближайшие родственники.

Не в качестве выгодоприобретателей, а в качестве законных наследников — после вступления в права наследования. Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

Добрый день. Меня заинтересовал ваш ответ «Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на ст…» на вопрос http://www.. Можно с вами обсудить этот ответ?

Обсудить с экспертом

Вопросы охраны прав собственности на имущество являлись значимыми для человечества в любые исторические эпохи и при самых различных общественно-политических формациях. Что является наиболее значимым в этих вопросах?

Некоторые общие положения

В определении и регулировании имущественных правоотношений существует ряд основополагающих понятий, на которых основана вся действующая законодательная база и юридическая система. Одним из наиболее значимых терминов является такое понятие, как выгодоприобретатель. Это юридическое или являющееся носителем прав собственности на то или иное имущество и соответствующим образом получающее от такого владения доход. Или получающее прибыль от какой-то операции коммерческого характера. В законодательной и юридической практике существует целый ряд нюансов, так или иначе связанных с этим термином. Попробуем рассмотреть подробнее некоторые из них.

Или получающее прибыль от какой-то операции коммерческого характера. В законодательной и юридической практике существует целый ряд нюансов, так или иначе связанных с этим термином. Попробуем рассмотреть подробнее некоторые из них.

Кого можно отнести к выгодоприобретателям?

Иногда в отечественной юридической практике употребляется такой международный аналог этого термина, как «бенефициар» («бенефициарий»). По своему смыслу он полностью совпадает с понятием «выгодоприобретатель». Это не более чем синоним, исторически восходящий к римскому праву. В российской юридической и экономической практике оба термина встречаются одинаково часто. Кого обычно относят к бенефициарам? Чаще всего выгодоприобретатель — это лицо, получающее доход в виде от своего имущества, переданного в доверительное управление или в пользование другим лицам или организациям. Взаимоотношения с бенефициаром в этом случае у пользователей его собственностью происходят на специально оговоренных условиях.

Выгодоприобретатель-страхователь

Очень широко также применяется этот термин и в страховании. В сфере страхового бизнеса выгодоприобретатель — это физическое или юридическое лицо, получающее выплаты по договору в соответствии с условиями, прописанными в страховом полисе. Очень распространён этот термин и в наследственном праве. Здесь выгодоприобретатель — это лицо, получающее некие имущественные или финансовые права согласно завещанию или действующему наследственному законодательству. Помимо этого, к бенефициарам также принято относить лиц, которым банковские структуры предоставляют разного рода финансовые преференции.

В сфере страхового бизнеса выгодоприобретатель — это физическое или юридическое лицо, получающее выплаты по договору в соответствии с условиями, прописанными в страховом полисе. Очень распространён этот термин и в наследственном праве. Здесь выгодоприобретатель — это лицо, получающее некие имущественные или финансовые права согласно завещанию или действующему наследственному законодательству. Помимо этого, к бенефициарам также принято относить лиц, которым банковские структуры предоставляют разного рода финансовые преференции.

Законодательное регулирование

В действующем законодательстве соответствующим образом проработаны права и обязанности, которыми располагает бенефициар, независимо от того, является ли он юридическим или физическим лицом. Так, в частности, согласно действующему Гражданскому кодексу Российской Федерации, выгодоприобретатель юридического лица имеет право на получение страховых выплат в случаях, оговоренных в договоре о страховании его имущества, если таковое подверглось ущербу в результате наступления страхового случая. Законодательная база в сфере и финансовых обязательств проработана в настоящее время достаточно подробно, права и обязанности обеих сторон страхового договора прописаны в ней исчерпывающим образом. Кроме Гражданского кодекса страховые отношения регулируются Законом РФ от 27 ноября 1992 года «Об организации в Российской Федерации».

Законодательная база в сфере и финансовых обязательств проработана в настоящее время достаточно подробно, права и обязанности обеих сторон страхового договора прописаны в ней исчерпывающим образом. Кроме Гражданского кодекса страховые отношения регулируются Законом РФ от 27 ноября 1992 года «Об организации в Российской Федерации».

Обязанности и

Страхование своего материального имущества и иного вида собственности даёт её владельцу уверенность в получении финансовой компенсации в оговоренных размерах, если собственности будет нанесён ущерб в результате воздействия на неё природных факторов или каких-либо агрессивных посягательств уголовного характера. Но застрахованный выгодоприобретатель в установленном законом порядке несёт и целый ряд обязанностей перед страховщиком, с которым он заключил соответствующий договор. Первейшей из них является своевременная выплата в полном объёме оговоренных в договоре взносов, или как их ещё нередко называют «страховых премий».

Дополнительные обязанности бенефициара

Помимо обязательной выплаты страховых взносов, страхователь-выгодоприобретатель имеет перед страховщиком целый ряд обязательств, что называется, «второго порядка». Но от этого они не становятся менее важными. Исполнение договора при наступлении страхового случая без соблюдения этих обязательств не представляется возможным. Прежде всего к ним следует отнести предоставление страховщику всей документальной базы на объект страхования в полном объёме. Своевременное информирование такового обо всех произошедших изменениях и любых имеющих к делу обстоятельствах. И самое главное, страховщик в обязательном порядке должен быть информирован о наступлении страхового случая в сроки, оговоренные в договоре страхования. Разумеется, выполнить этот пункт бенефициар обязан в той ситуации, если он намерен воспользоваться своим правом на получение причитающейся ему финансовой компенсации в результате наступления страхового случая.

Но от этого они не становятся менее важными. Исполнение договора при наступлении страхового случая без соблюдения этих обязательств не представляется возможным. Прежде всего к ним следует отнести предоставление страховщику всей документальной базы на объект страхования в полном объёме. Своевременное информирование такового обо всех произошедших изменениях и любых имеющих к делу обстоятельствах. И самое главное, страховщик в обязательном порядке должен быть информирован о наступлении страхового случая в сроки, оговоренные в договоре страхования. Разумеется, выполнить этот пункт бенефициар обязан в той ситуации, если он намерен воспользоваться своим правом на получение причитающейся ему финансовой компенсации в результате наступления страхового случая.

Что заставляет страховщика платить?

При наступлении страхового случая страховщик обязан выполнить, согласно условиям заключённого им договора, все принятые на себя финансовые обязательства перед владельцем пострадавшей собственности. Выплаты эти в определённых случаях могут быть более, чем значительными. Нередки случаи, когда для выполнения своих страховых обязательств страховщику приходится прибегать ко внешним финансовым займам на обременительных для него условиях. Что его заставляет это делать? Дело тут в том, что страхование это, как принято говорить — «игра вдолгую» и «бег на длинную дистанцию». И выиграть здесь может только тот, кто способен выстраивать стратегию развития своего бизнеса на дальнесрочную перспективу. Страховщик, неуклонно выполняющий свои финансовые обязательства, приобретает репутацию. А следовательно, и клиентскую базу, которой обязательно перекроют за определённый период времени все понесённые ним расходы по исполнению его финансовых обязательств.

Выплаты эти в определённых случаях могут быть более, чем значительными. Нередки случаи, когда для выполнения своих страховых обязательств страховщику приходится прибегать ко внешним финансовым займам на обременительных для него условиях. Что его заставляет это делать? Дело тут в том, что страхование это, как принято говорить — «игра вдолгую» и «бег на длинную дистанцию». И выиграть здесь может только тот, кто способен выстраивать стратегию развития своего бизнеса на дальнесрочную перспективу. Страховщик, неуклонно выполняющий свои финансовые обязательства, приобретает репутацию. А следовательно, и клиентскую базу, которой обязательно перекроют за определённый период времени все понесённые ним расходы по исполнению его финансовых обязательств.

Некоторые размышления общего характера

История страхового дела насчитывает уже несколько столетий. Появившись впервые в Великобритании в период становления промышленного капитализма и стремительного развития мировой торговли, эта сфера неуклонно разрасталась и совершенствовалась вплоть до наших дней. В чём заключается привлекательность для всех, кто является выгодоприобретателем, заключения договоров о страховании своего материального имущества и других активов? Ведь согласно заключаемому договору, бенефициарам приходится принимать на себя довольно значительные финансовые обязательства. Дело здесь, пожалуй, в том, что владельцам собственности жизненно необходимо чувство уверенности в достигнутых материальных результатах. Ими движет желание стабильности и уверенности в завтрашнем дне. И бенефициары готовы за это платить. Именно это обстоятельство и заставляет их обращаться к страховщикам. Никто другой им не может продать необходимое чувство уверенности и стабильности. В этой сделке равным образом заинтересованы обе стороны. Следует отметить, что успешное развитие страхового бизнеса возможно только в государстве со стабильно развивающейся экономикой и с устойчивой юридической системой.

В чём заключается привлекательность для всех, кто является выгодоприобретателем, заключения договоров о страховании своего материального имущества и других активов? Ведь согласно заключаемому договору, бенефициарам приходится принимать на себя довольно значительные финансовые обязательства. Дело здесь, пожалуй, в том, что владельцам собственности жизненно необходимо чувство уверенности в достигнутых материальных результатах. Ими движет желание стабильности и уверенности в завтрашнем дне. И бенефициары готовы за это платить. Именно это обстоятельство и заставляет их обращаться к страховщикам. Никто другой им не может продать необходимое чувство уверенности и стабильности. В этой сделке равным образом заинтересованы обе стороны. Следует отметить, что успешное развитие страхового бизнеса возможно только в государстве со стабильно развивающейся экономикой и с устойчивой юридической системой.

Тема: Банк затребовал анкету выгодоприобретателя

Быстрый переход Банки Вверх

- Навигация

- Кабинет

- Личные сообщения

- Подписки

- Кто на сайте

- Поиск по форуму

- Главная страница форума

- Форум

- Бухгалтерия

- Общая бухгалтерия

- Бухучет и Налогообложение

- Оплата труда и кадровый учет

- Документация и отчетность

- Учет ценных бумаг и валютных операций

- Внешнеэкономическая деятельность

- Внешнеэкономическая деятельность.

Таможенный союз

Таможенный союз - Алкоголь: лицензирование и декларирование

- Онлайн-ККТ, БСО, эквайринг и кассовые операции

- Отрасли и спецрежимы

- Индивидуальные предприниматели. Спецрежимы (ЕНВД, УСН, ПСН, ЕСХН)

- Учет в НКО и жилищном хозяйстве

- Бухгалтерский учет в строительстве

- Бухгалтерский учет в туризме

- Бюджетные, автономные и казенные учреждения

- Бюджетный учет

- Программы для бюджетного учета

- Банки

- МСФО, GAAP, управленческий учет

- Общая бухгалтерия

- Юридический отдел

- Правовая помощь

- Регистрация

- Опыт проверок

- Управление предприятием

- Администрирование и управление на предприятии

- Аутсорсинг

- Автоматизация предприятия

- Программы для ведения бухгалтерского и налогового учета

- Инфо-Бухгалтер

- Другие программы

- 1C

- Электронный документооборот и электронная отчетность

- Прочие средства автоматизации труда бухгалтеров

- Программы для ведения бухгалтерского и налогового учета

- Гильдия клерков

- Взаимоотношения на работе

- Бухгалтерский бизнес

- Обучение

- Биржа труда

- Ищу работу

- Предлагаю работу

- Клуб Клерк.

Ру

Ру- Пятница

- Частные инвестиции

- Политика

- Спорт. Туризм

- Встречи и поздравления

- Авторские форумы

- Интервью

- Простое, как мычание

- Авторский форум Goblin_Gaga

- Бухгалтера можно…

- опусник Гаги

- Интернет-конференции

- Кому я должен — всем прощайте: все о банкротстве физлиц

- Архив Интернет-конференций

- Интернет-конференции

- Обмен электронными документами и сюрпризы от ФНС

- Нарушение прав граждан при трудоустройстве и увольнении

- Новый порядок сдачи отчетности по НДС в электронном формате

- Подготовка годовой финансовой/бухгалтерской отчетности за 2014 год

- Все, что вы хотели спросить у оператора обмена электронными документами

- Как финансовый кризис превратить в окно возможностей?

- НДС: изменения в нормативном регулировании и их реализация в программе «1С:Бухгалтерия 8»

- Обеспечение достоверности результатов инвентаризационных мероприятий

- Защита персональных данных.

Применение ЗПК «1С:Предприятие 8.2z»

Применение ЗПК «1С:Предприятие 8.2z» - Формирование учетной политики компании: возможности сближения с МСФО

- Электронный документооборот на службе бухгалтера

- Учет времени при различных системах оплаты труда в программе «1С:Зарплата и управление персоналом 8»

- Полугодовой отчет по налогу на прибыль: раскроем все секреты

- Межличностные отношения на рабочем месте

- Облачная бухгалтерия 1С. Стоит ли уходить в облако?

- Банковские депозиты: как не потерять и выиграть

- Больничные листы и другие пособия за счет ФСС. Порядок расчета и начисления

- Клерк.Ру: задайте любой вопрос руководству сайта

- Правила расчёта НДС при осуществлении экспортно-импортных операций

- Как сдать отчетность в Пенсионный фонд за 3 квартал 2012 года

- Отчетность в ФСС за 9 месяцев 2012 года

- Подготовка отчетности в ПФР за 2 квартал. Сложные вопросы

- Запуск электронных счетов-фактур в России

- Как снизить затраты на ИТ-оборудование, ПО и ИТ-персонал с использованием облачных мощностей

- Отчетность в ПФР за 1 квартал 2012.

Основные изменения

Основные изменения - Налог на прибыль: нюансы заполнения декларации за 2011 год

- Годовая отчетность в ПФР. Актуальные вопросы

- Новое в бухгалтерской отчетности за 2011 год

- Отчетность в ФСС в вопросах и ответах

- Полугодовая отчетность в ПФР в вопросах и ответах

- Расчет пособий по временной нетрудоспособности в 2011 году

- Электронные счета-фактуры и электронные первичные документы

- Формирование бухгалтерской отчетности за 2010 год

- Расчет больничных в 2011 году. Декретные и пособия в переходный период

- Новое в законодательстве о налогах и страховых взносах в 2011 году

- Изменения в финансовой отчетности в 2011 году

- DDoS атаки в России как способ нечестной конкурентной борьбы.

- Банковские продукты для физлиц: кредитование, депозиты, спецпредложения

- Документ в электронной форме — эффективное решение актуальных проблем

- Как найти работу с помощью Клерк.Ру

- Предоставление сведений перс.

учета за первое полугодие 2010 года

учета за первое полугодие 2010 года - Налоговая ответственность: кто и за что отвечает?

- Проверки, взыскание, возврат/зачет налогов и др.вопросы ч.1 НК РФ

- Расчет больн. листов и страховых взносов в свете квартальной отчетности

- Замена ЕСН страховыми взносами и другие нововведения 2010 года

- Ликвидация коммерческих и некоммерческих организаций

- Бухгалтерский и налоговый учет товарно-материальных ценностей

- Обязательная перерегистрация фирм в соответствии с Законом №312-ФЗ

- PR и маркетинг в сфере профессиональных услуг своими силами

- Клерк.Ру: смена дизайна

- Построение личного финансового плана: мечты и реальность

- Подготовка бух. отчетности. Изменения в рос. стандартах учета в 2009 году

- Откаты в сфере продаж: за и против

- Потеря работы в период кризиса. Что делать?

- Все, что вы хотели знать о Клерк.Ру, но стеснялись спросить

- Кредит в кризис: условия и возможности

- Сохранение капитала во время кризиса: стратегии для частных инвесторов

- НДС: вычеты по авансам.

Вопросы с ответами и без

Вопросы с ответами и без - Пресс-конференция Деда Мороза

- Изменения в Налоговый кодекс, вступающие в силу с 2009 года

- Налог на прибыль с учетом последних изменений и разъяснений Минфина

- Российский кризис: угрозы и возможности

- Сетевой бизнес: качественные товары или развод на деньги?

- КАСКО: страховка без секретов

- Выплаты физическим лицам

- Рейдерство. Как защитить собственный бизнес?

- Актуальные вопросы исчисления и возмещения НДС

- Спецрежимы: ЕНВД и УСН. Особенности и сложные вопросы

- Налог на прибыль. Расчет, особенности исчисления, спорные моменты

- Учетная политика для целей бухучета

- Налоговые проверки. Практика применения новых правил

- НДС: порядок расчета

- Аутсорсинг в вопросах и ответах

- Как бухгалтеру выполнить требования Закона «О персональных данных»

- Идеальный архив бухгалтерских документов

- Интернет-конференции

- Служебные форумы

- Архив

- FAQ (Часто задаваемые вопросы)

- FAQ: Часто задаваемые вопросы по бухучету и налогам

- Игры и тренинги

- Тренинг по воспитанию самоуверенности

- ВЭД в условиях суровой действительности

- FAQ (Часто задаваемые вопросы)

- Книга жалоб и предложений

- Дневники

- Архив

Добрый вечер!Подскажите кто такой выгодоприобретатель? — Бизнес

Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на стороне страхователя наряду с застрахованным лицом, является выгодоприобретатель

выгодоприобретатель это Один из участников страховых отношений, выступающим на стороне страхователя наряду с застрахованным лицом, является выгодоприобретательВыгодоприобретатель — одна из ключевых фигур в страховании.

Именно он получает деньги от страховой компании.

Вот почему так важно позаботиться о его грамотном выборе и своевременном назначении.

Кто назначает выгодоприобретателя?В чью пользу подписывать соглашение с компанией-страховщиком, обычно решает страхователь.

Он же заключает договор и платит за страховку.

Назначить выгодоприобретателя в личном страховании можно только при условии письменного согласия застрахованного.

Если согласия нет, деньги будут выплачены застрахованному или его наследникам.

Например, если жена хочет застраховать жизнь и здоровье мужа и назначить себя выгодоприобретателем в случае его смерти, муж должен письменно одобрить её решение.

В противном случае договор не будет заключён.

Выгодоприобретатель в имущественном страховании обязан предоставить документ, подтверждающий его интерес в сохранении имущества, собственником или хранителем которого он является.

Без такого документа назначенное лицо не сможет получить страховое возмещение.

Например, родственник владельца автомобиля, управляющий им по доверенности, не сможет получить страховую компенсацию, если застрахует автомобиль в свою пользу.

Выплату по этому договору не сможет получить и владелец машины, так как договор заключён в пользу страхователя.

При наступлении страхового случая указанный страховой договор будет признан недействительным.

В некоторых случаях выгодоприобретатель назначается в законодательном порядкеи не может быть изменён.

Неизменным выгодоприобретателем по закону считается:- лицо, которому был причинён вред, пострадавший (при страховании гражданской ответственности). Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного;

- лицо, понесшее убытки в результате неисполнения застрахованным договорных обязательств(при страховании ответственности по договору).

Например, заказчик партии товара, если застрахованный занимается производством или доставкой;

Например, заказчик партии товара, если застрахованный занимается производством или доставкой; - сам страхователь (при страховании предпринимательского риска), если он организовал собственный бизнес и застраховал его на определённую сумму;

- собственник или хранитель залога (при страховании залогового имущества).Владелец ипотечной квартиры или банк, в сейфе которого находятся, например, ценные бумаги, принятые на хранение в качестве залога.

То есть тот, кто не заинтересован в наступлении страхового случая.

Важно! Даже если в договоре указан другой выгодоприобретатель, это не будет принято во внимание.

Выгодоприобретатель может быть не указан в договоре

Тогда его правами по закону обладает застрахованное лицо (при личном страховании) или собственник (при страховании имущества).

В случае смерти застрахованного (или собственника имущества) выплату от страховой компании получат его ближайшие родственники.

Не в качестве выгодоприобретателей, а в качестве законных наследников — после вступления в права наследования. Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

кто это, его права и обязанности

Страховую выплату от страховой компании не всегда получает тот человек, который платит страховые взносы. В некоторых программах страхования выгодоприобреталем становится близкий родственник, другое лицо или даже сторонняя компания, в пользу которой была оформлена страховка.

Кто такой выгодоприобретатель в страховании, на кого возлагают эту функцию и можно ли поменять получателя страховой компенсации, разобрался Бробанк.

Кого признают выгодоприобретателем при страховании

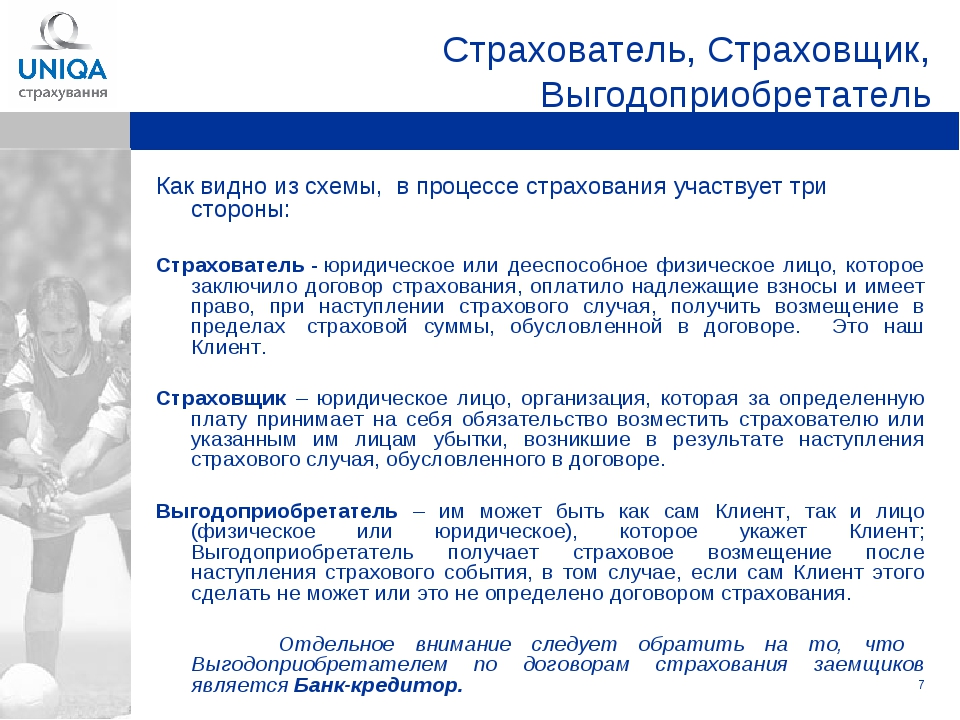

При заключении договора страхования участвуют 4 стороны: страховая компания, страхователь, застрахованный и выгодоприобретатель. Иногда реальных участников всего двое – страховая компания и страхователь, он же застрахованное лицо и выгодоприобретатель.

Каждый из участников выполняет отведенные ему функции:

- Страховщик.

Им может быть только юридическое лицо любой организационно-правовой формы собственности, которое вправе оказывать услуги страхования. Страховщик берет на себя обязанность выплатить компенсацию ущерба при возникновении определенных обстоятельств – страховых случаев.

Им может быть только юридическое лицо любой организационно-правовой формы собственности, которое вправе оказывать услуги страхования. Страховщик берет на себя обязанность выплатить компенсацию ущерба при возникновении определенных обстоятельств – страховых случаев. - Страхователь. Им может быть юридическое или физическое лицо, которое добровольно или по закону заключает договор со страховщиком. По условиям договора страхователь обязан вносить регулярные платежи в установленном размере.

- Застрахованный. Это лицо, в отношении которого заключают договор.

- Выгодоприобретатель или бенефициар. Это лицо, в пользу которого заключают соглашение о страховании.

Если речь идет о страховании жизни, получателем страховой премии всегда назначают третье лицо, которому возместят компенсацию в случае гибели застрахованного. При заключении договора страхования имущества, которое находится в залоге, бенефициаром назначают того, кто выступает в роли залогодержателя. Так при оформлении ипотеки или автокредита выгодоприобретателем будет назначен банк, в котором выдан заем.

Так при оформлении ипотеки или автокредита выгодоприобретателем будет назначен банк, в котором выдан заем.

Какие бывают договора страхования

В РФ различают три вида страховых договоров:

- имущественные страхуют любое движимое, недвижимое имущество и ценности;

- личные – по ним страхуют здоровье, жизнь и случаи, которые угрожают личности;

- ответственности, например ОСАГО, когда страхуется ответственность перед другими лицами.

В каждом страховом договоре выделяют:

- объект – это то, что страхуют, например, повреждение имущества или причинение вреда здоровью;

- предмет договора – при личном страховании можно застраховать здоровье или жизнь;

- страховые риски – при страховании имущества можно застраховаться от наводнения или пожара.

Если в договоре несколько объектов страхования и рисков, страховка будет стоить дороже, а регулярные взносы будут выше. Страховые компании не страхуют от всего и сразу. Каждый предмет, объект и риск должен быть указан отдельно.

Каждый предмет, объект и риск должен быть указан отдельно.

Комплексные договора страхования могут включать одновременно несколько рисков, но их следует изучить очень внимательно. При возникновении страхового случая понадобится его доказать. Страховщик очень тщательно проверяет каждую ситуацию и, если какой-то риск не будет указан в полисе, в выплате страховой премии откажут. При этом неважно, кто получатель страховки – выгодоприобретатель или само застрахованное лицо.

Срок действия страхового полиса

Любой договор страхования ограничен по времени. Если возникает желание продлить страховку, выпускают дополнительное соглашение к договору либо оформляют новый договор страхования.

Договор вступает в силу после подписания страховой компанией и страховщиком, который вносит страховые выплаты. Но в отдельных случаях полис начинает действовать не с даты подписания, а при наступлении определенных условий или даты. Например, с начала учебного года при страховании школьника.

Разница между выгодоприобретателем и застрахованным

Застрахованное лицо и бенефициар часто отличаются в страховом правоотношении. Жизнь выгодоприобретателя не покрывается страховым полисом. Страховщик при некоторых видах страхования самостоятельно указывает выгодоприобретателя при заключении соглашения. Но в случае гибели бенефициара, страховая компания не выплачивает материальную компенсацию никому.

Обычно выгодоприобретателем назначают близкого родственника застрахованного. Но это может быть друг застрахованного гражданина или другое лицо. Если гражданин страхует имущество, недвижимость, получателем страховой компенсации он тоже может назначить другого человека.

Еще одно отличие страхователя от выгодоприобретателя – бенефициар становится приоритетным лицом при получении страховой компенсации. Но он может отказаться от права на получение выплат в пользу страхователя. В свою очередь страхователь может воспользоваться отказом бенефициара, тогда он станет сам получателем денег от страховой компании.

Права и обязанности бенефициара

Выгодоприобретателя нельзя назначить без его согласия, так как кроме прав у бенефициара появляются еще и определенные обязанности по статье 430 Гражданского кодекса РФ.

Права выгодоприобретателя при заключении договора страхования:

- Получить компенсацию при возникновении страхового случая.

- Требовать полного исполнения обязательств контрагентами.

- Призывать участников страхования к соблюдению страховой тайны.

- Дополнить сумму страховки.

- Отказаться от исполнения своих обязательств досрочно.

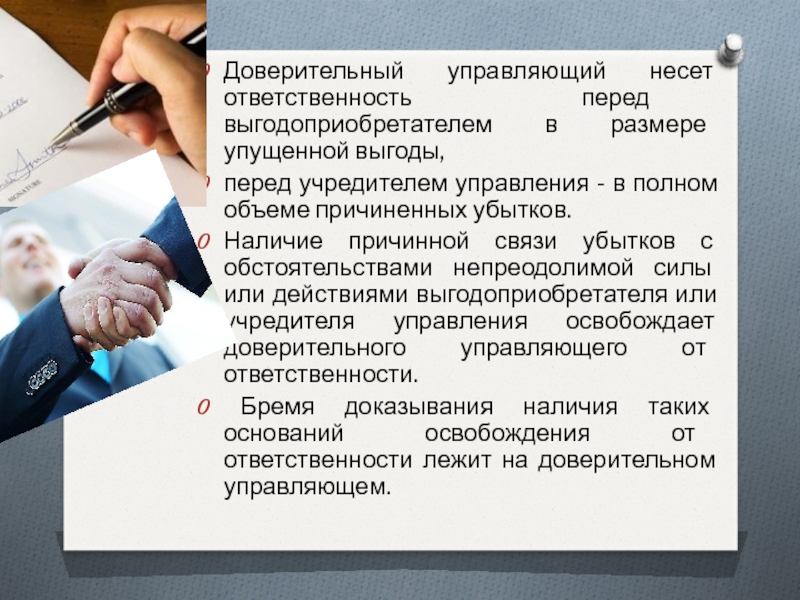

Бенефициар страховой выплаты должен:

- исполнять обязанности застрахованного лица, которые тот не выполнил по требованию страховой компании;

- выплачивать страховые взносы, которые определены по договору, или в случае, если деньги не выплатил страхователь;

- оповещать страховую компанию об изменениях, которые могут вызвать увеличение страховых рисков;

- уведомлять о наступлении страхового случая, чтобы получить материальную компенсацию.

Если застрахованное лицо заключает соглашение о страховании и по каким-либо причинам отказывается от исполнения своих обязательств, они переходят выгодоприобретателю. В ином случае договор страхования будет считаться расторгнутым. Но тогда бенефициару придется компенсировать все расходы, связанные с расторжением договора.

Может ли страхователь быть выгодоприобретателем

Обычно при заключении договора страхования существует несколько субъектов. Страхователю гарантируют выплаты те компании, с которыми он заключает соглашение. Но он может быть и получателем страховой выплаты, если у застрахованного гражданина и выгодоприобретателя появляются общие интересы по застрахованному имуществу.

Бенефициаром чаще назначают другого человека, но при страховании жизни от травм или временной недееспособности выгодоприобретатель и страхователь могут быть одним и тем же лицом. Например, арендатор может быть выгодоприобретателем при договоре страхования жизни. Но в соглашении по защите жилья бенефициаром будет владелец имущества, который заинтересован в компенсации при нанесении ущерба его недвижимости.

Кто определяет выгодоприобретателя

Выгодоприобретатель по законодательству выступает третьей стороной при заключении договора страхования, но фактически в соглашении его могут и не указывать. Найти информацию о том кто назначен бенефициаром можно в страховом полисе или в договоре. Но не всегда там будет указана эта информация.

Некоторые документы по закону требуют включения бенефициара в договор:

- ОСАГО и каско. В этом случае выгодоприобретателем может выступать любое лицо: водитель или работодатель, который предоставил автомобиль в пользование. Бенефициаром страховой выплаты по ОСАГО станет пострадавшее лицо, пешеход или другой водитель. Поэтому в ОСАГО выгодоприобретатель появится после наступления страхового случая. По автогражданке застрахованное лицо не сможет быть бенефициаром. Если оформлен полис каско, страхователь вправе указать выгодоприобретателя. Если машина куплена по автокредиту, получателем компенсации будет назначен банк-кредитор.

- Страховка ответственности проектировщика, строителя. Выгодоприобретателем становится тот, кто пострадал в результате действий застрахованного гражданина.

- Страховка ответственности перевозчика и экспедитора. В этой ситуации денежную помощь получит грузоотправитель или получатель товара.

Могут быть и документы, по которым выгодоприобретателя указывают по имени или по названию предприятия, если это юридическое лицо. Например, при банковском страховании заемщика выплаты получит банк-кредитор, при этом сумма компенсации не превысит размер остатка по кредиту. Выгодоприобретателей может быть и несколько. Компенсацию разделяют между собой заемщик и кредитор.

При добровольном страховании застрахованное лицо вправе самостоятельно назначать бенефициара.

Как сменить выгодоприобретателя

Выгодоприобретателя можно не только самостоятельно указать, но и поменять согласно статье 956 ГК РФ. При этом обязательно соблюсти ряд правил:

- Для корректировки договора страхования нужно заранее предупредить о своем намерении страховую компанию и отправить необходимые сведения.

После этого изменения вносят в программу страхования в течение определенного срока.

После этого изменения вносят в программу страхования в течение определенного срока. - Участие выгодоприобретателя при его назначении не требуется. Но есть исключение – при заключении договора о страховании жизни бенефициар должен дать свое согласие.

Заменить бенефициара невозможно при одном условии – в случае произведенной или уже рассматриваемой компенсации. Если действующий выгодоприобретатель подает претензию в страховую компанию или перед ним полностью погашены обязательства страховщика, процедура замены бенефициара становится невозможной.

Что будет при наступлении страхового случая

Выгодоприобретатель при возникновении страховой ситуации обязан:

- составить заявление по форме страховщика;

- собрать пакет документов, которые подтвердят наступление страхового случая;

- подать заявление и документы в срок, который указан в соглашении страхования;

После этого выгодоприобретатель должен дождаться перечисления компенсации на банковский счет или карту.

Если погибает застрахованное лицо, которому оформлен полис личного страхования, получателями страховой выплаты могут быть:

- наследники застрахованного гражданина;

- иные лица, которых указали в договоре в качестве бенефициаров.

Если выгодоприобретателем назначили лицо, которое не относится к наследникам по законодательству, вступление в права наследства и получения свидетельства не нужно. Бенефициар может сразу же получить компенсацию от страховщика.

Кто наследует страховую выплату умершего

Если при страховании жизни выгодоприобретателя не указали, им автоматически становится застрахованный гражданин. Если возникает страховая ситуация, не связанная со смертью, компенсацию получит застрахованное лицо. При гибели застрахованного и отсутствии указаний о бенефициаре на компенсацию получают права только законные наследники по статье 1152 ГК РФ. В таком случае денежная компенсация по страхованию включается в наследственную массу.

Наследники смогут получить деньги только после оформления права на наследство. Для этого они обращаются к нотариусу и подают заявление на получение прав на выплаты и другое имущество умершего. Обратиться за оформление свидетельства на наследство можно только в течение 6 месяцев с момента смерти застрахованного родственника, это прописано в статье 1154 ГК РФ. Если не уложиться в этот срок, права на наследство придется восстанавливать через суд статья 1155 ГК РФ. Сделать это получится, только если были уважительные причины, по которым не удалось оформить свидетельство раньше. Например, нахождение в больнице.

В большинстве случаев обращаются к завещанию погибшего гражданина. Если в завещании указан получатель – компенсацию выдадут именно ему. Если в завещании получателя не вписали или завещания нет, наследство распределят по законодательству. Сначала деньги получают наследники первой очереди, потом второй и и т.д. Всего в российском законодательстве предусмотрено 8 очередей. Иждивенцы, которые находились на попечении застрахованного лица больше года, также получат свою долю.

Иждивенцы, которые находились на попечении застрахованного лица больше года, также получат свою долю.

Полезные ссылки:

- ГК РФ Глава 48. Страхование.

- ГК РФ Статья 1152. Принятие наследства.

- ГК РФ Статья 1154. Срок принятия наследства.

- ГК РФ Статья 1155. Принятие наследства по истечении установленного срока.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 2

Вопрос — как выглядит письмо из банка об установлении выгодоприобретателя? / Вопросы-ответы / Инфо | Юрсила

Вопрос — как выглядит письмо из банка об установлении выгодоприобретателя?

Ответ — ниже приводится образец такого письма:

Руководителю

ООО «ХХХХ»

(наименование организации /ФИО клиента-индивидуального предпринимателя)

ХХХХХ

(ИНН организации/ клиента-индивидуального предпринимателя)

Об установлении выгодоприобретателя[1]

ПАО Сбербанк в соответствии с требованиями Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее — Федеральный закон №115-ФЗ) в целях установления выгодоприобретателей на основании информации, полученной из назначения платежа п/п № ХХХ – от ХХ. ХХ.ХХХХ на сумму ХХХХ RUR, просит Вас в течение 7 (семи) рабочих дней с момента получения данного уведомления предоставить по месту ведения счета:

ХХ.ХХХХ на сумму ХХХХ RUR, просит Вас в течение 7 (семи) рабочих дней с момента получения данного уведомления предоставить по месту ведения счета:

— заполненную форму «Сведения о выгодоприобретателе»[2], размещенную на официальном интернет-сайте Банка на www.sberbank.ru в разделе Корпоративным клиентам;

— надлежащим образом заверенные копии документов, подтверждающие, что Вы действуете к выгоде другого лица (договор, соглашение и др.)[3].

В случае не предоставления Вами запрашиваемых документов, Банк вправе в соответствии с пунктом 11 статьи 7 Федерального закона №115-ФЗ отказать в выполнении Вашего распоряжения о совершении операции (за исключением операции по зачислению денежных средств на счет юридического лица).

[1] Выгодоприобретатель – лицо, к выгоде которого действует клиент, в том числе на основании агентского договора, договоров поручения, комиссии и доверительного управления, при проведении операций с денежными средствами и иным имуществом.

[2] Является Приложением к форме «Информационные сведения клиента», которая размещена на http://www.sberbank.ru/moscow/ru/legal/bankingservice/cash/account/ в Разделе «Иные документы для открытия и ведения банковского счета»/Идентификация клиента- юридического лица/индивидуального предпринимателя в целях 115-ФЗ

[3] Предоставляются в бумажном виде за подписью руководителя организации или иного уполномоченного лица и печатью организации.

10.3. Выгодоприобретатель наследственного фонда

В соответствии с п. 2 ст. 123.20-3 ГК РФ в качестве выгодоприобретателей наследственного фонда могут выступать любые участники регулируемых гражданским законодательством отношений, за исключением коммерческих организаций. Выгодоприобретатель наследственного фонда имеет право на получение в соответствии с условиями управления наследственным фондом всего или части имущества фонда, а также наделяется законом рядом других прав. В частности, выгодоприобретатель вправе запрашивать и получать у наследственного фонда информацию о деятельности фонда, если это предусмотрено уставом наследственного фонда; требовать проведения аудита деятельности фонда выбранным им аудитором; требовать возмещения убытков, причиненных нарушением условий управления наследственным фондом, если это предусмотрено уставом фонда (п. 4, 5, 6 ст. 123.20-3 ГК РФ). Права выгодоприобретателя наследственного фонда неотчуждаемы, на них не может быть обращено взыскание

4, 5, 6 ст. 123.20-3 ГК РФ). Права выгодоприобретателя наследственного фонда неотчуждаемы, на них не может быть обращено взыскание

по обязательствам выгодоприобретателя. Сделки, совершенные с нарушением этих правил, являются ничтожными (п. 1 ст. 123.20-3 ГК РФ).

Необходимо отметить, что согласно п. 7 ст. 123.20-3 ГК РФ выгодоприобретатель не отвечает по обязательствам наследственного фонда, равно как и фонд не отвечает по обязательствам выгодоприобретателя.

В соответствии с п. 3 ст. 123.20-3 ГК РФ права гражданина-выгодоприобретателя наследственного фонда не переходят по наследству. Права выгодоприобретателя-юридического лица прекращаются в случае его реорганизации, кроме случаев преобразования, если только условиями управления наследственным фондом не предусмотрено прекращение прав такого выгодоприобретателя при его преобразовании. После смерти гражданина-выгодоприобретателя или ликвидации выгодоприобретателя-юридического лица, а также в случае заявленного наследственному фонду в нотариальной форме отказа выгодоприобретателя от права на получение имущества новые выгодоприобретатели определяются в соответствии с условиями управления наследственным фондом, в частности, они могут быть определены путем подназначения.

Анкета самоидентификации ЮЛ и КО

Раздел 4. Дополнительная информация по ОФР

— 4.1 —Статус Вашей ОФР для целей FATCA на основании заполненной формы W

Заполните форму W-9 и Согласие на передачу информации, если Вы учреждены/зарегистрированы в США; заполните соответствующую форму W-8, если Вы учреждены/зарегистрированы в любом другом государстве:

ЮЛ / ФИ. W-9 — форма по классификатору управленческой документации США, которую заполняют налогоплательщики США (физическое лицо, индивидуальный предприниматель, юридическое лицо, включая US FI (финансовый институт — резидент США)), в том числе имеющие долгосрочную визу. Форма W-9 содержит идентификационный номер налогоплательщика и подтверждение информации о доходах.

W-8 — обобщённое название следующих форм по классификатору управленческой документации США, заполняемых юридическими лицами, включая ФИ:

• W-8BEN-E представляет юридическое лицо, которое является бенефициарным владельцем активов;

• W-8EXP представляет ЮЛ, которое является освобождённым от исполнения обязательств, связанных с уплатой налогов в США;

• W-8IMY представляет юридическое лицо, которое является посредником.

Номер регистрации в Налоговом управлении США (the Global Intermediary Identification Number, GIIN, при наличии)

— 4.2 —Если у Вашей организации отсутствует GIIN, то входят ли в состав собственников Вашей организации лица, являющиеся резидентами США?

— 4.3 —Ваша организация основной доход получает от операций инвестирования или торговли финансовыми активами и управляется иной организацией финансового рынка?

Раздел 5. Дополнительная информация по юридическому лицу/структуре без образования юридического лица

Иностранная структура без образования юридического лица — организационная форма, созданная в соответствии с законодательством иностранного государства (территории) без образования юридического лица (в частности, фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления),

которая в соответствии со своим личным законом вправе осуществлять деятельность, направленную на извлечение дохода (прибыли) в интересах своих участников (пайщиков, доверителей или иных лиц) либо иных бенефициаров. (кроме ОФР)

(кроме ОФР)

Имеется ли у Вашей организации почтовый адрес в США?

— 5.2 —Имеется ли у Вашей организации номер телефона в США?

— 5.3 —Имеется ли у Вашей организации доверенность, выданная лицу с адресом в США?

— 5.4 —Имеется ли у Вашей организации право подписи, предоставленное лицу с адресом в США?

— 5.5 —Оформлено ли Вашей организацией в Банке длительное поручение на перечисление более одного платежа в пользу получателей, имеющих счет в США?

Заполните и представьте в Банк соответствующую форму W и Согласие на передачу информации:

ЮЛ / ФИ.

Форму W заполняет сам клиент, или лицо, уполномоченное доверенностью, или представитель в силу закона. W-9 — форма по классификатору управленческой документации США, которую заполняют налогоплательщики США (физическое лицо, индивидуальный предприниматель, юридическое лицо, включая US FI (финансовый институт — резидент США)), в том числе имеющие долгосрочную визу. Форма W-9 содержит идентификационный номер налогоплательщика и подтверждение информации о доходах.

Форма W-9 содержит идентификационный номер налогоплательщика и подтверждение информации о доходах.

W-8 — обобщённое название следующих форм по классификатору управленческой документации США, заполняемых юридическими лицами, включая ФИ:

• W-8BEN-E представляет юридическое лицо, которое является бенефициарным владельцем активов;

• W-8EXP представляет ЮЛ, которое является освобождённым от исполнения обязательств, связанных с уплатой налогов в США;

• W-8IMY представляет юридическое лицо, которое является посредником.

Ваша организация за предшествующий календарный год получила более 50% (по отдельности или в совокупности) совокупного дохода в качестве «пассивных доходов» и более 50% (по отдельности или в совокупности) от активов Вашей организации составляют активы, приносящие такие доходы?

Ваша организация создана для целей прямого владения обращающимися акциями (долями) организаций, которые не являются ОФР, или для целей финансирования таких организаций, за исключением клиентов, владеющих или осуществляющих финансирование таких организаций исключительно в инвестиционных целях?

Ваша организация является вновь созданным лицом?

Период деятельности организации не превышает трёх месяцев со дня её регистрации (инкорпорации).

Ваша организация находится в процессе реорганизации в целях продолжения или возобновления коммерческой деятельности?

Ваша организация является некоммерческой организацией, доходы которой не являются объектом налогообложения или освобождаются от налогов?

Ваша организация не имеет превышение доходов над расходами в результате осуществления операций с ценными бумагами и производными финансовыми инструментами (за исключением доходов, полученных в результате осуществления основной деятельности) или не имеет доходы, полученные в рамках договора добровольного страхования жизни?

— 5.7 —Налогоплательщиком какой страны является Ваша организация

Российской Федерации

иностранного государства

не является налогоплательщиком ни одного из государств

Если Вы имеете статус налогоплательщика в США, то заполните форму W-9 и Согласие на передачу информации:

ЮЛ / ФИ.

В таблице ниже укажите страну и иностранный идентификационный номер налогоплательщика

Иностранный идентификационный номер налогоплательщика включает в себя также код клиента, выгодоприобретателя и (или) лиц, прямо или косвенно их контролирующих, в иностранном государстве (на территории) его регистрации (инкорпорации).

(если их несколько, укажите все). В случае отсутствия ИНН укажите в соответствующем поле причину его отсутствия.

Налогоплательщиками каких стран являются бенефициарные владельцы

Бенефициарный владелец (конечный бенефициарный владелец в цепочке собственников) (для целей FATCA) — лицо, прямо или косвенно контролирующее клиента, т.е. физическое лицо, которое в конечном счёте прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие 10% и более доли (акций) в капитале) клиентом либо имеет возможность контролировать действия клиента, и которое является налоговым резидентом США. (для целей FATCA)/контролирующие лица

Контролирующее лицо (для целей CRS) — лицо, прямо или косвенно контролирующее клиента, т.е. физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом либо имеет возможность контролировать действия клиента.

(для целей CRS) Вашей организации?

(для целей FATCA)/контролирующие лица

Контролирующее лицо (для целей CRS) — лицо, прямо или косвенно контролирующее клиента, т.е. физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом либо имеет возможность контролировать действия клиента.

(для целей CRS) Вашей организации?

Российской Федерации

иностранного государства

Если бенефициарный владелец в цепочке собственников имеет статус налогоплательщика в США, то заполните также форму W-8BEN-E и Согласие на передачу информации:

ЮЛ / ФИ.

В отношении каждого контролирующего лица (для целей CRS) заполните отдельную Анкету физического лица или индивидуального предпринимателя (самоидентификация):

ФЛ / ИП.

Укажите данные каждого бенефициарного владельца

Данные предоставляются в отношении каждого бенефициарного владельца (контролирующего лица), являющегося налоговым резидентом иностранного государства, в том числе в отношении налогового резидента США.

, в случае отсутствия ИНН укажите в соответствующем поле причину его отсутствия.

Планируете ли Вы оформление в банке сделок в пользу другого лица (выгодоприобретателя)? Выгодоприобретатель — лицо (структура без образования юридического лица), к выгоде которого действует клиент, в том числе на основании агентского договора, договора поручения, договора комиссии и договора доверительного управления.

Уважаемый клиент!

Для формирования анкеты в формате MS Word нажмите «Скачать документ». При наличии ошибок или незаполненных обязательных полей Вы будете перенаправлены на соответствующую страницу формы, а необходимое для заполнения или исправления поле будет выделено красным цветом. Если ошибок нет, то документ скачается автоматически (это может занять несколько секунд).

Если ошибок нет, то документ скачается автоматически (это может занять несколько секунд).

Информация по требованиям FATCA о ПАО Банк ФК Открытие для юридических лиц

Об установлении статуса клиентов для целей CRS

CRS (Common Reporting Standard, далее CRS) — Стандарт по автоматическому обмену информацией о финансовых счетах, разработанный ОЭСР (Организацией экономического сотрудничества и развития). 12 мая 2016 года ФНС России от имени Российской Федерации подписала многостороннее Соглашение компетентных органов об автоматическом обмене финансовой информацией от 29 октября 2014 года.

CRS направлен на предотвращение глобального уклонения от уплаты налогов с использованием офшорных юрисдикций и обеспечения прозрачности информации.

CRS в России реализован посредством принятия Федерального закона 340-ФЗ

от 27.11.2017г., дополнившего Главой 20.1 Налоговый кодекс РФ, и утверждения Постановления

Правительства от 16. 06.2018г. № 693 «О реализации международного автоматического обмена

финансовой информацией с компетентными органами иностранных государств (территорий)».

06.2018г. № 693 «О реализации международного автоматического обмена

финансовой информацией с компетентными органами иностранных государств (территорий)».

В целях международного обмена информацией с иностранными налоговыми органами указанные документы обязывают Банк устанавливать налоговое резидентство клиентов, выгодоприобретателей и лиц, прямо или косвенно их контролирующих, и направлять сведения об иностранных налогоплательщиках в ФНС РФ.

Клиенты, в свою очередь, обязаны в соответствии с Налоговым кодексом РФ предоставлять запрашиваемую Банком информацию о налоговом резидентстве указанных лиц.

В случае непредставления лицом, заключающим с Банком договор2, предусматривающий оказание финансовых услуг, информации, запрашиваемой в соответствии с настоящей главой, организация финансового рынка вправе отказать в заключении такого договора с этим лицом.

Банк вправе в случае непредставления клиентом запрашиваемой в соответствии с Главой 20. 1

Налогового кодекса РФ информации отказать в совершении операций, осуществляемых в пользу или по поручению

клиента по договору2, предусматривающему оказание финансовых услуг, и (или) в случаях,

предусмотренных указанной главой, расторгнуть в одностороннем порядке договор, предусматривающий оказание

финансовых услуг, уведомив об этом клиента не позднее одного рабочего дня, следующего за днем принятия

решения.

1

Налогового кодекса РФ информации отказать в совершении операций, осуществляемых в пользу или по поручению

клиента по договору2, предусматривающему оказание финансовых услуг, и (или) в случаях,

предусмотренных указанной главой, расторгнуть в одностороннем порядке договор, предусматривающий оказание

финансовых услуг, уведомив об этом клиента не позднее одного рабочего дня, следующего за днем принятия

решения.

Банк вправе в одностороннем порядке расторгнуть заключенный с клиентом

договор2, предусматривающий оказание финансовых услуг, если в результате проведения мер,

предусмотренных пунктом 1 статьи 142.4 Главы 20.1 НК РФ, Банк выявит недостоверность или неполноту

представленной клиентом информации либо придет к выводу о противоречии представленной клиентом информации

сведениям, имеющимся в распоряжении Банка, в том числе полученным из иных общедоступных источников информации.

Конечный получатель банковского счета

Как правило, бенефициар — это физическое лицо, которое получает от чего-либо прибыль или другие преимущества. В финансовом мире бенефициаром называется лицо, имеющее право получать выплаты по завещанию, страхованию жизни или трасту. В деловом мире это относится к бенефициарному владельцу, который в конечном итоге владеет и контролирует бизнес, и / или другое физическое лицо, от имени которого проводится определенная транзакция. Конечный бенефициар — это лицо, которое осуществляет окончательный эффективный контроль над юридическим лицом или соглашением.Термины «в конечном итоге» владеет или контролирует, а также конечный эффективный контроль полезны в ситуациях, когда право собственности на компанию осуществляется через цепочку владения и не ясно показывает прямого и фактического владельца бизнеса.

Важность указания конечного бенефициарного владельца счета

Бенефициарное владение в настоящее время является основной проблемой для специалистов по соблюдению требований в банках по борьбе с отмыванием денег ( AML ). И тому есть веская причина.Развивая обширные знания своего клиента ( KYC ) и другие процедуры комплексной проверки перед открытием банковского счета и на протяжении всего сотрудничества с клиентами, банки преуспели в борьбе с терроризмом, налоговым мошенничеством и другими преступлениями. Крупномасштабное мошенничество часто связано с ненадлежащим использованием коммерческих структур. Например:

И тому есть веская причина.Развивая обширные знания своего клиента ( KYC ) и другие процедуры комплексной проверки перед открытием банковского счета и на протяжении всего сотрудничества с клиентами, банки преуспели в борьбе с терроризмом, налоговым мошенничеством и другими преступлениями. Крупномасштабное мошенничество часто связано с ненадлежащим использованием коммерческих структур. Например:

- 60% субъектов хозяйствования, используемых ненадлежащим образом, причастны к экономическим и финансовым преступлениям;

- 75% известных преступных организаций использовали субъекты хозяйствования для маскировки своей деятельности.

Хотя банки рискуют потерять своих клиентов и прибыль после очередного усиления KYC и других процедур должной осмотрительности, обычно это делается для соответствия растущим требованиям AML со стороны национальных правительств и международных организаций. Глобальные стандарты AML диктуют, что понимание конечных бенефициаров банковских счетов является неотъемлемой частью программы AML каждого финансового учреждения и может быть достигнуто путем тщательного изучения вашего клиента и других процедур должной осмотрительности.

Кто именно считается конечным получателем банковского счета

Четвертая Директива ЕС о борьбе с отмыванием денег (MLD4) в значительной степени касается конечных бенефициаров. Согласно этой директиве, конечное бенефициарное владение предполагается в одном из трех случаев:

- Физическое лицо владеет долей в размере 25% и более в капитале юридического лица;

- Физическое лицо может использовать 25% или более прав голоса на общих собраниях акционеров;

- Физическое лицо является бенефициаром 25% или более капитала организации.

Иногда сложно определить конечных бенефициаров компании. Вышеупомянутая директива также требует, чтобы старшие управляющие должны рассматриваться как бенефициарные владельцы в случае, если вышеуказанные критерии не определены.

Конечный бенефициарный владелец и кандидаты

В случае, если бенефициарный владелец хочет сохранить свое имя в публичных записях, компания может воспользоваться услугами номинального держателя акций. Номинальный акционер, как правило, представляет собой несвязанную третье лицо, на которое официально зарегистрированы акции юридического лица и принадлежат им от имени бенефициарного владельца.Конечный бенефициар компании может иметь фактическое право собственности на компанию, в то время как государственная собственность сохраняется на имя номинального держателя акций. Как правило, настоящая личность Конечного бенефициара известна только юридической фирме или службе регистрации компании и самому бенефициару.