Как вложить деньги в недвижимость и заработать

22 января 2018

Цены на рынке недвижимости продолжают расти. Времена, когда стоимость жилья оставалась сравнительно небольшой, давно прошли. Сегодня процесс ценообразования стабилизировался, следовательно, настало время выгодных денежных вложений в недвижимость. Некоторые люди сомневаются, нужно ли вкладывать деньги в недвижимость и выгодное ли это предприятие.

Прогнозы на долгосрочную перспективу роста цен на недвижимость давать рискованно. Нужно, в первую очередь, определиться, зачем осуществлять финансовые инвестиции в квартиру. Наиболее выгодный вариант – вложение денег в недвижимость на долгое время. От такого жилья можно получать доход, сдавая его в аренду. Лучшим арендатором в таком случае выступит компания либо организация.

На стоимость аренды недвижимости оказывает влияние множество моментов. Важное значение имеют её размеры, техническое состояние, местоположение и иные факторы.

Что нужно учесть, вкладывая деньги в недвижимость

Есть несколько критериев, которые необходимо учитывать:

• следует знать, что наиболее выгодным капиталовложением является покупка жилья в новостройке. В домах старого типа жилье с каждым годом дешевеет. Поэтому, купив квартиру в старом жилом фонде по одной стоимости, никто не гарантирует, что в случае желания продать ее через несколько лет, цена её не упадет. Следовательно, вы не получите выгоды с такого вложения средств. Среди объектов строительной компании ССК есть множество интересных предложений, которые стоит рассмотреть в качестве вариантов для инвестирования;

• цена квартиры напрямую зависит от ее местоположения. Самый лучший вариант – приобрести квартиру в районе с развитой инфраструктурой. Обычно это центр города и его окрестности;

• ещё один критерий – количество комнат в покупаемом жилье. Легче всего сдавать и продавать «однушки» и «двушки»;

Легче всего сдавать и продавать «однушки» и «двушки»;

• этажность дома и то, на каком этаже расположена квартира. Труднее всего продаются и сдаются квартиры на последних этажах высоток.

Когда решаете вкладывать финансы в недвижимость, важно учитывать собственные предпочтения. По мнению специалистов, выбирать жилье нужно так, будто оно необходимо лично для вашего пользования. Только в этом случае можно здраво оценить все плюсы и минусы приобретаемого жилья и, благодаря этому, получить возможность извлечь выгоду от инвестиций.

В какую еще недвижимость вкладывать деньги

Превосходным способом инвестирования в имущество является покупка гаража с целью его дальнейшей сдачи в аренду. Машин с каждым годом становится все больше, и парковочных мест для всех не хватает. В последнее время стали появляться фирмы, специализирующиеся на массовой скупке гаражей. Интересным вариантом приобретение гаража является еще и потому, что с хозяином можно поторговаться. Ведь далеко не каждый знает настоящие цены на эту недвижимость.

Вкладывать средства можно и в участки земли. Цены периодически растут, а пробелов в законе множество. Цены государством в данном сегменте почти не контролируются. В связи с этим можно купить участок подешевле, а продать через некоторое время дорого. Лучше реализовать его через пару лет. В это время участок можно облагородить и привести в более дорогостоящий вид. Это принесет выгоду в разы больше, чем банковские вклады.

Любое инвестирование в недвижимость предполагает определенные знания, умения и сноровку. Сиюминутный доход ждать не стоит. Нужно также учитывать свои денежные возможности.

ПМЖ на Мальте как выгодное вложение средств и источник новых возможностей | Общество (июль 2018)

Мальта входит в Британское содружество, Евросоюз, Шенгенское соглашение и по уровню жизни не отстаёт от других европейских государств. Лучший в мире климат, чистая экология, развитая инфраструктура, обилие достопримечательностей и широкие возможности для работы и учёбы делают этот остров почти идеальным местом для туристических поездок и долгосрочного проживания. В этом материале

В этом материале

Migration Group сообщит о том, как получить ПМЖ этой небольшой средиземноморской страны и какие преимущества оно даёт.

Со статусом мальтийского постоянного резидента вы можете без ограничений перемещаться по всей территории Европы и Шенгенской зоны. Также никто не обязывает вас проживать на Мальте. После приобретения статуса можно уехать в любую другую европейскую страну или вернуться домой.

Систему налогообложения можно выгодно оптимизировать. Частные доходы, полученные за границей, не облагаются никакими налогами. Это делает выгодным ведение бизнеса и хранение капиталов на Мальте.

Кто может претендовать на новый статус вместе с главным заинтересованным лицом

ПМЖ Мальты может получить главный инвестор, его,/её супруга/супруг, родители, бабушки и дедушки обоих, дети любого возраста, не вступившие в брак и финансово зависимые от главного заявителя.

Основные плюсы

- сжатые сроки;

- предоставление нового статуса не только заинтересованному лицу, но и членам семьи, зависимым от него;

- небольшие суммы инвестиций, которые через некоторое время возвращаются;

- безопасность и стабильность;

- право на финансирование инвестиций;

- свобода выбора места проживания.

Инвестиционные требования и условия

- иметь доходы в другой стране или собственные активы;

- внести 30000 евро в государственный фонд;

- купить/арендовать недвижимость на Мальте;

- инвестировать 250000 евро в ценные бумаги.

Поэтапное оформление статуса

- подписание контракта с одним из сертифицированных агентов, в числе которых Migration Group;

- оплата правовых услуг и создание кейса;

- подача выбранной компанией заявления на получение статуса ПМЖ;

- внесение оплаты за проверку на благонадёжность;

- рассмотрение поданных документов;

- в случае положительного исхода оплата безвозвратного взноса в Государственный фонд и выполнение других требований;

- сдача отпечатков пальцев на Мальте, получение карточек резидентов на пять лет;

- пять лет спустя возврат инвестиций.

Если вы дочитали статью до конца и узнали поданную здесь информацию, значит, вы всё ещё хотите получить ПМЖ на Мальте и все права европейского гражданина, кроме избирательного и безвизового въезда в государства, не входящие в Шенген.

Что такое инвестиции, для чего нужны инвестиции простыми словами

Чтобы вложения окупились, инвестор должен знать, куда идут его деньги и как они будут работать. Для этого нужно внимательно изучить параметры объекта инвестиций.

Доходность — один из важнейших критериев инвестиций. Именно на него в первую очередь обращают внимание инвесторы. Доходность говорит о потенциальной прибыли, которую могут принести вложенные средства.

Рискованность — не менее значимый показатель, чем доходность. Иногда огромный процент доходности, который обещает какой-либо объект инвестиций, объясняется высоким риском потерять все вложения. И наоборот — чем меньше процент прибыли, обещанный инвестору, тем надёжнее будут защищены средства.

Ликвидность — говорит о том, насколько быстро можно вернуть свои средства, не потеряв при этом какую-то их часть. Другими словами, актив должен быть востребованным и доступным в своей нише.

Другими словами, актив должен быть востребованным и доступным в своей нише.

Период — некоторые инвестиционные проекты предполагают, что какое-то время вложенный капитал будет недоступен для возврата (а если и доступен, то со значительными потерями в виде комиссий или штрафов). Условия таких ограничений необходимо изучать как можно внимательнее.

Порог входа — всё, что относится к инвестициям, имеет ограничения на размер капитала. Например, не каждый розничный инвестор может позволить себе стать клиентом венчурного фонда (самые низкие чеки начинаются примерно от 500 тыс. долл.).

Простота — порой объект вложений имеет сложную структуру. Если у инвестора есть трудности с пониманием того, как работает инструмент, в который инвестируется капитал, то лучше с этой проблемой разобраться. Непонимание инструмента может стать причиной того, что финансы будут вложены в убыточный актив.

Каждый параметр следует рассматривать в применении к конкретному сектору инвестиций. Лучший вариант для инвестора — гармоничное сочетание всех перечисленных условий.

Лучший вариант для инвестора — гармоничное сочетание всех перечисленных условий.

Российский проект «Шторм». Суперавианосец — выгодное вложение средств?

В отдаленном будущем военно-морской флот России может получить авианосец, построенный по совершенно новому проекту. Конкретные планы на этот счет пока не сформированы, и проект для строительства еще не выбран. Однако это не мешает отечественным и зарубежным специалистам обсуждать интересную тему, а также делать разные прогнозы. Интересный разбор ситуации и перспектив российской авианосной программы представило англоязычное интернет-издание Military Watch.

Суперавианосец «Ульяновск»

В начале первой публикации Military Watch напоминает о недавних новостях. Ранее российские военные указали на возможность строительства нового авианосца по проекту от Крыловского государственного научного центра. По результатам реализации таких планов Россия станет единственной страной мира, кроме США, способной строить и эксплуатировать столь крупные корабли. Предлагаемый проект, как утверждается, похож на модернизированный вариант авианосца «Ульяновск», строившегося в конце восьмидесятых годов.

Издание напоминает, что в связи с распадом СССР строительство «Ульяновска» было остановлено, а готовые конструкции позже разделали на металл. Недостроенный корабль мог стать первым в Советском Союзе / России авианосцем, способным работать в океанской зоне. Кроме того, это был всего лишь второй советский проект авианосца, на борту которого могли базироваться самолеты без вертикального взлета и посадки. Первый проект такого рода привел к появлению корабля «Адмирал флота Советского Союза Кузнецов».

В настоящее время ВМФ России располагает только одним авианосцем. «Адмирал Кузнецов» имеет водоизмещение менее 55 тыс. т и, как считает Military Watch, плохо подходит для боевой работы в океанах. По своим боевым возможностям он заметно уступает американским кораблям проектов Nimitz и Gerald R. Ford. Американские авианосцы несут почти вдвое больше самолетов и способны запускать их примерно раз в минуту, тогда как «Кузнецов» может обеспечить один взлет в четыре минуты.

Суперавианосец типа «Нимиц»

Еще одно преимущество американских кораблей кроется в наличии паровых и электромагнитных катапульт, что увеличивает допустимую взлетную массу палубных самолетов. За счет этого истребители-бомбардировщики могут нести больше топлива и оружия, а кроме того, обеспечивается работа самолетов дальнего радиолокационного обнаружения E-2 Hawkeye. Российская палубная авиация не имеет аналогов последнего.

Единственным преимуществом «Адмирала Кузнецова» перед американскими авианосцами издание считает превосходное противовоздушное и противокорабельное вооружение. За счет этого авианосец оказывается менее зависимым от сопровождающих кораблей. Кроме того, могут иметь место преимущества в характеристиках и возможностях палубных самолетов. Однако, как отмечает Military Watch, это является заслугой авиационной промышленности, но не судостроения или самого авианесущего корабля.

За счет этого авианосец оказывается менее зависимым от сопровождающих кораблей. Кроме того, могут иметь место преимущества в характеристиках и возможностях палубных самолетов. Однако, как отмечает Military Watch, это является заслугой авиационной промышленности, но не судостроения или самого авианесущего корабля.

Российский авианосец не так давно работал у берегов Сирии, но при этом в результате несчастных случаев потерял два своих самолета. Американские корабли типа «Нимиц», в свою очередь, оказались более эффективными в деле проекции силы в схожих операциях. Однако новый российский концепт-проект «Шторм» предусматривает получение схожих возможностей. В нем объединены характерные черты более старых кораблей проекта Nimitz и новейшего Gerald R. Ford. Российский авианосец будущего получит электромагнитные катапульты, позволяющие повысить основные характеристики самолетов. Палуба размером 330 на 40 м и возможность перевозки 80-90 самолетов приведут к получению значительного боевого потенциала.

Концепт-проект суперавианосца «Шторм»

Издание напоминает, что СССР не строил мощный авианосный флот. Кроме того, в связи с особенностями военной доктрины он достаточно поздно начал строительство развитой океанской группировки. Советский флот делал упор на ракетные технологии и подводные лодки, и это имело смысл с точки зрения экономики. Один авианосец стоил столько же, сколько тысячи крылатых ракет – и даже сотня таких изделий могла гарантировано потопить авианесущий корабль противника на большой дальности. Прогресс в области противокорабельных вооружений привел к тому, что всего одна современная ракета способна уничтожить суперавианосец водоизмещением 100 тыс. т. Авианосцы до сих пор уязвимы для ракет. В отличие от них, подводные лодки, являясь удобным средством проецирования силы, более живучи.

Авианосцы вряд ли могут быть главным оружием в крупной войне, но доктрина Соединенных Штатов не лишена преимуществ. Корабли с авиацией на борту символизируют военную мощь страны, а кроме того, являются удобным средством борьбы с противниками, имеющими ограниченные возможности. Рядом с берегами России, Китая или Северной Кореи – в зоне досягаемости береговых ракетных комплексов – авианосцы действительно подвергаются серьезным рискам. Однако они хорошо показали себя в Ираке, Афганистане, Ливии, Панаме, Вьетнаме, Югославии и в борьбе с ближневосточными террористами. Наконец, авианосцы являются удобным средством контроля за океанскими торговыми маршрутами на удалении от берегов противника.

Рядом с берегами России, Китая или Северной Кореи – в зоне досягаемости береговых ракетных комплексов – авианосцы действительно подвергаются серьезным рискам. Однако они хорошо показали себя в Ираке, Афганистане, Ливии, Панаме, Вьетнаме, Югославии и в борьбе с ближневосточными террористами. Наконец, авианосцы являются удобным средством контроля за океанскими торговыми маршрутами на удалении от берегов противника.

Military Watch считает, что страны с большой военной мощью должны всегда быть готовы к столкновению друг с другом. При этом им не следует забывать и про возможность вступления в мелкие конфликты. Последняя крупная война с участием мощных держав была в 1953 году, а локальные конфликты случаются регулярно. Как следствие, возможности в контексте мелких войн могут иметь стратегическое значение. Российские подлодки оказываются лучшим средством для борьбы с флотом и армией США, тогда как суперавианосцы более удобны для борьбы с террористами, к примеру, на Ближнем Востоке, а также для проецирования силы в любых частях Мирового океана.

Су-57 — истребители завоевания превосходства в воздухе пятого поколения

Российский суперавианосец может совершать дружеские визиты в порты Юго-Восточной Азии или посещать латиноамериканские страны, имеющие натянутые отношения с Соединенными Штатами. Завершая первую часть своей статьи, Military Watch отмечает, что нельзя недооценивать политические последствия таких действий и их влияние на престиж страны.

* * *

Вторая часть статьи «Russia’s SHTORM Concept Design a Worthwhile Investment? How Moscow Would Deploy its Supercarrier», опубликованная несколько дней назад, посвящена непосредственно перспективному проекту «Шторм» и связанным с ним вопросам в контексте его будущей службы.

В начале второй части отмечается, что авианосец типа «Шторм» действительно может быть весьма полезным, поскольку даст России ряд новых возможностей. Однако его строительство может быть связано с некоторыми проблемами, ставящими под сомнение всю программу. В первую очередь, сомнения зарубежных авторов связаны со стоимостью работ. Авианосец дорог и сам по себе, а крупная авиационная группа дополнительно увеличивает стоимость строительства и эксплуатации.

Авианосец дорог и сам по себе, а крупная авиационная группа дополнительно увеличивает стоимость строительства и эксплуатации.

Легкий палубный истребитель МиГ-29К

Насколько известно, в будущем Россия не планирует отказываться от истребителей завоевания превосходства в воздухе, что является ответом на состав авиагрупп зарубежных кораблей. При этом новый «Шторм» не должен будет использовать истребители Су-33, составляющие основу авиации «Адмирала Кузнецова». Вместо них корабль получит более новые многоцелевые истребители МиГ-29К, уже находящиеся в эксплуатации. Кроме того, возможно появление палубной модификации истребителя пятого поколения Су-57.

Перспективный самолет будет стоить порядка 100 млн долларов США, не считая затрат на разработку. Однако благодаря ему «Шторм» станет единственным в мире авианосцем, обеспечивающим работу истребителя завоевания превосходства пятого поколения. В результате корабль получит значительные преимущества перед любыми вероятными противниками. Military Watch напоминает, что Пентагон планировал создать палубную модификацию своего истребителя F-22, но потом отказался от такого проекта. Таким образом, у США не будет аналога российского палубного Су-57.

Military Watch напоминает, что Пентагон планировал создать палубную модификацию своего истребителя F-22, но потом отказался от такого проекта. Таким образом, у США не будет аналога российского палубного Су-57.

Если Россия действительно начнет строить новый авианосец, то станет актуальным вопрос места его службы. Вероятно, ему не удастся присоединиться к Черноморскому флоту. Российское министерство обороны неоднократно указывало, что этот флот способен разбить любые силы противника в регионе. В районе Черного моря вражеские корабли оказываются в зоне действия береговых ударных систем, и потому для авианосца почти не остается никаких задач. Кроме того, развертывание авианесущего корабля в Черном море затруднено текущими международными соглашениями.

Китайский палубный истребитель завоевания превосходства в воздухе J-15

Одновременно с этим авианосец может быть полезен любому из трех других российских флотов. В их районах баланс сил выглядит иным образом, и авианосец вряд ли останется без работы. Также корабль может нести службу на удалении от своей базы в тех или иных регионах.

Также корабль может нести службу на удалении от своей базы в тех или иных регионах.

Для борьбы с террористами в Сирии, а также для сокращения потенциала НАТО в регионе российский флот развернул корабли в Средиземном море. Однако «Адмирал Кузнецов» оказался плохо приспособленным для работы на таком удалении от базы. Перспективный «Шторм», в свою очередь, сможет показать свои преимущества, а также изменить баланс сил в регионе. В результате этого Россия покажет свою мощь, а критически важный союзник в лице Дамаска получит необходимую поддержку. Россия укрепляет связи со странами Персидского залива, и в будущем этот регион тоже сможет стать целью очередного похода авианосца. В этом случае корабль тоже будет символом поддержки дружественных стран.

Military Watch напоминает, что, по открытым данным, проект «Шторм» предусматривает обеспечение работы корабля при экстремальных температурах, в том числе в Арктике. Сейчас российские вооруженные силы наращивают свою группировку в Заполярье и при этом фактически конкурируют с американскими и канадскими военными. Такое усиление армейских группировок связано с желанием нескольких стран получить уникально крупные природные ресурсы региона. Появление в Арктике нового суперавианосца с палубными истребителями пятого поколения самым серьезным образом изменит баланс сил. При этом американские авианосцы вряд ли смогут нормально работать в северных широтах.

Такое усиление армейских группировок связано с желанием нескольких стран получить уникально крупные природные ресурсы региона. Появление в Арктике нового суперавианосца с палубными истребителями пятого поколения самым серьезным образом изменит баланс сил. При этом американские авианосцы вряд ли смогут нормально работать в северных широтах.

Палубный вариант истребителя F-22 — проект, который так и не был реализован

Если авианосец «Шторм» действительно сможет повлиять на ситуацию в Арктике и получить господство в воздушном пространстве региона, то вместе с тем он поможет России взять под свой контроль важнейшие ресурсы. Как следствие, авианосная программа полностью оправдает затраты на свою реализацию.

Третьим местом для возможного развертывания «Шторма» издание Military Watch считает Азиатско-Тихоокеанский регион. В последние годы почти все новые авианосцы мира отправляются на боевую службу именно туда. Китай сейчас строит свой авианосный флот и отправляет корабли в моря вблизи своего побережья, решая задачи обороны. Одновременно с этим Соединенные Штаты, Франция и Япония развертывают свои корабли ближе к Китаю для демонстрации силы и заинтересованности регионом.

Одновременно с этим Соединенные Штаты, Франция и Япония развертывают свои корабли ближе к Китаю для демонстрации силы и заинтересованности регионом.

В июле 2017 года присоединиться к такой работе обещала Великобритания. Ее министр обороны Майкл Фаллон заявил, что сразу после завершения строительства и испытаний сразу два британских авианосца отправятся в Азиатско-Тихоокеанский регион. По всей видимости, это обещание будет выполнено в ближайшем будущем.

Гипотетический палубный истребитель на базе Су-57

Россия имеет свои интересы в этом регионе, и потому наращивает свое присутствие. В моря региона регулярно приходят российские корабли, в том числе для участия в совместных учениях ВМФ России и Китая. Появившись вблизи Юго-Восточной Азии, перспективный российский суперавианосец мог бы сместить баланс сил и уменьшить влияние стран НАТО или Японии.

Военный бюджет России постепенно сокращается, а нагрузка на него растет. При этом, как отмечает Military Watch, перспективный авианосец проекта «Шторм» способен изменить ситуацию в любом из трех регионов, имеющих стратегическое значение. Боевые и военно-политические последствия его службы могут привести к тому, что российский проект заинтересует иностранных заказчиков, и это приведет к строительству кораблей на экспорт. Так, потенциальным клиентом российских судостроителей можно считать Индию. Она уже приобрела у России один авианосец и заинтересована в увеличении числа таких кораблей. Кроме того, покупка «Шторма» может быть выгодна Китаю, который заинтересован в копировании технологий или конструкторских решений с целью развития собственной программы кораблестроения.

Боевые и военно-политические последствия его службы могут привести к тому, что российский проект заинтересует иностранных заказчиков, и это приведет к строительству кораблей на экспорт. Так, потенциальным клиентом российских судостроителей можно считать Индию. Она уже приобрела у России один авианосец и заинтересована в увеличении числа таких кораблей. Кроме того, покупка «Шторма» может быть выгодна Китаю, который заинтересован в копировании технологий или конструкторских решений с целью развития собственной программы кораблестроения.

Также китайские военные могут проявить интерес к палубной модификации истребителя Су-57. Принятие на вооружение такого самолета станет серьезным прорывом в сравнении с имеющимися у флота машинами типа J-15. Впрочем, пока нельзя исключать, что китайская промышленность разрабатывает собственный палубный истребитель пятого поколения. Если «Шторм» с палубными Су-57 появится в Тихом океане, то результаты такой боевой службы способны повлиять на дальнейшие решения Китая, а контракт на поставку техники позволит России, как минимум, частично покрыть расходы на ее разработку.

Вторая часть объемной статьи от Military Watch завершается весьма оптимистичными выводами. Авторы полагают, что крупнейшие затраты на строительство нового суперавианосца типа «Шторм» должны будут привести к сопоставимым стратегическим выгодам. В первую очередь, такие тенденции проявятся при развертывании корабля в Арктике. Также выгоду принесет экспортный потенциал проекта. В итоге выгоды – как финансовые, так и военно-политические с лихвой покроют все расходы на разработку, строительство и эксплуатацию. Таким образом, программа строительства авианосца «Шторм» имеет высокий потенциал и большое будущее.

Статья «Russia’s SHTORM Concept Design a Worthwhile Investment? How Moscow Would Deploy its Supercarrier»:

Часть 1: http://militarywatchmagazine.com/read.php?my_data=70145

Часть 2: http://militarywatchmagazine.com/read.php?my_data=70146

Россияне назвали самые надежные и выгодные способы вложений » Исследования

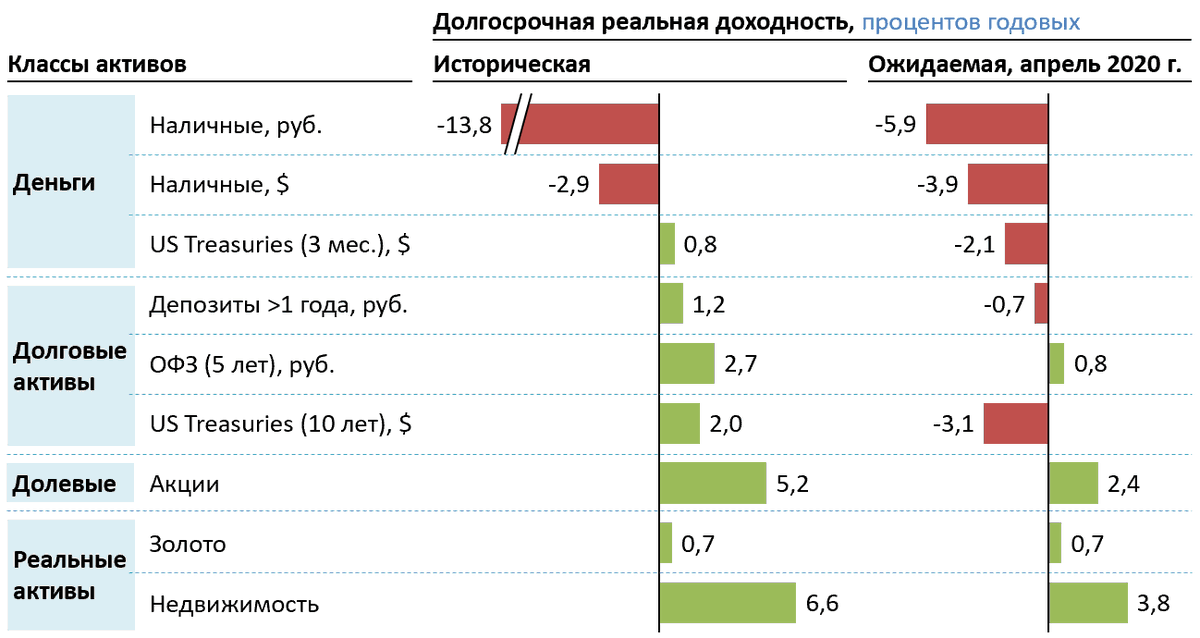

В нестабильной экономической обстановке приобретение недвижимости, открытие счета в государственном банке и покупка золота представляются россиянам наиболее надежными и выгодными способами вложений. Об этом свидетельствуют результаты исследования, проведенного Аналитическим центром НАФИ в марте 2020 года [1].

Об этом свидетельствуют результаты исследования, проведенного Аналитическим центром НАФИ в марте 2020 года [1].

Покупка недвижимости по-прежнему на первом месте среди предпочитаемых способов вложения денег, при этом доли тех, кто считает этот способ надежным и выгодным, сократились за последние два года. По состоянию на март 2020 года 40% россиян считают недвижимость надежным способом вложения денег, 39% – выгодным. Цифры в динамике – в таблицах 1 и 2.

Кроме недвижимости в тройку лидеров по надежности и выгодности вложений средств входят вклады в государственных банках (23% россиян считают их надежными, 19% – выгодными) и покупка золота/драгоценностей (21% считают их надежным, 18% – выгодными).

Хранение наличных денег остается популярной формой сбережений, однако за три года стало восприниматься менее надежным. Так, доля россиян, считающих надежным накопление и хранение наличных в рублях, сократилась с 2017 года на 6 п. п. до 15%, а наличных в валюте – на 6 п.п. до 11%.

п. до 15%, а наличных в валюте – на 6 п.п. до 11%.

Выгодность наличных сбережений в рублях и в валюте отмечают равные доли россиян (по 10%), при этом еще год назад о выгоде хранения иностранной валюты в наличных говорили 18% (сокращение на 8 п.п.).

Вклад в коммерческом банке представляется россиянам менее надежным и выгодным, чем вклад в госбанке или сбережения в наличных. Только 9% заявили о его надежности, 7% – о выгодности. Эти доли практически не менялись на протяжении последних лет.

Более сложные виды финансовых инструментов – покупка акций предприятий, вложения в паевые инвестиционные фонды, негосударственные пенсионные фонды – представляются надежными и выгодными меньшинству россиян (от 3% до 8%). Прослеживаются гендерные различия: мужчины чаще считают покупку акций надежным и выгодным способом вложения, чем женщины.

Тимур Аймалетдинов, заместитель генерального директора, Аналитический центр НАФИ:

«Цикличность мировых экономических кризисов постоянно учит людей придавать большую важность формированию личных сбережений, которые создают финансовую подушку безопасности в случае резкого снижения доходов, увольнений или других схожих обстоятельств.

Выбирая формы сбережений, мы всегда взвешиваем их с позиций надежности и выгодности. Проведенное исследование показало, что постепенно растет инфляционная грамотность россиян – доля сторонников сбережений в наличной форме постепенно снижается.

В то же время, что в целом характерно для любого турбулентного периода, снижается склонность к риску. В ближайшее время, по нашим оценкам, россияне в дилемме между выгодностью и надежностью будут делать выбор в пользу надежности – а значит будет расти востребованность сберегательных инструментов государственных банков: вкладов, накопительных счетов и дебетовых карт с соответствующим сберегательным функционалом».

[1] Всероссийский опрос проведен Аналитическим центром НАФИ в марте 2020 г. Опрошено 1600 человек старше 18 лет в 136 населенных пунктах в 50 регионах России. Выборка построена на данных официальной статистики Росстат и репрезентирует население РФ по полу, возрасту, уровню образования и типу населенного пункта. Статистическая погрешность данных не превышает 3,4%. Форма опроса: личные (face-2-face) интервью с использованием планшетов.

Статистическая погрешность данных не превышает 3,4%. Форма опроса: личные (face-2-face) интервью с использованием планшетов.

По материалам НАФИ

Куда вложить деньги в 2021 году: советы экспертов

Ситуация в экономике России постепенно улучшается, однако находится в довольно неустойчивом состоянии, поэтому для многих вопрос куда вложить деньги в 2021 году, как получить максимальный размер прибыли, остается открытым.

Рекомендации экспертов для инвесторов

Планируя, куда вложить деньги, важно учитывать ту ситуацию, которая сложилась на мировом рынке, все преимущества и недостатки экономических инструментов, те цели, ради которых формируются сбережения. Ведущие эксперты для того чтобы инвестиции приносили прибыль и были выгодными, советуют следовать следующим рекомендациям:

- Поскольку денежные единицы могут обесцениваться в зависимости от уровня инфляции, при выборе, куда вложить свои накопления, важно учитывать стоимость денег, ведь с каждым годом их покупательская способность может снижаться.

- Показатели доходности и уровень риска нужно рассматривать только в зависимости друг от друга. Не стоит ожидать от капиталовложения огромной прибыли. Часто за инвестиционными компаниями, предлагающими высокий процент, скрываются пирамиды. Доверить им свои сбережения, означает потерять их навсегда.

- Важно определиться с целью. Чтобы будущие вложения средств приносили доход, важно разработать стратегию, определить размер и цели будущих капиталовложений.

- Анализ информации. Он чрезвычайно важен, поскольку экономические показатели находятся в постоянном движении. Их изменение оказывает непосредственное влияние на то, насколько привлекательным является тот или иной инвестиционный проект.

- Выбирайте для вклада несколько проектов. Выбор только одного проекта может привести к неприятным последствиям и средства будут утеряны.

Банковские вклады

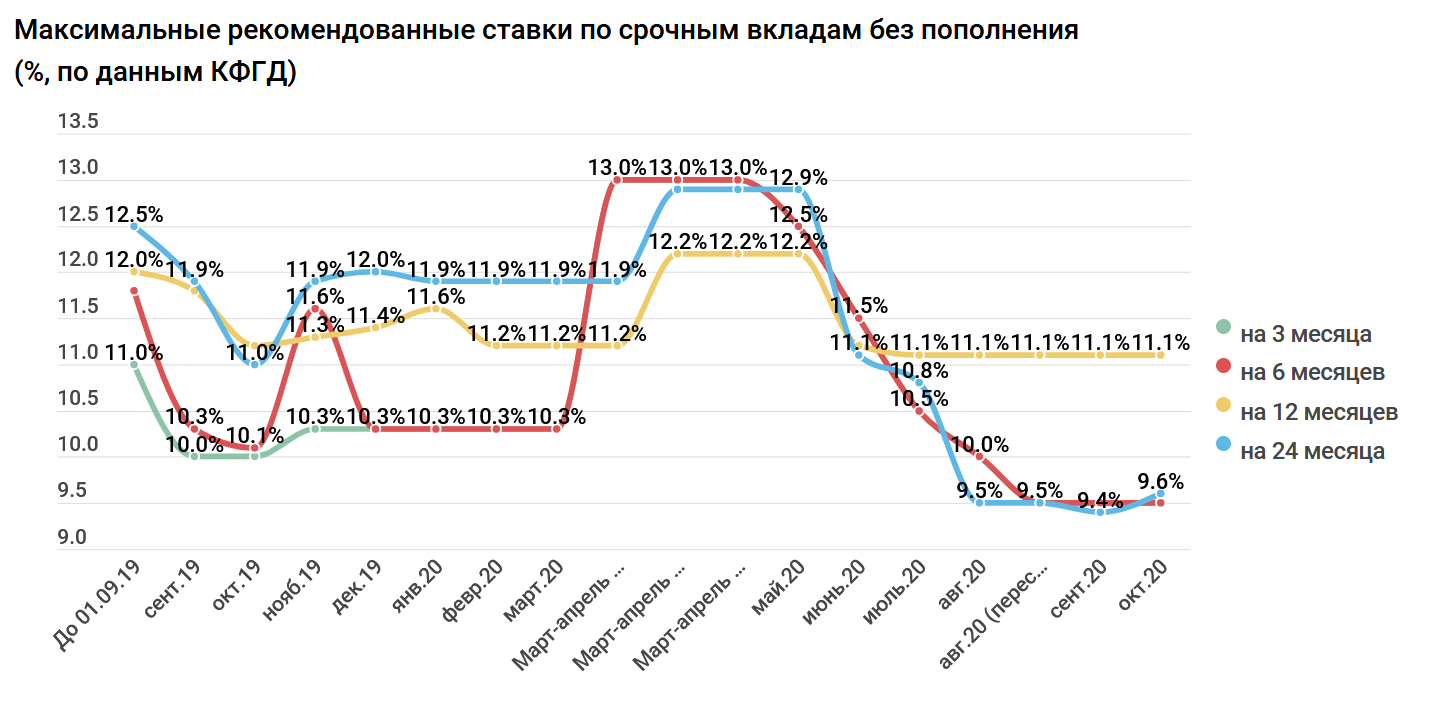

Одним из наиболее простых и надежных способов вложить свои сбережения и получить неплохую прибыль, являются сегодня банковские вклады. Финансовые учреждения предлагают различные программы открытия депозитных вкладов. Они отличаются не только сроками, но и схемой начисления процентов, размером процентной ставки.

Финансовые учреждения предлагают различные программы открытия депозитных вкладов. Они отличаются не только сроками, но и схемой начисления процентов, размером процентной ставки.

Все, что необходимо сделать будущему инвестору, это детально изучить предлагаемые программы, выбрать наиболее выгодную из них, обратиться в банковское учреждение, чтобы открыть депозитный счет, подписав договор вклада.

Важно. Депозитный счет стоит открывать в одном из крупных банков, поскольку такие учреждения редко подвержены риску стать банкротом.

В огромном количестве предложений можно встретить невероятно высокие ставки. Многим инвесторам, желающим преумножить свой капитал, очень трудно пройти мимо такого заманчивого предложения. Доверяя таким банкам, вкладчики подвергаются высокому риску доверить свои сбережения учреждениям, компаниям, которые могут исчезнуть при первых признаках кризиса в экономике.

Банковские вклады являются оптимальным способом инвестировать для тех, кто стремится защитить свои средства от обесценивания под влиянием инфляционных процессов. По мнению экспертов, в 2021 году размер процентной ставки по вкладам в рублях будет находиться на уровне 7-8 процентов годовых.

По мнению экспертов, в 2021 году размер процентной ставки по вкладам в рублях будет находиться на уровне 7-8 процентов годовых.

Сохраняет свою актуальность хранение своих сбережений в иностранной валюте. Несмотря на то, что ставки по долларовым вкладам находятся в пределах от 1 до 2 процентов, они остаются одним из выгодных средств инвестирования. В 2021 году, по прогнозам экспертов курс доллара продолжит свой рост в среднем на 5-10 процентов, что существенно повышает привлекательность вкладов в долларах.

Важно. Кроме возможности сохранить и преумножить свои капиталы, депозит в валюте является наиболее надежным средством инвестиций.

Вклады в евро. Планируя открыть депозитный счет в евро, важно учитывать, что экономические и политические факторы могут существенно отразиться на котировках этой валюты. По мнению экспертов, в 2021 году, возможно укрепление евро, однако специалисты не рекомендуют делать крупные инвестиции в эту валюту.

Приобретение облигаций госзайма

Еще одним способом, куда инвестировать свои средства, является приобретение облигаций государственного займа, выпускаемые для физических лиц. Приобретение облигаций позволит не только сберечь, но и преумножить свой капитал, поскольку Министерством финансов зафиксирована высокая процентная ставка.

Приобретение облигаций позволит не только сберечь, но и преумножить свой капитал, поскольку Министерством финансов зафиксирована высокая процентная ставка.

Важно. Народные облигации обеспечиваются государственными гарантиями.

Данный способ инвестирования является долгосрочным и рассчитан на 3 года. Недостатком таких инвестиций является ограничение, не позволяющее в течение трех лет до окончания срока действия облигаций пользоваться своими средствами.

Приобретение недвижимости

За время кризиса на рынке недвижимости значительно снизились цены. Это делает покупку недвижимости очень выгодным инвестированием собственных средств. По прогнозам аналитиков, уже с начала 2021 года на рынке недвижимости произойдут изменения, ее стоимость начнет стремительно увеличиваться, поэтому приобретение квартиры, дома станет выгодным капиталовложением. Приобретенную недвижимость выгодно продать. Сдача площадей в аренду станет выгодным и постоянным источником дохода.

По мнению экспертов рынка недвижимости, в 2021 году наиболее выгодными инвестициями будут вложения в небольшие однокомнатные квартиры. Их выгодно сдавать в аренду, их проще всего выгодно продать. Однако инвестиции в недвижимость имеют и ряд недостатков. Прежде всего, это необходимость иметь в наличии большого стартового капитала.

Их выгодно сдавать в аренду, их проще всего выгодно продать. Однако инвестиции в недвижимость имеют и ряд недостатков. Прежде всего, это необходимость иметь в наличии большого стартового капитала.

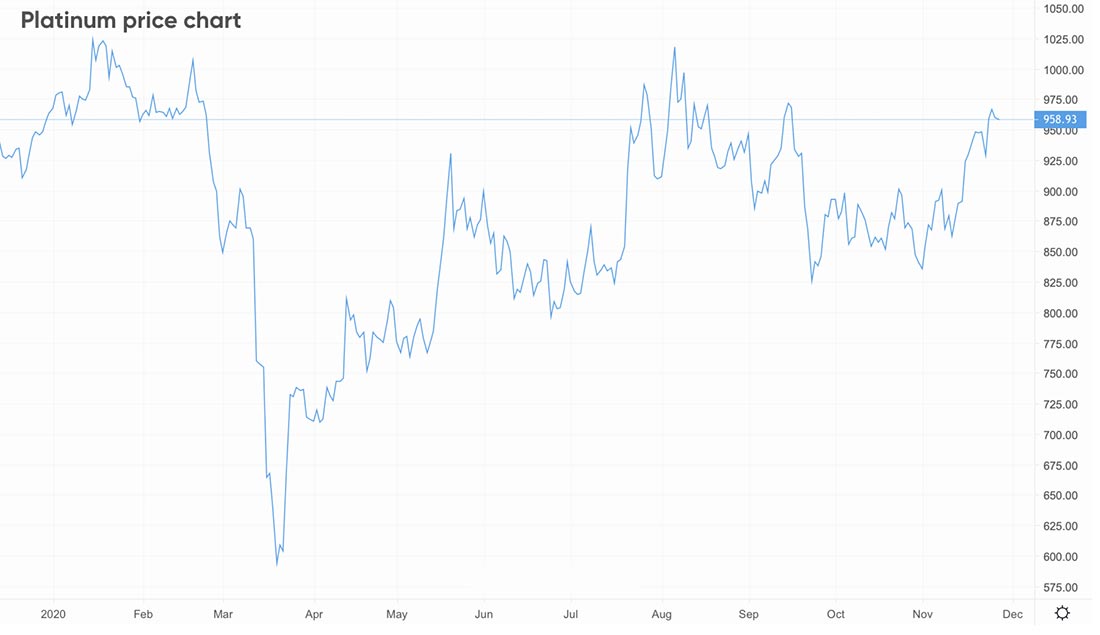

Инвестиции в драгоценные металлы

Драгоценные металлы представляют один из выгодных объектов для инвестирования. В ближайший год, по мнению экспертов, цены на золото и серебро будут только увеличиваться. Приобретение инвестиционных монет станет выгодным вложением в драгоценные металлы.

Поскольку стоимость драгоценных металлов только растет, многие специалисты считают такой способ инвестиций одним из беспроигрышных. Чтобы получать стабильный доход, необходимо в банке открыть счет, приобрести слитки. Далее при очередном пополнении золотовалютного счета деньги будут трансформироваться в драгоценные металлы.

Преимущества инвестирования в драгоценные металлы:

- они наименее всего подвержены влиянию политической и экономической ситуации в стране;

- на их стоимость не оказывает влияние инфляция;

- золото можно быстро купить, и очень выгодно, быстро продать.

Поскольку драгоценные металлы дорожают очень медленными темпами, такие инвестиции начнут приносить доход не стразу, поскольку рассчитаны на долгосрочную перспективу.

Инвестиции в интернет-проекты

Сегодня, когда виртуальная жизнь становится неотъемлемой частью повседневности, инвестиции в интернет-проекты становятся очень выгодным делом. Огромное количество талантливых разработчиков разрешает выбирать наиболее выгодный проект, позволяющий получать максимальную прибыль. Выбирая инвестиции в такие проекты, как средство приумножения своих капиталов, важно внимательно изучить направление. Это позволит реально оценивать возможные риски, уровень доходности проекта.

Важно. Предугадать, принесет ли инвестиция в интернет-проект доход, очень сложно. Чтобы не «прогореть», важно внимательно изучать сферу, трезво оценивать возможные риски.

Инвестиции в ценные бумаги

Такой вид инвестиций может принести владельцу ценных бумаг высокий процент прибыли. Однако он требует от будущего инвестора знаний в этой сфере, ведь начинающему будет очень сложно разобраться во всех тонкостях котировок на фондовом рынке.

Однако он требует от будущего инвестора знаний в этой сфере, ведь начинающему будет очень сложно разобраться во всех тонкостях котировок на фондовом рынке.

Недостаток знаний может стать причиной больших финансовых потерь. Поэтому выбирая инвестиции в ценные бумаги, стоит исключить риск и ограничить сумму своих вложений.

Несколько советов экспертов

Куда вкладывать свои средства и иметь возможность получать стабильный и высокий процент? Как исключить риск утраты своих капиталов? Существует несколько основных правил, следование которым позволит сберечь свои средства и преумножить их.

- Инвестировать стоит только в знакомые сферы. Только хорошо разбираясь в отдельной сфере, можно правильно оценить уровень риска и доходности будущих инвестиций. Не стоит играть на бирже, плохо ориентируясь в том, какие акции нужно покупать, а от каких нужно избавляться. Высокий размер дивидендов заставляет задуматься о риске инвестиции.

- Диверсификация – разделение рисков не допустит потери инвестированных средств.

Стоит вкладывать средства ни в один проект, а в несколько. Так, если выбран депозитный вклад, как источник инвестиционного дохода, стоит свой капитал разделить на несколько частей и доверить их разным финансовым учреждениям. Еще одним решением станет открытие депозитных счетов в разной валюте (рублях и долларах). Это позволит снизить влияние инфляции.

Стоит вкладывать средства ни в один проект, а в несколько. Так, если выбран депозитный вклад, как источник инвестиционного дохода, стоит свой капитал разделить на несколько частей и доверить их разным финансовым учреждениям. Еще одним решением станет открытие депозитных счетов в разной валюте (рублях и долларах). Это позволит снизить влияние инфляции. - Важно следить за своими вложениями. Открыв счет в банке, купив драгоценные металлы или недвижимость, важно не оставлять их без внимания. Любая ситуация должна быть всегда под контролем. Если открыт депозитный счет в долларах, важно следить за курсом валюты, чтобы иметь возможность оперативно реагировать на те изменения, которые происходят на рынке, и не утратить свои средства. Не стоит полагаться на мнение близких или родственников, не являющихся специалистами в сфере инвестиций. Даже благие намерения могут привести к риску утратить средства.

Важно при выборе, куда именно вложить деньги в 2021 году, избегать сомнительных предложений. Если есть сомнения относительно инвестиционного проекта, даже первого взгляда достаточно, чтобы оценить высокий риск утратить свой капитал, стоит отказаться от инвестирования в него средств. Важно понимать, финансовые структуры, предлагающие высокие ставки, быстрые депозиты, могут оказаться финансовой пирамидой. Не стоит рисковать своими средствами ради «легких» и быстрых денег, призрачных прибылей.

Если есть сомнения относительно инвестиционного проекта, даже первого взгляда достаточно, чтобы оценить высокий риск утратить свой капитал, стоит отказаться от инвестирования в него средств. Важно понимать, финансовые структуры, предлагающие высокие ставки, быстрые депозиты, могут оказаться финансовой пирамидой. Не стоит рисковать своими средствами ради «легких» и быстрых денег, призрачных прибылей.

Лабквест – выгодное вложение средств

Выгодное вложение средств – актуальный вопрос для многих людей. Сфер получения прибыли огромное количество, однако большинство ниш переполнено. Безусловно, чтобы деньги приносили прибыль, они должны вращаться в соответствующем бизнес секторе. Франшиза лаборатории это новый, отличный вариант приумножения капитала.

Самая большая ценность человека – здоровье, на котором нельзя экономить. Поэтому сфера медицинского обслуживания стабильна при любых экономических ситуациях, будь то кризис или подъем.

Компания ЛабКвест является поставщиков качественных медицинских услуг, соответствующих действующим нормам и стандартам. Она разработала для отечественных и иностранных инвесторов выгодные условия сотрудничества. Каждый потенциальный и реальный партнер получит поддержку и грамотные консультации на каждом шаге.

Она разработала для отечественных и иностранных инвесторов выгодные условия сотрудничества. Каждый потенциальный и реальный партнер получит поддержку и грамотные консультации на каждом шаге.

Выгоды инвестиций в Лабквест

Среди основных преимуществ покупки медицинской франшизы LabQuest можно выделить:

- отсутствие паушального взноса;

- выбор из трех инвестиционных пакетов;

- отсутствие выплат роялти в первые два года;

- проведение ряда уникальных тестов наравне со стандартными исследованиями;

- высокий показатель рентабельности – до 35% в год.

Спектр услуг лаборатории

По франшизам ЛабКвест работает большое количество лабораторий с широчайшим спектром услуг, среди которых выезд к пациенту на дом. Сотрудники готовы приехать по указанному адресу и выполнить забор биоматериала для анализов в комфортных домашних условиях. Такая услуга пользуется большой популярностью у семей, где лечатся маленькие дети, пожилые люди, лежачие пациенты или инвалиды. Помимо забора, на дому можно сделать кардиограмму, измерить давление и т.д.

Помимо забора, на дому можно сделать кардиограмму, измерить давление и т.д.

При обращении в лабораторию и заказа услуги «выезд на дом», клиенту присваивается персональный менеджер — Doctor Q. После получения результатов анализов, они в телефонном режиме будут доступно интерпретированы пациенту. Также, специалист нашей компании даст рекомендации по обращению к врачу для дальнейшего лечения, при необходимости. Забор биоматериала может происходить и в офисе, если от анализов на дому детям клиент отказывается.

Чтобы узнать больше о нашей франшизе, заполните онлайн заявку на сайте или звоните по телефону. Для тех, кто планирует ее приобретение, мы гарантируем всестороннюю помощь и поддержку. Инвестируйте грамотно – станьте партнером сети LabQuest.

5 лучших инвестиций, которые вы можете сделать в 2018 году

Самый странный год подходит к концу всего через несколько недель. Уже пора начинать составлять свои финансовые планы на 2018 год. Итак, чего нам ожидать в новом году? И, что немаловажно, какие наилучшие вложения вы можете в нее вложить?

Давайте начнем с того, что мы знаем, или, по крайней мере, с того, что мы думаем мы знаем.

Федеральная резервная система планирует в следующем году повысить процентные ставки три или четыре раза.Относитесь к любым прогнозам с недоверием, но можно с уверенностью сказать, что будет хотя бы небольшое ужесточение денежно-кредитной политики и что краткосрочные ставки будут немного выше. Это ни в коем случае не гарантирует рыночной турбулентности, но создает встречный ветер для дальнейшего роста. Просто помните: ФРС повышает ставки, потому что экономика сильна и становится сильнее. Безработица приближается к минимуму за несколько десятилетий, и даже давно спящие страны Европы и страны с формирующимся рынком подают признаки жизни. Мы начнем новый год с очень сильным экономическим импульсом.

Мы также знаем, что фондовый рынок начнет 2018 год на дорогих территориях. В настоящее время у S&P 500 соотношение цены и прибыли Шиллера составляет 32, что почти вдвое выше долгосрочного среднего показателя. Дорогие рынки регулярно дорожают, но на этом этапе цикла вы должны быть более осторожны с тем, куда вы инвестируете.

Наконец, инвесторы привыкли игнорировать политические и макроэкономические риски, от напыщенных комментариев президента Дональда Трампа до угрозы войны с Северной Кореей. Но это самоуспокоение может длиться, а может и не продлиться.Достаточно сказать, что 2018 год должен быть интересным.

Сегодня я собираюсь порекомендовать пять лучших инвестиций, которые вы должны сделать в 2018 году. Это не очередной горячий список акций, а полная стратегия на год вперед. Однако некоторые из них требуют тщательного планирования, поэтому вы захотите сделать первые шаги уже сегодня.

Данные приведены по состоянию на 6 декабря 2017 г. Щелкните ссылки с тикером на каждом слайде, чтобы просмотреть текущие цены акций и многое другое.

1 из 5

Инвестируйте (как можно больше) в свой план 401 (k)

По общему мнению, налоговые убежища являются прерогативой сверхбогатых.Но хотя у богатства есть свои преимущества, правда в том, что самое лучшее в истории налоговое убежище доступно для обычных, повседневных инвесторов.

Я говорю о скромном 401 (k).

Знаю, знаю. Средний план 401 (k) — это совокупность посредственных паевых инвестиционных фондов, загруженных высокими комиссиями. Как бы то ни было, это все еще потрясающе хорошее место для пополнения ваших сбережений.

Предположим, вы попадаете в группу 25% налогообложения. На каждый доллар, который вы инвестируете в свой 401 (k), это дополнительные 25% от ваших инвестиций, которые могут увеличиваться, что может быть мощным фактором, когда вы говорите о десятилетиях безналогового режима.И если ваш работодатель совпадает с вашим взносом, вы, по сути, зарабатываете дополнительно 100% на эти средства.

IRS повышает годовые лимиты взносов по планам 401 (k) до 18 500 долларов, что означает, что , а не , включает подбор работодателя. А если вам 50 лет и старше, вы можете вносить дополнительно 6000 долларов в год, что в общей сложности составляет 24 500 долларов.

Сделайте себе одолжение: попробуйте максимально использовать свой план 401 (k) в 2018 году. Если вы нервничаете по поводу рынка, нет проблем — вы можете инвестировать остаток на своем счете в денежный рынок или фонд стабильной стоимости.Вы по-прежнему будете получать налоговые льготы и возможность подбора работодателя. Скорее всего, это будет лучшее решение, которое вы примете за весь год.

Если вы нервничаете по поводу рынка, нет проблем — вы можете инвестировать остаток на своем счете в денежный рынок или фонд стабильной стоимости.Вы по-прежнему будете получать налоговые льготы и возможность подбора работодателя. Скорее всего, это будет лучшее решение, которое вы примете за весь год.

2 из 5

Инвестируйте в альтернативы

Фондовый рынок — самая большая машина для создания богатства в истории человечества, и это не преувеличение. Акции дают вам небольшую часть экономики США. Итак, если вы настроены оптимистично в отношении долгосрочного будущего Америки, вы настроены оптимистично на фондовом рынке.

Но хотя фондовый рынок может быть лучшим местом для хранения ваших денег на протяжении всей инвестиционной жизни, это не обязательно лучший дом для них в любое время.Учтите, что с 1968 по 1981 год промышленный индекс Доу-Джонса был неизменным, не принося ни единого красного цента. С поправкой на инфляцию они фактически потеряли деньги. Но сырьевые товары и золото в те годы росли фантастически. С 1971 по 1980 год цена унции золота выросла более чем на 2000%.

Но сырьевые товары и золото в те годы росли фантастически. С 1971 по 1980 год цена унции золота выросла более чем на 2000%.

Урок здесь не обязательно в том, чтобы покупать золото, а в том, чтобы его разнообразить. Получите некоторую долю своего богатства в альтернативах, которые не сильно коррелируют с рынком. Сюда может входить что угодно, от драгоценных металлов и произведений искусства до аренды недвижимости и даже активно управляемых стратегий, которые меняют направление, когда рынок замирает.

«Включение альтернативных инвестиций в портфель — это форма страхования», — говорит Эндре Добози, менеджер FTM Limited, фирмы, специализирующейся на альтернативных инвестициях с низкой волатильностью. «Как показал мировой финансовый кризис, акции остаются диверсифицированными до тех пор, пока они не перестают существовать. Включая в свой портфель альтернативные инвестиции, которые практически не связаны с рынком, вы можете компенсировать часть любых рыночных потерь и уменьшить общую просадку вашего портфеля. ”

”

Альтернативное пространство менее регулируется, чем традиционные классы активов, такие как акции и облигации, поэтому вы должны провести здесь небольшую дополнительную проверку. И никогда не вкладывайтесь в то, чего не понимаете. Но добавление альтернатив в ваш портфель, если все сделано правильно, может стать тем волшебным эликсиром более высокой доходности с меньшим риском.

3 из 5

Инвестируйте в свою карьеру

Когда я был ребенком, только что окончившим колледж, финансовый консультант моей матери, Дэниел, дал мне несколько замечательно хороших жизненных советов, которые я был слишком молод и незрел, чтобы принимать их.Он сказал мне, что рынки — прекрасное место для хранения ваших излишков сбережений, но самая большая инвестиция, которую я должен сделать, — это моя собственная карьера. Идите на работу, станьте лучше и посвятите свою энергию работе, потому что это то, что на самом деле оплачивает ваши счета.

Это был конец 1990-х, так что это было последнее, что я хотел слышать. Все быстро разбогатели, торгуя акциями технологических компаний, и я был уверен, что стану миллионером на пенсии к 25 годам. Однако медвежий рынок 2000–2002 годов научил меня некоторому смирению, и я понял, что если я хочу прилично заработать, жив, мне придется засучить рукава и пойти на работу.

Все быстро разбогатели, торгуя акциями технологических компаний, и я был уверен, что стану миллионером на пенсии к 25 годам. Однако медвежий рынок 2000–2002 годов научил меня некоторому смирению, и я понял, что если я хочу прилично заработать, жив, мне придется засучить рукава и пойти на работу.

Я рад, что тогда у меня был хороший медвежий рынок, потому что он заставил меня лучше расставлять приоритеты. Я стал более сосредоточенным, и 20 лет спустя я стал намного лучше в жизни благодаря тем изменениям, которые я сделал тогда.

Итак, снова инвестируйте свои сбережения в акции, биткойны или что-нибудь еще, что вам нравится. Но вкладывайте свое время и энергию в карьеру. И это не означает принимать жизнь как корпоративный автомат. Благодаря навыкам, опыту и контактам, которые вы получаете на своей работе, вы можете заложить основу для открытия собственного дела и лучше контролировать свою финансовую судьбу.

Но все начинается с работы по утрам.

4 из 5

Инвестируйте в самосознание и осмотрительность

Когда мне было 10 лет, я считал себя «экспертом» по бейсбольным карточкам. У меня была библиотека из журналов Beckett Baseball Card Monthly и много пота от торгов с друзьями. И я вложил все свои скромные сбережения в бейсбольные карточки, полностью веря, что однажды стану богатым человеком.

Так не вышло. В конце 1980-х — начале 1990-х годов бейсбольные карточки были пузырем, но не только мальчики с веснушками, как я, повышали цены. Взрослые мужчины, которым следовало бы знать лучше, потратили бы тысячи долларов на серийные картонные изображения других мужчин в бейсбольной форме. В конце концов, этот нелепый пузырь лопнул. К тому времени, как пыль осела, большинство карточек уже не стоили той бумаги, на которой они были напечатаны.

Пока я пишу это, Биткойн только что превысил 14 000 долларов.Еще в прошлом году вы все еще могли купить его менее чем за 400 долларов.

Кто я такой, чтобы спорить с таким ростом? Бычий рынок биткойнов и других криптовалют, кажется, каждый день создает новых миллионеров. Если вам посчастливилось стать одним из тех миллионеров, поздравляю вас с совершением торговли монстрами. Но если вы смотрите вовнутрь, будьте осторожны. Биткойн начинает показывать все классические признаки пузыря. И, как я обнаружил в детстве, такие причудливые инвестиции, как известно, трудно точно оценить.

По словам Родни Джонсона, соучредителя фирмы Dent Research, занимающейся экономическим прогнозированием: «Если у компании или товара нет активов, нет прибыли и поддержки, сколько она стоит? Одним словом, «бесценный». Одни увидят нулевую ценность, другие — бесконечную ».

Если вы все еще хотите баловаться биткойнами, дерзайте, но не вкладывайте больше, чем вы можете позволить себе потерять. «Я бы не стал рисковать какой-либо значительной частью своего состояния ради этого», — говорит Джонсон. «Но я мог бы вложить несколько долларов, например, купить билет инвестиционной лотереи.”

Иногда предметы коллекционирования фантастически хороши. Но когда они это делают, обычно это происходит потому, что покупатель обладает специальными знаниями в этой области и является настоящим знатоком. Я не могу назвать себя экспертом по биткойнам, поэтому я не буду вкладывать в него реальные деньги.

5 из 5

Инвестируйте в ценные бумаги

Итак, я рассмотрел пару общих стратегий и даже лучшие инвестиции, которые вы можете сделать в себя, но я еще не сказал ни слова о том, какие акции покупать.

На это есть причина. Хотя выбор акций имеет значение, он всегда должен быть вторичным по отношению к более широким решениям о распределении и сбережениях. Но как только у вас есть деньги, готовые для инвестирования, вам все равно нужно что-то с ними делать. А в 2018 году я предлагаю вам сосредоточиться на стоимостных акциях.

В наши дни это может показаться спорным заявлением. В конце концов, в последние годы, и в 2017 году в частности, акции растущих компаний полностью опередили акции стоимости. Индекс Barron опроверг эти цифры и обнаружил, что до середины октября индекс роста Russell 1000 опережал индекс стоимости Russell 1000 примерно на 22–9%.Перевод: в этом году доходность растущих акций более чем на удвоилась.

Но относительная динамика имеет тенденцию к цикличности. Вспомните технический пузырь 1990-х годов. В те годы акции роста полностью уничтожили и ценные бумаги. Даже почтенный Уоррен Баффет получил удар по хвосту. Старик не «понял» новую экономику.

Что ж, то, что произошло дальше, было предсказуемо. В то время как технический спад вынудил основные фондовые индексы перейти на территорию медвежьего рынка, акции, приносящие дивиденды, имели фантастический рост.2000-01 годы были фантастическим временем, чтобы стать ценным инвестором.

Я не могу гарантировать, что в 2018 году стоимость будет опережать рост, но я определенно верю, что в условиях маятниковых колебаний рынков стоимостные акции готовы преуспевать в течение следующих пяти или более лет. Итак, убедитесь, что в вашем портфеле есть акции или фонды с хорошей стоимостью. В частности, мне очень нравятся акции автопроизводителей, такие как Ford (F, 12,53 доллара) и General Motors (GM, 42,02 доллара), и я думаю, что также можно найти большую ценность в акциях энергетической инфраструктуры.

Чарльз Льюис Сайзмор на момент написания этой статьи занимал длинную позицию F и GM.

Лучшие и худшие инвестиции 2018 года, от взлетающего Гуся до тускнеющего гиганта

Breadcrumb Trail Links

- Investing

Торговые войны, рост процентных ставок и нефтяная неопределенность — все сговорились, чтобы подтолкнуть рынки к краю территории медведя в этом году

Автор статьи:

Джефф ЗочоднеДата публикации:

21 декабря 2018 • 27 декабря 2018 • 7 минут на чтение • Присоединяйтесь к разговору Фото Gigi Suhanic / National PostСодержание статьи

Это ты, волатильность? После успешного 2017 года инвесторам напомнили в прошлом году, что, да, рынки могут двигаться не только вверх, но и в других направлениях.Кроме того, они могут делать это быстро. Торговые войны, рост процентных ставок и нефтяная неопределенность — все это привело к тому, что в 2018 году рынки по обе стороны границы оказались на грани «медвежьей». центов — хотя оба упали намного больше с их пикового значения в середине года. Ближе к дому, индекс S & P / TSX Composite ожидал ежегодного снижения впервые с 2015 года, когда очередной приступ низких цен на нефть оказал давление на энергетический сектор Канады.Не пощадили даже солидные акции FANG и им подобных, которые в течение многих лет обеспечивали огромные технологические достижения. Но не все вложения окупились — при большой нестабильности могут появиться большие возможности. Джефф Зочодне из Financial Post перечисляет некоторые из лучших и худших инвестиций 2018 года.

Реклама

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

ПОБЕДИТЕЛИ

Microsoft Corp.

Технологический удар сильно ударил за последний год, полностью изменив рост, который акции FANG наблюдали ранее в этом году. Microsoft, однако, держалась лучше, чем многие другие. По состоянию на 21 декабря акции компании из Редмонда, штат Вашингтон, выросли почти на 15% по сравнению с 2018 годом, продемонстрировав рост в год слушаний в Конгрессе и растущей озабоченности по поводу данных и конфиденциальности. В ноябре компания, которая когда-то вызывала разочарование инвесторов из-за своей неизменной доходности, даже сумела претендовать на звание самой дорогой публично торгуемой компании в мире, сместив бывшего чемпиона Apple Inc.Отчасти успех Microsoft можно отнести к ее переходу к облачным вычислениям и стабильному потоку доходов от услуг по многочисленным направлениям бизнеса. Также помогло отсутствие упоминания в новостях из-за утечки информации о клиентах или вмешательства России.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Природный газ

Этот год продемонстрировал, что не все ископаемые виды топлива созданы одинаково.По состоянию на 21 декабря фьючерсный контракт на нефть на Nymex снизился примерно на 20% по сравнению с прошлым годом, в то время как контракт на природный газ вырос более чем на 20% в 2018 году. U-образная форма для заведомо летучего газа. После резкого скачка в начале 2018 года цены на природный газ снова выросли только осенью из-за ожиданий более холодной, чем ожидалось, зимы и опасений по поводу предложения. Быстрый рост также привел к спекуляциям о коротком сжатии, когда инвесторы якобы оставались изо всех сил, пытаясь закрыть свои позиции.Хотя успехи в 2018 году можно только приветствовать, в 2019 году могут появиться и другие хорошие новости, поскольку расширение экспортных мощностей СПГ в Северной Америке может помочь сократить разницу в ценах с Европой, где газ намного дороже.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Canada Goose Holdings Inc.

Несмотря на значительную потерю высоты в декабре, Goose готовил в 2018 году.Акции производителя парок из Торонто открыли год примерно с 40 долларов, а в ноябре поднялись выше 90 долларов, что на пике роста составило примерно 130 процентов. Хотя компания, у которой большие амбиции в Китае, понесла сопутствующий ущерб после драматического ареста в Ванкувере в этом месяце одного из руководителей Huawei Technologies Co. TSX вырос более чем на 40%. По данным Bloomberg, прибыль, которая превзошла ожидания аналитиков в течение семи кварталов подряд, плюс выход на новые рынки, такие как Гонконг, были одними из факторов, способствовавших его росту.Когда нынешний приступ геополитической турбулентности закончится, небо снова может стать пределом.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Индекс фондовой биржи Ямайки

Хорошие времена для фондовой биржи Ямайки продолжаются, по данным Bloomberg, которая в этом году была лучшей фондовой биржей в мире. Благоприятные экономические цели для страны, прогресс в плане сокращения долга и обильные инвестиции Китая — все это способствовало позитивному настрою инвесторов и помогло поднять доходность JSE почти до 30%.Среди наиболее успешных индивидуальных акций были акции биржевого маклера Barita Investments Ltd., который вырос на 500% за год, а также банк / страховщик / управляющий активами NCB Financial Group Ltd., который вырос более чем на 45%.

Содержание статьи

Tilray Inc.

Сектор каннабиса был полон безумных развлечений для инвесторов в 2018 году, и не больше, чем этот лицензированный производитель из Нанаймо. Если вы купили его по цене IPO в 17 долларов в июле, вы, вероятно, все еще улыбаетесь.Если вы ждали до 60-го дня, чтобы покататься на американских горках, не так уж и много. Это произошло тогда, когда акция ненадолго поднялась до уровня 300 долларов США во время нескольких бешеных торгов в сентябре, когда это была одна из самых торгуемых ценных бумаг в мире. Хотя с тех пор он вернулся на Землю и в конце декабря торговался примерно по 75 долларов США, Тилрей, похоже, готов стать игроком на каннабис на долгие годы. Производитель кастрюль наладил пару партнерских отношений с известными игроками из более традиционных предприятий, таких как совместное предприятие стоимостью 100 миллионов долларов США с пивоваренной компанией Anheuser-Busch InBev NV и всемирное сотрудничество с фармацевтической фирмой Sandoz.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Мне наплевать.

Генеральный директор JPMorgan Chase Джейми Даймон о падении биткойна

ПРОИГРЫВАТЕЛИ

Криптовалюты

Великий пузырь биткойнов 2017 года превратился в большой биткойн-крах 2018 года. 70% за последние 12 месяцев, примерно до 3800 долларов США за штуку, по сравнению с почти 20 000 долларов США в декабре прошлого года.Другие криптовалюты последовали их примеру. Эфириум? Снижение более чем на 80 процентов за последний год. Litecoin? Почти 90 процентов. Биткойн наличными? Более 90 процентов. В этом падении обвиняют технические проблемы, такие как «разветвление» валют, а также постоянную обеспокоенность юридическими и нормативными мерами в отношении цифровых денег. Хотя биткойн немного восстановился за последнюю неделю, он потерял часть своего потрясающего мира блеска. Когда осенью снова спросили о биткойнах, ответ от JPMorgan Chase & Co.Генеральный директор Джейми Даймон, никогда не являвшийся большим поклонником криптовалюты, раздраженно сказал: «Мне плевать».

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

General Electric Co.

Для компании Томаса Эдисона 2018 год стал годом унижений. Некогда легендарный конгломерат был вынужден продать бизнес и урезать свои драгоценные дивиденды до одного пенни после того, как серия массивных обвинений и вопросы о его методах бухгалтерского учета поставили его будущее под сомнение.Среди них платеж в размере 6,2 миллиарда долларов США, связанный с контрактами по долгосрочному страхованию, и еще одно впечатляющее списание в размере 22 миллиардов долларов США в связи с его энергетическим бизнесом. Акции отреагировали тем же: с начала года они потеряли около 60% своей стоимости до уровня ниже 8 долларов США — падение настолько крутое, что компания была исключена из промышленного индекса Доу-Джонса. Последний уедет инвестор, пожалуйста, выключите свет?

Freshii Inc.

Реклама

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

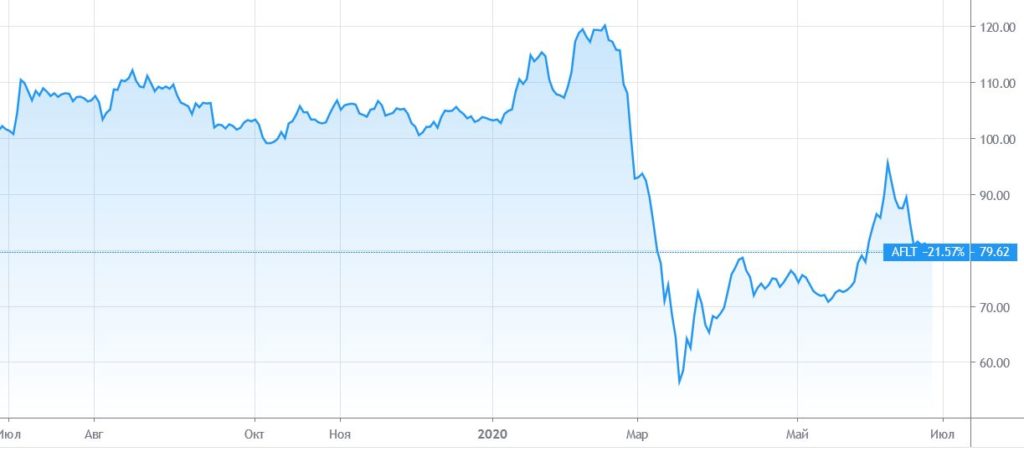

Акции базирующейся в Торонто пищевой сети Freshii Inc., ориентированной на здоровье, стоили в 2018 году почти на 4 доллара ниже их цены на IPO в январе 2017 года, которая составила 11,50 долларов. Только оттуда все пошло вниз. Недостаток доходов в августе сопровождался принятием в ноябре решения о достижении поставленной цели — иметь до 760 магазинов к концу 2019 года. Решение, по его словам, отчасти было связано с препятствиями, с которыми столкнулись партнеры по франшизе при открытии новых магазинов. и неспособность с уверенностью сформулировать новую цель.Инвесторы тоже потеряли аппетит. В конце декабря цена акций Freshii составляла менее 2,50 долларов, поэтому за год цена акций Freshii упала более чем на 60%. Однако компания не отказывается от обязательств и указала на прогресс в своем уникальном партнерстве с такими компаниями, как Air Canada и Royal Dutch Shell Plc.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Турция

Угроза вмешательства президента не ограничивается U.С. рынки. Как и Дональд Трамп, президент Турции Реджеп Тайип Эрдоган в течение последнего года пытался выговорить центральному банку своей страны о процентных ставках. В мае Эрдоган даже назвал процентные ставки «матерью и отцом всего зла». Между тем, валютный и фондовый рынок Турции страдают. По состоянию на этот месяц Borsa Istanbul 100 упал более чем на 20 процентов за год, при этом турецкая лира ослабла почти на 30 процентов по отношению к доллару США. Как будто стране нужно что-то еще, возникли опасения по поводу замедления темпов экономического роста для одного из наиболее многообещающих развивающихся рынков в 2018 году.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Кофе

Это был тяжелый год для сырьевых товаров в целом, но цены на кофе могли, в частности, немного подорожать. По состоянию на этот месяц контракт на кофе Межконтинентальной биржи упал более чем на 25% в 2018 году, поскольку слабый спрос и обильное предложение из-за рекордного урожая в таких странах, как Колумбия, превратили его в один из худших товаров года.Следующий год также может быть тяжелым для тех, кто делает ставку на подъем. Некоторые предсказывают, что Бразилия, крупнейший производитель кофе в мире, принесет еще один большой урожай. Плохая новость для кофейных спекулянтов, но хорошая новость для любителей кофе.

• Эл. Почта: [email protected] | Twitter: GeoffZochodne

Поделитесь этой статьей в своей социальной сети

Реклама

Это объявление еще не загружено, но ваша статья продолжается ниже.

Подробный отчет об инновационной экономике от The Logic, предоставленный вам в партнерстве с Financial Post.

Главные новости Financial Post

Подпишитесь, чтобы получать ежедневные главные новости от Financial Post, подразделения Postmedia Network Inc.

Нажимая кнопку регистрации, вы соглашаетесь на получение вышеуказанного информационного бюллетеня от Postmedia Network Inc. Вы можете отказаться от подписки в любое время, щелкнув ссылку для отказа от подписки в нижней части наших электронных писем.Postmedia Network Inc. | 365 Bloor Street East, Торонто, Онтарио, M4W 3L4 | 416-383-2300Спасибо за регистрацию!

Приветственное письмо уже готово. Если вы его не видите, проверьте папку нежелательной почты.

Следующий выпуск главных новостей Financial Post скоро будет в вашем почтовом ящике.

Мы столкнулись с проблемой при регистрации. Пожалуйста, попробуйте еще раз

Комментарии

Postmedia стремится поддерживать живой, но гражданский форум для обсуждения и поощрять всех читателей делиться своим мнением о наших статьях.На модерацию комментариев может потребоваться до часа, прежде чем они появятся на сайте. Мы просим вас, чтобы ваши комментарии были актуальными и уважительными. Мы включили уведомления по электронной почте — теперь вы получите электронное письмо, если получите ответ на свой комментарий, есть обновление в цепочке комментариев, на которую вы подписаны, или если пользователь, на которого вы подписаны, комментарии. Посетите наши Принципы сообщества для получения дополнительной информации и подробностей о том, как изменить настройки электронной почты.

[раскрыто] 5 лучших инвестиций в 2018 году

Если вы не следите за Уолл-стрит, вы, вероятно, должны знать: мы находимся в «пузыре всего» прямо сейчас.

Акции, автокредиты, криптовалюта, корпоративные долги, недвижимость, студенческие долги, долги по кредитным картам — что угодно. Все они на подъеме. И этот всплеск не нов; это продолжается уже почти десять лет (за исключением криптовалютного пузыря).

Проблема в том, что большинство людей наблюдали за рыночным бумом со стороны. Почему? Что ж, многие индивидуальные инвесторы обгорели в 2007-2009 годах во время Великой рецессии и не хотели возвращаться обратно.

Но это меняется.

Предварительные данные о настроениях потребителей за февраль достигли второго самого высокого уровня с 2004 года.

Вот почему это важно…

Последний раз, когда настроение достигло этих уровней, было большим красным флагом. Три года спустя наступила Великая рецессия.

И, конечно, никто не знает, случится ли следующий кризис завтра или через пять лет. Однако есть признаки того, что пузырь напрягается; рынок, наконец, провел свою первую полную рыночную коррекцию (определяемую как падение на 10% с 52-недельного максимума) за два года.

Но каким бы ни было состояние рынка, одно можно сказать наверняка при инвестировании: вы не хотите следовать за стадом. Это плохо кончается.

Это не значит, что пора заряжать оружие, боеприпасы и строить бункер. Иначе! Всегда есть возможность.

Например, в то время как почти все активы росли в течение многих лет, природные ресурсы и товары были истощены. Это огромная возможность для инвесторов, потому что, как вы увидите ниже, она появляется только один или два раза в десятилетие.

Другими словами, это редко.

Посмотрите на этот график:

Как видите, это самый дешевый товар, который когда-либо сравнивался с акциями.

Уолл-стрит любит все, кроме товаров и природных ресурсов. Именно поэтому сырьевые товары и природные ресурсы представляют собой прекрасную инвестиционную возможность в течение следующих 3-5 лет. Вы можете воспользоваться этой возможностью, используя одну из самых эффективных стратегий инвестирования, которая называется возврат к среднему значению .

Среднее возвращение означает, что актив со временем вернется к своей средней цене. Академические исследования показывают убедительные доказательства того, что это верно на протяжении десятилетий торговли.

Как правило, большинство инвесторов знают, что цены не растут вечно. Тот же принцип работает в обратном направлении — цены тоже не падают навсегда.

Итак, чтобы выразить это в нашем текущем рыночном контексте, действуют две силы: у вас есть «пузырь всего», в котором цены растут годами, и у вас есть «дешевые и ненавистные» активы, которые падают. ценность в течение многих лет.

На дешевых и ненавистных активах получается прибыль, когда эти активы «возвращаются» к среднему значению.

Инвесторы, покупающие «пузырь всего», в ближайшие годы готовы к большим убыткам, потому что активы также «вернутся обратно» к своему среднему значению.

История ясно говорит об этом. Вы получаете пузырь доткомов, а затем крах. Пузырь на рынке жилья, затем крах. «Все пузырится», затем…

Это так просто, что это почти здравый смысл.Но почему-то людям нравится покупать дорого и продавать. Но для успешного инвестирования необходимо покупать дешево и продавать дорого!

Я потратил бесчисленное количество часов в поисках лучших инвестиционных возможностей в 2018 году, используя принцип возврата к среднему. Я составил график, чтобы проиллюстрировать свои выводы, показывая, где основной инвестиционный потенциал в этом году:

Оранжевая линия — это SPY ETF, который отслеживает индекс S&P 500. Как видите, он растет годами.Напротив, некоторые из этих ресурсов / товаров сокращаются.

Читая мое руководство по инвестициям ниже, помните об этой диаграмме и ссылайтесь на этот ключ:

Фиолетовая линия — это ETF VanEck Junior Gold Miners.

Зеленая линия — это SPDR S&P Oil and Gas Equipment and Services ETF.

Красная линия — это урановый ETF Global X.

Голубая линия — это ETF iShares Silver Trust.

Темно-синяя линия — это сельскохозяйственный ETF PowerShares DBA.

Тем не менее, вот пять моих лучших инвестиционных решений, которые могут принести большую прибыль в следующие 3-5 лет:

Сельское хозяйствоНедавний заголовок Bloomberg гласил: «США. Доход фермы упал до минимума за 12 лет ». По данным Министерства сельского хозяйства США, прибыль фермерских хозяйств находится на самом низком уровне с 2006 года.

Четыре года рекордных урожаев привели к избытку предложения на рынке. Но население мира продолжает расти, и все больше и больше людей будет нуждаться в еде.

акций сельскохозяйственного фонда PowerShares DBA — простой способ инвестировать в сельское хозяйство.Тикер — DBA.

УранГенеральный директор одного из крупнейших игроков в урановом секторе сказал следующее во время недавнего отчета о прибылях и убытках: «Сегодняшняя цена на уран слишком низкая, чтобы стимулировать инвестиции, необходимые для обеспечения адекватного производства урана на рынке».

Когда товары слишком долго продаются по цене ниже себестоимости, производители разоряются, и поставки падают. А затем, как и в случае с ценами на другие активы, происходит возврат к среднему значению. Цены растут, и производство в конечном итоге возобновляется.

В настоящее время в мире строится около 60 реакторов. Больше реакторов означает большую потребность в уране и приближает этот сектор к приближающемуся бычьему рынку. И поскольку население мира продолжает расти, спрос на энергию продолжает расти. Существует большой спрос на безопасную, чистую и надежную энергию базовой нагрузки для поддержки рабочей нагрузки сети.

Nuclear по-прежнему является частью этой базовой нагрузки. Вы можете инвестировать в грядущий бычий рынок урана, купив Global X Uranium ETF (тикер URA).

МаслоУправление энергетической информации прогнозирует, что США станут нетто-экспортером энергии уже к 2022 году.

В эпоху энергетического доминирования США они могут превзойти Саудовскую Аравию и Россию в качестве глобального нефтяного гиганта.

Большой движущей силой американского энергетического доминирования является сланцевый газ США. Нефтяным компаниям больше не нужна нефть за 100 долларов, чтобы быть прибыльными.

После нефтяного кризиса в 2014 году многие из слабых игроков обанкротились.Сильные компании затянули пояса и продолжили фокусироваться на технологиях для снижения затрат. Сейчас многие нефтяные компании получают прибыль в 60 долларов, которую они используют для получения прибыли в 100 долларов. Это означает, что теперь компании могут работать в условиях низких цен на нефть.

Если цены продолжат расти, эта прибыль просто добавит к чистой прибыли. Инвесторы могут воспользоваться растущим доминированием в энергетике Америки, купив SPDR S&P Oil and Gas Equipment and Services ETF (тикер XES).

ЗолотоПосле жестокого медвежьего рынка, который длился несколько лет, в начале 2016 года золото вступило в новый бычий рынок.Но не волнуйтесь — это только начало.

Одним из важных преимуществ золота является то, что оно исторически превосходило другие активы во времена глобального кризиса и рыночных обвалов. Это лучшая защита от манипуляций центрального банка, инфляции и потери доверия к валюте. Вполне вероятно, что в следующие 3-5 лет эта уверенность упадет. То есть сейчас хорошее время для инвестиций в золото.

Владение физическими золотыми монетами — отличный вариант, но лучший способ инвестировать в бычий рынок золота — это акции младших золотодобывающих компаний.

Вот как это работает. Вы можете купить физическую золотую монету по цене 900 долларов за унцию — чтобы обезопасить свои деньги от приливов и отливов на рынке. Но прирост стоимости будет номинальным.

Однако, если вы инвестируете в акции юниорских золотодобывающих компаний, ваша прибыль (на бычьем рынке), вероятно, будет значительно больше.

Другими словами, инвесторы могут получить большие выгоды на бычьем рынке золота, инвестируя в корзину младших золотодобывающих компаний, в частности, в ETF VanEck Junior Gold Miners (тикер GDXJ).

СереброПричины покупки серебра практически идентичны причинам покупки золота.

Как и GDXJ, серебро дает инвесторам солидную прибыль. Это особенно верно на последних стадиях бычьего рынка золота, когда спекуляции накаляются.

Но серебро в целом превосходит золото, как это имело место ближе к концу последнего бычьего рынка золота с конца 2008 до начала 2011 года. Однако одно отличие состоит в том, что серебро также позволяет инвесторам использовать промышленное серебро, используемое для производства.А это означает более высокий спрос (т.е. более высокие цены на рынке).

Инвесторы могут купить iShares Silver Trust ETF (тикер SLV), чтобы воспользоваться этим.

#

Хорошо, теперь вы знаете, куда вкладывать деньги, но как вы собираетесь инвестировать, сохраняя при этом минимальный риск? Это называется распределение активов (или разделение ваших денег по разным инвестициям).

Исследования показывают, что владение активами разных классов — лучший способ сохранить и приумножить свое богатство.

С этими пятью инвестициями, например, инвестор мог бы легко рассмотреть возможность добавления 5% своих общих инвестиций к золотым запасам, 5% к серебру, 5% к запасам нефти, 2,5% к сельскому хозяйству и 2,5% к урану. Это означало бы, что классы сырьевых и природных ресурсов составят 20% их портфеля — разумную сумму, которая гарантирует, что вы не поместите все свои яйца в одну корзину.

Но этот уровень инвестиций и распределения зависит от вашей ситуации. Позвоните своему финансовому консультанту или консультанту по благосостоянию и обсудите возможные варианты, прежде чем принимать какие-либо решения.

Итог: при инвестировании в этом году не забывайте о сырьевых товарах. Может быть, их время сиять.

[Инвестиционные советы в этой статье используются на усмотрение читателя. Early to Rise и Chad Champion не несут ответственности за инвестиционные решения физических лиц. Перед принятием такого решения всегда консультируйтесь с финансовым / инвестиционным экспертом.]

Ищете экспертную консультацию по инвестициям?

Подпишитесь на нашу конфиденциальную информационную рассылку Wealth Confidential, в которой будут представлены советы десятков экспертов по недвижимости, финансам и инвестициям.>>>Chad Champion

Chad Champion, The Champion Investor, фокусируется на обучении людей тому, как они могут создавать ежемесячный доход, используя консервативную опционную стратегию с низким уровнем риска, и обучении навыкам, необходимым им, чтобы стать лучшими инвесторами. Он имеет опыт управления финансами и инвестициями, имеет степень магистра в области управления инвестициями и финансового анализа и степень магистра делового администрирования в области финансового управления. Узнайте больше на thechampioninvestor.com

В этом году ничего не помогло инвесторам

Даже в худшие для финансовых рынков времена обычно есть несколько способов получить прибыль.Ну не в этом году.

Фактически, в 2018 году практически каждый класс активов, в который можно инвестировать, — от акций по всему миру до государственного долга, от корпоративных облигаций до сырьевых товаров — показал отрицательную доходность или неизменную результативность с начала года.