Где хранить деньги: в банке или дома

Если планируется выполнить крупное приобретение, то выгоднее поместить капитал в банк. Открывая депозит, клиент получает прибыль с вложенных сбережений. Какой именно она будет, зависит от условий, предложенных банковским учреждением. Эксперты рекомендуют такой способ хранения денег по нескольким причинам:

- минимален риск потратить накопленные сбережения не по целевому назначению;

- вклад защищен от инфляции.

При открытии вклада стоит уточнить условия сотрудничества: возможность пополнять счет в период действия договора с банком или снимать частично деньги. Например, классический депозит позволяет получить максимальный доход, но владелец не может изменять сумму денежных средств. При долгосрочном вкладе с возможностью пополнения клиент получает высокий доход при фиксированной процентной ставке.

Многие граждане сегодня во время кризиса или дефолта стремятся снять свои деньги со счетов в банке, не особо доверяя кредитным учреждениям.

Как хранить деньги в банках?

Одним из популярных способов хранить и приумножить собственные сбережения – это использовать накопительные страховые программы. К положительным сторонам относят надежность инструментов защиты вкладов. К минусам – долгосрочность договора. При досрочном расторжении могут быть начислены штрафы.

Хранение в драгоценных металлах – один из наиболее эффективных и надежных способов сбережения денежных средств сегодня. Он защищает вложения от кризисов, дефолтов и инфляции, поэтому плюсы очевидны. Цены на драгоценные металлы регулярно повышаются. Такой способ позволит приумножить сбережения.

Кредитно-финансовые учреждения предоставляют услугу хранения денег в банковской ячейке. Она выдается клиенту на определенный срок. Банки гарантируют высокий уровень безопасности денежных средств и полную анонимность заключения договора. Его условием является оплата аренды ячейки, доступ к которой клиент получает в рабочее время и по дополнительному запросу. Заключать договор хранения денег следует в банках с положительной репутацией. В обязательном порядке подписывают договор страхования содержимого банковской ячейки. Данные меры говорят о повышенных мерах безопасности.

Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.

Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.Где можно еще хранить деньги? Финансовые специалисты советуют как вариант вложение в ценные бумаги – покупка акций, векселей и закладных документов. Такой способ гарантирует получения прибыли при успешных сделках компании. Недостатком является колебание курса акций и высокий риск из-за кризиса на рынке ценных бумаг.

Получайте выгодные проценты от вкладов уже сейчас

Где хранить деньги дома?

Часть граждан не доверяют банкам и прочим кредитным учреждениям. Поэтому они предпочитают хранить деньги дома. Этот простой способ не отличается надежностью, так как со временем деньги обесцениваются и не приносят человеку прибыль.

- проникновение злоумышленников и кража ценностей;

- возникновение пожара, затопления или других неблагоприятных обстоятельств, в результате которых можно потерять свои накопления;

- постоянные траты, так как доступность денежных средств позволит чаще расходовать их.

Где лучше хранить деньги?

Однозначно ответить на этот вопрос вряд ли будет возможно. Каждый гражданин выбирает оптимальный вариант, исходя из собственных предпочтений, уровня доверия и финансовых потребностей. Но для того, чтобы личные сбережения стали приносить прибыль, следует обращаться в банки.

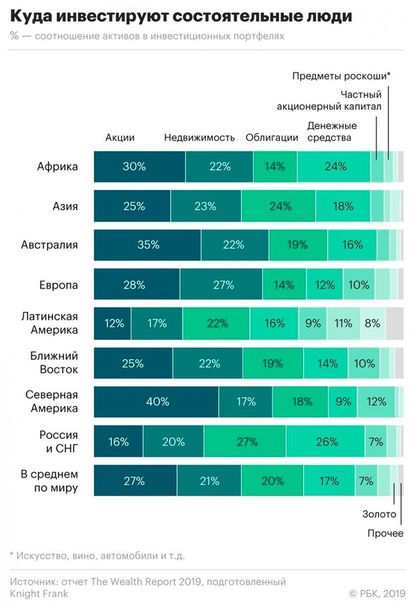

Подводя итог, стоит заметить, что одним из безопасных и удобных способов хранить деньги является структуризация накоплений. Разделите имеющуюся денежную сумму на части, вложите их в разные финансовые направления. Такой способ позволит уберечь сбережения от рисков, сохранить и приумножить капитал.

Блог БКС Мир Инвестиций

Если говорить честно, на свободные деньги частного инвестора существует много претендентов: это и банки, и финансовые учреждения, и обычные магазины и даже, увы, мошенники. А значит, нужно тщательно продумать, куда стоит инвестировать и что кроется за процессом. Есть несколько важных тезисов, которые важно усвоить ещё до того, как вы решитесь вложить свои сбережения во что-либо.

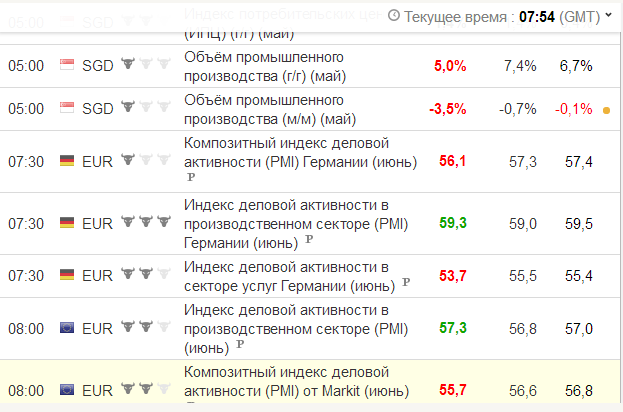

С момента появления свободных рыночных отношений жители России стали искать варианты, как заработать на валюте. Кто-то пытается перевести рубли в доллары и евро, а потом дождаться очередного роста курса, кто-то ходит в банк, как на работу, и пытается «играть» на курсовых разницах. Не удивительно, что заработок на валюте пользуется популярностью у частных инвесторов:

Кто-то пытается перевести рубли в доллары и евро, а потом дождаться очередного роста курса, кто-то ходит в банк, как на работу, и пытается «играть» на курсовых разницах. Не удивительно, что заработок на валюте пользуется популярностью у частных инвесторов:

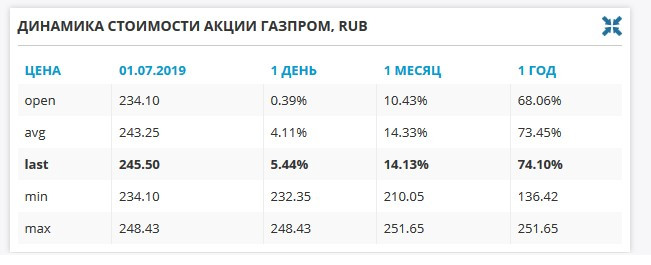

Рано или поздно каждый инвестор, готовый вложить накопления и сбережения, задаётся вопросом как заработать на акциях. Даже если вы не пробовали заработать на фондовом рынке, то наверняка слышали от старших в семье, что у них были или есть какие-то акции.

Торговля опционами начинающим частным инвесторам кажется чем-то сложным и непонятным. На самом деле, всё довольно просто и прозрачно. Да, действительно, до начала Великой Депрессии опционы никак не регулировались и были крайне непростым инструментом в финансовых отношениях. Однако сегодня это инструмент регулируемого рынка, который к тому же позволяет страховать риски.

Торговля фьючерсами на первый взгляд может напугать новичка сложной терминологией и запутанными схемами. Напрасно — это увлекательная и прибыльная альтернатива скучным и банальным способам заработать на сбережениях (например, банковским вкладам).

Напрасно — это увлекательная и прибыльная альтернатива скучным и банальным способам заработать на сбережениях (например, банковским вкладам).

Кто вы — начинающий трейдер или частный инвестор? Давайте разберём определение и попробуем это выяснить.

Еврооблигации — долговые ценные бумаги, которые торгуются на международном фондовом рынке.

Облигации — один из ключевых финансовых инструментов, который привлекает внимание частных и корпоративных инвесторов и даже государств. Рассказ о них окажется неполным, если не рассмотреть историю этих ценных бумаг.

Государство поддерживает частных инвесторов — дает большой налоговый вычет на взнос или на прибыль. Но кроме этого, существует множество неочевидных на первый взгляд лайфхаков, которые сделают владение и инвестирование с помощью ИИС еще выгоднее. Мы выбрали шесть самых интересных, смотрите, что вы упускаете.

Конкурсы и соревнования — отличный способ потренироваться в использовании различных инвестиционных стратегий. Мы сделали небольшой обзор самых интересных конкурсов на бирже. Читайте и готовьтесь побеждать!

Мы сделали небольшой обзор самых интересных конкурсов на бирже. Читайте и готовьтесь побеждать!

2018 год был непростым для инвесторов, банков и капиталов. Высокая волатильность валют и сырья, геополитические конфликты и новые санкции ощутимо сказались на рынке. Однако были и позитивные новости. Рассказываем, что нам принес 2018-ый.

Помогаем разобраться, что скрывается за непонятными словами в новостях экономики.

Помогаем разобраться, что скрывается за непонятными словами в новостях экономики.

Куда вложить деньги для пассивного дохода: варианты в СПб?

Пассивный доход — мечта каждого. Регулярные денежные поступления при минимуме усилий не могут не привлекать. Но чтобы этого достичь, нужно твердо знать, как и куда следует вложить деньги!

Кто-то инвестирует в валютные операции, акции, облигации, художественные ценности и т. д. А кто-то решает обеспечить себя более простым способом.

Но и здесь есть свои особенности. Например, можно приобрести квартиру и начать сдавать ее в аренду. Однако реальные примеры показывают, что такое решение зачастую оказывается не самым удачным. Покупка жилья окупится только через пару десятков лет. В лучшем случае. При этом придется прилично потратиться на ремонт, приобретение мебели и разнообразные непредвиденные мелочи, которые существенно снижают доход от аренды жилого помещения.

Альтернативные идеи о том, куда вложить деньги для пассивного дохода, разумеется, есть. И самое выгодное решение — покупка готовых сервисных апартаментов. В этом случае вы тратитесь только на саму покупку, а решение всех текущих проблем возьмет на себя управляющая компания.

Каким может быть пассивный доход?

Обеспечить себя стабильным потоком денежных средств вполне реально. Но для этого нужно понимать — какие на данный момент существуют виды пассивного дохода.

- Интеллектуальный пассивный доход. Выражается в виде гонораров авторам какого-либо интеллектуального продукта: изобретений, книг, вебинаров, обучающих онлайн-курсов и пр. Также владелец интеллектуальной собственности может зарабатывать на патенте и процентах с продаж.

- Инвестиционный пассивный доход. На старте требует финансовых вливаний и подразумевает приобретение недвижимости, инвестирования в крупные компании, акции, инвестиционные фонды.

- Правовой пассивный доход. Подразумевает выплаты от государства — пенсии, социальную помощь различным категориям граждан и пр.

Инвестиции в недвижимость

Сегодня инвестиции в недвижимость — лучший вариант для начинающих инвесторов. При этом существуют различные способы заработка:

- краткосрочная сдача квартиры или апартаментов;

- долгосрочная сдача в аренду жилья — одиночкам, семейным парам, студентам, командированным и т.

д.;

д.; - сдача коммерческой недвижимости — под бизнес;

- купля-продажа;

- инвестирование в недвижимость на этапе строительства.

Все эти источники пассивного дохода весьма выгодные. Конечно, при условии правильного распоряжения финансами.

Для покупки недвижимости необходимо наличие стартового капитала. Впрочем, можно обойтись и без него. Достаточно взять целевой кредит или оформить ипотеку. А после — пустить часть дохода от арендной платы на погашение задолженности перед банком.

Один из наиболее выгодных вариантов инвестиций в недвижимость — приобретение апартаментов.

Так, годовая доходность от апартаментов VALO находится на уровне 9% годовых и выше. То есть такая покупка окупится всего через 9-10 лет — почти в два раза быстрее в сравнении с квартирой сходной ценовой категории. При этом инвестор просто получает прибыль, а все заботы по размещению рекламы для привлечения арендаторов и сервисному обслуживанию берет на себя управляющая компания.

Что купить — апартаменты или квартиру?

Если вы приобретаете недвижимость для проживания с семьей и вам требуется постоянная прописка, то квартира подойдет как нельзя лучше. Другое дело, если вы ищете варианты пассивного дохода. В этом случае обязательно обратите внимание на апарт-отели.

По сути это коммерческая недвижимость. Современная гостиница с высоким уровнем обслуживания, все номера в которой принадлежат различным собственникам. Руководство апарт-отелем осуществляет управляющая компания. В ее компетенцию входит полное обслуживание юнитов, а также — поиск благонадежных постояльцев и взимание с них соответствующей ежемесячной платы за проживание.

На первый взгляд апартаменты (например, в комплексе апарт-отелей VALO) ничем не отличаются от элитной квартиры — с хорошим ремонтом, отличной шумоизоляцией, качественной мебелью и всем необходимым для комфортного проживания. Однако на самом деле имеются существенные отличия.

Апартамент в апарт-отеле VALO

В первую очередь — расположение. Новые жилые комплексы чаще всего возводятся в спальных районах, на окраине города. И добираться оттуда к месту работы или учебы достаточно неудобно.

Другое дело хорошие апарт-отели. Такие здания возводят в районах с отлично развитой инфраструктурой и транспортной развязкой. Кроме того, жильцам апартаментов доступны все сервисные гостиничные услуги и даже более того:

- доставка блюд в юнит;

- фитнес-залы;

- бассейны;

- услуги химчистки и прачечной;

- уборка номеров;

- и пр.

Да, получить постоянную прописку в апартаментах не получится, но оформить временную регистрацию проблем не составит.

Читайте также «Чем отличаются апартаменты от квартиры»

Вопрос цены

Очень часто мнения по поводу стоимости апартаментов делятся на два противоположных лагеря.

Одни считают, что апартаменты намного дешевле квартир, расположенных в жилом комплексе аналогичного класса комфортности. Другие, напротив, уверены — цена юнитов заоблачная и простым смертным недоступная.

На самом деле оба мнения неверны. Поэтому ответ на вопрос «Сколько нужно денег на покупку апартаментов?» будет таким: «Примерно столько, сколько и квартиры этого же сегмента».

При этом все помещения уже будут меблированы, укомплектованы всеми необходимыми для уюта и комфорта жильцов предметами интерьера.

Особое внимание уделяется безопасности. Поэтому территория апарт-отеля оборудуется системами видеонаблюдения и оснащается постами охраны.

Кроме того, арендаторам предоставляется полный гостиничный сервис, а также удобный и безопасный подземный паркинг.

Получать пассивный доход в кризис вполне реально. Причем относительно с небольшими вложениями.

Преимущества апартаментов

Куда выгоднее инвестировать деньги в СПб? Если речь идет о недвижимости, то самым лучшим вариантом станут юниты в апарт-отеле VALO. В северной столице всегда много гостей, поэтому найти арендаторов совсем несложно. Тем более что их поиском будет заниматься надежная и профессиональная управляющая компания. Она же возьмет на себя все заботы по взиманию платы, поддержанию чистоты и порядка в сдаваемых помещениях и пр. А вам останется только проверять отчеты и получать стабильный пассивный доход на недвижимости.

В северной столице всегда много гостей, поэтому найти арендаторов совсем несложно. Тем более что их поиском будет заниматься надежная и профессиональная управляющая компания. Она же возьмет на себя все заботы по взиманию платы, поддержанию чистоты и порядка в сдаваемых помещениях и пр. А вам останется только проверять отчеты и получать стабильный пассивный доход на недвижимости.

Спальня в однокомнатном апартаменте VALO

Разумеется, управляющая компания предоставляет свои услуги не бесплатно. Владелец апартаментов заключает с ней договор, в котором прописана сумма расходов за оказываемый сервис. После получения арендной платы она будет автоматически списываться на счет УК. Отследить движения финансовых средств можно в личном кабинете.

Получать пассивный доход, сдавая квартиру, менее выгодно. Помимо ремонта и меблировки вам придется взять на себя все хлопоты по поиску арендаторов, а после — контролировать своевременное внесение ими арендной платы, оплаты коммунальных услуг, поддержания порядка и сохранности вашего имущества. При этом доходность от квартиры значительно ниже по сравнению с апартаментами.

При этом доходность от квартиры значительно ниже по сравнению с апартаментами.

На сегодняшний день инвестиции в недвижимость — один из самых выгодных вариантов. Такое вложение всегда окупится и будет приносить стабильный доход. При этом зарабатывать можно, как на жилой, так и коммерческой недвижимости.

Куда инвестировать деньги казахстанцам | Bluescreen

Инвестиции в будущее или как заработать на акциях и биржевых нотах.

Наверное, каждый из нас слышал об инвестициях в будущее. Но что же на самом деле это означает?

Попробую растолковать все доступными словами. Например, если бы год назад вы купили 1 акцию компании Tesla, которая стоила $85, то сегодня вы смогли бы ее продать за $685. То есть чистый «навар» с одной акции составил $600, а теперь добавляйте нули: если бы у вас в наличии имелось 10 таких акций, 100 или 1000. Заинтриговал?

В этой статье я вместе с вами хотел бы разобраться, на самом ли деле все так просто? Например, купить акции любой компании? Вложить деньги в казначейство США? Или купить облигации компаний из развивающихся рынков и на этом заработать? Давайте по порядку.

Постулаты инвестиционного рынка.

Все мы видели в кино безумные биржевые сделки, когда в одном помещении тысяча брокеров что-то кричат, кому-то беспрерывно звонят, раскидывают смятые бумажки. Акции, цифры, проценты, графики и т.д. — весь этот хаос отпугивает обычных людей. Но на самом ли деле это так страшно и сложно? Я не буду расписывать 10 шагов к правильному инвестированию, если честно, я их сам не знаю. Главное запомнить основные постулаты инвестиционного рынка.

- Не стоит вкладывать в акции последние деньги или деньги, взятые в долг. Инвестируйте сумму, с которой вы гипотетически готовы расстаться.

- Вы должны хоть немного понимать инвестиционный рынок.

- Нельзя складывать все яйца в одну корзину. Акции могут, как повышаться, так и проседать, и если вы вложите все деньги только в акции нефтяных компаний, то вы можете прогореть.

- Не стоит резко реагировать на повышение или падение цен на акции. Взвесьте ситуацию, поищите доступную информацию, возможно, сегодня акция поднялась в цене всего на 5$, а через месяц она будет стоить дороже в десятки раз.

- Фондовый рынок — это всегда риск. Стоит тщательно и обдуманно принимать решения, потому что ответственность за свои финансы несете только вы.

Где купить акции гражданину РК?

Итак, мы для себя решили, что готовы инвестировать в завтрашний день. У нас есть определенная сумма. Мы слышали, что нужно покупать акции стабильных компании, таких как Microsoft или Apple. Но акции компаний не продаются на базаре. Одна из доступных для казахстанцев площадка по покупке биржевых акций называется Freedom24.kz — это первый интернет-магазин акций в Казахстане, который позволяет инвестировать в акции мировых компаний, не выходя из дома в режиме 24/7. Просто положите их в корзину и оплатите банковской картой. Ваши ценные бумаги будут храниться в Центральном Депозитарии. Freedom24.kz — это финтех-стартап, который с помощью технологий упростил процесс покупки и продажи ценных бумаг на фондовой бирже. Этот формат предназначен для начинающих инвесторов, процесс покупки акций максимально прост: стать совладельцем Facebook, «Яндекса» или «Казатомпрома» можно буквально за несколько кликов мышкой. Freedom 24 — уникальный проект международной группы компаний Freedom Holding Corp., инвестиционного холдинга с 10-летней историей успеха на финансовых рынках Казахстана, России, США и Европы. Акции холдинговой компании торгуются на американской бирже NASDAQ. Все представленные в магазине акции официально размещены на Казахстанской фондовой бирже (KASE). Ваши средства и акции хранятся на счете в Центральном Депозитарии (дочерняя компания НБ РК).

Freedom 24 — уникальный проект международной группы компаний Freedom Holding Corp., инвестиционного холдинга с 10-летней историей успеха на финансовых рынках Казахстана, России, США и Европы. Акции холдинговой компании торгуются на американской бирже NASDAQ. Все представленные в магазине акции официально размещены на Казахстанской фондовой бирже (KASE). Ваши средства и акции хранятся на счете в Центральном Депозитарии (дочерняя компания НБ РК).

Итак, чтобы начать торговать акциями, вам сначала необходимо открыть брокерский счет. Как сообщается на сайте магазина, вам доставят все документы прямо домой или в офис. Первый месяц — комиссия 0%. Сервис доступен 24/7. На сегодняшний день стоимость акций имеет огромный диапазон. Например, самая дешевая акция, предложенная в магазине, Bank VTB — цена за акцию составляет 0,2129 ₸, но купить можно минимум 15 000 акций, то есть за 3 193,50 ₸. Самая дорогая акция стоит 287 467,96 ₸ — TESLA. Также вы можете приобрести акции таких мировых гигантов, как Facebook, Nike, Coca-Cola и Apple.

Вариант 1. Курсовая разница.

Вкладывайте в недооцененные компании. Покупайте акции дешевле и продавайте дороже. Разница в цене — ваша прибыль.

Вариант 2. Дивиденды

Успешные компании регулярно распределяют чистую прибыль среди своих акционеров — выплачивают им дивиденды. Это отличный источник пассивного дохода.

Рассмотрим на примере одной акции

Со 2 января 2019 года (60 673 тенге) по 2 января 2020 года (114 911 тенге) акции компании Apple выросли на 90,2%!

Доходность по дивидендам составила 3,08%. То есть, если бы вы продали 1 акцию, то получили бы прибыль 55 064 тенге, а если бы не стали продавать, то получили бы дивиденд в размере 826 тенге за 1 акцию.

Кстати, акции — это полноценный актив, такой же как квартира, золото или валюта. Их можно продать, подарить или передать по наследству. По акциям крупных компаний один или два раза в год выплачиваются дивиденды. И в отличие от той же недвижимости, продать акции можно в любой момент не выходя из дома.

И в отличие от той же недвижимости, продать акции можно в любой момент не выходя из дома.

Биржевые ноты

Совсем недавно в Казахстане появилась мобильное приложение Tabys, с помощью которого вы можете торговать биржевыми нотами. Биржевая нота — это ценная бумага, цена которой зависит от актива, к которому она привязана. Определить этот актив чаще всего можно из названия самой ноты. Например, в приложении Tabys сейчас доступны девять видов биржевых нот:

— золото;

— акции 500 крупнейших компаний США;

— облигации компаний США;

— нефть Brent;

— ноты Казначейства США;

— дивидендные акции США;

— купонные облигации США;

— акции развивающихся рынков;

— облигации развивающихся рынков.

Сразу понятно, к какому активу привязана та или иная нота. Когда цена актива, на котором основана нота, растёт — растёт и цена ноты, и наоборот, когда падает в цене актив — дешевеет нота. Например, индекс 500 крупнейших компаний США за 9 месяцев прошлого года вырос на 65%, а цена на золото выросла на 26%. Такой доход можно было теоретически получить, вкладывая в биржевые ноты, привязанные к акциям 500 крупнейших компаний США или к золоту. Также вы сможете получать ещё и процентный доход по ноте, своего рода дивиденды (регулярные выплаты), которые вам будут платить по некоторым нотам, ежемесячно или ежеквартально.

Например, индекс 500 крупнейших компаний США за 9 месяцев прошлого года вырос на 65%, а цена на золото выросла на 26%. Такой доход можно было теоретически получить, вкладывая в биржевые ноты, привязанные к акциям 500 крупнейших компаний США или к золоту. Также вы сможете получать ещё и процентный доход по ноте, своего рода дивиденды (регулярные выплаты), которые вам будут платить по некоторым нотам, ежемесячно или ежеквартально.

По биржевой ноте риск потерять деньги меньше, а вероятность получить прибыль – выше. Почему? Потому что нота зависит не от одной акции или облигации, которую вы сами выбрали, а от общего изменения цен на фондовом рынке по данным активам.

Кстати, вкладывать в ноты намного выгоднее, нежели откладывать деньги на депозит. Во-первых, ноты покупают и продают в долларах США, соответственно и доход будет в долларах. При этом, доход по ноте может не уступить, а то и быть выше, чем процент вознаграждения по теньговым депозитам.

Во-вторых, доходность по нотам может быть выше, чем доходность по долларовым депозитам, проценты по которым государство держит на минимальном уровне. И в-третьих, продать ноту вы сможете в любой удобный момент по рыночной цене. В случае с депозитом придётся ждать, когда пройдёт, например, год и вы сможете получить ожидаемое вознаграждение.

И в-третьих, продать ноту вы сможете в любой удобный момент по рыночной цене. В случае с депозитом придётся ждать, когда пройдёт, например, год и вы сможете получить ожидаемое вознаграждение.

По словам директора по коммуникациям Astana International Exchange Елены Пак, преимущество мобильного приложения Тabys в том, что оно предоставляет простой и доступный инструмент для инвестиций, понятный даже начинающему инвестору. Здесь очень низкий порог входа — человеку не обязательно обладать большими капиталами, чтобы начать свое знакомство с фондовым рынком. Напротив, приложение можно использовать для долгосрочных инвестиций, откладывая понемногу, но регулярно, чтобы развить инвестиционную привычку и впоследствии перейти уже к более крупным вложениям через брокера.

«Биржевые ноты, предложенные в приложении, представляют собой уже диверсифицированные портфели ценных бумаг, это менее рисковые инструменты, что тоже важно для начинающего инвестора. Кстати, для регистрации в приложении клиенту не нужно идти в офис и подписывать бумаги, весь процесс проходит безбумажным удаленным способом.

Перевод денежных средств с карты при покупке (и на карту при продаже) тоже происходит онлайн, не требует ожидания или долгих и сложных переводов валютных средств для покупки/продажи», — говорит Елена.

За первые два месяца после запуска приложение Тabys скачали более 50 тысяч казахстанцев, что говорит о большом интересе наших граждан к инвестициям в ценные бумаги и большом потенциале этого вида сохранения и приумножения сбережений.

Как купить биржевые ноты в Казахстане?

Специально для этого создано простое и удобное мобильное приложение Tabys. Чтобы купить ноты, достаточно скачать его в AppStore (iOS) и PlayMarket (Android) и выполнить несколько шагов:

— пройти регистрацию и привязать к приложению банковскую карту;

— выбрать ноту, которую хотите купить;

— оплатить её;

— отслеживать стоимость сделанных инвестиций в приложении, в разделе «Мой портфель».

Биржевые ноты на данный момент доступны почти для любого казахстанца: они стоят от 6 до 39 долларов. Можно стать инвестором и начать получать опыт и прибыль на рынке ценных бумаг.

Можно стать инвестором и начать получать опыт и прибыль на рынке ценных бумаг.

Естественно, не нужно забывать и о рисках. Стоимость биржевой ноты может не только расти, но и снижаться. Поэтому рискованно делать инвестиции на заёмные деньги или постоянно покупать и продавать ноту, нервничая из-за краткосрочных изменений её цены. И всё же при разумном подходе инвестиции — это выгодно и перспективно. Это один из способов сохранить и преумножить часть своих сбережений в долгосрочной перспективе.

Итог.

Подводя итоги вышенаписанного, можно сделать следующие выводы. В последнее время в странах СНГ вырос интерес к акциям, и это неспроста. По мнению аналитиков, люди не верят в пенсионные реформы и хотят обеспечить свою старость уже сегодня. На биржевом рынке Казахстана можно купить как и сами акции крупных компаний, так и собранные биржевые портфели или ноты, и получать дивиденды ежемесячно. С каждой купленной акцией вы получаете бесценный опыт. Самое главное помнить два основных правила инвестирования:

1. Никогда не покупайте акции на последние деньги;

Никогда не покупайте акции на последние деньги;

2. Покупайте акции с разных отраслевых секторов, не складывая все в одну корзину.

Подписывайтесь на наш Telegram-канал и читайте новости первыми!

Страница не найдена |

Недвижимость 14%, 2261 голос

2261 голос 14%

2261 голос — 14% из всех голосов

Бизнес, своё дело 11%, 1774 голоса

1774 голоса 11%

1774 голоса — 11% из всех голосов

Банковский депозит 10%, 1637 голосов

1637 голосов 10%

1637 голосов — 10% из всех голосов

Акции 7%, 1171 голос

1171 голос 7%

1171 голос — 7% из всех голосов

Криптовалюты 5%, 829 голосов

829 голосов 5%

829 голосов — 5% из всех голосов

Образование 5%, 794 голоса

794 голоса 5%

794 голоса — 5% из всех голосов

Драгоценные металлы 5%, 767 голосов

767 голосов 5%

767 голосов — 5% из всех голосов

ПАММ-счета 4%, 631 голос

631 голос 4%

631 голос — 4% из всех голосов

Домашний тайник*4%, 604 голоса

604 голоса 4%

604 голоса — 4% из всех голосов

Стартапы 4%, 562 голоса

562 голоса 4%

562 голоса — 4% из всех голосов

Интернет-проекты 3%, 495 голосов

495 голосов 3%

495 голосов — 3% из всех голосов

ETF*3%, 492 голоса

492 голоса 3%

492 голоса — 3% из всех голосов

ПИФы (паевой инвестиционный фонд) 3%, 450 голосов

450 голосов 3%

450 голосов — 3% из всех голосов

Облигации*2%, 364 голоса

364 голоса 2%

364 голоса — 2% из всех голосов

Предприятие*2%, 346 голосов

346 голосов 2%

346 голосов — 2% из всех голосов

Хайпы 2%, 280 голосов

280 голосов 2%

280 голосов — 2% из всех голосов

Форекс 2%, 271 голос

271 голос 2%

271 голос — 2% из всех голосов

Антиквариат 2%, 258 голосов

258 голосов 2%

258 голосов — 2% из всех голосов

Бинарные опционы 2%, 258 голосов

258 голосов 2%

258 голосов — 2% из всех голосов

Кредитование 2%, 249 голосов

249 голосов 2%

249 голосов — 2% из всех голосов

Ставки в букмекерских конторах 2%, 249 голосов

249 голосов 2%

249 голосов — 2% из всех голосов

Авторские права 1%, 234 голоса

234 голоса 1%

234 голоса — 1% из всех голосов

Инвестиционное страхование жизни*1%, 219 голосов

219 голосов 1%

219 голосов — 1% из всех голосов

ОФБУ (общий фонд банковского управления) 1%, 206 голосов

206 голосов 1%

206 голосов — 1% из всех голосов

Негосударственные пенсионные фонды*1%, 195 голосов

195 голосов 1%

195 голосов — 1% из всех голосов

Кино*1%, 182 голоса

182 голоса 1%

182 голоса — 1% из всех голосов

Куда в Уфе выгодно вложить деньги

Фото: ГК «Госстрой»

По оценкам экспертов, самым надежным объектом финансирования на сегодняшний день по-прежнему остается жилая и коммерческая недвижимость. Последняя, кстати, способна приносить инвесторам гораздо большую прибыль, отмечают аналитики. Приобретение коммерческих площадей с последующей их сдачей в аренду — классический вариант получения дохода.

В сегменте коммерческой недвижимости Уфы сложилась благоприятная ситуация: рынок богат ликвидными объектами, способными приносить прибыль как продавцу, так и покупателю. К примеру, современные и комфортные помещения для малого, среднего и крупного бизнеса в своих жилых комплексах комфорт- и бизнес-класса предлагает один из ведущих республиканских застройщиков – Группа Компаний «Госстрой».

К примеру, современные и комфортные помещения для малого, среднего и крупного бизнеса в своих жилых комплексах комфорт- и бизнес-класса предлагает один из ведущих республиканских застройщиков – Группа Компаний «Госстрой».

«Вся наша коммерческая недвижимость расположена в популярных уфимских районах с развитой инфраструктурой и отличной транспортной доступностью — на Горсовете и в Зеленой роще. Мы предлагаем большой выбор помещений площадью от 100 до 3 тысяч квадратных метров под магазины, аптеки, офисы, салоны красоты и крупные супермаркеты. Все помещения имеют функциональные и продуманные планировки — каждый квадратный метр полезной площади здесь будет использоваться максимально эффективно. Сегодня мы реализуем как готовую коммерческую недвижимость, так и объекты высокой степени готовности», — рассказала руководитель департамента реализации недвижимости Екатерина Прокудина.

Для инвестора выгодны оба варианта вложения средств. Построенный объект можно сразу после приобретения сдать в аренду и получать стабильную прибыль. Недвижимость на стадии строительства интересна тем, что после ввода объекта в эксплуатацию его можно продать с максимальной выгодой.

Недвижимость на стадии строительства интересна тем, что после ввода объекта в эксплуатацию его можно продать с максимальной выгодой.

«Приобрести площади можно как за наличный расчет, в рассрочку, так и на выгодных условиях по программам коммерческой ипотеки от наших банков-партнеров. Кредитные программы предусматривают низкую процентную ставку и большую сумму кредита», — отметила Екатерина Прокудина.

Индивидуальный подход к каждому клиенту, помощь в поиске арендаторов, собственная управляющая компания, удобные инструменты приобретения и гибкая система скидок — вот преимущества покупки коммерческой недвижимости Группы Компаний «Госстрой». Остается выбрать подходящий объект и начать зарабатывать.

По вопросам покупки коммерческой недвижимости в ГК «Госстрой» обращайтесь в офис продаж по адресу: Уфа, ул. 50 лет СССР, 2 и по многоканальным телефонам: (347) 246-70-70, 246-80-80. Информация также доступна на сайте gosstroy.info.

7 лучших краткосрочных инвестиций в июле 2021 года

Если вы хотите вложить деньги на короткий срок, вы, вероятно, ищете безопасное место для хранения денег, прежде чем вам понадобится к ним доступ в не столь отдаленном будущем. Неустойчивые рынки и спад экономики в 2020 году заставили многих инвесторов удерживать наличные на фоне продолжающегося кризиса с коронавирусом — и 2021 год также окажется неопределенным, поскольку экономика восстанавливает утраченные позиции.

Неустойчивые рынки и спад экономики в 2020 году заставили многих инвесторов удерживать наличные на фоне продолжающегося кризиса с коронавирусом — и 2021 год также окажется неопределенным, поскольку экономика восстанавливает утраченные позиции.

В результате вы захотите получить наличные деньги тогда, когда они вам понадобятся, вместо того, чтобы тратить их на потенциально рискованные инвестиции.Поэтому самое важное, что инвесторы должны искать в краткосрочных инвестициях, — это безопасность.

Что такое краткосрочные инвестиции?

Если вы делаете краткосрочные инвестиции, вы часто делаете это потому, что вам нужны деньги в определенное время. Например, если вы откладываете аванс на дом или свадьбу, деньги должны быть наготове. Краткосрочные инвестиции — это те, которые вы делаете менее чем на три года. Вы пожертвуете потенциально более высокой прибылью ради безопасности денег.

Если у вас более длительный временной горизонт — по крайней мере, от трех до пяти лет (а лучше больше), вы можете посмотреть на такие инвестиции, как акции. Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но оказался довольно нестабильным. Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но оказался довольно нестабильным. Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

На что обратить внимание

Но безопасность имеет свою цену.Скорее всего, вы не сможете заработать на краткосрочных инвестициях столько же, сколько на долгосрочных. Если вы инвестируете на короткий срок, вы будете ограничены определенными типами инвестиций и не должны покупать более рискованные активы, такие как акции и фонды акций. (Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

Однако у краткосрочных инвестиций есть несколько преимуществ. Они часто очень ликвидны, поэтому вы можете получить свои деньги, когда они вам понадобятся. Кроме того, они, как правило, несут меньший риск, чем долгосрочные инвестиции, поэтому у вас может быть ограниченный недостаток или вообще его не будет.

Вот лучшие краткосрочные вложения в июле:

- Сберегательные счета

- Фонды краткосрочных корпоративных облигаций

- Счета денежного рынка

- Расчетно-кассовый счет

- Фонды краткосрочных государственных облигаций США

- Депозитные сертификаты

- Казначейство

Обзор: Лучшие краткосрочные инвестиции в июле 2021 года

Вот несколько лучших краткосрочных инвестиций, которые следует учитывать, но которые по-прежнему приносят некоторую прибыль.

1. Сберегательные счета

Сберегательный счет в банке или кредитном союзе — хорошая альтернатива хранению наличных на текущем счете, который обычно приносит очень небольшие проценты по вашему депозиту. Банк будет регулярно выплачивать проценты на сберегательный счет.

Сберегательные счета хорошо подойдут для сравнения сберегательных счетов, потому что легко найти, какие банки предлагают самые высокие процентные ставки, и их легко настроить.

Риск: Сберегательные счета застрахованы Федеральной корпорацией страхования вкладов (FDIC) в банках и Национальным управлением кредитных союзов (NCUA) в кредитных союзах, поэтому вы не потеряете деньги.В краткосрочной перспективе для этих счетов действительно нет риска, хотя инвесторы, которые хранят свои деньги в течение более длительных периодов, могут иметь проблемы с поддержанием темпов инфляции.

Ликвидность: Сберегательные счета очень ликвидны, и вы можете пополнять счет. Однако сберегательные счета обычно позволяют производить до шести бесплатных переводов или снятия средств за цикл выписки. (Федеральная резервная система позволила банкам отказаться от этого требования в рамках своих чрезвычайных интервенций на рынке.Конечно, вам стоит остерегаться банков, которые взимают комиссию за обслуживание счета или доступ к банкоматам, чтобы вы могли минимизировать их.

2. Фонды краткосрочных корпоративных облигаций

Корпоративные облигации — это облигации, выпущенные крупными корпорациями для финансирования своих инвестиций. Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Фонды облигаций — это совокупность корпоративных облигаций многих различных компаний, обычно во многих отраслях и размерах компаний.Такая диверсификация означает, что облигация с низкой доходностью не сильно повредит общей доходности. Фонд облигаций будет выплачивать проценты на регулярной основе.

Риск: Фонд краткосрочных корпоративных облигаций не застрахован государством, поэтому он может потерять деньги. Однако облигации, как правило, довольно безопасны, особенно если вы покупаете их коллекцию в широком диапазоне. Кроме того, краткосрочный фонд обеспечивает наименьшую подверженность риску изменения процентных ставок, поэтому повышение или понижение ставок не слишком сильно повлияет на цену фонда.

Ликвидность: Фонд краткосрочных корпоративных облигаций очень ликвиден, и его можно покупать и продавать в любой день, когда финансовые рынки открыты.

3. Счета денежного рынка

Счета денежного рынка — это еще один вид банковских вкладов, и по ним обычно выплачивается более высокая процентная ставка, чем по сберегательным счетам, хотя обычно они также требуют более высоких минимальных вложений.

Риск: Обязательно найдите счет денежного рынка, застрахованный FDIC, чтобы ваш счет был защищен от потери денег, с покрытием до 250 000 долларов на вкладчика в каждом банке.

Как и для сберегательного счета, основной риск для счетов денежного рынка возникает со временем, потому что их низкие процентные ставки обычно затрудняют инвесторам возможность успевать за инфляцией. Однако в краткосрочной перспективе это не вызывает особого беспокойства.

Ликвидность: Счета денежного рынка высоколиквидны, хотя федеральные законы налагают некоторые ограничения на снятие средств.

4. Счета управления денежными средствами

Счет управления денежными средствами позволяет вкладывать деньги в различные краткосрочные инвестиции и действует во многом как омнибусный счет. Часто вы можете инвестировать, списывать чеки со счета, переводить деньги и заниматься другими типичными банковскими операциями. Счета для управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

Часто вы можете инвестировать, списывать чеки со счета, переводить деньги и заниматься другими типичными банковскими операциями. Счета для управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

Таким образом, счет управления денежными средствами дает вам большую гибкость.

Риск: Счета управления денежными средствами часто инвестируются в безопасные низкодоходные фонды денежного рынка, поэтому риск не велик. В случае некоторых учетных записей роботов-консультантов эти учреждения депонируют ваши деньги в банки-партнеры, защищенные FDIC, поэтому вы можете убедиться, что не превысили покрытие депозитов FDIC, если вы уже ведете бизнес с одним из банков-партнеров.

Ликвидность: Счета управления денежными средствами чрезвычайно ликвидны, и деньги могут быть сняты в любое время. В этом отношении они могут быть даже лучше традиционных сберегательных счетов и счетов денежного рынка, которые ограничивают ежемесячное снятие средств.

5. Фонды краткосрочных государственных облигаций США

Государственные облигации похожи на корпоративные облигации, за исключением того, что они выпускаются федеральным правительством США и его агентствами. Фонды государственных облигаций покупают инвестиции, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги, обеспеченные ипотекой, у федеральных агентств, таких как Государственная национальная ипотечная ассоциация (Ginnie Mae).Эти облигации считаются малорисковыми.

Риск: Хотя облигации, выпущенные федеральным правительством и его агентствами, не обеспечиваются FDIC, эти облигации являются обещанием правительства вернуть деньги. Поскольку они полностью обеспечены доверием и доверием Соединенных Штатов, эти облигации считаются очень надежными.

Кроме того, фонд краткосрочных облигаций означает, что инвестор принимает на себя небольшой процентный риск. Таким образом, повышение или понижение ставок не сильно повлияет на цену облигаций фонда.

Ликвидность: Государственные облигации являются одними из наиболее широко торгуемых активов на биржах, поэтому фонды государственных облигаций высоколиквидны. Их можно покупать и продавать в любой день открытия фондовой биржи.

6. Депозитные сертификаты

Вы можете найти депозитные сертификаты или компакт-диски в своем банке, и они, как правило, предлагают более высокую доходность, чем вы можете найти в других банковских продуктах, таких как сберегательные счета и счета денежного рынка.

Компакт-диски— это срочные вклады, то есть, открывая один, вы соглашаетесь хранить деньги на счете в течение определенного периода времени, от недель до многих лет, в зависимости от желаемого срока погашения.В обмен на безопасность хранения этих денег в хранилище банк выплатит вам более высокую процентную ставку.

Банк регулярно выплачивает проценты по CD, и в конце срока действия CD банк вернет вашу основную сумму плюс заработанные проценты.

Риск: компакт-дисков застрахованы FDIC, поэтому вы не потеряете на них никаких денег. Риски для краткосрочного CD ограничены, но есть риск, что вы можете упустить лучшую ставку в другом месте, пока ваши деньги привязаны к CD.Если процентная ставка слишком низкая, вы также можете потерять покупательную способность из-за инфляции.

Ликвидность: компакт-дисков менее ликвидны, чем другие банковские вложения в этом списке. Когда вы соглашаетесь с условиями компакт-диска, вы обычно разрешаете банку взимать с вас штраф за досрочное прекращение действия компакт-диска. Таким образом, вы должны быть особенно осторожны, чтобы не связать свои деньги и не получить к ним доступ до истечения срока.

7. Treasurys

Treasurys бывают трех видов — казначейские векселя, казначейские облигации и казначейские облигации — и они предлагают максимальную безопасную доходность, подкрепленную кредитным рейтингом AAA США.С. федеральное правительство. Таким образом, вместо того, чтобы покупать фонд государственных облигаций, вы можете купить определенные ценные бумаги, в зависимости от ваших потребностей.

Таким образом, вместо того, чтобы покупать фонд государственных облигаций, вы можете купить определенные ценные бумаги, в зависимости от ваших потребностей.

Риск: Как и в случае с фондом облигаций, отдельные облигации не обеспечиваются FDIC, но поддерживаются обещанием правительства вернуть деньги, поэтому они считаются очень безопасными.

Ликвидность: государственных облигаций США являются наиболее ликвидными облигациями на биржах, и их можно покупать и продавать в любой день открытия рынка.

Лучшие вложения за краткосрочные деньги

| Год или меньше | Сберегательные счета и счета денежного рынка, счета расчетно-кассового управления | Около 0.5 процентов | Низкий риск, счета поддерживаются FDIC. |

| От двух до трех лет | Казначейские обязательства и фонды облигаций, CD | 1+ процентов | Банковские продукты и казначейские облигации являются самыми безопасными, фонды корпоративных облигаций — несколько менее безопасными. |

| От трех до пяти лет (или более) | CD, облигации и фонды облигаций и даже акции на более длительный период | 1,25+ процента (или намного больше, если вы инвестируете в акции) | CD и облигации представляют собой относительно низкий риск по сравнению с акциями, которые могут сильно колебаться и сопряжены с высоким риском. |

Что дает хорошие краткосрочные инвестиции?

Хорошие краткосрочные инвестиции могут иметь много общего, но они обычно характеризуются следующими тремя чертами:

- Стабильность: Хорошие краткосрочные инвестиции не слишком сильно колеблются в стоимости, так как многие акции и облигации делать. Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.

- Ликвидность: Хорошие краткосрочные инвестиции обычно предлагают высокую ликвидность, а это означает, что вы можете быстро получить доступ к вложенным в них денежным средствам.

В случае определенных инвестиций, таких как компакт-диски, вы будете знать, когда появятся деньги, и вы всегда можете выкупить компакт-диски, хотя часто за это придется заплатить штраф.

В случае определенных инвестиций, таких как компакт-диски, вы будете знать, когда появятся деньги, и вы всегда можете выкупить компакт-диски, хотя часто за это придется заплатить штраф. - Низкие транзакционные издержки: Хорошие краткосрочные инвестиции не требуют больших затрат, в отличие, например, от дома. Это особенно важно, когда доходность краткосрочных инвестиций находится на историческом минимуме.

Эти функции означают, что ваши деньги не будут подвергаться риску и будут доступны, когда вам понадобится их использовать, что является одной из основных причин для краткосрочных инвестиций.Напротив, вы можете получить более высокую прибыль от долгосрочных инвестиций, но должны выдержать более краткосрочную нестабильность. Однако, если вам нужны эти деньги, вам, возможно, придется продать в убыток, чтобы получить к ним полный доступ.

Подробнее:

От редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Что такое паевые инвестиционные фонды денежного рынка?

Паевые инвестиционные фонды денежного рынка, также известные как фонды денежного рынка, представляют собой паевые инвестиционные фонды с фиксированным доходом, которые инвестируют в высококачественные краткосрочные займы. Они считаются одними из самых безопасных вложений, которые вы можете сделать.

Подобно тому, как работают другие паевые инвестиционные фонды, инвесторы денежного рынка покупают доли в фонде, который, в свою очередь, покупает краткосрочные государственные, банковские или корпоративные долги, такие как казначейские обязательства США, депозитные сертификаты или коммерческие бумаги. Фонды денежного рынка популярны, потому что их можно быстро превратить в наличные или использовать для финансирования новых инвестиционных возможностей.

Зачем инвестировать в фонды денежного рынка?

Фонды денежного рынка считаются хорошим местом для хранения наличных, поскольку они гораздо менее волатильны, чем рынки акций или облигаций.

Фонды денежного рынка используются инвесторами, которые хотят защитить, а не приумножить свои пенсионные сбережения, но все же зарабатывают проценты — где-то от 1% до 3% в год. Это примерно наравне или немного выше, чем у банковских сбережений или счетов денежного рынка.

«Фонды денежного рынка используются инвесторами, которые хотят защитить, а не увеличивать свои пенсионные сбережения, но все же зарабатывают проценты»

Они рентабельны, потому что, в отличие от многих паевых инвестиционных фондов, они не взимают комиссию, когда ваши денежные средства присоединяются или уходят фонд.Также могут быть налоговые льготы, поскольку некоторые фонды денежного рынка держат муниципальные ценные бумаги, освобожденные от федеральных налогов и налогов штата.

Реклама

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

Комиссии0,15% в год (приблизительно) | ||

В чем обратная сторона фондов денежного рынка?

Низкая доходность означает, что фонды денежного рынка не являются отличным инструментом для создания долгосрочных пенсионных накоплений. Чем моложе инвестор, тем больше портфель должен содержать паевые инвестиционные фонды, которые более рискованны, но также имеют потенциал для годовой прибыли, выражающейся двузначными числами.Фонды денежного рынка часто лучше всего использовать, когда вы уже достигли или приближаетесь к своим пенсионным целям.

Чем моложе инвестор, тем больше портфель должен содержать паевые инвестиционные фонды, которые более рискованны, но также имеют потенциал для годовой прибыли, выражающейся двузначными числами.Фонды денежного рынка часто лучше всего использовать, когда вы уже достигли или приближаетесь к своим пенсионным целям.

«Не путайте фонды денежного рынка со счетами денежного рынка, которые являются банковскими сберегательными счетами».

Также не путайте фонды денежного рынка со счетами денежного рынка, которые являются банковскими сберегательными счетами. Вклады фондов денежного рынка не защищены, в то время как счета денежного рынка поддерживаются Федеральной корпорацией по страхованию вкладов в банках и Национальной администрацией кредитных союзов в кредитных союзах на сумму до 250 000 долларов на каждого вкладчика.

Как и все инвестиции, фонды денежного рынка несут риск потери стоимости. Тем не менее, фонды денежного рынка широко считаются безопасной альтернативой банковским депозитам, поскольку федеральные законы требуют, чтобы фонды содержали только высококачественные краткосрочные долги.

Как покупать паевые инвестиционные фонды денежного рынка

Вы можете совершать покупки у поставщика фондов, например Vanguard или Fidelity Investments, или напрямую в банке. Однако оба варианта могут ограничить ваш выбор средств.

У вас будет больше вариантов, если вы откроете брокерский счет, чтобы начать инвестировать.Минимальные депозиты для фондов денежного рынка могут варьироваться от 500 до 5000 долларов и более, но некоторые провайдеры предлагают минимум 0 долларов, если вы инвестируете через индивидуальный пенсионный счет, такой как традиционный или Roth IRA, или если вы настраиваете автоматические ежемесячные депозиты.

25 акций с высокими дивидендами и как в них инвестировать

Ищете инвестицию, которая дает регулярный доход? Акции с высокими дивидендами могут быть хорошим выбором.

Дивиденды по акциям регулярно распределяют часть прибыли компании между инвесторами.Большинство американских дивидендных акций выплачивают инвесторам установленную сумму каждый квартал, а самые крупные из них со временем увеличивают свои выплаты, так что инвесторы могут создать денежный поток, подобный аннуитетному. (Инвесторы также могут реинвестировать дивиденды. Подробнее о дивидендах и о том, как они работают.)

(Инвесторы также могут реинвестировать дивиденды. Подробнее о дивидендах и о том, как они работают.)

Компании, выплачивающие дивиденды, обычно хорошо зарекомендовали себя, поэтому дивидендные акции могут добавить некоторой стабильности вашему портфелю. Это одна из причин, по которой они включены в наш список инвестиций с низким уровнем риска.

Инвестирование с целью получения дохода: дивидендные акции vs.дивидендные фонды

Есть два основных способа инвестировать в дивидендные акции: через паевые инвестиционные фонды, такие как индексные фонды или биржевые фонды, в которых хранятся дивидендные акции, или путем покупки отдельных дивидендных акций.

Дивидендные ETF или индексные фонды предлагают инвесторам доступ к выбору дивидендных акций в рамках одной инвестиции — это означает, что всего с одной транзакцией вы можете владеть портфелем дивидендных акций. Затем фонд будет регулярно выплачивать вам дивиденды, которые вы можете использовать в качестве дохода или реинвестировать. Дивидендные фонды предлагают преимущество мгновенной диверсификации — если одна акция фонда сокращает или приостанавливает выплату дивидендов, вы все равно можете рассчитывать на доход от других.

Дивидендные фонды предлагают преимущество мгновенной диверсификации — если одна акция фонда сокращает или приостанавливает выплату дивидендов, вы все равно можете рассчитывать на доход от других.

Будь то дивидендные акции или дивидендные фонды, реинвестирование этих дивидендов может значительно повысить рентабельность инвестиций; дивиденды обычно увеличивают доходность фонда акций или дивидендов на несколько процентных пунктов. Например, исторически сложилось так, что общая годовая доходность (включая дивиденды) S&P 500 была в среднем примерно на два процентных пункта выше, чем годовое изменение стоимости индекса.

И эта разница действительно может складываться. Используя калькулятор инвестиций NerdWallet, мы можем увидеть, что инвестиции в размере 5000 долларов США, которые растут на 6% ежегодно в течение 20 лет, могут вырасти до более чем 16000 долларов США. Увеличьте этот рост до 8%, чтобы включить дивиденды, и эти 5000 долларов могут вырасти до более чем 24000 долларов.

В общем, хорошее практическое правило — инвестировать большую часть своего портфеля в индексные фонды по указанным выше причинам. Но прямое инвестирование в отдельные дивидендные акции имеет свои преимущества. Хотя это требует от инвестора дополнительной работы — в форме исследования каждой акции, чтобы убедиться, что она вписывается в ваш общий портфель — инвесторы, выбирающие отдельные дивидендные акции, могут создать собственный портфель, который может предложить более высокую доходность, чем дивидендный фонд.Расходы также могут быть ниже с дивидендными акциями, поскольку ETF и индексные фонды взимают с инвесторов ежегодную плату, называемую коэффициентом расходов.

The Dividend Aristocrats

Инвесторы, ищущие дивиденды, могут искать высокодоходные дивидендные акции, подобные перечисленным на этой странице, но есть еще один фактор, который следует учитывать при инвестировании в дивиденды: последовательность, которая особенно важна для инвесторов с фиксированным доходом. И именно здесь Dividend Aristocrats действительно сияют.

И именно здесь Dividend Aristocrats действительно сияют.

S&P 500 Dividend Aristocrats — это рыночный индекс, который включает избранные компании из S&P 500.Чтобы быть включенными, компании должны:

Увеличивать дивиденды каждый год в течение последних 25 лет.

Иметь рыночную капитализацию с поправкой на плавающий курс не менее 3 миллиардов долларов.

Иметь среднюю дневную торговую стоимость не менее 5 миллионов долларов.

Методология индекса также требует включения как минимум 40 компаний, и ни один сектор не может составлять более 30% веса индекса.

Итак, что это значит для инвесторов? Дивидендные аристократы — крупные компании с надежными дивидендными выплатами и высокой ликвидностью, и индекс в целом может предложить большую диверсификацию, чем высокодоходные дивидендные индексы (которые обычно в значительной степени ориентированы на финансовый и коммунальный секторы).Инвесторы могут выбрать конкретных дивидендных аристократов для инвестирования, или есть ETF с аналогичными критериями надежности.![]() Существует также индекс S&P 500 High-Yield Dividend Aristocrats, критерии которого несколько иные.

Существует также индекс S&P 500 High-Yield Dividend Aristocrats, критерии которого несколько иные.

Как инвестировать в дивидендные акции

Создание портфеля индивидуальных дивидендных акций требует времени и усилий, но для многих инвесторов оно того стоит. Вот как купить дивидендные акции:

1. Найдите дивидендные акции.Вы можете проверять акции, по которым выплачиваются дивиденды, на многих финансовых сайтах, а также на веб-сайте вашего онлайн-брокера. Мы также включили список акций с высокими дивидендами ниже.

2. Оцените запас. Чтобы заглянуть под капот акций с высокими дивидендами, начните со сравнения дивидендной доходности компаний-аналогов. Если дивидендная доходность компании намного выше, чем у аналогичных компаний, это может быть красным флагом. По крайней мере, стоит дополнительно изучить компанию и надежность дивидендов.

Затем посмотрите на коэффициент выплат по акциям, который показывает, какая часть дохода компании идет на выплату дивидендов. Слишком высокий коэффициент выплат — обычно выше 80%, хотя он может варьироваться в зависимости от отрасли — означает, что компания вкладывает большую часть своего дохода в выплату дивидендов. В некоторых случаях коэффициенты выплаты дивидендов могут превышать 100%, что означает, что компания может залезть в долги для выплаты дивидендов. (Прочтите наше полное руководство о том, как исследовать акции.)

Слишком высокий коэффициент выплат — обычно выше 80%, хотя он может варьироваться в зависимости от отрасли — означает, что компания вкладывает большую часть своего дохода в выплату дивидендов. В некоторых случаях коэффициенты выплаты дивидендов могут превышать 100%, что означает, что компания может залезть в долги для выплаты дивидендов. (Прочтите наше полное руководство о том, как исследовать акции.)

3. Решите, сколько акций вы хотите купить.Если вы покупаете отдельные акции, вам нужна диверсификация, поэтому вам нужно будет определить, какой процент вашего портфеля приходится на каждую акцию. Например, вы покупаете 20 акций и можете вложить в каждую по 5% своего портфеля. Однако, если акции более рискованные, вы можете покупать их меньше и вкладывать больше денег в более безопасные варианты.

Главное соображение при покупке дивидендных акций — это безопасность их дивидендов. Дивидендная доходность более 4% должна быть тщательно изучена; те, кто превышает 10%, твердо вступают на рискованную территорию. Среди прочего, слишком высокая дивидендная доходность может указывать на неприемлемость выплаты или на то, что инвесторы продают акции, снижая их стоимость и в результате увеличивая дивидендную доходность.

Среди прочего, слишком высокая дивидендная доходность может указывать на неприемлемость выплаты или на то, что инвесторы продают акции, снижая их стоимость и в результате увеличивая дивидендную доходность.

Список из 25 акций с высокими дивидендами

Ниже приводится список из 25 акций с высоким уровнем дивидендов со штаб-квартирой в США, упорядоченный по дивидендной доходности. Дивиденды, указанные ниже, представляют собой сумму, выплачиваемую за период, а не ежегодно. При составлении этого списка мы учитываем темпы роста дивидендов за последние пять лет и процент выплаты дивидендов, помимо дивидендной доходности и суммы.

Gaming and Leisure Properties Inc. Группа Инк. | |||||||||||

LyondellBasell Industries NV | |||||||||||

| 9014 9014 | 9014 Group Inc. | ||||||||||

Southwest Gas Holdings Inc. Ко Инк. | |||||||||||

| 9015 | |||||||||||

Данные по запасам на 1 июля 2021 г.

Раскрытие информации: Автор не занимал позиций в вышеупомянутых ценных бумагах на момент первоначальной публикации.

Что такое счет управления денежными средствами?

Счет для управления денежными средствами, или CMA, — это счет для денежных средств, который сочетает в себе услуги и функции, аналогичные текущим, сберегательным и / или инвестиционным счетам в рамках одного продукта. CMA обычно предлагаются небанковскими поставщиками финансовых услуг, а некоторые CMA могут предлагать процентные ставки выше среднего и разумные комиссии или вовсе без них благодаря низким накладным расходам на онлайн-сервисы.

Счета управления наличностью

Хотите сравнить CMA? Посмотрите, как NerdWallet выбрал одни из лучших доступных счетов для управления денежными средствами.

Хотя провайдеры различаются по тому, что они предлагают, вот некоторые из типичных функций, преимуществ и недостатков учетных записей для управления денежными средствами.

Плюсы и минусы счетов управления денежными средствами

Плюсы

Меньше счетов для управления.

Более высокие процентные ставки, чем у некоторых обычных банков.

Преимущества аналогичны текущим и сберегательным счетам.

Страхование FDIC для вашего счета, которое часто предоставляется через сторонних банков-партнеров.

Минусы

Вы можете упустить инвестиции с более высокой процентной ставкой, например, индексные фонды.

Сберегательные счета в онлайн-банках могут предлагать более высокие процентные ставки.

Служба поддержки клиентов может не находиться лицом к лицу.

Каковы преимущества CMA?

Упрощенное владение счетом.CMA может упростить ваши финансы, позволяя вам совершать транзакции, получать проценты и иногда использовать кредитную линию, которая привязана к вашим инвестиционным ценным бумагам, и все это без необходимости переводить средства между разными счетами.

Процентные ставки выше среднего. Некоторые счета управления денежными средствами имеют годовую процентную доходность, которая выше, чем у большинства обычных банков. Например, на счете управления денежными средствами Betterment, Betterment Cash Reserve, APY составляет 0,30%, тогда как многие традиционные банки предлагают 0.01%.

Альтернатива текущим и сберегательным счетам. Счета для управления денежными средствами часто включают в себя мобильный чек, написание чеков, страхование Федеральной корпорации по страхованию депозитов через сторонние банки (иногда даже в несколько раз превышающее обычное покрытие), оплату счетов, денежные переводы, постановку целей, программы овердрафта и многое другое.

Что следует учитывать при работе с CMA

Вы можете не получить личного обслуживания клиентов. Подобно онлайн-банкам, небанковские поставщики финансовых услуг, предлагающие CMA, обычно имеют удаленное обслуживание клиентов, чтобы снизить накладные расходы и передать сбережения своим клиентам в виде более высоких процентных ставок.В то время как технологии упрощают получение виртуальной поддержки, онлайн-кассовые счета могут стать проблемой для людей, предпочитающих личное общение.

Банки, кредитные союзы или другие финансовые продукты могут по-прежнему иметь более высокие процентные ставки. Например, счет Fidelity Cash Management предлагает только 0,01% годовых. Если вы хотите получить высокую отдачу от своих денег, подумайте о том, чтобы проверить список лучших высокодоходных онлайн-счетов NerdWallet. Если вы хотите откладывать свои сбережения на длительный период времени, подумайте об их инвестировании для получения еще большей прибыли.

Подходит ли мне CMA?

Если вы поклонник онлайн-банкинга, скорее всего, вам понравятся те же функции, которые могут предложить учетные записи для управления денежными средствами. Хотя личное обслуживание клиентов может быть заменено на виртуальную помощь, экономия на накладных расходах позволяет некоторым из этих денежных счетов предлагать процентные ставки выше среднего и оптимизированные функции счетов. Убедитесь, что вы оценили, что предлагает CMA и какие комиссии он взимает, прежде чем нажимать на спусковой крючок при открытии счета.

Хотя личное обслуживание клиентов может быть заменено на виртуальную помощь, экономия на накладных расходах позволяет некоторым из этих денежных счетов предлагать процентные ставки выше среднего и оптимизированные функции счетов. Убедитесь, что вы оценили, что предлагает CMA и какие комиссии он взимает, прежде чем нажимать на спусковой крючок при открытии счета.

Для начала ознакомьтесь с этими счетами:

SavingsCash ManagementCDCheckingMoney MarketСберегательный счет — это место, где вы можете надежно хранить деньги, получая при этом проценты.

Сберегательный счет — это место, где вы можете надежно хранить деньги, получая при этом проценты.

Депозиты застрахованы FDIC

Сберегательный счет Zynlo Tomorrow

APY0,40% Заработок 0,40% Годовой процентный доход при вводе промокода NERD

Мин. остаток на APY$ 0.01

Депозиты застрахованы FDIC

One Save

APY 1.00% Зарабатывайте 1.00% APY, доступный при сохранении остатков до 5000 долларов США, до 25000 долларов США при наличии соответствующего прямого депозита с зарплатой.

Высокодоходный сберегательный счет Comenity Direct

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Текущие счета используются для ежедневного внесения и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Другие рекомендуемые счета для управления денежными средствами

Fidelity Cash Management

Счет Fidelity Cash Management не имеет ежемесячных сборов или требований к минимальному остатку, и он предлагает возмещение комиссионных сборов через банкомат и бесплатное выписание чеков. Счет управления денежными средствами Fidelity застрахован FDIC на сумму 1,25 миллиона долларов, что в пять раз превышает типичное страховое покрытие, предлагаемое большинством финансовых учреждений. Однако годовая процентная ставка 0,01% для этого аккаунта не очень высока по сравнению с другими рекомендуемыми аккаунтами. Для получения дополнительной информации прочитайте наш полный обзор.

Счет управления денежными средствами Fidelity застрахован FDIC на сумму 1,25 миллиона долларов, что в пять раз превышает типичное страховое покрытие, предлагаемое большинством финансовых учреждений. Однако годовая процентная ставка 0,01% для этого аккаунта не очень высока по сравнению с другими рекомендуемыми аккаунтами. Для получения дополнительной информации прочитайте наш полный обзор.

Управление денежными средствами Robinhood

Управление денежными средствами Robinhood — это функция брокерского счета Robinhood. Клиенты могут зарабатывать до 0,30% годовых на неинвестированных денежных средствах, а клиенты могут совершать покупки и снимать наличные с помощью дебетовой карты Robinhood.В Robinhood Cash Management отсутствуют минимумы счета, ежемесячные комиссии и комиссии за зарубежные транзакции. Прочтите полный обзор NerdWallet для получения более подробной информации.

Personal Capital Cash

Personal Capital Cash имеет доходность 0,05% — 0,10% для клиентов, которые также пользуются консультационными услугами Personal Capital — без комиссий и без минимального остатка. Клиенты могут иметь индивидуальные или совместные счета, что может облегчить супружеским парам совместное управление финансами. В настоящее время нет возможности для внесения наличных, снятия наличных или выписки чеков, но поддерживаются прямые депозиты, электронные переводы и банковские переводы.Прочтите полный обзор Personal Capital Cash от NerdWallet для получения дополнительной информации.

Клиенты могут иметь индивидуальные или совместные счета, что может облегчить супружеским парам совместное управление финансами. В настоящее время нет возможности для внесения наличных, снятия наличных или выписки чеков, но поддерживаются прямые депозиты, электронные переводы и банковские переводы.Прочтите полный обзор Personal Capital Cash от NerdWallet для получения дополнительной информации.

Используйте свои деньги, чтобы заработать

Обновлено: 7 июля 2021 г., 12:54

Создание богатства — основа американской мечты. Будь то оплата обучения ребенка, обеспечение комфортного выхода на пенсию или достижение финансовой независимости, которая изменит жизнь, то, во что вы инвестируете, играет огромную роль в вашем успехе. Это не просто выбор выигрышных акций или акций против акций.облигации тоже. Это действительно принятие правильных инвестиционных решений, основанных на ваших целях. Или, более конкретно, , когда вы будете полагаться на доходы от своих инвестиций.

Давайте подробнее рассмотрим некоторые из самых популярных инвестиционных инструментов. Возможно, не все они подходят вам сегодня, но со временем лучшие инвестиции для ваших нужд могут измениться. Давайте углубимся.

- Акции

- Облигации

- Счета с налоговыми льготами, например пенсионные счета

- Недвижимость

Почему акции — хорошие инвестиции почти для всех

Почти каждый должен владеть акциями.Это потому, что акции всегда оказывались лучшим способом для среднего человека нарастить богатство в долгосрочной перспективе. Акции США приносили более высокую доходность, чем облигации, сбережения и золото за последние четыре десятилетия. Акции превосходили большинство инвестиционных классов почти каждые 10 лет в прошлом веке.

Почему акции США доказали, что вложения такие большие? Потому что как акционер вы владеете бизнесом; по мере того, как этот бизнес становится больше и прибыльнее, а по мере роста мировой экономики вы владеете бизнесом, который становится все более ценным.Во многих случаях акционеры также получают дивиденды.

В качестве примера можно использовать последние десять лет. Даже во время двух самых жестоких рецессий в истории SPDR S&P 500 ETF (NYSEMKT: SPY), отличный пример для фондового рынка в целом, приносил более высокую доходность, чем золото или облигации:

Вот почему акции должны составлять основу портфолио большинства людей. То, что варьируется от одного человека к другому, — это , сколько акций имеет смысл.

Например, кто-то в возрасте 30 лет, откладывающий для пенсии, может пережить многие десятилетия рыночной волатильности и должен почти полностью владеть акциями.Кто-то в возрасте 70 лет должен владеть акциями для роста; средний 70-летний американец доживет до 80-летнего возраста, но они должны защищать активы, которые им понадобятся в следующие пять лет, путем инвестирования облигаций и хранения денежных средств.

Есть два основных риска, связанных с акциями:

- Волатильность: Цены на акции могут сильно колебаться в течение очень коротких периодов. Это создает риск, если вам нужно продать свои акции в короткие сроки.

- Постоянные убытки: Акционеры являются владельцами бизнеса, и иногда предприятия терпят неудачу.Если компания обанкротится, владельцы облигаций, подрядчики, продавцы и поставщики получат выплаты в первую очередь. Акционеры получают все — если что-нибудь — осталось.

Вы можете ограничить свой риск двумя перечисленными выше факторами, понимая, каковы ваши финансовые цели.

Управление нестабильностьюЕсли у вас есть ребенок, который собирается в колледж через год или два, или если вы выйдете на пенсию через несколько лет, вашей целью больше не должно быть максимального роста — вместо этого он должен защищать ваш столица.Пришло время перевести деньги, которые вам понадобятся в следующие несколько лет, из акций в облигации и наличные.

Если вашими целями остаются годы вперед, вы можете застраховаться от волатильности, ничего не делая. Первый график выше — отличный пример работы этой стратегии. Даже после двух худших рыночных обвалов в истории , акции приносили невероятную прибыль инвесторам, которые покупали и держали.

Предотвращение постоянных убытковЛучший способ избежать постоянных убытков — владеть диверсифицированным портфелем, при котором слишком большая часть вашего богатства не будет сосредоточена в какой-либо одной компании, отрасли или конечном рынке.Такая диверсификация поможет ограничить ваши потери несколькими неудачными выборами акций, в то время как ваши лучшие победители с лихвой компенсируют свои потери.

Подумайте об этом так: если вы инвестируете ту же сумму в 20 акций, а одна обанкротится, максимум, что вы можете потерять, — это 5% вашего капитала. Теперь предположим, что одна из этих акций выросла в цене на 2000%, это компенсирует не только одного проигравшего, но и на удвоит стоимость всего вашего портфеля . Диверсификация может защитить вас от постоянных убытков. и дают вам доступ к большему количеству акций, создающих богатство.

Почему вы должны инвестировать в облигацииВ долгосрочной перспективе рост благосостояния является наиболее важным шагом. Но как только вы накопите это богатство и приблизитесь к своей финансовой цели, облигации, которые представляют собой ссуды компании или правительству, могут помочь вам сохранить его .

Существует три основных типа облигаций:

Вот недавний пример того, как облигации могут быть полезными инвестициями, с использованием Vanguard Total Bond Market ETF (NYSEMKT: BND), который владеет краткосрочными и долгосрочными облигациями, и iShares 1-3-летних казначейских облигаций ETF (NASDAQ: SHY), который владеет наиболее стабильными казначейскими облигациями по сравнению с SPDR S&P 500 ETF Trust:

Как видно из диаграммы, в то время как акции падали быстро и быстро облигации держались намного лучше, потому что стоимость облигации — номинальная стоимость плюс обещанные проценты — легко подсчитать, поэтому она гораздо менее волатильна.

По мере того, как вы приближаетесь к своим финансовым целям, владение облигациями, которые соответствуют вашему графику, защитит активы, на которые вы будете рассчитывать в краткосрочной перспективе.

АкцииИзучите компании и инвестируйте в отдельные акции.

Индексные фондыИнвестируйте в индексные фонды для более пассивного подхода по сравнению с покупкой отдельных акций.

ОблигацииИнвестируйте в облигации для получения предсказуемой и стабильной прибыли.

Пенсионные счетаУвеличивайте свои деньги в течение длительного периода времени, пассивно или активно.

Почему и как инвестировать в недвижимостьДля большинства людей инвестирование в недвижимость может показаться недоступным. И если вы имеете в виду покупку всей коммерческой недвижимости, это правда. Тем не менее, люди практически любого финансового уровня могут инвестировать в недвижимость и зарабатывать на ней деньги.

Более того, так же, как владение великими компаниями, владение высококачественной, производительной недвижимостью может быть прекрасным способом накопления богатства, и в большинстве периодов рецессии на протяжении всей истории коммерческая недвижимость противодействует рецессиям.Это часто рассматривается как более безопасное и стабильное вложение, чем акции.

Публично торгуемые REIT или инвестиционные фонды недвижимости являются наиболее доступным способом инвестирования в недвижимость. REIT торгуются на фондовых биржах, как и другие публичные компании. Вот несколько примеров:

- American Tower (NYSE: AMT) владеет узлами связи, в первую очередь вышками сотовой связи, и управляет ими.

- Public Storage (NYSE: PSA) владеет почти 3000 собственными хранилищами в США.С. и Европа.

- AvalonBay Communities (NYSE: AVB) — один из крупнейших владельцев квартир и многоквартирных жилых домов в США.

REIT — отличные инвестиции для получения дохода, поскольку они не платят корпоративные налоги, если они выплачиваются. не менее 90% чистой прибыли в виде дивидендов.

На самом деле сейчас инвестировать в девелоперские проекты коммерческой недвижимости проще, чем когда-либо. В последние годы законодательство разрешило застройщикам использовать краудфандинг для проектов в сфере недвижимости.В результате были привлечены миллиарды долларов капитала от индивидуальных инвесторов, желающих участвовать в девелопменте недвижимости.

Для инвестирования в краудфандинговую недвижимость требуется больше капитала, и в отличие от государственных REIT, где вы можете легко покупать или продавать акции, после того, как вы сделаете свои инвестиции, вы не сможете прикоснуться к своему капиталу, пока проект не будет завершен. Более того, есть риск, что разработчик не выполнит его, и вы можете потерять деньги. Но потенциальная прибыль и доход от недвижимости впечатляют и до недавнего времени были недоступны для большинства людей.Краудфандинг меняет это.

Инвестируйте в брокерские счета, снижающие налогиТак же, как владение правильными инвестициями поможет вам достичь ваших финансовых целей, , где вы инвестируете , не менее важно. Реальность такова, что люди не учитывают налоговые последствия своих инвестиций, что может помешать достижению ваших финансовых целей.

Проще говоря, небольшое налоговое планирование может иметь большое значение. Вот несколько примеров различных типов счетов, которые вы можете использовать в своем инвестиционном путешествии.На каждом из этих счетов — за исключением облагаемого налогом брокера — ваши инвестиции растут без налогов.

| Тип инвестиционного счета | Особенности учетной записи | Нужно знать |

|---|---|---|

| 401 (к) | Отчисления до налогообложения снижают налоги сегодня.Возможные взносы работодателя. | Пенсионные выплаты облагаются налогом как обычный доход. Штрафы за досрочное снятие. Лимит взносов сотрудников в размере 19 500 долларов США в 2020 году. |

| СЕН ИРА / Соло 401 (k) | Отчисления до налогообложения снижают налоги сегодня.Более высокие лимиты взносов, чем IRA. | Пенсионные выплаты облагаются налогом как обычный доход. Штрафы за досрочное снятие. Общий лимит взносов в размере 57000 долларов США в 2020 году. |