Ангел vs венчурный фонд: в чем разница и на кого сделать ставку при привлечении инвестиций

Чьи деньги инвестируют

Ангелы вкладывают собственные деньги. Зачастую это успешные бизнесмены, которые хотят разнообразить свой инвестиционный портфель и поддержать инновационные проекты в своей сфере. Часто ангелами становятся бывшие стартаперы, которые сделали успешный экзит, — они помогут советом и полезными связями.

Ангелы — это, как правило, люди с высоким уровнем дохода, которые вкладывают средства в создание нового стартапа на очень ранних стадиях, обычно в форме конвертируемого займа или по договору типа SAFE. Инвестиции от ангелов выполняют роль моста между потребностью инвестиций для создания продукта на очень ранних стадиях и раундом финансирования от венчурных фондов в будущем.

Венчурные фирмы создают фонд, в который собирают деньги от других инвесторов и управляют ими через инвестирование в стартапы.

В таком фонде венчурная фирма, которая занимается управлением, выступает в качестве главного партнера (GP), а те, кто вкладывают деньги, называются партнерами с ограниченной ответственностью (LP).

LP включают институциональных инвесторов (например, университеты, пенсионные фонды, банки и страховые компании), а также семейные офисы и частных лиц с высокими доходами. То есть венчурная фирма (GP) распоряжается чужими деньгами (деньгами LP).

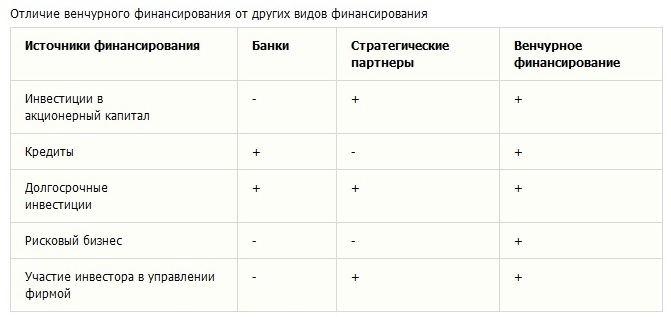

Из такой разницы следует, что ангелы, которые инвестируют собственные деньги, более склонны к риску и инвестируют в стартапы на очень ранних стадиях. А венчурные фирмы, которые вкладывают деньги других инвесторов, менее склонны к риску и более тщательно выбирают проекты, инвестируют на более поздних стадиях.

Размер инвестиций

Еще одно различие между инвестором-ангелом и венчурной фирмой заключается в размере капитала, который готовы предложить оба инвестора.

Основной объем ангельских инвестиций выпадает на диапазон $50–250 тысяч. Но некоторые ангелы вкладывают больше, иногда — несколько миллионов. По данным SBA (управление по делам малого бизнеса в США), средний объем инвестиций ангела составляет 330 тысяч долларов.

Но некоторые ангелы вкладывают больше, иногда — несколько миллионов. По данным SBA (управление по делам малого бизнеса в США), средний объем инвестиций ангела составляет 330 тысяч долларов.

Венчурные фирмы инвестируют в бизнес больше денег, чем ангелы. Так как они инвестируют на более поздних стадиях, то инвестиции венчурных фондов начинаются от $1 млн и выше. По данным SBA, средняя сумма сделки с венчурным фондом составляет $11,7 млн.

В то время как венчурная фирма имеет тенденцию вкладывать миллионы, ангельские инвестиции исчисляются тысячами. По данным за первое полугодие 2019 года, венчурные фонды в США профинансировали стартапы в совокупности на $62 млрд, в то время как ангелы и группы ангелов проинвестировали проекты на $10 млрд за тот же период.

Ожидания по возврату инвестиций

Доходность инвестиций венчурных фирм и инвесторов-ангелов различна. Как правило, венчурные фонды ожидают более высокий процент.

Ангелы ожидают доходность инвестированного капитала от 20% до 25%.

Как правило, ангелы получают лучшие условия из-за высоких рисков. Однако в дальнейшем, когда в проект входят другие инвесторы, происходит размывание, и ангел выводит деньги из компании. То есть из-за краткосрочности инвестиций ангелы не получают такой доход, как венчурные фонды.

Венчурные фонды могут ожидать возврата инвестиций от 25% до 35%. Фонды инвестируют на более выгодных условиях, на более поздней стадии и держат инвестиции большее количество времени. Соответственно, у фонда больший процент удачных сделок и больший доход.

Уровень вклада и вовлеченности

Еще одно существенное различие между двумя типами инвесторов — это уровень вовлеченности в деятельность инвестируемой компании.

У ангелов зачастую есть контакты и опыт, которыми они готовы делиться с вами для развития компании. Но они редко принимают непосредственное участие в управлении бизнесом. Ангелы — это состоявшиеся люди, у которых есть другая работа.

Но они редко принимают непосредственное участие в управлении бизнесом. Ангелы — это состоявшиеся люди, у которых есть другая работа.

Венчурные фирмы — полная противоположность. Как правило, они ожидают высокого уровня вовлеченности в процесс принятия решений в компании и часто при инвестировании просят себе место в совете директоров. Основная работа венчурной фирмы — это инвестирование и получение прибыли от этих инвестиций. Поэтому ожидайте более высокого уровня контроля, чем от ангелов.

Продолжительность инвестиций

Венчурные фонды держат свои инвестиции в компании, как правило, гораздо дольше, чем ангелы. Ангелы обычно вкладываются на срок от двух до пяти лет, прежде чем вывести инвестиции из компании.

При поднятии денег в более поздних и крупных раундах для инвестирующих венчурных фондов важно, кто остается у вас в компании инвесторами. Cap table должен быть максимально экологичным и минималистичным. Ангельские инвесторы постепенно выходят из компании.

В свою очередь, венчурные фирмы обычно вкладываются в компании на период 7–10 лет, прежде чем выйти. Фонду важно получить максимальную прибыль от стартапа через поднятие более крупного раунда, хороший экзит через продажу компании или через выход стартапа на IPO. На это требуется время, поэтому фонд остается в вашем cap table надолго.

Как получить максимум

Подходит ли вашему стартапу инвестирование от ангела или венчурного фонда, будет зависеть от комбинации вышеперечисленных факторов. Так как не существует двух одинаковых стартапов, нет единой формулы и строгих правил, по которым нужно привлекать деньги.

Однако на самых ранних стадиях развития легче привлекать деньги от ангелов — главное, чтобы они верили в вас и вашу идею. После того как компания показала прибыльность и быстрый рост, имеет смысл рассмотреть привлечение средств со стороны венчурных фондов.

Фото на обложке и в материале: Unsplash

Sistema Asia Fund — АФК «Система»

Инвестиционная цель фонда, основанного в 2015 году, — эффективное вложение средств инвесторов в перспективные проекты на динамично растущем технологическом рынке Индии и Юго-Восточной Азии.

Sistema Asia Fund (SAF) инвестирует в технологические стартапы Индии, соответствующие следующим критериям:

-

подтвержденная бизнес-модель и/или лояльная аудитория;

-

специфичные для индийского рынка решения;

-

участие основателей стартапа в управлении бизнесом;

-

наличие соинвесторов.

Фондом управляет команда профессионалов с сильной инвестиционной экспертизой, встроенных в индийское бизнес-сообщество, обладающих уникальным опытом и широкой сетью контактов. В 2018 году команда фонда пополнилась новым сильным партнером – Сумит Джайн, который до прихода в фонд 9 лет проработал в Kalaari (TOP-3 венчурных фондов в Индии) и имеет впечатляющий послужной список реализованных сделок в регионе.

Sistema Asia Fund инвестировал в Qwikcilver в 2016 году и спустя три года показал высокую доходность на инвестированный капитал.

Sistema Asia Fund инвестировал в Qwikcilver в 2016 году и спустя три года показал высокую доходность на инвестированный капитал. В июле 2019 года SAF вместе с March Capital Partners, Chiratae Ventures, CXO Fund и другими фондами принял участие в раунде С инвестиций в Uniphore — индийском стартапе по распознаванию речи на основе искусственного интеллекта. Всего в рамках раунда Uniphore привлёк 50 млн долларов США на исследования и разработки, а также увеличение персонала во всём мире.

В течение 2019 года SAF провел восемь дополнительных раундов инвестиций в текущие портфельные активы.

Венчурные фонды в России: конец юридического подполья

| Поделиться Вплоть до 2002 г.

Первое упоминание о «венчурном» способе финансирования российского бизнеса появилось в ведомственном распоряжении Миннауки России в 1999 г. в документе, утвержденном Правительством Российской Федерации, и носящем название «Основные направления развития внебюджетного финансирования высокорисковых проектов (системы венчурного инвестирования) в научно-технической сфере на 2000–2005 гг.»

Закон, который не нужен

В 1999 г. некая инициативная группа опубликовала «Проект закона о венчурной деятельности», который намеревалась предложить для рассмотрения и принятия Государственной Думе РФ. Венчурное сообщество очень резко отреагировало на подобную инициативу. В рамках организованной РАВИ в 2000 г. Интернет-дискуссии под названием «Венчур-форум», а также в результате специально проведенных исследований вопроса о целесообразности разработки и принятия отдельного закона, регламентирующего венчурную деятельность, и в ходе состоявшихся в 2000–2001 гг. семинаров и «круглых столов» венчурное сообщество единодушно высказалось против принятия каких-либо отдельных и специальных правительственных документов или постановлений, регламентирующих этот вид инвестиционной деятельности.

Венчурное сообщество очень резко отреагировало на подобную инициативу. В рамках организованной РАВИ в 2000 г. Интернет-дискуссии под названием «Венчур-форум», а также в результате специально проведенных исследований вопроса о целесообразности разработки и принятия отдельного закона, регламентирующего венчурную деятельность, и в ходе состоявшихся в 2000–2001 гг. семинаров и «круглых столов» венчурное сообщество единодушно высказалось против принятия каких-либо отдельных и специальных правительственных документов или постановлений, регламентирующих этот вид инвестиционной деятельности.

Такое решение было зафиксировано и опубликовано РАВИ в «Белой книге. Венчурное инвестирование в России» в 2001 г. в следующей формулировке: «Существующие и изложенные выше проблемы в общем корпоративном (гражданском), налоговом и валютном законодательстве, которые препятствуют развитию венчурной индустрии в России, должны решаться российским государством в рамках соответствующих отраслей права и уже существующих законодательных актов. Роль государства заключается в создании условий и стимулов для привлечения капитала (инвестиций) в малый и средний бизнес, используя венчурный капитал как инструмент (способ) инвестиций»3.

Роль государства заключается в создании условий и стимулов для привлечения капитала (инвестиций) в малый и средний бизнес, используя венчурный капитал как инструмент (способ) инвестиций»3.

ВИФ с открытой датой

В марте 2000 г. в РФ был организован «Венчурный инновационный фонд» (ВИФ), созданный в соответствии с Распоряжением Правительства РФ №362-р от 10.03.00 г. с целью формирования организационной структуры системы венчурного инвестирования. Его целям и задачам был посвящен специальный доклад на Первой российской венчурной ярмарке (7-9 декабря 2000 г., г. Москва).

Этот фонд стал первым реальным4 российским фондом-фондов, который призван участвовать в создании венчурных инвестиционных институтов с российским и зарубежным капиталом, вкладывающих средства в технологический инновационный бизнес. В настоящее время переговоры о создании первого территориального венчурного фонда с капиталом, частично предоставляемым ВИФ, близятся к своему завершению.

Настоящий «прорыв» ФКЦБ

От конструктора VR-проектов до повышения цифровой грамотности: как в Москве тестируют инновации в образовании

Инновации и стартапыНастоящим «прорывом» в области государственного признания и встраивания венчурной индустрии в систему инвестиционных взаимоотношений в российской экономике стало Постановление ФКЦБ России от 14 августа 2002 г. N31/пс «Положение о составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов»5. В нем впервые за всю историю нелегальной деятельности венчурных институтов в Российской Федерации, в числе прочих инвестиционных институтов упоминаются «венчурные» фонды.

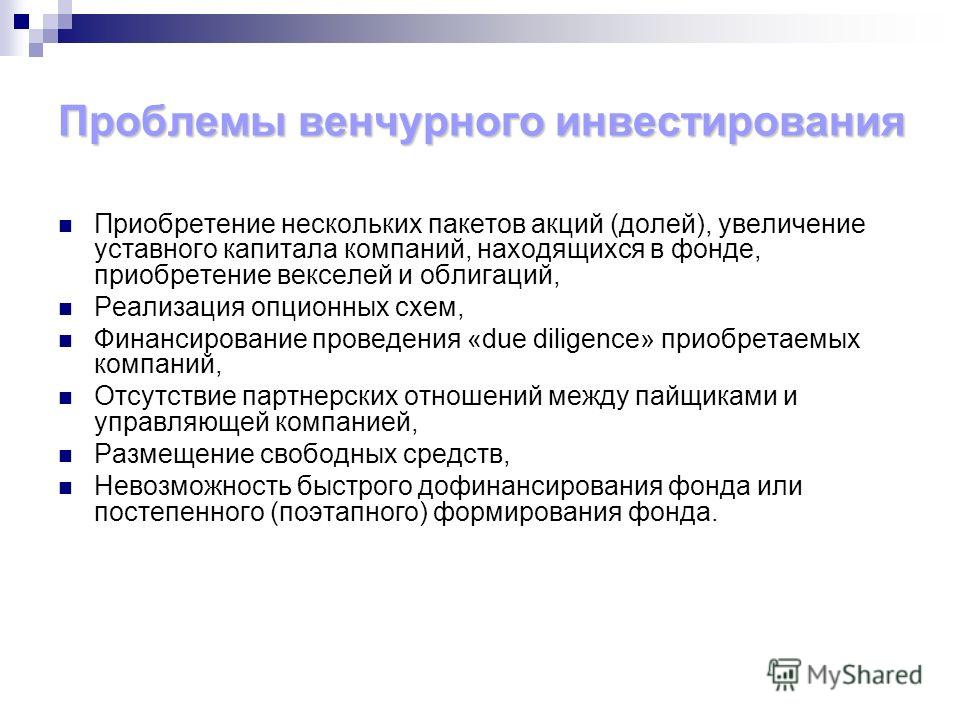

Cогласно классификации и терминологии, предложенных специалистами ФКЦБ РФ, «венчурные» (особо рисковые) фонды относятся к категории «закрытых паевых инвестиционных фондов». В данном Постановлении определены государственные требования к составу и структуре активов венчурных фондов. В нем также регламентируются обязанности управляющей компании уведомлять акционеров (владельцев) об изменении стоимости активов венчурного фонда и устранять выявившиеся несоответствия между реальной и нормативными структурами активов «мерами, в наибольшей степени отвечающими интересам акционеров акционерного инвестиционного фонда и владельцев инвестиционных паев паевого инвестиционного фонда, в течение 1 года со дня, когда указанное несоответствие было или должно было быть обнаружено»6. Помимо этого, в Постановлении также приведена примерная структура активов, которыми может располагать фонд, по категориям и долевым соотношениям.

В нем также регламентируются обязанности управляющей компании уведомлять акционеров (владельцев) об изменении стоимости активов венчурного фонда и устранять выявившиеся несоответствия между реальной и нормативными структурами активов «мерами, в наибольшей степени отвечающими интересам акционеров акционерного инвестиционного фонда и владельцев инвестиционных паев паевого инвестиционного фонда, в течение 1 года со дня, когда указанное несоответствие было или должно было быть обнаружено»6. Помимо этого, в Постановлении также приведена примерная структура активов, которыми может располагать фонд, по категориям и долевым соотношениям.

Поскольку настоящее Постановление было введено в действие7 после даты его официальной публикации в «Российской газете» 8 октября 2002 г., представители венчурного сообщества еще не успели должным образом оценить и прокомментировать адекватность изложенных в нем государственных требований реальным потребностям венчурной индустрии и ожиданиям инвесторов. Хотя, с одной стороны, факт включения категории венчурных фондов в число инвестиционных институтов, деятельность которых допускается на территории Российской Федерации, теоретически говорит о той роли и влиянии, которые успела приобрести эта достаточно молодая разновидность инвестиционной деятельности в отечественном бизнесе. С другой, включение венчурных фондов в категорию закрытых паевых инвестиционных фондов не учитывает особенности природы данного вида инвестирования, что может привести к тому, что венчурные инвесторы по-прежнему будут игнорировать юридические формы, предусматриваемые российским законодательством, и создавать фонды в странах и территориях, с наиболее благоприятной юридической системой.

Хотя, с одной стороны, факт включения категории венчурных фондов в число инвестиционных институтов, деятельность которых допускается на территории Российской Федерации, теоретически говорит о той роли и влиянии, которые успела приобрести эта достаточно молодая разновидность инвестиционной деятельности в отечественном бизнесе. С другой, включение венчурных фондов в категорию закрытых паевых инвестиционных фондов не учитывает особенности природы данного вида инвестирования, что может привести к тому, что венчурные инвесторы по-прежнему будут игнорировать юридические формы, предусматриваемые российским законодательством, и создавать фонды в странах и территориях, с наиболее благоприятной юридической системой.

Венчурный бизнес: мировая практика

Анализ законодательного обеспечения венчурной индустрии в различных странах позволяет сделать следующие выводы:

- Ни в одной законодательной системе стран с развитыми рыночными отношениями не существует отдельного «Закона о венчурной деятельности».

Этот способ финансирования осуществляется в рамках общих юридических норм и использует действующие юридические и организационные формы и схемы, регулируемые, как правило, основными положениями и актами о формах и правилах корпоративной и инвестиционной деятельности.

Этот способ финансирования осуществляется в рамках общих юридических норм и использует действующие юридические и организационные формы и схемы, регулируемые, как правило, основными положениями и актами о формах и правилах корпоративной и инвестиционной деятельности.

- В странах с развивающимися и переходными экономиками специальные законы, регламентирующие венчурную деятельность, приняты в Венгрии и Индии. Разработка аналогичного закона ведется в Китае. Однако, как свидетельствует опыт Венгрии, со времени принятия в 1998 году «Закона о венчурной деятельности», вследствие крайне усложненной регламентации и избыточной обязательности данного закона, в этой стране был зарегистрирован всего лишь один единственный небольшой венчурный фонд, основанный частным лицом.

- В большинстве развитых стран Запада законодательные акты, так или иначе касающиеся формы и способов венчурного финансирования, принимаются с целью стимулирования данного вида деятельности через предоставление разного рода налоговых льгот, отсрочек и послаблений инвесторам и инвестируемым компаниям, преимущественно занятым в сфере высоких технологий.

В том случае, когда та или иная национальная система налогообложения венчурных институтов является прозрачной и стимулирующей, эти институты регистрируются в качестве резидентов. Основной целью при проектировании поощряющего налогового режима для венчурной индустрии является перенос налогового бремени с инвестируемых компаний на инвесторов, но при этом, сами фонды и инвесторы также не должны быть объектами избыточного налогообложения в местах создания венчурных институтов, равно как и в местах, где сами инвесторы и инвестируемые компании являются резидентами.

В том случае, когда та или иная национальная система налогообложения венчурных институтов является прозрачной и стимулирующей, эти институты регистрируются в качестве резидентов. Основной целью при проектировании поощряющего налогового режима для венчурной индустрии является перенос налогового бремени с инвестируемых компаний на инвесторов, но при этом, сами фонды и инвесторы также не должны быть объектами избыточного налогообложения в местах создания венчурных институтов, равно как и в местах, где сами инвесторы и инвестируемые компании являются резидентами.

- Проблема стимулирующего налогообложения венчурных институтов приобретает особую актуальность в связи с наметившейся в последние несколько лет тенденцией формирования международных и пан-европейских «фондов фондов», инвестирующих в отраслевые и национальные фонды на развитых и развивающихся рынках. Государственное участие в различных схемах, предусматривающих смешанное бюджетно-частное финансирование малых и средних развивающихся компаний, законодательно регламентируется во всех без исключения развитых странах Запада.

Государство, при этом, выступает на равных с частными инвесторами, признавая для себя возможность риска потери инвестиций. Необходимость разработки государственного правового обеспечения смешанного венчурного финансирования обуславливается тем, что во всех без исключения структурах такого типа управление осуществляется профессионалами – частными лицами и компаниями; государственное присутствие в таких структурах выражается в присутствии представителя государства в советах директоров или консультативных советах.

Государство, при этом, выступает на равных с частными инвесторами, признавая для себя возможность риска потери инвестиций. Необходимость разработки государственного правового обеспечения смешанного венчурного финансирования обуславливается тем, что во всех без исключения структурах такого типа управление осуществляется профессионалами – частными лицами и компаниями; государственное присутствие в таких структурах выражается в присутствии представителя государства в советах директоров или консультативных советах.

- Необходимость выработки законодательных норм, регулирующих деятельность венчурной отрасли национальных экономик, признается целесообразной, если правительства заинтересованы в участии венчурных финансовых институтов в интенсивном развитии экономических субъектов на критических, с точки зрения государственных приоритетов, направлениях. Однако, венчурный капитал, согласно общепринятому мнению, только в том случае сумеет выполнить свойственную ему функцию финансового посредника, если владельцы финансовых ресурсов захотят их инвестировать.

Это намерение должно стимулироваться разработкой таких юридических норм и правил, которые обеспечивали бы должную степень компенсации за все «неудобства», связанные с данным видом финансирования: длительный срок работы венчурных инвестиций, неопределенности, связанные с перспективами выходов из проинвестированных компаний и получения доходов, высокий риск потери и т.п.

Это намерение должно стимулироваться разработкой таких юридических норм и правил, которые обеспечивали бы должную степень компенсации за все «неудобства», связанные с данным видом финансирования: длительный срок работы венчурных инвестиций, неопределенности, связанные с перспективами выходов из проинвестированных компаний и получения доходов, высокий риск потери и т.п.

Основными принципами, закладываемыми в законодательные акты, регламентирующие венчурную деятельность в различных странах, являются следующие:

- Отсутствие мелочной регламентации

- Ориентация на малые и средние предприятия

- Предоставление и использование капитала для развития перспективных компаний и технологий

- Предоставление налоговых льгот и преференций, стимулирующих венчурные вложения и привлечение средств в венчурные институты

- Ограничение деятельности венчурных институтов рамками основной деятельности

- Преимущественно ограниченный по времени срок существования венчурных институтов

- Регламентация функций частных управляющих венчурными институтами в случае участия государства в формировании венчурных фондов или схем

- Установление минимального предельного размера капитала венчурного института

- Установление минимальной номинальной стоимости акций или сертификатов венчурного института

- Ограничение на осуществление инвестиций в отдельных отраслях и видах бизнеса

- Уведомительная процедура государственной регистрации венчурных институтов

Основным и принципиальным отличием венчурного фонда от закрытого ПИФа является то, что венчурный фонд – это инструмент долгосрочных рисковых инвестиций, не эмитирующий и не котирующий обращающихся паев, в то время, как закрытый ПИФ является в первую очередь механизмом, сконструированным для портфельных инвесторов, диверсифицирующих объекты своих вложений, но специализирующихся преимущественно на долговых инструментах8.

Хотя предложенная настоящим постановлением для создания венчурных институтов единственная юридическая форма учитывает одну из основных функцию инвестиционного фонда – налоговую прозрачность9, она вряд ли окажется комфортной для потенциальных отечественных и зарубежных венчурных инвесторов, поскольку игнорирует иные, не менее существенные особенности, присущие венчурному финансированию. К тому же, достаточно жесткая регламентация данным постановлением состава и структуры активов закрытых паевых фондов особо рисковых (венчурных) инвестиций вряд ли будет воспринята венчурными инвесторами как стимулирующая мера. Венчурные инвесторы готовы рисковать своими средствами, отвлекая их на длительный срок и не требуя при этом никаких гарантий, если государство не станет диктовать им, в каких пропорциях и в какие инструменты они будут иметь право инвестировать свои средства.

Поскольку основными целями венчурных инвесторов являются:

— то излишне жесткая и мелочная регламентация деятельности венчурных фондов приведет к игнорированию предложенных форм юридической организации, как это имело место в Венгрии.

Российские реалии и рекомендации Минпромнауки

Рекомендованными Минпромнауки юридическими формами организации региональных и отраслевых венчурных фондов, создаваемых с участием ВИФ, являются простое товарищество и товарищество на вере (коммандитное товарищество). Эти формы с одной стороны предусматривает полную ответственность участников товарищества (например, управляющей компании или группы менеджеров) перед инвесторами, а с другой стороны ограничивает ответственность вкладчиков (инвесторов) размерами вкладов и дает инвесторам возможность контроля над расходованием средств. Кроме того, данные способы структурирования венчурных институтов позволяют привлекать инвестиции без уплаты возможных в других схемах налогов10.

Другим немаловажным аспектом проблемы инвестирования, прежде всего – для зарубежных инвесторов, является гармонизация форм и способов внесения инвестиций в российские компании и возможность последующего свободного распоряжения приобретенными ценными бумагами (акциями закрытых российских компаний) в соответствие с правилами, принятыми на цивилизованных рынках капитала и ценных бумаг.

При всей критике, раздающейся в адрес слабой законодательной защищенности прав инвесторов, особенно – миноритарных, следует признать, что ситуация в этой сфере совсем не так драматична, как ее порой рисуют, хотя и далека от совершенства. Поскольку сфера законодательного регулирования и защиты прав инвесторов является высокопрофессиональной областью, допускающей существование весьма развитой казуистики, для общей характеристики ситуации будет достаточно сослаться на компетентное мнение зарубежных юристов, специализирующихся на оформлении сделок венчурных фондов и фондов прямых частных инвестиций с ценными бумагами российских компаний: «Сегодня прямые частные инвесторы в российские компании часто предпочитают приобретать контрольную или блокирующую долю в акционерном капитале для того, чтобы иметь возможность лучше управлять деятельностью компании и минимизировать существующие риски. Стратегические инвесторы большей частью интересуются приобретением 100% капитала российской компании. Большинство прямых инвестиций в российские компании совершаются либо в открытые, либо закрытые акционерные общества (аналоги корпораций). Закрытое акционерное общество не может иметь более 50 акционеров и является наиболее распространенной юридической формой для стартующих компаний и компаний, находящихся на ранних стадиях развития. Все акционерные общества руководствуются российским «Законом об акционерных обществах», поправки в который вступили в действие с 01 января 2002 г. Изменения в «Закон об акционерных обществах» были приняты, в основном, для того, чтобы предоставить большую степень защиты миноритарным акционерам. Однако, в некоторых случаях эти изменения несколько ухудшили положение миноритарных акционеров».

«…Изменения, внесенные в «Закон об акционерных обществах», тем не менее, представляют собой значительный шаг в сторону прямых иностранных инвестиций в России. Однако, поскольку законодательство в этой области все еще находится в стадии становления, его практическое применение не достаточно определено. Инвесторы, намеревающиеся приобретать миноритарные пакеты акций в российских компаниях, должны в большей мере полагаться на степень приверженности менеджмента принципам корпоративного управления и намерению соблюдать права акционеров, чем на меры защиты, предлагаемые существующим законодательством»11.

Павел Гулькин / CNews.ru

В ближайшее время на CNews.ru будет продолжена публикация материалов по теме «Венчурное финансирование и прямые частные инвестиции – российская и мировая практика». Так же готовится несколько специальных материалов о новых направлениях деятельности Минпромнауки и «Фонда Бортника» (Фонд содействия развитию малых форм предприятий в научно-технической сфере) по поддержке малого и среднего высокотехнологичного бизнеса в России

- «Правительству следует определиться с формами государственной поддержки новых технологий. Найти подходы, соответствующие нашим ресурсам, современной географии рынков, типам хозяйственных связей. Надо помочь российским разработчикам встроиться в мировой венчурный рынок капитала, обеспечивающий эффективный оборот научных продуктов и услуг. И начать эту работу в тех сегментах мирового рынка, которые действительно могут занять отечественные производители,» — из послания Президента Российской Федерации Владимира Путина Федеральному Собранию Российской Федерации 18.04.2002. Так же см. здесь.

- В июле 2003 г. венчурной индустрии в России исполняется десять лет. В преддверии этого юбилея 5 июня в Санкт-Петербурге в Фонде «Центр стратегических разработок «Северо-Запад» прошла презентация книги Павла Гулькина «Венчурные и прямые частные инвестиции в России: теория и десятилетие практики», главы из которой любезно предоставлены автором для публикации на CNews.ru. С предыдущими материалами можно познакомиться здесь.

- «Белая книга. Венчурное инвестирование в России», РАВИ, 2001, стр. 17. (см. также «Венчурная индустрия в России. Юридические аспекты и статистика. Рабочие материалы», РАВИ, 2000 и «Материалы к обсуждению Белой книги «Венчурное инвестирование в России», РАВИ, 2001).

- Зампред российского правительства Борис Алешин, выступая 28 мая с.г. на семинаре «Коллективные инвестиции и венчурный капитал», заявил, что правительство обеспокоено разрывом между современными научными разработками и созданием конечного технологичного продукта. В связи с этим, по его мнению, необходимо придать новый импульс венчурному инвестированию. По словам Бориса Алешина, необходимо проанализировать причины слабого развития венчурного инвестирования, и необходимо понять, почему не работает так, как ожидалось, первый Российский коммерческий венчурный фонд, созданный с участием государства не так давно (первое «детище» ВИФа в России, договоренность о его создании была подписана в конце 2002 г.), — примечание CNews.ru

- Российская газета, 08.10.2002, №190, стр. 5-6.

- Постановление ФКЦБ РФ «Положение о составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов» от 14 августа 2002 г. N31/пс, п. 1.7.

- Небольшой специальный семинар по этому поводу с участием представителей ФКЦБ и участников рынка прошел на III Венчурной ярмарке , так же см. здесь. (Примечание CNews.ru)

- Трегуб А. «Закрытые фонды: чего ждать от них?», 2002.

- Письмо Госналогслужбы от 15.12.95 г. N нп-2-01/80н.

- Меморандум о создании Венчурного инновационного фонда, 1999.

- Robert E. Langer Marc E. Gold and Mark A. Stoleson, «Private Equity Investing Under Russia’s Amended Law On Joint Stock Companies», «The Metropolitan Corporate Counsel», May 2002, p. 6.

Калугина А.М. Венчурный капитал в системе инновационного предпринимательства в РФ

Калугина Анна Михайловна

Финансовый университет при Правительстве Российской Федерации

Kalugina Anna Mikhailovna

Financial University under the Government of the Russian Federation

Библиографическая ссылка на статью:

Калугина А.М. Венчурный капитал в системе инновационного предпринимательства в РФ // Экономика и менеджмент инновационных технологий. 2016. № 12 [Электронный ресурс]. URL: https://ekonomika.snauka.ru/2016/12/13432 (дата обращения: 05.10.2021).

Научный руководитель: Удальцова Наталья Леонидовна

Финансовый университет при Правительстве РФ (г.Москва)

кандидат экономических наук, доцент департамента «Менеджмент»

Введение

Инновации имеют большое значение для уровня конкурентоспособности страны. Одним из основных инструментов, которые обеспечивают высокий уровень инновационного развития некоторых зарубежных стран, является механизм венчурного финансирования.

С развитием рыночных отношений в России венчурный капитал становится наиболее эффективным для сферы инновационного предпринимательства. Венчурный капитал как альтернативный источник финансирования зародился в США в 50-х годах. Понятие «венчур» в переводе с английского означает риск, следовательно, венчурный капитал – рисковый капитал. Данный термин прочно вошел в деловую практику, и это явление приобретает все большие и большие масштабы в ряде развитых стран. В России венчурный капитал появился сравнительно недавно и основными венчурными игроками остаются иностранные инвесторы. Формирование венчурных фондов в России идет медленными темпами, но с каждым годом нарастает.

Основная часть

Венчурный капитал – это капитал с большим риском невозврата вложенных средств в дальнейшей перспективе, который инвестируется в новые быстроразвивающиеся фирмы. Крайне важную роль среди них занимают малые, высокотехнологичные фирмы, реализующие инновационные проекты, под которые сложно найти источники финансирования в виде банковских кредитов. Это связано с тем, что банк не берет на себя часть риска и требует возврата точно оговоренной суммы в установленные сроки, а частный инвестор, как правило, имеющий портфель инвестиций в подобные фирмы, может себе позволить вложения с большим риском того, что средства не будут возвращены, но с возможностью покрыть убытки за счет сверхприбыли от успешных проектов.

Венчурный капитал является источником капитала для прямого инвестирования и форма вложения средств в частные компании. Венчурный капитал направляется в виде прямых инвестиций в компании, которые находятся на начальных стадиях развития, на стадии развития или расширения бизнеса. Венчурный капитал решает две основные задачи – повышает производство интеллектуального капитала и поддерживает развитие инновационного сектора экономики с помощью внедрения новых технологий в производство. Венчурному капиталу свойственна двойственная природа: с одной стороны существует риск и попытка выигрыша на новых достижениях, с другой стремление не потерять, а увеличить капитал.

В венчурном финансировании важную роль играет государство, которое может помочь в создании инфраструктуры для создания необходимой среды и гарантии существования венчурного рынка. В настоящее время сформировались два сектора венчурного финансирования. Один из них –формальный, который представлен венчурными фондами, другой- неформальный представлен частными инвесторами. Формальный и неформальный секторы взаимосвязаны и дополняют друг друга.

Инвестиции неформального сектора являются очень важными на ранних этапах развития «стартовых фирм», потому что они нуждаются в начальном капитале для завершения теоретических исследований и доведения научной идеи до опытного образца. Формальный сектор проявляет активность на более поздних стадиях, когда требуются средства для расширения и развития производства.

Стартовые венчурные инвестиции являются наиболее рискованными и включают в себя следующие формы финансирования:

Предстартовое финансирование происходит на самых ранних этапах создания фирмы, зачастую до ее создания.

Стартовое финансирование предназначено для обеспечения начала производственной деятельности. Предполагает, что уже произведены исследования рынка, подобран коллектив и есть новая продукция. Данная форма носит высокий риск, так как инвестиции окупятся только через 5-10 лет.

Венчурное финансирование развития компании делится на финансирование его начальной и последующей стадий.

Финансирование начальной стадии предусматривает предоставление помощи, мелким и небольшим предприятиям, у которых есть значительный потенциал роста. Основная их проблема состоит в том, что они не могут воспользоваться банковским кредитом для развития производства, так как еще не способны гарантировать его возврат. Степень предсказуемости результатов инвестирования относительно высокая, риск капиталовложений несколько меньше, чем при стартовом финансировании, но все же очень значителен. Нередко, таким образом, финансируются фирмы, существующие менее 3-х лет и еще не получающие прибыль.

Финансирование более поздней стадии характеризуется выделением средств предприятиям с действующим производством, обладающим большим потенциалом для расширения. Риск таких инвестиций гораздо меньше, чем при финансировании начальной стадии, а срок их окупаемости намного короче. В этом случае венчурный капитал является альтернативой кредитованию.

Так же выделяют некоторые другие виды венчурного финансирования:

спасательное финансирование

замещающее финансирование

финансирование операций, которые связаны с выходом компании на рынок ценных бумаг

Фонды, созданные при участии Российской венчурной компании, снабжают инновационные проекты значительным объемом инвестиций. За последние годы доля действующих венчурных фондов постепенно увеличивается.

Рис. 1 Относительная доля действующих PE и VC- фондов

На рисунке 1 видно, что доля действующих VC- фондов, по сравнению с PE-фондами, с каждым годом увеличивается.

Однако по статистике 2016 года наблюдается спад многих показателей.

Рис. 2 Совокупное число VC- инвестиций

Совокупное число VC- инвестиций уменьшается, пик наблюдается в 2014 году, затем постепенно снижается. Подобная ситуация происходит и с совокупным объемом VC- инвестиций. Но, не смотря на это, инвестиционная активность на венчурном рынке относительно высока. Отмечена 141 инвестиция, что составляет 77% от уровня 2015 года. Совокупный объем венчурных инвестиций достиг 71% от аналогичного показателя 2015 года. При этом согласно промежуточным данным тон задавали частные инвесторы, примерно 81% от общего числа и 85% от совокупного объема осуществленных венчурных инвестиций.

Рис. 3 Совокупный объем VE и PE- инвестиций

Из статистики, предоставленной Российской ассоциацией венчурного инвестирования можно сделать вывод, что происходит сохранение тенденции к снижению ряда активности показателей на рынке PE и VC-инвестиций, но это снижение не носит обвального характера. Сектор венчурных инвестиций показывает позитивные результаты, которые внушают оптимизм. Высокий спад активности наблюдается в секторе прямых инвестиций. Из 14 фондов включенных Российской ассоциацией венчурного инвестирования в статистику 13 являются фондами венчурного капитала. При этом 12 из них являются частными фондами, которые созданы без участия каких-либо государственных структур.

.Весь интерес венчурных инвесторов сосредоточен в секторе ИКТ – около 79% от общего числа и 85% от общего объема инвестиций. Более половины инвестиций в отрасли вне сектора ИКТ осуществили фонды с участием государственного капитала. 94% объема венчурных инвестиций получили компании, находящиеся в Центральном Федеральном округе.

Вывод

Венчурный капитал в России еще недостаточно хорошо развит, в отличие от Западных стран. Российская венчурная индустрия сталкивается с рядом трудностей:

- нехватка венчурного финансирования

- отсутствие налоговых льгот и привлекательных условий для развития венчурного бизнеса

- отсутствие интереса со стороны инвесторов к участию в модели венчурного бизнеса, которая предложена государством

- низкая информированность о рынке, его участниках и статистике

Опыт разных стран показывает, что успех венчурного предпринимательства очень сильно зависит от государства. В большинстве стран, в том в числе в России нет законов, которые регулируют рисковые инвестиции. Специалисты утверждают, что для России не нужно создавать новый законопроект, а нужно доработать уже существующие законы, при этом необходимо провести либерализацию российского делового, налогового и таможенного законодательства.

Но, не смотря на барьеры в развитии венчурного капитала в России, можно утверждать, что венчурный капитал имеет все предпосылки и условия для развития в сфере инновационного предпринимательства. Также следует отметить, что венчурное инвестирование является эффективным механизмом поддержки национальной экономики особенно в переходный период.

Библиографический список

- Еланин Д.В., Соколова О.Н. ВЕНЧУРНЫЕ ИНВЕСТИЦИИ В ИННОВАЦИОННЫЕ ПРОЕКТЫ // Материалы VIII Международной студенческой электронной научной конференции «Студенческий научный форум» URL: http://www.scienceforum.ru/2016/1438/17222“>www.scienceforum.ru/2016/1438/17222

- Удальцова Н.Л., Никишина О.И. Проблема становления и развития венчурного предпринимательства в России // Креативная экономика. — 2014. — № 5 (89). — с. 10-17. — URL: http://bgscience.ru/lib/5116/

- Краевский И.С. Развитие венчурной индустрии в России // Экономика, предпринимательство и право. — 2011. — № 3 (3). — с. 3-11. — URL: http://bgscience.ru/lib/8814/

- Материал Российской Ассоциации прямого и венчурного инвестирования (РАВИ).

- Хмелев И.Б. Венчурный бизнес в России и за рубежом / «Экономика и современный менеджмент: теория и практика»: сборник статей по материалам XXI международной научно-практической конференции 06 ноября 2013 г.

- Венчурное инвестирование – как оно есть на самом деле [Электронный ресурс].– Воронеж, 2015. – Режим доступа: http://vvfund.ru/information/venture_capital_investment/

- Удальцова Н.Л. Условия, необходимые для развития инновационного бизнеса в России/ Инновационная наука, 2015, №5

- Удальцова, Н.Л. Инвестиции в инновации [Текст] / Н.Л. Удальцова // Экономические науки. – 2014. – №7.

Количество просмотров публикации: Please wait

Все статьи автора «Калугина Анна Михайловна»

Программа по привлечению венчурного капитала SEED STARTUPS / RUNET-ID

3 дня интенсивного обучения и нетворкинга 25 спикеров из числа успешных инвесторов и экспертов 20 занятий: лекции, кейсы, воркшопы, питчи и дискуссии 100 деловых контактов со спикерами и слушателями

Специальная программа создана специально для тех, кто хочет разобраться в рынке венчурных инвестиций ранней стадии и научиться привлекать инвестиции в стартапы, способные за несколько лет вырасти в многомиллионные компании с высоким уровнем доходности.

Помимо академических аспектов, программа включает детальные разборы кейсов с ведущими бизнес-ангелами, посевными фондами, другими инвесторами ранних стадий, представителями венчурных фондов, фондами прямых инвестиций и стратегическими инвесторами.

Три дня интенсивной работы со слушателями включают:

- Знания и «инсайты» об основных принципах работы венчурного рынка;

- Разбор реальных инвестиционных кейсов;

- -Актуальная аналитика рынка, включая технологические и инвестиционные тренды;

- Способы формирования, оценки рисков, распределения ролей команды;

- Методы оценки проекта, включая компетенции, технологии, продукт, бизнес-модель и анализа таких факторов риска, как люди, рынки, технология и конкуренция;

- Виды и этапы сделок с инвестором. Типичные ошибки при заключении сделок;

- Структурирование венчурных сделок. Юридические аспекты и разбор типичных ошибок. Защита интеллектуальной собственности в высокотехнологичных компаниях;

- Вопросы внутрикорпоративного управления и распределения контроля в компании с участием инвестора;

- Управление следующим раундом финансирования и взаимодействие с инвесторами следующих раундов;

- Планирование выхода из инвестиций, оценка компании и цена продажи;

- Аспекты работы и внутренняя «кухня» фондов;

- Нетворкинг с представителями рынка инвестиций разных стадий.

Организаторы: Technopark Skolkovo LLC, AdventureLand, INVESTORO и National business-angels association

Особенности, типы, процесс финансирования, примеры и т. Д.

Что такое венчурный капитал?

Это частные или институциональные инвестиции в компании на ранней стадии / стартапах (новые предприятия). Согласно определению, предприятия сопряжены с риском (с неопределенным исходом) в ожидании значительной прибыли. Венчурный капитал — это деньги, вложенные в малый бизнес; или существуют только как инициатива, но имеют огромный потенциал для роста. Люди, которые вкладывают эти деньги, называются венчурными капиталистами (ВК).Венчурные инвестиции производятся, когда венчурный капиталист покупает акции такой компании и становится финансовым партнером в бизнесе.

Венчурные инвестиции также называют рисковым капиталом или терпеливым рисковым капиталом, поскольку они включают риск потери денег, если предприятие не увенчаются успехом, и для окупаемости инвестиций требуется среднесрочный или долгосрочный период.

Как стать венчурным капиталистом?Венчурный капитал обычно исходит от институциональных инвесторов и состоятельных частных лиц и объединяется специализированными инвестиционными фирмами.

Это деньги, предоставляемые внешним инвестором для финансирования нового, растущего или проблемного бизнеса. Венчурный капиталист предоставляет финансирование, зная, что существует значительный риск, связанный с будущей прибылью и денежным потоком компании. Капитал инвестируется в обмен на долю в бизнесе, а не предоставляется в качестве ссуды.

Венчурный капитал является наиболее подходящим вариантом для финансирования дорогостоящего источника капитала для компаний и, в большинстве случаев, для предприятий, которым требуется большой первоначальный капитал, у которых нет других дешевых альтернатив. Программное обеспечение и другая интеллектуальная собственность , как правило, являются наиболее распространенными случаями, ценность которых не доказана. Поэтому; Венчурное финансирование наиболее широко распространено в быстрорастущих областях технологий и биотехнологии.

Нужна помощь? Спросите у экспертов!Особенности венчурных инвестиций

- Высокий риск

- Недостаток ликвидности

- Долгосрочный горизонт

- Участие в капитале и прирост капитала

- Венчурные инвестиции осуществляются в инновационные проекты

- Поставщики венчурного капитала участвуют в управлении компании

Способы финансирования венчурного капитала

- Собственный капитал

- участвующие долговые обязательства

- условный заем

ПРОЦЕСС ФИНАНСИРОВАНИЯ:

Подход венчурного капитала к финансированию в качестве компанииПроцесс финансирования венчурного капитала обычно включает четыре этапа в развитии компании:

- Генерация идеи

- Запуск

- Наращивание

- Выход

Шаг 1: Генерация идеи и представление бизнес-плана

Первым шагом на пути к венчурному капиталу является Разместить бизнес-план.План должен включать следующие пункты:

- Должно быть краткое изложение бизнес-предложения

- Описание возможностей, рыночного потенциала и размера

- Обзор существующего и ожидаемого конкурентного сценария

- Подробные финансовые прогнозы

- Подробная информация об управлении компанией

Венчурный капитал провел подробный анализ представленного плана, чтобы решить, принимать ли проект к реализации или нет.

Шаг 2: Ознакомительная встреча

После того, как ВК проведет предварительное исследование и найдет проект в соответствии со своими предпочтениями, проводится индивидуальная встреча, на которой проводится подробное обсуждение проекта. После встречи ВК окончательно решает, следует ли переходить к этапу комплексной проверки.

Этап 3: Комплексная проверка

Этап комплексной проверки варьируется в зависимости от характера бизнес-предложения. Этот процесс включает в себя решение запросов, связанных с отзывами клиентов, оценками продуктов и бизнес-стратегий, интервью с руководством и другим подобным обменом информацией в течение этого периода времени.

Шаг 4: Срок действия и финансирование

Если этап комплексной проверки удовлетворительный, ВК предлагает перечень условий, который является необязательным документом, объясняющим основные положения и условия инвестиционного соглашения. Список условий, как правило, является предметом переговоров и должен быть согласован всеми сторонами, после чего после завершения юридических документов и юридической проверки становятся доступными средства.

Типы финансирования венчурного капитала

Различные типы венчурного капитала классифицируются в зависимости от их применения на различных этапах бизнеса.Три основных типа венчурного капитала: финансирование на ранних этапах, финансирование расширения и финансирование приобретения / выкупа.

Процедура венчурного финансирования завершается в шесть этапов финансирования, соответствующих периодам развития компании

- Начальные деньги: финансирование на низком уровне для подтверждения и реализации новой идеи

- Запуск: новые фирмы нуждаются в средства на расходы, связанные с маркетингом и разработкой продукта

- Первый этап: финансирование производства и ранних продаж

- Второй этап: Операционный капитал предоставляется компаниям на ранней стадии, которые продают продукцию, но не возвращают прибыль

- Третий раунд: также известный как мезонинное финансирование, это деньги для расширения новой бенефициарной компании.

- Четвертый раунд: также называется мостовым финансированием, 4-й раунд предлагается для финансирования процесса «публичного доступа»

A) Финансирование на ранней стадии:

Финансирование на ранней стадии имеет три подразделения посевного финансирования, начало до финансирования и финансирования первого этапа.

- Посевное финансирование определяется как небольшая сумма, которую предприниматель получает с целью получения стартового кредита.

- Стартовое финансирование предоставляется компаниям с целью завершения разработки продуктов и услуг.

- Финансирование на первом этапе: Компании, которые потратили весь свой стартовый капитал и нуждаются в финансировании для начала коммерческой деятельности в полном объеме, являются основными бенефициарами финансирования первого этапа.

B) Финансирование расширения:

Финансирование расширения может быть разделено на финансирование второго этапа, промежуточное финансирование и финансирование третьего этапа или мезонинное финансирование.

Второстепенное финансирование предоставляется компаниям с целью начала их расширения. Это также известно как мезонинное финансирование. Он предоставляется с целью помочь конкретной компании в крупномасштабном расширении. Промежуточное финансирование может быть предоставлено как краткосрочный вариант финансирования только под проценты, а также как форма денежной помощи компаниям, которые используют Первоначальные публичные предложения в качестве основной бизнес-стратегии.

C) Финансирование приобретения или выкупа:

Финансирование приобретения или выкупа подразделяется на финансирование приобретения и управление или финансирование выкупа с использованием заемных средств.Финансирование приобретения помогает компании приобрести определенные части или всю компанию. Управленческое или кредитное финансирование выкупа помогает определенной управленческой группе получить конкретный продукт другой компании.

Преимущества венчурного капитала

- Они приносят богатство и опыт компании

- Могут быть предоставлены большие суммы долевого финансирования

- Бизнес не несет обязательств по возврату денег

- Помимо капитала, он предоставляет ценные информация, ресурсы, техническая помощь для успешного ведения бизнеса

Недостатки венчурного капитала

- По мере того, как инвесторы становятся совладельцами, автономия и контроль учредителя теряются

- Это длительный и сложный процесс

- Это неопределенная форма финансирования

- Выгода от такого финансирования может быть реализована только в долгосрочной перспективе

Маршрут выхода

Венчурный капитал имеет различные варианты выхода, чтобы обналичить свои инвестиции:

- IPO

- Выкуп промоутера

- Слияния и приобретения

- Продажа другому стратегическому инвестору

Экзамен объем венчурного финансирования

- Kohlberg Kravis & Roberts (KKR), одна из ведущих мировых управляющих альтернативными инвестиционными активами, заключила окончательное соглашение об инвестировании 150 миллионов долларов США (962 рупий) в полиэфирные компании, зарегистрированные в Мумбаи. производитель JBF Industries Ltd.Фирма приобретет 20% акций JBF Industries, а также инвестирует в обязательные конвертируемые привилегированные акции с нулевым купоном и 14,5% голосующих акций своей дочерней компании JBF Global Pte Ltd., расположенной в Сингапуре. Финансирование, предоставленное KKR, поможет JBF завершить текущую деятельность. проекты.

- Pepperfry.com, крупнейшая электронная торговая площадка в Индии, привлекла 100 миллионов долларов США в рамках нового раунда финансирования, возглавляемого Goldman Sachs и Zodius Technology Fund. Pepperfry будет использовать средства для расширения своего присутствия в городах уровня III и IV, пополняя свой растущий парк средств доставки.Он также откроет новые распределительные центры и расширит сеть столярных и монтажных услуг. Это самый крупный объем инвестиций, привлеченных отраслевым игроком электронной коммерции в Индии.

Хотите сделать карьеру в венчурном капитале?

Венчурный капитал — быстроразвивающаяся отрасль с высоким спросом на финансовых специалистов и аналитиков. Кандидатам, которые хотят построить карьеру в индустрии венчурного капитала, необходим определенный набор навыков и, следовательно, специализированная подготовка в финансовом сегменте.Кандидаты, которые хотят начать с начального уровня в индустрии венчурного капитала, могут получить необходимые навыки с помощью финансового моделирования. Финансовое моделирование обучает студентов различным моделям, которые используются для отслеживания результатов деятельности компании. Эти финансовые модели используются для оценки и прогнозирования других факторов, таких как риск, темпы роста, выручка, расходы и т. Д.

Для полноценного обучения в качестве финансового аналитика кандидату необходимо пройти профессиональный курс бухгалтерского учета или финансов. отраслевые навыки и изучить методы, используемые в отрасли.Некоторые из курсов, которые обучают кандидата таким навыкам, как финансовый анализ, модели риска-доходности и т. Д., Перечислены ниже:

Курсы для карьеры в венчурном капитале

- Курс CPA (сертифицированный бухгалтер США):

- CFA Course (дипломированный финансовый аналитик):

- Курс финансового моделирования

Чтобы получить дополнительную информацию о деталях курса, таких как право на участие, продолжительность, оплата и т. Д., Свяжитесь с нашими консультантами по вопросам карьеры.

Поговорите с нашими опытными консультантами по вопросам карьеры, которые расскажут вам о правильном курсе, карьерных преимуществах и подготовке.

Заключение:

Учитывая высокий риск, связанный с инвестициями венчурного капитала, дополняющий ожидаемую высокую доходность, следует провести тщательное изучение рассматриваемого проекта, взвесив ожидаемый коэффициент доходности риска. Необходимо провести домашнюю работу как по целевому венчурному капиталу, так и по бизнес-требованиям.

Что такое венчурный капитал? — Full Scale

Вам нужна финансовая помощь для реализации идеи вашего стартапа? Возможно, вам стоит обратить внимание на фонд венчурного капитала — тип инвестиций, который направляет рост новых стартапов с высоким потенциалом роста.

Что общего между Instacart, Airbnb, Stripe и WeWork? Все они — ценные компании, поддерживаемые венчурным капиталом. Когда-то они были молодыми стартапами, которые начинали с идеи стимулировать инновации на рынке. Сегодня они прославляются за свой успешный путь от скромного начала до превращения в гиганта в своей отрасли.

Эти архетипические, вопреки всему, истории могут пробудить предпринимательское воображение любого. Однако реальность подсказывает, что амбиции могут только пока что.Эти компании были бы невозможны без финансовой поддержки.

В частности, вам нужен капитал для открытия бизнеса. Капитал — это то, что платит за аренду, заработную плату, оборудование, поставщиков и другие активы, которые активируют бизнес-операции. Если ваших сбережений недостаточно, вы можете использовать внешние капитальные вложения. Одним из лучших источников капитала для стартапов является венчурный капитал .

Что такое фонд венчурного капитала?

Венчурный фонд — это вид финансирования, который предоставляет предпринимателям и малым предприятиям доступ к средствам.Он управляется венчурными компаниями , такими как Sequoia Capital, Y Combinator и Accel.

Эти фирмы венчурного капитала управляют деньгами инвесторов, которые ищут частный капитал (владение активами) в стартапе или малых / средних компаниях с сильными перспективами роста.

Обычно венчурный капитал поступает от состоятельных физических лиц, пенсионных фондов, страховых компаний, инвестиционных банков и других частных лиц. Хотя венчурные инвестиции предоставляются в виде денег, взносы иногда могут иметь форму технических или управленческих навыков.

Венчурные фонды инвестируют в стартапы или небольшие компании с профилем высокой доходности. Они основывают свои инвестиционные решения на активах, размере и стадии разработки продукта стартапа.

Это один из самых рискованных инвестиционных инструментов. Часто шансы этих стартапов на успех крайне неопределенны. Венчурный фонд также неликвиден. Это означает, что вы не можете продать или выкупить свои акции за наличные. Фактически, для получения прибыли от венчурных инвестиций может потребоваться несколько лет.

Тем не менее, фонд венчурного капитала может достичь более высокой доходности, если есть подходящие шансы. То есть, если они полностью понимают ценность стартапа и есть ли для них прибыльный рынок.

Типы фондов венчурного капитала

Фонд венчурного капитала может специализироваться на любом из этих типов финансирования. Они также могут предоставить финансирование на всех этапах жизненного цикла стартапа.

Стартовый капитал

Для новых стартапов фонды венчурного капитала предлагают им стартовый капитал, чтобы помочь им начать работу.Обычно венчурные фирмы на этом этапе не финансируют. Если да, то в основном небольшая сумма. Капитал может быть использован для финансирования исследований и разработок продукта, а также для оплаты административных расходов.

Startup Capital

Стартапы на этом этапе могут уже иметь свои образцы продуктов и понимать размер своего рынка. Им нужен этот капитал для масштабирования. Они могут использовать его для найма, дополнительного финансирования для исследования рынка и улучшения распространения продукции.

Ранний капитал

Через два-три года стартап, возможно, уже начал расти.У них сплоченная команда менеджеров, и продажи начинают расти. Венчурное финансирование на этом этапе может еще больше увеличить продажи и повысить операционную эффективность.

Капитал расширения

Судя по названию, устоявшаяся компания может искать фонды венчурного капитала для развития своего бизнеса. На этом этапе компании хотят выйти на развивающиеся рынки или укрепить свои маркетинговые стратегии. Обязательно ищите фирмы ВК, которые специализируются на финансировании на поздних стадиях.

Капитал на поздней стадии

На данный момент компания достигла плановых показателей продаж и доходов и стремится их превысить.Они могут нанять сотрудников второго уровня. Они могут искать дополнительные средства в качестве оборотного капитала.

Промежуточное финансирование

Феноменально успешная компания может изучить возможности для слияний или поглощений (M&A). Некоторые венчурные капиталисты нацелены на конец спектра бизнеса.

Кроме того, некоторые венчурные компании специализируются на выкупе акций, рекапитализации и первичном публичном размещении акций (IPO). Компаниям, желающим провести IPO, венчурные компании могут предоставить промежуточное финансирование.Это краткосрочное финансирование, позволяющее компаниям управлять расходами при выходе на биржу.

Люди, участвующие в фонде венчурного капитала

В индустрии венчурных фондов есть четыре основных игрока, а именно:

- Предприниматели — или владельцы стартапов, ищущие капиталовложения

- Инвесторы — они могут быть состоятельными людьми или финансовыми учреждениями стремясь к высокой доходности

- Инвестиционные банки — они ищут компании для продажи

- Венчурные капиталисты — они обеспечивают жизнеспособный рынок для других трех игроков на сцене венчурного капитала

Фирмы венчурного капитала могут смягчить свои риски при инвестировании с другими венчурными фирмами.Венчурный капиталист редко финансирует один стартап в одиночку. Вместо этого венчурные компании инвестируют вместе с другими группами, ответственными за этапы финансирования стартапов.

Очевидным преимуществом этих отношений с венчурным капиталом является диверсификация портфеля . Это практика распределения ваших инвестиций, чтобы сбалансировать риски и выгоды в инвестиционном портфеле. Разделение ответственности за исследование и управление сделкой снижает нагрузку на партнеров по венчурному капиталу.

Рентабельность инвестиций и стратегии выхода

Срок годности венчурного финансирования недолгий.Фонды венчурного капитала позволяют инвесторам делать ставки на быстрорастущие компании до тех пор, пока они не достигнут определенного размера и оценки. В конце концов, эти компании продаются либо более крупным корпорациям, либо на публичных фондовых рынках (например, сделка IPO) для повышения их ликвидности.

По сути, венчурные капиталисты инвестируют в идею стартапа, поддерживают свой рост в течение короткого периода и уходят, когда приходит подходящее время. В отличие от облигаций, акций и других типов инвестиций, венчурный капиталист может получить прибыль только после выхода из своей позиции.Вот три основных стратегии выхода венчурных капиталистов:

- Прямая продажа акций — Венчурный фонд продает свою долю в инвестиционной компании (стартапе, в который инвестируют венчурные фирмы) другим инвесторам, или инвестор продает свои акции обратно инвесторам. инвестиционная компания.

- Приобретения — В сделке по приобретению крупная компания может выбрать покупку всей доли в стартапе. Эта транзакция приводит к выкупу венчурного фонда.

- IPO (первичное публичное размещение акций) — Это время, когда инвестиционная компания решает продать свои акции населению (например, на фондовой бирже).При этом фонд венчурного капитала продает свои доли в компании.

Финансирование Сегодняшний рост стартапов

Учитывая рискованный характер венчурных фондов , имеет смысл только взвесить риски и потенциальные выгоды. Владельцам стартапов лучше поработать, прежде чем получать доступ к фондам через венчурную фирму.

Теперь, когда вы понимаете, как работает венчурный капитал, пора воплотить в жизнь вашу мечту о запуске. Если вам нужен дополнительный толчок, возможно, мы сможем помочь.

Full Scale — детище соучредителей Мэтта ДеКурси и Мэтта Уотсона. То, что начиналось как небольшая компания по разработке программного обеспечения в KC, за два года выросло до более чем 100 сотрудников. Мы помогаем клиентам развивать свои стартапы, предоставляя им первоклассных экспертов по программному обеспечению в отрасли.

У нас есть сильный пул веб- и мобильных разработчиков, менеджеров проектов, веб-дизайнеров и специалистов по маркетингу, готовых работать над вашими проектами. Свяжитесь с нами , чтобы узнать, как быстро и по доступным ценам собрать вашу команду разработчиков рок-звезд.

Фонды венчурного капитала — определение, типы, плюсы и минусы

Фонды венчурного капитала (VCF) — это инвестиционные инструменты, с помощью которых физические лица могут размещать свои деньги во вновь созданных стартапах, а также в малых и средних компаниях. Это типы инвестиционных фондов, которые в первую очередь нацелены на фирмы, которые могут приносить высокую прибыль. Тем не менее, инвестирование в эти компании также сопряжено со значительным риском.

VCF чем-то похожи на паевые инвестиционные фонды — они представляют собой денежный пул, собранный от нескольких инвесторов.Здесь инвесторы могут обращаться к физическим лицам с высоким уровнем собственного капитала, компаниям или даже другим фондам. Вместо компании по управлению активами VCF управляется фирмой венчурного капитала.

Как работает фонд венчурного капитала?VCF — это один из способов получить финансирование для предпринимателей и владельцев малого бизнеса. Однако VCF будет инвестировать только в те фирмы, которые прогнозируют значительный потенциал роста и способность обеспечивать высокую рентабельность инвестиций в долгосрочной перспективе. Поскольку инвестиции делаются в новые предприятия, связанный с этим риск также сравнительно высок.

Вот почему VCF инвестируют сразу в несколько компаний. Это достигается за счет уверенности в том, что по крайней мере некоторые из партии смогут принести высокую прибыль и компенсировать убытки, понесенные другими, если таковые имеются.

Чем занимается венчурная компания?Фирма венчурного капитала определяет области инвестирования, которые могут принести прибыльную прибыль. Он действует не только как управляющий фондом, но и как инвестор. Как правило, венчурная компания также инвестирует свои собственные деньги в качестве обязательства и гарантии перед своими клиентами.

Вместо инвестиций фирма венчурного капитала может искать председателя среди директоров компании и предлагать свои знания и опыт для лучшего управления.

Несколько важных должностей в фирме венчурного капитала —

| Позиция | Роли и обязанности |

| Партнеры | Сотрудники начального уровня, роли которых определяет фирма. Обычно они имеют опыт управленческого консультирования и инвестиционного банкинга и могут выполнять анализ контрактов, финансовый анализ и оценку. |

| Руководители | Старший персонал, который может принимать инвестиционные решения, но не может сделать последний звонок. Как и у сотрудников, их роли и обязанности также могут различаться. Руководители подчиняются венчурным партнерам (вице-президентам). |

| Венчурные партнеры (VP) | Партнеры фирмы, управляющие регулярной деятельностью. Они также несут ответственность за поиск различных возможностей для инвестиций и могут получать оплату в зависимости от того, что они приносят. Венчурные партнеры подчиняются генеральным партнерам (GP). |

| Генеральные партнеры (GP) | Глава фирмы венчурного капитала. Они вкладывают свои собственные средства в компанию вместе со своими инвесторами. Врачи общей практики делают последний призыв к инвестиционным решениям. |

VCF делятся в зависимости от стадии, на которой они инвестируют. Как правило, существует 3 типа венчурных фондов —

Паевые инвестиционные фонды для всех ваших целей

Мгновенное вложение

Нулевая комиссия

Полностью безбумажный

| Тип | Определение |

| Раннее финансирование | Это фонд, инвестируемый, чтобы помочь компании утвердиться и начать производство своей продукции или предоставление услуг. Раннее финансирование можно разделить на три типа —

|

| Финансирование расширения | Как следует из названия, это финансирование предлагается компаниям, расширяющим свою деятельность на разных этапах. Финансирование расширения можно разделить на три типа —

|

| Финансирование приобретения | Финансирование приобретения или выкупа подразделяется на следующие категории:

|

Плюсы —

- Нет обязательств по погашению

Одним из основных преимуществ венчурных фондов является то, что компания действительно должна возвращать вложенную сумму.

Даже если компания терпит крах, предприниматели никоим образом не обязаны возвращать инвестированный фонд, что обычно является серьезной проблемой в случае банковских кредитов.

- Удобно для создания сетей и подключений

Фирмы венчурного капитала имеют разветвленную сеть, которая может помочь стартапу получить столь необходимый маркетинг и продвижение, которые в конечном итоге могут помочь ему утвердиться.

- Открывает путь к расширению

VCF могут помочь компании быстро и экспоненциально расти. Это может быть не так при любом другом типе финансирования.

- Предлагает важный бизнес-опыт

Не только инвестиции, но и многолетний опыт VCF.Это имеет решающее значение в управлении человеческими ресурсами, финансовом менеджменте и бизнес-решениях, которых может не хватать молодым предпринимателям.

Минусы —

- Обеспечение финансирования может занять много времени

Фирмы с венчурным капиталом должны оценить, будет ли инвестирование в компанию целесообразным и может ли способствовать получению благоприятной прибыли. Это может занять длительное время, что может привести к задержке финансирования.

- Утрата полного контроля и владения

Инвестируя в компанию, венчурные фонды принимают участие в принятии бизнес-решений.Фирмы венчурного капитала также занимают место в совете директоров.

Может быть сложно обеспечить безопасность

Из-за постоянно растущего числа запусков обеспечение VCF может оказаться сложной задачей.

Лучшие венчурные фондыНиже приводится список ведущих фирм Индии венчурных фондов (не в каком-либо определенном порядке). Обратите внимание, этот список не является исчерпывающим.

- Accel Partners

- Helion Venture Partners

- Sequoia Capital India

- Nexus Venture Capital

- Blume Ventures

Фонды венчурного капитала по-прежнему остаются одним из основных источников финансирования стартапов, несмотря на их недостатки — фонды венчурного капитала были основаны в 1946 году в США.Жорж Дорио, Ральф Фландерс и Карл Комптон основали компанию American Research and Development Corporation (ARDC), которая повлияла на инвестиции частного сектора в компании, которые создавались солдатами, вернувшимися со Второй мировой войны. Жоржа Дорио называют отцом венчурного капитализма года.

Венчурный капитал — определение, типы, преимущества и недостатки

Венчурный капитал (ВК) — это форма финансирования прямых инвестиций, которая обычно предоставляется стартапам и компаниям на начальной стадии.Венчурный капитал часто предлагается фирмам, которые демонстрируют значительный потенциал роста и создания доходов, что обеспечивает потенциально высокую прибыль.

Как работает венчурный капитал?Организации, предлагающие венчурные инвестиции, инвестируют в компанию до тех пор, пока она не достигнет значительного положения, а затем покидают ее. В идеальном сценарии инвесторы вкладывают капитал в компанию на 2 года и получают прибыль в течение следующих 5 лет. Ожидаемая прибыль может достигать 10-кратного размера инвестированного капитала.

Финансовый венчурный капитал может предложить —

- Фирмы венчурного капитала,

- Инвестиционные банки и другие финансовые учреждения,

- Частные лица с высоким уровнем дохода (бизнес-ангелы) и т. Д.

Фирмы венчурного капитала создают фонды венчурного капитала — совокупность денег, собранных от других инвесторов, компаний или фондов. Эти фирмы также инвестируют из собственных средств, чтобы продемонстрировать приверженность своим клиентам.

Виды венчурного капиталаVC можно разделить на категории по этапам, на которых они инвестируются. Обычно бывает следующих 6 типов —

.| # | Тип | Определение |

| 1 | Начальное финансирование | Как следует из того же, начальное финансирование или начальный капитал — это капитал, инвестируемый, чтобы помочь предпринимателю (-ям) провести начальную деятельность по созданию компании.Это может включать исследование и разработку продукта, исследование рынка, бизнес, создание бизнес-плана и т. Д. Посевное финансирование также может быть предоставлено самими владельцами или членами их семей и друзьями. |

| 2 | Стартовый капитал | Стартовый капитал часто используется взаимозаменяемо с начальным финансированием. Однако есть небольшие отличия. Обычно владельцы бизнеса используют стартовый капитал после завершения процессов, связанных с начальным финансированием.Его можно использовать для создания прототипа продукта, найма ключевого управленческого персонала и т. Д. |

| 3 | Первый этап, первый тур или серия А | Первый этап предоставляется предприятиям, у которых есть продукт и которые хотят начать коммерческое производство, продажи и маркетинг. |

| 4 | Финансирование расширения | Как следует из названия, капитал расширения — это фонд, необходимый компании для расширения своей деятельности. Эти средства можно использовать для выхода на новые рынки, создания новых продуктов, инвестирования в новое оборудование и технологии или даже для приобретения новой компании. |

| 5 | Позднее финансирование | Финансирование на поздних стадиях предлагается предприятиям, добившимся успеха в коммерческом производстве и продажах. Компании на этой стадии могут иметь огромный рост доходов, но не показывать никакой прибыли. |

| 6 | Мостовое финансирование | Также известное как мезонинное финансирование, бридж-финансирование помогает компании покрывать краткосрочные расходы, необходимые для проведения первичного публичного размещения акций (IPO). |

Некоторые из характеристик венчурного капитала —

- Не для крупных производств — VC особенно предлагается малому и среднему бизнесу.

- Инвестирует в бизнес с высоким риском / высокой доходностью — Компании, которые имеют право на участие в венчурном капитале, обычно предлагают высокую доходность, но также представляют высокий риск.

- Предлагается коммерциализировать идеи — Те, кто выбирает венчурный капитал, обычно ищут инвестиции для коммерциализации своей идеи продукта или услуги.

- Удаление инвестиций для увеличения капитала — Фирмы венчурного капитала или другие инвесторы могут отказаться от инвестиций в компанию после того, как она покажет многообещающий оборот.Сокращение инвестиций может быть предпринято для увеличения капитала, а не для получения прибыли.

- Долгосрочные инвестиции — VC — это долгосрочные инвестиции, окупаемость которых может быть получена через 5-10 лет.

- Помогите приобрести опыт ведения бизнеса

Одним из основных преимуществ венчурного капитала является то, что он помогает новым предпринимателям накапливать опыт в бизнесе.Те, кто поставляет ВК, имеют значительный опыт, чтобы помочь владельцам в принятии решений, особенно в управлении человеческими ресурсами и финансами.

- Владельцам бизнеса не нужно платить

Предприниматели или собственники бизнеса не обязаны возвращать вложенную сумму. Даже если компания потерпит неудачу, она не будет подлежать возврату.

Паевые инвестиционные фонды для всех ваших целей

Мгновенное вложение

Нулевая комиссия

Полностью безбумажный

- Помогает в установлении ценных контактов

Благодаря своему опыту и сети провайдеры венчурного капитала могут помочь наладить связи для владельцев бизнеса.Это может оказать огромную помощь с точки зрения маркетинга и продвижения.

- Помогает привлечь дополнительный капитал

Венчурные инвесторы стремятся влить в компанию больше капитала для повышения ее стоимости. Для этого они могут привлечь других инвесторов на более поздних этапах. В некоторых случаях дополнительные раунды финансирования в будущем резервируются самой инвестирующей организацией.

- Помощь в модернизации техники

VC может предоставить малым предприятиям необходимое финансирование для модернизации или интеграции новых технологий, которые могут помочь им оставаться конкурентоспособными.

Недостатки —- Уменьшение доли владения

Основным недостатком венчурного капитала является то, что предприниматели отказываются от доли владения своим бизнесом. Часто может случиться так, что компании потребуется дополнительное финансирование, превышающее первоначальные оценки. В таких ситуациях владельцы могут потерять контрольный пакет акций компании, а вместе с тем и право принимать решения.

- Вызывает конфликт интересов

Инвесторы владеют не только контрольным пакетом акций стартапа, но и председателем совета директоров.В результате между собственниками и инвесторами может возникнуть конфликт интересов, который может помешать принятию решения.

- Получение разрешения может занять много времени

Инвесторы венчурного капитала должны будут провести комплексную проверку и оценить осуществимость стартапа, прежде чем приступить к инвестированию. Этот процесс может занять много времени, поскольку требует чрезмерного анализа рынка и финансового прогнозирования, что может задержать финансирование.

- Доступность VC может быть сложной задачей

Обратиться к венчурной компании или инвестору может быть непросто для тех, у кого нет связи.

В 2019 году общая стоимость венчурного капитала, развернутого по всей Индии, составила 10 миллиардов долларов. Это на 55% больше по сравнению с предыдущим годом и в настоящее время является самым высоким показателем.

ВК была введена в стране еще в 1988 году, после экономической либерализации. IFC, ICICI и IDBI были немногими организациями, которые создали фонды венчурного капитала и нацелены на крупные корпорации. Формализация индийского венчурного рынка началась только после 1993 года.

8 типов инвесторов венчурных фондов

Раньше я собирал деньги для стартапов.Насколько все могло быть иначе? Просто добавьте ноль или два к вопросу, верно?

Оказывается, сбор денег для венчурного фонда чертовски сильно отличается от сбора денег для вашего стартапа… и уж точно не проще.

Видите ли, angel и VC инвесторы все очень похожи, если говорить прямо: мы хотим, чтобы вы приносили нам деньги. Покажите нам хорошие шансы (по стандартам стартапов) заработать много денег, и мы в деле.

Инвесторы фонда намного сложнее.У потенциальных партнеров с ограниченной ответственностью («LP») разные мотивы, и к каждому типу LP нужно подходить по-разному. Вот восемь различных типов LP, с которыми я столкнулся в процессе сбора денег для фонда, который DreamIt использует для инвестирования в стартапы, которые мы ускоряем:

- Максимайзеры

- Распределители

- Учреждения

- Наполнители трубопроводов

- Стратегии

- Застройщики

- Импакторы

- Фонд фондов

Благодарности: я хотел бы поблагодарить моих коллег, которые предоставили ценные отзывы о более ранних черновиках этой статьи, включая Скайлера Фернандеса (Simon Venture Group), Дэвида Тетена и Кэти Блум (ff Ventures), Сумита Шах (Brand Foundry), Аманду Нельсон (TCP Ventures), Хорхе Торрес (VenSeed) и Стив Берг (Antecedent Ventures).Если вам интересно, я решил перечислить их в том порядке, в котором они ответили на мой запрос об обратной связи в (вероятно, ошибочной) надежде, что это побудит их отвечать на мои электронные письма еще быстрее.

Тип: Максимизаторы

Стратегия выигрыша: Покажите им деньги

Максимайзеры больше всего похожи на бизнес-ангелов. Они не зависят от сектора; их не волнует, вложены ли они в недвижимость, магазин кексов, технологический стартап или ваш фонд: вы конкурируете с любой другой возможностью за их инвестиционный доллар.Они просто хотят получить максимальную отдачу от своих вложений. Чтобы выиграть, вам нужно показать, что у вашего фонда наилучшее сочетание риска, вознаграждения и временных рамок. Не тратьте слишком много времени на стратегическую дифференциацию. Переходите к делу и подчеркивайте общую эффективность вашего сектора по сравнению с другими секторами, прошлые результаты вашей команды и другой соответствующий опыт, а также (если вы уже начали инвестировать) эффективность и потенциал компаний, уже входящих в портфель вашего фонда.

Тип: Распределители

Стратегия выигрыша: быть лучшим в своем классе