Пять способов создать венчурный фонд

Найти инвесторов

Для начала можно найти инвесторов — партнеров с ограниченной ответственностью, готовых взять около 2-3% или даже около 1% от общего размера фонда. Джоанна Рупп, управляющая инвестиционным портфелем размером $1,1 млрд для фонда Чикагского университета, заявляет, что она и знакомые ей менеджеры готовы идти на уступки в зависимости от конкретной ситуации.

«В отрасли есть определенные стандарты по объему капитала при запуске фонда. Но мы не всегда требуем соблюдения всех норм от начинающих генеральных партнеров», — говорит Рупп.

Основатель инвестиционной компании Standish Management Боб Рейнард разделяет это мнение. По его словам, генеральный партнер может уменьшить свой процент за управление фондом, если изначально не может вложить в фонд крупную сумму.

Уменьшить процент комиссии за управление

Проанализируйте комиссии за управление в других фондах — во многих случаях это не заоблачные цифры.

Использовать стартапы, в которые вы уже инвестировали

Первыми проектами нового фонда могут стать стартапы, в которые вы инвестировали как частный инвестор.

Майкл Ким рассказывает о двух успешных менеджерах, которые запустили фонд на основе стартапов. в которых получили доли как бизнес-ангелы.

Стоимость стартапов быстро выросла, и менеджеры смогли масштабировать фонд. Кроме того, управляющим фондом не пришлось вкладывать больше собственных средств.

Воспользоваться помощью друзей

Если у вас есть такая возможность, попробуйте заключить сделку с состоятельными друзьями. Чтобы запустить инвестиционный фонд, Ким собрал $1 млн от шести друзей. Собранных денег хватило на два года.

Собранных денег хватило на два года.

Несомненно, такая сделка — большой риск, за который стоит предложить хорошее вознаграждение. Например, Ким отдал друзьям долю в Cendana Capital на неограниченный срок.

Получить кредит

Использование кредитных средств также можно рассматривать как один из вариантов. Однако, по словам Джоанны Рупп, финансирование за счет банковского кредита неудобно по нескольким причинам. Нет никакой гарантии, что управляющий фондом получит прибыль, а деньги придется отдавать в любом случае. К тому же, кредит увеличивает и без того высокие риски.

Тем не менее, по словам Боба Рейнарда, такая практика распространена. Банки-инвесторы вроде Silicon Valley Bank и First Republic Bank, обычно с готовностью предоставляют кредиты управляющим фондами.

Какой бы путь вы ни выбрали, важно помнить: не существует единственного верного способа собрать средства. Поэтому будьте внимательны, учитесь у лучших и тщательно просчитывайте риски.

Источник.

как запустить свой венчурный фонд?

Несмотря на кризис и заоблачные риски, венчурный рынок по-прежнему манит многих. «Венчурное инвестирование все больше бумирует, ведь хайтек развивается невиданными темпами, а прошлый кризис ясно показал, что IT-отрасль менее других подвержена кризисам», — объясняет управляющий партнер TMT Investments Артем Инютин.

Команду Rusbase довольно часто спрашивают о том, как начать вкладывать в стартапы. Есть пять способов это сделать — инвестировать через краудинвестинговые платформы, через клубы инвесторов, стать бизнес-ангелом, передать деньги в управление венчурному фонду и, наконец, создать собственный венчурный фонд. Подробно об этом мы писали в статье «Инструменты для инвестора в России: как и где искать стартапы».

Конечно, сложнее всего запустить свой венчурный фонд. В этом случае все будет максимальным — усилия, вложения и риски. Прибыль тоже, но только если все сделано правильно. Очевидно, что это вариант не для новичков, а для тех, кто уже распробовал венчурные инвестиции и всерьез увлекся этой сферой.

Очевидно, что это вариант не для новичков, а для тех, кто уже распробовал венчурные инвестиции и всерьез увлекся этой сферой.

Венчурный инвестор и стартаперы

Чем венчурные инвестиции отличаются от прямых

Прежде чем запускать венчурный фонд, нужно сперва разобраться, чем он отличается от фонда прямых инвестиций (ФПИ, или private equaty, или PE).

ФПИ, как правило, вкладывают деньги в крупные и зрелые компании, которые собираются или уже вышли на IPO. При прямых инвестициях фонд активно участвует в управлении компанией, чтобы поднять стоимость ее акций и выгодно их перепродать. ФПИ заставляет свои портфельные компании сотрудничать, чтобы они снижали издержки друг друга.

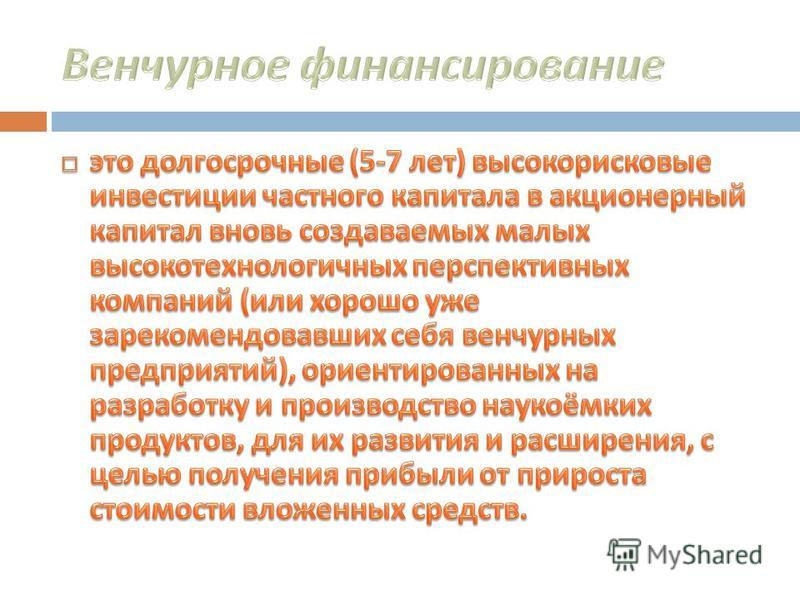

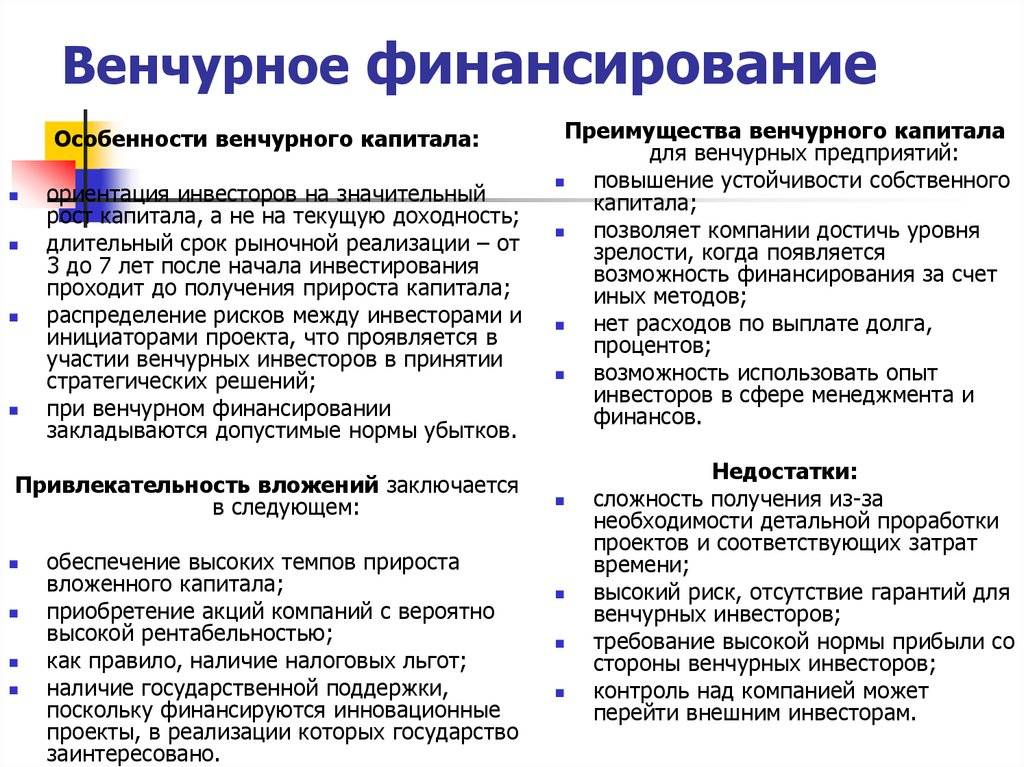

Венчурные инвестиции (venture capital, или VC) — особая разновидность прямых. Венчурные фонды вкладывают деньги в проекты на ранних стадиях развития, которые обещают быстро расти. Поскольку наличие рынка еще неочевидно, 7 из 10 стартапов обычно проваливаются. В отличие от ФПИ, для венчурного фонда списания (полная или значительная потеря денег) — в порядке вещей.

Сейчас, правда, грань между прямыми и венчурными инвестициями несколько размывается. Иногда российские ФПИ вкладывают в хорошо проработанные венчурные проекты, а венчурные фонды — в состоявшиеся компании.

Сколько нужно денег

Вообще пускаться в венчурные эксперименты стоит, когда все материальные потребности уже удовлетворены. Управляющий директор Prostor Capital Алексей Соловьев не советует тратить на это больше 10–15% капитала. По его мнению, для запуска венчурного фонда нужно как минимум $10 млн. Управляющий партнер TMT Investments Артем Инютин минимальным размером венчурного фонда называет $10-15 млн.

Придется снимать офис, содержать команду и оплачивать другие расходы. Управляющий партнер iDealMachine Сергей Фрадков оценивает их на уровне около $500 тысяч в год, а минимальную сумму для создания фонда — в $25 млн.

Партнер Maxfield Capital Александр Лазарев добавляет, что для посевного фонда может хватить и $1-2 млн. Например, если такой фонд будет вкладывать по $50 тысяч в проекты на самых ранних стадиях, а команда будет состоять из одного человека, которому есть на что жить.

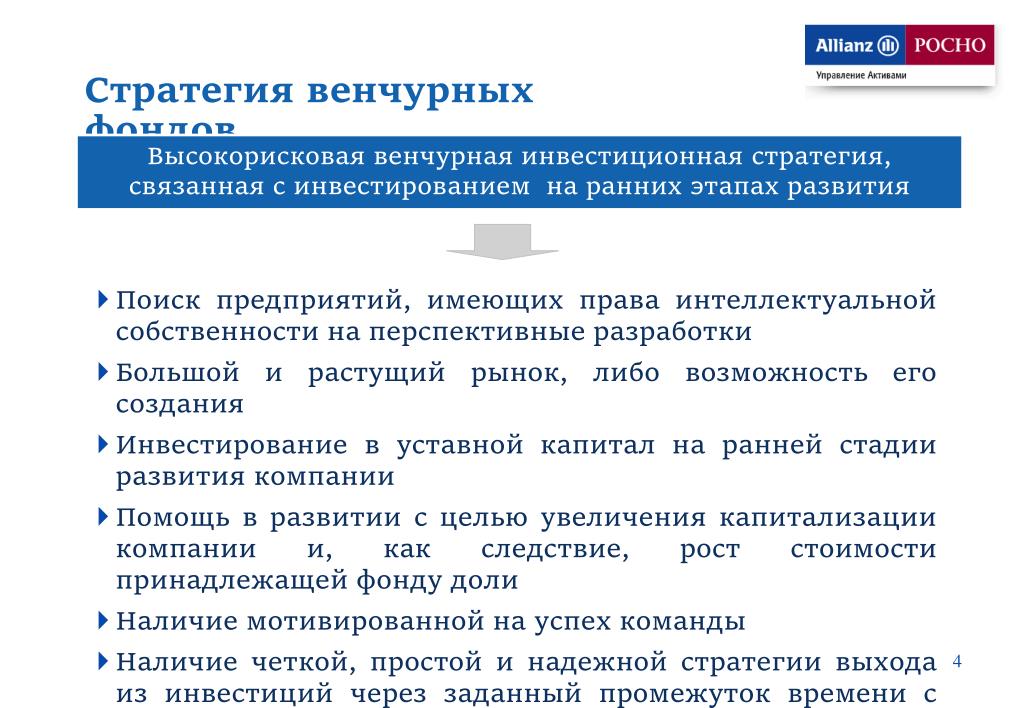

Как выбрать стратегию

Стратегия фонда определяет стадию, отрасль, географию портфельных проектов, а также способы получения прибыли (выход или дивиденды). Когда создатели фонда привлекают инвесторов, они «продают» именно стратегию фонда — объясняют, почему она принесет максимальный доход.

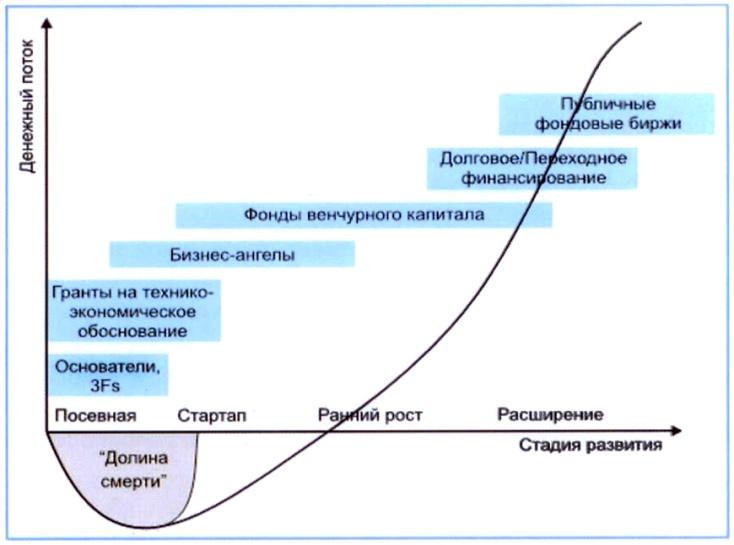

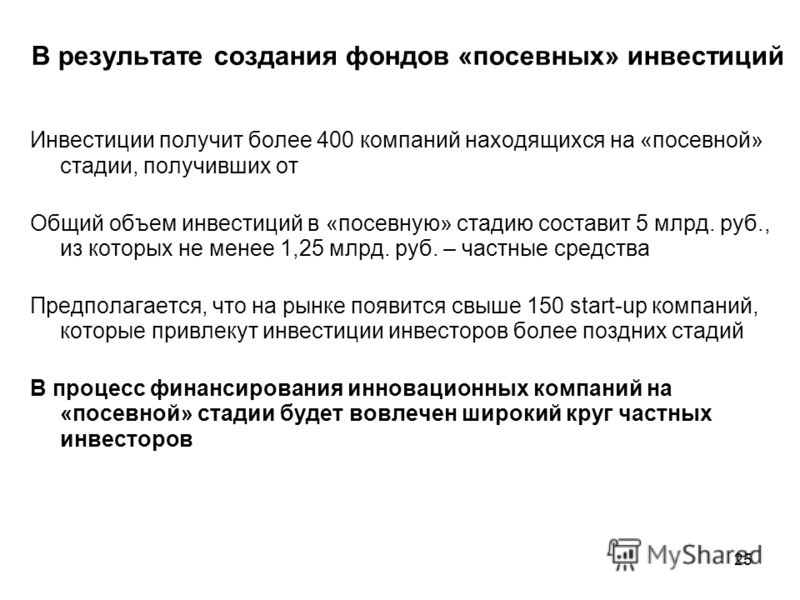

Выбор стадии зависит от размера фонда. Маленькие фонды объемом $10-15 млн инвестируют по $100-500 тысяч в стартапы на посевной стадии (играют на одном поле с акселераторам и бизнес-ангелами). Фонду объемом до $100 млн подходят проекты на стадии A, где средняя сумма сделки составляет $1–2 млн. Фонды больше $100 млн обычно участвуют в раундах В и С, вкладывая $3-7 млн и выше $7 млн соответственно. Фонды размером более $1 млрд инвестируют в компании с оценкой от сотен миллионов до нескольких миллиардов долларов.

Фонду объемом до $100 млн подходят проекты на стадии A, где средняя сумма сделки составляет $1–2 млн. Фонды больше $100 млн обычно участвуют в раундах В и С, вкладывая $3-7 млн и выше $7 млн соответственно. Фонды размером более $1 млрд инвестируют в компании с оценкой от сотен миллионов до нескольких миллиардов долларов.

Популярным форматом ранних инвестиций является конвертируемый займ (convertible note) — когда инвестор получает не долю в компании, а «скидку» на покупку акций в следующем раунде. Это позволяет не торговаться с основателями об оценке компании, когда у нее еще нет продаж.

Сергей Фрадков, управляющий партнер iDealMachine

Мы выбрали самую раннюю стадию инвестирования в российские компании и выращивание их с помощью акселератора. Именно так мы рассчитываем максимально увеличить ценность наших вложений.

Нишу фонд выбирает исходя из экспертизы и опыта партнеров, а также пожеланий основных инвесторов. В этой отрасли команда фонда должна быть сильнее других, чтобы выйти на обещанную прибыль.

В этой отрасли команда фонда должна быть сильнее других, чтобы выйти на обещанную прибыль.

Артем Инютин, управляющий партнер TMT Investments

Мы с Германом Каплуном и Александром Моргульчиком выбирали стратегию с учетом нашего опыта работы с интернет- и мобильными проектами, а также технологий и рынков, которые считаем перспективными на ближайшие 5-7 лет.

География работы венчурного фонда зависит и от компетенций управляющих, и от капитала. Например, вывод стартапа на глобальный рынок — не только очень сложный, но и очень дорогой процесс. Как правило, он требует огромных инвестиций в маркетинг.

Александр Лазарев, партнер фонда Maxfield Capital

Мы работаем с проектами, нацеленными на международный рынок. Там легче найти соинвесторов, большая ликвидность и много стратегических покупателей.

Также наиболее капиталоемкими Лазарев считает проекты с большой долей офлайновых и не масштабируемых затрат. Например, в сервисе по доставке еды велика доля ручного труда, затраты на курьеров отражаются в каждом чеке. То же самое — с консьюмерскими проектами (b2c), где привлечение каждого нового пользователя обходится дороже предыдущего. Меньше всего вложений требуют технологические b2b-проекты, где каждый новый контракт может создать дополнительную выручку.

Например, в сервисе по доставке еды велика доля ручного труда, затраты на курьеров отражаются в каждом чеке. То же самое — с консьюмерскими проектами (b2c), где привлечение каждого нового пользователя обходится дороже предыдущего. Меньше всего вложений требуют технологические b2b-проекты, где каждый новый контракт может создать дополнительную выручку.

Чаще всего венчурные фонды зарабатывают на перепродаже долей портфельных компаний, подорожавших под их руководством. Перспективы выхода управляющие продумывают еще перед инвестированием в стартап. Обычно портфельную компанию приобретает стратегический инвестор — крупный игрок, который укрепляет свои позиции на рынке покупкой новых технологий.

Также венчурный фонд может выйти из проекта через IPO — продать свой пакет акций на бирже неограниченному кругу лиц. Но этот путь подходит только для достаточно крупных и стабильных компаний с хорошей репутацией. К тому же к IPO надо долго и тяжело готовиться.

Если венчурный фонд создается на неограниченный срок (это характерно для корпоративных венчурных фондов или фондов с одним инвестором), то он может ориентироваться на дивиденды — часть прибыли портфельных компаний, которую выплачивают акционерам пропорционально их долям.

«Когда стартап генерит прибыль, он уменьшает свои темпы роста, — говорит управляющий партнер TMT Investments Артем Инютин. — Инвесторы любят прибыльность в отраслях, тесно связанных с продажами и офлайном. Но в технологических компаниях они ценят бурный рост, контролируемые затраты и быстрый выход на безубыточность».

Как выбрать юрисдикцию

Территориальная юрисдикция определяет, под законодательством какой страны будет работать фонд. Исторически основной юрисдикцией для всех фондов (не только венчурных) были Каймановы острова. Это один из крупнейших мировых офшоров, который расположен в Карибском море и принадлежит Великобритании. Там действуют английское право, которое хорошо защищает права инвесторов, и минимальные налоги на прибыль.

«Собираешься ли ты инвестировать в России или на Западе, проводить сделки лучше всего по английскому законодательству, сейчас оно самое продвинутое и адекватное», — советует Артем Инютин. «Выбор юрисдикции в принципе не зависит от географии инвестирования», — согласен Сергей Фрадков.

Однако в последнее время фонды предпочитают юрисдикцию региона, где они собираются инвестировать, отмечает Александр Лазарев из Maxfield Capital. Например, европейские фонды инкорпорируются в Великобритании или в Люксембурге, американские — на Кайманах или в штате Делавер. Российские фонды все чаще регистрируются в России — так им легче сотрудничать с отечественными институтами развития.

В мире стандартной юридической формой венчурного фонда является limited partnership (англ. ограниченное партнерство). Его аналогом в российском праве является инвестиционное товарищество. Оно позволяет инвесторам входить в фонд на правах неуправляющего партнера, который не отвечает по обязательствам товарищества ничем, кроме своего вклада.

Как собрать команду

Стандартные затраты на команду (management fee, англ. плата за управление) составляют 1-2% капитала фонда в год. А для мотивации используются success fee (англ. плата за успех) или carry — от 15% до 20% от прибыли фонда.

Костяк команды фонда состоит из управляющих (general partners), которые выстраивают бизнес фонда, и аналитиков, которые обеспечивают приток проектов и анализируют их деятельность. Если фонд совсем маленький, его команда может состоять всего из одного управляющего партнера, допускает Александр Лазарев.

В штате многих фондов есть специалисты по маркетингу и PR. Проводить сделки и оформлять отчетность фондам помогают юридические и бухгалтерские фирмы.

Партнеры фонда должны уметь управлять инвестициями: выбирать перспективные компании, увеличивать их стоимость и своевременно выходить из них. «На мой взгляд, сотрудники фондов должны быть выходцами из интернет-компаний, а управляющие партнеры — иметь успешный интернет-бизнес за плечами», — считает Артем Инютин из TMT Investments.

Команда фонда должна уметь организовать deal flow — первичный отбор и анализ потенциальных проектов, и due diligence — глубокий анализ компании для принятия решения о сделке. Большое значение имеют soft skills, поскольку венчурный бизнес во многом строится на доверии. Поэтому и команды фондов обычно собираются из хорошо знакомых друг с другом людей.

Поэтому и команды фондов обычно собираются из хорошо знакомых друг с другом людей.

Как искать инвесторов

Если в США большинство венчурных инвесторов составляют пенсионные фонды, фонды университетов и других крупных учреждений, то в России фонды делаются на деньги частных лиц. Западные инвесторы больше доверяют управляющим, а у нас еще не привыкли к формату limited partners и стремятся контролировать свои инвестиции.

Сергей Фрадков, управляющий партнер iDealMachine

Я согласен с точкой зрения, что в России много денег, но мало капитала. У нас много богатых людей и компаний, но они ищут способы вкладывать деньги самостоятельно. Инвестировать в венчурные фонды кажется им потерей контроля, к тому же их смущают длинные сроки вложений.

Как правило, потенциальные инвесторы хранят свои капиталы в надежных облигациях и недвижимости, а венчур рассматривают как способ диверсификации портфеля (пусть и рискованный). Чтобы человек согласился вложить свои деньги в венчурный фонд, он должен знать управляющего как профессионала, который обеспечит хорошую доходность.

Чтобы человек согласился вложить свои деньги в венчурный фонд, он должен знать управляющего как профессионала, который обеспечит хорошую доходность.

Артем Инютин, управляющий партнер TMT InvestmentsВ России достаточно людей, желающих заработать на высоких технологиях. Когда финансовые рынки и цены на недвижимость лихорадит по всему миру, а российские банки крайне ненадежны, все больше людей думают о диверсификации своих финансов. И вложения в венчурные проекты с помощью опытной команды — один из лучших способов это сделать.

Отношения фонда и его limited partners регулируются стандартным партнерским соглашением. Этот документ готовит юридическая фирма, обслуживающая фонд.

Как считать прибыльность фонда

Прибыльность фонда правильно считать, когда он уже закрыт, а LP получили свои деньги. Для этого нужно поделить результат (полученную стоимость активов) на вложенный капитал и годы жизни фонда. По словам Александра Лазарева из Maxfield Capital, в мире доходность венчурных фондов колеблется от нуля до 40%.

Но инвесторы хотят видеть показатели фонда еще в процессе. Для этого управляющие делают ежегодную переоценку текущего портфеля фонда с учетом выходов. В TMT Investments для отчета перед партнерами используют показатели IRR (internal rate of return, внутренняя норма доходности) и NAV (net asset value, стоимость чистых активов).

Что дальше?

Средний срок жизни фонда составляет от 7 до 10 лет. За это время фонд должен найти перспективные проекты, проинвестировать в них, вырастить и продать свою долю. Инвестиции обычно приходятся на первые 5 лет. Если управляющая компания успешна в своих вложениях, она может поднять второй фонд.

Еще существуют так называемые «вечнозеленые» фонды (evergreen funds), срок жизни которых не ограничен. Они не распределяют прибыль по инвесторам, а реинвестируют ее в новые проекты. Партнеры могут выйти из такого фонда путем продажи своей доли, поэтому многие evergreen funds котируются на бирже. В России примером такого фонда является TMT Investments.

В республике предложили создать венчурный фонд для молодых предпринимателей

С такой инициативой выступил на «круглом столе» по вопросам молодежной политики 18 мая в Госсовете Коми руководитель регионального отделения «ОПОРА России» Игорь Киселев.

По его словам, молодые бизнесмены на реализацию своих идей, как правило, привлекают заемные средства. Но как показывает практика, для многих из них первый опыт предпринимательской деятельности оказывается неудачным.

«Венчурный фонд мог бы предоставить молодым стартовый капитал, разделив риски. Предполагается, что предприниматель через два года, если его бизнес «пошел», возвращает деньги», — отметил Игорь Киселев.

Помимо начального капитала у молодого предпринимателя появляются наставники – экспертный совет при фонде, который будет заинтересован, чтобы предоставленные средства вернулись.

По словам представителя «Опоры России», фонд будет формироваться из средств государства – в незначительной доле – и крупного бизнеса. Заместитель председателя Госсовета Коми Сергей Артеев отметил, что законодатели вынесут идею «молодежного венчура» на обсуждение с профильными органами исполнительной власти региона.

Заместитель председателя Госсовета Коми Сергей Артеев отметил, что законодатели вынесут идею «молодежного венчура» на обсуждение с профильными органами исполнительной власти региона.

Еще одно предложение в целях обеспечения трудовой занятости молодежи, прозвучавшее на «круглом столе», касается возможности определения механизма частичного возмещения работодателям расходов на оплату труда молодых специалистов в возрасте от 18 до 20 лет с средним профессиональным образованием и ищущих работу впервые. А также в возрасте от 20 до 25 лет со средним и высшим образованием, впервые пытающихся устроиться по специальности.

Председатель Комитета по законодательству и местному самоуправлению Илья Семяшкин предложил также учредить ежегодный конкурс среди организаций Республики Коми на лучшую работу по профориентации и трудоустройству молодежи в номинациях «Крупный бизнес», «Средний бизнес», «Малое предприятие», «Предприятие, работающее на селе».

«Конкурс позволит стимулировать предприятия региона и покажет заинтересованность органов власти республики в создании рабочих мест для нашей молодежи», — отметил Илья Семяшкин и подчеркнул, что в конкурсную комиссию необходимо включить депутатов Госсовета и Молодежного Парламента.

Венчурный фонд «Новая индустрия» инвестирует в цифровую платформу строительного мониторинга

Венчурный фонд «Новая индустрия» (New Industry Ventures – совместный венчурный фонд «Газпром нефти», Газпромбанка, РВК и VEB Ventures) поддержал проект создания инновационной системы визуализации и контроля за ходом строительных работ.

«Новая индустрия» инвестирует средства в развитие облачной платформы визуализации и бизнес-аналитики геопространственных данных Skyeer. Поддержка Фонда позволит ускорить дальнейшее совершенствование цифровой системы мониторинга и контроля за реализацией строительных проектов, а также масштабировать бизнес. Ключевые области применения технологии – промышленное и гражданское строительство, горная добыча, мониторинг инфраструктурных объектов и территорий для предприятий нефтегазовой и угольной отраслей, металлургии, полигонов твердых бытовых отходов.

Облачная платформа Skyeer позволяет вести высокоточный дистанционный контроль за динамикой строительных работ, план-фактный анализ, планирование и управление земляными работами и террасированием. Система объединяет результаты аэровоздушного мониторинга с проектными данными в 2D/3D формате, цифровыми моделями рельефа. Программа дает возможность отслеживать динамику и любые отклонения от проекта, автоматически фиксируя изменения площадей, расстояний, углов, объемов и профилей объектов мониторинга. Skyeer превосходит традиционные методы контроля, основанные на геодезических исследованиях и построении дорогостоящих 3D-моделей. Внедрение платформы Skyeer позволяет в среднем в десять раз снизить затраты на мониторинг, в 20 раз повысить оперативность актуализации данных, а также повысить точность измерений. Продукт можно интегрировать непосредственно в облачные сервисы заказчика, что гарантирует высокий уровень безопасности данных и конфиденциальность коммерческой информации.

Система объединяет результаты аэровоздушного мониторинга с проектными данными в 2D/3D формате, цифровыми моделями рельефа. Программа дает возможность отслеживать динамику и любые отклонения от проекта, автоматически фиксируя изменения площадей, расстояний, углов, объемов и профилей объектов мониторинга. Skyeer превосходит традиционные методы контроля, основанные на геодезических исследованиях и построении дорогостоящих 3D-моделей. Внедрение платформы Skyeer позволяет в среднем в десять раз снизить затраты на мониторинг, в 20 раз повысить оперативность актуализации данных, а также повысить точность измерений. Продукт можно интегрировать непосредственно в облачные сервисы заказчика, что гарантирует высокий уровень безопасности данных и конфиденциальность коммерческой информации.

При поддержке Фонда «Новая индустрия» планируется разработка и запуск нескольких корпоративных и отраслевых версий продукта, а также совершенствование инструментов анализа данных с использованием искусственного интеллекта и Big Data. В перспективе ближайших двух лет состоится запуск партнерской сети для расширения географии продаж и поддержки цифровой платформы, а также ее вывод на зарубежные рынки.

В перспективе ближайших двух лет состоится запуск партнерской сети для расширения географии продаж и поддержки цифровой платформы, а также ее вывод на зарубежные рынки.

Алексей Вашкевич, директор по технологическому развитию «Газпром нефти»: «Каждая технология, которую поддерживает фонд «Новая индустрия», проходит тщательную экспертизу внутри нашей компании. Мы оцениваем не только техническую реализуемость инициативы, но и потенциал ее применимости как внутри «Газпром нефти», так и возможности коммерциализации на внешнем рынке. Смотрим, насколько она будет востребована всей отраслью, может ли поменять привычные подходы и повысить уровень технологического развития всей индустрии. Например, один из важных критериев эффективности – соблюдение сроков запуска крупных инфраструктурных проектов. Они требуют многомиллиардных вложений и важно, чтобы процесс возврата инвестиций начался как можно раньше. Современные системы контроля позволяют следить за крупными строительными объектами буквально в режиме онлайн и быстро принимать решения в случае отклонений. При этом вместе с партнерами мы создаем инструменты, которые позволяют учитывать особенности и специфику работы нашей отрасли».

При этом вместе с партнерами мы создаем инструменты, которые позволяют учитывать особенности и специфику работы нашей отрасли».

Александр Степанов, заместитель Председателя Правления Газпромбанка: «Комплексные масштабные проекты, кредитором которых выступает Газпромбанк, требуют современных высокоэффективных инструментов управления и контроля. Мы заинтересованы в применении платформы Skyeer нашими партнерами и клиентами».

Алексей Басов, заместитель генерального директора – инвестиционный директор РВК: «Фонд «Новая индустрия» активно формирует портфель проектов – это уже третья инвестиция фонда за 2020 год. Компания Skyeer является одним из лидеров российского рынка геоинформационных технологий с продуктом полного цикла для клиентов в сегменте b2b. Уверен, что инвестиции нашего Фонда помогут компании закрепить свои позиции на внутреннем рынке и нарастить объем продаж за счет привлечения зарубежных заказчиков».

Олег Теплов, генеральный директор VEB Ventures: «Цифровизация строительства – это развивающийся и перспективный рынок. Сейчас около 80% всех строительных работ в мире выполняются без применения «умных» технологий, а около 95% всех данных, собранных в этой отрасли, остаются неиспользованными. При этом внедрение технологий, по разным оценкам, экономит мировому строительному бизнесу порядка 1,5 трлн долларов. Мы уверены, что масштабирование Skyeer позволит нам продолжать цифровизацию строительной отрасли России для создания безопасных и комфортных городов, а также вывести продукт компании на международный рынок».

Сейчас около 80% всех строительных работ в мире выполняются без применения «умных» технологий, а около 95% всех данных, собранных в этой отрасли, остаются неиспользованными. При этом внедрение технологий, по разным оценкам, экономит мировому строительному бизнесу порядка 1,5 трлн долларов. Мы уверены, что масштабирование Skyeer позволит нам продолжать цифровизацию строительной отрасли России для создания безопасных и комфортных городов, а также вывести продукт компании на международный рынок».

Александр Рыжов, CEO Skyeer: «Skyeer – ИТ компания, одна из первых и наиболее опытных в области разработки решений для аналитики геопространственных данных. Нам удалось удачно совместить в одном продукте глубокие узкопрофильные знания по геодезии, картографии, фотограмметрии, пилотированию беспилотных воздушных судов, при этом не забывая об основах качественной разработки: веб-дизайна, правильного front и back кода, DevOps-а и серверной архитектуры. Команде удалось создать целый ряд конкурентных решений, сделавших Skyeer лидером в своей отрасли. Так, например, в решениях компании используются лучшие на рынке собственные алгоритмы для вычисления объемов на основе данных аэрофотосъемки и автоматического детектирования изменений на всем объекте. За последние пять лет команда накопила огромный опыт, нам удалось поработать с заказчиками из разных областей и настроить наше решение для разных производственных процессов. Мы изначально делали конкурентный международный продукт, планируем так развиваться и дальше, расширяя продуктовую линейку для наших клиентов по всему миру»

Так, например, в решениях компании используются лучшие на рынке собственные алгоритмы для вычисления объемов на основе данных аэрофотосъемки и автоматического детектирования изменений на всем объекте. За последние пять лет команда накопила огромный опыт, нам удалось поработать с заказчиками из разных областей и настроить наше решение для разных производственных процессов. Мы изначально делали конкурентный международный продукт, планируем так развиваться и дальше, расширяя продуктовую линейку для наших клиентов по всему миру»

Григорий Болотин, председатель Совета Директоров, сооснователь Skyeer: «Мы рассчитываем, что привлекаемые smart money позволят нам в 2021 году закрепить технологическое лидерство на российском рынке. Используя опыт и экспертизу наших новых партнеров, мы планируем развить существующие и предложить рынку новые отраслевые решения, которые смогут эффективно интегрироваться в бизнес-процессы заказчиков».

Как создать частный венчурный фонд. Цели венчурных фондов

Несмотря на кризис и заоблачные риски, венчурный рынок по-прежнему манит многих. «Венчурное инвестирование все больше бумирует, ведь хайтек развивается невиданными темпами, а прошлый кризис ясно показал, что IT-отрасль менее других подвержена кризисам», — объясняет управляющий партнер TMT Investments Артем Инютин.

«Венчурное инвестирование все больше бумирует, ведь хайтек развивается невиданными темпами, а прошлый кризис ясно показал, что IT-отрасль менее других подвержена кризисам», — объясняет управляющий партнер TMT Investments Артем Инютин.

Конечно, сложнее всего запустить свой венчурный фонд. В этом случае все будет максимальным — усилия, вложения и риски. Прибыль тоже, но только если все сделано правильно. Очевидно, что это вариант не для новичков, а для тех, кто уже распробовал венчурные инвестиции и всерьез увлекся этой сферой.

Венчурный инвестор и стартаперы

Чем венчурные инвестиции отличаются от прямых

Прежде чем запускать венчурный фонд, нужно сперва разобраться, чем он отличается от фонда прямых инвестиций (ФПИ, или private equaty, или PE).

ФПИ, как правило, вкладывают деньги в крупные и зрелые компании, которые собираются или уже вышли на IPO. При прямых инвестициях фонд активно участвует в управлении компанией, чтобы поднять стоимость ее акций и выгодно их перепродать. ФПИ заставляет свои портфельные компании сотрудничать, чтобы они снижали издержки друг друга.

ФПИ заставляет свои портфельные компании сотрудничать, чтобы они снижали издержки друг друга.

Венчурные инвестиции (venture capital, или VC) — особая разновидность прямых. Венчурные фонды вкладывают деньги в проекты на ранних стадиях развития, которые обещают быстро расти. Поскольку наличие рынка еще неочевидно, 7 из 10 стартапов обычно проваливаются. В отличие от ФПИ, для венчурного фонда списания (полная или значительная потеря денег) — в порядке вещей. Такие огромные риски требуют соответствующей доходности (по отдельным сделкам может быть более 50-100% годовых). Венчурные фонды могут участвовать в управлении портфельными компаниями, но не так жестко, как ФПИ. Если стартап вырастет в крупный бизнес, им может заинтересоваться ФПИ.

Сейчас, правда, грань между прямыми и венчурными инвестициями несколько размывается. Иногда российские ФПИ вкладывают в хорошо проработанные венчурные проекты, а венчурные фонды — в состоявшиеся компании.

Сколько нужно денег

Вообще пускаться в венчурные эксперименты стоит, когда все материальные потребности уже удовлетворены. Управляющий директор Prostor Capital Алексей Соловьев не советует тратить на это больше 10–15% капитала. По его , для запуска венчурного фонда нужно как минимум $10 млн. Управляющий партнер TMT Investments Артем Инютин минимальным размером венчурного фонда называет $10-15 млн.

Управляющий директор Prostor Capital Алексей Соловьев не советует тратить на это больше 10–15% капитала. По его , для запуска венчурного фонда нужно как минимум $10 млн. Управляющий партнер TMT Investments Артем Инютин минимальным размером венчурного фонда называет $10-15 млн.

Придется снимать офис, содержать команду и оплачивать другие расходы. Управляющий партнер iDealMachine Сергей Фрадков оценивает их на уровне около $500 тысяч в год, а минимальную сумму для создания фонда — в $25 млн. За 10 лет работы фонда $5 млн уйдет на его функционирование, а $20 млн — на сами инвестиции, прикидывает предприниматель. Но есть и другие рабочие модели — например, если оплачивать команду из других средств, фонд может быть и поменьше. Например, объем фонда iDealMachine составляет всего $6 млн, потому что акселератор финансируется отдельно.

Партнер Maxfield Capital Александр Лазарев добавляет, что для посевного фонда может хватить и $1-2 млн. Например, если такой фонд будет вкладывать по $50 тысяч в проекты на самых ранних стадиях, а команда будет состоять из одного человека, которому есть на что жить.

Как выбрать стратегию

Стратегия фонда определяет стадию, отрасль, географию портфельных проектов, а также способы получения прибыли (выход или дивиденды). Когда создатели фонда привлекают инвесторов, они «продают» именно стратегию фонда — объясняют, почему она принесет максимальный доход.

Выбор стадии зависит от размера фонда. Маленькие фонды объемом $10-15 млн инвестируют по $100-500 тысяч в стартапы на посевной стадии (играют на одном поле с акселераторам и бизнес-ангелами). Фонду объемом до $100 млн подходят проекты на стадии A, где средняя сумма сделки составляет $1–2 млн. Фонды больше $100 млн обычно участвуют в раундах В и С, вкладывая $3-7 млн и выше $7 млн соответственно. Фонды размером более $1 млрд инвестируют в компании с оценкой от сотен миллионов до нескольких миллиардов долларов.

Популярным форматом ранних инвестиций является конвертируемый займ (convertible note) — когда инвестор получает не долю в компании, а «скидку» на покупку акций в следующем раунде. Это позволяет не торговаться с основателями об оценке компании, когда у нее еще нет продаж.

Это позволяет не торговаться с основателями об оценке компании, когда у нее еще нет продаж.

Мы выбрали самую раннюю стадию инвестирования в российские компании и выращивание их с помощью акселератора. Именно так мы рассчитываем максимально увеличить ценность наших вложений.

Нишу фонд выбирает исходя из экспертизы и опыта партнеров, а также пожеланий основных инвесторов. В этой отрасли команда фонда должна быть сильнее других, чтобы выйти на обещанную прибыль.

Мы с Германом Каплуном и Александром Моргульчиком выбирали стратегию с учетом нашего опыта работы с интернет- и мобильными проектами, а также технологий и рынков, которые считаем перспективными на ближайшие 5-7 лет.

География работы венчурного фонда зависит и от компетенций управляющих, и от капитала. Например, вывод стартапа на глобальный рынок — не только очень сложный, но и очень дорогой процесс. Как правило, он требует огромных инвестиций в маркетинг.

Александр Лазарев, партнер фонда Maxfield Capital

Мы работаем с проектами, нацеленными на международный рынок. Там легче найти соинвесторов, большая ликвидность и много стратегических покупателей.

Также наиболее капиталоемкими Лазарев считает проекты с большой долей офлайновых и не масштабируемых затрат. Например, в сервисе по доставке еды велика доля ручного труда, затраты на курьеров отражаются в каждом чеке. То же самое — с консьюмерскими проектами (b2c), где привлечение каждого нового пользователя обходится дороже предыдущего. Меньше всего вложений требуют технологические b2b-проекты, где каждый новый контракт может создать дополнительную выручку.

Чаще всего венчурные фонды зарабатывают на перепродаже долей портфельных компаний, подорожавших под их руководством. Перспективы выхода управляющие продумывают еще перед инвестированием в стартап. Обычно портфельную компанию приобретает стратегический инвестор — крупный игрок, который укрепляет свои позиции на рынке покупкой новых технологий.

Также венчурный фонд может выйти из проекта через IPO — продать свой пакет акций на бирже неограниченному кругу лиц. Но этот путь подходит только для достаточно крупных и стабильных компаний с хорошей репутацией. К тому же к IPO надо долго и тяжело готовиться.

Если венчурный фонд создается на неограниченный срок (это характерно для корпоративных венчурных фондов или фондов с одним инвестором), то он может ориентироваться на дивиденды — часть прибыли портфельных компаний, которую выплачивают акционерам пропорционально их долям.

«Когда стартап генерит прибыль, он уменьшает свои темпы роста, — говорит управляющий партнер TMT Investments Артем Инютин. — Инвесторы любят прибыльность в отраслях, тесно связанных с продажами и офлайном. Но в технологических компаниях они ценят бурный рост, контролируемые затраты и быстрый выход на безубыточность».

Как выбрать юрисдикцию

Территориальная юрисдикция определяет, под законодательством какой страны будет работать фонд. Исторически основной юрисдикцией для всех фондов (не только венчурных) были Каймановы острова. Это один из крупнейших мировых офшоров, который расположен в Карибском море и принадлежит Великобритании. Там действуют английское право, которое хорошо защищает права инвесторов, и минимальные налоги на прибыль.

Исторически основной юрисдикцией для всех фондов (не только венчурных) были Каймановы острова. Это один из крупнейших мировых офшоров, который расположен в Карибском море и принадлежит Великобритании. Там действуют английское право, которое хорошо защищает права инвесторов, и минимальные налоги на прибыль.

«Собираешься ли ты инвестировать в России или на Западе, проводить сделки лучше всего по английскому законодательству, сейчас оно самое продвинутое и адекватное», — советует Артем Инютин. «Выбор юрисдикции в принципе не зависит от географии инвестирования», — согласен Сергей Фрадков.

Однако в последнее время фонды предпочитают юрисдикцию региона, где они собираются инвестировать, отмечает Александр Лазарев из Maxfield Capital. Например, европейские фонды инкорпорируются в Великобритании или в Люксембурге, американские — на Кайманах или в штате Делавер. Российские фонды все чаще регистрируются в России — так им легче сотрудничать с отечественными институтами развития.

В мире стандартной юридической формой венчурного фонда является limited partnership (англ. ограниченное партнерство). Его аналогом в российском праве является инвестиционное товарищество. Оно позволяет инвесторам входить в фонд на правах неуправляющего партнера, который не отвечает по обязательствам товарищества ничем, кроме своего вклада.

ограниченное партнерство). Его аналогом в российском праве является инвестиционное товарищество. Оно позволяет инвесторам входить в фонд на правах неуправляющего партнера, который не отвечает по обязательствам товарищества ничем, кроме своего вклада.

Как собрать команду

Стандартные затраты на команду (management fee, англ. плата за управление) составляют 1-2% капитала фонда в год. А для мотивации используются success fee (англ. плата за успех) или carry — от 15% до 20% от прибыли фонда.

Костяк команды фонда состоит из управляющих (general partners), которые выстраивают бизнес фонда, и аналитиков, которые обеспечивают приток проектов и анализируют их деятельность. Если фонд совсем маленький, его команда может состоять всего из одного управляющего партнера, допускает Александр Лазарев.

В штате многих фондов есть специалисты по маркетингу и PR. Проводить сделки и оформлять отчетность фондам помогают юридические и бухгалтерские фирмы.

Партнеры фонда должны уметь управлять инвестициями: выбирать перспективные компании, увеличивать их стоимость и своевременно выходить из них. «На мой взгляд, сотрудники фондов должны быть выходцами из интернет-компаний, а управляющие партнеры — иметь успешный интернет-бизнес за плечами», — считает Артем Инютин из TMT Investments.

«На мой взгляд, сотрудники фондов должны быть выходцами из интернет-компаний, а управляющие партнеры — иметь успешный интернет-бизнес за плечами», — считает Артем Инютин из TMT Investments.

Команда фонда должна уметь организовать deal flow — первичный отбор и анализ потенциальных проектов, и due diligence — глубокий анализ компании для принятия решения о сделке. Большое значение имеют soft skills , поскольку венчурный бизнес во многом строится на доверии. Поэтому и команды фондов обычно собираются из хорошо знакомых друг с другом людей.

Как искать инвесторов

Если в США большинство венчурных инвесторов составляют пенсионные фонды, фонды университетов и других крупных учреждений, то в России фонды делаются на деньги частных лиц. Западные инвесторы больше доверяют управляющим, а у нас еще не привыкли к формату limited partners и стремятся контролировать свои инвестиции.

Сергей Фрадков, управляющий партнер iDealMachine

Я согласен с точкой зрения, что в России много денег, но мало капитала.

У нас много богатых людей и компаний, но они ищут способы вкладывать деньги самостоятельно. Инвестировать в венчурные фонды кажется им потерей контроля, к тому же их смущают длинные сроки вложений.

Как правило, потенциальные инвесторы хранят свои капиталы в надежных облигациях и недвижимости, а венчур рассматривают как способ диверсификации портфеля (пусть и рискованный). Чтобы человек согласился вложить свои деньги в венчурный фонд, он должен знать управляющего как профессионала, который обеспечит хорошую доходность.

Артем Инютин, управляющий партнер TMT InvestmentsВ России достаточно людей, желающих заработать на высоких технологиях. Когда финансовые рынки и цены на недвижимость лихорадит по всему миру, а российские банки крайне ненадежны, все больше людей думают о диверсификации своих финансов. И вложения в венчурные проекты с помощью опытной команды — один из лучших способов это сделать.

Отношения фонда и его limited partners регулируются стандартным партнерским соглашением. Этот документ готовит юридическая фирма, обслуживающая фонд.

Этот документ готовит юридическая фирма, обслуживающая фонд.

Как считать прибыльность фонда

Прибыльность фонда правильно считать, когда он уже закрыт, а LP получили свои деньги. Для этого нужно поделить результат (полученную стоимость активов) на вложенный капитал и годы жизни фонда. По словам Александра Лазарева из Maxfield Capital, в мире доходность венчурных фондов колеблется от нуля до 40%.

Но инвесторы хотят видеть показатели фонда еще в процессе. Для этого управляющие делают ежегодную переоценку текущего портфеля фонда с учетом выходов. В TMT Investments для отчета перед партнерами используют показатели IRR (internal rate of return, внутренняя норма доходности) и NAV (net asset value, стоимость чистых активов).

Что дальше?

Средний срок жизни фонда составляет от 7 до 10 лет. За это время фонд должен найти перспективные проекты, проинвестировать в них, вырастить и продать свою долю. Инвестиции обычно приходятся на первые 5 лет. Если управляющая компания успешна в своих вложениях, она может поднять второй фонд.

Еще существуют так называемые «вечнозеленые» фонды (evergreen funds), срок жизни которых не ограничен. Они не распределяют прибыль по инвесторам, а реинвестируют ее в новые проекты. Партнеры могут выйти из такого фонда путем продажи своей доли, поэтому многие evergreen funds котируются на бирже. В России примером такого фонда является TMT Investments.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

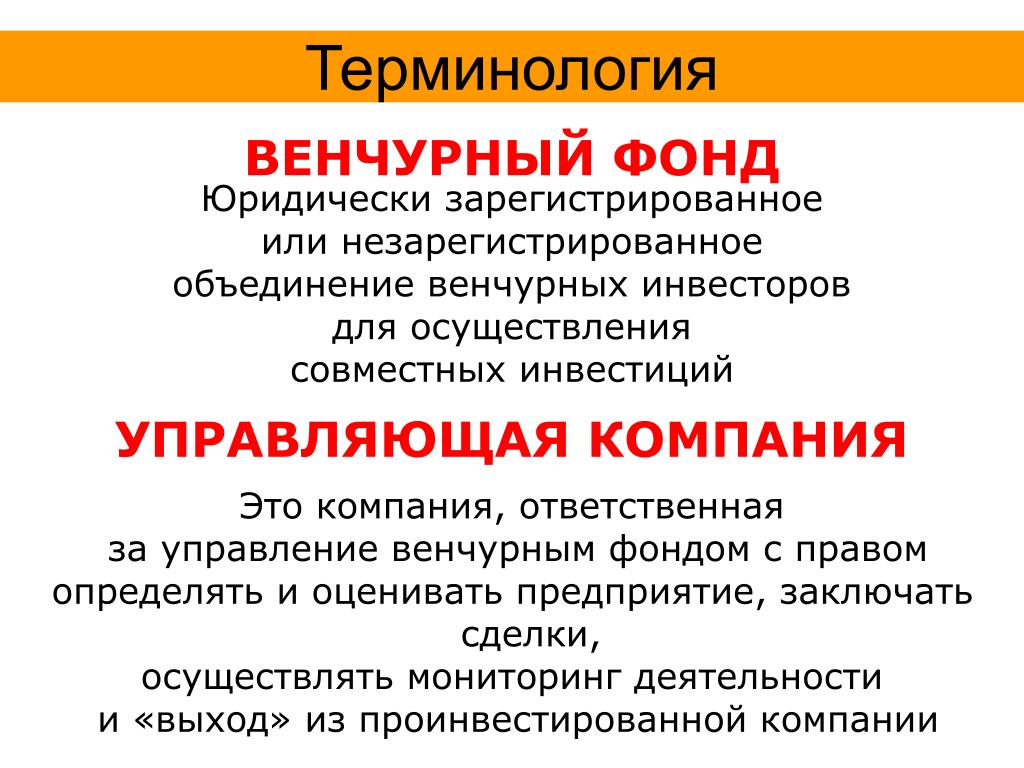

Относительно новый в России, но популярный во всем мире вид инвестирования. Венчурный фонд – это организация, вкладывающая собственные средства во вновь созданные проекты, которые могут обогатить владельцев или не оправдать доверия вовсе. Результат зависит от управляющей компании и объекта инвестирования.

Виды венчурных фондов

Венчурный инвестиционный фонд – это финансовые сообщества, которые делятся в соответствии с целями, способом и местом создания на группы.

- По характеру вложенных средств:

- Выделенные государством.

- Привлеченные из коммерческих структур.

- Выделенные государством.

- По месту продвижения проекта

- Российские: округа и регионы.

- Заграничные проекты.

- По количественной составляющей портфеля

- До 50 миллионов.

- До 150 млн долларов.

- От 150.

- По направлению средств

- Информационные интернет – технологии.

- Реализация в физические продукты.

- Смешанные проекты.

- По степени распределению рисков

- Диверсифицированные.

- Слабозащищенные.

Чтобы вложиться в надежную компанию нужно ознакомиться с некоторыми правилами функционирования венчурного фонда.

Как работают фонды

Что представляет собой венчурный фонд и как это работает.

- Автор проекта создает заявку на привлечение средств из сторонних источников.

- Профессионалы в этой сфере внимательно изучают и делают прогнозы на десятилетия вперед.

- Владельцы капитала, опираясь на мнение специалистов, вводят средства.

- О себе заявляет управляющая компания, внося материальный вклад в развитие дела.

- Решаются организационные вопросы, оформляется подходящая юридическая база.

При распределении финансового портфеля между стадиями развития, венчурный фонд контролирует и поддерживает проект в течение 3- 10лет.

Дальнейшие инвестиции зависят от успешности предприятия и правильности действий управляющей компании на разных ступенях развития.

Основные этапы венчурного инвестирования

Чтобы снизить степень рисков, рекомендуется вкладываться в дело с момента образования стартапа, но не раньше. Обычно каждый этап инвестируется отдельной финансовой группой, так как инвесторов венчурного фонда привлекают высокие доходы, а не стабильная ситуация. Чтобы провоцировать рост компании, участниками предпринимаются шаги по увеличению оборота и привнесению инноваций в проект.

Достартовая («посевная») ступень

На этом этапе

- происходит маркетинговый анализ информации о рынке;

- предпринимаются первоначальные шаги по дальнейшему развитию.

Ранняя стадия, средняя стадия

Следующий стартовый этап развития и постепенное продвижение на рынке предполагает обоснование элементов деятельности компании:

- Формируется исходная концепция.

- Составляется команда разработчиков.

- Расписывается бизнесплан.

- Привлекаются средства.

- Продвигается использование основного продукта.

- Создается реклама.

- Нарабатывается клиентская база.

- Оптимизируется способ распространения.

- Изучаются конкуренты.

Деятельность ведет к закреплению положительной репутации компании на рынке.

Поздняя стадия

На этом уровне развития проекта минимизируется риск банкротства. Происходит самоутверждение компании.

- Модернизация товара.

- Оптимизация сбыта.

- Создание капитала для оборота.

Если все действия были выполнены верно, то дополнительные вложения уже не требуются.

Завершающая стадия

Выход осуществляется с помощью продажи доли в компании:

- Другому инвестору.

- Руководству проекта.

- На фондовом рынке.

Если говорить простыми словами, то венчурный фонд – это долгосрочное инвестирование в очень молодые проекты без гарантий, но с возможностью выйти на определенном этапе.

ТОП лучших венчурных фондов (обзор и характеристика)

На российском рынке венчурных инвестиций есть несколько особенностей развития:

- 90 % вложений находятся в рамках информационных технологий.

- Почти целиком вложения рассредоточены по Центральному округу.

Топ 20 лучших фондов возглавляет Runa Capital, которая занимается развитием сервисов облачного хранилища. Удачному, но рискованному старту способствовали системные грамотные маркетинговые ходы.

В список двадцати лидирующих компаний внесены следующие венчурные фонды.

Softline Venture Partners

Сфера продвижения качественных приложений для мобильных устройств и корпоративного программного обеспечения для бизнеса средних и малых форм.

ABRT

Российские инвесторы Андрей Баронов и Ратмир Тимашов основали смешанные проекты по реализации качественной одежды и сельхозпродукции через сети.

Доля владельцев фонда в проекте составляет около 30%.

Russian Ventures

Основатель проекта Гордеев выбрал сугубо информационную направленность деятельности фонда. Цель деятельности – развитие и продвижение кнопок в социальных сетях.

Положительной стороной является факт получения высокой прибыли при использовании подобной финансовой практики. Минус вхождения в фонд в том, что хозяину погоревшего предприятия вложенные средства никто не вернет.

К особенности венчурного инвестирования можно отнести совладение компанией, в отличие от обычных вложений, подобных услугам кредитования.

Здравствуйте! В сегодняшней статье речь пойдет о фондах венчурного финансирования. Рассмотрим порядок венчурной деятельности компаний или самостоятельных инвесторов, сравним самые авторитетные в России фонды.

Что такое венчурный фонд

«Venture» с английского переводится как «рискованный».

Исходя из этого, венчурный фонд – компания, финансирующая рискованные коммерческие проекты.

Обычно это успешные предприниматели, которые имеют достаточно средств и опыта, чтобы:

- Оценивать перспективы той или иной бизнес-идеи;

- Применять наработанные связи, привлекать клиентов и делиться опытом;

- Вкладывать денежные средства в проект на стадии идеи, не имея гарантий на возврат потраченного.

Действовать «бизнес-ангелы» могу поодиночке, или объединившись с другими инвесторами.

У подобного источника финансирования есть и свои недостатки. Во-первых, инвестору необходимо тщательно изучить и оценить проект, что может занять много времени, вплоть до полугода. Во-вторых, «ангелы» часто держатся в тени и, не являясь официальной компанией, они не имеют славы и общеизвестной репутации. А там, где нет репутации, там нет и гарантий того, что партнерские отношения сложатся гладко и без подводных камней.

Перепробовали все возможные бизнес-инвестиции, но не нашли того, чего хотите? Вы рисковая натура и любитель все нового? Тогда вам подойдет такой вид бизнеса как венчурные инвестиции. Пока вы смакуете это слово, и пытаетесь вспомнить где именно вы его слышали, мы расскажем что же это такое венчурный бизнес и какие компании и проекты бывают в этой отрасли.

Что значит венчурный: разбираемся в терминологии

Фото с сайта rich-invest.net

Прародителем термина венчур стало английское слово «venture», что в переводе означает рискованный. В общем значении понимается как разновидность деятельности, вложение инвестиционных средств в которую очень рискованно. Чаще такое инвестирование применяют при запуске на рынок всевозможных инноваций как научных, так и технических.

Говоря простыми словами, венчурное или рисковое инвестирование – это предоставление денежных средств начинающим компаниям, имеющим инновационную или просто удачную бизнес-идею, которые могут пробиться на рынок и завоевать серьезную долю на нем. Рискованным бизнес называют из-за того, что вложение денежных средств имеет некоторые опасения для инвестора: бизнес может прогореть и вложения не окупятся. С другой стороны, многообещающий старт-ап может «выстрелить», стать популярным и получать серьезную прибыль, с которой инвестор будет иметь довольно неплохие дивиденды – в сотни и тысячи раз больше суммы вложений.

Особенность венчурного инвестирования состоит в том, что вложенный капитал нельзя отозвать в процессе развития проекта.

Венчурный бизнес можно назвать одной из главных фигур в мировой экономике. Он способствует поддержанию ключевых финансовых операций и конкурентоспособности в сфере инновационных технологий. Однако такое инвестирование охватывает не только одни передовые технологии, оно может быть связано, например с открытием сети ресторанов или запуском строительства.

Венчурные инвесторы

По общепринятой классификации, инвесторов можно разделить на следующие категории:

- Бизнес-ангелы – частные представители инвестирования.

- Венчурные фонды – организации с несколькими участниками-инвесторами.

- Корпоративные инвесторы – корпорации, которые ведут финансирование проектов.

Венчурный фонд

Под термином венчурный фонд понимается организация, имеющая финансовые средства, которые она вкладывает в развитие инновационного перспективного предприятия, с целью получения большего количества денежных средств от его удачного запуска. Чаще всего представителями таких фондов являются венчурные предприятия или организации – это банковские структуры, большие корпорации, конгломераты или частные лица. Данные организации имеют некий срок действия, сроком от 5 до 7 лет. Некоторые венчурные организации специализируются на узкой направленности в финансировании, например, вкладывают капитал только в сферу медицины или нефтегазовой промышленности. Другие наоборот предпочитают инвестировать в различные области бизнеса, не ограничиваясь одной конкретной сферой. При выборе определенного объекта инвестирования, организации отталкиваются от перечня следующих критериев:

- Новизна проекта. Предприятие применяет собственные новейшие разработки, неиспользованные никем ранее.

- Возможность применения в процессах деятельности инвестируемого предприятия всевозможных инноваций и запатентованных технологий.

- Предпосылки захвата широкого сегмента рынка или получение статуса монополиста в своей сфере финансируемым предприятием.

Главой фонда является управляющая организация, которая выступает неким звеном между инвестором и предпринимателем, и претендует на определенную часть дохода от развития компании.

Особенности венчурного инвестирования

- При инвестировании часто складываются такие ситуации, когда компания из фонда не только вкладывает денежные средства в инновационное предприятие, но и делится с ним опытом работы в отрасли и влиятельными связями.

- Капиталовложения происходят на первоначальном этапе развития предприятия.

- Денежные средства, вложенные в проект можно вернуть только по окончании инвестиционного периода. Прибыль получается от продажи акций инвестируемого предприятия, которые за это время заметно увеличили свою стоимость.

- Венчурное инвестирование – это буквально рискованное дело.

Немного из истории

Фото с сайта media.rusbase.com

Направление зародилось в США, а точнее в Кремниевой долине – передовом и технологическом центре этой страны. Западная практика ведения бизнес-деятельности, а именно постоянный поиск новейших разработок и внедрение их результатов в различные отрасли производства, дала старт рискованному инвестиционному направлению – венчуру. Заметной популярности данный бизнес достиг в эпоху развития научно-технического прогресса, а именно электроники, в 70-80-х годах 20-го века. К этому времени в стране появилось более 600 венчурных предприятий, а к 1987 году общий размер венчурных инвестиций составил около 4,5 млрд долларов.

В Америке настоящим венчурным проектом считают старт-апы. Капитал используется на первоначальной стадии проектирования продукции и создания образца для тестов. Особенную популярность венчурные капиталы нашли у малых компаний, которые занимаются экспериментальными разработками в области науки и техники. Удачные новейшие технологии приводят к патентованию продукции и расширению производства, а значит и к получению значительной доли рынка.

В России

В нашу страну такой бизнес пришел относительно недавно, но стал в скором времени развиваться за счет быстрого движения научно-технического процесса. Уровень конкуренции на венчурном рынке это довольно высокий процент соперничества. Небольшие предприятия, разрабатывающие передовые технологии или имеющие многообещающую бизнес-идею соревнуются между собой за венчурные капиталы. Так как, зачастую, малый бизнес может получить финансирование только таким способом.

Этапы развития предприятия с инвестированием венчуром

- Посевной этап

У предприятия уже есть конкретная бизнес-идея, но продукт еще не создан. Проходят работы по созданию тестового образца. Инвестирование происходит именно на этом этапе.

- Этап старт-апа

К данному этапу продукт уже создан в опытном образце, проводят его тестирование и проверку.

Создан конечный продукт, исправлены все ошибки и недочеты. Он готов к запуску в производство и выходу на рынок.

- Этап расширения

Начало активных продаж полученного продукта.

- Этап позднего развития

Компания расширяется, идет наращивание прибыли и преобразование в крупное публичное предприятие.

Этапы венчурного инвестирования

Фото с сайта libre.life

Перед тем как отдать венчурный капитал определенной компании, инвесторы проводят следующие операции:

- Поиск проектов, которые могли бы подойти для инвестирования.

- Детальный анализ всех проектов и отбор наиболее перспективных вариантов.

- Составление бизнес-плана будущего сотрудничества.

- Процесс тщательного продумывания и формирования стратегии и шагов по вкладыванию денежных средств.

- Заключение сторонами инвестиционного соглашения.

- Предоставление различной помощи, например, деловые связи в отрасли и многолетний опыт, для наилучшего продвижения проекта.

- По прошествии жизненного цикла венчурного проекта, он завершается и компания-инвестор получает вложенный капитал посредством продажи акций.

Венчурные фонды нашей страны

Фото с сайта therunet.com

В список наиболее крупных венчурных фондов России входят следующие организации:

Благодаря этой компании мы узнали о такой фирме электроники как Rolsen, облачного сервиса Parallels, а также таких нашумевших старт-апов как Nginx, Jelastic, LinguaLeo.

Специализируется на направлении вложений в медиа, игры, социальные приложения и потребительские сервисы. Примеры венчурных фирм этой компании – Narr8, Game Insight.

Данный фонд отдал свое предпочтение таким компаниям как Яндекс, Ozon, Delivery Hero, Made, Tradeshift и прочим.

Сотрудничают с такими областями как B2B, e-commerce. Особенность фонда – низкие процентные ставки 3-30%.

Фонд немецкого происхождения, но активно сотрудничает с нашей страной. Довольно долгое время выбирает инвестируемые проекты, но вкладывает немалые средства.

Открыт уже более 10 лет. Сотрудничает в большинстве в B2B-связях, инвестируя в соотношении 1 к 3.

В заключение

Венчурное инвестирование позволяет в ускоренном темпе реализовать инновационный проект. Для его успеха обе стороны прикладывают максимум усилий, еще бы, ведь это выгодно для каждого. Инновационное предприятие получает желаемый капитал, запуск продукта, известность и прибыль. Венчурная компания, в свою очередь, вкладывает средства и максимально старается их увеличить – помогает старт-апу деловыми связями и накопленным опытом.

Благодаря венчурному бизнесу увидели свет такие компании как Microsoft, Intel, Apple Computer и многие другие успешные компании. Но не стоит забывать, что венчур – это в первую очередь рискованное дело, которое может быть успешным и принести миллионы или просто прогореть. Поэтому, если вы решились на венчурное инвестирование, то особенно тщательно продумайте стратегию финансирования и развития. Если вам интересно узнать о других формах предпринимательства, почитайте о франчайзинге .

Путин предложил создать на Дальнем Востоке венчурный фонд

https://ria.ru/20190905/1558330957.html

Путин предложил создать на Дальнем Востоке венчурный фонд

Путин предложил создать на Дальнем Востоке венчурный фонд — РИА Новости, 03.03.2020

Путин предложил создать на Дальнем Востоке венчурный фонд

Президент России Владимир Путин предложил создать на Дальнем Востоке специальный венчурный фонд, правительство должно предложить конкретные решения. РИА Новости, 03.03.2020

2019-09-05T10:42

2019-09-05T10:42

2020-03-03T15:54

восточный экономический форум

владимир путин

дальний восток

владивосток

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/155833/07/1558330796_0:227:3072:1955_1920x0_80_0_0_524858173a59f4dd15576ac126fa3727.jpg

ВЛАДИВОСТОК, 5 сен — РИА Новости. Президент России Владимир Путин предложил создать на Дальнем Востоке специальный венчурный фонд, правительство должно предложить конкретные решения.Выступая на пленарной сессии Восточного экономического форума в четверг, российский лидер отметил, что сегодня во всем мире именно стартапы, возглавляемые молодыми людьми, являются мощнейшей движущей силой технологического развития. Чтобы не просто увеличивалось число таких стартапов, а чтобы они вырастали и превращались в средние, а затем и крупные компании, мало только обеспечить их законодательно.»Нужна регуляторная среда, но и эффективные финансовые инструменты. В этой связи предлагаю создать на Дальнем Востоке специальный венчурный фонд — мы вчера об этом тоже говорили. Согласен с этим предложением», — заявил Путин, говоря о прошедшем в среду заседании президиума Госсовета по развитию Дальнего Востока.»Прошу правительство предложить конкретные решения. Тем более, что источники финансирования здесь тоже имеются», — добавил глава государства.Пятый Восточный экономический форум проходит во Владивостоке 4-6 сентября. МИА «Россия сегодня» выступает генеральным информационным партнером ВЭФ.

https://ria.ru/20190905/1558331968.html

дальний восток

владивосток

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/155833/07/1558330796_0:0:2732:2048_1920x0_80_0_0_dbf7216df94021a504f8354600e6f9e8.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

владимир путин, дальний восток, владивосток, россия

ВЛАДИВОСТОК, 5 сен — РИА Новости. Президент России Владимир Путин предложил создать на Дальнем Востоке специальный венчурный фонд, правительство должно предложить конкретные решения.

Выступая на пленарной сессии Восточного экономического форума в четверг, российский лидер отметил, что сегодня во всем мире именно стартапы, возглавляемые молодыми людьми, являются мощнейшей движущей силой технологического развития. Чтобы не просто увеличивалось число таких стартапов, а чтобы они вырастали и превращались в средние, а затем и крупные компании, мало только обеспечить их законодательно.

«Нужна регуляторная среда, но и эффективные финансовые инструменты. В этой связи предлагаю создать на Дальнем Востоке специальный венчурный фонд — мы вчера об этом тоже говорили. Согласен с этим предложением», — заявил Путин, говоря о прошедшем в среду заседании президиума Госсовета по развитию Дальнего Востока.

«Прошу правительство предложить конкретные решения. Тем более, что источники финансирования здесь тоже имеются», — добавил глава государства.

Пятый Восточный экономический форум проходит во Владивостоке 4-6 сентября. МИА «Россия сегодня» выступает генеральным информационным партнером ВЭФ.

5 сентября 2019, 10:59Восточный экономический форумПутин призвал бизнес изучить практики, используемые на Дальнем ВостокеIT-стартапы получат средства из венчурного фонда ИТМО

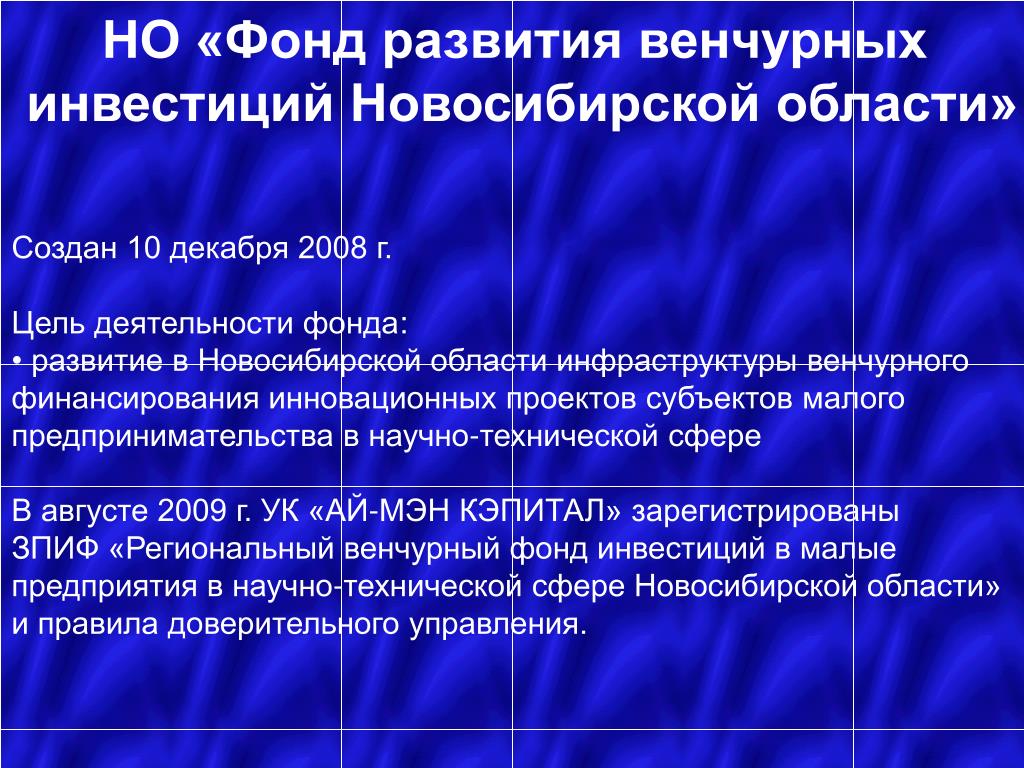

По информации электронного издания «НАУКА И ТЕХНОЛОГИИ РОССИИ — strf.ru, Национальный исследовательский университет информационных технологий, механики и оптики (НИУ ИТМО) подписал сегодня меморандум о взаимопонимании с венчурным фондом RSV Venture partners. Результатом сотрудничества станет создание на базе университета венчурного фонда для инвестирования в IT-стартапы. Объем фонда составит примерно 6 миллионов долларов США.

По словам организаторов, жизненный цикл фонда будет длиться от 20 до 30 месяцев. В Учебно-научно-инновационном комплексе Университета будет создан акселератор площадью до 400 кв. м., где разместятся проектные команды. Там они смогут вести свою деятельность, получая экспертную поддержку от предпринимателей в сфере IT с мировым именем, таких как Esther Dyson, Stepan Pachikov, Anatoly Karachinsky. Начало работы фонда и акселератора запланировано на первый квартал 2012 года.

Акселератор — это обучающая программа, длительностью3-4 месяца,которую планируется проводить 2 раза в год. На это время от 6 до 15 команд получают инвестиции до 15 000 долларов США, помещение, бесплатные услуги юриста и менторов в области IT, маркетинга, менеджмента. Еженедельные встречи с известными предпринимателями, семинары, лекции, стажировки у зарубежных партнеров позволят участникам программы создать свой успешный бизнес. В заключение каждого цикла будут организованы «Дни инвестиций», на которых у молодых предпринимателей будет возможность представить свои проекты крупным компаниям и фондам, с целью получения дополнительных средств на развитие.

«У нас есть уникальный опыт реализации начальных стадий инновационных проектов в области ИКТ, и создаваемый венчурный фонд дополнит инновационную инфраструктуру ИТМО, которая уже включает в себя подразделения, направленные на успешную коммерциализацию разработок» — комментирует ректор НИУ ИТМО Владимир Васильев.

«Идея сотрудничества с ИТМО очевидна: работать надо с сильнейшими, — отмечает генеральный партнёр фонда RSV Venture Partners Сергей Фрадков. — Мы рады работать вместе с лидирующим университетом. Инвестиции в российские технологии перспективны, и мы верим, что партнерские отношения с Университетом ИТМО помогут нам открыть множество интересных технологий».

Поддержку фонда сможет получить любой российский стартап, если, конечно, он будет признан перспективным. Инновационный проект сможет рассчитывать не только на финансирование, но и технологическое и консультационное сопровождение силами научно-технического персонала НИУ ИТМО.

Как создать фонд венчурного капитала — объяснение

Процесс создания фонда венчурного капитала сложен и требует больших усилий. Давайте начнем с обсуждения того, что такое венчурная компания или чем она занимается.

Типы фондов венчурного капиталаФонд венчурного капитала — это коммерческая организация, которая приобретает капитал у инвесторов для инвестирования напрямую в портфель частных компаний. Эти частные компании ориентированы на рост и нуждаются в инвестиционном капитале для финансирования своего роста.Управляющие венчурными фондами активно участвуют в управлении этими компаниями на высшем уровне. Задача менеджеров — получить прибыль от средств инвесторов путем продажи или проведения первичного публичного размещения акций с портфельными компаниями.

Венчурный фонд может варьироваться в зависимости от ряда факторов:

• Стадия — На какой стадии стартапа будет инвестировать венчурный фонд?

• Сектор — В какие отрасли или типы предприятий будет инвестировать венчурный фонд?

• География — В каком географическом регионе будет инвестировать венчурный фонд?

• Цели деятельности — Какие цели фонд ставит перед портфельными компаниями?

Какова правовая структура фонда венчурного капитала?Структура венчурного фонда может быть довольно сложной.Он состоит из лабиринта предприятий, организованных в соответствии с законодательством штата. Как правило, все организации будут организованы в соответствии с законодательством штата Делавэр. Каждая из этих организаций должна иметь свои собственные организационные и операционные документы управления. Корпорация будет иметь учредительный договор и устав. У ООО будет учредительный договор и операционное соглашение. Партнерства будут заключаться в подробных соглашениях о партнерстве или ограниченном партнерстве.

Общее товарищество — Фонд венчурного капитала обычно имеет структуру товарищества с ограниченной ответственностью.Коммандитное товарищество состоит из генерального партнера и коммандитного партнера.

Генеральный партнер — Управляющая компания (организованная как ООО) является генеральным партнером. Управляющая компания управляет фондом и выступает в качестве консультанта портфельных компаний. Обычно он организован в виде ООО с менеджерами-членами, которые нанимают профессионалов, необходимых для сбора, управления и инвестирования средств. Эти профессионалы включают аналитиков, бухгалтеров, юристов и административный персонал. Управляющая компания обычно получает от 1.5–2% от общей суммы подписанных средств для выполнения повседневных операций. Управляющая компания также получает «перенесенный процент», который представляет собой процент (обычно 20%) от прибыли, полученной фондом.

Партнер с ограниченной ответственностью — Инвесторы организуются как ООО или корпорация, которая выступает в качестве партнера с ограниченной ответственностью в партнерстве. Инвесторами, как правило, являются богатые люди, семейные офисы, пенсионные фонды, хедж-фонды, паевые инвестиционные фонды, эндаумент и т. Д. Коммандитное товарищество приобретает и удерживает долю в портфельных компаниях.Цель этой структуры касается операционных, налоговых и юридических последствий. Кроме того, это позволяет управляющей компании работать с одним лицом, владеющим всеми инвестиционными фондами.

Investment Capital & Advisors (множественные ООО) — полное товарищество владеет всеми средствами, заложенными инвесторами и привлеченными компанией. Как правило, средства распределяются между несколькими ООО. Это позволяет стратегически распределить владение портфельными компаниями между этими ООО.Часто полное товарищество также организует одно или несколько отдельных ООО, которые будут действовать в качестве менеджеров или советников ООО, владеющего инвестиционными фондами.

Процесс привлечения средствПоиск инвесторов — Вам понадобится план для выявления и представления потенциальных инвесторов. Вам нужно будет понять характеристики фонда, которые предпочитают разные типы инвесторов. Типичный фонд привлечет от 10 до нескольких сотен миллионов долларов.Некоторые фонды нанимают «агентов по размещению», но такая практика обычно осуществляется с более крупными фондами.

Раскрытие информации — Фирма подготовит Меморандум о закупочной цене (PPM). Это подробный бизнес-план, раскрывающий основные аспекты фонда, такие как: размер, команда, стратегия, факторы риска, текущий портфель, послужной список, комиссии и расходы, правила совместного инвестирования и юридические оговорки.

Подписки и обязательства по капиталу — Инвесторы подписываются или обещают инвестировать в фонд.Генеральный партнер будет заключать соглашения о подписке с различными инвесторами. Основная задача этого документа — предоставить инвесторам подтверждение того, что они аккредитованы в соответствии с законодательством о ценных бумагах.

Инвестирование средств — Как только средства выделены, они должны быть отозваны у инвесторов. Как правило, фонд достигает своей инвестиционной цели поэтапно. Этапы отмечены «закрытием», когда фирма закрывает инвестиционный раунд и принимает деньги от инвесторов. Закрытие должно происходить в указанные вехи сбора средств.Средства обычно инвестируются в ограниченного партнера, а затем распределяются между отдельными ООО. Взамен инвесторы получают долю в капитале с ограниченной ответственностью (ООО или корпорация).

Поиск поставщиков и обслуживание — Генеральный партнер затем приступит к определению портфельных компаний и согласованию инвестиций. Процесс переговоров включает в себя оценку, условия сделки, комплексную проверку и закрытие сделки. Как только инвестиционная сделка будет завершена, генеральный партнер будет работать над поддержанием фонда и помогать портфельным компаниям добиться успеха.В любой момент жизни фонда у него будет определенный процент средств, инвестированных в портфельные компании. Как правило, определенный процент удерживается на этапах существования фонда, которые могут быть сосредоточены на начальном финансировании, росте или последующем финансировании.

Распределение и роспуск — Как правило, для того, чтобы полностью собрать фонд, потребуется от шести месяцев до двух лет. Срок существования фонда обычно составляет 10-15 лет. Инвестиции компании могут длиться от 18 месяцев до 3 лет.Фирма будет принимать решения о том, когда и как производить выплаты инвесторам. Когда фонд выходит или продает портфельную компанию, он принимает решение о том, как распределить средства, полученные от продажи. Большинство фондов будут распределяться на протяжении всего срока существования фонда.

Регулирующий процесс, лежащий в основе создания венчурного фондаВенчурный фонд сталкивается с рядом нормативных препятствий на пути создания и соблюдения требований.

Закон о консультантах по инвестициям от 2010 г. («Закон о консультантах») — Чтобы избежать регистрации в соответствии с Законом о консультантах, компания должна соответствовать требованиям для освобождения от налогов в соответствии с «Освобождением от венчурного капитала» или «Освобождением от частного фонда».В любом случае компания должна заполнить и подать начальные разделы формы ADV. Освобождение дает право советнику пройти большинство государственных регистраций. Часто существуют отдельные исключения на уровне штата для консультантов с менее чем пятью клиентами.

Закон об инвестиционных компаниях 1940 года — Должно быть менее 100 инвесторов, чтобы избежать регистрации в соответствии с этим законом.

Закон о ценных бумагах 1933 г. — Правило D, Правило 506 (c) предоставляет основное освобождение от регистрации сбора средств в качестве предложения ценных бумаг.Это освобождение обычно применяется к регулированию ценных бумаг на государственном уровне. Государства часто имеют «de minimis» исключение для выпуска ценных бумаг менее чем 15 аккредитованным инвесторам.

Налоговый кодекс 1986 г. — Ознакомьтесь с правилами, касающимися сквозного налогообложения, корпоративного налогообложения и квалифицированных акций малого бизнеса (раздел 1202 IRC).

Что нужно помнить при формировании фондаЛичный вклад — Управляющие фондом, выступающие в качестве генерального партнера, обычно вносят от 5 до 15% капитала фонда.Это гарантирует, что менеджеры фондов заинтересованы в успехе фондов.

Связи — Менеджеры обычно привлекают большую часть средств через личные или профессиональные связи, такие как частные лица, семейные офисы, фонд фондов и группы управления капиталом.

История успеха — Управляющие фондами, как правило, должны иметь большой опыт работы в отрасли, чтобы привлекать институциональных инвесторов. Если у вас нет послужного списка, не поднимайте пул блайндов.Определите различные портфельные компании, которые хорошо работают, и вы можете передать их в фонд. Фонды-новички, как правило, испытывают трудности с привлечением институциональных инвесторов. Таким образом, первоначальные фонды обычно составляют от 10 до 25 миллионов долларов.

Профессиональная помощь — Наймите бизнес-юриста и налогового бухгалтера, чтобы помочь вам составить план, обсудить финансовые возможности, обеспечить соблюдение нормативных требований и помочь вам в общем развитии. Требования к структуре и соответствию сложны.Юридические издержки создания фонда могут варьироваться от 40 000 до 150 000 долларов США.

Была ли эта статья полезной?

Что нужно для создания собственного венчурного фонда | Стефано Бернарди

Кажется, что стать венчурным капиталом мечтают многие, и это правильно: это действительно фантастическая работа.

Как венчурный капиталист, вам платят за то, чтобы вы узнали как можно больше о новых рынках и встретились с самыми умными людьми, которых вы можете найти.Вы сможете следовать предпринимательскому пути основателей, гораздо более умных, решительных и смелых, чем вы, без огромного риска того, что все ваши активы и значительная часть вашей профессиональной репутации будут привязаны к одному результату. Мне это кажется описанием работы мечты.

Работая партнером по венчурному капиталу сразу после школы, я действительно испортился, и поэтому после трех с лишним лет работы в стартапе я решил, что хочу снова начать инвестировать.

Было всего пара проблем:

- У меня не было совсем денег для инвестирования

- Было весьма вероятно, что ни одна венчурная компания не наняла бы меня в качестве кого-либо большего, чем помощник

- У меня была идея, что я был глубоко увлечен и хотел воплотить в жизнь:

Во время разговора с моим другом он начал предлагать нам создать собственный фонд и управлять им на полставки как «ангелы».

Я, очевидно, думал, что он сошел с ума.

Но десятки эспрессо позже он убедил меня.

Нам пришла в голову идея позволить нашим друзьям, живущим в Европе, получить доступ к классу активов стартапов кремниевой долины.

Первый человек, которого мы представили, категорически отказал нам. Не потому, что он не хотел вкладывать деньги, а потому, что он хотел присоединиться к нашему безумному приключению, и так за завтраком родился Mission and Market .

Многие люди спрашивают меня, как им попасть в венчурный капитал. Ответ заключается в том, что это непросто, учитывая, что рабочих мест в отрасли мало, и они обычно предназначены для людей с очень специфическим опытом.

Итак, после инвестирования в более чем 30 компаний, включая Eaze и Transcriptic, я подумал, что было бы полезно объяснить, что мы сделали и почему, и дать примерную основу для людей, которые хотят самостоятельно заняться венчурным капиталом.

Эти мысли предназначены для людей, которые хотят создать небольшой фонд.Если вы создаете фонд более 10 миллионов, большинство из перечисленных ниже не применимы!

1. Сделайте мысленно

Поговорите с людьми, которые делали это раньше. Я обратился к Семилу, Заку и Шрути, чтобы понять, что они делают и как, и это было очень полезно.

Будьте уверены, что вы готовы к этому надолго.

2. Подсчитайте!

ВОЗВРАТ СРЕДСТВА ТРУДНО!

Вокруг стартапов циркулирует много денег, и (как показывает этот пост) довольно легко стать инвестором.

Это означает, что золотые прииски становятся переполненными, и шансы найти этот большой самородок становятся все меньше. К счастью для нас, стартапы не являются невозобновляемым активом, как золото, поэтому, если вы потратите время, усилия и немного удачливы, по-прежнему можно получить значительную прибыль.

Но действовать без моделирования всех возможных сценариев — не лучшая идея. Математика подскажет ряд ключевых решений, которые вам необходимо принять:

- , сколько сделок вы хотите заключить.

- чек какого размера вы будете писать.

- какую часть фонда вы будете зарезервировать для последующих инвестиций.

- , сколько повторений вы сможете сделать и их количество.

Выполнение математических расчетов также покажет вам, какую ценность предприятия вам нужно будет создать, чтобы вернуть фонд, и как на это повлияет начальная оценка.

В нашем случае мы планируем сделать 60 инвестиций из нашего первого фонда. Это означает, что нужно вложить 1,5 миллиона долларов в первые чеки, а затем оставить то, что осталось (~ 1 миллион долларов), для последующих инвестиций.

Причина, по которой сделать 60 инвестиций проста: создание высокодиверсифицированного портфеля является ключом к более высоким шансам получить финансирование для одного «единорога», что означает лучшую доходность и лучший бренд, что приводит к лучшему потоку сделок и, в конечном итоге, к лучшей доходности ( даже для потенциальных будущих средств).

Мы заработали 30 в первый год и будем делать еще 30 в следующие 1,5–2 года, а затем просто используем оставшийся капитал для продолжения инвестирования в победителей.

3.Определите размер компенсации

Поскольку мы занимаемся этим неполный рабочий день, мы решили не брать плату за управление из фонда.

Делая это с фондом в 2,5 миллиона долларов, вы решаете использовать сборы в размере 50 тысяч долларов в год, чтобы делать больше инвестиций и иметь более высокие шансы обеспечить надежную прибыль вашим инвесторам. Стимулы также гораздо более согласованы.

Если бы мы убрали гонорары, за 10 лет мы могли бы потопить 500 тысяч долларов. Это безумие. Это одна пятая часть всего фонда.Итак, теперь вам нужно вернуть фонд в размере 2,5 миллиона долларов, но с вложением всего 2 миллиона долларов.