Венчурная фирма | Экономические термины

ВЕНЧУРНАЯ ФИРМА (от англ. venture — рисковать) — коммерческая научно-техническая организация, специализирующаяся на создании, освоении в производстве и внедрении новых видов продукции, применении новых технологий на основе использования венчурного (рискового) капитала. Для венчурных фирм характерно использование нововведений, реализация многообещающих, но рискованных проектов, быстрое обновление оборудования, ускоренная амортизация и частая смена поколений выпускаемой продукции. Венчурная фирма добиваются успеха в конкурентной борьбе за счет применения технических, технологических новшеств, создания оригинальных изделий, отвечающих требованиям покупателей. Венчурная фирма характеризуются небольшим числом занятых (до 500 человек, иногда до 100 человек), высокой долей среди них ученых и инженеров и относительно большими затратами на НИОКР. Главный стимул финансирования венчурной фирмы — получение вкладчиком учредительского дохода, доли прибыли от реализации идеи, проекта.

Словарь экономических терминов

* Термины и понятия располагаются в алфавитном порядке

Венчурное предприятие — это… Что такое Венчурное предприятие?

- Венчурное предприятие

- Венчурное предприятие

- Венчурное предприятие — относительно небольшое предприятие, занимающиеся прикладными научными исследованиями и разработками, проектно-конструкторской деятельностью, внедрением технических нововведений с неопределенным заранее доходом. Различают:

— внутренние венчуры — малые внедренческие фирмы, выделяемые из структуры корпораций на период создания и освоения новации; и

— внешние венчуры — малые независимые внедренческие фирмы, которые включаются в сферу деятельности крупных корпораций путем предоставления им финансовых средств, консультаций, экспериментальной базы и т.

По-английски: Venture company

Синонимы: Венчурная фирма, Рисковая фирма

Финансовый словарь Финам.

.

- Величина предложения

- Венчурное финансирование

Смотреть что такое «Венчурное предприятие» в других словарях:

Венчурное предприятие — Венчурное предприятие предприятие, продуктом которого являются связанные с риском инновации (нововведения) различного рода: в области научных исследований, технологии, создания новых продуктов, организации производства, маркетинга.… … Википедия

Венчурное предприятие — (англ venture enterprise/company) обычно небольшая фирма, действующая в наукоемкой сфере хозяйства. В.п., как правило, заняты научными исследованиями, инженерными разработками, созданием и внедрением нововведений, в т.ч. по заказам крупных фирм и … Энциклопедия права

Венчурное предприятие — (англ venture enterprise/company) обычно небольшая фирма, действующая в наукоемкой сфере хозяйства.

Предприятие Венчурное — англ. venture company предприятие малого бизнеса, занимающееся опытно конструкторскими разработками или другими инновационными проектами, благодаря которым осуществляются рисковые решения. П.в. бывает внешним и внутренним. Внешнее… … Словарь бизнес-терминов

ПРЕДПРИЯТИЕ, ВЕНЧУРНОЕ — малое предприятие, занятое научными исследованиями, инженерными разработками, созданием и внедрением нововведений, в том числе по заказам крупных фирм и государственным субконтрактам … Большой бухгалтерский словарь

ПРЕДПРИЯТИЕ, ВЕНЧУРНОЕ — малое предприятие, занятое научными исследованиями, инженерными разработками, созданием и внедрением нововведений, в том числе по заказам крупных фирм и государственным субконтрактам … Большой экономический словарь

Венчурный фонд — (англ.

venture рискованное предприятие) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой… … Википедия

venture рискованное предприятие) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой… … ВикипедияВенчурные фонды — Венчур (англ. venture) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой или относительно высокой степенью … Википедия

венчур — ВЕНЧУР, а, м Спец. То же, что венчурное предприятие небольшое предприятие, занимающееся прикладными научными исследованиями и разработками, проектно конструкторской деятельностью, внедрением технических нововведений. Друзья выступили партнерами… … Толковый словарь русских существительных

Венчурный капитал — (англ. venture capital, от venture отваживаться, рисковать) часть денежных средств, фондов, направляемая для вложения в венчурное предприятие … Большой юридический словарь

ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ — это.

.. Что такое ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ?

.. Что такое ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ?- ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ

- ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ

- ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ — небольшие предприятия, фирмы, занимающиеся прикладными научными исследованиями и разработками, проектно-конструкторской деятельностью, внедрением технических нововведений, технологических новшеств.

Экономический словарь. 2010.

Экономический словарь. 2000.

- ВЕНАЛЬНАЯ СТОИМОСТЬ

- ВЕРИФИКАЦИЯ

Смотреть что такое «ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ» в других словарях:

ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ — небольшие предприятия, занимающиеся прикладными научными исследованиями, инженерными разработками, проектно конструкторской деятельностью, созданием и внедрением инноваций, в т.

ч. по заказам крупных фирм и по государственным субконтрактам. К ним… … Юридическая энциклопедия

ч. по заказам крупных фирм и по государственным субконтрактам. К ним… … Юридическая энциклопедияВенчурные Предприятия

Венчурные предприятия — см. Предприятия венчурные … Терминологический словарь библиотекаря по социально-экономической тематике

ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ — небольшие предприятия, занимающиеся прикладными научными исследованиями, инженерными разработками, проектно конструкторской деятельностью, созданием и внедрением инноваций, в т.ч по заказам крупных фирм и по государственным субконтрактам. К ним… … Энциклопедический словарь экономики и права

ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ — – малые предприятия в наукоемких отраслях экономики, специализирующиеся в области научных исследований, инженерных разработок, создания и внедрения нововведений … Экономика от А до Я: Тематический справочник

ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ — – малые предприятия наукоемких отраслей, специализирующихся на производстве продукции интеллектуального труда, т.

е. на разработке и внедрении нововведений … Краткий словарь экономиста

е. на разработке и внедрении нововведений … Краткий словарь экономиставенчурные предприятия — небольшие предприятия, фирмы, занимающиеся прикладными научными исследованиями и разработками, проектно конструкторской деятельностью, внедрением технических нововведений, технологических новшеств … Словарь экономических терминов

ВЕНЧУРНЫЕ — ПРЕДПРИЯТИЯ, фирмы небольшие предприятия, фирмы, занимающиеся прикладными научными исследованиями и разработками, проектно конструкторской деятельностью, внедрением технических нововведений, технологических новшеств. Райзберг Б.А., Лозовский Л.Ш … Экономический словарь

ПРЕДПРИЯТИЯ ВЕНЧУРНЫЕ — (см. ВЕНЧУРНЫЕ ПРЕДПРИЯТИЯ) … Энциклопедический словарь экономики и права

Венчурные инвестиции — инвестиции, как правило, в виде акционерного капитала, в быстрорастущие высокотехнологичные предприятия. Этот вид инвестирования характерен для коммерциализации результатов научных исследований в наукоемких и высокотехнологических областях, где… … Википедия

Специфика работы с венчурными инвесторами

Какие существуют возможности привлечения венчурного финансирования; виды венчурных инвесторов; специфика работы с каждым из них, взаимные выгоды и риски – данные нюансы рассмотрены в этом материале.

До середины XX века из видов бизнеса, способных приносить сверхвысокие прибыли, были известны лишь торговля нефтью, оружием, наркотиками, содержание игорных домов и борделей. Современный мир убедительно продемонстрировал, что возможен и еще один вид бизнеса, который, не уступая вышеназванным ни по прибыльности, ни по рискованности, направлен на поддержание научно-технического прогресса. Сегодня он повсеместно известен под именем – венчурное финансирование.

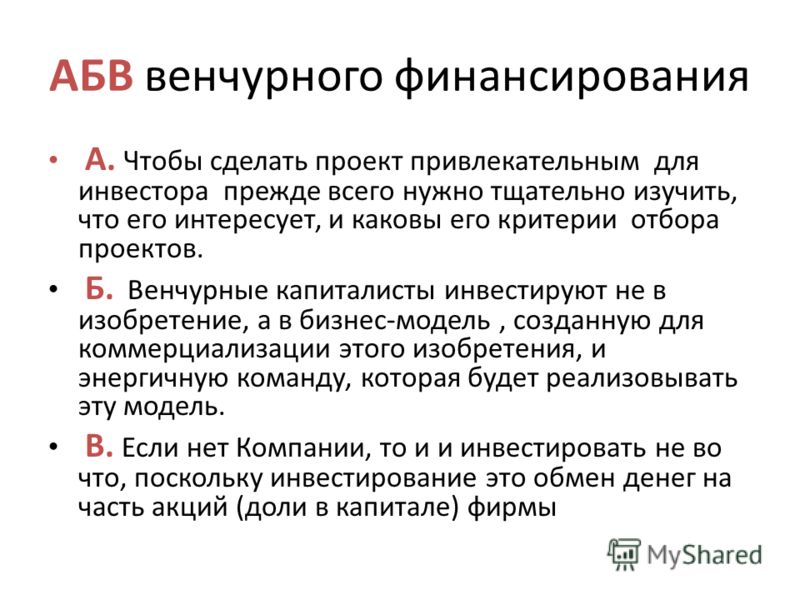

Ваша цель — найти финансирование. Помните, намного легче завоевать доверие потенциальных инвесторов, если Вы говорите с ними на их языке или хотя бы хорошо понимаете его. Так, например, многие предприниматели с удивлением узнают, что выражение «венчурный капитал» не означает просто «финансирование» в привычном смысле слова. Этот термин употребляется для определения специфического вида финансирования с особыми условиями и правилами.

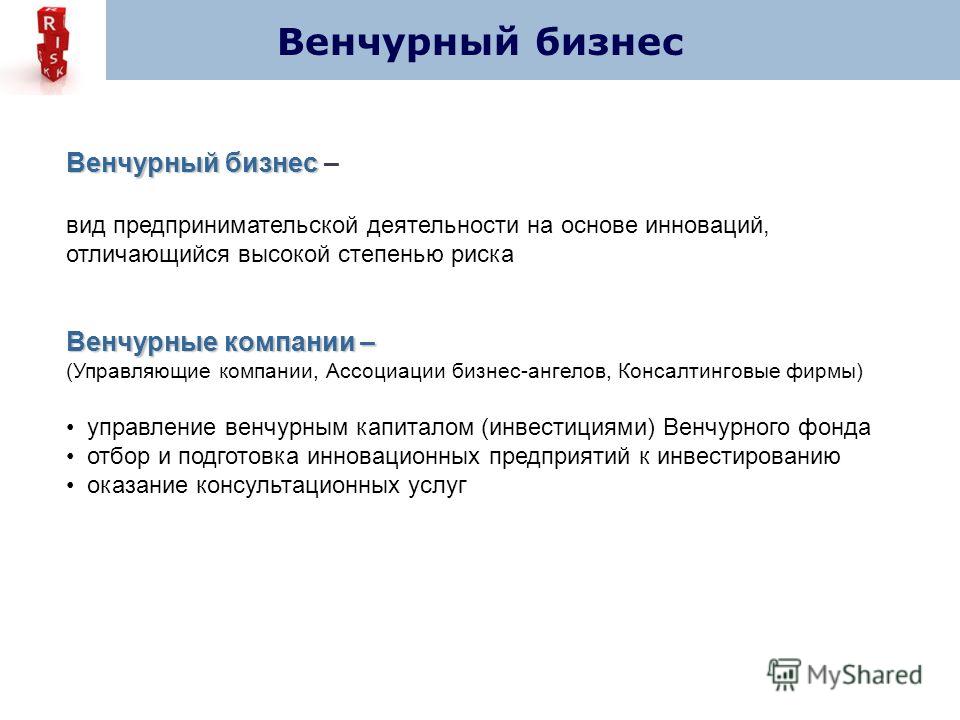

Главная же цель венчурного финансирования сводится к тому, что денежные капиталы одних предпринимателей и интеллектуальные возможности других (оригинальные идеи или технологии) объединяются в реальном секторе экономики для того, чтобы в новой компании обоим предпринимателям принести прибыль.

Характерные черты венчурного капитала:

- Финансирование предоставляется новым или существующим фирмам, обладающим потенциалом

- Предоставляется предприятиям, создающим новые ниши на рынке т.к. у них нет обеспечения, истории и доходов, позволяющих получить кредит

- Опыт менеджеров компании — главный критерий при оценке перспектив вероятности получения финансирования

- Предприниматель передает некоторую часть собственности и контроля над бизнесом инвестору.

- Инвестиции, требующие высоких прибылей, структурируются так, чтобы возврат на них был осуществлен в течение 3–7 лет

- Став ликвидной — через IPO, продажу бизнеса и т.п. — инвестируемая компания переходит на другие источники финансирования

- Венчурные капиталисты ожидают получить 20–50% годовой прибыли на свои инвестиции к моменту ликвидности фирмы

- Типичный размер инвестиций от $500 тысяч до $5 миллионов.

9 основных источников поиска венчурных инвесторов:

- Личные связи

- Профессиональные связи

- Официальные услуги по подбору венчурного инвестора

- Синдикаты бизнес-ангелов

- Клубы инвестиционных фондов

- Возможности Интернета

- Финансовые брокеры

- Подписка на почтовые рассылки и просмотр публикаций

- Опыт фирм, добывших венчурный капитал.

Традиционные способы получения доходов инвесторами:

Для того чтобы понимать, как работать с венчурными фондами или отдельными капиталистами, важно понимать, в чём их материальный интерес.

Основные источники получения дохода инвесторов:

Дивиденты

В определенное время после получения финансирования предприятие выплачивает инвесторам дивиденты, которые, как правило, распределяются между инвесторами пропорционально вложенному капиталу.

Выход инвестора из проекта

В определенное время после получения финансирования предприятием, инвесторы имеют право вернуть вложенные средства путем продажи своих акций их первоначальному владельцу, но в таком объеме, чтобы наличные средства у предприятия имелись в нужном объеме.

Выкуп контрольного пакета акций предприятия у инвесторов

В определенное время после получения инвестиции предприятие имеет право выкупить по заранее оговоренной цене акции компании, которыми владеет инвестор. Выкуп производится по заранее утвержденному графику.

Выкуп производится по заранее утвержденному графику.

Рост капитализации проинвестированных компаний

Венчурные инвесторы предоставляют большие объемы долгосрочного рискового капитала. Как правило, их цель — рост капитализации проинвестированных компаний, а не получение выплат по процентам. Помните, если Вы не выполните к определенному сроку своих обязательств, инвесторы без колебаний начнут настаивать на ликвидации или продаже Вашей компании!

Какие системы гарантий используются при венчурном финансировании?

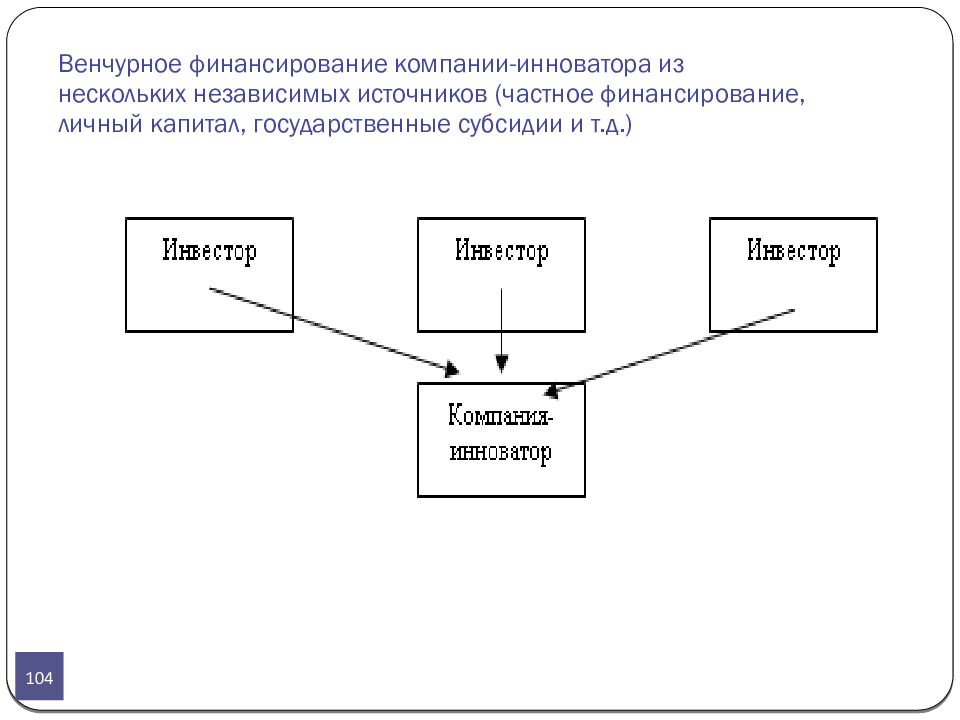

Венчурное финансирование, как правило, осуществляется в отношении малых и средних частных предприятий без предоставления ими какого-либо залога или заклада, в отличие, например, от банковского кредитования. Финансирование представляет собой инвестиции, которые направляются в акционерный капитал, либо инвестиционный кредит (длительный, на несколько лет, под меньший по сравнению с обычным процент и без залогов). За это представители венчурного инвестора обычно участвуют в управлении инвестируемой компанией.

Почему инвесторам потенциально выгодно вложиться в Ваш проект

Вложение средств в инновационные компании привлекательно, например, за рубежом по ряду причин. Среди которых, прежде всего, следует выделить максимальный прирост, который дает венчурный капитал (в течение последних 10 лет он обеспечивал среднегодовой доход в 15,7%, а самые лучшие фонды обеспечивают прирост капитала до 80%), а также значительные налоговые льготы лицам, инвестирующим в венчурные предприятия.

Фонды венчурных инвестиций

Итак, говоря о данных фондах, опять-таки начнём с понятий.

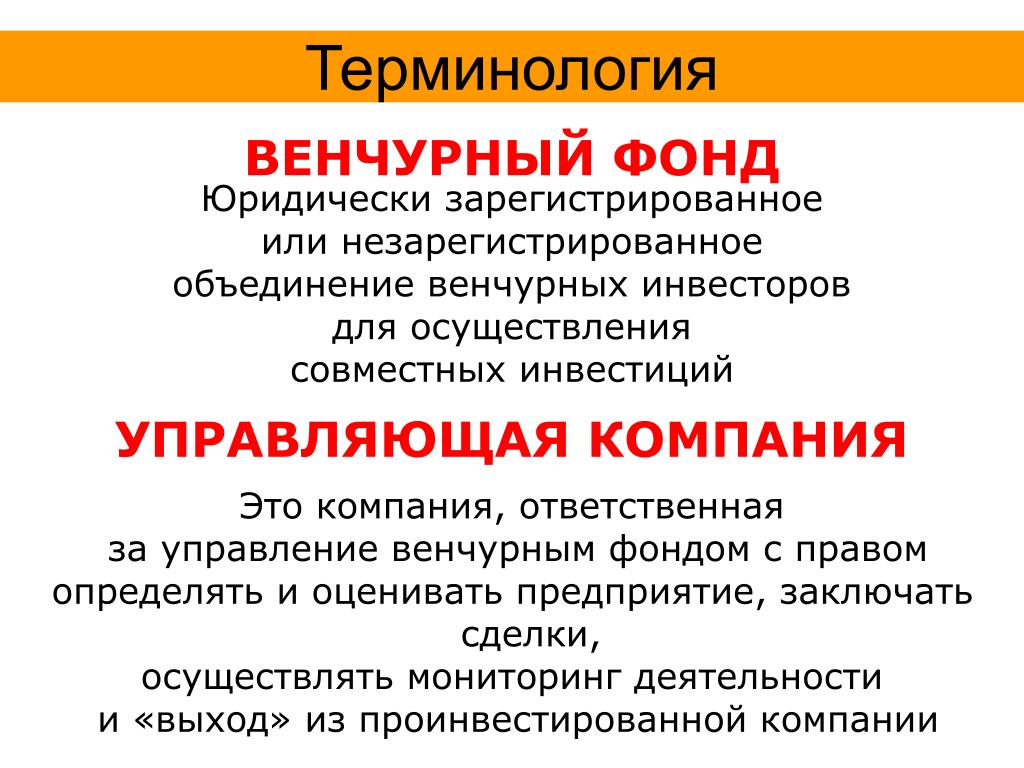

Венчурный фонд — это механизм инвестирования с образованием общего фонда (обычно партнерства), для инвестирования финансового капитала, в основном, сторонних инвесторов в предприятия, которые для обычных рынков капитала и банковских займов представляют слишком большой риск.

Основным источником чистой прибыли фонда является прирост капитала за счет продажи или распространения акций венчурных компаний, в которые он инвестирует.

Организационная структура типичного венчурного фонда выглядит следующим образом. Он может быть образован либо как самостоятельная компания, либо существовать в качестве незарегистрированного образования как ограниченное партнерство (нечто вроде «полного» товарищества). В некоторых странах под термином «фонд» (fund) понимают скорее ассоциацию партнеров, а не компанию, как таковую.

Важно различать следующие понятия. Те, кто инвестирует в фонд, называются ограниченными партнерами (LPs — limited partners). Те, кто вкладывает аккумулированные средства фонда в развивающиеся компании, т. е. венчурные капиталисты, называются главными партнерами (GPs — general partners).

Фонды венчурного капитала получают компенсацию за вложенные средства и участие в управлении венчурной компанией. Главные партнеры обычно получают 20% от чистого дохода, в то время как ограниченные партнеры — 80%.

Распределение ролей в венчурном фонде

Инвесторов венчурных фондов иногда называют партнерами с ограниченной ответственностью. Эта группа инвесторов состоит из очень состоятельных лиц и институтов, обладающих крупными суммами наличного капитала, таких как государственные и частные пенсионные фонды, университетские финансовые фонды, страховые компании и из посредников объединенных инвестиций.

Эта группа инвесторов состоит из очень состоятельных лиц и институтов, обладающих крупными суммами наличного капитала, таких как государственные и частные пенсионные фонды, университетские финансовые фонды, страховые компании и из посредников объединенных инвестиций.

Объекты инвестиций венчурных фондов

Венчурные капиталисты и фонды могут быть универсальными или узкоспециализированными инвесторами в зависимости от своей инвестиционной стратегии. Универсальными венчурными инвесторами называются капиталисты и фонды, инвестирующие в различные отрасли промышленности, или в компании, в различных географических местоположениях или в различные стадии жизненного цикла компании. В качестве альтернативы, венчурные инвесторы могут специализироваться в одной или двух отраслях промышленности или инвестировать только в компании на определенной географической территории. Не все венчурные фонды или отдельные капиталисты инвестируют в «старт-апы». Венчурный фонд может инвестировать, прежде чем появится реальный продукт или прежде чем компания будет организована (так называемое «посевное инвестирование»). Также он может предоставить капитал, чтобы «запустить» компанию на первой или второй стадии развития, которые также называют «ранним инвестированием». Венчурный фонд также может обеспечить необходимое финансирование, чтобы помочь компании перерасти критическую финансовую массу и стать более успешной («финансирование на стадии расширения»).

Также он может предоставить капитал, чтобы «запустить» компанию на первой или второй стадии развития, которые также называют «ранним инвестированием». Венчурный фонд также может обеспечить необходимое финансирование, чтобы помочь компании перерасти критическую финансовую массу и стать более успешной («финансирование на стадии расширения»).

И, конечно, венчурный фонд может инвестировать средства в течение всего жизненного цикла компании.

Венчурные фонды бывают различных размеров: от небольших компаний, специализирующихся на семенном финансировании с оборотом в несколько миллионов долларов, до крупных фирм с оборотом инвестируемого по всему миру капитала более миллиарда долларов.

Общим знаменателем во всех этих видах венчурного инвестирования является то, что венчурные капиталисты — это непассивные инвесторы. Они проявляют активный интерес к консультированию, руководству и развитию компаний, в которые они инвестировали. Они хотят увеличить стоимость проекта за счет своего опыта в инвестировании в десятки и сотни компаний.

Некоторые венчурные фонды успешно создают синергетический эффект между различными компаниями, в которые они инвестировали. Например, одна компания, у которой есть отличная программа, но нет нормальной дистрибьютерской технологии, может быть скооперирована с другой компанией в венчурном портфеле, которая обладает лучшими дистрибьютерскими технологиями.

Поиск фондов венчурных инвестиций

Поиск и выбор венчурного инвестора для Вашей компании на самой ранней стадии её развития является одной из самых сложных и ответственных задач. Не все деньги одинаковы. Помните об этом и тщательно выбирайте своего инвестора. Ищите инвестора, который не только вложит деньги в Ваше предприятие, но и добавит «вес» Вашей компании, предоставив свои связи в мире бизнеса и лично участвуя в управлении.

Следующие характеристики венчурных фондов, наиболее важны для Вас:

- Репутация инвестирования в успешные фирмы

- Эффективное участие в работе совета директоров компаний

- Личностная совместимость с культурой Вашей фирмы

- Репутация в области оказания содействия при организации последующих раундов финансирования

- Специализация в данной (Вашей) области производства

- Специализация на данной стадии венчурного финансирования

- Большой ли у них опыт в области венчурного финансирования, каков их

- послужной список?

- Большая ли у них клиентская база, имеется ли опыт ведения международного

- бизнеса?

- Чтобы выбрать инвестора, который принесет максимальную пользу Вашей компании, также принимайте во внимание следующее:

- Какова предполагаемая степень участия инвестора в управлении Вашей компании

- Имеются ли у инвестора прочные связи с другими инвесторами и консультантами, которые могут быть использованы в дальнейшем для расширения компании и последующих раундов финансирования

- Может ли инвестор помочь Вам с подбором команды менеджеров и маркетингом товара или услуги.

Чтобы получить данную информацию Вы можете ознакомиться с меморандумом (placement memorandum), который учредители фондов выпускают на начальном этапе. В нём подробно описаны цели и задачи фонда, специфические условия его организации и предпочтения.

Корпоративные венчурные фонды

Большие корпорации являются существенным источником финансирования для вновь созданных предприятий. В современной предпринимательской экономике реальная стоимость акций создается компаниями, корпоративные стратегии которых включают хорошо развитые венчурные стратегии. Внешнее венчурное финансирование новых технологий и развивающихся рынков стало важным компонентом корпоративных стратегий новой экономики, движимой маленькими инновационными компаниями. Партнерство маленьких инновационных компаний и больших корпораций является взаимовыгодным. В то время как предпринимательские фирмы могут самостоятельно разработать технологию, определить возможности рынка и быстро получить прибыль от коммерциализации инновационных идей, сотрудничество с крупными корпорациями помогает повысить результативность. Крупные корпорации, в свою очередь, получают доступ к развивающимся рынкам и прорывным технологиям, поскольку большинство инновационных продуктов и технологий разрабатывается начинающими предпринимателями. Именно таким образом крупные корпорации получают стратегическое преимущество на рынке.

Крупные корпорации, в свою очередь, получают доступ к развивающимся рынкам и прорывным технологиям, поскольку большинство инновационных продуктов и технологий разрабатывается начинающими предпринимателями. Именно таким образом крупные корпорации получают стратегическое преимущество на рынке.

Кого финансируют венчурные фонды?

В венчурном бизнесе принята следующая классификация компаний, претендующих на получение инвестиций:

Seed – по сути, это только проект или бизнес-идея, которую необходимо профинансировать для проведения дополнительных исследований или создания пилотных образцов продукции перед выходом на рынок.

Start up – недавно образованная компания, не имеющая длительной рыночной истории. Финансирование для таких компаний необходимо, чтобы провести научно-исследовательские работы и запустить процесс продаж.

Early stage – компании, имеющие готовую продукцию или услугу и находящиеся на самой начальной стадии ее коммерческой реализации.

Expansion – компании, которым требуются дополнительные вложения для финансирования своей деятельности. Инвестиции могут быть использованы ими для расширения объемов производства и сбыта, увеличения уставного капитала или оборотных средств.

Специфика и риски работы с фондами

В России, особенно сейчас, после серьезных кризисов на рынках ценных бумаг, отношение к венчурному виду бизнеса неоднозначное. Уже достаточно долго работают на российском рынке фонды, вкладывающие средства в компании на стадии расширения (фонды ЕBRD, TUSRIF, SEAF, Framlington и др.) Более подробную информацию о других российских фондах см в разделе «Библиотека» здесь. Многие компании предполагают финансировать в том числе и начинающие компании и, тем самым, быть ближе по своему типу к фондам американским (большее внимание уделяющим начинающим компаниям), а не европейским (для которых более привлекательными являются стадии расширения бизнеса).

Безусловно, работа в России для венчурных фондов еще затруднена, недостаточен объем законодательных актов, которые могли бы стимулировать этот очень важный для развития экономики промышленного государства вид деятельности, не решен вопрос выхода из бизнеса, то есть продажи венчурным капиталистом своей доли компании. Возможность регистрации фондов в России также оставляет желать лучшего. Соответственно, это будет сказываться и на взаимодействии с фондами начинающих предпринимателей. С Федеральным законом «Об инвестиционных фондах» Вы сможете ознакомиться в разделе «Библиотека» здесь.

Возможность регистрации фондов в России также оставляет желать лучшего. Соответственно, это будет сказываться и на взаимодействии с фондами начинающих предпринимателей. С Федеральным законом «Об инвестиционных фондах» Вы сможете ознакомиться в разделе «Библиотека» здесь.

Бизнес- ангелы.

Кроме всего вышеописанного Вам также необходимо различать ещё один вид венчурных инвесторов – так называемых бизнес-ангелов.

Бизнес-ангелы — это частные инвесторы, обычно имеющие богатый предпринимательский опыт, которые инвестируют некоторую часть своих собственных денег в малые венчурные фирмы. Бизнес-ангелы — пожалуй, наиболее часто используемый и наиболее важный внешний источник внешних финансов для молодых предпринимательских фирм.

Их также называют неформальными инвесторами. Они вкладывают собственный капитал во вновь созданные неликвидные фирмы. Это состоятельные люди. В прошлом многие из них были успешными предпринимателями или топ-менеджерами. Бизнес-ангелами их в основном называют потому, что они приходят на выручку молодым инновационным фирмам, помогая в становлении бизнеса. «Ангельская» помощь — это не только финансы, но и полезные связи в мире бизнеса, деловые навыки, знания. На самой ранней стадии развития компании бизнес-помощь на приемлемых условиях никто другой, скорее всего, Вам оказать не сможет. С небольшой статистикой успешности инвестиций бизнес-ангелов Вы сможете ознакомиться в разделе «Библиотека» здесь.

Бизнес-ангелами их в основном называют потому, что они приходят на выручку молодым инновационным фирмам, помогая в становлении бизнеса. «Ангельская» помощь — это не только финансы, но и полезные связи в мире бизнеса, деловые навыки, знания. На самой ранней стадии развития компании бизнес-помощь на приемлемых условиях никто другой, скорее всего, Вам оказать не сможет. С небольшой статистикой успешности инвестиций бизнес-ангелов Вы сможете ознакомиться в разделе «Библиотека» здесь.

Успешные бизнес-ангелы, принимают решение о проведении инвестиций, основываясь на четырех базовых критериях: менеджмент, рынок, продукт и возможность финансирования. Они оценивают каждый критерий с точки зрения уменьшения своего риска и увеличения своей прибыли.

Основные факторы, мотивирующие бизнес-ангелов инвестировать

- Ожидание больших финансовых прибылей

- Участие в управлении предпринимательской фирмой

- Удовольствие и удовлетворение, получаемые от участи в предпринимательском процессе

- Создание для себя работы

- Чувство социальной ответственности

Как правило, бизнес-ангелы имеют следующие особенности:

- Обычно осуществляют инвестиции совместно с 2–3 другими инвесторами

- Не стремятся получить контроль над Вашим предприятием

- Хотят получить обыкновенные акции с правом голоса или статус партнера

- Хотят получить возврат на свои инвестиции через 3–4 года

- Предпочитают финансировать венчурные фирмы на самых ранних стадиях их развития

- Предоставляют только небольшие суммы, необходимые для «старта» вновь созданного предприятия.

Они заполняют пробел в финансировании, вкладывая средства именно в те области, которые не являются привлекательными для фондов венчурных инвестиций

Они заполняют пробел в финансировании, вкладывая средства именно в те области, которые не являются привлекательными для фондов венчурных инвестиций - Инвестируют практически во все отрасли промышленности

- При принятии финансовых решений бизнес-ангелы проявляют большую гибкость, чем фонды венчурного капитала. У них другой подход к вопросам инвестирования: инвестиционные горизонты находятся дальше («терпеливые деньги»), процедуры выделения денежных средств упрощены, ставки дохода ниже

- Большинство бизнес-ангелов имеют опыт предпринимательства, которым они делятся, помогая вновь созданной компании встать на ноги

- Финансовый рынок бизнес-ангелов более широк географически по сравнению с рынком формальных венчурных фондов

- Инвестиции бизнес-ангелов играют роль рычага, поскольку вновь созданная фирма, получившая финансирование, становится более привлекательной для других инвесторов. Привлечённые частные инвестиции увеличивают интерес крупных инвестиционных фондов к таким компаниям

- Также предоставляют начинающим компаниям кредитные поручительства в дополнение к денежным средствам.

Синдикаты бизнес-ангелов

За последние несколько лет значительно увеличилось количество бизнес-ангелов, которые осуществляют венчурные инвестиции, действуя в составе инвестиционного синдиката. Такой подход позволяет делать крупные и более частые инвестиции. Эти группы, в которые иногда входит до 100 человек, организуют свою деятельность посредством форумов. Доступ к такой группе может быть получен через одного или нескольких членов. Чтобы обеспечить анонимность членства, многие синдикаты (также называемые Ассоциациями бизнес-ангелов) избегают публичности. Синдикаты бизнес-ангелов предоставляют начинающим предпринимателям следующие преимущества:

- Возможность объединения капиталов для финансирования крупномасштабных проектов

- Взаимодополнение и взаимообмен полезными контактами, а также использование инвестиционной экспертизы (отбор, предварительное изучение, тщательная проверка, мониторинг)

- Возможность добавления мощностей других инвестируемых проектов к Вашему.

Процедура выдвижения Вашего проекта на получение инвестиций выглядит так. Обычно, один из членов группы предоставляет на рассмотрение синдиката проект, при этом предполагается, что он сам будет участвовать в его финансировании. Затем, данное предложение оценивается группой на общем собрании. Каждый член группы принимает независимое решение об отказе или участии в инвестиционном проекте. Также каждый инвестор в праве определить долю своего участия. После того, как решение принято, участвующие бизнес-ангелы начинают осуществлять свои инвестиции по заранее определенному графику.

Поиск бизнес-ангелов: рекомендации предпринимателям

- Старайтесь как можно дольше финансировать за счет личных средств и развивать самостоятельно свою фирму. Начинайте привлечение денежных средств извне, когда необходимость в этом станет очевидной и неизбежной.

- Прибегая к помощи бизнес-ангела, определите, хотя бы приблизительно, сколько денег Вам нужно получить и сколько акций своего предприятия Вы готовы ему продать.

- Постарайтесь узнать как можно больше о конкретном бизнес-ангеле, синдикате бизнес-ангелов. Решите, какой тип бизнес-ангела подойдет лучше всего для работы именно с Вашей фирмой.

- Включите в свой бизнес-план самую свежую информацию, реалистичные финансовые прогнозы, потенциальные оценки. Довольно часто бизнес-ангелам предоставляют «слабые» бизнес-планы, показывающие неспособность предпринимателя учесть все сценарии развития бизнеса.

- Избегайте принятия первого же предложения, выбирайте самое лучшее для Вашей компании. Проводите тщательную проверку потенциальных инвесторов. Венчурный бизнес — это дорога с двусторонним движением. Найдя подходящего инвестора, сумейте отстоять свои интересы в переговорном процессе.

Рекомендации напоследок

Именно Вы должны выбирать. Выбирайте лучших партнёров. Самое важное, что Вы должны сделать — это найти настоящего профессионала, авторитетный венчурный фонд в области привлечения денежных средств и установления полезных контактов. Вашей менеджерской команде нужно провести собеседование как минимум с пятью кандидатами, выбрать лучшего, а затем тщательно проверить его деловые качества и благонадежность.

Непрерывный характер поиска финансирования. Помните, что жизненно необходимым для достижения успеха в бизнесе является осознание того, что поиск и привлечение капитала продолжается постоянно, пока растет и развивается компания. Чтобы найти средства для первого раунда финансирования потребуется, по меньшей мере, 6 месяцев. Дальше – меньше.

- Научитесь продавать «лицом к лицу», «один на один» не только свой товар или услугу, но и свое видение бизнеса

- Купите программу финансовых расчетов и станьте специалистом во всех аспектах финансирования «старт-апов». Неумение разбираться в вопросах финансирования может значительно снизить Ваши шансы на получение инвестиций

- Соберите высоко профессиональную команду. В перспективе – создайте собственную сеть продаж, финансирования, менеджмента

- Научитесь делать впечатляющие, убедительные презентации для сложной, критически настроенной аудитории венчурных инвесторов

- Научитесь проверять надежность тех источников венчурного финансирования, которые «выглядят слишком хорошими, чтобы быть правдой».

Как работают венчурные инвесторы Кремниевой долины

С какими трудностями сталкиваются инвесторы, как они отвечают на вызовы венчурного рынка и почему большое количество стартапов в портфеле — это не всегда хорошо?

Об эксперте

Алекс Лазовский, инвестор, управляющий партнер венчурного фонда Scale-Up в Кремниевой долине.

Венчурные капиталисты сталкиваются с давлением с трех разных сторон: со стороны своих инвесторов — партнеров с ограниченной ответственностью (LP), со стороны других венчурных инвесторов и даже со стороны основателей компании, в которые они инвестируют.

Давление со стороны партнеров

LPs, или партнеры с ограниченной ответственностью — это инвесторы венчурных фондов. Их деньги — топливо, которое поддерживает работу инвестиционного механизма. LP ожидают, что управляющие фондами вернут 400-500% всех инвестированных в фонд средств в течение периода работы фонда, скажем, за десять лет. И это не блестящий результат, а просто удовлетворительная доходность. Чтобы произвести впечатление на LP, венчурный фонд должен удвоить эту цифру, то есть добиться доходности в 1000%, заветного десятикратного возврата.

Для сравнения, основные фондовые рынки в среднем могут расти примерно на 10% в год, что в сумме составляет около 260% за десять лет. То есть удовлетворительная работа венчурного капитала означает, что нужно добиться доходности вдвое выше, чем на фондовых рынках. Какие сложности тут есть?

- Во-первых, капитал, инвестируемый LP в венчурные фонды, начинает сокращаться еще до того, как будут сделаны первые инвестиции. Ежегодная плата за управление составляет около 2% в год от общего заявленного капитала фонда. Это нужно для оплаты зарплат менеджеров, аналитиков, командировочных и маркетинговых расходов.

- Для фонда объемом около $500 млн, например, Sequoia Capital U.S. Venture Fund XV, эти комиссионные за управление составляют $100 млн за десятилетний период. То есть 20% капитала из общего размера фонда можно вычесть сразу. А значит, вместо превращения $500 млн в $5 млрд речь идет о превращении $400 млн в $5 млрд.

- Во-вторых, примерно две трети стартапов в портфеле хорошего венчурного фонда ранних стадий заканчивают банкротством, что ведет к полной потере и списанию в ноль всех инвестиций, сделанных фондом в эти стартапы — и, собственно, этой части денег LP, которые инвестировали в фонд. Из оставшихся 33% примерно две трети стартапов останутся в бизнесе, но не вернут все инвестированные в них деньги. Это не полная потеря инвестированных средств, а просто убыточные инвестиции. Из оставшихся 11% только половина будет работать блестяще. Когда вы слышите, что примерно 6% инвестиционных сделок, что означает около 4,5% вложенных долларов, принесли около 60% общей прибыли, это реальность, стоящая за статистикой венчурных инвестиций.

Выходит, что вместо того, чтобы превратить $400 млн в $5 млрд, в действительности в них нужно превратить $80 млн, которые не приносят убытков.

Давление со стороны других венчурных инвесторов

С одной стороны, венчурные капиталисты нужны друг другу и часто инвестируют вместе. Совместные инвестиции снижают риск.

Однако они также соревнуются за лучшие инвестиции. Например, за первое десятилетие своего существования SpaceX перешла от нуля к оценке в $1 млрд. За второе десятилетие его оценка выросла примерно до $46 млрд. Благодаря такому росту SpaceX стала любимцем Кремниевой долины. Но в последнем раунде они собрали всего $1,9 млрд. Чтобы удовлетворить спрос инвесторов на свои акции, SpaceX могла бы легко привлечь в десять раз больше денег в каждом раунде, не выходя даже за пределы Кремниевой долины. Однако Илон Маск и другие акционеры не хотят без надобности размывать свою долю владения компанией, пока стоимость акций стремительно продолжает расти. Тем более что лучшие инвесторы мира продолжают добиваться места напрямую в реестре акционеров компании SpaceX.

Конкуренция также преобладает на другой стороне, когда необходимо привлечь капитал в фонд от лучших LP. Фонд-эндаумент Йельского университета (второй в мире по размеру), например, за последние два десятилетия обеспечил доходность в 93% годовых от своих венчурных инвестиций. Способность управляющих какой-либо венчурной формы привлечь капитал в свой фонд от эндаумента Йеля — явное подтверждение того, что эта команда и венчурная фирма делает многие вещи намного лучше других. И наоборот, венчурный фонд, команда которого умеет привлекать только деньги от рискованных или сомнительных инвесторов, будь то по объективным или субъективным причинам, приобретает не очень хорошую репутацию, отпугивая желанных LP и фаундеров (основателей. — РБК Тренды) лучших стартапов.

Другой источник конкуренции внутри сообщества венчурных капиталистов — альтернативные формы инвестиционных инструментов. Хороший венчурный фонд должен убедить LP в правильности своей стратегии и опыте своей команды. Однако недавно стал популярен другой финансовый инструмент: Special Purpose Acquisition Company. SPAC — это компания, которую создают исключительно с целью собрать капитал, выйти «пустышкой» на биржу (то есть компания становится публичной путем IPO, при этом кроме денег, собранных заранее от инвесторов, у нее больше ничего нет), а затем подыскать подходящую частную компанию с капитализацией в разы больше, чем капитализация самой SPAC, и провести поглощение. Найденная таким образом частная компания тоже выходит на биржу. Это выход на IPO путем сделки слияния с уже публичной SPAC. Поскольку частная компания обычно значительно крупнее, чем SPAC, и получает в итоге контроль, то такая сделка называется обратным поглощением (reverse merger). Из недавних крупных примеров сделок со SPAC можно назвать компании Momenus и Arrival, которые таким образом планируют провести публичный листинг (совокупность процедур включения ценных бумаг в биржевой список. — РБК Тренды).

Такой трюк позволяет и инвесторам, и компаниям привлекать большой капитал при помощи инструментов фондовых рынков и таким образом играть по другим правилам, которые из-за временных горизонтов, размера капитала или некоторых других соображений не подходят для обычного венчурного инвестирования.

Несмотря на все свои преимущества, SPAC по-прежнему оказывают дополнительное давление на венчурных капиталистов. По данным фирмы COWEN, количество SPAC выросло с 13 компаний пять лет назад до 188 в 2020 году. Их совокупная рыночная капитализация выросла примерно на 1800% до $64 млрд за тот же период. Это составляет почти половину капитала, выделенного венчурным капиталистам в 2019 году. Несмотря на то, что многие ведущие венчурные капиталисты также участвуют в SPAC, их размер поглощает огромные объемы ликвидности на рынке прямых инвестиций — капитала, который больше не поступает в венчурные фонды.

Давление со стороны основателей

В инвестиционном портфеле не должно быть места для стартап-компаний, бизнес и капитализация которых не растет невероятными темпами.

Однако венчурное инвестирование не происходит в беспристрастном вакууме таблиц Excel. Это бизнес-деятельность, в которой участвуют люди, а у людей есть чувства и ожидания. Венчурный инвестор, который моментально бросает фаундера, чей стартап оказался в трудном положении, быстро получит репутацию партнера, который поддерживает, только если все хорошо. Никто не хочет такой репутации.

Другой способ, которым фаундеры невольно оказывают сильное давление на венчурных капиталистов, — это требование выделить им время. Венчурный капиталист постоянно поддерживает отношения с сотнями стартапов и многими крупными корпорациями, что дает большие преимущества и отличный угол зрения, обширный опыт, экспертизу и понимания разных индустрий, рынков, технологий, и полезные связи. Как правило, венчурные инвесторы готовы поделиться всем этим с фаундерами своих портфельных компаний, чтобы помочь им принимать более обоснованные решения и развивать бизнес так, чтобы все выиграли. Однако некоторым фаундерам нужно больше руководства и поддержки.

Конечно, каждый должен где-то учиться, но каждый час, который венчурные инвесторы тратят на беседы, анализ показателей продаж и маркетинговых стратегий с нерешительным или неопытным фаундером, — это час, который они не могут потратить на встречи со своими собственными инвесторами — существующими и потенциальными LP, поиск новых стартапов, в которые стоит инвестировать, и на дальнейшее улучшение показателей доходности своего фонда.

Ключевые стратегии инвесторов

Принимая во внимание давление, с которым венчурные капиталисты сталкиваются со всех сторон, стремясь обеспечить солидную прибыль, топовые венчурные капиталисты Кремниевой долины придерживаются ключевых стратегий: оптимизации количества или качества.

- Количественный подход

Количественный подход является относительно новым, и его безрассудство скоро станет очевидным.

По сути, количественный подход предполагает меньшие инвестиции, направляемые большему количеству компаний на более ранней стадии.

Когда венчурная фирма растет и начинает управлять все большим объемом капитала, она стремится инвестировать в более поздние стадии, когда капитализация стартапа уже высокая. Крупные фонды будут инвестировать $30 млн одним чеком, например, в раундах серии C или еще более поздних, вместо инвестиций по $1 млн в каждом посевном раунде. Однако на данный момент сделок на поздних этапах недостаточно для удовлетворения спроса, поэтому даже такие титаны, как Sequoia, делают все необходимое, чтобы участвовать в как можно большем количестве ранних раундов. У них есть надежда, что, широко распределяя капитал, они не упустят более поздних раундов финансирования самых успешных компаний, и удача обеспечит им достаточно побед, чтобы уравновесить многочисленные неизбежные потери.

У количественного подхода есть две проблемы:

- Другие венчурные капиталисты по понятным причинам раздражаются, если такой крупный игрок, как Sequoia, появляется на посевном раунде с по сути открытым чеком и при этом с полным отсутствием интереса. Это издевательство над серьезной аналитической работой, проделанной другими средними и малыми венчурными фирмами. Фаундеры также встревожены. Конечно, здорово иметь такое название, как Benchmark, среди своих инвесторов. Но в нем нет признания прекрасной идеи и надежной бизнес-модели, нет никаких гарантий поддержки или даже просто финансирования в будущем. Поскольку многие фаундеры ищут настоящие партнерские отношения, количественный подход не дает им ничего, кроме проверки.

- Вторая проблема количественного подхода в том, что он не очень перспективен. Допустим, крупная фирма распределяет $250 млн своего фонда на 100 посевных раундов. Доля владения стартапом, купленная за эти деньги, начинает размываться каждым последующим раундом финансирования. В итоге в лучшем случае венчурному фонду посчастливится владеть 20%-ной долей в шести стартапах-победителях, каждый из которых сделает выход на биржу на $1 млрд. Эти инвестиции в $250 млн принесут им $1,2 млрд, что на первый взгляд звучит неплохо. Фактически же половина всего капитала, инвестированного в фонд, принесла лишь четверть доходности, которую ожидалось получить от всего фонда. Это не большая победа.

- Качественный подход

Качественный подход направлен не на то, чтобы найти горстку потенциальных единорогов среди сотен стартапов, а на то, чтобы сузить круг кандидатов до дюжины или двух десятков кандидатов с наилучшими шансами стать декакорнами (компаниями с капитализацией свыше $10 млрд) или гектакорнами (свыше $100 млрд). Вместо того, чтобы владеть 20% в шести единорогах, ориентированные на качество венчурные капиталисты знают, что им лучше владеть всего лишь 5% от одного декакорна, как Stripe (капитализация $36 млрд).

Качественный подход также означает, что венчурные капиталисты не размазали капитал тонким слоем по огромной поверхности. Инвестирование в дюжину компаний, а не в сотню, означает, что каждая из них может получить поддержку и внимание, в которых нуждается.

Так почему же некоторые выбирают количество, когда качественный подход лучше? Потому что качество — это сложно. Вместо того, чтобы позволять фирмам — особенно крупнейшим венчурным капиталистам — торговать только своим брендом, нужно провести тщательную подготовку и анализ, чтобы определить, какие компании обладают таким редким потенциалом. Требуется постоянный мониторинг, чтобы замечать изменения, которые могут изменить перспективы стартапа к лучшему или худшему. Венчурные капиталисты должны развивать отношения с дальновидными фаундерами и ветеранами Кремниевой долины, чтобы постоянно иметь необходимые понимание, информацию и возможность принимать правильные инвестиционные решения. Чтобы быть уверенным в этой подготовительной аналитической работе и возглавлять раунды финансирования на основе этих убеждений, требуется крепкий внутренний стержень.

Подписывайтесь также на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Венчурная компания

В широком смысле венчурный бизнес – это бизнес, связанный с высоким риском инвестиционных вложений. В узком – он касается вложений в научные разработки или инновационные технологии. Как правило, венчурная компания – это предприятие малого или среднего бизнеса. Примеры венчурных компаний в России – это «Якутия», «РВК», «Даурия – Спутниковые технологии».

Особенности функционирования венчурной компании

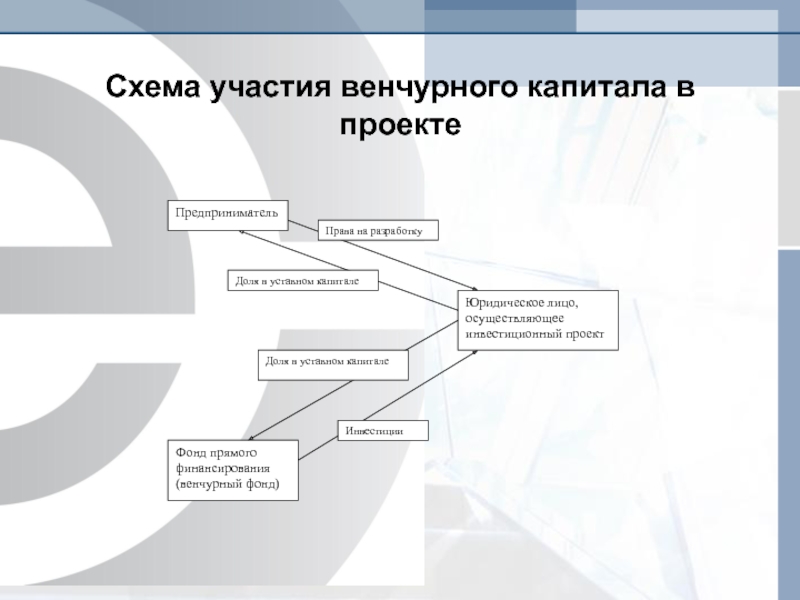

Терминологически «венчурный бизнес» берет начало от английского слова «venture». В переводе на русский это означает «рискованный». Венчурный бизнес происходит от науки и родился как условие экономического развития. Он является звеном между наукой и предпринимательством. Смысл венчурного бизнеса в том, чтобы предоставить нужные средства компаниям, которые не имеют других финансовых источников. Венчурный инвестор предоставляет такие услуги в обмен на часть акций, которые через несколько лет выставляет на продажу. Цена таких акций во много раз превышает первоначальное вложение фирмы. Такая продажа имеет название – «выход».

Венчурный бизнес представляет собой самостоятельные небольшие фирмы, специализация которых – это исследования, инновационные разработки и производство совершенно новой продукции.

В организации венчурного бизнеса играет бизнес-модель, которая подразумевает следующие стадии:

- Инновация или научная разработка концепции.

- Венчурный проект.

- Бизнес-план проекта.

- Венчурная фирма, которая занимается осуществлением проекта.

- Венчурный инвестор.

Все четыре стадии бизнес-модели необходимы для реализации конкретного венчурного проекта.

Управление таким рисковым бизнесом предусматривает формирование специального института управляющих, стиль управления которых позволяет контролировать все инвестиции.

Традиционные виды предпринимательства имеют несколько другие основы ведения бизнеса. Существенным отличием венчурного бизнеса от традиционного является то, что инвестор на свой страх и риск предоставляет средства венчурной фирме без каких-либо финансовых или других гарантий от этой фирмы, кроме части акций, которые получает инвестор в случае, если дело, что называется, «выгорит». В противном случае, ответственность несут обе стороны.

Как организовать венчурную компанию?

Если вы авантюрный человек, который заинтересован в сверхприбыли и не боится рисковых операций, то организация венчурной компании для вас. Но не стоит опираться только на внутренние качества. Для того чтобы правильно организовать венчурный бизнес, необходимо учесть много замечаний и рекомендаций. Не стоит рубить сплеча, для начала вам потребуется стартовый капитал. А вот тут начинаются проблемы. Чтобы получить этот капитал, необходимо учесть следующие рекомендации:

- Разработать концепцию проекта вашей инновации.

- Составить качественный бизнес-план.

- Внимательно изучить правила выбора проектов среди инвесторов и подготовить свой план на основе этих правил.

- Подготовить короткое описание вашего венчурного проекта, чтобы сразу заинтересовать инвестора и он был готов предоставить вам свои услуги.

Что касается бизнес-плана, он должен быть четко структурирован и ясно определять конечную цель. Важно помнить, что инвестор дает лишь один шанс, поэтому нужно очень тщательно составлять бизнес-план. Разделы бизнес-плана должны быть логично структурированы. Они должны быть информативными и аргументированными, чтобы заинтересовать инвестора, оценка которого должна стать основой для его решения: стоит ли ему принимать участие в таком деле или нет.

Сейчас для предпринимателей, которые заинтересованы в создании венчурного бизнеса, открыты все дороги. Экономическая политика России поощряет новые научные разработки и активно стремится поддерживать ноу-хау, поэтому уже сейчас работает система инвестиционных фондов. Так что, если у вас есть нереализованные идеи – действуйте.

Венчурный бизнес – это сложная схема. Важно быть на 100% уверенным в том, что инновация действительно нужна обществу и способна давать прибыль и тогда уже заниматься непосредственно поиском инвесторов. Венчурная компания – это слаженный механизм, от всех элементов которого в равной степени зависит будущее инновации. Возможно, именно ваша идея станет основой для реализации нового успешного проекта.

Что такое венчурные инвестиции? — Инновационный портал Ростовской Области

Что такое инновация

Внедрённое или внедряемое новшество, обеспечивающее повышение эффективности процессов и (или) улучшение качества продукции, востребованное рынком. Вместе с тем, для своего внедрения инновация должна соответствовать актуальным социально-экономическим и культурным потребностям. Примером инновации является выведение на рынок продукции (товаров и услуг) с новыми потребительскими свойствами или повышение эффективности производства той или иной продукции.

Введённый в употребление новый или значительно улучшенный продукт (товар, услуга) или процесс, новый метод продаж или новый организационный метод в деловой практике, организации рабочих мест или во внешних связях.

Что такое венчурный фонд?

Это инвестиционный фонд, ориентированный на управление денежными ресурсами частных инвесторов, стремящихся вложить свои активы в перспективные стартапы, малые и средние предприятия, обладающие высоким потенциалом роста. Эти инвестиции характеризуются, как высокорискованные и высокодоходные.

Какова роль государства в инновациях?

Совокупность мер, принимаемых органами государственной власти РФ и органами государственной власти субъектов РФ в соответствии с законодательством РФ и законодательством субъектов РФ в целях создания необходимых правовых, экономических и организационных условий, а также стимулов для юридических и физических лиц, осуществляющих инновационную деятельность.

Как минэкономразвития помогает инноваторам?

Минэкономразвития России с 2010 года реализует проект по стимулированию инновационной деятельности компаний с государственным участием через разработку и реализацию среднесрочных (на пятилетний период) программ инновационного развития (далее — ПИР).

ПИР является комплексным инструментом развития инноваций в компаниях, в их структуру входят мероприятия по следующим направлениям

— Разработка и реализация инновационных проектов.

— Совершенствование механизмов управления инновациями в компаниях, в том числе в сфере интеллектуальной собственности.

— Развитие экосистемы «открытых инноваций» за счет взаимодействия с малыми и средними компаниями, организациями науки, высшего образования и объектами инновационной инфраструктуры (инновационные кластеры и технологические платформы), развития механизмов финансирования и инвестирования в инновационной сфере (включая венчурные фонды).

— Организована независимая экспертная оценка ПИР и отчетов о реализации ПИР.

Перечень компаний, реализующих ПИР, утвержденный решением президиума Совета при Президенте Российской Федерации по модернизации экономики и инновационному развитию России от 24 июня 2016 г., включает 56 государственных корпораций, акционерных обществ и ФГУП, на которых проходится более 60% ВВП России. Реализация действующих ПИР планируется до конца 2020 г.

Как зарегистрировать патент на изобретение?

Согласно российскому законодательству объектами патентования могут быть: полезная модель, изобретение и промышленный образец. Полезная модель — это техническое решение, которое может быть использовано в каких-либо устройствах. Патентное право в России регулируется главой 72 Гражданского кодекса РФ. Срок действия патента зависит от объекта патентования и составляет от 5-ти до 25-ти лет. В России выдачей патентов занимается соответствующий государственный орган — Роспатент. Срок регистрации патента зависит от объекта патентования и необходимости выполнения сопутствующих процедур.

Где обучают работе с инновационными продуктами?

Высшие учебные заведения страны разрабатывают программы повышения квалификации и корпоративные программы в области управления инновациями, инновационной инфраструктурой и инновационного предпринимательства.

Определение венчурного капитала

Что такое венчурный капитал?

Венчурный капитал (ВК) — это форма прямых инвестиций и вид финансирования, которое инвесторы предоставляют начинающим компаниям и малым предприятиям, которые, как считается, имеют долгосрочный потенциал роста. Венчурный капитал обычно поступает от состоятельных инвесторов, инвестиционных банков и любых других финансовых учреждений. Однако это не всегда имеет денежную форму; он также может быть предоставлен в форме технической или управленческой экспертизы.Венчурный капитал обычно распределяется между небольшими компаниями с исключительным потенциалом роста или компаниями, которые быстро выросли и, похоже, готовы к дальнейшему расширению.

Хотя это может быть рискованно для инвесторов, вкладывающих средства, возможность получения прибыли выше среднего представляет собой привлекательную выплату. Для новых компаний или предприятий с ограниченной историей деятельности (менее двух лет) финансирование венчурного капитала становится все более популярным — даже важным — источником привлечения капитала, особенно если у них нет доступа к рынкам капитала, банковским кредитам или другим долговым инструментам. .Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса в решениях компании.

Ключевые выводы

- Венчурное финансирование — это финансирование, предоставляемое компаниям и предпринимателям. Он может быть предоставлен на разных этапах их развития, хотя часто включает финансирование на раннем этапе и в посевной раунд.

- Фонды венчурного капитала управляют объединенными инвестициями в быстрорастущие возможности стартапов и других начинающих компаний и обычно открыты только для аккредитованных инвесторов.

- Она превратилась из нишевой деятельности в конце Второй мировой войны в сложную отрасль с множеством игроков, которые играют важную роль в стимулировании инноваций.

Основы венчурного капитала

В сделке с венчурным капиталом большие доли владения компании создаются и продаются нескольким инвесторам через независимые товарищества с ограниченной ответственностью, которые создаются фирмами венчурного капитала. Иногда эти партнерства состоят из пула нескольких аналогичных предприятий.Однако одно важное различие между венчурным капиталом и другими сделками с частным капиталом заключается в том, что венчурный капитал имеет тенденцию сосредотачиваться на развивающихся компаниях, которые впервые ищут значительные средства, в то время как частный капитал имеет тенденцию финансировать более крупные, более устоявшиеся компании, которые стремятся вливание капитала или шанс для учредителей компании передать часть своей доли владения.

История венчурного капитала

Венчурный капитал — это разновидность частного капитала (PE). Хотя корни PE можно проследить до XIX века, венчурный капитал развился как отрасль только после Второй мировой войны.Профессора Гарвардской школы бизнеса Жоржа Дорио обычно считают «отцом венчурного капитала». Он основал Американскую корпорацию исследований и разработок (ARD) в 1946 году и собрал 3,5 миллиона долларов для инвестиций в компании, коммерциализировавшие технологии, разработанные во время Второй мировой войны. Первые инвестиции ARDC были в компанию, которая имела амбиции использовать рентгеновские технологии. для лечения рака. 200000 долларов, вложенных Дорио, превратились в 1,8 миллиона долларов, когда компания стала публичной в 1955 году.Взаимодействие с другими людьми

Расположение ВК

Хотя он в основном финансировался банками, расположенными на северо-востоке, венчурный капитал сконцентрировался на западном побережье после роста технологической экосистемы. Fairchild Semiconductor, основанная предательской восьмеркой из лаборатории Уильяма Шокли, обычно считается первой технологической компанией, получившей финансирование от венчурного капитала. Ее профинансировал промышленник с восточного побережья Шерман Фэйрчайлд из Fairchild Camera & Instrument Corp.

Артур Рок, инвестиционный банкир Hayden, Stone & Co.в Нью-Йорке, помог заключить сделку и впоследствии основал одну из первых венчурных фирм в Кремниевой долине. Davis & Rock финансировала некоторые из самых влиятельных технологических компаний, включая Intel и Apple. К 1992 году 48% всех инвестиций приходилось на Западное побережье, а на Северо-восточное побережье приходилось всего 20%. По последним данным По данным Pitchbook и Национальной ассоциации венчурного капитала (NVCA), ситуация не сильно изменилась. Во втором квартале 2020 года на западном побережье приходилось 36 компаний.7% всех сделок (и 60,2% от суммы сделки), в то время как на Среднеатлантический регион приходилось 20,9% всех сделок (или примерно 18,6% от всей суммы сделки).

Помощь инноваций

Ряд нормативных нововведений еще больше помог популяризировать венчурный капитал как средство финансирования. Первым было изменение Закона об инвестициях в малый бизнес (SBIC) в 1958 году. Оно стимулировало развитие индустрии венчурного капитала, предоставляя инвесторам налоговые льготы. В 1978 году в Закон о доходах были внесены поправки, уменьшающие налог на прирост капитала с 49.От 5% до 28%. Затем, в 1979 году, изменение Закона о пенсионном обеспечении сотрудников (ERISA) позволило пенсионным фондам инвестировать до 10% своих общих средств в отрасль.

Это обновление «Правила разумного человека» приветствуется как наиболее важное событие в области венчурного капитала, поскольку оно привело к притоку капитала из богатых пенсионных фондов. Затем в 1981 году налог на прирост капитала был снижен до 20%. Эти три события стали катализатором роста венчурного капитала, и 1980-е годы стали периодом бума для венчурного капитала, когда уровень финансирования достиг 4 долларов.9 миллиардов в 1987 году. Бум доткомов также привлек внимание к отрасли, поскольку венчурные капиталисты (венчурные капиталисты) погнались за быстрой прибылью от высоко оцененных Интернет-компаний. По некоторым оценкам, объем финансирования в этот период достиг пика в 119 миллиардов долларов. Но обещанная прибыль не материализовалась, поскольку несколько публичных интернет-компаний с высокими оценками потерпели крах и прожгли свой путь к банкротству.

Бизнес-ангелы

Для малых предприятий или для начинающих предприятий в развивающихся отраслях венчурный капитал обычно предоставляется состоятельными частными лицами (HNWI), также известными как «бизнес-ангелы», и фирмами венчурного капитала.Национальная ассоциация венчурного капитала (NVCA) — это организация, состоящая из сотен фирм венчурного капитала, которые предлагают финансирование инновационных предприятий.

Бизнес-ангелы, как правило, представляют собой разнородную группу людей, которые накопили свое состояние из различных источников. Однако они, как правило, сами являются предпринимателями или руководителями, недавно вышедшими на пенсию из построенных ими бизнес-империй.

Самостоятельные инвесторы, предоставляющие венчурный капитал, обычно имеют несколько ключевых характеристик.Большинство из них стремятся инвестировать в компании, которые хорошо управляются, имеют полностью разработанный бизнес-план и готовы к значительному росту. Эти инвесторы также могут предложить финансирование предприятий, которые работают в тех же или аналогичных отраслях или секторах бизнеса, с которыми они знакомы. Если бы они на самом деле не работали в этой области, у них могло бы быть академическое образование в этой области. Другим распространенным явлением среди бизнес-ангелов является совместное инвестирование, когда один бизнес-ангел финансирует предприятие вместе с надежным другом или партнером, часто с другим бизнес-ангелом.

Процесс венчурного капитала

Первым шагом для любого бизнеса, ищущего венчурный капитал, является представление бизнес-плана либо венчурной фирме, либо бизнес-ангелу. Если компания или инвестор заинтересованы в предложении, они должны провести комплексную проверку, которая включает, среди прочего, тщательное исследование бизнес-модели, продуктов, менеджмента и операционной деятельности компании.

Поскольку венчурный капитал имеет тенденцию вкладывать большие суммы в долларах в меньшее количество компаний, это предварительное исследование очень важно.Многие профессионалы венчурного капитала имели предыдущий опыт инвестирования, часто в качестве аналитиков фондового рынка; другие имеют степень магистра делового администрирования (MBA). Профессионалы венчурного капитала также склонны концентрироваться на конкретной отрасли. Например, венчурный капиталист, специализирующийся на здравоохранении, может иметь предыдущий опыт работы аналитиком отрасли здравоохранения.

После завершения комплексной проверки фирма или инвестор закладывают вложение капитала в обмен на долю в компании.Эти средства могут быть предоставлены все сразу, но чаще капитал предоставляется раундами. Затем фирма или инвестор принимает активное участие в финансируемой компании, консультируя и отслеживая ее прогресс, прежде чем высвободить дополнительные средства.

Инвестор покидает компанию по прошествии определенного периода времени, обычно через четыре-шесть лет после первоначального вложения, инициируя слияние, поглощение или первичное публичное размещение акций (IPO).

День в жизни

Как и большинство профессионалов в финансовой индустрии, венчурный капиталист обычно начинает свой день с экземпляра The Wall Street Journal , Financial Times и других уважаемых деловых изданий . Венчурные капиталисты, специализирующиеся в какой-либо отрасли, также обычно подписываются на отраслевые журналы и статьи, относящиеся к этой отрасли. Вся эта информация часто переваривается каждый день вместе с завтраком.

Для профессионалов венчурного капитала большая часть оставшегося дня заполнена встречами. В этих встречах принимают участие самые разные участники, в том числе другие партнеры и / или члены его или ее фирмы венчурного капитала, руководители существующей портфельной компании, контакты в области специализации и начинающие предприниматели, ищущие венчурный капитал.

Например, на раннем утреннем заседании может проводиться обсуждение потенциальных портфельных инвестиций в масштабе всей компании. Команда due diligence расскажет о плюсах и минусах инвестирования в компанию. На следующий день может быть назначено голосование «за столом» по вопросу о добавлении компании в портфель.

Во второй половине дня может быть проведена встреча с текущей портфельной компанией. Эти посещения проводятся на регулярной основе, чтобы определить, насколько гладко работает компания и разумно ли используются инвестиции, сделанные венчурной компанией.Венчурный капиталист несет ответственность за то, чтобы делать оценочные заметки во время и после встречи, а также распространять выводы среди остальной части фирмы.

После того, как вы потратили большую часть дня на написание этого отчета и просмотр других новостей рынка, возможно, состоится ранняя встреча за ужином с группой начинающих предпринимателей, которые ищут финансирование для своего предприятия. Профессионал венчурного капитала понимает, каким потенциалом обладает развивающаяся компания, и определяет, оправданы ли дальнейшие встречи с венчурной фирмой.

После обеда, когда венчурный капиталист, наконец, отправится домой на ночь, он может взять с собой отчет о комплексной проверке компании, голосование по которому состоится на следующий день, и воспользоваться еще одним шансом изучить все существенные факты и цифры до начала заседания. Утреннее заседание.

Тенденции венчурного капитала

Первое венчурное финансирование было попыткой дать толчок развитию индустрии. С этой целью Дорио придерживался философии активного участия в развитии стартапа.Он обеспечивал финансирование, консультации и связи с предпринимателями.

Поправка к Закону о SBIC в 1958 году привела к появлению на рынке начинающих инвесторов, которые предоставили инвесторам немногим больше, чем деньги. Увеличение объемов финансирования отрасли сопровождалось соответствующим увеличением числа обанкротившихся малых предприятий. Со временем участники индустрии венчурного капитала объединились вокруг оригинальной философии Дорио, заключающейся в предоставлении консультаций и поддержки предпринимателям, строящим свой бизнес.

Рост Кремниевой долины

Из-за близости отрасли к Силиконовой долине подавляющее большинство сделок, финансируемых венчурными капиталистами, приходится на высокотехнологичную отрасль, но другие отрасли также получают выгоду от венчурного финансирования. Яркими примерами являются Staples и Starbucks, которые получили венчурные деньги. Венчурный капитал также больше не является прерогативой элитных фирм. Институциональные инвесторы и солидные компании также вступили в бой. Например, технологические гиганты Google и Intel имеют отдельные венчурные фонды для инвестирования в новые технологии.Starbucks также недавно объявила о создании венчурного фонда в размере 100 миллионов долларов для инвестирования в стартапы в области продуктов питания.

С увеличением среднего размера сделок и присутствием большего числа институциональных игроков в структуре венчурного капитала со временем созревает. В настоящее время отрасль включает в себя ряд игроков и типов инвесторов, которые вкладывают средства на разных этапах развития стартапа в зависимости от их склонности к риску.

После финансового кризиса 2008 года

Финансовый кризис 2008 года ударил по индустрии венчурного капитала, потому что институциональные инвесторы, которые стали важным источником средств, ужесточили свои кошельки.Появление единорогов или стартапов, оцениваемых более чем в миллиард долларов, привлекло в отрасль самых разных игроков. Суверенные фонды и известные частные инвестиционные компании присоединились к толпам инвесторов, ищущих мультипликаторы доходности в условиях низких процентных ставок, и участвовали в крупных билетных сделках. Их появление привело к изменениям в экосистеме венчурного капитала.

Рост в долларах

Данные NVCA и PitchBook показали, что венчурные фирмы профинансировали 131 миллиард долларов США в рамках 8 949 сделок в 2018 году.Эта цифра представляет собой скачок более чем на 57% по сравнению с предыдущим годом. Но увеличение финансирования не привело к увеличению экосистемы, так как количество сделок, или количество сделок, финансируемых деньгами венчурного капитала, упало на 5%. Финансирование на поздних стадиях стало более популярным, потому что институциональные инвесторы предпочитают инвестировать в менее рискованные предприятия (в отличие от компаний на ранних стадиях, где высок риск банкротства). Между тем доля бизнес-ангелов остается неизменной или снижается с годами.

Часто задаваемые вопросы

Почему важен венчурный капитал?

Инновации и предпринимательство — это ядра капиталистической экономики.Однако новый бизнес часто бывает очень рискованным и дорогостоящим. В результате часто стремятся к внешнему капиталу, чтобы распределить риск неудачи. Взамен принятия на себя этого риска через инвестиции инвесторы в новые компании могут получить акции и права голоса за центы на потенциальный доллар. Таким образом, венчурный капитал позволяет стартапам начать работу, а основателям — реализовать свое видение.

Насколько рискованно делать венчурные инвестиции?

Новые компании часто не достигают успеха, а это означает, что ранние инвесторы могут потерять все деньги, которые они вложили в это.Общее практическое правило гласит, что на каждые 10 стартапов три или четыре полностью терпят неудачу. Еще три или четыре либо теряют часть денег, либо просто возвращают первоначальные инвестиции, а один или два приносят существенную прибыль.

Какой процент компании берут на себя венчурные капиталисты?

В зависимости от стадии развития компании, ее перспектив, объема инвестиций и взаимоотношений между инвесторами и учредителями венчурные капиталисты обычно приобретают от 25 до 50% собственности новой компании.

В чем разница между венчурным капиталом и частным капиталом?

Венчурный капитал — это разновидность частного капитала. Помимо венчурного капитала, частный капитал также включает выкуп заемных средств, мезонинное финансирование и частное размещение.

Чем венчурный инвестор отличается от бизнес-ангела?

В то время как оба предоставляют деньги начинающим компаниям, венчурные капиталисты, как правило, являются профессиональными инвесторами, которые вкладывают средства в широкий портфель новых компаний, предоставляют практические рекомендации и используют свои профессиональные связи для помощи новой фирме.С другой стороны, бизнес-ангелы — это, как правило, состоятельные люди, которые любят вкладывать средства в новые компании больше в качестве хобби или побочного проекта и могут не давать таких же экспертных рекомендаций. Бизнес-ангелы также склонны инвестировать первыми, а за ними следуют венчурные капиталисты.

Определение рынков капитала

Что такое рынки капитала?

Рынки капитала — это места, где сбережения и инвестиции направляются между поставщиками, у которых есть капитал, и теми, кто в нем нуждается.К субъектам, имеющим капитал, относятся розничные и институциональные инвесторы, в то время как те, кто ищет капитал, — это предприятия, правительства и люди.

Рынки капитала состоят из первичного и вторичного рынков. Наиболее распространенными рынками капитала являются фондовый рынок и рынок облигаций.

Рынки капитала стремятся повысить эффективность транзакций. Эти рынки объединяют тех, кто владеет капиталом, и тех, кто ищет капитал, и обеспечивают место, где предприятия могут обмениваться ценными бумагами.

Ключевые выводы

- Рынки капитала относятся к местам, где сбережения и инвестиции перемещаются между поставщиками капитала и теми, кто в нем нуждается.

- Рынки капитала состоят из первичного рынка, на котором выпускаются и продаются новые ценные бумаги, и вторичного рынка, на котором уже выпущенные ценные бумаги торгуются между инвесторами.

- Наиболее распространенными рынками капитала являются фондовый рынок и рынок облигаций.

Понимание рынков капитала

Термин «рынок капитала» в широком смысле определяет место, где различные организации торгуют разными финансовыми инструментами.Эти места могут включать фондовый рынок, рынок облигаций, а также валютный и валютный рынки. Большинство рынков сосредоточено в крупных финансовых центрах, включая Нью-Йорк, Лондон, Сингапур и Гонконг.

Рынки капитала состоят из поставщиков и пользователей средств. К поставщикам относятся домохозяйства и обслуживающие их учреждения — пенсионные фонды, компании по страхованию жизни, благотворительные фонды и нефинансовые компании, — которые генерируют денежные средства, превышающие их потребности в инвестициях.В число пользователей средств входят покупатели домов и автомобилей, нефинансовые компании и правительства, финансирующие инвестиции в инфраструктуру и операционные расходы.

Рынки капитала используются для продажи финансовых продуктов, таких как акции и долговые ценные бумаги. Акции — это акции, которые являются долями собственности в компании. Долговые ценные бумаги, такие как облигации, представляют собой процентные долговые расписки.

Эти рынки делятся на две разные категории: первичные рынки, где инвесторам продаются новые выпуски акций и облигаций, и вторичные рынки, на которых торгуют существующими ценными бумагами.Рынки капитала являются важной частью функционирующей современной экономики, потому что они перемещают деньги от людей, у которых они есть, к тем, кто в них нуждается для производительного использования.

Первичные и вторичные рынки

Рынки капитала состоят из первичного и вторичного рынков. Большинство современных первичных и вторичных рынков представляют собой электронные платформы на базе компьютеров.

Первичные рынки открыты для конкретных инвесторов, которые покупают ценные бумаги напрямую у компании-эмитента.Эти ценные бумаги считаются первичным размещением или первичным публичным размещением (IPO). Когда компания становится публичной, она продает свои акции и облигации крупным институциональным инвесторам, таким как хедж-фонды и паевые инвестиционные фонды.

Вторичный рынок, с другой стороны, включает площадки, контролируемые регулирующим органом, например Комиссией по ценным бумагам и биржам (SEC), где существующие или уже выпущенные ценные бумаги торгуются между инвесторами. Компании-эмитенты не имеют участия на вторичном рынке.Нью-Йоркская фондовая биржа (NYSE) и Nasdaq являются примерами вторичного рынка.

Вторичный рынок служит важной цели на рынках капитала, поскольку он создает ликвидность, вселяя уверенность инвесторов в покупку ценных бумаг.

Расширение рынков капитала

Рынки капитала могут относиться к рынкам в широком смысле для любого финансового актива.

Корпоративные финансы

В этой сфере рынок капитала — это то место, где доступен инвестируемый капитал для нефинансовых компаний.Инвестиционный капитал включает внешние средства, включенные в расчет средневзвешенной стоимости капитала — обыкновенные и привилегированные акции, государственные облигации и частный заем, — которые также используются при расчете прибыли на инвестированный капитал. Рынки капитала в корпоративных финансах могут также относиться к фондированию акций, за исключением заемных средств.

Финансовые услуги

Финансовые компании, работающие на частных, а не на публичных рынках, являются частью рынка капитала. В их число входят инвестиционные банки, частные акционерные компании и фирмы венчурного капитала (ВК), в отличие от брокеров-дилеров и публичных бирж.

Открытые рынки

Управляемые регулируемой биржей, рынки капитала могут относиться к рынкам акций, в отличие от рынков долговых инструментов, облигаций, фиксированного дохода, денег, деривативов и сырьевых товаров. Отражая контекст корпоративных финансов, рынки капитала могут также означать рынки акций, долговых обязательств, облигаций или фиксированного дохода.

Рынки капитала могут также относиться к инвестициям, которые облагаются налогом на прирост капитала. В то время как краткосрочная прибыль — активы, удерживаемые менее года — облагаются налогом как доход в соответствии с налоговой категорией, существуют разные ставки для долгосрочной прибыли.Эти ставки часто связаны с транзакциями, которые проводятся частным образом через инвестиционные банки или частные фонды, такие как частный или венчурный капитал.

Часто задаваемые вопросы

Рынки капитала — это то же самое, что и финансовые рынки?

Несмотря на то, что время от времени существует много совпадений, между этими двумя терминами есть некоторые фундаментальные различия. Финансовые рынки включают в себя широкий спектр площадок, где люди и организации обмениваются активами, ценными бумагами и контрактами друг с другом, и часто являются вторичными рынками.С другой стороны, рынки капитала используются в первую очередь для привлечения финансирования, обычно для фирмы, для использования в операционной деятельности или для роста.

Что такое первичный и вторичный рынок?

Новый капитал привлекается за счет акций и облигаций, которые выпускаются и продаются инвесторам на первичном рынке капитала, в то время как трейдеры и инвесторы впоследствии покупают и продают эти ценные бумаги друг другу на вторичном рынке капитала, но там, где фирма не получает новый капитал.

На каких рынках фирмы привлекают капитал?

Компании, которые привлекают акционерный капитал, могут добиваться частных размещений через инвесторов-ангелов или венчурных инвесторов, но могут привлечь наибольшую сумму посредством первичного публичного предложения (IPO), когда акции впервые становятся публичными на фондовом рынке.Долговой капитал может быть увеличен за счет банковских кредитов или ценных бумаг, выпущенных на рынке облигаций.

Типы вариантов финансирования, доступные для частных компаний

Как и публичные компании, частные компании также нуждаются в финансировании по разным причинам. Бизнесу обычно требуется наибольший объем финансирования на этапах запуска и роста, но также может потребоваться вливание денежных средств на исследования и разработки (НИОКР), новое оборудование или инвентарь.

Финансирование необходимо для того, чтобы новый бизнес встал на ноги и чтобы существующий бизнес мог расти.У частных компаний нет тех же ресурсов для привлечения капитала, как у публичных компаний, таких как выпуск акций.

Хотя вариантов финансирования для частных компаний много, каждый вариант имеет разные условия. Деньги из личных сбережений, друзей и семьи, банковские ссуды и частный капитал через бизнес-ангелов и венчурных капиталистов — все это варианты финансирования на протяжении всего жизненного цикла частной компании.

Друзья и семья

На ранних этапах создания частной компании личные ресурсы используются для финансирования бизнес-операций.Извлечение из сбережений, получение выплаты с пенсионного счета или получение второй ипотеки на жилье — обычное дело среди новых владельцев бизнеса. Когда финансирование из личных ресурсов иссякнет, владельцы могут найти возможности финансирования среди друзей и членов семьи. В большинстве случаев частное финансирование от близких родственников или друзей предоставляется небольшими приращениями от 5000 до 10 000 долларов, и погашение часто бывает гибким. Кроме того, друзья и семья, которые инвестируют в бизнес, не часто принимают активное участие в операциях.

Банковские ссуды

Обычное кредитование через финансовое учреждение, такое как банк или кредитный союз, доступно для частного бизнеса, что может служить доказательством хорошей финансовой репутации. Обычная банковская ссуда может потребовать от владельцев показать источники доходов, уровни прибыли и подробные бизнес-планы до утверждения ссуды, и поэтому не подходит для всех частных компаний. Например, частный бизнес на этапе запуска не может претендовать на финансирование от банка, как и устоявшаяся компания, которая ежегодно показывает убытки.Тем не менее, банковские ссуды представляют собой разумный источник финансирования для развитых предприятий и позволяют осуществлять длительные выплаты с предсказуемыми фиксированными ежемесячными платежами.

Бизнес-ангелы