Время традиционных ценностей: почему не стоит инвестировать в акции технологических компаний США и куда вложить деньги

Осень и начало четвертого квартала — хороший момент для инвесторов, чтобы подвести промежуточные итоги этого непростого года и перетряхнуть свои портфели. Фавориты 2020 года, акции технологических компаний, выигравших от эпидемии COVID-19, выглядят переоцененными. Их место в портфеле могут занять бумаги из традиционных секторов, которые окажутся в выигрыше по итогам выборов в США. Также положительно может повлиять выход на рынок вакцины от коронавируса. А для любителей новых технологий есть сектор «зеленой» энергетики, у которого все еще остается потенциал роста.

На что стоит обратить внимание?

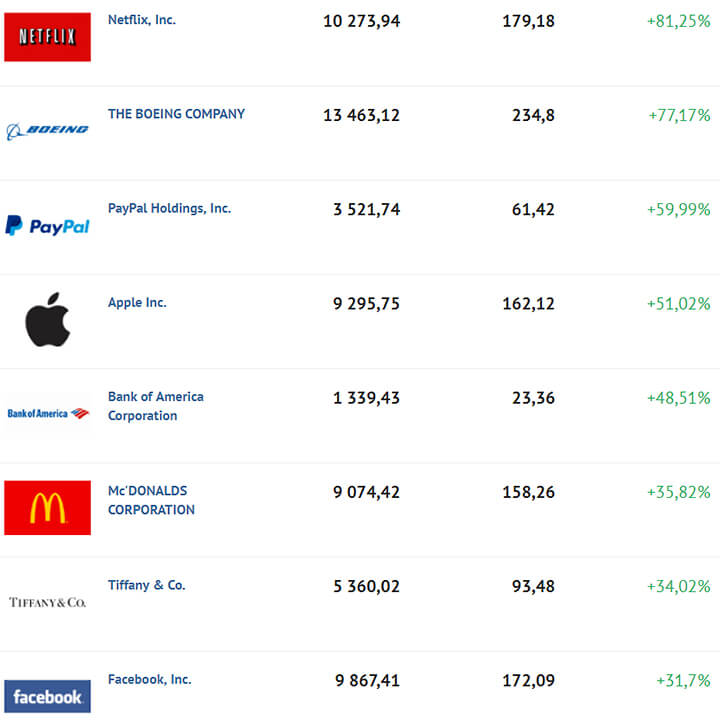

- После мартовской распродажи большинство акций так и не восстановились: выросли преимущественно американские компании технологического и коммуникационного секторов. Резкий рост волатильности в этих секторах в сентябре показал риск их концентрации для портфеля инвесторов: индекс крупнейших технологических компаний NYSE FANG+ просел на 15% со своих максимальных значений середины августа, в то время как S&P 500 скорректировался на 10%.

По наиболее популярным у инвесторов компаниям прошлась волна распродаж, где со своих максимальных сентябрьских значений акции теряли значительную часть стоимости: Tesla минус 31%, Zoom минус 26%, Apple минус 23%, а Google минус 17%.

По наиболее популярным у инвесторов компаниям прошлась волна распродаж, где со своих максимальных сентябрьских значений акции теряли значительную часть стоимости: Tesla минус 31%, Zoom минус 26%, Apple минус 23%, а Google минус 17%. - Дополнительные риски для акций технологических компаний может создать усиленное внимание и потенциальное воздействие со стороны регуляторов США и ЕС.

- Рост акций в 2020 году сконцентрирован в технологическом секторе. При этом американские компании из большинства традиционных секторов имеют предпосылки к росту в ближайшие полгода или год. Первым драйвером роста выступает денежно-финансовый стимул со стороны властей США. Он уже самый агрессивный среди других стран, но у него есть еще потенциал дальнейшего роста.

- Вторым драйвером должны стать предвыборные программы кандидатов в президенты Дональда Трампа и Джо Байдена. Особое значение в программах кандидатов имеют инфраструктурная реформа и «зеленая» энергетика в случае победы Байдена, а также стратегическое наращивание запасов природных ресурсов на фоне опасений нарушения цепочек поставок из-за пандемии и торговой войны США и Китая.

Сочетание вышеперечисленных факторов означает, что на данном этапе, вероятно, лучше инвестировать в традиционные сектора, а не в щедро оцененные и волатильные бумаги технологических компаний.

Кто станет бенефициаром будущего роста рынков?

Важнейшим стимулом роста может выступить внедрение вакцины в ближайшие 3-12 месяцев и последующее восстановление экономики. США пострадали из-за пандемии сильнее других развитых стран, но, вероятно, одними из первых получат доступ к вакцине благодаря лоббистскому ресурсу. Выход на рынок работающей вакцины приведет к широкому ралли на рынке, которое затронет все сектора, включая наиболее пострадавшие, такие как нефтяная и авиационные индустрии.

Тем не менее данный драйвер представляется и наименее надежным из-за полной непредсказуемости срока: для экономики и финансовых рынков разница между выходом вакцины в начале и в середине 2021 года представляет огромную разницу. Более безопасный подход предполагает, что в случае с задержкой вакцины компании, обозначенные в статье, окажутся более привлекательными по причине срабатывания других драйверов.

Власти США уже потратили почти $20 трлн на бюджетную и монетарную поддержку экономики и сейчас обсуждают новый пакет на $1-2,2 трлн. Скорее всего, это далеко не последний пакет помощи. Широкие стимулирующие меры создали предпосылки к восстановлению фондовых рынков с мартовского дна. В случае победы любого кандидата (и от демократов, и от республиканцев) для восстановления экономики ФРС будет печатать деньги, а казначейство США — реализовывать дополнительные программы стимулирования. Разница лишь в том, на что министр финансов (которого прямо назначит избранный президент) их направит.

Новые короли Уолл-стрит: почему 2019 год стал лучшим в истории для фондов прямых инвестиций

Реклама на Forbes

При этом действия ФРС в сочетании со сверхмягкой риторикой ограничивают возможности для получения доходности вне рынка акций. Аппетит инвесторов к риску продолжит расти при отсутствии резкого ухудшения рыночной конъюнктуры. Рост спроса на рискованные активы уже отражен в рекордно низких доходностях облигаций и делает рынок акций наиболее привлекательным способом получения доходности.

Рост спроса на рискованные активы уже отражен в рекордно низких доходностях облигаций и делает рынок акций наиболее привлекательным способом получения доходности.

Почему не стоит сейчас покупать акции «технологов»?

Восстановление S&P 500 с мартовских минимумов происходит очень неравномерно. В основном выросли акции компаний, считающихся устойчивыми к последствиям пандемии или оказавшихся бенефициарами от введения карантинных мер.

При этом большинство компаний S&P 500 так и не вернулись к позициям начала 2020 года. Особенно заметен отрыв крупнейших компаний, ориентированных на технологии, что привело к рекордному почти 25%-ному весу FAAMG (Facebook, Apple, Amazon, Microsoft, Google/Alphabet) в индексе. Среди прочих компаний особо агрессивный рост продемонстрировали Tesla (+364% с начала года) и дебютант рынка Zoom Video Communications (+592% с начала года).

Подобный рост привлек на рынок значительное число розничных инвесторов, что повысило волатильность наиболее часто упоминаемых в прессе компаний. Многомесячный рост сменился резким падением в сентябре. Из-за высоких оценочных мультипликаторов технологических компаний сложно сказать, является ли эта коррекция временной, или последний спад был «бычьей ловушкой». Легендарный инвестор Джим Роджерс недавно назвал акции Apple, Amazon и Google «пузырем».

Многомесячный рост сменился резким падением в сентябре. Из-за высоких оценочных мультипликаторов технологических компаний сложно сказать, является ли эта коррекция временной, или последний спад был «бычьей ловушкой». Легендарный инвестор Джим Роджерс недавно назвал акции Apple, Amazon и Google «пузырем».

На какие американские сектора и акции стоит обратить внимание?

При щедрой оценке технологического сектора инвестиционные возможности остаются среди недооцененных секторов в разогретом «в среднем по больнице» S&P 500.

Дальнейшие меры по восстановлению экономики должны быть более точечными и будут иметь логичных бенефициаров — например, инфраструктурная реформа очевидно полезна для поставщиков строительных материалов. При этом в отсутствие резкого ухудшения ситуации с коронавирусом и повторного закрытия экономики многие отстающие компании подтянутся по мере ускорения экономического роста. Бизнес-модель значительной доли американских компаний таких секторов позволит им восстановиться и при продолжающейся вялотекущей пандемии. В отличие от, например, авиакомпаний, для которых конец пандемии служит крайне важным фактором восстановления. Аналитики крупных инвестбанков, в том числе Goldman Sachs и Morgan Stanley, в своих последних обзорах также отмечают привлекательность недооцененных традиционных секторов.

В отличие от, например, авиакомпаний, для которых конец пандемии служит крайне важным фактором восстановления. Аналитики крупных инвестбанков, в том числе Goldman Sachs и Morgan Stanley, в своих последних обзорах также отмечают привлекательность недооцененных традиционных секторов.

В предвыборной повестке и республиканцев, и демократов особое место занимает инфраструктурная реформа. Выделение государственных средств на инфраструктурные проекты является классическим инструментом контрциклической бюджетной политики, чтобы способствовать снижению безработицы и возвращению экономики к росту. По предварительным данным, на инфраструктуру будет направлено до $2 трлн, и это должно благоприятно сказаться на горнодобывающих компаниях, поставщиках строительных материалов и производителях строительной техники. К примеру, в случае реализации реформы могут показать положительную динамику следующие компании:

- металлургический и горнодобывающий сектор: акции Steel Dynamics, Nucor и United Steel, Freeport McMoran, Alcoa, Century Aluminum;

- сектор стройматериалов: Vulcan Materials, Martin Marietta Materials;

- машиностроительный сектор: Caterpillar, Wabtec Corp.

«Зеленая» энергетика

План развития «зеленой» энергетики — важный компонент предвыборной программы демократического кандидата Джо Байдена, шансы которого на избрание в последние дни заметно возросли в связи с заболеванием коронавирусом его конкурента Дональда Трампа. За четыре года потенциального первого срока на «зеленую» энергетику могут выделить дополнительные $2 трлн из федерального бюджета. В первую очередь это касается мощностей по выработке электроэнергии из возобновляемых источников. При этом одним из ключевых получателей средств должна стать солнечная энергетика, экономически конкурентная в последнее время по сравнению с традиционными источниками производства, включая уголь, газ и АЭС.

В первую очередь бенефициарами должны стать компании, генерирующие электроэнергию, однако компании этой индустрии уже высоко оценены. При этом остаются акции, которые еще не восстановились от падения и имеют возможность поучаствовать в «зеленом» тренде. Одно из таких направлений — производство оборудования для мануфактуры солнечных панелей.

Одно из таких направлений — производство оборудования для мануфактуры солнечных панелей.

Идея на крыше

Рост спроса на солнечные панели выступит и дополнительным драйвером роста спроса на материалы, используемые в их производстве, в частности, меди, редких земельных металлов (например лития и кобальта). Также для обеспечения функционирования солнечных панелей и ветряных электростанции потребуется большое количество кабеля: электромобили содержат в четыре раза больше медной проводки, чем автомобили с двигателями внутреннего сгорания. Бенефициарами смещения акцента в сторону «зеленой» энергетики могут стать, к примеру, Freeport McMoran и MKS Instruments.

Наращивание стратегических государственных запасов

Еще один повод обратить внимание на американские горнодобывающие и металлургические компании — желание правительств обеспечить непрерывное функционирование предприятий. COVID-19 повлек нарушение международных цепочек поставок, что стало болезненным уроком.

В частности, высшее руководство Китая, крупнейшего в мире импортера, в октябре изложит свою стратегию на 2021-2025 годы, которая будет включать наращивание внутреннего потребления и создание более важных технологий у себя в стране, чтобы оградить вторую по величине экономику мира от обострения геополитической напряженности и разрушения цепочек поставок.

В прошлые годы Китай закупал медь, чтобы поддержать отечественных производителей в стрессовой ситуации. Рост цен на металлы транслируется непосредственно на результаты металлургических компаний, некоторые из которых до сих пор не восстановились после мартовского падения. Победителями данного тренда могут стать Freeport McMoran, Alcoa, US Steel, Nucor

Победителями данного тренда могут стать Freeport McMoran, Alcoa, US Steel, Nucor

При участии Михаила Никитина, вице-президента Borsell Research

Мнение автора может не совпадать с точкой зрения редакции

Рост во время чумы: какие предприятия увеличили выручку в период пандемии

13 фото«Куда выгодно вложить деньги?» – Яндекс.Кью

Один из самых выгодных вариантов вложения денег – акции. В отличие от банковского вклада, недвижимости или облигаций – они могут приносить сотни процентов прибыли.

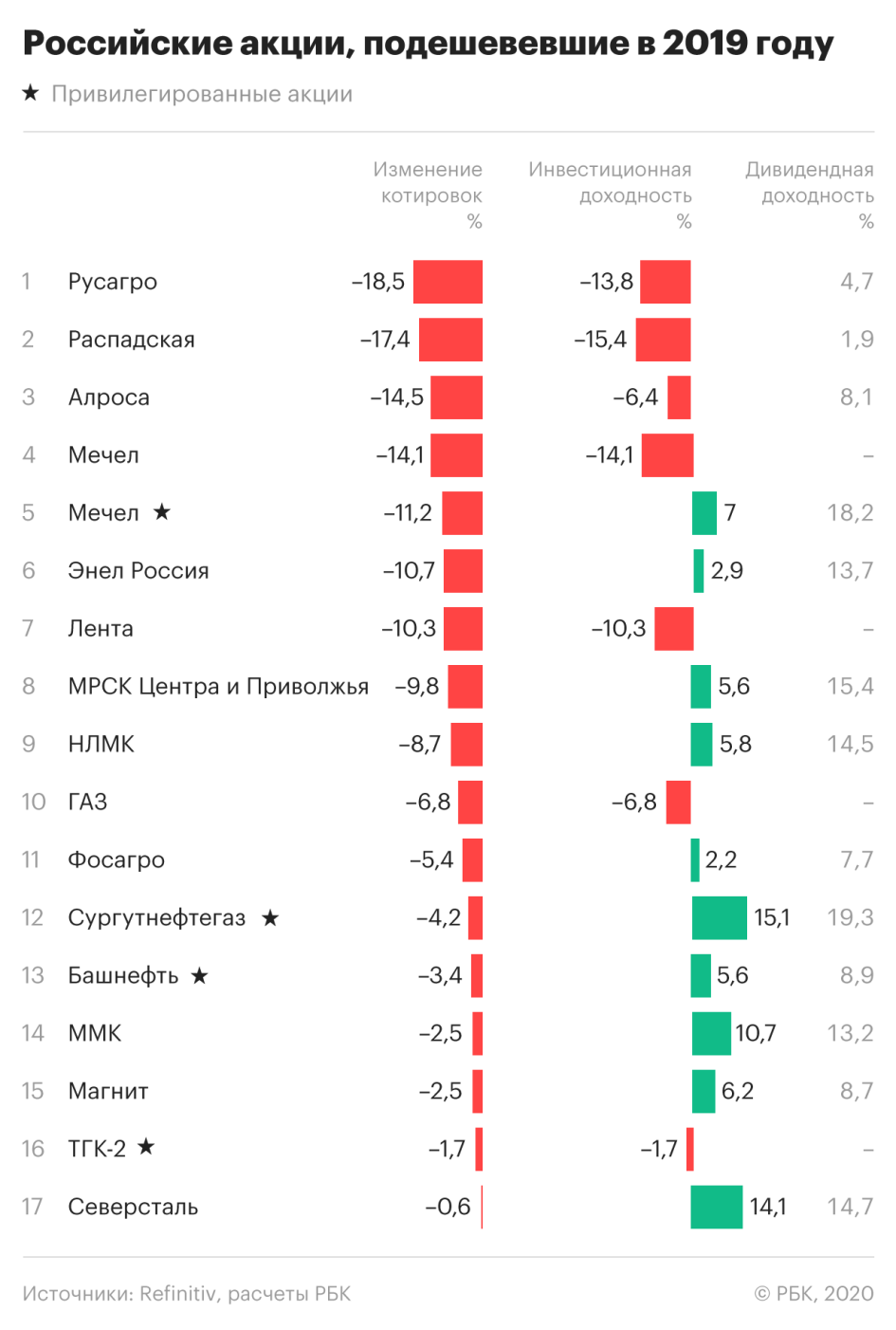

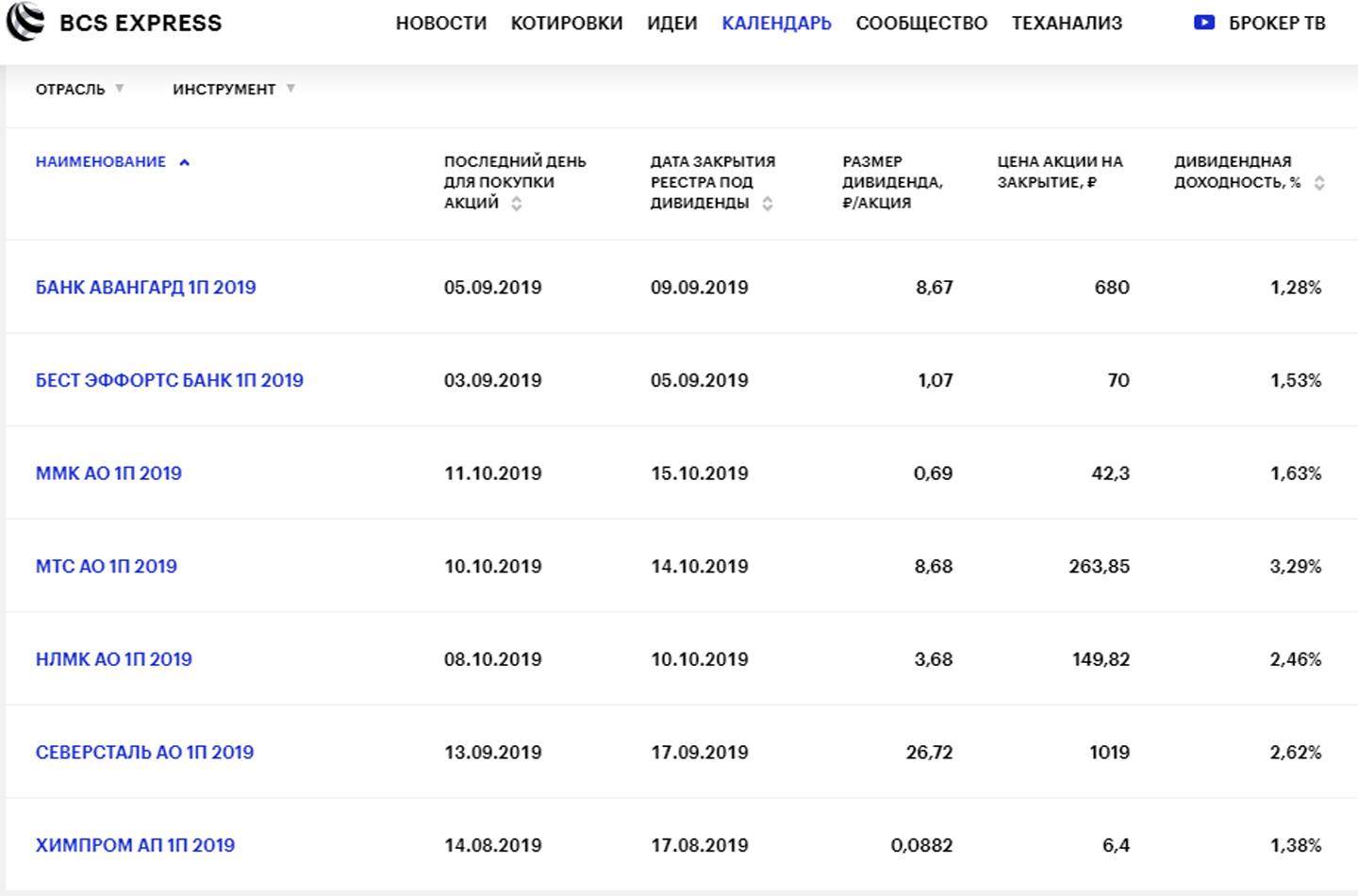

Если бы вы инвестировали в январе 2019 года, то за год заработали бы на «Газпроме» 39%, «Сургутнефтегазе» –70%, Apple – 86%. Для сравнений годовая доходность банковского вклада 5–7%.

Правда, риск убытка по акциям тоже выше, чем по остальным финансовым инструментам. Но эти риски можно уменьшить за счёт диверсификации – распределения денег по акциям компаний из разных экономических отраслей.

Дополнительно снизить риски поможет стратегия «купил и держи». Это значит, что в акции нужно инвестировать на долгий срок (3–5 лет). Рынок в долгосрочной перспективе всегда растёт.

На начальном этапе выбирайте акции надёжных и устойчивых к кризисам компаний, которые платят дивиденды – «голубые фишки».

В России такими считаются: «Сбербанк», «Лукойл», «Газпром», «АЛРОСА», X5 Retail Group, «Магнит», «МТС», «НОВАТЭК», «Роснефть», «Татнефть», «ВТБ», «Яндекс», «Северсталь», «Норникель», «Сургутнефтегаз».

Купить акции можно дистанционно через интернет-витрину ценных бумаг.

1) Для этого перейдите в карточку акции. Для примера, ссылка на «Газпром» https://invlab.ru/action/gazp/.

2) Нажмите на кнопку «Купить» и заполните заявку на открытие брокерского счёта. Без него физическому лицу торговать на бирже нельзя.

Счёт открывается бесплатно у брокера «Тинькофф Инвестиции», никуда ехать не нужно. Для оформления онлайн понадобится только паспорт.

3) После открытия счёта, надо пополнить его банковской картой и купить акции через мобильное приложение или личный кабинет. Доступ туда вам так же даст «Тинькофф».

Брокерский счёт открыть не сложнее, чем банковский счёт. Он нужен, чтобы зарегистрировать инвестора на бирже и учитывать его прибыль.

Как и в какие акции вкладывать деньги — обзор, особенности и рекомендации

Вопрос о том, в какие акции вкладывать деньги в 2019 году, волнует многих начинающих инвесторов, поскольку удачное вложение денег обеспечивает стабильный и высокий заработок. Однако огромное количество компаний для инвестирования может отпугнуть любого акционера, ведь никто не хочет терять свои деньги. Правильный выбор получится сделать только на основании тщательного анализа и различных финансовых критериев. Более подробно об этом поговорим в нашей статье.

Что такое акции и дивиденды?

Задумались над тем, в какие акции лучше вложить деньги? Начинающему инвестору рекомендуется для начала разобраться в базовых инструментах финансового инвестирования, дабы грамотно определить способ получения прибыли. Сделать это довольно просто – нужно лишь постоянно искать новую информацию для развития. Так какой смысл обществоведы вкладывают в понятие акция и дивиденды?

- Акция – один из лучших инструментов на рынке инвестирования денежных средств в ценные бумаги. Кроме того, это один из самых удобных и выгодных способов для капиталовложения. Однако прибыль можно получить только в конце года в виде дивидендов. Альтернативный способ получения денежных средств заключается в перепродаже акций другому инвестору по более высокой цене в случае скачка на фондовой бирже.

- Дивиденды – часть прибыли акционерного общества, которая направляется к держателям акций. Размер получаемой прибыли зависит от дивидендной политики компании, а также общего размера прибыли данного предприятия.

Величина дивидендов также может регулироваться в процентном соотношении на собрании акционеров.

Величина дивидендов также может регулироваться в процентном соотношении на собрании акционеров.

Как видите, в инструментах финансового инвестирования нет ничего сложного. Человек, который вкладывает определенное количество денежных средств в покупку ценных бумаг, становится акционером компании и получает ежегодную прибыль, которая зависит от общей прибыли и политики компаний. Также безусловным плюсом является то, что акции можно в любой момент продать на фондовой бирже, если они неожиданно вырастут в цене.

Анализ рынка акций

Вопрос о том, какие акции купить новичку и на что ориентироваться, является одним из самых часто задаваемых на инвестиционном рынке. Стоит отметить, что ни один профессиональный брокер не даст вам стопроцентной гарантии, что ваши денежные средства окупятся и начнут приносить большую прибыль. Ситуация на фондовом рынке может меняться каждый час, поэтому нужно уметь грамотно анализировать финансовый рынок, вовремя продавать бесперспективные акции и вкладываться в прибыльные предприятия.

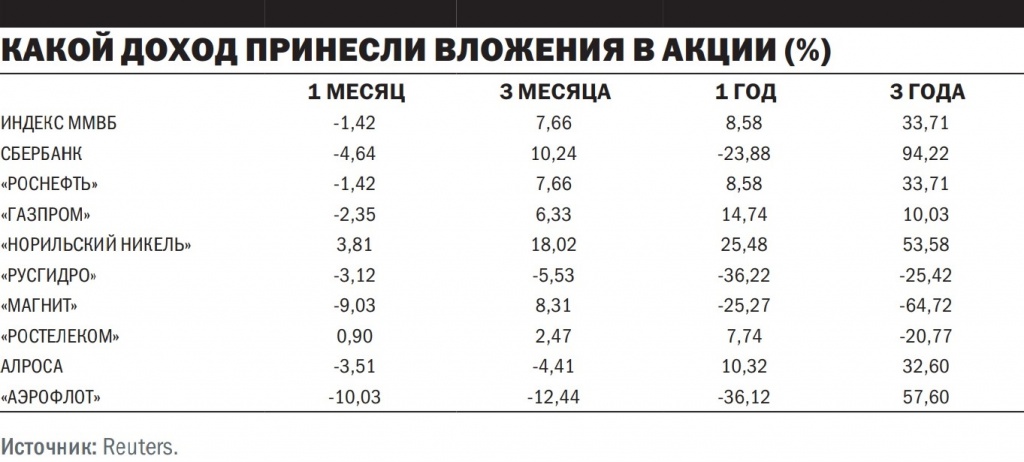

Однако для начинающего инвестора может быть достаточно трудно понять правила игры на фондовой бирже, поэтому первое время придется обращаться за советами к профессионалам своего дела. Или же можно приобрести ценные бумаги от любой компании, которая входит в индекс ММВБ. Конечно же, стоят такие акции достаточно дорого, однако они практически наверняка принесут своему владельцу хорошую прибыль. Если же у вас есть среди знакомых хороший брокер, то вы можете вложиться в развивающуюся перспективную компанию, после чего продать акции в десятки раз дороже.

Ситуация на фондовом рынке

«В какие акции вкладывать деньги выгодно, а в какие – нет?» – вопрос, который будет волновать любого брокера и инвестора, пока не рухнет фондовый рынок. Ответ на него зависит не только от определения перспективности компании, в которую планируется произвести финансовые инвестиции, но и от тщательного анализа политической и экономической ситуации в стране. Например, многие иностранные инвесторы перестали вкладываться в российские компании в 2015 году после введения пакета санкций. Отчасти такое решение является правильным, ведь после этого акции обесценились в 2 или даже в три раза, однако предприятия от этого не стали приносить меньше прибыли.

Отчасти такое решение является правильным, ведь после этого акции обесценились в 2 или даже в три раза, однако предприятия от этого не стали приносить меньше прибыли.

Если вы потратите немного времени на то, чтобы изучить ситуацию на фондовом рынке за последние годы, то сможете ответить для себя на вопрос о том, как и в какие акции вложить деньги новичкам. И вам даже не придется прибегать к услугам профессионального брокера. Например, вы хотите вложить несколько миллионов в прибыльную компанию, но цены на акции из группы ММВБ оставляют желать лучшего – что делать? Откройте статистику фондовой биржи за последние 4 года и хорошенько ее проанализируйте. Начните изучать курс акций с конца 2014-го, когда он начал падать из-за санкций. Возможно, вам удастся отыскать перспективную компанию, которая продолжает приносить хорошую прибыль, однако стоимость ее акций все еще остается минимальной. Ярким примером является компания «Ростелеком».

Правила покупки акций

Чтобы вы смогли ответить на вопрос: «Куда и как вложить деньги», рекомендуем ознакомиться с основными правилами покупки акций, без соблюдения которых вы практически наверняка потеряете свои денежные средства. Для многих инвесторов они могут показаться весьма банальными, однако начинающие акционеры очень часто пренебрегают этими правилами, после чего очень сильно об этом жалеют.

Для многих инвесторов они могут показаться весьма банальными, однако начинающие акционеры очень часто пренебрегают этими правилами, после чего очень сильно об этом жалеют.

Итак:

- Распределите денежные средства в равных долях между компаниями, которые вы считаете наиболее перспективными. Специалисты настоятельно не рекомендуют инвестировать весь бюджет в одну компанию, поскольку если она обанкротится, то инвестор потеряет все свои средства. Даже если вы на 100% уверены в перспективности предприятия, некто не может утверждать, какая ситуация сложится на фондовой бирже через год или два. Очередной пакет санкций может отпугнуть иностранных инвесторов даже от такой крупной компании, как «Газпром», из-за чего стоимость ценных бумаг может сильно упасть.

- Отследите динамику торгов в течение нескольких недель на фондовой бирже, прежде чем вложить денежные средства в покупку акций какой-нибудь компании. Лучше всего проводить финансовые инвестиции в тот момент, когда цена на ценные бумаги установится на минимальной отметке за неделю, например, на выходных, поскольку в субботу и воскресенье у большинства брокеров выходной.

Таким образом вы сможете избежать потери денежных средств, особенно если покупаете крупный пакет акций для перепродажи.

Таким образом вы сможете избежать потери денежных средств, особенно если покупаете крупный пакет акций для перепродажи. - Изучите экономический показатель компании, активы которой планируете приобрести. Для этого придется потратить немало времени на то, чтобы проанализировать финансовую и аналитическую отчетность, находящуюся в открытом доступе в интернете. Если же подобная информация является строго конфиденциальной, то стоит хотя бы ознакомиться с рейтингами товара, который производит компания. Если покупатели довольны его качеством и оставляют хвалебные отзывы, то беспокоиться о скором банкротстве фирмы не придется.

Также перед заключением сделки рекомендуется внимательно изучить рейтинги различных компаний, который можно найти на сайте фондовой биржи. С помощью такой информации можно следить не только за теми компаниями, которые находятся в группе ММВБ, но и за малоизвестными развивающимися предприятиями.

Выгодно ли зарабатывать на акциях?

Задумались над тем, выгодно ли вкладывать деньги в акции? При грамотном подходе вложения окупаются за достаточно короткий промежуток времени. Однако не следует забывать о том, что инвестирование подобного рода связано с довольно серьезными рисками, поскольку курс акций может упасть в любой момент. Некоторые инвесторы сравнивают эти риски с игрой в казино, хотя это и не совсем так. В игорном заведении все зависит от удачи, а не от умений игрока. В случае с биржей, все ходы можно просчитать наперед, особенно если вы хорошо разбираетесь в своем деле.

Однако не следует забывать о том, что инвестирование подобного рода связано с довольно серьезными рисками, поскольку курс акций может упасть в любой момент. Некоторые инвесторы сравнивают эти риски с игрой в казино, хотя это и не совсем так. В игорном заведении все зависит от удачи, а не от умений игрока. В случае с биржей, все ходы можно просчитать наперед, особенно если вы хорошо разбираетесь в своем деле.

Начинающему инвестору настоятельно рекомендуется найти на рынке грамотного брокера, который будет являться посредником между владельцем ценных бумаг и фирмой. Такой специалист анализирует ситуацию на рынке и на основании собранных данных принимает решения о покупке или продаже ценных бумаг той или иной компании. Стоимость услуг брокера может варьироваться в зависимости от его познаний в сфере финансовой биржи.

Обзор компаний для покупки ценных бумаг

Все еще думаете над тем, в какие акции лучше вложить деньги? Обзор нескольких компаний из этого раздела поможет вам ответить на этот вопрос. Конечно же, никто не утверждает, что при вложении средств именно в эти корпорации вам удастся сколотить целое состояние, однако эти компании пользуются большой популярностью на фондовом рынке, поэтому вы практически ничем не рискуете при покупке акций.

Конечно же, никто не утверждает, что при вложении средств именно в эти корпорации вам удастся сколотить целое состояние, однако эти компании пользуются большой популярностью на фондовом рынке, поэтому вы практически ничем не рискуете при покупке акций.

- «Ростелеком». Данное ОАО уже было упомянуто нами в предыдущих разделах, однако не все акционеры понимают, насколько перспективным может быть покупка акций от «Ростелекома». Компания предоставляет своим клиентам доступ в интернет, а также реализует услуги телефонной связи. На данный момент это крупнейший поставщик в России, который обслуживает более 100 миллионов абонентов. Кроме того, «Ростелеком» имеет государственный статус, что обеспечивает стабильность и надежность работы. Поэтому если вы не знаете, в какие акции вкладывать деньги, то отдайте предпочтение этой крупной организации.

- Компании мобильной связи. Здесь речь идет о крупных гигантах вроде МТС. Ценные бумаги данной компании отличаются стабильностью и надежностью, а цены на них падают довольно редко.

Поскольку спрос на услуги мобильной связи с каждым годом только растет, стоимость активов МТС постоянно увеличивается. Поэтому если вы хотите защитить свои деньги от инфляции, а также заработать неплохую сумму на дивидендах, то настоятельно рекомендуем задуматься о приобретении ценных бумаг от компании МТС или «МегаФон».

Поскольку спрос на услуги мобильной связи с каждым годом только растет, стоимость активов МТС постоянно увеличивается. Поэтому если вы хотите защитить свои деньги от инфляции, а также заработать неплохую сумму на дивидендах, то настоятельно рекомендуем задуматься о приобретении ценных бумаг от компании МТС или «МегаФон». - «Аэрофлот». Стоит сразу же отметить, что основной пакет акций этой крупнейшей компании принадлежит государству. Это гарантирует инвесторам стабильность и минимальный уровень рисков при вложении средств в эту корпорацию. Конечно же, уровень дивидендов оставляет желать лучшего, однако начинающему инвестору стоит определенно задуматься о приобретении ценных бумаг от «Аэрофлота».

- «Голубые фишки». В данную категорию попадает целый список самых надежных компаний, в которые инвесторы вкладывают свои средства с минимальным риском потерь. К таким корпорациям можно отнести Сбербанк России, «Газпром», «Транснефть», «Норильский никель» и другие. Инвесторы со всего мира вкладывают в эти корпорации миллиарды, чтобы не потерять свои средства на инфляции.

Однако разбогатеть на дивидендах удается лишь тем, кто владеет пакетом акций.

Однако разбогатеть на дивидендах удается лишь тем, кто владеет пакетом акций.

В общем, если вы не знаете, в какие акции вкладывать деньги, то вам стоит определенно начать с «Голубых фишек», поскольку в этом случае вы практически не рискуете потерей денежных средств и хорошо защищаете их от инфляций. Однако если вашей целью является именно заработок, то придется анализировать рынок на поиск перспективного предприятия.

Прогнозы на 2019 год

В последнее время многие инвесторы стали задавать себе один и тот же вопрос: «В какие акции стоит вкладывать деньги для получения прибыли?» Поскольку иностранных инвестиций в нашей стране становится все меньше, многие компании начали нуждаться в крупных денежных средствах. Кроме того, если верить прогнозам аналитиков, 2019 год обещает стать подъемным для российской экономики, а значит и акционеры смогут заработать неплохую сумму на инвестициях.

Большинство экспертов сходятся во мнении, что инвестировать свои сбережения лучше всего в ценные бумаги от компаний-экспортеров, которые занимаются продажей своей продукции за рубеж. Кроме того, стоит обратить особое внимание на предприятия, основной целью которых является импортозамещение. Также во многих инвестиционных портфелях можно по-прежнему отыскать большое количество ценных бумаг, относящихся к компаниям из потребительского сектора. Например, одной из самых перспективных идей для заработка является инвестиция в шоколадную фабрику «Красный Октябрь», спрос на продукцию которой растет с каждым годом, а уровень дивидендов приятно радует инвесторов.

Кроме того, стоит обратить особое внимание на предприятия, основной целью которых является импортозамещение. Также во многих инвестиционных портфелях можно по-прежнему отыскать большое количество ценных бумаг, относящихся к компаниям из потребительского сектора. Например, одной из самых перспективных идей для заработка является инвестиция в шоколадную фабрику «Красный Октябрь», спрос на продукцию которой растет с каждым годом, а уровень дивидендов приятно радует инвесторов.

Стоит ли читать отзывы от акционеров?

Все еще ломаете голову над тем, в какие акции лучше вложить деньги? Отзывы профессиональных инвесторов помогут ответить вам на этот вопрос. Однако стоит также учитывать тот факт, что многие инвесторы позитивно отзываются о той или иной компании лишь для того, чтобы цены на ее акции резко выросли. Такая спекуляция позволяет зарабатывать неплохие средства на перепродаже ценных бумаг. Поэтому если вы задаетесь вопросом: «В какие акции вложить деньги?», то лучше попросить помощи у профессионального брокера, который заинтересован в том, чтобы его клиент разбогател.

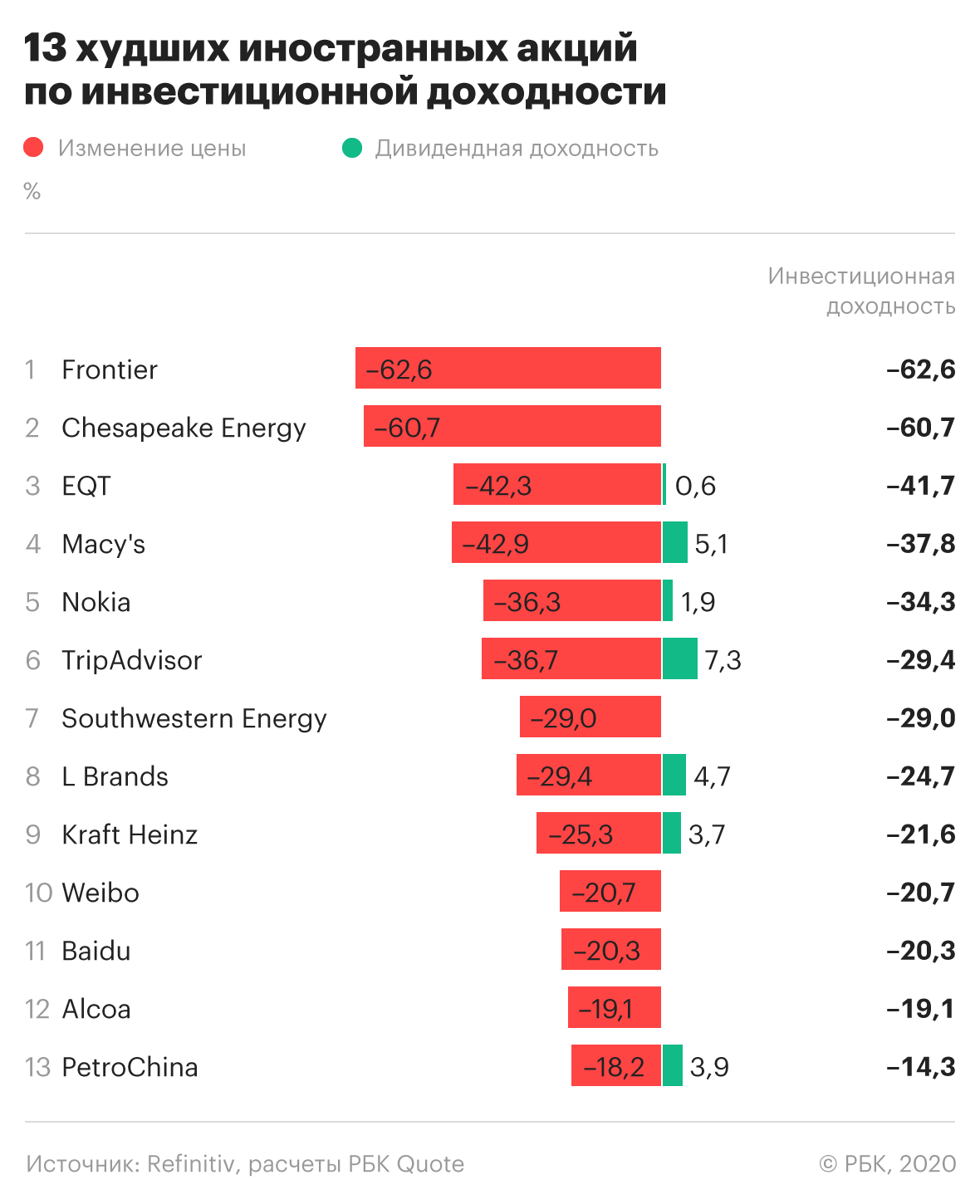

Актуальность зарубежных инвестиций

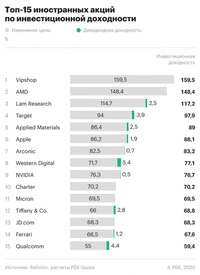

Отвечая на вопрос о том, в какие акции лучше вложить деньги, нельзя не упомянуть о возможностях инвестирования финансов в иностранные компании. Многие наши соотечественники вам скажут, что если вы вкладываетесь в развитие импортных предприятий, когда есть возможность поддержать отечественного производителя, то вы поступаете неправильно. Ни в коем случае не слушайте подобных личностей. Никто не спорит с тем, что в России есть много выгодных компаний для вложения, однако для начинающего акционера в условиях кризиса может быть достаточно трудно понять, какие ОАО имеют перспективу развития. Человек, который вкладывает свои средства в зарубежное предприятие, зачастую просто боится инвестировать деньги в отечественное производство, а не выступает против своей страны.

Среди американских и европейский предприятий можно найти достаточно много неплохих вариантов для инвестиций, которые выплачивают хорошие дивиденды. Однако американская фондовая биржа не отличается такой стабильностью, как российская, поэтому инвестор серьезно рискует своими средствами, вкладываясь в предприятие с сомнительными перспективами (хотя никто не запрещает приобрести акции гигантских корпораций). Однако все-таки лучше посоветоваться перед инвестицией с профессиональным брокером, который работает не только с отечественными, но и зарубежными компаниями. Будьте уверены: услуги такого профессионала окупятся в кратчайшие сроки, а если стоимость ценных бумаг начнет падать, то ваш личный брокер предупредит вас о ситуации на рынке и вы сможете сохранить большую часть своих средств.

Однако все-таки лучше посоветоваться перед инвестицией с профессиональным брокером, который работает не только с отечественными, но и зарубежными компаниями. Будьте уверены: услуги такого профессионала окупятся в кратчайшие сроки, а если стоимость ценных бумаг начнет падать, то ваш личный брокер предупредит вас о ситуации на рынке и вы сможете сохранить большую часть своих средств.

Какие выводы можно сделать?

Надеемся, теперь вы лучше понимаете, в какие акции вкладывать денежные средства. Для опытного инвестора экономический кризис – это отличная возможность для того, чтобы приобрести дешевые акции, которые через несколько лет принесут огромную прибыль. Разумеется, подобная деятельность связана с определенными рисками, однако если постоянно изучать состояние на фондовой бирже, то их можно и вовсе избежать. А если вы еще и сотрудничаете с профессиональным брокером, то вероятность получения прибыли значительно превышает риск убытков от инвестиций.

Когда, зачем и сколько нужно инвестировать в акции

Каждый раз, когда купленная нами акция показывает динамику лучше рынка, мы испытываем неописуемое удовольствие. Не только и не столько от заработанных денег, сколько от самого факта правильного выбора — будь он сделан после тщательного анализа или просто наугад. Но нельзя забывать и о второй составляющей успеха наших инвестиций — стабильности дохода. Поэтому прежде чем выбирать конкретные акции, надо распределить наши деньги между различными финансовыми инструментами в грамотной пропорции.

Не только и не столько от заработанных денег, сколько от самого факта правильного выбора — будь он сделан после тщательного анализа или просто наугад. Но нельзя забывать и о второй составляющей успеха наших инвестиций — стабильности дохода. Поэтому прежде чем выбирать конкретные акции, надо распределить наши деньги между различными финансовыми инструментами в грамотной пропорции.

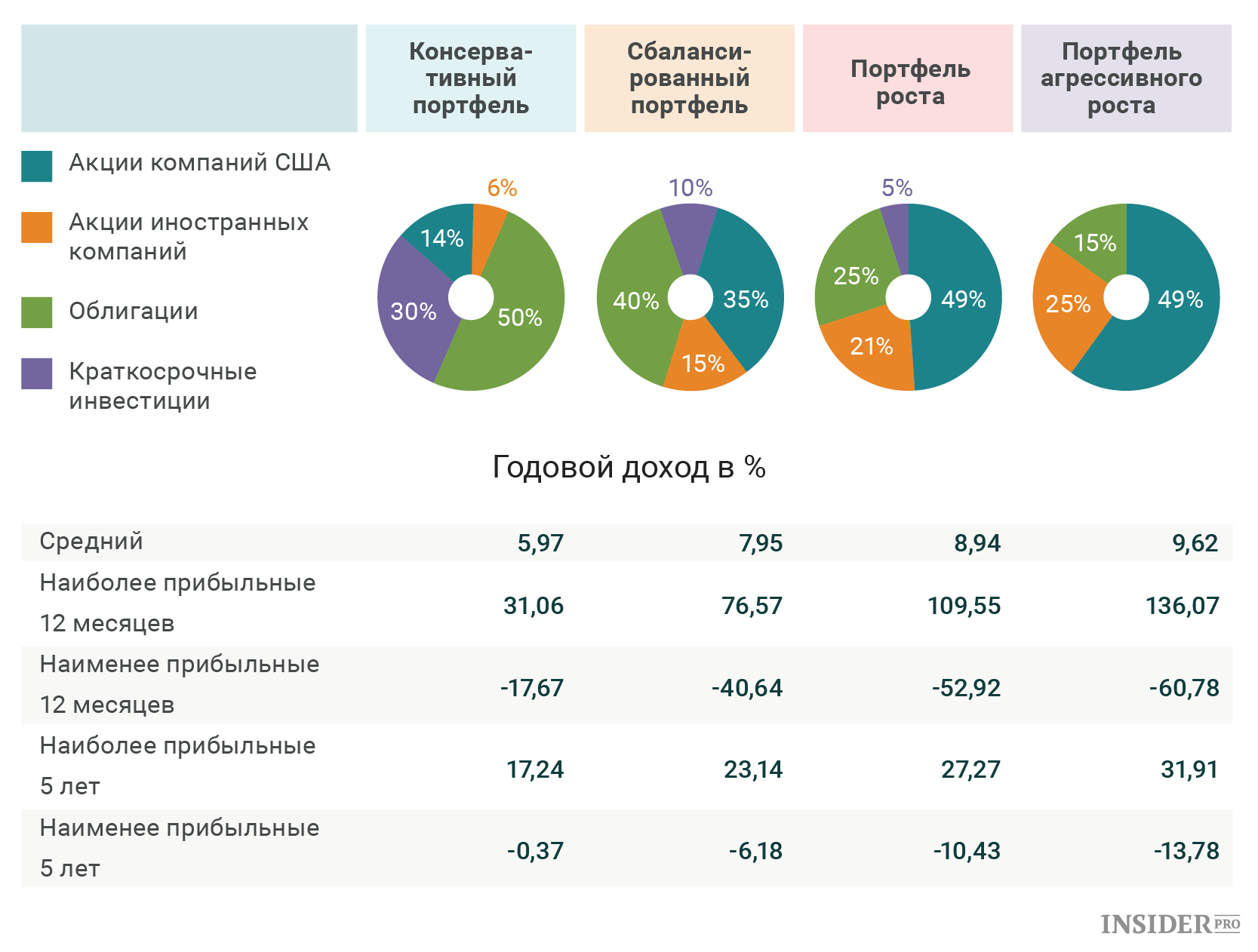

Есть три основных правила, на которые можно ориентироваться при разделении «инвестиционного пирога» на базовые части.

Правило 1: Если деньги понадобятся вам в течение года — храните их в банке

Мы не раз говорили, что покупать акции можно только на те деньги, которые не являются для вас критичной суммой, которые вы можете потерять. В противном случае вы попадаете в психологическую зависимость, которая неизменно будет отражаться на вашем счете. Поэтому если вы копите некую сумму, чтобы купить автомобиль или внести последний платеж за квартиру, храните эти деньги в банке — горизонт инвестирования практически не оставляет иного выбора. Депозит позволит вам частично компенсировать инфляцию, кроме того, деньги всегда под рукой. Если вы все-таки не сторонник такого варианта, можете рассмотреть структурные продукты с полной защитой капитала.

Правило 2: Если деньги понадобятся вам в течение 1-5 лет, выбираем стабильный, но небольшой доход

Если вы откладываете деньги на обучение ребенка или в личный пенсионный фонд, то оптимальным выбором станут облигации и опять же банковские вклады.

Причем, даже выбирая среди «безопасных инструментов», мы имеем некий диапазон риска — от «максимально возможная надежность» до «достаточно безопасно, с небольшим допустимым риском колебаний». От этого также зависит доходность наших инвестиций. Например, банковские вклады выглядят достаточно надежным способом сохранения средств, а корпоративные облигации — более рисковые вложения, но при этом и доходность может быть выше. Можно также рассмотреть фонды облигаций, которые практически исключают риски отдельной компании для портфеля в целом.

Впрочем, здесь же сразу стоит оговориться: даже на таких небольших горизонтах мы все равно можем вложить 10-15% наших средств в акции. Мы «окупим» эти 10% небольшим доходом за счет депозита, но при этом получим возможность заработать значительно больше за счет вложения в фондовый рынок

Правило 3: Если горизонт инвестирования более 5 лет — инвестируем в акции

Самый главный фактор в пользу такого выбора — доходность. В таблице 1 мы видим сравнение среднегодовой доходности трех основных «кусков пирога», то есть нашего инвестиционного портфеля.

Таблица 1: Доходность различных инструментов инвестирования

Правда, стоит оговориться, что приведены усредненные данные за достаточно длительный период и заранее сказать, как будет вести себя рынок акций в ближайшие 5 или 10 лет, невозможно.

В вашем портфеле всегда должны «лежать» акции, чтобы не пропустить периоды роста. В долгосрочной перспективе акции являются лучшей гарантией того, что ваши средства не будут изрядно подточены инфляцией. В целом же, акции могут дать весомую прибавку к среднему фиксированному доходу.

Ниже приведена таблица с анализом рынка акций США за последние 200 лет.

Таблица 2: Сравнение доходности акций и облигаций

Согласно проведенным расчетам на основе данных за столь длительный период, доходность акций превзошла доходность облигаций в 69% случаев для любых пятилетних отрезков времени (1902-1907 гг., 1903-1908 гг. и т.д.).

Также видно, что чем дольше период инвестирования, тем выше вероятность того, что инвестиции в акции будут наиболее эффективным способом вложения средств. Практически безальтернативно лучшим инструментом акции становятся, если срок инвестирования достигает 17 лет и более.

Премия за риск

В дополнение к сроку инвестирования стоит рассмотреть еще один фактор, влияющий на выбор финансовых инструментов, — личная терпимость к риску.

Большинство людей основывают свои инвестиционные стратегии на той прибыли, которую они хотели бы получить. Например, так: «Я хочу 100% за год, давайте попробуем минимизировать риски, если не получится — то все равно рискнем». Такой подход чреват потерей капитала. Поэтому нужно идти от обратного: озвучиваем риски, которые готовы терпеть, смотрим, на какую примерно доходность мы можем рассчитывать, и принимаем решение. Важно понимать: при вложении денег риски есть всегда! Поэтому сначала мы обязаны их для себя определить, а только после этого решить, стоит ли овчинка выделки, то есть достаточна ли премия за принятый риск.

Терпимость к риску — дело индивидуальное. Кому-то 20% текущего убытка могут сократить единственный источник дохода, кто-то просто не может видеть даже минимальный убыток на счету, а кто-то готов терять все 100% (полностью свободные средства) с возможностью, соответственно, заработать в будущем и значительно больше.

Ниже приведена таблица, разработанная экспертами рынка на основании длительной истории, текущих возможностей и минимальной погрешностью (комиссионные затраты).

Таблица 3: Доля акций в портфеле в зависимости от терпимости к риску

Из таблицы видно, что если, например, падение стоимости портфеля больше чем на 20% для вас слишком «чувствительно», то в акции вы можете вложить не более 50% от всех средств.

Рис.1: Доля акций в портфеле в зависимости от терпимости к риску

Единственное, что стоит помнить: со временем терпимость к риску может меняться, поэтому как минимум раз в год стоит пересматривать ее, тем самым изменяя размеры кусков своего «инвестиционного пирога».

БКС Экспресс

Во что инвестировать в Италии?

Как заставить свои деньги работать? Зарабатывать деньги инвестированием всегда нелегко; ниже вы найдете советы о том, как и куда вложить сбережения в Италии с максимальной отдачей.

Перед тем как начать инвестировать, необходимо знать основные правила!

Чем выше доходность, тем выше риск для капитала, с другой стороны, то, что когда-то называлось безопасными инвестициями, то есть государственные облигации, а также почтовые облигации, имеeт низкие и непривлекательные интересы для крупного инвестора.

Итак, в последние годы такие инструменты, как паевые инвестиционные фонды (ETF), наконец, достигли ушей всех, даже небольших вкладчиков, у которых есть несколько тысяч евро, чтобы заработать деньги и попытаться улучшить свое финансовое положение.

К слову, акции снова в моде в этот период, особенно акции передовых итальянских компаний.

Наконец, популярны инвестиции для более опытных инвесторов, сделанные через Интернет-торговлю, а также инвестиции в инновационные продукты, к примеру, возобновляемые источники энергии, химическое и фармацевтическое производство, индустрию моды, ресторанный бизнес, бизнес по продаже еды и вина.

Недостаточно знать, куда инвестировать, то есть какие финансовые инструменты покупать, но вы должны следовать своему собственному методу инвестирования, для этого вам необходимо знать некоторые основные правила использования денег.

Что нужно знать перед покупкой финансового продукта

Прежде всего, прежде чем использовать свои сбережения, вам необходимо иметь представление о Вашем текущем финансовом положении, вам необходимо решить, хотите ли Вы инвестировать деньги непосредственно сами, или получить помощь от консультанта, или Вы передадите их Управляющему активами и позволите ему инвестировать от Вашего лица.

Затем составьте план диверсификации, чтобы тщательно решить, на какой тип инвестиций делать ставку по сравнению с другим, а также оцените, как долго Вы хотим держать деньги на месте, то есть хотите ли Вы вкладывать их в краткосрочной, среднесрочной или долгосрочной перспективе, используя, например, стратегию стоимостного инвестирования и сложные проценты.

Каждый инвестор отличается от другого, и то, что диверсифицирует инвестора, — это в основном возраст, доступный капитал и финансовая осведомленность или, как говорят профессионалы, профиль риска.

ВНИМАНИЕ: к сожалению, многие неопытные инвесторы сразу совершают первую ошибку. ПЕРЕД принятием решения о том, инвестировать ли весь свой капитал или его часть, вы обязательно должны остановиться и заняться конкретным проектом, инвестиционным проектом, который подразумевает знание следующего:

— какую часть доступного капитала мы хотим использовать с пользой;

— в какую форму финансового инструмента (ов) поместить ваши деньги (или, возможно, в другие формы, такие как недвижимость или бизнес)ì;

— период времени, на который мы можем вложить данный капитал.

Также необходимо знать действующие методы инвестирования (к примеру, лучшее время для покупки акций при коротких продажах), знать, КОГДА инвестировать, что делать в случае рыночной коррекции, как воспользоваться преимуществами послепродажной торговли, как использовать крах рынков и многое другое.

Кроме того, мы всегда должны помнить, что

независимо от того, сколько прогнозов и расчетов мы сделаем, инвестиции никогда не будут полностью безопасными — предсказать всего невозможно!

Так во что инвестировать в Италии в 2020 году?

Кто-то выбирает более традиционные методы, консолидированные с годами и воспринимаемые как более безопасные (хотя в инвестиционном секторе понятия «абсолютно безопасно» не существует). Есть те, кто находит убежище в банках, почтовых сберегательных облигациях и государственных облигациях .

Другие смотрят на новые решения, которые предлагает рынок: автоматическое управление сбережениями, краудфандинг (кредитование или акционерный капитал), криптовалюты, ETF. Сегодня растет число инвесторов, даже очень молодых, которые уходят из банка и предпочитают умные, независимые решения с очень низкими комиссиями и интересной доходностью.

А есть те, кто инвестирует в фондовый рынок, стратегия, которая всегда приносила наибольшие состояния (и поражения). Инвестиции на финансовых рынках сегодня стали очень простыми, доступными для всех и с разумными затратами.

Во что вложить деньги в Италии в 2020 году? Однозначного ответа нет, но есть ряд возможностей.

Депозитный счет в Италии

Депозитный счет — это простейшее решение для вложения небольших сумм денег. В этом случае вы решаете передать свой капитал банку и получить проценты за грант, которые варьируются в зависимости от типа заключенного вами с банком соглашения (если вы выбрали привязку денег, если вы хотите получить проценты ранее или позднее и т. д.).

К сожалению, сегодня депозитный счет уже считается практически не способом инвестирования, а платной базой для хранения для ваших сбережений. Компенсационные предложения банков в Италии и ЕС не превышают 1% брутто в год, помимо того, что счета облагаются налогом.

Хранение денег на депозитном счете — решение с низким уровнем риска, но оно позволяет лишь немного смягчить эффект инфляции.

Инвестиции в облигации

Инвестиции в облигации — это устоявшаяся стратегия для тех, кто имеет среднесрочные и долгосрочные цели и не склонен к риску. Среди множества долговых ценных бумаг наиболее продаваемыми остаются государственные облигации (выпущенные правительством Италии).

Вкладчик, инвестирующий в облигации, такие как государственные облигации, получает проценты, начисляемые на предоставленную сумму, с периодическими начислениями номинального процентного дохода по облигации или через разницу между ценой выпуска облигации и ценой, достигнутой при погашении облигации.

По сравнению с тем, что было несколько лет назад, сегодня инвестирование в государственные облигации менее привлекательно. Однако казначейская облигация воспринимается как надежный вариант, поскольку инвестиция не окупается только тогда, когда страна, выпустившая облигацию, становится банкротом.

Сегодня инвестирование в облигации развитых стран — не лучшая стратегия для тех, кто ищет хорошую доходность из-за низких процентных ставок. Повысить доходность можно, если сосредоточить свое внимание на других долговых ценных бумагах, что немного более рискованно, но также потенциально более прибыльно.

Корпоративные облигации

Корпоративные облигации — это долговые ценные бумаги, выпущенные компаниями, а не суверенными государствами. Тот, кто приобретает их, становится кредитором компании, которая их выпустила и которая обязуется выплатить капитал в конце срока и признать процентную ставку.

Сегодня вложение денег в корпоративные облигации — это выбор со средним уровнем риска, более высоким, чем при покупке государственных облигаций, но более низким, чем покупка акций.

Где их можно купить? Обычно в банке или у уполномоченных посредников (Banco Posta также предлагает доступ к некоторым корпоративным облигациям).

Зеленая облигация (Green Bonds)

Задача завтрашнего дня будет связана с окружающей средой и инновациями: по этой причине одна из самых популярных альтернатив для инвестиций сегодня называется «Зеленые облигации». Что это такое? Это облигации, выпущенные для финансирования устойчивых проектов, таких как охрана пресной воды, сокращение загрязнения воздуха, ответственное использование земли и многое другое.

С момента выпуска первых зеленых облигаций этот инструмент сразу привлек внимание инвесторов. Страны и народы осознали безотлагательность изменения темпа за счет уменьшения своего воздействия на окружающую среду, и содействие развитию технологий и бизнеса путем инвестирования в зеленые облигации может быть выгодным, а также ответственным выбором.

На данный момент инвестирование в зеленые облигации остается стратегией, вызывающей разногласия.

Инвестиции в золото (и другие сырьевые товары) сегодня

Золото — один из старейших ценных ресурсов с момента его открытия. Инвестиции в золото остаются популярным выбором среди вкладчиков, которые хотят защитить свой капитал, выбрав безопасный актив (невосприимчивый к инфляции).

Стоимость золота имеет тенденцию расти во время кризиса и большой неопределенности. На этих этапах люди вместо того, чтобы вкладывать свои сбережения во что-то с непредсказуемой отдачей, предпочитают «укрыться» в слитке, монете или золотой пластине, увеличивая общую стоимость этого металла.

Стоит ли сегодня инвестировать в золото в Италии? В условиях политической напряженности и страха перед заражением коронавирусом этот шаг может быть правильным.

Вложения в активы-убежища интересны не только для золота. На самом деле, многие вкладчики также интересуются драгоценными или полудрагоценными металлами: вы обращали внимание на стоимость серебра или платины?

Особого внимания заслуживают промышленные металлы, такие как медь и палладий. Палладий в первые несколько месяцев 2020 года зарегистрировал всплеск запросов и экспоненциальный рост стоимости.

Инвестиции в недвижимость

Италия по-прежнему остается страной тех, кто любит владеть домом и вкладывать средства в кирпич для покупки жилых или коммерческих помещений с целью последующей их аренды.

Однако, в отличие от других рынков, сектор недвижимости характеризуется некоторыми критическими проблемами:

- требует довольно большого начального капитала: для покупки хорошего жилья для последующей аренды нужно не менее 100 000 евро;

это основной актив: как только деньги будут выделены, будет сложно вернуть их в ликвидность за короткое время;

затраты и риски арендуемого дома: налоги, бюрократия, затраты на ремонт, арендатор, который не платит и т. д.

По этой причине рынок кирпича всегда оставался нишей для богатых семей и предприятий, желающих вложить значительную долю капитала в покупку актива, который прослужит долгое время.

Однако сегодня существует решение для всех, кто желает инвестировать в недвижимость. Двухлетний период 2019-2020 гг. был периодом распространения краудфандинга, то есть системы финансирования, в которой участвует сообщество инвесторов через специальные онлайн-платформы.

Особый толчок получил так называемый краудфандинг недвижимости, который объединяет все проекты, касающиеся строительства, ремонта или переоборудования зданий.

Те, у кого есть деньги, чтобы инвестировать в кирпич сегодня, могут подписаться на платформу краудфандинга недвижимости и объединить свои усилия со многими другими людьми.

Каковы преимущества этого инновационного решения? Благодаря краудфандинговым платформам инвестирование в недвижимость наконец стало доступным для всех. Часто стартовая сумма начинается всего с 50 евро (как при повторном кредитовании), что является абсолютно разумным капиталом.

Кроме того, краудфандинговые платформы выбирают проекты на входе, помогая инвесторам в их выборе и снижая риск того, что инвестиционные предложения закончатся провалом.

Благодаря платформе краудфандинга в сфере недвижимости деньги не остаются привязанными, как при покупке недвижимости. Некоторые проекты могут окупить капитал даже в течение 18 месяцев, чтобы снова вложить его в другое место.

Кроме того, можно вкладывать деньги не только в жилые единицы, но и в коммерческие, промышленные, городские, зеленые проекты в Италии или за рубежом.

Инвестиции в элитную недвижимость

Элитная недвижимость остается одним из секторов, который не знает кризисов и подтверждает позитивные тенденции прошлых лет. Он продолжает расширяться во всем мире благодаря разной скорости роста этого рынка по сравнению с традиционным сектором недвижимости и тому преимуществу, что элитная недвижимость не обесценивается со временем, а приобретает все большую и большую ценность. В отличие от объектов средней стоимости, которые по-прежнему не очень выгодны для инвесторов, элитная недвижимость сегодня представляет собой очень интересное вложение.

Элитные дома ориентированы на эксклюзивных клиентов с более высокой покупательной способностью: это снижает риск обесценения собственности даже во время экономического кризиса.

Элитные дома в Италии приобретают важную ценность благодаря историческому, ландшафтному, гастрономическому и винному наследию страны. Эти факторы позволяют привлекать состоятельных покупателей, желающих повысить свой статус.

Самыми прибыльными городами для такого типа инвестиций, безусловно, являются Милан и Рим, но Флоренция, Неаполь, Венеция и Комо также имеют хороший потенциал.

Движущей силой рынка, безусловно, является Милан, который находится на уровне основных европейских столиц, таких как Лондон и Берлин, благодаря своим эффективным услугам, возможностям развлечений, которые он предлагает, а также наличию множества модных клубов и роскошных ресторанов.

Рим следует за ним, чему способствует его культурное наследие, исторические дома и тысячи возможностей для отдыха и свободного времени.

Неаполь приобрел больший потенциал после ремонта многих исторических зданий, благодаря его новой пешеходной зоне и экспоненциальному росту туристов.

Озеро Комо предлагает множество элитных старинных вилл, и, наконец, рынок Венеции остается стабильным и предлагает хорошие возможности для инвестиций.

основных причин инвестировать в недвижимость по сравнению с акциями

Многие инвесторы традиционно обращались к фондовому рынку как к месту, куда можно вложить свои инвестиционные доллары. Хотя акции — это хорошо известный вариант инвестирования, не все знают, что покупка недвижимости также считается инвестицией. При определенных обстоятельствах недвижимость может быть альтернативой акциям, предлагая меньший риск, принося лучшую доходность и обеспечивая большую диверсификацию.

Будь то планирование выхода на пенсию, сбережения для фонда колледжа или получение остаточного дохода, людям нужна инвестиционная стратегия, которая соответствует их бюджету и потребностям.Сравнение инвестиций в недвижимость с покупкой акций — хорошее место для начала.

Ключевые выводы

- Решение инвестировать в недвижимость или акции — это личный выбор, который зависит от вашего финансового положения, толерантности к риску, целей и стиля инвестирования.

- Недвижимость и акции имеют разные риски и возможности.

- Недвижимость не так ликвидна, как акции, и требует больше денег и времени. Но это действительно обеспечивает поток пассивного дохода и потенциал для существенного повышения.

- Акции подвержены рыночным, экономическим и инфляционным рискам, но не требуют больших денежных вливаний, и их, как правило, легко покупать и продавать.

: недвижимость и акции

Вложение в недвижимость или акции — это личный выбор, который зависит от вашего финансового положения, толерантности к риску, целей и стиля инвестирования. Можно с уверенностью предположить, что все больше людей вкладывают средства в фондовый рынок, возможно, потому, что на покупку акций не нужно так много времени или денег.Если вы покупаете недвижимость, вам придется откладывать и откладывать значительную сумму денег.

Когда вы покупаете акции, вы покупаете крошечный кусок этой компании. В общем, вы можете зарабатывать деньги двумя способами: на повышении стоимости по мере роста акций компании и на дивидендах.

Когда вы покупаете недвижимость, вы приобретаете физическую землю или недвижимость. Большинство инвесторов в недвижимость зарабатывают деньги, собирая арендную плату (которая может обеспечить стабильный поток доходов) и за счет повышения стоимости недвижимости по мере роста стоимости недвижимости.Кроме того, поскольку недвижимость можно использовать в качестве заемных средств, можно расширить свои владения, даже если вы не можете позволить себе платить наличными напрямую.

Для многих потенциальных инвесторов недвижимость привлекательна, потому что это материальный актив, которым можно управлять, с дополнительным преимуществом диверсификации. Инвесторы в недвижимость, которые покупают недвижимость, владеют чем-то конкретным, за что они могут нести ответственность. Обратите внимание, что инвестиционные фонды недвижимости (REIT) — это способ инвестировать в недвижимость, и их покупают и продают как акции.

При выборе между инвестированием в акции или покупкой недвижимости в качестве инвестиций инвесторы должны учитывать ряд соображений.

Доходность: недвижимость против акций

Инвестирование в фондовый рынок имеет наибольший смысл в сочетании с преимуществами, которые увеличивают вашу доходность, такими как соответствие компании в 401 (k). Но эти льготы не всегда доступны, и есть предел тому, сколько вы можете получить от них. Независимое инвестирование в фондовый рынок может быть непредсказуемым, а рентабельность инвестиций (ROI) часто оказывается ниже ожидаемой.

Сравнение доходности недвижимости и фондового рынка — это сравнение яблок с апельсинами — факторы, влияющие на цены, стоимость и доходность, очень разные. Тем не менее, мы можем получить общее представление, сравнив общую доходность SPDR S&P 500 ETF (SPY) и Vanguard Real Estate ETF Total Return (VNQ) за последние 17 лет:

Изображение Сабрины Цзян © Investopedia 2020Как видно из диаграммы, и недвижимость, и акции могут сильно пострадать во время экономического спада.Обратите внимание на большие спады, которые произошли во время Великой рецессии 2008 года и кризиса COVID-19 2020 года.

Риски: недвижимость против акций

Мыльный пузырь на рынке жилья и банковский кризис 2008 года привели к падению стоимости инвесторов на рынке недвижимости и на фондовых рынках — и кризис COVID-19 повторяется снова и снова, хотя и по другим причинам. Тем не менее, важно помнить, что акции и недвижимость в целом имеют очень разные риски.

Недвижимость

Вот некоторые вещи, которые следует учитывать, когда речь идет о недвижимости и связанных с ней рисках.Самый важный риск, который люди упускают, заключается в том, что недвижимость требует тщательного исследования. Это не то, на что вы можете пойти случайно и ожидать немедленных результатов и отдачи. Недвижимость — это не тот актив, который легко ликвидировать, и его нельзя быстро обналичить. Это означает, что вы не можете обналичить их, когда находитесь в безвыходном положении.

Для домашних ласт или тех, кто владеет арендуемой недвижимостью, существуют риски, связанные с ремонтом или управлением арендой. Некоторые из основных проблем, с которыми вы столкнетесь, — это стоимость, не говоря уже о времени и головной боли, связанной с необходимостью иметь дело с арендаторами.И вы, возможно, не сможете их отложить, если возникнет чрезвычайная ситуация.

Как инвестор, вы можете захотеть нанять подрядчика, который займется ремонтом и ремонтом вашей квартиры, или менеджера по управлению недвижимостью, который будет контролировать содержание вашей арендной платы. Это может сократить вашу прибыль, но зато сократит ваше время, затрачиваемое на контроль ваших инвестиций.

Акции

Фондовый рынок подвержен нескольким видам рисков: рыночным, экономическим и инфляционным.Во-первых, стоимость акций может быть чрезвычайно нестабильной, так как их цена подвержена колебаниям на рынке. Волатильность может быть вызвана геополитическими событиями или событиями, характерными для компании. Скажем, например, компания ведет деятельность в другой стране, это иностранное подразделение подчиняется законам и правилам этой страны.

Но если в экономике этой страны возникнут проблемы или возникнут какие-либо политические проблемы, акции этой компании могут пострадать. Акции также зависят от экономического цикла, а также от денежно-кредитной политики, нормативных актов, налоговых поправок или даже изменений процентных ставок, устанавливаемых центральным банком страны.

Другие риски могут исходить от самого инвестора. Инвесторы, которые предпочитают не диверсифицировать свои активы, также подвергаются большему риску.

Подумайте вот о чем: акции, приносящие дивиденды, могут приносить надежный доход, но для получения дохода, достаточного для выхода на пенсию без продажи дополнительных ценных бумаг, потребуются значительные вложения в высокодоходные дивидендные акции. Опора исключительно на высокодоходные дивиденды означает, что инвестор может упустить возможности для более высоких инвестиций в рост.

Плюсы и минусы: Недвижимость

Инвесторы в недвижимость имеют возможность увеличить свой капитал и воспользоваться существенными налоговыми льготами.Хотя недвижимость не так ликвидна, как фондовый рынок, долгосрочный денежный поток обеспечивает пассивный доход и обещание повышения его стоимости.

Несмотря на это, важно учитывать сумму денег, которая идет на инвестиции в недвижимость. У вас должна быть возможность обеспечить первоначальный взнос и финансирование, если вы не заключаете сделки исключительно за наличные.

Поскольку недвижимость не такая ликвидная, вы не можете рассчитывать на ее немедленную продажу, когда она может вам понадобиться. К другим недостаткам относятся затраты, связанные с управлением недвижимостью, и затраты времени на ремонт и техническое обслуживание.

ПлюсыПассивный доход

Налоговые льготы

Хеджирование от инфляции

Возможность использования кредитного плеча

Плюсы и минусы: Акции

Для большинства инвесторов не требуется больших денежных вливаний, чтобы начать работу на фондовом рынке, что делает этот вариант привлекательным.В отличие от недвижимости, акции ликвидны и, как правило, легко покупаются и продаются, поэтому вы можете положиться на них в случае возникновения чрезвычайной ситуации. Имея на выбор так много акций и ETF, легко создать хорошо диверсифицированный портфель.

Но, как отмечалось выше, акции имеют тенденцию быть более волатильными, что ведет к более рискованным инвестициям, особенно если вы панически продаете. Продажа ваших акций может привести к обложению налогом на прирост капитала, что значительно усугубит ваше налоговое бремя. И если у вас не будет много денег на рынке, ваши активы не смогут значительно вырасти.

МинусыИзменчивее, чем недвижимость

Продажа акций может привести к большим налогам

Некоторые акции движутся вбок в течение многих лет

Потенциал для эмоционального инвестирования

Дополнительные факторы, которые следует учитывать

Покупка недвижимости требует большего начального капитала, чем инвестирование в акции, паевые инвестиционные фонды или даже REIT. Однако при покупке недвижимости инвесторы имеют больше рычагов воздействия на свои деньги, что позволяет им покупать более ценный инвестиционный инструмент.

Если вложить 25 000 долларов в ценные бумаги, вы получите 25 000 долларов, если вы не используете маржу. И наоборот, за те же инвестиции в недвижимость можно купить недвижимость на 125 000 долларов или около того с ипотекой и не облагаемыми налогом процентами.

Ожидается, что денежные средства, полученные от аренды, будут покрывать ипотеку, страховку, налоги на имущество и ремонт. Но хорошо управляемая недвижимость также приносит владельцам доход. Дополнительные выгоды от инвестиций в недвижимость включают амортизацию и списание других налогов.

Недвижимость, приносящая ежемесячный доход от аренды, может расти вместе с инфляцией даже в районе, контролируемом арендной платой, что дает дополнительное преимущество. Еще одно соображение — это налоги после продажи инвестиции. Продажа акций обычно приводит к налогам на прирост капитала. Прирост капитала в сфере недвижимости может быть отложен, если после продажи будет приобретена другая недвижимость, что в налоговом кодексе называется обменом 1031.

Итог

Недвижимость и акции представляют и риски, и выгоды.Инвестирование в фондовый рынок привлекает большое внимание как средство пенсионного инвестирования, особенно для людей, которые регулярно делают взносы на счет с льготным налогообложением, такой как 401 (k) или индивидуальный пенсионный счет (IRA). Однако диверсификация важна, особенно при долгосрочных сбережениях.

Инвесторы должны выбирать различные классы активов или секторов, чтобы снизить свой риск. Инвестиции в недвижимость — идеальный способ диверсифицировать свой инвестиционный портфель, снизить риски и максимизировать прибыль.Имейте в виду, что многие инвесторы вкладывают деньги как в фондовый рынок, так и в недвижимость. И если вам нравится идея инвестировать в недвижимость, но вы не хотите владеть ею и управлять ею, возможно, стоит присмотреться к REIT.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

безопасных акций для покупки: инвестируйте в акции с низкой волатильностью в 2021 году

Обновлено: 28 июля 2021 г., 14:18

Хотя всем нам может понравиться идея безрискового инвестирования в акции, не существует такой вещи, как акции, которые были бы на 100% безопасными. Даже лучшие компании могут столкнуться с неожиданными проблемами, и даже самые стабильные корпорации часто испытывают значительную волатильность курса акций. Мы наблюдали это во время пандемии COVID-19, во время которой многие сильные компании испытали резкое падение стоимости акций.

Если вам нужны полностью безопасные инвестиции с небольшими шансами на потерю денег, казначейские ценные бумаги или компакт-диски могут быть вашим лучшим выбором.

При этом некоторые акции значительно безопаснее, чем другие. Если компания находится в хорошем финансовом состоянии, имеет ценовую власть над конкурентами и продает товары, которые люди покупают даже во время глубокой рецессии, это, вероятно, относительно безопасное вложение.

Семь безопасных акций для рассмотрения

С учетом вышеперечисленных характеристик, здесь (в произвольном порядке) представлены семь акций или фондов, которые должны обеспечить высокую доходность с течением времени:

1.Berkshire HathawayBerkshire Hathaway (NYSE: BRK.A), (NYSE: BRK.B) — это конгломерат, которому принадлежит около 60 дочерних предприятий, в том числе гигант автострахования GEICO, компания железнодорожного транспорта BNSF и аккумулятор. производитель Duracell. Многие из них (например, эти трое) являются нециклическими предприятиями, которые в целом преуспевают в любом экономическом климате.

Кроме того, Berkshire владеет обширным портфелем акций с крупными позициями в Apple (NASDAQ: AAPL), Bank of America (NYSE: BAC), Coca-Cola (NYSE: KO) и многих других.Короче говоря, владение Berkshire — это как владение множеством различных инвестиций в одну акцию. Большинство компонентов было выбрано генеральным директором Уорреном Баффетом, одним из величайших инвесторов всех времен.

2. The Walt Disney CompanyБольшинство людей знают Disney (NYSE: DIS) своими тематическими парками, франшизами фильмов и персонажами, но этот гигант развлечений — это гораздо больше. Дисней также владеет огромной круизной линией; киностудии Pixar, Marvel и Lucasfilm; телевизионные сети ABC и ESPN; а также потоковые сервисы Hulu, ESPN + и Disney +.

Его тематические парки обладают огромной ценовой политикой и хорошо себя чувствуют в большинстве экономических климатов. Франшизы фильмов Disney являются одними из самых ценных в мире, а их потоковый бизнес приносит большой (и быстрорастущий) поток регулярных доходов.

Однако Дисней не был застрахован от пандемии COVID-19. В 2020 финансовом году компания испытала серьезное снижение доходов из-за временного закрытия тематических парков Диснея, круизной линии Диснея и кинотеатров.

Финансовые последствия продолжающихся закрытий сохранятся как минимум до 2021 года.

Несмотря на эти проблемы, цена акций Disney оставалась стабильной благодаря силе потокового бизнеса Disney + и новому вниманию компании к своей стратегии прямого обращения к потребителю. Эти инициативы продиктованы мощью любимого бренда Disney и ценной интеллектуальной собственностью компании. Те же самые качества делают Disney безопасным вложением в долгосрочную перспективу.

3. ETF с высокой дивидендной доходностью VanguardДивиденды являются хорошим показателем стабильности компании.Более того, акции с выплатой дивидендов, как правило, более стабильны в трудные времена, чем акции, по которым дивиденды не выплачиваются.

ETF Vanguard High Dividend Yield ETF (NYSEMKT: VYM) — это торгуемый на бирже фонд, который инвестирует в портфель акций с выплатой дивидендов выше среднего. Крупнейшие активы включают Johnson & Johnson (NYSE: JNJ), JPMorgan Chase (NYSE: JPM), Procter & Gamble (NYSE: PG) и Bank of America, но в целом фонд инвестирует более чем в 400 акций. .

4. Procter & GambleProcter & Gamble (NYSE: PG) — это в основном нециклический бизнес, который производит продукты, которые нужны людям в любой экономической среде. P&G является материнской компанией, выпускающей такие товары для дома, как Pampers, Downy, Tide, Charmin, Gillette, Old Spice и Febreze.

Чтобы дать вам представление о том, насколько стабильным и стабильным был бизнес Procter & Gamble с течением времени, примите во внимание, что компания увеличивала свои дивиденды в течение 64 лет подряд.Это одна из лучших дивидендных историй на всем фондовом рынке.

5. Индексный фонд недвижимости VanguardНедвижимость — это пример актива, который имеет тенденцию обеспечивать отличный долгосрочный рост без слишком большого риска. Инвестиционные фонды в сфере недвижимости, или REIT, позволяют инвесторам получить в своем портфеле доступ к коммерческой недвижимости, такой как офисные здания, торговые центры и многоквартирные дома.

Индексный фонд Vanguard Real Estate Index Fund (NYSEMKT: VNQ) инвестирует в различные акции недвижимости, выплачивает дивидендную доходность выше среднего и может быть менее рискованной, но высокопотенциальной долгосрочной инвестиционной возможностью.

В 2020 году коммерческая недвижимость была одним из секторов, наиболее пострадавших от пандемии. Это связано с тем, что многие из основных объектов собственности, принадлежащих REIT, сдаются в аренду предприятиям, которые зависят от людей, которые могут и хотят физически к ним обращаться. Но тезис о долгосрочных инвестициях верен, и безопасность недвижимости остается неизменной, особенно когда вы инвестируете в такой разнообразный индексный фонд, как этот.

6. StarbucksВам будет сложно найти бренд с большим конкурентным преимуществом, чем Starbucks (NASDAQ: SBUX).Его пользующийся доверием бренд дает компании ценовую власть над конкурентами, а ее масштабность также дает ей преимущества в эффективности. Другими словами, Starbucks может взимать больше денег, одновременно извлекая выгоду из ценовых преимуществ, которые дает такая крупная компания.

Starbucks из года в год продолжает увеличивать свою площадь и выручку. Трудно представить себе мир, в котором Starbucks не станет местом, где можно купить высококачественные кофейные напитки. Даже когда пандемия COVID-19 вынудила Starbucks закрыть свои внутренние зоны отдыха, потребители по-прежнему стекались к линиям автобуса Starbucks, чтобы купить свои любимые напитки.

7. AppleApple (NASDAQ: AAPL) имеет прочное преимущество, заключающееся в наличии как чрезвычайно лояльной клиентской базы, так и экосистемы продуктов, разработанных для наилучшего взаимодействия друг с другом. Другими словами, пользователи iPhone и Mac, как правило, остаются пользователями iPhone и Mac.

Ни для кого не секрет, что продукты Apple стоят значительно дороже, чем телефоны, компьютеры и планшеты с таким же оборудованием у конкурентов. Все это вместе показывает, что Apple обладает огромной ценовой властью.

Вы знали?Dividend Aristocrats считаются безопасными акциями, поскольку эти компании увеличивали дивиденды не менее 25 лет подряд.

На что обращать внимание на безопасные акции

Хотя ни одна акция не идеальна, вы, безусловно, можете создать портфель из относительно безопасных акций, если вы включите несколько рекомендаций в свой анализ акций.

Если безопасность является приоритетом, рассмотрите следующие четыре критерия:

Пестрый дурак

- Устойчивый, растущий доход: Ищите компании, которые стабильно растут из года в год.Неустойчивый доход обычно коррелирует с неустойчивым курсом акций, в то время как стабильный доход чаще встречается среди акций с меньшей волатильностью.

- Отсутствие цикличности: Цикличность — это слово, которое описывает, насколько экономически чувствительным является бизнес. Экономика проходит циклы расширения и спада, и циклические компании обычно хорошо работают в период расширения и хуже во время рецессии. Например, автомобильная промышленность носит цикличный характер, потому что люди покупают меньше новых автомобилей во время рецессии.С другой стороны, коммунальные услуги не цикличны, потому что людям всегда нужны электричество и вода.

- Рост дивидендов: Хороший способ оценить долгосрочную стабильность компании — взглянуть на ее дивидендную историю, если она обеспечивает дивиденды. Если компания редко (или никогда) сокращает дивиденды и имеет большой опыт увеличения выплат даже в сложных экономических условиях, это хороший знак. Дивидендный аристократ — это акция, дивиденды которой увеличиваются не менее 25 лет подряд, поэтому список этих акций будет хорошей отправной точкой.

- Долговечные конкурентные преимущества: Это может быть самым важным, на что нужно обращать внимание. Конкурентные преимущества проявляются в нескольких формах, таких как известная торговая марка, рентабельный производственный процесс или высокие барьеры для входа в отрасль. Выявив конкурентные преимущества, вы можете найти компании, которые со временем сохранят или увеличат свою долю рынка.

Тревожные признаки того, что акция менее безопасна

С другой стороны, есть некоторые контрольные факторы, указывающие на то, что акция является менее безопасной инвестицией:

- Пенни-акции: Нет четкого определения пенни акции, но этот термин обычно относится к акциям, которые торгуются по цене менее 5 долларов за акцию.Хотя не , но все акции, соответствующие этому описанию, являются плохими инвестициями, но почти все они дешевы по какой-то причине. Это распространенный миф о том, что торговля грошовыми акциями — отличный способ разбогатеть; скорее всего, эффект будет прямо противоположным.

- Сокращение дивидендов: Если акция часто сокращает или приостанавливает выплату дивидендов в тяжелые времена, это может быть признаком того, что это не стабильный бизнес во всех экономических условиях. Однако многие компании предусмотрительно приостановили выплату дивидендов во время пандемии COVID-19.Но если акция не должна была прекращать выплату дивидендов в это время, это отличный признак стабильности.

- Снижающаяся или нестабильная выручка: Большинство американских компаний пострадали от пандемии, но безопасные акции в долгосрочной перспективе вернутся к относительной стабильности. Если выручка компании часто увеличивается в течение одного года, а затем падает в следующем, трудно утверждать, что это стабильный бизнес. Постоянно снижающаяся выручка — очевидный признак небезопасности акций, но нестабильная выручка может вызывать не меньшее беспокойство.

- Высокий коэффициент выплаты: Этот коэффициент применим только к акциям, по которым выплачиваются дивиденды (некоторые великие компании этого не делают). Если компания выплачивает дивиденды, проверьте прибыль на акцию за последние 12 месяцев и сравните ее с выплаченными дивидендами. Если дивиденд представляет собой высокий процент прибыли (скажем, более 70%), это может быть признаком того, что дивиденд не является устойчивым.

Рецепт инвестирования в безопасные акции

Если вы хотите инвестировать в «безопасные акции», приведенный выше список поможет вам начать работу.Но прежде чем начать, запомните эти два предостережения.

Во-первых, один из лучших способов сделать ваш портфель более безопасным — это диверсификация. Как мы уже говорили, ни одна акция не может быть полностью застрахована от волатильности и конкуренции, поэтому, находя относительно безопасные акции и распределяя свои деньги между ними, вы даете себе гораздо больше защиты, чем если бы вы только что купили одну или два.

Во-вторых, акции, упомянутые здесь (и любые другие, которые кажутся безопасными), не обязательно являются «безопасными» в течение коротких периодов времени.Даже самые успешные компании испытывают краткосрочные колебания цен, и это особенно заметно во время пандемии COVID-19. Не беспокойтесь о курсах акций в течение нескольких дней или недель, но сосредоточьтесь на том, какие компании, скорее всего, преуспеют в долгосрочной перспективе. А когда дело доходит до таких безопасных акций, краткосрочная слабость курса акций может создать отличные возможности для долгосрочных покупок.

По сути, рецепт безопасного инвестирования в акции состоит в том, чтобы найти стабильные компании, купить их кучу и продержаться надолго.

Секторы фондового рынкаБезопасные запасы можно найти в каждом секторе рынка.

Акции голубых фишекЭти компании постоянно доказывают свою прибыльность.

Акции с большой капитализациейЭто, как правило, менее изменчивые, более солидные компании.

Запасы ростаИнвестирование в рост может потребовать сильного духа при колебаниях цен.

Последние статьи

Будут ли разрешены смешанные бустеры COVID?

Федеральные агентства здравоохранения пока не рекомендуют их.

Кейт Спейтс и Брайан Орелли, доктор философии | 28 августа 2021 г.

Disney Maneuver Target — будущее торговых центров?

Вот последние новости на рынке и посмотрите драму о событии SummerSlam от WWE.

Крис Хилл | 27 августа 2021 г.

Disney + продажи «Черной вдовы» на 125 миллионов долларов подтверждают аргумент о переходе на потоковую передачу