Страница не найдена — Международное налоговое планирование

Авторские права

Настоящий раздел и установленные в нем правила распространяются на посетителей сайта www.gidprava.ru. Являясь посетителем данного сайта, Вы автоматически принимаете и соглашаетесь с правилами, установленными настоящим разделом, и обязуетесь их соблюдать.

Настоящим заявляем, что Консалтинговая группа «ГидПрава» и входящие в нее департаменты и структурные подразделения, такие как: Юридическая компания «ГидПрава», «ГидПрава — Международное налоговое планирование, «ГидПрава» — Бухгалтерское обслуживание, «ГидПрава» — Недвижимость, Бюро юридического перевода «ГидПрава», Учебный центр «ГидПрава», Школа бизнес-английского «ГидПрава» осуществляют свою предпринимательскую деятельность на территории Российской Федерации от имени юридического лица ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «ГИДПРАВА», ОГРН 1177746232773 (далее – Компания). В свою очередь, Компании принадлежат исключительные права на вид и информационное содержание (контент) сайта www.

Полное или частичное копирование, а также использование и распространение любым иным образом, в том числе, но не ограничиваясь: переработка, публичная трансляция и/или воспроизведение в эфир любых материалов настоящего сайта возможны исключительно в некоммерческих целях и с указанием прямой ссылки на сайт www.gidprava.ru.

Любые иные действия являются незаконными и будут расценены Компанией как нарушение ее авторских прав.

В случае нарушения настоящих правил, Компания оставляет за собой право защиты своих интересов всеми способами, предусмотренными законом, в том числе в рамках статей: 1229, 1259, 1263, 1301 Гражданского кодекса РФ, а также ч. 1 ст. 7.12 КоАП РФ.

1 ст. 7.12 КоАП РФ.

По любым вопросам использования материалов настоящего сайта Вы можете связаться с нами по адресу электронной почты [email protected]. Просьба направлять письма с пометкой COPYRIGHT. Если Вы считаете, что материалы данного сайта нарушают ВАШИ авторские права, то просим Вас уведомить нас об этом также по указанному выше адресу. Просим также приложить соответствующие доказательства факта нарушения.

С надеждой на понимание и…

С уважением,

Консалтинговая группа «ГидПрава»

ТРАСТ — обязанности бенефициаров | InternationalWealth.info

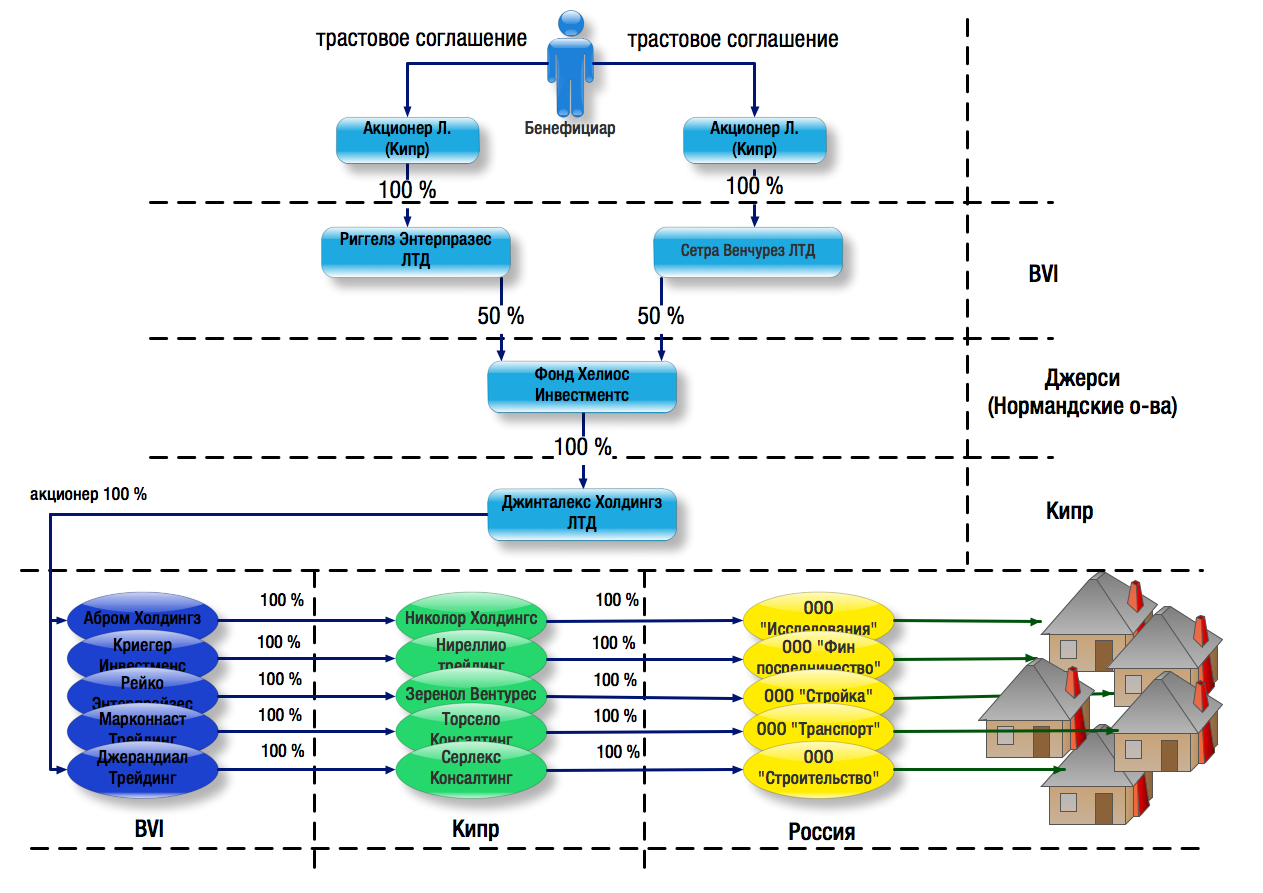

В последнее время очень много разговоров про то, что надо раскрывать трасты, что они должны платить налоги и т.п. В Законе о контролируемых иностранных компаниях РФ (КИК), на который многие ссылаются, есть положение о трастах, в частности о том, что бенефициар траста ОБЯЗАН раскрыть информацию о трасте.

Давайте вместе разберемся в сути траста. Многие ошибочно полагают, что бенефициар это лицо, которое осведомлено обо всех аспектах трастового соглашения, кратко именуемого ТРАСТ.

Траст — это соглашение о том, что Учредитель (не бенефициар) передал в Собственность (реальное владение) и Управление, определенный актив (акции компаний, денежные средства, коллекцию картин, самолет, яхту и т.п.). Всё это предаётся во владение и управление совершенно посторонней организации — Трастовой компании (Трасти), которая с момента передачи актива становится полноценным собственником (

Бенефициарами в Трасте могут быть: юридически и физические лица, а также объекты и субъекты, которые можно классифицировать.

Учредитель траста может назначить бенефициарами своих правнуков, даже в том случае, если у него ещё нет детей!!!

Бенефициарами по трасту может быть Венская опера, в этом случае доходы траста идут на поддержание физического состояния здания театра, а также на подготовку труппы к новому сезону или на рекламную компанию.

Трасты и безрассудность вашего доверия.

Трастовое соглашение создается в одном экземпляре, оригинал которого хранится в трастовой компании, а копия может быть выдана Учредителю траста. При этом в трасте есть пункт запрещающий бенефициарам получать информацию о трасте и его условиях.

Фактически трастовым законодательством любой страны англосаксонского права, предусмотрен, запет на получение информации третьими лицами, к которым приравнены бенефициары!

Дело в том, что за многолетнюю историю, немало бенефициаров, которым досталась малая доля наследства, пытались оспорить траст, но никому не удавалось победить в случае правильно составленного трастового соглашения. Более того Трасти редко ведут диалоги с бенефициарами, так как не признают их лицами имеющими право на какие-либо решения. Исключения только для тех бенефициаров, которые одновременно являются Протекторами в этом трасте. Однако и в этом случае, они действуют исключительно в рамках допустимой для протектора информации.

Более того Трасти редко ведут диалоги с бенефициарами, так как не признают их лицами имеющими право на какие-либо решения. Исключения только для тех бенефициаров, которые одновременно являются Протекторами в этом трасте. Однако и в этом случае, они действуют исключительно в рамках допустимой для протектора информации.

По сути трастового соглашения Бенефициары не имеют никаких прав! Они получают только надежду, на получение дохода, согласно условиям траста. Распределение дохода, его регулярность — это всё прерогатива Трасти, и никто не вправе вмешиваться в этот процесс, за исключением описанных в трасте условий. Также только трасти решает вопросы продажи или покупки, каких-либо активов. Ещё раз напомню, что Трасти после передачи — Реальный владелец активов!

Если в трасте написано, что доходы не выплачиваются в течение 10 лет, то ни один бенефициар не получит ни одного пенни, до конца этого срока!

При таких условиях, каким образом бенефициар может узнать о том, что в его пользу написан траст, и что он получают какие-то проценты от этого траста, даже если это 100%? Ответ: НИКАК! За исключением двух случаев: Учредитель сам говорит бенефициару, что в его пользу он составил траст, и второе — это случайность (бенефициар ознакомился с копией траста, подслушал и т. п.)

п.)

У бенефициара есть только одна обязанность: В случае получение неизвестного дохода, известить свою налоговую инспекцию и уплатить с этого дохода подоходный налог, который в каждой стране свой (по месту налогового резидентства бенефициара).

О том, что этот доход из траста, бенефициара может известить трастовая компания. Однако она может перевести деньги, не раскрывая, что это за траст, кто его написал и на каких условиях, в этом случае бенефициар, так же не сможет раскрыть информацию о трасте.

За подробной консультацией обращайтесь по адресу [email protected].

Туроператоры раскрыли собственников / Новости на Profi.Travel

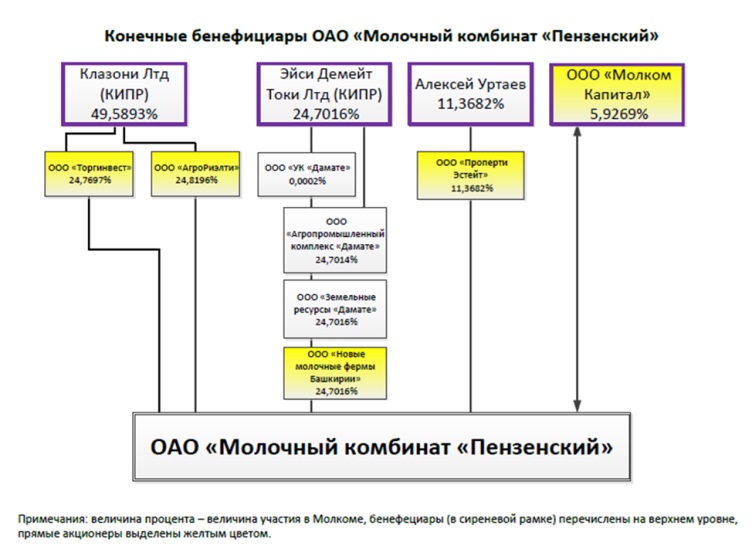

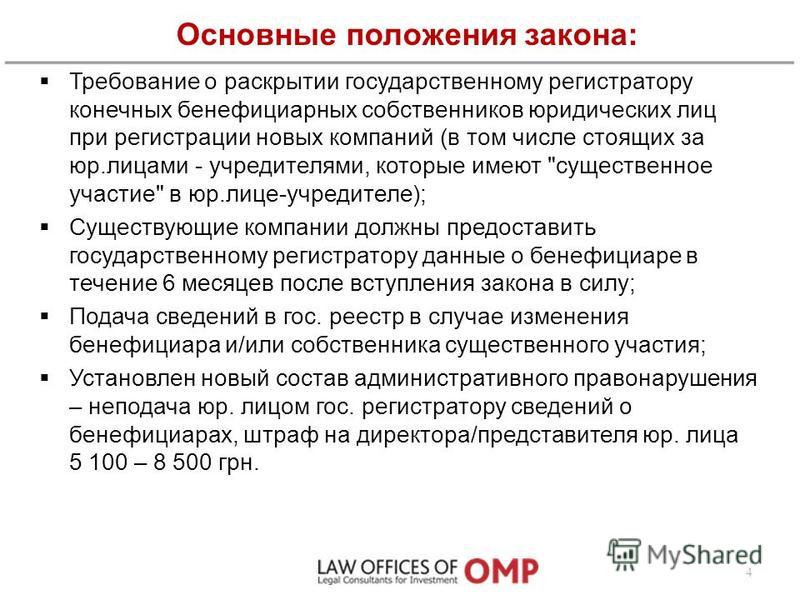

25 сентября, закончился срок для предоставления юрлицами сведений о своих конечных бенефициарах.

У чемпионов по соблюдению законодательства — TEZ Tour, Join UP!, Travel Professional Group и Natalie Tours — с мая, когда они раскрыли своих бенефициаров, последние не поменялись.

ООО «Пегас Туристик»

Потому что эти физлица и являются бенефицарными собственниками (контролерами) такого юридического лица.

Потому что эти физлица и являются бенефицарными собственниками (контролерами) такого юридического лица.ООО «ТТВК», которое работает под брендом TUI Ukraine (глава — Владимир Щупак), указало единственного конечного собственника-контролера: российского металлургического магната

У ООО «Анекс Тур» Гюндогду Мехмет, внесший в уставный фонд 353 грн. 50 коп., получил статус бенефициара и указал свой киевский домашний адрес на Днепровской набережной. А за вторым соучредителем с оставшимися 34 тыс. 996 грн. 50 коп. в уставнике — нидерландской частной компанией «Атлас Б.В.», которая в реестре на украинском языке до сих пор фигурирует как «ПРИВТАНА», — стоят турецкие физлица из Антальи: Мехмет Хасан Гюнейеу, Неше Кочкар, Нешет Кочкар и Нусрет Кочкар (их точные адреса указаны в госреестре).

ООО «Корал Тревел» также задекларировало своих бенефициаров, владеющих его стамбульским учредителем «ОТИ Холдинг Аноним Ширкети». Это тоже анталийцы Бекташ Айхан Акан, Бекташ Ахмет и Юрт Джошкун.

Оба учредителя киевского ООО «Музенидис Тревел Украина» Дарья Булыга и Алексей Лавренчук ныне указаны как его конечные бенефициары с домашними адресами соответственно во Львове и в Донецке. Хотя закон (см. случай с «Пегас Туристик» выше) раскрытия их адресов и бенефициарских статусов не требовал. Вот и еще одно столичное ООО «Туристическая компания «Музенидис Тревел» во главе с единственным учредителем Виктором Марченко, подобно «Пегасу», никаких бенефициаров не задекларировало. Зато другое киевское ООО «Музенидис Тревел-Киев» показало своего учредителя-руководителя Александра Атласа еще и как конечного собственника, проживающего на Святошинской площади.

У львовского ООО «Аккорд-тур» один бенефициар — Сергей Ткач, вложивший в уставный фонд предприятия свыше 3,5 млн грн. А второй соучредитель Оксана Андрющенко, внесшая больше 1,5 млн грн., статусом конечного собственника не обладает. Столичное ООО «Орбита» тоже показало в качестве единственного бенефициара Игоря Удода с улицы Гарматной — он внес в уставный фонд 20 тыс. 375 грн. 13 коп., а остальные 124 грн. 87 коп. числятся за Александром Даниленко, который бенефициаром не указан. Похожая картина и в ООО «Албиз-тур», где конечным собственником является Елена Неменьшая с проспекта Победы, у которой 4900 грн. в уставном фонде, а оставшиеся 2100 грн. принадлежат Виталию Квачу.

А второй соучредитель Оксана Андрющенко, внесшая больше 1,5 млн грн., статусом конечного собственника не обладает. Столичное ООО «Орбита» тоже показало в качестве единственного бенефициара Игоря Удода с улицы Гарматной — он внес в уставный фонд 20 тыс. 375 грн. 13 коп., а остальные 124 грн. 87 коп. числятся за Александром Даниленко, который бенефициаром не указан. Похожая картина и в ООО «Албиз-тур», где конечным собственником является Елена Неменьшая с проспекта Победы, у которой 4900 грн. в уставном фонде, а оставшиеся 2100 грн. принадлежат Виталию Квачу.

ООО «Туристический клуб» указало лишь двух соучредителей — Валентина и Елену Карпенко, у которых по 10,25 тыс. грн. в уставном фонде. Их домашних адресов в реестре нет, как и адресов Игоря Захаренко и Нины Зубко — учредителей ООО «Феерия» с 10,62 тыс. грн. и 1180 грн. в уставнике соответственно. А вот у ООО «Сиеста» оба соучредителя — Ольга Дяченко (77025 грн.) и Дмитрий Стороженко (41475 грн. ) — задекларированы также бенефициарами, проживающими на троещинских улицах Бальзака и Закревского.

) — задекларированы также бенефициарами, проживающими на троещинских улицах Бальзака и Закревского.

ООО «Альф туристический оператор», у которого официальным сокращенным названием является ООО «АТО», предоставил сведения о своем единственном руководителе, учредителе с 1,35 млн грн. и конечном собственнике Ольге Олексиенко с оболонской улицы Северной. Такая же ситуация в киевском ООО «Зевс Тревел», где один бенефициар-учредитель-руководитель — Юлия Тараненко с улицы Воскресенской.

Любопытно, что у ООО «Ньюз Тревел» бенефициары по-прежнему не указаны — в реестре значится лишь учредитель с британско-виргинского острова Тортола «Пинч Бизнес Лтд». В то же время «Ньюз Тревел» по-прежнему не находится в состоянии ликвидации и не объявлено банкротом, хотя против него открыто свыше 100 исполнительных производств.

А еще бенефициары не раскрыты авиакомпанией МАУ — в реестре написано лишь «акционеры согласно реестру». Впрочем, штраф за нераскрытие конечных собственников составляет от 5100 до 8500 грн.

Зарубежный траст как инструмент защиты активов

Управляющий партнер «Кузин и партнеры»

Кузин Александр Викторович

Суть траста заключается в том, что одно лицо, учредитель траста (по-английски именуемый одним из терминов Trustor/ Settlor/ Grantor), передает свое имущество другому лицу, доверительному собственнику (Trustee), с тем, чтобы тот владел и управлял им в интересах третьего лица, выгодоприобретателя или бенефициара (Beneficiary).

При учреждении траста не образуется нового юридического лица, а соответствующее имущество приобретает особый юридический статус: на него, к примеру, не может быть обращено взыскание в случае банкротства доверительного собственника. Именно благодаря особому статусу активов траст эффективен, как механизм их защиты.

Во-первых, с момента создания траста они более не являются собственностью учредителя, и если их передача не имела своей целью обмануть кредиторов, то на них не могут обращаться взыскания связанные с долгами учредителя траста.

Во-вторых, они отделены от активов доверительного собственника и на них не могут обращаться взыскания, связанные с его долгами.

В-третьих, хотя бенефициар имеет право получать доходы от активов траста, он не может ими распорядиться, т.е. отобрать их у бенефициара очень сложно.

На имя траста может быть открыт отдельный счет, от его имени могут делаться инвестиции, у него могут быть свои собственные обязательства. Доверительный собственник инвестирует предоставленные в его распоряжение средства по собственному усмотрению, но в рамках условий трастового соглашения. Что касается выплат бенефициару, то их сроки и размеры также определяются трастовым соглашением и могут быть поставлены в зависимость от определенных событий. В конечном итоге все имущество, включая доходы от инвестиций, но за вычетом управленческих расходов, должно перейти в распоряжение бенефициара. Помимо трастового соглашения, учредитель обычно передает доверительному собственнику меморандум, содержащий его пожелания по управлению имуществом, который, впрочем, не является юридически обязывающим документом. Может быть назначен гарант траста (Protector), который контролирует деятельность доверительного собственника и даже может при необходимости заменить его на другого. Существуют процедуры по изменению списка бенефициаров, а также по замене доверительных собственников.

Может быть назначен гарант траста (Protector), который контролирует деятельность доверительного собственника и даже может при необходимости заменить его на другого. Существуют процедуры по изменению списка бенефициаров, а также по замене доверительных собственников.

Трасты бывают различных видов, многое зависит от целей его использования, в том числе:

Завещательный траст— данный вид траста используется в целях распределения наследственного имущества в соответствии с волей учредителя. С момента смерти учредителя имущество переходит в собственность трастового управляющего, который распоряжается им строго в соответствии с трастовым договором в пользу бенефициара.

Прижизненный траст — в отличие от завещательного траста, переход имущества трастовому управляющему осуществляется при жизни учредителя.

Дискреционный траст — траст, при учреждении которого в трастовом договоре не фиксируется информация о бенефициарах. Таким образом, управляющий может по усмотрению некоторого лица или лиц (часто доверенных лиц бенефициара) менять структуру и состав портфелей инвестиций.

Фиксированный траст — фиксированный траст предполагает четкое закрепление в трастовом договоре полномочий управляющего и список бенефициаров, что требует детальной проработки положений договора.

Безотзывный траст — по условиям безотзывного траста учредитель не может расторгнуть трастовый договор и вернуть имущество, переданное в траст.

Дискреционный безотзывный траст минимизирует риск признания передачи активов в траст фиктивной сделкой, а также риск обращения взыскания на активы траста.

Отзывной траст — отзывной траст, соответственно, предполагает возможность отзыва имущества из траста учредителем траста, что обеспечивает больший контроль за управляющим и переданным ему в управление имуществом.

Международный траст — в некоторых юрисдикциях используется понятие международного траста для создания особых налоговых условий трастам, учреждаемым нерезидентами в пользу нерезидентов.

Кроме того, в некоторых юрисдикциях (например, о-в Джерси) существует возможность создания инвестиционного траста (Unit trust), с помощью которого возможно обеспечить контроль групповых инвестиций.

Основные преимущества траста:

• При корректном планировании траст способен защитить переданное в него имущество от обращения гражданско-правового или уголовно-исполнительного взыскания;

• Траст позволяет решить задачу создания легальной схемы контроля над активами при сохранении конфиденциальности;

• Активы траста во многих юрисдикциях освобождены от уплаты местных налогов;

• Активы передаются под профессиональное управление, что может повысить эффективность их использования;

• Траст обеспечивает больше гибкости и конфиденциальности чем завещание, позволяет сохранить контроль над активами, а также уверенность в наследовании их указанными лицами в случае смерти или недееспособности.

Основные факторы выбора юрисдикции для создания траста:

• Наличие разработанной правовой базы для функционирования траста;

• Требования к регистрации траста;

• Стоимость регистрации и поддержания траста;

• Наличие надежного и квалифицированного управляющего;

• Географическая/транспортная/визовая доступность;

• Риск признания иностранных судебных решений и степень сотрудничества с регулирующими органами иностранных государств;

• Налоговые преимущества.

Наиболее популярные юрисдикции для учреждения траста: Кипр, Великобритания, Британские Виргинские острова, Новая Зеландия.

Но при наличии названных плюсов, в институте траста есть, конечно, и свои ограничения. Так, к примеру, траст должен быть безотзывным. Что это значит? Учредитель передает имущество, а вместе с ним, теряет практически полностью контроль над активами, что, естественно, создает опасность того, что это имущество будет использоваться не так, как предполагал учредитель, а попросту, что управляющий трастом поведет себя недобросовестно по отношению к сбережениям учредителя. В безотзывном (или, как его еще называют, дискреционном) трасте доверительный собственник определяет, какую долю имущества получает каждый из бенефициаров траста. А подчас он даже определяет сам список бенефициаров, хотя при учреждении траста собственником имущества даются указания относительно того, кого включать в этот список.

Итак, при учреждении дискреционного траста есть две стороны медали:

1. С одной стороны — значительно утрачивается контроль над имуществом.

С одной стороны — значительно утрачивается контроль над имуществом.

Конечно, в этом случае существует риск окончательной утраты имущества плюс к этому бенефициарам траста может быть отказано в предоставлении информации об активах траста, а также о том, как эти активы использовались.

2. С другой стороны — такой договор вряд ли когда сможет быть признан судом фиктивным, что, естественно, весьма и весьма повышает степень защищенности активов от притязаний кредиторов.

Чисто теоретически, исходя из того, что траст — это разновидность договора, а так как страны признают «принцип автономии воли», а вместе с ним и возможность выбирать право, в соответствии с которым такой договор заключать, то, по идее, проблем с признанием траста возникнуть не должно. Вопрос возникает из-за того, какое именно имущества передается в траст. Так, при передаче недвижимого имущества, согласно общепринятым в международной практике нормам вопросы собственности регулируются правом страны его местонахождения, что, естественно, создает некоторую опасность для признания легитимного траста. В случае если органы юстиции той или иной страны признают договор траста фиктивным, то, скорее всего, они признают, что имущество никогда не выходило из собственности учредителя.

В случае если органы юстиции той или иной страны признают договор траста фиктивным, то, скорее всего, они признают, что имущество никогда не выходило из собственности учредителя.

Для возникновения трастовых отношений требуется наличие некоторых условий. Главные из них, это так называемые определенности:

1. Определенность намерений.

Учредитель траста должен явным и необратимым образом передать предмет траста во владение доверительному собственнику. Именно определенность и безоговорочность намерений является ключевым критерием существования законного траста и именно на попытках ее оспорить основаны наиболее частые атаки на трасты.

Итак, передав собственность в траст, учредитель теряет над ней какой бы то ни было контроль. Он даже не имеет права подать на доверительного собственника в суд, если тот исполняет свои обязанности ненадлежащим образом. Такое право есть только у бенефициара.

Если удастся доказать, что учредитель создал только видимость необратимой передачи активов в доверительную собственность, оставив за собой возможность их контролировать, траст будет признан фиктивным, а активы по-прежнему будут считаться собственностью учредителя.

2. Определенность предмета траста.

Собственность, передаваемая в траст, должна быть отделена от других активов учредителя. Если это деньги, то они должны быть перечислены на отдельный счет под управлением доверительного собственника. Если это ценные бумаги, то они должны быть оформлены на имя доверительного собственника или вручены ему, если это бумаги на предъявителя.

3. Определенность бенефициара.

Эта определенность базируется на принципе личной ответственности доверительного собственника перед бенефициаром. Т.е. в трасте должно быть лицо, обладающее полномочиями обратиться в суд с требованием принудить доверительного собственника к надлежащему исполнению своих обязанностей. Без такого лица траст существовать не может.

Принцип определенности бенефициара допускает определение бенефициаров траста не поименно, а в виде некоторого общего класса лиц. Например, это могут быть дети, члены семьи, родители, сотрудники фирмы и пр. главное, чтобы из описания класса бенефициаров в трастовой декларации доверительный собственник мог точно определить их круг. Если описание класса бенефициаров слишком расплывчато, траст может быть признан фиктивным.

Если описание класса бенефициаров слишком расплывчато, траст может быть признан фиктивным.

Признаки, по которым траст может быть признан фиктивным:

• Высокая степень контроля со стороны учредителя;

• Учредитель и бенефициар одно и то же лицо;

• Учредитель может увольнять и назначать доверительных собственников;

• Учредитель назначается протектором траста;

• Цель траста исключительно уклонение от налогов;

• Цель трастବ¬ – обман кредиторов;

• Передача трасту всей или большей части собственности учредителя;

• Траст является отзывным.

Траст прекращает свое действие в следующих случаях:

1. Траст может прекратить свою деятельность по решению бенефициара-учредителя этого траста.

2. Траст может прекратить свое существование в случае распределения всего трастового фонда среди бенефициаров или использования этого фонда на цели, для которых траст создавался.

3. После завершения периода, на который траст создавался. Если траст создавался без определения его срока действия, то фактическое решение о его закрытии должен принять бенефициар, который отдает соответствующее распоряжение адвокатам (Доверительным управляющим). Возражать против закрытия траста никто не может.

Возражать против закрытия траста никто не может.

4. В случае создания целевого траста — по достижению тех целей, для которых траст создавался.

Регистрация фонда в Лихтенштейне

Стоимость услуг

Стоимость учреждения фонда в Лихтенштейне составляет 16 000 CHF (cтоимость актуальна для клиентов из России), в эту сумму входит:

- Регистрация фонда в Лихтенштейне

-

Перевод учредительных документов на английский язык, включая заверение.

Открытие банковского счета (LGT Bank или Liechtensteinische Landesbank). - Подготовка входящего баланса, отражающего стоимость активов, внесенных учредителем (для соответствия требованиям п.67 ст.217 НК РФ).

-

Годовое обслуживание в первый год деятельности:

- мандат директора на 1 год;

- юридический адрес на 1 год;

-

финансовая и налоговая отчетность по неактивной компании (не более 50 операций по банковскому счету компании).

Примерные затраты (ежегодно) по последующему поддержанию компании составляет 14 800 € (cтоимость актуальна для клиентов из России) в год, в эту сумму входит:

-

Годовое обслуживание:

- мандат директора на 1 год;

- юридический адрес на 1 год;

- финансовая и налоговая отчетность по неактивной компании (не более 50 операций по банковскому счету компании).

- Подача ежегодного отчета о составе активов

- Минимальный налог, взимаемый с фондов в Лихтенштейне (1800 CHF, до 1 января 2017 года сумма взимаемого минимального налога составляла 1200 CHF)

Фонд в Лихтенштейне и «закон о КИК»

Согласно Федеральному закону от 24.11.2014 N 376-ФЗ (ред. от 08.06.2015) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)»:

-

Прибыль контролируемой иностранной компании освобождается от налогообложения, если в отношении такой организации выполняется хотя бы одно из следующих условий (приводятся только актуальные для данного случая пункты):

- она является некоммерческой организацией, которая в соответствии со своим личным законом не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

-

она является иностранной структурой без образования юридического лица, в отношении которой соблюдаются все следующие условия:

- учредитель (основатель) такой структуры после ее создания (основания, учреждения) в соответствии с личным законом этой структуры и учредительными документами не вправе получить активы этой структуры в свою собственность;

- права учредителя (основателя) такой структуры, связанные с его личным статусом в этой структуре (включая права на отчуждение имущества, определение выгодоприобретателей (бенефициаров) и иные права) в соответствии с личным законом этой структуры и ее учредительными документами, не могут после ее создания быть переданы иному лицу, за исключением случаев передачи прав в порядке наследования или универсального правопреемства;

-

учредитель (основатель) такой структуры не вправе получать прямо или косвенно какую-либо прибыль (доход) структуры, распределяемую между всеми ее участниками (пайщиками, доверителями или иными лицами).

Условие непризнания иностранной структуры без образования юридического лица контролируемой иностранной компанией не может считаться выполненным при наличии у иностранной структуры без образования юридического лица в соответствии с ее личным законом и учредительными документами возможности распределения прибыли между своими участниками (пайщиками, доверителями или иными лицами).

При этом «иностранная структура без образования юридического лица» — организационная форма, созданная в соответствии с законодательством иностранного государства (территории) без образования юридического лица (в частности, фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления), которая в соответствии со своим личным законом вправе осуществлять деятельность, направленную на извлечение дохода (прибыли) в интересах своих участников (пайщиков, доверителей или иных лиц) либо иных бенефициаров.

-

Одна из трактовок термина «иностранная структура без образования юридического лица» состоит в том, что приставка «без образования юридического лица» прямо противоречит последующему тексту, в котором как раз упомянута такая организационно-правовая форма юр.

лица как фонд. Т.е. по видимому законодатель все же имел в виду фонд как некоторое исключение из правил.

лица как фонд. Т.е. по видимому законодатель все же имел в виду фонд как некоторое исключение из правил.

Таким образом, исходя из следующих фактов:

- фонд является некоммерческой организацией, которая не распределяет полученную прибыль (доход) учредителю;

- учредитель Фонда после его создания не вправе получить активы Фонда в свою собственность;

- права учредителя Фонда, связанные с его личным статусом в Фонде не могут после его создания быть переданы иному лицу;

- учредитель Фонда не вправе получать прямо или косвенно какую-либо прибыль (доход) от деятельности Фонда.

Обращаем ваше внимание, что для соблюдения условия «учредитель Фонда после его создания не вправе получить активы Фонда в свою собственность», по нашему мнению, необходимо соблюдение следующих условий:

- учредитель не входит в список бенефициаров, или

-

разработка таких учредительных и сопутствующих документов, из которых следует отсутствие у учредителя такого права.

Дополнительно важно учитывать, что список бенефициаров определен учредителем Фонда и конечный бенефициар может не знать о наличии у него такого статуса.

Информация по теме:

Что такое траст и в чем его сущность?

Законодательство о международных трастах на Кипре (The 1992 Cyprus International Trusts Law)В 1992 после вступления в силу законодательного акта о международных трастах появилось полноценное законодательство о трастах на Кипре (The International Trusts Law). Этот документ стал продолжением и развитием права о трасти (Trustee Law), который основан на английском законодательном акте о трасти 1925 года (Trustee Act 1925). Вопрос справедливости, который является основным в трастовом праве, давно стал частью правовой системы Кипра. Целью нового закона является модернизация и обновление системы применимого трастового права, а также выделения Кипра в качестве ведущей юрисдикции для привлечения международных инвесторов на остров.

Траст является кипрским международным в соответствии со статьей 2 законодательного акта о кипрских международных трастах (закон о трастах) при условии:

- Учредитель не принадлежит к числу постоянных резидентов Кипра или в статусе временного резидента проживает на Кипре не более 183 дней;

- Как минимум 1 трасти принадлежит к числу постоянных резидентов Кипра в течение всего времени существования траста;

- Траст не имеет бенефициаров, которые постоянно проживают на территории Кипра, кроме тех, которые принадлежат к благотворительным организациям;

- На территории Кипра в имуществе траста нет недвижимости.

Таким образом, следует выделить несколько важных моментов существования кипрского траста:

- Траст – это правоотношения, которые создаются для управления в пользу третьих лиц (бенефициаров) в момент передачи Учредителем своего имущества;

- Учредитель может стать бенефициаром траста;

- Один трасти как минимум должен являться резидентом Кипра;

- Трасти сам может являться бенефициаром траста, если он не принадлежит к числу единственного трасти или бенефициара;

- Не может быть резидентов Кипра среди бенефициаров, кроме благотворительных организаций;

- Бенефициары, учредитель или трасти могут относиться к юридическим лицам.

Создание кипрского траста может происходить одним из следующих способов:

- Учредитель, бенефициар и трасти относятся к трем разным лицам. В данном случае все они могут принадлежать или к числу физических лиц, или к компаниям.

- Учредитель и трасти принадлежат к одному и тому же лицу, а бенефициар представляет стороннее лицо. Учредитель в этой ситуации может относиться и физическим лицу, и к компании.

- Учредитель – самостоятельное лицо, трасти и бенефициар принадлежат к одному и тому же лицу (но при условии, что как минимум есть еще один бенефициар). Учредитель траста в данном случае может быть и физическим, и юридическим лицом, трасти является компанией, которая принадлежит бенефициару, сам бенефициар может относиться как к физическому, так и к юридическому лицу.

- Учредитель, бенефициар и трасти – это одно и то же лицо (других бенефициаров нет). Учредителем в этой ситуации может быть юридическое или физическое лицо, бенефициар и трасти – это компания, которая принадлежит к учредителю траста.

Каковы преимущества кипрского законодательства о трастах

Кипрские компании и партнерства функционируют в качестве трасти в международных трастах.

(i) Кипрская компания выступает в качестве доверительного управляющего определенным трастом. Выгоды от такой структуры преимущественно заключаются в полной конфиденциальности бенефициарного владения базовым активом и в освобождении от местного налогообложения.

(ii) Кипрская компания имеет возможность оказывать услуги доверительного управления третьим лицам. Чаще всего это происходит в ситуации, когда международная финансовая компания, такая как банк, может создавать кипрскую компанию с возможностью оказания услуг доверительного управления третьим лицам. Значительные налоговые льготы от регистрации на Кипре может получить финансовое учреждение, так от услуг доверительного управления доход будет облагаться налогом по ставке 10%.

Выгодное географическое положение острова в сочетании с благоприятной правовой системой в отношении трастов делают Кипр наиболее привлекательным месторасположением траста.

Из международных трастов Кипра ни один не подлежит валютному контролю. Наличие отличных международных банковских и телекоммуникационных услуг и отсутствие ограничений валютного контроля делают Кипр привлекательной базой для использования денежных переводов. Серьезный авторитет юристов и бухгалтеров и присутствие на острове некоторых авторитетных международных компаний по управлению фондами обеспечивают высокий уровень экспертных консультаций и компетентных управленческих служб, которые необходимы для качественного функционирования траста.

Регулирующее законодательство

Вероятность изменения регулирующего законодательства кипрского траста предусматривается в Законе, который обеспечивает трасту, регулируемому Законом Кипра, менять иностранное законодательство и затем разрешает иностранному трасту принимать законодательство Кипра в том случае, если такое изменение признается законодательством соответствующей страны.

Закон о международных трастах запрещает доверительному управляющему или другому лицу, включая государственных служащих и должностных лиц Центрального банка, передавать и раскрывать любую информацию о трасте. Разрешить раскрытие информации своим постановлением может только суд, если данное раскрытие является значимым для завершения гражданского или уголовного разбирательства.

За дополнительной информацией обращайтесь к юристам Eltoma Corporate Services по почте [email protected].

Консультация с нашими специалистами возможна по телефону, чату или при личной беседе в офисе компании.

Бенефициар траста, возможности и полномочия

Возможности и полномочия выгодоприобретателяБенефициар Траста – это настоящий собственник компании. Все активы, денежные средства принадлежат ему не на бумаге, а в действительности. Это дает возможность данному участнику системы оказывать реальное влияние на успешное развитие бизнеса. Он принимает непосредственное участие в формировании решений по вопросам исполнения договора.

Выгодополучателями могут стать физические лица. Понятие «Бенефициарный участник» тесно связано не только с бизнес сферой. Его можно встретить в банковском праве, налоговых, трастовых, корпоративных документах. В каждом направлении оно имеет определенное значение и выполняет конкретные функции.

Если речь идет о собственнике, то имеется ввиду использование соглашений об избежании двойного налогообложения. Понятие владелец относится к банковской сфере, а также международным документам, связанным с указанным направлением деятельности. И последняя формулировка «Контролирующее лицо» связана с соблюдением прав бенефициара по получению им дивидендов от проводимых финансовых сделок.

Основными обязанностями и правами третьего участника трастовых отношения являются:

— Предоставление необходимой информации в соответствующие органы по вопросам работы компании и выплаты налоговых отчислений;

— Возможность свободного распоряжения своей долей в бизнесе. Можно продавать как часть, так все принадлежащие финансовые активы;

Можно продавать как часть, так все принадлежащие финансовые активы;

— Наличие права в вопросах получения части прибыли компании согласно требованиям трастового договора. Отдельным пунктом прописывается конкретная сумма в денежном выражении или дивиденды в виде процентов. Обычно выплаты производятся ежемесячно.

В тех случаях, когда речь идет о доверительном управлении, нужно очень внимательно изучить содержание договора. Предусмотреть возможные юридические последствия. Существует масса проблем, с которыми сталкиваются бенефициары Траста. Это могут быть:

— Умышленное или непреднамеренное сокрытие реального положения в развитии бизнеса и получении прибыли;

— Применение сомнительных, противозаконных схем в целях уклонения от уплаты налогов;

— Частые нарушения трастового соглашения;

— Неисполнение обязательств по соблюдение временных сроков и заранее согласованных размеров дивидендов;

— Ограничение прав в сфере принятия и контроля решений компании.

Чтобы не допустить подобных ошибок, следует осуществлять постоянный и жесткий контроль за выполнением абсолютно всех позиций договора. Настаивать на внесении содержание соглашения пункта о наказаниях за несоблюдение, уклонение от обозначенных обязательств.

В чем разница между Закрытой и Открытой трастовыми системами?Организация Траста предполагает различные формы. Это могут быть голые обязательства, благотворительные схемы, целевые, фиксированные системы. Нередко создаются охранительные структуры, заключаются договоры, цель которых защитить активы владельцев. В случае безотзывных соглашений Учредитель не имеет право расторгнуть их или вернуть себе переданное имущество.

На практике чаще всего встречаются закрытая и открытая формы взаимоотношений между управляющим и выгодоприобретателем. В первой бенефициары Траста дают полную свободу доверенной стороне в принятии решений инвестиционного характера. В этом случае они ничего не знают о существующих активах системы. Необходимость в создании подобной структуры возникает в тем случае, когда присутствует конфликт интересов между третьей стороной договора и направлениям деятельности компании.

Необходимость в создании подобной структуры возникает в тем случае, когда присутствует конфликт интересов между третьей стороной договора и направлениям деятельности компании.

Открытая форма используется там, где управляющий не ограничен в своих действиях со стороны учредителя. В вопросах использования имущества. Он имеет неограниченные права, которые позволяют защищать интересы выгодоприобретателей. Увеличивать стоимость собственности компании. Это наиболее распространенный вариант создания системы доверительных отношений.

Правильный выбор определяется поставленными целями и задачами. Необходимо четко обозначить предполагаемые виды деятельности. Очертить круг взаимоотношений между всеми участниками договора. Установить права, обязанности и ответственность за неисполнение соглашения. Провести всестороннюю оценку вероятных рисков.

В некоторых случаях самый оптимальный выход – это создать сразу несколько схем доверительных отношений. Для развития проекта – инвестиционный вариант. На обучение – целевую структуру. Для защиты своих бизнес интересов охранительную систему.

На обучение – целевую структуру. Для защиты своих бизнес интересов охранительную систему.

Какую бы классификацию вы не использовали, во всех случаях приоритетным направлением должно стать отстаивание интересов реальных владельцев компании, преумножение их доходов.

Есть ли какое-то значение быть учредителем траста?

Фиа ван дер Спуй, 13 июня 2018 г.

Поделиться этой статьей:

ПоделитьсяTweetShareShareShareEmailShareJOHANNESBURG — Когда практикующие трасты создают трасты для своих клиентов, они часто выбирают произвольных учредителей траста, полностью игнорируя это важное требование. Клиентам часто говорят, что учредитель не может или не должен одновременно выполнять роль доверительного управляющего и / или бенефициара. Это просто неправда.В Законе о контроле за собственностью траста признается, что учредитель также может быть доверительным управляющим посредством определения доверительного управляющего как «любое лицо (включая основателя траста), которое действует в качестве доверительного управляющего».

Ключевым элементом доверительного соглашения является передача владения и контроля над активами траста от учредителя одному или нескольким доверительным управляющим, которые владеют активами траста не в личном качестве, а в интересах бенефициаров траста.

Учредитель — лицо, открывающее траст.Может быть более одного учредителя, который должен быть лицом (или лицами), намеревающимся создать траст.

У предполагаемого учредителя траста всегда следует спрашивать, действительно ли он или она имеет истинное намерение создать траст в пользу бенефициаров, а также сделает ли это лицо первоначальное пожертвование трасту. Невыполнение этого требования может повлиять на потенциальную действительность траста. Таким образом, учредитель не может быть юристом, учредившим траст, или его секретарем.

Вы можете быть учредителем, доверенным лицом и бенефициаром

Если вы являетесь учредителем своего семейного траста, не позволяйте никому убеждать вас в том, что вы также не можете быть доверенным лицом (который влияет на решения) и бенефициаром (который получает выгоду от траста). Учредитель траста также может быть доверительным управляющим и / или бенефициаром траста.

Учредитель траста также может быть доверительным управляющим и / или бенефициаром траста.

Однако учредителю не разрешается быть единственным доверительным управляющим траста, потому что траст — это договор, и человек не может заключать договор с собой.Это проистекает из правового принципа, согласно которому трастовый договор, оформленный учредителем и попечителями траста в пользу других лиц, сродни контракту в пользу третьей стороны, также известному как stipulatio alteri (дело Крукса против Уотсона, 1956 г. ).

Допускается, что одно и то же лицо является учредителем, доверительным управляющим и бенефициаром (дело Goodricke and Son (Pty) Ltd против Регистратора сделок 1974 г.), но это лицо не может быть единственным доверительным управляющим и бенефициаром. Если вы хотите быть учредителем, доверенным лицом и бенефициаром, вам необходимо назначить независимого доверительного управляющего траста.Независимым доверительным управляющим может быть физическое или юридическое лицо, не имеющее родственных или иных родственных или иных родственных связей с доверительными управляющими, бенефициарами или учредителем траста, а также не являющееся бенефициаром траста.

Налоговые вопросы

Похоже, что так называемые практики трастов часто отговаривают клиентов выступать в качестве учредителей, потому что они не понимают должным образом налоговое законодательство. Положения о налогообложении, препятствующие уклонению от налогообложения, касаются не того, кто сформировал или создал траст (учредитель), а человека, который передал активы в траст (донора / спонсора).

Эти положения фактически направлены на налогообложение донора / спонсора на доход и / или прирост капитала, полученный от этих активов, если они были переданы трасту или проданы трасту по беспроцентной ссуде или льготной ссуде.

Разделы 7 (1) — 7 (8) (для дохода) и параграфы 68 — 72 Приложения восьмого (для прироста капитала) Закона о подоходном налоге действуют на основе, согласно которой любой полученный доход или прирост капитала, полученный трастом, как в результате «пожертвования, урегулирования или иного распоряжения» (например, беспроцентной ссуды), сделанного резидентом Южной Африки («донор» / «спонсор»), или когда учредитель сохраняет определенные права в доверительном управлении , будут облагаться налогом в руках такого донора или спонсора. Сумма, распределяемая между донором / спонсором, является доходом или приростом капитала, относящимся к такому «пожертвованию, урегулированию или другому распоряжению».

Сумма, распределяемая между донором / спонсором, является доходом или приростом капитала, относящимся к такому «пожертвованию, урегулированию или другому распоряжению».

Таким образом, эти разделы касаются не того, кто сформировал или создал траст, а человека, который передал активы в траст на выгодных условиях. Эти разделы фактически стремятся облагать налогом лицо, которое ввело активы в траст, на доход и прирост капитала, полученные от этих активов.

Если актив продан по цене ниже его рыночной стоимости, разница между продажной ценой и рыночной стоимостью считается дарением для целей раздела 7 (раздел 7 (9) Закона о подоходном налоге).Такая разница будет применяться к положениям правил предотвращения уклонения.

Важно отметить, что эти условные положения, относящиеся к донору / спонсору, будут применяться только в то время, пока такое лицо жив. После его или ее смерти траст будет облагаться налогом на доход или прирост капитала, оставшийся в трасте.

Любой налог, подлежащий уплате донором или спонсором, «может», однако, быть взыскан с лица, имеющего право на получение квитанции (раздел 91 (4) Закона о подоходном налоге). В случае, если эти налоги не возмещаются с траста, они будут рассматриваться как пожертвование в размере такой суммы, с которой будет уплачиваться налог на пожертвования (20 процентов).

В случае, если эти налоги не возмещаются с траста, они будут рассматриваться как пожертвование в размере такой суммы, с которой будет уплачиваться налог на пожертвования (20 процентов).

Выгода основателя

Уникальной уступкой по передаче пошлины пользуются бенефициары, связанные с учредителем. Пошлина за перевод не взимается, если фиксированная собственность передается бенефициару, который связан с учредителем по крови в пределах трех степеней кровного родства. Эта уступка применяется, когда этот родственник прямо или косвенно не уплачивает возмещение за приобретение такой трастовой собственности (раздел 9 (4) (b) Закона о передаче пошлины).

Существуют способы структурирования вашего траста, при которых вы можете быть учредителем, доверенным лицом и бенефициаром траста, при этом удовлетворяя налоговую службу Южной Африки и главу Высокого суда законностью и законностью своей трастовой структуры. Однако крайне важно, чтобы вы обратились к услугам опытного профессионала, поскольку неправильное составление вашего трастового акта может привести к катастрофе.

Фиа ван дер Спуй — основатель Trusteeze.

Мнения, выраженные здесь, не обязательно принадлежат Independent Media.

— БИЗНЕС-ОТЧЕТ

Бенефициар доверительного управления Определение

Что такое получатель траста?

Бенефициар траста — это лицо или группа лиц, для которых создается траст. Создатель траста или лицо, предоставившее право, назначают бенефициаров и доверительного управляющего, на которого возложена фидуциарная обязанность управлять активами траста в наилучших интересах бенефициаров, как указано в соглашении о трасте.

Помимо передачи богатства бенефициарам, например детям, частные лица также создают трасты для обеспечения определенных гарантий защиты от налога на дарение и наследство.

Как работает доверительный управляющий

Бенефициары доверия обычно делятся на две категории.

Бенефициар одного типа в конечном итоге имеет право на владение и контроль над трастовым капиталом и доходом, который он генерирует, как указано в трастовом соглашении. Например, родитель может создать доверительный фонд для ребенка, передав бенефициару контроль над его активами, когда ребенок достигнет возраста зрелости или после смерти. Эта договоренность обычна для отзывных трастов, которые распределяют активы между бенефициарами после смерти лица, предоставившего право.Личность бенефициаров зависит от лица, предоставившего право, который может сменить бенефициаров или прекратить траст в течение своей жизни.

Например, родитель может создать доверительный фонд для ребенка, передав бенефициару контроль над его активами, когда ребенок достигнет возраста зрелости или после смерти. Эта договоренность обычна для отзывных трастов, которые распределяют активы между бенефициарами после смерти лица, предоставившего право.Личность бенефициаров зависит от лица, предоставившего право, который может сменить бенефициаров или прекратить траст в течение своей жизни.

Бенефициары безотзывного траста обычно не могут быть изменены, а условия траста обычно не могут быть изменены без разрешения бенефициаров. Однако лицо, предоставляющее право, по-прежнему решает, как основная сумма траста и доход могут быть распределены между бенефициарами. Например, физическое лицо может создать доверительный счет для финансирования расходов на образование ребенка. Лицо, предоставляющее право, может назначить попечителя для распределения средств для достижения этой цели, не давая ребенку полного контроля над расходами целевого дохода.

Ключевые выводы

- Лицо, создающее траст, также определяет бенефициара траста и назначает доверительного управляющего для управления трастом в интересах бенефициара.

- Трасты часто создаются для передачи богатства детям, но их также можно использовать для защиты от налогов на дарение и наследство.

- Бенефициары имеют права в зависимости от типа траста и законов штата.

Права доверительного бенефициара

Закон штата в конечном итоге регулирует права, которыми обладают бенефициары в отношении различных трастов, но обычно они имеют общие полномочия по мониторингу деятельности доверенного лица и траста.Доверительные управляющие обычно рассылают годовые трастовые отчеты бенефициарам, в которых описываются прибыли, убытки и расходы трастового актива, такие как выплаченные комиссионные. Однако, если доверительный управляющий не может отправить хотя бы один годовой отчет, бенефициары могут запросить отчет о трастовых инвестициях в суде.

Если бенефициары подозревают, что доверительный управляющий нарушил свои фидуциарные обязанности по разумному управлению активами траста с должной осмотрительностью, бенефициары могут подать в суд на замену доверительного управляющего или подать в суд.Эти действия обычно обрабатываются путем подачи петиции в местный суд по наследственным делам. В некоторых случаях доверительный управляющий может нести ответственность за потерю основной суммы доверительного управления и за невыполненный доход из-за ненадлежащего поведения. Такие нарушения могут включать взяточничество, крайне неудачные инвестиционные решения и получение прибыли за счет траста.

Если все бенефициары являются «взрослыми в здравом уме» и соглашаются прекратить траст, они могут подать в суд на это. В большинстве случаев суду придется принять решение о том, что цели доверителя по созданию траста были достигнуты или они не могут быть разумно достигнуты до прекращения траста.

Кто может быть бенефициаром траста?

Бенефициары — это лица, которые изначально указаны учредителем в трастовом договоре и впоследствии время от времени выбираются доверительными управляющими в соответствии с условиями доверительного договора, установленными учредителем.

Бенефициаром траста может быть любое физическое лицо (нерожденное или живое). Если бенефициаром является несовершеннолетний (лицо моложе восемнадцати лет), его должен поддерживать опекун, когда требуется решение бенефициара.

Лица, не являющиеся физическими лицами, также могут быть бенефициарами траста; например, трасты, юридические лица, такие как компании, ассоциации и так далее.

Учредитель траста также может быть доверительным управляющим и / или бенефициаром траста. Однако основателю не разрешается быть единственным доверительным управляющим траста, поскольку траст представляет собой договор, и человек не может заключить договор с самим собой. Это проистекает из правового принципа, согласно которому трастовый договор, оформленный учредителем и попечителями траста в пользу других, сродни контракту в пользу третьей стороны, бенефициара.

Тот же принцип также требует, чтобы бенефициаром было лицо, отличное от доверенного лица. Таким образом, ясно, что может быть не только один доверительный управляющий и один бенефициар, которые являются одним и тем же лицом, поскольку принцип четко определяет, что бенефициаром должна быть третья сторона. Следовательно, для выполнения этого принципа, как минимум, должен быть один доверительный управляющий как минимум с двумя бенефициарами или как минимум два доверенных лица с одним бенефициаром. Однако в судебном деле 1974 года было установлено, что одно и то же лицо может быть учредителем, доверительным управляющим и бенефициаром траста.

Следовательно, для выполнения этого принципа, как минимум, должен быть один доверительный управляющий как минимум с двумя бенефициарами или как минимум два доверенных лица с одним бенефициаром. Однако в судебном деле 1974 года было установлено, что одно и то же лицо может быть учредителем, доверительным управляющим и бенефициаром траста.

Бенефициары в дискреционных трастах обычно широко определяются, чтобы позволить попечителям осуществлять свое дискреционное право в отношении распределения выгод от траста. Как правило, учредитель указывает свою семью в качестве бенефициаров по имени вместе с их потомками, чтобы не приходилось вносить поправки в трастовый договор каждый раз, когда бенефициар умирает.

Условные бенефициары должны быть указаны в трастовом договоре, если нет живых бенефициаров.В идеале наследники учредителя должны быть условными бенефициарами. Учредитель должен уделять достаточно внимания его / ее личным обстоятельствам.

Количество бенефициаров траста не ограничено. Создавать длинный список получателей может быть рискованно, особенно если вы просто хотите проявить щедрость или завоевать расположение. Бенефициары станут сторонами договора доверительного управления — контракта — и вам может потребоваться их разрешение на внесение изменений в договор доверительного управления, как это было в судебном деле 1956 года.

Создавать длинный список получателей может быть рискованно, особенно если вы просто хотите проявить щедрость или завоевать расположение. Бенефициары станут сторонами договора доверительного управления — контракта — и вам может потребоваться их разрешение на внесение изменений в договор доверительного управления, как это было в судебном деле 1956 года.

Бенефициары обычно определяются как бенефициары дохода и / или капитала.

Получатели дохода

Получатели дохода могут получать прибыль только от дохода, полученного и распределяемого трастом. Они не ожидают получить выгоду от трастового капитала, будь то распределение реальных активов траста или прибыль от реализации активов траста. Бенефициары дохода обычно свободно пользуются активами траста (например, домом).

Если доход не распределяется в течение определенного года, он обычно капитализируется в трастовый капитал.Это позволяет бенефициарам капитала извлекать выгоду из этого дохода в будущем за счет получателей дохода.

Бенефициары капитала

Бенефициары капитала получают выгоду только от распределения трастовых активов, а также прибыли от продажи таких активов.

Бенефициары капитала обычно получают нерегулярное распределение, обычно когда трастовые активы продаются или когда трастовые активы распределяются между бенефициарами.

Последствия для разных типов бенефициаров

Планировщик недвижимого имущества может предоставлять различные льготы разным бенефициарам за счет использования этих двух типов бенефициаров.Если разные бенефициары распределены между двумя разными типами бенефициаров, попечители могут столкнуться с трудностями в обеспечении того, чтобы их действия не наносили ущерба ни одному из типов бенефициаров, поскольку их потребности могут противоречить друг другу. Например, продажа актива с целью получения большой прибыли может принести пользу только бенефициарам капитала, если доверительные управляющие решат распределить общую выручку между бенефициарами капитала, вместо того, чтобы принять решение сохранить актив в трасте для получения дохода, например проценты, которые принесут пользу получателям дохода. Этот пример иллюстрирует конфликт между двумя типами бенефициаров. То, что приносит пользу одному, не обязательно приносит пользу другому. Распределение расходов между доходами и бенефициарами капитала также может стать проблемой при попытке добиться справедливости. В идеале, чтобы избежать конфликта, специалист по планированию недвижимости должен убедиться, что получатели дохода и получатели капитала — это одни и те же люди.

Этот пример иллюстрирует конфликт между двумя типами бенефициаров. То, что приносит пользу одному, не обязательно приносит пользу другому. Распределение расходов между доходами и бенефициарами капитала также может стать проблемой при попытке добиться справедливости. В идеале, чтобы избежать конфликта, специалист по планированию недвижимости должен убедиться, что получатели дохода и получатели капитала — это одни и те же люди.

Могут ли попечители назначать бенефициаров?

Во многих трастовых актах указано, что попечители могут назначать бенефициаров по своему усмотрению в какой-то момент в будущем.Такие полномочия превышают определенные полномочия доверенных лиц по назначению и могут сделать траст недействительным. Учредитель должен скорее назначить бенефициаров и указать их в трастовом договоре, но предоставить доверительным управляющим выбор бенефициаров из перечисленных, которые должны получить выгоду.

Могут ли бенефициары быть добавлены, заменены или удалены из траста?

Планировщики недвижимости часто создают трасты и добавляют бенефициаров, предполагая, что эти бенефициары могут быть удалены или заменены со временем.

Есть две проблемы с этим предположением:

- Во время развода, например, специалист по планированию недвижимости может рекомендовать исключить бывшего супруга как бенефициара траста.Может быть трудно просто удалить бенефициара, если он / она уже принял преимущества траста. Это когда бенефициар получил какое-либо распределение от траста и / или просто написал письмо попечителям, принимая его / ее выгоды. В этом случае вам может потребоваться его / ее разрешение.

- Налоговая служба ЮАР закрыла лазейку в 2002 году, с тех пор как физическим лицам больше не разрешается «продавать» свои трасты, которые владеют недвижимостью, во избежание уплаты трансфертного сбора.Если вы заменяете или добавляете бенефициара к дискреционному трасту, который владеет жилой недвижимостью, по этой транзакции будет взиматься трансферная пошлина.

Может ли траст существовать без бенефициаров?

Поскольку договор доверительного управления похож на договор в пользу третьей стороны, бенефициарами являются третьи стороны, в пользу которых заключают договор учредитель и попечители. Поэтому без бенефициаров траста не существует. В судебном деле 1996 года Суд подтвердил существенные элементы для создания действительного траста.Одним из этих элементов был тот факт, что траст должен был идентифицировать или идентифицировать бенефициаров. Траст не может существовать, если в договоре траста не указаны установленные или устанавливаемые бенефициары.

Поэтому без бенефициаров траста не существует. В судебном деле 1996 года Суд подтвердил существенные элементы для создания действительного траста.Одним из этих элементов был тот факт, что траст должен был идентифицировать или идентифицировать бенефициаров. Траст не может существовать, если в договоре траста не указаны установленные или устанавливаемые бенефициары.

Азбука трастов

ЧТО ТАКОЕ ТРАСТ?

ТРАСТ — это договор между двумя или более лицами, в соответствии с которым назначается ряд ПОПЕЧИТЕЛЕЙ для получения, хранения, управления и распределения определенных ТРАСТОВЫХ АКТИВОВ (таких как деньги, портфели акций, недвижимое имущество и т. Д.)) в пользу ряда БЕНЕФИЦИАРОВ, т.е. это вид контракта в пользу третьих лиц. Этот договор называется ДОВЕРИЕМ.

СТОРОНЫ ДОВЕРИЯ

ОСНОВАТЕЛЬ

Любое лицо, имеющее договорные полномочия или способное составить завещание, и которое намеревается распоряжаться своей собственностью определенным образом в рамках трастов, может создать ТРАСТ. Этого человека называют ОСНОВАТЕЛЕМ ТРАСТА.

Этого человека называют ОСНОВАТЕЛЕМ ТРАСТА.

УЧРЕДИТЕЛЬ обычно принимает решение о создании ДОВЕРИЯ по ряду причин, которые могут включать любое из следующего, а именно:

- Для создания и сохранения ЦЕЛЕВОГО ФОНДА, который будет использоваться для содержания, образования, продвижения по жизни и общего благосостояния одного или нескольких БЕНЕФИЦИАРОВ;

- Чтобы сохранить семейный актив или семейный бизнес в пользу одного или нескольких БЕНЕФИЦИАРНЫХ БЕНЕФИЦИАРОВ в течение определенного периода времени;

- Для защиты семейных активов от бизнес-рисков УЧРЕДИТЕЛЯ;

- Для экономии на налоге на наследство;

- Обеспечить содержание супруга и детей в связи с решением о разводе;

- Для ведения бизнеса или торговли;

- Для создания и сохранения ТРАСТОВОГО ФОНДА для благотворительных целей.

УЧРЕДИТЕЛЬ должен передать контроль над ТРАСТОВЫМИ АКТИВАМИ или должен быть юридически обязан передать контроль над ТРАСТОВЫМИ АКТИВАМИ ДОВЕРЕННЫМ АКТИВАМ, чтобы появился действительный ТРАСТ.

ПОПЕЧИТЕЛИ

ПОПЕЧИТЕЛИ — это лица, которым доверены ТРАСТОВЫЕ АКТИВЫ. Они назначаются УЧРЕДИТЕЛЕМ и несут ответственность за то, чтобы АКТИВЫ ТРАСТА использовались в соответствии с намерениями УЧРЕДИТЕЛЯ и с максимальной выгодой для БЕНЕФИЦИАРОВ ТРАСТА.

Доверительным управляющим может быть любое физическое или юридическое лицо. БЕНЕФИЦИАР может быть назначен доверительным управляющим, и, если нет конфликта интересов, таким же образом может быть назначен УЧРЕДИТЕЛЬ.

ПОПЕЧИТЕЛИ не имеют личных прав или интересов в ТРАСТОВЫХ АКТИВАХ, а просто владеют, администрируют и управляют ТРАСТОВЫМИ АКТИВАМИ в интересах БЕНЕФИЦИАРОВ.

ПОПЕЧИТЕЛИ могут делать только то, что УЧРЕДИТЕЛЬ уполномочивает и поручает им делать, и их права и полномочия действовать от имени ТРАСТА будут соответственно изложены в ДОГОВОРЕ ДОВЕРИЯ.

ПОПЕЧИТЕЛИ обычно имеют право по своему усмотрению распределять доход и / или активы ТРАСТА определенным БЕНЕФИЦИАРАМ, если и когда они сочтут это целесообразным, в соответствии с любыми конкретными указаниями УЧРЕДИТЕЛЯ, содержащимися в ДОВЕРИТЕЛЬНОМ ДОГОВОРЕ.

ДОВЕРИТЕЛЬ обязан перед БЕНЕФИЦИАРАМИ ТРАСТА при исполнении своего долга и своих полномочий действовать с осторожностью, усердием и умением, которых можно разумно ожидать от лица, которое управляет делами другого лица. .Доверительный управляющий может быть привлечен к ответственности, если он не проявит необходимой заботы, усердия и навыков.

БЕНЕФИЦИАРЫ

БЕНЕФИЦИАРЫ — это лица, назначенные УЧРЕДИТЕЛЕМ в качестве получателей активов и / или доходов ТРАСТА. БЕНЕФИЦИАРЫ — это лица, от имени которых ДОВЕРИТЕЛЬНЫЕ АКТИВЫ передаются Попечителям.

БЕНЕФИЦИАРЫ могут быть конкретными и могут иметь личную заинтересованность в ТРАСТЕ, в качестве альтернативы УЧРЕДИТЕЛЬ может назначить определенный класс лиц в качестве БЕНЕФИЦИАРОВ ТРАСТА.В последнем случае ОПЕРАТОРЫ обычно имеют право решать, кому будет время от времени получать пользу от ДОВЕРИЯ, с учетом всех обстоятельств, а также указаний УЧРЕДИТЕЛЯ.

В этих случаях БЕНЕФИЦИАРЫ не имеют закрепленных прав требовать какой-либо выгоды от ТРАСТА, а имеют лишь надежду на получение активов и / или дохода от ТРАСТА. Распределение пособия между БЕНЕФИЦИАРОМ в таких случаях осуществляется по усмотрению ПОПЕЧИТЕЛЕЙ.

Распределение пособия между БЕНЕФИЦИАРОМ в таких случаях осуществляется по усмотрению ПОПЕЧИТЕЛЕЙ.

ОСНОВНЫЕ ХАРАКТЕРИСТИКИ ТРАСТА

Для создания действующего ДОВЕРИЯ необходимо, чтобы:

- Определенные идентифицируемые активы должны быть зарезервированы для целей ДОВЕРИЯ, т.е. активы, которые будут помещены в ТРАСТ, должны быть четко идентифицированы;

- Существует назначение и принятие назначения определенных лиц в офис TRUSTEE, тем самым возлагая на такого TRUSTEE обязательство по управлению активами TRUST в интересах БЕНЕФИЦИАРОВ;

- Доверительный управляющий управляет активами не для себя;

- БЕНЕФИЦИАРЫ должны быть четко определены;

- Активы, которые были переданы ТРАСТУ, должны быть переданы под контроль ПОПЕЧИТЕЛЕЙ;

- У ПОПЕЧИТЕЛЕЙ есть указания по управлению ТРАСТОВЫМИ АКТИВАМИ, четко указывающие пожелания УЧРЕДИТЕЛЯ в отношении активов, доходов и БЕНЕФИЦИАРОВ ТРАСТА.

ПОЧЕМУ РЕГИСТРАЦИЯ ДОВЕРИЯ?

В дополнение к причинам, указанным для регистрации ТРАСТОВ, ТРАСТЫ могут играть важную роль в имущественном и налоговом планировании.

С точки зрения планирования недвижимости ТРАСТ имеет следующие преимущества:

- Позволяет УЧРЕДИТЕЛЮ отказаться от своих активов;

- БЕНЕФИЦИАРЫ ТРАСТА обычно не имеют законных прав на активы, и активы, соответственно, не будут составлять часть их соответствующих имуществ;

- ТРАСТ не является живым человеком и, следовательно, не может иметь имущество для целей Estate Duty.Следствием этого является то, что активы TRUST не облагаются налогом в соответствии с Законом о налоге на наследство.

- ДОВЕРИЕ может также привести к значительной экономии на налоге на наследство. Например, если собственность продается ТРАСТУ, покупная цена, причитающаяся продавцу, может стать ссудным счетом в книгах ТРАСТа. В случае смерти продавца только требование о ссуде к TRUST станет частью имущества умершего продавца. Рост стоимости актива, который будет иметь место в рамках TRUST, не является частью имущества продавца и, следовательно, не будет привлекать Estate Duty.

Таким образом, размещение актива в ТРАСТе замораживает стоимость имущества продавца.

Таким образом, размещение актива в ТРАСТе замораживает стоимость имущества продавца.

Гибкость в управлении и распределении активов недвижимости является основным фактором, который следует учитывать в ходе планирования недвижимости, и механизм ДОВЕРИЯ может обеспечить такую гибкость в отличие от положений завещания, которые часто негибкие. .

С точки зрения налога на прибыль, ТРАСТ может обеспечить значительную экономию налога на прибыль благодаря гибкости, которую ТРАСТ может предоставить при распределении своих доходов и активов.

Одним из преимуществ ТРАСТА является то, что можно разделить налогооблагаемый доход ТРАСТА, передав его нескольким БЕНЕФИЦИАРАМ. Чем больше количество БЕНЕФИЦИАРОВ, которым может быть передан трастовый доход, тем больше разброс доходов, с которого будет уплачиваться подоходный налог.

В результате скидок, предоставленных физическим лицам в соответствии с Законом о подоходном налоге, лица не подлежат уплате налога, если налогооблагаемый доход, полученный конкретным лицом в течение налогового года, равен или меньше скидки, на которую они имеют право согласно Закон о подоходном налоге. Возможность распределения дохода ТРАСТА создает возможность для снижения налога, подлежащего уплате как ТРАСТОМ, так и / или БЕНЕФИЦИАРОМ, в зависимости от суммы налогооблагаемого дохода, полученного БЕНЕФИЦИАРОМ от ТРАСТА и / или любых других источников.

Возможность распределения дохода ТРАСТА создает возможность для снижения налога, подлежащего уплате как ТРАСТОМ, так и / или БЕНЕФИЦИАРОМ, в зависимости от суммы налогооблагаемого дохода, полученного БЕНЕФИЦИАРОМ от ТРАСТА и / или любых других источников.

Следовательно, если предположить, что доход, полученный БЕНЕФИЦИАРОМ от ТРАСТА, является единственным источником дохода такого БЕНЕФИЦИАРА, то в случае не состоящего в браке БЕНЕФИЦИАРА в возрасте до 63 лет (ШЕСТЬДЕСЯТ ТРЕХ) ТРАСТ может выплачивать налогооблагаемый доход в сумме 10 714,00 рандов такому БЕНЕФИЦИАЛУ, при этом ни ТРАСТ, ни БЕНЕФИЦИАР не несут никаких налоговых обязательств в отношении этого.

Еще одно преимущество ДОВЕРИЯ состоит в том, что доход ДОВЕРИЯ сохраняет свою идентичность, поскольку он проходит через ДОВЕРИЕ к БЕНЕФИЦИАРУ. Это известно как «принцип проводника». Таким образом, если ТРАСТ получает доход в виде дивидендов и распределяет его среди БЕНЕФИЦИАРА, он сохраняет свой характер дивидендов и, соответственно, освобождается от налога в руках БЕНЕФИЦИАРА.

Conduit Principal будет применяться только в том случае, если доход, полученный TRUST, распределяется между БЕНЕФИЦИАРАМИ в течение того же года, когда начисление начисляется.Если доход не распределяется в течение года, в котором он был начислен ТРАСТу, он может потерять свою идентичность и, если он распределен в следующем году, может больше не иметь характеристик первоначального дохода.

ТРАСТ считается лицом для целей подоходного налога и поэтому облагается налогом по ставке, применяемой к неженатым лицам. Однако TRUST не имеет права на получение налоговых льгот, которые доступны физическим лицам.

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ РЕГИСТРАЦИИ ТРАСТА

Преимущества регистрации ТРАСТА:

- ТРАСТ может быть зарегистрирован в течение 5 дней, в отличие от времени, необходимого для регистрации компании или закрытой корпорации;

- ДОВЕРИЕ предлагает гибкость в том, что легко уступить бенефициарный интерес БЕНЕФИЦИАРА, который владеет имущественным интересом в ТРАСТЕ, третьей стороне;

- Преимущества трансфертной пошлины в тех случаях, когда БЕНЕФИЦИАРЫ являются физическими лицами, что приводит к уменьшению ответственности за трансфертную пошлину по сравнению с увеличенной обязанностью по передаче в случае компаний и закрытых корпораций;

- Estate Duty преимущества;

- Налоговые преимущества;

- Затраты на регистрацию ТРАСТа в отличие от затрат на регистрацию компании или закрытой корпорации.

Недостатки регистрации TRUST:

- ТРАСТ не может владеть долей члена в Закрытой корпорации (однако он может владеть акциями (Pty) Ltd;

- ДОВЕРИЕ медленно принимает решения, поскольку обычно все ПОПЕЧИТЕЛИ должны участвовать в процессе принятия решений;

- Законодательство может в будущем ограничить преимущества, которыми ТРАСТЫ в настоящее время пользуются;

- Затраты на управление ТРАСТОМ;

- Утрата УЧРЕДИТЕЛЕМ контроля над ТРАСТОВЫМИ АКТИВами, проданными или переданными ТРАСТУ, поскольку контроль над ними переходит к ПОПЕЧИТЕЛЯМ.

РЕЗЮМЕ

Таким образом, ТРАСТ может служить множеству целей и может играть важную роль в надлежащем бизнес-планировании, имущественном и / или финансовом планировании для физических лиц, которые хотят использовать преимущества налога на наследство и подоходного налога, а также все другие преимущества, которые предлагает механизм ДОВЕРИЯ.

Тема ТРАСТОВ является сложной и требует глубоких знаний законодательства, касающегося ТРАСТОВ, контрактов, имущественного планирования, Закона о налогах на передачу прав собственности, Закона о подоходном налоге, а также Закона о налогах на наследство.

Если вам потребуется какая-либо информация или совет относительно TRUSTS, мы рекомендуем вам проконсультироваться со своим адвокатом. Тема ТРАСТОВ является узкоспециализированной, и важно убедиться, что ваш адвокат имеет опыт работы в области ТРАСТОВ, чтобы обеспечить надлежащую защиту ваших активов и должное удовлетворение ваших потребностей в бизнесе, недвижимости и финансовом планировании.

Для получения дополнительной информации, пожалуйста, свяжитесь с нашим офисом по телефону = 27 41 3969200

Назначение бенефициара / Смерть владельца счета — Ситовые паевые фонды

Акционеры могут указать бенефициаров в своих заявках при открытии счета.Хотя это необязательно, это важный шаг, который позволяет владельцу учетной записи гарантировать, что после смерти активы учетной записи будут распределены в соответствии с вашими пожеланиями. Мы рекомендуем периодический обзор ваших бенефициаров, особенно после брака, развода, рождения и смерти бенефициара. Вы можете внести столько изменений в бенефициаров, сколько сочтете необходимым.

Льготы

- Как правило, когда вы назначаете бенефициара на своем счете, активы не подлежат завещанию (юридический процесс, включающий распределение активов умершего наследникам), что иногда может быть дорогостоящим.

- Вы можете указать «основных» и «дополнительных» бенефициаров. Вторичные бенефициары получают активы только в том случае, если нет выживших бенефициаров.

- Для счетов IRA после имени бенефициара можно добавить фразу «линейные потомки по каждому стипендию». Это означает, что потомки умершего бенефициара получат эту часть активов счета.

Не-IRA

- Добавьте или удалите бенефициаров из вашей учетной записи, отличной от ira, с помощью формы «Изменение информации учетной записи».

- Если ваш бенефициар не является вашим супругом, то стоимость ваших акций обычно корректируется в сторону увеличения до рыночной стоимости на дату вашей смерти. Это называется «повышением» стоимостной основы и устраняет налоговые обязательства, которые бенефициар может иметь в связи с любой прибылью.

- Если вашим бенефициаром является ваша супруга (-а), базовая стоимость ваших акций корректируется в сторону увеличения, но, как правило, это будет всего лишь «полушага» в отношении базовой стоимости. Например, если прибыль от актива на момент смерти составляет 10 000 долларов, то «полушага» в основе затрат будет 5 000 долларов.

- Если у вашей учетной записи нет бенефициара или если все бенефициары уйдут раньше, ваши активы будут распределены в вашу собственность.

ИРА

- Добавьте или удалите бенефициаров из вашей учетной записи IRA с помощью формы изменения информации учетной записи IRA.

- Поскольку выплаты IRA рассматриваются как обычный доход, после смерти ваших акций корректировка базовой стоимости не производится.

- Если вашим бенефициаром является ваш супруг, они могут рассматривать IRA как свою собственную.После этого ежегодное распределение может потребоваться, а может и не потребоваться; Пожалуйста, свяжитесь с нами, для более подробной информации.

- Если ваш бенефициар не является вашим супругом, может быть учрежден IRA бенефициара. Согласно правилам IRS, потребуется ежегодное распределение; Пожалуйста, свяжитесь с нами, для более подробной информации.

- Если вы одиноки и не назначаете бенефициара, или если все бенефициары умерли раньше вас, ваше имущество будет считаться бенефициаром.

- Если вы состоите в браке и не назначаете бенефициара, или если все бенефициары скончались раньше вас, ваш супруг будет считаться бенефициаром.

Если вы не уверены, кто указан в качестве получателя в вашей учетной записи, войдите в свою учетную запись или позвоните нам по телефону 800-332-5580.

Обозначение получателя может изменить ваше завещание

Когда вы в последний раз проверяли, кого вы назвали бенефициаром на своих пенсионных счетах, полисах страхования жизни и аннуитетах? Поразительно количество людей, у которых есть предыдущие супруги или умершие родственники, которые все еще указаны в качестве бенефициара на пенсионном счете у бывшего работодателя или по полису страхования жизни, приобретенному давно. Эти люди могут и не подозревать, что получат страховые выплаты, когда страхователи уйдут, но они могут в конечном итоге получить «приятный сюрприз».

Эти люди могут и не подозревать, что получат страховые выплаты, когда страхователи уйдут, но они могут в конечном итоге получить «приятный сюрприз».

Почему вам следует пересмотреть обозначения бенефициаров

Многие люди пренебрегают обновлением своих бенефициаров после брака, развода или других изменений в их семейном положении. Об этом легко забыть, и, конечно же, это связано с бумажной волокитой — а кому это нравится?

Проблема в следующем: обозначение получателя является юридически обязательным документом и заменяет ваше завещание.Это означает, что независимо от вашего текущего статуса отношений и независимо от того, что сказано в вашем текущем завещании, актив будет переходить тому человеку, которого вы указали в обозначении получателя, всякий раз, когда вы в последний раз обновляли его.

Обозначения бенефициаров Козыри воле

Некоторые люди думают, что обновленное завещание — это все, что вам нужно. Ваша воля или доверие не имеют преимущественной силы в отношении того, что указано в обозначении бенефициара в полисе страхования жизни, аннуитетном или пенсионном счете (например, IRA или план 401 (k)). Назначение получателя имеет приоритет, или, как выразился один игрок в покер, «назначение получателя превыше воли». Что делать, если вы никого не называете в учетной записи IRA? Важно обновить обозначения получателей, чтобы они отражали ваши текущие пожелания, чтобы законы штата не определяли, кто получает пособие.

Назначение получателя имеет приоритет, или, как выразился один игрок в покер, «назначение получателя превыше воли». Что делать, если вы никого не называете в учетной записи IRA? Важно обновить обозначения получателей, чтобы они отражали ваши текущие пожелания, чтобы законы штата не определяли, кто получает пособие.

Пример неудачного планирования

Я работал с клиентом, жена которого работала в крупной государственной оборонной компании. Это был второй брак, и когда она серьезно заболела раком, ей составили доверительный фонд.Она хотела, чтобы двое ее детей и муж получили по одной трети ее активов. Тем не менее, она не обновила свое назначение бенефициара своим планом 401 (k), и поэтому весь этот значительный счет пошел непосредственно к мужу. Он хотел выполнить ее желание (к счастью для детей от ее предыдущего брака), но если он обналичит 401 (k) и заплатит их детям, ему придется указать весь доход в своей налоговой декларации.

Вместо этого он и дети решили создать ИРА на его имя, но с детьми, названными в качестве бенефициаров. Они согласились с тем, что с каждой раздачи, которую он им делал, он мог удерживать достаточно, чтобы покрыть налоги. Оказалось, что это нормально, но административные проблемы будут продолжаться долгие годы. Такого рода хлопот можно было бы избежать, обновив форму получателя пенсионного плана у работодателя жены. (Примечание: у работодателя не было выбора — они должны следовать указанной в файле форме назначения бенефициара и не могут изменить распределение после смерти, даже если все стороны согласны с этим изменением.)

Они согласились с тем, что с каждой раздачи, которую он им делал, он мог удерживать достаточно, чтобы покрыть налоги. Оказалось, что это нормально, но административные проблемы будут продолжаться долгие годы. Такого рода хлопот можно было бы избежать, обновив форму получателя пенсионного плана у работодателя жены. (Примечание: у работодателя не было выбора — они должны следовать указанной в файле форме назначения бенефициара и не могут изменить распределение после смерти, даже если все стороны согласны с этим изменением.)

Как проверить назначение получателя

Составьте список всех имеющихся у вас пенсионных счетов, полисов страхования жизни и аннуитета.Добавьте два столбца в свой список: один для получателя и один для даты. Для каждой учетной записи или политики запишите получателя и дату последнего обновления. В дополнение к основному получателю вы должны также указать условного получателя. Это означает, что если основной бенефициар уйдет раньше вас, вы уже указали, кому в таком случае следует перейти.