Тема 4. Начисление процентов и инфляция

Следствием инфляции является падение покупательной способности денег, которое за период n характеризуется индексом Jn. Индекс покупательной способности равен обратной величине индекса цен Jp, т.е.

. (62)

Индекс цен показывает во сколько раз выросли цены за указанный промежуток времени.

Наращение по простым процентам

Если наращенная за n лет сумма денег составляетS, а индекс цен равен Jp, то реально наращенная сумма денег, с учетом их покупательной способности, равна

. (63)

Пусть ожидаемый средний годовой темп инфляции (характеризующий прирост цен за

год) равен h.

Если наращение производится по простой ставке в течение n лет, то реальное наращение при темпе инфляции h составит

(64)

где в общем случае

(65)

и, в частности, при неизменном темпе роста цен h,

. (66)

Процентная ставка, которая при начислении простых процентов компенсирует инфляцию, равна

(67)

Один из способов компенсации обесценения денег заключается в увеличении ставки процентов на величину так называемой инфляционной премии. Скорректированная таким образом ставка называется брутто-ставкой. Брутто-ставка, которую мы будем обозначать символом r, находится из равенства скорректированного на инфляцию множителя наращения по брутто-ставке множителю наращения по реальной ставке процента

(68)

откуда

(69)

Наращение по сложным процентам

Наращенная по сложным

процентам сумма к концу срока ссуды с учетом падения покупательной

способности денег (т. е. в неизменных рублях) составит

е. в неизменных рублях) составит

(70)

где индекс цен определяется выражением (65) или (66), в зависимости от непостоянства или постоянства темпа инфляции.

В этом случае падение покупательной способности денег компенсируется при ставке i=h, обеспечивающей равенство

Применяются два способа компенсации потерь от снижения покупательной способности денег при начислении сложных процентов.

А) Корректировка ставки процентов, по которой производится наращение, на величину инфляционной премии. Ставка процентов, увеличенная на величину инфляционной премии, называется брутто-ставкой. Будем обозначать ее символом r. Считая, что годовой темп инфляции равен h, можем написать равенство соответствующих множителей наращения

(71)

где i — реальная ставка.

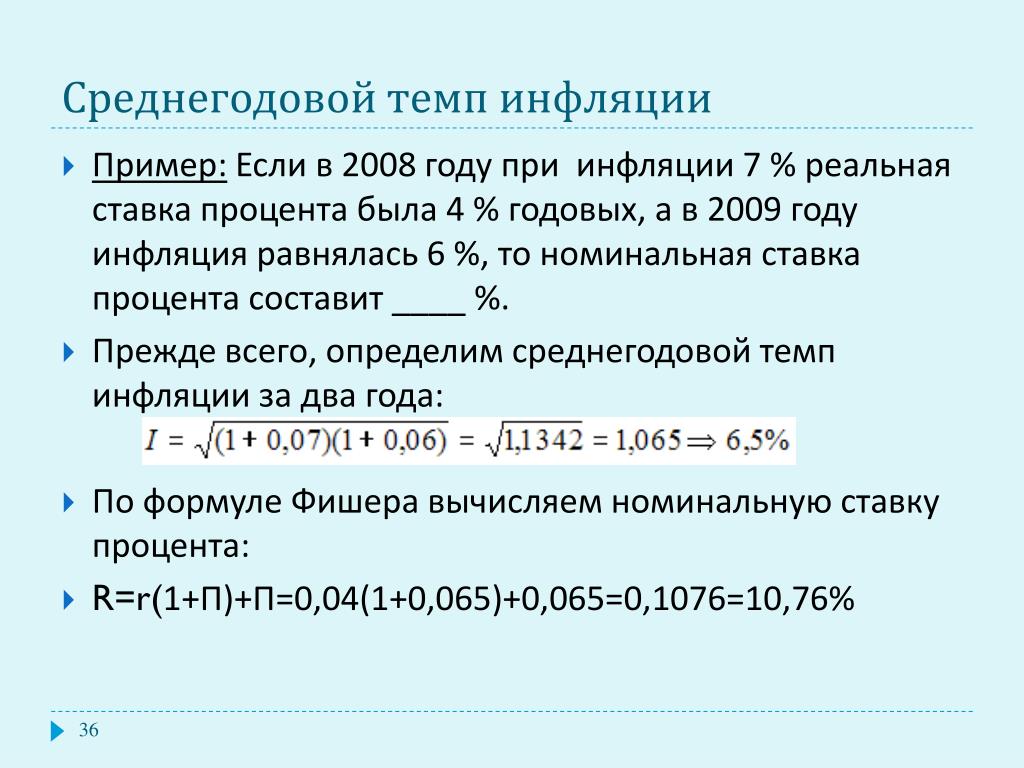

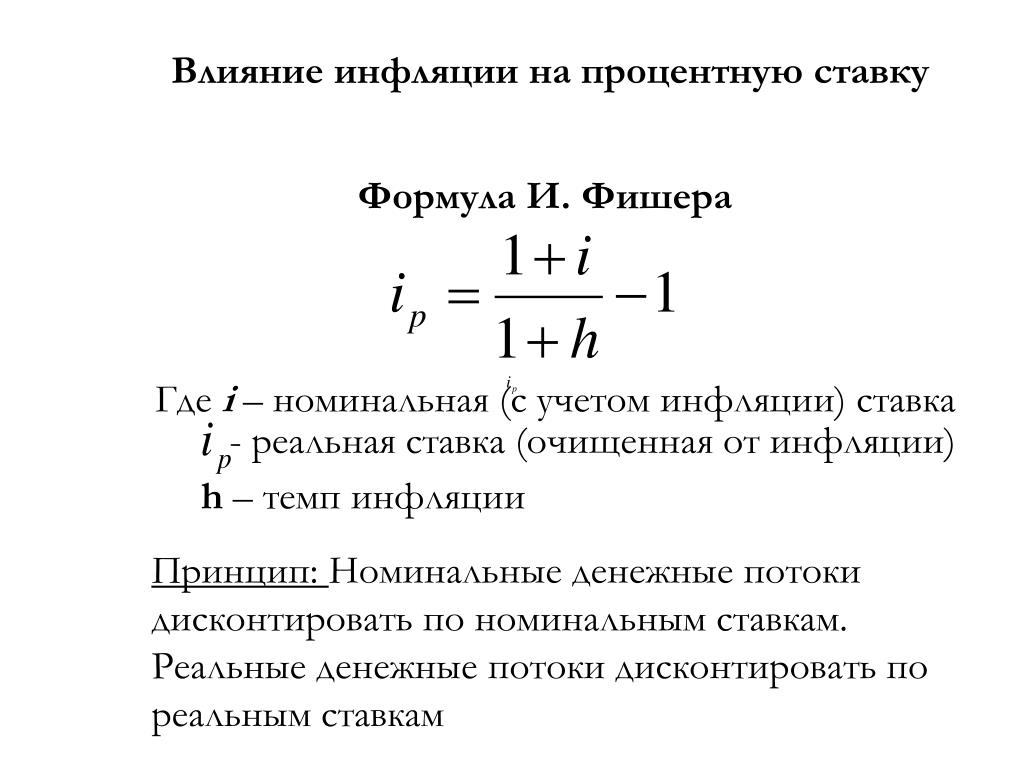

Отсюда получаем формулу Фишера

. (72)

То есть инфляционная премия равна h+ih.

Б) Индексация первоначальной суммы P. В этом случае сумма P корректируется согласно движению заранее оговоренного индекса. Тогда

. (73)

Нетрудно заметить, что и в случае А) и в случае Б) в итоге мы приходим к одной и той же формуле наращения (73). В ней первые два сомножителя в правой части отражают индексацию первоначальной суммы, а последние два — корректировку ставки процента.

Измерение реальной ставки процента

На практике приходится решать и обратную задачу — находить реальную ставку

процента в условиях инфляции. Из тех же соотношений между множителями наращения

нетрудно вывести формулы, определяющие реальную ставку i по

заданной (или объявленной) брутто-ставке r.

При начислении простых процентов годовая реальная ставка процентов равна

(74)

При начислении сложных процентов реальная ставка процентов определяется следующим выражением

(75)

Макроэкономическая нестабильность. Задачи. — StudyEconomics

Задача № 1. Расчёт реального дохода

Вы предоставили кредит в 6 тыс. дол. на год, рассчитывая получить реально 10% годовых и ожидая, что темп инфляции составит 6%. Однако в действительности темп инфляции составил 8%. Какой реальный доход вы получили? Каковы ваши явные (неявные) потери?

Решение:

Из уравнения Фишера:

определим номинальную ставку процента, под которую предоставлен кредит:

rн = rер

где

rн – номинальная ставка процента в долях,

rер – ожидаемая реальная ставка процента в долях,

πе – ожидаемый уровень инфляции в долях.

rн = 0,1 × (1 + 0,06) + 0,06 = 0,166

Теперь используем точную формулу эффекта Фишера для фактических значений входящих в неё величин, то есть в виде:

где

rр – фактическая реальная ставка процента в долях,

π – фактический уровень инфляции в долях.

Значит, реальный доход равен:

R = К × rр = 6 × 0,0796 = 0,47778 тыс. дол.

Потери от роста инфляции составили:

L = 6 × 0,1 – 6 × 0,0796 = 0,12222 тыс. дол.

Ответ: R = 477,78 дол., L = 122,22 дол.

Задача №2. Расчёт потерь от безработицы

Потенциальный объем выпуска продукции при уровне естественной безработицы в 6% равен 6000 млрд. ден. единиц. При появлении циклической безработицы в 1% происходит отклонение фактического объема выпуска продукции от потенциального на 120 млрд. ден. единиц. Определить потери от безработицы, если уровень фактической безработицы равен 8,5%

Решение:

где

Y – фактический ВВП,

Y* – потенциальный ВВП,

u – фактический уровень безработицы,

u* – естественный уровень безработицы,

(u – u*) – уровень циклической безработицы,

β – коэффициент Оукена.

Знак «–» перед выражением в правой части уравнения, отражает обратную зависимость между фактическим ВВП и уровнем циклической безработицы: чем выше уровень безработицы, тем меньше величина фактического ВВП по сравнению с потенциальным.

По условию задания:

Y* = 6000 млрд. ден. единиц,

u* = 0,06,

(u – u*) = 0,01,

Y – Y* = – 120 млрд. ден. единиц.

Выразим коэффициент Оукена:

Коэффициент Оукена равен:

β = 2.

Если уровень фактической безработицы возрастёт до 8,5%, то по закону Оукена:

Потери ВВП составили 300 млрд. ден. единиц:

Y – Y* = 5700 – 6000 = – 300 млрд. ден. единиц

Задача №3. Расчёт коэффициента Оукена и естественного уровня безработицы

Потенциальный ВВП был равен 100 млрд дол., фактический ВВП – 97 млрд дол., а фактический уровень безработицы – 7%.

Когда фактический ВВП сократился на 6 млрд дол., уровень безработицы возрос до 9%.

Определите величину коэффициента Оукена и естественный уровень безработицы.

Решение:

Формула закона Оукена имеет вид:

где

Y – фактический ВВП,

Y* – потенциальный ВВП,

u – фактический уровень безработицы,

u* – естественный уровень безработицы,

(u – u*) – уровень циклической безработицы,

β – коэффициент Оукена.

Составим и решим систему уравнений:

0,06 = β × 0,02

Коэффициент Оукена равен:

β = 3.

Естественный уровень безработицы равен:

или 6%.

Задача № 4. Расчёт уровней безработицы

Экономика страны характеризуется показателями, представленными в таблице.

| Численность трудоспособного населения, млн. чел. | 120 |

|---|---|

| В том числе, млн. чел.: | |

| Студенты – всего | |

| из них дневной формы обучения | 3,5 |

| Вышедшие на пенсию | 9 |

| Домашние хозяйки | 2,7 |

| Заключенные | 2 |

| Находящиеся в отпуске | 2,9 |

| Военнослужащие | 4 |

| Инвалиды | 0,3 |

| Уволенные в связи с изменением отраслевой структуры производства | 0,7 |

| Бродяги | 0,6 |

| Занятые неполную рабочую неделю | 1,5 |

| Уволенные и не ищущие работу | 0,8 |

| Уволенные в результате изменения структуры спроса | 0,2 |

| Находящиеся на больничном | 1,8 |

| Уволенные в результате спада в экономике | 2,1 |

| Окончившие учебные заведения | 1,4 |

| из них ищущие работу | 0,9 |

| Сезонные рабочие | 1,3 |

| из них работающие | 0,5 |

| Численность остальных видов занятых | 68 |

Определите:

численность не включаемых в рабочую силу,

общую численность рабочей силы,

общую численность занятых,

общую численность безработных,

численность фрикционных безработных,

фактический уровень безработицы,

естественный уровень безработицы,

уровень фрикционной безработицы,

уровень структурной безработицы.

Решение:

В состав не включаемых в численность рабочей силы (non-labour force — NL) относятся лица, не занятые в общественном производстве и не стремящиеся устроиться на работу:

заключённые,

пациенты в психиатрических клиниках,

инвалиды,

студенты дневного отделения,

пенсионеры,

домохозяйки,

бродяги,

люди, прекратившие поиск работы.

Таким образом, численность не включаемых в рабочую силу равна:

NL = 3,5 + 9 + 2,7 + 2 + 0,3 + 0,6 + 0,8 + (1,4 – 0,9) = 19,4 млн чел.

В состав численности рабочей силы (labour force — L) входят люди, которые имеют работу или работы не имеют, но ведут активный её поиск и готовы приступить к работе немедленно, то есть занятые и безработные. Численность рабочей силы отличается от численности трудоспособного населения на величину не включаемых в рабочую силу, а также на число военнослужащих, которые в расчёт рабочей силы не входят:

L = численность трудоспособного населения – не включаемые в рабочую силу –

– военнослужащие =

= 120 – 19,4 – 4 = 96,6 млн. чел.

чел.

Найдём общую численность занятых (E):

E = 2,9 + 1,5 + 1,8 + 0,5 + 68 = 74,7 млн. чел.

Найдём общую численность безработных (U) как разность между численностью рабочей силы и численности занятых:

U = L – E = 96,6 – 74,7 = 21,9 млн. чел.

Фактический уровень безработицы (u) рассчитаем по формуле:

Фактическую численность безработных можно вычислить также по формуле:

U = Uфрикц + Uструкт + Uцикл

Отсюда

Uфрикц + Uструкт = U — Uцикл

Естественный уровень безработицы определим по формуле:

Уровень структурной безработицы вычислим по формуле:

Далее найдём численность фрикционных безработных:

Uфрикц = U – Uструкт – Uцикл = 21,9 – (0,7 + 0,2) – 2,1 = 18,9 млн. чел.

Уровень фрикционной безработицы можно рассчитать двумя способами:

или

Задача №5.

Расчёт темпа изменения ВВП и определение фазы цикла

Расчёт темпа изменения ВВП и определение фазы циклаРеальный ВВП 1999 г. составил 2400 млрд дол. Номинальный ВВП 2000 г. равен 2214 млрд дол., а дефлятор ВВП – 0,9.

Определите темп изменения ВВП и фазу цикла.

Решение:

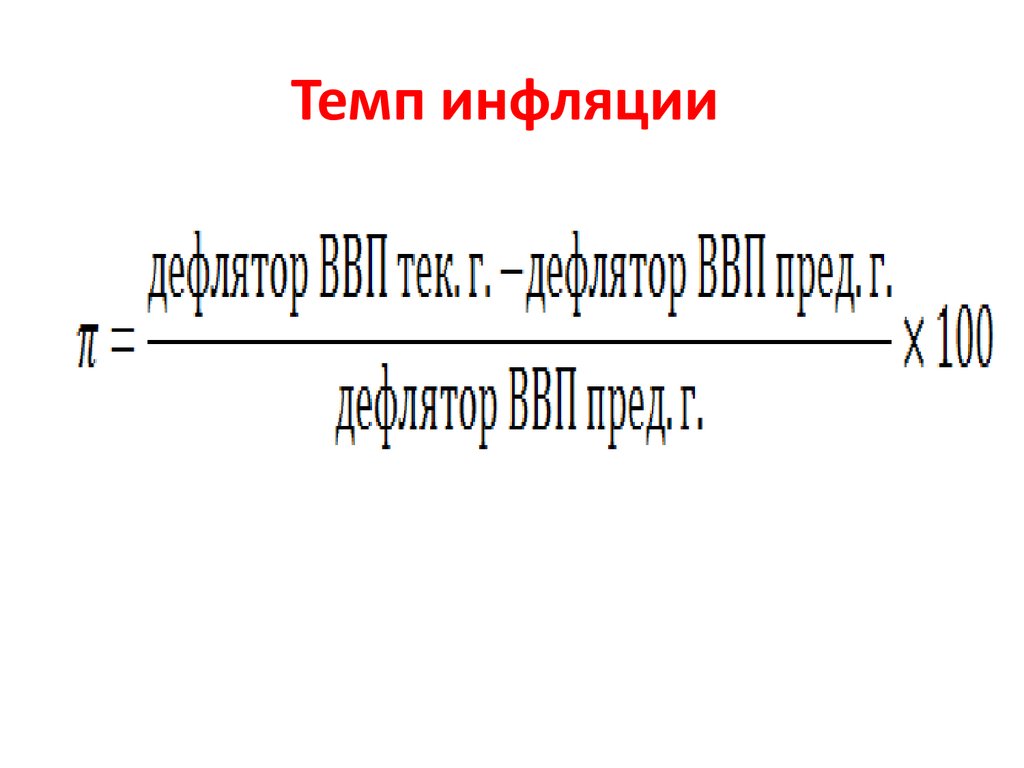

Найдём реальный ВВП 2000 г. по формуле:

Темп изменения (прироста) реального ВВП вычислим по формуле:

Темп прироста ВВП больше ноля, это означает, что экономика находится в фазе подъёма.

Задача № 6. Через сколько лет произойдёт удвоение цен

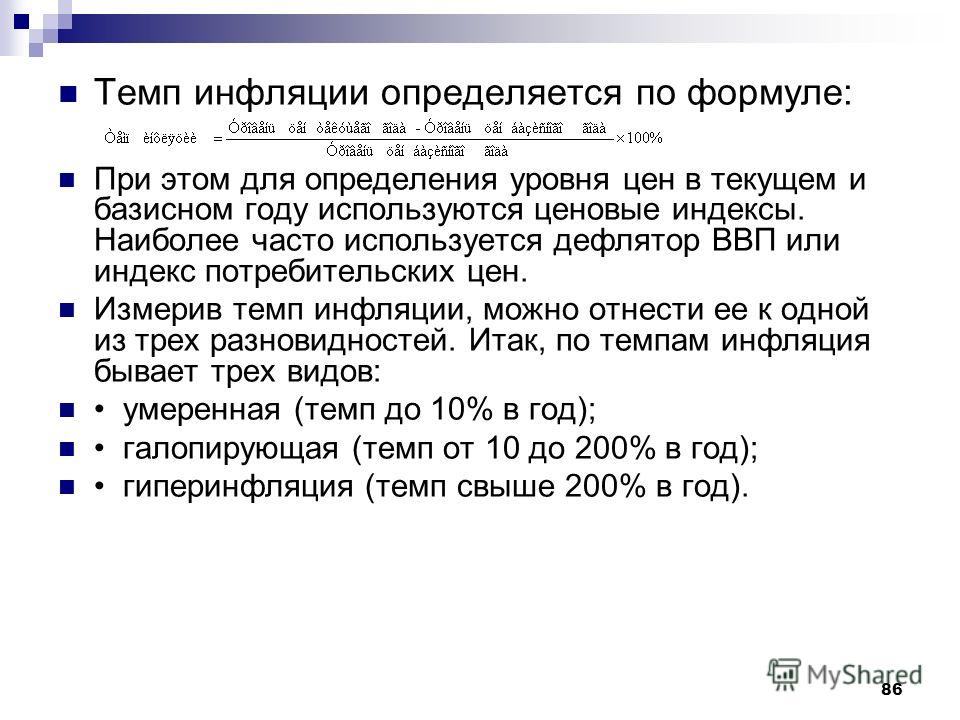

Через сколько лет произойдёт удвоение цен, если будет сохраняться уровень инфляции 8%.

Решение:

Воспользуемся «правилом величины 70». Оно позволяет быстро подсчитать количество лет, необходимых для удвоения уровня цен. В этом случае число 70 делится на ежегодный уровень инфляции и даёт возможность определить, через сколько лет произойдёт удвоение общего уровня цен:

70 / 8% = 8,75 лет

Для удвоения цен понадобилось бы 8 лет и 9 месяцев.

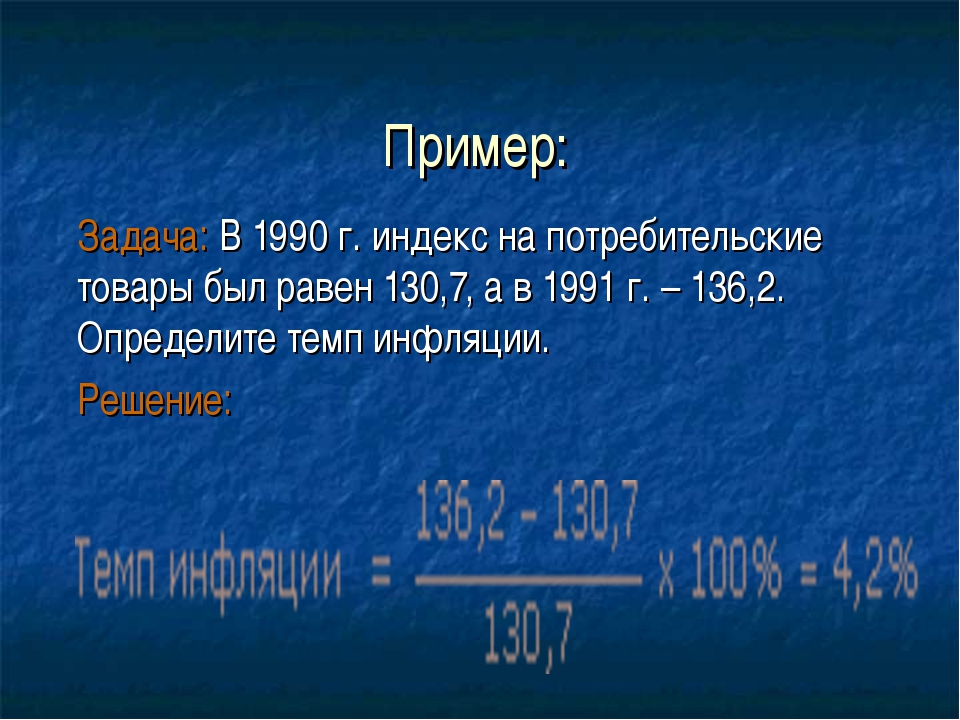

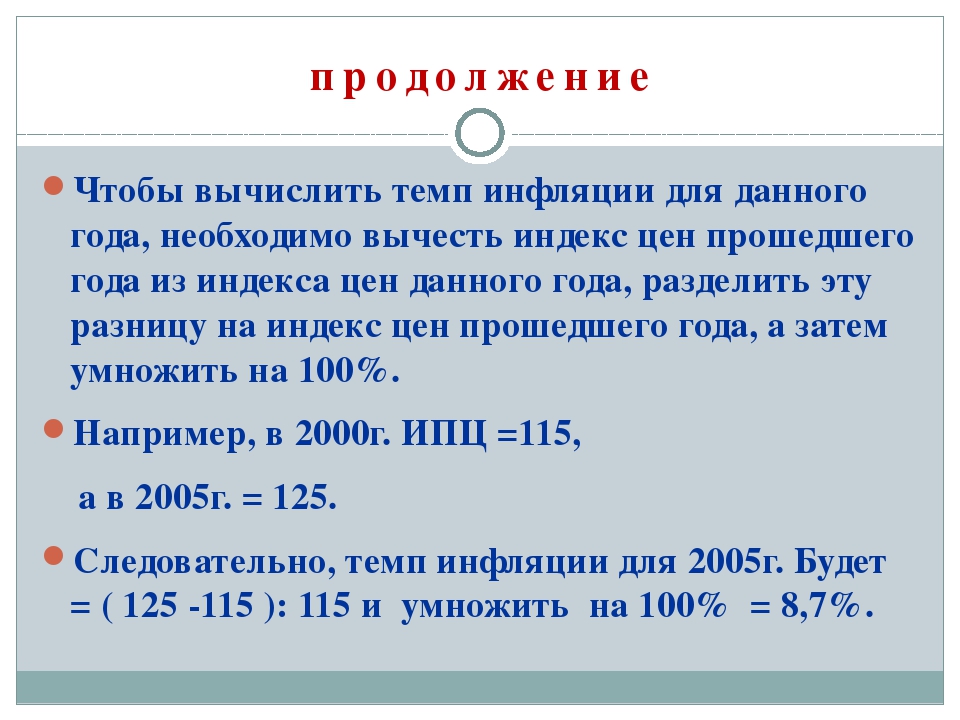

Задача № 7. Расчёт уровня инфляции

Каким должен быть уровень инфляции для текущего года, если ожидаемый индекс цен равен 112,4, а в предыдущем году он был 117,5.

Решение:

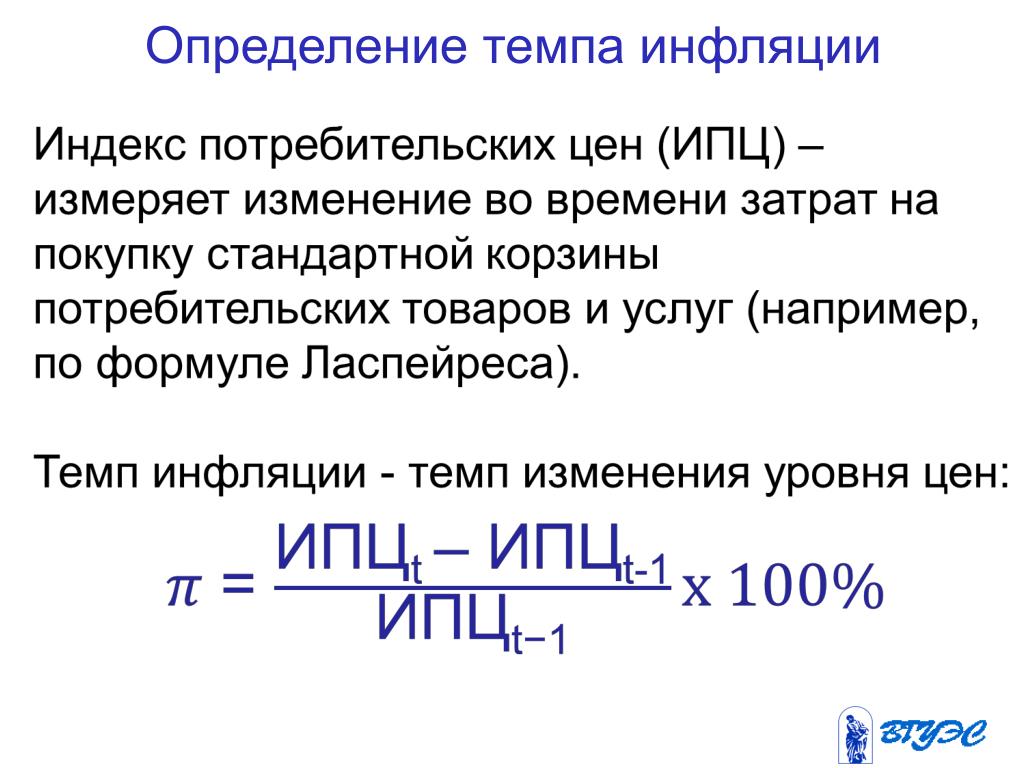

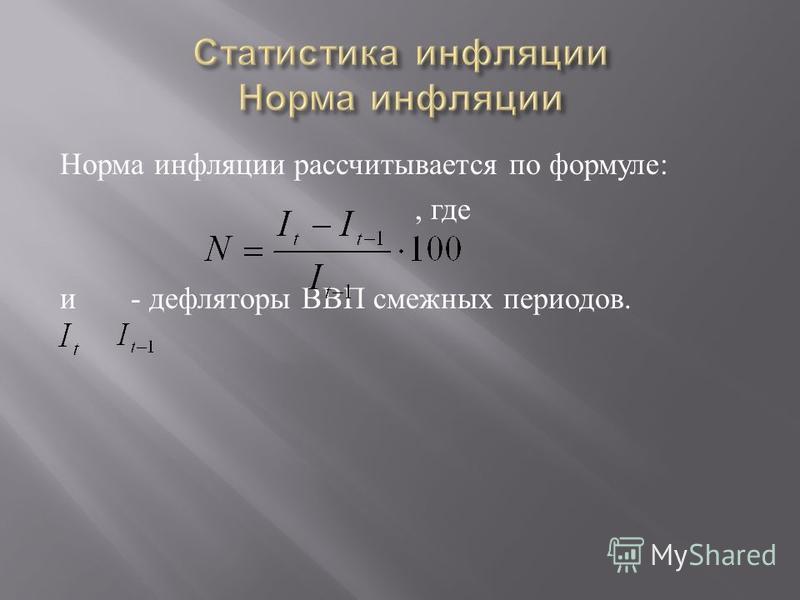

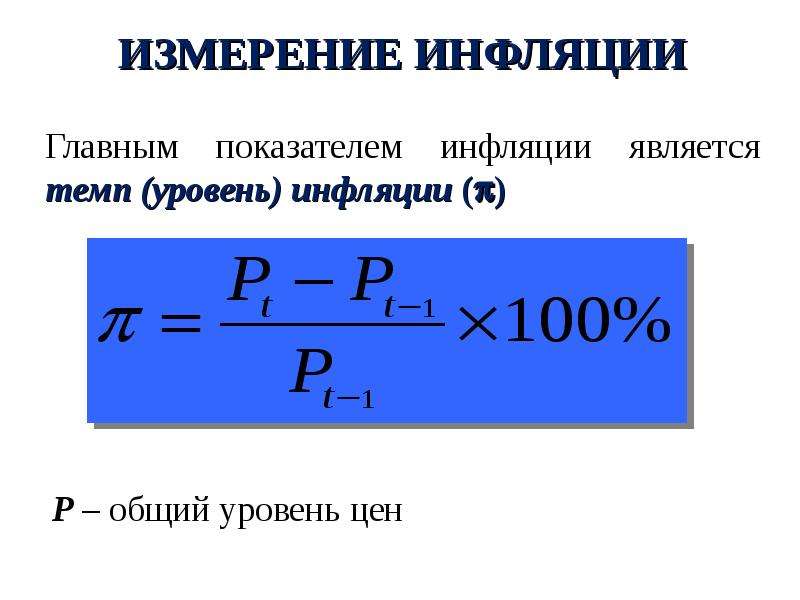

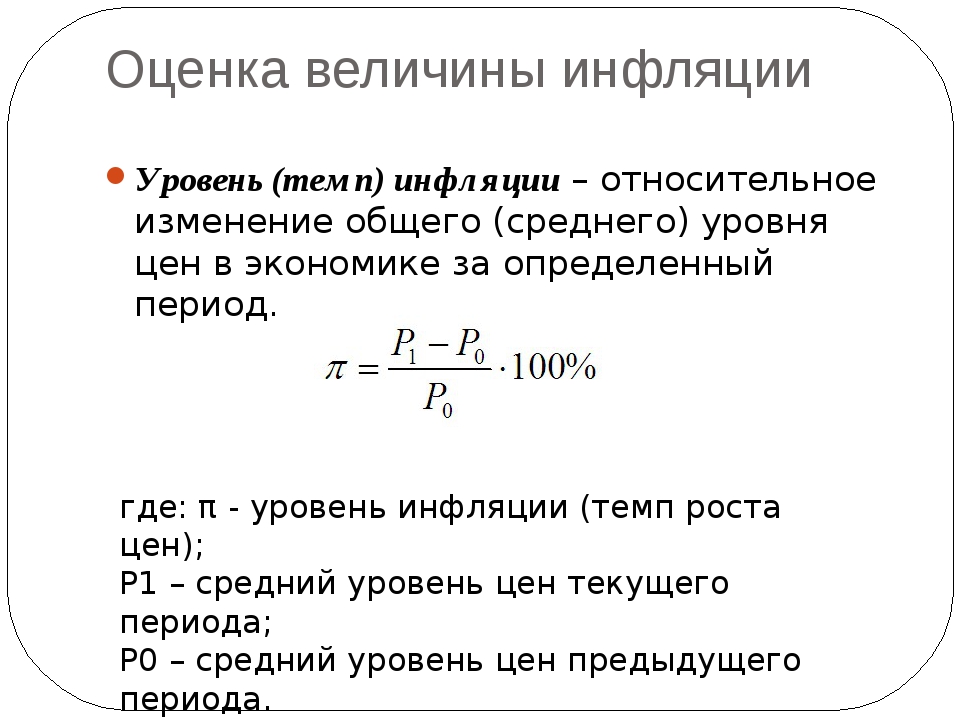

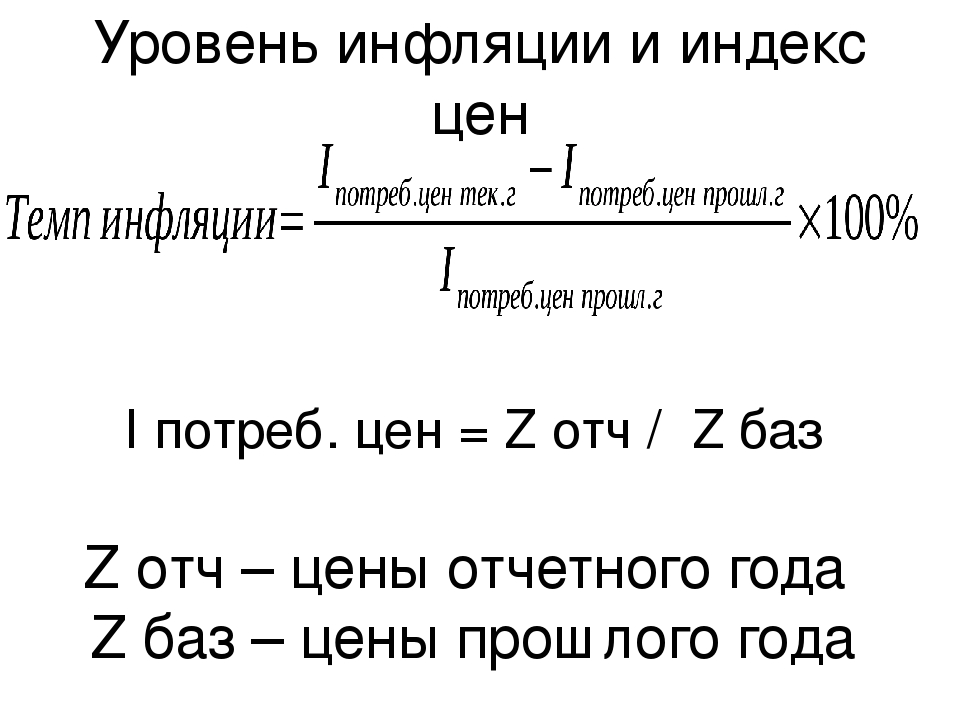

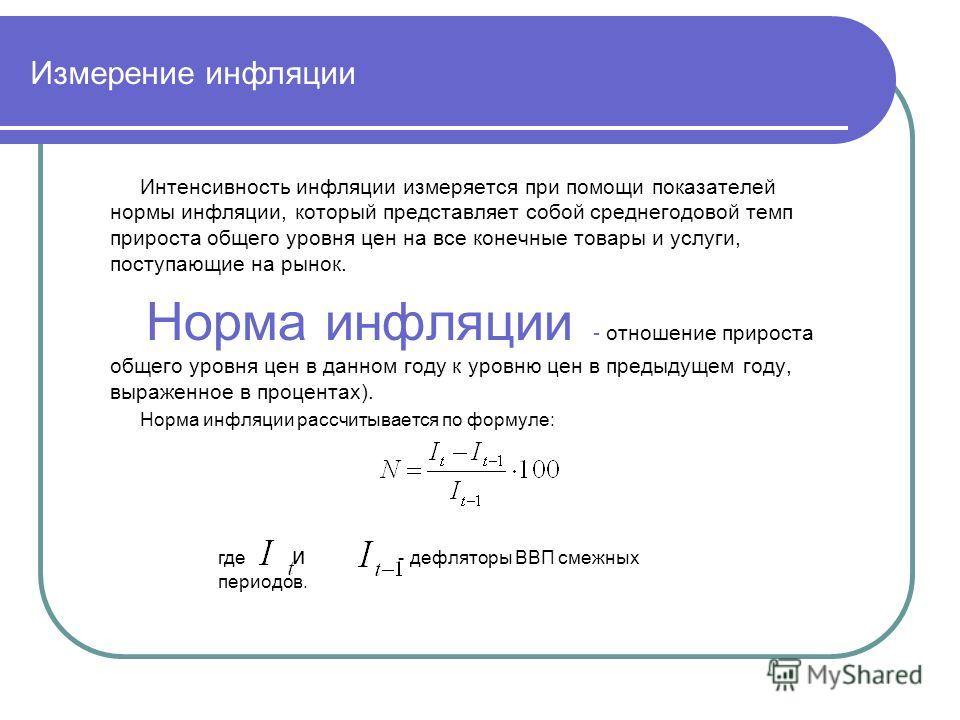

Уровень (норма, темп) инфляции для текущего года можно рассчитать по формуле:

где

π – уровень инфляции;

Р1 – средний уровень цен в текущем году;

Р0 – средний уровень цен в базисном году.

Задача №8. Расчёт реального ВВП и определение причины спада

В 2000 г. в экономике страны начался спад. Номинальный ВВП 2000 г. был равен 3 078 млрд франков, темп инфляции составлял 20%, а темп изменения ВВП по сравнению с 1999 г. был равен 5%.

Определите ВВП 1999 г. (базового) и причину спада.

Решение:

Вычислим реальный ВВП 2000 г. по формуле:

Так как в экономике страны начался спад, следовательно, темп изменения (прироста) реального ВВП величина отрицательная и равна – 5%.

Выразим искомую величину ВВП из формулы темпа прироста ВВП:

Одновременное сокращение реального ВВП с 2 700 до 2 565 и рост уровня цен на 20% приводит к сокращению совокупного предложения, что и явилось причиной спада в экономике.

Страница не найдена

Согласие на обработку персональных данныхНастоящим в соответствии с Федеральным законом № 152-ФЗ «О персональных данных» от 27.07.2006 года свободно, своей волей и в своем интересе выражаю свое безусловное согласие на обработку моих персональных данных АНО ДПО «ИНСТИТУТ СОВРЕМЕННОГО ОБРАЗОВАНИЯ» (ОГРН 1143600000290, ИНН 3666999768), зарегистрированным в соответствии с законодательством РФ по адресу:

УЛ. КАРЛА МАРКСА, ДОМ 67, 394036 ВОРОНЕЖ ВОРОНЕЖСКАЯ ОБЛАСТЬ, Россия (далее по тексту — Оператор).

Персональные данные — любая информация, относящаяся к определенному или определяемому на основании такой информации физическому лицу.

Настоящее Согласие выдано мною на обработку следующих персональных данных:

— Телефон.

Согласие дано Оператору для совершения следующих действий с моими персональными данными с использованием средств автоматизации и/или без использования таких средств: сбор, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, обезличивание, а также осуществление любых иных действий, предусмотренных действующим законодательством РФ как неавтоматизированными, так и автоматизированными способами.

Данное согласие дается Оператору для обработки моих персональных данных в следующих целях:

— предоставление мне услуг/работ;

— направление в мой адрес уведомлений, касающихся предоставляемых услуг/работ;

— подготовка и направление ответов на мои запросы;

— направление в мой адрес информации, в том числе рекламной, о мероприятиях/товарах/услугах/работах Оператора.

Настоящее согласие действует до момента его отзыва путем направления соответствующего уведомления на электронный адрес [email protected]. В случае отзыва мною согласия на обработку персональных данных Оператор вправе продолжить обработку персональных данных без моего согласия при наличии оснований, указанных в пунктах 2 – 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152-ФЗ «О персональных данных» от 27. 06.2006 г.

06.2006 г.

Т.Ю. Матвеева — Введение в макроэкономику » СтудИзба

Распознанный текст из DJVU-файла, 56 — страница

Б45. При каком годовом уровне инфляции не стоит вкпадывать свои сбережения в банк, если известно, что, вложив 100 дол. в банк, через год можно получить 120 дол.: а) 15%; б) 18%; в) 21%; г) определенно сказать нельзя. Б46. Если величина номинального дохода равна 30 тыс. дол., а уровень инфляции в этом году равен 20%, то величина реального дохода составит: 304 )уракмихум а) 24 тыс. дол.; б) 25 тыс.

дол.; в) 28 тыс. дол.; г) 36 тыс. дол.; д) информации недостаточно. Б47. При инфляции на уровне 50% в год возврат беспроцентной ссуды через год означает: а) возврат половины реальной стоимости взятых взаймы денег; б) возврат 2/3 реальной стоимости взятых взаймы денег; в) возврат 1/3 реальной стоимости взятых взаймы денег; г) фактически невозврат взятых взаймы денег, так как их реальная стоимость стала равна нулю. Б48. Если номинальный доход повысился на 5%, а уровень цен вырос на 7%, то реальный доход: а) увеличился на 2%; б) увеличился на 12%; в) снизился на 7%; г) снизился на 2%; д) снизился на 12%.

Б49. Инфляция на уровне 50% в месяц означает, что при задержке выплаты заработной платы на месяц инфляция «съедает»: а) всю реальную покупательную способность заработной платы; б) половину реальной покупательной способности заработной платы; в) 2/3 реальной покупательной способности заработной платы; г) 1/3 реальной покупательной способности заработной платы.

Б50. Если при росте номинального дохода на 20% реальный доход снизился на 4%, то темп инфляции равен: а) 4%; б) 16%; в) 20% г) 24%; д) 25%. Б51. Если уровень цен удваивается, то наполовину сокрашается: а) спрос на деньги; б) предложение денег; в) номинальный доход; г) ценность денег; д) все ответы верны. Б52. Если при уровне инфляции, равном 40%, реальный доход снизился на !0%, то номинальный доход увеличился на: 305 тема 6. Натьащиа а) 26%; б) 30%; в) 40%; г) 50%; д) 54%. Б53.

Страны, которые используют инфляционный налог, делают это потому, что: а) правительство не понимает причин и последствий инфляции; б) правительство имеет сбалансированный государственный бюджет; в) расходы правительства чересчур велики, налоговые поступления недостаточны, и имеются трудности с государственным заимствованием; г) инфляционный налог является наиболее справедливым из всех налогов; д) инфляционный налог является наиболее прогрессивным из всех налогов, поскольку выплачивается людьми с наиболее высокими доходами. Б54.

Б54.

Инфляционный налог: а) является неявным налогом, ежеквартально выплачиваемым предпринимателями и основанным на росте цен на их продукцию; 6) является налогом на хранение наличных денег; в) является налогом на хранение денег на приносящих процентный доход сберегательных счетах; г) обычно используется правительствами при сбалансированном государственном бюджете; д) все ответы верны. Б55. Если номинальное предложение денег увеличивается на 6% в год, объем выпуска — на 2% в год, то темп инфляции при прочих равных условиях равен: а) 3%; б) 4%; в) 8%; г) 12%.

Б56. Если номинальное предложение денег увеличивается на 6% в год, выпуск — на 2% в год, а денежная масса фиксирована на уровне 100 млрд дол., то доход от инфляционного налога составит: а) 400 млрд лол.; б) 40 млрд дол.; в) 4 млрд дол.; г) 60 млрд дол; д) 6 млрд дол. Б57.

Какое утверждение неверно в ситуации, когда реальные доходы растут темпом 4% в год: а) если инфляция составляет 5%, то получаемые людьми доходы будут возрастать на 9% в год; Праквккум б) если инфляция составляет 25%, то получаемые людьми доходы будут возрастать на 30% в год; в) если инфляция составляет 30%, то получаемые людьми доходы будут возрастать на 34% в год; г) если инфляция составляет 0%, то получаемые людьми доходы будут возрастать на 4% в год; д) все утверждения верны. ПОСЛЕДСТВИЯ И ИЗДЕРЖКИ ИНФЛЯЦИИ. ЭФФЕКТ ФИШЕРА А27.

ПОСЛЕДСТВИЯ И ИЗДЕРЖКИ ИНФЛЯЦИИ. ЭФФЕКТ ФИШЕРА А27.

В условиях ожидаемой инфляции, если все зкономические агенты изменяют свое экономическое поведение таким образом, чтобы их реальные доходы не снизились, издержки инфляции отсутствуют. А28. Издержки инфляции существуют, даже если она стабильна и предсказуема. А29. Инфляция стимулирует сбережения, потому что она повышает реальную отдачу от сбережений после выплаты налогов. А30. Инфляция не влияет на благосостояние большинства рабочих. АЗ1. Согласно эффекту Фишера, динамика номинальной ставки процента совпадает с динамикой ожидаемого темпа инфляции.

АЗ2. Согласно эффекту Фишера, причиной изменения номинальной ставки процен- та служит изменение реальной ставки процента. АЗЗ. В соответствии с эффектом Фишера, если номинальная ставка процента составляет 7%, а темп инфляции равен 5%, то реальная ставка процента равна 12%. А34. Эффект Фишера предполагает, что в долгосрочном периоде, если темп инфляции повышается с 3 до 7%, то номинальная ставка процента должна увеличиться на 4%, а реальная ставка процента не изменится.

АЗ5. Номинальная ставка процента всегда больше реальной ставки процента. АЗб. Если инфляция оказывается более высокой, чем ожидалось, богатство перераспределяется от должников к кредиторам. А37. Инфляция наносит ущерб заемщикам и способствует обогащению кредвцоров, так как в условиях роста цен заемщики должны платить более высокий процент по кредиту.

307 Тема б. Инфляция А’)8. Ожидаемая и непредвиденная инфляция оказывают одинаковое воздействие на перераспределение дохода. А39. Непредвиденная инфляция невыгодна людям с фиксированным доходом и лю- дям, имеющим накопления в денежной форме. А40. Непредвиденная инфляция работает как налог на будущие доходы и как субси- дия на будущие выплаты. А41. Если инфляция оказывается более низкой, чем ожидалось, богатство перерас- пределяется от фирм к рабочим. А42.

Если цены меняются таким образом, что их общий уровень остается неизмен- ным, то благосостояние всех групп населения не изменяется. А43. Сеньораж — это доход, который получает заемщик, если фактическая инфля- ция оказалась выше, чем ожидалось. Б58. Эффект Фишера состоит в том, что: а) номинальная ставка процента растет с ростом реальной ставки процента при неизменном уровне инфляции; б) реальная ставка процента растет с ростом номинальной ставки процента при неизменном уровне инфляции; в) изменения ожидаемого темпа инфляции определяются изменением номинальной ставки процента; г) изменения номинальной ставки процента определяются изменением ожидаемого темпа инфляции.

Б58. Эффект Фишера состоит в том, что: а) номинальная ставка процента растет с ростом реальной ставки процента при неизменном уровне инфляции; б) реальная ставка процента растет с ростом номинальной ставки процента при неизменном уровне инфляции; в) изменения ожидаемого темпа инфляции определяются изменением номинальной ставки процента; г) изменения номинальной ставки процента определяются изменением ожидаемого темпа инфляции.

Б59. В соответствии с эффектом Фишера: а) реальная ставка процента равна номинальной ставке процента плюс темп инфляции; б) номинальная ставка процента равна реальной ставке процента минус темп инфляции; в) темп инфляции равен реальной ставке процента минус номинальная ставка процента; г) реальная ставка процента равна номинальной ставке процента минус темп инфляции; д) номинальная ставка процента равна темпу инфляции минус реальная ставка процента. Б60. В соответствии с эффектом Фишера более высокий темп инфдяции ведет к уве- личению: 308 Практикум а) реальных денежных запасов; б) номинальной ставки процента; в) реальной ставки процента; г) ленежной массы.

Б61. Реальная ставка процента равна: а) величине дохода, который кредитор реально получает, когда предоставляет кредит; б) издержкам хранения наличных денег; в) номинальной ставке процента минус темп инфляции; г) все ответы верны. Б62. Если ожидаемый темп инфляции повышается с 4 до 8%, то номинальная ставка процента: а) повысится до 8%; б) снизится до 8%; в) останется неизменной; г) увеличится на 4%; д) снизится на 4%. Б63. В соответствии с эффектом Фишера, какая переменная является неизменной: а) темп прироста денежной массы; б) номинальная ставка процента; в) реальная ставка процента; г) темп инфляции; д) все переменные могут меняться.

Б64. Если инфляция сокращается с 6 до 4%, то в соответствии с эффектом Фишера: а) и номинальная, и реальная ставки процента упадуг на 2%; б) ни номинальная, ни реальная ставка процента не изменятся; в) реальная ставка процента повысится на 2%, а номинальная не изменится; г) номинальная ставка процента упадет на 2%, а реальная не изменится; д) номинальная ставка процента не изменится, а реальная упадет на 2%. Б65.

Б65.

Если номинальная ставка процента равна 6%, а темп инфляции равен 3%, то реальная ставка процента составляет: а) 3%; б) 6%; в) 9%; г) 18%; д) опрелеленно сказать нельзя. Б66. Предположим, что номинальная ставка процента равна 7%, а предложение денег растет темпом 5% в год.

Если правительство увеличивает темп роста предложения денег с 5 до 9%, то в соответствии с эффектом Фишера в долгосрочном периоде номинальная ставка процента должна стать равной: 309 Тема б. Иифляяея а) 4%; б) 9%; в) 11%; г) 12%; д) 1б%. Бб7. Если человек собирается дать свои деньги в долг и хотел бы получать реально 5% годовых, а ожидаемый темп инфляции составляет 120%, то следует назначить номинальную ставку процента: а) 131%; б) 128%; в) 125%; г) 120%; д) 115%.

Как валютный курс влияет на инфляцию — ECONS.ONLINE

Ослабление национальной валюты обычно вызывает инфляцию. Цена импортных товаров растет, а вслед за этим – и средний уровень цен в экономике. Такое увеличение общего уровня цен называется эффектом переноса. Обычно эффект переноса неполный: то есть изменение курса на 1% меняет цены меньше, чем на 1%. Причем из-за ценовой жесткости краткосрочный эффект переноса оказывается слабее долгосрочного. Скажем, в России в нулевые годы изменение курса рубля на 10% приводило к изменению общего уровня цен примерно на 3% в тот же месяц и на 6% в течение года. То есть мгновенный эффект переноса был равен 0,3, а долгосрочный эффект переноса – 0,6.

Такое увеличение общего уровня цен называется эффектом переноса. Обычно эффект переноса неполный: то есть изменение курса на 1% меняет цены меньше, чем на 1%. Причем из-за ценовой жесткости краткосрочный эффект переноса оказывается слабее долгосрочного. Скажем, в России в нулевые годы изменение курса рубля на 10% приводило к изменению общего уровня цен примерно на 3% в тот же месяц и на 6% в течение года. То есть мгновенный эффект переноса был равен 0,3, а долгосрочный эффект переноса – 0,6.

Есть несколько причин неполноты эффекта переноса:

-

фирмы, продающие импортные товары, конкурируют с отечественными производителями. Поэтому для них может быть неоптимально увеличивать цену в точности пропорционально изменению курса. Ведь в этом случае слишком многие покупатели переключатся на отечественную продукцию;

-

некоторые товары не торгуются на мировом рынке и производятся из отечественного сырья.

Цены таких товаров слабо реагируют на курсовые колебания;

Цены таких товаров слабо реагируют на курсовые колебания;

-

часть фирм ожидают, что шок курса временный и вскоре тот вернется к прежнему уровню.

Эффект переноса может отличаться в разных странах и даже в одной стране в разные периоды времени. В Бразилии в 1990-е гг. он был близок к 0,7, а сейчас – к 0,1. Тем не менее ясно, что вызванные внешними причинами курсовые колебания обычно влияют на внутренний уровень цен. Так, резкое падение цен на нефть в 2014 г. повлекло за собой снижение курса рубля, которое, в свою очередь, внесло вклад в увеличение уровня инфляции с 6% в 2013 г. до 16% в 2016 г.

Эффект переноса в странах, таргетирующих инфляциюКакой политики в связи с этим должен придерживаться центральный банк, если его цель – ценовая стабильность?

Центральный банк может фиксировать валютный курс, чтобы избежать его колебаний, которые приводят к инфляции, но ему может не хватить валютных резервов для поддержания курса. А это грозит девальвацией и, следовательно, возвращением эффекта переноса, которого хотелось избежать.

А это грозит девальвацией и, следовательно, возвращением эффекта переноса, которого хотелось избежать.

При инфляционном таргетировании национальная валюта свободно плавает, и в результате из-за эффекта переноса инфляция может оказаться выше заявленного денежными властями целевого ориентира. Это будет мешать успеху политики таргетирования инфляции.

Чтобы сделать выбор между фиксированным курсом и инфляционным таргетированием, полезно понять, как именно переход к последнему из них сказывается на связи между курсом и ценами.

Сама тема эффекта переноса в российской экономике исследована достаточно обстоятельно, однако про влияние смены режима денежно-кредитной политики на его величину мы до последнего момента знали мало. Чтобы восполнить этот пробел, мы проанализировали не только российский опыт, но и изучили, как менялся эффект переноса в других странах, таргетирующих инфляцию.

Хотя в России переход к таргетированию инфляции в 2014 г. сопровождался ослаблением рубля и последующим ускорением инфляции, нельзя утверждать, что причиной этих событий была именно смена режима монетарной политики. В этот же период российская экономика столкнулась и с другими внешними шоками: резким падением цен на нефть и введением санкций. В результате, располагая данными только по России, трудно выявить чистое влияние смены режима монетарной политики, отделив его от влияния прочих факторов.

сопровождался ослаблением рубля и последующим ускорением инфляции, нельзя утверждать, что причиной этих событий была именно смена режима монетарной политики. В этот же период российская экономика столкнулась и с другими внешними шоками: резким падением цен на нефть и введением санкций. В результате, располагая данными только по России, трудно выявить чистое влияние смены режима монетарной политики, отделив его от влияния прочих факторов.

Сложность моделирования тут состоит в том, что и валютный курс, и инфляция – эндогенные переменные, которые меняются под воздействием друг друга и прочих факторов. Для решения этой проблемы в работе использовался специальный подход – обобщенный метод моментов. Он опирается на инструментальные переменные для решения проблемы эндогенности и одновременно позволяет учесть специфические страновые особенности, влияющие на инфляцию в данной экономике.

Выборка включает все 38 стран, которые на момент проведения исследования таргетировали инфляцию. Оказалось, что переход к политике таргетирования инфляции снижает зависимость общего уровня цен от курса национальной валюты. Это верно как для развитых стран, так и для развивающихся. Например, в развивающихся странах эффект переноса снижается с 0,59 до 0,04.

Оказалось, что переход к политике таргетирования инфляции снижает зависимость общего уровня цен от курса национальной валюты. Это верно как для развитых стран, так и для развивающихся. Например, в развивающихся странах эффект переноса снижается с 0,59 до 0,04.

Если центральный банк реализует режим таргетирования инфляции, то фирмы начинают иначе думать про будущее. Их инфляционные ожидания постепенно закрепляются на уровне целевого ориентира, заявленного центральным банком (такой процесс называется заякориванием ожиданий). Поэтому колебания валютного курса многими экономическими агентами воспринимаются как временные изменения, которые вряд ли скажутся на динамике цен в будущем. В результате фирмы не спешат пересматривать параметры своих долгосрочных контрактов в ответ на любое изменение курса.

Кроме того, в условиях инфляционного таргетирования снижается инфляционная инерция. То есть будущая инфляция меньше зависит от своей предыстории и больше – от обещаний денежных властей. Так что даже если ослабление курса меняет цены в текущем периоде, это слабо сказывается на инфляции в среднесрочной перспективе.

Так что даже если ослабление курса меняет цены в текущем периоде, это слабо сказывается на инфляции в среднесрочной перспективе.

Для развивающихся экономик этот механизм особенно важен, так как для заякоривания ожиданий критична репутация центрального банка. В развитых странах она и так достаточно надежна. А вот денежным властям развивающихся экономик ее помогает сформировать именно последовательная реализация принципов инфляционного таргетирования, среди которых – прозрачность и подотчетность монетарной политики.

Уменьшение величины долгосрочного эффекта переноса с 0,6 до 0,2 наблюдается и в России (где оценка осуществлялась при помощи ARDL-модели на помесячных данных за период с 1995 по 2017 г.). Иными словами, после перехода к инфляционному таргетированию 10-процентное ослабление рубля вызывает рост цен всего на 2%. Похоже, что после перехода к политике инфляционного таргетирования доверие к рублю выросло, и население стало слабее реагировать на изменения его курса по отношению к другим валютам.

В то же время после принятия инфляционного таргетирования эффект переноса хотя и снизился, однако остается значимым фактором динамики общего уровня цен в России. Центральный банк должен учитывать его при оценке последствий денежно-кредитной политики. В этом смысле ограниченное использование регулятором интервенций на валютном рынке, а также применение бюджетного правила по-прежнему выглядят разумными мерами снижения курсовой волатильности.

Определение инфляции спроса

Что такое инфляция спроса?

Инфляция спроса — это повышательное давление на цены, возникающее после дефицита предложения, состояние, которое экономисты описывают как «слишком много долларов в погоне за слишком малым количеством товаров».

Ключевые выводы

- Когда спрос превышает предложение, в результате возникают более высокие цены. Это инфляция спроса.

- Низкий уровень безработицы в целом, несомненно, хорошо, но он может вызвать инфляцию, поскольку у большего числа людей располагаемый доход больше.

- Увеличение государственных расходов тоже хорошо для экономики, но может привести к дефициту некоторых товаров и последует инфляция.

Понимание инфляции спроса

Термин «инфляция спроса» обычно описывает широко распространенное явление. То есть, когда потребительский спрос превышает доступное предложение на многие виды потребительских товаров, начинается инфляция спроса, вызывающая общее повышение стоимости жизни.

Инфляция спроса — это принцип кейнсианской экономики, который описывает последствия дисбаланса совокупного спроса и предложения.Когда совокупный спрос в экономике сильно превышает совокупное предложение, цены растут. Это наиболее частая причина инфляции.

Согласно кейнсианской экономической теории, рост занятости ведет к увеличению совокупного спроса на потребительские товары. В ответ на спрос компании нанимают больше людей, чтобы увеличить выпуск продукции. Чем больше людей нанимают фирмы, тем больше увеличивается занятость. В конце концов, спрос на потребительские товары превышает способность производителей их поставлять.

В конце концов, спрос на потребительские товары превышает способность производителей их поставлять.

Существует пять причин инфляции спроса:

- Растущая экономика : Когда потребители чувствуют себя уверенно, они тратят больше и берут на себя больше долгов. Это приводит к постоянному увеличению спроса, а значит, к более высоким ценам.

- Инфляция активов : Внезапный рост экспорта вызывает недооценку соответствующих валют.

- Государственные расходы : Когда правительство тратит более свободно, цены растут.

- Инфляционные ожидания : Компании могут повышать цены в ожидании инфляции в ближайшем будущем.

- Больше денег в системе : расширение денежной массы за счет слишком малого количества товаров для покупки вызывает рост цен.

Инфляция, вызванная спросом, и инфляция, вызванная издержками

Инфляция издержек происходит, когда деньги переводятся из одного сектора экономики в другой. В частности, увеличение производственных затрат, таких как сырье и заработная плата, неизбежно перекладывается на потребителей в виде более высоких цен на готовую продукцию.

В частности, увеличение производственных затрат, таких как сырье и заработная плата, неизбежно перекладывается на потребителей в виде более высоких цен на готовую продукцию.

Инфляция спроса и инфляция издержек движутся практически одинаково, но воздействуют на разные аспекты системы.Инфляция спроса демонстрирует причины роста цен. Рост издержек показывает, что инфляцию, однажды начавшуюся, трудно остановить.

В хорошие времена компании нанимают больше. Но, в конечном итоге, более высокий потребительский спрос может опередить производственные мощности, что приведет к инфляции.

Пример инфляции спроса

Допустим, экономика переживает период бума, а уровень безработицы падает до нового минимума. Процентные ставки также находятся на низком уровне. Федеральное правительство, стремясь убрать с дороги больше автомобилей, потребляющих топливо, вводит специальный налоговый кредит для покупателей экономичных автомобилей.Крупные автомобильные компании в восторге, хотя и не ожидали сразу такого стечения оптимистичных факторов.

Спрос на многие модели автомобилей зашкаливает, но производители буквально не могут сделать их достаточно быстрыми. Цены на самые популярные модели растут, а сделки редки. Результат — рост средней цены на новую машину.

Однако затронуты не только автомобили. Поскольку почти все имеют оплачиваемую работу и низкие ставки по займам, потребительские расходы на многие товары превышают имеющееся предложение.Это инфляция спроса в действии.

Инфляция и ее измерение | Объяснитель | Образование

Как измеряется инфляция?

Инфляция — это повышение уровня цен на товары и услуги, которые покупают домохозяйства. это измеряется как скорость изменения этих цен. Как правило, цены со временем растут, но цены также могут падение (ситуация, называемая дефляцией).

Самый известный индикатор инфляции — это

Индекс потребительских цен (ИПЦ), который измеряет

процентное изменение цены корзины

товары и услуги, потребляемые домашними хозяйствами.

В Австралии ИПЦ рассчитывается австралийским Бюро статистики (ABS) и опубликовано один раз четверть. Для расчета ИПЦ АБС собирает цены на тысячи позиций, которые сгруппированы на 87 категорий (или классов расходов) и 11 групп.Ежеквартально АБС рассчитывает изменение цен каждого товара по сравнению с предыдущим квартал и объединяет их для выработки уровень инфляции для всей корзины ИПЦ.

Вставка: Расчет инфляции — пример

Чтобы лучше понять, как рассчитывается инфляция, мы можем использовать пример. В этом Например, мы рассчитываем инфляцию для корзины, в которой есть два предмета — книги и товары для ухода за детьми.Формула расчета инфляции для отдельного товара приведена ниже.

Цена книги составляла 20 долларов в 2016 году (первый год), а цена увеличилась до 20,50 долларов. в 2017 году (2 год). Цена часа ухода за ребенком в 2016 году составляла 30 долларов, а в 2016 году она выросла до 31,41 доллара. 2017 г.

| Позиции | 2016 | 2017 | Инфляция |

|---|---|---|---|

| $ 20 | 20 долларов. 50 50 | 2,5% | |

| $ 30 | $ 31,41 | 4,7% |

Используя формулу, можно рассчитать инфляцию для каждой отдельной позиции.

- Годовая инфляция для книг составила 2,5%

- В сфере ухода за детьми годовая инфляция составила 4,7%

Чтобы рассчитать инфляцию для корзины, в которую входят книги и средства для ухода за детьми, нам нужно использовать весовые коэффициенты ИПЦ, основанные на том, сколько домохозяйства тратят на эти статьи.Потому что домохозяйства тратить на уход за детьми больше, чем на книги, уход за детьми имеет больший вес в корзине. В этом Например, на уход за детьми приходится 73 процента корзины, а книги — на оставшиеся 27. процентов. Используя эти веса и изменение цен на товары, годовая инфляция для этой корзины составлял 4,1% — рассчитывается как (0,73 x 4,7) + (0,27 x 2,5).

Как собираются цены?

ABS собирает цены из широкого диапазона

источники, такие как розничные торговцы, супермаркеты, отдел

магазины и веб-сайты, на которых делают покупки. Это

также собирает цены от государственных органов,

поставщики энергии и агенты по недвижимости. Для некоторых

элементы, АБС имеет доступ к данным, которые позволяют

часто записывать цены. Например, данные сканера

из супермаркетов дают информацию о

цена и количество товаров, которые потребитель покупает в одном

сделка. По остальным позициям АБС регистрирует цены.

ежемесячно, ежеквартально или ежегодно.Всего

ABS собирает около 100 000 цен каждый квартал.

Это

также собирает цены от государственных органов,

поставщики энергии и агенты по недвижимости. Для некоторых

элементы, АБС имеет доступ к данным, которые позволяют

часто записывать цены. Например, данные сканера

из супермаркетов дают информацию о

цена и количество товаров, которые потребитель покупает в одном

сделка. По остальным позициям АБС регистрирует цены.

ежемесячно, ежеквартально или ежегодно.Всего

ABS собирает около 100 000 цен каждый квартал.

Как выбирается корзина ИПЦ?

При принятии решения, какие товары и услуги включать

в корзине ИПЦ и каков их вес

быть, АБС использует информацию о том, сколько

— и на что — домашние хозяйства в Австралии тратят

их доход. Если домохозяйства тратят больше своих

доход по одной позиции, у этой позиции будет больше

вес в ИПЦ.Например, АБС в комплекте

смартфоны в ИПЦ, чтобы отразить потребителей

используя достижения в области технологий. Данные

на домашние расходы по всем статьям только

доступны примерно каждые пять лет.

Базовая инфляция

Хотя целевой показатель инфляции в Австралии выражен с точки зрения инфляции ИПЦ, известной как «заголовок инфляция »- также может быть полезно посмотреть на показатели «базовой» инфляции.Эти показатели исключают предметы, цена которых особенно сильно меняется (либо часто, либо в данном квартале). Большой изменение цен часто может быть связано с временными факторы, которые иногда не связаны с широким условия в экономике. Например:

- Сбои в поставке из-за необычной weather: Например, в 2006 г. Тропический циклон Ларри уничтожил урожай бананов в Квинсленде.В результате этого значительного сокращения предложения, цена на бананы временно повысилась на 400 процентов.

- Нечастые изменения в налоговых правилах: Для

Например, введение 10-процентной

налог на товары и услуги (GST) в середине 2000 г.

вызвал рост цен на многие предметы

(Резервный банк обычно показывает заголовок

Инфляция ИПЦ без учета этих налогов

изменения).

Напротив, изменение цен на широкий спектр предметы могут указывать на изменение экономических условий. Резервный банк может решить отреагировать на это путем: изменение процентных ставок (см. Разъяснитель: Австралия Целевая инфляция). В Австралии самый важный индикаторы базовой инфляции — урезанных среднее значение и средневзвешенное значение (см. вставку: Вычисление усеченного среднего и взвешенного Медиана).

АБС также рассчитывает CPI без учета изменчивых

пунктов , что является средним уровнем инфляции всех

товары в корзине ИПЦ кроме фруктов, овощей

и топливо. Цены на фрукты, овощи и топливо

обычно очень летучие, потому что они часто

пострадали от перебоев в поставках, например необычных

погода или изменение количества масла.

на мировой рынок.ИПЦ без учета волатильности

items всегда удаляет одни и те же элементы, а

элементы, которые удалены из усеченного среднего

и взвешенная медиана может меняться каждый квартал,

в зависимости от того, какие предметы были особенно большими

изменение цен.

Блок: Расчет усеченного среднего и взвешенного медианного

Чтобы вычислить усеченное среднее и взвешенное медианное значение, заказываются все 87 позиций. по их ежеквартальному изменению цен с учетом сезонных колебаний.(Сезонная корректировка означает, что изменения цен были скорректированы с учетом повышения или понижения, которые всегда происходят в конкретном время года; например, плата за обучение в средней школе обычно увеличивается в мартовском квартале, поэтому сделана корректировка, чтобы распределить это по году.)

Усеченное среднее — среднее значение инфляция после «обрезки» предметов с наибольшими изменениями цен (положительными или отрицательный).Это средневзвешенное значение средний 70 процентов пунктов.

Средневзвешенное значение — это уровень инфляции товар в середине изменения цены в Корзина ИПЦ (50-й процентиль по весу).

Ограничения CPI

CPI не показатель уровня цен

ИПЦ измеряет скорость изменения цен в

экономия, а не уровень цен. Если индекс цен

хлеба составляет 140, а индекс цен на яйца — 180, это

не означает, что яйца дороже, чем

хлеб. Это означает лишь то, что цена на яйца

выросла больше, чем цена хлеба из

конкретный момент времени.

Если индекс цен

хлеба составляет 140, а индекс цен на яйца — 180, это

не означает, что яйца дороже, чем

хлеб. Это означает лишь то, что цена на яйца

выросла больше, чем цена хлеба из

конкретный момент времени.

Покрытие

По практическим соображениям ИПЦ измеряет цену. изменения пунктов в мегаполисах Восемь столиц Австралии (где около двух третей проживают австралийские семьи).Это не измерять изменения цен в региональном, сельском или отдаленном области. CPI также не учитывает различия в структуре расходов между отдельные домохозяйства. Домохозяйства очень разные, и некоторые могут потратить намного больше на одни предметы, чем другие. Например, у автомобилей есть вес почти 3% в корзине ИПЦ, но не в каждой семье есть машина.

Изменения качества

ИПЦ рассчитывает только чистую цену.

изменения.Это означает, что ИПЦ должен игнорировать цену.

изменения, которые возникают в результате различий в качестве

пунктов. Качество товаров в корзине может

варьироваться, и могут быть представлены новые продукты. За

Например, пакет макаронных изделий может стать меньше в

вес или качество мобильного телефона могут

улучшится, если его камера будет обновлена.

За

Например, пакет макаронных изделий может стать меньше в

вес или качество мобильного телефона могут

улучшится, если его камера будет обновлена.

АБС пытается удалить любые изменения цен, которые

в результате изменения качества или сочетания товаров

которые покупают домашние хозяйства.Продолжая предыдущий

Например, АБС рассчитывает стоимость

макароны при условии, что вес остался

такой же, и сравните с ценой в предыдущем

четверть. Расчет увеличения цены на

мобильный телефон за счет улучшенной камеры больше

сложно, потому что часто имеется ограниченная информация

о том, сколько в цене телефона

поменял из-за лучшей камеры.В этом случае,

АБС потребуется оценить влияние на цену

улучшенной камеры и настроить мобильный

цена телефона. Потому что регулировка — это всего лишь

оценка, это может привести к заниженной или завышенной оценке

чистого изменения цены. Услуги особенно

трудно настроить качество, потому что часто меняется

происходят медленно, и трудно измерить, насколько

значительно улучшился сервис. Например,

лучшая рентгеновская техника в больнице могла бы лучше

обнаружить травмы, но сложно подсчитать, как

значительно улучшилось обнаружение травм.

стоит.В таких случаях это может привести к снижению качества.

учитывается лишь частично или не учитывается вовсе.

Например,

лучшая рентгеновская техника в больнице могла бы лучше

обнаружить травмы, но сложно подсчитать, как

значительно улучшилось обнаружение травм.

стоит.В таких случаях это может привести к снижению качества.

учитывается лишь частично или не учитывается вовсе.

Смещение замещения

На ИПЦ влияет «смещение замещения». Это потому что ИПЦ не корректируется на изменения в структуре расходов домохозяйств очень часто (поскольку выявление таких изменений для всех домохозяйств это крупное предприятие). В действительности домохозяйства часто меняют суммы, на которые они тратят Предметы.Например, если цены на баранину вырастут более чем цены на говядину, домохозяйства могут адаптироваться и покупайте больше говядины и меньше баранины. Без учета такая замена в расходах приводит к слишком много веса баранины в ИПЦ корзина и слишком мало веса говядины. Этот увеличивает (или смещает) ИПЦ по сравнению с индекс, учитывающий домохозяйства, заменяющие от относительно более дорогих предметов к относительно более дешевые. В прошлом обновления ИПЦ

корзина происходила каждые 5 или 6 лет, и

с конца 2017 года АБС начала обновлять

веса ИПЦ на годовой основе, что поможет

уменьшить смещение замещения в ИПЦ.

В прошлом обновления ИПЦ

корзина происходила каждые 5 или 6 лет, и

с конца 2017 года АБС начала обновлять

веса ИПЦ на годовой основе, что поможет

уменьшить смещение замещения в ИПЦ.Новые продукты

ИПЦ не включает новые продукты, как только они появляются на рынке. Часто может потребоваться время, пока АБС не включит их в корзину CPI. Обычно это происходит, когда продукт достигает достаточно высокая доля рынка и доступна большинству домохозяйства.Стоимость проживания

ИПЦ часто используется для измерения изменений в стоимость жизни, но это не идеальный показатель это. Хотя ИПЦ измеряет изменения цен, затраты на живая инфляция — это изменение расходов на домохозяйства, необходимые для поддержания данного стандарта жизни. АБС публикует другие индексы, чтобы обеспечить лучший показатель стоимости жизни.Что такое … инфляция? | ING

Проще говоря, инфляция — это общий рост цен.

Когда цены на товары и услуги в среднем растут, инфляция положительная. Обратите внимание: это не означает, что все цены растут или что все они растут с одинаковой скоростью. Фактически, если упадет достаточное количество цен, среднее значение также может упасть, что приведет к отрицательной инфляции, также известной как дефляция.

Обратите внимание: это не означает, что все цены растут или что все они растут с одинаковой скоростью. Фактически, если упадет достаточное количество цен, среднее значение также может упасть, что приведет к отрицательной инфляции, также известной как дефляция.

Инфляция 101 — как ее измерять

Инфляция обычно измеряется как процентное изменение репрезентативной совокупности цен. Самая известная коллекция — это «индекс потребительских цен» (ИПЦ), мера цен на товары и услуги, которые потребители покупают каждый месяц.Уровень инфляции обычно указывается как процентное изменение уровня цен по сравнению с тем же месяцем год назад.

Как работает инфляция в магазинах

Уровень инфляции 5% в год означает, что если бы ваши покупки стоили вам 100 долларов сегодня, то год назад они обошлись бы вам примерно в 95 долларов. Если инфляция останется на уровне 5%, та же корзина покупок будет стоить вам 105 долларов в год. Если инфляция останется на уровне 5% в течение десяти лет, эта покупка обойдется вам в 163 доллара.

Победители и проигравшие с инфляцией

Инфляция, как правило, плохая новость для:

- потребителей, потому что это означает, что стоимость жизни растет.Это означает, что деньги теряют ценность или покупательную способность.

- Сбережений — потому что это означает, что стоимость сбережений снижается. Когда инфляция высока, сбережения будут покупать меньше в будущем.

Это хорошая новость для:

- Заемщиков — потому что это означает, что стоимость долга уменьшается. Чем выше уровень инфляции, тем меньшее бремя будущих процентных выплат ляжет на будущую покупательную способность заемщиков.

Стратегии борьбы с инфляцией

Убедитесь, что вы принимаете во внимание инфляцию, когда думаете о своих деньгах.Инфляция более разрушительна, когда она неожиданна. Когда все этого ожидают, влияние может быть уменьшено, если учесть его в сделках по оплате и процентных ставках.

Например, предположим, что инфляция ожидается на уровне 2%. В этом случае рабочие и потребители не будут так волноваться, если их зарплата будет расти на 5%. Это связано с тем, что их покупательная способность по-прежнему растет не только за счет инфляции. Точно так же, если процентная ставка на вашем сберегательном счете составляет 6%, доходы вкладчиков по-прежнему будут опережать уровень инфляции в 2%.

В этом случае рабочие и потребители не будут так волноваться, если их зарплата будет расти на 5%. Это связано с тем, что их покупательная способность по-прежнему растет не только за счет инфляции. Точно так же, если процентная ставка на вашем сберегательном счете составляет 6%, доходы вкладчиков по-прежнему будут опережать уровень инфляции в 2%.

Различия между инфляцией и повышением заработной платы и процентными ставками могут показаться небольшими, но они имеют большой эффект со временем. В результате они могут иметь серьезные последствия для того, сколько у вас будет денег на пенсии.

Например, если инфляция составляет всего 2% (уровень, который многие правительства считают приемлемым), но ваша заработная плата не увеличивается, количество товаров, которые вы сможете купить через 10 лет, будет на 22% меньше, чем сейчас. Через 20 лет будет на 49% меньше, через 30 лет — на 81%.

Учитывая, что большинство людей работают 30 лет и более, влияние инфляции на их уровень жизни с течением времени может быть драматическим. И наоборот, если вы занимаете деньги под фиксированную ставку на длительный период, а инфляция превышает процентную ставку, которую вы платите, вы можете сэкономить много денег.

И наоборот, если вы занимаете деньги под фиксированную ставку на длительный период, а инфляция превышает процентную ставку, которую вы платите, вы можете сэкономить много денег.

Проблема для потребителей и вкладчиков возникает, когда инфляция выше ожидаемой. Если инфляция подскакивает до 7%, когда ваша зарплата растет только на 5%, а ваши сбережения приносят только 6%, ваша покупательная способность снижается в так называемом «реальном» выражении.Как работник, если вы можете, попросите больше зарплаты, работайте дольше или найдите более высокооплачиваемую работу. В качестве вкладчика ищите сберегательные продукты, которые идут в ногу с инфляцией или растут быстрее.

Но для заемщиков более высокая, чем ожидалось, инфляция — хорошая новость. Это потому, что процентные ставки, которые вы платите, могут не поспевать за инфляцией. Более того, уловка состоит в том, чтобы попытаться зафиксировать низкие процентные ставки, когда они оказываются низкими, за счет займов по фиксированным ставкам. Таким образом, вы защищены от любого последующего вздутия.

Таким образом, вы защищены от любого последующего вздутия.

Странный мир — когда инфляция становится экстремальной

В крайних случаях инфляция может превратиться в гиперинфляцию. Когда инфляция начинает расти со скоростью 100%, 1000% или 10 000%, люди спешат тратить деньги, прежде чем они станут бесполезными.

Известный пример — Германия в 1923 году. На пике гиперинфляции цены удваивались каждые 4 дня. Печатные станки центрального банка изо всех сил пытались угнаться за счет перепечатки банкнот все большего номинала: самая высокая из них — банкнота в 100000000000000 марок! Возникший в результате экономический хаос широко рассматривается как один из факторов возвышения Гитлера.

Более свежий пример гиперинфляции — в Зимбабве, где цены удваивались каждый день при уровне инфляции 79 600 000 000%. Интересная таблица, показывающая самые высокие темпы инфляции в истории, представлена в этой короткой статье Института Катона. www.cato.org

Крис Диллоу, автор «Investors Chronicle» и экономист, специалист по eZonomics.

Эта и другие истории eZonomics на www.ezonomics.com

Что такое эЗономика?

eZonomics от ING — это онлайн-платформа о деньгах и вашей жизни.eZonomics объединяет идеи финансового образования, личных финансов и поведенческой экономики для получения регулярной и практической информации о том, как люди управляют своими деньгами и как это может повлиять на их жизнь.

eZonomics финансируется ING и производится в отделе глобальной экономики ING. На наши цели сильно влияет заявление ING: «Установить стандарт, помогая нашим клиентам управлять своим финансовым будущим».

Инфляция, экономические новости Видео | Образование

Представьте, что сейчас 1964 год.Гамбургер стоит 15 центов, новый Mustang — 2320 долларов, а бензин для заполнения бака — 27 центов за галлон. С тех пор цены сильно выросли. В этом эпизоде серии видеосюжетов «Экономическая подача» специалист по экономическому образованию Скотт Волла объясняет, что такое инфляция, что ее вызывает, как ее измерять и цель Федеральной резервной системы по уровню инфляции.

• vea en español | посмотреть на испанском

• Слушайте аудиоверсию этого выпуска.

Выписка:

Ниже приводится полный текст этой видео-презентации.Он не редактировался для удобства чтения, и между текстом и видео могут быть небольшие различия.

Допустим, сейчас 1964 год, и вы учитесь в средней школе. Цена гамбургера составляет 15 центов, а пойти в кино можно меньше чем за доллар. Бензин, чтобы достать вас, стоит 27 центов за галлон, и что самое приятное? Вы можете поехать туда на своем новеньком Мустанге 1964 года, который вы купили за 2320 долларов.

В это трудно поверить, но когда-то цены действительно были такими низкими.

Повышение цен на гамбургеры, фильмы, бензин и автомобили частично связано с инфляцией.Инфляция — это общее устойчивое движение вверх цен на товары и услуги в экономике.

Цены имели тенденцию к росту со временем. А по мере роста цен количество товаров и услуг, которые можно купить на каждый доллар, уменьшается.

Годовой уровень инфляции 2 процента означает, что в среднем на доллар покупается на 2 процента меньше товаров и услуг, чем годом ранее. Однако важно понимать, что, несмотря на то, что цены со временем росли, росли и доходы.

На самом деле, большинство старшеклассников в 1964 году не водили Mustang 1964 года, потому что, хотя цена в 2320 долларов кажется низкой, студенты зарабатывали всего 1 доллар.25 в час — наверное, недостаточно, чтобы купить новую машину.

Самым распространенным показателем инфляции является индекс потребительских цен или ИПЦ. ИПЦ измеряет среднее изменение цен, уплачиваемых городскими потребителями за рыночную корзину потребительских товаров и услуг с течением времени. Текущая корзина включает около 80 000 товаров, которые потребители покупают на регулярной основе.

Сборщики данных посещают предприятия для сбора и регистрации цен на товары в корзине. Затем цены на эти товары и услуги «индексируются», чтобы упростить сравнение изменений цены корзины с течением времени.

Для этого Бюро статистики труда устанавливает цену рыночной корзины в течение определенного периода времени равной «100». Изменения значения индекса используются для измерения инфляции и расчета уровня инфляции. Например, если индекс вырастет со 100 до 104 за 12 месяцев, уровень инфляции за этот годичный период составит 4 процента.

Экономисты говорят, что инфляция вызвана «слишком большим количеством денег в погоне за слишком малым количеством товаров». Что это значит?

Ну, когда у людей есть деньги, они склонны их тратить.И чем больше у людей денег, тем больше они тратят. В результате, если денежная масса увеличивается слишком быстро, предложение товаров и услуг может не успевать за тем, что люди хотят покупать. Таким образом, цены растут, поскольку люди конкурируют за покупку товаров и услуг.

Таким образом, количество денег, доступных для расходов — денежная масса — влияет на уровень расходов — и инфляцию — в экономике. Вот что означает «слишком много денег в погоне за слишком малым количеством товаров».

Сама по себе инфляция — не обязательно плохо.На самом деле небольшая инфляция считается здоровой для экономики. Но существует ли уровень инфляции «Златовласки»? Уровень инфляции «в самый раз»?

В современной экономике центральный банк влияет на денежную массу страны. Федеральная резервная система — это центральный банк США.

Конгресс наделил Федеральный резерв двойным мандатом. Таким образом, ФРС должна достичь двух экономических целей: во-первых, стабильности цен и, во-вторых, максимальной занятости.

Давайте сначала подумаем о стабильности цен.

Ценовая стабильность — это низкий и стабильный уровень инфляции, поддерживаемый в течение длительного периода времени. В этом случае уровень инфляции остается относительно низким. Вы можете ожидать, что то, что вы можете купить сегодня за доллар, будет примерно таким же, как вы можете купить завтра или в ближайшем будущем.

Но насколько низко?

Федеральная резервная система определила, что уровень инфляции в 2 процента — лучший способ достичь «ценовой стабильности» двойного мандата. В качестве бонуса, когда Федеральная резервная система достигает «стабильности цен» своего двойного мандата, она помогает с другой частью своего мандата — максимальной занятостью.

В качестве бонуса, когда Федеральная резервная система достигает «стабильности цен» своего двойного мандата, она помогает с другой частью своего мандата — максимальной занятостью.

Как?

Высокая и непостоянная инфляция может затруднить бизнесу и потребителям планирование своих будущих расходов. Напротив, в условиях стабильности цен предприятия и потребители могут уверенно инвестировать и тратить. А когда они тратят и инвестируют больше, производится больше товаров и услуг и нанимается больше рабочих.Увеличение найма приближает экономику к максимальной занятости.

В целом, двойной мандат поддерживает здоровую экономику. Федеральная резервная система старается, чтобы уровень инфляции оставался правильным.

Номинальная процентная ставка — обзор, инфляция и дополнительные корректировки

Что такое номинальная процентная ставка?

Номинальная процентная ставка относится к процентной ставке до корректировки на инфляцию Инфляция Инфляция — это экономическое понятие, которое относится к повышению уровня цен на товары за определенный период времени. Повышение уровня цен означает, что валюта в данной экономике теряет покупательную способность (т. Е. За ту же сумму денег можно купить меньше). Это также относится к ставке, указанной в кредитном договоре без поправки на начисление сложных процентов. Номинальная процентная ставка отличается от реальной процентной ставки в отношении корректировки на инфляцию и эффективной процентной ставки в отношении корректировки сложного процента.

Повышение уровня цен означает, что валюта в данной экономике теряет покупательную способность (т. Е. За ту же сумму денег можно купить меньше). Это также относится к ставке, указанной в кредитном договоре без поправки на начисление сложных процентов. Номинальная процентная ставка отличается от реальной процентной ставки в отношении корректировки на инфляцию и эффективной процентной ставки в отношении корректировки сложного процента.

На номинальные процентные ставки могут влиять различные факторы, включая спрос и предложение Спрос и предложение Законы спроса и предложения — это микроэкономические концепции, которые утверждают, что на эффективных рынках количество поставляемого товара и количество денег , действия федерального правительства, денежно-кредитная политика центрального банка и многие другие.

Центральные банки применяют краткосрочную номинальную процентную ставку как инструмент денежно-кредитной политики. Во время экономического спада номинальная ставка снижается для стимулирования экономической деятельности. В периоды инфляции номинальная ставка повышается.

В периоды инфляции номинальная ставка повышается.

- В отличие от реальной процентной ставки, номинальная процентная ставка относится к процентной ставке до поправки на инфляцию.

- Согласно эффекту Фишера, номинальная процентная ставка равна реальной процентной ставке плюс ожидаемый уровень инфляции.

- В отличие от эффективной процентной ставки, номинальная процентная ставка относится к ставке, указанной в кредитном договоре, без корректировки на начисление сложных процентов.

Номинальная процентная ставка по сравнению с реальной процентной ставкой

Процентная ставка — это стоимость заимствования или возврата кредита из-за временной стоимости денег Временная стоимость денег Временная стоимость денег — это основная финансовая концепция, которая удерживает эти деньги в настоящем стоит больше, чем та же сумма денег, которая будет получена в будущем. Это верно, потому что деньги, которые у вас есть прямо сейчас, можно инвестировать и получить прибыль, таким образом создавая большую сумму денег в будущем. (Кроме того, с будущим. Ставка известна как номинальная ставка, которая указана в кредитном договоре. Номинальная процентная ставка состоит из двух частей: реальная процентная ставка и надбавка за инфляцию .

Это верно, потому что деньги, которые у вас есть прямо сейчас, можно инвестировать и получить прибыль, таким образом создавая большую сумму денег в будущем. (Кроме того, с будущим. Ставка известна как номинальная ставка, которая указана в кредитном договоре. Номинальная процентная ставка состоит из двух частей: реальная процентная ставка и надбавка за инфляцию .

По мере роста экономики с инфляцией покупательная способность каждого доллара со временем снижается.Таким образом, доход, который кредитор получает за каждый доллар, который он ранее ссужал, фактически ниже ставки, указанной в контракте.Норма прибыли Норма прибыли Норма прибыли (ROR) — это прибыль или убыток от инвестиции за период времени, сопоставленная с первоначальной стоимостью инвестиций, выраженной в процентах. В этом руководстве представлены наиболее распространенные формулы после корректировки номинальной процентной ставки с учетом инфляции, известной как реальная процентная ставка. Кредитору важно понимать реальную процентную ставку по облигации.

Кредитору важно понимать реальную процентную ставку по облигации.

Корректировка номинальной процентной ставки на инфляцию

Эффект Фишера описывает взаимосвязь между инфляцией и номинальной или реальной процентной ставкой с помощью следующего уравнения:

(1 + i) = (1 + R) ( 1 + h)Где:

- i — Номинальная процентная ставка

- R — Реальная процентная ставка

- h — Ожидаемый уровень инфляции

В стабильной экономике, которая растет на умеренные темпы, уровень инфляции обычно низкий.При низком уровне инфляции может быть реализована упрощенная версия уравнения Фишера. В нем указано, что номинальная процентная ставка приблизительно равна реальной процентной ставке плюс уровень инфляции ( i = R + h ).

Например, инвестор в облигации ожидает реальной процентной ставки 5%, когда рынок показывает ожидаемый уровень инфляции 3%. Следовательно, инвестору следует искать облигацию с заявленной (номинальной) процентной ставкой 8% (5% + 3%).

Следовательно, инвестору следует искать облигацию с заявленной (номинальной) процентной ставкой 8% (5% + 3%).

Номинальная процентная ставка также может быть рассчитана по приведенной ниже формуле.Оба метода расчета дают одинаковый результат.

i = (1 + R) (1 + h) — 1 = (1 + 5%) (1 + 3%) — 1 = 8,15%

Согласно эффекту Фишера, если темпы инфляции увеличиваются, а номинальная процентная ставка остается постоянной, реальная процентная ставка упадет. Реальная доходность кредитора падает в результате более быстрого снижения покупательной способности. Если номинальная процентная ставка и ожидаемый уровень инфляции увеличиваются с одинаковой скоростью, что означает компенсацию инфляционной премии, реальная процентная ставка останется неизменной.

Номинальная процентная ставка в сравнении с эффективной процентной ставкой

Номинальная процентная ставка — это периодическая процентная ставка, умноженная на количество периодов в году. При этом не учитывается сложность. Следовательно, номинальные процентные ставки не всегда сопоставимы, если только они не включают одинаковые периоды начисления сложных процентов.

При этом не учитывается сложность. Следовательно, номинальные процентные ставки не всегда сопоставимы, если только они не включают одинаковые периоды начисления сложных процентов.

Эффективная процентная ставка считается более точной мерой процента. Он рассчитывается на основе номинальной процентной ставки и периодов начисления сложных процентов.Различные эффективные процентные ставки можно сравнивать напрямую, поскольку они были скорректированы с учетом эффекта начисления сложных процентов.

Корректировка номинальной процентной ставки

Взаимосвязь между номинальной и эффективной ставкой с дискретной корректировкой периода начисления процентов показана ниже:

Если проценты начисляются непрерывно,

Где:

- i — Номинальная процентная ставка

- r — Эффективная процентная ставка

- n — Количество периодов начисления сложных процентов в год

- e — База натурального логарифма (2.

71828…)

71828…)

Номинальная и эффективная процентные ставки не всегда отличаются. Если период начисления сложных процентов составляет ровно один год, номинальная ставка и эффективная ставка будут одинаковыми. Рассмотрим облигацию с годовой процентной ставкой 5%, начисляемую ежегодно. Номинальная процентная ставка по облигации составляет 5% (с периодической ставкой 5% и одним периодом начисления сложных процентов в год). Эффективная процентная ставка также составляет 5%.

Пока период начисления сложных процентов составляет менее одного года, эффективная процентная ставка выше номинальной процентной ставки.При одинаковой номинальной ставке, чем короче период начисления сложных процентов (больше периодов начисления сложных процентов в год), тем выше эффективная процентная ставка, а облигация с непрерывным начислением сложных процентов предлагает наивысшую эффективную ставку.

В приведенном выше примере эффективная ставка будет 5,095%, если процентная ставка 5% начисляется ежеквартально, 5,116% при ежемесячном начислении сложных процентов и 5,127% при непрерывном начислении сложных процентов. Расчет показан ниже:

Расчет показан ниже:

Дополнительные ресурсы

CFI является официальным поставщиком глобальной сертификации Certified Banking & Credit Analyst (CBCA) ™ CBCA® Certification. Аккредитация Certified Banking & Credit Analyst (CBCA) ® является глобальный стандарт для кредитных аналитиков, который охватывает финансы, бухгалтерский учет, кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение кредитов и многое другое.программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам пригодятся следующие дополнительные ресурсы:

- Применимая федеральная ставка Применимая федеральная ставка (AFR) Применимая федеральная ставка (AFR) — это процентная ставка, которая применяется к личным займам. Это минимальная ставка, применяемая к таким займам в соответствии с законодательством США.

- Непрерывно начисляемые проценты Непрерывно начисляемые проценты Непрерывно начисляемые проценты — это проценты, начисляемые на начальную основную сумму, а также на все проценты, заработанные проценты.

Идея состоит в том, что основной капитал будет получать проценты в любой момент времени, а не дискретно в определенные моменты времени.

Идея состоит в том, что основной капитал будет получать проценты в любой момент времени, а не дискретно в определенные моменты времени. - Эффективная годовая процентная ставка Эффективная годовая процентная ставка Эффективная годовая процентная ставка (EAR) — это процентная ставка, которая корректируется с учетом начисления сложных процентов за определенный период. Проще говоря, эффективный

- RecessionRecessionRecession — это термин, используемый для обозначения замедления общей экономической активности. В макроэкономике рецессия официально признается после двух кварталов подряд отрицательных темпов роста ВВП.

| |||||||||

Факты об инфляции и росте денежной массы

В большинстве стран на Рисунке 11.6 «Инфляция и рост денежной массы в разных странах» инфляция и рост денежной массы составляют менее 20 процентов.Однако есть некоторые отклонения. Например, есть одна страна с инфляцией и ростом денежной массы на 80 процентов в год по выборке. Эта страна — Аргентина; мы вернемся к нему позже. В истории были эпизоды, когда темпы инфляции были настолько высокими, что их было трудно понять.

Германия, 1922–24

Таблица 11.1 «Цены в Германии» содержит данные по Германии в начале 1920-х годов. Во втором столбце показаны цены за каждый месяц с января 1922 г. по июнь 1924 г.В третьем столбце рассчитывается годовой уровень инфляции путем умножения месячного уровня инфляции на 12. В последнем столбце указывается количество времени в днях, которое потребуется, чтобы цены удвоились при годовом уровне инфляции, указанном в третьем столбце. (Когда число в последнем столбце отрицательное, это говорит вам, сколько времени потребуется, чтобы уровень цен упал вдвое.)

по июнь 1924 г.В третьем столбце рассчитывается годовой уровень инфляции путем умножения месячного уровня инфляции на 12. В последнем столбце указывается количество времени в днях, которое потребуется, чтобы цены удвоились при годовом уровне инфляции, указанном в третьем столбце. (Когда число в последнем столбце отрицательное, это говорит вам, сколько времени потребуется, чтобы уровень цен упал вдвое.)

Таблица 11.1 Цены в Германии

| Месяц и год | Ценовой уровень | Годовой темп роста (%) | Время удвоения в днях |

|---|---|---|---|

| Январь 1922 | 3 670 | 60.3 | 419 |

| Февраль 1922 | 4 100 | 133,0 | 190 |

| Март 1922 года | 5 430 | 337,1 | 75 |

Апрель 1922 г. | 6,360 | 189.7 | 133 |

| Май 1922 | 6 460 | 18,7 | 1351 |

| июнь 1922 | 7 030 | 101,5 | 249 |

| июль 1922 | 10,160 | 441.9 | 57 |

| Август 1922 г. | 19 200 | 763,7 | 33 |

| сентябрь 1922 | 28 700 | 482,4 | 52 |

| Октябрь 1922 | 56 600 | 814. 9 9 | 31 |

| ноябрь 1922 | 115,100 | 851,8 | 30 |

| декабрь 1922 | 147 480 | 297,5 | 85 |

| Январь 1923 | 278 500 | 762.9 | 33 |

| Февраль 1923 | 588 500 | 897,8 | 28 |

| Март 1923 г. | 488 800 | −222,7 | −113,6 |

| Апрель 1923 | 521 200 | 77. 0 0 | 328 |

| Май 1923 | 817 000 | 539,4 | 47 |

| июнь 1923 | 1 938 500 | 1036,8 | 24 |

| июль 1923 | 7 478 700 | 1620.2 | 16 |

| Август 1923 г. | 94 404 100 | 3042,6 | 8 |

| сентябрь 1923 | 2,394,889,300 | 3880,2 | 6 |

| Октябрь 1923 | 709 480 000 000 | 6829. 4 4 | 4 |

| ноябрь 1923 | 72 570 000 000 000 | 5553,3 | 5 |

| декабрь 1923 | 126,160,000,000,000 | 663,6 | 38 |

| Январь 1924 | 117,320,000,000,000 | −87.2 | −290 |

| Февраль 1924 | 116 170 000 000 000 | −11,8 | −2140 |

| Март 1924 г. | 120 670 000 000 000 | 45,6 | 555 |

| Апрель 1924 | 124 050 000 000 000 | 33. 2 2 | 763 |

| Май 1924 | 122 460 000 000 000 | −15,5 | −1634 |

| июнь 1924 | 115 900 000 000 000 | −66,1 | −383 |

Из таблицы вы можете получить четкое представление о темпах роста цен, просто посчитав количество цифр, используемых для описания уровня цен.На пике инфляции в октябре 1923 года годовой уровень инфляции превышал 6800 процентов. Такое число трудно понять, поэтому мы включили четвертый столбец: при таком уровне инфляции цены удваиваются каждые 3-4 дня. Такая быстрая инфляция называется гиперинфляцией. Период очень высокой и часто растущей инфляции.

Откуда взялась гиперинфляция? Количественная теория говорит нам, что быстрый рост цен должен быть связан с ростом денежной массы, сокращением роста производства или быстрым ростом скорости обращения денег. Опираясь на цитату Милтона Фридмана, естественно сначала изучить темпы роста денежной массы. На Рисунке 11.7 «Рост денежной массы и инфляция в Германии» показаны темпы роста денежной массы и инфляции в Германии за этот период. График ясно показывает, что по мере роста цен в Германии росла и денежная масса. В 1922 году цены выросли на 93 процента, а денежная масса — на 52 процента. В следующем году средний уровень инфляции составил 433 процента, а денежная масса выросла почти на 300 процентов.

Опираясь на цитату Милтона Фридмана, естественно сначала изучить темпы роста денежной массы. На Рисунке 11.7 «Рост денежной массы и инфляция в Германии» показаны темпы роста денежной массы и инфляции в Германии за этот период. График ясно показывает, что по мере роста цен в Германии росла и денежная масса. В 1922 году цены выросли на 93 процента, а денежная масса — на 52 процента. В следующем году средний уровень инфляции составил 433 процента, а денежная масса выросла почти на 300 процентов.

В октябре 1923 года, когда уровень инфляции превысил 6800 процентов, денежная масса росла почти на 6000 процентов в год. По словам экономиста Томаса Сарджента, 99 процентов находящихся в обращении банкнот были введены в обращение в течение предыдущего месяца. На тот момент и цены, и денежная масса удвоились за считанные дни. Таким образом, рост цен сопровождался огромным увеличением денежной массы.

Рисунок 11.7 Рост денег и инфляция в Германии

На первый взгляд, данные по Германии подтверждают идею о том, что высокие темпы инфляции обусловлены высокими темпами роста денежной массы. Однако при более внимательном рассмотрении мы замечаем, что темпы инфляции были выше, чем темпы роста денежной массы. Однако ранее мы говорили, что

Однако при более внимательном рассмотрении мы замечаем, что темпы инфляции были выше, чем темпы роста денежной массы. Однако ранее мы говорили, что

Отсюда следует, что скорость обращения денег должна была увеличиваться или выпуск должен был уменьшаться.

Вполне вероятно, что скорость обращения денег увеличится в период очень высокой инфляции. Если вы знаете, что наличные в вашем кармане будут терять свою ценность от одного часа к другому, то вы хотите избавиться от них как можно быстрее. Во время гиперинфляции в Германии любой, у кого были наличные, хотел как можно быстрее обменять их на товары и услуги. Таким образом, деньги переходили из рук в руки все быстрее и быстрее: другими словами, скорость обращения денег увеличивалась.

Деньги перестали выполнять одну из своих ключевых функций.Это больше не было средством сбережения. Даже если люди все еще использовали деньги в качестве средства обмена, они больше не могли полагаться на деньги, чтобы сохранять свою ценность. Денежная система — хрупкий институт: ее успех зависит от каждого, кто в нее верит. Люди готовы принять деньги, потому что думают, что другие, в свою очередь, захотят принять их от них. Во время гиперинфляции эта система выходит из строя. Люди не хотят принимать деньги, потому что знают, что другие не захотят их принимать от них.

Денежная система — хрупкий институт: ее успех зависит от каждого, кто в нее верит. Люди готовы принять деньги, потому что думают, что другие, в свою очередь, захотят принять их от них. Во время гиперинфляции эта система выходит из строя. Люди не хотят принимать деньги, потому что знают, что другие не захотят их принимать от них.

Быстрая инфляция также подрывает общее функционирование экономики. Людям приходится уделять гораздо больше времени и энергии управлению своими деньгами. Люди настаивают на том, чтобы им платили чаще, и бросают работу в магазин, как только им платят. Более того, как будет сказано ниже, инфляция действует как налог на работу. Таким образом, более высокая инфляция означает более высокие налоги и, следовательно, сокращение занятости и объемов производства. В целом объем производства имеет тенденцию к снижению во время гиперинфляции, что еще больше увеличивает уровень инфляции.В Германии реальный объем производства снизился на 46 процентов в 1923 году в разгар гиперинфляции. Напротив, 1924 год был хорошим годом для экономики, когда реальный объем производства вырос на 35 процентов.

Напротив, 1924 год был хорошим годом для экономики, когда реальный объем производства вырос на 35 процентов.

Таким образом, в то время как быстрый рост денежной массы приводит в движение гиперинфляцию, гиперинфляция становится самодостаточной, подпитываемой увеличением скорости обращения денег и — в меньшей степени — снижением темпов роста выпуска. В конце концов, система может полностью рухнуть, и люди вообще перестанут принимать деньги.В Германии так и случилось. Существует множество анекдотов, связанных с гиперинфляцией в Германии: дети используют груды денег в качестве строительных блоков, домохозяйства используют деньги в качестве обоев и так далее. Рисунок 11.8 «Использование денег в условиях гиперинфляции» показывает, что деньги используются в печи для обогрева дома.

Рисунок 11.8 Использование денег в условиях гиперинфляции