Структурная инфляция это …

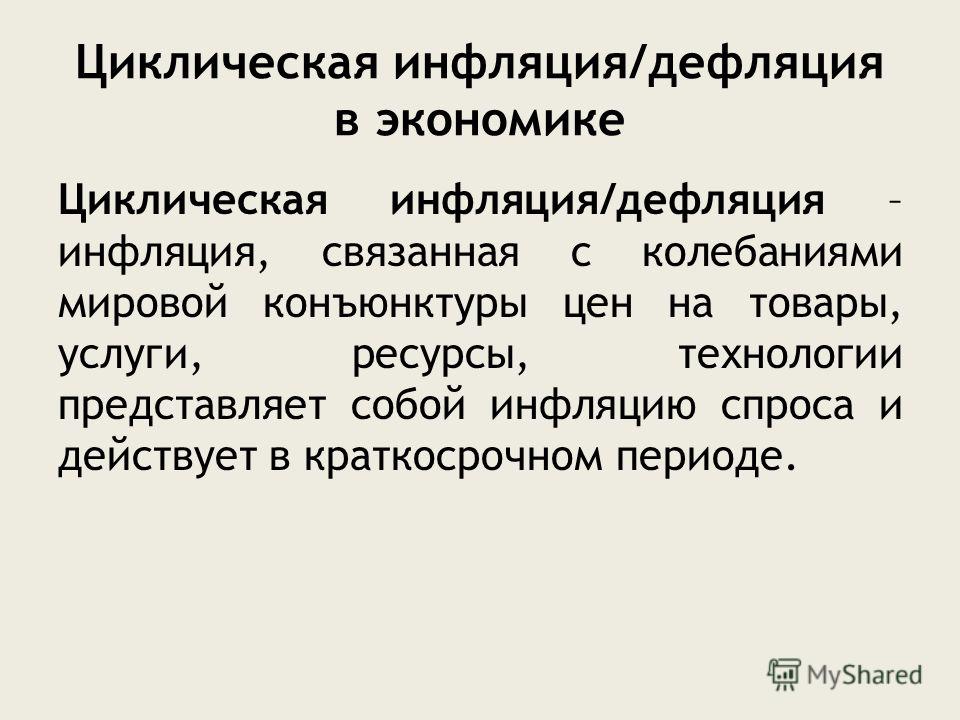

Для экономических систем практически всех стран характерны подъемы и спады. Такое движение называют циклическим в силу того, что через определенный промежуток времени тенденции к росту и спаду повторяются. Спады в развитии экономики страны нередко сопровождаются структурной инфляцией.

Оглавление статьи

Понятие

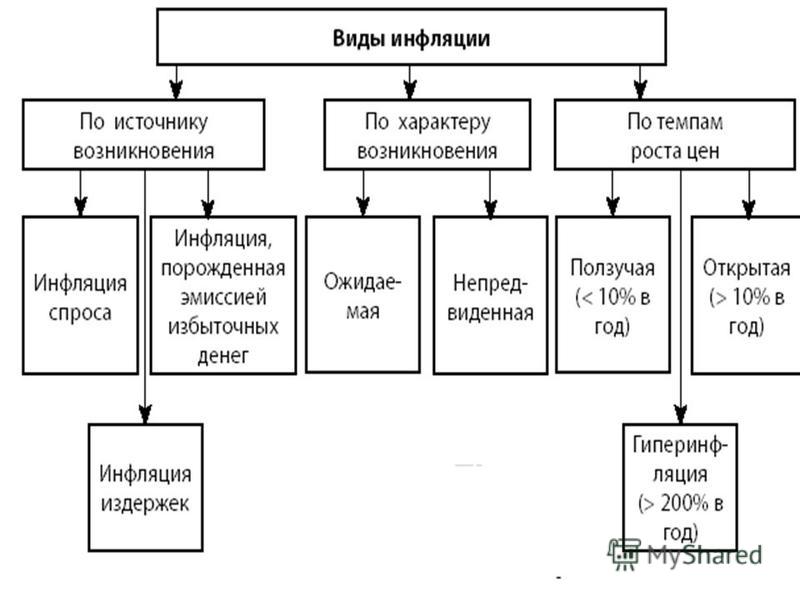

Структурная инфляция – это обесценивание денежных единиц, вызванное структурными сдвигами в экономике, сочетанием инфляции спроса и инфляции издержек.

Различают два подхода к определению данного явления в экономике:

- согласно первому структурная инфляция есть сочетание инфляции спроса и инфляции издержек;

- второй предполагает появление инфляции в результате структурных изменений в отраслях экономики.

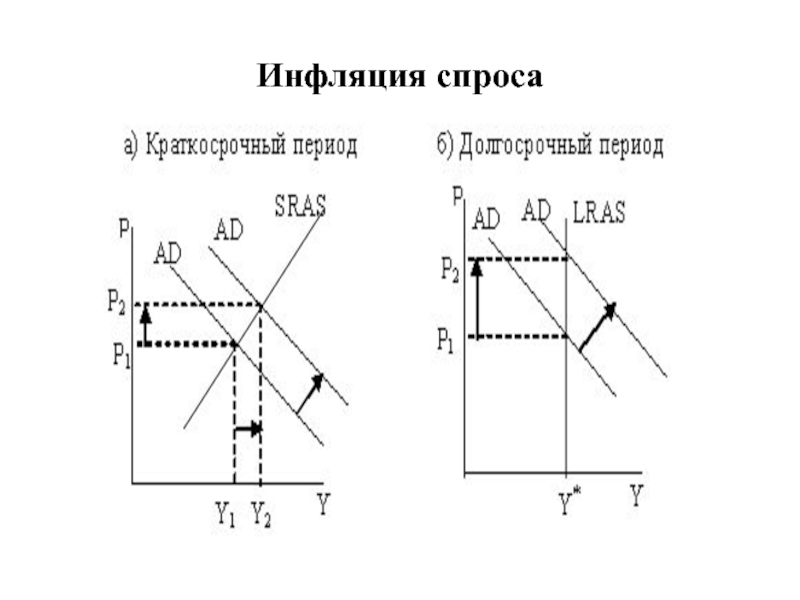

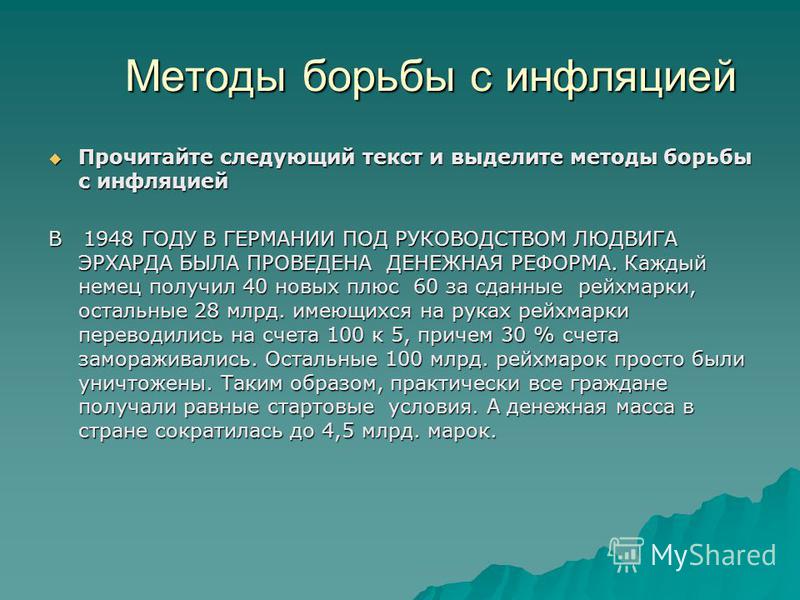

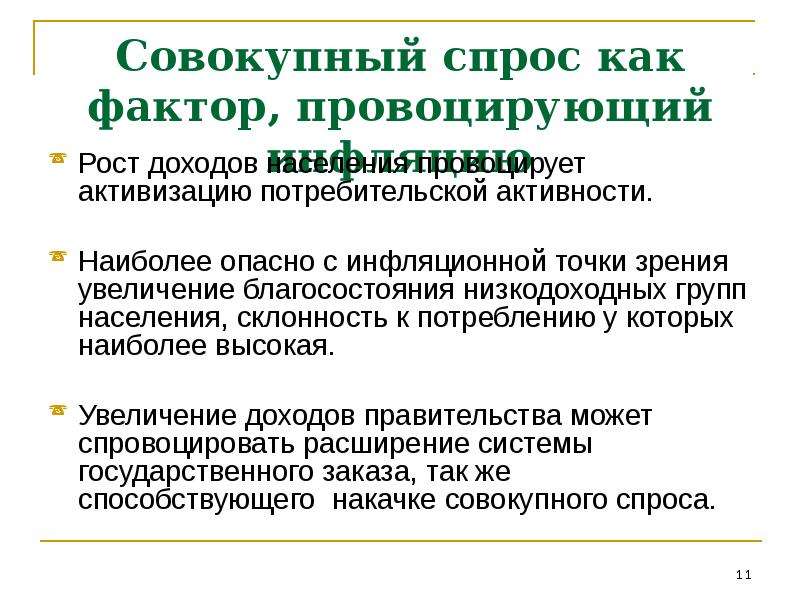

Инфляция спроса и инфляция издержек

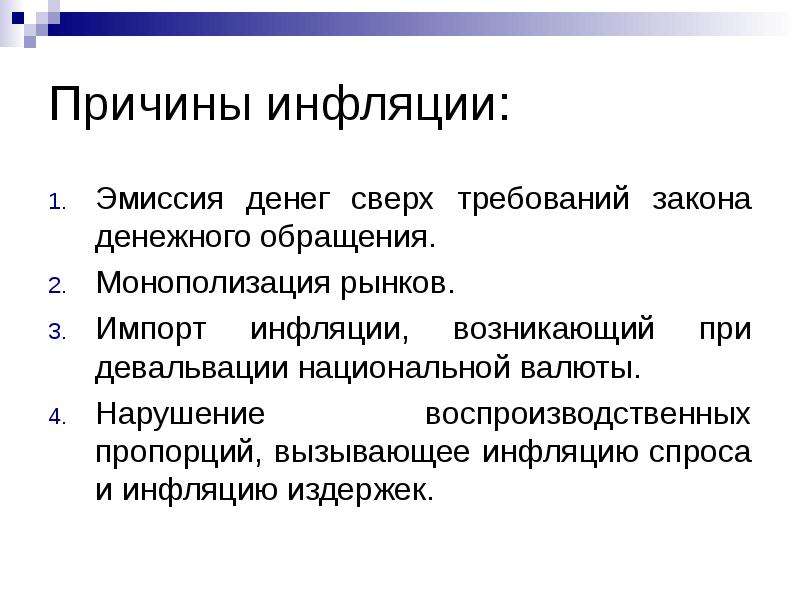

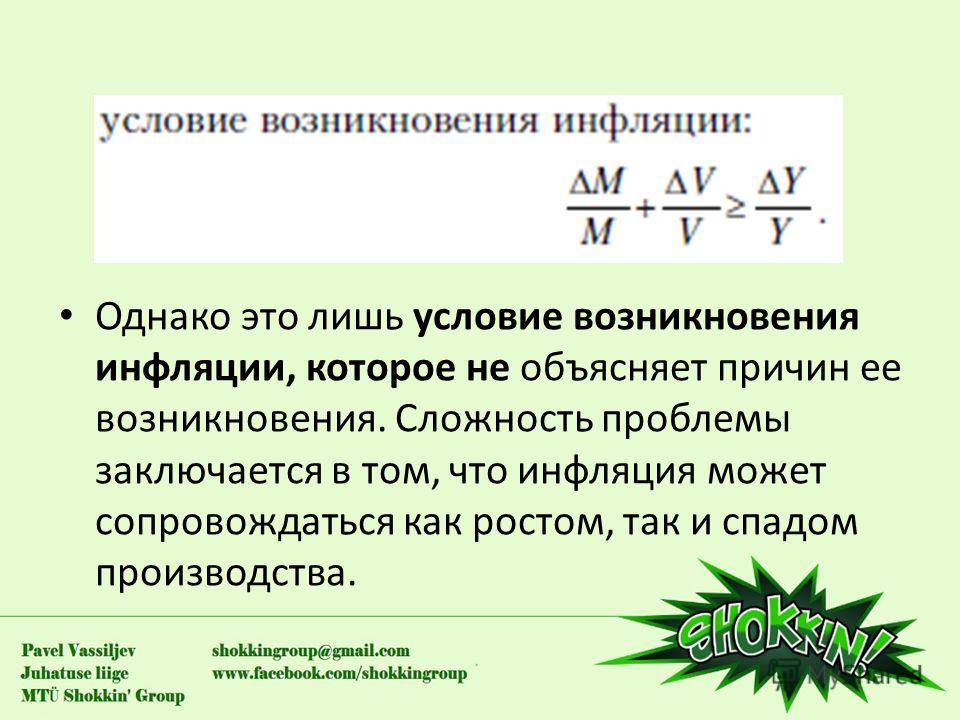

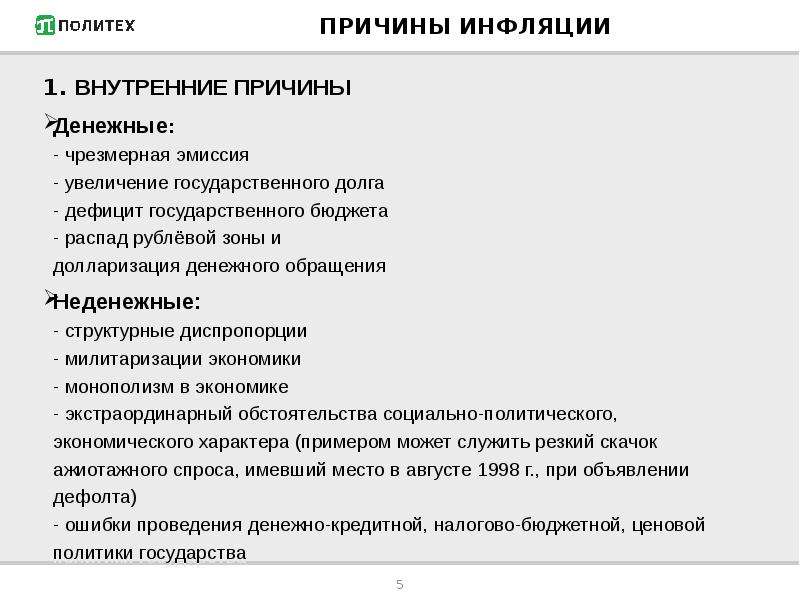

Непременное условие возникновения или ускорения инфляции – увеличение предложения денег.

Если количество денег увеличилось в результате изменений в реальном секторе экономики (рост издержек производства, структурные сдвиги спроса), то инфляция имеет немонетарный (неденежный) характер. В связи с этим различают два типа инфляции.

Инфляция, порожденная монетарными (денежными) факторами, представляет собой инфляцию спроса, а немонетарными (неденежными) — инфляцию издержек.

Инфляция спроса определяется следующими факторами:

- Милитаризация экономики и рост военных расходов.

- Покрытие дефицита бюджета за счет дополнительной эмиссии денежных знаков.

- Усиленное кредитование бизнеса сверх реальных потребностей.

- Импортируемая инфляция при получении международных кредитов в иностранной валюте.

Инфляция издержек определяется следующими факторами

- Снижение роста производительности труда и падение объемов производства.

- Расширение сферы услуг и рост их значения в обществе.

- Рост оплаты труда в общем объеме издержек производства.

- Неценовая конкуренция в результате которой, к примеру, выпускаются новые виды продукции, либо организуются затратные рекламные компании в результате чего цены на товары растут.

- Увеличение размера косвенных налогов. Они включаются в цены товаров, что ведет к их росту.

Инфляцию, сочетающую элементы инфляции спроса и инфляции издержек, называют структурной инфляцией.

Причины инфляции при структурных изменениях

При втором подходе к определению структурной инфляции используется условное разделение экономики на два сектора: промышленный рынок и сфера услуг.

Различия между сферами вызывают издержки, которые давят на них. Таким образом, тот сектор, чья производительность больше, будет давить на другой сектор с меньшей производительностью. Отсюда и название инфляции – «структурная», то есть экономика делится на структуры или сектора.

Первая причина – большая разница в производительности промышленного сектора и сектора сферы услуг. То есть, если существует большой разрыв между конечной стоимостью всех продуктов, произведенных этими секторами, то начинает намечаться тенденция к структурной инфляции.

Вторая причина – схожий уровень роста заработной платы в этих двух секторах. В масштабах экономики страны, это грозит опережением уровня дохода над экономическим уровнем.

Третья причина – различная ценовая эластичность в промышленном секторе и сфере услуг, то есть разная реакция изменения спроса или предложения на изменение цены. В благоприятных условиях, цена предложения сектора услуг поднимается прямо пропорционально с промышленным сектором.

Четвертая причина – пониженная гибкость цен. Это означает, что цены подняты слишком высоко и опустить или уравновесить их становится очень сложно.

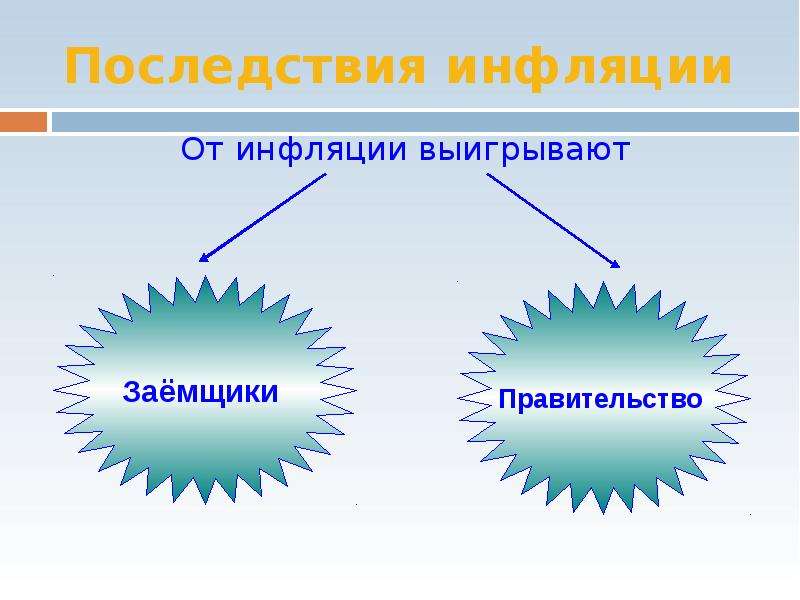

Последствия структурной инфляции

В небольших процентах инфляция существует практически всегда (исключение – дефляция), но, когда ее уровень растет слишком сильно, то это наносит урон экономике страны.

Сначала начинается неконтролируемый рост цен, обусловленный огромным количеством издержек. В таком случае производитель решает проблему издержек, включая их стоимость в цену товара.

Далее, уровень спроса опережает уровень предложения. Сами понимаете, к чему это впоследствии может привести – к дефициту товаров, а также к безработице.

Таким образом, структурная инфляция, как и другие виды инфляции, является крайне негативным процессом, вредящим экономике страны.

С помощью прогнозирования рынка государству с развитой экономикой удается контролировать уровень инфляции так, чтобы она не выходила за определенные рамки.

СТРУКТУРНАЯ ИНФЛЯЦИЯ — это… Что такое СТРУКТУРНАЯ ИНФЛЯЦИЯ?

- СТРУКТУРНАЯ ИНФЛЯЦИЯ

- инфляция, вызванная структурными сдвигами в производстве и ведущая к росту цен главным образом в отдельных отраслях, в которых спрос на их продукцию опережал предложение.

Обычно такой рост цен характерен для новейших отраслей, на продукцию которых обнаруживался повышенный спрос. Но к С.и. относится и рост цен, связанный с возникновением дефицита отдельных видов сырья и топлива.

Обычно такой рост цен характерен для новейших отраслей, на продукцию которых обнаруживался повышенный спрос. Но к С.и. относится и рост цен, связанный с возникновением дефицита отдельных видов сырья и топлива.

Внешнеэкономический толковый словарь. — М.: ИНФРА–М, Термика. И. П. Фаминский. 2001.

- СТРОИТЕЛЬСТВО ОБЪЕКТОВ ПОД КЛЮЧ

- СТРУКТУРНАЯ ПОЛИТИКА

Смотреть что такое «СТРУКТУРНАЯ ИНФЛЯЦИЯ» в других словарях:

Инфляция — (Inflation) Инфляция это обесценивание денежной единицы, уменьшение ее покупательной способности Общая информация об инфляции, виды инфляции, в чем состоит экономическая сущность, причины и последствия инфляции, показатели и индекс инфляции, как… … Энциклопедия инвестора

Безработица — (Unemployment) Безработица – это такое социально экономическое явление, при котором часть взрослого трудоспособного населения, не имеет работы и активно ее ищет Безработица в России, Китае, Японии, США и странах Еврозоны, в том числе в кризисные… … Энциклопедия инвестора

Макроэкономика — (Macroeconomics) Макроэкономика это наука, изучающая глобальные экономические процессы Определение понятия макроэкономика, макроэкономическая политика, функции и модели макроэкономического развития, макроэкономическая нестабильность и её… … Энциклопедия инвестора

Приватизация — (Privatization) Понятие приватизации, способы и формы приватизации Понятие приватизации, способы и формы приватизации, методы приватизации Содержание Содержание 1.

Реформы правительства Ельцина — Гайдара преобразования в экономике и системе государственного управления, совершённые правительством России под руководством Бориса Ельцина и Егора Гайдара в период с 6 ноября 1991 года по 14 декабря 1992 года. Правительством Ельцина… … Википедия

Экономика страны — (National economy) Экономика страны это общественные отношения по обеспечению богатства страны и благосостояния ее граждан Роль национальной экономики в жизни государства, сущность, функции, отрасли и показатели экономики страны, структура стран… … Энциклопедия инвестора

Большая восьмёрка — это группа восьми промышленно развитых стран, проводящая регулярные встречи на высшем уровне. Саммит большой восьмёрки в который входят страны: Великобритания, Франция, Италия, ФРГ, Япония, США, Канада, а также Россия.

Содержание >>>>>>>>>>> … Энциклопедия инвестора

Содержание >>>>>>>>>>> … Энциклопедия инвестораМировая экономика — (World Economy) Мировая экономика это совокупность национальных хозяйств, объединенных различными видами связей Становление и этапы развития мировой экономики, ее структура и формы, мировой экономический кризис и тенденции дальнейшего развития… … Энциклопедия инвестора

Занятость — (Employment) Занятость населения, виды занятости Постоянная занятость, вторичная и теневая Содержание Содержание 1. Вторичная . 2. Постоянная и нерегулярная занятость. 3. Теневая занятость, частичная и условная. Занятость населения Понятие… … Энциклопедия инвестора

Фундаментальный анализ — (Fundamental analysis) Фундаментальный анализ это ряд методов прогнозирования рыночной стоимости Фундаментальный анализ: определение, уровни и факторы, основы и методы, рынок ценных бумаг, аспекты влияния Содержание >>>>>>>>> … Энциклопедия инвестора

Треугольник инфляции — Ведомости

Программа среднесрочного развития страны, опубликованная Столыпинским клубом на прошлой неделе, – очень любопытный документ. В нем много смелых и интересных идей, нацеленных на создание в стране условий для экономического роста. При этом макроэкономическая часть документа откровенно слабая и порою вводит читателя в заблуждение ложной трактовкой фактов.

В нем много смелых и интересных идей, нацеленных на создание в стране условий для экономического роста. При этом макроэкономическая часть документа откровенно слабая и порою вводит читателя в заблуждение ложной трактовкой фактов.

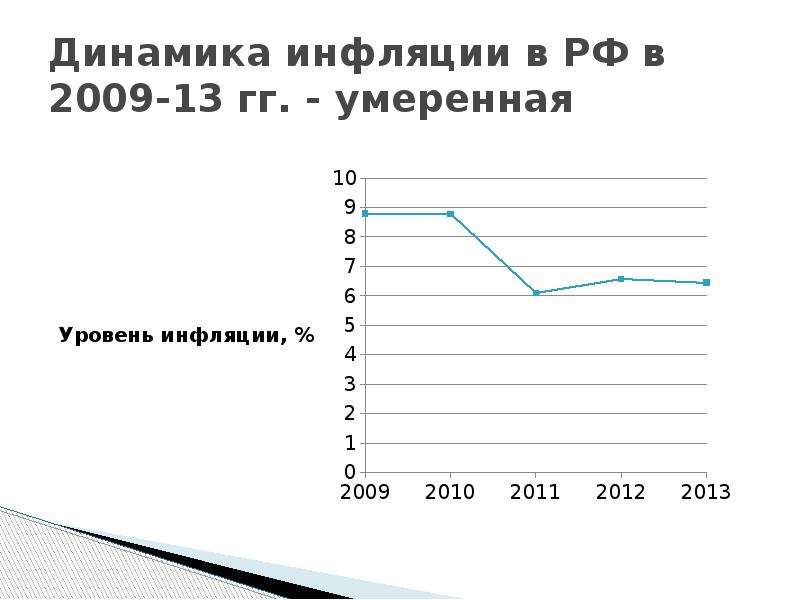

Вот, например, излюбленная столыпинцами тема – инфляция и политика ЦБ. Программа справедливо отмечает, что инфляция в России носит немонетарный характер и вызвана ростом издержек, а не ростом кредитной активности. По мнению клуба, это повод к тому, чтобы ЦБ существенно снизил ставку процента, создавая условия для роста кредита и запуска механизмов экономического роста. Проблема, однако, в том, что рост спроса и издержек – это лишь две трети инфляционной истории, треть которой осталась вне фокуса авторов программы.

Консенсусом в современной макроэкономике можно считать так называемую треугольную модель инфляции. К двум упомянутым факторам добавляется еще и структурная инфляция или инфляционная инерция. Она возникает, например, из-за укоренившихся у населения ожиданий высокой инфляции или структурных факторов, таких как постоянно низкий уровень безработицы. И то и другое свойственно нашей экономике. Это одновременно и наследие высокой инфляции 1990–2000-х гг., и традиции властей в борьбе с кризисами росту открытой безработицы предпочитать дефляцию реальных зарплат. В итоге экономика выработала привычку ожидать высокую инфляцию, закладывая ее в будущие цены.

И то и другое свойственно нашей экономике. Это одновременно и наследие высокой инфляции 1990–2000-х гг., и традиции властей в борьбе с кризисами росту открытой безработицы предпочитать дефляцию реальных зарплат. В итоге экономика выработала привычку ожидать высокую инфляцию, закладывая ее в будущие цены.

Победить эту привычку можно лишь бескомпромиссностью политики ЦБ на протяжении длительного периода. Придерживаясь умеренно жесткой денежно-кредитной политики, ЦБ со временем ломает ожидания в экономике и фиксирует их на требуемом уровне. Издержками такого подхода являются завышенные ставки, не позволяющие бизнесу быстро разогнать экономику за счет новых инвестиционных проектов. Однако уровень ставок завышен лишь для тех, кто не принимает инфляционную инерцию во внимание.

Столыпинцы правы в том, что инфляция спроса у нас отрицательна, а инфляция издержек положительна. Бороться с последней, действительно, помогает экономический рост. Но в России также высока и структурная инфляция, с которой и борется ЦБ, не снижая ставку так быстро, как хотелось бы клубу. В итоге инфляционная инерция замедляется: ожидания рынка, которые можно вытянуть из наклона кривой доходности бескупонных облигаций, торгуемых на Московской бирже, указывают на то, что в ближайший год ЦБ снизит ставку уже до уровня 9%.

В итоге инфляционная инерция замедляется: ожидания рынка, которые можно вытянуть из наклона кривой доходности бескупонных облигаций, торгуемых на Московской бирже, указывают на то, что в ближайший год ЦБ снизит ставку уже до уровня 9%.

Однако душат страну не ставки, а недоверие к действиям правительства, плохой инвестклимат, антисанкции, постоянные проверки бизнеса и т. п. Все это вне мандата Центробанка. Требуя от него проведения другой политики, столыпинцы не понимают, что это скажется на доверии участников рынка к банку, которое ЦБ уже заслужил своей последовательностью. Вместе с тем это доверие – один из тех институциональных факторов роста, за создание которых они ратуют в программе.

Автор – декан факультета экономики Европейского университета в Санкт-Петербурге

5. Структурная инфляция – сочетает элементы инфляции спроса и инфляции издержек; в её основе лежат процессы, связанные с изменением структуры спроса.

Выражением такой инфляции является

разрыв двух секторов экономики –

финансового и реального. Деньги уплывают

в финансово-спекулятивный сектор, а

реальный сектор испытывает острую

нехватку денежной массы. Поэтому сам

этот разрыв усиливает инфляцию.

Деньги уплывают

в финансово-спекулятивный сектор, а

реальный сектор испытывает острую

нехватку денежной массы. Поэтому сам

этот разрыв усиливает инфляцию.

6. Импортируемая инфляция – связана с активным привлечением импорта, колебаниями валютных курсов и расширением денежной массы вследствие нарастающего притока на внутренний рынок иностранной валюты.

Большую роль в развитии инфляционных процессов играют внешнеэкономические факторы.Они проявляются тогда, когда страна активно использует импортные товары. Закономерный рост мировых цен на сырье и энергоносители всегда провоцирует нарастание инфляции издержек. Импортные цены не только «подталкивают» цены национальной продукции, но и приводят к увеличению издержек производства при использовании импортных комплектующих изделий, повышая стоимость готовой продукции.

Особое влияние на инфляционные процессы

оказывает приток иностранных займов,валюты,так как ввоз иностранной

валюты и скупка ее центральным банком

увеличивают денежную массу в стране,

вызывая тем самым обесценение денег и

усиление инфляции. Поэтому немалое

значение имеет взвешенная денежная

политика, проводимая центральным банком

страны в части создания запасов,

использования механизма регулирования

и формирования валютного курса и

одновременно снижения его инфляционного

давления на экономику.

Поэтому немалое

значение имеет взвешенная денежная

политика, проводимая центральным банком

страны в части создания запасов,

использования механизма регулирования

и формирования валютного курса и

одновременно снижения его инфляционного

давления на экономику.

Поэтому важным инфляционным фактором является долларизация экономики, когда доллар становится параллельной валютой, выполняя функции денег. Вследствие наличия в денежном обороте более твердой валюты из обращения вытесняется национальная и ускоряется снижение ее курса.

Роль импортируемой инфляции возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные связи.

7. Адаптивная инфляция — вызванная

адаптивными инфляционными ожиданиями,связанными с политической нестабильностью,

деятельностью средств массовой

информации, потерей доверия к правительству.В условиях больших инфляционных ожиданий

и роста курса иностранной валюты

население предпочитает держать свои

сбережения не в национальной валюте. Производители, опасаясь повышения цен

у поставщиков, закладывают в цену своих

товаров прогнозируемый ими рост цен на

сырье, комплектующие, тем самым

раскручивают инфляционный процесс.

Производители, опасаясь повышения цен

у поставщиков, закладывают в цену своих

товаров прогнозируемый ими рост цен на

сырье, комплектующие, тем самым

раскручивают инфляционный процесс.

Адаптивные инфляционные ожидания стимулируют наращивание текущего спроса в ущерб сбережениям и инвестиционным возможностям кредитное системы, что делает их еще более устойчивыми, поскольку ускоряется денежный оборот.

8. Налоговая инфляция —

спровоцирована налоговой политикой

государства.В условиях инфляции

формирование доходов бюджета происходит

на инфляционной основе: при спаде

производства прибыль образуется

преимущественно за счет роста цен, а не

за счет создания реальных материальных

ценностей. Если в бюджет изымается

большая часть прибыли хозяйства,

то усиливается тенденция уклонения

от уплаты налогов, уменьшаются возможности

инвестиционной активности. При падении

объемов производства налог на добавленную

стоимость только усугубляет инфляцию

— он впрямую влияет на увеличение цен.

9. Политическая инфляция — возникает из-за политической нестабильности в государстве и социальной активности населения, связанной с забастовками в базовых отраслях экономики.В России политический фактор сыграл важную роль в развитии инфляции.

10. Корректирующая инфляция – возникает в процессе преобразования планово-распределительной системы в рыночную, обусловлена объективными процессами трансформации структуры внутренних цен.В новых условиях хозяйствования создается новая система ценообразования, регулирующая прибыль и рентабельность, доходы и расходы бюджета, спрос на продукцию и ее предложение, занятость, экспорт и импорт, платежный баланс.

Например, в России при закрытости экономики государственное регулирование цен создавало относительно стабильное макроэкономическое равновесие.

Либерализация всех сфер хозяйственной

жизни привела к резкому нарушению

этого равновесия, а результатом отпуска

цен была трансформация стоимостных

пропорций в хозяйстве. Это вызвало

сильную корректирующую инфляцию.

Это вызвало

сильную корректирующую инфляцию.

Рост цен в потребительском секторе к концу 1992 года увеличился в 26 раз, в производственном секторе — в 34 раза, что связано с существовавшими неоправданно низкими ценами на сырьевые ресурсы и энергоносители.

Изменение структуры внутренних цен — процесс долгий и неоднозначный. Он зависит от многих факторов, связанных с развитием производства внутри страны, в регионах, а также с объемом и структурой импортных поставок, изменением курса рубля по отношению к другим валютам. Трансформация соотношений внутренних цен происходит в России на протяжении всех лет реформ, и общей тенденцией является сближение внутренних и мировых цен.

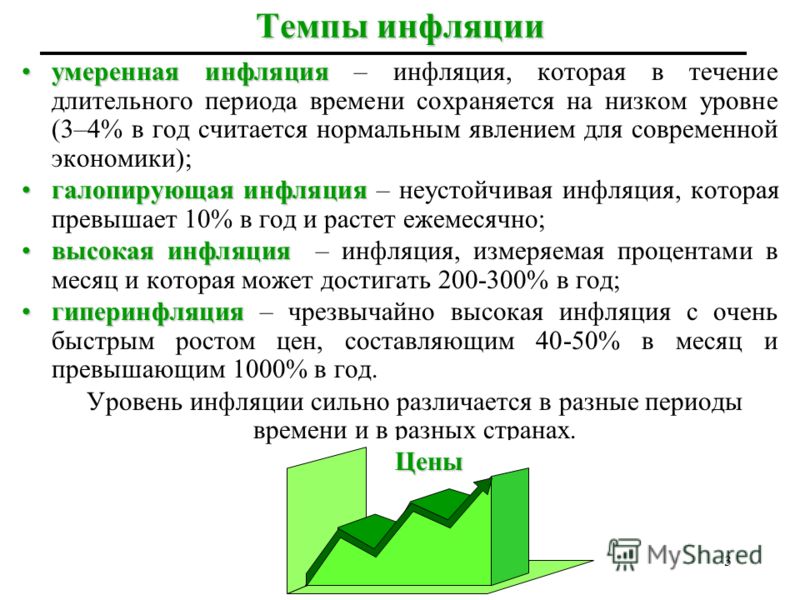

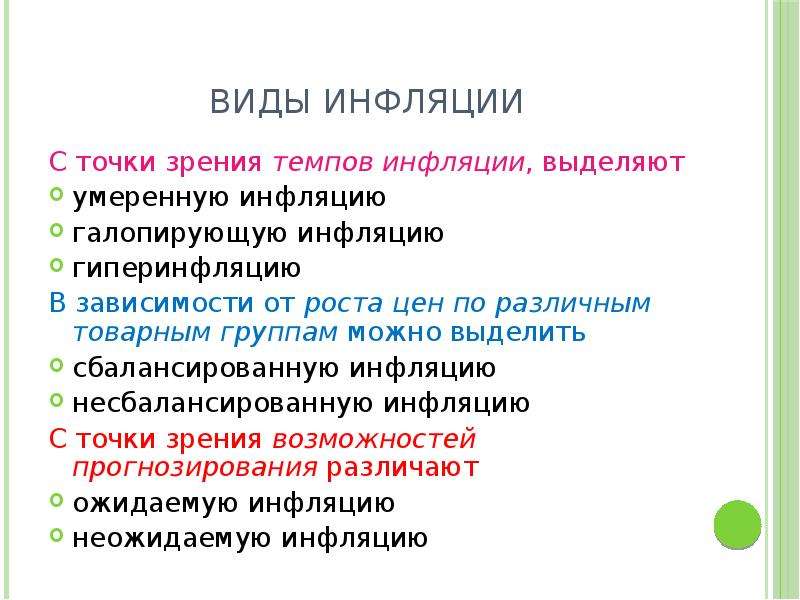

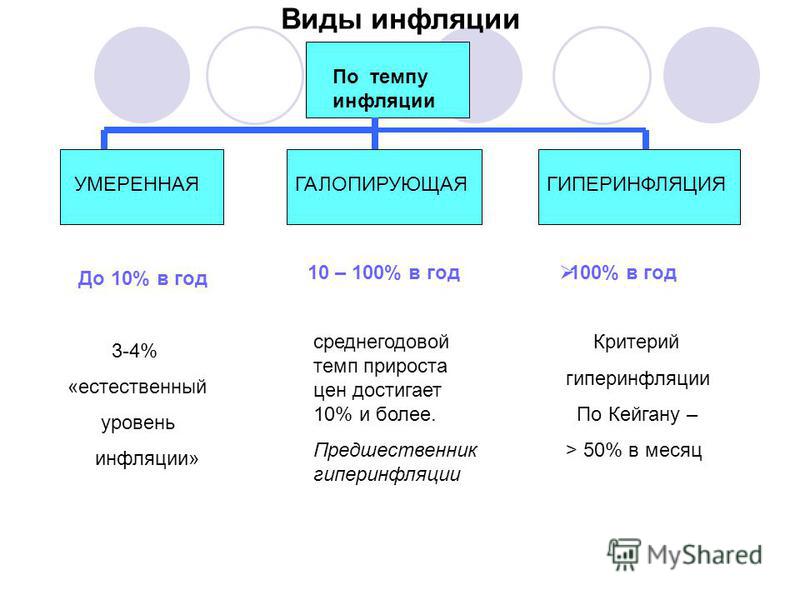

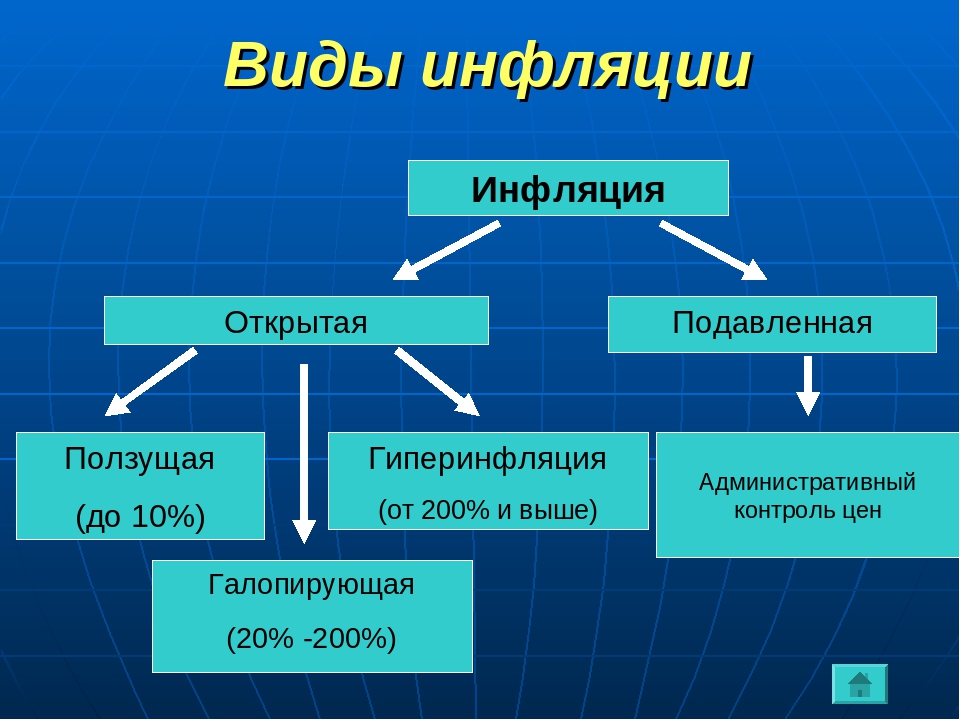

Инфляция классифицируется в зависимости от темпов роста цен.В соответствии с этим признаком можно выделить следующие виды инфляции.

1. Ползущая инфляциясо

среднегодовыми темпами прироста цен

от 5 до 10%, характерная для развитых

стран, где происходит умеренное

обесценение денег из года в год. Это

признается неизбежным для нормального

развития рыночной экономики и

рассматривается в качестве фактора

стимулирования экономического роста.

Это

признается неизбежным для нормального

развития рыночной экономики и

рассматривается в качестве фактора

стимулирования экономического роста.

2. Галопирующая инфляция — прирост цен на 10—50% (иногда несколько выше).Данный тип инфляции характерен для стран с переходной экономикой.

3. Гиперинфляция – среднегодовой

темп роста цен превышает 100%, иногда и

выше.Такой тип инфляции является

разрушительным для экономики страны,

поскольку она выходит из-под контроля

и становится неуправляемой. Может

возникать как следствие продолжительных

войн, серьёзных социально-политических

потрясений. Галопирующая инфляция

делает бессмысленным и денежные

накопления с целью приобретения товаров

не только длительного пользования, но

и непродовольственных товаров

повседневного спроса. В результате

усиливаются инфляционные ожидания и

происходит переориентация покупательского

спроса практически полностью на

продовольственные товары.

Инфляция в России: тенденции и перспективы

№1(16), 2011

Финансы

В статье рассмотрены проблемы трактовки, измерения и прогнозирования инфляции, выделены основные факторы, оказывающие влияние на динамику последней, проанализированы последствия перехода к политике инфляционного таргетирования.

Ключевые слова: инфляция, обесценение денег, индекс потребительских цен (ИПЦ), базовая инфляция, инфляционные ожидания, монетарный фактор, эффект переноса, структурная инфляция, инфляция «дорогих денег», инфляция НТП, таргетирование инфляции.

V. O. Grishchenko. Inflation in Russia: tendencies and prospects. This article focuses on problems of interpreting, measuring and forecasting inflation and deals with main factors which cause it. The policy of inflation targeting is also being evaluated.

Key words: inflation, money devaluation, consumer price index (CPI), core inflation, inflation expectations, monetary factor, exchange rate pass-through, structural inflation, inflation caused by tight money policy, inflation caused by scientific and technological progress, inflation targeting.

Определение инфляции

Терминологические проблемы не столь формальны, как может показаться на первый взгляд. От того, что считать инфляцией, во многом зависит методология ее измерения, построение перечня факторов, ее вызывающих, характер антиинфляционной политики.

Несмотря на то, что «о терминах не спорят, о терминах договариваются» [1], вопрос, как дать максимально корректное определение инфляции, по-видимому, остается открытым. В XX веке в различные периоды она трактовалась по-разному[2]: в 30-е гг. — как чрезмерный выпуск денежных знаков сверх потребностей оборота, в 40-е — как любое обесценение бумажных денег, в 50-е — как переполнение каналов обращения избыточной денежной массой бумажных денег по сравнению с количеством золота, необходимого для обращения, в 60-е — как многофакторное явление. В настоящее время инфляцию часто определяют просто как «рост цен». Возможно, это удобно для целей измерения[3]. Проблема в том, что такое определение затушевывает суть процесса и требует, как минимум, ответа на вопросы: «каких цен — определенного круга или всех сразу?» и «при каких условиях?». Как писал Пол Хейне, инфляция — это не увеличение размера предметов, а уменьшение длины линейки, которой мы пользуемся для их измерения[4]. Поэтому есть смысл считать инфляцию явлением по природе денежным и определить ее (с некоторыми оговорками) как обесценение денег. Но этот путь не менее тернист. Так, весьма примечательна попытка акад. Маевского на основе такого определения инфляции доказать, что она имеет исключительно монетарный характер [4]. Критикуя методологию Росстата, Маевский отметил, что если общий индекс цен считать как среднюю из индексов цен на отдельных рынках, то получится, что одни и те же деньги имеют на разных рынках различную покупательную способность, что противоречит главной, по его мнению, их функции — всеобщего измерителя (противоречие). Но на данный тезис было выдвинуто следующее возражение: деньги действительно в строгом смысле всеобщим измерителем не являются, более того, различия в покупательной способности одних и тех же денег учитываются при выделении, например, дотаций регионам РФ.

Как писал Пол Хейне, инфляция — это не увеличение размера предметов, а уменьшение длины линейки, которой мы пользуемся для их измерения[4]. Поэтому есть смысл считать инфляцию явлением по природе денежным и определить ее (с некоторыми оговорками) как обесценение денег. Но этот путь не менее тернист. Так, весьма примечательна попытка акад. Маевского на основе такого определения инфляции доказать, что она имеет исключительно монетарный характер [4]. Критикуя методологию Росстата, Маевский отметил, что если общий индекс цен считать как среднюю из индексов цен на отдельных рынках, то получится, что одни и те же деньги имеют на разных рынках различную покупательную способность, что противоречит главной, по его мнению, их функции — всеобщего измерителя (противоречие). Но на данный тезис было выдвинуто следующее возражение: деньги действительно в строгом смысле всеобщим измерителем не являются, более того, различия в покупательной способности одних и тех же денег учитываются при выделении, например, дотаций регионам РФ. Считается, что эти различия возникают из-за транспортных издержек (невозможность арбитража) и климатических факторов*.

Считается, что эти различия возникают из-за транспортных издержек (невозможность арбитража) и климатических факторов*.

Итак, инфляция — сложное социально-экономическое явление, которое в рамках данного исследования можно считать обесценением денег, проявляющимся в росте цен. Она может иметь субъективные и объективные, монетарные и немонетарные причины, проявляющиеся в чистом или комплексном виде.

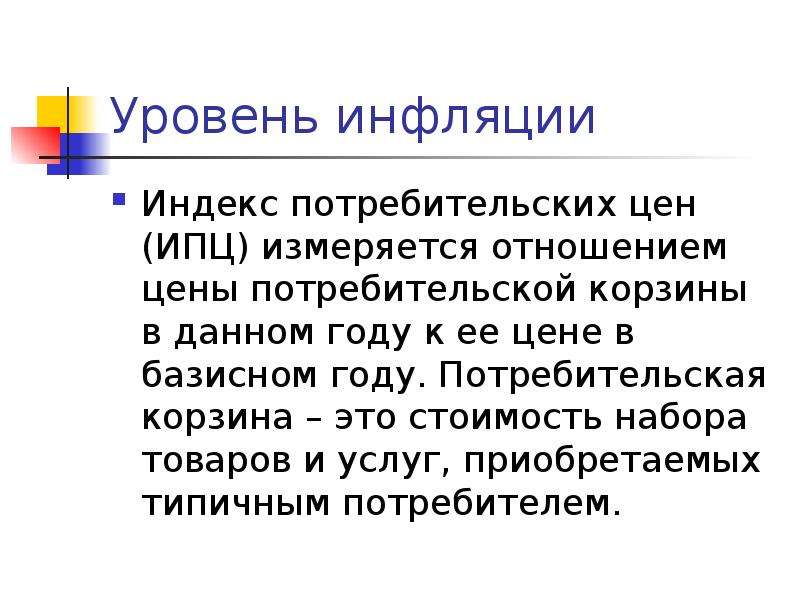

Измерение и прогнозирование инфляции

Инфляцию принято измерять так, как будто это рост цен. Соответственно, основу инструментария составляют индексы цен. Так, Росстат использует индекс потребительских цен (ИПЦ), подсчитанный на основе наблюдения за ценами ограниченного круга товаров и услуг. Набор формируется учетом их относительной важности для потребления населения, представительности с точки зрения отражения динамики цен на однородные товары, устойчивого наличия их в продаже. Новые товары и услуги включаются в набор для наблюдения за потребительскими ценами в тех случаях, когда их доля составляет не менее 0,1% от общих потребительских расходов населения [5].

При этом при подсчете базового ИПЦ из данного списка исключаются товары и услуги, цены которых сильно подвержены сезонности или влиянию административных мер. Примечательно, что с 2006 г. из этого набора исключены [6]: молоко непастеризованное, картофель, водка, бензин и дизельное топливо; проезд на городском транспорте (в т.ч. на метро), авиа и ж/д перевозки, телефонная связь и основная часть услуг ЖКХ.

Непосредственный расчет индекса инфляции производится с учетом весов компонентов корзины. В корзине развитых стран «на долю продуктов питания приходится 10% расходов, 20% — на непродовольственные товары и 15% на ЖКХ. Вторая половина расходов — это услуги кроме ЖКХ и выплаты по ипотеке» [7]. В корзине, используемой Росстатом для расчетов ИПЦ в 2009 г., на долю продовольственных товаров приходится 37,7%, непродовольственных — 37,37%, платных услуг — 24,93%. Структура потребления в Москве, что неудивительно, сильно отличается от показателей в среднем по России. По мнению С. В. Ануреева, «потребительская корзина Росстата больше ориентируется на жителя небольшого города — Иваново или Владимира — с отличным от Москвы масштабом и приростом цен» [8].

В. Ануреева, «потребительская корзина Росстата больше ориентируется на жителя небольшого города — Иваново или Владимира — с отличным от Москвы масштабом и приростом цен» [8].

ЦБ РФ на основе данных Росстата рассчитывает т.н. базовую инфляцию (не учитываются цены на плодовоовощную продукцию, администрируемые цены, т.е. то же, что не учитывает Росстат, см. выше). Примечательно, что в результате показатель ЦБ с базовым ИПЦ не совпадает, более того, последний, по методологии ЦБ, получается равным сумме базовой и небазовой инфляции, т.е. всё-таки учитывает в т.ч. динамику цен на плодовоовощную продукцию. Получившееся противоречие может быть объяснено попытками ЦБ оказывать влияние на ожидания хозяйствующих субъектов и международную общественность.

В последнее время трудности в моделировании денежно-кредитной политики дали возможность одному из руководителей ФРС Ф.Мишкину заявить, что разработчики монетарной политики остались без математического аппарата [9]. Так, теория нелинейности установила, что статистическое распределение цен финансовых активов не является гауссовским, т. е. стандартные эконометрические модели становятся малопригодными, а эконометрические прогнозы начинают давать невразумительные результаты: «Действительно, можно ли серьезно воспринимать модели, в основу которых положены фантастические предпосылки, не имеющие ничего общего с экономической реальностью?!» [10]. Возможно, для решения данной проблемы экономической теории придется окончательно распрощаться с мыслями о своей экспансии в другие науки и собственном величии («экономический империализм») и воспользоваться разработками специалистов из других областей знаний — главным образом физиков.

е. стандартные эконометрические модели становятся малопригодными, а эконометрические прогнозы начинают давать невразумительные результаты: «Действительно, можно ли серьезно воспринимать модели, в основу которых положены фантастические предпосылки, не имеющие ничего общего с экономической реальностью?!» [10]. Возможно, для решения данной проблемы экономической теории придется окончательно распрощаться с мыслями о своей экспансии в другие науки и собственном величии («экономический империализм») и воспользоваться разработками специалистов из других областей знаний — главным образом физиков.

Факторы инфляции

Мы изложим классификацию причин инфляции в рамках подхода, описанного в начале работы. Их можно разделить, с одной стороны, на субъективные и объективные, а те, в свою очередь, на монетарные и немонетарные. Некоторые объективные факторы могут проявляться в чистом виде, остальные — во взаимодействии с другими факторами.

I

Когда инфляция возникает как результат специфических настроений хозяйствующих субъектов, можно считать, что велика роль субъективных факторов. В большинстве случаев это инфляционные ожидания — один из аспектов предвидения будущего хозяйствующими субъектами, своеобразный прогноз будущей инфляции, «составляемый» индивидами. Когда хозяйствующие субъекты «свыклись с ползучим ростом цен и/или обесценением национальной валюты и не ожидают изменений к лучшему в обозримой перспективе» [11], инфляционные ожидания начинают оказывать значительное влияние на уровень цен даже в условиях совершенной конкуренции.

В большинстве случаев это инфляционные ожидания — один из аспектов предвидения будущего хозяйствующими субъектами, своеобразный прогноз будущей инфляции, «составляемый» индивидами. Когда хозяйствующие субъекты «свыклись с ползучим ростом цен и/или обесценением национальной валюты и не ожидают изменений к лучшему в обозримой перспективе» [11], инфляционные ожидания начинают оказывать значительное влияние на уровень цен даже в условиях совершенной конкуренции.

Важную роль данный фактор играет при гиперинфляции, что подтверждает пример России начала 90-х гг., когда главным их индикатором выступал валютный курс.

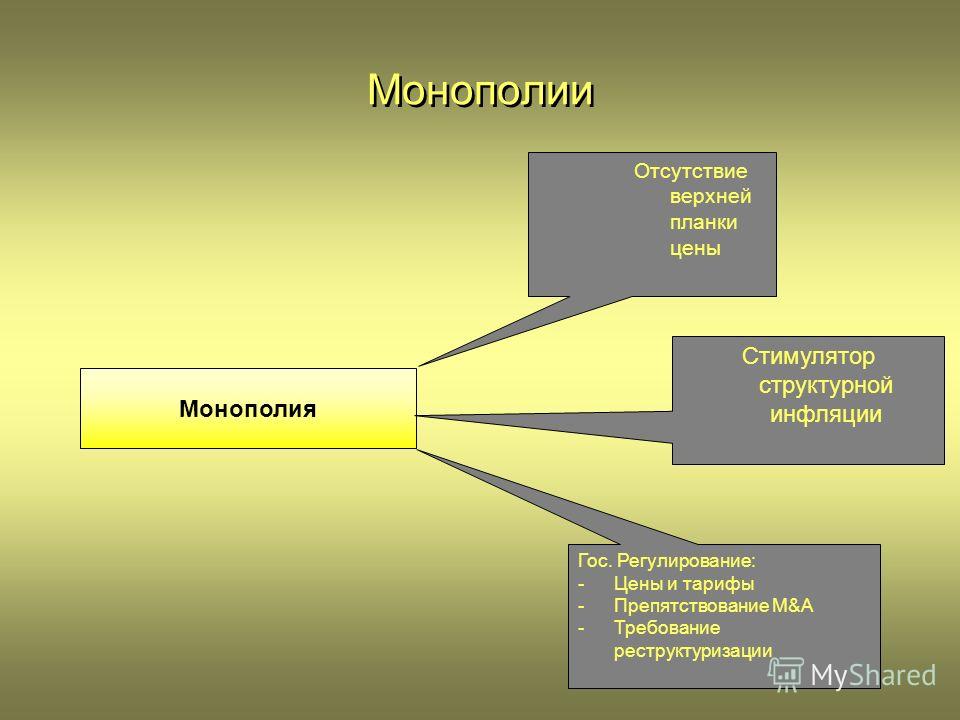

В настоящее время рост цен естественных монополий сформировал у хозяйствующих субъектов устойчивые инфляционные ожидания. Несмотря на все усилия ЦБ (см.выше), перспективы их снижения довольно туманны.

II

Рассмотрение объективных причин инфляции сводится к выделению монетарных и немонетарных факторов.

1. Широко известный тезис Фридмена об инфляции как об исключительно денежном явлении подтверждается на практике лишь отчасти. С одной стороны, гиперинфляция в Германии и Советской России в 20-х гг. была вызвана на начальном этапе исключительно чрезмерной эмиссией денег (монетарный фактор в чистом виде), а затем разгонялась последней и инфляционными ожиданиями. Большую роль в российской инфляции начала 90-х гг. сыграл накопленный ранее «рублевый навес». С другой стороны, не всякое увеличение денежной массы отражается на ценах, многое зависит от спроса на деньги и от того, каким образом они попадут в экономику*.

Широко известный тезис Фридмена об инфляции как об исключительно денежном явлении подтверждается на практике лишь отчасти. С одной стороны, гиперинфляция в Германии и Советской России в 20-х гг. была вызвана на начальном этапе исключительно чрезмерной эмиссией денег (монетарный фактор в чистом виде), а затем разгонялась последней и инфляционными ожиданиями. Большую роль в российской инфляции начала 90-х гг. сыграл накопленный ранее «рублевый навес». С другой стороны, не всякое увеличение денежной массы отражается на ценах, многое зависит от спроса на деньги и от того, каким образом они попадут в экономику*.

Основные формы проявления монетарного фактора: кредитная экспансия, чрезмерные инвестиции, колебания валютного курса.

1) Рассмотрев динамику инфляции и денежной массы** в РФ за 2006 — начало 2010 гг., можно сделать вывод, что между ними нет прямой зависимости. Более того, коэффициент корреляции получается даже отрицательным: r = — 0,5156. С учетом полугодового лага

r = 0,392841, что свидетельствует о наличии прямой, но незначительной зависимости между инфляцией и М2. Разумеется, из этого не следует обоснованность политики сжатия денежного предложения.

Разумеется, из этого не следует обоснованность политики сжатия денежного предложения.

2) Колебания курса влияют как на цены импортных товаров, так и на общий уровень внутренних цен. Влияние на инфляцию валютного курса (эффект переноса) также можно отнести к монетарным факторам. Эмпирические исследования указывают на асимметричность эффекта переноса обменного курса, возникающую из-за различий в степени конкурентности рынков, в эластичности спроса на тот или иной товар, наличия количественных ограничений.

Рассматривая влияния курса на инфляцию, нельзя недооценивать роль субъективных факторов (инфляционных ожиданий). Так, в 1993-1994 гг., когда в условиях устойчивых высоких инфляционных ожиданий и 60% доли импортных товаров курс рубля в значительной степени обусловливал ценовую динамику. Кроме того, когда в условиях усиливающихся структурных диспропорций изменения курса приводили к увеличению экспорта, возникал дефицит на внутреннем рынке, что приводило к повышению оптовых и потребительских цен [12].

В последние 10 — 15 лет отмечается ослабление связи между валютным курсом и инфляцией из-за: уменьшения волатильности номинального обменного курса, сдвига в структуре импорта от сырья к изделиям обрабатывающей промышленности, снижения инфляционных ожиданий и повышения конкуренции на потребительских рынках.[13]

Коэффициент парной корреляции между индексом цен и обменным курсом составляет примерно 0,3 [14]

По расчетам М. Головнина[15], коэффициенты корреляции для случаев умеренной инфляции в переходных экономиках стран ЦВЕ и РФ ниже соответствующих показателей для всей совокупности и составляют:

— между инфляцией (π) и М2 — 0,958 и 0,651 соответственно,

— между инфляцией и курсом национальной валюты к доллару (e) — 0,984 и 0,707,

— между инфляцией и номинальной з/п (w) — 0,995 и 0,805;

При этом r (w, М2) изменился от 0,966 до 0,76, а r (e, М2) — от 0,947 до 0,363.

Можно сделать вывод, что в целом влияние монетарных факторов сильнее всего проявляется при гиперинфляции, а при умеренной инфляции их значение ослабевает.

2. К числу проявлений инфляционного процесса, возникающих под влиянием немонетарных факторов*, можно отнести:

А) структурную инфляцию — массовую перестройку относительных цен,

проявившуюся в начале 90-х гг. в повышении цен под действием структурных сдвигов в экономической системе. В СССР кроме монополизма существовали хронические ценовые диспропорции между гипертрофированными отраслями группы «А» и недоразвитыми — группы «Б», проявлявшиеся в несоответствии товарной и денежной масс на потребительском рынке. Диспропорции в ценах обусловили трудноустранимое неравномерное распределение доходов в пользу сырьевых отраслей и в ущерб легкой, пищевой промышленности и сельскому хозяйству.

Б) инфляцию издержек и инфляция «дорогих денег»**, которыесходны по своей сути: они появляются в результате повышения фирмами цен под действием внешнего фактора. В первом случае это происходит из-за роста издержек, чаще всего зарплат работников. К этому типу также можно отнести импортированную инфляцию и инфляцию, вызванную налогами, когда в результате чрезмерного налогообложения предприниматели вынуждены поднимать цены или уходить от налогообложения.*** Коррупция также способствует повышению издержек, а, в условиях монополизма, и цен.

К этому типу также можно отнести импортированную инфляцию и инфляцию, вызванную налогами, когда в результате чрезмерного налогообложения предприниматели вынуждены поднимать цены или уходить от налогообложения.*** Коррупция также способствует повышению издержек, а, в условиях монополизма, и цен.

Специфика инфляции «дорогих денег» в том, что она возникает как «защитная реакция» фирм на проведение государством рестриктивной денежно-кредитной политики, когда компании компенсируют недоступность кредитов повышением цен на свою продукцию.

Благоприятными условиями для возникновения перечисленных выше типов инфляции являются монополизм и высокие инфляционные ожидания. Это иллюстрирует следующий пример из российской действительности [16]: в 1992-1993 гг. значительное число предприятий потеряло собственные оборотные средства и в то же время лишились доступа к кредитным ресурсам из-за высоких процентных ставок. Сделав ставку на инфляционные ожидания потребителей, они прибегали к повышению цен для получения финансовых ресурсов.

В) инфляцию НТП

Данный тип разрабатывается в рамках теории эволюционной экономики в т.ч. академиком РАН В.И.Маевским. Он использует понятие макрогенераций — «действующих лиц эволюции на макроуровне[17]», в совокупности создающих ВВП. У каждой есть жизненный цикл. Макрогенерации конкурируют между собой. Упрощенно макрогенерацией можно считать фирму или группу фирм, выпускающих инновационный для своего времени продукт. Механизм возникновения эволюционной инфляции описывается следующим образом: появляется новая макрогенерация, в результате возрастает спрос на ограниченные ресурсы, а производители ресурсов повышают цены на них. Вследствие этого рентабельность старых макрогенераций снижается (повысить цены они не могут), часть из них погибает. Высвободившиеся ресурсы распределяются в пользу новой макрогенерации, которая может в разумных пределах повышать цены из-за перспектив роста спроса на ее товары-нововведения и «недосформировавшихся» цен на них. В итоге рентабельность новой макрогенерации оказывается выше, параллельно происходит повышение цен на группы товаров.

В итоге рентабельность новой макрогенерации оказывается выше, параллельно происходит повышение цен на группы товаров.

Важно, что рост цен на товары происходит независимо от их качества, а инфляция «обеспечивает необратимость экономической эволюции, повышение степени сложности национального хозяйства, проникновение в него достижений НТП»[18].

Такой тип инфляции характерен для фазы экономического спада (что вполне согласуется с теорией циклов Кондратьева). Темпы эволюционной инфляции Маевский оценил в 5-6%. По его словам, искусственное подавление такой инфляции может затормозить НТП. Однако и искусственное стимулирование такого типа инфляции тоже опасно. Интересный пример перерождения эволюционной инфляции в свою противоположность дает опыт 90-х гг. Так, в 1992 г. директивное повышение цен на энергоносители фактически искусственно создало предпосылки для развития новой макрогенерации. Если подходить предельно абстрагированно и теоретически, гипотетическая фирма с инновационным продуктом могла бы с успехом вывести свой товар на рынок. Разумеется, в действительности такой фирмы не нашлось, что, впрочем, неудивительно — в начале 90-х гг. и производителям, и потребителям было не до инноваций — «быть бы живу».

Разумеется, в действительности такой фирмы не нашлось, что, впрочем, неудивительно — в начале 90-х гг. и производителям, и потребителям было не до инноваций — «быть бы живу».

Более типичный пример — цветной телевизор оказывается дороже «такого же» черно-белого, iPhone — дороже своих аналогов среди КПК.

Таким образом, НТП во многом порождается и сопровождается двойным инфляционным процессом, подавлять который — значит негативно воздействовать на экономический рост.

Антиинфляционная политика

Таргетирование инфляции

Политика, направленная на контроль над инфляцией посредством манипулирования ожиданиями — широко известное инфляционное таргетирование, при котором регулятор во всеуслышание объявляет цель по инфляции, а затем старается ей придерживаться, меняя краткосрочную процентную ставку и пытаясь таким образом влиять на денежные агрегаты. Даже если это ему удается, последствия могут быть неоднозначными. Так, если инфляция превышает установленный порог, ЦБ поднимает ставку, что ведет к притоку спекулятивного капитала, что, в свою очередь, оказывает негативное влияние на валютный курс. Это приводит к истощению ЗВР и отрицательно влияет на бизнес. В целом политика инфляционного таргетирования имеет следствием увеличение волатильности валютного курса. Кроме того, соображения, изложенные выше, основаны на предпосылке о полном контроле ЦБ над денежной массой, что далеко не очевидно.

Это приводит к истощению ЗВР и отрицательно влияет на бизнес. В целом политика инфляционного таргетирования имеет следствием увеличение волатильности валютного курса. Кроме того, соображения, изложенные выше, основаны на предпосылке о полном контроле ЦБ над денежной массой, что далеко не очевидно.

Примечательно, что инфляционное таргетирование не применяется в странах с недиверсифицированным экспортом[19].

Поэтому перспективы проведения политики таргетирования кажутся нам весьма туманными.

Политика цен и доходов

В период ценовой нестабильности 60-70-х гг. страны Запада активно использовали политику цен и доходов. Ее инструментарий включал широкий набор мер от сотрудничества компаний и государства по предупреждению скачков цен до административного замораживания цен и доходов на длительный период времени.

Вопросы регулирования цен и доходов были предметом переговоров между профсоюзами, предпринимателями и правительством. Первые стремились привязать зарплату к динамике потребительских цен, вторые — к производительности труда.

В целом политика цен и доходов имела ограниченные результаты и не могла свести инфляцию на нет. Тем не менее, эта политика способствует снижению инфляции и в перспективе — росту инвестиций, обеспечивающих структурные сдвиги и устраняющих дисбалансы в экономике.

Задержку зарплат и пенсий в России 90-х гг. часто саркастически называют «политикой доходов». Разумеется, ее отрицательные последствия перевешивали положительный эффект.

Заключение

Рассмотрев характерные особенности инфляции, можно сделать вывод, что она представляет собой в конечном счете поведенческий феномен, из чего следует разнообразие причин, ее вызывающих. Сложный характер явления, в основе которого лежит изменчивая экономическая реальность, плохо поддается прогнозированию имеющимися на данный момент экономико-математическими методами.

Инфляция более предсказуема и менее вредоносна в условиях благоприятной экономической среды. Несмотря на замедление инфляции в последнее время, целом перспективы российской экономики являются инфляционными из-за отраслевых диспропорций. Впрочем, их исправление неизбежно будет сопровождаться инфляционным процессом. Так, попытка улучшить положение дел в сельском хозяйстве при благоприятном течении дел вызовет повышение затрат на заработную плату.

Впрочем, их исправление неизбежно будет сопровождаться инфляционным процессом. Так, попытка улучшить положение дел в сельском хозяйстве при благоприятном течении дел вызовет повышение затрат на заработную плату.

Инфляционное таргетирование, не базирующееся на основных макроэкономических показателях, подразумевающее манипуляцию инфляционными ожиданиями и трудноосуществимый контроль над денежной массой, может отрицательно сказаться на экономическом росте. В ряде случаев для борьбы с инфляцией возможно применение политики цен и доходов.

Для улучшения инфляционных перспектив необходимо проведение грамотной антимонопольной политики и борьба с коррупцией. И то, и другое в настоящее время трудноосуществимо.

Список литературы:

- Ануреев С.В. Денежно-кредитная политика, диспропорции и кризисы. — М., КНОРУС, 2009.

- Баранов А.О. Анализ факторов инфляции России в годы экономических реформ // Проблемы прогнозирования, 2009, № 1, сс. 111-124.

- Бурлачков В.К. Денежная теория и динамичная экономика. — М., УРСС, 2003.

- Бурлачков В.К. Инфляция и качество экономической среды. //Банковское дело, 2009, №2.

- Головнин М.Ю. Развитие денежно-кредитной сферы… — М., УРСС, 2009.

- Джаншанло Р. Управление инфляцией. — Алматы, «Издательство LEM», 2003.

- Катаранова. М. Связь между обменным курсом и инфляцией в России. // Вопросы экономики, 2010, №1, сс. 44-63.

- Киреев А. Прикладная макроэкономика. М., Международные отношения, 2006.

- Маевский В. И.Экономические измерения и фундаментальная теория.// Вопросы экономики, 2005, №10, с.29-39.

- Маевский В.И. Введение в эволюционную макроэкономику. — М., «Япония сегодня», 1997.

- Поршаков А., Пономаренко А. Проблемы идентификации и моделирования взаимосвязи монетарного фактора и инфляции в российской экономике.// Вопросы экономики, 2008, №7, сс. 61- 76.

- http://www.

news-economic.com/referats/11-osobennosti-antiinfljacionnojj-politiki-v-rossii.html

news-economic.com/referats/11-osobennosti-antiinfljacionnojj-politiki-v-rossii.html - http://www.libertarium.ru/lib_thinking

- «Методологические положения по наблюдению за потребительскими ценами на товары и услуги и расчету индексов потребительских цен». /ФСГС, 30.12.2005, Приложение 5.

http://www.gks.ru/free_doc/new_site/prices/MET-05.DOC

- http://www.gks.ru/free_doc/new_site/prices/potr/PRIL5.DOC

- http://federalreserve.gov/newsevents/speech/miskin20080111a.htm

Приложения

1. К §2:

Базовая и общая инфляция в РФ

|

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

|

|

Базовая инфляция, % |

10,2 |

10,5 |

8,3 |

7,8 |

11,0 |

13,6 |

|

Общая инфляция, % |

12,0 |

11,7 |

10,9 |

9,0 |

11,9 |

13,3 |

Источники:

http://cbr. ru/publ/root_get_blob.asp?doc_id=7197

ru/publ/root_get_blob.asp?doc_id=7197

http://cbr.ru/publ/root_get_blob.asp?doc_id=8127

http://cbr.ru/publ/root_get_blob.asp?doc_id=8493

2. К §3:

Динамика инфляции и денежной массы в РФ в 2006-2010 гг.

Источники:

http://www.expert.ru/macro/116605/?200601-116605inc_rate000000-116605trendFF0000

http://www.expert.ru/macro/116613/

Примечания:

М2 (тренд) — темпы роста агрегата М2, %

Темпы прироста инфляции — в годовом выражении, %

Динамика инфляции и денежной массы в РФ в 2006-2010 гг. с учетом полугодового лага

Источник: расчеты автора по данным http://www.expert.ru/macro/116613/

3. К §4:

Инфляция в РФ в 2003-2008 гг.

|

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

|

|

ИПЦ (декабрь к декабрю), % |

112,0 |

111,7 |

110,9 |

109,0 |

111,9 |

113,3 |

|

Индекс цен производителей промышленных товаров (декабрь к декабрю), % |

112,5 |

128,8 |

113,4 |

110,4 |

125,1 |

93,0 |

|

Индекс цен производителей с/х продукции (декабрь к декабрю), % |

124,7 |

117,7 |

103,0 |

110,4 |

130,2 |

102,5 |

|

Сводный индекс цен строительной продукции (декабрь к декабрю), % |

110,3 |

114,9 |

112,1 |

112,4 |

117,4 |

116,9 |

|

Индекс тарифов на грузовые перевозки (декабрь к декабрю), % |

123,5 |

109,3 |

116,6 |

115,8 |

106,8 |

132,3 |

Источник

http://www. gks.ru/wps/PA_1_0_S5/Documents/jsp/Detail_default.jsp?category=1112178611292&elementId=1135087342078

gks.ru/wps/PA_1_0_S5/Documents/jsp/Detail_default.jsp?category=1112178611292&elementId=1135087342078

1. http://www.news-economic.com/referats/11-osobennosti-antiinfljacionnojj-politiki-v-rossii.html

2. Джаншанло Р. Управление инфляцией. Алматы, «Издательство LEM», 2003, с.6.

* См., напр., Катаранова. М. Связь между обменным курсом и инфляцией в России. // Вопросы экономики, 2010, №1, сс. 44-63; Баранов А.О. Анализ факторов инфляции России в годы экономических реформ // Проблемы прогнозирования, 2009, № 1, сс. 111-124; Поршаков А., Пономаренко А. Проблемы идентификации и моделирования взаимосвязи монетарного фактора и инфляции в российской экономике.// Вопросы экономики, 2008, №7, сс. 61- 76.

3. http://www.libertarium.ru/lib_thinking

4. Маевский В. Экономические измерения и фундаментальная теория.// Вопросы экономики, 2005, №10, с.29.

5. http://www.gks.ru/free_doc/new_site/prices/MET-05.DOC

6. «Методологические положения по наблюдению за потребительскими ценами на товары и услуги и расчету индексов потребительских цен». /ФСГС, 30.12.2005, Приложение 5.

/ФСГС, 30.12.2005, Приложение 5.

http://www.gks.ru/free_doc/new_site/prices/potr/PRIL5.DOC

7. Ануреев С.В. Денежно-кредитная политика, диспропорции и кризисы. М., КНОРУС, 2009, с.174.

8. Там же, с.174.

9. http://federalreserve.gov/newsevents/speech/miskin20080111a.htm

10. Бурлачков В. Инфляция и качество экономической среды. //Банковское дело, 2009, №2,сс. 47.

11. Киреев А. Прикладная макроэкономика. М., Международные отношения, 2006, с.172.

* В настоящее время экономика России остается недомонетизированной, что в условиях экономического роста свидетельствует о неудовлетворенном спросе на деньги.

** См. Приложения

12. Бурлачков В.К. Денежная теория и динамичная экономика. М., УРСС, 2003, с.324.

13. Катаранова М. Связь между обменным курсом и инфляцией в России. //Вопросы экономики, 2010, №1, с. 45.

14. Там же, с.51.

15. Головнин М.Ю. Развитие денежно-кредитной сферы… М., УРСС, 2009, сс.40-42.

* Иногда они проявляются в чистом виде. Пример: свертывание гражданского производства в условиях практически неизменного денежного предложения всё равно приводит к росту цен.

** Термин введен французским экономистом А.Кульманом, проанализировавшим поведение фирм в условиях политики кредитных рестрикций, проводившейся во Франции в 80-е гг. XX в.

*** Налогообложение влияет на инфляцию разнонаправленно, т.к. сбор налогов уменьшает денежную базу. Неформальная занятость действует в сторону уменьшения инфляции, т.к. в конечном счете увеличивает спрос со стороны «неформально занятых». Ускоряет инфляцию массовая «обналичка».

16. Бурлачков В.К. Денежная теория и динамичная экономика. М., УРСС, 2003, с.325.

17. Маевский В.И. Введение в эволюционную макроэкономику. М., «Япония сегодня», 1997, с.18.

18. Там же, с. 54.

19. Бурлачков В. Инфляция и качество экономической среды. //Банковское дело, 2009, №2,сс. 42-47.

Инфляция в России стала монетарной – Газета Коммерсантъ № 226 (4043) от 11.

12.2008

12.2008

Росстат вчера представил предварительные оценки инфляции за первую неделю декабря 2008 года. Темпы роста потребительских цен продолжают замедляться. Со 2 по 8 декабря инфляция составила 0,2% (0,4% за соответствующий период 2007 года), а с начала года достигла 12,7%. Среднесуточные темпы роста цен в первую неделю декабря 2008 года сократились до 0,023% по сравнению с 0,028% в ноябре 2008 года и 0,036% в декабре 2007 года. Инфляция замедляется благодаря снижению цен на рис, пшено, муку, масло подсолнечное и сахар, которые за неделю подешевели на 0,1-0,6%, а также на бензин и дизельное топливо, которые упали в цене на 2,1% и 2,3% соответственно.

В аналитической записке о динамике потребительских цен в ноябре 2008 года экономисты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) впервые с марта 2007 года фиксируют в ноябре 2008 года существенное превышение темпов роста монетарной инфляции над темпами роста структурной инфляции (см. график).

график).

Монетарная инфляция не включает сезонного и административного влияния на цены. Структурная инфляция отражает структурные сдвиги в производстве и ведет к росту цен главным образом в отраслях, где спрос на продукцию опережал предложение.

«Важнейшие особенности замедления инфляции в ноябре — сочетание высокой монетарной инфляции и абсолютного снижения цен на отдельных рынках, собственно обеспечивающее замедление инфляции»,— отмечают экономисты ЦМАКП. В ноябре монетарная инфляция стабилизировалась на уровне сентября—ноября 2008 года, увеличившись до 1,1% при росте потребительских цен на 0,8% (см. «Ъ» от 8 декабря). Основным фактором увеличения монетарной инфляции в ЦМАКП считают ослабление рубля. «Обесценение рубля помимо очевидного фактора — удорожания импорта стимулирует ускорение оборота наличных денег, что само по себе способно иметь инфляционные последствия»,— пишут авторы аналитической записки. Дополнительным фактором увеличения монетарной инфляции в ЦМАКП считают возросшую склонность к потреблению, рост которой стимулируется недоверием к банковской системе и инфляционными ожиданиями. Экономисты центра считают, что при сложившейся тенденции потребительские цены в 2008 году вырастут на 13,2-13,5%. Консенсус-прогноз роста цен на 2008 год опрошенных агентством «Интерфакс» экономистов составляет 13,9%. Единственный пока официальный прогноз инфляции ЦБ предполагает рост цен на уровне 13%.

Экономисты центра считают, что при сложившейся тенденции потребительские цены в 2008 году вырастут на 13,2-13,5%. Консенсус-прогноз роста цен на 2008 год опрошенных агентством «Интерфакс» экономистов составляет 13,9%. Единственный пока официальный прогноз инфляции ЦБ предполагает рост цен на уровне 13%.

Алексей Ъ-Шаповалов

Структурная политика: к новой инвестиционной модели экономического роста | Сухарев

1. Абалкин Л.И. Россия. Поиск самоопределения. М.: Наука; 2005. 464 с.

2. Анчишкин А. И. Прогнозирование темпов и факторов экономического роста. М.: МАКС Пресс; 2003. 300 с.

3. Яременко Ю.В. Приоритеты структурной политики и опыт реформ. М.: Наука; 1999. 414 с.

4. Лукас Р. Лекции по экономическому росту. М.: Изд-во Института Е.Т. Гайдара; 2013. 288 с.

Лукас Р. Лекции по экономическому росту. М.: Изд-во Института Е.Т. Гайдара; 2013. 288 с.

5. Solow R. M. The last 50 years in growth theory and the next 10. Oxford Review of Economic Policy. 2007;23(1):3–14. DOI: 10.1093/oxrep/grm004

6. Байков А. Н. Советский опыт инвестиционной политики в отношении к общей стратегии развития. Из истории экономической мысли и народного хозяйства России. Сб. научных трудов. М.: ИЭ РАН; 2005;(4):51–66.

7. Aghion P., Howitt P. A model of growth through creative distruction. Econometrica. 1992;60(2):323–351. DOI: 10.2307/2951599

8. Samaniego R. M., Sun J. Y. Productivity growth and structural transformation. Review of Economic Dynamics. 2016;21:266–285. DOI: 10.1016/j.red.2015.06.003

DOI: 10.1016/j.red.2015.06.003

9. Zhao J., Tang J. Industrial structure change and economic growth: A China-Russia comparison. China Economic Review. 2018;47:219–233. DOI: 10.1016/j.chieco.2017.08.008

10. Ryser L., Halseth G., Markey S., Morris M. The structural underpinnings impacting rapid growth in resource regions. The Extractive Industries and Society. 2016;3(3):616–626. DOI: 10.1016/j.exis.2016.06.001

11. Структурная политика в России: новые условия и возможная повестка. (Доклад НИУ ВШЭ). Вопросы экономики. 2018;(6):5–28.

12. Gabardo F.A., Pereima J. B., Einloft P. The incorporation of structural change into growth theory: A historical appraisal. EconomiA. 2017;18(3):392–410. DOI: 10.1016/j.econ.2017.05.003

DOI: 10.1016/j.econ.2017.05.003

13. Alonso-Carrera J., Raurich X. Labor mobility, structural change and economic growth. Journal of Macroeconomics. 2018;56:292–310. DOI: 10.1016/j.jmacro.2018.03.002

14. Сухарев О.С. Структурные проблемы экономики России: теоретическое обоснование и практические решения. М.: Финансы и статистика; 2010. 192 с.

15. Сорокин Д. Е., Сухарев О. С. Структурно-инвестиционные задачи развития экономики России. Экономика. Налоги. Право. 2013;(3):4–15.

16. Сухарев О.С. Финансирование развития: решение структурно-распределительной задачи. Финансы: теория и практика. 2018;22(3):64–83.

17. Felice G. Size and composition of public investment, sectoral composition and growth. European Journal of Political Economy. 2016;44:136–158. DOI: 10.1016/j.ejpoleco.2016.07.001

Felice G. Size and composition of public investment, sectoral composition and growth. European Journal of Political Economy. 2016;44:136–158. DOI: 10.1016/j.ejpoleco.2016.07.001

18. Канторович Л.В. Избранные труды. К 100-летию со дня рождения. М.: Ленанд; 2012. 186 с.

19. Реклейтис Г., Рейвиндран А., Рэгсдел К. Оптимизация в технике (в 2-х т.). Пер. с англ. М.: Мир; 1986. 670 с.

20. Леонтьев В.В. Межотраслевая экономика. Пер. с англ. М.: Экономика; 1997. 479 с.

21. Vo L.V., Le H.T.T. Strategic growth option, uncertainty, and R&D investment. International Review of Financial Analysis. 2017;51:16–24. DOI: 10.1016/j.irfa.2017.03.002

Структурная инфляция — CEOpedia | Управление онлайн

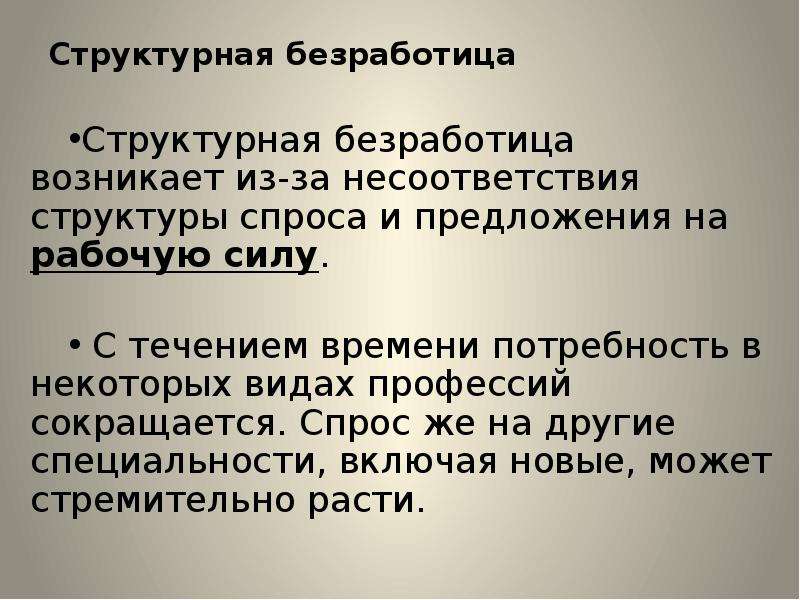

Структурная инфляция — это инфляция, которая возникает в результате изменений в структуре спроса и предложения. Под влиянием изменений в структуре спроса и предложения в одних отраслях спрос на их продукцию возрастет, а в других спрос упадет. Если цены и заработная плата в отраслях, сокращающих производство, будут негибкими по отношению к этому снижению, а цены и заработная плата в отраслях, увеличивающих производство, будут расти, то общий уровень как цен, так и заработной платы в экономике будет расти.Обсуждаемое явление усилится, когда предложение станет негибким и не сможет сразу адаптироваться к происходящим изменениям.

Под влиянием изменений в структуре спроса и предложения в одних отраслях спрос на их продукцию возрастет, а в других спрос упадет. Если цены и заработная плата в отраслях, сокращающих производство, будут негибкими по отношению к этому снижению, а цены и заработная плата в отраслях, увеличивающих производство, будут расти, то общий уровень как цен, так и заработной платы в экономике будет расти.Обсуждаемое явление усилится, когда предложение станет негибким и не сможет сразу адаптироваться к происходящим изменениям.

Основные причины

Таким образом, структурная инфляция возникает, когда производители не могут эффективно адаптировать свою производственную структуру в ответ на изменения в структуре экономики. Эти изменения могут касаться:

- спрос на товар,

- технология производства,

- конкуренция, за которую выступают производители.

Обсуждаемая инфляция может также возникнуть, когда общая структура требований потребителей, компаний или даже правительства внезапно изменится, и производители не смогут легко изменить структуру задействования ресурсов и, следовательно, структуру самого производства. . Кроме того, это также может быть вызвано внедрением значительных инноваций. Изменения в структуре экономики вызывают появление стратегических недостатков и появление так называемых узких мест в каналах поставок.Если предложение какого-либо товара внезапно увеличится и станет таким узким местом, его цена также будет выше, и это увеличение будет перенесено на цены многих товаров, для которых он необходим.

. Кроме того, это также может быть вызвано внедрением значительных инноваций. Изменения в структуре экономики вызывают появление стратегических недостатков и появление так называемых узких мест в каналах поставок.Если предложение какого-либо товара внезапно увеличится и станет таким узким местом, его цена также будет выше, и это увеличение будет перенесено на цены многих товаров, для которых он необходим.

Пример

Быстрые структурные изменения в экономике могут привести как к ускорению структурной инфляции, так и к связанному с ней увеличению структурной безработицы. Одним из примеров такой ситуации является конкретное разделение «Север-Юг», которое произошло в экономике Великобритании во второй половине восьмидесятых.В то же время, когда северные регионы страны боролись с проблемой высокой структурной безработицы, вызванной продолжающимся коллапсом традиционных отраслей, в южных регионах наблюдался значительный избыток спроса. Это вызвало стремительный рост доходов различных групп людей и предприятий. В связи с тем, что многие цены и заработная плата установлены на едином уровне по всей стране, инфляция, которая первоначально произошла на юге, также очень быстро распространилась на север.

В связи с тем, что многие цены и заработная плата установлены на едином уровне по всей стране, инфляция, которая первоначально произошла на юге, также очень быстро распространилась на север.

Список литературы

Более высокая инфляция: техническая, временная или структурная?

Инфляция была центральным элементом рыночной истории в течение нескольких месяцев, а на прошлой неделе она вызвала резкую распродажу. В условиях роста потребительских цен и долгосрочных инфляционных ожиданий на уровне многолетних максимумов мы анализируем, является ли рост инфляции техническим, временным или структурным. Инвесторы продолжат переваривать дугу инфляции до конца 2021 года, что будет иметь критические последствия для политики, а также для рынков акций и фиксированного дохода.

Рост ИПЦ в апрелеСкачок потребительских цен ожидался в апреле, но рост на 0,8%, о котором сообщалось в прошлую среду, был намного выше консенсус-прогноза в 0,2%. Это привело к росту потребительских цен до 4,2% в годовом исчислении, максимума за 13 лет. Если исключить продукты питания и энергоносители, основные цены выросли на 0,9%, что является самым высоким месячным приростом за 40 лет. Хотя масштабы этого сообщения удивили, в некоторой степени подробности отчета были сообщены заранее по телеграфу.Повторное открытие привело к тому, что цены на авиабилеты, отели и арендуемые автомобили (все услуги, связанные с путешествиями) быстро восстановились после значительного двузначного падения в период с марта по май 2020 года. Цены на подержанные автомобили и грузовики выросли на 10% в апреле из-за перебоев в поставках. ограничение производства новых автомобилей и подталкивание людей к покупке бывших в употреблении автомобилей. На эти четыре категории приходится всего 5% общего индекса, но на них приходится около 50% апрельского скачка инфляции.

Инфляция началась еще в апреле

Источник: Бюро статистики труда, по состоянию на 13 мая 2021 г.

Что было раньше, инфляция или инфляционные ожидания?Интересно, что распродажа на прошлой неделе началась в начале недели, еще до того, как были опубликованы данные по ИПЦ. Помимо ежемесячных отчетов по инфляции, рынки внимательно следят за устойчивым ростом долгосрочных инфляционных ожиданий, которые росли в течение нескольких месяцев и достигли пика в среду на уровне многолетних максимумов. Две часто наблюдаемые меры, 10-летний уровень безубыточности и 5-летний прогноз вперед, отражают рыночные ожидания инфляции через 10 лет.Оба показателя росли в течение нескольких месяцев и в последний раз достигли уровней в начале 2010-х годов. В среду рыночная распродажа достигла своего минимума: S&P 500 упал на -4,0% за первые три дня торгов на прошлой неделе, а NASDAQ упал на -5,24%, что стало худшим трехдневным падением с марта.

Инфляционные ожидания достигли многолетних максимумов

Источник: Bloomberg Finance, L.P., по состоянию на 13 мая 2021 г.

Заработная плата входит в описательную частьСредняя почасовая оплата выросла на 0.7% в апреле — еще один признак того, что динамика инфляции может измениться. Я считаю заработную плату обратной стороной медали с инфляцией — не включенной в расходы на личное потребление, на которые ориентируется ФРС, но важной частью того, как инфляция связана с нашей экономикой. На фоне растущего несоответствия спроса и предложения на рабочую силу есть признаки того, что работодателям приходится платить больше за рабочую силу. В апреле наибольшее количество рабочих мест увеличилось в сфере досуга и гостеприимства (как правило, низкооплачиваемая работа), но при этом средняя почасовая оплата выросла значительно больше, чем ожидалось.Неофициальные данные, например из Бежевой книги ФРС, указывают на то, что компании испытывают проблемы с заполнением вакансий, потому что дополнительные пособия по безработице и значительные сбережения денежных средств ограничивают стимул рабочих искать работу в ближайшем будущем. Также есть сообщения о компаниях, которые теперь предлагают подписные бонусы, чтобы побудить людей устроиться на работу.

Инфляция заработной платы не всегда ведет к более широкой инфляции. Действительно, на раскаленном рынке труда последнего расширения заработная плата неуклонно росла почти до 3.5%. Одна из загадок предыдущего расширения, которую ФРС с готовностью признала, что она не полностью осознала это, когда отменила повышение ставок в 2018 году, заключалась в том, что более высокие зарплаты не повлияли на более широкую потребительскую инфляцию. И все же более высокая заработная плата — более высокие затраты для компаний в то время, когда растут и другие производственные затраты. Еще неизвестно, согласятся ли компании нести эти более высокие затраты или допустят некоторое снижение своей рентабельности.

Является ли более высокий уровень инфляции техническим, временным или структурным?Это центральный вопрос, потому что инфляция определенно растет.Существует четкий технический элемент: массивные спады, вызванные блокировкой, в марте, апреле и мае 2020 года приведут к резкому увеличению годовых расчетов в те же месяцы в этом году. Некоторые факторы, влияющие на ИПЦ, также, вероятно, временны. Рост цен на подержанные автомобили связан с нехваткой полупроводниковых чипов, что тормозит производство новых автомобилей. Богатые покупатели, стремящиеся купить автомобиль в связи с активизацией открытия, вынуждены были переключиться на подержанные автомобили, и цены отражают этот возросший спрос. Для разрешения этой конкретной цепочки поставок может потребоваться несколько месяцев, но ожидается, что скачок цен окажется временным.Наконец, цены на сырье продолжают расти. Существуют очень большие примеры этого, такие как цены на пиломатериалы, но более широкая тенденция к повышению заметна, как показали данные индекса цен производителей за апрель.

Структурная картина впервые за долгое время стала более туманной. С конца 1980-х годов инфляция в США имеет тенденцию к снижению. Глобализация 1990-х привела к падению цен на товары и заработной платы. Структурно низкий рост ВВП США также усилил тенденцию к снижению инфляции.На протяжении десятилетий мы наблюдали, как скользящая инфляция перерастает в инфляционные ожидания, о чем свидетельствуют рыночные показатели, экономические модели и опросы потребителей и предприятий. Но наша экономика оказалась в неожиданном месте, и наше восстановление только начинается. Мы еще можем увидеть изменения в нашей экономике, которые мы только начинаем понимать, в том числе сдвиги в трудовых и потребительских тенденциях, которые могут повлиять на власть ценообразования. Даже если эти изменения помогут остановить структурную дезинфляцию, это будет иметь огромные последствия для инвесторов.

Дело не только в инфляцииЗаголовки новостей в начале недели связывали падение рынка с опасениями по поводу инфляции, но здесь может быть и другая динамика. Согласно консенсус-прогнозу, ВВП во втором квартале вырастет на 8,1%, что станет самым сильным кварталом в 2021 году (и, вероятно, в ближайшие годы). Ожидается, что с этого момента рост останется сильным, но замедлится. Это слово, к которому я постоянно возвращаюсь, когда уточняю свои прогнозы на 2022 год: замедление. Замедление нахлынувшего М2.Замедление роста, поддержки денежно-кредитной политики нашей экономики и, скорее всего, роста доходов и доходов. Чтобы быть ясным, консенсус в отношении роста ВВП на 4,0% в 2022 году, по сути, еще один блокбастер. Но сейчас мы находимся на полпути ко второму кварталу — кварталу с самыми высокими темпами роста. Это оно. Рынки могут начать понимать, что шумная вечеринка 2021 года, которая подтолкнула оценки к стратосферному уровню, может начать снижаться, хотя и медленно и с огромной скоростью.

Что это означает для политики ФРС?Что касается финансовых рынков, то связь между более высокой инфляцией и более слабыми показателями фондового рынка обычно связана с ожиданиями повышения ставки ФРС.Теоретически более высокая инфляция означает, что ФРС может поднять ставки, что будет отрицательно для экономики и акций. Интересно, что на прошлой неделе ожидания повышения ставки ФРС практически не изменились. Существует твердое мнение о том, что повышение ставки ФРС произойдет через несколько лет, а ставка 3-летнего однодневного индексного свопа (OIS), справедливый показатель для долгосрочных ожиданий по фондам ФРС, мало изменилась по сравнению с прошлой неделей. На мой взгляд, это правильно отражает тот факт, что ФРС больше внимания уделяет занятости в уравнении; при высоком уровне безработицы и миллионах людей, которые все еще остаются без работы, ФРС будет ошибаться на стороне поддержки экономики.

Однако в какой-то момент более высокая инфляция приведет к более высоким долгосрочным ставкам. Мы были свидетелями того, как инвесторы с фиксированным доходом увеличивали дюрацию в течение многих лет по мере того, как ставки падали. Но то же самое можно сказать и о фондовых рынках, когда процентные ставки упадут ниже 2,00%. Низкие процентные ставки привели к завышению оценок, поскольку ставка дисконтирования будущих доходов снизилась. Опасения по поводу роста долгосрочных ставок может быть достаточно, чтобы повлиять на фондовые рынки, даже без неминуемой угрозы повышения ставок ФРС.

Что все это означает для рынков?До сих пор доходность казначейских облигаций США встречала этот всплеск долгосрочных инфляционных ожиданий зевком. На прошлой неделе 10-летние казначейские облигации торговались в диапазоне 10 базисных пунктов, от 1,60% до 1,70%, что удобно в пределах немного более широкого диапазона последних двух месяцев. Очевидно, что покупка активов ФРС по-прежнему удерживает долгосрочные ставки на низком уровне, и ФРС дала понять, что вряд ли сократит покупку активов до следующего года.Рост инфляционных ожиданий привел к тому, что реальные ставки — долгосрочная прибыль на риск — упали еще глубже в отрицательную зону. Тема «меньше для большего» доминировала в доходной части инвестиций в течение многих лет, и Barclays Agg только что закончил худший квартал с 1981 года. необходимость в течение многих лет.

Вынос ключейИнфляция растет. Конечно, играют роль технические факторы, и этому способствуют перебои со стороны предложения, хотя пока они кажутся временными.Но другие факторы, в том числе более высокие производственные цены и цены на сырьевые товары, а также первые признаки некоторого давления в сторону повышения заработной платы, могут создать «идеальный шторм», чтобы нейтрализовать структурные силы, которые на протяжении десятилетий снижали инфляцию.

Долгосрочные инфляционные ожидания изменились достаточно, чтобы привлечь внимание рынка, и это правильно. Инфляция — одна из очевидных угроз нашему наметившемуся выздоровлению. Перегревающая экономика — благодатная почва для устойчивого ускорения инфляции, что может вынудить политиков замедлить экономику — история, у которой редко бывает счастливый конец.Мы далеки от устойчивых данных о более высокой инфляции этого сценария. На данный момент опасения по поводу инфляции кажутся темными облаками, которые накатываются, но быстро отступают. В конце концов, фондовые рынки находятся вблизи рекордных максимумов и завершили торги в четверг и пятницу. Но наша экономика вряд ли столкнется с нормальным ранним расширением. Если посадить в достаточном количестве, инфляция может расти быстрее, чем мы думаем.

Полезных заметок по структурной инфляции!

Структурная инфляция: Полезные заметки о структурной инфляции !

Структуралистская школа Южной Америки подчеркивает структурную жесткость как основную причину инфляции в таких развивающихся странах, как Аргентина, Бразилия и Чили. Конечно, этот тип инфляции можно найти и в других развивающихся странах.

Структуралисты придерживаются мнения, что инфляция необходима с ростом. Согласно этой точке зрения, по мере развития экономики возникает жесткость, которая приводит к структурной инфляции. На начальном этапе наблюдается рост несельскохозяйственных доходов, сопровождаемый высокими темпами роста населения, что ведет к увеличению спроса на товары.

Фактически, давление роста населения и роста доходов в городах будет иметь тенденцию повышаться с помощью механизма цепной реакции, во-первых, цены на сельскохозяйственные товары, во-вторых, общий уровень цен и в-третьих, заработную плату.Разберем их.

1. Сельскохозяйственные товары:Поскольку спрос на сельскохозяйственные товары увеличивает их внутреннее предложение, будучи неэластичным, цены на сельскохозяйственные товары растут. Производство этих товаров не увеличивается, когда цены на них растут, потому что их производство неэластично из-за несовершенной системы землевладения и других ограничений в виде отсутствия ирригации, финансов, складских и сбытовых мощностей, а также плохих урожаев.

Чтобы предотвратить непрерывный рост объемов сельскохозяйственной продукции, особенно продуктов питания, их можно импортировать.Но импортировать их в больших количествах невозможно из-за валютных ограничений. Более того, цены на импортные товары относительно выше, чем на их внутренние цены. Это имеет тенденцию к дальнейшему повышению уровня цен в экономике.

2. Повышение заработной платы:Когда цены на продукты питания растут, наемные работники настаивают на повышении ставок заработной платы, чтобы компенсировать падение их реальных доходов. Но заработная плата и / или Д.А. связаны с индексом стоимости жизни.Поэтому они повышаются всякий раз, когда индекс стоимости жизни поднимается выше согласованного уровня, что еще больше увеличивает спрос на товары и дальнейший рост их цен.

Влияние повышения ставок заработной платы на цены показано на Рисунке 9. Когда ставки заработной платы повышаются, совокупный спрос на товары увеличивается с D 1 до D 2 . Но совокупное предложение падает из-за увеличения затрат на рабочую силу, что приводит к смещению кривой совокупного предложения с 1 S на 2 S.

Поскольку производство товаров неэластично из-за структурной жесткости после точки, кривая предложения показана вертикально от точки E 1 и далее. Начальное равновесие находится на E 1 , где кривые D 1 и S 1 пересекаются на уровне выпуска OY 1 , а уровень цен — OP 1 .

Когда предложение падает из-за увеличения затрат на рабочую силу, кривая предложения смещается с S 1 на S 2 и пересекает кривую спроса D 2 на E 2 , и производство падает с OY 1 до OY 2 , и уровень цен повышается с OP 1 до OP 2 .

3. Импортозамещение:Другая причина структурной инфляции заключается в том, что темпы роста экспорта в развивающейся экономике медленные и нестабильные, что недостаточно для поддержания требуемых темпов роста экономики. Низкие темпы роста экспорта и валютные ограничения приводят к принятию политики индустриализации, основанной на импортозамещении.

Такая политика требует использования защитных мер, которые, в свою очередь, приводят к повышению цен на промышленную продукцию и доходов в несельскохозяйственных секторах, что приводит к дальнейшему росту цен.Более того, такая политика приводит к резкому росту цен из-за удорожания импортных материалов и оборудования, а также защитных мер.

Политика импортозамещения также имеет тенденцию к инфляции из-за относительной неэффективности новых отраслей в период «обучения». Постоянное ухудшение условий торговли сырьевыми товарами развивающихся стран еще больше ограничивает рост доходов от экспорта, что часто приводит к девальвации обменного курса.

4. Налоговая система:Характер налоговых систем и бюджетных процессов также помогает акцентировать внимание на инфляционных тенденциях в таких странах. Налоговая система имеет низкую эластичность по инфляции, что означает, что при повышении цен реальная стоимость налогов падает. Часто налоги фиксируются в денежном выражении или повышаются медленно с учетом роста цен.

Более того, сбор налогов часто занимает много времени, в результате чего к тому времени, когда они уплачиваются наценками, их реальная ценность для казначейства меньше.С другой стороны, запланированные расходы по проектам часто не производятся по графику из-за различных узких мест в поставках, в результате чего, когда цены растут, денежная стоимость расходов увеличивается пропорционально. В результате падения реальной стоимости налоговых сборов и увеличения денежной стоимости расходов правительствам приходится увеличивать бюджетный дефицит, что еще больше усиливает инфляционное давление.

5. Денежная масса:Что касается денежной массы, то она автоматически увеличивается при повышении цен в развивающейся стране.По мере роста цен фирмам требуются более крупные средства из банков. И правительству нужно больше денег для финансирования большего дефицита, чтобы покрыть растущие расходы и заработную плату своих сотрудников. Для этого он берет займы у центрального банка, что ведет к денежной экспансии и дальнейшему росту инфляции.

Таким образом, структурная инфляция может быть результатом неэластичности предложения, ведущей к росту цен на сельскохозяйственную продукцию, стоимости импортозамещающих веществ, ухудшению условий торговли и девальвации обменного курса.

Критика:Основными недостатками структурных аргументов были:

Во-первых, не проводится разделения между автономной структурной жесткостью и индуцированной жесткостью, возникающей в результате ценового и валютного контроля или неправильного управления государственным вмешательством.

Во-вторых, вялость роста экспорта не носит в действительности структурный характер, а является результатом неспособности использовать экспортные возможности из-за завышенных обменных курсов.

рост спроса, рост затрат, стагфляция, структурная инфляция, дефляция и дезинфляция — Civilsdaily

Причины инфляцииИнфляция в основном вызвана либо факторами притяжения спроса, либо факторами выталкивания затрат. Помимо факторов спроса и предложения, инфляция иногда также вызывается структурными узкими местами и политикой правительства и центральных банков. Таким образом, основными причинами инфляции являются:

- Факторы притяжения спроса (когда совокупный спрос превышает совокупное предложение на уровне полной занятости).

- Cost Push Factors (когда совокупное предложение увеличивается из-за увеличения стоимости производства, а совокупный спрос остается прежним).

- Структурные узкие места (колебания цен на сельское хозяйство, слабая инфраструктура и т. Д.)

- Вмешательство центральных банков в денежно-кредитную политику.

- Экспансионная фискальная политика правительства.

Факторы спроса и предложения можно подразделить на следующие:

Инфляция спроса

- Инфляция спроса в основном обусловлена увеличением совокупного спроса.Увеличение совокупного спроса в основном происходит либо за счет увеличения государственных расходов (расширяющая фискальная политика), либо за счет увеличения расходов домашних хозяйств и фирм.

- Основная причина инфляции притяжения спроса — Совокупный спрос> Совокупное предложение. Это просто означает, что фирмы в экономике не способны производить товары и услуги, востребованные домашними хозяйствами в текущий период времени. Дефицит товаров и услуг из-за увеличения спроса подпитывает инфляцию.