Ст. 873 ГК РФ. Закрытие аккредитива

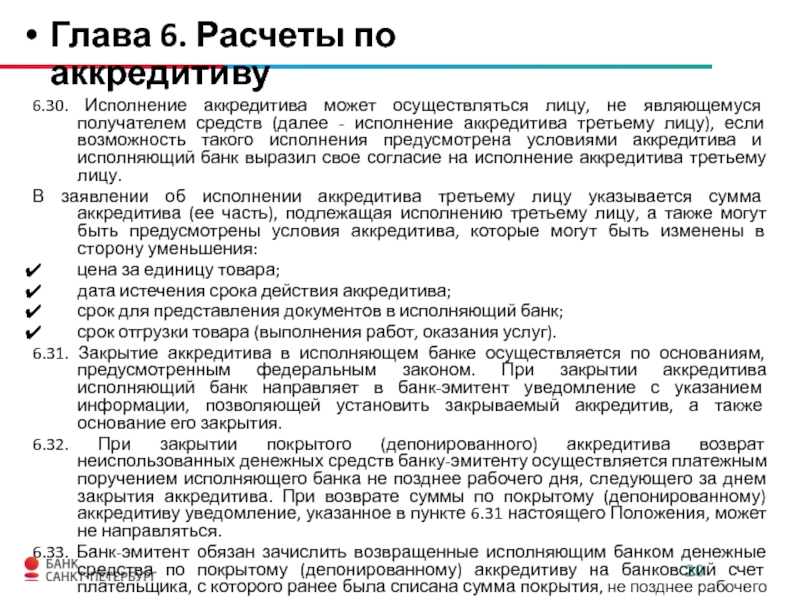

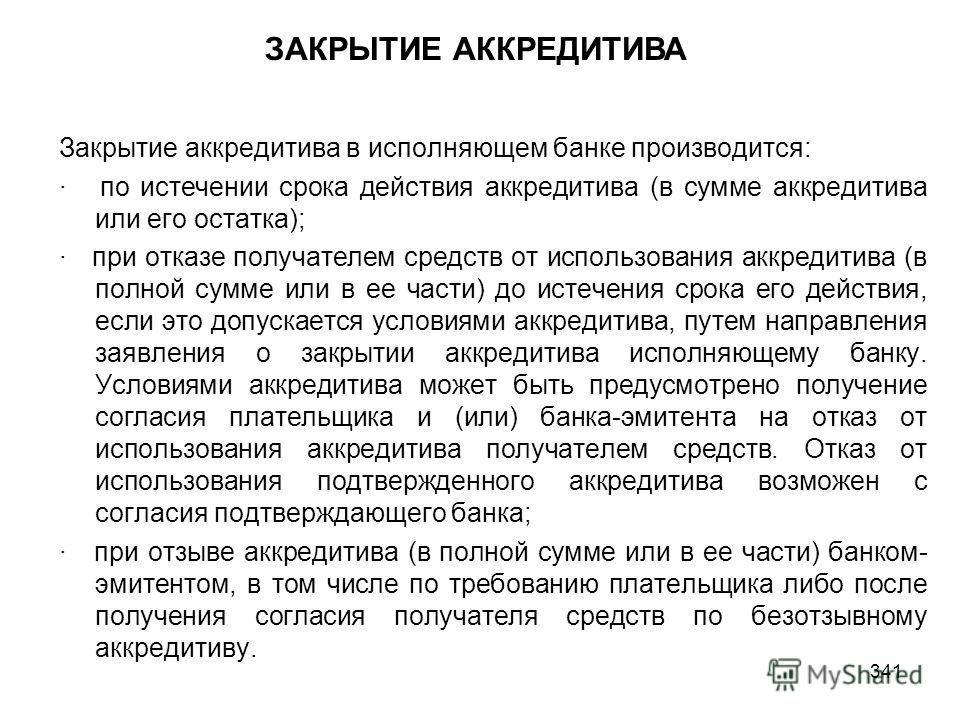

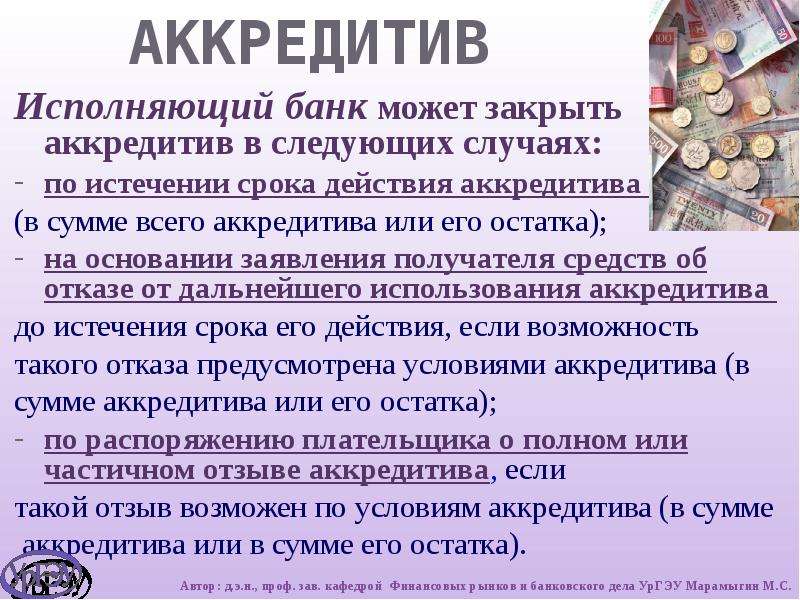

1. Закрытие аккредитива в исполняющем банке производится:

1) по истечении срока действия аккредитива, за исключением случая, когда документы по аккредитиву были представлены в пределах срока действия аккредитива;

2) при полном исполнении аккредитива;

3) по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия;

4) по заявлению плательщика об отмене или отзыве аккредитива.

2. О закрытии аккредитива исполняющий банк должен поставить в известность банк-эмитент.

3. Неиспользованная сумма аккредитива подлежит возврату банку-эмитенту одновременно с закрытием аккредитива. Банк-эмитент обязан зачислить возвращенную денежную сумму на банковский счет плательщика, с которого депонировались эти средства.

Закрытие аккредитива представляет собой прекращение операций по выдаче денег по аккредитиву и внесение банком соответствующей записи о прекращении. Закрытие аккредитива в исполняющем банке осуществляется исключительно по основаниям, предусмотренным комментируемой статьей:

Закрытие аккредитива представляет собой прекращение операций по выдаче денег по аккредитиву и внесение банком соответствующей записи о прекращении. Закрытие аккредитива в исполняющем банке осуществляется исключительно по основаниям, предусмотренным комментируемой статьей:— по истечении срока аккредитива. Срок действия является существенным условием аккредитива. Отсутствие указания срока влечет недействительность аккредитива, на основании чего можно говорить об отсутствии возникновения обязательств;

— по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива. Такое основание предусматривает право получателя средств отказаться от получения денежных средств по аккредитиву, что может быть связано с отказом от исполнения основного договора, расчетом по договору иным путем (взаимозачет, новация и пр.) и т.д.;

— по требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива. Данное основание предоставляет право уже плательщику отказаться от аккредитива, что может быть вызвано теми же причинами, которые перечислены выше.

Данное основание предоставляет право уже плательщику отказаться от аккредитива, что может быть вызвано теми же причинами, которые перечислены выше.

При закрытии аккредитива исполняющий банк направляет в банк-эмитент уведомление с указанием информации, позволяющей установить закрываемый аккредитив, а также основание его закрытия.

2. Неиспользованная сумма покрытого аккредитива подлежит возврату банку-эмитенту. Банк-эмитент обязан зачислить возвращенные исполняющим банком денежные средства по покрытому (депонированному) аккредитиву на банковский счет плательщика, с которого ранее была списана сумма покрытия, не позднее рабочего дня, следующего за днем возврата денежных средств.

Так, Постановлением ФАС Северо-Западного округа от 11.03.2003 N А56-16525/02 на исполняющий банк возложена ответственность за несвоевременный возврат денежных средств, поскольку неиспользованная сумма покрытого аккредитива подлежит возврату исполняющим банком банку-эмитенту незамедлительно одновременно с закрытием аккредитива.

3. Применимое законодательство:

— Положение Банка России от 19.06.2012 N 383-П;

— Инструкция Внешторгбанка СССР от 25.12.1985 N 1.

4. Судебная практика:

— Постановление Президиума ВАС РФ от 22.05.2007 N 420/07 по делу N А40-41625/06-105-284;

— Постановление ФАС Северо-Западного округа от 11.03.2003 N А56-16525/02.

Финансирование через подтвержденный аккредитив

Финансирование через подтвержденный аккредитивВаш браузер устарел!

Обновите ваш браузер для правильного отображения этого сайта. Обновить мой браузер

Другие продукты

Пополняем оборотные средства, гарантируем исполнение экспортных контрактов, финансируем приобретение ваших товаров за рубежом. Выбирайте нужное.

Выбирайте нужное.

Сайт работает в тестовом режиме. Старая версия сайта доступна по адресу https://old.eximbank.ru/

Настройки конфиденциальности

Когда вы посещаете какой-либо веб-сайт, он может сохранять информацию в вашем браузере или получать из него данные, в основном в виде файлов cookie. Эта информация может относиться к вам, вашим предпочтениям, вашему устройству или будет использоваться для правильной работы веб-сайта с вашей точки зрения.

|

6.9. |

Открытие и расчеты по аккредитиву с предоставлением Клиентом 100% покрытия |

Стоимость выпуска аккредитивов без покрытия определяется отдельным соглашением. Если в соответствии с условиями аккредитива оплата комиссий осуществляется бенефициаром, но при этом аккредитив аннулируется, то комиссионное вознаграждение оплачивается приказодателем аккредитива. Дополнительно могут взиматься почтовые, телекоммуникационные расходы и комиссии других банков, участвующих в сделке по фактической стоимости. |

|||

|

— |

4000,00 |

— |

Комиссия взимается по факту выпуска аккредитива |

|

|

0,15 |

2500,00 |

15000,00 | Комиссия рассчитывается от суммы сделки, взимается по факту выпуска аккредитива

|

|

|

6.10. |

Внесение любых изменений в аккредитив (срок, сумма, условия раскрытия, аннуляция, полный или частичный отзыв, закрытие аккредитива до истечения срока действия и другие изменения) |

— |

1000,00 |

— |

Комиссия взимается по факту предоставления услуги |

|

6. |

Уведомление получателя средств по аккредитиву о поступлении в его пользу аккредитива или об изменении его условий |

— |

1000,00 |

— |

Комиссия взимается за каждое уведомление. Комиссия применяется, когда АО «МОСКОМБАНК» является исполняющим банком по аккредитиву, выпущенного другим банком. |

| 6.12. | Прием, проверка и отсылка документов, предусмотренных условиями аккредитива | 0,15 | 2500,00 | 15000,00 | Комиссия взимается от суммы аккредитива. Комиссия применяется, когда АО «МОСКОМБАНК» является исполняющим банком по аккредитиву, выпущенного другим банком. |

| 6.13. | Возмещение расходов (дополнительные комиссии, уплаченные банкам-корреспондентам; почтовые, телеграфные и телефонные расходы; стоимость курьерских передач документов и т. |

По фактической стоимости | — | ||

| № | Наименование банковской операции | Операции в национальной валюте | Операции в иностранной валюте |

| 3.1. | Импортные аккредитивы | ||

| 3.1.1. | Открытие аккредитива | 0,075 % от суммы (min 50 USD, mах 350 USD) | 0,15 % от суммы (min 100 USD, mах 700 USD) |

| 3.1.2. | Прием, проверка и платеж против документов | 0,075 % от суммы (min 50 USD, mах 250 USD) | 0,15 % от суммы (min 100 USD, mах 500 USD) |

3. 1.3. 1.3. | Рассмотрение документов с расхождениями | 60 USD | 60 USD |

| 3.1.4. | Изменение условий аккредитива: | ||

| 0,15 % от суммы изменения (min 100 USD, mах 500 USD) | 0,15 % от суммы изменения (min 100 USD, mах 500 USD) | |

| 45 USD (за каждое заявление) | 45 USD (за каждое заявление) | ||

| 3.1.5. | Аннуляция аккредитива до истечения срока | 30 USD | 30 USD |

| 3.1.6. | Оформление документов для открытия аккредитива по просьбе клиента | 10 USD (за 1 документ) | 10 USD (за 1 документ) |

3. 1.7. 1.7. | Предконтрактная работа с клиентом | до 1 % единовременно от суммы сделки | до 1 % единовременно от суммы сделки |

| 3.1.8. | Открытие аккредитива без покрытия | по договору | по договору |

| 3.2. | Экспортные аккредитивы | ||

| 3.2.1. | Предавизование | 20 USD | 20 USD |

| 3.2.2. | Авизование | 0,1 % от суммы изменения (min 25 USD, mах 100 USD) | 0,2 % от суммы изменения (min 50 USD, mах 200 USD |

3. 2.3 2.3 | Авизование изменений | 30 USD | 30 USD |

| 3.2.4. | Прием, проверка и оформление документов для отсылки | 0,2 % от суммы (min 100 USD) | 0,2 % от суммы (min 100 USD) |

| 3.2.5. | Прием, проверка и оформление документов по аккредитиву, исполняемому другим банком | 50 USD | 50 USD |

| 3.2.6. | Рассмотрение документов с расхождениями (возврат клиенту документов, предоставленных с расхождениями с условиями аккредитива, запрос согласия банка-корреспондента на принятие таких условий) | 50 USD | 50 USD |

| 3.2.7. | Изменение условий аккредитива, подтвержденного или исполняемого банком: | ||

| 0,2 % от суммы изменения (min 100 USD, mах 200 USD) | 0,2 % от суммы изменения (min 100 USD, mах 200 USD) | |

| 45 USD (за каждое заявление) | 45 USD (за каждое заявление) | ||

3. 2.8. 2.8. | Аннуляция аккредитива до истечения срока | 45 USD | 45 USD |

| 3.2.9. | Платеж бенефициару на счет в другом банке через корреспондентский счет банка Nostro | 40 USD | 40 USD |

| 3.2.10. | Стоимость подтверждения (гарантии, аккредитива): | ||

| 3.2.10.1. | 0,2 % от суммы изменения (min 100 USD, mах 500 USD) | 0,2 % от суммы изменения (min 100 USD, mах 500 USD) | |

| 3.2.10.2. |

| по договору | по договору |

| 3.2.11. | Предконтрактная работа с клиентом | до 1 % единовременно от суммы сделки | до 1 % единовременно от суммы сделки |

3. 2.12. 2.12. | Перевод трасферабельного аккредитива | 0,15 % от суммы (min 100 USD, mах 600 USD) | 0,15 % от суммы (min 100 USD, mах 600 USD) |

| 3.3. | Рамбурсное обязательство по аккредитиву | ||

| 3.3.1. | Вознаграждение за предоставление рамбурсного обязательства по аккредитиву | по договору | по договору |

| 3.3.2. | Вознаграждение за технический выпуск рамбурсного обязательства по аккредитиву | 0,15 % от суммы (min 100 USD, mах 500 USD) | 0,15 % от суммы (min 100 USD, mах 500 USD) |

| 3.3.3. | Исполнение обязательств по изменению условий рамбурсного обязательства по аккредитиву (за каждое изменение) | 30 USD | 30 USD |

3. 3.4. 3.4. | Аннулирование рамбурсного обязательства по аккредитиву до истечения срока действия | 100 USD | 100 USD |

| 3.3.5. | Вознаграждение за платеж по рамбурсному обязательству по аккредитиву | 0,1 % от суммы (min 30 USD, mах 200 USD) | 0,1 % от суммы (min 30 USD, mах 200 USD) |

Аккредитив | Определение, особенности, элементы, дисконтирование и др.

Аккредитив (LC) — это финансовый документ, облегчающий международную, а также внутреннюю торговлю. Он заменяет банковский кредит на кредит клиента. Существует два основных типа аккредитивов — коммерческие и резервные. Коммерческий аккредитив является основным механизмом оплаты, а резервный аккредитив — вторичным механизмом.

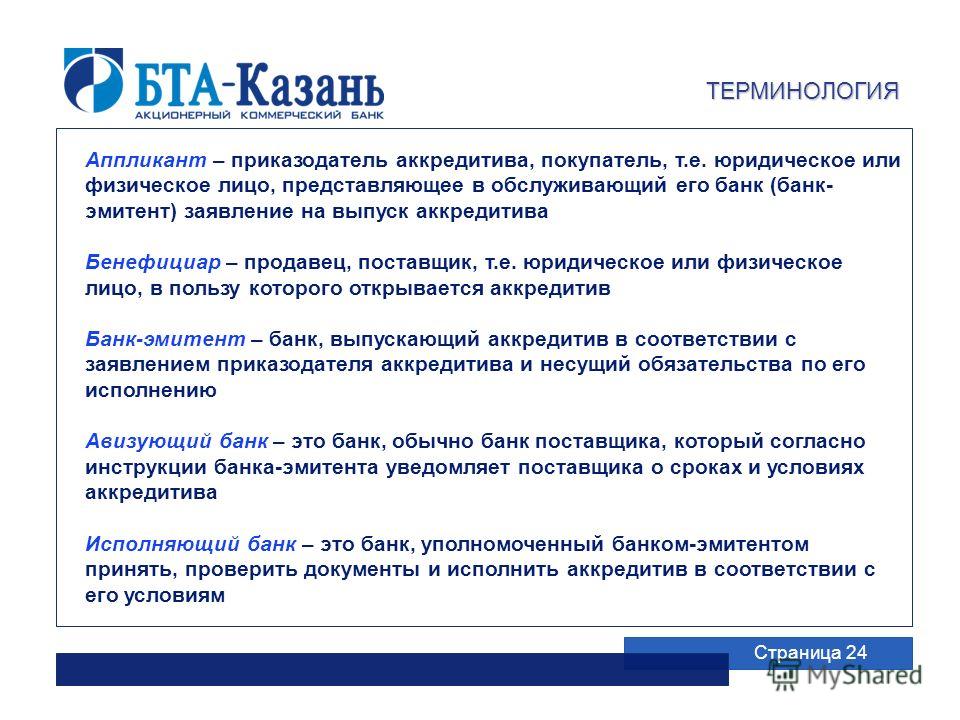

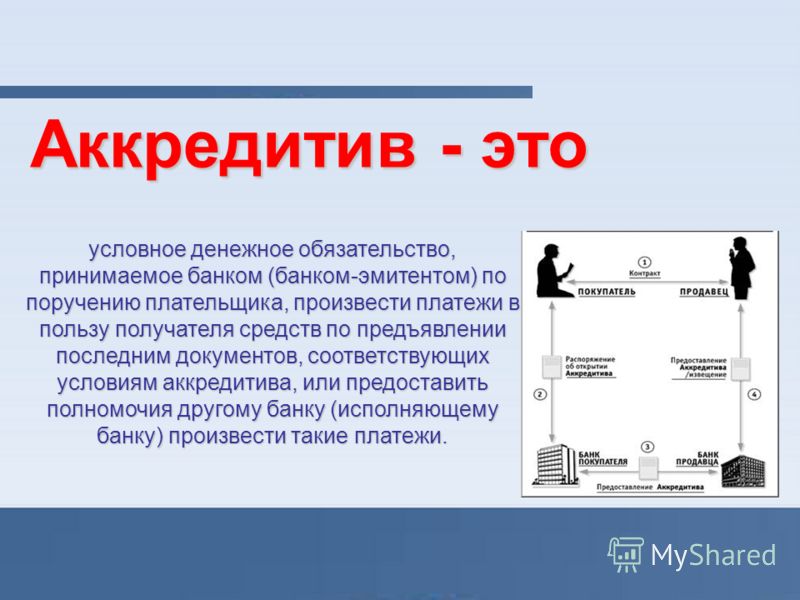

Определение аккредитива

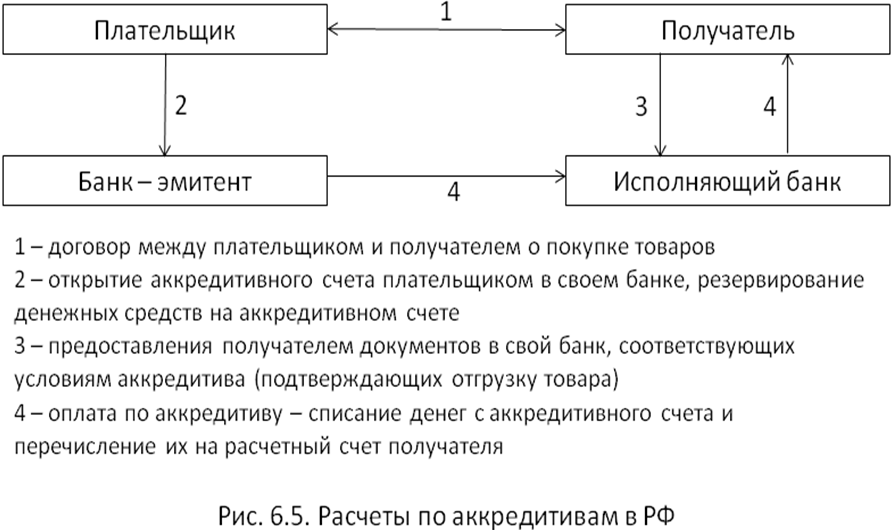

Аккредитив — это документ, выданный банком или финансовым учреждением от имени покупателя, который обеспечивает платеж продавцу. Перед выдачей аккредитива банку необходимо иметь определенные документы. Это письмо является для продавца гарантией того, что платеж будет произведен, даже если покупатель этого не сделает. Риск неплатежа переходит от продавца к банку. Как правило, весь процесс также включает другой банк, который работает консультантом продавца. Банк-эмитент разрешает консультативному банку произвести платеж продавцу.

Перед выдачей аккредитива банку необходимо иметь определенные документы. Это письмо является для продавца гарантией того, что платеж будет произведен, даже если покупатель этого не сделает. Риск неплатежа переходит от продавца к банку. Как правило, весь процесс также включает другой банк, который работает консультантом продавца. Банк-эмитент разрешает консультативному банку произвести платеж продавцу.

Коммерческий аккредитив использовался на протяжении многих веков для облегчения процесса оплаты как во внутренней, так и в международной торговле, такой как импортные и экспортные аккредитивы.Фактически, его использование будет увеличиваться с развитием мировой экономики. Все международные аккредитивы регулируются регулирующим органом Международной торговой палаты в соответствии с Едиными обычаями и практикой документарных аккредитивов.

Особенности аккредитива

Поскольку аккредитивы используются на протяжении столетий и существует единый нормативный код для аккредитивов, существуют определенные характеристики аккредитива, которые являются стандартными и единообразно присутствуют во всех аккредитивы:

Оборотность

Аккредитив обычно рассматривается как оборотный инструмент и может свободно передаваться в виде денег между различными сторонами. Он обязывает банк-эмитент выплатить деньги не только получателю, но и любому другому назначенному им банку. Однако аккредитив считается предметом переговоров только в том случае, если он включает безусловное обещание платежа по требованию или в определенное время.

Он обязывает банк-эмитент выплатить деньги не только получателю, но и любому другому назначенному им банку. Однако аккредитив считается предметом переговоров только в том случае, если он включает безусловное обещание платежа по требованию или в определенное время.

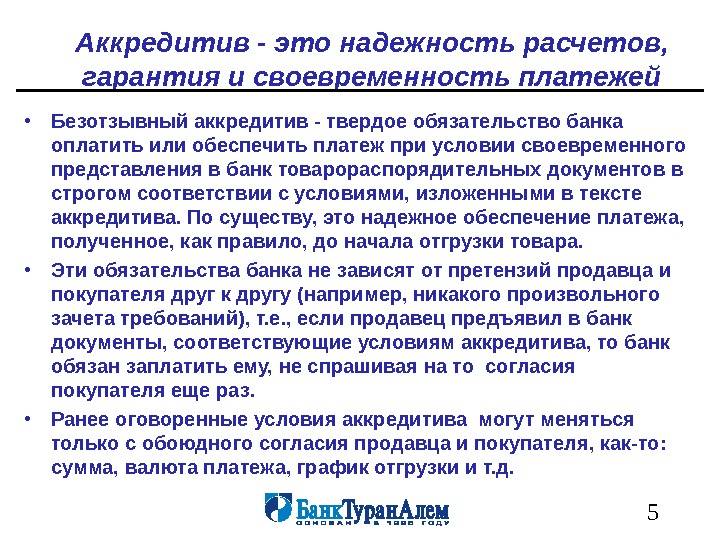

Отзыв

Аккредитив может быть отзывным или безотзывным. Банк-эмитент может отозвать или изменить отзывный аккредитив в любое время без уведомления. В таком сценарии авизующий банк не подтвердит аккредитив.Однако отзывный аккредитив используется очень редко. Безотзывный аккредитив является наиболее распространенным, поскольку его нельзя изменить или отозвать без согласия всех сторон сделки.

Перевод и уступка

Получатель аккредитива может переводить или уступать аккредитив столько раз, сколько возможно. LC остается в силе.

Предварительные и временные черновики

Аккредитив требует оплаты по двум параметрам: по предъявлении или по времени. Тратта до предъявления оплачивается при предъявлении аккредитива, а временная тратта оплачивается по истечении определенного периода времени. Банк проверит аккредитив, чтобы убедиться, что он действителен в обоих случаях.

Банк проверит аккредитив, чтобы убедиться, что он действителен в обоих случаях.

Элементы аккредитива

Аккредитив становится понятнее, если известны все следующие элементы или условия аккредитива:

Заявитель

Покупатель в бизнес-операции.

Получатель

Продавец товаров и услуг и конечный получатель платежа в хозяйственной операции. Бенефициар должен предоставить все необходимые документы для оформления аккредитива.

Банк-эмитент

Банк-эмитент гарантирует бенефициару, что платеж будет оплачен должным образом, если все представленные документы соответствуют условиям, указанным в аккредитиве. Банку-эмитенту также необходимо изучить документы, представленные бенефициаром. Совершенно необходимо произвести оплату после выполнения всех условий аккредитива.

Авизующий банк

Авизующий банк авизует бенефициара и помогает ему использовать аккредитив.Он платит получателю, как только банк-эмитент производит платеж. Он также несет ответственность за отправку необходимых документов в банк-эмитент. Авизующий банк не обязан платить, если банк-эмитент не может произвести платеж бенефициару.

Он также несет ответственность за отправку необходимых документов в банк-эмитент. Авизующий банк не обязан платить, если банк-эмитент не может произвести платеж бенефициару.

Подтверждающий банк

Подтверждающий банк подтверждает аккредитив и принимает на себя те же обязательства, что и банк-эмитент. Подтверждающим банком обычно является авизующий банк. Перед подтверждением аккредитива соответствующий банк проводит строгую оценку страны и банка-эмитента.

Дисконтирование аккредитива

Получатель может получить дисконтированный аккредитив для более ранней оплаты. Авизующий банк авансирует платеж до представления различных торговых и товаросопроводительных документов. Скидка относится к комиссиям, взимаемым авизующим банком за дисконтирование аккредитива. Получатель не получает полную оплату. Однако он получает платеж заранее, по сравнению с условиями платежа банка-эмитента.

Заключение

Аккредитив — очень полезный инструмент для обеспечения бесперебойной торговли. Однако в интересах сторон быть полностью осведомленными о технических особенностях, преимуществах и недостатках аккредитива. Правила аккредитива не интуитивно понятны и требуют тщательного понимания, прежде чем брать на себя дальнейшие обязательства.

Однако в интересах сторон быть полностью осведомленными о технических особенностях, преимуществах и недостатках аккредитива. Правила аккредитива не интуитивно понятны и требуют тщательного понимания, прежде чем брать на себя дальнейшие обязательства.

- Краткое руководство по пониманию аккредитивов [Источник]

Что такое аккредитив (LOC)? — Определение | Значение

Определение: Аккредитив — это обязательство, выданное банком от имени одного из своих клиентов, чтобы гарантировать платеж, который должен быть произведен третьей стороне в результате операции импорта / экспорта.Другими словами, банк-эмитент гарантирует экспортеру платеж.

Что означает аккредитив?

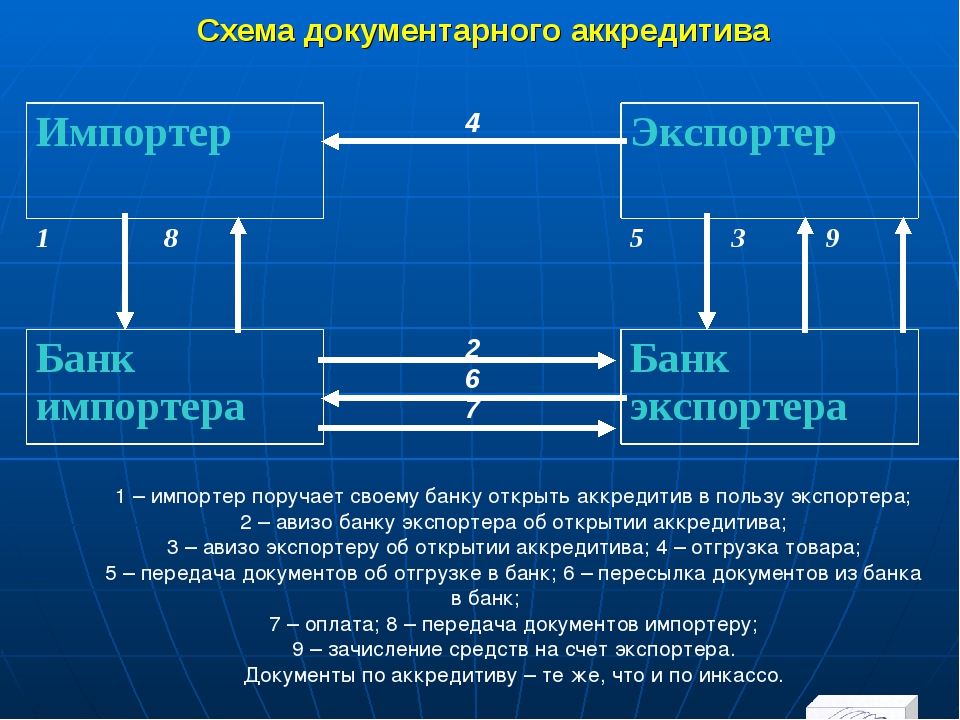

Что такое аккредитив? Аккредитивы — это финансовые инструменты, используемые компаниями для облегчения импортных / экспортных операций. Эти письма представляют собой документы, выдаваемые банком импортера (банком-эмитентом) для гарантии оплаты импортируемых товаров. Письмо выдается и отправляется в банк экспортера (принимающий банк) в качестве обязательства по оплате товаров при соблюдении ряда заранее установленных условий.Эти условия обычно представлены в виде документов, таких как коммерческие счета-фактуры, налоговые формы, сертификаты происхождения и другие. Платеж должен быть разблокирован банком-эмитентом в полном объеме в заранее согласованную дату, если все эти условия соблюдены.

Письмо выдается и отправляется в банк экспортера (принимающий банк) в качестве обязательства по оплате товаров при соблюдении ряда заранее установленных условий.Эти условия обычно представлены в виде документов, таких как коммерческие счета-фактуры, налоговые формы, сертификаты происхождения и другие. Платеж должен быть разблокирован банком-эмитентом в полном объеме в заранее согласованную дату, если все эти условия соблюдены.

Давайте посмотрим на пример.

Пример

High-end Motorcycles LLC — компания, которая продает импортные мотоциклы в США. В рамках своей обычной коммерческой деятельности они покупают мотоциклы у компании Vecchia Motorcycles Co. в Италии.High-end хочет заключить сделку по покупке 1000 мотоциклов у Vecchia. Как они могут гарантировать, что обе стороны получат свою сторону сделки, товары для одной стороны и своевременную оплату для другой стороны?

Как мы уже писали, аккредитив представляет собой гарантию для экспортера, что оплата будет произведена вовремя за товары, отправленные покупателю. В этой ситуации аккредитив гарантирует обеим сторонам, что сделка будет проведена и заключена должным образом, а оплата обязательно будет произведена после выполнения предварительно согласованных условий.

В этой ситуации аккредитив гарантирует обеим сторонам, что сделка будет проведена и заключена должным образом, а оплата обязательно будет произведена после выполнения предварительно согласованных условий.

Краткое определение

Определите аккредитивы: Аккредитив означает финансовый документ, который один банк отправляет другому от имени своего вкладчика, чтобы гарантировать, что платеж будет произведен, если транзакция будет выполнена.

Условия торгового финансирования: аккредитивы

В недавнем блоге мы поделились глоссарием терминов торговли сырьевыми товарами, стремясь избавить от мистификации многие термины, которые обычно используются в отрасли. Некоторым из них нужно немного больше объяснений, поэтому мы решили погрузиться глубже и поделиться с вами некоторыми другими блогами.

Что такое аккредитив?

Аккредитивы также могут быть

известны как документальные аккредитивы и поэтому могут иметь аббревиатуру LC или DC. А

аккредитив — это документ, выпущенный банком, который уполномочивает продавца

товар для получения согласованной суммы денег на определенных условиях. Это

гарантирует, что платеж от покупателя продавцу будет получен вовремя и в течение

правильная сумма. Если покупатель не может выполнить договор, банк

тогда потребуется оплатить полную сумму покупки.Как есть так

многие факторы в международной торговле, есть несколько разных букв

кредит для учета различных сценариев.

А

аккредитив — это документ, выпущенный банком, который уполномочивает продавца

товар для получения согласованной суммы денег на определенных условиях. Это

гарантирует, что платеж от покупателя продавцу будет получен вовремя и в течение

правильная сумма. Если покупатель не может выполнить договор, банк

тогда потребуется оплатить полную сумму покупки.Как есть так

многие факторы в международной торговле, есть несколько разных букв

кредит для учета различных сценариев.

Аккредитивы помогают смягчить риск продавцов, гарантируя, что продавец получит оплату вовремя. Это метод платеж, который освобождает покупателя от любых юридических обязательств по оплате продавцу за счет того, что исполняющий банк платит продавцу напрямую. Таким образом, продавец зависит от банка, а не от покупателя в получении платежа.

После того, как банк-эмитент оценил кредитный риск покупателя, оценив, действительно ли покупатель сможет заплатить за товар, будет открыт аккредитив. Затем продавец получит аккредитив, проверит условия, чтобы убедиться, что они соответствуют контракту, и, если все в порядке, организует отгрузку товара. Отгрузив товар, продавец представляет запрашиваемые документы в исполняющий банк. Банк будет выплачивать продавцу правильную стоимость товара только в том случае, если продавец предоставит банку эти документы, называемые «оборотными инструментами».После проверки соответствия этих документов банк соблюдает условия аккредитива и оплачивает продавцу правильную стоимость товара. Однако, если документы не соответствуют требованиям, условия аккредитива называются «несоответствующими».

Затем продавец получит аккредитив, проверит условия, чтобы убедиться, что они соответствуют контракту, и, если все в порядке, организует отгрузку товара. Отгрузив товар, продавец представляет запрашиваемые документы в исполняющий банк. Банк будет выплачивать продавцу правильную стоимость товара только в том случае, если продавец предоставит банку эти документы, называемые «оборотными инструментами».После проверки соответствия этих документов банк соблюдает условия аккредитива и оплачивает продавцу правильную стоимость товара. Однако, если документы не соответствуют требованиям, условия аккредитива называются «несоответствующими».

Когда-то оборотные инструменты

были представлены, товары обычно переходят под контроль выдающего

банк. Это дает банку безопасность и гарантирует, что покупатель вернет

банк для оплаты продавцу от их имени.Банки также взимают комиссию за

выдачи аккредитивов, и они могут также потребовать залог ценных бумаг в качестве

залог. Комиссия, которую взимают банки, часто составляет процент от суммы. покрывается аккредитивом. Большинство аккредитивов регулируются

по правилам, установленным Международной торговой палатой, которые также

известный как «Единые обычаи и практика документарного аккредитива» (UCP).

покрывается аккредитивом. Большинство аккредитивов регулируются

по правилам, установленным Международной торговой палатой, которые также

известный как «Единые обычаи и практика документарного аккредитива» (UCP).

Аккредитивы сначала существовали как бумажные документы стали регулярно выдавать телеграфом только в конце 19, -е, век.В конце 19 века путешественники часто имели при себе циркулярный аккредитив. к ним через банк отношений. Затем это позволило бенефициару снять наличные деньги из других банков во время их поездок. Однако этот вид аккредитива в конечном итоге была заменена дорожными чеками и кредитными картами. Первый набор UCP курировал в 1933 г. Международная торговая палата, а в 1973 году банки начали перейти на электронный обмен данными, в результате чего большинство аккредитивы в настоящее время открываются в электронной форме.

Типы аккредитивов:- Отзывная / Безотзывный аккредитив — Является ли аккредитив безотзывный или отзывный определяется тем, являются ли покупатель и банк-эмитент могут вносить поправки в аккредитив без разрешения продавца. разрешение. Согласно UCP 600, все аккредитивы безотзывны. В Таким образом, количество отзывных аккредитивов становится все меньше. Любые изменения или дополнения к контракту должны производиться через покупателя и банк-эмитент и одобрен продавцом.

- Подтверждено / Не подтверждено Аккредитив — Аккредитив считается подтвержденным когда второй банк подтверждает, что он проведет соответствующую презентацию на запрос банка-эмитента. Соответствующая презентация — это набор документов, соответствующих требованиям аккредитив и все правила, касающиеся аккредитива.

- Отложено / Usance аккредитив — кредит, который не оплачен или переуступлен сразу после презентации, но вместо этого после указанного периода, который принимается как покупателем, так и продавцом.

- Резервные аккредитивы — Контракт называется резервным соглашением, поскольку банк только необходимо платить в худшем случае. Резервный аккредитив гарантирует оплату продавцу, однако договор должен строго соблюдаться. Если была задержка доставки, например, банк имеет право отказаться от оплаты.

Аккредитивы имеют множество преимуществ как для покупателя, так и для продавец.Основное преимущество для продавца — возможность рассчитать срок оплаты товара, снижение производственных рисков, если покупатель отменяет или изменяет свой заказ, и покупатель не может отказаться от причитающейся оплаты на жалобу на доставленный товар. Основные преимущества для покупателя включать в себя контроль периода времени отгрузки товаров и возможность уменьшить или избежать предоплаты.

В целом, поскольку торговые операции часто носят международный характер, необходимо учитывать такие факторы, как географическое положение, расстояние, законы и обычаи.Аккредитивы очень полезны в тех случаях, когда покупатель и продавец могут не знать друг друга лично. По этой причине аккредитивы помогают снизить риск для продавца, поставляющего товары покупателю, и являются чрезвычайно важным аспектом международной торговли.

Автор: Бетти Рук

Что такое аккредитив (L / C)? Определение и значение

Документ, выданный банком импортера, подтверждающий его обязательство оплатить тратту или иным образом произвести оплату по представлению определенных документов экспортером в течение указанного периода времени.Документы, которые импортер требует в аккредитиве, обычно включают, по крайней мере, коммерческий счет-фактуру и чистый коносамент, но могут также включать сертификат происхождения, сертификат проверки или другие документы. Наиболее широко используемый вид кредита в международной торговле — это безотзывный аккредитив, который не может быть изменен или аннулирован без согласия как импортера, так и экспортера. В подтвержденном безотзывном аккредитиве подтверждающий банк добавляет свое безотзывное обязательство произвести платеж бенефициару (экспортеру).Подтверждение является дополнительной гарантией оплаты. Типы аккредитивов:

- Кредит, об открытии которого получатель был проинформирован местным банком.

- Спина к спине. Система, используемая посредниками / брокерами для финансирования одной транзакции посредством использования двух аккредитивов, открытых последовательно, чтобы позволить посредникам / брокерам использовать поступления от первого кредита для выплаты своему поставщику второго кредита.

- аккредитив, получивший дополнительную гарантию платежа от местного банка или банка с хорошей репутацией.

- аккредитив, в соответствии с которым платеж импортером должен производиться в указанное время после получения им отгрузочных документов.

- Красная оговорка. Аккредитив, используемый для предоставления поставщику некоторых средств до отгрузки для финансирования производства товаров. Кредит может быть предоставлен частично или полностью, а авансовый платеж финансируется банком покупателя. Аккредитив

- L / C, который не может быть отозван или отозван после уведомления бенефициара. Согласно UCP 600 предполагается, что каждый аккредитив является безотзывным. Аккредитив

- L / C, который может быть повторно использован бенефициаром; он может принимать различные формы в зависимости от того, ограничен ли кредит по времени, количеству возможных тратт, максимальному количеству на тратту или максимальному общему количеству. Аккредитив

- L / C, по которому бенефициар имеет право представить до предъявления тратты или переводной вексель до востребования, который является требованием немедленной оплаты после принятия отгрузочных документов.

- аккредитив, аналогичный требованию гарантии или банковской гарантии, резервный аккредитив обычно используется для обеспечения исполнения или платежа контрагентом.

- аккредитив, который позволяет бенефициару частично или полностью погасить кредит другому поставщику; используется в контексте посредника / брокера; отличается от двухстороннего аккредитива, поскольку переводной аккредитив требует знания и разрешения импортера.

Также называется документарный аккредитив (D / C). См. Безотзывный аккредитив; резервный аккредитив. Модель аккредитива.

Связанные записи

Глоссарий аккредитивов

Ричард Масиас и Джейн ФеннеллиКаждый кредитный специалист в целом знаком с аккредитивом как письменным соглашением банка об оплате определенных счетов по представлению определенной подтверждающей документации, но что означают все эти условия аккредитива? Вот глоссарий основных терминов.

Счет Сторона / заявитель: Сторона, запрашивающая, чтобы банк выписал аккредитив для оплаты конкретному бенефициару.

Банк-консультант: Уведомляет получателя аккредитива; принимает документы по аккредитиву и отправляет их в учреждение, выдающее или подтверждающее, для оплаты.

Получатель: Сторона, имеющая право получать или требовать платеж на условиях аккредитива.

Коммерческий аккредитив: Аккредитив, выданный для операции, включающей оплату покупки товаров.Иногда его называют «прямым аккредитивом».

Подтверждающий банк: Соглашается оплатить аккредитив, выпущенный другим учреждением, и получает возмещение от этого учреждения.

Розыгрыш: Предоставление оригинала аккредитива и других необходимых документов в соответствии с условиями аккредитива.

Условия розыгрыша: Условия аккредитива, которые должны быть выполнены для обеспечения платежа, обычно представление документов и / или какое-либо заявление об основном обязательстве.

Тратта: Инструмент, аналогичный чеку, предъявленному вместе с оригинальным аккредитивом на сумму тиража.

Несоответствия: Различия между условиями розыгрыша и фактическим розыгрышем, представленным для оплаты, предотвращают оплату до устранения несоответствий.

Dishonor: Банк-эмитент, авизование или подтверждение отказа банка платить, обычно на основании расхождений в розыгрыше.

Срок действия: Указанная дата истечения срока действия аккредитива, часто указываемая в аккредитиве как «дата истечения срока».«Розыгрыши, представленные после этой даты, не будут приняты.

Честь: Платеж по аккредитиву бенефициару.

« Принцип независимости » Банк должен произвести оплату, если документация требуется в соответствии с условиями представленного аккредитива. Банк не может просмотреть для внешних фактов (например, предполагаемое нарушение контракта), чтобы найти оправдание для отказа от розыгрыша.

Безотзывный аккредитив: Аккредитив, который не может быть изменен или отменен без согласия всех сторон, особенно бенефициара.

Эмитент / учреждение-эмитент: Учреждение, которое выпускает аккредитив.

Разрешены частичные розыгрыши: Получатель может провести более одного розыгрыша, но общая сумма розыгрышей не может превышать сумму аккредитива.

Предъявление: Доставка оригинала аккредитива и всех необходимых документов получателем для оплаты / чести.

Отзывный аккредитив: Аккредитив, который может быть изменен или отменен эмитентом в любое время.

Резервный аккредитив: Соглашение об оплате при определенных условиях. Например, счета-фактуры, не оплаченные своевременно, или другое нарушение платежа.

Строгое соответствие: Розыгрыш должен отражать условия аккредитива и соответствовать требованиям в отношении времени, места и способа представления, иначе эмитент не обязан соблюдать.

Применимое законодательство для аккредитивов

1. UCP: Единые обычаи и практика для документарных аккредитивов (UCP) или

2.ISP: International Standby Practices, выданный Международной торговой палатой или

3. Статья 5: Единого коммерческого кодекса

Ричард Масиас и Джейн Феннелли работают в юридической фирме Creim, Macias & Koenig LLP, занимающейся правами кредиторов в Лос-Анджелесе. . С ними можно связаться по телефону 213-614-1944 и по электронной почте rmacias (at) cmkllp.com или jfennelly (at) cmkllp.com. www.cmkllp.com

Воспользуйтесь этой формой, чтобы сообщить нам о дополнительном термине, фразе или концепции аккредитива, которые мы должны включить.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC.Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.14ecef50.1635210445.148e4cbc

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная служба оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других пользователей к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

: Юридический словарь :: Justia

Документ, выданный банком в соответствии с инструкциями покупателя товаров, разрешающий продавцу получить определенную денежную сумму на определенных условиях, обычно получение банком определенных документов в течение определенного времени.Некоторые из конкретных описаний:

— Back-to-Back: Новый аккредитив, выданный другому бенефициару на основании основного кредита. Второй аккредитив использует первый аккредитив в качестве залога для банка. Используется в трехсторонней сделке.

— Чистый: Аккредитив, по которому бенефициар должен представить только тратту или квитанцию на указанные средства до получения платежа.

— Подтверждено: Аккредитив, гарантированный как банком-эмитентом, так и авизующим банком, при условии, что документы продавца в порядке и условия аккредитива соблюдены.Применяется только к безотзывным аккредитивам. Подтверждающий банк принимает на себя кредитный риск банка-эмитента.

— Отсроченный платеж: Аккредитив, выданный для закупки и финансирования товаров, аналогичный аккредитиву акцептного типа, за исключением того, что он требует предъявления тратт до востребования, подлежащих оплате в рассрочку.

— Безотзывный: Инструмент, который после создания не может быть изменен или аннулирован без согласия всех заинтересованных сторон.

— Не совокупный: Возобновляемый аккредитив, запрещающий использование суммы, не использованной в течение определенного периода, впоследствии.

— Restricted: Условие аккредитива, ограничивающее ведение переговоров указанным банком.

— Отзывный: Инструмент, который может быть изменен или аннулирован в любой момент без уведомления и согласия бенефициара, но обычно включает в аккредитив оговорку о том, что любой перевод, согласованный банком до получения уведомление об отзыве или изменении будет учтено банком-эмитентом.Редко используется, так как нет защиты продавца.

— Оборотная: Безотзывное письмо, выданное на определенную сумму; возобновляется на ту же сумму в течение определенного периода.

— Straight: Аккредитив, содержащий пункт об ограниченном соглашении, в котором говорится, что банк-эмитент обещает выплатить бенефициару при предъявлении необходимых документов на своих кассах или в кассах названного банка.

— Переводной: Аккредитив, позволяющий бенефициару перевести полностью или частично другому бенефициару любую сумму, которая в совокупности таких переводов не превышает суммы кредита.

11.

11.