Рискованные инвестиции: куда опасно вкладывать деньги :: Новости :: РБК Инвестиции

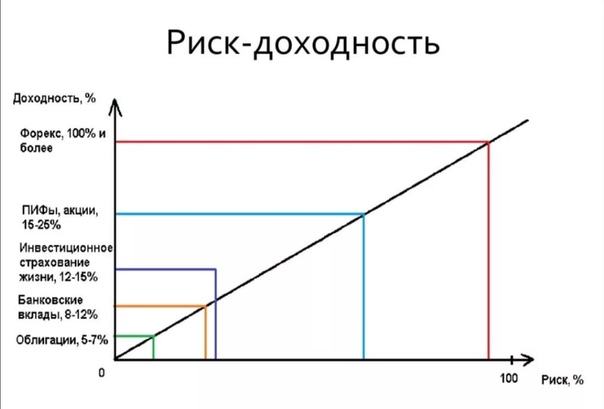

Одно из главных правил рынка — чем выше доходность, тем больше риск. Заманчивые предложения могут не только привести к высокой прибыли, но и к крупным убыткам. Рассказываем о трех крайне рискованных финансовых продуктах

Фото: Spencer Platt / Getty Images

Микрофинансовые компании (МФК)

Микрофинансовые организации выдают займы населению без кипы документов. В них кредит получить легче, чем в обычном банке, однако деньги выдают под очень высокие проценты.

В них кредит получить легче, чем в обычном банке, однако деньги выдают под очень высокие проценты.

По размеру капитала МФО делятся на микрокредитные (МКК) и микрофинансовые (МФК) компании. Последние должны иметь ₽70 млн собственных средств, и только они имеют право привлекать

С дохода от инвестиций нужно платить налог в размере 13%. Кроме того, вложения в МФК не застрахованы государством, в отличие от банковских вкладов. Если человек захочет досрочно снять деньги со счета, то можно будет получить только сумму, превышающую порог в ₽1,5 млн. Например, если у вас на счету ₽2,5 млн, то можно будет снять только ₽1 млн. При этом проценты по вложенным средствам станут ниже.

Законодательство регулирует работу МФО, а Банк России ведет реестр таких организаций. По данным на 23 июля, в него входили 36 МФК. Если вы все же решили положить деньги в такую организацию, то внимательно изучите ее отчетность, входит ли она в реестр ЦБ, посмотрите, сколько времени она работает на рынке, и тщательно читайте договор.

Если вы все же решили положить деньги в такую организацию, то внимательно изучите ее отчетность, входит ли она в реестр ЦБ, посмотрите, сколько времени она работает на рынке, и тщательно читайте договор.

«Мусорные» облигации

Облигации — это ценные бумаги

, покупая которые вы даете в долг компании или государству. У них есть номинальная стоимость, которая устанавливается при размещении долга, но на бирже можно купить облигации по рыночной цене, которая либо выше номинала, либо ниже.

У них есть номинальная стоимость, которая устанавливается при размещении долга, но на бирже можно купить облигации по рыночной цене, которая либо выше номинала, либо ниже.

Пока вы держите эти бумаги, вам будут выплачивать купоны — проценты, а когда наступит время погашения долга, должны вернуть деньги — выплатить номинальную стоимость облигаций. Самыми надежными на рынке российских облигаций считаются облигации федерального займа (ОФЗ), которые выпускает Минфин.

Эмитенты корпоративных облигаций делятся на первый, второй и третий эшелоны. Первый — это « голубые фишки », самые крупные компании. Их бумаги торгуются на бирже гораздо активнее, чем второго и третьего эшелона. Во втором эшелоне тоже много довольно надежных заемщиков. Из всех третий эшелон — самый неликвидный.

«Мусорные» облигации — это бумаги с очень низким рейтингом либо вообще без него, что говорит об их низкой надежности. Опасность заключается в том, что компании, которые выпускают такие бумаги, могут обанкротиться и не вернуть деньги.

Опасность заключается в том, что компании, которые выпускают такие бумаги, могут обанкротиться и не вернуть деньги.

При этом такие облигации отличает высокая доходность — это премия за большой риск для инвестора. Обычно такие бумаги выпускают новые, малоизвестные и маленькие компании, чья годовая выручка менее ₽3 млрд. Они входят в сектора роста и повышенного инвестиционного риска Мосбиржи. Такие компании могут привлечь заемные средства только возможностью получить высокий доход. Но чем больше доходность, тем выше риск. Если ставка в МФК превышает ставку ЦБ в несколько раз, то стоит задуматься о надежности эмитента.

Чтобы проверить надежность компании, можно посмотреть на их рейтинг, который присваивают рейтинговые агентства. Например, «Эксперт РА» или АКРА. Чем надежнее эмитент, тем больше в его рейтинге букв A. Кроме того, на сайте Мосбиржи можно посмотреть список компаний, которые не справились с обязательствами и не смогли выплатить долги.

Фото: Shutterstock

Рынок FOREX и ПАММ-счета

ПАММ-счет — это специальный счет трейдера, в который могут вкладываться другие инвесторы. Управляющий открывает такой счет, кладет на него свои деньги и создает оферту, в которой прописаны условия сотрудничества. Управляющий совершает сделки, и если они принесли прибыль, то ее делят пропорционально вложенным средствам. Трейдер получает от инвесторов вознаграждение. Однако убытки тоже делятся пропорционально.

Управляющий открывает такой счет, кладет на него свои деньги и создает оферту, в которой прописаны условия сотрудничества. Управляющий совершает сделки, и если они принесли прибыль, то ее делят пропорционально вложенным средствам. Трейдер получает от инвесторов вознаграждение. Однако убытки тоже делятся пропорционально.

Такие счета используются и на рынке FOREX. В первую очередь это международный валютный рынок, однако в России им прикрывается большое число мошенников. Лицензию ЦБ имеют только три форекс-дилера: «Финам Форекс», «Альфа-Форекс» и «ВТБ Форекс».

Как распознать финансовую пирамиду: 5 явных признаков мошенничестваВ начале июня Банк России составил черный список компаний с выявленными признаками нелегальной деятельности на финансовом рынке.

Первое место занял счет под названием Moriarty, в котором участвуют почти 4,5 тыс. инвесторов. На нем находятся почти $2,3 млн. Из них капитал управляющего составляет $26,7 тыс. В ведении счета используется кредитное плечо, то есть заемные средства, на которые торгуют на рынке.

При этом в рейтинге указана доходность в 230 тыс. % с момента создания счета, этот же показатель за последний год — 23,7%. Получилась ли эта доходность за счет мастерства управляющего или только из-за прироста числа инвесторов, не указано.

Причем личность управляющего, его образование, квалификация, профессиональные навыки на сайте не указаны. Известен лишь ник. Тем не менее, в архивах показано, что у него были и другие ПАММ-счета, которые закрылись после неудачной торговли и потери денег инвесторами.

Получается, что, используя ПАММ-счета, инвесторы могут отдать свои деньги «коту в мешке». Управляющий может оказаться как профессионалом, так и простым обывателем без необходимых знаний и навыков, имени и адреса. Форекс-брокер не несет ответственности за действия управляющего, а значит, не вернет деньги в случае их потери.

Управляющий может оказаться как профессионалом, так и простым обывателем без необходимых знаний и навыков, имени и адреса. Форекс-брокер не несет ответственности за действия управляющего, а значит, не вернет деньги в случае их потери.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее).

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееПочему взаимосвязаны рискованные инвестиции и доходные.

Доходность в сфере инвестиций практически всегда сопряжена с риском убытков. Чем привлекательнее объект с точки зрения прибыли, тем больше он имеет факторов, которые могут привести к серьезными финансовым потерям. Рискованные инвестиции одновременно являются и самыми доходными, поэтому данные величины нужно рассматривать исключительно в сочетании друг с другом.

Рискованные инвестиции: взаимосвязь с доходными и их обзор

Выбирая область вложения, которая принесет максимальный доход, стоит учитывать и риски, что могут возникнуть на пути к желаемому капиталу. Эксперты выделяют несколько вариантов такого инвестирования.

Криптовалюты — популярный способ приумножить богатство. Здесь можно быстро получить высокий доход, но с такой же скоростью лишиться денег. С момента появления, многие виды цифровой валюты увеличили свою стоимость в десятки тысяч раз. Яркий пример — биткоин и эфириум, динамика их курса удивляет даже опытных инвесторов. Повезло бизнесменам, которые приобрели электронные деньги, когда те только набирали обороты, и продали их, пока те были на пике популярности. Чего не скажешь о предпринимателях, которые начали скупать криптовалюту, когда она взлетела в цене. Потом ее курс упал практически на 90%, а капитализация рынка уменьшилась в 3,5 раз. Владельцы понесли серьезные убытки. В одном случае инвестиции оказались доходными, а в другом — рискованными и убыточными.

Здесь можно быстро получить высокий доход, но с такой же скоростью лишиться денег. С момента появления, многие виды цифровой валюты увеличили свою стоимость в десятки тысяч раз. Яркий пример — биткоин и эфириум, динамика их курса удивляет даже опытных инвесторов. Повезло бизнесменам, которые приобрели электронные деньги, когда те только набирали обороты, и продали их, пока те были на пике популярности. Чего не скажешь о предпринимателях, которые начали скупать криптовалюту, когда она взлетела в цене. Потом ее курс упал практически на 90%, а капитализация рынка уменьшилась в 3,5 раз. Владельцы понесли серьезные убытки. В одном случае инвестиции оказались доходными, а в другом — рискованными и убыточными.

Дилинговые центры представляют собой брокерские компании, что обеспечивают доступ для торговых операций на финансовых рынках и инвестиционных сервисах различной направленности. Особенностью сотрудничества с такими организациями является большой размер кредитного плеча, на уровне 1:50 и более, который они предоставляют. В этом случае при снижении стоимости актива на 2%, инвестор теряет все средства, вложенные в данную сделку. Но если цена вырастет на такой же показатель, можно рассчитывать на 100% прибыль. Поэтому дилинговые центры также относят к рискованным инвестициям.

В этом случае при снижении стоимости актива на 2%, инвестор теряет все средства, вложенные в данную сделку. Но если цена вырастет на такой же показатель, можно рассчитывать на 100% прибыль. Поэтому дилинговые центры также относят к рискованным инвестициям.

Акции и облигации компании с небольшим уровнем капитализации. Обычно ценные бумаги предприятия, которые только попали на рынок, имеют нестабильный курс. Их стоимость может резко вырасти, но так же падать. Используя активы развивающихся компаний, реально получить высокую прибыль, но в случае неверного шага — потерпеть убытки.

Облигации относятся к консервативным инструментам, но если инвестировать в новые компании, это может не работать. Развивающиеся предприятия имеют большой риск дефолта, что ведет за собой потерю всех вложений. Но с другой стороны, здесь есть большой шанс получить выгоду, если доходность по облигациям будет расти.

Важно тщательно изучить рынок, перед тем как направлять средства в рискованные инвестиции. При этом объем вложенного капитала не должен быть более 10-20% от общего портфеля.

При этом объем вложенного капитала не должен быть более 10-20% от общего портфеля.

рискованные инвестиции — Translation into English — examples Russian

These examples may contain rude words based on your search.

These examples may contain colloquial words based on your search.

В 1982 году администрация Рейгана ослабила регулирование сберегательных и кредитных компаний, позволив им делать рискованные инвестиции с деньгами вкладчиков.

In 1982 the Reagan administration… deregulated savings and loan companies… allowing them to make risky investments… with their depositors’ money.Спонсорство это рискованные инвестиции времени и энергии, откровенно говоря.

Это были рискованные инвестиции.

Производственное объединение процветало и в 1950-х годах, однако рискованные инвестиции в Hal Roach Studios и телевизионную индустрию подорвали финансовые возможности компании, что в конечном итоге и привело к её закрытию в 2002 году.

The company prospered well into the 1950s, but risky investments involving Hal Roach Studios and the fledgling television industry placed the company in financial peril and eventually led to its closure in 2002.Причина этого вполне понятна: при ограниченности ресурсов НИОКР представляют собой долгосрочные, потенциально рискованные инвестиции с отдаленной, неопределенной и весьма неясной отдачей.

It is easy to see why: when resources are limited, R&D represents a long-term, potentially risky investment with long-term, uncertain and partially hidden returns.

акции биотехнологий всегда рискованные инвестиции, особенно в наши дни.

И те, и другие, в некотором смысле, создавали рабочие места и делали рискованные инвестиции.

Рискованные инвестиции хлынули в страны и регионы, где рабочая сила подвержена эксплуатации.

Тоже мне, рискованные инвестиции.

Осторожно, рискованные инвестиции! Во что запрещено вкладывать деньги?

Обычно, интересуясь инвестициями, люди ищут информацию о том, как выгодно вложить свои сбережения в то или иное предприятие: банковский вклад, паевые фонды и прочие варианты.

Однако не стоит забывать о том, что существуют и так называемые рискованные инвестиции, из-за которых можно потерять часть или же все свои накопления. Сам термин говорит за себя. Существуют такие виды капиталовложений, которые могут привести вас не к прибыли, а к краху и даже потере всех сбережений.

Сам термин говорит за себя. Существуют такие виды капиталовложений, которые могут привести вас не к прибыли, а к краху и даже потере всех сбережений.

Рассмотрим самые опасные на сегодня рискованные инвестиции. Как минимум я выделяю 7 разновидностей и настоятельно не рекомендую Вам инвестировать собственные средства в эти мероприятия в текущем году. Возможно, с течением времени все изменится, и актуальными мои советы останутся лишь до ближайшего финансового переворота.

1. Рынок Forex представляется самым рискованным из всех возможных вариантов. Какими бы привлекательными не были возможности получения высокой прибыли, шансы выпадают не многим и исключительно профессионалам. Большинство же новичков — игроки, по статистике их практически 90%, в итоге они теряют свои деньги.

2. Инвестиции на фондовом рынке – следующие из порядка рискованных после Forex. Риск при работе с ценными бумагами возрастает в разы с повышением уровня ожидаемого дохода.

Игра на рынке ценных бумаг – процесс, связанный со стрессами и психологическими перегрузками. Здесь ярко проявляются три основных психотипа личности — жадность, страх и надежда на лучшее. Риску оказаться у разбитого корыта подвержены все три группы. Могут возникать риски, никак напрямую не зависящие от инвестора: один лишь кризис 2008 года разорил не одну сотню людей.

3. Инвестиции в роскошь. Они совсем недавно стали популярными среди обеспеченных людей. Суть их заключается в приобретении дорогих вещей и предметов старины как гарантов сохранности капитала.

Специфика этих инвестиций в том, что к ним могут прибегнуть далеко не все «простые смертные», т.к. из-за дороговизны большинства предметов не все в состоянии их приобретать. К таким покупкам можно отнести приобретение антикварных вещей, драгоценностей, элитных сортов вин, ретро автотранспорта и пр.

4. Вложения в культурные ценности (произведения искусства, чаще всего — картины). В этом способе сохранить и приумножить свои капиталы, не исключен вариант приобретения подделки. Цены на шедевры могут оказаться просто космическими, а юридические права на владения оспорены предыдущими владельцами.

В этом способе сохранить и приумножить свои капиталы, не исключен вариант приобретения подделки. Цены на шедевры могут оказаться просто космическими, а юридические права на владения оспорены предыдущими владельцами.

5. Покупка недвижимости. Особенно рискованы жилищные приобретения в ипотеку на длительный период. При неожиданном финансовом кризисе (например, как в США 2008 года) кредит может стоить вам в разы больше, чем стоимость жилплощади на этот момент.

6. Депозиты в банке. Считаются рискованными из-за регулярного роста инфляции. Совет очень прост – старайтесь выбирать не долгосрочные депозиты (максимум на 6 месяцев).

7. Получение образования. Как ни странно высшая школа может оказаться в разряде проигрышных вложений: если идти по пути «моды» и «престижности» профессии, когда она на самом деле не по душе, вы можете оказаться в числе специалистов области, которых стало видимо-невидимо. Тогда потраченные годы и деньги окажутся выброшенными на ветер.

Все вышеперечисленное – отнюдь не способ заставить читателей прекратить инвестировать свои сбережения в то или иное направление. Это просто повод быть внимательней и лишний раз хорошенько продумать все свои действия перед тем, как вложить свои кровные.

Какие инвестиции Вы считаете самыми рискованными? Какие вложения отняли у Вас большие деньги?

Михаил Арсланов

Являются ли компании с малой капитализацией более рискованные инвестиции, чем компании с большой капитализацией?

Компании с малой капитализацией, как правило, представляют собой более рискованные инвестиции, чем компании с большой капитализацией. У них больший потенциал роста и, как правило, более высокая доходность в долгосрочной перспективе, но у них нет ресурсов компаний с большой капитализацией, что делает их более уязвимыми для негативных событий и медвежьих настроений.

Ключевые выводы

- Акции с малой капитализацией, как правило, предлагают большую доходность в долгосрочной перспективе, но они сопряжены с большим риском по сравнению с компаниями с большой капитализацией.

- Самый большой недостаток акций с малой капитализацией – это волатильность, которая выше, чем у компаний с большой капитализацией.

- Исторически сложилось так, что компании с малой капитализацией приносили более высокую доходность, чем компании с большой капитализацией, хотя и с большей волатильностью.

- Компании с большой капитализацией обычно представляют собой более безопасное вложение, особенно во время спада делового цикла, поскольку они с большей вероятностью перенесут изменения без значительного ущерба.

- Поскольку компании с малой капитализацией более подвижны, компании с малой капитализацией могут рискнуть и воспользоваться событиями и тенденциями.

Эта уязвимость отражается в волатильности компаний с малой капитализацией, которая исторически была выше, чем у компаний с большой капитализацией. Они представляют собой особенно рискованное вложение в период экономического спада, поскольку они хуже оснащены, чем компании с большой капитализацией, для того, чтобы справиться с резко снижающимся спросом.

Более высокая доходность, более высокая волатильность

При высокой волатильности доходность, получаемая инвесторами, значительно отличается от средней доходности, которую они ожидают, что затрудняет прогнозирование фактической доходности и делает инвестиции потенциально более рискованными.

Например, с 1997 по 2012 год Russell 2000 (индекс малых компаний) приносил 8,6% в годовом исчислении по сравнению с 4,8% для S&P 500 (состоящего в основном из крупных компаний). Тем не менее, в тот же период Russell 2000 имел волатильность примерно на треть выше.

В период с 2003 по 2013 год волатильность фондов малой капитализации, измеренная стандартным отклонением, составляла 19,28. Для фондов с большой капитализацией он составлял 15,54. За тот же период фонды малой капитализации приносили среднегодовую доходность 9,12%, а фонды большой капитализации – 7,12%.

Короче говоря, это означает, что доходность фондов малой капитализации отклонялась от среднего значения на 19,28 процентных пункта в 68% случаев, а доходность фондов большой капитализации отклонялась от среднего значения на 15,54 процентных пункта в 68% случаев. Более высокая изменчивость фондов малой капитализации отражает более высокую волатильность.

Более высокая изменчивость фондов малой капитализации отражает более высокую волатильность.

Большая капитализация – более безопасные инвестиции

Компании с большой капитализацией обычно представляют собой более безопасное вложение, особенно во время спада делового цикла, поскольку они с большей вероятностью перенесут изменения без значительного ущерба. Это делает их более привлекательными для инвесторов, привлекая стабильный поток капитала, что способствует снижению их волатильности.

С другой стороны, компании с большой капитализацией не обладают потенциалом роста компаний с малой капитализацией, поскольку их размер не позволяет им быстро менять направление и извлекать выгоду из новых возможностей; большие ресурсы, которые смягчают их, также могут быть бременем.

Поскольку компании с малой капитализацией более подвижны, компании с малой капитализацией могут рискнуть и воспользоваться событиями и тенденциями. Это, в свою очередь, приводит к тому, что они исторически имели лучшую рентабельность инвестиций (ROI), чем крупные компании.

С другой стороны, акции с большой капитализацией также имеют тенденцию приносить дивидендную доходность. Дивиденды могут повысить стабильность их акций. Эти дивиденды также побуждают компании с большой капитализацией играть более осторожно, предпочитая выплачивать дивиденды, а не инвестировать в капитальные затраты (CapEx).

#Я

Каковы наименее рискованные инвестиции для людей в Европе?

Прежде всего, поздравляю с сохранением денег. Так много людей в наши дни даже не зашли так далеко.

Что касается инвестиций, то то, что лучше для вас, во многом зависит от вашего:

- Толерантность к риску (какой риск вы готовы принять, который, как вы упомянули, был низким в вашем вопросе

- Time Horizon (сколько времени вы готовы связать свои деньги в инвестициях), и

- Потребность в ликвидности (можете ли вы быстро получить доступ к своим деньгам, если это необходимо)

Вот краткое описание типов активов, которые вам, вероятно, доступны, и мои мысли о том, почему они могут подходить или не подходить для вашей ситуации.

Денежные эквиваленты

Денежные эквиваленты являются высоколиквидными, что означает, что вы можете получить за них наличные за довольно короткое время. В частности, денежные рынки и депозитные сертификаты (CD) также считаются очень безопасными при выдаче банком, поскольку они часто застрахованы от потерь со стороны правительства до определенной суммы (это сильно варьируется в зависимости от страны в Европе, см. статья Википедии здесь для дополнительной информации. Обратите внимание, что в случае с CD вы, как правило, не можете получить доступ к своим деньгам на протяжении инвестиционного периода, который обычно составляет короткий период времени, например 3 месяца, 6 месяцев или 1 год.

Это хороший выбор, если вам, возможно, понадобятся ваши деньги обратно в кратчайшие сроки, и ваша главная цель — сохранить основной капитал. Однако доходность, как правило, очень низкая и часто не поспевает за инфляцией, что означает, что в течение нескольких лет вы можете потерять «реальную» покупательную способность, даже если вы не потеряете номинальную стоимость в своем аккаунте.

Специальное примечание о денежных эквивалентах Если деньги, которые вы хотите инвестировать, также являются вашим Чрезвычайным фондом или у вас нет Чрезвычайного фонда, я настоятельно рекомендую Денежные эквиваленты. Они обеспечат наивысший уровень ликвидности вместе с коротким временным горизонтом, чтобы вы могли получать свои деньги по мере необходимости в случае непредвиденных расходов, например, в случае поломки вашего автомобиля.

задолженности

Долговые инвестиции включают государственные и корпоративные облигации. Они по-прежнему считаются относительно безопасными, поскольку эмитент должен будет выполнить дефолт (обычно это означает, что они находятся в банкротстве), чтобы вы не вернули деньги. Например, немецкие облигации считались более безопасными, чем греческие облигации в последнее время, исходя из основополагающей силы правительства. В отличие от денежных эквивалентов, они не гарантированы от потерь, а это означает, что, если эмитент по умолчанию, вы можете потерять до 100% ваших инвестиций.

Облигации имеют несколько новых функций, которые вам необходимо учитывать. Одним из них является риск процентной ставки. Одна из причин, по которой облигации работают лучше, чем их эквиваленты, заключается в том, что вы берете на себя риск того, что в случае повышения процентных ставок фиксированные выплаты, которые обещает облигация, будут стоить меньше, а номинальная стоимость вашей облигации упадет. Хотя большинство облигаций все еще очень ликвидны, это означает, что если вам нужно продать облигацию до ее погашения, вы можете потерять деньги.

Как упоминалось ранее, некоторые облигации являются более рискованными, чем другие. Учитывая, что вы ищете инвестиции с низким уровнем риска, вам следует выбрать облигацию, которая считается «инвестиционной категорией», а не более рискованной «мусорной» облигацией.

Долговые вложения являются хорошим выбором, если вы можете позволить себе обойтись без этих денег в течение нескольких лет, и вы хотите сбалансировать безопасность с несколько лучшими доходами, чем денежные эквиваленты. Опять же, я бы не советовал инвестировать в долг, пока вы не создадите отдельный Чрезвычайный фонд. Если вы решите инвестировать в облигации, я рекомендую вам диверсифицировать свои риски, инвестируя в фонд облигаций, а не просто в долг одной компании или правительства. Это уменьшит вероятность того, что вы будете испытывать катастрофические потери.

Право собственности

Собственные активы включают в себя акции и другие активы, такие как недвижимость и драгоценные металлы, такие как золото. Хотя эти инвестиции могут иметь высокую отдачу, в вашей ситуации я настоятельно рекомендую вам не инвестировать в эти виды инвестиций по следующим причинам:

- Владение активами рискованно. В дополнение к риску дефолта и риску процентной ставки, вы также получаете вознаграждение за принятие рыночного риска. Это означает, что ваши инвестиции стоят того, что кто-то думает, стоит. Если сегодня люди думают, что Facebook захватит мир, а завтра они передумают, угадайте, что происходит с ценой акций Facebook?

- Владельцы платят в последнюю очередь. Если компания терпит неудачу, они сначала оплатят свои расходы и долг. Если для владельцев ничего не осталось, тоже плохо! Это также означает, что акционеры компании более уязвимы к событиям, не зависящим от компании, которые снижают стоимость компании, например, в случае глобальной рецессии.

- Инвестиции в собственность более изменчивы, чем другие инвестиции. То есть их значение часто меняется и потенциально может измениться на большое количество за короткий период времени.

По этим причинам долг считается более надежной инвестицией, чем акционерный капитал для любой конкретной компании, правительства или рынка в целом. Собственные активы являются хорошим выбором для людей, которые имеют высокую толерантность к риску, длительный временной горизонт, низкие потребности в ликвидности и не будут обеспокоены большими потенциальными изменениями стоимости инвестиций в любой момент времени.

Специальное примечание о золоте

Я бы посчитал, что золото — очень рискованная инвестиция и не подходит вам сейчас, исходя из того, что вы поделились своим вопросом.

Золото считается «безопасным» в том смысле, что люди считают, что если экономика впадет в рецессию, депрессию или полностью рухнет, золото будет по-прежнему ценно. В постапокалиптическом мире, в котором бумажные деньги стали бесполезными, все еще можно поспорить, что золото всегда будет считаться ценным в человеческом обществе как средство сохранения стоимости.

При этом цена на золото колеблется почти полностью в зависимости от того, как плохие люди думают, что что-то пойдет на пользу. Подумайте о разнице между золотом и такой компанией, как Coca-Cola. Хотели бы вы иметь 100% Coca-Cola? Конечно, потому что вы знаете, что есть очень хороший шанс, что люди будут продолжать тратить деньги по всему миру на свою продукцию. С другой стороны, само золото не производит ни продуктов, ни продаж, ни прибыли, ни денежного потока. Таким образом, если вы покупаете золото, вы действительно делаете предположение, что золото будет пользоваться повышенным спросом завтра, чем сегодня. Вы покупаете актив (золото), а не часть акционерного капитала или долга компании, которая предназначена для покрытия выплат ее инвесторам в форме выплат по облигациям или дивидендов. Таким образом, если в следующем году люди решат, что ситуация улучшается, вполне возможно, что золото может потерять ценность, учитывая, что цены на золото находятся на исторически высоких уровнях.

Золото может быть хорошим выбором для тех, кто имеет большой, хорошо диверсифицированный инвестиционный портфель и ищет хедж для защиты от инфляции и других рисков, которые они взяли на себя посредством других своих инвестиций.

Я надеюсь, что это полезно — удачи в вашем выборе. Дайте нам знать, что вы решите!

Наиболее рискованные стратегии инвестиций в недвижимость

Несмотря на то, что инвестиции в недвижимость считаются из категории наименее рискованных, все же уровень риска может колебаться в зависимости от выбранной стратегии инвестирования. По своей специфике, вложения в недвижимость связаны с длительными периодами времени, однако, ряд инвесторов, которые не боятся риска, занимается одним из самых рискованных и сложных видов инвестирования в недвижимость – перепродажей в короткие сроки. Такая стратегия называется – флиппинг. Эта стратегия нравится лишь малому количеству инвесторов, однако, она может принести до 35% прибыли от суммы инвестиций в короткие сроки. Метод флиппинга в сущности своей очень прост – смысл стратегии в том, что инвестор появляется в нужный момент с необходимой суммой.

Особенности флиппинга

Главное правило удачного флиппинга – это не переусердствовать, то есть не пытаться слишком часто проводить подобные сделки. Собственно флиппинг – это вид спекуляций на рынке недвижимости, и во многих странах к такому виду инвестиций относятся негативно, пытаясь законодательно его ограничить.

Например, в США, подобный вид деятельности считается разновидностью самозанятости субъекта, а, значит, предполагает обложение налогами с каждой сделки. Причем процент налога доходит до 15%, то есть, фактически уменьшая прибыль с продажи наполовину. Именно поэтому такие инвесторы в США стараются проводить подобные сделки не чаще раза за год, чтобы не привлекать к себе излишнего внимания налоговых органов.

Кроме того, у таких инвесторов возникают трудности с ипотечными кредитами, поскольку, для тех, кто пытается продать объект недвижимости раньше, чем через 12 месяцев после покупки, существуют некоторые ограничения на ипотечное кредитование и налоговые льготы. Еще более жесткие меры налагаются на лиц, пытающихся продать недвижимость, с момента покупки которой прошло только лишь три месяца, чем больше срок, тем менее жесткие меры. В основном меры связаны с невозможностью оформить налоговые льготы. Подобные меры работают в рамках федеральных антифлиппинговых программ.

Принципы удачной флиппинг-сделки

Первое правило удачного флиппинга – это наличие необходимых сумм наличными или на счету инвестора. Поскольку очень часто удачная сделка флиппинг-инвестора зависит от скорости ее проведения, то ипотека не очень подходит в данном случае. Надо отметить, что и банки не благоволят к клиентам, которые досрочно погашают кредиты, во многих странах предусмотрены штрафные санкции за досрочное погашение ипотеки. К тому же и законодательные нормы не слишком удобны для выдачи кредитов под спекулятивные операции на рынке недвижимости.

Поэтому инвестор, выбравший подобные стратегии инвестиций в недвижимость, должен в основном полагаться на собственные средства. Поэтому, как правило, флиппинг-инвесторы – это покупатели, которые имеют в своем распоряжении большие свободные суммы.

Второй особенностью флиппинга является умение выбрать объект для инвестиций по цене ниже рыночной, просчитав рост его цены в ближайшем будущем. Этот навык и есть главным качеством удачливых флиппинг-инвесторов.

Очень часто – это покупка недвижимости в районах, в которых предусмотрено масштабное развитие инфраструктуры в самые ближайшие сроки. Как правило, такие обстоятельства часто существенно повышают стоимость недвижимости после реализации инвестиционных проектов в прилегающем районе. Покупка объекта недвижимости совершается до того, как проекты начнут реализовываться. Поэтому умение добыть вовремя необходимую информацию – тоже залог удачной флиппинговой сделки.

Подобная ситуация наблюдалась в Сочи, когда некоторые инвесторы приобрели недвижимость в строительных проектах еще до того, как был объявлен окончательны результат голосования по выбору Сочи, как места проведения Олимпийских игр. И после, сумели выгодно перепродать эти объекты до наступления кризиса.

Еще одной возможностью приобрести недвижимость по низкой цене являются аукционные торги. На аукционе очень часто можно приобрести практически за бесценок недвижимость, которая была изъята в качестве залога. В таком случае все решает удачный случай и быстрота реакции инвестора – ведь обычно подобные объекты достаются тем, кто быстрее всего окажется на торгах.

Часто инвесторы умеют находить форс-мажорные ситуации, когда люди вынуждены срочно и дешево продать жилье. Умение оперативно среагировать в такой ситуации – тоже одно из качеств флиппинг-инвестора.

Однако, самым важным условием флиппинг-сделки, является успешная продажа недвижимости в короткий срок. Инвестору надо суметь не только выгодно реализовать недвижимость, но и не попасть под налоговые санкции властей. Как правило, инвесторы стремятся как можно быстрее продать объект, поскольку он сразу же начинает требовать своих издержек, а это не входит в планы флиппинг-инвестора.

Таким образом, выбирая стратегии инвестиций в недвижимость и сделав свой выбор в пользу флиппинга, инвестор должен обладать рядом профессиональных навыков, присущих этому типу спекуляций на рынке недвижимости. Своевременность, точная информация и наличие свободных сумм – главные составляющие удачной флиппинг-сделки в совокупности с профессионализмом инвестора способны принести неплохой доход в короткий срок.

Другие статьи на нашем сайте

10 самых рискованных инвестиций

Хотя многие люди классифицируют инвестиции как «рискованные» или «безопасные», опытные инвесторы понимают, что существуют разные уровни и типы риска. Некоторые риски можно снизить за счет диверсификации, а другие — нет. Инвесторы, стремящиеся к высокой доходности, должны быть готовы к высоким рискам, таким как потеря основной суммы долга. Ниже мы рассмотрим десять рискованных инвестиций и объясним подводные камни, с которыми может столкнуться инвестор.

1. Опции

Опцион позволяет трейдеру удерживать позицию в активе с кредитным плечом по более низкой цене, чем покупка акций актива.Обычно трейдеры надеются получить прибыль от краткосрочного движения, покупая колл или пут. Новичку может показаться, что цены на рынке опционов изменяются непредсказуемо, хотя опытные трейдеры улучшают свое преимущество, изучая технический анализ. Поскольку инвесторы могут быстро потерять всю свою основную сумму, торговлю опционами лучше оставить опытным трейдерам.

2. Фьючерс

Как и опционы, фьючерсные контракты могут быть средством повышенного риска для неопытных и необразованных.Те, кто спекулирует на этом рынке, обычно противопоставляют себя институциональным инвесторам, которые удерживают базовые позиции по контрактам, которые они покупают. Многие финансовые консультанты скажут вам, что и опционы, и фьючерсы лучше всего рассматривать как инструменты для азартных игр (хотя существуют стратегии хеджирования, которые также используют их).

3. Разведочное бурение на нефть и газ

Нет ничего лучше, чем разбогатеть, просверлив отверстие, которое производит ископаемое топливо.Нет ничего хуже, чем потратить тысячи долларов на бурение сухой скважины, которая ничего не дает. Несмотря на то, что эти расходы обычно подлежат вычету, шансы на существенные или полные убытки в предприятии по разведочному бурению обычно довольно велики.

4. Партнерство с ограниченной ответственностью

Хотя публично торгуемые товарищества с ограниченной ответственностью обычно относительно стабильны, к небольшим частным товариществам в большинстве случаев следует относиться с осторожностью и скептицизмом. Каждый партнер несет ответственность за все действия любого другого партнера, поэтому вам лучше быть уверенным, что все участники будут готовы и смогут внести свой вклад, прежде чем вы подпишетесь на пунктирной линии.

5. Пенни Стокс

Пенни-акции могут принести огромную прибыль, если вы найдете правильную компанию. Подавляющее большинство дешевых акций вместо этого принесут вам значительную волатильность, непредсказуемость и большие убытки, если вы не будете осторожны. Акции, торгующиеся на внебиржевом розовом рынке, обычно имеют небольшой оборотный капитал и часто предоставляют скудную информацию инвесторам об их финансовом состоянии.

6. Альтернативные инвестиции

Хедж-фонды, произведения искусства, предметы коллекционирования и роялти в нефтегазовой аренде могут обеспечить хорошую прибыль для тех, кто тщательно исследует каждую возможность.Они также могут резко упасть в цене или в некоторых случаях стать практически бесполезными.

Многие инвестиции в эту категорию могут также привести к значительным налоговым счетам, а альтернативные инвестиции, которые предназначены для работы в качестве налоговых убежищ, могут приносить очень низкую прибыль. Инвесторы, рассматривающие эти инвестиции, должны проявить серьезную должную осмотрительность.

7. Нежелательные облигации

Компании, которым был присвоен первоначальный рейтинг или понижен до уровня ниже инвестиционного, должны платить более высокие процентные ставки, чем их более стабильные собратья, чтобы привлечь инвесторов.Однако относительная нестабильность бросовых облигаций также означает, что существует большая вероятность того, что компания может не выполнить свои обязательства, что может привести к временному прекращению дохода в менее серьезных случаях и частичной или полной потере основной суммы в случае несостоятельности.

8. ETF с кредитным плечом

Биржевые фонды, использующие кредитное плечо, сегодня являются одними из самых волатильных инструментов на рынках. Эти фонды обычно привязаны к базовому индексу или другому эталону и будут двигаться либо по касательной, либо наоборот, по некоторому коэффициенту.

Например, обратный ETF, связанный с S&P 500, будет двигаться напротив индекса. Некоторые ETF предназначены для торговли в два или три раза больше, чем их контрольные показатели.

9. Развивающиеся и пограничные рынки

Хотя многие компании, начинающие свою деятельность на развивающихся и пограничных рынках, могут демонстрировать взрывной рост в первые годы своего существования, они также уязвимы для многих типов рисков, таких как политический и военный риск, а также валютный риск, связанный с обменными курсами.

Инвесторам, которые ищут заграницу, возможно, придется платить за иностранные налоги и пошлины. Также может быть сложно или невозможно получить достоверную информацию о финансовом состоянии некоторых из этих компаний.

10. IPO

Хотя многие первичные публичные предложения могут показаться многообещающими, иногда они не оправдывают ожиданий. Самый рискованный тип IPO — это IPO новой компании, которая в настоящее время не имеет акций в обращении. Инвесторы здесь не имеют исторических данных для анализа и должны основывать свое решение исключительно на прогнозируемой бизнес-модели компании и предполагаемой вероятности успеха.

Итог

Все инвестиции подвержены как минимум одному типу риска, но некоторые инвестиции несут гораздо более высокую степень риска, чем другие. Перечисленные здесь инвестиции в некоторых случаях могут принести значительную прибыль. Деньги, вложенные в них, также могут быстро и навсегда исчезнуть в других. Для получения дополнительной информации по этой теме обратитесь к своему брокеру или финансовому консультанту.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

инвестиций с высоким риском | BCSC InvestRight

Криптоактивы включают криптовалюты, блокчейн-компании, криптовалютные фонды и первоначальные предложения монет (ICO). В последние годы определенные криптоактивы вызвали большой интерес со стороны инвесторов и финансовых СМИ. Эти продукты считаются опасными из-за их спекулятивного характера.

Многие люди используют термин «криптовалюты», имея в виду криптоактивы. Однако, хотя многие криптоактивы являются цифровыми средствами обмена (и поэтому действуют аналогично валютам), не все, что называется криптовалютой, является цифровым средством обмена, но может быть криптоактивом с другими свойствами.

Не все криптоактивы являются ценными бумагами. BCSC регулирует только криптоактивы, которые считаются ценными бумагами в соответствии с Британской Колумбией. законы.

Каковы риски?

Криптоактивы имеют ряд общих и специфических рисков в зависимости от актива.

Как правило, существуют риски ликвидности, безопасности и волатильности. Некоторые криптоактивы не имеют вторичного рынка, что может затруднить продажу ваших активов или отслеживание цен.

Обмен криптовалютными активами и торговые платформы часто не регулируются.На этих торговых платформах и биржах могут отсутствовать основные средства защиты инвесторов, включая безопасное обращение с средствами клиентов, сохранность активов, защиту личной информации, раскрытие информации перед сделкой, меры против рыночных манипуляций и другие вредоносные действия.

Изменения в пространстве криптоактивов являются постоянными, и цены могут меняться без особых предупреждений или новостей, сообщаемых инвесторам.

Цифровая природа этого типа инвестиций имеет международный масштаб, что может побудить инвесторов получить достаточно информации, связаться с эмитентом или обратиться за помощью к регулирующему органу по ценным бумагам.

Никакие вложения в криптоактивы не гарантируются. Вы можете потерять все свои деньги.

| Риски | |

|---|---|

| Криптовалюты |

|

| Первоначальные предложения монет (ICO) |

|

| Криптовалютные средства |

|

| Блокчейн-компании |

|

Как покупаются и продаются криптоактивы?

Есть много способов покупать, продавать и хранить криптоактивы.Например, вы можете покупать криптоактивы напрямую (например, в одноранговой сети или P2P), и вы можете хранить их в цифровых кошельках, к которым вы имеете единственный доступ. Цифровые кошельки зашифрованы паролем, и это может повысить чувство безопасности для инвесторов; Однако были случаи, когда люди забывали свои пароли или удаляли свои кошельки и не могли получить доступ к своим вложенным долларам. Кроме того, в зависимости от того, насколько защищен ваш кошелек или какой у вас пароль, существует вероятность того, что любой из них может быть взломан, и хакер может получить доступ к хранящимся в нем криптоактивам.

Можно ли их легко продать?

Не все криптоактивы являются ликвидными, а это означает, что может быть сложно продать свои активы за наличные за короткий промежуток времени. Также могут существовать ограничения, удержания и комиссии за транзакции, о которых трудно узнать перед продажей криптоактивов.

Каковы затраты?

Некоторые криптоактивы несут комиссию за торговлю и другие сборы. Не существует стандарта для уровня комиссий, взимаемых за торговлю или владение криптоактивом.

Каковы ожидаемые типы прибыли?

Спекулятивный и изменчивый характер криптоактивов может привести к значительному изменению доходности.Криптоактивы могут потерять значительную часть стоимости, что может показаться непредсказуемым или непохожим на другие инвестиции.

Как правило, инвесторы получают доход, продавая криптоактив по цене, превышающей покупную цену. Некоторые криптоактивы, такие как монеты или криптовалютные фонды, могут получать дивиденды или другие распределения в зависимости от условий.

Задайте эти вопросы во время обзора

- Принимаю ли я опрометчивое или эмоциональное решение без необходимых фактов?

- Где находится предприятие или физическое лицо, выпускающее криптоактив?

- Понимаю ли я, что делает криптоактив и как он структурирован?

- Готов ли я потерять весь или большую часть инвестированного капитала?

- Есть ли признаки того, что криптоактив может быть мошенничеством?

Подумайте о том, чтобы поговорить с зарегистрированным консультантом по инвестициям или другой независимой третьей стороной, прежде чем принимать решение об инвестировании в криптоактив.

Риск и доход | Investor.gov

Студенты должны понимать, что каждый сберегательный и инвестиционный продукт имеет разные риски и отдачу. Различия заключаются в том, насколько легко инвесторы могут получить свои деньги, когда они им нужны, насколько быстро их деньги будут расти и насколько безопасными будут их деньги.

Сберегательные продукты

Сберегательные счета, застрахованные счета денежного рынка и компакт-диски считаются очень безопасными, поскольку они застрахованы на федеральном уровне. Вы можете легко сэкономить деньги, если они вам понадобятся по какой-либо причине.Но есть компромисс между безопасностью и доступностью. Процентная ставка по сбережениям обычно ниже по сравнению с инвестициями.

Хотя сбережения и безопасны, они не лишены риска: существует риск того, что получаемая вами низкая процентная ставка не поспевает за инфляцией. Например, с учетом инфляции шоколадный батончик, который сегодня стоит доллар, через десять лет может стоить два доллара. Если ваши деньги не растут так быстро, как инфляция, это похоже на потерю денег, потому что, хотя сегодня за доллар можно купить шоколадный батончик, через десять лет на него можно будет купить только половину.

Инвестиционные продукты

Акции, облигации и паевые инвестиционные фонды являются наиболее распространенными инвестиционными продуктами. Все они имеют более высокие риски и потенциально более высокую доходность, чем сберегательные продукты. На протяжении многих десятилетий инвестиции, которые обеспечивали самую высокую среднюю доходность, были акциями. Но при покупке акций нет гарантий прибыли, что делает их одним из самых рискованных вложений. Если компания не преуспевает или теряет популярность у инвесторов, ее акции могут упасть в цене, и инвесторы могут потерять деньги.

Вы можете зарабатывать деньги двумя способами, владея акциями. Во-первых, цена акций может вырасти, если компания преуспеет; увеличение называется приростом капитала или повышением стоимости. Во-вторых, компании иногда выплачивают акционерам часть прибыли в виде дивидендов.

Облигацииобычно обеспечивают более высокую доходность с более высоким риском, чем сбережения, и более низкой доходностью, чем акции. Но обещание эмитента облигаций выплатить основную сумму обычно делает облигации менее рискованными, чем акции.В отличие от акционеров держатели облигаций знают, сколько денег они ожидают получить, если эмитент облигаций не объявит о банкротстве или не прекратит свою деятельность. В этом случае держатели облигаций могут потерять деньги. Но если останутся деньги, держатели корпоративных облигаций получат их раньше акционеров.

Риск инвестирования в паевые инвестиционные фонды определяется рисками, лежащими в основе акций, облигаций и других инвестиций, находящихся в собственности фонда. Ни один паевой инвестиционный фонд не может гарантировать его доходность, и ни один паевой инвестиционный фонд не является безрисковым.

Всегда помните: чем больше потенциальная доходность, тем больше риск. Одна защита от риска — это время, и это то, что есть у молодых людей. В любой день фондовый рынок может идти вверх или вниз. Иногда он снижается на месяцы или годы. Но с годами инвесторы, которые приняли подход к инвестированию «покупай и держи», как правило, опережают тех, кто пытается рассчитать время на рынке.

Предлагаемые занятия для студентов

- Теперь, когда студенты понимают концепцию риска, как бы они вкладывали свои деньги и почему.

- Если студенты уже выбрали акцию, за которой они следят, попросите их составить график, как эта акция работала в течение последних двух, пяти и 20 лет. Если бы инвестор начал со 100 акций, сколько больше или меньше денег у него было бы сейчас?

3 рискованных вложения, которые могут стоить вам целого состояния

Инвестиции в фондовый рынок — это разумный шаг и эффективный способ создания долгосрочного богатства.Однако очень важно инвестировать в правильные места.

Не все инвестиции одинаковы; некоторые из них более рискованные, чем другие. Хотя принятие большего риска иногда может привести к увеличению прибыли, в некоторых случаях риск перевешивает потенциальную выгоду. Эти три инвестиции могут быть невероятно рискованными. Как правило, их лучше избегать, если только вы не готовы потерять много денег.

Источник изображения: Getty Images.

1. Пенни акции

Акциипенни — это акции, которые торгуются по цене менее 5 долларов за акцию, и многие из них торгуются по цене 1 доллар или меньше за акцию.Они могут быть привлекательными для инвесторов с ограниченным бюджетом, но несут значительный риск.

Компании, выпускающие грошовые акции, обычно являются небольшими предприятиями с небольшой историей или вообще без нее. Это затрудняет исследование компании, чтобы решить, является ли она надежной инвестицией, а иногда одна плохая новость может вызвать резкое падение курса акций.

Кроме того, мелкие акции обычно торгуются нечасто. Это означает, что вам может быть труднее продать, если вы хотите выйти. Если вы застрянете со своими акциями, а затем их цена упадет, вы можете потерять много денег.

2. ETF с кредитным плечом

Биржевые фонды (ETF) — это группы ценных бумаг, которые отслеживают определенный индекс фондового рынка. Традиционный ETF пытается отразить доходность индекса; ETF с кредитным плечом пытается их усилить.

В случае традиционного ETF, если ценные бумаги в базовом индексе перемещаются на 1%, ETF также перемещается на 1%. При использовании ETF с кредитным плечом, если ценные бумаги в индексе увеличиваются на 1%, ETF будет стремиться к увеличению на 2% или 3%.

ETF с кредитным плечом используют сложные и рискованные стратегии, чтобы попытаться увеличить прибыль.Хотя вы потенциально можете увидеть необычайную прибыль, вы также можете испытать огромные убытки. Эти вложения также предназначены для ежедневной торговли, а не для долгосрочного инвестирования. По этой причине их лучше оставить для внутридневных трейдеров, которые могут выдержать крайний риск.

3. Короткие продажи

Короткие продажи — это не столько инвестиция, сколько инвестиционная стратегия. Когда вы открываете короткую позицию по акции, вы делаете ставку на то, что ее цена упадет. Вы одалживаете акцию у брокера, продаете ее по текущей цене акций, а затем ждете.Если цена упадет так, как вы ожидали, вы выкупите акцию по более низкой цене, вернете ее брокеру и получите прибыль.

Проблема с короткими продажами заключается в том, что потенциальная прибыль ограничена, но потенциальный риск неограничен.

Скажем, например, вы покупаете акцию традиционным способом за 100 долларов. Максимум, что вы можете потерять, — 100 долларов, но вы можете заработать неограниченную сумму в зависимости от того, насколько вырастет цена акций.

Короткие продажи — наоборот. Если вы продаете акцию за 100 долларов, в лучшем случае цена упадет до 0 долларов, и вы получите прибыль в размере 100 долларов.Но если цена акции подскочит, скажем, до 300 долларов за акцию, вам все равно придется выкупить эту акцию, чтобы в конечном итоге вернуть ее брокеру. Если вы продадите его за 100 долларов и купите обратно за 300 долларов, вы просто потеряете 200 долларов.

Короткие продажи — не всегда плохая стратегия, но если она не идет по плану, она может быть невероятно дорогой. По этой причине лучше оставить это опытным инвесторам с большими карманами.

Куда вложить деньги

Один из лучших способов добиться успеха на фондовом рынке — это использовать медленный, устойчивый подход.Инвестируйте в солидные компании, у которых есть сильные основы и которые, вероятно, будут хорошо работать в долгосрочной перспективе. С этой стратегией вы не разбогатеете в одночасье, но у вас гораздо меньше шансов потерять большие суммы денег.

Нет хорошего способа быстро разбогатеть на фондовом рынке. Использование рискованных инвестиционных стратегий для попытки получить значительную прибыль за короткий период времени может иметь неприятные последствия и стоить вам целого состояния. Взяв вместо этого долгосрочный подход, вы можете заработать богатство, максимально ограничив при этом свой риск.

.