ING заявляет о недооцененности евро по отношению к доллару

Jannbel: 1

Lion Fat: Ваня.

Big Papa: Forex Guru (14:01), ))

endm: Jannbel (12:11), :))

mif: Forex Guru (13:54), сначала подумал,что жто шутка такая. но эти мрази уже просто остановиться не могут,видимо, и им не до шуток

Jannbel: endm (14:10), ну в пансионате собянина на Паратунке менеджер местный еще пикантней рассказывал.

Lion Fat: Банду Путена под суд!

Lion Fat: Свободу Алексею Анатольевичу Навальному!

Он нас всех спасёт!

Иначе нам всем хана…

hikot: По сипи фигура «Кусающая кобра» с зубом на Н1)

Jannbel: думаю если покапаться в прошлом Фроловой то думаю ее дедушки явно не воевали…

Cfnc: Чувствуется,что ING сильно попали со своими оценками…как ВасильИваныч из анекдота…про Встать именем революции)

Nikanor Bosoy: чё разнылись нытики? 🙂 чуда хотите, надеетесь что будет лучше? 🙂 не надейтесь! оставь надежду всяк сюда входящий! 🙂 будет только хуже и хуже с каждым днем! 🙂 скоро для быдла запретят валюту и железный занавес вернут! 🙂 и всех заставят молиться на плешивого царя! 🙂

hikot: Ты, босой, хомячьё уже потопил?

hikot: Как рост по ЕД, так на 1,23+.

А как падение, так о политике сплошное мычание…

Босое Му-му.

Jannbel: С гитлером сильно конечно у Соловьева получилось…

Jannbel: используют наши временные трудности … пу почти как горбачев заговорил…

Big Papa: Nikanor Bosoy (14:25), https://im0-tub-ru.yandex.net/i?id=610114b6d822ab5f4dd96b5560275f55&n=13 ))

Jannbel: Ни куя себе на Навального распространили турецкий прецедент ЕСЧП… похвально , юристам Лехи респект… это 100 процентов нобелевская.

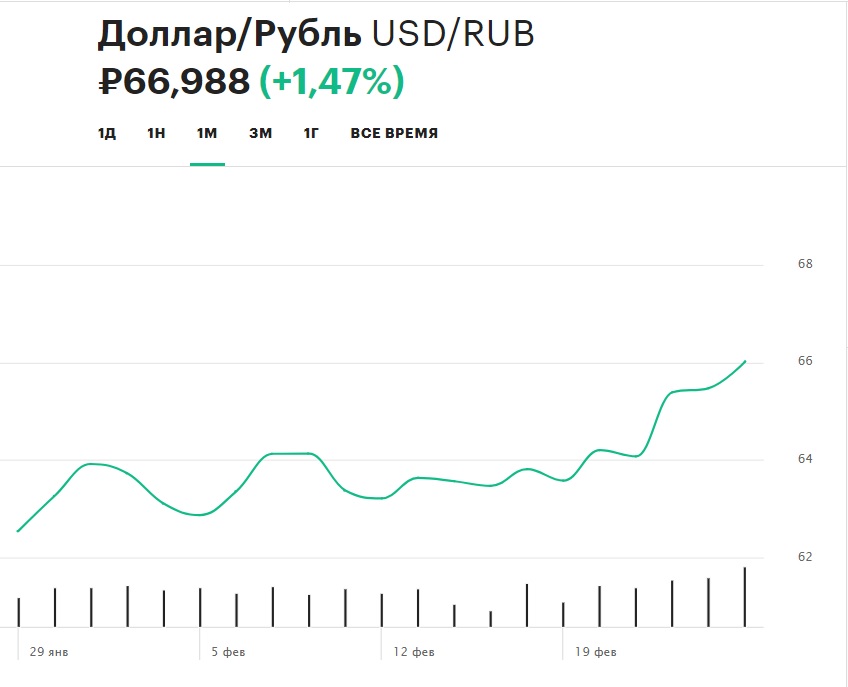

Jannbel: Можно сливать русс фонду и понятно почему бакс растет… россия в новой реальности.

hikot: Jannbel (14:41), Главное, чтобы не ЧП)

Доллар в 2021 году может заметно подорожать

Евразийский банк развития (ЕАБР) опубликовал макроэкономический прогноз на 2021 год для стран-участниц этой финансовой организации, передает Liter.kz.

Согласно прогнозу банка, сокращение экономики Казахстана по итогам 2020 года составит 3%.

«Более масштабного сокращения экономик в регионе удалось избежать во многом благодаря мерам государственной поддержки населения и бизнеса. Наиболее масштабные антикризисные пакеты реализуются в Казахстане и России (около 8,7 и 4,5% ВВП соответственно), которые обладают существенными, по меркам региона, фискальными резервами. По оценкам ЕАБР, это позволит компенсировать в текущем году порядка 2–3% потерь ВВП Казахстана и 1,3–2,3% России», — отмечается в обзоре.

Аналитики ЕАБР считают, что темпы восстановления экономик стран-участниц банка после потрясений 2020 года будут во многом определяться дальнейшим ходом пандемии.

Согласно прогнозу ЕАБР, в 2021 году рост экономики Казахстана составит 4,4%, а инфляция замедлится до 5,3% (с 7,3% на конец 2020 года).

В макропрогнозе отмечается, что рост нефтяных котировок и восстановление интереса инвесторов к рисковым активам по мере ослабления пандемии окажут поддержку валютам стран-участниц в 2021 году. Средний курс доллара США в Казахстане в 2021 году прогнозируется на уровне 423,8 тенге.

В макропрогнозе отмечается, что если стремительный рост заражений не удастся быстро обуздать, а массовое распространение вакцин затянется, то потери экономического роста окажутся более серьезными, чем заложено в базовый сценарий.

Согласно расчетам ЕАБР, при более медленном восстановлении мировой экономики (в два раза по сравнению с базовым сценарием) цена нефти в следующем году составит около 41 доллара за баррель, что практически на 16% ниже уровня, заложенного в базовый сценарий. Курс тенге к доллару США может достичь 486 вместо 423,8, отмечается в обзоре.

Байден или Трамп. Что будет с рублем?

Сегодня, 3 ноября, в США проходит важное политическое событие — выборы президента страны. Однако результаты голосования американских граждан могут повлиять и на положение дел в России, в частности на курс рубля — все зависит от политики Белого дома в ближайшие 4 года. «Idel.Реалии» поговорили с западными экспертами о том, как отразятся итоги выборов в США на России.

Лаэм Пич (Liam Peach), эксперт по странам с формирующимися рынками в базирующейся в Лондоне компании «Капитал экономикс» (Capital Economics Ltd), считает, что влияние на российский рубль началось еще до самих выборов.

— Российский рубль в последние месяцы плохо себя показал, и это, похоже, было вызвано опасениями по поводу ужесточения санкций, риск которых намного выше при президентстве

По его словам, победа Джо Байдена на выборах в США на этой неделе, скорее всего, окажет давление на российские финансовые рынки и приведет к дальнейшему падению рубля.

— И наоборот, рубль может укрепиться после выборов, если победит Трамп или если итоги выборов будут оспариваться, — полагает он.

Пич также указывает на курс налогово-бюджетной политики в США, который может повлиять на российскую валюту.

В ближайшие несколько лет рублю будет трудно вернуть себе свои позиции

— В дальнейшем победа Байдена, вероятно, проложит путь к более мягкой налогово-бюджетной политике, что может поддержать рисковые активы в целом, включая рубль. Но мы думаем, что в ближайшие несколько лет рублю будет трудно вернуть себе свои позиции, независимо от того, кто станет следующим президентом США, поскольку вероятно общее ухудшение отношений с США и Западом в целом, что влияет на наши взгляд на слабые долгосрочные перспективы роста. Угроза санкций и ухудшение отношений России с Западом вряд ли станут средой, в которой рубль будет хорошо себя чувствовать, — резюмирует Пич.

Но мы думаем, что в ближайшие несколько лет рублю будет трудно вернуть себе свои позиции, независимо от того, кто станет следующим президентом США, поскольку вероятно общее ухудшение отношений с США и Западом в целом, что влияет на наши взгляд на слабые долгосрочные перспективы роста. Угроза санкций и ухудшение отношений России с Западом вряд ли станут средой, в которой рубль будет хорошо себя чувствовать, — резюмирует Пич.

Андерс Ослунд (Anders Åslund), американский экономический эксперт, в прошлом — советник Бориса Ельцина в первые годы переходного периода, рассказал о возможных изменениях в подходах США к нефтедобыче. Корректировка нефтедобычи может иметь влияние в целом на нефтяной рынок.

— Если победит Байден, добыча нефти в США, вероятно, будет несколько более сдержанной, чем при Трампе, из-за новой климатической политики с большим количеством налогов и регулирования, но для ее внедрения потребуется некоторое время, — полагает Ослунд.

В контексте влияния на Россию он предлагает сфокусироваться на факторе санкций. Они, по словам эксперта, могут быть ужесточены при Байдене.

Байден предположительно установит жесткую политику санкций в отношении России, что приведет к ужесточению финансовых санкций

— Основным краткосрочным воздействием, вероятно, будет политика санкций. Байден предположительно установит жесткую политику санкций в отношении России, что приведет к ужесточению финансовых санкций, уменьшению объема доступных иностранных кредитов и инвестиций, что приведет к уменьшению инвестиций и снижению экономического роста, а также к снижению курса рубля, что мы наблюдаем и сегодня, — подытоживает он.

Тем временем россияне продолжают беднеть, только за этот год рубль обесценился почти на 30%.

Пресс-секретарь президента России Дмитрий Песков, комментируя рост курса доллара, заявил, что на макроуровне ситуация является абсолютно стабильной, передает РБК.

Издание «Ъ» также объяснило причины падения курса рубля.

«Расширение карантинных ограничений в Европе, а также риски, связанные с выборами президента США, вынуждают инвесторов распродавать валюты развивающихся стран. Добавляет давление на рубль обвал цен на нефть», — отметили ранее в СМИ.

Бойтесь равнодушия — оно убивает. Хотите сообщить новость или связаться нами? Пишите нам в WhatsApp. А еще подписывайтесь на наш канал в Telegram.

500-600 тенге за доллар? Прогноз озвучили эксперты

На валютном рынке Казахстана наблюдается укрепление курса национальной валюты, причем уже второй день. Какие факторы повлияли на это и стоит ли ждать казахстанцам девальвации в случае прихода второй волны пандемии коронавируса? На вопросы корреспондента Azattyq Rýhy ответили экономисты и аналитики.

Средневзвешенный курс доллара по итогам утренних торгов 6 августа на Казахстанской фондовой бирже (KASE) составил 417,9 тенге. В сравнении с утренними торгами днем ранее, 5 августа, тенге продемонстрировал незначительное укрепление – на 0,46 тенге.

В сравнении с утренними торгами днем ранее, 5 августа, тенге продемонстрировал незначительное укрепление – на 0,46 тенге.

По словам экономиста Мурата Кастаева, августовское ослабление тенге является вполне ожидаемым на фоне снижения курса российского рубля по отношению к американской валюте, и этому способствовал ряд причин.

«В России была снижена базовая ставка, что и повлияло на курс рубля. На повестку дня также вернулась тема российских санкций, которые могут быть возобновлены в преддверии президентских выборов в США. На все это российский рубль отреагировал снижением, вслед за ним пошел и тенге. Но тенге снизился меньше, чем рубль. Что показывает, что в настоящее время национальная валюта является более крепкой и стабильной, нежели чем российский рубль», – сказал он.

Однако многих казахстанцев волнует то, что именно будет происходить с тенге в дальнейшем. Ведь многие аналитики в настоящее время прогнозируют рост цен на нефть. Связывается это в первую очередь с событиями в столице Ливана и с выходом оценок Американского института нефти, в которых говорится о том, что запасы углеводорода в США снизились на 8,6 миллиона баррелей. В этих условиях стоимость черного золота впервые с марта поднялась выше отметки в 45 долларов за баррель. Что же будет дальше?

Связывается это в первую очередь с событиями в столице Ливана и с выходом оценок Американского института нефти, в которых говорится о том, что запасы углеводорода в США снизились на 8,6 миллиона баррелей. В этих условиях стоимость черного золота впервые с марта поднялась выше отметки в 45 долларов за баррель. Что же будет дальше?

«Цена не будет расти. Потому что вслед за потреблением растет и добыча нефти. Страны ОПЕК+ весной договорились о сокращении добычи. Сокращение действовало до 1 июля, то есть в июле увеличили, в августе – еще увеличили. Страны постепенно наращивают добычу пропорционально росту спроса. Насколько увеличивается спрос, настолько же увеличивается добыча. Поэтому цена останется стабильной», – утверждает Мурат Кастаев.

Стоимость нефти, по мнению экспертов, может достигнуть 60 долларов за баррель, но при этом цена на черное золото будет повышаться не сразу, а поступательно. Существующие сейчас котировки на рынке – своеобразный консенсус. Положение дел устраивает как импортеров, так и экспортеров нефти.

Положение дел устраивает как импортеров, так и экспортеров нефти.

«С учетом общей картины нефть стоимостью от 40 до 60 долларов за баррель устраивает всех. Нужно понимать, что после пандемии и провала экономики нам нужны дешевые углеводороды. Потому что экономика строится на источниках энергии – нефти. Слишком дорогая нефть сдержит экономический рост в мире, особенно это касается основных потребителей нефти – США, Европы, Китая. Им не нужна слишком дорогая нефть. А слишком дешевая нефть невыгодна добытчикам. В итоге получается, что равновесный уровень, который устраивает все стороны с точки зрения цены – 40-60 долларов за баррель», – отметил финансовый аналитик Арман Бейсембаев.

Стабильная стоимость нефти влечет за собой и стабильный курс тенге. Национальной валюте эксперты прогнозируют колебания от 400 до 450 тенге за доллар. При этом 450 тенге – это самый пессимистичный прогноз, на случай второй волны пандемии коронавируса и тотального локдауна.

«Если вдруг вторая волна коронавируса окажется такой же сильной и весь мир опять уйдет на карантин, тогда, соответственно, нефть упадет и ослабнет тенге. Какой будет вторая волна вируса, сейчас предсказать никто не может. Но в самом худшем случае, если повторится сценарий, который был весной, нефть упадет до стоимости в 20 долларов за баррель, мы все это уже видели, тенге подскочит в районе 440-450 тенге, хуже этого не ожидаем. 500-600 тенге за доллар в этом году мы не увидим точно!» – считает Мурат Кастаев.

Этого же мнения придерживается и Арман Бейсембаев.

«Курс тенге будет стабильным, в промежутках, какие мы уже видели. Нижний диапазон – 385, а верхний – 440-450 тенге за доллар. Все зависит от событий, которые будут происходить, от этого мы и получим колебания в этом коридоре. Сейчас уже больше определенности и предсказуемости. Нефть свои многолетние уровни нарисовала, достигла дна и возврата к этому скорее всего не будет», – сказал он.

Не сможет тенге и сильно окрепнуть. Причина тому – карантин, повлекший за собой сокращение рабочих мест и безработицу, полагает экономист Арман Байганов. Вместе с этим существенно снизились налоговые поступления в бюджет. Для того чтобы поддержать бизнес, Национальный банк РК может снизить базовую ставку, чтобы сделать кредиты для предпринимателей более доступными.

«Национальный банк будет вынужден снизить базовую ставку. Потому что наши основные экономические партнеры в рамках Евразийского экономического союза снизили базовую ставку. Это нужно сделать и нам, чтобы поддержать наш бизнес, чтобы Казахстан не заполнили товары наших соседей. Снижение базовой ставки повлияет на ослабление тенге, кредиты станут доступнее. А больше денег у населения приведет к инфляции и ослаблению тенге», – поясняет Арман Байганов.

Алтыншаш СМАГУЛОВА

Пауэлл остановил падение рынков? Скорее, поддержал доллар

Александр Купцикевич, FxPro 24 февраля 2021 11:12

Накал давления на фондовых рынках несколько поутих к концу дня во вторник. 13%-ный спад по акциям Tesla сократился до всего лишь 2% к концу дня, а Apple из 6% отыграла почти всё, закрывшись снижением на 0.1%. Индексы S&P500 и Dow Jones и вовсе вышли в плюс по итогам дня благодаря усилению покупок к концу сессии. Однако мы не разделяем оптимизма многих комментаторов, утверждающих, что обещания сохранять мягкую политику успокоили инвесторов. На долговых рынках доходности американских 10-леток снизились с 1.39% в понедельник до 1.33% сейчас.

13%-ный спад по акциям Tesla сократился до всего лишь 2% к концу дня, а Apple из 6% отыграла почти всё, закрывшись снижением на 0.1%. Индексы S&P500 и Dow Jones и вовсе вышли в плюс по итогам дня благодаря усилению покупок к концу сессии. Однако мы не разделяем оптимизма многих комментаторов, утверждающих, что обещания сохранять мягкую политику успокоили инвесторов. На долговых рынках доходности американских 10-леток снизились с 1.39% в понедельник до 1.33% сейчас.

Динамике долгового рынка в ближайшие дни стоит уделять повышенное внимание. Дальнейшее снижение доходностей способно вернуть покупателей в акции «роста» и повысить спрос на другие рисковые активы. Все же мы предполагаем, что вскоре рост долгового рынка возобновится. На наш взгляд, рынки надеялись услышать от Пауэлла намеки на возможность расширения QE, что способно остановить взлёт доходностей долгосрочных гособлигаций.

Стоит отметить, что доходности повышаются (цена падает) в том числе из-за увеличения объемов выпуска долговых бумаг для финансирования бюджетного дефицита. Еще один фактор роста – оценки, что США, столкнувшись с наибольшими потерями от коронавируса, чем любая другая страна в мире, будет дольше приходить в форму. В долгосрочной перспективе это потребует больше монетарного смягчения и подточит стоимость доллара.

Еще один фактор роста – оценки, что США, столкнувшись с наибольшими потерями от коронавируса, чем любая другая страна в мире, будет дольше приходить в форму. В долгосрочной перспективе это потребует больше монетарного смягчения и подточит стоимость доллара.

То есть частично казначейские облигации распродаются в связи с большим фактическим и ожидаемым их предложением. Проще говоря, сохранение политики в неизменном состоянии обещает в ближайшие месяцы толкать вверх доходности гособлигаций США, вызывая давление на рисковые активы, включая акции роста. Если же от Пауэлла в ближайшее время последуют намёки на расширение скупки бумаг, это может вернуть мощный импульс рынкам и рисковым активам, подобный тому, что мы видели в прошлом году.

В то же время, заверения Пауэлла – это сравнительно хорошая новость для американской валюты. Индекс доллара не изменился за прошедшие сутки и остался у 90 – области минимумов с середины января. Однако под этим затишьем скрывается усиление USD к защитным JPY и CHF, стабильность к EUR и снижение к GBP, AUD, NZD, где экономика восстанавливается быстрей.

Александр Купцикевич, ведущий аналитик FxPro

В разделе «Комментарии» информационного агентства AK&M публикуются материалы, представленные российскими и зарубежными инвестиционными компаниями и банками. Их мнения могут не совпадать с мнением редакции агентства AK&M. Представленные в комментариях мнения выражены с учетом ситуации на момент выхода материала. Комментарии носят исключительно ознакомительный характер; они не являются предложением или советом по покупке либо продаже ценных бумаг. По вопросам размещения информации в данном разделе можно обращаться в редакцию агентства по телефону (499) 132-61-30 доб. 0102.

Доллар продолжит рост или можно не беспокоиться?

Главный финансовый регулятор сообщил, что из-за высокого спроса на американскую валюту обменный курс был установлен на уровне 73 сомов за доллар, озвучив при этом прогноз, что причин для дальнейшего падения национальной валюты нет. Но граждане все же проявляют беспокойство.

Официальное объяснение

Глава Национального банка КР Толкунбек Абдыгулов 11 марта на встрече с журналистами дал пояснения по поводу сложившейся на валютном рынке ситуации. Он фактически повторил то, что ранее было обнародовано на официальном сайте возглавляемого им ведомства, указав в качестве причин кризис в странах-союзниках:

Толкунбек Абдыгулов.«В странах-основных торговых партнерах наблюдается волатильность на финансовых рынках. Связанность внешних рынков через торговые и финансовые операции, включая денежные переводы, обуславливают влияние ситуации в этих странах на финансовые индикаторы Кыргызстана. К тому же это происходит на фоне удешевления таких экспортных товаров как нефть и металл. Это влияет на их экономику, и косвенно сказывается на нас. Был большой спрос, возникла паника. Но мы закрыли этот спрос, проведенная интервенция решила проблему».

После снижения курса российского рубля и казахского тенге 10 марта последовало и понижение стоимости и кыргызстанского сома. Если быть точнее, то курс доллара в КР вырос на 3-4 сома. Если утром 10 марта стоимость американской валюты в коммерческих банках равнялась 69,85-69,95 сома, то к вечеру она поднялась до 72,85-73 сомов.

Если быть точнее, то курс доллара в КР вырос на 3-4 сома. Если утром 10 марта стоимость американской валюты в коммерческих банках равнялась 69,85-69,95 сома, то к вечеру она поднялась до 72,85-73 сомов.

Вслед за этим Нацбанк КР сообщил, что провел валютную интервенцию, продав на внутреннем рынке 53,7 млн долларов (из них в наличной форме 4 млн долларов).

Толкунбек Абдыгулов отметил, что тем самым НБ КР установил новый курс сома к доллару:

Национальный банк.— С момента своего основания Нацбанк при проведении валютной политики придерживается режима плавающего обменного курса. С учетом возникшего спроса и имеющегося предложенного объема курс установился на уровне 73 сомов. Поэтому при проведении интервенции мы решили максимально удовлетворить возникший спрос. В итоге валюта был продана по цене 72 сома 90 тыйынов за доллар. Надо правильно понимать, подобные ситуации в нашей экономике бывали не раз. Мы проводим интервенции за счет международных резервов, объем которых по состоянию на 9 марта 2020 года составляет 2 млрд 428, 26 млн долларов. Поэтому я могу сказать, что на сегодняшний день никакой проблемы нет. Я думаю, обменный курс достиг своего оптимального, равновесного уровня.

Поэтому я могу сказать, что на сегодняшний день никакой проблемы нет. Я думаю, обменный курс достиг своего оптимального, равновесного уровня.

Стоимость доллара в коммерческих банках на сегодня составляет 72,85-72,90 сома. Но в обменных пунктах его продают по 73-74 сома за доллар.

Работающие в этой сфере предприниматели говорят, что и они пострадали от этих скачков. Занимающийся куплей-продажей валюты Максат Мамбеталиев рассказал следующее:

— Нацбанк уже давно придерживался позиции, что доллар должен расти, но постепенно. Они даже говорили об этом, когда встречались с нами. Но почему они не стали придерживаться такой позиции в этот раз, мы не поняли. Когда он резко вырос — на 3 сома, мы сами толком не поняли и не сразу освоились. Многие продали валюту, а купить обратно не смогли. Многие попросту погорели.

Нет причин для беспокойства?

Нацбанк утверждает, что 9-10 марта в коммерческих банках и обменных бюро из-за ограничений по продаже иностранной валюты возник небольшой ажиотаж, но на сегодня дефицита уже нет. Это подтверждают и сами бизнесмены, говоря, что покупающих доллары в эти дни было не так много.

Это подтверждают и сами бизнесмены, говоря, что покупающих доллары в эти дни было не так много.

Между тем Министерство экономики КР распространило заявление, в котором отметило, что «изменение курса доллара было ожидаемо». При этом в ведомстве считают, что «причин для возникновения паники и ажиотажа нет».

Но как бы там ни было, снижение курса сома породило беспокойство среди населения, о чем сказали и некоторые жители Бишкека.

Улан Иманакунов: «Если за один день доллар поднялся до 73 сомов, то завтра он может опять подорожать. А что будет, если станет 80 сомов или 100 сомов за доллар? Что будут делать те, кто взял кредиты в долларах или у кого долги в долларах? К примеру, если ты должен кому-то 1000 долларов, раньше ты мог отдать 70 тысяч сомов, но если доллар вырастет до 100 сомов, то, получается, придется отдавать уже 100 тысяч сомов. Поэтому Нацбанк или правительство должны взять под контроль эти резкие скачки курса».

Гулай Жусупбекова: «Подорожание доллара создаст трудности населению. Во-первых, могут вырасти в цене продукты питания и одежда. Во-вторых, есть те, кто получает пенсию размером 3-4 тысячи сомов или заработную плату в 5-10 тысяч сомов… И если доллар подорожает, получается, то и доход таких граждан фактически снизится».

Во-первых, могут вырасти в цене продукты питания и одежда. Во-вторых, есть те, кто получает пенсию размером 3-4 тысячи сомов или заработную плату в 5-10 тысяч сомов… И если доллар подорожает, получается, то и доход таких граждан фактически снизится».

Курс сома к доллару с учетом последних колебаний за последние десять лет резко вырос в третий раз. В 2009-2011 годы с 39 сомов за доллар он поднялся до 46 сомов, а в 2014-2016 годах – с 48-50 сомов до 67-69 сомов за доллар. И вот теперь, в 2020 году американская валюта стала стоить 73-74 сома.

Нет ли риска, что этот рост продолжится? Или же, как обещают Нацбанк и Минэкономики, курс будет отныне стабильным?

На эти вопросы попытался ответить эксперт в сфере финансов и банковского дела Кубан Чороев:

Кубан Чороев.— В Японии и других странах валютный рынок, действительно, находится в свободном плавании. Когда их национальная валюта падает или поднимается, они не вмешиваются, не выходят на рынок с интервенциями. У нас же, хоть и говорят, что режим плавающий, Нацбанк на самом деле мониторит его, и постоянно или продает доллары на рынке, либо скупает. И в таких смешаных режимах всегда сохраняется опасность. Потому что экспорт и импорт Кыргызстана составляют 60% к ВВП страны. Другими словами, ситуация в других странах обязательно отразится на нас. Поэтому у Нацбанка нет другого выхода как проводить интервенции. Но государства вроде нас могут ввести зарубежную систему валютного управления, когда курс, к примеру, доллара определяется на каком-то уровне к сому и больше не меняется. Например, государство закрепляет, что доллар будет стоить 70 сомов – не больше и не меньше, тогда все риски будут устранены.

У нас же, хоть и говорят, что режим плавающий, Нацбанк на самом деле мониторит его, и постоянно или продает доллары на рынке, либо скупает. И в таких смешаных режимах всегда сохраняется опасность. Потому что экспорт и импорт Кыргызстана составляют 60% к ВВП страны. Другими словами, ситуация в других странах обязательно отразится на нас. Поэтому у Нацбанка нет другого выхода как проводить интервенции. Но государства вроде нас могут ввести зарубежную систему валютного управления, когда курс, к примеру, доллара определяется на каком-то уровне к сому и больше не меняется. Например, государство закрепляет, что доллар будет стоить 70 сомов – не больше и не меньше, тогда все риски будут устранены.

В 2015 году, когда произошел очередной скачок подорожания валюты, правительство в целях дедолларизации обязало коммерческие банки выдавать кредиты в национальной валюте и в ней же принимать депозиты. Тогда это особого эффекта не дало, а потом и вовсе сошло на нет.

По подсчетам НБ КР, на сегодняшний день в банках страны 38% депозитов хранится в долларах, а доля кредитов, выданных в американской валюте, составляет 35%.

NO

Перевод с кыргызского. Оригинал материала здесь.

прогноз на март для гривни от экспертов

В Украине в первую неделю марта доллар будет колебаться около уже привычной отметки в 28 грн/$. С одной стороны, накануне посевной аграрии активнее продают валюту, что снижает ее стоимость, с другой – неопределенность в сотрудничестве с МВФ создает давление на гривню.

О том, как и почему будет меняться курс доллара, читайте в материале OBOZREVATEL.

Сколько будет стоить доллар в мартеРезких колебаний курса американской валюты в ближайшую неделю не будет, уверены опрошенные аналитики. Стоимость доллара будет находиться около психологической отметки в 28 грн/$.

Что повлияет на курс доллара:

отсутствие новостей о дальнейшем сотрудничестве с МВФ;

низкий спрос на валюту в Украине;

компенсация НДС;

рост случаев заражения коронавирусом;

подготовка аграриев к посевной.

«На ближайшую неделю мы ожидаем незначительный рост курса доллара к гривне. Доллар на межбанке будет торговаться через неделю вблизи 28,0 грн. Наличный доллар – около 27,9/28,1 грн», – говорит старший аналитик «Альпари» Вадим Иосуб.

Аналитик RoboForex Андрей Гойлов озвучивает более позитивный для гривни сценарий. Вероятно, доллар будет находиться в пределах диапазона 27,70-27,95 грн. Евро к гривне, полагает он, продолжит рост до уровня 34,25.

«Вполне очевидно, что НБУ будет активно выкупать доллары США в свои резервы при сильной девальвации американской валюты, так что существенного укрепления гривни ожидать не стоит», – прогнозирует аналитик.

Итоги зимы для гривни в целом нейтральны: сильная девальвация не произошла, а ее чрезмерное укрепление не допустил Нацбанк. С начала года регулятор выкупил на межбанковском рынке более 200 млн долларов. Старт посевной кампании будет стимулировать аграриев к продажам валютной выручки, что увеличит спрос на гривню (американская валюта подешевеет).

«Ухудшение эпидемиологической ситуации и введение карантина в ряде регионов спровоцировали снижение деловой активности. По этой причине спрос сохраняется лишь у импортеров энергоносителей и ритейла, которые осуществляют хозяйственную деятельность даже во время локдауна. Старт вакцинации, безусловно, добавил позитива на рынки, но пока сложно сказать о ее темпах и эффективности», – поясняет Андрей Гойлов.

Максим Орыщак, аналитик компании «Центр биржевых технологий», уверен, что с 1 марта курс продажи наличного доллара сохранит торги в диапазоне 27,85-28,05 грн. Разница стоимости будет зависеть как от дня недели, так и от региона:

«Внутренняя политическая ситуация не создает дисбалансы, а значит, не выступает драйвером для продаж национальной валюты. Спрос на валюту повысится как только банковским клиентам экспортерам зайдут на счета деньги от Госказначейства – это станет главным драйвером для роста курса до уровня в 28 гривен и выше на банковских торгах».

Вопрос МВФ: что нужно изменитьСложнее всего будет доказать МВФ, что уже в краткосрочной перспективе Украине удастся сократить дефицит государственного бюджета. К примеру, кредитор хочет, чтобы в следующем году «дыра» была на уровне 3,5% ВВП, а в украинском Минфине рассматривают варианты с дефицитом на 2022 год в пределах 4,5-5% ВВП.

К примеру, кредитор хочет, чтобы в следующем году «дыра» была на уровне 3,5% ВВП, а в украинском Минфине рассматривают варианты с дефицитом на 2022 год в пределах 4,5-5% ВВП.

Чего хотят от Украины в фонде:

улучшения законодательной и регулятивной основы банковского надзора и финансового оздоровления;

мер, направленных на уменьшение фискального дефицита в среднесрочной перспективе;

законодательных инициатив по восстановлению и усилению антикоррупционной инфраструктуры и судопроизводства;

мер в секторе энергетики.

Представитель фонда Джерри Райс добавил, что миссия обсуждала вопросы улучшения управления банковским надзором Нацбанка, фискальные риски для дефицита бюджета и укрепление судебной системы.

«Как только мы получим более подробную информацию по этим вопросам и предложения в отношении отдельных проблем, мы непременно продолжим сотрудничество с Украиной», – отметил Райс. В то же время представитель Международного валютного фонда не назвал каких-то сроков нового визита в Украину.

Но даже без нового транша в ближайшее время ожидать девальвации гривни, отмечают эксперты, не стоит. Причин для волнений нет. Также и без нового кредита резервов для выполнения уже взятых на себя обязательств хватит.

Конвертировать доллары США в канадские доллары

Падение канадского доллараЕще в начале 16 века Канада начала устанавливать свою валюту, но вместо монет, мехов, панцирей вампума и, вместе с тем, Дело в том, что игральные карты фактически считались торгуемой валютой. После колонизации Францией и Англией в 18-19 веках начали появляться монеты — и в наши дни ракушки, к сожалению, больше не считаются законным платежным средством, так что не тратьте время на поиски на пляже!

Из-за нехватки монет на протяжении 18 и 19 веков в Канаде никогда не было достаточно монет, чтобы ходить.Потребовалось некоторое время, чтобы общественность поверила бумажным деньгам, когда они были введены в начале 19 века, а к 1837 году банки импортировали жетоны из Англии, известные как Папинеаус. В 1841 году провинция Канады приняла канадский фунт — новую систему, основанную на рейтинге Галифакса. Однако канадские власти были полны решимости выровнять курс доллара США над британским фунтом, и к 1894 году канадский доллар был полностью введен по всей стране.

В 1841 году провинция Канады приняла канадский фунт — новую систему, основанную на рейтинге Галифакса. Однако канадские власти были полны решимости выровнять курс доллара США над британским фунтом, и к 1894 году канадский доллар был полностью введен по всей стране.

В наши дни канадский доллар является 5-й по величине резервной валютой в мире и составляет примерно 2% всех мировых резервов.Вы могли слышать, как его называют луни из-за изображения птицы-гагары на монете в один доллар или huard по-французски.

Оглядываясь назад на обменные курсы от usd к cadЕще в 1864 году канадский доллар достиг самого высокого курса по отношению к доллару США, когда США временно отказались от золотого стандарта: беспрецедентная сумма в 2,78 доллара за 1 канадский доллар .

Хотя большинство валют Бреттон-Вудской системы имели фиксированную стоимость, канадский доллар вместо этого был плавающей валютой в период с 1950 по 1962 год, достигнув максимума в 1 доллар. 0614 до 1 доллара 20 августа 1957 года. После 1960 года канадский доллар значительно упал и вернулся к фиксированному обменному курсу, привязанному к доллару США на уровне 0,925 доллара за 1 канадский доллар. Он оставался здесь до 1970 года, когда инфляция означала, что он вернулся к свободно плавающей валюте и достиг своего пика на уровне 1,0443 доллара в апреле 1974 года.

0614 до 1 доллара 20 августа 1957 года. После 1960 года канадский доллар значительно упал и вернулся к фиксированному обменному курсу, привязанному к доллару США на уровне 0,925 доллара за 1 канадский доллар. Он оставался здесь до 1970 года, когда инфляция означала, что он вернулся к свободно плавающей валюте и достиг своего пика на уровне 1,0443 доллара в апреле 1974 года.

Во время технологического бума в США в 1990-х годах канадский доллар упал по отношению к доллару США, достигнув самого низкого уровня за всю историю. курс на 21 января 2002 года составлял всего 0,6179 доллара за 1 канадский доллар.

Головокружительные высоты 2007 годаВ 2007 году ставки снова резко выросли благодаря сильной канадской экономике, в результате чего 20 сентября канадский доллар и доллар США были уравновешены. 2007 год — впервые с пьянящих дней 1976 года.К 28 сентября курсы продолжили расти до 1,0052 доллара США, а к 7 ноября — до 1,1024 доллара США.

Однако к 30 ноября курсы начали снижаться, в результате чего две валюты снова стали равными по номиналу. 4 декабря доллар США упал до 0,98 доллара, а к марту 2009 года доллар США упал до 0,77 доллара. Он неуклонно поднимался выше канадского доллара и к июлю 2011 года составил 1,053 доллара, с тех пор неуклонно снижаясь.

4 декабря доллар США упал до 0,98 доллара, а к марту 2009 года доллар США упал до 0,77 доллара. Он неуклонно поднимался выше канадского доллара и к июлю 2011 года составил 1,053 доллара, с тех пор неуклонно снижаясь.

Узнайте больше о канадской валюте на нашей странице в канадских долларах.

Скоро: упадок доллара США?

Есть много причин для беспокойства по поводу фундаментальных экономических показателей доллара США. Однако, прежде чем отчаяться, что Америка находится на пути к долларовому кризису, человек может задать два вопроса.

Во-первых, есть ли у доллара какой-нибудь серьезный соперник, который заменит его в качестве мировой резервной валюты? Во-вторых, не будет ли доллар хорошо жить в случае, если сегодняшний глобальный пузырь на рынке активов и кредитования лопнет? Ответы на эти вопросы наводят на мысль, что Америка не скоро столкнется с долларовым кризисом.

Долларовые пессимисты указывают на чрезвычайное смягчение экономической политики США после пандемии коронавируса как на причину долларового отчаяния. Никогда прежде в США бюджетный дефицит мирного времени не был столь велик, а уровень государственного долга — почти таким высоким, как сегодня. Никогда раньше Федеральная резервная система США не поддерживала столь низкие процентные ставки и не увеличивала свой баланс так быстро, как сегодня.

Никогда прежде в США бюджетный дефицит мирного времени не был столь велик, а уровень государственного долга — почти таким высоким, как сегодня. Никогда раньше Федеральная резервная система США не поддерживала столь низкие процентные ставки и не увеличивала свой баланс так быстро, как сегодня.

Не меньшую тревогу вызывает то, что вероятность того, что произойдет изменение U, очень мала.С. Экономическая политика в ближайшее время. Администрация Байдена намерена обеспечить принятие еще одного массивного пакета бюджетных стимулов. В то же время Федеральная резервная система неоднократно заверяет страну, что в неопределенном будущем она намерена поддерживать процентные ставки на рекордно низком уровне и продолжать расширять свой баланс.

Долларовые медведи правильно утверждают, что за счет снижения уровня сбережений страны необычно большой дефицит бюджета США приведет к дальнейшему увеличению внешнего дефицита страны.В то же время очень низкие процентные ставки в США не дают иностранным инвесторам достаточной прибыли для сохранения доллара. Долларовые медведи утверждают, что такое сочетание более высокого внешнего дефицита и отсутствия стимулов для иностранцев поддерживать свои долларовые балансы чревато долларовым кризисом.

Долларовые медведи утверждают, что такое сочетание более высокого внешнего дефицита и отсутствия стимулов для иностранцев поддерживать свои долларовые балансы чревато долларовым кризисом.

Основной момент, который упускает из виду доллар, заключается в том, что для того, чтобы доллар США обесценился, он должен обесцениться по отношению к другим основным мировым валютам. Однако в настоящее время может показаться, что эти валюты сталкиваются с такими же серьезными, если не более серьезными проблемами, как те, с которыми сталкивается США.С. доллар.

Проблемы, с которыми в настоящее время сталкивается евро, главный претендент на доминирующую позицию доллара в качестве международной резервной валюты, могут проиллюстрировать это положение. Мало того, что Европа переживает гораздо более глубокую экономическую рецессию, чем Соединенные Штаты, и не только Европа теперь имеет значительно отрицательные процентные ставки. Европа также, похоже, стоит на пороге очередного раунда долгового кризиса еврозоны, который может создать реальную угрозу для евро.

Особую тревогу вызывает то, что следующий кризис суверенного долга еврозоны, вероятно, будет сосредоточен в Италии, стране, экономика которой примерно в десять раз больше, чем у Греции.Никогда прежде в Италии не было большего бюджетного дефицита или более высокого отношения государственного долга к ВВП, чем сегодня. Однако застрявшая в смирительной рубашке евро и находясь в состоянии экономического спада, Италия не сможет восстановить порядок в своих государственных финансах, не прибегая к реструктуризации долга, которая может поколебать сами основы евро.

Ни Япония, ни Китай, валюты которых на сегодняшний день не очень широко использовались в качестве резервных валют, вряд ли в ближайшее время представляют реальную угрозу для доллара.В настоящее время в Японии есть государственные финансы, благодаря которым финансы в Соединенных Штатах выглядят сбалансированными. Между тем, Китай в настоящее время находится в эпицентре кредитного пузыря эпических масштабов и продолжает поддерживать строгий контроль за движением капитала, который, казалось бы, дисквалифицирует его широкое использование в качестве резервной валюты.

Еще одним фактором, который, вероятно, будет поддерживать доллар в предстоящий период, является репутация безопасной гавани, которую дает ему очень глубокий рынок капитала. Однажды, когда мировая денежно-кредитная политика начнет ужесточать сегодняшние глобальные события, связанные с активами и пузырем на кредитном рынке, можно ожидать, что инвесторы во всем мире снова будут искать убежище в США.S. Treasuries во время турбулентности финансового рынка.

Все это не означает, что американцы не должны беспокоиться о плачевном состоянии государственных финансов их страны. Большой бюджетный дефицит и быстро растущий уровень долга грозят стать тяжелым бременем для детей и внуков граждан США. Скорее, это означает, что риск долларового кризиса в ближайшее время не должен быть главной причиной для беспокойства по поводу тревожного направления государственных финансов страны.

Десмонд Лахман — научный сотрудник Американского института предпринимательства. Ранее он был заместителем директора Департамента разработки и анализа политики Международного валютного фонда и главным экономическим стратегом по развивающимся рынкам в Salomon Smith Barney.

Изображение: Reuters

Доллар упал после того, как ФРС Пауэлл заявил, что не будет повышать ставки в ближайшее время

Гертруда Чавес-Дрейфус

НЬЮ-ЙОРК (Рейтер) — Доллар упал в четверг из-за неустойчивой торговли после того, как председатель Федеральной резервной системы Джером Пауэлл сказал голубиный тон, сказав U.Центральный банк Южной Америки в ближайшее время не поднимает процентные ставки и отвергает предложения, которые ФРС может начать сокращать закупку облигаций в ближайшем будущем.

ФОТО ФАЙЛА: На этой иллюстрации видна банкнота в долларах США, сделанная 26 мая 2020 года. REUTERS / Dado Ruvic / Illustration

Программа ФРС по покупке активов для поддержки финансовых рынков в условиях пандемии оказала давление на доллар по мере его роста предложение валюты и уменьшило ее стоимость.

Доллар, однако, торговался с повышением большую часть сессии четверга в соответствии с ростом доходности казначейских облигаций на фоне оптимистичных ожиданий относительно финансовых стимулов избранного президента Джо Байдена. Но это изменило направление, когда сказал Пауэлл.

Но это изменило направление, когда сказал Пауэлл.

Пауэлл сказал, что экономика по-прежнему далека от целей ФРС, и он не видит причин менять свою крайне гибкую позицию «до тех пор, пока работа не будет сделана хорошо и полностью». Председатель ФРС давал интервью в прямом эфире с профессором Принстонского университета.

«Как и ожидалось, мы получили много голубиных реплик», — сказал Эрик Брегар, глава отдела валютной стратегии в Exchange Bank of Canada в Торонто.

«В то время как мы ожидали, что это миролюбие охладит U.Сегодняшний доллар США, казалось, что валютный рынок хотел опередить этот исход за несколько часов до этого … отсюда и труднообъяснимое в данный момент быстрое движение вниз, которое мы наблюдали в полдень, и «продавайте слухи /». покупайте тот факт, «реакция, которую мы наблюдаем после того, как Пауэлл сделал это».

Во второй половине дня индекс доллара практически не изменился и составил 90,24. Инвесторы также ждали подробностей плана Байдена по борьбе с пандемией.

После достижения трехлетнего минимума на прошлой неделе доллар вырос примерно на 1 доллар.2%, поскольку перспектива усиления стимулов оказала давление на государственные облигации США, в результате чего эталонная доходность 10-летних казначейских облигаций впервые с марта превысила 1%.

Доходность 10-летних казначейских облигаций США в тот же день оставалась выше, поскольку, как ожидается, Байден представит предложение по пакету стимулов позже в четверг, призванное дать толчок экономике во время пандемии коронавируса с помощью линии выживания, которая может превысить 1,5 триллиона долларов и помочь меньшинству. сообщества.

С начала месяца доходность 10-летних облигаций выросла более чем на 20 базисных пунктов.

«В конце концов, рынки ожидают, что мы увидим больше стимулов, чем ожидалось в первые 100 дней работы Байдена», — сказал Эдвард Мойя, старший аналитик рынка OANDA в Нью-Йорке.

Ожидания от стимулов высоки, но многие аналитики считают, что рост расходов уже учтен.

Евро упал на 0,1% до 1,2151 доллара, несмотря на позитивные новости из экономического центра блока.

Экономика Германии сократилась на 5% в 2020 году, меньше, чем ожидалось, и меньше, чем во время мирового финансового кризиса.

Евро, однако, сдерживается ожиданиями того, что Европейский центральный банк будет более внимательно следить за обменными курсами. Евро вырос примерно на 6,3% за последние шесть месяцев.

Директор ЕЦБ Франсуа Вильруа де Галхау заявил в среду, что ЕЦБ внимательно следит за изменениями обменного курса и их негативным влиянием на инфляцию.

Доллар упал на 0,1% по отношению к иене до 103,75.

Биткойн продемонстрировал рост в четверг после падения почти на 12 000 долларов с рекордного максимума прошлой недели в 42 000 долларов.В четверг он вырос примерно на 5,7% до 39 536 долларов после достижения сессионного максимума выше 40 000 долларов.

Интерес к криптовалюте резко возрос, поскольку институциональные инвесторы начали активно покупать, рассматривая ее как средство защиты от инфляции и как риск получения прибыли, если она получит более широкое распространение.

Рисунок:

долларовОтчет Гертруды Чавес-Дрейфус в Нью-Йорке; Редакция Алекса Ричардсона, Мэтью Льюиса и Дэвида Грегорио

Будет ли доллар рухнуть?

Обрушится ли доллар?

Фото: ShutterstockМы снова достигли той точки цикла, когда доллар начал снижаться.В результате предсказатели рока вышли из каркаса. И это действительно неудивительно. Заголовки много говорят о нисходящем движении доллара в последние месяцы, поскольку с марта 2020 года по настоящее время он определенно упал в цене. Но хотя доллар упал со своего недавнего пика, он все еще выше уровней, которые мы видели большую часть 2019 года (который, помните, был хорошим годом). Итак, стоит ли нам беспокоиться о риске его обрушения?

Доллар вырос во время пандемии

Настоящая история здесь не в недавнем падении доллара.Напротив, это резкий скачок стоимости доллара, когда пандемия поразила весь мир в марте. Почему? Все хотели долларов, когда начинали расти риски, поэтому их стоимость выросла. Снижение с тех пор связано с тем, что дела в остальном мире выглядят менее рискованными, и никак не с тем, что США выглядят нестабильно. Во всяком случае, доллар в 2020 году показывает, насколько он все еще занимает доминирующее положение.

Снижение с тех пор связано с тем, что дела в остальном мире выглядят менее рискованными, и никак не с тем, что США выглядят нестабильно. Во всяком случае, доллар в 2020 году показывает, насколько он все еще занимает доминирующее положение.

Последние 10 лет

Если мы подумаем о стоимости доллара за последние 10 лет, картина будет примерно такой же.В течение этого периода доллар оставался на самом высоком уровне, за исключением последних двух месяцев пандемии. Фактически, доллар неуклонно становился более ценным, поскольку экономика США продолжала опережать большинство остальных стран мира. В то время мы и раньше видели всплески и развороты, и это только последний раунд.

Прошлые 20 лет

Это не означает, что доллар всегда растет. За последние 20 лет доллар пошел примерно с того места, где он находится сейчас, затем значительно упал, а затем снова поднялся с несколькими значительными скачками на этом пути.

За эти два десятилетия произошло много событий, включая финансовый кризис, пандемию и множество более мелких кризисов. Доллар по-разному отреагировал на новости, значительно изменив свою стоимость. Заголовки и колебания курса доллара реальны. В этом есть смысл, поскольку доллар (как и любая валюта) является финансовым активом. Таким образом, его стоимость будет меняться в зависимости от экономических условий. Мы видим то же самое в акциях, облигациях и других валютах по тем же причинам.

Доллар по-разному отреагировал на новости, значительно изменив свою стоимость. Заголовки и колебания курса доллара реальны. В этом есть смысл, поскольку доллар (как и любая валюта) является финансовым активом. Таким образом, его стоимость будет меняться в зависимости от экономических условий. Мы видим то же самое в акциях, облигациях и других валютах по тем же причинам.

Доллар как Amazon

Если вы думаете о валютах как об акциях, вы можете думать о долларе как об амазонке валютного мира. Как и акции Amazon, иногда они стоят больше, а иногда и меньше. Неустойчивость стоимости валюты не означает, что валюта рухнет, точно так же, как падение цены акций Amazon означает уход компании.

На самом деле сравнение с Amazon подходит не только по цене акций. Amazon занимает доминирующее положение на своем рынке с большой долей рынка, существенными обязательствами со стороны покупателей и установленным набором услуг и инфраструктуры, которые затрудняют свержение с трона. Walmart, еще один гигант, годами пытается — и теряет позиции. Трудно поколебать доминирующего игрока, и требуется согласованная атака с помощью продукта, который, по крайней мере, не хуже, в течение многих лет. Если Amazon в конце концов уступит свое господство, то пройдут годы, и все это увидят.

Walmart, еще один гигант, годами пытается — и теряет позиции. Трудно поколебать доминирующего игрока, и требуется согласованная атака с помощью продукта, который, по крайней мере, не хуже, в течение многих лет. Если Amazon в конце концов уступит свое господство, то пройдут годы, и все это увидят.

Итак, думайте о долларе как об Amazon, с сильным и влиятельным присутствием на своем рынке, большой долей рынка, существенными обязательствами со стороны пользователей и установленным набором услуг и инфраструктуры, от которого трудно отказаться.В этом сравнении Walmart — это Китай, который в течение многих лет очень много работал, чтобы сменить лидера, но с ограниченным успехом. И сравнение продолжается в том смысле, что, если Китаю в конечном итоге удастся заменить доллар, это будут через годы — и мы увидим, что это произойдет намного раньше времени.

Из-за этой реальности стимул отказаться от доллара еще меньше. Недавно меня спросили, откажутся ли саудовцы от доллара на нефтяных рынках в ближайшее время, поскольку это может ослабить влияние доллара на мировую экономику. Если оставить в стороне тот факт, что Саудовская Аравия по-прежнему зависит от США в плане военной безопасности (о чем она очень хорошо осведомлена), нефть — это очень глобальный рынок, торгующийся по всему миру, и все выражается в долларах. Для отказа саудовцев от доллара потребуется совершенно новая глобальная торговая архитектура. Опять же, это могло случиться. Но мы бы увидели его приближение, и это было бы ни дешево, ни легко. И снова Amazon выигрывает от инерции.

Если оставить в стороне тот факт, что Саудовская Аравия по-прежнему зависит от США в плане военной безопасности (о чем она очень хорошо осведомлена), нефть — это очень глобальный рынок, торгующийся по всему миру, и все выражается в долларах. Для отказа саудовцев от доллара потребуется совершенно новая глобальная торговая архитектура. Опять же, это могло случиться. Но мы бы увидели его приближение, и это было бы ни дешево, ни легко. И снова Amazon выигрывает от инерции.

Итак, рухнет ли доллар?

Это не первый раунд «рухнет ли доллар», и уж точно не последний.Доллар не рухнет сейчас и, скорее всего, не рухнет в ближайшее время. Если это произойдет, мы увидим его приближение, но этого не произойдет сейчас.

Стоимость доллара США: тенденции, причины, влияние

Стоимость доллара США измеряется тремя способами: обменные курсы, казначейские билеты и валютные резервы.

Хотя наиболее распространенным методом является обменный курс, правда в том, что вам нужно знать все три, чтобы делать обоснованные предположения о том, куда доллар может двигаться дальше.

Курс валют

Обменный курс доллара сравнивает его стоимость с валютами других стран. Он позволяет вам определить, сколько определенной валюты вы можете обменять на доллар. Самым популярным показателем обменного курса является индекс доллара США.

Эти курсы меняются каждый день, потому что валюты торгуются на валютном рынке («форекс»). Стоимость валюты зависит от нескольких факторов, в том числе:

- Процентные ставки центрального банка

- Уровень долга страны

- Сила экономики

Когда эти факторы сильны, такова и стоимость валюты.Большинство стран имеют гибкий обменный курс и позволяют торговать на Форексе для определения стоимости их валют.

У Федеральной резервной системы есть множество монетарных инструментов, которые могут повлиять на силу доллара. Эти инструменты позволяют правительству регулировать обменные курсы, хотя и косвенно.

Курс доллара США показывает стоимость доллара по сравнению с другими валютами, включая индийскую рупию, японскую иену, канадский доллар и британский фунт стерлингов. Ниже вы можете отслеживать стоимость доллара по отношению к евро с 2002 года.

Ниже вы можете отслеживать стоимость доллара по отношению к евро с 2002 года.

Эта хронология объясняет некоторые изменения стоимости доллара с годами:

- 2002-07: Доллар упал на 40%, а долг США вырос на 60%. В 2002 году евро стоил 0,87 доллара по сравнению с 1,46 доллара в декабре 2007 года.

- 2008: Доллар укрепился в начале мирового финансового кризиса, среди прочего, благодаря его положению в качестве «убежища» для многих инвесторов. К концу года евро стоил 1,35 доллара.

- 2009: Курс доллара упал на 20% из-за опасений по поводу долгов.К декабрю евро стоил 1,46 доллара.

- 2010: Долговой кризис Греции нанес ущерб евро и укрепил доллар. К концу года евро стоил всего 1,32 доллара.

- 2011: Стоимость доллара по отношению к евро упала на 10%. Позже он восстановил свои позиции. По состоянию на 30 декабря 2011 года евро снова стоил 1,32 доллара.

- 2012: К концу 2012 года курс евро все еще колебался на уровне 1,32 доллара.

- 2013: Доллар обесценился по отношению к евро, поскольку сначала казалось, что Европейский Союз, наконец, решает кризис еврозоны.К декабрю он стоил 1,37 доллара.

- 2014: Обменный курс евро к доллару упал до 1,23 доллара США из-за ухода инвесторов от евро.

- 2015: В марте обменный курс евро к доллару упал до минимума в 1,12 доллара. Позже после терактов в Париже в ноябре цена упала до 1,05 доллара, а в конце года составила 1,08 доллара.

- 2016: 11 февраля евро вырос до 1,13 доллара на фоне коррекции индекса Доу-Джонса. 25 июня цена упала до 1,11 доллара, всего через два дня после того, как Великобритания проголосовала за выход из Европейского союза.Трейдеры думали, что неопределенность вокруг голосования ослабит европейскую экономику. Позже рынки успокоились, осознав, что Brexit займет годы.

Это позволило евро вырасти до 1,12 доллара в августе. Вскоре после этого 20 декабря 2016 года евро упал до минимума 2016 года в 1,04 доллара.

Это позволило евро вырасти до 1,12 доллара в августе. Вскоре после этого 20 декабря 2016 года евро упал до минимума 2016 года в 1,04 доллара. - 2017: К маю евро вырос до 1,10 доллара. Инвесторы отказались от доллара в пользу евро на фоне утверждений о связях между администрацией президента Трампа и Россией, а также опасений по поводу способности новой администрации выполнить свою повестку дня.К концу года евро подорожал до 1,18 доллара.

- 2018: Евро продолжил рост. 15 февраля это было 1,25 доллара. В апреле евро начал ослабевать после того, как президент Трамп начал торговую войну. К концу года евро составлял 1,14 доллара.

- 2019: Евро снижался до сентября, когда он достиг 1,10 доллара. В декабре она ненадолго выросла до 1,11 доллара.

- 2020 : евро укрепился по отношению к доллару в течение первого года пандемии COVID-19, достигнув 1 доллара.22 декабря

Казначейские ноты

Однако обменные курсы являются лишь одним из факторов стоимости доллара — доллар также движется синхронно со спросом на казначейские билеты. Министерство финансов США продает ноты с фиксированной процентной ставкой и номинальной стоимостью, инвесторы делают ставки на аукционе Казначейства по цене, превышающей или меньшую номинальной стоимости, а затем они могут перепродать их на вторичном рынке.

Министерство финансов США продает ноты с фиксированной процентной ставкой и номинальной стоимостью, инвесторы делают ставки на аукционе Казначейства по цене, превышающей или меньшую номинальной стоимости, а затем они могут перепродать их на вторичном рынке.

Высокий спрос означает, что инвесторы платят больше номинальной стоимости и соглашаются с более низкой доходностью, в то время как низкий спрос означает, что инвесторы платят меньше номинальной стоимости и получают более высокую доходность.Высокая доходность означает низкий спрос в долларах до тех пор, пока доходность не станет достаточно высокой, чтобы вызвать возобновление спроса в долларах.

До апреля 2008 г. доходность 10-летних казначейских облигаций находилась в диапазоне от 3,34% до 3,91%. Это свидетельствовало о стабильном спросе на доллар как на мировую валюту.

Вот некоторые из событий, произошедших с казначейскими облигациями за последние десять с лишним лет, которые повлияли на стоимость доллара:

- 2008: Доходность 10-летних казначейских облигаций упала с 3,57% до 2.

91% в период с апреля 2008 г. по март 2009 г. по мере роста курса доллара. Помните, что падающая доходность означает рост спроса на казначейские облигации и доллары.

91% в период с апреля 2008 г. по март 2009 г. по мере роста курса доллара. Помните, что падающая доходность означает рост спроса на казначейские облигации и доллары. - 2009: Доллар упал, поскольку доходность выросла с минимума 2,23% до максимума 3,85% к концу года.

- 2010: С 1 января по 10 октября доллар укрепился, доходность упала с 3,85% до 2,41%. Затем он ослаб из-за опасений относительно инфляции в связи со стратегией количественного смягчения ФРС

- 2011: Доллар ослаб в начале весны, но к концу года восстановился.Доходность 10-летних казначейских облигаций в январе составила 3,36%. В феврале он вырос до 3,75%, затем упал до 1,89% к 30 декабря.

- 2012: Доллар значительно укрепился, поскольку доходность упала в июне до 1,47%, минимума за 200 лет. К концу года доллар ослаб, доходность выросла до 1,78%.

- 2013: Доллар немного ослаб, так как доходность 10-летних казначейских облигаций выросла с 1,86% в январе до 3,04% к концу года.

- 2014: За год доллар укрепился, так как доходность 10-летних казначейских облигаций упала с 3% в январе до 2.17% к концу года.

- 2015: Доллар укрепился в январе, так как доходность 10-летних казначейских облигаций упала с 2,12% в январе до 1,68% в феврале. Доллар ослаб до конца года, так как доходность выросла до 2,28% в мае и закончила год на уровне 2,27%.

- 2016: Доллар укрепился, когда доходность упала до 1,37% 8 июля 2016 года. Доллар ослаб, так как доходность выросла до 2,45% к концу года.

- 2017: Доллар ослаб, когда доходность достигла пика 2.62% 13 марта, затем выросла, когда доходность упала до 2,05% 7 сентября. Доходность выросла до 2,49% 20 декабря, завершив год на уровне 2,4%.

- 2018: Доллар продолжил ослабевать. К 15 февраля доходность 10-летних облигаций составила 2,9%. Инвесторов беспокоил возврат инфляции. Доходность оставалась в этом диапазоне, поднявшись до 3,09% 16 мая, а затем упав до 2,69% к декабрю.

- 2019: Доллар ослаб, поскольку 18 января доходность 10-летних облигаций достигла пика 2,79%.Но 22 марта 2019 года кривая доходности перевернулась. Доходность 10-летних облигаций упала на 2,44%, ниже трехмесячной доходности 2,46%. Это означало, что инвесторы были больше обеспокоены экономикой США за три месяца, чем за 10 лет, а это признак того, что они были обеспокоены рецессией. Кривая доходности восстановилась, а затем снова перевернулась в мае. 12 августа доходность 10-летних облигаций достигла трехлетнего минимума в 1,65%. Это было ниже доходности годовых облигаций 1,75%. 4 сентября он упал до минимума 1,47%. Хотя доллар укреплялся, это было связано с бегством в безопасное место, когда инвесторы устремились в Treasurys.К концу года он вырос до 1,92%.

- 2020: Доллар ослаб, а казначейские облигации упали весной 2020 года, начав год с 1,88% по 10-летней доходности и упав на 0,62% к началу апреля, когда началась пандемия COVID-19.

Доходность для всех типов казначейских облигаций резко упали, что указывало на широко распространенные опасения по поводу рецессии, но наиболее сильно пострадали краткосрочные доходности, что свидетельствует о том, что инвесторы чувствовали, что 2020 год будет особенно тяжелым годом. Одномесячный, двухмесячный и трехмесячный. месячная доходность упала с чуть более 1.5% в начале года до нуля 25 марта, прежде чем в следующем месяце начнется восстановление некоторой стоимости.

Доходность для всех типов казначейских облигаций резко упали, что указывало на широко распространенные опасения по поводу рецессии, но наиболее сильно пострадали краткосрочные доходности, что свидетельствует о том, что инвесторы чувствовали, что 2020 год будет особенно тяжелым годом. Одномесячный, двухмесячный и трехмесячный. месячная доходность упала с чуть более 1.5% в начале года до нуля 25 марта, прежде чем в следующем месяце начнется восстановление некоторой стоимости.

Резервы в иностранной валюте

Доллар хранится у иностранных правительств в своих валютных резервах, что является третьим фактором, влияющим на его стоимость. Они накапливают доллары, поскольку они экспортируют больше, чем импортируют, и получают доллары в качестве оплаты. Многие из этих стран считают, что в их интересах сохранить доллары, потому что это снижает стоимость их валют.Одними из крупнейших держателей долларов США являются Япония и Китай.

По мере снижения курса доллара стоимость резервов других стран также уменьшается. В результате они менее склонны держать доллары в резерве. Они диверсифицируются в другие валюты, такие как евро, иена или даже китайский юань. Это снижает спрос на доллар, оказывая дальнейшее понижательное давление на его стоимость.

В результате они менее склонны держать доллары в резерве. Они диверсифицируются в другие валюты, такие как евро, иена или даже китайский юань. Это снижает спрос на доллар, оказывая дальнейшее понижательное давление на его стоимость.

По состоянию на третий квартал 2020 года иностранные правительства держали в США 6,94 триллиона долларов.долларовые резервы, что составляет 60% от общего объема выделенных резервов в размере 12,25 трлн долларов. Он упал с 66% в 2015 году. Это даже меньше, чем 63% в 2008 году.

В то же время доля евро в резервах составляла 20%. Это меньше, чем 27% в 2008 году. Банки держали только 2% своих резервов в китайских юанях.

Как доллар влияет на экономику США

Когда доллар укрепляется, это делает товары американского производства более дорогими и менее конкурентоспособными по сравнению с товарами иностранного производства.Это снижает экспорт США и замедляет экономический рост. Это также приводит к снижению цен на нефть, поскольку торговля нефтью осуществляется в долларах. Всякий раз, когда доллар укрепляется, нефтедобывающие страны могут снизить цену на нефть, потому что это не повлияет на размер прибыли в их местной валюте.

Всякий раз, когда доллар укрепляется, нефтедобывающие страны могут снизить цену на нефть, потому что это не повлияет на размер прибыли в их местной валюте.

Например, доллар стоит 3,75 саудовских риала. Допустим, баррель нефти стоит 100 долларов, то есть 375 саудовских риалов. Если доллар укрепится на 20% по отношению к евро, стоимость риала, привязанного к доллару, также повысится на 20% по отношению к евро.За покупку французской выпечки саудовцы теперь могут платить меньше, чем они делали до укрепления доллара. Вот почему саудовцам не нужно было ограничивать поставки, поскольку в 2015 году цены на нефть упали до 30 долларов за баррель.

Стоимость денег в конечном итоге равна общему количеству товаров, которые вы можете купить на свои средства в данный момент. Когда цены на продукты питания или газ растут, ценность ваших денег уменьшается, потому что на определенную сумму теперь можно купить меньше, чем раньше.

Стоимость доллара с течением времени

Стоимость доллара также можно сравнить с тем, что можно было купить в Соединенных Штатах в прошлом. Сегодняшняя долларовая стоимость намного меньше, чем в прошлом, из-за инфляции.

Сегодняшняя долларовая стоимость намного меньше, чем в прошлом, из-за инфляции.

Растущий долг США давит на умы иностранных инвесторов. В долгосрочном плане они могут продолжать — понемногу — отказываться от инвестиций, деноминированных в долларах. Это будет происходить в медленном темпе, чтобы они не уменьшили стоимость имеющихся у них активов. Лучшая защита для индивидуального инвестора — это хорошо диверсифицированный портфель, включающий иностранные паевые инвестиционные фонды.

Доллар Тенденции 2002-2011: Падение

С 2002 по 2011 год доллар снижался.Так было со всеми тремя мерами по трем основным причинам, которые взаимно дополняли друг друга: рост долга США, секвестрация и всемирная диверсификация.

Рост долга США

Инвесторы были обеспокоены ростом долга США. Иностранные держатели этого долга всегда обеспокоены тем, что Федеральная резервная система допустит снижение стоимости доллара, так что выплаты по долгу США будут стоить меньше в их собственной валюте. Программа количественного смягчения ФРС монетизировала долг, что позволило искусственно укрепить доллар.Это было сделано для того, чтобы процентные ставки оставались низкими. После завершения программы инвесторы стали беспокоиться о возможном ослаблении доллара.

Программа количественного смягчения ФРС монетизировала долг, что позволило искусственно укрепить доллар.Это было сделано для того, чтобы процентные ставки оставались низкими. После завершения программы инвесторы стали беспокоиться о возможном ослаблении доллара.

Изъятие

Долг вынуждает президента и Конгресс либо поднять налоги, либо замедлить расходы. Это привело к секвестрации, которая ограничила расходы и замедлила экономический рост. Инвесторов отправили в погоню за более высокими доходами в другие страны.

Мировая диверсификация

Растущий долг и последующий секвестр вызвали беспокойство среди иностранных инвесторов по поводу того, что доллар не столь надежен, и, следовательно, им придется диверсифицировать свои портфели за счет активов, не деноминированных в долларах.Это усилило понижательное давление на доллар.

Доллар Тенденции 2011-2016: укрепление

В период с 2011 по 2016 год доллар укрепился. Было шесть факторов, которые в совокупности сделали доллар намного сильнее после многих лет падений:

- Инвесторы обеспокоены долговым кризисом Греции.

Это ослабило спрос на евро, второй вариант мировой валюты для мировой валюты

Это ослабило спрос на евро, второй вариант мировой валюты для мировой валюты - Европейский Союз изо всех сил пытался стимулировать экономический рост за счет количественного смягчения.

- В 2015 году экономическая реформа замедлила рост Китая. Это подтолкнуло инвесторов к доллару США.

- Доллар — это убежище во время любого глобального кризиса. Инвесторы покупали казначейские облигации США, чтобы избежать риска, поскольку мир неравномерно восстанавливался после финансового кризиса и рецессии 2008 года.

- Несмотря на реформы, Китай и Япония продолжали покупать доллары, чтобы контролировать стоимость своих валют. Это помогло им увеличить экспорт, сделав его дешевле.

Тенденции доллара 2016-2020: колебания на фоне неопределенности

Последние годы привели к некоторой нестабильности в стоимости доллара, поскольку во всем мире усилилась неопределенность с приходом к власти президента Трампа в 2016 году, а затем — с рецессией 2020 года.

В период с 2016 по 2020 год доллар снова начал ослабевать, поскольку вышеупомянутые глобальные события, поддерживающие его, ушли в прошлое, и опасения по поводу воздействия торговой войны администрации Трампа начали оказывать давление на инвесторов. В 2019 и 2020 годах он укрепился, поскольку инвесторы искали безопасность на фоне опасений надвигающейся глобальной рецессии, но в конечном итоге упал, поскольку экономика справилась с последствиями пандемии.

Доллар растет быстрее всего за 40 лет

The U.Южный доллар снова невероятно силен, но никто не ожидал, что он так быстро вырастет.

Американский доллар демонстрирует самый быстрый рост за 40 лет, согласно данным Citibank (C). За последние восемь месяцев доллар США резко укрепился по отношению ко всем другим основным валютам мира.

Не ожидайте, что это изменится в ближайшее время. По данным Bank of America (BAC) Merrill Lynch, только с начала 2015 года его стоимость выросла примерно на 14%.

Почему скачок? Рост доллара — прямой результат сильной экономики Америки, в то время как другие части мира борются.Европа вводит новую программу стимулирования, чтобы оживить свою экономику, и Япония также находится в режиме стимулирования.

Путешественники знакомы с обменными курсами и их влиянием на стоимость товаров. Но влияние сильного доллара выходит далеко за рамки путешествий. Это влияет на все, от цен на бензин до прибылей крупного американского бизнеса, который продает вещи за границу.

Многие корпорации, такие как Coke (KO) и Boeing (BA), предупреждали, что укрепление доллара вредит их прибыли, особенно в Европе.

Связано: сильный доллар наказывает эти компании

Большой спад евро: Один евро сейчас стоит 1,05 доллара — это самый низкий уровень с 2003 года. Этот обменный курс был немыслим всего несколько лет назад, когда один евро стоил 1,37 доллара и некоторые предсказывали, что евро может даже заменить доллар в качестве предпочтительной мировой валюты.

Но вы можете подождать немного дольше, чтобы забронировать этот европейский отпуск: согласно отчету Goldman Sachs (GS), когда-нибудь в следующем году евро может упасть на ниже доллара за 1 доллар.Они прогнозируют, что к концу 2017 года один евро упадет до 80 центов.

По теме: один доллар США может скоро равняться одному евро

Быстрый рост доллара убедил многих, что ралли не закончится в ближайшее время.

«Скорость имеет значение, — говорит Стивен Энгландер, управляющий директор по стратегии фиксированного дохода в Citi. «Что остановит доллар от дальнейшего роста?»

Что впереди: Экономика Америки, безусловно, не остановит рост доллара.Рынок вакансий находится в затруднительном положении, рост ускоряется, и Федеральная резервная система, вероятно, повысит ключевую процентную ставку в этом году впервые почти за десятилетие.

В то же время новая программа стимулирования экономики Европы снижает процентные ставки по всему пруду. Эксперты считают, что в этом году доллар станет еще более ценным.

Эксперты считают, что в этом году доллар станет еще более ценным.

Связано: доллар сокрушает другие валюты

Помимо поездок за границу, впечатляющий рост доллара окажет влияние на насос.По словам Энгландера, сильный доллар в сочетании с переизбытком нефти помогает удерживать цены на газ на низком уровне.

В то время как дешевый газ и доступное французское вино звучат прекрасно, рекордные темпы роста доллара могут быть негативными для крупного бизнеса Америки. Им будет сложно продавать свою продукцию за границу, потому что сильный доллар сделает ее слишком дорогой для иностранных покупателей.

«Если мы продолжим видеть такое быстрое укрепление доллара, это будет проблемой», — говорит Энгландер.

CNNMoney (Нью-Йорк) Впервые опубликовано 16 марта 2015 г .: 12:30 по восточноевропейскому времени

долларовых краев ниже; Глобальный оптимизм растет

TipRanks

Goldman Sachs прогнозирует более чем 50% -ное ралли для этих двух акций

Акции начали этот год со значительного роста, на прошлой неделе снизились, а теперь снова растут. Лидировали крупные технологические гиганты, причем волатильность Apple и Amazon возглавляла NASDAQ по его колебаниям. Команда стратегов инвестиционного банка Goldman Sachs обратила внимание на потрясения на рынке и выясняет, что это означает для инвесторов. По словам макро-стратега Гурприта Гилла, внимательно следящего за доходностью облигаций и стоимостью акций: «Повышение мировой доходности является отражением улучшенных перспектив роста, учитывая обнадеживающий прогресс в области вакцинации и предстоящие значительные бюджетные стимулы в США.[Это] также сигнализирует о более высоких инфляционных ожиданиях и, в свою очередь, опережает ожидания относительно сроков нормализации денежно-кредитной политики ». Денежно-кредитная политика может сыграть ключевую роль в успокоении беспокойства инвесторов — и в этом отношении заявление председателя Федеральной резервной системы Джерома Пауэлла Конгрессу рассматривается как положительное. В своих комментариях законодателям глава Центробанка указал, что ФРС не намерена в ближайшее время повышать процентные ставки.

Лидировали крупные технологические гиганты, причем волатильность Apple и Amazon возглавляла NASDAQ по его колебаниям. Команда стратегов инвестиционного банка Goldman Sachs обратила внимание на потрясения на рынке и выясняет, что это означает для инвесторов. По словам макро-стратега Гурприта Гилла, внимательно следящего за доходностью облигаций и стоимостью акций: «Повышение мировой доходности является отражением улучшенных перспектив роста, учитывая обнадеживающий прогресс в области вакцинации и предстоящие значительные бюджетные стимулы в США.[Это] также сигнализирует о более высоких инфляционных ожиданиях и, в свою очередь, опережает ожидания относительно сроков нормализации денежно-кредитной политики ». Денежно-кредитная политика может сыграть ключевую роль в успокоении беспокойства инвесторов — и в этом отношении заявление председателя Федеральной резервной системы Джерома Пауэлла Конгрессу рассматривается как положительное. В своих комментариях законодателям глава Центробанка указал, что ФРС не намерена в ближайшее время повышать процентные ставки. Пока что прогноз соответствует прогнозам экономиста Goldman Яна Хациуса, который ранее в этом году заявил о своей уверенности в том, что ФРС будет сдерживать ставки и что 2021 год будет хорошим годом для длинных позиций по акциям.Вот и все о макро-перспективах. На микроуровне, обращаясь к отдельным акциям, аналитики Goldman были заняты поиском акций, которые, по их мнению, вырастут, если текущие условия сохранятся в краткосрочной и среднесрочной перспективе. В частности, они обнаружили две акции с потенциалом роста 50% или выше. Используя базу данных TipRanks, мы обнаружили, что оба тикера также имеют консенсус-рейтинг «Сильная покупка» от остальной части улицы. Vinci Partners Investments (VINP) Первый выбор Goldman, на который мы обращаем внимание, — это Vinci Partners, компания по альтернативным инвестициям и управлению активами из Бразилии.Компания предлагает клиентам ряд услуг и фондов, включая доступ к хедж-фондам, инвестиции в недвижимость и инфраструктуру, частный капитал и кредитные инвестиции.

Пока что прогноз соответствует прогнозам экономиста Goldman Яна Хациуса, который ранее в этом году заявил о своей уверенности в том, что ФРС будет сдерживать ставки и что 2021 год будет хорошим годом для длинных позиций по акциям.Вот и все о макро-перспективах. На микроуровне, обращаясь к отдельным акциям, аналитики Goldman были заняты поиском акций, которые, по их мнению, вырастут, если текущие условия сохранятся в краткосрочной и среднесрочной перспективе. В частности, они обнаружили две акции с потенциалом роста 50% или выше. Используя базу данных TipRanks, мы обнаружили, что оба тикера также имеют консенсус-рейтинг «Сильная покупка» от остальной части улицы. Vinci Partners Investments (VINP) Первый выбор Goldman, на который мы обращаем внимание, — это Vinci Partners, компания по альтернативным инвестициям и управлению активами из Бразилии.Компания предлагает клиентам ряд услуг и фондов, включая доступ к хедж-фондам, инвестиции в недвижимость и инфраструктуру, частный капитал и кредитные инвестиции. Vinci может похвастаться глобальным охватом и лидирующей позицией в сфере управления капиталом Бразилии. В начале нового года Vinci разместила акции на индексе NASDAQ. Акции VINP начали торговаться 28 января по цене 17,70 доллара, что немного ниже первоначальной цены компании в 18 долларов. В первый день торгов было продано 13,87 миллиона акций VINP.После 4 недель на публичных рынках рыночная капитализация Vinci составляет 910 миллионов долларов. Рассматривая эту акцию для Goldman Sachs, аналитик Тито Лабарта описывает Vinci как хорошо диверсифицированную платформу активов с сильным потенциалом роста. «Мы считаем, что Vinci имеет хорошие возможности для увеличения доли и опережающего роста рынка, учитывая сильные конкурентные преимущества. Vinci предлагает один из самых разнообразных продуктов среди аналогов по управлению активами: семь различных инвестиционных стратегий и 261 фонд. Более того, Vinci превзошла свои эталоны во всех стратегиях, имея хорошую репутацию и отмечена наградами от соответствующих организаций, таких как Institutional Investor, Morningstar, Exame и InfoMoney.

Vinci может похвастаться глобальным охватом и лидирующей позицией в сфере управления капиталом Бразилии. В начале нового года Vinci разместила акции на индексе NASDAQ. Акции VINP начали торговаться 28 января по цене 17,70 доллара, что немного ниже первоначальной цены компании в 18 долларов. В первый день торгов было продано 13,87 миллиона акций VINP.После 4 недель на публичных рынках рыночная капитализация Vinci составляет 910 миллионов долларов. Рассматривая эту акцию для Goldman Sachs, аналитик Тито Лабарта описывает Vinci как хорошо диверсифицированную платформу активов с сильным потенциалом роста. «Мы считаем, что Vinci имеет хорошие возможности для увеличения доли и опережающего роста рынка, учитывая сильные конкурентные преимущества. Vinci предлагает один из самых разнообразных продуктов среди аналогов по управлению активами: семь различных инвестиционных стратегий и 261 фонд. Более того, Vinci превзошла свои эталоны во всех стратегиях, имея хорошую репутацию и отмечена наградами от соответствующих организаций, таких как Institutional Investor, Morningstar, Exame и InfoMoney. Компания разработала эффективные инструменты коммуникации для усиления своего бренда и институционального присутствия на бразильском рынке, такие как подкасты, семинары, дни инвесторов с IFA, а также участие в мероприятиях и вебинарах », — считает Лабарта. В соответствии со своим оптимистичным прогнозом, Лабарта оценивает VINP как «Покупать», и его целевая цена в $ 39 подразумевает внушительный потенциал роста в 141% на год вперед (чтобы посмотреть послужной список Лабарты, щелкните здесь) Один месяц на NASDAQ привлек к Винчи положительное внимание аналитиков Уолл-стрит с оценкой 3. к 1 делению в обзорах, отдавая предпочтение покупкам вместо удержания и давая акциям консенсус-прогноз аналитиков «Сильная покупка».Акции в настоящее время продаются по цене 16,15 доллара, а его средняя целевая цена в 26,75 доллара предполагает, что в ближайшие 12 месяцев у них есть место для роста ~ 66%. (См. Анализ акций VINP на сайте TipRanks). Аналитики компании Ortho Clinical Diagnostics Holdings (OCDX) Goldman Sachs также назвали Ortho Clinical Diagnostics потенциальным победителем для инвесторов.