Чем хороша и чем плоха низкая инфляция

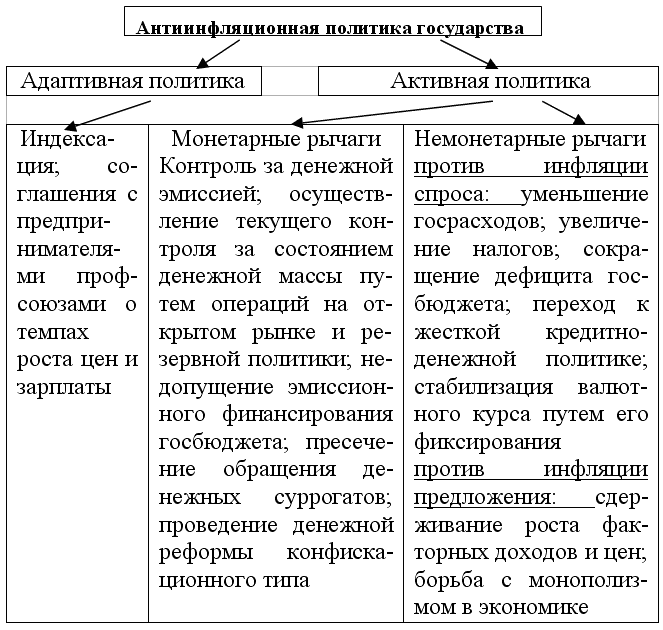

Многие именитые экономисты признают профессионализм команды Банка России в непростой экономический период. Центробанк, пожалуй, самый технократичный и эффективный элемент управления экономикой страны. Это может объясняться в том числе хорошим пониманием экономической наукой механизмов работы монетарной экономики в отличие от механизмов ускорения экономического роста, которые остаются поводом ожесточенных дебатов. Кроме того, решения об изменении монетарных показателей принимаются небольшим количеством высококвалифицированных профессионалов и не нуждаются в громоздкой имплементации на местах (сравните сложность исполнения решения об изменении ключевой ставки со сложностью надзора над исполнением закона о запрете курения в общественных местах). Так или иначе ряд эффективных решений ключевых лиц ЦБ трудно переоценить: им удалось избежать банковского кризиса, приумножить золотовалютные резервы, очистить банковскую систему и притормозить оттоки капитала, несмотря на сложнейшие экономические условия и некоторую политическую сложность принятия данных мер.

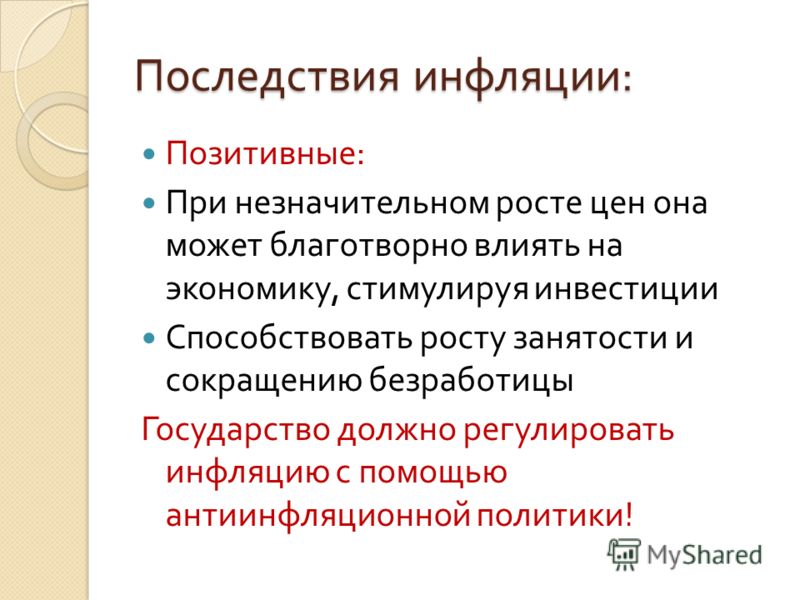

Особенным достижением считается снижение инфляции до 4% в год или даже ниже. Как результат многие экономисты прогнозируют экономический бум вследствие снижения инфляции. Действительно, если за инфляцией снижаются и ставки по кредитам, не благо ли это для компаний, нуждающихся в инвестициях, и для граждан, планирующих брать ипотеку?

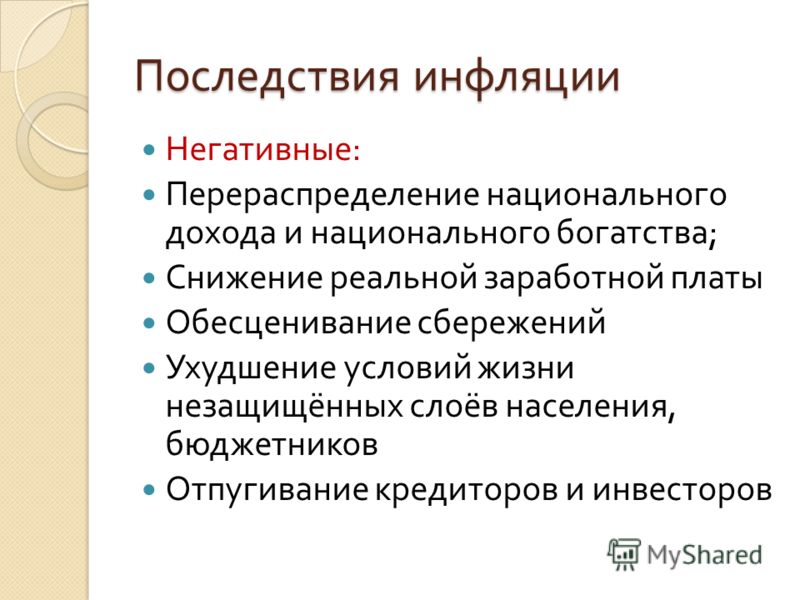

Но не все так просто. Для экономических агентов, занимающих деньги в долг, важна реальная, а не номинальная ставка по кредиту. Реальная ставка рассчитывается как номинальная ставка минус ожидаемая инфляция. То есть, к примеру, если ожидаемая инфляция составляет 15% и ставка тоже 15%, то компания ожидает увеличения выручки в следующем году на 15% исключительно за счет роста цен на свою продукцию без увеличения объемов продаж. Физическое же лицо может ожидать индексации зарплаты на 15% только ввиду общего роста цен. В итоге это увеличение выручки или зарплаты может быть направлено на погашение процента, и в реальном выражении компания или физическое лицо заплатят по кредиту 0%. Такая ситуация наблюдалась в России в нулевых и до 2014 г.: процентная ставка по кредитам была высока, но инфляция часто была сравнима со ставкой, и в результате кредиты были не настолько дорогими, как могли казаться с первого взгляда на номинальные ставки. Что же изменится, если инфляция и ставка снизятся до 4%? Правильно – ничего: реальная ставка не изменится, а значит, не будет и дополнительного стимула занимать и инвестировать.

Такая ситуация наблюдалась в России в нулевых и до 2014 г.: процентная ставка по кредитам была высока, но инфляция часто была сравнима со ставкой, и в результате кредиты были не настолько дорогими, как могли казаться с первого взгляда на номинальные ставки. Что же изменится, если инфляция и ставка снизятся до 4%? Правильно – ничего: реальная ставка не изменится, а значит, не будет и дополнительного стимула занимать и инвестировать.

Более того, снижение инфляции при сохранении ставок имеет негативный краткосрочный эффект: зарплаты и цены на товары производителей индексируются все меньше, а процент по кредиту остается значительным. Такая ситуация наблюдалась после 2014 г., когда реальный процент резко вырос примерно с 0 до 4–5%. За счет снижения деловой активности в результате дорогих кредитов и произошло замедление инфляции. Но это достаточно дорогая цена, тем более в такой трудный для страны период. К примеру, во время борьбы с инфляцией в США в начале 1980-х гг. ФРС тоже поднимала реальные процентные ставки в экономике, но только до уровня 2–3%. Но эта цена платится один раз, а выгода от снижения инфляции распространяется на длительный период времени. Таким образом, в краткосрочной перспективе политика снижения инфляции ведет к замедлению экономического роста, а в долгосрочной перспективе реальная процентная ставка не меняется.

Но эта цена платится один раз, а выгода от снижения инфляции распространяется на длительный период времени. Таким образом, в краткосрочной перспективе политика снижения инфляции ведет к замедлению экономического роста, а в долгосрочной перспективе реальная процентная ставка не меняется.

Неужели экономисты ошибаются, ожидая экономический бум из-за снижения инфляции? Не обязательно. Да, прямого положительного эффекта от снижения инфляции и ставок не ожидается, но благотворное влияние на экономику будет происходить через другие каналы.

Во-первых, практика показывает, что чем выше инфляция, тем выше ее волатильность. Таким образом, снижение инфляции снизит риски инвесторов и кредиторов, так как они будут более уверены, что заплатят и получат ожидаемый реальный процент. Это способствует более долгосрочному планированию, которого нашей стране во многом не хватает, а значит, стимулирует инвестиции и экономический рост. Однако большого эффекта тут ожидать не стоит: инфляционные риски – это не бутылочное горлышко, ограничивающее долгосрочные инвестиции в России. Отсутствие инструментов долгосрочного фондирования, макроэкономическая нестабильность из-за зависимости экономики и курса валюты от цены на нефть и геополитические риски осложнения отношений с западными странами – это куда более важные ограничители. Во-вторых, более низкая инфляция позволит лучше распределять ресурсы в экономике: покупатели и производители лучше будут понимать реальные цены в экономике. Значение обоих этих эффектов признал недавно и министр экономического развития Максим Орешкин.

Отсутствие инструментов долгосрочного фондирования, макроэкономическая нестабильность из-за зависимости экономики и курса валюты от цены на нефть и геополитические риски осложнения отношений с западными странами – это куда более важные ограничители. Во-вторых, более низкая инфляция позволит лучше распределять ресурсы в экономике: покупатели и производители лучше будут понимать реальные цены в экономике. Значение обоих этих эффектов признал недавно и министр экономического развития Максим Орешкин.

Но экономисты отмечают, что эффект для экономического роста от снижения инфляции наблюдается только до уровня порядка 10%, а дальнейшее снижение дает очень скромный эффект или вовсе его не имеет: таким образом, чуда ждать не стоит.

Более того, экономический рост возможен и при достаточно высокой инфляции – в случае если ускорение роста происходит вследствие прежде всего структурных изменений, а не из-за калибрования монетарных показателей. Так, экономика Южной Кореи в 1970–1980-х гг. росла в среднем на 10% в год, несмотря на инфляцию в 15–30% в год. В России же до сих пор большинство ключевых позиций в экономическом блоке занимают специалисты по макроэкономике и монетарной политике, в то время как сейчас стране нужны профессионалы, понимающие экономику на микроуровне. Необходима перенастройка системы стимулов для предприятий и населения, реформа образовательной системы для соответствия требованиям глобального мира, государственная координация создания высокотехнологичных отраслей. В противном случае мы будем продолжать уделять диспропорционально большое значение малейшим колебаниям макроэкономических показателей и подчинять экономику монетарным целям, в то время как должно быть наоборот. Например, готовность ЦБ бороться со «слишком высокими» (в сравнении с производительностью труда) зарплатами повышением ставок и, как следствие, замедлением экономической активности наглядно показывает ограниченность инструментария правительственного экономического блока. Такая политика может не только затормозить рост, но и привести к дисбалансам в экономике.

росла в среднем на 10% в год, несмотря на инфляцию в 15–30% в год. В России же до сих пор большинство ключевых позиций в экономическом блоке занимают специалисты по макроэкономике и монетарной политике, в то время как сейчас стране нужны профессионалы, понимающие экономику на микроуровне. Необходима перенастройка системы стимулов для предприятий и населения, реформа образовательной системы для соответствия требованиям глобального мира, государственная координация создания высокотехнологичных отраслей. В противном случае мы будем продолжать уделять диспропорционально большое значение малейшим колебаниям макроэкономических показателей и подчинять экономику монетарным целям, в то время как должно быть наоборот. Например, готовность ЦБ бороться со «слишком высокими» (в сравнении с производительностью труда) зарплатами повышением ставок и, как следствие, замедлением экономической активности наглядно показывает ограниченность инструментария правительственного экономического блока. Такая политика может не только затормозить рост, но и привести к дисбалансам в экономике. Так, по утверждению бывшего главного экономиста МВФ в 2003–2007 гг. Рагхурама Раджана, попытка решения проблемы стагнации заработной платы в США монетарными методами – ослаблением требований к заемщикам – привела к финансовому кризису 2008 г. Структурные проблемы должны решаться структурными методами.

Так, по утверждению бывшего главного экономиста МВФ в 2003–2007 гг. Рагхурама Раджана, попытка решения проблемы стагнации заработной платы в США монетарными методами – ослаблением требований к заемщикам – привела к финансовому кризису 2008 г. Структурные проблемы должны решаться структурными методами.

В то же время снижение инфляции несет и определенные риски. Хотя эта проблема в России даже не считается проблемой, многие экономически развитые страны всерьез опасаются дефляции. Изменение процентных ставок используется центробанками для стимуляции или охлаждения экономики. Если же ставки низки, то и пространства для дальнейшего их снижения для стимулирования экономики не так много. Ведь снизить ставки намного ниже нуля очень трудно – людям будет проще держать наличные, чем класть деньги на депозит, приносящий негативный процент. Таким образом, монетарная политика перестает быть эффективным инструментом стимуляции экономики и при определенных обстоятельствах экономический рост может застрять на низком уровне. Япония столкнулась с проблемой дефляции в начале 1990-х гг., многие экономисты сходятся во мнении, что с той же проблемой столкнулись после финансового кризиса 2008 г. и США с Европой. Группа влиятельных экономистов, включая нобелевского лауреата по экономике Джозефа Стиглица, даже рекомендовали главе ФРС Дженнет Йеллен поднять целевой уровень инфляции в США с 2 до 4% в год.

Япония столкнулась с проблемой дефляции в начале 1990-х гг., многие экономисты сходятся во мнении, что с той же проблемой столкнулись после финансового кризиса 2008 г. и США с Европой. Группа влиятельных экономистов, включая нобелевского лауреата по экономике Джозефа Стиглица, даже рекомендовали главе ФРС Дженнет Йеллен поднять целевой уровень инфляции в США с 2 до 4% в год.

Да, проблема дефляции пока не слишком актуальна для России: ключевая ставка с нынешних 8,25% может снижаться еще достаточно долго, оставляя значительное пространство для фискальной стимуляции экономики. Но учиться надо на чужих ошибках и этот риск иметь в виду.

Таким образом, сейчас России едва ли стоит ждать существенного увеличения инвестиций в результате одного только снижения инфляции и номинальных процентных ставок. Замедление инфляции – важный этап развития, но он не должен быть самоцелью и инструментом разрешения структурных проблем.

Плюсы и минусы финансовой глобализации — ECONS.ONLINE

Беспрепятственное международное движение капитала позволяет на глобальном уровне направлять сбережения туда, где они используются наиболее продуктивно; снижать стоимость капитала в странах-получателях; финансировать инвестиции без резкого увеличения нормы сбережений, что важно для поддержки экономического роста в небогатых странах. Еще одна важная роль международных финансовых рынков заключается в том, что они дисциплинируют политиков,

отмечал Морис Обстфельд, профессор Калифорнийского университета и главный экономист МВФ в 2015–2018 гг.: при свободном движении капитала нерациональная политика – например, чрезмерные госзаймы, неадекватное регулирование – спровоцирует отток средств из страны и рост процентных ставок, а опасения по поводу этих последствий могут сделать безрассудное поведение менее привлекательным. Однако у финансовой глобализации есть и риски: взаимосвязанность финансовых рынков может означать возможность общего «заражения» в случае кризиса в каком-то одном из них; а риски резкого оттока капитала могут оказаться критичны для малых и небогатых экономик.

Еще одна важная роль международных финансовых рынков заключается в том, что они дисциплинируют политиков,

отмечал Морис Обстфельд, профессор Калифорнийского университета и главный экономист МВФ в 2015–2018 гг.: при свободном движении капитала нерациональная политика – например, чрезмерные госзаймы, неадекватное регулирование – спровоцирует отток средств из страны и рост процентных ставок, а опасения по поводу этих последствий могут сделать безрассудное поведение менее привлекательным. Однако у финансовой глобализации есть и риски: взаимосвязанность финансовых рынков может означать возможность общего «заражения» в случае кризиса в каком-то одном из них; а риски резкого оттока капитала могут оказаться критичны для малых и небогатых экономик.

Оценить макроэкономические эффекты либерализации движения капитала достаточно сложно в силу того, что, как правило, исследования фокусируются на краткосрочных последствиях для экономики, а выявление причинно-следственных связей затруднено тем, что часто снятие ограничений на движение капитала происходит наряду с другими реформами,

отмечают экономист МВФ Давиде Фурчери и его коллеги в новом исследовании макроэффектов финансовой глобализации.

Влияние сокращения ограничений на трансграничное движение капитала зависит от того, насколько развиты финансовые институты в той или иной стране и насколько высок в ней уровень финансовой инклюзии (доли населения, имеющего доступ к финансовым услугам), подтвердило исследование.

Подготовиться к притокуИсследование экономистов МВФ показало, что эпизоды либерализации счета движения капитала в среднем по всем странам выборки оказали ограниченное влияние на объемы выпуска, но привели к значительному росту неравенства.

В среднем по всей выборке прибавка к росту выпуска составляла от менее 0,5% в первый год либерализации до 1% на пятый год (при этом разброс значений составлял от порядка минус 1,5% до плюс 3,5%), в то время как неравенство (коэффициент Джини) через пять лет увеличивалось более чем на 3% (рост происходил во всех странах). Либерализация потоков капитала также приводила к сокращению доли труда – это наблюдалось во всех странах (в среднем на 3% к концу пятилетнего периода): снижение стоимости капитала ведет к более активной автоматизации. Эффект сокращения доли труда имеет сильную отраслевую дифференциацию – он больше в отраслях, где капитал может относительно легко заместить труд (например, в машиностроении), и слабее или отсутствует там, где заменить рабочие руки автоматами сложнее (например, в сфере гостиничного обслуживания). Кроме того, притоки капитала могут снижать «переговорную силу» работников из-за возможности перемещения производства за рубеж, отмечают исследователи.

Либерализация потоков капитала также приводила к сокращению доли труда – это наблюдалось во всех странах (в среднем на 3% к концу пятилетнего периода): снижение стоимости капитала ведет к более активной автоматизации. Эффект сокращения доли труда имеет сильную отраслевую дифференциацию – он больше в отраслях, где капитал может относительно легко заместить труд (например, в машиностроении), и слабее или отсутствует там, где заменить рабочие руки автоматами сложнее (например, в сфере гостиничного обслуживания). Кроме того, притоки капитала могут снижать «переговорную силу» работников из-за возможности перемещения производства за рубеж, отмечают исследователи.

Эффекты сильно отличаются от страны к стране: бонусы от либерализации движения капитала больше, а негативные эффекты меньше в странах с развитыми финансовыми институтами и рынком, для стран с высокими внутренними ограничениями финансовых рынков все наоборот.

Так, в государствах, где финансовый сектор хорошо развит, либерализация потоков капитала приводит к дополнительному росту выпуска (примерно на 3,5% в течение пяти лет), в то время как в странах с недостаточно развитым внутренним финансовым рынком рост выпуска снижается. Либерализация финансовых потоков негативно сказывается на неравенстве в любом случае, но этот эффект существенно заметнее в государствах с низким уровнем финансовой инклюзии, так как из-за неравного доступа к финансовым услугам притоки капитала повышают доступность финансовых ресурсов для тех, кто и так активно ими пользовался. Открытие внутреннего рынка для потоков капитала извне может оказаться дополнительным источником волатильности и приводить к кризисам, негативно влияющим на распределение доходов и выпуск. С 1980 г. более чем в 50 развивающихся экономиках было отмечено 150 случаев резкого притока капитала, и примерно в 20% случаев за этим явлением следовал кризис, указывают авторы.

Либерализация финансовых потоков негативно сказывается на неравенстве в любом случае, но этот эффект существенно заметнее в государствах с низким уровнем финансовой инклюзии, так как из-за неравного доступа к финансовым услугам притоки капитала повышают доступность финансовых ресурсов для тех, кто и так активно ими пользовался. Открытие внутреннего рынка для потоков капитала извне может оказаться дополнительным источником волатильности и приводить к кризисам, негативно влияющим на распределение доходов и выпуск. С 1980 г. более чем в 50 развивающихся экономиках было отмечено 150 случаев резкого притока капитала, и примерно в 20% случаев за этим явлением следовал кризис, указывают авторы.

Полученные результаты не означают, что страны не должны способствовать свободному перемещению капитала, подчеркивают авторы: эти результаты означают, что при либерализации движения капитала нужно учитывать возможные негативные эффекты. Так, в странах, где сокращение неравенства является важной политической целью, могут потребоваться компромиссные решения – например, ограничивать кэрри-трейд (спекулятивный капитал), часто приводящий к росту цен на нездоровые активы или кредитным пузырям, и поощрять другие типы потоков капитала – такие как инвестиции в новые проекты.

Черным по Белому / В чем плюсы безработицы?

Мы всегда думали что безработица это очень плохо. Никто из нас не хотел бы оказаться на месте человека, который вынужден искать работу. Но есть и другой аспект данной проблемы, на который очень трудно не обратить внимание.

Мы всегда думали что безработица это очень плохо. Никто из нас не хотел бы оказаться на месте человека, который вынужден искать работу. Но есть и другой аспект данной проблемы, на который очень трудно не обратить внимание это воздействие фактора безработицы на эффективность труда тех, у кого сегодня есть работа.

Прежде всего следует сказать, что безработица не может рассматриваться только односторонне, когда очевидны ее негативные последствия для социально-экономической обстановки в стране. В зависимости от характера безработицы, причин ее возникновения,– она может иметь и отрицательные, и положительные стороны. Нужно признать, что положительные последствия и стороны безработицы менее очевидны, так как она воспринимается людьми как исключительно негативное состояние экономики. Однако безработица может иметь положительные последствия, но только при условии умеренного уровня безработицы (2-5%). К примеру: безработица представляет собой резерв свободной рабочей силы, который можно задействовать в экономике. Или же обратный пример: в ситуации полной занятости возникает проблема замещения новых рабочих мест, а темп экономического роста замедляется.

Минусы безработицы вполне известны. К слову сказать её приемлемый уровень составляет 2-5% общего количества трудоспособного населения. При таком уровне безработицы ее отрицательные стороны еще не начинают проявляться, поэтому можно извлекать выгоду из положительных сторон безработицы. Как только уровень безработицы превышает 5%-ный рубеж, то за этим пределом все отчетливее начинают проявляться отрицательные стороны безработицы.

При таком уровне безработицы ее отрицательные стороны еще не начинают проявляться, поэтому можно извлекать выгоду из положительных сторон безработицы. Как только уровень безработицы превышает 5%-ный рубеж, то за этим пределом все отчетливее начинают проявляться отрицательные стороны безработицы.

С психологической точки зрения умеренный уровень безработицы повышает дисциплину труда, так как на людей действует отрицательный стимул в виде риска потерять работу. Умеренный уровень безработицы заставляет сотрудников вовремя и в надлежащем виде приходить на свое рабочее место, продуктивно трудиться и выдавать качественную продукцию, работы, услуги. Умеренная безработица способствует повышению предпринимательской активности, так как охлаждает пыл наемных работников, которые выдвигают непомерно завышенные требования по оплате труде. На длительном отрезке времени это в некоторой степени способствует стабилизации общественно-политической обстановки в стране. Умеренная безработица связана ещё с уровнем инфляции.

Чем выше уровень безработицы, тем больше это способствует криминализации общества. Повышенный уровень безработицы снижает экономический потенциал общества, что приводит к следующим негативным последствиям: снижение объема ВНП; падение покупательского спроса; сокращение сбережений; торможение инвестиционного процесса; снижение предложения; спад производства; утрата квалификации высвобожденной рабочей силы; устойчивое снижение производительности труда. Уровень безработицы в Дагестане составляет 11,7% от общей численности населения. По данным аналитиков Росстата, проводивших исследование, в целом по стране уровень безработицы снизился в большинстве субъектов. Период исследования охватил летние месяцы 2019 года. Так, анализ показал, что лидерами по безработице остаются регионы Северного Кавказа: Ингушетия (26%), Чечня (13,4%), Северная Осетия (12,6%).

Плюсы и минусы административного регулирования торговли – Новости – Научно-образовательный портал IQ – Национальный исследовательский университет «Высшая школа экономики»

Аналитики – правительственные и независимые — в осеннем всплеске цен на продукты первой необходимости видят несколько причин, в число которых попали действия крупных производителей и торговых компаний, монополизировавших рынки целых регионов. Рост темпов инфляции накануне выборов – фактор исключительно неблагоприятный, поэтому правительство приняло решение заморозить цены на социально значимые продукты до конца января 2008 года и объявило о краткосрочном снижении импортных пошлин. Антимонопольные службы в регионах занялись проверкой крупных компаний, связанных с производством и торговлей продуктами, на предмет наличия ценовых сговоров.

«Горячие головы» предложили установить государственное регулирование торговых наценок на ряд продуктов, и в средствах массовой информации регулярно появляются сообщения о подготовке Министерством экономического развития и торговли соответствующего законопроекта.

«Горячие головы» предложили установить государственное регулирование торговых наценок на ряд продуктов, и в средствах массовой информации регулярно появляются сообщения о подготовке Министерством экономического развития и торговли соответствующего законопроекта.

О том, насколько эффективна может быть политика государственного регулирования цен на продукты социальной значимости, имеет ли смысл Минэкономразвития утверждать список товаров, наличие которых в магазинах обязательно, рассуждают профессор ГУ-ВШЭ Иван Родионов и начальник управления анализа и разработок Института комплексных стратегических исследований Евгений Погребняк.

Иван Родионов категорически против госрегулирования и убежден, что решение о введении государственного регулирования цен – популистская мера Правительства накануне выборов парламента и Президента.

— Если сообщения о подготовке подобного рода законопроекта правдивы, то это решение – чистой воды популизм перед выборами. Потому что приказать можно все, а сделать — немногое. Ситуация, когда прапорщик останавливает поезд командой «стой, раз-два», хороша для анекдотов, но в жизни не работает. Возможность манипулирования ассортиментом и наценкой есть всегда, способы отработаны еще в 90-е. Обязательный ассортимент и так есть почти везде, так как 80% оборота любой торговой точки дают 20% товаров, и именно в эти 20% входят социально-значимые продукты. Как правило, если магазин ориентируется на определенный тип покупателей, то формируется соответствующий базовый ассортимент, логика бизнеса заставляет это делать. А вот фиксация цен, скорее, не поможет или продлится не дольше пары месяцев (впрочем, для политиков больше и не надо), и потом «невыгодные» товары из ассортимента исчезнут и заменятся другими, уже дорогими.

Потому что приказать можно все, а сделать — немногое. Ситуация, когда прапорщик останавливает поезд командой «стой, раз-два», хороша для анекдотов, но в жизни не работает. Возможность манипулирования ассортиментом и наценкой есть всегда, способы отработаны еще в 90-е. Обязательный ассортимент и так есть почти везде, так как 80% оборота любой торговой точки дают 20% товаров, и именно в эти 20% входят социально-значимые продукты. Как правило, если магазин ориентируется на определенный тип покупателей, то формируется соответствующий базовый ассортимент, логика бизнеса заставляет это делать. А вот фиксация цен, скорее, не поможет или продлится не дольше пары месяцев (впрочем, для политиков больше и не надо), и потом «невыгодные» товары из ассортимента исчезнут и заменятся другими, уже дорогими.

Со стороны МЭРТ честнее было бы не подыгрывать политикам накануне выборов, а сказать, что не получится таким способом цены сдержать. Необходимо менять подход, открывать наши рынки для всех, а мы все защищаем мифического «отечественного производителя» и за счет этого грабим отечественного же потребителя. Эта специфическая политика основана на замещении импорта, ее взяли на вооружение после кризиса 1998 года, а потом только укрепляли. Вот и получили бешеные цены на жилье и продукты первой необходимости. Компании, приближенные к властям (местным, региональным, федеральным), никого из чужих на рынок не пускают.

Эта специфическая политика основана на замещении импорта, ее взяли на вооружение после кризиса 1998 года, а потом только укрепляли. Вот и получили бешеные цены на жилье и продукты первой необходимости. Компании, приближенные к властям (местным, региональным, федеральным), никого из чужих на рынок не пускают.

Аналогичное решение уже принималось, когда возникали проблемы с ценами на бензин, оно провалилось, так как было не реальным, а имитационным. Государство дожидалось момента, когда цены на бензин не могут больше расти, и в этот момент их зафиксировало. Цены не росли, потому что с падением спроса к зиме и стабильном предложении они и так достигло своего максимума. Более того, в ходе «бензиновой кампанейшины» крупным нефтяным компаниям удалось укрепить свой монополизм за счет выдавливания с рынка небольших компаний, для которых те же монополисты устанавливают оптовые цены, превышающие розничные.

Аналогичное решение в сфере розничной торговли сыграет на руку крупным сетям и позволит им «убить» мелкие магазины. Такое разрушение социальной базы капитализма — мелкого бизнеса — еще ближе подведет нас к повороту назад, к социализму. Ведь меры Правительства направлены как раз против того самого мелкого бизнеса, которым мы гордились, и о котором все это время говорили как о нашем будущем с начала реформ.

Такое разрушение социальной базы капитализма — мелкого бизнеса — еще ближе подведет нас к повороту назад, к социализму. Ведь меры Правительства направлены как раз против того самого мелкого бизнеса, которым мы гордились, и о котором все это время говорили как о нашем будущем с начала реформ.

Продуктовые магазины не сами сметану и батоны, не сами закупают, в этой сфере есть оптовики, посредники, сложные цепочки, которые никто регулировать не собирается. Надо смотреть в корень, разбираться, почему не приходят другие поставщики. Надо разбираться, почему они боятся к нам идти. Но мы видим на примере жилищного строительства, что эти вопросы никому не интересны. Я недавно читал, что даже элитный поселок по Новой Риге умудрились включить в программу доступного жилья. Понятно, что жилье по $1.2 млн. доступно, но кому? Зажиточные граждане получат льготы, получат помощь от государства.

Я категорически не поддерживаю попытки административно сдержать рост цен на социальные продукты.

Евгений Погребняк считает, что принятие закона о государственном регулировании наценок на некоторые категории продуктов может быть полезным торговой отрасли.

— Конечно, законопроект может быть неким предвестником «закручивания гаек» и восстановления контроля над рыночной торговлей, попытка регулирования того, что могло бы быть свободным сектором. Но мне кажется, такой взгляд не оправдан. Закон способен не только расширить возможности государства, но и сделать более понятными правила игры для рынка, оградить розничных торговцев от возможного произвола. В этом может быть его позитивное значение.

Рынки сбыта, к сожалению, очень монополизированы. И хотя фундаментальных предпосылок к острому дефициту социально значимых товаров нет, предложение не в избытке. На это накладывается поведение потребителя, которое во многом непредсказуемо. И если наложатся друг на друга «набегающие» паники, которые мы наблюдали в разных регионах по разным продуктам (совершенно необъяснимые, но, тем не менее, случающиеся), то, конечно, дефицит некоторых товаров возникнет. Но сам по себе этот законопроект не будет генерировать дефицит.

Но сам по себе этот законопроект не будет генерировать дефицит.

Безусловно, при подготовке законопроекта необходимо учесть возможные последствия для мелких магазинов. Им — тяжело. Хотя возможна ситуация, когда будут установлены такие требования, которые смогут выполнить только крупные продавцы. Но все-таки, теоретически возможен вариант, при котором могут пострадать мелкие магазины. Тут напрашивается аналогия с туризмом и мерами по защите интересов граждан.

Если законопроект будет распространен на линейку, например, в 200 наименований продуктов, это может спровоцировать переворот в отрасли пищевой промышленности. А если на 5-10 продуктов – влияние будет незначительным.

В целом же, если будет разработан и принят закон об ограниченном круге товаров, то проблем для организации производства не должно быть. Но все, конечно, зависит от формулировок и от масштаба применения гипотетического закона. Можно в этом видеть угрозу злоупотребления регулированием торговли. А можно просто расписать правила того, что и так желательно для государства сделать. И главное — что оно не должно делать. Сегодня это даже к лучшему.

Можно в этом видеть угрозу злоупотребления регулированием торговли. А можно просто расписать правила того, что и так желательно для государства сделать. И главное — что оно не должно делать. Сегодня это даже к лучшему.

Оксана Ковалева, корреспондент экспертного канала ВШЭ-OPEC

1 января, 1900 г.

Подпишись на IQ.HSE

Участники рынка – о плюсах и минусах цифрового рубля

«Готовы рассматривать любые вопросы, которые могут представлять обоюдный интерес. Но происходящие от случая к случаю встречи еще не означают отношения. Не надо путать Евросоюз с Европой. Мы из Европы никуда не уходим, у нас там много друзей и единомышленников. Мы с ними будет продолжать развивать взаимовыгодные отношения», – сказал глава российского МИД.

По просьбе представителей СМИ он прокомментировал свое недавнее интервью, в частности ответ на вопрос о возможности разрыва отношений с Евросоюзом.

Лавров напомнил, что верховный представитель ЕС по иностранным делам и политике безопасности Жозеп Боррель, по возвращении из Москвы, сделал ряд заявлений, где высказался, что Россия, якобы, не оправдала ожиданий, не смогла стать современной демократией и стремительно отдаляется от Европы.

«Все это, напомню, было за несколько дней до интервью [Владимиру Соловьеву – «Фингазета»], поэтому, учитывая эти характеристики, и прозвучал вопрос о том, готовы ли мы к разрыву отношений с Евросоюзом», – отметил министр.

По мнению кандидата экономических наук, эксперта Бизнес-школы Финансового университета при правительстве России Павла Катюхи, с которым пообщалась «Финансовая газета», в словах Сергея Лаврова было желание продемонстрировать Европе, что Россия является достаточно серьезным партнером.

Павел Катюха, кандидат экономических наук, эксперт Бизнес-школы Финансового университета при правительстве России

– Я хотел бы сразу обозначить позицию господина Лаврова – с моей точки зрения, это было желание продемонстрировать Европе, что Россия является равным участником всех бизнес-процессов, которые происходят на энергетическом рынке, является достаточно серьезным партнерам: не просто как держава, которая поставляет энергетические ресурсы, а имеет возможность влиять на ценообразованиие на рынке ТЭК.

Заявление главы российского МИД не было спонтанным. Я думаю, оно было продуманным. И реакция западных партнеров, которая произошла после заявления, демонстрирует, что Сергей Лавров «попал в точку» – он задел болезненное место, если говорить об энергетической безопасности.

– То есть, вы считаете, что министр иностранных дел России как бы «припугнул» европейских партнеров…

– Можно сказать – да, что может быть в некоторой части, основываясь на экономических реалиях, которые существуют во взаимоотношениях Европы с Россией.

И Сергей Лавров как раз показал – как говорила Маргарет Тэтчер: «Как бы петух не кукарекал, а яйца несет курочка».

Соответственно, никто российский нефтегаз никто не отменял, а, значит, заявление европейских стран о том, что они могут в очередной раз вводить санкции, является не продуманным, не взвешенным. Ведь не смотря на развитие технологий возобновляемых источников энергетики, Европа очень зависима от энергии из России.

– И все-таки, если факт разрыва взаимоотношений станет реальным, как это может отразиться на строительстве газопровода «Северный поток-2» и на российском топливно-энергетическом комплексе в целом?

– Мы рассматриваем две позиции: у нас есть нефть, и есть газ. Давайте начнем с нефти. Нефтью торгуют на рыночной основе. То есть, торгуют трейдеры, которые покупают российскую нефть. Государственное влияние на эти торговые операции очень низкое – «Роснефть» заключает контракты с тремя ведущими нефтетрейдинговыми компаниями. Это Glencore, это Vitol, это Trafigura, так как они взаимосвязаны с долгосрочными кредитными линиями, и именно здесь происходит формирование цен.

И, соответственно, здесь некий шантаж может быть, но только даже не из Европы, а со стороны наших прямых конкурентов – это Соединенные Штаты Америки в части поставок нефти и газа и Саудовская Аравия.

С моей точки зрения, последние события – холодная зима в Европе – показали, что основным потребителям, ни Германии, ни Франции, ни другим странам, где произошел перерасход природного газа и, как нельзя кстати после заявления Сергея Лаврова, Европа увидела, что в определенной перспективе, – а на мой взгляд это не менее десяти-пятнадцати лет, – ей не обойтись без поставок газа из России.

В заявлениях всех ведущих лидеров отмечалось, что недостаток даже десяти процентов того количества газа, которое рассчитывается как европейское потребление, оно создает существенный риск для европейских государств. И тогда как европейские политики смогут объяснить своим избирателям, собственно говоря, почему, ради каких идеалов они, избиратели, мерзнут в своих квартирах.

Ситуация с погодой показала: с глобальным потеплением все не так однозначно. Если говорить о возобновляемых источниках энергии – снегопад может замести солнечные батареи, безветрие, как частый спутник мороза, может парализовать ветровые станции… То есть, вопрос с четвертым этапом перехода на возобновляемые источники энергии будет уже не столь своевременным. Безусловно, он будет, но совсем не в краткосрочной перспективе.

Кроме того, в рамках взаимоотношений США и ЕС, Европа не только соблюдает свою энергетическую безопасность, но и как показывают события последнего времени, с развитием «сланцевой революции», Америка и Европа вступают в передел собственности, о чем говорит два основных нефтяных бенчмарка – WTI и Brent. Brent слабеет, WTI укрепляется – американский бенчмарк. Соответственно, Соединенным Штатам нужно показать свое лидерство.

Brent слабеет, WTI укрепляется – американский бенчмарк. Соответственно, Соединенным Штатам нужно показать свое лидерство.

Если сейчас более 70% всей нефти привязывается к Brent, однако в последнее время Евросоюз выказывает желание уйти в расчетах по энергоресурсам, в частности с Россией, от доллара к евро. Полгода назад об этом заявлял Жан-Клод Юнкер [общеевропейский государственный и политический деятель].

То есть, здесь очень много вопросов.

Германия, на мой взгляд, прекрасно понимает, что сжиженный природный газ из Америки, не сможет и по цене, и по условиям транспортно-логистической схемы, обеспечить конкуренцию для российского газа. Российский природный газ, естественно, будет дешевле сжиженного сланцевого – технология СПГ достаточно не простая, плюс транспортировка…

Поэтому Европа, отстаивая свои политические интересы и суверенность, понимают, что в отношениях с Россией – чисто экономика, а проект «Северный поток-2» – чисто коммерческий проект. Ведь в нем в соотношении пятьдесят на пятьдесят процентов участвуют «Газпром» и пять крупнейших энергетических компаний Западной Европы, которые вложили большие деньги – в общей сложности порядка восьми миллиардов долларов, из которых уже свыше шести миллиардов освоено. Естественно, они заинтересованы в завершении работ. А потому, не сомневаюсь, что оставшиеся четыре процента трубопровода будут достроены.

Естественно, они заинтересованы в завершении работ. А потому, не сомневаюсь, что оставшиеся четыре процента трубопровода будут достроены.

Если мы сейчас говорим «мировой рынок нефти», то, к сожалению, сказать «мировой рынок газа» мы не можем – на данный момент нет единого ценового индикатора.

Но европейские страны хотят унифицировать цены на газ, а Германия, на мой взгляд, хочет стать лидером в этом процессе, поскольку газопровод пойдет по территории этой страны и, соответственно, она рассчитывает «отыграть» собственные большие инвестиции.

Тем более, альтернативы газу – нет. Как мы видим в последнее время, Хьюстон замерз, все заводы нефтеперерабатывающие на время закрылись. Европа трезво смотрит на эти вещи. А потому никакие политические подоплеки не могут стать препятствием строительства оставшихся ста километров «Северного потока». Австрия, Германия и Франция будут настаивать на завершении проекта.

– То есть, даже если «железный занавес» опустится, все равно проект будет завершен?

– Да, конечно! Энергетические проекты строятся на многих других факторах. Ряд экспертов пытаются доказать, что существует какая-то политическая составляющая, но я всегда считал и считаю, что это чисто экономический проект, где есть коммерческая выгода. Даже если в дополнение к «Потоку» будет американский сжиженный газ, катарский, и будет работать трубопровод через Украину, газа все равно не будет хватать, тем более он наиболее экономичный и экологичный вид ресурсов.

Ряд экспертов пытаются доказать, что существует какая-то политическая составляющая, но я всегда считал и считаю, что это чисто экономический проект, где есть коммерческая выгода. Даже если в дополнение к «Потоку» будет американский сжиженный газ, катарский, и будет работать трубопровод через Украину, газа все равно не будет хватать, тем более он наиболее экономичный и экологичный вид ресурсов.

– Действительно, нынешняя зима у нас выдалась холодной. Появился холод и в отношениях между Россией и Евросоюзом. А вот потепления когда ждать?

– Потепление будет в любом случае. Может, не так быстро, как мы бы этого хотели. Но я бы все-таки разделял политическую и экономическую составляющую, не смешивал их.

Вопросы политические они, безусловно, будут решаться, но экономика является достаточно важной, я бы даже сказал – базовой сферой. Никакое государство не будет идти наперекор своим избирателям.

Я считаю, что в заявлении Сергея Лаврова не надо видеть какую-то агрессивную составляющую: Россия четко оценивает свою роль и свое место в системе энергетической безопасности Евросоюза. И, соответственно, Европе было четко показано – вы хотите без российского газа? А какая альтернатива? – А кроме весьма призрачного сжиженного природного газа из Америки и Саудовской Аравии альтернативы-то нет.

И, соответственно, Европе было четко показано – вы хотите без российского газа? А какая альтернатива? – А кроме весьма призрачного сжиженного природного газа из Америки и Саудовской Аравии альтернативы-то нет.

Поэтому я уверен, что по мере решения экономических проблем, будут решаться и политические. Европа, на мой взгляд, прекрасно понимает роль и место России в структуре рынка. Да и России стоит показывать ее сильные стороны.

Высокий уровень инфляции: плюсы, минусы и социально-экономические последствия

Формы отношения исследователя к внешней объективной реальности и к уже существующим знаниям (философские концепции поведения исследователя)

Тема

Высокий уровень инфляции: плюсы, минусы и социально-экономические последствия

Форма отношения — дегенерат

Итак, начнем с того, что же такое эта ваша «инфляция»?

Инфляция – процесс, при котором перестает цениться валюта (доллар, евро, фунты, гривни и т.д.) как денежная единица, вследствие превышения массы производства этой валюты над объемом производства продукта, услуг, работ. И как следствие — рост цен во всей экономике.

И как следствие — рост цен во всей экономике.

Пример: До прыжка цен стоимость 1 л Coca Cola составляла 1.5 руб, после — 3 рубля. Таким образом, за те же деньги вы можете приобрести лишь половина бутылки кока колы. То есть покупательская способность валюты упала на 50%. Несмотря на то, что теперь на приобретение товара или на получение услуги требуется больше money (in russian-денег), как правило, доход людей не растет. Поэтому обесценивание валюты ощущается всей душой.

(Cсылка на источник:

https://golova.com/science/economic/chto_takoe_inflation)

Виды инфляции:

- По форме проявления:

— открытая

(положительный рост цен всячины на рынке, когда цены не регулируются высшим начальством в костюмах и их подданными)

— закрытая

(Рост нехватки товаров и жесткий как металл контроль со стороны высшего начальства страны)

2. По темпу:

— в меру/ползучка (жить можно)

(При такой инфляции цены растут на не более 10% в человеческий год. Такая инфляция считается самой лучшей, т.к. 10% это не 1000%. И ею можно управлять, т.е. делать как хочешь в пределах разумного)

Такая инфляция считается самой лучшей, т.к. 10% это не 1000%. И ею можно управлять, т.е. делать как хочешь в пределах разумного)

— инфляция галопом (скачкообразный рост)

(При такой инфляции цены растут от 10-20 до 50-200% в год, тут уже не так сладко)

— гиперинфляция (взрывная мега темп)

(При такой инфляции цену растут более 50% в месяц и более 100% в год, разрушение экономических связей между предприятиями, экономическая гибель, остановка производства, безработица, большие дяди теряют все свои грязные деньги и становятся банкротами)

3. По причинам возникновения:

-спроса

(денег больше чем товаров)

-издержек

(рост цен из-за превышения затрат производства)

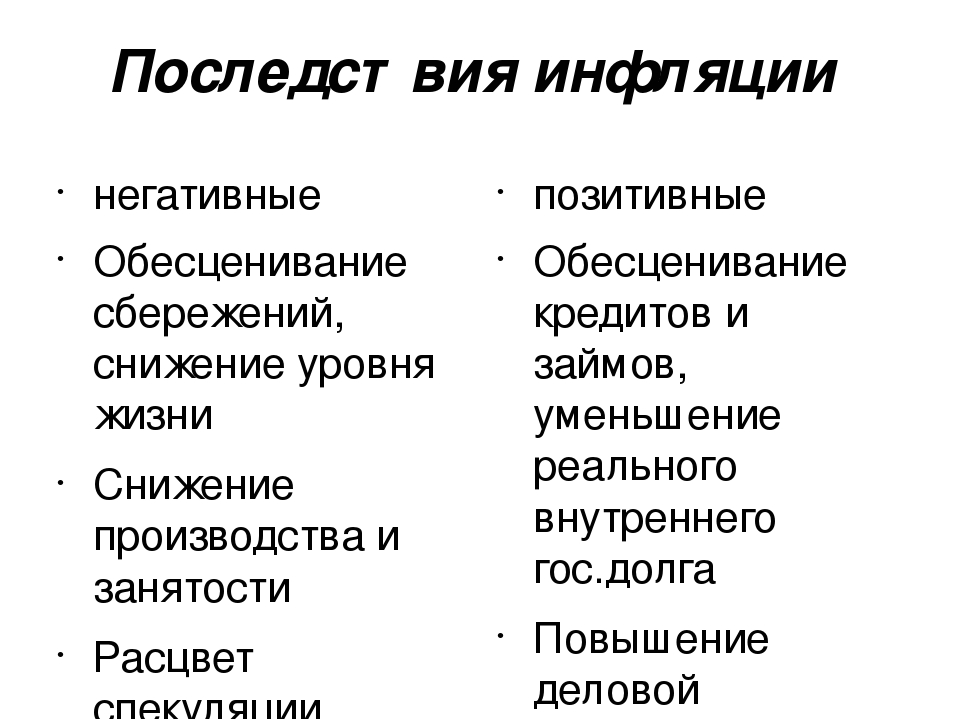

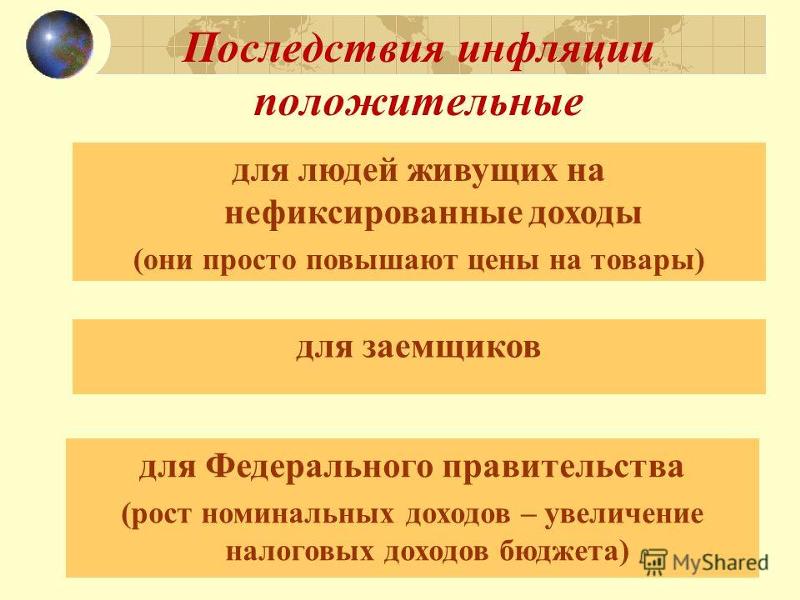

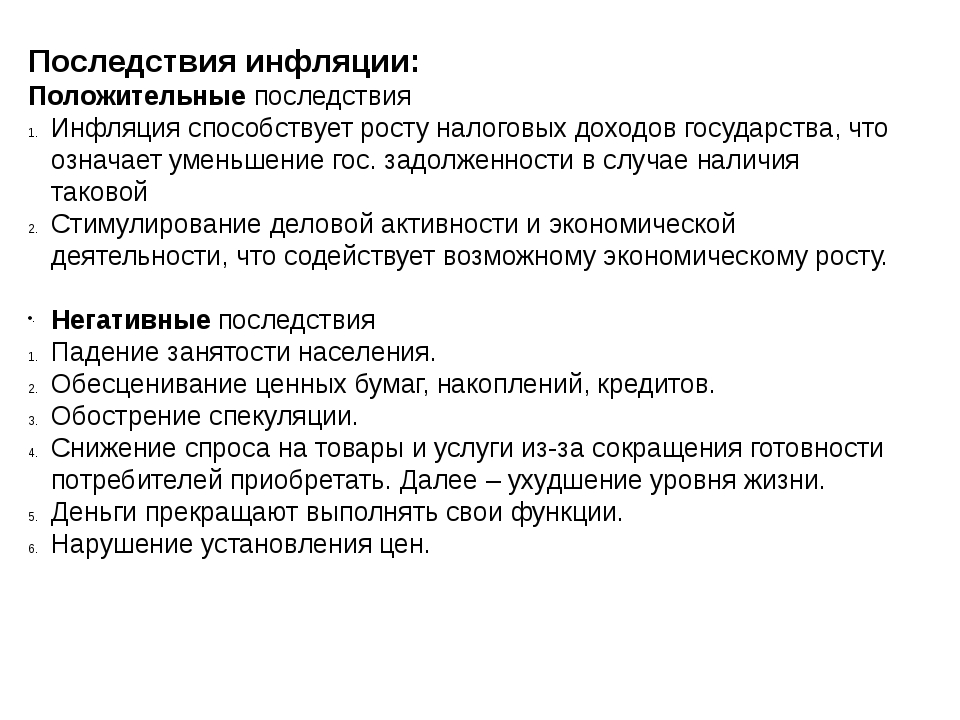

Плюсы и минусы инфляции

Плюсы(+) | Минусы(-) |

1. деньги теряют ценность | 1. ВАЛЮТА ОБЕСЦЕНИВАЕТСЯ |

2. | 2. СНИЖЕНИЕ РЕАЛЬНОЙ ЗАРАБОТНОЙ ПЛАТЫ |

3. УМЕНШЕНИЕ НАСТОЯЩЕГО ГОС.ДОЛГА СТРАНЫ (РАЗДАВАТЬ долги придется в уже обесцененной валюте) | 3. ОБЕСЦЕНИВАЮТСЯ ВСЕ НАШИ СБЕРЕЖЕНИЯ |

4. процветание спекуляции | 4. УХУДШАЮТСЯ УСЛОВИЯ ЖИЗНИ ОБЫЧНЫХ ГРАЖДАН И ОБЩИЙ УРОВЕНЬ ЖИЗНИ ЛЮДЕЙ |

5. Растут налоговые доходы государства | 5. СОЦИАЛЬНАЯ НАПРЯЖЕННОСТЬ ( ОТ ПРОСТОГО ВОЛНЕНИЯ ДО ВОЕННЫХ ПЕРЕВОРОТОВ) |

6. дешевый экспорт | 6. ПАДЕНИЕ КУРСА НАЦИОНАЛЬНОЙ ВАЛЮТЫ |

7. РАСШИРЕНИЕ ПРОИЗВОДСТВА И ЗАНЯТОСТИ | 7. ДОВЕРИЕ ГРАЖДАН К ПРАВИТЕЛЬСТВУ УМЕНЬШАЕТСЯ |

8. СПРОС НА АКЦИИ | 8. ПАДЕНИЕ ИНТЕРЕСА К ДОЛГОСТРОЧНЫМ ВЛОЖЕНИЯМ |

9. СПОСОБСТВУЕТ РОСТУ ЗАНЯТОСТИ И УМЕНЬШЕНИЕ БЕЗРАБОТИЦЫ | 9. УМЕНЬШЕНИЕ ИНВЕСТИЦИЙ (ПОТЕРЯ МОТИВАЦИИ К ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ) |

плюсы и минусы четырехлетнего пребывания в организации

Однако за этот период снизились показатели по таможенным платежам, а внешняя торговля так и не достигла уровня, который был у страны до вступления в ЕАЭС.

Польза от ЕАЭС

Преимущества, полученные Кыргызстаном от вступления в ЕАЭС, на заседании правительства представил министр экономики Санжар Муканбетов. Что примечательно, достижения во всех сферах он связывает именно с членством в этом объединении.

Он сообщил, что объем ВВП Кыргызстана, который в 2014 году (до вступления страны в ЕАЭС) составлял 400 млрд сомов, вырос за 4 года и в 2018-м составил 557 млрд сомов. Было также отмечено, что за период пребывания КР в составе ЕАЭС снизился не только дефицит бюджета, но и уровень внешнего долга по отношению к ВПП, а также не было резких скачков уровня инфляции и наблюдалась устойчивая динамика роста среднемесячной заработной платы.

Министр заверил, что в будущем эти показатели будут только расти:

Санжар Муканбетов на заседании правительства.«В целом, вопреки пессимистичным прогнозам, и, несмотря на сложности адаптационного периода, за 4 года интеграции в ЕАЭС Кыргызстану удалось сохранить положительную динамику экономического роста — свыше 4% в среднем за год — и, в целом, удержать макроэкономическую стабильность. Успешно продвигается процесс гармонизации наднациональных правил ЕАЭС с национальным законодательством нашей страны. Спустя 4 года с момента интеграции КР в ЕАЭС, государство, бизнес и общество приходят к пониманию, что вступление Кыргызстана в ЕАЭС — это не единовременное и краткосрочное событие, а переход к новой, интеграционной модели будущего развития страны».

Успешно продвигается процесс гармонизации наднациональных правил ЕАЭС с национальным законодательством нашей страны. Спустя 4 года с момента интеграции КР в ЕАЭС, государство, бизнес и общество приходят к пониманию, что вступление Кыргызстана в ЕАЭС — это не единовременное и краткосрочное событие, а переход к новой, интеграционной модели будущего развития страны».

Как известно, если в 2014 году трудовые мигранты перевели в Кыргызстан около 2 млрд долларов, то в 2015 году эта сумма снизилась до 1,4 млрд долларов. Но в 2018 году данный показатель вновь вырос и достиг 2,3 млрд долларов. Глава Минэкономики охарактеризовал это как положительный результат членства КР в ЕАЭС.

Помимо этого было отмечено, что если до интеграции в объединение республика собирала около 35-40 млрд налогов в год, то в последние годы эта сумма выросла до 69-79 млрд сомов ежегодных поступлений. И это тоже было представлено как позитивное влияние пребывания Кыргызстана в ЕАЭС.

На заседании правительства плюсы интеграции КР в евразийском пространстве перечислил и премьер-министр Мухаммедкалый Абылгазиев:

«В экономическом и социальном плане граждане Кыргызстана,

Мухаммедкалый Аблыгазиев.

работающие в странах ЕАЭС, получили определенные преимущества. Самое главное – это свободное передвижение капитала, людей и товаров. Это важные для нашей страны критерии. Само собой, имеется ряд проблем, однако положительных моментов больше. Наша основная задача в том, чтобы кыргызстанские предприниматели имели равные возможности для конкуренции с предпринимателями стран ЕАЭС. Конечно, на сегодняшний день ряд проблемных моментов остаются в вопросе налогового администрирования. Эти вопросы будут решаться путем скорейшего внедрения фискализации».

«Интеграция еще не завершена»

Правительство КР отмечает, что объем товарооборота страны, снизившийся в 2015 году до 5,6 млрд долларов, в 2018 году превысил отметку в 7 млрд долларов именно благодаря тому, что страна вступила в ЕАЭС.

Стоит напомнить, что в 2012-2014 годах этот показатель составлял примерно 7,5-8 млрд долларов. Причем по сравнению с последними годами тогда объем экспорта был повыше.

Если же взглянуть на уровень товарооборота КР именно со странами-участницами ЕАЭС, то и он не внушает оптимизма. Особенно это касается уровня экспорта из Кыргызстана.

Особенно это касается уровня экспорта из Кыргызстана.

Ранее «Азаттык» сообщал, что ЕАЭС за первое полугодие 2019 года Кыргызстан экспортировал в страны ЕАЭС товаров на 257 млн долларов. Если вспомнить, что за первые шесть месяцев 2018 года этот показатель составлял 356 млн долларов, то видно, что за год он снизился почти на 100 млн долларов.

Если же посмотреть на таможенные сборы, то можно увидеть их резкое сокращение с момента вступления КР в объединение. В 2014 году их сумма достигала 42,6 млрд сомов, но потом она снизилась до 30 млрд. И на сегодняшний день сборы таможни не превышают 41 млрд сомов.

Данные по таможенным сборам. Информация Минэкономики.Директор Кыргызского научно-исследовательского института земледелия, академик Жамин Акималиев обвинил правительство в том, что оно делает вид будто не видит проблемы, связанные с ЕАЭС:

«Да, был рост и в целом доходы вроде как повысились. Но говорить, что все это случилось благодаря вступлению страны в ЕАЭС, неправильно. Это также партнерство и с другими государствами, в том числе с Китаем, Европой и арабскими странами.

Но говорить, что все это случилось благодаря вступлению страны в ЕАЭС, неправильно. Это также партнерство и с другими государствами, в том числе с Китаем, Европой и арабскими странами.

Будь то министр экономики или правительство, но то ли из желания понравиться, то ли по другой причине, но они постоянно делают заявления с таким подтекстом, мол, «не будь этого объединения, мы бы тут умерли». Но даже при том, что была польза, существует ведь и много проблем, которые мы получили вместе с этой интеграцией. Самое главное — экспорт пищевой продукции из Кыргызстана не вырос. Все заполонил импорт. Казахстан, Россия, тот же Узбекистан, который не состоит в ЕАЭС – все эти страны задавили нас своими продуктами и мы создали угрозу нашей безопасности. Если бы они заявили, что «мы продаем товары наших фермеров и получаем хороший доход», тогда другое дело. Но они нашли какие-то другие, выгодные для них цифры, и рассказывают нам сказки, и это меня поражает. У нас есть участки, которые до сих пор не были адаптированы к работе в рамках этого объединения. В некоторых местах работа началась вот только сейчас, через четыре года после вступления и после того, как в Кыргызстане с визитом побывал Владимир Путин. Если так и дальше продолжаться, то наша интеграция в ЕАЭС затянется еще на десять лет».

В некоторых местах работа началась вот только сейчас, через четыре года после вступления и после того, как в Кыргызстане с визитом побывал Владимир Путин. Если так и дальше продолжаться, то наша интеграция в ЕАЭС затянется еще на десять лет».

Действительно, в последние четыре года немало критики высказывалось по поводу сотрудничества Кыргызстана со странами, которые входят в этот союз. Особенно негативно воспринимались усиление проверок со стороны Казахстана на границе, ужесточения таможенного контроля, и возникновение вследствие этого длинный очередей на КПП, а также возврат соответствующими структурами России плодовоовощной продукции обратно в КР.

Руководитель Ассоциации ЖИА Темирбек Ажыкулов высказал свое

Темирбек Ажикулов.мнение по этому поводу:

«Основные жалобы и заявления к нам поступают от предпринимателей, которые работают на экспорт. Есть такое понятие как «нетарифные препятствия», и вот многие жалуются на увеличение их числа. Сколько ущерба бизнесмены понесли от закрытия границ и усиления бюрократии! Это ведь получается неисполнение правил, принятых в рамках ЕАЭС. Они создают нам препятствия, при этом увеличили объемы продукции, которую отправляют к нам. Наши предприниматели, особенно фермеры, производители в сфере сельского хозяйства испытывают большие трудности. Но в отчете правительства об этом ни слова. ЕАЭС, возможно, была хорошей задумкой, но мы не ощутили в реальности, что это принесло нам какие-то преимущества и льготы. Говорят, что «рынки открылись», но нет лабораторий, которые отвечали бы требованиям для отправки продукции на эти рынки. Не налажен процесс сертификации – документы этих лабораторий, что построило государство, до сих пор не признаются странами-участницами ЕАЭС. В общем, проблем довольно много»,

Сколько ущерба бизнесмены понесли от закрытия границ и усиления бюрократии! Это ведь получается неисполнение правил, принятых в рамках ЕАЭС. Они создают нам препятствия, при этом увеличили объемы продукции, которую отправляют к нам. Наши предприниматели, особенно фермеры, производители в сфере сельского хозяйства испытывают большие трудности. Но в отчете правительства об этом ни слова. ЕАЭС, возможно, была хорошей задумкой, но мы не ощутили в реальности, что это принесло нам какие-то преимущества и льготы. Говорят, что «рынки открылись», но нет лабораторий, которые отвечали бы требованиям для отправки продукции на эти рынки. Не налажен процесс сертификации – документы этих лабораторий, что построило государство, до сих пор не признаются странами-участницами ЕАЭС. В общем, проблем довольно много»,

Конечно, правительство КР признает, что партнеры по объединению не до конца устранили экономические барьеры и препоны на границе. При этом кабмин поясняет, что ликвидация этих проблем затягивается по различным причинам, но заверяет, что «отныне начнутся послабления». Однако в это мало кто верит.

Однако в это мало кто верит.

Кыргызстан заявил о готовности вступить в ЕАЭС в 2014 году и уже 12 августа 2015 года страна стала полноправным членом объединения. Помимо КР туда входят Россия, Казахстан, Беларусь и Армения.

NO

Перевод с кыргызского. Оригинал статьи здесь.

Плюсы и минусы инфляции

Вопрос читателя: Каковы преимущества и недостатки инфляции?

Правительство установило целевой показатель инфляции ИПЦ 2%. Это говорит о том, что они предпочли бы умеренную инфляцию, чем ее полное отсутствие.

Преимущества инфляции

- Дефляция потенциально может нанести большой ущерб экономике и может привести к снижению потребительских расходов и замедлению роста. Например, когда цены падают, потребителей поощряют откладывать покупки в надежде, что в будущем цены будут дешевле.

- Умеренный уровень инфляции снижает реальную стоимость долга. В случае дефляции реальная стоимость долга возрастает, что приводит к сокращению располагаемых доходов.

- Умеренные темпы инфляции позволяют ценам корректироваться, а товары достигают своей реальной цены.

- Умеренные темпы инфляции заработной платы, позволяют скорректировать относительную заработную плату. Номинальная заработная плата неуклонно снижается. При умеренной инфляции фирмы могут заморозить повышение заработной платы менее производительным работникам, чтобы фактически снизить им зарплату.

- Умеренные темпы инфляции — признак здоровой экономики. При экономическом росте мы обычно получаем некоторую степень инфляции.

- См .: Преимущества инфляции

- Высокие темпы инфляции, как правило, вызывают неопределенность и замешательство, ведущие к уменьшению инвестиций. Утверждается, что страны с постоянно более высокой инфляцией, как правило, имеют более низкие темпы инвестиций и экономический рост.

- Более высокая инфляция ведет к снижению международной конкурентоспособности, что ведет к сокращению экспорта и ухудшению платежного баланса текущего счета. При фиксированном обменном курсе, например евро — это еще более проблематично, поскольку у стран нет возможности девальвации.

- Стоимость меню. — Это цена изменения прайс-листов.

- Инфляция и застойный рост заработной платы приводят к снижению доходов.

- Инфляция может снизить реальную стоимость сбережений, что может особенно сказаться на пожилых людях, живущих на сбережения.Однако это зависит от того, выше ли процентные ставки, чем уровень инфляции.

- Инфляция снизит реальную стоимость государственных облигаций. Инвесторы будут требовать более высокой доходности облигаций в качестве компенсации; это увеличит стоимость выплаты процентов по долгу

- Гиперинфляция может разрушить экономику. Если инфляция выйдет из-под контроля, это может создать порочный круг, в котором рост инфляции вызывает более высокие инфляционные ожидания, что, в свою очередь, толкает цены еще выше.

Гиперинфляция может уничтожить сбережения среднего класса и перераспределить богатство и доход в пользу тех, у кого есть долги, активы и собственность.

Гиперинфляция может уничтожить сбережения среднего класса и перераспределить богатство и доход в пользу тех, у кого есть долги, активы и собственность. - Затраты на снижение инфляции. Чтобы восстановить стабильность цен, правительствам / центральным банкам необходимо проводить дефляционную фискальную / денежно-кредитную политику. Однако это приводит к снижению совокупного спроса и часто к спаду. Цена снижения инфляции — это безработица, по крайней мере, в краткосрочной перспективе.

- Подробнее о недостатках Inflation

Какая инфляция?

При рассмотрении плюсов и минусов инфляции важно учитывать, какой тип инфляции имеет место.

- Рост издержек может быть только временным (например, из-за повышения налогов). Следовательно, это всего лишь разовая проблема и не такая серьезная, как глубоко укоренившаяся инфляция (например, из-за инфляции заработной платы и высоких инфляционных ожиданий)

- Однако инфляция издержек действительно приводит к снижению уровня жизни (краткосрочное совокупное предложение смещено влево).

С инфляцией издержек также трудно бороться, потому что центральный банк не может одновременно снизить инфляцию и повысить экономический рост.

С инфляцией издержек также трудно бороться, потому что центральный банк не может одновременно снизить инфляцию и повысить экономический рост. - Также это зависит от того, ожидается инфляция или нет. Если инфляция будет намного выше ожидаемой, то многие люди, особенно вкладчики, с большей вероятностью проиграют.

Связанные

Инфляция за и против | Принципы макроэкономики

Экономические проблемы, связанные с инфляцией

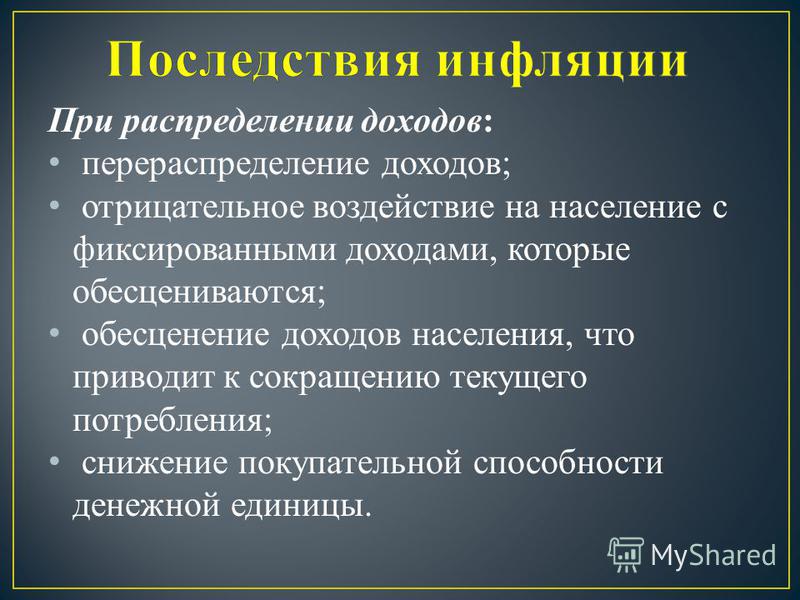

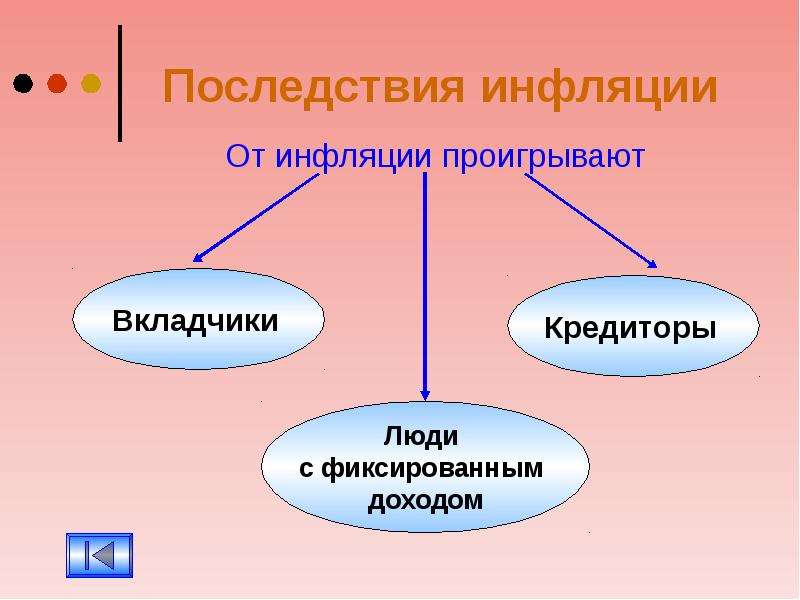

Инфляция может вызвать перераспределение покупательной способности, которое наносит ущерб одним и помогает другим. К людям, пострадавшим от инфляции, относятся те, у кого много денег, будь то в сейфе или в картонной коробке под кроватью.Когда случается инфляция, покупательная способность наличных денег снижается. Но наличные деньги — это только пример более общей проблемы: любой, у кого финансовые активы вложены таким образом, что номинальная доходность не поспевает за инфляцией, как правило, страдает от инфляции.

Например, если у человека есть деньги на банковском счете, по которому выплачивается 4% годовых, но инфляция повышается до 5%, то реальная норма прибыли на деньги, вложенные в этот банковский счет, будет отрицательной 1%. Проблема преобразования красивой номинальной процентной ставки в уродливую реальную процентную ставку может усугубляться налогами.Подоходный налог США взимается с номинальных процентов, полученных в долларовом выражении, без поправки на инфляцию. Таким образом, человек, который инвестирует 10 000 долларов и получает номинальную процентную ставку 5%, облагается налогом с полученных 500 долларов — независимо от того, составляет ли уровень инфляции 0%, 5% или 10%. Если инфляция составляет 0%, то реальная процентная ставка составляет 5%, и все 500 долларов — это прирост покупательной способности. Но если инфляция составляет 5%, то реальная процентная ставка равна нулю, и человек не имеет реальной прибыли — но все равно должен подоходный налог с номинальной прибыли. Если инфляция составляет 10%, то реальная процентная ставка будет минус 5%, и человек фактически отстает в покупательной способности, но все равно будет должен налог на 500 долларов номинальной прибыли. Инфляция также может вызвать непреднамеренное перераспределение заработной платы. Заработная плата обычно со временем растет вместе с инфляцией. (15)

Если инфляция составляет 10%, то реальная процентная ставка будет минус 5%, и человек фактически отстает в покупательной способности, но все равно будет должен налог на 500 долларов номинальной прибыли. Инфляция также может вызвать непреднамеренное перераспределение заработной платы. Заработная плата обычно со временем растет вместе с инфляцией. (15)

Минимальная заработная плата в США и инфляция

Средняя почасовая заработная плата в экономике США увеличилась с 3,23 доллара в 1970 году до 19,20 доллара в 2012 году, то есть почти в шесть раз.За это время индекс потребительских цен вырос почти на такую же величину. Однако повышение заработной платы может отставать от инфляции на год или два, поскольку корректировка заработной платы часто бывает жесткой и происходит только один или два раза в год. Более того, степень отставания заработной платы от инфляции создает незащищенность для работников и может включать болезненные, продолжительные конфликты между работодателями и работниками. Если минимальная заработная плата корректируется с учетом инфляции нечасто, работники с минимальной заработной платой теряют покупательную способность по сравнению с их номинальной заработной платой, как показано на Рисунке 5.3.

Если минимальная заработная плата корректируется с учетом инфляции нечасто, работники с минимальной заработной платой теряют покупательную способность по сравнению с их номинальной заработной платой, как показано на Рисунке 5.3.

После поправки на инфляцию федеральная минимальная заработная плата упала более чем на 30 процентов с 1967 по 2010 год, хотя номинальная цифра выросла с 1,40 до 7,25 доллара в час. Повышение минимальной заработной платы в период между 2008 и 2010 годами не позволило ухудшить снижение — как это было бы, если бы заработная плата оставалась такой же, как в период с 1997 по 2007 год. (15)

Экономические проблемы, связанные с инфляцией (продолжение)

Пенсионеры часто получают большую долю своего дохода в форме, которая не увеличивается с течением времени.Большинство пенсий традиционно устанавливались в виде фиксированной номинальной суммы в долларах в год при выходе на пенсию. По этой причине пенсии называются планами с установленными выплатами. Даже при низком уровне инфляции сочетание инфляции и фиксированного дохода может со временем создать существенную проблему. Человек, который выходит на пенсию с фиксированным доходом в возрасте 65 лет, обнаружит, что потеря от 1% до 2% покупательной способности в год из-за инфляции приводит к значительной потере покупательной способности через десятилетие или два.

По этой причине пенсии называются планами с установленными выплатами. Даже при низком уровне инфляции сочетание инфляции и фиксированного дохода может со временем создать существенную проблему. Человек, который выходит на пенсию с фиксированным доходом в возрасте 65 лет, обнаружит, что потеря от 1% до 2% покупательной способности в год из-за инфляции приводит к значительной потере покупательной способности через десятилетие или два.

К счастью, пенсионные планы и другие пенсионные планы с установленными выплатами встречаются редко, и вместо этого они заменяются планами с установленными взносами, такими как 401 (k) s и 403 (b) s.В этих планах работодатель вносит фиксированную сумму на пенсионный счет работника на регулярной основе (обычно каждый чек). Поскольку сделанные инвестиции приносят реальную доходность, пенсионеры не страдают от инфляционных издержек традиционных пенсионеров.

Однако обычные люди иногда могут извлечь выгоду из непреднамеренного перераспределения инфляции. Рассмотрим человека, который берет взаймы 10 000 долларов на покупку автомобиля под фиксированную процентную ставку 9%. Если на момент предоставления ссуды инфляция составляет 3%, то ссуда должна быть погашена по реальной процентной ставке 6%.Но если инфляция вырастет до 9%, то реальная процентная ставка по кредиту равна нулю. В этом случае выгода заемщика от инфляции — это убыток кредитора. Заемщик, выплачивающий фиксированную процентную ставку, который получает выгоду от инфляции, является лишь обратной стороной инвестора, получающего фиксированную процентную ставку, который страдает от инфляции.

Рассмотрим человека, который берет взаймы 10 000 долларов на покупку автомобиля под фиксированную процентную ставку 9%. Если на момент предоставления ссуды инфляция составляет 3%, то ссуда должна быть погашена по реальной процентной ставке 6%.Но если инфляция вырастет до 9%, то реальная процентная ставка по кредиту равна нулю. В этом случае выгода заемщика от инфляции — это убыток кредитора. Заемщик, выплачивающий фиксированную процентную ставку, который получает выгоду от инфляции, является лишь обратной стороной инвестора, получающего фиксированную процентную ставку, который страдает от инфляции.

Непреднамеренное перераспределение покупательной способности, вызванное инфляцией, может иметь более широкое влияние на общество. Когда инфляция причиняет страдания пенсионеру, который накопил пенсию или инвестировал под фиксированную процентную ставку, в то время как тот, кто взял ссуду под фиксированную процентную ставку, получает выгоду от инфляции, трудно поверить, что такой результат был заслуженным. Точно так же, когда домовладельцы извлекают выгоду из инфляции, потому что их дома растут, а арендаторы страдают из-за более высокой арендной платы, трудно увидеть какие-либо полезные финансовые выгоды. Одна из причин, почему инфляция так не нравится широкой публике, заключается в том, что она делает экономические вознаграждения и штрафы более произвольными и, следовательно, может восприниматься как несправедливые. (15)

Точно так же, когда домовладельцы извлекают выгоду из инфляции, потому что их дома растут, а арендаторы страдают из-за более высокой арендной платы, трудно увидеть какие-либо полезные финансовые выгоды. Одна из причин, почему инфляция так не нравится широкой публике, заключается в том, что она делает экономические вознаграждения и штрафы более произвольными и, следовательно, может восприниматься как несправедливые. (15)

Преимущества инфляции

Хотя экономические эффекты инфляции в основном негативные, стоит отметить два противодействующих момента.

Во-первых, влияние инфляции будет значительно отличаться в зависимости от того, медленно ли она поднимается на уровне от 0% до 2% в год, галопирует со скоростью от 10% до 20% в год или стремительно приближается к точке гиперинфляции, скажем, на уровне 40%. % в месяц. Гиперинфляция может разлучить экономику и общество. Однако годовой уровень инфляции в 2%, 3% или 4% — это далеко от национального кризиса. Низкая инфляция также лучше дефляции, которая возникает при сильных рецессиях.

Низкая инфляция также лучше дефляции, которая возникает при сильных рецессиях.

Во-вторых, иногда утверждается, что умеренная инфляция может помочь экономике, делая заработную плату на рынках труда более гибкой.Однако этот аргумент может быть спорным. Полный анализ должен учитывать все эффекты инфляции. Однако это дает еще одну причину полагать, что, учитывая все обстоятельства, очень низкие темпы инфляции не могут быть особенно вредными. (15)

Плюсы и минусы инфляции

Каждый раунд экономических стимулов Федеральной резервной системы встречался криками о том, что эти меры будут способствовать инфляции — общему росту цен на вещи.И это вызывает беспокойство и у председателя Федеральной резервной системы Бена Бернанке, хотя его основная цель — избежать дефляции — повсеместного падения цен.

В конце концов, инфляция, которую долгое время считали экономическим призраком, может помочь ослабить слабую экономику и погасить долгосрочный долг.

Мы спросили Майкла Прайса, доцента экономики Университета Нотр-Дам, и Гэри Лангера, профессора экономики Университета Рузвельта, является ли инфляция положительной или отрицательной и ее роль в современной экономике:

Каковы положительные стороны к инфляции?

Pries: Хотя рост денежной массы вызывает рост цен в долгосрочной перспективе, большинство экономистов полагают, что в краткосрочной перспективе увеличение денежной массы может снизить процентные ставки.Вот почему Федеральная резервная система увеличивает денежную массу, когда решает снизить целевую процентную ставку. Процентные ставки снижаются, чтобы стимулировать спрос на товары и услуги: покупка нового автомобиля или стиральной машины более доступна, когда процентные ставки низкие. И есть надежда, что, стимулируя спрос на товары и услуги, фирмы наймут больше рабочих, а безработица снизится.

Langer: Более быстрая инфляция обычно является следствием процветания, а не его причиной. Но обычно считается, что умеренный и предсказуемый дрейф цен вверх является выгодным. Будучи предсказуемым, он придает определенную уверенность в принятии долгосрочных обязательств, что хорошо для инвестиций и роста производительности, а будучи умеренным, он дает политикам больше уверенности в том, что они могут дать экономике импульс, снижая процентные ставки, когда это необходимо экономике. . Однако опросы всегда показывали, что инфляция заставляет людей чувствовать себя некомфортно, даже если их собственные доходы растут быстрее, чем цены.Учитывая все обстоятельства, специалисты по денежно-кредитной политике считают, что хороший целевой показатель умеренной и предсказуемой инфляции составляет от 2 до 4 процентов в год.

Но обычно считается, что умеренный и предсказуемый дрейф цен вверх является выгодным. Будучи предсказуемым, он придает определенную уверенность в принятии долгосрочных обязательств, что хорошо для инвестиций и роста производительности, а будучи умеренным, он дает политикам больше уверенности в том, что они могут дать экономике импульс, снижая процентные ставки, когда это необходимо экономике. . Однако опросы всегда показывали, что инфляция заставляет людей чувствовать себя некомфортно, даже если их собственные доходы растут быстрее, чем цены.Учитывая все обстоятельства, специалисты по денежно-кредитной политике считают, что хороший целевой показатель умеренной и предсказуемой инфляции составляет от 2 до 4 процентов в год.

Минусы инфляции?

Pries: Когда инфляция относительно низкая, скажем, 5 процентов или ниже, это не очень вредно, если оно относительно предсказуемо. То есть, если я знаю, что инфляция составит 4 процента, то как работодатель я могу учесть это в качестве пособия на прожиточный минимум для моих рабочих; как банкир я могу учитывать это при начислении процентов и т. д.Однако, если инфляция непредсказуема, это затрудняет планирование на будущее. Когда уровень инфляции намного выше, даже если он предсказуем, это становится вредным, потому что хранение денег становится очень дорогим.

д.Однако, если инфляция непредсказуема, это затрудняет планирование на будущее. Когда уровень инфляции намного выше, даже если он предсказуем, это становится вредным, потому что хранение денег становится очень дорогим.

Langer: Инфляция больше всего вредит тем, кто не может успешно торговаться о повышении заработной платы, чтобы идти в ногу с ценами. Обычно они наименее организованы, наименее квалифицированы и наименее связаны. Это еще один из популярных мифов, связанных с инфляцией, что когда цены растут быстрее, чем заработная плата, виновата инфляция.Что более вероятно для большинства людей в сегодняшней экономике, так это то, что цены растут быстрее, чем заработная плата, потому что переговорные возможности сотрудников сильно подорваны высоким уровнем безработицы. Страх потери работы делает сотрудников робкими. Старая английская поговорка гласит: «Заработная плата повышается, когда два мастера преследуют одного и того же человека, и падает, когда двое мужчин преследуют одного и того же хозяина».

Непредвиденная инфляция также наносит ущерб рантье (держателям облигаций), чей доход фиксирован в денежном выражении. Ожидаемая инфляция заложена в решениях об инвестировании в ценные бумаги с фиксированным доходом.Когда фактическая инфляция оказывается больше, чем ожидалось, рантье терпят убытки, потому что они возвращают доллары, которые менее ценны, чем те доллары, которые они ожидали получить. Но рантье также может получить неожиданную прибыль, когда инфляция окажется ниже ожидаемой.

Что такое «нормальный уровень» инфляции и как соотносятся наши текущие темпы (августовский отчет оценивает его на уровне 3,8 процента)?

Pries: Федеральная резервная система неофициально планирует уровень инфляции около 2 процентов в год.В других странах цель официальная. Преимущество наличия такой цели, официальной или неофициальной, состоит в том, что она делает вещи относительно предсказуемыми. В некоторые годы инфляция будет немного выше целевого показателя, а в другие — ниже целевого, но если у ФРС есть целевой показатель и он заслуживает доверия, люди могут получить представление о том, какой уровень инфляции им следует ожидать.

Langer: На протяжении большей части последних 20 лет уровень инфляции составлял от 2 до 3 процентов.Сейчас, если вы посмотрите на инфляцию в годовом исчислении, она составляет от 3 до 4 процентов. Но в основном это результат роста относительных цен на масло и продукты питания. Это повышение, вероятно, закончится или обратится вспять. Если это так, уровень инфляции, вероятно, вернется к своему обычному траекторию, когда внимательно отслеживает темпы роста ставок денежной заработной платы. Причина, по которой цены и заработная плата движутся в тесном тандеме, заключается в том, что цены на услуги и промышленные товары обычно устанавливаются путем увеличения производственных затрат, которые в основном представляют собой затраты на заработную плату.Последние годовые темпы роста ставок денежной заработной платы составили чуть менее 2 процентов, резко снизившись с 4 процентов в конце 2007 года, перед началом рецессии.

Когда инфляция становится проблемой?

Pries: Трудно выбрать конкретный уровень инфляции, который будет представлять черту опасности. Ясно, что 40 процентов в месяц нежелательно, потому что это вынуждает людей изо всех сил избегать использования наличных денег. Но разве 10 процентов намного хуже, чем 2 процента? Я бы сказал, что это не так, если это предсказуемо.Предположим, что все ожидали, что инфляция составит 2 процента в год, но политика ФРС начала генерировать 10-процентную годовую инфляцию. Как банкир, я, возможно, предоставил ссуду под 5% годовых с мыслью, что 2% покроют инфляцию, а остальные 3% будут реальной прибылью по моей ссуде. Когда инфляция вырастет до 10 процентов, ссуда будет выплачена в долларах, покупательная способность которых была значительно завышена. Реальная покупательная способность погашения кредита снизилась бы на 5 процентов.Такой сценарий был бы очень полезен для заемщиков. Но это было бы ужасной сделкой для кредиторов и нанесло бы ущерб банковской системе.

Ясно, что 40 процентов в месяц нежелательно, потому что это вынуждает людей изо всех сил избегать использования наличных денег. Но разве 10 процентов намного хуже, чем 2 процента? Я бы сказал, что это не так, если это предсказуемо.Предположим, что все ожидали, что инфляция составит 2 процента в год, но политика ФРС начала генерировать 10-процентную годовую инфляцию. Как банкир, я, возможно, предоставил ссуду под 5% годовых с мыслью, что 2% покроют инфляцию, а остальные 3% будут реальной прибылью по моей ссуде. Когда инфляция вырастет до 10 процентов, ссуда будет выплачена в долларах, покупательная способность которых была значительно завышена. Реальная покупательная способность погашения кредита снизилась бы на 5 процентов.Такой сценарий был бы очень полезен для заемщиков. Но это было бы ужасной сделкой для кредиторов и нанесло бы ущерб банковской системе.

Конечно, происходит обратное, когда инфляция оказывается намного ниже ожидаемой, как это было бы в случае дефляции. Заемщик должен погасить ссуду, используя более «дорогие» или более ценные доллары.

Langer: За исключением непредсказуемости и раздражения, уровень инфляции не сильно беспокоит любого потребителя, доход которого растет быстрее.

Бернанке обеспокоен дефляцией и сказал в среду, что ФРС, возможно, потребуется дальнейшее смягчение денежно-кредитной политики. Но какие инструменты у него остались ?

Pries: Главный инструмент политики ФРС — влиять на краткосрочные процентные ставки путем увеличения или уменьшения денежной массы. Прямо сейчас ФРС полностью исчерпала все возможности этого инструмента, потому что краткосрочные процентные ставки равны нулю.И номинальные процентные ставки не могут быть отрицательными; зачем кому-то принимать отрицательную процентную ставку, если они могут просто держать деньги?

Поскольку ФРС не может дальше снижать краткосрочные ставки, она прибегла к менее традиционным инструментам политики: количественному смягчению.

ФРС провела два раунда количественного смягчения, купив более 1,5 триллиона долларов в виде долгосрочных облигаций и других долгосрочных активов. Поскольку экономика все еще не оправилась, недавно была начата операция «Твист».

Поскольку экономика все еще не оправилась, недавно была начата операция «Твист».

Похоже, это указывает на то, что арсенал ФРС практически пуст.

Langer: Для всех намерений и целей у Федеральной резервной системы закончились боеприпасы к проведению обычной денежно-кредитной политики в декабре 2008 года, когда она снизила ставку по фондам ФРС почти до нуля, где она осталась и где ФРС обещает сохраните его до 2013 года.

Лучшее, что может сделать ФРС, — это приспособиться к жесткой экспансионистской фискальной политике. Но такая политика требует, чтобы президент и Конгресс проявили инициативу и действовали.

каковы преимущества и недостатки

Инфляция возникает, когда уровень цен постоянно растет. Как и следовало ожидать, высокие темпы инфляции создают неопределенность и сводят на нет ценность сбережений. Однако низкий уровень инфляции около 2 процентов полезен, и большинство центральных банков ориентируются на него.

Однако низкий уровень инфляции около 2 процентов полезен, и большинство центральных банков ориентируются на него.

В периоды экономической стагнации некоторые экономисты предлагают нам установить более высокий уровень инфляции. Это потому, что у него есть как преимущества, так и недостатки.

Изображение pexels.comПреимущества инфляции

- Корректировка заработной платы — умеренная инфляция делает возможной корректировку заработной платы. Люди утверждают, что умеренный уровень инфляции помогает им приспособиться к относительной заработной плате. Например, сокращение номинальной заработной платы может быть трудным, но если средняя заработная плата вырастет из-за умеренной инфляции, будет легче поднять заработную плату производительных рабочих.

- Если бы инфляция была нулевой, могла бы возникнуть реальная безработица по заработной плате, а это значит, что фирмы не смогли бы сокращать заработную плату для привлечения рабочих.