Накопительный Счёт в Германии — Как Немцы Хранят Сбережения

Виды сбережений в Германии. Варианты накоплений, популярные у немцев. Доходность различных типов вкладов.

Основная форма создания сбережений в Германии — накопительный счёт.

В Германии общеприняты три основных вида сберкнижек. Базовый принцип у всех видов накоплений один: немцы создают накопительный счёт в банке и вознаграждаются определённым процентом. Больше, чем заранее оговоренный процент, получить не удастся, но и потерять деньги при такой форме сбережений маловероятно.

Сберкнижка — Sparbuch

Стандартный вид накопительного счёта — обычная сберегательная книжка Sparbuch. Придуман в прошлом веке. Остаётся популярным и сейчас.

70% немцев копят или хранят деньги в этом традиционном виде накоплений.

Выгоды сберкнижка не приносит последние лет 20. Проценты по такому виду вклада не превышают 0,1%. Даже если удалось открыть счёт на лучших условиях, через год банк приведёт процентную ставку к общему знаменателю.

Главное неудобство — при сумме накоплений свыше 2000€ деньги банк вернёт только через три месяца после получения письменной просьбы клиента. Поэтому счёт совершенно не годится для создания «подушки безопасности». Срочно снять сбережения шпарбух не позволяет.

Преимущества сберегательной книжки ограничиваются тем фактом, что величина вклада любая от 50 центов до бесконечности и проценты начисляются с первого дня после поступления денег.

Минусы куда серьёзнее:

- доходность настолько мала, что не считается

- откладывать получится на «чёрный-пречёрный» день, потому что когда наступит «чёрный» снять деньги разрешат спустя 90 дней

- отсутствие защиты от правила «у кого книжка тот и прав» — владелец счёта лишается сбережений, если кто-то завладеет сберкнижкой

Последний пункт требует пояснения. Бумажный вариант шпарбух, согласно немецким законам, не требует от предъявителя показать паспорт. Банки настаивают на идентификации личности, но в итоге отказать в снятии средств не вправе. Онлайн-варианты лишены этого недостатка.

Банки настаивают на идентификации личности, но в итоге отказать в снятии средств не вправе. Онлайн-варианты лишены этого недостатка.

Сейчас Sparbuch — наименее выгодный вид накопления сбережений. Немецкие банки постепенно уходят от предложения этой услуги. Осмысленным остаётся участие в различных рекламных акциях.

Например, фанаты футбольного клуба открывают сберегательную книжку и за каждый гол команды в Лиге Чемпионов к проценту по вкладу добавляется 0,1. Забавно и, возможно, доходнее, чем альтернативы.

Возникает логичный вопрос: зачем миллионы немцев заводят сберкнижки? По статистике, опрошенные называют в качестве причины надёжность. Но положенная по закону государственная гарантия на вклады до 100000€ распространяется и на другие варианты накоплений. Никакой дополнительной защиты немецкий Sparbuch не даёт.

Быстрый доступ к сбережениям — Tagesgeld

Главный конкурент обычной сберкнижки — вклад Tagesgeldkonto. Буквально переводится, как «счёт дневных денег».

Как не трудно догадаться, от Sparbuch счёт отличается тем, что любое количество денег можно снять в когда угодно.

По такому виду счёта банки дают больший процент. Сейчас речь идёт о предложениях в диапазоне 0,1-0,7%. Тоже не покрывает инфляцию, но всё-таки больше, чем ничего.

Тагесгельд идеально подходит для откладывания денег на «чёрный день». Минус — постоянный процент по счёту отнюдь не гарантирован. Банки изменяют величину процентов по вкладам в зависимости от величины процентной ставки Европейского Банка. При открытии счёта надо внимательно читать условия, на которых банк платит проценты. Часто в рекламе обещают очень высокий процент, но потом оказывается, к примеру, что достаётся только новым клиентам банка, лишь на год и на вклады от 3000€. Бывает, что для открытия Tagesgeldkonto необходимо также иметь расчётный счёт в этом же банке.

Дневной денежный вклад — самый гибкий из существующих видов сбереженийи в Германии. Снять деньги разрешается в течении дня, путём перевода на привязанный расчётный счёт. Суммы и сроки роли не играют.

Суммы и сроки роли не играют.

Стратегия сохранения максимального процента по вкладу — перескакивать из одного немецкого банка в другой. Через год финансовый институт убирает бонусное начисление, клиент закрывает счёт и переводит деньги в другое место.

Не стоит забывать о налоге на капиталовложения в Германии и своевременно отзывать и декларировать в банке свободные от налогов суммы.

Максимальный процент по вкладам — Festgeld

Третий вид создания накоплений на сберегательном счёте называется Festgeld — постоянные или зафиксированные деньги.

Счёт разрешают открыть, если имеется определённый минимум денег, обычно, 5000€ — основное отличие от Sparbuch и Tagesgeld.

Деньги отдаются в банк на определённый срок: от 30 дней до 10 лет.

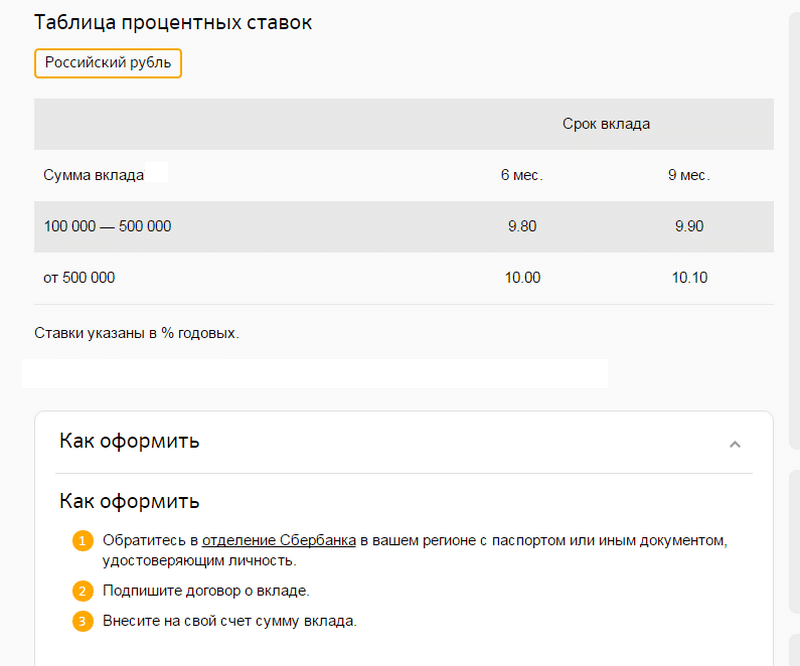

Процент по фестгельд выше с увеличением времени, на который вложены деньги. Стандартные сроки — 3, 6, 12 месяцев и далее по годам.

Но снимать средства до истечения указанного в контракте периода можно только в крайнем случае и с потерей части или даже всей прибыли от процентов.

Фестгельд — наилучший вариант накоплений «лишних» денег. Когда ипотека выплачена, куплена новая машина, дети взрослые и самостоятельные — ок, можно расслабиться и отложить сотню-другую тысяч евро под фиксированный процент. У богатых свои причуды!

Негативные проценты

Немецкие банки переходят на модель, когда клиент платит за хранение денег. В 2018 многие немецкий банки ввели негативный процент для новых клиентов. Положительные суммы свыше лимита 100000€ на сберегательном или расчётном счетах стали облагаться 0,4% годовых.

Причина сборов — политика Европейского Центрального Банка. Центр финансов Европы кредитует банки под нулевой процент, но в случае хранения денег штрафует на 0,4%. Банки стремятся переложить расходы на потребителей.

Частные клиенты страдают меньше государственных фондов или больших фирм.

Пока что не все немецкие банки ввели негативный процент. Но при открытии счёта в Германии потребители должны обратить внимание на условия хранения денег. Часто сборы маскируются под оказание обязательных услуг.

Как копят немцы

У немцев высокий уровень сбережений. Копить — это, наверное, в крови. Немцы шутят: самый лучший друг — сберегательная книжка!

Отложенные 100€ в месяц через годы составят серьёзную сумму, которая пригодится на пенсии самому или поможет на старте взрослой жизни внукам. Большинство немцев предпочитают иметь «подушку безопасности» в размере трёх-четырёх месячных зарплат на случай жизненных неурядиц. Не имеют больших накоплений бюргеры, которые платят за ипотеку. Им выгоднее вложить деньги в погашение кредита, чем откладывать.

При выборе средств накопления капитала немцы стараются избегать больших рисков. Поэтому, например, количество держателей акций по сравнению с США, Францией или Великобританией, малое.

Поэтому, например, количество держателей акций по сравнению с США, Францией или Великобританией, малое.

В инвестиционные фонды немцы вкладывают чаще. Распространена такая форма накопления, как страхование жизни совмещённое с взносами в фонд. Если человек умирает до окончания действия страховки, семья получает определённый капитал, который зависит от условий контракта и размера месячных отчислений. А если страховка остаётся не использованной, взносы возвращаются обратно. Если фонд не успел прогореть. Срок действия страховок обычно долог, например, сорок лет.

При создании накопительного счета в немецком банке следует обращать внимание на степень защищённости вклада.

Банки Германии, как правило, гарантируют стопроцентный возврат денег из специального государственного фонда на вложения до 100000€. Но это возможный минимум. Существуют вклады, которые обеспечивают в случае банкрота выплату 100% сбережений по накопительным счетам клиентов.

В среднем немцы хранят дома наличкой 1115€.

Где немцы хранят деньги дома

Иметь “заначку” на чёрный день в Германии предпочитают не только пожилые. Статистика показывает, что и молодые люди в возрасте 18-35 лет тоже прячут дома наличные деньги в “надёжном” месте.

На поверку, тайники большинства людей совпадают вплоть до самых неожиданных решений.

- Шкатулка была у бабушки, шкатулка есть у мамы и у дочери она тоже обязательно будет. Хранить деньги вместе с украшениями предпочитают 2% бюргеров.

- 4% немцев кладут наличку в несезонные сандалии, ботинки или сапоги, лежащие в кладовке или в шкафу.

- Дети куда наивнее взрослых, поэтому охотно собирают сбережения в копилку. Взрослых среди выбравших такую альтернативу накопительному счёту тоже не мало — 5%.

- Классический метод сохранить ценности дома в безопасности используют 6% немцев. Сейфы продолжают пользоваться популярностью в Германии. Разновидностей предостаточно, стоят не особо дорого, продаются в строительном магазине или в интернете.

- Деньги не пахнут! Унитаз или сливной бачок — отличное место для тайника. 7% считают туалет лучшим место прятать наличность.

- 9% выбирают банки. Не те, что финансовые институты, а те, что дома на кухне. Заныкать наличку в банку с крупой — очевидно же, что никто не догадается.

- Хранить деньги в чулке под матрасом по старинке предпочитают 10% бюргеров.

- 11% кладут купюры в карманы или между складками одежды в платяном шкафу.

- И с огромным отрывом завершает хит-парад “неожиданных” мест для хранения денег — холодильник! 24% опрошенных немцев кладёт наличку рядом с едой.

25-07-2019, Степан Бабкин

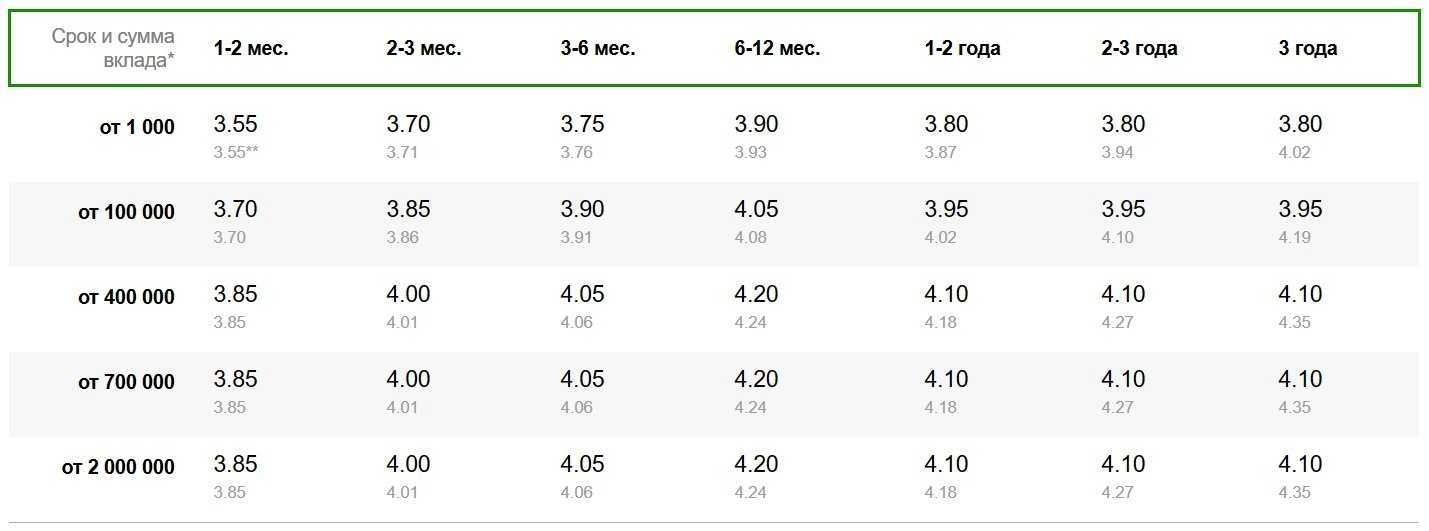

Выгодный вклад для физлиц | Откройте депозит в АТБ

Валюта

РублиДолларыЮань

Лучшая ставкаПоказать все

Мы можем проконсультировать Вас

и выбрать наиболее выгодный вклад

под ваши условия.

Ваша заявка принята. В ближайшее время с Вами свяжется менеджер.

Вклад в нашем банке: дополнительная информация

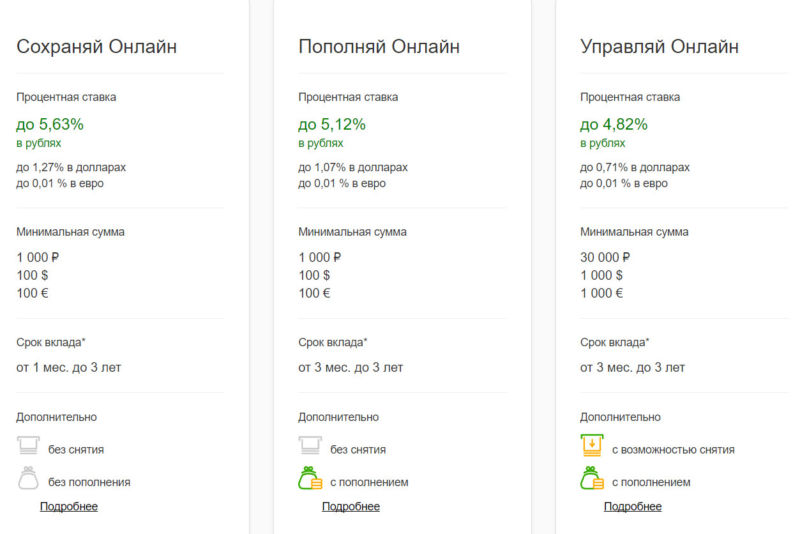

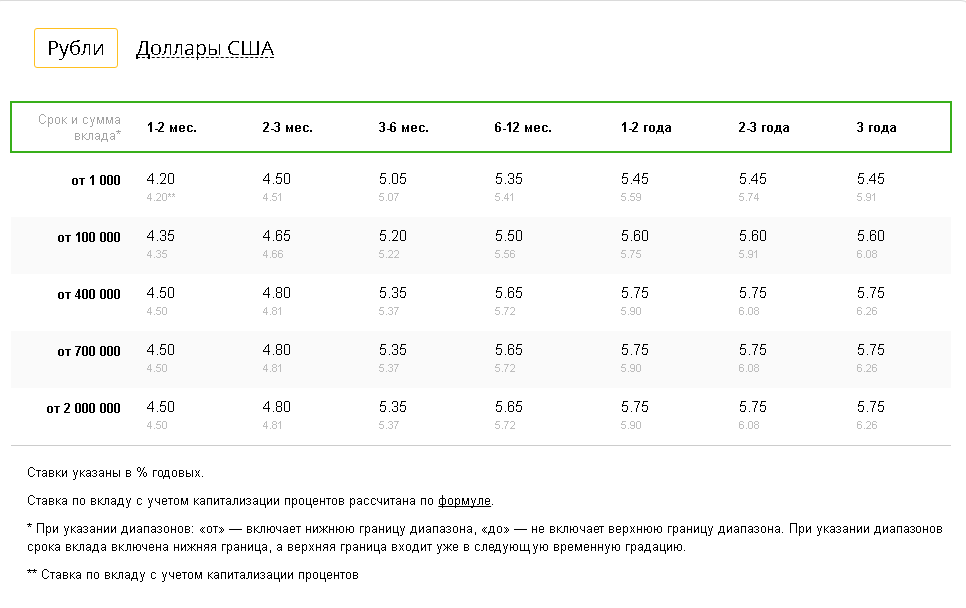

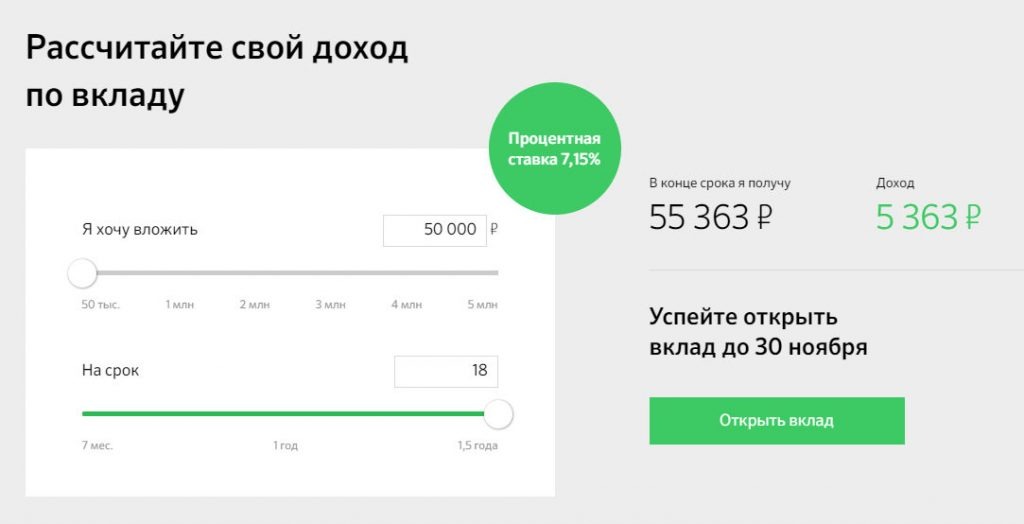

Азиатско-Тихоокеанский банк предлагает вклады для физических лиц. Открыть депозит в АТБ можно с различными целями и на разные сроки: выгодный вклад на три месяца (92 дня), на полгода (182 дня), на год и т.д. в зависимости от пожеланий клиента. При этом минимальный срок депозита – 92 дня, максимальный – три года. Существуют как срочные, так и бессрочные программы (до востребования).

От продукта к продукту различаются процентные ставки по вкладам в банках, причем, как правило,

чем длительнее срок размещения депозита, тем ставка выше. Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

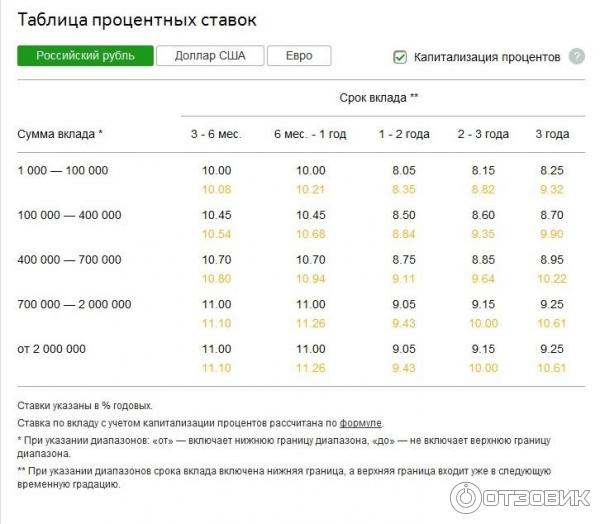

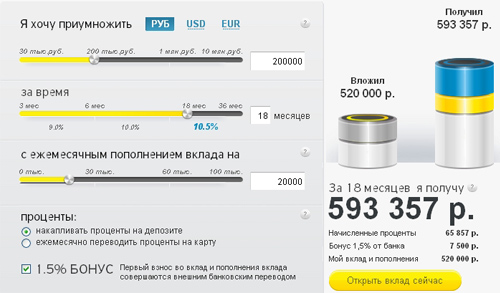

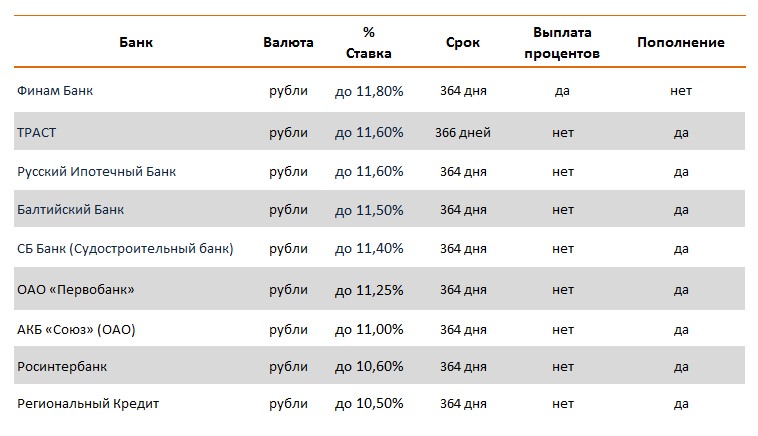

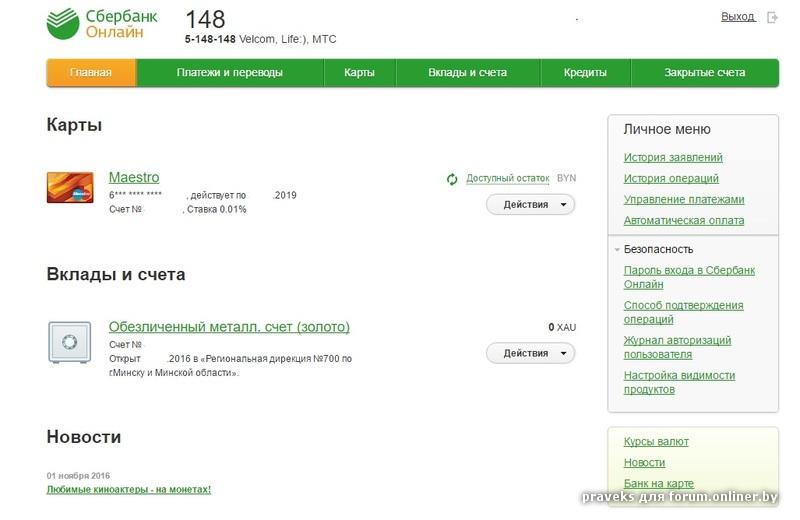

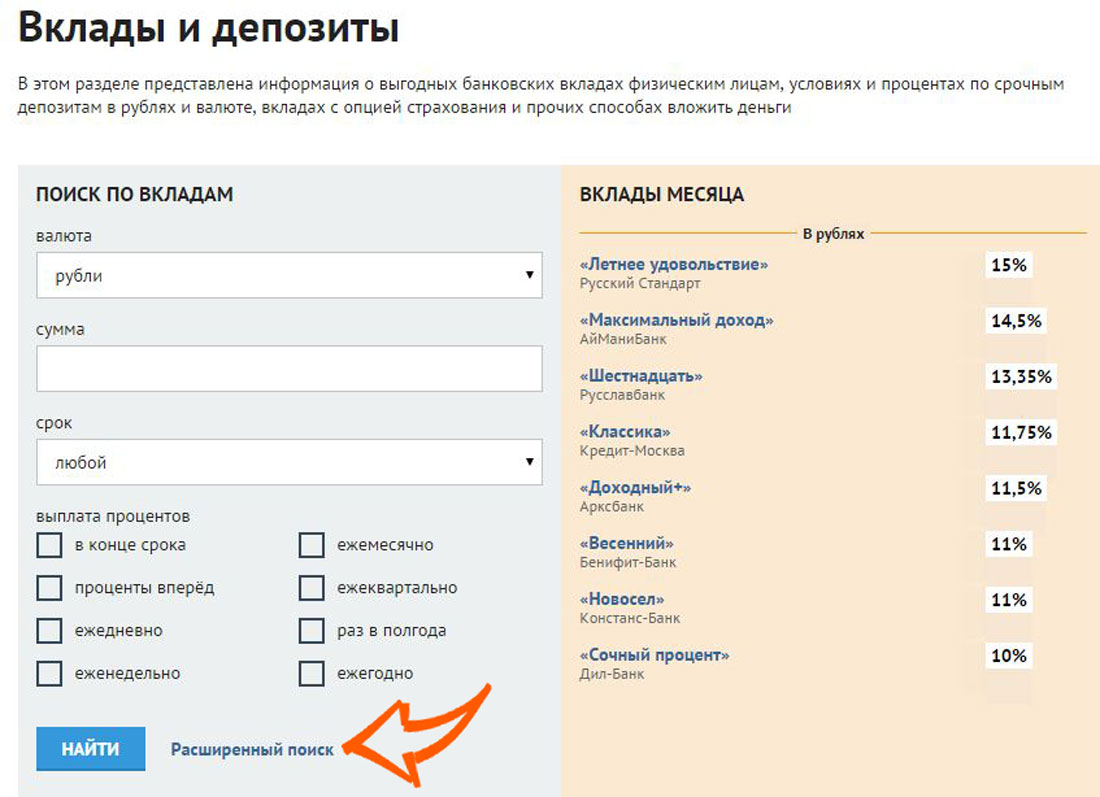

Сохранить и преумножить: выбираем депозит в Кыргызстане

Деньги любят счет. Но еще больше они любят правильное использование. В настоящее время роста инфляции, позволить себе хранить деньги под матрасом может позволить себе недальновидный человек. Тем более, современный финансовый рынок предлагает множество различных видов: вложение в драгоценные металлы, недвижимость или трейдинг на Форекс. Вариантов много, но самый популярный и оптимальный – депозит. Работает он по простой формуле:

Вариантов много, но самый популярный и оптимальный – депозит. Работает он по простой формуле:

Все без исключения коммерческие банки Кыргызстана предлагают свои услуги по надежному сохранению и приумножению ваших финансовых сбережений.

Как правило, банки предлагают срочные депозиты, где предусмотрен срок хранения денежных средств, и вклады до востребования на неопределенный срок.

Вклад до востребования используется для осуществления различных банковских операций, финансирования текущих расходов, предусматривает пополнение и снятие денежных средств в любое удобное для вас время. Возможно начисление минимальных процентов, как дополнительный бонус.

Срочный депозит — размещение денег в банке под проценты. Выплата процентов может быть ежемесячной, либо по окончанию срока. Пополнение счета в стандартном депозите не предусматривается, но возможны исключения.

При досрочном закрытии срочного вклада банком могут налагаться штрафные санкции, либо процент по возвращаемому вкладу снижается до минимального.

Как сквозь яркую и многообещающую рекламу банков выбрать действительно выгодный депозит?

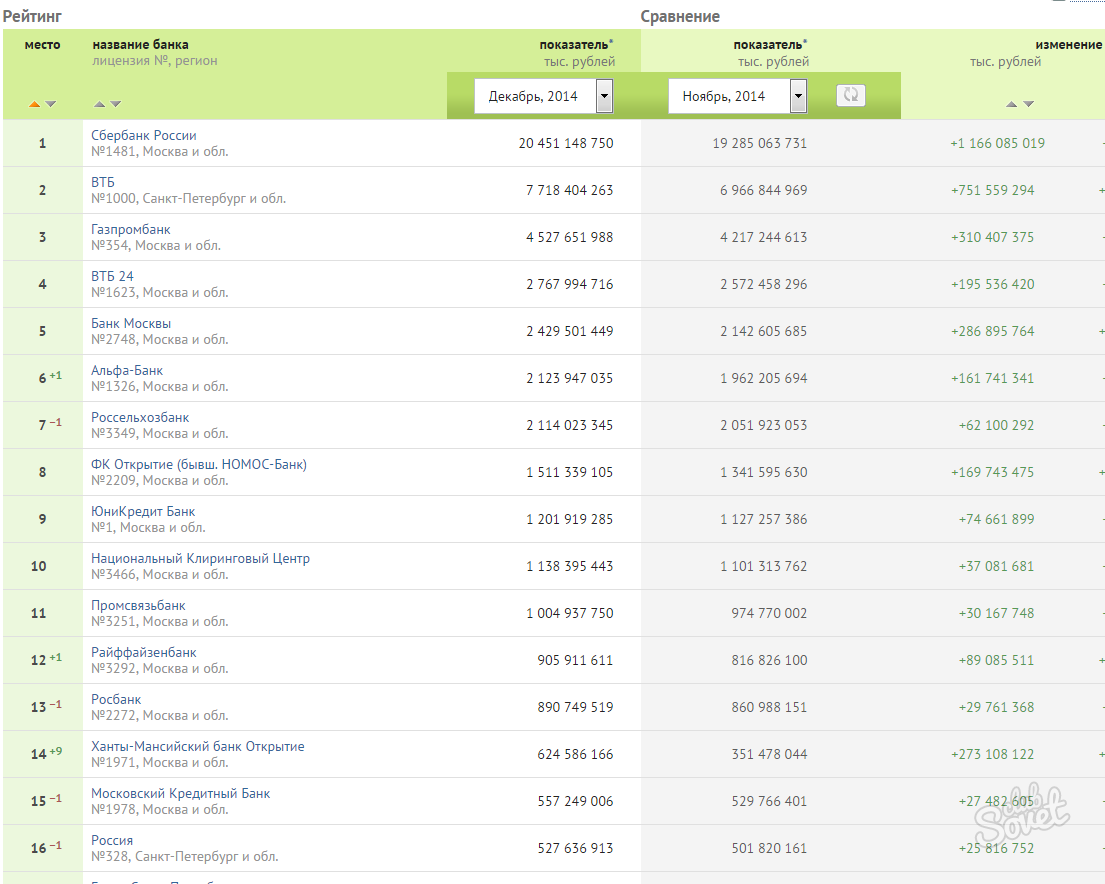

Выбираем банк

Учитывая события последних лет, выбор надежного банка – немаловажный критерий для потенциального вкладчика. Банки никогда не упускают возможности подчеркнуть свое присутствие в реестре агентства по защите депозитов Кыргызской Республики (далее АЗДКР). Участие банка в программе защиты вкладов повышает доверие потребителя к банку и гарантирует сохранность средств, размещенных на депозитах.

Если вы предполагаете разместить в банке не более 100 000 сом, то не стоит волноваться за сохранность ваших денег. Можно смело открывать депозит в банке, предлагающем наиболее выгодные условия. При наступлении страхового случая, например отзыва лицензии у банка, АЗДКР гарантирует возврат депозитов размером до 100 000 сом (гарант).

Вклад на сумму более 100 000 сомов

Рассмотрим ситуацию, когда вы планируете открыть вклад на большую сумму или у вас уже имеется два, три, или более депозитных счетов в одном банке, сумма которых превышает гарант. При таком варианте, АЗДКР в момент наступления страхового случая суммирует все ваши счета и выплачивает только 100 000 сом.

При таком варианте, АЗДКР в момент наступления страхового случая суммирует все ваши счета и выплачивает только 100 000 сом.

Поэтому целесообразней не размещать все сбережения в одном банке, либо руководствоваться степенью надежности банка на рынке Кыргызстана.

Необходимые документы

Необходимым документом для открытия срочного депозитного счета является паспорт. При открытии пенсионного счета – к паспорту потребуется пенсионное удостоверение. Если вы решили положить на депозит финансовые сбережения свыше одного миллиона сом, возможно также потребуется документ объясняющий владение такой суммой. Например, договор о купле-продаже недвижимого имущества.

Валюта вклада

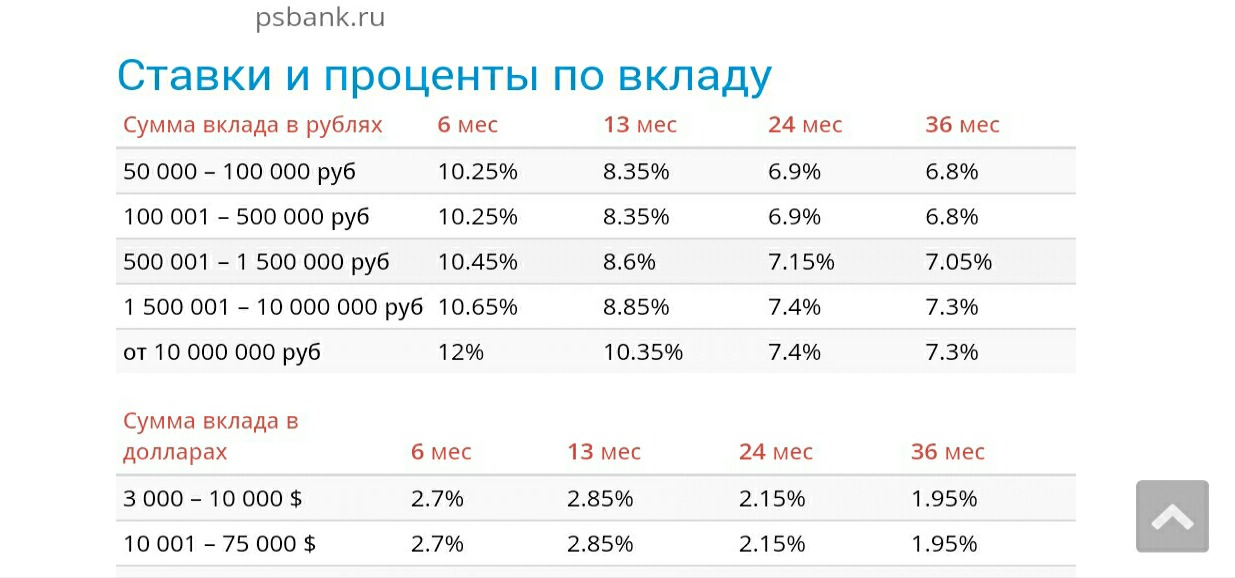

Наибольшие процентные ставки имеют вклады в национальной валюте. Вознаграждение по сомовому депозиту в конце года составит 11-16% от первоначального взноса. Максимальная ставка долларовых депозитов на рынке составляет 8%. По вкладам в евро начисляют самый низкий процент доходности — около 4%.

Сроки размещения

Банки предлагают открыть срочные вклады сроком от одного месяца до 5-6 лет (детский депозит). Депозиты в иностранной валюте обычно не превышают двух лет. Сроками размещения соответственно обуславливается процентная ставка вклада.

Процентная ставка

Чем дольше ваши сбережения находятся в банке, тем выше процентная ставка (вознаграждение). Следовательно, тем больше будет конечная сумма дохода. Однако, процентная ставка не является главным показателем прибыльности вклада.

Механизм начисления процентов

Проценты начисляются на сумму вклада, но также возможен бонус в виде капитализации. Капитализация процентов— это процесс начисления процентов на уже заработанные вами проценты.

Капитализация может происходить раз в месяц, в квартал и в конце срока. Чем чаще происходит капитализация, тем выше доход от депозита.

Религия и ростовщическая деятельность

Возможно, ваши религиозные убеждения не позволяют пользоваться дивидендами, полученными от ростовщической деятельности. Тогда вы можете воспользоваться услугами «ЭкоИсламик Банк», продвигающего в Кыргызстане исламские принципы финансирования, либо разместить деньги на беспроцентных счетах до востребования в любых других банках.

Тогда вы можете воспользоваться услугами «ЭкоИсламик Банк», продвигающего в Кыргызстане исламские принципы финансирования, либо разместить деньги на беспроцентных счетах до востребования в любых других банках.

Акчабар рекомендует

При заключении договора не бойтесь задавать вопросы сотрудникам банка, руководствуйтесь здравым смыслом. Очень важно ознакомиться со всеми условиями размещения депозита, не забывая о подвохе мелкого шрифта.

Сравнить депозитные продукты банков Кыргызстана

Сверхвыгодный вклад как способ потерять свои сбережения

«30% годовых по вкладам» – броская реклама убеждает человека нести деньги в кредитный кооператив (добровольное объединение физических или юридических лиц). Но нередко такие организации оказываются финансовыми пирамидами, а люди не получают ни своих вложений, ни процентов. Как проверить кооператив на надежность?

Кредитные потребительские кооперативы: что это и зачем они нужны?

Кредитный потребительский кооператив (КПК) – это добровольное объединение физических или юридических лиц на основе членства и по территориальному, профессиональному или иному принципу в целях удовлетворения финансовых потребностей членов этого кооператива (пайщиков)1. Например, компании одного региона или рода деятельности, люди с одинаковым социальным статусом или профессией объединяются, чтобы решать свои финансовые задачи. Они передают сбережения в фонд КПК и могут одалживать часть общих денег или кладут денежные средства под проценты.

Например, компании одного региона или рода деятельности, люди с одинаковым социальным статусом или профессией объединяются, чтобы решать свои финансовые задачи. Они передают сбережения в фонд КПК и могут одалживать часть общих денег или кладут денежные средства под проценты.

Но не всегда создание такого кооператива полезно для пайщиков. Иногда под КПК мошенники маскируют финансовые пирамиды.

Как обманывают пайщиков?

Эксперты ОНФ проекта «За права заемщиков» в ходе работы по противодействию нарушениям и недобросовестным практикам на финансовом рынке ответили на огромное количество обращений членов КПК. В основном о помощи просят пайщики, которые вложили деньги, но по окончании срока действия договора о передаче сбережений кооперативу ни своих вложений, ни процентов не увидели. Нередко КПК прекращает свою деятельность, и людям просто некуда обратиться. При этом чаще нарушаются права предпенсионеров и пенсионеров.

Обычно люди реагируют на яркую рекламу: «30% годовых по вкладам в КПК», «вклады в КПК застрахованы государством». Но не все знают, что государственная система страхования банковских вкладов не распространяется на сбережения пайщиков. КПК может заключить договор со страховой компанией, но страховки, как и компенсации саморегулируемых организаций, объединяющих кредитные кооперативы, не гарантируют пайщикам полный возврат вложенных средств. Более того, пайщики практически никогда не проверяют КПК.

Но не все знают, что государственная система страхования банковских вкладов не распространяется на сбережения пайщиков. КПК может заключить договор со страховой компанией, но страховки, как и компенсации саморегулируемых организаций, объединяющих кредитные кооперативы, не гарантируют пайщикам полный возврат вложенных средств. Более того, пайщики практически никогда не проверяют КПК.

Как обнаружить признаки финансовых пирамид в КПК?

Вам предлагают вложить деньги под высокие проценты, обещают гарантированный доход, просят активно привлекать друзей и предлагают бонусы – это повод насторожиться. Если вам не дают изучить устав КПК или договор и все время торопят – это уже однозначно признаки неправомерной деятельности. Лучше поищите другого финансового партнера.

Обратите внимание на юридическую форму организации: это должен быть кредитный потребительский кооператив (КПК) или сельскохозяйственный кредитный потребительский кооператив (СКПК). Остальные формы – ООО, ОАО, ЗАО, ИП – не имеют к КПК и СКПК никакого отношения. Если увидите название типа ООО «Кредитный потребительский кооператив» или ЗАО «Приобретательский кредитный кооператив», имейте в виду – перед вами мошенники. При этом следует обращать внимание на расшифровку аббревиатур КПК и СКПК, за которыми могут скрываться, например, «кредитный производственный кооператив» или «сельскохозяйственный кредитно-производственный кооператив» – так мошенники пытаются ввести граждан в заблуждение.

Остальные формы – ООО, ОАО, ЗАО, ИП – не имеют к КПК и СКПК никакого отношения. Если увидите название типа ООО «Кредитный потребительский кооператив» или ЗАО «Приобретательский кредитный кооператив», имейте в виду – перед вами мошенники. При этом следует обращать внимание на расшифровку аббревиатур КПК и СКПК, за которыми могут скрываться, например, «кредитный производственный кооператив» или «сельскохозяйственный кредитно-производственный кооператив» – так мошенники пытаются ввести граждан в заблуждение.

Обязательно нужно проверить, сколько существует на финансовом рынке КПК и его репутацию. Лучше запросить выписку из Единого государственного реестра юрлиц на сайте ФНС и посмотреть, как давно КПК ведет свою деятельность и уполномочен ли на это вообще.

Найдите КПК в реестре на сайте Банка России и сверьте данные в нем с реквизитами кооператива. Его название, ИНН, ОГРН должны полностью совпадать с записью в реестре. Также желательно зайти на сайт саморегулируемой организации КПК, найти свой кооператив и проверить, застрахованы ли вложения пайщиков.

Посоветуйтесь с родными и близкими, стоит ли передавать свои вложения КПК или лучше обратиться в кредитную организацию, которая включена в государственную систему страхования банковских вкладов.

Как обманутым пайщикам защитить свои права?

Если после обращений в КПК денежные средства вам не вернули, вы вправе подать жалобу в ЦБ РФ. Уполномоченный орган проведет проверку, по какой причине кооператив не производит выплату.

Также следует обратиться в органы полиции по месту нахождения кооператива. Возможно, там вы узнаете, что уголовное дело уже возбуждено по заявлениям других пайщиков.

Не дожидаясь постановления о признании вас потерпевшим, вы можете обратиться в суд по месту нахождения КПК с иском о взыскании задолженности.

Одновременно рекомендуется проверить кооператив через систему my.arbitr.ru на наличие возбужденного дела о банкротстве. Если в отношении КПК введена процедура банкротства, нужно незамедлительно подавать в арбитражный суд заявление о включении требований пайщика в реестр требований кредиторов.

Кроме того, существует Фонд по защите прав вкладчиков и акционеров. Его задачами являются ведение реестров вкладчиков и акционеров, чьи права были нарушены на финансовом и фондовом рынках РФ, а также осуществление компенсационных выплат тем, кому был причинен ущерб на этих рынках. Рассчитывать на денежную выплату вы сможете в том случае, если кооператив был включен в реестр компаний, вкладчикам которых выплачивается компенсация. Чтобы получить компенсацию, нужно обратиться в территориальное подразделение фонда с заявлением, паспортом и документами, подтверждающими заключение договора с кооперативом и размер причиненного вам ущерба. Узнать подробнее о том, кому полагается компенсация, в каком размере и как ее получить, можно на сайте фонда.

1 Пункт 2 ч. 3 ст. 1 Федерального закона от 18 июля 2009 г. № 190-ФЗ «О кредитной кооперации».

8 низкорисковых способов заработать больше денег

Когда у вас есть деньги, спрятанные на сберегательном счете, вы обычно получаете проценты на остаток на счете. К сожалению, получаемые вами проценты могут не приносить большого дохода. Это особенно верно во время рецессии, как сейчас, когда центральный банк США снижает ставки, чтобы стимулировать увеличение расходов и снизить стоимость заимствования денег.

К сожалению, получаемые вами проценты могут не приносить большого дохода. Это особенно верно во время рецессии, как сейчас, когда центральный банк США снижает ставки, чтобы стимулировать увеличение расходов и снизить стоимость заимствования денег.

В некоторых случаях вы в конечном итоге будете зарабатывать меньше, чем уровень инфляции, а это означает, что сэкономленные вами деньги со временем теряют покупательную способность.

Но есть способы заработать больше на свои деньги. Итак, если у вас есть немного денег, и вы хотите получать более высокую процентную ставку, не принимая слишком большого риска, рассмотрите эти стратегии.

1. Получите банковские бонусы

Многие банки предлагают вводные бонусы для новых клиентов, которые регистрируют счет и соответствуют некоторым требованиям. Обычно для получения бонусов на текущий счет требуется, чтобы вы установили регулярные прямые депозиты и совершали минимальное количество транзакций в каждый период выписки.

Для людей, у которых уже отложены некоторые сбережения, бонусы на сберегательный счет могут стать простым способом увеличения вашего заработка. Эти бонусы обычно требуют от новых клиентов перевести минимальную сумму на счет и оставить ее там в течение определенного периода времени. Короче говоря, вы можете увеличить свой сберегательный баланс, открыв новый счет и пополнив его сбережениями, хранящимися в другом банке.

Эти бонусы обычно требуют от новых клиентов перевести минимальную сумму на счет и оставить ее там в течение определенного периода времени. Короче говоря, вы можете увеличить свой сберегательный баланс, открыв новый счет и пополнив его сбережениями, хранящимися в другом банке.

Например, вы можете увидеть бонус в размере 400 долларов, если вы переведете 10 000 долларов и сохраните этот баланс на счете в течение как минимум трех месяцев.Вы можете довольно быстро рассчитать эффективную процентную ставку для предложения.

Если вы заработаете 400 долларов на балансе в 10 000 долларов за три месяца, вы получите эквивалент 16-процентной годовой прибыли в течение этого начального трехмесячного бонусного периода.

В качестве бонуса вы также будете получать типичные годовые выплаты процентов по счету, пока у вас есть сбережения, что еще больше увеличит ваши доходы.

Если вы идете этим маршрутом, внимательно прочтите все, что написано мелким шрифтом. Некоторые банки взимают комиссию, если вы не соответствуете определенным требованиям или пытаетесь закрыть счет слишком быстро после его открытия. Некоторые банки могут даже лишить вас награды, если вы закроете счет вскоре после получения бонуса.

Некоторые банки могут даже лишить вас награды, если вы закроете счет вскоре после получения бонуса.

2. Рассмотрим депозитные сертификаты

Депозитные сертификаты (CD) предлагают более высокие процентные ставки, чем традиционные сберегательные счета, в обмен на меньшую гибкость при снятии средств.

Когда вы кладете деньги на компакт-диск, вы должны согласиться оставить деньги на счете на определенный период времени, называемый сроком. Например, если вы открываете одногодичный компакт-диск, вы должны оставить деньги на счете на целый год.Если вы снимете свой депозит до истечения срока, вам придется заплатить штраф за досрочное снятие.

Одно из преимуществ компакт-дисков заключается в том, что вы фиксируете процентную ставку при открытии компакт-диска. Даже если рыночные ставки упадут, вы продолжите получать ту же ставку. С другой стороны, если ставки вырастут, вы застрянете в заработке по более низкой ставке, пока не наступит срок погашения CD.

По истечении срока действия CD вы можете снять свои деньги или вложить их в новый CD. Если вы вкладываете остаток в новый компакт-диск, вы должны дождаться, пока этот компакт-диск созреет, прежде чем у вас появится еще один шанс снять деньги без штрафных санкций.

Если вы вкладываете остаток в новый компакт-диск, вы должны дождаться, пока этот компакт-диск созреет, прежде чем у вас появится еще один шанс снять деньги без штрафных санкций.

3. Постройте лестницу для компакт-дисков

В лестницу для компакт-дисков сочетаются более высокие показатели компакт-дисков с некоторой гибкостью сберегательных счетов.

Чтобы построить лестницу компакт-дисков, вам нужно открыть несколько компакт-дисков, каждый из которых созревает по фиксированному графику. Например, вы можете потратить год, открывая двенадцать однолетних компакт-дисков одинакового размера. Если вы открываете однолетний компакт-диск каждый месяц в течение года, срок погашения будет наступать каждый месяц в следующем году.

Это означает, что вы можете получить доступ к части своих сбережений каждый раз, когда один из ваших компакт-дисков созревает.В этом примере вместо того, чтобы хранить все свои деньги на одном одногодичном компакт-диске, вы можете получать доступ к его частям через регулярные ежемесячные интервалы, чтобы избежать необходимости платить штраф за досрочное снятие средств в случае, если вам понадобятся ваши деньги.

Как вы структурируете свою лестницу CD, зависит от того, насколько гибкостью вы готовы пожертвовать ради более высоких процентных ставок и как часто вы хотите иметь доступ к своим средствам. Например, пятилетняя шкала компакт-дисков будет включать покупку пяти разных компакт-дисков с разными условиями: компакт-диск сроком на один год, компакт-диск на два года, компакт-диск на три года, компакт-диск на четыре года и компакт-диск на пять лет. .Когда каждый компакт-диск созреет, вы реинвестируете его в другой пятилетний компакт-диск с более высокой доходностью, но у вас все равно останется один из ваших пяти компакт-дисков с погашением каждый год.

4. Переключитесь на сберегательный счет с высокими процентами

Некоторые банки предлагают специальные сберегательные счета с высокими процентами, которые могут предлагать гораздо более высокие ставки, чем традиционные счета.

Одно из лучших мест для поиска сберегательных счетов с высокими процентами — это онлайн-банки. Интернет-банки, которые получают выгоду от более низких затрат из-за отсутствия обычных отделений, редко взимают ежемесячную плату — и предлагают ставки, которые часто в десять раз выше или выше по сравнению с традиционными банками.

Интернет-банки, которые получают выгоду от более низких затрат из-за отсутствия обычных отделений, редко взимают ежемесячную плату — и предлагают ставки, которые часто в десять раз выше или выше по сравнению с традиционными банками.

Еще одним преимуществом работы с онлайн-банками является то, что они скрывают ваши сбережения из поля зрения и из виду, что помогает противостоять искушению потратить свои сбережения.

5. Рассмотрим текущий счет вознаграждений

Некоторые банки начали предлагать текущие счета вознаграждений, которые могут предлагать более высокие процентные ставки, с уловкой. Обычно баланс, на который зарабатывается повышенная ставка, ограничен, и вам нужно перепрыгнуть через несколько препятствий, чтобы заработать бонусную ставку.

Например, потребительский кредитный союз предлагает процентную ставку до 4.09 процентов по остаткам до 10 000 долларов. Однако, чтобы заработать по этой ставке, вы должны соответствовать всем следующим требованиям:

- Подпишитесь на электронную выписку

- Совершайте не менее 12 покупок с помощью дебетовой карты в месяц

- Получать прямые депозиты, мобильные чеки или кредиты ACH на сумму не менее 500 долларов в месяц

- Тратьте не менее 1000 долларов в месяц на кредитную карту CCU

Если вы решите использовать счет для проверки вознаграждений, убедитесь, что требования для получения повышенной процентной ставки легко выполняются. В противном случае вы будете получать меньше процентов, чем на стандартном сберегательном счете.

В противном случае вы будете получать меньше процентов, чем на стандартном сберегательном счете.

6. Обратитесь в местный кредитный союз.

Кредитные союзы, в отличие от банков, принадлежат людям или членам, имеющим счета в кредитном союзе. Это означает, что они работают на благо владельцев счетов, а не акционеров.

В некоторых случаях это может означать более низкие комиссии, лучшие льготы по счету и более высокие процентные ставки. Если рядом с вами есть кредитный союз, проверьте предлагаемые им ставки, так как вы можете заключить выгодную сделку.

7. Рассмотрите возможность покупки облигаций

Если вы не возражаете против небольшого риска или ограничений на снятие средств, вы можете поместить свои деньги в облигации вместо традиционного сберегательного счета.

Покупка облигации похожа на предоставление ссуды компании или правительству, которые ее выпускают. Когда срок погашения облигации наступает, вы получаете обратно свою основную сумму и проценты, которые вы зарабатываете. Вы можете купить сберегательные или казначейские облигации США или облигации, выпущенные крупными компаниями. У каждого из них разные процентные ставки и условия погашения, при этом более рискованные облигации имеют тенденцию предлагать более высокие ставки.Как правило, доходность выше по облигациям с более длительным сроком погашения и корпоративным облигациям с более высоким риском дефолта.

Вы можете купить сберегательные или казначейские облигации США или облигации, выпущенные крупными компаниями. У каждого из них разные процентные ставки и условия погашения, при этом более рискованные облигации имеют тенденцию предлагать более высокие ставки.Как правило, доходность выше по облигациям с более длительным сроком погашения и корпоративным облигациям с более высоким риском дефолта.

В отношении облигаций следует иметь в виду, что они могут упасть в цене, если рыночные ставки увеличатся. (Цена облигации движется обратно пропорционально ее процентной ставке.) В результате, если вы завершите продажу своей облигации кому-то еще до наступления срока ее погашения, вам, возможно, придется продать ее по меньшей цене, чем вы заплатили. Тем не менее, облигации гораздо менее рискованны, чем акции, что делает их хорошим способом увеличить доходность ваших сбережений, при этом принимая на себя немного больше риска.

8. Попробуйте открыть счет денежного рынка

Счета денежного рынка предлагают сочетание функций сберегательных и текущих счетов. Они выплачивают проценты, иногда по более высоким ставкам, чем сберегательные счета, предлагая при этом привилегии выписки чеков и дебетовые карты, которые вы можете использовать для снятия средств с некоторыми ограничениями.

Они выплачивают проценты, иногда по более высоким ставкам, чем сберегательные счета, предлагая при этом привилегии выписки чеков и дебетовые карты, которые вы можете использовать для снятия средств с некоторыми ограничениями.

Недостатком счетов денежного рынка является то, что они часто имеют более высокие комиссии и требования к минимальному балансу, чем сберегательные счета. Также нет гарантии, что счет вашего банка на денежном рынке дает более высокую ставку, чем его сберегательный счет.

Что подойдет вам?

Каждый из этих вариантов может повысить процент, получаемый вашими сбережениями. Но какой вариант начисления процентов будет правильным, будет зависеть от ваших потребностей, толерантности к риску и усилий, которые вы готовы приложить.

Банковские бонусы, например, могут быть очень прибыльными, но требуют больших усилий и внимания к деталям. Компакт-диски могут иметь более высокие ставки, но вынуждают вас заблокировать свои деньги и взимать комиссию за досрочное снятие средств. А более высокодоходные облигации подвергают вас риску потерять деньги, если вы продаете их до того, как они наступят, и они стоят меньше, чем вы их купили, из-за волатильности рынка.

А более высокодоходные облигации подвергают вас риску потерять деньги, если вы продаете их до того, как они наступят, и они стоят меньше, чем вы их купили, из-за волатильности рынка.

Найдите время, чтобы подумать, какая из этих стратегий вам подходит.

Итог

Получение процентов — одно из многих преимуществ наличия сберегательного счета, и дополнительный заработок может только помочь вам сохранить или увеличить покупательную способность вашего «птичьего яйца». Эти стратегии не связаны с риском, но могут помочь вам увеличить процентный доход.

Показанное изображение Берлингема из Adobe Stock.

Подробнее:

4 способа заработать больше процентов на свои деньги

При получении процентов выбор банковского счета имеет большее значение, чем вы думаете.С правильной учетной записью вы можете зарабатывать 100 долларов и более в год. Вот четыре способа попасть туда.

Резюме: 4 способа заработать больше процентов

Откройте онлайн-сберегательный счет с высокими процентами.

Переключитесь на текущий счет с высокой доходностью.

Список здесь.

Ознакомьтесь с лучшими текущими и сберегательными счетами на 2021 год. И все это подкреплено массой ботанических исследований.

1. Откройте онлайн-сберегательный счет с высокими процентами

Вам не нужно соглашаться на проценты, которые вы можете получить с обычного сберегательного счета в традиционном обычном банке.Многие онлайн-банки предлагают высокодоходные сберегательные счета без ежемесячной комиссии.

Заработок 100 долларов в год: Хранение 6000 долларов на счете, который приносит 1,75% годовой процентной доходности, которая является процентной ставкой при факторинге сложного процента, может принести вам чуть более 100 долларов за один год. Сравните это с 5 долларами, которые вы получили бы с обычного сберегательного счета, зарабатывающего в среднем по стране 0,05% годовых.

2. Переключитесь на высокодоходный текущий счет

Некоторые текущие счета имеют высокие ставки с некоторыми ограничениями. Вы можете найти несколько проверочных ставок от 1% до 2%, но вам, возможно, придется соответствовать нескольким требованиям, таким как прямой депозит и совершение около десятка транзакций по дебетовой карте в месяц.

Вы можете найти несколько проверочных ставок от 1% до 2%, но вам, возможно, придется соответствовать нескольким требованиям, таким как прямой депозит и совершение около десятка транзакций по дебетовой карте в месяц.

3. Создайте лестницу для компакт-дисков

С помощью «лестницы для компакт-дисков» разделите деньги, которые вы откладываете, и поместите их в несколько депозитных сертификатов с разным сроком действия. Таким образом, у вас будет более широкий доступ к своим деньгам, чем обычно с компакт-дисками, и в то же время вы сможете воспользоваться самыми высокими ставками компакт-дисков, которые, как правило, лучше, чем обычные сберегательные счета.

Например, вместо того, чтобы вкладывать 10 000 долларов в однолетний компакт-диск, который вы продлеваете каждый год, разделите его на пять вложений по 2 000 долларов. Затем откройте однолетний компакт-диск, двухлетний компакт-диск, трехлетний компакт-диск и так далее. Через год, когда созреет ваш первый компакт-диск, вы можете вложить эти первые 2000 долларов в новый пятилетний сертификат. Каждый год по мере созревания каждого компакт-диска вы будете повторять этот процесс.

Каждый год по мере созревания каждого компакт-диска вы будете повторять этот процесс.

Поскольку у пятилетних компакт-дисков более высокий APY, вы получите хорошие ставки, при этом сохраняя доступность ваших денег.

4.Присоединяйтесь к кредитному союзу

Кредитные союзы имеют более высокие средние ставки по сберегательным счетам, чем традиционные банки. По данным Национального управления кредитных союзов, кредитные союзы платят в среднем 2,21% по пятилетним CD по состоянию на сентябрь 2019 года по сравнению с 1,71% в банках. Свяжитесь с местным кредитным союзом, чтобы узнать ставки, или просмотрите наш список лучших кредитных союзов.

Превзойти среднюю ставку сберегательного счета

Ставки могут быть не такими высокими, как вам хотелось бы — например, сберегательный счет с 5% процентной ставкой маловероятен — но вы сможете приумножить свои деньги в сейфе. процентный счет, который зарабатывает намного больше среднего.

7 лучших мест, где можно сэкономить

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений состоит в том, чтобы позволить деньгам расти медленно с минимальным риском или без него. Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений состоит в том, чтобы позволить деньгам расти медленно с минимальным риском или без него. Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете процентов на свои сбережения, ваши сбережения со временем станут меньше из-за инфляции

- Существует ряд различных типов счетов, из которых вы можете выбрать свои сбережения

- Сравните ставки перед открытием счет, чтобы обеспечить максимальную экономию

Сберегательные счета

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто служащими определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета.Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов. На сберегательные счета могут действовать ограничения; например, может взиматься плата за обслуживание, если количество транзакций в месяц превышает разрешенное.

На сберегательные счета могут действовать ограничения; например, может взиматься плата за обслуживание, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно не могут быть сняты путем выписки чеков, а иногда и через банкомат. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет. Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется более крупный начальный депозит, а доступ к счету ограничен.Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке. Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но они обычно предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. Уловка с компакт-дисками заключается в том, что вам придется хранить деньги на компакт-дисках на определенную сумму время; в противном случае будет начислен штраф, например потеря трехмесячного процента.Взаимодействие с другими людьми

Популярные сроки погашения CD — 6 месяцев, 1 год и 5 лет. Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница для компакт-дисков позволяет вам распределять инвестиции и получать выгоду от более высоких процентных ставок. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском.Фонды денежного рынка обычно обеспечивают доход, аналогичный краткосрочным процентным ставкам. Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и баланса с ограниченным количеством ежемесячных транзакций.В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. В случае несоблюдения необходимого минимального баланса или превышения максимального количества ежемесячных транзакций могут применяться штрафные санкции. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

В случае несоблюдения необходимого минимального баланса или превышения максимального количества ежемесячных транзакций могут применяться штрафные санкции. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Правительственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитоспособностью США.S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Векселя продаются со скидкой; когда вексель истечет, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью и есть проценты.Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские векселя выпускаются со сроком погашения 2, 3, 5, 7 и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев. Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и банкноты доступны при минимальной покупке на сумму 100 долларов.

Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и банкноты доступны при минимальной покупке на сумму 100 долларов.

Облигаций

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которую выпускают компании, муниципалитеты, штаты и правительства для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций включает в себя разную степень риска, а также периоды доходности и погашения. Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае корпоративных облигаций, когда компания может обанкротиться.

Итог

Экономия позволяет вам тратить деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия экономичных средств небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на определенный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Где хранить сбережения для начисления процентов

Сберегательные счета дают возможность приумножить свои деньги без рисков, связанных с акциями или паевыми фондами.

Создание автоматизированной программы сбережений — это относительно простой способ создать резервный фонд, сэкономить на первоначальном взносе за дом, отложить деньги на отпуск своей мечты или спланировать будущую покупку автомобиля. Но где лучше всего сэкономить? Есть много способов сбережения на выбор, и важно знать, где вы можете найти лучшие ставки.

Традиционные сберегательные счета

Сберегательный счет в вашем местном банке или кредитном союзе, как правило, является наиболее удобным местом для накопления денег.Если вам нужно внести депозит или снять деньги, вы можете зайти в местное отделение или посетить банкомат. Обратной стороной является то, что вы не можете использовать свои деньги наилучшим образом с помощью традиционного сберегательного счета.

Обычно вы можете рассчитывать на получение годовой процентной доходности (APY) на сбережениях в диапазоне от 0,01% до 0,30% в обычных банках. Для сравнения, предположим, что вы положили 10 000 долларов на сберегательный счет с 0,02%. APY. Через год вы заработали бы около 2 долларов в виде процентов.

Процентные ставки могут варьироваться в зависимости от типа счета и банка, но в целом вы можете ожидать, что ставки в традиционных банках и кредитных союзах будут относительно низкими. Банки могут предложить доступ к более высоким ставкам, но только для вкладчиков, у которых есть пяти- или шестизначные остатки сбережений.

Обычные сберегательные счета не лишены своих достоинств. Они ликвидны, а это значит, что вы можете получить доступ к своим деньгам в очень короткие сроки. Вы можете часто связать их со своим текущим счетом для защиты, если вы случайно овердрали.Но эти функции могут не компенсировать низкие проценты.

После пандемии коронавируса Федеральная резервная система снизила процентные ставки почти до 0%. Это влияет на процентные ставки, предлагаемые финансовыми учреждениями по счетам.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета похожи на обычные сберегательные счета с одним ключевым отличием: они предлагают более высокий процент годовых для вкладчиков. Эти счета чаще всего находятся в онлайн-банках, что означает, что вы жертвуете удобством банковских отделений.Тем не менее, более высокие ставки могут иметь смысл.

Возвращаясь к балансу в 10 000 долларов в предыдущем примере при 1,5% годовых, вы заработаете более 150 долларов в виде процентов, что экспоненциально выше, чем то, что вы могли бы заработать с помощью традиционных сбережений.

Конечно, вы должны взвесить фактор доступа. Если вы привыкли вкладывать наличные в сбережения, вам придется использовать счет в другом банке для внесения этих вкладов, а затем переводить деньги в онлайн-сбережения. Мобильный чековый депозит может упростить задачу, но вы можете подождать несколько дней, пока эти депозиты не будут зачислены.А если с вашим счетом что-то пойдет не так, вы не сможете лично поговорить с банкиром или представителем службы поддержки клиентов.

Сберегательные и паевые инвестиционные фонды денежного рынка

Помимо базового сберегательного счета, вы можете столкнуться с другим механизмом сбережений, называемым денежным рынком. Существует два различных типа счетов денежного рынка: сберегательные счета денежного рынка и паевые инвестиционные фонды денежного рынка.

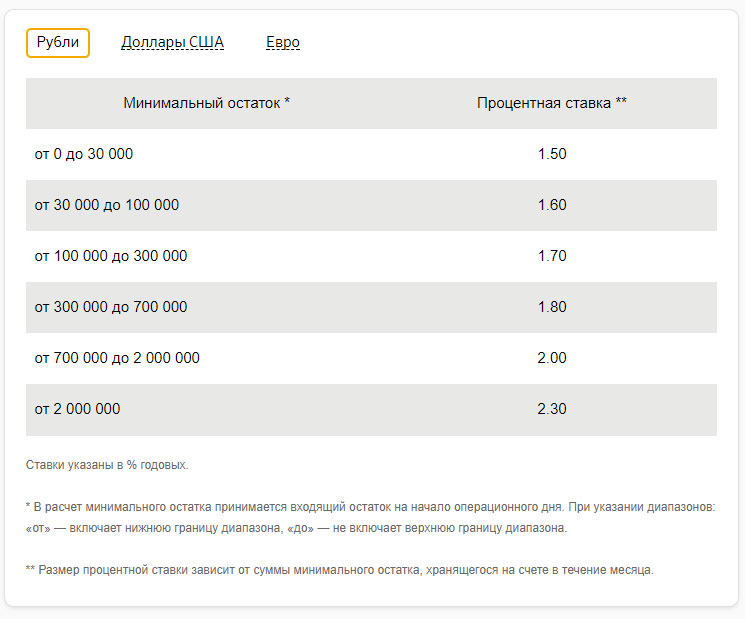

Сберегательные счета денежного рынка работают почти так же, как и любой другой сберегательный счет, но с двумя отличиями.Во-первых, эти счета могут платить более высокие процентные ставки или предлагать многоуровневую структуру ставок в зависимости от вашего баланса. Во-вторых, эти учетные записи могут также иметь права на выписку чеков или дебетовую карту.

Во-вторых, эти учетные записи могут также иметь права на выписку чеков или дебетовую карту.

Паевые инвестиционные фонды денежного рынка — это нечто совершенно иное. Они не выдаются банком; вместо этого их предлагают инвестиционные компании. Вы можете делать сбережения во взаимном фонде денежного рынка через брокерский счет или открыть новый счет непосредственно в компании фонда, чтобы принять участие во взаимном фонде денежного рынка.Эти фонды коллективно инвестируют в различные краткосрочные инвестиции, чтобы получить привлекательную процентную ставку.

В отличие от счета денежного рынка в вашем банке, паевые инвестиционные фонды денежного рынка не застрахованы FDIC. Деньги в фонде инвестируются на рынок, что означает более высокий фактор риска по сравнению со сбережениями денежного рынка или сбережениями с высокой доходностью. При работе с фондами денежного рынка вы также должны учитывать комиссии, в частности коэффициент расходов, который представляет собой комиссию за управление, которая оценивается как процент от активов вашего фонда. Хотя фонд денежного рынка, такой как Prime Money Market Fund (VMMXX) Vanguard, может приносить более высокую процентную ставку, чем сбережения, вы не сможете удержать всю эту прибыль после учета комиссионных.

Хотя фонд денежного рынка, такой как Prime Money Market Fund (VMMXX) Vanguard, может приносить более высокую процентную ставку, чем сбережения, вы не сможете удержать всю эту прибыль после учета комиссионных.

Депозитные сертификаты

Депозитный сертификат (CD) — еще одно место для сбережений, которое обычно предлагают банки. Компакт-диск — это срочный депозит, а это означает, что деньги, которые вы кладете на депозит, должны оставаться там в течение определенного времени, прежде чем вы сможете снять их без штрафных санкций.

Вы можете приобрести компакт-диск с временными рамками от одного месяца до 10 лет. Как правило, чем дольше вы соглашаетесь оставлять деньги на депозите, тем больше процентов вам будет выплачивать банк. Банки могут также предлагать более высокие ставки за хранение большего остатка на компакт-диске. Некоторые банки также предлагают CD с повышенной ставкой, периодически повышая вашу ставку в течение срока действия CD.

Что касается ставок, то средний показатель по стране для 12-месячных компакт-дисков составлял 0,19% по состоянию на сентябрь 2020 года. Пятилетние крупные компакт-диски приносили 0.41%, а средний сберегательный счет приносил 0,05%. Хотя ставки CD могут быть выше, они также имеют более высокие требования к минимальному депозиту.

Пятилетние крупные компакт-диски приносили 0.41%, а средний сберегательный счет приносил 0,05%. Хотя ставки CD могут быть выше, они также имеют более высокие требования к минимальному депозиту.

Поскольку вы должны оставлять деньги на компакт-диске на выбранный период времени, это может сделать ваши деньги менее доступными, чем сберегательный счет или счет денежного рынка. Это может быть хорошо, поскольку побуждает вас не трогать деньги, но может стать помехой в экстренных случаях. К счастью, вы можете получить доступ к своим деньгам до того, как наступит срок погашения компакт-диска, но банк наложит штраф, который может эффективно аннулировать заработанные вами проценты.

Сберегательные и казначейские облигации

Сберегательные облигации выпускаются правительством США и обеспечиваются его полной надежностью и кредитоспособностью. Подобно компакт-дискам, сберегательные облигации имеют срок погашения, когда облигация достигает своей максимальной стоимости. В большинстве случаев это 20 или 30 лет.

В большинстве случаев это 20 или 30 лет.

По сберегательным облигациям ежемесячно начисляются проценты, и вы можете обналичить сберегательные облигации в любое время, хотя внесение этого до срока погашения может привести к потере некоторых процентов — опять же, аналогично CD. Вы можете приобрести сберегательные облигации в большинстве банков или онлайн в Treasury Direct.

Казначейские облигации США, включая казначейские векселя и векселя, являются еще одним безопасным вариантом сбережений, который может принести более высокие ставки. Казначейские облигации можно приобрести на более короткий или более длительный срок погашения, и вы можете начать откладывать их всего с 100 долларов. Процентные ставки по этим сберегательным механизмам являются фиксированными, а доходность увеличивается с увеличением срока погашения. Например, по состоянию на сентябрь 2020 года доходность 10-летних казначейских облигаций составляла 0,72%.

Что вам подходит?

Когда дело доходит до экономии, нет правильного или неправильного ответа. В конечном итоге это зависит от ваших потребностей. Если вы используете свои сбережения для защиты от овердрафта и хотите, чтобы они были доступны мгновенно в случае необходимости, то традиционный или высокодоходный сберегательный счет может быть наиболее подходящим. Если вы откладываете деньги на крупную покупку или что-то предсказуемое через несколько месяцев или лет, вы, вероятно, сможете найти лучшие ставки с компакт-диском или, возможно, с фондом денежного рынка.

В конечном итоге это зависит от ваших потребностей. Если вы используете свои сбережения для защиты от овердрафта и хотите, чтобы они были доступны мгновенно в случае необходимости, то традиционный или высокодоходный сберегательный счет может быть наиболее подходящим. Если вы откладываете деньги на крупную покупку или что-то предсказуемое через несколько месяцев или лет, вы, вероятно, сможете найти лучшие ставки с компакт-диском или, возможно, с фондом денежного рынка.

Как работают проценты по сберегательным счетам

Смущает понятие интереса? Это видео поможет исправить ситуацию.

Неудивительно, что сберегательный счет — хорошее место для хранения денег. Опытные вкладчики знают, что сберегательные счета обычно предлагают более высокие процентные ставки, чем текущие счета. Это означает, что со сберегательным счетом вы зарабатываете больше денег своими деньгами. Подпишите меня, верно?

youtube.com/embed/8edPzh71RIQ?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Хотя сберегательный счет звучит как приятная сделка, вы все равно можете задаться вопросом: как работают проценты по сберегательному счету? Справедливый вопрос. Это одна из многих загадок.Тем не менее, понимание того, как проценты работают на сберегательном счете, является важной частью максимизации доходов от ваших с трудом заработанных, тщательно спрятанных денежных средств.

Для начала мы получили краткий обзор того, как работают проценты на сберегательном счете:

Что такое проценты по сберегательному счету?

Проще говоря, проценты — это стоимость заимствования денег. Как правило, вы платите проценты, чтобы занимать деньги, и вы можете получать проценты, когда одалживаете деньги.

Но кто будет платить вам за то, чтобы вы занимали деньги? Для многих открытие сберегательного счета — один из самых простых способов сделать это. Когда вы кладете деньги на сберегательный счет, банк технически занимает деньги и выплачивает вам проценты взамен.

Когда вы кладете деньги на сберегательный счет, банк технически занимает деньги и выплачивает вам проценты взамен.

«Банк определяет ставку, хотя на нее влияет общий уровень ставок в экономике и пытается ли банк привлечь новые депозиты», — говорит Лиз Уэстон, сертифицированный специалист по финансовому планированию и обозреватель на веб-сайте личных финансов NerdWallet.

Как работают проценты по сберегательному счету?

Процентная ставка определяет, сколько денег банк платит вам за хранение ваших средств на депозите.Однако Майкл Гриффин, сертифицированный бухгалтер и профессор финансов Массачусетского университета в Дартмуте, говорит, что вы должны использовать годовой процентный доход (APY) для сравнения сберегательных счетов и других сберегательных продуктов.

«Самый простой способ взглянуть на APY — это то, что вы получите на свои деньги», — говорит Гриффин. Это означает, что вы можете использовать APY, чтобы определить, сколько вы фактически зарабатываете в виде процентов каждый год, потому что APY зависит от двух исходных данных: процентной ставки и того, как часто проценты складываются. Оба являются важными компонентами того, как проценты работают на сберегательном счете, поскольку они влияют на то, сколько денег вы будете зарабатывать с течением времени. Проценты по вашему сберегательному счету могут составлять ежедневно, ежемесячно, ежеквартально или ежегодно.

Оба являются важными компонентами того, как проценты работают на сберегательном счете, поскольку они влияют на то, сколько денег вы будете зарабатывать с течением времени. Проценты по вашему сберегательному счету могут составлять ежедневно, ежемесячно, ежеквартально или ежегодно.

Предположим, вы кладете 5000 долларов на сберегательный счет, больше не вносите и не снимаете деньги, а процентная ставка не меняется. Если процентная ставка по счету составляет 1,00%, а проценты складываются ежегодно, то есть банк выплачивает вам проценты с вашего баланса один раз в год, вы заработаете 50 долларов по истечении первого года.В этом примере годовая процентная ставка также будет равна 1,00%, потому что ваши проценты не увеличивались несколько раз в течение года.

Если банк предлагает процентную ставку 1,00% по сберегательному счету, ставка начисления сложных процентов может повлиять на APY и ваши доходы, хотя разница может быть незначительной.

«При столь низких процентных ставках, — говорит Гриффин, — нет существенной разницы в относительно небольших остатках на сберегательном счете из-за различных сценариев начисления сложных процентов».

Однако со временем ваш заработок может увеличиваться, особенно когда сберегательный счет предлагает более высокую процентную ставку и APY, и вы регулярно вносите деньги на свой счет.

«Когда доходы приносят прибыль, ваши деньги действительно могут начать расти», — говорит Уэстон. «Вот пример того, как работает сложное начисление: если я буду давать вам каждый день по пенни и обещать удваивать его, в конце месяца у вас будет (барабанная дробь) более 10 миллионов долларов».

Скорее всего, вы не встретите сделки Вестона в дикой природе (ведь можно мечтать, правда?). Но, к счастью для вкладчиков, многие банки предлагают сберегательные счета с начислением процентов ежедневно или ежемесячно, а не ежегодно.

Если проценты совпадают с комиссиями по счету и функциями

Понимание того, как работают проценты по сберегательному счету, и сравнение APY, предлагаемой в нескольких банках, являются важными шагами в выборе, где открыть счет.

Вестон говорит, что вы часто можете получить более высокую прибыль со сберегательного онлайн-счета, потому что онлайн-банкам не нужно платить за отделения и они могут передать сбережения потребителям. Поэтому онлайн-банки «имеют преимущества перед традиционными банками, — говорит она, — как правило, нет требований к минимальному остатку на счете или комиссий». Например, сберегательный счет Discover Online, названный Лучшим сберегательным счетом NerdWallet 2020 года, не требует комиссии за счет. 1

Поэтому онлайн-банки «имеют преимущества перед традиционными банками, — говорит она, — как правило, нет требований к минимальному остатку на счете или комиссий». Например, сберегательный счет Discover Online, названный Лучшим сберегательным счетом NerdWallet 2020 года, не требует комиссии за счет. 1

Следите за комиссиями, например, за овердрафты или банкоматы, когда вы сравниваете различные варианты сберегательного счета.Это может компенсировать ваш процентный доход или даже стоить вам больше, чем вы зарабатываете. Другие возможные расходы включают комиссии за банковские чеки или исходящие электронные переводы.

Используйте сберегательный счет для своих финансовых целей

Итак, что такое проценты по сберегательному счету? Теперь, когда вы увидели, как проценты работают на сберегательном счете, и знаете, на что обращать внимание при сравнении счетов, вы можете применить свои новые знания на практике. Если вы откладываете деньги на новую машину, отпуск или создаете свой чрезвычайный фонд, стратегия сбережений может помочь вам в достижении ваших целей.

Вестон говорит, что без минимального требования к депозиту вы можете использовать онлайн-сберегательные счета и «создать столько счетов, сколько захотите, и называть их для разных целей: отпуск, праздники, налоги на имущество и так далее». Разделение ваших средств на разные счета, предназначенные для определенных целей, может помочь противостоять соблазну тратить произвольно, что в конечном итоге может помочь вам быстрее достичь ваших финансовых целей.

Если вы хотите сосредоточить все свои усилия в одном месте, другой вариант — открыть один счет, на котором вы будете хранить все свои сбережения.Затем вы можете использовать электронную таблицу, чтобы классифицировать свои средства по счетам, расходам или финансовым целям.

Это всего лишь два примера. Есть другое представление о том, как организовать свои сбережения? Попробуйте сами. Пока вы продвигаетесь к своим целям и используете новое понимание того, как проценты работают на сберегательном счете, вы движетесь в правильном направлении.

1 За исходящие банковские переводы взимается плата за обслуживание.

С Wealthfront

вы можете заработать в 25 раз больше процентов по сбережениям. В том, что касается процентных ставок по сберегательным счетам, появился новый лидер.Wealthfront, финтех-компания, предоставляющая автоматизированные варианты инвестирования и финансовое планирование, на этой неделе повысила процентные ставки по своему новому высокодоходному денежному счету до 2,57%.

При средней процентной ставке сберегательного счета по стране 0,10% это означает, что пользователи Wealthfront будут зарабатывать примерно в 25 раз больше на этом типе счета. Тот, кто вкладывает 1000 долларов в Wealthfront, может рассчитывать на прибыль около 25 долларов в год по текущей ставке.

Денежный счет Wealthfront, запущенный в феврале, представляет собой тип брокерского счета, который предлагает страхование Федеральной корпорации по страхованию депозитов (FDIC) на остатки до 1 миллиона долларов. И что самое лучшее? Вам не нужен высокий баланс, чтобы начать зарабатывать 2,57%. Для регистрации требуется всего доллар и никаких комиссий.

И что самое лучшее? Вам не нужен высокий баланс, чтобы начать зарабатывать 2,57%. Для регистрации требуется всего доллар и никаких комиссий.

Вам также не нужно быть текущим клиентом Wealthfront, чтобы воспользоваться преимуществами счета. Это такой же процесс регистрации, как и для сберегательного счета в Marcus от Goldman Sachs (2,25%) или Ally Bank (2,2% в год), двух популярных онлайн-банков, которые также предлагают ставки выше среднего.

В сообщении в блоге, объявляющем о повышении ставок, Wealthfront сообщает, что уже заработал своим клиентам более 5 миллионов долларов процентов с тех пор, как менее шести месяцев назад был запущен вариант счета наличными.

Мелкий шрифт

Процентные ставки Wealthfront очень высоки, но если у вас много денег, могут быть лучшие варианты сбережений. Например, Bankrate сообщает, что расположенный в Пенсильвании Susquehanna Community Bank предлагает ставку 2,53% для своего сберегательного счета Eagle Premium, но для того, чтобы получить эту ставку, пользователям необходимо внести не менее 100 000 долларов. Однако Wealthfront предлагает самые высокие ставки при балансе от 1 доллара.

Однако Wealthfront предлагает самые высокие ставки при балансе от 1 доллара.

Хотя на денежном счете Wealthfront нет скрытых комиссий, полезно знать, как он работает.Для обеспечения страховки FDIC ваши сбережения в Wealthfront фактически хранятся в банках-партнерах, включая East West Bank, Associated Bank, TriState Capital Bank и Citi Bank. Как только ваши деньги поступят в банк-партнер, срабатывает страховка, поэтому вы можете быть уверены, что ваши деньги в безопасности.

Что касается способа зарабатывания денег, Wealthfront берет на себя «небольшую долю» процентов, по словам компании. Это также снижает затраты за счет автоматизации. На кассовом счете проценты начисляются ежедневно и появляются в конце каждого месяца.Wealthfront сообщает, что проценты по этому счету увеличиваются ежемесячно.

Наконец, вы, скорее всего, получите налоговую форму при использовании этой учетной записи. По закону проценты, полученные на сберегательных счетах, облагаются налогом. Но вы, возможно, не получали уведомление в прошлом, потому что ваша процентная ставка была настолько низкой.

Компании должны отправить форму 1099-INT для процентов, полученных в течение года, если вы заработали более 10 долларов. Если вы зарабатываете меньше, вы можете не получить форму, но с технической точки зрения вы обязаны сообщать о любых интересах в IRS.

Преимущество высокодоходных сбережений

Онлайн-банки, а теперь и финтех-компании, такие как Wealthfront, оставляют традиционные обычные банки в прах, когда дело доходит до процентных ставок, предлагаемых по сберегательным счетам. Однако многие американцы понятия не имеют.

Полные 62 процента людей, опрошенных WalletHub в прошлом году, не осознавали, что только онлайн-банки, как правило, предлагают более высокие ставки и более низкие комиссии. Согласно анализу, проведенному DepositAccounts, онлайн-банки предлагают варианты сбережений с процентными ставками, которые в среднем примерно в шесть раз выше, чем в местных банках и кредитных союзах по всей стране.com выполнено в январе.

В зависимости от того, в каком состоянии вы находитесь, разница может быть еще более существенной. Согласно данным DepositAccounts, Оклахома предлагает самый высокий средний процент по сберегательному счету — 0,39%. У обычных банков Арканзаса самый низкий средний показатель: 0,13%.

Согласно данным DepositAccounts, Оклахома предлагает самый высокий средний процент по сберегательному счету — 0,39%. У обычных банков Арканзаса самый низкий средний показатель: 0,13%.

Как делать банковские операции онлайн

«Люди все еще немного беспокоятся об онлайн-банках или интернет-банках», — сказал CNBC Make It ранее в этом году Кен Тумин, основатель DepositAccounts.com.

Безопасность и надежность этих банков — одна из проблем, которые волнуют людей, говорит он, а другая, возможно, более распространенная проблема, заключается в том, какой у вас доступ к своим деньгам.«Это действительно отвращает людей от использования онлайн-банка или использования этих онлайн-сберегательных счетов», — говорит Тумин.

Около двух третей американцев, 65%, считают важным для банка иметь филиал, согласно опросу потребителей цифрового банкинга, проведенному PricewaterhouseCoopers за 2018 год. Это может быть реальным камнем преткновения: каждый четвертый человек говорит, что не открыл бы счет в банке, у которого нет хотя бы одного физического отделения поблизости.

Тем не менее, онлайн-банки предлагают обходные пути. Возможно, вы не сможете поговорить с кассиром, но с Wealthfront вы можете отправлять вопросы по электронной почте.А Маркус, например, предлагает функцию живого чата, которая связывает вас со специалистом по сбережениям семь дней в неделю. Онлайн-сберегательные счета могут быть отличным вариантом для срочных сбережений, к которым вы не хотите быть легкодоступными.

Чтобы внести деньги, как правило, вы можете настроить прямой перевод из своей зарплаты на сберегательный счет в Интернете или перевести на него деньги с другого банковского счета. Wealthfront сообщает, что если вам нужен доступ к своим деньгам, их перевод на ваш банковский счет может занять от одного до трех дней.Он работает над тем, чтобы текущие клиенты могли переводить деньги между своими денежными и инвестиционными счетами.

Кроме того, Wealthfront заявляет, что рассматривает возможность добавления будущих функций к своему денежному счету, которые включают доступ к дебетовым картам и банкоматам, прямой депозит, оплату счетов, чеки и мобильный чековый депозит.

В целом, по словам Тумина, «открытие сберегательного счета в онлайн-банке часто является самым простым и лучшим способом воспользоваться более высокими ставками».

Не пропустите: Лучшие высокодоходные сберегательные счета

Понравилась эта история? Подпишитесь на CNBC Сделайте это на YouTube!

Стоит ли вкладывать деньги на сберегательный счет с высокой доходностью?

Примечание редактора: APY, перечисленные в этой статье, актуальны на момент публикации.Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

Несмотря на то, что вспышка коронавируса вызвала серьезную экономическую неопределенность, многие думают о том, как лучше всего сэкономить на будущее, одновременно оплачивая сиюминутные расходы. Если у вас есть лишние деньги после покрытия ваших предметов первой необходимости и счетов, вы можете подумать о том, чтобы положить их на высокодоходный сберегательный счет. С высокодоходным сберегательным счетом вы можете зарабатывать больше процентов, сохраняя при этом доступ к своим наличным деньгам, когда они вам нужны.

С высокодоходным сберегательным счетом вы можете зарабатывать больше процентов, сохраняя при этом доступ к своим наличным деньгам, когда они вам нужны.

Ниже CNBC Select поговорил с Шоном Андерсоном, сертифицированным специалистом по финансовому планированию и президентом Anderson Financial Strategies, о том, что следует учесть перед открытием высокодоходного сберегательного счета.

Сначала спросите себя: когда вам понадобятся эти деньги?

Каждый, кто решает, какой сберегательный счет использовать, должен сначала подумать, как скоро они планируют окунуться в эти фонды.

«На самом деле все возвращается к тому, на что они рассчитывают использовать деньги в будущем», — сказал Андерсон CNBC Select.«Другими словами, каков их график, когда им понадобится использовать эти дополнительные деньги?»

В такие времена, когда вы можете быть обеспокоены рецессией в ближайшем будущем, финансовые эксперты обычно рекомендуют уделять первоочередное внимание чрезвычайному сберегательному фонду, к которому вы можете легко получить доступ в случае необходимости.

«К чрезвычайному фонду, который используется на случай непредвиденных ситуаций, который мы не можем предсказать, нужно относиться так, как если бы человеку могли понадобиться эти деньги завтра», — говорит Андерсон. «Я думаю, что высокодоходный сберегательный счет — это идеальный способ для кого-то сохранить свой чрезвычайный фонд.»

С другими вариантами сберегательного счета, такими как депозитные сертификаты (или компакт-диски), ваши деньги могут приносить более высокий APY, чем дольше вы храните их на своем счете, но обычно с вас взимается штраф за слишком раннее снятие средств.

Но согласно федеральному закону высокодоходные сберегательные счета позволяют снимать или переводить наличные со своего счета до шести раз в месяц без уплаты каких-либо комиссий (обратите внимание, что это правило было временно отменено во время вспышки коронавируса, и клиенты могут «совершать неограниченное количество удобных переводов и снятия средств со своих сберегательных вкладов», согласно заявлению Совета Федеральной резервной системы. )

)

Счета денежного рынка (или MMA) имеют такой же лимит на шесть снятий и действуют аналогично высокодоходным сберегательным счетам, но часто имеют более высокие требования к минимальному балансу.

Вот кто должен положить деньги на высокодоходный сберегательный счет

Прямо сейчас действительно хорошее время для того, чтобы расставить приоритеты по сбережению на случай чрезвычайной ситуации, особенно если у вас все еще есть чек. ваши деньги сейчас могут помочь вам в будущем.

CNBC Select оценил пять лучших высокодоходных сберегательных счетов, и все они предлагают годовую процентную доходность (APY), или норму прибыли, которая как минимум в 16 раз больше, чем 0.По данным Федеральной корпорации по страхованию вкладов (FDIC), средний доход по стране составляет 06% на традиционные сберегательные счета.

Например, клиенты онлайн-сберегательного счета Vio Bank High Yield предлагают годовой доход в размере 1,21% и минимальный депозит в размере 100 долларов США для открытия счета.

Андерсон также рекомендует высокодоходный сберегательный счет по сравнению с традиционным сберегательным счетом для тех, кому нужно в ближайшее время начать использовать свой чрезвычайный фонд, или тем, кто беспокоится, что их будет недостаточно. «Может быть, у них есть три месяца на жизнь, но после этой пандемии они будут чувствовать себя более комфортно с девятью месяцами», — говорит он.

Вот кому не следует вкладывать деньги на высокодоходный сберегательный счет

Если вы в настоящее время имеете стабильный доход с достаточным запасом средств на случай чрезвычайных ситуаций для покрытия расходов как минимум на три-шесть месяцев, вы можете захотеть подумайте о том, чтобы вложить дополнительные деньги в то место, которое лучше подходит для долгосрочного роста (более пяти лет).

«Я определенно рекомендую рассмотреть возможность инвестирования в рынок, чтобы добиться более высокой долгосрочной прибыли по сравнению с высокодоходным сберегательным счетом», — говорит Андерсон. «Рынок все еще отстает примерно на 17% от того, где он был до пандемии, и сейчас прекрасное время, чтобы покупать на рынке на минимальной отметке».

«Рынок все еще отстает примерно на 17% от того, где он был до пандемии, и сейчас прекрасное время, чтобы покупать на рынке на минимальной отметке».

Однако фондовый рынок действительно связан с риском. Несмотря на то, что последовательное вложение денег с течением времени (стратегия, называемая усреднением долларовой стоимости) может помочь вам накопить богатство в будущем, инвестиционный фонд не должен заменять чрезвычайный фонд.

Итог

Если у вас есть какие-либо дополнительные деньги прямо сейчас, которые вы хотели бы использовать для создания чрезвычайного фонда, высокодоходный сберегательный счет дает возможность зарабатывать сложные проценты, но при этом дает вам легкий доступ к вашим деньгам.Ваши деньги также будут защищены и застрахованы государством на сумму до 250 000 долларов на высокодоходном сберегательном счете.

Информация о сберегательном онлайн-счете Vio Bank High Yield была собрана CNBC независимо и не проверялась и не предоставлялась банком до публикации.