общие понятия и схема работы

В юридической терминологии определение оффшора стало использоваться в 50-х годах XX века в США с момента публикации статьи об одной известной в то время компании, которая переместила свой главный офис в другую страну и тем самым избежала повышенного внимания со стороны правительства США.

В юридической терминологии определение оффшора стало использоваться в 50-х годах XX века в США с момента публикации статьи об одной известной в то время компании, которая переместила свой главный офис в другую страну и тем самым избежала повышенного внимания со стороны правительства США.

В статье мы расскажем о том, что это такое и о принципах работы с ним.

Содержание статьи

Основные термины и определения

Дословно термин оффшор переводится с английского как «вне берега», то есть вне данной страны, поэтому он носит экономико-географический характер.

Оффшорной зоной называют государство или его часть — область, штат, на территории которого действуют особые условия для регистрации и ведения бизнеса нерезидентами, то есть гражданами других стран.

Возникновение данных зон обусловлено различными подходами в налоговой политике государств, отсутствием унифицированных международных законов. Оффшорной зоной для ведения хозяйственной деятельности нерезидента по сути может быть любое государство, чья налоговая политика выгодно отличается от политики родной страны.

Как экономическое явление такие схемы появились еще в Древнем Риме, когда торговцы, пытаясь снизить свои налоговые расходы, обходили или объезжали территории с высокими пошлинами, ведя торговлю на соседних островах.

Сегодня оффшорной компанией считается та, которая не ведет свою хозяйственную деятельность в стране фактической регистрации, и ее собственник является нерезидентом, то есть гражданином другого государства. Например, американец, зарегистрировавший свое предприятие на Кипре, но ведущий основную деятельность в США, становится владельцем оффшора.

Оффшорный бизнес включает в себя компании, которые занимаются разнообразной деятельностью — торговой, финансовой, строительной, производственной. Можно выделить основные характеристики, которые отнесут предприятие к данной категории:

- нерезидентность владельца по отношению к стране регистрации;

- коммерческая деятельность ведется за пределами страны регистрации;

- упрощенная процедура регистрации;

- конфиденциальность и анонимность по отношению к владельцу компании;

- отсутствие или значительное упрощение валютного и финансового контроля деятельности, бухгалтерского учета и аудита;

- низкое налогообложение или замена его на единый фиксированный сбор.

Оффшорные зоны

Оффшорные зоны или, как их более правильно называть, юрисдикции — это государство или территория, на которой действуют налоговые льготы для нерезидентов и упрощена регистрация юридического лица. Условно их разделяют на три категории:

- островные территории — как правило, небольшие острова в Карибском море, Индийском и Тихом океанах;

- европейские государства;

- административно-территориальные образования в США, Малайзии и некоторых других странах. Некоторые специалисты относят сюда российские территории — Калмыкию и Алтайский край.

Возникновение оффшорных зон было исторически и географически обусловлено. В 1970-х годах островные колонии Великобритании обрели независимость и стали самостоятельными государствами. Но одновременно они столкнулись с проблемой недостаточного финансирования бюджета.

Поскольку все эти государства островные и часто имеют небольшую территорию, их экономика и промышленность слабо развиты, добыча природных ископаемых очень ограничена. Будучи колонией, они получали субсидированную помощь. Лишившись ее, правительства должны были думать об альтернативных источниках наполнения государственной казны, приемлемым решением и стала регистрация компаний в оффшоре.

Многие европейские страны также имеют подобные проблемы финансирования бюджета и в целях привлечения иностранного капитала упрощают систему налогообложения и регистрации предприятий.

К ним относят Швейцарию, Австрию, Лихтенштейн. Компании, зарегистрированные в этих государствах, имеют положительную репутацию и высокий уровень доверия клиентов. Однако в этих странах действуют более жесткие в сравнении с островными налоговые системы, обязательный бухгалтерский учет и аудит.

К островным зонам относят Сейшелы, Багамы, Виргинские острова, Бермуды, Каймановы острова, Кипр, Панаму, Тринидад и Тобаго, Доминикану и другие. Особенностью островных зон является полное отсутствие налога на прибыль и дивиденды, дешевая и простая процедура регистрации, полная конфиденциальность владельцев, но вместе с тем и сомнительная репутация компании.

Регистрация фирмы в оффшоре

Как уже отмечалось выше, открытие фирм в свободных экономических зонах очень простое, для этого даже не обязательно пребывание в данной стране. Сейчас этими вопросами заминаются специализированные фирмы, которые проводят анализ таких зон, составляют сравнительную характеристику для упрощения выбора страны, занимаются юридическими и финансовыми вопросами — в итоге клиент получает готовое предприятие всего за неделю. В таких фирмах можно приобрести уже существующее оффшорное предприятие с историей и «стажем» работы.

Экономные владельцы могут также без труда зарегистрировать компанию самостоятельно, для этого необходимо:

- Во-первых, провести анализ стран и определить наиболее выгодные налоговые условия для своего рода деятельности.

- Во-вторых, организовать секретарское бюро, которое будет выполнять представительскую роль, и арендовать для него помещение, тем самым получив юридический адрес предприятия. Если собственник желает совсем остаться в тени, он может в качестве акционеров компании привлечь местных жителей, которые охотно соглашаются за небольшую плату.

- В-третьих, необходимо уплатить государственную регистрационную пошлину, размер которой на островных зонах варьируется от 50 до 800 долларов США, а в европейских странах может достигать нескольких тысяч.

Готовую компанию можно приобрести за 300 долларов США, но ценовой максимум может превышать и 10 000 долларов. Регистрационный сбор нужно уплачивать ежегодно, помимо этого в некоторых странах применяется система единого фиксированного налога. Поэтому содержать оффшорную фирму предпринимателю среднего звена нет никакой экономической выгоды.

Существуют также определенные ограничения на деятельность, среди которых можно выделить запрет на ведение хозяйственной деятельности внутри страны регистрации. Это обеспечивает некоторую финансовую стабильность государству и исключает риск экономического поглощения международными компаниями.

Преимущества и недостатки работы в оффшоре

Оффшорные компании создаются для достижения определенных целей:

- минимизация суммы налогов и сборов;

- сокрытие финансовой сделки;

- сокрытие владельцев компании;

- выведение из страны «криминального» капитала;

- сокрытие реальных доходов владельца;

- отсутствие валютного и финансового контроля.

Схема минимизации суммы уплачиваемых налогов проста — предположим, что в стране Х величина налога на прибыль равна 20%. Предприятие в стране Х, осуществляя торговую деятельность, получает 1 миллион долларов США чистой прибыли, из которых уплачивает 200 тысяч долларов в государственную казну.

Это же предприятие может осуществить продажу товаров оффшорной компании по более низкой цене, получив прибыль 200 тысяч долларов, а оффшор, перепродав эту же продукцию, получает оставшуюся часть прибыли — 800 тысяч долларов. Налог на прибыль в стране Х уплачивается в размере 40 тысяч долларов, в оффшорных зонах он равен нулю. Итог — у предприятия экономия 160 тысяч долларов, которые оно может получить в виде кредита от зарубежной компании.

Такие же схемы применяются для уклонения от уплаты налога на добавленную стоимость, подоходного налога с физических лиц, различных пошлин и акцизов.

Страховую схему можно рассмотреть на реальном примере всем известной транснациональной корпорации «Phillips». На Бермудских островах была зарегистрирована страховая компания “Kingstone Captive Insurence”, основным направлением деятельности которой стало страхование операций «Phillips».

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.Большим преимуществом оффшоров выступает секретность сделок и конфиденциальность информации о владельцах. Во многих странах государственным деятелям запрещено заниматься предпринимательской деятельностью во избежание лоббирования сомнительных и невыгодных стране законодательных проектов.

Регистрируя компанию на Сейшельских островах, депутат или чиновник получает гарантии полной анонимности и может спокойно продвигать свою коммерческую деятельность, при этом уклоняться от налогов и от декларирования своих доходов как физическое лицо.

По примерным подсчетам экспертов более 12 триллионов долларов хранится на счетах оффшорных банков, это примерно одна треть общего состояния всех миллионеров в мире.

Отсутствие валютного контроля позволяет выгодно проводить сделки на рынке ценных бумаг и валютных биржах, примерно 80% таких сделок проводится в оффшорных зонах. Отсутствие бухгалтерского учета и обязательных аудиторских проверок приводит к полной дезинформации о характере деятельности компании и готовит благоприятную почву для проведения криминальных операций и сделок. Недостатки ведения бизнеса в оффшорных зонах для компаний сводятся к ограничению такой деятельности со стороны государства.

Влияние на оншоры

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор — это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор — это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Многие эксперты склонны утверждать, что мировой экономический кризис возник именно из-за распространения деятельности оффшорных компаний. Примерно 90% российского крупного бизнеса переведено в свободные экономические зоны.

С возрастанием финансовой нестабильности в США и дефицита национального бюджета правительство приняло антикризисные меры, которые привели к росту налогов. Крупные компании, отреагировав на эти меры, перевели свой бизнес в оффшорные зоны, в основном на Британские Виргинские острова, где зарегистрировано более 800 тысяч предприятий.

Законность работы в оффшоре

С точки зрения деятельности компании в пределах оффшорной зоны можно сказать о законности ее экономических и финансовых операций. Но с точки зрения государства, из которого ушел данный бизнес, наблюдается полная противоположность.

Как было описано выше, государство теряет огромные суммы неуплаченных налогов, кроме того, наблюдается существенный отток капитала и реальных инвестиций в другие страны, что не поддерживает и не развивает национальную экономику.

Множество оффшорных компаний ведут незаконную деятельность по финансированию терроризма, благодаря тому, что в свободных юрисдикциях нет финансового контроля сделок и нет механизма открытых договорных отношений, вся деятельность находится в полной секретности.

С этой точки зрения оффшоры представляют большую угрозу всему обществу, поэтому созданы специальные организации, которые разрабатывают меры по предотвращению развития такого бизнеса:

- Одной из таких всемирных организация является FATF. Ее рекомендации по предупреждению финансирования терроризма и отмывания нелегальных доходов приняты правительствами большинства стран.

- ОЭСР – организация экономического развития и сотрудничества — также ведет списки стран и территорий с упрощенной налоговой системой и непрозрачными финансовыми и экономическими законами.

Государства, поддерживающие рекомендации данных организаций, более пристально следят за фирмами, которые сотрудничают в своей хозяйственно-экономической деятельности с компаниями из общепризнанных оффшорных зон, ограничивают суммы их сделок, проводят полную идентификацию предприятий и их владельцев, осуществляют контроль за ценообразованием продукции во избежание необоснованного занижения цен.

Сюжет о том, как подобрать оффшор

На видео — процесс выбора экономической зоны для ведения бизнеса:

znaydelo.ru

Как открыть оффшорную компанию, оффшоры для чайников

Страшный зверь по имени «оффшор» нередко наводит ужас на тех, кому пока не посчастливилось прокатиться на самых увлекательных аттракционах большого бизнеса. Сплошь и рядом в современном мире оффшоры отождествляются с мошенничеством, преступлением и предательством родины.

Отчасти отношение это обусловлено отсутствием во всем мире закрепленного за этим термином определения. В реальности же дела обстоят так: оффшоры – явление, набирающее всё большую популярность, правила и принципы оффшоров доступны каждому, а сам механизм их работы полностью легален. Итак, обо всем по порядку:

Оффшор, оффшорная зона (от англ. Off shore «вне берега», «зарубежный») – страна или территория, находящаяся в определенной стране, предлагающая иностранным компаниям особые экономические условия.

Особенно привлекательным из таких условий являются большие льготы на налогообложение или полное его отсутствие. Выделяют три вида оффшорных зон:

Классические оффшоры

Именно классические оффшоры пользуются наибольшей популярностью у бизнесменов. Обычно это небольшие, теплые, островные страны, предлагающие зарубежным компаниям полное отсутствие налоговых обязательств, либеральную политику в отношении аудита и ведения финансовой отчетности, низкие, независящие от дохода ежегодные платежи. К самым известным оффшорам этого вида относятся Каймановы острова, Бермуды, Британские Виргинские Острова, Панама, Белиз, Сейшельские острова и др.

Оффшоры с пониженным налогообложением

Для этого вида оффшор характерна сниженная налоговая ставка и такое же снисходительное, как в классических оффшорах, отношение к ведению документации. К таким зонам причисляют Багамы, Шотланию, Панаму. Однако сюда попадают и те страны, которые все же могут на законных основаниях потребовать у компании полной финансовой отчетности. В числе таковых Венгрия, Кипр, Монако, Сан-Марино и др.

Оффшоры европейской зоны

Зоны этого вида носят имя «оффшор» потому, что в некоторых случаях, в зависимости от особенности страны и вида деятельности определенной компании, ими также устанавливается сниженная ставка на налогообложение иностранных фирм. Однако необходимости вести бухгалтерский учет, предоставлять необходимую отчетность, проходить аудиторские проверки остается неизменной. Яркий пример европейского оффшора – это Голландия, где налог на деятельность компаний, ведущих работающих за рубежом, не превышает 1%.

Что же такое оффшорная компания? Это компания, которая не ведет свою деятельность на территории страны, где зарегистрирована. Владелец оффшорной компании, в свою очередь, не должен иметь статус резидента этой страны. Например, немец, зарегистрировавший свою фирму на Багамах, при условии, что фирма его осуществляет свою деятельность в Германии, является собственником оффшорной компании.

Зачем нужны оффшоры?

Предположим, некий бизнесмен «У» не согласен с грабительской ставкой на налог, действующей в его стране. Он намерен прекратить отдавать государству честно заработанные деньги и при этом ухитриться не понести наказание за уход от налогов. Именно оффшорная компания позволит бизнесмену «У» воплотить его грандиозные планы — значительно сэкономить, не нарушив закон.

— Зарегистрировав оффшорную компанию на Кипре, бизнесмен, вместо российских 20%(налог на доход), и 9%(налог на дивиденды), получит значения в 10% и 5%. При регистрации компании на Багамах, налоговая ставка будет равна 0%.

— Кроме низких налогов или их полного отсутствия, оффшорные компании привлекательны и легкостью в открытии и использовании. Открыть компанию в оффшоре можно за час. Большинство таких фирм не нуждается в финансовой волоките, сборе многочисленных документов, прохождении проверок. Зачастую фиксированная выплата раз в год – всё, о чем стоит беспокоиться владельцу оффшорной компании.

— К плюсам оффшор также можно отнеси и абсолютную конфиденциальность. Факт неразглашения имен владельцев компании позволяет включить в число её бенефициаров представителей власти и силовых структур РФ.

— Оффшорная компания может выполнять роль как посредника, так и владельца бизнеса. В последнем случае дело будет надежно защищено от рейдерских атак.

Бизнесмен «У» после совершения сделки через оффшор

Как работают оффшоры?

На примере уже знакомого нам бизнесмена «У» легко понять и принцип работы оффшоров. Допустим, господин «У» хочет продать дом в Сочи, стоимость которого составляет 3 млн.р. Налог на прибыль в таком случае составит 600 тыс.р. Однако бизнесмен действует иначе: он продает дом оффшорной компании-посреднику (собственником которой сам и является) по сниженной цене 800 тыс.р. Оставшуюся прибыль (2.2 млн.р.) он получит, когда перепродаст дом, но уже как оффшорная организация. Налог в России бизнесмен «У» заплатит только с полученного дохода — 800 тыс.р.

Итого: на подоходном налоге господин «У» сэкономил (600-160) 440 тыс.р.

На деле в оффшорных странах учредителями оффшорных компаний выступают секретарские бюро, не имеющие, как правило, ничего общего с истинными собственниками фирм, генеральным директором часто также является сторонний человек.

Зачем оффшорам это нужно?

Статус оффшора имеют страны, которые не могут похвастаться богатыми и ценными природными ресурсами. Для них иностранные капиталовложения являются едва ли не самым крупным источником доходов. Предлагая зарубежным компаниям условия выгоднее «домашних», оффшорная страна обеспечивает себе экономическую и финансовую состоятельность, а своему населению – достаточное количество рабочих мест (в представительствах компаний, секретарских бюро).

Взамен на все приятные льготы, предоставляемые зарубежным компаниям, оффшорная страна просит не так много: не вести деятельность на её территории, то есть — не получать с неё доход. Таким образом, создается выгода для всех: владелец оффшорной компании обходит налоги, а оффшорная зона получает ежегодное вознаграждение.

Как открыть оффшорную компанию?

Сегодня на территории России существует порядка 100 организаций, занимающихся регистрацией и продажей оффшорных компаний, прибегая к услугам таковых оффшорную компанию заграницей можно открыть «не выходя из дома». Кроме всего прочего данные организации оказывают помощь в выборе подходящей оффшорной зоны для того или иного вида деятельности фирмы, а также предлагают содействие в последующем развитии. Существует возможность приобрести и уже готовую функционирующую оффшорную компанию. Стоимость этого удовольствия может составить от 300 до 10 000$.

Открыть компанию в оффшоре можно самостоятельно, следуя непростому алгоритму действий. Госпошлина в этом случае составит от 50 до 800$. Однако, многие специалисты рекомендуют хотя бы в первый раз довериться профессионалам.

Какие риски?

Сами по себе оффшоры и наличие у бизнесмена оффшорных компаний – не преступление, тем не менее, частое использование оффшорных фирм для отмывания денег заставляет множество стран уделять им пристальное внимание со стороны налоговых органов. Кроме того, государства силятся контролировать уплывающие заграницу средства посредством создания «черных списков» оффшорных зон, сотрудничество с которыми жестко контролируется и облагается высоким налогом. В России в отношении оффшоров существует масса ограничений, однако абсолютного запрета на оффшоры нет ни в одной стране мира.

panteon-offshore.ru

Что такое оффшорная зона? | Нимандс

Что такое оффшорная зона?

Оффшорной зоной называется территория или государство, где на законодательном уровне разрешено регистрировать юридические лица, имеющие значительные налоговые льготы или полностью освобожденные от налогов. Обычно такие привилегии достигаются посредством выполнения определенных условий. В большинстве случаев основное условие – получение доходов организацией за пределами данной территории или государства. Специализацией оффшорных юрисдикций является предоставление коммерческих и корпоративных услуг компаниям-нерезидентам, а также инвестирование оффшорных капиталов.

Термин «финансовый оффшорный центр» появился в 1980-е годы. По определению МВФ, такими зонами являются все государства, у которых финансовый сектор непропорционально велик по отношению к количеству населения.

Оффшорная зона – юрисдикция или страна, предоставляющая нерезидентам финансовые услуги, несоразмерные с величиной финансового сектора своей собственной экономики. (А. Зороме, рабочая документация МВФ)

Согласно данному определению, к оффшорным центрам следует отнести и США, и Великобританию. Они считаются таковыми вследствие большой численности населения, а также членства в международных организациях (OECD, G20 и т. д.).

Отношение к оффшорам в современном мире

Оффшорные зоны часто называют «налоговым раем». Мнения специалистов насчет подобных юрисдикций полярны. Защитники утверждают, что оффшорные центры, имеющие хорошую репутацию, вполне законны и являются важным элементом международной торговли. Благодаря безналоговой структуре он дают возможность эффективно управлять рисками и оптимизировать денежные потоки. Зарегистрировать оффшорную компанию достаточно просто, а расходы на ее содержание и степень открытости данных зависят от зоны. Противники считают, что подобные образования нередко применяются для ведения подозрительной или противозаконной деятельности.

Международное сообщество проявляет пристальное внимание к оффшорным зонам, начиная с 2000 г. На встрече G20, состоявшейся в апреле 2006 года, было принято решение принять меры против юрисдикций, которые отказываются сотрудничать (т. е. обмениваться информацией). Значительное влияние на оффшоры оказали инициативы, выдвинутые МВФ, FATF, OECD. Большинство таких юрисдикций ужесточило свое законодательство по статьям, касающимся отмывания средств и прочих незаконных действий. На сегодня самой «послушной» зоной является Джерси. Она выполняет 44 рекомендации из предложенных 49 пунктов.

Специфика и развитие оффшорных зон

Бюджет оффшорных юрисдикций наполняется не благодаря налоговым отчислениям, а за счет ежегодных фиксированных пошлин, взимаемых за продление регистрации компании. Обычно такие финансовые центры представляют собой небольшие государства с незначительной численностью населения. И ежегодных пошлин достаточно для обеспечения высокого уровня проживания в стране. Приток в государство инвесторов и собственников бизнеса позволяет создать рабочие места. Прибыли компаний, которые регистрируют и обслуживают нерезидентные юридические лица, сравнимы с доходами от выплаты регистрационных пошлин.

Активное развитие таких финансовых зон вызвано постоянным увеличением налоговой нагрузки в развитых странах. По оценкам специалистов, на данный момент в низконалоговых или оффшорных юрисдикциях находится до половины мирового капитала. На сегодня в мире насчитывается до 70 финансовых оффшорных центров. Еще порядка 100 государств были бы не прочь стать таковыми.

Слово «оффшор» само по себе не имеет точного значения. Данный термин просто отражает факт, что большая часть подобных зон находится на островных государствах. Обычного его применяют для обозначения юрисдикции, которая находится за рамками контроля стран со значительной налоговой нагрузкой.

В 80-х–90-х годах XX века складывалось впечатление, что высокоразвитые государства не обладают ни желанием, ни необходимым влиянием, чтобы контролировать оффшоры. Возможно, подобная ситуация объясняется тем, что самые богатые люди планеты широко пользуются этими зонами для сохранения и увеличения своих капиталов. Указанное попустительство привело к увеличению числа оффшоров за счет того, что многие страны с отсталой (преимущественно аграрной) экономикой решили стать таким «налоговым раем». Теперь основным их бизнесом является продажа налоговых льгот.

Развитые государства систематически пытаются ограничить своих граждан в использовании оффшоров. Это единственное, что они могут сделать. Но за несколько десятилетий своего существования оффшорные центры создали совершенную законодательную базу, которая защищает интересы собственников компаний. Поэтому попытки ввести ограничения обычно оказываются малорезультативными. Ситуацию усугубило и появление Интернета. Глобальная сеть позволяет удаленно торговать программным обеспечением, медиа-файлами, продавать различные услуги. Поэтому граждане высокоразвитых государств легко могут обойти ограничительные меры правительств.

Классификация оффшорных зон

Оффшорные юрисдикции достаточно разнообразны. Они служат разноплановым целям корпораций и индивидуальных предпринимателей. В стране проживания последних такие цели не всегда являются законными. Но анонимность, которую обеспечивают оффшоры, позволяет спасти собственников таких компаний.

Людей, которые ранее не сталкивались с оффшорными компаниями, слово «оффшор» может пугать. Благодаря усилиям высокоразвитых стран, оно имеет негативный оттенок и порой даже ассоциируется с терроризмом, что не соответствует действительности. Существует множество талантливых специалистов, которые способны создать полностью легальные схемы использования компаний, зарегистрированных в оффшоре, практически в любой бизнес-сфере.

Оффшорные центры можно условно разделить на 3 категории.

1. Классические оффшоры. Зарегистрированные здесь фирмы полностью освобождаются от налогов на доходы, полученные за пределами государства. Примерами классических зон являются Сейшелы, Белиз, Панама. Подобные центры не требуют ведения и регулярной сдачи отчетных документов по финансам. Дополнительным преимуществом является повышенный уровень конфиденциальности. Применение номинального сервиса еще больше увеличивает анонимность. Власти классических оффшоров не предпринимают никаких попыток, чтобы взять под контроль деятельность компаний, которые там зарегистрированы. Центры этого типа обычно отличаются политической и экономической стабильностью. Классические оффшоры постоянно совершенствуют собственное законодательство, чтобы сделать его более привлекательным для предпринимателей. Максимальное внимание уделяется защите капитала, конфиденциальности данных. Важно и то, что регистрация компании в классической оффшорной зоне весьма проста.

2. Оффшоры с низким налогообложением. Альтернативное название – оффшорные юрисдикции высокой респектабельности. По сравнению с нулевой ставкой на прибыль, 10-процентные отчисления могут показаться значительными. С другой стороны, в некоторых государствах налог на прибыль может достигать 45 %. И, по сравнению с этим, 10-процентная ставка кажется низкой. В подобных зонах компании, как правило, обязаны вести бухучет. Отчетность сдается ежегодно. Некоторые страны также выдвигают требование проведения аудита. Реестр акционеров и директоров ведется, данные из него находятся в открытом доступе. Но применение номинального сервиса позволяет обеспечить конфиденциальность. Регистрация и содержание фирмы в подобной зоне обходится дороже, зато и репутация юридического лица будет выше. Центрами «повышенного престижа» являются Гибралтар, Ирландия, остров Мэн и др.

3. Государства, которые не являются полноценными оффшорами, но предоставляют определенные налоговые льготы юридическим лицам. Уровень доверия к зарегистрированным там партнерам повышается благодаря строгим требованиям к отчетности. В качестве примера можно привести Великобританию (по отношению к LLP-компаниям), Кипр.

Функции оффшорных зон

Международная торговля и инвестирование. Оффшоры являются каналами для международной торговли и облегчают продвижение финансовых потоков. Согласно статистике, в государствах, которые тесно сотрудничают с ними, больше денег в экономике, а кредитные ставки – ниже. Оффшоры приобретают все большее значение как инвестиционные каналы в рискованные рынки. Например, свыше 44 % прямых капиталовложений в индийскую экономику пришли в 2011 году с острова Маврикий. Треть таких инвестиций пришли в Бразилию тоже через оффшоры.

Регистрация воздушных/водных судов. Еще одно традиционное применение оффшоров – регистрация воздушных и водных судов (на Сейшелах, Бермудах, Багамах или в Панаме). Так, Пакистанские Авиалинии в 2003 году перерегистрировали весь свой авиапарк на Каймановых островах. Это было необходимо для получения кредита на приобретение 8 новых Боингов-777. Американский банк отказался принимать в залог самолеты с пакистанской регистрацией.

Страхование. Многие оффшоры регистрируют страховые фирмы и компании, работающие на рынке перестрахования. Лидером в сфере оказания данных услуг являются Бермуды. В эту зону переносят свой бизнес даже крупнейшие страховые фирмы мира, чтобы улучшить управление рисками и снизить налоговую нагрузку.

Банкинг. Традиционно ряд оффшорных зон предлагает лицензии на ведение банковской деятельности. Например, Багамы имеют 301 лицензированный банк, а Каймановы острова – 295. При этом BVI имеет лишь 7 таких банков.

Перечень оффшорных зон

Представленный ниже перечень не является исчерпывающим. Он содержит только основные оффшорные зоны.

- Багамы. Здесь зарегистрировано множество судов. Раньше Багамы выступали в качестве доминирующей оффшорной зоны, но после обретения в 1970-х годах независимости утратили топовые позиции.

- Белиз. Отличается максимальной простотой и удобством использования среди оффшорных юрисдикций.

- Бермуды. Это лидер страхового оффшорного рынка. Также Бермуды популярны как место регистрации судов.

- Виргинские острова. В этой зоне зарегистрировано наибольшее число фирм-нерезидентов.

- Джерси. Это наиболее зарегулированная юрисдикция.

- Каймановы острова. Данная зона играет значимую роль в сфере управления активами.

- Маврикий. Используется в качестве инвестиционной платформы для африканского, азиатского и европейского рынков.

- Сейшельские острова. Здесь одна из наиболее низких стоимостей содержания иностранных компаний. Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира.

- Сингапур. Это международный центр управления финансовыми активами, место концентрации хедж-фондов. Хорошо подходит для частного банкинга.

- Панама. Значимый морской международный центр. На сегодня Панама является вторым крупнейшим оффшором и по количеству зарегистрированных фирм уступает только Виргинским островам.

niemands.ru

Какие оффшорные схемы и решения в России до сих пор популярны?

«Учитывая глупость большинства людей, широко распространенная точка зрения будет скорее глупа, чем разумна.»

— Бертран Артур Уильям Рассел, 3-й граф Рассел, английский математик, философ и общественный деятель.

«Заблуждение не перестает быть заблуждением от того, что большинство разделяет его.»

— Лев Толстой

«Мнение большинства не всегда верно. Ни миллиард мух, ни два, ни три, ни даже больше не убедят меня, что говно – это вкусно.»

— Иосиф Египетский

Я хотела бы на начать эту статью с притчи о Ходже Насреддине. Однажды к Ходже пристали мальчишки. Чтобы отделаться от них, он сказал, что за углом стоит телега с яблоками. «Яблоки, яблоки!!!», закричали мальчишки и побежали за предполагаемым угощением. Ходжа долго смотрел им вслед, а потом подумал: «Строго говоря, множество людей не может быть не право. Раз эти чистые, невинные дети считают, что за углом дают яблоки, значит так оно и есть!». «Яблоки, яблоки!!!», закричал Ходжа Насреддин и, подобрав полы халата, помчался вслед за мальчишками.

К сожалению, если Вы в современном мире эпохи деофшоризации выберете неверную схему налоговой оптимизации или воспользуетесь нелогичным оффшорным решением — одной из тех самых популярных оффшорных схем, как раз такой, которые налоговая раскусывает на раз, то объяснения о том, что Вы чистый и невинный бизнесмен Вам вряд ли помогут. Если Вы хотите быть как ВСЕ, то Вы повышаете свои шансы стать одной из тех рыб, которые попадут в сети, то Вы вряд ли станете тем везучим дельфином, который уплывет вдаль весело и без царапинки.

Каждое решение с использованием оффшорных схем должно разрабатываться строго индивидуально. Почему Вы думаете, многие схемы налоговой оптимизации годами и десятилетиями сходят с рук крупным предприятиям? Да потому, что они для своих оффшорок и компаний из низконалоговых юрисдикций создают настоящие легенды, которые затем превращаются в явь. Для оффшорных компаний создаются настоящие веб сайты, договоры, нанимаются на работу люди, открываются реальные и виртуальные офисы, разрабатывается логотип оффшорной компании для инвойсов и договоров. Если компания зарегистрирована, например, в Панаме, то легенда продумывается до мелочей. Вплоть до того, что бумага для договоров закупается в Панаме. Постепенно, такая компания обрастает и реальными клиентами и оффшорному решению уже больше не нужно придумывать легенды. Схема действительно становится правильной и логичной.

Более того, в эпоху деофшоризации многие схемы просто опасны без смены ПМЖ и налогового резидентства для бенефициара. Иными словами, чтобы схема работала, приходится в нее добавлять все больше флагов из той самой теории шести флагов, которой вот уже более шестидесяти лет пользуются вечные туристы.

Оффшорные схемы (решения) представляются собой законные схемы оптимизации налогообложения, где грамотно используются оффшорные и иностранные компании для работы с зарубежными бизнес – партнерами. Стандартных схем не существует, но есть примеры, которые используются предприятиями при определенной ситуации с учетом специфики деятельности. Для каждой компании составляется своя уникальная оффшорная схема, учитывающая характерные черты компании и специфику ее деятельности. Безусловно, составлением схемы должны заниматься профессионалы. По причине того, что нужно учесть огромное множество факторов (налоговое резидентство бенефициара, планы по его смене, страновые риски, договоры об избежании двойного налогообложения и их условия, договоры по обмену налоговой информацией, планы о подписании или ратификации подобных договоров, защита инвесторов в юрисдикции, международные банки, которые готовы открывать подходящие для клиента счета под компании, включенные в схему и многое другое) подготовка решений не может быть бесплатной. Если решение по защите активов или по подбору банковского счета для элементарных задач малого бизнеса или защиты капитала еще можно предложить бесплатно, то оффшорные решения для активного, среднего или крупного бизнеса может быть только платной услугой, так как потребуется несколько часов работы консультанта.

Персональные консультации по созданию оффшорных структур для бизнеса и защиты капитала

Платная консультация и разработка решений и стратегий по перечислению средств из СНГ за границу

Использование оффшоров, оншоров с низконалоговыми условиями для иностранных инвесторов и мидшоров вполне легально даже в эпоху деофшоризации, поэтому многие компании и холдинги стали использовать оффшорные схемы. С точки зрения международного инвестора из России оффшорная компания – это инструмент для безопасного использования международных финансовых и инвестиционных услуг с дополнительной защитой от местной агрессивной бизнес среды. Как известно, Россия и оффшоры – это сиамские близнецы и резать без крови не получится.

Начнем рассмотрение популярных в России оффшорных схем.

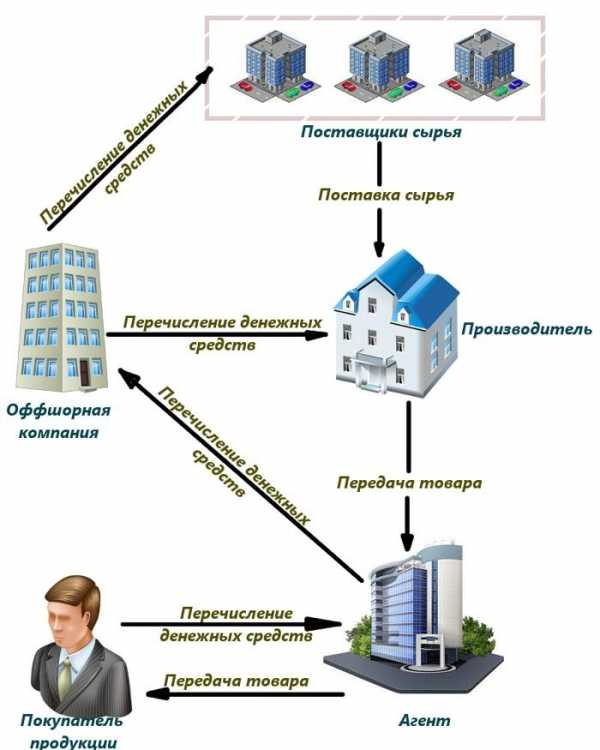

1. Экспортно-импортная оффшорная схема

Она разделяется на 2 вида. Первый – экспортная схема, в рамках которой оффшорная компания выступает промежуточным звеном между компанией из России и иностранным партнером. Для этой схемы характерно использование реинвойсинга – завышения или занижения цены товара. Суть работы экспортной схемы заключается в приобретении экспортируемого товара оффшорной компанией по самой низкой цене и перепродаже его конечному покупателю в соответствии с рыночными ценами. Прибыль, не облагаемая налогами, остается в оффшорной компании. По факту схема действует так: перемещение товара от продавца конечному покупателю напрямую, прохождение всех финансовых потоков через оффшорную компанию.

Второй вид — импортная схема, в рамках которой товар импортируется в РФ через оффшорную компанию с увеличением цены товара для уменьшения прибыли компании из России, либо снижение цены товара при перемещении товаров с высокими таможенными пошлинами.

Главное в экспортно-импортных схемах – быстрое движение денег. Однако в условиях нынешней работы банковского сектора и валютного контроля в России данное требование обеспечить порой невозможно. Поэтому банковский счет оффшорной компании в зарубежном банке – решение данной проблемы.

Отправка товара через границу -Перечисление денег за товар — Аккумуляция чистой прибыли

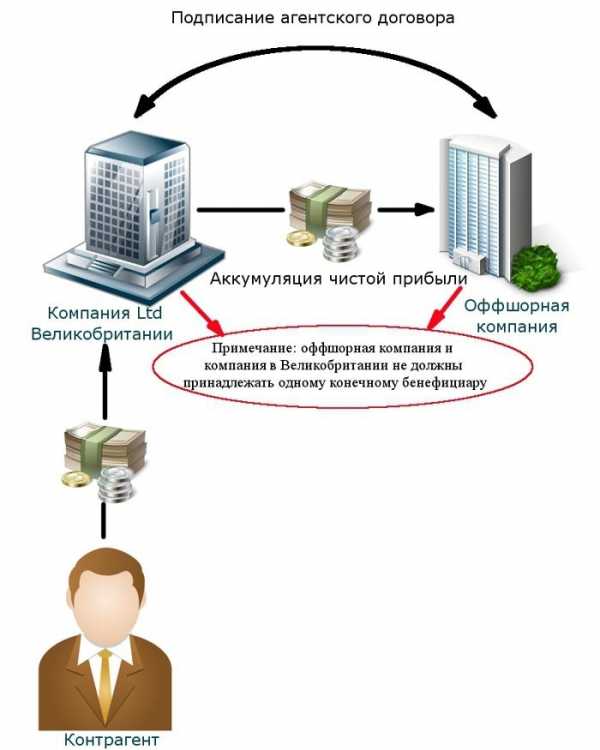

2. Агентская оффшорная схема

Смысл агентской схемы заключается в подписании оффшорной компанией и компанией Ltd Великобритании агентского договора. Английская компания платит налог со своего вознаграждения (5% от оборота) и своевременно представляет необходимые отчеты в налоговые органы Великобритании, а на счету оффшорной компании хранится чистая прибыль. Данная схема исключает какую-либо причастность к оффшорным операциям.

Подписание агентского договора — Аккумуляция чистой прибыли

Примечание: оффшорная компания и компания в Великобритании не должны принадлежать одному конечному бенефициару

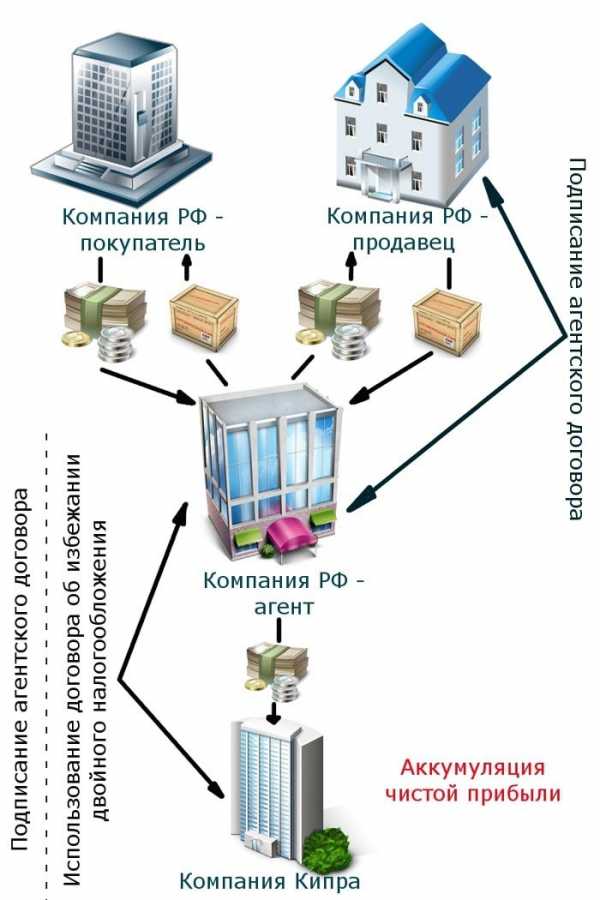

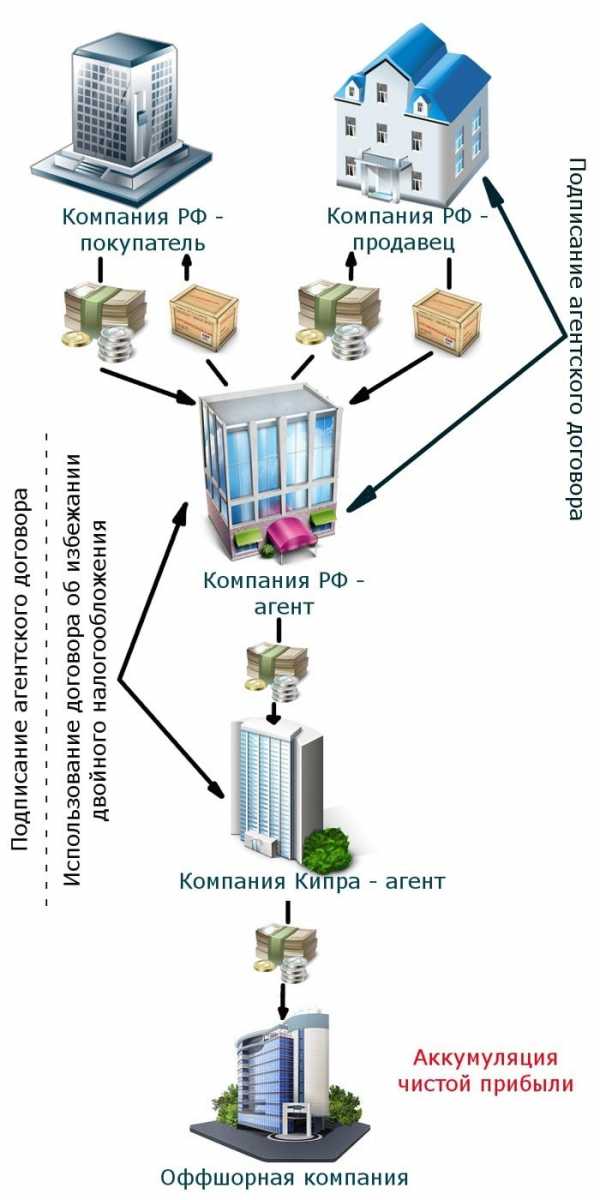

3. Расширенная агентская оффшорная схема при торговле внутри РФ

Товары и денежные средства проходят через компанию РФ, выступающей в качестве посредника между компаниями продавца и покупателя. Данная компания – агент компании Кипра, получающий вознаграждение от оборота средств в размере 5%, то есть основная прибыль перечисляется кипрской компании. С дохода в соответствии с действующим договором об избежании двойного налогообложения кипрской компанией платится налог – 10%. Далее существует 2 варианта организации работы схемы:

1) Завышение затрат компании Кипра.

2) Добавление классической оффшорной компании. Тогда кипрская компания – агент оффшорной компании и налоги взимаются с 5% вознаграждения от оборота. В итоге чистая прибыль аккумулируется в оффшорной компании.

Несмотря на сложность данной схемы в практическом применении и возникновения ряда вопросов о выгодности вычета НДС, возникновения постоянного представительства компании Кипра, эта схема имеет право на жизнь.

Подписание агентского договора — Использование договора об избежании двойного налогообложения — Аккумуляция чистой прибыли

4. Нерезидентная схема в Великобритании

Эта схема заключается в использовании компании, зарегистрированной в Великобритании в качестве нерезидентной для налоговых целей. При управлении и контроле работы английской компании с территории другого государства, с которым подписано соглашения об избежании двойного налогообложения с разделом «пункт прерывания связи», полученная прибыль из небританского источника дохода английской компанией налогообложению не подлежит. Рекомендуется в этой схеме использовать Кипр. При использовании подобной схемы компания Великобритании получается определенный статус – «двойной резидент», что предоставляет возможность выбора страны для уплаты налогов. Главное требование – органы управления и бенефициары компании должны находиться физически на территории Кипра. Если Кипр выбран налоговой резиденцией компании Великобритании, имеется возможность использования положений заключенных юрисдикцией с другими странами соглашений об избежании двойного налогообложения.

Подписание контракта — Предоставление инвойса — Перечисление денежных средств — Управление деятельностью компании, включая банковский счет, отчетность и инвойсы -Использование двухстороннего соглашения об избежании двойного налогообложения

5. Оффшорная схема, применяемая при международных перевозках

В большинстве случаев данную схему используют транспортные компании, занимающиеся международными перевозками. Благодаря использованию положения подписанными между Россией и иными юрисдикциями соглашений об избежании двойного налогообложения можно уменьшить затраты на уплату налогов. Рассмотрим пример с использованием Кипра. На основании подписанного налогового соглашения компания не платит налоги в РФ, а затраты на налоги в Кипре можно свести к минимуму при использовании кипрской компании связного звена с классической оффшорной компанией.

Оказание услуг по перевозке — Перечисление денежных средств — Использование договора об избежании двойного налогообложения

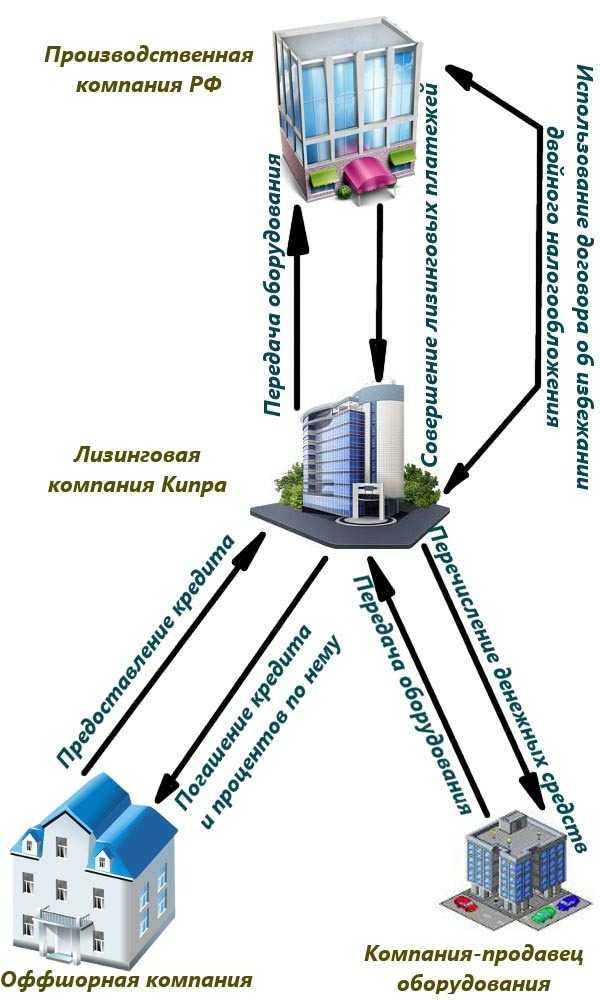

6. Оффшорная схема, используемая при лизинговых операциях

Компании используют данную схему для покупки и дальнейшего ввоза на территорию страну оборудования. Для этих целей учреждается оффшорная компания и резидентная компания на Кипре. Оффшорной компанией выдается кредит кипрской компании, которая приобретает оборудование и заключает лизинговый контракт сроком на 3 года с компанией РФ и использует действующее между странами договор об избежании двойного налогообложения.

После факта передачи оборудования в лизинг, компания РФ выплачивает компании Кипра регулярные лизинговые платежи. Кипрской компанией перечисляются средства оффшорной компании в качестве погашения кредита и процентов по нему. В итоге, компания РФ получает полностью легальный канал перечисления денег в оффшор.

Перечисление денежных средств — Передача оборудования — Совершение лизинговых платежей — Погашение кредита и процентов по нему — Использование договора об избежании двойного налогообложения — Предоставление кредита

7. Оффшорная схема, применяемая при строительной деятельности

Существует два вида этой схемы. В схеме первого вида кипрская компания играет роль подрядчика, получающего от заказчика полную оплату строительных услуг. Кипрская компания и компания РФ заключаются контракт, согласно которому российская компания выступает субподрядчиком и выполняет весь перечень строительных работ. Все денежные расчеты происходят через компанию Кипра – подрядчика, где и оседает основная прибыль.

Контроль работы и снабжение необходимым оборудованием, материалами — Перевод оплаты за строительные работы — Выполнение строительных работ

Второй вид схемы подразумевает, что в качестве подрядчика выступает компания РФ, а субподрядчики – компании Кипра. Заказчик перечисляет средства российской компании за оказание услуг в полном объеме. Компания РФ, в свою очередь, распределяет работу между субподрядчиками. Чистая прибыль будет находиться на счету компаний Кипра.

Перевод оплаты за строительные работы — Выполнение строительных работ

8. Оффшорная схема, применяемая при производственной деятельности

В рамках данной схемы оплата сырья и производственных услуг производителя осуществляется оффшорной компанией. Чаще всего на производственные услуги устанавливаются самые низкие расценки. Товар отгружается агенту производителем. Агент же, в свою очередь, реализует товар конечному покупателю за агентское вознаграждение. Остальные деньги перечисляются оффшорной компании.

Перечисление денежных средств — Передача товара — Поставка сырья

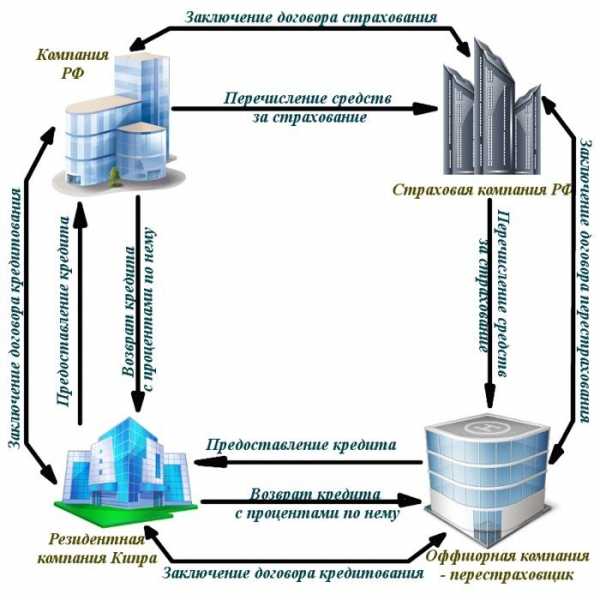

9. Оффшорная схема, применяемая при страховании

В операциях по страхованию и перестрахованию также используются оффшорные компании. Рассмотрим принцип работы схемы. Учреждается в РФ страхования компания, регистрирующая перестраховочный оффшор. Эти две организации несут при страховых рисках солидарную финансовую ответственность. Компания РФ страхует в российской валюте всю свою собственность, в том числе и имущество, имеющее минимальный шанс порчи и гибели, в российской страховой компании по завышенным ставкам. Данные риски перестраховываются в оффшорной компании. В итоге компания РФ получает легальный канал перечисления денег на территорию оффшора.

Можно учредить еще компанию на Кипре, которая у оффшорной компании берет кредит для кредитования российской компании. Компания РФ погашает кредит регулярно равномерными частями и платит процент по кредиту, не подлежащий взиманию налогов в соответствии с действующим соглашением об избежании двойного налогообложения. Резидентная компания Кипра переводит денежные средства оффшорной компании перестраховщику. В итоге, на счету оффшорной компании хранятся перечисленные деньги в виде погашения кредита и процентов по нему, страховых взносов.

Заключение договора страхования — Заключение договора перестрахования — Заключение договора кредитования — Перечисление средств за страхование — Перечисление средств за перестрахование — Предоставление кредита — Возврат кредита с процентами по нему

10. Оффшорная схема, применяемая при торговле на рынке ценных бумаг

Используется данная схема при работе на рынках акций, форексе, биржах, покупке пакетов акций для оптимизации налога на дивиденды по акциям, подоходного налога после реализации акций, участи в капитале предприятия без фигурирования в реестре акционеров.

Существует 3 разновидности этой схемы.

1) Классическая: Прибыль от ценных бумаг — Вложение средств в ценные бумаги

2) Компания РФ приобретает акции оффшорной компании, на счету которой в последствие хранятся деньги. Перечисление денежных средств — Продажа акций

3) Ввод в схему компании из престижной и низконалоговой юрисдикции, перепродающей ценные бумаги компании РФ, повысит статус сделки.

Перечисление денежных средств — Передача акций

11. Оффшорная схема, используемая при оказании ряда работ и услуг

Эта схема применяется при оказании научно-исследовательских, проектных, опытно-конструкторских работ, а также маркетинговых и рекламных услуг. Чистая прибыль сразу переводится в оффшорную компанию, а затраты на оказание услуги причисляются к себестоимости, поэтому, налог на прибыль снижается. Однако использование данной схемы требует хорошего знания нормативных и законодательных актов о налоге на прибыль в части расходов, включаемых в себестоимость. Также немаловажно грамотное использование схемы, чтобы при возникновении необходимости можно было доказать факт оказания услуг.

Существует 2 разновидности:

1) Классический вид. Однако не советуем использовать недорогие компании в классических оффшорных зонах. Оказание услуг — Перечисление денег

2) Ввод в схему компании из престижной и низконалоговой юрисдикции повысит престиж и эффективность.

Оказание услуг — Перечисление денег

12. Оффшорная схема, применяемая при регистрации новых предприятий, а также выплате дивидендов

Эту схему используют зарубежные инвесторы, которые хотят учредить предприятие на территории РФ с участием зарубежного капитала.

Материнская компания на Кипре регистрируется свою дочернюю компанию в РФ с большей частью иностранного капитала. Дивиденды, выплачиваемые «дочкой» материнской компании облагаются в соответствии с действующим соглашением об избежании двойного налогообложения только на Кипре в размере 5%. При использовании оффшорной компании можно свести налогообложение на Кипре к минимуму.

Передача уставного капитала — Выплата дивидендов — Использование договора об избежании двойного налогообложения

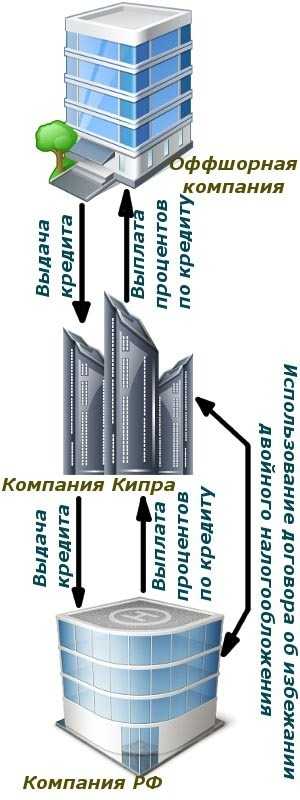

13. Оффшорная схема, применяемая при выплате процентов по кредиту

Принцип работы этой схемы заключается в выплате процентов компанией РФ по выданному компанией Кипра кредиту, которые не подлежат налогообложению благодаря положениям действующего соглашения об избежании двойного налогообложения. В свою очередь кипрской компанией выплачиваются проценты по выданному оффшорной компанией кредиту. Налог на доход у источника на Кипре не взимается.

Выдача кредита — Выплата процентов по кредиту — Использование договора об избежании двойного налогообложения

14. Оффшорная схема, применяемая при выплате роялти

Разработкой и регистрацией товарного знака в российском патентном бюро занимается оффшорная компания и потом продает права на его использование резидентной компании Кипра. Кипрская компания в свою очередь передает права на использование товарного знака компании РФ с последующим обязательством по выплате роялти. Компания РФ выплачивает роялти компании Кипра. Стоит отметить, что при использовании положений договора об избежании двойного налогообложения данные лицензионные платежи не подлежат налогообложению в России. Кипрской компанией выполняется перевод средств оффшорной компании за вычетом агентского вознаграждения. Выплата роялти с точки зрения компании РФ включена в себестоимость, а за счет увеличения себестоимости снижается налог на прибыль.

Передача прав на использование товарного знака — Выплата роялти — Использование договора об избежании двойного налогообложения

Естественно, что популярные схемы корректирует время и вместо одних популярных юрисдикций профессионалы подставляют другие, не только из-за потребностей определенного клиента, но и в зависимости от смены налоговых ставок, политической ситуации в стране и даже иногда климатического форс-мажора. Иногда выбор падает на нетипичную юрисдикцию для регистрации компаний, так как к типичной на какой то период времени обнаруживается повышенное внимание со стороны налоговой. А иногда, проконсультировавшись, Вы обнаруживаете, что та страна, которую Вы считали классической оффшорной отсутствует в Списках оффшоров Минфина и Центробанка вашей страны. Пользуйтесь нашим опытом, который мы приобретали за большие деньги в течение многих лет. Если у Вас есть вопросы по созданию работающего оффшорного решения, которое приведет к проблемам, обращайтесь за консультацией по е-майлу [email protected]

internationalwealth.info

Оффшорные схемы и использование оффшорных компаний

Использование в различных сделках нерезидента является довольно распространенной практикой ведения бизнеса. Наиболее выгодным для бизнеса является использование компании, зарегистрированной в оффшоре или безналоговой юрисдикции (далее: «оффшорная компания»), где не разглашается информация об учредителях, директорах компании и ее деятельности, а управление может осуществляться по Генеральной доверенности.

Наиболее популярны в использовании бизнесом следующие схемы с участием оффшорных компаний, которые могут быть построены с учетом российского законодательства и потребностей российского бизнеса.

Открытие банковского счета на оффшорную компанию

Для этой цели необходимо выбрать недорогую оффшорную компанию в одной из стран, где не требуется представлять никакой отчетности, и использование безналогового счета окупится в первый же год. При открытии счета клиент может заказать в банке привязанную к своему счету кредитную карту VISA или MasterCard или карту с повышенным уровнем конфиденциальности — Cirrus, которые Вы можете использовать в любой точке земного шара.

Ведение международной торговой деятельности с использованием оффшорных компаний

В оффшорной зоне могут быть зарегистрированы импортирующие или экспортирующие компании. При этом оффшорная компания будет принимать заказы непосредственно от клиента и поставлять товары непосредственно в пункт заказа от изготовителя или места закупки. Прибыль, вытекающая из разницы между ценой закупки и ценой продажи, будет накоплена в стране, свободной от налога или в стране с низко облагаемым налогом.

В целях налоговой оптимизации рекомендуется зарегистрировать оффшорную компанию в одной из предлагаемых нами юрисдикций. Возможно использовать такую компанию как одного из своих учредителей, делового партнера, исполнителя или заказчика услуг. Если оффшорная компания приобретает товар в одной стране, а затем продает его в другой, то прибыль, возникающая в результате операции, накапливается в оффшорной компании. Очень часто в таких сделках используется занижение или завышение стоимости товара.

При экспорте оффшорная компания покупает экспортируемый товар по самой низкой цене, а затем перепродает этот товар конечному покупателю уже по мировой цене, оставляя себе не облагаемую налогами разницу.

При импорте особенно важно выбрать выгодную цену, по которой будет продаваться товар у оффшорной компании. Если цена будет слишком занижена, есть риск начисления российскими налоговыми органами налога на прибыль, если чрезмерно завышена — риск начисления импортных пошлин. Таким образом, зная процентные ставки, по которым взимаются налог на прибыль и таможенные налоги, нужно найти такое идеальное значение ввозной цены, при которой сумма таможенных налогов и налога на прибыль будет минимальной.

Использование оффшорных компаний при торгово-закупочной деятельности

Если оффшорная компания занимается международной торговлей, у нее появляются большие возможности экономии на налогах. Если оффшорная компания покупает товар в одной стране, и затем продает в другую страну, то прибыль от сделки скапливается в оффшорной компании, освобожденной от налогов.

При оптовых закупках оффшорная компания обычно создается группой ассоциированных или неассоциированных компаний, желающих получить экономию от увеличения масштабов предприятия и уменьшения административных расходов.

Использование оффшорных компаний в импортно-экспортных операциях

Оффшорная компания является промежуточным звеном между российской фирмой и ее иностранным партнером. Это дает возможность российской фирме управлять ценой товара. Например, можно увеличить цену импортируемого в Россию товара и тем самым свести прибыль российской фирмы к минимуму. Для товаров с высокими таможенными пошлинами объявленную цену можно наоборот существенно понизить. При покупке товара в России для его последующего экспорта, необходимо уплачивать НДС. При покупке напрямую от имени иностранной фирмы (вашей оффшорной компании) происходит оплата за товар без НДС. Помимо этого, можно заключить с оффшорной компанией договор на сопровождение груза, его охрану и т.п., и таким образом дополнительно списать расходы из прибыли российской фирмы.

Управление ценой в договоре между российской компанией и оффшорной компанией дает возможность уменьшить прибыль российской компании, сосредотачивая основную массу прибыли у оффшорной компании. Поскольку оффшорная компания налогов не платит (или платит по низкой ставке), то размер налоговых выплат резко уменьшается.

Перемещение прибыли — это метод, который заключается в том, что основной доход от сделки формируется не в юрисдикции с высоким налогообложением, а в оффшорной зоне.

Также, если российская компания часть своих средств держит в иностранной валюте, то, даже при отсутствии реальной прибыли, периодически платит налог на прибыль, возникающую вследствие колебания курса этой валюты по отношению к рублю. Оффшорная компания, конечно же, от этого избавлена.

Оффшорная компания, оказывающая услуги (юридические услуги, консалтинговые услуги, маркетинговые услуги, информационные услуги, аудиторские услуги, бухгалтерские услуги, плата за обучение, предоставление займа и т.п.)

Для снижения налога на прибыль необходимо уменьшить валовую выручку, или увеличить расходы. При оказании услуг оффшорной компанией цена согласуется сторонами, и затраченная сумма может уменьшить налог на прибыль российской компании.

Использование оффшорной компании в инвестиционной деятельности

Фонды, накопленные через инвестиционные компании, основанные в оффшорных юрисдикциях, могут быть вложены или депонированы в любом месте мира и пока вся прибыль или проценты, подлежащие уплате относительно этих фондов, будут подчинены местному налогообложению, существует множество оффшорных стран, куда фонды могут быть помещены или как в безналоговых облигациях, или как депозиты банка, где процент оплачивается брутто. Точно так же во многих оффшорных странах никакие налоги на прибыль капитала не применимы. Использование оффшорной компании, зарегистрированной в подходящей стране, дает возможность вкладываемому капиталу иметь низкоэффективный налог в стране с высоким обложением налога, где есть льготное налоговое соглашение относительно инвестиций, сделанных компаниями, включенными в оффшорную страну.

Также, оффшорные корпорации и трасты часто используются для перевода инвестиций в дочерние предприятия и/или ассоциированные компании, открытые и частные компании и совместные предприятия. Во многих случаях прирост капитала, получаемый в результате распоряжения конкретными инвестициями, может осуществляться без налогового бремени. При выплате дивидендов можно достичь снижения удерживаемых налогов, используя компанию, зарегистрированную в юрисдикции с нулевым налогообложением.

Как корпорации, так и физические лица используют оффшорные компании для создания портфелей инвестиций, состоящих из акций, облигаций и целого ряда других инвестиционных инструментов. Наличный капитал, размещенный в оффшорной компании, позволяет получить проценты за депозит, не облагаемые налогом.

Использование оффшорной холдинговой компании

Также возможно использование оффшорной холдинговой компанией, которая консолидировала бы действие филиалов в различных странах так, чтобы филиалы получили преимущество налоговых отчислений от оплаченного процента.

Оффшорная компания может использоваться как холдинговая компания любого вида. Цели создания зарубежных холдингов (предприятий, специализирующихся на вложениях в уставные капиталы других предприятий) могут быть самыми разнообразными: это организационные, антимонопольные или валютные ограничения российского законодательства. Также существуют следующие налоговые факторы: минимизация налоговых обязательств, возникающих в результате владения имуществом и его передачи, снижение налогообложения доходов в форме дивидендов, процентов и роялти, взимаемых у источника выплаты, для оптимизации обязательств по налогам на доходы. Такая структура увеличивает анонимность владельца, облегчает окончательную продажу основного бизнеса. Прибыль, накопленная в оффшорной юрисдикции, может быть использована на финансирование филиалов, вложена в другой бизнес и т.д.

Если холдинговая компания расположена в оффшорной стране, где нет никакого налога на доход и нет корпоративного налога, нет никакого требования, чтобы дивиденды были оплачены, то прибыль, которая получается в этой юрисдикции, может использоваться, чтобы финансировать требование филиалов или быть повторно вложенными, по усмотрению бизнеса.

Оффшорные компании также используются как личные холдинговые компании, которые распоряжаются инвестициями, сделанными на различных рынках и в различных странах. Такие компании обеспечивают конфиденциальность и позволяют сэкономить расходы на услуги профессионалов и другие расходы, связанные с созданием и поддержанием работы различных предприятий в целом ряде различных структур. В этой связи оффшорные компании регулярно используются для планирования наследования и сокращения расходов и задержек во времени, связанных с процедурой утверждения завещания.

Использование оффшорной компании для управления движимым и недвижимым имуществом

Если движимое и недвижимое имущество принадлежит оффшорной компании, компания сможет быстрее, чем частный собственник, распорядиться этим имуществом: продать, сдать в аренду, купить-продать акции и так далее. Любое имущество и денежные средства могут быть переданы в доверительное управление (траст). Таким образом, может быть соблюдена конфиденциальность и снижена налогооблагаемая база собственника. Владение недвижимостью и земельными участками через оффшорную компанию может создать целый ряд налоговых преимуществ, включая легальное исключение налогов на прирост капитала, наследство и передачу имущества.

Банковская деятельность в оффшорных зонах

В последнее время в оффшорных зонах было зарегистрировано множество различных финансовых учреждений, некоторые из них — филиалы крупнейших мировых банков, лизинговых компаний. Происходит это потому, что в оффшорных зонах велика вероятность получения лицензии на осуществление банковской деятельности, а также отсутствуют или минимальны ставки налогов. Банк и трастовая компания, работая в одной ’связке’, могут предложить и обеспечить своим клиентам очень широкий диапазон финансовых услуг.

Много оффшорных банковских учреждений были зарегистрированы в оффшорных зонах именно в последние годы. Многие из этих учреждений — филиалы главных международных банков. Такие банковские учреждения и их связанные трастовые компании способны обеспечить широкий диапазон финансовых услуг для их международной клиентуры.

Судовладельческая деятельность в оффшорных зонах

Использование оффшорных компаний для владения торговыми судами и судами для отдыха является важной функцией некоторых оффшорных зон, таких как: Кипр, Сейшельские о-ва, Белиз, Панама, Гибралтар. Это современные услуги по регистрации судов и яхт за невысокую плату, а также с исключением налогов на доход от транспортной и фрахтовой деятельности.

При использовании оффшорной компании в качестве судовладельца клиент получает возможность минимизировать или полностью избежать налоги на обслуживание судов, налог на собственность, а налог на прибыль, полученную от данного вида бизнеса, может быть минимизирован или вообще устранен. Через оффшорную компанию возможно иметь собственный флот и фрахтовать суда.

Использование оффшорных судовладельческих компаний может устранить прямое или косвенное налогообложение на судовладение. Судовладельческая компания может иметь свои или зафрахтовать чужие суда, прибыль от работы которых может быть накоплена без обложения налогом.

Налоговые и любые законные требования диктуют, что оффшорная компания, владеющая судами, должна быть включена в юрисдикцию того государства, под чьим флагом оно ходит.

Во многих известных оффшорных юрисдикциях существуют организации для регистрации судов и яхт, обеспечивающие недорогую регистрацию и освобождение от налогов доходов от судоходства и чартерных операций.

Оффшорные транспортные компании

Пользователи, специализирующиеся на оказании транспортных услуг по перевозке грузов по СНГ и за рубежом, могут эффективно использовать иностранную оффшорную компанию в роли перевозчика и таким образом избегать какого-либо налогообложения в России на законных основаниях.

Страховая деятельность и перестрахование в оффшорных зонах

Вести страховую деятельность возможно, зарегистрировав страховую компанию в оффшорной юрисдикции. В этом случае возможно страхование и перестрахование рисков филиалов компании, либо присоединенных компаний. Преимущества страховой компании, зарегистрированной в оффшорной зоне: 1). свободный доступ к рынку перестраховочных услуг; 2). возможность аккумулировать средства компании, а также средства премиального и инвестиционного фондов в любом иностранном банке.

Один из известных примеров перевода финансовых средств за рубеж — это договор перестрахования.

Российская страховая компания переводит за рубеж финансовые средства посредством перестрахования своих рисков в собственной оффшорной страховой компании.

Российская страховая компания заключает договор перестрахования с иностранной оффшорной компанией — страховым брокером, который в свою очередь обязан перестраховать этот страховой риск в обычной иностранной страховой компании.

Проведение официальных и неофициальных расчетов с использованием оффшорной компании

Чтобы минимизировать налоговые платежи возможно использовать оффшорную компанию. Речь идет об использовании банковского счета, открытого в зарубежном банке на оффшорную компанию клиента, для расчетов с партнерами и клиентами.

При заключении контрактов с постоянными партнерами расчеты клиента разделяются на две части: официальную и неофициальную (конфиденциальную).

Официальная часть состоит в проведении расчетов по заниженным ценам либо безналичным перечислением, а неофициальная — в проведении расчетов через оффшорный банковский счет.

Конфиденциальная часть в основном состоит в проведении расчетов через зарубежные банковские счета, открытые соответственно на оффшорную компанию клиента и компанию его делового партнера, с которым необходимо произвести расчет.

Осуществление расчетов внутри банка выполняется банком без взимания каких-либо тарифов. Преимуществом такого вида расчета является возможность проведения расчетов, как в рублях, так и в любой твердой валюте.

Затраты значительно уменьшаются в виду того, что нет необходимости выплачивать по проводимым операциям какие-либо налоги и нанимать бухгалтера для оформления отчетов.

Использование оффшорных компаний персональных услуг

Оффшорная компания может заключать контракты на предоставление услуг физического лица (например, предоставлением профессиональных услуг в дизайнерской, инженерной, авиационной, финансовой, компьютерной, развлекательной, рекламной и т.п. индустриях) за пределами страны постоянного проживания, а заработанный гонорар может аккумулироваться в оффшорной зоне, освобожденной от налогов. Затем выплаты данному лицу могут быть структурированы таким образом, чтобы свести к минимуму подоходный налог. Заключив договор на оказание своих услуг с этой компанией, возможно получение от нее средств в России по мере необходимости.

Использование оффшорной компании при оформлении интеллектуальной собственности, лицензировании и франчайзинге

Интеллектуальная собственность, включая компьютерное программное обеспечение, техническое ноу-хау, патенты, торговые марки и авторские права могут находиться в собственности оффшорной компании или переназначены в ее пользу. При приобретении данных прав, оффшорная компания может заключать лицензионные/франчайзинговые соглашения с компаниями, заинтересованными в использовании данных прав по всему миру. Доход, получаемый в результате таких договоренностей, может накапливаться на счетах оффшорной компании, а при правильном выборе юрисдикции удерживаемые налоги на гонорар могут быть уменьшены до нуля.

Использование оффшорной компании для трудоустройства персонала

Многие компании используют оффшорные компании для трудоустройства персонала, работающего за рубежом. Это позволяет снизить расходы, связанные с заработной платой и администрацией дорожных расходов, может существенно обеспечить экономию подоходного и социального налога, что выгодно для работников.

Рекомендуется открытие представительства иностранной (оффшорной) компании в регионе, где проживают сотрудники. Согласно налоговому законодательству деятельность иностранной фирмы по сбору информации и выполнению второстепенных функций не приводит к образованию постоянного представительства в России. Поэтому доходы иностранной фирмы не подлежат налогообложению в России кроме зарплаты, выплачиваемой сотрудникам. Иностранная фирма может установить уровень официальной зарплаты на очень низком уровне, и вследствие этого налоговые отчисления в страховые и социальные фонды будут минимальными. Основная же часть дохода будет распределяться между сотрудниками любым оптимальным для клиента способом, например путем снятия денежных средств по корпоративной или личной карте, выпущенной зарубежным банком.

Оффшорные финансовые компании

В целях осуществления функции межгруппового управления капиталом возможно создание оффшорной финансовой компании. Платеж процентов от компаний группы может облагаться налогом, но часто эти налоги отличаются по ставкам от обычных ставок налогов на корпорации. Выплата процентов будет вычитаться из налогообложения, так что платеж процентов в оффшорной финансовой компании может обеспечить экономию на налогах. Во многих странах убытки в иностранной валюте не вычитаются из налогообложения. Если был учрежден оффшорный финансовый филиал, затем были понесены убытки в иностранной валюте, и затем филиал был ликвидирован, то инвестиции будут вычитаться из суммы налогообложения материнской компании.

Оффшорные компании часто используются как часть механизма и структуры для приобретения иностранных предприятий, международной реорганизации корпораций, вложений в недвижимость и других инвестиций, а также для других финансовых проектов.

Оффшорные лизинговые компании

Один из интересных и оригинальных способов использования иностранных оффшорных компаний — это международный лизинг. Международный лизинг широко применяется опытными практиками оффшорного бизнеса для перевода финансовых средств за рубеж на законном основании, которые в дальнейшем в зависимости от целей и задач владельца оффшорной компании могут размещаться в первоклассных иностранных банках, оффшорных фондах и других международных финансовых институтах, а также использоваться для обратного реинвестирования в Россию.

При заключении договора лизинга оборудования между иностранной оффшорной компанией и российской компанией или предприятием прибыль, образующаяся у российского предприятия в результате лизинговой деятельности, переводится за рубеж в виде лизинговых платежей, которые могут иметь произвольную величину. Что же касается российской компании, то лизинговые платежи относятся на себестоимость, что существенным образом может снизить налоговые выплаты этого предприятия.

Использование оффшорных компаний на финансовых и фондовых рынках

Оффшорные компании часто используются для работы на зарубежных финансовых и фондовых рынках. Например, если оффшорная компания торгует американскими акциями через американского же брокера, то налогообложению подлежат лишь получаемые дивиденды. Доходы иностранной компании, связанные с увеличением курсовой стоимости ценных бумаг, в США налогообложению не подлежат.

Котирование оффшорной компании на фондовых рынках

Политическая и экономическая неопределенность в некоторых странах (в частности в России) заставляет многие крупные корпорации снижать риски через изменение прав владения имуществом, и перемещение региона деятельности в оффшорную зону. В результате у владельца появляется возможность получить доступ к дешевым кредитным ресурсам через распространение акций, либо облигаций своей оффшорной компании на зарубежных рынках капитала.

Самофинансирование

Оффшорные финансовые компании могут учреждаться с целью управления бюджетом между группами компаний. Выплаты по процентам между группами компаний могут подлежать налогообложению, но, как правило, данные налоги отличаются от нормальных ставок корпоративных налогов. Уплачиваемый процент является, для целей налога, отчисляемой платой, и таким образом консолидирование процентных выплат в оффшорной финансовой компании может дать налоговые преимущества.

Таким образом, у владельца оффшорной компании появляется возможность на законном основании реинвестировать капитал, ранее выведенный из России, обратно в свои российские компании и предприятия и при этом в случае оформлениия кредита от иностранной оффшорной компании отнести на себестоимость российской компании выплату процентов по кредиту в размере до 15% годовых. Кроме того, одним из оригинальных способов самофинансирования является оформление товарного кредита между иностранной оффшорной компанией и российским предприятием или компанией. Этот способ также позволяет снизить налоговые потери российской компании, особенно в случае использования российской оффшорной компании в связке с иностранной оффшорной компанией.

Освобождение от НДС при аренде офиса или при реализации недвижимости в России на оффшорную компанию

Оформление договора аренды офиса или какого-либо другого помещения (склада, торгового помещения и т.д.) на оффшорную компанию дает возможность избежать уплаты в бюджет НДС с суммы аренды. Однако указанное преимущество осложняется тем фактом, что используемая с данной целью иностранная оффшорная компания должна быть аккредитована в России путем открытие представительства.

При оформлении недвижимости на оффшорную компанию, не имеющую постоянного представительства, НДС не удерживается. Хотя, следует отметить, что у налоговиков иное мнение по этому вопросу, согласно которому иностранная компания после такой сделки (покупка недвижимости) ставится на учет в налоговом органе, который обязан перечислять в бюджет РФ налог у источника. Поэтому на практике более безопасным вариантом является продажа не самой недвижимости, а долей или акций оффшорной компании, которой она уже принадлежит. В этом случае (если покупатель — нерезидент) данная сделка вообще не подлежит налогообложению.

Освобождение от таможенных пошлин при вкладе в уставной капитал совместного предприятия (СП)

При создании СП между иностранной оффшорной компанией и российским предприятием имеется возможность сэкономить на таможенных платежах (НДС + импортная пошлина = около 30%) при ввозе на территорию РФ какого-либо оборудования.

Конфиденциальность

Владелец большого собственного капитала с собственностью или другими активами во многих странах может желать держать их посредством персональной холдинговой компании или траста так, чтобы его утверждение завещания прошло бы в стране, в которой его компания или траст были зарегистрированы, а не во многих из тех стран, в которых он держит активы. Это сохраняет законные платы и избегает гласности.

Использование оффшорной компании для клиринговой деятельности

В случае если у группы российских компаний имеются открытые за рубежом оффшорные компании, то целесообразно проводить расчеты между российскими компаниями посредством их зарубежных оффшорных компаний, т.е. формально расчеты происходят между иностранными оффшорными компаниями, принадлежащими владельцам российских компаний в то время, как товарные потоки (услуги, работы) перемещаются внутри РФ. При этом российские компании формально рассчитываются друг с другом векселями в силу того, что налогообложение возникает только по поступлении денежных средств по полученному векселю.

Для сохранения конфиденциальности и для устранения риска доступа налоговых органов к указанной информации возможно открытие нескольких оффшорных компаний для различных сделок, зарегистрированных на номинальных акционеров и директоров.

Кроме того, возможно создание оффшорного клирингового центра в виде структурной единицы, которая осуществляет взаиморасчеты между имеющимися зарубежными оффшорными компаниями на основе специально разработанной системы клиринговых взаиморасчетов. В результате, конфиденциальная информация о зарубежных компаниях участников группы не раскрывается. При этом сотрудникам оффшорного клирингового центра не известны реальные владельцы иностранных оффшорных и российских компаний, т.к. обслуживание осуществляется через номинальных лиц, а оффшорный клиринговый центр имеет дело только с иностранными счетами его участников.

Система клиринговых взаиморасчетов подразумевает, что при осуществлении расчетов между участниками группы они рассчитываются друг с другом через оффшорный клиринговый центр, который используется в качестве «банка» для осуществления расчетов.

Использование иностранной компании как имиджевый фактор

Иногда (особенно в некоторых странах СНГ) деятельность от имени иностранной компании из приличной юрисдикции может существенно улучшить имидж компании. Это означает, что использование иностранной компании рекомендуется даже при отсутствии формальных налоговых льгот.

Использование иностранной компании для обоснования крупных расходов в России

Иностранная компания часто используется для объяснения крупных расходов в России (например, покупка недвижимости, транспорта и т.п.).

1sterling.ru

Что такое оншор и чем отличается от оффшора?

Мы очень часто сталкиваемся с таким словом, как «оффшор». Слово знакомо и понять можно: оффшор — это юрисдикция, которая предлагает нулевые налоговые ставки, а также низкие затраты на запуск и обслуживание компании. Иногда можно в ответ на вопрос «Что такое оффшор?» услышать что-то вроде «компания, зарегистрированная вне страны проживания бенефициара». Однако, это полная ошибка, так как ни Германия, ни Швейцария не могут быть оффшорами — здесь содержание компании обойдется дороже, с высокими налоговыми ставками и это совсем не вписывается в понятие «оффшор». Но на этом словарный запас не заканчивается. Можно услышать вопрос «Что такое оншор?»

Так, что такое оншор? Возможно, Вы уже догадались — это полная противоположность оффшора. Оншор — это юрисдикция, предлагающая высокие налоговые ставки и в то же время достойную репутацию. Примерами служат вышеуказанные Германия и Швейцария.

Почему оншор предлагает достойную репутацию, а оффшор — нет? Скажем так. Узнав, что компания зарегистрирована в Швейцарии, сразу появляется понимание того, что это ответственная и серьезная компания, чей владелец вкладывает немало средств и времени. С такими компаниями иногда охотнее всего сотрудничают.

Надеемся, что прояснилось, что такое оншор и чем отличается от оффшора. Перейдем к следующему.

Открыть оншорную компанию или оффшорную?

В зависимости от потребностей предпринимателя, можно открыть оншорную компанию или оффшорную. В дополнение к вышеизложенному, есть еще один аспект, который делает компанию оффшорной.

Он заключается в том, что большинство оффшорных юрисдикций имеют специальные правовые рамки, применимые к специальным организациям под названием IBC или международные бизнес-компании.

Эти организации не являются особыми в отношении их правовой структуры, но в том смысле, что эти компании могут применяться только для ведения предпринимательской деятельности вне юрисдикции регистрации.

Если предприниматель хочет открыть оффшорную компанию, то он получить такие преимущества, как дешевая регистрация и дешевое обслуживание. Кроме того, оффшорные компании, как правило, не облагаются налогом и имеют меньше требований к финансовой отчетности (или вообще не имеют).

Наконец, они гарантируют конфиденциальность, так как большинство оффшорных юрисдикций не имеют публичных списков директоров или акционеров.

С оншорной компанией дело обстоит иначе. Если у предпринимателя есть желание зарегистрировать оншорную компанию, то он может получить такое преимущество, как престижность.

Дело в том, что с оншорными компаниями потенциальные партнеры охотнее всего сотрудничают, чем с оффшорными. У большинства сложилось мнение, что оффшорной компанией владеют люди с мошенническими целями.

Надеемся, что с помощью данной статьи Вы узнали о том, чем отличаются такие понятия, как «оффшорная компания» и «оншорная компания».

Если нет, то у Вас есть возможность задать вопросы, воспользовавшись любую форму обратной связи с нами!

it-offshore.com

Как работают офшоры: краткий ликбез