Офшор — Википедия

Материал из Википедии — свободной энциклопедии

Офшо́р (от англ. offshore — «вне берега») — страна или территория c особыми условиями ведения бизнеса для иностранных компаний.[1] Среди них низкие или нулевые налоги, простые правила корпоративной отчётности и управления, возможность скрыть настоящих владельцев бизнеса.[1] В связи с этим офшоры часто используют для преступлений: отмывания криминальных денег, государственной коррупции, мошеннических операций.[1]

Компании регистрируются в стране нахождения офшора, перенося туда свой капитал.[2] В российском законодательстве офшоры называются «контролируемыми иностранными компаниями» и их деятельность в некоторых случаях облагается налогами. Офшорных зон в мире насчитывается более 50. По ряду оценок, общий объём средств в них может составлять $32 трлн.[1]

История термина и создания офшорных юрисдикций

Термин «офшор» впервые появился в одной из газет на восточном побережье США в конце 1950-х годов. Речь шла о финансовой организации, избежавшей правительственного контроля путём географической избирательности. Другими словами, компания переместила деятельность, которую правительство США желало контролировать и регулировать, на территорию с благоприятным налоговым климатом. Таким образом, термин «оффшор» включает в себя не только юридическое понятие, но и экономико-географическое

Оффшорные схемы не являются современным явлением, их используют ещё со времён древних Афин, когда был введён двухпроцентный импортный и экспортный налог. Во избежание уплаты налогов греческие и финикийские купцы начали объезжать территорию Афин в двадцать миль. Вскоре в качестве налоговых убежищ стали выступать близлежащие мелкие острова, куда завозились без уплаты пошлин и налогов контрабандные товары.

В XV веке во Фландрии были очень низкие торговые ограничения и налоги, из-за этого английским купцам было выгоднее возить и продавать шерсть во Фландрии, а не в Англии, где налоги и ограничения были значительно выше. В США офшорная история уклонения от налогов началась с XVIII века, для уклонения от импортного налога, налагаемого Англией, торговцы пытались осуществлять свою торговую деятельность через Латинскую Америку.

Швейцария стала прототипом современной юрисдикции офшорных зон. На фоне привлечения финансового бизнеса в экономику в Швейцарии были созданы центры обмена денег, разработаны институты финансовой секретности, что и стало убежищем для иностранного капитала (был принят закон, который требовал от банкиров вести учёт счетов своих клиентов, но запрещал им раскрывать этот учёт кому бы то ни было

В 1970-е годы ряд островных колоний Великобритании получили независимость, а некоторые оставшиеся в составе Соединенного Королевства Великобритании и Северной Ирландии были лишены финансового субсидирования из британского бюджета и перешли на самостоятельное формирование своего бюджета за счет регистрации офшорных компаний

В последнее время другие страны ввели в силу законы, похожие на швейцарские, и начали конкурировать за привлечение международных капиталов, проводя политику привлечения иностранного бизнеса. Для многих островных государств, не имеющих природных средств для развития, офшорный бизнес стал единственным средством для получения доходов[6].

Впервые российские компании начали использовать офшоры в 1991 году, когда в Москве открылся офис швейцарской фирмы Riggs Walmet Group, которая оказывала услуги по открытию и сопровождению компаний в безналоговых юрисдикциях[3].

Видео по теме

Офшорные юрисдикции

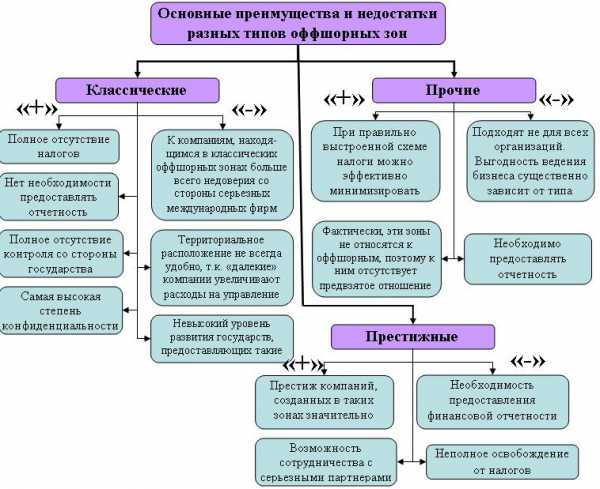

Офшорная зона — государство или его часть, в пределах которой для компаний-нерезидентов определяется особый режим регистрации и деятельности. Офшорную компанию можно зарегистрировать во многих юрисдикциях. Офшорные юрисдикции можно условно поделить на три группы:

- Островные оффшоры — небольшие острова и архипелаги Карибского моря, Тихого и Индийского океанов. Их основная особенность: полное отсутствие налогов, умеренные фиксированные платежи, нетребовательность к ведению бухгалтерского учёта, высокая степень конфиденциальности и анонимности владельцев компаний. Однако компании, зарегистрированные в этих зонах, часто имеют сомнительную репутацию и невысокий престиж.

- Европейские территории обладают гораздо более высоким статусом, и стоимость содержания офшора может достигать десятков тысяч долларов в год. Эти страны имеют налоговые льготы на некоторые виды деятельности. Эти территории нельзя назвать офшорами в полном смысле этого слова: платятся налоги, ведётся бухгалтерская отчетность, регулярно проводится аудит. Сведения о владельцах бизнеса раскрываются в обычном порядке.

- Некоторые административно-территориальные образования, в которых действует особый режим налогообложения, как, например, Лабуан в Малайзии или некоторые штаты в США. К этой группе можно отнести и российские территории, такие как Калмыкия, Алтай, Углич[7].

Единого списка офшорных зон не существует, работу по контролю за офшорными зонами ведут как Международный валютный фонд (МВФ), так и центральные банки различных стран мира

Ниже приведён неполный список офшорных зон.

wiki2.red

Офшор — Вікіпедія

Матеріал з Вікіпедії — вільної енциклопедії.

| Ця стаття містить інформацію, яку треба перевірити на наявність недостовірних фактів і хибних даних. Будь ласка, ознайомтеся з відповідним обговоренням та за можливості виправте недоліки. (жовтень 2016) |

Офшо́р (англ. offshore — «поза берегом», «поза межами») — це один з найвідоміших і найефективніших методів «планування» податків або їх «оптимізації» (ухилення від сплати податків). Основою цього методу є законодавство багатьох країн (в основному острівних), які частково або повністю звільняють від оподаткування доходи компаній, отримані поза межами кордонів (берегів) країни реєстрації. Часто однією з умов для того, щоб вважати компанію офшорною, є відсутність у неї господарської діяльності в межах (берегів) країни реєстрації.

Термін «офшор» вперше з’явився в одній із газет на східному узбережжі США наприкінці 50-х років XX століття. Мова йшла про фінансову організацію, що перемістила свою діяльність на територію зі сприятливим податковим кліматом. Таким чином, походження терміну «офшор» не юридичне, а економіко-географічне.

Сьогодні можна спостерігати різне написання англійського слова offshore (пор.: офф-шор, оф-шор, оффшор, офшор). Проте правописним нормам сучасної української літературної мови відповідає написання офшор[1], бо в загальних назвах іншомовного походження при збігу однакових приголосних префікса й кореня подвоєний приголосний маємо лише тоді, коли в мові вживається паралельне непрефіксальне слово, як маємо у словах імміграція (бо є міграція), інновації (бо є новації).

Класифікація офшорів[ред. | ред. код]

Класичні Офшори[ред. | ред. код]

Компанії, зареєстровані в офшорі, використовуються для зменшення податкового тягаря на бізнес та для захисту активів. Класичні офшорні компанії не мають права вести будь-яку діяльність на території країни, де вони зареєстровані. Вони також звільнені від будь-якої податкової звітності та сплачують лише фіксований податковий збір.

Приклади класичних офшорів: Беліз, Панама, Домініка, острів Джерсі та інші.

Офшори з низьким рівнем оподаткування[ред. | ред. код]

Компанії, зареєстровані в офшорних зонах із низьким рівнем оподаткування (юридично офшори), повинні здавати звіти та платити податки за спрощеною системою оподаткування.

Приклади офшорів з низьким рівнем оподаткування: Велика Британія, Кіпр, Гонконг, Нова Зеландія.

Офшори з рівнем оподаткування вище середнього[ред. | ред. код]

Компанії, зареєстровані в таких юридичних зонах, використовуються для забезпечення високого рівня довіри, вони зобов’язані сплачувати всі податки та здавати звіти, завірені аудитором.

Приклади таких юрисдикцій: Австрія, Швейцарія, Данія.

- ↑ Івасишина Т.А., Коркач І.В. Офф-шор, оф-шор, оффшор чи офшор?

uk.wikipedia.org

Обсуждение:Офшор — Википедия

Материал из Википедии — свободной энциклопедии

Мой первый сушественный вклад в википедию, раньше были не большие статьи. Хотел бы узнать что в ней не так? Соответствет ли она требованиям Википедии? Может ли эта статья стать «Хорошей» статьёй?

Я работаю аудитором, и ВЭД от меня далеко. Может кто-то ещё знает какие-то офшорные схемы или может как-либо улучшить статью?—Alexey Nechay 16:48, 18 февраля 2010 (UTC)

- До хорошей ещё далеко. Думаю начать необходимо с того что уделить внимание точному и грамотному определению предмета статьи. Во первых откуда взялось текущее определение. Далее нужно прежде всего для себя сформулировать — офшор это что? Процесс, место или некое невнятное «законодательство», как сейчас написано в статье. А чуть ниже неожиданно сообщается «офшор» — понятие не юридическое, а экономико-географическое. Обратите внимание, что английская статья совсем иначе трактует толкование понятия. Saidaziz 08:18, 19 февраля 2010 (UTC)

- Спасибо, за подсказку. Я исправил определение из «Журанльного» на «Энциклопедичное». Исправил ляп с понятием. Сразу поясню, что офшор — это метод налогового планирования (бухгалтерского-налогово-юридический аспект), плюс экономико-географический (вопрос юрисдикций, так как опеределение «Кипр — офшорная юрисдикция» применяется редко, а чаше применяется «Кипр-офшор»). Ещё раз спасибо. Ваш коментарий значительно улучшил статью.—Alexey Nechay 08:48, 19 февраля 2010 (UTC)

- А почему вдруг такая вот фраза: «При заключении внешнеэкономической сделки, которая заранее не будет выполняться, проводится 100% или частичная предоплата на счета офшорных компаний. В дальнейшем резидент Украины…»? :o) Не слишком ли сужаете географию резидентов, прибегающих к таким схемам? И есть еще иные аналогичные неточности. С наилучшими, HOBOPOCC 13:54, 25 февраля 2010 (UTC)

- Спасибо, за подсказку. Исправил и увеличил. Добавил информацию о том, какой эффект приносят вышеупомянтуе сделки.—Alexey Nechay 08:18, 26 февраля 2010 (UTC)

- На картинке не «Нефтяная платформа принадлежащая офшорной компании», а просто нефтяная платформа, англ. offshore platform, а точнее даже рейдовый причал англ. offshore terminal. Слово offshore здесь дословно значит что-то вроде «в открытом море в направлении от берега». Убирайте :))) —Munroe 08:39, 28 февраля 2010 (UTC)

- Done.—Alexey Nechay 1 марта 2010 (UTC)

- Неправильные ссылки на статьи в других языковых разделах, не знаю как исправить. По статье прошлись ботом. Подскажите, что ещё надо статье, что бы стать хорошей?—Tyler 09:33, 4 марта 2010 (UTC)

.

http://ru.wikipedia.org/wiki/%D0%92%D0%B8%D0%BA%D0%B8%D0%BF%D0%B5%D0%B4%D0%B8%D1%8F:%D0%A0%D0%B5%D1%86%D0%B5%D0%BD%D0%B7%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D0%B5

Раздел «Давальческая схема…»[править код]

Ссылку, не соответствующую ВП:ВС, из статьи удалил. На мой взгляд, сам новый раздел тоже следует изрядно переработать (как минимум), однако в теме ориентируюсь плохо и оставлю это коллегам. OneLittleMouse 04:19, 25 августа 2010 (UTC)

«На большинстве Интернет-сайтов используется слово «офшор» и производные от него (офшорный, офшорная, офшорные, офшоры). Программа Microsoft Word указывает в качестве правильного написания слово «офшор». Однако в орфографическом словаре русского языка значится слово «офшор» и производные от него (офшорный, офшорная, офшорные, офшоры) и нет слова «оффшор»».

Где допущена ошибка? Или в Интернете пишут «оффшор» или в словаре «оффшор», одно из двух. Исходя из статьи, везде пишется «офшор», но тогда союз «однако», который выражает противопоставление здесь неуместен.

- На Грамоте указан единственный правильный вариант «офшор». А пошло это от английского с двумя «ф». Например, мы же не пишем «оффис», хотя «office» —Oerby 05:28, 14 мая 2013 (UTC)

- «Грамота» это не высшая инстанция и не религиозное заведение, а один из многих справочников. Правильно ОФФШОР, оффлайн, диггер, триггер, блоггер. В русском языке в заимствованиях двойные согласные как правило сохраняются, не надо принудительно примитивизировать русский язык, когда-то был и ОФФИС и СПОРТСМЭН и ЛЭДИ (и это правильное произношение этих слов) но за десятилетия пользования разными слоями общества они опростились. Bearg (обс)

- Будьте добры, изучите правила чтения транскрипций терминов, и не пишите отсебятины о псевдо-правильности «оФФис» и т.п. 10:38, 22 июня 2015 (UTC)

- «Грамота» это не высшая инстанция и не религиозное заведение, а один из многих справочников. Правильно ОФФШОР, оффлайн, диггер, триггер, блоггер. В русском языке в заимствованиях двойные согласные как правило сохраняются, не надо принудительно примитивизировать русский язык, когда-то был и ОФФИС и СПОРТСМЭН и ЛЭДИ (и это правильное произношение этих слов) но за десятилетия пользования разными слоями общества они опростились. Bearg (обс)

- На Грамоте указан единственный правильный вариант «офшор». А пошло это от английского с двумя «ф». Например, мы же не пишем «оффис», хотя «office» —Oerby 05:28, 14 мая 2013 (UTC)

Классические оффшорные схемы[править код]

Коллеги, прошу просмотреть ссылки № 11 и 12. Не стоит ли их убрать? Это ссылки на чисто коммерческие сайты. Taxcons 14 февраля 2012.

ru.wikipedia.org

Офшор Википедия

Офшо́р (от англ. offshore — «вне берега») — страна или территория с особыми условиями ведения бизнеса для иностранных компаний.[1] Среди них — низкие или нулевые налоги, простые правила корпоративной отчётности и управления, возможность скрыть настоящих владельцев бизнеса.[1] В связи с этим офшоры часто используют для преступлений: отмывания криминальных денег, государственной коррупции, мошеннических операций.[1]

Компании регистрируются в стране нахождения офшора, перенося туда свой капитал.[2] В российском законодательстве офшоры называются «контролируемыми иностранными компаниями» и их деятельность в некоторых случаях облагается налогами. Офшорных зон в мире насчитывается более 50. По ряду оценок, общий объём средств в них может составлять $32 трлн.[1]

Термин «офшор» впервые появился в одной из газет на восточном побережье США в конце 1950-х годов. Речь шла о финансовой организации, избежавшей правительственного контроля путём географической избирательности. Другими словами, компания переместила деятельность, которую правительство США желало контролировать и регулировать, на территорию с благоприятным налоговым климатом. Таким образом, термин «офшор» включает в себя не только юридическое понятие, но и экономико-географическое[3]. Правоведы, не особо раскрывая финансовой сути офшоров, поднимают второстепенные темы, например, что нет единого мнения о том, что можно считать офшором[4].

Офшорные схемы не являются современным явлением, их используют ещё со времён древних Афин, когда был введён двухпроцентный импортный и экспортный налог. Во избежание уплаты налогов греческие и финикийские купцы начали объезжать территорию Афин в двадцать миль. Вскоре в качестве налоговых убежищ стали выступать близлежащие мелкие острова, куда завозились без уплаты пошлин и налогов контрабандные товары.

В XV веке во Фландрии были очень низкие торговые ограничения и налоги, из-за этого английским купцам было выгоднее возить и продавать шерсть во Фландрии, а не в Англии, где налоги и ограничения были значительно выше. В США офшорная история уклонения от налогов началась с XVIII века, для уклонения от импортного налога, налагаемого Англией, торговцы пытались осуществлять свою торговую деятельность через Латинскую Америку.

Швейцария стала прототипом современной юрисдикции офшорных зон. На фоне привлечения финансового бизнеса в экономику в Швейцарии были созданы центры обмена денег, разработаны институты финансовой секретности, что и стало убежищем для иностранного капитала (был принят закон, который требовал от банкиров вести учёт счетов своих клиентов, но запрещал им раскрывать этот учёт кому бы то ни было[3]).

В 1970-е годы ряд островных колоний Великобритании получили независимость, а некоторые оставшиеся в составе Соединенного Королевства Великобритании и Северной Ирландии были лишены финансового субсидирования из британского бюджета и перешли на самостоятельное формирование своего бюджета за счёт регистрации офшорных компаний[5].

В последнее время другие страны ввели в силу законы, похожие на швейцарские, и начали конкурировать

ruwikiorg.ru

Офшорна зона — Вікіпедія

Офшорна зона (від англ. off shore — «поза берегом») — один із видів вільних економічних зон, що належать до сервісних вільно-економічних зон, особливістю яких є створення для підприємців сприятливого валютно-фінансового та фіскального режимів, високий рівень та законодавчі гарантії банківської та комерційної секретності, лояльність державного регулювання.

Синоніми офшорної зони — офшорний центр, безподаткова зона, податковий притулок, податкова гавань.

Термін «офшорна зона» загалом має на увазі будь-яку країну з низькою або нульовою податковою ставкою на всі або окремі категорії доходів, певний рівень банківської або комерційної секретності, мінімальну або повну відсутність резервних вимог центрального банку або обмежень у конвертованій валюті.

Крім того, більшість офшорних зон має відносно прості вимоги з ліцензування й регулювання фінансових компаній та інших фірм.

Особливістю офшорної юрисдикції є поширення пільгового режиму виключно на нерезидентні компанії (тобто такі, які не здійснюють діяльність на території юрисдикції) і, що найважливіше, забезпечення ефективного режиму фінансової секретності.

Основні ознаки у визначенні офшорних зон[ред. | ред. код]

- Оподаткування. Багато офшорних юрисдикцій стягують податки, проте всі вони або не стягують податок на прибуток взагалі, або стягують його тільки з певних категорій доходу, або стягують податок нижчий, ніж у тій країні, де платники є податковими резидентами. Відсутність податку на прибуток, як правило, є частиною політики залучення іноземного капіталу. У ряді випадків податок на прибуток не вводиться внаслідок бідності значної частини населення. Багато податкових притулків у басейні Карибського моря є невеликими, малорозвиненими країнами з бідним населенням; у цих умовах країна може мати значно більший прибуток при низькому рівні податків і зборів. Важливою особливістю більшості офшорних територій є надання пільгового податкового режиму та виконання вимоги проведення ділових операцій за межами країни, де офіційно зареєстрована офшорна компанія.

- Фінансова секретність. Певний рівень секретності також є характерним для офшорних юрисдикцій, як і для інших країн. Проте більшість країн не захищає цю інформацію від розслідування правоохоронними органами іноземної держави, особливо коли розслідування здійснюється відповідно до міжнародного договору. Особливістю офшорних юрисдикцій є наявність надмірно жорстких правил захисту банківської й комерційної таємниці. Вони відмовляють у порушенні своїх бар’єрів секретності навіть тоді, коли є серйозне порушення законів іншої країни. З цієї точки зору розрізняють дві категорії офшорних юрисдикцій:

- країни, які відмовляють у послабленні своєї секретності, незважаючи на використання такого режиму секретності зі злочинною метою;

- країни, що дозволяють законні розслідування в належних випадках.

- Валютний контроль. Офшорні юрисдикції мають, як правило, систему подвійного валютного контролю. В її основу поставлена відмінність між резидентами та нерезидентами, а також між національною й іноземною валютами. Загальне правило: резиденти піддаються валютному контролю, а нерезиденти — не піддаються. Проте нерезиденти піддаються звичайному контролю відносно місцевої валюти. З компанією, створеною в офшорній юрисдикції, що належить нерезидентам і здійснює свою діяльність зовні юрисдикції, поводяться як з нерезидентом з погляду валютного контролю. Відповідно іноземна особа може сформувати компанію в країні податкового притулку для здійснення бізнесу в інших юрисдикціях. В такому разі компанія не піддаватиметься валютному контролю в податковому притулку, оскільки вона не здійснює операцій у валюті інших юрисдикцій і не займається бізнесом у цій офшорній юрисдикції.

- Комунікації. Більшість офшорних юрисдикцій мають надійні засоби зв’язку — добрі телефонні, кабельні та телексні послуги зв’язку для з’єднання їх з іншими країнами. Багато хто має також регулярний повітряний зв’язок. Наприклад, є щоденні безпосадочні авіарейси між Каймановими Островами та Маямі та пряма лінія між Х’юстоном і Гранд Кайманом. Вживання англійської мови як основної в карибських юрисдикціях і їх близькість до території США також сприяє їх особливій привабливості для жителів США та Канади.

- Легкість доступу до зарубіжної банківської системи. Використовування офшорних юридичних осіб дає можливість розміщувати капітал у твердій валюті в надійних банках стабільної країни. Великі секретарські компанії з визнаною міжнародною репутацією мають усталені зв’язки й можливість відкривати для своїх клієнтів рахунки в першокласних зарубіжних банках. Офшорній фірмі може бути відкритий валютний банківський рахунок у зарубіжному банку. Такий рахунок може використовуватися для безготівкових розрахунків, здійснення інших операцій (перекази, акредитиви, банківські гарантії) або для акумуляції неформальних фундацій коштів як «скарбничка» грошей.

Офшорні зони й Україна[ред. | ред. код]

Вперше українські бізнесмени дістали можливість відкривати офшорні компанії в 1991 році. В квітні 1991 року швейцарська компанія Riggs Walmet Group оголосила про те, що виходить на український ринок з пропозицією про організацію компаній. Пропонувалася не тільки допомога в створенні безподаткових компаній, але й підтримка їх діяльності — внесення щорічних внесків до бюджету країни базування, забезпечення секретарських послуг з обробки нерегулярної пошти, організація щорічних зборів акціонерів, складання балансів тощо. За міжнародними мірками, вартість послуг була досить висока: $4800 — за реєстрацію і $1100 щорічно — за підтримку. За минулий період у результаті зростання пропозиції подібного роду послуг і зростання конкуренції ціна офшору впала до $500.

Офшорні схеми засновані на використанні можливостей, що надаються укладеними угодами про усунення подвійного оподаткування. Офшорні схеми все частіше стали спиратися не тільки на угоди купівлі-продажу, але й на лізингові, комісійні, трастові, страхові та інші договірно-правові форми здійснення складних комерційних операцій. Зарубіжні офшорні компанії використовуються в процесі поточного й довгострокового фінансування українських проектів із-за кордону. В схемах цього типу звичайно широко задіяні спеціалізовані компанії, розташовані в зонах податкових пільг.

Українські банки й фінансові компанії використовують офшорні схеми діяльності на світових ринках цінних паперів. Збільшилася роль офшорних схем у формуванні транснаціональних господарських систем, коли офшорні фірми вбудовуються в мережу зовнішніх філіалів українських підприємств. Офшорні схеми часто націлені на подолання іноземних податкових бар’єрів.

Існує комплекс факторів, які стимулюють розвиток офшорного бізнесу в Україні. До головних із них належать: тягар податкового навантаження та неефективність фіскальної політики, несприятливий інвестиційний клімат і потужні мотиви до експорту капіталу за кордон, високі інвестиційні ризики й використання офшорних схем для приховування факту володіння інвестиційними об’єктами в Україні, криміналізація економіки й задіяння офшорних схем для відмивання доходів, одержаних злочинним шляхом. На думку експертів, протягом 1980-х років до Швейцарії були переведені з Центральної Європи й колишнього СРСР мільярди доларів. У швейцарців немає однозначної думки, чи можна вважати всі ці внески злочинними. Проте ці гроші потрапляють у категорію «підозрілих» і можуть бути заблоковані. Українських бізнесменів у офшорні зони вабить можливість ухилення від сплати податків або відмивання «брудних грошей» (за ці діяння передбачена кримінальна відповідальність відповідно до ст. 212 і ст. 209 КК України)

Перелік офшорних зон[ред. | ред. код]

- Гонконг. Провідний банківський центр Азіатсько-Тихоокеанського регіону, третій за величиною світовий фінансовий центр після Нью-Йорка та Лондона. Діє 15-відсотковий податок на рахунки іноземних банків. З огляду на валютно-фінансову кризу в регіоні та перехід у липні 1997 року території під юрисдикцію КНР спостерігається тенденція до поступової втрати привабливості території для світових інвесторів.

- Сінгапур. Політично та економічно найстабільніша країна в регіоні Південно-Східної Азії. На фоні загострення фінансової кризи в ПСА Сінгапур зберігає стабільність і набуває все більшої ваги як регіональний фінансовий центр. У країні відсутні податки на банківські вклади для нерезидентів.

- Вануату. Острів, розташованими у Південно-Східній Азії поблизу Австралії та Нової Зеландії. Відсутні податки на прибуток, продаж, податок на додану вартість, прибуток корпорацій, нерухомість, дарування. Крім того, в офшорній зоні діють суворі закони, які захищають повну конфіденційність банківських операцій.

- Острови Кука. Архіпелаг із 15 островів, розташований поблизу Нової Зеландії. Низькі податки на прибуток та на прибуток корпорацій роблять територію надзвичайно привабливою для здійснення банківської діяльності середніми та малими компаніями.

- Науру. Острів, розташований у західній частині Тихого океану. Відсутні податки на прибуток, передачу майна в спадщину, власність та нерухомість.

- Нідерландські Антильські острови (острови Кюрасао, Бонер, Мартен).

- Андорра. Невелика країна, розташована між Іспанією та Францією.

- Дамаск. За повідомленням Посольства України в Лівані, офшорна зона розташована у столиці Сирії.

- Гібралтар. Територія під юрисдикцією Великої Британії, розташована на півдні Піренейського півострова і суміжна з Іспанією.

- Острів Мен.

- Острів Гернсі.

- Острів Джерсі.

Острови Мен, Гернсі та Джерсі формально не входять до складу Великої Британії, але, користуючись певним суверенітетом, належать до сфери її безпосереднього впливу.

Головна відмінність цих територій від планомірно створюваних офшорних зон інших держав полягає в тому, що їх статуси мають значні розбіжності, оскільки вони формувалися в різні часи й під впливом різних обставин. Спільним є те, що там існують ліберальніші, ніж у Великій Британії, режими в сфері оподаткування, заснування й реєстрації банків і торгових компаній, максимально спрощені бюрократичні процедури, забезпечується конфіденційність для вкладників капіталу, їх захист і високий рівень професійного обслуговування. Завдяки цьому тут створюються надзвичайно привабливі умови для інвесторів, здійснення широкомасштабних фінансових і торгово-посередницьких операцій.

Очікується створення офшорно-страхового центру в італійському Трієсті (відповідне урядове рішення ще не набрало чинності).

Країни, які можна вважати офшорними зонами[ред. | ред. код]

Британські острівні регіони[ред. | ред. код]

Близький Схід[ред. | ред. код]

Центральна та Південна Америка[ред. | ред. код]

Європа[ред. | ред. код]

Карибський регіон[ред. | ред. код]

Африка[ред. | ред. код]

Азія та Тихоокеанський регіон[ред. | ред. код]

| Частина інформації в цій статті застаріла. Будь ласка, допоможіть Вікіпедії, оновивши її. (грудень 2006) |

uk.wikipedia.org

ОФФШОР — это… Что такое ОФФШОР?

(офшор, offshore, от англ. «вне берега») — юридическое лицо с нулевым или пониженным уровнем налогообложения, зарегистрированное в одной из свободных экономических (оффшорных зон).К оффшорным компаниям применяются ежегодная пошлина или сбор. Согласно требованию стран, где разрешена регистрация оффшоров, такая компания не ведет хозяйственной деятельности в стране своей регистрации, а владельцы оффшоров являются нерезидентами этих стран. Нерезидентный статус означает, что центр управления и офис оффшорной фирмы находится за рубежом либо вообще отсутствует.

Часто оффшорная фирма — это всего лишь купленный пакет документов о регистрации (средняя цена — 1000 долларов), а ее зарегистрированный офис — просто адрес, по которому власти могут вступить в контакт с представителем оффшорной компании. Конфиденциальность владения оффшорной компанией обеспечивается в т. ч. за счет того, что в регистрационных документах указываются фамилии не реальных владельцев, а номинальных лиц.

Впервые в современном смысле термин «оффшор» был применен, по-видимому, в 1950-е гг. к некой американской компании, переместившей свою деятельность на территорию с благоприятным налоговым климатом.

Таким образом, «оффшор» — понятие, скорее, экономико-географическое, но не юридическое. В законодательстве оффшорных зон такие компании как правило называются «международные предпринимательские компании» (IBC).

Оффшорные зоны — это территории, которым их политические центры предоставляют более льготный, по сравнению с общепринятым, режим хозяйственной деятельности с гарантированной коммерческой тайной. Создавая такие зоны, государство, по каким-либо причинам не имеющее возможности обеспечить экономическое развитие иным способом, преследует цель увеличения роста валютных поступлений, а также развития финансовых институтов, социальной инфраструктуры, туризма.

К оффшорным странам (или оффшорным юрисдикциям) можно отнести Британские Виргинские острова (БВО), Сейшельские острова, Невис, Панаму, Доминику, Белиз, Каймановы о-ва, Бермудские о-ва и ряд других стран, в основном небольших островных государств Карибского бассейна и Тихоокеанского региона.

К странам (регионам) с умеренным налогообложением относят Кипр, Гонконг, Лихтенштейн, Люксембург, Гибралтар, Уругвай.

Регистрация оффшорной компании помогает предпринимателю существенно (и совершенно законно) минимизировать налогообложение его местной фирмы, практически ликвидировать выплаты по налогу на прибыль и значительно снизить выплаты по социальному и подоходному налогам за счет «серых схем».

Для многих предпринимателей получать не облагаемую налогами прибыль через оффшоры представляется предпочтительнее, чем зарабатывать деньги легально, развивая производство или финансовые институты в юридическом поле России. Кроме того, через оффшоры зачастую отмываются деньги, имеющие откровенно криминальное или, как минимум, не совсем легитимное происхождение.

Первооткрывателями оффшоров и основными пользователями долгое время были наркобароны, американская и итальянская мафия, мошенники разных видов. Для всего цивилизованного мира регистрация в оффшоре была символом нечистоплотности владельцев, акции таких компаний не котировались, банки отказывали в выдаче кредитов, были и другие издержки, связанные с репутацией. Однако, начиная с 1970–80-х гг. оффшорным налогообложением стали пользоваться и крупные ТНК. По всему миру стало возникать достаточно могущественное космополитическое сообщество, неуязвимое для национального законодательства даже могущественных государств. ТНК даже стали существенно влиять на мировою политику и экономику.

Правительства разных стран уже давно начали выступать против оффшоров, но настоящая борьба с ними развилась после терактов 11 сентября. США объявили, что будет искать счета террористов по всему миру и не примут никакие ссылки на «коммерческие тайны». Ряд известных оффшорных государств отреагировали на эти требования приведением законодательств в соответствии с нормами цивилизованности и прозрачности. За ними последовали другие. Сейчас можно говорить о закате эпохи оффшоров на Западе.

В России же, наоборот, в 1990–2000-е гг. были побиты все мировые рекорды по использованию «серых» оффшорных схем и вывозу капитала. Все российские разговоры о том, что вывоз капиталов в оффшоры происходит лишь по причине макроэкономической нестабильности и слишком высокого налогообложения в России, являются обычной демагогией: неофициальный вывоз капитала возможен и даже неизбежен при любом инвестиционном климате. Что, в частности, демонстрирует опыт одной из трех наиболее привлекательных в инвестиционном отношении стран мира, согласно исследованию

A. T. Kearney — США, вывоз капитала из которых превышает 5% национального ВВП.

Развитые государства, борясь с транснациональной преступностью, ужесточают контроль за финансовыми операциями в оффшорах, но полного запрета не установлено практически нигде в мире.

На состоявшемся 2–3 апреля 2009 г. в Лондоне саммите G20 (расширенный формат «Большой восьмерки»), посвященном выработке мер для противостояния мировому финансовому кризису, лидеры 20 крупнейших экономик мира сошлись во мнении о необходимости введения санкций в отношении оффшоров, которые отказываются присоединиться к борьбе с отмыванием денег и уклонением от уплаты налогов,

В России вывоз капитала в оффшоры превратился за последние 15 лет в настоящее бедствие. За это время из страны вывезено, по разным оценкам, 100–500 млрд долларов. В этом процессе приняли активное участие финансовые институты Запада, благоприятствовавшие приему российского капитала, обучавшие российских банкиров работе в оффшорах, содействовавшие реализации двойных и фиктивных внешнеторговых контрактов.

По оценкам экспертов, на сегодняшний день через оффшоры проходит до 80% сделок по продаже российских активов на фондовом рынке. Между тем, большой рост IPO российских предприятий и выход бизнеса из тени со временем снижает роль оффшорных схем.

Большая актуальная политическая энциклопедия. — М.: Эксмо. А. В. Беляков, О. А. Матвейчев. 2009.

greater_political.academic.ru

Список стран оффшорной зоны в 2019 году

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Но многие его попросту не понимают. И это неудивительно. Ведь люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Содержание материала

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане. Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре. Другими словами компания зарегистрирована на Кипре и платит налоги именно Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания — офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

- Все денежные средства компании и активы не подпадают под мировой валютный контроль и валютное регулирование.

- Низкий уровень налогообложения.

- Все активы компании в этой стране находятся «в безопасности».

- Возможность хранения финансовых средств и активов в самых крупных и стабильных банках мира. Отметим, что это преимущество весьма весомое. Так как крупные мировые банки в большей степени защищены от банкротства.

- Вся информация относительно владельцев компании, активов и акционеров сохраняется в тайне.

- Компаниям предоставляется свобода в ведении бухгалтерского учёта.

- Компании имеют полное право проводить любые финансовые операции с другими участниками оффшорной зоны.

- Конфиденциальность проводимых сделок.

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

- Упрощённая и ускоренная процедура регистрирования организаций. При регистрации потребуется заплатить определённый взнос. В каждой стране сумма «взноса» несущественно отличается.

- Оплата подоходного налога и налога с прибыли осуществляется по заниженным тарифам.

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии. Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации. Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Вернуться к оглавлениюСписок оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50. Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2016 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Звание мировых классических юрисдикций в 2016 году заслужили такие страны, как:

- Сейшелы.

- Маврикий.

- Доминика.

- Сент Китс.

- Невис.

- Ангилья.

- Британские Виргинские острова.

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

- Латвии.

- Голландии.

- Швейцарии.

- Словакии.

- Польши.

- Великобритании.

- Чехии.

- Эстонии.

- Болгарии.

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий. Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

- Китай.

- Гонконг.

- Сингапур.

Гонконг

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

- В первой разновидности иностранные компании освобождаются от уплаты всех налогов с прибыли организации или компании. Взамен на «освобождение» организации ежегодно обязуются платить фиксированную стоимость.

- Во втором типе, зона предоставляет льготные условия для организаций. Этот тип называется в экономике финансовым центром. Уменьшение налоговой ставки позволяет более успешно вести бизнес.

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Классификация оффшоров

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

- Налог на наследование.

- Налог на прирост капитала.

- Корпоративный.

- Подоходный.

- Налог на продажу.

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность. Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность. Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции. Такими странами мира являются Объединённые Арабские Эмираты, Алжир, Бразильская республика, Марокко.

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

Оффшорные зоны

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям. Согласно этому списку, крайне нежелательно регистрировать компанию в:

- Бахрейне.

- Кайкосе.

- Ангильи.

- Барбуде.

- Барбадосе.

- Арубе.

- Антигуа.

- Гренаде.

- Монтсеррате.

- Пуэрто – Рико.

- Невисе.

- Либерии.

- Науру.

- Самоа.

- Мальдивской Республике.

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании. Так, для регистрации организации в Бейлизе придётся заплатить 900 долларов. Ежегодно в бюджет этой страны нужно отчислять 950 долларов. Регистрация в Великобритании стоит 1250 долларов, а ежегодный налог составляет 1300 долларов. Для регистрирования компании в Панаме придётся изначально заплатить 1250 долларов, но ежегодный налог равен 1350 долларам. Регистрация на Кипре обойдётся в 3000 долларов. Каждый последующий год существования компании придётся платить по 3200 долларов. В Гонконге цена регистрации равняется 2100 долларам, а налог – 2250 долларам. В Объединённых Арабских Эмиратах регистрация стоит 2900, а ежегодный взнос равен 3800 долларам. Поставить на учёт компанию на Виргинских островах возможно за 1250 долларов. Ежегодный взнос – 1480 долларов.

Налоговые ставки:

- Великобритания – 20 %.

- Кипр – 12 %.

- Дания – 25 %.

- Нидерланды – 25.5 %.

- Лихтенштейн – 12 %.

- Барбадос – от 1 до 2 %.

- Маврикий – максимальная ставка равна 3 %.

- Венгрия – 10 %.

- Латвия – 15 %.

- Остров Мэн – от 0 до 10 %.

- Чехия – от 10 до 15 %.

- Австралия – 30 %.

- Канада – от 4 до 12%.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:- Экспортирование товаров.

- Импортирование товаров. Благодаря офшору можно значительно снизить налоги. Работая в этой сфере бизнеса, лучше заключать контракты с датскими, кипрскими и британскими организациями.

- Разработка программного обеспечения. Этой сферой бизнеса лучше заниматься при помощи панамской или доминиканской юрисдикции.

- Недвижимость.

- Сфера шоу-бизнеса.

visasam.ru