Что такое инвестиции? Зачем они нужны простому человеку?

Пока вы молоды и здоровы — деньги заработать легко. В молодости добиваться целей проще и быстрее. Но о будущем пора думать сейчас. Как обеспечить благополучную собственную старость или позволить получить хорошее образование детям? Что если вдруг вы заболеете и не сможете дальше продолжать работать?

Например, обеспеченные пожилые люди на Западе путешествуют на пенсии как раз потому, что однажды позаботились о дополнительном доходе и вовремя сделали правильные инвестиции.

Приумножить собственные деньги и заставить их работать на себя — такое возможно? Только на первый взгляд тема финансового роста выглядит сложной. Попробуем углубиться в вопрос и объяснить, что инвестиции доступны каждому.

Инвестиции — это разумное денежное вложение для получения прибыли в будущем. При этом не нужно работать. Инвестиции освобождают вас от вынужденного рабочего графика, дают свободу действий.

Преимущества инвестирования

Финансовая грамотность нашего населения отстает от западного мышления, где инвестировать умеет любая домохозяйка или школьник.

Чтобы начать инвестировать достаточно минимальной стартовой суммы в пределах $ 10−500. Сперва изучите доступную информацию в книгах известных гуру инвестирования Р. Кийосаки, У. Баффетта, Б. Трейси.

Возможно, вы храните деньги в банке, но слишком низкие проценты по вкладу вас не устраивают. Вы хотите большего. Помните, каждая инвестиция — это риск. Чем выше шанс заработать, тем больше вероятность всё потерять. Помните, не все инвестиции будут успешными, оправданными или очень прибыльными.

С чего начать инвестировать

Осознайте, куда уходят деньги. Начните вкладывать в активы, вместо пассивов. Активы — все финансовые вложения, производящие доход. С течением времени они увеличивают свою стоимость. А вот пассивы нужно сокращать или вовсе избавляться, расход на их обслуживания вытягивает из вас деньги:

- ипотека и потребительские кредиты на покупку вещей и развлечений;

- имущество — квартира, машина, бытовая техника, вещи, одежда.

Среди огромного количества вариантов как делать инвестиции сложно сразу сориентироваться. Ежедневно появляются новые идеи и возможности для вложения. Но не все они станут успешными. Потому стоит разобраться, как правильно инвестировать свободные деньги в активы — их достаточно много:

- недвижимость — земельные участки, строительные объекты, жильё, складские помещения, оборудование. Самый надежный способ притока денег с помощью аренды;

- интеллектуальная собственность: изобретения, патенты, образование, литературные и художественные произведения;

- предметы коллекционирования: картины, марки, редкие монеты. Их стоимость неизменно растет;

- покупка золота, серебра и других драгоценных металлов;

- банковские вклады под проценты;

- ценные бумаги (акции, облигации), вложение в бизнес. С увеличением оборотов компаний стоимость акций растет вместе с вашей прибылью;

- ПИФы и другие инвестиционные вложения — так называемые активы для ленивых.

Начальная сумма для вложения в паи может быть совсем небольшой, а вашими финансами управляют инвестиционные эксперты. Паи открытых фондов всегда можно продать, они ликвидны в любое время, не несут дополнительных потерь;

Начальная сумма для вложения в паи может быть совсем небольшой, а вашими финансами управляют инвестиционные эксперты. Паи открытых фондов всегда можно продать, они ликвидны в любое время, не несут дополнительных потерь; - деньги в долг тоже являются активом. Грамотно используйте этот ресурс, закладывая свой финансовый интерес.

Покупка нового телевизора — это пассив, а покупка акций компании Coca-Cola — актив.

Перестройте свое мышление, станьте замечать, какие пассивы вам действительно необходимы, а от каких стоит отказаться. Освободившиеся деньги направляйте на инвестиции онлайн.

Первые шаги

Если в первую очередь вы хотите сохранить и чуть приумножить деньги, по началу избегайте стартапы, крипто-валюту, финансовые пирамиды. Затем определитесь, какую сумму вы готовы вложить.

Можно начать с $ 10. Но насколько окупится затраченное время и расходы? Большинство финансистов сходится во мнении, что стартовая сумма начинается от $ 500. Ее могут собрать все, откладывая понемногу без ущерба для семейного бюджета. Среди брокеров чаще всего назначается минимальная ставка в пределах этой цифры.

Ее могут собрать все, откладывая понемногу без ущерба для семейного бюджета. Среди брокеров чаще всего назначается минимальная ставка в пределах этой цифры.

Создайте «подушку безопасности»: отложите сумму на 3−6 месяцев жизни. Вкладывайте только то, что осталось после затрат на базовые расходы. Не спешите сразу же вложиться в неизвестный проект, пока не будете ощущать себя уверенно на инвестиционном рынке. Остановитесь на классическом банковском вкладе.

Важно определить, сколько времени вы готовы вкладывать в инвестирование, сможете ли самостоятельно управлять средствами или готовы довериться посреднику: брокеру, бирже, управляющему.

Советы новичкам

Хорошо размышлять, как сделать инвестиции, но еще важно создать удачный старт.

Определите свою цель. Разные схемы требуют своих подходов. Накопить на сытую старость можно периодически покупая на бирже акции успешных компаний. Остается лишь ждать начислений через пару десятков лет. Формируя долгосрочный финансовый пакет нужно уметь рисковать и выбирать проекты с быстрой прибылью.

Формируя долгосрочный финансовый пакет нужно уметь рисковать и выбирать проекты с быстрой прибылью.

Разместите активы в разные проекты. Обезопасьте свои вклады на случай проигрыша в одном или нескольких направлениях. Общие потери будут минимальны, поскольку остальные проекты продолжают работать и приносить дивиденды. При желании даже $ 1000 можно вложить в 3−4 перспективных направления.

Начинайте с простого инвестирования. Для новичков с малой суммой будет комфортен действенный метод работы с вкладами в ETF фонды. Этот вариант хорош максимальной толерантностью к риску и имеет простой процесс.

Первые шаги связаны и с первыми неудачами

Научитесь ждать, копите деньги и знания, наблюдайте за изменениями на финансовых рынках. Запишитесь на курсы по управлению финансами.

Поспешные вложения вместо дохода могут принести только опыт в инвестировании, что тоже хорошо. Вы на деле проверите, как это работает.

Как правильно делать инвестиции с минимальной суммой денег

Привычные слова «нет денег» означают лишь, что денег нет на что-то большее. Вы задумывались, какие суммы тратите на ненужные мелочи? Если отказаться от них на время, можно собрать скромную сумму для начала.

Начните с небольших инвестиций, распробуйте рынок, вкладывая незначительные суммы, которых не жалко.

В перспективе даже маленькие вложения способны вырасти в миллионы.

Доверяйте своей интуиции. Пропаганда в СМИ нацелена на формирование определённого общественного мнения, и не всегда экраны ТВ дают достоверную информацию о состоянии экономики. Пусть даже вы ошибетесь сами, но это ваш опыт, который можно использовать в будущем для анализа.

Копите и вкладывайте деньги систематично. Настойчивость — сильная черта для успеха. Суммы инвестиций могут быть даже и $ 5, но должны поступать регулярно. Добавляйте новые проекты с свой инвестиционный портфель, рано или поздно они начнут приносить доход.

Основные принципы инвестирования

Как видим, все идеи просты. Сколотить состояние может самый простой человек, если поставить четкую цель и терпеливо ей следовать. Но есть всего один главный секрет — нужно осознать:

Куда и как вы тратите своё время и энергию?

Действуйте. Дело вовсе не в том, что вам не хватает интеллекта или выдающихся талантов. Продолжая выполнять рутинную работу, человек расходует свой потенциал. При этом в душе продолжает надеяться на счастливый лотерейный билет, выгодный брак или откуда-то свалившееся наследство.

Старайтесь тратить меньше на развлечения и побольше инвестировать. Результатом станет финансовая независимость и возможность заниматься собственными интересами, вместо опостылевшей работы.

Организуйте себя. Важная привычка, которую обязательно нужно в себе развивать и поддерживать всю жизнь. Дисциплина помогает контролировать свои расходы, даёт силы последовательно добиваться целей.

Самодисциплина тренируется как мышцы. Регулярные упражнения дают силу и выносливость. Как только расслабились — мышцы пропадают.

Любой, кто добивается финансового успеха, должен обладать силой воли для поддержания уровня жизни в соответствии с настоящим доходом. Расслабившись, легко удариться в бездумные траты, что чревато финансовым крахом.

Будьте настойчивее. Перестаньте бояться неудач. Путь к финансовому успеху через инвестиции чередуется подъемами и спадами. Известны сотни реальных примеров богатейших людей планеты, в жизни которых случались громкие разорения. Что еще раз подтверждает силу настойчивости.

Первые неудачи — не повод бояться вкладывать и бросать начатое. Только личный бесценный опыт подталкивает изучать новые проекты, они в итоге и приводят к росту доходов.

Ошибки на пути инвестора

Избежать ошибок не получится, но можно уменьшить их количество благодаря опыту предшественников:

- Вкладывать в сделки все, что у вас есть.

Сначала сделайте денежный запас на жизнь и непредвиденные обстоятельства. Лишь затем приступайте к сделкам с финансами. Вкладывать можно только свободные собственные средства. Инвестируйте такую сумму, потерю которой сможете безболезненно пережить

Сначала сделайте денежный запас на жизнь и непредвиденные обстоятельства. Лишь затем приступайте к сделкам с финансами. Вкладывать можно только свободные собственные средства. Инвестируйте такую сумму, потерю которой сможете безболезненно пережить - Действовать на авось. Мало прочитать несколько статей и затем считать себя финансовым экспертом. Для успешного инвестора важно научиться понимать принципы работы выбранных систем и анализировать экономическую ситуацию. Пройдите базовое обучение.

- Поддаваться эмоциям. Существует множество полезных профессиональных инструментов для анализа рынка. На страницах СМИ от имени различных коучей часто подается противоречивая информация, не стоит на нее всецело полагаться. Будете действовать импульсивно — совершите ошибки.

- Желать быстрых денег. Обращайте пристальное внимание на предложения получить высокий доход за короткий срок. Пустые обещания десятикратного увеличения капитала за один день — уловка мошенников.

Добросовестные посредники обязаны предупредить вас о возможных рисках. В конечном счете вся ответственность ляжет на вас.

Добросовестные посредники обязаны предупредить вас о возможных рисках. В конечном счете вся ответственность ляжет на вас. - Делать ставку на один актив. Лучше сформировать свой инвестиционный портфель из разнообразных активов. Если вы вложитесь только в акции нефтегазовых предприятий, то при падении мировой цены на нефть вы понесете потери по всем бумагам.

Инвестиции дают возможность организовать свой пассивный доход при минимальных вложениях. Богатая теоретическая база, накопленный опыт успешных инвесторов, обучающие брокерские программы дают вам шанс понять, как правильно инвестировать самостоятельно. Начинайте уже сейчас.

Зачем нужны инвестиции?

Зачем нужны инвестиции?

Озвученный вопрос нечасто посещает простого обывателя, но тем не менее, зачем нужны инвестиции, понять иногда нужно во всех подробностях.

Чтобы не быть голословными, вначале следует привести обобщенное определение инвестиций. Любой человек, мало-мальски знакомый с основами экономики, опишет их как любые вложения, сделанные для дальнейшего извлечения прибыли. С некоторой точки зрения, инвестицией можно назвать и работу: ведь человек вкладывает силы и время, в итоге получая зарплату. Поэтому в финансовом смысле целесообразнее укоротить определения до следующей формулировки: вложение средств, цель которых в получении прибыли. С такой точки отсчета и следует рассуждать, для чего нужны инвестиции.

Любой человек, мало-мальски знакомый с основами экономики, опишет их как любые вложения, сделанные для дальнейшего извлечения прибыли. С некоторой точки зрения, инвестицией можно назвать и работу: ведь человек вкладывает силы и время, в итоге получая зарплату. Поэтому в финансовом смысле целесообразнее укоротить определения до следующей формулировки: вложение средств, цель которых в получении прибыли. С такой точки отсчета и следует рассуждать, для чего нужны инвестиции.

Кому и зачем нужны инвестиции

Важным этапом рассуждений о необходимости инвестирования является оценка текущего материального положения. Если вы волею судеб является обыкновенным гражданином страны постсоветского пространства, то ваш доход, скорее всего, не позволяет никаких излишеств, оканчиваясь ровно после того, как оплачены коммунальные услуги, куплены необходимые продукты, минимум одежды и отложены деньги на скромный крымский отдых раз в год. Итого вы можете «наслаждаться» ни больше, ни меньше своим или съемным жильем, машиной, возможно взятой в кредит, нынешней работой и грезами о роскоши. Добавляя в данное уравнение семью и детей, вы увидите, как положение ухудшается. Ведь наследников для начала нужно вырастить, обучить, воспитать и лишь потом они смогут стать чем-то большим, чем просто предметом родительской гордости. Так что, если не задуматься сейчас, для чего нужны инвестиции, через N лет вы обнаружите себя примерно на том же месте. Пусть ваша должность станет звучать более респектабельно, а машине будет не столько лет, сколько вам, радикального изменения качества жизни ожидать бессмысленно.

Добавляя в данное уравнение семью и детей, вы увидите, как положение ухудшается. Ведь наследников для начала нужно вырастить, обучить, воспитать и лишь потом они смогут стать чем-то большим, чем просто предметом родительской гордости. Так что, если не задуматься сейчас, для чего нужны инвестиции, через N лет вы обнаружите себя примерно на том же месте. Пусть ваша должность станет звучать более респектабельно, а машине будет не столько лет, сколько вам, радикального изменения качества жизни ожидать бессмысленно.

Конечно, есть и счастливые исключения из общей статистики, но в общей массе о жизни в удовольствие говорить не приходится. Причем, мало кто оспорит вышеизложенные тезисы, вплотную приближающие к необходимости знания, зачем нужны инвестиции.

Зачем нужны инвестиции: работа или свободный доход

Самоочевидным ответом на поднятый вопрос: для чего нужны инвестиции – является сложившаяся в современном обществе необходимость работать. Но не лучше ли создать стабильный пассивный доход, благодаря которому не придется изо дня в день просиживать на ненавистной работе, не имея возможности сорваться в любой момент времени, тратить годы своей жизни и не ощущать действительно эквивалентной отдачи?

Поэтому инвестирование – краеугольный камень в деле улучшения качества жизни своей и близких.

Нередко можно услышать отрицание инвестиций в такой заведомо проигрышной форме. Старшему поколению кажется, что работать необходимо хотя бы ради стажа. Ведь иначе не получить пенсии. А старикам уже ни здоровье, ни законодательство не позволит продолжать активную деятельность.

Но достаточно взглянуть на нынешних пенсионеров и вопрос, для чего нужны инвестиции, не становится таким загадочным. Государство позволяет лишь выживать старикам, да и то не всегда. Если бы не помощь детей и прочих родственников, большинство из них в прямом смысле пошли по миру.

Так что давно пора запомнить жестокую истину: никто не в ответе за вас и ваших близких. Только личная инициатива и расторопность помогут добиться бурной молодости, насыщенной зрелости и спокойной старости.

Формы инвестирования

Простейшая форма инвестирования, а именно перевод части пенсии в негосударственные пенсионные фонды, станет причиной многократного увеличения дохода через десяток – другой. Более серьезные инструменты инвестирования предполагают и иные доходы. Среди самых популярных областей вложения средств отмечают ценные бумаги, акции на сырьевом или валютном рынке, недвижимость, драгоценные металлы и бизнес.

Среди самых популярных областей вложения средств отмечают ценные бумаги, акции на сырьевом или валютном рынке, недвижимость, драгоценные металлы и бизнес.

Конечно, при полном понимании, зачем нужны инвестиции, все же нужно иметь что-то за душой, чтобы вложить средства. На этом этапе часто и заканчиваются все мечты рядовых граждан. Однако скопить некоторую сумму не так сложно, было бы желание и упорство.

Поэтому не предавайтесь долгим раздумьям, для чего нужны инвестиции, а начинайте с вложения наиболее ценных активов, которые есть в распоряжении у каждого, его времени и интеллекта. Уверяем, доход вас порадует.

Популярное в моем блоге:

Отчет по трейдингу за август 2019: -2,87%

Не пошло в августе. Или, точнее, пошло да не туда. Убытки – обычное дело в трейдинге. Убыточный месяц, идущий после нескольких к ряду прибыльных, так….

Читать полностьюЕжедневная аналитика по евро и моя торговля в режиме реального времени на ее основе.

Текущий результат: +24.18%

Результаты трейдинга с начала 2019: +9,47%

ПодробнейЗачем малому бизнесу нужны инвестиции?

Сегодня кажется, что самой разумной идеей создания своего бизнеса может быть только IT-стартап или проведение ICO, ведь все вокруг говорят о баснословных суммах, которые привлекают предприниматели.

На этом фоне, идея создания малого бизнеса, который в обозримом будущем не планирует привлекать миллионы долларов, кажется не такой заманчивой. Однако, оценивая риски создания технологических компаний, многие предприниматели рано или поздно приходят к идее создания более понятных и быстроокупаемых моделей бизнесов, которые проще всего охарактеризовать как “малый бизнес”. Когда речь идет о торговле, магазинах, кофейнях или небольших производствах, многие предприниматели встают перед выбором: обойтись своими средствами или привлечь партнеров и инвесторов для создания проекта.

Сейчас, оглядываясь на опыт компании Realogic, мы рассмотрим оба варианта.

Обойтись своими силами и своими деньгами

Главным бонусом данного решения становится независимость и сохранение полного пакета акций компании.

Решение обойтись своими силами выгодно, когда предприниматель знает, как отстроить все процессы и как создавать компанию. Также, если у предпринимателя есть достаточное количество собственных средств, он может позволить себе нанять сотрудников, которые закроют необходимые компетенции в бизнесе, а также может позволить себе допустить ряд ошибок, если позволяют финансовые возможности. Даже если у предпринимателя нет достаточного количества собственных денежных средств, он может взять кредит, что увеличивает риски, но решает финансовый вопрос.

Таким образом, чтобы создать бизнес самостоятельно, у предпринимателя должны быть:

- опыт

- деньги

- компетенции

Не обязательно все должно распределяться пропорционально, но наличие всех этих критериев в должном объеме позволяет создать бизнес самостоятельно.

Также, если нет 1 из 3 критериев, то он может быть закрыт избытком другого критерия, например, при отсутствии определенных компетенций, их можно закрыть специалистом, на которого придется потратить деньги.

Когда стоит привлекать партнера-инвестора

Мы уже разобрали ситуацию, когда предприниматель способен обойтись своими силами в процессе создания бизнеса. Стоит также отметить, что привлечение инвестора-партнера, при наличии всех необходимых качеств предпринимателя, может кратно усилить вероятность достижения успеха.

Инвесторы на рынке, чаще всего, закрывают именно финансовые потребности компании. Также существует формат smart money, когда помимо финансов, инвестор также помогает компании другими активами: связями, опытом, компетенциями своих специалистов, например, предоставляет свой бек-офис: юристов, бухгалтеров, аналитиков и т.д.

Каждый предприниматель сам определяет, что ему необходимо от инвестора. Иногда нужны только деньги и все. Мы работаем только с теми предпринимателями, которым, помимо денег, интересно получить нашу экспертизу и опыт. Для нас это гарантия успеха проекта.

Мы работаем только с теми предпринимателями, которым, помимо денег, интересно получить нашу экспертизу и опыт. Для нас это гарантия успеха проекта.

Таким образом, когда предприниматель привлекает инвестора-партнера, он, разумеется, при грамотном выборе, закрывает пробелы в своих возможностях, а также дополняет свои сильные стороны еще больше — силами партнера.

Решение, привлекать или не привлекать инвесторов в свой бизнес, зависит только от самого предпринимателя. Если он уверен в своих силах и имеет все возможности для успешной реализации проекта — инвестор не нужен. Если же есть потребность или хотя бы потенциальная возможность, что инвестор-партнер сможет усилить проект своими активами, то такую возможность нужно, как минимум, рассмотреть.

Зачем нужны инвестиции | Инвестиции

До сих пор принято считать, что инвестор — это богатый человек, которому некуда девать деньги, вот он их и вкладывает в какие-нибудь активы –недвижимость, акции, заводы, пароходы и так далее.

И люди, обладающие свободными, но небольшими средствами, порой просто не знают, что они тоже могут стать инвесторами.

Инвести́ции — связанное с риском вложение капитала с целью получения дохода. Сегодня инвестиции являются неотъемлемой составной частью современного общества. Ни одна экономика не может ни развиваться, ни просто существовать без инвестиций.

Инве́стор — человек, группа людей или предприятие, занимающееся инвестиционной деятельностью.

То есть, в самом понятии нет ограничений на вкладываемую сумму — даже вложение одного рубля ради того, чтобы получить прибыль, является инвестицией.

Но встает, в свою очередь, вопрос — куда можно вложить небольшие деньги, чтобы получить этот самый доход? Ведь те же 100-200 долларов в месяц — не те деньги, казалось бы, чтобы серьезно о них думать.Но если посмотреть в долгосрочной перспективе, то можно увидеть интересную вещь: капитализация и время могут из этих денег сделать очень приличный капитал.

Куда их вкладывать — вопрос очень емкий, и даже для небольших сумм есть много вариантов. Выбор зависит от желаемой доходности, приемлемого риска, сроков инвестирования. Причем все эти параметры обычно взаимосвязаны.

То есть, нереально получить высокую доходность без высокого же риска. При малой рискованности, соответственно, прибыль на вложенные средства может быть значительно меньше, чем при инвестициях с высоким риском. Но может быть и наоборот, что демонстрирует нам сейчас наш фондовый рынок — фонды акций и индексные падают вместе с рынком, фонды облигаций и смешанные, которые могут вкладывать значительную часть своих активов в облигации, растут — медленно, но верно.Если риска совсем не хочется, а сроки вполне определенные и достаточно обозримые — скажем, в пределах года, то идеальным вариантом, пожалуй, будут либо банковские вклады с капитализацией процентов, либо ПИФы облигаций или смешанные.

Инвестиционные фонды удобны тем, что, в отличие от банковских депозитов, в них (если фонд открытого типа) деньги можно снять в любой рабочий день, и не потерять при этом полученный доход. Но зато потребуется заплатить комиссию агенту (надбавку при покупке паев и скидку при их погашении) и налоги на прибыль, если она получена — 13% для резидентов.

Но зато потребуется заплатить комиссию агенту (надбавку при покупке паев и скидку при их погашении) и налоги на прибыль, если она получена — 13% для резидентов.

Основная задача заключается в том, что надо научиться видеть возможности, которые предоставляются для получения дохода, и использовать их.

Зачем нужны инвестиции в действующий бизнес-проект?

Инвестиции – это вложения с целью получения прибыли. Но не все так просто – не все проекты приносят прибыль и источники финансирования могут быть совершенно разными. Давайте разберемся, с какой целью привлекают инвестиции и с помощью каких способов.

Оглавление статьи

Виды

По типу вложений инвестиции делятся на две основные группы:

- реальные;

- финансовые.

В первом случае речь идет о вложениях в материальные и нематериальные активы, во втором – в инструменты фондового и денежного рынка.

Финансовые инвестиции – это вложения в ценные бумаги, на депозитные счета с целью получения прибыли, которая складывается из изменения первоначальной стоимости объектов инвестирования и дивидендов.

В зависимости от типа инвесторов выделяют следующие виды инвестиций:

- частные;

- государственные;

- иностранные.

В качестве инвесторов могут выступать частные лица и специальные организации, в таком случае речь идет о частных инвестициях. Государственные же выдаются местными и центральными властями из бюджетных средств. Особую привлекательность имеют иностранные инвестиции, нужны они для расширения компании и появления ее филиалов на зарубежных рынках.

Для чего нужны?

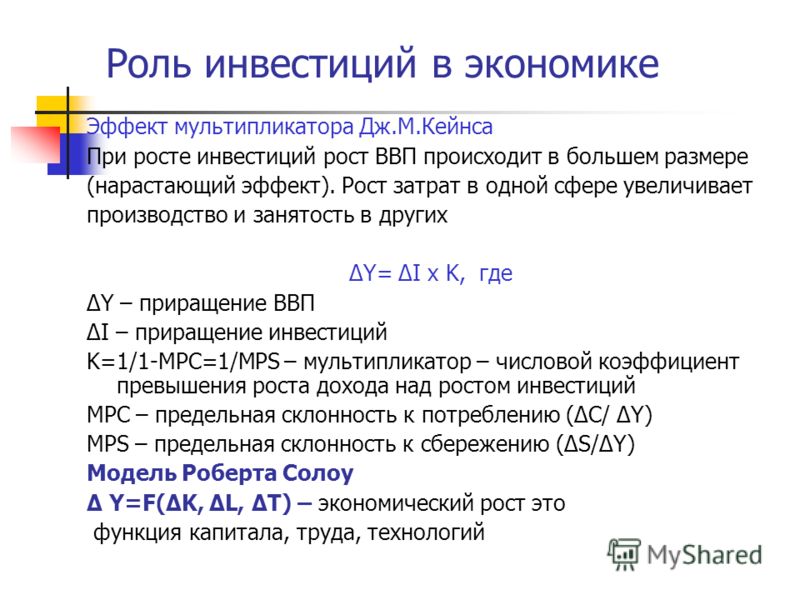

На уровне страны инвестиции определяют процесс расширения производства и уровень национального дохода. Рост данных показателей показывает и рост экономики страны.

Рост данных показателей показывает и рост экономики страны.

Если рассматривать их на уровне предприятия, то здесь они напрямую влияют на результат хозяйственной деятельности в текущий период времени и в перспективе. Любое предприятие должно развиваться, в противном случае оно становится неконкурентоспособным и убыточным, в итоге компания закрывается.

Если говорить о том, зачем нужны инвестиции, то ответ прост и ясен – для развития бизнеса. Если у организации не достаточно собственных средств для развития владельцы обращаются к заемным источникам.

Вложения необходимы при открытии нового производства, для покупки оборудования, сырья, аренды помещения и т.д. Открытие нового производства, предприятия сферы услуг – это затратное дело, сложно найти средства из своих источников. Инвестиции являются тем вариантом, который поможет получить необходимую денежную сумму:

- Для инвесторов финансирование новых проектов – возможность получить доход.

- Для действующего бизнеса инвестиции нужны, чтобы расширить производство, закупить новое оборудование, разработать инновационный продукт.

Если компания стала убыточной, есть два варианта: ликвидировать ее или модернизировать. Во втором случае также понадобятся вложения.

Инвестиции – это эффективный экономический инструмент, но нет гарантии, что инвестор получит доход. Если предприятие обанкротится, обесценятся акции, то он может не только лишиться прибыли, но и потерять вложенные деньги.

Для развития бизнеса

В этом случае инвестиции можно получить у государства, юридических и частных лиц.

Государство оказывает поддержку компаниям малого бизнеса.

Оно ставит собственные требования, предъявляемые к предпринимателям. В частности, на деньги можно рассчитывать, составив подробный бизнес-план. Если идея бизнеса окажется интересной и важной для местных властей, то вы можете рассчитывать на получение гранта или субсидий.

Банки предоставляют деньги для развития бизнеса. На получение крупной суммы можно рассчитывать при выполнении следующих условий:

- компания работает не менее полугода;

- предприятие приносит прибыль;

- у заемщиков хорошая кредитная история;

- имеется поручитель или залог.

Для нового проекта

В случае успешного исхода новый проект (их еще называют «стартапами») приносит огромную прибыль. Тем не менее, банки часто отказывают в выдаче кредита на проект, который является рискованным.

В таком случае можно обратиться к «бизнес-ангелам» и венчурным инвесторам. Их цель – вложить деньги в стартап и получить максимальную прибыль. Разница заключается в том, что «бизнес-ангел» – это частное лицо, а венчурная организация – это компания.

Для социального проекта

Допустим, для реализации некоммерческого проекта нужны деньги. Инвестиции можно найти и в Интернете на специальных площадках. Здесь существует такое понятие, как «краудфандинг» – это добровольный сбор средств на поддержание проекта. В ответ жертвователь получает награду, продукт или услугу.

Для получения необходимой суммы нужно зарегистрироваться на сайте и опубликовать свою идею, презентация должна быть яркой и интересной, ее цель – привлечь внимание.

Существуют и другие способы получить дополнительный капитал: участие в выставках, обращение к обеспеченным знакомым и т. д.

д.

Поиск инвестиций на первый взгляд является сложным, но само по себе ведение бизнеса – непростое дело. Чтобы создать крупную компанию, без вложений не обойтись. Сегодня созданы благоприятные условия для поиска инвесторов, главное составить бизнес-план и убедить людей, что ваша задумка будет успешной.

Дополнительно ознакомьтесь с кратким видео о создании стартапа:

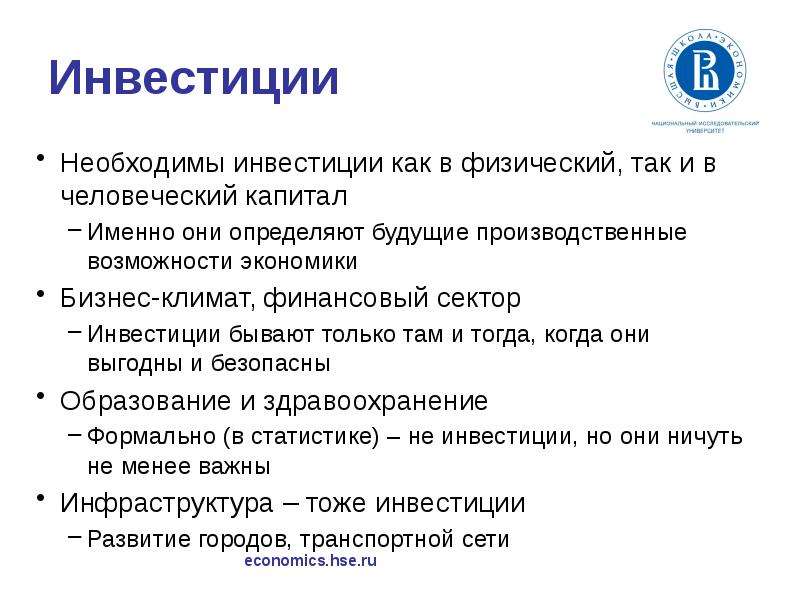

Какие инвестиции нужны России — Ведомости

Правительство согласовало план структурных реформ, подготовленный Минэкономразвития, они должны помочь переходу экономики к инвестиционно ориентированной модели роста. С учетом того, что рабочая сила в ближайшие годы будет только сокращаться, а загрузка производственных мощностей уже достаточно высока, увеличение производительности остается единственным возможным источником экономического роста, а оно требует инвестиций. Но интереснее понять, какие именно инвестиции нужны и откуда.

Но интереснее понять, какие именно инвестиции нужны и откуда.

Если смотреть на сухие цифры, то общий объем инвестиций не выглядит таким уж маленьким. По данным МВФ, прогнозируемый общий объем инвестиций в России в 2019 г. составит около 24% ВВП, что немного выше медианы и по миру в целом, и по странам со схожим уровнем дохода. Но при этом динамика экономики в стране остается существенно ниже общемировой. Почему же объем инвестиций не транслируется в рост?

Проблема в том, что в России наблюдается недостаток не просто инвестиций, а умных инвестиций, которые обеспечивали бы не просто вливание финансовых ресурсов в экономику, а были бы связаны с привлечением новых технологий и увеличением производительности. Множество исследований показывают, что иностранные инвестиции – один из важнейших источников таких умных денег, а с точки зрения повышения производительности наиболее полезны прямые иностранные инвестиции – как в виде создания новых предприятий, так и через покупку существующих за счет слияний и поглощений. Так, в работе профессора РЭШ Ольги Кузьминой показано, что инвестиции международных компаний существенно увеличивают инновации в местных компаниях, причем рост производительности происходит за счет инноваций как непосредственно в производственных процессах, так и в организации бизнеса. Дополнительный плюс прямых иностранных инвестиций – за счет перетока знаний они позволяют увеличить производительность не только компаний, получающих эти инвестиции, но и других фирм в той же стране.

Так, в работе профессора РЭШ Ольги Кузьминой показано, что инвестиции международных компаний существенно увеличивают инновации в местных компаниях, причем рост производительности происходит за счет инноваций как непосредственно в производственных процессах, так и в организации бизнеса. Дополнительный плюс прямых иностранных инвестиций – за счет перетока знаний они позволяют увеличить производительность не только компаний, получающих эти инвестиции, но и других фирм в той же стране.

Несмотря на всю важность прямых иностранных инвестиций, вопрос их привлечения в последние годы практически выпал из повестки как неактуальный. Их резкое падение привычно списывают на геополитические, прежде всего санкционные, риски, и эти ограничения воспринимают как данность, с которой ничего нельзя поделать. Но такой подход в корне неверен по двум причинам. Во-первых, даже сейчас привлечь прямые иностранные инвестиции можно. На прошлой неделе произошло важное, но оставшееся практически незамеченным событие. Один из крупнейших американских ритейлеров – TJX Companies приобрела 25% российской сети магазинов одежды и товаров для дома Familia. В сделке приняли участие еще два зарубежных игрока – банк Goldman Sachs и фонд Baring Vostok. Это первая сделка по слиянию и поглощению с участием крупного западного игрока после введения санкций: она показывает, что иностранные инвестиции даже в нынешней тяжелой ситуации вполне реальны.

Один из крупнейших американских ритейлеров – TJX Companies приобрела 25% российской сети магазинов одежды и товаров для дома Familia. В сделке приняли участие еще два зарубежных игрока – банк Goldman Sachs и фонд Baring Vostok. Это первая сделка по слиянию и поглощению с участием крупного западного игрока после введения санкций: она показывает, что иностранные инвестиции даже в нынешней тяжелой ситуации вполне реальны.

Во-вторых, внутренние проблемы, ограничивающие иностранные инвестиции, играют не менее важную роль, чем внешние ограничения: это и необоснованное уголовное преследование инвесторов, и прямые ограничения на участие иностранных инвесторов во все большем количестве стратегических активов, и непредсказуемость внутренней экономической политики, когда рынок может быть неожиданно осчастливлен очередными мерами по поддержке отечественных производителей (в том числе такими, против которых выступают даже эти самые отечественные производители).

Большинство этих проблем решаемые – но надо как минимум поставить такую цель, а для этого – осознать, что экономический рост требует не просто увеличения инвестиций, а привлечения умных денег, которые есть прежде всего за рубежом. И именно немодная сейчас тема привлечения прямых иностранных инвестиций должна быть ключевой в повестке дня. Если, конечно, цель – экономический рост, а не тотальный контроль за экономикой.

И именно немодная сейчас тема привлечения прямых иностранных инвестиций должна быть ключевой в повестке дня. Если, конечно, цель – экономический рост, а не тотальный контроль за экономикой.

Автор — ректор Российской экономической школы

Алексей Ананьин, группа «Борлас». Инвестиционный потенциал российского ИТ-рынка: Инвестиции нам нужны для трансформации в провайдера облачных сервисов

Традиционная функциональная организационная структура классического системного интегратора — это уже немного не то, что нужно для сегодняшнего бизнеса. Мы понимаем, куда мы должны двигаться, как мы должны меняться. И это один из моментов, который заставляет нас говорить о возможности привлечения каких-то инвестиций: именно для того, чтобы перестраивать свой бизнес. Тансформация бизнес-модели нужна для того, чтобы стать тем самым провайдером облачных сервисов. В этом смысле — усиление команды, проведение пилотных проектов, продвижение и собственных облачных услуг, и облачных услуг вендоров, то есть, выступая посредником между заказчиками и вендорами.

Большое спасибо еще раз, уже традиционно, Московской Бирже и J’son & Partners за предоставленную возможность и получить очень полезную информацию в отчете, который был подготовлен, и за эту встречу. Все подчеркивают, что все-таки информация, которая изложена в отчете, действительно имеет ценность — я присоединяюсь к этому, безусловно, потому что взгляд в чем-то оригинальный, действительно. И подход к обработке статистических данных, может, действительно не традиционный, но информация, безусловно, очень интересная. Действительно, есть, о чем поговорить, и какие-то нюансы, может быть, можно обсуждать… Но мне и цифры, и подход весьма понравились. Считаю, что это вполне отражает реальную картину.

Все выступающие до сих пор говорили… представляли сектор разработки корпоративного ПО. Хочу все-таки напомнить, что мы сегодня говорим о потенциале российского ИТ-рынка, и отчет посвящен как минимум трем сегментам, которые мы так условно назвали корпоративным программным обеспечением — а это, собственно, разработка, это сервисы — названные сервисами системной интеграции, и облачные сервисы. Мы так сегментировали, как на первый взгляд показалось. Так вот, я буду говорить скорее о второй части, об услугах системной интеграции. Хотя термин такой, что не хочу даже его обсуждать — что только ни понимают под системной интеграцией вообще в последнее время. Давайте назовем это ИТ-услугами, связанными, прежде всего, с разработкой, внедрением и сопровождением корпоративных информационных систем. То, чем, собственно, мы занимаемся уже 26 лет.

Хочу все-таки напомнить, что мы сегодня говорим о потенциале российского ИТ-рынка, и отчет посвящен как минимум трем сегментам, которые мы так условно назвали корпоративным программным обеспечением — а это, собственно, разработка, это сервисы — названные сервисами системной интеграции, и облачные сервисы. Мы так сегментировали, как на первый взгляд показалось. Так вот, я буду говорить скорее о второй части, об услугах системной интеграции. Хотя термин такой, что не хочу даже его обсуждать — что только ни понимают под системной интеграцией вообще в последнее время. Давайте назовем это ИТ-услугами, связанными, прежде всего, с разработкой, внедрением и сопровождением корпоративных информационных систем. То, чем, собственно, мы занимаемся уже 26 лет.

Вот, основными направлениями нашей деятельности — вы здесь видите, в правом углу — заказы на разработку ПО, этим мы тоже занимаемся какое-то время. Но исторически сложилось так, что мы начинали как внедренцы программного обеспечения западных компаний. Давно это было, в середине 1990-х гг. А разработки возникли у нас потому, что возникала необходимость комплементарных разработок для корпоративной информационной системы заказчиков, которые отражали какие-то локальные требования, какие-то отдельные специфические задачи: либо чисто российские, либо чисто отраслевые. И вот, заказная разработка у нас в таком виде, собственно, развивается до сих пор. Чуть позже я скажу, что мы сегодня, собственно, делаем. И вот, в правом от меня нижнем углу — новое направление нашей деятельности, которое возникло у нас буквально в последние2-3 года, а в последний год мы этим активно занимаемся, — это облачные решения и услуги.

Давно это было, в середине 1990-х гг. А разработки возникли у нас потому, что возникала необходимость комплементарных разработок для корпоративной информационной системы заказчиков, которые отражали какие-то локальные требования, какие-то отдельные специфические задачи: либо чисто российские, либо чисто отраслевые. И вот, заказная разработка у нас в таком виде, собственно, развивается до сих пор. Чуть позже я скажу, что мы сегодня, собственно, делаем. И вот, в правом от меня нижнем углу — новое направление нашей деятельности, которое возникло у нас буквально в последние2-3 года, а в последний год мы этим активно занимаемся, — это облачные решения и услуги.

Динамика нашего бизнеса представлена на этом слайде. Я не хочу сегодня говорить об уже дважды упоминавшемся и при этом не состоявшемся IPO IBS Борлас. Это отдельная история и, наверное, не для сегодняшнего обсуждения. Я хочу рассказать, что 2012 год — это выход Борлас из IBS и вновь появление на российском рынке как самостоятельного игрока. Ну а дальше — динамика, собственно, объяснимая, комментировать ее, наверное, не надо. В последнее время мы растем достаточно уверенно, и именно благодаря тому, что в нашем продуктовом портфеле мы постоянно стараемся отслеживать тенденции рынка и заниматься теми продуктами, которые действительно востребованы на рынке. Вот, я попытался здесь показать такой, может, не очень подробный, но принципиально важный, наверное, для сегодняшнего обсуждения анализ. И хочу обратить внимание на следующие вещи, в связи с сегодняшним нашим обсуждением. Нашей сильной стороной мы считаем, прежде всего, тот багаж и знаний, и опыта, который создан за достаточно длительную историю нашей работы на рынке. Это и крупные опытные команды консультантов, и истории долгосрочного сотрудничества с нашими заказчиками. Потому внедрение корпоративной системы и ее дальнейшее развитие, сопровождение — это процесс длительный.

Ну а дальше — динамика, собственно, объяснимая, комментировать ее, наверное, не надо. В последнее время мы растем достаточно уверенно, и именно благодаря тому, что в нашем продуктовом портфеле мы постоянно стараемся отслеживать тенденции рынка и заниматься теми продуктами, которые действительно востребованы на рынке. Вот, я попытался здесь показать такой, может, не очень подробный, но принципиально важный, наверное, для сегодняшнего обсуждения анализ. И хочу обратить внимание на следующие вещи, в связи с сегодняшним нашим обсуждением. Нашей сильной стороной мы считаем, прежде всего, тот багаж и знаний, и опыта, который создан за достаточно длительную историю нашей работы на рынке. Это и крупные опытные команды консультантов, и истории долгосрочного сотрудничества с нашими заказчиками. Потому внедрение корпоративной системы и ее дальнейшее развитие, сопровождение — это процесс длительный.

И те, с кем мы начинаем работать, как правило, работают с нами долгое время. Сбалансированный пакет продуктов —это классическое понимание системной интеграции, когда заказчик получает всё из одних рук, а мы появляемся как проектанты, как идеологи создания корпоративной информационной системы у нашего заказчика, — и затем все основные компоненты этой системы создаем сами, с привлечением каких-то специализированных компаний-субподрядчиков для реализации отдельных решений. Сбалансированный в этом смысле портфельный продукт — он сбалансирован теперь еще и в другом смысле. Мы говорим о том, что с появлением всё более активного интереса — о чем тоже Александр говорил в отчете — у предприятий среднего бизнеса к… Какой у тебя замечательный термин? Многопользовательские…

Сбалансированный в этом смысле портфельный продукт — он сбалансирован теперь еще и в другом смысле. Мы говорим о том, что с появлением всё более активного интереса — о чем тоже Александр говорил в отчете — у предприятий среднего бизнеса к… Какой у тебя замечательный термин? Многопользовательские…

Бизнес-приложения, да. Мне понравилось. Многопользовательские бизнес-приложения — это заставило нас посмотреть на этот сектор в ином смысле: мы тоже сегодня… Государство дисквалифицировано и сбалансировано. У нас появилось достаточное количество продуктов именно для этого клиентского сектора.

На протяжении нашей работы с западными приложениями мы достаточно много времени уделяли локализации этих решений и приобрели соответствующий опыт, который позволил нам… Так совершенно неожиданно он оказался полезен при выходе на зарубежный рынок. Прежде всего, это рынки постсоветские, но мы поработали уже и в Восточной Европе. И вот опыт локализации показал, что те же самые способы, методы обработки очень хорошо работают и в этих странах, когда мы приходим туда, внедряя, там, OracleE-BusinessSuite, отдельные приложения других западных вендоров — и локализуем их под местные условия. Это востребовано, это достаточно интересное направление.

Это востребовано, это достаточно интересное направление.

Что мы считаем сегодня своими слабыми сторонами. Во-первых… Наш имидж на рынке практически однозначно ассоциируется с Oracle. От этого мы пытаемся «отвязаться», потому что на самом деле это уже далеко не так. И хотя сегодня порядка 50% нашего бизнеса так или иначе связано с Oracle, вторые 50% — это всё-таки другое. И те отрасли, в которых мы недостаточно представлены сегодня на рынке, — перечислены: это телеком, ритейл, финансовый сектор, госструктуры, — мы осваиваем как раз с применением других технологий, других продуктов. И прежде всего с тем, что мы сегодня активно используем: это облачные сервисы, облачные технологии.

Важный момент, о котором мы еще поговорим на следующем слайде, когда будем говорить — а, собственно, зачем мы смотрим в сторону привлечения инвестиций. Сегодня мы находимся в периоде реконструкции, трансформации бизнеса. Потому что наша традиционная функциональная организационная структура классического системного интегратора — это уже немного не то, что нужно для сегодняшнего бизнеса. Мы понимаем, куда мы должны двигаться, как мы должны меняться. И это один из моментов, который заставляет нас говорить о возможности привлечения каких-то инвестиций: именно для того, чтобы перестраивать свой бизнес.

Мы понимаем, куда мы должны двигаться, как мы должны меняться. И это один из моментов, который заставляет нас говорить о возможности привлечения каких-то инвестиций: именно для того, чтобы перестраивать свой бизнес.

Возможности и угрозы я уже подробно не буду называть, я и так уже, по-моему временные рамки немножко перехожу — просили уложиться в 3 минуты… Но они, собственно, достаточно понятны, я думаю.

А вот, собственно, то, о чем мы планируем говорить с инвесторами: где наша добавленная стоимость и в чем диверсификация нашего бизнеса в ближайшее время может быть. И, собственно, то, что мы собираемся делать, привлекая собственные ресурсы и, может быть, привлекая внешние ресурсы. Это трансформация бизнес-модели для того, чтобы быть тем самым провайдером облачных сервисов. В этом смысле — усиление команды, проведение пилотных проектов, продвижение и собственных облачных услуг, и облачных услуг вендоров, то есть выступая посредником между заказчиками и вендорами.

Собственные решения мы разрабатываем уже в отрыве от тех базовых платформ, с которыми мы традиционно работаем. Это, прежде всего, различные мобильные приложения, которые, опять же, изначально появились у нас как комплементарные к нашим ERP-системам, внедрениям ERP-систем, но сегодня это вполне самостоятельные, интересные решения, которые продаются. И мы готовы дальше на созданной нами мобильной платформе развивать эти решения и, соответственно, их продвигать. Ну, диверсификация, я уже сказал: мы сейчас достаточно серьезное внимание уделяем зарубежным рынкам. Опять же пока, к сожалению, «зарубежное» для нас — это постсоветское пространство и страны Восточной Европы. Но мы смотрим и немножко дальше: наверное, мы сумеем предложить что-то интересное и для каких-то других регионов мира.

Это, прежде всего, различные мобильные приложения, которые, опять же, изначально появились у нас как комплементарные к нашим ERP-системам, внедрениям ERP-систем, но сегодня это вполне самостоятельные, интересные решения, которые продаются. И мы готовы дальше на созданной нами мобильной платформе развивать эти решения и, соответственно, их продвигать. Ну, диверсификация, я уже сказал: мы сейчас достаточно серьезное внимание уделяем зарубежным рынкам. Опять же пока, к сожалению, «зарубежное» для нас — это постсоветское пространство и страны Восточной Европы. Но мы смотрим и немножко дальше: наверное, мы сумеем предложить что-то интересное и для каких-то других регионов мира.

Источник

Лучшие робо-советники 2021 года

Вы хотите быть уверенным инвестором, но вас ошеломляет. А почему бы тебе не быть?

В определенный год вы видите тысячи рекламных объявлений, каждая из которых обещает лучший способ инвестирования. И если вы пойдете в одиночку, вам придется выбирать среди десятков тысяч инвестиционных фондов.

И если вы пойдете в одиночку, вам придется выбирать среди десятков тысяч инвестиционных фондов.

Я скептически отношусь к исследованиям, которые показывают, что миллениалы боятся фондового рынка. Но я верю, что это нас пугает.В робо-советниках технология, возможно, нашла ответ.

Лучшие робо-консультанты предлагают доступную альтернативу самостоятельному подбору акций или паевых инвестиционных фондов или передаче больших денег управляющему капиталом, который инвестирует ваши деньги за вас.

Это ответственный способ контролировать ваше финансовое положение без необходимости разбираться в тонкостях акций, облигаций, ETF и т. Д.

Обзор лучших робо-советников

Сравнение лучших робо-советников для новых инвесторов

Здесь, в Money Under 30, мы часто объявляем о преимуществах инвестирования в кратчайшие сроки, даже если это всего лишь 50 долларов.Однако традиционно инвестирование было проигрышным предложением до тех пор, пока вы не накопили несколько тысяч долларов, просто потому, что комиссия за торговлю и минимальный баланс поглотит любую потенциальную прибыль при меньших суммах.

Некоторые автоматически управляемые инвестиционные счета меняют это положение, предлагая низкие минимальные и низкие (или даже несуществующие) комиссии за небольшие портфели.

М1 Финансы

M1 Finance предлагает лучшее из обоих миров — упрощенную платформу роботов-консультантов с возможностью выбора ваших собственных акций.Получите готовое портфолио, настройте собственное или сделайте и то, и другое.

Другие особенности M1:

- M1 совершенно бесплатно.

- Используя методологию, которую они называют «пирогами» и «срезами», вы можете выбирать различные инвестиции и процентную долю своего портфеля, которую вы хотите, чтобы они составляли. У

- M1 есть потрясающее приложение.

Для кого предназначен M1?

M1 Finance отлично подходит для тех, кто хочет упростить инвестиционный опыт, но также хочет иметь возможность выбрать хотя бы некоторые из своих вложений.

Откройте счет в M1 Finance или прочтите наш полный обзор M1 Finance.

Улучшение

Инвестировать действительно легче, чем Betterment.

Пользователигодами были поклонниками Betterment из-за его простоты и множества функций.

Улучшенные функции

- Клиенты получают основной продукт Betterment И человеческий доступ к своей команде лицензированных финансовых экспертов и CFP через интерфейс мобильного обмена сообщениями.

- Открытые субсчета, которые используют разные портфели для достижения нескольких целей.

Стоимость Betterment:

- Цифровой тарифный план — 0,25% годовых. У вас будет доступ к полному набору услуг, а также к обмену мобильными сообщениями с консультантом. План

- Premium взимает 0,40% ежегодно, если у вас есть баланс более 100k. Он включает в себя все функции цифрового плана, а также неограниченное количество звонков в команду CFP Betterment.

Откройте счет в Betterment или прочтите наш полный обзор Betterment.

Wealthfront

Wealthfront — это не только один из крупнейших консультантов по робототехнике в США. S., он также возглавляет наш список лучших робо-консультантов для новых инвесторов вместе с Betterment.

S., он также возглавляет наш список лучших робо-консультантов для новых инвесторов вместе с Betterment.

Многие конкуренты, занимающиеся роботизированным инвестированием, взимают комиссию, которая может быть особенно обременительной для новых инвесторов с небольшими остатками на счетах.

Функции Wealthfront:- Редактировать портфель, добавляя или исключая ETF.

- Выбираю инвестировать в стратегию прямого индексирования США, социально ответственное инвестирование или отраслевые ETF.

- Откройте денежный счет Wealthfront, чтобы отслеживать денежные потоки и направлять дополнительные денежные средства на выбранные вами инвестиционные счета.

Сборы Wealthfront:

- Минимальные инвестиции в размере 500 долларов США и фиксированная комиссия 0,25% в год для портфелей свыше 5 000 долларов США — очень конкурентоспособная структура комиссионных.

- Бесплатное финансовое планирование.

Эта услуга может помочь вам определить, какой дом вы можете себе позволить, исходя из ваших финансов, выяснить, когда вы можете выйти на пенсию, и спланировать расходы своих детей на обучение в колледже.

Эта услуга может помочь вам определить, какой дом вы можете себе позволить, исходя из ваших финансов, выяснить, когда вы можете выйти на пенсию, и спланировать расходы своих детей на обучение в колледже.

Откройте счет в Wealthfront или прочитайте полный обзор Wealthfront.

Vanguard Digital Advisor®

Vanguard — одна из крупнейших в мире компаний по управлению инвестициями, которая отвечает за то, чтобы дешевое пассивное инвестирование стало современной тенденцией.(Фактически, многие из упомянутых выше робо-советников строят свои портфели, используя в основном ETF Vanguard).

ВVanguard есть продвинутый робот-консультант Vanguard Digital Advisor®, который упрощает настройку вашей пенсионной цели, а также разрабатывает и управляет персонализированным инвестиционным портфелем, который поможет вам достичь ваших целей. Вам понадобится не менее 3000 долларов на брокерском счете Vanguard, чтобы иметь право на участие в Vanguard Digital Advisor, но вы получите выгоду от многолетних данных от ведущей инвестиционной компании и портфеля, построенного на недорогих ETF.

Сборы Vanguard:

- Около 0,15% чистого гонорара за консультационные услуги в год, что составляет примерно 4,50 доллара на каждые 3 000 управляемых долларов.

- Никаких других комиссий или торговых сборов.

Откройте счет в Vanguard Digital Advisor.

Желуди

Acorns — это робот-советник на основе приложения, который позволяет легко инвестировать суммы от 5 долларов в месяц. Вы можете подписаться всего за 1 доллар в месяц без ограничения суммы, которую вы можете инвестировать по этой ставке.

Выбрать портфолио просто; Желуди дают вам только пять вариантов. Вы также можете привязать кредитную или дебетовую карту, округлить покупки и инвестировать разницу. За 3 доллара в месяц вы можете зарегистрировать учетную запись Spend, которая даст вам дебетовую карту для ваших покупок. С дебетовой картой ваши покупки округляются в реальном времени.

Как только ваша учетная запись будет создана, вы получите кэшбэк в виде бонусных инвестиций. Клиенты Acorns зарабатывают 5-25 долларов в месяц на инвестициях, просто используя свою карту для покупки продуктов, бензина и т. Д.Вы также можете загрузить расширение для Chrome, чтобы зарабатывать деньги, тратя деньги в Интернете.

Желуди по цене:

- Acorns Lite : 1 доллар в месяц для инвестирования в акции и ETF.

- Acorns Personal: 3 доллара в месяц для инвестирования в акции, ETF и пенсионные накопления, такие как IRA. Также включает в себя расходы.

- Acorns Family: 5 долларов в месяц на инвестиции, пенсионные сбережения, расходы и Early, депозитный счет, который поможет вам начать делать сбережения для самых маленьких в вашей семье.

Если вы хотите начать инвестировать, но вам сложно выжать деньги из своего бюджета, желуди — отличный выбор. Вы едва заметите небольшую сумму, которую вкладываете каждый день, и эти небольшие суммы быстро начнут накапливаться.

Откройте счет в Acorns или прочтите наш полный обзор Acorns.

Элли Инвест

Ally Invest предлагает два варианта инвестирования: самостоятельная торговля для практического инвестирования, а также управляемые портфели.Управляемые портфели представляют собой автоматическое инвестирование, аналогичное роботизированным консультантам, где они рекомендуют и управляют профессионально разработанным портфелем на основе ваших личных финансовых целей, уровня риска и сроков инвестирования.

Ally предлагает круглосуточную поддержку, где вы можете круглосуточно звонить, общаться в чате или по электронной почте с «реальным человеком», предлагающим помощь.

Гонорары союзника:

- Минимальные инвестиции в размере 100 долларов США для управляемых портфелей

- Для самостоятельной торговли без комиссии на U.Акции и ETF, котирующиеся на бирже

- Нет платы за консультационные услуги, ежегодных сборов или сборов за ребалансировку

Узнайте больше об Ally Invest.

Другие лучшие робо-советники для больших портфелей

Если у вас уже есть 5 000, 10 000 или 25 000 долларов для инвестирования, вы можете рассмотреть несколько других автоматически управляемых инвестиционных счетов.

Личный капитал

Personal Capital немного отличается от робо-консультантов, описанных выше, поскольку предлагает гибридный подход: инвесторы получают отмеченные наградами онлайн-инструменты, позволяющие получить глубокое понимание своих портфелей, а также личное внимание лицензированных финансовых консультантов.

Самое замечательное в Personal Capital то, что онлайн-инструменты абсолютно бесплатны (и я рекомендую вам это сделать — они помогут вам глубже понять ваши существующие инвестиции). Попробуйте здесь.

Комиссия за личный капитал:

- 0,89% годовых на счетах до 1 млн долларов США.

- Более низкие комиссии доступны для клиентов с 3 миллионами долларов и более.

- Минимум $ 25 000 требуется для консультационных услуг.

Узнайте больше о Personal Capital или прочтите наш полный обзор Personal Capital.

FutureAdvisor

Будучи автоматически управляемым инвестиционным счетом, фиксированная комиссия FutureAdvisor в размере 0,5% выше, чем у конкурентов, но компания предлагает несколько функций, которых нет у других.

Во-первых, в то время как портфели FutureAdvisor управляются автоматически, клиенты могут позвонить настоящему консультанту с вопросами.

Во-вторых, FutureAdvisor предлагает всем бесплатные инструменты, которые помогут вам управлять своим 401 (k), чего не могут сделать другие робо-советники. В FutureAdvisor любой может создать учетную запись и получить рекомендации по инвестициям — вам нужно заплатить только в том случае, если вы хотите, чтобы FutureAdvisor автоматически выполнял эти рекомендации от вашего имени.

Узнайте больше о FutureAdvisor.

Услуги личного консультанта Vanguard

Vanguard — крупнейшая в мире компания паевых инвестиционных фондов, отвечающая за то, чтобы сделать дешевое и пассивное инвестирование современной тенденцией. (Фактически, многие из упомянутых выше робо-советников строят свои портфели, используя в основном средства Vanguard).

Ранее в 2015 году Vanguard занялась игрой роботов-консультантов со своими услугами Vanguard Personal Advisor Services. Как и Personal Capital, услуги Vanguard Personal Advisor Services представляют собой гибридный подход, при котором вы сначала и время от времени будете работать с лицензированным консультантом, чтобы определить свои цели и сбалансировать свой портфель.

Сборы Vanguard:

- Минимальный портфель 50 000 долларов (самый крупный из упомянутых здесь робо-советников).

- Ежегодная комиссия в размере 0,30% в год (что конкурентоспособно для полностью автоматических учетных записей, но включает индивидуальный совет от человека).

Узнайте больше об услугах Vanguard Personal Advisor.

Резюме лучших робо-советников

| Robo-Advisor | Требуемые минимальные инвестиции | Комиссии | Уникальные возможности |

|---|---|---|---|

| M1 Finance | $ 100 | Нет | Выберите инвестиции и процент вашего портфеля, который вы хотите, чтобы они составляли, или позвольте M1 создать портфель для вас |

| Betterment | Betterment Digital не имеет минимального уровня | Betterment Digital: 0.25% Betterment Premium 0,40% | Возможность открывать субсчета, которые используют разные портфели для достижения нескольких целей |

| Wealthfront | 500 долларов США | Годовая комиссия 0,25% | Бесплатное финансовое планирование Они предлагают денежный счет с высокой APY |

| Vanguard Digital Advisor | 3000 долл. США | Годовой чистый консультативный сбор в размере около 0,15% (4,50 долл. США на 3000 управляемых долл. США) | Джек Богл, основатель Vanguards, создал первый индексный фонд для розничных инвесторов |

| Желуди | 5 долларов | 1–5 долларов в месяц подписка | Округляет каждую покупку, чтобы помочь вам инвестировать или сэкономить для выхода на пенсию, можно настроить автоматические повторяющиеся инвестиции |

| Ally Invest | 100 долл. США | 0 долл. США.00 | Отсутствие консультативных сборов, ежегодных сборов или сборов за ребалансировку |

| Личный капитал | Бесплатные финансовые инструменты; Минимум 100 000 долларов США для доступа к финансовому консультанту | 0,89% на сумму до 1 миллиона долларов США | Бесплатные финансовые инструменты и приложение |

| FutureAdvisor | 5000 долларов США | Годовая плата 0,5% | Бесплатные инструменты, которые помогут вам управлять своим 401 (k) |

Что такое робо-советник?

Робо-советник — это диверсифицированный инвестиционный счет, который автоматически управляется компьютерным алгоритмом (в отличие от человека, управляющего деньгами).

Для инвестора, как работают робо-советники, на самом деле довольно просто:

- Вы выбираете цель и сколько вложить.

- Алгоритм выбирает правильное распределение активов, чтобы помочь вам достичь этого, используя набор недорогих паевых инвестиционных фондов или биржевых фондов (ETF).

- Компьютеры автоматически поддерживают баланс вашего портфеля с течением времени и всякий раз, когда вы вкладываете больше денег.

- За эту услугу робо-консультанты взимают скромную плату, которая составляет от четверти до половины того, что вы платите индивидуальному управляющему капиталом.

Почему следует (или не следует) использовать робо-советник

Робо-советники отлично подходят для новичков

Если вы новичок в инвестировании и не боитесь небольшого вознаграждения, роботы-консультанты — отличный вариант. Почему? Что ж, робо-советники делают за вас всю работу по инвестированию.

Большинство робо-консультантов даже помогут вам точно выяснить, каковы ваши инвестиционные цели, а затем они воспользуются этим.

Создать учетную запись проще простого

С помощью робо-консультанта у вас будет легкий доступ к своей учетной записи через веб-сайты и мобильные приложения.

Это также значительно упрощает настройку учетной записи (если вы разбираетесь в телефоне).

Вы все еще должны заплатить комиссию

Хотя робо-советники могут показаться несложной задачей, имейте в виду, что робо-советники по-прежнему взимают комиссию, которая со временем может увеличиваться.

Чтобы дать вам представление о том, как роботы-консультанты сравниваются с другими популярными типами инвестирования (индексные фонды, фонды целевой даты и финансовые консультанты), вот удобная таблица:

| лет | Стоимость портфеля * | Робо-советник | Индексный фонд | Целевой срок Фонд | Финансовый советник |

|---|---|---|---|---|---|

| 5 | 31185 | 30 989 долларов (- 196 долларов) | 31 146 долларов (- 39 долларов) | 31 076 долларов (- 109 долларов) | 29 651 долларов (- 1534 долларов) |

| 10 | 70986 | 70 072 долл. (- 914 долл.) | 70 803 долл. (- 183 долл.) | 70 473 долл. (-513 долл.) | 64 025 долл. (-6961 долл.) |

| 20 | 186615 | 181 524 долл. (-5091 долл.) | 185 584 долл. (-1031 долл.) | 183 744 долл. (-2871 долл.) | 150 068 долл. (-36 547 долл.) |

| 30 | 374964 | 358 790 долл. (- 16 174 долл.) | 371 663 долл. (- 3 301 долл.) | 365 806 долл. (- 9 158 долл.) | 265 704 долл. (- 109 260 долл.) |

| 40 | 681763 | 640 737 долларов (- 41 026 долларов) | 673 326 долларов (- 8 437 долларов) | 658 436 долларов (- 23 327 долларов) | 421 109 долларов (- 260 654 долларов) |

Плюсы и минусы инвестирования с помощью робо-советников

Плюсы

- Автоматизированное инвестирование

- Простота использования

- Низкие комиссии (на большинство)

- Обычно они предлагают низкие минимальные инвестиции

Минусы

- Еще дороже некоторых средств

- Нет личной консультации

- Ограничение, если вы более продвинутый инвестор

Подробнее

Vanguard Disclosure — Для получения дополнительной информации о фондах Vanguard и ETF посетите сайт vanguard.com, чтобы получить проспект эмиссии или, если таковой имеется, краткий проспект эмиссии. Инвестиционные цели, риски, сборы, расходы и другая важная информация о фонде содержится в проспекте эмиссии; прочтите и внимательно изучите его, прежде чем вкладывать деньги. Любое инвестирование сопряжено с риском, включая возможную потерю вложенных денег. УслугиVanguard Digital Advisor® предоставляются Vanguard Advisers, Inc. («VAI»), инвестиционным консультантом, зарегистрированным на федеральном уровне. VAI является дочерней компанией VGI и дочерней компанией VMC.Ни VAI, ни ее дочерние компании не гарантируют прибыль или защиту от убытков.

Vanguard Digital Advisor — это полностью цифровая услуга, ориентированная на годовую чистую консультационную комиссию в размере 0,15% для ваших зарегистрированных учетных записей, хотя ваша фактическая комиссия будет варьироваться в зависимости от конкретных средств на каждой зарегистрированной учетной записи. Для достижения этой цели Vanguard Digital Advisor начинает с 0,20% годового брутто консультационного сбора за управление брокерскими счетами Vanguard. Тем не менее, мы берем на себя ответственность за доходы, которые компания Vanguard Group, Inc.(«VGI»), или его аффилированные лица получают от ценных бумаг в вашем управляемом портфеле Digital Advisor (то есть, по крайней мере, ту часть коэффициентов расходов средств Vanguard, находящихся в вашем портфеле, которую получает VGI или ее аффилированные лица). Ваш чистый консультативный сбор также может варьироваться в зависимости от типа зарегистрированного счета. Совокупная годовая стоимость годовой чистой комиссии за консультационные услуги Vanguard Digital Advisor плюс коэффициенты расходов, взимаемые фондами Vanguard в вашем управляемом портфеле, будут составлять 0,20% для брокерских счетов Vanguard.Для получения дополнительной информации просмотрите форму CRS и брошюру Vanguard Digital Advisor.

Vanguard Marketing Corporation, дистрибьютор фондов Vanguard.

Как инвестировать в акции

Если вы никогда не делали этого раньше, инвестирование в акции может напугать. Да, есть риски. Но вы наверняка будете знать людей, которые благодаря этому стали невероятно преуспевающими или даже богатыми.

Вам нужно сделать то же самое. Подготовив свой разум и свои финансы, а также создав правильный набор инвестиций, вы можете стать успешным инвестором.

Это тоже не дикая декларация. Каждому нужно инвестировать, чтобы приумножить свои деньги. В жизни есть все виды финансовых потребностей, в том числе покупка дома и обучение детей в колледже. И практически каждому нужно вкладывать средства для выхода на пенсию.

К сожалению, если держать деньги в надежных и приносящих проценты инвестициях, это не поможет.Мало того, что они обеспечивают низкую доходность, но в большинстве случаев они даже не могут помочь вам сравняться с инфляцией.

Например, предположим, что вам 30 лет, и вы надеетесь выйти на пенсию в 65 лет с 500 000 долларов. Мы не можем знать, что будет делать инфляция в будущем, но мы знаем, что происходило в прошлом, и можем использовать это в качестве приблизительного ориентира.

Используя инструмент «Калькулятор инфляции индекса потребительских цен (ИПЦ)» от Бюро статистики труда, мы видим, что 500 000 долларов США в 1984 году необходимо было вырастить до 1 238 801 доллара США сегодня, чтобы поддерживать равную покупательную способность.

Даже если бы вы вложили свои деньги в высокодоходные онлайн-банки, платящие до 2,5%, вы все равно не успеете за инфляцией. 500 000 долларов, вложенных под 2,5% на 35 лет, составляют 1 186 602 доллара. Исходя из инфляции, вам не хватит 50 000 долларов, чтобы просто успеть. Если вы платите налоги с процентного дохода, результат будет еще хуже.

Различные типы фондовых инвестиционных площадокПрежде чем решить, какие акции покупать, вы должны сначала выяснить, как лучше всего их покупать.В вашем распоряжении три основных варианта: онлайн-брокеры, традиционные инвестиционные консультанты и робо-консультанты. Выберите тот, который лучше всего соответствует вашим личным инвестиционным потребностям.

1. Онлайн-брокерыВ сегодняшней инвестиционной среде это дисконтные брокеры с полным спектром услуг, которые позволяют вам полностью инвестировать онлайн. Основным преимуществом онлайн-брокеров является то, что вы можете инвестировать практически во все, что захотите.

Сюда входят отдельные акции, облигации, паевые инвестиционные фонды, ETF, опционы, фьючерсы и практически любые другие инвестиции, о которых вы только можете подумать.Более того, они обычно взимают низкие комиссии за инвестирование, особенно если вы часто торгуете.

Онлайн-брокерылучше всего подходят для самостоятельных инвесторов, которые имеют значительный опыт инвестирования и предпочитают управлять своими собственными портфелями. Лучшие платформы предлагают инвестиционные инструменты и помощь в реальном времени, чтобы помочь вам улучшить ваши инвестиционные результаты.

Несколько примеров онлайн-брокеров

РобинхудRobinhood идеально подходит для новичков, начиная с бесплатных акций, которые вы получаете только при регистрации.Простой в использовании интерфейс и сделки без комиссии позволяют легко начать работу в качестве инвестора.

Одна из выдающихся особенностей Robinhood — это список наблюдения. Это позволяет вам добавить некоторые акции в этот список и отслеживать их эффективность, прежде чем инвестировать в них. Это отличный способ изучить рынок, не вкладывая ни копейки собственных денег. Robinhood также предлагает дробные акции, так что вы можете покупать акции крупных компаний, не тратя на это сотни или тысячи долларов.

Раскрытие информации рекламодателя — Эта реклама содержит информацию и материалы, предоставленные Robinhood Financial LLC и ее аффилированными лицами («Robinhood») и MoneyUnder30, третьей стороной, не связанной с Robinhood.Все инвестиции связаны с риском, и прошлые показатели ценной бумаги или финансового продукта не гарантируют будущих результатов или прибыли. Ценные бумаги, предлагаемые через Robinhood Financial LLC и Robinhood Securities LLC, которые являются членами FINRA и SIPC. MoneyUnder30 не является членом FINRA или SIPC ». ОбщественныйPublic — еще одно приложение, которое поможет вам начать инвестировать. Вы будете совершать сделки без комиссии и минимального баланса.

Public уникален тем, что использует подход к инвестированию через социальные сети. Вы можете задать вопросы или обменяться советами с другими инвесторами. Лучше всего то, что вы можете следить за более опытными инвесторами и следить за тем, как они строят и корректируют свои портфели. Настройка сообщества делает его идеальным для изучения веревок. Public также предлагает дробные акции, что позволяет вам покупать акции известных компаний всего за 5 долларов.

TD AmeritradeЕсли вы ищете удобное для новичков обучение с громким именем, стоит обратить внимание на TD Ameritrade .Компания привносит многолетний опыт в простую в использовании платформу.

С TD Ameritrade вы получаете сделки без комиссии и без торговых минимумов. Если вам нужна небольшая помощь, вы можете наслаждаться торгами с помощью брокера за комиссию в 25 долларов. TD Ameritrade предлагает акции, котирующиеся на бирже, ETF и опционы, и вы можете управлять всем этим с помощью панели инструментов, которая упрощает отслеживание эффективности вашего портфеля.

E * ТОРГОВЛЯ

E * TRADE имеет низкие минимальные инвестиции в размере 500 долларов США, и вы можете торговать акциями и опционами за 0 долларов США; ETFs, по 6 долларов.95. Кроме того, E * TRADE предлагает 100 ETF без комиссии и 4 400 паевых инвестиционных фондов без комиссии за транзакцию.

2. Консультанты по традиционным инвестициямЕсли путь робо-консультантов вам не подходит, будьте уверены, вы не одиноки. Есть еще много преданных своему делу профессионалов в области управления инвестициями, которые работают с инвесторами на индивидуальной основе, обеспечивая прямое управление вашим портфелем, обычно после определения ваших инвестиционных целей, временного горизонта и устойчивости к риску.Они создают портфель, состоящий из паевых инвестиционных фондов, ETF, отдельных акций и других инвестиций, которые считаются подходящими для вашего профиля инвестора.

Как новый инвестор, вряд ли вы будете иметь дело с традиционными инвестиционными консультантами. Обычно они работают с клиентами с большими портфелями, часто от 500 000 долларов и более, хотя некоторые из них опускаются до 250 000.

Обратите внимание, что традиционные инвестиционные консультанты обычно взимают относительно высокую годовую комиссию за управление, равную от 1% до 2% от стоимости вашего портфеля.И часто существуют торговые комиссии за покупку и продажу акций и облигаций, а также комиссионные за загрузку, уплачиваемые для определенных паевых инвестиционных фондов.

Мне удалось успешно использовать The Paladin Registry, справочник платных специалистов по финансовому планированию, которые дают рекомендации финансовым консультантам, где бы вы ни жили. Самое приятное то, что использование реестра абсолютно бесплатно, и вам не нужно работать с какими-либо консультантами.

Найдите 5-звездочных финансовых консультантов в вашем районе

Реестр Паладинов предварительно проверяет специалистов по финансовому планированию и инвестиционных консультантов.Его можно использовать бесплатно и никаких обязательств.

3. Робо-советники Робо-советникипоявились на рынке всего 10 лет назад, но с тех пор их популярность резко возросла. Причина проста — они предоставляют услуги, аналогичные традиционным консультантам по инвестициям, но делают это за небольшую часть стоимости.

Робо-консультанты за вычетом комиссии

Например, типичный робот-консультант взимает годовой консультационный сбор в размере от 0.25% и 0,50% от стоимости вашего портфеля. Но они не взимают комиссию за торговлю, потому что не торгуют отдельными акциями. И они не включают комиссию за загрузку, потому что обычно не инвестируют в паевые инвестиционные фонды.

Они также делают то же самое, что и традиционные брокеры.

Робо-консультанты оценивают ваш профиль инвестора так же, как и традиционные инвестиционные консультанты. Вы заполняете анкету, в которой определяются временной горизонт вашего инвестирования, цели и устойчивость к личному риску.

Ваше портфолио построено на основе ваших ответов на анкету. Он будет построен с использованием недорогих индексных ETF, что позволяет роботам-консультантам обеспечивать полное управление инвестициями при таких низких комиссиях.

Они хороши для каждого инвестора

Лучше всего то, что робо-советники доступны для инвесторов всех уровней. Большинство из них позволит вам открыть счет всего на несколько сотен долларов или вообще без денег.

Это в основном традиционный инвестиционный совет и менеджмент, но рассчитанный на небольшого инвестора.

Несколько примеров робо-советников

Улучшение

Betterment взимает ежегодную комиссию за управление в размере 0,25% от баланса вашего счета за свой цифровой пакет, для которого требуется минимальный остаток в размере 0 долларов.

Личный капитал

Personal Capital ничего не взимает с вас за использование своих финансовых инструментов, но если вы хотите, чтобы Personal Capital управлял вашими инвестициями, они взимают ежегодную комиссию в размере 0,89% с инвестиций в размере до первого миллиона долларов.

М1 Финансы

M1 Finance полностью бесплатен, но представляет собой гибрид робо-консультанта и личного управления. Это означает, что вы можете выбрать свои собственные инвестиции, но M1 возьмет на себя задачу ребалансировки вашего портфеля, поэтому вам не нужно беспокоиться о том, что у вас нет диверсифицированного портфеля.

Сравнение всех трех платформВ таблице ниже представлены параллельные сводные данные по трем основным инвестиционным платформам:

| Инвестиционная платформа / Категория | Онлайн-брокеры | Традиционные инвестиционные консультанты | Робо-консультанты |

|---|---|---|---|

| Минимальные инвестиции | От 0 до 1000 долларов | От 250 000 до 500 000 долларов | От 0 до 5000 долларов, но некоторые из них выше |

| Типичные комиссии | 4 доллара.От 95 до 9,95 долларов США за сделку | от 1% до 2% от стоимости счета + торговые комиссии и сборы за загрузку | от 0,25% до 0,50% от стоимости счета |

| Требуются инвестиционные знания | Высокий | Нет | Нет |

| Выбираете собственные инвестиции? | Да | Нет | Нет |

| Отдельные запасы | Да | Да | Обычно нет |

| Инвестиционный совет | Limited | Да | Обычно нет |

| Лучшее для… | Самостоятельные инвесторы | Крупные инвесторы | Новые или пассивные инвесторы |

Исторически сложилось так, что в долгосрочной перспективе акции легко превосходили инвестиции с фиксированным доходом.По данным Школы бизнеса Стерна Нью-Йоркского университета, с 1926 года средняя доходность акций составляла не менее 10%.

С такой отдачей 500000 долларов будут стоить — вы садитесь? — 14 051 215 долларов!

Вы не только превзойдете инфляцию, но и станете как минимум в 10 раз богаче, чем сегодня в реальном выражении.

Вот как можно использовать акции, опережая инфляцию, и это то, о чем каждый инвестор должен знать и использовать в своих интересах.

Сделайте акции вашей основной инвестицией

Необязательно вкладывать все свои деньги в акции, но ясно, что акции должны быть основным вложением в ваш портфель.

Хорошее практическое правило, чтобы определить, какой процент вашего портфеля должен быть в акциях, — это 120 минус ваш возраст.

Некоторые примеры

Например, если вам 30 лет, 90% вашего портфеля следует инвестировать в акции (120–30 = 90%).

120 минус ваш возраст работает для корректировки вашего портфеля в более консервативном направлении по мере того, как вы становитесь старше.Например, когда вам исполняется 40 лет, ваша позиция по акциям должна сократиться до 80% (120-40 = 80%).

К 50 надо уменьшить до 70% (120 — 50 = 70%). Но даже к 65 годам 55% все равно следует вкладывать в акции (120-65 = 55%). Независимо от вашего возраста, вам все равно потребуется стабильное распределение акций, чтобы ваш портфель опережал инфляцию.

И, конечно же, по мере того, как вы становитесь старше и распределение акций становится меньше, ваша позиция по облигациям / денежным средствам будет постепенно расти. Это поможет снизить волатильность вашего портфеля, что необходимо, учитывая, что у вас будет меньше времени на восстановление после падения рынка.

Лучшие акции для инвестированияС оговоркой, что инвестирование в отдельные акции обычно не лучший способ действий для новых инвесторов, в какие акции лучше всего инвестировать, если вы решите это сделать?

Многие источники финансовых рекомендаций сосредоточены на конкретных отдельных акциях. Но для нового инвестора лучшая стратегия — это расширить картину и сосредоточиться в основном на категориях акций.

Лучше всего держать акции в каждой из следующих категорий:

Товарные запасыВот как можно инвестировать, как Уоррен Баффет.Он использует эту стратегию с тех пор, как начал инвестировать в 1950-х годах.

Ценностные акции — это акции, которые торгуются по низким ценам по ряду причин. Иногда компания восстанавливается после трудного периода. Другие, возможно, сталкивались в прошлом с юридическими или нормативными проблемами. Но как только эти компании выздоравливают, они исторически становятся лучшими инвестициями на Уолл-стрит.

Инвесторы, такие как Баффет, буквально нажили состояние, инвестируя в акции этих компаний.Они имеют тенденцию превосходить общий рынок в течение очень долгого времени.

Акции с высокими дивидендамиЭто акции, по которым дивидендная доходность выше средней доходности по акциям S&P, которая в настоящее время составляет около 1,9%.

Исторически сложилось так, что почти половина прибыли на акции приходилась на дивиденды. По этой причине акции с высокими дивидендами, как правило, показывают лучшие результаты в долгосрочной перспективе.

Есть несколько причин, почему это правда: