Мониторинг основных федеральных законов, опубликованных 31 июля 2020 года

Мониторинг основных федеральных законов, опубликованных 31 июля 2020 года

| НАЛОГОВОЕ ЗАКОНОДАТЕЛЬСТВО |

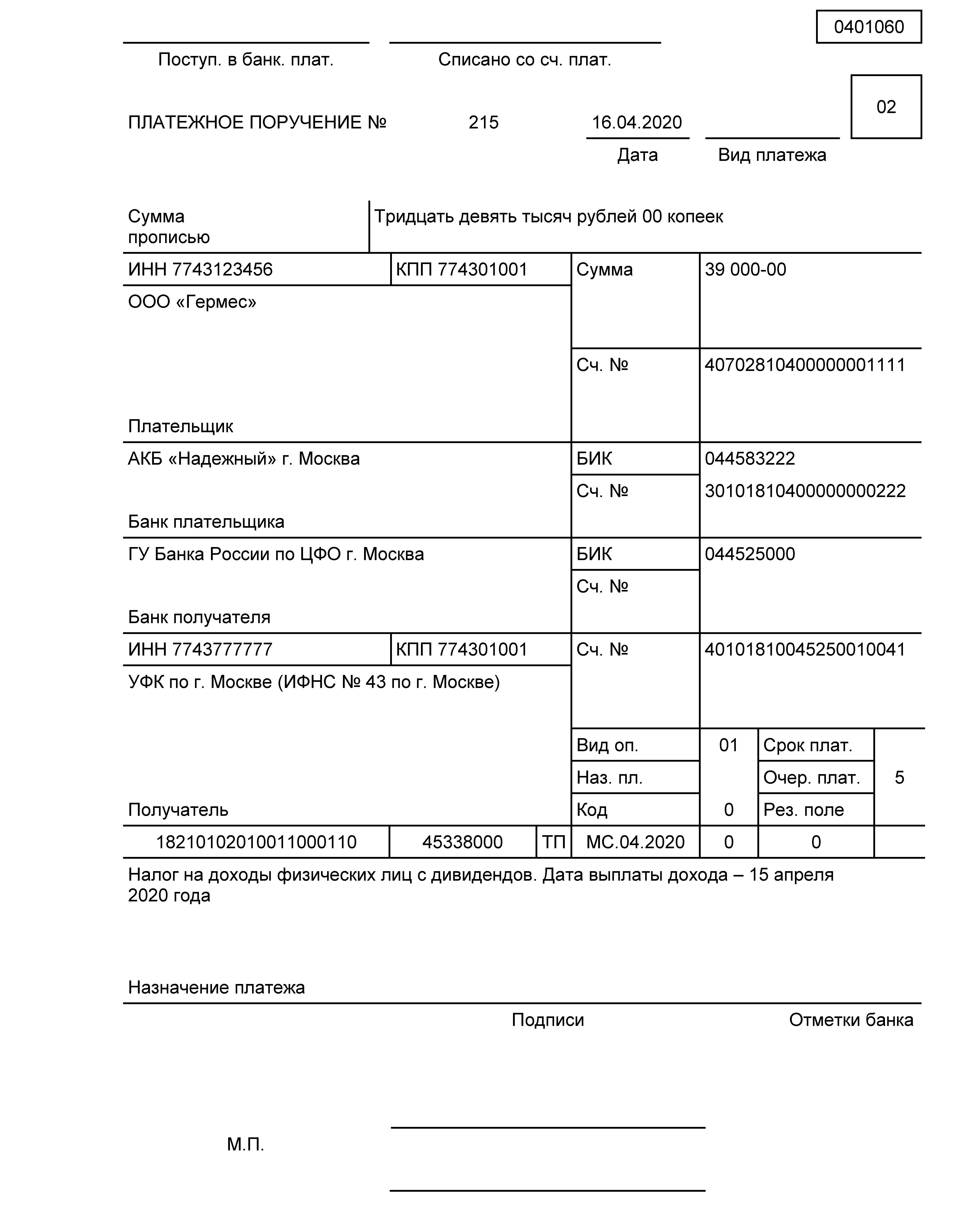

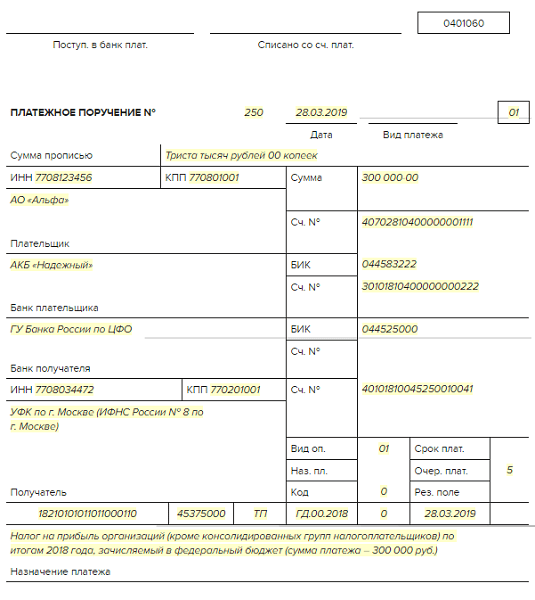

Информация ФНС России от 29.07.2020.

ФНС России сообщает о судебном споре между налоговым органом и налогоплательщиком, который был разрешен в пользу налогового органа в кассационной инстанции.

В обществе с ограниченной ответственностью (ООО) доли распределены между российским юридическим лицом (51%) и юридическим лицом, зарегистрированным на Кипре (49%).

По уставу ООО чистая прибыль распределялась между двумя его участниками непропорционально их долям в уставном капитале: российский участник имел право на 1 %, кипрский участник – на 99 % чистой прибыли.

При выплате дохода в пользу кипрского участника ООО исполнило обязанности налогового агента и удержало налог только в отношении пропорционально распределенной прибыли (49%), а в отношении оставшихся 50% чистой прибыли налог удержан не был.

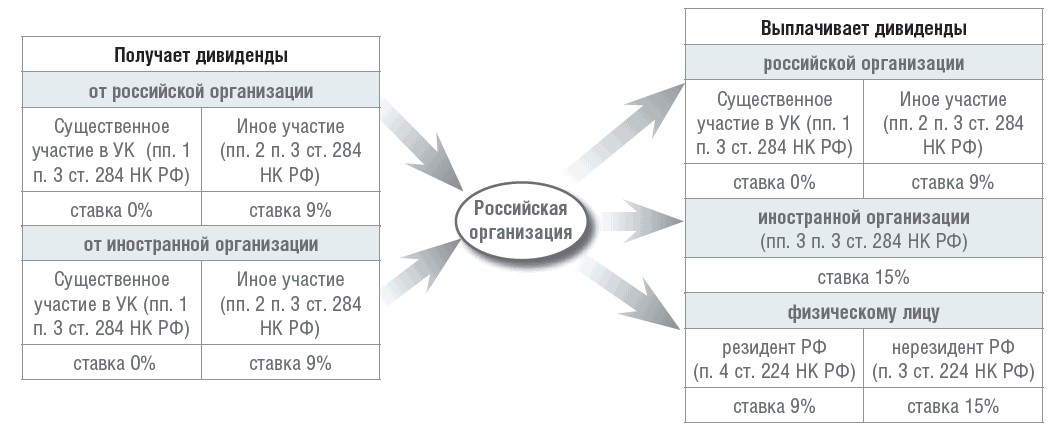

По мнению налогового органа, прибыль, которая распределена кипрскому участнику непропорционально его доле участия в уставном капитале ООО, все равно является «дивидендами» в целях налогообложения, а значит, ООО при выплате прибыли своему кипрскому участнику следовало исполнить обязанности налогового агента в отношении всей суммы выплачиваемой прибыли и удержать налог по ставке 5% со всей суммы.

Арбитражный суд Дальневосточного округа (постановление от 30.06.2020г. по делу №А59-8433/2018) согласился с позицией налогового органа и отменил решения судов нижестоящих инстанций, принятые в пользу налогоплательщика.

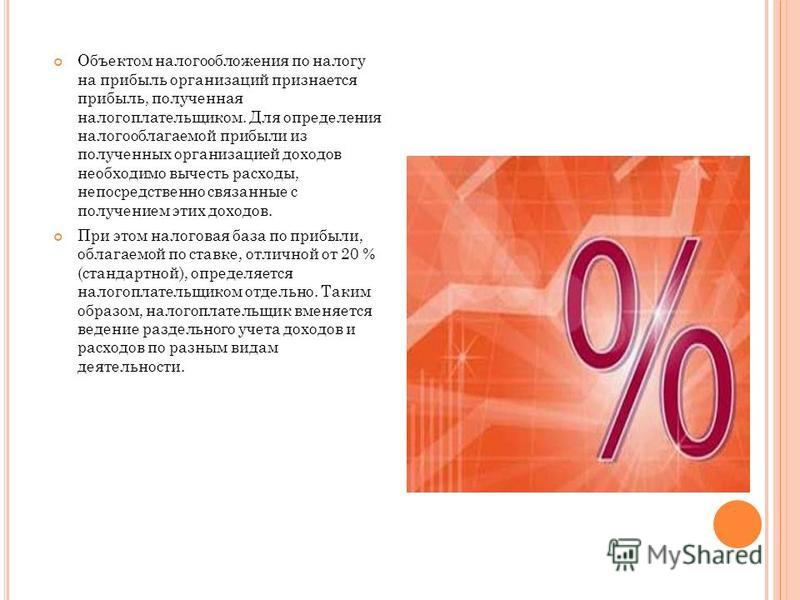

Отметим, что в соответствии с п. 1 ст. 43 Налогового кодекса РФ (НК РФ) «дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации».

Вместе с тем, корпоративное законодательство позволяет в некоторых случаях выплачивать дивиденды по акциям и распределять прибыль участникам ООО непропорционально их долям в уставном капитале.

В деле №А59-8433/2018 Арбитражный суд Дальневосточного округа указал, что в тексте Соглашения между Правительством РФ и Правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы и капитал от 05.12.1998 «нет условия о том, что дивидендами является доход, распределенный пропорционально доле в уставном капитале организации».

Однако остается открытым вопрос, является ли дивидендом в целях налогообложения прибыль, распределяемая непропорционально российскому налогоплательщику, на которого не распространяются положения международных договоров об избежании двойного налогообложения.

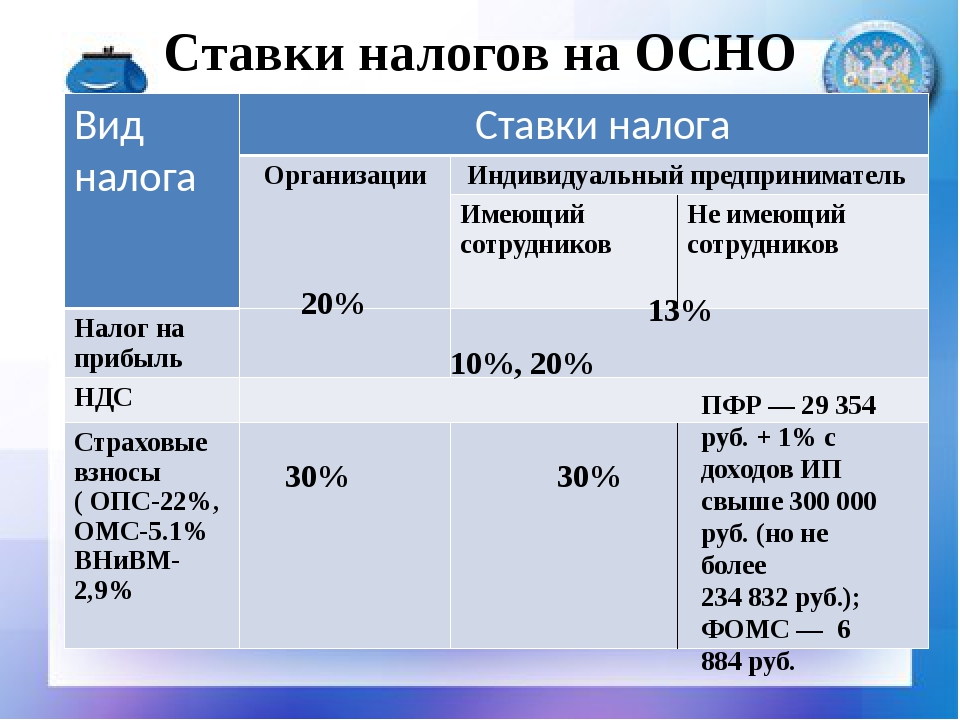

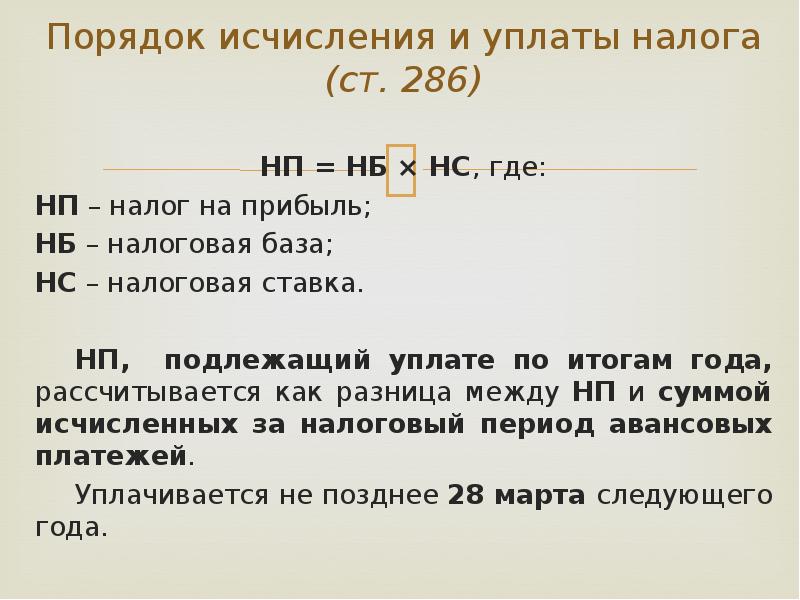

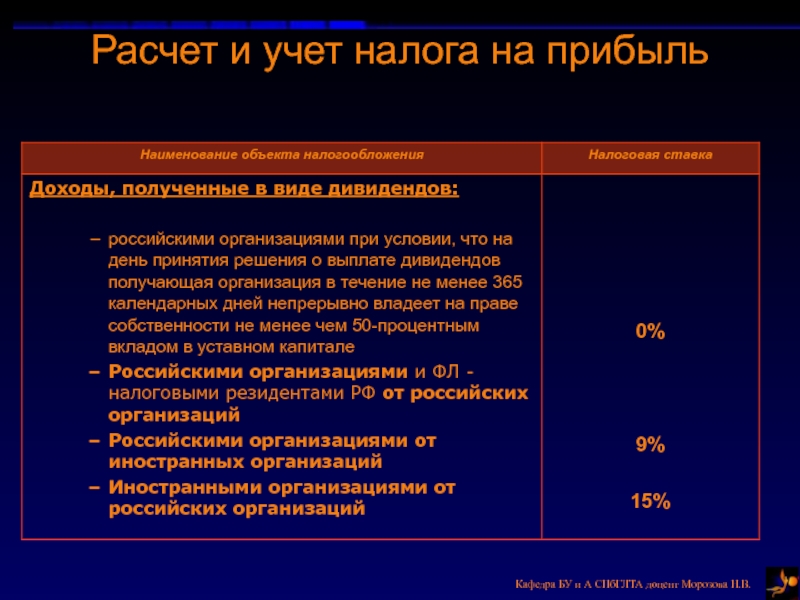

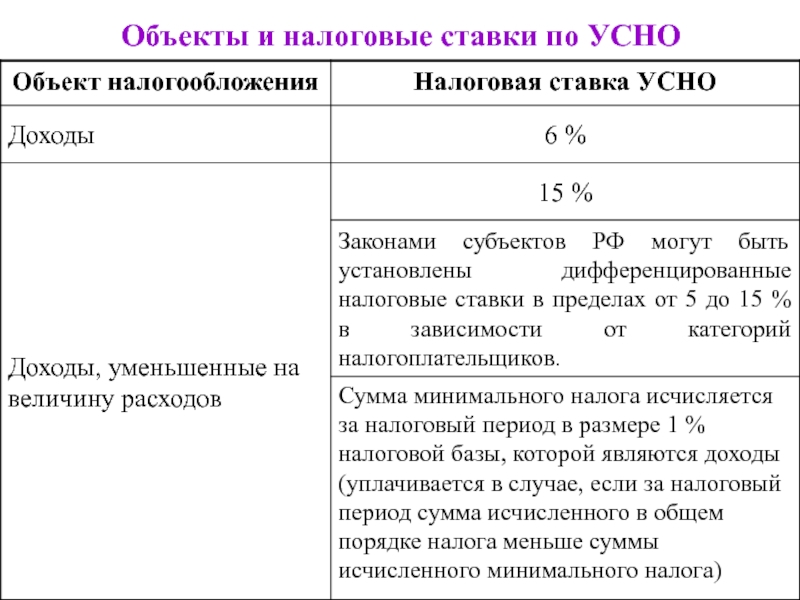

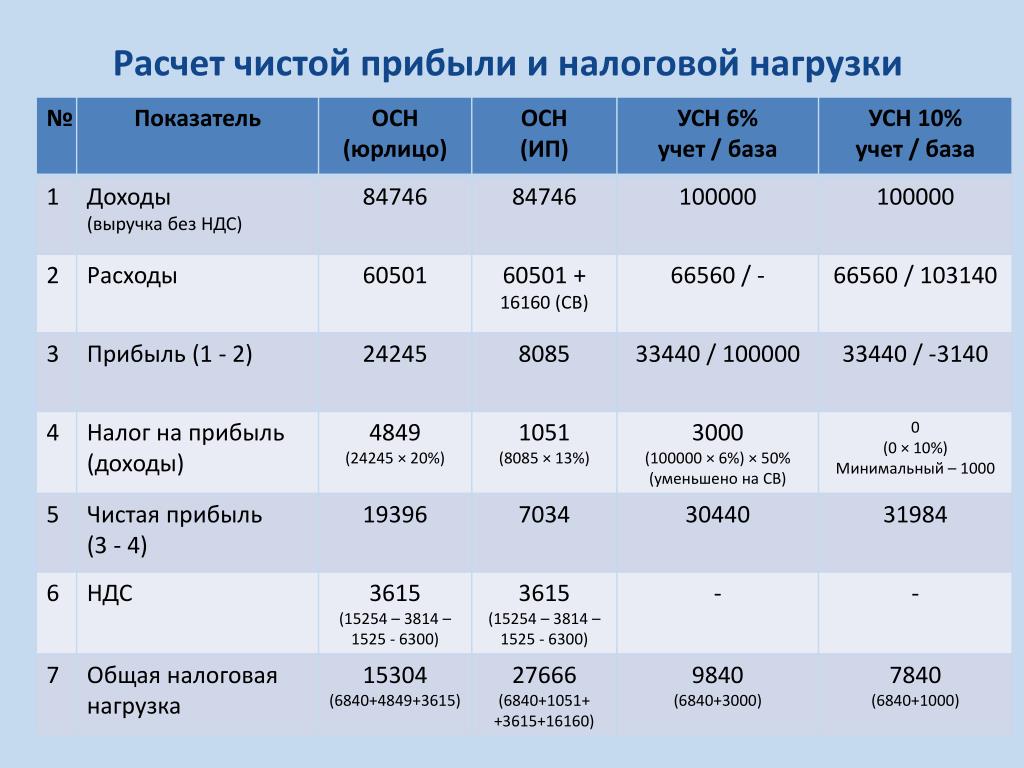

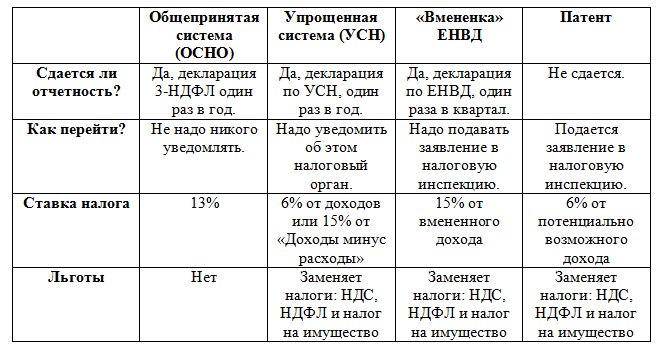

В целом, признание непропорциональной прибыли дивидендом в целях налогообложения выгодно налогоплательщику – получателю распределяемой прибыли (и, как следствие, невыгодно бюджету), т. к. ставка налога на прибыль по дивидендам, согласно общему правилу, ниже, чем стандартная ставка налога на прибыль (13% и 20% соответственно).

к. ставка налога на прибыль по дивидендам, согласно общему правилу, ниже, чем стандартная ставка налога на прибыль (13% и 20% соответственно).

Особенности исчисления налога на прибыль в 2018 году | on-line конференции

29.03.2018

Онлайн-конференция 29.03.2018 | 11:00

Указ №29 «О налогообложении», вступивший в силу в 2018 году, затрагивает порядок налогообложения отдельных операций налогом на прибыль. Прокомментировала нововведения, а также ответила на волнующие плательщиков вопросы, касающиеся исчисления налога на прибыль в 2018 году, эксперт.

Участники:

|

Ольга Тарасевич Начальник управления прямого налогообложения главного управления методологии налогообложения Министерства по налогам и сборам Республики Беларусь |

Вопросы конференции

Прудникова Людмила, специалист ООО «ЮрСпектр»

Как учитываются у организации-арендодателя при исчислении налога на прибыль суммы амортизационных отчислений по сдаваемому в аренду зданию: в составе затрат (подп.

Тарасевич Ольга Александровна

Суммы амортизационных отчислений по основным средствам и нематериальным активам, используемым в предпринимательской деятельности и находящимся в эксплуатации, включаются в состав затрат по производству и реализации товаров (работ, услуг) согласно подпункту 2.6 пункта 2 статьи 130 НК. Амортизационные отчисления по сдаваемому в аренду зданию включаются в затраты по производству и реализации товаров (работ, услуг).

Книга Ольга, специалист ООО «ЮрСпектр»

Организация осуществляет деятельность по налоговому консультированию. Она оплатила пошлину за сдачу сотрудником экзамена на получение квалификационного аттестата налогового консультанта в январе 2018 года. Может ли организация учесть при налогообложении прибыли стоимость пошлины? Если да, то в каком периоде?

Тарасевич Ольга Александровна

Такие расходы могут уменьшить налогооблагаемую базу по налогу на прибыль в месяце уплаты госпошлины.

Яцкевич Светлана, специалист по налогообложению

Коммерческая организация благоустраивает свою территорию, которая расположена на земельном участке, находящемся у нее в пользовании на основании решения, выданного исполкомом. В частности, устанавливает освещение перед офисом, высаживает цветы, деревья. Можно ли учесть при налогообложении прибыли расходы на такое благоустройство?

Тарасевич Ольга Александровна

Расходы на озеленение территории, находящейся в собственности организации, не оказывают влияния на производственный процесс и не поименованы в составе внереализационных расходов. Следовательно, они не могут быть учтены ни в составе затрат, ни в составе внереализационных расходов для целей налогообложения прибыли (п.1 ст.131 НК).

Прудникова Людмила, специалист ООО «ЮрСпектр»

Организация экспортирует продукцию в Российскую Федерацию. Для получения сертификата качества она оплатила услуги инспекции по качеству, которая выявила нарушение технических норм, установленных нормативными правовыми актами для обеспечения качества продукции. Можно ли стоимость данных услуг отнести на затраты, учитываемые при налогообложении прибыли?

Для получения сертификата качества она оплатила услуги инспекции по качеству, которая выявила нарушение технических норм, установленных нормативными правовыми актами для обеспечения качества продукции. Можно ли стоимость данных услуг отнести на затраты, учитываемые при налогообложении прибыли?

Тарасевич Ольга Александровна

Такие расходы могут быть учтены при налогообложении прибыли в составе затрат по производству и реализации товаров (работ, услуг), так как непосредственно связаны с процессом производства и реализации (п.1, п.2 ст.130 НК).

Книга Ольга, специалист ООО «ЮрСпектр»

Организация для повышения конкурентоспособности своей продукции приняла решение произвести ее добровольную сертификацию. Можно ли учесть при налогообложении прибыли расходы на такую сертификацию?

Тарасевич Ольга Александровна

Стоимость услуг по добровольной сертификации может быть учтена в составе затрат по производству и реализации товаров (работ, услуг) (п. 1, п.2 ст.130 НК).

1, п.2 ст.130 НК).

Яцкевич Светлана, специалист по налогообложению

Пунктом 5.6 декрета №8 предусмотрено предоставить резидентам Парка высоких технологий (ПВТ) право заключать с работником соглашение, в соответствии с которым он за установленную соглашением компенсацию принимает на себя обязательство в течение определенного таким соглашением срока не заключать трудовых и (или) гражданско-правовых договоров с третьими лицами, являющимися конкурентами этого резидента ПВТ. Плата за соблюдение обязательства в размере не менее одной трети среднемесячного заработка этого работника за последний год работы уплачивается за каждый месяц соблюдения такого обязательства и после прекращения трудовых отношений. Можно ли будет учесть такую компенсацию при налогообложении прибыли?

Тарасевич Ольга Александровна

Размер данной компенсации и порядок выплаты предусмотрен законодательством. Следовательно, ограничения, установленные подпунктом 1. 3 пункта 1 статьи 131 НК, могут не применяться, и сумма компенсации может быть учтена при налогообложении прибыли.

3 пункта 1 статьи 131 НК, могут не применяться, и сумма компенсации может быть учтена при налогообложении прибыли.

Прудникова Людмила, специалист ООО «ЮрСпектр»

В приказе Министерства торговли от 02.04.1997 №42 «О нормах товарных потерь, методике расчета и порядке отражения в учете» отсутствуют нормы естественной убыли на многие виды замороженных овощей, грибов, продаваемых на развес (например, капусте брокколи, брюссельской, овощным смесям). Нет норм потерь на живые деревья и другие растения, срезанные цветы, луковицы цветов, декоративную зелень и др. Может ли организация самостоятельно разработать и закрепить в учетной политике нормы естественной убыли? Если нет, вправе ли она списать указанные потери на внереализационные расходы как другие расходы, потери, убытки плательщика при осуществлении своей деятельности?

Тарасевич Ольга Александровна

Уменьшать налоговую базу по налогу на прибыль не допускается на суммы недостач, потерь и (или) порчи имущества, произошедших сверх норм естественной убыли, утвержденных в порядке, установленном законодательством, если судом отказано во взыскании этих сумм по зависящим от организации причинам (подп. 1.9 п.1 ст.131 НК). Механизм организации нормирования затрат на производство и реализацию товаров (продукции, работ, услуг) установлен постановлением Совета Министров от 31 мая 1999 года №806. Организация не вправе самостоятельно разрабатывать и закреплять в учетной политике нормы естественной убыли. Включать такие потери в состав внереализационных расходов также не допускается на основании пункта 3 статьи 131 НК.

1.9 п.1 ст.131 НК). Механизм организации нормирования затрат на производство и реализацию товаров (продукции, работ, услуг) установлен постановлением Совета Министров от 31 мая 1999 года №806. Организация не вправе самостоятельно разрабатывать и закреплять в учетной политике нормы естественной убыли. Включать такие потери в состав внереализационных расходов также не допускается на основании пункта 3 статьи 131 НК.

Книга Ольга, специалист ООО «ЮрСпектр»

Организация-арендодатель осуществила прощение долга по арендной плате учрежденному ей унитарному предприятию, являющемуся ее арендатором. Подлежит ли корректировке у арендодателя сумма внереализационного дохода по арендной плате и, соответственно, у арендатора — сумма отнесенной на затраты арендной платы?

Тарасевич Ольга Александровна

Суммы арендной платы подлежат отражению в налоговом учете по принципу начисления. Принятое решение о прощении долга не является основанием для уменьшения налоговой базы по налогу на прибыль у арендодателя и корректировке затрат у арендатора. Вместе с тем у арендатора суммы прощенного долга подлежат включению в состав внереализационных доходов на момент прощения (подп.3.8 п.3 ст.28 НК).

Вместе с тем у арендатора суммы прощенного долга подлежат включению в состав внереализационных доходов на момент прощения (подп.3.8 п.3 ст.28 НК).

Яцкевич Светлана, специалист по налогообложению:

Как отражается при исчислении налога на прибыль доначисленная по результатам таможенной проверки таможенная пошлина, относящаяся на момент ее начисления к реализованному товару: во внереализационных расходах или затратах по производству и реализации товаров, работ, услуг?

Тарасевич Ольга Александровна

Если таможенная пошлина уплачена за товар, являющийся объектом осуществляемой деятельности, ее возможно отнести к затратам по производству и реализации товаров (работ, услуг) (п.1, п.2 ст.130 НК).

Прудникова Людмила, специалист ООО «ЮрСпектр»

Организация-исполнитель оказала консультационные услуги в декабре 2017 года. Акт об оказании услуг составлен исполнителем 31 декабря, но подписан заказчиком 5 января 2018 года. Когда отразить выручку от реализации данных услуг: в декабре 2017 или в январе 2018 года?

Когда отразить выручку от реализации данных услуг: в декабре 2017 или в январе 2018 года?

Тарасевич Ольга Александровна

Выручка от реализации товаров (работ, услуг), имущественных прав отражается на дату признания ее в бухгалтерском учете независимо от даты проведения расчетов по ним с соблюдением принципа (метода) начисления в порядке, установленном законодательством и (или) закрепленном в соответствии с ним в учетной политике организации (п.4 ст.127 НК). При этом каждая хозяйственная операция подлежит оформлению первичным учетным документом (ПУД) (п.1 ст.10 закона №57-З). ПУД составляется при совершении хозяйственной операции, а если это не представляется возможным – непосредственно после ее совершения. (п.5 ст.10 закона №57-З).

Одним из обязательных реквизитов ПУД является дата его составления. Дата подписания ПУД каждым участником хозяйственной операции относится к сведениям, не являющимся обязательными при оформлении ПУД (п. 2 ст.10 закона №57-З). Вместе с тем указание в ПУД дат его подписания участниками хозяйственной операции свидетельствует о том, на какую дату ПУД был полностью оформлен. При этом хозяйственная операция не может быть отражена ранее даты составления ПУД (при отсутствии в документе сведений о датах его подписания участниками хозяйственной операции) либо даты его полного оформления (при указании в ПУД сведений о датах его подписания участниками хозяйственной операции). Таким образом, в данной ситуации выручку следует отразить 5 января 2018 года.

2 ст.10 закона №57-З). Вместе с тем указание в ПУД дат его подписания участниками хозяйственной операции свидетельствует о том, на какую дату ПУД был полностью оформлен. При этом хозяйственная операция не может быть отражена ранее даты составления ПУД (при отсутствии в документе сведений о датах его подписания участниками хозяйственной операции) либо даты его полного оформления (при указании в ПУД сведений о датах его подписания участниками хозяйственной операции). Таким образом, в данной ситуации выручку следует отразить 5 января 2018 года.

Яцкевич Светлана, специалист по налогообложению

В организацию поступил счет за услуги связи, оказанные декабре 2017 года. Счет датирован январем 2018 года. Можно ли организации на основании счета учесть при налогообложении прибыли стоимость данных услуг? Если да, то в каком периоде: в декабре 2017 или в январе 2018 года?

Тарасевич Ольга Александровна

Услуги электросвязи оказываются на основании договора об оказании услуг, который является публичным (ч. 2 п.4 Правил оказания услуг электросвязи).

2 п.4 Правил оказания услуг электросвязи).

По публичным договорам возможно единоличное составление ПУД, если это предусмотрено договором (п.6 ст.10 закона №57-З). Следовательно, если такое условие предусмотрено договором, то стоимость услуг связи можно учесть в затратах в декабре 2017 года на основании ПУД, составленного организацией самостоятельно в декабре 2017 года.

Прудникова Людмила, специалист ООО «ЮрСпектр»

Следует ли восстанавливать инвестиционный вычет при выявлении недостачи основного средства если: еще не истекло 3 года с месяца начала его эксплуатации; прошло 3 года с даты его приобретения, но не истекло 3 года с начала начисления амортизации?

Тарасевич Ольга Александровна

В состав внереализационных доходов включаются суммы инвестиционного вычета (его части), исчисленного от первоначальной стоимости основных средств (их частей), используемых в предпринимательской деятельности (стоимости вложений в реконструкцию), включенные в состав затрат по производству и реализации товаров (работ, услуг), имущественных прав, учитываемых при налогообложении в соответствии с частями третьей — пятой подпункта 2. 6 пункта 2 статьи 130 НК, в случаях отчуждения, передачи в аренду (финансовую аренду (лизинг)), доверительное управление, безвозмездное пользование, использования в деятельности, по которой плательщик не уплачивает налог на прибыль в связи с применением особых режимов налогообложения, таких основных средств (их частей), а также компенсации (полностью или частично) расходов по приобретению (созданию) основных средств или стоимости вложений в реконструкцию за счет средств, безвозмездно поступающих в рамках целевого финансирования из республиканского и местных бюджетов или бюджетов государственных внебюджетных фондов, из бюджета Союзного государства, ранее чем по истечении трех лет с момента их принятия к бухгалтерскому учету (увеличения первоначальной стоимости основных средств на стоимость вложений в реконструкцию) (подп.3.19-6 п.3 ст.128 НК). Иных оснований законодательством не установлено. Следовательно, в указанных в вопросе случаях восстанавливать инвестиционный вычет не требуется.

6 пункта 2 статьи 130 НК, в случаях отчуждения, передачи в аренду (финансовую аренду (лизинг)), доверительное управление, безвозмездное пользование, использования в деятельности, по которой плательщик не уплачивает налог на прибыль в связи с применением особых режимов налогообложения, таких основных средств (их частей), а также компенсации (полностью или частично) расходов по приобретению (созданию) основных средств или стоимости вложений в реконструкцию за счет средств, безвозмездно поступающих в рамках целевого финансирования из республиканского и местных бюджетов или бюджетов государственных внебюджетных фондов, из бюджета Союзного государства, ранее чем по истечении трех лет с момента их принятия к бухгалтерскому учету (увеличения первоначальной стоимости основных средств на стоимость вложений в реконструкцию) (подп.3.19-6 п.3 ст.128 НК). Иных оснований законодательством не установлено. Следовательно, в указанных в вопросе случаях восстанавливать инвестиционный вычет не требуется.

Книга Ольга, специалист ООО «ЮрСпектр»

Организация общепита предоставляет всем посетителям кафе возможность бесплатно пользовать Wi-Fi независимо от наличия заказа. Кроме того, организация использует Интернет и в своей хозяйственной деятельности (например, принимает заказы через свой сайт). Учитывается ли при налогообложении прибыли предоставление возможности использования Wi-Fi для посетителей? Если нет, то как определить часть стоимости услуг Интернет, используемых для своей деятельности?

Кроме того, организация использует Интернет и в своей хозяйственной деятельности (например, принимает заказы через свой сайт). Учитывается ли при налогообложении прибыли предоставление возможности использования Wi-Fi для посетителей? Если нет, то как определить часть стоимости услуг Интернет, используемых для своей деятельности?

Тарасевич Ольга Александровна

При налогообложении прибыли учитываются затраты, которые представляют собой стоимостную оценку использованных в процессе производства и реализации товаров (работ, услуг), имущественных прав, природных ресурсов, сырья, материалов, топлива, энергии, основных средств (ОС), нематериальных активов, трудовых ресурсов и иных расходов на их производство и реализацию, отражаемых в бухучете (п.1 ст.130 НК).

Согласно ч.4 п.1 ст.31 НК безвозмездной передачей товаров (работ, услуг) признаются передача товаров (выполнение работ, оказание услуг) без оплаты и освобождение от обязанности их оплаты. При безвозмездной передаче товаров (работ, услуг) выручка от их реализации отражается в размере не менее суммы затрат на их приобретение (выполнение, оказание), суммы НДС, исчисленного по безвозмездной передаче, и затрат на безвозмездную передачу. Выручка от реализации, затраты на безвозмездную передачу отражаются в том отчетном периоде, в котором фактически переданы товары (выполнены работы, оказаны услуги) (п.5 ст.127 НК).

При безвозмездной передаче товаров (работ, услуг) выручка от их реализации отражается в размере не менее суммы затрат на их приобретение (выполнение, оказание), суммы НДС, исчисленного по безвозмездной передаче, и затрат на безвозмездную передачу. Выручка от реализации, затраты на безвозмездную передачу отражаются в том отчетном периоде, в котором фактически переданы товары (выполнены работы, оказаны услуги) (п.5 ст.127 НК).

Таким образом, стоимость услуг доступа в Интернет в части использованных организацией в производстве и реализации товаров (работ, услуг) она вправе включить в затраты, учитываемые при налогообложении.

Стоимость услуг, бесплатно предоставленных посетителям кафе, включается в выручку от их реализации и затраты на приобретение (выполнение, оказание) в порядке, установленном п.5 ст.127 НК.

Дирвук Ольга, г. Минск

Организация-арендодатель осуществляет добровольное страхование имущества, сданного в аренду. Подлежат ли включению в затраты, учитываемые при налогообложении, страховые взносы у арендодателя по такому виду страхования?

Подлежат ли включению в затраты, учитываемые при налогообложении, страховые взносы у арендодателя по такому виду страхования?

Тарасевич Ольга Александровна

Страховые взносы по видам добровольного страхования, за исключением страховых взносов по перечню видов добровольного страхования и порядку, определяемому Президентом Республики Беларусь, и страховых взносов, предусмотренных законодательством (в том числе иностранных государств) и являющихся условием осуществления деятельности организаций, уплативших эти взносы, не включаются в состав затрат, учитываемых при налогообложении прибыли.

Страховые взносы могут быть учтены при определении налоговой базы по налогу на прибыль только по видам добровольного страхования, поименованным в указах №219 (от 12.05.2005), №534 (25.08.2006) и №280 (19.05.2008).

Вайда Татьяна, Гомель

По итогам 2015 года у организации имеется в целом убыток, подлежащий переносу, за счет превышения внереализационных расходов, поименованных в подпунктах 3. 18, 3.24 и 3.25 пункта 3 статьи 129 НК, над суммой внереализационных доходов, отраженных в подпунктах 3.15, 3.17 и 3.18 пункта 3 статьи 128 НК. Вправе ли организация за этот период уменьшить для целей переноса названные внереализационные доходы на сумму НДС, уплачиваемого из этих внердоходов?

18, 3.24 и 3.25 пункта 3 статьи 129 НК, над суммой внереализационных доходов, отраженных в подпунктах 3.15, 3.17 и 3.18 пункта 3 статьи 128 НК. Вправе ли организация за этот период уменьшить для целей переноса названные внереализационные доходы на сумму НДС, уплачиваемого из этих внердоходов?

Тарасевич Ольга Александровна

Порядок исключения сумм НДС, уплачиваемых из внереализационных доходов, при определении убытка для переноса действовал с момента введения ст. 141-1 НК. В 2016 году редакция п.2 ст.141-1 НК уточнена (закон № 432-з от 18.10.2016).

Следовательно, в целях определения суммы убытка по итогам предыдущего налогового периода (предыдущих налоговых периодов), для целей переноса, из внереализационных доходов, указанных в подп. 3.15, 3.17 и 3.18 п.3 ст.128 НК, следует исключать сумму уплачиваемых из них налогов и сборов (п.2 ст.141-1 НК).

В рассматриваемой ситуации при определении убытка к переносу за 2015 год организация вправе названные внереализационные доходы уменьшить на суммы уплачиваемых из них НДС.

Сайко Наталья, г. Минск

Следует ли заполнять за 2017 год приложение к налоговой декларации (расчету) по налогу на прибыль «Сведения о размере и составе использованных льгот» в случае применения ставки налога на прибыль по начисленным дивидендам в размере 12%?

Тарасевич Ольга Александровна

Да. В таком случае следует заполнять «Сведения о размере и составе использованных льгот» (подп.2.3 п.2 ст.43 НК, ч.1 п.7 Инструкции №42).

Яцкевич Светлана, специалист по налогообложению

На предприятии имеется дебиторская задолженность, по которой исполнительные документы возвращены без исполнения. Их возврат связан с отсутствием у должника денежных средств на счетах в банках и другого имущества. В связи с этим судебным исполнителем составлен соответствующий документ. Организация вправе, в частности, повторно предъявить исполнительный документ в течение трех лет со дня его вступления в силу (ч. 1 ст.34, ч.3 ст.35 закона об исполнительном производстве). Может ли организация учесть во внеррасходах сумму убытков от списания безнадежной к получению дебиторской задолженности на дату составления такого документа либо необходимо ждать истечения срока давности для повторного предъявления исполнительных документов (по подп. 3.22 ст.129 НК)?

1 ст.34, ч.3 ст.35 закона об исполнительном производстве). Может ли организация учесть во внеррасходах сумму убытков от списания безнадежной к получению дебиторской задолженности на дату составления такого документа либо необходимо ждать истечения срока давности для повторного предъявления исполнительных документов (по подп. 3.22 ст.129 НК)?

Тарасевич Ольга Александровна

Убытки от списания дебиторской задолженности, по которой истек срок давности для предъявления исполнительных документов к исполнению в случае возвращения взыскателю исполнительного документа, по которому взыскание не произведено либо произведено частично в связи с отсутствием у должника денежных средств на счетах в банках и иного имущества, могут быть включены в состав внереализационных расходов на дату, следующую за днем истечения срока давности для предъявления исполнительных документов к исполнению в случае их возвращения взыскателю (подп.3.22 ст.129 НК).

Таким образом, организация вправе списать дебиторскую задолженность по истечению срока давности для повторного предъявления исполнительных документов, который в настоящее время составляет три года со дня возвращения документа от судебного исполнителя (ч. 1 ст.34, ч.3 ст.35 закона об исполнительном производстве).

1 ст.34, ч.3 ст.35 закона об исполнительном производстве).

Прудникова Людмила, специалист ООО «ЮрСпектр»

Во время командировки работник по причине отсутствия мест в гостинице устно договорился о найме жилья с физлицом, что разрешено указом №103 от 5 марта 2018 года. Как в этом случае возместить работнику расходы по проживанию и учесть их при исчислении налога на прибыль, если у него не будет ни письменного договора, ни документов, подтверждающих расчеты за услуги по проживанию?

Тарасевич Ольга Александровна

При исчислении налога на прибыль учитываются командировочные расходы. Согласно пункту 4 Инструкции о порядке и размерах возмещения расходов при служебных командировках в пределах Республики Беларусь командированному работнику возмещаются расходы по найму жилого помещения (за исключением времени нахождения в пути) по фактическим расходам, но не выше стоимости одноместного номера (одного места в номерах с количеством мест для проживания два и более, а с разрешения нанимателя — в номерах высшей категории).

Возмещение расходов по найму жилого помещения осуществляется на основании подлинных документов, подтверждающих данные расходы, выдаваемых в соответствии с законодательством Республики Беларусь при оказании услуг и расчетах за них. Без представления подлинных документов, подтверждающих оплату расходов по найму жилого помещения, командированному работнику с даты прибытия к месту служебной командировки и по дату выбытия из него возмещаются расходы в размере, установленном законодательством, кроме случаев, когда командированному работнику предоставляется жилое помещение за счет принимающей стороны, либо когда эти расходы оплачиваются направляющей стороной путем безналичного перечисления.

При определении количества суток для оплаты расходов по найму жилого помещения время, составляющее менее половины суток, исключается, а равное половине суток и более — принимается за полные сутки.

Таким образом, в данном случае считается, что работник не представил подлинные документы, подтверждающие оплату расходов по найму жилого помещения. Следовательно, возмещать расходы по найму жилого помещения ему следует в размере, установленном законодательством, который в настоящее время составляет Br2,5 в сутки (абз.4 п.1 постановления №48).

Следовательно, возмещать расходы по найму жилого помещения ему следует в размере, установленном законодательством, который в настоящее время составляет Br2,5 в сутки (абз.4 п.1 постановления №48).

Книга Ольга, специалист ООО «ЮрСпектр»

С 2018 года организации, применяющие льготу по налогу на прибыль, в соответствии с указом №345 должны ежеквартально заполнять раздел II «Сведения об основаниях применения льготы, установленной Указом Президента Республики Беларусь от 22 сентября 2017 г. №345» с начала календарного года и представлять одновременно с декларацией по налогу на прибыль. Надо ли при предоставлении декларации за I квартал заполнять по этой льготе и раздел I «Сведения о размере и составе использованных льгот»?

Тарасевич Ольга Александровна

Нет, не надо. Раздел I «Сведения о размере и составе использованных льгот» заполняется при представлении декларации в целом за налоговый период один раз (ч. 1 п.7 Инструкции №42).

1 п.7 Инструкции №42).

Прудникова Людмила, специалист ООО «ЮрСпектр»

Организация планировала получить лицензию на оптовую торговлю и хранение табачных изделий. Для этого в бюджет была перечислена госпошлина. Однако лицензия организацией получена не была. При этом из бюджета возвращено только 90% уплаченной госпошлины (п.2.2 ст.259 НК). Остальная часть (10%) списана на расходы организации. Можно ли учесть при налогообложении прибыли не возвращенную из бюджета сумму госпошлины?

Тарасевич Ольга Александровна

В рассматриваемой ситуации организация включила в состав затрат, учитываемых при налогообложении, уплаченную госпошлину. Возвращенные средства следует включить в состав внереализационных доходов (подп.3.20 ст. 128 НК). Ранее отраженную в затратах сумму госпошлины корректировать не требуется.

Яцкевич Светлана, специалист по налогообложению

Организации списывает бланки приходных кассовых ордеров, исключенные с 1 октября 2017 года из перечня бланков с определенной степенью защиты. Учитывается ли при налогообложении прибыли стоимость списываемых бланков?

Учитывается ли при налогообложении прибыли стоимость списываемых бланков?

Тарасевич Ольга Александровна

Да, стоимость списываемых ПКО, исключенных из перечня, можно учесть в составе внеррасходов (подп.3.27 ст.129 НК).

Кулыба А.Н., г.Минск

1. Просим на конкретном примере разъяснить совместное письмо МФ и МНС №15-1-7/26 от 27.03.18.Что меняется? 2. Просим прокомментировать письмо №2-2-10/00541 от 23.03.18 «О возмещаемых расходах». Что меняется?

Тарасевич Ольга Александровна

— По первому вопросу. Данное письмо не вносит никаких изменений в порядок определения выручки. Документ разъясняет применение действующего законодательства. Например, если в договоре между двумя резидентами Беларуси используется эквивалент валюты и при этом применяется договорной курс в какой-то конкретной сумме либо на определенную дату до момента признания выручки, выручку необходимо определять, используя договорной курс или курс на определенную дату без дальнейшего пересчета.

Письмо «О возмещаемых расходах» подготовлено в целях разъяснения на конкретных примерах применения законодательства по налоговому учету возмещаемых расходов.

Корр. БЕЛТА

Президент Беларуси Александр Лукашенко 28 декабря подписал указ №468 «Об отражении курсовых разниц в налоговом учете». Насколько принятие этого документа облегчило работу предприятий?

Тарасевич Ольга Александровна

Для соблюдения баланса финансового состояния организаций указ № 468 позволил в налоговом учете сложившиеся положительные курсовые разницы, которые остались после списания отрицательных разниц, учесть в более поздние даты, а именно в течение всего 2018 года, но не позднее 31 декабря. Не вызывает сомнений положительный эффект принятия данного документа. Перенос срока исчисления и уплаты налога на прибыль позволил предприятиям оставить в своем распоряжении значительные суммы оборотных средств.

Корр. БЕЛТА

Планируются ли в ближайшем будущем дополнительные льготы по налогу на прибыль?

Тарасевич Ольга Александровна

Пока введение дополнительных льгот по налогу на прибыль не обсуждается. Законодательные акты содержат достаточное количество преференций, в том числе по налогу на прибыль, для развития и поддержания финансового состояния практически всех отраслей экономики.

Следует отметить стабильность размеров поступления налога на прибыль. Который год процент поступлений в консолидированный бюджет держится на уровне чуть больше 11% от общей суммы поступлений, контролируемых налоговыми органами.

Корр. БЕЛТА

Расскажите, пожалуйста, о работе по корректировке Налогового кодекса. Над чем сейчас идет работа?

Тарасевич Ольга Александровна

Как известно, по поручению главы государства созданы две рабочие группы по корректировке и реформированию налогового законодательства. Очень плотно работает группа, созданная при Министерстве финансов. Уже состоялось 10 заседаний, в настоящее время идет работа непосредственно над статьями и главами Налогового кодекса. Обсуждается, какие нормы должны сохраниться, какие необходимо откорректировать, а какие вовсе убрать, так как они уже устарели и нужно переходить к другому порядку исчисления налогов.

Очень плотно работает группа, созданная при Министерстве финансов. Уже состоялось 10 заседаний, в настоящее время идет работа непосредственно над статьями и главами Налогового кодекса. Обсуждается, какие нормы должны сохраниться, какие необходимо откорректировать, а какие вовсе убрать, так как они уже устарели и нужно переходить к другому порядку исчисления налогов.

Радикальных изменений налогового законодательства, скорее всего, не будет. Но планируется изменить механизм исчисления ряда налогов, упростить их администрирование. Какие-то механизмы мы вообще планируем отменить, какие-то – усовершенствовать таким образом, чтобы их легко можно было применять на практике — рассчитывать сумму налога и определять налоговые обязательства с минимальными затратами времени.

Предусматривается снижение налоговой нагрузки, но не за счет предоставления дополнительных льгот или корректировки налогооблагаемых баз и объектов, а за счет применения иного механизма расчета самой суммы налога.

Продолжится сближение бухгалтерского и налогового учета, чтобы прийти к единому отражению определенных показателей. Тем самым мы сократим количество корректировок, необходимых для определения сумм налогов.

Завершить работу над проектом закона о внесении изменений в Налоговый кодекс планируется до конца второго квартала.

Главная

Бухгалтерский и налоговый учет

1C:Бухгалтерия

Все участки учета, любая система налогообложения (ОСНО, ЕНВД, УСН), любой вид деятельности. Можно вести учет нескольких организаций в одной базе. Мощные и удобные средства анализа и отчетов. Регламентные операции автоматизированы.

1C:Бухгалтерия

Бухгалтерский и налоговый учет, сдача отчетности через Интернет для ИП и организаций

1C:Мультибух

Позволяет «одной кнопкой» выполнять регулярные задачи по всем клиентам, например, автоматически формировать декларации, контролировать сдачу отчетности, выполнять централизованный аудит, распознавать документы и автоматически распределять их по базам клиентов, и т. д.

д.

1C:Мультибух

Сервис фирмы 1С для бухгалтеров и компаний, ведущих учет и отчетность нескольких юридических лиц и/или ИП c помощью программы 1С:Бухгалтерия в облачном сервисе 1cfresh.com

1C:Бухгалтерия СПЕЦ (лом+шкуры)

Приложение рекомендуется использовать организациям, на постоянной основе занимающимся покупкой и продажей лома и отходов чёрных и цветных металлов, алюминия вторичного и его сплавов, сырых шкур животных

1C:Бухгалтерия СПЕЦ (лом+шкуры)

Бухгалтерский и налоговый учет, учет НДС при покупке и продаже лома и отходов чёрных и цветных металлов, алюминия вторичного и его сплавов, сырых шкур животных

Комплексная автоматизация малого и среднего бизнеса

1С:Управление нашей фирмой

Владельцу и руководителю – управление бизнесом: планирование, контроль, анализ. Сотрудникам – планирование и отражение текущей повседневной деятельности. Планируйте, оперативно учитывайте и эффективно управляйте различными участками учета на предприятии. Используйте электронный документооборот, обрабатывайте заказы покупателей с сайта интернет-магазина.

Сотрудникам – планирование и отражение текущей повседневной деятельности. Планируйте, оперативно учитывайте и эффективно управляйте различными участками учета на предприятии. Используйте электронный документооборот, обрабатывайте заказы покупателей с сайта интернет-магазина.

1С:Управление нашей фирмой

Решение для комплексной автоматизации компаний и ИП. Идеально до 20 рабочих мест. Автоматизирует продажи (оптовые, розничные, через интернет), услуги и сервисы, несложное производство, работу с клиентами и CRM.

Решения для торговли

1C:Розница

Программа обеспечивает оперативный учет, планирование, анализ, оперативную и управленческую отчетность для торгового предприятия. Также может использоваться в качестве кассовой программы.

1C:Розница

Автоматизация розничных магазинов, как одиночных, так и сетевых. Подключение необходимого обрудования, использование штрихкодов на всех этапах работы с товаром.

1C:Касса

Программа работает с автономными ККТ Штрих-МПЕЙ-Ф, Атол 91Ф/92Ф, смарт-терминалами Эвотор и любыми ККТ с сертификатом «Совместимо! Система программ 1С:Предприятие». Поддерживает ЕГАИС 3.0, НДС 20%, продажу маркированных товаров (выбытие из оборота).

1C:Касса

1С:Касса — облачный сервис для подключения онлайн-касс, централизованного управления торговыми точками, простого товароучета, работы с интернет-заказами, контроля доставки и аналитики.

Регистрация ИП и ООО, внесение изменений в ЕГРИП и ЕГРЮЛ

Документы для регистрации ИП и ООО

Бесплатный сервис от 1С поможет подготовить комплект документов для регистрации ИП и ООО, подобрать ОКВЭД и определиться с системой налогоообложения.

Для малого и микро-бизнеса

Сервис 1С:Нулевка

Для предпринимателей, у которых нет доходов и не начисляется заработная плата с начала года, и которые не уплачивают ЕНВД (вмененка) или ПСН (патент). Программа напомнит, какую отчетность необходимо сдавать и когда, и сформирует все требуемые документы.

1С:Предприниматель

Ведите учет и сдавайте отчетность через Интернет. Любые виды деятельности, любые системы налогообложения. Расчет налогов, и составление отчетности и отправка ее через Интернет. Простое оформление типичных операций, электронный обмен с банками и контрагентами, подготовка счетов, накладных, актов, платежек, договоров и др.

1С:Предприниматель

Понятная бухгалтерия для предпринимателей — для работы не нужно знать бухучет

1С:Электронные трудовые книжки

Для организаций и ИП, которые не ведут кадровый учет в программах 1С (1С:Бухгалтерия 8, 1С:Зарплата и управление персоналом 8 и др. )

)

1С:Электронные трудовые книжки

Бесплатная программа для ведения электронных трудовых книжек, простого кадрового учета и подготовки отчета СЗВ-ТД для Пенсионного фонда России

Расчет зарплаты, кадровый учет

1С:Зарплата и управление персоналом

Для предприятия любого масштаба: от индивидуального предпринимателя до холдинга. Ведите кадровый учет, рассчитывайте зарплату и другие начисления, выплачивайте зарплату, формируйте и сдавайте через Интернет отчетность в ФНС, ПФР, ФСС и Росстат.

1С-КАМИН: Зарплата

Программа позволит вам легко и быстро рассчитать заработную плату сотрудникам, вести кадровый учёт, формировать регламентированную отчётность. Программа идеально подходит для коммерческих организаций любого масштаба и вида деятельности, а также для индивидуальных предпринимателей.

Программа идеально подходит для коммерческих организаций любого масштаба и вида деятельности, а также для индивидуальных предпринимателей.

1С-КАМИН: Зарплата

Ведение кадрового учета и формирование регламентированной отчётности для коммерческих организаций и индивидуальных предпринимателей, полноценный учет совместителей.

Универсальные межотраслевые продукты и сервисы

1C:CRM

Приложение позволяет предприятиям всех сфер деятельности, ИП и самозанятым работать с клиентами в режиме «онлайн», организовать единую базу клиентов с удобным поиском, фиксировать входящие и исходящие активности по клиентам, ускорить процессы продажи благодаря «роботам-помощникам» и др.

1C:CRM

Облачный продукт для повышения продаж с универсальным набором инструментов для пользователей.

1С:Маркетинг. Лидогенерация

Приложение позволяет создавать и управлять рекламными кампаниями на популярных интернет-площадках, таких как Яндекс.Директ, Яндекс.Маркет, Google Реклама, myTarget; обеспечивает автоматизацию работы с социальной сетью ВКонтакте.

1С:Маркетинг. Лидогенерация

Специализированное решение для поиска и привлечения потенциальных клиентов в сети Интернет с использованием широких возможностей контекстной и таргетированной рекламы.

Решения для среднего бизнеса

1C:Бухгалтерия КОРП

Все возможности 1С:Бухгалтерии, а также полноценный сквозной учет в разрезе подразделений, учет НДС при покупке и продаже лома и отходов чёрных и цветных металлов, алюминия вторичного и его сплавов, сырых шкур животных, расчеты в рамках государственных контрактов и многое другое

1C:Бухгалтерия КОРП

Полнофункциональная бухгалтерия, подходит для организаций, которым необходим полноценный сквозной учет в разрезе подразделений

1С:Комплексная автоматизация

Автоматизация управления и учета: планирование, CRM и маркетинг, продажи, закупки, склад, доставка, производство, кадры, зарплата, казначейство, финансовый результат и контроллинг. Управленческий, бухгалтерский и налоговый учет по одной или нескольким организациям. Поддержка интернет-магазинов. Аналитические отчеты, контроль эффективности ключевых процессов. Формирование и сдача регламентированной отчетности через Интернет.

Управленческий, бухгалтерский и налоговый учет по одной или нескольким организациям. Поддержка интернет-магазинов. Аналитические отчеты, контроль эффективности ключевых процессов. Формирование и сдача регламентированной отчетности через Интернет.

1С:Комплексная автоматизация

Управленческий, торговый, производственный, бухгалтерский и налоговый учет по одной или нескольким организациям. Полный расчет зарплаты. Планирование, повышение эффективности бизнеса

Решения для крупного бизнеса

1С:ERP Управление предприятием

Функциональные возможности на уровне ERP-систем международного класса. Управление финансами, бюджетированием, продажами, закупками, производством, складом, запасами, персоналом и затратами. Организация ремонтов, регламентированный учет и многое другое.

1С:ERP Управление предприятием

Решение для построения комплексных информационных систем управления деятельностью любого предприятия или холдинга. Разработано с учетом лучших мировых и отечественных практик автоматизации крупного и среднего бизнеса

Для некоммерческих организаций

1С:Бухгалтерия некоммерческой организации

Для образовательных учреждений операции по родительской плате и обучение студентов.

1С:Бухгалтерия некоммерческой организации КОРП

Все участки учета, учет обособленных подразделений, выделенных на отдельный баланс, раздельный учет НДС, бюджет НКО и его план-фактный анализ.

Для государственных учреждений gos.1cfresh.com

1С:Бухгалтерия государственного учреждения

Высокий уровень автоматизации: учет нефинансовых и финансовых активов, обязательств, расчетов по доходам и ущербу, государственных и муниципальных контрактов, НДС и налога на прибыль, санкционирование расходов бюджетов и плановых показателей деятельности, расчет финансовых результатов и учет исполнения сметы.

1С:Зарплата и кадры государственного учреждения

Программа позволяет автоматизировать кадровый и воинский учет, расчет заработной платы в государственных и муниципальных учреждениях, правоохранительных органах, воинских частях, медицинских и образовательных учреждениях и т. д. Позволяет вести учет в учреждениях любого масштаба и юридической структуры, формировать и сдавать отчетность через Интернет.

1С-КАМИН: Зарплата для бюджетных учреждений

В программе вы сможете рассчитать зарплату, налоги и страховые взносы, вести кадровый учёт, сформировать и отправить отчётность. Позволяет вести учет в учреждениях любого масштаба и юридической структуры, формировать и сдавать отчетность через Интернет.

Отраслевые и специализированные решения 1С

1C:Расчет квартплаты и бухгалтерия ЖКХ

Приложение предназначено для управляющих компаний, товариществ собственников жилья, расчетно-кассовых центров, жилищно-эксплуатационных управлений, абонентских отделов поставщиков услуг. Автоматизирует расчет начислений по квартплате, коммунальным услугам, бухгалтерский и налоговый учет.

1C:Расчет квартплаты и бухгалтерия ЖКХ

Автоматизирует расчет начислений по квартплате, коммунальным услугам, а также бухгалтерский и налоговый учет для предприятий жилищно-коммунальной отрасли

1С:Садовод

Программа не требует специального обучения. Отчетность СНТ заполняется автоматически, программа заранее предупредит о сроках ее сдачи.

1С:Садовод

Понятная программа для председателей и бухгалтеров СНТ. Учет участков, взносов, расходов, зарплаты, составление и сдача регламентированной отчетности

1С:Гаражи

Программа не требует специального обучения. Отчетность заполняется автоматически, программа заранее предупредит о сроках ее сдачи.

1С:Гаражи

Понятная программа для председателей гаражных кооперативов. Учет, взносов, задолженностей, ведение расходов, взаимодействие с банком, печать и рассылка квитанций, составление и сдача отчетности

1С:Бухгалтерия сельскохозяйственного предприятия

Автоматизирует бухгалтерский и налоговый учет сельскохозяйственного предприятия, включая подготовку регламентированной и специализированной отчетности

1С:МДЛП

Для организаций, оказывающих медицинскую помощь, аптек и аптечных пунктов/киосков, образовательных организаций, учреждений социального обслуживания и др.

1С:МДЛП

Приложение позволяет регистрировать вывод из оборота лекарственных препаратов в МДЛП (автоматизированной системе мониторинга движения маркированных лекарственных препаратов от производителя до конечного потребителя)

Старые схемы в «Новом городе»

Архангелогородцы возмущены наличием в квитанциях счетов за благоустройство, которое проводили на государственные деньги.

Как сообщил telegram-канал «Говорят, в Архангельске», местная УК «Новый город» попадает в неприятную историю. Как пишут коллеги из «телеги», жильцам домов на Воскресенской, где недавно закончился ремонт дворов, получили квитанции с требованиями управляшки «скинуться» на то самое благоустройство.

Отметим, что программа «Формирование комфортной городской среды» — федеральная инициатива, а значит, и финансируется она из федерального бюджета с дополнительными вливаниями из областного. То есть все работы уже были оплачены, и жильцы считают, что брать с них дополнительные деньги немного незаконно.

При этом довольно тяжело с первого раза выяснить, куда уходят деньги архангелогородцев. В Архангельске зарегистрировано 3 «Новых города»: один из них — УК, два других — ООО. Все три юрлица зарегистрированы на Ларису Калиничеву.

УК «Новый город» — едва ли живая фирма. На конец 2020 года её баланс составлял всего 10 тысяч. Данные о выручке и прибыли отсутствуют. У УК нет сайта, по указанным телефонам дозвониться не удалось.

При этом управляшка умудрилась задолжать 453 тысячи ПАО «ТГК-2». Фирму уличали в предоставлении недостоверных сведений в налоговую. Судя по тому, что с 2019 года УК «Новый город» не платила налогов, можно предположить, что деятельности она не ведёт.

ООО «Новый город» № 1 — чуть более живая компания. С 2015 по 2018 годы выручка неуклонно росла, но чистая прибыль падала вплоть до убытка в 66 тысяч в том же 2018. На момент конца прошлого года финансовые показатели следующие: баланс — 801 тысяча, выручка — 1,4 миллиона, чистая прибыль — всего 48 тысяч.

За последние 2 года компания также судилась с ПАО «ТГК-2». Сумма претензий поставщика услуги составляла 84 и 277 тысяч.

ООО «Новый город» № 2 — единственная компания из всех, зарегистрированных на Калиничеву, которая активно подаёт признаки жизни. На балансе лежит аж 12 миллионов, выручка составляет 49 миллионов, чистая прибыль — 1,8 миллиона.

Единственная компания, у которой есть более-менее живой сайт, но «живой» — это сильно сказано. Описывать бесполезно, надо видеть. По какой причине на сайте архангельской компании висят баннеры «Газпром-Уфа», регионального оператора Республики Беларусь и Башкирской генерирующей компании — загадка.

Судя по всему, все ресурсы с других «Новых городов» аккумулируются именно во второй ООО-шке. Компания участвует в контрактах на обслуживание дома, в котором находится Архангельский краеведческий музей, но это далеко не основной источник дохода.

В конце 2018 года «Новый город» резко заработал 46,5 миллиона, но в 2019 году чистая прибыль снова вернулась к 1,5 миллиона за год. Это очень похоже на то, что некто собрал все деньги в одну кучу, провёл их через фирму и вывел в другие источники.

Госжилинспекция регулярно выявляет у «Нового города» ненадлежащее содержание вверенных помещений. Судя по данным проверок, зачастую ремонт в подъездах выполнен некачественно, но, надо полагать, деньги с жильцов были собраны с точностью до копейки.

Каждые 2 месяца с «Новым городом» судятся поставщики коммунальных услуг. Разовая сумма претензий составляет от 50 до 250 тысяч.

P.S.

После публикации многие читатели направили свой гнев в адрес агентства недвижимости с таким же названием, но тот «Новый город» управляется человеком по фамилии Дзюба и к обсуждаемым фирмам отношения не имеет.

*Все данные из базы данных «Контур Фокус».

Нашли ошибку? Выделите текст, нажмите ctrl+enter и отправьте ее нам.

Какова налоговая ставка для ООО?

Перед созданием LLC многие предприниматели спрашивают о стандартной налоговой ставке LLC, чтобы узнать, является ли эта форма организации надежным вариантом для их нового бизнеса. Это отличный вопрос, и на него лучше всего ответить, изучив, что такое ООО и как оно облагается налогом.

Тип хозяйственной единицы ООО (общество с ограниченной ответственностью) — один из самых популярных среди владельцев малого бизнеса. Он защищает личные активы владельца от обязательств бизнеса и может привести к некоторой экономии налогов.LLC — это организация, созданная в соответствии с законодательством штата, и она может гибко применять налог на прибыль на федеральном уровне. IRS дает участникам LLC (ее владельцам) возможность облагаться налогом как индивидуальное предприятие (или партнерство, если несколько владельцев) или как корпорация.

Бухгалтер, налоговый поверенный или другой квалифицированный налоговый консультант может посоветовать вам, какой из этих вариантов лучше всего подходит для деловых и личных целей участников LLC. Я настоятельно рекомендую вам поговорить со специалистом по налогам, потому что ваш режим подоходного налога может существенно повлиять на чистую прибыль вашей компании.

Ниже я поделился некоторой информацией, чтобы дать вам общее представление о том, как вы готовитесь к беседе со своим налоговым консультантом.

Налоговая ставка LLC

Федеральный подоходный налог для LLC, облагаемой налогом в качестве индивидуального предпринимателя или партнерства

По умолчанию LLC считается неучтенной организацией для целей налогообложения, что означает «сквозное налогообложение». Само ООО не платит налоги и не подает собственные налоговые декларации, и в связи с этим не существует официальной налоговой ставки для ООО. Вместо этого доход от бизнеса переходит к владельцам компании, которые затем заявляют о прибыли в своих формах подоходного налога с физических лиц (через Приложение C).

Для 2018 налогового года ставки подоходного налога с физических лиц следующие (в соответствии с налоговым законодательством от 22 декабря 2017 года).

Федеральная ставка подоходного налога 2018 — Физические лица

В этом сценарии налогообложения участники LLC должны платить налоги на самозанятость (Medicare и Social Security) с зарегистрированного ими коммерческого дохода, связанного с активной торговлей. LLC, созданная для пассивной деятельности, такой как инвестиции в недвижимость, не будет облагаться налогами на самозанятость на эту прибыль (которые указаны в Приложении E).

Итак, допустим, Юлия — независимый консультант по персоналу, которая создала ООО для своего бизнеса. Если ООО получит прибыль в размере 50 000 долларов в этом году, Джулия будет платить налоги с этих 50 000 долларов по своей индивидуальной налоговой ставке и платить налоги на самозанятость (в настоящее время 15,3 процента за 2018 календарный год) с этого дохода.

ООО с несколькими участниками, которое предпочитает облагаться налогом как партнерство, сообщает о своем доходе от бизнеса в налоговой декларации партнерства 1065. Затем подоходный налог рассчитывается в соответствии с долей каждого участника в прибыли партнерства и затем выплачивается каждым участником по индивидуальной налоговой ставке этого лица.Каждый партнер также платит налоги на самозанятость со своей доли прибыли. Как и в случае с ООО с одним участником, налоги на самозанятость не применяются к ООО, которое создано только для пассивной предпринимательской деятельности.

Обратите внимание, что некоторые ООО могут обнаружить, что режим сквозного налогообложения является особенно выгодным из-за новых налоговых правил, которые позволяют некоторым предприятиям вычитать до 20 процентов от части или всего своего дохода от соответствующей деятельности. Итак, Джулия в приведенном выше примере может обнаружить, что ее налоговые обязательства меньше, чем я указал.Я бы посоветовал ей поговорить с налоговым консультантом, чтобы определить, имеет ли она право на вычет и какая часть вычета будет применяться к ней.

Федеральный подоходный налог для LLC, облагаемой налогом как корпорация C

LLC может выбрать, чтобы ее рассматривали как корпорацию для целей налогообложения, заполнив форму IRS 8832. В соответствии с режимом корпоративного налогообложения LLC должна подавать налоговую декларацию 1120 и платить налоги по адресу ставка корпоративного налога в 2018 году составляет 21 процент. Прибыль ООО не облагается налогом на самозанятость, но любая прибыль, распределяемая между владельцами в качестве дивидендов, облагается налогом по соответствующей ставке налога на прирост капитала / дивидендов.

2018 Долгосрочная ставка налога на прирост капитала и дивиденды

LLC, облагаемая налогом как корпорация, также должна платить налоги на заработную плату с заработной платы, выплачиваемой членам LLC, которые работают в бизнесе.

Рассмотрим этот пример, чтобы понять, как налоговые обязательства могут работать для LLC, облагаемой налогом как корпорация:

Джим владеет предприятием по ремонту автомобилей, которое принесло прибыль в размере 90 000 долларов. Как корпорация C, его компания будет платить 18 900 долларов США в виде налога на прибыль (при условии, что ставка налога составляет 21 процент).Если Джим затем заберет домой какую-либо часть этой прибыли в качестве дивидендов, он также будет должен платить налоги по применимой ставке дивидендов на выплату дивидендов.

Федеральный подоходный налог для LLC, облагаемой налогом как S-корпорация

LLC также имеет другой вариант: выбрать режим S-корпорации (путем подачи формы IRS 2553). Корпорация S подает налоговую декларацию (1120S), но, в отличие от корпорации C, компания не платит корпоративный подоходный налог с прибыли. Вместо этого каждый участник LLC облагается налогом на свои акции в прибыли компании по соответствующим ставкам налога для физических лиц.Такое распределение прибыли не облагается налогом на самозанятость. Члены LLC, которые работают в бизнесе, должны получать разумную заработную плату от LLC. LLC должна платить налоги на заработную плату с этой заработной платы, а участники LLC должны платить налоги на самозанятость со своего дохода от заработной платы.

Чтобы проиллюстрировать, как это работает, представьте, что три брата открывают бизнес по приготовлению барбекю, каждый из которых владеет одной третью компании. Они создают ООО и выбирают налогообложение как S-корпорация. После первого года работы LLC получает прибыль в размере 75 000 долларов.Вместо того, чтобы предприятие общественного питания платило подоходный налог с этой прибыли, каждый брат будет указывать свою долю прибыли (25 000 долларов США) в своей индивидуальной налоговой декларации и уплачивать подоходный налог по применимой индивидуальной налоговой ставке. Точно так же, если в первый год бизнеса имел место убыток, каждый брат указывал бы свою долю убытка в своей индивидуальной налоговой декларации.

Подоходный налог штата для ООО

На уровне штата порядок налогообложения ООО будет зависеть от того, как штат классифицирует ООО и других факторов.

Многие штаты классифицируют LLC так же, как IRS для целей налогообложения — обычно с передачей прибыли компании в индивидуальные налоговые декларации участников. В качестве альтернативы, если LLC выбрала налоговый режим C corp или S corp в IRS, большинство штатов будет обрабатывать налоги LLC как таковые.

Ставки подоходного налога штата варьируются от штата к штату, и некоторые штаты взимают с LLC ежегодный сбор (часто называемый «налогом на франшизу» или «ежегодным регистрационным сбором») за привилегию работать там.Могут применяться и другие государственные пошлины.

Я рекомендую владельцам бизнеса узнать, чего ожидать, в налоговом департаменте своего штата или в канцелярии государственного секретаря.

ООО предлагает больше, чем просто налоговую гибкость

Когда вы обдумываете, какую структуру выбрать для своего бизнеса, поймите, что налоговая гибкость — лишь один из способов, которым может показаться выгодным для создания ООО . Другие особенности, которые привлекают многих предпринимателей, — это гибкость управления бизнес-структурой и относительно простые нормативные требования.Чтобы полностью понять, какой тип хозяйственного общества принесет вам и вашей компании наиболее благоприятные налоговые, юридические и операционные результаты, поговорите с юристом и налоговым специалистом для получения информации и рекомендаций.

Кроме того, не забывайте, что после того, как вы будете готовы создать ООО или инкорпорировать свой бизнес, CorpNet поможет вам с регистрацией вашего бизнеса и подачей документов на соответствие нормативным требованиям. Свяжитесь с нами , чтобы узнать больше о том, как мы можем сэкономить ваше время и деньги!

Что мы знаем о 20% сквозном налоговом вычете (на данный момент)

В соответствии с Законом о сокращении налогов и занятости изменяется способ налогообложения доходов от сквозных организаций.Начиная с 2018 года, доход, полученный через такие организации, как индивидуальные предприятия, ООО и товарищества, может иметь право на вычет 20% до применения ставок подоходного налога. Вычет доступен начиная с 2018 налогового года, но в настоящее время заканчивается после 2025 налогового года, если он не станет постоянным.

Однако, когда речь заходит о новом законе, остаются неясные моменты и вопросы, на которые нет ответа. IRS недавно предоставил новое руководство — объемом 184 страницы — по сквозному вычету.Вот что нам известно на данный момент.

Источник изображения: Getty Images.

Какие виды доходов считаются сквозными?

Раздел 199A недавно обновленного налогового кодекса США позволяет владельцам определенных типов транзитных предприятий вычитать до 20% от их коммерческого дохода. Вообще говоря, это включает большую часть дохода от бизнеса, не полученного от владения корпорацией.

Если хотите немного больше цвета, сквозной доход включает (но не обязательно ограничивается):

- Доход от ИП

- Доход от ООО или S-корпорации

- Партнерский доход

- Доход от сдачи в аренду собственности (включая доход, полученный от REIT)

- Любая S-корпорация, партнерство или траст, владеющий долей в другом сквозном бизнесе.

Чтобы потребовать вычет, налогоплательщик не может оказывать услуги в качестве наемного работника. Другими словами, если какой-либо доход от сквозного бизнеса является доходом от заработной платы, эта часть не может быть вычтена. Например, если вы владеете S-корпорацией и получаете зарплату в размере 50 000 долларов в качестве дохода от заработной платы W-2 и отдельно получаете 100 000 долларов в качестве прибыли от бизнеса, вы не можете вычесть часть дохода от заработной платы.

Наконец, владельцы «определенных предприятий сферы услуг» не могут использовать сквозной вычет, если их доход превышает определенные пороговые значения.В этот список, предоставленный IRS, входят предприятия, которые предоставляют услуги в следующих областях:

- Здравоохранение, включая врачей, фармацевтов, медсестер, стоматологов и др.

- Юриспруденция — в частности, юристы, помощники юристов, судебные арбитры и медиаторы.

- Бухгалтерский учет

- Актуарные науки

- Исполнительское искусство — Однако вещатели обычно исключаются.

- Консультации

- Легкая атлетика

- Финансовые услуги, такие как финансовые консультанты, инвестиционные менеджеры и инвестиционные банкиры.

- Брокерские услуги — это касается только ценных бумаг. Например, брокеры по недвижимости исключаются.

- Инвестиции и управление инвестициями

- Торговля

- Операции с ценными бумагами, долями участия или товарами

- Любая торговля или бизнес, где «основным активом … является репутация или навыки одного или нескольких сотрудников или владельцев».

Налогоплательщики с сквозным бизнес-доходом, относящимся к одному из этих видов обслуживающего бизнеса, должны иметь налогооблагаемый доход (до сквозного вычета) менее 315000 долларов (совместная подача документов в браке) или 157 500 долларов (другие статусы подачи).Другими словами, женатый налогоплательщик, который управляет бизнесом по оказанию финансовых услуг с общим налогооблагаемым доходом в размере 250 000 долларов, все еще может использовать вычет. При превышении этих порогов вычет начинает постепенно сокращаться до тех пор, пока максимальный налогооблагаемый доход не достигнет 415 000 долларов (в браке) или 207 500 долларов (для всех остальных). Таким образом, если человек, состоящий в браке с одним из этих видов бизнеса, имеет налогооблагаемый доход в размере, скажем, 375 000 долларов США, он все равно может получить частичный вычет.

Какой доход соответствует критериям?

В двух словах, квалифицированный бизнес-доход означает сумму, которую бизнес получил после вычета его доходов и прибылей и вычитания любых вычетов или убытков.Другими словами, если ваш бизнес получил валовую прибыль в размере 100 000 долларов и имеет право на вычеты в размере 40 000 долларов, ваш квалифицированный бизнес-доход составит 60 000 долларов.

Однако квалифицированный коммерческий доход не включает прирост капитала и / или убытки, дивидендный доход, процентный доход (если он не является частью обычных операций бизнеса), прибыль от валютных операций или любой другой вид инвестиционного дохода.

Ограничение дохода

Согласно руководству IRS, налогоплательщики имеют право на вычет в размере 20% от их дохода от некоммерческой деятельности.Однако вам следует знать о некоторых важных ограничениях.

В частности, для налогоплательщиков с высоким доходом вычет ограничен тем, какой из этих двух вариантов дает большее число:

- 50% заработной платы W-2 в отношении квалифицированной торговли или бизнеса.

- Сумма 25% заработной платы W-2 в отношении квалифицированной торговли или бизнеса плюс 2,5% нескорректированной базы сразу после приобретения всей квалифицированной собственности.

Они не применяются, если общий налогооблагаемый доход налогоплательщика — до любого сквозного вычета — составляет менее 315 000 долларов США (совместная подача документов в браке) или 157 500 долларов США (все остальные статусы подачи).

Отдельно есть еще одно ограничение. Транспортировочный вычет также ограничен меньшей из 20% квалифицированного коммерческого дохода или 20% превышения налогооблагаемого дохода над чистой прибылью от прироста капитала налогоплательщика за налоговый год.

Это может показаться немного запутанным, поэтому вот пример. Предположим, что у единого налогоплательщика есть 50 000 долларов квалифицированного коммерческого дохода, 60 000 долларов долгосрочного прироста капитала, и он использует стандартный вычет в 12 000 долларов для получения общего налогооблагаемого дохода в размере 98 000 долларов.Вычет будет ограничен до 20% от дохода от бизнеса в размере 50 000 долларов (10 000 долларов) или 20% от суммы налогооблагаемого дохода за вычетом прироста капитала (20% от 38 000 долларов или 7600 долларов).

Это сложно

Общий вывод состоит в том, что это гораздо более сложный вывод, чем кажется. Вы можете подумать, что просто умножаете свой сквозной доход на 20%, но, к сожалению, это не всегда так.

Кроме того, важно отметить, что это только ключевые моменты.Очевидно, что в 184-страничном руководящем документе IRS гораздо больше, чем я могу полностью охватить в статье объемом примерно 1000 слов. Итак, если у вас есть сквозная ситуация, когда явно не соответствует требованиям или не соответствует требованиям , рекомендуется проконсультироваться с налоговым специалистом (которым я не являюсь), когда придет время подавать налоговую декларацию за 2018 год.

LLC Регистрация в качестве корпорации или партнерства

Компания с ограниченной ответственностью (LLC) — это организация, созданная в соответствии с государственным законодательством.В зависимости от выборов, проведенных LLC, и количества участников IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца (неучтенное лицо). Местное LLC, состоящее как минимум из двух членов, классифицируется как партнерство для целей федерального подоходного налога, если оно не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация.Однако для целей налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельным юридическим лицом.

Классификация

Правила классификации юридических лиц классифицируют определенные предприятия как корпорации:

- Хозяйственная организация, образованная в соответствии с федеральным законом или статутом штата или в соответствии с уставом признанного на федеральном уровне индейского племени, если в статуте это юридическое лицо описывается или упоминается как зарегистрированное или как корпорация, корпоративный орган или политический орган.

- Ассоциация согласно разделу 301.7701-3 Регламента.

- Субъект хозяйствования, созданный в соответствии с федеральным законом или законом штата, если в уставе данное предприятие описывается или упоминается как акционерное общество.

- Зарегистрированное государством коммерческое предприятие, ведущее банковскую деятельность, если какие-либо его депозиты застрахованы FDIC.

- Субъект хозяйствования, полностью принадлежащий государству или его политическому подразделению, или субъект хозяйствования, полностью принадлежащий иностранному правительству или другому субъекту, описанному в разделе 1 Правил.892.2-Т.

- Субъект хозяйствования, подлежащий налогообложению как корпорация в соответствии с положением кода, отличным от раздела 7701 (а) (3).

- Определенные иностранные организации (см. Инструкции к форме 8832).

- Страховая компания

Обычно LLC не включаются в этот список автоматически и поэтому не должны рассматриваться как корпорации. LLC могут подать форму 8832 «Выбор классификации юридических лиц», чтобы выбрать классификацию своих коммерческих организаций.

Согласно правилам классификации юридических лиц, внутреннее юридическое лицо, в состав которого входит более одного участника, по умолчанию вступает в партнерство.Таким образом, LLC с несколькими владельцами может либо принять свою классификацию по умолчанию как товарищество, либо подать форму 8832, чтобы выбрать классификацию как ассоциацию, облагаемую налогом как корпорация.

Форма 8832 также подана для изменения классификации компании LLC. Таким образом, ООО, которое рассматривалось как партнерство в течение нескольких лет, может в перспективе изменить свою классификацию и рассматриваться как корпорация, заполнив форму 8832.

Подача

Если LLC является партнерством, к LLC будут применяться обычные налоговые правила партнерства, и она должна подать форму 1065, U.S. Возврат партнерского дохода. Каждый владелец должен указать свою пропорциональную долю дохода партнерства, кредитов и вычетов в Приложении K-1 (1065), долю дохода партнера, вычеты, кредиты и т.д. свою долю в партнерских доходах.

Если LLC является корпорацией, к LLC будут применяться обычные правила корпоративного налогообложения, и она должна подать форму 1120, налоговую декларацию корпорации США. 1120 — это декларация по корпоративному подоходному налогу C, и в декларации C Corporation нет сквозных статей для 1040 или 1040-SR.Однако, если соответствующая LLC выбрала S-корпорацию, она должна подать форму 1120S, форму 1120S, налоговую декларацию США для S-корпорации Инструкции, налоговая декларация США и законы о корпорациях S. Каждый владелец сообщает о своей пропорциональной доле в корпоративном доходе, кредитах и отчислениях в Приложении K-1 (Форма 1120S).

Для получения дополнительной информации о типах налоговых деклараций, которые необходимо подавать, о том, как обращаться с налогами на трудоустройство и о возможных проблемах, см. Публикацию 3402 «Налоговые вопросы для компаний с ограниченной ответственностью».

Один из способов сыграть в новый налоговый закон: создать LLC.

Лидер большинства в Сенате Митч МакКоннелл, штат Кентукки, в окружении администратора SBA Линды МакМахон (слева) и сенатора Джима Риша, штат Айдахо, выступает на мероприятии в Капитолий с защитниками малого бизнеса, чтобы подчеркнуть важность налоговой реформы для малого бизнеса в Америке 28 ноября 2017 года.

Билл Кларк | CQ Roll Call | Getty Images

Вдохновленные двусмысленностью нового налогового законодательства, бухгалтеры придумывают новые стратегии, чтобы помочь предпринимателям сократить свои налоги.

Одно из наиболее заметных положений Закона о сокращении налогов и рабочих местах — это 20-процентный вычет квалифицированного коммерческого дохода от так называемых сквозных организаций, включая S-корпорации и компании с ограниченной ответственностью.

Ваш налогооблагаемый доход должен быть ниже 157 500 долларов, если вы не замужем, или 315 000 долларов, если вы состоите в браке и подаете совместно, чтобы иметь право на вычет в полном объеме.

Однако, помимо этих предельных значений дохода, закон накладывает ограничения на то, кто может взять перерыв. Например, предприниматели, работающие в сфере услуг, включая врачей и юристов, могут не получить вычет, если их доход слишком высок.

Вот где бухгалтеры и предприниматели проявляют творческий подход, находя способы помочь предприятиям максимально использовать эту налоговую льготу.

На данный момент это Дикий Запад налогового планирования, поскольку IRS не дало подробных указаний о том, как интерпретировать новый закон.

Есть также элемент риска: если IRS выпустит правила, запрещающие определенные тактики, предпринимателям, возможно, придется распутать свое налоговое планирование.

«Вы можете прямо сейчас делать все, что в рамках закона», — сказал Йона Груда, сертифицированный бухгалтер и партнер Mazars USA.

«Но до тех пор, пока не появятся правила, которые расширяют, уточняют или ограничивают эти стратегии, мы принимаем на себя этот риск».

Вот несколько стратегий, которые бухгалтеры обсуждают, чтобы помочь предпринимателям сэкономить.

Выделение актива

Предприниматель, которому запрещен вычет в размере 20 процентов, потому что он занимается «бизнесом в сфере услуг» и превышает пределы налогооблагаемого дохода, может решить создать две отдельные, но связанные компании.

В этом случае сервисный бизнес не может принять вычет, но вторая компания — которая может быть сквозной организацией, владеющей зданием, в котором работает бизнес, — может это сделать.

Прямо сейчас вы можете делать все, что в рамках закона, но до тех пор, пока не появятся правила, расширяющие, уточняющие или ограничивающие эти стратегии, мы принимаем на себя этот риск.

Джона Груда

сертифицированный бухгалтер

Вот пример из Груды: женатый мануальный терапевт владеет собственной практикой и имеет более 315 000 долларов налогооблагаемого дохода. Он не может получить 20-процентный вычет из своей практики, потому что это бизнес в сфере услуг, и он превышает порог дохода.

Чтобы получить налоговые льготы, мануальный терапевт создает ООО и вносит в него здание, в котором он ведет свой бизнес.

Затем мануальный терапевт платит ООО 300 000 долларов в год в виде арендной платы — и эта арендная плата становится квалифицированным доходом от бизнеса, с которого он потенциально может получить 20-процентный вычет. Этот вычет подлежит дополнительным ограничениям и ограничениям.

Хотя доход от хиропрактики не будет подпадать под налоговые льготы, арендный доход от второго ООО имеет право.

«Мы конвертируем доход от бизнеса в сфере услуг, который не подлежит вычету, в доход, который соответствует критериям, путем выделения бизнеса и строительства», — сказал Груда.

Разумная заработная плата

Ожидайте увидеть некоторое умение играть с зарплатой по сравнению с прибылью, когда дело касается S-корпораций.

Предприниматели с корпусом S не обязаны платить налог на самозанятость с прибыли, но они должны платить им с заработной платы, которую они собирают. Эти сборы в сумме составляют 15,3% и идут на социальное обеспечение и медицинское обслуживание.

Вполне естественно, что у владельцев бизнеса есть все основания классифицировать большую часть своих денег как «прибыль», чтобы они не облагались налогом на трудоустройство, и новый налоговый закон побудит их вернуться к этому.

героев изображений | Getty Images

«Получаемая вами прибыль потенциально имеет право на сквозной вычет», — сказал Джеффри Левин, CPA и директор по финансовому планированию BluePrint Wealth Alliance в Гарден-Сити, Нью-Йорк.

«Вы усиливаете стимул расширять границы, потому что получение прибыли дает два преимущества по сравнению с зарплатой», — сказал он.

Для того, чтобы это работало, предприниматели должны платить себе «разумную зарплату», которая может быть непонятной.

У IRS есть здесь некоторые рекомендации, но вы можете оспорить разумность вашей оплаты, основываясь на ряде факторов, включая описание вашей должности и сравнительную заработную плату в других местах, сказал Левин.

Новое определение опыта

Малые предприятия, основным активом которых является репутация или навыки сотрудников, считаются обслуживающими предприятиями. Они исключаются из полных 20-процентных вычетов, если их доход превышает пороговые значения налогооблагаемого дохода в размере 157 000 долларов США (холостые) или 315 000 долларов США (совместная подача документов, состоящих в браке).

«Как вы определяете, связана ли прибыль с навыками или репутацией сотрудников?» — спросил Левин. «Там тоже может быть некоторый потенциал для смещения границ».

Вот пример: знаменитость ставит свое имя на поле для гольфа. Должно ли поле для гольфа приписывать большую часть своей прибыльности репутации знаменитости или способу ведения бизнеса?

Ожидайте увидеть споры вокруг этого определения, особенно потому, что IRS не дало никаких подробностей о том, как его применять.

Накопление на пенсию

Если вы являетесь предпринимателем, чей налогооблагаемый доход слишком высок для 20-процентного вычета, подумайте о том, чтобы сэкономить еще больше денег для выхода на пенсию.

В этом году общий лимит взносов для планов с установленными взносами составляет 55 000 долларов, включая 18 500 долларов, которые сотрудники могут потратить на 401 (k) и взносы работодателя.

Это означает, что предприниматель теоретически может вложить в свой пенсионный план максимум 55000 долларов, что поможет снизить его налогооблагаемый доход и снизить порог в 157 500 долларов (для холостяков) / 315 000 долларов (для совместной регистрации в браке).

«Это то, что вы, возможно, захотите сделать, но это не слишком креативное, но разумное планирование», — сказал Груда.

Еще из Personal Finance

Вот как стать сквозным субъектом

Число 401 (k) миллионеров достигло рекордного уровня

Одна ключевая дата налогообложения, о которой следует помнить в этом году

Каковы эти штаты восстание против налогового кодекса Республиканской партии

Эта 20-процентная налоговая льгота для малого бизнеса не является бесплатной для всех.

Президент Дональд Трамп говорит о принятии закона о налоговой реформе на Южной лужайке Белого дома в Вашингтоне, округ Колумбия, 20 декабря 2017 года.

Сол Леб | AFP | Getty Images

Владельцы малого бизнеса могут воспользоваться более мягким налоговым режимом в соответствии с новым законом. Им следует дважды подумать, прежде чем стать инкорпорированными.

Закон о сокращении налогов и рабочих местах предлагает 20-процентный вычет для квалифицированного коммерческого дохода от так называемых сквозных организаций, которые включают корпорации S и компании с ограниченной ответственностью.

Согласно «старому» налоговому кодексу, доход от этих малых предприятий «передавался» владельцу за счет собственных налогов и облагался индивидуальным подоходным налогом по ставке 39.6 процентов.

Теперь предприниматели получают налоговые льготы на доход, генерируемый их бизнесом, но многие из них сталкиваются с ключевым решением: пришло ли время регистрироваться — и если да, то какую организацию выбрать?

«Каждый хочет создать ООО», — сказал Сепи Гиасванд, советник компании Hopkins Carley в Пало-Альто, Калифорния. «Это время, когда ООО может сэкономить на налогах, но с оговоркой».

Вот что нужно учесть, прежде чем регистрировать свой бизнес.

Не бесплатно для всех

В соответствии с новым налоговым законом 20-процентный вычет от квалифицированного коммерческого дохода подлежит ограничениям, которые не позволяют сделать его общедоступным для каждого предпринимателя.

В целом, чтобы иметь право на получение полного вычета, ваш налогооблагаемый доход должен быть ниже 157 500 долларов, если вы не замужем, или 315 000 долларов, если вы состоите в браке и подаете совместно.