G7 считает, что налог на прибыль корпораций должен быть не ниже 15% — Экономика и бизнес

ЛОНДОН, 5 июня. /ТАСС/. Министры финансов стран Группы семи (G7) считают, что минимальный налог на прибыль крупных корпораций должен составлять не менее 15%. Об этом в субботу заявил глава Минфина Великобритании, председательствующей в текущем году в объединении, Риши Сунак.

«G7 договорилась о принципах введения минимального корпоративного налога на крупные корпорации размером не ниже 15%, который будет действовать на пострановой основе, создаст более равные условия для британских компаний и приведет к прекращению практики уклонения от [уплаты] налогов», — написал Сунак в Twitter. Соответствующее решение было озвучено в субботу по итогам двухдневной встречи министров в особняке Ланкастер-хаус в центре Лондона.

Как отметил Сунак, страны «семерки» полагают, что налог с прибыли транснациональных корпораций должен взиматься в тех государствах, где они зарабатывают за счет предоставления своих товаров или услуг, а не только исходя из места их регистрации.

Министры финансов G7 надеются, что достигнутая ими договоренность о налогообложении транснациональных корпораций будет в дальнейшем поддержана на встрече Группы двадцати. «Мы сошлись в важности совершенствования соглашения, включая обе его составляющих, и ожидаем достичь соглашения в июле на встрече министров финансов и глав ЦБ стран G20», — говорится в коммюнике, распространенном по итогам встречи.

«Я рад сообщить, что сегодня, после нескольких лет дискуссий, министры финансов G7 достигли исторического соглашения по реформированию мировой налоговой системы, чтобы адаптировать ее к глобальной цифровой эпохе. При этом чрезвычайно важно гарантировать, что эта система будет честной, а правильные компании будут платить правильные налоги в правильных местах, что принесет огромный выигрыш для британских налогоплательщиков», — заявил глава британского Минфина в эфире телеканала «Скай ньюс».

«Разговоры об этом велись почти десятилетие. И сегодня мы впервые действительно договорились о практически осуществимых принципах того, как эти реформы должны выглядеть, это большой прогресс», — сказал Сунак.

На кого направлен налог

В первую очередь принятое решение глав финансовых ведомств Великобритании, Германии, Италии, Канады, США, Франции и Японии направлено на мировых IT-гигантов, таких как Facebook, Google, Apple, Amazon. Соглашение призвано создать условия, при которых технологические компании не будут выводить прибыль в юрисдикции с более льготным налогообложением. Как ранее предупреждали эксперты, подобное решение «семерки» может сильно ударить по офшорам, где налоговые ставки либо обнулены, либо составляют около 10%.

Впервые предложение установить этот налог в размере не менее 15% было озвучено 20 мая Министерством финансов США. В то же время, как утверждали британские СМИ, ряд государств G7, например, Япония и Великобритания, выступали за более высокую налоговую ставку.

Власти США выдвинули соответствующую инициативу в связи с тем, что все большее число американских IT-гигантов выводят прибыль в юрисдикции с более щадящими условиями налогообложения. Минфин Соединенных Штатов заявлял, что сейчас, когда мировой налог на корпорации на практике установлен на нулевом уровне, происходит снижение национальных корпоративных налогов. Это подрывает возможности США и других стран увеличивать доходы, необходимые для осуществления критически важных инвестиций.

Встреча лидеров

Договоренности, достигнутые на министерской встрече, должны лечь в основу дискуссий по финансовым аспектам лидеров Группы семи, когда они соберутся на следующей неделе. Великобритания намерена провести саммит в традиционном формате с 11 по 13 июня в курортном городке Карбис-Бэй на Атлантическом побережье полуострова Корнуолл.

Помимо лидеров стран Группы семи в нем примут участие глава Евросовета Шарль Мишель, председатель Еврокомиссии Урсула фон дер Ляйен и специально приглашенные в этом году руководители Австралии, Индии, Южной Кореи и ЮАР, а также новый генеральный директор Всемирной организации торговли Нгози Оконджо-Ивеала.

Налоги

Налоги

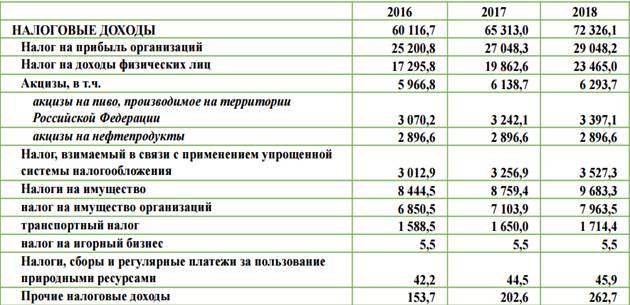

Налоги и сборы в Российской Федерации — это обязательные платежи, взимаемые с юридических и физических лиц в целях финансового обеспечения деятельности государства и муниципальных образований. Налоги являются безвозмездными платежами. Сборы, в отличие от налогов, подразумевают возмездное совершение государственными или муниципальными органами юридически значимых действий, таких как предоставление определенных прав или выдачу разрешений (лицензий). Налоговым Кодексом Российской Федерации определены виды федеральных, региональных и местных налогов и сборов, а также специальные налоговые режимы.

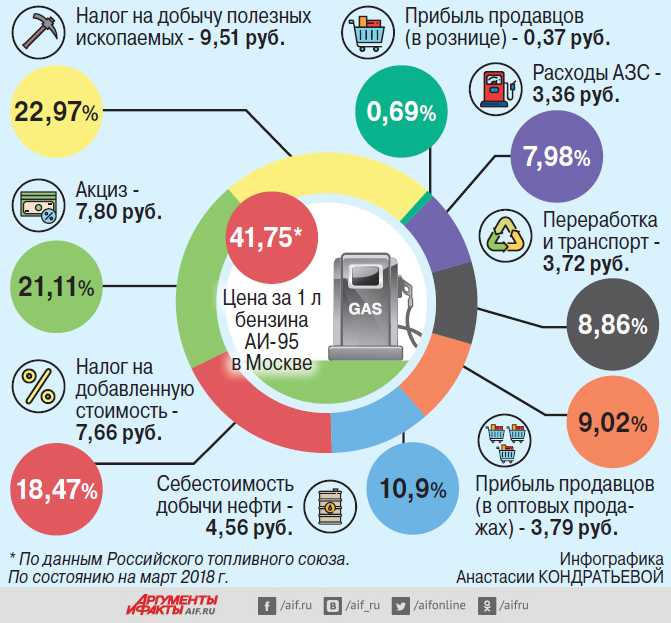

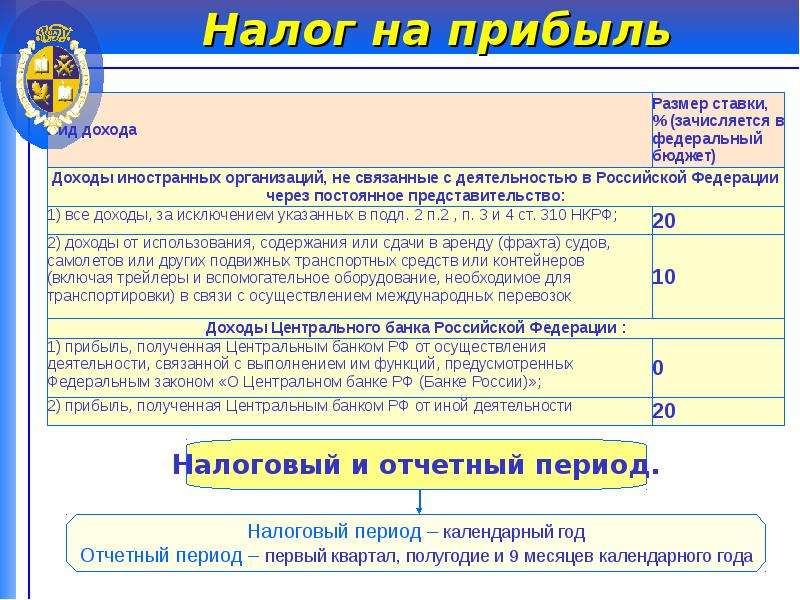

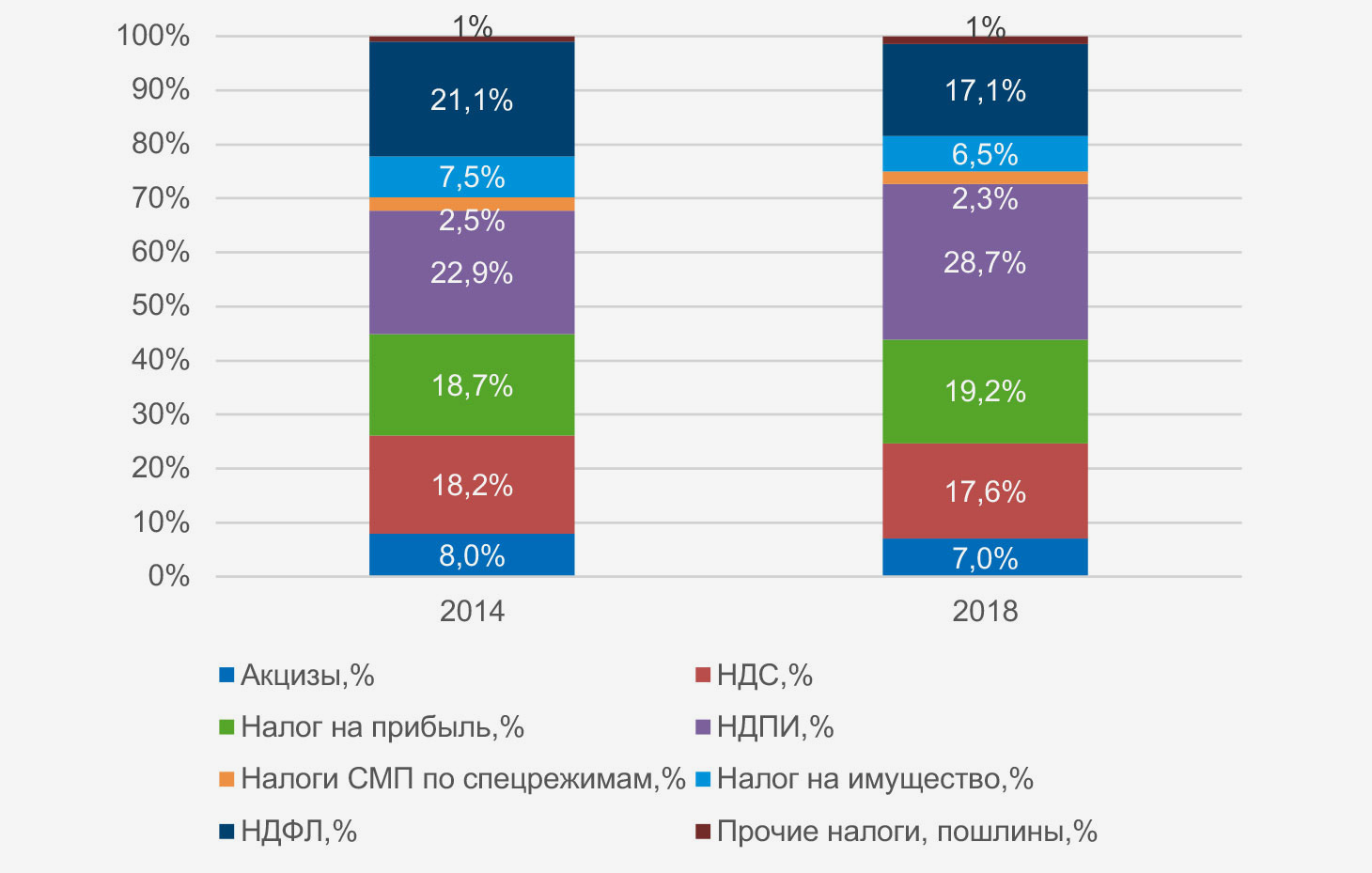

Федеральные налоги и сборы обязательны к уплате на всей территории Российской Федерации. К ним относятся следующие виды налогов: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, водный налог, государственная пошлина, налог на добычу полезных ископаемых.

Региональные налоги устанавливаются (а также вводятся и прекращают свое действие) законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов: транспортный налог, налог на игорный бизнес, налог на имущество организаций. Органы государственной власти субъектов РФ определяют налоговые ставки, порядок и сроки уплаты налогов, а также налоговые льготы, основания и порядок их применения.

Местные налоги устанавливаются (а равно вводятся в действие и прекращают действие) нормативными правовыми актами представительных органов муниципальных образований и обязательны к уплате на территориях соответствующих муниципальных образований. Местные налоги: налог на имущество физических лиц и земельный налог. Представительные органы муниципальных образований определяют налоговые ставки, порядок и сроки уплаты налогов, а также могут устанавливать налоговые льготы, основания и порядок их применения. Иные элементы налогообложения по местным налогам и налогоплательщики определяются Налоговым Кодексом РФ.

Специальные налоговые режимы могут предусматривать федеральные налоги, не указанные выше, а также освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов: система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

Основные направления налоговой и бюджетной политики на 2021-2023 годы

Долговая политика КЧР на 2021-2023 гг.

Закон КЧР от 26.11.2003 №57-РЗ

Закон КЧР от 27.11.2002 №46-РЗ

Ставки налога на прибыль организаций в Швейцарии по кантонам в 2018 году

Система налогообложения Швейцарии состоит из трех уровней: федеральный, кантональный и коммунальный и основывается на особом административно-территориальном делении Швейцарии.

В таблице ниже мы приводим актуальные на 2018 год эффективные налоговые ставки налога на прибыль организаций, которые включают в себя ставки всех 3 уровней. Для удобства мы публикуем ставку налога, применимую для столицы кантона и отдельно для той коммуны, в которой можно получить минимально возможную ставку в указанном кантоне.

|

Кантон |

Ставка налога в столице кантона |

|

Коммуна с минимальной ставкой налога в кантоне |

|

Цуг |

11,44% |

11,34% |

Бар |

|

Люцерн |

12,32% |

11,42% |

Мегген, округ Люцерн |

|

Швиц |

15,19% |

12,43% |

Воллерау, округ Хёфе |

|

Нидвальден |

12,66% |

12,66% |

Фиксированная ставка по всему кантону |

|

Обвальден |

12,74% |

12,74% |

Фиксированная ставка по всему кантону |

|

Вале |

12,88% |

12,82% |

Беттмеральп, округ Рарон |

|

Аппенцелль Аусерроден |

13,72% |

13,72% |

Фиксированная ставка по всему кантону |

|

Аппенцелль Иннерроден |

14,16% |

14,16% |

Фиксированная ставка по всему кантону |

|

Золотурн |

16,32% |

14,35% |

Фельдбруннен — Санкт-Никлаус, округ Леберн |

|

Базель-Ланд |

16,53% |

14,38% |

Биннингем, округ Арлесхайм |

|

Шаффхаузен |

16,12% |

14,44% |

Штеттен |

|

Ури |

14,92% |

14,89% |

Шатдорд |

|

Аргау (Ааргау) |

15,11% |

15,11% |

Фиксированная ставка по всему кантону |

|

Тургау |

16,43% |

15,14% |

Боттигхофен, округ Кройцлинген |

|

Невшатель |

15,61% |

15,61% |

Фиксированная ставка по всему кантону |

|

Гларус |

15,68% |

15,68% |

Гларус |

|

Гризон (Граубюнден) |

16,12% |

16,12% |

Фиксированная ставка по всему кантону |

|

Фрибур |

19,86% |

17,01% |

Гренг, округ Зе-Гастер |

|

Санкт-Галлен |

17,40% |

17,40% |

Фиксированная ставка по всему кантону |

|

Берн |

19,37% |

17,99% |

Дайсвиль-Мюнхенбуксе, округ Фраубруннен |

|

Тичино |

20,70% |

18,51% |

Кадемпино, округ Лугано, район Веция |

|

Цюрих |

21,15% |

18,66% |

Кильхберг, округ Хорген |

|

Юра |

20,51% |

19,42% |

Ле-Брёлё, округ Франш-Монтань |

|

Во |

21,37% |

19,70% |

Эклепенс, округ Морж |

|

Базель-Штадт |

22,18% |

22,18% |

Фиксированная ставка по всему кантону |

|

Женева |

24,16% |

23,20% |

Жанто |

Сводка последних данных по федеральному подоходному налогу

Налоговая служба (IRS) опубликовала данные по индивидуальному подоходному налогу за 2018 налоговый год, показывающие количество налогоплательщиков, скорректированный валовой доход и доли подоходного налога по процентилям дохода. [1] Новые данные показывают, как изменились налоги в первый налоговый год после принятия Закона о сокращении налогов и занятости (TCJA) в декабре 2017 года.

[1] Новые данные показывают, как изменились налоги в первый налоговый год после принятия Закона о сокращении налогов и занятости (TCJA) в декабре 2017 года.

Данные показывают, что индивидуальный подоходный налог в США продолжал быть прогрессивным, и его уплачивали в основном лица с самым высоким доходом.

- В 2018 году 144,3 миллиона налогоплательщиков заявили, что заработали 11,6 триллиона долларов скорректированной валовой прибыли (AGI) и заплатили 1,5 триллиона долларов в виде индивидуальных подоходных налогов.

- 2018 налоговый год был первым в соответствии с Законом о сокращении налогов и занятости (TCJA). Количество поданных деклараций и сумма зарегистрированного дохода выросли в 2018 году, однако средние налоговые ставки упали по каждой группе доходов, а общая сумма уплаченного налога на прибыль уменьшилась на 65 миллиардов долларов.

- Доля зарегистрированного дохода, полученная 1 процентом налогоплательщиков с наибольшим доходом, немного снизилась — до 20.

9 процентов в 2018 году с 21 процента в 2017 году. Их доля в федеральном подоходном налоге с физических лиц выросла на 1,6 процентных пункта до 40,1 процента.

9 процентов в 2018 году с 21 процента в 2017 году. Их доля в федеральном подоходном налоге с физических лиц выросла на 1,6 процентных пункта до 40,1 процента. - С 2001 года доля федерального подоходного налога, уплачиваемого одним процентом с наибольшим доходом, увеличилась с 33,2 процента до нового максимума в 40,1 процента в 2018 году.

- В 2018 году верхние 50 процентов всех налогоплательщиков заплатили 97,1 процента всех индивидуальных подоходных налогов, а нижние 50 процентов заплатили оставшиеся 2,9 процента.

- 1 процент самых богатых людей платил большую долю подоходного налога с физических лиц (40.1 процент), чем нижние 90 процентов вместе взятые (28,6 процента).

- Верхний 1 процент налогоплательщиков платил по средней ставке индивидуального подоходного налога 25,4 процента, что более чем в семь раз выше, чем у нижних 50 процентов налогоплательщиков (3,4 процента).

Налогоплательщики отчитались о скорректированной валовой прибыли (AGI) в размере 11,6 трлн долларов США по 144,3 млн налоговых деклараций в 2018 году, когда вступил в силу Закон о сокращении налогов и занятости (TCJA). Это чуть более чем на 1 миллион деклараций больше, чем в 2017 году, и на 627 миллиардов долларов больше, чем в 2017 году. Среднее значение AGI выросло на 3806 долларов, или на 5 процентов.

Это чуть более чем на 1 миллион деклараций больше, чем в 2017 году, и на 627 миллиардов долларов больше, чем в 2017 году. Среднее значение AGI выросло на 3806 долларов, или на 5 процентов.

В то время как количество возвратов и сумма AGI выросли, общая сумма уплаченного налога на прибыль снизилась на 65 миллиардов долларов. В целом, налогоплательщики заплатили 1,5 триллиона долларов подоходного налога в 2018 году, что примерно на 4 процента ниже, чем в 2017 году. Средняя ставка индивидуального подоходного налога для всех налогоплательщиков упала с 14,6 процента до 13,3 процента.

Доля AGI, по данным первого процента, немного снизилась до 20.9 с 21,0 процента в 2017 году, а доля налогового бремени увеличилась на 1,6 процентных пункта до 40,1 процента с 38,5 процента в 2017 году.

| Верхний 1% | Лучшие 5% | Лучшие 10% | Лучшие 25% | Верх 50% | Низ 50% | Все налогоплательщики | |

|---|---|---|---|---|---|---|---|

| Количество возвратов | 1,443,179 | 7 215 893 | 14 431 787 | 36 079 467 | 72,158,933 | 72,158,933 | 144 317 866 |

| Скорректированный валовой доход (в миллионах долларов) | 2 420 025 долл. США США | 4 217 996 долл. США | $ 5 511 117 | $ 7 969 121 | $ 10 221 814 | $ 1 342 069 | $ 11 563 883 |

| Доля в общей скорректированной валовой прибыли | 20.9% | 36,5% | 47,7% | 68,9% | 88,4% | 11,6% | 100,0% |

| Уплаченные налоги на прибыль (в миллионах долларов) | 615 716 | 926,367 | 1 096 343 | 1,336,041 | 1 491 041 | 45,137 | 1 536 178 |

| Доля в общей сумме уплаченных налогов на прибыль | 40,1% | 60,3% | 71,4% | 87.0% | 97,1% | 2,9% | 100,0% |

| Точка разделения дохода | 540 009 | 217 913 | 151 935 | 87 044 | 43 614 | 43 614 | |

| Средняя налоговая ставка | 25,4% | 22,0% | 19,9% | 16,8% | 14,6% | 3,4% | 13,3% |

| Средний уплаченный налог на прибыль | 426 639 долл. США США | $ 128 379 | 75 967 долл. США | 37 031 долл. США | $ 20 663 | $ 626 | $ 10 644 |

Примечание. Таблица не включает зависимые файлы.«Точка разделения дохода» — это минимальный AGI, при котором налоговые декларации попадают в каждый процентиль. Источник: IRS, Статистика доходов, Ставки индивидуального дохода и доли налогов. | |||||||

В 2018 году 50 процентов самых бедных налогоплательщиков (с AGI ниже 43 614 долларов США) заработали 11,6 процента от общего AGI. Эта группа налогоплательщиков заплатила 45,1 миллиарда долларов США в виде налогов, или примерно 3 процента всех федеральных подоходных налогов с физических лиц в 2018 году.

Напротив, верхний 1 процент всех налогоплательщиков (налогоплательщиков с AGI в размере 540 009 долларов и выше) заработал 20,9 процента всех AGI в 2018 году и заплатил 40,1 процента всех федеральных подоходных налогов.

В 2018 году на 1 процент самых богатых налогоплательщиков пришлось больше уплаченных налогов, чем на 90 процентов самых бедных вместе взятых. Первый процент налогоплательщиков заплатил примерно 615 миллиардов долларов, или 40,1 процента всех налогов на прибыль, а нижние 90 процентов заплатили около 440 миллиардов долларов, или 28,6 процента всех подоходных налогов.

Доля подоходного налога, уплачиваемая 1 процентом самых богатых налогоплательщиков, увеличилась с 33,2 процента в 2001 году до почти 40,1 процента в 2018 году. За тот же период доля, уплачиваемая нижними 50 процентами налогоплательщиков, упала с 4,9 процента до уровня чуть ниже. 3 процента.

Аналогичным образом, доля скорректированного валового дохода, о которой сообщал 1 процент самых богатых людей, увеличилась с 17,4 процента в 2001 году до 20,9 процента в 2018 году. Она значительно колебалась в течение бизнес-цикла, увеличиваясь с расширением и снижаясь с сокращением в большей степени, чем доход, о котором сообщает другие группы. Доля AGI, указанная нижними 50 процентами налогоплательщиков, упала с 14,4 процента в 2001 году до 11,6 процента в 2018 году.

Доля AGI, указанная нижними 50 процентами налогоплательщиков, упала с 14,4 процента в 2001 году до 11,6 процента в 2018 году.

Данные IRS за 2018 год показывают, что налогоплательщики с более высокими доходами платили гораздо более высокие средние ставки налога на прибыль, чем налогоплательщики с низкими доходами. [2]

Нижние 50 процентов налогоплательщиков (налогоплательщики с AGI ниже 43 614 долларов) столкнулись со средней ставкой подоходного налога, равной 3.4 процента. По мере увеличения доходов домохозяйств повышаются средние ставки подоходного налога. Например, налогоплательщики с AGI между 10-м и 5-м процентилями (151 935 долларов США и 217 913 долларов США) платили по средней ставке 13,1 процента, что почти в 4 раза выше ставки, выплачиваемой теми, кто находится в беднейших 50 процентах.

Верхний 1 процент налогоплательщиков (AGI 540 009 долларов и выше) заплатил самую высокую среднюю налоговую ставку, 25,4 процента, что более чем в семь раз превышает ставку, применяемую нижними 50 процентами налогоплательщиков.

2018 налоговый год был первым в соответствии с Законом о сокращении налогов и занятости (TCJA).В связи с изменениями TCJA снизились средние налоговые ставки для налогоплательщиков по всем группам доходов. В целом, средняя налоговая ставка для всех налогоплательщиков снизилась с 14,6 процента в 2017 году до 13,3 процента в 2018 году. Для беднейших 50 процентов налогоплательщиков, заработавших менее 43 614 долларов США в AGI в 2018 году, средняя налоговая ставка упала с 4,0 процента в 2017 году до 3,4 процента в 2018. У 1 процента самых богатых налогоплательщиков, зарабатывающих в AGI 540 009 долларов и выше в 2018 году, средняя налоговая ставка упала с 26,8 процента в 2017 году до 25,4 процента в 2018 году.

Вы можете загрузить полный набор данных в формате Excel или PDF выше.

Приложение- Для данных до 2001 года включены все налоговые декларации с положительным значением AGI, даже те, которые не имеют положительного обязательства по налогу на прибыль.

Для данных за 2001 год также включены доходности с отрицательным AGI, но исключаются зависимые доходности.

Для данных за 2001 год также включены доходности с отрицательным AGI, но исключаются зависимые доходности. - Подоходный налог после вычета налогов (указанная выше мера «уплаченного подоходного налога») не учитывает возвращаемую часть зачета по заработанному подоходному налогу. Если бы он был включен, налоговая доля групп с максимальным доходом была бы выше.Возмещаемая часть классифицируется Управлением по управлению и бюджету (OMB) как программа расходов и поэтому не включена IRS в эти цифры.

- Единственный анализируемый налог — это федеральный индивидуальный подоходный налог, с которого взимается более 25 процентов уплачиваемых в стране налогов (на всех уровнях государственного управления). Федеральные подоходные налоги намного более прогрессивны, чем федеральные налоги на заработную плату, которые составляют около 20 процентов всех уплачиваемых налогов (на всех уровнях правительства), и являются более прогрессивными, чем большинство государственных и местных налогов.

- AGI представляет собой довольно узкую концепцию дохода и не включает такие статьи дохода, как государственные трансферты (за исключением той части пособий по социальному обеспечению, которая облагается налогом), стоимость предоставляемого работодателем медицинского страхования, заниженный или незарегистрированный доход (в первую очередь, доход от единоличного страхования). собственники), доход, полученный от процентов по муниципальным облигациям, чистый вмененный доход от аренды и другие.

- Единицей анализа здесь является налоговая декларация. В цифры до 2001 года включены некоторые зависимые доходы.Согласно другим единицам анализа (например, отделу семейной экономики Министерства финансов США) доходы иждивенцев, скорее всего, будут сопоставляться с доходами родителей.

- Цифры представляют собой юридическое применение налога на прибыль. Большинство таблиц распределения (например, из Бюджетного управления Конгресса, Центра налоговой политики, Гражданского за налоговое правосудие, Министерства финансов и Объединенного комитета по налогообложению) предполагают, что все экономические последствия подоходного налога с физических лиц ложатся на получателя дохода.

[1] Налоговая служба, Статистика доходов , «Количество доходов, доли AGI и общий подоходный налог, минимальный процент AGI в процентах в текущих и постоянных долларах, а также средние налоговые ставки», Таблица 1 и « Количество возвратов, доли AGI и общего налога на прибыль, а также средние налоговые ставки », Таблица 2, https://www.irs.gov/statistics/soi-tax-stats-individual-income-tax-rates-and-tax -акции.

[2] «Средняя ставка налога на прибыль» определяется здесь как уплаченный налог на прибыль, разделенный на скорректированный валовой доход.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Кто платит подоходный налог: 2018 налоговый год — Фонд

( pdf )

ВведениеМногие политики левого толка утверждали, что налоговая система построена так, чтобы приносить пользу тем, кто находится наверху, и что богатые не платят свою «справедливую долю» налогов. В этих заявлениях упускается из виду резко прогрессивный характер американского кодекса подоходного налога. Кодекс становится все более прогрессивным за последние несколько десятилетий, и, несмотря на большую политическую риторику об обратном, Закон о сокращении налогов и рабочих местах (TCJA) от 2017 года сделал его еще более прогрессивным, переложив большую долю налогового бремени на прибыль на людей с наибольшим доходом. .

Новые данные Службы внутренних доходов (IRS) за первый налоговый год в рамках TCJA подтверждают, что даже несмотря на то, что закон о налоговой реформе снизил максимальные предельные налоговые ставки, на верхних доходах ложилась большая часть налогового бремени, намного превышающая их скорректированная доля валового дохода. Лица с низкими доходами в основном избавлены от подоходного налога и фактически платят меньшую долю в соответствии с реформами TCJA.

Лица с низкими доходами в основном избавлены от подоходного налога и фактически платят меньшую долю в соответствии с реформами TCJA.

Каждую осень отдел статистики доходов IRS публикует данные, показывающие долю налогов, уплачиваемых налогоплательщиками по диапазонам скорректированного валового дохода (AGI).Самый последний выпуск касается 2018 налогового года (подана в 2019 году). [1] Это первый год данных, представленных в соответствии с изменениями в TCJA, которые снизили налоговые ставки, почти вдвое увеличили стандартный вычет и расширили налоговый кредит на детей.

Новые данные показывают, что верхний 1 процент получателей (с доходом более 540 009 долларов США) заплатил более 40 процентов всех налогов на прибыль. Несмотря на снижение налоговой ставки, связанное с TCJA, эта цифра немного выше, чем в предыдущем налоговом году. 5-процентная доля. Фактически, NTUF собрал исторические данные IRS, отслеживая распределение налогового бремени федерального подоходного налога с 1980 года, и это самая высокая доля, зафиксированная за тот период, превышающая долю налога на прибыль в размере 39,8 процента в 2007 году для верхнего 1 процента. Сумма налогов, уплачиваемых в этом процентиле, почти вдвое превышает их долю скорректированного валового дохода (AGI).

5-процентная доля. Фактически, NTUF собрал исторические данные IRS, отслеживая распределение налогового бремени федерального подоходного налога с 1980 года, и это самая высокая доля, зафиксированная за тот период, превышающая долю налога на прибыль в размере 39,8 процента в 2007 году для верхнего 1 процента. Сумма налогов, уплачиваемых в этом процентиле, почти вдвое превышает их долю скорректированного валового дохода (AGI).

Лучшие 10 процентов получателей несли ответственность за уплату более 71 процента всех уплаченных налогов на прибыль, а самые высокие 25 процентов платили 87 процентов всех налогов на прибыль.Обе эти цифры представляют собой увеличенную долю налогов по сравнению с 2017 годом. Лучшие пятьдесят процентов подателей налоговых деклараций заработали 88 процентов всех доходов и несли 97 процентов всех подоходных налогов, уплаченных в 2018 году.

Другая половина получателей (с меньшим доходом). более 43 614 долларов США) принесло домой 11,6 процента от общего дохода страны (небольшое увеличение с 11,3 процента в 2017 году) и задолжало 2,9 процента всех налогов на прибыль в 2018 году по сравнению с 3,1 процента в 2017 году.

Как сообщал NTUF ранее в этом году, количество подателей налоговых деклараций без налоговых обязательств увеличилось с 2017 по 2018 год до 34.7 процентов. [2] Количество необлагаемых налогом доходов часто связано с экономикой: по мере сокращения занятости и падения доходов количество лиц, не уплачивающих подоходный налог, имеет тенденцию к увеличению, и наоборот. В то время как в 2018 году была отмечена сильная экономика, которая обычно увеличивала количество физических лиц с бременем подоходного налога, TCJA удалил дополнительных людей из списков подоходного налога, увеличив стандартный вычет и расширив возмещаемые кредиты.

Историческое сравнениеКак отмечалось выше, NTUF собрал исторические данные IRS, отслеживая распределение налоговой нагрузки по федеральному подоходному налогу с 1980 года.В том году доля подоходного налога среди одного процента самых высоких подателей документов составляла 19 процентов — менее половины того, что сейчас (40 процентов). И это несмотря на то, что верхняя предельная ставка подоходного налога составляла 70 процентов в 1980 году и с тех пор упала до 37 процентов в 2018 году. [3]

На другой стороне спектра доходов доход нижних 50 процентов. налоговая нагрузка значительно снизилась за последние сорок лет. В 1980 году он составлял 7 процентов. Это упало до минимума 2.4 процента в 2010 году во время рецессии. По мере того, как экономика постепенно улучшалась после рецессии, доля налогов в этой группе доходов постепенно увеличивалась до 3,1 процента в 2017 году. Хотя в 2018 году экономика оставалась сильной, доля налогов в этой группе снизилась по сравнению с предыдущим годом. Частично это может быть связано с более низкими ставками и более высокими стандартными вычетами, установленными в TCJA, а также с его дополнительными положениями, призванными облегчить бремя лиц с низкими доходами, такими как увеличенный налоговый кредит на детей.

Тенденции очевидны: кодекс становится все более прогрессивным, и когда людям разрешают хранить больше собственных денег, они процветают, продвигаются по экономической лестнице и оплачивают большую часть счета подоходного налога за них. кто нет.

Снижение налогов и налоговая справедливостьЛидеры демократических партий риторически выступили против законопроекта о налоговой реформе с тех пор, как он был внесен еще в 2017 году. Во время дебатов спикер Палаты представителей Нэнси Пелоси (штат Калифорния) зашла так далеко, что сказала называют TCJA «худшим законопроектом в истории Конгресса США». [4] Лидер меньшинства в Сенате Чак Шумер (штат Нью-Йорк) также осудил законопроект как «продукт, которым никто не может гордиться и за который всем должно быть стыдно». [5]

Прогрессисты продолжают нападать на TCJA с момента его принятия.За несколько дней до выборов Центр американского прогресса, самопровозглашенный «прогрессивный» политический институт, назвал налоговую систему «несправедливой» и сказал, что результаты TCJA были «чрезвычайно регрессивным снижением налогов». [6]

Это игнорирует тот факт, что большинство налогоплательщиков платили меньше благодаря TCJA. Фактически, Центр налоговой политики подсчитал, что почти две трети домохозяйств платили меньше подоходных налогов в 2018 году, чем они платили бы в соответствии с кодексом до принятия TCJA, в то время как 6 процентов платили больше (в основном из-за нового верхнего предела государственных и местных налогов. вычет, влияющий на резидентов государств с высокими налогами). [7]

Поскольку бремя подоходного налога сосредоточено в основном среди небольшого процента подателей, общая долларовая стоимость налоговых льгот, естественно, является самой высокой среди тех, кто имеет очень высокие доходы и платит высокие эффективные ставки, но преимущества ощущаются на всех уровнях дохода. . Авторитетный динамический анализ, проведенный Налоговым фондом, показывает, что снижение налогов в процентах от дохода составляло от 2,0 до 2,8 процента для каждого из пяти квинтилей дохода к концу 10-летнего окна оценки (при условии, что отдельные резервы выходят за рамки их срок истечения после 2025 г.). [8] В то время как в верхнем квинтиле наблюдается наибольшее сокращение, все квинтили извлекают выгоду из экономического роста, вызванного TCJA и его снижением налогов. Второй по величине — самый низкий квинтиль, где налоговое бремя и так было очень низким. Это иллюстрирует широкий характер преимуществ TCJA.

Домохозяйства с низкими доходами, которым необходимо сократить налоговое бремя, в первую очередь, в долларовом выражении, также является причиной того, что предложения по «снижению налогов», нацеленные на домохозяйства с низкими доходами, в значительной степени полагаются на «возвращаемые кредиты».«Как и другие налоговые льготы, они уменьшают налоговые обязательства заявителя. Но в отличие от невозмещаемых кредитов, оставшиеся кредиты выплачиваются подателю заявки. Возмещаемая часть проявляется как прямые расходы через налоговый кодекс.

Более низкие налоговые ставки позволяют американцам сохранять большую часть своего заработанного дохода, тогда как возвращаемые налоговые льготы предусматривают субсидии. Например, IRS сообщает, что в 2018 году заявители потребовали 109,4 миллиарда долларов в качестве возмещаемых кредитов. [9] Из этой суммы 4 миллиарда долларов были потрачены на снижение налогового бремени на прибыль и 10 долларов.9 миллиардов против других федеральных налогов. Оставшиеся 94,6 млрд долларов (на 10 млрд долларов больше, чем в 2017 году) были по существу конвертированы в чеки субсидий. Почти 96 процентов возвращаемой части кредита было получено из двух кредитов: кредита на заработанный доход (56,2 миллиарда долларов, немного ниже 56,8 миллиарда долларов в 2017 году) и Дополнительного налогового кредита на детей (34,2 миллиарда — рост на 46,8 процента по сравнению с 2017 годом).

Данные IRS за 2018 год показывают, что средняя ставка подоходного налога для подателей с AGI менее 30 000 долларов США была отрицательной благодаря возмещаемым кредитам.По мере увеличения доходов подателей средний налог обычно увеличивается. Те, кто находится в диапазоне от ниже до чуть выше доходов среднего класса, с AGI от 50 000 до 200 000 долларов, платили среднюю ставку подоходного налога в размере 9,3 процента. [10] Один процент самых богатых (доход выше 540 009 долларов) платил по средней ставке подоходного налога почти 27 процентов.

По сравнению с 2017 годом данные показывают, что те, кто зарабатывает от 1 до 10 000 долларов США, получали в среднем меньше возмещаемых кредитных субсидий, но в остальном налогоплательщики по группам доходов либо платили более низкие средние налоговые ставки, либо видели увеличение отрицательных налоговых ставок. .

Эти атаки не только на TCJA, но и на любое снижение налогов используются для оправдания увеличения налогов. Как кандидат в президенты, Джо Байден выпустил налоговый план, который повысит максимальную ставку до 39,6 процента и повысит ставки корпоративного налога, прироста капитала и налогов на фонд заработной платы. Другие демократы, такие как член палаты представителей Александрия Окасио-Кортес (штат Нью-Йорк), выступают за высокие ставки подоходного налога в размере 70 и более процентов, а сенатор Элизабет Уоррен (штат Массачусетс) и сенатор Берни Сандерс (I-VT) вводят новые высокие налоги на богатство. также.

Повышение налогов будет угрозой для восстановления экономики. Налоговый фонд прогнозирует, что налоговый план Байдена снизит ВВП и приведет в среднем к снижению доходов после уплаты налогов для всех налогоплательщиков примерно на 1,9 процента. [11] Налоги на богатство возложат огромные административные бремя на и без того сложную налоговую систему. Налоги на богатство также негативно скажутся на частных благотворительных фондах и предпринимателях.

ЗаключениеРаспределение налогового бремени является важным вопросом, влияющим на дебаты вокруг налогово-бюджетной и экономической политики в связи с созывом нового Конгресса в январе следующего года.Если рассматривать только подоходный налог, крупнейший источник доходов федерального правительства, данные IRS показывают, что кодекс Америки остается очень прогрессивным. Домохозяйства с низкими доходами сталкиваются с отрицательным налоговым бременем, при этом эффективные ставки неуклонно повышаются по мере увеличения дохода.

Несмотря на горячую политическую риторику, предполагающую, что Закон о сокращении налогов и занятости от 2017 года был регрессивным планом, который был направлен в первую очередь на пользу богатых, эти новые данные IRS ясно показывают, что на самом деле это было значительное общее снижение налогового бремени, которое на самом деле сделал код более прогрессивным, а не менее.Конгрессу целесообразно помнить об этом при обсуждении будущих усилий по налоговой реформе.

[1] Налоговая служба (2020 г.). Налоговая статистика SOI — Ставки индивидуального подоходного налога и доли налога. Получено с https://www.irs.gov/statistics/soi-tax-stats-individual-income-tax-rates-and-tax-shares.

[2] Брэди, Демиан. Кто не платит подоходный налог? Налоговый год 2018, Фонд Национального союза налогоплательщиков. 14 октября 2020 г. Получено с https://www.ntu.org/foundation/detail/who-doesnt-pay-income-taxes-tax-year-2018.

[3] Фонд Национального союза налогоплательщиков. (2020). Как изменились верхняя и нижняя шкалы подоходного налога с течением времени? Получено с https://www.ntu.org/foundation/tax-page/how-have-the-top-and-bottom-income-tax-brackets-changed-over-time.

[4] Маркос, Кристина. «Пелоси: налоговое предложение Республиканской партии -« худший законопроект в истории »Конгресса». Холм. 4 декабря 2017 г. Получено с https://thehill.com/blogs/floor-action/house/363240-pelosi-gop-tax-proposal-the-worst-bill-in-the-history-of-the-united. .

[5] Демократическое собрание в Сенате. (2017). Заявление Шумера о налоговом законопроекте Республиканской партии. Получено с https://www.democrats.senate.gov/newsroom/press-releases/schumer-statement-on-gop-tax-bill.

[6] Хендрикс, Гален, «6 способов, которыми администрация Трампа подстраивает уже несправедливый налоговый кодекс». Центр американского прогресса. 28 октября 2020 г. Получено с https://www.americanprogress.org/issues/economy/news/2020/10/28/4

/6-ways-trump-administration-rigging-already-unfair-tax-code/.

[7] Глекман, Ховард. «Последний взгляд на сезон подачи заявок 2019 г.» Центр налоговой политики, 25 апреля 2019 г. Получено с https://www.taxpolicycenter.org/taxvox/last-look-2019-filing-season.

[8] Налоговый фонд. (2017). Предварительные детали и анализ Закона о сокращении налогов и рабочих местах. Получено с https://taxfoundation.org/final-tax-cuts-and-jobs-act-details-analysis/.

[9] Налоговая служба. (2020). Полный отчет по декларациям о подоходном налоге с физических лиц: 2018 г. Получено с https: // www.irs.gov/statistics/soi-tax-stats-individual-income-tax-returns-publication-1304-complete-report.

[10] «Что такое средний класс?» CNN. Получено с https://money.cnn.com/infographic/economy/what-is-middle-class-anyway/index.html.

[11] Watson, Garrett et al. Подробная информация и анализ налогового плана кандидата в президенты от Демократической партии Джо Байдена. Tax Foundation, 22 октября 2020 г. Получено с https://taxfoundation.org/joe-biden-tax-plan-2020/.

Каковы рамки подоходного налога на 2021 г. по сравнению с2020?

Умные налогоплательщики планируют наперед и уже думают о своей следующей федеральной налоговой декларации. Для большинства американцев это их налоговая декларация за 2021 налоговый год, которая должна быть сдана 18 апреля 2022 года (19 апреля для жителей штата Мэн и Массачусетс). Эффективное налоговое планирование также требует понимания того, что нового или изменилось по сравнению с предыдущим налоговым годом. Что касается ставок и скобок федерального подоходного налога, то сами ставки налога не изменились с 2020 по 2021 год.На 2021 налоговый год по-прежнему действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Однако, как и каждый год, налоговые скобки на 2021 год были скорректированы с учетом инфляции. Это означает, что вы можете оказаться в другой налоговой категории при подаче декларации за 2021 год, чем в ту группу, в которой вы были за 2020 год, а это также означает, что вы также можете облагаться другой налоговой ставкой на часть вашего дохода за 2021 год.

Диапазоны налоговых ставок на 2021 и 2020 годы также различаются в зависимости от вашего статуса подачи.Например, налоговая ставка в размере 22% на 2021 налоговый год составляет от 40 526 долларов США до 86 375 долларов США для налогоплательщиков единого налога, но начинается с 54 201 долларов США и заканчивается 86 350 долларами США для лиц, подающих документы на регистрацию. (В 2020 году налоговая ставка в размере 22% для холостяков увеличилась с 40 126 долларов США до 85 525 долларов США, в то время как та же ставка применялась к лицам, подающим документы на главу семьи с налогооблагаемым доходом от 53 701 долларов США до 85 500 долларов США.)

Итак, теперь, когда вы сосредоточены на своем Налоги на 2021 год, вот налоговые скобки, которые вы будете использовать при подаче налоговой декларации в следующем году:

2021 Налоговые скобки для одиноких лиц и супружеских пар, подающих совместно

Налоговая ставка | Облагаемый налогом Прибыль | Налогооблагаемый доход | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

10% | До 9 950 долларов США | До 19 900 долларов США | 12%от 9 951 до 40 525 долларов | от 19 901 до 81 050 долларов | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

22% | от 40 526 до 86 375 долларов | от 81 051 долл. США до 172 750 долл. США | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

24% | от 86 376 долл. США до 164 925 долл. США | от 172 751 долл. США до 329 850 долл. США | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

32% | 2|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

35% | От 209 426 долларов США до 523 600 долларов США | От 418 851 долларов США до 628 300 долларов США | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

37% | Более 523 600 долларов США | 2свыше 523 600 долларов США | 22 | 2021 Налоговые рамки для супружеских пар, подающих раздельно, и глав домохозяйства

Для сравнения: налог 2020 г. квадратные скобки: 2020 Налоговые скобки для одиноких лиц и супружеских пар, подающих совместно

|

9 процентов в 2018 году с 21 процента в 2017 году. Их доля в федеральном подоходном налоге с физических лиц выросла на 1,6 процентных пункта до 40,1 процента.

9 процентов в 2018 году с 21 процента в 2017 году. Их доля в федеральном подоходном налоге с физических лиц выросла на 1,6 процентных пункта до 40,1 процента. Для данных за 2001 год также включены доходности с отрицательным AGI, но исключаются зависимые доходности.

Для данных за 2001 год также включены доходности с отрицательным AGI, но исключаются зависимые доходности.