Налоговые периоды оплаты налога на прибыль в 2018 году

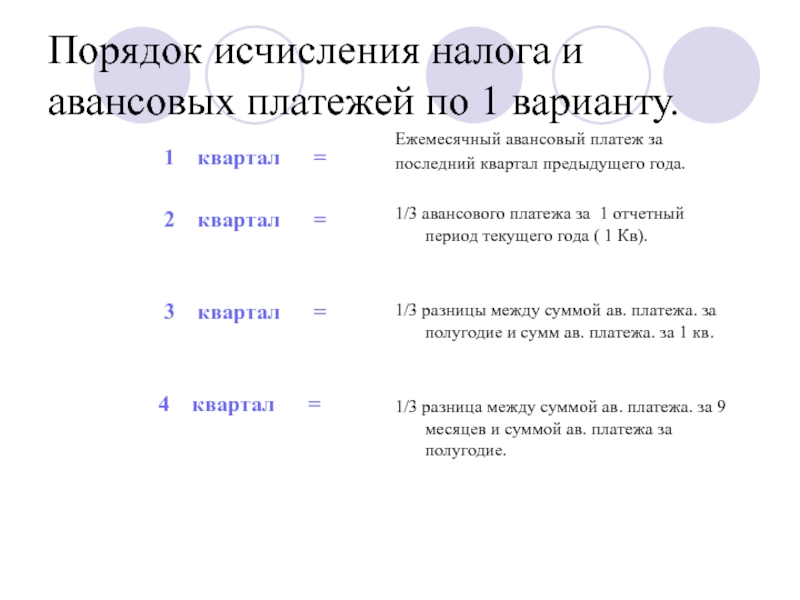

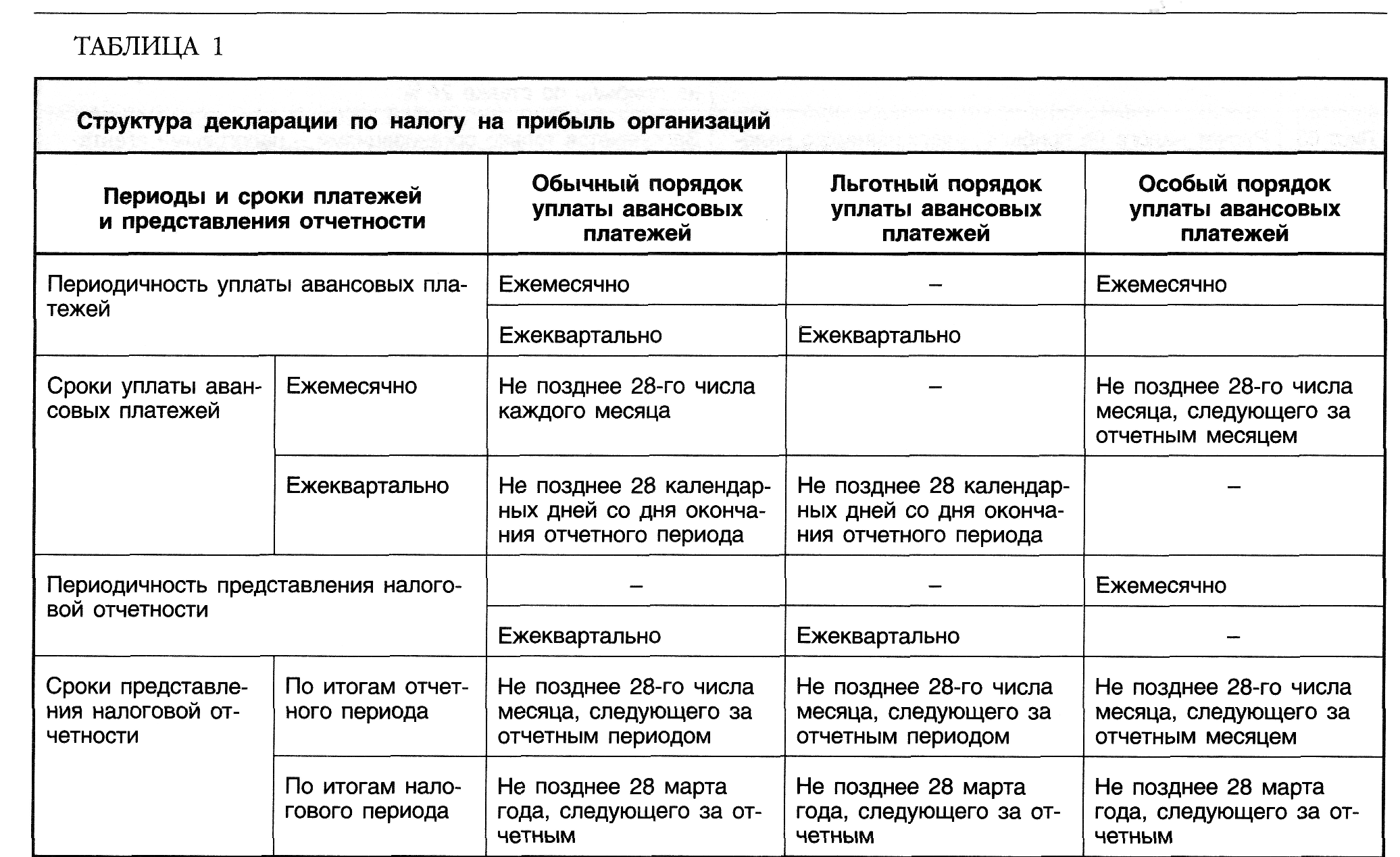

Законодательные органы разъясняют, что срок сдачи налога на прибыль определяется в зависимости от длительности отчетного периода и способа исчисления авансовых платежей. При перечислении авансовых платежей ежемесячно срок внесения налога устанавливается исходя из фактических доходов юридического лица. По итогам отчетного года производится доплата.

Сроки уплаты

В налоговом законодательстве утверждены годовой, ежеквартальный и ежемесячный отчетный периоды по налогу на прибыль. В течение года организации вносят авансы, которые влияют на итоговые расчеты.

Годовой налог вносят до момента, определенного для сдачи декларации по налогу на прибыль за год. Это означает, что окончательный расчет с фискальными органами необходимо произвести до 28 марта.

Крайние сроки для уплаты налога на прибыль в 2018 году устанавливаются с учетом варианта расчета авансовых взносов в компании. Если авансы не перечисляют, а налоговым периодом по налогу на прибыль признается квартал, полугодие и 9 месяцев, то вносить средства потребуется до 28 апреля, 28 июля и 28 октября.

Если предприятие оплачивает в качестве налогов ежемесячные взносы и квартальный аванс, то перечисление остаточной суммы происходит до 28 числа каждого месяца. Месячные авансовые переводы включаются в итоговую сумму квартального аванса, а квартальные авансы засчитываются в счет полного размера налога за год.

Налогоплательщикам следует помнить, что последняя дата срока оплаты налога на прибыль может приходиться на нерабочий праздничный или выходной день. В такой ситуации крайний срок для внесения денежных средств переносится на ближайший рабочий день.

Таблица со сроками

Если предприятие совершает авансовые переводы по результатам квартала, будут актуальны следующие сроки сдачи отчетности по налогу на прибыль.

| Период, за который перечисляется аванс/налог | Срок уплаты (ст. 287 НК РФ) | Срок уплаты по периодам 2018 года |

|---|---|---|

| За I квартал | Не позднее 28 числа месяца, следующего за отчетным кварталом | Не позднее 30. 04.2018 04.2018 |

| За полугодие | Не позднее 30.07.2018 | |

| За 9 месяцев | Не позднее 29.10.2018 | |

| За год | Не позднее 28 марта года, следующего за отчетным годом | Не позднее 28.03.2019 |

Если компании платят авансы каждый месяц, доплачивая по итогам квартала, налог оплачивается в следующие сроки.

| Период, за который перечисляется аванс/налог | Срок уплаты (ст. 287 НК РФ) | Срок уплаты по периодам 2018 года |

|---|---|---|

| Платеж по 1-ому сроку за I квартал | Не позднее 28 числа каждого месяца отчетного периода | |

| Платеж по 2-ому сроку за I квартал | Не позднее 28.02.2018 | |

| Платеж по 3-ому сроку за I квартал | Не позднее 28.03.2018 | |

| Доплата за I квартал | Не позднее 28 числа месяца, следующего за отчетным кварталом | Не позднее 30. 04.2018 04.2018 |

| Платеж по 1-ому сроку за II квартал | Не позднее 28 числа каждого месяца отчетного периода | Не позднее 30.04.2018 |

| Платеж по 2-ому сроку за II квартал | Не позднее 28.05.2018 | |

| Платеж по 3-ому сроку за II квартал | Не позднее 28.06.2018 | |

| Доплата за полугодие | Не позднее 28 числа месяца, следующего за отчетным кварталом | Не позднее 30.07.2018 |

| Платеж по 1-ому сроку за III квартал | Не позднее 28 числа каждого месяца отчетного периода | Не позднее 30.07.2018 |

| Платеж по 2-ому сроку за III квартал | Не позднее 28.08.2018 | |

| Платеж по 3-ому сроку за III квартал | Не позднее 28.09.2018 | |

| Доплата за 9 месяцев | Не позднее 28 числа месяца, следующего за отчетным кварталом | Не позднее 29. 10.2018 10.2018 |

| Платеж по 1-ому сроку за IV квартал | Не позднее 28 числа каждого месяца отчетного периода | Не позднее 29.10.2018 |

| Платеж по 2-ому сроку за IV квартал | Не позднее 28.11.2018 | |

| Платеж по 3-ому сроку за IV квартал | Не позднее 28.12.2018 | |

| За год | Не позднее 28 марта года, следующего за отчетным годом | Не позднее 28.03.2019 |

При внесении авансовых переводов в пользу фискальных органов с учетом размера фактической выручки налоговые агенты применяют следующие сроки для уплаты налога на прибыль организаций.

| Период, за который перечисляется аванс/налог | Срок уплаты (ст. 287 НК РФ) | Срок уплаты по периодам 2018 года |

|---|---|---|

| За январь | Не позднее 28 числа месяца, следующего за отчетным | Не позднее 28. 02.2018 02.2018 |

| За февраль | Не позднее 28.03.2018 | |

| За март | Не позднее 30.04.2018 | |

| За апрель | Не позднее 28.05.2018 | |

| За май | Не позднее 28.06.2018 | |

| За июнь | Не позднее 30.07.2018 | |

| За июль | Не позднее 28.08.2018 | |

| За август | Не позднее 28.09.2018 | |

| За сентябрь | Не позднее 29.10.2018 | |

| За октябрь | Не позднее 28.11.2018 | |

| За ноябрь | Не позднее 28.12.2018 | |

| За год | Не позднее 28 марта года, следующего за отчетным годом | Не позднее 28.03.2019 |

Как оплачивается налог на прибыль

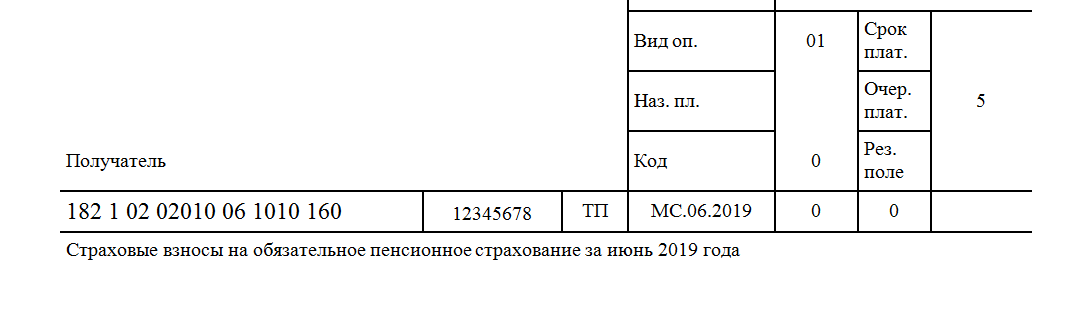

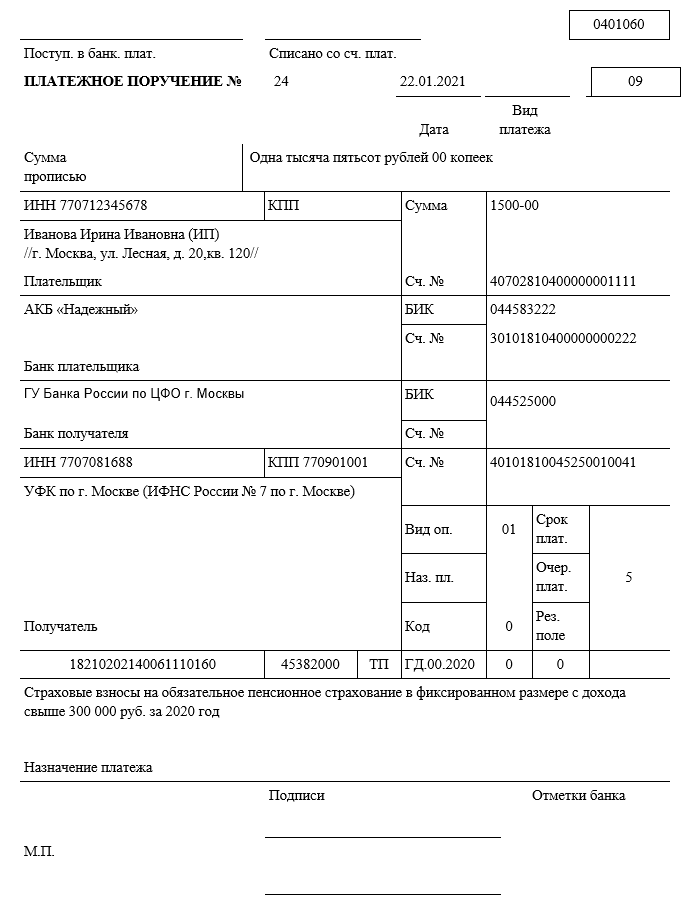

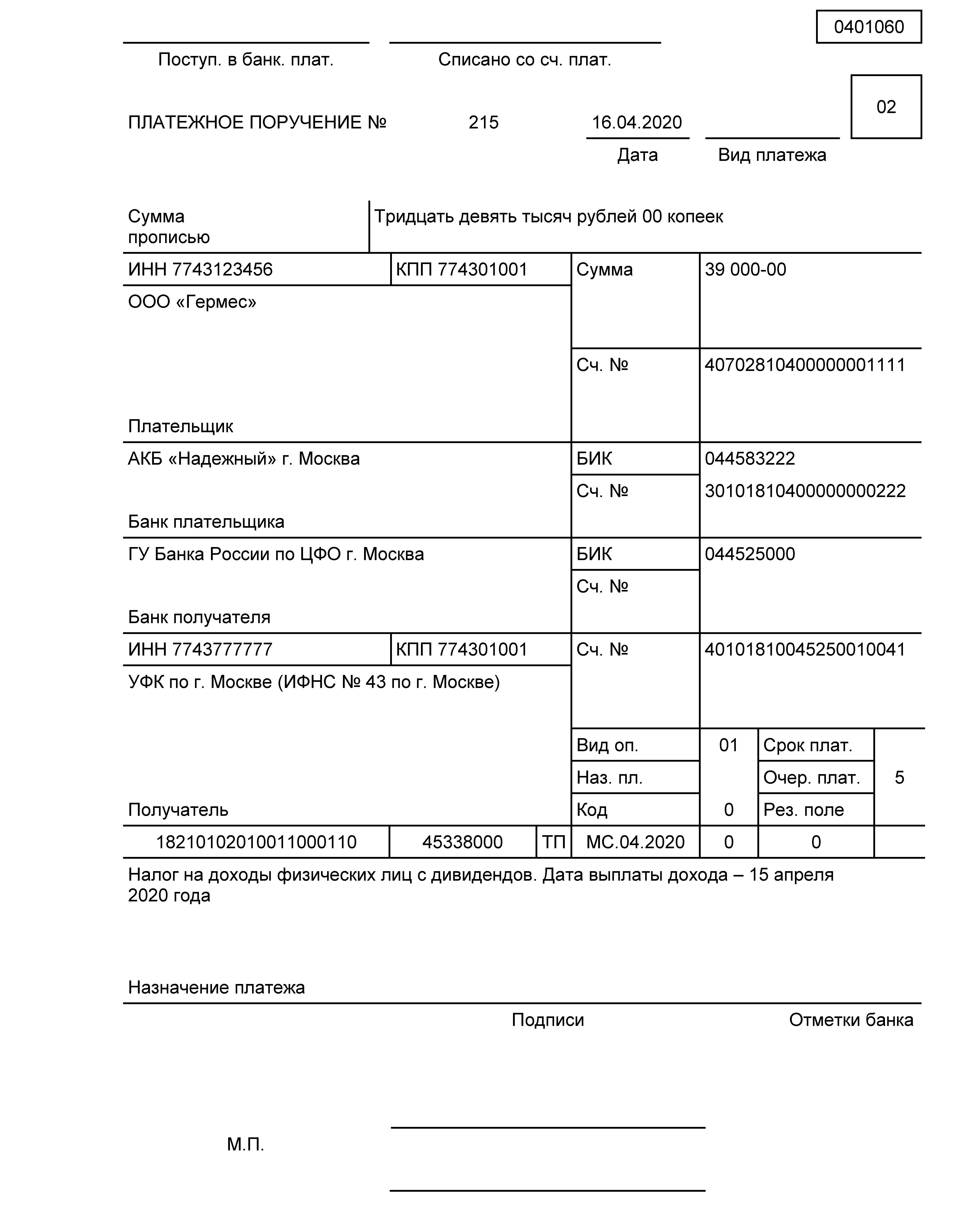

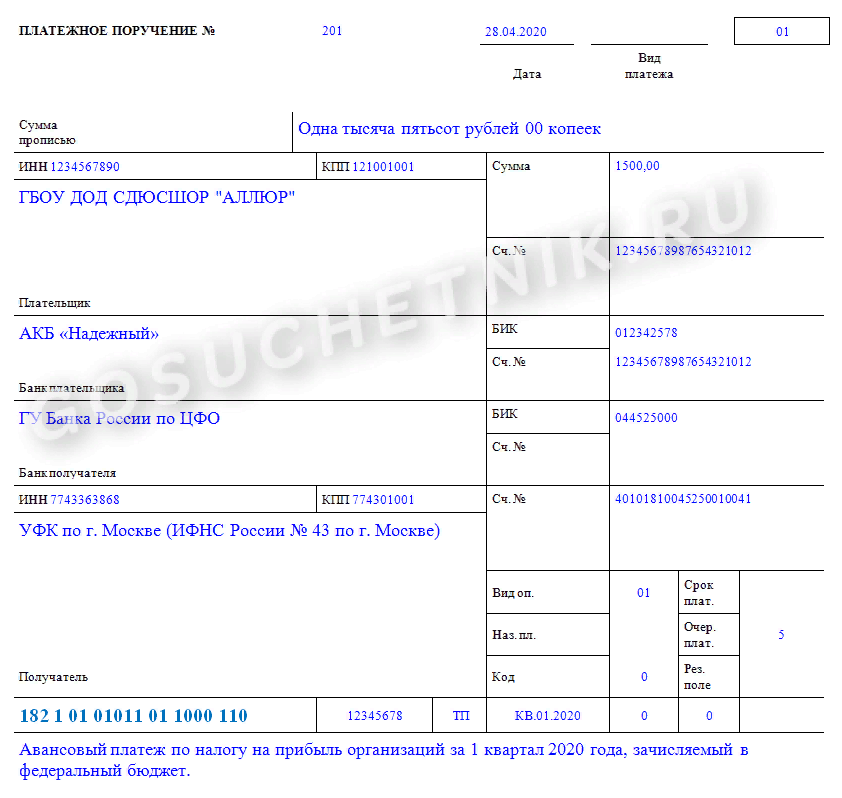

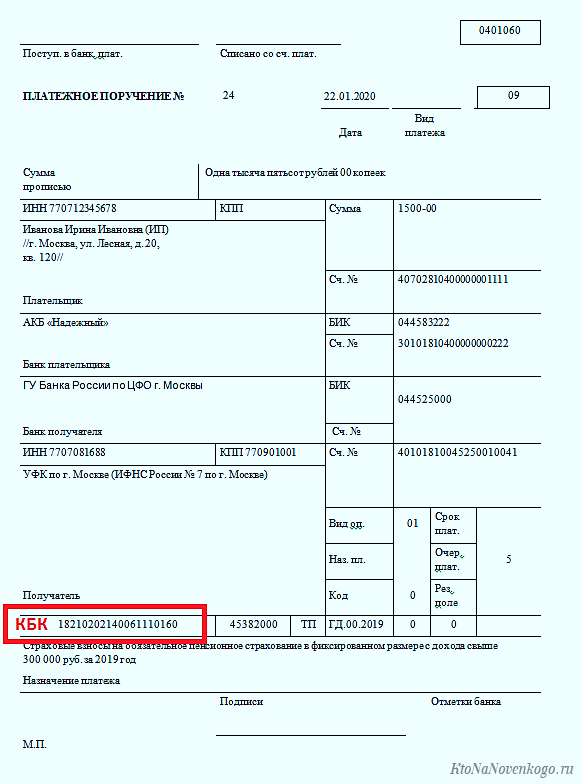

Перевод сумм происходит согласно платежным поручениям. Порядок уплаты налога на прибыль предполагает внесение денежных средств в пользу федерального и регионального бюджета. Это означает, что налоговому агенту необходимо подготовить 2 платежных поручения.

Порядок уплаты налога на прибыль предполагает внесение денежных средств в пользу федерального и регионального бюджета. Это означает, что налоговому агенту необходимо подготовить 2 платежных поручения.

Если в составе юридического лица функционируют обособленные подразделения, федеральная часть налога перечисляется за всю организацию в целом. Остаток в пользу регионального бюджета переводится отдельно за головную организацию и каждое обособленное подразделение по адресу его нахождения.

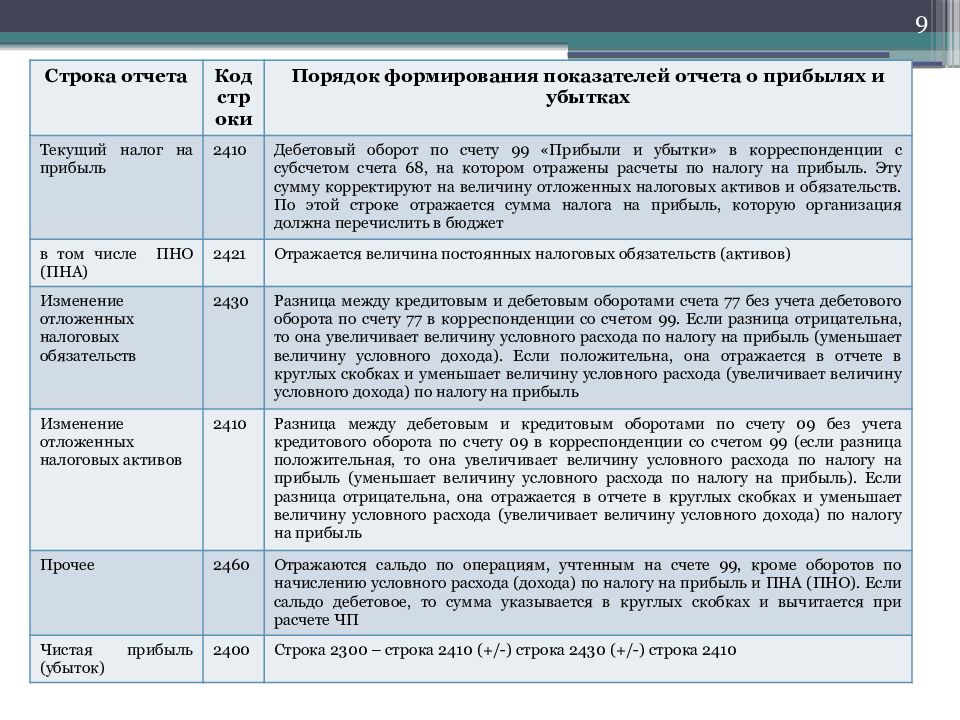

Сведения о совершенных начислениях и платежах фиксируются в налоговой декларации. Этот отчет о получении налогоплательщиком доходов составляется и подается в утвержденной форме.

Плательщики сдают документы в электронном формате. Необходимость направлять на проверку отчетность существует не только у представителей отечественных фирм, но и у иностранных юридических лиц, ведущих предпринимательскую деятельность с помощью постоянных представительств.

Польза «Налогоплательщика»

Уточнить, когда сдается налог на прибыль и как правильно сформировать декларацию, налогоплательщики могут в сервисе online.

- Регулярное обновление. Система отслеживает вступившие в юридическую силу поправки, предлагает пользователям только действующие форматы документов и инструкции по их составлению.

- Оптимизация делового документооборота. Программа позволяет вести финансовый и кадровый учет, используя единую информационную базу. Это значительно упрощает работу бухгалтерского отдела на предприятиях любого масштаба.

- Удобство использования. Сервис имеет простой и понятный интерфейс. Научиться работать в ПК «Налогоплательщик ПРО» может любой начинающий бухгалтер. При возникновении вопросов специалист может обратиться к подробной инструкции, где описаны все возможные манипуляции.

- Приемлемая стоимость, наличие нескольких программных продуктов. Клиенты могут выбрать подходящие версии комплектации программы в зависимости от своих нужд.

- Возможность связаться с оператором для устранения системных ошибок и получения консультаций.

- Защита документации от поделки. Все сформированные отчеты заверяются посредством электронной цифровой подписи.

Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

ЕНВД отменен с 2021 года, поэтому осталось только уплатить налог и сдать отчет за 4 квартал 2020 года. Также статья может пригодиться при налоговых проверках, но, надеемся, они обойдут вас стороной.

Как правило, предприниматели перешли на патентную систему налогообложения, а ООО — на упрощёнку. Полезные советы и понятные инструкции по работе на этих системах налогообложения вы найдёте в нашей справочной.

Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом. Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день. В 2021 году дата только одна — до 25 января нужно уплатить налог за 4 квартал 2020.

В 2021 году дата только одна — до 25 января нужно уплатить налог за 4 квартал 2020.

Платите налог в ту налоговую, куда подавали уведомление о постановке на учет. Обычно это налоговая по адресу ведения бизнеса.

В трёх случаях нужно вставать на учет по прописке ИП или по юр.адресу организации:

- развозная и разносная торговля

- размещение рекламы на транспорте

- грузоперевозки и услуги по перевозке пассажиров.

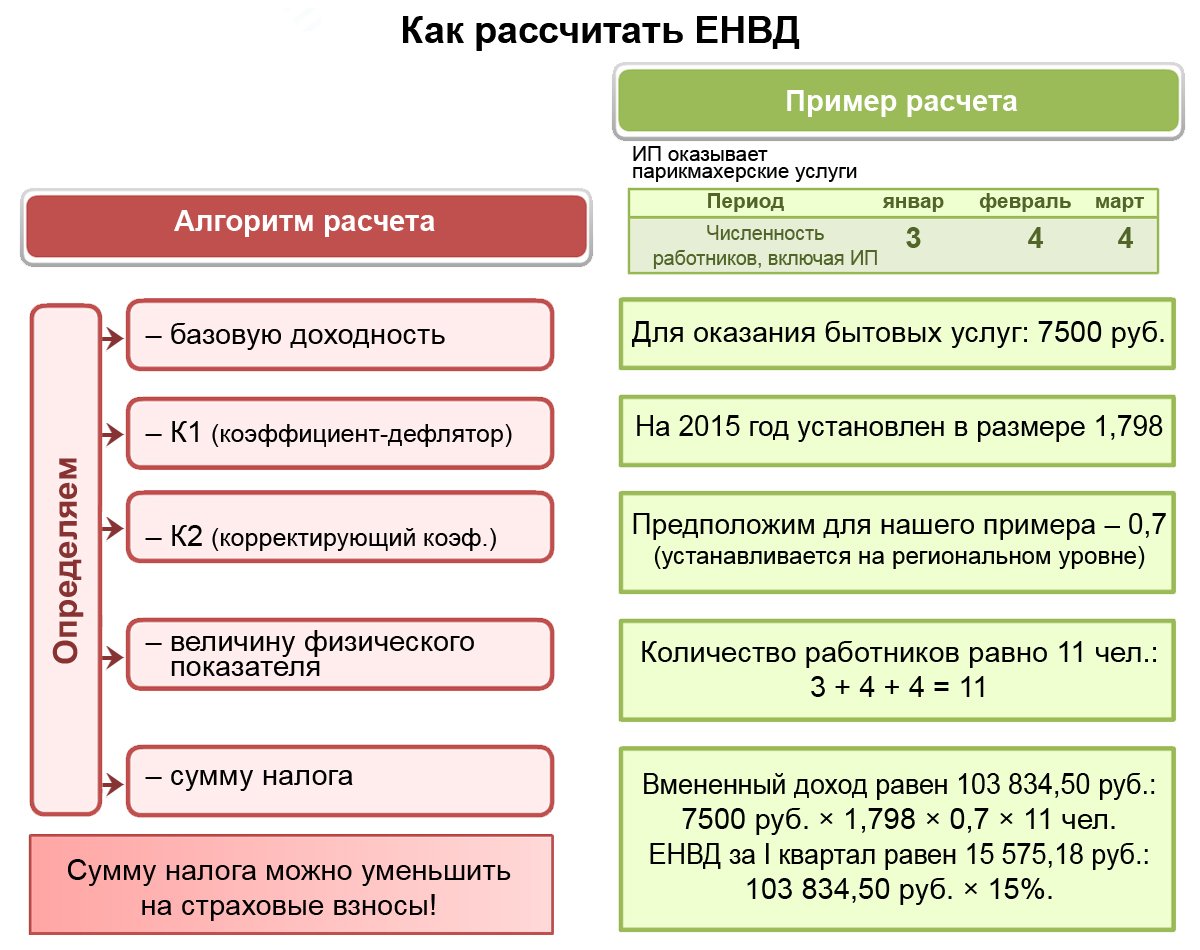

Расчет ЕНВД

Налог ЕНВД рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

- БД — базовая доходность определяется по ст. 346.29 НК РФ,

- Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в этой же ст. 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников).

- К1 — коэффициент, который устанавливает правительство.

Для 2020 года он равен 2,005.

Для 2020 года он равен 2,005. - К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов.

– ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП.

– ИП с сотрудниками и ООО уменьшают налог не более чем наполовину.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Декларация по ЕНВД сдается ежеквартально. Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2020 года нужно до 20 января.

Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.адресу организации, если нельзя точно определить конкретное место осуществления деятельности (например, для услуг такси).

По какой форме

Форма декларации утверждена Приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде.

В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме. - Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи. При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

КБК налог на прибыль — Контур.Экстерн

Налог на прибыль организаций (за исключением КГН)

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01011 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01011 01 2100 110 | Пени по платежу |

| 182 1 01 01011 01 2200 110 | Проценты по платежу |

| 182 1 01 01011 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01012 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01012 02 2100 110 | Пени по платежу |

| 182 1 01 01012 02 2200 110 | Проценты по платежу |

| 182 1 01 01012 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налог на прибыль организаций КГН

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01013 01 1000 110 | Налог на прибыль (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01013 01 2100 110 | Пени по платежу |

| 182 1 01 01013 01 2200 110 | Проценты по платежу |

| 182 1 01 01013 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01014 02 1000 110 | Налог на прибыль (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01014 02 2100 110 | Пени по платежу |

| 182 1 01 01014 02 2200 110 | Проценты по платежу |

| 182 1 01 01014 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями

Платеж в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01015 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 1182 1 01 01015 01 2100 110 | Пени по платежу |

| 182 1 01 01015 01 2200 110 | Проценты по платежу |

| 182 1 01 01015 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платеж в бюджет субъекта РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01016 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01016 02 2100 110 | Пени по платежу |

| 182 1 01 01016 02 2200 110 | Проценты по платежу |

| 182 1 01 01016 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

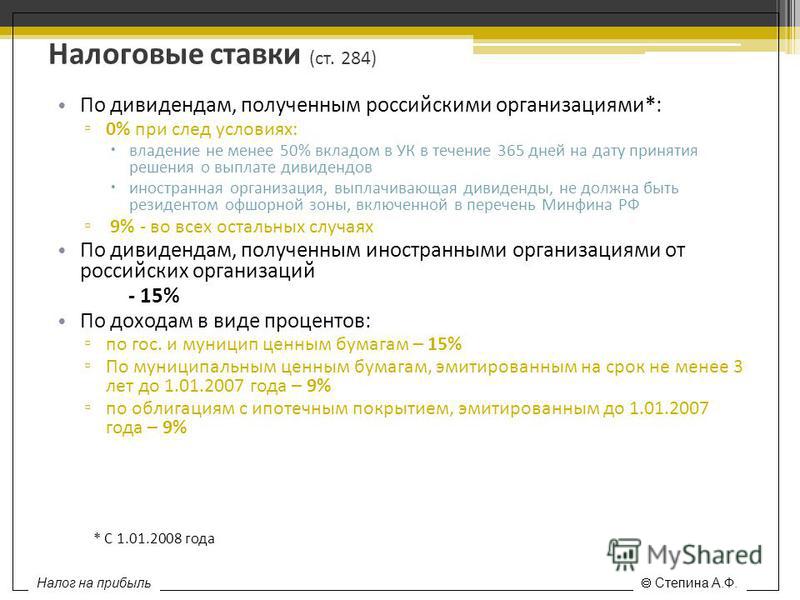

Налог на прибыль с доходов в виде дивидендов от российских организаций, полученных российскими организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01040 01 2100 110 | Пени по платежу |

| 182 1 01 01040 01 2200 110 | Проценты по платежу |

| 182 1 01 01040 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде дивидендов от иностранных организаций, полученных российскими организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01060 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01060 01 2100 110 | Пени по платежу |

| 182 1 01 01060 01 2200 110 | Проценты по платежу |

| 182 1 01 01060 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний

| КБК | Наименование |

|---|---|

| 182 1 01 01080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01080 01 2100 110 | Пени по платежу |

| 182 1 01 01080 01 2200 110 | Проценты по платежу |

| 182 1 01 01080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде процентов по государственным и муниципальным ценным бумагам

| КБК | Наименование |

|---|---|

| 182 1 01 01070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01070 01 2100 110 | Пени по платежу |

| 182 1 01 01070 01 2200 110 | Проценты по платежу |

| 182 1 01 01070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01050 01 2100 110 | Пени по платежу |

| 182 1 01 01050 01 2200 110 | Проценты по платежу |

| 182 1 01 01050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам

| КБК | Наименование |

|---|---|

| 182 1 01 01030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01030 01 2100 110 | Пени по платежу |

| 182 1 01 01030 01 2200 110 | Проценты по платежу |

| 182 1 01 01030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль при выполнении соглашений о разработке месторождений нефти и газа на условиях соглашения о разделе продукции

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (в федеральный бюджет)

| КБК | Наименование |

|---|---|

| 182 1 01 01021 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01021 01 2100 110 | Пени по платежу |

| 182 1 01 01021 01 2200 110 | Проценты по платежу |

| 182 1 01 01021 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (в бюджеты субъектов)

| КБК | Наименование |

|---|---|

| 182 1 01 01022 02 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01022 02 2100 110 | Пени по платежу |

| 182 1 01 01022 02 2200 110 | Проценты по платежу |

| 182 1 01 01022 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (за исключением налога на прибыль, зачисляемого в федеральный бюджет и бюджеты субъектов Российской Федерации по ставкам, установленным соглашениями о разделе продукции)

| КБК | Наименование |

|---|---|

| 182 1 01 01023 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01023 01 2100 110 | Пени по платежу |

| 182 1 01 01023 01 2200 110 | Проценты по платежу |

| 182 1 01 01023 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке в Северо-Западном федеральном округе

| КБК | Наименование |

|---|---|

| 182 1 01 01024 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01024 01 2100 110 | Пени по платежу |

| 182 1 01 01024 01 2200 110 | Проценты по платежу |

| 182 1 01 01024 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами Российской Федерации), которые на соответствующие даты признания процентного дохода по ним признаются обращающимися на организованном рынке ценных бумаг, номинированным в рублях и эмитированным в период с 1 января 2017 года по 31 декабря 2021 года включительно, а также по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года».

| КБК | Наименование |

|---|---|

| 182 1 01 01090 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01090 01 2100 110 | Пени по платежу |

| 182 1 01 01090 01 2200 110 | Проценты по платежу |

| 182 1 01 01090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

| Вид дохода | Ставка налога | Ссылка на НКУ (IV раздел) |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | п. 167.1 167.1 |

| Стипендия, выплачиваемая ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п.165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 18% | п.170.1 |

Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) 165.1.2 и 165.1.40 НКУ) | 18% | п.170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | п.170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 18% | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 18% | п.170.8.2 |

Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн. ) ) | 18% | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 18% | п.170.7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | п.164.2.18 |

| Стоимость путевок (на территории Украины) на отдых, оздоровление и лечение, в т.ч. на реабилитацию инвалидов, плательщика налога и/или членов его семьи первой степени родства, предоставляемых его работодателем – плательщиком налога на прибыль – безвозмездно или со скидкой (в размере такой скидки) один раз в год, (при условии, что стоимость путевки или скидки не превышает 5 размеров минимальной зарплаты) | не облагается | п.165.1.35 |

| Выигрыши, призы, подарки | ||

| Выигрыш или приз (кроме выигрышей и призов в лотерею) в пользу резидентов или нерезидентов | 18% | п. 167.1 167.1 |

| Выигрыш или приз в лотерею | 18% | п.167.1 |

| Прочие выигрыши и призы | 18% | п.167.1 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 18% | п.167.1 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 18% | п. 174.6 174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 18% | п.167.5.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 18% | п.167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | п.167.5.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 18% | п.167.5.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 18% | п.167.5.1 |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 18% | п.167.5.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 18% | п. 167.5.1 167.5.1 |

| Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) сертификатов фонда операций с недвижимостью | 18% | п.167.5.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 18% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | п. 167.5.2 167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также субъектами хозяйствования – неплательщиками налога на прибыль | 9% | п.167.5.4 |

| Роялти | 18% | п.170.3.1 |

| Продажа недвижимости | ||

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка или объекта незавершенного строительства, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | не облагается | п.172.1 |

Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п. 172.1 172.1 | 5% | п.172.2 |

| Продажа движимого имущества | ||

| Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года второго объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года третьего (и последующих) объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 18% | п. 173.2 173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

| Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

| Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось | 0% | п. 174.2.1 174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п.170.10.1 |

| Иностранные доходы | 18% | п.170.11.1 |

Льготы и преференции

Льготы и преференции

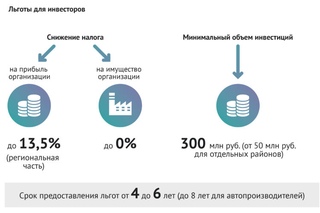

Преимущества ОЭЗ

- Действие режима ОЭЗ распространяется на всю территорию области

- Резидентам предоставляются налоговые льготы сроком до 15 лет

- Упрощенный порядок оформления российских виз для граждан иностранных государств – представителей резидентов

- Субсидии на поддержку рынка труда

- Ряд гарантий резидентам (неизменность арендной платы за земельный участок, предоставленный резиденту в аренду, в течение всего срока действия договора аренды, гарантия не применения мер, увеличивающих налоговую нагрузку резидента)

Резиденты ОЭЗ в Калининградской области имеют налоговые преференции по налогу на прибыль и налогу на имущество — 0% в течение первых 6 лет реализации проекта, с 7 по 12 годы реализации проекта 10% налог на прибыль, 1,1% налог на имущество. При этом первый шестилетний период льгот по налогу на прибыль начнет отсчет с момента получения первой прибыли по проекту. В том случае, если прибыль не появится в течение первых трех налоговых периодов, то отсчет начнется с 4 года (статья 288.1 Налогового кодекса Российской Федерации).

При этом первый шестилетний период льгот по налогу на прибыль начнет отсчет с момента получения первой прибыли по проекту. В том случае, если прибыль не появится в течение первых трех налоговых периодов, то отсчет начнется с 4 года (статья 288.1 Налогового кодекса Российской Федерации).

Для резидентов ОЭЗ в отношении земельных участков, используемых при реализации инвестиционного проекта, сроком на пять лет с месяца возникновения права собственности на него устанавливается земельный налог в размере 0% (подпункт 9 пункта 1 статьи 395 Налогового кодекса Российской Федерации).

Организации, получившие статус резидента ОЭЗ в Калининградской области в период с 1 января 2018 года по 31 декабря 2022 года включительно, в течение 7 лет смогут применять пониженные тарифы страховых взносов при условии создания ими новых рабочих мест. Общий тариф страховых взносов для таких рабочих мест составит 7,6%. Предельный срок применения пониженных тарифов – 31 декабря 2025 года (пункт 11 статьи 427 Налогового кодекса Российской Федерации).

Льготы и преференции

Проверка по налогу на прибыль: основания, сроки, документы

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Сроки сдачи отчетности за 2018 год

Начало 2019 года – время сдачи отчетности за IV квартал 2018 года и итоговой отчетности за прошедший год в целом. Для всех компаний важно вовремя отчитаться и избежать претензий со стороны контролирующих органов. Напоминаем о сроках сдачи основной отчетности за 2018 год.

Для всех компаний важно вовремя отчитаться и избежать претензий со стороны контролирующих органов. Напоминаем о сроках сдачи основной отчетности за 2018 год.

Напоминалка для тех, кто все забыл/пропустил/прогулял, но не виноват

Надеемся, что вы вовремя успели сдать все полагающиеся формы отчетности, срок сдачи по которым уже прошел. Если нет, сдайте их незамедлительно. Особенно это касается налоговых деклараций по ЕНВД. Чем больше период просрочки сдачи декларации, тем выше и штраф (ст. 119 НК РФ).

20 января 2019 года

Что сдавать: Отчет о среднесписочной численности работников за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации и ИП.

*Если крайний срок сдачи отчетности выпадает на выходной или праздничный день, то срок переносится на первый рабочий день. 20 января 2019 года – это воскресенье. Поэтому отчитаться можно до 21 января включительно.

**Если ИП не привлекал в 2018 году наемных работников, в инспекцию он не отчитываются.

Что сдавать: Единая (упрощенная) декларация за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: налогоплательщики, которые в 2018 году не имели объектов налогообложения.

*Единую (упрощенную) декларацию за 2018 год нужно было представить не позднее 21 января 2019 года, поскольку 20 января – воскресенье.

** Никакой ответственности за несдачу единой декларации законом не предусмотрено. Но если вы пропустили сроки ее направления в ИФНС, не забудьте сдать нулевые декларации по соответствующим налогам.

Что сдавать: декларация по ЕНВД за IV квартал 2018 года.

Куда сдавать: ФНС РФ.

Кто должен сдавать: плательщики ЕНВД.

* Налоговые декларации по итогам налогового периода представляются не позднее 20-го числа первого месяца следующего налогового периода. Таким образом, декларацию за IV квартал 2018 года нужно сдать не позднее 21 января 2019 года (20 января приходится на воскресенье).

Таким образом, декларацию за IV квартал 2018 года нужно сдать не позднее 21 января 2019 года (20 января приходится на воскресенье).

** С отчетности за IV квартал минувшего года плательщики обязаны сдавать декларацию по новой форме (утверждена приказом ФНС от 26.06.2018 № ММВ-7-3/414@). В новой декларации предусмотрен отдельный раздел для расчета суммы расходов по приобретению ККТ, уменьшающей ЕНВД.

Что сдавать: Форма 4-ФСС за 2018 год (на бумажном носителе).

Куда сдавать: ФСС РФ.

Кто должен сдавать: юрлица, имеющие работников.

* Форма 4-ФСС сдается только по взносам от несчастных случаев.

**4-ФСС за 2018 год на бумажном носителе нужно сдать в ФСС не позднее 20 января 2019 года. Электронную форму 4-ФСС — не позднее 25 января. Форма отчетности зависит от численности сотрудников, работающих на предприятии. Если численность превышает 25 человек, 4-ФСС нужно сдавать в форме электронного документа. Если численность работников меньше, 4-ФСС подается на бумаге.

Если численность работников меньше, 4-ФСС подается на бумаге.

Напоминалка для тех, кого память пока не подводит

25 января 2019 года

Что сдавать: Декларация по НДС за IV квартал 2018 года.

Куда сдавать: ФНС РФ.

Кто должен сдавать: налогоплательщики и налоговые агенты.

*Срок сдачи декларации регламентирован в соответствии с п. 5 ст. 174 НК РФ. Налоговая декларация в электронной форме должна быть направлена в инспекцию не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. То есть за IV квартал 2018 года необходимо отчитаться до 25 января включительно.

Что сдавать: декларация по акцизам за декабрь 2018 года.

Куда сдавать: ФНС РФ.

Кто должен сдавать: плательщики, совершающие операции с подакцизной продукцией.

Что сдавать: Форма 4-ФСС за 2018 год (электронная форма).

Куда сдавать: ФСС РФ.

Кто должен сдавать: юрлица, имеющие работников.

* Форма 4-ФСС сдается только по взносам от несчастных случаев.

**4-ФСС за 2018 год на бумажном носителе нужно сдать в ФСС не позднее 20 января 2019 года. Электронную форму 4-ФСС — не позднее 25 января. Форма отчетности зависит от численности сотрудников, работающих на предприятии. Если численность превышает 25 человек, 4-ФСС нужно сдавать в форме электронного документа. Если численность работников меньше, 4-ФСС подается на бумаге.

30 января 2019 года

Что сдавать: расчет по страховым взносам за IV квартал 2018 года.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации и ИП, производящие выплаты в пользу физлиц.

* Срок направления расчета указан в п. 7 ст. 431 НК РФ. Работодатели представляют расчет по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом. Следовательно, расчет за IV квартал 2018 года нужно направить в инспекцию не позднее 30 января 2019 года.

**Главы фермерских хозяйств представляют расчет по страховым взносам до 30 января календарного года, следующего за истекшим расчетным периодом. То есть крайний срок сдачи расчета для них — 29 января 2019 года (п. 3 ст. 432 НК РФ).

1 февраля 2019 года

Что сдавать: декларация по земельному налогу за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации — плательщики земельного налога.

*Налоговые декларации по земельному налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 398 НК РФ). Следовательно, декларацию за 2018 год необходимо направить в ИФНС по месту учета до 1 февраля 2019 года включительно.

Что сдавать: Декларация по транспортному налогу за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации – плательщики транспортного налога.

* В соответствии со ст. 363.1 НК РФ установлен единый срок сдачи деклараций, несмотря на то, что срок уплаты самого налога зависит от конкретного региона. За 2018 год налоговые декларации представляются не позднее 1 февраля 2019 года. Декларация сдается по месту нахождения транспортных средств.

1 марта 2019 года

Что сдавать: Форма СЗВ-СТАЖ за 2018 год.

Куда сдавать: ПФР РФ.

Кто должен сдавать: организации и ИП, имеющие наемных работников.

* Если сотрудники работодателя в начале года уходят на пенсию, отчетность по этим сотрудникам нужно будет представить в ПФР раньше общего срока. СЗВ-СТАЖ в отношении сотрудника, подавшего заявление о назначении страховой пенсии, страхователь сдает в ПФР в течение трех календарных дней со дня обращения к нему работника (п. 2. ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

28 марта 2019 года

Что сдавать: Декларация по налогу на прибыль за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации, которые платят налог на прибыль по ОСНО.

* 28 марта 2019 года — единый срок сдачи отчетности за 2018 год. Те плательщики, кто отчитывается по налогу на прибыль ежемесячно, также сдают годовую декларацию не позднее 28 марта.

1 апреля 2019 года

Что сдавать: Сведения о доходах физлиц по форме 2-НДФЛ за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации и ИП, производящие выплаты в пользу физлиц и являющиеся налоговыми агентами по НДФЛ.

* Справки по форме 2-НДФЛ предоставляются в налоговую инспекцию по каждому сотруднику организации/ИП. Справка, содержащая сведения о доходах и суммах налога, исчисленного, удержанного и перечисленного в бюджет, подается ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ). Таким образом, справки 2-НДФЛ с признаком «1» (при удержании НДФЛ работодателем) за 2018 год нужно сдать не позднее 1 апреля 2019 года.

** Если в течение налогового периода исчисленный с доходов физлица НДФЛ не был удержан, то будут действовать другие сроки сдачи 2-НДФЛ. В этом случае налоговый агент сдает в инспекцию справку с признаком «2». Срок сдачи таких справок – не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства (п. 5 ст. 226 НК РФ).

*** С 2019 года действует новая форма справки 2-НДФЛ (утверждена приказом ФНС России от 02.10.2018 № ММВ-7-11/566@).

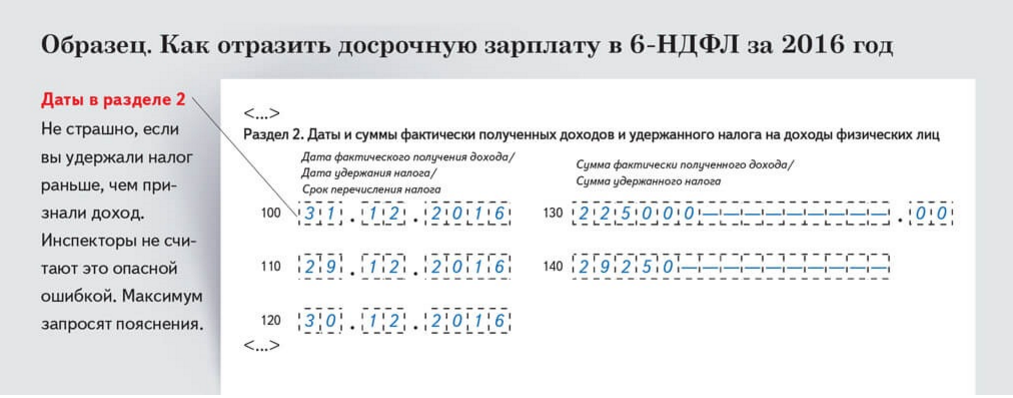

Что сдавать: Форма 6-НДФЛ за IV квартал 2018 года.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации и ИП, производящие выплаты в пользу физлиц и являющиеся налоговыми агентами по НДФЛ.

* Если численность сотрудников в организации не превышает 24 человек, 6-НДФЛ можно сдать на распечатанном бланке. Если сотрудников больше 24 человек, то отчетность нужно направить в электронном виде. При этом крайний срок сдачи для электронных и бумажных 6-НДФЛ один и тот же – 1 апреля 2019 года.

Что сдавать: Бухгалтерская отчетность за 2018 год.

Куда сдавать: ФНС РФ, Росстат.

Кто должен сдавать: те, кто обязан вести бухучет.

* В состав отчетности входит бухгалтерский баланс, отчет о финансовых результатах, а также приложения к этим документам.

** Организации обязаны предоставлять годовую отчетность не позднее трех месяцев после окончания отчетного года (пп. 5 п. 1 ст. 23 НК РФ). Если крайний срок сдачи отчетности выпадает на выходной или праздничный день, то срок переносится на первый рабочий день. Следовательно, бухгалтерскую отчетность за 2018 год нужно будет сдать не позднее 1 апреля 2019 года, так как 31 марта – воскресенье (ст. 6.1 НК РФ).

*** В Росстат экземпляр отчетности лучше сдать до 30 марта. Дело в том, что региональный Росстат может посчитать, что правила о переносе сроков установлены НК РФ, а закон о бухучете не содержит подобных правил.

Что сдавать: Декларация по УСН за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации на УСН.

* Организации сдают декларации не позднее 31 марта года, следующего за истекшим налоговым периодом. За 2018 год они должны отчитаться не позднее 1 апреля 2019 года (31 марта — воскресенье).

** В ряде случаев может потребоваться более ранняя сдача отчетности. Так, налогоплательщик обязан сдать декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором им была прекращена деятельность, в отношении которой применялась УСН.

Что сдавать: Декларация по налогу на имущество организаций за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: организации, имеющие имущество, признаваемое объектом налогообложения.

* Согласно ст. 386 НК РФ, налоговые декларации по налогу на имущество организаций представляются не позднее 30 марта года, следующего за истекшим налоговым периодом. В 2019 году 30 марта приходится на выходной день (суббота). Следовательно, сдать декларацию за 2018 год разрешается не позднее 1 апреля 2019 года.

Следовательно, сдать декларацию за 2018 год разрешается не позднее 1 апреля 2019 года.

30 апреля 2019 года

Что сдавать: Декларация по УСН за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: ИП на УСН.

* Организации сдают декларации не позднее 31 марта года, следующего за истекшим налоговым периодом, а ИП отчитываются не позднее 30 апреля 2019 года.

** В ряде случаев может потребоваться более ранняя сдача отчетности. Так, налогоплательщик обязан сдать декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором им была прекращена деятельность, в отношении которой применялась УСН.

Что сдавать: Декларация 3-НДФЛ за 2018 год.

Куда сдавать: ФНС РФ.

Кто должен сдавать: ИП и физлица, получившие доходы, подлежащие декларированию.

* С 2019 года применяется новая форма декларации 3-НДФЛ (утверждена приказом ФНС России от 03. 10.2018 № ММВ-7-11/569@).

10.2018 № ММВ-7-11/569@).

Что сдавать: статистическая отчетность.

Куда сдавать: Росстат.

Кто должен сдавать: единого набора форм статистической отчетности не существует. Для каждого предприятия установлен свой собственный перечень данных, по которым необходимо отчитаться в статистику.

*Получить перечень форм с указанием срока сдачи в Росстат можно через сервис Система сбора отчетности. В форме необходимо ввести ОКПО, ИНН, ОГРН и нажать кнопку «Получить». Система выдаст перечень форм статистического наблюдения, а также проинформирует о сроках их направления в Росстат. Сведения в системе обновляются ежемесячно.

Сезон подачи налоговых деклараций за 2018 год начинается 29 января, налоговые декларации подлежат сдаче 17 апреля; Справка для налогоплательщиков

IR-2018-01, 04.01.2018

ВАШИНГТОН. Налоговая служба объявила сегодня, что налоговый сезон в стране начнется в понедельник, 29 января 2018 г. , и напомнила налогоплательщикам, претендующим на определенные налоговые льготы, возмещение которых не будет доступно до конца февраля.

, и напомнила налогоплательщикам, претендующим на определенные налоговые льготы, возмещение которых не будет доступно до конца февраля.

IRS начнет прием налоговых деклараций с января.29, при этом ожидается, что в 2018 году будет подано почти 155 миллионов индивидуальных налоговых деклараций. Крайний срок подачи налогов в стране будет 17 апреля этого года, поэтому у налогоплательщиков будет два дополнительных дня для подачи после 15 апреля.

Многие компании-разработчики программного обеспечения и налоговые специалисты будут принимать налоговые декларации до 29 января, а затем представят их, когда откроются системы IRS. Хотя IRS начнет принимать как электронные, так и бумажные налоговые декларации 29 января, бумажные декларации начнут обрабатываться позже в середине февраля, поскольку обновления системы продолжаются.IRS настоятельно рекомендует людям подавать свои налоговые декларации в электронном виде для более быстрого возврата денег.

IRS установило дату открытия 29 января, чтобы обеспечить безопасность и готовность ключевых систем обработки налогов до открытия и оценить потенциальное влияние налогового законодательства на налоговые декларации за 2017 год.

IRS напоминает налогоплательщикам, что по закону IRS не может выдавать возмещения, требуя налогового кредита на заработанный доход (EITC) и дополнительного налогового кредита на ребенка (ACTC) до середины февраля.Хотя IRS будет обрабатывать эти возвраты после получения, оно не может выдавать соответствующие возмещения до середины февраля. IRS ожидает, что самые ранние возмещения, связанные с EITC / ACTC, будут доступны на банковских счетах налогоплательщиков или на дебетовых картах, начиная с 27 февраля 2018 года, если они выберут прямой депозит и нет других проблем с налоговой декларацией.

IRS также напоминает налогоплательщикам, что они должны хранить копии своих налоговых деклараций за предыдущий год не менее трех лет. Налогоплательщикам, которые впервые используют налоговый программный продукт, потребуется подать в электронном виде скорректированный валовой доход из налоговой декларации за 2016 год.Налогоплательщикам, которые используют то же налоговое программное обеспечение, которое они использовали в прошлом году, не нужно будет вводить информацию за предыдущий год для электронной подписи своей налоговой декларации за 2017 год. Использование электронного ПИН-кода для подачи документов больше не является вариантом. Налогоплательщики могут посетить IRS.gov/GetReady, чтобы получить дополнительные советы по подготовке к подаче налоговой декларации за 2017 год.

Использование электронного ПИН-кода для подачи документов больше не является вариантом. Налогоплательщики могут посетить IRS.gov/GetReady, чтобы получить дополнительные советы по подготовке к подаче налоговой декларации за 2017 год.

17 апреля Крайний срок подачи

Крайний срок подачи налоговых деклараций за 2017 год — вторник, 17 апреля 2018 г., а не 15 апреля. В 2018 году 15 апреля приходится на воскресенье, и обычно это переносит крайний срок подачи заявок на следующий понедельник — 16 апреля.Однако в этот понедельник будет отмечаться День эмансипации — официальный выходной в округе Колумбия, что переносит крайний срок подачи заявок до вторника, 17 апреля 2018 г. В соответствии с налоговым законодательством, официальные праздники в округе Колумбия влияют на подачу документов. крайний срок по всей стране.

IRS также работает с налоговой отраслью и департаментами государственных доходов в рамках инициативы Security Summit, чтобы продолжить укрепление систем обработки для защиты налогоплательщиков от кражи личных данных и мошенничества с возвратом средств. IRS и партнеры Summit продолжили совершенствовать эти меры защиты для дальнейшей защиты налоговых деклараций в 2018 году.

IRS и партнеры Summit продолжили совершенствовать эти меры защиты для дальнейшей защиты налоговых деклараций в 2018 году.

Возвраты в 2018 году

Выбор электронного файла и прямого депозита для возмещения остается самым быстрым и безопасным способом подать точную налоговую декларацию и получить возмещение. IRS ожидает, что более четырех из пяти налоговых деклараций будут подготовлены в электронном виде с использованием налогового программного обеспечения.

IRS по-прежнему ожидает выдачи более девяти из 10 возмещений менее чем за 21 день, но есть некоторые важные факторы, о которых следует помнить налогоплательщикам.

По закону IRS не может возвращать деньги по налоговым декларациям, требующим налогового кредита на заработанный доход или Дополнительного налогового кредита на ребенка до середины февраля. Это относится ко всему возмещению — даже к той части, которая не связана с EITC и ACTC.

IRS ожидает, что самые ранние возмещения, связанные с EITC / ACTC, будут доступны на банковских счетах налогоплательщиков или на дебетовых картах, начиная с 27 февраля 2018 г. , если эти налогоплательщики выберут прямой вклад и нет других проблем с налоговой декларацией. Этот дополнительный период обусловлен несколькими факторами, в том числе банковской и финансовой системам, которым необходимо время для обработки депозитов.

, если эти налогоплательщики выберут прямой вклад и нет других проблем с налоговой декларацией. Этот дополнительный период обусловлен несколькими факторами, в том числе банковской и финансовой системам, которым необходимо время для обработки депозитов.

После того, как возврат средств отправляется IRS, требуется дополнительное время для его обработки и для финансовых учреждений, чтобы принять и внести возмещения на банковские счета и продукты. IRS напоминает налогоплательщикам, что многие финансовые учреждения не обрабатывают платежи по выходным или праздничным дням, что может повлиять на то, когда возврат средств поступит к налогоплательщикам. Для заявителей EITC и ACTC трехдневные праздничные выходные, включающие День президентов, могут повлиять на время возврата средств.

Где мой возврат? Инструмент на IRS.gov и телефонное приложение IRS2Go будут обновлены с указанием предполагаемых дат депозита для ранних заявителей возмещения EITC и ACTC в конце февраля, поэтому эти податели не увидят дату возмещения на странице Где мой возврат? Или через их программные пакеты до тех пор. IRS, налоговые органы и налоговое программное обеспечение не будут иметь дополнительной информации о датах возврата, так что где мой возврат? остается лучшим способом проверить статус возврата.

IRS, налоговые органы и налоговое программное обеспечение не будут иметь дополнительной информации о датах возврата, так что где мой возврат? остается лучшим способом проверить статус возврата.

IRS предлагает помощь налогоплательщикам

IRS напоминает налогоплательщикам, что у них есть множество возможностей получить помощь в подаче и подготовке налоговой декларации в IRS.gov, официальный сайт IRS. Налогоплательщики могут найти ответы на свои налоговые вопросы и решить налоговые вопросы в режиме онлайн. На странице «Позвольте нам помочь вам» найти ответы на большинство налоговых вопросов, а в PDF-формате «Руководство по услугам IRS» есть ссылки на эти и другие службы IRS.

Налогоплательщики могут перейти на IRS.gov/account, чтобы получить безопасный доступ к информации о своем федеральном налоговом счете. Они могут просмотреть сумму своей задолженности, заплатить онлайн или заключить соглашение об онлайн-оплате; получить доступ к своей налоговой документации в Интернете; просмотреть историю платежей за последние 18 месяцев; и просмотреть ключевую информацию о налоговой декларации за текущий год в том виде, в котором она была заполнена. Посетите IRS.gov/secureaccess, чтобы просмотреть требуемый процесс аутентификации личности.

Посетите IRS.gov/secureaccess, чтобы просмотреть требуемый процесс аутентификации личности.

Кроме того, 70 процентов налогоплательщиков страны имеют право на получение бесплатного файла IRS. Коммерческие партнеры IRS предлагают бесплатное фирменное программное обеспечение примерно 100 миллионам людей и семей с доходом не более 66 000 долларов.

Заполняемые онлайн-формы предоставляют электронные версии бумажных форм IRS всем налогоплательщикам, независимо от дохода, которые могут быть подготовлены и поданы людьми, которым удобно заполнять свои собственные декларации.

Волонтерская помощь по подоходному налогу (VITA) и Налоговое консультирование для пожилых людей (TCE) предлагают бесплатную налоговую помощь людям, которые имеют на это право. Перейдите на IRS.gov и введите «бесплатная налоговая подготовка» в поле поиска, чтобы узнать больше и найти ближайший сайт VITA или TCE, или загрузите приложение для смартфона IRS2Go, чтобы найти бесплатную налоговую подготовку. Если имеют право, налогоплательщики также могут получить помощь от местного волонтера. Перейдите на IRS.gov и щелкните вкладку «Регистрация» для получения дополнительной информации.

Если имеют право, налогоплательщики также могут получить помощь от местного волонтера. Перейдите на IRS.gov и щелкните вкладку «Регистрация» для получения дополнительной информации.

IRS также напоминает налогоплательщикам, что надежный налоговый специалист может предоставить полезную информацию и совет.Советы по выбору составителя налоговой декларации и подробные сведения о национальных группах профессиональных налоговиков доступны на IRS.gov.

Руководство по налоговому времени 2018 | Налоговая служба

Руководство по налоговому времени: онлайн-инструмент «Где мой возврат?» Отвечает на часто задаваемый вопрос

IR-2018-78, 29 марта 2018 г. — Сегодня IRS сообщило, что большинство налоговых возмещений осуществляется менее чем за 21 день, хотя некоторые из них могут занять больше времени.

Руководство по налоговому времени: сделайте IRS.Правительство первой остановки, чтобы получить быстрые ответы на налоговые вопросы

IR-2018-76, 27 марта 2018 г. — С приближением крайнего срока уплаты налогов 17 апреля налогоплательщики могут найти ответы на свои налоговые вопросы, воспользовавшись широким спектром простых в использовании онлайн-инструментов, доступных на IRS.gov. .

— С приближением крайнего срока уплаты налогов 17 апреля налогоплательщики могут найти ответы на свои налоговые вопросы, воспользовавшись широким спектром простых в использовании онлайн-инструментов, доступных на IRS.gov. .

Руководство по налоговому времени: запросите онлайн-продление, получите еще 6 месяцев, чтобы подать

IR-2018-70, 22 марта 2018 г. — IRS напоминает налогоплательщикам, у которых могут возникнуть проблемы с соблюдением крайнего срока подачи налоговой декларации 17 апреля, что Free File предоставляет простой онлайн-вариант, чтобы получить больше времени.

Руководство по налоговому времени: внесите вклад в IRA до 17 апреля, запросите его на 2017 год

IR-2018-65, 20 марта 2018 г. — Сегодня IRS напомнил налогоплательщикам, что еще не поздно внести взнос в IRA и по-прежнему требовать его в налоговой декларации за 2017 год.

Руководство по налоговому времени: у налогоплательщиков, которые должны налоги, есть несколько вариантов

IR-2018-57, 15 марта 2018 г. — Сегодня IRS напомнило налогоплательщикам, что существует несколько простых способов уплаты налогов в электронном виде.

— Сегодня IRS напомнило налогоплательщикам, что существует несколько простых способов уплаты налогов в электронном виде.

Руководство по налоговому времени: тщательно охраняйте личную, финансовую и налоговую информацию

IR-2018-51, 13 марта 2018 г. — Сегодня IRS призвало налогоплательщиков сохранять бдительность в защите своей личной и налоговой информации.

Руководство по налоговому времени: Публикация IRS 17 помогает налогоплательщикам уплатить налоги за 2017 год

IR-2018-46, 8 марта 2018 г. — Налогоплательщикам, которые ищут исчерпывающее руководство по налоговым льготам на 2017 год и полезные советы, которые помогут им с уплатой налогов, не нужно идти дальше публикации 17 IRS «Ваш федеральный подоходный налог».

Руководство по налоговому времени: используйте IRS.gov для поиска квалифицированных налоговых специалистов

IR-2018-41, 6 марта 2018 г. — Поскольку более половины населения страны полагается на налоговых практиков, IRS сегодня напомнил налогоплательщикам, что IRS. gov предлагает полезную информацию и советы по поиску квалифицированного налогового специалиста.

gov предлагает полезную информацию и советы по поиску квалифицированного налогового специалиста.

Руководство по налоговому времени: попробуйте сэкономить деньги IRS Free File

IR-2018-38, 1 марта 2018 г. — Поскольку крайний срок подачи заявок приближается в следующем месяце, сегодня IRS напоминает налогоплательщикам, что более 70 процентов из них имеют право на бесплатную налоговую регистрацию с помощью Free File IRS.

Справочник налогового времени

Справочник по сезону подачи налоговой декларации для индивидуальных налогоплательщиков.

График возврата налоговна 2018 год: когда можно рассчитывать на свои деньги?

Еще до того, как год закончился, миллионы налогоплательщиков с нетерпением ждут своих налоговых чеков от IRS. Раньше были твердые графики, которые налоговые бюрократы использовали, чтобы давать указания налогоплательщикам о том, когда они могут ожидать возврата денег, но все изменилось настолько, что IRS прекратило выпускать такой график.

Вместо этого налоговое агентство предлагает рекомендации о том, сколько времени обычно требуется для обработки налоговых деклараций и получения возмещения налогоплательщикам. Имея это в виду, здесь вы найдете некоторые оценки того, когда вы можете ожидать возврата денег в 2018 году.

Как может выглядеть примерный график возврата налогов на 2018 год

Любое расписание, которое вы найдете, будет содержать предположения, но многие источники не сообщают вам, каковы они. Вот предположения, которые используются в этом графике возврата налогов, чтобы прийти к указанным датам:

- Предполагается, что сезон подачи заявок начнется в январе.29. Это будет позже, чем в предыдущие годы, и опять же, IRS пошло на все, что еще не объявило официальную дату начала сезона подачи заявок. Пока Конгресс не решит, продлевать ли некоторые истекающие налоговые положения, IRS, возможно, придется подождать, чтобы сказать, когда начнется налоговый сезон.

- Предполагается, что возврат средств займет 15 дней, если вы воспользуетесь электронной регистрацией для подачи декларации.

Это число произвольно, но оно короче, чем 21-дневное требование, которое IRS делает для большинства возмещений, и больше, чем 10 дней, которые использовались оценками в предыдущие годы.

Это число произвольно, но оно короче, чем 21-дневное требование, которое IRS делает для большинства возмещений, и больше, чем 10 дней, которые использовались оценками в предыдущие годы. - Предполагается, что возврат бумажных документов займет четыре недели, прежде чем они попадут в IRS и будут обработаны.

- Предполагается, что если вы запросите бумажный чек для возврата, доставка его по почте займет 10 дней.

С учетом этих предположений, вот ожидаемый график возврата налогов на 2018 год.

Date You File | Дата возврата, если электронный файл + прямой депозит | Дата возврата, если электронное письмо + возврат по почте | Дата возврата, если бумажный файл + прямой депозит | Дата возврата, если бумажный файл + возврат по почте |

|---|---|---|---|---|

янв. | 13 февраля | 23 февраля | 13 марта | 23 марта |

15 февраля | 2 марта | 12 марта | 30 марта | 9 апреля |

1 марта | 16 марта | 26 марта | 13 апреля | 23 апреля |

15 марта | 30 марта | 9 апреля | 27 апреля | 7 мая |

апреля 1 | 16 апреля | 26 апреля | 14 мая | 24 мая |

17 апреля | 2 мая | 12 мая | 30 мая | 9 июня |

Источник данных: автор, на основе предположений. Предупреждение: IRS не санкционировал это расписание и особо отмечает, что подобные таблицы могут вводить в заблуждение. Опыт каждого налогоплательщика может отличаться.

Предупреждение: IRS не санкционировал это расписание и особо отмечает, что подобные таблицы могут вводить в заблуждение. Опыт каждого налогоплательщика может отличаться.

Лучший способ получить информацию о том, когда получит возврат , — это использовать онлайн-инструмент IRS Where’s My Refund. Те, кто использует электронную регистрацию, могут зарегистрироваться через 24 часа, чтобы узнать, когда они могут ожидать возмещения, в то время как те, кто подает документы в бумажном виде, должны подождать четыре недели после отправки по почте, чтобы получить информацию о своем возмещении.

Как видно из диаграммы, вы можете предпринять некоторые действия, чтобы ускорить возврат средств. Электронная подача декларации — это самый быстрый метод, который также может привести к меньшему количеству математических ошибок и других ненужных задержек, чем бумажный возврат. Если вы запрашиваете прямой перевод, ваши деньги будут отправлены вам в электронном виде, что намного быстрее, чем получение бумажного чека на возврат по почте.

Источник изображения: Getty Images.

Почему IRS не хочет, чтобы вы полагались на графики возврата налогов

IRS заранее предупреждает налогоплательщиков о сроках возврата налогов.В ноябре агентство заявило, что «предостерегает налогоплательщиков от использования вводящих в заблуждение таблиц возмещения в Интернете, в которых прогнозируются даты возмещения налогов. Любые предположения о датах возмещения в 2018 году являются преждевременными. Кроме того, эти графики возмещения могут упускать из виду, что на сроки возврата налогов ».

При этом IRS еще раз повторил, что выдает более 90% возвратов налогоплательщикам в течение 21 дня или меньше. Конечно, возможно, что ваше возвращение потребует дополнительной проверки и, следовательно, займет больше времени.Но если вы понимаете предостережения, то обращение к диаграммам, подобным приведенной выше, может быть полезным, просто чтобы понять, какое влияние календарь оказывает на время.

О чем следует помнить

Чтобы быть абсолютно ясным, приведенный выше график является ориентировочным, и IRS не обязательно ему следует. Вы можете получить возмещение до или после того, что предлагает график.

Вы можете получить возмещение до или после того, что предлагает график.

В частности, не составляйте никаких финансовых планов, основанных на получении возмещения в какой-либо конкретный день. Слишком вероятно, что непредвиденные обстоятельства, связанные с вашим конкретным возвращением, приведут к дополнительным задержкам, и тогда вы можете столкнуться с еще большими финансовыми проблемами из-за составленных вами планов.

Наконец, имейте в виду, что определенные правила могут задержать возврат средств. В прошлом году вступили в силу законы, которые заставили тех, кто претендовал на определенные налоговые льготы, ждать возмещения как минимум до середины февраля. Это привело к задержкам на несколько дополнительных недель.

Возврат налога может стать важным источником дохода для многих налогоплательщиков. Если вы один из них, приведенная выше таблица может дать вам хотя бы общее представление о том, когда может быть получено возмещение.

График возврата федерального подоходного налога на 2018 год — День налоговой службы IRS — 17 апреля 2018 г.

В то время как американцы часто говорят, что они боятся крайнего срока подачи подоходного налога 15 апреля, большинство постоянных рабочих, которые получают зарплату и удерживают налоги, на самом деле с нетерпением ждут подачи своих налоговых деклараций в IRS, потому что они обычно получают часть денег обратно.Иногда совсем немного. [Примечание: в 2018 году крайний срок подачи налоговой декларации — 17 апреля, потому что 15 апреля — воскресенье, а 16 апреля — выходной день для федеральных служащих в Вашингтоне, округ Колумбия (День освобождения).]

Но каждый год вроде график возврата налога на прибыль меняется. Например, в 2017 году налоговая служба задержала возврат налоговой льготы с заработанного подоходного налога (EITC) или дополнительной налоговой льготы на ребенка (ACTC), чтобы предотвратить мошенничество. В сезоне подачи налоговой декларации 2018 года налогоплательщики с такими налоговыми льготами также могут ожидать такой же задержки.

Приведенная ниже таблица предлагает общее руководство относительно того, когда налогоплательщики должны получить возмещение подоходного налога, в зависимости от того, когда они подали, когда IRS приняло их декларацию, и получают ли они прямой депозит возмещения или бумажный чек. Для более точного определения того, когда вы можете получить возмещение, спросите своего налогового специалиста или посетите IRS « Где мой возврат ?» Веб-сайт.

Для более точного определения того, когда вы можете получить возмещение, спросите своего налогового специалиста или посетите IRS « Где мой возврат ?» Веб-сайт.

Существуют также приложения для Apple, Android и других устройств, помогающие отслеживать статус возврата.

Примечание: IRS начнет обработку большинства деклараций 29 января, но не начнет обработку деклараций с налоговой льготой на заработанный доход (EITC) или дополнительной налоговой льготой на ребенка (ACTC) до середины февраля 2018 года.

График возврата подоходного налога на 2018 год

| IRS принимает Эти | Возврат между Даты | Выдает IRS напрямую Депозит или чек |

| 19 января | 28 января | 9 февраля |

| 26 января | 4 февраля | 16 февраля |

| 2 февраля | 11 февраля | 23 февраля |

| 9 февраля | 18 февраля | 2 марта |

| 16 февраля | 25 февраля | 9 марта |

| 23 февраля | 4 марта | 16 марта |

| 2 марта | 11 марта | 23 марта |

| 9 марта | 18 марта | 30 марта |

| 16 марта | 25 марта | 6 апреля |

| 23 марта | Апрель 1 | 13 апреля |

| 30 марта | 8 апреля | 20 апреля |

| 6 апреля | 15 апреля | 27 апреля |

| 13 апреля | 22 апреля | 4 мая |

| 20 апреля | 29 апреля | 11 мая |

| 27 апреля | 6 мая | 18 мая |

| 4 мая | 13 мая | 25 мая |

| 11 мая | 20 мая | Июнь 1 |

29 января 2018 года IRS начнет обработку налоговых деклараций по доходам, полученным в 2017 году. В целом IRS сообщает, что возвраты с возвратом средств обрабатываются, а платежи производятся в течение 21 дня. Однако для файловых машин это может занять гораздо больше времени. Налоговое управление США и налоговые специалисты настоятельно рекомендуют подавать документы в электронном виде.

В целом IRS сообщает, что возвраты с возвратом средств обрабатываются, а платежи производятся в течение 21 дня. Однако для файловых машин это может занять гораздо больше времени. Налоговое управление США и налоговые специалисты настоятельно рекомендуют подавать документы в электронном виде.

Налогоплательщики могут использовать «Где мой возврат?» начать проверку статуса их возврата в течение 24 часов после получения налоговой службой налоговой декларации в электронной форме или через четыре недели после получения бумажной декларации, отправленной по почте. «Где мой возврат?» имеет трекер, который отображает прогресс по трем этапам: (1) возврат получен, (2) возврат утвержден и (3) возврат средств отправлен.

Телефонное приложение IRS2Go — еще один быстрый и безопасный инструмент, который налогоплательщики могут использовать для проверки статуса возврата. Кроме того, пользователи могут использовать приложение, чтобы найти бесплатную помощь в составлении налоговой декларации, произвести платеж, посмотреть канал IRS на YouTube, получить последние новости IRS и подписаться на обновления сезона подачи и налоговые советы. Приложение бесплатно для устройств Android в магазине Google Play или в Apple App Store для устройств Apple.

Приложение бесплатно для устройств Android в магазине Google Play или в Apple App Store для устройств Apple.

Пользователи как приложения IRS2Go, так и инструментов «Где мой возврат?» Должны иметь информацию из своей текущей, ожидающей обработки налоговой декларации, чтобы получить доступ к своей информации о возмещении.

Насколько быстро налогоплательщик получит возмещение, также зависит от того, когда он подал заявку и запросил ли он прямой перевод своего возмещения или бумажный чек. Это связано с тем, что в течение некоторых периодов времени увеличивается трафик, и все больше подателей заполняют свои формы. Самое загруженное время, которое может привести к более длительному ожиданию возврата денег, обычно для тех, кто подает заявку на последней неделе до крайнего срока 16 апреля. (Крайний срок уплаты налогов в 2018 году — 16 апреля, потому что 15 апреля приходится на воскресенье.)

Приведенная выше диаграмма дает общую оценку того, когда налогоплательщики могут ожидать своего возмещения, исходя из даты подачи и типа возмещения.

Amazon впервые с 2016 года пришлось заплатить федеральный подоходный налог.

Когда генеральный директор Amazon Джефф Безос опубликовал в Твиттере фотографию себя с певицей и рэпером Лиззо на Суперкубке в Майами, заявив, что он был «стопроцентным фанатом Лиззо», Ответ из Twitter-сферы был больше о его статусе 1%: платите налоги, сказали пользователи Twitter.

Но впервые с 2016 года критики Amazon не смогут указать на несуществующий закон о федеральных налогах технологического гиганта.

Это потому, что Amazon фактически задолжал деньги федеральному правительству в 2019 году. После двух лет подряд уплаты федерального подоходного налога США 0 долларов США в 2019 году Amazon была на крючке из-за счета в 162 миллиона долларов, сообщила компания в заявлении SEC в четверг. .

Конечно, 162 миллиона долларов — это лишь часть от 13,9 миллиарда долларов дохода до налогообложения, о котором Amazon сообщила за 2019 год — фактически, примерно 1,2%. Федеральная ставка корпоративного налога составляет 21%, но, как и в прошлом, Amazon, вероятно, использовала различные налоговые льготы и вычеты для уменьшения своего федерального налогового счета. Amazon также сообщила об общей выручке в размере 280,5 млрд долларов в 2019 году.

Amazon также сообщила об общей выручке в размере 280,5 млрд долларов в 2019 году.

Amazon подвергалась серьезной критике из-за того, что окончательное федеральное налоговое бремя компании в последние годы было особенно низким. Компания также подверглась критике за поиск огромных налоговых льгот на миллиарды долларов в рамках поиска второй штаб-квартиры, или «HQ2», в 2018 году.

В 2018 году доход Amazon превысил 11 миллиардов долларов, но компания заплатил 0 долларов в виде федеральных налогов. Фактически, благодаря налоговым льготам и вычетам Amazon фактически получила возмещение федерального налога в размере 129 миллионов долларов.Это произошло через год после того, как Amazon получила от федерального правительства возмещение в размере 137 миллионов долларов за 2017 год.

Президент Дональд Трамп часто критикует Amazon за то, что она платит «небольшие или нулевые налоги правительствам штатов и местным властям», хотя администрация Трампа снизила налоги в 2017 году. Закон о рабочих местах помог снизить установленную законом ставку корпоративного налога.

Закон о рабочих местах помог снизить установленную законом ставку корпоративного налога.

В феврале 2019 года сенатор Берни Сандерс в своем твите указал, что любой из примерно 150 миллионов участников Amazon Prime заплатил бы за годовой взнос этой программы (119 долларов США) больше, чем Amazon заплатил бы в виде федеральных налогов за 2018 или 2017 год.

SANDERSTWEET

В сообщении в блоге в четверг Amazon рекламировал тот факт, что в 2019 году у компании было «более 1 миллиарда долларов расходов по федеральному подоходному налогу». Однако эта сумма включает в себя счет по федеральным налогам на сумму 162 миллиона долларов, а также еще 914 долларов США. миллионный счет федерального налога, который, по словам компании, был отложен на более поздний срок. (Компании, действующие в соответствии с федеральным налоговым законодательством, задерживают уплату налогов на определенные доходы, включая некоторые иностранные доходы и долгосрочные инвестиции в такие объекты, как оборудование или машины.

Amazon также сообщила о выплате государственных налогов в размере 276 миллионов долларов в 2019 году, а также о международных налоговых счетах на сумму более 1,1 миллиарда долларов, согласно отчету SEC в четверг. Кроме того, компания отмечает в своем блоге, что Amazon также заплатила примерно 2,4 миллиарда долларов «налогов на заработную плату и таможенных пошлин» в 2019 году.

Однако, по словам Мэтью Гарднера, старшего специалиста по заработной плате, уплата чего-то вроде налога на заработную плату не является чем-то, чем можно похвастаться. научный сотрудник Института налогообложения и экономической политики, или ITEP, независимого и некоммерческого аналитического центра по налоговой политике.В сообщении в блоге, посвященном выпуску Amazon налогового счета за 2019 год, Гарднер отмечает, что «экономисты согласны с тем, что налоги на заработную плату в конечном итоге оплачиваются сотрудниками в виде уменьшенной компенсации».

Гарднер также утверждает, что, несмотря на то, что Amazon представила свой первый положительный счет по федеральному подоходному налогу с 2016 года, компания все еще находилась на крючке из-за небольшой доли ставки корпоративного налога в 2019 году. «Явным фактом остается то, что федеральная система подоходного налога по-прежнему вряд ли может бросить вызов одной из крупнейших и самых прибыльных корпораций в мире », — пишет Гарднер в своем блоге.

«Явным фактом остается то, что федеральная система подоходного налога по-прежнему вряд ли может бросить вызов одной из крупнейших и самых прибыльных корпораций в мире », — пишет Гарднер в своем блоге.

Когда CNBC Make It обратилась за комментарием, представитель Amazon отказался комментировать налоговый счет компании за 2019 год, помимо того, что содержится в недавнем сообщении в блоге компании. «Мы соблюдаем все применимые федеральные и государственные налоговые законы, и наши налоги в США являются отражением наших постоянных инвестиций, оплаты труда наших сотрудников и текущих налоговых правил», — пишет компания в этом посте.

Генеральный директор Amazon Джефф Безос и его огромное состояние — он самый богатый человек в мире с оценкой состояния в 124 миллиарда долларов, согласно Bloomberg — также стал предметом обсуждения для кандидатов в президенты от Демократической партии, таких как Сандерс и Элизабет Уоррен, которые выступают за ту или иную форму налог на богатство. Хотя Безос не раскрыл свои личные налоговые счета, миллиардер будет платить примерно 6 миллиардов долларов в год в соответствии с предложенным Уорреном налогом на богатство и 9 миллиардов долларов в соответствии с предложением Сандерса.

Хотя Безос не раскрыл свои личные налоговые счета, миллиардер будет платить примерно 6 миллиардов долларов в год в соответствии с предложенным Уорреном налогом на богатство и 9 миллиардов долларов в соответствии с предложением Сандерса.

Не пропустите:

Amazon заплатил 0 долларов федеральных налогов в 2018 году — и это частично благодаря Трампу. в его выпускной речи 1982 года

Как эта история? Подпишитесь на CNBC Сделайте это на YouTube!

Соглашение о подоходном налоге с нерезидентов Небраски на 2020 год | 12N | Форма |

Небраска Запрос на изменение только использования индивидуального подоходного налога (11/2016) | 22A | Форма |

Программа поощрительных расчетов согласно Закону о преимуществах штата Небраска (последнее обновление: 09/2013) | 312N | Просмотр форм |

Закон о занятости и росте инвестиций Небраски Расчет кредита (последнее обновление 04/2004) | 775N | Форма |

Небраска Соглашение о продлении срока давности (06/2021) | 872N | Форма |

Ваучер на выплату индивидуального подоходного налога, штат Небраска, 2020 (01/2021) | 1040Н-В | Форма |

Выборы для исключения военного пенсионного обеспечения | 1040N-MIL | Форма |

Покупка резиденции в Небраске в особо неблагополучном районе | 1040N-EB | Форма |

Заявление лица, требующего возврата, причитающегося умершему налогоплательщику | 1310N | Форма |

2020 Индивидуальная недоплата по расчетному налогу (01/2021) | 2210N | Форма |

Расходы по уходу за детьми и иждивенцами, Небраска (01/2021) | 2441N | Форма |

Расчет льготного кредита Небраски за все налоговые годы | 3800N | Просмотр форм |

Выборы и расчет прироста капитала в 2020 году (01/2021) | 4797N | Форма |

Заявление Небраски о продлении срока (01/2021) | 4868N | Форма |

2020 Закон о содействии развитию сообщества Небраски Расчет кредита (01/2021) | CDN | Форма |

Таблица чистых операционных убытков Небраски Налоговые годы с 2018 по 2020 год (12/2020) | № | Форма |

Кредит работодателя на покрытие расходов получателей TANF (ADC) (12/2017) | TANF | Форма |