Меры антиинфляционной политики

Антиинфляционная политика

В любой стране могут возникнуть отрицательные социальные и экономические последствия при наступлении инфляции. Это положение вынуждает правительство различных государств к проведению определенной экономической политики.

В первую очередь экономистами осуществлялись поиски ответов на важный вопрос, как ликвидировать инфляцию через радикальные меры или адаптироваться к этому процессу. Данные вопросы в различных государствах решают по-разному. К примеру, в Соединенных Штатах Америки и Англии на уровне государства устанавливаются задачи борьбы с инфляцией. Другие страны разрабатывают комплекс мероприятий для адаптации, например, используют индексацию.

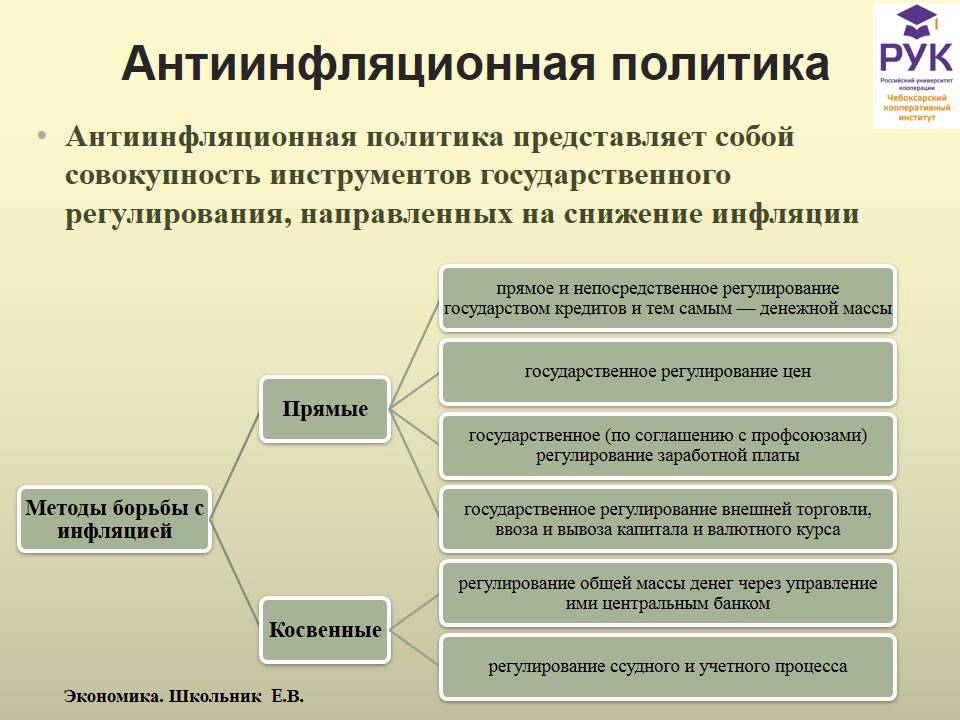

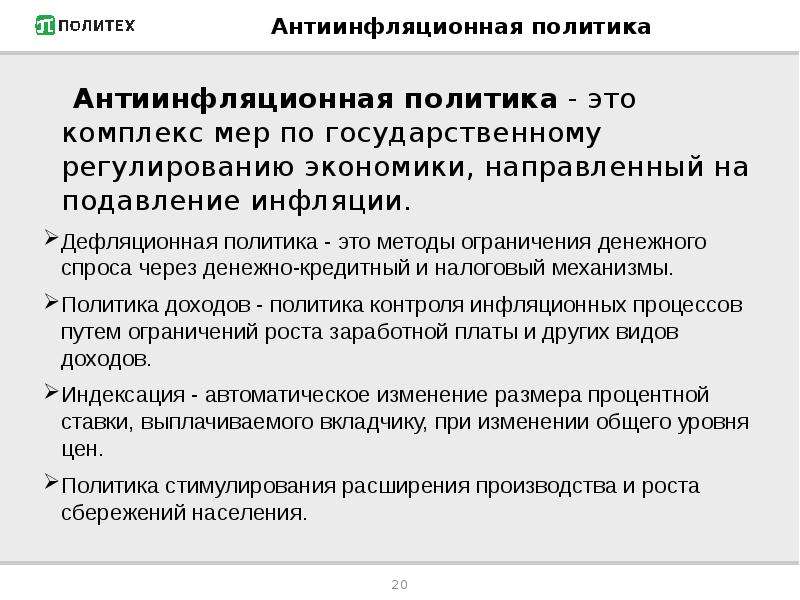

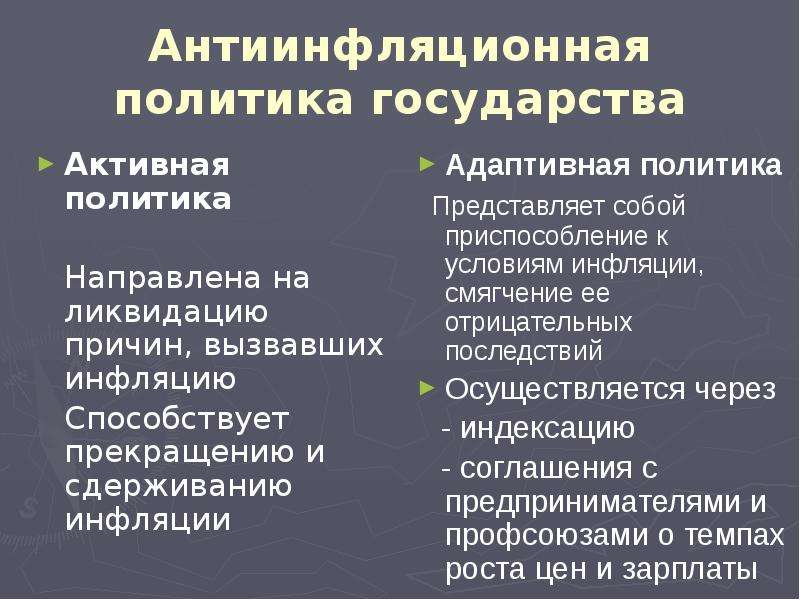

В соответствии с подходами государства к проблемам инфляции антиинфляционная политика может быть активной и адаптивной.

Замечание 1

Активную антиинфляционную политику характеризует ликвидация причин, которые вызвали инфляцию.

Адаптивная инфляционная политика является приспособлением к условиям инфляции, а также смягчением ее последствий.

Две основные проблемы, которые стоят перед любыми правительствами, заключаются в безработице и инфляции. Решение данных проблем обладает тесной связью.

Основные рычаги управления по инфляционным процессам находятся в государственных руках, поскольку именно оно отвечает за денежное предложение и размер денежной массы. При этом сокращение денег, которые находятся в обращении, способно создать условия прекращения инфляционных процессов, а для эффективной борьбы с инфляцией необходимо устранять причины, которые ее породили.

Специалисты считают, что антиинфляционные меры используются только к открытой инфляции, при этом подавленная инфляция не способна поддаваться лечению, поскольку ее невозможно измерять.

Бороться с инфляцией означает ограничивать ее, удерживать на стабильном уровне цены, а не заниматься устранением полностью. Инфляцию нельзя ликвидировать навсегда, так как ее основой является существование циклического характера экономического развития. По этой причине инфляция и безработица являются постоянными спутниками рынка.

Готовые работы на аналогичную тему

Замечание 2

Политика по поддержанию полной занятости и стабильных цен является важнейшей целью регулирования макроэкономики.

Меры активной антиинфляционной политики

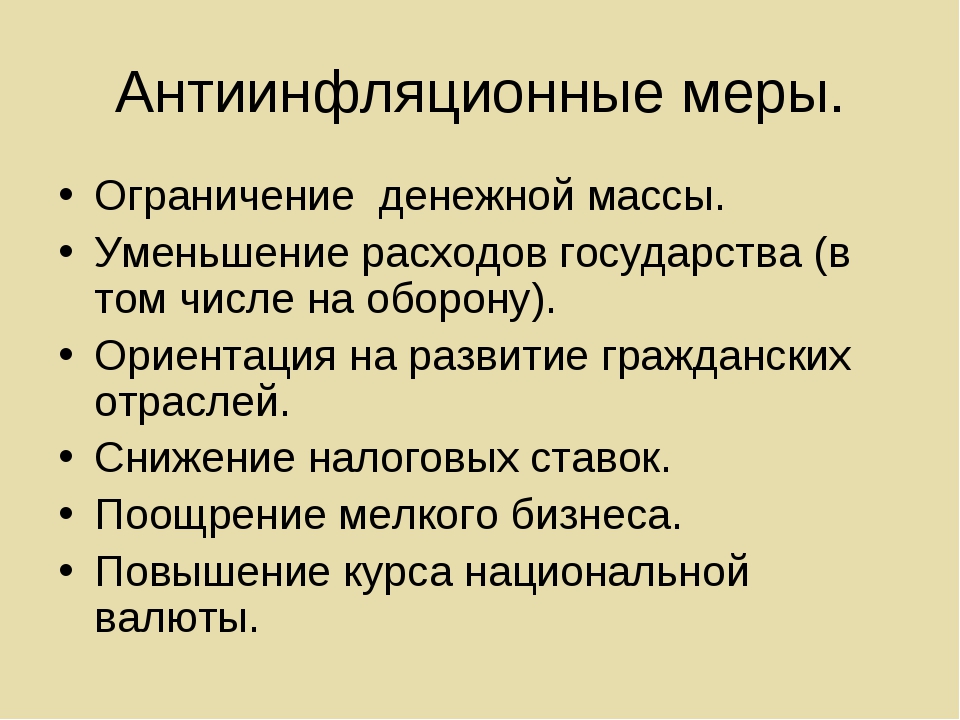

Каждое правительство имеет в своем распоряжении определенный набор прямых рычагов монетарного характера, которые способствуют сдерживанию или прекращению инфляционных процессов. К таким мерам, в первую очередь, относится:

- контроль денежной эмиссии,

- недопущение эмиссионного финансирования государственного бюджета,

- пресечение обращения денежного суррогата,

- осуществление текущего предложения денег через осуществление операции открытого рынка,

- проведение денежных реформ конфискационного типа.

Эффективность данных методов обеспечивается только при сдерживании или предотвращении инфляции. Если же наступает гиперинфляция, единственный выход чаще всего представляет собой денежную реформу.

В зависимости от рассмотренных выше механизмов инфляции, антиинфляционные меры можно классифицировать в соответствии от того, на борьбу с каким видам инфляции они будут направлены.

Меры, сконцентрированные на инфляции спроса, в конечном счете, могут быть сведены к сдерживанию совокупного спроса. Такие меры включают в себя минимизацию расходов государства, увеличение налогов, уменьшение дефицита бюджета государства, переход к денежно-кредитной политике.

Эти изменения экономика, которая имеет высокий уровень инфляции, способна переживать весьма болезненным образом. Это обусловлено тем, что сокращение совокупного спроса может вести к спаду экономики и росту безработицы. Тем не менее, стабилизация экономики создает хорошие предпосылки для эффективного развития.

Инфляция спроса представляет собой причину почти всех исторических примеров высокого уровня инфляции.

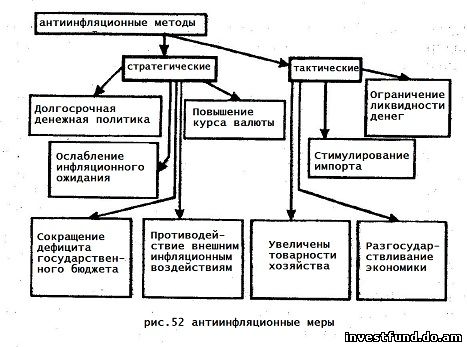

Можно выделить молниеносную и постепенную политику. Молниеносную политику проводят в условии высокого доверия общества к правительству, что включает резкое снижение не только инфляционных процессов, но и тех, которые создают условия устойчивого развития без инфляции.

Постепенная политика способна сохранять относительную социальную стабильность, способствует медленному росту безработицы, что дает надежду успешной переквалификации. Также для сокращения спроса используют стабилизацию валютного курса через его фиксирование.

Меры против инфляции издержек

Рассмотрим меры, которые направлены против инфляции предложения или издержек. Такие меры включают в себя сдерживание роста факторных доходов и цен, борьбу с монополиями в экономике, развитие институтов, процесс стимулирования выпуска продукции в рамках экономики предложения.

Политика, которая сконцентрирована против роста факторного дохода и одновременного увеличения цен, называется политикой цен и доходов. Она реализуется через различные средства, включая замораживание цен и заработной платы и косвенное ограничение их роста.

Если происходит жесткое сдерживание цен и дохода, то это способно дать однозначный видимый результат за определенный короткий срок. При этом цена данной дефляции является достаточно высокой, поскольку одновременно происходит сдерживание рыночных механизмов стабилизации экономики, заморозка диспропорций и ожиданий от инфляции.

Замечание 3

Важнейшее место в ходе преодоления инфляции издержек отведено борьбе с монополией в экономике путем формирования рыночного института.

В современной России это положение имеет особенное значение. Также здесь следует выделить меры, которые концентрируются на стимулировании выпуска продукции в рамках экономики предложения. Суть этой концепции можно свести к тому, что правительство проводит мероприятия, которые способствуют сдвигу долгосрочного графика совокупного предложения, то есть росту уровня естественного выпуска продукции.

Основные элементы политики и экономики предложения включают в себя минимизацию налогов, рост трудовой мотивации через изменение социальной политики, развитие конкуренции в секторе инфраструктуры, денежную эмиссию в рамках ожидаемых приростов естественного уровня выпуска.

Антиинфляционная политика Центрального банка — Энциклопедия по экономике

Антиинфляционная политика Центрального банка [c.754]Один из Десяти принципов экономике утверждает цены растут тогда, когда правительство печатает слишком много денег (гл. 1, 28). Другой принцип гласит, что в краткосрочной перспективе общество должно сделать выбор между инфляцией и безработицей (гл. 1, 33). В чем должны состоять цели антиинфляционной политики Центрального банка

[c.754]

1, 28). Другой принцип гласит, что в краткосрочной перспективе общество должно сделать выбор между инфляцией и безработицей (гл. 1, 33). В чем должны состоять цели антиинфляционной политики Центрального банка

[c.754]

В гл. 2 объясняются различия между позитивным и нормативным анализом. В какой части разногласия при обсуждении вопроса об антиинфляционной политике Центрального банка касаются позитивных утверждений, а в какой части — нормативных [c.763]

Примером конструктивного сотрудничества между банковской системой страны и центральным банком служат отношения между двумя уровнями банковской системы Нидерландов, где активно развиваются контакты центрального банка с руководством национальных кредитных институтов. Законодательством страны центральному банку предписывается проведение регулярных консультаций с представителями кредитно-финансовых учреждений с целью разъяснения основных направлений политики центрального банка, а также с целью выработки совместными усилиями стабилизационных, антиинфляционных мероприятий. Практика подобного рода способствует установлению хороших контактов и взаимопониманию между двумя уровнями кредитной системы. Подобно Центральному банку Нидерландов тесные контакты с кредитной системой стремится поддерживать и Австрийский национальный банк.

[c.405]

Практика подобного рода способствует установлению хороших контактов и взаимопониманию между двумя уровнями кредитной системы. Подобно Центральному банку Нидерландов тесные контакты с кредитной системой стремится поддерживать и Австрийский национальный банк.

[c.405]

Результаты эмпирического анализа подтверждают предположения, сделанные авторами в первой части работы на основе качественной характеристики целей и принципов денежно-кредитной и валютной политики в 1999-2003 гг. Вопреки общепринятым принципам регулирования денежной сферы, основным инструментом политики Центрального банка на протяжении посткризисного периода являлась не процентная ставка, а денежное предложение. При этом, несмотря на формально декларируемую приоритетность антиинфляционной политики, действия Банка России были в большей степени направлены на сглаживание динамики реального обменного курса, чем на снижение инфляции. [c.2]

В практике антиинфляционного регулирования важную роль играет денежно-кредитная политика. И она у нас в последние годы активно проводится Центральным банком Рос. Федерации. Думается даже, что ЦБ РФ почти исчерпал весь комплекс мер, входящих в круг его обязанностей, а инфляция осталась, т.к. мер одного Центрального банка явно недостаточно для эффективной борьбы с инфляцией в России. И в основных направлениях на 1996 г. ЦБ это констатирует Однако возможности ограничения темпов инфляции преимущественно средствами денежно-кредитной политики имеют свои объективные пределы. Они обусловлены реальными возможностями ограничения совокупного спроса, повышение которых грозит серьезными проблемами в области стимулирования деловой активности, обеспечения вывода экономики из кризиса и последующего экономического роста. В настоящее время в сфере экономической политики, по мнению банка России, важное значение имеет принятие комплекса практических мер по снижению инфляционных издержек. Среди этих мер — государственное регулирование цен на продукцию естественных монополистов, ускорение процессов демонополизации производства и структурной перестройки экономики .

И она у нас в последние годы активно проводится Центральным банком Рос. Федерации. Думается даже, что ЦБ РФ почти исчерпал весь комплекс мер, входящих в круг его обязанностей, а инфляция осталась, т.к. мер одного Центрального банка явно недостаточно для эффективной борьбы с инфляцией в России. И в основных направлениях на 1996 г. ЦБ это констатирует Однако возможности ограничения темпов инфляции преимущественно средствами денежно-кредитной политики имеют свои объективные пределы. Они обусловлены реальными возможностями ограничения совокупного спроса, повышение которых грозит серьезными проблемами в области стимулирования деловой активности, обеспечения вывода экономики из кризиса и последующего экономического роста. В настоящее время в сфере экономической политики, по мнению банка России, важное значение имеет принятие комплекса практических мер по снижению инфляционных издержек. Среди этих мер — государственное регулирование цен на продукцию естественных монополистов, ускорение процессов демонополизации производства и структурной перестройки экономики . 90 С, первой из предлагаемых мер автор абсолютно согласен и даже более расширительно. Отсюда вывод

[c.61]

90 С, первой из предлагаемых мер автор абсолютно согласен и даже более расширительно. Отсюда вывод

[c.61]

Второй метод — это гибкое денежно-кредитное регулирование экономики, которое должно быть прерогативой центрального банка страны, преследующего цель вовлечения всех коммерческих банков в антиинфляционную политику. При этом денежно-кредитное регулирование должно рассматриваться как средство кратковременного воздействия на экономику, предполагающее жесткий контроль за движением денежных средств с учетом их целе- [c.92]

Антиинфляционная политика — система мер по предупреждению и преодолению инфляции. Предусматривает сокращение непроизводительных расходов государства (на оборону, дотации и др.), повышение процентной ставки и кредитных резервов центрального банка, сокращение размеров льготного кредитования и др. [c.13]

Антиинфляционная политика осуществлялась как за счет сжатия денежной массы, так и за счет привязки рубля к доллару в рамках валютного коридора . Важным шагом в борьбе с инфляцией стало принятие в 1994 г. закона о Центральном банке России (ЦБР). Согласно этому закону, ЦБР независим от исполнительной власти. Иными словами, правительству закрыт доступ к печатному станку . Центральный банк обязан обеспечивать стабильность рубля, что на практике достигалось ограничением количества денег в обращении. Только в первой половине 1997 г., когда рост цен снизился до уровня менее 20% в годовом исчислении, Центральный банк стал постепенно смягчать денежную политику, увеличивая выпуск денег в обращение, что сыграло заметную роль в оживлении производства.

[c.789]

Важным шагом в борьбе с инфляцией стало принятие в 1994 г. закона о Центральном банке России (ЦБР). Согласно этому закону, ЦБР независим от исполнительной власти. Иными словами, правительству закрыт доступ к печатному станку . Центральный банк обязан обеспечивать стабильность рубля, что на практике достигалось ограничением количества денег в обращении. Только в первой половине 1997 г., когда рост цен снизился до уровня менее 20% в годовом исчислении, Центральный банк стал постепенно смягчать денежную политику, увеличивая выпуск денег в обращение, что сыграло заметную роль в оживлении производства.

[c.789]

Валютная интервенция Центрального банка России. Девизная политика в России как и во всем мире, проводится в форме валютной интервенций Центрального банка по согласованию с правительством. С целью снижения амплитуды и частоты колебаний курса рубля к иностранным валютам Банк России израсходовал более 1 млрд. долл. в 1992 г. на валютную интервенцию через валютные биржи в Москве и Санкт-Петербурге и 287 млн. долл. на внебиржевом валютном рынке. Однако, как свидетельствует мировой опыт, валютная интервенция дает лишь кратковременный эффект и требует больших валютных затрат. Центральный банк России в настоящее время не располагает достаточными золото-валютными резервами для поддержания курса рубля. Относительная стабилизация курса рубля может быть достигнута при установлении равновесия между основными макроэкономическими показателями в рамках антиинфляционной политики.

[c.542]

долл. на внебиржевом валютном рынке. Однако, как свидетельствует мировой опыт, валютная интервенция дает лишь кратковременный эффект и требует больших валютных затрат. Центральный банк России в настоящее время не располагает достаточными золото-валютными резервами для поддержания курса рубля. Относительная стабилизация курса рубля может быть достигнута при установлении равновесия между основными макроэкономическими показателями в рамках антиинфляционной политики.

[c.542]

Правительство Российской Федерации в начале 90-х гг. для решения проблем инфляции в основном было нацелено на сокращение избыточного выпуска денег, бюджетных расходов и необходимости валютной стабилизации рубля. В связи с тем, что одной из главных идей глобальной политики реформирования было уменьшение роли Правительства в регулировании экономики, то с каждым годом все больше возрастало значение рыночных методов регулирования. Государственная монетаристская антиинфляционная политика осуществлялась в основном следующими методами ограничение эмиссии денег Центральным банком РФ сокращение бюджетного дефицита путем уменьшения государственных расходов сдерживание колебаний курса рубля по отношению к иностранным валютам путем установления валютных коридоров (пределов) и использования валютной интервенции — покупки или продажи ЦБ РФ валюты других государств, не допуская выхода рубля за пределы установленных границ. [c.138]

[c.138]

Дефляционная (антиинфляционная) политика. Такая политика, направленная на сокращение внутреннего спроса, включает прежде всего ограничение государственных (бюджетных) расходов, замораживание цен и заработной платы. При этом правительством активно используются соответствующие финансовые и денежно-кредитные рычаги, такие как изменение учетной ставки Центрального банка установление пределов роста денежной массы кредитные ограничения. [c.190]

Поскольку обменный курс существенно влияет на цены, то можно предположить, что его регулирование играет самостоятельную роль в антиинфляционной политике независимо от косвенного воздействия обменного курса на совокупный спрос и общий уровень безработицы. В некоторых странах была предпринята попытка путем валютной интервенции центрального банка использовать обменный курс в качестве одного из основных или даже основного инструмента реализации антиинфляционной программы. Например, правительство Боливии в 1985 г. успешно покончило с гиперинфляцией, достигавшей 40 000% в год, стабилизировав обменный курс национальной валюты (который до этого резко упал). После значи-

[c.513]

После значи-

[c.513]

В целях регулирования объема денежной массы проводятся меры либо по стимулированию роста денежной массы (экспансивная кредитная политика), либо по сдерживанию ее увеличения (рестрикционная кредитная и антиинфляционная политика). Однако в условиях стагфляции центральному банку приходится искать компромиссное сочетание инструментов экономического регулирования, как это происходит в настоящее время в ряде восточноевропейских стран, в России и странах Ближнего зарубежья. [c.407]

Режим жестких денежных ограничений относится к разряду сильнодействующих регуляторов экономики. Стоит только денежным ограничениям хотя бы как-то стабилизировать темп роста цен, как тут же начинают меняться инфляционные ожидания. Чем слабее эти ожидания, тем больше склонность людей к сбережениям. Расширение объема сбережений позволяет государству решать бюджетные проблемы все меньше, прибегая к займам в Центральном банке. Таким образом, реализация долгосрочной денежной политики представляет собой самоусиливающийся процесс антиинфляционного регулирования. [c.185]

[c.185]

Если полностью избавиться от инфляции нельзя в силу институциональных причин (монополия Центральных банков на эмиссию денег1, монополизм профсоюзов и фирм), то нужно снизить ее темпы до минимально возможного и предсказуемого уровня. Стратегическая цель антиинфляционной политики — привести темпы роста денежной массы в соответствие с темпами роста товарной массы (или реального ВВП) в краткосрочном плане, а объем и структуру совокуп- —————— [c.580]

Анализ антиинфляционной политики в России приводит к выводу, что для восстановления управляемости экономикой наряду с монетаристскими методами необходимо использовать комплекс не монетаристских мер, чтобы сдержать инфляцию не за счет снижения производства, а за счет его реальной стабилизации, оживления и подъема. В связи сдевальвацией рубля в 1998 г. Правительство Российской Федерации совместно с Центральным банком приняло ряд антикризисных мер [c.24]

Примером несовместимой во времени политики является- антиинфляционная политика. Оптимальная политика может состоять в том, чтобы объявить об ограничении предложения денег и затем придерживаться этого обещания. Но существует возможность того, что этот курс окажется несовместимым во времени, поскольку раз уж центральный банк заявил о своем намерении снизить инфляцию и профсоюзы прореагировали на это обещание тем, что согласились на малый прирост заработной платы, то у центрального банка могут возникнуть стимулы к нарушению обещания и увеличению выпуска в краткосрочном плане. Именно эти стимулы к «обману» и снижают доверие к провозглашению низкоинфляционного политического курса.

[c.672]

Оптимальная политика может состоять в том, чтобы объявить об ограничении предложения денег и затем придерживаться этого обещания. Но существует возможность того, что этот курс окажется несовместимым во времени, поскольку раз уж центральный банк заявил о своем намерении снизить инфляцию и профсоюзы прореагировали на это обещание тем, что согласились на малый прирост заработной платы, то у центрального банка могут возникнуть стимулы к нарушению обещания и увеличению выпуска в краткосрочном плане. Именно эти стимулы к «обману» и снижают доверие к провозглашению низкоинфляционного политического курса.

[c.672]

Различают виды денежно-кредитной политики в зависимости от ее конечных целей. В условиях инфляции проводится политика «дорогих денег» (политика кредитной рестрикции). Она направлена на сокращение предложения денег путем ужесточения условий и ограничения объема кредитных операций коммерческих банков. Центральный банк, проводя рестрикционную политику, предпринимает следующие действия продает государственные ценные бумаги на открытом рынке увеличивает норму обязательных резервов повышает учетную ставку. Если эти меры оказываются недостаточно эффективными, центральный банк использует административные ограничения понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита и т.д. Политика «дорогих денег» является основным методом антиинфляционного регулирования.

[c.169]

Если эти меры оказываются недостаточно эффективными, центральный банк использует административные ограничения понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита и т.д. Политика «дорогих денег» является основным методом антиинфляционного регулирования.

[c.169]

Постановление Правительства РФ от 18.01.1993 N 33 (ред. от 26.06.1995) «О дальнейших мерах по государственному регулированию инфляционных процессов и частичном изменении Постановления Правительства Российской Федерации от 31 декабря 1992 г. N 1041 «О государственном регулировании цен на отдельные виды продукции и товаров»

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОСТАНОВЛЕНИЕ

от 18 января 1993 г. N 33

О ДАЛЬНЕЙШИХ МЕРАХ ПО ГОСУДАРСТВЕННОМУ

РЕГУЛИРОВАНИЮ ИНФЛЯЦИОННЫХ ПРОЦЕССОВ И ЧАСТИЧНОМ

ИЗМЕНЕНИИ ПОСТАНОВЛЕНИЯ ПРАВИТЕЛЬСТВА РОССИЙСКОЙ

ФЕДЕРАЦИИ ОТ 31 ДЕКАБРЯ 1992 Г. N 1041 «О ГОСУДАРСТВЕННОМ

РЕГУЛИРОВАНИИ ЦЕН НА ОТДЕЛЬНЫЕ ВИДЫ ПРОДУКЦИИ И ТОВАРОВ»

В целях ужесточения борьбы с инфляцией, дестабилизацией экономики и развалом денежной системы, расширения арсенала методов рыночного регулирования цен Правительство Российской Федерации постановляет:

1.

2. Для сдерживания инфляции Министерству финансов Российской Федерации, центральным органам федеральной исполнительной власти ужесточить финансовую и денежно — кредитную политику в рамках действующего законодательства, не допускать расходов, не обеспеченных источниками денежных средств. Министерству финансов Российской Федерации в месячный срок разработать программу финансирования бюджетного дефицита государственными облигациями в 1993 году.

3. Министерству финансов Российской Федерации в месячный срок внести предложения по повышению доходов бюджета, в том числе путем увеличения акцизов и импортных тарифов на товары, не оказывающие значительного влияния на уровень жизни населения.

4. Рекомендовать Центральному банку Российской Федерации в соответствии с Законом

РСФСР «О центральном банке РСФСР (Банке России)» усилить борьбу с инфляцией средствами денежно — кредитной политики, перейти к месячной официальной денежной учетной ставке и удерживать темпы роста кредитования на уровне, достаточном для реального замедления роста цен.

6. Рекомендовать Сберегательному банку Российской Федерации по согласованию с Министерством финансов Российской Федерации повысить уровень ставок по вкладам для защиты населения от инфляции и усиления антиинфляционной направленности процентной политики.

7. Считать утратившими силу пункты 1,

2,

приложения N 1,

2

и примечание к приложению N 3

Постановления Правительства Российской Федерации от 31 декабря 1992 г. N 1041 «О государственном регулировании цен на отдельные виды продукции и товаров.»

N 1041 «О государственном регулировании цен на отдельные виды продукции и товаров.»

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

10. Министерству финансов Российской Федерации совместно с Министерством экономики Российской Федерации и Государственным комитетом Российской Федерации по управлению государственным имуществом разработать положение о принципах и критериях предоставления предприятиям льгот, субсидий и кредитов, имея в виду ограничение помощи предприятиям, завышающим цены.

11. Государственному комитету Российской Федерации по управлению государственным имуществом совместно с Министерством экономики Российской Федерации и Министерством финансов Российской Федерации разработать положение о федеральной службе (агентстве) по делам о несостоятельности (банкротстве) и провести в первом полугодии 1993 г. показательную реорганизацию ряда неплатежеспособных предприятий, растрачивающих государственные ресурсы и способствующих инфляции.

В. ЧЕРНОМЫРДИН

Открыть полный текст документа

Антиинфляционная Политика — это… Что такое Антиинфляционная Политика?

- Антиинфляционная Политика

-

См. Инфляция.

Словарь бизнес-терминов. Академик.ру. 2001.

- Антидемпинговое Законодательство

- Антиинфляционное Регулирование

Смотреть что такое «Антиинфляционная Политика» в других словарях:

Антиинфляционная политика — система мер по предупреждению и преодолению инфляции. Принимаемые государством меры зависят от характера и уровня инфляции. По английски: Anti inflation policy См. также: Антиинфляционная политика Монетарная политика Инфляция Финансовый словарь… … Финансовый словарь

Антиинфляционная политика — (Anti inflationary policy) Определение антиинфляционной политики государства Информация об определении антиинфляционной политики государства, методы и особенности антиинфляционной политики Содержание Содержание Определение термина Причины… … Энциклопедия инвестора

Антиинфляционная политика — включает в себя два принципиально различных направления: регулирование совокупного спроса; регулирование совокупного предложения. Сторонниками первого направления являются кейнсианцы; сторонниками второго монетаристы … Краткий словарь основных лесоводственно-экономических терминов

Антиинфляционная политика предложения — макроэкономическая политика, направленная на увеличение естественного уровня национального продукта с целью сокращения уровня инфляции. Основным инструментом такой политики является сокращение предельной ставки налогообложения в целях… … Финансовый словарь

Политика цен и доходов — (prices and incomes policy) Государственная экономическая политика, направленная на борьбу с инфляцией (inflation) путем прямого ограничения заработной платы и контроля над ценами (price control). Ряд правительств, стремящихся меньше вмешиваться… … Финансовый словарь

Политика доходов — (incomes policy) Правительственная политика, которая ставит своей целью контроль над инфляцией и поддержание полной занятости путем сдерживания прироста заработной платы и цен и использует для этого законодательные и другие средства. В 1960–1970… … Финансовый словарь

Политика в области заработной платы и цен — государственная политика воздействия на поведение профсоюзов и администраций предприятий с целью побудить их принимать в области заработной платы и цен решения, более совместимые с задачами обеспечения полной занятости и стабильного уровня цен.… … Финансовый словарь

Политика дешевых денег — политика правительства и центрального банка, направленная на расширение банковского кредита посредством снижения ставок кредитного процента. Политика дешевых денег приводит к увеличению массы денег в обращении. По английски: Easy money policy См … Финансовый словарь

Политика дорогих денег — политика правительства и центрального банка, направленная на сокращение объема денежной массы в стране. Используется для решения проблемы инфляции. По английски: Tight money policy Синонимы английские: Dear money policy См. также:… … Финансовый словарь

Политика стабилизации — действия правительства по контролю над экономической ситуацией в стране с целью достижения полной занятости, поддержания низкого уровня инфляции, роста объема ВНП. По английски: Stabilization policy См. также: Антиинфляционная политика Финансовый … Финансовый словарь

Цели и ограничения антиинфляционной политики

Негативные социально-экономические последствия инфляции вынуждают правительства разных стран проводить определенную антиинфляционную политику: комплекс мер по гашению этого негативного процесса.

Необходимыми условиями результативности данной политики выступают:

- Постановка наукой на основе детального анализа имеющегося массива фактической информации правильного «диагноза», то есть вскрытие глубинных причин повышения общего уровня цен. При этом наиболее значимым является заключение, столкнулась ли страна на данном этапе ее развития с проявлениями инфляции спроса или же, напротив, в ней интенсивно проявляется инфляция издержек.

- Наличие таких финансовых и денежных властей (Минфина и центрального банка), которые тесно координируют свою деятельность, твердо придерживаются курса на последовательное искоренение неуправляемой инфляции и к тому же ставят во главу угла проводимой ими антиинфляционной политики денежно-кредитные регуляторы. Лишь отвечающие данным критериям властные структуры в любом случае не станут наводнять экономику излишней денежной массой — в ответ, например, на требования оппозиционно настроенных социальных групп.

- Комплексность и многозвенность антиинфляционного механизма, который не может сводиться к одному лишь ограничению денежной массы в стране. Конечно, инфляция, прежде всего, денежное явление. Но, зародившись на денежном рынке, она поражает другие части экономического организма. А потому в случае, если инфляционная болезнь запущена, одной только нормализацией денежного оборота не обойтись. В этом весьма типичном случае становятся необходимыми также проведение соответствующей фискальной политики (связанной с лечением общегосударственных финансов), стимулирование инвестиционного процесса, укрепление конкурентных начал, ограничение потребительских расходов и т.п.

Вопросом выбора является вопрос: ликвидировать инфляцию путем радикальных мер или адаптироваться к ней? В некоторых странах (США, Великобритании и др.) на государственном уровне ставится первая задача. Некоторые другие ограничиваются разработкой комплекса адаптационных мероприятий, в ходе которых той или иной степени индексации подлежат заработная плата, пенсии, пособия, ставки процента, инвестиционные расходы фирм (включая амортизационные отчисления) и т.п. Эти меры касаются не причин и механизмов инфляции, а лишь ее последствий. Причем следует учитывать, что они способны и усилить инфляционные процессы. Поэтому их нельзя, вообще говоря, относить к антиинфляционной политике. Едва ли оправданно относить к ней и решение объективно вызывающих инфляцию бюджетных проблем через построение государством разного рода финансовых «пирамид» и выпуск краткосрочных государственных ценных бумаг. Мало того, что форсированная эмиссия ГКО в нашей стране породила феномен отложенной на будущее (после августа 1998 г.) инфляции. Следует учитывать и то резонно отмечаемое Н. Шмелевым обстоятельство, что «реальная цена денег в результате массированного выпуска ГКО открыто и сразу поднялась до заоблачных высот. А какая, строго говоря, разница, на что выросли цены — на спички, на мыло или на кредит в банке?».

Встречается и некий третий вариант — тотальный административный контроль над ценами. Однако монетаристами наиболее ожесточенной критике подвергаются любые попытки затормозить инфляцию с помощью разнообразных форм государственного контроля над доходами и ценами. М. Фридмен полагает, что «намного больше вреда приносят меры по сдерживанию инфляции, нежели сама открытая инфляция». И, действительно, тотальный контроль над ценами и доходами — это не решение проблемы инфляции, которая в этом случае просто переходит в подавленную форму, победить которую маловероятно. Таким образом, критерием подлинно антиинфляционных мер является их воздействие на глубинные причины и механизмы инфляции.

Иллюзией представляется позиция, в соответствии с которой возможна, якобы, полная и окончательная победа над инфляцией. Ведь для решения этой задачи требуется устранение всех причин инфляции, целиком разрушить все ее механизмы (необходимо постоянно поддерживать баланс доходов и расходов государственного бюджета, структурную сбалансированность воспроизводства, ликвидировать монополизм и т.п.). Так, накопив значительный государственный долг, правительство оказывается в инфляционной ловушке, поскольку его обслуживание становится все более весомым компонентом государственных расходов, воспроизводящим бюджетный дефицит. Инфляция не посещает страну лишь в случае, если инвестиционный спрос фирм оказывается в ней не больше, чем отложенные домохозяйствами сбережения. В противном случае в экономике, как известно, складывается ситуация «инфляционного разрыва» сбережений и инвестиций, толкающая цены вверх. Стремясь не допустить инфляции, правительство не должно чрезмерно облагать домохозяйства налогами излишне активно вторгаться в сферу перераспределения доходов — иначе сбережения населения окажутся опять-таки ниже инвестиционного спроса. Между тем напряженная социально-экономическая и политическая ситуация в стране в определенный момент вполне может подвигнуть власти к осуществлению интенсивных перераспределительных процессов с их неизбежными инфляционными последствиями.

Полная остановка инфляции к тому же имела бы и негативные последствия. Это означало бы отказ от антициклического регулирования экономики, от использования инструментов экспансионистской монетарной политики для стимулирующего воздействия на процентные ставки, курсы акций, инвестиции, объем производства. Но там, где политика краткосрочной стабилизации все же проводится, неотвратимо проявляется ее инфляционный эффект. Инфляция неизбежна и в связи с межстрановыми перемещениями капиталов в погоне за более высокой ставкой процента: там, где эта ставка более высока (например, из-за большого дефицита госбюджета), предложение денег — а значит, и уровень инфляции — относительно высоки. К тому же нельзя полностью исключить и вероятность ошибочных действий центрального банка при установлении допустимых пределов роста денежной массы на перспективу в рамках политики таргетирования. Инфляция неизбежна и в связи с тем, что для ее прекращения необходимо отсутствие у населения инфляционных ожиданий. Нужны люди со здоровой рыночной психологией, которые, замечая повышение общего уровня цен, уверены в их последующем сокращении в вязи с действием эффекта Пигу.

Таким образом, инфляционная болезнь неизлечима: современная экономика, основанная на бумажно-денежном обращении, инфляционна по самой своей сути. Поэтому при постановке целей антиинфляционной политики правительство по сути дела указывает лишь стратегический ориентир, тот горизонт, который удаляется по мере к нему приближения. Борьба с инфляцией — не политическая программа, рассчитанная на определенный срок (о реализации которой предполагался бы строгий отчет), а бессрочная, повседневная обязанность государства, его постоянно выполняемая функция, Реальная цель властей состоит лишь в том, чтобы сделать инфляцию умеренной, сбалансированной, прогно-зируемой, а значит, и контролируемой.

Антиинфляционная политика как многофакторный процесс

Рост потребительских цен остается одной из важнейших проблем экономического развития России. Для обеспечения результативности регулирования факторов инфляции важное значение имеет системный подход к данной проблеме.

Управление инфляцией представляет важнейшую проблему денежно-кредитной и в целом экономической политики. Необходимо учитывать при этом многосложный, многофакторный характер инфляции. В ее основе лежат не только монетарные, но и затратные факторы. Требуется проведение широкого комплекса антиинфляционных мероприятий. Среди них стабилизация и стимулирование производства, совершенствование налоговой системы, создание рыночной инфраструктуры, повышение ответственности предприятий за результаты хозяйственной деятельности, регулирование обменного курса рубля, цен и доходов.

В России действуют как монетарные, так и неденежные факторы инфляции.

Одним из самых важных является тарифно-ценовой фактор инфляции. Значительное влияние этого фактора на инфляцию в России обусловлено рядом причин. Прежде всего, либерализацией цен и отсутствием ценовой политики в условиях, когда еще не сформировалась рыночная конкуренция. Продолжается практика монополистического ценообразования и ценового сговора. Об этом свидетельствует повышение компаниями ТЭК внутренних цен на нефть и нефтепродукты.

Кроме того, фактором инфляции стало ежегодное повышение цен и тарифов естественных монополий, а также ЖКХ. Это обусловлено, прежде всего, низким качеством управления естественными монополиями и ЖКХ и неэффективностью их государственного регулирования. За последние несколько лет вклад этого фактора в повышение потребительских цен возрос в среднем на 25%.

Для регулирования тарифно-ценового фактора инфляции целесообразно в первую очередь повысить качество ежегодного госрегулирования цен и тарифов на продукцию и услуги естественных монополий и ЖКХ. Необходимы разработка методики определения их цен и тарифов, упорядочение обширного законодательства о естественных монополиях и ЖКХ. Для повышения результативности действий ФАС по пресечению ценового сговора и необоснованного повышения цен необходимо вести эту деятельность совместно с заинтересованными ведомствами и распространить ее не только на потребительские цены, но и на цены производителей.

Фактором развития инфляции издержек стало погашение внешних долгов полугосударственных корпораций и банков за счет государственных финансовых фондов и валютных резервов, так как эти средства могли быть использованы на развитие национального производства и увеличения совокупного предложения в экономике.

Инфляционная составляющая бюджетной политики России обусловлена неэффективностью финансового контроля за доходами и расходами бюджетов всех уровней. В связи с этим для снижения темпа инфляции необходимо повысить результативность финансового контроля за исполнением бюджета, разработать его показатели и ввести ведомственную ответственность за его выполнение.

Для снижения инфляционной составляющей налоговой политики целесообразно проанализировать эффективность использования налоговых льгот и активнее противодействовать уклонению от налоговых платежей, контролировать достоверность налоговых деклараций, теневую заработную плату, доходы нелегальных мигрантов и несанкционированный отток капитала за рубеж.

При обсуждении антиинфляционных мер принято выделять антиинфляционную политику в широком и узком смысле слова. В первом случае — это экономическая политика правительств и центральных банков, опирающаяся на классические меры денежно-кредитного регулирования, взвешенную бюджетную стратегию в обеспечении низкого целевого уровня инфляции. Для этого ведущие страны используют механизм инфляционного таргетирования. Невыполнение целей по инфляции является признаком неспособности государства контролировать денежное предложение.

К антиинфляционной политике в узком смысле слова можно отнести реагирование денежных властей на высокий уровень инфляции, то есть на допущенные неэффективные действия. Но поскольку инфляция характеризуется инерционностью, реакция цен на действия правительств требует определенного времени.

Очевидно, есть необходимость реализовать пользующуюся общественным доверием антиинфляционную политику в широком и узком смысле слова. Если экономические агенты будут уверены в том, что власти выполнят свои обещания, они не станут завышать цены на свою продукцию, соответственно работники не потребуют повышения заработной платы, а спекулятивные операции на финансовых рынках будут минимизированы. Опыт многих стран подтверждает важность авторитета и последовательных действий денежных властей в успешной борьбе с инфляцией.

В случае, когда инфляция не является результатом избыточного объема средств платежа в экономике, где уже полностью задействованы все производственные мощности и ресурсы рабочей силы, более разумны комплексные действия по сдерживанию инфляции на основе мер как денежно-кредитной политики, так и прямого воздействия на специфические, подпитывающие ее факторы с использованием всех доступных правительству средств в арсенале экономической политики. И в зависимости от особых причин инфляционного давления в каждом отдельном случае и в каждый отдельный момент в дополнение к ограничению денежной массы могут использоваться следующие меры: политика доходов; антимонопольная политика; структурная политика.

Опыт стран, достигших успеха в снижении инфляции, без сомнения, является полезным для России. Среди основных факторов, способствовавших снижению среднего уровня инфляции в мировой экономике и в отдельных странах, а также инфляционной инертности, были выделены:

структурные изменения в экономике, в том числе реформы, связанные с повышением гибкости рынка труда; либерализация важнейших рынков, в частности телекоммуникационного, электроэнергии, воздушных перевозок; развитие финансового рынка, расширение спектра финансовых инструментов, в том числе для хеджирования рисков;

выработка и реализация сбалансированной и последовательной фискальной политики, позволяющей нейтрализовать циклические колебания;

глобализация мировой экономики, изменения в структуре внешней торговли;

проведение более четкой денежно-кредитной политики;

переключение на режим инфляционного таргетирования со всеми связанными с этим положительными преобразованиями в институциональной системе.

Учитывая недостаточную эффективность ранее применявшихся в России мер по снижению потребительских цен, целесообразно комплексное регулирование факторов инфляции на основе принципов системного подхода: комплексность антиинфляционных мер; установка на достижение ценовой стабильности в целях модернизации экономики; контроль за реализацией мер по снижению инфляции.

В целом, можно отметить, что инфляция подпитывается множеством факторов, затрудняющих борьбу с ней. Для достижения устойчивого долгосрочного эффекта должен быть выработан комплексный подход с акцентом на среднесрочных мерах по снижению инфляционных ожиданий и повышению доверия к политике правительства, к национальной валюте. Важно также развитие финансового рынка и усиление контроля Центрального банка над динамикой денежных агрегатов.

П. С. Киселева, В. В. Ильяшенко Уральский государственный экономический университет (Екатеринбург)

Материалы XV Всероссийского форума молодых ученых с международным участием в рамках III Евразийского экономического форума молодежи «Диалог цивилизаций — ПУТЬ НАВСТРЕЧУ» (Екатеринбург, 17-18 мая 2012 г.) Часть 1 Направление 4. Мировая и национальная экономика: особенности и тенденции развития. Екатеринбург, Издательство Уральского государственного экономического университета, 2012.

Количество показов: 3065

Антиинфляционная политика — Большая Энциклопедия Нефти и Газа, статья, страница 1

Антиинфляционная политика

Cтраница 1

Антиинфляционная политика невозможна без ликвидации бюджетного дефицита самым решительным образом. Расходы бюджета необходимо определять только на основе его доходной части, а это влечет за собой радикальную реформу ее основного института — налоговой системы. [1]

Твердо проводимая антиинфляционная политика правительства способствует существенному уменьшению инфляции спроса. Успех в этом деле может прийти только к сильному правительству, которое пользуется доверием большинства населения, правильно прогнозирует ход инфляции, четко ставит антиинфляционные задачи и заблаговременно информирует об этом граждан. Причем основой программы авторитетного правительства являются не компенсации роста цен ( что усиливает инфляцию), а меры, на практике противодействующие стихийному повышению цен. [2]

Твердо проводимая антиинфляционная политика правительства способствует существенному уменьшению инфляции спроса. [3]

Антиинфляционную политику государства можно условно подразделить на две части: на стратегию и на тактику. Стратегия предусматривает соединение целей и методов борьбы с инфляцией на длительную перспективу, а тактика — в краткосрочном периоде. [4]

Анализ антиинфляционной политики в России приводит к следующему выводу: наряду с использованием гибких монетаристских методов необходимо использовать на базе восстановления управляемости экономики комплекс немонетаристских мер, чтобы сдержать инфляцию не за счет снижения производства, а за счет его реальной стабилизации, оживления и подъема. Именно такой подход диктуется опытом Запада в успешной борьбе с высокой инфляцией. Необходимой составляющей антиинфляционной политики, направленной на предотвращение гиперинфляции, является снижение темпа прироста денежной массы, приводящее к спаду производства и сокращению занятости. История гиперинфляции, разразившихся в первой половине 90 — х гг. в большинстве стран, переходивших от централизованно управляемой к рыночной экономике, подтверждает этот вывод теории инфляции. Выбор между двумя вариантами антиинфляционной политики — шоковой терапии и градуирования — осуществляется в зависимости от конкретной социально-экономической ситуации в стране. [5]

Цель антиинфляционной политики государства состоит в том, чтобы установить контроль над инфляцией и добиться приемлемых для народного хозяйства темпов ее роста. [6]

Методы краткосрочной антиинфляционной политики не рассчитаны на устранение причин инфляции. Они большей частью носят чрезвычайный характер и направлены на то, чтобы на время умерить инфляционное напряжение. [7]

К антиинфляционной политике также относятся контроль государства за ценами, конкурентное стимулирование производства путем проведения льготной налоговой политики, кредитной политики или косвенного стимулирования сбережений населения с целью расширения инвестиций и вложений в промышленное производство. [8]

В-третьих, антиинфляционная политика государства, направленная на ограничение средств для развития перспективных отраслей, фундаментальных и важнейших прикладных научных исследований. [9]

Успешное осуществление антиинфляционной политики возможно только на основе разработки нормативных актов, регулирующих все сферы рыночных отношений и безусловного выполнения существующего законодательства. [10]

Кейнсианское направление антиинфляционной политики основное внимание уделяет регулированию совокупного спроса, полагая, что эффективный спрос вызовет стимулы роста предложения. [11]

Монетаристское направление антиинфляционной политики в центр своего внимания ставит регулирование совокупного предложения. Монетаристы полагают, что кейнси-анская политика помогает стране досрочно выйти из кризиса, но не позволяет устранить все его причины: остаются диспропорции между спросом и предложением. Фридмен считает, что инфляция — это чисто денежный феномен, ее источник — неграмотное вмешательство государства в экономику и что рецепты против инфляции надо искать не в дополнительных расходах государства, а в росте предложения. Монетаристы рекомендуют комплекс мер по сокращению спроса: это денежная реформа, удорожание кредита, сокращение бюджетного дефицита, налоговых ставок. Эти мероприятия, по мнению монетиристов, должны вызвать уменьшение потребительского и инвестиционного спроса, банкротство неэффективного производства, спад производства, что в свою очередь освободит рыночные ниши от разорившихся производителей, но сохранит их для сильных. Сокращение налоговых ставок вызовет рост инвестиций, рост товарного предложения и в конечном счете снизит цены. [12]

ЧЕТВЕРТАЯ задача антиинфляционной политики — свести к минимуму воздействие на национальную экономику внешних инфляционных факторов, и особенно тех, что связаны с перемещением через границу спекулятивных краткосрочных капиталов. [13]

Что касается антиинфляционной политики, то мы вообще не считаем, что эту задачу имеет смысл ставить отдельно от других. Победа над инфляцией явится естественным следствием решения прочих задач переходного периода, и, напротив, никак не может быть достигнута без этого. Это не значит, что антиинфляционные меры не должны предприниматься вообще. Но они должны быть направлены в первую очередь на нейтрализацию отрицательных последствий инфляции для институциональных преобразований, распределения доходов и инвестиций, необходимых для структур — — ной перестройки, не превращаясь в самоцель. О том, как мы предлагаем это сделать, будет сказано далее в нашей программе. [14]

Решительные шаги антиинфляционной политики, заложенные в бюджет 1995 года, а также высокие темпы снижения инфляции в I квартале 1995 года породили у правительства своего рода эйфорию скорой победы над инфляцией: в Заявлении правительства и Центрального Банка Российской Федерации об экономической политике на 1995 год была поставлена задача сокращения среднемесячных темпов инфляции до 1 % начиная со II полугодия 1995 года. [15]

Страницы: 1 2 3 4

Денежно-кредитная политика и инфляция

В чисто экономическом смысле инфляция означает общее повышение уровня цен из-за увеличения количества денег; рост денежной массы увеличивается быстрее, чем уровень производительности в экономике. Точный характер повышения цен является предметом многочисленных экономических споров, но слово «инфляция» в данном контексте узко относится к денежному явлению.

Используя эти конкретные параметры, термин дефляция используется для описания производительности, возрастающей быстрее, чем денежная масса.Это приводит к общему снижению цен и стоимости жизни, что, как ни парадоксально считают многие экономисты, вредным. Аргументы против дефляции восходят к парадоксу бережливости Джона Мейнарда Кейнса. Исходя из этого убеждения, большинство центральных банков проводят слегка инфляционную денежно-кредитную политику для защиты от дефляции.

Ключевые выводы

- Центральные банки сегодня в основном используют таргетирование инфляции, чтобы поддерживать стабильный экономический рост и стабильные цены.

- При целевом уровне инфляции 2–3%, когда цены в экономике отклоняются, центральный банк может принять денежно-кредитную политику, чтобы попытаться восстановить этот целевой показатель.

- Если инфляция растет, повышение процентных ставок или ограничение денежной массы являются сдерживающей денежно-кредитной политикой, направленной на снижение инфляции.

Инфляционное таргетирование

Большинство современных центральных банков ориентируют уровень инфляции в стране в качестве основного показателя денежно-кредитной политики — обычно на уровне 2-3% годовой инфляции. Если цены растут быстрее, центральные банки ужесточают денежно-кредитную политику, повышая процентные ставки или применяя другие жесткие меры.Более высокие процентные ставки делают заимствования более дорогими, сокращая как потребление, так и инвестиции, которые в значительной степени зависят от кредита. Аналогичным образом, если инфляция упадет, а объем производства снизится, центральный банк снизит процентные ставки и удешевит займы, а также ряд других возможных инструментов политики расширения.

В качестве стратегии таргетирование инфляции рассматривает основной задачей центрального банка как поддержание стабильности цен. Все инструменты денежно-кредитной политики, которыми располагает центральный банк, включая операции на открытом рынке и дисконтное кредитование, можно использовать в общей стратегии таргетирования инфляции.Таргетирование инфляции можно противопоставить стратегиям центральных банков, нацеленным на другие показатели экономической деятельности в качестве своих основных целей, таких как таргетирование курсов валют, уровня безработицы или темпов роста номинального валового внутреннего продукта (ВВП).

Как центральные банки влияют на денежную массу

Современные правительства и центральные банки редко когда-либо печатают и распределяют физические деньги, чтобы повлиять на денежную массу, вместо этого полагаясь на другие средства контроля, такие как процентные ставки для межбанковского кредитования.Для этого есть несколько причин, но две самые крупные: 1) новые финансовые инструменты, остатки на электронных счетах и другие изменения в способах хранения денег отдельными лицами делают базовый денежно-кредитный контроль менее предсказуемым; и 2) история породила более чем несколько катастроф, связанных с печатанием денег, которые привели к гиперинфляции и массовой рецессии.

Федеральная резервная система США перешла от контроля реальных денежных агрегатов или количества банкнот в обращении к изменению ключевых процентных ставок, которые иногда называют «ценой денег».«Корректировка процентных ставок влияет на объемы заимствований, сбережений и расходов в экономике.

Когда, например, повышаются процентные ставки, вкладчики могут зарабатывать больше на своих депозитных счетах до востребования и с большей вероятностью откладывают текущее потребление для будущего потребления. И наоборот, брать деньги в долг дороже, что препятствует кредитованию. Поскольку кредитование в современной банковской системе с частичным резервированием фактически создает «новые» деньги, сдерживание кредитования замедляет темпы роста денежной массы и инфляции.Обратное верно, если процентные ставки снижаются; сбережения менее привлекательны, займы дешевле, а расходы, вероятно, увеличатся и т. д.

Увеличение и уменьшение спроса

Короче говоря, центральные банки манипулируют процентными ставками, чтобы либо увеличить, либо уменьшить текущий спрос на товары и услуги, уровни экономической производительности, влияние мультипликатора банковских денег и инфляции. Однако многие последствия денежно-кредитной политики задерживаются и их трудно оценить.Кроме того, участники экономической деятельности становятся все более чувствительными к сигналам денежно-кредитной политики и их ожиданиям в отношении будущего.

Есть несколько способов, которыми Федеральная резервная система контролирует денежную массу; он участвует в так называемых «операциях на открытом рынке», посредством которых федеральные банки покупают и продают государственные облигации. Покупка облигаций вводит новые доллары в экономику, в то время как продажа облигаций истощает доллары из обращения. Меры так называемого количественного смягчения (QE) являются продолжением этих операций.Кроме того, Федеральная резервная система может изменять резервные требования в других банках, ограничивая или увеличивая влияние денежных мультипликаторов. Экономисты продолжают спорить о полезности денежно-кредитной политики, но она остается самым прямым инструментом центральных банков для борьбы с инфляцией или ее создания.

Центральным банкам еще предстоит избежать тени Милтона Фридмана

С марта 2020 года Банк Англии (BoE) выкупил государственного долга Великобритании на 450 миллиардов фунтов стерлингов через так называемую программу покупки активов.Фактически все это были новые долговые обязательства, выпущенные правительством с начала кризиса covid. Закупки Банка Англии выглядят как слегка завуалированная попытка использовать количественное смягчение (QE) для финансирования государственного дефицита и обеспечения низких затрат по займам. Это все еще денежно-кредитная политика или центральный банк проводит фискальную политику с черного хода?

Банк Англии утверждает, что нет никакой связи между денежно-кредитной и фискальной политикой, и что его покупка активов направлена только на достижение установленного целевого показателя инфляции в 2%.Тот факт, что сумма, приобретенная банком с марта 2020 года, как раз совпадает с дефицитом государственного бюджета за тот же период, не более чем совпадение. Утверждать обратное — что Банк Англии занимается тайным денежным финансированием дефицита — попахивает теорией заговора. Более того, защитники центрального банка говорят, что даже простейшее предположение о том, что количественное смягчение было чем-то иным, чем та, которая требуется для достижения целевого показателя инфляции, установленного Банком Англии, нанесет ущерб антиинфляционной репутации банка.Как мог Банк Англии действовать как агент правительства и сохранять доверие, сдерживая чрезмерные государственные расходы? Банк Англии не занимается фискальной политикой, точка: это прерогатива Казначейства.

Легко увидеть, как мы проскользнули в этот зеркальный зал. Центральные банки принадлежат правительствам и до недавнего времени считались оперативными подразделениями национальных казначейств. Затем, в 1980-х годах, возникло новое ортодоксальное мнение, согласно которому чрезмерные государственные заимствования были основной причиной инфляции.Итак, в 1990-х центральные банки установили целевые показатели инфляции и получили контроль над процентными ставками для их достижения, в то время как правительствам приходилось балансировать свои бухгалтерские книги, сокращая расходы.

Это переместило макроэкономический контроль от правительств к центральным банкам. Если бы правительство и частный сектор тратили больше, чем зарабатывали, центральный банк повысил бы свою политическую процентную ставку, чтобы сделать «избыточные расходы» более дорогими для обоих. И до краха 2008–2009 годов многие хвалили этот режим за его успех в поддержании стабильной и низкой инфляции, в отличие от инфляционных эксцессов предшествующей кейнсианской эпохи.Но этот анализ исключил другие гораздо более важные факторы, сдерживающие снижение цен, такие как конкуренция со стороны дешевых китайских производителей.

Великая рецессия 2008–2009 годов привела к смене ролей без смены языка. Денежно-кредитная политика теперь стала экспансионистской, а фискальная — сдерживающей. Когда политика процентных ставок была отключена «нулевым пределом», центральные банки прибегли к «нетрадиционным денежно-кредитным мерам» — по сути, печатанию денег — для обеспечения восстановления. В то же время правительства сокращают расходы, традиционный инструмент борьбы с рецессией, на том основании, что он был инфляционным.Результатом стало одно из самых слабых выздоровлений в истории.

После экономического спада, вызванного пандемией, налогово-бюджетная и денежно-кредитная политика, наконец, одновременно стали экспансионистскими. Но тот факт, что политика казначейства сейчас движет денежно-кредитной политикой, нельзя признать, и не только потому, что это бросит вызов представлениям о независимости центрального банка. Что еще более важно, признание того факта, что денежно-кредитная политика сама по себе практически не способна стабилизировать экономику, разрушило бы интеллектуальное здание, поддерживающее текущую теорию макроэкономической политики.

Это сооружение восходит к катастрофическому переформулированию Милтоном Фридманом количественной теории денег в 1956 году. С тех пор большинство хорошо подготовленных экономистов пришли к выводу, что рыночная экономика естественным образом стабильна при полной занятости при условии, что директивные органы могут поддерживать стабильный уровень цен, поскольку неопределенность в отношении будущей инфляции вносит решающий элемент сомнения в решения частных компаний. Таким образом, независимые центральные банки должны получить контроль над эмиссией денег, а правительства должны сбалансировать свои бюджеты, тем самым сведя макроэкономическую политику к управлению уровнем цен.

Итерация Фридмана количественной теории денег в решающей степени зависела от кажущегося безобидным и эмпирически непроверенного предположения о «стабильном спросе на денежные остатки». Именно предсказуемое соотношение сбережений к расходам давало центральному банку контроль над уровнем цен. Изменяя количество денег, которые он делал доступными для населения, центральный банк мог достичь любого уровня цен, который он хотел, и тем самым одновременно гарантировать, что экономика не перегревается или недогревается.

Но Фридман проигнорировал то, что Джон Мейнард Кейнс назвал «спекулятивным спросом на деньги», который британский экономист Ральф Хоутри лаконично определил в 1925 году. «Когда торговля идет вяло, трейдеры накапливают остатки денежных средств, потому что перспективы получения прибыли от любого предприятия невелики, и норма [отдачи] от любых инвестиций низкая », — сказал Хоутри. «Когда торговля активна, неактивный баланс — более серьезная потеря, и трейдеры спешат использовать все свои ресурсы в своем бизнесе.«Это означает, что состояние экономики определяет количество денег в обращении, а не наоборот. Неопределенность будущей инфляции — лишь один из многих факторов, влияющих на бизнес-решения, которые отражают ожидания фирм в отношении« клиентов на пороге ». Таким образом, способность центрального банка контролировать уровень цен и экономическую активность посредством чисто денежных операций очень ограничена.

Суть в том, что для того, чтобы деньги влияли на экономику предсказуемым образом, они должны быть потрачены предсказуемым образом.А это может произойти только в том случае, если спонсором выступает правительство. Таким образом, эффективность денежно-кредитной политики зависит от того, является ли центральный банк агентом Казначейства. Но никто не может этого признать, потому что казначейство зловещее, а центральный банк добродетелен. Итак, официальным языком макроэкономической политики остается денежно-кредитная политика. Любая корреляция с фискальной политикой, конечно, чисто случайна. © 2021 / Project Syndicate

Роберт Скидельски — член Палаты лордов Великобритании и почетный профессор политической экономии Уорикского университета.

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Не пропустите ни одной истории! Оставайтесь на связи и в курсе с Mint. Скачать наше приложение сейчас !!

Таргетирование инфляции стало успешной стратегией денежно-кредитной политики

Таргетирование инфляции оказалось успешным в повышении прозрачности разработки денежно-кредитной политики и в значительном снижении уровня инфляции в этих странах без каких-либо негативных последствий для производства.

Ключевой вопрос, стоящий перед центральными банками по мере приближения к концу двадцатого века, заключается в том, какую стратегию им следует проводить при проведении денежно-кредитной политики. Одним из вариантов денежно-кредитной стратегии, который становится все более популярным в последние годы, является таргетирование инфляции, которое включает публичное объявление среднесрочных численных целевых показателей инфляции при обязательстве денежных властей по их достижению. Насколько хорошо таргетирование инфляции работает в странах, которые его приняли?

В Таргетирование инфляции: уроки четырех стран (Рабочий документ NBER No.6126), научный сотрудник Фредерик Мишкин и соавтор Адам Позен исследуют этот вопрос, анализируя опыт первых трех стран, которые приняли таргетирование инфляции — Новой Зеландии, Канады и Великобритании, а также Германии. который принял многие элементы таргетирования инфляции еще раньше. Таргетирование инфляции, по-видимому, помогло повысить прозрачность разработки денежно-кредитной политики и значительно снизить уровень инфляции в этих странах без каких-либо негативных последствий для производства.

Мишкин и Позен показывают, что Германию лучше всего рассматривать как «гибридную» систему таргетирования инфляции, поскольку у нее есть явная числовая цель по инфляции и больше общих элементов с характеристиками режима таргетирования инфляции, чем с жестким применением денежно-кредитной политики. правило таргетинга. Ключевые элементы успешного режима таргетирования — гибкость и прозрачность — присутствуют в Германии, а также являются важными элементами в режимах таргетирования инфляции в других странах.

Новая Зеландия была первой страной, которая официально ввела таргетирование инфляции, начиная с 1990 г., и добилась большого успеха: эта страна, которая была склонна к высокой и нестабильной инфляции до введения режима таргетирования инфляции, вышла из этого опыта как низкая -инфляционная страна с высокими темпами экономического роста.Однако опыт Новой Зеландии показывает, что строгое соблюдение узкого диапазона целевых показателей инфляции может привести к изменениям в инструментах политики, которые могут быть больше, чем хотелось бы центральному банку, и могут создать ненужные ситуации, в которых доверие может быть подорвано, даже если лежащая в основе тренда инфляция содержится.

Опыт Канады в области таргетирования инфляции (принят в 1991 г.) показывает, что система таргетирования инфляции с менее жесткой институциональной структурой также может быть весьма успешной.Таргетирование инфляции помогло удержать инфляцию на низком и стабильном уровне в Канаде, даже несмотря на то, что подотчетность перед общественностью, а не конкретно перед правительством через определенные контракты. Как и в Германии и Новой Зеландии, ключевым компонентом успеха Канады в области таргетирования инфляции была твердая и растущая приверженность прозрачности и информированию общественности о стратегии денежно-кредитной политики. В рамках этой стратегии Банк Канады подчеркнул, что таргетирование инфляции может помочь смягчить колебания экономического цикла, поскольку нижний предел целевого диапазона воспринимается так же серьезно, как и верхний предел.

Соединенное Королевство приняло целевые показатели инфляции в 1992 году после валютного кризиса, чтобы восстановить номинальный якорь и зафиксировать прошлые дезинфляционные прибыли. До мая 1997 года таргетирование инфляции проводилось в условиях жестких политических ограничений, то есть в системе, в которой правительство, а не центральный банк, определяло инструменты денежно-кредитной политики. Несмотря на этот недостаток, таргетирование инфляции в Великобритании помогло обеспечить более низкие и стабильные темпы инфляции. Успех таргетирования инфляции в Соединенном Королевстве можно объяснить акцентом Банка Англии на прозрачность.Банк Англии лидировал в разработке инновационных способов общения с общественностью, особенно в своем отчете об инфляции . Действительно, достижения Банка Англии в области коммуникации были скопированы многими другими центральными банками, проводившими таргетирование инфляции.

Мишкин и Позен приходят к выводу, что выбор дизайна стран, применяющих таргетирование инфляции, со временем имеет тенденцию к сближению, предполагая, что формируется консенсус в отношении передовой практики функционирования режима таргетирования инфляции.Прозрачность и гибкость, должным образом сбалансированные в операционном дизайне, по-видимому, создают прочную основу для денежно-кредитной стратегии, направленной на стабильность цен. Таргетирование инфляции позволило странам поддерживать низкие темпы инфляции, что им не всегда удавалось в прошлом. Более того, таргетирование инфляции не требует от центральных банков отказываться от озабоченности по поводу других экономических результатов, таких как уровень обменного курса или темпы экономического роста.Действительно, нет никаких свидетельств того, что таргетирование инфляции оказало нежелательное воздействие на реальную экономику в долгосрочной перспективе; скорее всего, это привело к улучшению климата для экономического роста. Однако Мишкин и Позен предупреждают, что таргетирование инфляции не является панацеей: оно не позволяет странам без затрат устранить инфляцию из своих систем, а доверие к антиинфляционной деятельности не достигается сразу после принятия целевого показателя инфляции. Фактически данные свидетельствуют о том, что единственный способ для центрального банка завоевать доверие — это трудный путь: они должны его заслужить.

Совет Федеральной резервной системы — Исторические подходы к денежно-кредитной политике

Исторические подходы к денежно-кредитной политике

За последнее столетие Соединенные Штаты пережили периоды, когда общий уровень цен на товары и услуги повышался — явление, известное как инфляция — и редкие периоды, когда общий уровень цен падал — явление, известное как дефляция . Потребительские цены резко упали после Первой мировой войны и в течение первых нескольких лет Великой депрессии (см. Диаграмму 1). Потребительские цены росли все более быстрыми темпами в 1970-х и начале 1980-х годов, при этом инфляция какое-то время превышала 10 процентов в год. Напротив, с середины 1980-х годов инфляция потребительских цен в целом была низкой и довольно стабильной.

Рисунок 1: Инфляция потребительских цен

домохозяйств в США, которые испытали большие и быстрые изменения потребительских цен, как повышение, так и снижение, обычно рассматривали эти изменения как серьезную экономическую проблему.Отчасти некоторые из этих изменений цен были симптомами более глубоких экономических проблем, таких как резкий рост безработицы во время Великой депрессии. Более того, большие колебания цен могут дорого обходиться сами по себе. Когда цены изменяются неожиданным образом, может происходить передача покупательной способности, например, между вкладчиками и заемщиками; эти переводы произвольны и могут показаться несправедливыми. Кроме того, нестабильность инфляции и неопределенность в отношении динамики уровня цен затрудняют принятие решений о сбережениях и инвестициях.Кроме того, высокие темпы инфляции и дефляции приводят к необходимости более частого переписывания контрактов, перепечатки меню и каталогов или корректировки налоговых категорий и налоговых вычетов. По всем этим и другим причинам стабильность цен — или низкая и стабильная инфляция, как ее понимают сегодня, — способствует повышению уровня жизни граждан США. 1

Хотя многие факторы могут повлиять на уровень цен в любой момент, включая подъемы и спады экономики, мировые цены на сырьевые товары, стоимость доллара, налоги и т. Д., Средний уровень инфляции за длительные периоды времени в конечном итоге определяется центральным банком (см. Денежно-кредитная политика: каковы ее цели? Как она работает?).То, растут или падают цены в среднем с течением времени и насколько быстро, отражает взаимосвязь между общим спросом на товары и услуги и затратами на производство товаров и услуг. В частности, сочетание постоянно более сильного роста спроса на товары и услуги, чем способность производить их, может привести к росту инфляции, особенно когда люди ожидают роста инфляции. И наоборот, постоянно низкий спрос на товары и услуги может привести к дефляции, особенно когда люди ожидают, что цены продолжат падать.Денежно-кредитная политика, воздействуя на финансовые условия и инфляционные ожидания, влияет на рост общего спроса на товары и услуги по сравнению с ростом производственного потенциала экономики и, таким образом, играет ключевую роль в стабилизации инфляции и экономики в целом. Более того, денежно-кредитная политика наиболее эффективна, когда общественность уверена, что центральный банк будет действовать для поддержания низкого и стабильного уровня инфляции. 2

Исторически сложилось так, что для обеспечения того, чтобы центральные банки управляли финансовыми условиями в соответствии с достижением низкой и стабильной инфляции с течением времени, в США и других странах были приняты или предложены различные номинальные привязки .Номинальный якорь — это переменная, такая как цена определенного товара, обменный курс или денежная масса, которая, как считается, имеет стабильную связь с уровнем цен или темпом инфляции в течение некоторого периода времени. Принятие номинального якоря призвано помочь домохозяйствам и предприятиям сформировать ожидания относительно проведения денежно-кредитной политики и будущей инфляции; стабильные инфляционные ожидания, в свою очередь, могут помочь стабилизировать фактическую инфляцию.

Выдающиеся исторические примеры номинальных якорей

Одним из ярких примеров является золотой стандарт , , который на момент основания Федеральной резервной системы в 1913 году служил номинальным якорем для большей части мира, включая Соединенные Штаты.В соответствии с золотым стандартом центральный банк обязуется обменивать по требованию единицу национальной валюты (например, один доллар) на фиксированное количество золота. В результате количество денег в экономике увеличивается или уменьшается в соответствии с количеством золота в хранилищах центрального банка. Если производство золота будет идти в ногу с экономическим ростом и будет должным образом поддерживаться конвертируемость золота в золотую валюту, можно ожидать, что уровень цен будет примерно стабильным.

Связанный пример — поддержание фиксированного обменного курса . В режиме фиксированного обменного курса орган денежно-кредитного регулирования предлагает купить или продать единицу национальной валюты за фиксированное количество иностранной валюты (в отличие от фиксированного количества золота, как в случае золотого стандарта). 3 Со временем в стране, которая поддерживает фиксированный обменный курс, обычно наблюдается примерно такая же инфляция, как и в зарубежной экономике, для которой установлен обменный курс. По этой причине страны с историей высокой или нестабильной инфляции часто рассматривали возможность увязки своей денежно-кредитной политики с помощью фиксированного обменного курса с валютной политикой большой страны, такой как США или Германия, которая добилась сравнительно успешных результатов в достижении низкой и стабильной инфляции. .

Другой пример номинального якоря — таргетинг на денежную массу . Согласно этому подходу центральный банк увеличивает денежную массу по заранее определенной и обычно фиксированной ставке с течением времени. Контролируя рост денежной массы, центральный банк, в свою очередь, рассчитывает ограничить изменения в уровне инфляции. 4 Чтобы помочь снизить уровень инфляции по сравнению с повышенными уровнями 1970-х годов, многие центральные банки, включая ФРС, включили такие целевые показатели в свои политические рамки. 5

На практике опыт США и других стран с этими номинальными якорями выявил несколько практических проблем. В случае золотого стандарта поддержание конвертируемости по запросу между валютой и золотом не всегда соответствовало стабильности цен. Соединенные Штаты, как правило, испытывали дефляцию, когда производство золота отставало от темпов экономического роста, и, наоборот, испытывали инфляцию, когда производство золота опережало экономический рост.Например, появление процесса добычи цианида, который увеличил количество золота, извлекаемого из руды с низким содержанием, и крупные открытия золота на Аляске, в Южной Африке и в других местах увеличили предложение золота и помогли поднять уровень цен в США на раннем этапе. 20-го века, как показано на рисунке 2. 6 Поскольку золото можно было легко перевозить между странами, открытие золота в любой точке мира может способствовать инфляции в США.

Рисунок 2: Уровень цен и золотовалютные резервы США в эпоху до введения ФРС

Еще одна проблема заключается в том, что политика, необходимая для поддержания золотого стандарта, иногда наносит ущерб занятости и экономической активности, особенно в периоды экономических потрясений.Многие центральные банки внимательно следили за своими золотыми резервами, отчасти потому, что количество золота в их хранилищах часто было меньше, чем объем наличных денег в обращении. Эта ситуация создала стимул для людей превентивно обменивать свою валюту на золото всякий раз, когда они опасались, что у центрального банка может закончиться золото. Чтобы сдержать рост своих золотых резервов и сохранить золотой стандарт, центральные банки время от времени стремились привлечь золото путем повышения процентных ставок. Более высокие процентные ставки стимулировали инвесторов — как внутренних, так и иностранных — обменивать свои активы за рубежом на золото, отправлять это золото в страну, где были повышены процентные ставки, и, наконец, обменивать это золото на внутреннюю валюту в центральном банке. для инвестирования в высокодоходные внутренние активы.Однако более высокие процентные ставки замедлили бы экономику и увеличили бы безработицу. Действительно, использование такой политики для поддержания золотого стандарта в 1930-х годах, вероятно, усугубило Великую депрессию в ряде стран, включая Соединенные Штаты, что в конечном итоге привело к упадку золотого стандарта и усилиям по созданию более адекватных денежно-кредитных рамок. в эпоху после Второй мировой войны. 7

Режимы фиксированного обменного курса, как правило, сопряжены с проблемами, подобными золотому стандарту.При фиксированных обменных курсах способность центрального банка использовать денежно-кредитную политику для реагирования на внутренние экономические обстоятельства подчинена необходимости поддерживать обменный курс на целевом уровне. Чтобы режимы фиксированного обменного курса были устойчивыми, люди должны быть уверены в том, что центральный банк имеет возможность конвертировать внутренние деньги в иностранную валюту по требованию (за счет наличия достаточно крупных валютных резервов) и иметь желание защищать обменный курс от спекулятивных атак ( за счет повышения процентных ставок, даже если это приведет к спаду экономики).В противном случае люди могут превентивно попытаться перевести свои активы в национальной валюте в активы в иностранной валюте, чтобы сохранить свое богатство, что спровоцирует кризис на валютном рынке. Действительно, многие режимы фиксированного обменного курса закончились кризисом, потому что инвесторы пришли к выводу, что денежно-кредитная политика, необходимая для достижения целей внутренней политики, несовместима с денежно-кредитной политикой, проводимой страной-привязкой, и пришли к выводу, что внутренний центральный банк будет уделять приоритетное внимание. достижение внутренних целей, чем поддержание обменного курса. 8

Основная задача, связанная с нацеливанием на рост денежной массы, была другой природы. Многие центральные банки, включая ФРС, которые пытались включить целевой показатель денежной массы в рамках усилий по сдерживанию инфляции в 1970-х и 1980-х годах, обнаружили, что взаимосвязь между инфляцией, экономической активностью и показателями денежного роста была нестабильной. Этот период был периодом стремительных инноваций и преобразований в финансовом секторе. 9 Отчасти в результате темпы роста денежной массы, соответствующие стабильности цен, стали крайне неопределенными.

Уроки истории для стремления к стабильности цен сегодня

Один из ключевых уроков исторического опыта с золотым стандартом, фиксированными обменными курсами и целевыми показателями роста денежной массы состоит в том, что привязка денежно-кредитной политики к этим номинальным якорям не требует стабилизации уровня цен или инфляции . Примечательно, что нестабильные экономические отношения (например, между инфляцией и ростом денежной массы) или внешние факторы (например, открытие золота и экономическое развитие за рубежом) могут препятствовать стабильности цен, даже если эти якоря успешно поддерживаются.Более того, политика, необходимая для поддержания этих якорей, временами приводила к крайне нежелательным результатам, о чем свидетельствуют экономические спады, которые последовали, когда общественность утратила уверенность в способности центрального банка поддерживать золотой стандарт или фиксированный обменный курс и Центральный банк попытался сохранить якорь путем резкого ужесточения денежно-кредитной политики.