Маржинальная прибыль. Формулы и способы расчета доходов

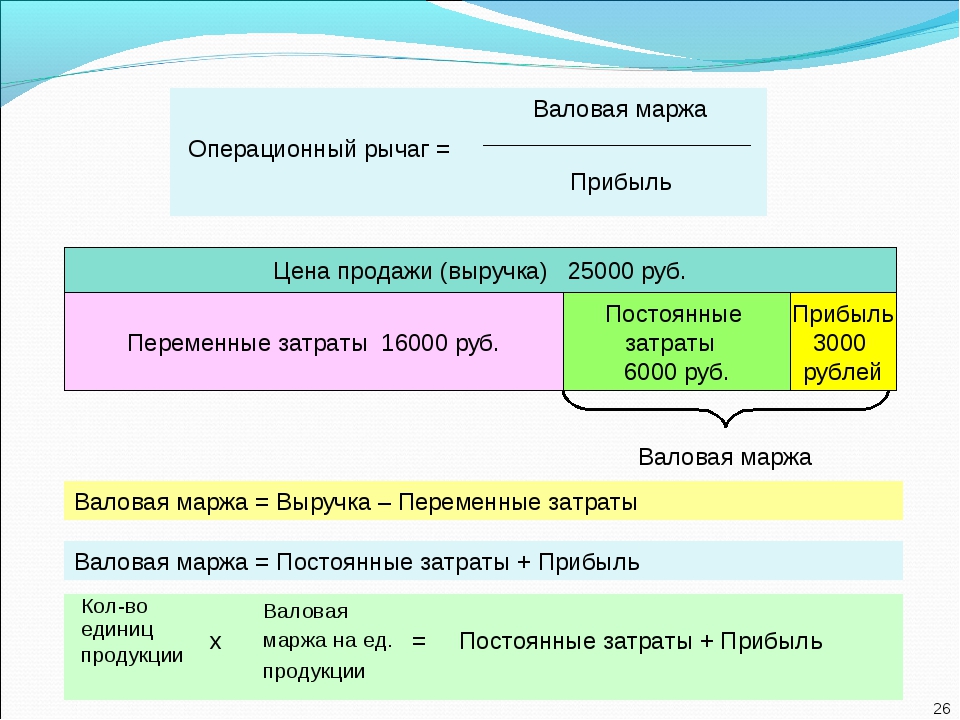

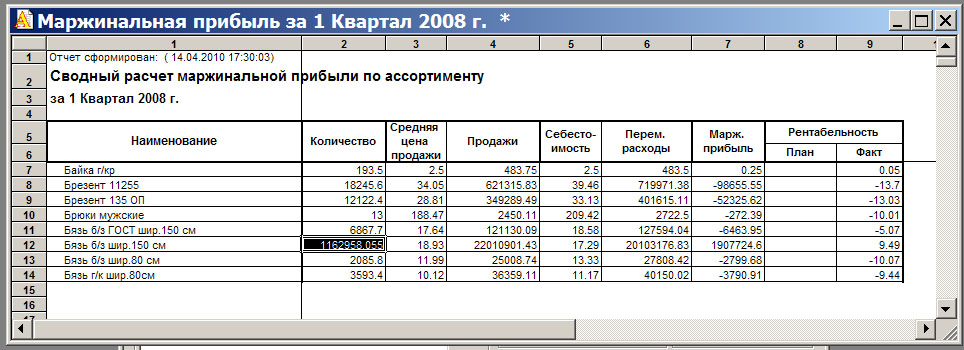

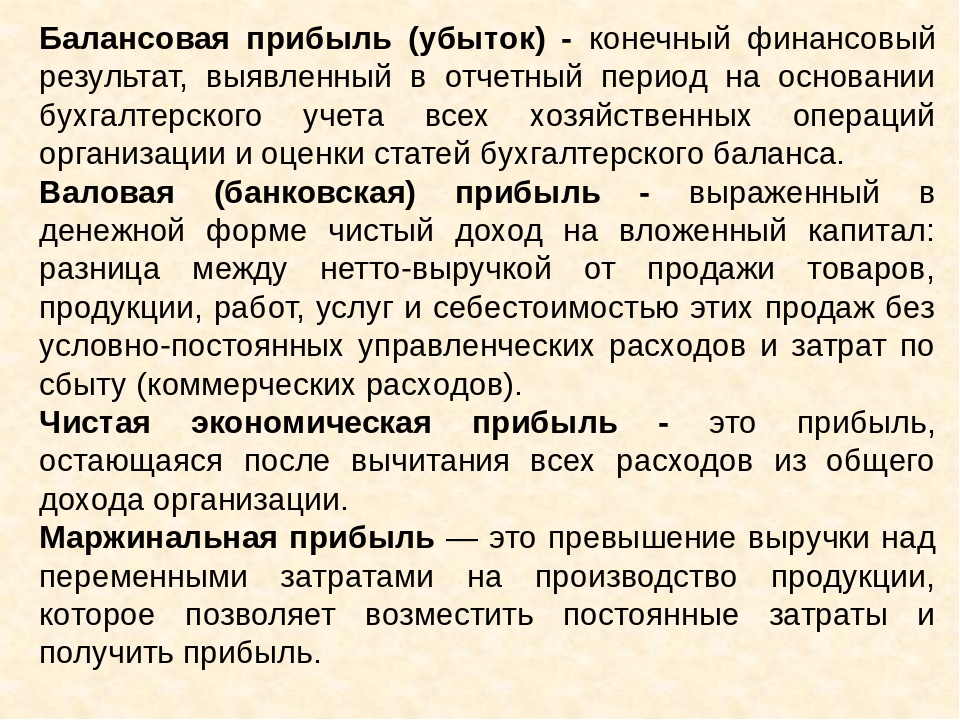

Маржинальная прибыль — это разница между выручкой от продаж и переменными затратами. Итак маржинальная рентабельность — это доход, который формируется от разницы между ценой реализации продукции и ценой ее изготовления.

Переменные расходы отличаются от постоянных тем, что они не включают в себя, например, постоянную оплату офисного помещения. Пример переменных затрат: в прошлом месяце предприятие получило заказ на изготовление 100 единиц продукции со стоимостью сырья на 10000 грн, а в этом месяце на изготовление 200 единиц со стоимостью сырья 20000 грн. Стоимость сырья меняется, значит она и есть переменными затратами.

Как рассчитывается маржинальная прибыль, формула

Маржинальная прибыль может рассчитываться как в абсолютном, так и в единичном соотношении.

Пример абсолютного расчета:

Общая маржинальная прибыль = Доход от реализации — Общие переменные затраты

Пример единичного расчета:

Маржинальная прибыль на единицу = Цена единицы — Переменные затраты на единицу

Чем отличается прибыль от маржинальной прибыли

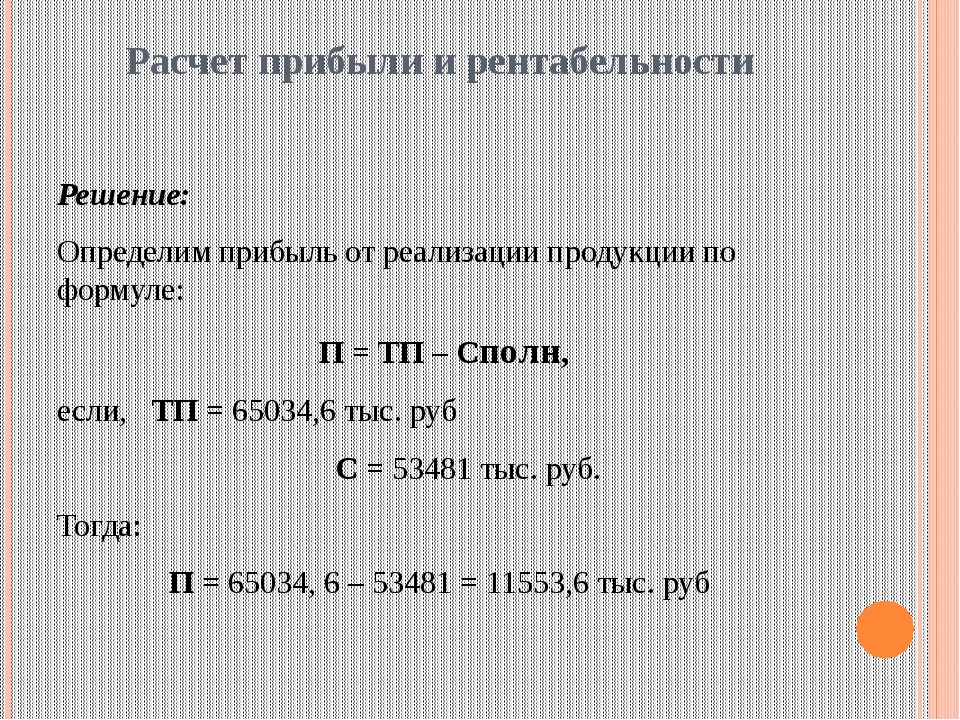

Прибыль и маржинальная прибыль имеют стратегическое значение в развитии бизнеса.

Прибыль — это основная цель бизнеса, поскольку, в случае неэффективной работы предприятия, компания может стать убыточной. Чтобы получить прибыль, необходимо от маржи вычесть все расходы:

Прибыль = Доход — Себестоимость — Коммерческие расходы — Операционные расходы — Уплаченные проценты + Полученные проценты — Внереализационные расходы + Внереализационные доходы — Прочие расходы + Прочие доходы

Полученная цифра подлежит налогообложению, после которого рассчитывается чистая прибыль. В бизнесе рассчитывают несколько видов прибыли, но для владельцев важна чистая прибыль, которая показывает разницу между выручкой и всеми затратами. Если выручка имеет большее номинальное значение и выраженная в денежном эквиваленте, то ко всем остальным расходам относятся и затраты на производство, и налоговые отчисления, акцизы и др.

Также, при расчетах маржинального дохода важно отслеживать не только сумму, но и скорость обращения средств.

Итак, прибылью называется финальное, итоговое значение средств, полученных предпринимателем от продажи продукции и уплаты всех сопутствующих расходов. Именно этот показатель фиксирует, насколько успешно ведется бизнес.

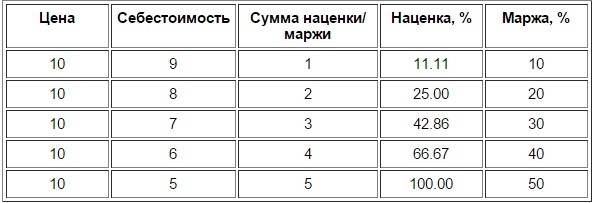

Маржа, в свою очередь, показывает, какую наценку в процентах делает компания на свою продукцию и таким образом позволяет делать выводы о рентабельности всей работы организации. Средства, полученные предприятием в виде маржи, могут быть использованы для развития бизнеса.

Для чего нужен расчет маржинальной прибыли

Расчет маржинального дохода необходим для того, чтобы рассчитать насколько он может покрыть постоянные расходы:

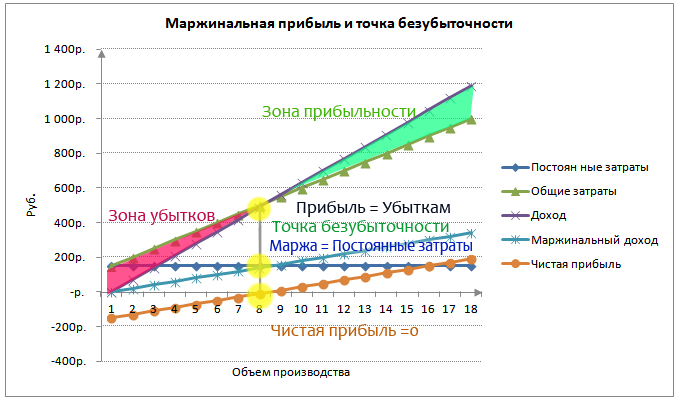

- Если маржинальный доход в минус, это означает, что компания еще не достигла точки безубыточности и еще не перекрыла свои переменные расходы. В случае, если удельный маржинальный доход отрицательный, возможно во время ценообразования была допущена ошибка, поскольку цена ниже себестоимости и не может покрыть переменные расходы.

- Если компания является рентабельной, то в таком случае маржинальный доход будет равен постоянным затратам.

- В случае эффективности бизнеса, маржинальный доход покрывает постоянные расходы и налоги с прибыли, а все остальное — это чистый доход компании.

С помощью маржинального дохода реально определить из какого количества товаров или услуг компания будет получать чистый доход и станет прибыльной. Проведение маржинального анализа способствует эффективному распределению производственных возможностей и ограниченных оборотных средств, помогает оптимизировать состав и объем выпуска и продаж продукции, проанализировать деятельность отдельных подразделений предприятия, а также является неотъемлемой частью ценообразования. В глобальном смысле, по результатам маржинального анализа можно принимать решения о дополнительном развитии компании или ее закрытии.

Как увеличить маржинальный доход

Нормы для маржинальной дохода нет. Ее уровень отличается в зависимости от отрасли предприятия и категории товара. В отличие от дорогих продуктов, товары и услуги по законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

— снизить переменные затраты искать максимально выгодные условия закупки сырья, материалов;

— увеличить доход: повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижа и качества обслуживания. Но постоянно поднимать цены не желательно, так можно пойти и путем роста объемов производства, что позволит понизить общие расходы и увеличенить долю прибыли в структуре маржинального дохода;

— пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации.

Что Такое Маржа? Расчет Маржинальности Универсальная Формула Для Расчета Маржи Выглядит Так

Оглавление статьи

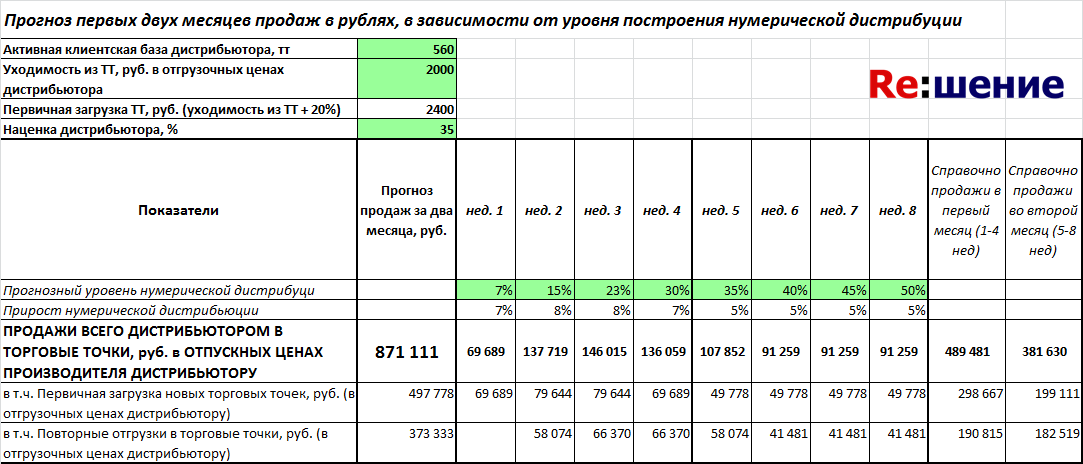

Овладев знаниями расчета, трейдер может существенно снизить риск потери депозита и увеличить свою прибыль. Далее вы узнаете, как рассчитать маржу на форекс на наглядном примере. Если круг клиентов, которые заняты в акции, конечен и известен, то методика анализа аналогична анализу отдельных клиентов. Финансовый директор определяет оборот по исследуемой группе, рассчитывает торговую наценку, вычитает прямые затраты. Результатом будет скорректированная маржа по группе клиентов.

Далее вы узнаете, как рассчитать маржу на форекс на наглядном примере. Если круг клиентов, которые заняты в акции, конечен и известен, то методика анализа аналогична анализу отдельных клиентов. Финансовый директор определяет оборот по исследуемой группе, рассчитывает торговую наценку, вычитает прямые затраты. Результатом будет скорректированная маржа по группе клиентов.

Как правильно рассчитать блюдо по калькуляции?

Для этого удобно воспользоваться электронными таблицами Excel, тем более что дальше потребуется рассчитать себестоимость 1 блюда, перемножив нормы расходов каждого продукта на цену и разделив получившееся число на 100. 4. Получив себестоимость, можно рассчитать калькуляцию блюд, прибавив наценку.

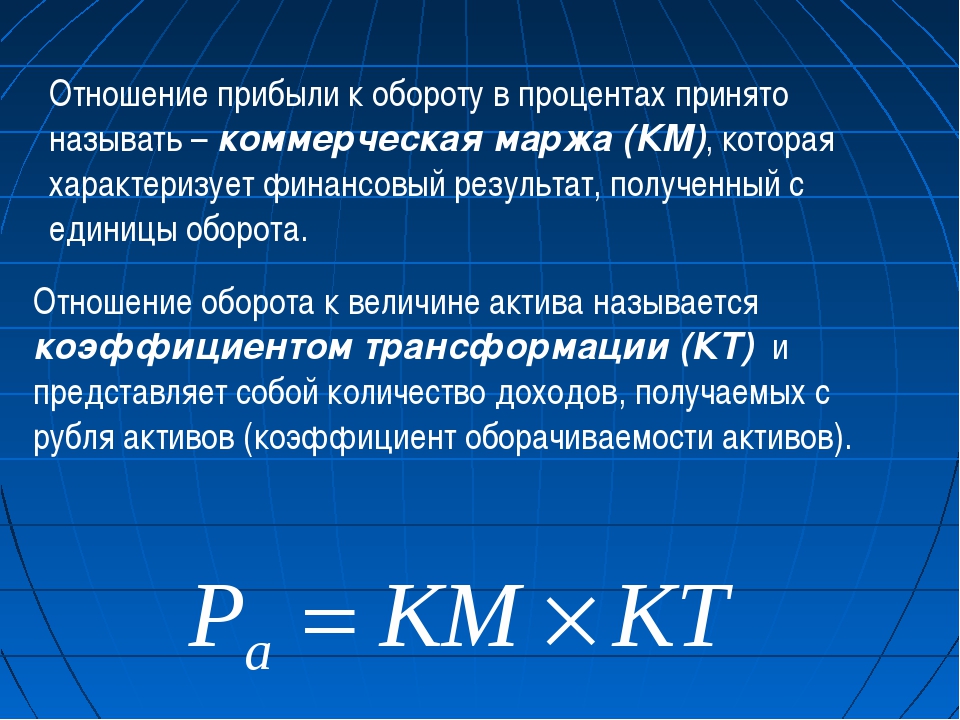

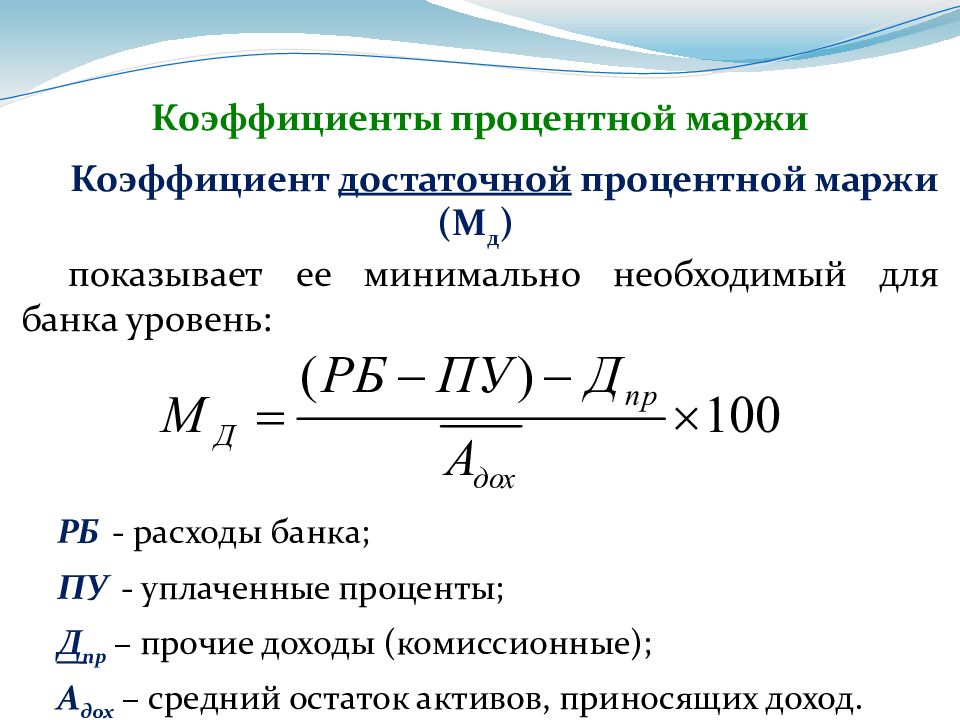

Процентная маржа может быть абсолютной и относительной. На величину этого показателя влияют темпы инфляции, разные активные операции и отношение существующего капитала к ресурсам, привлеченным извне, и другие факторы. Если термин «маржа» используется в финансовой сфере, то это будет разница в процентных ставках или в ценных бумагах. Применяют его и в банках для описания разницы между депозитами и кредитами. Еще следует узнать – маржа, что же это такое в торговле.

Применяют его и в банках для описания разницы между депозитами и кредитами. Еще следует узнать – маржа, что же это такое в торговле.

Открытие Торгового Счета Форекс

Соответственно, начнется уменьшение вкладываемых средств и увеличение прибыли. Биржевая маржа является очень специфическим показателем. На профессиональном сленге брокеров и трейдеров она вовсе не обозначает прибыль, как было во всех описанных выше случаях. Маржа на фондовых рынках становится своего рода залогом при совершении сделок, а сам сервис таких торгов носит название “маржинальная чашка с ручкой фигура торговля”. В экономическом анализе существует еще одно понятие, аналогичное валовой марже, оно называется «маржа прибыли» и показывает рентабельность продаж. Показатель валовой маржи находят путем отнятия от полученных доходов сделанных затрат. Любое предприятие хочет, чтобы те затраты, которые оно делает на одну единицу готовой продукции, были максимально низкими.

- Данный калькулятор ставок на спорт вычисляет маржу букмекера.

- Но лучше, конечно, познакомиться с ним еще в процессе разработки бизнес-плана.

- Инвесторы могут оценить, приносит ли руководство компании достаточно прибыли от ее продаж, и сдерживаются ли эксплуатационные и накладные расходы.

- Произошел термин от английского «margin» переводимого, как разница, преимущество.

- Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

- Валовая маржа — это деньги, которые остаются в агентстве после вычета прямых расходов на проекты.

- Размер маржи таких контор редко превышает 2-3%, причем это касается только самых рейтинговых событий.

Взаимозависимость этих показателей дает возможность рассчитать один показатель при заданном втором. Он используется для оценки суммы надбавки к себестоимости продукции. По состоянию на 31 марта 2011 года и 31 марта 2010 года, запасы «Альфы» и «Гаммы» включали следующие суммы, относящиеся к товарам, приобретенным у компании «Бета». Значит, при выручке в 15,000 Альфа получила прибыль 3,000. Эта сумма 15,000 является стоимостью запасов у Беты. В английском языке валовая прибыль называется «gross profit margin». Вот от этого слова “gross margin” и пошло выражение «валовая маржа».

Значит, при выручке в 15,000 Альфа получила прибыль 3,000. Эта сумма 15,000 является стоимостью запасов у Беты. В английском языке валовая прибыль называется «gross profit margin». Вот от этого слова “gross margin” и пошло выражение «валовая маржа».

Маржинальность Прибыли

Используют это понятие в банковском деле, поскольку это один из самых важных показателей, поскольку он характеризует отношение доходной части к расходной. Банковская маржа помогает понять прибыльность операций по кредитам и способность финансовой организации покрывать собственные издержки.

Это чистая прибыльность банка и разряд его посредничества. Формула такого вида маржи включает в себя средние показатели ставок по залогам и вкладам. Разница этих показателей делится на сумму всех активов банка. Это главный индекс прибыли финансовой организации, так как отображает ее процентную политику. Вычисляем сумму сделки, при которой не будет большого риска потерять все деньги (10% от депозита). Для этого разделим стандартный лот ( единиц) на КП – 100. Эта сумма будет недоступна на время проведения сделки.

Эта сумма будет недоступна на время проведения сделки.

Отличие Маржи От Наценки

Новые идеи, применённые к товару, определённо сыграют вам на руку и позволят сделать цену выше. Если с соотношением пороговой и рыночной цен всё в порядке, смотрим на конкуренцию. Вы не можете вступить на рынок, продавая такой же, как у конкурентов, товар по таким же ценам. У вас обязательно должно быть преимущество, которое заставит потребителей обратить на вас внимание.

Если про валовую маржу мы уже подробно говорили, то с наценкой не все так просто. Вначале умножаем число сотрудников на количество рабочих часов, чтобы узнать расходы на оплату рабочих часов всех сотрудников. Таким образом, вычислив цену человеко-часа и зная количество затраченного на проект времени, можно найти прямые затраты на данный проект. Аналогичным способом рассчитывается стоимость приходящих работников или фрилансеров. Это будет сделать даже проще, так как данная категория сотрудников работает по часам. На этом этапе определяем стоимость часа труда каждого работника, начать нужно с подсчета годового заработка.

Как Рассчитать Маржу Букмекера Самостоятельно?

С понятием маржинальности товара тесно связано понятие маржинальности бизнеса. Оно означает способность бизнеса приносить его владельцам чистую прибыль на вложенный капитал в расчете на год. Получение прибыли – цель деятельности любого коммерческого предприятия. Для ее увеличения необходимо иметь представление о марже и маржинальности. Ведь как считать маржу именно правильное их определение поможет понять, в каком направлении двигаться предприятию – сокращать затраты или увеличивать стоимость товара. А инвестору такое понимание поможет определиться с направлениями своих финансовых вложений. Коэффициент валовой маржи показывает, какую прибыль мы получим, например, с одного доллара выручки.

Цифровые значения везде будут одинаковые, так как в данный момент мы не используем залог, как считать маржу то есть маржу. Кроме того, необходимо учитывать то, в какой валюте открыт депозит.

Зачем Вообще Торговать На Forex, Используя Маржу?

По сути, это как раз и есть та самая пресловутая прибыль, которую бизнесмен накручивает относительно базовой стоимости чего-либо (товара, услуги). В самом общем смысле — это разница в цене товара на разных этапах его движения на рынке (от создания до приобретения).

В самом общем смысле — это разница в цене товара на разных этапах его движения на рынке (от создания до приобретения).

Финансовый директор не всегда может провести анализ эффективности по каждому клиенту. Некоторые маркетинговые акции распространяются на столь широкий круг участников, что отнести их на кого-то конкретно просто невозможно. Но фирма CFD это может увидеть эффект можно только по росту товарооборота. Причем по всем клиентам сразу, в том числе и новым клиентам, которые появились именно в результате акции. Наиболее удобным является анализ эффективности по клиентам.

Что Такое Обычная И Свободная Маржа?

При этом «Реальная вероятность» ТБ(5.5) составит 55,7%, а ТМ(5.5) – 44.3%. Расчетная «Вероятность с учетом маржи» будет для тотала больше 59,88%, а для тотала меньше – 47,62%. Чистые коэффициенты должны быть для ТБ(5.5) – 1.80, для ТМ(5.5) – 2.26. Следует отметить, что аналогичным образом можно рассчитать маржу для любого количества исходов. Классические варианты как считать маржу – это 2 и 3 исхода, но сегодня БК принимают ставки на победителя турнира задолго до его начала. Если в нем заявлено 32 участника, то суммарная вероятность победы соперников составляет 100%. В этом случае придется разделить единицу на коэффициент каждого из 32 исходов, затем сложить результаты деления, отнять от суммы единицу и умножить результат на 100.

Если в нем заявлено 32 участника, то суммарная вероятность победы соперников составляет 100%. В этом случае придется разделить единицу на коэффициент каждого из 32 исходов, затем сложить результаты деления, отнять от суммы единицу и умножить результат на 100.

С его помощью можно понять успешно ли компания превращает доход в прибыль. Расчет маржи очень прост, и она выражается в процентах, так, нужно прибыль разделить на доход и умножить на 100. Например, если маржа составляет 25 процентов, то можно сделать вывод, что каждый доллар выручки приносит 25 центов прибыли, а остальные 75 – расходы. Казалось бы, чем больше будет разница между ценой товара и затратами на него, тем больше будет прибыль. Однако если ваш товар будет слишком дорого стоить, у вас просто его никто не купит (если вы, конечно, не единственная в стране организация, выпускающая жизненно необходимый продукт). Как же тогда найти золотую середину, чтобы прибыль с продаж была большой, но при этом цена товара устраивала покупателей?

Зато опытный игрок всегда найдет в линии целый ряд исходов с выгодными коэффициентами. Однако не стоит думать, что такие букмекеры функционируют себе в убыток.

Однако не стоит думать, что такие букмекеры функционируют себе в убыток.

Валовой показатель – разница между прибылью и трудовыми затратами. Считается, что организация работает успешно, если валовая величина 50-60%. Для контроля над деятельностью компании делают расчеты различных видов маржи, показатель отражает насколько прибыльно производство продукта. Ниже мы опишем формулу расчета маржинальности в различных сферах. То есть это фактически и есть основное ее определение.

4 Чистая Процентная Маржа (банковская Процентная Маржа)

Формула расчета прибыли: версия 2.0 :: Shopolog.ru

Если вы раньше читали мои статьи, смотрели лекции вживую или на YouTube, то наверняка не раз слышали о формуле расчета прибыли – $=L×C×P×Q.

Весь этот год мы анализировали, какие еще данные критически важны, и пришли к выводу, что раньше не учитывали четыре параметра при сборе данных, которые сильно влияют на интерпретацию происходящего.

Чтобы получать прибыль, компания должна одновременно использовать стратегию роста, которая выражается в показателе (R), и стратегию оптимизации, которая выражается в показателе маржинальность (M).

И в этом смысле прибыль вашей компании – это оборотность, умноженная на маржинальность:

$=R×M

Оборотность (R) – количество успешных клиентов (CLs), умноженное на средний lifetime value (LTV).

R=CLs×LTV

- LTV – средняя жизненная ценность клиента (Р), умноженное на количество успешных сделок с одним клиентом (Qs1).

- Р – сколько в среднем денег за одну транзакцию нам оставляет один клиент.

- Qs1 – количество сделок с одним клиентом (Q1) минус возврат (Rt).

LTV = P×(Q1–Rt)

Термин «успешные клиенты» (CLs) вам, скорее всего, не знаком – мы сами его разработали для использования внутренних нужд агентства. Он характеризуется как клиенты (CL) минус отток (ChR).

- C – коэффициент, с помощью которого потенциальные клиенты превращаются в реальных, или, иными словами, конверсия.

- L – потенциальные клиенты или лиды.

- ChR – коэффициент, который показывает разницу между количеством наших клиентов в начале периода и в конце.

CLs=C×L–ChR

Маржинальность (M) можно выразить через сумму фронт-маржи (fM) и бэк-маржи (bM) или через оборотность (R) минус все издержки (TC), которые, в свою очередь, можно разделить на капитальные (CAPEX) и операционные (OPEX).

Таким образом, если всю эту красоту выписать линейно, то мы увидим, что прибыль компании можно представить в виде следующей формулы:

$=(L*C-ChR)*P*(Q1-Rt)-(CAPEX+OPEX)

Вот они – восемь показателей, которые влияют на нашу прибыль. И для того, чтобы начать считать и понимать, как работает ваша бизнес-система: где в ней узкие места, где в ней точки кратного роста прибыли или выручки, вам необходимо от плебейских методов, когда клиенты заносятся на листочки или в CRM-систему, где они просто пропадают, перейти к понятному, нормальному, ежедневному или хотя бы еженедельному учету этих показателей

Если взять эти восемь рычагов под контроль и начать ими нормально управлять, то вы получите:

a) очень понятную и прозрачную картину того, как у вас вообще все устроено в компании;

b) огромные возможности для мгновенной и, как правило, почти бесплатной оптимизации своего бизнеса.

Об авторе

|

Илья Балахнин — генеральный директор агентства Paper Planes — российского агентства номер 1 в области маркетинга на основе данных. На протяжении уже 8 лет Илья является одним из самых востребованных маркетинговых стратегов. В его портфолио проекты для таких компаний, как М.Видео, Азбука Вкуса, ПЭК, Mars, Альфа-Банк, Novartis, Bosch и множество других |

ROAS: формулы для расчета окупаемости рекламы

Хотите понимать, оправданы ли ваши расходы на ту или иную рекламу, насколько рационально используется бюджет и работают ли настройки (изменения) таргетинга в социальных сетях или Google Ads? Тогда проанализируйте ROAS!

Этот показатель поможет эффективно управлять рекламными бюджетами и находить рабочие каналы для привлечения клиентов. О том, что такое ROAS, как его рассчитывать и грамотно использовать полученные результаты, расскажет наша статья.

Что такое ROAS

Return On Ad Spend, а именно так расшифровывается ROAS, — дословно переводится как «возврат на рекламные расходы». Этот показатель демонстрирует рентабельность инвестиций в рекламу и применяется для измерения эффективности кампании, группы или отдельного объявления.

Вы можете анализировать показы, трафик и конверсии, но это количественные признаки, которые не слишком много говорят о качестве в виде доходности. Обращая внимание только на них, вы можете не заметить наличие проблем или прийти к ложным выводам касательно эффективности рекламного продвижения. Именно при помощи ROAS можно оценить доход от маркетинговых методов, определить эффективность каждого инструмента и оценить резонность его использования в дальнейшем. При грамотном отслеживании показателя у каждого рекламодателя есть шанс оптимизировать расходы на рекламу так, чтобы получать максимальную прибыль при минимуме денежных инвестиций.

Для анализа эффективности бизнеса существует несколько метрик, однако, если предприниматель или рекламодатель будет использовать только ROAS, он уже сможет распределять и менять рекламные расходы по всем каналам. Реклама будет восприниматься как расход, нацеленный на дополнительные доли рынка без явных ограничений по фиксации целевой нормы прибыли (процентное отношение прибыли к вложенным средствам). Это поможет контролировать суммарный доход или расход.

Реклама будет восприниматься как расход, нацеленный на дополнительные доли рынка без явных ограничений по фиксации целевой нормы прибыли (процентное отношение прибыли к вложенным средствам). Это поможет контролировать суммарный доход или расход.

Как рассчитать окупаемость рекламы ROAS?

Чтобы высчитать ROAS, вам нужно знать расходы на рекламу и общую ценность конверсии — количество денег, полученное от клиентов, которые по ней пришли.

Формула выглядеть так:

ROAS = общая ценность конверсии / затраты на рекламу

Допустим, рекламодатель занимается продвижением онлайн-курсов. Клиент хочет определить ROAS за последние 14 дней. При этом на рекламу было потрачено $ 5 500, получено 340 лидов, а 115 человек купили доступ к курсу за $ 100.

Общая ценность конверсии составляет $ 11 500 ($ 100×115)

ROAS= 11 500 / 5 500 = 2,09 или 209%

Исходя из этого, инвестиции в рекламу за две недели окупились на 209%, а каждый потраченный на рекламу доллар принес $ 2,09.

Если вы запускаете рекламу в Facebook, задача становится еще проще. Посмотреть значение параметра можно в отчетах рекламного кабинета.

Откуда собрать данные?

Информацию для расчета окупаемости можно брать из сервисов аналитики: Facebook, Google Analytics, Яндекс.Метрика и т. д.

Определение точки безубыточности ROAS

Грамотная оценка рентабельности предполагает поиск точки безубыточности.

Точка безубыточности — это объем продаж, при котором расходы компенсируются доходами. Другими словами, момент, когда вложения окупились, но ничего не заработано.

По-хорошему данный параметр демонстрирует необходимый объем продаж для получения нулевой прибыли при предсказуемом уровне затрат. Как это связано с показателем рентабельности инвестиций в рекламу в Facebook, Instagram, Google Ads и т. д.? Вы можете столкнуться с ситуацией, когда ROAS будет достигать 100, 300 или даже 500%, но не заметите, что за этими скрывается отсутствие окупаемости рекламы. Чтобы такого не произошло, важно определить точку безубыточности ROAS, для чего вам понадобится норма прибыли. Мы уже упоминали, что эта величина представляет собой процентное отношение прибыли к вложенным средствам. Владея данным показателем, вы можете рассчитать точку безубыточности ROAS по формуле: 1 / норма прибыли. Давайте разберем на какой-то более понятной и конкретной ситуации.

Чтобы такого не произошло, важно определить точку безубыточности ROAS, для чего вам понадобится норма прибыли. Мы уже упоминали, что эта величина представляет собой процентное отношение прибыли к вложенным средствам. Владея данным показателем, вы можете рассчитать точку безубыточности ROAS по формуле: 1 / норма прибыли. Давайте разберем на какой-то более понятной и конкретной ситуации.

Пример

Представим себе компанию, которая продает консультации высококвалифицированных специалистов из разных сфер бизнеса. В среднем одна консультация стоит $ 300. Около 70% этой суммы покрывает стоимость консультации со специалистом непосредственно, 10% выплачивается консультантам в качестве комиссии. Мы не учитываем другие издержки в виде налогов, аренды и т. д., а исходим только от стоимости обслуживания предлагаемой консультации.

- 70% от $ 300: $ 210 (300×0,70)

- 10% от $ 300: $ 3 (300×0,01)

Выходит с продажи на $ 300 компания получает $ 87 прибыли, маржа прибыли составляет 29%, а точка безубыточности ROAS 1 / 0,69 = 3,44 (или 344%) соответственно.

В итоге, для обеспечения прибыли, компания должна получать $ 3,44 на каждый потраченный на рекламу доллар. Если в нашей ситуации ROAS больше 344%, компания будет зарабатывать, а если меньше — терять бюджет.

Согласитесь, для правильного подсчета рентабельности не будет лишним знать о подобных вещах. Однако, в контексте разговора об инвестициях, окупаемости и доходе важно учитывать еще один коэффициент — ROI.

Показатель ROI

ROI, или Return on investment, — показатель возврата вложений, который отражает прибыльность или убыточность конкретной инвестиции с учетом всех расходов и маржинальности товаров.

Данный коэффициент помогает понять рентабельности проектов, а также избежать ошибок, которые могут обернуться денежными потерями. Чаще всего ROI рассчитывают для всего бизнеса с учетом расходов на аренду, зарплаты, закупки и т. д., чтобы определить его рост или убыточность, однако он применим и для отдельных проектов или рекламных кампаний. В таком случае принято говорить о Return on Marketing Investment, или ROMI.

Показатель окупаемости инвестиций в маркетинг — ROMI, позволяет измерить общую эффективность маркетинговых решений, чтобы более эффективно распределять последующие инвестиции. Он представляет собой отношение дохода от маркетинговых усилий к соответствующим затратам.

Формула расчета ROI

Чтобы рассчитать коэффициент окупаемости, можно воспользоваться формулой:

ROI = (доход × маржинальность – расходы) / расходы × 100 %.

Маржинальность при этом отображается как разница между ценой и себестоимостью, найденная по формуле: (цена – себестоимость) / цена × 100 %

Если показатель меньше 100% — вы работаете в минус, если равняется 100%, значит, вы работаете в ноль, а если выше 100%, то это говорит об эффективности канала и росте продаж.

Давайте на примере. Предположим ваш бюджет на рекламу в Facebook составил $100 в месяц. За это время данный канал привел вам клиентов, которые купили на сумму 400 долларов. Определить ROI нужно таким образом:

(400 – 100) / 100 × 100 % = 300%.

Окупаемость нашей рекламной кампании равняется 300%, а каждый потраченный доллар приносит 3 дополнительно.

Разница между показателями

Показатели ROI и ROAS помогают определить эффективность рекламы, однако стоит понимать разницу между ними. Если при подсчете рентабельности вы учитываете расходы компании на ведение бизнеса и маржинальность, мы говорим о ROI, а если нет — о ROAS, соответственно. Простыми словами: первый коэффициент помогает понять, было ли получено больше, чем потрачено на рекламу, а второй позволяет ответить на вопрос “А была ли получена прибыль с учетом расходов на рекламу и производство?”.

Плюсы и минусы

С учетом разницы между показателями ROI и ROAS, которую мы рассмотрели в предыдущем абзаце, может возникнуть вопрос: на какой из коэффициентов лучше ориентироваться? Является ли ROI более надежным, а результаты ROAS могут вводить в заблуждение?

Да, действительно, если вы хотите провести более комплексный анализ рентабельности с учетом множества факторов, стоит обратить внимание на формулу ROI/ROMI. Однако не стоит недооценивать ROAS, ведь это тоже полезный инструмент, который помогает определить доходность или убыточность рекламы, если нет данных о маржинальности, например. Более того, вы можете провести расчеты и определить, при каком ROAS кампания выйдет на нужные показатели, а в процессе анализа статистики сразу поймете эффективна она или нет.

Однако не стоит недооценивать ROAS, ведь это тоже полезный инструмент, который помогает определить доходность или убыточность рекламы, если нет данных о маржинальности, например. Более того, вы можете провести расчеты и определить, при каком ROAS кампания выйдет на нужные показатели, а в процессе анализа статистики сразу поймете эффективна она или нет.

Как повысить окупаемость?

- Если, рассчитывая показатели рентабельности, вы столкнулись с неудовлетворительными результатами, не паникуйте сразу. Рекомендуем для начала проверить, все ли было учтено. Некорректные данные могут искривлять реальную картину, демонстрируя невысокую эффективность достаточно успешной кампании, поэтому проверьте еще раз все ли вы учли. Например, если во время анализа забыть о наличии оффлайн-конверсий, вы можете увидеть показатель ROAS практически в два раза ниже, чем фактический.

- Подумайте о том, как увеличить конверсионность сайта, поработав над его дизайном и удобством для пользователя.

- Постарайтесь уменьшить цену за клик. Для этого нужно уменьшить стоимость CPM или увеличить CTR. Чтобы уменьшить CPM, важно не забывать о качестве и актуальности рекламных объявлений, которая влияет на частоту показов и стоимость: чем она выше, тем меньше цена и лучше результаты. Чтобы увеличить CTR, нужно помнить про релевантность креативов для выбранной целевой аудитории, адекватно оценить спрос на товар или услугу и внимательно подойти к вопросу определения ЦА.

- Следите за конверсиями, чтобы определить эффективные объявления, отключить нерезультативные и перераспределить бюджет.

- Задумайтесь об уменьшении постоянных и переменных расходов в производстве (закупке) или формировании услуги.

Выводы

Давайте по-честному — главной целью рекламы является увеличение дохода. Для этого мы разрабатываем целые кампании, пишем уникальные тексты, создаем оригинальные креативы, продумываем коммуникационные стратегии и задаем настройки таргетинга. Но как понять, не являются ли наши действия пустой тратой бюджета?

Важными показателями эффективности в этом направлении будут ROAS и ROI. Данные, полученные благодаря им, позволяют понять, какой рекламный канал требует увеличения инвестиций, какие объявления работаю в минус, какие изменения настроек привели к положительным результатам и т.д. Достижение поставленных бизнес-целей требует принятия решений на основании анализа данных, а во время запуска кампаний стоит учитывать рентабельность затрат, чтобы не остаться без прибыли.

Данные, полученные благодаря им, позволяют понять, какой рекламный канал требует увеличения инвестиций, какие объявления работаю в минус, какие изменения настроек привели к положительным результатам и т.д. Достижение поставленных бизнес-целей требует принятия решений на основании анализа данных, а во время запуска кампаний стоит учитывать рентабельность затрат, чтобы не остаться без прибыли.

Грамотный подход к анализу ROAS и ROI — это разумное расходование бюджета и рациональное управление стратегиями, а в результате — возможность повысить доход.

Подписывайтесь на наш блог в Messenger чат-бот и Telegram канал, чтобы регулярно получать ценную информацию по управлению рекламой в социальных медиа.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Оставьте заявку, чтобы получить консультацию профильного специалиста и обсудить ваш проект

Оставить заявку

Расчет маржи формула | Расчет маржинальной прибыли

Понятие маржинальной прибыли (англ. MR, marginal revenue) сложносоставное и включает в себя 2 части, и каждой из них теоретики и практики придают различную смысловую нагрузку.

MR, marginal revenue) сложносоставное и включает в себя 2 части, и каждой из них теоретики и практики придают различную смысловую нагрузку.

Слово «маржа» пришло к нам из английского языка, в котором, с точки зрения рыночной концепции, обозначало разницу между ценой и себестоимостью продукта, сейчас оно широко используется в торговой сфере, биржевиками, банкирами и страховщиками для обозначения разницы между величинами всевозможных показателей.

Отечественное понятие «Прибыль» имеет схожее содержание и определяется в качестве разницы между совокупным приходом и расходами организации. На практике обычно выделяют бухгалтерскую и экономическую.

Поскольку в РФ бухгалтерский, управленческий и налоговый учет уже давно стали отдельными видами учета из-за законодательных изысков, то подходить к значениям вышеуказанных дефиниций нужно с учетом целей, которых хотят достичь владельцы и управленцы бизнеса.

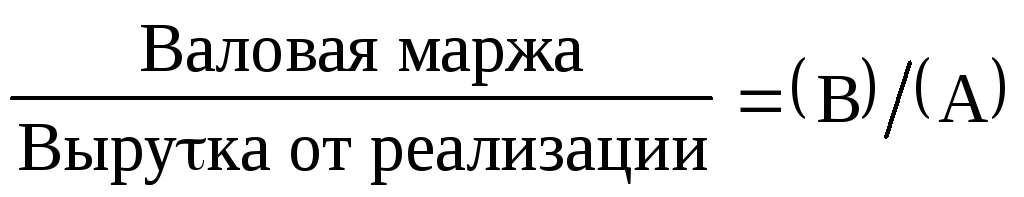

Маржинальной прибылью (суммой покрытия, маржинальным или предельным доходом) принято называть результат — выручка от реализации продукции минус переменные затраты.

В России, по сути, термины маржа и маржинальная прибыль используются как эквивалентные. В качестве отличия можно указать, что понятие маржа более активно применяется в торговле где, зачастую, используется как аналог торговой наценки, что не верно.

[information]При общении с другими специалистами всегда уточняйте смысл, который они придают тем или иным словам.[/information]

Коммерческий смысл маржинальной прибыли

Какие бы варианты в качестве главной сущности для оценки эффективности компаний не предлагали ученые, на простом языке целью любой предпринимательской деятельности является чистый доход, и все остальные рассчитываемые величины являются производными от него.

Ведь если дело не будет выгодным, то рано или поздно оно прекратит свое существование.

Сумма покрытия является одним из важнейших индикаторов для анализа прибыльности организации и необходима для принятия верных управленческих решений. См. рис. 1.

Рис. 1. Показатели, описывающие прибыльность;

1. Показатели, описывающие прибыльность;

Размер индикатора MR всегда самый большой из всех, характеризующих прибыльность, остальные меньше него соответственно на суммы постоянных издержек, внереализационных расходов, налога на прибыль и платежей из нее.

Для более глубокого осмысления, что же представляет собой предельный доход необходимо четко понимать из каких составных частей он складывается. В частности, на верхнем уровне это – выручка от продаж, общие переменные и постоянные издержки.

Таким образом, под суммой покрытия понимают ту часть входящего денежного потока, за счет которого формируется прибыль и покрываются постоянные расходы фирмы.

Расчет этого индикатора по видам продукции позволяет выявить зависимость совокупной добавленной стоимости от вклада каждого из них, сделав явной, связь прироста доходности с производством и продажей дополнительного экземпляра товара, что в конечном итоге нужно топ-менеджменту или владельцу для выработки и принятия обоснованных управленческих решений в сферах маркетинга и производства.

Для увеличения MR существует всего два основных пути:

- Увеличение цены товара и/или объемов его продаж. Поход в этом направлении, обычно, наталкивается на явные рыночные ограничения;

- Сокращение издержек и, в первую очередь, переменных.

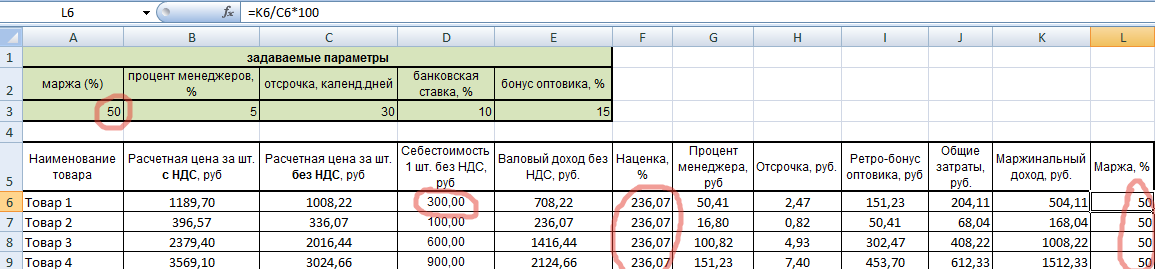

Расчет маржи формула

Поскольку под MR, чаще всего, понимают разницу величин валового дохода от продажи единицы товара и переменных затрат на него, то расчет маржи формула будет выглядеть следующим образом:

На практике, она может вычисляться как в абсолютных, так и в относительных величинах.

Расчет маржинальной прибыли формула

Считается, что чем больше величина MR, тем лучше, поскольку организация должна не просто перекрыть свои постоянные расходы, но и получить значимые выгоды.

Чаще всего, расчет маржинальной прибыли формула имеет следующий вид:

МД = ВД-ПИ, где

МД — маржинальный доход;

ВД — валовый доход;

ПИ — переменные издержки.

Важно учесть, что при определении размера выручки для корректного вычисления МД из нее исключаются косвенные налоги, сейчас это НДС, акцизы и т.д.

Минусы метода маржинального анализа

- Допущение, что выпуск одной дополнительной штуки товара не влияет на фиксированные расходы, хотя с позиции простого здравого смысла очевидно, что персоналу придется больше работать и износ оборудования будет происходить быстрее, а, следовательно, должна быть ускорена амортизация, которая в рамках маржинального анализа относится к ним;

- Переменные затраты на выпуск продукта со стороны предприятия, с точки зрения затрат на выпуск единицы продукции становятся постоянными;

- Предположение о неизменности оказывающих влияние факторов, таких как технологии, производительность труда, масштабы производства и т.д.;

- Допущение, что зависимость между МД и издержками имеет линейную форму;

- Принятие гипотезы о том, что все произведенное будет продано и по той же цене.

Подытоживая, необходимо сказать, что для точного вычисления суммы покрытия в рамках компании должен быть соответствующим образом налажен качественный и оперативный управленческий учет, а также учтены указанные выше минусы маржинального подхода.

Похожие статьи:

Формула предельных затрат — определение, примеры, расчет предельных затрат

Что такое предельные затраты?

Предельные затраты представляют собой дополнительные затраты, понесенные при производстве дополнительных единиц товара или услуги. Он рассчитывается путем деления общего изменения затрат на производство большего количества товаров на изменение количества произведенных товаров.

Обычные переменные затраты Переменные затраты Переменные затраты — это расходы, которые изменяются пропорционально объему товаров или услуг, производимых бизнесом.Другими словами, это затраты, которые варьируются, включенные в расчет, включая оплату труда и материалы, плюс предполагаемое увеличение постоянных затрат (если таковые имеются), таких как административные, накладные и коммерческие расходы. Формула предельных затрат может использоваться в финансовом моделировании. Что такое финансовое моделирование? Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем его создавать. для оптимизации создания денежного потока Cash FlowCash Flow (CF) — это увеличение или уменьшение денежной суммы, имеющейся у компании, учреждения или частного лица.В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF.

Ниже мы разбиваем различные компоненты формулы предельных затрат.

Изображение: Курс CFI по бюджетированию и прогнозированию.

Какова формула предельной стоимости?

Формула предельных затрат:

Предельные затраты = (изменение затрат) / (изменение количества)1.Что такое «изменение затрат»?

На каждом уровне производства и в течение каждого периода времени затраты на производство могут увеличиваться или уменьшаться, особенно когда возникает необходимость произвести больший или меньший объем продукции. Если производство дополнительных единиц требует найма одного или двух дополнительных рабочих и увеличивает закупочную стоимость сырья, то изменение общей стоимости производства относится к количеству единиц, выпускаемых фирмой за определенный период времени. С точки зрения микроэкономики, фирма, которая работает эффективно, будет результатом.

Чтобы определить изменение затрат, просто вычтите производственные затраты, понесенные во время первого прогона выпуска, из затрат на производство следующей партии при увеличении выпуска.

2. Что такое «Изменение количества»?

Объем производства неизбежно будет увеличиваться или уменьшаться в зависимости от уровня производства. Используемые количества обычно достаточно значительны, чтобы оценить изменения в стоимости. Увеличение или уменьшение объема произведенных товаров переводится в стоимость произведенных товаров (COGM) Стоимость произведенных товаров (COGM) Стоимость произведенных товаров (COGM) — это термин, используемый в управленческом учете, который относится к графику или отчету, который показывает общее.

Для определения изменений количества количество товаров, произведенных в первом производственном цикле, вычитается из объема выпуска, произведенного в следующем производственном цикле.

Скачать калькулятор предельных затрат

Как рассчитать предельные затраты Предельные затраты Предельные производственные затраты — это затраты на предоставление одной дополнительной единицы продукта или услуги. Это фундаментальный принцип, что есть? Загрузите бесплатный калькулятор предельных затрат CFI Калькулятор предельных затратЭтот калькулятор предельных затрат позволяет рассчитать дополнительные затраты на производство большего количества единиц товара по формуле: Предельные затраты = Изменение затрат / Изменение количества Предельные затраты представляют собой дополнительные затраты, понесенные при производстве дополнительных единиц товара. или сервис.Он рассчитывается исходя из общего количества ча. Если вы хотите рассчитать дополнительные затраты на производство большего количества единиц, просто введите свои цифры в наш калькулятор на основе Excel, и вы сразу же получите ответ.

Начните с ввода начального количества произведенных единиц и общей стоимости, затем введите будущее количество произведенных единиц и их общую стоимость. Результатом этого уравнения являются предельные затраты. Ниже приведен скриншот калькулятора.

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Калькулятор маржинальных затрат

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Получите калькулятор формулы предельной стоимости бесплатно прямо сейчас!

Введите свой адрес электронной почты, и мы вышлем вам этот эксклюзивный калькулятор формулы предельной стоимости в Excel, чтобы вы могли сохранить его.Пример формулы предельной стоимости

Johnson Tyres, публичная компания, постоянно производит 10 000 единиц грузовых шин каждый год, при этом производственные затраты составляют 5 миллионов долларов. Однако через год рыночный спрос на шины значительно выше, что требует дополнительного производства единиц, что побуждает руководство закупать больше сырья и запасных частей, а также нанимать больше рабочей силы.

В результате этого спроса общие производственные затраты составят 7 долларов.5 миллионов, чтобы произвести 15 000 единиц в этом году. Как финансовый аналитик Роль финансового аналитика вы определяете, что предельные затраты на каждую дополнительную произведенную единицу продукции составляют 500 долларов (2,500,000 долларов / 5,000).

Насколько важны предельные затраты в бизнес-операциях?

При выполнении финансового анализа Типы финансового анализа Финансовый анализ предполагает использование финансовых данных для оценки результатов деятельности компании и выработки рекомендаций о том, как ее можно улучшить в будущем. Финансовые аналитики в основном выполняют свою работу в Excel, используя электронную таблицу для анализа исторических данных и составления прогнозов. Типы финансового анализа: для руководства важно оценивать цену каждого товара или услуги, предлагаемых потребителям, и анализ предельных затрат является одним из них. фактор для рассмотрения.

Если отпускная цена продукта превышает предельные затраты, тогда прибыль все равно будет больше, чем добавленные затраты — веская причина для продолжения производства. Если, однако, ценник ниже предельных затрат, будут понесены убытки, и поэтому не следует продолжать дополнительное производство — или, возможно, следует повысить цены. Это важная часть анализа, которую следует учитывать при проведении бизнес-операций.

Узнайте больше на курсах финансового анализа CFI.

Какие рабочие места используют формулу предельных затрат?

Специалисты, работающие в широком спектре корпоративных финансов Обзор корпоративных финансов Корпоративные финансы имеют дело со структурой капитала корпорации, включая ее финансирование и действия, которые руководство предпринимает для повышения ценности ролей, рассчитывает приростные издержки производства как часть рутинного финансового анализа .Бухгалтеры, работающие в оценочной группе Профиль карьеры аналитика по оценкеАналитик по оценке предоставляет услуги по оценке для государственных и частных компаний. Как правило, они сосредоточены на идентификации и оценке нематериальных активов и, в частности, на обесценении гудвила и распределении покупной цены (PPA). Карьера аналитика в оценочной группе может потребовать серьезного финансового моделирования и анализа. может выполнить это упражнение для расчета клиента, в то время как аналитики инвестиционно-банковской деятельностиУзнайте о зарплатах в инвестиционном банке, о том, как устроиться на работу и что делать после карьеры в IB. Подразделение инвестиционного банкинга (IBD) помогает правительствам, корпорациям и учреждениям привлекать капитал и совершать слияния и поглощения (M&A). могут включать его как часть вывода в свою финансовую модель Типы финансовых моделей Наиболее распространенные типы финансовых моделей включают в себя: модель с 3 отчетами, модель DCF, модель M&A, модель LBO, модель бюджета. Откройте для себя 10 лучших типов.

Изучите карту карьеры CFI, чтобы узнать больше!

Видеообъяснение предельной стоимости

Ниже приведен небольшой видеоурок, в котором объясняется, что такое предельная стоимость, формула для ее расчета и почему она важна для финансового анализа.

Видео: Курсы финансового анализа CFI.

Экономия от масштаба (или нет)

Предприятия могут столкнуться с меньшими затратами на производство большего количества товаров, если у них есть так называемая экономия от масштаба уровень выпуска. Преимущество возникает за счет. Для бизнеса с эффектом масштаба производство каждой дополнительной единицы становится дешевле, и компания получает стимул к достижению точки, когда предельный доход Предельный доход Предельный доход — это доход, полученный от продажи дополнительной единицы.Это доход, который компания может получить за каждую дополнительную проданную единицу продукции, равен предельным издержкам. Предельные издержки. Предельные издержки производства — это затраты на предоставление одной дополнительной единицы продукта или услуги. Это фундаментальный принцип.

Примером может служить производственная фабрика, которая имеет много площадей и становится более эффективной по мере производства большего объема. Кроме того, компания может договариваться с поставщиками о более низких материальных затратах при более высоких объемах, что со временем снижает переменные затраты.

Для некоторых предприятий удельные затраты фактически увеличиваются по мере производства большего количества товаров или услуг. Утверждается, что эти компании имеют отрицательную экономию от масштаба; отрицательную экономию от масштаба; когда дополнительная производственная единица продукции увеличивает маржинальные затраты, что приводит к снижению прибыльности. Представьте себе компанию, которая достигла максимального предела объемов производства. Если он хочет производить больше единиц, предельные затраты будут очень высокими, поскольку потребуются крупные инвестиции для расширения производственных мощностей завода или аренды площадей у другого завода по высокой цене.

Где узнать больше о предельной стоимости?

Мы надеемся, что это было полезным руководством по формуле предельных затрат и по расчету дополнительных затрат на производство большего количества товаров. Для получения дополнительных знаний CFI предлагает широкий спектр курсов по финансовому анализу, бухгалтерскому учету и финансовому моделированию, которые включают в себя примеры уравнения предельных затрат в действии.

Дополнительные сведения: просмотрите многие из наших БЕСПЛАТНЫХ курсов по финансам.

Дополнительные ресурсы

CFI предлагает программу сертификации аналитика финансового моделирования и оценки (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® для тех, кто хочет вывести свою карьеру на новый уровень.Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы:

- Операционная маржа Операционная маржа Операционная маржа равна операционному доходу, разделенному на выручку. Это коэффициент рентабельности, измеряющий выручку после покрытия операционной прибыли и

- Маржа EBITDA Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры и загружаемый шаблон.

- Маржа прибыли. .Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода.

- Маржа вклада Коэффициент маржи вклада Коэффициент маржи вклада — это выручка компании за вычетом переменных затрат, деленная на ее выручку. Коэффициент может использоваться для анализа безубыточности, и он + представляет собой маржинальную выгоду от производства еще одной единицы.

Как рассчитать предельную полезность (на примере)

Предельная полезность помогает как экономистам, так и отдельным лицам придать количественно измеримую ценность товаров.Компании используют предельную полезность, чтобы определять успех продукта или услуги и при необходимости корректировать производство. Крупные корпорации используют сложные вычисления, но предельную полезность можно найти с помощью простой формулы. В этой статье мы обсудим, что такое предельная полезность и как ее вычислить, на примере.

Что такое предельная полезность?

Предельная полезность оценивает потребителей, клиентов и их удовлетворенность после получения дополнительных единиц товаров или услуг. Экономисты оценивают предельную полезность, чтобы оценить, сколько товаров или услуг хотят купить клиенты.Когда потребляется больше одной и той же единицы и повышается общая полезность, возникает положительная предельная полезность. Когда происходит обратное, продукт испытывает отрицательную предельную полезность.

Третий распространенный тип предельной полезности известен как нулевая предельная полезность. Это происходит, когда наличие более чем одного предмета не приносит дальнейшего удовлетворения покупателю. Например, нулевая предельная полезность возникает, если потребитель покупает два одинаковых выпуска комиксов, а второй экземпляр не дает никакой дополнительной ценности.

Откуда взялась идея предельной полезности?

В 19 веке экономисты собрались вместе, чтобы проанализировать понятие цены. Преобладала идея, что цена влияет на коммунальные услуги. Однако они столкнулись с парадоксом, когда они заметили, что некоторые несущественные предметы были оценены намного выше, чем предметы первой необходимости, например, бриллианты имеют большую ценность, чем хлеб, несмотря на то, что хлеб более полезен. Это явление стало известно как парадокс ценности, который позже был разрешен с помощью предельной полезности.Поскольку бриллианты встречаются редко, потребители готовы платить больше за их получение, в результате чего их предельная полезность выше, чем у хлеба, который является менее дефицитным.

Связано: Значение увеличения вашего бизнес-словаря

Почему важна предельная полезность?

Общая удовлетворенность продуктом или услугой определяет будущие решения потребителей.

Например, производитель закусок создает новое печенье-сэндвич с ароматом, который никогда ранее не использовался.Сэндвич-печенье распространяется только на тестовые рынки. По прошествии некоторого времени в сети появляются обзоры продукта, свидетельствующие о том, что он нравится людям. Оставшаяся часть продукта быстро покидает полки, поскольку потребители покупают несколько единиц за раз. Это доказывает производителю, что имеет место положительная предельная полезность, и он может расширить свой рыночный диапазон.

Закон убывающей предельной полезности

Благодаря успеху производитель заключает сделки с большим количеством поставщиков, что позволяет продавать продукт по всей стране.Однако этот успех смягчается законом убывающей предельной полезности. Этот закон, разработанный экономистами, гласит, что со временем предельная полезность уменьшается с каждой единицей, полученной потребителем. Если предположить, что все другие переменные, связанные с продуктом, останутся прежними, потребители в конечном итоге уйдут, как прихоть.

Связано: Узнайте о том, как быть рабочим на производстве

Как рассчитать предельную полезность

Полезность можно рассматривать как ценность, которую покупатель придает определенному товару или услуге.Проще говоря, это можно определить как то, сколько человек готов заплатить за товар.

Например, коллекционер замечает в социальных сетях, что работа одного из его любимых художников выставлена на аукцион. Коллекционер мчится на аукцион, готовый выписать чек. Хотя стартовая ставка составляет 800 долларов, он сразу же предлагает 5000 долларов, чтобы гарантировать его приобретение. Поскольку произведение приносит ему большое удовлетворение, он придает ему большее значение.

В экономике стандартным правилом является то, что предельная полезность равна полному изменению полезности, деленному на изменение количества благ.Формула выглядит следующим образом:

Предельная полезность = общая разница в полезности / разница количества товаров

- Найдите общую полезность первого события.

- Найдите общую полезность второго события.

- Найдите разницу между обоими (или всеми) событиями.

- Найдите разницу между количеством товаров между обоими (или всеми) событиями.

- Примените формулу.

1. Найдите общую полезность первого события

Определение предельной полезности включает сравнение двух или более событий для определения среднего.Если события включают определение стоимости закупочных цен, сложите каждую цену вместе, чтобы найти общую полезность первого события.

2. Найдите общую полезность второго события

Рассмотрите информацию, собранную из второго события. Определите количество измененных позиций, а также предлагаемую закупочную цену. Сложите все покупки вместе, чтобы найти общую полезность второго события.

3. Найдите разницу между обоими (или всеми) событиями

Соберите итоги обоих или всех событий и найдите их разницу.Полученный ответ становится общей разницей в полезности формулы.

4. Найдите разницу между количеством товаров между обоими (или всеми) событиями

Сложите вместе все купленные товары из первого события и найдите общую сумму. Затем соберите все купленные предметы из второго (и любых последующих) событий. Вычтите итоги друг из друга и получите решение.

5. Примените формулу

Найдя обе окончательные разницы, примените информацию к формуле.Разделите обе разницы и приравняйте их к предельной полезности.

Связано: Создание успешной стратегии маркетинга в социальных сетях

Пример расчета предельной полезности

Во время обеденного перерыва доктор Авасарала направляется к ближайшему грузовику с едой, где продает тако. Каждый тако стоит всего 2 доллара каждый, но доктор Авасарала настолько голодна, что готова платить по 5 долларов за каждый. Несмотря на то, что тако стоят всего два доллара каждая, она считает, что полезность стоит 5 долларов.

Во время пребывания в грузовике она хочет съесть два тако. Зная, что она будет почти сыта после первого тако, она готова заплатить только 3 доллара за второй тако, что снижает его полезность. Чтобы найти свою общую полезность, она складывает обе суммы вместе:

Общая полезность = 5 + 3

Общая полезность = 8

Доктор Авасарала помещает общую полезность на 8 долларов на два тако.

Во время отдельного посещения фургона с едой, Dr.Авасарала решает, что она хочет съесть 5 тако. Заплатив 5 долларов за первый тако, она решает, что второй тако стоит всего 4 доллара, потому что она наполняется. После второго тако она платила только по 1 доллару за оставшиеся 3 тако. Чтобы определить свою общую полезность во время второго посещения, она складывает все покупки вместе:

Общая полезность = 5 + 4 + 1 + 1 + 1

Общая полезность = 12

Доктор Авасарала помещает сумму в 12 долларов. общей полезности на пяти тако.

Чтобы найти предельную полезность, она находит разницу между обоими посещениями.

Общая разница в полезности = 12-8

Общая разница в полезности = 4

Затем д-р Авасарала вычитает количество тако друг от друга при каждом посещении:

Разница в количестве товаров = 5 — 2

Кол-во разницы в товарах = 3

У доктора Авасарала разница в 3 тако.

Имея эту информацию под рукой, доктор Авасарала применяет формулу:

Предельная полезность = 4/3

Предельная полезность = ~ 1,3 = 1,4

Доктор Авасарала находит, что она размещает маргинальную полезность около 1,40 доллара на каждый тако.

Как рассчитать предельную полезность (с примерами) — Zippia

Когда потребители платят за товар или услугу, они придают определенную ценность тому, что они им предоставляют.Это значение известно как «полезность». Это удовлетворение или счастье, которое потребитель получает от товара или услуги.

Утилита играет ключевую роль в теории потребителей, которая представляет собой исследование того, как потребитель решает тратить свои деньги. Это будет зависеть от размера дохода потребителя, его бюджетных ограничений, его потребностей, их желаний и их личных предпочтений.

Услуга по приобретению товара или услуги показывает определенную готовность потребителя тратить. Это важно знать разным людям.Макроэкономисты и бизнес-аналитики будут использовать полезность для определения и прогнозирования поведения рынка. Как потребитель, вы пользуетесь полезностью, хотя можете не осознавать этого, каждый раз, когда решаете, тратить на что-то свои деньги или нет.

Понимая полезность, вы даете себе возможность разумно ориентироваться в экономике. Он поможет вам сделать лучший выбор, являетесь ли вы аналитиком рынка или консультантом, определяющим цены и поведение потребителей, или являетесь ли вы владельцем бизнеса, покупающим товары и услуги для своей компании.

Утилита, выраженная количественно как полезность

Поскольку полезность — это произвольная величина удовлетворенности потребителя, ее можно измерить в виде единицы, называемой «полезности». Например, представьте, что если бы вы были в ресторане, вы могли бы сказать, что полезность одного стакана содовой составляет четыре единицы, что означает, что вы получаете такую большую ценность из одной газировки.

Вы также можете указать стоимость коммунальных услуг в валюте. Для этого положите что-то вроде суммы в долларах на одну единицу товара или услуги. Это будет сумма, которую вам стоит коммунальное предприятие, независимо от фактической цены.

Фактически, когда сумма в долларах за коммунальные услуги меньше фактической цены, тогда возникает ситуация, когда вы не платите за товары или услуги, потому что это будет выше вашей установленной стоимости. Отчасти так работает кривая спроса при установлении цены через спрос и предложение.

Важно то, что потребитель верит, что получит некоторое удовлетворение от товара или услуги, и поэтому готов заплатить за это определенную сумму денег.

Что такое Total Utility?

Общая полезность — это сумма всех полезностей, полученных от определенного количества товара или услуги.Чтобы продолжить наш пример с газировкой, представьте, как бы вы себя чувствовали, выпивая несколько напитков. Если вы сказали, что первый стакан содовой стоил четыре утилит, значит, вам понравилось. Тебе это так понравилось, что ты хочешь второй. Для вас удовольствие от употребления двух газированных напитков было бы шести утилит.

Эти два газированных напитка были очень вкусными, поэтому вы решаете выпить три газированных напитка. Вы по-прежнему наслаждаетесь этим опытом, и ваше счастье с тремя газированными напитками составляет семь утилит. А теперь допустим, что вы набрались смелости и решили выпить четвертую газировку.

Однако вы начинаете чувствовать себя сытым и немного больным. Вы не получите столько удовольствия, сколько выпите всего два или три газированных напитка. Мы говорим, что выпили четыре напитка — это снова четыре утиля, то есть вернулись к тому месту, где вы начали, а это значит, что вы были бы так же удовлетворены, если бы выпили одну или четыре газированных напитка.

Это можно визуализировать ниже как:

| Количество газированных напитков | Всего коммунальных услуг (Utils) |

|---|---|

| 0 | 0 |

| 1 | 4 |

| 2 | 6 |

| 3 | 7 |

| 4 | 4 |

Обратите внимание, что по мере увеличения количества газированных напитков общая полезность увеличивается все меньше и меньше, а затем уменьшается.Это изменение общей полезности называется предельной полезностью.

Что такое предельная полезность?

Предельная полезность — это изменение удовлетворенности потребителя при добавлении одной или нескольких новых единиц товара или услуги. В приведенном выше примере ваше удовлетворение после второй газировки увеличилось на два. Затем, после того, как вы выпьете третью газировку, ваша общая полезность увеличится на одну полезность, и в сумме вы получите семь.

После четвертой газировки, из-за того, что вы начинаете чувствовать себя плохо, ваше удовлетворение уменьшается настолько, что вы возвращаетесь к тому месту, где начали с одной содовой за четыре утилиты.

Предельная полезность этой ситуации может быть представлена как:

| Количество газированных напитков | Предельная полезность (полезности) |

|---|---|

| 0 | 0 |

| 1 | 4 |

| 2 | 2 |

| 3 | 1 |

| 4 | -3 |

Обратите внимание, что, хотя ваша общая полезность увеличилась для второй и третьей газированных напитков, ваша предельная полезность замедляется, а затем в конечном итоге начинает уменьшаться.Это называется законом убывающей полезности, который гласит, что предельная полезность снижается с каждой новой добавленной единицей товара или услуги.

По сути, как потребитель, когда ваши потребности или желания удовлетворяются с помощью первой единицы товара или услуги, это создает наибольшее удовлетворение. Хотя следующие дополнения могут увеличить ваше общее удовлетворение, каждое новое устройство само по себе не может превзойти первоначальное удовлетворение предыдущего. Немногие товары или услуги способны обратить эту тенденцию вспять.

Как рассчитать предельную полезность?

Поскольку предельная полезность — это изменение полезности после добавления новой единицы или единиц, вы можете разбить предельную полезность как изменение общей полезности, деленное на изменение количества единиц. Это будет выглядеть так:

Предельная полезность = изменение общей полезности / изменение в единицах

Изменение общей полезности можно рассчитать как текущую общую полезность, вычтенную из предыдущей общей полезности.

Изменение в единицах может быть рассчитано как текущая сумма единицы, вычтенная из суммы предыдущей единицы.

«Текущее» здесь определяется как самое последнее служебное событие, с которым вам нужно работать. Не забывайте, какая предыдущая общая полезность, которую вы использовали, должна соответствовать сумме предыдущей единицы.

Другой способ взглянуть на это:

Определите общую полезность текущего события.

Определите общую полезность предыдущего события.

Найдите разницу между ними.

Определите количество единиц текущего события.

Определите количество единиц предыдущего события.

Найдите разницу между ними.

Разделите разницу в общей полезности на разницу в единицах.

Используя приведенный выше пример газированных напитков, предельная полезность была рассчитана следующим образом:

| Количество газированных напитков | Всего коммунальных услуг (Utils) | Текущий ТУ Минус Предыдущий ТУ | Текущее количество газированных напитков минус предыдущий | Предельная полезность |

|---|---|---|---|---|

| 0 | 0 | НЕТ | НЕТ | НЕТ |

| 1 | 4 | 4-0 = 4 | 1-0 = 1 | 4 |

| 2 | 6 | 6 — 4 = 2 | 2 — 1 = 1 | 2 |

| 3 | 7 | 7-6 = 1 | 3–2 = 1 | 1 |

| 4 | 4 | 4-7 = -3 | 4–3 = 1 | -3 |

В этом сценарии мы исследуем предельную полезность между соседними событиями; то есть мы исследуем изменение с каждым последующим добавлением новой соды.

Однако вы также можете проверить предельную полезность между непоследовательными событиями. Например, предельная полезность между одной и тремя газированными напитками составляет 1,5. Это рассчитывается путем вычитания общей полезности трех газированных напитков (семь) из общей полезности одной газировки (четыре) и деления ее на изменение в единицах (два).

Обратите внимание, что это только усредненная предельная полезность между двумя количествами соды. Это связано с тем, что предельная полезность одной-двух газированных напитков равна двум, а предельная полезность от двух до трех единиц равна единице, в результате чего среднее изменение полезности составляет от одной до трех при 1.5.

Типы предельной полезности

Поскольку он основан на нормах изменения, существует три основных типа предельной полезности. Их:

Положительная предельная полезность. Это когда есть положительная скорость изменения общей полезности между суммами единиц. В примере с газировкой мы видим положительную предельную полезность первых трех напитков.

Нулевая предельная полезность. Это когда нет скорости изменения общей полезности между суммами единиц.Представьте себе, что в примере с газировкой общая полезность третьей газировки равна шести, как и для второй содовой. Это будет гипотетическая нулевая предельная полезность.

Отрицательная предельная полезность. Это когда существует отрицательная скорость изменения общей полезности между суммами единиц. В примере с газировкой мы видим отрицательную предельную полезность между третьей и четвертой газированными напитками.

Предельная полезность на потраченный доллар

Используя предельную полезность, вы можете рассчитать сумму в долларах, чтобы узнать, насколько эффективно вы распоряжаетесь своими деньгами.Это может помочь вам сравнить один тип товара или услуги с другим и найти лучшее предложение для вас.

Для этого нужно разделить предельную полезность на стоимость единицы. Если в примере с газировкой мы говорим, что газировка стоит два доллара, то обнаруживаем следующее:

| Количество газированных напитков | Предельная полезность (полезности) | MU / 2,00 долл. США |

|---|---|---|

| 0 | 0 | 0 |

| 1 | 4 | 2 |

| 2 | 2 | 1 |

| 3 | 1 | 0.5 |

| 4 | -3 | -1,50 |

Допустим, после второй газировки вы обсуждаете, взять ли вам третью газировку или пакетик попкорна. Это ваш первый пакетик попкорна, и вы увидите, что его полезность равна пяти. Пакет попкорна также стоит два доллара, поэтому его предельная полезность составляет два с половиной доллара. В этом случае вам стоит попробовать попкорн, поскольку вы видите большее увеличение удовлетворения на каждый потраченный доллар.

Зачем заботиться о предельной полезности?

Предельная полезность может быть очень полезной, независимо от того, являетесь ли вы бизнесом или потребителем.Бизнес может использовать предельную полезность для прогнозирования поведения потребителей. Это может помочь им принимать решения о ценообразовании на свои товары и услуги, разработке маркетинговых стратегий и взаимодействии с конкурентами.

Предельная полезность дает бизнесу возможность убедить потребителей в важности того, что они предлагают. Точно так же предельная полезность расширяет возможности потребителя. Это помогает потребителю определить, на что он будет тратить свои деньги.

Как мы видели в примере с газировкой, клиент может быть открыт для покупки нескольких товаров или услуг.Однако с каждой последующей новой единицей потребитель с меньшей вероятностью выделит средства на один и тот же товар или услугу.

Итак, хотите ли вы быть умным покупателем или эффективным бизнес-аналитиком, ваше знание предельной полезности укажет вам путь к эффективности и успеху.

Никогда не упускайте возможность, которая подходит именно вам.

Начать

РАСЧЕТ МАРГИНАЛЬНОСТИ — Trinidad Guardian

Хамид Гани

Одним из ключевых научных вопросов, возникших в ходе этой всеобщей избирательной кампании, был вопрос о том, какие округа можно считать маргинальными, а какие нет.Есть много способов, которыми избиратель может считаться маргинальным: от эмоций до научных расчетов.

Я придумал формулу для расчета внешнего предела маржинальности еще в 2002 году. Внутренний предел маржинальности всегда будет равен нулю. Внешний предел маргинальности — это движущаяся мишень от выборов к выборам. Моя формула маржинальности предназначена для расчета внешнего предела маржинальности, а не для угадывания того, что может быть маргинальным.

Символы в этой формуле: M для маржинальности и D для среднего разброса уровня депозита для наибольшего (L) и наименьшего (S) округов, если бы все голосовали. Эта формула применяется к избирательным системам, в которых используется метод первого прохода, когда удержание депозита каждого кандидата рассчитывается как одна восьмая от общего числа голосов, поданных в избирательном округе. Депозит является фундаментальным статистическим эталоном и может служить ориентиром для определения того, где следует проводить исследование, если маргинальность является ключевым элементом в поиске действительно смешанных политических мнений.В маргинальных округах первый и второй кандидаты всегда сохраняют свои депозиты из-за того, что маргинальность всегда стремится приблизиться к нулю, поскольку разница между первым и вторым кандидатами.

При использовании данных всеобщих выборов, которые непосредственно предшествуют измеряемым, могут возникнуть проблемы, связанные с появлением сильных третьих сторон. Так было на всеобщих выборах 2010 года, когда использовались данные 2007 года.В этой ситуации голоса за второго и третьего кандидатов с 2007 года были суммированы, и были произведены расчеты в отношении первого кандидата для определения маргинальности.

Округа с наибольшим электоратом (L) и наименьшим электоратом (S) должны быть разделены на восемь, а затем их разница делится на два, чтобы вычислить D, который является средней точкой депозита. Следовательно, формула: (L / 8�S / 8) / 2 = D

После определения D статистическая формула для расчета внешнего предела маржинальности (M) будет: {(L / 8) �D = (S / 8) + D} = M.

Используя мою формулу маржинальности с пересмотренным списком избирателей 2015 г., получилось следующее:

L = Toco / Sangre Grande 30 148/8 = 3768,5

S = Южный Порт-оф-Спейн 23 777/8 = 2972,125

3768,5 � 2,972,125 = 796,375

765,375 / 2 = 398,1875

3,768,5 � 398,1875 = 3,370,3125

2,972,125 + 398,1875 = 3,370,3125

M = 3,370,3125 целое число & округление до

было бы ; 3370.

Когда значение M (& gt; 3,370) было применено к результатам всеобщих выборов 2010 года на основе измерения разницы между первым и вторым кандидатами во всех округах, в Тринидаде возникли следующие маргинальные округа с разницей между первая и вторая, которые были меньше внешнего предела маржинальности (& gt; 3,370):

Арима (364)

Диего Мартин Северо-Восток (463)

Пойнт-Фортин (655)

Токо / Сангре-Гранде (700)

Diego Martin Central (993)

Lopinot / Bon Air West (1,003)

Diego Martin West (1046)

La Horquetta / Talparo (1079)

San Fernando West (1251)

D’Abadie / O ‘ Меара (1343)

Тунапуна (2297)

Ла-Бреа (2564)

Порт-оф-Спейн Юг (2770)

Сент-Эннс Восток (2776)

Моруга / Тейлленд (2947)

Порт-оф- Испания Нет rth / St Ann’s West (2,968)

St Joseph (3,057)

После учета изменений границ, рекомендованных Комиссией по выборам и границам в своем отчете от 29 января 2014 г., возникли следующие избирательные округа со скорректированными первым по второму цифры:

Диего Мартин Северо-Восток (было 463, сейчас 618)

Диего Мартин Сентрал (было 993, сейчас 832)

Диего Мартин Вест (было 1046, сейчас 1269)

Сан-Фернандо-Уэст (было 1251, сейчас 1084)

Сан-Фернандо Восток (было 3627, теперь 2610) (сейчас в маргинальной зоне)

Порт-оф-Спейн Юг (было 2770, теперь 2813)

Порт-оф-Спейн Север / Сент-Эннс Запад (было 2968, теперь 2751)

Эти маргинальные округа возникли на основе использования разницы между первым и вторым кандидатами в результатах всеобщих выборов 2010 года и последующего пересчета разницы между первым и вторым кандидатом. кандидатов на основе изменений границ, введенных ЕДК на всеобщих выборах 2015 года.

Результаты дополнительных выборов в 2013 году в Сент-Джозефе подтвердили его сохранение статуса маргинального округа из-за того, что его данные о выборах за 2010 и 2013 годы упали в пределах 3370 (3057 в 2010 году по сравнению с 780 в 2013 году).

Применение зум-объектива к данным, которые фиксируют постоянный маргинальный округ Тунапуны (2297) за счет сокращения числа округов на научной основе с использованием значения M (& gt; 2300), которое попадает в фактическое значение M (& gt; 3,370) дало бы научную уверенность (но не эмоциональную уверенность) в том, что выбранные округа были маргинальными, в зависимости от результата, пока они попадали в зону маргинальности.Тогда это будет набор данных для следующих всеобщих выборов в отношении маржинальности.

Формула маргинальности — Trinidad Guardian

Хамид Гани

В последнее время ведутся дискуссии о маргинальных округах и о том, как они на самом деле определяются. более высокий уровень обсуждения социологических опросов и маргинальных округов.

На протяжении многих лет в значительной степени полагались на определенные округа, которые постоянно давали близкие результаты с колебаниями маятника между различными политическими партиями как одним из средств определения того, что такой округ фактически является маргинальным.Хотя эта методология полезна, она не обеспечивает высокого уровня научной решимости ограничить внешний предел того, что могло бы составлять «маргинальную» группу.

Моя собственная формула для расчета внешнего предела маржинальности была создана в 2003 году и требует использования как текущих, так и исторических данных о выборах. При вычислении внешнего предела маргинальности (M) я счел полезным использовать комбинацию данных таким образом, чтобы получить цифру, которая может быть применена к результатам избирательного округа, полученным в результате недавних выборов, чтобы определить, следует ли классифицировать их как «маргинальные».»

В формуле используются самые последние данные регистрации избирателей для всех округов, так что можно определить округ с наибольшей регистрацией избирателей (L) и округ с наименьшей регистрацией (S). Эти варианты выбора (L) и (S ) должны быть разделены на восемь, поскольку все кандидаты в нашей избирательной системе должны получить одну восьмую поданных голосов, чтобы сберечь свои вклады.

Для математических целей, если бы все избиратели проголосовали, можно было бы установить, какой средний точка будет для уровней депозита между (L) и (S) округами.Депозиты кандидатов, которые финишируют первым или вторым в любом маргинальном округе, всегда будут сохраняться из-за близости результата между ними каждый раз.

Формула для расчета D: (L / 8 � S / 8) / 2 = D

После определения средней точки суммы депозита для наибольшего и наименьшего округов (D), это число может быть используется для окончательного расчета внешнего предела маржинальности (M). Для этого нужно прибавить значение D к наименьшему и вычесть значение D из наибольших идентифицированных округов.Это число будет таким же, и это число, устанавливающее внешний предел маржинальности (M).

После определения D статистическая формула для расчета внешнего предела маржинальности (M) будет:

{(L / 8) � D = (S / 8) + D} = M

Раньше было необходимость отделения Тринидада от Тобаго в этих расчетах из-за размера электората. Однако в последнее время наименьший округ можно найти в Тринидаде, а не в Тобаго.

Символы в этой формуле — M для маржинальности; D для среднего разброса уровня депозита для наибольшего (L) и наименьшего (S) округов, если все должны были голосовать. Эта формула применяется к избирательным системам, в которых используется метод первого прохода, когда удержание депозита каждого кандидата рассчитывается как одна восьмая от общего числа голосов, поданных в избирательном округе.

Депозит является фундаментальным статистическим эталоном и может служить ориентиром для определения того, где следует проводить исследование, если маргинальность является ключевым элементом в поиске действительно смешанных политических мнений.В маргинальных округах первый и второй кандидаты всегда сохраняют свои депозиты из-за того факта, что маргинальность всегда имеет тенденцию оставаться ближе к нулю, поскольку разница между первым и вторым кандидатами.

При использовании этой формулы в 2010 г. с предварительным списком избирателей 2010 г. было получено следующее:

L = Диего Мартин Вест = 28 231

S = Сан-Фернандо Восток = 22 853

28 231/8 = 3528,875

22 853/8 = 2856.625

3526,875 2856,625 = 672,25

672,25 / 2 = 336,125

3528,875 336,125 = 3192,75

2856,625 + 336,125 = 3,192,75

M = 3,192000,192 было исключено

, поэтому десятичный предел был исключен. Когда значение M (3192) было применено к результатам всеобщих выборов 2007 года с учетом изменений границ, рекомендованных Комиссией по выборам и границам, с учетом голосов кандидатов, занявших второе и третье места, и измерения этого результата по сравнению с В отличие от победителя 2007 года в каждом округе, возникла следующая последовательность маржинальности:1.Moruga / Tableland (282)

2. Tunapuna (326)

3. San Fernando West (442)

4. St Joseph (1107)

5. Lopinot / Bon Air West (1438)

6. Баратария / Сан-Хуан (2 000)

7. Ла Оркетта / Талпаро (2237)

8. Восточный Чагуанас (2322)

9. Маяро (2415)

10. Токо / Сангре-Гранде (2672)

11. Пуэнт -a-Pierre (2 676)

12. Д’Абади / О’Мира (2,757)

13. Поинт Фортин (2,779)

14.D / Мартин Север / Восток (3102)

15. Диего Мартин Вест (3108)

16. Диего Мартин Сентрал (3145)

Этот список объясняет, почему на всеобщих выборах 2010 года было так много маргинальных округов. Первые 12 в этом списке достались Партнерству народов из-за размаха на выборах, а последние четыре были узко удерживались ННМ.

Как рассчитать маржинальные затраты

Если вы хотите максимизировать свою прибыль и снизить себестоимость единицы продукции, важно иметь четкое представление о предельных затратах.Узнайте все, что вам нужно знать о том, как рассчитать предельную стоимость.

Мы рассмотрим формулу предельных затрат, рассмотрим пример уравнения предельных затрат и немного подробнее объясним важность предельных затрат для бизнеса.

Что такое предельные затраты?

Предельные затраты — это термин, используемый в экономике и бухгалтерском учете, который относится к дополнительным затратам, связанным с производством дополнительных единиц. В любое уравнение предельных затрат вам необходимо включить переменные производственные затраты.Например, необходимо будет учитывать труд и материалы. Однако вам нужно будет включить только фиксированные затраты на производство (т. Е. Административные расходы, накладные расходы, коммерческие расходы и т. Д.), Если есть необходимость увеличить ваши постоянные затраты для обработки дополнительной продукции.

Формула предельных затрат

Если вы хотите научиться рассчитывать предельные затраты, вы можете использовать следующую формулу предельных затрат:

Предельные затраты = изменение общих затрат / изменение количества

Давайте рассмотрим два основных элемента формулы предельных затрат более подробно: