формула расчета в 2021 году

Маржинальный анализ

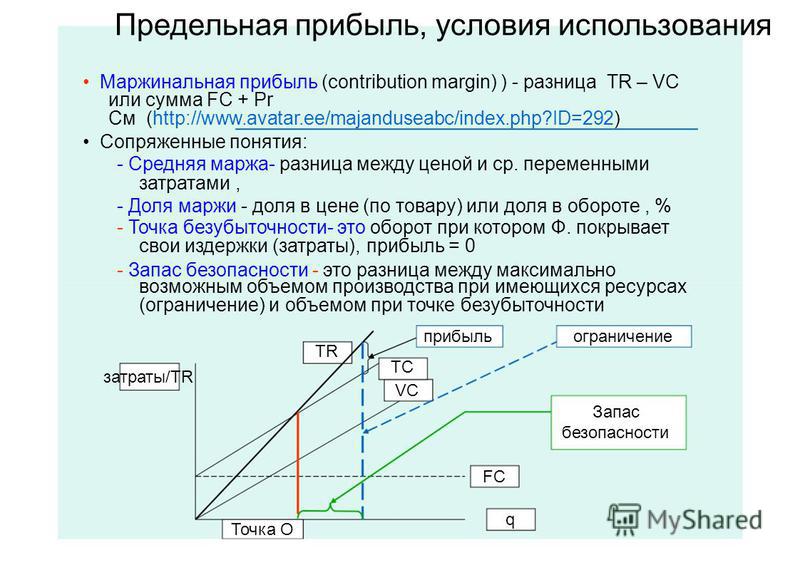

Сущность маржинального анализа заключается в анализе соотношения объема продаж (выпуска продукции), себестоимости и прибыли на основе прогнозирования уровня этих величин при заданных ограничениях. В его основе лежит деление затрат на переменные и постоянные. На практике набор критериев отнесения статьи к переменной или постоянной части зависит от специфики организации, принятой учетной политики, целей анализа и от профессионализма соответствующего специалиста.

Что такое маржинальный доход

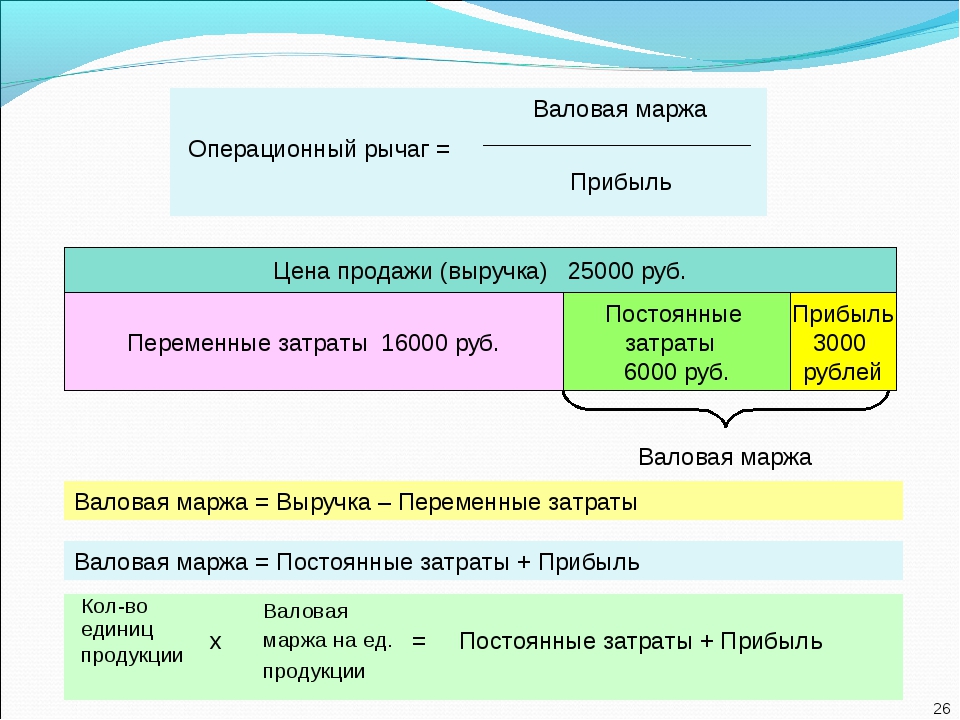

Основной категорией маржинального анализа является маржинальный доход. Маржинальный доход (прибыль) — это разность между выручкой от реализации (без учета НДС и акцизов) и переменными затратами. Иногда маржинальный доход называют также суммой покрытия — это та часть выручки, которая остается на покрытие постоянных затрат и формирование прибыли. Чем выше уровень маржинального дохода, тем быстрее возмещаются постоянные затраты и организация имеет возможность получать прибыль.

Маржинальный доход (М) рассчитывается по формуле:

где S — выручка от реализации; V — совокупные переменные затраты.

Маржинальный доход можно рассчитать не только на весь объем выпуска в целом, но и на единицу продукции каждого вида (удельный маржинальный доход). Экономический смысл этого показателя — прирост прибыли от выпуска каждой дополнительной единицы продукции:

где M — удельный маржинальный доход; Q — объем реализации; р — цена единицы продукции; v — переменные затраты на единицу продукции.

Найденные значения удельных маржинальных доходов для каждого конкретного вида продукции важны для менеджера.

На практике производят более глубокую детализацию переменных затрат на группы переменных производственных, общепроизводственных, общехозяйственных и прочих расходов. Отсюда вытекает необходимость исчисления нескольких показателей маржинального дохода, из анализа которых выносится решение о том, воздействие на какие группы расходов может наиболее заметно отразиться на величине конечного финансового результата.

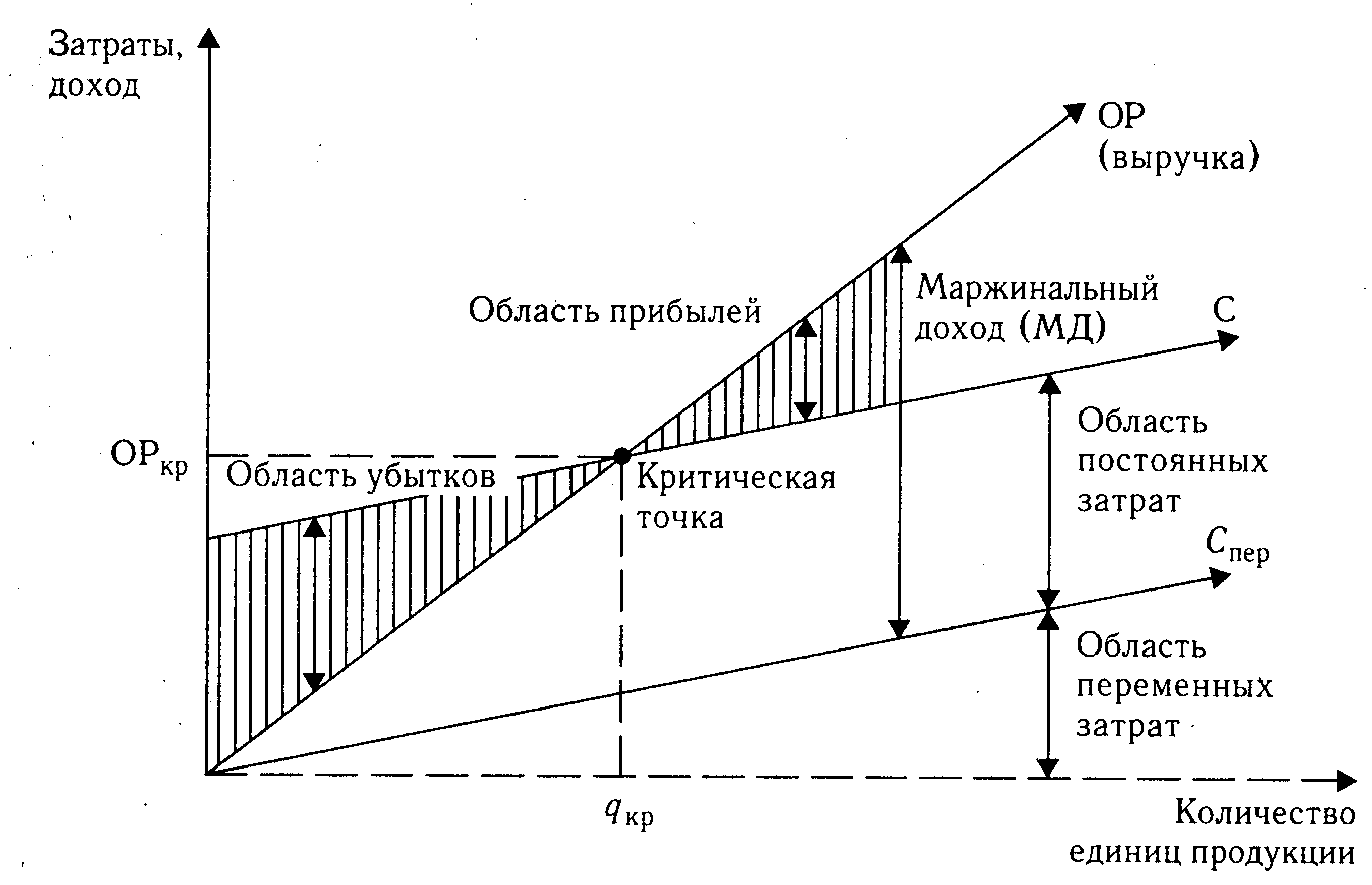

Деление затрат на постоянные и переменные, исчисление маржинального дохода позволяют определить влияние объема производства и сбыта на величину прибыли от реализации продукции, работ, услуг и тот объем продаж, начиная с которого предприятие получает прибыль. Делается это на основе анализа модели безубыточности (системы «затраты—объем производства—прибыль»).

Модель безубыточности- поведение затрат и выручки можно описать линейной функцией одной переменной — объема выпуска;

- переменные затраты и цены остаются неизменными в течение всего планового периода;

- структура продукции не изменяется в течение планируемого периода;

- поведение постоянных и переменных затрат может быть точно измерено;

- на конец анализируемого периода у предприятия не остается запасов готовой продукции (или они несущественны), т.

е. объем продаж соответствует объему производства.

е. объем продаж соответствует объему производства.

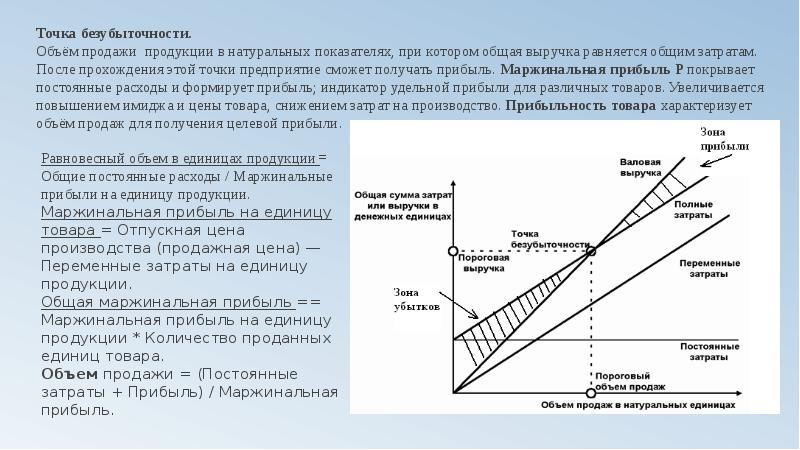

Точка безубыточности — это объем выпуска, при котором прибыль предприятия равна нулю, т.е. объем, при котором выручка равна суммарным затратам. Иногда ее называют также критическим объемом: ниже этого объема производство становится нерентабельным.

Точка безубыточности, формула нахождения:

Алгебраическим методом точка нулевой прибыли рассчитывается исходя из следующей зависимости:

- I = S -V — F = (p * Q) — (v * Q) — F = 0

где I — величина прибыли; S — выручка; V — совокупные переменные затраты, F — совокупные постоянные затраты

Отсюда находим

где Q ‘ — точка безубыточности (критический объем в натуральном выражении).

Критический объем производства и реализации продукции можно рассчитать не только в натуральном, но и в стоимостном выражении:

- S = F * p /(p — v) = Q’ * p

где S — критический объем производства и реализации продукции.

Экономический смысл этого показателя — выручка, при которой прибыль равна нулю. Если фактическая выручка предприятия больше критического значения, оно получает прибыль, в противном случае — убыток.

Приведенные выше формулы расчета критического объема производства и реализации в натуральном и стоимостном выражении справедливы лишь, когда выпускается только один вид продукции или когда структура выпуска фиксирована, т.е. пропорции между различными видами продукции остаются неизменными. Если выпускается несколько видов товара с разными предельными затратами, тогда необходимо учитывать структуру производства (продажи)этих товаров, а также долю постоянных затрат, приходящуюся на конкретный вид продукции.

Точка закрытия предприятияТочка закрытия предприятия — это объем выпуска, при котором оно становится экономически неэффективным, т.е. при котором выручка равна постоянным затратам:

где Q» — точка закрытия.

Если фактический объем производства и реализации продукции меньше Q», предприятие не оправдывает своего существования и его следует закрыть. Если же фактический объем производства и реализации продукции больше Q», ему следует продолжать свою деятельность, даже если оно получает убыток.

Еще один аналитический показатель, предназначенный для оценки риска, — «кромка безопасности», т.е. разность между фактическим и критическим объемами выпуска и реализации (в натуральном выражении):

где Kб — кромка безопасности; Оф — фактический объем выпуска и реализации продукции.

Полезно рассчитать отношение кромки безопасности к фактическому объему. Эта величина покажет, на сколько процентов может снизиться объем выпуска и реализации, чтобы избежать убытка.

К% = Кб / Qф * 100%,

где К% — отношение кромки безопасности к фактическому объему.

Кромка безопасности характеризует риск предприятия: чем она меньше, тем больше риск того, что фактический объем производства и реализации продукции не достигнет критического уровня Q’ и предприятие окажется в зоне убытков.

Данные о величине маржинального дохода и других производных показателей получили довольно широкое распространение для прогнозирования затрат, цены реализации продукции, допустимого удорожания ее себестоимости, оценки эффективности и целесообразности увеличения объема производства, в решении задач типа «производить самим или покупать» и в других расчетах по оптимизации управленческих решений.

Во многом это объясняется сравнительной простотой, наглядностью и доступностью расчетов точки безубыточности. Вместе с тем необходимо иметь в виду, что формулы модели безубыточности годятся только для тех решений, которые принимаются в пределах приемлемого диапазона цен, затрат и объемов производства и продаж. Вне этого диапазона цена реализации единицы продукции и переменные издержки на единицу продукции уже не считаются постоянными, и любые результаты, полученные без учета таких ограничений, могут привести к неправильным выводам. Наряду с несомненными достоинствами модель безубыточности обладает определенными недостатками, которые связаны прежде всего с допусками, заложенными в ее основу.

При расчете точки безубыточности исходят из принципа линейного наращивания объемов производства и продаж без учета возможностей скачка, например, вследствие сезонности выпуска и сбыта. При определении условий достижения безубыточности и построении соответствующих графиков важно правильно задать данные о степени использования производственных мощностей.

Анализ точки безубыточности служит одним из важных способов решения многих проблем управления, поскольку при комбинированном применении с другими методами анализа его точность вполне достаточна для обоснования управленческих решений в реальной жизни.

Понятие маржинальной прибыли > Управление ассортиментом продукции > Финансовый менеджмент

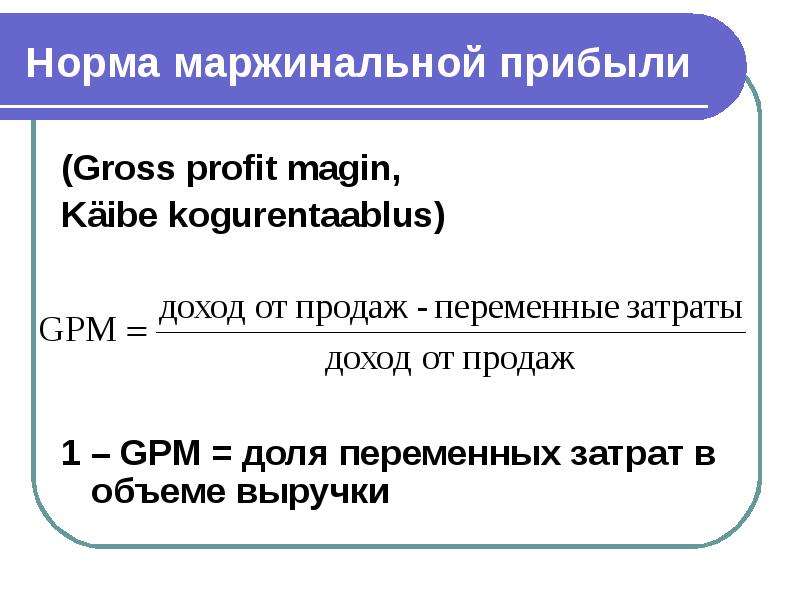

Маржинальная прибыль (МП) — это разница полученных доходов и прямых расходов:

МП ед.пр = Ц — ПЗ,

где МП ед.пр — маржинальная прибыль единицы продукции;

Ц — цена;

ПЗ — прямые затраты на единицу продукции,

или по продукту в целом:

МП пр = V * МП ед пр,

где МП пр – маржинальная прибыль продукта;

V — объем выпуска.

Часто маржинальную прибыль определяют как разницу полученных доходов и переменных расходов. Это определение удобнее для расчетов на базе калькуляций и определения точки безубыточности. Различия между прямыми и переменными расходами рассматриваются в одном из разделов управленческого учета.

Под маржинальной прибылью понимают ту предельную (от англ. marginal) прибыль, которую может получить предприятие от выпуска продукции. Иногда маржинальную прибыль называют вкладом на покрытие (от англ. contribution), подразумевая покрытие накладных расходов. В английском языке используются понятия «margin», «margin profit», «contribution», иногда «gross profit». В русском языке используются также понятия «валовая прибыль», «покрытие», «маржа» и др.

Общая сумма маржинальных прибылей по всем видам продукции составляет маржинальную прибыль предприятия:

МП общ = ΣМП пр.

Часть маржинальной прибыли идет на покрытие накладных (косвенных, непрямых) расходов.

Прибыль предприятия.

Прибыль предприятия (П) — это разница между маржинальной прибылью и накладными расходами:

П = МП — HP,

где HP — накладные расходы.

При анализе по маржинальной прибыли учитывается, что общая сумма накладных расходов покрывается суммой маржинальных прибылей по продуктам. Сокращение объема выпуска продукции с положительной маржинальной прибылью приводит к сокращению прибыли.

Прибыль по виду продукции при традиционном подходе определяется по формулам:

С ед.пр = ПР + D нр,

где С ед.пр — себестоимость единицы продукции;

ПР — прямые расходы;

D нр — доля накладных расходов;

П = V (Ц ед.пр – С ед.пр),

где V — объем выпуска;

Ц ед.пр — цена единицы продукции.

Доля накладных расходов определяется таким образом, чтобы распределить объем накладных расходов по всему объему продукции пропорционально некоторому показателю (например, пропорционально основной заработной плате или объему продукции в натуральном выражении):

D нр = V нр / V,

где D нр — доля накладных расходов;

V нр — объем накладных расходов;

V — объем выпуска.

При уменьшении объема выпуска условно-постоянные расходы не изменяются (или изменяются слабо), так что доля накладных расходов увеличивается. Поэтому сокращение объема выпуска одного вида продукции приводит к удорожанию себестоимости другой продукции.

В плане/отчете о прибылях и убытках это показывается следующим образом:

Термином «операционная прибыль» обозначается прибыль от текущих операций (основной деятельности).

Маржинальная прибыль иерархической системы.

Прибыль в целом по предприятию формируется из прибыли от производства и прибыли от продажи многих видов продукции, объединенных в различные товарные группы и выпускаемых в различных цехах (рис. 3.3).

Рис. 3.3. Иерархическая модель формирования маржинальной прибыли.

В связи с этим уместно построить систему расчета маржинальной прибыли по иерархии, выделяя прямые и косвенные расходы продукта, товарной группы, цеха, предприятия.

Маржинальная прибыль по видам продукции:

МП пр1 = Д пр1 – ПР пр1,

где Д пр1 — доходы продукта 1;

ПР пр1 — прямые расходы продукта 1;

МП пр1 — маржинальная прибыль продукта 1;

МП пр2 = Д пр2 – ПР пр2,

где Д пр2 — доходы продукта 2;

ПР пр2 — прямые расходы продукта 2;

МП пр2 — маржинальная прибыль продукта 2;

МП тг = ΣМП пр тг – КР тг,

где МП тг — маржинальная прибыль товарной группы;

ΣМП пр тг — сумма маржинальных прибылей продуктов данной товарной группы;

КР тг — косвенные расходы товарной группы;

МП ц = ΣМП тг ц – НР ц,

где МП ц — маржинальная прибыль цеха;

ΣМП тг ц — сумма маржинальных прибылей товарных групп, выпускаемых в цеху;

НР ц — накладные расходы цеха.

МП общ = ΣМП ц – НР общ,

где МП общ — маржинальная прибыль предприятия;

ΣМП ц — сумма маржинальных прибылей цехов;

НР общ — накладные расходы предприятия.

Сравнение подходов к расчету прибыли по полной себестоимости и маржинальной прибыли.

И расчет полной себестоимости, и расчет маржинальной прибыли в конечном итоге дают одинаковое значение прибыли.

1. Традиционный подход (по полной себестоимости):

Прибыль предприятия = Сумма прибылей по продуктам,

Прибыль продукта = Цена — Себестоимость,

Себестоимость = Прямые затраты + Доля накладных затрат.

2. Расчет маржинальной прибыли:

Прибыль предприятия =

= Маржинальная прибыль предприятия — Накладные расходы,

Маржинальная прибыль предприятия = Сумма МП по продуктам,

МП продукта = Цена — Прямые затраты.

Каждый метод имеет свои достоинства и недостатки. Сопоставление методов расчета прибыли представлено в табл. 3.4.

Сопоставление методов расчета прибыли представлено в табл. 3.4.

Таблица 3.4. Сопоставление методов расчета прибыли.

|

Достоинства |

Недостатки |

|

|

1 |

2 |

3 |

|

Прибыль с распределением накладных расходов |

|

|

|

Маржинальная прибыль без распределения накладных расходов |

|

|

Маржинальная торговля в Москве | Ланта-Банк

Как начать торговать на рынке драгоценных металлов

Обратитесь в банк

Отправьте заявку, получите консультацию наших специалистов и посетите офис банка.

Откройте счет

Счет открывается в интересующем вас драгоценном металле. Одновременно между вами и банком заключается соглашение о маржинальной торговле.

Внесите обеспечение

Сумма обеспечения (залога) составляет 15% от суммы первой сделки. Внести залог можно в рублях и валюте. Сумма залога в дальнейшем может изменяться в зависимости от доходности по сделкам.

Торгуйте и зарабатывайте

Следите за котировками на биржах и давайте поручения дилеру банка на покупку/продажу драгоценных металлов.

Как заключаются сделки

Сделки заключаются по цене международного рынка драгоценных металлов в долларах США за тройскую унцию (1 тройская унция=31,1035 гр.). Минимальный лот сделки составляет 100 унций для золота, 5000 унций для серебра, 50 унций для платины и палладия. Комиссия банка устанавливается индивидуально и зависит от количества и объема совершаемых вами сделок.

Заключение сделок возможно по телефону. Сделка считается заключенной с момента достижения между вами и дилером банка договоренности о цене, массе металла и дате расчетов (валютирования). Все переговоры записываются.

Международный рынок драгоценных металлов работает 24 часа в сутки. Сначала открывается азиатский регион, затем «просыпается» Европа, а еще через несколько часов США. И представители каждого часового пояса по-своему реагируют на цены, которые они видят. Таким образом, рынок никогда не останавливается.

Вы также заключать сделки в любое время суток. Для этого необходимо оставить дилеру банка ордер, т.е. приказ на покупку и/или продажу драгоценного металла по определенной цене. Вы можете корректировать либо отменять выставленные ордера в с 10:00 до 18:00 по московскому времени. В случае, если цена международного рынка достигнет значения, указанного в ордере, сделка исполнится.

Комиссия банка устанавливается индивидуально и зависит от количества и объема совершаемых вами сделок.

Заключение сделок возможно по телефону. Сделка считается заключенной с момента достижения между вами и дилером банка договоренности о цене, массе металла и дате расчетов (валютирования). Все переговоры записываются.

Международный рынок драгоценных металлов работает 24 часа в сутки. Сначала открывается азиатский регион, затем «просыпается» Европа, а еще через несколько часов США. И представители каждого часового пояса по-своему реагируют на цены, которые они видят. Таким образом, рынок никогда не останавливается.

Вы также заключать сделки в любое время суток. Для этого необходимо оставить дилеру банка ордер, т.е. приказ на покупку и/или продажу драгоценного металла по определенной цене. Вы можете корректировать либо отменять выставленные ордера в с 10:00 до 18:00 по московскому времени. В случае, если цена международного рынка достигнет значения, указанного в ордере, сделка исполнится. Бывает так, что клиент, проведя анализ рынка, оставляет «на ночь» несколько метких ордеров, а утром подсчитывает доход.

В биржевой торговле многое зависит от ваших финансовых возможностей и хладнокровия Важно помнить о том, что данные сделки подвержены риску — цена на рынке может измениться не в вашу пользу и тогда не исключен текущий убыток.

Бывает так, что клиент, проведя анализ рынка, оставляет «на ночь» несколько метких ордеров, а утром подсчитывает доход.

В биржевой торговле многое зависит от ваших финансовых возможностей и хладнокровия Важно помнить о том, что данные сделки подвержены риску — цена на рынке может измениться не в вашу пользу и тогда не исключен текущий убыток. Расчет размера маржи

Размер «плеча» — то есть суммы, которую вы можете использовать взаймы под обеспечение имеющихся у вас ценных бумаг, рассчитывается для каждой ценной бумаги.

Общий принцип маржинального кредитования – стоимость портфеля ценных бумаг клиента должен быть больше, чем начальная и минимальная маржа.

Начальная маржа – это сумма в рублях, которая получена путем умножения стоимости каждой ликвидной ценной бумаги в портфеле клиента на начальную ставку риска по этой бумаге и последующим сложением получившихся результатов.

Минимальная маржа – это сумма в рублях, которая получена путем умножения Начальной маржи на 0. 5.

5.

Если стоимость портфеля снизилась ниже начальной маржи, то клиент уже не может открывать новые позиции в займы. Если стоимость портфеля снизилась ниже минимальной маржи, то позиции клиента закрываются брокером (маржин-колл).

При выставлении клиентом заявки на покупку или продажу ценных бумаг, торговая система произведет расчет начального и минимального уровня маржи. Если правила по стоимости портфеля не будут соблюдены, заявка не будет выставлена.

Необходимо помнить, что маржинальная торговля связана с повышенным риском. Клиент, который торгует с «плечом» обязан следить за уровнем маржи и принимать меры по закрытию части позиций, пока не наступил маржин-колл.

Подробные условия совершения Маржинальных и Необеспеченных сделок (часть 9, 10 Регламента) .

Формула расчета начальной и минимальной маржи

Начальная маржа = ∑ (Кол-во ликвидных ЦБ * Цена последней сделки * Начальная ставка риска. )

)

Минимальная маржа =Начальная маржа * 0.5.

Начальная ставка риска определена для каждой ликвидной ценной бумаги на основании базовых ставок риска Национального клирингового центра и формул, приведенных в в Указании Банка России от №5636-У.

Брокер имеет право устанавливать собственные повышенные ставки риска

Формула расчета стоимости портфеля

Стоимость портфеля = Активы по ЦБ + Активы по ДС – Обязательства по ЦБ – Обязательства по ДС.

При этом учитываются и все нерассчитанные сделки. В стоимости портфеля учитываются только ликвидные ценные бумаги.

Ситуация 1:

Стоимость портфеля > Начальная маржа

Это означает, что клиент может открывать маржинальные позиции.

Ситуация 2:

Начальная маржа > Стоимость портфеля > Минимальная маржа

Это означает, что клиент уже не может открывать новые маржинальные позиции, нужно следить за движением рынка и своевременно закрывать часть позиций во избежание маржин-колла.

Ситуация 3:

Минимальная маржа > Стоимость портфеля

Это означает, что брокер вынужден принудительно закрыть часть позиций клиента (маржин-колл).

Подробнее о расчете маржи и выставлении заявок в QUIK с «плечом» >>>

Пример:

Начальная маржа = ∑(стоимость ЦБ * Начальная ставка риска по ЦБ)

| ЦБ | Количество ЦБ с учетом плановой позиции (1) | Цена последней сделки (2) | Стоимость ЦБ по цене последней сделки (3) | Начальная ставка риска1(4) | Начальная маржа1 |

| =(1)*(2) | =(3)*(4) | ||||

| Лукойл-во-ао | -20 | 1961,9 | 39 238,00 | 0,2 | 7 847,6 |

| Интер РАО ЕЭС- в3-ао | 45000000 | 0,011308 | 508 860,00 | 0,4 | 203 544 |

| Газпром-ао | 3000 | 147,64 | 442 920,00 | 0,2 | 88 584 |

| Начальная маржа для портфеля: | 299 975,6 | ||||

То есть пока стоимость портфеля выше 299 975,6р. , клиент может открывать маржинальные позиции. Как только стоимость портфеля снизилась менее 299 975,6р., необходимо следить за дальнейшей динамикой и минимальной маржой.

, клиент может открывать маржинальные позиции. Как только стоимость портфеля снизилась менее 299 975,6р., необходимо следить за дальнейшей динамикой и минимальной маржой.

Минимальная маржа = Начальная маржа * 0.5.

| Минимальная маржа для портфеля: | 149 987,8 | ||||

В данном случае 149 987,8 это критическая сумма. Если портфель снизится ниже этой суммы, часть позиций будут принудительно закрыты брокером (маржин-колл).

Что такое кредитное плечо?

Принцип рычага в финансах работает так же, как и в физике — с его помощью можно сделать больше и, главное, легче. Финансовый леверидж (рычаг, кредитное плечо) — это соотношение денег трейдера к общему объёму средств, которыми он торгует. По правовой сущности это услуга брокера, предоставляющая средства, превышающие собственные в несколько раз. Использование кредитного плеча позволяет получить больший доход.

Использование кредитного плеча позволяет получить больший доход.Термин «кредитное плечо» довольно сложен в понимании, поэтому давайте разберёмся подробно.

Плечо финансового рычага даёт возможность трейдеру (то есть частному инвестору) совершать сделки стоимостью гораздо выше, чем его собственный капитал на счете. Давайте рассмотрим простой пример. Вы начинающий инвестор и решили, что не можете потратить на операции с активами на фондовом рынке больше, чем 1000$. Но внезапно вы обнаруживаете неплохую стратегию и для сделки с портфелем бумаг вам нужно 20 000$. Недостающие деньги вы одалживаете у своего брокера — получаете кредитное плечо 1:20. Конечно, брокер просто обязан защитить свои деньги, и он в автоматизированной торговой системе выставляет порог для убытка по сделке, равный сумме вашего залога / сумме вашего счёта — 1000$. То есть, если в ходе совершения операций на фондовом рынке вы внезапно понесёте убытки, то они никогда не превысят 1000$ — вы потеряете свои деньги, а брокер, ничем не рискуя, вернёт свои. Это вполне справедливо, и такая ситуация называется margin call — убыточная позиция, угрожающая вам убытками, закрывается (иногда даже без предшествующего уведомления). А если операции на рынке приносят прибыль, то вся прибыль останется вам, а брокер получит обратно только свои кредитные средства. Например, вы купили акции на 20 000$, они стали резко расти, и вы получили аж 3000$ прибыли. Все 3000$ (+1000$ залога) — ваши. Брокер просто заберёт свои 19 000$. Понятно, что, оперируя своими 1000$, вы бы никогда не смогли получить 3000$ прибыли, в этом и заключается основной смысл кредитного плеча. Будьте внимательны: маржин колл касается не только залога, а всей суммы вашего счёта — именно ею вы рискуете, просто в нашем примере эти суммы равны.

Это вполне справедливо, и такая ситуация называется margin call — убыточная позиция, угрожающая вам убытками, закрывается (иногда даже без предшествующего уведомления). А если операции на рынке приносят прибыль, то вся прибыль останется вам, а брокер получит обратно только свои кредитные средства. Например, вы купили акции на 20 000$, они стали резко расти, и вы получили аж 3000$ прибыли. Все 3000$ (+1000$ залога) — ваши. Брокер просто заберёт свои 19 000$. Понятно, что, оперируя своими 1000$, вы бы никогда не смогли получить 3000$ прибыли, в этом и заключается основной смысл кредитного плеча. Будьте внимательны: маржин колл касается не только залога, а всей суммы вашего счёта — именно ею вы рискуете, просто в нашем примере эти суммы равны.

Маржинальная торговля — как это работает

- Маржинальная торговля через заимствование денег у брокера для покупки ценных бумаг сопряжена с большими рисками и большими доходами. Покупка на марже может увеличить прибыль, когда цена такой ценной бумаги, как акции, растет, но это также может увеличить потери, когда эта ценная бумага падает.

- Существуют правила, установленные федеральными агентствами и регулирующими организациями, которые определяют, сколько вы можете взять в долг, а также какую часть баланса вы должны поддерживать на маржинальном счете.

- Проценты начисляются на маржинальный кредит, то есть у вас будут расходы.

- Остерегайтесь маржинальных требований. Если Вы покупаете на марже, а цена на ценную бумагу затем падает слишком низко, то вы можете стать объектом требования о внесении маржи, или предупреждения от вашего брокера о том, что дополнительные денежные средства или ценные бумаги должны быть внесены на счет, или что существующие ценные бумаги должны быть проданы, чтобы соответствовать минимальному размеру требуемого акционерного капитала. Если вы не отрегируете, то ценные бумаги на вашем счете могут быть проданы. Однако в периоды крайней волатильности брокерская фирма может продать ваши ценные бумаги для выполнения маржинального требования без предварительного уведомления.

Что такое маржинальная торговля?

Маржинальная торговля — это практика заимствования денег у брокерской фирмы для осуществления инвестиций. Трейдеры используют это, чтобы увеличить покупательную способность, а затем выплачивают одолженную сумму обратно через какое-то время. Но эта практика сопряжена со значительными рисками и можно очень быстро потерять очень много денег. Это означает, что неопытным инвесторам следует быть осторожными!

Трейдеры используют это, чтобы увеличить покупательную способность, а затем выплачивают одолженную сумму обратно через какое-то время. Но эта практика сопряжена со значительными рисками и можно очень быстро потерять очень много денег. Это означает, что неопытным инвесторам следует быть осторожными!

Когда вы торгуете на марже, вы занимаете деньги, чтобы купить больше ценных бумаг — таких как акции, облигации или биржевые фонды — и делаете ставку на то, что их цена будет расти. Маржинальный кредит предоставляется вашей брокерской фирмой и работает аналогично другим кредитным линиям. Это означает, что Вы используете ценные бумаги, находящиеся на Вашем счете, в качестве залога, и брокерская фирма может продать их, если Вы не сможете выполнить условия кредита.

Как покупать с маржей

Для того чтобы торговать на марже, необходимо сначала открыть счет у брокера. Затем, чтобы иметь право на получение маржинальных кредитов, вы должны подать заявку и получить одобрение фирмы. Как правило, в заявлении Вас попросят предоставить данные о работе и финансовую информацию, например, о вашем годовом доходе. После одобрения Вы можете взять маржинальный кредит в любое время без необходимости подачи дополнительных заявлений.

Как правило, в заявлении Вас попросят предоставить данные о работе и финансовую информацию, например, о вашем годовом доходе. После одобрения Вы можете взять маржинальный кредит в любое время без необходимости подачи дополнительных заявлений.

Федеральные агентства и регулирующие организации установили правила для маржинальных счетов, хотя брокерские фирмы могут ввести более строгие требования.

Некоторые из минимальных требований включают в себя:

- Сколько можно взять взаймы: В соответствии с Положением T Федерального Резервного Совета брокерские фирмы могут одолжить вам до 50% от общей стоимости покупки большинства долевых ценных бумаг. Например, если вы хотите купить $10,000 акций компании Х, вам нужно будет использовать $5,000 собственных средств, а дополнительные $5,000 будут получены из маржинального займа. К другим видам ценных бумаг могут предъявляться иные требования.

- Первоначальное требование: Как правило, требуется первоначальная маржа для всех инвесторов: внести 2 000 долларов США на маржинальный счет — или эквивалентную сумму в ценных бумагах — до того, как вы сможете начать покупку ценных бумаг на марже.

Для трейдеров, которые торгуют в течение одного дня (покупают и продают позиции без переноса на следующий день) минимальный размер собственного капитала должен составлять 25 000 долларов США. FINRA (финансовый регулятор) определяет дейтрейдера (daytrader) как человека, который осуществляет четыре или более «дневных торгов» в течение пяти рабочих дней.

Для трейдеров, которые торгуют в течение одного дня (покупают и продают позиции без переноса на следующий день) минимальный размер собственного капитала должен составлять 25 000 долларов США. FINRA (финансовый регулятор) определяет дейтрейдера (daytrader) как человека, который осуществляет четыре или более «дневных торгов» в течение пяти рабочих дней. - Сколько денег должно быть на счете: После того, как ценная бумага куплена на марже, FINRA обычно требует иметь поддерживаемую маржу, что означает, что собственный капитал на вашем маржинальном счете не должен опускаться ниже 25% от текущей рыночной стоимости ценных бумаг на Вашем счете. Некоторые брокерские компании часто требуют большей поддерживающей маржи, например, 30% или выше. Если требование о минимальном обслуживании не соблюдается, вы можете стать объектом маржинального требования или предупреждения от вашей брокерской фирмы об увеличении собственных средств на вашем счете. Некоторые брокерские компании могут потребовать быстрых действий, в то время как другие могут дать вам несколько дней, чтобы ответить на требование.

Пример маржинальной торговли

Например, вы покупаете акции компании X на сумму 10 000 долларов США, занимая 5 000 долларов США на марже. В момент покупки акции оцениваются по $10, таким образом, вы владеете 1 000 акций.

Если цена акций Компании Х упадет до 8 долларов за акцию, то рыночная стоимость инвестиции упадет до 8 000 долларов. В результате, сумма собственного капитала на вашем счете — или сумма, которой вы владеете после учета того, что причитается брокеру — составляет 3000 долларов. Если ваш брокер устанавливает поддерживающую маржу в размере 25% от стоимости ценных бумаг, вам необходимо будет держать на счету 2000 долларов США. При 8 долларах за акцию у вас будет достаточно собственных средств на счете для выполнения требования по обслуживанию.

Но если бы акции упали до 5,50 долларов за акцию, стоимость инвестиций упала бы до 5 500 долларов, то есть у вас в капитале осталось бы всего 500 долларов. Этого недостаточно, чтобы удовлетворить требование по поддержанию маржи в размере 1375 долларов (25% от текущей стоимости 5500 долларов), и в результате брокерская компания может выпустить margin call. В этом случае вам придется внести на депозит 875 долларов наличными. Полностью оплаченные маржинальные ценные бумаги можно также депонировать на счет или продать ценные бумаги для покрытия дефицита.

В этом случае вам придется внести на депозит 875 долларов наличными. Полностью оплаченные маржинальные ценные бумаги можно также депонировать на счет или продать ценные бумаги для покрытия дефицита.

Что такое margin call (маржин колл)?

Margin call (маржин колл) — это требование со стороны брокера о внесении дополнительных денежных средств (или ценных бумаг) на ваш брокерский счет из-за того, что стоимость ценных бумаг на вашем счете (с учетом кредита) упала ниже определенных значений (обычно ниже 25% от общей стоимости вашей позиции). Маржин колл — это страховка брокера от дальнейшего падения стоимости вашей позиции.

Плюсы и минусы маржинальной торговли

Маржинальное инвестирование может дать вам значительные преимущества, но стратегия несет в себе значительные риски.

«Когда вы покупаете ценные бумаги на заемные средства, с одной стороны, вы можете увеличить свои доходы, но с другой стороны, есть потенциал, что вы умножите свои потери» — говорит Герри Уолш, старший вице-президент по образованию инвесторов в FINRA. «Зная, что вы можете потерять больше денег, чем вы на самом деле внесли на маржинальный счет является одним из самых больших рисков, которые инвесторы должны понимать».

«Зная, что вы можете потерять больше денег, чем вы на самом деле внесли на маржинальный счет является одним из самых больших рисков, которые инвесторы должны понимать».

Преимущества маржинальной торговли:

Управляющие капиталом и инвесторы говорят, что есть преимущества маржинального инвестирования — а именно, возможность иметь большую покупательную способность без необходимости продавать другие ценные бумаги для привлечения денежных средств.

Продолжая приведенный выше пример, представьте себе, что после покупки 10 000 акций Company X (1000 акций за 10 долларов каждая), используя маржинальный кредит в 5 000 долларов, цена акций подскочит до 25 долларов. Затем вы продаете акции за $25,000. Вы должны вернуть 5000 долларов США, в дополнение к процентам, начисленным на заем, брокерской фирме. Таким образом, вы получаете $19,500, если проценты составили $500. Таким образом ваша прибыль равна $14,500 (это уже за вычетом $5,000 внесенных изначально).

С другой стороны, если бы вы приобрели 5000 долларов компании Х без использования маржинального кредита (500 акций за 10 долларов), а цена акций увеличилась до 25 долларов, ваши инвестиции стоили бы 12 500 долларов, что дало бы прибыль в размере всего 7500 долларов после продажи.

Инвесторы говорят, что есть и другие преимущества. До тех пор, пока вы в состоянии поддерживать достаточный собственный капитал для выполнения требований по поддержанию маржинальности, не существует установленного графика возврата маржинального займа. Кроме того, процентные ставки по маржинальным кредитам, как правило, ниже, чем по другим формам кредитования, таким как, например, кредит по кредитной карте.

Маржинальные кредиты могут также использоваться для целей, выходящих за рамки инвестирования. Некоторые инвесторы используют маржинальные кредиты, чтобы помочь себе с крупными потребительскими покупками из-за более низких процентных ставок.

Недостатки маржинальной торговли:

Даже при наличии потенциала для получения большой прибыли маржинальное инвестирование грозит вероятностью значительных убытков — даже если вы не сталкиваетесь с проблемой маржинального требования.

Опять вернемся к примеру выше — представьте, что акции Компании Х упадут до $8 с вашей первоначальной цены покупки в $10. В этом сценарии вы аналогичным образом использовали 5000 долларов собственных средств, плюс 5000 долларов маржинального кредита на покупку 1000 акций за 10 000 долларов.

В этом сценарии вы аналогичным образом использовали 5000 долларов собственных средств, плюс 5000 долларов маржинального кредита на покупку 1000 акций за 10 000 долларов.

Несмотря на то, что у вас достаточно средств на счете, чтобы избежать margin call, вы все равно решили продать свои инвестиции за $8,000. После возврата кредита плюс $500 за проценты, у вас остается $2,500, что означает, что вы потеряли половину ваших первоначальных $5,000 наличными.

Однако, если бы вы не воспользовались маржинальным кредитом и вместо этого приобрели только 500 акций за $10, ваши потери были бы менее значительными. При продаже по 8 долларов за акцию вы получаете 4000 долларов от продажи. Это убыток в 1000 долларов от ваших первоначальных инвестиций наличными, меньше, чем убыток от использования маржинального займа.

Как видно выше, одним из недостатков маржинального инвестирования является то, что дополнительные расходы также возникают за счет процентов по кредиту. Процентные ставки будут варьироваться в зависимости от суммы займа. Для займов на сумму менее $25,000 процентные ставки по всей отрасли в настоящее время имеют тенденцию колебаться около 8%, но ставки, как правило, снижаются по мере увеличения суммы займа. Robinhood Markets Inc. недавно снизила годовую процентную ставку по марже для соответствующих клиентов до фиксированных 2.5% на любую сумму, используемую свыше 1000 долларов США.

Для займов на сумму менее $25,000 процентные ставки по всей отрасли в настоящее время имеют тенденцию колебаться около 8%, но ставки, как правило, снижаются по мере увеличения суммы займа. Robinhood Markets Inc. недавно снизила годовую процентную ставку по марже для соответствующих клиентов до фиксированных 2.5% на любую сумму, используемую свыше 1000 долларов США.

Существуют и другие риски. Многие фирмы попытаются уведомить вас о маржин коллах, но они не обязаны этого делать, по словам FINRA. Вы также не имеете права продлевать время для выполнения требования о внесении дополнительной маржи, и в случае значительной волатильности рынка брокер может предпринять немедленные действия по продаже ценных бумаг на вашем счете. А когда брокер продает ваши ценные бумаги для выполнения требования о поддержании маржинального требования, вы не имеете права выбирать, что продается.

Кроме того, брокерские фирмы могут в любое время увеличить требования по поддержанию маржи. Важно прочитать клиентское соглашение у вашего брокера, прежде чем торговать на марже.

«Маржа — это почти как оружие», — говорит Деннис Нотчик (Dennis Notchick), советник по вопросам частного состояния в компании Stratos Wealth Advisors. «И вы должны действительно знать, как и когда использовать его правильно».

Маржинальная платформа EXMO в публичном доступе

Рады сообщить, что программа раннего доступа к маржинальной платформе EXMO успешно закончилась. Теперь все пользователи EXMO могут торговать с плечом и увеличивать свою потенциальную прибыль.

Начать торговатьЧто такое маржинальная торговля криптовалютами

Маржинальная торговля криптовалютами — это торговля с использованием заемных средств. Благодаря кредитному плечу трейдер может проводить сделки гораздо крупнее, чем размер его капитала. К примеру, имея $20 000 на счету, вы можете взять плечо Х3 и открыть позицию на $60 000.

Еще одно преимущество маржинальной торговли – возможность зарабатывать как на росте, так и на падении рынка. Если цена актива растет, вы открываете длинную (long) позицию, если снижается — короткую (short).

Например, по вашему прогнозу цена Биткоина будет падать. Используя кредитное плечо, вы берёте в долг один Биткоин, продаете его по цене $50 000 и ждете пока цена снизится до $40 000. Позже вы покупаете Биткоин по цене $40 000 и возвращаете его платформе. Разница в $10 000 – это ваша прибыль на короткой позиции.

Кому подойдет EXMO Margin

Маржинальная платформа EXMO подойдет всем, кто хочет зарабатывать на рынке криптовалют. Несмотря на то, что маржинальная торговля имеет более широкий функционал в сравнении со спотовой, мы сделали платформу максимально понятной и удобной как для новичков, так и для опытных трейдеров.

Преимущества маржинальной платформы EXMO

Продукт экосистемы EXMO

Пользователи EXMO могут легко переключаться между спотовой и маржинальной платформами всего в один клик. Кроме того, EXMO Margin разработана по тем же высоким стандартам безопасности и клиентской поддержки, что и все сервисы EXMO.

Выгодные комиссии

В первую неделю публичного доступа, с 7 по 14 апреля 2021 года, будет действовать специальное предложение на комиссии: 90% скидки на заемные средства, 0. 01% для Taker-сделок и 0% для Maker-сделок. Но даже когда акция закончится, с 15 апреля торговые комиссии останутся одними из самых низких на рынке:

01% для Taker-сделок и 0% для Maker-сделок. Но даже когда акция закончится, с 15 апреля торговые комиссии останутся одними из самых низких на рынке:

0% для Maker-сделок и 0.05% для Taker-сделок

Интерактивное отображение позиций и ордеров на графике

Мы добавили возможность отслеживать и закрывать позиции прямо на графике. Это позволяет анализировать состояние ваших позиций в контексте общей ситуации на рынке. Также вы можете видеть на графике свои выставленные ордера и менять цену исполнения просто передвигая их.

Также, на EXMO Margin доступны все те же знакомые инструменты для анализа рынка, что и на спотовой площадке: линии тренда, скользящая средняя, трендовые каналы, полосы Боллинджера, инструменты Фибоначчи и т.д.

Регулируемое кредитное плечо

На маржинальной платформе EXMO вы сами можете выбирать, какое кредитное плечо выставить для конкретной торговой пары.

На данный момент доступны 10 торговых пар: BTC/USD, ETH/USD, XRP/USD, ADA/USD, LTC/USD, DASH/USD, ZEC/USD, BCH/USD, TRX/USD, DOGE/USD. Кредитное плечо — до Х3. В будущем список торговых пар будет расширяться, а размер кредитного плеча увеличится до Х10!

Кредитное плечо — до Х3. В будущем список торговых пар будет расширяться, а размер кредитного плеча увеличится до Х10!

5 типов ордеров

На маржинальной платформе EXMO мы добавили несколько новых типов ордеров. В дополнение к маркет, лимит и стоп ордерам вам также доступны трейлинг-стоп и стоп-лимит. Они используются для более продвинутых торговых стратегий, ограничения убытков и фиксации прибыли от сделок.

Изолированная маржа

EXMO Margin работает по принципу изолированной маржи. Это означает, что ваши потери по одной позиции не могут быть покрыты за счет другой.

Например, на вашем балансе есть $2 500. Из них $1 000 зарезервирована для открытия позиции. Даже если ваш прогноз окажется неверным, убыток будет ограничен только размером зарезервированной маржи и ваш оставшийся баланс в $1 500 останется нетронутым.

Как начать торговать на EXMO Margin

Чтобы начать торговать на маржинальной платформе EXMO, необходимо выполнить два несложных шага:

- Войдите или зарегистрируйтесь на спотовой бирже EXMO.

Если ваш аккаунт не верифицирован, пройдите верификацию личности.

Если ваш аккаунт не верифицирован, пройдите верификацию личности. - Пополните баланс и переведите средства в USD со спотового аккаунта на маржинальный. Приступайте к торгам, открывая позиции.

Мы подготовили детальный тур по EXMO Margin — от регистрации и пополнения счета до открытия позиций и вывода прибыли.

Обратите внимание, что пока только пользователи со следующих стран имеют доступ к EXMO Margin: Азербайджан, Армения, Беларусь, Казахстан, Киргизия, Молдова, Российская Федерация, Таджикистан, Туркменистан, Узбекистан, Украина, Грузия.

Переходите на EXMO Margin, торгуйте с кредитным плечом и увеличивайте свои потенциальные доходы.

Начать торговатьЧто такое ценовая маржа? | Малый бизнес

Автор Chron Contributor Обновлено 19 февраля 2021 г.

Для малого бизнеса, который продает продукты, ценовая наценка является основным фактором успеха бизнеса. Как владелец вы хотите заработать как можно больше прибыли, но вам также необходимо устанавливать конкурентоспособные цены на свою продукцию. Первым шагом при установке маржи является понимание того, как рассчитывается маржа и разница между маржей и ценовой надбавкой.

Определение ценовой маржи

Ценовая маржа, более известная как маржа прибыли, на любой продукт, который вы продаете, представляет собой разницу между вашей стоимостью и ценой, по которой вы продаете продукт своим клиентам, объясняет AccountingTools.В качестве простого примера вы покупаете товар за $ 5 и продаете его в своем бизнесе за $ 10 . Ценовая наценка такая же, как и ваша маржа прибыли; в данном случае $ 5 . Вы должны установить ценовую наценку для каждого продаваемого вами продукта.

Определение вашей ценовой маржи — это первый шаг к определению того, насколько прибыльным может быть ваш бизнес. При этом важно учитывать все затраты, связанные с производством и продажей вашего продукта, включая накладные расходы, отмечает Институт корпоративных финансов.

При этом важно учитывать все затраты, связанные с производством и продажей вашего продукта, включая накладные расходы, отмечает Институт корпоративных финансов.

Процент маржи прибыли

Очень полезно преобразовать суммы в долларах вашей цены маржи прибыли в процент маржи. Для продукта $ 10 , который стоит $ 5 , маржа составляет 50 процентов. Расчет процентной маржи — это разница между ценой и стоимостью, деленная на цену продажи. Ценовая маржа в процентах позволяет вам установить единую маржу прибыли для продуктов с разной стоимостью или установить маржу по типу продукта.Использование процентов также позволяет рассчитать среднюю маржу прибыли для всех продуктов, которые вы продаете.

Причина, по которой важно знать процентную маржу, заключается в том, что она поможет вам определить, какие из ваших продуктов действительно более прибыльны, чем другие. Например, если вы сделаете красный виджет за 1 долларов и продадите его за 1,50 долларов, вы получите 50-процентную прибыль с каждого виджета. Если вы сделаете синий виджет за 25 центов и продадите его за 50 центов, вы получите только 25-процентную прибыль с каждого виджета.Однако красные виджеты дают только 50-процентную отдачу от ваших инвестиций, в то время как синие виджеты дают вам 100-процентную рентабельность инвестиций. Итак, если вы потратите $ 1 на изготовление синих виджетов, вы получите прибыль в размере $ 1 , что вдвое больше, чем вы бы продали красные виджеты.

Если вы сделаете синий виджет за 25 центов и продадите его за 50 центов, вы получите только 25-процентную прибыль с каждого виджета.Однако красные виджеты дают только 50-процентную отдачу от ваших инвестиций, в то время как синие виджеты дают вам 100-процентную рентабельность инвестиций. Итак, если вы потратите $ 1 на изготовление синих виджетов, вы получите прибыль в размере $ 1 , что вдвое больше, чем вы бы продали красные виджеты.

Понимание процентов маржи прибыли и рентабельности инвестиций поможет вам создать лучшую формулу наценки для ваших продуктов и услуг.

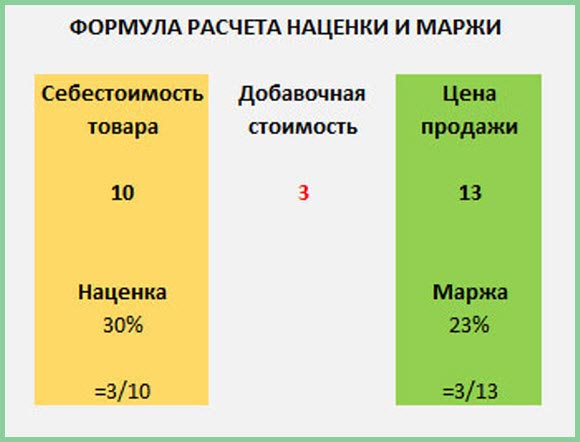

Маржа по сравнению с наценкой

В то время как ценовая наценка — это часть отпускной цены продукта, которая является вашей прибылью от этого продукта, наценка — это то, сколько вы добавляете к стоимости продукта, чтобы получить продажную цену.В долларовом выражении сумма будет такой же, но проценты маржи и наценки сильно различаются. При расчете процента наценки разница между себестоимостью и продажной ценой делится на стоимость. Для товара со стоимостью $ 5 и ценой $ 10 наценка составляет 100 процентов, что дает 50-процентную маржу прибыли.

При расчете процента наценки разница между себестоимостью и продажной ценой делится на стоимость. Для товара со стоимостью $ 5 и ценой $ 10 наценка составляет 100 процентов, что дает 50-процентную маржу прибыли.

Расчет цены с маржи

Одна из практик, которые компании используют для установки цен, — это создание формулы наценки, которая создает калькулятор маржи, который они могут использовать для каждого продукта.Например, многие рестораны используют процент от стоимости еды для создания и установки цен на пункты меню. Недорогая закусочная, где подают завтрак, может ограничить расходы на еду до 15–18 процентов от стоимости меню. В элитном ресторане морепродуктов может быть установлен лимит от 35 до 40 процентов билета, который покрывает стоимость еды.

Чтобы рассчитать цену для получения конкретной прибыли, разделите затраты на единицу минус процент маржи прибыли. Таким образом, чтобы получить 40-процентную маржу прибыли, необходимо разделить затраты на единицу минус 0. 40 или 0,60. Из стоимости $ 10 для 40-процентной нормы прибыли потребуется продажная цена $ 16,67 . Хотя ценовая наценка является важной маржей для результатов вашего бизнеса, возможно, будет проще рассчитать цены, используя процент наценки. Разработайте таблицу или электронную таблицу с соответствующей разметкой для каждого процента маржи прибыли, которое вы используете при ценообразовании вашего продукта.

40 или 0,60. Из стоимости $ 10 для 40-процентной нормы прибыли потребуется продажная цена $ 16,67 . Хотя ценовая наценка является важной маржей для результатов вашего бизнеса, возможно, будет проще рассчитать цены, используя процент наценки. Разработайте таблицу или электронную таблицу с соответствующей разметкой для каждого процента маржи прибыли, которое вы используете при ценообразовании вашего продукта.

Как рассчитать маржу по сравнению с наценкой

Маржа по сравнению с наценкой: в чем разница? Как мы их рассчитываем?

Все начинается с определения цены на вашу продукцию (а это очень важно!).Ваша цена на товары будет зависеть от того, покупаете ли вы товары оптом или у разных поставщиков по разным ценам. Однако, если у вас есть система для расчета стоимости (также известная как стоимость проданных товаров или ваша покупная цена), вы можете использовать стоимость для расчета своей цены.

Вот здесь-то и появляется концепция наценки. В зависимости от того, где вы ищите, вы можете получить разные ответы о том, что такое наценка и какое отношение она имеет к так называемой марже (или валовой прибыли).

В зависимости от того, где вы ищите, вы можете получить разные ответы о том, что такое наценка и какое отношение она имеет к так называемой марже (или валовой прибыли).

Если вам интересно, как распутать эту паутину M-слов и узнать, в чем разница между полем и разметкой, то вы попали в нужное место.

Приступим!

Маржа и разметка в видео

Если вы один из миллионов людей, которые приходят на YouTube за краткими инструкциями, наше видео о марже и разметке поможет вам!

Если вам нужна пошаговая разбивка формул, читайте дальше!

Какая формула наценки?

Вы можете думать о наценке как о дополнительном проценте, который вы взимаете со своих клиентов (сверх ваших затрат).

Формула разметки выглядит так:

Пример использования формулы разметки

Теперь давайте сделаем этот пример более конкретным. Допустим, стоимость одного из продуктов Archon Optical, солнцезащитных очков Zealot, составляет 18 долларов. Эти 18 долларов — это сколько стоит Archon Optical создание одной пары Zealot. Затем они развернутся и продадут каждого фанатика по цене 36 долларов.

Затем они развернутся и продадут каждого фанатика по цене 36 долларов.

Если мы проведем этот расчет, мы получим наценку в размере 100%:

Цены на продукты основаны на наценке

Однако некоторые предприятия могут устанавливать свои цены на основе определенного заранее определенного процента наценки.У них есть готовые затраты и особые проценты наценки, чтобы помочь им рассчитать цену.

Как бы мы выразили формулу разметки в этом случае? Давайте запишем это:

При 100% наценке на Zealot цена будет $ 36.00:

Выражение наценки в процентах полезно, потому что вы можете гарантировать, что вы получаете пропорциональную сумму дохода от каждого проданного товара. , даже если ваши расходы колеблются или увеличиваются. Это означает, что наценки, которые вы устанавливаете вначале, должны хорошо масштабироваться по мере роста вашего бизнеса.Мы обсудим это подробнее, когда вы прокрутите эту страницу дальше.

А что насчет наценки или наценки?

Теперь, когда мы определили наценку и то, как она помогает вам определиться с ценой, мы должны обсудить другое важное слово M: маржу. Тип маржи, который мы обсуждаем в данном случае, — это валовая прибыль, которая описывает прибыль, которую вы получаете от продукта, в процентах от продажной цены.

Тип маржи, который мы обсуждаем в данном случае, — это валовая прибыль, которая описывает прибыль, которую вы получаете от продукта, в процентах от продажной цены.

Какова формула маржи?

Маржа часто выражается в виде определенной суммы в валюте или в процентах (аналогично наценке).Однако маржа использует цену в качестве делителя. Если мы хотим рассчитать маржу для солнцезащитных очков Zealot, вот как это выглядит:

Валовая прибыль от солнцезащитных очков Zealot составляет 18 долларов (цена 36 долларов — стоимость 18 долларов), или можно сказать, что маржа составляет 50%.

Выражаясь таким образом, маржа и наценка представляют собой две разные точки зрения на взаимосвязь между ценой и стоимостью. Как вы могли бы сказать: Марьян выше Томаса или Томас ниже Марьяна.

Когда следует использовать маржу? Когда мне следует использовать разметку?

Тогда возникает вопрос: если эти два слова M так похожи, как мы узнаем, какое из них выражать или использовать в данный момент? Вот наш взгляд на это:

Наценка идеально подходит для обеспечения получения дохода от каждой продажи. Наценка хороша для начала, потому что, когда вы настраиваете вещи, вы остро знаете о затратах для вашего бизнеса, и вы все еще изучаете, какой доход вы можете получить от продаж.

Наценка хороша для начала, потому что, когда вы настраиваете вещи, вы остро знаете о затратах для вашего бизнеса, и вы все еще изучаете, какой доход вы можете получить от продаж.

По мере того, как вы лучше узнаете свой бизнес и начнете просматривать отчеты о продажах, маржа может оказаться полезной для определения того, сколько фактической прибыли вы получаете от каждой продажи.

Чтобы получить более подробное объяснение, посмотрите видео ниже:

Фиксированная наценка в процентах или в долларах

Стоимость производства Zealot не всегда может оставаться на уровне 18 долларов (на самом деле, это определенно не будет!).Поэтому мудрые сотрудники Archon Optical захотят убедиться, что их цены всегда корректируются с учетом увеличения стоимости.

Здесь действительно пригодится концепция фиксированной наценки, поскольку она может помочь вам автоматически корректировать цены в зависимости от изменения стоимости. Вы могли бы иметь стоимость и цену как отдельные числа, которые вы вводите в свою электронную таблицу или программу управления запасами, но в долгосрочной перспективе гораздо проще связать их.

Определение вашей наценки в виде процента от стоимости гарантирует, что вы продолжите получать доход от продаж по мере роста затрат, но это также означает, что вам не придется автоматически возвращаться для корректировки цен.Ручная корректировка цен в зависимости от стоимости возможна для малого бизнеса, но быстро становится неприемлемой, поскольку ваш инвентарь расширяется и включает сотни товаров.

Если со временем производство Zealot станет более дорогим, цена должна будет вырасти, и получение наценки в 18 долларов на предмет стоимостью 36 долларов будет сильно отличаться от наценки в 18 долларов на предмет, оцененный в 55 долларов. Фиксированный процент наценки гарантирует, что прибыль всегда будет пропорциональна цене.

Какие еще факторы влияют на разметку?

До сих пор мы описывали наценку очень просто, потому что мы предполагаем сценарий, в котором Archon Optical производит фанатик по установленной цене и продает его по установленной цене, и это все, что нужно сделать. Конечно, в реальной жизни все немного сложнее.

Конечно, в реальной жизни все немного сложнее.

Для каждого заказа фанатика должен быть кто-то, чтобы упаковать и продать его. Это затраты на рабочую силу, рассчитываемые как почасовая оплата.

Если вы отправляете Zealot покупателям в коробках или отправляете их на грузовиках в магазины по всему городу, вам необходимо учесть стоимость фрахта. Экспресс-доставка или двухнедельная доставка могут сильно разниться.

Поскольку Zealot — это продукт, который Archon Optical должен был разработать с течением времени (он не просто материализовался как законченный продукт), им необходимо учитывать все время, которое ушло на то, чтобы сделать Zealot эстетически приятным, но при этом блокировать как можно больше резких солнечных лучей.Таким образом, время разработки продукта также может влиять на стоимость.

Автоматизируйте наценку с помощью inFlow

Если ваши затраты часто меняются, то вы, вероятно, потратите много времени на корректировку цен. Мы создаем программное обеспечение для инвентаризации, которое поможет вам изменить цены — и вашу наценку — всего за несколько кликов.

Гибкие функции ценообразования inFlow гарантируют, что вы всегда будете зарабатывать деньги на каждой продаже, даже если ваши расходы изменятся.

Что такое ценовая наценка?: Определение, как рассчитывать и выгоды

Для предпринимателя, рассматривающего возможность внедрения нового продукта, установление цены является жизненно важным соображением.Вы всегда будете стоять перед выбором при определении подходящей цены на товар или услугу. Ценовая наценка — это стратегия ценообразования, которая включает создание моделей на основе затрат и прогнозируемых продаж для установления цен, обеспечивающих адекватную прибыль.

TL; DR (слишком долго; не читал)

Ценовая наценка дает более точное представление о стоимости продукта и его прибыльности для вашего бизнеса.

Что такое ценовая наценка?

Ценовая наценка аналогична идее наценки.Оба относятся к сумме (обычно выраженной в процентах), которая добавляется к стоимости продукта, чтобы получить продажную цену. Тем не менее, ценовая наценка делает этот шаг дальше, принимая во внимание не только стоимость конкретного продукта (для розничного продавца это оптовая цена), но и все другие расходы, которые должны быть покрыты для данного объема бизнеса, включая маржу прибыли. .

Тем не менее, ценовая наценка делает этот шаг дальше, принимая во внимание не только стоимость конкретного продукта (для розничного продавца это оптовая цена), но и все другие расходы, которые должны быть покрыты для данного объема бизнеса, включая маржу прибыли. .

Как рассчитать ценовую маржу

Рассчитать наценку относительно просто.Если продукт стоит 10 долларов, а вы устанавливаете цену 15 долларов, наценка составляет 50%. Чтобы преобразовать наценку в маржу, вам необходимо оценить количество единиц, которые будут проданы в течение указанного периода, обычно месяца или года. Для этого периода вы определяете сумму всех других затрат (аренда магазина, коммунальные услуги, рабочая сила и т. Д.), Которые должны быть распределены на единицу.

После добавления резерва на прибыль общая сумма будет суммой, которую вам нужно добавить к стоимости продукта, чтобы получить продажную цену.Например, если ваши затраты на единицу продукции составляют 10 долларов и вам необходимо выделить 4 доллара на единицу для покрытия всех дополнительных расходов при прогнозируемом объеме единицы, плюс дополнительный 1 доллар для прибыли, вы получите цену в 15 долларов.

Важность ценовой наценки

Многие новые владельцы бизнеса совершают ошибку, произвольно выбирая наценку на продукт, или просто имитируя цены конкурентов, или пытаются захватить долю рынка, устанавливая цену на продукт ниже рыночной. Использование анализа ценовой маржи может помочь вам избежать либо занижения цены на ваш продукт и, следовательно, потери денег, либо завышения цен и потери клиентов.Чтобы эффективно использовать ценовую наценку, вы должны начать с точной оценки всех затрат и реалистичной оценки прогнозируемого объема, что требует хотя бы минимального исследования рынка.

Преимущества знания маржи

Одним из основных преимуществ концепции ценовой маржи является то, что она может помочь вам заранее определить, может ли продукт быть прибыльным. Если ваш анализ показывает, что вы не можете произвести достаточный объем по адекватной цене, чтобы хотя бы окупиться, вы можете не вкладывать капитал в продукт.

Еще одно преимущество концепции ценовой наценки — ее гибкость. Вы можете использовать его для расчета точек безубыточности при различных ценах или для оценки влияния на прибыль предложения купонов и других скидок для привлечения клиентов.

Вы можете использовать его для расчета точек безубыточности при различных ценах или для оценки влияния на прибыль предложения купонов и других скидок для привлечения клиентов.

Имейте в виду, что одной продажи недостаточно. Целью продажи или купона является создание достаточного дополнительного бизнеса, чтобы компенсировать снижение цены. Для эффективного использования продаж и других стратегий ценообразования критически важно знать, насколько большим должен быть этот дополнительный объем и насколько это реалистичная цель.

Что такое хорошая прибыль?

«Хорошая» норма прибыли зависит от вашей отрасли, а также от других факторов. Избегайте ловушки продаж по минимально возможной цене, особенно если вы выводите на рынок новый продукт раньше других конкурентов. Это может оказаться мудрым шагом, но может и нет. Если товар имеет высокую цену и продается должным образом, восприятие потребителями того, что он имеет высокое качество, часто приводит к большему объему продаж, чем по более низкой цене. Кроме того, очень сложно начать с низкой цены, а затем поднять ее, не теряя клиентов.

В некоторых отраслях (например, в парфюмерной промышленности) это обычная стратегия. Маркетологи элитных брендов часто отказываются размещать свой продукт в дисконтных магазинах, потому что созданный ими «эксклюзивный» имидж более ценен, чем дополнительный объем, который они могут создать. Вы всегда можете использовать продажи или купоны для увеличения трафика и при этом поддерживать высокую базовую цену, если вы можете эффективно продавать свой продукт на основе высокого качества или обслуживания.

Что такое ценовая наценка?

Нельзя отрицать, что ценообразование имеет решающее значение.Он определяет ценность вашего продукта, услуг и бизнеса в целом и действует как отражение того, над чем вы работаете как организация.

Ваши цены — это последняя точка, которая позволяет клиенту узнать, стоит ли инвестировать в ваш бизнес его время и деньги. Поэтому правильное определение баланса — это тонкий баланс, который необходимо найти между максимизацией прибыли и поддержанием здоровых продаж.

Но как можно эффективно установить цену? Один из вариантов — использовать модель ценовой маржи .

Что такое ценовая наценка?Ценовая наценка — один из самых важных показателей, который должен знать и понимать бизнес. По сути, ценовая маржа — или маржа прибыли — равна разнице между стоимостью товара и ценой, по которой он продается . Поэтому цель большинства предприятий состоит в том, чтобы получить как можно больше прибыли, сохраняя при этом конкурентоспособные цены.

Маржа по сравнению с наценкойБольшинство людей уже знают, что такое разметка .Когда компания продает продукт, они обычно продают его по более высокой цене, чем он им обходится, что позволяет им получать прибыль. Эта разница в цене и есть наценка. Ценообразование на основе маржи очень похоже, только учитывает больше факторов.

При наценке продукта обычно применяется процентная ставка, добавляемая к цене. Итак, если продукт стоит вам 100 долларов, и вы хотите получать 10 долларов за проданный продукт, вы продадите его за 110 долларов — наценка 10%.

Однако при расчете маржи также учитываются другие расходы, такие как коммунальные услуги, транспорт, аренда недвижимости, расходы на персонал и т. Д.Таким образом, вам нужно будет рассчитать , сколько дополнительных затрат относится к каждой единице . Как ты это делаешь? Взяв сумму дополнительных затрат и разделив ее на количество единиц, которые вы планируете продать.

После того, как вы выяснили, каковы все остальные затраты на единицу, вы затем добавляете это число к стоимости продукта. Итак, если продукт стоит 100 долларов, а дополнительные расходы составляют 10 долларов за единицу, вы получаете в общей сложности 110 долларов.

На данный момент у нас есть только — это цифра безубыточности без учета прибыли .Допустим, вы хотите получать прибыль в размере 10 долларов с каждого товара. мы берем 110 долларов, которые мы придумали ранее, и добавляем 10 долларов, чтобы получить цену в 120 долларов.

Почему важно ценообразование на основе маржи?Модель ценовой маржи важна, потому что позволяет вам более точно определить , какую прибыль вы, вероятно, получите при определенной цене. Может возникнуть соблазн взглянуть на ваших конкурентов и попытаться обуздать их, чтобы захватить долю рынка. Однако такой подход может привести к тому, что вы будете продавать продукт по цене ниже той, которую он вам стоит, а это означает, что вы фактически понесете убыток в размере в целом.

Ценообразование на основе маржи помогает вам узнать, сколько вам нужно продать продукт, чтобы получить прибыль, вместо того, чтобы устанавливать цену только с учетом объемов продаж. Если цена после всех затрат плюс желаемая прибыль слишком высока? Тогда вы узнаете, что продукт нежизнеспособен и что вам следует сосредоточиться на инвестировании в другой продукт или, по крайней мере, подумать об изменении спецификаций продукта, чтобы снизить стоимость.

Знайте свою маржу: преимущества маржинального ценообразованияЗнание ценовой маржи — один из ключевых шагов в выяснении того, можно ли вообще получить прибыль и в каком объеме нужно будет продать для этого.Маржа — это, в конечном счете, один из наиболее важных аспектов стратегии ценообразования, позволяющий организациям получить ценную информацию об эффективности своего бизнеса. Вот несколько основных преимуществ знания своей маржи:

Дополнительная гибкостьЦенообразование на основе маржи также дает вам гибкость . Это поможет вам точно определить точку безубыточности, чтобы вы могли рассчитать оттуда влияние скидок, рекламных акций и т. Д. Например, если вы планируете продажу, модель ценовой маржи сообщит вам, равен ли дополнительный доход от увеличения продаж или превышает общий доход от меньшего количества продаж, но без каких-либо изменений в ценах.

Вся суть продажи обычно состоит в том, чтобы увеличить прибыли , а не только продаж , так что если не будет получена дополнительная прибыль? Тогда вы поймете, что продажа того не стоит, по крайней мере, с точки зрения прибыльности.

Поддержание стоимости брендаРанее мы упоминали о риске обесценивания вашего бренда , и это необходимо учитывать, когда речь идет о вашей ценовой марже. Во многих случаях снижение цен для увеличения продаж увеличит вашу прибыль.Но это не полная картина. Потому что, если вы слишком сильно снизите цены , то может создаться впечатление, что ваши продукты и ваш бренд имеют плохое или среднее качество. После приобретения этой репутации может быть очень сложно потерять эту репутацию, поэтому ее следует учитывать при установлении ценовой маржи.

Сохранение высокой ценовой наценки — это то, что эксклюзивные бренды всегда учитывают при установлении цен . Возьмем, к примеру, автомобили Rolls-Royce марки .Вы вряд ли найдете новый Rolls-Royce со скидкой, потому что компания хочет сохранить имидж бренда как эксклюзивного. Когда действуют скидки, они, как правило, являются «скрытыми».

Даже если сохранение высокой ценовой маржи может снизить прибыль в краткосрочной перспективе, для компании выгодно поддерживать репутацию эксклюзивной компании. в долгосрочной перспективе. Хотите новый Rolls-Royce? Тогда вам придется заплатить за это высокую цену, что сделает их более желанными для тех, кто может себе это позволить.

Преимущества модели с ценой наценкиС моделью ценовой маржи становится легче найти правильный баланс между продажами и прибылью на проданную единицу продукции, чтобы повысить вашу прибыль в целом. Модель ценовой маржи также упрощает понимание преимуществ скидок и рекламных акций и помогает принимать правильные решения, когда дело доходит до продуктов, в которые следует инвестировать.

Подвести итоги? Ценообразование на основе маржи может помочь вам максимизировать нашу прибыль в долгосрочной перспективе, помогая дать вам очень желаемое преимущество перед конкурентами.

Откройте для себя Vendavo

Руководство по ценам сделок и Оптимизатор цены сделок .Наценка и маржа: в чем разница?

Как узнать, наиболее эффективно ли вы назначаете цену на свою продукцию? Когда речь идет о продаже товаров и услуг, слишком легко перепутать наценку с наценкой. Вот когда использовать наценку или маржу в вашей стратегии продаж.

Маржа прибыли и наценка: в чем разница?

Это основной принцип продаж: чтобы получать прибыль, компании должны устанавливать цены на продукты на достаточно высоком уровне, чтобы покрывать расходы.И «маржа», и «наценка» связаны с этим принципом, но они не взаимозаменяемы, так как их значения немного различаются.

Вот основное различие между наценкой и маржой:

Путаница между маржой прибыли и наценкой может привести к ошибкам в бухгалтерском учете и продажах. Например, вы можете в конечном итоге либо занижать, либо завышать цены на свои продукты, что может сократить вашу прибыль.

Валовая прибыль и наценка: как они работают?

Давайте подробнее рассмотрим разницу между валовой прибылью инаценка, начиная с маржи.

Для расчета валовой прибыли необходимо вычесть стоимость проданных товаров из продажной цены товара. Например, представьте, что производство продукта стоит 50 долларов, а продается по 80 долларов. Это означает, что у него есть маржа в 30 долларов. Другой вариант — выразить это как процентную маржу, деленную на продажи. Таким образом, процент маржи составляет 37,5%.

Напротив, наценка означает разницу между продажной ценой продукта и его себестоимостью. Он рассматривает ту же транзакцию, но под другим углом.При использовании той же продажи, описанной выше, товар по себестоимости 50 долларов увеличивается на 30 долларов до его окончательной продажной цены в 80 долларов. Выраженный в процентах, рассчитанных путем деления наценки на стоимость продукта, процент наценки составляет 60%.

Глядя на эти два примера соотношения наценки и маржи, легко понять, почему термины часто путают. В долларовом выражении и маржа, и наценка составляют 30 долларов. Однако вы можете видеть, что процент наценки выше, чем процент маржи.

Основой процента наценки является стоимость, а основой процента маржи — выручка.Показатель затрат всегда должен быть ниже показателя выручки, поэтому процент наценки будет выше, чем размер прибыли.

Формула наценки и маржи

Мы можем выразить эту основную концепцию в следующей формуле наценки и маржи:

Маржа ÷ Стоимость товаров = Процент наценки

Например, если вы хотите получить маржу прибыли в размере 5 долларов на продукт с себестоимостью 8 долларов, вы можете подставить эти числа в формулу, чтобы получить процент наценки:

Маржа 5 долларов ÷ 8 долларов Стоимость = 62.Процент наценки 5%

Затем вы можете умножить процент наценки на себестоимость, чтобы получить продажную цену в 13 долларов.

Вы также можете использовать эти формулы зависимости прибыли от наценки при выражении цифр в процентах.

Формула процента прибыли:

((Цена продажи — Себестоимость) ÷ Цена продажи) (100)

Формула процента наценки:

((Цена продажи — Себестоимость) ÷ Себестоимость) (100)

Когда использовать наценку или маржу

Если вы хотите выбрать правильную цену продажи для достижения определенной прибыли, вам следует использовать процент наценки, как в примере ниже.Однако, если вы смотрите на эффективность, вам нужно посмотреть на маржу, чтобы оценить прошлые продажи. Выбор процента наценки может быть сложным. Вы должны принять во внимание различные факторы, включая издержки конкурентов, распределение, маркетинг и цепочку поставок, чтобы выбрать разумную стоимость. Принимая во внимание эти факторы, вы можете в идеале максимизировать прибыль.

Мы можем помочь

GoCardless помогает автоматизировать сбор платежей, сокращая количество администраторов, с которыми приходится иметь дело вашей команде при поиске счетов.Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 60 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Чем они отличаются и как их рассчитать

Валовая прибыль — это просто наценка? Заманчиво сказать «да» — в конце концов, обе эти величины относятся к разнице между стоимостью товаров и продажной ценой, верно?

Ну вроде бы, но не совсем.В интересах стратегического бизнес-планирования розничным торговцам необходимо помнить, что наценки и наценки — это две разные сущности, и поэтому их следует тщательно сравнивать, а не использовать взаимозаменяемо.

Когда продавцы имеют твердое представление о своих показателях наценки и маржи и о том, как ими пользоваться, они могут устанавливать более определяющие цены на свои товары и, таким образом, получить столь необходимое конкурентное преимущество в сегодняшней беспощадной рыночной среде.

В этом посте мы обсудим разницу между разметкой имаржа, когда их использовать и как их рассчитывать.

В чем разница между наценкой и маржей?

По сути, наценка — это процентов, добавленных к стоимости продукта, чтобы получить розничную цену . Маржа — это показатель или коэффициент прибыльности розничного продавца .

Другими словами, наценка равна отпускной цене продукта за вычетом стоимости товаров (или, в некоторых случаях, за вычетом предельных издержек — подробнее об этом чуть позже).Он может быть выражен в долларах или в процентах от продажной цены.

Обычно компании обнаруживают, что выражение наценки в виде процента от цены имеет большую потребительную стоимость, чем сумма в долларах. Проценты легче сравнивать с другими финансовыми данными, такими как результаты продаж за предыдущий год, падение цен и данные о конкурентах.

В чем разница между надбавкой к себестоимости и надбавкой к отпускной цене?Мы только что определили наценку как функцию от продажной цены, но обратите внимание, что она также может быть выражена в процентах от стоимости.Однако большинство розничных продавцов не утруждают себя расчетом надбавки к себестоимости, потому что большинство других финансовых данных, на которые они полагаются, определяются как процент от продажной цены.

С другой стороны, маржа— это термин, который может относиться к нескольким вещам, но чаще всего используется для обозначения прибыли фирмы от продаж. Эта цифра также известна как маржа фирмы по цене , валовая прибыль или маржа взносов .

Компаниям необходимо, чтобы их маржа была достаточно высокой, чтобы покрывать их операционные расходы (т.е., комиссионные, которые несет розничный торговец помимо стоимости товаров, такие как аренда, платежная ведомость, страхование, коммунальные услуги и т. д.), приносят обоснованную прибыль.

Каков процент валовой прибыли?Как и наценки, наценки выражаются в процентах. Процент валовой прибыли — это показатель прибыльности, рассчитываемый путем деления валовой прибыли на чистые продажи (это также известно как доходность валовой прибыли от продаж). Валовая прибыль 60% будет означать, что розничный торговец зарабатывает 60 центов валовой прибыли. прибыль на каждый доллар продаж.

Какова чистая прибыль?Другой тип маржинальных розничных продавцов, которые необходимо рассчитать, — это маржа чистой прибыли, которая представляет собой отношение чистой прибыли после налогообложения к чистым продажам. В то время как маржа валовой прибыли показывает прибыль, полученную после вычета стоимости проданных товаров, маржа чистой прибыли отражает прибыль, полученную после вычета всех расходов и налогов.

Поскольку коэффициент маржи чистой прибыли рассчитывается только с использованием данных о доходах фирмы или данных операционных отчетов и не отражает балансовый отчет предприятия, этот показатель не обязательно является индикатором состояния розничного продавца, потому что он не может эффективно показать, как розничный торговец использует единиц своей прибыли.

Каковы предельные издержки?Еще один термин «маржа», с которым могут столкнуться розничные торговцы, — это предельные затраты , которые относятся к дополнительным затратам на производство еще одного продукта .

Производители, как правило, имеют гораздо более высокие предельные издержки (исследователи обнаружили, что предельные издержки производителей, как правило, составляют около 2/3 их оптовой цены), чем розничные торговцы. Розничные торговцы услугами имеют наименьших предельных затрат ().

Последние примечания на полях:Экономисты показали, что крупнейшие фирмы на розничном рынке обычно имеют самую высокую валовую прибыль, поскольку эффект масштаба позволяет им вести бизнес с более низкими предельными издержками.

Кроме того, они могут устанавливать более высокие цены из-за своей значительной доли рынка. Небольшой розничный торговец может иметь даже более высокую валовую прибыль, чем одна из этих жирных фирм, если его продукт достаточно уникален и существует достаточный потребительский спрос.

Технологические различия между розничными торговцами также могут существенно повлиять на их рентабельность.

Когда розничным торговцам следует использовать маржу вместо наценки?

Продавцы должны использовать значения наценки при разработке стратегии ценообразования. (Обратите внимание, что прогнозируемые или желаемые значения валовой и чистой прибыли могут помочь в расчете наценки — эти два значения действительно влияют друг на друга).

Розничные торговцы должны использовать значения маржи при оценке или прогнозировании общей прибыльности бизнеса и при установлении товарного бюджета.

Как рассчитать наценку

Когда дело доходит до расчета наценки, подавляющее большинство розничных продавцов полагается на цену с учетом затрат , которая включает в себя расчет стоимости товаров с последующим умножением этой цифры на заранее определенный фиксированный процент (наценку) для получения розничной цены.

В Harvard Business Review назвал ценообразование «цена плюс» чем-то вроде «жанра любовного романа», поскольку он широко высмеивается, но при этом чрезвычайно популярен.«Он чрезвычайно популярен благодаря простоте и скорости применения, но его широко высмеивают экономисты и исследователи рынка из-за того, насколько он грубый инструмент.

При расчете наценки розничным торговцам необходимо обладать некоторой степенью гибкости и расширяемости с точки зрения того, как они учитывают множество факторов, внутренних и внешних по отношению к бизнесу, которые влияют на оптимизацию ценообразования.

Один из способов сделать это — помнить о разнице между исходной разметкой и поддерживаемой разметкой .

Формула начальной наценкиВот формула, по которой можно рассчитать приблизительную начальную наценку при первом выводе на рынок нового продукта:

Начальный процент наценки = (Операционные расходы + Чистая прибыль + Уценки + Нехватка запасов + Скидки для сотрудников и клиентов + Затраты на изменение — Скидки при оплате наличными) / (Чистые продажи + Уценки + Нехватка запасов + Скидки для сотрудников и клиентов)

Это также можно выразить проще:

Процент первоначальной наценки = (Валовая прибыль + затраты на изменения — Денежные скидки + Скидки) / Чистые продажи + Скидки)

Pro-tip: Программные инструменты управления запасами, такие как SkuVault, могут помочь розничным продавцам легко и быстро получить доступ к вышеуказанным номерам с гораздо большей степенью точности, чем любой ручной процесс.

Это, в свою очередь, может помочь сгенерировать более точно установленное оптимальное значение наценки.

Формула поддерживаемой наценкиРозничные продавцы могут со временем изменить эту начальную наценку (обычно путем ее снижения) до:

- Сальдо спроса с предложением

- Возмещение нехватки товаров из-за опечатки и кражи

- Компенсация скидок для сотрудников и клиентов

- Компенсация стоимости переделок изделия

- Отражать скидки при оплате наличными, предоставленные продавцу продавцом (например, за своевременную оплату счетов)

Это второе значение называется поддерживаемой разметкой и может быть выражено следующим образом: