Руководителю о марже | Элитариум

Менеджерам необходимо знать маржу для принятия практически любого

решения в сфере маркетинга. Маржа представляет собой ключевой фактор

ценообразования, рентабельности затрат на маркетинг, прогноза

доходности и анализа прибыльности клиентов. Когда говорят о марже,

важно иметь в виду разницу между коэффициентом прибыльности и прибылью

на единицу продукции при продажах.

Автор:

Дэвид Д. Рейбштейн (David D. Reibstein), управляющий директор компании CMO Partners, профессор маркетинга школы Wharton Пенсильванского университета (University of Pennsylvania). Материал публикуется в адаптированном переводе с английского.

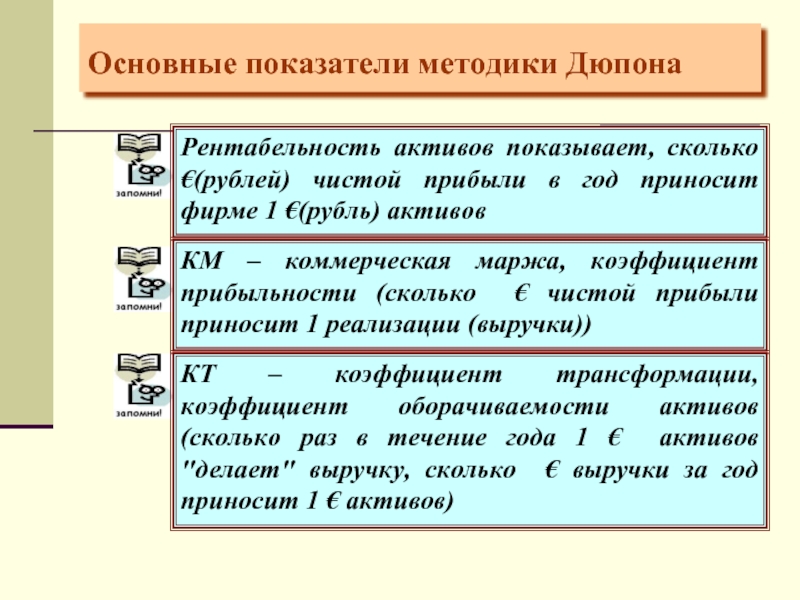

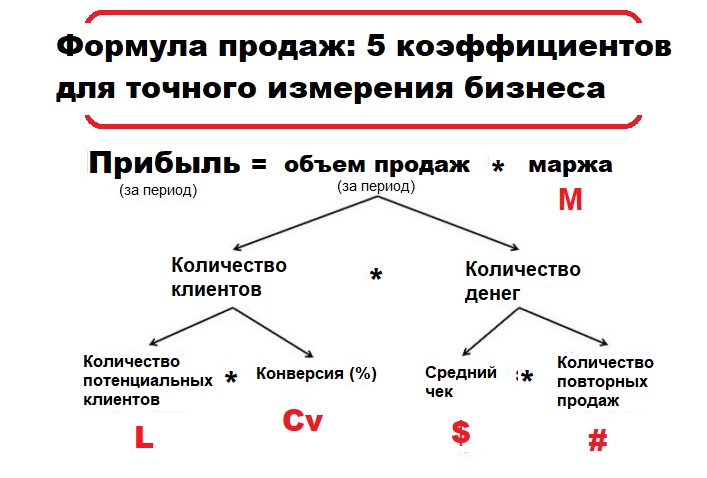

Менеджерам необходимо знать маржу для принятия практически любого решения в сфере маркетинга. Маржа представляет собой ключевой фактор ценообразования, рентабельности затрат на маркетинг, прогноза доходности и анализа прибыльности клиентов.

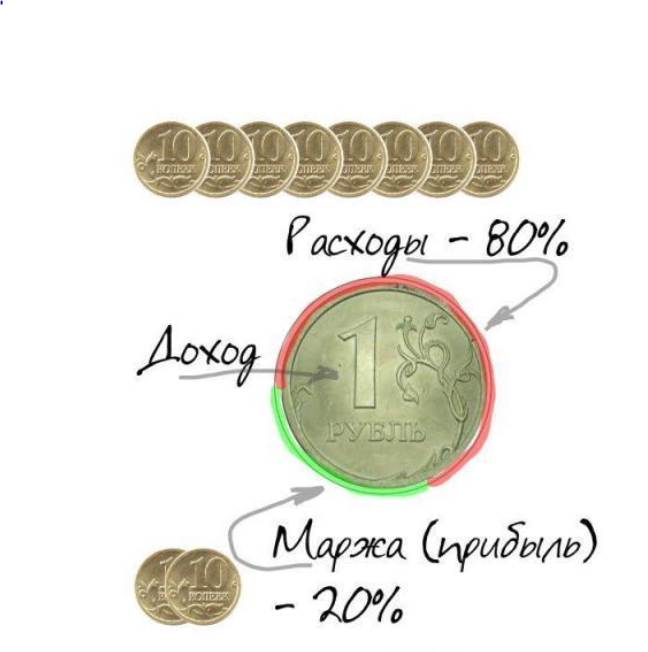

Маржа

(рентабельность продаж) — это разница между отпускной ценой и себестоимостью.

Прибыль на единицу продукции ($) = Отпускная цена за единицу ($) — Себестоимость единицы продукции ($)

Коэффициент прибыльности (%) = Прибыль на единицу продукции ($) / Отпускная цена единицы продукции ($)

Цель: определение величины прироста продаж: и управление ценообразованием и принятием решений по продвижению продукции.

Рентабельность продаж является ключевым фактором в ряду многих других основных видов расчета коммерческой деятельности, включая сметы и прогнозы. Все менеджеры должны знать (и обычно знают) приблизительную рентабельность продаж своей компании. Однако менеджеры очень различаются по тем исходным посылкам, которые они используют при расчете рентабельности продаж,и по способам, которыми они анализируют и передают эти важные цифры.

Коэффициент прибыльности и прибыль на единицу продукции

Когда говорят о марже, важно иметь в виду

разницу между коэффициентом прибыльности и прибылью на единицу продукции при продажах. Эту разницу легко согласовать, и менеджеры должны уметь переключаться с одного на другое.

Эту разницу легко согласовать, и менеджеры должны уметь переключаться с одного на другое.

Что такое

единица продукции? В каждой компании есть свое собственное представление о том, что такое единица продукции, которая может варьироваться от тонны маргарина до 1 литра колы или ведра штукатурки. Во многих отраслях имеют дело с многочисленными единицами продукции, и соответствующим образом рассчитывают маржу. В табачной промышленности, например, сигареты продаются штуками, пачками, блоками и коробками (которые вмещают 1200 сигарет). В банках маржа рассчитывается на базе счетов, клиентов, кредитов, трансакций, семейных единиц и филиалов банка. Необходимо быть готовым без труда переключаться с одной концепции на другую, так как решения могут основываться на любой из них.

Коэффициент прибыльности может также рассчитываться с использованием валового объема продаж в денежном исчислении и совокупных затрат.

Коэффициент прибыльности (%) = [Общий объем продаж в денежном исчислении ($) — Совокупные затраты] / Общий объем продаж в денежном исчислении ($)

При расчете рентабельности продаж, выраженной как в процентах (коэффициент прибыльности), так и в прибыли на единицу продукции, можно выполнить простую сверку, проверив, составляют ли отдельные части общую сумму.

Для сверки прибыли на единицу продукции ($):

Отпускная цена за единицу товара = прибыль на единицу товара + себестоимость единицы товара.

Для сверки коэффициента прибыльности ($):

Издержки как процент от объема продаж = 100% — коэффициент прибыльности.

Пример. Одна компания продает ткани погонными метрами. Ее базовые издержки и отпускная цена выглядят следующим образом:

Отпускная цена единицы продукции = 24 доллара США за погонный метр.

Издержки на единицу продукции = 18 долларов США за погонный метр.

Чтобы рассчитать прибыль на единицу продукции, мы вычитаем себестоимость из отпускной цены:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Чтобы рассчитать коэффициент прибыльности, мы делим прибыль на единицу продукции на отпускную цену:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Коэффициент прибыльности (%) = (24 доллара -18 долларов) / 24 доллара = 6 долларов / 24 доллара = 25%

Давайте проверим правильность наших расчетов:

Отпускная цена единицы продукции = Прибыль на единицу продукции + Издержки на единицу продукции.

24 доллара за погонный метр = 6 долларов за погонный метр +18 долларов за погонный метр.

Подобным же образом можно

проверить расчеты коэффициента прибыльности:

100% — Коэффициент прибыльности по продажам (%) = Издержки как процент от продаж.

100% — 25% = 18 долларов / 24 доллара

75% = 75%

Источники данных, сложности и предостережения

После того, как вы определите единицы измерения, вам понадобятся

два типа исходных данных: себестоимость единицы продукции и отпускные цены единицы продукции.

Отпускные цены могут быть определены до или после проведения различных этапов установления цен. Вычеты, потребительские скидки, выплаты посредникам и комиссионные могут быть показаны руководству или как расходы, или как вычеты из отпускной цены.

Следует соблюдать осторожность при исчислении определенных скидок и надбавок при расчете чистой цены. Часто имеется большая свобода выбора в отношении того, вычесть определенные позиции из прейскурантной цены для расчета чистой цены или добавить их к расходам. Одним из примеров может служить практика предоставления подарочных сертификатов в розничной торговле для тех клиентов, которые купили определенное количество товаров. Их нелегко учесть таким образом, чтобы избежать путаницы по ценам, расходам на маркетинг и по прибыльности.

- Определенные позиции можно рассматривать или как вычеты из цен, или как надбавка к себестоимости но только что-то одно.

- Обработка таких позиций не повлияет на прибыль на единицу продукции, но повлияет на коэффициент прибыльности.

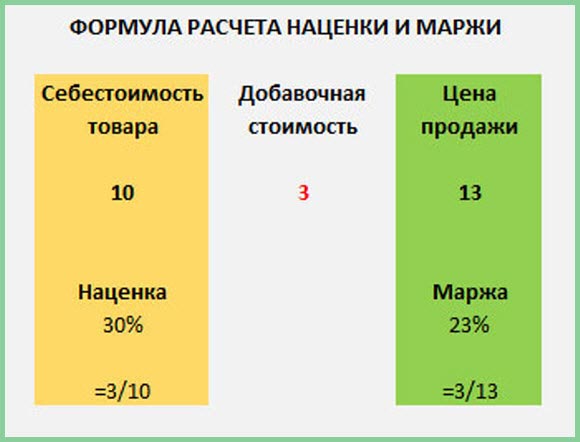

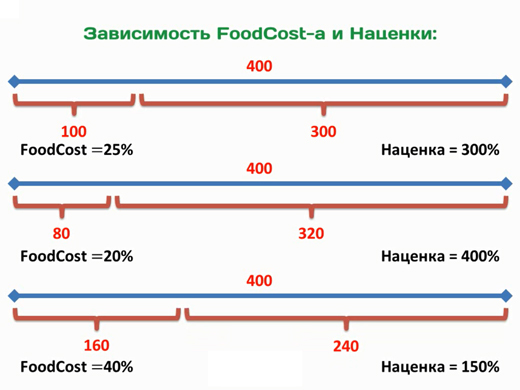

Маржа как доля от суммы издержек. В некоторых отраслях, в частности, в розничной торговле, маржа рассчитывается как

процентная доля от суммы издержек, а не отпускных цен. Используя данную методику в предыдущем примере, коэффициент прибыльности на метр обычной ткани можно было бы вычислить как прибыль на единицу продукции (6 долларов), поделенную на себестоимость единицы продукции (18 долларов), и он составил бы, следовательно, 33%.

Надбавка или маржа? Хотя некоторые люди используют термины «маржа» и «надбавка» как взаимозаменяемые понятия, это не соответствует действительности. Термин «надбавка» обычно относится к практике добавления определенного процента к себестоимости для расчета отпускных цен.

Чтобы лучше понять соотношение между маржой и надбавкой, давайте немного посчитаем. Например, надбавка 50% к переменным издержкам в 10 долларов составила бы 5 долларов, что в результате дало бы розничную цену в 15 долларов. И наоборот, маржа по позиции, которая продается по розничной цене в 15 долларов и на которую затрачиваются переменные издержки в сумме 10 долларов, была бы 5 долларов/15 долларов или 33,3%. В табл. 1 показаны некоторые соотношения между величиной маржи и надбавками.

Таблица 1. Соотношение между величинами маржи и надбавками

Цена | Издержки | Маржа | Надбавка |

| 10 долларов | 9,00 доллара | 10% | 11% |

| 10 долларов | 7,50 доллара | 25% | 33% |

| 10 долларов | 6,67 доллара | 33,3% | 50% |

| 10 долларов | 5,00 доллара | 50% | 100% |

| 10 долларов | 4,00 доллара | 60% | 150% |

| 10 долларов | 3,33 доллара | 66,7% | 200% |

| 10 долларов | 2,50 доллара | 75% | 300% |

Одной из специфических черт розничной торговли является то, что цены повышаются в процентном соотношении к закупочным ценам магазина (переменные издержки на позицию), но снижаются в период распродаж в процентном отношении к розничной цене.

Большинство менеджеров понимают, что распродажа со скидкой 50% означает, что розничные цены понижаются на 50%.

Пример. Розничная компания по продаже одежды покупает футболки по цене 10 долларов и продает их с 50-процентной надбавкой. 50% надбавки к переменным затратам в 10 долларов приводит к образованию розничной цены в 15 долларов. К сожалению, товар не продается, и владелец магазина хочет распродать его по себестоимости, чтобы освободить место на полках. Он неосторожно говорит продавцам сбывать товар с 50-процентной скидкой. Однако такое снижение цены в 50% уменьшает розничную цену на 7,50 доллара. Таким образом, 50-процентная надбавка, за которой последовала 50-процентная уценка, приводит к потере в сумме 2,50 доллара на каждой проданной вещи.

Можно легко увидеть, как происходит путаница. Обычно предпочитают употреблять термин «маржа» в отношении коэффициента прибыльности продаж. Однако мы рекомендуем всем менеджерам согласовывать со своими коллегами, что они подразумевают под этим важным термином.

Выручка и прибыль производителей электроники, или у кого маржа больше / Хабр

На просторах интернетов часто можно услышать/прочитать, что розничная цена продукции Apple сильно завышена по сравнению с её себестоимостью, при этом в подтверждение обычно приводится сумма стоимости отдельных компонентов iPhone (почему бы не пластика и кремниевого песка тогда уж?), а оценка торговой накрутки при этом — доходит до сотен процентов. В тоже время ценовая политика известных китайских производителей — таких, как Xiaomi, многими считается более демократичной благодаря низким ценам на их продукцию. Но так ли это на самом деле и насколько доходы корпораций в этой индустрии соотносятся с расходами в действительности?

Немного финансовых показателей

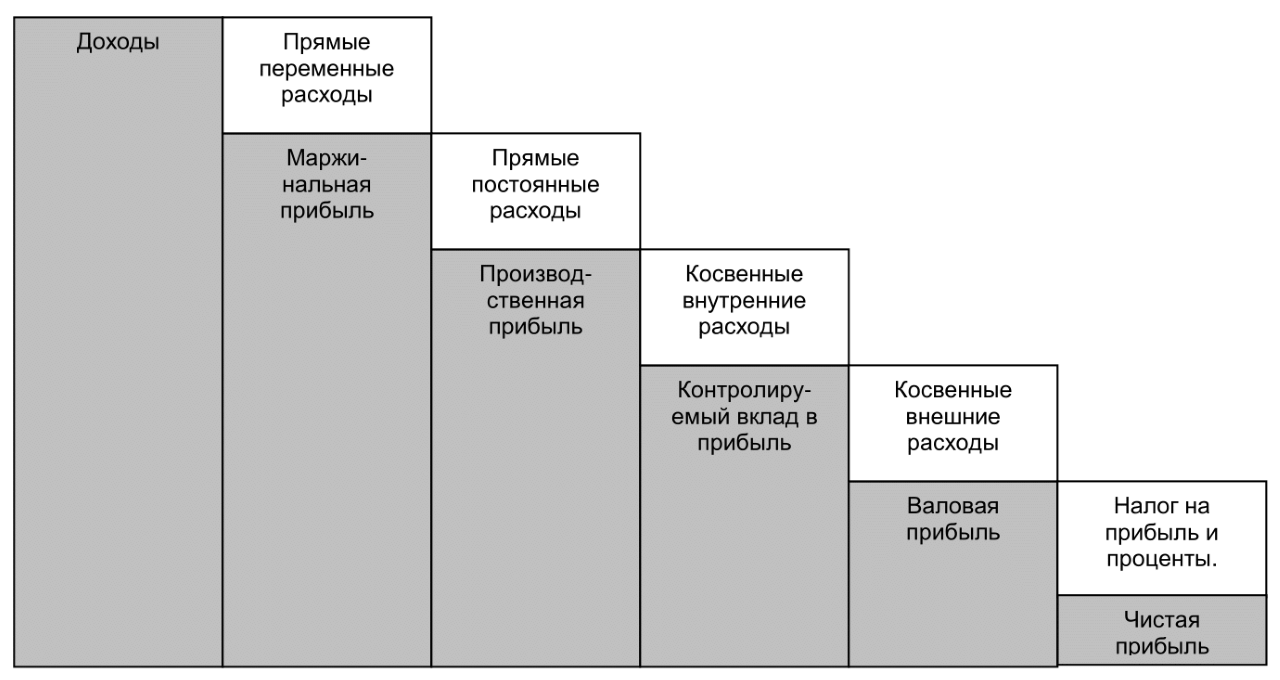

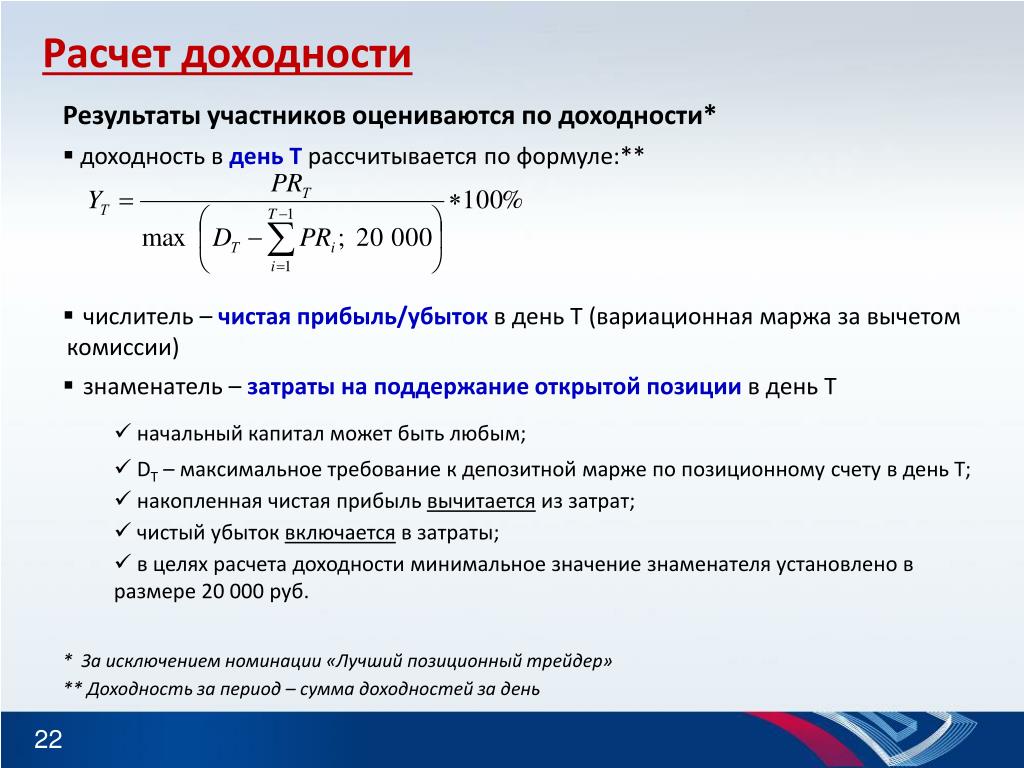

Как известно, все компании, акции которых торгуются на биржах, должны не просто отчитываться о своих доходах перед налоговой, но и публиковать эти отчёты в открытом доступе. В этих отчётах обычно фигурируют следующие интересующие нас показатели:

- выручка (revenue) — деньги, полученные от продаж товаров и услуг

- валовая прибыль (gross margin) — разница между выручкой и себестоимостью проданных товаров и услуг, обычно выражается в процентах от выручки

- чистый доход (net income) — то, что остаётся от валовой прибыли после уплаты налогов

- рентабельность по чистой прибыли (net profit margin) — процент, который составляет чистый доход от выручки.

Валовая прибыль показывает торговую «накрутку» с учётом налогов, то есть количество денег, которое получает компания сверх своих затрат на производство, а рентабельность — то, сколько прибыли получает компания с учётом налоговой нагрузки.

Что получается

Посмотрим на валовую прибыль и рентабельность нескольких известных корпораций, взяв две цифры: среднюю валовую прибыль и рентабельность за 12 месяцев — чтобы оценить доходы в общем, независимо от таких событий, как презентация новой продукции, и рентабельность за последний отчётный период 2018 года — чтобы оценить последние достижения:

- Apple Inc.: валовая прибыль — 38,3%; рентабельность — 23,0%, за последний отчётный период — 21,6%

- Xiaomi Corp.: валовая прибыль — 12,6%; рентабельность — минус 11,1%, за последний отчётный период — 32,4%

- Samsung Electronics Co Ltd: валовая прибыль — 46,6%; рентабельность — 18,7%, за последний отчётный период — 18,8%

- Dell Technologies Inc: валовая прибыль — 26,7%; рентабельность — минус 3,3%, за последний отчётный период — минус 2,2%

- Sony Corp: валовая прибыль — 27,5%; рентабельность — 8,0%, за последний отчётный период — 11,8%.

Средняя валовая прибыль и рентабельность компаний за 12 месяцев

Выводы и наблюдения

Лидером по средней рентабельности за последние 12 месяцев, как вы могли догадаться, оказалась Apple с её 23%, следом расположилась Samsung с 18,7% и Sony с 8,0%. С другой стороны, Xiaomi, рентабельность которой была отрицательной в первой половине 2018 года, за последний отчётный период вышла на положительную рентабельность в 32,4% и даже обогнала Apple с её 21,6%. В целом разница в валовой прибыли и рентабельности между производителями отличается не столь существенно, как может показаться при поверхностном анализе цен на их продукцию, а прибыль уж точно не достигает и половины от общих расходов компании. К тому же эти показатели подвержены существенным конъюнктурным колебаниям, что мы видим на примере «народного» производителя Xiaomi, вначале пообещавшего ограничить рентабельность в 5%, а теперь совокупно обогнавшему по этому показателю Apple.

%d0%bc%d0%b0%d1%80%d0%b6%d0%b0%20%d0%bf%d1%80%d0%b8%d0%b1%d1%8b%d0%bb%d0%b8%3b%20%d1%80%d0%b5%d0%bd%d1%82%d0%b0%d0%b1%d0%b5%d0%bb%d1%8c%d0%bd%d0%be%d1%81%d1%82%d1%8c — со всех языков на все языки

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАканАлтайскийАрагонскийАрабскийАстурийскийАймараАзербайджанскийБашкирскийБагобоБелорусскийБолгарскийТибетскийБурятскийКаталанскийЧеченскийШорскийЧерокиШайенскогоКриЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийВаллийскийДатскийНемецкийДолганскийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГэльскийГуараниКлингонскийЭльзасскийИвритХиндиХорватскийВерхнелужицкийГаитянскийВенгерскийАрмянскийИндонезийскийИнупиакИнгушскийИсландскийИтальянскийЯпонскийГрузинскийКарачаевскийЧеркесскийКазахскийКхмерскийКорейскийКумыкскийКурдскийКомиКиргизскийЛатинскийЛюксембургскийСефардскийЛингалаЛитовскийЛатышскийМаньчжурскийМикенскийМокшанскийМаориМарийскийМакедонскийКомиМонгольскийМалайскийМайяЭрзянскийНидерландскийНорвежскийНауатльОрокскийНогайскийОсетинскийОсманскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПортугальскийКечуаКвеньяРумынский, МолдавскийАрумынскийРусскийСанскритСеверносаамскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиШумерскийСилезскийТофаларскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийТувинскийТвиУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВьетнамскийВепсскийВарайскийЮпийскийИдишЙорубаКитайский

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАлтайскийАрабскийАварскийАймараАзербайджанскийБашкирскийБелорусскийБолгарскийКаталанскийЧеченскийЧаморроШорскийЧерокиЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийДатскийНемецкийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГалисийскийКлингонскийЭльзасскийИвритХиндиХорватскийГаитянскийВенгерскийАрмянскийИндонезийскийИнгушскийИсландскийИтальянскийИжорскийЯпонскийЛожбанГрузинскийКарачаевскийКазахскийКхмерскийКорейскийКумыкскийКурдскийЛатинскийЛингалаЛитовскийЛатышскийМокшанскийМаориМарийскийМакедонскийМонгольскийМалайскийМальтийскийМайяЭрзянскийНидерландскийНорвежскийОсетинскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПуштуПортугальскийКечуаКвеньяРумынский, МолдавскийРусскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиТамильскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВодскийВьетнамскийВепсскийИдишЙорубаКитайский

Компании откладывают инвестиции в нефтехимические проекты в США на фоне снижения рентабельности

Нефтехимические компании приостанавливают реализацию проектов расширения производства в США на фоне сокращения рентабельности из-за замедления роста спроса, пишет The Wall Street Journal.

По данным Американского химического совета (American Chemistry Council), химические компании с 2010 года инвестировали $96 млрд для завершения реализации более чем 200 проектов, связанных с добычей сланцевой нефти в США, еще $99 млрд было вложено в проекты, находящиеся на стадии планирования или строительства. Они рассчитывали, что использование недорогих побочных продуктов нефтедобычи для получения этилена и других веществ, использующихся при производстве пластмасс, позволит им увеличить доходы.

Мощности по производству этилена на побережье Мексиканского залива за последние пять лет выросли на 41%, свидетельствуют данные S&P Global Platts. В то же время за этот период рентабельность производства упала более чем на 75%. Руководители компаний продолжают надеяться на рост прибыли после пандемии, однако пересматривают будущие проекты.

Лидером среди инвесторов в последние годы была Dow Inc., которая построила крупнейший нефтехимический завод на побережье Мексиканского залива, запущенный в 2017 году. В прошлом году Dow получила чистый убыток в $1,4 млрд и приняла решение сократить расходы, сконцентрировавшись на инвестициях, которые быстрее приносят доход. Пандемия ускорила изменение стратегии компании.

В прошлом году Dow получила чистый убыток в $1,4 млрд и приняла решение сократить расходы, сконцентрировавшись на инвестициях, которые быстрее приносят доход. Пандемия ускорила изменение стратегии компании.

Главный исполнительный директор Dow Джим Фиттерлинг сохраняет оптимизм, отмечая, что инвестиции компании должны со временем окупиться. Он ожидает, что отсрочка проектов из-за пандемии приведет к росту маржи в следующем году на фоне восстановления спроса на пластик в автомобильном секторе и строительстве.

Прогноз аналитиков менее оптимистичен. Ашиш Читалия из Wook Mackenzie ожидает, что маржа нефтехимической промышленности останется значительно ниже уровня 2015 года до 2028 года. Производственные мощности росли быстрее мирового спроса на пластик. Мощности выпуска полиэтилена в США в 2015-2020 гг. увеличились на 39% при росте спроса в стране на 2%, в мире — на 17%.

На пике, зафиксированном на рубеже 2014-2015 гг., прибыль производства этилена на побережье Мексиканского залива составляла в среднем $558 на метрическую тонну. В этом году маржа снизилась до $127 на метрическую тонну и может упасть до $50 в 2020 году, прогнозирует S&P Global Platts.

В этом году маржа снизилась до $127 на метрическую тонну и может упасть до $50 в 2020 году, прогнозирует S&P Global Platts.

Ожидается, что мощности по производству этилена в Северной Америке после 2020 года будут расти на 4,5 млн метрических тонн в год по сравнению с изначально планировавшимися 11,3 млн, свидетельствуют данные консалтинговой фирмы Chemical Data LLC.

В июле совместное предприятие Chevron Corp.и Phillips 66Co. Chevron Phillips отложило окончательное утверждение проекта завода на побережье Мексиканского залива стоимостью $8 млрд, который она планировала одобрить в следующем году совместно с Qatar Petroleum. Глава Chevron Phillips заявил, что, хотя некоторые компании приостанавливают реализацию проектов в ожидании улучшения экономической обстановки, долгосрочная значимость этих проектов остается высокой, пишет interfax.az.

Химический концерн LyondellBasell, который в 2017 году расширил свой завод по производству этилена в Техасе, не планирует новых проектов в США в ближайшие годы. Компания снизила производство, сократила расходы и отложила до 2021 года запуск завода в Техасе стоимостью $2,4 млрд. Чистая прибыль компании в прошлом году пала на 28% по сравнению с 2018 годом.

Компания снизила производство, сократила расходы и отложила до 2021 года запуск завода в Техасе стоимостью $2,4 млрд. Чистая прибыль компании в прошлом году пала на 28% по сравнению с 2018 годом.

По информации WSJ, Saudi Aramco тем временем пересматривает проект расширения нефтеперерабатывающего завода Motiva в Техасе.

Хотя избыточные мощности повлияли на рентабельность, вспышка коронавируса привела к росту спроса на такие продукты из пластика, как одноразовые перчатки, маски и дезинфицирующие салфетки. Скачок онлайн-торговли также вызвал рост спроса на пластиковые пакеты.

Однако изменения потребительского поведения вряд ли сохранятся надолго. Помимо этого, власти принимают меры для сокращения использования первичного пластика и увеличения переработки отходов, что также может отразиться на планах нефтехимических компаний.

По данным неправительственной организации Ellen McArthur Foundation, на упаковочные материалы приходится около 25% мирового производства пластика. Рост спроса на такие материалы в Северной Америке в 2021 году сократится до 2% с 5% в этом году, а затем незначительно вырастет до 3% в 2025 году, прогнозирует Wood Mackenzie. Компании, включая Dow и LyondellBasell инвестируют в испытание технологий, позволяющих получать сырье для производства пластика путем переработки отходов.

Рост спроса на такие материалы в Северной Америке в 2021 году сократится до 2% с 5% в этом году, а затем незначительно вырастет до 3% в 2025 году, прогнозирует Wood Mackenzie. Компании, включая Dow и LyondellBasell инвестируют в испытание технологий, позволяющих получать сырье для производства пластика путем переработки отходов.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

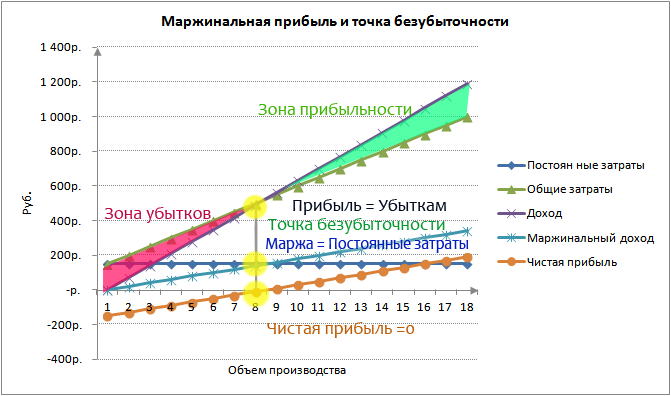

Понимание маржи вклада и маржи валовой прибыли для расчета безубыточности

«Маржа вклада — это , обычный инструмент финансового анализа, который не очень хорошо понимают менеджеры … термин, который можно интерпретировать и использовать по-разному, », — сказал Джо Найт, соучредитель businessliteracy.com в интервью для Harvard Business Review.

Несмотря на предупреждения Найта, если вы научитесь понимать концепцию маржи вклада, валовой прибыли, коэффициентов маржи вклада и значения этих чисел для вашего бизнеса, у вас будут ключи, чтобы разблокировать прибыльность и превзойти потенциал вашего бизнеса.

Разблокировка прибыльности: маржа валовой прибыли и маржа взносовЕсли вы хотите увеличить прибыль, самый лучший способ — это изучить вашу валовую прибыль и маржу вклада. Почему? Потому что именно так вы попадаете в «единичную экономику» — взаимосвязь между доходом и затратами на получение этого дохода.

Это важно, потому что, разобравшись в юнит-экономике, вы сможете изучать прошлое, чтобы улучшить будущее.

Если вы видите, какие клиенты наиболее прибыльны, вы можете пометить каждого клиента в своей системе бухгалтерского учета, чтобы увидеть, какие отрасли приносят наибольшую прибыль, какие продавцы приносят самые прибыльные должности и даже какие сотрудники или маркетинговые кампании приносят больше всего прибыль. Это позволяет вам принимать решения на основе данных о том, на чем сосредоточить внимание ваших продавцов, на какое поведение вы набираете и куда вкладывать свои маркетинговые усилия.

Это позволяет вам принимать решения на основе данных о том, на чем сосредоточить внимание ваших продавцов, на какое поведение вы набираете и куда вкладывать свои маркетинговые усилия.

Если вы понимаете, что приносит прибыль, вы можете добавлять поля на основе решений, которые необходимо принять для увеличения прибыли.

Начнем с некоторых определений. Валовая прибыль (GP) — это сумма денег, оставшаяся от полученного вами дохода, за вычетом стоимости товаров S старые (COGS) .COGS — это «прямые» затраты на рабочую силу и материалы, которые вам пришлось понести для получения этого дохода. Лучше всего он отображается как в долларах, так и в процентах ( валовая прибыль / доход ).

Ваша маржа вклада (CM) — это доход, оставшийся после оплаты всех переменных затрат — как прямых, так и косвенных. Переменные косвенные затраты — это затраты, которые связаны с этим клиентом или работой, но не были «напрямую» связаны с получением этого дохода. Лучший пример — комиссия с продаж.У вас не было бы комиссионных, если бы вы не продавали работу, так что это действительно переменные расходы, но не затраты на получение дохода.

Лучший пример — комиссия с продаж.У вас не было бы комиссионных, если бы вы не продавали работу, так что это действительно переменные расходы, но не затраты на получение дохода.

Маржа вклада представляет собой доход, который способствует вашей прибыли после того, как ваша компания достигает точки безубыточности (точка, при которой продажи становятся прибыльными после покрытия фиксированных затрат). Это называется «вкладом», потому что это сумма, которая «способствует» оплате накладных расходов или получению прибыли.

Маржа взносов, представленная в виде сумм, соотношений или процентов, раскрывает ключевую информацию о структуре продаж, процессах ценообразования и расчета комиссионных.Маржа вклада и валовая прибыль позволяют вам принимать решения на основе данных для увеличения прибыльности за счет оптимизации ценообразования, анализа продуктов, услуг, клиентов и отдельных рабочих мест, а также корректировки структуры оплаты или стимулирования сотрудников.

Для определения маржи вклада вычтите переменные затраты (затраты, которые зависят от объема проданных продуктов или услуг) из дохода, полученного от продажи этих продуктов или услуг.В общем, уравнение для расчета вашей маржи вклада:

Маржа вклада = выручка — переменные затраты

Вы можете настроить уравнение для отражения различных отдельных компонентов вашего бизнеса, для получения общей картины или для отражения в процентах или соотношении.

Чтобы определить валовую прибыль , разделите валовую прибыль на общий объем продаж. В общем, уравнение для расчета вашей валовой прибыли:

Маржа валовой прибыли = Валовая прибыль / Общий объем продаж

В качестве альтернативы вы можете изменить формулу, чтобы не терять математику валовой прибыли и видеть как маржу вклада, так и маржу валовой прибыли — формула могла бы выглядеть примерно так:

Общий доход

— COGS

= Валовая прибыль

— Продажи, общие и административные переменные расходы

= Маржа взносов

Маржа взносов не равна Маржа валовой прибыли . Оба коэффициента являются полезными инструментами управления, но раскрывают разную информацию. Валовая прибыль — это ваш доход или объем продаж за вычетом себестоимости проданных товаров (COGS), которые представляют собой постоянные затраты (над строкой в отчете о прибылях и убытках). Маржа вклада анализирует продажи за вычетом переменных затрат, таких как комиссионные, расходные материалы и другие расходы вспомогательного офиса (затраты указаны под строкой в отчете о прибылях и убытках).

Оба коэффициента являются полезными инструментами управления, но раскрывают разную информацию. Валовая прибыль — это ваш доход или объем продаж за вычетом себестоимости проданных товаров (COGS), которые представляют собой постоянные затраты (над строкой в отчете о прибылях и убытках). Маржа вклада анализирует продажи за вычетом переменных затрат, таких как комиссионные, расходные материалы и другие расходы вспомогательного офиса (затраты указаны под строкой в отчете о прибылях и убытках).

Вычисление маржи вклада на единицу определяет маржу вклада за уникальный продукт, услугу, клиента или работу.В данном случае:

Маржа на единицу вклада = Продажи определенного продукта / услуги / работы / клиента — Переменная Затраты на конкретный продукт / услугу / работу / клиента

Например, если вы продаете серьги ручной работы по 50 долларов за пару, а ваши переменные затраты на изготовление этих серег составляют 20 долларов, то ваша маржа вклада составляет 30 долларов.

Анализ отдельных продуктов, клиентов, услуг или вакансий может быть особенно полезным для определения того, какие из ваших продуктов и услуг являются наиболее прибыльными.Возможно, в целом у вас все хорошо, но расчет маржи вклада по каждому продукту может показать, что некоторые элементы теряют деньги, а это означает, что вы можете увеличить прибыль, исключив эти продукты или услуги или изменив цены.

Общая маржа взносовРасчет общей маржи вклада определяет маржу вклада для компании в целом с учетом выручки и переменных затрат, связанных со всеми продуктами, услугами, клиентами и рабочими местами. Это уравнение:

Общая маржа вклада = Общий доход — Общие переменные затраты

Поскольку общая маржа вклада отражает производительность компании в целом, числа, необходимые для расчета этого уравнения, можно взять непосредственно из статей (выручка и переменные затраты) в отчете о прибылях и убытках вашей компании.Используя это уравнение, вы можете создать Отчет о прибылях и убытках, который меняет порядок вычитания постоянных и переменных затрат, чтобы четко указать маржу вклада.

Как и маржа вклада, коэффициент маржи вклада также может быть выражен на единицу или как итог для всей компании:

Общий коэффициент CM = Общий CM / общий объем продаж

Коэффициент на единицу CM = на единицу CM / на единицу продаж

Используйте коэффициент CM или процентное соотношение , чтобы определить, как ваши взносы влияют на чистую прибыль.Например, у ювелира каждая пара, проданная за 50 долларов, приносит 30 долларов за CM. 30 долларов США / 50 долларов США = 0,60 или 60% маржи вклада. Если они заработают 1000 долларов на продажах, это увеличит их чистую прибыль на 600 долларов (1000 долларов на 60%).

Вы также можете использовать это, чтобы установить цели продаж. Если вы хотите увеличить чистую прибыль на 2000 долларов, вам нужно будет заработать около 3 333 долларов (2000 долларов / 60%) от продаж.

- Разумно определяйте переменные затраты. При расчете маржи вашего вклада будьте осторожны и вычитайте только переменные затраты из вашего дохода или продаж. Это статьи, расположенные под строкой (т.е. под «валовой прибылью») в отчете о прибылях и убытках вашей компании. Расходы, которые считаются переменными, а не фиксированными, могут вводить в заблуждение.

- Используйте приведенную выше формулу, чтобы включить математику валовой прибыли, чтобы вы могли видеть и то, и другое. Комиссия за продажу — лучший пример. Это переменные затраты, потому что у вас их не будет, но они не прямые.Прямой означает, что это затраты на получение дохода. Продажи — это затраты на создание покупателя, который затем будет получать доход от кого-то другого. Переменные затраты увеличиваются и уменьшаются в зависимости от объема производимых товаров или услуг.

Фиксированные затраты остаются неизменными независимо от производственных показателей.

Фиксированные затраты остаются неизменными независимо от производственных показателей.

- Маржа взносов также отличается от операционной маржи. Операционная маржа представляет собой долю выручки, которая остается после вычета переменных затрат. Операционная маржа, которую иногда называют рентабельностью продаж, равна операционной прибыли, разделенной на чистую выручку.

- Помните, что ваш отчет о прибылях и убытках будет отражать тот же показатель чистой прибыли, что и ваш обычный отчет о прибылях и убытках (или отчет о прибылях и убытках). Однако отчет о прибылях и убытках не соответствует стандартам, установленным в Общепринятых принципах бухгалтерского учета. Другими словами, не используйте отчет о прибылях и убытках CM для внешней отчетности.

Компания специализируется на строительстве бассейнов и платит одинаковую комиссию по большим и маленьким проектам (20% от общей выручки), хотя большие бассейны требуют больше работы, рисков, специализации и времени управления. Сравните следующие два проекта:

Сравните следующие два проекта:

- Базовый пул

- Цена = 60 000 $

- Валовая прибыль = 50% или 30 000 долларов США

- Комиссия за продажу = 20% или 12 000 долларов США

- Маржа вклада = 18000 долларов США Соотношение

- см = 30%

- Необычный бассейн

- Цена = 120 000 $

- Валовая прибыль = 33% или 40 000 долларов США

- Комиссия за продажу = 20% или 24000 долларов

- Маржа взноса = 16 000 долларов США Соотношение

- см = 13%

Этот конструктор пулов не делает достаточно высокой маржи на модных пулах, чтобы приносить прибыль.Они могут компенсировать эту маржу за счет увеличения цены или корректировки структуры платежей. Если эта объединенная компания начнет выплачивать комиссионные с продаж в виде процента от валовой прибыли, а не от валовой выручки, они резко улучшат маржу и останутся прибыльными.

- Оперативная управленческая отчетность

- Ценообразование на основе точных данных

- Прибыль и ценообразование

- Оптимизированные затраты

- Создание разумной структуры комиссионных продаж

- Прозрачные данные по работам, продуктам, услугам, клиентам или общим продажам

- Использование управленческого учета для достижения и превышения целей по рентабельности

При расчете точной маржи вклада определяет ваши переменные затраты vs.ваши постоянные затраты существенны . Однако его следует рассчитывать как прямые переменные расходы, чтобы увидеть валовую прибыль, и косвенные переменные расходы, чтобы увидеть маржу вклада. Вам нужны и то, и другое, потому что, если какие-либо расходы относятся к неправильной категории в вашем отчете о прибылях и убытках, вы не сможете рассчитать точную маржу или коэффициент взноса. В результате вы будете принимать неверные решения на основе неточных данных.

В результате вы будете принимать неверные решения на основе неточных данных.

Если вы являетесь владельцем или генеральным директором малого или среднего бизнеса, чтобы держать руку на пульсе финансовых показателей своего бизнеса и внимательно управлять бухгалтерским учетом и бухгалтерским учетом, вам потребуется действенная финансовая аналитика .Аутсорсинг профессиональной команды, которая обеспечила управленческий учет, имеет важное значение для успеха и роста вашего бизнеса. Наши специалисты могут помочь вам определить постоянные и переменные затраты вашей компании, чтобы точно рассчитать размер взноса , маржу валовой прибыли и другие динамические ключевые показатели эффективности, которые могут помочь вашей компании в финансовом успехе.

Определение, формула, способ вычисления

Что такое размер прибыли?

Маржа прибыли показывает, какой процент вашего дохода составляет прибыль, а не бизнес-расходы и расходы. Другими словами, размер прибыли показывает, сколько вы зарабатываете на продаже каждого продукта или услуги. Норма прибыли играет ключевую роль в том, преуспевает ли ваш бизнес.

Другими словами, размер прибыли показывает, сколько вы зарабатываете на продаже каждого продукта или услуги. Норма прибыли играет ключевую роль в том, преуспевает ли ваш бизнес.

Когда дело доходит до управления финансами вашего бизнеса, понимание размера прибыли является важным компонентом. Хотя это кажется логичным, есть много вещей, которые владельцы малого бизнеса либо не знают, либо забывают о марже, в том числе о том, какими должны быть их цели по марже.

В этом руководстве мы определим, что такое маржа прибыли, а также объясним, как использовать формулу маржи прибыли для расчета этого числа для вашего бизнеса.Давайте начнем.

Виды прибылиМалые предприятия могут измерить размер прибыли двух типов:

- Маржа валовой прибыли : Уравнение маржи валовой прибыли обычно используется для определения маржи прибыли отдельного продукта или услуги, а не организации в целом. Чтобы определить валовую прибыль, предприятие смотрит на розничную цену своего продукта и вычитает стоимость материалов и рабочей силы, использованных для его производства.

Затем вы разделите полученную сумму на розничную цену. Например, если вы продаете продукт за 25 долларов, а его производство стоит 20 долларов, валовая прибыль составит 20% (5 долларов разделить на 25 долларов).

Затем вы разделите полученную сумму на розничную цену. Например, если вы продаете продукт за 25 долларов, а его производство стоит 20 долларов, валовая прибыль составит 20% (5 долларов разделить на 25 долларов). - Маржа чистой прибыли : Это уравнение часто используется для определения маржи прибыли всей организации: маржа чистой прибыли рассчитывается путем деления чистой прибыли компании за определенный период на чистые продажи. Например, предположим, что ваша компания приносит 200 000 долларов чистой прибыли и 600 000 долларов чистых продаж.Разделив эти два числа и умножив на 100, вы получите 33% прибыли.

Обратите внимание, что в чистой прибыли учитываются все коммерческие расходы, а не только стоимость товаров. Маржа чистой прибыли помогает определить, насколько эффективно ваш бизнес конвертирует прибыль от продаж, а маржа валовой прибыли помогает определить прибыльность конкретного продукта или услуги.

youtube.com/embed/Ll3KMXNG1GQ» frameborder=»0″ allowfullscreen=»allowfullscreen» data-mce-fragment=»1″/> Формула прибылиФормула маржи прибыли — это отношение чистой прибыли к чистым продажам.Для расчета рентабельности бизнеса большинство организаций используют следующую формулу:

Маржа прибыли = (Чистая прибыль / Чистые продажи) x 100

Чтобы рассчитать валовую прибыль, вам нужно вычесть стоимость проданных товаров (COGS) из выручки. Вы можете использовать приведенную ниже формулу для расчета валовой прибыли:

Маржа валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка x 100

Высокая валовая прибыль означает, что ваш бизнес приносит больше прибыли, чем ваши затраты.

Как рассчитать маржу прибылиТеперь, когда вы знакомы с формулами чистой прибыли и валовой прибыли, давайте подробнее рассмотрим компоненты формулы:

- Чистая прибыль: Чистая прибыль — это общая выручка за вычетом расходов.

Чистая прибыль включает коммерческие расходы, такие как выплаты по долгам, общие административные расходы, налоги, инвестиции и т. Д.

Чистая прибыль включает коммерческие расходы, такие как выплаты по долгам, общие административные расходы, налоги, инвестиции и т. Д. - Чистые продажи : Чистые продажи — это валовые продажи за вычетом скидок, возвратов и надбавок.Компании используют чистые продажи для точного прогнозирования доходов.

- Выручка: Выручка — это общий объем продаж товаров или услуг вашей компании. В него не входят операционные расходы, связанные с вашим бизнесом.

- Себестоимость проданных товаров: Себестоимость проданных товаров — это общая стоимость производства товаров или услуг для вашего предприятия. Обычно сюда входят материалы и труд.

Важно помнить, что для получения точного представления о прибыли вашего малого бизнеса необходимо внимательно изучить все детали.Следите за всем: от расходов, таких как платежная ведомость, коммунальные услуги и доставка, до всех источников дохода, включая такие мелочи, как комиссионные за транзакции или контракты на техническое обслуживание. Это дает вам очень четкое представление о прибылях вашей компании, поэтому вы должны быть особенно осторожны, чтобы не ошибиться в расчетах и не упустить что-либо из бухгалтерских книг. OmniCalculator — отличный онлайн-инструмент, который поможет вам определить свою прибыль.

Это дает вам очень четкое представление о прибылях вашей компании, поэтому вы должны быть особенно осторожны, чтобы не ошибиться в расчетах и не упустить что-либо из бухгалтерских книг. OmniCalculator — отличный онлайн-инструмент, который поможет вам определить свою прибыль.

Числа, необходимые для расчета размера прибыли, также будут отображаться в вашем последнем отчете о прибылях и убытках.Если вам нужно обновить отчет о доходах, вы сможете сделать это быстро с помощью программного обеспечения для бухгалтерского учета.

Примеры прибылиВот как рассчитать размер прибыли на следующем примере:

Допустим, вы управляете бизнесом электронной коммерции ABC Ecommerce. В 2019 году ABC Ecommerce принесла 800000 долларов годового дохода. Ваш чистый доход составил 250 000 долларов. Стоимость вашего товара 300000 долларов.

Чтобы рассчитать размер прибыли, сначала необходимо рассчитать чистую прибыль и чистые продажи.Определив чистую прибыль и чистые продажи, вы можете использовать формулу рентабельности.

Вот как рассчитать размер прибыли ABC Ecommerce:

Маржа прибыли ABC Ecommerce = (250 000 долл. США / 800 000 долл. США) x 100 = 31,25%

Чтобы рассчитать валовую прибыль ABC Ecommerce, вам нужно знать доход и COGS.

Валовая прибыль ABC Ecommerce = (800 000–300 000 долларов США) / 800 000 долларов США x 100 = 62,5%

Таким образом, норма прибыли ABC Ecommerce составляет 31.25%, а рентабельность по валовой прибыли — 62,5%.

Почему важна маржа прибылиХотя есть небольшие вариации в определении, маржа прибыли обычно представляет собой процент дохода, полученного после вычета всех затрат, налогов на бизнес, амортизации, процентов и других расходов.

Вот несколько причин, по которым вам следует отслеживать свою прибыль:

- Это помогает вам развивать бизнес: Определение рентабельности может помочь вам определить избыточные расходы или неэффективные продукты и методы для вашего бизнеса.

Это полезные данные, которые нужно иметь под рукой при оценке того, как развивается ваш бизнес по мере его роста и расширения.

Это полезные данные, которые нужно иметь под рукой при оценке того, как развивается ваш бизнес по мере его роста и расширения. - Помогает выявлять и решать проблемы: Следить за своей маржой может помочь вам определить проблемы, которые могут возникнуть у вас при ведении бизнеса. Например, если ваша прибыль низкая, у вас могут быть ошибки в ценообразовании, проблемы с управлением расходами или проблемы с бухгалтерским учетом.

- Требуется для финансирования: Возможно, у вас есть очень привлекательный продукт, идея или услуга, которые предлагает ваш бизнес, но кредиторы захотят узнать, где у вас прибыль, прежде чем предлагать вам ссуду для малого бизнеса.Даже если вы уже зарабатываете миллионы, если кредиторы не знают, прибыльны ли вы, получить финансирование труднее.

После того, как вы определите размер прибыли, вы сможете увидеть, сколько долларов дохода фактически идет на вашу прибыль, а не на покрытие ваших бизнес-расходов. Этот ценный показатель также может показать, слишком ли высоко вы оценили свой продукт или слишком низко.

Этот ценный показатель также может показать, слишком ли высоко вы оценили свой продукт или слишком низко.

Хорошая прибыль во многом зависит от вашей отрасли и целей расширения, а также от множества других факторов, например, от экономики.Иногда может показаться, что яблоки сравнивают с апельсинами.

Отрасли, в которых почти не используются накладные расходы, такие как консалтинг, например, имеют более высокую норму прибыли, чем, скажем, ресторан, который оплачивает накладные расходы в отношении помещений, заработной платы, запасов и т. По данным S&P 500, маржа смешанной чистой прибыли за 1 квартал 2018 года составит 11,6%. [2] Маржа прибыли выше 11% выше рыночной, но маржа ниже 15% до 20% указывает на уязвимость к негативным изменениям рынка. Опять же, сложно сравнивать каждый малый бизнес со средним показателем, поскольку все предприятия уникальны и работают по-разному.

См. Ниже некоторые факторы, влияющие на то, что обеспечивает «хорошую» рентабельность:

- Специфика отрасли: NYU провело исследование данных о рентабельности в различных отраслях, что является отличной отправной точкой для понимания средней нормы прибыли для вашей отрасли.

[3] Он сильно различается: чистая маржа рекламы составляет 6,04%, а чистая маржа алкогольной промышленности — 19,13%. Точно так же компьютерные услуги могут рассчитывать на 6,02% прибыли, в то время как сельское хозяйство / сельское хозяйство колеблется около 3.18%.

[3] Он сильно различается: чистая маржа рекламы составляет 6,04%, а чистая маржа алкогольной промышленности — 19,13%. Точно так же компьютерные услуги могут рассчитывать на 6,02% прибыли, в то время как сельское хозяйство / сельское хозяйство колеблется около 3.18%.

Обязательно проведите исследование в своей отрасли и в вашем географическом регионе, чтобы получить представление о том, чего вы можете ожидать. Вы также можете поговорить с финансовым консультантом, чтобы получить полезный совет о том, где должен быть ваш бизнес.

- Цели расширения: что, если после того, как вы посчитаете доход своего бизнеса по сравнению с вашими расходами, вы обнаружите, что у вас комфортная маржа прибыли (скажем, 7%), и вы довольны тем, где находится ваш бизнес, и не делаете этого? не чувствуете потребности в расширении? Замечательно! Вам не нужно ничего делать, и ваша текущая прибыль должна быть в состоянии поддерживать вас, исключая любые серьезные обстоятельства, такие как экономический кризис или экологическая катастрофа в вашей сфере деятельности.

Но если вы жаждете большего, возможно, вам потребуется более высокая маржа для достижения некоторых целей расширения, будь то покупка нового оборудования или увеличение кредитной линии.

- Долговечность и размер. Совершенно новый бизнес, вероятно, будет иметь более высокую рентабельность, потому что накладные расходы, такие как фонд заработной платы, вероятно, будут ниже. Однако по мере вашего расширения это число, скорее всего, будет уменьшаться в процентном отношении, хотя это не обязательно означает, что вы зарабатываете меньше денег.Например, по данным AEI, такая крупная корпорация, как Walmart, имеет только около 3% прибыли. [4] Итог: ничего страшного, если ваша норма прибыли уменьшается по мере увеличения вашего дохода. Просто убедитесь, что вы внимательно за ним следите.

Еще один пример отраслевой прибыли из исследования Нью-Йоркского университета:

Как повысить маржу прибыли? Конечно, , зная , что является хорошей нормой прибыли, и понимание вашей маржи — это первый шаг к повышению вашей рентабельности. Если у вас есть эти данные, это всего лишь несколько способов помочь вашему бизнесу повысить рентабельность:

Если у вас есть эти данные, это всего лишь несколько способов помочь вашему бизнесу повысить рентабельность:

- Уменьшите расходы: Знание вашей нормы прибыли может помочь выявить раздутые методы расходования средств или помочь вам принять решение о том, где сократить расходы. Все дело в том, чтобы сократить накладные расходы на минимально возможном уровне, но при этом иметь возможность производить качественный бизнес-продукт.

- Вырезать неэффективные продукты или услуги: Здесь применяется тот же принцип.Возможно, ваш анализ валовой прибыли определяет, что один из ваших продуктов производится по более высокой цене, но не продается так же хорошо, как другие продукты на рынке. Вы должны сделать этот звонок, но это, безусловно, один из способов повысить процент прибыли, если это действительно цель.

- Увеличьте количество предлагаемых продуктов или услуг: Может ли ваш бизнес делать больше при сохранении аналогичных накладных расходов? Если так, это означает, что в вашем кармане будет больше денег.

Подумайте о том, чтобы сделать лишнюю милю с тем, что у вас уже есть, и если вам не нужно делать огромные финансовые вложения для этого, возможно, пришло время просто пойти на это. Помните, что ваш лучший клиент — это часто тот клиент, которого вы уже завоевали, поэтому рассмотрите возможность увеличения предложения продуктов или уровня услуг для ваших самых лояльных клиентов, чтобы получить от них больше.

Подумайте о том, чтобы сделать лишнюю милю с тем, что у вас уже есть, и если вам не нужно делать огромные финансовые вложения для этого, возможно, пришло время просто пойти на это. Помните, что ваш лучший клиент — это часто тот клиент, которого вы уже завоевали, поэтому рассмотрите возможность увеличения предложения продуктов или уровня услуг для ваших самых лояльных клиентов, чтобы получить от них больше. - Повышение цен: Повышение цен может быть трудным решением для малых предприятий, которые конкурируют с более крупными компаниями, но иногда это необходимо для выживания вашего бизнеса в долгосрочной перспективе.Убедитесь, что вы не завышаете цену, но также не ограничиваете себя очень низкими ценами.

Высокая рентабельность означает, что бизнес высокодоходен и работает эффективно.

2. Совпадает ли валовая прибыль с валовой прибылью?Нет. Валовая прибыль — это процент от дохода компании, а валовая прибыль — это сумма, которую вы получаете после вычета стоимости проданных товаров (COGS) из дохода.

3. Что означает валовая прибыль?Норма валовой прибыли указывает на прибыльность бизнеса и является показателем финансового состояния предприятия. Хорошая рентабельность означает, что бизнес очень прибыльный.

ИтогРентабельность может быть сложной задачей — как ее определить, так и понять, что подходит для вашего бизнеса. Изучите свою отрасль и обязательно отследите эти цифры до каждого источника доходов и расходов.Знание того, где вы находитесь с размером своей прибыли, помогает вам определить, куда двигаться дальше, и это зависит от каждого бизнеса.

Источники статей:

- Quickbooks.intuit.com. «Как рассчитать идеальную маржу прибыли для малого бизнеса»

- Factset.com. «Отчетность S&P 500 о рекордно высокой марже чистой прибыли за 1 квартал 2018 года»

- Stern.nyu.com. «Маржа по секторам (США)»

- AEI.org. «Общественность считает, что средняя компания получает 36% прибыли, что примерно в 5 раз больше»

Как рассчитать размер прибыли для своего стартапа? Вот уравнение.

6 мин. Читать

Чтобы рассчитать маржу валовой прибыли для вашего стартапа или малого бизнеса, возьмите выручку за вычетом прямых затрат на производство вашего продукта. Разделите это на доход. Полученное число умножается на 100, и ответ выражается в процентах. Это ваша валовая прибыль.

Вот что мы расскажем:

Что такое маржа прибыли?

Как вы оцениваете прибыльность компании?

Что такое хорошая прибыль для нового бизнеса?

Как увеличить размер прибыли?

Что такое маржа прибыли?

Маржа прибыли — это число, которое отражает прибыльность вашего малого бизнеса или стартапа.Существует четыре различных типа прибыли:

Маржа валовой прибыли (или валовая маржа)

Это относится к денежным средствам, остающимся в вашем бизнесе после учета прямых затрат (таких как материалы и рабочая сила) на производство вашего продукта. Эти прямые затраты известны как «Стоимость проданных товаров».

Маржа валовой прибыли важна, потому что она говорит владельцу бизнеса, достаточно ли хороши продажи компании. Это также хороший показатель, так как он позволяет сравнивать с конкурентами, потому что компании с более высокой валовой прибылью (в той же отрасли), вероятно, будут иметь более эффективные операции.

Расчет маржи валовой прибыли:

(общий доход — стоимость проданных товаров) / общий доход x 100

Маржа операционной прибыли

В отличие от маржи валовой прибыли, маржа операционной прибыли включает в уравнение операционные расходы (например, административные расходы). Эта цифра рассчитывается без процентов и налогов. Маржа операционной прибыли показывает, насколько хорошо компания распределяет свои ресурсы.

Расчет маржи операционной прибыли:

(операционная прибыль / чистый доход от продаж) x 100

Маржа прибыли до налогообложения

Маржа прибыли до налогообложения позволяет узнать прибыльность компании до вычета налогов.Сравнение показателей рентабельности с течением времени показывает направление, в котором движется компания.

Расчет маржи до налогообложения:

(прибыль до налогообложения / выручка) x 100

Маржа чистой прибыли

Маржа чистой прибыли — это процент от выручки, остающийся после всех вычетов. Эти вычеты включают операционные расходы, налоги, проценты и дивиденды по акциям. Положительное число означает, что компания зарабатывает больше денег, чем тратит, отрицательное число показывает, что расходы опережают рентабельность.

Часто это число называют «нижней строкой».

Расчет маржи чистой прибыли:

(операционная прибыль — процентные расходы — налоговые расходы) / выручка x 100

Как вы оцениваете прибыльность компании?

Маржа прибыли, как указано выше, — хорошее начало для оценки прибыльности вашей компании. Сравнение этих показателей с течением времени помогает руководству понять, оправдывает ли компания ожидания в отношении прибыльности. Имейте в виду, что в зависимости от отрасли и конкретного бизнес-плана компании для достижения рентабельности может потребоваться некоторое время, возможно, даже годы.

Что такое хорошая прибыль для нового бизнеса?

Хорошая норма прибыли для бизнеса действительно зависит от типа бизнеса, которым вы занимаетесь. Размер прибыли зависит от отрасли.

Приведем пример. Допустим, вы работаете в индустрии видеоигр, ведете небольшой бизнес по производству видеоигр. Это были тяжелые пару лет, но вы укрепились, и бизнес действительно пошел вверх. Ваш бухгалтер управляет финансами и сообщает вам, что маржа «чистой прибыли» для вашей компании составляет 12% (это процент выручки, остающийся после всех вычетов).Вопрос не в том, «хорош ли этот процент или плох?», Вопрос, который вы должны задать, заключается в следующем: «Этот процент хорош или плох для моей отрасли?». Что ж, если сравнивать с рентабельностью по отраслям, среднее значение для «развлекательного программного обеспечения» за год оказывается 16%. Так что неплохо.

Но это «развлекательное программное обеспечение», и у него есть целый набор финансовых проблем, не связанных, скажем, с ресторанной индустрией. Фактически, вы связываетесь со своим другом Фредди, который управляет небольшим бистро в центре города.Он говорит, что его маржа «чистой прибыли» тоже составляет 12%. Но для его отрасли — это хорошо (на самом деле, у него дела идут лучше, чем средняя маржа чистой прибыли «ресторана», составляющая 10%). Но опять же, вы работаете в разных отраслях, с разными требованиями.

Помните, что выполнение этих расчетов не показывает, сколько денег вы могли бы заработать, а показывает только то, сколько фактически сделано (на каждый доллар продаж). Сравнивая его с отраслевым стандартом, вы можете увидеть, есть ли способ сократить свои операционные расходы, потому что это могут сделать другие в той же отрасли.

Как увеличить размер прибыли?

Мы показали вам, что входит в уравнения рентабельности. Чтобы получить лучшие результаты, нужно увеличить, ваши доходы или уменьшить ваши расходы. Считайте:

Повышение цен на ваш продукт

Можно ли это сделать? Будут ли клиенты покупать, если вы увеличите отпускную цену? Учитывайте спрос на ваш продукт, и будет ли приемлемо даже небольшое увеличение на рынке.

Оценка существующей клиентской базы

Что ваши существующие клиенты покупают у вас прямо сейчас? Нужны ли им больше или аналогичные продукты и услуги, которые вы можете предоставить? Подумайте, что вы можете им предложить, ведь отношения уже сложились.Вы уже ступили в дверь.

Сокращение линейки продуктов

Сообщает ли вам исследование, что одни из ваших продуктов продаются лучше, чем другие? Это тенденция, которая не подает признаков изменения? Требуется ли для производства этих низкопробных товаров больше труда, оборудования и т. Д.? Подумайте о том, чтобы отказаться от того, что недостаточно прибыльно, чтобы повысить свою прибыль.

Оптимизация производительности

Чем дольше вы занимаетесь бизнесом, тем больше возможностей для оптимизации операций появится.Есть ли способы повысить эффективность, чтобы вы могли производить на том же уровне при меньшем объеме производства? Есть ли ненужные «отходы» в производстве? Лучше всего привлечь к этому анализу своих старших сотрудников и объяснить причины, а также рассмотреть новые способы решения задач, например автоматизацию или выделение некоторых частей процесса. Может быть даже простое решение, которое ускорит время производства, что означает меньшие затраты на рабочую силу и оборудование.

Пересмотрите свою маркетинговую стратегию

Сколько вы тратите на маркетинг своего продукта и насколько вы понимаете процесс и связанные с этим затраты? Эти расходы могут быть высокими в зависимости от используемых вами маркетинговых каналов.Пересмотрите, что на самом деле приносит маркетинг, в денежном выражении и если есть другие, более рентабельные способы охвата вашей клиентской базы.

Cut Some Clients

Некоторые клиенты отнимают слишком много времени? Неужели они настолько сложны, что на самом деле стоят вам денег из-за ненужной переделки обслуживания или замены продукта? Вы, вероятно, ненавидите мысль о потере клиента — любого клиента — независимо от того, насколько они сложны, но подумайте, во что это вам стоит.

Как определить размер прибыли для малого бизнеса: 3 шага

Чтобы развивать свой бизнес, вам необходимо отслеживать финансовую информацию и измерять эффективность.Один из показателей, за которым вы должны следить, — это маржа прибыли вашего бизнеса. Читайте дальше, чтобы узнать, как определить размер прибыли для вашей компании и способы ее увеличения.

Что такое размер прибыли?

Прежде чем приступить к определению размера прибыли, вам необходимо знать, что это такое. Маржа прибыли вашего бизнеса измеряет, какой процент доходов ваш бизнес сохраняет после оплаты исходящих расходов. Вы можете рассчитать размер прибыли, чтобы увидеть прибыльность за определенный период времени.

Короче говоря, ваша маржа прибыли или процентная доля позволяют узнать, сколько прибыли ваш бизнес получил на каждый доллар продажи. Например, маржа прибыли в 40% означает, что у вас есть чистая прибыль в размере 0,40 доллара на каждый доллар продаж.

Отслеживание рентабельности может помочь вам следить за состоянием вашей компании и принимать более обоснованные бизнес-решения в будущем. Не говоря уже о том, что это может помочь вам быстрее выявлять и решать финансовые проблемы. Кроме того, хорошая норма прибыли может сделать ваш бизнес более привлекательным для инвесторов.

Есть несколько способов оценить вашу прибыль:

- Маржа чистой прибыли

- Маржа валовой прибыли

- Маржа операционной прибыли

Маржа чистой прибыли

Ваша чистая прибыль, также называемая вашей чистой прибылью, — это общая сумма выручки, оставшаяся после учета всех расходов и доходов. Это ваша общая или «обычная» норма прибыли. Маржа чистой прибыли учитывает такие вещи, как стоимость проданных товаров (COGS), операционные расходы, платежи по долгам, налоги, разовые платежи и любой доход от инвестиций.

Норма чистой прибыли показывает общую способность вашего бизнеса превращать доход в прибыль. В большинстве случаев вы используете маржу чистой прибыли, чтобы определить прибыльность вашей компании и измерить, какую прибыль приносит ваш бизнес от общего дохода.

Чтобы рассчитать чистую прибыль вашего бизнеса, используйте следующую формулу:

Маржа чистой прибыли = (Чистая прибыль / Выручка) X 100

Если у вас нет под рукой чистой прибыли, вы также можете использовать следующую формулу для расчета своей прибыли:

Маржа чистой прибыли = [(Выручка — COGS — Операционные расходы — Прочие расходы — Проценты — Налоги) / Выручка] X 100

Маржа валовой прибыли

Маржа валовой прибыли измеряет доход, оставшийся после учета COGS.Ваша валовая прибыль не включает накладные расходы, такие как коммунальные услуги или аренда. Маржа валовой прибыли — это один из простейших показателей рентабельности, поскольку он определяет прибыль как доход, остающийся после того, как вы учитываете стоимость проданных товаров.

Как правило, уравнение маржи валовой прибыли используется для определения нормы прибыли от отдельной услуги или продукта, позволяя вам увидеть сумму выручки, которую вы сохраняете по каждой позиции. Обычно он не используется для расчета нормы прибыли для бизнеса в целом.Вы можете использовать маржу валовой прибыли, чтобы определить, какие товары являются наиболее и наименее прибыльными.

Итак, как рассчитать валовую прибыль? Чтобы определить маржу валовой прибыли, используйте следующую формулу:

Валовая прибыль = [(Общий доход — COGS) / Общий доход] X 100

Маржа операционной прибыли

Маржа операционной прибыли учитывает все накладные, операционные, административные и коммерческие расходы, необходимые для повседневных деловых операций.Однако он не включает задолженность, налоги и другие неоперационные расходы. По сути, ваша операционная маржа будет отражать ваши доходы от операционной деятельности.

Чтобы определить маржу операционной прибыли вашего бизнеса, используйте формулу ниже:

Маржа операционной прибыли = (Операционная прибыль / Выручка) X 100

Как определить размер прибыли: 3 шага

Как видите, есть несколько способов определить размер прибыли. Однако это зависит от того, какой тип прибыли (например,г., операционная, брутто и т. д.), которую вы хотите рассчитать.

Чтобы определить общую маржу прибыли вашей компании, вам нужно использовать формулу чистой прибыли. Используйте формулу ниже, чтобы рассчитать общую рентабельность вашего бизнеса:

Маржа прибыли = (Чистая прибыль / Выручка) X 100

Если вы хотите легко вставить информацию в приведенную выше формулу, используйте эти три шага для определения размера прибыли:

- Определите чистую прибыль вашего бизнеса (выручка — расходы)

- Разделите чистую прибыль на доход (также называемый чистыми продажами)

- Умножьте полученную сумму на 100, чтобы получить процентную маржу прибыли

Расчет нормы прибыли: примеры

Готовы увидеть, как вычислить размер прибыли в действии? Взгляните на несколько примеров, приведенных ниже, о том, как рассчитать общую / чистую прибыль, а также валовую и операционную прибыль.

Пример 1: Норма чистой прибыли

В этом примере предположим, что вы не знали, какова чистая прибыль вашего бизнеса. Поскольку вы не знаете размер чистой прибыли, используйте следующую формулу:

Маржа чистой прибыли = [(Выручка — COGS — Операционные расходы — Прочие расходы — Проценты — Налоги) / Выручка] X 100

Чтобы определить свой чистый доход, следуйте первой части формулы, которая вычитает различные расходы из вашего дохода. Вот разбивка расходов, которые вам нужно вычесть из своего дохода:

- COGS: 4 000 долл. США

- Операционные расходы: 3000 долларов США

- Прочие расходы: 1500 долларов США

- Проценты: $ 500

- Налоги: 1000 долларов США

Ваш доход составляет 20 000 долларов США.Ваши общие расходы составляют 10 000 долларов. Подставьте свои итоги в формулу сверху, чтобы определить размер чистой прибыли.

[(20 000 — 4 000 долларов — 3 000 — 1 500 долларов США — 500 — 1 000 долларов США) / 20 000 долларов США] X 100

[(20 000–10 000 долларов США) / 20 000 долларов США] X 100

Маржа чистой прибыли вашего бизнеса составит 50% или 0,50 [(10 000 долл. США / 20 000 долл. США) X 100].

Если вы уже знаете размер своего чистого дохода, вы можете пропустить этап вычитания расходов из дохода и просто разделить чистый доход на свой доход, а затем умножить итоговую сумму на 100 (см. Другую формулу для чистой прибыли в списке).

Пример 2: Маржа валовой прибыли

Допустим, вы хотите узнать размер валовой прибыли по определенному продукту, который вы предлагаете. Чтобы определить маржу валовой прибыли, вам необходимо знать, за какую сумму продается товар (выручка) и сколько стоит его производство (COGS).

Допустим, вы продаете рубашку за 25 долларов. Изготовление рубашки стоит 15 долларов (COGS). Чтобы узнать свою валовую прибыль, подставьте итоговую сумму в формулу ниже:

Валовая прибыль = [(Общий доход — COGS) / Общий доход] X 100

Валовая маржа = [(25–15 долларов США) / 25 долларов США] X 100

Валовая прибыль вашего бизнеса составляет 40%, или 0.40. Это означает, что вы зарабатываете 40% на каждой проданной рубашке.

Пример 3: Маржа операционной прибыли

Допустим, вы хотите узнать рентабельность операционной прибыли своего бизнеса. Ваш операционный доход составляет 10 000 долларов, а ваш доход — 40 000 долларов. Включите свою операционную информацию в формулу маржи операционной прибыли.

Маржа операционной прибыли = (Операционная прибыль / Выручка) X 100

Маржа операционной прибыли = (10 000 долл. США / 40 000 долл. США) X 100

Маржа операционной прибыли вашей компании составляет 25% или 0.25.

Стандартная норма прибыли

Маржа прибыли варьируется от отрасли к отрасли. «Хорошая» норма прибыли для одной компании может считаться «плохой» для другой.

Ваша средняя прибыль зависит от нескольких факторов. Некоторые из этих факторов включают количество ваших сотрудников, местонахождение бизнеса, тип бизнеса, размер, то, как вы управляете запасами, и ваши операционные системы.

Поскольку размер прибыли различается, вы не можете сравнивать свою прибыль с компаниями из разных отраслей.Итак, что такое хорошая прибыль? Взгляните на некоторые стандартные нормы чистой и валовой прибыли для различных отраслей ниже:

| Промышленность | Маржа чистой прибыли | Маржа валовой прибыли | |||||||||||||

| Строительство | 5% | 19% | |||||||||||||

| Рестораны | 15% | 67% | |||||||||||||

| Транспорт | 19% | 47% | |||||||||||||

| Ремонт и техническое обслуживание автомобилей | 12% | 21% |

средняя норма прибыли для вашего бизнеса и отрасли, сравните себя с аналогичными предприятиями малого бизнеса или вашими конкурентами.Таким образом, вы получите более точное представление о том, какой должна быть ваша прибыль.

Способы увеличения прибыли

Требуется ли немного любви к вашей прибыли? Если так, не волнуйтесь … вы не одиноки. Если вы хотите увеличить рентабельность своего бизнеса, вам может потребоваться внести некоторые изменения. В конечном итоге вы хотите снизить затраты и расходы и увеличить продажи, чтобы повысить маржу.

Чтобы снизить затраты, вы можете:

- Оптимизация отношений с поставщиками

- Ищите альтернативные решения существующим процессам

- Сокращайте предложения, которые не приносят успеха или не продают

- Снижение коммерческих и операционных расходов

- Выявление и устранение отходов

Если вы хотите увеличить продажи, подумайте о следующем:

- Продам старый инвентарь

- Увеличьте ваши цены соответственно

- Используйте методы перепродажи и перекрестных продаж

- Увеличить удержание клиентов

- Улучшение видимости инвентаря

Ищете простой способ отслеживать доходы и расходы вашего бизнеса? Бухгалтерское программное обеспечение Patriot позволяет упростить бухгалтерский учет, чтобы вы могли вернуться к работе.

Фиксированные затраты остаются неизменными независимо от производственных показателей.

Фиксированные затраты остаются неизменными независимо от производственных показателей. Затем вы разделите полученную сумму на розничную цену. Например, если вы продаете продукт за 25 долларов, а его производство стоит 20 долларов, валовая прибыль составит 20% (5 долларов разделить на 25 долларов).

Затем вы разделите полученную сумму на розничную цену. Например, если вы продаете продукт за 25 долларов, а его производство стоит 20 долларов, валовая прибыль составит 20% (5 долларов разделить на 25 долларов). Чистая прибыль включает коммерческие расходы, такие как выплаты по долгам, общие административные расходы, налоги, инвестиции и т. Д.

Чистая прибыль включает коммерческие расходы, такие как выплаты по долгам, общие административные расходы, налоги, инвестиции и т. Д. Это полезные данные, которые нужно иметь под рукой при оценке того, как развивается ваш бизнес по мере его роста и расширения.

Это полезные данные, которые нужно иметь под рукой при оценке того, как развивается ваш бизнес по мере его роста и расширения. [3] Он сильно различается: чистая маржа рекламы составляет 6,04%, а чистая маржа алкогольной промышленности — 19,13%. Точно так же компьютерные услуги могут рассчитывать на 6,02% прибыли, в то время как сельское хозяйство / сельское хозяйство колеблется около 3.18%.

[3] Он сильно различается: чистая маржа рекламы составляет 6,04%, а чистая маржа алкогольной промышленности — 19,13%. Точно так же компьютерные услуги могут рассчитывать на 6,02% прибыли, в то время как сельское хозяйство / сельское хозяйство колеблется около 3.18%.

Подумайте о том, чтобы сделать лишнюю милю с тем, что у вас уже есть, и если вам не нужно делать огромные финансовые вложения для этого, возможно, пришло время просто пойти на это. Помните, что ваш лучший клиент — это часто тот клиент, которого вы уже завоевали, поэтому рассмотрите возможность увеличения предложения продуктов или уровня услуг для ваших самых лояльных клиентов, чтобы получить от них больше.

Подумайте о том, чтобы сделать лишнюю милю с тем, что у вас уже есть, и если вам не нужно делать огромные финансовые вложения для этого, возможно, пришло время просто пойти на это. Помните, что ваш лучший клиент — это часто тот клиент, которого вы уже завоевали, поэтому рассмотрите возможность увеличения предложения продуктов или уровня услуг для ваших самых лояльных клиентов, чтобы получить от них больше.