Что такое ликвидность баланса

Загрузка…

Загрузка…Что такое ликвидность баланса? Этот термин означает степень покрытия долгов компании её активами. При этом срок обращения активов бухгалтерского баланса в деньги равен периоду погашения долгов.

От того, в какой срок происходит обращение активов в деньги, зависят финансовая устойчивость и платёжеспособность фирмы.

При анализе ликвидности бухгалтерского баланса аудиторы сравнивают количество денег по бухгалтерским активам, которые находятся в группе по убыванию степени их ликвидности, с размером долгов по пассивам, сформированных в порядке увеличения по срокам их покрытия.

Приведённые ниже группировки формируют по отношению к бухгалтерскому балансу фирмы.

Показатели ликвидности балансовых активов

По степени ликвидности, активы компании разделяют на такие группы:

наиболее ликвидные — А1;

быстро реализуемые — А2;

медленно реализуемые — А3;

Наиболее ликвидные — А1

Наиболее ликвидными бух. активами А1 являются все статьи компании, на которых отражены денежные средства, а также различные облигации и акции.

Деньги и краткосрочные инвестиции считаются мобильными оборотными фин. средствами. В итоге предприятие оплачивает своими деньгами различные ежедневные платежи, а облигации и акции довольно быстро переводят в наличку.

Быстро реализуемые балансовые активы — А2

К быстро реализуемым бухгалтерским активам А2 относят краткосрочные долги от дебиторов и иные активы. Дебиторы компании оплачивают свои долги таким образом: переводят деньги на счёт фирмы в конкретные сроки, которые потом идут на оплату долгов компании.

К быстро реализуемым бухгалтерским активам А2 относят краткосрочные долги от дебиторов и иные активы. Дебиторы компании оплачивают свои долги таким образом: переводят деньги на счёт фирмы в конкретные сроки, которые потом идут на оплату долгов компании.

Однако предприятие обычно не тянет время с ожиданием просроченной задолженности. В подобной ситуации компания сразу же принимает меры по взысканию долгов. Любой клиент фирмы под угрозой уплаты больших штрафов и пени или перед признанием его несостоятельным должником (банкротом), своевременно погашает свою задолженность.

В итоге при расчёте ликвидных финансовых средств компании аудиторы к количеству денег добавляют и сумму краткосрочных долгов фирмы от дебиторов.

Медленно реализуемые — А3

К медленно реализуемым бухгалтерским активам А3 относят счета 1 раздела бухгалтерского баланса «Краткосрочные активы» — это запасы по товарам и материалам и счёт 2 раздела «Долгосрочные финансовые активы» — это долгосрочные инвестиционные вложения. При этом к подобным активам не относят статью «Расходы в будущем периоде».

Бухгалтерские активы группы А3 трудно обратить в деньги. В подобной ситуации компания долго ищет нужного покупателя.

Трудно реализуемые — А4

Трудно реализуемыми

Трудно реализуемыми

В итоге в группировке активных статей бухгалтерского баланса по степени их ликвидности на 1 месте находится наличка, которая есть в кассе предприятия. Её отражают на текущих и иных банковских счетах.

На 2 месте в группировке находятся краткосрочные финансовые вложения в разные облигации и акции, а также осуществление расчётов с клиентами. Эти счета являются ликвидным капиталом компании — теми бухгалтерскими активами, из которых берут средства на то, чтобы погасить краткосрочные долги.

Финансовый анализ пассивов предприятия

Пассивы бухгалтерского баланса группируют по степени срочности их уплаты:

- наиболее срочные — П1;

- краткосрочные — П2;

- долгосрочные — П3;

- постоянные — П4.

Наиболее срочными финансовыми обязательствами (П1) являются такие статьи бухгалтерского баланса:

- долги перед кредиторами;

- иные краткосрочные долги фирмы;

- ссуды для рабочих при не целевом использовании ими банковских ссуд. В этом случае у компании возникает долг, который она может погасить наиболее ликвидным бухгалтерским активом.

Как проанализировать прибыльность предприятия читайте здесь

Краткосрочными финансовыми обязательствами (П2) считают заёмные деньги и кредитные суммы, а также ссуды для сотрудников, которые выданы на срок до 1 года.

Краткосрочными финансовыми обязательствами (П2) считают заёмные деньги и кредитные суммы, а также ссуды для сотрудников, которые выданы на срок до 1 года.

Долгосрочными финансовыми обязательствами (П3) считают кредитные суммы, которые выданы на срок от 5 и более лет.

При установлении ликвидности бухгалтерского баланса аудиторы сопоставляют итоги вышеперечисленных активных и пассивных групп.

Определение ликвидности бухгалтерского баланса

Бухгалтерский баланс считают абсолютно ликвидным, если выполняются такие соотношения:

А1 > П1; А2 > П2; А3 > П3; А4< П4.

В итоге бухгалтерский баланс считают ликвидным, если каждая активная группировка бухгалтерского баланса из первых 3 неравенств погашает соразмерную с ней пассивную группу или равна ей. В ином случае, бухгалтерский баланс считают

Кроме выполнения первых 3 неравенств, должно соблюдаться и 4 неравенство. В итоге при анализе ликвидности бухгалтерского баланса аудиторы сопоставляют итоги первых 3 активных и пассивных групп.

- 4-е неравенство является балансирующим. Его выполнение означает следующее: у компании есть собственный оборотный капитал, который обеспечивают финансовую устойчивость фирмы.

- Если выполняется условие А1 > П1, то это говорит о финансовой состоятельности фирмы на дату составления бухгалтерского баланса. В подобной ситуации у компании достаточно ликвидных активов для того, чтобы погасить своевременно краткосрочную задолженность.

- Если выполняется условие А2 > П2, то это означает, что размер быстро реализуемых бухгалтерских активов фирмы превышает величину краткосрочных долгов (пассивов) и компания будет финансово устойчива в недалёком будущем. При этом фирма ведёт расчёты с кредиторами без просрочек, вовремя получает деньги от продажи своих товаров в кредит.

- Если выполняется условие А3 > П3, то в не далёком будущем при своевременном зачислении на счета денег от покупателей компания может быть финансово устойчивой

- Соответствие бухгалтерского баланса первым 3 условиям приводит к 4 неравенству: А4< П4. В подобной ситуации у фирмы есть оборотный капитал, который позволяет компании держаться на плаву.

После сопоставления группировки активов с конкретными группами пассивов аудитор выносит решение о ликвидности бухгалтерского баланса фирмы.

Выводы

Анализ ликвидности бухгалтерского баланса, который проводят по вышеописанной схеме, даёт представление о финансовом состоянии фирмы, с точки зрения своевременности проведения расчётов с клиентами.

Однако нужно иметь в виду, что такая оценка фирмы является приблизительной.

Более точным считается анализ финансовой устойчивости компании при помощи различных коэффициентов.

В итоге после оценки аудиторами ликвидности бухгалтерского баланса владелец компании получает все сведения об объёме уставного капитала (после погашения всех возникших долгов) и чистых активах. В подобной ситуации собственник узнаёт полную информацию о той доле вложенных денег в накопленный, в результате деятельности, капитал, которую он может получить при выходе из состава учредителей или в процессе ликвидации юридического лица.

© 2017 — 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Загрузка…

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Загрузка…

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

vseofinansah.ru

Показатели ликвидности баланса и их анализ (А1, А2, А3, П1, П2, П3, П4)

Для того, чтобы выяснить, способно ли предприятие загашать те либо иные обязательства посредством имеющихся активов, анализируется ликвидность баланса (ЛБ).

Высокий показатель ЛБ, полученный при калькуляции, свидетельствует о большой скорости загашения долгов. Это значит, что для обращения активов в деньги требуется немного времени, что, соответственно, значительно ускоряет процесс покрытия имеющихся задолженностей. Крайне низкий показатель ликвидности бух. баланса – отрицательный результат, который может говорить не только о неплатежеспособности предприятия, но и предвещать его финансовую несостоятельность в ближайшем будущем.

Главными инструментами, применяемыми при оценке ликвидности предприятия, являются ее показатели. Как принято, активы и пассивы ранжируются по группам, на основании которых и производятся необходимые подсчеты. Полученные результаты подлежат анализу, сравнению, после чего определяется, ликвидно предприятие либо нет. При проведении анализа следует принять во внимание, что:

- на сегодня используется другая форма бух. баланса № 1(а по ОКУД – 0710001), утв. Минфином РФ, в частности, Приказом № 66н от 02.07.2010;

- активы в обновленной «балансовой» форме (построчно): 1100, 1150, 1160, 1170, 1180, 1190, 1200, 1210, 1220, 1230, 1240, 1250, 1260, 1600;

- пассивы в обновленной «балансовой» форме (построчно): 1300, 1360, 1370, 1410, 1420, 1500, 1510, 1520, 1530, 1540, 1550, 1700.

Как и в предыдущей форме, новый бух. баланс включает активы и пассивы, но при этом заметно поменялась построчная нумерация. Этот момент особенно важен при анализе ликвидности, как, собственно, и ранжирование активов с пассивами.

Под активами понимают все имущество предприятия, которое имеется у него в наличии. Его отображают по соответствующим строкам бух. баланса, по мере возрастания ликвидности. Например: деньги, банковские векселя, гос. ценные бумаги и т. д.

Пассивы – это все финансовые первоисточники, из которых предприятие получает средства. Пассивами в бух. балансе значатся например, долговременные и кратковременные обязательства и, конечно, капитал с резервами.

Ранжирование активов и пассивов согласно бух. балансу №1

Как известно, активы принято систематизировать по их ликвидности, а пассивы – по срочности загашения. Данная практика классификации применяется повсеместно. Анализ сгруппированных показателей ликвидности производится путем их сопоставления. В процессе исследования выявляются их неравенства и определяется степень ЛБ. Итак, выделяют 4 группы активов и пассивов, которые названы далее в таблицах.

| Ранжирование активов | ||

| Группа | Лаконичная характеристика | Строки по бух. балансу |

| Самые ликвидные (А1) | Характеризуются самой максимально возможной скоростью реализации | Стр. 1240, 1250 |

| Быстро ликвидные (А2) | Обладают большой скоростью реализации | Стр. 1230 |

| Медленно ликвидные (А3) | Отличительный признак – медленное обращение в деньги, т. е. А3 реализуются длительный период | Стр. 1210, 1220, 1260 за вычетом стр. 12605 |

| Трудно ликвидные (А4) | Реализуются тяжело | Стр. 1100 |

Примером гр. А1 могут быть деньги и их эквиваленты, а также финансовые инвестиции, гр. А2: краткосрочная дебитор. задолженность (долги покупателей, авансовые платежи поставщикам и др.), гр. А3: запасы, сырье, продукция в готовом виде, незавершенное строительство, долговременная дебитор. задолженность (сроком больше года), а гр. А4: внеоборотные средства.

| Ранжирование пассивов | ||

| Группа | Лаконичная характеристика | Строки по бух. балансу |

| Самые срочные обязательства (П1) | Загашаются легко, буквально сразу после поступления первых же оборотных средств | Стр. 1520 |

| Кратковременные пассивы (П2) | Характеризуются умеренной срочностью загашения | Стр. 1510, 1540, 1550 |

| Долговременные пассивы (П3) | Имеют низкую срочность загашения | Стр. 1400 |

|

Постоянные пассивы (П4) | Показатель содержит совокупные сведения о капитале, резервах, о разнице между доходами, тратами последующих периодов |

Стр. 1300 и 1530 за вычетом стр. 12605 |

К гр. П1 можно отнести кратковременную задолженность по зарплате либо налогам. Типичным примером пассивов гр. П2 является предоплата, полученная от партнеров, а также текущие долги, которые нужно будет вернуть поставщикам. Отложенные налоговые и оценочные обязательства причисляют к гр. П3. На сегодня к гр. П4 помимо прочего стандартно относят свой капитал.

Формулы для калькуляции основных коэффициентов ликвидности

Всесторонний экономический анализ ликвидности проводится, условно говоря, в два этапа. Первый предполагает сопоставление сгруппированных активов и пассивов. Второй – калькуляцию, изучение коэффициентов. Только таким путем можно получить полную объективную картину финансовой ситуации, сложившейся на предприятии.

Ключевыми показателями, используемыми при анализе, являются коэффициенты (множители) абсолютной, текущей, срочной ликвидности. Формулы для их калькуляции базируются на приведенной выше классификации активов и пассивов по группам.

Коэффициент текущ. ликвидности (КТЛ) позволяет узнать, способно ли предприятие загашать текущие (кратковременные) долги при помощи только лишь оборотных средств. Формула для его калькуляции будет следующей:

Оптимальным признается значение КТЛ, равное 1,5–2. Если по итогам калькуляции окажется, что КТЛ меньше 1, то это будет свидетельствовать об экономической дестабилизации, больших финансовых рисках. Это значит, что предприятие не может гарантировать своевременную оплату по текущим счетам.

Коэффициент абсолютной ликвидности (КАЛ) отображает долю, часть кратковременной задолженности, которую предприятие в состоянии будет загасить в скором времени. Формула для подсчета значения КАЛ:

Общенормативным значением считается КАЛ = 0,2. Такой показатель будет обозначать, что предприятие в силах оплачивать ежедневно по 20% обязательств. Если по итогам калькуляции значение коэффициента будет меньше 0,2, то это будет свидетельствовать о критической ситуации на предприятии, в результате которой у него возникают трудности с покрытием долговых обязательств.

Коэффициент быстрой (либо срочной) ликвидности (КБЛ) показывает способность предприятия загашать текущие обязательства с использованием высоко и быстро ликвидных активов в критических, сложных экономических ситуациях. Формула для калькуляции КБЛ:

Минимально возможным значением для КБЛ считается 0,7, а оптимальным – от 0,8 до 1,2. Снижение значения КБЛ может говорить о понижении платежеспособности предприятии, а увеличение, соответственно, о его повышении. Данный показатель называют также коэффициентом критической ликвидности.

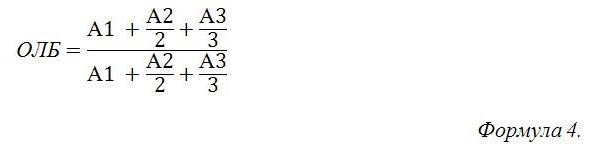

Следует обратить внимание на то, что на практике при анализе ликвидности может использоваться также коэффициент обеспеченности своими оборотн. активами (КОСОА) и маневренности капитала (КМК). Вместе с ними зачастую определяют общую ликвидность бух. баланса (ОЛБ), расчет которой позволяет выяснить оплаченную долю по всем обязательствам. Для калькуляции ОЛБ применяется такая формула:

Положительным результатом калькуляции считается значение ОЛБ, превышающее единицу.

Соизмерение показателей ликвидности и последующее определение реальной финансовой состоятельности предприятия

Для того, чтобы выяснить, ликвидно ли конкретное предприятие, сравнивают сгруппированные активы и пассивы. Сопоставлению подлежат группировки: А1 и П1, А2 и П2, А3 и П3, А4 и, соответственно, П4. Таким образом постепенно выводится некий обобщенный показатель ликвидности бух. баланса, определяется уровень платежеспособности предприятия в целом.

| А1>П1 | А2>П2 | А3>П3 | А4 < либо = П4 |

| Предприятие способно рассчитаться по неотложным долгам при помощи высоколиквидных активов | Предприятие может рассчитаться с долгами посредством быстро ликвидных активов | Предприятие в состоянии загасить обязательства при помощи медленно ликвидных активов | Возможно загашение фактически любых долговых обязательств |

Таким образом, любое соотношение активов и пассивов, отмеченное в таблице, означает, что в целом предприятие является ликвидным. Указанные соотношения можно рассматривать также в несколько ином ракурсе и определять таким путем платежеспособность предприятия на кратковременный и долговременный период времени. В этой связи проводятся и применяются стандартные сопоставления, а именно:

- Активов А1 (А2, А4) с пассивами П1 (П2 и П4). Предприятие способно загасить обязательства за короткий и средний срок, если А1 больше чем П1, А2 больше чем П2, А4 меньше чем П4.

- Активов А3 (А4) с пассивами П3 (П4). Предприятие загасит обязательства за длительный срок, если А3 больше чем П3 либо А4 меньше П4.

Важно! Если на практике будет зафиксировано соотношение, когда А4 больше чем П4, то тогда предприятие можно назвать неликвидным.

Пример 1. Калькуляция значения КТЛ за 2018 г. для ООО «Стройтехнологии»

Из бух. баланса ООО «Стройтехнологии» следует, что в 2018 г. показатель А1 = 417, А2 = 18100, А3 = 5900. Пассивы за этот же год достигли следующих значений: П1 = 12800, П2 = 9900. Исходя из приведенных данных, следует подсчитать КТЛ (текущ. ликвидность).

Калькуляция КТЛ производится по базовой формуле №1, обозначенной выше (А1 + А2 + А3 / П1 + П2). Результат подсчета: (417 + 18100 + 5900) / (12800 + 9900) = 1,07.

Значение КТЛ (1,07), полученное при калькуляции, соответствует установленному нормативу. Для полноты анализа аналогичным путем (по выше обозначенным формулам) производится калькуляция и остальных коэффициентов ликвидности.

Пример 2. Сопоставление активов и пассивов за 2018 г. по бух. балансу ООО «Стройтехнологии»

На основании показателей, полученных из бух. баланса ООО «Стройтехнологии» необходимо соотнести активы и пассивы общества, а затем определить, является ли оно ликвидным. Сведения для сопоставления за 2018 г.:

- А1=400, А2=18 000, А3=5 900, А4=90.

- П1=12 800, П2= 10 000, П3=0, П4= 1700.

Следует сразу обратить внимание на то, что требуемое соотношение А1>П1 не соблюдается (т. к. по бух. балансу значится, что А1<П1: 400 меньше чем 12 800). Отсюда можно сделать вывод, что у ООО «Стройтехнологии» ощущается нехватка высоколиквидных активов.

Следовательно, несмотря на то, что по остальным параметрам (А2>П2, А3>П3, а также А4<П4) соответствие налицо, нельзя сказать, что бух. баланс ООО «Стройтехнологии» является абсолютно ликвидным.

Рекомендовано проводить подобный анализ за более длительный период времени, например, за 3–4 года. Таким способом можно отслеживать и фиксировать динамику ликвидности.

Ответы на часто задаваемые вопросы

Вопрос №1: Можно ли проводить анализ ЛБ только путем сопоставления только активов, пассивов, без калькуляции множителей (КТЛ, КБЛ и др.)?

Можно, но тогда результат оценки будет приближенным. Для более подробного исследования финансовой состоятельности предприятия требуется рассчитывать, исследовать коэффициенты ликвидности.

Вопрос №2: Можно ли проанализировать ЛБ посредством программы ФинЭкАнализ?

Да. Конкретный пример оценки ЛБ для ОАО «Завод Арсенал» можно изучить по ссылке http://online.1-fin.ru/Пример_финансового_анализа. Представленный вариант анализа базируется на сопоставлении средств по активу с обязательствами по пассиву. Подробности работы в данной программе размещены на сайте (см. http://online.1-fin.ru/Описание_работы).

finzz.ru

Анализ ликвидности бухгалтерского баланса

Введение

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность организаций, их экономическая и юридическая ответственность. Резко возрастает значение финансовой устойчивости субъектов хозяйствования. Всё это значительно увеличивает роль анализа их финансового состояния: образования, размещения и использования финансовых ресурсов. Результаты такого анализа нужны, прежде всего, собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам.

Цель анализа состоит не только в том, чтобы оценить ликвидность организации, её активов и источников их формирования, но и в том, чтобы постоянно разрабатывать мероприятия, направленные на улучшение этих показателей. Анализ ликвидности баланса показывает, по каким направлениям надо проводить такую работу, даёт возможность выявить важнейшие аспекты и наиболее слабые позиции в деятельности хозяйствующего субъекта. В соответствии с этим результаты анализа дают ответы на вопросы, каковы важнейшие способы улучшения финансового состояния организации.

Тема «Анализ ликвидности баланса» является актуальной. Своевременный анализ позволяет не допустить банкротства организации, оценить её платёжеспособность и кредитоспособность.

Целью данной работы является анализ ликвидности баланса ООО «Сухиничская фабрика электроустановочных изделий». Для достижения цели поставлены следующие задачи:

1. Рассмотреть методику оценки ликвидности баланса

2. Изучить показатели ликвидности баланса

3. Оценить ликвидность баланса ООО «Сухиничская фабрика электроустановочных изделий».

Предметом анализа является ликвидность бухгалтерского баланса и методика её оценки.

Объект исследования – ООО «Сухиничская фабрика электроустановочных изделий»

В данной работе использовались такие методы познания, как массовое наблюдение, метод группировки, монографический метод, экономико-математический, абстрактно-логический, табличный.

Курсовая работа изложена на 22 страницах машинописного текста, состоит из введения, двух глав, заключения, списка использованной литературы, содержит две таблицы и 9 приложений.

Глава 1. Ликвидность бухгалтерского баланса и методика её анализа

1.1 Понятие ликвидности бухгалтерского баланса. Классификация активов и пассивов

Бухгалтерский баланс представляет собой финансовый отчёт, в котором в стоимостном выражении отражается состояние имущества во взаимосвязи с источниками финансирования, а также полученные финансовые результаты. Необходимо отметить, что одной из основных целей годового баланса является получение информации о финансовом положении организации и его изменениях, которое представляет интерес для различных пользователей (инвесторов, поставщиков и прочих кредиторов) в принятии настоящих и будущих стратегических решений.

Ликвидность баланса определяется как степень покрытия долговых обязательств организации её активами, срок превращения которых в денежную форму соответствует сроку погашения платёжных обязательств. Иными словами, это способность организации обратить активы в наличность и погасить свои обязательства. Для получения достоверных результатов в процессе анализа ликвидности совокупность активов организации группируется в зависимости от их способности трансформироваться в денежные средства.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы организации делятся на следующие группы[1] :

А1 включает абсолютно ликвидные активы, такие как денежные средства. Иногда к данной группе относят также стоимость краткосрочных инвестиций, что не всегда приемлемо в условиях недостаточно развитого рынка ценных бумаг.

А1 = стр. 250 + стр. 260

А2 содержит быстро реализуемые активы — краткосрочные инвестиции и дебиторскую задолженность. Ликвидность этих активов зависит главным образом от платёжеспособности покупателей, от условий рынка ценных бумаг.

А2 = стр. 240

А3 – объединяет медленно реализуемые активы, к которым относятся товарно-материальные запасы, другие текущие активы. Ликвидность данной группы активов зависит от спроса на продукцию и товары, от её конкурентоспособности, от особенностей производственного процесса в организации.

А3 = стр. 210 – стр. 217

А4 – это трудно реализуемые активы: долгосрочные нематериальные, материальные и финансовые активы, прочие долгосрочные активы. Эти активы предназначены для использования в хозяйственной деятельности в течение длительного периода времени.

А4 = стр. 190 +стр. 230

Наряду с группировкой имеющихся активов, анализ ликвидности предполагает классификацию источников их финансирования, отражённых в пассиве бухгалтерского баланса. В зависимости от необходимости и срочности погашения обязательств, выделяются следующие группы пассивов:

П1 – содержит наиболее срочные обязательства, то есть обязательства с истекшими сроками платежей.

П1 = стр. 620 + стр. 630

П2 – охватывает текущие обязательства, срок оплаты которых не истёк.

П2 = стр. 610

П3 – объединяет долгосрочные обязательства

П3 = стр. 510 + стр. 520

П4 – включает собственный капитал.

П4 = стр. 490 + стр. 640 + стр. 440 + стр. 650

Классификация активов и пассивов организации в зависимости от данного критерия, рассмотрение соотношений между выделенными группами позволяет оценить ликвидность бухгалтерского баланса. Бухгалтерский баланс считается абсолютно ликвидным, если соблюдаются следующие соотношения:

А1

П1 ; А2

П1 ; А2 П2 ; А3

П2 ; А3 П3 .

П3 .Вследствие поддержания данных неравенств проявляется ещё одно соотношение:

А4

П4 .

П4 .Последнее неравенство имеет, с одной стороны, результативный характер, а с другой стороны — очень глубокий экономический смысл. Выполнение этого условия означает существование положительных чистых активов у организации.

Изучение соотношений этих групп активов и пассивов в динамике позволяет установить тенденции изменения в структуре баланса и его ликвидности. При этом следует учитывать риск недостаточной ликвидности, когда недостаёт высоколиквидных средств для погашения обязательств, и риск излишней ликвидности, когда из-за избытка высоколиквидных активов, которые, как правило, являются низкодоходными, происходит потеря прибыли.

1.2. Оценка ликвидности бухгалтерского баланса на основе абсолютных и относительных показателей

Финансовая устойчивость организации определяется с помощью абсолютных и относительных показателей.

Абсолютные показатели

1. Наличие собственных оборотных средств

а) Наличие собственных оборотных средств (СОС) для формирования оборотного капитала определяется как разница между третьим разделом пассива и первым разделом актива.

СОС= III р. П- I р. А. Данный показатель характеризует чистый оборотный капитал организации, а его увеличение по сравнению с прошлым годом свидетельствует о развитии организации.

б) Наличие собственных и долгосрочных источников для формирования запасов и затрат (СД). Определяется путём увеличения предыдущего на ∑ долгосрочных пассивов (итог IV раздела пассива)

СД=СОС+IV р. П

в) Общая величина источников для формирования запасов и затрат (ОИ). Определяется путём увеличения предыдущей ∑ на ∑ краткосрочных заёмных средств (меньше года).

ОИ= СД+КЗС

2. Степень обеспеченности запасов и затрат за счёт собственных и заёмных источников

Данная группа включает в себя следующие показатели:

а) Излишек (+) \ недостаток (-) собственных источников для формирования оборотных средств и в частности запасов ∆ СОС. Определяется как разность между величиной СОС и статьёй запасы (строка 210 II р. А)

б) Излишек (+) \ недостаток (-) собственных и долгосрочных источников для формирования запасов и затрат. ∆ СД = СД – запасы

в) Излишек (+) \ недостаток (-) общей величины источников для формирования запасов и затрат ∆ ОИ= ОИ – запасы.

На основании двух групп показателей определяется тип финансовой устойчивости организации.

Абсолютно устойчивая организация. Характеризуется наличием платёжеспособности и кредитоспособности и задаётся условием:

mirznanii.com

Пример анализа ликвидности бухгалтерского баланса

В литературе под ликвидностью баланса, как правило, понимается как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Формулы и теория анализа ликвидности изложена в статье «Анализ ликвидности баланса предприятия».

Для анализа ликвидности баланса построим аналитическую таблицу.

Таблица №1. Группировка активов и пассивов баланса| Наименование | Показатель | Формула по балансу | 2011 год | 2012 год | 2013 год |

|---|---|---|---|---|---|

| Наиболее ликвидные активы | А1 | стр. 1250 + 1240 | 59769599 | 49786249 | 76697707 |

| Быстро реализуемые активы | А2 | стр. 1230 | 8577851 | 8295843 | 5040103 |

| Медленно реализуемые активы | А3 | стр. 1210 + 1220 + 1260 — 12605 | 12615273 | 15383877 | 20127414 |

| Трудно реализуемые активы | А4 | стр. 1100 | 242110781 | 345118415 | 296960086 |

| Итого активы | ВА | 323073505 | 418584383 | 398825309 | |

| Наиболее срочные обязательства | П1 | стр. 1520 | 16054439 | 13982906 | 12101434 |

| Краткосрочные пассивы | П2 | стр. 1510 + 1540 + 1550 | 0 | 0 | 4877 |

| Долгосрочные пассивы | П3 | стр. 1400 | 1500000 | 14137 | 223164 |

| Постоянные пассивы | П4 | стр. 1300 + 1530 — 12605 | 305519066 | 404587341 | 386495836 |

| Итого пассивы | ВР | 323073505 | 418584383 | 398825309 |

Сравним полученные показатели с нормативными значениями.

| Нормативные показатели | Соотношение активов и пассивов баланса | ||

|---|---|---|---|

| 2011 год | 2012 год | 2013 год | |

| А1=>П1 | А1=>П1 | А1=>П1 | А1=>П1 |

| А2=>П2 | А2=>П2 | А2=>П2 | А2=>П2 |

| А3=>П3 | А3=>П3 | А3=>П3 | А3=>П3 |

| А4<П4 | А4<П4 | А4<П4 | А4<П4 |

Логика при этом такова:

Собственный капитал, являясь основой стабильной работы ОАО «ККК», должен финансировать полностью внеоборотные активы и частично оборотные активы.

Величина запасов должна превышать долгосрочные обязательства, чтобы ОАО «ККК» по мере естественного преобразования запасов в денежные средства могла их гарантированно погашать.

Дебиторская задолженность должна полностью покрывать краткосрочные кредиты и займы, потому что эти кредиты и займы как раз служат источником ее финансирования.

Денежные средства и краткосрочные финансовые вложения должны превышать кредиторскую задолженность.

Благополучная структура баланса предполагает примерное равенство активов групп 1-4 над пассивами данных групп. Но необходимо отметить, что наиболее ликвидные активы должны превышать наиболее срочные обязательства. Менее ликвидные активы могут формироваться за счёт уставного капитала, но при необходимости можно привлекать долгосрочные кредиты.

Исходя из полученных данных, можно охарактеризовать ликвидность бухгалтерского баланса ОАО «ККК» как достаточную, так как соотношение активов и пассивов соответствует нормативным значениям.

Показатель А1 => П1 на протяжении трех лет находился в пределах нормативных значений, что говорит о достаточности средств для покрытия наиболее срочных обязательств. Быстро реализуемые активы превышают краткосрочные пассивы и организации А2=>П2.

Сравнение значений статей А3 и П3 (т.е. активов и пассивов со сроками более 1 года) соответствует нормативным значениям в анализируемом периоде. Соотношение А4 и П4 – отражает финансовую устойчивость, т.е. наличие у предприятия собственных оборотных средств.

Если выполняются первые три неравенства анализа ликвидности баланса, то есть текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Рассчитаем показатели ликвидности бухгалтерского баланса.

Таблица №2. Показатели ликвидности| Коэффициент | Нормативное значение | 2011 год | 2012 год | 2013 год |

|---|---|---|---|---|

| Коэффициент текущей ликвидности | 1 — 2 | 5,04 | 5,25 | 8,41 |

| Коэффициент быстрой (промежуточной) ликвидности | 0,7 — 1,5 | 4,26 | 4,15 | 6,75 |

| Коэффициент абсолютной ликвидности | > 0,2 | 3,72 | 3,56 | 6,34 |

| Общий показатель ликвидности баланса предприятия | => 1 | 4,11 | 4,19 | 7 |

Рассматриваемые показатели организации за рассматриваемый период находились в пределах нормативных значений. Динамика показателей положительна за период 2011-2013гг.

Следует отметить что, коэффициент текущей ликвидности в рассматриваемом периоде значительно превышает нормативное значение, это, как правило, говорит о нерациональном использовании средств рассматриваемой организации.

Дополнительными показателями, характеризующими ликвидность баланса, являются показатели достаточности денежного потока.

Таблица №3. Показатели достаточности денежного потока| Коэффициент | Нормативное значение | 2011 год | 2012 год | 2013 год |

|---|---|---|---|---|

| Степень платежеспособности общая, мес. | 0,68 | 0,51 | 0,41 | |

| Степень платежеспособности по кредитам и займам, мес. | 0,06 | 0 | 0,01 | |

| Степень платежеспособности по кредиторской задолженности, мес. | 0,62 | 0,51 | 0,41 | |

| Коэффициент покрытия процентов | > 2 | 493,46 | 26074,86 | |

| Отношение долга (кредиты и займы) к сумме прибыли и амортизации | < 0,5 | 0,01 | 0 | 0 |

Денежный поток, генерируемый ОАО «ККК», в рассматриваемом периоде достаточен для обслуживания собственных долговых обязательств. Показатели коэффициента покрытия процентов и отношения долга соответствуют нормативным значениям.

afdanalyse.ru