Курс доллара падает. Покупать ли валюту прямо сейчас :: Новости :: РБК Инвестиции

Чего ждать от курса в ближайшее время и к концу года и как лучше покупать валюту частному инвестору

Фото: Scott Olson / Getty Images

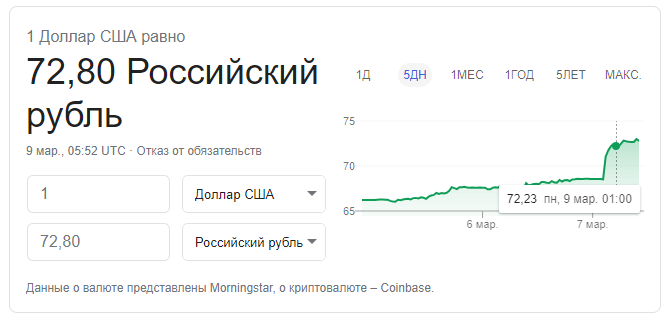

С 10 по 21 июня курс рубля слабел — доллар поднялся с ₽71,77 до ₽73,13. Однако на этой неделе он начал укрепляться. В пятницу, 25 июня, доллар стоил чуть выше ₽72. Аналитики SberCIB Investment Research считают, что рубль прибавил в цене благодаря позитивным настроениям на глобальных рынках.

Однако на этой неделе он начал укрепляться. В пятницу, 25 июня, доллар стоил чуть выше ₽72. Аналитики SberCIB Investment Research считают, что рубль прибавил в цене благодаря позитивным настроениям на глобальных рынках.

Какие факторы влияют на рубль сейчас и что будет с курсом в ближайшей перспективе?

Что такое ОПЕК: как экспортеры нефти регулируют ценыПо словам аналитика инвестиционного холдинга «Финам» Андрея Маслова, рублю сейчас помогает рост цен на нефть, так как в США и Европе сняли некоторые ковидные ограничения. В среду, 23 июня, стоимость нефти марки Brent впервые с конца октября 2018 года превысила $76 за баррель.

В США снизились запасы нефти, а чем меньше сырья — тем выше его цена. Снижение курса доллара также оказывает поддержку сырьевым товарам. Другой позитивный момент для котировок нефти — победа на президентских выборах в Иране ультраконсерватора Ибрагима Раиси. Аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк отметил, что это событие стало сигналом того, что сделку между США и Ираном могут отложить. «Увеличение добычи нефти в стране до 3,9 млн баррелей в сутки и снятие экспортных ограничений теперь под вопросом», — сказал эксперт.

Кроме того, стоимость нефти зависит от ближайшего заседания технического комитета ОПЕК+, которое пройдет 29 июня. На нем могут существенно смягчить квоты, полагает Миронюк. Принятые ОПЕК+ ограничения по добыче сырья действуют до конца июля. По мнению аналитика, дисбаланс курса рубля и цены на нефть — временный.

Джо Байден (слева) и Владимир Путин (справа) в Женеве (Фото: Peter Klaunzer — Pool / Keystone via Getty Images)

Международная политика и санкции давят на рубль, но снижение напряженности помогает валюте

Геополитика продолжает давить на рубль, но перспектива диалога США и России говорит о возможности сокращения риска санкций, считает ведущий аналитик «Открытие Брокер» по глобальным исследованиям, эксперт «Открытие Research» Андрей Кочетков. По его словам, сокращение рисков началось с апреля этого года, когда стало известно о возможной встрече президентов России и США Владимира Путина и Джо Байдена.

По его словам, сокращение рисков началось с апреля этого года, когда стало известно о возможной встрече президентов России и США Владимира Путина и Джо Байдена.

Лидеры двух стран встретились в июне, и напряжение между государствами немного снизилось, полагает Маслов. С этим согласен и эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Однако директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала» Владимир Брагин отметил, что встреча «закончилась без очевидных улучшений отношений».

По словам Маслова, политическое напряжение немного ослабло и после завершения строительства нитки трубопровода «Северный поток — 2». Кроме того, на этой неделе рубль немного укрепляется на фоне заявлений представителей стран Евросоюза о необходимости налаживания отношений с Россией, отметил аналитик «ВТБ Мои

После встречи Путин и Байден заявили о конструктивности переговоров и отсутствии враждебности. Они договорились вернуть послов в Москву и Вашингтон, что впоследствии и произошло. Президенты также рассказали, что государства будут вести диалог по ядерной стабильности. Они оба считают, что ядерной войны не должно быть, ведь победителей в ней быть не может. Тем не менее спустя несколько дней в Вашингтоне заявили, что планируют ввести новые санкции против России.

Президенты также рассказали, что государства будут вести диалог по ядерной стабильности. Они оба считают, что ядерной войны не должно быть, ведь победителей в ней быть не может. Тем не менее спустя несколько дней в Вашингтоне заявили, что планируют ввести новые санкции против России.

Что касается ЕС, канцлер Германии Ангела Меркель предложила устроить встречу президента Путина с руководителями стран Евросоюза. Инициативу поддержал президент Франции Эмманюэль Макрон. Однако затем Меркель заявила, что после первого дня переговоров лидеры стран ЕС не смогли прийти к соглашению о саммите с Россией.

Маслов ответил, что после заседания Федеральной резервной системы США (ФРС) «многие инвесторы в доллар воспрянули духом» из-за прогнозов руководителей американского регулятора. Большинство руководителей ФРС ожидают, что в 2023 году процентная ставка поднимется минимум на 0,5 процентных пункта. Несколько представителей регулятора заявили, что сворачивание программы покупки активов может произойти раньше, чем ждали аналитики и инвесторы, добавил аналитик.

Большинство руководителей ФРС ожидают, что в 2023 году процентная ставка поднимется минимум на 0,5 процентных пункта. Несколько представителей регулятора заявили, что сворачивание программы покупки активов может произойти раньше, чем ждали аналитики и инвесторы, добавил аналитик.

В марте прошлого года ФРС объявила о запуске программы неограниченной скупки активов. Регулятор начал покупать гособлигации США и ипотечные ценные бумаги, чтобы помочь рынку функционировать и поддержать американскую экономику. Эта мера называется количественным смягчением. ФРС дополнительно печатает доллары и на них покупает ценные бумаги. Таким образом деньги поступают на рынок. Меры количественного смягчения успокаивают рынки. Однако из-за них растет инфляция и сильно падают процентные ставки, что может положить начало системному кризису.

Фото: Shutterstock

Что будет с рублем в ближайшее время и к концу года?

Аналитики полагают, что доллар еще снизится в цене по отношению к рублю.

- Евгений Миронюк: «Ожидаем, что российская валюта в случае реализации базового сценария будет нацелена на ₽70 за доллар, но на горизонте месяца это возможно при продолжении ралли на рынке нефти, снижении угроз, связанных с COVID-19 и санкциями»;

- Андрей Маслов: «В ближайшее время мы ожидаем, что курс российской валюты все же будет укрепляться, но вряд ли пробьет уровень в ₽70 за доллар»;

- Дмитрий Бабин: «Если ситуация на мировых рынках существенно не ухудшится, скорее всего, рубль будет стабилен.

Вероятный диапазон колебания доллара — ₽71,5–73,5».

Вероятный диапазон колебания доллара — ₽71,5–73,5».

К концу года рубль продолжит укрепляться, и курс доллара даже может опуститься ниже ₽70, полагают некоторые аналитики:

- Владимир Брагин: «Если не будет серьезных проблем с санкциями или открытой конфронтации с Западом, а также если ЦБ удастся придушить инфляцию, то вполне можно увидеть курс ниже ₽70 за доллар»;

- Андрей Кочетков: «При относительно дорогой нефти, спокойном внешнеполитическом фоне и дальнейшем росте ставки ЦБ курс доллара может упасть до ₽70, а при учете радикальности рынка допустимы значения около ₽68–68,5»;

- Андрей Маслов: «Российская валюта имеет шанс укрепиться в случае отсутствия новых геополитических шоков к концу 2021 года до ₽69–74 за доллар»;

- Алексей Михеев: «Наш прогноз на конец 2021 года — ₽71 за доллар»;

- Дмитрий Бабин: «Скорее всего, к концу года мы увидим рубль ниже текущих уровней. Доллар может вернуться в коридор ₽74–78.

Фактором такого движения способны выступить слишком оптимистичные ожидания участников нефтяного рынка относительно темпов восстановления мировой экономики и спроса на нефть. К тому же перегретые рынки активов могут существенно просесть, в первую очередь из-за вероятного начала сворачивания огромных монетарных стимулов ФРС».

Фактором такого движения способны выступить слишком оптимистичные ожидания участников нефтяного рынка относительно темпов восстановления мировой экономики и спроса на нефть. К тому же перегретые рынки активов могут существенно просесть, в первую очередь из-за вероятного начала сворачивания огромных монетарных стимулов ФРС».

Стоит ли сейчас покупать доллар?

По словам Брагина, покупать валюту или нет — зависит от целей. Если вы планируете инвестировать на эти деньги, то есть очень интересные варианты и в рубле, и в долларе, считает эксперт.

«При этом в рублях вариант российского рынка акций мне сейчас нравится больше, чем инвестирование в рынок акций США», — отметил он.

Михеев из «ВТБ Мои инвестиции» не советует спешить с покупкой доллара. Кочетков из «Открытие Research» тоже не рекомендует пока покупать валюту, если для этого нет конкретных целей. Например, вы не планируете зарубежную поездку. По его словам, летом рубль еще может укрепиться по отношению к доллару, а осенью курс может стать стабильным. Шансы на то, что к концу года курс рубля будет более крепким, достаточно высоки, полагает аналитик.

«Поэтому частным инвесторам стоит проявить некоторое терпение и дождаться более выгодной ситуации для покупки валюты. Также стоит помнить, что нельзя делать ставки только на одну валюту», — отметил Кочетков.

Фото: Mark Wilson / Getty Images

Как лучше всего покупать валюту?

Лучше всего покупать валюту на бирже, так как это выгоднее, чем в банке. На бирже разница между ценой покупки и продажи минимальна, отметил Михеев.

На бирже разница между ценой покупки и продажи минимальна, отметил Михеев.

Дмитрий Бабин из «БКС Мир инвестиций» полагает, что если речь идет о долгосрочных сбережениях, то лучше хотя бы часть суммы сразу переводить в доллары. По его словам, для долгосрочных вложений не важен текущий курс покупки, если, конечно, на рынке нет сильной нестабильности, как, например, в декабре 2014 года.

Важен сам принцип формирования валютной «подушки» сбережений путем покупки инвалюты при откладывании очередной суммы

Дмитрий Бабин

эксперт по фондовому рынку «БКС Мир инвестиций»

Он добавил, что вкладываться на более короткий срок или спекулировать на валюте не имеет особого смысла, так как валютам в принципе присуща низкая волатильность , которая обеспечивает их основную функцию — быть средством платежа.

Миронюк из «Фридом Финанс» говорит, что с учетом дальнейшего потенциала укрепления рубля покупку можно разделить на несколько частей, наращивая позицию в валюте по мере снижения стоимости доллара. Такая схема называется «лесенка».

Такая схема называется «лесенка».

Финансовый консультант Игорь Файнман описал, как он применяет ее в покупке доллара. По его словам, когда курс снижается на ₽1, он покупает $100. Допустим, когда доллар стоит ₽75, он покупает $100. Если курс достиг ₽76, то отказывается от покупки, а если опустился до ₽74, то докупает доллары. В итоге цена приобретенной валюты усредняется.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

ПодробнееФинансист рассказал, почему сейчас надо покупать доллары

https://ria.ru/20210618/dollary-1737498967.html

Финансист рассказал, почему сейчас надо покупать доллары

Финансист рассказал, почему сейчас надо покупать доллары — РИА Новости, 18.06.2021

Финансист рассказал, почему сейчас надо покупать доллары

Покупка иностранной валюты сейчас может рассматриваться в качестве способа диверсифицировать портфель инвестиций и в качестве страховки от ряда рисков. При этом РИА Новости, 18.06.2021

2021-06-18T03:03

2021-06-18T03:03

2021-06-18T09:43

василий карпунин

бкс мир инвестиций

россия

джо байден

владимир путин

сша

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn24.img.ria.ru/images/07e4/0c/04/1587629345_0:323:3018:2021_1920x0_80_0_0_23753fb330d3d201a3471d0faa61125f. jpg

jpg

МОСКВА, 18 июн — РИА Новости. Покупка иностранной валюты сейчас может рассматриваться в качестве способа диверсифицировать портфель инвестиций и в качестве страховки от ряда рисков. При этом полностью «убегать в валюту» сейчас не стоит, так как очевидных причин для мощного девальвационного импульса российского рубля не наблюдается, рассказал агентству «Прайм» начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.По итогам переговоров лидера США Джо Байдена и президента России Владимира Путина не было никаких сенсаций и прорывов. Однако в сложившейся ситуации сам диалог уже служит сигналом о попытке сближения позиций и улучшения дипломатических отношений, считает он.»Из курса рубля постепенно начал выходить геополитический дисконт. После саммита каких-то сдвигов в худшую сторону мы не видим. В это же время цены на нефть находятся стабильно выше 70 долларов, поддерживая национальную валюту», — обращает внимание Карпунин.

https://ria. ru/20210612/dollar-1736711244.html

ru/20210612/dollar-1736711244.html

россия

сша

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/07e4/0c/04/1587629345_194:0:2925:2048_1920x0_80_0_0_379a0d2e8bb4a8183a4af4e67e652372.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

василий карпунин, бкс мир инвестиций, россия, джо байден, владимир путин, сша, экономика

03:03 18.06.2021 (обновлено: 09:43 18.06.2021)Финансист рассказал, почему сейчас надо покупать доллары

Курс доллара онлайн на сегодня

Для выгодной продажи долларов больше не нужно заходить на несколько сайтов разных банков и сравнивать их показатели. Лучший курс доллара на сегодня, 18 июля 2021 г., можно найти на Выберу.ру. На текущей странице собрана самая актуальная информация по обмену USD на российский рубль. В верхнем блоке представлен лучший курс по версии ЦБ РФ, MOEX и других финансовых организаций. Данные обновляются автоматически несколько раз в день, поэтому вы никогда не пропустите изменение стоимости.

Больше банков России можно найти в таблице. Сортируйте в зависимости от ваших потребностей, а онлайн-калькулятор, доступный в строке рядом с названием каждой организации, подсчитает, во сколько вам обойдется покупка или продажа валюты. Кроме того, мы указали, на сколько вырос или упал доллар в сравнении с предыдущим обновлением.

Кроме того, мы указали, на сколько вырос или упал доллар в сравнении с предыдущим обновлением.

Чтобы найти ближайшее отделение, кликните на кнопку под названием банка. На открывшейся странице вы увидите не только карту с адресами офисов, но и короткую справку об организации и номер телефона горячей линии.

Вопросы о валюте usd

Как выгодно купить доллар?

Сравните предложения! Здесь вы можете найти выгодные предложения среди банков из ТОП-10, ТОП-20, ТОП-50 или по всем банкам. Перед покупкой валюты в банке уточните, нет ли в кредитной организации ограничений или комиссий. Выбирайте не только банк с лучшим курсом, но смотрите также на доступность отделения. Считайте, будет ли стоить выгода от лучшего курса времени и денег на поездку далекое отделение.

Можно ли заработать на курсе доллара?

Одним из путей заработка на разнице курса доллара является торговля на валютном рынке Форекс, что требует обучения и серьезного опыта, а также установки специального программного обеспечения. Получить значимую прибыль играя на разнице курса доллара можно лишь в случае введение в оборот довольно большой денежной суммы. Риски подобных операций очень высоки, стоит серьезно подумать, прежде чем погружаться в пучину валютных спекуляций.

Получить значимую прибыль играя на разнице курса доллара можно лишь в случае введение в оборот довольно большой денежной суммы. Риски подобных операций очень высоки, стоит серьезно подумать, прежде чем погружаться в пучину валютных спекуляций.

обсуждение и комментарии в Тинькофф Пульс

Для начала, давайте познакомимся 🙃 Денис — 25 лет, в инвестициях ровно год 🐹 Доход с трейдинга 3.000.000₽ за последние два месяца 🔥 С учетом вывода в 500к и минуса по прошлому году. Цель сделать 10.000.000₽ на счету, чистыми 🚀 Немного о себе, был бизнес на арбитраже траффика, сейчас вышел из него, пробую новое дело для себя на небольшой промежуток времени, это трейдинг. Заходил в инвестиции прошлым летом, сначала как нормальные люди, диверсифицировал портфель, раскидывал акции по разным отраслям и в процентных соотношениях и вроде даже плюс небольшой был в районе 3 ~ 5% ИИС так же был. Депозит изначальный был в районе 1.000.000₽ 💵 Потом узнал про маржинальную торговлю и на этом спокойные будни моей инвестроской жизни закончились, появился первый плюс и жизнь возле телефона, если кратко то слил 80% от депо и все вывел. Первые успехи были в $ATVI, после этого долго катался на качелях в $TSLA и $AAPL , потом очень неудачно заходил $CNK , но по итогу вышел с хорошим плюсом, но после меня похоронила $TSLA в которую я встал в шорт перед НГ, это был мой первый маржин колл, потом как хомяк залетал в памп $BBBY и слил остатки депозита и последнее вывел психанув. И вот уже в мае, когда из бизнеса я вышел, теперь пробую себя в трейдинге, взял кредит на 1.300.000₽, зашёл в $SPCE с плечами по 16 и вышел по 27,5 , рано очень рано, но тем самым забрал 2 миллиона чистого профита, при этом кредит закрыл, после этого ещё 500к сделал на шорте $BIIB , но неудачно после этого зашёл в $TAL по 27 и поймал второй маржин колл, который сожрал у меня 2 ляма ₽, после этого опять открыл кубышку кредита и решил попробовать ещё раз, по итогу торгов с $VIPS $SPCE и $TAL вернул все деньги и продолжаю увеличивать портфель, так же иногда спекулирую $USDRUB По итогу в портфеле сейчас 3.7кк ₽ Кредитных 1.3кк

Моих 2.4кк Как догоню до 10 Лямов своих, остановлюсь и пересмотрю стратегию.

Первые успехи были в $ATVI, после этого долго катался на качелях в $TSLA и $AAPL , потом очень неудачно заходил $CNK , но по итогу вышел с хорошим плюсом, но после меня похоронила $TSLA в которую я встал в шорт перед НГ, это был мой первый маржин колл, потом как хомяк залетал в памп $BBBY и слил остатки депозита и последнее вывел психанув. И вот уже в мае, когда из бизнеса я вышел, теперь пробую себя в трейдинге, взял кредит на 1.300.000₽, зашёл в $SPCE с плечами по 16 и вышел по 27,5 , рано очень рано, но тем самым забрал 2 миллиона чистого профита, при этом кредит закрыл, после этого ещё 500к сделал на шорте $BIIB , но неудачно после этого зашёл в $TAL по 27 и поймал второй маржин колл, который сожрал у меня 2 ляма ₽, после этого опять открыл кубышку кредита и решил попробовать ещё раз, по итогу торгов с $VIPS $SPCE и $TAL вернул все деньги и продолжаю увеличивать портфель, так же иногда спекулирую $USDRUB По итогу в портфеле сейчас 3.7кк ₽ Кредитных 1.3кк

Моих 2.4кк Как догоню до 10 Лямов своих, остановлюсь и пересмотрю стратегию. Торгую я агрессивно и обычно на все депо + плечи. Это очень рискованная история, её я не советую никому т.к можно очень уверенно и быстро слить весь депозит, но и так же сделать хорошие Х к депозиту. Так же я решил расписать, как я торгую и сделать некое пособие по моей торговле, пока я думаю как это лучше реализовать, подписывайтесь если этого не сделали 👌 Для всех кто дочитал, давайте знакомится , пишите чем занимаетесь, может будем чем то друг другу полезными 🔥

Торгую я агрессивно и обычно на все депо + плечи. Это очень рискованная история, её я не советую никому т.к можно очень уверенно и быстро слить весь депозит, но и так же сделать хорошие Х к депозиту. Так же я решил расписать, как я торгую и сделать некое пособие по моей торговле, пока я думаю как это лучше реализовать, подписывайтесь если этого не сделали 👌 Для всех кто дочитал, давайте знакомится , пишите чем занимаетесь, может будем чем то друг другу полезными 🔥Доллар «по 27» – это предел или ниже уже некуда? Гривня идет на рекорд. Прогноз на лето — новости экономики Украины, курс валют

Гривня укрепляется. Вопрос времени, когда доллар в Украине впервые за последний год будет стоить 27 грн/$ или даже дешевле.

Утром, 11 июня, доллар на межбанке стоил 27,12 грн/$, в рознице его можно было купить по 27,1-27,3 грн/$.

Где предел укрепления гривни и начнет ли валюта дорожать с приближением осени, как это обычно происходит на украинском валютном рынке?

LIGA. net задала этот вопрос банкирам и экономистам. Стоит ли покупать доллар сейчас или он продолжит дешеветь?

net задала этот вопрос банкирам и экономистам. Стоит ли покупать доллар сейчас или он продолжит дешеветь?

2021 год на украинском валютном рынке начинался с доллара по 28,45 грн/$. За полгода американская валюта подешевела на 1,35 грн.

Укрепление курса в первом полугодии – типичная картина для украинского валютного рынка последних лет (точнее – с 2015-го, когда НБУ перешел к политике «гибкого курсообразования»).

Финансисты, которых LIGA.net опрашивает о курсе каждую неделю, ожидали смещения валютного рынка в диапазон 27-27,5 грн/$ в этом году еще в марте-апреле. Но сначала помешала волна карантинов в Европе, затем – напряженность на границе с Россией.

Чисто экономические факторы давно выступают на стороне гривни. Опрошенные банкиры и экономисты выделяют следующие причины ревальвации.

Безумие на мировых товарных рынках. В мае Украина экспортировала сырьевых товаров на $4 млрд. Это самый высокий месячный показатель с сентября 2008 года, отмечают в Центре экономической стратегии.

«Больше всего растут цены на металлы и агропродукцию, – говорят в ЦЭС. – Для Украины такой рост поддерживает приток валютной выручки».

Именно высокие цены на продукцию украинского экспорта опрошенные экономисты выделяют как главный фактор укрепления гривни в первом полугодии 2021 года.

Почему такие исключительные условия не привели к более серьезному ослаблению доллара (в данный момент – 4,8% с начала года)? Возможное объяснение – экспортеры заводят в Украину далеко не всю валютную выручку, допускает главная экономистка Dragon Capital Елена Белан.

Импорт остается слабым. Импорт также растет в последние месяцы (максимум с 2014 года, по данным Concorde Capital), но этого недостаточно, чтобы генерировать спрос на валюту, сопоставимый с предложением от экспортеров.

«Слабый спрос можно связать со все еще низкой деловой активностью после кризиса прошлого года, – отмечает аналитик Concorde Capital Евгения Ахтырко. – Экономика восстанавливается, но это скорее восстановление после обвала, какого-то экономического прорыва не ожидается».

Нерезиденты возвращаются в ОВГЗ. Вторая после экспорта причина, по которой многие экономисты прогнозировали серьезную ревальвацию в 2021 году, – возвращение иностранных инвесторов, которые зарабатывают на гривневых долгах украинского правительства (ОВГЗ), продавая для этого в Украине валюту.

С начала года нерезиденты нарастили портфель гособлигаций на эквивалент $0,5 млрд. В последние недели – после того как военное напряжение на границах с Россией снизилось – их присутствие на рынке ощущается все сильнее.

На аукционе 8 июня, где Минфин впервые за долгое время предлагал пятилетние ОВГЗ, нерезиденты купили бумаг на 6 млрд грн, что помогло гривне укрепиться до 27,10 грн/$ (в последний раз курс был таким низким в июле 2020 года, а настолько крупный заход нерезидентов в ОВГЗ – в сентябре 2019 года), отмечает старший финансовый аналитик ICU Тарас Котович.

Присутствие нерезидентов оказывает заметное психологическое влияние на весь рынок, добавляет Ахтырко из Concorde Capital. «Выход или возвращение нерезидентов влияет на ожидания относительно курса, – поясняет она. – Это в еще большей степени может усиливать девальвацию или наоборот настраивать рынок на укрепление гривни».

«Выход или возвращение нерезидентов влияет на ожидания относительно курса, – поясняет она. – Это в еще большей степени может усиливать девальвацию или наоборот настраивать рынок на укрепление гривни».

Население продает много валюты. После мартовского локдауна украинцы наращивают потребительскую активность, часть граждан финансирует гривневые расходы за счет сбережений в валюте. С начала года физлица продали долларов гораздо больше, чем купили: разница составляет уже около $1,4 млрд, отмечает начальник аналитического отдела Альфа-Банка Украина Алексей Блинов.

Постоянной девальвации никто не ждет. «Также можно предположить, что и со стороны бизнеса, и со стороны граждан уходит в прошлое привычка покупать валюту про запас, на «черный день» и на всякий случай, – допускает Ахтырко из Concorde Capital. – В отличие от предыдущих эпизодов экономического спада, кризис прошлого года не привел к значительному обесцениванию гривни. К тому же, опыт последних лет, на операциях по покупке-продаже валюты можно не только заработать, но и проиграть».

Что говорят экономисты? Уже в ближайшее время доллар подешевеет до 27 грн/$ и, вероятно, даже больше, но более серьезного укрепления гривни не допустит НБУ. Консенсус-прогноз аналитиков, который LIGA.net составляла в начале апреля, давал более пессимистичный курсовой ориентир на конец июня 2021 года – 27,3 грн/$.

Ахтырко из Concorde Capital считает, что лето 2021 года закончится на уровне 27-27,2 грн/$. Белан из Dragon Capital ориентируется на диапазон 26-27 грн/$. В ОТП Банке не исключают, что курс может снизиться до 26,5 грн/$. В Райффайзен Банке Аваль не исключают, что курс опустится ниже 27 грн/$, но ненадолго. Котович из ICU полагает, что 27 грн/$ – максимум этого года для гривни.

«Ревальвацию будет сдерживать НБУ, особенно, если основной причиной избытка предложения будет рост портфеля ОВГЗ у нерезидентов, – полагают аналитики Райффайзен Банка. – Излишнее укрепление курса ухудшает условия внешней торговли, негативно воздействует на чистый экспорт и сжимает рост ВВП, поэтому, вероятно, Нацбанк будет реагировать на это интервенциями».

События этой недели косвенно подтверждают эту версию. 8 июня НБУ купил на межбанке сразу $120 млн. За день до этого, по данным издания Минфин, была интервенция еще на $50 млн.

Всего в июне Нацбанк четырежды вмешивался в торги на межбанке «изъяв» с рынка $210 млн. Это всего на $80 млн меньше, чем за пять предыдущих месяцев года. В апреле и мае НБУ вообще не выходил на рынок с интервенциями.

Если нерезиденты продолжат наращивать инвестиции в ОВГЗ, гривня может укрепиться гораздо сильнее уровня «около 27 грн/$», отмечает Ахтырко из Concorde Capital. В Райффайзен Банке Аваль не ожидают существенного притока из-за высокой инфляции (9,5% в мае), которая «съедает» доходность гривневых активов. По оценке Белан из Dragon Capital, иностранные инвесторы могут вложить в украинские активы еще порядка $0,5 млрд.

Когда начнется девальвация и начнется ли?Что будет после того, как гривня достигнет пика в этом году, и стоит ли ждать резкого разворота и нового витка девальвации?

Опрошенные аналитики не ожидают ярковыраженной валютной сезонности в этом году, хотя в конце лета возможна и определенная девальвация с поправкой на период уплаты квартальных налогов (последняя декада августа).

Финансисты выделяют несколько факторов, которые будут влиять на гривню в этот период.

Закупки агробизнеса и импортеров. Одна из традиционных причин осенней девальвации – активизация импорта. С одной стороны агросектор наращивает закупки техники и горюче-смазочных материалов для уборочной кампании. С другой – импортеры из ритейл-сферы начинают готовиться к предновогодним распродажам, перечисляет советник предправления Кредитвест Банка Василий Невмержицкий.

Хороший урожай. В конце третьего и четвертом кварталах основным поставщиком валютной выручки в Украину станет агросектор, основные отрасли которого ожидают хорошие показатели нового урожая, говорит Белан из Dragon Capital. Вместе со все еще высокими ценами это даст украинскому рынку серьезный источник стабильно высокого предложения валюты.

Рынок земли. С 1 июля 2021 физлица-граждане Украины смогут покупать земельные участки сельскохозяйственного назначения (до 100 га в одни руки, иностранцам – нельзя). Это – первый этап открытия рынка земли. С 2024 землю разрешат покупать и юрлицам, но не более 10 000 га.

В ОТП Банке полагают, что уже сейчас этот фактор может привлечь в Украину дополнительные потоки валютных инвестиций.

Психология. «Непоколебимая вера в неизбежность сезонной девальвации долгое время сама поддерживала существование сезонного тренда: население начинало активно покупать валюту, экспортеры придерживали выручку, нерезиденты сбрасывали ОВГЗ, стремясь купить валюту по минимальному курсу», – описывает Невмержицкий из Кредитвест Банка. Сейчас эта парадигма постепенно уходит в прошлое, считает он.

МВФ. Самый серьезный риск для гривни во втором полугодии – пиковые выплаты по внешнему долгу в сентябре (около $2,5 млрд).

«Решающее значение будет иметь прогресс в переговорах с МВФ. Если транши от Фонда поступят в сентябре, мы можем избежать турбулентности и удержаться в рамках диапазона 27,0-28,0 грн/$, – говорит Невмержицкий. – В противном случае на гривню будет оказано сильное психологическое давление, что может вызвать более глубокую, хоть и временную девальвацию».

Автор заглавного изображения: Alimalisa

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Курсы валют (евро, доллар, рубли и др.) на сегодня в кредитном банке МКБ, курс для наличных и безналичных, курс для банковских карт

Покупка наличной валюты и продажа её за рубли производится по ежедневно устанавливаемым курсам, без комиссии.

Клиенты, имеющие счета в Банке, могут производить обмен валюты в безналичном порядке, в офисах Банка, а также в системе дистанционного обслуживания МКБ Онлайн и МКБ Мобайл.

Курс для наличных

Курс для банковских карт

| EUR/USD | 1.1590 |

1.1990 |

— |

| USD | 73.30 |

76.30 |

74.1656 |

| EUR | 86.70 |

89.70 |

87.5673 |

| AUD | 50.90 |

60.90 |

55.1421 |

| CAD | 54.80 |

64.80 |

58.9645 |

| DKK | 7.00 |

17.00 |

11.7731 |

| 100 JPY | 63.00 |

73.00 |

67.3498 |

| 10 SEK | 37.00 |

137.00 |

85.4895 |

| CHF | 75.80 |

85.80 |

80.6323 |

| GBP | 98.00 |

108.00 |

102.7119 |

| USD | 70.46 |

77.87 |

74.1656 |

| EUR | 83.19 |

91.95 |

87.5673 |

Операции с USD и EUR проводятся во всех отделениях и оперкассах банка.

Операции с другими валютами проводятся в следующих отделениях:

Мы используем файлы cookies, чтобы вам было удобно работать с сайтом. ПодробнееЭксперт уверен, что отказ от доллара в ФНБ не повлияет на курсы валют — Экономика и бизнес

МОСКВА, 3 июня. /ТАСС/. Отказ от доллара в структуре Фонда национального благосостояния (ФНБ) является техническим и не повлияет на курсы валют. Такое мнение высказал ТАСС директор Центра конъюнктурных исследований НИУ ВШЭ Георгий Остапкович.

«На курсах это не скажется никак, это наш суверенный фонд, он никакого отношения к динамике курса доллара и фунта не имеет. Этот перевод технического характера. Он не несет резких фундаментальных изменений. ФНБ никуда не денется. Важно, куда будет развиваться экономическая конъюнктура. Но какой-то элемент политической конструкции присутствует», — сказал Остапкович.

По его словам, отказ от доллара вписывается в риторику дедолларизации, которая сейчас ведется, и может помочь защититься от возможных санкций, наложенных на долларовые счета.

«Сейчас ведется очевидная риторика по поводу делолларизации. Что ожидать от Америки не понятно, может быть они заблокируют наши долларовыые счета. Есть опасения, что американцы могут от риторики перейти к резкой конфронтации. Тогда на доллар им будет проще наложить рестрикции. На юань и золото они не наложат. Наверно, это перестраховка», — сказал он.

При этом Остапкович не исключил изменения структуры ФНБ в дальнейшем. «Все будет зависеть от политической ситуации», — отметил он.

Говоря об увеличении доли юаня и золота в ФНБ, эксперт отметил, что эти активы менее стабильны. «Насчет юаня и золота. Юань — не очень устойчивая валюта. Она хоть считается конвертируемой, входит в пятерку, но в юанях опасаются хранить, в юанях опасаются вести расчеты. Юань может начать прыгать, появится волатильность. Он может пойти вниз, значит переоценка ФНБ пойдет вниз. Золото — это актив достаточно устойчивый, но если вдруг возникнет проблема продажи, вы сразу большой объем золота выкинуть на рынок не можете. Потому что у вас только по дисконтной цене могут купить. То есть тоже проблема с ликвидностью. Золото хороший актив, но он тоже подвержен колебаниям», — добавил он.

Влияние на рубль

Полный отказ России от доллара в структуре ФНБ не окажет сильного влияния на курс национальной валюты, полагают опрошенные ТАСС эксперты.

В частности, это связано с тем, что Минфин России не сокращает объемы покупки валюты в рамках бюджетного правила, пояснил начальник Центра разработки стратегий Газпромбанка Егор Сусин.

Наиболее заметное укрепление рубля может произойти в случае снижения геополитических рисков, добавил инвестиционный менеджер «Открытие брокер» Тимур Нигматуллин. «У нас плавающий курс нацвалюты и свободное движение капитала. Есть способ с учетом таких особенностей рассчитать справедливый курс рубля, который уравновешивает потоки средств из экономики в экономику. Это значение составляет примерно 67,5 рубля за доллар. Все, что выше — это значения, обусловленные геополитической премией. Если такие риски будут снижаться, то, возможно, мы приблизимся к этим значениям», — рассказал он.

Вопросы конвертации

При этом остается вопрос, связанный с конвертацией Минфином текущей доли доллара в ФНБ в другие валюты — юани, иену, евро, фунт или золото. Однако и здесь прямого влияния на рынок не ожидается, пояснил Сусин.

«Часть этих долларов будет конвертирована в золото через операции с Банком России, а часть через внутренние операции — в другие валюты, которые есть на балансе Банка России. Как ЦБ будет корректировать структуру золотовалютных резервов в соответствии с текущем решением — пока информации нет. Вряд ли регулятор заинтересован как-то интенсивно продавать в моменте доллар. Наверное, если будет в моменте какая-то продажа, то, скорее всего, она растянется во времени», — считает эксперт.

В свою очередь Нигматтулин предположил, что если доллар будет все же продаваться в больших объемах, то некоторое укрепление рубля последует. «Тогда этому будут способствовать косвенные экономические, и даже политические причины. Сейчас мы наблюдаем перекладку слабого рубля в динамику потребительского рубля, что усугубляет рост цен на базовые товары. В преддверии выборов осенью логично было бы эту проблему решить. Нечто подобное ожидалось ранее, когда было послание президента Федеральному собранию — ожидалось, что будет отменено или приостановлено бюджетное правило, но этого не было сделано, и возможно эта мера — нечто похожее и может хорошо сказаться на валюте», — пояснил эксперт.

Управляющий директор УК «Открытие» Василий Иванов также согласен с тем, что отказ от доллара в ФНБ не повлияет на курсы валют.

«Высокая компетенция специалистов Банка России и Министерства финансов по управлению валютными активами, в сочетании с высокой ликвидностью международного валютного рынка, позволяют при прочих равных переложить средства из долларов США в валюты других стран в требуемом объеме без существенного влияния на валютные курсы. Также предполагаем, что наличие компетентных специалистов позволит при прочих равных минимизировать влияние операций Фонда национального благосостояния на котировки золота и рубля», — добавил он.

Изменение структуры ФНБ

Ранее министр финансов РФ Антон Силуанов в кулуарах Петербургского международного экономического форума заявил, что Россия в течение месяца полностью откажется от американского доллара в структуре Фонда национального благосостояния и снизит долю британского фунта. В ФНБ вырастет доля евро и юаня, появится золото, а доля японской иены не изменится. В долларах будет вложено — 0%, в евро 40%, в юанях 30%, в золото 20%, в фунты и иены по 5%. Сейчас в структуре ФНБ доля доллара и евро составляет по 35%, юаня — 15%, фунтов стерлингов — 10%, иены — 5%.

Почему меньше, кто следит за

Как гласит клише, на доллар не так много покупок, как раньше. С начала 20 века падение стоимости доллара было резким из-за инфляции. Доллар в 1913 году имел такую же покупательную способность, как 26 долларов в 2020 году.

Три отдельных фактора могут вызвать инфляцию:

- Повышенный спрос на товары и услуги

- Ограничения на доступность поставок товаров и услуг

- Увеличение количества печатаемых денег

Первые два примера вызывают рост затрат, ограничивая количество покупок, а третий пример обесценивает каждый доллар, потому что их больше.

Отслеживание стоимости доллара

Индекс потребительских цен (ИПЦ) определяет стоимость доллара США по товарам и услугам, которые он покупает. ИПЦ сравнивает цены на корзину товаров и услуг каждый месяц. По мере того, как стоимость доллара падает, стоимость жизни увеличивается.

Обменные курсы говорят вам, какова стоимость доллара в любой момент времени на зарубежных рынках. Один из простых способов узнать стоимость доллара по отношению к большинству мировых валют — это использовать индекс доллара, который сравнивает U.Южный доллар к евро, японской иене, фунту стерлингов, канадскому доллару, шведской кроне и швейцарскому франку.

Сколько стоимости потерял доллар?

Гиперинфляция после Первой мировой войны снизила стоимость доллара почти вдвое с 1913 по 1919 год, но Великая депрессия вызвала дефляцию, когда цены падают, а доллар растет в цене. После Второй мировой войны мировая экономика выросла, а инфляция вернулась. Взаимодействие с другими людьми

Спустя годы рецессия сначала вызвала дефляцию, но затем последовала инфляция, когда правительство потратило средства на борьбу с ней.

Используя калькулятор инфляции ИПЦ, мы можем начать со 100 долларов в 1913 году и отслеживать их эквивалентную стоимость в долларах в будущие годы:

| Год | = 100 долларов (1913 год) | Комментарии |

|---|---|---|

| 1913 | $ 100 | Первое измерение инфляции |

| 1920 | $ 197 | Конец Первой мировой войны |

| 1930 | 175 долларов США | Великая депрессия |

| 1940 | $ 142 | |

| 1950 | $ 240 | Инфляция во время Второй мировой войны |

| 1960 | $ 299 | Меньше инфляции из-за рецессии |

| 1970 | $ 386 | Рост инфляции из-за дефицитных расходов |

| 1980 | 794 долл. США | Конец золотого стандарта |

| 1990 | $ 1 300 | Рейганомика |

| 2000 | $ 1,722 | Экспансивная денежно-кредитная политика для борьбы Спад 2001 года |

| 2010 | $ 2 211 | |

| 2018 | $ 2,529 | |

| 2019 | $ 2 625 | |

| 2020 | $ 2 634 | Глобальный кризис здравоохранения |

Почему стоимость доллара ниже

Инфляция необходима для растущей экономики.Федеральная резервная система поддерживает низкие процентные ставки, чтобы стимулировать расходы. Это стимулирует спрос и, в конечном итоге, экономический рост. ФРС ориентируется на уровень базовой инфляции 2%. Другими словами, пока цены растут всего на 2% в год, экономика растет здоровыми темпами. Эти цены не включают нестабильные рынки, такие как продукты питания и энергоносители.

Многие страны, экспортирующие товары в США, накапливают доллары в качестве платежей. Они хранят их под рукой в качестве резервов иностранной валюты. Без этих резервов стоимость доллара сегодня могла бы быть намного ниже по нескольким причинам:

- Доллар — мировая резервная валюта.Большинство международных транзакций совершается в долларах. Иностранные правительства держат доллары под рукой на случай, если они понадобятся их бизнесу для международной торговли.

- Некоторые страны, такие как Китай и Япония, много экспортируют в США, их компании получают много долларов в качестве оплаты за свои товары. Правительство обменивает эти доллары на местную валюту.

- Центральные банки Китая и Японии используют доллары для покупки казначейских облигаций США. Такая практика поддерживает более высокую стоимость доллара по отношению к их валютам.Их экспорт по сравнению с ними становится дешевле. Это дает их фирмам конкурентное преимущество.

Что это значит для вас

Когда доллар обесценивается, это приводит к росту импортных цен, что является одной из причин, по которой цены на газ иногда повышаются. Нефть — один из крупнейших импортируемых в нашу страну товаров. Снижение курса доллара также делает поездки за границу более дорогими, но это помогает производителям из США экспортировать, потому что их продукция дешевле в зарубежных странах.

Снижение стоимости доллара подрывает ваш уровень жизни.После рецессии 2007-2009 годов богатые стали еще богаче. По состоянию на 2018 налоговый год 10% самых богатых получателей получали почти 50% всей скорректированной валовой прибыли, указанной в налоговых декларациях. Верхний 1% зарабатывал около 20% всего дохода.

Калькулятор инфляции| Найдите стоимость доллара США за период 1913-2021 гг.

Согласно правительственным данным, опубликованным во вторник, 13 июля, ежегодные темпы инфляции в Соединенных Штатах стали самыми высокими за последние 13 лет уже второй раз подряд.

Цены на продукты питания и энергоносители повысились выше ожидаемого по сравнению с месяцем и годом ранее.Годовая базовая инфляция, которая дисконтирует и то, и другое, достигла самого высокого уровня с конца 1991 года. И снова цены на подержанные автомобили и грузовики показали резкий рост.

Остается вопрос, является ли рост инфляции временным из-за обстоятельств, связанных с пандемией. Читать далее Годовая инфляция и потребительские цены в июне больше всего выросли с 2008 года →

Стоимость жизни в США снова подскочила в мае, что привело к увеличению годового уровня инфляции до почти 13-летнего максимума, согласно правительственному отчету, опубликованному в четверг, 10 июня.

Инфляционное давление увеличилось по широкому спектру товаров и услуг в прошлом месяце — заметно сильно второй месяц подряд по ценам на подержанные автомобили и грузовики, хотя цены на продукты питания и энергоносители практически не изменились.

В долгосрочной перспективе по сравнению с прошлым годом цены на продукты питания и энергоносители оставались стабильными. Базовая инфляция, которая дисконтирует пару, достигла самого высокого годового уровня почти за три десятилетия. Остается без ответа вопрос, является ли всплеск инфляции временным из-за пандемии.Читать далее Самая высокая инфляция в США с августа 2008 г .; Потребительские цены в мае сильно вырастут →

Согласно отчету правительства, опубликованному в среду, 12 мая, в США в апреле потребительские цены выросли, а инфляция за последние 12 месяцев росла самыми быстрыми темпами почти за 12 лет.

Американские потребители платили больше за широкий спектр товаров и услуг в прошлом месяце, о чем свидетельствуют цены на подержанные автомобили и грузовики, которые взлетели на 10%. К некоторому облегчению, стоимость энергии снизилась.По сравнению с год назад, когда часть экономики США находилась на ранних стадиях остановок из-за пандемии, повышение цен выглядит более поразительным. Цены на бензин подскочили почти на 50% по сравнению с прошлым годом. Читать далее Инфляция показывает самые высокие темпы с 2008 года; Рост потребительских цен в апреле →

Инфляция в США за последний год была зафиксирована на максимуме более чем за два с половиной года, а потребительские цены в марте продемонстрировали самый большой рост за более чем восемь с половиной лет, согласно правительственному отчету, опубликованному во вторник, 13 апреля. .

Цены на энергоносители по сравнению с прошлым годом выросли во второй раз после 11 падений подряд. Очевидно, что рост более чем на 13% является значительным. С другой стороны, годовые изменения цен на многие товары, такие как энергия, несколько искажены, поскольку в марте 2020 года потребительские расходы значительно пострадали из-за пандемии и связанных с этим остановок. Читать далее Инфляция в США достигла максимума за 2 1/2 года; Потребительские цены в марте показали наибольший рост за 8 с половиной лет →

Инфляция в США была бы исключительно сдержанной в феврале, если бы не рост цен на бензин, согласно правительственному отчету, опубликованному в среду, 10 марта, поскольку базовое инфляционное давление оставалось слабым.

Годовая инфляция увеличилась больше всего с прошлого года, чему способствовал рост цен на энергоносители, которые ранее приводили к 11 прямым ежегодным снижениям цен. Цены на энергоносители и продукты питания выросли вместе в годовом исчислении впервые с февраля 2020 года. Читать далее Потребительские цены в США выросли в феврале; Инфляция без учета энергии приручить →

Потребительская инфляция в США выросла больше всего за пять месяцев, но, тем не менее, в январе была в основном сдержанной, согласно правительственному отчету, опубликованному в среду, февраль.10.

Инфляция за последний год почти такая же, как и за период, заканчивающийся в декабре, с повышением цен на продукты питания и снижением цен на энергоносители. Читать далее Годовая инфляция в США стабильна на уровне 1,4%; Потребительские цены в январе — самые высокие за 5 месяцев →

Инфляция в США выросла в декабре, но в 2020 году она по-прежнему развивалась самыми низкими темпами за календарный год с 2015 года, согласно отчету правительства, опубликованному в среду, 13 января. Месячный уровень был обусловлен в основном повышением цен на газ.

В целом за год резко упали цены на энергоносители, в том числе на бензин и мазут, в то время как стоимость продуктов питания значительно выросла. Читать далее Инфляция в США вырастет на 1,4% в 2020 году, что является самым низким годовым темпом с 2015 года →

Согласно правительственному отчету, опубликованному в четверг, 10 декабря, инфляция в США оставалась умеренной по сравнению с прошлым годом, даже несмотря на то, что в ноябре потребители в целом платили немного больше за товары и услуги.

В целом годовая картина была такой же или почти такой же для инфляции, цен на продукты питания, стоимости энергии и базовой инфляции, как и в 12-месячный период, закончившийся в октябре. Продолжить чтение U.S. Инфляция снова выросла на 1,2% в годовом исчислении; Потребительские цены в ноябре выросли на 0,2% →

Согласно правительственному отчету, опубликованному в четверг, 12 ноября, в октябре инфляция в США снизилась после четырех месяцев подряд роста.

Инфляционное давление немного снизилось за последний год, а цены на энергоносители упали сильнее всего с 12 месяцев, закончившихся в июле. Читать далее Годовая инфляция в США выросла на 1,2%; Потребительские цены в октябре не изменились →

U.В сентябре южная инфляция увеличивалась четвертый месяц подряд — опять же, в значительной степени за счет цен на подержанные автомобили, согласно правительственному отчету, опубликованному во вторник, 13 октября, но темпы ее роста также были самыми медленными за эти четыре месяца.

Инфляция за более длительный 12-месячный период существенно не изменилась по сравнению с предыдущим показателем, например, цены на продукты питания выросли, а цены на энергоносители снизились. Читать далее Цены на подержанные автомобили в сентябре снова вызывают рост инфляции; Годовая ставка 1.4% →

Инфляция, цены и CPI Часто задаваемые вопросы (FAQ)

Ниже приведены некоторые из наиболее часто задаваемых вопросов о калькуляторе инфляции в США, инфляции, индексе потребительских цен, уровнях инфляции и многом другом.

Как работает калькулятор инфляции в США?

Калькулятор инфляции в США на домашней странице измеряет, как покупательная способность доллара менялась за эти годы, используя последнюю информацию об инфляции Бюро статистики труда (BLS), предоставленную в индексе потребительских цен (ИПЦ).Калькулятор использует средний ИПЦ за календарный год или последний месячный ИПЦ при сравнении текущего года.

Несколько примеров показывают, как выполняются вычисления с использованием CPI.

Пример 1:

Допустим, вы сегодня потратили 20 долларов на покупку товаров или услуг. Сколько денег вам понадобилось бы в 1980 году, чтобы купить такое же количество товаров или услуг?

Средний ИПЦ за 1980 год = 82,4

Средний ИПЦ за 2011 год = 224.9

Затем для расчета цены используется следующая формула:

Цена 2011 г. x (ИПЦ 1980 / ИПЦ 2011 г.) = Цена 1980 г.

Используя реальные числа:

20,00 долл. США x (82,4 / 224,9) = 7,33 долл. США

Пример 2:

Допустим, ваши родители сказали вам, что в 1970 году билет в кино стоил 50 центов. Как узнать, росли ли фильмы в цене быстрее или медленнее, чем большинство товаров и услуг? Чтобы преобразовать эту цену в сегодняшние доллары, используйте ИПЦ.

Средний ИПЦ за 1970 год = 38,8

Средний ИПЦ за 2011 год = 218,8

Затем для расчета цены используется следующая формула:

Цена 1970 г. x (ИПЦ 2011 г. / ИПЦ 1970 г.) = Цена 2011 г.

Используя реальные числа:

0,50 доллара США x (218,8 / 38,8) = 2,90 доллара США

Сегодня билет в кино в США обычно стоит не менее 7 долларов. Цена на фильм в США росла быстрее, чем на другие товары или услуги.

Что такое инфляция?

Инфляция описывается как непрерывный рост цен или непрерывное падение стоимости доллара.Чтобы узнать больше, прочтите об инфляции.

Что такое базовая инфляция?

Базовая инфляция — это показатель инфляции, исключающий определенные статьи, известные своей нестабильностью, такие как цены на продукты питания и энергоносители. Чтобы узнать больше, прочтите о базовой инфляции.

Что такое дефляция?

Дефляция — это противоположность инфляции: постоянное снижение цен или продолжение роста стоимости доллара. Во время Великой депрессии американцы переживают наихудшую дефляцию. Цены упали, и ни у кого не было денег, чтобы потратить, нанять, построить или что-либо сделать.

Дефляция часто снижает спрос, поскольку потребительские расходы на товары и услуги значительно сокращаются. Это, в свою очередь, может привести к увеличению безработицы. Подробнее читайте о дефляции.

Что такое дезинфляция?

Дезинфляция — это замедление темпов инфляции в течение определенного периода времени. Например, если уровень инфляции составлял 1,3% в один месяц и повышался до 1,2% в следующем, это можно охарактеризовать как период дезинфляции.

Часто путают дефляцию и дезинфляцию.В этом примере цены во втором месяце все еще выросли на 1,2%. Для дефляции уровень инфляции должен фактически упасть ниже 0%. Если уровень инфляции изначально был очень низким, дезинфляция может привести к дефляции. Подробнее читайте о дезинфляции.

Что такое гиперинфляция?

Проще говоря, гиперинфляция — это безудержная инфляция или инфляция, которая «выходит из-под контроля». Определение, используемое большинством экономистов, — это «инфляционный цикл без какой-либо тенденции к равновесию.«

Экономика Зимбабве в 2008 году — недавний пример гиперинфляции. В июле 2008 года банкноты на 100 миллиардов долларов были введены в обращение в целях борьбы с серьезной нехваткой денег. Несмотря на огромную номинальную стоимость, одной банкноты все же было недостаточно, чтобы купить одну буханку хлеба. Чтобы узнать больше, прочтите о гиперинфляции.

Что такое стагфляция?

Стагфляция — это период времени, когда инфляция высока, экономический рост слабый, а безработица высока. Подробнее о стагфляции.

Что такое рецессия?

Проще говоря, рецессия происходит, когда в стране наблюдается отрицательный рост в течение определенного периода времени.Как правило, «официальная» рецессия происходит, когда валовой внутренний продукт (ВВП) страны снижается в течение двух или более кварталов подряд

Что такое депрессия?

Депрессия возникает, когда в стране наблюдается отрицательный рост в течение длительного периода времени, обычно лет.

Что такое индекс потребительских цен (ИПЦ)?

Индекс потребительских цен, также называемый ИПЦ, представляет собой меру среднего изменения во времени цен, уплачиваемых городскими потребителями за рыночную корзину потребительских товаров и услуг.

Является ли ИПЦ лучшим показателем инфляции?

Это, возможно, лучше всего решает Бюро статистики труда (BLS), которое создает ИПЦ. Это прямо с их веб-сайта:

Были разработаны различные индексы для измерения различных аспектов инфляции. ИПЦ измеряет инфляцию, которую испытывают потребители в их повседневных расходах на жизнь; индекс цен производителей (PPI) измеряет инфляцию на более ранних этапах производственного и маркетингового процесса; Индекс стоимости занятости (ECI) измеряет это на рынке труда; Международная программа цен BLS измеряет его для импорта и экспорта; и показатели дефлятора валового внутреннего продукта (дефлятор ВВП) объединяют опыт с инфляцией правительств (федеральных, штатных и местных), предприятий и потребителей.Наконец, существуют специальные меры, такие как показатели процентных ставок и показатели ожиданий потребителей и руководителей предприятий в отношении инфляции.

«Лучший» показатель инфляции для данного приложения зависит от предполагаемого использования данных. ИПЦ, как правило, является наилучшей мерой для корректировки платежей потребителям, когда цель состоит в том, чтобы позволить потребителям приобретать по сегодняшним ценам рыночную корзину товаров и услуг, эквивалентную той, которую они могли бы приобрести в более ранний период.ИПЦ также является лучшим показателем для перевода розничных продаж и почасовой или недельной заработной платы в реальные или свободные от инфляции доллары.

Как собираются цены ИПЦ?

В Бюро статистики труда (BLS) есть сборщики данных, называемые экономическими помощниками , которые отвечают за посещение различных поставщиков товаров и услуг в Соединенных Штатах или общение с ними. По данным BLS, помощники по экономике фиксируют научную выборку цен примерно на 80 000 наименований товаров (товаров и услуг).Они ежемесячно собирают, записывают и обновляют данные, которые служат для отслеживания и измерения изменений цен в индексе потребительских цен (ИПЦ).

Отражает ли ИПЦ мои привычки к расходам или опыт изменения цен?

Не обязательно. Например, индекс потребительских цен не включает в себя привычки расходования средств для всех, кто живет в сельской местности, в вооруженных силах или в учреждениях, таких как тюрьмы. В частности, ИПЦ включает данные о расходных привычках двух групп населения :

- всех городских (U) потребителей, и

- городские наемные (Вт) служащие и конторские служащие

Бюро статистики труда (BLS) сообщает, что вся городская группа потребителей составляет около 87 процентов от общей численности населения U.С. население.

BLS создал двух индексов, которые измеряют всех городских групп потребителей опыт изменения цен :

- Индекс потребительских цен для всех городских потребителей (CPI-U)

- Цепной индекс потребительских цен для всех городских потребителей (C-CPI-U)

Очевидно, что эти группы и индексы представляют собой научные выборки, а не какого-либо конкретного человека или семью.

Какие товары и услуги включает ИПЦ?

BLS создал более 200 категорий для всех товаров и услуг, которые они отслеживают.Эти 200 человек входят в восемь основных групп:

- Продукты питания и напитки : мясо, молоко, пиво, вино, закуски и т. Д.

- Жилье : аренда основного места жительства, эквивалентная арендная плата собственников, мазут, мебель для спальни и т. Д.

- Одежда : одежда, например брюки, рубашки, свитера и т. Д.

- Транспорт : автомобили, авиабилеты, бензин и т. Д.

- Медицинское обслуживание : больничные услуги, лекарства, медицинские принадлежности, очки и т. Д.

- Отдых : ТВ, домашние животные, фильмы и т. Д.

- Образование и связь : расходы на обучение в колледже, телефонные услуги, компьютерное программное обеспечение, почтовые расходы и т. Д.

- Прочие : курительные изделия, стрижки и прочие бытовые услуги

ИПЦ не включает сбережения или инвестиционные статьи, такие как акции, облигации или недвижимость.

Для каждой из более чем 200 категорий BLS выбрал несколько сотен конкретных элементов для отслеживания в качестве точек выборки в своих данных.

Стоимость 1800 долларов сегодня

Почему сегодня доллар стоит всего 5% от доллара в 1800 году

Обновлено: 13 июля 2021 г.100 долларов в 1800 году эквивалентны по покупательной способности примерно 2156,32 долларам сегодня, что на 2056,32 доллара больше за 221 год. В период с 1800 года по сегодняшний день средний уровень инфляции доллара США составлял 1,40% в год, что привело к совокупному росту цен на 2,056,32%.

Это означает, что сегодняшние цены В 21,56 раза выше, чем средние цены с 1800 г., согласно индексу потребительских цен Бюро статистики труда.На доллар сегодня можно купить только 4,64% от того, что он мог купить тогда.

Уровень инфляции 1800 г. составил 2,44%. Текущий годовой уровень инфляции (с 2020 по 2021 год) сейчас составляет 5,39% 1 . Если это число сохранится, то покупательная способность в 100 долларов сегодня будет эквивалентна 105,39 долларов в следующем году. Страница текущего уровня инфляции дает более подробную информацию о последних темпах инфляции.

⌃

| Накопленное изменение цены | 2,056.32% |

| Средний уровень инфляции | 1,40% |

| Конвертированная сумма (базовая стоимость 100 долларов) | 2 156,32 долл. США |

| Разница в цене (100 долларов США) | 2 056,32 долл. США |

| ИПЦ в 1800 г. | 12,600 |

| ИПЦ в 2021 году | 271,696 |

| Инфляция в 1800 г. | 2,44% |

| Инфляция в 2021 году | 5.39% |

| 100 долларов из 1800 | 2156,32 долларов в 2021 году |

USD Инфляция с 1635 г.

Годовая ставка, Бюро статистики труда ИПЦ

СкачатьПокупательная способность $ 100 в 1800

На этой диаграмме показан расчет эквивалентной покупательной способности 100 долларов в 1800 году (отслеживание индекса цен началось в 1635 году).

Например, если вы начали со 100 долларов, вам нужно было бы закончить с 2156,32 доллара, чтобы «скорректировать» инфляцию (иногда называемую «преодоление инфляции»).

Когда 100 долларов США эквивалентны 2156,32 долларам с течением времени, это означает, что «реальная стоимость» одного доллара США со временем уменьшается. Другими словами, на доллар можно платить за меньшее количество товаров в магазине.

Этот эффект объясняет, как инфляция со временем подрывает стоимость доллара. При расчете стоимости в 1800 долларов на диаграмме ниже показано, насколько меньше 100 долларов за 221 год.

По данным Бюро статистики труда, каждая из приведенных ниже сумм в долларах равна сумме, которую можно было купить в данный момент:

| Год | Стоимость в долларах | Уровень инфляции |

|---|---|---|

| 1800 | 100 долларов.00 | 2,44% |

| 1801 | $ 100,79 | 0,79% |

| 1802 | $ 84.92 | -15,75% |

| 1803 | $ 89,68 | 5,61% |

| 1804 | $ 93,65 | 4,42% |

| 1805 | $ 92,86 | -0,85% |

| 1806 | $ 96,83 | 4,27% |

| 1807 | 92 руб.06 | -4,92% |

| 1808 | 100,00 | 8,62% |

| 1809 | $ 97.62 | -2,38% |

| 1810 | $ 97.62 | 0,00% |

| 1811 | $ 103.97 | 6.50% |

| 1812 | $ 105,56 | 1,53% |

| 1813 | $ 126.98 | 20,30% |

| 1814 | 139 долларов США.68 | 10,00% |

| 1815 | $ 122,22 | -12,50% |

| 1816 | $ 111,90 | -8,44% |

| 1817 | $ 105,56 | -5,67% |

| 1818 | $ 100,79 | -4,51% |

| 1819 | $ 100,79 | 0,00% |

| 1820 | $ 92,86 | -7,87% |

| 1821 | $ 89.68 | -3,42% |

| 1822 | $ 92,86 | 3,54% |

| 1823 | $ 83,33 | -10,26% |

| 1824 | $ 76.98 | -7,62% |

| 1825 | $ 78,57 | 2,06% |

| 1826 | $ 78,57 | 0,00% |

| 1827 | 79,37 долл. США | 1,01% |

| 1828 | 75 долларов.40 | -5,00% |

| 1829 | $ 73,81 | -2,11% |

| 1830 | 73,02 долл. США | -1,08% |

| 1831 | 69,05 долл. США | -5,43% |

| 1832 | $ 68,25 | -1,15% |

| 1833 | $ 66.67 | -2,33% |

| 1834 | $ 68,25 | 2,38% |

| 1835 | 69 долларов.84 | 2,33% |

| 1836 | $ 73,81 | 5,68% |

| 1837 | $ 76,19 | 3,23% |

| 1838 | $ 73,81 | -3,12% |

| 1839 | $ 73,81 | 0,00% |

| 1840 | 69,05 долл. США | -6,45% |

| 1841 | 69,05 долл. США | 0,00% |

| 1842 | 65 долларов.08 | -5,75% |

| 1843 | $ 58,73 | -9,76% |

| 1844 | $ 59,52 | 1,35% |

| 1845 | $ 60,32 | 1,33% |

| 1846 | 61,11 $ | 1,32% |

| 1847 | $ 65,08 | 6,49% |

| 1848 | 62,70 | -3,66% |

| 1849 | 61 доллар.11 | -2,53% |

| 1850 | $ 61,90 | 1,30% |

| 1851 | 61,11 $ | -1,28% |

| 1852 | 61,11 $ | 0,00% |

| 1853 | 61,11 $ | 0,00% |

| 1854 | $ 66.67 | 9,09% |

| 1855 | 69,05 долл. США | 3,57% |

| 1856 | 67 долларов.46 | -2,30% |

| 1857 | 69,05 долл. США | 2,35% |

| 1858 | $ 65,08 | -5,75% |

| 1859 | $ 65,87 | 1,22% |

| 1860 | $ 65,87 | 0,00% |

| 1861 | $ 69,84 | 6,02% |

| 1862 | 80,16 долл. США | 14,77% |

| 1863 | 100 долларов.00 | 24,75% |

| 1864 | 124,60 $ | 24,60% |

| 1865 | $ 129,37 | 3,82% |

| 1866 | $ 126.19 | -2,45% |

| 1867 | $ 117,46 | -6,92% |

| 1868 | $ 112,70 | -4,05% |

| 1869 | $ 107.94 | -4,23% |

| 1870 | 103 доллара.97 | -3,68% |

| 1871 | $ 96,83 | -6,87% |

| 1872 | $ 96,83 | 0,00% |

| 1873 | $ 95,24 | -1,64% |

| 1874 | $ 90,48 | -5,00% |

| 1875 | 87,30 $ | -3,51% |

| 1876 | $ 84.92 | -2,73% |

| 1877 | $ 83.33 | -1,87% |

| 1878 | 79,37 долл. США | -4,76% |

| 1879 | 79,37 долл. США | 0,00% |

| 1880 | $ 80.95 | 2,00% |

| 1881 | $ 80.95 | 0,00% |

| 1882 | $ 80.95 | 0,00% |

| 1883 | 80,16 долл. США | -0,98% |

| 1884 | 77 долларов.78 | -2,97% |

| 1885 | $ 76.98 | -1,02% |

| 1886 | 74,60 долл. США | -3,09% |

| 1887 | $ 75,40 | 1,06% |

| 1888 | $ 75,40 | 0,00% |

| 1889 | 73,02 долл. США | -3,16% |

| 1890 | $ 72,22 | -1,09% |

| 1891 | 72 руб.22 | 0,00% |

| 1892 | $ 72,22 | 0,00% |

| 1893 | $ 71,43 | -1,10% |

| 1894 | $ 68,25 | -4,44% |

| 1895 | $ 66.67 | -2,33% |

| 1896 | $ 66.67 | 0,00% |

| 1897 | $ 65,87 | -1,19% |

| 1898 | 65 долларов.87 | 0,00% |

| 1899 | $ 65,87 | 0,00% |

| 1900 | $ 66.67 | 1,20% |

| 1901 | $ 67,46 | 1,19% |

| 1902 | $ 68,25 | 1,18% |

| 1903 | $ 69,84 | 2,33% |

| 1904 | $ 70,63 | 1,14% |

| 1905 | 69 долларов.84 | -1,12% |

| 1906 | $ 71,43 | 2,27% |

| 1907 | 74,60 долл. США | 4,44% |

| 1908 | 73,02 долл. США | -2,13% |

| 1909 | $ 72,22 | -1,09% |

| 1910 | $ 75,40 | 4,40% |

| 1911 | $ 75,40 | 0,00% |

| 1912 | 76 долларов.98 | 2,11% |

| 1913 | $ 78,57 | 2,06% |

| 1914 | 79,37 долл. США | 1,01% |

| 1915 | 80,16 долл. США | 1,00% |

| 1916 | $ 86,51 | 7,92% |

| 1917 | 101,59 $ | 17,43% |

| 1918 | $ 119,84 | 17,97% |

| 1919 | 137 долларов.30 | 14,57% |

| 1920 | $ 158,73 | 15,61% |

| 1921 | $ 142,06 | -10,50% |

| 1922 | $ 133,33 | -6,15% |

| 1923 | $ 135,71 | 1,79% |

| 1924 | $ 135,71 | 0,00% |

| 1925 | $ 138,89 | 2,34% |

| 1926 | 140 долларов.48 | 1,14% |

| 1927 | $ 138,10 | -1,69% |

| 1928 | $ 135,71 | -1,72% |

| 1929 | $ 135,71 | 0,00% |

| 1930 | $ 132,54 | -2,34% |

| 1931 | $ 120,63 | -8,98% |

| 1932 | $ 108,73 | -9,87% |

| 1933 | 103 доллара.17 | -5,11% |

| 1934 | $ 106,35 | 3,08% |

| 1935 | $ 108,73 | 2,24% |

| 1936 | 110,32 долл. США | 1,46% |

| 1937 | $ 114.29 | 3,60% |

| 1938 | $ 111,90 | -2,08% |

| 1939 | 110,32 долл. США | -1,42% |

| 1940 | 111 долларов.11 | 0,72% |

| 1941 | $ 116.67 | 5,00% |

| 1942 | $ 129,37 | 10,88% |

| 1943 | $ 137,30 | 6,13% |

| 1944 | $ 139,68 | 1,73% |

| 1945 | $ 142,86 | 2,27% |

| 1946 | $ 154,76 | 8,33% |

| 1947 | 176 долларов.98 | 14,36% |

| 1948 | $ 191,27 | 8,07% |

| 1949 | $ 188,89 | -1,24% |

| 1950 | $ 191,27 | 1,26% |

| 1951 | $ 206,35 | 7,88% |

| 1952 | 210,32 | 1,92% |

| 1953 | $ 211,90 | 0,75% |

| 1954 | 213 долларов.49 | 0,75% |

| 1955 | 212,70 $ | -0,37% |

| 1956 | $ 215,87 | 1,49% |

| 1957 | 223,02 долл. США | 3,31% |

| 1958 | $ 229,37 | 2,85% |

| 1959 | $ 230.95 | 0,69% |

| 1960 | $ 234.92 | 1,72% |

| 1961 | 237 долларов.30 | 1,01% |

| 1962 | 239,68 долл. США | 1,00% |

| 1963 | $ 242,86 | 1,32% |

| 1964 | 246,03 долл. США | 1,31% |

| 1965 | 250,00 $ | 1,61% |

| 1966 | $ 257,14 | 2,86% |

| 1967 | 265,08 долл. США | 3,09% |

| 1968 | 276 долларов.19 | 4,19% |

| 1969 | $ 291,27 | 5,46% |

| 1970 | $ 307.94 | 5,72% |

| 1971 | $ 321,43 | 4,38% |

| 1972 | $ 331,75 | 3,21% |

| 1973 | $ 352,38 | 6,22% |

| 1974 | $ 391,27 | 11,04% |

| 1975 | 426 долларов.98 | 9,13% |

| 1976 | $ 451,59 | 5,76% |

| 1977 | 480,95 долл. США | 6.50% |

| 1978 | $ 517,46 | 7,59% |

| 1979 | $ 576,19 | 11,35% |

| 1980 | $ 653.97 | 13,50% |

| 1981 | $ 721,43 | 10,32% |

| 1982 | $ 765.87 | 6,16% |

| 1983 | $ 790,48 | 3,21% |

| 1984 | 824,60 $ | 4,32% |

| 1985 | $ 853.97 | 3,56% |

| 1986 | $ 869,84 | 1.86% |

| 1987 | $ 901,59 | 3,65% |

| 1988 | $ 938,89 | 4,14% |

| 1989 | 984 доллара.13 | 4,82% |

| 1990 | $ 1 037,30 | 5,40% |

| 1991 | $ 1 080,95 | 4,21% |

| 1992 | $ 1,113,49 | 3,01% |

| 1993 | $ 1 146,83 | 2,99% |

| 1994 | $ 1,176,19 | 2,56% |

| 1995 | $ 1 209,52 | 2,83% |

| 1996 | 1 245 долларов США.24 | 2,95% |

| 1997 | $ 1 273,81 | 2,29% |

| 1998 | $ 1 293,65 | 1,56% |

| 1999 | $ 1 322,22 | 2,21% |

| 2000 | $ 1 366,67 | 3,36% |

| 2001 | $ 1 405,56 | 2,85% |

| 2002 | $ 1 427,78 | 1,58% |

| 2003 | 1460 долларов.32 | 2,28% |

| 2004 | $ 1 499,21 | 2,66% |

| 2005 | 1 550,00 долларов США | 3,39% |

| 2006 | 1600,00 долларов США | 3,23% |

| 2007 | $ 1 645,57 | 2,85% |

| 2008 | $ 1 708,75 | 3,84% |

| 2009 | $ 1 702,67 | -0,36% |

| 2010 | 1730 долларов.60 | 1,64% |

| 2011 | $ 1,785,23 | 3,16% |

| 2012 | $ 1 822,17 | 2,07% |

| 2013 | $ 1 848,87 | 1,46% |

| 2014 | $ 1 878,86 | 1,62% |

| 2015 | $ 1,881,09 | 0,12% |

| 2016 | $ 1 904,82 | 1,26% |

| 2017 | 1 945 долл. США.40 | 2,13% |

| 2018 | $ 1 993,89 | 2,49% |

| 2019 | $ 2 029,03 | 1,76% |

| 2020 | $ 2 054,06 | 1,23% |

| 2021 | 2156,32 долл. США | 4,98% * |

Нажмите, чтобы отобразить еще 215 строк

Скачать как CSV / Excel

Эта таблица преобразования показывает различные другие 1800 сумм в сегодняшних долларах, исходя из 2056.32% изменение цен:

| Начальное значение | Эквивалент |

|---|---|

| 1 доллар доллар в 1800 г. | 21,56 долл. США доллары Cегодня |

| 5 долларов США доллары в 1800 г. | 107,82 $ доллары Cегодня |

| 10 долларов США доллары в 1800 г. | 215,63 долл. США доллары Cегодня |

| 50 долларов США доллары в 1800 г. | 1 078 долларов США.16 доллары Cегодня |

| 100 долларов США доллары в 1800 г. | 2 156,32 долл. США доллары Cегодня |

| 500 долларов США доллары в 1800 г. | 10 781,59 долл. США доллары Cегодня |

| 1000 долларов США доллары в 1800 г. | 21 563,17 долл. США доллары Cегодня |

| 5 000 долл. США доллары в 1800 г. | 107 815,87 долл. США доллары Cегодня |

| 10 000 долл. США доллары в 1800 г. | 215 631,75 долл. США доллары Cегодня |

| 50 000 долл. США доллары в 1800 г. | 1 078 158 долларов.73 доллары Cегодня |

| 100 000 долл. США доллары в 1800 г. | 2 156 317,46 долл. США доллары Cегодня |

| 500 000 долл. США доллары в 1800 г. | 10 781 587,30 долл. США доллары Cегодня |

| 1 000 000 долл. США доллары в 1800 г. | 21 563 174,60 долл. США доллары Cегодня |

Инфляция по странам

Инфляция также может сильно различаться в зависимости от страны. Для сравнения, в Великобритании 100 фунтов стерлингов в 1800 году будут эквивалентны 8 592 фунтам стерлингов.23 в 2021 году, абсолютное изменение на 8 492,23 фунта стерлингов и совокупное изменение на 8 492,23%.

Сравните эти цифры с общим абсолютным изменением в США на 2056,32 доллара и общим процентным изменением на 2056,32%.

Инфляция по категориям расходов

ИПЦ — это взвешенная комбинация многих категорий расходов, отслеживаемых государством. Разбивка на эти категории помогает объяснить основные движущие силы изменения цен. На этой диаграмме показан средний уровень инфляции для отдельных категорий ИПЦ в период с 1800 по 2021 год.

Сравните эти значения со средним значением 1,40% в год:

На приведенном ниже графике сравнивается инфляция по категориям товаров с течением времени. Щелкните категорию, например «Еда», чтобы включить или выключить ее:

Для всех этих визуализаций важно отметить, что не все категории могли отслеживаться с 1800 года. В этой таблице и диаграммах используются самые ранние доступные данные для каждой категории.

Как рассчитать уровень инфляции для 100 долларов с 1800 года

В наших расчетах используется следующая формула уровня инфляции для расчета изменения стоимости с 1800 года по сегодняшний день:

ИПЦ сегодня ИПЦ в 1800 г.

×

1800 USD стоимость

=

Текущая стоимость

Затем вставьте исторические значения CPI.ИПЦ США составил 12,6 в 1800 году и 271,696 в 2021 году:

271,69612,6

×

$ 100

=

2156,32 долл. США

100 долларов в 1800 году имеют такую же «покупательную способность» или «покупательную способность», как 2156,32 доллара в 2021 году.

Чтобы получить общий уровень инфляции за 221 год с 1800 по 2021 год, мы используем следующую формулу:

ИПЦ в 2021 г. — ИПЦ в 1800 ИПЦ в 1800 г.

×

100

=

Накопленный уровень инфляции (221 год)

Подставляя значения в это уравнение, мы получаем:

271.696 — 12,6 12,6

×

100

=

2,056%

Заголовки новостей с 1800 года

Политика и новости часто влияют на экономические показатели. Вот что происходило в то время:

- Первая сессия Конгресса проходит в строящемся здании Капитолия в Вашингтоне, округ Колумбия.

- Первая вакцинация против коровьей оспы (для профилактики оспы) в США. Вакцину сделал своему сыну доктор Бенджамин Уотерхаус.

- Свободное афроамериканское сообщество Филадельфии подает в Конгресс США свою первую петицию об отмене рабства.

- Барнаба Никкокло Мария Луиджи Кьярамонти избрана Папой, приняв имя Папы Пия VII.

- Доктор Бенджамин Уотерхаус изобрел вакцину против оспы, что привело к первой иммунизации против этой болезни.

- Конгресс проводит свою первую сессию в еще незавершенном здании Капитолия в Вашингтоне, округ Колумбия.

- Французская армия наносит поражение туркам при Гелиполисе, после чего они продвигаются к Каиру.

Источник данных и цитирование

Исходные данные для этих расчетов получены из Бюро статистики труда » Индекс потребительских цен (ИПЦ), установленный в 1913 году. Данные по инфляции с 1665 по 1912 год взят из исторического исследования, проведенного политологами. профессор Роберт Сар из Университета штата Орегон.

Вы можете использовать следующую ссылку MLA для этой страницы: «Стоимость 1800 долларов сегодня | Калькулятор инфляции ». Официальные данные по инфляции, Alioth Finance, 18 июля.2021 г., https://www.officialdata.org/us/inflation/1800%3famount%3d1.

Особая благодарность QuickChart за их API изображений диаграмм, который используется для загрузки диаграмм.

Об авторе

Ян Вебстер — инженер и эксперт по данным из Сан-Матео, Калифорния. Он работал в Google, NASA и консультировал правительства по всему миру по конвейерам данных и анализу данных. Разочарованный отсутствием четких источников о влиянии инфляции на экономические показатели, Ян считает, что этот веб-сайт служит ценным общественным инструментом.Ян получил степень в области компьютерных наук в Дартмутском колледже.

Электронная почта · LinkedIn · Twitter

Если вы думаете, что доллар сейчас обесценился — просто подождите

По данным Citigroup, падающий доллар может упасть еще немного — на самом деле намного больше: примерно на 20% в следующем году, помимо 4,9%, которые он упал до сих пор в этом году.

Парадоксально, но, по мнению Citi, главным виновником являются хорошие новости о вакцинах от коронавируса.Это вселяет надежду во всем мире и способствует восстановлению экономики, охваченной пандемией по всей карте. Таким образом, иностранным инвесторам меньше нужно искать убежища в активах США, что всегда повышает курс доллара.

«Мы полагаем, что распространение вакцины будет отмечать все признаки нашего медвежьего рынка, позволяя доллару следовать по пути, аналогичному тому, который он наблюдал с начала до середины 2000-х», когда в последний раз валюта переживала серьезный спад, Кальвин Цзе и другие стратеги Citi написали в отчете.

Действительно, ранее в этом году, когда рынки упали во всем мире и экономический рост замедлился, ценные бумаги, номинированные в долларах, резко выросли. После пика в марте, правительственная помощь помогла экономике восстановиться, и доллар упал на 12,6%.

Этому способствовало, как отмечает Citi, падение краткосрочных процентных ставок в США почти до нуля, что означает меньшую доходность по американским ценным бумагам с фиксированным доходом. Другой фактор: большое экономическое возрождение в Китае, где на данный момент вирус практически полностью уничтожен.

Какие валюты станут победителями? Австралийский доллар и норвежская крона, сказал Це Bloomberg, потому что оба являются экспортерами сырьевых товаров: Австралия поставляет железную руду и другие полезные ископаемые в быстро развивающийся Китай, а Норвегия отправляет свою нефть в остальную Европу, и ожидается, что в следующем году цены на нефть вырастут. Еще в 2001 году, согласно исследованию Citi, последнее серьезное падение курса доллара было вызвано вступлением Китая во Всемирную торговую организацию (ВТО), которая начала свою эру в качестве крупного импортера сырья.

Между тем, Goldman Sachs рекомендует продавать доллар США в короткую продажу в пользу валют Австралии и Канады, еще одной страной с тяжелым нефтедобычей.Это согласуется с предыдущим предупреждением фирмы о том, что доллар рискует потерять свой статус мировой резервной валюты.

Доллар США был международной резервной валютой на протяжении десятилетий. Это означает, что центральные банки других стран используют его как готовое средство для выплаты долгов и стимулирования торговли. Если доллар потеряет свою значительную ценность, доллар не сможет выполнять эти функции.

Goldman в своем собственном исследовании выделил усилия Вашингтона и, в частности, Федеральной резервной системы по стимулированию экономики, которые наводнили мир долларами.По его мнению, вероятность того, что эта спровоцирует инфляцию после завершения пандемической рецессии, еще больше подорвет стоимость доллара.

Чтобы предотвратить такой исход, Скотт Майнерд, глобальный ИТ-директор Guggenheim Investments, призвал ФРС покупать золото. Желтый металл и доллар обычно имеют обратную корреляцию. Но если бы ФРС держала в своих хранилищах большой кусок золота, чтобы поддержать доллар — функцию, которую использовало вещество, которая могла бы помочь укрепить ценность деноминации США, — говорят рассуждения.

Несмотря на то, что это донкихотство, по мнению некоторых аналитиков, эта идея является таким же хорошим противоядием, как и любое другое, от стремительно падающего доллара. Слабый доллар сделает иностранные товары в США более дорогими. А американским туристам не понравится, чтобы их деньги не уходили далеко за границу.

Истории по теме:

Доллар в опасности быть сбитым с места, Goldman предупреждает

Доллар продолжит падать, прогнозирует UBS

Эй, Вашингтон, покупайте золото, чтобы поддержать доллар, Гуггенхайм, ИТ-директор говорит

Теги: Citigroup, коронавирус, вакцина против коронавируса, доллар, Федеральный резерв, золото, Goldman Sachs, пандемия, рецессия

Доллар США будет укрепляться в течение 2021 года по 5 основным причинам, сообщает Bank of America

Юсеф Масуд / SOPA Images / LightRocket / Getty Images

- Банк Америки во вторник повысил прогноз по укреплению доллара США по отношению к евро.

- После ослабления на протяжении большей части 2020 года несколько факторов будут поддерживать доллар в результате продолжающегося восстановления экономики.

- Ниже приведены пять причин, по которым BofA ожидает укрепления доллара США в 2021 году — от безрискового позиционирования до стимулирования.

- Подпишитесь на нашу ежедневную рассылку новостей «10 вещей до открытия звонка» .

Неопределенности, связанные с курсом доллара США в 2021 году, исчезают, и, возможно, «быки» наконец-то проведут свой день под солнцем, заявил во вторник Bank of America.

Стратеги во главе с Атанасиосом Вамвакидисом повысили свой прогноз по американской валюте во вторник, ожидая, что к концу года она вырастет до 1,15 доллара за евро. Прогноз сравнивается с консенсусом Уолл-стрит в отношении обменного курса 1,25.

Более высокий курс евро к доллару означает более слабый доллар, поскольку за один евро можно купить больше валюты США. Валютная пара уже торгуется на уровне 1,20, прогнозируемого банком на первый квартал, по сравнению с примерно 1,23 в начале года.Команда уже ожидала роста доллара в конце года, но теперь видит несколько причин, по которым такое укрепление может наступить раньше.

Ниже приведены пять причин, по которым Bank of America ожидает укрепления доллара в 2021 году.

Подробнее: Руководитель отдела исследований в области управления благосостоянием делит покупки в 6 секторах фондового рынка по мере того, как страна вновь открывается и экономика переживает «лучший год роста ВВП с 2000 года»

Разрыв между ФРС и ЕЦБ