Банкротство юридических лиц: пошаговая инструкция

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статьюКомментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статьюКомментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статьюО способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента.

Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статьюАСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Срывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статьюОбщество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности.

Банкротство юридических лиц в Хабаровске

Описание

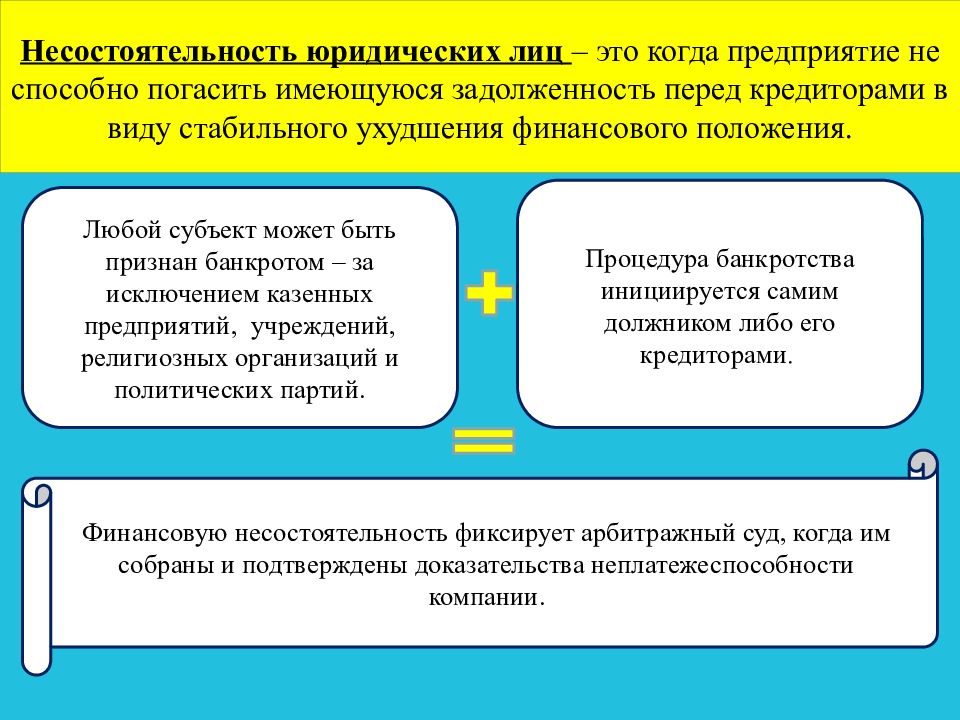

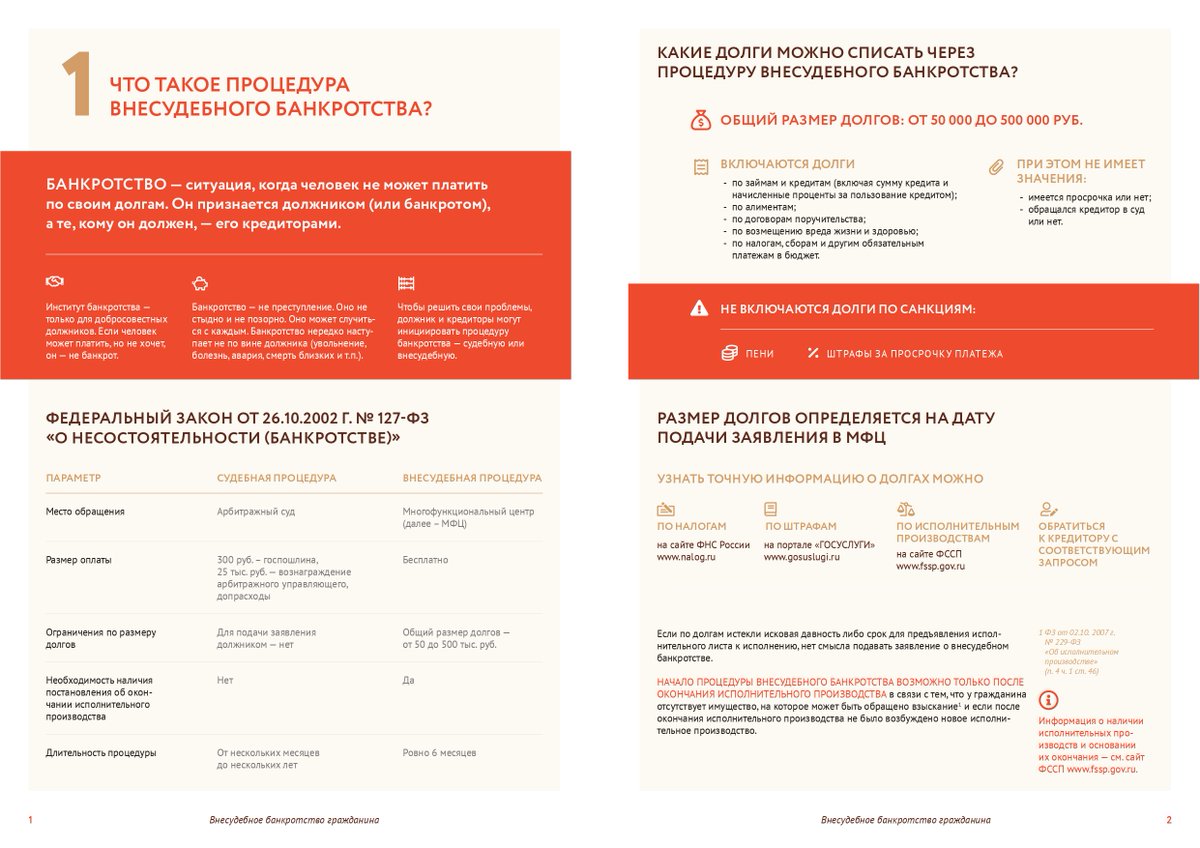

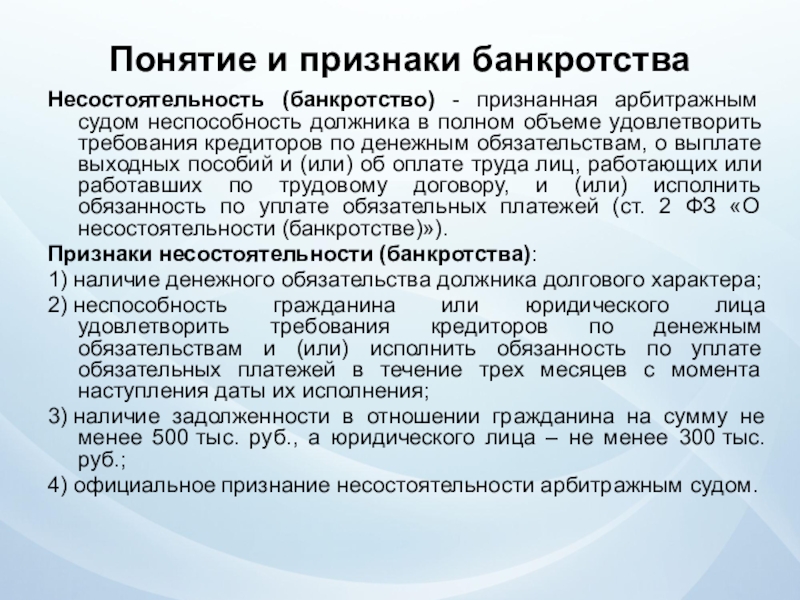

Банкротство – неспособность компании исполнять свои денежные обязательства перед кредиторами. Отказ от процедуры банкротства может повлечь субсидиарную и уголовную ответственность. Продажа и реорганизация юридического лица не освобождает бывших руководителей и учредителей компании от преследования кредиторов. А все сделки должника, совершенные в течение 3 лет, предшествующих банкротству, могут быть оспорены арбитражным управляющим.

Что можем сделать мы:

- Представим интересы, как должника, так и кредиторов;

- Проведем анализ и дадим полную консультацию о действиях лиц по делу о банкротстве.

Для должника:

- Поможем подготовиться к началу процедуры так, чтобы исключить ответственность контролирующих должника лиц;

- Предложим кандидатуру арбитражного управляющего;

-

Обеспечим грамотное сопровождение процедуры банкротства, исключим заявления об оспаривании сделок должника, поможем списать задолженность при невозможности ее погашения, уменьшим сумму начисленных штрафов и пени по долговым обязательствам.

Для кредиторов:

- Поможем инициировать процедуру банкротства в отношении недобросовестного должника;

- Обеспечим сопровождение процедуры банкротства эффективно, с погашением кредиторской задолженности должником или контролирующими его лицами;

- Оспорим сделки, привлечем руководителя к субсидиарной ответственности, обеспечим участие в реализации имущества должника.

- Мы участвовали и участвуем в сопровождении процедур банкротства в ДВФО компаний регионального и федерального уровня. Наша практика подтверждает, что грамотно и своевременно проведенная процедура банкротства безопасна и имеет минимальные риски. Мы готовы обеспечить законное погашение ваших долговых обязательств как должника, или удовлетворение всех требований, как кредитора.

Записаться на консультацию: 8(4212) 704 – 007

Стоимость услуг:

Стоимость наших услуг в этой области всегда определяется индивидуально с учетом объема работы и пожеланий Заказчика.

Документы

- Договор Юридического обслуживания Скачать

Часто задаваемые вопросы в банкротстве юридического лица

Существует закон о банкротстве юридического лица?

Отдельный закон о банкротстве юридического лица отсутствует. Процедура банкротства юридического лица регулируется Кодексом Украины по процедурам банкротства.

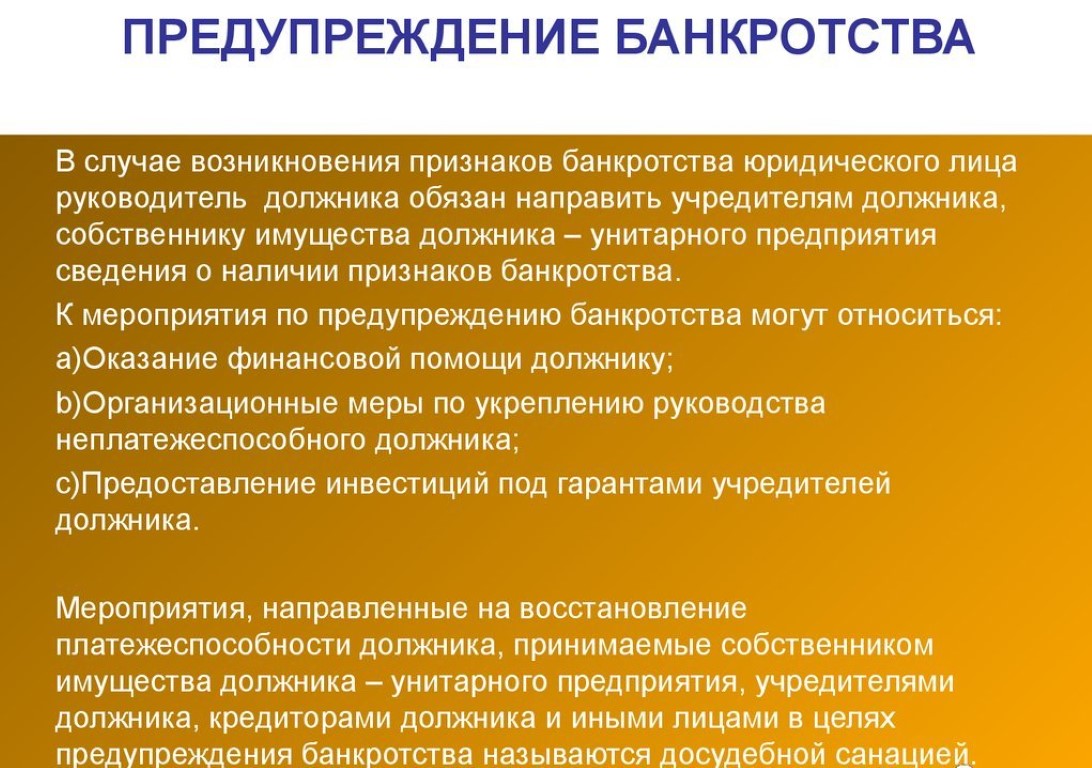

Досудебная санация юрлица

Санация должника до открытия производства по делу о банкротстве — это система мероприятий по восстановлению платежеспособности должника, которые может осуществлять учредитель (участник, акционер) должника, собственник имущества (орган, уполномоченный управлять имуществом) должника, другие лица с целью предотвращения банкротства должника путем принятия организационно-хозяйственных, управленческих, инвестиционных, технических, финансово-экономических, правовых мер в соответствии с законодательством до открытия производства по делу о банкротстве.

Кто может инициировать санацию юрлица?

Должник по решению учредителей (участников, акционеров) должника вправе инициировать процедуру санации до открытия производства по делу о банкротстве.

Что указывается в плане санации?

— размеры, порядок и сроки погашения требований кредиторов, участвующих в санации;

— мероприятия по выполнению плана санации и надзора за выполнением плана санации;

— объем полномочий управляющего санацией.

Что предусматривает план санации?

— разделение кредиторов.

— условия удовлетворения требований кредиторов.

— возможности получения займов.

— не включаются требования первой и второй очередей удовлетворения требований кредиторов.

Что нужно для одобрения плана санации?

Должник созывает собрание кредиторов (проводятся не ранее 10 дней после размещения объявления о проведении собрания на официальном веб-сайте судебной власти), которые должны одобрить план санации.

Отдельно каждый кредитор уведомляется письменно юрлицом о собрании.

Если плана санации одобрен, что делать дальше?

Должник в течение пяти дней подает в хозяйственный суд заявление об утверждении плана санации.

Что прилагается к плану санации?

— план санации.

— документы, подтверждающие одобрение плана санации.

Как избирается управляющий санацией?

Кандидатура управляющего санацией избирается на общем собрании кредиторов, чьи требования в совокупности составляют более 50 процентов от общей суммы требований, включенных в план санации.

Почему суд может отказать в утверждении плана санации?

— при одобрении плана санации были допущены нарушения законодательства.

— кредитор, который не голосовал, докажет что его требования были бы удовлетворены в большем размере, чем по плану санации.

— должником предоставлены недостоверные сведения.

Кто такой арбитражный управляющий?

Арбитражный управляющий (распорядитель имущества, управляющий санацией, ликвидатор) — это гражданин Украины, имеющий высшее юридическое или экономическое образование второго (магистерского) уровня, общий стаж работы по специальности не менее трех лет или не менее одного года после получения соответствующего высшего образования на руководящих должностях, прошел обучение и стажировку в течение шести месяцев в порядке, установленном государственным органом по вопросам банкротства, владеющий государственным языком и сдавший квалификационный экзамен.

Не может быть арбитражным управляющим лицо:

— признанная судом ограниченным в гражданской дееспособности или недееспособным.

— которая имеет не снятую или непогашенную в установленном законом порядке судимость.

— которая не способна выполнять обязанности арбитражного управляющего по состоянию здоровья.

— которой запрещено занимать руководящие должности.

Арбитражный управляющий имеет удостоверение и печать, описание и порядок использования которых устанавливает государственный орган по вопросам банкротства.

Открытие производства о банкротстве юрлица

Как открывается производство о банкротстве?

Для открытия производства нужно подать заявление в хозяйственный суд.

Заявление об открытии производства по делу о банкротстве подается кредитором или должником.

Что прилагается к заявлению кредитора об открытии производства по делу о банкротстве?

— доказательства об уплате судебного сбора.

— доказательства авансирования вознаграждения арбитражному управляющему.

— доказательства направления должнику копии заявления с приложениями.

— доказательства, подтверждающие наличие кредиторских требований.

Какие сроки для обращения должника?

1 (один) месяц.

Что прилагается к заявлению должника об открытии производства по делу о банкротстве?

— доказательства об уплате судебного сбора.

— доказательства авансирования вознаграждения арбитражному управляющему.

— доказательства угрозы неплатежеспособности.

— учредительные документы должника — юридического лица.

— бухгалтерской баланс должника на последнюю отчетную дату.

— перечень кредиторов.

— перечень имущества должника.

— справка о наличии/отсутствии на балансе имущества.

— ведомости о всех счетах.

— протокол общего собрания работников должника.

— решение высшего органа управления об обращении с заявлением о банкротстве.

Можно ли еще раз подать заявление, если суд отказал в открытии производства?

Да, заявитель может подать повторно заявление.

Что отмечается в постановлении об открытии производства?

— признание требований кредитора и их размер.

— введение моратория на удовлетворение требований кредиторов.

— введение внешнего управления.

— принятие мер по обеспечению требований кредиторов.

— срок представления распорядителем имущества в хозяйственный суд сведений о результатах рассмотрения требований кредиторов (не более 20 дней после проведения подготовительного судебного заседания).

— дату предварительного судебного заседания (не позднее 70 дней, в случае большого количества кредиторов — не позднее 3-х месяцев).

— срок проведения инвентаризации имущества должника (не позднее 2-х месяцев, в случае значительного количества имущества — не позднее 3-х месяцев).

Как выявляются кредиторы и как они узнают о производстве по делу о банкротстве?

На официальном веб-портале судебной власти Украины не позднее следующего дня со дня вынесения определения суда об открытии производства по делу, суд обнародует сообщение об открытии производства по делу должника (официальное обнародование).

Как обеспечиваются требования кредиторов?

Хозяйственный суд вправе по ходатайству сторон или участников дела или по своей инициативе принять меры к обеспечению требований кредиторов, а именно:

— запретить должнику совершать без согласия арбитражного управляющего сделки.

— обязать должника передать ценные бумаги, имущество, другие ценности на хранение третьим лицам.

— совершить или воздержаться от совершения определенных действий или принять другие меры для сохранности имущества должника.

Что такое мораторий на удовлетворение кредиторских требований?

Мораторий на удовлетворение требований кредиторов — это приостановление исполнения должником денежных обязательств и обязательств по уплате налогов и сборов (обязательных платежей), срок выполнения которых наступил до дня введения моратория, и прекращение мер, направленных на обеспечение выполнения этих обязательств и обязательств по уплате налогов и сборов (обязательных платежей), примененных до дня введения моратория.

Какие плюсы моратория для должников?

— запрещается взыскание на основании исполнительных и других документов.

— запрещается выполнение требований, на которые распространяется мораторий.

— не применяются другие финансовые санкции (неустойка, пеня, штраф).

— останавливается течение исковой давности на период действия моратория.

— не применяется индекс инфляции.

На все распространяется действие моратория?

Действие моратория не распространяется на:

— требования текущих кредиторов.

— выплату заработной платы и начисленных на эти суммы страховых взносов на общеобязательное государственное пенсионное и прочее социальное страхование.

— возмещение вреда, причиненного здоровью и жизни граждан.

— выплату авторского вознаграждения, алиментов.

— требования по исполнительным документам неимущественного характера.

Когда прекращается действие моратория?

Действие моратория прекращается со дня прекращения производства по делу о банкротстве.

Распоряжение имуществом

Что такое распоряжение имуществом?

Это система мероприятий по надзору и контролю за управлением и распоряжением имуществом должника с целью обеспечения сохранности, эффективного использования имущественных активов должника, проведения анализа его финансового состояния, а также определение следующей процедуры (санации или ликвидации).

Как долго длится распоряжение имуществом?

До 170 дней.

Что обязан делать распорядитель имущества?

— рассматривать заявления кредиторов.

— вести реестр требований кредиторов.

— уведомлять кредиторов о результатах рассмотрения их требований.

— принимать меры для защиты имущества должника.

— проводить анализ финансово-хозяйственной деятельности.

— выявлять (при наличии) признаки фиктивного банкротства, доведения до банкротства.

— созывать собрание и комитет кредиторов.

— организовывать проведение собраний и комитетов кредиторов, их заседаний.

— предоставлять хозяйственному суду и комитету кредиторов отчет о своей деятельности.

— провести инвентаризацию имущества должника и определить его стоимость (не позднее 2-х месяцев со дня открытия производства по делу о банкротстве).

— по возможности составить план санации должника, подать его на рассмотрение комитета кредиторов.

Когда проводятся собрание комитета кредиторов?

В течение 10 дней со дня вынесения постановления по результатам предыдущего заседания хозяйственного суда

Кто созывает собрание комитета кредиторов?

Распорядитель имущества письменно уведомляет кредиторов согласно реестру требований кредиторов, уполномоченное лицо работников должника и уполномоченное лицо учредителей (участников, акционеров) должника о месте и времени проведения собрания кредиторов и организует их проведение.

Что входит в компетенцию собрания кредиторов?

— определение количественного состава и избрание членов комитета кредиторов.

— досрочное прекращение полномочий комитета кредиторов или отдельных его членов.

— одобрение плана санации должника и одобрение внесения изменений в него.

— обращение в хозяйственный суд с ходатайством о введении следующей процедуры в деле о банкротстве.

— избрание арбитражного управляющего в случае отстранения арбитражного управляющего.

Что входит в компетенцию комитета кредиторов?

— избрание председателя комитета.

— созыв собрания кредиторов.

— обращение в хозяйственный суд с требованием о признании сделок (договоров) должника недействительными любой стадии процедуры банкротства.

— обращение в хозяйственный суд с ходатайством о назначении арбитражного управляющего, прекращение полномочий арбитражного управляющего и о назначении другого арбитражного управляющего.

— предоставление согласия на продажу имущества должника (кроме имущества, являющегося предметом обеспечения).

— внесение предложений хозяйственному суду относительно продления или сокращения срока процедур распоряжения имуществом должника или санации должника.

Какие сделки могут быть признаны недействительными?

Сделки, совершенные должником после открытия производства по делу о банкротстве или в течение трех лет, предшествовавших открытию производства по делу о банкротстве.

Сделки, которые нанесли ущерб должнику или кредиторам, по следующим основаниям:

— должник выполнил имущественные обязательства раньше установленного срока.

— должник взял на себя обязательства что привело к неплатежеспособности.

— должник осуществил отчуждение имущества по ценам ниже рыночных цен.

— должник взял на себя залоговые обязательства для обеспечения выполнения денежных требований.

— должник безвозмездно осуществил отчуждение имущества.

— должник заключил договор с заинтересованным лицом.

— должник заключил договор дарения.

Когда заканчивается распоряжение имуществом?

В итоговом заседании суда в процедуре распоряжения имуществом должника осуществляется переход к следующей судебной процедуры (процедуры санации, ликвидации) или закрывается производство по делу.

К этому моменту комитет кредиторов должен одобрить план санации и подать его в суд или подать в суд ходатайство о переходе к процедуре ликвидации.

Процедура санации должника

Что такое процедура санации?

Это система мероприятий, осуществляемых во время производства по делу о банкротстве с целью предотвращения признания должника банкротом и его ликвидации, направленных на оздоровление финансово-хозяйственного положения должника.

Кто занимается санацией?

Управляющий санацией (арбитражный управляющий).

На что имеет право управляющий санацией?

— обращаться в хозяйственный суд.

— распоряжаться имуществом должника в соответствии с планом санации и с учетом ограничений, установленных законодательством.

— заключать от имени должника гражданско-правовые, трудовые и другие сделки (договоры).

— подавать заявления о признании сделок (договоров), заключенных должником, недействительными.

Какие обязанности у управляющего санацией?

— принять в хозяйственное ведение имущество должника.

— открыть специальный счет для проведения санации и расчетов с кредиторами.

— обеспечить ведение должником бухгалтерского учета, статистического отчета и финансовой отчетности.

— осуществлять мероприятия по взысканию в пользу должника дебиторской задолженности.

— осуществлять мероприятия по взысканию задолженности с лиц, которые в соответствии с законом или договором несут с должником субсидиарную или солидарную ответственность.

— рассматривать требования конкурсных кредиторов.

— заявлять в установленном порядке возражения относительно заявленных к должнику требований конкурсных кредиторов.

— сообщать в 10-й срок со дня о своем назначении, окончание выполнения плана санации, освобождение от обязанностей.

— уведомлять орган, уполномоченный управлять государственным имуществом, о реализации плана санации в отношении должника — государственного предприятия или хозяйственного общества, в уставном капитале которого доля государственной собственности составляет 50 и более процентов.

— предоставлять хозяйственному суду по его требованию информацию о выполнении плана санации.

— на период санации выступать представителем стороны (владельца) в коллективном договоре.

— ежеквартально отчитываться перед комитетом кредиторов и судом о выполнении плана санации.

Что указывается в плане санации?

В плане санации обязательно указывается размер каждого класса кредиторов, которые были бы удовлетворены в случае введения процедуры ликвидации должника.

Какие меры принимаются по восстановлению платежеспособности должника?

— реструктуризация предприятия.

— перепрофилирование производства.

— закрытие нерентабельных производств.

— отсрочка, рассрочка или прощение долга или его части.

— выполнение обязательства должника третьими лицами.

— удовлетворение требований кредиторов другим способом, непротиворечащей Кодексу.

— ликвидация дебиторской задолженности.

— реструктуризация активов должника в соответствии с требованиями закона.

— продажа части имущества должника.

— выполнение обязательств должника собственником должника и его ответственность за невыполнение взятых на себя обязательств.

— отчуждение имущества и погашение требований кредиторов путем замещения активов.

— увольнение работников должника, которые не могут быть задействованы в процессе выполнения плана санации.

— получение кредита для выплаты выходного пособия работникам должника, освобождаются согласно плану санации.

— получение займов и кредитов, приобретение товаров в кредит.

Что такое реструктуризация предприятий?

Это мероприятия, направленные на реорганизацию предприятия, что будет способствовать финансовому оздоровлению предприятия, повышению эффективности производства.

Можно ли продать все имущество должника в процедуре санации?

Да, с целью восстановления платежеспособности должника и удовлетворения требований кредиторов план санации может предусматривать продажу всего или части имущества должника, если оно составляет единый имущественный комплекс или несколько единых имущественных комплексов.

Сумма, полученная от продажи имущества должника как единого имущественного комплекса, включается в состав имущественных активов должника.

Что должно содержаться в отчете управляющего санацией?

Отчет управляющего санацией должен содержать:

— сведения о выполнении плана санации.

— баланс должника на последнюю отчетную дату.

— расчет прибылей и убытков должника.

— сведения о наличии у должника денежных средств на счетах и о состоянии расчета с кредиторами.

— сведения о дебиторской задолженности должника на дату подачи отчета и о нереализованных правах требования должника.

— сведения о состоянии кредиторской задолженности должника на дату подачи отчета.

К отчету управляющего санацией прилагаются доказательства удовлетворения требований конкурсных кредиторов согласно реестру требований кредиторов.

Когда подается отчет управляющего санацией?

За 15 дней до окончания срока процедуры санации.

Когда рассматривается отчет управляющего санацией?

Рассматривается собранием кредиторов не позднее 10 дней со дня его поступления и не позднее окончания срока процедуры санации (который указан в плане).

Что делать когда закончился срок процедуры санации?

В случае истечения сроков процедуры санации, предусмотренных планом санации, и при отсутствии ходатайства собрания кредиторов о продлении сроков процедуры санации в связи с одобрением соответствующих изменений в план санации хозяйственный суд признает должника банкротом и открывает ликвидационную процедуру.

Ликвидационная процедура юрлица

Какие последствия признания должника банкротом?

Хозяйственная деятельность банкрота завершается окончанием технологического цикла по изготовлению продукции и ее продажи.

В течение 15 дней со дня назначения ликвидатора соответствующие должностные лица банкрота обязаны передать бухгалтерскую и другую документацию, печати и штампы, материальные и другие ценности банкрота ликвидатору.

Если должностные лица не передали документацию и печати?

В случае уклонения от выполнения указанных обязанностей соответствующие должностные лица банкрота несут ответственность в соответствии с законом.

Ликвидатор имеет право заказать изготовление дубликатов печати и штампов в случае их потери.

Какие функции хозяйственного суда в процедуре ликвидации?

В ликвидационной процедуре хозяйственный суд рассматривает заявления с требованиями текущих кредиторов, поступивших в хозяйственный суд после официального обнародования сообщения о признании должника банкротом.

Какие полномочия у ликвидатора?

— принимает в свое ведение имущество должника, обеспечивает его сохранность.

— выполняет функции по управлению и распоряжению имуществом банкрота.

— проводит инвентаризацию и определяет начальную стоимость имущества банкрота.

— анализирует финансовое состояние банкрота.

— выполняет полномочия руководителя (органов управления) банкрота.

— формирует ликвидационную массу.

— заявляет к третьим лицам требования о возврате банкроту сумм дебиторской задолженности.

— имеет право получать кредит для выплаты выходного пособия работникам.

— заявляет в установленном порядке возражения относительно заявленных к должнику требований текущих кредиторов по обязательствам, возникшим во время производства по делу о банкротстве.

— подает в суд заявления о признании недействительными договоров (сделок) должника.

— принимает меры, направленные на поиск, выявление и возврат имущества банкрота, находящегося у третьих лиц.

— продает имущество банкрота для удовлетворения требований, включенных в реестр требований кредиторов.

— сообщает о своем назначении государственный орган по вопросам банкротства в десятидневный срок со дня принятия решения хозяйственным судом.

— предоставляет государственному регистратору в электронной форме через портал электронных сервисов юридических лиц, физических лиц — предпринимателей и общественных формирований сведения.

— при осуществлении банкротом деятельности, связанной с государственной тайной, принимает меры по ликвидации режимно-секретного органа.

— ведет реестр требований кредиторов.

— осуществляет действия по отмене регистрации выпуска акций, предусмотренные законодательством, если организационно-правовой формой юридического лица — банкрота является акционерное общество.

Что такое ликвидационная масса?

Все виды имущественных активов (имущество и имущественные права) банкрота, принадлежащих ему на праве собственности или хозяйственного ведения. Активы, включенные в состав ипотечного покрытия, не включаются в конкурсную массу.

Активы, включенные в состав ипотечного покрытия, не включаются в конкурсную массу.

Что произойдет с имуществом банкрота?

После проведения инвентаризации и получения согласия на продажу имущества ликвидатор осуществляет продажу имущества банкрота на аукционе.

Средства, полученные на аукционе, направляются на удовлетворение требований кредиторов.

Какая очередность удовлетворения требований кредиторов?

- В первую очередь удовлетворяются:

— требования по выплате задолженности по заработной плате, денежные компенсации за все неиспользованные отпуска, выходное пособие, расходы, связанные с производством по делу о банкротстве в хозяйственном суде, расходы кредиторов на проведение аудита, если аудит проводился по решению хозяйственного суда за счет их средств.

- Во вторую очередь удовлетворяются:

— требования по обязательствам, возникшим вследствие причинения вреда жизни и здоровью граждан, в том числе в Фонд социального страхования Украины за граждан.

- В третью очередь удовлетворяются:

— требования по уплате налогов и сборов (обязательных платежей).

- В четвертую очередь удовлетворяются требования кредиторов, не обеспеченные залогом.

- В пятую очередь удовлетворяются требования по возврату взносов членов трудового коллектива в уставный капитал предприятия.

- В шестую очередь удовлетворяются другие требования.

Если средств на всех не хватит?

В случае недостаточности средств, полученных от продажи имущества банкрота, для полного удовлетворения всех требований одной очереди требования удовлетворяются пропорционально сумме требований, принадлежащей каждому кредитору одной очереди.

Что происходит после удовлетворения требований кредиторов?

После завершения всех расчетов с кредиторами ликвидатор подает в хозяйственный суд отчет и ликвидационный баланс.

Что указывается в ликвидационном балансе?

— сведения по результатам инвентаризации имущества должника и перечень ликвидационной массы.

— сведения о реализации объектов ликвидационной массы со ссылкой на заключенные договоры купли-продажи.

— копии документов, подтверждающих отчуждение активов должника в ликвидационной процедуре.

— реестр требований кредиторов с данными о размере погашенных требований кредиторов.

— документы, подтверждающие погашение требований кредиторов.

— справка архивного учреждения о принятии документов, которые согласно закону подлежат долгосрочному хранению.

Что будет если имущества должника хватило на удовлетворение всех требований кредиторов?

Если имущества банкрота юридического лица хватило для удовлетворения требований кредиторов в полном объеме, он считается не имеющим долгов и может продолжать свою предпринимательскую деятельность.

Когда происходит закрытие банкротства?

хозяйственный суд прекращает производство по делу о банкротстве, если:

— должник — юридическое лицо не внесен в Единый государственный реестр юридических лиц, физических лиц — предпринимателей и общественных формирований.

— юридическое лицо, которое является должником, прекращено в установленном законодательством порядке, о чем есть соответствующая запись в Едином государственном реестре юридических лиц, физических лиц — предпринимателей и общественных формирований.

— в производстве хозяйственного суда имеется дело о банкротстве того же должника.

— восстановлена платежеспособность должника или погашены все требования кредиторов в соответствии с реестром требований кредиторов.

— утвержден отчет управляющего санацией или ликвидатора в порядке, предусмотренном Кодексом.

— к должнику после официального обнародования объявления об открытии производства по делу о банкротстве не предъявлено требований.

— дело не подлежит рассмотрению в хозяйственных судах Украины.

— хозяйственным судом установлены признаки неплатежеспособности должника.

Для чего нужна компания или фирма по банкротству?

Компания (фирма) по банкротству нужна для оказания квалифицированной помощи должнику или кредитору в банкротстве.

Также, компания (фирма) по банкротству может гарантировать обеспечение ведения процедуры банкротства юридического лица без злоупотреблений процессуальным законодательством по стороны других участников, а при наличии таких злоупотреблений — по поручению клиента, осуществить соответствующее реагирование.

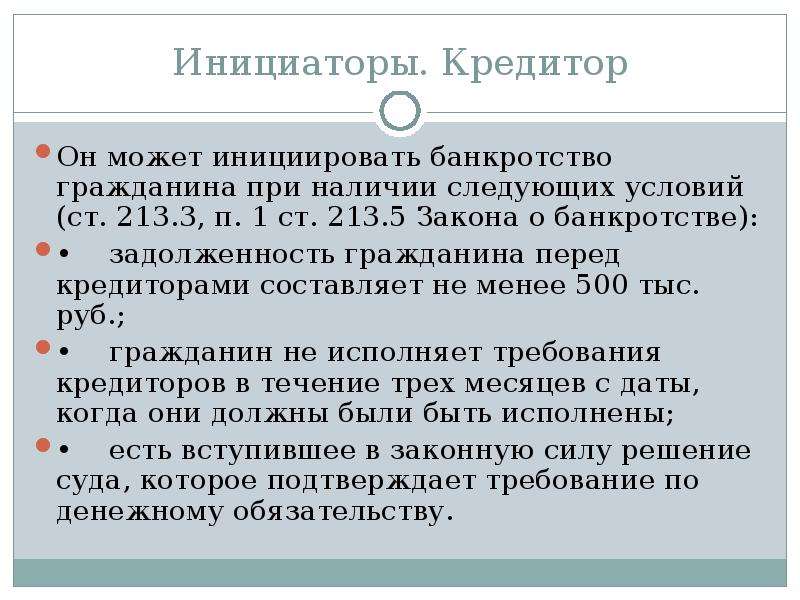

Инициирование банкротства под «маской» банка

В прошлом году вступили в силу поправки в Федеральный закон «О несостоятельности (банкротстве)», согласно которым исключалась необходимость подтверждения вступившим в законную силу решением суда требований кредиторов для возбуждения производства по делу о банкротстве, если заявление о банкротстве подаётся кредитной организацией (банком). Для этого кредитная организация, как правило, банк, должна была лишь сделать публикацию на сайте Единого федерального реестра сведений о фактах деятельности юридических лиц за 15 дней до подачи заявления о признании должника банкротом.

Спорность и несправедливость такого решения законодателя, ставящего интересы банков выше интересов обычных кредиторов, была очевидна. Вместе с тем, в тех случаях, когда третье лицо (в т.ч. поручитель) погашало долг или часть долга должника перед банком и на основании этого подавало заявление о признании должника банкротом, суды возвращали заявления, мотивируя это тем, что лицо «не является кредитной организацией» (см. например, Постановление 15 Арбитражного апелляционного суда по делу №А53-24497/15 от 27.10.2015 года и Постановление Арбитражного суда Северо-Кавказского Округа от 23.03.2016 года по делу №А53-24497/15).

На днях один из таких споров дошел до Экономической коллегии Верховного суда Российской Федерации (№А57-16992/2015). В своем Определении от 12 октября 2016 года суд высказал диаметрально противоположное мнение относительного того, вправе ли воспользоваться названным выше порядком возбуждения дела о банкротстве лица, не являющиеся кредитными организациями, прямо указав, что «статус заявителя по делу о банкротстве, чьи требования вытекают из подобного рода деятельности, не имеет решающего значения при возникновении вопроса».

Что же меняет данная ситуация для рядовых правоприменителей и тех, кто планирует в ближайшее время инициировать процедуру банкротства юридического лица?

Безусловно, такая практика будет полезна для поручителей по кредитным соглашениям с банками, которые вынуждены нести ответственность в случае, если должник не исполняет свои обязательства. При этом, если в отношении должника начнется процедура банкротства, поручителю не нужно будет подтверждать уплату части (или всего) долга, обращаясь в суд за судебным решением, что значительно сократит время и деньги последнего. Кроме этого, поручитель получит больше возможностей для контроля над процедурой банкротства, опередив других кредиторов при подачи заявления о признании должника банкротом с нужной ему кандидатурой арбитражного управляющего.

Вместе с тем, как известно, у любой медали две стороны. Полагаем, что принципиальной новый подход Верховного суда к данному вопросу открывает простор для различного рода злоупотреблений со стороны «дружественных» должнику кредиторов. Статья 313 Гражданского кодекса РФ в нынешней редакции обязывает кредитора принудительно принять долг или часть долга за должника со стороны третьего лица. В итоге, может сложиться ситуация, при которой «дружественный» кредитор, погасив часть долга должника, перехватывает инициативу при подаче заявления о признании должника банкротом, получая контроль над всей процедурой или же большинство голосов на собрании кредиторов.

Статья 313 Гражданского кодекса РФ в нынешней редакции обязывает кредитора принудительно принять долг или часть долга за должника со стороны третьего лица. В итоге, может сложиться ситуация, при которой «дружественный» кредитор, погасив часть долга должника, перехватывает инициативу при подаче заявления о признании должника банкротом, получая контроль над всей процедурой или же большинство голосов на собрании кредиторов.

Примечательно, что Верховный Суд в настоящий момент пресек такие действия, указав на то, что они являются злоупотреблением прав. Так, «в результате таких действий кредитор, лишенный против своей воли прав требования к должнику, утратил возможность влиять на ход процедуры несостоятельности, поэтому в спорной ситуации его отказ от принятия предложенного третьим лицом исполнения должен считаться законным…»(Определение Верховного Суда РФ от 16.06.2016 № 302-ЭС16-2049 по делу № А33-20480/2014). Схожий вывод можно найти и в Определении Верховного Суда РФ от 15. 08.2016 № 308-ЭС16-4658 по делу №А53-2012/2015.

08.2016 № 308-ЭС16-4658 по делу №А53-2012/2015.

Вместе с тем, не стоит забывать о том, что на практике не все суды могут увидеть в подобных действиях признаки злоупотребления правом. Поэтому риск «захвата» процедуры банкротства со стороны «дружественных» кредиторов по-прежнему существует. Своевременно принятые меры и грамотно составленная правовая позиция помогут отстоять интересы реальных кредиторов, защитив при этом от недобросовестных действий должника.

Олег Проскурин, руководитель практики «Банкротство и реструктуризация» Юридической фирмы «JBI Эксперт»Шпаков А.В., юрист Юридической фирмы «JBI Эксперт«

Банкротство как способ ликвидации юридического лица: плюсы и минусы

В ситуации, когда у организации существуют многочисленные долги, одним из способов ликвидации юридического лица будет процедура банкротства.

Инициировать процедуру банкротства может как сама компания (должник), так и ее кредитор при наличии признаков несостоятельности, предусмотренных Федеральным законом «О несостоятельности (банкротстве)» от 26. 10.2002 № 127-ФЗ (далее по тексту – Закон о банкротстве), а именно в случае недостаточности у организации имущества для удовлетворения требований всех его кредиторов.

10.2002 № 127-ФЗ (далее по тексту – Закон о банкротстве), а именно в случае недостаточности у организации имущества для удовлетворения требований всех его кредиторов.

Стоит отметить, что с недавнего времени банкротами могут быть признаны не только юридические лица, но и граждане (глава X Закона о банкротстве).

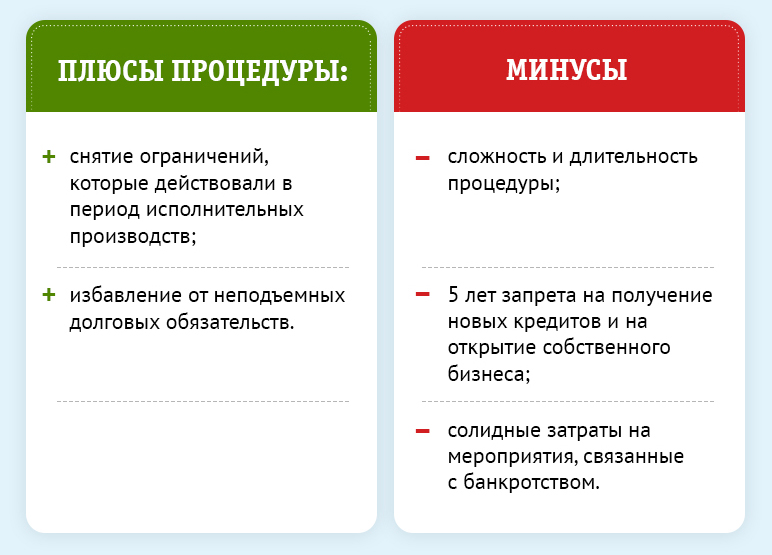

Процедура банкротства имеет свои достоинства и недостатки.

Преимущества признания юридического лица несостоятельным (банкротом) для целей ликвидации:

1. Легальная возможность списания задолженности.

Первым и несомненным достоинством данной процедуры является возможность легального списания задолженности, в случае, если на её погашение у организации недостаточно средств и имущества.

Кроме того, с момента введения банкротных процедур на просроченные задолженности перед кредиторами перестают начисляться штрафные санкции (пени, проценты и т.д.).

При недостаточности средств задолженность в процедуре банкротства погашается в определённой законом очередности пропорционально размеру требований (ч. 3 ст. 142 Закона о банкротстве) за счет денежных средств, вырученных от реализации имущества должника в процедуре конкурсного производства.

3 ст. 142 Закона о банкротстве) за счет денежных средств, вырученных от реализации имущества должника в процедуре конкурсного производства.

Дополнительно стоит отметить, что в случае, если после ликвидации обнаружится имущество должника, не реализованное в процедуре банкротства, кредиторы вправе в судебном порядке распределить это имущество среди лиц, имеющих на это право (п. 5.2. ст. 64 Гражданского кодекса РФ).

2. Защита активов должника, приостановление исполнительного производства.

В некоторых случаях введение процедур несостоятельности позволяет защитить активы должника от судебных взысканий путем приостановления исполнения судебных решений.

Так, согласно правилу, предусмотренному ч. 1 ст. 96 Федерального закона от 02.10.2007 г. № 229 «Об исполнительном производстве» судебный пристав-исполнитель с момента введения процедур несостоятельности приостанавливает исполнение исполнительных документов по имущественным взысканиям. В свою очередь, приостановление исполнительного производства влечет за собой снятие всех арестов и иных ограничений с имущества должника.

3. Восстановление платежеспособности должника.

Данный положительный момент имеет место только в том случае, если целью введения процедур банкротства является не ликвидация, а сохранение компании.

Процедура банкротства может иметь целью восстановление платежеспособности должника, если финансовые трудности носят временный характер и могут быть преодолены.

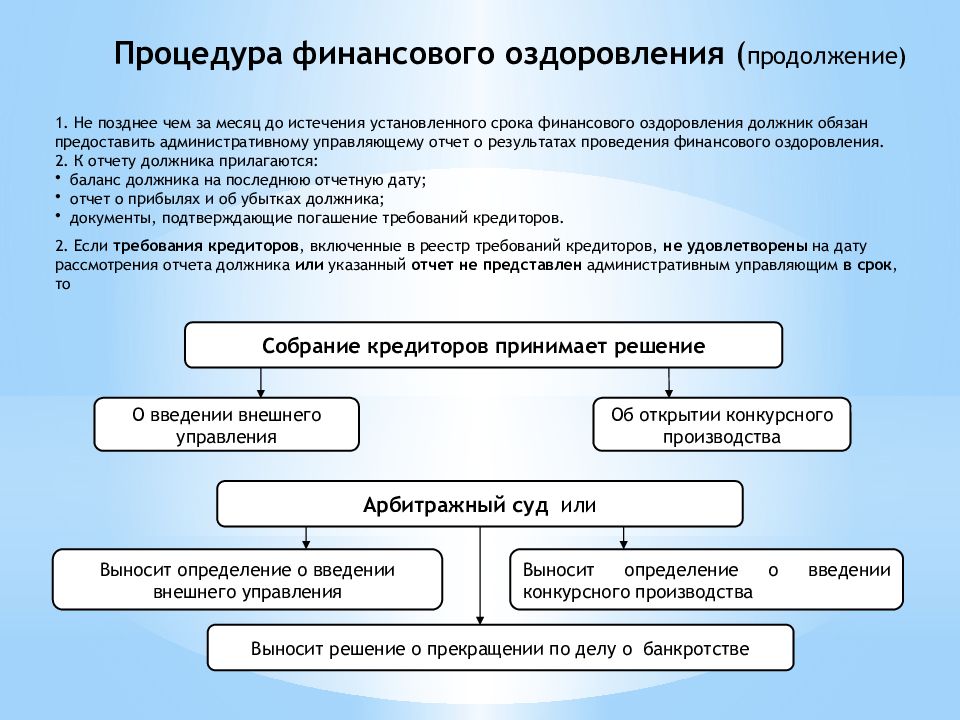

В процедуре банкротства (на стадиях финансового оздоровления и внешнего управления) существует возможность разработки эффективного плана по восстановлению платежеспособности и поэтапному выполнению должником всех обязательств перед имеющимися кредиторами.

Вместе с тем, «оздоровительные» банкротства в России редкость, так как чаще всего должника признают несостоятельным и реализуют его имущество в конкурсном производстве, а затем ликвидируют.

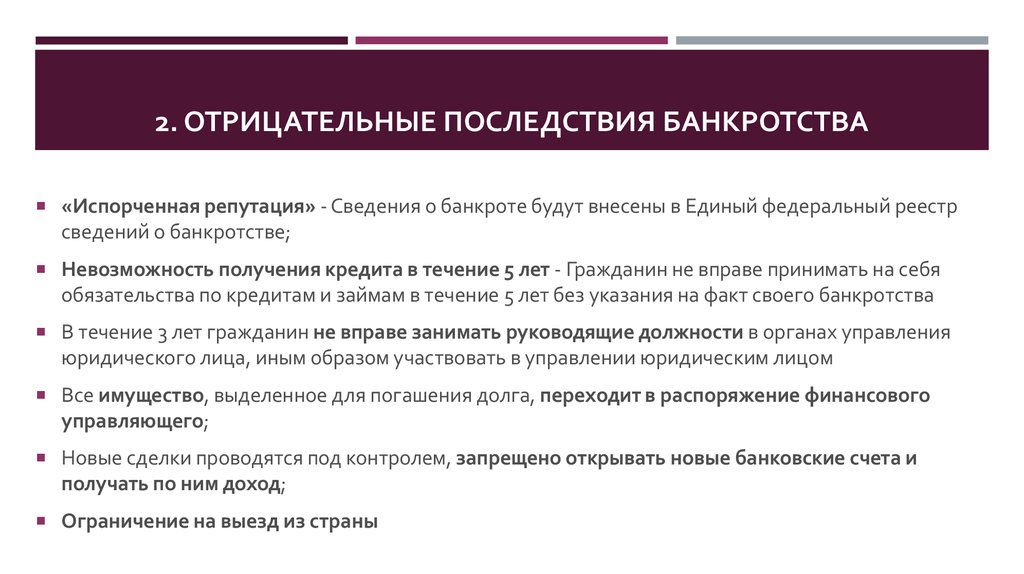

Негативные моменты в процедуре признания юридического лица несостоятельным (банкротом) для целей ликвидации:

1. Сложность и длительность процедуры.

Ликвидация в рамках банкротства является наиболее сложной и длительной из всех других возможных способов ликвидации. Продолжительность процедуры может достигать нескольких лет в зависимости от количества активов и пассивов компании-должника.

Кроме того, ввиду сложности процедуры банкротства и наличия множества различных действий, которые необходимо совершить для признания юридического лица банкротом, возникает необходимость в дополнительных юридических услугах, стоимость которых варьируется в зависимости от региона.

2. Возможность привлечения руководящих лиц к субсидиарной ответственности.

В процедуре банкротства пристальное внимание уделяется к руководству должника и его деятельности, в связи с чем, возникает опасность выявления нарушений, допущенных руководящими лицами (единоличный исполнительный орган, бухгалтер) в предыдущих периодах.

За выявленные нарушения, повлекшие несостоятельность должника или связанные с уклонением от погашения кредиторской задолженности, законодательством о банкротстве предусматривается возможность привлечения к субсидиарной ответственности виновных контролирующих лиц.

Кроме того, руководящие лица могут быть привлечены и к уголовной ответственности в случае преднамеренного и фиктивного банкротства.

3. Процедура банкротства осуществляется под руководством арбитражного управляющего, в связи с чем, должник утрачивает финансовую самостоятельность.

Объем полномочий арбитражного управляющего отличается в зависимости от стадии банкротства.

Так, на стадиях наблюдения и финансового оздоровления единоличные исполнительные органы сохраняют практически весь объем полномочий, но на стадиях внешнего управления и конкурсного производства руководящие органы отстраняются от управления и всем имуществом самостоятельно распоряжается управляющий, более того, управляющий обладает правом на оспаривание сделок, совершенных должником до инициирования процедуры банкротства.

Стоит подчеркнуть, что для ликвидации имеет значение только стадия конкурсного производства, поскольку определение суда о завершении конкурсного производства является основанием для внесения в ЕГРЮЛ записи о ликвидации должника.

В свою очередь, стадия конкурсного производства считается завершенной с даты внесения записи о ликвидации должника. Арбитражный суд, в соответствии со ст. 149 Закона о банкротстве, направляет в налоговый орган определение о завершении конкурсного производства, на основании которого налоговый орган в ЕГРЮЛ вносит запись.

В заключение обращаем внимание на еще один ключевой момент. При процедуре банкротства учредители и руководящие лица организации-банкрота (при не выявлении нарушений с их стороны) вправе продолжать заниматься предпринимательской деятельностью, в связи с чем, последние по существу освобождаются от убыточного бизнеса и вполне могут открывать новое юридическое лицо или регистрироваться в качестве индивидуальных предпринимателей.

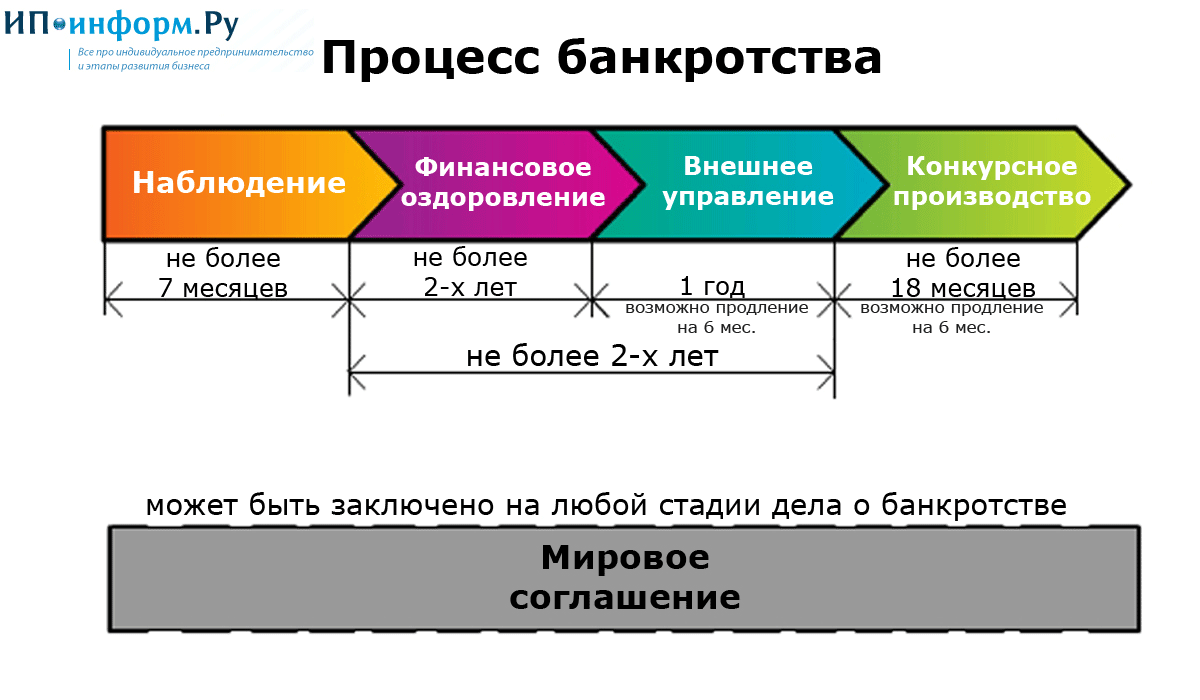

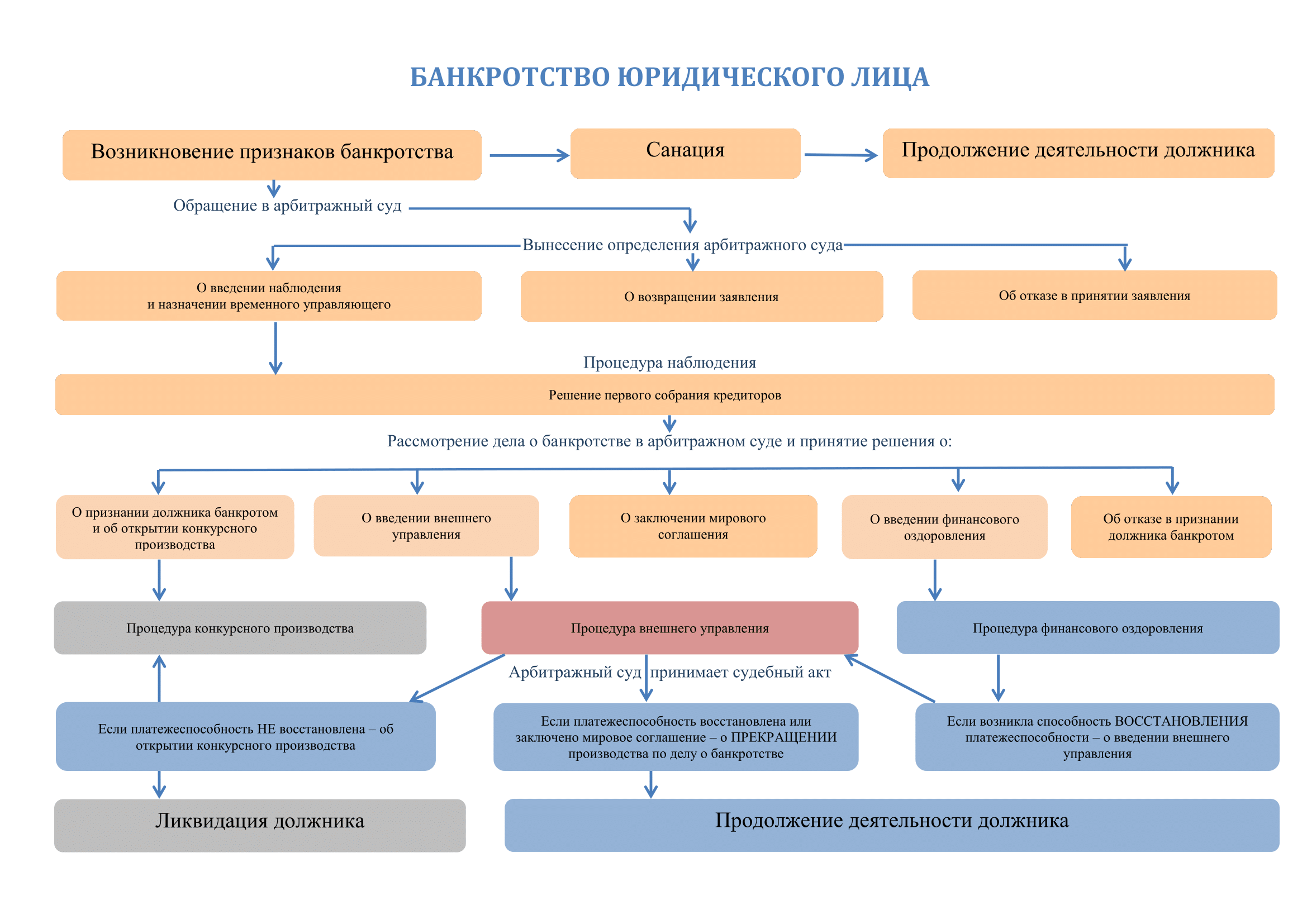

Схема процедуры банкротства юридического лица

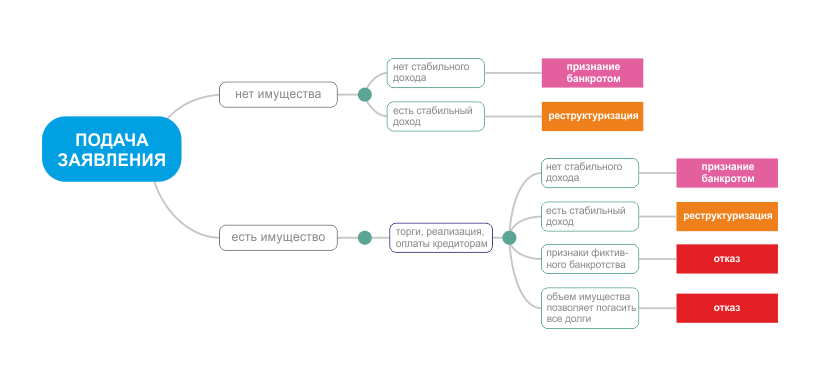

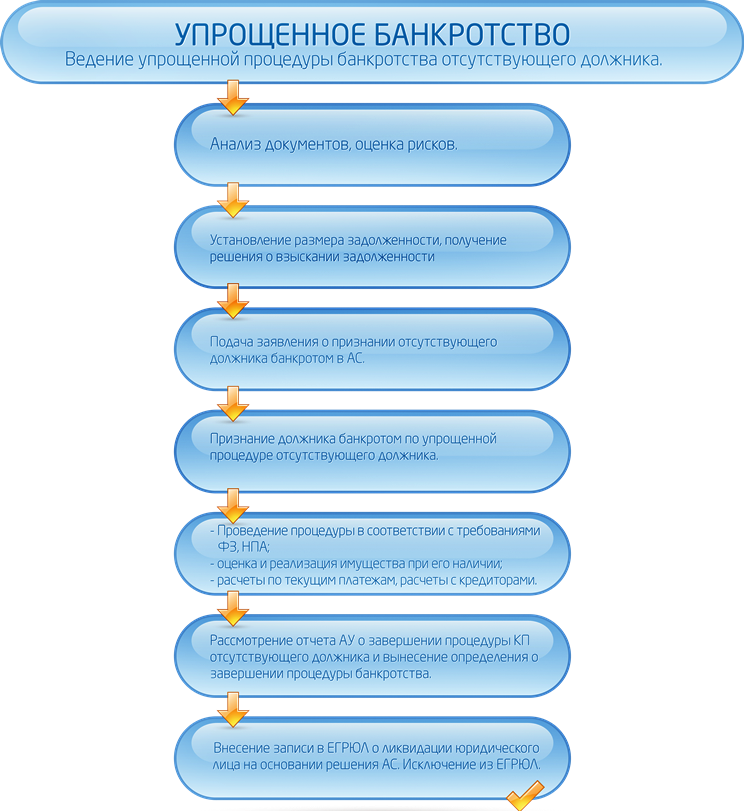

Время на прочтение: 3 минут(ы)Банкротство юридического лица может проходить по упрощенной и полноценной схеме. Первый способ применяется в отношении тех компаний, у которых начались ликвидационные процедуры и в процессе ликвидации ликвидатор выявил недостаточность активов для удовлетворения требований кредиторов. Если у организации есть потенциал для восстановления платежеспособности, то применяется полная схема банкротства юридического лица.

Если у организации есть потенциал для восстановления платежеспособности, то применяется полная схема банкротства юридического лица.

Содержание статьи

Как проходит банкротство юридических лиц?

Особенности банкротства юридического лица регулируются ФЗ №127 «О банкротстве (несостоятельности)». Процедура может быть запущена только по решению Арбитражного суда. Суд начинает рассматривать дело о банкротстве после получения заявления о признании банкротом

Инициатором процедуры может быть:

- сам должник,

- кредиторы,

- уполномоченные органы.

Мы рекомендуем должнику не ждать, пока кредиторы возьмут инициативу в свои руки. Важно начать банкротство самому. Это позволит:

- избежать субсидиарной ответственности за несвоевременную подачу заявления о банкротстве;

- не допустить того, чтобы кредиторы предложили свою кандидатуру арбитражного управляющего (а это возможно, если банкротство инициирует один из кредиторов).

Итак, у организации есть явные признаки неплатежеспособности, должник принял решение инициировать банкротство. Дальнейшие действия всех участников дела подчиняются четкой последовательности.

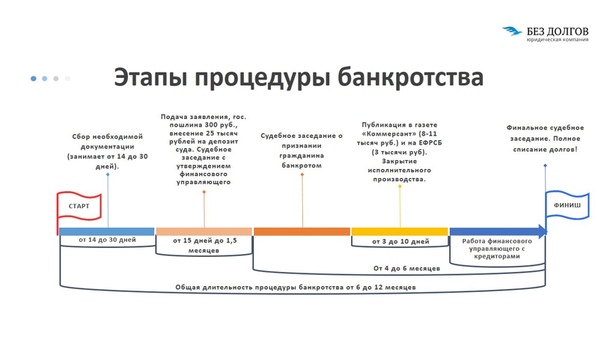

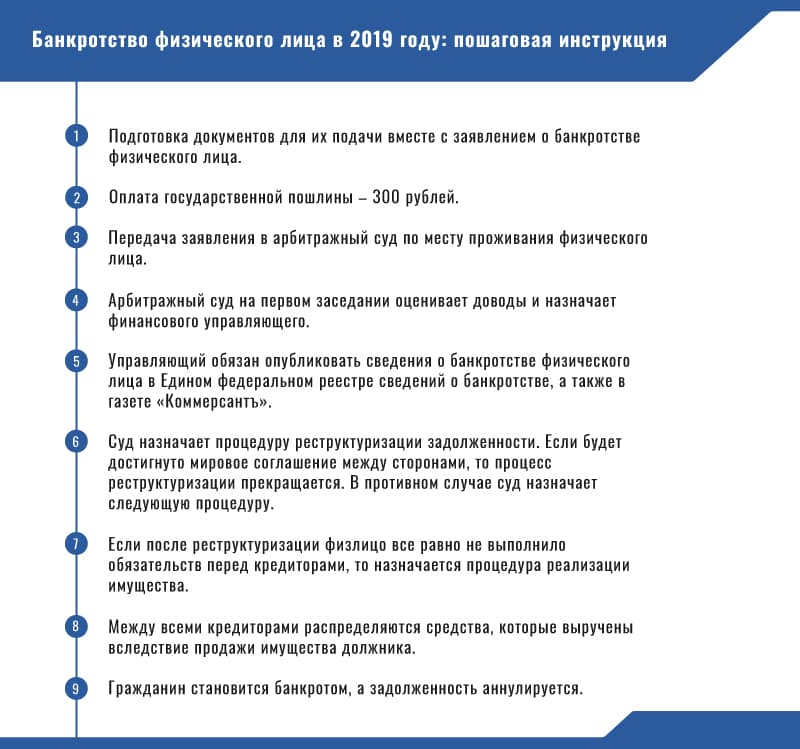

Этап № 1 — подача заявления в Арбитражный суд

Заявление о признании банкротом должно быть подано в течение 30 дней после выявления признаков банкротства, если компания находится в стадии ликвидации и 3 месяца если была обычная финансовая деятельность. После рассмотрения суд отказывает в принятии заявления или признает, что требования обоснованы, и выносит определении о введении наблюдения – самой первой процедуры банкротства.

Важно! Цель процедуры банкротства – вернуть кредиторам причитающиеся им средства. Этого можно добиться разными способами: улучшить платежеспособность должника и вернуться в график платежей, реструктурировать долг, распродать имущество на торгах для погашения кредиторской задолженности и др. Однако, у каждой стадии банкротства: наблюдения, финансового оздоровления, внешнего управления, конкурсного производства – есть своя конкретная цель.

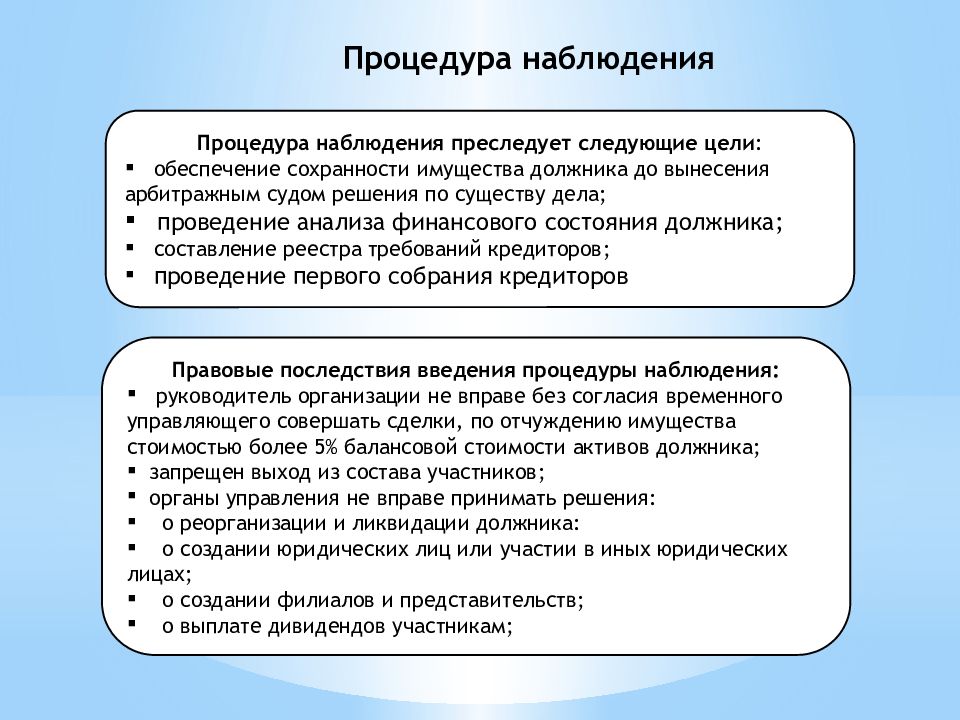

Этап №2 – введение наблюдения

- Цель этапа – сбор информации о должнике, анализ платежеспособности, выявление активов компании, исключение сомнительных сделок.

- Длительность – 6-7 месяцев.

По сути, наблюдение – это предварительная стадия, при которой:

- идет работа по формированию списка кредиторов, их оповещению;

- анализируется бухгалтерская информация, подсчитывается дебиторская и кредиторская задолженность;

- назначается временный управляющий;

- проводится первое собрание кредиторов – одно из важных мероприятий. Его исход может повлиять на ход банкротства. Так, если между сторонами (должником и каждым из кредиторов) будет заключено мировое соглашения, то получится восстановить платежеспособность с минимальными потерями.

Наблюдение – это обязательный этап в схеме процедуры банкротства юридического лица.

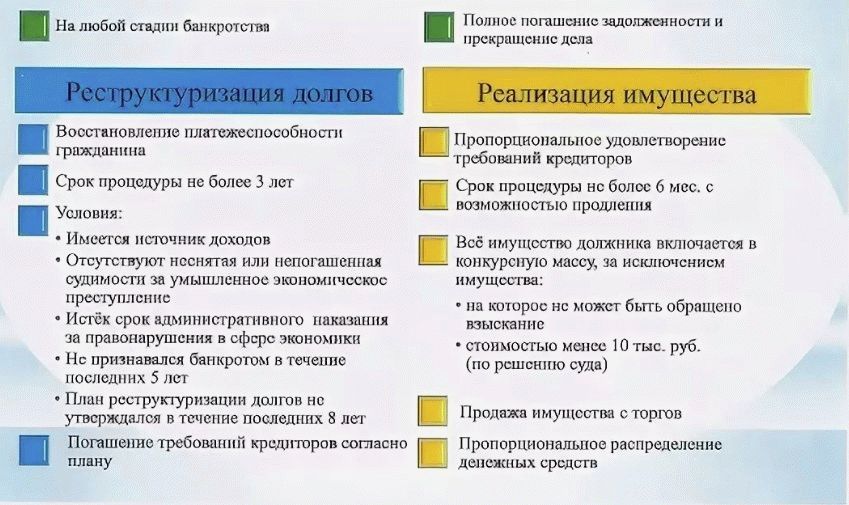

Этап №3 – введение финансового оздоровления

- Цель этапа – санация организации, у которой выявлен скрытый потенциал для восстановления платежеспособности, а также максимально возможное погашение задолженности.

- Длительность – до 2 лет.

На этой стадии создаются благоприятные условия для улучшения финансового состояния. Исключается давление кредиторов, не начисляются пени и штрафы. Отменяются аресты по исполнительным производствам. Запрещаются любые сделки, которые усугубляют положение должника.

Кредиторская задолженность при санации погашается строго поочередно. В приоритете – лица, которым положено возмещение физического и морального вреда, а также сотрудники, которым необходимо выплатить заработную плату. В последнюю очередь исполняются денежные обязательства перед другими кредиторами: поставщиками, банками и др.

Этап №4 – введение внешнего управления

- Цель этапа – восстановление платежеспособности и погашение задолженности в полном объеме.

- Длительность – не более 18 месяцев (но может быть продлен до 2 лет).

Особенность этой стадии в том, что все руководители, участники отстраняются от управления. Полномочия передаются внешнему управляющему, который следует строгой схеме и принимает меры по реабилитации должника.

Полномочия передаются внешнему управляющему, который следует строгой схеме и принимает меры по реабилитации должника.

Этап № 5 – введение конкурсного производства

- Цель этапа – соразмерное исполнение обязательств перед кредиторами за счет реализации конкурсной массы с торгов.

- Длительность – не менее 6 месяцев, может длиться годами если есть активы и идет работа по реализации этих активов.

Если суд вынес решение о введении конкурсного производства, то по сути это ликвидационная (заключительная) стадия. Все активы продаются с торгов, а полученная сумма уходит на покрытие кредиторской задолженности.

Важно! При конкурсном производстве происходит списание оставшихся долгов предприятия. Оно ликвидируется, если даже конкурсной массы не хватило на исполнение обязательств. На этом этапе особенно важно заручиться помощью юристов. Они примут все меры, чтобы руководители и участники не были привлечены к субсидиарной ответственности, при которой ответственные лица отвечают личным имуществом.

Завершается банкротство ликвидацией предприятия и внесением соответствующих изменений в ЕГРЮЛ. Владелец бизнеса освобождается от «балласта» — проблемной компании и может с учетом полученного опыта предпринять новые бизнес-инициативы.

Владельцы бизнеса, как правило, не знают, как происходит процедура банкротства юридического лица. Это нормально, так как каждая компания переживает такое явление обычно один раз. Помощь юристов по банкротству позволит не растягивать процедуру и пережить ее с минимальными потерями.

Мои Документы Республики Тыва

November 13, 2020November 14, 2020November 15, 2020November 16, 2020November 17, 2020November 18, 2020November 19, 2020November 20, 2020November 21, 2020November 22, 2020November 23, 2020November 24, 2020November 25, 2020November 26, 2020November 27, 2020November 28, 2020November 29, 2020November 30, 2020December 1, 2020December 2, 2020December 3, 2020December 4, 2020December 5, 2020December 6, 2020December 7, 2020December 8, 2020December 9, 2020December 10, 2020December 11, 2020December 12, 2020December 13, 2020December 14, 2020December 15, 2020December 16, 2020December 17, 2020December 18, 2020December 19, 2020December 20, 2020December 21, 2020December 22, 2020December 23, 2020December 24, 2020December 25, 2020December 26, 2020December 27, 2020December 28, 2020December 29, 2020December 30, 2020December 31, 2020January 1, 2021January 2, 2021January 3, 2021January 4, 2021January 5, 2021January 6, 2021January 7, 2021January 8, 2021January 9, 2021January 10, 2021January 11, 2021January 12, 2021January 13, 2021January 14, 2021January 15, 2021January 16, 2021January 17, 2021January 18, 2021January 19, 2021January 20, 2021January 21, 2021January 22, 2021January 23, 2021January 24, 2021January 25, 2021January 26, 2021January 27, 2021January 28, 2021January 29, 2021January 30, 2021January 31, 2021February 1, 2021February 2, 2021February 3, 2021February 4, 2021February 5, 2021February 6, 2021February 7, 2021February 8, 2021February 9, 2021February 10, 2021February 11, 2021February 12, 2021February 13, 2021February 14, 2021February 15, 2021February 16, 2021February 17, 2021February 18, 2021February 19, 2021February 20, 2021February 21, 2021February 22, 2021February 23, 2021February 24, 2021February 25, 2021February 26, 2021February 27, 2021February 28, 2021March 1, 2021March 2, 2021March 3, 2021March 4, 2021March 5, 2021March 6, 2021March 7, 2021March 8, 2021March 9, 2021March 10, 2021March 11, 2021March 12, 2021March 13, 2021March 14, 2021March 15, 2021March 16, 2021March 17, 2021March 18, 2021March 19, 2021March 20, 2021March 21, 2021March 22, 2021March 23, 2021March 24, 2021March 25, 2021March 26, 2021March 27, 2021March 28, 2021March 29, 2021March 30, 2021March 31, 2021April 1, 2021April 2, 2021April 3, 2021April 4, 2021April 5, 2021April 6, 2021April 7, 2021April 8, 2021April 9, 2021April 10, 2021April 11, 2021April 12, 2021April 13, 2021April 14, 2021April 15, 2021April 16, 2021April 17, 2021April 18, 2021April 19, 2021April 20, 2021April 21, 2021April 22, 2021April 23, 2021April 24, 2021April 25, 2021April 26, 2021April 27, 2021April 28, 2021April 29, 2021April 30, 2021May 1, 2021May 2, 2021May 3, 2021May 4, 2021May 5, 2021May 6, 2021May 7, 2021May 8, 2021May 9, 2021May 10, 2021May 11, 2021May 12, 2021May 13, 2021May 14, 2021May 15, 2021May 16, 2021May 17, 2021May 18, 2021May 19, 2021May 20, 2021May 21, 2021May 22, 2021May 23, 2021May 24, 2021May 25, 2021May 26, 2021May 27, 2021May 28, 2021May 29, 2021May 30, 2021May 31, 2021June 1, 2021June 2, 2021June 3, 2021June 4, 2021June 5, 2021June 6, 2021June 7, 2021June 8, 2021June 9, 2021June 10, 2021June 11, 2021June 12, 2021June 13, 2021June 14, 2021June 15, 2021June 16, 2021June 17, 2021June 18, 2021June 19, 2021June 20, 2021June 21, 2021June 22, 2021June 23, 2021June 24, 2021June 25, 2021June 26, 2021June 27, 2021June 28, 2021June 29, 2021June 30, 2021July 1, 2021July 2, 2021July 3, 2021July 4, 2021July 5, 2021July 6, 2021July 7, 2021July 8, 2021July 9, 2021July 10, 2021July 11, 2021July 12, 2021July 13, 2021July 14, 2021July 15, 2021July 16, 2021July 17, 2021November 13, 2020November 14, 2020November 15, 2020November 16, 2020November 17, 2020November 18, 2020November 19, 2020November 20, 2020November 21, 2020November 22, 2020November 23, 2020November 24, 2020November 25, 2020November 26, 2020November 27, 2020November 28, 2020November 29, 2020November 30, 2020December 1, 2020December 2, 2020December 3, 2020December 4, 2020December 5, 2020December 6, 2020December 7, 2020December 8, 2020December 9, 2020December 10, 2020December 11, 2020December 12, 2020December 13, 2020December 14, 2020December 15, 2020December 16, 2020December 17, 2020December 18, 2020December 19, 2020December 20, 2020December 21, 2020December 22, 2020December 23, 2020December 24, 2020December 25, 2020December 26, 2020December 27, 2020December 28, 2020December 29, 2020December 30, 2020December 31, 2020January 1, 2021January 2, 2021January 3, 2021January 4, 2021January 5, 2021January 6, 2021January 7, 2021January 8, 2021January 9, 2021January 10, 2021January 11, 2021January 12, 2021January 13, 2021January 14, 2021January 15, 2021January 16, 2021January 17, 2021January 18, 2021January 19, 2021January 20, 2021January 21, 2021January 22, 2021January 23, 2021January 24, 2021January 25, 2021January 26, 2021January 27, 2021January 28, 2021January 29, 2021January 30, 2021January 31, 2021February 1, 2021February 2, 2021February 3, 2021February 4, 2021February 5, 2021February 6, 2021February 7, 2021February 8, 2021February 9, 2021February 10, 2021February 11, 2021February 12, 2021February 13, 2021February 14, 2021February 15, 2021February 16, 2021February 17, 2021February 18, 2021February 19, 2021February 20, 2021February 21, 2021February 22, 2021February 23, 2021February 24, 2021February 25, 2021February 26, 2021February 27, 2021February 28, 2021March 1, 2021March 2, 2021March 3, 2021March 4, 2021March 5, 2021March 6, 2021March 7, 2021March 8, 2021March 9, 2021March 10, 2021March 11, 2021March 12, 2021March 13, 2021March 14, 2021March 15, 2021March 16, 2021March 17, 2021March 18, 2021March 19, 2021March 20, 2021March 21, 2021March 22, 2021March 23, 2021March 24, 2021March 25, 2021March 26, 2021March 27, 2021March 28, 2021March 29, 2021March 30, 2021March 31, 2021April 1, 2021April 2, 2021April 3, 2021April 4, 2021April 5, 2021April 6, 2021April 7, 2021April 8, 2021April 9, 2021April 10, 2021April 11, 2021April 12, 2021April 13, 2021April 14, 2021April 15, 2021April 16, 2021April 17, 2021April 18, 2021April 19, 2021April 20, 2021April 21, 2021April 22, 2021April 23, 2021April 24, 2021April 25, 2021April 26, 2021April 27, 2021April 28, 2021April 29, 2021April 30, 2021May 1, 2021May 2, 2021May 3, 2021May 4, 2021May 5, 2021May 6, 2021May 7, 2021May 8, 2021May 9, 2021May 10, 2021May 11, 2021May 12, 2021May 13, 2021May 14, 2021May 15, 2021May 16, 2021May 17, 2021May 18, 2021May 19, 2021May 20, 2021May 21, 2021May 22, 2021May 23, 2021May 24, 2021May 25, 2021May 26, 2021May 27, 2021May 28, 2021May 29, 2021May 30, 2021May 31, 2021June 1, 2021June 2, 2021June 3, 2021June 4, 2021June 5, 2021June 6, 2021June 7, 2021June 8, 2021June 9, 2021June 10, 2021June 11, 2021June 12, 2021June 13, 2021June 14, 2021June 15, 2021June 16, 2021June 17, 2021June 18, 2021June 19, 2021June 20, 2021June 21, 2021June 22, 2021June 23, 2021June 24, 2021June 25, 2021June 26, 2021June 27, 2021June 28, 2021June 29, 2021June 30, 2021July 1, 2021July 2, 2021July 3, 2021July 4, 2021July 5, 2021July 6, 2021July 7, 2021July 8, 2021July 9, 2021July 10, 2021July 11, 2021July 12, 2021July 13, 2021July 14, 2021July 15, 2021July 16, 2021July 17, 2021

Процесс — Основы банкротства | Суды США

Раздел 8 статьи I Конституции Соединенных Штатов уполномочивает Конгресс принимать «единообразные законы о банкротстве». В соответствии с этим предоставлением полномочий Конгресс принял «Кодекс о банкротстве» в 1978 году. Кодекс о банкротстве, который кодифицирован как раздел 11 Кодекса Соединенных Штатов, с момента его принятия несколько раз изменялся. Все дела о банкротстве регулируются единым федеральным законом.

Процедурные аспекты процесса банкротства регулируются Федеральными правилами процедуры банкротства (часто называемыми «Правилами банкротства») и местными правилами каждого суда по делам о банкротстве.Правила банкротства содержат набор официальных бланков для использования в делах о банкротстве. Кодекс о банкротстве и Правила банкротства (и местные правила) устанавливают формальные юридические процедуры для решения долговых проблем физических и юридических лиц.

В каждом судебном округе страны есть суд по делам о банкротстве. В каждом штате есть один или несколько округов. По стране действует 90 участков банкротства. Суды по делам о банкротстве обычно имеют свои собственные офисы клерков.

Судебным должностным лицом, уполномоченным принимать решения по федеральным делам о банкротстве, является судья США по делам о банкротстве, судебный исполнитель окружного суда Соединенных Штатов.Судья по делам о банкротстве может решить любой вопрос, связанный с делом о банкротстве, например, о праве на подачу иска или о том, должен ли должник получить выплату по долгам. Однако большая часть процесса банкротства носит административный характер и проводится вне здания суда. В делах, указанных в главах 7, 12 или 13, а иногда и в делах главы 11, этот административный процесс выполняется попечителем, который назначается для наблюдения за делом.

Участие должника в суде по делам о банкротстве обычно очень ограничено.Типичный должник по главе 7 не явится в суд и не увидит судью по делам о банкротстве, если по делу не будет выдвинуто возражение. Должник по главе 13 может предстать перед судьей по делам о банкротстве только на слушании по утверждению плана. Обычно единственное формальное разбирательство, на котором должен присутствовать должник, — это собрание кредиторов, которое обычно проводится в офисах доверительного управляющего США. Это собрание неофициально называется «341 собрание», потому что раздел 341 Кодекса о банкротстве требует, чтобы должник присутствовал на этом собрании, чтобы кредиторы могли расспросить должника о долгах и имуществе.

Фундаментальная цель федеральных законов о банкротстве, принятых Конгрессом, состоит в том, чтобы дать должникам «новый старт» в финансовом отношении от обременительных долгов. Верховный суд указал на цель закона о банкротстве в решении 1934 года:

[Это] дает честному, но неудачливому должнику… новую возможность в жизни и чистое поле для будущих усилий, которым не мешает давление и обескураженность уже существующего долга.

Local Loan Co. против Ханта , 292 U.С. 234, 244 (1934). Эта цель достигается за счет отмены банкротства, которая освобождает должников от личной ответственности по конкретным долгам и запрещает кредиторам когда-либо предпринимать какие-либо действия против должника для взыскания этих долгов. Эта публикация описывает прекращение банкротства в формате вопросов и ответов, обсуждая сроки прекращения, объем освобождения (какие долги погашаются, а какие не погашаются), возражения против прекращения и аннулирование разряда.Он также описывает, что может сделать должник, если кредитор попытается взыскать погашенную задолженность после завершения дела о банкротстве.

Кодексом о банкротстве предусмотрено шесть основных типов дел о банкротстве, каждый из которых рассматривается в данной публикации. Дела традиционно получают названия глав, которые их описывают.

Глава 7, озаглавленная «Ликвидация», предусматривает упорядоченную процедуру под надзором суда, с помощью которой доверительный управляющий принимает активы имущественной массы должника, переводит их в денежные средства и осуществляет выплаты кредиторам при условии соблюдения права должника удерживать определенное имущество, освобожденное от налога, и права обеспеченных кредиторов.Поскольку в большинстве случаев по главе 7 необлагаемое имущество обычно мало или отсутствует, фактическая ликвидация активов должника может и не происходить. Эти дела называются «делами без активов». Кредитор, владеющий необеспеченным требованием, получит распределение из конкурсной массы только в том случае, если дело касается актива и кредитор представит доказательство иска в суд по делам о банкротстве. В большинстве случаев по главе 7, если должник является физическим лицом, он или она получает освобождение от личной ответственности по определенным погашаемым долгам.Должник обычно получает освобождение от ответственности всего через несколько месяцев после подачи ходатайства. Поправки к Кодексу о банкротстве, принятые в Законе о предотвращении злоупотреблений в банкротстве и защите потребителей 2005 года, требуют применения «проверки нуждаемости», чтобы определить, имеют ли индивидуальные потребительские должники право на возмещение ущерба в соответствии с главой 7. Если доход такого должника превышает определенный пороговых значений, должник может не иметь права на освобождение от ответственности по главе 7.

Глава 9, озаглавленная «Регулирование долга муниципалитета», по существу предусматривает реорганизацию, во многом аналогичную реорганизации в соответствии с главой 11.Только «муниципалитет» может подавать в соответствии с главой 9, которая включает города и поселки, а также деревни, округа, налоговые округа, муниципальные коммунальные предприятия и школьные округа.

Глава 11, озаглавленная «Реорганизация», обычно используется коммерческими предприятиями, которые желают продолжать вести бизнес и одновременно возмещать убытки кредиторам посредством одобренного судом плана реорганизации. Должник согласно главе 11 обычно имеет исключительное право подать план реорганизации в течение первых 120 дней после подачи иска и должен предоставить кредиторам заявление о раскрытии информации, содержащее информацию, позволяющую кредиторам оценить план.В конечном итоге суд утверждает (подтверждает) или отклоняет план реорганизации. Согласно утвержденному плану, должник может уменьшить свои долги, погасив часть своих обязательств и выполнив другие. Должник также может расторгнуть обременительные договоры и договоры аренды, вернуть активы и масштабировать свои операции, чтобы вернуться к прибыльности. В соответствии с главой 11 должник обычно проходит период консолидации и выходит с уменьшенной долговой нагрузкой и реорганизованным бизнесом.

В главе 12, озаглавленной «Корректировка долга семейного фермера или рыбака с регулярным годовым доходом», предусматривается облегчение долгового бремени семейным фермерам и рыбакам с регулярным доходом.Процесс, описанный в главе 12, очень похож на процесс, описанный в главе 13, согласно которому должник предлагает план погашения долга в течение определенного периода времени — не более трех лет, если суд не утвердит более длительный период, не превышающий пяти лет. В каждом деле по главе 12 также есть попечитель, обязанности которого очень похожи на обязанности попечителя по главе 13. Выплата доверительным управляющим платежей кредиторам в соответствии с утвержденным планом, предусмотренная главой 12, аналогична процедуре, описанной в главе 13. Глава 12 позволяет семейному фермеру или рыбаку продолжать вести бизнес, пока план выполняется.

Глава 13, озаглавленная «Корректировка долга физического лица с регулярным доходом», предназначена для индивидуального должника, имеющего постоянный источник дохода. Глава 13 часто предпочтительнее главы 7, потому что она позволяет должнику сохранить ценный актив, например, дом, и потому, что она позволяет должнику предлагать «план» погашения долга кредиторам в течение определенного периода времени — обычно от трех до пяти лет. Глава 13 также используется дебиторами-потребителями, которые не подпадают под действие главы 7 в соответствии с тестом на нуждаемость.На слушании по подтверждению суд либо утверждает, либо отклоняет план погашения должника, в зависимости от того, соответствует ли он требованиям Кодекса о банкротстве для подтверждения. Глава 13 сильно отличается от главы 7, поскольку должник по главе 13 обычно остается во владении имуществом и производит платежи кредиторам через доверительного управляющего на основе ожидаемого дохода должника в течение срока действия плана. В отличие от главы 7, должник не получает немедленного погашения долгов.Должник должен завершить платежи, требуемые в соответствии с планом, до получения платежа. Должник защищен от судебных исков, судебных преследований и других действий кредиторов, пока действует план. Освобождение от ответственности также несколько шире (т. Е. Устраняется больше долгов) по главе 13, чем освобождение от ответственности согласно главе 7.

Цель главы 15, озаглавленной «Дополнительные и другие трансграничные дела», — обеспечить эффективный механизм рассмотрения дел о трансграничной несостоятельности.В этой публикации обсуждается применимость главы 15, когда должник или его собственность подчиняются законам США и одной или нескольких зарубежных стран.

В дополнение к основным типам дел о банкротстве, «Основы банкротства» предоставляют обзор Закона о гражданской помощи военнослужащим, который, среди прочего, обеспечивает защиту военнослужащих от вступления в силу решений по умолчанию и дает суду возможность остаться производство по делу в отношении военных должников.

Эта публикация также содержит описание процедур ликвидации в соответствии с Законом о защите инвесторов в ценные бумаги («SIPA»). Хотя Кодекс о банкротстве предусматривает процедуру ликвидации биржевого маклера, гораздо более вероятно, что обанкротившаяся брокерская фирма окажется вовлеченной в процедуру SIPA. Цель SIPA — вернуть инвесторам ценные бумаги и денежные средства, оставшиеся у неудавшихся брокеров. С момента основания Конгрессом в 1970 году Корпорация по защите инвесторов в ценные бумаги защищает инвесторов, которые размещают акции и облигации в брокерских фирмах, обеспечивая защиту собственности каждого клиента, до 500 000 долларов на каждого клиента.

Процесс банкротства сложен и основан на юридических концепциях, таких как «автоматическое приостановление», «выплата», «исключения» и «допущение». Таким образом, последняя глава этой публикации представляет собой глоссарий терминологии банкротства, который объясняет, на языке непрофессионала, большинство правовых концепций, которые применяются в делах, поданных в соответствии с Кодексом о банкротстве.

Корпоративное банкротство: обзор

Если компания, которую вы вложили в дела о банкротстве, удачи вам с возвратом денег, говорят пессимисты, а если вы это сделаете, скорее всего, вы получите обратно гроши на доллар.Но так ли это? Ответ зависит от ряда факторов, включая тип банкротства и тип инвестиций, которыми вы владеете.

Ключевые выводы

- Компании могут подать заявление о банкротстве по главе 7 или 11, если они не могут выплатить свои долги.

- Глава 7 просто ликвидирует активы компании, а Глава 11 позволяет бизнесу продолжать работу в соответствии с планом реорганизации.

- Если компания, в которую вы инвестировали, объявляет о банкротстве, то, сколько вы, вероятно, получите обратно, будет зависеть от типа банкротства и типа инвестиций, например, в акции или в облигации.

Виды банкротства юридических лиц

Тип процедуры банкротства — глава 7 или глава 11 — обычно дает некоторое представление о том, получит ли средний инвестор всю свою финансовую долю, часть или ничего. Но даже это будет варьироваться в зависимости от конкретного случая. Существует также иерархия кредиторов и инвесторов, которая определяет, кто получит выплаты первым, вторым и последним (если вообще). В этой статье мы объясним, что происходит, когда публичная компания обращается за защитой в соответствии с Главой 7 или Главой 11, и как это влияет на ее инвесторов.

Глава 7

Согласно главе 7 Кодекса США о банкротстве, «компания прекращает все операции и полностью прекращает свою деятельность. Для ликвидации (продажи) активов компании назначается доверительный управляющий, а деньги используются для погашения долга», — сообщает US Securities and Exchange. Примечания комиссии.

Но не ко всем долгам относятся одинаково. Неудивительно, что в первую очередь платят инвесторам или кредиторам, подписавшимся с наименьшим риском. Например, инвесторы, владеющие корпоративными облигациями концерна-банкрота, имеют относительно меньшую подверженность убыткам: они уже отказались от возможности участвовать в любой сверхприбыли от компании (как если бы они купили ее акции) в обмен на безопасность регулярных, оговоренных процентных выплат по своим облигациям.

Однако у акционеров есть возможность получить свою долю прибыли компании, что отражается в растущей цене акций. Но в обмен на возможность получения большей прибыли они рискуют потерять стоимость акций. Таким образом, в случае банкротства согласно главе 7 акционеры не могут получить полную компенсацию стоимости своих акций. В свете этого компромисса риска и доходности кажется справедливым (и логичным), что акционеры занимают второе место после держателей облигаций, когда происходит банкротство.

Обеспеченные кредиторы несут даже меньший риск, чем держатели облигаций. Они принимают очень низкие процентные ставки в обмен на дополнительную безопасность корпоративных активов, передаваемых в залог по корпоративным обязательствам. Поэтому, когда компания разоряется, ее обеспеченным кредиторам выплачиваются деньги до того, как какие-либо держатели обычных облигаций начнут видеть свою долю в том, что осталось. Этот принцип называется абсолютным приоритетом.

Глава 11

При банкротстве согласно главе 11 компания не прекращает свою деятельность, но ей разрешается реорганизоваться.Компания, подающая документы в Главу 11, надеется вернуться к нормальному бизнесу и стабильному финансовому состоянию в будущем. Этот тип банкротства обычно подается корпорациями, которым нужно время для реструктуризации долга, который стал неуправляемым.

Глава 11 позволяет компании начать все сначала, но она все равно должна выполнять свои обязательства по плану реорганизации. Реорганизация согласно главе 11 — наиболее сложная и, как правило, самая дорогостоящая из всех процедур банкротства. Поэтому оно проводится только после того, как компания внимательно изучит все альтернативы.

Публичные компании обычно подают документы в соответствии с главой 11, а не 7, потому что это позволяет им продолжать вести свой бизнес и участвовать в процессе банкротства. Вместо того, чтобы просто передать свои активы доверительному управляющему для ликвидации, как это было бы в главе 7, компания, входящая в главу 11, имеет возможность переоснастить свою финансовую структуру и, в идеале, вернуться к прибыльности. Если процесс не удается, все активы компании ликвидируются, а заинтересованным сторонам выплачиваются выплаты в соответствии с абсолютным приоритетом, как описано выше.

Когда компания подает заявку на участие в главе 11, ей назначается комитет, который представляет интересы кредиторов и акционеров. Этот комитет работает с компанией над разработкой плана реорганизации бизнеса и вывода его из долгов, преобразовывая его в прибыльное предприятие. Акционерам может быть предоставлено право голоса по плану, но это никогда не гарантируется. Если комитет не сможет разработать подходящий план реорганизации и подтвердить его судом, акционеры не смогут предотвратить продажу активов компании в пользу кредиторов.

Когда компания подает заявление о банкротстве в соответствии с главой 11, у инвесторов в основном есть два варианта: выжить до конца, надеясь, что компания возродится, или просто выручить и понести убытки.

Как банкротство влияет на инвесторов

Ясно, что никто не вкладывает деньги в компанию, будь то через ее акции или долговые инструменты, ожидая, что она объявит о банкротстве. Однако, когда вы выходите за пределы безрисковой сферы государственных ценных бумаг, вы принимаете этот дополнительный риск.

Когда компания начинает процедуру банкротства, ее акции и облигации обычно продолжают торговаться, хотя и по чрезвычайно низким ценам. Как правило, если вы являетесь акционером, вы обычно будете видеть существенное снижение стоимости ваших акций за время, предшествующее объявлению компании о банкротстве. Облигации близких к банкротству компаний обычно считаются мусорными.

Если компания обанкротится, велика вероятность, что вы не вернете полную стоимость своих инвестиций.На самом деле есть большая вероятность, что вы вообще ничего не получите обратно.

Как резюмирует SEC, «во время банкротства по главе 11 держатели облигаций перестают получать выплаты по процентам и основной сумме, а акционеры перестают получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или комбинацию акций и Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши акции в обмен на акции реорганизованной компании.Количество новых акций может быть меньше, и они будут стоить меньше. В плане реорганизации прописаны ваши права как инвестора и то, что вы можете ожидать, если что-то получите, от компании ».

По сути, после того, как компания подает заявку на защиту от банкротства любого типа, ваши права как инвестора изменяются, чтобы отразить статус компании банкротом. В то время как некоторые компании действительно успешно возвращаются после реструктуризации, многие другие этого не делают. И если ваша доля в компании до главы 11 в конечном итоге будет стоить чего-либо в реструктурированной фирме, скорее всего, она будет не такой большой, как раньше.

Во время банкротства по главе 7 инвесторы находятся еще ниже по лестнице. Обычно акции компании, проходящей через процедуру по Главе 7, обесцениваются, и инвесторы просто теряют свои деньги. Если вы держите облигацию, вы можете получить часть ее номинальной стоимости. То, что вы получите, зависит от количества активов, доступных для распространения, и от того, где ваши инвестиции находятся в списке приоритетов.

Обеспеченные кредиторы имеют наилучшие шансы на возмещение стоимости своих первоначальных инвестиций.Необеспеченные кредиторы должны дождаться, пока обеспеченные кредиторы не получат адекватную компенсацию, прежде чем они получат какую-либо компенсацию. Акционеры обычно мало получают, если вообще получают.

Итог

С точки зрения инвестора о банкротстве сказать особо нечего. Независимо от того, какой тип инвестиций вы сделали в компанию, после ее банкротства вы, вероятно, получите меньше от своих инвестиций, чем ожидали.

В целом, глава 11 лучше для инвесторов, чем глава 7.Но в любом случае не ожидайте многого. Относительно немногие компании, в отношении которых проводятся процедуры по Главе 11, снова становятся прибыльными после реорганизации; даже если они это сделают, это редко бывает быстрым. Как инвестор, вы должны отреагировать на банкротство компании так же, как если бы ее акции неожиданно упали по другим причинам: признать резко ухудшившиеся перспективы компании и спросить себя, хотите ли вы по-прежнему быть приверженными.

Если ответ отрицательный, откажитесь от неудачных инвестиций.Удержание, пока компания проходит процедуру банкротства, может привести только к бессонным ночам и, возможно, еще большим убыткам в будущем. Во всяком случае, вы можете понести убытки от уплаты налогов.

Банкротство | Britannica

Ранние разработки

Современное законодательство о банкротстве было сформировано из ряда различных исторических тенденций. Согласно древнеримскому праву кредитор, не получивший оплаты по судебному решению, мог арестовать имущество должника ( missio in bona ) и продать в пользу всех кредиторов ( venditio bonorum ).Производство такого рода повлекло за собой потерю гражданских прав. Чтобы облегчить эти трудности, должнику была предоставлена привилегия добровольно передать свои активы своим кредиторам, обратившись с ходатайством к мировому судье ( cessio bonorum ).

В средние века оба института пережили возрождение и развитие. Средневековые итальянские города издавали законы, регулирующие сбор и распределение активов должников, особенно торговцев, которые скрылись от правосудия или обманным путем привели к банкротству.Такие банкроты ( roupentes et falliti ) подвергались суровым штрафам, а их владения ликвидировались. Кроме того, средневековый испанский закон восстановил судебный cessio bonorum. The Siete Partidas, кодификация, опубликованная властью Дона Альфонсо X Мудрого, короля Кастилии и Леона, во второй половине 13 века, содержала подробные положения, касающиеся неплатежеспособных должников, применимые как к купцам, так и к немцам, позволяющие им обеспечить добровольную ликвидацию своих активов под судебным надзором.Неоплаченный кредитор может настаивать либо на выплате, либо на уступке своего имущества должником всем кредиторам.

Законы, касающиеся собственности скрывающихся от правосудия и мошеннических должников, разработанные по образцу статутов средневековых итальянских городов, распространились по всей Западной Европе. Положения этого типа были приняты в торговых центрах Франции, Брабанта и Фландрии в 15-16 веках. Обычаи Антверпена, напечатанные в 1582 году, содержали исчерпывающие правила обращения с банкротами и их имениями.Император Карл V как граф Фландрии включил строгие положения о пресечении банкротств в свой Указ об отправлении правосудия и добросовестном порядке от 1531 года. Не может быть никаких сомнений в том, что первый английский «acte Againste suche personas as doo make Bankrupte» , », Принятый в 1542/43 году, был вдохновлен североевропейскими образцами, поскольку название воспроизводит фламандское выражение. Он регулирует дела, возбужденные против скрывающихся или скрытых должников. Он был заменен более подробным законом 1571 года, который касался только купцов и других торговцев.Добровольное производство не проводилось в Англии до 1844 года, а в Соединенных Штатах — до 1841 года.

Во Франции национальные правила о несостоятельности и банкротстве были включены в Ordonnance du Commerce 1673 года. Он регулировал как добровольные уступки в пользу кредиторов, производимые купцами (Раздел X), так и процедуры и последствия банкротства (Раздел XI). Было истолковано, что процедура банкротства ограничивается только торговцами, и законы многих других стран следовали примеру Франции.Таким образом, в Испании ограничение банкротства торговцами было принято Постановлением Бильбао, которое было санкционировано в 1737 году и впоследствии применялось в Латинской Америке, особенно в Аргентине.

Ограничение законодательства о банкротстве лицами, занимающимися коммерцией, создало необходимость в процедурах ликвидации, применимых к другим должникам. Как упоминалось выше, в Siete Partidas содержатся положения о процедурах добровольной ликвидации, применимые ко всем классам должников. На этом основании испанский юрист XVII века Сальгадо де Сомоса разработал подробные правила возбуждения и проведения процедур добровольной ликвидации, которые были названы «собранием кредиторов».Его трактат под названием Labyrinthus Creditorum, повлиял на ход испанского законодательства, а также оказал большое влияние на общее право немецких земель. В результате в испанском законодательстве было разработано два класса ликвидационных процедур: один для торговцев и один для некоммерческих организаций. В этом отношении испанское право было образцом для законодательства Португалии, Аргентины, Бразилии и других латиноамериканских стран. Другие страны, включая Австрию, Германию, Англию, Соединенные Штаты и страны, находящиеся под влиянием английских законов, привлекли как торговцев, так и некоммерческих организаций к своим законам о банкротстве.Более поздние законы в Латинской Америке (например, в Аргентине и Перу) также установили единую систему. Однако Франция, Италия и несколько стран Латинской Америки не предоставляют действительных процедур банкротства для обычных должников.

банкротство | Wex | Закон США