Потребительские кредиты 2021 ТОП 100 лучших кредитов по процентной ставке для физических лиц

Сегодня на рынке потребитель сталкивается с предложением различных программ кредитования, на что следует обратить внимание?

Как выбрать выгодный кредит?

Потенциальный заемщик должен:

- Учитывать финансовую нагрузку, которая ляжет на его плечи при погашении банковского продукта. Клиенту следует выбрать такое соотношение суммы и срока займа, при котором размер платежа не будет превышать половины его ежемесячного дохода.

- Предварительно ознакомиться с предложениями банков, которые могут предоставить клиенту льготные условия — более низкие ставки для физических лиц. Прежде всего, следует обратить внимание на организации, в которых у клиента обслуживается зарплатная карта, открыт вклад или есть положительная кредитная история.

- Необходимо внимательно изучить все условия выбранной программы.

Погашается только сумма начисленных процентов. В результате проценты дважды начисляются на одну и ту же сумму кредита, что заметно увеличивает итоговый размер переплаты. Банк нередко предлагает заемщику заключить договор личного страхования. Если он согласен застраховать свою жизнь, здоровье, риск потери работы, то клиент может взять заемные средства на более выгодных условиях. Обычно ставки по предложениям с личным страхованием на 1—2 процентных пункта ниже по сравнению с предложениями без страховки.

Какая самая низкая ставка на 06.06.2021?

В каталогах нашего сервиса на сегодня самая низкая ставка от 0.1% годовых.

Сколько предложений действует на сегодня?

На сайте 707 кредитов от крупнейших банков России.

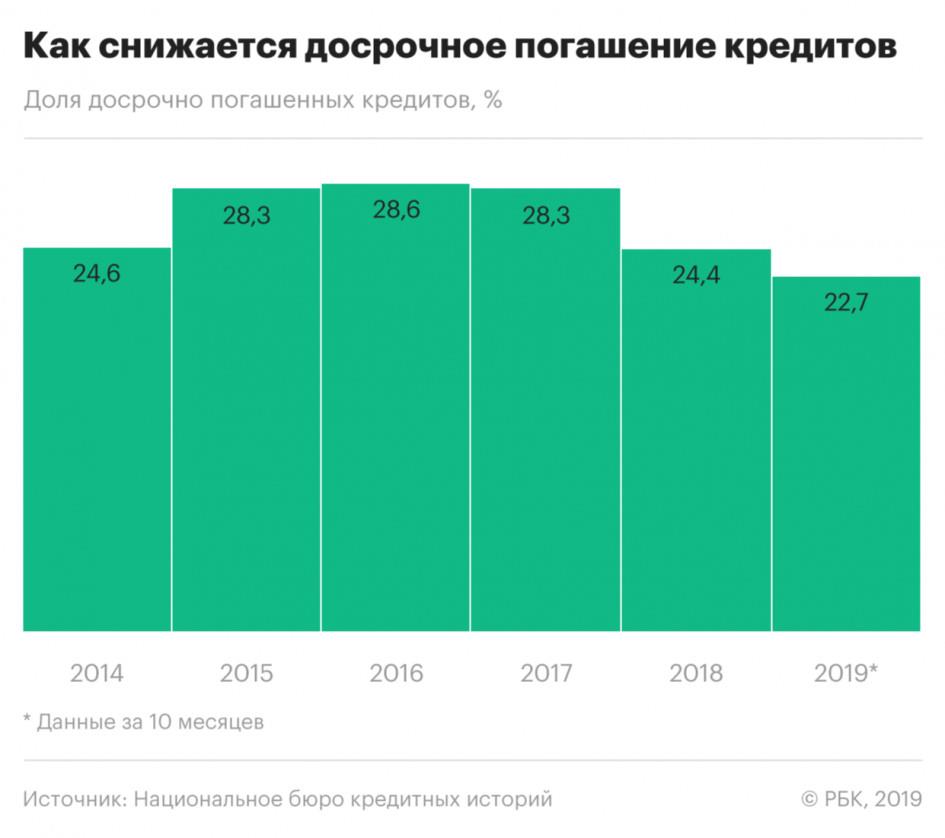

Более 60% желающих взять кредит получили отказ от банков :: Финансы :: РБК

«Предупреждения регулятора о рисках перегрева на рынке потребительского кредитования достигли не только ушей, но и сознания банкиров», — замечает старший кредитный эксперт Moody’s Ольга Ульянова. Участники рынка действительно ужесточили требования к заемщикам — как из-за новаций ЦБ, так и из-за собственных опасений, считает она.

Рост закредитованности населения привел к снижению качества входящего клиентского потока, объясняет динамику отказов младший директор по банковским рейтингам «Эксперт РА» Ксения Балясова. По ее словам, банки стараются переориентироваться на группу более проверенных клиентов, но прирост количества таких заемщиков снижается.

Читайте на РБК Pro

Гендиректор ОКБ Артур Александрович связывает поведение банков с их переходом к продажам кредитных продуктов онлайн: доля заявок в интернете росла с начала 2018 года, но к середине 2019-го появились признаки снижения качества кредитных портфелей. «Банки очень активно привлекают заявки среднего и низкого кредитного качества в высокорисковых каналах продаж, одновременно резко ужесточая требования к кредитному качеству во втором полугодии», — отмечает эксперт.

Уровень одобрения кредитных заявок будет снижаться и дальше, а вслед за ним и темп роста новых выдач, считает старший аналитик рейтингового агентства НКР Егор Лопатин. Но рост доли отказов и повышение требований к заемщикам имеют место не во всех банках, говорит директор рейтингов финансовых институтов Национального рейтингового агентства (НРА) Юрий Ногин. По его словам, ужесточение политики больше свойственно для монолайнеров, которые специализируются на рознице. О том, что в их банках уровень одобрения значительно не изменился, РБК сообщили представители ВТБ, «Открытия», РНКБ и Русфинанс Банка («дочка» Росбанка).

Но рост доли отказов и повышение требований к заемщикам имеют место не во всех банках, говорит директор рейтингов финансовых институтов Национального рейтингового агентства (НРА) Юрий Ногин. По его словам, ужесточение политики больше свойственно для монолайнеров, которые специализируются на рознице. О том, что в их банках уровень одобрения значительно не изменился, РБК сообщили представители ВТБ, «Открытия», РНКБ и Русфинанс Банка («дочка» Росбанка).

Банки стали жестче и без ЦБ

Многие игроки постепенно закручивают гайки для новых клиентов и концентрируются на работе с существующей клиентской базой, признает вице-президент банка «Ренессанс Кредит» Григорий Шабашкевич. Однако он связывает это с ухудшением платежного поведения заемщиков, а не с мерами ЦБ.

ПДН не повлиял на уровень одобрения, отметил директор департамента розничных рисков Промсвязьбанка Евгений Иванов. С ним согласен первый зампред правления Совкомбанка Сергей Хотимский: «На снижение одобрения повлияло само постепенное увеличение кредитной нагрузки потенциальных заемщиков».

Банки продолжат ужесточать условия отбора заемщиков на фоне снижения кредитных ставок в течение всего 2020 года, считает Ульянова из Moody’s. «В конечном итоге года через два, полагаем, осознание насыщения рынка потребительским кредитом придет ко всем игрокам и темпы роста этого сегмента будут более или менее сопоставимы с темпами роста номинальных доходов домохозяйств», — заключает она.

В 2019 году объемы выдачи банковских кредитов населению росли примерно на 20%, весной рост доходил до 23,8% в годовом выражении. Однако к концу года темпы стали снижаться (до 18,6%). Особенно сильно увеличивалась выдача необеспеченных кредитов (максимум на 1 мая — плюс 25,2%). Согласно прогнозу регулятора, в 2020 году рост потребкредитования замедлится до 10% в годовом выражении, а ипотечное кредитование будет расти на 20%.

По данным Росстата, реальные доходы россиян за первые три квартала выросли на 0,8%. Самый сильный рост был зафиксирован в третьем квартале — на 3,3%.

10 стран с самой низкой ставкой по ипотеке | Курсив

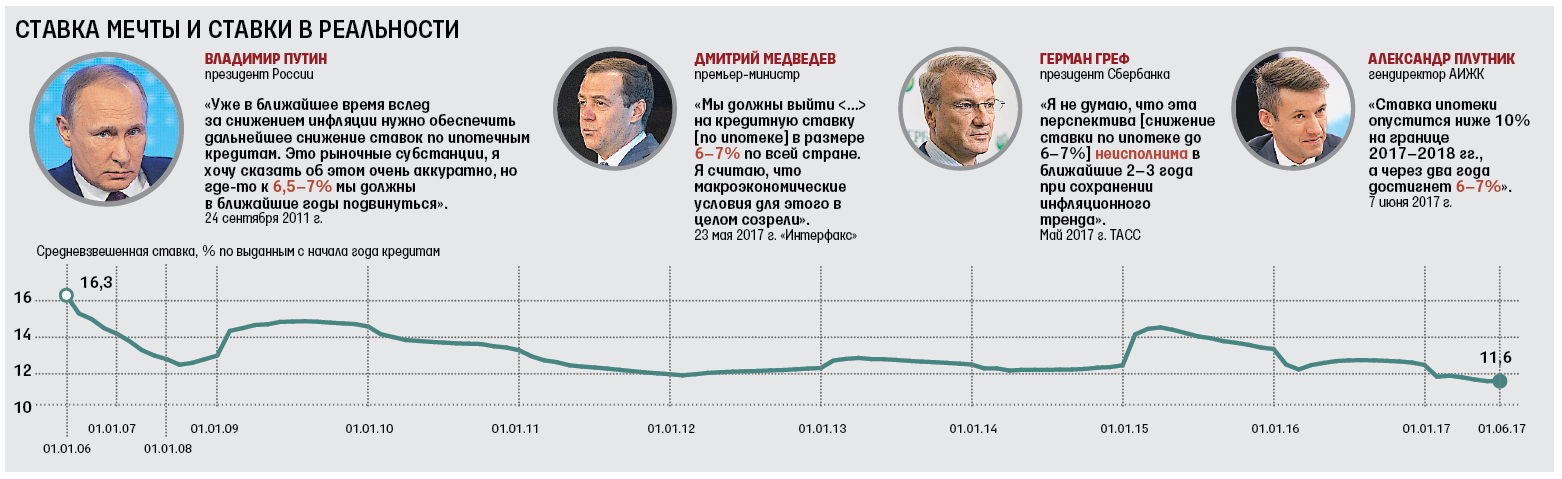

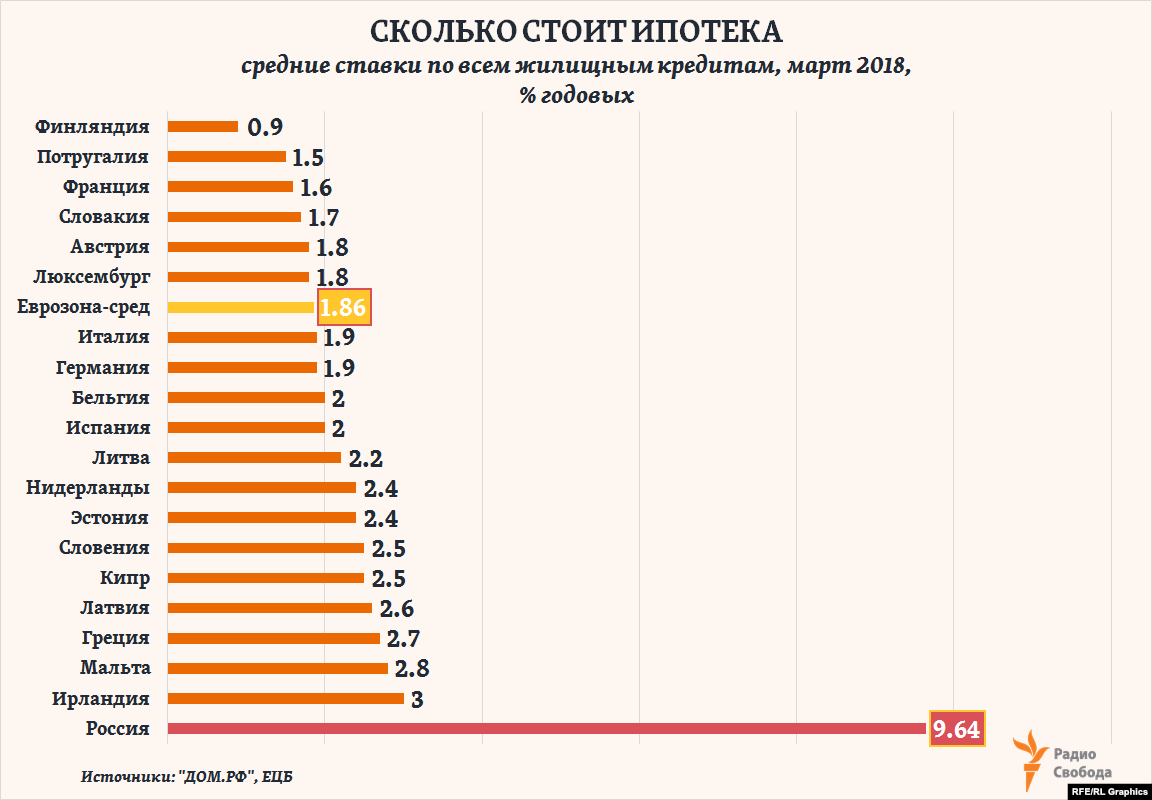

Однако в сравнении с процентными ставками на жилищное кредитование в других странах ставки отечественной программы выглядят не такими уж демократичными. Kursiv Research решил выяснить, в каких странах можно приобрести жилье по самым низким ипотечным ставкам.

Однако в сравнении с процентными ставками на жилищное кредитование в других странах ставки отечественной программы выглядят не такими уж демократичными. Kursiv Research решил выяснить, в каких странах можно приобрести жилье по самым низким ипотечным ставкам.Процентные ставки по ипотечному кредитованию в стране зависят от многих факторов, в числе которых кредитно-денежная политика (ДКП) государства, базовая ставка, как основной инструмент ДКП, уровень инфляции, уровень платежеспособности заемщиков, состояние рынка недвижимости и т. д.

Как показывает статистика, в развитых странах с совершенной банковской системой ставки по жилищным займам меньше ставок в развивающихся странах в десятки раз. Истории известны случаи отрицательной процентной ставки – когда банк платит заемщику за использование кредита. Так, Центробанк Дании пошел на один любопытный эксперимент – датчанин Ханс-Петер Кристенсен вместо того, чтобы платить проценты по взятому 11 лет назад ипотечному кредиту, в последнем квартале сам получил от банка 249 датских крон ($38).

Такие случаи единичны, однако ставки по жилищному кредитованию меньше двух процентов – вполне реальны. Представляем вашему вниманию десятку стран с самыми низкими ставками по ипотеке.

1. Япония. По данным Numbeo.com, текущая процентная ставка по ипотечному кредитованию для займов более 20 лет в Японии составляет в среднем 1,3%. В стране очень низкий уровень инфляции – всего 0,9% годовых, однако очень дорогая недвижимость. Чтобы приобрести среднее жилье площадью 90 кв. м без первоначального взноса, японцам необходимо откладывать весь семейный бюджет в течение 11,66 лет, а выплаты по ипотеке тут будут стоить 65,9% ежемесячного дохода среднестатистической семьи*. На кредит в банке в Японии могут претендовать только граждане страны или иностранцы с видом на жительство.

2. Финляндия. Здесь ипотеку можно оформить со ставкой 1,48% годовых, а кредиты выдают и иностранцам. Стоимость жилья относительно доходов населения вполне подъемная – семья может скопить на недвижимость, откладывая среднюю зарплату 7,4 лет, либо платить за ипотеку 42,8% от среднего семейного бюджета.

Стоимость жилья относительно доходов населения вполне подъемная – семья может скопить на недвижимость, откладывая среднюю зарплату 7,4 лет, либо платить за ипотеку 42,8% от среднего семейного бюджета.

3. Швейцария. Недвижимость Швейцарии – предел мечтаний многих. Ставка по жилищному займу здесь в среднем 1,5% годовых. Инфляция здесь чуть ниже – 1,2%. В стране есть возможность взять пожизненную ипотеку. Она выдается на срок до 100 лет, выплата по долгу переходит по наследству. В среднем выплаты по ипотеке здесь равны 61,2% среднего семейного дохода. Несмотря на низкий процент по кредиту, местные жители могут жить в съемной квартире всю жизнь, а покупать свое жилье накладно из-за высоких цен и дорогих налогов на недвижимость.

4. Франция, процентная ставка по ипотечному займу здесь равна 1,83% годовых. Это довольно доступная плата за кредит, учитывая уровень инфляции в стране в 2,3%. Стоимость жилья относительно доходов здесь примерно на уровне Японии – скопить на жилье, откладывая весь семейный доход, можно за 11,51 лет. Ипотеку во Франции выдают вне зависимости от гражданства.

Ипотеку во Франции выдают вне зависимости от гражданства.

5. Германия – еще один представитель Западной Европы в рейтинге. Ставка по ипотеке здесь, по последним данным, – около 1,89% годовых. В среднем, выплаты по жилищному кредитованию составляют около половины семейного бюджета. По доступности стоимости недвижимости Германия входит в первую двадцатку – скопить на жилье тут можно за 8,48 лет.

6. Словакия лидирует в Центральной Европе по доступности жилищного кредитования. Ставки по ипотеке в стране – 1,92% годовых. Инфляция несколько выше, чем у западных соседей – 2,8%. Снимать недвижимость в Словакии, в отличие от вышеназванных стран, не очень выгодно – соотношение стоимости жилья и ежемесячной арендной платы здесь составляет 17,8 раза, то есть месячная рента равна 5,6% от всей стоимости жилья, что довольно много относительно других стран региона.

7. Тайвань – еще одна страна, где ставка по ипотеке не превышает 2%. Так, жилищный кредит здесь можно получить всего за 1,95% годовых. Несмотря на низкие ставки из-за высокой стоимости недвижимости, жилищный кредит в Тайване, как и во многих странах Юго-восточной Азии, доступен далеко не всем. Выплаты за ипотеку в стране равны 106% бюджета семьи со средним достатком, а соотношение стоимости жилья и арендной платы достигает 54,7 раза (плата за аренду равняется 1,8% от стоимости недвижимости), поэтому тайванцам выгоднее снимать жилье в течение всей жизни.

Несмотря на низкие ставки из-за высокой стоимости недвижимости, жилищный кредит в Тайване, как и во многих странах Юго-восточной Азии, доступен далеко не всем. Выплаты за ипотеку в стране равны 106% бюджета семьи со средним достатком, а соотношение стоимости жилья и арендной платы достигает 54,7 раза (плата за аренду равняется 1,8% от стоимости недвижимости), поэтому тайванцам выгоднее снимать жилье в течение всей жизни.

8. Дания. Несмотря на единичные случаи отрицательной ставки по ипотеке, платить за кредит в Датском Королевстве все-таки придется. Ставка по кредиту в стране – около 2,05%. Жилье относительно средних доходов населения здесь вполне доступное, скопить на хорошую «трешку» можно за семь лет. Ипотека в Дании для иностранцев сопряжена с множеством ограничений, установленных на покупку недвижимости иностранцами. Связано это с тем, что местные власти уж очень берегут свои ресурсы и интересы собственных граждан.

9. Сингапур. В стране самый низкий уровень инфляции из представленной десятки – 0,6%, при этом самый высокий уровень ипотечных выплат относительно доходов семьи – 130%. Копить на жилье здесь также довольно долго – 21,2 года. Ставка по жилищному кредитованию в Сингапуре – 2,07%.

Копить на жилье здесь также довольно долго – 21,2 года. Ставка по жилищному кредитованию в Сингапуре – 2,07%.

10. Литва замыкает десятку рейтинга со ставкой по ипотечному кредитованию 2,08%. За 90 кв. м здесь нужно платить 72,8% от среднестатистического семейного бюджета ежемесячно в виде ипотечных выплат. Арендные выплаты обойдутся примерно в ту же сумму.

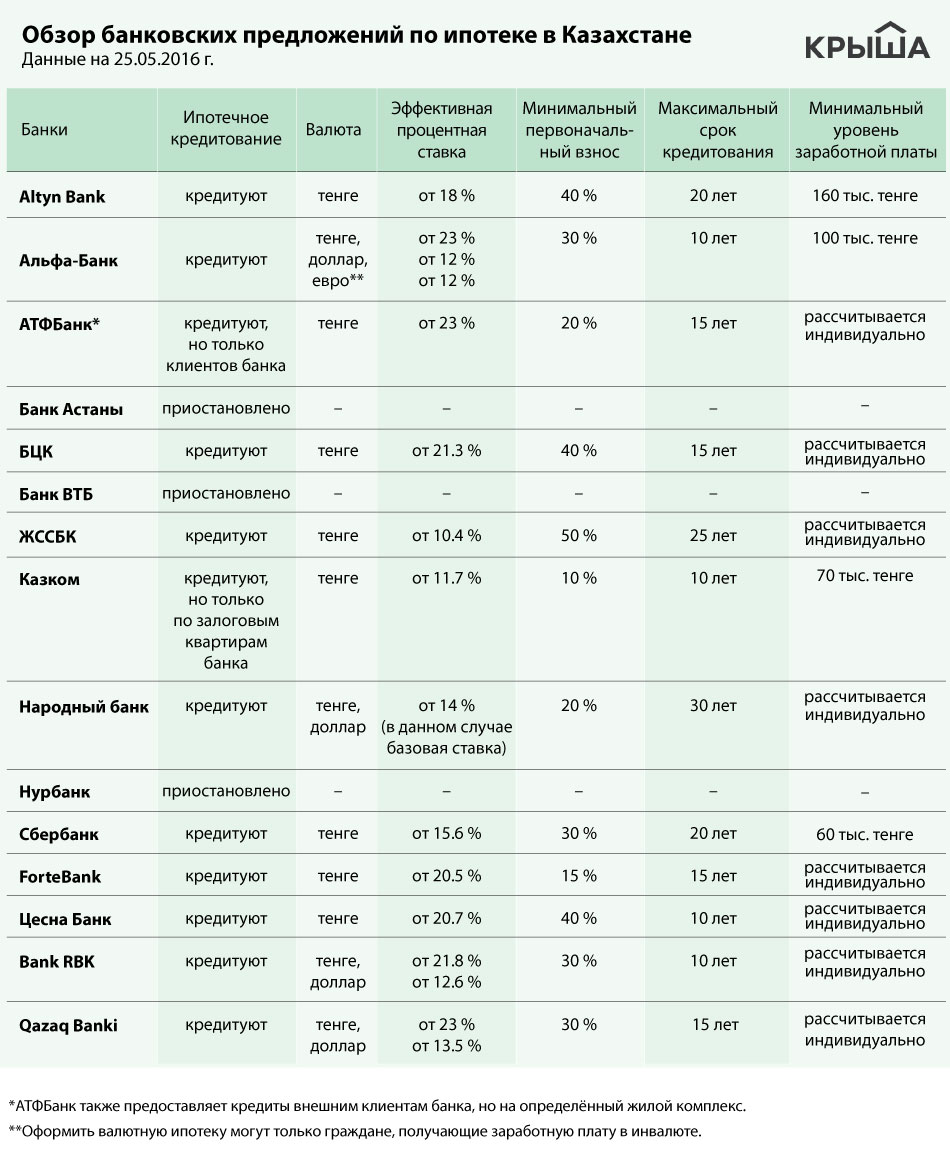

В Казахстане минимальную ставку по ипотечному кредитованию, действующую на сегодня, предоставляет Жилстройсбербанк – 3,5% (эффективная ставка от 3,6%). Данная ставка предоставляется в зависимости от выбранной тарифной программы и при соблюдении определенных условий, таких как: накопление в банке минимальной необходимой суммы сбережений, достижение минимального значения оценочного показателя, предоставление залогового обеспечения, подтверждение платежеспособности заемщика.

* За бюджет одной семьи взяты 1,5 средние заработные платы по региону, с учетом того, что 50% женщин, состоящих в браке, не работают.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

На грани рисков: почему ЦБ озаботился кредитами с плавающими ставками | Статьи

Опасения Центробанка по поводу рисков кредитования с плавающей ставкой вполне оправданны, считают опрошенные «Известиями» аналитики. Как предупреждают специалисты, изначально такие ссуды могут показаться привлекательными, но они весьма коварны. Поэтому в этом вопросе регулятору нужно и важно сыграть на опережение. Выступая на съезде Ассоциации банков России глава ЦБ Эльвира Набиуллина заявила, что кредитование физлиц с нефиксированной ставкой может стать второй валютной ипотекой.

Риски на повесткеЭльвира Набиуллина обозначила два риска для банков и их клиентов, на которые сейчас направлено особое внимание регулятора. «Выздоравливающая» после пандемии экономика может быть чувствительнее к ним, чем в спокойные времена.

Одним из них, по словам главы ЦБ, стал процентный риск, который люди могут на себя принимать часто по незнанию. Поэтому регулятор поднимает вопрос о том, чтобы не разрешать бесконтрольную выдачу физлицам кредитов с плавающими ставками, сказала Эльвира Набиуллина, напомнив о консультационном докладе, опубликованном Банком России в апреле.

В нем Центробанк предложил варианты регулирования кредитования физлиц по нефиксированным ставкам вплоть до полного запрета выдачи таких ссуд населению. Ранее в марте этот вопрос поднимал Владимир Путин, поручив ЦБ и кабмину до середины лета разработать меры, которые снизят риски заемщиков от роста плавающих ставок по ссудам.

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

В последние годы банки активно наращивали долгосрочные активы, что хорошо, но при этом пассивы всё больше формировались за счет краткосрочных средств, пояснила Эльвира Набиуллина. Это в определенной степени привело к росту процентного риска для финансовых организаций, что вполне нормальная практика в корпоративном секторе, где доля кредитного портфеля по плавающим ставкам равна 38%, подчеркнула она.

— Но в рознице ситуация другая: заемщик, соблазненный более низкой ставкой, не всегда может здраво оценить риски ее роста. А значит, и возможного последующего роста платежей, долговой нагрузки, что вдвойне опасно в периоды нестабильности, когда человек может потерять свой доход, — отметила председатель ЦБ.

По сути, это может стать второй валютной ипотекой, когда люди потеряли возможность обслуживать долг и в конечном счете риски заемщиков стали рисками банков, заявила она.

Другим минусом председатель Банка России назвала рост закредитованности населения, обратив внимание на необеспеченные ссуды. В марте этого года задолженность по ним только за один месяц выросла на 1,9%, в апреле — еще на 1,6%. Если сохранятся такие темпы, то годовой рост составит около 20%, что сильно выше увеличения доходов населения, рассказала Эльвира Набиуллина.

Эльвира Набиуллина на III Съезде Ассоциации банков России в Москве

Фото: РИА Новости/Рамиль Ситдиков

— Мы сейчас уже видим рост закредитованности, сейчас население направляет на обслуживание кредитов почти 12% располагаемых доходов, что на 1 п. п. больше, чем было перед пандемией, когда нас ситуация с необеспеченным кредитованием уже сильно беспокоила, — заключила глава ЦБ.

п. больше, чем было перед пандемией, когда нас ситуация с необеспеченным кредитованием уже сильно беспокоила, — заключила глава ЦБ.

Опасения регулятора по поводу рисков кредитования с нефиксированной ставкой вполне оправданны, полагает младший директор по банковским рейтингам агентства «Эксперт РА» Вячеслав Путиловский. Он напомнил, что в 2008–2009 годах пострадали не только валютные ипотечники, но и заемщики с плавающей ставкой. Сейчас если для банков массовая валютная ипотека — табу, то нефиксированные проценты, привязанные к какому-либо индикатору, на рынке есть. Поэтому, учитывая длительность жилищных ссуд, риски неконтролируемого повышения процентов для населения вполне реальны, подчеркнул эксперт.

Кредиты с плавающей ставкой весьма «коварны», согласился аналитик «Финам» Игорь Додонов. Изначально условия по ним могут показаться привлекательными, между тем они способны нести значительные риски для заемщиков, которые из-за невысокой финграмотности могут просто не понимать всех последствий для себя, особенно это актуально для ипотеки, предупреждает он.

Впрочем, сейчас доля кредитов с плавающей ставкой в розничном секторе довольно мала — менее 0,1%, по данным ЦБ, отметил Игорь Додонов. С его точки зрения, скорее регулятор действуют на упреждение с тем, чтобы в будущем избежать потрясений вроде тех, что наблюдались 7–8 лет назад. Тогда люди набрали валютных ипотечных кредитов, а после резкого обесценения рубля столкнулись с серьезными сложностями при их обслуживании.

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

В банках из топ-30 «Известиям» рассказали, что практически не кредитуют с переменной ставкой, или отметили незначительную долю таких ссуд. В «Зените» и Райффайзенбанке отметили, что не выдают физлицам ссуды под нефиксированные ставки и не считают целесообразным их введение в дальнейшем.

— Розничные кредиты с плавающими ставками практически не выдаются. Такой вид кредитования именно в рознице сопряжен с повышением рисков. Это крайне опасно, особенно в цикле перелома тренда по рыночным ставкам в сторону увеличения, — поделились в ВТБ, добавив, что обсуждать применение такого инструмента можно исключительно как предложение для узкого сегмента потребителей с жесткими ограничениями и требованиями.

На текущий момент в портфеле банка осталось небольшое количество кредитов с нефиксированной ставкой, привязанной к MosPrime Rate, и доля их незначительна, рассказали в Росбанке.

— С учетом представленных Банком России прогнозов по ключевой ставке каких-то существенных рисков кредиты с плавающей ставкой пока не несут. Они могут представлять угрозу в случае массового распространения в долгосрочной перспективе, на которую предсказать динамику ставок крайне затруднительно, — уверен управляющий директор рейтингового агентства НКР Михаил Доронкин.

Фото: ИЗВЕСТИЯ/Александр Казаков

На текущем этапе, учитывая достаточно высокую долговую нагрузку населения и сохраняющиеся экономические риски, самым разумным было бы полностью запретить ипотеку с плавающей ставкой, считает Игорь Додонов из «Финама». Как предложил аналитик «Эксперт РА» Вячеслав Путиловский, оптимальным для рынка представляется либо полный запрет массовой выдачи кредита с плавающими процентами, либо обязательное по закону фиксирование «коридора», за рамки которого ставка выйти не может.

ставок автокредитования | Bankrate.com

Справочник по банковским ставкам для выбора лучших автокредитов

Автокредиты позволяют занять деньги, необходимые для покупки автомобиля. Поскольку автокредиты считаются «обеспеченными», они требуют, чтобы вы использовали автомобиль, который вы покупаете, в качестве залога по ссуде.

Это и хорошие новости, и плохие новости. Тот факт, что ваш кредит обеспечен, действительно подвергает вашу машину риску возврата во владение, если вы не погашаете ссуду, но наличие залога обычно помогает вам претендовать на более низкие процентные ставки и лучшие условия автокредитования.

Автокредиты обычно предоставляются с фиксированной процентной ставкой и сроком ссуды от двух до семи лет, но можно договориться о других условиях в зависимости от вашего кредитора.

Почему стоит доверять Bankrate?

Наша миссия Bankrate — дать вам возможность принимать более разумные финансовые решения. Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент.Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент.Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Покупая автокредит, сравните годовые ставки нескольких кредиторов, чтобы убедиться, что вы получаете конкурентоспособную ставку. Также ищите кредиторов, которые сводят комиссии к минимуму и предлагают условия погашения, соответствующие вашим потребностям. Информация о ссуде, представленная здесь, актуальна на дату публикации. Посетите веб-сайты кредиторов для получения более подробной информации. Перечисленные здесь кредиторы автокредитов выбираются на основе таких факторов, как годовая процентная ставка, суммы ссуды, комиссии, кредитные требования и т. Д.

Лучшие ставки автокредитования в июне 2021 года

| LightStream | от 2,49% до 11,89% (с автоплатой) | от 24 до 84 месяцев | От 5000 до 100000 долларов |

| Банк Америки | Начиная с 2,59% | от 48 до 72 месяцев | Начиная с 7500 долларов США |

| Capital One | Не указано | Не указано | От 4000 долларов США |

| Карвана | Не указано | от 36 до 72 месяцев | Не указано |

| myAutoLoan | Начиная с 2. | от 24 до 72 месяцев | Начиная с 8000 долларов США |

Резюме: Автокредитование в 2021 году

Что такое автокредитование и как оно работает?

Автокредиты — это обеспеченные ссуды, в которых в качестве залога используется приобретаемый вами автомобиль. Обычно вас просят платить фиксированную процентную ставку и ежемесячный платеж в течение от 24 до 84 месяцев, после чего ваша машина будет возвращена. Многие дилерские центры предлагают собственное финансирование, но вы также можете найти автокредиты в национальных банках, местных кредитных союзах и онлайн-кредитных организациях.

Поскольку автокредиты являются обеспеченными, они, как правило, имеют более низкие процентные ставки, чем варианты необеспеченных кредитов, такие как личные ссуды. Средняя годовая процентная ставка для нового автомобиля составляет от 3,24 процента до 13,97 процента, в зависимости от вашего кредитного рейтинга, в то время как средняя годовая процентная ставка для подержанного автомобиля составляет от 4,08 процента до 20,67 процента.

Что нужно знать перед подачей заявки на автокредит

При поиске автокредита лучше всего посоветоваться с несколькими кредиторами, прежде чем принимать решение. Это связано с тем, что каждый кредитор использует свою собственную методологию утверждения кредита и установления процентной ставки и условий.

Как правило, ваш кредитный рейтинг будет иметь наибольшее влияние на предлагаемые ставки. Чем выше ваш кредитный рейтинг, тем ниже будет процентная ставка, которую вы получите. Наличие более высокого кредитного рейтинга также может позволить вам взять более крупный заем или получить доступ к более широкому выбору условий погашения. Выбор более длительного срока погашения снизит ваши ежемесячные платежи, хотя в целом вы также будете платить больше процентов.

Если вы нашли несколько кредиторов, которые вам нравятся, посмотрите, предлагают ли они предварительное одобрение — прохождение этого процесса позволит вам увидеть, на какие ставки вы имеете право, не влияя на ваш кредитный рейтинг.

Ставки автокредитования по кредитному баллу

| 781–850 | 3,24% | 4,08% |

| 661–780 | 4,21% | 6,05% |

| 601–660 | 7,14% | 11,41% |

| 501–600 | 11,33% | 17,78% |

| 300–500 | 13,97% | 20,67% |

Источник: Experian: Состояние автомобильного финансового рынка за 2 квартал 2020 г.

Могу ли я получить автокредит с плохой кредитной историей?

Можно получить ссуду на покупку автомобиля с плохой кредитной историей, хотя плохая кредитная история повысит предлагаемые ставки. Если у вас возникли проблемы с получением одобрения или с поиском приемлемых ставок, попробуйте выполнить следующие шаги:

- Повысьте свой кредит: Перед подачей заявки на автокредит погасите как можно больше долга и не открывайте новые счета, например кредитные.

открытки.

открытки. - Сделайте большой авансовый платеж: Если вы внесете более крупный первоначальный взнос, это снизит ваш ежемесячный платеж, но также может помочь вам получить более выгодные ставки.

- Рассмотрим соавтора: Соподписывающая сторона с хорошей кредитной историей возьмет на себя некоторую ответственность по вашей ссуде в случае невыполнения обязательств, но они также могут помочь вам получить ее.

Как получить автокредит?

Процесс получения кредита на покупку автомобиля аналогичен получению кредита любого другого типа. Вот как начать:

- Сделайте покупки вокруг: Обычно лучше сравнивать ставки и условия по крайней мере трех кредиторов, прежде чем переходить к автокредиту.Попробуйте найти кредиторов, у которых есть годовая процентная ставка и условия погашения, которые соответствуют вашему бюджету.

- Предварительная квалификация: Предварительная квалификация с кредиторами часто является первым этапом процесса подачи заявки, и она позволяет вам увидеть свои потенциальные ставки без жесткой проверки кредитоспособности

- Заполните заявку: Чтобы заполнить заявку, вам, скорее всего, потребуются сведения о вашем автомобиле, включая договор купли-продажи, регистрацию и право собственности.

Вам также понадобятся документы, такие как подтверждение дохода, подтверждение места жительства и водительские права.

Вам также понадобятся документы, такие как подтверждение дохода, подтверждение места жительства и водительские права. - Начните платить по кредиту: Ваш график платежей начнется, как только вы получите автокредит. При необходимости настройте календарное напоминание или автоматические платежи, чтобы отслеживать ежемесячный счет и избегать просроченных платежей.

Лучшие автокредиторы в 2021 году

LightStream: Лучший в целом

Обзор: С вариантами автокредитования для любого типа сделки, которую вы можете себе представить — включая новые автомобили, подержанные автомобили у дилера или частного продавца, выкуп в лизинг и даже Финансирование классических автомобилей — LightStream — отличный вариант для тех, у кого хорошая кредитная история.

Льготы: Согласно Experian, средняя сумма нового автокредита составляет чуть более 36 000 долларов, причем большинство людей выбирают 72-месячный срок автокредитования. Чтобы профинансировать эту сумму и на этих условиях, LightStream в настоящее время предлагает годовую процентную ставку от 4,94% до 10,39% за новый автокредит (включая скидку 0,5% для заемщиков при автоплате). LightStream также может финансировать ваш заем в тот же день, когда вы подаете заявку (ожидает одобрения), и этот провайдер предлагает суммы от 5000 до 100000 долларов.LightStream даже предлагает программу Rate Beat, в которой она превосходит конкурентоспособную годовую ставку (в зависимости от определенных условий) на 0,1 процентного пункта.

Чтобы профинансировать эту сумму и на этих условиях, LightStream в настоящее время предлагает годовую процентную ставку от 4,94% до 10,39% за новый автокредит (включая скидку 0,5% для заемщиков при автоплате). LightStream также может финансировать ваш заем в тот же день, когда вы подаете заявку (ожидает одобрения), и этот провайдер предлагает суммы от 5000 до 100000 долларов.LightStream даже предлагает программу Rate Beat, в которой она превосходит конкурентоспособную годовую ставку (в зависимости от определенных условий) на 0,1 процентного пункта.

На что обращать внимание: Вам нужно будет подписаться на автоплату, чтобы получить лучшие условия LightStream, а его более длительные сроки кредита и более высокие суммы кредита сопровождаются менее конкурентоспособными процентными ставками.

| LightStream |

| 660 |

| 2,49% (с автоплатой) |

| От 5000 до 100000 долларов |

| от 24 до 84 месяцев |

| Не указано |

| Нет |

Bank of America: лучший вариант для крупного банка

Обзор: Bank of America предлагает гибкие и удобные автокредиты, на получение которых вы можете подать заявку непосредственно на его веб-сайте. Ставки конкурентоспособны, и вы можете претендовать на дополнительные скидки, если являетесь подходящим клиентом Bank of America.

Ставки конкурентоспособны, и вы можете претендовать на дополнительные скидки, если являетесь подходящим клиентом Bank of America.

Льготы: Bank of America профинансирует минимум 7500 долларов (8000 долларов в Миннесоте) и требует, чтобы автомобиль был не старше 10 лет, с пробегом не более 125000 миль и стоимостью не менее 6000 долларов. Финансирование доступно во всех 50 штатах, а годовая процентная ставка Bank of America в Вашингтоне, округ Колумбия, начинается с 2,89 процента для нового автомобиля и 2,99 процента для подержанного автомобиля.

Если вы являетесь клиентом Bank of America Preferred Rewards, вы можете претендовать на скидку до 0.Скидка 5%.

На что обращать внимание: Если вы подаете заявку онлайн, диапазон сроков, на который вы можете подавать заявление, ограничен — вы можете выбрать только 48-, 60- или 72-месячный срок.

| Банк Америки |

| Не указано |

| 2,59% |

| От 7500 долларов (8000 долларов в Миннесоте) |

| от 48 до 72 месяцев |

| Не указано |

| Нет |

Capital One: лучший для удобства

Обзор: Capital One позволит вам занять всего 4000 долларов, но для этого вам необходимо приобрести автомобиль через одного из участвующих в нем дилеров. Во многих отношениях его финансирование работает как «единое окно» для вашего автокредита и покупки автомобиля.

Во многих отношениях его финансирование работает как «единое окно» для вашего автокредита и покупки автомобиля.

Льготы: Сайт Capital One Auto Navigator позволяет вам искать инвентарь в вашем районе и дает вам возможность увидеть, как различные марки, модели и функции повлияют на ваш ежемесячный платеж. Это даст вам много информации, прежде чем вы отправитесь к дилеру. Кроме того, быстрая предварительная квалификация позволяет вам проверить свою ставку с помощью мягкого запроса, поэтому на ваш кредитный рейтинг не повлияет .

На что обращать внимание: Вы можете использовать автокредитование Capital One только для покупок в одном из участвующих дилерских центров, что делает это плохим вариантом, если вы найдете автомобиль, который вам понравится, в другом месте.

| Capital One |

| Не указано |

| Не указано |

| От 4000 долларов США |

| Не указано |

| 18 000 долларов США или 21 600 долларов США |

| Штраф за просрочку |

Carvana: лучший онлайн-опыт

Обзор: Carvana позволяет делать покупки в Интернете и забирать свою покупку в гигантском автомате по продаже автомобилей. «Этот процесс позволяет вам получить уникальный опыт, но Carvana также предлагает конкурентоспособные ставки и условия автокредитования.

«Этот процесс позволяет вам получить уникальный опыт, но Carvana также предлагает конкурентоспособные ставки и условия автокредитования.

Льготы: Carvana — отличный вариант для тех, кто хочет делать покупки для своей новой машины из дома, а также для тех, у кого плохая кредитная история. Единственные требования Carvana — вам не менее 18 лет, ваш годовой доход составляет 4000 долларов и вы не участвуете в банкротстве. Когда вы проходите предварительный квалификационный отбор, Carvana не проводит тщательного расследования вашей кредитной истории, поэтому это не повлияет на ваш кредитный рейтинг; жесткий запрос делается только после того, как вы разместите заказ.

На что обращать внимание: После того, как вы пройдете предварительную квалификацию, у вас есть 45 дней, чтобы сделать покупку в инвентаре Carvana и либо забрать машину, либо доставить ее вам, либо долететь до машины и затем отвезти ее обратно.

| Карвана |

| Не указано |

| Не указано |

| Не указано |

| от 36 до 72 месяцев |

| 4000 долларов США |

| Варьируется |

myAutoLoan: лучший вариант для совершения покупок по нескольким кредитным предложениям

Обзор: Если вы хотите сравнить несколько кредитных предложений, но не хотите тратить на это много времени, myAutoLoan — отличный вариант. Эта платформа позволяет вам ввести свою информацию один раз и получить несколько кредитных предложений в одном месте.

Эта платформа позволяет вам ввести свою информацию один раз и получить несколько кредитных предложений в одном месте.

Льготы: После заполнения одной онлайн-заявки на кредит вы получите до четырех предложений от разных кредиторов. Для участия в программе вы должны быть не моложе 18 лет, иметь годовой доход в размере 21 000 долларов США, иметь оценку FICO 575 или выше и покупать автомобиль с пробегом менее 125 000 миль и возрастом 10 лет или новее. Сравнивая сразу несколько предложений автокредитования, вы можете выбрать одно с процентной ставкой, сроком и условиями кредита, которые подходят вам и вашему бюджету, без необходимости присматриваться к ним.

На что обращать внимание: Если у вас плохой кредит, ваша процентная ставка может быть выше. Также обратите внимание, что вы можете использовать эту платформу, если вы живете в большинстве штатов, но не на Аляске или Гавайях.

| myAutoLoan |

| 575 |

| 2,49% |

| Начиная с 8000 долларов США |

| от 24 до 72 месяцев |

21 000 долл. США США |

| Не указано |

Часто задаваемые вопросы по автокредитованию

У кого лучшие ставки по автокредиту?

Компания, которая может предложить вам самые низкие ставки по автокредиту, может варьироваться в зависимости от того, где вы живете, вашего кредитного рейтинга, вашей истории занятости и других факторов.Лучше всего делать покупки среди как минимум трех автокредиторов, пока не найдете лучшее предложение.

72-месячный автокредит — плохая идея?

Одна из проблем с более длительными автокредитами заключается в том, что вы часто оказываетесь «под водой» в течение первых нескольких лет. Это связано с тем, что автомобили обесцениваются быстрее, чем вы можете погасить ссуду.

72-месячный автокредит означает, что вы погашаете ссуду медленнее и в первые несколько лет можете задолжать больше, чем стоит ваша машина.Однако более длительные автокредиты позволяют обеспечить более доступный ежемесячный платеж, что, вероятно, является важным фактором для вашего бюджета.

Какие процентные ставки по кредиту подержанный автомобиль?

Согласно последним статистическим данным Experian, процентные ставки по подержанным автомобилям для большинства заемщиков колеблются от 4,08% до 20,67%. Ставки на подержанные автомобили, как правило, выше, чем на покупку новых автомобилей.

Какой кредитный рейтинг вам нужен, чтобы получить 0% финансирования на автомобиль?

Заемщики Superprime с кредитным рейтингом выше 781, скорее всего, будут претендовать на предложения с нулевой процентной ставкой, которые иногда идут с новым автомобилем.Однако вы можете пройти квалификацию, если вы основной заемщик с рейтингом от 661 до 780.

Как пройти предварительную квалификацию для получения автокредита?

Вы можете пройти предварительную квалификацию для получения автокредита онлайн, не выходя из дома. Все, что вам нужно сделать, это выбрать одного из кредиторов в этом списке и выбрать его онлайн-опцию, чтобы «пройти предварительную квалификацию» или «подать заявку на получение ссуды». Многие кредиторы позволяют вам пройти предварительную квалификацию для получения автокредита без тщательного запроса вашего кредитного отчета.

Многие кредиторы позволяют вам пройти предварительную квалификацию для получения автокредита без тщательного запроса вашего кредитного отчета.

Как рефинансировать автокредит?

Рефинансирование автокредита — это, по сути, просто получение нового автокредита, поэтому шаги для подачи заявки в основном те же.Вам понадобятся ваши водительские права, номер социального страхования и подтверждение дохода, а также сведения о вашем автомобиле. В случае одобрения вы будете использовать средства из новой ссуды для выплаты старой ссуды на покупку автомобиля, а затем начнете делать ежемесячные платежи с новой процентной ставкой и условиями.

Могу ли я продать машину в кредит?

Вы можете продать свой автомобиль с непогашенной ссудой, но вам, возможно, придется пройти несколько дополнительных шагов. Если ваша машина стоит меньше, чем ваша текущая задолженность по кредиту, у вас есть так называемый отрицательный капитал — это означает, что вам, возможно, придется выплатить разницу из своего кармана или рефинансировать оставшуюся сумму с помощью другого типа ссуды.

С другой стороны, если ваша машина стоит больше, чем вы в настоящее время должны, вы можете получить разницу наличными при продаже автомобиля. Какой бы ни была ваша ситуация, обратитесь к своему кредитору и расскажите о своих возможностях, поскольку каждый кредитор устанавливает разные правила продажи автомобиля в кредит.

Должен ли я получить автокредит в автосалоне или в банке?

Выбор между дилером и банком по автокредиту затруднен. Как правило, дилерские центры могут предлагать более высокие ставки, чем банки, но это может не относиться к подержанным автомобилям.Тем не менее, важно сначала получить котировки от нескольких банков или онлайн-кредиторов; Таким образом, вы можете прийти в автосалон подготовленными. Также запросите расценки в представительстве, сравнивая цены, условия и любые дополнительные сборы.

Нужно ли мне вносить предоплату или предоставлять обмен при покупке автомобиля?

Многие кредиторы требуют внесения первоначального взноса за автомобиль в той или иной форме. Однако это не обязательно плохо; внесение авансового платежа снизит ваши ежемесячные платежи — и чем больше ваш первоначальный взнос, тем больше вы сэкономите.Внесение большего первоначального взноса также может снизить процентную ставку, которую предлагает вам кредитор.

Однако это не обязательно плохо; внесение авансового платежа снизит ваши ежемесячные платежи — и чем больше ваш первоначальный взнос, тем больше вы сэкономите.Внесение большего первоначального взноса также может снизить процентную ставку, которую предлагает вам кредитор.

Лучшие ставки по кредитам для физических лиц на июнь 2021 года

Кредиторы с самыми низкими процентными ставками

Кредиторы, представленные здесь, предлагают низкие начальные годовые процентные ставки, но мы также учли звездные рейтинги, минимальные требуемые кредитные рейтинги и удобные для потребителей функции, комиссии и гибкие варианты оплаты.

Помимо низких ставок, вот что выделяет каждого кредитора.

LightStream: низкие процентные ставки на улучшение жилищных условий

LightStream — это онлайн-кредитор, который предлагает частные ссуды по низкой ставке до 100 000 долларов США хорошо подготовленным заемщикам. Это один из немногих кредиторов, который отображает на своем веб-сайте разные диапазоны ставок для разных целей ссуды. Расширенные сроки погашения до 12 лет ссуд на улучшение жилья помогают компании выделиться среди конкурентов.

Это один из немногих кредиторов, который отображает на своем веб-сайте разные диапазоны ставок для разных целей ссуды. Расширенные сроки погашения до 12 лет ссуд на улучшение жилья помогают компании выделиться среди конкурентов.

Pro: Предлагает программу повышения скорости и гарантию удовлетворения.

Con: Нет возможности пройти предварительную квалификацию на его веб-сайте.

Upgrade: низкие процентные ставки для плохой кредитной истории

Upgrade — это онлайн-кредитор, который предоставляет личные ссуды для плохих и справедливых заемщиков. Минимальная годовая процентная ставка кредитора относительно низкая, но максимальная ставка приближается к 36%. Он предлагает скидки при настройке автоплатежей и некоторых ссуд на консолидацию долга.

Pro: Предлагает скидку по ставке с прямым платежом кредиторам по ссудам на консолидацию долга.

Con: Взимает комиссию за создание.

SoFi: низкие процентные ставки для больших сумм кредита

Помимо низких ставок, SoFi предлагает большие суммы кредита до 100 000 долларов, отсутствие комиссий, быстрое финансирование и гибкие платежи среди других удобных для потребителей функций.

Pro: Предлагает защиту от безработицы.

Con: Нет варианта ссуды под обеспечение.

Wells Fargo: низкие процентные ставки для существующих клиентов

Wells Fargo дополняет конкурентоспособные ставки скидками для существующих клиентов, которые устанавливают автоплату со счета Wells Fargo. Кредитор предлагает крупные ссуды и совместные ссуды, которые могут быть полезны для ссуд на улучшение жилищных условий.

Pro: Предлагает широкий диапазон сумм и условий погашения.

Con: Некоторые функции доступны только существующим клиентам.

Payoff: низкие процентные ставки для консолидации кредитной карты

Payoff — это онлайн-кредитор, который предлагает займы на консолидацию кредитной карты заемщикам с хорошей или хорошей кредитной историей. Кредитор оплатит ваши кредитные карты напрямую и предоставит клиентам доступ к их кредитному рейтингу, чтобы отслеживать влияние платежей по кредиту.

Pro: предлагает прямые выплаты кредиторам.

Con: Требуется несколько лет кредитной истории.

Best Egg: низкие процентные ставки для справедливого кредита

Персональные ссуды Best Egg имеют низкие начальные ставки по сравнению с другими кредиторами, которые нацелены на заемщиков с справедливым кредитом.Этот кредитор выделяется быстрым финансированием — ссуды могут быть профинансированы всего за один рабочий день после утверждения вашей заявки — и предоставлением клиентам бесплатного доступа к их кредитному рейтингу.

Pro: вариант обеспеченного кредита для домовладельцев.

Против: Заемщики могут выбрать только два варианта срока погашения.

PenFed: низкие процентные ставки в кредитном союзе

PenFed предлагает низкие ставки для хороших и отличных заемщиков, и это один из немногих кредитных союзов, который позволяет заемщикам предварительно пройти квалификацию на своем веб-сайте, чтобы увидеть потенциальные ставки. Он предлагает небольшие ссуды, но его максимальная сумма ссуды в 20 000 долларов ниже, чем у других банков и кредитных союзов.

Он предлагает небольшие ссуды, но его максимальная сумма ссуды в 20 000 долларов ниже, чем у других банков и кредитных союзов.

Pro: предлагает небольшие займы в размере 500 долларов США.

Con: Нет возможности изменить дату платежа.

Маркус: Низкие процентные ставки в банке

Маркус, подразделение Goldman Sachs, занимающееся банковским обслуживанием и кредитованием клиентов, предлагает частные ссуды среднего размера заемщикам с хорошей кредитной историей. В случае ссуд на консолидацию долга он будет отправлять средства из ссуды непосредственно вашим кредиторам.Также предлагается девять вариантов сроков погашения.

Pro: Широкий выбор сроков погашения.

Con: Нет вариантов совместно подписанного, совместного или обеспеченного кредита.

Средние ставки по личным онлайн-кредитам

В отличие от ставок по ипотечным кредитам, ставки по личным кредитам редко меняются. Иногда кредиторы могут обновлять свои ставки и требования к кредитному баллу, но эти изменения обычно составляют несколько десятых процентного пункта. Вот какова средняя расчетная годовая процентная ставка по личным онлайн-кредитам на основе диапазонов оценок FICO:

Вот какова средняя расчетная годовая процентная ставка по личным онлайн-кредитам на основе диапазонов оценок FICO:

28.7% (самые низкие баллы вряд ли пройдут.) |

Источник: средние ставки основаны на агрегированных анонимных данных о предложениях от пользователей, прошедших предварительную квалификацию на рынке кредиторов NerdWallet с 1 января 2020 г. по 31 декабря. 2020. Ставки являются приблизительными и не привязаны к конкретному кредитору.

Ставки онлайн-кредиторов зависят от типа заемщика, на которого они рассчитывают. Кредитор с плохой кредитной историей может предложить более высокие ставки, чем кредитор с хорошей кредитной историей. В отличие от многих банков и кредитных союзов, онлайн-кредиторы позволяют заемщикам пройти предварительную квалификацию и, как правило, быстрее финансировать ссуду. Некоторые предлагают полностью онлайн-процесс подачи заявки и мобильное приложение для управления ссудой.

Некоторые предлагают полностью онлайн-процесс подачи заявки и мобильное приложение для управления ссудой.

Ставки за отличный кредит

Среднемесячные самые низкие ставки, которые получали заемщики с отличным кредитом в 2020 году, составляли от 10,7% до 12,4%, согласно данным пользователей, прошедших предварительную квалификацию с помощью NerdWallet. Высокий доход и длинная кредитная история, показывающая своевременные выплаты другим кредиторам, помогут вам получить самые низкие ставки. Кредиторы, одобряющие заемщиков в этом кредитном диапазоне, также могут предлагать специальные льготы, такие как скидки и нулевая комиссия.

Ставки для хорошего кредита

По данным пользователей NerdWallet, среднемесячные самые низкие ставки для хороших заемщиков, полученных по личным кредитам в 2020 году, составляли от 15,5% до 19,5%. Самые низкие ставки в этом кредитном диапазоне часто предоставляются заемщикам с низким уровнем долга и высоким доходом, а также с кредитной историей, подтверждающей хорошую репутацию счетов.

Ставки для справедливого кредита

Самые низкие ставки пользователей NerdWallet, прошедших предварительную квалификацию с справедливым кредитом, в среднем от 21% до 25.7% в любой конкретный месяц 2020 года. Добавление со-подписавшего или совместного заемщика с лучшим кредитом и более высоким доходом, чем вы, может помочь вам получить более низкую ставку.

Ставки по плохой кредитной истории

Заемщики с плохой кредитной историей могут рассчитывать на ставки, находящиеся на верхнем уровне диапазона годовой процентной ставки кредитора. Самые низкие показатели пользователей NerdWallet, прошедших предварительную квалификацию в этом кредитном диапазоне в 2020 году, в среднем составляли от 26,7% до 32,4% в любой конкретный месяц. Те, у кого самые низкие баллы, могут не соответствовать требованиям, но запрос на меньшую сумму кредита, добавление соавтора или обеспечение вашего кредита может помочь улучшить ваши шансы на получение финансирования.

Ставки по личным кредитам в банках

Банки могут предлагать конкурентоспособные ставки — и скидки по ставкам, если вы уже являетесь клиентом, — но у них, как правило, более жесткие требования к участникам, и для финансирования вашего кредита может потребоваться больше времени, чем у онлайн-кредиторов. Средняя ставка, взимаемая банками в феврале 2021 года по двухлетнему кредиту, составила 9,46%, согласно последним данным Федеральной резервной системы.

Ставки по ссудам для физических лиц в кредитных союзах

Ссуды кредитных союзов могут иметь более низкие ставки, чем банки и онлайн-кредиторы, особенно для тех, у кого хорошая или плохая кредитоспособность, и кредитные специалисты могут быть более готовы рассмотреть вашу общую финансовую картину.

По данным Национальной администрации кредитных союзов, средняя ставка, взимаемая кредитными союзами в марте 2021 года для трехлетнего кредита с фиксированной ставкой, составляла 8,86%. Федеральные кредитные союзы ограничивают годовую процентную ставку по личным кредитам на уровне 18%.

Федеральные кредитные союзы ограничивают годовую процентную ставку по личным кредитам на уровне 18%.

Вы должны стать членом кредитного союза, чтобы подать заявку на ссуду, что может означать уплату взносов или соответствие определенным требованиям.

Как получить лучшую ставку по ссуде для физических лиц

Лучшие ставки по ссудам для физических лиц обычно предоставляются заемщикам с отличной кредитной историей, высоким и стабильным доходом, небольшой существующей задолженностью и кредитной историей, показывающей последовательные своевременные платежи по кредитным картам и другим кредиты.

Если вы считаете, что не имеете права на получение низкой ставки по личному кредиту, вот что нужно сделать, чтобы получить более низкую ставку:

Просмотрите свой кредитный отчет перед подачей заявления. Если у вас низкий кредитный рейтинг, вы можете проверить свой отчет, чтобы узнать, что может его отягощать, и решить его, прежде чем подавать заявление.

Например, просроченный счет может быть причиной того, что кредитор назначит вам высокую ставку или не одобрит вас вообще.

Например, просроченный счет может быть причиной того, что кредитор назначит вам высокую ставку или не одобрит вас вообще.Скорректируйте сумму кредита и срок погашения.Просьба о крупном ссуде или длительном сроке погашения может привести к тому, что кредитор назначит вам более высокую процентную ставку. Рассчитайте ежемесячный платеж, чтобы решить, какую сумму кредита вы можете себе позволить.

Получите скидки. Кредиторы предлагают скидки по нескольким причинам. Многие онлайн-кредиторы предлагают скидки при настройке автоматических платежей. Некоторые банки предлагают скидки существующим клиентам, имеющим определенные банковские счета.

Добавьте совладельца, созаемщика или залога.Заемщики с сомнительной кредитной историей, добавившие в заявку кого-то с лучшим кредитным профилем и более высоким доходом, могут иметь право на более низкую ставку. Вы также можете получить личный заем по более низкой ставке, используя залог, например, автомобиль или счет на компакт-дисках.

Просто знайте, есть последствия, если вы не выплатите ссуду.

Просто знайте, есть последствия, если вы не выплатите ссуду.

Многие онлайн-кредиторы, а также некоторые банки и кредитные союзы позволяют вам предварительно претендовать на получение личного кредита. Для этого вы предоставляете некоторую информацию о своем кредите, доходе и занятости, а также о том, сколько вы хотите взять в долг и почему, а кредитор сообщит вам потенциальную сумму кредита, процентную ставку и срок погашения, который вы можете получить.

Поскольку предварительный квалификационный отбор запускает мягкий кредит, вы можете делать это сколько угодно раз, не влияя на свой кредитный рейтинг. Жесткий кредит будет активирован только в том случае, если вы подадите полную заявку после предварительной квалификации.

В чем разница между годовой процентной ставкой и процентной ставкой?

Годовая процентная ставка по кредиту включает процентную ставку плюс все комиссии. Например, если кредитор взимает комиссию за выдачу кредита, она будет включена в годовую процентную ставку.

Как кредиторы определяют ставки по личным кредитам?

Ваш кредитный рейтинг — важный фактор, который кредиторы используют для определения вашей ставки, но не единственный.Они также учитывают доход, существующие долги и кредитную историю в заявлении на получение кредита.

Некоторые кредиторы просматривают дополнительную информацию, например, где вы ходили в школу, вашу профессию и где вы живете. Кредитор может также рассмотреть запрашиваемую сумму кредита и причину, по которой вы хотите получить кредит, чтобы определить вашу ставку.

Рефинансирование личной ссуды для получения более низкой ставки

Вы можете зафиксировать более низкую ставку, рефинансировав личную ссуду, особенно если вы улучшили свой кредитный рейтинг или снизили свой долг с момента первой заимствования.Некоторые кредиторы позволяют заемщикам рефинансировать личную ссуду, которую вы предоставили им, в то время как другие рефинансируют ссуду от другого кредитора.

Если вы рефинансируете, помните о сроке нового кредита. Даже при более низкой ставке более длительный срок погашения может означать, что вы будете платить больше процентов.

Текущие процентные ставки — NerdWallet

График процентных ставок по ипотеке

На чем основаны процентные ставки?

Рынок облигаций определяет ипотечные ставки. Это потому, что жилищные ссуды упакованы в пакеты ценных бумаг и продаются на рынке облигаций.Глобальные и национальные новостные события заставляют цены на облигации расти и падать, и ставки по ипотечным кредитам в ответ изменяются аналогичным образом.

Ежедневные ставки по ипотечным кредитам NerdWallet представляют собой среднее значение опубликованной годовой процентной ставки с самыми низкими точками по выборке крупных национальных кредиторов. Котировки годовых отражают процентную ставку плюс баллы, комиссионные и другие расходы, обеспечивая наиболее точное представление о расходах, которые может заплатить заемщик.

Руководство NerdWallet по COVID-19

Получите ответы на вопросы об ипотеке, поездках, финансах и сохранении душевного спокойствия.

Вырастут ли процентные ставки?

Ставки по ипотечным кредитам упали с начала 2019 года по нескольким причинам: напряженность в торговых отношениях с Китаем, ощущение замедления темпов роста экономики и стабильно низкая инфляция. Федеральная резервная система снизила краткосрочные процентные ставки на четверть процентного пункта в июле и снова в сентябре. Хотя более низкие краткосрочные процентные ставки не сразу влияют на ставки по долгосрочным ипотечным кредитам, они заставят долгосрочные ставки со временем снизиться.

Ставки по ипотечным кредитам, скорее всего, вырастут в ответ на хорошие экономические или политические новости и снизятся в ответ на плохие новости. ФРС ослабляет денежную массу (снижает процентные ставки) из-за инфляции ниже желаемой и опасений по поводу замедления экономического роста.

Как ваш кредитный рейтинг влияет на ваш рейтинг?

Ваш кредитный рейтинг влияет на процентную ставку по ипотеке. Кредиторы называют это «ценообразованием на основе риска». Более высокие кредитные рейтинги указывают на меньший риск того, что вы не сможете погасить ссуду, поэтому вы получите лучшую процентную ставку.Чем ниже ваш кредитный рейтинг, тем выше ваша процентная ставка.

Кредиторы называют это «ценообразованием на основе риска». Более высокие кредитные рейтинги указывают на меньший риск того, что вы не сможете погасить ссуду, поэтому вы получите лучшую процентную ставку.Чем ниже ваш кредитный рейтинг, тем выше ваша процентная ставка.

»ПОДРОБНЕЕ: Ставки по ипотечным кредитам и кредитные рейтинги: не совершайте ошибку в размере 30 000 долларов

Что такое годовая процентная ставка?

годовых, или годовая процентная ставка, используется для сравнения истинной стоимости заимствования денег. Годовая процентная ставка основана на процентной ставке и включает комиссию за выдачу ипотеки и пункты дисконтирования, чтобы указать все затраты на получение ссуды.

Например, вы можете вносить ежемесячный платеж по ипотеке с процентной ставкой 5%, но из-за авансовых или постоянных сборов ваша годовая процентная ставка может составлять 5.25%.

»ПОДРОБНЕЕ: Что такое годовая процентная ставка и как она влияет на ипотеку?

Подробнее о ставках по ипотеке:

Источник: NerdWallet. Среднее значение опубликованной годовой процентной ставки с самыми низкими точками для каждого срока кредита, предложенными выборкой крупных национальных кредиторов. Котировки годовых отражают процентную ставку плюс баллы, комиссионные и другие расходы, обеспечивая наиболее точное представление о расходах, которые может заплатить заемщик.

Среднее значение опубликованной годовой процентной ставки с самыми низкими точками для каждого срока кредита, предложенными выборкой крупных национальных кредиторов. Котировки годовых отражают процентную ставку плюс баллы, комиссионные и другие расходы, обеспечивая наиболее точное представление о расходах, которые может заплатить заемщик.

Процентные ставки денежного рынка и CD

Подробнее о процентных ставках по CD:

Лучшие ставки по CD, обновляется ежемесячно

Денежный рынок vs.CD

Лучшие счета денежного рынка

Источник: Федеральная корпорация по страхованию вкладов. «На основе простого среднего значения ставок (с использованием годовой процентной доходности) всеми застрахованными депозитными учреждениями и филиалами, по которым имеются данные. Данные, используемые для расчета национальных ставок, собираются RateWatch. … Денежный рынок и депозитный сертификат основаны на уровнях продуктов 10 000 и 100 000 долларов США для не-jumbo и jumbo-счетов, соответственно. Типы счетов и сроки погашения, указанные в этих таблицах, чаще всего предлагаются банками и филиалами, по которым у нас есть данные — не менее 45 000 местоположений и не менее 81 000 местоположений, о которых сообщается.Ставки по депозитам кредитных союзов не включаются в расчет ».

Средняя процентная ставка по кредитам: автомобильные, жилищные, студенческие, малые предприятия и личные ссуды

В зависимости от типа ссуды, которую вы получаете, средняя процентная ставка, которую вы будете платить, может варьироваться от 0% до более 200%. Чтобы рассчитать процентную ставку для каждого типа ссуды, кредиторы могут использовать ваш кредитный рейтинг, вашу кредитную историю, размер ссуды, продолжительность срока, доход, местонахождение и различные другие факторы, относящиеся к инвестициям кредитора и риску заемщика.

Средняя процентная ставка по автокредиту

Средняя процентная ставка по автокредиту по стране обычно составляет от 3% до 10%. По словам Эдмундса, условия ссуды различаются, но средняя продолжительность автокредита достигла рекордного уровня 69,3 месяца в 2017 году. Исходя из 60-месячного кредита и кредитного рейтинга заемщика от 690 до 850, средняя процентная ставка по автокредиту в 2017 году новая машина составила 4,28%. Процентные ставки варьируются в зависимости от кредитного рейтинга потребителя, продолжительности срока кредита, от того, подержанный автомобиль или новый, а также от других факторов, связанных с риском кредитования конкретного потребителя.

Потребителям с кредитным рейтингом выше 690 могут быть предложены процентные ставки по автокредиту в размере всего 2%, хотя в среднем они варьируются от 3% до 5%, в зависимости от кредитного рейтинга. Заемщики с более низкими баллами могут получать процентную ставку в пять-десять раз выше, чем у потребителей с лучшими баллами. Еще одним определяющим фактором ставок по автокредиту является то, подержанная машина или новая. Подержанные автомобили, как правило, имеют более высокие процентные ставки, чем новые автомобили из-за их более низкой стоимости при перепродаже и более высокого риска, связанного с финансированием потенциально менее надежного автомобиля.

Средняя процентная ставка по ипотеке

Средняя процентная ставка по ипотеке для заемщиков с хорошими кредитными рейтингами по 30-летнему кредиту с фиксированной ставкой в 2017 году составила 4%. Ставка, по которой будут выплачиваться выплаты, в основном зависит от типа ипотеки, которую вы получаете, срока ее действия и вашего кредитного рейтинга. Хотя процентные ставки по ипотеке несколько различаются в зависимости от штата, эти различия, как правило, минимальны. Наиболее распространенные ипотечные ссуды — это 15- и 30-летние ипотечные кредиты с фиксированной ставкой, которые обеспечивают неизменную ежемесячную ставку в течение всего срока ссуды, и гибридные ипотечные ссуды с регулируемой процентной ставкой 5/1, которые имеют фиксированную ставку в течение первых пяти лет. , после чего ежегодно корректируются.

Другие виды предлагаемых ипотечных ссуд включают ссуды FHA, предназначенные для потребителей с низкими доходами; Кредиты VA, предназначенные для ветеранов; ипроцентная ипотека, которая позволяет заемщику выплачивать только проценты в течение первых нескольких лет и, таким образом, сокращать ежемесячный платеж. Ссуды FHA и VA поддерживаются государством, но ставки по этим ипотечным кредитам могут варьироваться, потому что они колеблются в зависимости от рынка и заемщика. Для получения дополнительной информации о выплатах по ипотеке ознакомьтесь с нашим полным анализом здесь.

Средняя процентная ставка по студенческой ссуде

Федеральная процентная ставка по студенческому кредиту зависит от типа ссуды, на которую вы имеете право. Большинство студентов используют федеральные ссуды для финансирования своего образования, но есть также возможность использовать вместо них частных кредиторов; Кроме того, некоторые из тех, кто заимствует в рамках государственной программы, могут позже переключиться на частных кредиторов для рефинансирования или консолидации своей ссуды. Каждый федеральный студенческий заем имеет универсальную фиксированную процентную ставку, ежегодно устанавливаемую Конгрессом. Кредитный рейтинг не является фактором для федеральных студенческих ссуд, в отличие от большинства других типов ссуд.Вместо этого ставка, которую вы будете платить, зависит от типа ссуды, которую вы получаете, диапазона вашего дохода и от того, учитесь ли вы в школе или собираетесь учиться в магистратуре.

| Прямая субсидированная ссуда | Бакалавриат | 5,05% | |

| Прямая несубсидируемая ссуда | Бакалавриат | 5,05% | |

| Прямая несубсидируемая ссуда | 797 | Выпускник или родители * | 7.60% |

{«alignsHorizontal»: [«left», «left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип ссуды», «Тип заемщика», «Ставка на 2018-19 гг.»], [«Прямая субсидированная ссуда», «Бакалавриат», «5,05%»], [«Прямая несубсидированная ссуда», «Бакалавриат», «5,05%»], [«Прямая недубсидированная ссуда», » Выпускник «,» 6.60% «], [» Прямой плюс ссуда «,» Выпускник или родители * «,» 7.60% «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

* Родитель магистрантов

Студенческая ссуда Частные кредиторы

Если вы хотите профинансировать свое образование, лучше всего использовать все доступные варианты федерального кредита, прежде чем подавать заявку на получение частного студенческого кредита.В отличие от федеральных займов, любые частные студенческие ссуды требуют, чтобы вы производили платежи, пока вы учитесь в школе, и они также, как правило, дороже, чем федеральные ссуды. Процентные ставки по частным займам могут быть фиксированными или переменными, в зависимости от типа займа. Средняя процентная ставка по студенческому кредиту имеет широкий диапазон, но некоторые кредиторы предлагают процентные ставки от 2%, а ставки могут достигать 18% в зависимости от кредитного рейтинга. Любой студент, выпускник или родитель может подать заявку на получение частной ссуды. Утверждение студенческих ссуд включает проверку кредитного рейтинга и истории.Из-за того, что у большинства студентов нет кредитной истории, это помогает подать заявку вместе с другим лицом, обычно родителем, чтобы повысить вероятность одобрения.

| Частный заем с фиксированной ставкой * | 3,63% — 14,44% |

| Частный заем с переменной ставкой * | 2,93% — 12,73% |

| Рефинансирование частного займа ** | 2,57% — 8,24% |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип займа», «Процентные ставки (APR)»], [«Частный заем с фиксированной ставкой *», «3.63% — 14,44% »], [« Частный заем с переменной процентной ставкой * »,« 2,93% — 12,73% »], [« Рефинансирование частного займа ** »,« 2,57% — 8,24% »]],« сноска »:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

* Диапазон взят от шести популярных частных кредиторов (College AVE, Sallie Mae, LendEDU, Citizens Bank, PNC Ascent)

** Диапазон фиксированных и переменных ставок взят от шести популярных частных кредиторов рефинансирования (SoFi, Earnest, CommonBond, Laurel Road, LendKey, Citizens Bank)

Средняя процентная ставка по кредиту малого бизнеса

Средняя процентная ставка по кредиту малого бизнеса от традиционного кредитора, обычно банка или кредитного союза, колеблется от 3% до 5.5%. Ссуды, финансируемые онлайн-кредитором, могут иметь процентные ставки от 6% до более 100%. Процентная ставка сильно различается в зависимости от типа кредитора и кредитного продукта.

Самыми распространенными кредиторами являются банки, хотя онлайн и альтернативные кредиторы предлагают все больше других вариантов. Поскольку эти новые варианты регулируются меньшим количеством правил для кредитов малому бизнесу, они предлагают более широкий диапазон процентных ставок на основе кредитного рейтинга вашего бизнеса, финансовой отчетности и даже вашего личного кредитного рейтинга.

В таблице ниже показаны типы кредиторов и их средние годовые процентные ставки при условии, что заемщик имеет хороший кредитный рейтинг.

| Крупные национальные банки | 2,55% — 5,14% |

| Малые национальные и региональные банки | 3,23% — 5,40% |

| Иностранные банки (филиалы в США) | 1,50% — 5,45% |

| Онлайн или альтернативные кредиторы | 5,49% — 66,57% |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип кредитора», «Средняя годовая процентная ставка»], [«Крупные национальные банки», «2.55% — 5,14% »], [« Малые национальные и региональные банки »,« 3,23% — 5,40% »], [« Иностранные банки (филиалы в США) »,« 1,50% — 5,45% »], [« Интернет или Альтернативные кредиторы »,« 5,49% — 66,57% »]],« сноска »:« »,« hasMarginBottom »: true,« isExpandable »: true,« isSortable »: false,« maxWidth »:« 1215 »,« minWidth » «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Средняя ставка по ссуде для малого бизнеса по ссудным продуктам

Средние годовые процентные ставки для малых предприятий варьируются от 4,25% до 200%.Этот диапазон обусловлен потребностями бизнеса в различных типах финансирования. В таблице ниже вы можете увидеть наиболее распространенные кредитные продукты и их диапазон годовых. Приведенные ниже диапазоны годовых включают все типы заемщиков и кредитные рейтинги.

| Банковские ссуды | 4,25% — 13,00% |

| SBA 7 (a) Ссуды | 5,85% — 9,00% |

| Срочные онлайн-ссуды | 7,35% — 99,70% |

| Строки Кредит | 5.25% — 80,00% |

| Денежные средства продавца | 12,00% — 200,00% |

| Факторинг счетов | 13,00% — 60,00% |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип кредитного продукта», «Средняя годовая процентная ставка (годовая процентная ставка) ) »], [« Банковские ссуды »,« 4,25% — 13,00% »], [« Ссуды SBA 7 (a) »,« 5,85% — 9,00% »], [« Срочные онлайн-ссуды »,« 7,35% — 99,70 % »], [« Кредитные линии »,« 5,25% — 80,00% »], [« Денежные средства торговцев »,« 12.00% — 200.00% «], [» Факторинг счета «,» 13.00% — 60.00% «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth »:« 1215 »,« minWidth »:« 100% »,« showSearch »: false,« sortColumnIndex »: 0,« sortDirection »:« asc »}

Большинство потребителей подают заявки на срочные ссуды, которые предоставляются банками, включая ссуды, обеспеченные администрацией малого бизнеса (SBA), или альтернативными кредиторами. При получении срочной ссуды вы занимаетесь авансом и выплачиваете ее ежемесячно в течение определенного количества лет.Другие распространенные ссуды включают кредитную линию, которая дает заемщику доступ к определенной сумме средств в любой момент времени; денежный аванс торговцу, аванс, основанный на будущих доходах бизнеса; и факторинг счетов-фактур, при котором счета-фактуры продаются за единовременную денежную сумму для улучшения денежного потока и сокращения долга.

Средняя процентная ставка по индивидуальному кредиту

В среднем процентные ставки по личным займам варьируются от 10% до 28%, в зависимости от вашего кредитного рейтинга. Большинство потребителей имеют кредитный рейтинг от 660 до 720, который может варьироваться в зависимости от используемой модели оценки.

Другими факторами, используемыми для определения точной ставки, которую вы будете платить, являются ваш трудовой стаж, доход, штат или место жительства и гражданство. Кредиторы также оценят стабильность вашей работы и отрасли, в которой вы работаете, а также ваше отношение долга к доходу. Что касается гражданства, держатели визы h2B, как правило, имеют высокие процентные ставки от банков из-за их короткой кредитной истории и более высокой вероятности того, что владелец визы может покинуть страну. Чтобы узнать больше о займах физических лиц, прочтите нашу полную статью.

Источники

Какая хорошая процентная ставка для личного кредита?

Как правило, хорошей процентной ставкой по ссуде физических лиц является процентная ставка ниже, чем в среднем по стране, которая составляет 9,41%, согласно последним доступным данным Experian. Ваш кредитный рейтинг, отношение долга к доходу и другие факторы определяют, какую процентную ставку вы можете рассчитывать на получение.

Но также важно не ограничиваться интересами при оценке вариантов личного кредита. Узнайте о сроке кредита или о том, как долго вы будете его возвращать, а также о комиссиях, которые могут вам потребоваться, например о сборах за выдачу кредита и просроченных платежах.

Прочтите, что вам нужно знать о процентных ставках по личным займам.

Какова средняя процентная ставка по личному кредиту?

Средняя процентная ставка по индивидуальному кредиту составляет 9,41%, согласно данным Experian за второй квартал 2019 года. В зависимости от кредитора и кредитной истории заемщика, а также его финансовой истории, процентные ставки по индивидуальному кредиту могут варьироваться от 6% до 36%.

Персональный заем — это форма кредита, которая позволяет потребителям финансировать крупные покупки, такие как ремонт дома, или консолидировать долг под высокие проценты по другим продуктам, таким как кредитные карты.В большинстве случаев личные ссуды предлагают более низкие процентные ставки, чем кредитные карты, поэтому их можно использовать для объединения долгов в один более низкий ежемесячный платеж.

Средняя процентная ставка по индивидуальному кредиту значительно ниже, чем средняя процентная ставка по кредитной карте, которая, по данным Федеральной резервной системы, составляла около 17% на ноябрь 2019 года.

Что влияет на процентные ставки по личным займам?

Персональные ссуды считаются необеспеченным долгом, что означает отсутствие залога, такого как дом или автомобиль, для обеспечения ссуды.Это может объяснить, почему процентная ставка по вашей личной ссуде может быть выше, чем ставка по ипотеке или автокредиту. Персональные ссуды также обычно используют термин «годовая процентная ставка» для обозначения дополнительных расходов по ссуде, превышающих основной баланс. Это число включает комиссионные, которые вы заплатите, помимо процентов.

Одним из важнейших факторов, влияющих на процентную ставку, которую вы получите, является ваш кредитный рейтинг. С более высоким кредитным рейтингом — максимально приближенным к 850 в большинстве скоринговых моделей — у вас будет больше шансов получить более низкие ставки.Высокие кредитные рейтинги в глазах кредиторов коррелируют с меньшим риском; Если у вас есть история своевременных платежей и избегания большего количества долгов, чем вы можете себе позволить, у вас больше шансов погасить свой личный заем в соответствии с договоренностью.

Кредиторы также будут следить за вашим отношением долга к доходу, или DTI, которое рассчитывается путем деления общих ежемесячных выплат по долгу на ваш ежемесячный валовой доход. Долги, включенные в расчет DTI, включают студенческие ссуды, счета по кредитным картам, автокредиты, ипотечные ссуды и существующие личные ссуды.Более низкий DTI означает, что в вашем бюджете больше места для нового платежа, и может означать более низкую процентную ставку.

Если вы не можете претендовать на получение личной ссуды самостоятельно или хотите более низкую процентную ставку, некоторые кредиторы также позволяют вам подавать заявление с кредитоспособным соавтором. Этот человек должен будет подать заявку вместе с вами, и кредитор оценит их кредитный рейтинг, DTI, годовой доход и способность погасить ссуду. Это потому, что если вы не можете производить платежи, ваш партнер будет нести ответственность за них.Прежде чем двигаться дальше, убедитесь, что вы оба это понимаете и согласны с условиями погашения кредита.

Как сравнить личные ссуды

Некоторые кредиторы позволят вам оценить вашу процентную ставку без подачи полного заявления. Этот процесс называется предварительным квалификационным отбором. Это приводит к мягкому запросу, который не повлияет на ваш счет. Подача заявки на ссуду вызовет серьезный запрос — подробнее об этом чуть позже.

Вы можете получить оценки процентной ставки от ряда кредиторов, чтобы понять, какую ставку вы, вероятно, получите, и выбрать, какому кредитору вы подадите полную заявку.При рассмотрении предложений сравните следующие данные:

- APR : Поскольку это включает как вашу процентную ставку, так и комиссионные, это отражает общую стоимость вашего кредита. Вероятно, это самая важная информация, которую нужно использовать при сравнении покупок.

- Срок ссуды : Это продолжительность или количество платежей в рассрочку, которые потребуются для погашения ссуды. Часто более короткие сроки ссуды приводят к удешевлению годовых.

- Доступны скидки : Вы можете снизить ставку, получив ссуду в банке или кредитном союзе, где у вас уже есть другие счета, или если вы настроили автоматические платежи.

- Ежемесячный платеж : Сколько вы будете платить в месяц и вписывается ли это в ваш текущий бюджет? Сможете ли вы продолжать вносить минимальные платежи по прочим долгам и покрывать существенные расходы?

- Комиссии : Узнайте, сколько ваш кредитор будет взимать в качестве комиссии за выдачу кредита, штрафов за просрочку платежа или штрафов за досрочное погашение кредита.

Как личные займы могут повлиять на ваш кредитный рейтинг

Несмотря на то, что важно выбирать самую низкую процентную ставку, отправка заявок нескольким кредиторам приведет к нескольким сложным запросам по вашему кредитному отчету.Это может иметь небольшое негативное влияние на ваш кредитный рейтинг, прежде чем он упадет через два года.

Один из способов избежать множества жестких запросов о вашем кредитном отчете — это сравнительный анализ в течение короткого периода времени, чтобы минимизировать влияние. Большинство моделей кредитного скоринга будут считать несколько жестких запросов на один и тот же тип кредитного продукта за одно событие, если они происходят в течение двух недель.

В дополнение к предварительной квалификации некоторые кредиторы могут также предложить вам предварительное одобрение, которое кредитор инициирует, чтобы определить, имеете ли вы право на получение ссуды.Предварительные утверждения приводят только к мягким запросам.

Персональные ссуды могут помочь улучшить ваш кредитный рейтинг, если у вас будет история своевременных платежей; они также могут повысить ваш рейтинг, если добавят к типам кредитов в вашем файле. Но если вы заплатите поздно или вообще пропустите платеж, ваш счет пострадает, что может ограничить вашу возможность доступа к другим формам кредита на выгодных условиях.

Персональные ссуды сверх процентной ставки

Важно знать, к какой процентной ставке по персональному кредиту вы должны стремиться и что вы, вероятно, получите в зависимости от вашего кредитного профиля.Но еще более важно убедиться, что личный заем подходит вам и что вы можете позволить себе ежемесячный платеж в течение всего срока кредита. Управляйте личным заемом ответственно, чтобы в будущем вы были в лучшем положении для получения других финансовых продуктов по низким ставкам.

5 стран с самыми низкими процентными ставками

Процентные ставки меняются со временем в зависимости от рыночных условий и являются популярным денежно-кредитным инструментом, помогающим стимулировать окружающую среду во время экономических трудностей или сокращать денежную массу во время высокой инфляции.

В настоящее время мир переживает глобальную пандемию, поэтому все страны находятся в уникальной ситуации, позволяющей предотвратить крах своих экономик, и поэтому корректируют свою денежно-кредитную политику в соответствии со временем. Ниже приведены пять стран с самыми низкими процентными ставками по состоянию на ноябрь 2020 года.

1. Швейцария

Швейцарский национальный банк сообщил о неизменном ориентире трехмесячной ставки LIBOR -0,75%. Инфляция на 2019 год составила 0,36% и, как ожидается, составит -0.39% в 2020 году. Прогноз роста ВВП на 2020 год должен был составить от 1,5% до 2%, но теперь правительство ожидает, что экономика сократится из-за пандемии коронавируса. Швейцария сохраняет прежнюю процентную ставку в течение последних пяти лет.

2. Дания

Основная процентная ставка в Дании — это депозитная ставка, установленная Центральным банком Дании. Текущая ставка составляет -0,60%, что немного выше предыдущего уровня -0,75%. Это контрастирует с другими странами, которые ослабляют денежно-кредитную политику в ответ на коронавирус.Инфляция в 2019 году составила 0,73%, а в 2020 году ожидается 0,7%.

3. Япония

Банк Японии сообщил о неизменной процентной ставке -0,1%. Правительство увеличит закупку более рискованных активов и корпоративных облигаций, чтобы уменьшить экономический ущерб от пандемии коронавируса.

Процентные ставки всегда устанавливаются центральным банком страны, если они не являются частью определенного союза, и в этом случае центральный банк этого союза будет определять ставку.

Правительство также предлагает ссуды под корпоративный долг в качестве обеспечения по ставке 0%. Уровень инфляции в Японии в 2019 году составил 0,48% и ожидается на уровне 0,23% в 2020 году.

4. Швеция

Центральный банк Швеции сообщил, что базовая процентная ставка составляет 0%. Основной процентной ставкой в Швеции является ставка репо; ставка, по которой банки могут брать займы у центрального банка на семь дней.

Центральный банк Швеции закупит дополнительные ценные бумаги в 2020 году, чтобы обезопасить свою экономику от пандемии, и будет предлагать банкам увеличенные кредиты.Процентная ставка Швеции была повышена до 0% в конце 2019 года с -0,25%, что стало концом пятилетнего периода отрицательных процентных ставок. Уровень инфляции в Швеции в 2019 году составил 1,7%, а в 2020 году ожидается 0,46%.

5. Испания

Испания входит в еврозону, поэтому ее процентная ставка устанавливается Европейским центральным банком. Текущая ставка для Испании установлена на уровне 0%, это ставка за последние четыре года, это такая же ставка для всей еврозоны. Уровень инфляции в Испании в 2019 году составил 0.7% и намечено на 2020 год на уровне -0,3%.

Итог

В большинстве стран из этого списка процентная ставка отрицательная. В странах еврозоны в настоящее время процентная ставка равна нулю. Страной с самой низкой процентной ставкой после 0% в еврозоне является Великобритания с 0,1%, за которой следуют США с 0,25%.