Как заработать на бирже? или 5 главных причин, почему новички не зарабатывают, а теряют деньги на бирже.

Что отделяет стабильно теряющего деньги на бирже от успешного трейдера? В этой статье я привожу ряд типичных «граблей», на которые чаще всего наступают начинающие трейдеры.

1. Трейдинг как прогнозирование рынка.

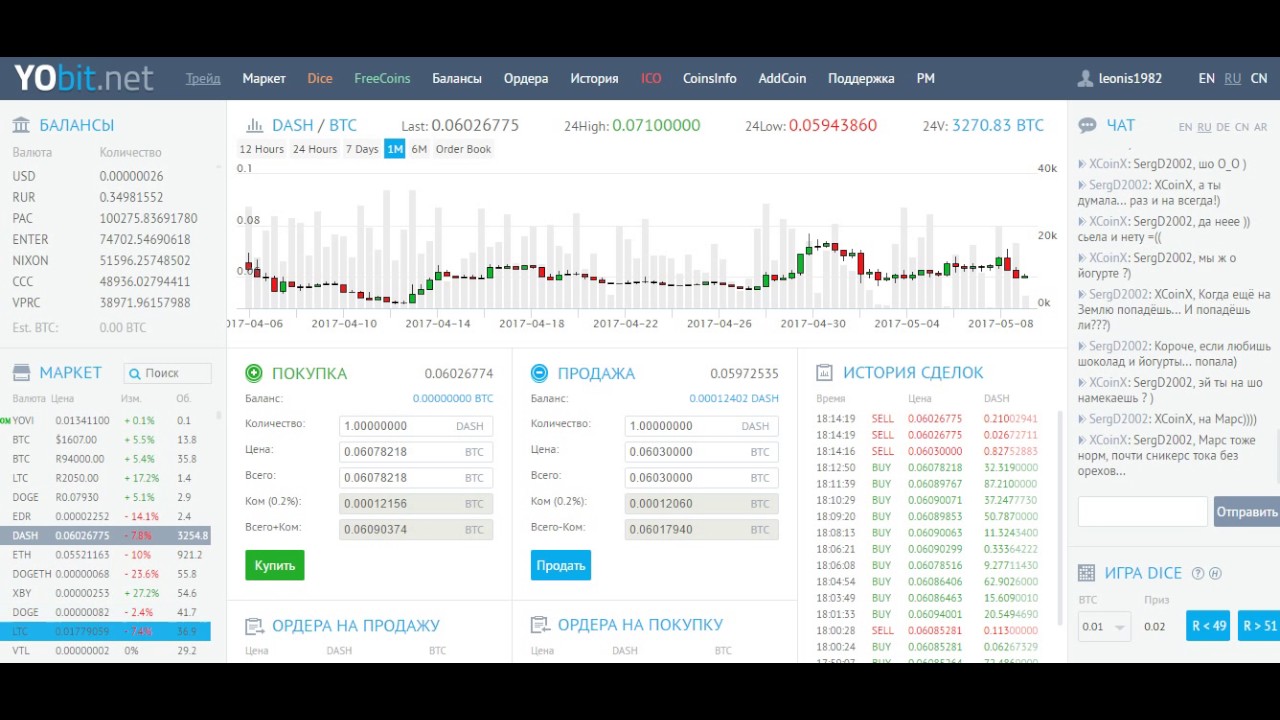

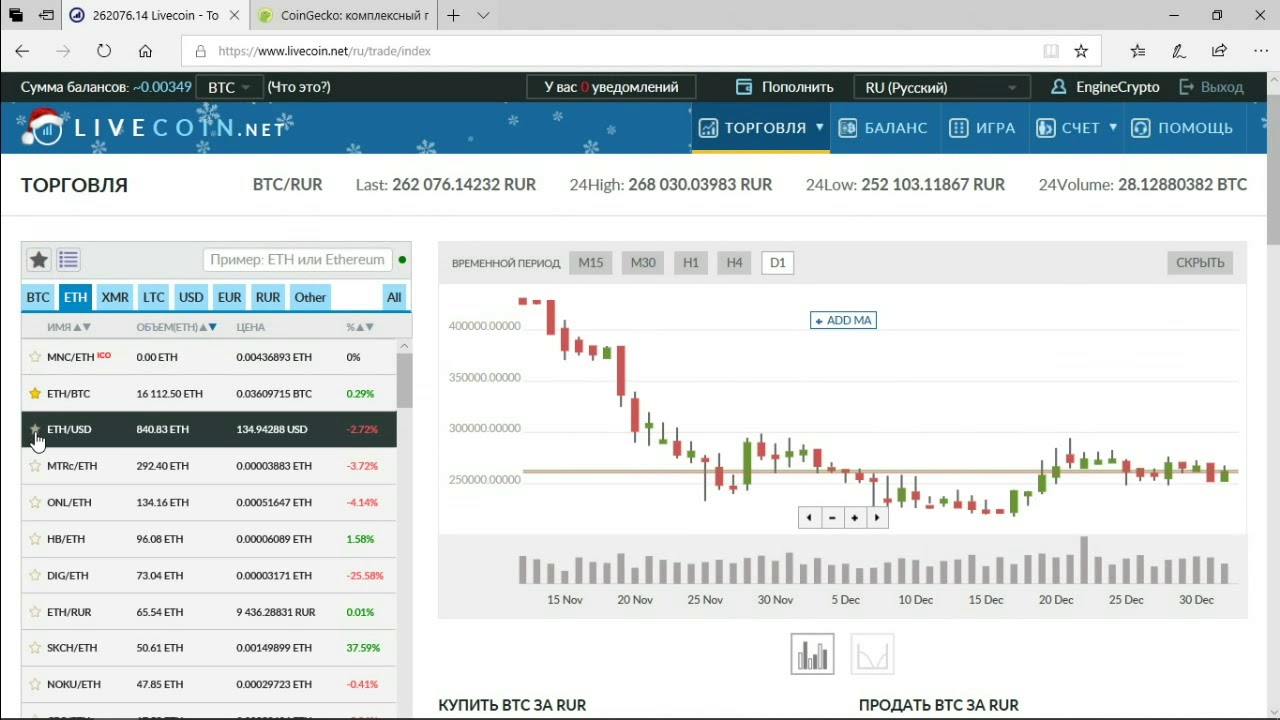

Подавляющее большинство трейдеров занимаются прогнозированием рынка с помощью разнообразных приемов. В основном, это анализ графиков с использованием индикаторов. Трейдеры связывают заработок на бирже с правильным определением направления движения цены. Это выглядит логичным, но новички не понимают, что заработок на бирже никак не связан с прогнозами рынка.

Новички каждый день пытаются заработать на бирже, делая ставки на рост или падение рынка, вместо того, чтобы понять, как нужно торговать, чтобы иметь преимущество на бирже. Деньги. Деньги. Деньги.

Они настолько одержимы зарабатыванием денег, что у них не хватает времени критически подойти к анализу того, что они делают.

Успешный трейдинг не связан с правильным прогнозом движения цены. Все успешные трейдеры знают, что успех связан с применением торговых систем, которые имеют статистическое преимущество перед случайными входами-выходами. Поэтому вторая самая очевидная ошибка – это отсутствие торговой системы.

2. Отсутствие торговой системы – то есть четких правил, которыми должен руководствоваться в своей торговле трейдер.

У трейдера, теряющего деньги на бирже, нет системы — в голове у него некая каша из его личных представлений о том, как анализировать и прогнозировать рынок, и набора технических приемов прогнозирования рынка из книжек и интернета – таких как индикаторы и ценовые паттерны. Добавим к этому информационный шум из аналитических обзоров и финансовых новостей, а также побольше эмоций — жадности и страха. С помощью этой ядерной смеси трейдер пытается понять рынок и «напилить» денег. Разумеется, результат будет отрицательным. Хотя бы потому что рынок малопредсказуемый. Пытаться зарабатывать на каких-либо методах анализа, предсказывающих рынок, – бесперспективное занятие. Уверенно зарабатывать можно только используя торговые системы. Торговые системы не обязательно означают компьютерный алгоритм – вовсе нет. Торговая система включает в себя план на все случаи – что делать, если рынок делает А, и что делать, если рынок делает Б.

Добавим к этому информационный шум из аналитических обзоров и финансовых новостей, а также побольше эмоций — жадности и страха. С помощью этой ядерной смеси трейдер пытается понять рынок и «напилить» денег. Разумеется, результат будет отрицательным. Хотя бы потому что рынок малопредсказуемый. Пытаться зарабатывать на каких-либо методах анализа, предсказывающих рынок, – бесперспективное занятие. Уверенно зарабатывать можно только используя торговые системы. Торговые системы не обязательно означают компьютерный алгоритм – вовсе нет. Торговая система включает в себя план на все случаи – что делать, если рынок делает А, и что делать, если рынок делает Б.

Торговая система должна иметь определенный статистический перевес. Это означает, что если по системе сделать 100 сделок, то общий результат предполагается положительным. Понятно, что случайные 100 сделок вряд ли дадут положительный перевес. То есть правила этой системы должны предполагать положительный результат, полученный неслучайным образом.

3. Третья ошибка связана с тем, что трейдер теряет деньги, не уделяя должное внимание управлению рисками. Вот эти типичные ошибки: трейдер не ставит стоп-лосс; снимает или отодвигает стоп-лосс; если рынок идет против позиции, трейдер увеличивает размер позиции –усредняется, в надежде на разворот рынка; трейдер превышает допустимый риск в сделке – кода потери в одной сделке составляют 5-10% от счета и более. Еще одно губительное управление рисками – это произвольное изменение размера позиции в сделках. Например, трейдер получает убыток в 3-х сделках. Четвертую сделку он совершает двойным или тройным размером позиции.

Бывает, что в «менее надежные» сделки трейдер входит одним числом лотов, а в «надежные сделки» — намного большим, т.е. меняется размер позиции в зависимости от собственной уверенности трейдера в сделке. Разумеется, все это приводит к губительным убыткам. Трейдеру кажется, что его успех зависит от того, насколько точно он определит направление рынка и войдет в нужной точке.

4. 80% начинающих трейдеров хватают прибыль при первой удачной возможности. В результате они имеют много небольших по размеру прибыльных сделок. Никто не знает, где рынок остановит свое движение и развернется. Этого не знают и успешные трейдеры, никто никогда не покупает на самом низу и не продает на самом верху. Однако успешные трейдеры умеют держаться за прибыльные сделки и превращать небольшие прибыльные сделки в крупные прибыльные сделки — только за счет того, что они не спешат выскакивать с мелкой прибылью с рынка.

Психологически трудно долго выдерживать прибыльную сделку, то есть давать прибыли течь, особенно когда эта прибыль долгожданна, после серии убыточных сделок или когда прибыль настолько велика, что жжет руки. Начинающий трейдер пытается быть правым как можно чаще – поэтому он пытается избегать стоп-лоссов и хватает прибыль как можно быстрее, пока она не исчезла. Опытный трейдер делает наоборот – он быстро гасит убыточные позиции, но он умеет добиться перевеса в строну прибыли в немногочисленных прибыльных сделках, за счет того, что в его торговой системе прибыльная сделка удерживается намного дольше убыточной сделки. А фактор времени играет здесь первостепенную роль.

Начинающий трейдер пытается быть правым как можно чаще – поэтому он пытается избегать стоп-лоссов и хватает прибыль как можно быстрее, пока она не исчезла. Опытный трейдер делает наоборот – он быстро гасит убыточные позиции, но он умеет добиться перевеса в строну прибыли в немногочисленных прибыльных сделках, за счет того, что в его торговой системе прибыльная сделка удерживается намного дольше убыточной сделки. А фактор времени играет здесь первостепенную роль.

5. И наконец, начинающий трейдер находится во власти своих эмоций. Успешный трейдер умеет своими эмоциями управлять так, чтобы они не мешали прибыльному трейдингу. Рынок приучает трейдера делать неправильные вещи – держаться за убыточные сделки и быстро хватать мелкие прибыли. Рынок всегда стремится вызвать у человека негативные эмоции, что неизбежно в условиях неопределенности, когда человек планирует одно и ставит на это свои деньги, а рынок делает совсем не то, что от него ожидает трейдер.

Человек привык действовать в жизни по логике вещей, но на рынке эта логика часто не работает. Все, что кажется логичным, приносит убытки, а совершенно, казалось бы, иррациональные движения рынка могут приносить прибыль. Человек не может полностью избавиться от эмоций, однако успешный трейдер умеет их контролировать и не допускает, чтобы они оказывали влияние на принимаемые решения. Ключ к этому контролю эмоций лежит не во внешнем самоконтроле, а в глубоких убеждениях трейдера относительно всего того, что происходит на рынке. Чтобы подчинить свои эмоции, нужно изменить некоторые свои убеждения относительно трейдинга. Именно несоответствие внутренних убеждений реальности приводит к эмоциональным всплескам.

Все, что кажется логичным, приносит убытки, а совершенно, казалось бы, иррациональные движения рынка могут приносить прибыль. Человек не может полностью избавиться от эмоций, однако успешный трейдер умеет их контролировать и не допускает, чтобы они оказывали влияние на принимаемые решения. Ключ к этому контролю эмоций лежит не во внешнем самоконтроле, а в глубоких убеждениях трейдера относительно всего того, что происходит на рынке. Чтобы подчинить свои эмоции, нужно изменить некоторые свои убеждения относительно трейдинга. Именно несоответствие внутренних убеждений реальности приводит к эмоциональным всплескам.

Если новичок приходит на биржу с мыслями о деньгах, то рано или поздно он будет разочарован, а его трейдинг превратится в постоянную борьбу с самим собой. Для того, чтобы научиться контролировать себя, необходимо понять, какие именно ваши убеждения о трейдинге не соответствуют объективной действительности и изменить их.

Как я потерял все деньги на бирже

В это время я еду на день рождения к друзьям, и всё это время судорожно пытаюсь завершить сделку с телефона. В итоге цена меняется таким образом, что у меня оказывается минус 5 тысяч долларов. Звонит Виктор с криками: «Американцы ввели плавающий спред!» И предлагает внести ещё денег, которых у меня нет. Звонит Саша и предлагает внести 500 долларов мне, и он сам вложит столько же своих денег. На это я соглашаюсь. Сделку восстанавливают, я на дне рождения, весь зелёный. Минус приближается уже к 6 тысячам долларов. Виктор мне в это время постоянно звонит, злится и бросает трубку. Потом перезванивает и говорит, что спред вернут в нормальное русло в понедельник. Я жду.

В итоге цена меняется таким образом, что у меня оказывается минус 5 тысяч долларов. Звонит Виктор с криками: «Американцы ввели плавающий спред!» И предлагает внести ещё денег, которых у меня нет. Звонит Саша и предлагает внести 500 долларов мне, и он сам вложит столько же своих денег. На это я соглашаюсь. Сделку восстанавливают, я на дне рождения, весь зелёный. Минус приближается уже к 6 тысячам долларов. Виктор мне в это время постоянно звонит, злится и бросает трубку. Потом перезванивает и говорит, что спред вернут в нормальное русло в понедельник. Я жду.

Конечно, в понедельник ничего не меняется — и во вторник, и среду, и четверг. В это время я понял, что мне заблокировали сайты и что нет никакого плавающего спреда, и вообще они мошенники и всё делали для того, чтобы выманить деньги. Осознав, что на счёте у меня осталось 2 тысячи долларов, я закрываю сделку с минусом 6 тысяч долларов.

После я пишу претензию по поводу изменения цены сделки. Перезванивает «хороший» брокер и говорит, что всё дело в «плавающем спреде». Тут я уже срываюсь, говорю, что всё это обман, что нельзя изменить цену открытого ордера. На что он отвечает: «Я не знаю». И это человек, который рассказывает, что работает в этой сфере десять лет. Аргумент один — это рынок, здесь возможно всё. Буквально: «Люди здесь как зарабатывают миллионы, так и теряют. На бирже много чего необъяснимо. Но никто мне не набирает и никто мне не ноет». И продолжает нагнетать обстановку: «Никто не знает, как система работает. Ты, когда идёшь на рынок, знаешь, что всё сопряжено с рисками. Если ты знаешь, что здесь риски, зачем ты сюда идёшь? Найди себе какое-то другое занятие, продавай молоко».

Тут я уже срываюсь, говорю, что всё это обман, что нельзя изменить цену открытого ордера. На что он отвечает: «Я не знаю». И это человек, который рассказывает, что работает в этой сфере десять лет. Аргумент один — это рынок, здесь возможно всё. Буквально: «Люди здесь как зарабатывают миллионы, так и теряют. На бирже много чего необъяснимо. Но никто мне не набирает и никто мне не ноет». И продолжает нагнетать обстановку: «Никто не знает, как система работает. Ты, когда идёшь на рынок, знаешь, что всё сопряжено с рисками. Если ты знаешь, что здесь риски, зачем ты сюда идёшь? Найди себе какое-то другое занятие, продавай молоко».

Связываюсь с «плохим» брокером, и он говорит, что я не мог закрыть сделку из-за перезагрузки сервера. И тут одобряют мне мою заявку на выдачу средств — 2 тысячи долларов. И из них мне приходит опять только 10 %. Звонок финансового отдела как песня (всё это я записывал на диктофон): «Вы понимаете, что происходит в мире? Банк не принимает транзакции! Нефть падает! Крах банковской системы у вас в стране!» – кричит в трубку истеричная Ксения Михайлова. Вопрос второй: почему деньги пришли не на валютный банковский счёт, а на рублёвую карту? Сотрудница объясняет это тем, что какой-то робот сам решает и находит оптимальный и самый удобный способ. «Сейчас у многих банков отзывают лицензии, у банков все транзакции из-за границы очень сильно проверяются, попадают под подозрения по отмыванию денег», — услышал я. И завершающее — «доллары приходят из-за границы и на долларовый счёт, всё проверяется, поэтому вам было отослано всё на карту, потому что карта у вас рублёвая». И опять «оставшаяся сумма на транзитном счёте, мы её вернём и будем вас информировать». Прошёл почти месяц — нет никакой информации. Деньги с торгового счёта ушли, на карточку они не пришли. Они где-то зависли: дозвониться до них я не могу ни на один из номеров, на претензии в почту тоже мне никто не отвечает.

Вопрос второй: почему деньги пришли не на валютный банковский счёт, а на рублёвую карту? Сотрудница объясняет это тем, что какой-то робот сам решает и находит оптимальный и самый удобный способ. «Сейчас у многих банков отзывают лицензии, у банков все транзакции из-за границы очень сильно проверяются, попадают под подозрения по отмыванию денег», — услышал я. И завершающее — «доллары приходят из-за границы и на долларовый счёт, всё проверяется, поэтому вам было отослано всё на карту, потому что карта у вас рублёвая». И опять «оставшаяся сумма на транзитном счёте, мы её вернём и будем вас информировать». Прошёл почти месяц — нет никакой информации. Деньги с торгового счёта ушли, на карточку они не пришли. Они где-то зависли: дозвониться до них я не могу ни на один из номеров, на претензии в почту тоже мне никто не отвечает.

Можно ли заработать на Forex и как вообще это работает — ITI Capital на vc.ru

ITI how to/советы ITI.

shareUrl=https:\/\/vc.ru\/iticapital\/56884-mozhno-li-zarabotat-na-forex-i-kak-voobshche-eto-rabotaet»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041c\u043e\u0436\u043d\u043e \u043b\u0438 \u0437\u0430\u0440\u0430\u0431\u043e\u0442\u0430\u0442\u044c \u043d\u0430 Forex \u0438 \u043a\u0430\u043a \u0432\u043e\u043e\u0431\u0449\u0435 \u044d\u0442\u043e \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442&body=https:\/\/vc.ru\/iticapital\/56884-mozhno-li-zarabotat-na-forex-i-kak-voobshche-eto-rabotaet»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

shareUrl=https:\/\/vc.ru\/iticapital\/56884-mozhno-li-zarabotat-na-forex-i-kak-voobshche-eto-rabotaet»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041c\u043e\u0436\u043d\u043e \u043b\u0438 \u0437\u0430\u0440\u0430\u0431\u043e\u0442\u0430\u0442\u044c \u043d\u0430 Forex \u0438 \u043a\u0430\u043a \u0432\u043e\u043e\u0431\u0449\u0435 \u044d\u0442\u043e \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442&body=https:\/\/vc.ru\/iticapital\/56884-mozhno-li-zarabotat-na-forex-i-kak-voobshche-eto-rabotaet»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}11 893 просмотров

В конце 2018 года Центробанк России аннулировал лицензии пяти крупных Forex-дилеров. В их числе оказались известные в нашей стране компании «Альпари Форекс», «Телетрейд Групп» и «Форекс Клуб».

В их числе оказались известные в нашей стране компании «Альпари Форекс», «Телетрейд Групп» и «Форекс Клуб».

Почему это произошло? Можно ли вообще заработать на Forex и как устроены Forex-компании? Обо всем по порядку за 3 минуты.

Как работают Forex-компании

Основная претензия регулятора к российским Forex-дилерам заключалась в том, что реальной деятельности они не вели. Оказалось, что эти компании занимались рекламой, привлекали клиентов, а затем направляли их в организации, зарегистрированные в офшорных юрисдикциях. С помощью софта от этих компаний клиенты совершали операции с валютами.

Основной статьей расходов таких компаний была реклама, но, по статистике РБК, они привлекли всего 2 тыс. клиентов, а активными из них были еще меньше – всего 470. Кроме того, компании постоянно декларировали убытки, но продолжали работать. Как такое возможно? И кому выгоден такой бизнес?

Дело в том, что на самом деле бизнес Forex-дилеров совсем не похож на то, как зарабатывают брокеры.

Forex-дилеры не выводят заявки клиентов на внешние рынки, а лишь имитируют такую деятельность. Заработать на такой схеме клиент может с той же вероятностью, что и выиграть в казино.

Работает это так: на реальной бирже сделки заключают между собой два контрагента, которым та или иная валюта нужна для конкретной цели. В случае Forex-дилеров второй стороной сделки чаще всего выступает сама компания. Клиентам систему объясняют примерно так:

«Система риск-менеджмента компании (зарегистрированной на BVI или Каймановых островах) просчитывает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т. е. если у клиента будет ордер на 10 тысяч долларов, то он будет исполнен внутри самого Forex-брокера; если на 100 тысяч долларов, то он будет исполнен ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у клиента будет ордер на $1 млн, то он непременно будет отправлен «на биржу» и исполнен только там.»

А вот если у клиента будет ордер на $1 млн, то он непременно будет отправлен «на биржу» и исполнен только там.»

В чем проблема

Используя услуги Forex-дилеров, клиенты не участвуют в инвестиционной деятельности. Их заявки не выводятся ни на какую внешнюю биржу, для них никто не подбирает контрагента. Играя на колебании стоимости валют, Forex-дилеры совершают сделки внутри своих систем по непрозрачным схемам, выступая второй стороной этих операций.

Агрессивная реклама Forex-дилеров была направлена на привлечение людей с низкой финансовой грамотностью. Их просто обманывали.

Есть ли у клиента шансы заработать

Еще одна отличительная особенность Forex-дилеров: они легко предоставляют значительное кредитное плечо, то есть возможность торговать с привлечением заемных средств. Клиентам объясняют, что с условным плечом 100 для совершения сделок на $1 млн нужно будет иметь всего $10 тысяч. В итоге возможен куда больший доход, чем без плеча. Но так только в теории. В реальности использование плеча на Forex приводит к неадекватно возрастающим рискам.

Клиентам объясняют, что с условным плечом 100 для совершения сделок на $1 млн нужно будет иметь всего $10 тысяч. В итоге возможен куда больший доход, чем без плеча. Но так только в теории. В реальности использование плеча на Forex приводит к неадекватно возрастающим рискам.

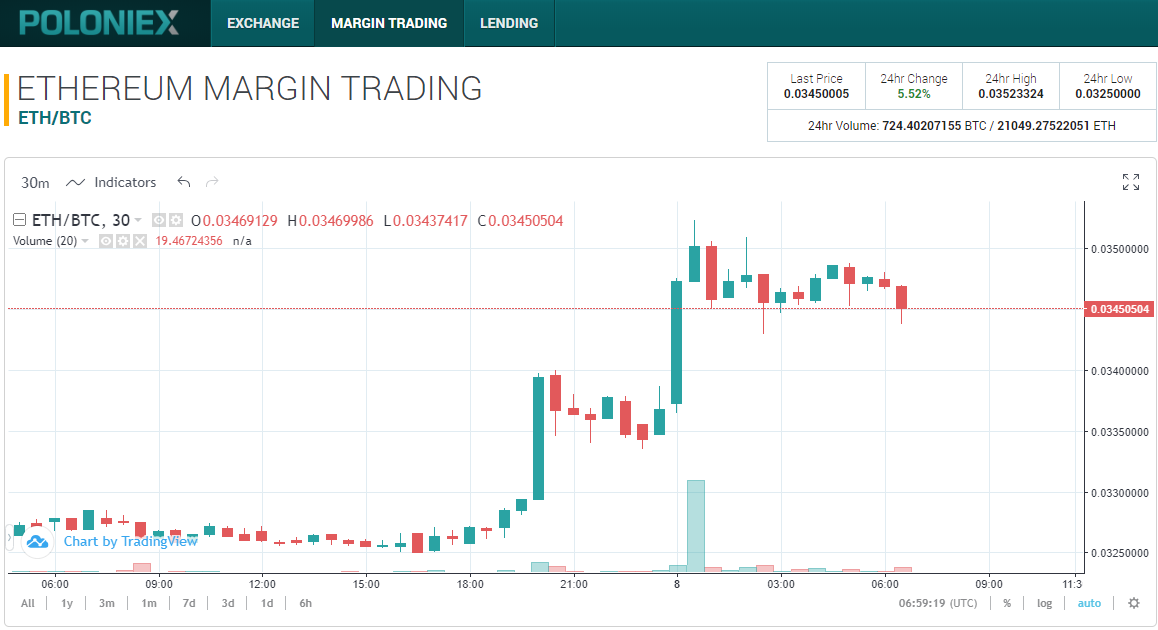

Представим, что вы воспользовались плечом и купили валюту на миллион долларов. При этом одного взгляда на график котировок валютной пары «евро/доллар» достаточно, чтобы знать, что ежедневные колебания котировок то в плюс, то в минус могут составлять от 0,1% до 1%.

В случае, если у вас в руках миллион долларов, 1% – это колебание в десять тысяч долларов! То есть потерять все деньги можно всего за один день неблагоприятного движения цен. В таком случае позиция клиента будет принудительно закрыта.

Неудивительно, что, по статистике, до 96% клиентов Forex-брокеров теряют свои депозиты. Максимум в течение пары месяцев принесенные ими деньги уходят в карманы владельцев таких компаний. Даже в казино шансы заработать выше.

Почти то же самое, только честно

Возможность реальной покупки и продажи валюты, в том числе с целью инвестирования, конечно, существует. На Московской бирже работает валютный рынок, доступ к которому можно получить, открыв счет у брокера, например у нас, в ITI Capital (сделать это можно удаленно – через сервис Госуслуги).

Брокер становится посредником, который дает клиенту выход на биржу. Но не просто посредником, а посредником под контролем. Для того чтобы оказывать такие услуги, обязательно нужно иметь лицензию Центробанка, который пристально следит за деятельностью брокера.

Но не просто посредником, а посредником под контролем. Для того чтобы оказывать такие услуги, обязательно нужно иметь лицензию Центробанка, который пристально следит за деятельностью брокера.

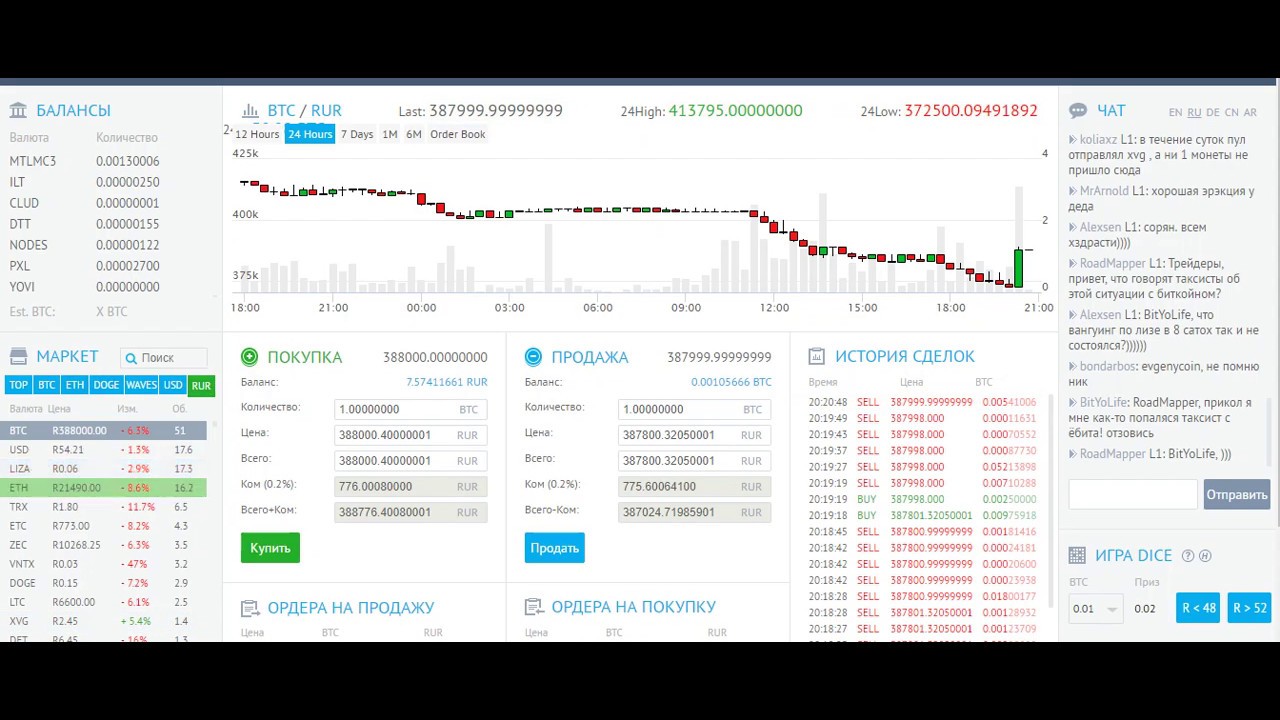

Все торговые приказы, которые вы подаете через торговый терминал, попадают на биржу и отображаются в очереди заявок («стакан») – никаких сложных схем с выводом «агрегированных составляющих». У сделки всегда есть внешний контрагент, а гарантом исполнения обязательств по сделке выступает сама биржа. И, конечно, никакого кредитного плеча в размере 100 и больше на бирже просто невозможно себе представить.

Если вы планируете инвестиции в валюту – используйте для этого надежные площадки, то есть настоящие биржи.

Это главный совет, который мы можем вам дать. Если что-то непонятно или сложно – мы всегда рядом, чтобы помочь. Наши менеджеры расскажут о работе на валютном рынке.

Если что-то непонятно или сложно – мы всегда рядом, чтобы помочь. Наши менеджеры расскажут о работе на валютном рынке.

как заработать на бирже новичку + советы для чайников

Приветствую вас, дорогие читатели «Biznesmenam.com»! Сегодня будем говорить про заработок на бирже: как можно заработать на бирже новичку и какие этапы следует для этого пройти.

Кстати, пока ты сидишь и читаешь это, я торгую на бирже и зарабатываю на разнице курсов валют. Подробнее смотри здесь!

Прочитав эту статью от начала и до конца, вы также узнаете:

- в чём преимущества и недостатки заработка на бирже;

- какие бывают способы получения дохода на бирже без вложений;

- какими активами можно торговать и зарабатывать на биржах;

- какие брокеры являются лучшими для заработка на бирже через интернет.

Кроме того, в конце публикации вы найдёте советы экспертов о том, как реально зарабатывать на бирже, а также ответы на самые популярные вопросы по этой теме.

Итак, начнём!

О том, как можно заработать на бирже, какие способы заработка существуют, как зарабатывать на биржах много — читайте в нашем выпускеСодержание статьи:

1. Заработок на бирже 💸 — плюсы ➕ и минусы ➖

Биржа привлекает внимание огромного количества людей. Существует несколько способов зарабатывать на бирже. Однако прежде чем приступить к выбору наиболее подходящего из них, следует внимательно изучить все их преимущества и недостатки.

Представленные ниже особенности характерны как для валютного рынка (Forex), так и для фондового рынка, ведь для каждого из них суть заработка заключается в первую очередь в спекуляциях.

➕ Преимущества заработка на бирже

Можно выделить целый ряд плюсов (+), которые даёт торговля на бирже:

- Перспективность.

Если удастся добиться успеха в трейдинге, сумма на счёте будет увеличиваться↑, соответственно, прибыль также будет расти. При этом доход абсолютно ничем не ограничен. В истории бывали случаи, когда люди обогащались именно в процессе торговли на бирже.

Если удастся добиться успеха в трейдинге, сумма на счёте будет увеличиваться↑, соответственно, прибыль также будет расти. При этом доход абсолютно ничем не ограничен. В истории бывали случаи, когда люди обогащались именно в процессе торговли на бирже. - Самостоятельность. По своей сути трейдинг является работой на себя. Это позволяет со временем стать финансово независимым и полностью освободиться от работодателей.

- Свободное планирование времени работы. ⏰ Такое преимущество позволяет трейдеру самостоятельно распоряжаться собственным временем. Более того, в большинстве случаев на трейдинг придётся уделять всего по несколько часов в сутки. Стоит также отметить, что биржи закрываются на выходные, поэтому у трейдера всегда есть полноценный отдых.

- Возможность совмещать с основной работой. Заработок на бирже не требует больших временных затрат, поэтому с лёгкостью может использоваться в качестве дополнительного источника дохода.

Особенно это касается первого времени, когда получать большую прибыль пока не удаётся.

Особенно это касается первого времени, когда получать большую прибыль пока не удаётся. - Интересный способ получения дохода. Заработок на бирже не относится к видам физического труда, это интеллектуальный труд. Конечно, работа эта непростая, она требует постоянного обучения, развития аналитических способностей, а также умения прогнозировать рыночную ситуацию.

- Востребованность трейдеров на рынке. Специалисты, которые сумели добиться успеха в заработке на бирже, всегда пользуется спросом у инвесторов. Он может принимать в доверительное управление денежные средства других пользователей. Это позволяет существенно повысить уровень дохода. Более того, можно работать и на брокера, как в качестве трейдера, так и бизнес-тренером, аналитиком или занимать другие должности. Иными словами, добившись успеха, можно получить дополнительные возможности для заработка. При этом многие из них гораздо менее рискованны, чем непосредственно трейдинг.

- Возможность пассивного заработка. Если знаний и опыта недостаточно, чтобы вести самостоятельную торговлю на бирже, можно передать капитал в управление другим трейдерам либо использовать услугу ПАММ-счета. Это позволить получать пассивный доход, то есть полностью освободить собственное время.

- Работа в любое время, удобное для трейдера. Форекс работает круглосуточно, а фондовая биржа закрывается на ночь. Несмотря на это пользователь может работать даже с ценными бумагами в любое время, так как биржи находятся в разных часовых поясах.

- Отсутствие необходимости сразу вносить большой капитал на счёт. Начинать работать можно, имея небольшую денежную сумму. На Форекс для трейдинга достаточно суммы от нескольких долларов. Однако следует иметь в виду, что и прибыль в этом случае будет невысокой. Но на первых порах небольшие денежные суммы помогут изучить основы торговли и проверить выбранную стратегию.

Любопытно, но некоторые особо успешные трейдеры умудряются небольшую сумму увеличить до вполне серьёзного капитала. Но на это требуется достаточно много времени.

Любопытно, но некоторые особо успешные трейдеры умудряются небольшую сумму увеличить до вполне серьёзного капитала. Но на это требуется достаточно много времени. - Широкая информационная поддержка. Трейдинг подразумевает использование огромного количества разнообразных инструментов для проведения анализа: индикаторы, виртуальные счета, экономический календарь. Более того, можно использовать в работе прогнозы, составленные опытными аналитиками, а также советники. Иными словами, трейдер никогда не остаётся с рынком один на один.

➖ Недостатки заработка на бирже

Обратите внимание, торговать напрямую валютой, акциями и криптовалютой можно на бирже. Главное — выбрать надежного брокера. Одной из лучших является эта брокерская компания.

Несмотря на большое количество преимуществ, у заработка на бирже существует немало недостатков. Прежде чем принять решение о таком способе получения дохода, важно внимательно изучить их все.

К минусам (−) торговли на бирже можно отнести следующее:

- Огромный уровень риска. При попытке заработать на бирже трейдер неизбежно сталкивается с серьёзной вероятностью потерять имеющийся у него капитал. Как и любой способ, подразумевающий достаточно высокую прибыль, трейдинг связан с серьёзным уровнем риска. Об этом следует помнить всегда. Стратегий, которые гарантированно принесут прибыль, не существует.

- Большинство новичков сливают свой депозит. ☹ Примерно 9 из 10 начинающих трейдеров терпят неудачу на рынке и теряют первые средства, вложенные на счёт. Причины могут быть разные, но статистика, к сожалению, неумолима.

- Отсутствие каких-либо гарантий. Трейдер может долгое время не получать прибыли или даже терпеть убытки. Ему никто не может гарантировать не только доходности, но и сохранности капитала.

- Необходимы первоначальные вложения.

Конечно, можно в самом начале заработка на бирже ограничиться несколькими долларами. Но при этом важно помнить: от размера суммы на торговом счёте напрямую зависит величина получаемой прибыли. Иными словами, трейдинг можно представить как один из видов бизнеса: он требует вкладывать не только время и усилия, но и деньги.

Конечно, можно в самом начале заработка на бирже ограничиться несколькими долларами. Но при этом важно помнить: от размера суммы на торговом счёте напрямую зависит величина получаемой прибыли. Иными словами, трейдинг можно представить как один из видов бизнеса: он требует вкладывать не только время и усилия, но и деньги. - Психологический дискомфорт. Большинству трейдеров, особенно на начальном этапе, сложно торговать на бирже с эмоциональной точки зрения. При появлении убыточных сделок он начинает испытывать определённый дискомфорт, который может перерасти в нервный срыв. В итоге трейдеру становится сложно контролировать торговлю, что влечёт за собой ещё большие убытки. Чтобы достичь успеха в процессе работы на бирже важно всегда сохранять эмоциональное равновесие, что под силу далеко не многим.

С одной стороны, в расположенном выше списке количество преимуществ оказалось больше, чем недостатков. Но с другой стороны, это не означает, что каждому однозначно следует использовать заработок на бирже.

Но с другой стороны, это не означает, что каждому однозначно следует использовать заработок на бирже.

Важно внимательно изучить не только плюсы (+) и минусы (−) торговли, но и необходимые ресурсы. При этом пристальное внимание важно обратить на обязательное наличие психологических качеств и определённых знаний.

Кроме того, начинающим трейдерам не стоит забывать, что данный вид заработка всегда сопряжён с высоким риском. О том, как стать трейдером с нуля и добиться успеха на бирже, читайте в нашей статье.

Основные способы, как можно заработать деньги на бирже2. 4 основных способа заработка на бирже 💰 📈

Многие уверены, что единственным способом заработать на бирже являются спекулятивные сделки. Но они ошибаются, ведь вариантов для получения дохода гораздо больше. Рассмотрим наиболее популярные из них.

Способ 1. Самостоятельный трейдинг

Почти 90% пользователей ведут трейдинг самостоятельно. Они открывают и закрывают сделки, пытаясь заработать на изменении стоимости финансового инструмента.

Они открывают и закрывают сделки, пытаясь заработать на изменении стоимости финансового инструмента.

Но важно помнить: самостоятельная торговля требует наличия определённых знаний об основах получения прибыли на бирже, а также навыков работы с торговым терминалом.

Новички в начале работы на бирже обычно задаются вопросом: какую прибыль реально получать, работая на бирже самостоятельно. Особенно это волнует тех, кто неоднократно сталкивался с рекламными обещаниями зарабатывать сотни процентов прибыли каждый месяц.

Специалисты не устают повторять: чем выше↑ доход, тем выше↑ уровень риска. Поэтому, желая получать сотни процентов прибыли, трейдер рискует быстро потерять капитал на счёте. Если же придерживаться нормальной рискованности сделок, зарабатывать получится примерно 10—30% в месяц.

Подробно о торговле на бирже мы говорили в прошлой статье — рекомендуем её к прочтению.

Способ 2. Передача капитала в доверительное управление

Если собственник капитала не имеет времени и знаний для самостоятельной торговли, либо он не готов к ней психологически, не стоит отказываться от получения прибыли на бирже. Для этого можно передать капитал в доверительное управление специалистам.

При таком способе трейдер осуществляет сделки на рынке с использованием средств инвестора, получая за это вознаграждение в виде части полученной прибыли.

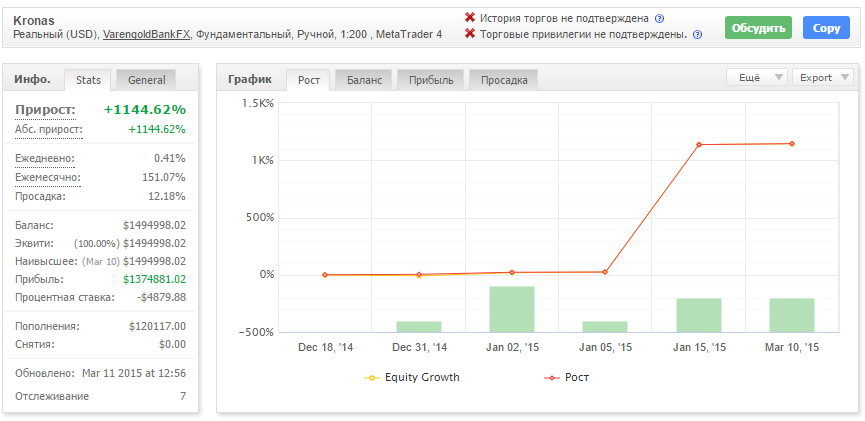

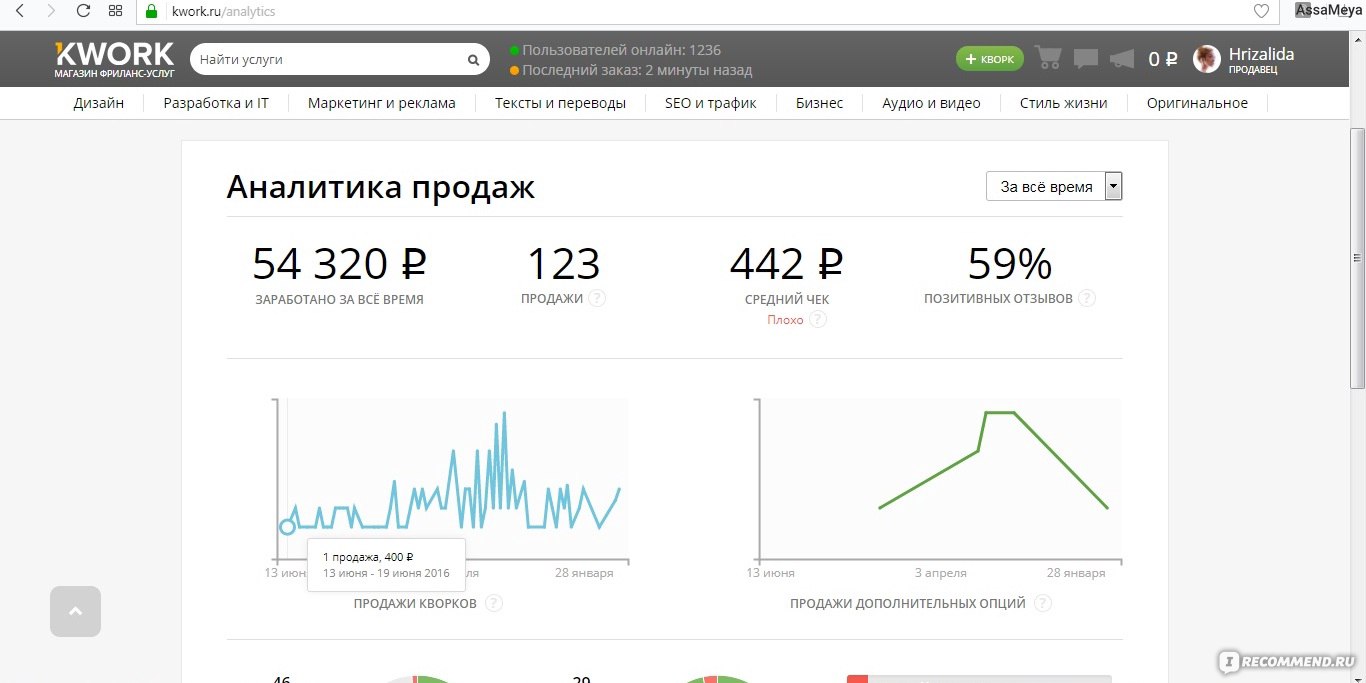

Удобнее всего для передачи капитала в доверительное управление использовать сервис, называемый ПАММ-счёт. Средняя доходность при этом составляет порядка 10%. Однако статистические данные подтверждают, что нередко управляющим удаётся достичь и более высокой↑ прибыльности.

Важно учитывать: слишком высокий уровень прибыли по ПАММ-счёту в большинстве случаев демонстрирует, что трейдер использует агрессивную торговую политику.

Это ведёт к существенному увеличению↑ уровня риска.

Иными словами, вероятность потери вложенных средств в этом случае возрастает↑. Именно поэтому не стоит поддаваться соблазну и вкладывать средства в счета со слишком высокой доходностью.

Кроме того, следует учитывать, что вложения в ПАММ-счета не застрахованы. То есть, нет никаких гарантий, что управляющий не сольёт все средства, имеющиеся на его счёте. Естественно, в таком случае деньги инвестору возвращены не будут.

Способ 3. Партнёрские программы

Суть партнёрских программ заключается в получении дохода путём привлечения новых клиентов на определённый ресурс. Брокерские компании находятся в непрерывном поиске новых пользователей. Именно поэтому они согласны платить деньги тем, кто даёт им рекламу, увеличивая приток клиентов. О том, кто такие брокеры и как они работают, читайте в отдельном материале.

Чтобы добиться успеха в таком способе заработка, специалисты рекомендуют для размещения рекламы использовать сайты финансовой тематики, а также ресурсы, посвящённые торговле на бирже.

Статистика демонстрирует, что именно они увеличивают размер получаемого дохода от партнёрских программ брокерских компаний.

Выбирая среди брокеров, стоит предпочесть наиболее крупных из них. Это даёт целый ряд преимуществ:

- высокий↑ уровень оплаты за каждого привлечённого пользователя;

- использование в рекламных статьях максимально выгодных предложений, которые являются правдой;

- наличие качественных информационных материалов.

Способ 4. Преподавание основ заработка на бирже

Этот вариант подойдёт только опытным трейдерам. Специалисты, которые в течение многих лет занимаются торговлей на бирже и сумели достичь высокой прибыли, могут заняться преподаванием. В идеале они должны иметь высшее финансовое или экономическое образование и хорошо разбираться во всех терминах.

Чаще всего для получения дохода таким способом используют информационные курсы.

Их можно продавать в режиме онлайн или заняться преподаванием оффлайн.

Наиболее успешными в этой сфере становятся те, кто сумел не просто добиться прибыли от трейдинга, но и разработал собственную стратегию, которой хочет поделиться со своими учениками. Однако следует помнить: стать успешным можно только в случае наличия подтверждений, что торговый план способен приносить прибыль.

☝ Таким образом, получать доход на бирже можно не только при помощи торговых операций, но и другими способами. Получается, что рынок предоставляет безграничные и очень многогранные возможности. Поэтому получать доход на бирже может каждый.

3. Какими активами можно торговать и зарабатывать на бирже — обзор популярных финансовых инструментов 💎

Приступая к заработку на бирже, важно выбрать оптимальный актив для торговли. Для этого в первую очередь придётся разобраться в их основных различиях.

1) Валюта

Торговля валютой ведётся на валютном рынке, который по-другому называют Форекс. Этот актив является самым ликвидным, но при этом и самым высокорискованным. Валюту в любой момент можно продать по рыночной цене. Однако следует учитывать, что курс постоянно изменяется.

Этот актив является самым ликвидным, но при этом и самым высокорискованным. Валюту в любой момент можно продать по рыночной цене. Однако следует учитывать, что курс постоянно изменяется.

Специалисты называют Форекс самым неудобным рынком для начинающих трейдеров. Это связано с тем, что курс изменяется непрерывно, а проведение анализа является достаточно сложным. При этом размер прибыли, получаемой при трейдинге только собственными денежными средствами, минимален.

Добиться успеха на валютном рынке под силу только 2 категориям людей:

- тем, у кого есть соответствующий опыт;

- тем, кто готов потратить достаточно много времени, сил и денег, чтобы научиться.

Курс валюты изменяется под воздействием огромного количества факторов. Среди них внутренняя политика государства, выпустившего денежную единицу. Чем более благоприятна обстановка, тем стабильнее курс валюты. Соответственно, кризис приводит к падению↓ её стоимости.

Огромное влияние на стоимость валют оказывает и внешняя политика. Она определяет, насколько сильна определённая валюта на международном рынке.

В процессе торговли на бирже важно также учитывать:

- уровень безработицы,

- объём инвестиций в национальную экономику,

- состояние банковской сферы и другие факторы.

Кроме того, на курс валюты могут оказывать влияние различные чрезвычайные обстоятельства, например, забастовки и волнения.

2) Акции

Акциями называют долевые ценные бумаги, подтверждающие внесение средств в капитал какой-либо организации, а также дающие право на получение части её прибыли. Кроме того, владелец акций вправе получить часть имущества компании, если она будет ликвидирована. О том, как купить акции частному (физическому) лицу, читайте в нашей статье.

Специалисты считают рынок акций самым интересным и прибыльным. Он непрерывно растёт по мере создания всё новых и новых организаций. Статистика утверждает: за 200 лет каждый доллар, вложенный в акции, стал суммой примерно 10 миллионов. За время существования рынок расширялся в 50 тысяч раз ежегодно.

Он непрерывно растёт по мере создания всё новых и новых организаций. Статистика утверждает: за 200 лет каждый доллар, вложенный в акции, стал суммой примерно 10 миллионов. За время существования рынок расширялся в 50 тысяч раз ежегодно.

Профессионалы утверждают, что биржа акций отлично подойдёт для заработка практически каждому:

- Начинающие инвесторы могут приобретать надёжные акции и стабильно получать невысокую прибыль.

- Опытные игроки способны оценить, насколько перспективна та или иная ценная бумага. Они покупают акции с потенциалом роста и перепродают их, когда курс достигнет реальной стоимости.

Цена акций меняется под воздействием большого количества факторов. В первую очередь это внутренняя политика выпустившей их организации, а также экономика страны в целом. При проведении качественной внутренней политики компанией-эмитентом акций рост стоимости ценных бумаг может оказаться стремительным.

Рассматривать влияние экономической ситуации в стране на стоимость акций удобно на примере России. Обвал рубля, а также кризис, начавшийся в 2014 году, привели к тому, что курс акций десяти крупнейших российских компаний значительно упал.

Трейдеры должны понимать, что предсказать движение стоимости акций зачастую гораздо труднее, чем курс валют. Это объясняется тем, что:

- политику государства можно изучить без особых проблем, так как действия правительства обычно размещаются в открытых источниках. Любой желающий может изучить статистические данные, отчёты, другую документацию.

- внутренних документов компании в свободном доступе не найти. Поэтому очень сложно предсказать, как поведёт себя руководство организации дальше.

Подробнее о том, как заработать на акциях и ценных бумагах, читайте в нашей статье.

3) Облигации

Они являются одним из наиболее консервативных способов инвестирования и прекрасно подходят новичкам. Такой вариант позволяет гарантированно получать среднюю доходность.

Такой вариант позволяет гарантированно получать среднюю доходность.

Облигации – это долговые ценные бумаги, которые подтверждают право их покупателя на возврат их стоимости с процентами по окончании срока.

Если приобретать выпущенные крупными компаниями ценные бумаги этого типа, можно гарантировать себе невысокую доходность, которая может перекрывать уровень реальной инфляции. Таким образом, вложения в облигации не помогают заработать, но позволяют сохранить капитал.

Существуют 2 основных варианта облигаций в зависимости от выпускающего их эмитента:

- Корпоративные облигации. Их доходность определяется стабильностью финансового положения организации. Чем благоприятнее ситуация в компании, тем меньше ↓ размер выплачиваемых дивидендов. И наоборот. Организации могут обещать огромную прибыль по облигациям, если они находятся на грани банкротства. Профессионалы никогда не покупают такие ценные бумаги, ведь риск по ним слишком высок.

- Государственные (муниципальные) облигации. По ним дела обстоят несколько иначе. Если эмитентом ценных бумаг выступает регион или государство в целом, они всегда будут пользоваться спросом и иметь высокую ↑ стоимость. Исключение составляют форс-мажорные ситуации. Именно по причине высокой надёжности государственные облигации приобретаются на максимально длительный срок. Более того, чем больше↑ срок, тем большую↑ прибыль удастся получить.

Государственные облигации достаточно легко продать или купить, но доходность по ним ниже, чем по ценным бумагам организаций.

4) Фьючерсы

Фьючерс является самой популярной производной ценной бумагой. Согласно этому контракту продавец обязуется поставить, а покупатель приобрести конкретный товар в определенный срок по цене, зафиксированной в момент эмиссии.

Выделяют 2 основных типа фьючерсов:

- Поставочный предполагает прямое исполнение фьючерса.

Иными словами, покупатель реально приобретает актив, а продавец реализует его.

Иными словами, покупатель реально приобретает актив, а продавец реализует его. - Расчётный является более современным финансовым инструментом. Такой фьючерс предполагает, что по его окончании компенсируется разница в стоимости основного актива. Если к моменту окончания ценной бумаги цена выросла↑, покупатель выплачивает разницу поставщику. Если же цена упала↓, продавец компенсирует эту разницу в стоимости покупателю.

📌 Читайте также статью по теме — «Что такое фьючерс простыми словами».

5) Опцион

Опцион – менее популярная, чем фьючерс производная ценная бумага. Её основной особенностью является то, что покупатель не обязан, а вправе приобрести конкретный актив в момент окончания его срока.

Более интересным и простым финансовым инструментом является производная от опциона – бинарный опцион. Он заслуживает большего внимания пользователей.

Бинарный опцион представляет собой контракт на стоимость основного актива.

Трейдер, работающий с бинарными опционами, должен сделать прогноз относительно стоимости основного актива: будет она расти↑ или падать↓.

Реальная торговля бинарными опционами осуществляется на Чикагской бирже. Тем не менее, можно и в России работать с этим инструментом посредством большого количества фиктивных компаний.

6) Индексы

Индекс представляет собой особый показатель изменения ценных бумаг. По своей сути он представляет собой совокупность ценных бумаг, объединённых по определённому признаку, например, по уровню капитализации, объёму, отрасли.

Исходя из того, по какому признаку отобраны ценные бумаги, можно понять, какой именно показатель отображает конкретный индекс.

Например, если растёт↑ стоимость нефти, неизбежно повышается↑ курс ценных бумаг нефтедобывающих организаций. Однако компании растут с разной скоростью. Чтобы оценить средние темпы роста по отрасли, используется индекс нефтедобывающих организаций.

Наиболее популярными российскими индексами являются:

- Индекс МосБиржи рассчитывается на основе стоимости 50 самых ликвидных крупнейших и быстро развивающихся российских организаций. При этом стоимость выражена в рублях. Состав индекса пересматривается ежеквартально. По сути, этот индекс отражает развитие российской экономики в целом. На длительном временном периоде его доходность превышает 15% годовых.

- Индекс РТС. В его состав также входят 50 крупнейших эмитентов. Их стоимость рассчитывается в американских долларах. Состав индекса также пересматривается один раз в 3 месяца. На Индекс РТС оказывает влияние изменение курсов рубля и доллара, а также объёмы торгов.

Для сравнения представленных активов основные их особенности рассмотрены в таблице ниже.

Таблица: «Сравнительная характеристика основных особенностей различных видов активов»

| Актив | Уровень риска | Размер прибыли | Сложность работы |

| 1) Валюта | Высокий | Высокий | Очень сложно |

| 2) Акции | Изменяется | Высокий | Средняя |

| 3) Облигации | Стабилен | Средний | Достаточно просто |

| 4) Фьючерсы | Высокий | Высокая | Средняя |

| 5) Опцион | Высокий | Высокая | Средняя |

| 6) Индексы | Стабилен | Средняя | Средняя |

Важно выбирать актив в соответствии с целями работы, а также наличием опыта и знаний.

В последнее время набирают популярность криптовалюты. Торговля ими ведется на криптовалютных биржах. Подробнее о них читайте в этой статье.

6 главных шагов, которые нужно сделать, чтобы начать зарабатывать на бирже4. Как заработать на бирже через интернет — 6 основных этапов 📊

Облегчить процесс заработка на бирже поможет наша подробная инструкция. Ниже мы описали основные этапы, которые придётся пройти новичку.

Этап 1. Выбор актива для заработка

Специалисты рекомендуют новичкам выбирать в первую очередь из акций, облигаций и фьючерсов. Эти биржи достаточно лояльны к начинающим инвесторам. Однако и здесь есть определённые нюансы.

Новички в трейдинге могут смело выбирать биржу фьючерсов. Здесь достаточно низкий↓ уровень риска. При этом потери в случае неблагоприятного исхода ниже↓.

В любом случае, выбирая актив для работы, важно опираться на собственные цели и предпочтения. Следует учитывать, чего хочет добиться трейдер и, какие усилия он готов для этого приложить. Кроме того, огромное значение имеет количество времени, которое новичок готов потратить на обучение, а также на создание собственных наработок.

Следует учитывать, чего хочет добиться трейдер и, какие усилия он готов для этого приложить. Кроме того, огромное значение имеет количество времени, которое новичок готов потратить на обучение, а также на создание собственных наработок.

Специалисты не рекомендуют распаляться на несколько бирж сразу. Гораздо лучше сконцентрироваться на одном рынке. Это позволит лучше понять его особенности, изучить нюансы трейдинга, а также провести анализ выбранного инструмента.

Этап 2. Изучение рынка

Когда актив для работы выбран, важно максимально внимательно изучить его. Одними из наиболее важных особенностей, которые надо освоить, являются:

- определение выбранного актива, его особенности;

- в каком случае меняется курс;

- какие факторы оказывают влияние на изменение стоимости актива.

Если трейдер недостаточно изучит используемый в работе рынок, он может допустить ошибку в процессе анализа и в проводимых расчётах. Это может привести не только к тому, что прибыль будет упущена, но и к тому, что будут понесены убытки.

Это может привести не только к тому, что прибыль будет упущена, но и к тому, что будут понесены убытки.

Стоит учитывать! Любая ошибка в первую очередь проявляется в связи с игнорированием обучения. Именно поэтому стоит внимательно отнестись к этому этапу. Необходимо изучить не только теорию, но и все доступные предложения.

Внимание следует обращать на время изменения курса актива и на факторы, повлекшие это. Так, вы сможете выявить фундаментальные рычаги, которые действуют на рынок. Именно их впоследствии можно использовать в качестве сигналов для открытия и закрытия сделок.

Этап 3. Выбор брокера для работы на бирже

Когда изучение теории будет пройдено, можно приступить к выбору брокера. С одной стороны, он должен быть максимально надёжным, с другой – предоставлять выгодные условия для обслуживания.

Мы рекомендуем работать только с проверенными брокерскими компаниями, например, с этим брокером.

Когда брокерская компания выбрана, необходимо заключить с ней договор и скачать торговый терминал. Именно с его помощью будет осуществляться трейдинг на бирже в режиме онлайн.

Этап 4. Разработка торговой стратегии

Когда брокер будет выбран, необходимо перейти к разработке собственной стратегии. Если для этого не хватает опыта и знаний, можно сначала изучить уже готовые торговые планы. Именно на их основе впоследствии формируется собственный.

Простейший пример торговой стратегии на основе нескольких индикаторов (ADX, MA)Специалисты рекомендуют новичкам на начальном этапе трейдинга строго придерживаться выбранной стратегии. Не стоит повторять ошибки многих начинающих трейдеров, не отступайте от неё ни на шаг.

На нашем сайте есть статья, в которой подробно рассказывается о торговых стратегиях Форекс. В ней также приведены примеры работы торговых систем.

Этап 5. Корректировка торгового плана

Трейдеру следует скорректировать используемый торговый план, если:

- в процессе торговли на бирже он понимает, что выбранная стратегия не подходит ему по тем или иным параметрам;

- появились мысли о том, как увеличить размер получаемой прибыли.

Важно всё время применять в работе новые знания, а также практический опыт. Не стоит думать, что добиться стабильно высокого дохода удастся достаточно быстро. У большинства новичков на это уходит не менее 1—2 лет. И это вполне нормально.

Этап 6. Формирование психологии накопления

Последним этапом на пути к получению стабильно высокой прибыли от торговли на бирже является формирование психологии накопления.

Вне зависимости от того, каковы основные цели инвестора, самой важной психологической чертой любого инвестора является привычка регулярно откладывать собственные деньги на накопление.

Такой подход позволяет существенно повысить↑ доход за счёт реинвестирования капитала. Если ежемесячно откладывать хотя бы небольшую сумму, можно в конечном итоге добиться стабильно высокой прибыли, а также финансовой независимости.

Если трейдер последовательно пройдёт все описанные выше шаги, он сможет добиться стабильно высокой прибыли. Более того, соблюдение инструкции поможет избежать целого ряда ошибок.

5. Лучшие брокеры для заработка на бирже – обзор ТОП-3 компаний 🔎

Как мы уже говорили ранее, важнейшим шагом на пути к получению стабильно высокого дохода на бирже является выбор брокерской компании. При этом самостоятельно изучить, проанализировать и сравнить большое количество брокеров достаточно сложно.

Гораздо проще воспользоваться рейтингом, разработанным специалистами. Один из них представлен ниже.

1) Форекс Клуб

Форекс Клуб – профессиональный брокер, который работает на рынке более 20 лет. За это время он заслужил безупречную репутацию и популярность у трейдеров благодаря предложению максимально выгодных возможностей.

За это время он заслужил безупречную репутацию и популярность у трейдеров благодаря предложению максимально выгодных возможностей.

Форекс Клуб работает с клиентами из России и государств, входящих в состав СНГ. Более того, этот брокер является членом нескольких регулирующих организаций, в том числе КРОУФР и ЦРФИН.

Условия трейдинга в представленном брокере подходят для большинства пользователей. Они зависят в первую очередь от типа совершаемых операций и открытого счёта, то есть вида торгового терминала.

Основные условия обслуживания здесь следующие:

- основная валюта счёта – американский доллар;

- требование о размере минимального депозита отсутствует;

- комиссия не взимается либо устанавливается на уровне от 4 долларов за лот;

- размер кредитного плеча может достигать уровня 1:500;

- спред от 0,5 пункта, иногда фиксированный на уровне от 3%.

Среди преимуществ Форекс Клуб можно выделить следующие:

- Простота регистрации. Чтобы зарегистрировать аккаунт, следует указать личные данные – фамилия, имя, отчество, адрес электронной почты, номер мобильного телефона.

- Большой выбор способов пополнения счёта, высокая скорость зачисления средств. Отправить деньги можно посредством пластиковых карт, электронных платёжных систем. Зачисление осуществляется в течение нескольких минут.

- Доступность – торговать можно не только с использованием компьютера, но и через мобильные устройства с операционными системами IOS и Андроид. Более того, брокер позволяет в экстренных случаях давать распоряжения об открытии и закрытии сделок посредством телефонной связи.

- Возможность использования аналитических прогнозов, качественная консультационная поддержка.

- Мультиязычный интерфейс, предлагаемый компанией, делает её доступной и удобной для всех.

- Наличие различных бонусных программ, а также абсолютно бесплатных демо-счетов.

2) InstaForex

InstaForex – брокер, который достаточно успешно действует на рынке с 2007 года. На сегодняшний день количество трейдеров, пользующихся услугами рассматриваемой компании, превышает 7 миллионов.Качественная система работы с клиентами помогает брокеру предоставлять им полный спектр финансовых услуг на самом высоком уровне. Сегодня многие специалисты называют InstaForex одним из приоритетных брокеров для трейдеров.

Популярность компании связана со следующими преимуществами:

- широкий перечень предлагаемых для трейдинга инструментов;

- качественная информационная поддержка клиентов;

- современные торговые платформы;

- программа обучения для новичков;

- большое количество бонусов и специальных акций.

Инстафорекс соблюдает все действующие нормы международного законодательства. Более того, он имеет все лицензии, необходимые для осуществления деятельности. В России организация одобрена Центральным банком.

Сегодня больше 260 представительств брокерской компании действует во многих государствах мира. Брокер имеет огромное количество различных премий и наград. Более того, множество финансовых выставок и издательств неоднократно признавал InstaForex лучшим брокером.

3) Финам

Компания Финам действует на рынке с 1994 года. Сегодня брокер лицензирован Центральным банком России, а также ФСФР.Финам предлагает на выбор трейдеру несколько типов счетов. Для торговли предлагаются больше 20 валютных пар, в том числе с участием криптовалют, драгоценные металлы, индексы, нефть, контракты CFD.

Основные условия обслуживания здесь следующие:

- минимальный размер счёта – 500 долларов;

- минимальный лот – 100 долларов;

- максимальный размер кредитного плеча – 1:500;

- спреды от 0 пунктов.

Брокер предлагает открыть демонстрационный счёт, чтобы приобретать практические навыки без вложения реальных денежных средств. Более того, при отсутствии крупного капитала существует возможность торговать с использованием центовых счетов.

Для пополнения депозита и вывода средств можно пользоваться как банковскими картами, так и различными популярными платёжными системами.

Принимая решение сотрудничать с одним из описанных выше брокеров, трейдер может быть уверен в их надёжности.

Практические советы по заработку на бирже для чайников (начинающих трейдеров)6. Как зарабатывать на бирже много денег 💵 — полезные советы и рекомендации для новичков 📝

Добиться стабильно высокого дохода в процессе работы на бирже непросто. Новички, стремясь к успеху, зачастую допускают большое количество ошибок. Чтобы максимально сократить их число, следует воспользоваться представленными ниже советами профессионалов 📣.

Совет 1. Прежде чем торговать реальными деньгами, пройдите практику с использованием демо-счёта

Специалисты не рекомендуют новичкам сразу торговать реальными деньгами, подвергая их риску. На начальном этапе следует воспользоваться возможностью тренироваться на демо-счёте. Это поможет проверить, насколько трейдер готов эмоционально к торговле на бирже, а также, насколько работоспособна выбранная стратегия.

Некоторые трейдеры не желают тратить время на тренировку, боясь упустить возможности. Однако это может привести к огромному↑ количеству ошибок. На самом деле биржа никуда не денется даже через большой промежуток времени.

Совет 2. Не стоит сразу пополнять депозит на слишком большую сумму

Зачастую новички, получив по первым сделкам прибыль, приобретают излишнюю уверенность, чувствуют своё превосходство над рынком. Иными словами, начинающий трейдер может возомнить себя профессионалом. Результатом подобной уверенности может стать полный слив депозита.

Специалисты не рекомендуют вносить на счёт сразу большую сумму. На первом этапе достаточно 200—300 долларов. Даже в случае их потери трейдер не потеряет своё стремление к успеху.

Совет 3. Не принимайте решений под влиянием эмоций

Нередко начинающие трейдеры игнорируют этот совет. Они уверены, что их рассудок способен полностью контролировать эмоции. Однако профессионалы знают, что первые сделки с использованием реальных средств могут убедить в обратном.

Новичкам бывает достаточно сложно контролировать свои эмоции. При этом открытие сделок под их влиянием может привести к серьёзным ошибкам и крупным убыткам.

Совет 4. Не стоит с самого начала устанавливать большое кредитное плечо

Большинство новичков уже через несколько дней самостоятельного трейдинга понимают, что им достаточно сложно контролировать себя.

Пока не удастся достаточно натренировать самоконтроль, трейдеру не стоит устанавливать по своему счёту большое кредитное плечо. Если игнорировать этот совет, под влиянием эмоций может быть открыта слишком большая сделка, которая приведёт к сливу депозита.

Если игнорировать этот совет, под влиянием эмоций может быть открыта слишком большая сделка, которая приведёт к сливу депозита.

Если следовать перечисленным выше советам, можно заранее подстраховаться. Профессионалы дают чёткие рекомендации о том, как избежать целого ряда ошибок.

7. Ответы на часто задаваемые вопросы 📢

Тема заработка на бирже достаточно сложная, поэтому при её изучении возникает огромное количество вопросов. В помощь вам мы отвечаем на самые популярные из них.

Вопрос 1. Как заработать на бирже новичку дома без вложений?

Наверняка многие новички неоднократно задумывались о том, можно ли заработать на бирже без вложений. На первый взгляд такие мысли кажутся абсолютно нереальными.

- Те, кто совершенно не разбирается в особенностях биржевой торговли, уверены: чтобы заработать, нужно сначала купить дешевле↓, а потом продать дороже↑. Иными словами, первоначальные вложения являются обязательными.

- Новички, которым уже удалось открыть и закрыть несколько сделок, могут рассуждать следующим образом: если не положить достаточно крупную сумму на счёт, не удастся выдержать серьёзных колебаний рынка.

- Профессиональные трейдеры же знают, что добиться успеха и прибыли на бирже без вложений капитала вполне реально. При этом такая возможность есть практически у всех.

Ниже представлены наиболее популярные способы заработать на бирже Форекс без вложений.

Способ №1. Партнёрские программы

Такой вариант является особенно актуальным для собственников различных интернет-ресурсов, например блогов, сайтов, а также форумов. Наиболее эффективно этот способ заработка можно использовать, если они посвящены финансовой и биржевой тематике.

Основная суть рассматриваемого варианта сводится к следующему:

- пользователь размещает рекламную информацию, привлекая тем самым новых клиентов к брокеру.

- брокерская компания за подобные услуги перечисляет ему оплату в виде жёстко установленной суммы за каждого нового клиента либо в виде процентов от его торговли.

Привлеченный трейдер – это тот, кто посетил ресурс брокера, воспользовавшись партнёрской ссылкой, зарегистрировался и открыл реальный счёт.

Основное преимущество заключается в том, что пользователь зарабатывает независимо от того, будет торговля привлечённого им клиента убыточной или прибыльной.

Размер дохода от партнерской программы в большинстве случаев определяется:

- величиной используемого в торговле лота;

- частотой открытия сделок привлечённым клиентом.

Способ №2. Публикации на Форекс-форумах

Зарегистрироваться на форумах, посвящённых заработку на Форекс, несложно. Получать деньги за размещение различных публикаций и постов на них может практически каждый.

В большинстве случаев администрация интернет-ресурсов перечисляет пользователям комиссию за каждое размещение. Но следует иметь в виду: сумму при этом перечисляют небольшую.

Тем не менее, в общей сложности можно постепенно наработать сумму, которой будет достаточно для начала самостоятельного трейдинга.

На таких ресурсах можно размещать:

- сведения о различных акциях и конкурсах, проводимых Форекс-брокерами;

- примеры торговли на бирже.

Изучение подобной информации может стать огромным преимуществом для новичков.

Способ №3. Бездепозитный бонус

Огромное количество брокерских компаний сегодня за регистрацию на их интернет-ресурсе начисляют клиентам определённую виртуальную денежную сумму в качестве бездепозитного бонуса. Это не вполне реальный капитал, поэтому снять такие деньги не получится.

Тем не менее, осуществлять трейдинг на Forex с использованием этой суммы и получать прибыль вполне реально. Впоследствии, выполнив ряд условий, трейдер сможет вывести денежные средства, предоставленные в качестве бездепозитного бонуса Форекс.

Впоследствии, выполнив ряд условий, трейдер сможет вывести денежные средства, предоставленные в качестве бездепозитного бонуса Форекс.

Способ №4. Форекс-конкурсы

Особенность Форекс-конкурсов заключается в том, что трейдер ведёт торговлю на виртуальном счёте, стремясь получить максимальную прибыль.

Если размер дохода окажется выше↑, чем у других участников конкурса, пользователь получит приз в виде реальных денежных средств.

С одной стороны, размер приза на подобных конкурсах обычно невысок. С другой стороны – участие в них привлекательно не только с точки зрения получения дополнительного заработка, но и в качестве приобретения опыта. Более того, тренировки помогают выработать психологические навыки, необходимые для трейдинга.

Способ №5. Получение средств в доверительное управление

Такой вариант прекрасно подходит специалистам в сфере трейдинга, которые не могут или не хотят вкладывать собственный капитал в торговлю на Форекс. При этом в качестве инвесторов могут выступать не только частные лица, но и брокеры.

При этом в качестве инвесторов могут выступать не только частные лица, но и брокеры.

Во втором случае размер передаваемого в управление капитала может достигать нескольких тысяч долларов. При этом деньги передаются трейдеру совершенно безвозмездно.

Управляющий, если он использует в процессе торговли только средства инвесторов, ничем не рискует. Если в результате будет получена прибыль, определённая её часть передаётся трейдеру в качестве оплаты за его работу.

Более подробно об этих и других способах заработка мы писали в статье «Как заработать на Форекс».

Вопрос 2. Сколько можно реально зарабатывать на бирже?

Начинающие трейдеры стремятся узнать, какую сумму можно зарабатывать на бирже. На самом деле вполне реально получать достаточно высокий стабильный доход, не выходя из дома. Но стоит понимать, что сделать это удаётся далеко не всем.

Причина того, что некоторым не удаётся добиться дохода на бирже, может крыться не только в отсутствии опыта и достаточных знаний. Зачастую неудачи терпят те, для кого трейдинг не подходит с точки зрения психологических требований.

Зачастую неудачи терпят те, для кого трейдинг не подходит с точки зрения психологических требований.

Специалисты напоминают: не стоит доверять тем, кто утверждает, что трейдинг практически сразу позволяет разбогатеть.

Несмотря на то, что по сути заработок на бирже ничем не ограничен, даже профессионалы получают прибыль в размере не более 500% в год. Новичкам же редко удаётся превысить отметку в 50% за 12 месяцев.

Если рассматривать средний доход на разных типах рынка, цифры примерно следующие:

- заработок на фондовой бирже составляет 25—55%;

- на производных ценных бумагах (фьючерсы и опционы) – от 50 до 200%;

- на Форекс – в среднем 60—500%.

Важно помнить при этом, что ни на одной бирже денег вам не подарят просто так. Каждый доллар (рубль) придётся зарабатывать, прикладывая серьёзные умственные усилия.

Каждый доллар (рубль) придётся зарабатывать, прикладывая серьёзные умственные усилия.

На нашем сайте есть статья, в которой подробно рассказывается, как заработать денег быстро и много — рекомендуем её к прочтению.

Вопрос 3. Каковы нюансы заработка на бирже через интернет (в онлайн-режиме)?

До появления сети интернет биржевая торговля осуществлялась в определённом здании посредством физического заключения контрактов. Сегодня для трейдинга достаточно компьютера, подключенного к всемирной паутине. При этом нет необходимости даже выходить из дома.

Основным преимуществом торговли через интернет на любой бирже является возможность оперативно получать последние новости и аналитику. Это позволяет проводить достаточно точный анализ, увеличивая тем самым вероятность получения прибыли.

Более того, именно сетевые технологии позволяют использовать в процессе заработка на бирже широкий перечень различных инструментов.

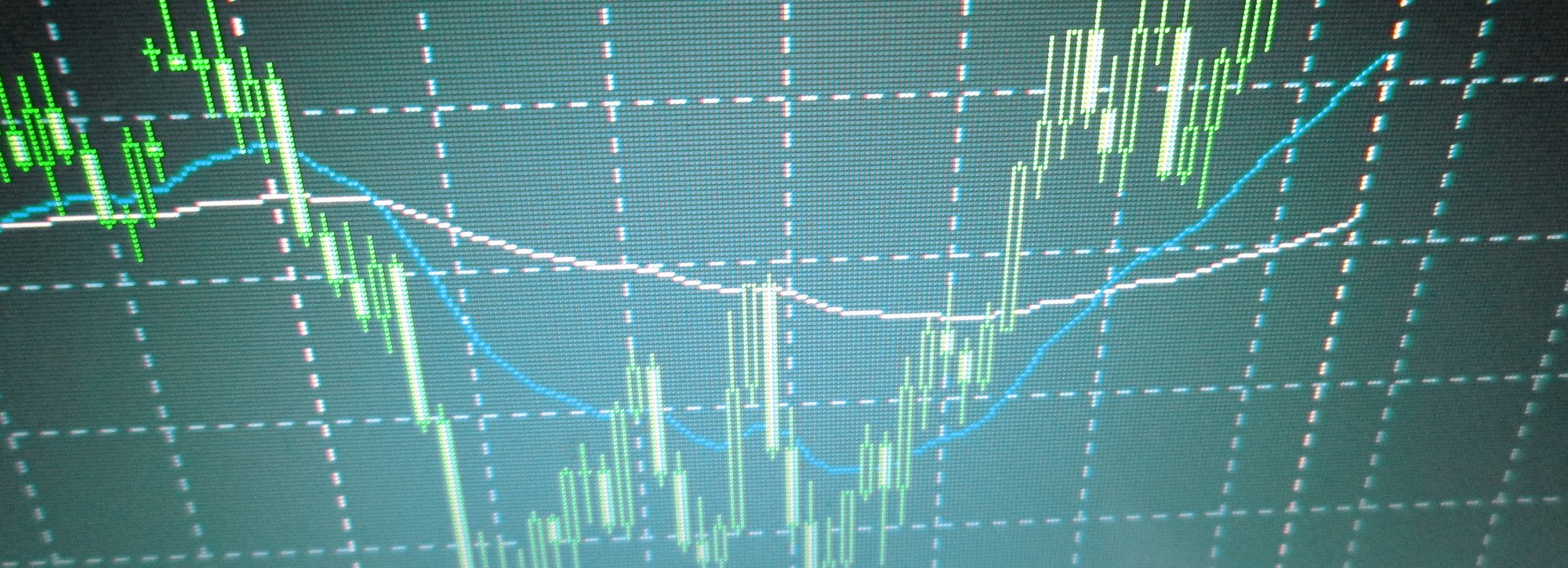

Все изменения курса оперативно отражаются на графике. Для упрощения анализа на него можно нанести различные индикаторы и прочие инструменты.

Однако зачастую именно торговля через интернет лишает трейдера возможности видеть реальные котировки. Недобросовестные брокеры могут намеренно искажать предоставляемую клиентам информацию. Поэтому так важно сотрудничать исключительно с надёжными компаниями, имеющими чистую репутацию.

8. Заключение + видеоролик по теме 🎥

Заработок на бирже привлекает огромное количество людей благодаря отсутствию ограничений по сумме получаемой прибыли. Однако важно помнить: добиться успеха удастся только в том случае, если приложить к этому максимум усилий.

Придётся потратить время на обучение, а также практическую отработку навыков. Зато если не спешить и подходить к процессу с максимальной ответственностью, вполне реально получать стабильно высокий доход.

Смотрите также видео о том, как торговать на зарабатывать на бирже:

На этом сегодня всё, до встречи в следующих статьях.

Желаем читателям «Бизнесменам.com» больших заработков и успеха на бирже!

P.S. Пишите свои комментарии, замечания, задавайте вопросы. Также не забывайте делиться прочитанной статьей в социальных сетях. 👋

Автор финансового журнала «Бизнесменам.com», в прошлом руководитель известного smm-агенства. В настоящем коучер, интернет-предприниматель и маркетолог, инвестор. Рассказываю: как эффективно управлять личными финансами, выгодно их приумножать и больше зарабатывать.

На страницах сайта Вы найдете много полезной для себя информации.

Торгуйте на бирже с умом — пользуйтесь надежными стратегиями и приемами!Хотите зарабатывать на бирже, но не знаете, с чего начать? Боитесь рисковать? Забудьте свои страхи! В

книге Как заработать на бирже для чайников вы найдете проверенный временем и прекрасно зарекомендовавший себя подход к торговле на бирже.

Осваивайте основы торговли на бирже и повышайте эффективность своего портфеля! Прочтите эту книгу, чтобы быстро научиться зарабатывать на бирже и, главное, не терять вложенные деньги. Александр Герчик, легенда мирового трейдинга и самый безопасный трейдер по версии Mojo Wall Street Warriors, Президент компании Gerchik and Co, https://gerchikco.com/ Основные темы книги:

Об авторахКонстантин Петров — автор бестселлера Куда вложить деньги для чайников. Татьяна Лукашевич — опытный трейдер, один из авторов бестселлера Биржа для блондинок, коллега легендарного трейдера Александра Герчика. Расскажи про книгу своим друзьям и коллегам: Твитнуть Нравится |

Биржевой бум. Как заработать на американских компаниях в 2020 году :: Новости :: РБК Инвестиции

26 дек 2019, 12:460

По итогам 2019 года биржевые индексы в США могут достичь рекордного прироста. Но во «Фридом Финансе» уверены, что фондовый рынок будет расти и в 2020 году. Эксперты выделили три перспективные компании для инвестиций

Но во «Фридом Финансе» уверены, что фондовый рынок будет расти и в 2020 году. Эксперты выделили три перспективные компании для инвестиций

Фото: Gerd Altmann / Pixabay

Американский фондовый рынок сильно вырос в 2019 году. С начала года индекс широкого рынка S&P 500 прибавил 28%. Годом ранее он снизился на 12%, в основном за счет всеобщего обвала котировок к концу года.

И все же эксперты уверены, что в 2020 году акции могут подорожать еще минимум на 20%. По их мнению, одной из главных причин станет улучшение торговых отношений между США и Китаем. Аналитики инвестиционной компании «Фридом Финанс» рассказали, на какие три американские компании стоит обратить внимание в 2020 году.

Акции разработчика микропроцессоров Qualcomm вырастут на 23% в 2020 году, до $109 за бумагу, считают эксперты «Фридом Финанса». Прогресс в переговорах между США и Китаем должен сильно этому поспособствовать. На Китай приходится 48% выручки Qualcomm. Поэтому уменьшение запретов на деловые отношения с этой азиатской страной благоприятно отразится на результатах компании и подтолкнет ее акции вверх.

Кроме того, особое внимание в 2020 году Qualcomm планирует направить на развитие направления 5G. Сейчас это одно из самых перспективных направлений. В ноябре руководство производителя сообщило, что в ближайшие три года компания собирается выпускать значительно больше чипсетов с поддержкой этого нового стандарта.

В этом Qualcomm поможет Apple. Ожидается, что в следующем году Apple выпустит новую модель телефона с 5G. Продажи чипов «яблочной компании» помогут увеличить выручку Qualcomm на $4 млрд в год. Кроме того, рост цен на новые антенны 5G и другие комплектующие тоже значительно поспособствует росту доходов компании, указали во «Фридом Финансе».

Продвинется Qualcomm и в других, второстепенных направлениях. Например, в таких, как комплектующие для ноутбуков. В этой области компания может составить конкуренцию Intel — устройства Qualcomm дешевле за счет более низкой себестоимости. Кроме того, производитель может увеличить продажи чипов для автомобилей. По мнению экспертов, они в скором времени тоже будут поддерживать новый стандарт 5G.

«Мы считаем, что инвесторы долго игнорировали потенциал Qualcomm в сферах, отличных от производства комплектующих для смартфонов. Его конкурентное преимущество — низкая себестоимость и высокая маржинальность», — написали аналитики «Фридом Финанса» в обзоре.

Акции медиахолдинга Discovery выросли на 34% с начала текущего года. Тем не менее во «Фридом Финансе» полагают, что компания все еще недооценена по сравнению с конкурирующими компаниями. Мультипликаторы показывают, что компания в пять — семь раз дешевле, чем, например, Walt Disney и Fox. Соотношение цены и прибыли P/E у Discovery составляет 2,75, в то время как у Walt Disney он равняется 19,76, а у Fox — 15,56.

По прогнозу аналитиков инвестиционной компании, в 2020 году акции Discovery могут вырасти на 32%, до $42,61 за бумагу. В этом им поможет новая стратегия. Компания решила создать свой стриминговый сервис. Подписчики смогут, не переплачивая, смотреть передачи и фильмы с нескольких ТВ-каналов, которыми владеет компания, в удобное для себя время и в удобном порядке.

Руководство Discovery разработало такую стратегию из-за сильного оттока подписчиков платных телеканалов. Это общая тенденция, которую переживает сектор кабельного ТВ.

Потенциал роста акций интернет-провайдера Comcast на 2020 год составляет в среднем 20%, даже несмотря на то, что с начала текущего года они уже подорожали на 31%, считают во «Фридом Финансе». По прогнозу аналитиков, в следующем году цена акций компании может достигнуть $52,4 за бумагу.

В основном компания будет расти за счет рекламных доходов во время президентских выборов в США и стримингового сервиса Peacock, который Comcast запустит в апреле 2020 года, предполагают эксперты. В компании полагают, что со временем стриминг поможет компенсировать потери из-за оттока клиентов кабельного телевидения. С начала текущего года Comcast потерял 583 тыс. абонентов платного ТВ.

Но при этом Comcast планирует зарабатывать на рекламе во время показа фильмов и сериалов на Peacock. Эта стратегия отличается от конкурентов, которые берут деньги за пользование стриминговым сервисом.

«Учитывая, что у компании есть фильмы и сериалы собственного производства от студии Universal и миллионы лояльных пользователей интернета и платформы Xfinity, компания имеет высокие шансы набрать необходимое количество зрителей, которое заинтересует рекламодателей», — уверены во «Фридом Финансе». Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Как зарабатывать и торговать на бирже в GTA 5

Автор Admin На чтение 3 мин. Просмотров 8.8k. Опубликовано Обновлено

Всем привет, дорогие читатели. В нескольких наших предыдущих статьях – мы писали, что основной заработок в GTA 5 приходит через покупку и продажу акций на бирже. Мы даже сделали небольшой гайд, касающийся того, как заработать много денег в GTA 5 с самого начала. Сейчас же – мы расскажем вам все, что связано с акциями в GTA 5, а точнее с тем, как на них зарабатывать.

Сюжетка. Миссии Лестера

Мы уже писали о том, что нужно сделать, чтобы подняться на заказах Лестера, поэтому в этом пункте – пробежимся по всему вкратце. Помните, чем больше у вас денег будет на первоначальную покупку акций – тем больше денег вы сможете там поднять.

Убийство в отеле. Тут вам нужно будет скупить как можно больше акций BettaPharmaceuticals (BET). Выполняете заказ и через 4 дня продаете акции. Награда – прибыль 80%.

Убийство 4 цели. Тут вам нужно будет скупить акции Debonaire Cigarettes.

После – выполняете заказ и ждете несколько игровых часов. Стоимость DEB увеличится на 50-80%. Так вы сразу получите хороший навар. В это же время смотрите, что акции Redwood – упали до мизеров. Скупаете все, что можете, ждете несколько игровых дней, а после – получаете прибыль в 300%. Это самый крупный заработок в игре.

Стоимость DEB увеличится на 50-80%. Так вы сразу получите хороший навар. В это же время смотрите, что акции Redwood – упали до мизеров. Скупаете все, что можете, ждете несколько игровых дней, а после – получаете прибыль в 300%. Это самый крупный заработок в игре.

Перед третьим заказом – вам нужно будет купить акции компании Fruit.

Выполняете задание и ждете, пока акции вырастут на 25+%. Продаете их и сразу же скупаете акции Facade. Ждете 8 игровых дней, а после – продаете их и получаете прибыль около 35%.

Четвертый заказ – нужно будет сначала выполнить, а уже потом инвестировать. Выполняете задание и заходите на биржу, в акции Vacid. Ждете, пока их стоимость не упадет примерно в половину и скупаете их все. По прошествии 8 дней – продаете их и получаете бонус, в размере 50%.

Перед выполнением 5 заказа – купите акции GoldCoast на бирже LCN, выполните убийство, а через игровой день – продайте акции. Бонус будет около 60%.

Помните, что данные комбинации нужно проворачивать за всех 3 персонажей, т. к. кошельки у них разные и прибыль будет разной. Но играете-то вы 1, так что вы наверняка будете знать, когда и что надо продавать или покупать. В итоге – данный способ позволит вам за 5 миссий поднять до 1.5 млрд денег.

к. кошельки у них разные и прибыль будет разной. Но играете-то вы 1, так что вы наверняка будете знать, когда и что надо продавать или покупать. В итоге – данный способ позволит вам за 5 миссий поднять до 1.5 млрд денег.

Что касается заработка без миссий Лестера – то и на них можно будет заработать. Просто подгадывайте и покупайте акции тек компаний, которые находятся в убытке. Рано или поздно – их стоимость возрастет, главное – не пропустить этот момент. Обязательно покупайте акции тех компаний, которые находятся (по графикам) в глубоком минусе.

Обратите внимание на график, ниже. В данном случае – вы должны купить акции с субботы на воскресенье в тот момент, когда их цена на пике спада. А после – продать, когда их цена вырастет.

Вот и все, дорогие читатели, именно так вы можете зарабатывать на бирже, в GTA 5. Поверьте, это огромные бабки, и если делать все правильно – то и чит-коды не нужны.

Прочитать позже Отправить статью на e-mail Мы не собираем ваши данные и тем более не передаем их третьим лицам ОтправитьКак NYSE зарабатывает деньги

Нью-Йоркская фондовая биржа (NYSE) — одна из крупнейших фондовых бирж мира. Фондовые биржи позволяют инвесторам и трейдерам зарабатывать деньги, предоставляя им рынок для торговли ценными бумагами. Они также позволяют компаниям собирать деньги путем листинга различных видов ценных бумаг. За предоставление таких услуг и торговых площадок биржи взимают комиссию за транзакции с участников рынка и компаний. Биржи также предлагают различные продукты и услуги, используемые для торговли и связанной с ней деятельности.

Фондовые биржи позволяют инвесторам и трейдерам зарабатывать деньги, предоставляя им рынок для торговли ценными бумагами. Они также позволяют компаниям собирать деньги путем листинга различных видов ценных бумаг. За предоставление таких услуг и торговых площадок биржи взимают комиссию за транзакции с участников рынка и компаний. Биржи также предлагают различные продукты и услуги, используемые для торговли и связанной с ней деятельности.

В этой статье исследуются различные источники доходов и доходов NYSE.

Доходы от комиссии за транзакцию

Люди приходят на NYSE, поскольку она поддерживает эффективную рыночную площадку с обнаружением справедливых цен и обеспечивает достаточную ликвидность на рынке. NYSE взимает с этих участников рынка сборы в различных формах. Каждая сделка, совершаемая на NYSE, требует от участников транзакции комиссии. Все сделки происходят через зарегистрированных участников рынка, включая брокерские фирмы, торговые дома и компании по управлению активами. В дополнение к комиссии за транзакцию эти участники также платят единовременный регистрационный взнос и периодический ежегодный членский взнос в NYSE.

В дополнение к комиссии за транзакцию эти участники также платят единовременный регистрационный взнос и периодический ежегодный членский взнос в NYSE.

Поступления от сбора за листинг