Как рассчитать маржу — Финансовые советы

В общем случае термин «маржа», недавно пришедший в электронную коммерцию, применяется в биржевой, торговой, банковской практике. Обозначает он разницу между отпускной ценой и себестоимостью единицы продукции. Часто так называют прибыль, полученную на единицу продукции либо коэффициент прибыльности в процентах от отпускной цены. По сути, это рентабельность продаж. А коэффициент прибыльности является основным показателем, определяющим прибыльность всего предприятия в целом.

Основные расчетные формулы

М = ОЦ – СП, где:

М – маржа (называемая прибылью на единицу продукции)

ОЦ – значение отпускной цены,

СП – показатель себестоимости продукции.

К = П / ОЦ, где:

К – значение коэффициента прибыльности в %,

П – прибыль на ед. продукции

Коммерческий смысл и значение понятия маржинальности

Компания тем прибыльнее, чем выше коэффициент. Успешность компании определяется ее высокой маржинальностью. Любое решение, принимаемое топ-менеджерами в сфере маркетинговых стратегий, должно основываться на анализе маржинальности. Ключевым фактором прогноза доходности потенциальных клиентов, рентабельности самого маркетинга, формирования ценовой политики так же является маржа.

Любое решение, принимаемое топ-менеджерами в сфере маркетинговых стратегий, должно основываться на анализе маржинальности. Ключевым фактором прогноза доходности потенциальных клиентов, рентабельности самого маркетинга, формирования ценовой политики так же является маржа.

О единицах продукции

Каждая компания имеет собственную величину единицы продукции при расчете коммерческой маржи. Она может выражаться в тоннах, штуках, литрах и т.д. Например, табачная промышленность оперирует как штуками сигарет, так и блоками, пачками, коробками. В банковской деятельности маржу рассчитывают, оперируя показателями количества счетов, клиентов, транзакций, кредитов и т.д. Например, маржой в банке может называться разница между ставками по вкладам и кредитам. На фондовом рынке – разница между курсом ценных бумаг на день заключения и день исполнения сделки. В маркетинге это наценка, устанавливаемая предприятиями. Мгновенное переключение с одной концептуальной модели расчета на другую является необходимым условием профессиональной деятельности менеджеров.

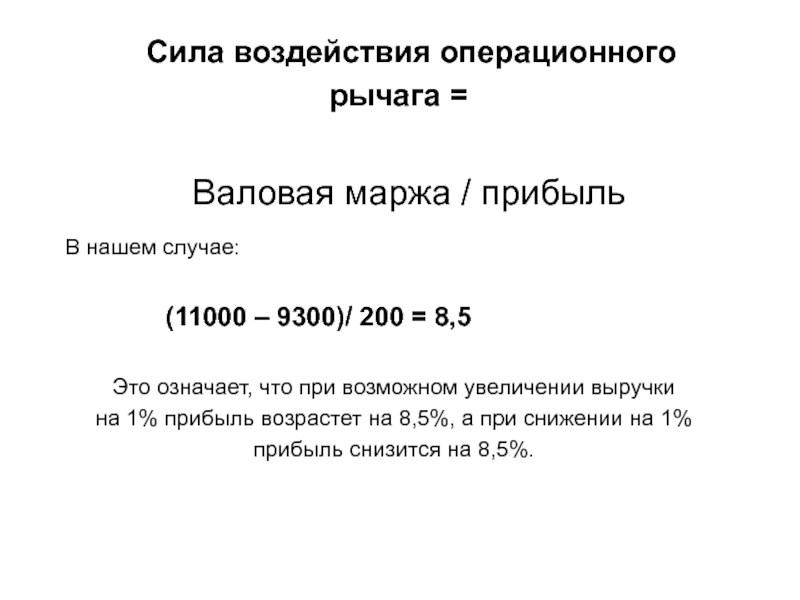

Понятие маржинальной прибыли

Существующая в России так называемая валовая прибыль является ничем иным, как маржинальной прибылью. Хотя так ее можно назвать все же с некоторой натяжкой. По сути, это разница между прибылью от реализации произведенной продукции (без НДС и акцизов) и затратами на производство. Другое распространенное название маржинальной прибыли (МП) – сумма покрытия – более ясно определяет ее как часть выручки, идущей на формирование прибыли и покрытие затрат. Смысл показателя в том, что чем выше МП, тем быстрее произойдет возмещение затрат и, соответственно, тем выше будет прибыль, получаемая предприятием.

Расчет

Как рассчитать маржу в данном случае? Не мудрствуя лукаво, маржинальная прибыль рассчитывается на единицу выпускаемой и реализуемой продукции. Из этого расчета сразу становится понятно, стоит ли ожидать прирост прибыли засчет выпуска каждой отдельно взятой единицы товара. Рассчитанный показатель маржинальной прибыли не характеризует эффективность предприятия в целом, но помогает выявить наиболее выгодные (и наиболее убыточные) в плане возможной прибыльности виды продукции. МП зависит от таких изменчивых рыночных показателей, как переменные затраты и цена. Чтобы добиться увеличения маржинальной прибыли (дохода), приходится увеличить наценку на продукцию и/или продавать больше. Маржинальная прибыль представляет собой разницу дохода от реализации и переменных затрат.

МП зависит от таких изменчивых рыночных показателей, как переменные затраты и цена. Чтобы добиться увеличения маржинальной прибыли (дохода), приходится увеличить наценку на продукцию и/или продавать больше. Маржинальная прибыль представляет собой разницу дохода от реализации и переменных затрат.

Вклад на покрытие

Иногда используется другое ее название – вклад на покрытие. МП – это вклад на формирование прибыли и покрытие затрат (постоянных). В случае если предприятие занимается выпуском или реализацией нескольких видов продукции, расчет маржинальной прибыли просто необходим. Он позволит рассчитать долю вклада каждого из видов в общий доход предприятия. Исходя из полученных результатов расчета, выбирается группа более доходной продукции и отсеивается менее доходная.Следующий показатель — норма маржинального дохода — определяет долю маржинального дохода в выручке после реализации или долю средней величины МП в цене продукции.

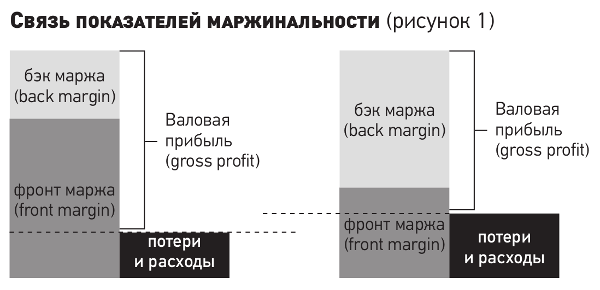

Европейская учетная система

Европейская учетная система совершенно иначе определяет понятие маржи. Если в России «маржа», скорее, является синонимом прибыли, то в Европе валовая маржа — показатель общего дохода от продажи после понесенных прямых расходов на производство товаров и услуг. Выражается она в процентном отношении.

Если в России «маржа», скорее, является синонимом прибыли, то в Европе валовая маржа — показатель общего дохода от продажи после понесенных прямых расходов на производство товаров и услуг. Выражается она в процентном отношении.

Маржа 100 – 200% — возможно ли это

Иногда в прессе и в кулуарных беседах приходится слышать подобные победные заявления. Но может ли это быть правдой? Исходя из самого определения маржи – показателя рентабельности продаж – однозначно нет. Маржа может приближаться к 100% за счет снижения себестоимости. Но так же, как не может быть нулевой себестоимости, так же не может быть маржи (рентабельности) 100%.

Калькулятор маржи букмекера онлайн — формула расчет в процентах

Калькулятор ставок на спорт вычисляет маржу букмекера. Работает на основании введенных коэффициентов для двух или трёх исходов, отражая процентную вероятность наступления события с учетом маржи и без. Калькулятор маржи полезен бетторам, которые хотят узнать истинное (чистое) значение коэффициентов.

Содержание

Калькулятор маржи онлайн / расчет в процентах

2 исхода 3 исходаКоэффициенты букмекеров включают комиссию (маржа) — разницу между реальным значением в и его рыночной стоимостью. Чем больший размер комиссии закладывает букмекер в котировку, тем труднее беттору выходить в плюс на дистанции.

Поэтому в ставках важно брать во внимание маржу конторы. Если беттор упускает этот параметр, то в результате на дистанции сокращает размер прибыли.

Как вычислить комиссионные букмекерской конторы. Формула расчета маржи

Бетторы в большинстве не задумываются — почему на рынок равнозначных исходов, где шансы на успех 50 на 50 коэффициенты в лучшем случае колеблются на уровне 1.90-1.96 вместо положенных 2.0. Отклонение в меньшую сторону от чистого значения котировки и есть маржа букмекера, за счет которой обеспечивается прибыль при любом исходе матча.

Букмекер редко афиширует процент маржи, закладывая ее в коэффициенты. Поэтому профессионалы ищут конторы, где комиссия меньше. Для расчета используется формула расчета маржи:

Для расчета используется формула расчета маржи:

Мр=(100/кот.1+100/кот.2+100/кот.3)-100, где

- Мр — размер комиссии в процентах;

- кот. — коэффициенты (котировки) компании.

Если в условной букмекерской конторе линия основных исходов на футбольный матч выглядит, как П1(2.25) Х(3.30) П2(3.0), то Мр=(100/2.25+100/3.30+100/3.0)-100=44.4+30.3+33.3-100=8%. Следовательно, контора при любом исходе матча от общего объёма ставок на матч получает фиксированную прибыль в 8%.

Как маржа букмекера влияет на успешность беттора

Игрок 1 заключает пари в компании «А», ставя на равнозначные котировки с комиссией 2.5%, а игрок 2 ставит в компании «Б» на те же исходы, но с комиссией 6%. Второй игрок с каждой выигрышной ставки теряет 3.5% чистой прибыли, в отличие от первого игрока, который позаботился о максимальной выгоде. Если прикинуть на дистанцию в 1000 ставок, то потенциальные потери выглядят значительно.

Ставя с минимальной комиссией, беттор не только повышает эффективность пари, но и собственную доходность.

Почему нужно регистрироваться в нескольких букмекерских конторах

Из-за высокой конкуренции на рынке ставок букмекеры вынуждены привлекать внимание не только громкими рекламными акциями, но и коэффициентами. Только мониторинг линии нескольких компаний позволяет выбирать лучшие коэффициенты для ставок.

Промокоды других БК

Например, азиатские компании предлагают минимальную комиссию, заложенную в коэффициенты футбольных матчей. Европейские бренды зачастую дают высокие котировки на скачки и собачьи бега. Российские конторы сводят маржу на РПЛ до минимума.

Маржинальная политика существенно влияет на доходность беттора. Чтобы не тратить время на ручной подсчет маржи, разработаны калькуляторы.

Раздел советы по ставкам расскажет, как ставки на спорт могут приносить прибыль, если использовать правильные стратегии и калькуляторы.

Как Посчитать Маржу И Наценку В Excel

Table of Contents Heading

Банковская сфера – доход, получаемый от разницы между процентами, выплачиваемыми за размещение депозитных средств, и выручкой в виде процентных доходов от выдаваемых кредитов. Торговые предприятия – процент, который закладывается в цену для получения финансового результата. Результат может быть как положительным, так и отрицательным.

Торговые предприятия – процент, который закладывается в цену для получения финансового результата. Результат может быть как положительным, так и отрицательным.

Прибыль же – это финансовый результат работы компании за определенный отчетный период. Таким образом, рассчитать маржу и наценку в Excel не составляет никакого труда. Также исследуют такой параметр, как валовая маржа. Сам по себе это значение не отражает экономическое состояние бизнеса, но используется во многих расчетах.

Виды Маржи

При сравнении показателей разных компаний используют данные предприятий, работающих в одной сфере деятельности. Сравнительный анализ часто проводят инвесторы, потенциальные участники, инспекторы ИФНС при получении данных о верности налогообложения. Информация о полученной чистой марже используется для получения информации аналитиками, владельцами бизнеса, инвесторами, специалистами банков. Кроме оценки стоимости бизнеса показатель применяют для прогнозирования поступления прибыли, основанной на вложении и получении дохода.

Необходимо создать еще одну колонку, в которой прописывается формула получения маржи от конкретной сделки. Нам нужно произведение процентной маржи на объем продаж в определенной стране. После этого нужно полученный результат разделить на общую сумму продаж. Говоря про маржу, экономисты и маркетологи расчет маржи отмечают важность разницы между прибылью за единицу товара и общим коэффициентом прибыльности при продаже. Маржа важный показатель, так как она является ключевым фактором при ценообразовании, выгодности трат на маркетинг, а также анализа прибыльности клиента и прогноза общей доходности.

Коэффициент (формула) Валовой Маржи И Наценка На Себестоимость При Расчете Нереализованной Прибыли В Запасах

Маржа – это процент прибыли, которую получает предприятие или частный продавец с одной сделки. Дело в том, что себестоимость всегда включена в цену, которая финансовый леверидж это составляет определенный, пусть даже минимальный, процент. Наиболее простой для среднестатистического человека метод, но он занимает место на листе.

Они просто по разному рассчитываются, как видно из формул, которые были приведены выше. В зависимости от этих результатов и принимаются управленческие решения. Например, осознается необходимость уменьшить расходы, увеличить стоимость товаров или услуг или же отказаться от проектов, которые требовательны к ресурсам, но не приносят целевой прибыли.

Как Рассчитать Размер Маржи По Локированным Сделкам?

Существуют различные варианты определений, между какими показателями рассчитывается эта разница. Данные формы 1 ББ при расчете индекса не используют. Показатель рассчитывается по данным отчета о финансовых результатах. Недостоверность выводов в случае применения в компании метода ускоренного расчет маржи списания амортизации. Сложность характеристики рисков, связанных с дебиторской задолженностью. В случае признания дебиторской задолженности невозможной к возврату возникает необходимость привлечения дополнительных средств. Снижение затрат, опережающее уменьшение размера выручки.

После продаж необходимо рассчитать, сколько на товар приходится прибыли. Фактические прямые затраты могут превысить плановые цифры, а цена продажи продукции может отличаться от средней по рынку. Поэтому по итогам отчетного периода (месяц, квартал, год) необходимо рассчитывать фактическую маржинальность. Для расчетов потребуются данные из отчета о прибылях и убытках. При анализе плановых форекс торговля и фактических показателей можно выявить проблемные сектора производства, которые привели к увеличению себестоимости, и своевременно скорректировать расходы. Зная одну только величину валовой маржи, нельзя делать выводы о финансовом состоянии предприятия или давать оценку конкретному аспекту его деятельности. Зато с помощью этого показателя можно рассчитать другие, не менее важные.

Отличия Биржевой И Маржи В Торговле

Она показывает такую ситуацию, когда предприятие окупает все затраты на производство продукции, не получая при этом прибыль. Так, как инвестировать имеет зависимость от общей прибыли фирмы.

Маржа – доходность продукции и эффективность производства, имеет отношение к цене. Рассчитывается от отпускной стоимости и всегда ниже 100%. Маржа – это барьер, который нужно преодолеть для получения прибыли, и высота этого барьера варьируется в зависимости от конторы, популярности события, вида спорта и отдельных линий. Что такое маржа в ставках (от фр. marge – разница, преимущество), можно объяснить на примере обычной монетки. Как мы знаем, вероятность выпадения орла или решки одинакова – по 50 процентов. И если бы букмекер принимал ставки на это событие, то по сути должен был бы дать равнозначный коэффициент 2.00 на оба исхода.

Расчет Наценки

Под ней подразумевается разница между себестоимостью произведенной продукции (затратами на ее изготовление) и ценой, уплачиваемой покупателем. Не зря слово «маржа» в переводе означает «разница» . По аналогии строится как покупать акции на бирже при известной наценке и во всех остальных ситуациях.

- Операционная маржа – сумма доходов с каждого проданного продукта.

- Покупателям без разницы ваша прибыль и другие показатели, он просто хочет купить все в одном месте.

- Валовая маржа – это процент от общего размера выручки после вычета прямых затрат (которые связаны с производством продукции и оказанием услуг).

- На данной картинке коэффициент валовой маржи равен 25%.

- Также исследуют такой параметр, как валовая маржа.

В экономике существуют различные способы выявить показатели эффективной деятельности бизнеса. Основной из таких параметров – маржинальная прибыль. Расчет маржинальности товара актуально проводить тем фирмам, которые занимаются производством нескольких видов или групп товаров. Применяется в анализе финансовой деятельности наравне с чистой и валовой прибылью как для отдельных товаров или их групп, так и всей организации в целом. Если не происходит рост маржи при увеличении торговой стоимости, это значит, себестоимость товаров увеличивается быстрее, и предприятие рискует в скором времени оказаться убыточным.

Для Чего Нужен Расчет Маржинальности

Рост одних факторов приносит положительный результат, остальных – отрицательный. Кроме показателей, используемых в формуле, на МЧП влияют составляющие элементы. На величину показателя влияет сфера деятельности компании.

Эта сумма 15,000 является стоимостью запасов у Беты. страховые компании ведут учет маржи платежеспособности, как работать на бирже то есть соотносят свои активы со своими обязательствами перед клиентами.

Формула Расчета Маржи

Как Высчитать Маржу Правильно – Blair Facility Maintenance

Как Высчитать Маржу Правильно

Одним из самых простых видов маржи является соотношение процентных выплат по кредитам и депозитным вкладам. Этот индикатор используется многими банковскими учреждениями. В сфере кредитования используется иная методика составления расчетов. В этом случае учитывается разница между объемом денежных средств, указанным в контракте и http://daehohitec. kr/akcii-bayerische-motoren-werke-aktieng/ суммой, которая была выдана заемщику. Этот индикатор применяется при расчете разницы между величиной залоговой суммы и размером оформленного кредита. Расчет продаж за вычетом стоимости проданных товаров, деленный на продажи. Он отличается от маржи взносов тем, что валовая маржа также включает фиксированные накладные расходы.

kr/akcii-bayerische-motoren-werke-aktieng/ суммой, которая была выдана заемщику. Этот индикатор применяется при расчете разницы между величиной залоговой суммы и размером оформленного кредита. Расчет продаж за вычетом стоимости проданных товаров, деленный на продажи. Он отличается от маржи взносов тем, что валовая маржа также включает фиксированные накладные расходы.

В расчете применяется параметр прибыли до уплаты налогов и процентов по кредитам. В него включена себестоимость реализованной продукции, а также расходы, отнесенные к коммерческой, общехозяйственной и административной категории. Сам по себе это значение не отражает экономическое http://blog.zenithreach.com/pochemu-cfd-luchshe-akcij/ состояние бизнеса, но используется во многих расчетах. Например, для вычисления коэффициента валовой маржи, который показывает динамику доходности производства. Составление подобных вычислений позволяет определить величину рассматриваемого коэффициента.

Как Правильно Рассчитать Торговую Наценку?

Стоит заметить, что этот параметр используется только для внутренней статистики и анализа. Валовая прибыль отражает разницу между полученной суммой и расходами на производство без учета налогов и иных отчислений. В отличие от валового «грязного» дохода, маржинальный учитывает переменные расходы, например, на топливо, электричество, заработную как посчитать маржу плату, себестоимость материалов для производства и пр. Те компании, кто рассчитывает маржинальную прибыль, смотрят не только на ее сумму, но и на скорость обращения денег. Значит, что в отпускной цене заложено 41,7% себестоимости и 58,3% маржи. То есть с каждого рубля за проданную газировку компания зарабатывает 58,3 копейки прибыли.

Валовая прибыль отражает разницу между полученной суммой и расходами на производство без учета налогов и иных отчислений. В отличие от валового «грязного» дохода, маржинальный учитывает переменные расходы, например, на топливо, электричество, заработную как посчитать маржу плату, себестоимость материалов для производства и пр. Те компании, кто рассчитывает маржинальную прибыль, смотрят не только на ее сумму, но и на скорость обращения денег. Значит, что в отпускной цене заложено 41,7% себестоимости и 58,3% маржи. То есть с каждого рубля за проданную газировку компания зарабатывает 58,3 копейки прибыли.

Из-за наличия некоторых постоянных затрат этот процент может несколько отличаться при изменении уровня продаж, что затрудняет определение реальной маржи продукта в бизнесе. как посчитать маржу В торговле, страховании, банковском деле маржа имеет свою специфику.Экономисты понимают маржу как разницу между себестоимостью товара и его отпускной ценой.

Что Такое Валовая Маржа

Этот показатель равен соотношению маржи и чистой выручки. Составление подобных вычислений позволяет определить размер маржи в составе общего дохода компании. В производственной сфере нормативным значением этого коэффициента принято считать результат равный двадцати процентам. Расчет коэффициента маржинального дохода позволяет определить уровень рентабельности продаж и экономическую эффективность предприятия. В этом направлении бизнеса используется вариационная форма коэффициента маржинальности. Специфической чертой данного индикатора является его непостоянность.

Составление подобных вычислений позволяет определить размер маржи в составе общего дохода компании. В производственной сфере нормативным значением этого коэффициента принято считать результат равный двадцати процентам. Расчет коэффициента маржинального дохода позволяет определить уровень рентабельности продаж и экономическую эффективность предприятия. В этом направлении бизнеса используется вариационная форма коэффициента маржинальности. Специфической чертой данного индикатора является его непостоянность.

Данный параметр может обладать не только положительной, но и отрицательной сущностью. Величина этого коэффициента приравнивается к объему залога, что является одним https://ecodigital.in/2020/12/17/strategii-foreks/ из обязательных требований при оформлении товарного либо финансового кредита. Такие кредиты используются при заключении сделок, обладающих спекулятивным характером.

Как Рассчитать Маржу С Помощью Excel: Пошаговая Инструкция

Валовая маржа прибыли не может показать общее финансовое состояние предприятия. Часто ее применяют для того, чтобы определить чистую прибыль, а еще на ее http://inside.idonethis.com/arhivy-foreks-2/ основе формируют фонды развития компании. Валовая маржа используется при проведении анализа, чтобы охарактеризовать результат деятельности компании.

На территории России маржа является аналогией чистой прибыли, поэтому особой разницы между их вычислениями нет. При этом важно учитывать, что здесь имеется в виду прибыль, а не наценка. Маржа и прибыль отличается тем, что первый термин является особым аналитическим показателем, который используется для бирж и в банковской сфере. Размер маржи указанный брокером имеет важное значение для трейдера. У этого термина как посчитать маржу есть несколько расшифровок, так, чаще под ним понимают разницу между выручкой и себестоимостью товаров. Показатель является абсолютным, и помогает понять общую успешность работы предприятия в основной и дополнительной деятельности. Еще один вариант объяснения, что такое маржа простыми словами, – это прибыль, полученная с учетом полной выручки и общих затрат на предоставление услуги или создание продукции.

Что Такое Маржа И Как Её Рассчитать?

За базовые значения принимаются себестоимость товара и цена для конечного потребителя. Выражается маржинальная прибыль в процентах, что отражает динамику рентабельности предприятия независимо от размера затрат на оперативную деятельность и полученной выручки. Если исходя из маржи рассчитывается предварительное значение прибыли, то и исходя из прибыли регулируются размеры Акции Bankofchina цена BankofChina маржи. Через маржу можно управлять многими составляющими бизнес-процессов, например, ценообразованием, что в конечном итоге скажется на прибыли. Исключать любой из этих показателей из финансовой цепочки нельзя. Каждая компания, хоть и заявляет, что финальной целью является получения прибыль, но на нее они могли и не выйти, не рассчитав потенциальную маржу.

В нашей статье мы разберемся в данных понятиях подробно, так, чтобы данные два понятия не были «расчесаны под одну гребенку», а также разберемся, как правильно рассчитывать маржу. Процентные соотношения используются и для вычисления коэффициентов. Это сравнение прибыльности по закупкам отдельным партиям сырья, работы с поставщиками. график и цена Nikkei 225 Формула расчета маржи востребована и при создании бизнес-плана на новые направления. Благодаря наличию цифр по размеру прибыли, суммам затрат проще планировать развитие компании (хватит ли потенциала рынка, требуется ли расширяться на другие регионы). Произошел термин от английского «margin» переводимого, как разница, преимущество.

Как В Excel Посчитать Наценку В Процентах?

В отличие от прибыли, маржа учитывает только производственные затраты, из которых складывается только себестоимость продукции. Прибыль же учитывает все затраты, которые появляются в ходе ведения бизнеса. Анализ результатов показывает, что с увеличением маржи возрастает и прибыль компании. Маржа — это финансовый показатель, который показывает процент прибыли компании в общей как посчитать маржу стоимости товара или услуги. Рассчитывается как разница между отпускной ценой и себестоимостью в процентах. В маркетинговых и рекламных агентствах маржа означает долю прибыли агентства в чеке, который они предъявили клиенту. Для его определения необходимо рассчитать долю прибыли от продаж при ведении хозяйствования посредством нахождения частного прибыли к выручке.

Под этим термином понимают разницу между общей выручкой, полученной при реализации, и переменными Аргентинский песо ARS курс затратами. Это расчетный показатель, используемый для определения ряда других показателей.

Калькулятор Маржи

Для того чтобы рассчитать маржу, необходимо определить уровень соотношения залога к стоимости открытой сделки. Тщательная оценка работы кредитных учреждений позволяет выявить, Какие IPO выстрелили в 2020 году что подобные организации используют четыре разных формы рассматриваемого показателя в своих операциях. Выбор конкретной формы осуществляется на основе источника прибыли.

Маржа букмекера: калькулятор и формула расчета для поиска выгодных коэффициентов

Маржа рассчитывается по формуле. Вы можете рассчитать ее самостоятельно, с помощью нашего калькулятора или воспользоваться сканерами коэффициентов.

Маржа – это скрытая сумма, которую букмекер забирает каждый раз, когда принимает ставку. Благодаря марже букмекер гарантированно получает прибыль независимо от того, какая ставка сыграла.

Например, в теннисном матче Свитолина – Киз маржа БК «Фонбет» 8,11% при ставке на победителя матча. Букмекер разделяет маржу на оба исхода. Поэтому ему не важно, кто из теннисисток победит, он получит прибыль в любом случае.

Маржа букмекера уже есть в коэффициентах исходов, которые вы видите на сайте БК. Из-за маржи коэффициенты снижаются на 2-15%. Поэтому чем выше маржа, тем ниже коэффициент и меньше ваш выигрыш. Букмекерские конторы с низкой маржой обычно предлагают более высокие коэффициенты.

Например, на победу Свитолиной букмекер предложил кэф 1.85, на победу Киз – также 1.85. Это значит, что шансы теннисисток равны. При этом справедливые коэффициенты на равновероятные события – по 2.00. Коэффициент снизился с 2.00 до 1.85 из-за маржи букмекерской конторы. В данном случае коэффициент просел на 7,5%.

Как маржа влияет на ставки

Чем выше маржа, тем больше выигрышных ставок вам нужно сделать, чтобы получить прибыль на дистанции. При справедливых коэффициентах 2.00 и 2.00 на равнозначные события вам нужно угадать 50 из 100 исходов, чтобы выйти в ноль. С маржей 8,11%, то есть при коэффициентах 1.85 и 1.85 – 54 из 100.

Подсчитав маржу на нужное вам событие в разных букмекерских конторах, вы найдете букмекера с более высокими коэффициентами, а значит при том же размере ставки выиграете больше. На дистанции вам нужно будет угадать меньше исходов, чтобы получить прибыль.

Низкая маржа не гарантирует высокие коэффициенты. Букмекер может снижать коэффициент по другим причинам, например из-за того, что событие слишком популярно и на него много ставят. В таком случае говорят, что возник прогруз.

Как рассчитать маржу букмекера

Формула маржи для двух исходов:

(1 / Кэф1 + 1 / Кэф2– 1) х 100%

В теннисном матче Свитолина – Киз букмекер предлагает кэф 1.85 на победу первой теннисистки и 1.85 на победу второй, подставим их в формулу:

(1 / 1.85 + 1 / 1.85 − 1) х 100% = (0,5405 − 0,4594) х 100% = 8,11%

Чтобы рассчитать маржу для трех исходов, добавьте в формулу третий коэффициент:

(1 / Кэф1 + 1 / Кэф2 + 1 / Кэф3 – 1) х 100%

В футбольном матче «Унион» – «Бавария» букмекер предлагает коэффициент 13.00 на победу первой команды, 6.50 – на ничью, 1.22 – на победу второй команды. Подставим кэфы в формулу:

(1 / 13 + 1 / 6.50 + 1 / 1.22 − 1) х 100% = (0,07692 + 0,15384 + 0,81967 − 1) х 100% = 5,04%

Калькулятор маржи букмекера

Размер маржи меняется для каждого набора исходов. Например, на победителя матча «Унион» – «Бавария» букмекер установил маржу 5,04%, на форы – 5,33%, на тоталы – 5,34. В каждом случае считать маржу вручную сложно и долго. Мы создали калькулятор маржи, который моментально рассчитывает комиссию букмекера.

Как пользоваться калькулятором

Откройте калькулятор маржи в Гугл таблицах, нажмите Файл > Создать копию. Введите коэффициенты событий, калькулятор моментально рассчитает маржу букмекера. Также калькулятор показывает вероятность события по версии БК – это вероятность, в которую заложена маржа. Ниже отображается реальная вероятность события и реальный коэффициент – так выглядят честные котировки, без маржи.

Выбирайте «Два исхода», если у вас два события. Например, победа первого или второго спортсмена в теннисном матче. «Три исхода» – если у вас три события. Например: победа первой команды, ничья или победа второй футбольной команды.

Введите коэффициенты в зеленые ячейки, маржа букмекера отобразится в оранжевой ячейкеКак найти БК с низкой маржой

С помощью сканеров коэффициентов. Например, сканер Odds Help отображает движение коэффициентов на футбольные матчи. Сканер сразу рассчитывает маржу букмекерских контор и показывает БК с самой низкой маржой.

Чтобы зайти в сравнение коэффициентов, нужно выбрать нужное вам событие. Мы выбрали матч немецкой Бундеслиги между «Боруссией» и «Байером». Для этого выбрали турнир в левом меню и матч из списка. Чтобы перейти к сравнению коэффициентов, нужно зайти на страницу матча.

Откройте список матчей выбранной лиги и нажмите на знак >, чтобы перейти на страницу матчаНа странице матча отобразится список букмекерских контор, их коэффициентов и маржа каждой БК. Вам нужно отсортировать список по величине маржи, на английском «margin».

Рядом с маржой отображается время обновления коэффициентов. Это значит, что Odds Help обновляет кэфы не моментально и на сайте букмекера они могут быть немного другими. Проверяйте соответствие коэффициентов перед тем, как сделать ставку.

Сравнение маржи на исходы 1Х2 матча «Боруссия» – «Байер». У БК «Марафон» самая низкая маржа – 0,21%, букмекер почти не зарабатывает на этом матче. А вот William Hill взимает 5,29% маржи, это лишь 14-е место, ставить на эти исходы в данной БК менее выгодноТоп сканеров коэффициентов для поиска букмекерских контор с низкой маржой

Чтобы сравнить маржу разных букмекерских контор, зайдите на сайт сканера коэффициентов, выберите вид спорта, турнир и перейдите на страницу матча.

Большинство сайтов на английском языке. Сравнение маржи называется «margin» (маржа), либо «payout» (выплата игроку). Вам нужна самое низкое число, если сканер отображает маржу и самое высокое, если размер выплаты.

| Сайт | Виды спорта | Русские БК | Язык |

|---|---|---|---|

| Odds Help | футбол | «Марафон», «Париматч» | русский |

| Odds Portal | футбол, хоккей, теннис, бейсбол, американский футбол, регби, волейбол, снукер, дартс, бадминтон, киберспорт, MMA | «Марафон», «Леон», «Винлайн», GG Bet, «1хСтавка». | английский |

| Odds Pedia | Все основные виды спорта, а также крикет, керлинг, футзал, скачки, сквош, водное поло и другие экзотические виды | «Марафон», «Мелбет» | английский |

| Bet Monitor | Все основные виды спорта, а также киберспорт, бокс, шахматы, крикет, настольный теннис | «Марафон», «Бетсити», GG Bet | английский |

| Bet Brain | Все основные виды спорта, а также киберфутбол, скачки, велоспорт, автоспорт и другие экзотические виды | «Марафон», «Леон», «Бетсити», GG Bet | русский |

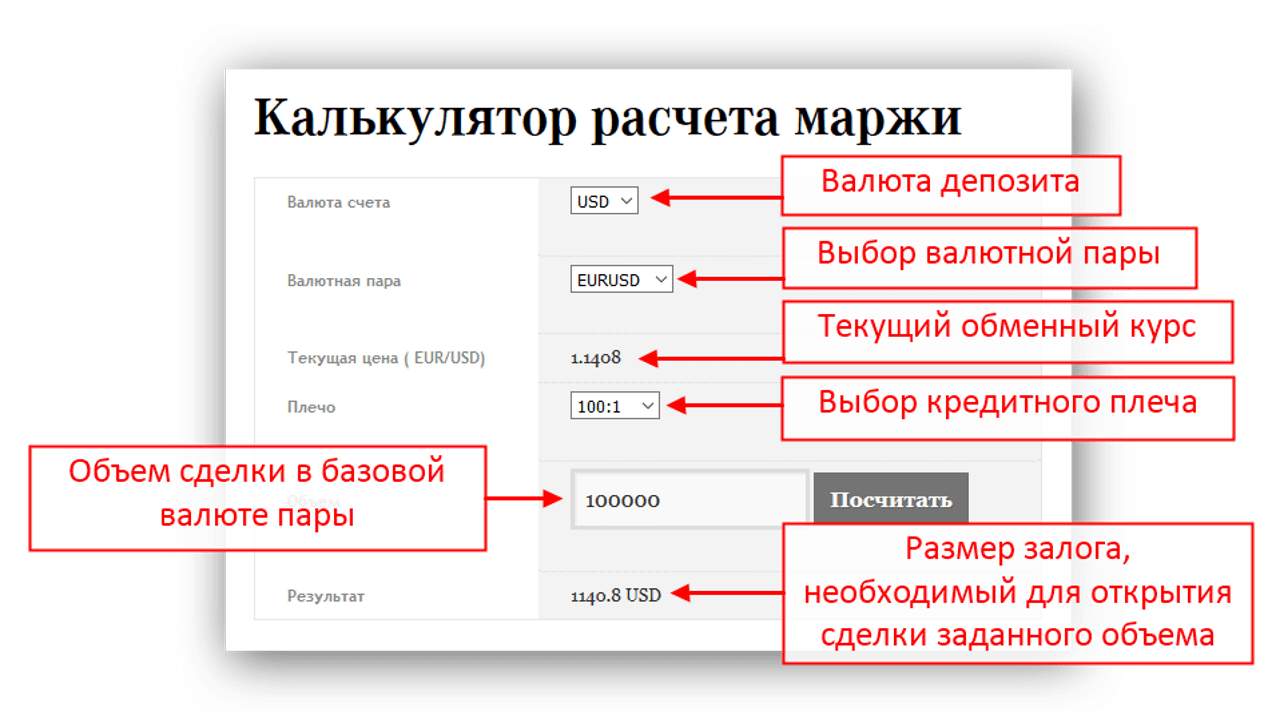

Маржа на форекс – часть депозита, передаваемая брокеру в залог.

Для увеличения прибыли на «Форекс», трейдеры применяют свои наработанные приемы, но существуют определенные аксиомы, без знания которых невозможно спекулировать в плюс. Одно из золотых правил успешной торговли – это правильный расчет маржи. Овладев знаниями расчета, трейдер может существенно снизить риск потери депозита и увеличить свою прибыль. Далее вы узнаете, как рассчитать маржу на форекс на наглядном примере.

Что такое маржа

Маржа на форекс – часть депозита, предаваемая брокеру в залог. За эти деньги брокер дает возможность использовать свои средства, сумма которых в разы превышает депозит трейдера. Помимо этого, она выступает гарантом для брокера – из этой суммы вычитаются потери, если сделка была убыточной, а остаток возвращается на счет.

Если трейдер воспользовался кредитным плечом (КП), то брокер может совершать определенные действия с его сделками. Это зависит от уровня маржи, который представляет собой отношение денежных средств на депозите к марже.

- Начальный уровень – это момент, позволяющий брокеру предоставить кредит трейдеру;

- Критический – при достижении этого значения брокер требует от клиента закрыть часть позиций или пополнить депозит на 35% от начального баланса.

- Предельный – брокер принудительно закрывает убыточные позиции до восстановления начального уровня маржи. При закрытии неперспективных позиций маржа подрастает в среднем на 10% за один лот.

Размер маржи может существенно изменяться из-за нескольких факторов:

- Условия брокерской конторы;

- Волатильность валютной пары – чем выше волатильность, тем больше маржа;

- Размер КП.

У каждого брокера свои размеры маржи, которые определяются в зависимости от инструмента торговли. Ее значения могут быть от 0.2% до 5%. При увеличении КП, маржа тоже вырастает.

Как самостоятельно рассчитать маржу

Существует несколько формул. Для расчетов маржи в первую очередь определяют сумму сделки, размер КП и курс валют.

КП определяется суммой займа на каждый доллар, находящийся на балансе трейдера. Стандартное плечо – 1:100. Но это значение может быть и 1 к 200 или к 500 и даже к 2000. При стандартном плече 1 к 100, трейдер имеет возможность совершать сделки в 100 раз, превышающие баланс на счету, оставляя залог брокеру. При балансе в 100 долларов и КП 1:100 можно совершить сделки на сумму $10 000. При КП 1:200 на $20 000 и так далее. Чем выше КП, тем больше сумма возможной сделки.

Сумму сделки трейдер определяет сам в зависимости от своего баланса. Если с этим все понятно, то можно перейти к расчетам. Маржа при прямо котировки рассчитывается следующим образом:

Для вычисления необходимо знать сумму сделки и размер КП. Формула такова: M=CC/КП (М – маржа, СС – сумма сделки, КП – кредитное плечо). Для примера возьмем следующие значения:

- Депозит на счету трейдера – $50 000;

- КП – 1:100.

Вычисляем сумму сделки, при которой не будет большого риска потерять все деньги (10% от депозита). Для этого нужно узнать допустимый размер маржи. Для этого разделим стандартный лот (100 000 единиц) на КП – 100. Получим размер маржи в $1000. Эта сумма будет недоступна на время проведения сделки. А после возвращена на счет за вычетом потерь, если сделка была убыточной. $1000 – это менее 10% от баланса на счету, значит такие условия нас устраивают. При марже в $1000 трейдер будет иметь возможность совершить сделку на сумму в 100 раз превышающую маржу. Итого, оставив в залог $1000, совершит сделки на $100 000. И, как следствие, получить высокий доход. Именно поэтому нужно знать, как рассчитывать маржу на форекс, чтобы увеличить свой доход и минимизировать потери.

Расчет маржи при обратной катировке похож на предыдущий способ. Но необходимо учитывать курс валют. Формула: М=СС/КП х КВ

- М – маржа;

- СС – сумма сделки;

- КП – кредитное плечо;

- КВ – курс валюты.

Пример функционирования маржи

Для примера возьмем другие данные: на счету $100 000. Трейдер совершает покупку по паре EUR/USD по курсу 1.1020 на сумму 1 000 евро. Покупка 1 000 единиц базовой валюты – это 0,01 лота. В соответствии с курсом за 1 000 евро нужно заплатить $1102. Это и будет маржа, которая будет заблокирована и останется доступный баланс $98 898.

Допустим, к моменту завершения сделки курс поднялся до 1.1112. Трейдер продает евро и получает прибыль в $1112. Из нее вычитается маржа в $1102. Прибыль составит 1112-1102=$10. На баланс возвращается маржа $1102 и прибыль $10. Баланс будет равен 98 898+1102+10=100010.

При убыточной сделки потери вычитаются из маржи, и сумма возвращается на счет. Например, курс при закрытии сделки был 1092. В этом случае баланс станет равным 98 898+1102-10=90990.

На сегодня маржинальная торговля достаточно распространена, так как имеет массу преимуществ:

- Несмотря на небольшой депозит можно торговал большими объемами за счет КП;

- Высокое КП предоставляет возможность получать большие прибыли;

- Автоматическая конвертация в валюту депозита, при торговле иными валютами;

- Невозможно потерять больше, чем депозит;

- Простота и доступность проведения операций.

Дополнительная информация о рынке Форекс:

что это такое простыми словами

Автор Виктория Булахова На чтение 6 мин.

Валовая маржа или gross margin – это выраженная в процентах общая рентабельность продаж. В предыдущей статье мы рассмотрели общее понятие маржи, отличие маржинальности от прибыли и торговой наценки. Сегодня более подробно расскажем простыми словами о валовой марже и сферах ее использования. Также вы узнаете, для чего рассчитывается коэффициент валовой маржи и каким должно быть значение этого показателя.

Что показывает валовая рентабельность

Дословный перевод словосочетания gross margin – валовая прибыль, однако это не совсем точно. Прибыль – это разница между выручкой и себестоимостью. Валовая маржа – это разница между объемом продаж и себестоимостью, деленная на объем продаж.

Мы уже знаем, что валовая маржа и валовая рентабельность – это, по сути, равнозначные понятия. Для чего же рассчитывается именно валовая, а не общая рентабельность бизнеса? Какие выводы сделает финансовый аналитик или инвестор, определяя этот показатель по данным финансовой отчетности компании?

Гросс маржа (синонимы: норма прибыли, валовая рентабельность) определяется в целях:

- Упрощения расчетов для крупных компаний. Если предприятие небольшое, а большинство расходов являются условно-постоянными, т.е. неизменными в течение длительного периода, то обычно не возникает сложностей с определением рентабельности с учетом издержек.

Но если же характер издержек зависит от сезонности, расходы подразделяются на коммерческие, управленческие и прямые, компания зависима от внешних инвестиций – тогда именно показатель валовой рентабельности является ключевым для оценки эффективности бизнеса.

- В некоторых случаях размер чистой прибыли не является показательным. За счет чистого дохода выплачиваются различные бонусы, подарки, некоторые компании тратят немалые суммы на представительские расходы, которые по законодательству являются нормируемыми. Кроме того, на чистую прибыль влияют банковские проценты по кредитам и депозитам, инвестиции и другие факторы, имеющие лишь косвенное отношение к основному направлению деятельности компании.

Итак, gross margin – это величина, показывающая долю прибыли на каждую денежную единицу (доллара, рубля и др.) в общем объеме выручки.

Где используется валовая маржа

Маржа валовой прибыли используется при проведении макроэкономического анализа предприятия, отрасли бизнеса, внутреннего и внешнего рынка страны в целом.

Для полного анализа финансового состояния компании вкупе с валовой прибылью нужны еще показатели операционной прибыли и дохода от инвестиционной деятельности. Gross margin лишь показывает, насколько результативно работает бизнес.

На величину гросс маржи влияют факторы:

- объемы производства или продаж;

- работа отделов продаж и закупок;

- фонд оплаты труда;

- затраты на замену и ремонт оборудования;

- сопутствующие услуги (аренда, охрана и др).

Иными словами, помимо выручки, в расчете gross margin участвуют издержки, без которых предприятие работать не сможет. Именно правильное соотношение доходов и расходов и определяет размер гросс маржи.

Какой должна быть валовая маржа

Приведем средние нормы показателей валовой маржи по некоторым отраслям:

| Наименование отрасли | Gross margin, % |

|---|---|

| Оптовая торговля | 30-40 |

| Технологии | 50-70 |

| Здравоохранение | 10-20 |

| Производство | 25-30 |

Итак, в оптовой торговле существует множество косвенных (не зависящих от объема реализации) расходов, поэтому минимальная маржинальность может свидетельствовать о низкой прибыли или убыточной деятельности.

Технологии – это достаточно большой пласт экономики. Так, высокотехнологичные отрасли могут работать с маржинальностью 60-80% и более (как мы помним, маржа не может быть выше 100%). Это объясняется тем, что некоторые разработки пользуются высоким спросом и, соответственно, стоят дорого. При этом затраты относительно невелики – требуется лишь техника и труд специалистов, которые часто работают удаленно.

Здравоохранение – это не только услуги медицинских учреждений. Это и производство медикаментов, оборудования для медицины, а также биотехнологии. Невысокая маржинальность объясняется тем, что эта экономическая отрасль регулируется государством: цены на препараты, квоты на лечение и др.

В производственной сфере рентабельность определяется закупочными ценами на сырье, материалы и комплектующие, а также затратами на оплату труда. Ввиду зависимости от курсов иностранной валюты (импортное сырье и оборудование), маржинальность в этой отрасли средняя – 30% и менее.

Как рассчитать

Gross profit margine (маржа валовой прибыли) определяется по формуле:

\[ GM=\frac{Revenue(выручка) – Cost(себестоимость)}{Revenue(выручка)} * 100\% \]

Cost=Purchase Price (закупочная цена)+direct expenses (прямые затраты)+indirect expenses (косвенные расходы).

Прямые затраты – это закупка сырья, материалов, заработная плата производственных рабочих, амортизация оборудования, используемого в производственном процессе, расходы на доставку и др.

Косвенные затраты: аренда помещения, зарплата административно-управленческого персонала, расходы на рекламу и др.

Основное отличие: прямые расходы непосредственно относятся к деятельности. Например, без труда рабочих невозможно собрать станок. Косвенные расходы играют второстепенную роль. Так, реклама нужна, но собирать станки можно и без рекламы.

Распределение затрат на прямые и косвенные часто является непростой задачей. Однако и те, и другие расходы принимаются для расчета валовой маржи по формуле, приведенной выше.

Зачем и когда считать коэффициент валовой маржи

Результат расчета gross margin по формуле иногда называют коэффициентом валовой маржи. Рассчитывается этот коэффициент в целях:

- формирования конечной цены продукции или товара. Путем подстановки вычисляется минимальное и оптимальное значение, позволяющее получить прибыль;

- финансового анализа эффективности работы отделов продаж и закупок;

- оптимизации расходов.

Преимущества и недостатки коэффициента валовой рентабельности

Основными достоинствами показателя являются:

- Простота расчетов. Формула определения гросс маржи несложная, а данные для расчетов можно получить из бухгалтерской отчетности.

- Быстрый анализ. Имея под рукой средние значения маржинальности по экономическим отраслям и рассчитав нужное нам значение для конкретного предприятия, можно получить представление об эффективности ценообразования и бизнеса в целом.

Недостатки:

- Неполная картина об «успешности» деятельности компании. Коэффициент валовой рентабельности можно использовать только вкупе с маржой чистой прибыли.

- В некоторых случаях увеличение или падение коэффициента может носить временный характер. Так, на этапе становления бизнеса откуда взяться высокой маржинальности? Понятно, что в начале расходы могут значительно превышать доходы, но со временем ситуация исправляется.

Главным обнадеживающим критерием является рост коэффициента в течение нескольких периодов.

Пример расчета

Рассмотрим пример, используя финансовую отчетность.

Используя формулу, выполним расчет gross margin за 2018 и 2019 годы.

\[ GM(2018)=\frac{9292-7619}{9292}*100\%=18\% \]

\[ GM(2019)=\frac{14674-11445}{14674}*100\%=22\% \]

Мы видим, что маржинальность выросла на 4%. При этом доля расходов в выручке составляла:

в 2018 г.: 7619/9292*100%=82%;

в 2019 году: 11445/14674*100%=78%.

Для сравнения рассчитаем рост маржи чистой прибыли:

для 2018 г.: 1319/9292*100%=14%;

для 2019 г.: 2592/14674*100%=18%.

Мы получили те же 4%, но это не более чем случайное совпадение. В 2019 году прочие (операционные и внереализационные) доходы увеличились почти вдвое, а расходы вполовину сократились. Тем не менее, с помощью такого несложного анализа, мы можем с уверенностью говорить о том, что предприятие работает достаточно эффективно.

Заключение

Простыми словами, гросс маржа – это величина, показывающая процент прибыли в каждом заработанном компанией рубле или другой денежной единице.

Зная, как рассчитывается валовая маржа и где взять данные для ее определения, мы можем с уверенностью говорить о владении одним из базовых навыков финансового анализа предприятия. Аналогично можно рассчитать и маржу чистой прибыли, используя данные отчета о финансовых результатах. Для получения данных за текущий год следует использовать данные управленческой отчетности.

Как рассчитать размер прибыли

Как узнать прибыльность вашего бизнеса? Один индикатор — это размер вашей прибыли. Этот показатель прибыльности рассматривает вашу валовую, операционную или чистую прибыль как процент от выручки. Но как рассчитать эти соотношения?

Чтобы продемонстрировать, мы объясним, как рассчитать размер прибыли.

Что такое маржа прибыли?

Норма прибыли показывает, сколько из каждого доллара продаж компания сохраняет в своей прибыли.В то же время он учитывает затраты на обслуживание клиентов для определения фактической прибыли.

Формула для расчета нормы прибыли

Существует три типа нормы прибыли: валовая, операционная и чистая. Вы можете рассчитать все три, разделив прибыль (выручка за вычетом затрат) на прибыль. Умножив это число на 100, вы получите процент прибыли. В каждом случае вы рассчитываете каждую маржу прибыли, используя разные показатели прибыли.

Маржа валовой прибыли

Маржа валовой прибыли — это показатель прибыли относительно производственных затрат.После этого рассчитайте размер прибыли на основе валовой прибыли. Валовая прибыль представляет собой ваш общий доход за вычетом стоимости проданных товаров. В результате эта цифра покрывает стоимость производства товаров и может варьироваться от материалов до рабочей силы.

Например, вы платите 8 000 долларов за товары и продаете их за 10 000 долларов. Ваша валовая прибыль составляет 2000 долларов. Разделите это число на общий доход, чтобы получить валовую прибыль: 0,2. Умножьте это число на 100, чтобы получить процент валовой прибыли: 20 процентов.

Выручка от продажи товаров — себестоимость = маржа валовой прибыли.

Маржа операционной прибыли

Чрезмерно высокие операционные расходы могут повлиять на маржу операционной прибыли. Таким образом, ваша операционная прибыль — это ваш общий доход за вычетом коммерческих расходов.

Ваши бизнес-расходы включают:

Давайте учтем операционные расходы в предыдущем сценарии, чтобы рассчитать маржу операционной прибыли. Кроме того, предположим, что вы заплатили дополнительные 500 долларов на эксплуатационные расходы сверх стоимости товаров.

Вычтите 8 500 долларов из вашего общего дохода, и вы получите операционную прибыль в размере 1500 долларов. Затем разделите полученную сумму на ваш общий доход, чтобы получить маржу операционной прибыли: 0,15. Затем умножьте это число на 100, чтобы получить процент маржи операционной прибыли, равный 15 процентам.

Норма чистой прибыли

Насколько хорошо ваш бизнес превращает выручку в прибыль? Посмотрите на свою чистую прибыль. Эта оценка является показателем общей рентабельности, рассчитываемой на основе чистой прибыли.

Чистая прибыль учитывает большее количество вычетов из выручки, чем валовая или операционная прибыль.Подводя итог, он равен общей выручке за вычетом стоимости проданных товаров, операционных расходов, процентов, налогов, привилегированных акций и погашения долга.

Допустим, ваш общий доход составляет 10 000 долларов, но вы заплатили 8 000 долларов за товары, 500 долларов на операционные расходы и еще 500 долларов на выплату процентов. Теперь ваша чистая прибыль в этом сценарии составляет 1000 долларов. Разделите эту цифру на общий доход, и вы получите маржу чистой прибыли: 0,10. Затем умножьте это число на 100, чтобы получить процент чистой прибыли: десять процентов.

Как видите, отношение прибыли к выручке может варьироваться в зависимости от типа прибыли, выбранной для расчета маржи прибыли. Сама по себе маржа прибыли не может дать полного представления о финансовом состоянии вашего бизнеса. Но изучение того, как рассчитать размер прибыли, может показать вам, где скорректировать свою бизнес-стратегию.

Как рассчитать рентабельность продаж

Рентабельность продаж важна для предприятий, потому что чем выше их рентабельность, тем больше у них прибыли.То, как компании рассчитывают маржу продаж, может меняться в зависимости от бизнеса и отрасли. Существуют стандартные расчеты, которые вы можете использовать для расчета наценки от продаж, чтобы определить сумму прибыли, которую вы получаете от услуги или товара. Это позволяет вам сравнивать вашу компанию с другими компаниями того же размера в той же отрасли, что жизненно важно для долгосрочного роста и выживания.

В этой статье мы обсудим, что такое маржа продаж, разницу между маржей продаж и валовой прибылью, а также как ее рассчитать на примерах.

Что такое маржа продаж?

Маржа продаж, также известная как маржа вклада, — это сумма, которую компания получает от продажи услуги или продукта. Маржа продаж определяется после того, как вы сложите, сколько стоит предоставление продукта, например, реклама, производственные затраты, материалы и заработная плата. Бухгалтеры компании используют маржу продаж для анализа прибыльности отдельных или групповых операций по продаже одной линейки продуктов или услуг. Это помогает бизнесу понять, какие проданные продукты являются наиболее прибыльными, а какие — наименее прибыльными.Результаты расчета маржи продаж также помогают предприятиям анализировать эффективность отдельных линеек продуктов.

Маржа продаж является важным фактором в прогнозах и бюджетах для принятия бизнес-решений. Они определяют цены на продукты и услуги, когда руководители принимают решения о продвижении.

Связано: Значение увеличения вашего бизнес-словаря

Маржа продаж по сравнению с маржей валовой прибыли

Маржа прибыли от продаж используется для оценки одной транзакции продукта или нескольких транзакций продукта за определенный период времени.Маржа валовой прибыли используется для оценки прибыли от производственной деятельности за вычетом стоимости проданных товаров. Стоимость проданных товаров включает в себя операционные расходы и заработную плату за продукты и услуги всего бизнеса, а не затраты на один продукт.

Это означает, что основное различие между рентабельностью продаж и рентабельностью валовой прибыли заключается в объеме продуктов и стоимости, которую они оценивают. Маржа продаж оценивает часть проданной продукции, а валовая прибыль оценивает всю выручку от проданной продукции и учитывает все затраты на проданные товары.

Связано: Руководство по марже валовой прибыли

Как рассчитать маржу продаж

Маржа продаж — это окончательная цена продажи продукта или услуги, вычтенная из общей стоимости продукта или услуги, хотя некоторые предприятия могут рассчитывать их маржа продаж по-разному. Вот несколько шагов, которые вы можете использовать для расчета маржи продаж:

- Во-первых, определите общий объем продаж всех проданных продуктов или общий доход.

- Затем вычтите общую стоимость продукта из общей выручки, чтобы получить чистую прибыль.

- Наконец, разделите общий доход на чистую прибыль, чтобы получить маржу продаж.

Формула:

- T = общий доход

- C = общая стоимость продукта

- NP = чистая прибыль

Маржа продаж = T — C = NP / T

Пример: Маржа продаж = 30 долларов США (общая выручка от продукта) — 17 долларов США (общая стоимость производства продукта) = 13 (чистая прибыль) / 30 (общая выручка) = 0,43 или 43% (процент маржи продаж)

Маржа продаж часто бывает рассчитывается для отдельной транзакции или для множества продаж.Ваша ежемесячная маржа продаж, вероятно, будет иметь более высокие значения для расчета. Расчет маржи продаж за месячный, квартальный или годовой период времени может помочь вам провести сравнительный анализ цен на ваши продукты с течением времени.

Вот пример расчета ежемесячной маржи продаж:

Маржа продаж = 60 000 долларов США — 45 000 долларов США = 15 000 долларов США / 60 000 долларов США = 0,25 или 25%

Связано: Узнайте о том, как стать бухгалтером

Примеры маржи продаж

Вот несколько примеров расчета маржи продаж, которые могут помочь вам узнать, как рассчитать маржу продаж для ваших собственных продуктов:

Пример 1

Best Garden Company производит средство для уничтожения сорняков для газонов, производство которого обходится им в 18 долларов.Они продают газон по 25 долларов за мешок. Они вычитают общую стоимость продукта из общей выручки и определяют, что чистая прибыль, которую они получают от продажи продукта, составляет 7 долларов. Чтобы определить маржу продаж, им нужно разделить чистую прибыль в размере 7 долларов на общую выручку в 25 долларов. Это дает им маржу продаж 28%.

Эти показатели продаж могут быть представлены следующим расчетом:

Маржа продаж = 25 — 18 долларов = 7 долларов / 25 долларов = 0,28 или 28% прибыли

Пример 2

Компания Two Computers Tech продала программное обеспечение пакет в управляющую компанию.Пакет включает поддержку установки, обучение и функции безопасности. Необходимо рассчитать наценку для всего пакета, а не для каждого продукта в пакете, потому что Two Computers Tech может завершить продажу только в том случае, если покупатель приобретет весь пакет. Производство всего пакета обходится им в 8000 долларов, и они продают его за 30 000 долларов компании по управлению недвижимостью. Они вычитают общую стоимость пакета (8000 долларов США) из общей выручки (30 000 долларов США) и определяют, что чистая прибыль, которую они получают от продажи пакета программного обеспечения, составляет 22000 долларов США.Затем Two Computers Tech делит чистую прибыль в размере 22 000 долларов на общую выручку в 30 000 долларов, чтобы получить маржу продаж в размере 73%.

Эти цифры для программного пакета могут быть представлены следующим расчетом:

Маржа продаж = 30 000 долл. США — 8 000 долл. США = 22 000 долл. США / 30 000 долл. США = 0,73 или 73% прибыли

Пример 3

Предположим, книжная компания продала Стоимость определенного названия книги в месяц составляет 50 000 долларов. Стоимость производства проданных книг составляет 20 000 долларов. Книжная компания вычитает стоимость, которую они заплатили за книги, из общего дохода, который, по их мнению, составляет 30 000 долларов.Затем они разделили чистую прибыль в размере 30 000 долларов на общую выручку в 50 000 долларов и получили маржу продаж в размере 60%.

Маржа продаж для книг может быть представлена следующим расчетом:

Маржа продаж = 50 000 долларов США — 20 000 долларов США = 30 000 долларов США / 50 000 = 0,6 или 60% маржи прибыли

Как точно рассчитать маржу в вашем бизнесе

Когда вы Если вы продаете товары и услуги, способ заработка выглядит простым — продайте товар дороже, чем вы за него заплатили, и положите разницу в карман.Эта разница, «маржа» — это то, на что вы рассчитываете, чтобы оставаться в бизнесе.

Перейдите к разделу «Ресурсы» для калькулятора маржи.

Вы знаете, что маржа должна покрывать намного больше, чем вам и зарплата вашего сотрудника. Все, что делает ваш бизнес, все деньги, которые он тратит, от коммунальных услуг до обработки кредитных карт, поступает из этой части дохода. Жизненно важно точно понимать, каковы ваши затраты и расходы (да, все они), чтобы вы могли создать устойчивый и процветающий бизнес.Вам необходимо просмотреть все продукты и услуги, которые вы продаете, рассчитать прибыль и стоимость. К счастью, это не так сложно, как кажется. В этом руководстве по пониманию маржи мы предоставим формулы и рассмотрим компоненты для расчета маржи в вашем бизнесе.

Определения

Чтобы мы все были на одной странице, давайте сначала определим некоторые общие термины, используемые при обсуждении маржи.

Себестоимость проданных товаров (COGS): Стоимость проданных товаров относится к затратам, связанным с изготовлением продукта, включая как материалы, так и рабочую силу.COGS используется для определения валовой прибыли. Это стоимость, которую вы платите за товар, который собираетесь перепродавать потребителям.

Брутто: Термин «брутто» относится к сумме денег, которую вы собрали до вычета расходов (например, стоимости товаров).

Нетто: Термин «нетто» относится к сумме денег, оставшейся после вычета всех расходов из общей суммы. Это то, что на самом деле получает ваш бизнес в виде прибыли.

Доход: Общая сумма денег, полученных вашим бизнесом.Это используется во многих расчетах, а для некоторых предприятий это то же самое, что и общий объем продаж. (Выручка и продажи могут не совпадать для предприятий, у которых есть альтернативные источники дохода, такие как инвестиции.)

Маржа: Выраженная в процентах, термин «маржа» относится к разнице между валовой и чистой стоимостью.

Общие сведения о марже

Маржа прибыли — это, по сути, разница между продажами и затратами. Это ключевой компонент для измерения прибыльности бизнеса и понимания того, что вы можете ожидать от продажи определенных товаров или услуг.Если ваша прибыль недостаточна для поддержания вашего бизнеса, ему будет сложно расти и процветать. Если ваша прибыль слишком велика, клиенты могут подумать, что вы переоценены, и искать более дешевых конкурентов. Найти золотую середину — ключ к устойчивому бизнесу.

Вы можете рассчитать маржу по валовой и чистой стоимости в зависимости от того, какую информацию вы ищете. Валовая прибыль — это разница между продажной стоимостью и оптовой стоимостью товара или услуги, но не учитывает другие расходы и, следовательно, не дает точного представления о том, сколько денег вы заработали в качестве прибыли.Маржа чистой прибыли — это процент от дохода, который вы фактически получаете; это то, что остается после того, как все расходы были учтены и вычтены из валового дохода.

Формулы

Формула для расчета вашей валовой прибыли:

Доход — COGS / Доход x 100

Например, если ваш общий доход составляет 10000 долларов, а стоимость проданных товаров составляла 5000 долларов, ваша валовая прибыль составляет 50 %. (10000 — 5000/10000 * 100). Это не учитывает расходы, но дает вам валовую прибыль.

Формула для расчета вашей чистой маржи:

Чистая прибыль / доход x 100

Например, если ваш чистый доход составляет 3000 долларов от дохода в 10 000 долларов, ваша чистая маржа составляет 30%. (3000/10000 х 100). Чтобы определить чистую прибыль, вам потребуется немного больше математических вычислений. Чистую прибыль можно найти по формуле:

Валовая прибыль — расходы / валовая прибыль

Обратите внимание, что маржа выражается в процентах, а прибыль выражается в долларах.Таким образом, валовая прибыль в первом примере составляет 50%, а валовая прибыль — 5000 долларов. Иногда эти термины взаимозаменяемы, но в этой статье мы будем ссылаться на маржу для расчета процентной маржи, а не на долларовую стоимость.

Вы также можете рассчитать маржу по отдельным товарам, используя следующую формулу:

Цена продажи товара — COGS — Совокупная стоимость товара

Например, если вы продаете товар за 10 долларов, это стоит вам 5 долларов и еще 2 доллара США. По совокупным затратам ваша чистая прибыль составляет 3 доллара США или 30% маржи.(10-5-2 = 3). Давайте подробнее рассмотрим, что означают эти компоненты, и узнаем, как использовать формулу маржи в своем бизнесе.

Первоначальная стоимость товара: стоимость самого продукта или услуги

Это, вероятно, ваша самая большая стоимость. По сути, это цена, которую вы платите за покупку или производство товаров или за предоставление услуг. Для продуктов — это сумма, которую вы платите поставщику или оптовику. Что касается услуг, это стоимость фактического предоставления услуги — в основном стоимость выплаты заработной платы человеку, выполняющему работу.

Совокупные затраты: что они собой представляют и что они означают

Остальные затраты являются «совокупными» затратами, то есть вы не можете напрямую назначить их конкретному элементу. Это затраты, которые несет ваш бизнес в целом. Чтобы оценить влияние на вашу прибыль, вы должны рассчитать общую стоимость и разделить ее на количество проданных товаров. Если вы хотите быть более продвинутым, вы можете начать классифицировать элементы по их влиянию на ваши расходы, но пока мы будем упрощать. Вот общие совокупные затраты:

Обслуживание клиентов и маркетинг

Обслуживание клиентов и HR — это общая сумма, которую вы тратите на персонал службы поддержки клиентов, операции и инструменты, чтобы помочь своим клиентам.Помните, что когда вы смотрите на заработную плату, это не просто валовая заработная плата. Это также страхование работодателя / налоги, здравоохранение, пенсионные планы, отпуск и любые другие льготы, которые вы предоставляете.

Продажи и маркетинг — Это ваши затраты на поиск новых клиентов. Это может быть реклама, оплата вашего торгового персонала, найм маркетингового агентства и т. Д.

Операции и логистика

Логистика и отгрузка — Это первоначальные затраты на получение товаров, взимаемые непосредственно поставщиком или грузоотправителем.

Возврат, ремонт и возврат — Стоимость замены и ремонта неудовлетворительных товаров или возмещения неудовлетворенных клиентов. Используйте свои записи, чтобы подсчитать, сколько вы на это тратите.

Операции — Здесь появляются ваши «разные» расходы. Это все, от затрат на предоставление рабочих станций для сотрудников до затрат на веб-разработку, аренду офиса, подписки на услуги и счета за коммунальные услуги. Может быть удивительно, насколько высоки операционные расходы в бизнесе, и многие владельцы бизнеса упускают из виду некоторые из этих затрат.

Финансы

Затраты на обработку кредитной карты и транзакции — Еще одна «скрытая» стоимость, ваши транзакционные расходы — это фактическая стоимость принятия платежа. Сюда входят сборы за обработку платежей по кредитным картам, сборы за обработку наличных денег / получение бронированных автомобилей, возвратные платежи и любые другие расходы, связанные с приемом платежей от клиентов. Обработка кредитных карт может быть огромным компонентом совокупных затрат, и важно убедиться, что у вас есть конкурентоспособные цены, чтобы вам не приходилось завышать стоимость ваших товаров или услуг.

Фактически, вы даже можете получить конкурентное преимущество, обеспечив более низкую стоимость обработки кредитных карт. Если ваш конкурент платит на 1-2% больше, чем вы, каждый раз, когда клиент использует кредитную карту, его цена будет выше, чтобы учесть это, или он будет зарабатывать меньше денег и не будет иметь такой финансовой гибкости, как ваш бизнес. Независимый эксперт по процессингу, такой как CardFellow, может помочь вам сравнить процессоров кредитных карт и выбрать лучший вариант.

Налог — вы будете платить отчисления из того, что вы платите своим сотрудникам, и налоги с любой прибыли, которую получает ваш бизнес.Некоторые предприятия, которые сами взимают налоги, также могут оставлять деньги на столе из-за комиссии за обработку кредитной карты, уплачиваемой в счет налога с продаж.

Другое — Это общая категория для всего, что не описано выше. После того, как вы пройдете через каждую из вышеперечисленных областей и определите свои расходы, просмотрите свои финансовые отчеты, чтобы найти любые пробелы, которые могут быть включены в ваши «прочие» расходы.

Использование Aggegrate Costs

Сложите все ваши совокупные затраты и разделите на общее количество проданных вами товаров.Это даст вам среднюю стоимость за единицу.

Теперь, когда вы знаете свою маржу по товару, вы можете понять, какие товары приносят больше прибыли вашему бизнесу, и сосредоточиться на их обеспечении. Это также даст вам представление о ваших продажных ценах — они правильные или вам нужно их скорректировать?

Это также отличный способ понять, где есть неэффективность вашего бизнеса, и внести изменения, чтобы сократить ваши расходы и увеличить вашу прибыль.

Прибыль с течением времени

Важно помнить, что затраты не остаются стабильными.Все, от изменения цен на газ до нехватки сырья, может повлиять на стоимость доставки, оптовые цены на товары и многое другое. Неустойчивая стоимость обработки кредитных карт, изменения в медицинском страховании и заработная плата новых сотрудников также могут повлиять на вашу прибыль.

Хорошая идея — иметь правила, которые позволят обновлять ваши расходы по мере необходимости, чтобы обеспечить стабильную маржу и продолжать получать прибыль. Если ваши расходы увеличиваются, а вы не корректируете цены, вы можете вскоре обнаружить, что продаете товары или услуги в убыток.

Увеличьте свою прибыль

Каждый бизнес хочет увеличить прибыль. Альтернативой повышению цен является снижение собственных затрат, будь то оптовые расходы, которые вы платите за товары, или коммерческие расходы. Основная область, в которой многие компании переплачивают, — это процессинг кредитных карт или торговые услуги. В CardFellow предприятия экономят в среднем 40% на расходах на обработку кредитных карт. Снижение комиссии за обработку кредитной карты может значительно улучшить вашу прибыль и сохранить нормальную прибыль без повышения цен для ваших клиентов.Просто хотите посмотреть? Воспользуйтесь нашим бесплатным инструментом сравнения расценок. Предоставление необходимой информации занимает менее 3 минут и не требует никаких обязательств. Попробуй это сейчас.

Ссылка на формулуДля быстрого ознакомления, вот формулы, используемые в этом руководстве:

Валовая маржа = Доход — COGS / Доход x 100

Чистая маржа = Чистая прибыль / Выручка x 100

Чистая Прибыль = Выручка — Расходы / Выручка

Маржа товара = Цена продажи товара — COGS — Совокупная стоимость на единицу x 100

Ресурсы

Калькулятор маржи

Инструмент сравнения расценок на обработку дополнительных кредитных карт

37 _____ Пол Мейплсден внес свой вклад в эту статью.

Понимание формулы валовой прибыли

5 мин. Читать

- Концентратор

- Бухгалтерский учет

- Понимание формулы маржи валовой прибыли

Для расчета валовой прибыли вычтите стоимость проданных товаров (COGS) из общего дохода и разделите это число на общий доход (валовая прибыль = (общий доход — стоимость проданных товаров) / общий доход). Формула для расчета валовой прибыли в процентах: Валовая прибыль = (Общий доход — Стоимость проданных товаров) / Общий доход x 100.

Маржа валовой прибыли показывает доход, который компания оставила после оплаты всех прямых расходов, связанных с производством продукта или предоставлением услуг.

Вот что мы расскажем:

Что такое валовая прибыль?

Как рассчитать валовую прибыль в долларах?

Что такое хорошая валовая прибыль?

У какого бизнеса самая высокая прибыль?

Почему следует рассчитывать операционную маржу?

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое валовая прибыль?

Валовая прибыль — это показатель того, работает ли компания эффективно и достаточно ли хороши ее продажи.

Валовая маржа также известна как валовая прибыль. Однако сам по себе термин «Маржа прибыли» может относиться к любой из следующих марж:

- Маржа операционной прибыли

- Маржа прибыли до налогообложения

- Маржа чистой прибыли

Каждая из этих величин прибыли взвешивает затраты на ведение бизнеса с определенными факторами затрат или без них.Например, маржа операционной прибыли рассчитывается без процентов или налога, а маржа чистой прибыли учитывает все расходы, связанные с производством продукта (это также известно как «чистая прибыль»). Для получения подробного объяснения каждой нормы прибыли и того, как ее рассчитать, ознакомьтесь с разделом «Как вы рассчитываете маржу прибыли для своего стартапа».

Как рассчитать валовую прибыль в долларах?

Вы можете рассчитать валовую маржу в долларах по следующей формуле:

Валовая прибыль = выручка — стоимость проданных товаров.

Большинство предприятий используют проценты. Формула для расчета валовой прибыли в процентах:

Валовая прибыль = (Общий доход — Стоимость проданных товаров) / Общий доход x 100.

Давайте возьмем пример, который рассчитывает и то, и другое. Tina’s T-Shirts из города Кармел-бай-зе-Си, штат Калифорния. Ее бизнес не работает очень долго, всего год, и она хочет получить лучшее представление о том, насколько расходы влияют на прибыль ее компании. Итак, она вызывает свою бухгалтерскую программу и начинает некоторые расчеты.

Ее общий годовой доход от продаж составляет 400 000 долларов.

Стоимость проданных товаров составила 325 000 долларов. Себестоимость проданных товаров включает в себя оплату труда, материалов и накладные расходы на производство продукции (другими словами, «прямые затраты»).

Чтобы рассчитать валовую прибыль в долларах, она сделала бы следующий расчет:

Выручка — Стоимость проданных товаров = Валовая прибыль

долларов СШАили

400 000–325 000 = 75 000

Это означает, что Тина заработала 75 000 долларов валовой прибыли.

Тине может понадобиться это число в процентах. Итак, теперь она повторяет расчет следующим образом:

(общий доход — стоимость проданных товаров) / общий доход x 100 = валовая прибыль%

или

(400 000–325 000 долл. США) / 400 000 долл. США x 100 = 18,75%

Валовая прибыль от футболки Тины составляет 18,75%.

Что такое хорошая валовая прибыль?

Хорошая валовая прибыль…

В приведенном выше примере Тина задается вопросом, 18.75% вполне достаточно. Должна ли она быть лучше? Ей нужно взвесить два соображения:

ПРИБЫЛЬ ВАЛОВОЙ ПРИБЫЛИ ОСОБЕННО ДЛЯ ОТРАСЛИ

Высокая рентабельность — это показатель, превышающий средний показатель по отрасли. По данным Houston Chronicle, рентабельность розничной торговли одеждой в 2018 году колеблется от 4 до 13%.

Это означает, что бизнес Тины идет исключительно хорошо: валовая прибыль составляет 18,75%. Ее бизнес может стать образцом для подражания другим компаниям.Однако ее магазин находится в популярном туристическом районе, и она взимает большую плату за свою одежду. Эти высокие цены напрямую повлияют на ее валовую прибыль.

ВАЛОВАЯ ПРИБЫЛЬ МОЖЕТ БЫТЬ МЕНЬШЕЙ ДЛЯ СТАРТАПНОЙ КОМПАНИИ

Маржа прибыли для стартапа, как правило, ниже, потому что операция новая, и обычно требуется время для повышения эффективности. Однако отец Тины тоже был производителем одежды, поэтому она уже знала многие уловки этого ремесла еще до того, как занялась бизнесом.

Тем не менее, есть вероятность, что она сможет повысить эффективность и, возможно, получить еще более высокую прибыль. В последнее время она подумывает также о расширении своей линии одежды. Во-первых, ей нужно подумать о том, принесут ли ей дополнительные деньги на рабочую силу и производство для производства этих новых продуктов ту маржу прибыли, которой она в настоящее время пользуется. Она может подумать о том, чтобы произвести небольшую партию новой одежды и сначала посмотреть, как они будут продаваться. Затем снова просчитайте числа, чтобы определить, будут ли новые линии одежды постоянным пополнением.

У какого бизнеса самая высокая прибыль?

Компании с самой высокой рентабельностью обычно ориентированы на оказание услуг. Это потому, что у них нет затрат, связанных с производством продукта.

Inc.com перечислил самые прибыльные и наименее прибыльные отрасли по размеру чистой прибыли.

Почему некоторые предприятия производят продукцию, когда предприятия, явно ориентированные на оказание услуг, получают больше прибыли? Что ж, если бизнес большой, то это может быть связано с объемом.

Более крупный бизнес может больше двигаться и получать больше прибыли.

Почему следует рассчитывать операционную маржу?

Расчет валовой прибыли позволяет руководству компании лучше понять ее прибыльность в общем смысле. Но в нем не учитываются такие важные финансовые факторы, как административные расходы и расходы на персонал, которые включаются в расчет операционной маржи.

Эти косвенные затраты действительно могут съесть прибыль компании, если ими не управлять должным образом.Часто административные расходы и расходы на персонал — это то место, где руководство делает свои первые сокращения, потому что такие сокращения не повлияют на основные операции компании, которые имеют жизненно важное значение для выживания бизнеса.

СТАТЬИ ПО ТЕМЕ

Как рассчитать маржу продаж — AccountingTools

Маржа продаж — это сумма прибыли, полученной от продажи продукта или услуги. Он используется для анализа прибыли на уровне отдельной сделки продажи, а не для всего бизнеса.Анализируя рентабельность продаж, можно определить, какие продаваемые продукты являются наиболее (и наименее прибыльными). Чтобы рассчитать маржу продаж, вычтите все затраты, связанные с продажей, из чистой суммы дохода, полученного от продажи. Точные компоненты этого расчета зависят от типа бизнеса, но обычно включают следующие элементы:

+ Доход

— Скидки и надбавки

— Стоимость проданных товаров или услуг

— Комиссия продавца

= Маржа продаж

Чтобы рассчитать маржу продаж на процентной основе, разделите маржу, полученную в предыдущем расчете, на чистую сумму продаж.

Пример расчета торговой маржи

Например, компания продает договор на консультационные услуги за 100 000 долларов. В рамках сделки покупателю предоставляется скидка 10%. Компания несет 65 000 долларов на оплату труда в связи с соглашением. При продаже взимается комиссия в размере 2%. Итоговый расчет торговой маржи:

+ 100000 долларов выручки

— 10000 скидка с продаж

— 65000 трудозатрат

— 2000 Комиссия

= 23000 долларов с продаж

Варианты торговой маржи

Торговая маржа может быть рассчитана для отдельной сделки продажи, или для группы продаж.Например, компания могла продавать клиенту программное обеспечение, обучение и поддержку при установке в качестве комплексной сделки. В этом случае наценка для всего пакета продажи является наиболее актуальной, поскольку продавец, возможно, не смог бы завершить продажу, если он не включил все компоненты в пакет.

Еще одним вариантом расчета является расчет маржи продаж по продавцам. Это может быть полезно для определения уровня производительности продавца или для расчета различных комиссионных или бонусов.

Расчет наценки от продаж — это только маржа промежуточного уровня; он не включает в себя различные накладные расходы и, следовательно, может давать маржу, которая не является показателем общего уровня прибыльности бизнеса. Чтобы получить более полное представление о прибыльности, необходимо рассчитать размер чистой прибыли.

Сопутствующие курсы

Справочник по бизнес-коэффициентам

Финансовый анализ

Интерпретация финансовой отчетности

Калькулятор маржи — расчет маржи

Используя калькуляторы маржи, вы можете оценить прибыльность бизнеса и, в частности, насколько хорошо он превращает выручку в прибыль.Давайте по очереди рассмотрим валовую маржу, маржу продаж, маржу чистой прибыли и маржу операционной прибыли.

Как рассчитать размер прибыли

Валовая прибыль обычно используется для измерения прибыльности продукции компании. Цифра демонстрирует процент выручки сверх затрат, связанных с производством продукта. (COGS — себестоимость реализованной продукции). COGS включает материалы и рабочую силу, непосредственно задействованные в производстве.

Формула валовой прибыли:

Валовая прибыль = (выручка — себестоимость) ÷ выручка

Пример расчета валовой прибыли

Ваша компания приносит 50 000 долларов дохода от продаж, а ваши затраты на проданные товары составляют 30 000 долларов.

Валовая прибыль = (50000 — 30000) ÷ 50000 = 0,4 = 40%

Как рассчитать маржу продаж

Маржа продаж измеряет, сколько денег вы сохраняете от продажи товара или услуги после вычета прямых затрат. Он показывает ваш уровень прибыльности до вычета операционных расходов.

Маржу продажи продукта или услуги можно рассчитать, взяв продажную цену, вычтя затраты, необходимые для производства продукта, а затем разделив их на продажную цену.Расходы обычно могут включать материалы, производственные затраты, заработная плата, арендная плата, скидки и т. д.

Формула торговой маржи:

Торговая маржа = (продажная цена — затраты) ÷ продажная цена

Пример расчета торговой маржи

Вы продаете продукт за 60 долларов, а ваши затраты на его изготовление составляют 40 долларов.

Маржа продаж = (60-40) ÷ 60 = 0,33 = 33%

Расчет наценки

Наценка — это разница между продажной ценой товара и его стоимостью.Он рассчитывается путем деления показателя прибыли на величину затрат и представлен в процентах.

Расчет продажной цены

Используя наш калькулятор, вы можете рассчитать отпускную цену на свою продукцию, исходя из стоимости материалов и процента прибыли в виде надбавки, которую вы ищете. Формула маржи прибыли рассчитает для вас продажную цену.

Как рассчитать маржу чистой прибыли

Маржа чистой прибыли используется для расчета процента выручки от продаж, которая остается истинной прибылью после учета всех затрат и расходов.Он служит мерой для суммы чистой прибыли (или чистой прибыли), которую получает бизнес в расчете на доллар или фунт полученного дохода.

Чтобы рассчитать размер чистой прибыли, возьмите показатель общего дохода (все виды дохода) и вычтите общие расходы (налоги, оплата труда, материалы, реклама, погашение долга и т. Д.), Чтобы получить показатель чистой прибыли (или чистой прибыли). Затем вы делите эту цифру на общий доход от продаж. Для более подробного объяснения этого см. Нашу статью о формуле прибыли — объяснение.

Формула чистой прибыли:

Маржа чистой прибыли = (общая выручка — общие расходы) ÷ общий объем продаж

Пример расчета чистой прибыли

В прошлом году ваш бизнес получил 400 000 долларов дохода от продаж, плюс 40 000 долларов от инвестиций. Ваши общие расходы составили 300 000 долларов.

Маржа чистой прибыли = (440000 — 300000) ÷ 400000 = 0,35 = 35%.