Можно ли вернуть долг без расписки?

Многие люди занимают деньги у родственников и друзей. Иногда долги не возвращают вовремя, или вообще отказываются возвращать долг. Обычно в таких случаях между сторонами не заключается письменное соглашение о займе денег. Насколько реально вернуть долг в судебном порядке без письменного соглашения?

- Поделиться:

- telegram

Иногда долги не возвращают вовремя, или вообще отказываются возвращать долг. Обычно в таких случаях между сторонами не заключается письменное соглашение о займе денег. Насколько реально вернуть долг в судебном порядке без письменного соглашения?

Иногда долги не возвращают вовремя, или вообще отказываются возвращать долг. Обычно в таких случаях между сторонами не заключается письменное соглашение о займе денег. Насколько реально вернуть долг в судебном порядке без письменного соглашения?По этому вопросу мы обратились к адвокату Акрам Гасанову.

Адвокат сообщил e-huquq.az, что, если нет письменного договора кредитору практически невозможно доказать в суде, что заемщик должен ему. По его словам, главная проблема заключается в том, каким образом человек будет это доказывать: «Допустим, на суде кредитор предоставил свидетеля. В ответ другая сторона может предоставить свидетеля о том, что долг был возвращен. И кому поверит суд?»

А.Гасанов с сожалением отметил, что обычно в Азербайджане в такие разбирательства привлекают правоохранительные органы, особенно когда речь идет о крупных суммах: «Количество таких случаев увеличилось. Я веду уголовное дело, где два человека обвиняют гражданина в том, что дали ему деньги.

Адвокат отметил, что если сумма задолженности составляет более 3000 манатов, то соглашение о задолженности между сторонами должно быть заключено в письменной форме: «Это регулируется соответствующими статьями Гражданского кодекса. Хочу напомнить нашим гражданам, что в Коране говорится: «Когда вы одалживаете друг другу, записывайте это».

Мафтун Салманов

Как вернуть долг и не стать вымогателем — советы юриста: 29 марта 2018, 14:46

Как вернуть одолженные деньги? Что делать, если должник не хочет возвращать средства? Как забрать долг и не стать вымогателем? Несколько советов на эту тему — в материале Tengrinews.kz.

Безусловно точного и единообразного алгоритма нет. Каждое дело индивидуально, и то, что подходит одним, не всегда применимо к другим. Тем не менее некоторые общие рекомендации по возврату одолженного все же можно дать.

Каждое дело индивидуально, и то, что подходит одним, не всегда применимо к другим. Тем не менее некоторые общие рекомендации по возврату одолженного все же можно дать.

Сначала попробуйте «договориться».

Как подчеркнул юрист Андрей Ли, нужно учитывать тот факт, что судебные тяжбы не всегда приятны и порой затратны.

«Поэтому желательно постараться урегулировать все в досудебном порядке. Это можно сделать путем переговоров, письменных обращений и переписки. Переговоры и переписка должны иметь сугубо деловую форму и не носить характер агрессии, угроз и шантажа», — пояснил Андрей Ли.

Он отметил, что в силу статьи 8 Гражданского процессуального кодекса, если в договоре займа предусмотрен досудебный порядок урегулирования спора, обращение в суд может быть после соблюдения этого порядка. Например, путем написания претензии должнику.

Переговоры не дали результата. Что делать?

В том случае, если переговоры не дали результата: требования по претензии не исполнены или просто проигнорированы, а должник не возвращает долг, юрист советует быть готовым к решению вопроса в принудительном порядке, но опять же только в правовом поле.

В качестве одного из вариантов Андрей Ли советует обратиться к нотариусу для получения исполнительной надписи. Он объяснил, что если договор займа оформлен нотариально, можно обойтись без суда.

«Можно обратиться к нотариусу за получением исполнительной надписи, которая является исполнительным документом, после чего обратиться к судебному исполнителю для принудительного взыскания по договору займа», — пояснил Андрей Ли.

«Правда, есть один нюанс. Должник вправе в течение десяти рабочих дней со дня получения копии исполнительной надписи направить нотариусу, совершившему исполнительную надпись, возражения против заявленного требования в письменном виде с уведомлением», — отметил юрист.

В качестве других вариантов эксперт посоветовал обратиться не к нотариусу, а в суд за вынесением судебного приказа в порядке приказного производства.

Здесь, по его словам, следует подать заявление в письменной форме либо в форме электронного документа, оплатив государственную пошлину в размере 0,5 процента от суммы иска.

«После получения судебного приказа, который также является исполнительным документом, нужно обратиться к судебному исполнителю для принудительного взыскания по договору займа», — пояснил юрист, дополнив, что в данном случае должник также имеет право оспорить заявленные требования в течение десяти дней.

Еще одним вариантом возврата займа юрист назвал обращение в суд с исковым заявлением.

«Для этого необходимо подготовить исковое заявление, которое должно соответствовать требованиям законодательства, оплатить госпошлину в размере 1 процента от суммы иска с физлиц, приложить необходимые документы и подать исковое заявление в суд. После получения решения суда и исполнительного листа также обратиться к судебному исполнителю», — посоветовал он.

Как быть в том случае, если расписки нет, но есть свидетели?

Юрист рассказал, что в тех случаях, когда договор займа должен быть совершен в письменной форме, его оспаривание путем свидетельских показаний не допускается.

«Однако исключением могут стать те случаи, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителей сторон или стечения тяжелых обстоятельств», — рассказал Андрей Ли.

Может ли переписка или запись разговора служить доказательством невыплаченного долга?

Здесь Андрей Ли отметил, что в силу 72 статьи ГПК РК каждая сторона должна доказать те обстоятельства, на которые она ссылается как на основания своих требований и возражений.

«При этом, учитывая тот факт, что оценку доказательствам дает суд и признает или не признает их относимыми и допустимыми, то доказывать те или иные обстоятельства путем скриншотов переписки, записи разговоров, на мой взгляд, не просто возможно, но и нужно, однако при этом не факт, что суд примет то или иное доказательство и посчитает его относимым и допустимым», — отметил он.

Как забрать долг так, чтобы должник не мог обвинить вас в вымогательстве?

Для того чтобы не попасть в подобную ситуацию, юрист снова напомнил о том, что переписка с должником должна вестись в официальной форме.

«Иными словами, не оскорблять, не ставить ультиматум и не угрожать, к примеру, не писать и не говорить: «Если ты не отдашь, то я тебя …» Если же должник обратился с заявлением в полицию о вымогательстве, то в подобных случаях рекомендую обратиться к адвокату, совместно с которым выбрать определенную тактику по выходу из сложившейся ситуации, включая написание заявления по статье 419 УК РК («Заведомо ложный донос»)», — рекомендует Андрей Ли.

Как быть в тех ситуациях, когда должник ссылается на то, что у него отсутствуют средства на возврат долга?

В данном случае юрист советует обратиться к судебному исполнителю, который может предпринять определенные действия: обратить взыскание на имущество должника, обратить взыскание на заработную плату или доходы должника, поставить ограничения на выезд и так далее.

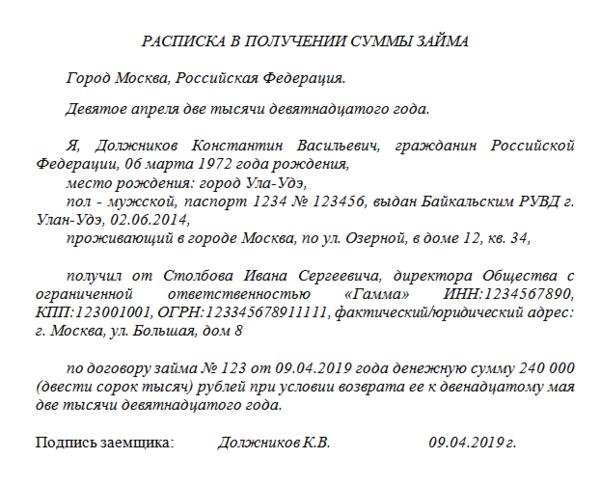

«Так или иначе, прежде чем давать деньги в займы, необходимо подумать о получении их обратно, а по сему, прежде чем давать деньги в долг, при этом не важно, друг, родственник или коллега, берите расписки», — заключил он.

Как правильно дать деньги в долг — советы юриста

Как вернуть долг без расписки

Если Вы задались вопросом, как вернуть долг без расписки, то, как правило, это означает, что вы стали временным спонсором знакомому человеку – родственнику, другу или коллеге. Именно поэтому процедура получения одолженной суммы осложняется помимо прочих обстоятельств психологическим барьером, возникающим у кредитора по отношению к заемщику. Более того, должник может очень настойчиво давить на жалость, пытаясь всячески отложить выполнение своих обязательств или вообще отрицать факт наличия долга. Что делать в таких случаях и как лучше выбить долг?

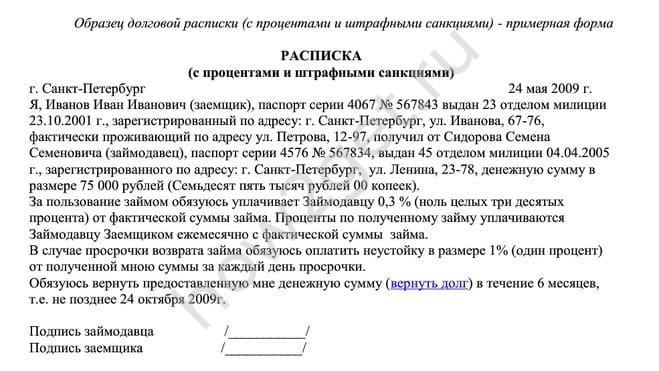

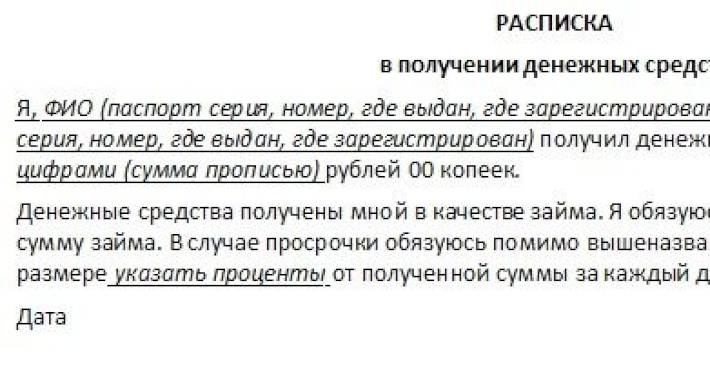

- Если Ваш заемщик признает факт наличия долга, помнит размер суммы и не скрывается от Вас различными способами, то целесообразно будет попросить оформить расписку постфактум, в которой будут зафиксированы все нюансы уже совершенной сделки и нынешние обещания возврата долга с четким сроком и последствиями в случае бездействия должника.

Мотивация второй стороны в таком случае является более сильной, т.к. перспектива выплаты денег через суд заставляет многих людей вернуть долг самостоятельно.

Мотивация второй стороны в таком случае является более сильной, т.к. перспектива выплаты денег через суд заставляет многих людей вернуть долг самостоятельно. - Если заемщик отказывается от своего положения должника и утверждает, что не помнит ни ситуации, ни размера одолженной суммы. Отдельные личности также «теряют» память на лица, имена и фамилии. В таком случае необходимо собрать все возможные доказательства, на основании которых можно обратиться в суд, а также привлечь к процессу выбивания долга третьих лиц. Также можно обратиться с заявлением в отдел милиции, тогда шансы на восстановление памяти увеличиваются, однако и это не является гарантией успеха.

Варианты доказательств денежной сделки

Все сообщения, содержащие сведения о передаче средств в долг по электронной почте, в сетях «ВКонтакте», «Одноклассники», «Facebook» и других сервисах, приравниваются к доказательствам для вынесения решения в пользу истца. Обязательное условие – наличие данных о сроках, размере денежной суммы и сторонах сделки. В случае, если ответчик отрицает принадлежность аккаунта, то проверяются данные привязки, в том числе телефон, на который пользователь регистрировал свой профиль. Процедура установления принадлежности аккаунта может занимать разное время.

Все сообщения, содержащие сведения о передаче средств в долг по электронной почте, в сетях «ВКонтакте», «Одноклассники», «Facebook» и других сервисах, приравниваются к доказательствам для вынесения решения в пользу истца. Обязательное условие – наличие данных о сроках, размере денежной суммы и сторонах сделки. В случае, если ответчик отрицает принадлежность аккаунта, то проверяются данные привязки, в том числе телефон, на который пользователь регистрировал свой профиль. Процедура установления принадлежности аккаунта может занимать разное время. Однако впоследствии он может удачно воспользоваться этой записью, если она содержит сведения о дате, месте, участниках сделки и размере выданной суммы. Если ответчик утверждает, что голос на записи не принадлежит ему. То проводится голосовая экспертиза (при подтверждении голоса расходы покрывает заемщик), по результатам которой выносят решение.

Однако впоследствии он может удачно воспользоваться этой записью, если она содержит сведения о дате, месте, участниках сделки и размере выданной суммы. Если ответчик утверждает, что голос на записи не принадлежит ему. То проводится голосовая экспертиза (при подтверждении голоса расходы покрывает заемщик), по результатам которой выносят решение.Возврат долга без расписки и свидетелей

Выше мы рассмотрели средства, с помощью которых можно значительно упростить и ускорить процесс взыскания денежных средств, однако существуют также государственные структуры, компании и частные лица, которые могут оказать значительное содействие в выбивании долга, особенно если ни свидетели, на расписка в сделке не фигурировали. Ими являются:

- Судебные органы. О судебном взыскании мы подробно писали в статье «Как взыскать долг». Шансы на положительное решение увеличиваются при наличии расписки и других доказательств в виде свидетелей, письменных сообщений или аудиозаписей.

- Частные лица (адвокаты).

Они оказывают консультационную помощь, а также содействие в сборе документов для обращения в суд и при оспаривании судебного решения.

Они оказывают консультационную помощь, а также содействие в сборе документов для обращения в суд и при оспаривании судебного решения. - Коллекторское агентство. Компании, специализирующиеся на выбивании долгов приходят на помощь тогда, когда кредитор не может предоставить ни расписку, ни свидетелей, ни другие доказательства передачи долга заемщику.

Наше коллекторское агентство является таким помощником в непростой ситуации. Когда надо заставить вернуть долг без расписки. Наши специалисты обладают набором всех необходимых знаний, опыта различных сложных ситуаций и инструментами для того, чтобы добиться для заказчика желаемого результата. Мы готовы вести Ваше дело от начала до конца или оказать услуги на любом этапе взыскания долга.

Должник подарил «заложенную» квартиру родственнику. Как вернуть деньги?

Фиктивная сделка дарения, фиктивный развод, при котором недвижимость полностью отходит второму супругу, – распространенные способы избежать возврата долга, взятого под залог недвижимости. Что в этом случае делать кредитору?

Что в этом случае делать кредитору?

Долг под залог

Для начала простой вопрос: а почему вы, как кредитор, вообще стали волноваться, что должник что-то сделал со своей недвижимостью? Откуда про нее узнали? Вы давали деньги в долг и вам пообещали, что в случае чего продадут квартиру? А упоминалась ли недвижимость в качестве обеспечения в расписке?

К сожалению, далеко не все знают, что залогодержателем может быть не только банк или финансовая организация, но и физическое лицо. Мало упомянуть квартиру в расписке, на нее надо еще наложить обременение в Росреестре – то есть, зарегистрировать договор залога. И тогда ни продать, ни подарить квартиру без вашего согласия, как залогодержателя, не смогут.

Договор залога регистрируется в Росреестре. В Москве это можно сделать через службы МФЦ.

Если вы это в свое время не сделали, сами же и виноваты.

советЕсли вы даете деньги в долг, причем, такую большую сумму, что в качестве «страховки» приходится использовать недвижимость, то составляйте два документа.

Первый – договор займа. В нем нужно указать подробные реквизиты двух сторон, а также сумму займа, условия и порядок его погашения (с процентами или без, частями или по окончанию срока действия договора, наличными или на расчетный счет).

Второй – договор залога недвижимости. В нем нужно указать подробные реквизиты сторон, а также все сведения, относящиеся к недвижимости (точный адрес, кадастровый номер, кадастровая стоимость, стоимость, о которой договорились стороны). Кроме того, нужно указать, что залог берется в обеспечение обязательств по договору займа и обговорить условия его использования.

Обычно заложенная недвижимость остается в пользовании у залогодателя, он обязуется бережно с ней обращаться и не наносить умышленного вреда. Обязательно должно быть прописано, что с недвижимостью не могут совершаться никакие действия без участия залогодержателя.

«Если квартира упоминается в долговой расписке, но залог на нее не оформлен – ничего другого не остается, как взыскивать задолженность и требовать применить в отношении должника меры по запрету передачи квартиры по договору дарения. Исковая давность с требованием признать сделку дарения недействительной – один год (это так называемся «специальная исковая давность по оспоримым сделкам»). Формально кредитор не вправе оспорить договор дарения должника (дарителя). Но есть одно исключение: если договор дарения совершен должником-индивидуальным предпринимателем незадолго до банкротства».

Исковая давность с требованием признать сделку дарения недействительной – один год (это так называемся «специальная исковая давность по оспоримым сделкам»). Формально кредитор не вправе оспорить договор дарения должника (дарителя). Но есть одно исключение: если договор дарения совершен должником-индивидуальным предпринимателем незадолго до банкротства».Вячеслав Подопригораадвокат бюро «Рыбка Л.П. и партнеры»

А если обманут покупателя?

Однако кроме того, что «формально кредитор не может оспорить», существует еще и практика таких оспариваний. И она волнует не только кредиторов, но и многих покупателей. Например, вы собираетесь приобрести квартиру, которая была когда-то подарена. Вам же не хочется, чтобы именно в вашем случае суд признал сделку дарения ничтожной?

Многие считают: если сделка была совершена между родственниками, то опасности нет. Однако Ирина Доброхотова, председатель совета директоров «БЕСТ-Новострой», замечает, что поводов оспорить договор дарения может быть немало. Например, когда собственник оформляет жилье на родственников через договор дарения, если есть долги по кредитам. Эта ситуация может стать причиной для признания сделки мнимой. Впрочем, при желании найти доказательства возможно.

Например, когда собственник оформляет жилье на родственников через договор дарения, если есть долги по кредитам. Эта ситуация может стать причиной для признания сделки мнимой. Впрочем, при желании найти доказательства возможно.

Константин Барсуков, генеральный директор «Релайт-Недвижимость», напоминает, что срок давности по признанию сделки оспоримой составляет один год, по признанию ее ничтожной – три года. Причем, если иск подается третьей стороной, то три года исчисляются с момента, когда такое лицо узнало о совершении сделки (этой «третьей стороной» могут быть другие наследники дарителя).

Есть еще один «тонкий момент» – признание дарителя банкротом. В случае такого признания с большой долей вероятности договор дарения, совершенный менее чем за три года до этого события, будет признан недействительным.

«Поэтому, если с момента дарения прошло более трех лет, то проверяем не находится ли наш даритель в реестре банкротов. Если да, то возможно в отношении права собственности на квартиру уже идет суд. Проверяем этот факт. Если с момента дарения прошло менее трех лет, то проверяем дарителя на наличие признаков возможного банкротства», – говорит Константин Барсуков.

Проверяем этот факт. Если с момента дарения прошло менее трех лет, то проверяем дарителя на наличие признаков возможного банкротства», – говорит Константин Барсуков.

Перечисляя угрозы по сделке с квартирой, приобретенной по договору дарения, эксперт также акцентируется на ситуации, когда дарение было совершено под давлением или человеком, не осознающим своих действий.

Поэтому еще раз повторим совет: чтобы не оспаривать сделку отчуждения недвижимости вашего кредитора, не забудьте заключить договор залога и зарегистрировать его в Росреестре.

Можно ли вернуть долг без расписки? Юридическая контора Улыбиной

Главная > Можно ли вернуть долг без расписки?

Бывают в жизни ситуации, когда одно лицо дало другому в долг некую сумму, а условия возврата были обсуждены лишь в устной форме, без письменного закрепления договоренностей. Не имеется никакого документа, в том числе расписки, должник при этом совсем не торопится вернуть одолженную сумму. Рассмотрим возможные варианты возврата при такой ситуации.

Рассмотрим возможные варианты возврата при такой ситуации.

Сначала стоит подумать о том, какие мотивы преследует должник. Если лицо, выступающее в роли должника и правда находится в тяжелом финансовом положении, не может вернуть деньги, то стоит поговорить с ним еще раз, настояв на заключении договора или оформлении расписки. При оформлении документов будет проще требовать возврат суммы.

Если есть возможность провести беседу с родственниками или друзьями должника, то это тоже стоит сделать. Существует вероятность, что они могут оказать на него влияние.

Когда опробованы два вышеперечисленных способа и понятно, что в планах у должника нет возврата долга, стоит подумать о других методах воздействия.

Закон рекомендует все сделки, оформлять письменно (особенно при сумме более тысячи), однако, если отсутствует документ, можно использовать и иные доказательства, кроме свидетельских показаний.

Сбор доказательств

Если данный доказательства имеют место быть, то это большое преимущество. А в случае их отсутствия, придется подумать над их получением.

Когда контакт с лицом, который должен вам денежную сумму, не нарушен, стоит зафиксировать факт общения с ним. Очень важен факт признания должником долга, подтверждение по срокам возврата и другим условиям. Можно использовать диктофонную запись, переписку по смс и так далее. Чем большее число доказательств удастся собрать, тем выше шанс возврата долга, ведь при обращении в суд, будут рассматриваться все доказательства совокупно. Собрав доказательства, нужно отправляться в полицию для оформления заявления о возбуждении дела о мошенничестве.

Обращение к коллекторам

Существуют коллекторские агентства, которые на определенных условиях смогут помочь в возврате долга. Основным инструментом воздействия является качественно выстроенный (с психологической точки зрения в том числе) диалог с должником и его убеждение.

Закон ставит рамки для коллекторов, ограничивая поле деятельности личной встречей или беседой по телефону. Остальные контакты доступны только при письменном разрешении заемщика.

Не нашли свой случай?

Звоните, поможем: 8 (495) 592-95-04, +7 926 452-12-04

г. Москва, Варшавское шоссе, д. 39, оф. 420 (4 этаж). м. Нагатинская, [email protected]

долгов и умерших родственников | Информация для потребителей FTC

После смерти родственника последнее, чего хочет скорбящий член семьи, — это звонок от сборщика долгов с просьбой выплатить долг любимого человека. Вот что нужно знать о правилах и ваших правах, когда коллектор связывается с вами по поводу долгов умершего родственника.

Что нужно знать о долгах умершего родственника

Кто несет ответственность за долги умершего?

Как правило, долги человека не уходят после смерти.Эти долги причитаются и выплачиваются из имущества умершего лица. По закону члены семьи, как правило, не обязаны оплачивать долги умершего родственника из собственных средств. Если в имении недостаточно денег для погашения долга, он обычно остается невыплаченным. Но есть исключения из этого правила. Вы можете нести личную ответственность по выплате долга, если вы:

- подписал обязательство, как автокредит

- являются супругами умершего человека и проживают в муниципальной собственности штата, например в штате Калифорния .

- являются супругами умершего человека и проживают в штате, который требует от вас уплаты определенных видов долгов, например некоторых расходов на здравоохранение.

- несли юридическую ответственность за урегулирование наследства и не соблюдали определенные законы штата о наследстве.

Если у вас есть вопросы о том, обязаны ли вы по закону выплачивать долги умершего человека из собственных денег, обратитесь к юристу.В зависимости от вашего дохода вы можете иметь право на получение бесплатных юридических услуг в ближайшей к вам юридической организации.

Кто может выплатить долги из имущества умершего?

Исполнитель — лицо, указанное в завещании для выполнения его требований после смерти человека, — несет ответственность за погашение долгов умершего лица.

При отсутствии завещания суд может назначить администратора, личного представителя или универсального правопреемника и предоставить им полномочия решать дела, связанные с имуществом.В некоторых штатах это право может быть предоставлено другому лицу, не назначенному судом. Например, закон штата может установить другой процесс для кого-либо, чтобы стать представителем наследственного имущества, даже если он не был официально назначен судом.

Может ли коллектор поговорить с родственником о долге умершего человека?

Закон защищает людей, в том числе членов семьи, от сборщиков долгов, которые используют оскорбительные, несправедливые или обманные методы, чтобы попытаться взыскать долг.

В соответствии с Законом о добросовестном взыскании долгов (FDCPA) сборщики могут связываться и обсуждать непогашенные долги с

умершего лица.- супруга

- родитель (и) — если умерший был несовершеннолетним ребенком, как правило, моложе 18 лет

- опекун

- исполнитель

- администратор

Коллекционеры также могут связаться с любым другим лицом, имеющим право выплатить долги активами из имущества умершего. Коллекторы не могут обсуждать долги умершего с кем-либо еще.

Если коллектор связывается с родственником умершего человека или другим лицом, связанным с умершим, о чем они могут говорить?

Коллекционеры могут связаться с другими родственниками или другими людьми, связанными с умершим (у которых нет полномочий платить долги из имущества), чтобы узнать имя, адрес и номер телефона супруги умершего человека, исполнителя, администратора или другого лицо, имеющее право выплатить долги умершего лица. Коллекторы обычно могут связаться с этими родственниками или другими людьми только один раз, чтобы получить эту информацию, и они не могут обсуждать детали долга.

Коллекционеры могут снова обратиться за обновленной информацией, или если родственник или другое лицо предоставили сборщику неправильную или неполную информацию. Но даже тогда коллекторы не могут обсуждать долг.

Если у меня есть право выплатить долг умершего человека, могу ли я помешать сборщику долгов связаться со мной по поводу долга?

Да, по закону вы можете запретить коллекторской компании связываться с вами. Для этого отправьте письмо коллекционеру. Телефонного звонка недостаточно. Скажите коллекционеру, что не хотите, чтобы он снова с вами связывался.Сделайте копию письма для своих файлов, отправьте оригинал заказным письмом и оплатите «квитанцию о вручении», чтобы вы могли документально подтвердить, когда сборщик получил письмо.

После того, как инкассаторская компания получит ваше письмо, она сможет связаться с вами только по номеру

.- подтвердите, что он перестанет с вами связываться, или

- сообщает, что планирует предпринять определенные действия, например подать иск.

Но даже если вы перестанете с вами общаться коллекционерам, долг никуда не денется.Коллекционеры могут попытаться взыскать долг либо с поместья, либо с любого, кто соответствует одной из категорий, перечисленных выше.

Где я могу узнать больше о взыскании долгов и моих правах?

Прочтите эти часто задаваемые вопросы о взыскании долга.

Сообщить о проблемах

Что мне делать, если я считаю, что сборщик долгов нарушает закон?

Сообщайте о любых проблемах со сборщиком долгов по номеру

.Во многих штатах действуют собственные законы о взыскании долгов, отличные от федеральных.Офис генерального прокурора вашего штата может помочь вам разобраться в ваших правах в соответствии с законодательством вашего штата.

Как получить личный долг от друга, члена семьи или компании

1. Используйте простой вексель

Мы не можем достаточно подчеркнуть это: если вы собираетесь одолжить бизнесу или другому физическому лицу значительную сумму денег, укажите ее в письменной форме. Понятно, что просить друга или любимого заключить договор может показаться невежливым, но если вы беспокоитесь о том, что вам могут не заплатить и что вы упустите сумму денег, которую вы ссудили в первую очередь, это важно. .

А

В векселе просто указывается сумма ссуды и условия погашения. Вы можете установить их по своему усмотрению. Возможно, вы хотите получить проценты по кредиту или потребовать их выплаты в течение месяца или года. Эти варианты, безусловно, вам доступны. Простые векселя представляют собой договор, но они являются обязательными документами. Обеспечить погашение без такового всегда намного сложнее.

2. Будьте вежливы

Даже если должник нарушил свое слово, взыскание долга, как правило, проходит более гладко, если вы вежливы.Свяжитесь с должником и спросите, помнят ли он о долге и когда планируют платить. Иногда они могли просто забыть. Но несмотря ни на что, агрессивность — самый верный способ затормозить процесс. Должники могут стать агрессивными и отреагировать на ваш негатив. Относитесь к ним уважительно и вежливо, особенно при первом контакте.

3. Запишите свои запросы на оплату

Если ваши первые просьбы игнорируются, пора отправлять письма.

30,

60, и

Для этой цели можно использовать уведомления с просрочкой за 90 дней.Они создадут бумажное судебное разбирательство и продемонстрируют вашему должнику, что вы серьезно относитесь к получению возмещения. Сохраните копии этих писем на случай, если вы попадете в

суд мелких тяжб.

4. Подумайте о соглашении об урегулировании долга

Если ваш должник переживает тяжелые времена, или вы беспокоитесь о возмещении ссуды, или если сумма, которую вы ссудили, просто не стоит хлопот, подумайте об использовании соглашения об урегулировании долга. Таким образом, вы можете внести поправки в первоначальное соглашение, изменив причитающуюся сумму или временные рамки, в течение которых должник должен заплатить вам.Иногда избегание затяжных баталий в зале суда или беспокойство о потере друга из-за долга может подтолкнуть людей к использованию этих соглашений. Вам нужно будет подумать, подходит ли это для вашего конкретного случая, но хорошо знать, что такая возможность есть.

5. Звоните в большие пушки

Надеюсь, до этого никогда не дойдет. Но если ваши личные попытки взыскать долг игнорируются или терпят неудачу, самое время позвонить юристу.

Если бы вы занимались бизнесом, коллекторское агентство могло бы быть вашим лучшим вариантом.Но, как правило, в личных вопросах разумнее сначала заручиться помощью адвоката. Попросите адвоката написать письмо должнику. Появление письма с требованием на юридических бланках может показать вашему должнику, что вы серьезно настроены получить то, что вам причитается.

Если ваш должник все равно не заплатит? Тогда вы можете рассмотреть суд мелких тяжб. Конечно, если на вашей стороне есть опытный адвокат, неплохо было бы спросить его совета, как действовать дальше. В конце концов, каждая ссуда, каждый долг и каждая ситуация индивидуальны.Хороший юрист посоветует вам, как лучше всего справиться с вашей уникальной ситуацией.

Эта статья содержит общую юридическую информацию и не содержит юридических консультаций. Rocket Lawyer не является юридической фирмой и не заменяет адвоката или юридическую фирму. Закон сложен и часто меняется. За юридической консультацией обращайтесь к юристу.

Могу ли я нести личную ответственность за выплату долгов умершего родственника и могу ли сборщик долгов связаться со мной по поводу этих долгов?

Как правило, никто другой не обязан платить долг умершего человека.Вот некоторые исключения из этого общего правила:

• Если вы являетесь со-подписывающим лицом по ссуде, то как со-подписывающее лицо вы должны по долгу.

• Если вы являетесь владельцем совместного счета по кредитной карте, то как владелец совместного счета вы должны по долгу. Владелец совместного счета отличается от «авторизованного пользователя». Авторизованный пользователь обычно не несет ответственности за причитающуюся сумму.

• Если человек был вашим супругом, и закон вашего штата требует, чтобы супруг выплачивал этот долг.

Если не применяется исключение, вы не обязаны нести личную ответственность по долгу умершего человека.Вы не обязаны выплачивать их долг из собственных средств. Кредитор или сборщик долгов не могут использовать несправедливые, обманные или оскорбительные методы, чтобы заставить вас взять на себя ответственность.

Может ли взыскатель связаться со мной по поводу долга моего умершего родственника?

Это зависит. Вот когда с вами можно связаться:

- Если вы были соавтором или иным образом обязаны по закону по долгам умершего родственника.

- Коллекционер может связаться с вами, чтобы попытаться найти исполнителя или управляющего имуществом, но он не должен обсуждать или упоминать вам долг.

- Если вы являетесь исполнителем или распорядителем имущества умершего человека, коллекторы могут связаться с вами, чтобы обсудить долги умершего человека. Коллекторы не могут заявлять или подразумевать, что вы несете личную ответственность за выплату долгов этого лица из своих собственных активов, за исключением особых обстоятельств, таких как совместное подписание, которые делают вас юридически обязанными по выплате долга.

- Если вы не исполнитель или администратор, вы можете сообщить взыскателю, кто исполнитель.

Если вы супруг, исполнитель или администратор и хотите, чтобы сборщик долгов перестал связываться с вами по поводу долгов умершего человека, вы имеете право сказать им, чтобы они перестали связываться с вами. Чтобы воспользоваться этим правом, вы должны отправить письмо сборщику долгов, указав, что вы не хотите, чтобы сборщик снова связывался с вами. Запроса во время телефонного разговора недостаточно. Сделайте копию вашего письма для своих файлов. Как правило, рекомендуется отправить оригинал письма заказным письмом и заплатить за «квитанцию о вручении», чтобы вы могли задокументировать, что и когда получил сборщик.После того, как коллектор получит ваше письмо, он не сможет связаться с вами снова, кроме как по следующему номеру:

- Сообщите вам, что дальнейших контактов больше не будет

- Сообщите вам, что он или кредитор могут предпринять другие конкретные действия, которые разрешены законом, например, судебный процесс против вас

CFPB подготовил образцы писем, которые потребитель может использовать, чтобы ответить сборщику долгов, который пытается взыскать долг, вместе с советами о том, как их использовать. Образцы писем могут помочь вам получить информацию, остановить или ограничить дальнейшее общение или защитить некоторые из ваших прав.

Вы можете поговорить с юристом, если с вами связывается кредитор или сборщик долгов по поводу долгов умершего лица или если у вас есть вопросы о том, несете ли вы ответственность по этим долгам. Чтобы найти адвоката, вы можете обратиться в справочную службу юристов в вашем районе и попросить адвоката с опытом работы в области наследственного или наследственного права, потребительского права, защиты взыскания долгов или Закона о справедливой практике взыскания долгов. Некоторые адвокаты могут предлагать бесплатные услуги или взимать сниженную плату.В вашем районе также могут быть офисы юридической помощи или юридические клиники, которые будут предлагать свои услуги бесплатно, если вы соответствуете их критериям. Членам службы следует проконсультироваться в местном офисе юридической помощи.

Имейте в виду, что даже если вы не позволите сборщикам долга общаться с вами, ответственность за выплату долга может по-прежнему возлагаться на наследство умершего. Коллектор долга может подать иск против наследства, как и любой другой кредитор.

Как погасить задолженность по взысканию

Когда у вас есть взыскиваемая задолженность, страдает ваш кредитный рейтинг, и новые возможности для финансирования становятся ограниченными.Вы также начнете получать бесчисленное количество звонков и писем от сборщиков долгов, что добавит стресса в вашу повседневную жизнь.

Вместо того, чтобы позволять вашим финансовым проблемам продолжать выходить из-под контроля, создайте действенный план выплаты сборов таким образом, который лучше всего подходит для вас. Вот как это сделать.

Что такое взыскание долга?

Взыскание долга — это процесс, при котором компании пытаются взыскать невыплаченные долги с заемщиков. Долг переходит в взыскание, если он не выплачивается в течение длительного периода времени, обычно не менее нескольких месяцев.Если ссуда просрочена, первоначальный кредитор может продать ее коллекторскому агентству или нанять агентство для взыскания остатка от его имени.

В зависимости от типа причитающейся задолженности срок возврата просроченного векселя на взыскание обычно составляет от 90 до 180 дней. Коллекторское агентство может попытаться взыскать задолженность посредством писем и телефонных звонков.

Как долг попадает в взыскание?

У каждого кредитора есть свои правила относительно того, сколько платежей заемщик может пропустить, прежде чем он окажется в состоянии дефолта.У некоторых кредиторов задолженность прекращается, как только заемщик пропускает платеж. В других случаях с вас будут взиматься штрафы за просрочку платежа по первоначальным пропущенным платежам, прежде чем кредитор предпримет дополнительные действия.

60-дневная отметка обычно является стандартной, когда речь идет о статусе дефолта долга. Как только долг просрочен, кредитор может попытаться получить деньги сам или продать долг коллекторскому агентству.

Влияет ли на вас взыскание долга с юридической точки зрения?

Если вы не ответите сборщику долгов, он может подать на вас иск в суд.Если они выиграют, они могут получить право удерживать вашу зарплату. В этом случае они свяжутся с вашим работодателем и попросят перевести ему часть вашей зарплаты.

Они также могут наложить арест на любую вашу собственность, например, на ваш дом. В этом случае вы не сможете продать дом, пока действует залоговое право, и ваш кредитор также может лишить права выкупа вашего дома по решению суда.

Влияет ли взыскание долга на ваш кредит?

Любой платеж кредитору, который просрочен не менее чем на 30 дней, может отображаться в вашем кредитном отчете как отрицательная запись, с последующими записями, добавляемыми для каждых дополнительных 30 дней неуплаты.Каждое из этих событий ухудшает ваш кредитный рейтинг, потому что ваша история платежей составляет 35 процентов от вашего общего балла.

Когда долг переводится в инкассо, ваш счет помечается как статус взыскания. Хотя точное снижение количества баллов варьируется от человека к человеку, большинство потребителей увидят значительное снижение своего кредитного рейтинга, часто на несколько сотен баллов.

Счета в инкассо остаются в вашем кредитном отчете в течение семи лет с даты первоначальной просрочки. Однако влияние этих записей со временем уменьшится, особенно если вы примете положительные финансовые привычки.

Как погасить задолженность по взысканиям

Перед погашением задолженности по взысканиям выполните следующие действия, чтобы убедиться, что вы покрываете все необходимые основания.

1. Подтвердите, что долг принадлежит вам.

Не совершайте никаких платежей в коллекторское агентство, пока не подтвердите, что долг действительно принадлежит вам. Проверьте свои записи, чтобы убедиться, что указанный баланс верен, и свяжитесь со своим первоначальным должником, чтобы убедиться, что вы работаете с правильным коллекторским агентством. Ошибки случаются, поэтому подтверждение того, что долг является вашей ответственностью, является необходимым первым шагом.

Если коллекторское агентство пытается взыскать долг за родственника или супруга, вы можете нести ответственность, а можете и не нести ответственность в зависимости от законов вашего штата.

2. Проверьте срок давности вашего штата.

Каждый штат имеет свой собственный срок давности, который устанавливает максимальный срок, в течение которого долг может быть активно взыскан. Однако в некоторых штатах можно повторно активировать задолженность, если вы обратитесь в коллекторское агентство или произведете частичный платеж.

Подтвердите правила своего штата, прежде чем предпринимать дальнейшие действия, и убедитесь, что долг не был погашен путем банкротства или любым другим способом.

3. Знайте свои права взыскания долгов

Согласно Закону о справедливой практике взыскания долгов, коллекторы ограничены в том, как они могут общаться с вами. Им запрещено звонить с 21:00. и в 8 часов утра, они не могут связаться с вами на работе, если вы им запретили, и они не могут рассказать никому, например коллеге, о вашем долге. Они также не могут беспокоить, угрожать или оскорблять вас словесно.

Если сборщик долгов нарушает эти правила, напомните им о FDCPA.Вы также можете сообщить о них в Бюро финансовой защиты потребителей онлайн или по телефону 855-411-2372.

4. Выясните, сколько вы можете позволить себе заплатить.

Перед тем, как решить, как погасить свой долг, вам нужно подвести итоги своего бюджета и финансов, чтобы оценить, сколько вы разумно сможете заплатить. Посмотрите на свой ежемесячный денежный поток и определите, сколько вы могли бы вложить в погашение долга или погашение долга, при необходимости скорректировав свой бюджет, чтобы сократить дополнительные услуги, такие как подписка на потоковую передачу или пакеты кабельного телевидения.

5. Попросите удалить вашу учетную запись

Если вы можете позволить себе выплатить крупную единовременную сумму, вы можете попросить коллекторское агентство удалить задолженность из вашего кредитного отчета. Если коллектор не согласен с этим, вы можете потребовать, чтобы он пометил его как «оплаченный полностью».

Любое из этих изменений улучшит ваш кредитный рейтинг и упростит для вас право на получение другой ссуды. Не все коллекторские агентства согласятся на такой обмен, но всегда стоит спрашивать.

6.Установите план платежей

Если вы не можете заплатить крупную единовременную сумму, вы можете попросить агентство по сбору платежей составить план платежей, который вы можете себе позволить. Вам нужно будет договориться о том, сколько платежей потребуется, прежде чем задолженность будет считаться погашенной.

Переговоры по медицинскому долгу

Если у вас есть медицинский долг, вы можете договориться о беспроцентных платежах напрямую с поставщиком медицинских услуг. Во-первых, свяжитесь с биллинговой службой и спросите, есть ли у вас какие-либо программы, которые могут устранить или уменьшить баланс.

Затем спросите о вариантах погашения. Если вы ничего не добьетесь, попросите поговорить с менеджером.

7. Произведите платеж

После того, как вы и коллектор достигнете письменного соглашения о погашении долга, вы произведете платеж. Самый безопасный способ произвести платеж агентству по взысканию долгов — это отправить чек по почте с уведомлением о вручении. Это докажет, что чек был принят коллекторским агентством. Это стоит 1,75 доллара за электронную квитанцию и 2 доллара.85 за отправленную по почте квитанцию. Эти квитанции пригодятся, если коллекторское агентство когда-либо заявит, что вы не производили платеж.

8. Все документируйте

Заемщики должны внимательно относиться к документации, когда дело касается взыскателей долгов. Как только вы начнете разговаривать с коллекторским агентством, запишите имя агента, его контактную информацию и то, что вы обсуждали.

Если вы согласны на мировое соглашение с конкретными условиями, попросите их прислать вам копию этого соглашения в письменной форме.Без письменного контракта у вас могут возникнуть проблемы с тем, чтобы заставить их удалить учетную запись из вашего кредитного отчета, даже если они устно согласились с этим.

Будьте в курсе мошенничества со взысканием долга

Мошенничество со сбором долга реально, и мошенники могут использовать опасения по поводу долга, чтобы заставить вас заплатить. Следите за тем, чтобы предполагаемые сборщики долгов скрывали информацию, звонили вам поздно ночью, угрожали тюремным заключением или просили заплатить предоплаченной картой.

Подтверждение вашего долга и права коллекторского агентства на ваши платежи имеет большое значение для защиты вас от потенциального мошенничества.Однако есть несколько других мер предосторожности, которые вы всегда должны соблюдать.

Во-первых, никогда не давайте никому доступ к своему банковскому счету. Вместо этого платите сертифицированными чеками. Также ведите подробный учет ваших платежей вместе с вашим первоначальным соглашением.

Что делать после того, как вы сделаете последний платеж

Когда вы закончите свой план платежей или заполните единовременную выплату, попросите коллекторское агентство предоставить письмо о завершении от лица, подписавшего компанию. Затем проверьте свои кредитные отчеты, чтобы убедиться, что учетная запись была точно обновлена, но учтите, что изменения могут не отображаться в течение 30 дней.Даже после того, как все будет правильно обновлено, храните свои записи в надежном месте на случай, если в дальнейшем возникнут какие-либо проблемы.

Итоги

Выплата взыскания не является быстрым процессом, но может быть постоянным решением для избавления от проблемной задолженности. Если у вас возникли проблемы с погашением долга в счет взыскания самостоятельно, вы можете рассмотреть возможность получения ссуды на консолидацию долга, если это позволяет ваш кредит или если вы можете найти квалифицированного соавтора. Это не устранит вашу задолженность, но может помочь вам платить меньше процентов и упростить процесс.

Независимо от того, какой вариант оплаты вы выберете, примите дополнительные меры по подтверждению своей задолженности и получению соответствующих документов, чтобы защитить себя как сейчас, так и в будущем.

Подробнее:

Отвечает ли семья за оплату счетов близкого человека, долгов, кредитной карты …

Владелец долгаДаже если вы по закону не обязаны платить долги близкому человеку, это не означает, что вам или членам вашей семьи не будут звонить из коллекторских агентств, говорящие, что вы должны заплатить деньги.

Если вы обнаружите, что агентство по взысканию долгов преследует членов семьи или нарушает закон, напишите письмо «Прекратите и воздержитесь» или попросите адвоката написать его от вашего имени. По сути, это письмо требует, чтобы кредитор прекратил связываться с вами или вашими родственниками.

При необходимости будьте готовы подать жалобу на злоупотребления коллекторскими агентствами. Сборщикам долгов не разрешается приставать к вам или членам вашей семьи по поводу непогашенных долгов. Им также не разрешается звонить в определенное время дня, и им запрещено звонить вам на работу, если вы укажете, что вам не разрешено принимать звонки.

Вашим родственникам не придется иметь дело с сборщиками долгов, пытающимися связаться с вами. А согласно Закону о справедливой практике взыскания долгов (FDCPA) кредиторы даже не должны разговаривать с вашими родственниками, друзьями или соседями о ваших долгах.

Итак, что делать, если коллектор требует оплаты счетов любимого человека?

«Мой лучший совет — не брать на себя никаких обязательств по телефону, когда поступает коллекторский звонок, а проконсультироваться с некоммерческой организацией по кредитным консультациям, экспертами в AARP или даже с Федеральной торговой комиссией, которая опубликовала отличные предупреждения для потребителей о «, — говорит Этта Мани, президент InCharge Debt Solutions, некоммерческой организации, которая предоставляет потребителям бесплатные консультации по кредитам.

В одном из своих предупреждений для потребителей FTC предупреждает потребителей не предоставлять свои личные данные — такие как данные банковского счета или номера социального страхования — сборщикам долгов, которые звонят и заявляют, что умерший родственник задолжал деньги. Некоторые звонившие могли быть мошенниками, которые занимались некрологами и искали возможности для кражи личных данных.

Думаете одолжить деньги другу или члену семьи? Прочтите сначала

Одолжить деньги члену семьи или другу — рискованное дело, которое может очень плохо кончиться.Вы можете потерять деньги и разрушить важные отношения.

Помните совет, который Полоний дает своему сыну Лаэрту в шекспировском «Гамлете»: «Ни заемщиком, ни заимодавцем быть не может, ибо взаймы часто теряют и себя, и друга».

По данным недавнего опроса Bankrate.com, почти половина (46 процентов) взрослых, ссужавших деньги друзьям или родственникам, сообщили об отрицательном результате, 37 процентов заявили, что потеряли деньги, а 21 процент испытали испорченные отношения с заемщиком.

Получение кредита также может вызвать личные и финансовые проблемы. Опять же, почти половина (45 процентов) людей, участвовавших в исследовании Bankrate, заявили, что испытали негативные последствия:

- 21 процент сообщили, что их отношения были повреждены.

- 20 процентов заявили, что их кредитный рейтинг был поврежден как прямой результат.

- 18 процентов заявили о потере денег в процессе.

«Эти данные ясно показывают, что мы не должны ссужать деньги семье и друзьям, и мы не должны предоставлять ссуды вместе, потому что, к сожалению, примерно в половине случаев что-то идет не так», — сказал Тед Россман, отраслевой аналитик Bankrate.«Хотя достаточно плохо терять деньги, я думаю, что еще хуже, когда отношения портятся, а это случается слишком часто».

Дети часто просят родителей оформить ссуду, если они не могут самостоятельно получить кредитную карту или автокредит. Легко понять, почему родитель хотел бы помочь в этой ситуации, но многие не осознают, что консигнация — это юридическое обязательство, которое может вернуться, чтобы укусить их.

«Это намного больше, чем просто порекомендовать кому-то ссуду; это юридическое обещание выплатить долг, если основной заемщик этого не сделает », — пояснил Россман.«Косайнеры могут потерять деньги, а их кредитные рейтинги могут быть повреждены, если платежи не будут произведены вовремя».

Совместное подписание также может повлиять на способность соавтора получить кредит, потому что оно обычно повышает отношение долга к доходу и коэффициент использования кредита. Так что, даже если все пойдет хорошо, могут быть последствия, сказал Россман NBC News ЛУЧШЕ.

Связанные

Ссужать деньги — это финансовое, а не эмоциональное решение

Просьба помочь члену семьи или близкому другу, который находится в затруднительном положении, может действительно задеть ваши сердечные чувства и заставить вас сделать то, что вы обычно не делаете.

Если вы ожидаете, что вам заплатят, и окоченели, это чувство предательства может вызвать много гнева.

«Это может разрушить отношения», — сказал Брюс МакКлари, вице-президент Национального фонда кредитного консультирования. «Люди часто ссужают деньги добросовестно и ничего не записывают. Они не садятся и не обсуждают договоренность и то, что от них ожидается. Неспособность сформулировать ожидания и записать их всегда приводит к сожалению ».

Когда он работал кредитным консультантом на передовой, МакКлари видел, как люди вкладывают свои пенсионные сбережения или занимают деньги сами, чтобы ссудить нуждающемуся члену семьи.

«Это просто показывает, насколько силен эмоциональный элемент и как он может заставить рациональных людей совершать сумасшедшие поступки со своими деньгами», — сказал МакКлари. «Я видел много плохих решений, которые не подтверждаются тщательным рассмотрением».

Если условия ссуды изложены в письменной форме, это становится финансовой транзакцией, исключающей возможность того, что заемщик может счесть это подарком. Просто помните, что если вы не вернете вам долг, у вас не так уж много последствий. Это не повредит кредитному рейтингу заемщика, как неплатеж по банковской ссуде.И, скорее всего, вы не собираетесь подавать на них в суд.

Консультанты по личным финансам, с которыми связались NBC News ЛУЧШЕ, дадут такой совет: если вам неудобно одалживать этому человеку деньги, не делайте этого. Если вы согласны на это, считайте это подарком, который не подлежит возмещению. Так что не давайте взаймы больше, чем вы можете позволить себе потерять.

«Просто представьте, что предоставление ссуды другу или члену семьи эквивалентно поджиганию этих денег», — сказала сертифицированный специалист по финансовому планированию Меган Бринсфилд, директор по финансовому планированию Motley Fool Wealth Management.«Подумайте об этом так резко, но в то же время, давать кому-то деньги и помогать им, должно приносить радость обеим сторонам, поэтому не следует делать это неохотно».

Сопутствующие

Кредитование кредитной карты также вызывает проблемы.

Обзор Bankrate также показывает потенциальные ловушки, связанные с предоставлением кредитной карты другу или члену семьи. Из тех, кто так поступил, у 37 процентов случилось что-то плохое:

- 21 процент потеряли деньги

- 16 процентов заявили, что это нанесло ущерб их отношениям

- 12 процентов понизили кредитный рейтинг

Некоторые держатели карт фактически не дают их кредитная карта отсутствует, они просто любят вскочить и оплатить совместный счет — может быть, за обед или кино — чтобы заработать вознаграждение по кредитной карте.Легко предположить, что другие внесут свою справедливую долю, но не рассчитывайте на это.

Из держателей кредитных карт, которые сделали это, ожидая выплаты, большинство (70 процентов) заявили, что не получали деньги хотя бы один раз (27 процентов сказали, что это происходило время от времени, а 23 процента сказали, что часто).

Опрос показал, что пожилые миллениалы (возраст 30-38), скорее всего, будут стеснены при оплате группового счета. Кроме того, они с наибольшей вероятностью попробуют стратегию «Оплатите групповой счет, чтобы получить вознаграждение».

«Даже если вы столкнетесь с проблемой только один раз, это, вероятно, сведет на нет ценность вознаграждений, которые вы получите, а затем и некоторых», — сказал Россман из Bankrate. «Это рискованная стратегия, особенно если она приводит к задолженности по кредитной карте. Если у вас уже есть задолженность по кредитной карте, значит, вы не только субсидируете покупку друга или члена семьи, но и можете платить проценты по ней ».

Связанные

Больше от BETTER

Хотите еще таких советов? NBC News BETTER одержимы поиском более простых, здоровых и разумных способов жизни.Подпишитесь на нашу рассылку и следите за нами в Facebook, Twitter и Instagram.

Ответственность за выплату долгов после смерти

Что происходит с долгами после смерти члена семьи?

Как правило, долг умирает вместе с умершим человеком, но это не всегда так. Перед погашением долга необходимо учитывать следующее:

- Был ли покойный женат?

- Подписывали ли другие ссуды совместно или на кредитной карте было более одного человека?

- Каким имуществом или финансами был человек на момент смерти?

Как правило, долг умирает вместе с умершим, но есть несколько исключений из этого правила.Если умерший умрет с активами, достаточными для завещания, наследственная масса возьмет на себя ответственность по долгам. Совместные долги — еще одно исключение. Любой, кто несет солидарную ответственность по счету, остается ответственным за долг. Например: у мужа и жены есть счет кредитной карты. В случае его смерти жена должна будет выплатить оставшуюся сумму.

Обеспеченные долги и долги в совместном владении

Обеспеченные долги — это ипотечные кредиты и автокредиты. Приобретаемый в кредит предмет является обеспечением кредита.Если вы не платите за автомобиль, кредитор возвращает автомобиль обратно. Если по вашей ипотеке наступит дефолт, вы потеряете дом. Например: Джейн, вдова, получила ипотечный кредит и приобрела дом. Через три года она умерла. Ипотека не пропадает при ее смерти. Жилищный кредит — это обременение дома. Ее имущество или ее наследники могут продать дом и выплатить ссуду или оставить дом себе и продолжать платить по ипотеке. Это верно в отношении любого обеспеченного долга.

Аризона является одновременно общественной собственностью и государством с государственным долгом.Если долги возникли во время брака, оба супруга считаются ответственными за долг. Не имеет значения, есть ли в аккаунте оба имени. Если Джон достает кредитную карту только на свое имя, и если Джон сбит автобусом и убит, его жене остается выплатить долг по кредитной карте. Другое дело, если Джон взял на себя долг до брака, но, поскольку он возник во время брака, оставшийся в живых супруг застрял в его выплате.

То же самое и в отношении других совместных долгов.Если отец совместно подписывает ссуду для своего сына, и сын умирает, родитель по-прежнему будет нести ответственность по ссуде. Если мать и дочь делят счет, и мама умирает, дочь будет обязана выплатить остаток. Суть здесь — совместные обязательства не стираются, если один из подписантов счета умирает.

Малые поместья, переданные по аффидевиту

Закон штата Аризона разрешает передачу небольших владений наследникам по письменным показаниям, а не по завещанию. Пересмотренные законы штата Аризона, раздел 14-3971.Если сумма наследственного имущества составляет 75 000,00 долларов или меньше, для передачи активов достаточно процесса под присягой. Моя собственная семейная история послужит примером того, как это работает. Когда моя мать умерла в 2013 году в преклонном возрасте 95 лет, большая часть ее активов находилась в совместном владении либо со мной, либо с моим братом. Когда мама продала свой дом, она поместила выручку на несколько компакт-дисков. Мой брат числился совладельцем одного из компакт-дисков, а я — другим. Ее сберегательный счет хранился совместно с моим братом.Единственным активом, указанным исключительно на ее имя, был второй сберегательный счет на 46 000 долларов. К счастью, у нее не было долгов. После уведомления ее пенсионного обеспечения и социального обеспечения о ее смерти я загрузил формы и подготовил письменные показания под присягой. Я воспользовалась формой на веб-сайте Верховного суда Аризоны и заверила ее у нотариуса. Затем мы с братом направились в банк с копиями свидетельства о смерти мамы и письменными показаниями под присягой. Имея свидетельство о смерти и письменные показания, было несложно передать все на мое имя и имя моего брата.Мы разделили все пополам, как и хотела моя мама.

Если бы мама умерла, имея кредитную карту или кредитный счет, долг, несем ли мы ответственность за его выплату? Ответ — нет. По данным Федеральной торговой комиссии (FTC), оставшийся в живых родственник не обязан платить по долгам умершего, если они не подписались на счете. Чаще всего эта проблема возникает, когда родители умирают, а детям остается разбираться в делах умершего. Если они не являются совладельцами счета, родители не обязаны оплачивать счета, понесенные умершими взрослыми детьми, а дети не обязаны оплачивать долги своих родителей.Другое дело, если есть наследственное имущество, о чем будет сказано ниже.

Федеральный закон о справедливой практике взыскания долгов, соблюдение которого обеспечивается Федеральной торговой комиссией (FTC), запрещает сборщикам долгов использовать злоупотребления, несправедливость или обман для взыскания долгов. Это не останавливает коллекторские агентства от попыток убедить вас заплатить обязательства по погибшим родственникам. Когда отец моего мужа умер, у него не осталось денег, но осталось много долгов. В течение нескольких месяцев нас с мужем преследовали коллекторские агентства, пытаясь заставить нас выплатить его многочисленные долги по кредитным картам.Наконец, это прекратилось после того, как я отправил заказные письма, информируя коллекторские агентства о том, что мы не обязаны платить по долгам, и попросил их перестать писать нам письма и звонить.

Долговые обязательства в наследственном имуществе

При наличии завещания долги умершего лица переходят в наследственное имущество. Имущество — это юридическое лицо, ответственное за ведение хозяйственной деятельности умершего. Личный представитель (исполнитель) несет ответственность за оплату всех известных счетов за счет имущества наследства.Личный представитель (ЛП) должен написать письмо всем известным кредиторам, уведомив их о смерти. Он или она также должны опубликовать уведомление в местной газете, уведомляющее всех неизвестных кредиторов о смерти и об их обязанности уведомить PR о своих требованиях в установленные сроки. Пересмотренные законы штата Аризона, раздел 14-3801. Если активов недвижимого имущества недостаточно для выплаты долгов, PR исчерпает активы, выплачивающие требования кредиторов. Наследники ничего не получат, но и не будут обязаны оплачивать оставшуюся часть счетов своего умершего родственника.

Поступления по страхованию жизни и совместные банковские и инвестиционные счета не подпадают под действие завещания. Если тетя умирает, и вы получаете ее страховку жизни, эти деньги поступают непосредственно к вам. Он не проходит через завещание и не может быть использован для оплаты счетов вашей умершей тети. То же самое верно в любое время, когда вы являетесь бенефициаром страхования жизни. Аналогичным образом обрабатываются совместные банковские и инвестиционные счета. Если у вас и вашего отца есть совместный сберегательный счет, и он умирает, счет теперь ваш.

Мотивация второй стороны в таком случае является более сильной, т.к. перспектива выплаты денег через суд заставляет многих людей вернуть долг самостоятельно.

Мотивация второй стороны в таком случае является более сильной, т.к. перспектива выплаты денег через суд заставляет многих людей вернуть долг самостоятельно. Они оказывают консультационную помощь, а также содействие в сборе документов для обращения в суд и при оспаривании судебного решения.

Они оказывают консультационную помощь, а также содействие в сборе документов для обращения в суд и при оспаривании судебного решения.