Как грамотно дать в долг, чтобы получить деньги обратно – отвечает адвокат

Белорусское телеграфное агентство совместно с Белорусской республиканской коллегией адвокатов продолжает цикл материалов на правовую тематику «Право на защиту: советы адвоката». Давая деньги в долг, безусловно, мы рассчитываем, что их обязательно нам вернут. А что, если друг или знакомый оказался непорядочным человеком и всячески уклоняется от своих обязательств? Опытные адвокаты юридической консультации Ленинского района Гродно Андрей Белый, Светлана Бирилова и Игорь Сильванович расскажут, как грамотно давать в долг и когда следует обращаться в суд.

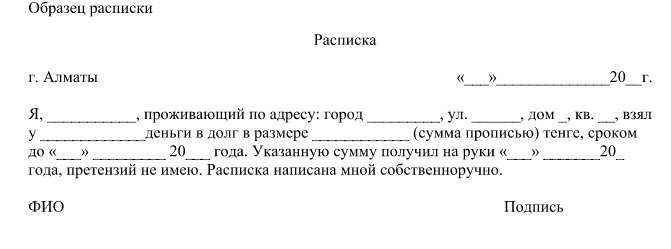

Как грамотно давать в долг? Как правильно составить расписку?

Чтобы грамотно дать деньги в долг, необходимо оформить договор займа. По этому договору одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей, если иное не установлено законодательными актами.

Договор займа должен быть заключен в письменной форме, если сумма превышает не менее чем в 10 раз размер базовой величины, а в случаях, когда заимодавцем является юридическое лицо, – независимо от суммы. В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему заимодавцем определенной денежной суммы или определенного количества вещей. В расписке должны быть указаны все данные заемщика и займодавца: Ф.И.О., адрес места жительства, паспортные данные, сумма займа и дата составления расписки. Если есть свидетели, необходимо отразить все данные и для свидетелей.

Требуется ли нотариальное заверение расписки?

Для оформления договора займа нотариального заверения расписки не требуется, т.е. законодательством это не предусмотрено. Заверить расписку у нотариуса можно по желанию сторон, которые заключают договор займа.

Будет ли являться доказательством расписка, оформленная ненадлежащим образом?

Расписка по договору займа должна соответствовать требованиям законодательства. Как ее составлять, разъясняет Гражданский кодекс Беларуси. Об этом выше уже говорилось.

Расписка, оформленная ненадлежащим образом, не может являться доказательством в судебном процессе.

Как поступать, если должник не выполняет оговоренные в расписке условия, например, не возвращает деньги в срок, постоянно откладывая этот момент?

Заемщик обязан возвратить полученную сумму в срок и порядке, которые предусмотрены договором займа. Если срок возврата договором не установлен или определен моментом востребования, сумму займа нужно вернуть в течение 30 дней со дня предъявления заимодавцем требования об этом, если иное не предусмотрено договором. Если должник не возвращает деньги в срок, указанный в договоре, необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа.

Как поступать, если должник избегает встречи с человеком, у которого взял в долг, или вовсе сменил место жительства?

В этом случае необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа. Местом жительства должника может считаться последнее известное истцу место его пребывания.

Отвечают ли по долгам гражданина его родственники?

Прежде всего необходимо определиться, какие родственники имеются в виду, поскольку в различных нормативно-правовых актах Беларуси круг лиц, определяемых в качестве родственников, отличается.

Как правило, граждане не отвечают по долгам своих совершеннолетних и дееспособных родственников. Но распространены ситуации, когда родственники выступают в качестве поручителей. В этом случае они отвечают перед кредитором солидарно с должником – своим родственником, если тот не исполняет или ненадлежаще исполняет свои обязательства.

После смерти родственника вместе с наследством, обремененным долгами, также переходят и долги. Однако каждый из наследников отвечает по долгам наследодателя только в пределах стоимости перешедшего к нему наследственного имущества.

Как быть с непогашенными долгами супругов, которые возникли до регистрации брака?

Вступление в брак не освобождает от выплаты долгов, возникших до регистрации брака. При этом взыскание по непогашенному долгу может быть обращено как на имущество, находящееся в собственности должника, так и на его долю в общем имуществе супругов, приобретенном после заключения брака, которая причиталась бы ему при разделе этого имущества.

В этом случае стоит рассмотреть вопрос о заключении между будущими супругами или супругами брачного договора, исключив режим общей совместной собственности в отношении имущества, приобретаемого супругом-не должником после заключения брака.

При помощи каких законных методов можно попытаться взыскать долги до того, как обратиться в суд? Как при этом не попасть в поле зрения правоохранительных органов как шантажист?

До обращения в суд с иском можно попытаться добровольно урегулировать спор, в том числе направив должнику предложение об этом письменно.

Если в действиях должника усматриваются признаки мошенничества, т.е. есть основания предполагать, что он завладел имуществом либо приобрел права на имущество путем обмана или злоупотребления доверием, можно обратиться в органы милиции с соответствующим заявлением. Возможно, проведение проверки правоохранительными органами заставит должника вспомнить о необходимости выполнения обязательств.

Может ли должник оспорить расписку или договор займа?

Договор займа можно оспорить по его безденежности. То есть заемщик имеет право доказывать, что деньги или другие вещи в действительности он не получал от заимодавца или получал в меньшем количестве, чем указано в договоре (расписке).

Если договор займа должен быть совершен в письменной форме, его оспаривание по безденежности путем свидетельских показаний не допускается. Исключение составляют случаи, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с заимодавцем или стечения тяжелых обстоятельств.

Если в процессе оспаривания заемщиком договора займа по его безденежности будет установлено, что деньги или другие вещи в действительности не были получены от заимодавца, договор займа считается незаключенным. Когда деньги или другие вещи получены в меньшем количестве, договор считается заключенным на это количество денег или вещей.

А что, если должник вовсе отрицает, что брал деньги в долг?

В этом случае необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа. Расписка будет являться главным доказательством того, что договор займа был заключен. Также свидетельские показания могут расцениваться как доказательства заключения между сторонами договора займа.

Какой срок давности для обращения в суд по таким спорам?

Для обращения в суд по таким спорам устанавливается общий срок исковой давности в три года.

В каких случаях следует подавать заявление в суд, а в каких взыскание долгов возможно и в исполнительном производстве на основании исполнительной надписи нотариуса?

Если требование о взыскании долга основано на нотариально удостоверенной сделке (договоре займа), взыскание происходит в бесспорном порядке на основании исполнительных надписей нотариусов. В остальных случаях следует обращаться в суд в порядке искового производства (путем предъявления иска).

Каким образом можно обязать должника вернуть деньги, если у него их действительно нет? Какие ограничения может наложить суд?

Если должник не исполняет либо уклоняется от исполнения требований исполнительного документа, суд может принять в его отношении следующие меры:

- временно ограничить в выезде из Беларуси;

- временно ограничить в управлении механическими транспортными средствами, моторными маломерными судами, мощность двигателя которых превышает 3,7 киловатта (5 лошадиных сил), а также в охоте. Исключение составляют случаи, когда эти права нужны должнику в связи с инвалидностью либо в качестве единственного средства получения дохода. Причем ограничения устанавливаются на срок до исполнения должником требований, содержащихся в исполнительном документе, но не более чем на пять лет;

- временно ограничить в посещении игорных заведений.

Могут ли изъять имущество должника? Или обязать его часть зарплаты отдавать в счет погашения задолженности?

При взыскании задолженности судебный исполнитель может применять такие меры, как обращение взыскания на имущество должника, в том числе на имущественные права, а также обращение взыскания на заработную плату должника – гражданина, в том числе индивидуального предпринимателя, и приравненные к ней доходы. Иначе говоря, на стадии принудительного исполнения могут изъять некоторое имущество должника, а также обязать часть зарплаты отдавать в счет погашения долга.

Можно ли требовать и в каких случаях вместе с основным долгом вернуть и проценты? Когда наступают финансовые санкции при нарушении условий договора?

Проценты на сумму займа можно получить, когда размер и порядок их уплаты определены договором.

Если человек не возвращает деньги в срок, на сумму долга ему придется уплатить проценты, предусмотренные п. 1 ст. 366 Гражданского кодекса (кроме процентов, определенных договором займа). Эти санкции действуют со дня, когда деньги должны были быть возвращены, по день их возврата заимодавцу.

Правда ли, что взыскать долг с гражданина другой страны сложнее?

Если должник – гражданин другого государства, необходимо принять во внимание некоторые обстоятельства, которые действительно могут затруднить взыскание долга.

Прежде всего необходимо определиться, может ли такое дело рассматриваться судами Беларуси. Судам республики подсудны дела по искам к иностранным гражданам и лицам без гражданства, если они имеют место жительства на территории Беларуси.

Содержание международного договора Беларуси с государством, гражданином которого является должник, при наличии такого договора, кроме того позволит определить, по законодательству какой страны определяются права и обязанности сторон (условия договора, возможность взыскания процентов, пени и т.д.), вопросы исковой давности. Как правило, права и обязанности сторон по сделке определяются по законодательству места ее совершения, если иное не предусмотрено соглашением сторон.

Принципиально ли отличается процесс взыскания долгов, если должником перед гражданином выступает физическое лицо и какая-либо организация?

Принципиальной разницы нет. Хотя процесс исполнения вынесенного решения о взыскании денежных средств с юридического лица и физического лица имеет своим отличия.

По сообщению БЕЛТА

www.pravo.by

Как дать деньги в долг частному лицу под проценты с распиской

Когда у людей возникает необходимость занять какую-то сумму, в числе прочих вариантов на помощь приходят частные инвесторы. Одолжить средства может каждый, кто имеет достаточное количество финансов.

Листовки с текстом «Дам деньги в долг», расположенные на специализированных досках, говорят о том, что автор объявления занимается бизнесом, а не благотворительностью. Если вы хотите почувствовать себя кредитором, нужно уметь не только получать деньги, но и одалживать.

Как правильно одолжить деньги

Частные заимодавцы не регистрируют свою деятельность официально. Условия кредитования будут зависеть только от самого кредитора и никак не устанавливаются законом. Поэтому заемщик должен быть уверен, что, откликаясь на объявление «Дам в долг», он не нарвется на мошенника.

Человек, желающий передать деньги в долг, должен знать, как правильно занимать их нуждающемуся лицу. Ему нужно соблюсти два основных пункта:

- оформление расписки от лица заёмщика;

- привлечение людей, выполняющих роль свидетелей при подписании соглашения о передаче денежной суммы.

Давайте деньги в долг, обдумывая все аспекты договора между инвестором и заёмщиком.

- Уточните метод, который будет действовать при возврате средств (наличные, банковский или карточный счёт), процентную ставку и её начисление (при наличии), пени за просрочку.

- Для установления процентной ставки следует проанализировать этот показатель в финансовых учреждениях, предоставляющих ссуды.

- Целесообразно выяснить хотя бы минимальную информацию о заемщике (доход, трудоустроенность). Большим плюсом будет желание клиента сотрудничать в дальнейшем.

Предоставляя определённую сумму друзьям, родственникам или знакомым, следует понимать, что это действие может привести к разрыву взаимоотношений.

Составление расписки для кредитора

Чтобы расписка могла стать доказательством в суде, она должна быть правильно составлена.

Чтобы расписка могла стать доказательством в суде, она должна быть правильно составлена.Попросите откликнувшегося на ваше объявление «Дам деньги» (под проценты или без них) заемщика составить расписку. Она будет являться фактом получения оговоренной двумя сторонами суммы.

При оформлении расписки учтите нюансы:

- Рукописный текст. Расписка пишется от руки и от лица занимающего, что поможет доказать её подлинность в случае графологической экспертизы.

- Два экземпляра документа. Один остаётся у дающего в долг, второй— у заёмщика. Это исключает внесение изменений в документ со стороны одного из участников долгового соглашения.

- Указание паспортных данных со стороны и кредитора, и заемщика. В обязательном порядке в расписке указывают Ф. И. О., прописку, номер/серию гражданского паспорта, кем и когда был выдан документ.

- Указание переданной/полученной суммы. Прописывается прописью и цифрами, что исключает возможность исправления выданной суммы. Также указывается валюта передаваемых средств.

- Период предоставления долга – срок, по окончании которого должны быть возвращены заёмные средства. Здесь же следует указать пени, начисляемые за каждый день допущенной просрочки.

- Дата оформления и подписи участвующих в передаче денег лиц: заимодавец, должник, свидетели. Целесообразно пригласить не менее двух лиц, которые будут выполнять роль свидетелей.

Заверение расписки в нотариальной конторе максимально обезопасит сделку и узаконит взаимное соглашение. Услуга нотариуса платная, но не обязательная. Заверение расписки нотариусом будет отличным шагом при передаче в долг крупной суммы.

Обезопасить себя должна не только дающая сторона, но и принимающая. Целесообразно вернуть долг под расписку, оформленную от лица кредитора, которая является фактом погашения займа и начисленных процентов.

Как попросить вернуть долг

Составляя объявление, содержащее текст «дам в долг» или «деньги под проценты», следует понимать, что в некоторых случаях средства придётся возвращать самостоятельно и принудительно.

Конечно, если вы заняли мизерную сумму знакомому человеку, тогда не стоит тратить время – просто сделайте соответствующие выводы. Если возврату подлежит крупный долг, тогда на помощь придут проверенные приёмы:

- Попросить у заёмщика в долг небольшую сумму. Постоянно просите заплатить его в автобусе, за продукты и другие мелочи, аргументируя эти действия своей забывчивостью.

- Предоставить рассрочку.

- Перейти к альтернативным вариантам (отработка, оказание услуги, обмен).

- Привлечь лиц, являющихся авторитетными для заёмщика: родители, учителя, тренер, начальник и иные, оказывающие влияние.

- Припугнуть должника или надавить на него, но не угрожать. Отличный вариант – предупредите заемщика о вынесении его поступка на всеобщее обозрение (социальные сети, СМИ, на работе, среди знакомых).

Возврат денег через суд

Один из способов вернуть деньги – обратиться в суд.

Один из способов вернуть деньги – обратиться в суд.Многие частные лица, которые дают деньги в долг и не получают их и/или проценты обратно, затягивают обращение в суд, пытаясь решить проблему в досудебном порядке.

Срок давности по «долговому» делу составляет три года, поэтому следует рассчитывать период, в который ещё есть возможность вернуть деньги в законном порядке. По истечении этого срока истец получает отказ в рассмотрении дела.

Порядок действий кредитора в случае решения проблемы посредством судебного разбирательства:

- Отправка заказного письма заёмщику с просьбой о возврате долга.

- При отсутствии ответа от должника снятие копии с письма.

- Сбор документов, утверждающих передачу денег (долговое соглашение, расписка).

- Подготовка копии своего паспорта (вторая и третья страницы + прописка).

- Оформление искового заявления в районный суд по прописке заёмщика.

- Оплата государственной пошлины.

- Передача искового заявления и копий всех подготовленных документов в суд.

- После окончания судебного заседания забрать исполнительный лист и передать его ответственному судебному приставу.

Если должник решит вернуть средства до судебного разбирательства, испугавшись преследования со стороны приставов, оформите приёмку переданной суммы соответствующей распиской. После этого необходимо составить обращение в суд об отзыве искового заявления.

Как защитить себя от невозврата долга

Люди, желающие заработать на займах и распространяющие объявления «дам в долг», должны знать, как правильно не только одолжить деньги, но и обезопасить сделку.

Существует несколько способов защиты заимодавца:

- оформление договора залога;

- оформление расписки.

Расписка оформляется, как правило, при невозможности оставить какое-либо имущество в залог кредитору.

Видео: Как одолжить деньги частному лицу.

pomoshdengami.ru

Как правильно дать деньги в долг — советы юриста — финансовые новости

Как правильно дать деньги в долг? Что нужно предусмотреть, чтобы получить одолженные деньги обратно, и что делать, если должник не возвращает деньги? Несколько советов на эту тему — в материале Tengrinews.kz.

Договор займа или расписка? Как можно подтвердить факт дачи денег в долг

По словам юриста Андрея Ли, документом, подтверждающим факт получения денег, может выступать как расписка, так и договор займа. Однако, на его взгляд, расписка является более «весомым» аргументом в суде, нежели договор займа, причем нотариальный договор или нет, по мнению юриста, значения не имеет.

«Дело в том, что на практике в договорах займа указываются фразы: «занял деньги, взял в долг и так далее», но когда дело доходит до суда, то возможный должник занимает такую позицию, что договор займа он подписал, но денег фактически не получал, а в силу статьи 717 ГК РК договор займа считается заключенным с момента передачи денег», — рассказал Андрей Ли.

По его словам, суд зачастую просит принести документ, подтверждающий именно передачу денег.

«Документом, подтверждающим данный факт, может служить обыкновенная расписка: «Я, ФИО, деньги в сумме такой-то получил. Обязуюсь вернуть в срок до такого-то. Подпись, дата». А так как подобный документ не всегда имеется, то суды периодически отказывают в исках. Можно заключить и договор займа, но в данном случае желательно также взять расписку о том, что лицо деньги фактически получило», — пояснил он.

При этом он отметил, что еще одним плюсом расписки перед договором займа является то, что обычно договоры займа печатаются, а в расписке собственноручно написанного текста гораздо больше, что может облегчить работу эксперта в случае проведения почерковедческой экспертизы.

Как правильно оформить документ подтверждения факта дачи денег в долг?

Здесь юрист снова акцентировал внимание на том, что в расписке необходимо указать факт получения денег: «Я, ФИО, получил деньги», срок возврата, вознаграждение, подпись и дата. При этом он уточнил, что договор займа по закону признается заключенным в надлежащей письменной форме также при наличии облигации, расписки заемщика или иного документа, удостоверяющего передачу ему заимодателем определенной суммы или определенного количества вещей.

«Если лицо отказывается возвращать долг, то заимодатель, имея на руках вышеперечисленные документы, может обратиться с заявлением в суд», — заключил он.

tengrinews.kz

Взять деньги в долг под расписку от частного лица через нотариуса и не прогадать

деньги в долг под расписку от частного лица через нотариуса

Чтобы взять деньги в долг под расписку от частного лица через нотариуса, нужно обратиться к кредитору. Им может выступать любое частное лицо, располагающее капиталом. Оно выдает заем под проценты, но вместо банковского договора заключается обычная расписка. Для большей уверенности она заверяется нотариусом.

Что такое частные займы под расписку с нотариальным заверением

Помимо банков, МФО и прочих кредитных организаций, заем можно взять и у обычного человека — частного лица. Где же найти таких людей? Они попросту дают объявления в:

- СМИ: газетах, журналах и т.д.

- В интернете: онлайн-доски объявления, разные сайты.

- Размещают обычные объявления в городе: на столбах, специальных досках и т.д.

Все эти объявления похожи между собой и содержат предложения о выдаче денег под расписку с нотариальным заявлениям. Проще говоря, один человек дает другому некоторую сумму и получает за это вознаграждение — проценты. Как правило, проценты начисляются ежемесячно. Одни предлагают лояльные условия: годовую процентную ставку, ниже банковской. Другие, наоборот, выдвигают жесткие требования: ежемесячное начисление процентов. Многое зависит и от суммы частного кредита: чем она выше, тем хуже условия для заемщика:

- Короткий срок кредитования — несколько месяцев или недель.

- Высокая процентная ставка.

- Ежемесячное начисление процентов на всю сумму, а не на остаток задолженности.

В общем, все предложения разнятся между собой. Но если взять деньги в долг под расписку от частного лица через нотариуса, то можно обезопасить себя от мошенников. В тексте документа обозначаются важные условия:

- Точная дата возврата долга.

- Точная сумма денег, которая была выдана.

- Дата выдачи и составления расписки.

- Паспортные данные, адреса, ФИО всех сторон.

Расписка — это не кредитный договор, но все же является документом, если она нотариально заверена. Она должна быть написана от руки и содержать основные пункты. О них подробно написано ниже.

Частный кредит под расписку берут те, кому нужны деньги в срочном порядке, без лишней бумажной волокиты и проверки платежеспособности. Он актуален и для той категории потребителей, которые не имеют постоянного дохода, имущества. Если банки им отказывают в кредитовании, то они обращаются к частным лицам.

Но не стоит думать, что это — лучший выход из ситуации. Если требуется большая сумма денег в короткие сроки, то и частный кредитор выдвинет жесткие условия. К примеру, средства выдаются под высокие проценты и на очень короткий период. В расписке точно указана дата возврата, просрочить которую нельзя. Отсутствует и льготный период, поэтому долг необходимо вернуть к точно указанной дате и не позже.

Так стоит брать деньги в долг под расписку от частного лица через нотариуса? Стоит, если другого выхода нет. Но нужно очень внимательно отнестись к составлению расписки и к самим условиям кредитования.

Как взять деньги в долг под расписку и не попасть на мошенника

Среди частных кредиторов есть много тех, кто относится к категории мошенников. По сути, частные лица не имеют права выдавать кредиты. Именно поэтому в самой расписке и слова нет о займе, а говорится лишь о передаче денег от одного лица другому.

Как взять деньги в долг под расписку и не попасть на мошенника

Советы тем, кто не хочет оказаться «в руках» мошенника:

- Сначала нужно получить деньги, а потом составлять текст расписки. Все это может происходить в кабинете нотариуса. Иногда мошенник предлагает составить расписку и заверить ее нотариально, и лишь потом обещает выдать деньги. На деле, заемщик заполняет документ, а сами деньги не получает. Но он все равно обязан вернуть их, так как расписка уже составлена и заверена.

- Некоторые мошенники и вовсе просят перевести им предоплату. Они берут эти деньги, а потом исчезают. При этом личная встреча необязательна: средства переводятся на электронный кошелек, карту и т.д.

- Мошенник требует доступ к карте/кошельку, на который обещает перевести деньги. Потом он снимает с них все средства и исчезает.

- Мошенник предлагает вернуть ему долг частями. Заемщик так и делает, но документально никак это не фиксирует. Тогда кредитор имеет право снова потребовать всю сумму в день возврата долга. Все перечисления должны отображаться в виде банковских переводов или новых расписок.

Способов стать обманутым существует множество, поэтому важно сначала получить деньги и сразу после этого приступать к составлению расписки. Далее она нотариально заверяется и служит обоснованием для возврата займа к обозначенные сроки. В тексте обязательно указывается точное число, до которого нужно вернуть взятую взаймы сумму.

Как оформить расписку через нотариуса для взятия частного займа

Если берутся деньги в долг под расписку от частного лица через нотариуса, то это может уберечь заемщика от мошенников. Все оформляется в правовом порядке, а документ заверяется нотариусом. Это нужно обеим сторонам: и кредитору, и его клиенту. Почему? Тогда оба будут выполнять обязательства и пользоваться правами:

- Частное лицо предоставит долг на указанную в расписке сумму, а не на меньшую сумму. Оно же получит деньги обратно в указанные сроки.

- Заемщик получает, судя по тексту документа, определенную сумму, не больше и не меньше. Именно ее он и должен вернуть.

Как взять деньги в долг под расписку от частного лица и оформить ее у нотариуса

Все кажется очень простым на первый взгляд, но есть в процедуре составления расписке у нотариуса свои «подводные камни».

Факты о составлении расписки у нотариуса, о которых вы не знали

Итак, нотариус должен нотариально заверить документ, в котором значится, что одно лицо передало другому в долг определенную сумму денег. Ключевое слово в этом предложении «передало в долг». А что делают частные кредиторы? Они не просто дают деньги в долг, но и зарабатывают на этом доход—проценты. Такая детальностью запрещена для частных лиц, поэтому в расписке не может быть указано, что сумма была передана под проценты. Так как тогда это обозначить документе? Хитрость заключается в следующем:

- По сути заемщик должен вернуть частному лицу не только взятую сумму, но и проценты. Если их суммировать, то получится итоговая цифра. В нее входит и кредит, и проценты. Именно эта итоговая сумма и указывается сразу в расписке.

- Получается, что заемщик сразу получает на руки меньшее количество денег, а расписке указывается вся сумма с процентами.

На первый взгляд, кажется, что в этом кроется некий обман, но это не так.

Частное лицо — это не банк, который имеет право предоставлять кредиты. Чтобы точно вернуть не только выданный заем, но и проценты, в расписке и указывается конечная сумма. Если же списать только размер самого кредита, то заемщик может вернуть только его и не перечислять проценты. Тогда мошенником становится он, но его действия крайне тяжело оспорить в суде. Именно по этой причине нотариально заверяется вся сумма долга с процентами.

Чтобы получить деньги в долг под расписку от частного лица через нотариуса, нужно правильно составлять текст документа. Он состоит из нескольких пунктов, подробно описанных ниже. Каждый из них имеет значение.

Как правильно составить текст расписки по пунктам

Расписка для взятия денег в долг у частного лица заверяется у нотариуса. Но не стоит полагаться во всем на этого специалиста. Нужно самостоятельно тщательно проверить каждый пункт документа, чтобы в нем не было никаких подвохов. Он является упрощенным договором и имеет юридическою силу.

Пример неправильной расписки

Основные пункты расписки для взятия денег в долг у частного лица:

- Форма написания документа. В какой форме составляется этот документ? Конечно же, только в письменной и от руки заемщика. Он пишет текст в присутствии своего кредитора. Документ заверяется в самом конце нотариусом. При процедуре должны присутствовать оба лица: и клиент, и кредитор.

- Дата и место. Прописью нужно указать полную дату дня, когда составлялась сама расписка и были преданы деньги в долг. Должно значится число, месяц и год. Их нельзя писать цифрами — тогда документ будет оформлен не по правилам. Дата пишется только прописью.Город, в котором заключался договор. Это может быть и ПГТ, и другой населенный пункт, но в тексте указывается его точное название.

- ФИО, даты рождения, данные паспорта и адреса. В расписке указывается ФИО и заемщика, и кредитора. Не допускаются сокращения — все имена, фамилии и отчества вносятся только прописью. Также нужно прописать и адреса обеих сторон, паспортные данные и даты выдачи паспортов. В конце каждый ставит свою роспись а возле нее — ФИО в полной форме.

- Сумма кредита и дата его возврата. Очень внимательно нужно отнестись и к сумме денег, которую заемщик получил от частного лица в долг. В расписке она указывается так:

- Сначала необходимо написать полную сумму в цифрах.Сразу же рядом (в скобках) эта же сумма указывается прописью.Обязательно нужно написать и валюту денег.

- Далее вносится дата возврата — то число, когда заемщик должен вернуть долг вместе с процентами. Для этого нужно выделить отдельную строку. В нее вносится только одна дата возврата без лишних слов о суммах и т.д. Только так можно взять деньги в долг под расписку от частного лица через нотариуса, который заверяет документ.

Пример правильно составленной расписки:

Пример правильной расписки

В примере можно увидеть, что все пункты расписки составлены правильно, большинство — прописью, как это и положено. В самом конце нотариус заверяет этот документ. Есть и дата, по которую включительно нужно вернуть всю сумму назад частному лицу.

Вступайте в нашу группу вКонтакте

www.credytoff.ru

что писать в расписке, договоре, как правильно отказать, если просят одолжить

О том, как поступать, если просят денег в долг, рассказывает Юлия Шульженко, юрист, эксперт по вопросам защиты прав потребителей, семейных споров, арбитражных споров, взыскания задолженности, разрешения кредитных споров.

Правила одалживания

«В долг не бери и взаймы не давай;

Легко и ссуду потерять и друга,

А займы тупят лезвие хозяйства…»

Гамлет, принц датский, У. Шекспир

Практически каждому знакома ситуация когда друг или знакомый просит занять денег. И тут возникает спорный момент. С одной стороны, вы и сами наверняка занимали денежные средства, когда оказались в трудной жизненной ситуации и понимаете, что из нее выбраться крайне тяжело без поддержки. Но с другой стороны, знакомы истории о том, как дружба прекратилась из-за возникновения финансовых отношений.

Рассмотрим несколько правил о том, как правильно занимать деньги в долг.

Юлия Шульженко, юрист

Если действительно готовы дать в долг, то говорите «да»

Первым делом необходимо подавить в себе то чувство, что Вы будете плохим человеком, если не дадите денег в долг. Вы можете аккуратно сделать отказ, например: «Я бы очень рад помочь, но сейчас не располагаю данной суммой». Можно также добавить причину, почему не можете одолжить: появились неожиданные расходы или откладываете деньги (покупка квартиры, машины и т.д.). Также, можете подумать, как помочь другу в такой ситуации. Возможно, вы знаете, где можно занять или заработать необходимую денежную сумму.

Нужно давать в долг столько, сколько готовы потерять

Ваш знакомый, друг, родственник может быть надежным и проверенным, но никто из нас не застрахован от различных ситуаций.

Некоторые специалисты рекомендуют давать в долг только ту сумму, которую вам не жалко будет потерять, с условием того, что это не отразится на вашем финансовом состоянии.

Всегда нужно обозначать сроки погашения долга

Нередко мы говорим: «Вернешь, когда сможешь». Ведь странно будет выглядеть, если мы будем требовать у родственника, например возврата долга точно в определенный срок. Лучше всего конечно обсудить условия сразу: когда и как вам будут возвращать долг. Иначе вы окажетесь в подвешенном состоянии, не понимая, когда вам вернут деньги и вернут ли вообще.

Всегда нужно заключать договор

Ситуация всегда меняется и заемщик может уверять, что вы договаривались совсем по-другому и на других условиях. Одно из преимуществ письменного договора (это может быть расписка): человек, который занимает у вас деньги, подписывая данный договор, или дает расписку, осознает серьезность такого шага и то, что он должен вернуть долг в обозначенные сроки. В случае если сумма небольшая, можно взять с заемщика расписку, но если речь идет о крупной сумме денежных средств необходимо заключать договор.

В расписке должно быть указано следующее:

- Дата получения денежных средств;

- Сумма займа – указать как цифрами, так и обязательно прописью;

- Фамилию, имя, отчество заемщика, адрес регистрации, а также паспортные данные;

- Фамилию, имя, отчество заимодавца, адрес регистрации, а также паспортные данные;

- Дата возврата денежных средств;

- Подпись заемщика с расшифровкой.

В договоре займа необходимо указать: дату получения и сумму займа, срок погашения долга, график платежей, если долг погашается частями, то указать согласованные проценты за просрочку платежей, полную контактную информацию заемщика и заимодавца, подписи обеих сторон.

Согласно ст. 807 ГК РФ договор займа считается заключенным с момента передачи денег или других вещей.

Договор займа считается незаключенным, если деньги или другие вещи в действительности не были получены заемщиком от займодавца.

Согласно ст. 808 Гражданского кодекса РФ (далее — ГК) договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы.

Когда нельзя давать деньги в долг?

Нельзя давать в долг:

- последние деньги;

- чужие средства, которые у вас находятся на хранении.

Категорически не давайте в долг денежные средства:

- незнакомым людям;

- человеку, который не знает с чего будет возвращать эти деньги;

- человеку, перед которым имеете некоторые обязанности.

Соблюдая данные правила можно сохранить хорошие отношения, не омраченные какими-то обидами, связанными с финансами, а также важно знать, как правильно просить деньги в долг, чтобы не получить отказ.

Пример отношений заемщика и займодателя

Пример ситуации с одалживанием крупной суммы от Марины Викторовны Конфеты, частнопрактикующего юриста со специализацией: долговые обязательства, исполнительное производство, решение семейных споров.

Марина Конфета, частнопрактикующий юрист

«Марин, одолжи десятку до 15-го! После зарплаты обязательно верну! Понимаешь, сегодня можно купить айпад на 10 тысяч дешевле, завтра акция в магазине заканчивается! А у мужа послезавтра днюха», — сказала Маша, всхлипнув и посмотрев на меня такими большими честными глазами.

Вот сижу и думаю, Маше ведь постоянно зарплату задерживают… Но мы с ней прошли огни и воды, она меня постоянно выручает: то с детьми посидит, то платье одолжит на корпоратив.

С одной стороны, вам не хочется портить отношения с Машей, а с другой — вы же эти деньги не на дороге нашли, они ваши, родные. Одолжить или отказать? А если одолжить, то как потом вернуть?

Не буду ходить вокруг, да около. Сразу к делу. Если вы хотите сохранить отношения с человеком и обеспечить возврат долга, то будьте честны как с собой, так и с ним. Ваши намерения должны быть понятны потенциальному должнику, и вам необходима уверенность в возврате. Составьте с ним честный разговор: обсудите условия возврата и что будет, если он не вернет вам заём в срок.

После достижения устных договоренностей приступайте к осуществлению задуманного в следующем порядке.

Первое. Составьте расписку или договор займа, где пропишите основные условия займа: сумма, срок возврата, проценты за пользование и размер неустойки в случае просрочки выплат. Если Маша не хочет подписать бумаги, то она не хочет вернуть вам долг.

Второе. Оформите договор залога или залоговую расписку. Ну как же!? Это же Маша! Что брать у нее в залог и как это сказать? Если она на самом деле хочет вернуть вам деньги, то она сама скажет, что у нее есть. Если в залог идет автомобиль, то ваша задача – забрать его и поставить себе в гараж, а то Машин муж влетит в ДТП и плакал ваш залог. Или, например, шуба, украшения. Если заем велик, то можно оформить в залог недвижимость. Маша не хочет подписать бумаги и отдать шубу вам на хранение, то она не хочет вернуть вам долг.

Третье. Если 15-ое число уже сегодня, а от Маши ни слуху, ни духу, то срочно идите к ней в гости и требуйте долг. Если Маша не отвечает на ваши звонки и не пускает на порог или начала «кормить завтраками», то не раздумывая пишите иск и подавайте его в суд. Лучше, конечно, обратиться к юристу, который специализируется на взыскании долгов, потому что вы можете совершить ошибки в судебном процессе, которые не позволят вам вернуть ваши деньги. Но это совсем другая история.

Если Маша предпочла ваши отношения десятке, которую вы ей одолжили, то зачем вам вообще такой друг? Чувство вины должен испытывать должник, но не вы.

Четвертое. Проверка должника и его имущества. Перед тем как вообще принимать решение, одолжить или нет, проверьте должника на предмет уже существующих долговых обязательств. Для это зайдите на сайт службы судебных приставов в раздел Банк данных исполнительных производств на сайте fssprus.ru и посмотрите, возбуждены ли в отношении Маши исполнительные производства. Если да, то о каком возврате вам долга вообще может идти речь?

Зайдите на сайт суда по месту ее жительства и посмотрите, не является ли она ответчиком по делам о взыскании денег? Так вы узнаете, есть ли у вашего должника прочие долги, еще не попавшие в базу данных приставов. Проверьте имущество должника. Если в залог идет машина, то зайдите на сайт ГИБДД гибдд.рф/check/auto и проверьте авто на предмет наличия арестов. А вдруг машина арестована по другим долгам? Также зайдите на сайт Федеральной нотариальной палаты reestr-zalogov.ru/search/index и проверьте автомобиль на наличие залогов. Если он в залоге, то первым, кто удовлетворит свои финансовые требования из его стоимости – первый залоговый кредитор.

Если речь идет о залоге недвижимости, то попросите Машу принести вам свежие выписки из реестра недвижимости. Из них вы узнаете, кто владеет этим имуществом и не находится ли оно в залоге. Также запросите справку с места ее жительства, где будут указаны лица, которые живут в квартире (доме), если берете в залог жилые помещения. Если в них зарегистрированы инвалиды, дети, то оформление залога под большим вопросом.

Пятое. Поручители. Если залогов нет, то пусть за Машу поручатся ее знакомые. Для этого составляется договор поручительства с этим знакомым. Это лицо также должно пройти минимальную проверку по четвертому пункту: долги, суды, имущество. Знакомый обязан подтвердить вам свою платежеспособность, предоставив справку о зарплате (на работу не забудьте позвонить и узнать, настоящая ли справка) или отдав в залог свое имущество. Поручитель может помочь, если заемщик не возвращает ссуду.

Случай из жизни для мотивации

В прекрасном городе Москва жила одна крайне симпатичная особа Христина. В инстаграмм Христина вкладывала красочные фото: то с модных мероприятий, то со знаменитостями в обнимку, то из салона красоты, то с работы, то с вечеринки. Девушка всегда была одета с иголочки и работала в приличном офисе.

Как оказалось, за год Христина назанимала у своих знакомых и приятелей более миллиона. С кем-то подписывала договоры займа, кто-то просто кидал ей деньги на карту. Когда приходил срок возврата, Христина рассказывала своим кредиторам плаксивые истории про маму в больнице или просто врала, что деньги она перевела, но банк задержал платеж. Так и тянула время. В итоге, один парень Андрей не выдержал и обратился к юристу за помощью во взыскании своего долга. После подачи документов суд и получения ответов на судебные запросы, оказалось, что девушка не является гражданкой России, с квартиры съехала, имущества у нее нет, а в Астане, откуда она родом, остался такой же след от непогашенных займов. Когда Андрей это узнал, то разыскал через соц.сети других пострадавших «приятелей» Христины. Все они собрались за одним столом и каждый рассказал свою историю о том, как ловко милая девушка Христина его обманула. А вы хотите стать приятелем Христины?

promdevelop.ru