когда сформируется новый «крест смерти» — Рамблер/финансы

В настоящее время на графике индекса доллара вырисовывается так называемый «золотой крест», однако аналитиков волнует то, что в ближайшее время его может сменить совсем другая фигура — «крест смерти». Об этом сообщает «Прайм».

«Крест смерти» представляет собой пересечение 50-дневной средней индекса доллара (.DXY) с 200-дневной скользящей средней сверху вниз.

По индексу доллара последний «крест смерти» выявили в июле прошлого года. Тогда он стал индикатором грядущего нисходящего движения «американца».

Некоторые аналитики отмечают формирование «креста смерти» в паре EUR/USD. В ближайшие несколько дней здесь намечается тенденция на пересечение указанных скользящих средних, что может стать драйвером усиления продаж евро к доллару.

По словам экспертов, экономика США в 2021 году может ускориться на 7%.

«Она является одним из лидеров роста. Мы оцениваем, что в середине 2022 года ФРС США повысит базовые ставки на 0,75 п.

п. Это приведет к росту спроса на доллар. Поэтому рассчитывать на долгосрочное ослабление доллара к другим валютам не приходится», — отметил старший экономист дирекции инвестиционного бизнеса СКБ-банка Сергей Коныгин.

Однако появления «черных лебедей» на рынке можно ждать в любое время. Как отмечается, в ближайшие годы удорожание нефти и прочих ресурсов может продолжиться из-за снижения инвестиций в добычу, что, в свою очередь, может обернуться риском для американской валюты.

Если до конца 2021 года доллар все же продемонстрирует «крест смерти», для игроков это станет определенным сигналом. Инвесторы с большой долей вероятности начнут уводить активы в золото или надежные валюты: евро, швейцарский франк, японская иена или номинируемые в них акции.

Аналитик по международным рынкам компании General Invest Михаил Смирнов считает, что часть фондов начнет распродажу своих долларовых активов в связи с годовыми убытками.

Как заявил руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган, доллар будет главной мировой валютой еще долго, однако он все меньше используется в торговых операциях между странами, так как они стремятся проводить торговые сделки в своих валютах.

Прогноз курса доллара на 2021 год, сколько будет стоить доллар (USD) к рублю (RUB)

Прогноз курса доллара США на начало и конец 2021 года

Конвертировать

USDНа начало года

76.23 ₽

Средний курс

81.01 ₽

На конец года

85.66 ₽

На начало 2021 года курс доллара по ЦБ РФ 76.24 ₽. Стоимость доллара США в сравнении с курсом на декабрь 2020, упала на два рубля тридцать шесть копеек. Прогнозируемый средний курс доллара на 2021 год составит 81.01 ₽

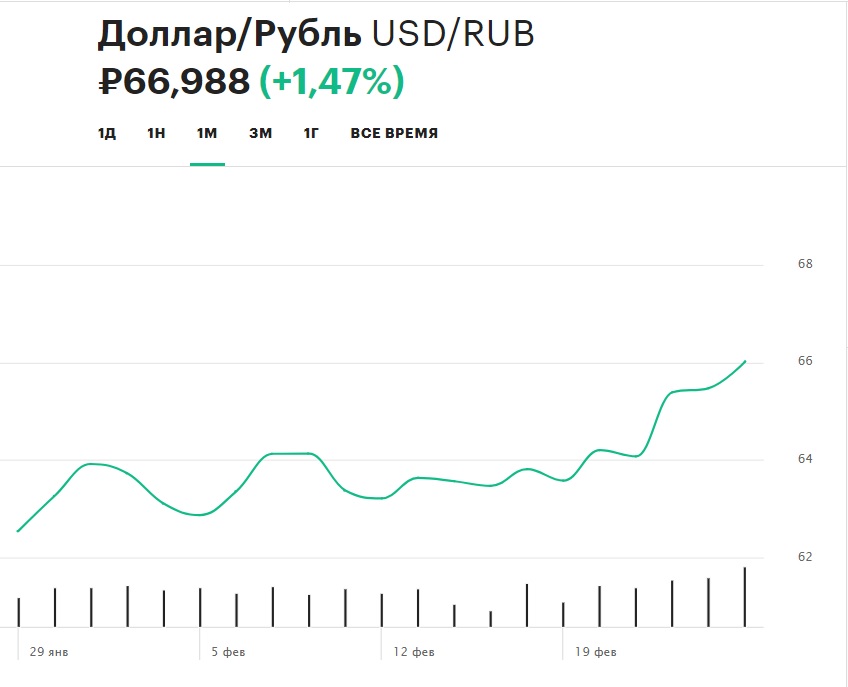

График прогноза курса доллара

На графике представлена динамика курса доллара США за день, неделю, месяц, в течение 2021 года в удобной графической форме.

Статистика в графике отображает рост и падение курса доллара США за различные промежутки времени, что позволяет делать вероятные прогнозы курсов одной валюты по отношению к другой.

Прогноз курса доллара США на 2021 год

| Месяц | На конец месяца | Средний | Минимальный | Максимальный | |

|---|---|---|---|---|---|

| Январь | 76.24 ₽ | 75.9 ₽ | 78.54 ₽ | 75.44 ₽ | 79.27 ₽ |

| Февраль | 77.83 ₽ | 76.04 ₽ | 77.97 ₽ | 75.83 ₽ | 80.6 ₽ |

| Март | 77.6 ₽ | 77.35 ₽ | 78.5 ₽ | 76.1 ₽ | 80.85 ₽ |

| Апрель | 78.74 ₽ | 77.71 ₽ | 79.29 ₽ | 76.51 ₽ | 82.3 ₽ |

| Май | 79. 32 ₽ 32 ₽ | 78.42 ₽ | 80.06 ₽ | 76.08 ₽ | 81.61 ₽ |

| Июнь | 79.55 ₽ | 78.64 ₽ | 82.07 ₽ | 77.67 ₽ | 82.2 ₽ |

| Июль | 81.01 ₽ | 79.95 ₽ | 81.88 ₽ | 77.78 ₽ | 83.84 ₽ |

| Август | 80.21 ₽ | 81.36 ₽ | 82.39 ₽ | 77.86 ₽ | 84.02 ₽ |

| Сентябрь | 82.52 ₽ | 81.55 ₽ | 82.82 ₽ | 78.71 ₽ | 85.91 ₽ |

| Октябрь | 82.72 ₽ | 81.49 ₽ | 83.19 ₽ | 79.18 ₽ | 86. |

| Ноябрь | 82.92 ₽ | 82.95 ₽ | 84.04 ₽ | 79.61 ₽ | 85.95 ₽ |

| Декабрь | 82.73 ₽ | 82.63 ₽ | 85.66 ₽ | 81.63 ₽ | 86.76 ₽ |

По мнению финансовых экспертов и аналитиков в течение предстоящего года доллар ожидает укрепление

Предполагаемые изменения курса обмена USD за RUB по месяцам:

- Январь 2021: Курс продажи составит 75.9 ₽

- Февраль 2021: Курс продажи составит 76.04 ₽

- Март 2021: Курс продажи составит 77.35 ₽

- Апрель 2021: Курс продажи составит 77.71 ₽

- Май 2021: Курс продажи составит 78.42 ₽

- Июнь 2021: Курс продажи составит 78.64 ₽

- Июль 2021: Курс продажи составит 79.95 ₽

- Август 2021: Курс продажи составит 81.

36 ₽

36 ₽ - Сентябрь 2021: Курс продажи составит 81.55 ₽

- Ноябрь 2021: Курс продажи составит 82.95 ₽

- Декабрь 2021: Курс продажи составит 82.63 ₽

Курс доллара и евро летом и до конца года – топ-5 экономистов назвали вероятные сценарии для гривны

За последний месяц гривна значительно укрепилась по отношению к доллару. Если 23 апреля официальный курс НБУ был установлен на уровне 28,06 грн/$, то по состоянию на среду, 26 мая, он опустился до 27,45 грн/$.

Эксперты считают, что курс американской валюты будет снижаться как минимум в течение лета. UBR.ua узнал, может ли доллар пробить отметку в 27 грн и «укатиться» еще ниже.

Причин для укрепления гривны нет: каким будет курс доллара и евро на этой неделе, 24-30 мая

Снижение курса доллара с конца апреля и в течение мая было обусловлено совпадением нескольких факторов, которые будут способствовать укреплению украинских денег еще в ближайшие 2-3 месяца.

Главным образом приток иностранной валюты в Украину и, соответственно, увеличение предложения доллара и евро на рынке обеспечили высокие мировые цены на главные экспортные группы украинских производственных товаров.

Среди них – сельскохозяйственная продукция и продукты ее переработки, железная руда, а также сталь, рассказывает председатель совета НБУ Богдан Данилишин

«Сейчас ценовая конъюнктура для Украины является благоприятной: индекс мировых цен на продукты питания (FAO Food Price Index) находится на самом высоком уровне с мая 2014 года, цены на сталь и железную руду на международных рынках выросли в годовом выражении на 20-35%«, – заметил Данилишин в беседе с UBR.ua.

Пора закупаться: авторитетный банк Goldman Sachs признал криптовалюты классом активов

Одновременно с этим импорт товаров в Украину рос не столь значительно, что обеспечило стабильность торгового баланса, пояснил руководитель аналитического департамента Concorde Capital Александр Паращий.

Повлекла рост предложения иностранных валют и благоприятная ситуация на внешних рынках для заимствования капитала и размещения там украинских евробондов, отметил нам советник президента Украины по экономическим вопросам Олег Устенко.

«Министерство финансов несколько недель назад одолжило $1,25 млрд под относительно низкие 6,875%. Ожидаю, что Минфин будет и в дальнейшем выходить на внешние рынки, что достаточно активно повлияет на укрепление гривны«, – говорит Устенко.

Денег от заробитчан станет меньшеСреди факторов, которые приведут к дальнейшему усилению гривны советник президента также назвал перечисления заробитчан из-за границы, объем которых по итогам года, по оценке Устенко, хоть и не достигнет прошлогодних показателей в $12-14 млрд, но тем не менее будет не ниже $10 млрд.

Источником пополнения рынка иностранной валютой также стала покупка нерезидентами украинских облигаций внутреннего госзайма, отметил Устенко. С начала года вложения нерезидентов в ОВГЗ выросли на 14%, указал Данилишин.

С начала года вложения нерезидентов в ОВГЗ выросли на 14%, указал Данилишин.

Украинцы осаждают обменники и спешно избавляются от валюты. Каким будет курс доллара в мае

Председатель совета Нацбанка указывает, что с учетом довольно высоких ставок гособлигаций, этот финансовый инструмент будет оставаться привлекательным для иностранных инвесторов.

К тому, чтобы эти условия оставались выгодными, властей подталкивает и острая необходимость финансирования дефицита госбюджета, заметил Александр Паращий.

«Нам нужно получить около 130 млрд грн, минимум половина из которых должна прийтись на нерезидентов – это больше $2 млрд. Их привлечение может сильно повлиять на курс«, – считает Паращий.

Каким будет курс гривны летом 2021 годаЭксперты оказались солидарны во мнении, что гривна будет укрепляться как минимум до середины августа, однако назвали разные оценки возможного курсового уровня нацвалюты.

Специалист отдела продаж долговых ценных бумаг Dragon Capital Сергей Фурса, подчеркнув, что точных прогнозов сейчас сделать невозможно, допустил, что теоретически доллар может снизиться до 27 грн/$, так как до этой отметки «остается не так много».

По мнению же Александра Паращия, в случае притока валюты через механизм ОВГЗ доллар может просесть и ниже 27 грн. Однако, делает прогноз эксперт, при базовом сценарии курс будет колебаться в пределах 27-27,5 грн/$.

ОВГЗ в Приват24 начали покупать в три раза чаще

По словам управляющего партнера Hugs’Fund Эрика Наймана, к середине августа курс доллара опустится до 27,2 грн, но маловероятно, что ниже этой планки.

Главная причина – негативные последствия чрезмерного усиления гривны для украинских экспортеров. Найман отмечает, что оптимальным для гривны является девальвация в пределах 3-5% в год, а резкие скачки – нежелательны для экономики страны.

На риск укрепления гривны выше 27,2 грн/$ в дальнейшем среагирует НБУ, который в таком случае начнет выкупать валюту с рынка, пополняя золотовалютные резервы.

Считает вероятным такой сценарий и Олег Устенко, который также обратил внимание, что причиной нынешнего укрепления гривны стала «политика невмешательства», избранная центробанком.

«Руководство НБУ – приверженцы рыночных методов, поэтому дают рынку самому нащупать оптимальный курс и отпускают гривну в относительную свободу. Но я предполагаю, что в случае выхода курса за оптимальные ориентиры, НБУ начнет покупать валюту – тем более это поможет им сформировать золотовалютные резервы«, – выразил мнение Устенко.

Гетманцев объяснил падение спроса на украинские ОВГЗ

Однако, считает Эрик Нейман, для предотвращения укрепления гривны возможности у Нацбанка ограничены. Дело в том, что выкуп больших объемов доллара, который также означает эмиссию гривны, повлечет за собой усиление инфляции – а главная цель центробанка, напротив, ее таргетирование и снижение.

Требует от НБУ не вмешиваться в валютный рынок и в МВФ.

«Для сдерживания укрепления гривны НБУ могут запустить следующий этап валютной либерализации (программа отмены ряда ограничений на операции с валютой – прим. ред). Сейчас для этого идеальная ситуация«, – уверен Найман.

Со второй половины августа на рынке начнут проявляться факторы, способствующие увеличению спроса на иностранные валюты и, соответственно, стимулирующие ослабление гривны.

Главным среди них является сезонный рост импорта топлива, отмечает Паращий. О значительном влиянии роста мировых цен энергоносителей на повышение валютного спроса указал нам и Богдан Данилишин, заметив, что сегодня годовые темпы удорожания нефти составляют 30%.

«Учитывая низкую ценовую эластичность спроса на топливо и значительную зависимость Украины от импорта, это будет сказываться на увеличении спроса на иностранную валюту. Особенно с учетом продолжения посевной кампании«, – поясняет Данилишин.

Осенью в сторону девальвации начнет подталкивать гривну и необходимость государства погашать внешние заимствования. Пик платежей придется на сентябрь, напомнил Олег Устенко: в этом месяце Украина должна вернуть 20,37 млрд грн по внутреннему госдолгу и $2,9 млрд – по внешнему.

Украинцы могут получать соцпомощь цифровой валютой, – сооснователь monobank о e-гривне

Кроме того, Устенко указывает, что к ослаблению гривны приведет повышение минимальной заработной платы, а также рост трат домохозяйств. Последнее будет обусловлено и тем, указывает Александр Паращий, что в конце лета начнется сезонный рост спроса на одежду и обувь, что увеличит и импорт этой продукции.

Еще летом траты домохозяйств могут вырасти в связи с повышением спроса на зарубежные турпоездки, считает Богдан Данилишин: по его оценкам, расходы украинцев на путешествия за границу, в 2020-м снизившиеся почти вдвое по сравнению с 2019 годом (к уровню 2011-го) начнут увеличиваться.

Постепенное восстановление рынка, естественно, будет происходить по мере ослабления карантина.

Однако эксперты сходятся во мнении, что сумма этих факторов приведет лишь к незначительной девальвации гривны от уровня, до которого она укрепится за лето. Не ожидают существенного давления на курс гривны к иностранным валютам и в Нацбанке, говорит председатель совета регулятора Богдан Данилишин.

«При этом, доходность депозитов в гривне превышает ставки по депозитам в иностранной валюте почти на 7 п.п., что делает их весьма привлекательными даже в условиях умеренных девальвационных рисков«, – подытоживает Данилишин.

Он поясняет, что риски ослабления нацвалюты сейчас ниже, чем риски ее укрепления.

В Украине растет количество платежных карт: в НБУ озвучили цифры

В долгосрочной перспективе Олег Устенко прогнозирует сохранение курса доллара примерно на нынешнем уровне в 27,5-28,5 грн.

При этом курс евро в Украине будет меняться в соответствии с изменениями курса доллара, а соотношение «американца» и европейской валюты будет оставаться на уровне 1,2 в пользу последней.

Что будет, если МВФ не даст денегДо сентября в Офисе президента Украины рассчитывают получить второй транш от Международного валютного фонда в рамках кредитной программы stand-by общей суммой $5 млрд (и них $2,1 млрд Украина получила в прошлом июне).

Разморозка программы МВФ является главным условием для получения кредитов и от других иностранных партнеров, объяснил Сергей Фурса. Речь идет и о €600 млн финпомощи от ЕС, которые Украина может получить до 14 сентября.

Однако для дальнейшего сотрудничества с МВФ властям необходимо продвинуться в ряде реформ, включая отмену госрегулирования цен на энергорынках, вопросы приватизации, фискальную и налоговую политику, внести изменения в закон о НАБУ (это объяснил в видеоинтервью для FinClub замглавы НБУ Юрий Гелетий).

Выполнение этих условий позволит нашей стране согласовать текст обновленного меморандума (staff level agreement – SLA). После этого властям необходимо будет выполнить предварительные меры меморандума, и только в этом случае Украина «выходит на совет директоров МВФ», разъяснил Гелетий.

В Нацбанке сообщили о сроках выполнения требований МВФ для получения транша

Выполнить предварительные меры необходимо до конца июня, так как во второй половине лета в МВФ будут каникулы.

Александр Паращий считает, что, если Украина не достигнет договоренностей с МВФ до «критического» срока в июне, то это может привести к ослаблению гривны. Успех в продвижении по кредитной программе хоть и не окажет прямого влияния на курс, но «точно снизит негативные ожидания».

Впрочем, вероятность провала в переговорах с МВФ исключает советник президента Устенко, который выразил убеждение, что перечисление всех траншей, предусмотренных для Украины в фонде на 2021 году, также позитивно повлияет на укрепление гривны.

Сергей Фурса, в свою очередь, напомнил, что Украина не останется в этом году без иностранной финансовой поддержки. В этом году МВФ должен выделить Украине $2,8 млрд не только по программе stand-by, но и в рамках своей глобальной инициативы по дополнительной эмиссии специальных прав заимствования.

Цель программы – обеспечить дополнительную ликвидность мировой финансовой системы с помощью пополнения резервов государств-членов фонда (общий бюджет – $650 млрд). Скорее всего, отмечает Фурса, эти средства предоставят Украине летом.

Скорее всего, отмечает Фурса, эти средства предоставят Украине летом.

«Дискуссии продолжаются». МВФ ожидает большего прогресса от Украины

С другой стороны, председатель совета НБУ Данилишин заверил UBR.ua, что даже в случае отказа фонда в финансировании курс гривны к доллару не ощутит давления.

«Международные резервы Национального банка составляют $27,9 млрд и достаточны для сглаживания чрезмерных колебаний курса на рынке, независимо от поступлений средств международных финансовых организаций«, – уверен Данилишин.

Хотите первыми получать важную и полезную информацию о ДЕНЬГАХ и БИЗНЕСЕ? Подписывайтесь на наши аккаунты

в

мессенджерах и соцсетях: Telegram, Twitter, YouTube, Facebook, Instagram.

Прогноз курса доллара на март-2021

С начала февраля национальная валюта продемонстрировала небольшое укрепление. Так, с 1 числа этого месяца гривна укрепилась по отношению к доллару на 19 копеек — до 27,94 грн, а к евро — на 23 копейки, до 33,92 грн.

Что происходит с курсом национальной валюты, на каком уровне она будет в марте, какие факторы будут влиять на нее, а также о том, стоит ли покупать доллары и евро в следующем месяце, — в материале .

Что происходит с гривнойНесмотря на укрепление в начале февраля, с 10 числа этого месяца курс почти не менялся. В то же время Национальный банк сдержал резкое укрепление курса с 1 до 10 февраля, выкупив с рынка валюту на $204 млн, объясняют эксперты Ukraine Economic Outlook. После этого гривна так и не вернулась к ревальвационному тренду.

Присоединяйтесь к нам в Telegram!Эксперты считают, что сейчас укреплению гривны мешает отрицательное решение миссии Международного валютного фонда (МВФ) и вывод капитала из Украины рядом лиц и компаний, которых коснулись санкции Совета национальной безопасности и обороны против Виктора Медведчука и связанных с ним структур. Кроме того, с 10 до 23 февраля украинские еврооблигации потеряли примерно 2,5 — 3% своей доходности.

Кроме того, с 10 до 23 февраля украинские еврооблигации потеряли примерно 2,5 — 3% своей доходности.

По словам управляющего партнера компании «Атлант Финанс» Юрия Нетесаного, главным фактором сдерживания укрепления национальной валюты стало то, что регулятор покупал валюту в коридоре от 27,6 до 27,8 грн за доллар. При этом эксперт отмечает, что последние политические новости негативно влияют на курс гривны, поэтому в ближайшие дни стоит ожидать подорожания доллара. Среди негативных новостей он называет следующие:

- Совет национальной безопасности и обороны поддержал санкции против 19 юридических и 8 физических лиц. По словам Нетесаного, если санкционный список будет расширяться, это может привести к определенным валютным колебаниям;

- митинги в поддержку Сергея Стерненко также приводят к определенному дисбалансу на межбанковском валютном рынке.

Кроме того, финансист отметил, что конец месяца — это период возмещения НДС экспортерам, поэтому они, как главные продавцы валюты на межбанковском валютном рынке, обычно уменьшают объемы продажи валюты с учетом возврата НДС.

«Если сравнить с январем, то курс в феврале укрепился. Впрочем, в последние две недели спрос и предложение на валютном рынке были более или менее уравновешенными. Похоже, что на рынке есть мощные игроки, которые пытаются помешать дальнейшему укреплению курса, и пока им это удается. По крайней мере, спрос на валюту может нивелировать дополнительное предложение, связанное с продажей валюты для нужд инвесторов-нерезидентов на покупку гривневых ОВГЗ», — пояснила аналитик инвесткомпании Concorde Capital Евгения Ахтырко.Какие факторы повлияют на доллар и евро в марте

Сейчас время стабильное, поэтому положительные факторы равны отрицательным, объясняет специалист отдела продаж долговых ценных бумаг инвестиционной компании Dragon Capital Сергей Фурса. По его словам, на курс сейчас хорошо влияют экспортные цены на наши продукты, а плохо — то, что в прошлом году в Украине собрали маленький урожай, и сейчас запасы исчерпываются. Положительно влияют также нерезиденты, которые продолжают заходить на рынок, и хотя их немного, но на аукционах они присутствуют постоянно.

«Мы особо не видим, чтобы Нацбанк сдерживал укрепление. Но почему, несмотря на хорошие факторы, укрепление не происходит, — сейчас сказать трудно. Возможно, это связано с психологическим фактором в виде опасений бизнеса из-за проблем с МВФ. Вообще сейчас ситуация для гривны благоприятная, поскольку на этой неделе у нас закончится возврат НДС, и ситуация с курсом будет улучшаться. Поэтому ослабления гривны в марте мы не ожидаем, а вот укрепление — да, поскольку, по всем прогнозам аналитиков, она должна укрепиться, но пока упорно отказывается это делать».

Сергей Фурса

инвестиционный банкир

Сергей Фурса

инвестиционный банкир

Нетесаный называет следующие факторы влияния на доллар в марте:

- налоговые платежи.

До конца этой недели компаниям нужно рассчитаться по большому количеству различных бюджетных налогов и сборов, что создает определенный дефицит гривневых ресурсов на рынке и стимулирует активную продажу валютной выручки экспортерами;

До конца этой недели компаниям нужно рассчитаться по большому количеству различных бюджетных налогов и сборов, что создает определенный дефицит гривневых ресурсов на рынке и стимулирует активную продажу валютной выручки экспортерами; - дальнейшие переговоры с МВФ. Принципиально важно в этом году завершить программу сотрудничества и получить следующий транш, ведь это откроет возможность получить транши от других мировых организаций и даст сигнал иностранным инвесторам, которые сегодня покупают украинские ОВГЗ, снизить риски, а Министерству финансов — уменьшить процентную ставку на размещение таких бумаг;

- участие нерезидентов в покупке национальных ОВГЗ. Если Министерство финансов оставит ставку привлечения на уровне 12%, то стоит рассчитывать на то, что иностранные инвесторы продолжат увеличивать собственный портфель государственных ценных бумаг, который сегодня превышает 100 млрд грн;

- посевная кампания украинских аграриев.

В начале нового сезона аграрии активно продают валюту. Если погодные условия будут благоприятными, то посевная компания может стартовать уже с середины марта, а это значит, что аграрии начнут готовиться к посевной уже в начале марта, продавая на межбанке больше валюты для финансирования посевной.

В начале нового сезона аграрии активно продают валюту. Если погодные условия будут благоприятными, то посевная компания может стартовать уже с середины марта, а это значит, что аграрии начнут готовиться к посевной уже в начале марта, продавая на межбанке больше валюты для финансирования посевной.

По словам Ахтырко, на протяжении весны в Украине происходит сезонная ревальвация гривны, которая длится до начала — середины лета. Если в ближайшее время на рынке появятся дополнительные ревальвационные факторы, тенденция умеренного укрепления курса продолжится. Однако на колебания курса как в одну, так и в другую сторону могут влиять факторы, связанные с потоком новостей.

Что касается курса евро, то он традиционно будет зависеть от ситуации на международном валютном рынке и котировок евро/доллар на нем, напоминает Нетесаный.

Прогноз курса доллара и евро на март-2021Специалисты Ukraine Economic Outlook уверены, что курс доллара до 1 марта будет на уровне 27,7 — 27,9 грн, а согласно опросу валютных казначеев, в начале марта курс будет в коридоре 27,6 — 27,9 грн за доллар.

«Учитывая все перечисленные факторы, в марте мы ожидаем, что большую часть месяца доллар будет находиться в диапазоне 27,7 — 28,2 грн с возможным усилением или ослаблением за пределы данного диапазона на непродолжительный промежуток времени до 10% под действием фундаментальных факторов. Евро же по отношению к гривне следует ожидать в широком диапазоне 33 — 35 грн, а в узком, в котором котировки будут находиться основную часть марта, — 33,4 — 34,4 грн за евро».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Нужно ли покупать валюту в мартеНетесаный резюмирует, что, учитывая вышесказанное, покупать валюту в марте нецелесообразно. Более того, стоит присмотреться к вариантам продажи валюты.

Более того, стоит присмотреться к вариантам продажи валюты.

«Конечно, ситуация может измениться, если правительство снова введет локдаун или другие ограничения. Но если никаких фундаментальных изменений не произойдет, то валюты будут находиться в боковом коридоре или дешеветь по отношению к гривне», — пояснил эксперт.Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter Cmd + Enter Ctrl + Enter

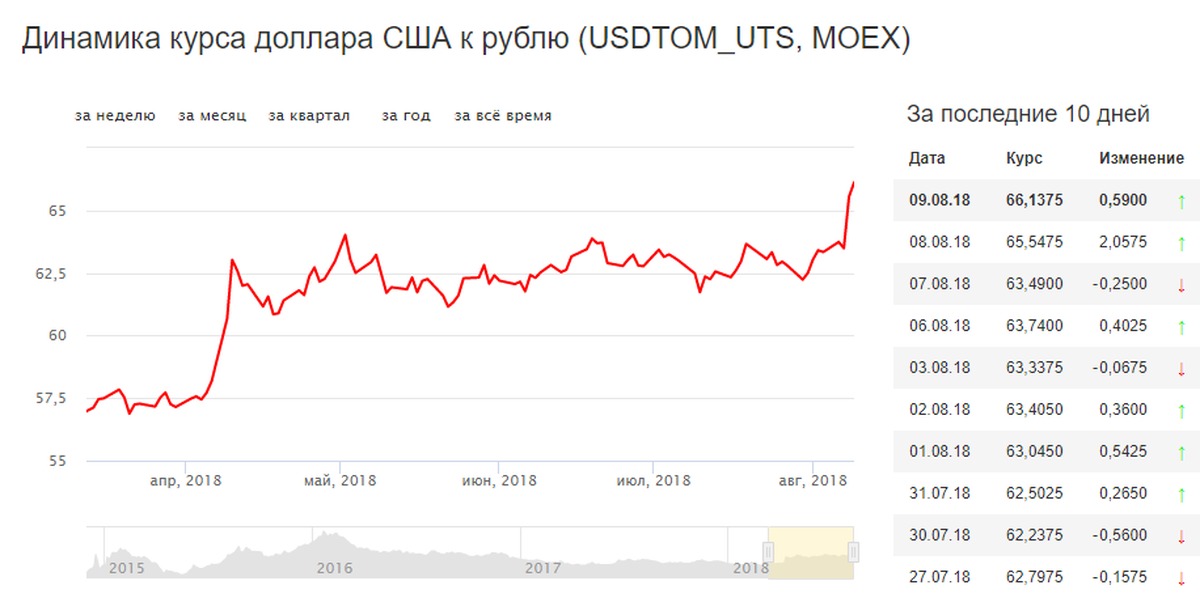

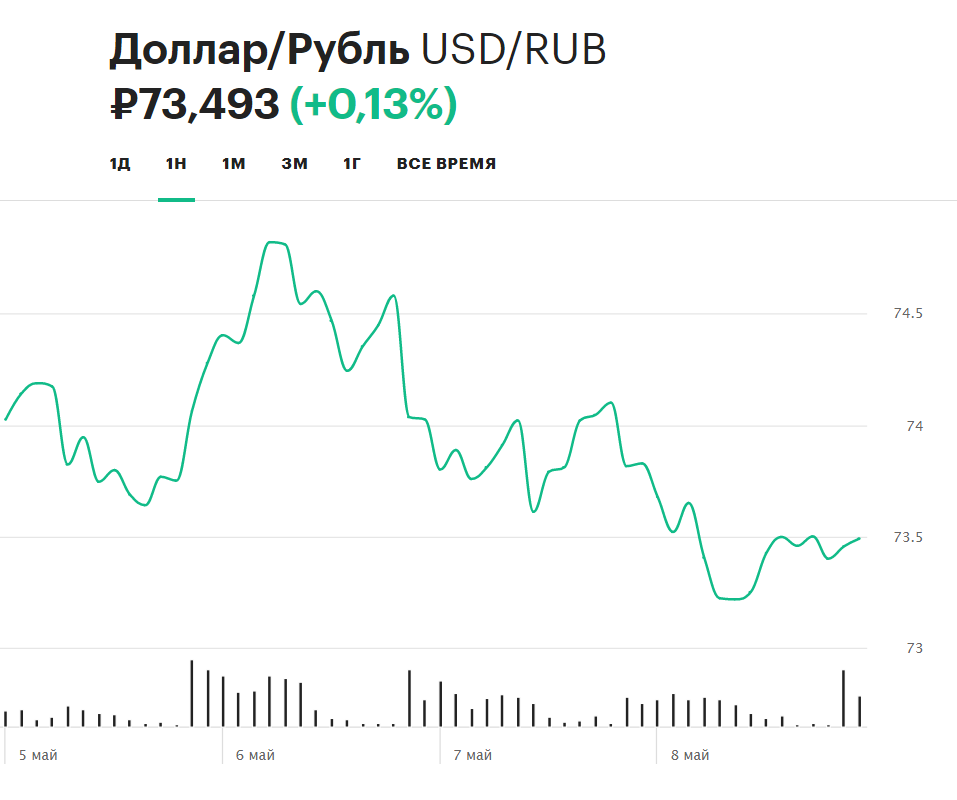

Новости банка — Курс доллара впервые в 2021 году опустился ниже ₽73, новости 2021 года

Российский рубль укрепился на торгах понедельника относительно американской и европейской валют

Доллар/Рубль USD/RUB ₽73,230 −0,14%

Евро/Доллар EUR/USD $1,192 −0,32%

BRENT BRENT $68,16 −1,63%

В ходе торгов на Московской бирже 15 марта курс доллара опустился ниже ₽73. По данным площадки, стоимость американской валюты на минимуме снижалась до ₽72,96. В предыдущий раз доллар на Мосбирже стоил дешевле ₽73 18 декабря 2020 года.

По данным площадки, стоимость американской валюты на минимуме снижалась до ₽72,96. В предыдущий раз доллар на Мосбирже стоил дешевле ₽73 18 декабря 2020 года.

На торгах понедельника рубль также укрепляется относительно евро. По состоянию на 14:07 мск стоимость европейской валюты снизилась на 0,72% — до ₽87,05.

Рубль растет к доллару и евро на фоне улучшения настроений на внешних площадках и повышения нефтяных котировок. Стоимость майского фьючерса на нефть марки Brent на лондонской бирже ICE сегодня увеличилась на 0,3%, до $69,44 за баррель. Подъему нефтяных цен способствовали данные об ускорении восстановления экономики Китая в начале 2021 года, что улучшило перспективы спроса на энергоносители со стороны крупнейшего в мире импортера нефти.

Поддержку рублю оказывает и старт мартовского налогового периода в России, отметили аналитики «Открытие Брокер». Крупные российские экспортеры в этот период увеличивают продажу валютной выручки для выплаты налогов в рублях. Объем основных налоговых выплат в этом месяце может достигнуть ₽2,6 трлн, сообщили эксперты «Открытие Брокер» со ссылкой на данные опроса Bloomberg. Объем страховых взносов, срок уплаты которых истекает сегодня, может составить ₽735 млрд. Пиковым днем выплат станет четверг на следующей неделе, когда компании будут выплачивать НДС, акцизы и НДПИ.

Объем основных налоговых выплат в этом месяце может достигнуть ₽2,6 трлн, сообщили эксперты «Открытие Брокер» со ссылкой на данные опроса Bloomberg. Объем страховых взносов, срок уплаты которых истекает сегодня, может составить ₽735 млрд. Пиковым днем выплат станет четверг на следующей неделе, когда компании будут выплачивать НДС, акцизы и НДПИ.

Ближайшие недели пройдут под знаком активных продаж валюты экспортерами, отмечают аналитики Росбанка. По их прогнозам, снижение курса доллара ниже диапазона ₽73-73,3 может открыть простор для дальнейшего падения курса американской валюты до ₽72. По прогнозам экспертов, укрепление позиций рубля по отношению к доллару и евро в ближайшие месяцы может продолжиться, в том числе благодаря высоким ценам на нефть. К концу первого полугодия курс американской валюты может снизиться до ₽70, а курс европейской валюты — опуститься до ₽86,1, отметили в Росбанке.

На этой неделе высокие нефтяные котировки продолжат оказывать поддержку рублю, рассказал директор департамента операций на финансовых рынках банка «Русский Стандарт» Максим Тимошенко. Однако негативом для российской валюты могут стать опасения того, что Банк России уже в недалекой перспективе сменит курс на ужесточение денежно-кредитной политики. Из-за этого иностранные инвесторы могут частично покидать рынок рублевого госдолга, перекладываясь в валюту. Реальные объемы таких операций невелики, но они могут отрицательно влиять на котировки рубля и госбумаг. По прогнозам эксперта, на этой неделе курс американской валюты будет меняться в коридоре ₽72-74,5, а курс евро — в диапазоне ₽87-90,5.

Однако негативом для российской валюты могут стать опасения того, что Банк России уже в недалекой перспективе сменит курс на ужесточение денежно-кредитной политики. Из-за этого иностранные инвесторы могут частично покидать рынок рублевого госдолга, перекладываясь в валюту. Реальные объемы таких операций невелики, но они могут отрицательно влиять на котировки рубля и госбумаг. По прогнозам эксперта, на этой неделе курс американской валюты будет меняться в коридоре ₽72-74,5, а курс евро — в диапазоне ₽87-90,5.

В Промсвязьбанке ожидают стабилизации рубля по отношению к основным мировым валютам на фоне повышения стоимости нефти и умеренного ослабления валют-аналогов. По мнению экспертов, в ближайшей перспективе доллар будет удерживать позиции в диапазоне ₽73-73,5. Тем не менее на этой неделе нельзя исключать риски усиления давления на рубль, предупредил главный аналитик Промсвязьбанка Богдан Зварич. Это может привести к выходу доллара в верхнюю половину диапазона ₽73-75, в котором он движется с декабря прошлого года.

прогноз на март для гривни от экспертов

В Украине в первую неделю марта доллар будет колебаться около уже привычной отметки в 28 грн/$. С одной стороны, накануне посевной аграрии активнее продают валюту, что снижает ее стоимость, с другой – неопределенность в сотрудничестве с МВФ создает давление на гривню.

О том, как и почему будет меняться курс доллара, читайте в материале OBOZREVATEL.

Сколько будет стоить доллар в мартеРезких колебаний курса американской валюты в ближайшую неделю не будет, уверены опрошенные аналитики. Стоимость доллара будет находиться около психологической отметки в 28 грн/$.

Что повлияет на курс доллара:

отсутствие новостей о дальнейшем сотрудничестве с МВФ;

низкий спрос на валюту в Украине;

компенсация НДС;

рост случаев заражения коронавирусом;

подготовка аграриев к посевной.

«На ближайшую неделю мы ожидаем незначительный рост курса доллара к гривне. Доллар на межбанке будет торговаться через неделю вблизи 28,0 грн. Наличный доллар – около 27,9/28,1 грн», – говорит старший аналитик «Альпари» Вадим Иосуб.

Доллар на межбанке будет торговаться через неделю вблизи 28,0 грн. Наличный доллар – около 27,9/28,1 грн», – говорит старший аналитик «Альпари» Вадим Иосуб.

Аналитик RoboForex Андрей Гойлов озвучивает более позитивный для гривни сценарий. Вероятно, доллар будет находиться в пределах диапазона 27,70-27,95 грн. Евро к гривне, полагает он, продолжит рост до уровня 34,25.

«Вполне очевидно, что НБУ будет активно выкупать доллары США в свои резервы при сильной девальвации американской валюты, так что существенного укрепления гривни ожидать не стоит», – прогнозирует аналитик.

Итоги зимы для гривни в целом нейтральны: сильная девальвация не произошла, а ее чрезмерное укрепление не допустил Нацбанк. С начала года регулятор выкупил на межбанковском рынке более 200 млн долларов. Старт посевной кампании будет стимулировать аграриев к продажам валютной выручки, что увеличит спрос на гривню (американская валюта подешевеет).

«Ухудшение эпидемиологической ситуации и введение карантина в ряде регионов спровоцировали снижение деловой активности. По этой причине спрос сохраняется лишь у импортеров энергоносителей и ритейла, которые осуществляют хозяйственную деятельность даже во время локдауна. Старт вакцинации, безусловно, добавил позитива на рынки, но пока сложно сказать о ее темпах и эффективности», – поясняет Андрей Гойлов.

По этой причине спрос сохраняется лишь у импортеров энергоносителей и ритейла, которые осуществляют хозяйственную деятельность даже во время локдауна. Старт вакцинации, безусловно, добавил позитива на рынки, но пока сложно сказать о ее темпах и эффективности», – поясняет Андрей Гойлов.

Максим Орыщак, аналитик компании «Центр биржевых технологий», уверен, что с 1 марта курс продажи наличного доллара сохранит торги в диапазоне 27,85-28,05 грн. Разница стоимости будет зависеть как от дня недели, так и от региона:

«Внутренняя политическая ситуация не создает дисбалансы, а значит, не выступает драйвером для продаж национальной валюты. Спрос на валюту повысится как только банковским клиентам экспортерам зайдут на счета деньги от Госказначейства – это станет главным драйвером для роста курса до уровня в 28 гривен и выше на банковских торгах».

Вопрос МВФ: что нужно изменитьСложнее всего будет доказать МВФ, что уже в краткосрочной перспективе Украине удастся сократить дефицит государственного бюджета. К примеру, кредитор хочет, чтобы в следующем году «дыра» была на уровне 3,5% ВВП, а в украинском Минфине рассматривают варианты с дефицитом на 2022 год в пределах 4,5-5% ВВП.

К примеру, кредитор хочет, чтобы в следующем году «дыра» была на уровне 3,5% ВВП, а в украинском Минфине рассматривают варианты с дефицитом на 2022 год в пределах 4,5-5% ВВП.

Чего хотят от Украины в фонде:

мер, направленных на уменьшение фискального дефицита в среднесрочной перспективе;

законодательных инициатив по восстановлению и усилению антикоррупционной инфраструктуры и судопроизводства;

мер в секторе энергетики.

Представитель фонда Джерри Райс добавил, что миссия обсуждала вопросы улучшения управления банковским надзором Нацбанка, фискальные риски для дефицита бюджета и укрепление судебной системы.

«Как только мы получим более подробную информацию по этим вопросам и предложения в отношении отдельных проблем, мы непременно продолжим сотрудничество с Украиной», – отметил Райс. В то же время представитель Международного валютного фонда не назвал каких-то сроков нового визита в Украину.

Но даже без нового транша в ближайшее время ожидать девальвации гривни, отмечают эксперты, не стоит. Причин для волнений нет. Также и без нового кредита резервов для выполнения уже взятых на себя обязательств хватит.

Причин для волнений нет. Также и без нового кредита резервов для выполнения уже взятых на себя обязательств хватит.

USD1 доллар США | EUR1 евро | JPY100 японских иен | CNY10 китайских юаней | ||||||

| Банки | Покупка | Продажа | Покупка | Продажа | Покупка | Продажа | Покупка | Продажа | Дата |

Азиатско-Тихоокеанский Банк Адрес: Южно-Сахалинск, | 73.1 | 73.77 | 89.17 | 89.93 | 66.37 | 67.75 | 111.93 | 117.49 | 28.05 |

Банк Долинск Адрес: Южно-Сахалинск, | 73. 2 2 | 73.7 | 89.2 | 89.85 | 66.55 | 67.5 | 112 | 115.65 | 28.05 |

Банк Итуруп Адрес: Южно-Сахалинск, | 73.25 | 73. 73 73 | 89.35 | 90 | 66.8 | 69 | 28.05 | ||

Дальневосточный банк Адрес: 693020, Южно-Сахалинск, | 73.25 | 73.6 | 89. 35 35 | 89.85 | 66.6 | 67.4 | 28.05 | ||

Сбербанк России Адрес: Южно-Сахалинск, | 71.28 | 75.64 | 87.61 | 91.55 | 63. 59 59 | 70.19 | 106 | 124.2 | 28.05 |

РНКО «Холмск» Адрес: Южно-Сахалинск, | 73.25 | 73.82 | 89.3 | 90 | 66.8 | 67.5 | 114. 5 5 | 115.6 | 28.05 |

Восточный Экспресс Банк Адрес: Южно-Сахалинск, | 73 | 74 | 89.1 | 90.1 | 59.95 | 67.25 | 95.3 | 115. 6 6 | 28.05 |

Россельхозбанк Адрес: Южно-Сахалинск, | 73.24 | 73.8 | 89.3 | 89.91 | 66.4 | 67.5 | 114.5 | 117.2 | 28. 05 05 |

Газпромбанк Адрес: Южно-Сахалинск, | 28.05 | ||||||||

Банк Приморье Адрес: Южно-Сахалинск, | 73.4 | 73.65 | 89.5 | 89.85 | 66.85 | 67.4 | 115.1 | 115.6 | 28.05 |

Солид банк Адрес: 693006, Южно-Сахалинск, | 28. 05 05 | ||||||||

Как работают курсы обмена валют?

Обменные курсы говорят вам, сколько стоит ваша валюта в иностранной валюте. Думайте об этом как о цене, взимаемой за покупку этой валюты. Например, в апреле 2020 года 1 евро был равен 1,2335 доллару США, а 1 доллар США был равен 0,81 евро. Валютные трейдеры устанавливают обменный курс для большинства валют. Они торгуют валютами 24 часа в сутки, семь дней в неделю. По состоянию на 2019 год этот рынок торгуется на 6,6 триллиона долларов в день.

Ключевые выводы

- Обменный курс — это то, на сколько валюты вашей страны можно купить другую иностранную валюту.

- В некоторых странах обменные курсы постоянно меняются, в то время как в других используется фиксированный обменный курс.

- Экономические и социальные перспективы страны будут влиять на ее обменный курс по сравнению с другими странами.

2 вида обменных курсов

Есть два вида обменных курсов: гибкий и фиксированный. Гибкие обменные курсы меняются постоянно, а фиксированные — редко.

Гибкие обменные курсы меняются постоянно, а фиксированные — редко.

Гибкий

Большинство обменных курсов валют определяется валютным рынком или форексом. Такие курсы называются гибкими обменными курсами. По этой причине обменные курсы колеблются от момента к моменту.

Цены постоянно меняются на валюты, которые, скорее всего, будут использовать американцы. К ним относятся мексиканские песо, канадские доллары, европейские евро, британские фунты стерлингов и японские иены.Эти страны используют гибкие обменные курсы. Правительство и центральный банк не вмешиваются активно, чтобы поддерживать фиксированный обменный курс. Их политика может влиять на обменные курсы в долгосрочной перспективе, но в большинстве стран правительство может только влиять на обменные курсы, а не регулировать их.

Фиксированный

Другие валюты, такие как риал Саудовской Аравии, меняются редко. Это потому, что эти страны используют фиксированные обменные курсы, которые меняются только тогда, когда об этом говорит правительство. Эти ставки обычно привязаны к U.С. доллар. Их центральные банки имеют достаточно денег в своих валютных резервах, чтобы контролировать, сколько стоит их валюта.

Эти ставки обычно привязаны к U.С. доллар. Их центральные банки имеют достаточно денег в своих валютных резервах, чтобы контролировать, сколько стоит их валюта.

Чтобы поддерживать фиксированный обменный курс, центральный банк держит доллары США. Если стоимость местной валюты падает, банк продает свои доллары за местную валюту. Это уменьшает предложение на рынке, повышая стоимость валюты. Это также увеличивает предложение долларов, снижая их стоимость. Если спрос на его валюту растет, происходит обратное.

Китайский юань был фиксированной валютой.Теперь китайское правительство медленно переходит на гибкий обменный курс. Это означает, что он меняется реже, чем гибкий обменный курс, но чаще, чем фиксированный обменный курс. По состоянию на 21 января 2021 года 1 доллар США стоил около 6,4800 китайских юаней. С февраля 2003 года доллар США ослаб по отношению к юаню. В то время один доллар США можно было обменять на 8,28 юаня. Доллар США ослаб, потому что сегодня на него можно купить меньше юаней, чем в 2003 году.

Почему евро такой особенный

Большинство обменных курсов дается с учетом того, сколько доллар стоит в иностранной валюте.Евро другой. Он дается с учетом того, сколько евро стоит в долларах. Иного пути почти не бывает. Таким образом, хотя 1 доллар США в октябре 2020 года стоил 0,85 евро, вы могли бы услышать только, что 1 евро стоит 1,1706 доллара.

Евро значительно ослаб с апреля 2008 года. В то время евро был на рекордно высоком уровне в 1,60 доллара. С тех пор будущее Европейского Союза и самого евро было под вопросом после того, как Великобритания проголосовала за выход из Европейского Союза.Кроме того, Европейский центральный банк (ЕЦБ) снижал процентную ставку. Это снизило банковские ставки для всех, кто кредитует или сберегает в евро. Это снизило стоимость самой валюты.

ЕЦБ объявил о своей версии количественного смягчения в марте 2015 г. В результате стоимость евро упала до 1,10 долл. Евро также ослаб во время долгового кризиса Греции.

Но все же евро особенный. Это вторая по популярности валюта после доллара. Более 341 миллиона человек используют ее как единственную валюту.Популярность евро проистекает из силы Европейского Союза. Это одна из крупнейших экономик мира.

Три фактора, влияющие на обменный курс

Процентные ставки, денежная масса и финансовая стабильность — все это влияет на обменные курсы валют. Из-за этих факторов спрос на валюту страны зависит от того, что происходит в этой стране.

Во-первых, важным фактором является процентная ставка, выплачиваемая центральным банком страны. Более высокая процентная ставка делает эту валюту более ценной.Инвесторы обменяют свою валюту на более высокооплачиваемую. Затем они сохраняют его в банке этой страны, чтобы получить более высокую процентную ставку.

Во-вторых, это денежная масса, создаваемая центральным банком страны. Если правительство печатает слишком много валюты, значит, ее слишком много, а товаров слишком мало. Держатели валюты будут повышать цены на товары и услуги. Это создает инфляцию. Если печатается слишком много денег, это вызывает гиперинфляцию.

Держатели валюты будут повышать цены на товары и услуги. Это создает инфляцию. Если печатается слишком много денег, это вызывает гиперинфляцию.

Гиперинфляция обычно возникает только тогда, когда страна должна выплатить военные долги.Это самый экстремальный вид инфляции.

Некоторые держатели наличных будут инвестировать за границу, где нет инфляции, но они обнаружат, что на их валюту не так много спроса, поскольку ее очень много. Вот почему инфляция может снизить стоимость валюты.

В-третьих, экономический рост и финансовая стабильность страны влияют на обменные курсы валют. Если в стране сильная, растущая экономика, инвесторы будут покупать ее товары и услуги. Для этого им понадобится больше его валюты.Если финансовая стабильность выглядит плохой, у них будет меньше желания вкладывать средства в эту страну. Они хотят быть уверены, что им вернут деньги, если они держат государственные облигации в этой валюте.

Как обменные курсы влияют на вас

Если вы путешествуете за границу в другую страну, в которой используется другая валюта, вы должны запланировать обменный курс. Когда доллар США силен, вы можете покупать больше иностранной валюты и наслаждаться более доступной поездкой. Если доллар США слаб, ваша поездка будет стоить дороже, потому что вы не можете купить столько иностранной валюты.Поскольку обменный курс меняется, вы можете обнаружить, что стоимость поездки изменилась с тех пор, как вы начали ее планировать. Это лишь один из способов, которым обменные курсы влияют на ваши личные финансы.

Когда доллар США силен, вы можете покупать больше иностранной валюты и наслаждаться более доступной поездкой. Если доллар США слаб, ваша поездка будет стоить дороже, потому что вы не можете купить столько иностранной валюты.Поскольку обменный курс меняется, вы можете обнаружить, что стоимость поездки изменилась с тех пор, как вы начали ее планировать. Это лишь один из способов, которым обменные курсы влияют на ваши личные финансы.

Вы можете выполнить поиск в Интернете, чтобы узнать обменный курс доллара США к иностранной валюте на любой день. У Google есть инструмент, который поможет в этом. Он даже показывает график, показывающий, укрепляется или слабеет доллар. Если он усиливается, вы можете подождать прямо перед поездкой, чтобы купить валюту.

Проверьте, взимает ли компания-эмитент вашей кредитной карты комиссию за конвертацию. Если нет, то использование кредитной карты за границей даст вам самый дешевый обменный курс.

Если доллар слабеет, вы можете купить иностранную валюту сейчас, а не ждать, пока вы поедете. Банки взимают более высокий обменный курс, но это может быть дешевле, чем то, что вы будете платить в будущем.

Банки взимают более высокий обменный курс, но это может быть дешевле, чем то, что вы будете платить в будущем.

Как устанавливаются международные обменные курсы?

Международные курсы обмена валют показывают, сколько одной единицы валюты можно обменять на другую валюту.Обменные курсы валют могут быть плавающими, и в этом случае они постоянно меняются в зависимости от множества факторов, или они могут быть привязаны (или фиксированы) к другой валюте, и в этом случае они все еще плавающие, но они изменяются вместе с валютой, к которой они привязаны.

Знание стоимости национальной валюты по отношению к разным иностранным валютам помогает инвесторам анализировать активы, оцененные в иностранных долларах. Например, для инвестора из США важно знать курс доллара к евро при выборе европейских инвестиций.Падение доллара США может увеличить стоимость иностранных инвестиций, так же как рост стоимости доллара США может повредить стоимости ваших иностранных инвестиций.

Ключевые выводы

- Режимы фиксированного обменного курса устанавливаются на предварительно установленную привязку к другой валюте или корзине валют.

- Плавающий обменный курс определяется спросом и предложением на открытом рынке, а также макроэкономическими факторами.

- Плавающий обменный курс не означает, что страны не пытаются вмешиваться и манипулировать ценой своей валюты, поскольку правительства и центральные банки регулярно пытаются поддерживать цену своей валюты, благоприятную для международной торговли.

- Плавающие обменные курсы являются наиболее распространенными и стали популярными после провала золотого стандарта и Бреттон-Вудского соглашения.

Плавающий и фиксированный обменный курс

Валютные цены могут быть определены двумя основными способами: с плавающей или фиксированной ставкой. Плавающий курс определяется открытым рынком через спрос и предложение на мировых валютных рынках. Следовательно, если спрос на валюту высок, стоимость вырастет. Если спрос низкий, это приведет к снижению цены на валюту.Конечно, несколько технических и фундаментальных факторов будут определять то, что люди воспринимают как справедливый обменный курс, и соответственно изменяют их спрос и предложение.

Если спрос низкий, это приведет к снижению цены на валюту.Конечно, несколько технических и фундаментальных факторов будут определять то, что люди воспринимают как справедливый обменный курс, и соответственно изменяют их спрос и предложение.

После краха Бреттон-Вудской системы между 1968 и 1973 годами после краха Бреттон-Вудской системы между 1968 и 1973 годами было разрешено свободное плавание валют большинства крупнейших экономик мира. Таким образом, большинство обменных курсов не устанавливаются, а определяются текущей торговой активностью на мировых валютных рынках.

Факторы, влияющие на курсы валют

Плавающие ставки определяются рыночными силами спроса и предложения.Степень спроса по отношению к предложению валюты будет определять стоимость этой валюты по отношению к другой валюте. Например, если спрос европейцев на доллары США возрастет, соотношение спроса и предложения вызовет повышение цены доллара США по отношению к евро. Существует бесчисленное множество геополитических и экономических объявлений, которые влияют на обменные курсы между двумя странами, но некоторые из наиболее распространенных включают изменения процентных ставок, уровень безработицы, отчеты об инфляции, данные о валовом внутреннем продукте, данные о производстве и сырье.

Фиксированная или фиксированная ставка определяется правительством через центральный банк. Курс устанавливается относительно другой основной мировой валюты (например, доллара США, евро или иены). Чтобы поддерживать свой обменный курс, правительство будет покупать и продавать свою собственную валюту за валюту, к которой она привязана. Некоторые страны, которые предпочитают привязать свои валюты к доллару США, включают Китай и Саудовскую Аравию.

Краткосрочные колебания валюты с плавающим обменным курсом отражают спекуляции, слухи, катастрофы, а также повседневный спрос и предложение на валюту.Если предложение превышает спрос, эта валюта упадет, а если спрос превысит предложение, эта валюта будет расти. Экстремальные краткосрочные изменения могут привести к интервенции центральных банков даже в условиях плавающей ставки. Из-за этого, хотя большинство основных мировых валют считаются плавающими, центральные банки и правительства могут вмешаться, если национальная валюта станет слишком высокой или слишком низкой.

Слишком высокая или слишком низкая валюта может отрицательно повлиять на экономику страны, влияя на торговлю и способность платить долги.Правительство или центральный банк попытаются принять меры, чтобы перевести свою валюту на более выгодную цену.

Макро-факторы

На обменные курсы влияют и другие макроэкономические факторы. «Закон единой цены» диктует, что в мире международной торговли цена товара в одной стране должна равняться цене в другой. Это называется паритетом закупочной цены (ППС). Если цены выйдут из строя, процентные ставки в стране сместятся — или же обменный курс изменится между валютами.Конечно, реальность не всегда следует экономической теории, и из-за нескольких смягчающих факторов закон одной цены не всегда выполняется на практике. Тем не менее процентные ставки и относительные цены будут влиять на обменные курсы.

Еще один макроэкономический фактор — геополитический риск и стабильность правительства страны. Если правительство нестабильно, валюта в этой стране, вероятно, упадет в цене по сравнению с более развитыми, стабильными странами.

Как устанавливаются международные обменные курсы?

Форекс и сырьевые товары

Как правило, чем больше страна зависит от основной отечественной отрасли, тем сильнее корреляция между национальной валютой и ценами на сырьевые товары отрасли.

Не существует единого правила для определения того, с какими товарами будет коррелировать данная валюта и насколько сильной будет эта корреляция. Тем не менее, некоторые валюты являются хорошими примерами товарно-валютных отношений.

Учтите, что канадский доллар положительно коррелирует с ценой на нефть. Таким образом, по мере роста цен на нефть канадский доллар имеет тенденцию повышаться по отношению к другим основным валютам. Это потому, что Канада является чистым экспортером нефти; когда цены на нефть высоки, Канада имеет тенденцию получать большие доходы от экспорта нефти, что дает канадскому доллару поддержку на валютном рынке.

Еще один хороший пример — австралийский доллар, который положительно коррелирует с золотом. Поскольку Австралия является одним из крупнейших производителей золота в мире, ее доллар имеет тенденцию двигаться в унисон с изменениями цен на золотые слитки. Таким образом, когда цены на золото значительно вырастут, ожидается, что австралийский доллар также повысится по отношению к другим основным валютам.

Поскольку Австралия является одним из крупнейших производителей золота в мире, ее доллар имеет тенденцию двигаться в унисон с изменениями цен на золотые слитки. Таким образом, когда цены на золото значительно вырастут, ожидается, что австралийский доллар также повысится по отношению к другим основным валютам.

Поддержание тарифов

Некоторые страны могут принять решение использовать привязанный обменный курс, который искусственно устанавливается и поддерживается правительством.Этот курс не будет колебаться в течение дня и может быть изменен в определенные даты, известные как даты переоценки. Правительства стран с формирующимся рынком часто делают это для стабилизации стоимости своих валют. Чтобы поддерживать стабильный привязанный валютный курс, правительство страны должно иметь большие резервы валюты, к которой привязана его валюта, чтобы контролировать изменения в спросе и предложении.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Шесть основных факторов, влияющих на курс валют

Помимо таких факторов, как процентные ставки и инфляция, обменный курс валюты является одним из наиболее важных факторов, определяющих относительный уровень экономического здоровья страны. Обменные курсы играют жизненно важную роль в уровне торговли страны, что имеет решающее значение для почти любой свободной рыночной экономики в мире. По этой причине обменные курсы являются одними из наиболее отслеживаемых, анализируемых и контролируемых государством экономических мер. Но обменные курсы имеют меньшее значение: они влияют на реальную доходность портфеля инвестора.Здесь мы рассмотрим некоторые из основных сил, стоящих за колебаниями обменного курса.

По этой причине обменные курсы являются одними из наиболее отслеживаемых, анализируемых и контролируемых государством экономических мер. Но обменные курсы имеют меньшее значение: они влияют на реальную доходность портфеля инвестора.Здесь мы рассмотрим некоторые из основных сил, стоящих за колебаниями обменного курса.

Основные факторы, влияющие на курсы валют

Обзор курсов валют

Прежде чем мы рассмотрим эти силы, мы должны обрисовать, как колебания обменного курса влияют на торговые отношения страны с другими странами. Более дорогая валюта делает импорт страны менее дорогим, а экспорт — более дорогим на внешних рынках. Более низкая стоимость валюты делает импорт страны более дорогим, а экспорт — менее дорогим на внешних рынках.Можно ожидать, что более высокий обменный курс ухудшит торговый баланс страны, а более низкий обменный курс улучшит его.

Ключевые выводы

- Помимо таких факторов, как процентные ставки и инфляция, обменный курс валюты является одним из наиболее важных факторов, определяющих относительный уровень экономического здоровья страны.

- Более дорогая валюта делает импорт страны менее дорогим, а ее экспорт более дорогим на внешних рынках.

- Обменные курсы являются относительными и выражаются путем сравнения валют двух стран.

Детерминанты курсов валют

Обменный курс зависит от множества факторов. Многие из этих факторов связаны с торговыми отношениями между двумя странами. Помните, что обменные курсы являются относительными и выражаются как сравнение валют двух стран. Ниже приведены некоторые из основных факторов, определяющих обменный курс между двумя странами.Обратите внимание, что эти факторы не расположены в определенном порядке; Как и многие другие аспекты экономики, относительная важность этих факторов является предметом многочисленных споров.

Разница в инфляции

Как правило, в стране с постоянно более низким уровнем инфляции стоимость валюты растет, поскольку ее покупательная способность увеличивается по сравнению с другими валютами. Во второй половине ХХ века к странам с низкой инфляцией относились Япония, Германия и Швейцария, в то время как США. Южная и Канада достигли низкой инфляции лишь позже. В странах с более высокой инфляцией обычно наблюдается обесценивание своей валюты по сравнению с валютами своих торговых партнеров. Это также обычно сопровождается более высокими процентными ставками.

Южная и Канада достигли низкой инфляции лишь позже. В странах с более высокой инфляцией обычно наблюдается обесценивание своей валюты по сравнению с валютами своих торговых партнеров. Это также обычно сопровождается более высокими процентными ставками.

Дифференциалы процентных ставок

Процентные ставки, инфляция и обменные курсы сильно взаимосвязаны. Манипулируя процентными ставками, центральные банки оказывают влияние как на инфляцию, так и на обменные курсы, а изменение процентных ставок влияет на инфляцию и стоимость валюты.Более высокие процентные ставки предлагают кредиторам в экономике более высокую доходность по сравнению с другими странами. Следовательно, более высокие процентные ставки привлекают иностранный капитал и вызывают рост обменного курса. Однако влияние более высоких процентных ставок смягчается, если инфляция в стране намного выше, чем в других странах, или если дополнительные факторы способствуют снижению курса валюты. Противоположная зависимость существует для снижения процентных ставок, то есть более низкие процентные ставки имеют тенденцию к снижению обменных курсов.

Дефицит текущего счета

Текущий счет — это торговый баланс между страной и ее торговыми партнерами, отражающий все платежи между странами за товары, услуги, проценты и дивиденды.Дефицит текущего счета показывает, что страна тратит на внешнюю торговлю больше, чем зарабатывает, и что она заимствует капитал из иностранных источников для покрытия дефицита. Другими словами, стране требуется больше иностранной валюты, чем она получает от продажи экспортных товаров, и она поставляет своей собственной валюты больше, чем иностранцы требуют для своей продукции. Избыточный спрос на иностранную валюту снижает обменный курс страны до тех пор, пока отечественные товары и услуги не станут достаточно дешевыми для иностранцев, а иностранные активы станут слишком дорогими, чтобы обеспечить продажи для внутренних интересов.

Государственный долг

Страны будут участвовать в крупномасштабном финансировании дефицита для оплаты проектов государственного сектора и государственного финансирования. Хотя такая деятельность стимулирует внутреннюю экономику, страны с большим государственным дефицитом и долгами менее привлекательны для иностранных инвесторов. Причина? Большой долг способствует инфляции, и если инфляция высока, долг будет обслуживаться и в конечном итоге погашаться более дешевыми реальными долларами в будущем.

Хотя такая деятельность стимулирует внутреннюю экономику, страны с большим государственным дефицитом и долгами менее привлекательны для иностранных инвесторов. Причина? Большой долг способствует инфляции, и если инфляция высока, долг будет обслуживаться и в конечном итоге погашаться более дешевыми реальными долларами в будущем.

В худшем случае правительство может напечатать деньги для выплаты части большого долга, но увеличение денежной массы неизбежно вызовет инфляцию.Более того, если правительство не в состоянии покрыть свой дефицит за счет внутренних средств (продавая внутренние облигации, увеличивая денежную массу), то оно должно увеличить предложение ценных бумаг для продажи иностранцам, тем самым снизив их цены. Наконец, большой долг может вызывать беспокойство у иностранцев, если они считают, что страна рискует не выполнить свои обязательства. Иностранцы будут менее охотно владеть ценными бумагами, номинированными в этой валюте, если риск дефолта велик. По этой причине рейтинг долга страны (определяемый, например, Moody’s или Standard & Poor’s) является решающим фактором, определяющим ее обменный курс.

Условия торговли

Отношение экспортных цен к импортным, условия торговли связаны с текущими счетами и платежным балансом. Если цена экспорта страны растет более быстрыми темпами, чем цена ее импорта, условия ее торговли улучшаются. Увеличение условий торговли свидетельствует о повышении спроса на экспорт страны. Это, в свою очередь, приводит к увеличению доходов от экспорта, что обеспечивает повышенный спрос на валюту страны (и рост стоимости валюты).Если цена экспорта будет расти медленнее, чем цена импорта, стоимость валюты снизится по отношению к ее торговым партнерам.

Высокие экономические показатели

Иностранные инвесторы неизбежно ищут стабильные страны с высокими экономическими показателями, в которые они вкладывают свой капитал. Страна с такими положительными характеристиками будет отвлекать инвестиционные фонды от других стран, которые считаются более подверженными политическому и экономическому риску. Например, политическая нестабильность может вызвать потерю доверия к валюте и перемещение капитала в валюты более стабильных стран.

Итог

Обменный курс валюты, в которой портфель содержит большую часть своих инвестиций, определяет реальную доходность этого портфеля. Снижение обменного курса, очевидно, снижает покупательную способность дохода и прироста капитала, получаемого от любой прибыли. Более того, обменный курс влияет на другие факторы дохода, такие как процентные ставки, инфляция и даже прирост капитала от внутренних ценных бумаг. Хотя обменные курсы определяются множеством сложных факторов, которые часто приводят в замешательство даже самых опытных экономистов, инвесторы все же должны иметь некоторое представление о том, как стоимость валюты и обменные курсы играют важную роль в норме прибыли на их инвестиции.

Изменения спроса и предложения на валютных рынках

Что вы научитесь делать: анализировать, как спрос и предложение влияют на валюты и обменные курсы

Вы когда-нибудь думали о поездке за границу в страну, где вы можете получить больше денег за свои деньги? Может быть, вы могли бы запастись одеждой, фильмами или просто наслаждаться меньшими затратами на еду? Как вы думаете, почему это происходит? В этом разделе вы узнаете, как колебания спроса и предложения между иностранными валютами влияют на покупательную способность ваших денег.

Цели обучения

- Объясните факторы, которые вызывают изменение спроса и предложения иностранной валюты

- Определите арбитраж и важность паритета покупательной способности

Изменения спроса и предложения на валютных рынках

На валютном рынке участвуют фирмы, домашние хозяйства и инвесторов, которые покупают иностранные товары, услуги и активы (или продают товары, услуги и активы иностранцам). В результате они требуют (или предлагают) иностранную валюту для завершения своих транзакций.Например, домохозяйства покупают импортные товары, для оплаты которых им нужна иностранная валюта. Точно так же богатые люди или предприятия вкладывают средства в зарубежные страны, для которых им также нужна иностранная валюта.

Обменные курсы — это цены иностранных валют, которые устанавливаются на соответствующих валютных рынках. На эти обменные курсы могут влиять различные факторы, включая объемы импорта и экспорта, ВВП, рыночные ожидания и инфляцию. Например, если ВВП одной страны падает, эта страна, вероятно, будет меньше импортировать. Если ВВП вырастет, он будет больше импортировать. Все остальное остается неизменным, эти колебания также вызывают сдвиг на валютных рынках. Например, если в США начнется рецессия, ВВП упадет, и они будут меньше импортировать из Мексики. Таким образом, спрос на мексиканские песо снижается, а доллар США падает по отношению к мексиканскому песо. Другими словами, песо растет в цене.

Например, если ВВП одной страны падает, эта страна, вероятно, будет меньше импортировать. Если ВВП вырастет, он будет больше импортировать. Все остальное остается неизменным, эти колебания также вызывают сдвиг на валютных рынках. Например, если в США начнется рецессия, ВВП упадет, и они будут меньше импортировать из Мексики. Таким образом, спрос на мексиканские песо снижается, а доллар США падает по отношению к мексиканскому песо. Другими словами, песо растет в цене.

На рис. 1 (а) показан пример обменного курса между U.Южнокорейский доллар и мексиканское песо. Вертикальная ось показывает обменный курс доллара США, который в данном случае измеряется в песо. Горизонтальная ось показывает количество долларов США, торгуемых на валютном рынке каждый день. Кривая спроса (D) на доллары США пересекается с кривой предложения (S) долларов США в точке равновесия (E), которая представляет собой обменный курс 10 песо за доллар и общий объем 8,5 миллиардов долларов.

Рисунок 1. Спрос и предложение для США.Обменный курс южнокорейского доллара и мексиканского песо. (a) Количество, измеренное по горизонтальной оси, указано в долларах США, а обменный курс по вертикальной оси — это цена доллара США, измеренная в мексиканских песо. (b) Количество, измеренное по горизонтальной оси, указано в мексиканских песо, а цена по вертикальной оси — это цена песо, измеренная в долларах США. На обоих графиках равновесный обменный курс имеет место в точке E, на пересечении кривой спроса (D) и кривой предложения (S).

Спрос и предложение для США.Обменный курс южнокорейского доллара и мексиканского песо. (a) Количество, измеренное по горизонтальной оси, указано в долларах США, а обменный курс по вертикальной оси — это цена доллара США, измеренная в мексиканских песо. (b) Количество, измеренное по горизонтальной оси, указано в мексиканских песо, а цена по вертикальной оси — это цена песо, измеренная в долларах США. На обоих графиках равновесный обменный курс имеет место в точке E, на пересечении кривой спроса (D) и кривой предложения (S).

На рис. 1 (b) представлена та же информация о спросе и предложении с точки зрения мексиканского песо. Вертикальная ось показывает обменный курс мексиканского песо, который измеряется в долларах США. Горизонтальная ось показывает количество мексиканских песо, торгуемых на валютном рынке. Кривая спроса (D) для мексиканских песо пересекается с кривой предложения (S) мексиканских песо в точке равновесия (E), которая представляет собой обменный курс 10 центов в U. S. валюта для каждого мексиканского песо и общий объем 85 миллиардов песо. Обратите внимание, что два обменных курса являются обратными: 10 песо за доллар равны 10 центам за песо (или 0,10 доллара за песо). На реальном валютном рынке почти вся торговля мексиканскими песо осуществляется за доллары США. Какие факторы могут вызвать изменение спроса или предложения, что приведет к изменению равновесного обменного курса? Читайте дальше, чтобы узнать ответ на этот вопрос.

S. валюта для каждого мексиканского песо и общий объем 85 миллиардов песо. Обратите внимание, что два обменных курса являются обратными: 10 песо за доллар равны 10 центам за песо (или 0,10 доллара за песо). На реальном валютном рынке почти вся торговля мексиканскими песо осуществляется за доллары США. Какие факторы могут вызвать изменение спроса или предложения, что приведет к изменению равновесного обменного курса? Читайте дальше, чтобы узнать ответ на этот вопрос.

Ожидания относительно будущих обменных курсов

Одна из причин требовать валюту на валютном рынке — это вера в то, что стоимость валюты вот-вот возрастет.Одна из причин предлагать валюту, то есть продавать ее на валютном рынке, — это ожидание того, что стоимость валюты вот-вот снизится. Например, представьте, что ведущая деловая газета, такая как Wall Street Journal или Financial Times , публикует статью, в которой предсказывается повышение стоимости мексиканского песо. Вероятные эффекты такой статьи проиллюстрированы на интерактивном графике ниже (Рисунок 2). Спрос на мексиканский песо смещается вправо, с D 0 на D 1 , поскольку инвесторы стремятся покупать песо.И наоборот, предложение песо смещается влево, с 0 шиллингов на 1 шиллингов, поскольку инвесторы будут менее охотно отказываться от них. В результате равновесный обменный курс повышается с 10 центов / песо до 12 центов / песо, а равновесный обменный курс повышается с 85 миллиардов до 90 миллиардов песо по мере того, как равновесие перемещается с E 0 на E1.

Спрос на мексиканский песо смещается вправо, с D 0 на D 1 , поскольку инвесторы стремятся покупать песо.И наоборот, предложение песо смещается влево, с 0 шиллингов на 1 шиллингов, поскольку инвесторы будут менее охотно отказываться от них. В результате равновесный обменный курс повышается с 10 центов / песо до 12 центов / песо, а равновесный обменный курс повышается с 85 миллиардов до 90 миллиардов песо по мере того, как равновесие перемещается с E 0 на E1.

Рисунок 2 (интерактивный график). Рынок обменного курса мексиканского песо реагирует на ожидания относительно будущих обменных курсов.

Рисунок 2 также иллюстрирует некоторые особенности диаграмм спроса и предложения на валютном рынке. В отличие от всех других рассмотренных вами случаев спроса и предложения, на валютном рынке спрос и предложение обычно движутся одновременно. В группы участников валютного рынка, такие как фирмы и инвесторы, входят покупатели и продавцы. Ожидание будущего изменения обменного курса влияет как на покупателей, так и на продавцов, то есть влияет как на спрос, так и на предложение валюты.

Ожидание будущего изменения обменного курса влияет как на покупателей, так и на продавцов, то есть влияет как на спрос, так и на предложение валюты.

Сдвиги кривых спроса и предложения вызывают смещение обменного курса в одном и том же направлении; в этом примере они оба укрепляют обменный курс песо. Однако изменения спроса и предложения действуют в противоположных направлениях на объемы торговли. В этом примере растущий спрос на песо вызывает увеличение количества, в то время как падающее предложение песо вызывает его падение. В этом конкретном примере результатом является большее количество. Но в других случаях результатом может быть то, что количество останется неизменным или снизится.

Этот пример также помогает объяснить, почему обменные курсы часто довольно существенно меняются за короткий период в несколько недель или месяцев. Когда инвесторы ожидают, что валюта страны укрепится в будущем, они покупают валюту и немедленно заставляют ее повышаться. Повышение курса валюты может заставить других инвесторов поверить в то, что повышение курса в будущем вероятно, и, таким образом, приведет к еще большему повышению курса. Точно так же опасения, что валюта может быстро ослабнуть, приведет к фактическому ослаблению валюты , что часто укрепляет веру в дальнейшее ослабление валюты.Таким образом, убеждения в отношении будущего курса валют могут укрепляться сами по себе, по крайней мере, какое-то время, и большая часть торговли на валютных рынках включает в себя дилеров, пытающихся угадать друг друга в том, в каком направлении обменные курсы будут двигаться дальше.

Точно так же опасения, что валюта может быстро ослабнуть, приведет к фактическому ослаблению валюты , что часто укрепляет веру в дальнейшее ослабление валюты.Таким образом, убеждения в отношении будущего курса валют могут укрепляться сами по себе, по крайней мере, какое-то время, и большая часть торговли на валютных рынках включает в себя дилеров, пытающихся угадать друг друга в том, в каком направлении обменные курсы будут двигаться дальше.

Различия в доходности между странами

Мотивация для инвестиций, внутренних или иностранных, заключается в получении прибыли. Если нормы прибыли в стране выглядят относительно высокими, тогда эта страна будет привлекать средства из-за рубежа.И наоборот, если нормы прибыли в стране выглядят относительно низкими, то средства, как правило, уходят в другие страны. Изменения ожидаемой нормы прибыли изменят спрос и предложение на валюту. Например, представьте, что процентные ставки в США растут по сравнению с Мексикой. Таким образом, финансовые вложения в США обещают более высокую доходность, чем раньше. В результате все больше инвесторов будут требовать доллары США, чтобы они могли покупать активы, приносящие процентный доход, и меньшее количество инвесторов будут готовы поставлять U.S. долларов на валютные рынки. Спрос на доллар США сместится вправо, с D 0 на D 1 , а предложение сместится влево, с 0 на S 1 , как показано на интерактивном графике ниже (Рис. 3). Новое равновесие (E 1 ) произойдет при обменном курсе девять песо / доллар и той же сумме в 8,5 миллиарда долларов. Таким образом, более высокая процентная ставка или норма прибыли по сравнению с другими странами приводит к повышению или укреплению национальной валюты, а более низкая процентная ставка по сравнению с другими странами приводит к обесцениванию или ослаблению национальной валюты.Поскольку центральный банк страны может использовать денежно-кредитную политику для воздействия на свои процентные ставки, центральный банк также может вызывать изменения обменных курсов.

Таким образом, финансовые вложения в США обещают более высокую доходность, чем раньше. В результате все больше инвесторов будут требовать доллары США, чтобы они могли покупать активы, приносящие процентный доход, и меньшее количество инвесторов будут готовы поставлять U.S. долларов на валютные рынки. Спрос на доллар США сместится вправо, с D 0 на D 1 , а предложение сместится влево, с 0 на S 1 , как показано на интерактивном графике ниже (Рис. 3). Новое равновесие (E 1 ) произойдет при обменном курсе девять песо / доллар и той же сумме в 8,5 миллиарда долларов. Таким образом, более высокая процентная ставка или норма прибыли по сравнению с другими странами приводит к повышению или укреплению национальной валюты, а более низкая процентная ставка по сравнению с другими странами приводит к обесцениванию или ослаблению национальной валюты.Поскольку центральный банк страны может использовать денежно-кредитную политику для воздействия на свои процентные ставки, центральный банк также может вызывать изменения обменных курсов.

Рисунок 3 (интерактивный график). Рынок обменных курсов доллара США реагирует на повышение процентных ставок.

Относительная инфляция

Если в стране относительно высокий уровень инфляции по сравнению с другими странами, то покупательная способность ее валюты снижается, что будет иметь тенденцию отпугивать кого-либо от желания приобретать или удерживать эту валюту.На Рисунке 4 (интерактивный график ниже) показан пример, основанный на реальном эпизоде, касающемся мексиканского песо. В 1986–87 годах в Мексике уровень инфляции превысил 200%. Неудивительно, что по мере того, как инфляция резко снизила покупательную способность песо в Мексике, стоимость обменного курса песо также снизилась. Как показано на Рисунке 4, спрос на песо на валютных рынках снизился с 0 долларов США до 1 долларов США, в то время как предложение песо увеличилось с 0 долларов США до долларов США 1 долларов США.Равновесный обменный курс упал с 2,50 доллара за песо в исходном равновесии (E 0 ) до 0,50 доллара за песо в новом равновесии (E 1 ). В этом примере количество песо, торгуемых на валютных рынках, осталось прежним, даже если обменный курс изменился.

В этом примере количество песо, торгуемых на валютных рынках, осталось прежним, даже если обменный курс изменился.

Рисунок 4 (интерактивный график). Рынки обменного курса реагируют на рост инфляции.

Паритет покупательной способности

В долгосрочной перспективе обменные курсы должны иметь определенную связь с покупательной способностью валюты с точки зрения товаров, которые продаются на международном уровне.Если бы при определенном обменном курсе было бы намного дешевле покупать товары, продаваемые на международном рынке, такие как нефть, сталь, компьютеры и автомобили, в одной стране, чем в другой стране, предприятия начали бы покупать в более дешевой стране, продавать в других странах и получение прибыли.

Например, если доллар США стоит 1,60 доллара в канадской валюте, то автомобиль, который продается в США за 20 000 долларов, должен продаваться в Канаде за 32 000 долларов. Если цена на машины в Канаде была намного ниже 32000 долларов, то хоть какой-то У. Покупатели автомобилей S. конвертируют свои доллары США в канадские доллары и покупают автомобили в Канаде. Если бы цена автомобилей была намного выше 32000 долларов в этом примере, то по крайней мере некоторые канадские покупатели конвертировали бы свои канадские доллары в доллары США и поехали бы в Соединенные Штаты, чтобы купить свои автомобили. Это известно как арбитраж , процесс покупки и продажи товаров или валюты через международные границы с прибылью. Это может происходить медленно, но со временем это приведет к выравниванию цен и обменных курсов, так что цены на товары, продаваемые на международном рынке, будут одинаковыми во всех странах.

Покупатели автомобилей S. конвертируют свои доллары США в канадские доллары и покупают автомобили в Канаде. Если бы цена автомобилей была намного выше 32000 долларов в этом примере, то по крайней мере некоторые канадские покупатели конвертировали бы свои канадские доллары в доллары США и поехали бы в Соединенные Штаты, чтобы купить свои автомобили. Это известно как арбитраж , процесс покупки и продажи товаров или валюты через международные границы с прибылью. Это может происходить медленно, но со временем это приведет к выравниванию цен и обменных курсов, так что цены на товары, продаваемые на международном рынке, будут одинаковыми во всех странах.

Обменный курс, который уравнивает цены на товары, торгуемые на международном рынке в разных странах, называется обменным курсом по паритету покупательной способности (ППС) . Группа экономистов из Программы международных сопоставлений, управляемой Всемирным банком, рассчитала обменный курс по ППС для всех стран на основе подробных исследований цен и количества товаров, торгуемых на международном рынке.

Смотри

В этом видео Алекс показывает вам пример паритета покупательной способности во время поездки в Индию.

Обменный курс по паритету покупательной способности выполняет две функции. Во-первых, обменные курсы по ППС часто используются для международного сравнения ВВП и другой экономической статистики. Представьте, что вы готовите таблицу, показывающую размер ВВП во многих странах за несколько последних лет, и для простоты сравнения вы конвертируете все значения в доллары США. При вводе значения для Японии необходимо использовать обменный курс йены к доллару. Но следует ли использовать рыночный обменный курс или обменный курс по ППС? Обменные курсы на рынке колеблются.Летом 2008 года обменный курс составлял 108 иен за доллар, но в конце 2009 года курс доллара США по отношению к иене составлял 90 иен за доллар. Для простоты предположим, что ВВП Японии составлял 500 триллионов йен как в 2008, так и в 2009 году. Если использовать рыночный обменный курс, то ВВП Японии в 2008 году составит 4,6 триллиона долларов (то есть 500 триллионов йен / (108 йен / доллар)) и 5,5 триллиона долларов в 2009 году (то есть 500 триллионов йен / (90 йен / доллар)).