обсуждение и комментарии в Тинькофф Пульс

ТОП-5 акций в Тинькофф Инвестиции с ежемесячной выплатой дивидендов На Нью-Йоркской бирже компаний, выплачивающих дивиденды ежемесячно, почти 200 штук. Одна половина – это компании малой и средней капитализации, и подавляющее число их – REITы. Другая половина – фонды облигаций типа BND или AGG. Российским инвесторам, не имеющим статус квала, через наших брокеров всего этого богатства не доступно. Но я нашел 5 компаний с ежемесячными дивидендами, акции которых торгуются на Санкт-Петербургской бирже и доступны к покупке через Тинькофф Инвестиции. Точнее, их только 3, потому что одна компания временно приостановила выплату дивидендов, а другая пока платит дивиденды ежеквартально. Но обо всем по порядку. 1. Realty Income $O – пожалуй, самая знаменитая компания, выплачивающая дивиденды на ежемесячной основе. Она даже в свой слоган это вынесла. Между прочим, компания – дивидендный аристократ. O – это типичный REIT, сдающий в аренду коммерческую недвижимость по принципу «одно здание – один арендатор».

10 ETF с ежемесячными дивидендами, список биржевых фондов, стоимость пая, комиссии

Перед вами список из десяти таких ETF, торгующихся на NYSE и NASDAQ. Цены указаны ориентировочно.

Под управлением этого фонда находится 957 млн долл. Он инвестирует деньги клиентов в сотню разных акций по всему миру. Главный критерий отбора — низкая волатильность ценных бумаг и одновременно большие дивидендные выплаты. В основном это акции REITs и обществ с ограниченной ответственностью (MLP).

Дивидендная доходность за прошлый год составила 6,12% годовых. Одна акция обойдётся инвестору в 17 долл., за управление фонд возьмёт комиссию 0,58 %.

В отличие от SDIV, этот фонд специализируется только на эмитентах США. Компания ещё довольно молодая (существует с 2013 года), поэтому под её управлением находится всего 93 млн долл. Но возраст никак не сказывается на показателях доходности: в прошлом году DIV принёс инвесторам 5,72% прибыли в виде дивидендов. А это — один из самых высоких показателей в отрасли.

Фонд следует за индексом INDXX SuperDividend U.S., в который входят 50 обыкновенных акций американских компаний со среднегодовой дивидендной доходностью не менее 5%. Все они не являются высокорисковыми. По большей части это классические REITs.

Стоимость одной акции фонда — 23,5 долл. Комиссия за управление средствами — 0,45%.

Под управлением этого ETF находится около 3,9 млрд долл. Фонд копирует индекс S&P 500 High Dividend Low Volatility, куда включены 500 акций с минимальной волатильностью и максимальной доходностью с точки зрения дивидендов.

Дивидендная доходность за прошлый год составила 4,28%, цена одной акции — 42,5 долл., комиссия за управление — 0,3%.

Фонд следует за индексом WisdomTree Equity Income. В него входят компании со среднесуточным объёмом торгов от 200 млн долл. — здесь и REIT, и энергетика, и здравоохранение, и услуги для потребителей.

WisdomTree создала ещё несколько индексов, которые отслеживают другие фонды, но DHS — самый быстрорастущий, доходный и диверсифицированный среди них. Под его управлением находится порядка 840 млн долл.

Доходность по дивидендам составляет 4,51% годовых, комиссия за работу — 0,38%. Цена одной акции — 74,5 долл.

Крупный фонд, под управлением которого находится 2,1 млрд долл. Позволяет инвесторам вкладываться в индекс префов — BofA Merrill Lynch Core. В него входят более 200 привилегированных акций, в основном компаний финансового, телекоммуникационного, промышленного, энергетического секторов. Основная часть портфеля инвестирована в предприятия с рейтингом BBB- и B, меньшая — в компании A и A+.

Основная часть портфеля инвестирована в предприятия с рейтингом BBB- и B, меньшая — в компании A и A+.

Дивидендная доходность в PGX составляет 7,05%, за обслуживание взимается 0,5%.

Под управлением KBWD находится 243 млн долл. Фонд отслеживает индекс, который почти на 90% состоит из акций финансовых компаний с высокой маржой. Это обеспечивает фонду невероятную дивидендную доходность — 8,32%.

Правда, комиссия здесь тоже одна из самых высоких. Она составляет 2,99%. Стоимость одной акции — 21 долл.

Под управлением PFF находится 9,8 млрд долл. Особенность фонда в том, что он в основном инвестирует в префы индекса S&P USA. Тот, в свою очередь, хорошо диверсифицирован (доля отдельной компании — не более 3,3%). Значительная часть портфеля при этом — у финансовых компаний: 8% капитала инвестировано в голубые фишки, 80% — в ценные бумаги второго эшелона.

Дивиденды за прошедший год составили 6,12%, комиссия за управление — 0,47%. Одна акция обойдётся порядка 37,5 долл.

Один из старейших индексных фондов, выплачивающих ежемесячные дивиденды по акциям. Существует с 1998 года, сегодня под его управлением находится 19,1 млрд долл. ETF следует за индексом Dow Jones Industrial Average (DJIA), в который входят 30 самых ликвидных акций рынка США.

Дивидендная доходность за прошлый год составила 2,11%, комиссия за управление — 0,17%, а одну акцию можно купить за 269 долл.

Под управлением KBWY находится 1,9 млрд долл. Фонд существует около семи лет, специализируется на паях фондов недвижимости REIT. Дивидендная доходность брутто за последний год составляет 6,73%, комиссия — 0,35%.

Фонд следует за индексом ISE High Income. В него включены 30 закрытых фондов, наиболее высоко оценённых с точки зрения доходности, ликвидности и дисконта к стоимости чистых активов. Под управлением YYY находится 237 млн долл. Плата за управление составляет 0,5%, чистый дивидендный доход — 6,9%.

Под управлением YYY находится 237 млн долл. Плата за управление составляет 0,5%, чистый дивидендный доход — 6,9%.

Вложить деньги в американские фонды ещё проще, чем выбрать подходящий. Нужно лишь обратиться в «Открытие Брокер». Мы предоставляем доступ на международные биржи на максимально выгодных условиях. На выбор — три тарифных плана: для новичков, для опытных трейдеров и для инвесторов. Оставьте заявку в специальной форме, и мы поможем сделать первый шаг на международный рынок.

Инвестиции в Бишкеке! Вложить инвестиции с выгодой до 24% годовых!

Инвестиции Киргизии и инвестиции в «Лизинг Экспресс»: сравнение доходности и безопасности

Однако перед тем, как внести инвестиции, требуется убедиться, что он будет достаточно выгодным и прибыльным. Для этого важно понимать уровень инфляции. Согласно официальной информации, в 2020 году он составил 9,7%.

Альтернативой банковским вкладам является инвестирование. На нашей платформе вы можете инвестировать средства в автомобильное кредитование.

Насколько прибыльны инвестиции и инвестиции в Бишкеке?

Максимальная доходность, которую предлагают срочные инвестиции Киргизии на настоящий момент, составляет 14% годовых. Но это – единичные программы. Большинство депозитов доступны со ставкой 9–11% годовых.

Доходность инвестиций «Лизинг Экспресс» составляет до 24% годовых. Это фиксированная ставка.

На какой срок можно инвестировать?

Инвестиции в Бишкеке и других городах Кыргызстана открываются на период от 3 до 36 месяцев.

В Leasing.express вы можете инвестировать средства на срок от 6 месяцев до 5 лет. При этом эффективная ставка будет одинаковой – до 24% независимо от периода.

Насколько гибкие денежные инвестиции в Кыргызстане?

Инвестируя в Кыргызстане, вы «прощаетесь» со своими средствами на весь срок депозита. После этого вы получаете всю сумму обратно.

В Leasing.Express доступно два варианта получения дивидендов:

Насколько защищены инвестиции в Кыргызстане

Инвестиции в Leasing. express защищены на 100% независимо от суммы. Вы получите к возврату всю сумму инвестиций плюс проценты – не важно, 10000 сом или миллион.

express защищены на 100% независимо от суммы. Вы получите к возврату всю сумму инвестиций плюс проценты – не важно, 10000 сом или миллион.

Что выгоднее – вложить средства в банк или инвестировать в Leasing.Express

Итак, инвестициивая в Leasing.express, вы получаете до 24% годовых доходности, ваша сумма защищена на 100%, а программы выплаты процентов – максимально гибкие и разнообразные. В банках вы можете рассчитывать максимум на 14% годовых, при этом со средствами придётся «попрощаться» до окончания депозита.

Leasing.Express – наиболее выгодная, безопасная и доступная инвестиционная платформа в Кыргызстане. Ваши деньги смогут работать на вас и приносить вам прибыль. Просто сделайте вклад в своё будущее прямо сейчас!

Использование формул Excel для определения объемов платежей и сбережений

Управление личными финансами может быть сложной задачей, особенно если вам нужно планировать свои платежи и сбережения. Excel формулы и шаблоны бюджетов помогут вам вычислить будущую стоимость своих задолженности и инвестиций, что упростит расчет времени, необходимого для достижения целей. Используйте следующие функции:

Excel формулы и шаблоны бюджетов помогут вам вычислить будущую стоимость своих задолженности и инвестиций, что упростит расчет времени, необходимого для достижения целей. Используйте следующие функции:

-

ПЛТ: возвращает сумму периодического платежа для аннуитета на основе постоянства сумм платежей и процентной ставки.

-

КПЕР: возвращает количество периодов выплаты для инвестиции на основе регулярных постоянных выплат и постоянной процентной ставки.

-

ПВ: возвращает приведенную (к текущему моменту) стоимость инвестиции. Приведенная (нынешняя) стоимость представляет собой общую сумму, которая на данный момент равноценна ряду будущих выплат.

-

БС: возвращает будущую стоимость инвестиции при условии периодических равных платежей и постоянной процентной ставки.

Расчет ежемесячных платежей для погашения задолженности по кредитной карте

Предположим, остаток к оплате составляет 5400 долларов США под 17% годовых. Пока задолженность не будет погашена полностью, вы не сможете рассчитываться картой за покупки.

С помощью функции ПЛТ(ставка;КПЕР;ПС)

=ПЛТ(17%/12;2*12;5400)

получаем ежемесячный платеж в размере 266,99 долларов США, который позволит погасить задолженность за два года.

-

Аргумент «ставка» — это процентная ставка на период погашения кредита. Например, в данной формуле ставка 17% годовых делится на 12 — количество месяцев в году.

-

Аргумент КПЕР 2*12 — это общее количество периодов выплат по кредиту.

-

Аргумент ПС или приведенной стоимости составляет 5400 долларов США.

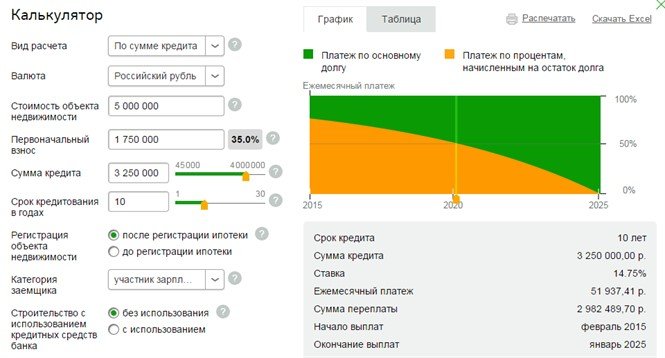

Расчет ежемесячных платежей по ипотеке

Представьте дом стоимостью 180 000 долларов США под 5% годовых на 30 лет.

С помощью функции ПЛТ(ставка;КПЕР;ПС)

=ПЛТ(5%/12;30*12;180000)

получена сумма ежемесячного платежа (без учета страховки и налогов) в размере 966,28 долларов США.

-

Аргумент «ставка» составляет 5%, разделенных на 12 месяцев в году.

-

Аргумент КПЕР составляет 30*12 для ипотечного кредита сроком на 30 лет с 12 ежемесячными платежами, оплачиваемыми в течение года.

-

Аргумент ПС составляет 180 000 (нынешняя величина кредита).

Расчет суммы ежемесячных сбережений, необходимой для отпуска

Необходимо собрать деньги на отпуск стоимостью 8500 долларов США за три года. Процентная ставка сбережений составляет 1,5%.

Процентная ставка сбережений составляет 1,5%.

С помощью функции ПЛТ(ставка;КПЕР;ПС;БС)

=ПЛТ(1,5%/12;3*12;0;8500)

получаем, что чтобы собрать 8500 долларов США за три года, необходимо откладывать по 230,99 долларов США ежемесячно.

-

Аргумент «ставка» составляет 1,5%, разделенных на 12 месяцев — количество месяцев в году.

-

Аргумент КПЕР составляет 3*12 для двенадцати ежемесячных платежей за три года.

-

Аргумент ПС (приведенная стоимость) составляет 0, поскольку отсчет начинается с нуля.

-

Аргумент БС (будущая стоимость), которую необходимо достичь, составляет 8500 долларов США.

Теперь допустим, вы хотите собрать 8500 долларов США на отпуск за три года, и вам интересно, какую сумму необходимо положить на счет, чтобы ежемесячный взнос составлял 175,00 долларов США. Функция ПС рассчитает размер начального депозита, который позволит собрать желаемую сумму.

Функция ПС рассчитает размер начального депозита, который позволит собрать желаемую сумму.

С помощью функции ПС(ставка;КПЕР;ПЛТ;БС)

=ПС(1,5%/12;3*12;-175;8500)

мы узнаем, что необходим начальный депозит в размере 1969,62 долларов США, чтобы можно было откладывать по 175,00 долларов США в месяц и собрать 8500 долларов США за три года.

-

Аргумент «Ставка» составляет 1,5%/12.

-

Аргумент КПЕР составляет 3*12 (или двенадцать ежемесячных платежей за три года).

-

Аргумент ПЛТ составляет -175 (необходимо откладывать по 175 долларов США в месяц).

-

Аргумент БС (будущая стоимость) составляет 8500.

Расчет срока погашения потребительского кредита

Представьте, что вы взяли потребительский кредит на сумму 2500 долларов США и согласились выплачивать по 150 долларов США ежемесячно под 3% годовых.

С помощью функции КПЕР(ставка;ПЛТ;ПС)

=КПЕР(3%/12;-150;2500)

выясняем, что для погашения кредита необходимо 17 месяцев и несколько дней.

-

Аргумент «Ставка» составляет 3%/12 ежемесячных платежей за год.

-

Аргумент ПЛТ составляет -150.

-

Аргумент ПС (приведенная стоимость) составляет 2500.

Расчет суммы первого взноса

Скажем, вы хотите приобрести автомобиль стоимостью 19 000 долларов США под 2,9 % годовых за три года. Вы хотите, чтобы ежемесячные платежи были на уровне 3500 долларов США в месяц, поэтому вам нужно выяснить сумму своего взноса. В этой формуле результатом функции ПС является сумма займа, которая затем вычитается из цены покупки, чтобы получить первый взнос.

С помощью функции ПС(ставка;КПЕР;ПЛТ)

= 19000-ПС(2,9%/12; 3*12;-350)

выясняем, что первый взнос должен составлять 6946,48 долларов США.

-

Сначала в формуле указывается цена покупки в размере 19 000 долларов США. Результат функции ПС будет вычтен из цены покупки.

-

Аргумент «Ставка» составляет 2,9%, разделенных на 12.

-

Аргумент КПЕР составляет 3*12 (или двенадцать ежемесячных платежей за три года).

-

Аргумент ПЛТ составляет -350 (необходимо будет выплачивать по 350 долларов США в месяц).

Оценка динамики увеличения сбережений

Начиная с 500 долларов США на счету, сколько можно собрать за 10 месяцев, если класть на депозит по 200 долларов США в месяц под 1,5% годовых?

С помощью функции БС(ставка;КПЕР;ПЛТ;ПС)

=БС(1,5%/12;10;-200;-500)

получаем, что за 10 месяцев выйдет сумма 2517,57 долларов США.

-

Аргумент «Ставка» составляет 1,5%/12.

-

Аргумент КПЕР составляет 10 (месяцев).

-

Аргумент ПЛТ составляет -200.

-

Аргумент ПС (приведенная стоимость) составляет -500.

Фонды с выплатой ежемесячных дивидендов

Здравствуйте Михаил, посмотрел сегодня рыночную стоимость,

портфель подешевел на 25к, соответствует ли это

поставленным при инвестировании целям,

какие ваши прогнозы на будущее?

Если можно, объясните, пожалуйста,

подробнее. Спасибо. А.

Уважаемый А, Спасибо за письмо. Как раз вчера я присутствовал на инвестиционном саммите GGOF* 2006 для финансовых советников. Поэтому, высказываю не только свое мнение, но и мнением аналитиков со стажем по 20-40 лет.

Хочу сразу заметить, чтобы не пугать читателей, что сумма в 25,000 составляет всего несколько процентов от стоимости портфеля клиента.

Как Вы помните, несколько месяцев назад при создании портфеля главной целью было ежемесячное получение дохода от инвестиций. С момента покупки фондов Вы регулярно получаете денежные переводы от различных фондов. По моим понятиям, да и по Вашим тоже, поставленная цель успешно выполняется.

Прогнозы роста Вашего портфеля и инвестиционных портфелей моих клиентов с похожими целями.

1) Ежемесячная выплата дивидендов, вряд ли, снизится. То есть, Вы будете получать такие же дивиденды. (Хотя, теоретически, они не гарантированы). Я еще не встречал ситуации, при которых фонды снижали выплаты дивидендов, тогда как повышение выплат случается. Далеко за примером ходить не надо. То же семейство фондов GGOF в прошлом месяце повысило выплаты дивидендов в одном из своих фондов

2) Если будет политическая стабильность и не будет природных катастроф, то цена на нефть прогнозируется 55-60 долл США за баррель. (Сейчас около 59). Это значит, что Ваш портфель, ориентированный на нефть, вместе с выплатой дивидендов, должен медленно расти.

3) Цены на газ прогнозируются 7-8 долларов (тогда как сегодня около 4.5 http://tonto.eia.doe.gov/oog/info/ngw/ngupdate.asp ). Это значит, что часть портфеля, ориентированная на газ, имеет большой потенциал.

4) Через несколько месяцев прогнозируется снижение ставки ссудного процента, что должно повлечь рост Вашего портфеля, а для тех клиентов, кто взял деньги в долг на инвестирование, еще и снизится сумма ежемесячных платежей за ссуду на инвестиции.

5) Регулярная выплата дивидендов обеспечивает так называемый «уровень сопротивления» падению портфеля. Фонды, которые не выплачивают дивиденды регулярно, такой защиты не имеют. Другими словами, дойную корову держат даже в плохие времена и не режут.

6) Демографическая ситуация в Канаде такова, что увеличивается процент «беби-бумеров». Для них получение регулярных выплат очень важно, что повышает спрос на фонды как в Вашем портфеле. Так, по прогнозам GGOF на основе Stats Canada, спрос на Income Trusts только от CPP (Canadian Pension Plan, государственной пенсии в Канаде) в ближайшие 20 лет увеличится на 24 млрд канадских долларов и составит 25% от всего пенсионного портфеля.

Другими словами, я советую получать дивиденды и не беспокоиться. Если даже и произойдет небольшое снижение рыночной стоимости Вашего портфеля, то оно потом вернется на преждний уровень и в долгосрочной переспективе будет расти. А, если появятся свободные деньги, то сейчас самое время доложить их в портфель.

Советую не тратить время на ежедневный просмотр стоимости портфеля. Если поменяется ситуация, я Вам сообщу и порекомендую куда деньги переложить.

Михаил Арбетов, CFP, FMA

Советник по управлению финансами

Примечание. GGOF – одно из семейств инвестиционных фондов, которые я рекомендую своим клиентам. Неполный список семейств фондов, которые я рекомендую своим клиентам

Список ETF с ежемесячной выплатой дивидендов.

Дивидендное инвестирование становится

все более популярной темой

за последние полдесятилетия,

поскольку сверхнизкие ставки

вынуждают инвесторов

искать доходы

в новых местах.

Хотя большинство ценных бумаг, по которым выплачиваются дивиденды,

выплачиваются ежеквартально, существует ряд фондов,

которые выплачиваютежемесячные дивиденды.

Ниже мы собрали каждый ETF, который выплачивает ежемесячные дивиденды или распределение:

Следует отметить, что все эти ETF имеют ежемесячный график выплат,

но из-за уникальных стратегий не все могут производить платежи каждый месяц.

Все доходности указаны как доходность за 12 месяцев.

Существует более двух десятков ценных бумаг ETF с ежемесячными дивидендами:

| ETF | Assets (Millions) |

Yield |

|---|---|---|

| WisdomTree SmallCap Dividend (DES, A-) | $1,036 | 2.35% |

| WisdomTree U.S. SmallCap Dividend Growth Fund (DGRS, B) | $24 | 0.65% |

| WisdomTree US Dividend Growth Fund (DGRW, A) | $112 | 1. 32% 32% |

| WisdomTree Equity Income (DHS, A-) | $840 | 2.78% |

| SPDR Dow Jones Industrial Average (DIA, B) | $11,030 | 2.11% |

| Global X SuperDividend US ETF (DIV, B-) | $95 | 5.72% |

| WisdomTree LargeCap Dividend (DLN, B+) | $1,824 | 2.16% |

| WisdomTree MidCap Dividend (DON, A) | $1,054 | 2.12% |

| WisdomTree Total Dividend (DTD, A) | $423 | 2.17% |

| WisdomTree Dividend ex-s (DTN, B) | $1,145 | 2.52% |

| UBS E-TRACS Mo Pay 2x DJ Select Div ETN (DVYL, A-) | $18 | 6.52% |

| iShares MSCI All Peru Capped Index (EPU, A-) | $216 | 1.79% |

| S&P Financial Select Sector Covered Call ETF (HFIN, n/a) | $4 | 1. 33% 33% |

| Horizons S&P 500 Covered Call ETF (HSPX, B+) | $27 | 2.97% |

| iShares MSCI Colombia Capped ETF (ICOL, n/a) | $24 | 2.17% |

| PowerShares KBW Hi Div Yield (KBWD, B) | $243 | 7.66% |

| PowerShares Hi-Yield Eq Div Achievers (PEY, B) | $396 | 3.36% |

| Global X SuperDividend ETF (SDIV, A) | $957 | 6.12% |

| UBS E-TRACS Mo Pay 2x S&P Dividend ETN (SDYL, A-) | $19 | 5.16% |

| PowerShares S&P 500 High Div Portfolio (SPHD, C+) | $166 | 3.47% |

| PowerShares S&P 500 Low Volatility (SPLV, A+) | $3,925 | 2.50% |

Все эти ETF доступны через брокера США Interactive Brokers

Всегда ваш, Виктор Бавин )

На Wall Street — много инструментов и возможностей.

Сама биржа в США (NYSE) существует аж

с 17 мая 1792 года.

То есть несколько веков.

———————————————-

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

(всё о Interactive Brokers — от и до)

Вступайте

vk.com/ibkrrus

Расчет на щедрость. Как заработать на дивидендах американских компаний

Налоговая реформа в США положительно сказалась на прибыли и свободном денежном потоке компаний, что открыло перспективы повышения дивидендов. Инвесторы вкладывают средства в акции, по которым выплачиваются дивиденды, чтобы получать устойчивый доход и иметь возможностью реинвестировать его в покупку дополнительных бумаг. Поскольку многие компании, выплачивающие дивиденды, считаются финансово стабильными и зрелыми, цены на их акции со временем могут постепенно расти, а акционеры при этом будут периодически получать дивиденды, что является беспроигрышной стратегией для инвесторов.

Для оценки дивидендной доходности стоит обратиться к популярным информационным ресурсам вроде Yahoo finance, где у каждой акции указывается размер будущего дивиденда, экс-дивидендная дата и прочие необходимые показатели. Существуют и специализированные ресурсы, в частности сайт dividend.com, на котором есть рейтинги акций по дивидендной привлекательности, и многие другие полезные аналитические сервисы.

При выборе акций с прицелом на дивиденды инвесторов интересует доходность выше 3%. Из индекса S&P 500 четыре сектора сейчас имеют подобный показатель: телекоммуникационный, энергетический, недвижимости и коммунальных услуг.

Реклама на Forbes

Телекомы показывают дивидендную доходность больше 7%, энергетические компании — больше 3%. Нефтяные гиганты, в том числе Exxon Mobil и Chevron, не торопятся инвестировать в новые проекты, памятуя о драматическом падении цен на энергоносители в 2014 году. В итоге растущую прибыль от нефтяного ралли компании предпочитают распределять среди акционеров, в частности путем повышения дивидендов. Средняя доходность сектора недвижимости составляет почти 4%.

В итоге растущую прибыль от нефтяного ралли компании предпочитают распределять среди акционеров, в частности путем повышения дивидендов. Средняя доходность сектора недвижимости составляет почти 4%.

Отдельного упоминания заслуживает сектор коммунальных услуг. Компании из этого сегмента мало известны широкому кругу инвесторов, но показывают дивидендную доходность в среднем больше 3,5%. Сектор коммунальных услуг слабо коррелирует с динамикой широкого рынка, и это подойдет инвесторам, которые опасаются падения на фондовых площадках. Стоит выделить акции компаний AES и FirstEnergy, которые показывают лучшую динамику на фоне падающего сектора и к тому же имеют дивидендную доходность выше 4%.

Сектор информационных технологий традиционно показывает самую низкую дивидендную доходность — порядка 1,2%. IT-компании в большинстве своем молодые, поэтому стремятся тратить заработанную выручку на развитие. Исключение здесь составляют IBM и Qualcomm, у которых дивидендная доходность больше 4%. IBM выплачивает акционерам так много в силу возраста, а Qualcomm — из-за бизнес-модели, которая подразумевает продажу лицензий другим клиентам.

IBM выплачивает акционерам так много в силу возраста, а Qualcomm — из-за бизнес-модели, которая подразумевает продажу лицензий другим клиентам.

Если брать крупные компании из промышленного индекса Dow Jones, то средняя доходность по дивидендам составляет 2,5%. Все компании из этого индикатора выплачивают прибыль акционерам. Если купить по одной акции всех компаний из индекса Dow Jones, то можно получать порядка $21 в квартал. В среднем получается около $0,7 на одну акцию.

Политика по выплате дивидендов может отличаться, но если компания начала выплачивать дивиденды, то это становится долгосрочным решением с предсказуемыми и устойчивыми повышениями. В США многие компании платят дивиденды уже на протяжении более 20 лет и повышают их.

Существует даже биржевой фонд (ETF), объединяющий подобные компании. Он называется SPDR S&P Dividend ETF (SDY), в него входит 18 дивидендных бумаг, в частности таких известных компаний, как AT&T, Exxon Mobil, Coca-Cola, Procter & Gamble, а также четыре представителя сектора недвижимости. Средняя дивидендная доходность компаний из этого ETF — 4,34%. К слову, компания Coca-Cola выплачивает дивиденды уже более 40 лет.

Средняя дивидендная доходность компаний из этого ETF — 4,34%. К слову, компания Coca-Cola выплачивает дивиденды уже более 40 лет.

Дивидендные фонды

В принципе любой биржевой фонд получает и выплачивает акционерам дивиденды с акций компаний, входящих в него.

Однако эти дивиденды могут распределяться двумя способами: денежными средствами, которые перечисляются инвесторам, или реинвестициями в базовые активы ETF. Сроки этих дивидендных выплат отличаются от установленных для акций компаний и варьируются в зависимости от ETF.

Как и у акций компаний, для биржевых фондов назначаются дата анонсирования, экс-дивидендная дата, дата закрытия реестра и дата выплаты. В день декларирования дивидендов ETF или компания объявляют размер дивиденда, на следующий день обычно приходится экс-дивидендная дата, в которую покупатель акций уже не будет иметь права на получение дивидендов, а через день-два реестр закрывается.

Таким образом, если инвестор хочет купить акции, чтобы получить дивиденд, — это необходимо сделать за день до экс-дивидендной даты. Спустя месяц или два акционеры получат свои дивиденды, о дате выплаты компания сообщает в день анонсирования. Как правило, выплаты производятся раз в квартал.

Спустя месяц или два акционеры получат свои дивиденды, о дате выплаты компания сообщает в день анонсирования. Как правило, выплаты производятся раз в квартал.

Например, у фонда SPY (ETF на индекс S&P 500) экс-дивидендная дата приходится на третью пятницу последнего месяца квартала. Последняя такая дата у акционеров SPY была 16 марта, а 30 апреля дивиденды были перечислены.

SPY собирает все полученные от компаний дивиденды на отдельный беспроцентный счет и распределяет итоговую сумму пропорционально среди инвесторов в конце квартала. За четвертый квартал обычно перечисляется больше, чем за другие кварталы в силу распределения дат выплаты.

Некоторые другие ETF могут временно реинвестировать дивиденды в базовые активы фонда, пока не наступит время для выплаты наличными. Естественно, это создает эффект рычага в фонде, что может немного улучшить его доходность на «бычьих» рынках и немного уменьшить на «медвежьих».

Фонды, которые не выплачивают дивиденды в виде денежных средств, предоставляют клиентам свои акции. Такой способ позволяет инвесторам сэкономить на брокерских комиссиях в сравнении с самостоятельным реинвестированием, однако не освобождает от выплаты налогов. Налоги исчисляются как с реинвестированных дивидендов, так и с выплат в форме денежных средств.

Такой способ позволяет инвесторам сэкономить на брокерских комиссиях в сравнении с самостоятельным реинвестированием, однако не освобождает от выплаты налогов. Налоги исчисляются как с реинвестированных дивидендов, так и с выплат в форме денежных средств.

Противники выплат дивидендов называют их бесполезными и считают, что компания может тратить эти средства на инвестиции, что будет увеличивать ее стоимость и рыночную цену акций и в итоге положительно скажется на благосостоянии акционеров.

Реклама на Forbes

Однако когда компания достигает размера, при котором агрессивных темпов роста можно не ждать, но необходимо заинтересовать крупных инвесторов, возможно принятие решения по выплате дивидендов. Так произошло с Apple, которая долгое время не выплачивала прибыль акционерам и накопила большой объем свободных средств.

Стив Джобс противился идее выплат дивидендов, так как считал, что лучше сохранять деньги для новых проектов. К тому же глава компании имел печальный опыт 1997 года, когда корпорация была на грани банкротства и перестала выплачивать дивиденды. Тем не менее когда свободные денежные средства Apple превысили $100 млрд в 2012 году, IT-гигант все же решился на долгожданное возобновление дивидендной программы.

К тому же глава компании имел печальный опыт 1997 года, когда корпорация была на грани банкротства и перестала выплачивать дивиденды. Тем не менее когда свободные денежные средства Apple превысили $100 млрд в 2012 году, IT-гигант все же решился на долгожданное возобновление дивидендной программы.

Решения о выплате, как правило, свидетельствуют о здоровом финансовом состоянии компании и принимаются всерьез и надолго. В США редко складываются ситуации, когда эмитент, ранее плативший дивиденды, решает отказаться от этого или сократить выплаты. Обычно это сигнализирует о глубоком кризисе в компании.

Из последних примеров стоит вспомнить General Electric, которая сократила дивиденды в конце 2017 года. В течение двух дней после объявления об этом решении акции компании подешевели больше чем на 12%, до $17,9. General Electric до сих пор не может оправиться от проблем со страховым бизнесом и проводит реструктуризацию, ее акции торгуются около $15.

Американские компании заботятся о предсказуемости своих дивидендов, чтобы порадовать инвесторов. В России же нередки ситуации, когда компания перестает выплачивать прибыль акционером, потом возобновляет выплаты и снова приостанавливает, что тяжело поддается прогнозированию и добавляет инвесторам волнений.

В России же нередки ситуации, когда компания перестает выплачивать прибыль акционером, потом возобновляет выплаты и снова приостанавливает, что тяжело поддается прогнозированию и добавляет инвесторам волнений.

Реклама на Forbes

Так, «Мегафон» в октябре 2017 и в марте 2018 года решал приостановить выплаты, хотя демонстрировал рост выручки и прибыли. Сложно представить, чтобы акционеры AT&T с одной из самых высоких дивидендных доходностей (больше 6%) перестали вдруг получать дивиденды.

«Башнефть» в 2011 году приостановила выплату дивидендов, затем возобновила ее в следующем году, а в 2017-м снова решила отложить. Для сравнения, Exxon Mobil и Chevron не сокращали дивиденды даже в кризисные 2008 и 2014 годы.

Если инвестор сделал выбор в пользу дивидендных акций, то для формирования хорошего портфеля необходимо позаботиться о диверсификации рисков, поэтому включать в него стоит компании из разных секторов.

Например, дивидендный портфель можно составить из акций AT&T, AES, Chevron как представителей секторов с самой высокой доходностью. При этом нужно добавить бумаги компаний, которые представляют другие индустрии, но выплачивают хорошие дивиденды, в частности, для этого подойдет Blackstone с одной из самых привлекательных доходностей, превышающей 11%. Также для диверсификации есть смысл купить акции компаний CME Group, United Parcel Service (UPS) и IBM, у которых стабильный бизнес и дивидендная доходность больше 3%.

При этом нужно добавить бумаги компаний, которые представляют другие индустрии, но выплачивают хорошие дивиденды, в частности, для этого подойдет Blackstone с одной из самых привлекательных доходностей, превышающей 11%. Также для диверсификации есть смысл купить акции компаний CME Group, United Parcel Service (UPS) и IBM, у которых стабильный бизнес и дивидендная доходность больше 3%.

Цель дивидендного портфеля — сохранение вложенных средств. Хороший дивидендный портфель будет защищать от инфляции и резких рыночных колебаний.

Реклама на Forbes

Пример дивидендного портфеля

| style=»width:187px;height:20px;»> Название компании | Тикер | Сектор | Рыночная капитализация ($ млрд) | Цена ($) | Дивидендная доходность |

|---|---|---|---|---|---|

| style=»width:187px;height:20px;»> The AES Corporation | AES | Коммунальные услуги | 7,97 | 11,99 | 4,32% |

| style=»width:187px;height:20px;»> The Blackstone Group L. | BX | Финансы | 38,34 | 31,30 | 10,81% |

| style=»width:187px;height:20px;»> Pfizer Inc | CME | Здравоохранение | 212,72 | 35,74 | 3,81% |

| style=»width:187px;height:20px;»> Chevron Corporation | CVX | Природные ресурсы | 245,26 | 128,49 | 3,46% |

| style=»width:187px;height:20px;»> IBM Corporation | IBM | Информационные технологии | 133,04 | 144,71 | 4,15% |

| style=»width:187px;height:20px;»> AT&T Inc. | T | Телекоммуникации | 196,72 | 31,98 | 6,26% |

| style=»width:187px;height:20px;»> United Parcel Service, Inc. | UPS | Сервисы | 96,91 | 115,61 | 3,12% |

инвестиций, которые платят вам каждый месяц [Руководство на 2021 год]

Мы все хотим зарабатывать больше денег каждый месяц, верно ??

Используя некоторые из этих вариантов инвестирования, вы можете ежемесячно увеличивать свой пассивный доход и, в конечном итоге, приумножать свое богатство.

Хотя инвестирование может быть рискованным в краткосрочной перспективе, создание плана для ваших денег и его работа на вас — важный шаг в увеличении вашего дохода и достижении финансовой свободы.

Если вы хотите увеличить свой ежемесячный доход, не работая, ознакомьтесь с некоторыми из этих инвестиций, которые платят вам каждый месяц, как покупать инвестиции с ежемесячной оплатой и сколько денег вам нужно, чтобы начать инвестировать.Давайте начнем!

Лучшие варианты инвестирования для получения ежемесячного дохода

При инвестировании необходимо учитывать риски и потенциальные выгоды. Ниже приведены некоторые из моих любимых инвестиций, которые предлагают ежемесячный доход.

[mailerlite_form form_id = 4]

Инвестиции на фондовом рынке

Самый очевидный вариант инвестирования для увеличения вашего ежемесячного дохода — через фондовый рынок.

У вас есть несколько вариантов. От акций, выплачивающих дивиденды, до фондов, торгуемых на бирже, инвестирование в фондовый рынок — один из самых простых способов заставить ваши деньги работать на вас и создать свой портфель пассивного дохода.

Для покупки акций рекомендую использовать приложение Stash. Это приложение легко позволяет вам приобретать все ваши любимые инвестиции с помощью простого в использовании интерфейса. Зарегистрируйтесь ниже, чтобы получить 5 долларов бесплатно!

Ниже я рассмотрю некоторые из наиболее распространенных инвестиций на фондовом рынке, которые приносят ежемесячный доход.

Рост запасов

Акция роста — это акция, по которой компания все еще находится на ранних стадиях роста. В эти периоды руководство делает упор на использование прибыли для дальнейшего роста компании и, в свою очередь, на курс акций.

технологических компаний — это обычные акции роста, которые вы можете использовать для ежемесячного увеличения пассивного дохода и зарабатывания денег.

АкцииGrowth — отличный вариант для увеличения вашего ежемесячного дохода, даже если вы не будете получать ежемесячный платеж наличными.

По сути, ваши инвестиции будут увеличиваться в стоимости каждый месяц, которая будет окупаться, когда вы продадите акции.

Растущие акции могут стать отличным способом увеличения вашего инвестиционного дохода с течением времени. Как и во многих других инвестициях, вам нужно дать им время для роста, чтобы воспользоваться всеми преимуществами.

Получите 5 долларов бесплатно

Дивидендные акции

Дивидендные акции распределяют прибыль между инвесторами в форме денежных выплат, также известных как дивиденды. Эти акции обычно находятся в более зрелых фазах роста, поэтому от использования капитала для роста бизнеса меньше пользы.

Некоторые акции будут выплачивать ежемесячные дивиденды, в то время как другие могут предлагать полугодовые или годовые дивиденды. Хотя ежемесячные дивиденды не являются стандартом, они могут быть отличным способом получать пассивный доход каждый месяц.Наиболее распространенный график выплат — это ежеквартальные дивиденды, которые выплачиваются после закрытия предыдущего квартала.

Realty Income — отличный пример дивидендных акций, по которым выплачиваются большие дивиденды за 612 месяцев подряд.

Выбирая дивидендные акции с ежемесячным доходом, вы захотите найти компании, у которых есть надежные источники дохода и роста.

Не забудьте зарегистрироваться в Stash, чтобы получить бесплатные 5 долларов и начать инвестировать в акции с выплатой дивидендов!ETFs

Фонды, торгуемые на бирже, также известные как ETF, могут быть отличными инвестициями с пассивным доходом, которые хорошо диверсифицированы для оптимального роста.

Вы можете думать об ETF как о большой группе различных акций, связанных вместе, в которые вы можете легко инвестировать.

Поскольку ETF, вероятно, содержит смесь акций роста и дивидендов, которые выплачиваются ежемесячно, вы можете получать доход, который будет расти экспоненциально.

Паевые инвестиционные фонды

Как и ETF, паевые инвестиционные фонды могут быть отличным способом получения ежемесячного дохода, если вы инвестируете деньги.

Паевые инвестиционные фонды очень похожи на ETF в том, что их можно рассматривать как группу акций и инвестиций, которые приносят деньги каждый месяц.

Средняя доходность паевого инвестиционного фонда составляет около 7-8%, что является отличным началом в зависимости от того, сколько денег вы хотите зарабатывать каждый месяц.

Паевые инвестиционные фонды — отличный вариант увеличения пенсионного дохода для любого инвестиционного портфеля.

Связано: Лучшие инвестиции для ежедневного зарабатывания денег

Инвестиции в недвижимость

Так же, как инвестирование в акции, инвестирование в недвижимость — еще один отличный способ приумножить свое богатство. При инвестировании в недвижимость, вместо того, чтобы владеть небольшой частью компании, вы будете владеть земельным участком или домом, которые можно использовать для получения дохода.

Ниже мы рассмотрим несколько вариантов недвижимости.

Приобрести недвижимость для сдачи в аренду

Аренда недвижимости — одна из наиболее распространенных форм инвестирования в недвижимость с ежемесячным доходом.

Сдавая недвижимость в аренду, вы будете получать арендный доход каждый месяц от своих арендаторов, когда ваша собственность будет занята.

Аренда недвижимости может быть отличным вложением в рост благосостояния, потому что она приносит деньги двумя основными способами: доход от аренды и повышение стоимости.

Поскольку недвижимость — это актив, который растет в цене, со временем она обычно будет расти в цене. Хотя размер увеличения будет колебаться и варьироваться в зависимости от вашего местоположения и рыночных условий, во многих областях его типичный рост составляет 2% ежегодно.

Кроме того, ваши арендаторы будут платить вам ежемесячный доход в виде арендной платы.

При рассмотрении вопроса о приобретении недвижимости для сдачи в аренду вы также захотите принять во внимание связанные с этим риски и затраты.

Вот что следует учитывать:

- Стоимость вакансии

- Стоимость ипотеки

- Ремонт и обслуживание домов

- Управление недвижимостью

- Комиссия риэлтора при продаже

Недвижимость также дает много преимуществ.В частности налоговые преимущества.

В сдаваемой в аренду собственности вы можете выбрать несколько классов. Например, наиболее распространена жилая недвижимость. Однако вы также можете приобрести коммерческую недвижимость или многоквартирные дома для сдачи в аренду для получения пассивного дохода.

Хотя у одного класса нет настоящего преимущества перед другим, я рекомендую сначала придерживаться того, что вам наиболее удобно. Как только ваш портфель начнет расти, вы можете подумать о покупке других классов, чтобы оставаться диверсифицированным и ограничивать риск.

Связано: Руководство по достижению независимого состояния к 2021 году

Недвижимость в краткосрочную аренду

Помимо традиционной аренды, вы можете рассмотреть возможность краткосрочной аренды, чтобы приумножить свое богатство.

Эти объекты недвижимости могут быть перечислены на таких сайтах, как Airbnb или VRBO, чтобы люди могли арендовать их на несколько дней или недель, а не на ежемесячное обязательство.

Некоторые люди могут сначала арендовать свою собственность, чтобы лучше понять, как работает платформа и сколько денег они могут заработать.Вы также можете снять отдельную комнату в своем доме.

РЕЙЦ

Инвестиционный фонд недвижимости — это еще один вариант инвестирования в недвижимость, приносящий ежемесячный доход.

REIT можно рассматривать как группу объектов недвижимости, находящихся под управлением компании, в которую вы можете инвестировать.

Это более пассивный метод инвестирования в недвижимость, потому что вам не нужно управлять отдельными объектами недвижимости, как при аренде.

Инвестиционные фонды в недвижимость могут быть отличным вариантом для инвесторов в недвижимость с небольшим капиталом для начала работы.

Связанный: CrowdStreet vs Fundrise

Недвижимость, привлеченная за счет краудфандинга

Так же, как REIT, краудфандинговая недвижимость может быть простым и легким способом увеличения вашего портфеля пассивного дохода и увеличения вашего ежемесячного потока доходов.

Краудфандинговые сайты в сфере недвижимости, такие как PeerStreet, в течение месяца будут объединять инвесторов для покупки недвижимости и управления ею.

Эти инвестиции в недвижимость могут быть хорошим выбором для любого инвестора в недвижимость, который не хочет исчерпать свой сберегательный счет, но хочет получать пассивный доход.

Связано: Обзор Peerstreet

Одноранговое кредитование

Одноранговое кредитование может быть еще одним отличным способом получения ежемесячного дохода, если у вас есть некоторый капитал для начала.

Когда вы ссужаете деньги, вы можете рассчитывать на получение регулярных платежей, которые включают процентные платежи в дополнение к возвращаемым деньгам.

Вы должны учитывать риски, когда одалживаете деньги.

Связано: быстро заработать

Сберегательные счета с высокой процентной ставкой

Открытие высокодоходного сберегательного счета — это, вероятно, самый безопасный и простой способ получать надежный ежемесячный доход без вложений состояния.

Эти счета можно открывать бесплатно, и они являются отличным местом для хранения вашего чрезвычайного фонда или других денежных сбережений, поскольку с них ежемесячно выплачиваются проценты.

Один из моих любимых счетов, сберегательные счета CIT High Yield предлагают в 50 раз большую сумму процентов, чем некоторые конкуренты.

Если вы ищете способ получать регулярный ежемесячный доход из своих денег, высокодоходный сберегательный счет — идеальный вариант.

Развивайте онлайн-бизнес, чтобы получать ежемесячный доход

Если вы ищете идею, которая платит ежемесячно и может приносить значительный доход, развитие онлайн-бизнеса может быть лучшим вариантом для вас.

В онлайн-бизнесе вы можете ежемесячно зарабатывать деньги на своих активах, которые могут расти в геометрической прогрессии.

Так что же такое онлайн-бизнес?

Интернет-бизнес может быть одним из нескольких «вещей». Это может быть блог — такой, который вы сейчас читаете. Или это может быть бизнес цифровых продуктов. Существует несколько вариантов цифровой недвижимости, чтобы увеличивать потоки пассивного дохода и зарабатывать деньги каждый месяц.

Например, мой блог в настоящее время приносит несколько тысяч долларов пассивного дохода каждый месяц.Учитывая, сколько я изначально вложил, это огромная окупаемость инвестиций, которой я очень доволен.

Чтобы начать блог, я рекомендую использовать Namecheap для покупки вашего доменного имени. Это супер дешево и легко начать.

Далее я рекомендую использовать SiteGround для вашего хостинг-провайдера. Они предлагают превосходное обслуживание клиентов и очень доступные цены.

Наконец, вы можете установить WordPress (или другую CMS) на свой сайт и начать создавать контент для ваших читателей.

Для увеличения читательской аудитории вашего блога может потребоваться некоторое время, но оно того стоит. Через год вы можете начать видеть значительный рост (и доход!)

Начать малый бизнес

Начало бизнеса, безусловно, можно рассматривать как вложение.

Так же, как покупка акций позволяет вам приобрести небольшую долю в большой компании, открытие малого бизнеса позволяет вам владеть большой частью небольшой компании.

Несмотря на то, что начало бизнеса сопряжено со многими другими проблемами, от которых ограждают другие инвестиции, бизнес также может иметь наибольший потенциал.

Многие малые предприятия способны к экстремальному росту на ранних стадиях. Если сравнить это со средней рыночной доходностью от 7% до 8%, возможности для малого бизнеса могут быть намного больше.

Однако вам потребуются средства и время для развития вашего бизнеса.

Начало бизнеса не является пассивным с технической точки зрения, если у вас нет персонала, который будет выполнять операции за вас.

Некоторые из моих любимых бизнесов для начала включают:

Связанные: прибыльные идеи для малого бизнеса

Облигации

Хотя облигации могут быть не самым привлекательным вариантом инвестиций с ежемесячной выплатой, они могут быть простым и надежным способом увеличения ежемесячного пассивного дохода.

Если вы не хотите выбирать отдельную облигацию, вы можете инвестировать в более разнообразный и менее рискованный фонд облигаций. С фондом облигаций вы будете инвестировать в группу облигаций с ежемесячной выплатой. Для тех, кто хочет быстро заработать дополнительные деньги, вы можете рассмотреть возможность создания фонда краткосрочных облигаций для получения пассивного дохода.

Есть несколько типов облигаций, в которые можно инвестировать: казначейские облигации, корпоративные облигации, иностранные облигации и государственные облигации. У каждого типа есть свои преимущества и недостатки.

Например, государственные облигации США считаются наиболее безопасным вариантом инвестирования для получения дополнительного дохода, но средняя доходность весьма минимальна.

Казначейские облигации и корпоративные облигации могут приносить больше денег, но при этом возникает немного больший риск.

Международные облигации могут иметь самую высокую доходность, но часто представляют собой самый высокий риск.

Облигациибудут выплачивать проценты каждый месяц, что делает их отличным вложением для получения пассивного дохода.

Связано: Как инвестировать $ 20

Депозитный сертификат

Некоторые финансовые учреждения предлагают компакт-диски с более выгодными ставками по сравнению с традиционными сберегательными счетами.

На эти счета ежемесячно выплачиваются проценты на деньги, которые вы решили вложить.

В то время как другие финансовые учреждения могут не предлагать надежные компакт-диски, часто есть лучший вариант, чем эти счета.

Счета денежного рынка

Счета денежного рынка очень похожи на традиционный сберегательный счет или компакт-диск. Эти счета предлагают фиксированную процентную ставку на ваши деньги.

Счета денежного рынка — это очень простой способ заработать доход и диверсифицировать свои инвестиции с помощью другого класса активов.

Инвестиции в себя

Хорошо, это не традиционное вложение, которое вы могли бы рассмотреть, но инвестирование в себя может принести большие дивиденды.

Хотя вы не получите прямой чек по почте, инвестируя в себя, вы можете обнаружить, что другие ваши источники дохода увеличатся от этого.

Например, расширение вашего набора навыков может быть отличным способом получить новую работу, за которую платят значительно больше. Хотя некоторые люди могут не рассматривать работу как «вложение», я думаю, что так и должно быть.

Написать книгу

Написание книги может быть отличным вложением, которое окупается месяц за месяцем роялти.

Написание книги, как и новая работа, многими не считается вложением денег, но я думаю, что это может быть так.

Если вы можете вложить свое время и навыки в написание книги, вы можете получать большой доход каждый месяц, продавая ее.

Могу ли я получать ежемесячный доход без больших вложений?

Есть несколько способов инвестирования, которые не потребуют больших денег для получения ежемесячного дохода.Хотя размер вашего ежемесячного дохода будет меньше, чем при использовании других методов, это по-прежнему отличный способ увеличить ваш ежемесячный пассивный доход, который со временем увеличивается.

Некоторые из лучших недорогих инвестиций с ежемесячным доходом:

Они легко доступны для инвесторов, не вкладывающих большие суммы денег.

Если вы хотите заработать больше денег, вы можете привлечь капитал, чтобы вложить больше денег.

Связанные: Инвестиции с наилучшими сложными процентами

Марка.Более. Деньги. Присоединяйтесь к 5000+ подписчикам, которые узнают, как увеличить свой доход и контролировать свои финансы.

Не волнуйтесь — мы тоже ненавидим спам. Отпишитесь в любой момент.

Сколько времени нужно, чтобы получать ежемесячный доход?

Некоторые инвестиции потребуют больших сумм аванса, если вы хотите получить серьезный доход от своих денег.

В зависимости от того, сколько денег вы хотите заработать, вы можете достичь своей цели менее чем за один месяц.

Если у вас большие цели, это может занять несколько лет.

Например, если вы хотите превратить 10 000 долларов в 100 000 долларов, это может занять больше времени, чем другие цели.

Как приобрести вложения с ежемесячной выплатой?

В зависимости от инвестиций, которые вас интересуют, их можно приобрести несколькими способами.

Например, если вы хотите купить акции или инвестировать в фондовый рынок, использование Stash — один из моих любимых методов. Приложение позволяет вам легко начать инвестировать без хлопот и путаницы, которые есть на других платформах.Кроме того, когда вы зарегистрируетесь ниже, вы получите 5 долларов бесплатно, чтобы начать инвестировать!

Если вы хотите приобрести недвижимость за счет краудфандинга, я рекомендую использовать PeerStreet для приумножения ваших денег. С PeerStreet вы можете инвестировать в недвижимость без головной боли, связанной с управлением отдельными объектами недвижимости. Зарегистрируйтесь ниже, чтобы начать!

Для открытия высокодоходного сберегательного счета рекомендую использовать ЦИТ Банк. Их счета полностью бесплатны и приносят гораздо больше процентов, чем традиционный сберегательный счет.Зарегистрируйтесь ниже, чтобы начать!

Рекомендации при инвестировании для получения ежемесячного дохода

Перед тем, как начать инвестировать, вы должны принять во внимание некоторые соображения.

Риск

Наиболее очевидным фактором является ваша терпимость к риску. При любых инвестициях возврат не гарантируется. Фактически, вы можете потерять деньги с некоторыми инвестициями, такими как малый бизнес.

Как правило, чем рискованнее инвестиция, тем больший доход она принесет в случае успеха.

Чтобы управлять рисками, вы захотите диверсифицировать свои вложения, чтобы не класть все яйца в одну корзину. Это означает инвестирование в различные типы активов.

Ликвидность

Некоторые инвестиции легче продать и получить прибыль, чем другие. Эта концепция, известная как ликвидность, может быть важна для некоторых людей.

Например, если вы инвестируете в малый бизнес или покупаете недвижимость для сдачи в аренду, будет намного сложнее получить обратно свои деньги из бизнеса по сравнению с инвестированием в акции.

Если вы инвестируете на длительный срок, это будет иметь меньшее значение.

Связано: Различные типы трейдеров [Руководство на 2021 год]

Личные финансы

Тем, у кого большие долги, не рекомендуется вкладывать большие суммы денег до выплаты этих долгов.

Если ваши долги ограничиваются ипотекой или другим долгом с низким процентом, некоторые эксперты по личным финансам могут посоветовать вам начать инвестировать. В противном случае разумно поработать над выплатой долгов до того, как вы начнете нести финансовую ответственность.

Нужно ли мне нанять финансового консультанта?

Хотя это не обязательно, некоторые люди могут нанять финансового консультанта для управления своими пенсионными счетами и другими инвестициями.

Если у вас достаточно знаний, вам может не понадобиться финансовый консультант для принятия инвестиционных решений за вас.

Последние мысли о лучших инвестициях для ежемесячной выплаты

Есть много инвестиций, которые приносят ежемесячный доход. Вы можете подумать об инвестициях в недвижимость, инвестировании в индексные фонды или, возможно, даже об открытии сберегательного счета с высокой доходностью.

Самая важная часть роста вашего богатства и ежемесячного дохода — это начать. Независимо от того, какой выбор вы выберете, достижение финансовой свободы или досрочный выход на пенсию будет намного проще, если со временем сделать разумные инвестиции.

Марка. Более. Деньги. Присоединяйтесь к 5000+ подписчикам, которые узнают, как увеличить свой доход и контролировать свои финансы.

Не волнуйтесь — мы тоже ненавидим спам. Отпишитесь в любой момент.

Форрест — энтузиаст в области личных финансов, предпринимательства и инвестиций, стремящийся помочь другим получить пожизненное богатство.Он ведет несколько разных блогов, а также увлечен здоровьем и фитнесом.

инвестиций, которые приносят ежемесячный доход

Ваши счета подлежат оплате каждый месяц. Я знаю, что мои. Большинству из вас придется платить арендную плату или ипотеку и коммунальные услуги. Возможно, вам придется произвести оплату автомобиля и уплатить страховые взносы. Вам, вероятно, тоже придется оплатить счет по кредитной карте.

Тем не менее, большинство доходных инвестиций окупаются реже. Дивиденды по акциям обычно объявляются ежеквартально. Казначейские ценные бумаги и почти все муниципальные облигации выплачивают вам проценты каждые шесть месяцев. First Financial Fund (символ FF ), высокодоходный закрытый фонд, который в основном владеет банковскими и страховыми акциями, распределяет денежные средства только один раз в год — около Рождества, — хотя практически все его активы выплачивают ежеквартальные дивиденды.

Придирчивый человек будет утверждать, что ожидание ваших денег в течение шести месяцев или года снижает реальную доходность ваших инвестиций. Деньги, которые вы можете реинвестировать немедленно, на самом деле увеличиваются. Однако в реальной жизни главное преимущество частого и регулярного получения зарплаты — это удобство.Если вы дополняете пенсионный и аннуитетный доход и чеки социального обеспечения доходом от инвестиций, важно то, как совпадают ваши ежемесячные обязательства и поступления, а не несколько дополнительных чашек кофе, которые вы можете купить, откладывая 250 долларов в месяц, а не 1500 долларов дважды в год.

А вот и хорошие новости. На самом деле не так уж и сложно собрать портфель инвестиций, приносящих доход, которые будут приносить вам ежемесячный доход. Фонды биржевых облигаций платят ежемесячно. Большинство фондов облигаций Vanguard, будь то в формате обычных фондов или ETF, распределяются ежемесячно.То же самое и со многими фондами, инвестирующими в ипотечные ценные бумаги Джинни Мэй.

Некоторые известные паевые инвестиционные фонды увеличили частоту своих распределений. В середине 2007 года фонд Loomis Sayles Global Bond Fund ( LSGLX ), производивший выплаты ежегодно, перешел на ежемесячный график выплат. А Loomis Sayles Bond Fund ( LSBRX ) переходят с ежеквартальных выплат на ежемесячные. Лумис Сэйлз сделал это, полагая, что пенсионеры, которые являются крупными клиентами фондов облигаций, предпочитают рассчитывать свой доход в соответствии с требованиями, предъявляемыми к их чековым книжкам.

Большинство инвестиционных фондов недвижимости следуют графику типичных обыкновенных акций и выплачивают дивиденды ежеквартально. Единственным исключением является Realty Income Corp. ( O ), которая производит распределения каждый месяц (фактически, она имеет торговую марку под девизом «Ежемесячная дивидендная компания»). Realty Income может регулярно повышать свои дивиденды, потому что его аренда включает в себя положения об эскалаторах и требует, чтобы розничные арендаторы REIT ежемесячно платили арендную плату, налоги на недвижимость, страхование и техническое обслуживание.

Фонды роялти на добычу нефти и газа и товарищества с ограниченной ответственностью обычно также платят ежемесячно. И не только потому, что хранение и транспортировка природного газа и продажа нефти — это круглосуточная деятельность. MLP и трасты по сути являются проводниками. У них нет особых накладных расходов, формальных комитетов управления, которые могли бы ограничивать и обсуждать решения о выплате дивидендов, или каких-либо причин полагаться на денежный поток от операций. Закон требует, чтобы они выплачивали практически весь доход или теряли льготный налоговый статус.

Зная все это и предполагая, что предсказуемый ежемесячный поток доходов вас привлекает, как вы используете эту информацию? Ответ: вы составляете подходящий портфель, который приносит определенную сумму ежемесячного дохода.

Очевидно, что чем больше денег вы хотите получить, тем больше рискуете. Если вы вложите всю свою основную сумму в нефтегазовые трасты, которые в последнее время приносили гораздо более высокую доходность, чем облигации или REIT, а цены на нефть продолжают снижаться в последнее время, вы потеряете больше основной суммы, чем если бы вы сочетали инвестиции в энергетику с другими доходами. ориентированные инвестиции.

Вот три примерных портфеля ежемесячного дохода в порядке убывания риска и доходности. Предположим, вам 65 лет, вы здоровы и инвестируете 100 000 долларов.Ваш ориентир — это гарантированный доход, который вы можете получить, вложив 100 000 долларов в аннуитет с фиксированной ставкой дохода. В настоящее время 65-летний мужчина может получать пожизненное ежемесячное пособие в размере 675 долларов, или 8100 долларов в год (по сути, денежный доход составляет 8,1%). Женщина соглашается на 630 долларов из-за большей продолжительности жизни. Это работает до 7 560 долларов, или 7,6%. Чтобы не усложнять цифры, давайте назовем 700 долларов в месяц центральной точкой.

Но аннуитеты идут с некоторым багажом. Аннуитетный доход облагается налогом по обычной ставке дохода. Основная сумма фиксированных аннуитетов не может расти.А аннуитетные контракты либо безотзывны, либо требуют больших затрат. Поэтому стоит рассмотреть любой портфель доходов, по которому выплачивается не менее 700 долларов в месяц без пугающих рисков. Портфель доходов с высоким риском должен приносить больше, возможно, тысячу в месяц или около того. Сверхосторожный ассортимент по-прежнему должен приносить 500 долларов в месяц. Это 6% доходность, что намного выше 4% доходности казначейских облигаций.

Съемка Луны: 1 000 долларов в месяц

Самыми крупными ежемесячными плательщиками на сегодняшний день являются передача доходов от энергии и закрытые фонды с привлечением заемных средств.Поскольку 1000 долларов в месяц — это 12% доходности на 100000 долларов сбережений, вопрос заключается в том, как добиться этого вознаграждения, не возлагая буквально все свои надежды на постоянно растущие цены на нефть и природный газ.

Итак, попробуйте следующее: половина ваших денег — энергия, половина — другие вещи. Последние будут включать недвижимость, международные облигации, иностранную валюту и банковские ссуды с плавающей ставкой. Проблема в том, что вам, вероятно, придется прибегнуть к закрытым фондам с привлечением заемных средств для неэнергетических категорий. Это увеличит ваши основные убытки, если стоимость ценных бумаг фонда упадет, хотя вы, вероятно, все равно будете получать выплаты по доходам.Так что пробуйте это только с пониманием, что ваш директор будет подпрыгивать. И уж точно не вкладывайте в эту группу все свои деньги.

Вот план:

50% Энергетические трасты (средняя доходность 12%). Выберите по крайней мере три из группы, в которую входят такие проверенные имена, как Harvest Energy ( HTE ), Enerplus Resources ( ERF ), Cross Timbers Royalty Trust ( CRT ), Hugoton Royalty Trust ( HGT ), San Juan Basin Royalty Trust ( SJT ) или Penn West Energy Trust (PWE).Каждый месяц они передают наличные от продажи нефти и природного газа из известных запасов. Пока цены на нефть и газ, а также потребление остаются высокими, вы будете получать большие ежемесячные выплаты.

Банковские ссуды, закрытые, с плавающей ставкой, 20% (средняя доходность 8%). У них были проблемы во время наихудшего кредитного кризиса в 2007 году, и цены на акции обычно падают примерно на 20% за год. Но в последнее время они также в основном успокоились: цены на акции таких фондов, как Pimco Floating Rate Income ( PFL ), все еще колеблются, но при этом фонды генерируют достаточно дохода, чтобы покрыть свои высокие дивиденды.

PFL имеет кредитное плечо 40%. При цене закрытия 22 июля в 14,54 доллара доходность составила 8,4%, исходя из двух последних ежемесячных дивидендов в размере 10 центов на акцию. Если краткосрочные процентные ставки вырастут (либо из-за того, что экономика улучшается, либо из-за того, что Совет Федеральной резервной системы чувствует себя обязанным принять жесткие меры по борьбе с инфляцией), дивиденды могут вырасти. В целях безопасности вы можете объединить это с аналогичным фондом Eaton Vance Senior Floating Rate Trust ( EFR ), который дает примерно такую же доходность и также имеет 40% заемных средств, но имеет другое сочетание отраслей в его кредитном портфеле.Высокий риск, высокий доход.

20% вложения в недвижимость (средняя доходность 7%). Если вы покупаете REIT напрямую, вам не будут платить ежемесячно или вы не получите большой доход. Но доход от недвижимости — это такая машина для получения дивидендов, и ее активы настолько разбросаны, что обеспечивают такую же диверсификацию, какую вы могли бы получить с пятью другими REIT.

10% фонды с иностранными доходами (средняя доходность 7%). Двойники Aberdeen, Aberdeen Global Income Fund ( FCO ) и Aberdeen Asia-Pacific Income Fund ( FAX ) генерируют доходность около 7% за штуку за счет инвестирования в облигации со средним и коротким сроком погашения, выпущенные в Австралии, Новая Зеландия и другие азиатские страны.FCO более глобален, с облигациями Канады, Латинской Америки и Великобритании. Цены на акции и ежемесячные дивиденды в целом оставались стабильными в течение двух десятилетий.

При сегодняшней доходности вы можете рассчитывать на получение 6000 долларов в год за счет энергоносителей, 1600 долларов из фондов плавающего займа, 1400 долларов за недвижимость и еще 1400 долларов за счет иностранных облигаций. Это не совсем в сумме до 1000 долларов в месяц, но велика вероятность того, что одна или несколько из этих инвестиций в ближайшее время увеличат выплату. На данный момент 867 долларов или около того в месяц — лучшее, что вы можете сделать, не принимая на себя чрезмерных рисков.

Удерживая центр: 700 долларов в месяц

Чтобы зарабатывать 8400 долларов в год, или 8,4% в сумме, вы можете позволить себе вкладывать больше основных инвестиций в акции и облигации, полагаясь на энергетические тресты и фонды с плавающей ставкой, чтобы делать тяжелую работу. подъем. Вместо того, чтобы вкладывать половину своих денег в энергию, снизьтесь до 30%; это все еще дает вам хороший шанс на 3600 долларов, или 300 долларов в месяц. Чтобы вытащить 4800 долларов из оставшихся 70 000 долларов, вам нужно в среднем 6,8%. Это непросто, но вы можете обойтись без мигрени. План:

30% энергетических трастов (см. Выше).

20% банковско-ссудные средства (см. Выше). Разница между стрельбой на Луну и удержанием центра заключается в том, что вы можете застраховать свои риски в этой категории с помощью Fidelity Floating Rate High Income ( FFRHX ). Это проверенный открытый (обычный) фонд с ежемесячными выплатами и текущей доходностью 5,2%. Если вы инвестируете 10 тысяч долларов в Fidelity и разделите остальные 10 тысяч долларов между закрытыми компаниями Pimco и Eaton Vance, вы получите 6,8% от этой категории.

15% иностранные фонды .Деньги в дуэте Абердина подвергаются большому риску, главным образом, если доллар США восстанет из пепла. Скорее всего, не. Цифра по 7% от каждого из этих фондов.

10% недвижимость . Рассчитайте на регулярный приток дохода от недвижимости в размере 7%.

25% внутренние облигации . Вам нужно будет принести 1750 долларов, или около 7% прибыли от этой группы. Это может быть немного амбициозно, так что вы можете немного подойти или приправить ситуацию некоторыми корпоративными облигациями, некоторые из которых, возможно, относятся к разряду наркоманов.Любая комбинация хороших, надежных и высококачественных фондов облигаций, таких как фонды Vanguard или Loomis Sayles, или ETF, например iShares iBoxx Investment Grade Corporate Bond Fund ( LQD ), будет служить вашим целям. Вероятно, вы получите около 6%, но это неплохо.

Избегайте долгосрочных казначейских облигаций. Их доходность слишком мала, чтобы оправдать риски.

Не рисковать: 500 долларов в месяц

Мы могли бы сделать это действительно просто: доходность Vanguard Total Bond Market Index Fund ( VBMFX ), который платит ежемесячно, в настоящее время она равна 4.7%. Этого недостаточно, чтобы получать 500 долларов в месяц или 6000 долларов в год, но это разумная отправная точка.

Итак, план такой: возьмите половину денег и вложите ее в фонды ежемесячного распределения облигаций. Это принесет вам от 5% до 6%, в зависимости от типа облигаций. Если вы выбираете большую безопасность и меньшую доходность, назовем это 5%. Если вы вкладываете 50 000 долларов за 5%, это 2500 долларов, или на волосы лучше, чем 200 долларов в месяц.

Вы должны получать 300 долларов в месяц из оставшихся 50 000 долларов. Это 7%. Как мы видели, должно быть достаточно любого разумного объединения нефтегазовых трастов, банковских ссуд (в данном случае — без использования заемных средств) и иностранных облигаций.

Вы также можете выделить место для Power Shares High Yield Dividend Achievers ( PEY ). В этом году она потеряла более 25%, потому что ей принадлежит много сильно пострадавших банковских акций, некоторые из которых также сократили свои дивиденды. В результате ежемесячная ставка распределения ETF снизилась с 5 центов на акцию до почти 4.

Но худшее может быть позади для финансовых акций, поэтому небольшая часть этого фонда, который на момент закрытия 22 июля составлял 9,65 доллара США, доходность 5,2%, может оживить консервативную структуру доходов.Так что положите это в тушеное мясо с некоторыми энергетическими фондами и, возможно, с небольшим количеством Абердина. Только не заглядывайте в дневную стоимость ваших паев фонда. Рынок остается волатильным. И это веская причина, по которой деньги должны быть если не королем, то по крайней мере чем-то, чем нужно дорожить.

Создание портфеля доходов для получения ежемесячного дохода

Инвестирование кажется довольно простым, пока вы не столкнетесь с простым вопросом: «Как вы на самом деле получаете ежемесячный доход от своих инвестиций?» Тогда все может стать сложным.Инвестирование больше не становится целью «спрятать», а скорее становится искусством зарабатывать деньги, на которые можно жить.

И легче сказать, чем сделать. Например, Сьюз Орман в своем шоу регулярно говорит людям: «Вам просто нужно 700 000 долларов, чтобы вы могли зарабатывать 3500 долларов в месяц». Но , как вы точно зарабатываете 3500 долларов в месяц с 700000 долларов инвестиций?

Давайте разберемся, так как это одна из самых больших проблем, с которыми вы столкнетесь.

Переход от сохранения к «требуется»

Самое сложное изменение, которое приходится совершать людям по мере приближения к пенсии, — это переход от менталитета сбережений к менталитету «нужды».Я избегаю говорить «тратить», потому что это не расход само по себе.

Напротив, это менталитет потребности, потому что вам нужно, чтобы ваши сбережения работали на вас. Это не значит, что вы собираетесь их тратить, а скорее потому, что вы собираетесь использовать их, чтобы заработать для себя деньги.

Изменение ваших инвестиций для получения дохода

Когда вы молоды, заканчиваете колледж, вы будете вкладывать большую часть своих инвестиций в акции. По большей части, акции не приносят большого дохода (хотя некоторые и приносят).Когда вам начнут нуждаться в ваших инвестициях, вам нужно будет изменить свой микс, чтобы иметь больше инвестиций, приносящих доход.

Некоторые из основных инвестиций, приносящих ежемесячный доход, включают:

Как и в случае с любыми другими вашими инвестициями, когда вы переходите к потребности в ежемесячном доходе от ваших инвестиций, вам также следует создать диверсифицированный портфель этих активов. Причина в том, что каждый из этих типов инвестиций имеет разные риски и выгоды.

Например, депозитные сертификаты практически безрисковые, если ваши деньги хранятся в банке, застрахованном FDIC.Между тем, REIT и MLP — гораздо более рискованные инвестиции.

Кроме того, каждый тип инвестиций приносит разную сумму дохода — все зависит от их риска. Таким образом, компакт-диски обычно приносят меньше всего, в то время как REIT и MLP приносят больше всего. По сути, вам платят за риск, на который вы готовы пойти.

Создание портфеля, приносящего доход

Теперь, когда вы понимаете основы, пора составить модельный портфель для получения дохода. Диверсификация является ключевым моментом, и в зависимости от вашего возраста вы можете не захотеть настраивать весь свой портфель для получения дохода.На самом деле, если вы молоды, вы все равно можете хотеть иметь стабильную часть портфеля акций / роста и часть своего портфеля, приносящую доход.

Вот хороший пример портфеля, приносящего доход, с оценками того, сколько он будет приносить на каждые 100 000 вложенных долларов.

- Депозитные сертификаты: 10% под 1,00% в среднем

- Краткосрочные облигации США: 10% под 1,85%

- Долгосрочные облигации США: 5% под 3,00%

- Еврооблигации: 5% под 1,85%

- Корпоративные облигации: 10% при 2.80%

- Муниципальные облигации: 10% под 3,85%

- Фонды с плавающей ставкой: 10% под 4,60%

- Акции с выплатой дивидендов: 30% при 3,00%

- Инвестиционные фонды в сфере недвижимости: 5% при 12,90%

- Основное товарищество с ограниченной ответственностью: 5% под 7,00%

Общий предполагаемый годовой доход: 3 547,50 долларов США.

Как видите, по консервативным оценкам, 100 000 долларов не принесут вам так много денег. Подумайте, сколько вы могли бы заработать, если бы у вас был портфель на 1 000 000 долларов.

Больше риска = больше награды

Если вы хотите больше зарабатывать, вы всегда можете инвестировать больше в более рискованные активы, но это не всегда разумный шаг, если вам нужен доход.

Приведенный выше портфель предполагает использование лестницы CD в течение пяти лет, поэтому я называю ее «средней» процентной ставкой. Это разумно, потому что это предотвратит блокировку ваших денег и невозможность воспользоваться изменением процентных ставок.

Если вы вложите большую часть своего портфеля в акции с выплатой дивидендов, REIT и MLP, вы, безусловно, заработаете больше, но эти инвестиции более волатильны, что может привести к потере основной суммы.

Наконец, если вы инвестируете в фонды облигаций, вы в целом подвергаетесь риску основной суммы, а это означает, что вы можете потерять основную сумму просто из-за движения рыночных цен.Как мы объясняли ранее, фонды облигаций более рискованны, чем просто владение отдельными облигациями.

Сколько вам нужно для выхода на пенсию

Итак, если 100 000 долларов могут принести вам примерно 3500 долларов в год, сколько вам нужно откладывать, чтобы жить на жизнь?

Все зависит от ваших ежемесячных расходов, но большинству людей потребуется сэкономить не менее 1,2 миллиона долларов, чтобы с комфортом жить на пенсии просто за счет инвестиционного дохода. Если вы будете следовать нашему плану, чтобы инвестировать больше среднего, у вас будет более 2 долларов.5 миллионов сэкономлено только на ваших пенсионных счетах, так что вы можете зарабатывать вдвое больше в месяц.

Хотите знать, как вы можете на самом деле разработать распределение своего портфеля и увидеть доход от своей прибыли? Попробуйте зарегистрироваться в Personal Capital. Это бесплатная онлайн-платформа, которая объединяет все ваши финансовые счета в одном месте, чтобы вы могли видеть, где вы можете оптимизировать.

Какие еще советы вы можете дать для вложений с ежемесячным доходом?

Роберт Фаррингтон — американский эксперт по финансам Millennial Money Expert® и American Student Loan Debt Debt Debt ™, а также основатель The College Investor, сайта по личным финансам, посвященного помощи миллениалам в освобождении от долгов по студенческим ссудам, чтобы начать инвестировать и накапливать богатство на будущее.Вы можете узнать о нем больше на странице «О нем» или на его личном сайте RobertFarrington.com.

Он регулярно пишет на темы инвестирования, студенческих ссуд и общих личных финансов, ориентированных на всех, кто хочет заработать больше, выбраться из долгов и начать наращивать богатство на будущее.

Его цитировали в крупных публикациях, включая New York Times, Washington Post, Fox, ABC, NBC и другие. Он также является постоянным автором Forbes.

17 лучших инвестиций, обеспечивающих ежемесячный доход в 2021 году

Эта статья может содержать партнерские ссылки.Пожалуйста, прочтите наше раскрытие для получения дополнительной информации.Поиск инвестиций с ежемесячным доходом идеально подходит для тех, кто хочет получить серьезный пассивный доход.

И есть масса вариантов, отвечающих этим критериям. Однако вопрос в том, какие инвестиции лучше всего приносят ежемесячный доход?

Это будет зависеть от нескольких вещей, например:

- Какова ваша устойчивость к риску ?

- Сколько у вас есть денег, чтобы инвестировать вперед ?

- Сколько времени вы хотите потратить на создание источника дохода до точки, когда инвестиции будут приносить вам достаточно ежемесячных выплат, чтобы жить на них?

Вот почему мы обнаружили множество инвестиций, которые окупаются каждый месяц, разделенных на разные категории, чтобы вы могли найти одну или даже больше, которые подходят для того, что вы ищете.

Конечно, покупка этих инвестиций — это только первый шаг. После этого важно продолжать управлять своими деньгами, в том числе следить за тем, когда стоимость этих инвестиций будет расти или падать, чтобы убедиться, что вы действительно правильно настраиваете свое финансовое будущее.

Вот почему мы всегда рекомендуем Personal Capital. Это отличное бесплатное приложение, которое позволяет вам управлять своими деньгами, в том числе инвестициями, в одном месте.

Личный капитал Наш выбор: Лучшее приложение для управления капиталомНаш выбор — лучшее приложение , которое поможет вам лучше управлять своими деньгами.

Создавайте бюджет, отслеживайте свои расходы автоматически, получайте индивидуальные советы, получайте уведомления о скрытых комиссиях и многое другое — , и это , все бесплатно .

Инвестиции с выплатой ежемесячных дивидендов

Инвестиции с ежемесячной выплатой дивидендов — это именно то, что многие люди имеют в виду, когда начинают искать инвестиции, которые приносят вам ежемесячный доход.

Идея состоит в том, что как только вы вложите достаточно денег в эти активы, они начнут платить вам достаточно, чтобы вы могли жить.

Следует иметь в виду, что не каждый актив, попадающий в каждую из этих категорий, платит ежемесячно. Многие из них платят ежеквартально, а некоторые вообще не платят дивиденды. Вот почему так важно проводить исследования.

1. ETFs

Фонды, торгуемые на бирже, или ETF, — это термин, обозначающий корзину акций, например акций, которыми вы можете торговать на фондовом рынке. Они часто следят за динамикой базового индекса, который является другим термином для части рынка.

Типичным примером является индексный фонд S&P 500, который отслеживает результаты деятельности 500 крупнейших публично торгуемых вами компаний в США. Это может показаться упрощенным, но на самом деле инвестировать таким образом невероятно легко.

И еще лучше то, что история показывает, что индексные фонды превосходят управляемые фонды более чем в 90% случаев.

Для инвестирования в ETF мы рекомендуем Webull . Webull не только предлагает вам полностью без комиссии и полностью безопасный способ покупки акций, включая ETF, но и , когда вы инвестируете 100 долларов, они предоставят вам совершенно бесплатную акцию стоимостью до 1600 долларов .

(Фактически, кто-то на Reddit сказал, что бесплатные акции, которые они получили, были от Apple, а другой Redditor получил бесплатную долю от Google.)

Нажмите здесь, чтобы узнать, как начать торговать с Webull.

2. Акции, выплачивающие дивиденды

При поиске инвестиций, которые приносят ежемесячные дивиденды, очевидным выбором являются акции с выплатой дивидендов.

Регулярное получение дивидендов — отличный способ получить дополнительный доход. Однако ни у кого из нас нет хрустального шара, поэтому хорошо иметь в виду, что всегда есть некоторый риск при инвестировании таким способом, например, если стоимость акций упадет или дивиденды компании окажутся меньше, чем вы ожидали.

Тем не менее, если вы войдете в это с широко открытыми глазами и будете следовать стратегии, которая соответствует сумме риска, на который вы готовы пойти, вложения в акции могут быть очень прибыльными.

Как и выше, мы определенно рекомендуем Webull для любых покупок акций. Вы не только получаете эти бесплатные акции, о которых мы упоминали, но и гарантируете, что все ваши деньги будут потрачены на фактическую покупку акций, а не на оплату ненужных комиссий.

По теме: Как зарабатывать 100 долларов в день: 41 способ, который на самом деле работает

3.Облигации

Облигации— отличное дополнение к портфелю любого, кто ищет инвестиции с ежемесячными дивидендами.

Это не из-за того, что они платят сами, которые традиционно довольно низки. Напротив, это из-за уравновешивающего эффекта, который они оказывают на ваш портфель.

Это правда, что вы можете заработать немного денег на самих облигациях, но доходность будет намного меньше, чем у акций или индексных фондов, что согласуется с тем фактом, что они также предлагают гораздо меньший риск.