почему растут цены и кто может их сдержать

Если цены постоянно растут — значит, в стране инфляция. От чего зависит инфляция и что делается для того, чтобы цены не повышались?

Что такое инфляция?

Инфляция — это устойчивый рост общего уровня цен на товары и услуги. При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

В основном цены на товары и услуги зависят от спроса и предложения на рынке, а некоторые цены регулирует государство. Например, если у фермеров случился хороший урожай овощей, цены на помидоры и картошку будут падать. Если государство в это же время повысило акцизы на алкоголь, цены на спиртное резко пойдут вверх. При этом общий уровень цен может вырасти лишь чуть-чуть.

Как измеряют инфляцию?

В России инфляцию измеряют так же, как и в большинстве стран мира. Берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья.

При этом надо понимать, что кто-то никогда не ест мясо и не ездит на машине. А кто-то, наоборот, без мяса жить не может и машины меняет каждый год. Потребительская корзина отражает среднее потребление всех жителей страны.

Некоторые из этих товаров люди покупают часто: хлеб, овощи, мясо, бензин. А другие, например автомобиль, приобретают редко, но зато эти расходы очень большие по сравнению с тратами на те же хлеб, овощи и мясо. Таким образом, при расчете потребительской корзины автомобиль занимает в ней большую долю, чем хлеб.

Стоимость этой условной корзины меняется от месяца к месяцу. Это изменение и есть инфляция.

Почему говорят, что инфляция снижается, если цены растут?

Инфляция — это всегда рост цен. При низкой инфляции цены растут очень медленно, но все же растут. Когда говорят, что инфляция снижается, это значит, что потребительская корзина дорожает медленнее, чем в прошлые годы.

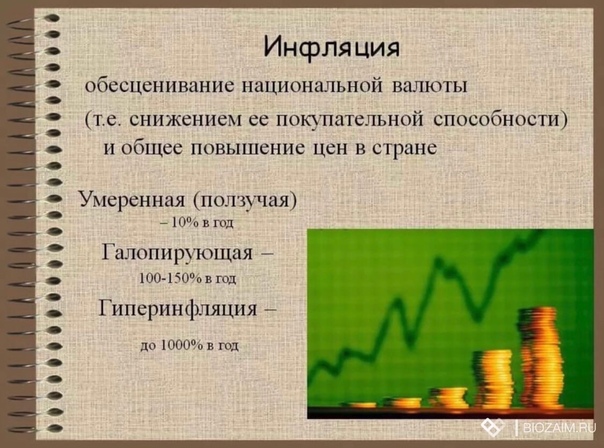

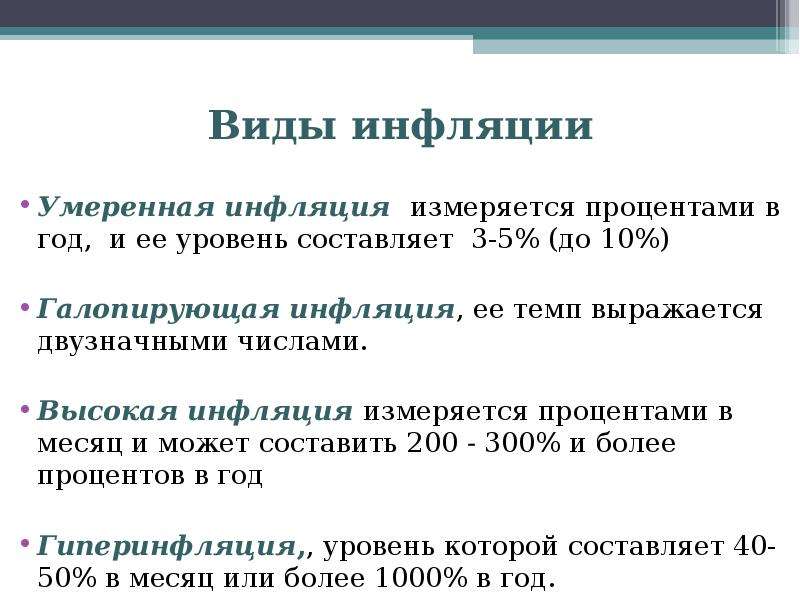

Какая бывает инфляция?

Низкая — до 6% в год. Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Умеренная — от 6 до 10% в год. Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Высокая (галопирующая) — от 10 до 100% в год. Она создает нестабильность на рынке, люди и компании не могут планировать свое будущее.

Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер. Обычно гиперинфляция возникает в период тяжелых кризисов и войн.

В постсоветской России рекордно высокая инфляция была зафиксирована в 1992 году — более 2500% в год.

Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция останавливает развитие экономики. Потребители перестают покупать товары в надежде, что они еще сильнее подешевеют.

Почему растет инфляция?

Инфляция может расти по многим причинам:

Увеличение спроса. Случается, что люди вдруг начинают покупать больше определенных товаров. Например, когда мобильные телефоны стали доступными по цене, все захотели пользоваться сотовой связью. Сотовые операторы не успевали сразу подстроиться под высокий спрос: не хватало вышек и свободных частот. Поэтому цены на мобильную связь были очень высокими. Любой дефицит вызывает быстрый рост цен. Но когда у операторов появились дополнительные мощности, цены стали снижаться.

Сокращение предложения. Дефицит может возникнуть и по другой причине — если спрос остается тем же, но товаров и услуг становится меньше. Это может произойти из-за неурожая, ограничения на ввоз иностранных товаров, действий монополиста на каком-то рынке. Это тоже ускоряет рост цен.

Ослабление национальной валюты. Если курс иностранных валют растет, то импортные товары автоматически дорожают.

Это тоже приводит к росту инфляции.

Это тоже приводит к росту инфляции.Высокие инфляционные ожидания. Когда люди и компании ждут, что цены будут сильно расти, они зачастую начинают менять свое потребительское поведение: покупают товары впрок и меньше сберегают. Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

А нельзя ли просто заморозить цены, чтобы они не росли?

Может показаться, что зафиксировать цены на определенном уровне — хорошее решение. Но такое искусственное вмешательство в экономику приведет к увеличению дисбаланса между спросом и предложением. Производители не будут понимать, сколько товаров производить, магазины — сколько закупать, а в результате покупателям придется стоять в очередях у пустых прилавков.

При замороженных ценах возникнет дефицит, часть товаров придется не покупать, а доставать. Кроме того, товары станут хуже: чтобы остаться на плаву и удержать невыгодные цены, продиктованные сверху, производители будут жертвовать качеством.

Именно по этим причинам в рыночной экономике цены должен диктовать рынок, а не государство.

Какой должна быть инфляция в России?

Лучший сценарий для экономики — стабильная невысокая инфляция, при которой покупательная способность денег сохраняется. Она позволит планировать бюджеты на долгий срок, копить, инвестировать, запускать новые бизнес-проекты. Возможность строить долгосрочные планы — залог развития экономики.

Эксперты считают, что 4% в год — оптимальный уровень инфляции для России. Он позволяет промышленности развиваться, а людям — планировать покупки и сберегать, не боясь обесценения своих доходов и сбережений.

youtube.com/embed/mLFEf4d_gz4″ title=»Какой должна быть инфляция?»/>

Кто и как сдерживает инфляцию?

Движение денег в экономике регулируют центральные банки (в нашей стране это Банк России). С помощью инструментов денежно-кредитной политики центробанки могут сдерживать инфляцию в стране.

Например, Банк России планирует удерживать инфляцию вблизи тех самых 4%. Но конкретная цифра — не самоцель, она может измениться. Главное, чтобы при этом уровне инфляции развивалась экономика.

Чем хороша и чем плоха низкая инфляция

Многие именитые экономисты признают профессионализм команды Банка России в непростой экономический период. Центробанк, пожалуй, самый технократичный и эффективный элемент управления экономикой страны. Это может объясняться в том числе хорошим пониманием экономической наукой механизмов работы монетарной экономики в отличие от механизмов ускорения экономического роста, которые остаются поводом ожесточенных дебатов. Кроме того, решения об изменении монетарных показателей принимаются небольшим количеством высококвалифицированных профессионалов и не нуждаются в громоздкой имплементации на местах (сравните сложность исполнения решения об изменении ключевой ставки со сложностью надзора над исполнением закона о запрете курения в общественных местах). Так или иначе ряд эффективных решений ключевых лиц ЦБ трудно переоценить: им удалось избежать банковского кризиса, приумножить золотовалютные резервы, очистить банковскую систему и притормозить оттоки капитала, несмотря на сложнейшие экономические условия и некоторую политическую сложность принятия данных мер.

Кроме того, решения об изменении монетарных показателей принимаются небольшим количеством высококвалифицированных профессионалов и не нуждаются в громоздкой имплементации на местах (сравните сложность исполнения решения об изменении ключевой ставки со сложностью надзора над исполнением закона о запрете курения в общественных местах). Так или иначе ряд эффективных решений ключевых лиц ЦБ трудно переоценить: им удалось избежать банковского кризиса, приумножить золотовалютные резервы, очистить банковскую систему и притормозить оттоки капитала, несмотря на сложнейшие экономические условия и некоторую политическую сложность принятия данных мер.

Особенным достижением считается снижение инфляции до 4% в год или даже ниже. Как результат многие экономисты прогнозируют экономический бум вследствие снижения инфляции. Действительно, если за инфляцией снижаются и ставки по кредитам, не благо ли это для компаний, нуждающихся в инвестициях, и для граждан, планирующих брать ипотеку?

Но не все так просто. Для экономических агентов, занимающих деньги в долг, важна реальная, а не номинальная ставка по кредиту. Реальная ставка рассчитывается как номинальная ставка минус ожидаемая инфляция. То есть, к примеру, если ожидаемая инфляция составляет 15% и ставка тоже 15%, то компания ожидает увеличения выручки в следующем году на 15% исключительно за счет роста цен на свою продукцию без увеличения объемов продаж. Физическое же лицо может ожидать индексации зарплаты на 15% только ввиду общего роста цен. В итоге это увеличение выручки или зарплаты может быть направлено на погашение процента, и в реальном выражении компания или физическое лицо заплатят по кредиту 0%. Такая ситуация наблюдалась в России в нулевых и до 2014 г.: процентная ставка по кредитам была высока, но инфляция часто была сравнима со ставкой, и в результате кредиты были не настолько дорогими, как могли казаться с первого взгляда на номинальные ставки. Что же изменится, если инфляция и ставка снизятся до 4%? Правильно – ничего: реальная ставка не изменится, а значит, не будет и дополнительного стимула занимать и инвестировать.

Для экономических агентов, занимающих деньги в долг, важна реальная, а не номинальная ставка по кредиту. Реальная ставка рассчитывается как номинальная ставка минус ожидаемая инфляция. То есть, к примеру, если ожидаемая инфляция составляет 15% и ставка тоже 15%, то компания ожидает увеличения выручки в следующем году на 15% исключительно за счет роста цен на свою продукцию без увеличения объемов продаж. Физическое же лицо может ожидать индексации зарплаты на 15% только ввиду общего роста цен. В итоге это увеличение выручки или зарплаты может быть направлено на погашение процента, и в реальном выражении компания или физическое лицо заплатят по кредиту 0%. Такая ситуация наблюдалась в России в нулевых и до 2014 г.: процентная ставка по кредитам была высока, но инфляция часто была сравнима со ставкой, и в результате кредиты были не настолько дорогими, как могли казаться с первого взгляда на номинальные ставки. Что же изменится, если инфляция и ставка снизятся до 4%? Правильно – ничего: реальная ставка не изменится, а значит, не будет и дополнительного стимула занимать и инвестировать.

Более того, снижение инфляции при сохранении ставок имеет негативный краткосрочный эффект: зарплаты и цены на товары производителей индексируются все меньше, а процент по кредиту остается значительным. Такая ситуация наблюдалась после 2014 г., когда реальный процент резко вырос примерно с 0 до 4–5%. За счет снижения деловой активности в результате дорогих кредитов и произошло замедление инфляции. Но это достаточно дорогая цена, тем более в такой трудный для страны период. К примеру, во время борьбы с инфляцией в США в начале 1980-х гг. ФРС тоже поднимала реальные процентные ставки в экономике, но только до уровня 2–3%. Но эта цена платится один раз, а выгода от снижения инфляции распространяется на длительный период времени. Таким образом, в краткосрочной перспективе политика снижения инфляции ведет к замедлению экономического роста, а в долгосрочной перспективе реальная процентная ставка не меняется.

Неужели экономисты ошибаются, ожидая экономический бум из-за снижения инфляции? Не обязательно. Да, прямого положительного эффекта от снижения инфляции и ставок не ожидается, но благотворное влияние на экономику будет происходить через другие каналы.

Да, прямого положительного эффекта от снижения инфляции и ставок не ожидается, но благотворное влияние на экономику будет происходить через другие каналы.

Во-первых, практика показывает, что чем выше инфляция, тем выше ее волатильность. Таким образом, снижение инфляции снизит риски инвесторов и кредиторов, так как они будут более уверены, что заплатят и получат ожидаемый реальный процент. Это способствует более долгосрочному планированию, которого нашей стране во многом не хватает, а значит, стимулирует инвестиции и экономический рост. Однако большого эффекта тут ожидать не стоит: инфляционные риски – это не бутылочное горлышко, ограничивающее долгосрочные инвестиции в России. Отсутствие инструментов долгосрочного фондирования, макроэкономическая нестабильность из-за зависимости экономики и курса валюты от цены на нефть и геополитические риски осложнения отношений с западными странами – это куда более важные ограничители. Во-вторых, более низкая инфляция позволит лучше распределять ресурсы в экономике: покупатели и производители лучше будут понимать реальные цены в экономике. Значение обоих этих эффектов признал недавно и министр экономического развития Максим Орешкин.

Значение обоих этих эффектов признал недавно и министр экономического развития Максим Орешкин.

Но экономисты отмечают, что эффект для экономического роста от снижения инфляции наблюдается только до уровня порядка 10%, а дальнейшее снижение дает очень скромный эффект или вовсе его не имеет: таким образом, чуда ждать не стоит.

Более того, экономический рост возможен и при достаточно высокой инфляции – в случае если ускорение роста происходит вследствие прежде всего структурных изменений, а не из-за калибрования монетарных показателей. Так, экономика Южной Кореи в 1970–1980-х гг. росла в среднем на 10% в год, несмотря на инфляцию в 15–30% в год. В России же до сих пор большинство ключевых позиций в экономическом блоке занимают специалисты по макроэкономике и монетарной политике, в то время как сейчас стране нужны профессионалы, понимающие экономику на микроуровне. Необходима перенастройка системы стимулов для предприятий и населения, реформа образовательной системы для соответствия требованиям глобального мира, государственная координация создания высокотехнологичных отраслей. В противном случае мы будем продолжать уделять диспропорционально большое значение малейшим колебаниям макроэкономических показателей и подчинять экономику монетарным целям, в то время как должно быть наоборот. Например, готовность ЦБ бороться со «слишком высокими» (в сравнении с производительностью труда) зарплатами повышением ставок и, как следствие, замедлением экономической активности наглядно показывает ограниченность инструментария правительственного экономического блока. Такая политика может не только затормозить рост, но и привести к дисбалансам в экономике. Так, по утверждению бывшего главного экономиста МВФ в 2003–2007 гг. Рагхурама Раджана, попытка решения проблемы стагнации заработной платы в США монетарными методами – ослаблением требований к заемщикам – привела к финансовому кризису 2008 г. Структурные проблемы должны решаться структурными методами.

В противном случае мы будем продолжать уделять диспропорционально большое значение малейшим колебаниям макроэкономических показателей и подчинять экономику монетарным целям, в то время как должно быть наоборот. Например, готовность ЦБ бороться со «слишком высокими» (в сравнении с производительностью труда) зарплатами повышением ставок и, как следствие, замедлением экономической активности наглядно показывает ограниченность инструментария правительственного экономического блока. Такая политика может не только затормозить рост, но и привести к дисбалансам в экономике. Так, по утверждению бывшего главного экономиста МВФ в 2003–2007 гг. Рагхурама Раджана, попытка решения проблемы стагнации заработной платы в США монетарными методами – ослаблением требований к заемщикам – привела к финансовому кризису 2008 г. Структурные проблемы должны решаться структурными методами.

В то же время снижение инфляции несет и определенные риски. Хотя эта проблема в России даже не считается проблемой, многие экономически развитые страны всерьез опасаются дефляции. Изменение процентных ставок используется центробанками для стимуляции или охлаждения экономики. Если же ставки низки, то и пространства для дальнейшего их снижения для стимулирования экономики не так много. Ведь снизить ставки намного ниже нуля очень трудно – людям будет проще держать наличные, чем класть деньги на депозит, приносящий негативный процент. Таким образом, монетарная политика перестает быть эффективным инструментом стимуляции экономики и при определенных обстоятельствах экономический рост может застрять на низком уровне. Япония столкнулась с проблемой дефляции в начале 1990-х гг., многие экономисты сходятся во мнении, что с той же проблемой столкнулись после финансового кризиса 2008 г. и США с Европой. Группа влиятельных экономистов, включая нобелевского лауреата по экономике Джозефа Стиглица, даже рекомендовали главе ФРС Дженнет Йеллен поднять целевой уровень инфляции в США с 2 до 4% в год.

Изменение процентных ставок используется центробанками для стимуляции или охлаждения экономики. Если же ставки низки, то и пространства для дальнейшего их снижения для стимулирования экономики не так много. Ведь снизить ставки намного ниже нуля очень трудно – людям будет проще держать наличные, чем класть деньги на депозит, приносящий негативный процент. Таким образом, монетарная политика перестает быть эффективным инструментом стимуляции экономики и при определенных обстоятельствах экономический рост может застрять на низком уровне. Япония столкнулась с проблемой дефляции в начале 1990-х гг., многие экономисты сходятся во мнении, что с той же проблемой столкнулись после финансового кризиса 2008 г. и США с Европой. Группа влиятельных экономистов, включая нобелевского лауреата по экономике Джозефа Стиглица, даже рекомендовали главе ФРС Дженнет Йеллен поднять целевой уровень инфляции в США с 2 до 4% в год.

Да, проблема дефляции пока не слишком актуальна для России: ключевая ставка с нынешних 8,25% может снижаться еще достаточно долго, оставляя значительное пространство для фискальной стимуляции экономики. Но учиться надо на чужих ошибках и этот риск иметь в виду.

Но учиться надо на чужих ошибках и этот риск иметь в виду.

Таким образом, сейчас России едва ли стоит ждать существенного увеличения инвестиций в результате одного только снижения инфляции и номинальных процентных ставок. Замедление инфляции – важный этап развития, но он не должен быть самоцелью и инструментом разрешения структурных проблем.

Инфляция, виды и причины, составляющие и последствия инфляции в России, что такое индекс инфляции

Инфляция – процесс обесценивания денег, который сопровождается массой сопутствующих изменений. В крайних случаях инфляция может привести к такому обесцениванию денежных средств, что он уступит место натуральному обмену (пример – Германия 1920-х).

Содержание

Скрыть- Что такое инфляция

- Инфляция в России

- Индекс инфляции

- Виды инфляции

- Причины инфляции

- Последствия инфляции

- Составляющие инфляции

Что такое инфляция

Инфляция не равна простому росту цен. Инфляция – это такое изменение общего уровня цен (не на все товары, а в целом), при котором денежные средства обесцениваются, теряя прежнюю покупательную способность. Инфляцию определяют с помощью так называемого дефлятора ВВП, описывающего общий уровень цен (на примере потребительской корзины, исключая импортные товары). Используются цены за текущий год, а не за предыдущий. Монетаристы рассчитывают инфляцию (или темп роста цен) как скорость роста денежной массы. Различают также открытую и подавленную инфляцию (скрытого типа), в условиях, когда цены и их изменение контролируются государством.

Инфляция – это такое изменение общего уровня цен (не на все товары, а в целом), при котором денежные средства обесцениваются, теряя прежнюю покупательную способность. Инфляцию определяют с помощью так называемого дефлятора ВВП, описывающего общий уровень цен (на примере потребительской корзины, исключая импортные товары). Используются цены за текущий год, а не за предыдущий. Монетаристы рассчитывают инфляцию (или темп роста цен) как скорость роста денежной массы. Различают также открытую и подавленную инфляцию (скрытого типа), в условиях, когда цены и их изменение контролируются государством.

Инфляция в России

В России инфляция, основываясь на уровне индекса потребительских цен, составляла от 2500 (в 1992 году), 839,9 (в 1993-м) и до 6,1-6,5 на протяжении 2011-2013 гг. Особенность экономики России заключается в том, что в начале 21 века постоянно снижается покупательная сила национальной валюты. При этом цены на большую часть услуг и товаров растут. Номинальные экономические показатели стабильно выше, чем их реальное содержание. Перераспределение средств и структурные диспропорции приводят к инфляционным ожиданиям у всех экономических субъектов.

Перераспределение средств и структурные диспропорции приводят к инфляционным ожиданиям у всех экономических субъектов.

На сегодня уровень инфляции в России составляет:

- за июнь 2015 г. — 0,19%,

- за январь-июнь 2015 г. — 8,52%,

- для сравнения: за июнь 2014 г. — 0,62%,

- за январь-июнь 2014 г. — 4,82%,

- за 12 месяцев — 15,29%,

- за 5 лет — 51,59%,

- за 10 лет — 144,23%.

Индекс инфляции

Под индексом инфляции понимают только индекс потребительских цен. Это параметр, который измеряет общую динамику цен и изменение этого уровня. В индекс инфляции закладывается только то, что используется для непроизводственного потребления (как товары, так и услуги). В 2015-м году Россия заняла 12-е место по уровню инфляции. Её также рассчитывали по индексу потребительских цен.

Интересный факт: в течение всего времени существования СССР индекс инфляции не рассчитывался (официально). В России такой индекс рассчитывают лишь с 1991 г.

В России такой индекс рассчитывают лишь с 1991 г.

Важно: потребительские цены – это цены, которые реально оплачивает покупатель, и в них уже включены сборы и налоги.

Индекс цен рассчитывается как отношение стоимости корзины текущего года к базовому.

Виды инфляции

Видов инфляции насчитывается немало.

1. Хансен ввёл такие виды, как открытая и скрытая (при контроле цен государством) инфляция.

2. Существует инфляция спроса (переизбыток общего спроса в отношении реального объёма производства), и инфляция предложения (рост цены вызывается за счёт увеличения издержек из-за недоиспользования производственного ресурса).

3. Сбалансированная инфляция – вариант, при котором цены разных товаров не изменяются по отношению между собой, и не сбалансированная инфляция (пропорции изменений цен различны на разные товарные позиции).

4. Прогнозируемая инфляция вполне ожидаема экономическими субъектами, непрогнозируемая – не ожидаема, часто фактические темпы роста цен выше предполагаемых.

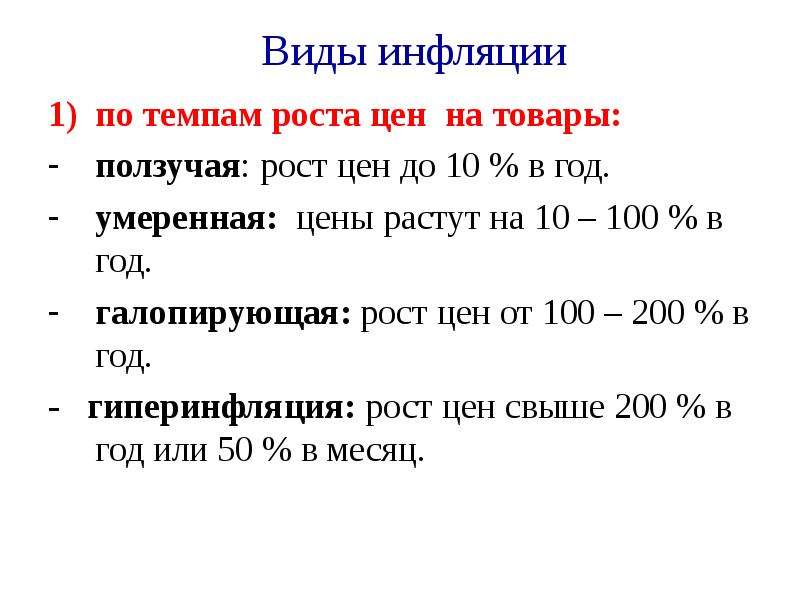

5. Различают виды инфляции и по темпам роста:

- ползучую, или умеренную – до 10% в год,

- галопирующую (10-50%),

- гиперинфляцию (от 50% до 1-9 тыс., редко – 10 тыс. процентов в год и выше).

Интересный факт. Экономисты считают небольшую инфляцию как составляющую развития экономики, стимулирующую её рост. В ЕС, к примеру, средний процент не превышает 3-3.5% в год.

Необычная ситуация порождается при гиперинфляции – так, при покрытии госрасходов при помощи увеличения денежной массы (выпуска денежных средств) может наступить обратный эффект – останавливается привычный хозяйственный механизм.

6. Для описания хронической инфляции с падением производства применяется термин стагфляция.

Причины инфляции

Причинами инфляции называют несколько: от монополий крупных предприятий до роста госрасходов. Среди самых распространённых перечисляются:

- Увеличение или не соответствие бюджету государственных расходов. В этом случае денежная эмиссия увеличивается, денежная масса превышает потребности товарного обращения.

- Массовое кредитование, если ресурсы взимаются не за счёт сбережений, а из эмиссии.

- Отсутствие достаточного обеспечения национальной валюты.

- Монополии: как профсоюзов (невозможен оптимальный уровень заработной платы), так и компаний, предприятий (цена формируется без учёта реалий рынка, свойственно для сырьевых отраслей).

- Уменьшение национального производства в сочетании с сохранением уровня денежной массы. На уменьшившийся объём товаров и услуг приходится прежний объём денежных средств.

- Уменьшение курса национальной валюты при сохранении объёма денежной массы.

- Чрезмерный приток иностранных валют.

Последствия инфляции

Инфляция затрагивает множество областей и имеет ряд последствий:

Возникает различие оценок денежных запасов и денежных потоков. Вследствие этого обесцениваются:

Эмиссия денежных средств ухудшает экономическую ситуацию.

Перераспределяются доходы – последствия инфляции наиболее остро чувствуют

- импортёры товаров,

- продавцы,

- кредиторы,

- бюджетные предприятия.

В «плюсе» оказываются кредиторы и покупатели. Возникают так называемые «мнимые доходы» за счёт удешевления стоимости товаров и стоимости заёмных средств.

Падают рентабельность производства, ВВП.

Как правило, после роста цен ухудшается курс национальной валюты.

Страдают владельцы сбережений, конечные потребители, наименее защищённые слои населения.

Фактически, бедные часто становятся ещё беднее.

Одновременно инфляция может как ухудшить положение производителей (за счёт увеличения цен, а значит – увеличения любых статей расходов при выпуске продукции), так и улучшить. Второй вариант возможен, если продукция поставляется за рубеж, и становится более доступной конечным потребителям.

Еще одно возможное последствие инфляции – так называемая «инфляционная спираль» (процесс самовоспроизводства инфляции, когда инфляционные ожидания подталкивают к росту цен, а он, в свою очередь, формирует ажиотажный спрос).

Составляющие инфляции

Две составляющие инфляции – это инфляция спроса (при повышенных по сравнению с производительностью труда реальных доходах людей) и инфляция издержек (цена растёрт на материалы, задействованные в производстве).

В первом случае объём получаемых населением средств выше реальной производительности труда в пересчёте на каждого работника, и рост получаемых средств превышает рост объёма предлагаемых услуг и товаров. В результате рост доходов становится выше, чем способности экономики удовлетворить растущий спрос, и цены на товары и услуги увеличиваются.

Второй вариант подразумевает, что затраты на производство товаров и услуг повышаются, а чтобы сохранить рентабельность, производители вынуждены повышать на них цены.

Совет Сравни.ру: В случае высоких инфляционных ожиданий не поддавайтесь ажиотажному спросу на товары и услуги. Как правило, наибольшие инвестиционные ошибки граждане совершают, вкладывая свободные средства, чтобы избежать обесценивания, в покупку нескольких однотипных крупных товаров, а также в большие объёмы продуктов питания. Выгода, скорее всего, будет незначительной.

Инфляция в России обновила рекорд за пять лет :: Экономика :: РБК

Импортируемая инфляция

Постоянная цель Банка России по инфляции в годовом выражении — вблизи 4%, однако начиная с 2020 года рост цен вышел за пределы таргета, в первую очередь из-за роста мировых цен на продукты питания. Министр экономики Максим Решетников говорил в марте, что инфляция «по большому счету импортирована с мировых продовольственных рынков». В апреле министр заявил, что основным каналом для инфляции в России стал экспорт (Россия является крупным экспортером пшеницы, подсолнечного масла и т.д.), что отражается на ценах внутреннего рынка. В ответ на это правительство приняло ряд административных мер по ограничению экспорта продовольствия.

Министр экономики Максим Решетников говорил в марте, что инфляция «по большому счету импортирована с мировых продовольственных рынков». В апреле министр заявил, что основным каналом для инфляции в России стал экспорт (Россия является крупным экспортером пшеницы, подсолнечного масла и т.д.), что отражается на ценах внутреннего рынка. В ответ на это правительство приняло ряд административных мер по ограничению экспорта продовольствия.

В июне продовольственные товары подорожали за год даже больше, чем в феврале (предыдущий пик роста цен на продукты питания в России, 7,7%), следует из данных Росстата. По сравнению с маем больше всего подорожали свекла (+58,4%), морковь (+37%), картофель (+20,3%), хотя цены на огурцы снизились на 21,8%, помидоры — 16,2%, бананы — 4,5%.

Читайте на РБК Pro

Из непродовольственных товаров взрывной рост стоимости (в июне к июню предыдущего года) показали строительные материалы — 23,9%, говорится в материалах Росстата. Другие позиции подорожали гораздо слабее: моющие и чистящие средства — на 6,5%, медикаменты — на 6,2%, бензин — на 6,1%.

Другие позиции подорожали гораздо слабее: моющие и чистящие средства — на 6,5%, медикаменты — на 6,2%, бензин — на 6,1%.

По сравнению с маем стройматериалы в целом подорожали на 6,75%, но плиты древесностружечные — на 19,2%, доски — 15,7%, металлочерепица — 12,3%. В частности, пиломатериалы стремительно растут в цене из-за дефицита древесины на внутреннем и внешних рынках — драйвером роста в том числе в России стал бум деревянного строительства в США. Металлосодержащие стройматериалы дорожают из-за роста цен на металлы. Кроме того, туристические поездки в Турцию подорожали в июне по сравнению с маем на 38,9%, сообщил Росстат.

Риски более устойчивой инфляции

ЦБ России 11 июня поднял ключевую ставку с 5 до 5,5% в ответ на разгон инфляции. Исходя из новых данных по инфляции, в июле ЦБ может повысить ставку еще раз. Есть риск, что действие проинфляционных факторов окажется более продолжительным, и в таком случае Банк России уже осенью может повысить ставку до 6,5–7%, предупредил 6 июля Евразийский банк развития в макропрогнозе по региону.

После выхода данных Росстата по инфляции за июнь заместитель министра экономики Полина Крючкова указала, что «инфляция пока сохраняется на повышенном уровне из-за ускорения роста цен преимущественно в непродовольственном сегменте (товары с высокой долей импортной составляющей и стройматериалы), а также секторе услуг (сезонный рост цен на туристические услуги в особенности зарубежного туризма)». Однако в продовольственном сегменте «фиксируется улучшение ситуации за исключением плодоовощной продукции, где пока сказывается сокращение внутренних запасов в преддверии нового урожая».

Однако главный экономист Альфа-банка Наталия Орлова предупреждает, что инфляционное давление нарастает по нескольким каналам — как внутренним, так и внешним, и это может ухудшить динамику по инфляции как минимум до конца 2021 года. В России один из самых высоких индексов цен производителей (+35% в мае год к году), подчеркивает она в обзоре за 7 июля, поступившем в РБК. Что касается внешних рисков, то стоимость контейнерных перевозок в мире продолжает расти, а риск ужесточения денежно-кредитной политики в США может привести к ослаблению рубля и ускорению инфляции в России до 0,5 п.п. в 2022 году. Орлова повысила свой прогноз по инфляции до 6,3% на конец 2021 года и считает, что Банк России на этом фоне поднимет ставку до 7% к концу года.

Что такое «инфляция»?

Инфляция — это обесценивание денег, и как следствие, повышение общего уровня цен на товары и услуги. Но стоит отличать инфляцию от скачка цен. Инфляция — это длительный и устойчивый процесс. Также инфляция не означает рост цен на абсолютно все товары и услуги.

Причины инфляцииОдной из самых распространенных причин является повышение спроса на товары и услуги. Повышенный спрос может провоцировать дефицит товаров и, соответственно, рост цен.

Второй причиной может быть рост цен на производство и сырьевые товары. Когда производитель повышает цены на свои товары и услуги чтобы увеличить рентабельность предприятия.

Третья причина — печатный станок. Т.е. когда правительство при дефиците денег начинает печатать новые деньги. Это приводит к переизбытку в государстве денежной массы, которая ничем не обеспечена (например, программа QE-количественного смягчения). К этому пункту можно отнести и массовое кредитование, что также увеличивает количество денег в обороте.

Четвертая причина — монополия предприятий, рост налогов, снижение курса национальной валюты.

Виды инфляцииСуществует несколько видов инфляции. Разберем три основных.

- Ползучая инфляция — характеризуется замедленным темпом роста цен. При такой инфляции происходит рост цен не более 10% в год. Такая инфляция считается наилучшей, так как инфляция происходит за счет обновления ассортимента и позволяет проводить корректировку цен за счет изменений условий спроса и предложения. Эта инфляция управляемая, так как ее можно регулировать.

- Галопирующая инфляция — характеризуется высоким темпом роста цен. Такая инфляция трудно поддается управлению. В стране часто проводятся денежные реформы. Данные изменения свидетельствуют о наличии экономического кризиса.

- Гиперинфляция – галопирующая инфляция, отличающаяся годовым темпом роста цен на более, чем 100%. При такой инфляции благосостояние населения резко ухудшается. Разрушаются экономические отношения между предприятиями. Такая инфляция является неуправляемой и требует принятия со стороны государства чрезвычайных мер. В результате гиперинфляции производство останавливается, продажа товаров, продукции, работ и услуг сокращается, снижается реальный объем национального производства, растет безработица, действующие предприятия закрываются.

Инфляция может оказывать как положительное, так и отрицательное влияние на социально-экономические процессы.

К положительным последствиям инфляции можно отнести следующие моменты:

- Инфляция оказывает стимулирующее влияние на товарооборот, так как ожидание роста цен в будущем побуждает потребителей приобретать товары сегодня.

- Инфляция служит фактором «естественного отбора» экономической эволюции. В условиях инфляционного развития экономики разоряются слабые предприятия. Таким образом, в национальной экономике остаются функционировать только самые сильные и эффективные предприятия. При этом инфляция может способствовать росту конкурентоспособности отечественных товаров.

- В экономике с неполной занятостью умеренная инфляция, незначительно сокращая реальные доходы населения, заставляет его больше и лучше работать.

- Инфляция перераспределяет доходы между кредиторами и заемщиками, причем в выигрыше оказываются заемщики. Получив долгосрочную ссуду под фиксированные проценты, заемщик должен будет вернуть лишь часть ее, так как реальная покупательная способность денег уменьшится из-за инфляции.

- При инфляции выигрывают должники, покупатели, импортеры, работники реального сектора.

К отрицательным последствиям инфляции можно отнести следующие моменты:

1. Все денежные запасы (вклады, кредиты, остатки на счетах и др.) обесцениваются. Так, от непредвиденной инфляции теряют доходы держатели сбережений на расчетном счете (деньги обесцениваются, и сбережения уменьшаются).

2. Обесцениваются ценные бумаги.

3. Резко обостряются проблемы эмиссии денег.

4. Происходит стихийное, неконтролируемое перераспределение доходов, в результате которого при инфляции проигрывают кредиторы, продавцы, экспортеры, работники бюджетных предприятий. Так, кредиторы (лица, выдавшие кредит), через некоторое время ожидают возвращения кредита деньгами, которые потеряли свою покупательную способность.

5. Снижается экономическое благосостояние тех, кто хранит денежные накопления в банках, если обычный банковский процент ниже уровня инфляции.

6. Рост цен сопровождается падением валютного курса национальной денежной единицы.

7. Искажаются все основные экономические показатели, такие как ВВП, рентабельность и т. д.

- Инфляция бывает отрицательной. В таком случае ее называют дефляция, и она означает снижение общего уровня цен на товары и услуги. В статистике по странам обычно упоминается лишь инфляция, а дефляция отмечается как отрицательная инфляция (т.е. пишется со знаком «минус»)

- С точки зрения экономической науки, идеальная ситуация — это когда инфляция в стране составляет 1.5-2%. Потому что если инфляции нет совсем, то деньги не возвращаются в экономику страны (люди хранят свою зарплату, потому что знают, что завтра цены будут ниже). А если инфляция больше 2%, то она съедает экономический рост. И если у вас рост ВВП 10% и инфляция 10%, значит, ваша экономика не выросла. Также высокая инфляция не позволяет делать среднесрочное и долгосрочное планирование — нельзя строить длинные планы, если у вас инфляция 10%

- Рейтинг стран по уровню инфляции

Жесткие деньги. Доверие государству и избавление от инфляции

В Соединенных Штатах, стремительно выходящих из вызванного пандемией экономического кризиса, подскочила инфляция. Пошли разговоры о ее опасности – хотя еще недавно считалось, что опасности инфляция не представляет, несмотря на то, что последние десятилетия страны все больше залезают в долги, занимая у будущего.

Чтобы как следует понять происходящее, полезно разобраться в природе денег, обесценивание которых и называется инфляцией. Обычные люди сталкиваются c деньгами как с удобным инструментом для обмена товарами – плата за работу позволяет купить еду, одежду и прочее. У государства отношение к деньгам другое: во время финансового кризиса 2008-го власти в США описывали деньги как кровь в кровеносной системе экономики – без свободных денег, дешевого кредита бизнес умрет. В нынешний кризис правительства выдавали людям деньги напрямую – даже без необходимости отработать их. И еще деньги сами по себе товар, их можно продавать, покупать, и в свое время финансист Сорос сделал состояние, обрушив курс британского фунта. Более того, теперь распространились еще и самодельные деньги, криптовалюты – и их идеологи говорят, что они настолько перспективны, насколько люди верят в них.

Олег Ицхоки, профессор экономики Калифорнийского университета, в интервью Радио Свобода рассказал, как устроены деньги, и объяснил, стоит ли другим странам опасаться инфляции в США:

– У денег есть функции – средство накопления, средство расчета и мера стоимости. Накопление – вам нужен механизм, как перенести то, что вы заработали и сохранили сегодня, в покупательную способность завтра. Тут у денег нет никакого уникального свойства. Один доллар или один рубль может сильно обесцениться от сегодня к завтра, но может и набрать стоимость. И золото может. У вас есть выбор из целого портфеля активов: акции, облигации, недвижимость, леса, земля, которую вы можете купить. У этих активов есть два свойства – ожидаемая доходность и риск. И вы принимаете решение, как вам перенести деньги из сегодня в завтра.

Способ обмена

Cамое базовое, необходимое свойство денег – это способ совершать обмен. Если вспомните, в России могли выплачивать зарплату в товарах, которые производит фабрика, и это очень неудобно. Я ездил по Рижскому шоссе, там люди у дороги пытались продать то, чем выплатили зарплату на фабрике. Деньги помогают решить проблему. Мы соглашаемся, что все будем принимать деньги, что нам не нужно будет менять соковыжималку на что-то, что нам нужно, а потом это менять на что-то еще. Деньги сильно снижают транзакционные издержки. Предприятие вам выплачивает деньги, вы можете на них купить любой товар в экономике. Без денег наш мир бы не существовал в нынешнем виде, кто-то должен был бы обменивать свои товары на Рижском шоссе, и транзакционные издержки этого были бы безумно высокими.

У активов со свойствами, что они надежные, что их легко менять, у них высокая ликвидность, будет низкая доходность

Давайте обсудим, какие свойства нужны деньгам. Важно, чтобы они были достаточно стабильны. Если будет инфляция или гиперинфляция, это сильно повысит транзакционные издержки: вам сегодня дали деньги, а завтра они уже обесценились, вы не хотите в этих деньгах сохранять [ваши активы] даже с сегодня на завтра, не говоря уже на следующий год. Деньги должны иметь низкую инфляцию, не должны быть волатильны. Вот биткоин. Может ли так произойти, что он упадет на 40 процентов? Ответ – да. Это говорит о том, что это плохая единица денег с точки зрения транзакций, они должны быть стабильны, чтобы вы сегодня получили зарплату, а завтра пошли в супермаркет. Вам нужно знать, что вы не берете на себя большой риск ото дня ко дню, даже если вы получаете очень низкую доходность при этом. Основное свойство денег, что доходность низкая, но и риск очень низкий, поэтому они могут хорошо выполнять свою транзакционную функцию как способа обмена. Экономисты не говорят о деньгах как о купюрах. Мы говорим об объектах, которые имеют похожие свойства, в данном случае с точки зрения сбережения. Их легко обменять [на что-то] очень быстро. Это надежный способ распоряжения с низкой доходностью. Мы все это называем деньгами. С точки зрения сбережений все, что является надежным, с низкой доходностью и легко поменять на что-то, что вам нужно, мы можем условно называть деньгами. Вы бы, конечно, хотели высокую доходность, но рыночное равновесие диктует, что у активов со свойствами, что они надежные, что их легко можно менять и что у них высокая ликвидность, – у таких активов будет низкая доходность.

Там, где массово начинают фермерам доверять больше, чем государству, – это провал государства

Если мы будем жить в условиях инфляции, деньги начнут терять одно из свойств, начнут иметь отрицательную доходность, и люди будут уходить из денег, придумывать что-то: кто-то покупает золото в условиях инфляции, кто-то – недвижимость, акции «Фейсбука», автомашину или стиральную машину, потому что они могут терять свою стоимость медленнее. Но это все может происходить в инфляционных периодах, когда деньги фактически начинают терять одну из своих функций, и это плохо. Но [за пределами этих периодов] вам дают вещь, которая нужна для транзакций, это хороший способ сбережения, по крайней мере, из сегодня в завтра – это функции, которые выполняют деньги, поэтому мы их держим. А какая у вас альтернатива, собственно говоря?

Доверие государству

– Есть пример фермера в России, который начал выпускать собственные деньги лет 10 назад, как-то развился, у него получилось локальное общество потребкредита. Это происходит в ситуации, когда государство недодает денег?

– Ну слушайте, есть такое количество «антиваксеров» в России. Если не доверяют государству, то не доверять ему можно разными способами. Нет альтернативы, нельзя пойти в Сбербанк и получить более дешевый кредит. Либо ты не доверяешь Сбербанку, либо ты не доверяешь государству, думаешь, что оно найдет способ, как забрать рубли. Все эти вещи возможны. Это может быть как реальное недоверие, основанное на фактах, так и выдуманное недоверие, не основанное ни на чем. Это есть во всех обществах, и в Америке это происходит, везде. Например, со своими детьми дома вы можете нарисовать фантики, пользоваться ими, потому что у вас есть доверие внутри семьи. Но кому вы доверяете больше – государству или фермеру? Там, где массово начинают фермерам доверять больше, чем государству, – это провал государства. Люди должны быть недовольны государством – это здоровая часть политической системы, вы всегда недовольны, хотите лучше. Но при этом если вы своими экономическими решениями начинаете показывать, что вы не доверяете валюте, которую выпускает государство, уходите во что-то другое – это провал государственных институтов.

Обществу надо прийти к консенсусу, в развитых странах он достигается с помощью выборов

Надежная валюта – это одно из общественных благ, которое должно предоставлять государство. Если оно это не делает, государство не выполнило свою функцию, надо увольнять кого-то и нанимать кого-то нового в процессе выборов. Это репутация, которая строится десятилетиями. Нельзя создать репутацию Центрального банка за один выборный цикл, репутация Центрального банка строится десятилетиями. Соответственно, если репутации нет, люди будут уходить в альтернативные валюты по сумасшедшим идеям. Так были построены акции МММ – и когда это начинает приобретать массовый характер, то возможность злоупотреблений становится очень большой, поэтому государство, как правило, регулирует эту деятельность. Регулирование финансовой системы – одна из вещей, которую мы делегируем государству. Если государство плохо справляется, это должно решаться в результате выборов. Естественно, в автократических режимах никто тебя не спрашивает, хочешь ли ты делегировать часть своих прав или нет. В более демократических режимах это результат некоторого консенсуса, но люди могут быть недовольны. Например, огромный вопрос в Америке – отменять ли наличные деньги, можно ли запретить стодолларовую купюру, перейти только к маленьким купюрам. Часть людей считает, что это нарушит их права, они говорят: сейчас вы придете за моей долларовой купюрой, а завтра – за моим оружием. То есть какие-то люди относятся к этому как к неотъемлемому праву – иметь долларовые купюры (и винтовку AR-15), а часть людей может считать, что нам как обществу это невыгодно. Обществу надо прийти к консенсусу, в развитых странах он достигается с помощью выборов, но всегда вы найдете людей, которые недовольны консенсусом – это нормально. Есть люди и справа, и слева, которые должны бороться за изменение консенсуса.

Джанет Йеллен, глава Федеральной резервной системы США в 2014 годуЖесткие деньги

– Деньги как мера стоимости?

– Нам надо в чем-то измерять цены, чтобы могли сравнивать цены разных товаров и могли бы все выражать, например, в золоте или в акциях «Гугла». Можно использовать любой объект для сравнения цен, но деньги имеют приятное свойство, что в них легко сравнивать. Поэтому мы говорим, что они мера стоимости. Если бы у всех были хорошие калькуляторы, всегда можно было бы сравнить относительные цены яблок и апельсинов, но нам бы пришлось пересчитывать все время. Сейчас мы видим, что яблоки стоят доллар за килограмм, а апельсины стоят полтора доллара за килограмм, и это дает нам сигнал, что яблоки чуть дешевле, чем апельсины, и, может, исходя из этого, мы примем решение о покупках.

Чтобы не менять цены, они меняют содержание какао-бобов в шоколаде

Есть важное свойство, то, что мы называем жесткие деньги: цены меняются редко. Это новое кейнсианство, то, что осталось от оригинальных идей Кейнса (одного из ключевых экономистов 20-го века, который после Великой депрессии оспорил идею, что свободный рынок и гибкие зарплаты могут обеспечить полную занятость, и обосновал активное участие государства в экономике. – Прим.). Если цены на яблоки – доллар за килограмм, они в течение достаточно долгого времени остаются на таком уровне. Это приводит к проблемам. Чтобы экономика хорошо работала, нужно, чтобы цены менялись, но фирмы не любят это делать. Например, в стабильных экономиках цены в парикмахерской могут не меняться годами. Вы знаете, что ваша прическа стоит 20 долларов, из месяца в месяц. Почему-то люди не любят, когда потребительские цены меняются, и для фирм большая проблема поменять цены. Например, на товарной бирже растут цены на шоколадные бобы, на бирже, где продается сырье, необработанные продукты, цены меняются все время (например, из-за неурожая. – Прим.). Но фирмы, которые производят шоколад, не любят менять цены на плитки шоколада. Это доходит до абсурда, и чтобы не менять цены, они меняют содержание какао-бобов в шоколаде. Вы привыкли, что «Сникерс» стоит 70 центов, и фирмам и потребителям проще неявно договориться, что поменяется содержание шоколадных бобов в шоколадке, а не цена. Во время рецессии выгодно, чтобы все цены в экономике упали, но фирмы не хотят снижать их. Из-за этого приспособление к шоку от рецессии происходит не за счет того, что товары становятся дешевле, а за счет того, что меньше товаров продается. Это такие неэффективные неокейнсианские бизнес-циклы. Есть большой спор вокруг этого. Например, почему выход из рецессии 2009 года был таким долгим, безработица была высокой еще три-четыре года, – потому что зарплаты не падали, хотя должны были упасть, или по какой-то другой причине, которую мы не очень хорошо понимаем?

Деньги – стабильные, нам не надо пересматривать цены постоянно. Это единственное свойство, которое мы требуем от денег

– Вы говорите: взяли калькулятор посчитать, как поменять яблоки на апельсины. Но сотрудник «Фейсбука», который что-то целый день делает, как посчитать его зарплату по отношению к яблокам?

– Никто не пересчитывает зарплату на яблоки, в экономике она должна отражать предельный продукт работника, что он добавляет в производство компании. Компании не выгодно платить больше, а рынок должен заставить компанию платить за предельный продукт, потому что иначе этот работник может уйти в другое место. Конкуренция должна была бы привести к этому, но это некоторая абстракция, идеальная конкуренция. А так во время переговоров вы как-то определили зарплату, и потом она остается неизменной, скажем, в долларах. Но доллар может обесцениться. И если доллар обесценивается быстро, то работники приходят к фирме и говорят: надо индексировать зарплату к инфляции хотя бы, чтобы не вести все время переговоры. Поэтому мы любим низкую инфляцию, чтобы, по крайней мере, не нужно вести постоянно переговоры об индексации зарплат. Этот вопрос играл огромную роль, когда мы жили в период достаточно высокой инфляции, но потерял значение в развитых странах из-за того, что в них инфляции нет. Но если будет инфляция, этот вопрос вернется.

Товар без прямой полезности

Зарплаты меняются очень редко, гораздо реже, чем цены на товары. Многие зарплаты, в частности, зарплаты почти всех, кто работает в «Фейсбуке», получены в результате переговоров, когда человека нанимают. Примерно половина зарплат в экономике – контрактные. Человек в «Макдональдсе» – известно, сколько долларов в час он получает, нет никаких переговоров относительно этой зарплаты. Эта зарплата жесткая и может не меняться десятилетиями. Когда вы приходите наниматься в хай-тек-компании, банки, консалтинг, вы ведете переговоры о зарплате, ее назначают в результате переговоров. Но до следующих переговоров эта зарплата может не меняться, несколько лет. Но цена яблок при этом может двигаться вверх и вниз. Переговоры о зарплате очень затратны. Мы живем в обществе, которое решило не передоговариваться о зарплатах на постоянной основе.

– Это означает, что деньги – не незаметный механизм обмена, а вполне отдельная вещь.

– Думайте об этом так: деньги – это товар, у которого нет прямой полезности. Для сравнения, акции: фирмы обещают вам что-то завтра [скажем, дивиденды] за то, что вы даете им деньги сегодня. У денег такого нет, никто вам ничего не обещает. От денег вы не получаете такую полезность, как от яблок [которые можно съесть], но у них есть другое свойство, вы можете сравнивать цену яблок и цену труда, это имеет смысл, потому что деньги – стабильные, и нам не надо пересматривать цены постоянно. Это единственное свойство, которое мы требуем от денег. В принципе о них можно думать как о дополнительном товаре без прямой полезности, который люди придумали, чтобы в нем производить сравнение.

Деньги должны быть скучными, это дешевый рутинный объект, функционирование которого гарантируется репутацией государства

Важное свойство денег – они должны быть дешевыми к производству. Единственная монета [в США], которая стоит в производстве дороже, чем ее ценность, – один цент. Чтобы произвести один цент, государство тратит больше, чем один цент. Чтобы произвести купюру в сто долларов, оно тратит очень маленькую долю этих ста долларов. Это, кстати, вторая причина, по которой биткоин – плохая вещь в роли денег. Чтобы произвести биткоин, нужно потратить ровно столько энергии, сколько стоит биткоин. Если цена биткоина растет, то вы будете тратить все больше и больше электроэнергии – это просто равновесные условия. Криптовалюты в том виде, в котором сейчас существуют, обладают катастрофическим свойством, что как только они становятся популярными, они сжигают какое-то безумное количество электричества, ровно столько, сколько эти валюты стоят. Это самоубийственное свойство для валют. Любое использование электричества должно облагаться углеводородным налогом, но такое бесполезное использование электричества должно облагаться двойным налогом, конечно. Пользы от биткоина особой пока нет, и есть колоссальные издержки от него. Если не решить эту проблему, у этой отрасли нет будущего. В этом смысле деньги не могут быть построены на хайпе, на росте, основное свойство денег – они должны быть очень скучными, это дешевый рутинный объект, функционирование которого гарантируется репутацией государства, репутацией агента, который эмитирует деньги. Поэтому центральные банки играют такую огромную роль в современной экономике – это просто репутация того, что центральный банк независимый, и это доказывается десятилетиями.

Управление инфляцией

Государства, у которых есть хорошая репутация в плане монетарной политики, – все развитые и многие развивающиеся страны, у которых основная цель монетарной политики – именно низкая инфляция, а не политические цели, не цели роста. Все пришли к тому, что единственная цель центрального банка – низкая инфляция, остальные цели ей подчиняются, неважно, какие задачи у правительства есть. 50–70 развитых и развивающихся стран этому религиозно следуют. Это то, что привело к хорошим последствиям для монетарной экономики в последние 40 лет, это то, что эти страны действительно научились делать хорошо: с одной стороны, низкая инфляция, с другой стороны, деньги очень дешевые.

Механизм борьбы с инфляцией очень простой – повышение процентной ставки. Страны поняли технологию низкой инфляции

Главное достижение в монетарной экономике последних десятилетий – государства научились управлять инфляцией. Если вы посмотрите на развитые и многие развивающиеся страны, Чили, например, – с 80–90-х годов не было инфляции нигде. Государства поняли: если ожидается 5 процентов инфляции, нужно поднять номинальную процентную ставку выше, чем на 5 процентов, нужно двигать ставку относительно инфляции сильнее, чем один к одному. Если смотреть на данные, то до 90-х годов государства недостаточно реагировали на инфляцию, а после стали реагировать достаточно. Great Moderation, «Великое регулирование» – это то, что мы видели с 90-х годов, и мы не видели инфляции практически нигде в развитых странах, и механизм борьбы с инфляцией очень простой – повышение процентной ставки. Это технология, страны поняли технологию низкой инфляции. В США, на самом деле, недовольны тем, что инфляция все время ниже 2 процентов, они считают, это плохо, Центральный банк США хочет 2 процента, а получается меньше, и это интересный вопрос – почему, и можно ли это исправить. Мы боимся дефляции больше, чем инфляции, потому что механизм борьбы с дефляцией – это снижение процентной ставки, но мы не можем снижать ниже нуля. Пока мы живем в таком мире, где, если вы сохранили 1 доллар сегодня, завтра у вас останется 1 доллар, номинальная процентная ставка ограничена нулем. У вас не может кто-то забрать 5 центов из этого доллара – это был бы эквивалент отрицательной процентной ставки, но пока государства не придумали механизм для этого. Никто не может уменьшить тот факт, что у вас один доллар.

Потребление и инвестиции падают, ВВП падает, происходит рецессия, спрос на работников низкий, безработица растет

– В кризис 2008–2009 годов считалось, что необходимо срочно вкачать деньги в экономику, потому что деньги – ее кровеносная система, без них остановится бизнес, не будет кредита. Сейчас экономический кризис из-за пандемии, и прямая раздача денег. Тут нет нарушения логики? Человек работает, выращивает яблоки, обменивает свой труд и время на бумажки, выданные государством, а потом этот самый «вызывающий доверие эмитент» раздает такие же бумажки всем подряд вне зависимости от труда и потраченных сил?

– Тут много разных проблем смешано, надо разделить. Возьмем 2008–2009 год. Что происходит в финансовый кризис? Людям кажется, что все активы стали рискованными, никто во время финансового кризиса не хочет никуда инвестировать, представления о риске сильно возрастают. Люди убирают деньги из инвестирования, инвестирование падает. Второй эффект – люди боятся за будущее и перестают потреблять, делают сбережения, так они защищаются от неопределенности. То есть все компоненты ВВП – потребление и инвестиции – падают, из-за этого ВВП падает, из-за этого происходит экономический кризис, рецессия. Если ВВП низкий, спрос на продукты и инвестиционные товары низкий, то и спрос на работников будет низкий, безработица вырастет. Какие инструменты у государства, чтобы бороться с этим? Нужно сделать сбережения невыгодными, а инвестиции выгодными. Они должны успокоить рынки низкими процентными ставками. Но в современной экономике мы сталкиваемся с тем, что процентные ставки уже почти на нуле [еще до кризиса]. Это отдельный разговор, почему раньше процентные ставки были 3–5%, а сейчас они 0–1%. У нас структура экономики поменялась, и международная структура экономики, и внутренняя, поэтому мы перешли в период, когда процентные ставки низкие – и это усложняет работу государства. И у государства есть дополнительная задача – снизить процентные ставки на рискованные активы. Поэтому центральные банки начинают покупать активы компаний напрямую, это монетарная политика, она не имеет отношения к раздаче денег, политика стимулирования экономики во время рецессии имеет перераспределительное свойство. Раздача денег в 2008–2009 году была относительно маленькой.

Раздача денег

Да, кому-то раздали деньги, и кто-то другой за это заплатит своими деньгами

Инфраструктурный пакет, первый большой пакет Обамы, когда он выиграл выборы, – это, действительно, была раздача денег. Раздача денег – второй инструмент, который есть у государства, кейнсианский инструмент. Когда потребление и инвестиции низкие, производство падает, что означает, что фирмы не хотят производить и, соответственно, не хотят нанимать работников. Государство может напрямую дать гранты на производство, например, на строительство мостов. Большой инфраструктурный пакет был на ремонт дорог, строительство мостов, чтобы нанять много людей, которые потеряли работу в строительном секторе, например. Напрямую раздать деньги конкретным секторам – это становится фискальной политикой, это второй инструмент, который есть у государства, и мы считаем, что государство в обычных рецессиях не должно его использовать, только в чрезвычайных случаях. В 2008–2009 годах рецессия была большой, тогда использовали все инструменты, потому что очень испугались, думали, что это будет рецессия размером Великой депрессии. Но тот пакет был в три раза меньше пакета поддержки экономики Трампа [во время кризиса 2020 года], и соответственно, в 6 раз меньше пакетов Трампа и Байдена в совокупности, то есть практически на порядок меньше того, что мы наблюдали в 2020–21 году. В 2021 году – это не монетарная, это фискальная политика. Министерство финансов ее проводит, а центральной банк лишь обслуживает, это не раздача денег в смысле, что центральный банк их напечатал. Государство напрямую помогает людям и фирмам, которых оно выбирает, и это превращается в долг государства, который надо будет выплачивать в будущем. Проблема бывает у тех стран, которые смешивают монетарную и фискальную политику, когда центральный банк монетизирует фискальную политику – это приводит к инфляции. В развитых странах такого мы давно не наблюдаем, это происходит в развивающихся странах. Поэтому на вопрос, есть ли у меня ожидания существенной инфляции в Америке, мой ответ: нет, существенной инфляции не будет, потому что долг не будет монетизирован, потому что проблемы долга будут решаться другими способами, в частности, какие-то налоги должны будут вырасти в обозримом будущем. В этом смысле это фискальная политика перераспределения. Да, кому-то раздали деньги, и кто-то другой за это заплатит своими деньгами, но не через монетарные механизмы, а через механизмы налогообложения.

У американского государства есть выбор: увеличить отношение долга к ВВП или поднять налоги и выплатить этот долг

Если будет, например, налог на богатство, люди, у которых свыше 400 миллионов долларов по совокупности активов, компенсируют какую-то часть того, что раздали в 2020–21 году. Второй вариант: иностранцы могут за это заплатить [покупая американские гособлигации], раз уж им так нравится американский государственный долг. До тех пор, пока иностранцы хотят держать у себя американские активы (а их никто не заставляет – это результат рыночного равновесия, люди голосуют своими экономическими решениями), американское государство не должно возвращать этот долг. Когда этот спрос начнет заканчиваться, процентные ставки на американские гособлигации начнут расти, государству станет дорого держать этот долг, оно потихоньку начнет его выплачивать с помощью повышения налогов. Поэтому у американского государства есть выбор: увеличить отношение долга к ВВП, но это риск – в случае падения спроса на американские активы этот долг станет дорогим. Второй процесс – поднять налоги и выплатить этот долг. И для американского государства в течение следующих 10 лет это будет одним из главных экономических вопросов. Если вспомните выборы 2012 года в Америке, Ромни и Обама спорили, какие главные экономические проблемы стоят перед США, и стояла проблема долга. Но тогда долг был 80 процентов к ВВП, а сейчас ближе к 120. Эта проблема вернется, она просто не является острой в 2021–22 году, но в 2024 году вполне может стать острой, и тогда в американском обществе будет дискуссия по поводу государственного долга, и кандидаты в президенты будут говорить: мы идем с планом по снижению госдолга, делать мы будем это за счет таких-то налогов.

Дебаты Обамы и Ромни в 2012 годуТе агенты в мировой экономике, кто могут выпускать надежные активы, могут очень дешево занимать

Можно было бы решить проблему за счет инфляции, потому что инфляция убивает долг: если бы инфляция была 10 процентов, она бы на 10 процентов снизила номинальный долг. У того, кто сберегает в номинальных активах, инфляция забирает ресурсы, а долг того, кто занимает, наоборот, тает по мере инфляции. Но богатые страны таким способом не решали проблему долга уже много-много лет. Мы не ожидаем инфляции.

Средства сбережения

– Занимая средства извне, можно бесконечно относить долг в будущее? Экономика от этого никак не страдает?

– Важно сравнивать, сколько ты занимаешь относительно ВВП. В этом смысле важный показатель, занимает ли государство быстрее, чем происходит рост экономики. Но так можно сделать. Мы живем в мире с дефицитом надежных средств сбережений. Пенсионные фонды во всех странах, богатые люди в странах с плохими финансовыми институтами, таких как Россия, Китай, Саудовская Аравия, – все хотят надежный способ сбережения, куда ты можешь положить деньги и знать, что завтра никто у тебя это не отнимет, не будет налогообложения и так далее. Нефтепроизводящим странам нужно было как-то сберегать все, что они выкачивали из земли, когда цены на нефть были запредельно высокими. Есть быстрорастущие страны, как Китай, Корея, финансовые рынки которых не успевают за их экономическим развитием. Если бы в мире были только развитые страны, то равновесие было бы устроено по-другому. В Китае нет такого рынка, как в развитых странах, люди не могут сберегать так же надежно, как в Америке, в Европе. Люди в Китае становятся богатыми, зарабатывают деньги и их хотят сберечь как-то. Для этого нужно покупать какие-то надежные активы, но таких немного. Те агенты в мировой экономике, кто могут выпускать надежные активы, могут очень дешево занимать. Есть огромный спрос в мире на надежные сбережения, а когда на них появляется спрос, цены должны вырасти. Что означают высокие цены [на долговые активы]? Они означают очень низкие процентные ставки. Что значит дорого купить долговое обязательство? Оно выплатит низкую доходность.

Какие-то страны производят Airbus, какие-то – BMW, а какие-то – надежные активы

Давайте посмотрим, кто может производить надежные активы. Раньше думали: люди покупают жилье и берут под них ипотечные кредиты, и банки могут эти долги собрать в надежный актив. 2007–2009 годы показали, что это не так. Думали: европейские банки могут быть надежными, но в 2013–14 году мы увидели, что ни Испания, ни Италия, ни Греция, ни Португалия не создают надежный долг, а это означает, что и долг Германии не может быть надежным. Может ли Швейцария создать надежный актив? Швейцария может, но это очень маленький рынок. В 2015 году швейцарский франк стал дорожать, и швейцарскому государству это очень не нравилось. Остается один большой агент в мировой экономике, который имеет технологию производства этих активов, – американский центральный банк. Годовые, трехлетние, пятилетние облигации американского центрального банка являются фактически единственным способом [надежно сберечь деньги]. Не потому, что других агентов в мировой экономике нет, свято место пусто не бывает, все хотят занять эту нишу, но сделать это очень сложно. Это тяжелая технология репутации, которая накапливается столетиями. У Китая такой репутации нет, у Европы, по другим причинам, такой репутации нет. Какие-то страны производят Airbus, какие-то страны производят BMW, а какие-то страны производят надежные активы (Америка производит не только гособлигации, надежные активы – это только один из многих товаров, который она производит). Когда мы говорим о смене мирового порядка, – действительно, через 50 лет это место может занять Китай или Евросоюз, – но об этом сейчас можно только гадать. Факт в том, что за последние 30 лет роль доллара в мировой экономике очень укрепилась тем, что спрос на надежные активы сильно вырос, а предложение его не догнало. Именно поэтому американское министерство финансов может так дешево занимать сейчас деньги. С одной стороны, это выгодно американскому государству, с другой стороны, это его необходимая функция в мировой экономике. Без этого мы бы жили в мире, который выглядел бы гораздо хуже.

Процентные ставки

Есть риск высоких процентных ставок, а не долгосрочной инфляции

– Все время кризиса, пока в американскую экономику вливались деньги, все уверенно говорили, что инфляции мы не боимся. Последние месяцы инфляция подскочила, и все вдруг о ней заговорили.

– Что значит, что мы боимся инфляции? Это означает, что из-за инфляции поднимутся процентные ставки. Я думаю, если опросить экономистов, ожидаем ли мы инфляцию в Америке выше 5 процентов в течение больше чем года, ответ будет – нет. Потому что центральный банк поднимет процентные ставки и сделает это очень агрессивно. Поэтому риск инфляции – это на самом деле риск высоких процентных ставок. Если мы увидим, что 5 процентов инфляции, которые мы наблюдали два месяца, превратятся в 5 процентов годовых, мы будем ожидать ставку 7 процентов – это очень высокая процентная ставка, мы такой процентной ставки не видели уже 20 лет. Но мы не ожидаем инфляцию 5 процентов. Два месяца 5-процентной инфляции, мы считаем, были всплеском, приспособлением экономики к быстрому выходу из кризиса, вызывающему дефицит товаров – именно в Америке экономика очень быстро выходит из рецессии: отменяются ограничения на рестораны, не хватает работников, зарплаты в ресторанах растут, мы видим рост цен, есть нехватка самых разных товаров, от полупроводников до машин. Мы не думаем, что это продлится долго, это не перманентная 5-процентная инфляция, а всплеск, который снизится, когда экономика начнет догонять спрос. Но если эта инфляция окажется более перманентной, чем центральный банк думает на данный момент, мы ожидаем агрессивного поднятия процентных ставок. В этом смысле есть риск, на самом деле, высоких процентных ставок, а не долгосрочной инфляции.

Странам придется выбирать между удешевлением своей валюты и высокими процентными ставками. И то, и то плохо

Почему это риск? Это замедлит экономику. Рост процентных ставок будет ответом на слишком быстрый рост экономики относительно того, что она может предложить. Экономика слишком быстро начала расти, нам надо ее замедлить высокими процентными ставками. В чем риск для мировой экономики, если американская экономика выходит из кризиса быстрее нее, в частности, быстрее экономики в развивающихся странах (посмотрим, как экономика в Европе, по вакцинации она на два месяца отставала, но сейчас догнала США фактически)? Если выход в Европе и Америке будет одинаково быстрый, то могут быть одинаково высокие процентные ставки и в Европе, и в Америке. Это очень опасно для развивающихся стран, в которых с пандемией еще не закончили, в которых экономика не выходит из кризиса. Высокие процентные ставки приводят к удорожанию доллара относительно валют стран, которые не подняли процентные ставки. Разница процентных ставок – это стимул для перетока валют. Соответственно, если в долларах высокая процентная ставка, то деньги будут течь к долларовым активам, еще больше укреплять доллар. Проблема состоит в том, что банковские системы занимают в основном в долларах, товары торгуются в основном в долларах. Когда доллар укрепляется – это сильно тормозит мировую экономику. В этом смысле основная опасность, что развитые страны выйдут быстро из кризиса, поднимут процентные ставки из-за риска инфляции, и это затормозит мировую экономику. Развитым странам важнее, что у них происходит дома с инфляцией, и только потом их интересует, приведет ли это к глобальной рецессии, к рецессии в развивающихся странах. Риск инфляции в США приведет к высоким процентным ставкам в США, и другим странам придется выбирать между удешевлением своей валюты и высокими процентными ставками у себя. И то, и то плохо. Удешевление своей валюты приводит к проблемам финансовой системы, высокие процентные ставки приводят к торможению выхода из рецессии. Если бы меня спросили, какой риск я вижу для мировой экономики основной – это именно это.

Дорогой доллар

Когда происходит глобальная рецессия, все ищут надежные активы, а это гособлигации США

– Доллар может стать более дорогим?

– Когда все хорошо, доллар обесценивается. Свойство надежной валюты состоит в том, что когда все хорошо, она дешевая, а когда все плохо, она дорожает. Оказывается, плохо может быть двумя разными способами. Плохо может быть потому, что есть рецессия в экономике, и плохо может быть потому, что есть инфляция. По обеим причинам доллар может дорожать. Раньше никто не заботился об инфляции в США, просто потому что ее не было 40 лет, поэтому обсуждали удорожание доллара, вызванное глобальной рецессией. Когда происходит глобальная рецессия, все ищут надежные активы, а это гособлигации США, поэтому происходит приток денег к американским гособлигациям, что укрепляет доллар. Инфляция работает по-другому. Федеральная резервная система поднимет процентную ставку, более высокая процентная ставка сделает долларовые активы более привлекательными, опять произойдет приток денег, опять доллар укрепится.

Даже фирмы из стран, которые напрямую не торгуют с США, все равно почему-то используют доллар

Последствия этого: цены многих товаров, которые торгуются международно, увеличатся – международные производственные цепочки устроены в долларах в основном. Это последствие функции денег как меры стоимости, товары редко меняют цены в тех валютах, в которых они назначены, и доллар используют как валюту, в которой назначаются цены в международной торговле. В частности, когда фирмы из Австралии торгуют с фирмами из Японии, почему-то они договариваются о стабильных ценах в долларах. Это некоторый парадокс и как раз тема, которой я занимаюсь. Даже фирмы из стран, которые напрямую не торгуют с США, все равно почему-то используют доллар. Но тут надо помнить, что порядка половины стран в мире используют таргетирование обменного курса с долларом, поэтому доллар не совсем случайная валюта в этом смысле. Многие страны не имеют свободного обменного курса своей валюты с долларом, поэтому имеет смысл цены назначать в долларах, относительно которого обменные курсы стабильны. Интересно, что у Китая до недавнего времени был фиксированный курс доллара, потом они перестали это делать, но по-прежнему у них не полностью плавающий курс относительно доллара, а управляемый обменный курс. В этом смысле Китай до сих пор вносит вклад в стабильность доллара в мировой экономике. Большой вопрос, почему фирмы медленно переходят на другие валюты. Страны, географически близкие с еврозоной, Турция, например, или Россия во многом, используют евро теперь для торговли. Но евро пока не вышел на позиции, схожие с позициями доллара в мировой экономике. Вся Латинская Америка, большая часть Африки, большая часть Азии используют в торговле доллар, а не евро. Юань пока тоже мало используется. Это то, что будет, вероятно, меняться в ближайшие 20 лет. Горизонты для изменений, о которых мы говорим, – это десятилетия, не годы, это 20–30 лет.

Когда ты борешься с рыночным равновесием, ты вступаешь в неравный бой

И если центральный банк в Америке поднимет процентную ставку из-за угрозы инфляции, с точки зрения международной торговли это означает, что доллар станет сильнее относительно других валют, цены торговли вырастут. Соответственно, если Япония торгует с Кореей в долларах, то цены и в иенах, и в корейских вонах вырастут из-за того, что доллар укрепился, а фирмы не поменяли цены в долларах. «Киа» стоит, скажем, 20 тысяч долларов, но в иенах и вонах цена выросла. В этом состоит проблема: вроде бы ничего не произошло с точки зрения корейско-японской торговли, а все цены торгуемых товаров выросли.

Грузовое судно в Гонконге– Про подконтрольность инфляции вы уверены, а про обменные курсы? В свое время финансист Сорос обрушил валюту целой страны, британский фунт.

– Происходят ли большие движения обменных курсов при низкой инфляции? Ответ – да. Это другая область моих исследований, как могут двигаться обменные курсы, когда нигде нет инфляции. Как может фунт стерлинга упасть на 20 процентов без инфляции в Великобритании? Как в Японии иена может подешеветь на 50 процентов без инфляции? Государство в развитых странах выполняет свою функцию, удерживая низкой инфляцию, но при этом обменные курсы могут быть волатильными. Вы говорите про Сороса, можно ли сыграть какому-то инвестору на обменных курсах? Да, постоянно. Например, Швейцария во время европейского долгового кризиса – им не нравилось, что швейцарский франк очень укрепился. Центральный банк пытался с этим бороться и проиграл огромное количество денег. Бороться с рыночными силами сложно. В Великобритании была обратная ситуация, они боролись с ослаблением фунта стерлингов. Когда ты борешься с рыночным равновесием, ты вступаешь в неравный бой, если будет достаточно большой инвестор против тебя, то вполне вероятно, что центральный банк проиграет, а проигрыш означает потерю денег. Если ты пытался поддержать обменный курс на уровне, который не соответствует рыночному равновесию, то разница между ним и тем, сколько денег ты на это поставил, – это ровно столько, сколько ты можешь потерять. Это постоянно происходит. Поэтому государства должны взвешивать, стоит ли поддержание курса на каком-то уровне потенциальных потерь. Когда Центральный банк России сглаживает колебания доллара к рублю, он постоянно потенциально рискует, будет ли набег на Центральный банк большого количества инвесторов, которые координируются, либо одного большого инвестора, как, например, Сорос, который может сам подвинуть рынок. Это не означает, что государство не справилось с монетарной функцией, но они напортачили что-то в политике обменного курса – это две разные задачи Центрального банка. Но основная задача – инфляция.

Цены на товары растут, вы живете в инфляции, но это совершенно не смертельно для экономики

– Вы говорите, что развитые и значительная часть развивающихся стран научились бороться с инфляцией, а из России все время приходят сообщения о том, что растут цены, продовольствие дорожает. Россия не научилась бороться с инфляцией?