Расчёт инфляции различными методами — считаем сами

Автор Антон Егоров На чтение 6 мин. Просмотров 213 Обновлено

Доброе время суток уважаемы читатели и гости блога.

Темы об инфляции никогда не угасают, более того ставят многих в недоумение «Почему инфляция в стране падает, а цены непрерывно растут?» Неужели нас намеренно вводят в заблуждение? Пришло время все окончательно выяснить и разобраться что к чему.

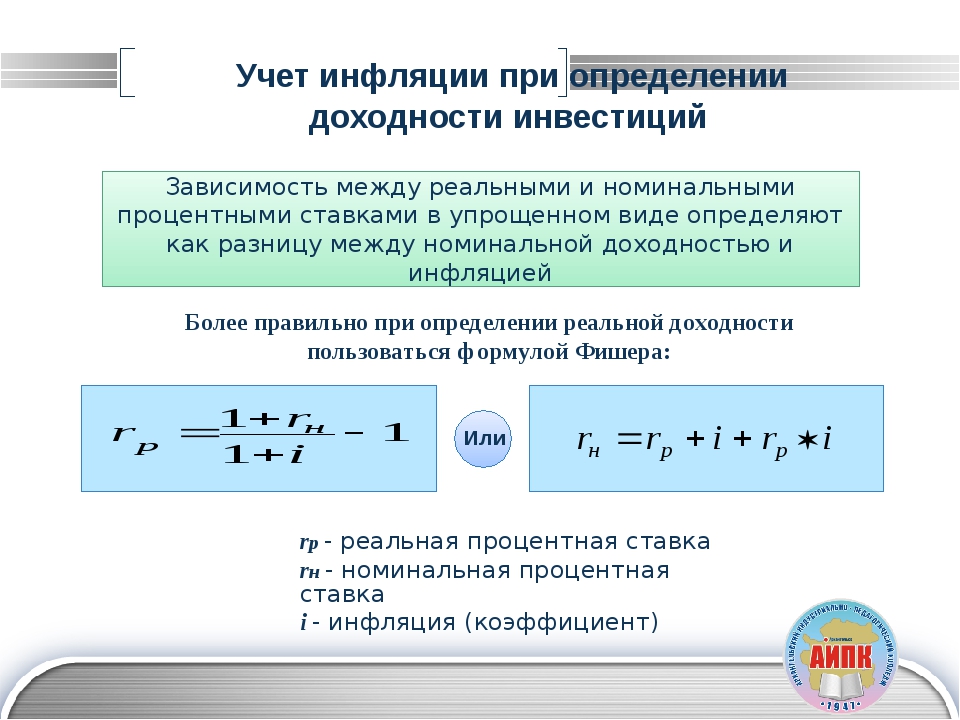

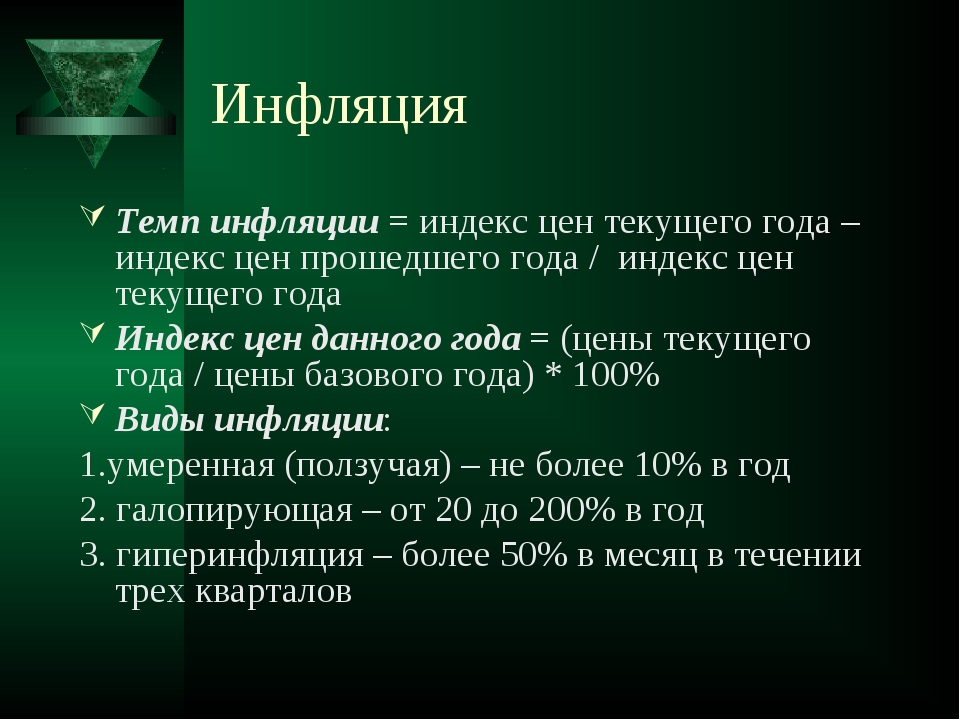

Инфляция – это экономический показатель, который сопровождается ростом цен на товары и услуги. Иными словами, со временем на одни и те же деньги люди могут купить меньше товаров и услуг чем прежде. В такой период курс национальной валюты падает.

[adsense_code]

Пострадать от инфляции способен практически весь рыночный сегмент. И не важно, что это может быть: взлет цен на продукты питания, уменьшение покупательской способности и т.

Расчет инфляции. Какие способы использовать

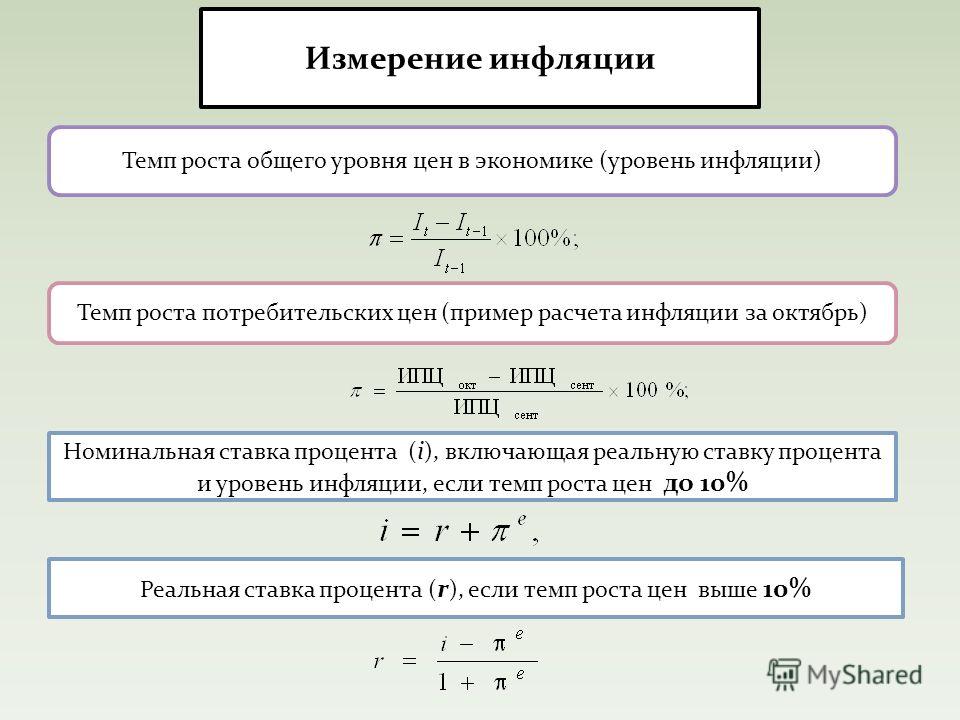

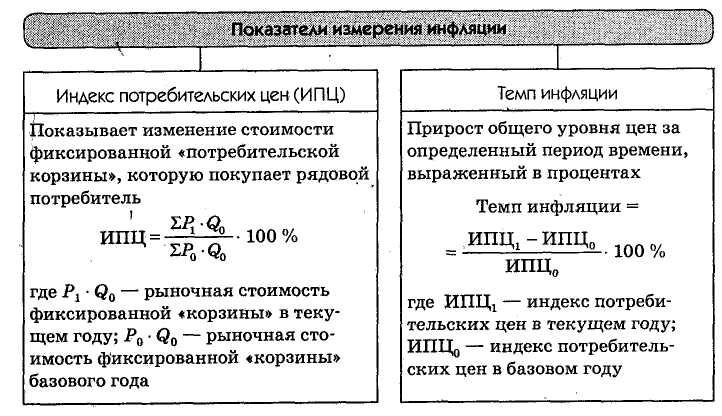

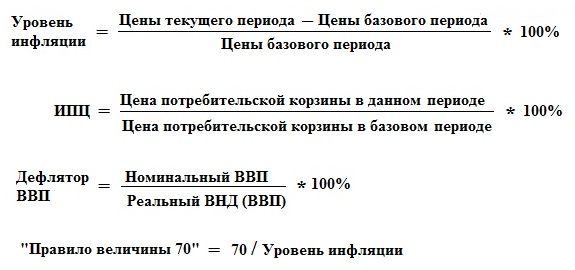

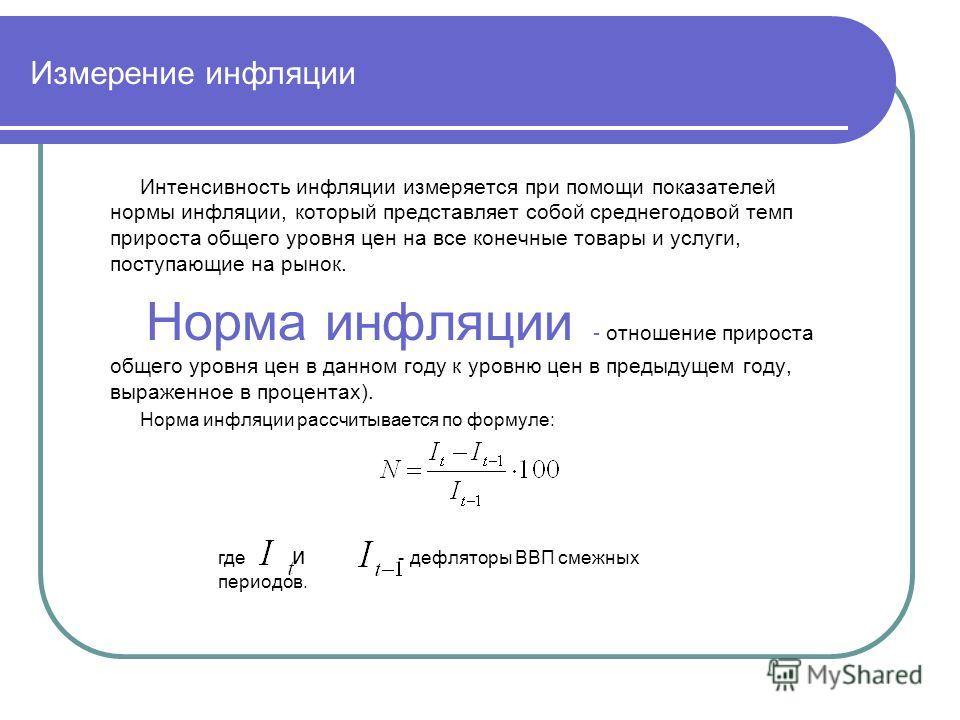

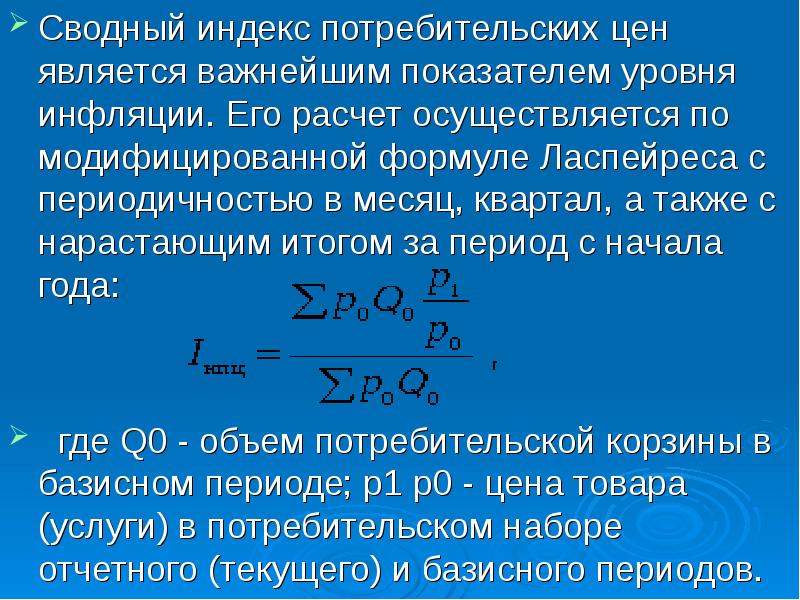

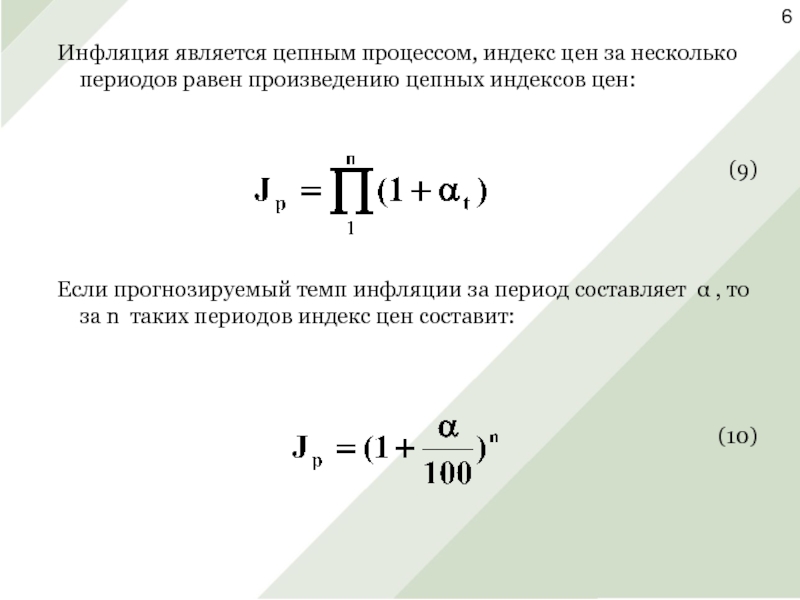

Как мы уже знаем, инфляция – это экономический показатель. Общий уровень цен рассчитывается на основании фиксированного набора потребительского товара с учетом структуры их потребления. Сюда также входят среднесрочные и долгосрочные товары, а также обслуживание. Какие же показатели используются для расчета? Всего лишь два:

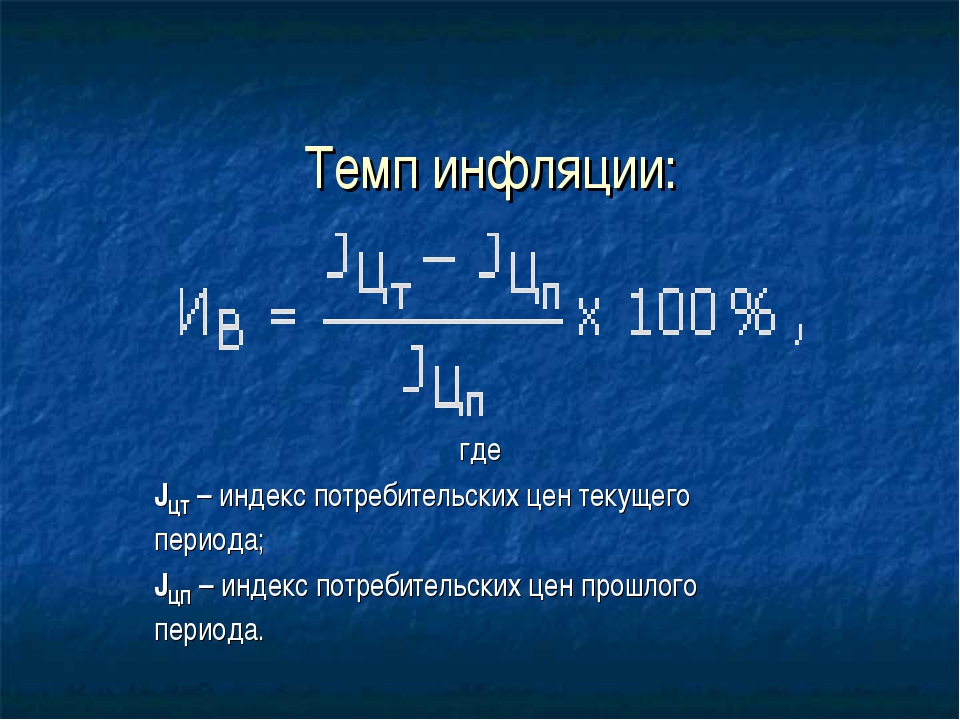

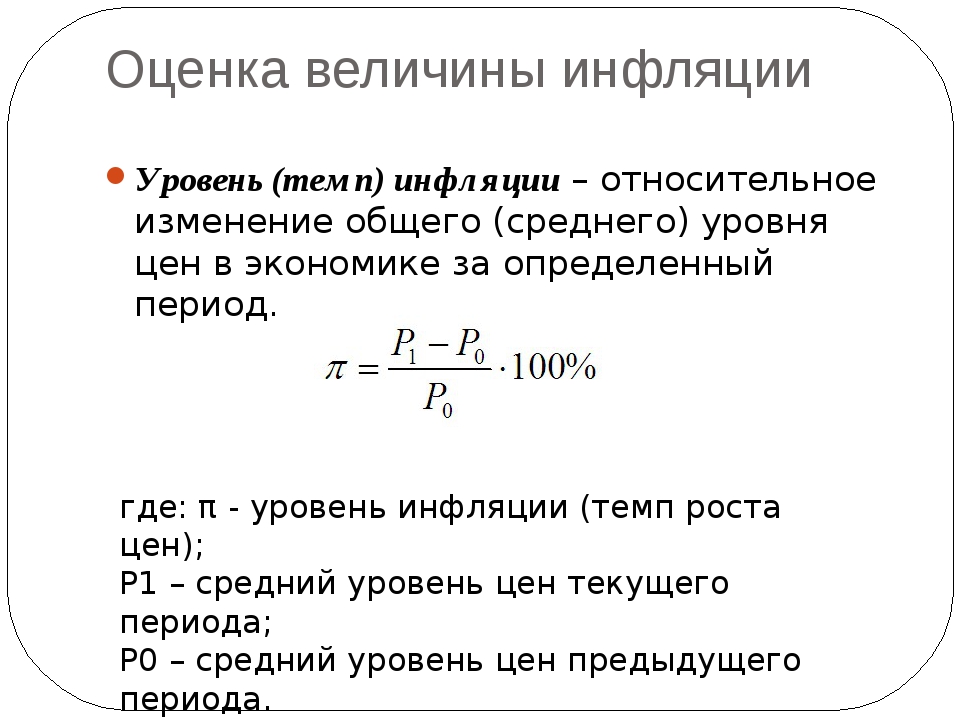

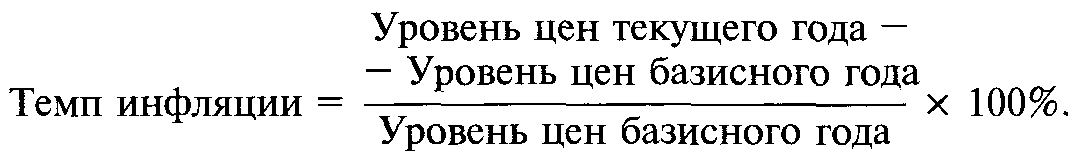

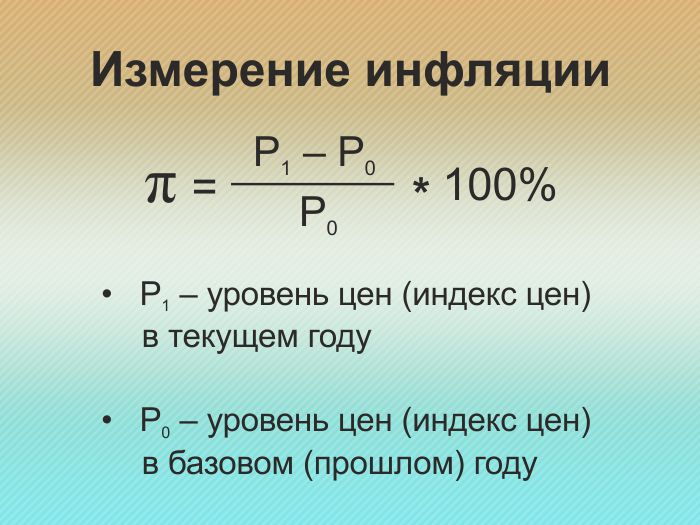

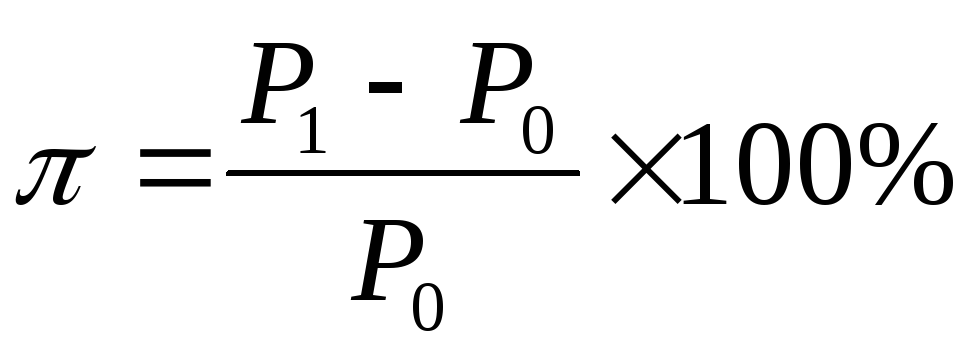

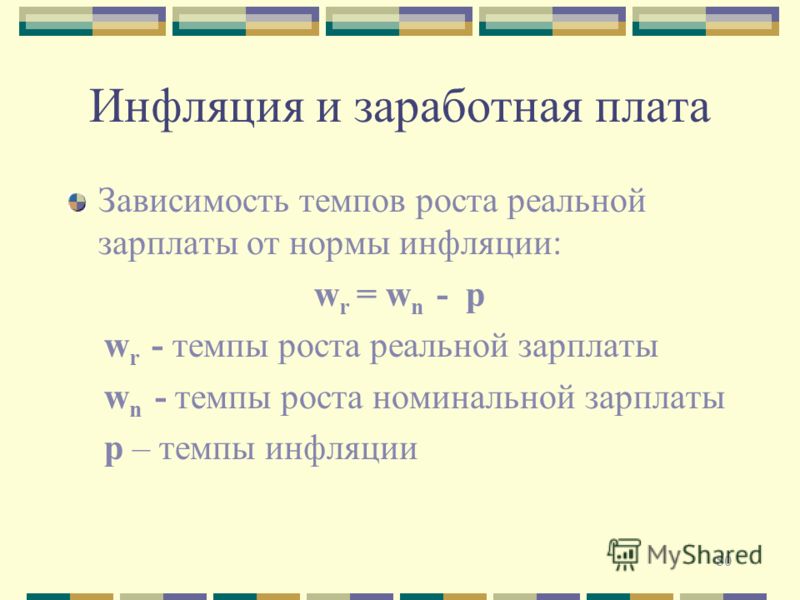

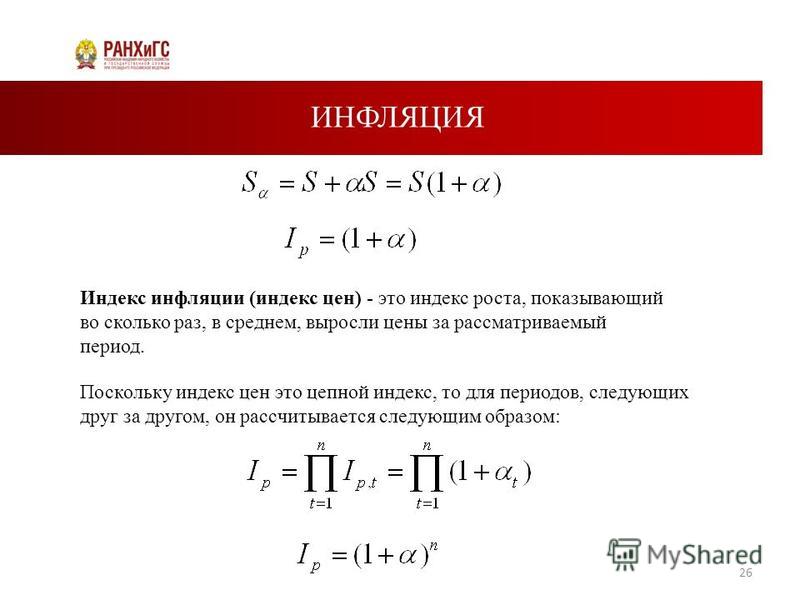

- Индекс инфляции или темп роста цен (IР). Рассчитывается как стоимость потребительских цен, товаров отчетного периода(Р1) разделенная к стоимости потребительских цен базисного периода (Р0) ( формула указана в изображении).

Что показывает индекс инфляции? Прежде всего, определяет, во сколько раз изменился уровень цен. Если показатель больше единицы, тогда цены росли, но, когда индекс приравнивается к единице – общий уровень цен малоподвижный, то есть остался на прежнем уровне. Если индекс меньше единицы, тогда общий уровень цен снизился.

Если показатель больше единицы, тогда цены росли, но, когда индекс приравнивается к единице – общий уровень цен малоподвижный, то есть остался на прежнем уровне. Если индекс меньше единицы, тогда общий уровень цен снизился.

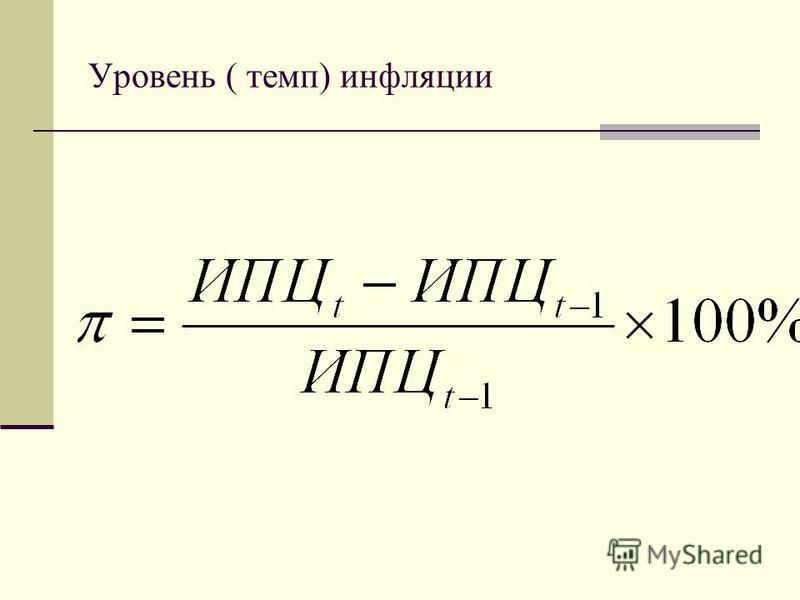

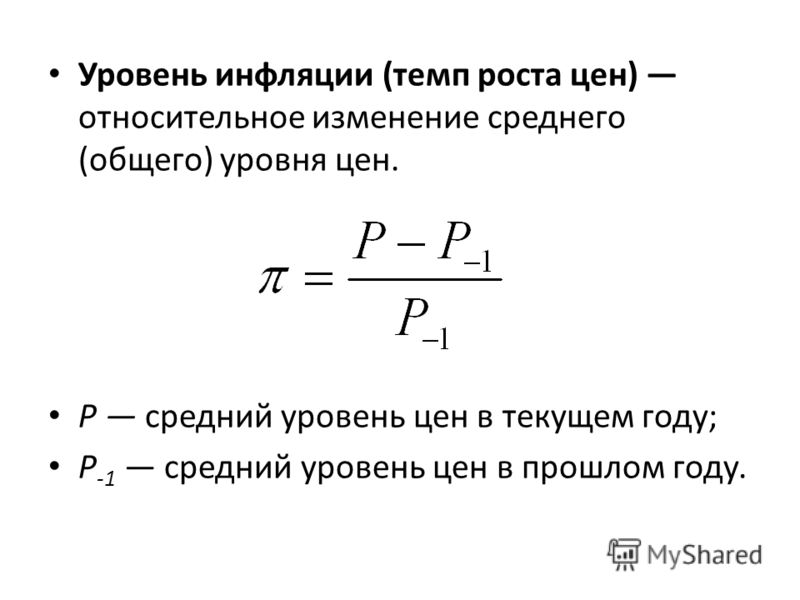

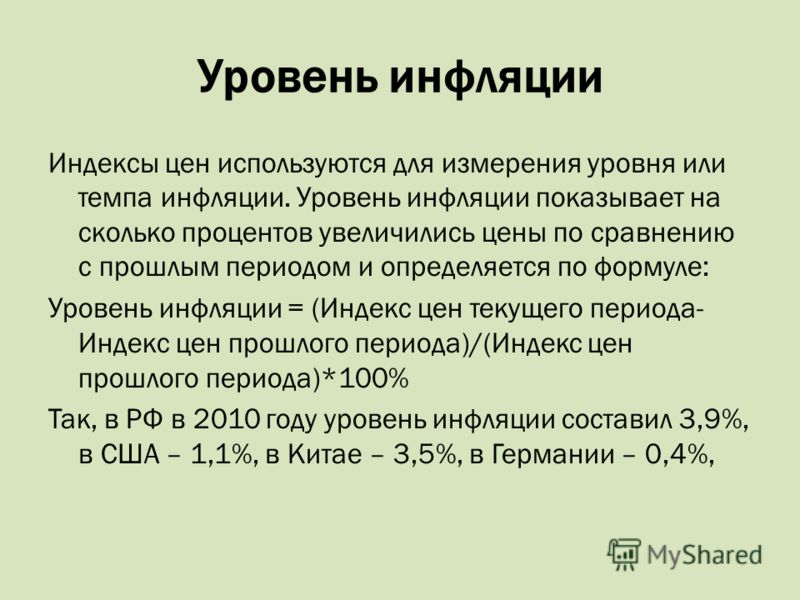

- Уровень инфляции. (P) Согласно в формуле в числителях обозначается — абсолютное изменение цен по отношению к ценам базисного периода выраженное в процентах.

Если индекс инфляции показывает – во сколько раз изменился уровень цен, то уровень инфляции будет показывать — на сколько процентов изменился общий уровень цен. Но какую взаимосвязь имеют эти две формулы?

На самом деле все просто. Когда индекс инфляции больше единицы – цены растут. В этом случае уровень инфляции будет положительным. Если же индекс инфляции оказался меньше единицы, тогда уровень инфляции примет отрицательное значение.

Обобщающие показатели инфляции

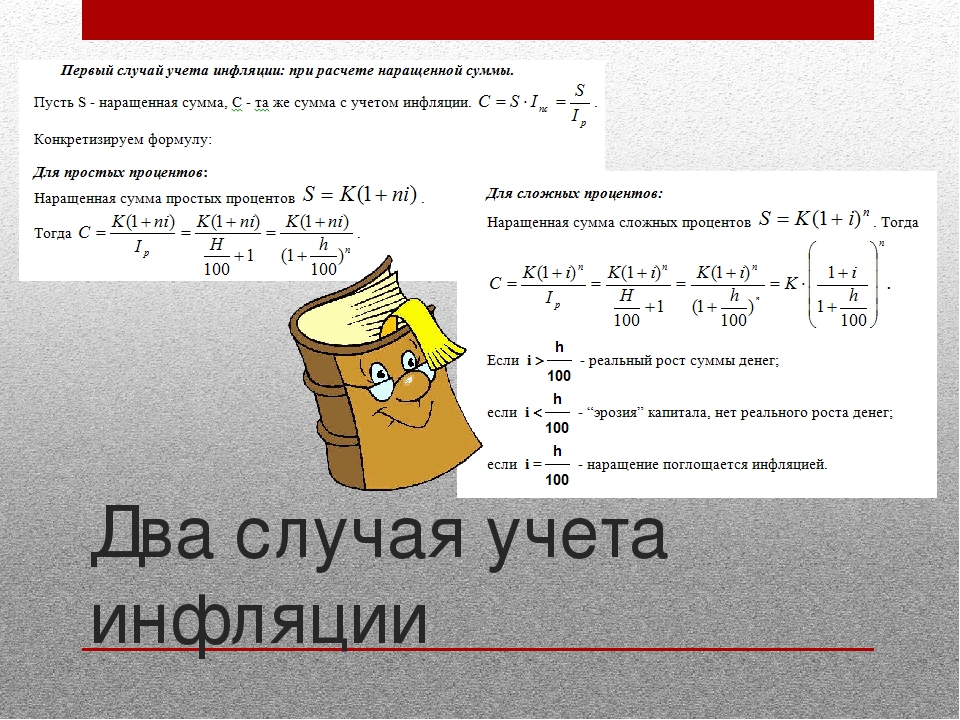

На протяжении нескольких столетий ученые пытались создать точные способы расчета, которые смогли бы оценивать не только стоимость рыночной корзины, но и ее состав.

Индексы цен и доходов по формуле Ласпейреса

Статистик Этьен Ласпейрес в 19 веке разработал свой метод индексирования инфляции. Его формула показывает сравнение потребительской корзины согласно текущего и базисного периода и разницу между ними.

Показывая колебания цен в базисном периоде, индекс исключает изменения стоимости в структуре потребления. Поэтому он дает высокую оценку инфляции, если цены растут, и наоборот, заниженную оценку если падают.

Индекс Пааше

Этот метод расчета появился в 1874 году немецким экономистом Германом Пааше. Он определяется за счет потребительских расходов текущего времени к базисному периоду, с таким же ассортиментом корзины.

Индекс Пааше показывает, какие изменения произошли: во сколько раз увеличился/уменьшился средний уровень цен. А именно, ценовое изменение в текущем периоде. Наблюдая за движением цен в потребительской корзине, эта формула не в состоянии полностью отразить эффект дохода. В результате чего – завышенная оценка инфляции при снижении цен, и наоборот, заниженная в случае роста.

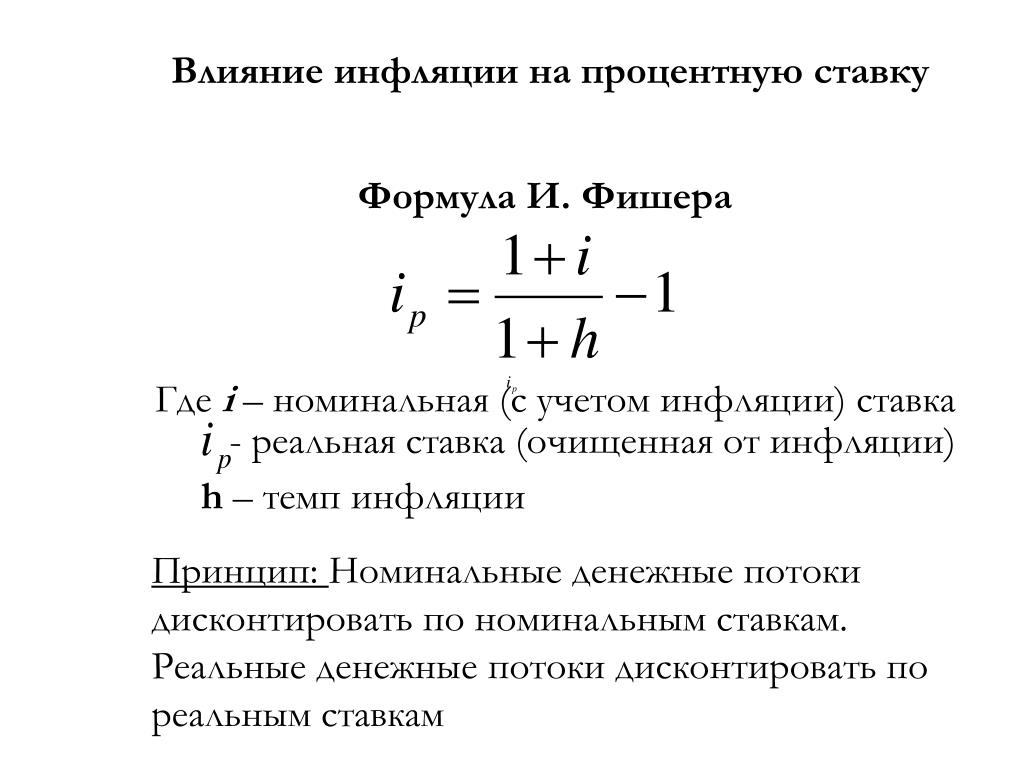

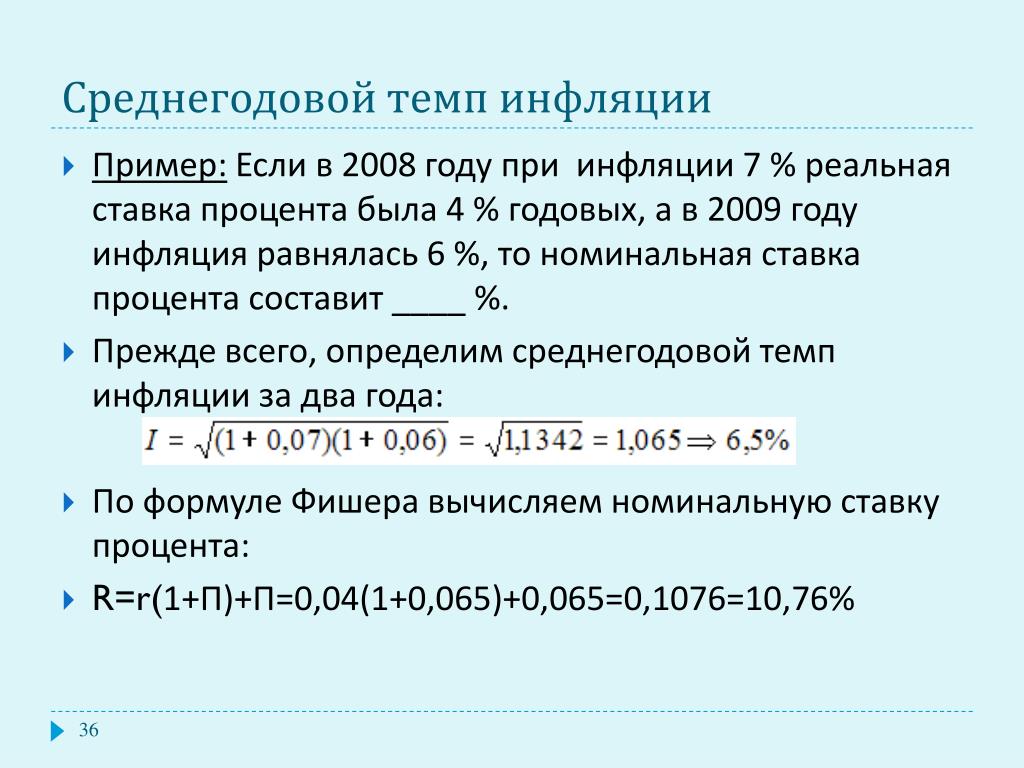

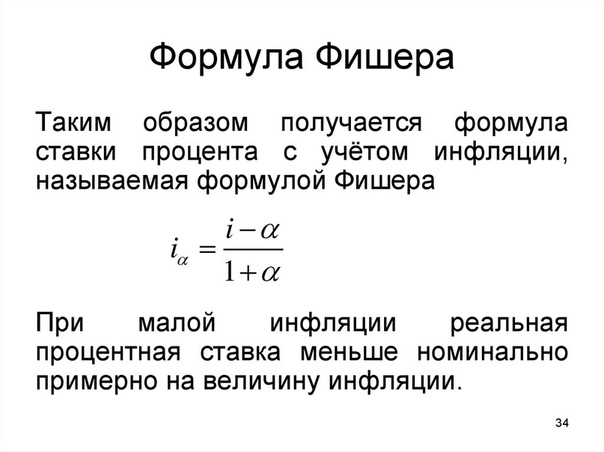

Индекс Фишера

Обе формуле несут свои погрешности. Но американский экономист Фишер посчитал их объединить для того чтобы вывести среднюю величину.

В наше время его метод не настолько распространен как предыдущие, но также достойный внимания. Ведь он является обратимым во времени, то есть от перестановки периодов, величина будет обратной первоначального индекса.

Индекс «Гамбургера»

[adsense_code]

Интересная методика, мимо которой пройти невозможно. Название «гамбургер» имеет прямое содержание. Ведь по сути этот популярный фаст-фуд продается в каждой стране, поэтому сразу привлек к себе внимание. Благодаря нему можно определить индекс оценки стоимости одинаковых продуктов в разных государствах.

По многочисленным расчетам, выяснилось, что в предыдущем году Швейцария заняла первое место по продаже дорогих гамбургеров стоимостью 6,80 долларов, а самый дешевые нашлись в Венесуэле, всего за 0,67 центов.

Такой простой, и своеобразный метод смог показать несоответствие валют в государствах, где уровень доходов практически одинаков.

Инфляция для обычного человека – это всегда плохо.

Кому выгодна инфляция?

- Экспортерам продающие свои товары за границей, там получают иностранную, а здесь национальную валюту. Выгода очевидна

- Должникам, которые должны фиксированную сумму.

- Банкам, выдающие низкие проценты по вкладу. Получили деньги в оборот, ко времени, когда их нужно отдавать вкладчику – они обесценились.

- Государству, для повышения уровня экономического роста, путём понижения ставок по кредитам для производителей. Это помогает стимулировать экономику.

Что такое личная инфляция?

Ассортимент потребительской корзины формируется и видоизменяется официальными органами. Однако набор корзины у каждой семьи/человека – разный. К примеру, Сыроед не заинтересован покупать мясо и другие вредные для него продукты, или же профессиональный спортсмен больше всего приобретает спортивное питание.

Инфляция для каждого из них индивидуальная и будет зависеть от колебания цен на нужные вещи. Кроме того, важно учитывать все изменения объема и качества потребления. Скажем, если девушка решила похудеть — количество продуктов резко сократиться, так как станет меньше питаться, или же в семье появились дети – расходы, конечно же, увеличатся.

Кроме того, важно учитывать все изменения объема и качества потребления. Скажем, если девушка решила похудеть — количество продуктов резко сократиться, так как станет меньше питаться, или же в семье появились дети – расходы, конечно же, увеличатся.

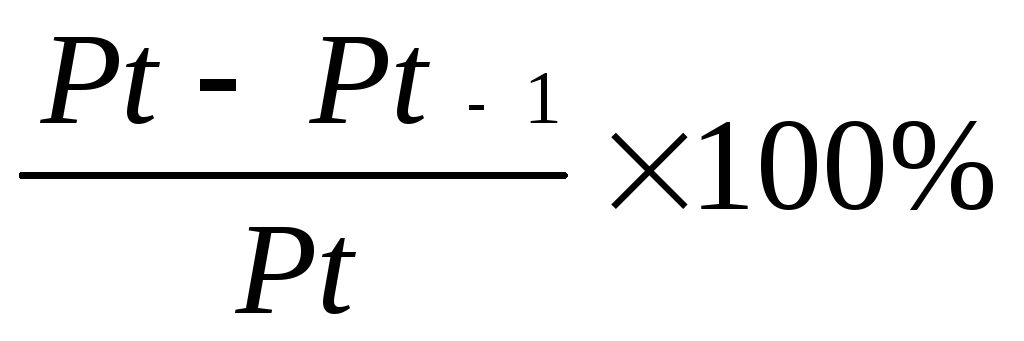

Определить личную инфляцию просто:

Где, S1 – это сумма расходов в первом месяце, а S2 – в следующем. Но даже этот метод не в состоянии точно рассчитать индивидуальную инфляцию. Так как исключает внешние факторы, влияющие на значение.

Но стоит помнить, что инфляция на государственном и на личном уровне, ведь это совсем разные понятия. Официальные данные отражают состояние экономики. Индивидуальная инфляция показывает тенденцию в отдельной взятой семье. Если очередные новости Вас встревожат, и темпы инфляции снова растут — не стоит поддаваться панике. Вовремя планируйте и управляйте своими расходами, так внешние потрясения коснуться наименьшим образом.

Понравилась статья? Не забудьте поделиться в социальных сетях. Жду ваших комментариев по поводу инфляции под данной статьей.

Жду ваших комментариев по поводу инфляции под данной статьей.

С уважением, Антон Егоров. До новых встреч!

[adsense_code]

ПредыдущаяСтатьи о финансах5 видов пассивного дохода

СледующаяСтатьи о финансахPROFVEST — надежный партнер в сфере инвестиций

Задача №303 (расчет уровня инфляции и индекса цен)

Если индекс цен в прошлом году был 110, а в этом году – 121, то каким будет уровень инфляции в этом году? Что означает «правило величины 70»? Сколько времени потребуется для того, чтобы цены удвоились, если инфляция сохранилась на уровне 2%, 3%, 5%, 10% в год?

Рекомендуемые задачи по дисциплине

Решение:

Инфляция – это кризисное состояние денежной системы. Термин «инфляци» применительно к денежному обращению появился в середине XIX века в связи с огромным выпуском бумажных долларов в годы Гражданской войны в США (1861-1865 гг.). Длительное время под инфляцией понимали обесценение денег и рост товарных цен, считая ее монетарным явлением.

В мировой практике учет уровня инфляции осуществляется либо по колебанию курсов валют, либо по колебанию уровня цен.

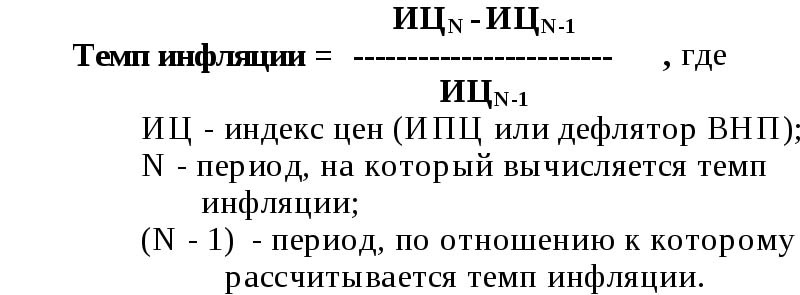

Рассмотрим второй подход, согласно которому инфляция измеряется с помощью индекса цен. Индекс цен – это отношение совокупной цены «рыночной корзины» в текущем году к цене аналогичной «рыночной корзины» в базисном году.

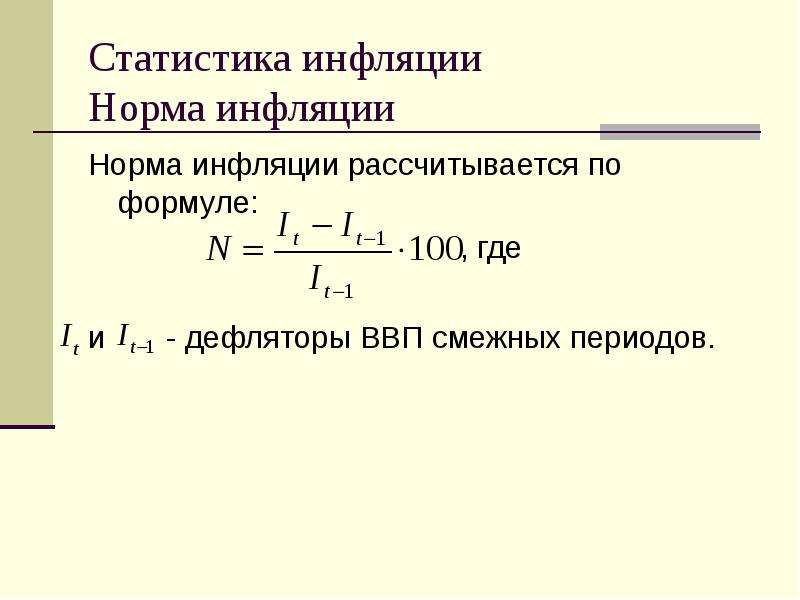

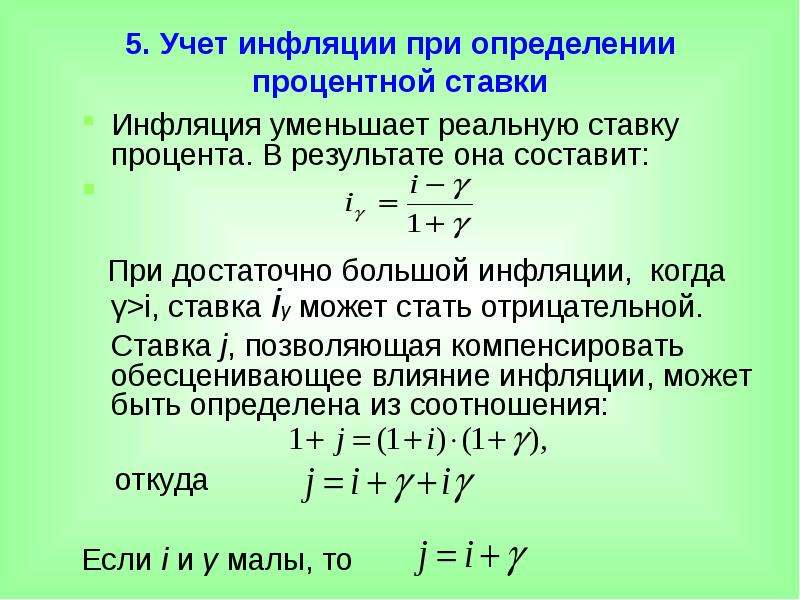

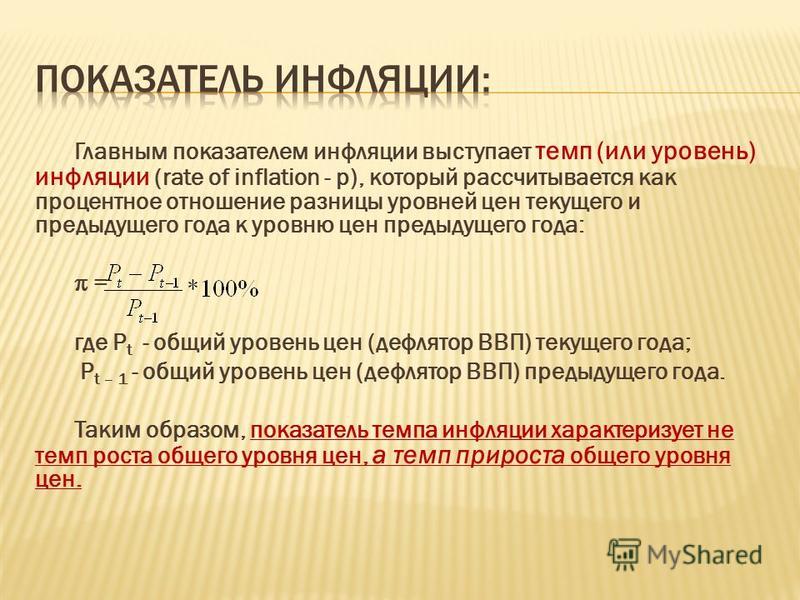

Для количественной оценки влияния инфляции используются показатели уровня инфляции i и индекса инфляции I.

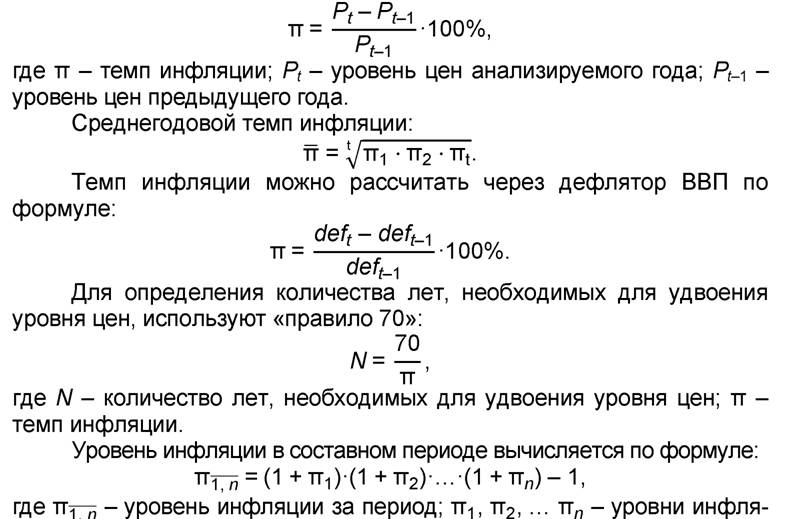

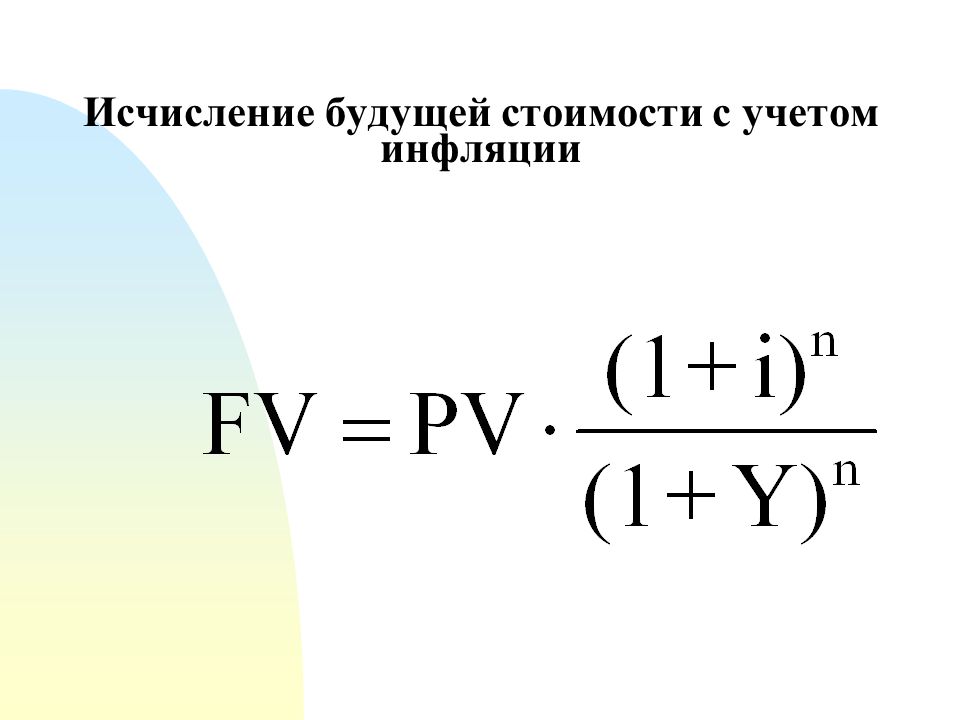

Уровень инфляции рассчитывается по формуле:

i=(Yi-Yi-1)*100/Yi-1,

где Yi – уровень цен i-го года;

Yi-1 – уровень цен базисного года.

Индекс инфляции рассчитывается по формуле:

I=Yi/Yi-1

или

I=i+1.

Уровень инфляции (%) показывает, на сколько процентов следует увеличить первоначальную сумму, чтобы она сохранила покупательную способность на уровне базисного года. Индекс инфляции показывает, во сколько раз выросли цены за рассматриваемый период времени.

Итак, уровень инфляции согласно условию составляет:

i=(121-110)/110=0,1 (10%).

Таким образом, цены увеличились на 10%.

Индекс инфляции при этом составляет:

I=1+0,1=1,1.

Следовательно, цены увеличились в 1,1 раза.

«Правило величины 70» позволяет дает возможность подсчитать количество лет, необходимых для удвоения уровня цен. В формализованном виде «правило величины 70» можно представить в следующем виде:

t=70/i(%),

где t – приблизительное количество лет, необходимое для удвоения уровня цен (индекса инфляции).

Если i=2%, то t=70/2=35 лет, т. е. для удвоения уровня цен в два раза при существующих темпах роста цен необходимо 35 лет.

Если i=3%, то t=70/3=23,3 лет.

Если i=5%, то t=70/5=14 лет.

Если i=10%, то t=70/10=7 лет.

формула, примеры расчета дефлятора цен и данные по годам

С помощью дефлятора ВВП тоже можно оценить инфляцию.

Юлия Семенюк

частный инвестор

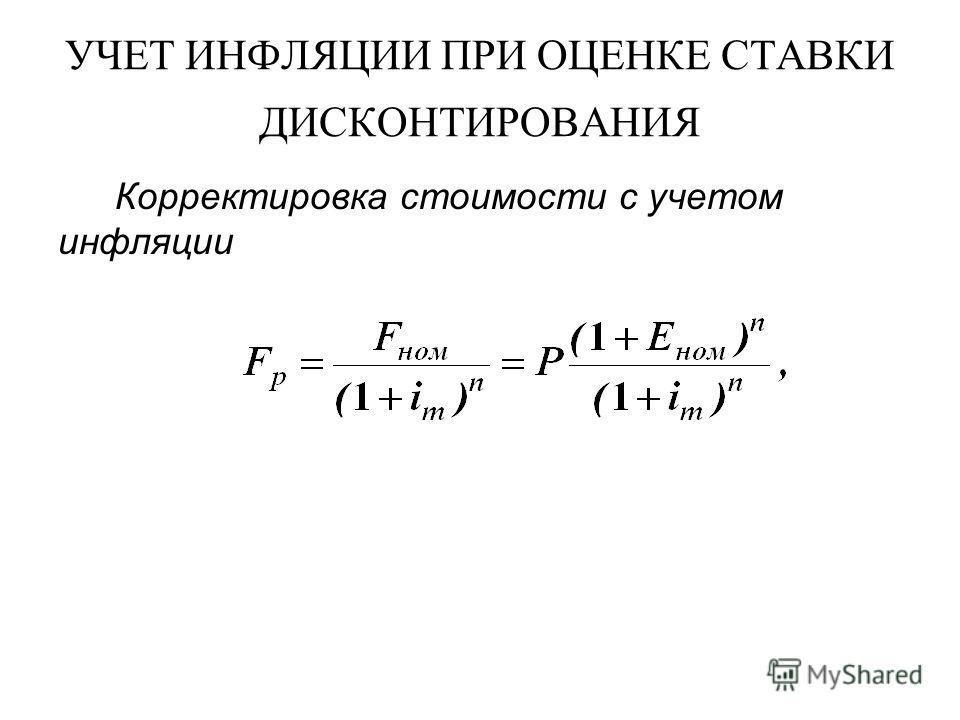

Инфляция съедает доходность депозитов, постепенно обесценивает деньги и увеличивает риски. Инфляция касается всех, и ее стоит учитывать. В особенности частным инвесторам и тем, кто предпочитает банковские вклады: из-за инфляции реальная доходность инвестиций снижается, а доходность вкладов с учетом инфляции около нуля.

Инфляция касается всех, и ее стоит учитывать. В особенности частным инвесторам и тем, кто предпочитает банковские вклады: из-за инфляции реальная доходность инвестиций снижается, а доходность вкладов с учетом инфляции около нуля.

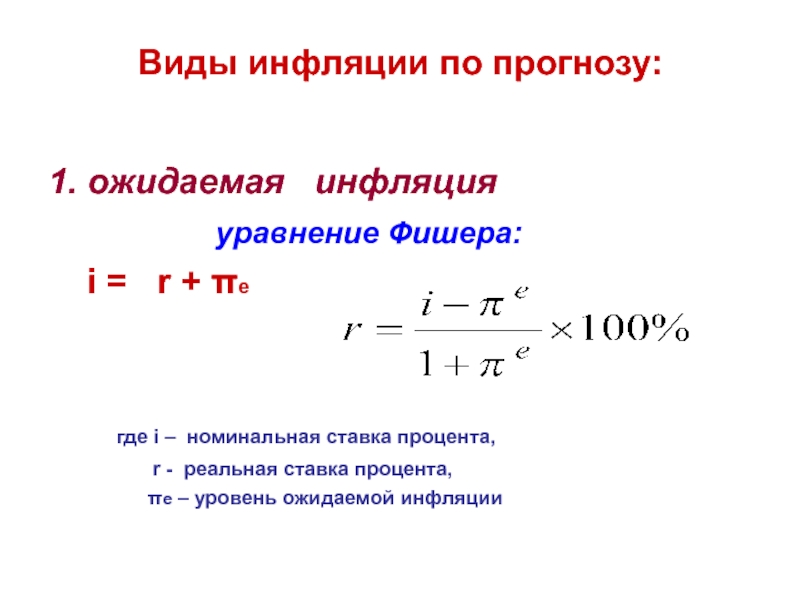

В статье расскажу, что такое дефлятор ВВП, и сравню его с индексом потребительских цен: чаще всего именно ИПЦ ассоциируют с инфляцией.

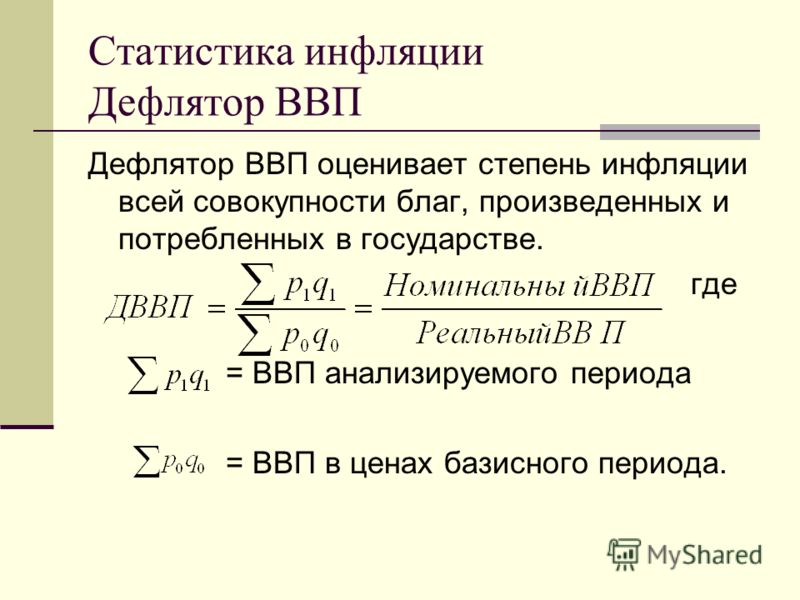

Что такое дефлятор ВВП

Валовой внутренний продукт — ВВП — это рыночная стоимость всех произведенных в стране товаров и услуг, предназначенных для потребления. Обычно ВВП считают за год, с его помощью оценивают, насколько хорошо или плохо обстоят дела в экономике.

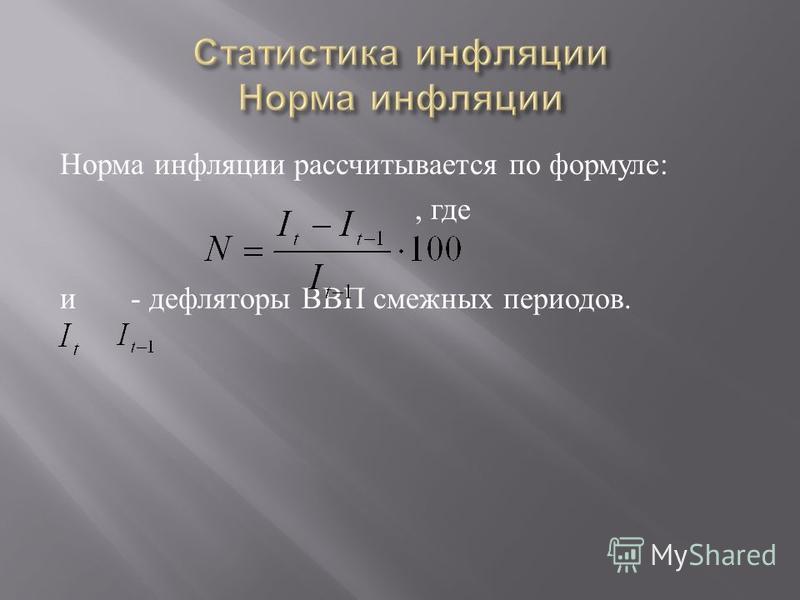

Дефлятор ВВП — это ценовой индекс, который показывает, во сколько раз уровень цен всех произведенных в текущем году товаров и услуг больше уровня цен прошлого или базисного года. При расчете дефлятора учитывают только продукцию, которая произведена в стране, поэтому получается внутренняя инфляция. Состав и структуру продукции не учитывают.

Если цены текущего года сравнивают не с прошлым, а с каким-то другим годом, такой год называют базисным. В базисном году значение уровня цен принимают за 1. Сама по себе цифра «1» не имеет никакого экономического смысла — важны только дальнейшие темпы роста или падения относительно нее.

В базисном году значение уровня цен принимают за 1. Сама по себе цифра «1» не имеет никакого экономического смысла — важны только дальнейшие темпы роста или падения относительно нее.

Росстат публикует данные индекса-дефлятора ежеквартально вместе с ВВП.

Индекс-дефлятор можно найти в разделе «Национальные счета» на сайте Росстата. Если цифра меньше 100, значит, цены текущего периода ниже, чем цены предыдущего. И наоборот: если цифра больше 100, значит, цены текущего периода выше, чем цены предыдущегоОтличие от ИПЦ. С помощью индекса потребительских цен экономисты тоже измеряют инфляцию, но при этом сравнивают цены потребительской корзины — учитывают только товары индивидуального назначения. Дефлятор же учитывает все товары и услуги, произведенные в стране.

Если состав ВВП изменится, то цены новых товаров и услуг отразятся в дефляторе, а в ИПЦ — нет. Кроме того, дефлятор учитывает только товары и услуги российских производителей. ИПЦ же учитывает купленные товары и услуги независимо от места их производства.

Например, если российская армия приобретает самолет Су-34 по цене выше, чем в предыдущем году, то дефлятор ВВП изменится, а ИПЦ — нет. И наоборот: если цены на автомобиль Сузуки SX4 увеличиваются, то ИПЦ растет, а дефлятор не меняется, потому что эту модель собирают в Венгрии или в Японии.

Методологические рекомендации Росстата по расчету базового ИПЦ

Несмотря на различия, как правило, ИПЦ и дефлятор ВВП меняются похожим образом. Но бывают исключения. Например, в США в 1974 и в 1979—1980 годах ИПЦ был значительно выше дефлятора ВВП, потому что цена нефти в эти годы существенно увеличивалась. Поскольку США потребляли гораздо больше нефти, чем производили, им приходилось ее импортировать.

Динамика дефлятора ВВП России по годам. В России таких резких расхождений между дефлятором и ИПЦ за последние 8 лет не было.

Уровень инфляции в США на основе дефлятора ВВП и на основе ИПЦ с 1960 по 2000 годы из учебника Оливье Бланшара «Макроэкономика»Уровень инфляции в США на основе дефлятора ВВП и на основе ИПЦ с 1960 по 2000 годы из учебника Оливье Бланшара «Макроэкономика»Диаграмму дефлятора ВВП и ИПЦ за 2012—2020 я построила сама, но эти же данные можно найти на сайте Росстата в разделе «Национальные счета» → «Валовой внутренний продукт. Годовые данные»Диаграмму дефлятора ВВП и ИПЦ за 2012—2020 я построила сама, но эти же данные можно найти на сайте Росстата в разделе «Национальные счета» → «Валовой внутренний продукт. Годовые данные»

Годовые данные»Диаграмму дефлятора ВВП и ИПЦ за 2012—2020 я построила сама, но эти же данные можно найти на сайте Росстата в разделе «Национальные счета» → «Валовой внутренний продукт. Годовые данные»Для чего нужен дефлятор ВВП

Дефлятор показывает относительное изменение цен, а не объемов производства. С его помощью можно комплексно оценивать инфляцию.

Еще с помощью дефлятора сравнивают реальный и номинальный ВВП. Номинальный ВВП учитывает стоимость всех произведенных товаров и услуг в текущих рыночных ценах, а реальный — только изменение объемов производства.

Чтобы оценить реальный экономический рост, надо учитывать инфляцию. Если номинальный ВВП растет быстрее, чем реальный, значит, виновата инфляция, которую можно измерить с помощью индекса-дефлятора.

Допустим, объем производства за текущий год вырос на 10%. Если за этот же год цены тоже выросли на 10%, значит, реального экономического роста не было, а была только инфляция.

Объясняем сложное простым языком

Разбираем законы, которые касаются вас и ваших денег. Раз в месяц присылаем письма с самым важным

Раз в месяц присылаем письма с самым важным

Преимущества и недостатки дефлятора ВВП

Дефлятор ВВП показывает внутреннюю инфляцию, и для его расчета используют большее количество товаров и услуг, чем для расчета ИПЦ. Если структура ВВП меняется, меняются и данные дефлятора.

Недостатки дефлятора могут быть связаны с общими недостатками ВВП или с методикой подсчета. У некоторых услуг нет рыночной стоимости, или они не попадают на рынок, поэтому не учитываются. Например, теневая экономика может составлять значительную часть ВВП, но ее размер очень сложно оценить.

Методики подсчета

Чтобы посчитать инфляцию, недостаточно просто сравнить среднее значение цен всех товаров и услуг текущего года с ценами предыдущего или базисного года. Такой подход не учитывает значимость разных товаров и услуг. Например, люди едят гораздо больше мяса, чем красной икры. Поэтому при расчете индексов экономисты пытаются учесть вес разных товаров.

Чаще всего инфляцию считают с помощью двух индексов: Ласпейреса и Пааше. Эти индексы по-разному объединяют и взвешивают товары и услуги.

Эти индексы по-разному объединяют и взвешивают товары и услуги.

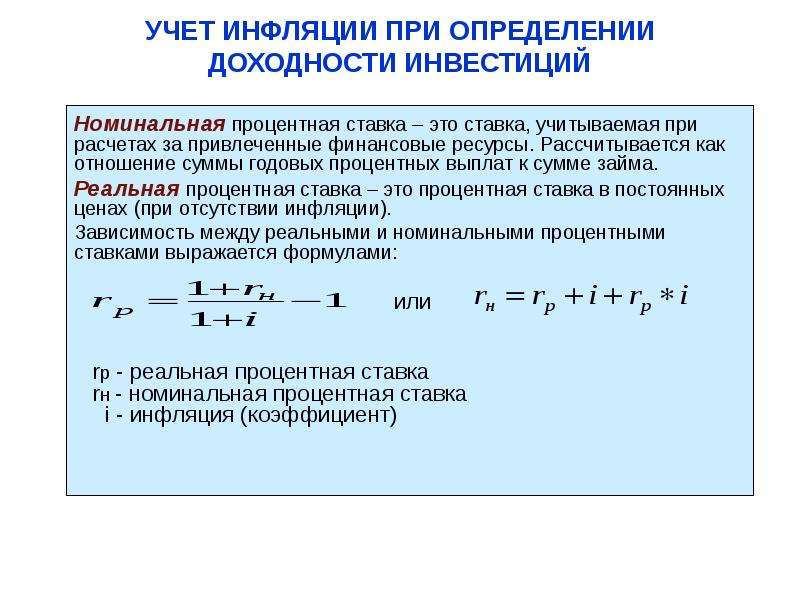

Почему при разных методиках подсчета инфляция может отличаться. Для расчета ИПЦ используют индекс Ласпейреса. Это среднее арифметическое соотношения цен, взвешенных по долям расходов базового периода. То есть индекс можно построить, не зная количества текущего периода. Доли расходов на различные группы товаров собирают для базисного периода, а дальше только сравнивают цены, поэтому значение индекса может завышаться.

Руководство по индексу потребительских ценPDF, 4 МБ

Дефлятор рассчитывают с помощью индекса Пааше. Индекс Пааше — это гармоническое среднее соотношения цен, взвешенных по долям расходов текущего периода. Поэтому если неизвестны количества текущего периода, построить индекс Пааше невозможно. При нормальной экономической ситуации индекс Ласпейреса будет выше индекса Пааше.

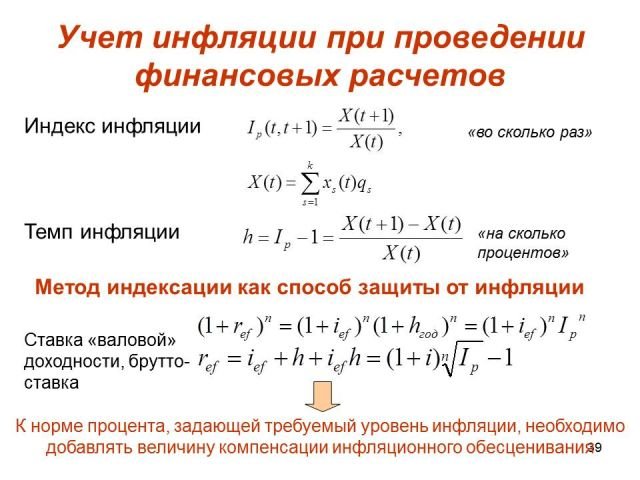

Как рассчитать дефлятор ВВП

Формула показывает средневзвешенную оценку изменения стоимости всех товаров. Цены всех товаров и услуг за текущий год, умноженные на их объем, делятся на цены прошлого года, умноженные на объем текущего года.

Цены всех товаров и услуг за текущий год, умноженные на их объем, делятся на цены прошлого года, умноженные на объем текущего года.

Вручную считать дефлятор необязательно: готовые данные публикует Росстат.

Формула расчета дефлятора по Пааше из «Методологии расчета индексов макроэкономических показателей» РосстатаЕсть и другая формула расчета дефлятора ВВП, где Pt — это индекс-дефлятор.

Формула расчета дефлятора из учебника «Макроэкономика» Оливье Бланшара. Там показатель рассчитывается в долларахПример. Допустим, ВВП Выдумляндии состоит из мяса, хлеба, молока и одежды. Рассчитаем дефлятор ВВП за 2019 год на основе данных из таблицы.

ВВП Выдумляндии за 2018—2019 годы

| ВВП Выдумляндии | Цены 2018, вуды | Количество, шт. | Цены 2019, вуды | Количество, шт. |

|---|---|---|---|---|

| Мясо | 50 | 100 | 52 | 110 |

| Хлеб | 10 | 200 | 10 | 203 |

| Молоко | 10 | 200 | 11 | 205 |

| Одежда | 100 | 50 | 105 | 45 |

Цены 2018, вуды

50

Количество, шт.

100

Цены 2019, вуды

52

Количество, шт.

110

Цены 2018, вуды

10

Количество, шт.

200

Цены 2019, вуды

10

Количество, шт.

203

Цены 2018, вуды

10

Количество, шт.

200

Цены 2019, вуды

11

Количество, шт.

205

Цены 2018, вуды

100

Количество, шт.

50

Цены 2019, вуды

105

Количество, шт.

45

Дефлятор ВВП равен:

(52 × 110 + 10 × 203 + 11 × 205 + 105 × 45) / (50 × 110 + 10 × 203 + 10 × 205 + 100 × 45) = 1,05 или 105%

В нашем примере инфляция в Выдумляндии на конец 2019 года по отношению к концу 2018 года, рассчитанная по дефлятору ВВП, составляет 5%.

Как инвестору правильно оценить колебания дефлятора

Для инвестора важно, что с помощью дефлятора можно оценить инфляцию. Увеличение дефлятора по сравнению с этим показателем за прошлые годы означает, что инфляция разгоняется. Снижение показывает замедление инфляции.

В России Центробанк таргетирует инфляцию — уменьшает или увеличивает ключевую ставку, чтобы придерживаться уровня инфляции в 4%.

Когда инфляция ускоряется, растут инфляционные риски, и инвесторы хотят получать большую номинальную доходность. В этот момент Центробанки, как правило, повышают ключевую ставку. Увеличение ключевой ставки делает деньги дороже — доходность облигаций и вкладов растет, интерес к акциям падает. Денег в экономике становится меньше. Повышение ставок, как правило, негативно влияет на фондовый рынок.

Уменьшение ключевой ставки делает деньги доступнее — доходность облигаций и вкладов снижается, инвесторы начинают вкладывать деньги в рискованные активы. Так как деньги становятся дешевле, их количество в экономике увеличивается.

Формула расчета текущей стоимости инвестиций и денег в Excel

Временная стоимость денег (Time Value of Money, TVM) – это важный показатель в бухгалтерской и финансовой отрасли. Идея заключается в том, что рубль сегодня стоит меньше чем тот же самый рубль завтра. Разница между этими двумя финансовыми значениями является прибыль, которую можно извлечь с одного рубля или убыток. Например, данная прибыль может быть получена с процентов, начисленных на банковском счете или в качестве дивидендов от инвестиций. Но также может быть убыток при оплате процентов за погашение кредитного долга.

Разница между этими двумя финансовыми значениями является прибыль, которую можно извлечь с одного рубля или убыток. Например, данная прибыль может быть получена с процентов, начисленных на банковском счете или в качестве дивидендов от инвестиций. Но также может быть убыток при оплате процентов за погашение кредитного долга.

Пример с расчетом текущей дисконтированной стоимости инвестиций в Excel

Программа Excel предлагает несколько финансовых функций для вычисления стоимости денег во времени. Например, функция ПС (приведенная стоимость) возвращает текущую стоимость инвестиций. Простыми словами, данная функция снижает сумму на размер процента дисконтирования и возвращает текущую стоимость для этой суммы. Если инвестиционный проект предполагает принести прибыль в размере 10 000 через год. Вопрос: какой максимальной суммой рационально рискнуть чтобы инвестировать в данных проект?

Например, в России розничный бизнес иногда делает прибыль до 35% годовых, а оптовый не более 15%. Учитывая небольшую сумму инвестиций предполагается, что инвестиционный объект не является оптовым бизнесом, а значит следует ожидать прибыль больше чем 15% годовых. Ниже на рисунке провиден пример формулы калькулятора доходности инвестиций в процентах:

Учитывая небольшую сумму инвестиций предполагается, что инвестиционный объект не является оптовым бизнесом, а значит следует ожидать прибыль больше чем 15% годовых. Ниже на рисунке провиден пример формулы калькулятора доходности инвестиций в процентах:

Как мы видим на рисунке калькулятор нам отображает, чтобы получить сумму 10 000 за 1 год при доходности 25% нам необходимо вложить 8 000 финансовых средств. То есть если бы у нас была сумма 8 000 и мы вложили ее под 25% годовых через год мы заработали бы 10 000.

Функция ПС имеет 5 аргументов:

- Ставка – процентная ставка дисконтирования. Это прибыль в процентах, на которую можно рассчитывать за период дисконтирования. Это значение имеет наибольшее влияние на вычисление текущей стоимости инвестиций, но его наиболее сложно точно определить. Осторожные инвесторы чаще всего занижают процентную ставку до максимально реально достижимого уровня при тех или иных условиях. Если же финансовые средства предназначены для погашения кредита, в таком случае данный аргумент определяется легко.

- Количество периодов (Кпер) – период времени на протяжении которого дисконтируется будущая сумма. В данном примере указан 1 год (записанный в ячейке B2). Процентная ставка и количество лет должны быть выражены в соответственных единицах измерения. Это значит, что вы используете годовую ставку, тогда числовое значение в данном аргументе значит количество лет. Если указана процентная ставка в первом аргументе для месяцев (например, 2,5% ежемесячных), тогда число во втором аргументе значит количество месяцев.

- Платеж (Плт) – сумма, которая периодически платится на протяжении периода дисконтирования. Если предусмотрен в условиях инвестирования только один платеж, как в выше приведенном примере, тогда данная сумма является будущей стоимостью денег, а сам платеж равен =0. Данный аргумент должен быть согласован со вторым аргументом количества периодов. Если количество периодов дисконтирования равно 10, а третий аргумент не равен <>0, тогда функция ПС посчитает как 10 платежей на сумму, указанную в третьем аргументе (Плт).

Ниже на следующем примере изображено как вычисляется текущая стоимость денег при нескольких взносах отдельными платежами.

Ниже на следующем примере изображено как вычисляется текущая стоимость денег при нескольких взносах отдельными платежами. - Будущая стоимость (БС) – это сумма, которую следует получить в конце периода дисконтирования. Финансовые функции Excel основаны на вычислениях наличного потока. Это значит, что будущая стоимость и текущая стоимость инвестиций имеют противоположные знаки чисел. В данном примере будущая стоимость является отрицательным числом, поэтому формула в результате вычислений возвращает положительное число.

- Тип – данный аргумент должен иметь значение 0, если выплата итоговой суммы припадает на конец периода дисконтирования, или число 1 – если на его начало. В данном примере значение данного аргумента не имеет значения и никак не повлияет на итоговый результат вычисления. Так как платежный взнос равен нулю и аргумент определяющий тип может быть опущен. В таком случае функция по умолчанию присваивает данному аргументу значение 0.

Формула расчета текущей стоимости денег с учетом инфляции в Excel

В другом примере применения функции ПС выполняется вычисление будущей стоимости денег сразу для целой серии будущих равных платежных взносов. Если, например, по договору аренды офиса арендатор должен платить по 5000 каждый месяц на протяжении одного года, тогда арендодатель с помощью функции ПС сможет посчитать сколько он потеряет дохода при учете 6,5% годовой инфляции:

Если, например, по договору аренды офиса арендатор должен платить по 5000 каждый месяц на протяжении одного года, тогда арендодатель с помощью функции ПС сможет посчитать сколько он потеряет дохода при учете 6,5% годовой инфляции:

В данном примере пятый аргумент «Тип» имеет числовое значение 1, так как оплата за аренду платится в начале каждого месяца.

В случае наличия суммы регулярных платежей функция ПС в реальности вычисляет текущую стоимость денег отдельно для каждого платежа и суммирует полученные результаты. На рисунке видны результаты вычисления стоимости для каждого платежа. Текущая стоимость первого платежа такая же, как и сумма платежа, так как платится сейчас по факту. Платеж в следующем месяце будет проплачен через месяц и уже уменьшается его текущая денежная стоимость (обесценивается). Он дисконтирован до суммы 4 973. Изменения не значительные, но последний платеж, который буде проплачен через 11 месяцев имеет стоимость уже существенно ниже – 4 712. Все результаты вычисления значений текущей стоимости инвестиций необходимо суммировать. Функция ПС выполняет всю эту работу автоматически без необходимости составления хронологического графика платежей за весь период.

Функция ПС выполняет всю эту работу автоматически без необходимости составления хронологического графика платежей за весь период.

Кассовый сбор: Росстат изменит способ расчета инфляции в 2020 году | Статьи

Проект новой методики получения данных о ценах на товары и услуги Росстат представит уже в I квартале 2020 года. Об этом «Известиям» рассказал его руководитель Павел Малков. Сбор сведений для расчета инфляции планируют сделать полностью автоматизированным. Переговоры об этом уже ведут с ритейлерами, в частности с X5 Retail Group. Сейчас в России, как и во всех странах мира, данные для расчета индекса потребительских цен собирают вручную — то есть специалисты-регистраторы ходят по магазинам и выписывают цены. Новый способ сбора информации повысит ее объективность, так как исключает риски ошибок при внесении данных от руки. Впрочем, для улучшения качества статистики необходимо менять и наблюдаемые позиции, считают эксперты.

Устали от шопинга

В I квартале 2020 года Росстат подготовит проект перехода на автоматизированную систему сбора данных для расчета инфляции, сообщил «Известиям» Павел Малков. Однако сроки внедрения новой модели пока неизвестны. Руководитель ведомства подчеркнул, что у Росстата нет планов сделать это как можно скорее, однако первые шаги в данном направлении нужны уже сегодня. Переход на автоматизированный метод сбора информации, по словам Павла Малкова, пройдет постепенно: с каждым этапом будет повышаться качество и скорость получения данных.

Однако сроки внедрения новой модели пока неизвестны. Руководитель ведомства подчеркнул, что у Росстата нет планов сделать это как можно скорее, однако первые шаги в данном направлении нужны уже сегодня. Переход на автоматизированный метод сбора информации, по словам Павла Малкова, пройдет постепенно: с каждым этапом будет повышаться качество и скорость получения данных.

Индекс потребительских цен Росстат вычисляет по 510 позициям: 127 видов продуктов питания, 258 видов непродовольственных товаров и 125 видов услуг. Наблюдение проводится в 283 городах, и в каждом населенном пункте специалисты ведомства обходят от 20 до 1,2 тыс. организаций торговли и сферы услуг. По данным пресс-службы Росстата, в этой работе задействована тысяча сотрудников ведомства. По каждой товарной позиции в каждом городе фиксируется стоимость не менее пяти наиболее популярных у жителей торговых марок. Исследование инфляции по такой схеме проводится в России с 1991 года и соответствует мировой практике.

— По каждой из 510 позиций мы должны научиться собирать информацию в автоматизированном режиме из административных источников: из баз данных Федеральной налоговой службы по контрольно-кассовой технике, из информационных систем органов власти, где аккумулируются сведения по стоимости коммунальных услуг, какие-то данные брать напрямую у ритейлеров, — заявил Павел Малков.

Он добавил, что проект новой системы будет учитывать автоматизированный сбор информации по всем 510 товарным позициям. Глава Росстата уточнил, что, хоть метод прямого наблюдения для расчета индекса потребительских цен и используется сегодня во всем мире, он должен уходить в прошлое. По его словам, сотрудники ведомства «не должны ходить по магазинам своими ногами и собирать информацию, записывать цены», а Россия может стать первой страной, которая сделает сбор данных для расчета инфляции автоматизированным.

Ритейлеры в деле

Первые переговоры о сотрудничестве в сборе данных прошли с X5 Retail Group (управляет магазинами «Пятерочка», «Перекресток» и «Карусель»), рассказали в Росстате. В компании «Известиям» подтвердили факт переговоров со статистическим ведомством. Однако там добавили, что детального обсуждения работы еще не было. По словам представителя X5, компания взяла время на обдумывание возможных вариантов взаимодействия, после этого может состояться встреча с участием узких специалистов по большим данным.

В компании «Известиям» подтвердили факт переговоров со статистическим ведомством. Однако там добавили, что детального обсуждения работы еще не было. По словам представителя X5, компания взяла время на обдумывание возможных вариантов взаимодействия, после этого может состояться встреча с участием узких специалистов по большим данным.

Другие крупнейшие ритейлеры оперативно не ответили на вопрос «Известий» о готовности сотрудничать с Росстатом.

Одна из причин, по которой ведомство решило сменить технику сбора данных для расчета индекса потребительских цен, — недоверие россиян к статистике, считает Сергей Беляков, глава Ассоциации компаний розничной торговли (АКОРТ — в нее входят сети «Азбука вкуса», «Ашан», «Глобус», «Дикси», «Лента», «Mагнит», «М-Видео», «Эльдорадо», «Спортмастер», «Снежная королева», OBI и др.). По его мнению, данные по инфляции часто подвергаются сомнению, и у населения есть ощущение, что реальная динамика потребительских цен выше. Причиной этому может быть степень репрезентативности выборки, которую использует Росстат.

Единица за телевизор

Переход на автоматизированный сбор данных снижает риск человеческого фактора, когда сотрудник, например, записал неточные показатели или попросту заболел и не смог сходить в магазин, считает руководитель направления «Макроэкономика и финансы» Центра макроэкономического анализа и краткосрочного прогнозирования Дмитрий Белоусов. При этом объективность расчета инфляции больше зависит от наблюдаемых позиций, которые зачастую оказываются устаревшими и уже не продаются в магазинах. Например, очень долго из выборки не могли убрать черно-белые телевизоры и видеокассеты, которые в магазинах уже давно не найти. При этом, если товара на полках нет, но в формуле расчета они еще числятся, Росстат в графу с ценой ставит единицу, что искажает объективность показателя, отметил Дмитрий Белоусов.

Это уже не первая техника исследования, которая подвергается коррекции с приходом в Росстат нового главы. В апреле ведомство сменило методологию расчета реальных доходов населения. Принципиальным отличием от старой системы стало увеличение в их структуре зарплат (с примерно 40 до 55%) и уменьшение прибыли от предпринимательства и собственности (например, сдачи жилья в аренду), а также доли так называемых ненаблюдаемых доходов (с 39 до 22% в совокупности). Также из расчетов исключена прибыль от продажи иностранной валюты.

Принципиальным отличием от старой системы стало увеличение в их структуре зарплат (с примерно 40 до 55%) и уменьшение прибыли от предпринимательства и собственности (например, сдачи жилья в аренду), а также доли так называемых ненаблюдаемых доходов (с 39 до 22% в совокупности). Также из расчетов исключена прибыль от продажи иностранной валюты.

В результате введения новой методики оказалось, что реальные доходы россиян в 2018 году не сократились на 0,2%, а выросли на 0,1%. В целом же с 2013 по 2018 год «чистая прибыль» граждан уменьшилась не на 10,2%, а на 8,3%. При этом Дмитрий Белоусов подчеркнул, что новый метод сбора информации для расчета инфляции не окажет существенного влияния на показатели, так как индекс потребительских цен может изменить лишь пересмотр наблюдаемых товаров и услуг.

ЧИТАЙТЕ ТАКЖЕ

Расчет инфляционных потерь — формула КХС ВС — PRAVO.UA

Кассационный хозяйственный суд Верховного Суда в постановлении от 24 сентября 2020 года по делу № 915/2095/19 выписал формулу расчета инфляционных потерь в случае частичного помесячного погашения суммы основного долга по статье 625 ГК.

Так, при уменьшении суммы долга в конкретном месяце А на определенную сумму (к примеру, 100 грн) не учитывается сумма долга на начало расчетного периода Х, умноженная на индекс инфляции в этом месяце (например, і-1), и от указанного произведения необходимо отнимать сумму погашения (100 грн).

Математическая формула: Х * і-1 — 100 грн = ЗБ, где

- где Х — остаток долга на начало расчетного периода,

- і-1 — официально установленный индекс инфляции в расчетном месяце,

- 100 грн — условная сумма погашения долга в этом месяце,

- ЗБ — остаток основного долга по инфляционной составляющей за этот месяц (стоимость денег с учетом инфляции в этом месяце и частичного погашения долга в этом же месяце).

А за следующий месяц базовой суммой для расчета индекса инфляции будет остаток долга вместе с инфляционной составляющей за предыдущий месяц (ЗБ согласно формуле), который умножается на индекс инфляции за этот месяц, и из указанного произведения должна вычитаться сумма погашения должником своей задолженности в текущем месяце (если такое погашение происходило).

Если долг не погашался несколько месяцев подряд, остаток основного долга по инфляционной составляющей за первый расчетный месяц такого периода (ЗБ) умножается последовательно на индексы инфляции за весь период, в течение которого происходило погашение долга, и делится на 100 %.

Для отделения инфляционных потерь за определенный период от основной задолженности из окончательного расчета основного долга с инфляционной составляющей, проведенного с применением такой последовательности, необходимо вычесть основной долг, оставшийся непогашенным на конец расчетного периода.

«Такой способ расчета инфляции по статье 625 ГК Украины с точки зрения математического подхода не является единственным, но усматривается наиболее простым для применения юристами», — заявили судьи.

Следовательно, при уменьшении суммы долга вследствие частичного выполнения обязательства должником сумма погашения должна вычитаться не из суммы основного долга, существовавшего на начало расчетного месяца, а из суммы основного долга, умноженной на индекс инфляции в этом месяце (фактической стоимости денег на конец расчетного месяца с учетом инфляционных процессов). А дальнейший расчет инфляционных потерь осуществляется с учетом именно проиндексированного остатка основного долга за предыдущий месяц в той же последовательности (путем перемножения на индекс инфляции за следующий месяц и вычитания конкретной суммы погашения долга в новом расчетном месяце).

А дальнейший расчет инфляционных потерь осуществляется с учетом именно проиндексированного остатка основного долга за предыдущий месяц в той же последовательности (путем перемножения на индекс инфляции за следующий месяц и вычитания конкретной суммы погашения долга в новом расчетном месяце).

Указанная правовая позиция изложена в постановлении Верховного Суда в составе объединенной палаты Кассационного хозяйственного суда от 26.06.2020 по делу № 905/21/19.

Как ранее писала «Юридическая практика», Большая Палата определила, что обязательство вернуть предоплату по договору является денежным, а значит, к нему применяется статья 625 ГК, в том числе касательно инфляционных потерь.

Расчет суммы задолженности с учетом индекса инфляции (Украина)

|

Как рассчитать уровень инфляции и базовый год | Малый бизнес

Автор: Hashaw Обновлено 6 октября 2020 г.

Инфляция — это увеличение стоимости определенных товаров и услуг за определенное время. Инфляция указывает на потерю покупательной способности валюты. Когда стоимость товаров и услуг увеличивается, для покупок требуется дополнительная валюта, поскольку стоимость этой валюты не соответствует стоимости товаров и услуг.

На что указывает уровень инфляции?

Небольшая инфляция считается здоровой для экономики.Умеренный уровень инфляции может способствовать росту расходов и инвестиционной активности. Однако высокий уровень инфляции отрицательно сказывается на расходах, инвестициях, занятости и международной торговле. Согласно Forbes, неконтролируемые уровни инфляции иногда называют гиперинфляцией или стагфляцией.

Согласно Forbes, неконтролируемые уровни инфляции иногда называют гиперинфляцией или стагфляцией.

Индексы постоянно отслеживают определенные «корзины» товаров и услуг на предмет колебаний цен. Индекс потребительских цен — один из немногих обычно используемых индексов для определения средневзвешенных значений расходов, связанных со стоимостью жизни.В результате взаимосвязи между валютой и затратами высокие темпы инфляции часто указывают на замедление экономического роста в стране. Национальный банк страны обычно принимает меры для удержания инфляции на управляемом уровне.

Каковы основные причины инфляции?

Рост затрат — причина инфляции. Три типа причин увеличения затрат, которые стимулируют инфляцию, — это притяжение спроса, рост издержек и врожденные факторы.

Инфляция спроса указывает на повышенный спрос на товары и услуги, в то время как предложение остается неизменным, что ведет к росту конкуренции и затрат. Это может произойти, когда покупательная способность увеличивается из-за увеличения денег в здоровой экономике. Инфляция спроса также возникает, когда возникает внезапный спрос на определенные продукты или услуги. Нефть — яркий пример инфляции, вызванной спросом; существует растущий спрос на нефть в сочетании с ограниченным запасом нефти на Земле.

Это может произойти, когда покупательная способность увеличивается из-за увеличения денег в здоровой экономике. Инфляция спроса также возникает, когда возникает внезапный спрос на определенные продукты или услуги. Нефть — яркий пример инфляции, вызванной спросом; существует растущий спрос на нефть в сочетании с ограниченным запасом нефти на Земле.

Инфляция издержек означает, что уровень предложения товаров и услуг снижается, в то время как спрос остается прежним. Внешние события, такие как рост цен на сырье или стихийное бедствие, часто влияют на инфляцию затрат.Инфляция издержек отражает ограниченное предложение, которое сдерживается производственными факторами, а не повышенный уровень спроса. Нефть также является хорошим примером инфляции издержек, поскольку бедствия и торговые войны могут сократить доступное предложение нефти, в то время как спрос остается стабильным.

Встроенная инфляция — это взаимосвязь между ожиданиями инфляции и заработной платой. По мере роста стоимости жизни рабочие ожидают и требуют повышения заработной платы, чтобы не отставать от этого. Повышенный уровень заработной платы, в свою очередь, приводит к росту цен на товары и услуги.Это известно как спираль заработной платы и цен. Согласно Quickonomics, на встроенную инфляцию всегда влияют условия спроса или роста затрат.

Повышенный уровень заработной платы, в свою очередь, приводит к росту цен на товары и услуги.Это известно как спираль заработной платы и цен. Согласно Quickonomics, на встроенную инфляцию всегда влияют условия спроса или роста затрат.

Как рассчитать уровень инфляции?

Экономисты используют индексы для определения уровня инфляции в Соединенных Штатах. При оценке темпов инфляции они используют индекс потребительских цен, индекс цен производителей и индекс цен личных потребительских расходов в тандеме. Для большинства целей индекс потребительских цен считается стандартом для расчета инфляции.

Базовый год — это самый ранний хронологический год, сравниваемый с другими годами. Например, при сравнении уровня инфляции между 2000 и 2005 годами 2000 год является базовым. Индекс цен базового года всегда равен 100. Согласно EconPort, формула для расчета инфляции с использованием данных индекса следующая:

Инфляция = (Индекс цен в текущем году — Индекс цен в базовом году) / Индекс цен в базовом году * 100

Например, если значения индекса для определенных товаров равны 100 в 2014 году, а те же товары проиндексированы на уровне 120 в 2015 году, формула будет выглядеть так:

(120–100) / 120 = 0. 2 * 100 = 20

2 * 100 = 20

В этом примере формулы уровня инфляции инфляция выросла на 20 процентов между базовым и текущим годом.

Уровень инфляции | Шаблон, Формула, Пример, Заключение, Калькулятор

Уровень инфляции — это процентное увеличение среднего уровня цен корзины выбранных товаров с течением времени. Это указывает на снижение покупательной способности валюты и приводит к увеличению индекса потребительских цен (ИПЦ). Проще говоря, уровень инфляции — это скорость, с которой общие цены на потребительские товары растут, когда покупательная способность валюты падает.

Наиболее частой причиной инфляции является увеличение денежной массы, хотя это может быть вызвано множеством различных обстоятельств и событий. Стоимость плавающей валюты начинает снижаться, когда ее становится больше. Это означает, что валюта не такая редкая и, как следствие, не такая ценная.

Путем сравнения списка стандартных продуктов (ИПЦ) изменение цены во времени будет измеряться уровнем инфляции. Цены на такие продукты, как молоко, хлеб и газ, будут отслеживаться с течением времени после того, как они будут сгруппированы.Инфляция показывает, что деньги, потраченные на покупку этих продуктов, не стоят столько, как раньше, когда цены на эти продукты со временем повышаются.

Цены на такие продукты, как молоко, хлеб и газ, будут отслеживаться с течением времени после того, как они будут сгруппированы.Инфляция показывает, что деньги, потраченные на покупку этих продуктов, не стоят столько, как раньше, когда цены на эти продукты со временем повышаются.

Уровень инфляции — это в основном скорость, при которой деньги теряют свою ценность по сравнению с корзиной выбранных товаров, которая представляет собой фиксированный набор потребительских товаров и услуг, которые оцениваются на ежегодной основе.

Шаблон Excel для расчета уровня инфляции

Хотите рассчитать уровень инфляции в Excel? Загрузите бесплатный простой шаблон калькулятора уровня инфляции ниже.

Формула уровня инфляции

Инфляция \: Ставка = \ dfrac {Текущий \: Период \: ИПЦ — Предыдущий \: Период \: ИПЦ} {Предыдущий \: Период \: ИПЦ} Используя эту формулу, общая инфляция в экономике Ставка за период рассчитывается как скорость изменения индекса потребительских цен (ИПЦ).

Существуют и другие, более конкретные уровни инфляции, которые вы можете использовать в зависимости от ваших намерений. Индекс цен производителей был бы более применим для производителей (также как отечественных производителей или обрабатывающих производств), а благотворительный фонд университетов мог бы рассчитать уровень инфляции, который был бы более актуальным, исходя из изменений в стоимости исследований, заработной плате профессоров и так далее.

Пример уровня инфляции

Сара хочет рассчитать уровень инфляции на следующие два года. Она работает в Бюро статистики труда экономистом. Она собирает данные за базовый год (текущий год), первый и второй год:

Сара оценивает общую годовую стоимость каждого товара или услуги. Затем, чтобы рассчитать годовое потребление, она подводит итоги. Соответственно, 10 160, 10 455 и 10 704 доллара — это общее потребление за базовый, первый и второй год.

Затем Сара делит общее потребление каждого года на цену продуктов в базовом году, чтобы получить индекс цен за год. Получив ответ, она умножает его на 100.

Получив ответ, она умножает его на 100.

Таким образом, индекс цен составляет:

- 10 455 долларов США / 10 160 долларов США x 100 = 102,9 в год 1

- 10 704 доллара США / 10 160 долларов США x 100 = 105,4 в год 2

Затем, вычислив изменение индекса цен, Сара вычисляет уровень инфляции для года 1 и года 2. В год 1 это 2,9%, а во 2 год — 2,43%. .

Формула расчета уровня инфляции в годовом исчислении

Вы не можете рассчитать годовой уровень инфляции, умножив его на 12, по той же причине, по которой вы не можете пересчитать ежемесячный уровень: в нем не учитываются сложные проценты.

Чтобы пересчитать ставку в год, вам нужно либо знать начальный и конечный ИПЦ за год, чтобы использовать приведенную выше формулу, либо добавить каждое ежемесячное процентное изменение индекса потребительских цен, чтобы попытаться найти общее годовое процентное изменение.

Заключение по уровню инфляции

При расчете инфляции следует иметь в виду следующие пункты, чтобы быстро понять, что это такое, почему и как его использовать:

- Уровень инфляции — это процентное увеличение средний уровень цен корзины выбранных товаров с течением времени

- Корзина товаров — это фиксированный набор потребительских товаров и услуг, которые оцениваются ежегодно

- Период потребительского индекса (ИПЦ) увеличивается в течение этого периода

- Потребительские товары рост цен из-за уровня инфляции

- Наиболее частой причиной инфляции является увеличение денежной массы

- Список стандартных продуктов сравнивается, чтобы получить изменение стоимости валюты с течением времени

- Курс группы товаров Стоимость по сравнению с потерянными деньгами — это уровень инфляции

- В зависимости от вашего намерения у вас есть несколько способов рассчитать уровень инфляции

- Использование начальный и конечный ИПЦ года в формуле, вы можете правильно рассчитать годовой уровень инфляции

Калькулятор уровня инфляции

Существуют более сложные калькуляторы уровня инфляции, но если у вас есть текущие и предыдущие значения ИПЦ, тогда все вам нужно ввести их ниже, чтобы получить уровень инфляции.

Формула уровня инфляции: как быстро рассчитать инфляцию

Есть большая вероятность, что вы уже хорошо знакомы с инфляцией и ее влиянием на ваше финансовое будущее. Но вам когда-нибудь было интересно, как рассчитать инфляцию?

Что ж, неудивительно, что существует формула для точного расчета уровня инфляции. Учитывая, как инфляция влияет на каждого из нас и на нашу финансовую жизнь, для нас важно понимать как можно больше об инфляции, в том числе о том, как ее рассчитать.

Хорошая новость заключается в том, что сам расчет прост и практически любой может легко применить эту формулу для определения уровня инфляции.

Формула для расчета уровня инфляции выглядит так: ((T — B) / B) x 100. После расчета ответ должен быть отображен в виде процентов.

При применении формулы важно понимать некоторую терминологию, используемую при описании этого, казалось бы, произвольного понятия — это совсем не так. Вот с чем вам следует ознакомиться:

- Индекс потребительских цен (ИПЦ): Индекс потребительских цен измеряет изменения средневзвешенных цен на потребительские товары и услуги.

Это полезный инструмент для потребителей, которые хотят знать, не слишком ли много они платят за определенный товар.

Это полезный инструмент для потребителей, которые хотят знать, не слишком ли много они платят за определенный товар. - Базовый год инфляции (B): Базовый год инфляции — это ИПЦ за год, с которым вы сравниваете текущий уровень инфляции. Например, если вам интересно узнать, насколько выросли цены на молоко с 1980 года, базовым годом будет 1980 год.

- Целевой год (T): Целевым годом является ИПЦ для конечной даты. (обычно текущая дата), которую вы используете для расчета инфляции.Ваша цель не может быть дальше в будущем, чем текущий год, поскольку вам потребуется значение CPI для целевого года в формуле расчета.

Чтобы понять, как это работает, допустим, что буханка хлеба стоила 1 доллар в 1980 году и 2 доллара в 2020 году, сорок лет спустя. На основе этого и вышеприведенного примера это будет выглядеть так:

- Целевой год: T = 2,00 доллара США

- Базовый год инфляции: B = 1,00 доллара США

- Уровень инфляции = ((T — B) / B) x 100 = ((2 — 1) / 1) x 100 = 100%

На основе этого примера уровень инфляции цен на хлеб за последние сорок лет составил 100%.

А теперь давайте взглянем на фактическое ценообразование потребителей за последние сто лет. По данным Бюро статистики труда, с базового 1984 года инфляция составляет 85%. Нет, это не оруэлловский стандарт. Они сбрасывают индекс со средневзвешенными значениями, рассчитанными между 1982 и 1984 годами. До этого с 1913 года цены увеличивались более чем в десять раз.

В 1920 году буханка хлеба стоила всего 12 центов.Пятьдесят лет спустя, в 1970 году, та же самая буханка хлеба стоила 25 центов. Используя приведенный выше расчет, получается, что уровень инфляции составляет 108%. Сегодня вы можете заплатить около 2,50 долларов, и это за обогащенную муку. Цельнозерновой хлеб, который пекли в 1920 году, стоит около 4 долларов за буханку. Согласно формуле уровня инфляции, это рост на 900% за последние 50 лет.

Давайте воспользуемся формулой, чтобы вычислить другое. В 1920 году фунт сливочного масла продавался за 70 центов. В 1970 году цена составляла 1,33 доллара, что соответствует уровню инфляции 90%. Быстрый переход к 2020 году, и масло сейчас продается примерно по 3 доллара за фунт — инфляция 125% за последние 50 лет и почти 329% с 1920 года.

В 1970 году цена составляла 1,33 доллара, что соответствует уровню инфляции 90%. Быстрый переход к 2020 году, и масло сейчас продается примерно по 3 доллара за фунт — инфляция 125% за последние 50 лет и почти 329% с 1920 года.

Хотя инфляция — это небольшой ежегодный прирост, не позволяйте этому обмануть вас. Как видите, долгосрочное воздействие очень велико.

Почему возникает инфляция и кому это выгодноЕсть две основные категории инфляции: рост издержек и рост спроса.

Инфляция издержекПервая инфляция затрат связана с ростом производственных затрат, что часто означает затраты на сырье. Обычно его можно предсказать, отслеживая цены на нефтепродукты и драгоценные металлы, два основных ингредиента в производстве. Сельскохозяйственные продукты, такие как хлопок и конопля, также играют роль.

Раздувание спроса С другой стороны, инфляция спроса — это то, что мы испытываем каждый день в наших собственных домах, в зависимости от спроса и предложения. Например, производственные затраты вашего поставщика кабельного телевидения не увеличились, но спрос на его услуги вызвал повышение их цены. То же самое можно наблюдать в росте и падении ценностей дома. Когда запасы малы, а спрос растет, цены растут. Это яркий пример инфляции.

Например, производственные затраты вашего поставщика кабельного телевидения не увеличились, но спрос на его услуги вызвал повышение их цены. То же самое можно наблюдать в росте и падении ценностей дома. Когда запасы малы, а спрос растет, цены растут. Это яркий пример инфляции.

Вообще говоря, от инфляции издержек никто не выигрывает. Поставщики повышают цены, потому что их затраты на производство, производство или просто бизнес в целом увеличиваются.Ритейлеры часто сталкиваются с сокращением прибыли. С другой стороны, инфляция спроса может принести значительную пользу поставщику услуг или розничному продавцу. Их затраты не увеличились, но благодаря спросу на их продукт или услугу они могут поднять цены и, таким образом, улучшить свою прибыль. Ни одна из этих форм инфляции не приносит пользы потребителю.

Уровень инфляции влияет на ваши личные финансы и выход на пенсию Здесь формула уровня инфляции может быть особенно важной и интересной для вас. Федеральный резервный банк (ФРС) активно отслеживает инфляцию и имеет установленную цель в размере 2% в год. С 2000 года они проделали довольно хорошую работу. Уровень инфляции в том году составил 3,36%. С 2017 года уровень инфляции в среднем составляет 1,51%. Во многом за это отвечает ФРС.

Федеральный резервный банк (ФРС) активно отслеживает инфляцию и имеет установленную цель в размере 2% в год. С 2000 года они проделали довольно хорошую работу. Уровень инфляции в том году составил 3,36%. С 2017 года уровень инфляции в среднем составляет 1,51%. Во многом за это отвечает ФРС.

ФРС отвечает за контроль процентных ставок. Когда процентные ставки находятся на низком уровне, издержки производителей и покупателей жилья невысоки, что оказывает значительное влияние на уровень инфляции.

Доходность вашего пенсионного плана и инфляция идут рука об руку.Как только вы официально выйдете на пенсию, вы больше не будете делать регулярные взносы — вместо этого вы будете снимать эти взносы для оплаты своих расходов на жизнь после выхода на пенсию. Если инфляция высока, а рыночная доходность снижается, вы начнете расходовать свою основную сумму раньше, а это означает, что ваш пенсионный фонд будет истощаться быстрее, чем вы могли планировать или ожидать.

Вы не можете контролировать уровень инфляции, но тщательное и реалистичное пенсионное планирование находится под контролем. Инфляция может быть тихим убийцей выхода на пенсию. Это то, что многие люди недооценивают или даже забывают представить полностью. К счастью, когда вы создаете бесплатный финансовый план (и используете бесплатный пенсионный калькулятор) с помощью Savology, ваш план будет учитывать инфляцию, среди других важных факторов, чтобы гарантировать, что вы настроите себя на финансовый успех всеми возможными способами.

Инфляция может быть тихим убийцей выхода на пенсию. Это то, что многие люди недооценивают или даже забывают представить полностью. К счастью, когда вы создаете бесплатный финансовый план (и используете бесплатный пенсионный калькулятор) с помощью Savology, ваш план будет учитывать инфляцию, среди других важных факторов, чтобы гарантировать, что вы настроите себя на финансовый успех всеми возможными способами.

Savology помогла более чем 50 000 домохозяйств улучшить свое финансовое благосостояние благодаря доступному, действенному и эффективному финансовому планированию.В свободном финансовом планировании. Всего за 5 минут пользователи могут получить доступ к нашей бесплатной платформе финансового планирования, позволяющей им составить индивидуальный финансовый план, целостную табель успеваемости и персонализированные элементы действий. Помимо нашего продукта, ориентированного на потребителя, мы помогаем работодателям по всей стране предоставлять своим сотрудникам услуги по эффективному финансовому планированию и оздоровлению.

Калькулятор инфляции

Калькулятор инфляции с СШАДанные ИПЦ

Вычисляет эквивалентную стоимость доллара США в любой год с 1914 по 2021 год. Расчеты основаны на данных о среднегодовом ИПЦ в США с 1914 по 2020 год.

Калькулятор инфляции фиксированной форвардной ставки

Вычисляет инфляцию на основе определенного среднего уровня инфляции через несколько лет .

Калькулятор обратной фиксированной ставки инфляции

Вычисляет эквивалентную покупательную способность суммы несколько лет назад на основе определенного среднего уровня инфляции.

Связанный Калькулятор процентов | Кредитный калькулятор | Калькулятор инвестицийИсторический уровень инфляции (ИПЦ) для США

В Соединенных Штатах Бюро статистики труда ежемесячно публикует индекс потребительских цен (ИПЦ), который можно перевести в уровень инфляции. Ниже приводится список исторического уровня инфляции в США (в долларах США), поскольку он доступен.

| Год | Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Сен | Октябрь | Ноябрь | 9024 Годовой 9022.49% | 2,33% | 1,54% | 0,33% | 0,12% | 0,65% | 0,99% | 1,31% | 1,37% | 1,18% | 1,1225% | %% 902|||||||||||||||||||||

| 2019 | 1,55% | 1,52% | 1,86% | 2,00% | 1,79% | 1,65% | 1,81% | 1,75% | 1,7124% 902 | 2,29% | 1.81% | ||||||||||||||||||||||||||||||||

| 2018 | 2,07% | 2,21% | 2,36% | 2,46% | 2,80% | 2,87% | 2,95% | 2,70% | 2,2824% | 902 902 248 2,28 %1,91% | 2,44% | ||||||||||||||||||||||||||||||||

| 2017 | 2,50% | 2,74% | 2,38% | 2,20% | 1,87% | 1,63% | 1,7324% 902 | 2. 04% 04% | 2,20% | 2,11% | 2,13% | ||||||||||||||||||||||||||||||||

| 2016 | 1,37% | 1,02% | 0,85% | 1,13% | 1,02% | 9021,02 902 % | 1,46% | 1,64% | 1,69% | 2,07% | 1,26% | ||||||||||||||||||||||||||||||||

| 2015 | -0,09% | -0,03% | 902.2024 -0,07%-0,07% | -0,0 % | 0,12% | 0.17% | 0,20% | -0,04% | 0,17% | 0,50% | 0,73% | 0,12% | |||||||||||||||||||||||||||||||

| 2014 | 1,58% | 1,13% | 9021,58% | 1,13% | 9021,5 2,13% | 2,07% | 1,99% | 1,70% | 1,66% | 1,66% | 1,32% | 0,76% | 1,62% | ||||||||||||||||||||||||||||||

| 2013 | 1,59% | 1,59% % | 1.06% | 1,36% | 1,75% | 1,96% | 1,52% | 1,18% | 0,96% | 1,24% | 1,50% | 1,47% | |||||||||||||||||||||||||||||||

| 2012 2,97% | |||||||||||||||||||||||||||||||||||||||||||

| 2012 % | 2,65% | 2,30% | 1,70% | 1,66% | 1,41% | 1,69% | 1,99% | 2,16% | 1,76% | 1,74% | 902 1. 63% 63% | 2,11% | 2,68% | 3,16% | 3,57% | 3,56% | 3,63% | 3,77% | 3,87% | 3,53% | 3,39% | 3,16||||||||||||||||||||||

| 2010 | 2,63% | 2,14% | 2,31% | 2,24% | 2,02% | 1,05% | 1,24% | 1,15% | 902 902 902 902 902 902 902 902 9021,50% | 1.64% | |||||||||||||||||||||||||||||||||

| 2009 | 0,03% | 0,24% | -0,38% | -0,74% | -1,28% | -1,43% | -2,10% | -1,4824% 902 | -0,18% | 1,84% | 2,72% | -0,34% | |||||||||||||||||||||||||||||||

| 2008 | 4,28% | 4,03% | 3,98% | 3,94% | 5,02 902 4,14 %5,37% | 4,94% | 3.66% | 1,07% | 0,09% | 3,85% | |||||||||||||||||||||||||||||||||

| 2007 | 2,08% | 2,42% | 2,78% | 2,57% | 2,69% | 2,692 % | 2,76% | 3,54% | 4,31% | 4,08% | 2,85% | ||||||||||||||||||||||||||||||||

| 2006 | 3,99% | 3,60% | 3,36% | 902 902 902 3,5524% 902 902 3,5524% 4. 15% 15% | 3,82% | 2,06% | 1,31% | 1,97% | 2,54% | 3,24% | |||||||||||||||||||||||||||||||||

| 2005 | 2,97% | 3,01% | 3,1524% | 3,1524% % | 2,53% | 3,17% | 3,64% | 4,69% | 4,35% | 3,46% | 3,42% | 3,39% | |||||||||||||||||||||||||||||||

| 2004 | 902 902 1,9324% 1,9324% 1,9324%2.29% | 3,05% | 3,27% | 2,99% | 2,65% | 2,54% | 3,19% | 3,52% | 3,26% | 2,68% | |||||||||||||||||||||||||||||||||

| 2003 2,68% | |||||||||||||||||||||||||||||||||||||||||||

| % | 3,02% | 2,22% | 2,06% | 2,11% | 2,11% | 2,16% | 2,32% | 2,04% | 1,77% | 1,88% | 902 902 9021.14% | 1,14% | 1,48% | 1,64% | 1,18% | 1,07% | 1,46% | 1,80% | 1,51% | 2,03% | 2,2024% | ||||||||||||||||||||||

| 2001 | 3,73% | 3,53% | 2,92% | 3,27% | 3,62% | 3,25% | 2,72% | 2,72% | 90252,6524% 902 | 1,55% | 2. 83% 83% | ||||||||||||||||||||||||||||||||

| 2000 | 2,74% | 3,22% | 3,76% | 3,07% | 3,19% | 3,73% | 3,66% | 3,41% | 3,45% 3,45 % | 3,39% | 3,38% | ||||||||||||||||||||||||||||||||

| 1999 | 1,67% | 1,61% | 1,73% | 2,28% | 2,09% | 1,96% | 902 902 9024 2,1424% 902 9024 2,1224% 9022.56% | 2,62% | 2,68% | 2,19% | |||||||||||||||||||||||||||||||||

| 1998 | 1,57% | 1,44% | 1,37% | 1,44% | 1,69% | 1.44% | 1,69% | 1,68 % | 1,49% | 1,49% | 1,55% | 1,61% | 1,55% | ||||||||||||||||||||||||||||||

| 1997 | 3,04% | 3,03% | 2,76% | 902 9024 2,5024% 902 9024 2,5024%2.23% | 2,23% | 2,15% | 2,08% | 1,83% | 1,70% | 2,34% | |||||||||||||||||||||||||||||||||

| 1996 | 2,73% | 2,65% | 2,84% 2,84% | 2,84% % | 2,75% | 2,95% | 2,88% | 3,00% | 2,99% | 3,26% | 3,32% | 2,93% | |||||||||||||||||||||||||||||||

| 1995 | 2,8024% | 2,80 3. 05% 05% | 3,19% | 3,04% | 2,76% | 2,62% | 2,54% | 2,81% | 2,61% | 2,54% | 2,81% | ||||||||||||||||||||||||||||||||

| 1994 2,5 | |||||||||||||||||||||||||||||||||||||||||||

| % | 2,51% | 2,36% | 2,29% | 2,49% | 2,77% | 2,90% | 2,96% | 2,61% | 2,67% | 2,6725% | 3.27% | ||||||||||||||||||||||||||||||||

| 1992 | 2,60% | 2,82% | 3,19% | 3,18% | 3,02% | 3,09% | 3,16% | 3,15% | 9022,9924% 902 | 2,90% | 3.03% | ||||||||||||||||||||||||||||||||

| 1991 | 5,65% | 5,31% | 4,90% | 4,89% | 4,95% | 4,70% | 4,45% | 3,80% | 3,3224% | 3,82 % | 3,06% | 4,25% | |||||||||||||||||||||||||||||||

| 1990 | 5,20% | 5,26% | 5,23% | 4,71% | 4,36% | 4,67% | 902 902 6,125 4,824% 6. 29% 29% | 6,27% | 6,11% | 5,39% | |||||||||||||||||||||||||||||||||

| 1989 | 4,67% | 4,83% | 4,98% | 5,12% | 5,36% | 902 4,724 5,17 % | 4,34% | 4,49% | 4,66% | 4,65% | 4,83% | ||||||||||||||||||||||||||||||||

| 1988 | 4,05% | 3,94% | 3,93% | 902 902 902 3,9024% 902 902 3,9024% 3,9024%4.13% | 4,02% | 4,17% | 4,25% | 4,25% | 4,42% | 4,08% | |||||||||||||||||||||||||||||||||

| 1987 | 1,46% | % | 3,02 3,02 % | 3,65% | 3,93% | 4,28% | 4,36% | 4,53% | 4,53% | 4,43% | 3,66% | ||||||||||||||||||||||||||||||||

| % 1986 | 902 902 3,8924% 3,8924%1.59% | 1,49% | 1,77% | 1,58% | 1,57% | 1,75% | 1,47% | 1,28% | 1,10% | 1,91% | |||||||||||||||||||||||||||||||||

| % | 3,70% | 3,69% | 3,77% | 3,76% | 3,55% | 3,35% | 3,14% | 3,23% | 3,51% | 3,8025% | 902 902 4. 19% 19% | 4,60% | 4,80% | 4,56% | 4,23% | 4,22% | 4,20% | 4,29% | 4,27% | 4,26% | 4,05% | 25% | 4,30|||||||||||||||||||||

| 1983 | 3,71% | 3,49% | 3,60% | 3,90% | 3,55% | 2,58% | 2,46% | 2,56% | 9022,8624% 902 | 3,79% | 3.22% | ||||||||||||||||||||||||||||||||

| 1982 | 8,39% | 7,62% | 6,78% | 6,51% | 6,68% | 7,06% | 6,44% | 5,85% | 4,5 % | 3,83% | 6,16% | ||||||||||||||||||||||||||||||||

| 1981 | 11,83% | 11,41% | 10,49% | 10,00% | 9,78% | 9,55% | 10,82 902% 10,9210.14% | 9,59% | 8,92% | 10,35% | |||||||||||||||||||||||||||||||||

| 1980 | 13,91% | 14,18% | 14,76% | 14,73% | 13,4124% 13,4124% %12,60% | 12,77% | 12,65% | 12,52% | 13,58% | ||||||||||||||||||||||||||||||||||

| 1979 | 9,28% | 9,86% | 10,0925 10,224% | % 11. 26% 26% | 11,82% | 12,18% | 12,07% | 12,61% | 13,29% | 11,22% | |||||||||||||||||||||||||||||||||

| 1978 | 6,84% | 6.43% 6,525 6,524 902 902 % | 7,41% | 7,70% | 7,84% | 8,31% | 8,93% | 8,89% | 9,02% | 7,62% | |||||||||||||||||||||||||||||||||

| 1977 | % 6,4 | % | 6.95% | 6,73% | 6,87% | 6,83% | 6,62% | 6,60% | 6,39% | 6,72% | 6,70% | 6,50% | 6,70% | 6,50% | 6,702 9022 | 9022 9022 9022 % | 6,07% | 6,05% | 6,20% | 5,97% | 5,35% | 5,71% | 5,49% | 5,46% | 4,88% | 4,8625 | 4,88% | 4,8625 | % | 11.80% | 11,23% | 10,25% | 10,21% | 9,47% | 9,39% | 9,72% | 8,60% | 7,91% | 7,44% | 7,91% | 7,44% | % 6 | |

| 1974 | 9,39% | 10,02% | 10,39% | 10,09% | 10,71% | 10,86% | 11,51% | 10,86% | 1224% 902% 1224% 902 12. 34% 34% | 11,03% | |||||||||||||||||||||||||||||||||

| 1973 | 3,65% | 3,87% | 4,59% | 5,06% | 5,53% | 6,00% | 5,73% | 7,3807,38 % | 8,25% | 8,71% | 6,16% | ||||||||||||||||||||||||||||||||

| 1972 | 3,27% | 3,51% | 3,50% | 3,49% | 3,23% | 2,71 2,71% | 3.19% | 3,42% | 3,67% | 3,41% | 3,27% | ||||||||||||||||||||||||||||||||

| 1971 | 5,29% | 5,00% | 4,71% | 4,16% | 902 9024 9024 4,302 4,302 4,3 %4,62% | 4,08% | 3,81% | 3,28% | 3,27% | 4,30% | |||||||||||||||||||||||||||||||||

| 1970 | 6,18% | 6,15% | 902 902 9024 5,8224% 902 9024 5,8224%6.01% | 5,98% | 5,41% | 5,66% | 5,63% | 5,60% | 5,57% | 5,84% | |||||||||||||||||||||||||||||||||

| 1969 | 4,40% | 9024,62 4,62 % | 5,51% | 5,48% | 5,44% | 5,71% | 5,70% | 5,67% | 5,93% | 6,20% | 5,46% | ||||||||||||||||||||||||||||||||

3. 94% 94% | 3,93% | 3,92% | 4,20% | 4,49% | 4,48% | 4,46% | 4,75% | 4,73% | 4,72% | 4,27% | 902 %2,81% | 2,80% | 2,48% | 2,79% | 2,78% | 2,77% | 2,45% | 2,75% | 2,43% | 2,74% | 902|||||||||||||||||||||||

| 1966 | 1.92% | 2,56% | 2,56% | 2,87% | 2,87% | 2,53% | 2,85% | 3,48% | 3,48% | 3,48% | 3,7925% | %%||||||||||||||||||||||||||||||||

| 1965 | 0,97% | 0,97% | 1,29% | 1,62% | 1,62% | 1,94% | 1,61% | 1,94% | 9021,6125% | 902% 902 | 1,92% | 1.59% | |||||||||||||||||||||||||||||||

| 1964 | 1,64% | 1,64% | 1,31% | 1,31% | 1,31% | 1,31% | 1,30% | 0,98% | 902 9021,302 % | 0,97% | 1,28% | ||||||||||||||||||||||||||||||||

| 1963 | 1,33% | 1,00% | 1,33% | 0,99% | 0,99% | 1,32% | 1,3224% | 1,32% | 1,3224% | 1. 32% 32% | 1,32% | 1,64% | 1,24% | ||||||||||||||||||||||||||||||

| 1962 | 0,67% | 1,01% | 1,01% | 1,34% | 1,34% | 9021,34% % | 1,33% | 1,33% | 1,33% | 1,33% | 1,20% | ||||||||||||||||||||||||||||||||

| 1961 | 1,71% | 1,36% | 1,36% | 1,02 902 902 902 | 1,02 | 1.35% | 1,01% | 1,35% | 0,67% | 0,67% | 0,67% | 1,07% | |||||||||||||||||||||||||||||||

| 1960 | 1,03% | 1,73% | 1,7325% % | 1,72% | 1,37% | 1,37% | 1,02% | 1,36% | 1,36% | 1,36% | 1,46% | ||||||||||||||||||||||||||||||||

| 1959 | 1,0224% | 0.35% | 0,35% | 0,69% | 0,69% | 1,04% | 1,38% | 1,73% | 1,38% | 1,73% | 1,01% | ||||||||||||||||||||||||||||||||

| 3,60% | 3,58% | 3,21% | 2,85% | 2,47% | 2,12% | 2,12% | 2,12% | 2,11% | 1,76% | 902 2. 99% 99% | 3,36% | 3,73% | 3,72% | 3,70% | 3,31% | 3,28% | 3,66% | 3,28% | 2,91% | 3,27 902 902 902 902 | ||||||||||||||||||||||

| 1956 | 0,37% | 0,37% | 0,37% | 0,75% | 1,12% | 1,87% | 2,24% | 1,87% | 902 902 902 1,8624% 902 902 902 9022,99% | 1.51% % | 0,37% | 0,37% | 0,37% | -0,28% | ||||||||||||||||||||||||||||

| 1954 | 1,13% | 1,51% | 1,13% | 0,75% | 9024 902 902 %0,00% | -0,37% | -0.74% | -0,37% | -0,74% | 0,32% | ||||||||||||||||||||||||||||||||

| 1953 | 0,38% | 0,76% | 1,14% | 0,76% | 1,14% 902 902 902 902 902 902 902 902 | 0,75% | 0,75% | 1,12% | 0,75% | 0,75% | 0,82% | |||||||||||||||||||||||||||||||

| 1952 | 4,33% | 2,33% | 1, 902 902 902 902 | 1, 902 2. 32% 32% | 3.09% | 3,09% | 2,30% | 1,91% | 1,14% | 0,75% | 2,29% | |||||||||||||||||||||||||||||||

| 1951 | 8,09% | 9,36% | 924 924 9,36% 924 924 9,32 %8,82% | 7,47% | 6,58% | 6,97% | 6,50% | 6,88% | 6,00% | 7,88% | ||||||||||||||||||||||||||||||||

| 1950–225 | % | |||||||||||||||||||||||||||||||||||||||||

| 1950–225 | % -0,84% | -1.26% | -0,42% | -0,42% | 1,69% | 2,10% | 2,09% | 3,80% | 3,78% | 5,93% | 1,09% | 1,28% | 1,71% | 0,42% | -0,42% | -0,83% | -2,87% | -2,86% | -2,45% | -2,87% | -1,6224%-1,6224% % | -0,95% | ||||||||||||||||||||

| 1948 | 10.22% | |||||||||||||||||||||||||||||||||||||||||

| 1947 | 18,13% | 18,78% | 19,67% | 19,02% | 18,38% | 17,65% | 12,12% | 11,39% 8,425 | 902 902 | 8,84% | 14. 65% 65% | |||||||||||||||||||||||||||||||

| 1946 | 2,25% | 1,69% | 2,81% | 3,37% | 3,35% | 3,31% | 9,39% | 11,60% | 14224% | 11,60% | 14224% % | 18,13% | 8,43% | |||||||||||||||||||||||||||||

| 1945 | 2,30% | 2,30% | 2,30% | 1,71% | 2,29% | 2,84% | 902 9024 2,2624% | 902 902 9024 2,262.26% | 2,26% | 2,25% | 2,27% | |||||||||||||||||||||||||||||||

| 1944 | 2,96% | 2,96% | 1,16% | 0,57% | 0,00% | 0,57 % | 1,72% | 1,72% | 1,72% | 2,30% | 1,64% | |||||||||||||||||||||||||||||||

| 1943 | 7,64% | 6,96% | 7,50% 902 7,325 | 824% | 6.10% | 4,85% | 5,45% | 4,19% | 3,57% | 2,96% | 6,00% | |||||||||||||||||||||||||||||||

| 1942 | 11,35% | 12,06% | 12,29% % | 10,88% | 11,56% | 10,74% | 9,27% | 9,15% | 9,09% | 9,03% | 10,97% | |||||||||||||||||||||||||||||||

| 1941 1,124 902 902 902 902 902 1,124 902 | 2. 10% 0,72% 10% 0,72% | 0,72% | 1,45% | 1,45% | 2,17% | 1,45% | 1,45% | -0,71% | 0,00% | 0,00% | 0,7124% 902 | 1939 | -1.41% | -1,42% | -1,42% | -2,82% | -2,13% | -2,13% | -2,13% | -2,13% | 0,00% | 0,00% | 0,00% | 0,00% | -1,30% | |||||||||||||||||

| 1938 | 0,71% | 0,00% | -0,70% | -0,70% | -2,08% | -2,08% | -2,76-2,76% | %-3,42% | -4,11% | -3,45% | -2.78% | -2,01% | ||||||||||||||||||||||||||||||

| 1937 | 2,17% | 2,17% | 3,65% | 4,38% | 5,11% | 4,35% | 4,32% | 9023,57 4,29% | 3,57% | 2,86% | 3,73% | |||||||||||||||||||||||||||||||

| 1936 | 1,47% | 0,73% | 0,00% | -0,72% | -0,72 | %2,19% | 2. 19% 19% | 2,19% | 1,45% | 1,45% | 1,04% | |||||||||||||||||||||||||||||||

| 1935 | 3,03% | 3,01% | 3,01% | 3,76% | 9023,2 % | 2,24% | 0,74% | 1,48% | 2,22% | 2,99% | 2,56% | |||||||||||||||||||||||||||||||

| 1934 | 2,33% | 4,72% | 9024 5,52 | 5.51% | 2,29% | 1,52% | 3,03% | 2,27% | 2,27% | 1,52% | 3,51% | |||||||||||||||||||||||||||||||

| 1933 | -9,79% | ,00 | -9,35% | -8,03% | -6,62% | -3,68% | -2,22% | -1,49% | -0,75% | 0,00% | 0,76% | % | % | |||||||||||||||||||||||||||||

| 1932 | -10,06% | -10,19% | -10.26% | -10,32% | -10,46% | -9,93% | -9,93% | -10,60% | -10,67% | -10,74% | -10,20% | -10,20% | —-10 10,30% | |||||||||||||||||||||||||||||

| 1931 | -7,02% | -7,65% | -7,69% | -8,82% | -9,47% | -10,12% | -9,04 -9,04 -9,04 -9,04 -9,04 -9,04 -9,04% | 8 902 9,64% | -9,70% | -10,37% | -9,32% | -8. 94% 94% | ||||||||||||||||||||||||||||||

| 1930 | 0,00% | -0,58% | -0,59% | 0,59% | -0,59% | -1,75% | -4,05% | 25 | % | -4,6224% | -4,62% | -5,20% | -6,40% | -2,66% | ||||||||||||||||||||||||||||

| 1929 | -1,16% | 0,00% | -0,58% | -1,1725% 902,1625% 902,1625% | 0,00% | 1,17% | 1,17% | 0,00% | 0.58% | 0,58% | 0,58% | 0,00% | ||||||||||||||||||||||||||||||

| 1928 | -1,14% | -1,72% | -1,16% | -1,16% | -1,15% | -28 | -1,16% | -0,58% | 0,00% | -1,15% | -0,58% | -1,16% | -1,15% | |||||||||||||||||||||||||||||

| 1927 | -2,23% | -2,7224% -2,81% | -3,35% | -2,25% | -0,56% | -1.14% | -1,15% | -1,14% | -1,14% | -2,26% | -2,26% | -1,92% | ||||||||||||||||||||||||||||||

| 1926 | 3,47% | 4,07% | % | 9024,07% | 2,89% | 1,14% | -1,13% | -1,69% | -1,13% | -0,56% | -1,67% | -1,12% | 0,94% | |||||||||||||||||||||||||||||

| 0,00% | 0,00% | 1,17% | 1. 18% 18% | 1,76% | 2,94% | 3,51% | 4,12% | 3,51% | 2,91% | 4,65% | 3,47% | 2,44% | ||||||||||||||||||||||||||||||

| 19242 % | 1,79% | 0,59% | 0,59% | 0,00% | -0,58% | -0,58% | -0,58% | -0,58% | -0,58% 0,00 0,42 902 902 | |||||||||||||||||||||||||||||||||

| 1923 | -0.59% | -0,59% | 0,60% | 1,20% | 1,20% | 1,80% | 2,38% | 3,01% | 3,61% | 3,59% | 9022,9824% 902 % | |||||||||||||||||||||||||||||||

| 1922 | -11,05% | -8,15% | -8,74% | -7,73% | -5,65% | -5,11% | -5,08% 90,21225 25 -6 % | -4,57% | -3,45% | -2.30% 12,81% | -12,50% | -12,06% | -12,12% | -10,82% | -10,85% | |||||||||||||||||||||||||||

| 1920 | 16,97% | % | 21520,37% | 203 21,89% | 23,67% | 19,54% | 14. 69% 69% | 12,36% | 9,94% | 7,03% | 2,65% | 15,90% | ||||||||||||||||||||||||||||||

| 1919 | 17,86% | 14,89% | 17,1425 | 14,89% | 17,1425 | % | 17,1425 | 902,9 % | 15,23% | 14,94% | 13,38% | 13,13% | 13,50% | 14,55% | 15,31% | |||||||||||||||||||||||||||

| 1918 | 19,66% 122425 | % | % | % | % | 70% | 13,28% | 13,08% | 17,97% | 18,46% | 18,05% | 18,52% | 20,74% | 20,44% | 17,36% | 902417,26% | 9024% | 14,29% | 18,87% | 19,63% | 20,37% | 18,52% | 19,27% | 19,82% | 19,47% | 17,39% | 1725% | 17,39% | 1725% | 2.97% | 4,00% | 6,06% | 6,00% | 5,94% | 6,93% | 6,93% | 7,92% | 9,90% | % | 9,90% | % 10,78% | 126224 11,62|

| 1915 | 1,00% | 1,01% | 0,00% | 2,04% | 2,02% | 2,02% | 1,00% | -0,98% | -0,98% | -0,98 % | 1,98% | 0. 92% 92% | ||||||||||||||||||||||||||||||

| 1914 | 2,04% | 1,02% | 1,02% | 0,00% | 2,06% | 1,02% | 1,01% | 3,03% | 9024 2,002 % | 1,00% | 1,35% |

Калькулятор инфляции использует исторические данные индекса потребительских цен из США, чтобы определить, сколько фиксированный список часто используемых товаров или услуг используется для отслеживания инфляции и известен как «рыночная корзина». , «стоит с поправкой на данный год.Просто введите сумму и год, к которому она относится, а затем год, к которому относится сумма с поправкой на инфляцию.

Существует также калькулятор инфляции с фиксированной ставкой вперед и калькулятор инфляции с фиксированной ставкой в обратном направлении, которые можно использовать в теоретических сценариях для определения скорректированных на инфляцию сумм с учетом суммы, которая корректируется на основе количества лет и уровня инфляции. Исторически сложилось так, что уровень инфляции в США и многих других развитых странах колеблется около 3%, что делает такое предположение безопасным. Однако не стесняйтесь настраивать по мере необходимости.

Однако не стесняйтесь настраивать по мере необходимости.

Что такое инфляция?

Инфляция определяется как общее повышение цен на товары и услуги и снижение покупательной стоимости денег. Инфляция может быть искусственной, поскольку власть, такая как центральный банк, король или правительство, может контролировать предложение денег в обращении. Если в экономику добавляются дополнительные деньги, каждая денежная единица в обращении будет стоить меньше. Сам уровень инфляции обычно выражается как процентное увеличение цен за 12 месяцев.Большинство развитых стран пытаются поддерживать уровень инфляции на уровне 2-3% с помощью налогово-бюджетной и денежно-кредитной политики.

Гиперинфляция

Гиперинфляция — это чрезмерная инфляция, которая быстро снижает реальную стоимость валюты. Обычно это происходит при значительном увеличении денежной массы при незначительном изменении валового внутреннего продукта или его отсутствии. Примеры гиперинфляции можно увидеть в странах Украины в начале 1990-х годов и Бразилии с 1980 по 1994 год, где они пережили длительные периоды гиперинфляции, и их валюты практически обесценились. Эти гиперинфляционные экономики причинили ужасные страдания их людям; Украинцам и бразильцам приходилось справляться, используя стабилизированные иностранные валюты и накапливая ограниченные ресурсы, которые могли бы сохранить ценность, такие как золото. Еще одним хорошо известным примером гиперинфляции была Германия в 1920-х годах, когда правительство приняло меры стимулирования, такие как печать денег для оплаты Первой мировой войны. Это произошло в то время, когда от Германии потребовали выплатить 132 миллиарда марок военных репараций. Это привело к падению экономической активности и дефициту.При слишком большом количестве денег и недостатке товаров и услуг цены удваивались каждые 3 дня! Папирская марка, немецкая валюта в то время, потеряла такую ценность, что люди стали использовать ее вместо дров для отопления своих домов. Последствия гиперинфляции были настолько серьезными, что многие люди жили в бедности или бежали из страны.

Эти гиперинфляционные экономики причинили ужасные страдания их людям; Украинцам и бразильцам приходилось справляться, используя стабилизированные иностранные валюты и накапливая ограниченные ресурсы, которые могли бы сохранить ценность, такие как золото. Еще одним хорошо известным примером гиперинфляции была Германия в 1920-х годах, когда правительство приняло меры стимулирования, такие как печать денег для оплаты Первой мировой войны. Это произошло в то время, когда от Германии потребовали выплатить 132 миллиарда марок военных репараций. Это привело к падению экономической активности и дефициту.При слишком большом количестве денег и недостатке товаров и услуг цены удваивались каждые 3 дня! Папирская марка, немецкая валюта в то время, потеряла такую ценность, что люди стали использовать ее вместо дров для отопления своих домов. Последствия гиперинфляции были настолько серьезными, что многие люди жили в бедности или бежали из страны.

Хотя гиперинфляция может вызвать огромные трудности для экономики, считается нормальным иметь умеренный уровень инфляции из года в год. Поскольку в будущем деньги будут стоить меньше, у потребителей есть стимул тратить, а не прятать их, и этот стимул играет ключевую роль в обеспечении здоровой экономики.

Поскольку в будущем деньги будут стоить меньше, у потребителей есть стимул тратить, а не прятать их, и этот стимул играет ключевую роль в обеспечении здоровой экономики.

Дефляция

Хотя инфляция не совсем хорошая или плохая в зависимости от того, умеренная она или серьезная, дефляция, противоположная инфляции, редко приветствуется в любой экономике. Дефляция определяется как общее снижение цен на товары и услуги. В таком сценарии у потребителей нет стимула тратить, поскольку прогнозируется, что их деньги будут иметь большую покупательную способность в будущем. Это тормозит и даже может повернуть вспять то, что должно быть восходящей тенденцией экономики.Великая депрессия пришла с так называемой дефляционной спиралью. Теория дефляционной спирали состоит в том, что по мере падения цен на товары и услуги прибыль уменьшается. Чем меньше прибыль, тем меньше и расходов. Это, в свою очередь, приводит к еще более низким ценам на товары и услуги, что формирует отрицательную петлю, из которой может быть чрезвычайно трудно выйти из строя.

Почему возникает инфляция

Макроэкономические теории пытаются объяснить, почему возникает инфляция и как лучше всего ее регулировать. Кейнсианская экономика, которая служила стандартной экономической моделью в развитых странах на протяжении большей части двадцатого века и до сих пор широко используется, утверждает, что когда существует разрыв между спросом и предложением товаров и услуг, может возникнуть крупномасштабная инфляция или дефляция. .

- Инфляция, вызывающая рост издержек — Возьмем, к примеру, рост стоимости нефти из-за политической нестабильности; поскольку многие товары и услуги зависят от нефти, их цены также вырастут, чтобы учесть более высокие затраты, связанные с ведением бизнеса, в котором нефть является расходом. Это называется инфляцией издержек.

- Инфляция спроса — Этот вид инфляции возникает, когда спрос становится выше, чем способность экономики производить. Поскольку товаров и услуг на всех не хватает, на них легче обменивать большие суммы валюты.