Инвестиция — это… Что такое Инвестиция?

Инвести́ции — долгосрочные вложения капитала с целью получения дохода.[1][2]

Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции возвращаются и приносят доход в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены.

Не следует путать инвестирование и финансирование. Финансирование — выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли — тогда финансирование превращается в инвестирование. Если целью прибыль не является — это не инвестирование.

Инвестиция или спекуляция

Очень трудно разграничить инвестицию и спекуляцию. Обычно критерием разграничения указывают фактор времени. Если операция длится более года — это инвестиция, и экономический эффект она даст через значительный срок после вложения.

Инвестиции — «долгосрочные вложения» государственного или частного капитала в собственной стране или за рубежом с целью получения дохода в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты.

В то же время, когда говорят о биржевой торговле, то говорят о привлечении, например, «портфельных инвесторов», которые чутко следят за ситуацией на рынке и могут с него уйти не обращая внимание на длительность сделок.

По характеру заключаемых договоров, по характеру производимых действий, по целям, по юридическим последствиям биржевые инвестиции и спекуляции не отличаются.

Бенджамин Грэм предлагал инвестицией считать операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.[4]

Чаще всего разграничение проводят по критерию организации нового бизнеса (реальная инвестиция) и участия в уже существующем бизнесе (спекуляция). Иногда критерием разделения служит цель операции. Спекуляцией считают операцию, у которой целью является разница в цене (акции, пая, товара). Инвестицией считают операцию, целью которой является доход в форме процентов (дивидендов), начисляемых на приобретённый актив.

Иногда критерием разделения служит цель операции. Спекуляцией считают операцию, у которой целью является разница в цене (акции, пая, товара). Инвестицией считают операцию, целью которой является доход в форме процентов (дивидендов), начисляемых на приобретённый актив.

Инвестирование, сбережение, потребление

С позиции монетарной теории денег, средства можно направить на потребление или сбережение. Простое сбережение изымает средства из оборота и создаёт предпосылки для кризисов. Инвестирование вовлекает в оборот сбережения. Оно может происходить напрямую или косвенно (размещение временно свободных средств на депозит в банк, который уже сам инвестирует).

Государство как инвестор

Многие известные экономисты осуждают практику государственных инвестиций в связи с угрозой неэффективного размещения средств. Наиболее последовательны в этом направлении представители Австрийской экономической школы, например, книги Людвига фон Мизеса «Социализм», «Бюрократия».

Объекты инвестиций

- Материальные: чаще всего земля, недвижимость, а также сырье, драгоценные металлы, средства производства и торговли (заводы, магазины).

- Нематериальные: лицензии, патенты, знания.

- Финансовые: чаще всего акции и облигации, а также валюты, ПИФы, драгоценные металлы (в виде ОМС), ценные бумаги.

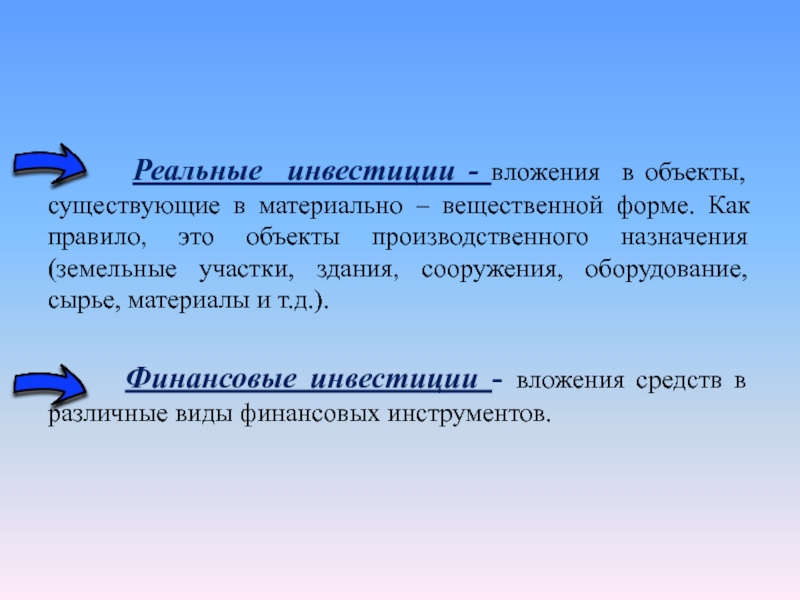

Инвестиции подразделяются на «реальные» (предполагают прямую покупку материальных активов) и «финансовые» или «портфельные» (представляют собой покупку ценных бумаг).

Условия

Считается, что для привлечения инвестиций предприятие должно:

- Иметь хорошо отработанный и перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль.

- Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие.

- Вести открытую, то есть прозрачную деятельность.

Для этого необходимы бухгалтерская отчётность и работа со СМИ.

Для этого необходимы бухгалтерская отчётность и работа со СМИ. - Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны.

Однако на практике эти условия необходимы для портфельных инвесторов. Инвестиции вполне могут привлекаться и без этих условий, но при уверенности инвестора в соблюдении своих прав на распоряжение капиталом и прибылью. Такую уверенность могут гарантировать не только законы и прозрачность учёта, но и личные связи, например, в правительстве или парламенте, получение права непосредственного контроля за ситуацией на предприятии через контрольный пакет акций и назначение подконтрольного директора или личное непосредственное руководство. Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбираю меньше риск и соглашаются на меньшую прибыль. Часть инвесторов выберут больше прибыли, несмотря на повышенные риски.

Кроме того для привлечения инвестиций иногда создаются особые условия. Примером создания таких особых условий являются особые экономические зоны (ОЭЗ). Например, в России созданы и действуют в настоящее время ОЭЗ «Липецк», ОЭЗ «Алабуга» и другие.

Совокупность условий для инвестора иногда называют «инвестиционным климатом»

Риск и прибыль

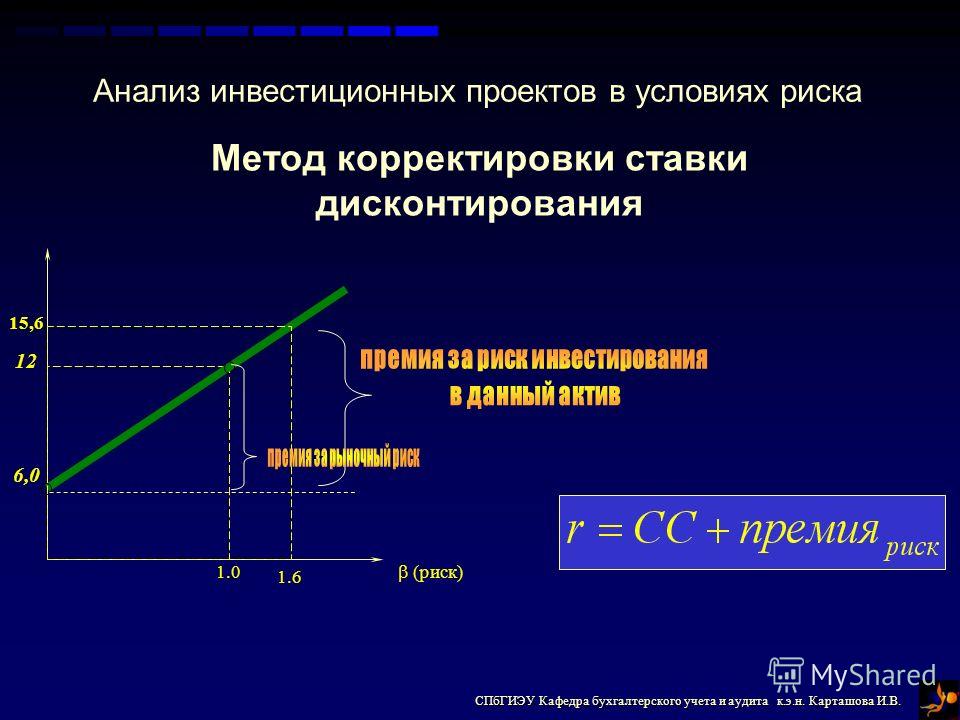

Инвестиции характеризуются среди прочего двумя взаимосвязанным параметрами: риском и прибыльностью (доходностью). Как правило, чем выше риск инвестиций, тем выше должна быть их ожидаемая доходность. Для описания соотношения между риском и прибылью можно использовать модель

См. также

Примечания

Литература

- Зви Боди, Алекс Кейн, Алан Маркус Принципы инвестиций = Essentials of Investments. — М.: «Вильямс», 2004. — С. 984. — ISBN 978-5-8459-1311-1

Wikimedia Foundation. 2010.

2010.

Что такое инвестиции? — Журнал «Акционерное общество: вопросы корпоративного управления»

Инвестирование — это процесс … но что именно означает инвестирование? Чем занимается человек, который вкладывает деньги, и чего он хочет достичь? Первое определение инвестиций, которое я дам, дано в книге У. Шарпа:

В самом широком смысле слово «инвестировать» означает: расстаться с деньгами сегодня, чтобы получить большую сумму в будущем.

В широком смысле это определение может быть правильным, но в узком смысле оно вряд ли будет совпадать с тем, что мы интуитивно понимаем под ним. Например, покупка лотерейного билета определяется определением, однако выигрыш случается очень редко и с большей вероятностью будет отмечен как «удача», а не инвестиция (если у вас нет инсайдерской информации о числах).

Вы можете зарабатывать деньги, но можете потерять все завтра и даже не иметь возможности подать иск о компенсации. Что ж, давайте откроем Википедию и возьмем другое определение:

Вы можете зарабатывать деньги, но можете потерять все завтра и даже не иметь возможности подать иск о компенсации. Что ж, давайте откроем Википедию и возьмем другое определение:Инвестиции — это вложения в бизнес, где бизнес — это деятельность, направленная на получение прибыли.

Это уже звучит намного лучше. Деятельность, направленная на получение прибыли, — это, как правило, действующее производство, в развитие которого можно инвестировать и получать часть от общего дохода. Можно инвестировать напрямую в малый бизнес (например, по кредитному договору) и в крупные госкомпании, покупая их акции.

Однако, на мой взгляд, такое определение оказывается неполным, потому что есть известные активы, которые давно дорожают и не имеют отношения к бизнесу. К ним относятся вложения в известные произведения искусства, антиквариат и высококачественные вина — предметы, не имеющие фундаментальных оценочных факторов (невозможно достоверно и объективно оценить стоимость картин Рембрандта), а также предметы с низкой ликвидностью и требующие особого внимания. знание. Однако это инвестиционные объекты, и не упомянуть о них было бы ошибкой. Определение Бенджамина Грэма идет немного дальше:

Инвестиция — это операция, которая после тщательного анализа предполагает безопасность основных средств и удовлетворительную отдачу.

Все перечисленное выше подпадает под это определение, хотя понятие «удовлетворительный доход» тоже субъективно. Можно ли считать банковский вклад инвестицией, если с 2000 года его доходность была немного ниже инфляции в России? Возможно, что мне больше всего нравится, так это определение инвестиций Баффета, которое в то же время просто объясняет термин «риск»:

Инвестиции — это отказ от сегодняшнего потребления, чтобы достичь большего потребления в будущем. «Риск» — вероятность того, что эта цель не будет достигнута.

«Риск» — вероятность того, что эта цель не будет достигнута.

Потребление не увеличивается, когда ваш доход равен инфляции. Формально это определение включает вклад везде (даже в лотерейный билет), но добавление термина «риск» показывает, насколько мала вероятность успеха такого вложения. Таким образом, все определения имеют что-то общее и дополняют друг друга.

Финансовые инвестиции | Что такое | Виды, управление, учёт и источники финансовых инвестиций

Содержание статьи:

- Что такое финансовые инвестиции?

- Виды

- Управление

- Оценка

- Источники

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Уровень прогресса дошел до такого уровня, когда финансовые инвестиции стали доступны всем без исключения. Да, да! Вы не ослышались. Всем без исключения.

Да, да! Вы не ослышались. Всем без исключения.

Сегодня необязательно иметь высшее экономическое образование или огромный стартовый капитал. Условно говоря даже школьник может успешно инвестировать.

Финансовые инвестиции это вложение денежных средств в ценные бумаги и финансовые инструменты, которые будут приносить прибыль. Под инструментами подразумеваются инвестиционные проекты, ПАММ-счета, банковские депозиты. Под ценными бумагами принято понимать прямые ценные бумаги (акции, облигации, векселя) и деривативы (фьючерсы, опционы и так далее).

Рейтинг финансовых инвестиций

Схожее по теме: Прямые инвестиции

Существует три основные формы финансовой инвестиционной деятельности:

- вложения в денежные инструменты (максимально эффективное использование (получение дохода) свободных средств организации в краткосрочном периоде)

- инвестирование в фондовые инструменты (извлечение прибыли от операций с ценными бумагами.

Отлично подходит для диверсификации инвестиционного портфеля)

Отлично подходит для диверсификации инвестиционного портфеля) - инвестиции в уставные фонды совместных предприятий (развитие собственного производства путём влияния на предприятия-партнёры/развитие стратегического партнёрства).

Виды

Существует много видов финансовых инвестиций. Каждый из них подходит для решения конкретной задачи. Одни для быстрого увеличения капитала, другие для его сохранения. Любая цель инвестора может быть осуществлена благодаря финансовому инвестированию .

Общая классификация видов выглядит следующим образом:

- ПИФы (подходит для пассивного инвестирования)

- акции (актив для извлечения дохода)

- облигации (актив для сохранения капитала)

- фьючерсы, опционы (защитный актив)

- драгоценные металлы (сбалансированный актив, подходящий для диверсификации портфеля)

- доверительное управление (подходит для пассивного инвестирования)

- банковские депозиты, сберегательные сертификаты (фиксированная доходность, низкие риски, короткий инвестиционный горизонт).

Многие финансовые активы обладают повышенным или высоким уровнем риска. Данный тезис формирует главное правило финансовой инвестиционной деятельности это грамотная диверсификация портфеля.

На сегодняшний день распространена такая «услуга» как управление капиталом. Воспользовавшись ею, человек может передать собственные средства в управление профессионалам, которые за него совершат все необходимые операции и обойдут все возникающие сложности на пути к поставленной цели. Все что клиенту остается это получить прибыль и оплатить комиссию за пользование знаниями и временем специалистов.

Как управлять?

Чтобы управлять финансовыми инвестициями, необходимо разработать стратегию — совокупность технических приемов, методов, идей, с помощью которых можно будет выбрать оптимальный путь инвестирования, продумать структуру инвестиционного портфеля.

Начать стоит с того какую манеру поведения на инвестиционном рынке выбирает для себя инвестор, а также насколько он компетентен и самостоятелен.

Давайте немного расшифруем. Когда инвестор является квалифицированным и разбирается в мире финансов, управление его вложениями он способен осуществлять лично. Это лучший вариант с точки зрения здравого смысла. Ведь, кто проконтролирует ваши инвестиции на степень их эффективности, риска и того насколько они отвечают вашим целям лучше вас самих?

Поскольку количество финансовых инструментов постоянно увеличивается, разбираться в этой сфере непрофессионалу сложно. Поэтому на рынке действуют брокеры, дилеры, финансовые управляющие, которые предлагают свои услуги по ведению инвестиционных счетов за определенный процент от прибыли или стабильную ежемесячную оплату.

Управление финансовыми инвестициями это структура, состоящая из набора методов, позволяющих выбрать наиболее эффективный финансовый актив, отвечающий действующей инвестиционной политике.

Выделяют следующие этапы управления:

В процессе управления инвестициями выявляется уровень эффективности и качество инструментов. По итогам отчетного периода пересматривается инвестиционный портфель, принимаются решения о перераспределении средств.

По итогам отчетного периода пересматривается инвестиционный портфель, принимаются решения о перераспределении средств.

Определить раз и навсегда эффективный инвестиционный портфель невозможно, поскольку финансовая ситуация постоянно меняется, и необходим постоянный аудит, учет, анализ и мониторинг инструментов и рыночной экономики в целом.

Оценка эффективности

Анализ и оценка финансовых инвестиций осуществляется в случае, когда инвестору необходимо обосновать свой выбор в пользу того или иного актива, выбрать наиболее подходящий и эффективный.

При оценке актива необходимо учитывать как внешние, так и внутренние факторы способные повлиять на конечный финансовый результат. Анализу подвергается общая экономическая ситуация в стране и на предприятии в частности, развитость и перспективы того сектора экономики, к которому данный актив относится, состояние фондовых и валютных рынков, бухгалтерская и финансовая отчетность, структура управления и т. д.

д.

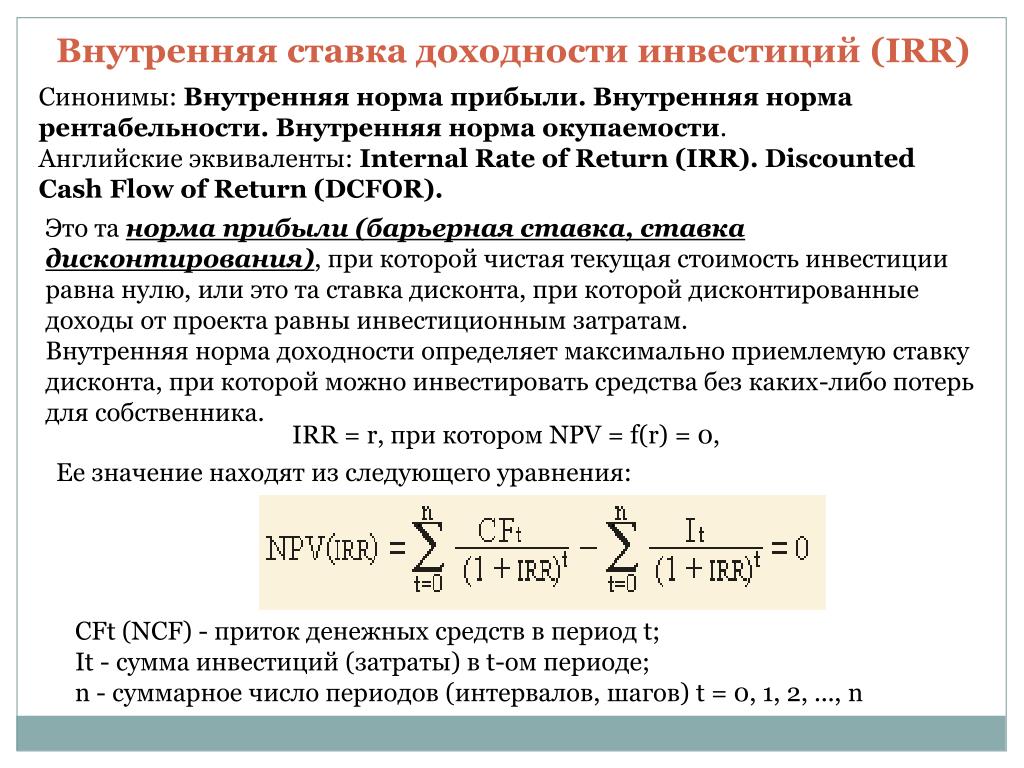

Процедура оценки производится для выбора из всего перечня объектов для инвестирования наиболее эффективного. Этому могут помочь следующие методы оценки эффективности финансовых инвестиций:

- расчёт срока окупаемости

- расчёт рентабельности

- метод дисконтирования

- определение внутренней нормы прибыльности/расчётной нормы прибыльности

- расчёт чистой стоимости.

Источники

Финансовые инвестиции — это самовоспроизводящийся источник капитала. Поэтому полученные от инвестиций средства можно повторно вкладывать в акции и облигации, применяя капитализацию процентов. Другие виды и формы вложений в ценные бумаги — это прибыль организации, заемные и кредитные средства, бюджетные ассигнования, субсидии и гранты. Если речь идет о физических лицах, то источником финансовых инвестиций служат личные накопления и/или заемные средства и полученные от государства ресурсы (субсидии), а также страховые выплаты, дотации и так далее.

что это такое простыми словами, значение в экономике, понятие инвестирования

Обновлено: 16 декабря 2020

- Понятие и сущность инвестиций

- Роль инвестиций в экономике

- Признаки инвестиций

- Инвестирование – что это такое простыми словами

- Примеры инвестиционной деятельности

Грамотное распределение денежных средств является одной из важнейших составляющих деятельности как для государства, так и для компании или физического лица. Одним из способов приумножить имеющийся капитал является инвестирование.

Одним из способов приумножить имеющийся капитал является инвестирование.

Независимо от того, в каком контексте используется данный термин, охарактеризовать его можно следующими словами:

Инвестиции – это материальные или нематериальные затраты, целью которых является извлечение прибыли или достижение желаемого результата.

Понятие и сущность инвестиций

Введение в тему стоит начать с базовых понятий. Сам термин пришел к нам из латинского языка. В переводе на русский invest означает «вкладывать». Если давать определение простыми словами – это вложение денежных средств с целью их приумножения.

Не стоит путать краткосрочные вложения и инвестиции. Длительность последних, как правило, исчисляется годами.

Все инвестиции обязательно соответствуют определенному ряду критериев: сроки вложения, направления, риски, потенциальный доход (в том числе пассивный).

Сроки вложения. Обычно инвестиции вкладываются на определенный временной отрезок, и до тех пор, пока средства находятся в объекте инвестирования, вкладчик получает оговоренное вознаграждение – дивиденды.

Направление. Прежде чем вкладывать собственные средства в тот или иной проект, инвестор должен определить для себя направления деятельности, в которых он обладает необходимой компетенцией и, соответственно, способен правильно спрогнозировать доход, оценить риски и потенциальную выгоду.

Риск. Стоит понимать, что вкладывая в тот или иной объект, независимо от направления и финансовых показателей, инвестор подвергает свои средства риску. Его уровень может изменяться, однако вкладчик всегда рискует своими финансами в пределах вложенного капитала.

Возможный доход. Главная экономическая цель всего процесса, вне зависимости от направления вложения, – обеспечение дохода. Опираясь на данный показатель, инвестор должен принимать решение об инвестировании.

Получение пассивного дохода. Одно из основных преимуществ инвестирования заключается в получении пассивного дохода без непосредственного участия вкладчика. Эта особенность характерна для всех объектов инвестирования, от недвижимости до акций и государственных долговых облигаций.

Эта особенность характерна для всех объектов инвестирования, от недвижимости до акций и государственных долговых облигаций.

Исходя из вышесказанного, можно сказать, что инвестициями могут быть свободные средства, имеющиеся в распоряжении физических или юридических лиц, и используемые для получения дополнительной прибыли. В качестве инвестиций могут выступать финансы, имущество, ценные бумаги и прочее.

Все инвестиции делятся на четыре вида: реальные, финансовые, валовые, частные/государственные.

- Реальные. Долгосрочные вложения в производственные отрасли.

- Финансовые. Представляют собой финансово-кредитные обязательства, ценные бумаги или деньги.

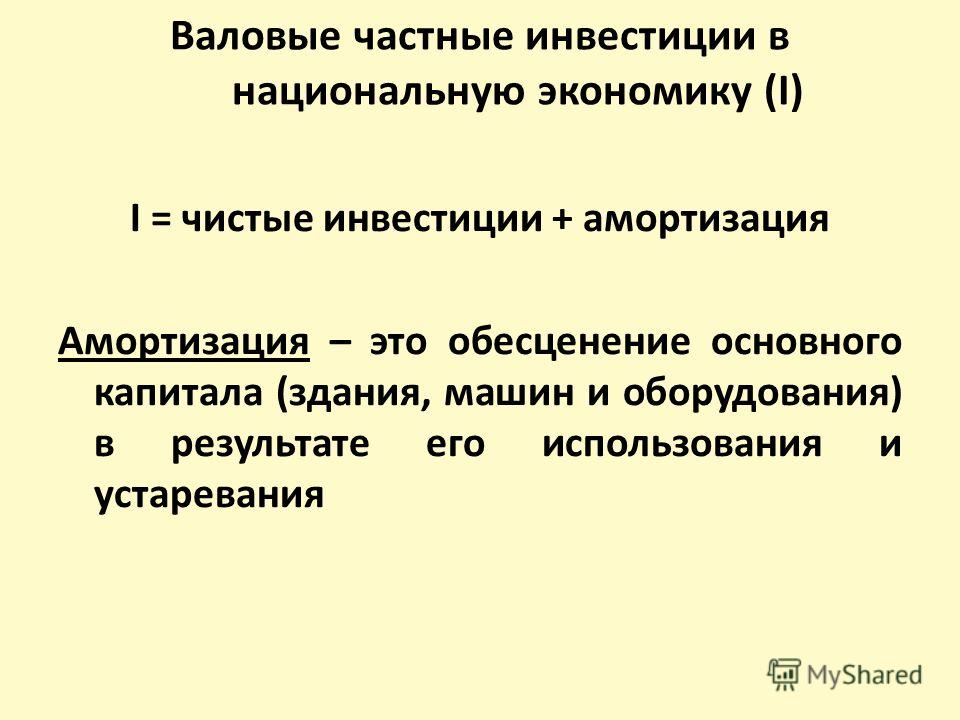

- Валовые. Средства, направленные в определенную сферу для увеличения капитала. Сюда же относятся и чистые инвестиции. Последние представляют собой вложения, направленные на увеличение размера основных средств, которые в дальнейшем будут направлены на улучшение производственного уровня.

- Частные и государственные.

Вложения, владельцами которых являются частные инвесторы или государственные учреждения.

Вложения, владельцами которых являются частные инвесторы или государственные учреждения.

Западные учебники по экономике классифицируют инвестиции по следующим направлениям:

- государственные и частные;

- внешне- и внутриэкономические;

- финансовые или интеллектуальные;

- производственные и потребительские;

- косвенные или прямые.

Мы кратко рассмотрели основные понятия инвестиционной деятельности и экономическую сущность инвестиций, а также узнали, на какие виды они подразделяются. Теперь можно сделать вывод, что это финансовая деятельность, которая отражается на показателях как в микро-, так и в макроэкономике, а также играет важную роль в жизни частных инвесторов и всей страны в целом.

Государству инвестиции необходимы, в первую очередь, для модернизации предприятий, частным лицам они предоставляют возможность увеличить собственный капитал.

Роль инвестиций в экономике

Инвестиции выполняют важную функцию в развитии экономики страны. Они обеспечивают наличие необходимых материальных и нематериальных активов, необходимых для будущего роста.

Они обеспечивают наличие необходимых материальных и нематериальных активов, необходимых для будущего роста.

Значение инвестиций в рыночной экономике объясняется их определением. К данному параметру можно отнести как традиционные денежные средства, как один из наиболее доступных инструментов, так и банковские вклады, технологии, производственное оборудование и прочие виды активов, которые можно вложить в объект экономической деятельности для извлечения прибыли.

Говоря о важности инвестиционной деятельности, нельзя не упомянуть о том, какова ее роль в развитии мировой экономики. Любое государство, которое хочет увеличивать текущие финансовые показатели, обязано взаимодействовать с другими странами. Сюда относится товарооборот, обмен денег, а также совместные экономические мероприятия и межправительственные проекты.

В зависимости от степени готовности к подобным процессам, государства делятся на закрытые, ограниченно закрытые и открытые. В последнем случае проще наращивать объемы торговли, поскольку в подобном процессе создается свобода предпринимательской деятельности. Это также является залогом повышения налоговых поступлений.

В последнем случае проще наращивать объемы торговли, поскольку в подобном процессе создается свобода предпринимательской деятельности. Это также является залогом повышения налоговых поступлений.

Кроме того, страны с открытой экономикой позволяют местным компаниям привлекать инвестиции иностранных инвесторов. В будущем такие предприятия смогут выйти на международный рынок, производить большее количество товара и тем самым улучшить общий инвестиционный климат страны.

Признаки инвестиций

Инвестициями являются те вложения, которые соответствуют следующим признакам:

- способность приносить доход инвестору;

- основная цель вложения – личный интерес инвестора;

- наличие рисков, даже если объектом инвестирования является надежный актив;

- длительный срок вложения средств – зачастую от одного года и дольше;

- четкая направленность и понимание того, куда необходимо вкладывать средства;

Главные источники для инвестирования – это собственные средства, привлеченные или заемные.

К собственным средствам относится уставной капитал, прибыль предприятия, а также специальный, целевой или резервный фонд. Заемные средства – это кредиты или займы, которые позволяют инвестору осуществлять свою деятельность. Они выдаются на определенный срок, подлежат возврату и зачастую являются платными. Размер платежа определяется процентом, установленным в рамках договора о сотрудничестве. Привлеченные средства могут быть получены на финансовых рынках за счет эмиссии ценных бумаг или внешнего капитала.

Инвестирование – что это такое простыми словами

Если говорить о том, что такое инвестирование простыми словами, можно сказать, что это вложение капитала с целью заработать. Это главная задача для данной деятельности, особенностями которой являются риск и потенциальный доход. Причем между двумя этими показателями наблюдается прямая связь – чем выше ожидаемый доход, тем выше и показатель риска.

Кроме того, под инвестициями понимается долгосрочное вложение, обычно от одного года. Это отличает их от спекулятивных действий на финансовых рынках.

Это отличает их от спекулятивных действий на финансовых рынках.

В свою очередь, привлеченный капитал для эмитентов ценных бумаг имеет свое значение и цель. Дополнительное финансирование позволяет им расширять производство и выходить на новые рынки сбыта.

Подытоживая все вышесказанное, можно сделать вывод, что вся суть вложений сводится к получению дохода и наращиванию капитала.

Примеры инвестиционной деятельности

В качестве примеров инвестиционной деятельности можем рассмотреть компании, которые могут использовать имеющиеся активы и финансы для инвестирования. Например, банки и страховые компании.

Первые получают конкурентное преимущество благодаря особенностям своей деятельности, а также финансовым и другим инструментам, способным положительно влиять на результат капиталовложения.

Вторые отличаются тем, что объектами для привлечения денег являются страховые резервы. Кроме того, отдельно стоит выделить и цель, которую ставят перед собой страховые компании. Их главная задача заключается не в получении прибыли, а в сохранении финансовой стабильности благодаря успешному инвестированию.

Их главная задача заключается не в получении прибыли, а в сохранении финансовой стабильности благодаря успешному инвестированию.

Финансы, полученные в ходе инвестиционной деятельности, прежде всего отображают сделки предприятия в сфере купли-продажи по капитальным активам. Сюда относятся активы, внесенные на баланс компании с полезным сроком использования от одного года.

При этом стоит отметить, что руководство фирмы получает определенную свободу в принятии решений относительно того, что считать или не считать капитальными расходами. Успешность вложения средств в такую компанию напрямую зависит от владения инвестором данной информацией.

В качестве примера рассмотрим только что созданную компанию Х. В плане у нее заложена подготовка финансового отчета к концу месяца. В этом документе будут указаны размер полученной прибыли и понесенных убытков, а также баланс и сведения о движении средств.

По итогам стартового месяца компании не удалось получить доходы, но были некоторые операционные расходы. Соответственно, в итоговом отчете показатель чистой прибыли будет равен нулю. Кроме того, инвестиционная деятельность также не велась, поэтому в этом отчете показатель также равен нулю.

Соответственно, в итоговом отчете показатель чистой прибыли будет равен нулю. Кроме того, инвестиционная деятельность также не велась, поэтому в этом отчете показатель также равен нулю.

На протяжении второго месяца компания направляла инвестиции в землю и имущество. Подобная деятельность подразумевает собой отток капитала, что приводит к отрицательному показателю в отчете об инвестиционной деятельности.

Притоком являются финансы, вырученные в результате:

- сделок по реализации ценных бумаг, которые изначально были взяты для этой цели;

- реализации с учетом скидок;

- реализации производственных активов.

Оттоками называются средства, выплаченные:

- во время покупки ценных бумаг для их дальнейшей продажи;

- приобретение долгосрочных производственных активов;

По своей форме все инвестиции делятся на две формы. Первая — традиционная инвестиционная деятельность, вторая — альтернативная.

Используя подобное разделение, можно проанализировать наиболее популярные финансовые инструменты, относящиеся к каждой категории инвестиций.

Традиционные инвестиции — это акции компаний, долговые облигации, депозиты. Альтернативные инвестиции — это объекты недвижимости, частный капитал, предметы искусства, роскоши и т. д.

Опубликовано:

Добавить комментарий

Вам понравится

ИНВЕСТИЦИЯ — Что такое ИНВЕСТИЦИЯ?

Слово состоит из 10 букв: первая и, вторая н, третья в, четвёртая е, пятая с, шестая т, седьмая и, восьмая ц, девятая и, последняя я,

Слово инвестиция английскими буквами(транслитом) — investitsiya

Значения слова инвестиция.

Что такое инвестиция?

Что такое инвестиция?Инвестиции

Инвести́ции — вложения капитала с целью получения прибыли. Инвестиции являются неотъемлемой частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора)…

ru.wikipedia.org

Инвестиция (нем. Investition, от лат. investio — одеваю), долгосрочное вложение капитала в промышленность, сельское хозяйство, транспорт и др. отрасли хозяйства как внутри страны, так и за границей с целью получения прибыли.

БСЭ. — 1969—1978

ИНВЕСТИЦИИ (от лат. investio — одеваю) — вложение капитала с целью получения дохода. Объекты инвестиций делятся на материальные (чаще всего земля и недвижимость), нематериальные (лицензии, патенты, знания), финансовые (чаще всего акции и облигации).

Большая актуальная политическая энциклопедия

Инвестиции иностранные

ИНВЕСТИЦИИ ИНОСТРАННЫЕ (англ.

Финансово-кредитный энциклопедический словарь / Под общ. ред. А.Г. Грязновой. — 2004foreign investments) – долгосрочные вложения имущественных и интеллектуальных ценностей иностранными инвесторами, а также зарубежными филиалами юридических лиц-резидентов в экономику страны-реципиента (принимающей)…

ИНВЕСТИЦИИ, ИНОСТРАННЫЕ — долгосрочные вложения капитала зарубежными собственниками в промышленность, сельское хозяйство, транспорт и другие отрасли экономики; реализация вывоза предпринимательского капитала в стране-реципиенте.

Большой бухгалтерский словарь

Инвестиции иностранные — все виды имущественных и интеллектуальных ценностей, вкладываемых иностранными инвесторами в объекты предпринимательской и других видов деятельности в целях получения дохода.

Глоссарий демографических терминов

Прямые инвестиции

Прямы́е инвести́ции — вложения (инвестиции) денежных средств в материальное производство и сбыт с целью участия в управлении предприятием, в которое вкладываются деньги.

ru.wikipedia.org..

Прямые инвестиции – вложение денежных средств инвесторами в компании или в отдельные проекты. Как правило, при прямых инвестициях, в отличие от портфельных, инвесторы получают существенную долю в предприятии и право участвовать в управлении бизнесом…

Словарь банковских терминов и экономических понятий

Чистые инвестиции

ЧИСТЫЕ ИНВЕСТИЦИИ (net investment) Чистый прирост величины капитала. Он равен валовым инвестициям минус оценочная величина амортизации/износа основного капитала (capital consumption).

Райзберг Б.А. Современный экономический словарь. — 1999

ЧИСТЫЕ ИНВЕСТИЦИИ (net investment) Чистый прирост величины капитала. Он равен валовым инвестициям минус оценочная величина амортизации/износа основного капитала (capital consumption).

Райзберг Б.А. Современный экономический словарь. — 1999

Чистые инвестиции — равны валовым инвестициям за вычетом амортизации капитала: J = I – dK. Это та часть валовых инвестиций, которая увеличивает наличный капитал. Учитывая тот факт, что амортизация обычно составляет от 11 до 12 % ВНП…

Словарь по экономической теории. — 2004

Валовые инвестиции

ВАЛОВЫЕ ИНВЕСТИЦИИ (gross investment) Расходы на создание нового основного капитала до вычета из них какого-либо начисленного износа основного капитала (capital consumption).

Райзберг Б.А. Современный экономический словарь. — 1999

ВАЛОВЫЕ ИНВЕСТИЦИИ (gross investment) Расходы на создание нового основного капитала до вычета из них какого-либо начисленного износа основного капитала (capital consumption).

Райзберг Б.А. Современный экономический словарь. — 1999

Валовые инвестиции — представляют собой общую сумму продукции, направленной в течение данного периода времени на увеличение основного капитала и запасов.

Словарь по экономической теории. — 2004

Реальные инвестиции

РЕАЛЬНЫЕ ИНВЕСТИЦИИ (real investment) Инвестиции в основной капитал – здания, сооружения, машины, оборудование и т.д., или в поддающиеся оценке активы общественного пользования – школы, дамбы и т.д., а не в такие «бумажные» активы, как ценные бумаги…

Словарь финансовых терминов

РЕАЛЬНЫЕ ИНВЕСТИЦИИ (real inve tment) инвестиции в материальные ценности: здания, сооружения, машины и оборудование, объекты транспорта и общественного пользования (школы, вузы, больницы и т.

Внешне-экономический толковый словарьп.)…

Реальные инвестиции (Real investment) — вложение капитала в воспроизводство основных фондов, в инновационные нематериальные активы, в прирост запасов товарно-материальных ценностей и в другие объекты инвестирования…

slovar-lopatnikov.ru

Иностранные инвестиции

ИНОСТРАННЫЕ ИНВЕСТИЦИИ — вложения иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав, принадлежащих иностранному инвестору…

Энциклопедия юриста. — 2005

ИНОСТРАННАЯ ИНВЕСТИЦИЯ — вложение иностранного капитала в сферу предпринимательской деятельности на территории РФ в виде объектов гражданских прав, принадлежащих иностранному инвестору…

Словарь юридических терминов.— 2000

Иностранные инвестиции Президент РФ В. Путин: «Россия крайне заинтересована в масштабном притоке частных, в том числе иностранных, инвестиций. ‹…› Однако на практике инвесторы подчас сталкиваются с самого разного порядка ограничениями.

Словарь текущей политики. Европа. — 2006

Окупаемость инвестиций

ROI (от англ. Return on Investment), также известен как ROR (от англ. Rate of Return) — финансовый коэффициент, иллюстрирующий уровень доходности или убыточности бизнеса, учитывая сумму сделанных в этот бизнес инвестиций.

ru.wikipedia.org

Окупаемость инвестиций (Payback of Investments, Return on Investment) — процесс возврата вложенных инвестиционных ресурсов за счет чистого денежного потока от инвестиций.

slovar-lopatnikov.ru

ROI (RETURN ON INVESTMENT) — «возврат инвестиций» — один из основных экономических показателей, влияющий на ивестиционную привлекательность и, следовательно, на соответствующий статус предприятия.

Инвестиции и менеджмент: Глоссарий. — 2002

Портфельные инвестиции

Портфельные инвестиции Портфельные инвестиции — инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг. Портфельные инвестиции не позволяют инвестору установить эффективный контроль над предприятием и не свидетельствуют о наличии у…

Словарь финансовых терминов

Портфельные инвестиции — инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг. Портфельные инвестиции не позволяют инвестору установить эффективный контроль над предприятием и не свидетельствуют о наличии у инвестора долговременной…

glossary.ru

Портфельные инвестиции — покупки ценных бумаг, акций и облигаций, которые в отличие от прямых инвестиций не позволяют инвестору установить эффективный контроль над предприятием и не свидетельствуют о наличии у инвестора долговременной…

Экономический глоссарий всемирного банка

Страхование инвестиций

Страхование инвестиций — один из видов имущественного страхования. Предназначено для защиты имущественных интересов субъектов инвестиционной деятельности от рисков обесценивания, утраты, уничтожения капиталовложений.

ru.wikipedia.org

СТРАХОВАНИЕ ИНВЕСТИЦИЙ — страхование долгосрочных инвестиций, осуществляемых в зарубежных странах. Эта форма страхования получила распространение в промышленно развитых странах для уменьшения риска инвестиций в развивающиеся страны особенно с…

Внешне-экономический толковый словарь

Страхование инвестиций (investments insurance) — 1.

slovar-lopatnikov.ruЗащита имущественных интересов субъектов инвестиционной деятельности от рисков обесценения, утраты, уничтожения инвестиций; 2.

Русский язык

Инвест/и́ци/я [й/а].

Морфемно-орфографический словарь. — 2002

Примеры употребления слова инвестиция

Но это не краткосрочная инвестиция, здесь деньги замораживаются надолго, лет на пять.

Он подчеркнул, что инвестиция капитала не означает дополнительного выделения средств.

Любое предприятие, которое является спонсором клуба, также требует инвестиция.

Эта инвестиция входит в крупный раунд, в котором участвуют и другие известные инвесторы.

Это инвестиция в большое будущее российского бокса, в том числе как бизнеса.

Любая инвестиция предполагает вложение денег с целью будущей отдачи в виде прибыли.

По данным The Wall Street Journal, это крупнейшая инвестиция в компанию, чья деятельность связана с Bitcoin.

- инвеститор

- инвеститура

- инвестиционный

- инвестиция

- инвестор

- инволюта

- инволюционный

Что такое инвестиции, и чем они важны для каждого казахстанца

Инвестиции – это вложения денег в определенные активы и возможности. Когда вы вкладываете, вы становитесь инвестором.

Цель инвестора – через некоторое время вернуть вложенный капитал и получить дополнительную прибыль. Или создать приток пассивных выплат для покрытия регулярных расходов.

Не спешите думать, что эта информация полезна только «крутым

дядькам» в костюмах с финансовых телеканалов. Инвестиции могут и должны быть

важной частью жизни каждого из нас. Уделите статье полчаса, и вы в этом

убедитесь.

Инвестиции могут и должны быть

важной частью жизни каждого из нас. Уделите статье полчаса, и вы в этом

убедитесь.

Инвестировать выгоднее, чем копить

Если вы задаетесь вопросом личных финансов и пытаетесь создать сбережения, вы уже на верном пути. Ведь финансово успешные люди живут так:

-

Стремятся тратить меньше, чем зарабатывают;

-

Избавляются от долгов и кредитов;

-

Откладывают часть средств.

Все это важно для начала. Но сбережения – не самоцель. Накопительством многого не добьешься, и вот почему:

По данным ресурса Trading Economics, развитие

экономики 75% стран в мире сопровождается инфляцией. Под ее воздействием

деньги постепенно обесцениваются.

Под ее воздействием

деньги постепенно обесцениваются.

Вот накопили вы миллион тенге и положили «под матрас». Размечтались, как однажды сделаете ремонт. Либо купите домой новую технику или мебель. Не удивляйтесь, когда через год вы обнаружите, что миллиона уже не хватает.

«Всё подорожало – и мебель, и стройматериалы! Надо было сразу решаться на покупку!», – думаете вы.

И вы абсолютно правы! Уверяем, дальше лучше не будет. В случае с инфляцией время работает против вас. Чем дольше деньги лежат без дела, тем меньше товаров и услуг вы сможете купить на них в будущем. Плюс, есть не только инфляция. Другие экономические силы могут обесценить деньги ещё больше.

Но переживать не стоит. Есть четвёртый ингредиент в рецепте жизни финансово успешных людей: они инвестируют.

Позвольте деньгам работать на вас

Есть несколько путей, которыми доход от вложенных

средств может попасть вам в карман. Самые очевидные:

Самые очевидные:

· Прирост стоимости активов: купили акции по $25 за штуку, продали по $60. Заработали $35 на акцию.

· Регулярные выплаты: вроде процентов по депозиту.

С акциями разберемся чуть позже, а пока остановимся на банковских вкладах.

По данным Нацбанка, казахстанцы хранят на депозитах более 9,6 триллионов тенге. Ещё 10 триллионов держат в банках компании. Справедливо утверждать, что население точно знакомо с этим инструментом.

А ведь депозит – это и есть простейший инвестиционный продукт. Он учитывает даже такое

важное условие инвестиций, как «сложный процент». Это когда за первый месяц

вы получаете процентное вознаграждение только по своим вложениям. А затем полученные

от банка проценты добавляются к общей сумме, и новое вознаграждение будет уже

больше. Так чем дольше средства работают, тем больше дохода они приносят –

автоматически.

Так чем дольше средства работают, тем больше дохода они приносят –

автоматически.

У вас есть депозит? Поздравляем, вы – инвестор!

Вот только депозит – не единственный и не самый выгодный инструмент. Ставки по валютным депозитам вообще смешно называть доходностью. Согласитесь, по 2% в год много не заработаешь. А вознаграждение по тенговым вкладам не всегда покрывает ту же инфляцию, плюс есть риск ослабления национальной валюты. С девальвациями мы уже сталкивались не раз в последние годы.

Поэтому начать с депозита и даже хранить на нём часть средств в дальнейшем – это нормально. Но есть гораздо более привлекательное направление для вложений, и к нему стоит постепенно прийти.

Куда вкладывать

Для охвата всей ширины нашей темы можно вспомнить реальные инвестиции. К ним относятся:

-

Покупка земельных участков;

-

Приобретение недвижимости – жилой и коммерческой – для сдачи в аренду или перепродажи;

-

Вложения в драгоценные металлы или камни;

-

Охота за коллекционными предметами и антиквариатом;

-

Создание и развитие бизнеса, покупка готовых франшиз.

-

Приобретение или регистрация авторских прав, патентов, лицензий.

Всё это возможности со своими плюсами и минусами. Многое в этом списке требует особых знаний, навыков, деловой хватки. А ещё может отнимать много энергии и времени. Плюс, риски никто не отменял: коллекционера могут «надуть» или обокрасть, бизнес может «не пойти».

Другой, во многом более выгодный, вид вложений – финансовые инвестиции. Это когда вы покупаете ценные бумаги крупных компаний на мировых фондовых биржах.

Основные виды ценных бумаг, и как они работают:

· Акции: вы

покупаете долю бизнеса компании. Дело растет и развивается – вы зарабатываете

на росте стоимости купленных бумаг. А ещё более 4100 компаний на американском

рынке периодически делятся с акционерами своей чистой прибылью – выплачивают дивиденды просто за владение акциями.

· Облигации: вы даете компании деньги «в долг». За это компания регулярно выплачивает вам процентное вознаграждение и обязана вернуть ваши вложения после заранее известного срока. А еще облигации могут вырасти в цене, и их тоже можно продать с прибылью.

Сколько на этом можно заработать?

Долгосрочно американский рынок акций приносит около 10% годовых в долларах. Согласитесь, уже приятнее, чем 2% по депозиту. Вложили $1000 – через год заработали $100 вместо $20 в банке.

В некоторые годы широкий рынок растет на 20-30%. То есть на тысячу можно заработать даже $200 или $300 вместо $20 по депозиту.

Под «широким рынком» мы понимаем индекс S&P 500. Если

просто, то это 500 крупнейших компаний из разных секторов и индустрий

экономики. Большинство – из США. Сюда входят те же Apple, Microsoft, Facebook, Disney и другие.

Но вас никто не заставляет вкладывать сразу в 500 компаний. Можно выбрать буквально несколько фирм. Отдельные акции могут расти на десятки или даже на сотни процентов за год.

Пример: в 2020 году производитель электромобилей Tesla стал крупнейшим, по рыночной оценке, автоконцерном планеты. Детище Илона Маска обогнало японскую Toyota – компанию с 83-летней историей. При этом акции Tesla выросли с начала года по июль в четыре раза – c $420 до $1795!

Доходность облигаций обычно скромнее, чем по акциям. Зато она часто фиксированная, заранее известная, и доступна при меньших рисках.

Казахстанцы правда могут так инвестировать?

Конечно! Доступ к мировым биржам и полную поддержку дает компания Freedom Finance.

При этом важно разрушить ещё один умственный барьер,

который может делать инвестиции на фондовом рынке «недоступными». У нас часто

спрашивают о минимальной сумме для старта. Люди думают, нужен большой начальный

капитал.

У нас часто

спрашивают о минимальной сумме для старта. Люди думают, нужен большой начальный

капитал.

Расслабьтесь, инвестировать может каждый!

Много денег для этого не нужно. Ведь вы можете начать с покупки буквально одной акции. На американском рынке одна бумага стоит в среднем около $45. На Казахстанской фондовой бирже есть акции по 2000-5000 тенге за штуку. Одна акция Halyk Bank вовсе стоит 116 тенге.

Также есть инструменты, которые позволяют покупать сразу десятки или сотни акций за суммы меньше $400.

Будет даже лучше, если вы начнете с небольшой суммы – увидите, как все это работает, разберетесь. Вложить больше вы всегда успеете. Плюс, есть даже такая выгодная стратегия – инвестировать регулярно понемногу.

Так решается вопрос «Где взять деньги?»

Любого вида заработка, при котором вы можете

ежемесячно откладывать немного средств, достаточно для инвестиций.

Главное, чтобы эти деньги были действительно свободными, не жизненно необходимыми и вашими. Ни о каких кредитах на инвестиции даже речи быть не может!

Что же делать теперь?

Вам понравилась идея вкладывать и приумножать свободные средства? Вы оценили преимущества инвестиций на рынке ценных бумаг? Хотите попробовать или получить больше информации?

Отлично! Оставьте заявку в форме ниже, специалисты свяжутся с вами и проконсультируют по всем вопросам. Мы уделим вам столько времени, сколько потребуется. За каждым клиентом Freedom Finance закрепляет личного инвестиционного консультанта, который всегда поможет выбрать подходящую стратегию и инструменты.

Следите за статьями в блоге. Скоро мы разберем вопрос рисков и способов их

контроля. А еще поговорим о различных подходах к инвестициям при разных

ожиданиях по доходности.

Что такое инвестиции простыми словами

При просмотре новостей, особенно экономических, нередко речь заходит об инвестициях в промышленность либо экономику в целом. Благодаря им экономика активно развивается, формируется благоприятный климат для предпринимательской деятельности. Однако далеко не каждый телезритель полностью и правильно понимает, что такое инвестиции. Попробуем разобраться в этом вопросе и ответить на вопрос простыми словами.

Попробуем разобраться, что такое инвестиции простыми словами. Своим происхождением слово обязано латинскому «investio», которое значит «одевать». Сегодня оно широко используется в экономике, под инвестициями понимают долгосрочные финансовые, нематериальные либо материальные вложения в компании либо объекты. Они направлены на получение в долгосрочной перспективе прибыли.

Говоря простыми словами, инвестиции не направлены на получение быстрого результата, прибыль от них может быть получена в течение нескольких лет. Их особенностью являются большие единовременные расходы, которые нацелены на увеличение прибыли либо сокращение расходов на протяжении многих лет.

Их особенностью являются большие единовременные расходы, которые нацелены на увеличение прибыли либо сокращение расходов на протяжении многих лет.

Возможности, которые открывают иностранные инвестиции

Иностранные инвестиции, говоря простыми словами, являются инструментами глобального экономического влияния. Оно может быть положительным и отрицательным, в зависимости от того, кто ими будет распоряжаться.

Сейчас многие полагают, что иностранные вложения для Российской Федерации являются полезными. В то же время каждый отдельный случай необходимо рассматривать предельно внимательно. Обычно экономика сильно выигрывает от вложений в развитие высокотехнологичных сфер, особенно, если они сопровождаются внедрением передовых технологических процессов. С другой стороны, если средства из-за рубежа направляются на развитие сырьевых отраслей, они могут наносить стране вред, поскольку сырье – это невосполнимый ресурс, при этом прибыль от проектов уходит заграницу.

Если сказать простыми словами, инвестиции – это вложения денежных средств, которые направлены на получение от них прибыли в ближайшем будущем. Они призваны получить пользу для владельца. К примеру, если удалось накопить кругленькую сумму, ее можно просто хранить дома или в банке. В каждом из вышеперечисленных случаев стоимость денег будет снижаться. С другой стороны, на эти деньги можно купить прибыльные акции либо популярные товары, что позволит получать стабильный доход с капитала.

Они призваны получить пользу для владельца. К примеру, если удалось накопить кругленькую сумму, ее можно просто хранить дома или в банке. В каждом из вышеперечисленных случаев стоимость денег будет снижаться. С другой стороны, на эти деньги можно купить прибыльные акции либо популярные товары, что позволит получать стабильный доход с капитала.

При вложениях важно не ошибиться с выбором объекта инвестиций, только в этом случае удастся избежать потерь и достижения поставленных целей. Если же у вас есть свой бизнес, в который вы хотите привлечь инвестиции, на странице https://investtalk.ru/invest/sovety-po-privlecheniyu-investitsij-v-biznes рассказывается, как это лучше всего сделать.

Другие статьи на нашем сайте

новостей о коронавирусе: пять важных инвестиционных уроков из кризиса с коронавирусом

By Balachandran RУважаемый инвестор, последние пару месяцев были поистине поразительными. Из-за полного игнорирования пандемии (рынок был на рекордно высоком уровне в 42 273 человека незадолго до 20 января) рынок вошел в режим паники и всего за два месяца потерял 40%.

Помимо утреннего глотка кофе, многие из вас в прошлом наслаждались доходами своего портфеля паевых инвестиционных фондов «SIP».Вы привыкли к кофеину за последние два года, и теперь окупаемость ваших инвестиций будет иметь горький привкус.

Помимо утреннего глотка кофе, многие из вас в прошлом наслаждались доходами своего портфеля паевых инвестиционных фондов «SIP».Вы привыкли к кофеину за последние два года, и теперь окупаемость ваших инвестиций будет иметь горький привкус.Расслабьтесь, еще не все потеряно. После падения на 40% за короткий период рынки сразу же вошли в «бычью фазу», восстановившись на 20% от дна чуть более чем за две недели. Это похоже на поездку на американских горках? Пинать себя за то, что не продал на вершине или не купил больше, когда несколько дней назад Sensex достигла отметки 25 638? Вы находитесь в хорошей компании, и большинство инвесторов движимы одним и тем же циклом страха и жадности.

Волынщики ХамленаЧто случилось с волынщиками Хамлена, которые побудили вас вложить свои деньги в акции? Эти боссы взаимных фондов, которые были очень востребованы финансовыми СМИ, когда рынки достигали новых максимумов, сейчас не так популярны. Если вам удастся загнать их в угол за счет убытков в фондах, которыми они управляют, они укажут на свои прошлые заявления, что инвестиции в паевые инвестиционные фонды являются долгосрочными.

Так что не волнуйтесь, рынки выздоровеют, — это невысказанный прогноз.

Так что не волнуйтесь, рынки выздоровеют, — это невысказанный прогноз.Хотя они верны и по большей части индустрия взаимных фондов Индии управляется очень хорошими профессионалами, им, как и всем остальным, не хватает очень важного навыка — способности предсказывать будущее, включая пандемии и другие кризисы.

Инвестиции в паевые инвестиционные фонды рассчитаны на долгосрочную перспективу, — это последовательное послание управляющих ими менеджеров. В этом и заключается проблема.

Урок номер 1

Если вы строите «гнездышко» в долгосрочной перспективе, инвестируя в акции / паевые инвестиционные фонды, с целью обналичить деньги для удовлетворения требований к единовременной выплате — например, для обучения вашей дочери за границей или для получения финансовой помощи. оплата покупки нового дома — не ждите накануне мероприятия, чтобы ликвидировать свои владения.Рынки могли быть на пике или могли рухнуть из-за, скажем, войны, крупного террористического нападения или последовательных провалов в сезон дождей. Начните систематически снимать деньги на несколько месяцев вперед и отложите свои вложения на депозит в безопасном банке.

Начните систематически снимать деньги на несколько месяцев вперед и отложите свои вложения на депозит в безопасном банке.

Урок № 2

Человеческая психология заключается в том, чтобы инвестировать, когда рынки растут, и уходить в раковину, когда они падают. Вы редко встретите советников, преследующих вас, когда рынки находятся в неспокойное время. Здесь, несмотря на то, что нам подсказывает наш панический мозг, мы должны прислушаться к рыночному афоризму о «покупках, когда на улицах есть кровь».Хотя определить дно невозможно, возможно, сейчас самое время увеличить ваш вклад в SIP. По всей видимости, последние несколько пандемий имели вторые волны, через несколько месяцев после первой. Такой сценарий может привести к новым минимумам для рынков, к которым инвесторам следует быть готовыми.

Урок № 3

Инвестиции в рынки не для слабонервных. Вполне понятно, что во время эйфорических фаз рынков ощущать воодушевление от сногсшибательной доходности вашего портфеля паевых инвестиционных фондов вполне понятно, но инвесторам также необходимо стремиться к минимуму. Последние несколько рыночных обвалов породили ужасающие истории инвесторов, «теряющих все», когда рыночный хаос разыгрывался в течение нескольких месяцев во время краха доткомов в 2000 году и финансового кризиса 2008 года. На этот раз крах длился всего несколько недель. Полюбуйтесь, что до сих пор индексы восстанавливались и достигли новых максимумов после каждого обвала.

Последние несколько рыночных обвалов породили ужасающие истории инвесторов, «теряющих все», когда рыночный хаос разыгрывался в течение нескольких месяцев во время краха доткомов в 2000 году и финансового кризиса 2008 года. На этот раз крах длился всего несколько недель. Полюбуйтесь, что до сих пор индексы восстанавливались и достигли новых максимумов после каждого обвала.

Урок сейчас 4

Диверсифицируйте. То есть иметь стратегию распределения активов. Отнесение вашего капитала к собственному капиталу будет зависеть от вашего профиля риска и стадии жизненного цикла.Вложения в акционерный капитал не для тех, кто не склонен к риску, или для тех, кто ищет стабильный доход в преклонном возрасте. Если у вас есть 100 рупий для инвестирования, часть из них должна пойти на фиксированный доход. Правительство щедро выплачивало своим вкладчикам безрисковую прибыль. Еще несколько недель назад депозиты почтовых отделений приносили 7,7%, в то время как банки частного сектора платили жалкие 6%. Даже сейчас государственные налогооблагаемые облигации приносят доход в размере 7,75% за 7 лет, хотя неясно, будет ли это продолжаться. Инвесторы должны использовать такие возможности.

Даже сейчас государственные налогооблагаемые облигации приносят доход в размере 7,75% за 7 лет, хотя неясно, будет ли это продолжаться. Инвесторы должны использовать такие возможности.

Урок № 5

Инвестируйте в антициклические продукты, такие как суверенные золотые облигации (SGB). Инвестиции принесли бы более 50% абсолютной прибыли менее чем за три года, если бы вложения в акционерный капитал за этот период упали. Как и в случае с инвестициями в паевые инвестиционные фонды SIP, стабильно создавайте портфель SGB, помня о том, что цена на золото также волатильна. Текущие цены на золото на рекордно высоких уровнях указывают на то, что инвесторы опоздали.

Центральные банки спешат на помощь

Циничное мнение состоит в том, что центральные банки являются рабами финансовых рынков.Например, в США рынки возлагают большие надежды на снижение ставок и покупку облигаций. Если центральный банк не выполнит этого, рынок устроит истерику и рухнет. В Индии растет требование, чтобы Резервный банк Индии печатал деньги (в электронном виде) и ссужал их правительству для поддержки экономики и малого бизнеса, а также для помощи обездоленным. То, что хорошо для экономики, хорошо и для рынка. Инвесторы в акции могут быть уверены, что центральные банки почти всегда их поддерживают!

В Индии растет требование, чтобы Резервный банк Индии печатал деньги (в электронном виде) и ссужал их правительству для поддержки экономики и малого бизнеса, а также для помощи обездоленным. То, что хорошо для экономики, хорошо и для рынка. Инвесторы в акции могут быть уверены, что центральные банки почти всегда их поддерживают!

Автор статьи — инвестор с фиксированным доходом и бывший корпоративный банкир.

Инвестиции — Econlib

Инвестиции — одна из самых важных переменных в экономике. На его спине люди проехали от пещер до небоскребов. Его всплески и обвалы по-прежнему являются основной причиной рецессий. Действительно, как видно на Рисунке 1, инвестиции резко падали почти во время каждой послевоенной рецессии в США. Как видно из графика, нельзя начинать прогнозировать, в каком направлении будет развиваться экономика в краткосрочной или долгосрочной перспективе, не имея твердого представления о будущей траектории инвестиций. Поскольку это так важно, экономисты тщательно изучили инвестиции и относительно хорошо их понимают.

Поскольку это так важно, экономисты тщательно изучили инвестиции и относительно хорошо их понимают.

Что такое инвестиции?

Под инвестициями экономисты подразумевают производство товаров, которые будут использоваться для производства других товаров. Это определение отличается от популярного использования, в котором решения о покупке акций (см. Фондовый рынок) или облигаций рассматриваются как инвестиции.

Инвестиции обычно являются результатом отказа от потребления. В чисто аграрном обществе древние люди должны были выбирать, сколько зерна съесть после сбора урожая и сколько отложить для будущих посевов.Последнее было вложением. В более современном обществе мы направляем наши производственные мощности на производство чистых потребительских товаров, таких как гамбургеры и хот-доги, и инвестиционных товаров, таких как литье полупроводников. Если сегодня мы производим гамбургеры на один доллар, то наш валовой национальный продукт будет на один доллар больше. Если мы создадим сегодня литейный завод по производству полупроводников на один доллар, валовой национальный продукт вырастет на один доллар, но он также будет выше в следующем году, потому что литейный завод по-прежнему будет производить компьютерные микросхемы еще долгое время после того, как гамбургеры исчезнут.Вот как инвестиции приводят к экономическому росту. Без этого человеческий прогресс остановился бы.

Если мы создадим сегодня литейный завод по производству полупроводников на один доллар, валовой национальный продукт вырастет на один доллар, но он также будет выше в следующем году, потому что литейный завод по-прежнему будет производить компьютерные микросхемы еще долгое время после того, как гамбургеры исчезнут.Вот как инвестиции приводят к экономическому росту. Без этого человеческий прогресс остановился бы.

Диаграмма 1 Инвестиции / ВВП, 1947-2004 гг.

Источник: Бюро экономического анализа и NBER.

Примечание. Заштрихованные области представляют рецессии, определенные NBER.

Инвестиции не всегда должны иметь форму физического продукта, находящегося в частной собственности. Самый распространенный пример нефизических инвестиций — это инвестиции в человеческий капитал.Когда студент предпочитает учебу отдыху, он вкладывает в свое будущее так же уверенно, как и владелец фабрики, купивший машины. Теория инвестиций также легко применима к этому решению. Фармацевтические продукты, повышающие уровень благосостояния, также можно рассматривать как инвестиции, которые принесут более высокую производительность в будущем. Более того, государство тоже инвестирует. Мост или дорога — это такое же вложение в завтрашний день, как и машина. В литературе, обсуждаемой ниже, основное внимание уделяется изучению покупки физического капитала, но этот анализ применим более широко.

Теория инвестиций также легко применима к этому решению. Фармацевтические продукты, повышающие уровень благосостояния, также можно рассматривать как инвестиции, которые принесут более высокую производительность в будущем. Более того, государство тоже инвестирует. Мост или дорога — это такое же вложение в завтрашний день, как и машина. В литературе, обсуждаемой ниже, основное внимание уделяется изучению покупки физического капитала, но этот анализ применим более широко.

Откуда берутся ресурсы для инвестиций?

В экономике, закрытой для внешнего мира, инвестиции могут быть получены только за счет упущенного потребления — сбережений — частных лиц, частных фирм или правительства. Однако в открытой экономике объем инвестиций может увеличиваться одновременно с низкими сбережениями страны, поскольку страна может занимать ресурсы, необходимые для инвестирования, у соседних стран. Этот метод финансирования инвестиций очень важен в Соединенных Штатах.Промышленная база Соединенных Штатов в девятнадцатом веке — железные дороги, заводы и т. Д. — была построена на иностранное финансирование, особенно из Великобритании. В последнее время Соединенные Штаты неоднократно демонстрировали значительный рост инвестиций и очень низкие сбережения. Однако, когда инвестиции финансируются извне, часть будущей прибыли на капитал также передается извне. Таким образом, со временем страна, которая полагается исключительно на иностранное финансирование инвестиций, может обнаружить, что у нее очень небольшой доход от капитала для финансирования будущего потребления.Соответственно, источник финансирования инвестиций вызывает серьезную озабоченность. Если он финансируется за счет внутренних сбережений, то будущие доходы остаются дома. Если он финансируется за счет иностранных сбережений, то будущие доходы уходят за границу, и страна менее богата, чем в противном случае.

Д. — была построена на иностранное финансирование, особенно из Великобритании. В последнее время Соединенные Штаты неоднократно демонстрировали значительный рост инвестиций и очень низкие сбережения. Однако, когда инвестиции финансируются извне, часть будущей прибыли на капитал также передается извне. Таким образом, со временем страна, которая полагается исключительно на иностранное финансирование инвестиций, может обнаружить, что у нее очень небольшой доход от капитала для финансирования будущего потребления.Соответственно, источник финансирования инвестиций вызывает серьезную озабоченность. Если он финансируется за счет внутренних сбережений, то будущие доходы остаются дома. Если он финансируется за счет иностранных сбережений, то будущие доходы уходят за границу, и страна менее богата, чем в противном случае.

Что заставляет инвестиции расти и падать?

Теория инвестиций восходит к гигантам экономики. Ирвинг Фишер, Артур Сесил Пигу и Альфред Маршалл внесли свой вклад; как и Джон Мейнард Кейнс, чья маршаллианская теория затрат на пользователя является центральной чертой его Общей теории . Кроме того, инвестиции были одной из первых переменных, изученных с помощью современных эмпирических методов. Уже в 1909 году Альберт Афталион заметил, что инвестиции имели тенденцию меняться вместе с деловым циклом.

Кроме того, инвестиции были одной из первых переменных, изученных с помощью современных эмпирических методов. Уже в 1909 году Альберт Афталион заметил, что инвестиции имели тенденцию меняться вместе с деловым циклом.

Многие авторы, в том числе лауреат Нобелевской премии Трюгве хаавельмо, внесли свой вклад в развитие инвестиционной литературы после войны. Дейл Йоргенсон опубликовал очень влиятельный синтез этой и более ранних работ в 1963 году. Его неоклассическая теория инвестиций выдержала испытание временем, потому что она позволяет политическим аналитикам предсказывать, как изменения в государственной политике влияют на инвестиции.Кроме того, теория интуитивно привлекательна и является важным инструментом для любого экономиста.

Вот краткий набросок. Предположим, вы управляете фирмой и решаете, покупать ли машину. Что должно повлиять на ваше решение? Первое наблюдение: вам следует купить машину, если это увеличит вашу прибыль. Чтобы это произошло, доход, который вы получаете от машины, должен, по крайней мере, равняться затратам. Что касается доходов, то расчет прост. Если, например, машина будет производить тысячу пончиков, и вы можете продавать их по десять центов за штуку, то после вычета некапитальных затрат, таких как мука, вы знаете, сколько именно дополнительных доходов будет приносить машина.Но какие затраты связаны с машиной?

Что касается доходов, то расчет прост. Если, например, машина будет производить тысячу пончиков, и вы можете продавать их по десять центов за штуку, то после вычета некапитальных затрат, таких как мука, вы знаете, сколько именно дополнительных доходов будет приносить машина.Но какие затраты связаны с машиной?

Предположим, машина служит вечно, поэтому вам не нужно беспокоиться об износе. Если вы покупаете машину, она производит пончики, а у производителя машины ваши деньги. Если вы решите не покупать машину, то можете положить деньги в банк и получать проценты. Если машина действительно не изнашивается (т. Е. Не изнашивается) во время ее использования, вы, в принципе, можете купить машину в этом году и продать ее в следующем году по той же цене, и получить свои деньги обратно.В этом случае вы получаете дополнительный доход от продажи пончиков, но теряете интерес, который у вас был бы, если бы вы только что положили деньги в банк. Вам следует купить машину, если проценты меньше, чем дополнительные деньги, которые вы получите от машины.

Йоргенсон расширил это базовое понимание, чтобы учесть тот факт, что машина может изнашиваться, цена машины может измениться, а правительство взимает налоги. Его уравнение «затрат на пользователя» представляет собой сложную модель инвестиций, и экономисты обнаружили, что оно хорошо описывает инвестиционное поведение.В частности, ряд предсказаний модели Йоргенсона был подтвержден эмпирически. Фирмы покупают меньше машин, когда их прибыль облагается большим налогом и когда процентная ставка высока. Фирмы покупают больше машин, когда налоговая политика дает им за это щедрые налоговые льготы.

Инвестиции сильно колеблются, потому что фундаментальные факторы, определяющие инвестиции, — цены на продукцию, процентные ставки и налоги — также колеблются. Но экономисты не до конца понимают колебания инвестиций. Действительно, происходящие резкие колебания инвестиций могут потребовать расширения теории Йоргенсона.

Несмотря на это, теория Йоргенсона была ключевым фактором экономической политики. Например, во время рецессии 2001 года правительство США ввело меру, которая значительно увеличила налоговые льготы для фирм, приобретающих новые машины. Эта налоговая «субсидия» на покупку машин должна была стимулировать инвестиции именно в то время, когда они в противном случае резко бы упали. Эта антициклическая инвестиционная политика имеет важный прецедент. В 1954 году была введена ускоренная амортизация, позволяющая инвесторам вычитать большую часть покупной цены машины, чем это было разрешено ранее.В 1962 году президент Джон Ф. Кеннеди ввел инвестиционный налоговый кредит для стимулирования инвестиций. Этот кредит был принят и отменен много раз с тех пор до 1986 года, когда он был окончательно отменен. В каждом случае модель Йоргенсона служила руководством для политиков в отношении вероятных последствий налоговых изменений. Эмпирические исследования подтвердили, что предсказанные эффекты имели место.

Например, во время рецессии 2001 года правительство США ввело меру, которая значительно увеличила налоговые льготы для фирм, приобретающих новые машины. Эта налоговая «субсидия» на покупку машин должна была стимулировать инвестиции именно в то время, когда они в противном случае резко бы упали. Эта антициклическая инвестиционная политика имеет важный прецедент. В 1954 году была введена ускоренная амортизация, позволяющая инвесторам вычитать большую часть покупной цены машины, чем это было разрешено ранее.В 1962 году президент Джон Ф. Кеннеди ввел инвестиционный налоговый кредит для стимулирования инвестиций. Этот кредит был принят и отменен много раз с тех пор до 1986 года, когда он был окончательно отменен. В каждом случае модель Йоргенсона служила руководством для политиков в отношении вероятных последствий налоговых изменений. Эмпирические исследования подтвердили, что предсказанные эффекты имели место.

Теоретические рубежи

Согласно модели затрат на пользователя Йоргенсона, фирмы покупают машину, если дополнительный доход, который она генерирует, немного превышает ее стоимость.Это предсказание модели стало предметом серьезных споров среди экономистов по двум основным причинам. Во-первых, некоторые экономисты, изучающие рецессии, обнаружили, что финансовые ограничения сказываются на инвестициях. То есть они утверждают, что иногда фирмы хотят покупать машины и, если бы они это сделали, заработали бы больше денег, но не могут этого сделать, потому что банки не ссужают им деньги. В обширной литературе по этой теме сделан вывод о том, что такие ограничения ликвидности не оказывают существенного влияния на большинство крупных фирм, хотя нельзя исключать случайные кризисы ликвидности.Такие ограничения ликвидности, скорее всего, коснутся малых фирм.

Второе расширение основной теории затрат на пользователя является плодом плодотворного вклада Роберта Макдональда и Даниэля Сигела (1986). Они отметили, что фирмы обычно не покупают машины, когда дополнительный доход лишь немного превышает затраты, а вместо этого требуют большего излишка перед тем, как сделать решительный шаг. Кроме того, потребители и предприятия, похоже, очень неохотно принимают новые технологии. Макдональд и Сигел разработали модель инвестиций, объясняющую, почему.Их анализ имеет две ключевые особенности, которые отличаются от анализа Йоргенсона: во-первых, будущее весьма неопределенно; во-вторых, фирма должна «прибить» новую машину, которую она покупает, и не может рассчитывать, что когда-либо сможет ее продать. То есть покупка машины «необратима».

Эти две функции меняют анализ. Рассмотрим, например, фирму, которая традиционно снабжает свои печи углем, решая, покупать ли новую, более энергоэффективную печь, работающую на природном газе, которая стоит сегодня сто долларов, но имеет неопределенную прибыль завтра.Если цена на природный газ не изменится, то компания получит прибыль в четыреста долларов от эксплуатации новой печи. Однако если цена на природный газ вырастет, новая печь будет простаивать, и фирма ничего не получит от ее владения. Если вероятность любого из исходов равна 0,5, то, используя для простоты нулевую процентную ставку, ожидаемая чистая приведенная стоимость покупки станка будет (Сценарий 1):

.(0,5 × 400 долларов США) + (0,5 × 0) — 100 долларов США = 100 долларов США

Поскольку проект имеет положительный ожидаемый денежный поток, покупка печи сегодня может показаться оптимальной.Но это не так. Подумайте, что произойдет, если фирма дождется появления новостей, прежде чем принять решение, как показано в Сценарии 2. Ожидая, фирма фактически увеличит свою ожидаемую прибыль на пятьдесят долларов. Причина, по которой фирме лучше подождать, состоит в том, что в случае плохих новостей, то есть при повышении цен на природный газ, фирма может избежать потери ста долларов, вообще не покупая печь. Ожидая, фирма получает более качественную информацию, чем если бы она купила сегодня. Обратите внимание, что оба примера имели бы одинаковую ожидаемую доходность, если бы фирме было разрешено перепродавать печь по первоначальной закупочной цене в случае плохих новостей.Но это нереально по двум причинам: (1) многие части оборудования настроены так, что после установки они будут мало или не иметь никакой ценности для кого-либо; и (2) если цены на газ вырастут, газовая печь будет малоценна для кого-либо.

Общий вывод заключается в том, что ожидание приносит пользу, если есть неопределенность и если установка машины влечет за собой невозвратные затраты, то есть затраты, которые невозможно возместить после того, как они были потрачены. Хотя точное определение этого выигрыша является в высшей степени математическим упражнением, рассуждения просты.Это объясняет, почему фирмы обычно хотят инвестировать только в проекты, которые имеют высокую ожидаемую прибыль.

| Завтра | |||

| Сегодня | Если хорошие новости (вероятность =.5) | Если плохие новости (вероятность = 0,5) | Ожидаемая доходность |

| Платить 100 $ | Заработайте 400 долларов | Ничего не заработать | $ 100 |

| Завтра | |||

| Сегодня | Если хорошие новости (вероятность =.5) | Если плохие новости (вероятность = 0,5) | Ожидаемая доходность |

| Ничего не платите | Заработайте 400–100 долларов | Ничего не заработать | $ 150 |

Факт необратимости может объяснить наблюдаемые нами большие колебания инвестиций. Когда начинается рецессия, фирмы сталкиваются с неопределенностью. В это время для каждой фирмы может быть оптимальным подождать, пока не исчезнет некоторая неопределенность.Когда так поступают многие фирмы, происходят резкие скачки в инвестициях. Недавняя работа Рикардо Кабальеро, Эдуардо Энгеля и Джона Халтивангера (1995) подтверждает, что эти факторы также могут иметь важное значение для объяснения резкого падения инвестиций во время рецессий.

То, что экономисты достаточно хорошо понимают инвестиционное поведение компаний, имеет смысл. Фирма, которая максимизирует свою прибыль, должна решать вопросы инвестирования, используя структуру, обсуждаемую в этой статье. Если ему не удается максимизировать прибыль, он менее прибылен, чем фирмы, которые это делают, и в конечном итоге исчезнет с конкурентного рынка.Дарвиновские силы отсеивают плохие компании.

Как упоминалось выше, инвестиции в конечном итоге происходят из-за отказа от потребления, либо здесь, либо за рубежом. Поведение потребителей изучать труднее, чем поведение фирм. Рыночные силы, которые вытесняют иррациональных людей с рынка, намного слабее рыночных сил, которые вытесняют с рынка плохие компании. Соответственно, изучение сберегательного поведения, которое является стержнем инвестиций, далеко не так продвинуто, как исследование инвестиций. Поскольку необходимо знать отклик потребителей на сбережения, чтобы полностью понять влияние любой инвестиционной политики, а также поскольку поведение сбережений понимается плохо, предстоит еще много работы.

Об авторе

Кевин А. Хассетт — директор отдела исследований экономической политики и научный сотрудник Американского института предпринимательства. Он был экономическим советником кампании Джорджа Буша на президентских выборах 2004 года и был главным экономическим советником Джона Маккейна во время праймериз 2000 года. Он также является членом Консультативной группы по динамической оценке Blue Ribbon Объединенного комитета по налогообложению и группы оценки.

Дополнительная литература

Афталион, Альберт.«La Réalité des surproductions générales: Essai d’une théorie des crises générales et périodiques». Revue d’Economie Politique (1909).

Кабальеро, Рикардо, Эдуардо Энгель и Джон К. Халтивангер. «Регулировка уровня завода и совокупная динамика инвестиций». Документы Брукингса по экономической деятельности 2 (1995): 1–39.

Камминс, Джейсон Г., Кевин А. Хассетт и Стивен Д. Олинер. «Инвестиционное поведение, наблюдаемые ожидания и внутренние фонды». Американский экономический обзор 96, вып.3 (2006): 796–810.

Хассетт, Кевин А. и Р. Гленн Хаббард. «Налоги и бизнес-инвестиции». В Алан Ауэрбах и Мартин Фельдштейн, ред., Справочник по общественной экономике. Том. 3. Нью-Йорк: Эльзевир, 2002.

.Йоргенсон, Дейл В. «Теория капитала и инвестиционное поведение». Американский экономический обзор 53, нет. 2 (1963): 247–259.

Кейнс, Джон Мейнард. Общая теория занятости, процента и денег. Нью-Йорк: Харкорт, Брейс, 1936.

Макдональд, Роберт Л. и Дэниел Р. Сигел. «Ценность ожидания для инвестирования». Ежеквартальный журнал экономики 101 (1986): 707–727.

Что означает инвестирование? | Финансовая грамотность

Об инвестировании мы начинаем слышать в раннем возрасте. Но что означает инвестирование? Большинство людей понимают это на поверхностном уровне: экономия денег сейчас, чтобы иметь к ним доступ в будущем. Реальность такова, что инвестирование — это более сложный процесс, особенно если учесть сложные проценты, различные инвестиционные инструменты и разные стили инвестирования.Чтобы по-настоящему понять инвестирование, вам нужно сделать больше, чем поверхностно.

Независимо от того, являетесь ли вы новичком в школе 20-летнего возраста, открывающим свой первый 401 (k), или работником с десятилетиями сбережений в индексном фонде, инвестиции важны. Когда дело доходит до получения прибыли от ваших инвестиций, знания — это сила. Вот вкратце то, что вам нужно знать об инвестировании.

Определение инвестирования

Инвестирование и сбережений — это разные вещи.Эти два термина часто путают, поэтому важно проводить различие между ними. Хотя инвестирование предполагает сбережения, между ними есть фундаментальная разница. Экономия относится к принципалу; инвестирование относится к прибыли на основную сумму. Проще говоря: инвестирование — это зарабатывание денег своими деньгами.

Рассмотрим простой пример. Если Брэд ежемесячно кладет на свой банковский счет 1000 долларов, он экономит. На этом банковском счете процентная ставка составляет всего 0,10%, а инфляция колеблется в пределах 1-3% в течение любого года.Это означает, что Брэд фактически теряет деньги, экономя их! И наоборот, если бы он инвестировал их со ставкой 8% в год, он зарабатывал бы деньги из года в год. Фактически, если его вложения ежегодно увеличиваются, он со временем заработает много денег! Воспользуйтесь нашим инвестиционным калькулятором, чтобы увидеть, как сложный процент выглядит в действии.

Когда вы инвестируете, вы позволяете кому-то занять ваши деньги, чтобы заработать деньги, и вы зарабатываете проценты, которые приносят вам деньги. Это часть экономического цикла.Экономить — значит стагнировать из-за инфляции; инвестировать — значит получать прибыль за счет признательности.

Типы инвестиций

Существует широкий спектр инвестиционных инструментов, которые могут привести к накоплению богатства. Вот некоторые из самых популярных:

- Акции. Это вложения в акционерный капитал, отражающие вашу заинтересованность в росте и успехе компании. По мере того, как компания растет и зарабатывает деньги, вы тоже — будь то цена акций, выплаты дивидендов или другие средства.

- Облигации. Это долговые обязательства, представляющие собой векселя. Эмитент соглашается выплатить вам ваши основные инвестиции с фиксированной процентной ставкой в течение фиксированного срока. Этот долг помогает эмитентам финансировать новые возможности роста.

- Фонды. Индексные фонды , паевые инвестиционные фонды и биржевые фонды (ETF) являются управляемыми инвестициями. Вы объединяете свои деньги с другими инвесторами и позволяете эксперту использовать более крупные суммы и опыт для повышения рентабельности инвестиций.

- REITs. Инвестирование в недвижимость без фактического владения недвижимостью. REIT возвращают акционерам 90% своего дохода, что означает сильную совокупную власть за счет реинвестирования дивидендов или пассивного потока доходов.