Венчурное финансирование

Календарно-тематический план по курсу для программы «Инновационный менеджмент» магистратуры 2-го года обучения экономического факультета МГУ

Лекции

Тема 1. Введение в венчурное предпринимательство. Базовые понятия

Тема 2. Эволюция венчурного предпринимательства

Тема 3. Стратегии финансирования венчуров

Тема 4. Структурирование венчурной сделки

Тема 5. Стратегии выходов из венчурных инвестиций

Тема 6. Чего хочет инвестор или бизнес-планирование венчура

Литература

Тема 1. Введение в венчурное предпринимательство. Базовые понятия

- Аммосов Ю.П. Венчурный капитализм: от истоков до современности. – СПб.: Феникс, 2005 г. – 372 с. Смотрите Глава 1. Вводная часть. Организация венчурного капитализма.

- Введение в венчурный бизнес / Российская Ассоциация Венчурного Инвестирования,. – СПб.: «Феникс», 2003.- 356 с. Смотрите Глава 1.

- Венчурное инвестирование в России.

- Краткий Толковый словарь терминов венчурного инвестирования (РАВИ).

- Полный Толковый словарь терминов венчурного инвестирования (EVCA).

- Курс обучения венчурному предпринимательству EVCA (Европейской ассоциации венчурного инвестирования). Смотрите Раздел № 1. Обзор прямых инвестиций и венчурного капитала в Европе.

- Fenn, George, Liang, Nellie, and Prowse, Steven,“The Private Equity Industry: An Overview”, (Financial Markets, Institutions and Instruments Series, Volume 6, Number 4), Boston , Blackwell Publishers, 1997. Смотрите Введение.

- Venture Capital. The definitive guide for entrepreneurs, Investors & Practitioners. Joel Cardis . USA . Jo hn Wiley & Sons , Inc . 2001. p 320. Смотрите Chapter 2. Venture Capital FAQ: Is the Game Right for you? P. 7-17.

Тема 2. Эволюция венчурного предпринимательства

- Аммосов Ю.

П. Венчурный капитализм: от истоков до современности. – СПб.: Феникс, 2005 г. – 372 с. Смотрите Глава 2-4.

П. Венчурный капитализм: от истоков до современности. – СПб.: Феникс, 2005 г. – 372 с. Смотрите Глава 2-4. - «Обзор рынка прямых и венчурных инвестиций в США». Источник: NVCA (Американская ассоциация венчурного инвестирования).

- «Обзор рынка прямых и венчурных инвестиций в РФ за 2009 год». Источник: РАВИ.

Тема 3. Стратегии финансирования венчуров

- Google & business angel . Google : История одного поисковика. Дэвид А. Вайз. Cмотрите Глава 4. Волшебный состав. Стр. 57-61. Материал на основе реальных данных компании Google дает представление о процессе переговоров основателей молодой высокотехнологической компании с инвестором ранней стадии – бизнес-ангелом.

- I кона. Стив Джобс . / Дж . Янг, В. Саймон. – М.: Эксмо, 2007. – 448 с. Смотрите Глава 2. Рождение компании. Стр . 45-78.

- Венчурное инвестирование в России. Каширин А.И. Семенов А.

- Attracting Capital from Angels. How their money – and their Expience – can help you build a successful company. Brian E. Hill and Dee Power. USA. John Willey & Sons Inc. New York. – 2002. – 324 p. Смотрите Chapter 6. Angels compared to Venture Capitalists.

- Attracting Capital from Angels. How their money – and their Expience – can help you build a successful company. Brian E. Hill and Dee Power. USA. John Willey & Sons Inc. New York. – 2002. – 324 p. Смотрите Chapter 9. The many many types of angels.

- Attracting Capital from Angels. How their money – and their Expience – can help you build a successful company. Brian E. Hill and Dee Power. USA. John Willey & Sons Inc. New York. – 2002. – 324 p. Смотрите Chapter 18. How do angels find the deals.

- Введение в венчурный бизнес / Российская Ассоциация Венчурного Инвестирования,.

– СПб.: «Феникс», 2003.- 356 с. Смотрите Глава 6.

– СПб.: «Феникс», 2003.- 356 с. Смотрите Глава 6. - Венчурное инвестирование в России. Каширин А.И. Семенов А.С. — М.: Вершина , 2007. — 320 с. Смотрите Глава 6. Соглашение об инвестировании в компанию, стр. 41-52.

- Венчурное инвестирование в России. Каширин А.И. Семенов А.С. — М.: Вершина , 2007. — 320 с. Смотрите Глава 18. Отбор проектов венчурными инвесторами, стр. 173-196.

- Венчурное инвестирование в России. Каширин А.И. Семенов А.С. — М.: Вершина , 2007. — 320 с. Смотрите Глава 20. Взаимодействие с венчурныи инвестором.

- Курс обучения венчурному предпринимательству EVCA (Европейской ассоциации венчурного инвестирования). Смотрите Раздел № 4. Финансовая структура прямой инвестиции.

- Attracting Capital from Angels. How their money – and their Expience – can help you build a successful company. Brian E. Hill and Dee Power. USA. John Willey & Sons Inc. New York. – 2002. – 324 p. Смотрите Chapter 25. Coming to Terms. p. 247-254.

- Google: История одного поисковика. Дэвид А. Вайз. Смотрите Глава 16. Выход на фондовую биржу. Стр. 195-208.

- Курс обучения венчурному предпринимательству EVCA (Европейской ассоциации венчурного инвестирования). Смотрите Раздел № 5. IPO и прямые продажи.

- Курс обучения венчурному предпринимательству EVCA (Европейской ассоциации венчурного инвестирования). Смотрите Раздел № 6. Выкупы.

- В поисках бизнес-ангела. Российский опыт привлечения стартовых инвестиций. Каширин А.И. Семенов А.С. – Москва: Вершина, 2008. – 384 с.: ил., табл. Смотрите Глава 31 . Вопросы «выхода» инвестора из проекта. Стр. 317-324.

- Attracting Capital from Angels. How their money – and their Expience – can help you build a successful company. Brian E. Hill and Dee Power. USA. John Willey & Sons Inc. New York . – 2002. – 324 p. Смотрите Chapter 28. Working with the angel after close . p. 273 -283.

- Entrepreneurial finance.

Richard L. Smith Janet Kiholm Smith. USA. John Willey & Sons Inc. New York. – 2004. – 624 p. Смотрите Chapter 16 . Harvesting. P. 546-584.

Richard L. Smith Janet Kiholm Smith. USA. John Willey & Sons Inc. New York. – 2004. – 624 p. Смотрите Chapter 16 . Harvesting. P. 546-584. - Бизнес-план инновационного проекта. Презентация.

- Курс обучения венчурному предпринимательству EVCA (Европейской ассоциации венчурного инвестирования). Смотрите Раздел № 2. Знакомство с бизнес-планом.

- Рекомендуемая структура Бизнес-плана. Источник: РОСНАНО.

- Инструкция по составлению Бизнес-плана. Источник: РОСНАНО.

Тема 4. Структурирование венчурной сделки

Тема 5.

Стратегии выходов из венчурных инвестиций

Стратегии выходов из венчурных инвестицийТема 6. Чего хочет инвестор или бизнес-планирование венчура

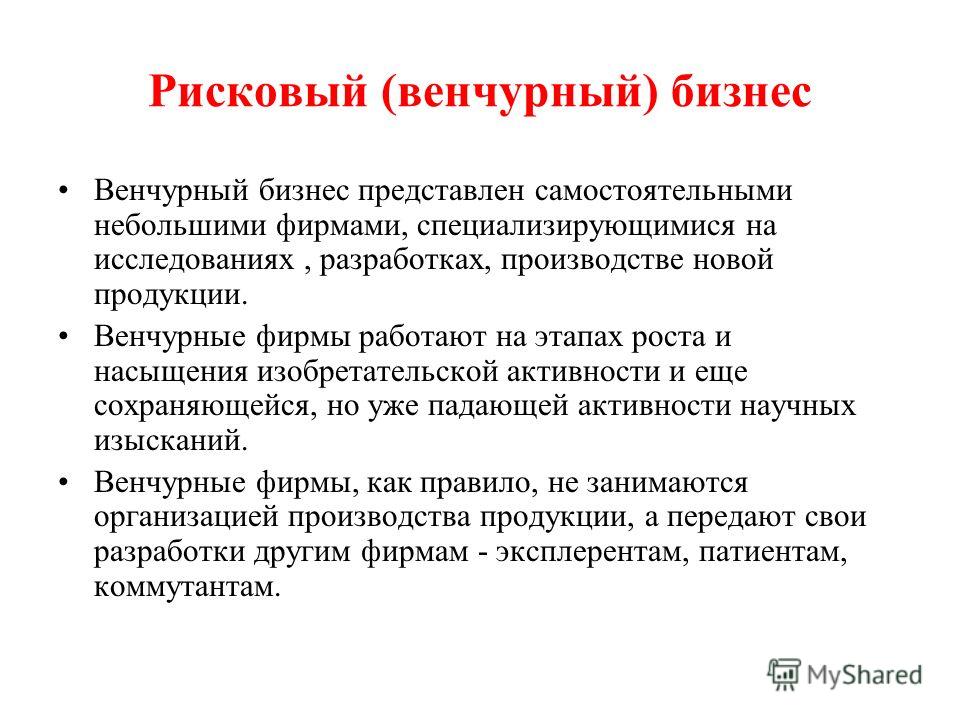

Что же такое венчурное финансирование?

В последнее время венчурному финансированию в нашей стране уделяется существенно больше внимания, чем полтора-два года назад. Однако специальных русскоязычных материалов1 по этой тематике не только крайне мало, но все они малотиражные, что отнюдь не способствует взаимопониманию в сообществе инвесторов, соискателей и государственных чиновников, ответственных за создание условий для развития этого сектора экономики.

Основной принцип

Венчурный капиталист, стоящий во главе фонда или компании, не вкладывает собственные средства в компании, акции которых он приобретает. Венчурный капиталист это посредник между синдицированными (коллективными) инвесторами и предпринимателем. В этом заключается одна из самых принципиальных особенностей этого типа инвестирования. С одной стороны, венчурный капиталист самостоятельно принимает решение о выборе того или иного объекта для внесения инвестиций, участвует в работе совета директоров и всячески способствует росту и расширению бизнеса этой компании.

Эти принципы были заложены еще на начальном этапе становления венчурного капитала отцами-основателями этого бизнеса Томом Перкинсом, Юджином Клейнером, Франком Кофилдом, Бруком Байерсом и др. В 5060 гг. они разработали новые основополагающие концепции организации финансирования создание партнерств в виде венчурных фондов, сбор денег у партнеров с ограниченной ответственностью и установление правил защиты их интересов, использование статуса генерального партнера. Такое организационное оформление инвестиционного процесса явилось новаторским для Америки середины XX века и создавало очень весомое конкурентное преимущество.

Сам Том Перкинс так описывал этот процесс: «Оглядываясь назад, я думаю, то, что мы тогда изобрели, было правильным. Прежде всего, мы всегда помнили и отдавали себе отчет в том, что наши партнеры с ограниченной ответственностью были источником наших капиталов, поэтому мы изначально разработали ряд правил, которые защищали их интересы. Например, вплоть до сегодняшнего дня ни один генеральный партнер не может иметь личных инвестиций в компании, в которой могут быть заинтересованы партнеры, даже в том случае, если со временем они отказываются от нее. Этот принцип гарантирует, что конфликта между нашими личными интересами и нашими интересами как партнеров не возникнет. Даже в том случае, когда кто-либо из нас, как член совета директоров, по льготной цене имеет возможность приобрести часть акций, мы обязаны передать их нашим партнерам, чтобы они также могли извлечь из этого пользу. Кроме того, в отличие от других венчурных фондов, мы никогда не реинвестировали прибыль. Вся прибыль немедленно распределялась между нашим партнерам с ограниченной ответственностью, и, таким образом, все наши фонды прекращали свое существование.

Прежде всего, мы всегда помнили и отдавали себе отчет в том, что наши партнеры с ограниченной ответственностью были источником наших капиталов, поэтому мы изначально разработали ряд правил, которые защищали их интересы. Например, вплоть до сегодняшнего дня ни один генеральный партнер не может иметь личных инвестиций в компании, в которой могут быть заинтересованы партнеры, даже в том случае, если со временем они отказываются от нее. Этот принцип гарантирует, что конфликта между нашими личными интересами и нашими интересами как партнеров не возникнет. Даже в том случае, когда кто-либо из нас, как член совета директоров, по льготной цене имеет возможность приобрести часть акций, мы обязаны передать их нашим партнерам, чтобы они также могли извлечь из этого пользу. Кроме того, в отличие от других венчурных фондов, мы никогда не реинвестировали прибыль. Вся прибыль немедленно распределялась между нашим партнерам с ограниченной ответственностью, и, таким образом, все наши фонды прекращали свое существование. Нашим инвесторам это пришлось по душе. Еще одним принципом было то, что вновь создаваемые фонды не имели право инвестировать в те компании, куда вкладывали деньги наши более ранние фонды…».2

Нашим инвесторам это пришлось по душе. Еще одним принципом было то, что вновь создаваемые фонды не имели право инвестировать в те компании, куда вкладывали деньги наши более ранние фонды…».2

Организационная структура венчурного института

Эти принципы сохраняются в основном неизменными и по сей день. Организационная структура типичного венчурного института выглядит следующим образом. Он может быть образован либо как самостоятельная компания, либо существовать в качестве незарегистрированного образования как ограниченное партнерство (нечто вроде «полного» или «коммандитного» товарищества, использую российскую юридическую терминологию). В некоторых странах под термином «фонд» (Fund) понимают скорее ассоциацию партнеров, а не компанию, как таковую. Директора и управленческий персонал фонда могут быть наняты как самим фондом, так и отдельной «управляющей компанией» (Management Company) или управляющим (Fund Manager), оказывающим свои услуги фонду. Управляющая компания, как правило, имеет право на ежегодную компенсацию (Management Charge или Fee), обычно составляющую до 2,5% от первоначальных обязательств инвесторов (Investors Initial Commitments). Кроме того, управляющая компания или частные лица, сотрудники управленческого штата, равно как и генеральный партнер (General Partner) могут рассчитывать на так называемый «Carried Interest» процент от прибыли фонда, обычно достигающий 20%. Чаще всего этот процент не выплачивается до тех пор, пока инвесторам не будут полностью возмещены суммы их инвестиций в фонд, и, кроме того, заранее оговоренный возврат на их инвестиции (Hurdle).

Управляющая компания, как правило, имеет право на ежегодную компенсацию (Management Charge или Fee), обычно составляющую до 2,5% от первоначальных обязательств инвесторов (Investors Initial Commitments). Кроме того, управляющая компания или частные лица, сотрудники управленческого штата, равно как и генеральный партнер (General Partner) могут рассчитывать на так называемый «Carried Interest» процент от прибыли фонда, обычно достигающий 20%. Чаще всего этот процент не выплачивается до тех пор, пока инвесторам не будут полностью возмещены суммы их инвестиций в фонд, и, кроме того, заранее оговоренный возврат на их инвестиции (Hurdle).

В случае создания ограниченного партнерства (Limited Partnership) основатели фонда и инвесторы являются партнерами с ограниченной ответственностью (Limited Partners). Генеральный партнер в этом случае отвечает за управление фондом или осуществляет функции контроля за работой управляющего. Ограниченное партнерство свободно от налогообложения (Tax Transparent). Это означает, что оно не является объектом налогообложения, а его участники должны платить все те же налоги, какие они заплатили бы, если бы принадлежащий им доход или прибыль поступали непосредственно от тех компаний, куда они самостоятельно вкладывали свои средства.

Это означает, что оно не является объектом налогообложения, а его участники должны платить все те же налоги, какие они заплатили бы, если бы принадлежащий им доход или прибыль поступали непосредственно от тех компаний, куда они самостоятельно вкладывали свои средства.

Создание новых венчурных фондов, несмотря на более чем тридцатилетний опыт деятельности венчурного капитала, продолжает оставаться достаточно сложной проблемой для всего мира, прежде всего вследствие несовершенства национальных законодательств как новых, так и развитых рынков капитала. В некоторых странах Европы, в частности в Великобритании, Нидерландах, Франции и др., национальные законодательства достаточно приспособлены для создания и функционирования венчурных структур. В других инвесторам приходится использовать зарубежные юридические структуры. И, тем не менее, практически повсеместно принятая практика регистрация как фондов, так и управляющих компаний в оффшорных зонах (Tax Heavens). Это позволяет максимально упростить процедуру оформления и помогает избегать сложных вопросов, связанных с двойным налогообложением доходов и прибыли. Ниже приведена схема движения капитала в венчурный фонд и распределения дохода между инвесторами и управляющими фондом.3

Ниже приведена схема движения капитала в венчурный фонд и распределения дохода между инвесторами и управляющими фондом.3

Схема движения капитала в венчурный фонд

и распределения дохода между инвесторами и управляющими фондом3

Наиболее распространенными организационно-юридическими формами для венчурных институтов являются англо-американская модель партнерства с ограниченной ответственностью (Limited Liability Partnership) и континентальная модель параллельного инвестирования, во многом схожая с формой партнерства с ограниченной ответственностью, распространенная в странах Бенилюкса (CV Commanditaire Vennootschap).4

Другими организационно-правовыми формами венчурных институтов и инвестиционных схем в некоторых развитых странах Запада являются следующие (см. таблицу).

Как освободить 2,5 часа в день для каждого сотрудника

БизнесДругие организационно-правовые формы

венчурных институтов и инвестиционных схем

| Страна | Организационно-правовая форма |

| Великобритания | Venture Capital Trust |

| Enterprise Investment Scheme | |

| Venture Capital Scheme | |

| Small Firms Loans Guarantee Scheme | |

| Business Expansion Scheme | |

| Франция | Societe de Capital Risque |

| Fonds Commune de Placement A Risques | |

| Fonds Commune de Placement Dans LInnovation | |

| Германия | Unternehmensbetelligungsgesellschaften |

| Испания | Sociedades de Capital Riesgo |

| Fondos de Capital Riesgo |

Сбор средств, источники и размеры фондов

Процесс формирования венчурного фонда носит название «сбор средств» (Fundraising). Специализация на рынке капитала потребовала появления профессионалов, специализирующихся на управлении деньгами, им не принадлежащими (Other People Money). Для принятия инвесторами решения об инвестиции в какой-либо венчурный фонд они хотели бы получить ответ на следующий вопрос: почему имеет смысл вкладывать деньги именно в данный фонд. (Предполагается, что эти люди не испытывают недостатка в предложениях подобного рода.) Чтобы обеспечить их подробной информацией, учредители фондов на начальном этапе выпускают меморандум (Placement Memorandum), где подробно описаны цели и задачи фонда, специфические условия его организации и предпочтения.

Специализация на рынке капитала потребовала появления профессионалов, специализирующихся на управлении деньгами, им не принадлежащими (Other People Money). Для принятия инвесторами решения об инвестиции в какой-либо венчурный фонд они хотели бы получить ответ на следующий вопрос: почему имеет смысл вкладывать деньги именно в данный фонд. (Предполагается, что эти люди не испытывают недостатка в предложениях подобного рода.) Чтобы обеспечить их подробной информацией, учредители фондов на начальном этапе выпускают меморандум (Placement Memorandum), где подробно описаны цели и задачи фонда, специфические условия его организации и предпочтения.

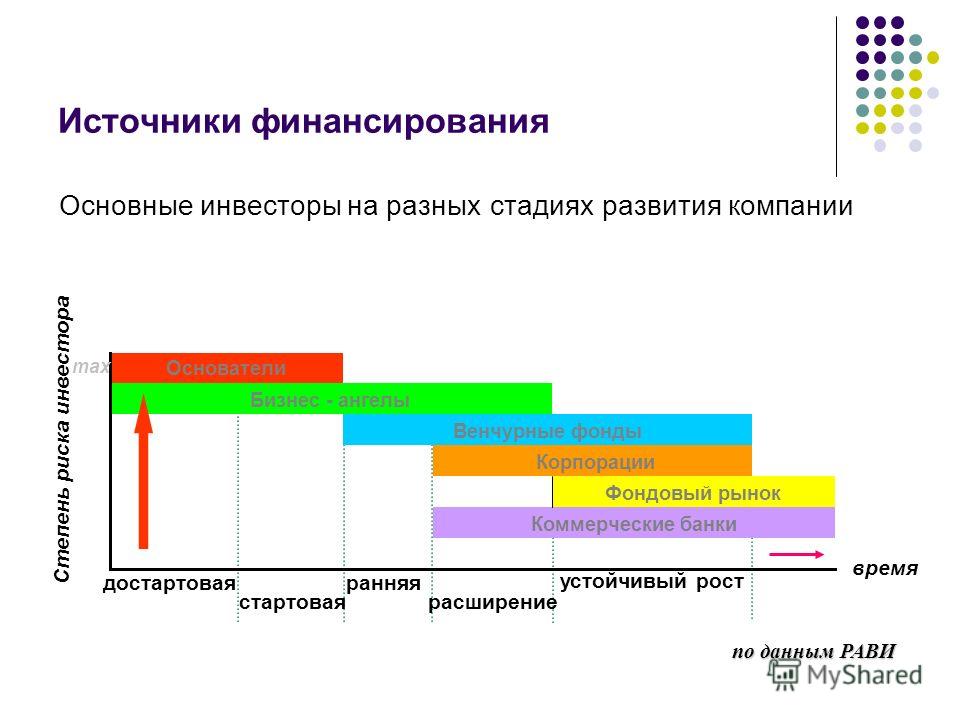

Традиционные источники формирования инвестиционных фондов на Западе средства частных инвесторов (Business Angels), инвестиционные институты (Corporate Investors), пенсионные фонды (Pension Funds), страховые компании (Insurance Companies), различные правительственные агентства и международные организации.

Размеры фондов колеблются от нескольких миллионов до нескольких сот миллионов долларов. Различаются две основных формы инвестиционных фондов: закрытые (Closed-end) и открытые (Open-end) фонды. В закрытых фондах после сбора средств образуется замкнутая группа инвесторов. В открытых фондах (какими являются, например, взаимные фонды (Mutual Funds)) менеджеры соглашаются выкупать обратно любые акции по открыто публикуемой чистой стоимости на текущий день (Net Assets Value). Этот вид фондов не ограничен какой-либо определенной суммой они растут в зависимости от того, вкладывают инвесторы дополнительно в них средства или, наоборот, изымают. Закрытые венчурные фонды существуют 5 10 лет. Этот срок в мировой практике считается вполне достаточным для достижения инвестируемой компанией удовлетворительного роста и, соответственно, обеспечения инвесторам приемлемого уровня возврата на инвестицию. За первые два-три года существования фонда его средства должны быть полностью использованы, т.е. собраны в фонд и распределены в виде инвестиций. Тем не менее, фонд официально прекращает свое существование лишь после того, как инвесторы возместят внесенные в него средства и получают дополнительный возврат на инвестицию.

Различаются две основных формы инвестиционных фондов: закрытые (Closed-end) и открытые (Open-end) фонды. В закрытых фондах после сбора средств образуется замкнутая группа инвесторов. В открытых фондах (какими являются, например, взаимные фонды (Mutual Funds)) менеджеры соглашаются выкупать обратно любые акции по открыто публикуемой чистой стоимости на текущий день (Net Assets Value). Этот вид фондов не ограничен какой-либо определенной суммой они растут в зависимости от того, вкладывают инвесторы дополнительно в них средства или, наоборот, изымают. Закрытые венчурные фонды существуют 5 10 лет. Этот срок в мировой практике считается вполне достаточным для достижения инвестируемой компанией удовлетворительного роста и, соответственно, обеспечения инвесторам приемлемого уровня возврата на инвестицию. За первые два-три года существования фонда его средства должны быть полностью использованы, т.е. собраны в фонд и распределены в виде инвестиций. Тем не менее, фонд официально прекращает свое существование лишь после того, как инвесторы возместят внесенные в него средства и получают дополнительный возврат на инвестицию. Поэтому, при создании фонда его инициаторы обычно указывают в «Меморандуме о размещении», что срок существования фонда составляет, например, 10 лет плюс 2 года срок, резервируемый управляющими фондом для полной реализации (выхода) инвестированных компаний.

Поэтому, при создании фонда его инициаторы обычно указывают в «Меморандуме о размещении», что срок существования фонда составляет, например, 10 лет плюс 2 года срок, резервируемый управляющими фондом для полной реализации (выхода) инвестированных компаний.

После полного закрытия, то есть завершения сбора средств (Fund Closing) венчурного фонда, собственно, и начинается сам процесс «венчурования» (Venturing) практическая работа по поиску, нахождению, выбору, оценке и вхождению в инвестируемую компанию. Венчурные инвесторы по определению люди, готовые идти на риск. Иногда даже на очень большой риск. Британская Ассоциация Венчурного Капитала именно так и формулирует свое кредо: «Венчурный капитал ищет риск. Венчурные капиталисты, скорее, сознательно готовы принимать риск, но отнюдь не ищут его. Правильная оценка соотношения риска и вознаграждения скорее искусство, чем профессия. «Я уже шестнадцать лет в этом бизнесе и, должен признаться, сейчас я еще меньше понимаю, какие факторы приводят к успеху, чем это было в мой первый год работы», признавался Дэвид Маркварт, генеральный партнер Technology Venture Investors. 5

5

Следующий материал будет посвящен тому, как работают венчурные инвесторы и существующим различиям между понятиями «venture capital» и «private equity», которые используют профессионалы на развитых рынках капитала и в России

Павел Гулькин * / CNews.ru

- В июле 2003 г. венчурной индустрии в России исполняется десять лет. В преддверии этого юбилея 5 июня в Санкт-Петербурге в Фонде «Центр стратегических разработок «Северо-Запад» прошла презентация книги Павла Гулькина «Венчурные и прямые частные инвестиции в России: теория и десятилетие практики», главы из которой любезно предоставлены автором для публикации на CNews.ru. С предыдущими материалами можно познакомиться здесь.

- The Red Herring, Issue 9

- Constantin Christofidis, Olover Debande «Financing Innovative Firms Through Venture Capital», European Investment Bank, February 2001, p.

10

10 - П. Гулькин «Международный опыт оформления венчурной деятельности», в сб. «Венчурное инвестирование в России. (Юридические аспекты)», РАВИ, 2001

- Stanford Business Magazine. ISSN 0883265X

* Павел Германович Гулькин директор Аналитического центра «Альпари СПб», Эксперт Фонда «Центр стратегических разработок «Северо-Запад».

понятие, проблемы и перспективы – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

ВЕНЧУРНОЕ ФИНАНСИРОВАНИЕ: ПОНЯТИЕ, ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ

А. В. ЛОКТЕВ

Каждый предприниматель хочет добиться долгосрочного и благополучного развития своего бизнеса. Однако, такие понятия, как «инновации» и «венчур», которые тесно связаны с эффективным развитием предпринимательства, на практике используются редко. На сегодняшний момент существует достаточно мало компаний, желающих инвестировать денежные средства в инновации. Роль основного регулятора инновационных отношений берет на себя государство.

На сегодняшний момент существует достаточно мало компаний, желающих инвестировать денежные средства в инновации. Роль основного регулятора инновационных отношений берет на себя государство.

Ключевые слова: инновация, венчур, фонд, инвестор.

Венчурная система финансирования — это рыночный механизм, который позволяет эффективно развивать инновационную сферу, учитывая интересы участников инновационной деятельности.

Цель данной системы — это получение дохода на капитал, инвестированный в инновации, используя механизм возвратного венчурного финансирования и гарантийной поддержки инновационной деятельности.

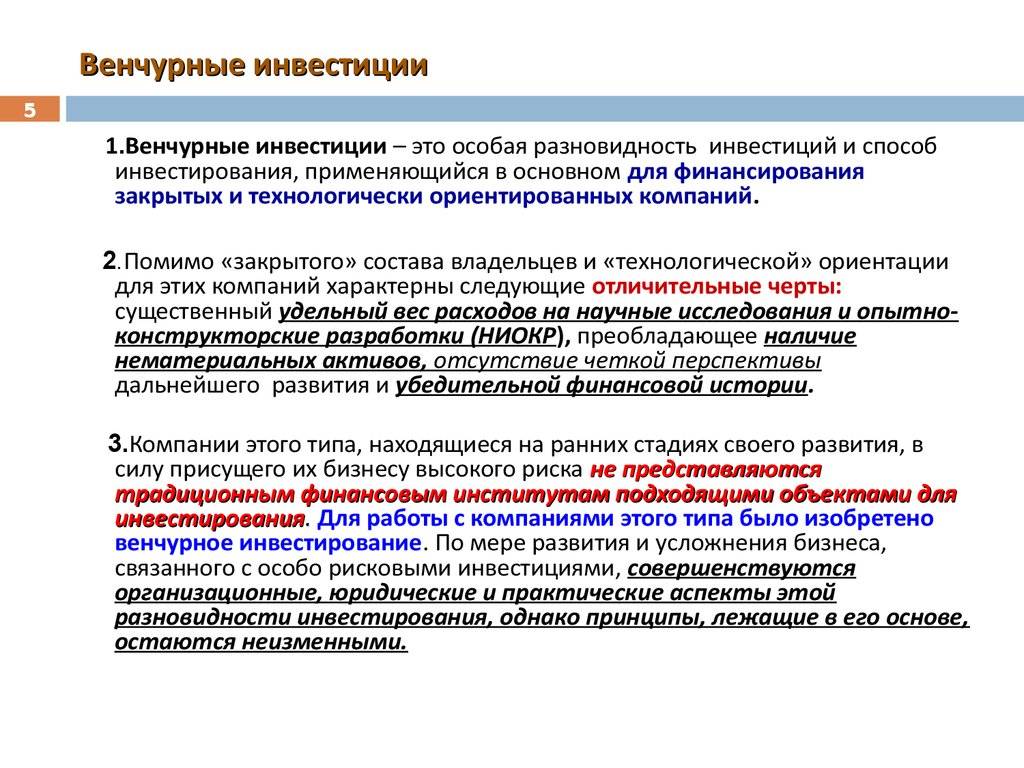

Слово «venture» в переводе с английского языка означает «рискованное начинание», объектом «венчурного финансирования» могут являться как «начинания» в виде появившихся бизнес-идей, так и успешно развивающиеся, давно присутствующие на рынке компании [1].

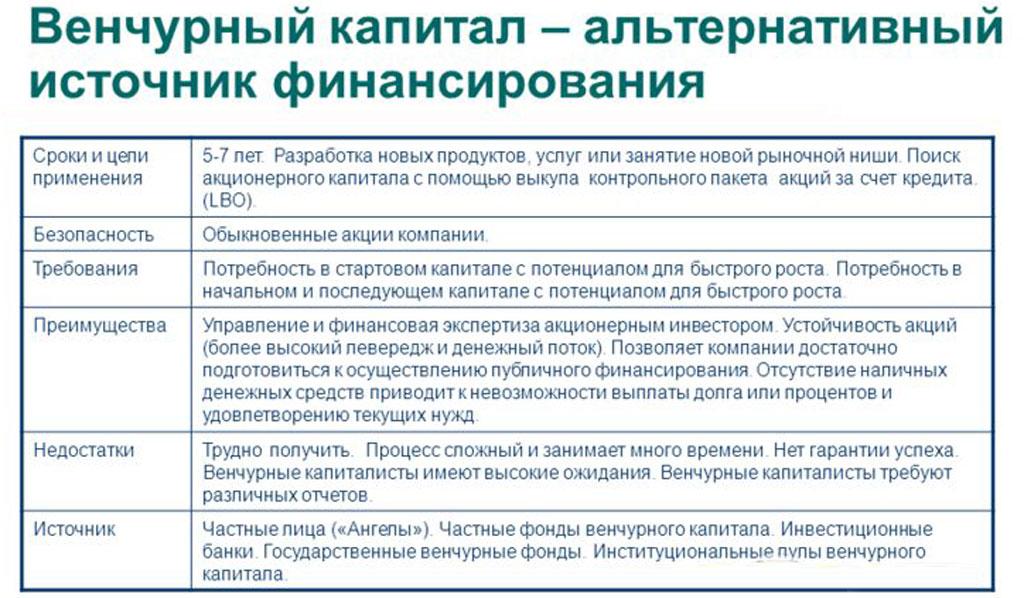

Венчурное инвестирование осуществляется в большинстве случаев в средние и малые компании без предоставления ими какого-либо залога или заклада, в отличие от банковского кредита. Венчурные фонды предпочитают инвестировать денежные средства в компании, акции которых свободно не обращаются, а разделены между акционерами — физическими или юридическими лицами. Инвестиции поступают в капитал открытых или закрытых акционерных обществ в обмен на долю в уставном капитале либо в форме инвестиционного кредита (на срок от 3 до 7 лет).

Для венчурного инвестирования характерно приобретение контрольного пакета акций компании, в редких случаях «блокирующего» пакета (25 %+1 акция). Причина этого состоит в нежелании рисковать большими средствами. При этом, лишившись контрольного пакета, собственники компании часто снижают заинтересованность в результатах своей деятельности [2].

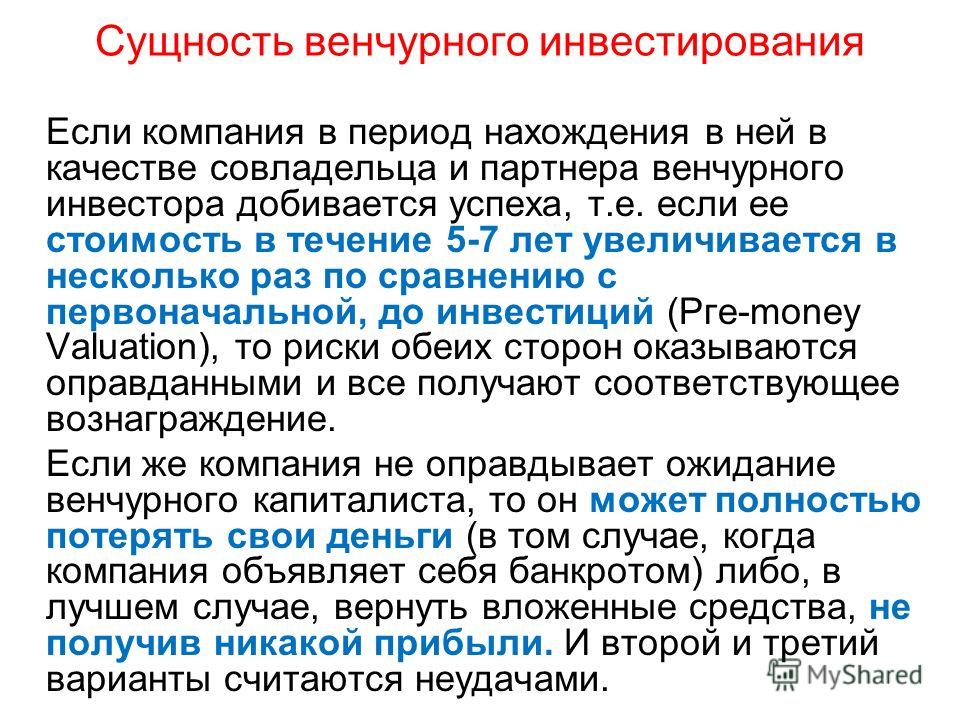

Венчурный инвестор не вкладывает свои денежные средства в предприятия. Венчурный инвестор — посредник между синдицированными инвесторами и предпринимателями. Покупая пакет акций или долю, инвестор рассчитывает на то, что руководство компании будет использовать инвестиции в качестве финансового рычага для обеспечения быстрого и эффективного развития своего бизнеса. При этом инвесторы не берут на себя иных рисков (управленческого, технического, рыночного и др.), кроме финансового. Вышеперечисленные риски и несет на себе предприятие и ее руководство. Еще одним предпочтением венчурного инвестора является то, чтобы менеджеры предприятия владели контрольным пакетом акций. Сохраняя у себя контрольный пакет акций, менеджеры более активно участвуют в развитии своего бизнеса. Если развитие компании проходит при участии в ней в качестве совладельца венчурного инвестора, то в большинстве случаев компания добивается успеха в своем развитии, ее стоимость в течение 5-7 лет увеличивается, риски минимизируются и растет прибыль. Однако, предприятие может не оправдать ожидания венчурного инвестора, в таком случае инвестор может потерять вложенные деньги, либо вернуть деньги, получив нулевую прибыль.

Венчурный инвестор — посредник между синдицированными инвесторами и предпринимателями. Покупая пакет акций или долю, инвестор рассчитывает на то, что руководство компании будет использовать инвестиции в качестве финансового рычага для обеспечения быстрого и эффективного развития своего бизнеса. При этом инвесторы не берут на себя иных рисков (управленческого, технического, рыночного и др.), кроме финансового. Вышеперечисленные риски и несет на себе предприятие и ее руководство. Еще одним предпочтением венчурного инвестора является то, чтобы менеджеры предприятия владели контрольным пакетом акций. Сохраняя у себя контрольный пакет акций, менеджеры более активно участвуют в развитии своего бизнеса. Если развитие компании проходит при участии в ней в качестве совладельца венчурного инвестора, то в большинстве случаев компания добивается успеха в своем развитии, ее стоимость в течение 5-7 лет увеличивается, риски минимизируются и растет прибыль. Однако, предприятие может не оправдать ожидания венчурного инвестора, в таком случае инвестор может потерять вложенные деньги, либо вернуть деньги, получив нулевую прибыль. Прибыль венчурного инвестора возникает в течение 5-7 лет, когда он сможет продать принадлежащий ему пакет акций по высокой цене [3].

Прибыль венчурного инвестора возникает в течение 5-7 лет, когда он сможет продать принадлежащий ему пакет акций по высокой цене [3].

По форме организационной структуры венчурный институт может существовать либо как самостоятельная компания, либо в качестве незарегистрированного образования как ограниченное партнерство. В зарубежной литературе под тер-

мином «фонд» понимают ассоциацию партнеров. Директор и персонал фонда могут быть наняты либо самим фондом, либо отдельной «управляющей компанией». Управляющая компания имеет право на ежегодную компенсацию, составляющую обычно до 2,5 % от первоначальных обязательств инвесторов. Управляющая компания также может рассчитывать на процент от прибыли фонда, достигающий обычно до 20 % [4].

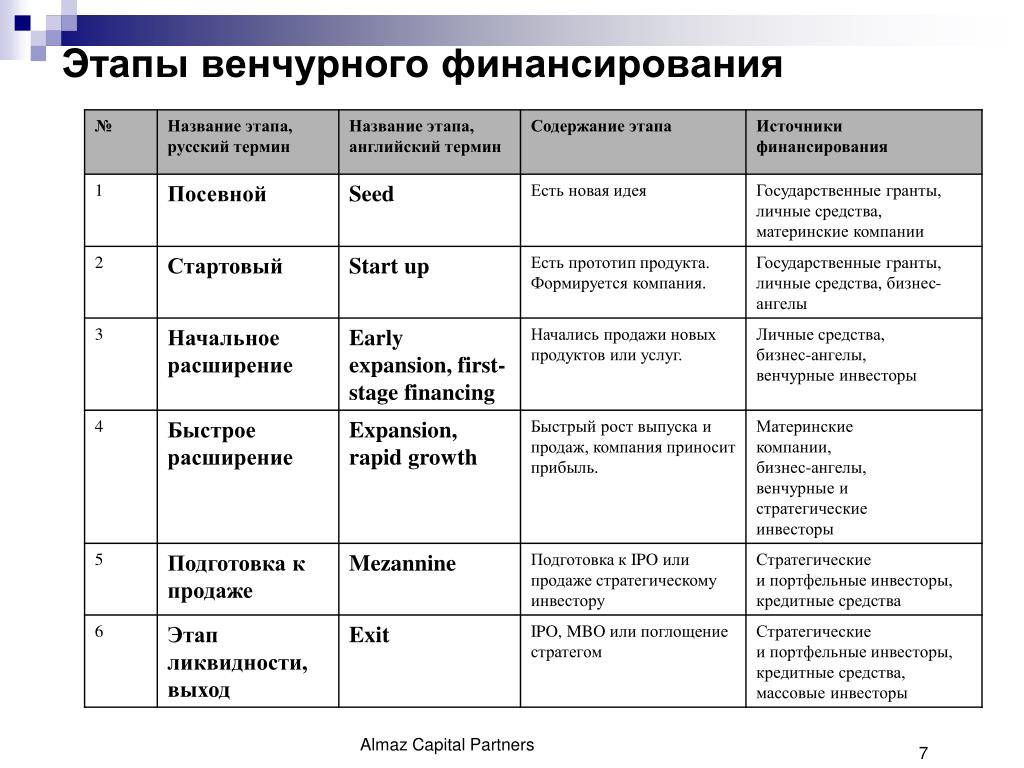

Процесс венчурного финансирования делится на два этапа [5]:

1. Поиск и отбор компаний. Общим критерием оценки является ответ на вопрос: способна ли компания к быстрому развитию? Финансовый риск венчурного инвестора может быть оправдан только соответствующим вознаграждением, под которым понимается возврат на вложенный капитал выше среднего уровня. Возврат на вложенный капитал — общепринятый показатель измерения вознаграждения. Если объем продаж компании будет расти на 40-50 % в год, то она скорее всего будет отвечать ожиданиям венчурного инвестора.

Поиск и отбор компаний. Общим критерием оценки является ответ на вопрос: способна ли компания к быстрому развитию? Финансовый риск венчурного инвестора может быть оправдан только соответствующим вознаграждением, под которым понимается возврат на вложенный капитал выше среднего уровня. Возврат на вложенный капитал — общепринятый показатель измерения вознаграждения. Если объем продаж компании будет расти на 40-50 % в год, то она скорее всего будет отвечать ожиданиям венчурного инвестора.

2. «Тщательное наблюдение» или «изучение». Эта стадия завершается принятием решения об осуществлении инвестиций или отказе от них. Рассматриваются все стороны компании и бизнеса. По результатам данного исследования, в случае принятия положительного решения, оформляется инвестиционное предложение или меморандум, где суммируются все выводы и формулируется предложение для инвестиционного комитета, который выносит окончательное решение. Меморандум является основным документом фонда и регламентирует его цели, задачи и принципы организации. Инвестиционный меморандум предоставляется инвесторам фонда и содержит следующую информацию [6]:

Инвестиционный меморандум предоставляется инвесторам фонда и содержит следующую информацию [6]:

— стратегия деятельности;

— юрисдикция и организация;

— бизнес-модель;

— структура управления фондом;

— топ-менеджмент фонда;

— критерии отбора фондом инвестиционных проектов.

Составление меморандума означает почти окончательное решение, поскольку в венчурном бизнесе необходимо полное доверие: инвестиционный комитет полагается на мнение менеджера или исполнительного директора фонда, который несет полную ответственность за свое предложение. Однако, отказ также вероятен даже на этом этапе.

Практическая проблема процесса венчурного финансирования заключается в том, что органи-

зовать процесс нахождения проектов и получения для анализа инвестиционные предложения довольно сложно. Нельзя сказать, что на пороге инвестиционных фондов стоит очередь из руководителей компаний, способных ознакомить фонды со своими предложениями и представить какие-либо первичные доказательства состоятельности своих проектов.

Нельзя сказать, что на пороге инвестиционных фондов стоит очередь из руководителей компаний, способных ознакомить фонды со своими предложениями и представить какие-либо первичные доказательства состоятельности своих проектов.

Другой проблемой является то, что степень информированности бизнеса о деятельности инвестиционных фондов по-прежнему невелика. На данный момент практически нет печатных либо электронных источников информации, которые предоставляли бы регулярно обновляемые списки инвестиционных проектов, с отражением в них финансовых показателей и доступных контактов. Поэтому сегодня в России для нахождения инвестиционных проектов используются все средства -личные контакты, проактивный поиск (встречная подготовка инвестиционных предложений), участие в выставках и семинарах, поиск проектов через интернет и т. д.

Сумма инвестиций венчурного фонда в один проект лежит в пределах от 1-5 до 15-50 млн долл. Верхняя граница диапазона определяется скорее возможностями фонда либо консолидированным в одном проекте капиталом нескольких фондов. Нижняя граница диапазона определяется механизмом оплаты услуг управляющей компании. При небольшой сумме сделки управляющей компании трудно обеспечить доходность своего бизнеса с учетом издержек на собственное функционирование [7].

Верхняя граница диапазона определяется скорее возможностями фонда либо консолидированным в одном проекте капиталом нескольких фондов. Нижняя граница диапазона определяется механизмом оплаты услуг управляющей компании. При небольшой сумме сделки управляющей компании трудно обеспечить доходность своего бизнеса с учетом издержек на собственное функционирование [7].

Период времени от момента нахождения инвестиционного проекта до осуществления выхода из него составляет обычно от 3 до 8 лет. Верхняя граница — ограничения со стороны инвесторов, а нижняя — необходимость тщательного выполнения всех этапов инвестиционного проекта. При создании фонда определяется максимальный срок вложения средств (2-3 года в российских условиях), а также продолжительность инвестиционного цикла фонда — обычно 8-10 лет.

По данным РАВИ (Российской Ассоциации Венчурного Инвестирования), средняя внутренняя норма доходности инвестиционных проектов венчурных фондов, действующих в России, равняется 35 %, что совпадает с заявляемым самими фондами типичным минимумом доходности интересующих их проектов (30-40 %), а среднеевропейский показатель IRR венчурных фондов составляет 12-14 % [8].

Одной из основных проблем развития системы венчурного финансирования в Российской

Федерации является отсутствие правовой базы, которая бы четко регулировала деятельность венчурных компаний и инвестиционных институтов.

Существует ряд иных существенных проблем:

— недостаточная развитость инфраструктуры, способствующей появлению новых и развитию существующих малых и средних быстрорастущих инновационных предприятий, которые могут стать привлекательными для прямого (венчурного) финансирования;

— отсутствие российских инвестиций в венчурной сфере Российской Федерации;

— низкая ликвидность венчурных инвестиций;

— отсутствие экономических стимулов для привлечения инвестиций в высокотехнологичные предприятия, которые способны обеспечить минимальный риск для венчурных инвесторов;

— низкий уровень авторитета предпринимательской деятельности в сфере малого и среднего бизнеса;

— слабая информационная поддержка венчурной индустрии в Российской Федерации;

— отсутствие квалифицированных управляющих венчурными фондами и низкая инвестиционная культура предпринимателей;

— усложненный процесс регистрации венчурных фондов в российской юрисдикции [9].

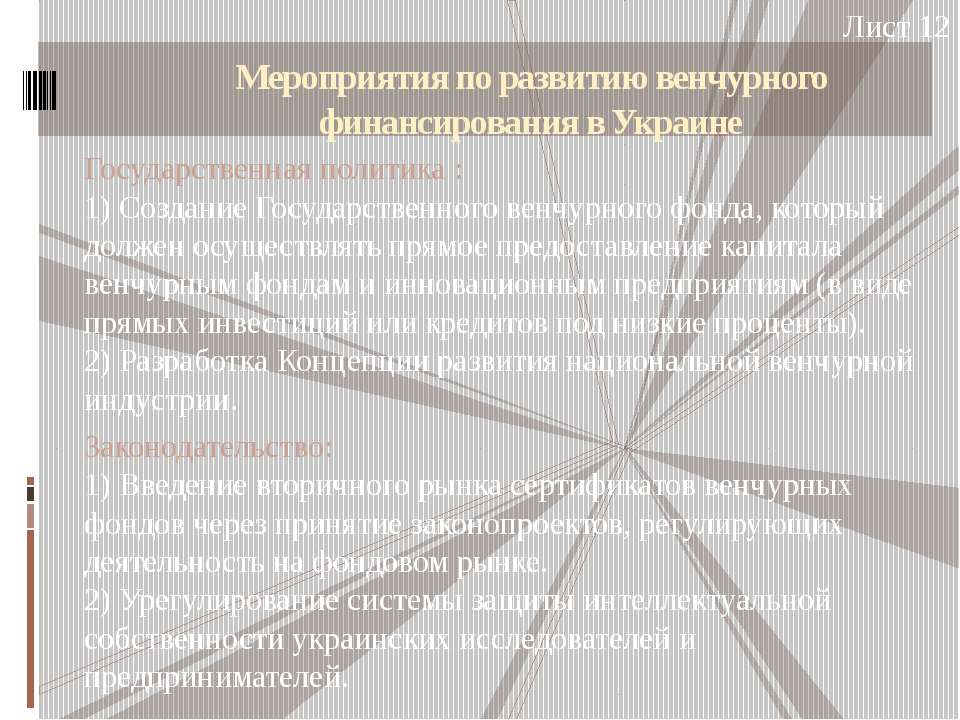

В данной ситуации требуется ряд инициатив со стороны государства:

1. Создание правовой базы по вопросам деятельности венчурных фондов, венчурного инвестирования пенсионными фондами и страховыми компаниями.

2. Совершенствование нормативно-правового регулирования бухгалтерского учета, необходимого для верного отражения финансового положения предприятия, что повысит доверие инвесторов к компаниям, в которые собираются инвестировать.

3. Разработка методов прогноза эффекта от инноваций, а также поддержка государством экспертизы инновационных проектов и развития консультационных услуг для предприятий научно-технической сферы.

4. Совершенствование информационной среды, позволяющей инновационным предприятиям и инвесторам находить друг друга.

5. Решение вопросов по поводу прозрачности налогообложения доходов и прироста капитала с целью недопущения двойного налогообложения.

6. Активизация вторичного фондового рынка для обеспечения высокой ликвидности инвестиций в венчурный капитал.

7. Снижение процентных ставок, так как инвестирование в венчурный капитал более привлекательно при низких процентных ставках, которые повышают ценность акционерного капитала.

8. Повышение уровня образования в сфере венчурной деятельности путем обучения специалистов в соответствующих учебных заведениях.

9. Содействие процессу воспитания венчурной культуры у предпринимателей в малом и среднем бизнесе для того, чтобы они привлекали капитал под перспективные проекты.

10. Поддержка в форме целевых грантов, а также налоговых льгот на различные исследования и разработки.

Поддержка в форме целевых грантов, а также налоговых льгот на различные исследования и разработки.

11. Поощрение равномерного распределения активности рискового капитала по регионам, так как трудности, которые испытывают многие венчурные капиталисты, могут быть вызваны географическим несоответствием между предложениями и потребностями в венчурном капитале.

12. Разработка комплекса мер по регулированию и контролю за процессом венчурного инвестирования.

Европейская ассоциация прямых инвестиций и венчурного капитала (ЕУСА) в 2000 г. определила пять приоритетных направлений по созданию в Российской Федерации почвы для развития венчурного бизнеса. Этими приоритетами для венчурного финансирования являются:

— переориентирование системы налогообложения на получение прибыли, создание понятного механизма взимания налогов;

— внесение поправок в хозяйственное право, направленных на создание условий для инвестирования венчурного капитала;

— упрощение требований к регистрации венчурных инвестиций, замена разрешительной системы на уведомительную;

— содействие развитию финансовой инфраструктуры;

— создание благоприятных условий для поддержки предпринимательства [10].

Литература

1. Бурдыкова Н. А. Венчур использовал кризис // Эксперт Юг. 2009. № 46-47 (85). С. 23-25.

2. Бурдыкова Н. А. Пора рисковать // Эксперт Юг. 2008. № 29-30 (35). С. 24-25.

3. Владимиров М. Н. Рисковать будем вместе // Капиталист. 2006. № 3 (13). С. 17-19.

4. Ефремов Д. А., Подобный С. И. Что такое венчур и венчурное финансирование? // Финансовый Форум. 2011. № 1 (3). С. 15-16.

5. Имамутдинов И. Н. Государство взялось за венчур // Эксперт. 2002. № 11 (38). С. 25-26.

6. Ланин Д. С. Между венчуром и биржей // Эксперт. 2010. № 28 (713). С. 22-24.

7. Леонтьев А. М. С правом на ошибку // Эксперт Северо-Запад. 2010. № 38 (484). С. 21-23.

М. С правом на ошибку // Эксперт Северо-Запад. 2010. № 38 (484). С. 21-23.

8. Фоломьев А. Н., Каржаув А. Т. К вопросу о концепции национальной системы венчурного инвестирования // Инновации. 2002. № 10 (31). С. 12-14.

9. Фомин Д. И. Венчурная бомба от «Роснано» // Эксперт. 2011. № 3 (737). С. 16-18.

10. Юхименко М. А. Не дозрели // Эксперт Сибирь. 2010. № 26-27 (275). С. 27-28.

* * *

VENTURE FUNDING: CONCEPTS, PROBLEMS AND PROSPECTS

A. V. Loktev

Every entrepreneur wants to achieve long-term and successful business development. However terms such as «innovation» and «venture» are rarely used in practice. Today company is not willing to invest money in innovation. The state plays the role of the main regulator of innovative relationships.

The state plays the role of the main regulator of innovative relationships.

Key words: innovation, venture capital, fund investor.

Сущность венчурного капитала, особенности его финансирования

На сегодняшний день очень немногие отечественные фирмы и предприниматели практикуют привлечение венчурного капитала. Согласно социологическим опросам, о венчурном инвестировании имеет представление лишь незначительная часть предпринимателей. Еще меньшая часть владеет объективной и достоверной информацией о механизмах венчурного инвестирования. Следовательно, нужна популяризация венчурного инвестирования, обучение методам венчурного финансирования и привлечение венчурного капитала.

Венчурный капитал — экономический инструмент, используемый для

финансирования ввода в действие компании, ее развития, захвата или

выкупа инвестором при реструктуризации собственности. Инвестор

предоставляет фирме требуемые средства путем вложения их в уставный

капитал и (или) выделения связанного кредита. За это он получает

оговоренную долю (необязательно в форме контрольного пакета) в

уставном фонде компании, которую он оставляет за собой до тех пор,

пока не продаст ее и не получит причитающуюся ему прибыль». [1]

Инвестор

предоставляет фирме требуемые средства путем вложения их в уставный

капитал и (или) выделения связанного кредита. За это он получает

оговоренную долю (необязательно в форме контрольного пакета) в

уставном фонде компании, которую он оставляет за собой до тех пор,

пока не продаст ее и не получит причитающуюся ему прибыль». [1]

Сущность венчурного капитала проявляется через его функции, к которым относятся:

— Научно-производственная функция. Направлена на содействие технологическому прорыву, на развитие инновационной и деловой активности, которая в итоге содействует экономическому инновационному росту хозяйственных систем.

— Функция коммерциализации научно-технической и инновационной деятельности. Эта функция свойственная всем основным формам венчурного капитала, ее можно также назвать функцией инкубации инновационного предпринимательства, в том числе внутреннего.

— Функция инвестиционного обеспечения

научно-технической и инновационной деятельности венчурного капитала

вытекает из первой функции, которую конкретизирует в определенной

степени.

— Венчурный капитала выполняет функцию своеобразного гаранта временной экономической устойчивости рождающихся малых инновационных предпринимательских структур, а за счет последних обеспечивает устойчивость корпоративного каркаса экономики.

— Венчурный капитал выполняет функцию структурного обновления экономики различных уровней. Данный капитал содействует замене жесткой вертикальной структуры предприятия через развитие горизонтальных связей моделью, которую можно условно назвать «научно-производственной сетью

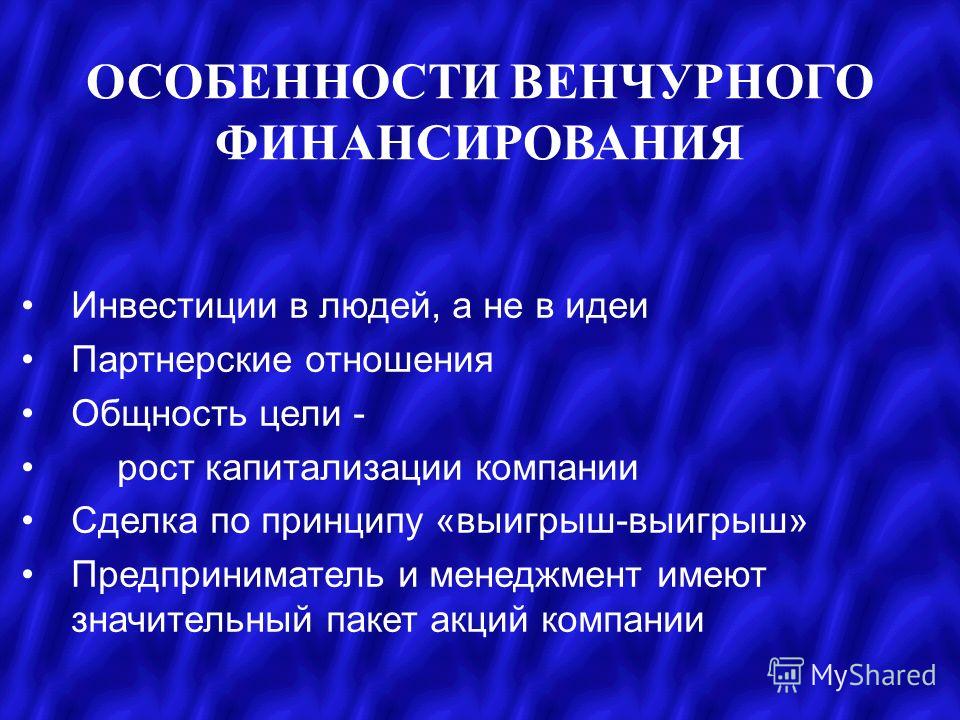

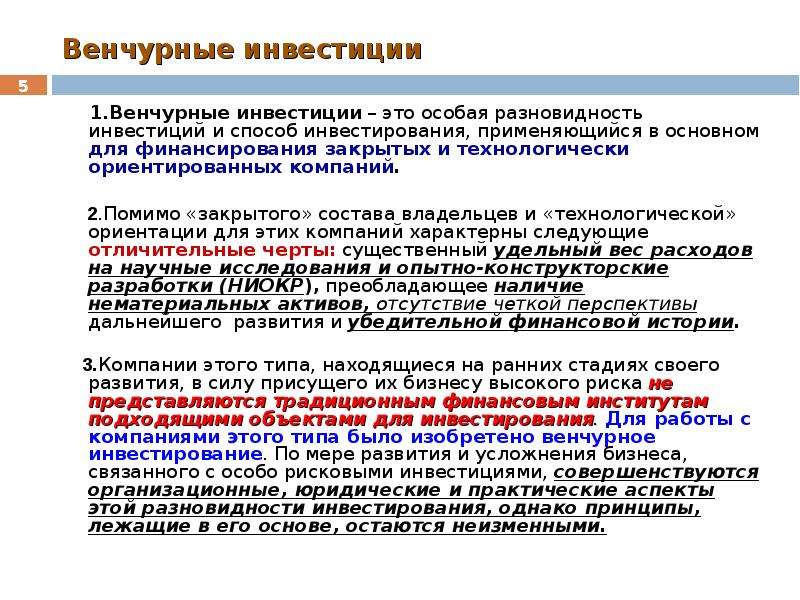

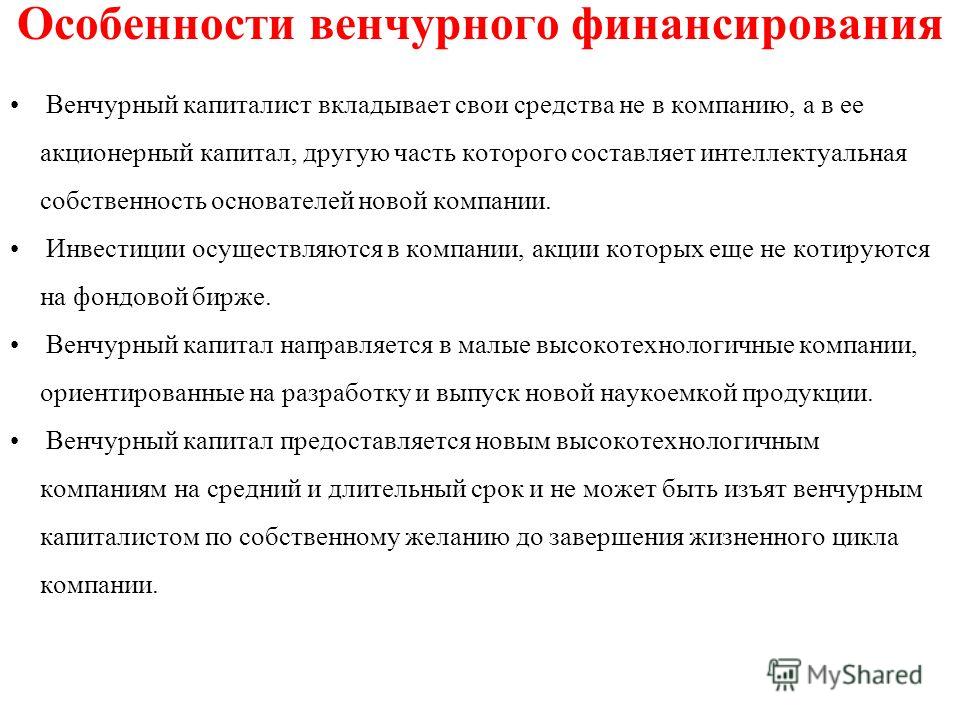

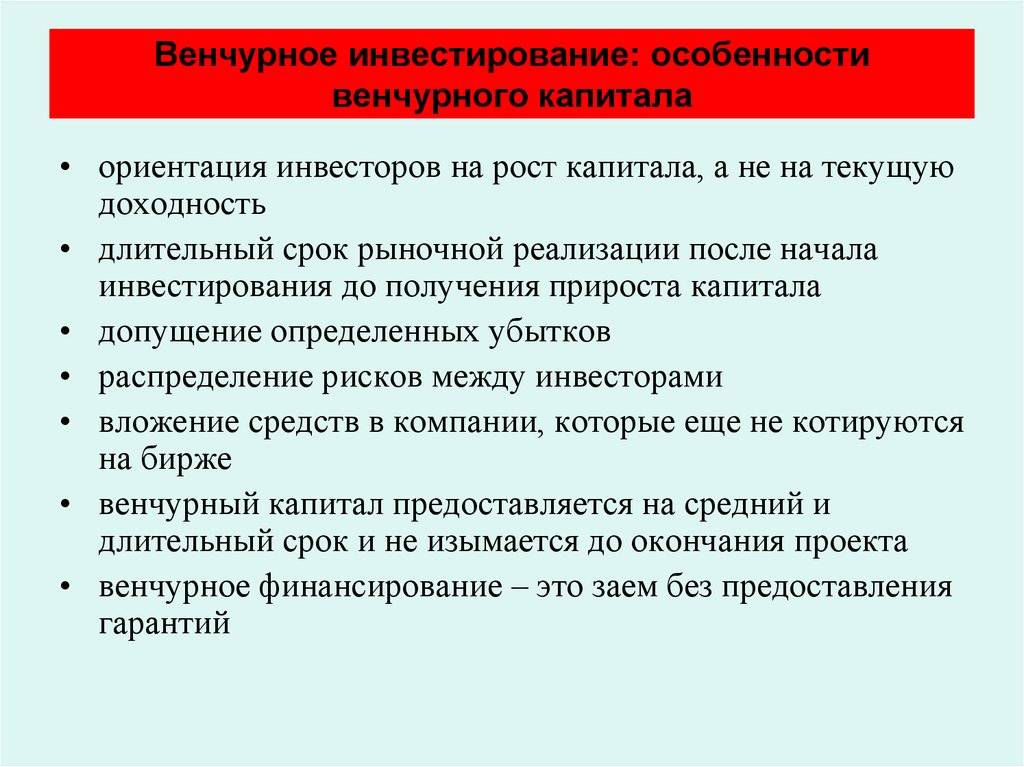

Особенности венчурного финансирования:

а) Венчурное финансирование связано с паевыми вложениями в акции, то есть с риском и биржевой игрой.

б) Венчурный капиталист вкладывает свои средства не непосредственно в компанию, а в ее акционерный капитал, другую часть которого составляет интеллектуальная собственность основателей новой компании.

в) Инвестиции осуществляются в компании, акции которых еще не

котируются на фондовой бирже.

г) Венчурный капитал направляется в малые высокотехнологичные компании, ориентированные на разработку и выпуск новой наукоемкой продукции.

д) Венчурный капитал предоставляется новым высокотехнологичным компаниям на средний и длительный срок и не может быть изъят венчурным капиталистом по собственному желанию до завершения жизненного цикла компании.

е) Венчурное финансирование предоставляется преимущественно компаниям с потенциальной возможностью роста, а не компаниям уже приносящим высокую прибыль.

ж) Венчурный капитал направляется на поддержание нетрадиционных (новых, а иногда и совершенно оригинальных) компаний, что, с одной стороны, повышает риск, а, с другой — увеличивает вероятность получения сверхвысоких прибылей.

з) Вложение венчурного капитала именно в эксклюзивные малые

высокотехнологичные компании продиктовано стремлением не только

получить более высокие, по сравнению с инвестициями в другие проекты,

доходы, но и желанием создать новые рынки сбыта, заняв на них

господствующее положение.

и) Венчурные инвестиции предоставляются не навсегда, а лишь на определенное время.

к) Венчурное финансирование — это своеобразный заем новым компаниям, долгосрочный кредит без получения гарантий, но под более высокий, чем в банках, процент.

л) Венчурный капиталист, направляя инвестицию в новую малую компанию, должен заранее решить, каким образом он собирается реализовать свое право на получение прибыли. Иными словами, должен определить, как будет в конце жизненного цикла профинансированной компании (через 5- 7 лет) выходить из инвестиции.

м) По мере развития компании увеличиваются её активы и ликвидность как за счет появления спроса на некотирующиеся акции, так и в связи с возникающей конкуренцией между желающими приобрести новый прибыльный бизнес.

н) Успешность развития проинвестированной малой компании определяется

ростом цены на ее акции, реальностью прибыльной продажи компании или

ее части, а также возможностью регистрации компании на фондовой бирже

с последующей прибыльной куплей-продажей акций на фондовом рынке.

о) Взаимный интерес основателей компании и инвесторов в успешном и динамичном развитии нового бизнеса связан не только с вероятностью получения высоких доходов, но и с возможностью стать участником создания новой прогрессивной технологии, стимулирующей научно-технический прогресс страны.

п) Роль инвестора в успешном развитии новой компании не ограничивается лишь своевременным предоставлением венчурного капитала, а включает одновременно инвестирование своего опыта в бизнесе и деловых связей, способствующих расширению деятельности компании, появлению новых контактов, партнеров и рынков сбыта. [2]

Анализ информации по данной тематике позволяет сделать вывод о том,

что большинство работ написано специалистами, которые имеют

значительный практический опыт в венчурном финансировании. Это в

основном специалисты по инвестициям, рискам, инновационному

менеджменту. Однако, изучая рынок, выясняется, что теорией вопроса и

методологией практически никто не занимается. По венчурному капиталу

имеются очень хорошие практические исследования, но собранная воедино

теория вопроса отсутствует. В результате, содержание ряда терминов и

понятий, равно как и базисных определений носит прикладной характер,

недостаточно представлен анализ экономической сущности

венчурного финансирования, его тенденций, не создано целостное

микро- и макроэкономическое представление об особенностях

венчурного финансирования в условиях перехода экономики России на

рыночный лад. Недостаточно раскрыты методы анализа, используемые

отечественными компаниями и фондами для оценки венчурных предложений,

и методика выбора инвестиционных венчурных проектов.

По венчурному капиталу

имеются очень хорошие практические исследования, но собранная воедино

теория вопроса отсутствует. В результате, содержание ряда терминов и

понятий, равно как и базисных определений носит прикладной характер,

недостаточно представлен анализ экономической сущности

венчурного финансирования, его тенденций, не создано целостное

микро- и макроэкономическое представление об особенностях

венчурного финансирования в условиях перехода экономики России на

рыночный лад. Недостаточно раскрыты методы анализа, используемые

отечественными компаниями и фондами для оценки венчурных предложений,

и методика выбора инвестиционных венчурных проектов.

- Литература:

1. Галицкий А. Российский венчурный бизнес: состояние, проблемы, перспективы. //Рынок ценных бумаг. 1999. — № 22. — с.24.

-

2. Серпилин А. Венчурные фонды — катализатор экономического

роста. //Рынок ценных бумаг. 1999.

— № 6. — с. 15

— № 6. — с. 15- 3. Фолемьев А.Н., Нойберт М. Венчурный капитал. СПб.: Наука, 1999.-142с.

Основные термины (генерируются автоматически): венчурный капитал, венчурное финансирование, венчурное инвестирование, инновационная деятельность, функция.

Венчурное финансирование предприятий как залог успешного экономического развития России

Веслополова Д.С., Лихачева В.В. Венчурное финансирование предприятий как залог

успешного экономического развития России // Российское предпринимательство. — 2016. —

Т. 17. — № 24. — С. 3657–3666. — doi: 10.18334/rp.17.24.37230

действия обеспечат привлечение на рынок венчурного инвестирования

нового капитала [5, 11].

Для эффективного и успешного развития высокотехнологичной

области экономики государство должно иметь единую политику по

отношению ко всем структурам, которые действуют в инновационной

среде: бизнес-инкубаторы, особые экономические зоны,

технологические парки, РВК, «Роснанотех» («Роснанотех» является

государственной корпорацией для развития нанотехнологий, компания

была создана в 2007 году) и других. Важно скоординировать усилия

Важно скоординировать усилия

государства в этой сфере. Необходимы нововведения, реализуемые в

своей деятельности РВК. Актуальным остается создание в Российской

Федерации венчурных инвестиционных фондов новой организационно-

правовой формы – инвестиционного товарищества – благодаря которому

во многом можно повторить наиболее распространенную во всем мире

форму юридической организации венчурных фондов – ограниченного

товарищества. Создание данных новых фондов будет способствовать

привлечению отечественных и иностранных инвесторов к регистрации

новых фондов именно в России.

Необходимо проводить также и другие мероприятия,

направленные на рост инвестиционной активности в РФ как в целом, так

и на рынке венчурного инвестирования. Такие мероприятия связаны с

проработкой, прежде всего, вопросов защиты собственности,

дифференцированного налогообложения при осуществлении

инновационной деятельности, снижения единого социального налога

для ИТ-компаний, работы судебной системы, совершенствования

законодательства, упрощения требований к регистрации венчурных

инвестиций, перехода на уведомительную систему регистрации. Россия

Россия

сможет реализовать свой инновационный потенциал, уменьшить

технологическое отставание, совершить переход к инновационной

экономике только в случае объединения усилий профессионального

бизнес-сообщества и государства в области построения национальной

системы венчурного инвестирования [7, 9].

Для достижения перехода экономики РФ от сырьевой

направленности к инновационной важно грамотно использовать

нынешние финансовые инструменты и рычаги для привлечения в

высокотехнологическую область экономики внебюджетных инвестиций.

Венчурное инвестирование – один из самых главных способов

реализации высокорискованных инновационных проектов. РФ обладает

Что такое венчурное финансирование | Деловое обозрение

Если очень коротко, то это — обмен капитала на долю в бизнесе с последующей продажей этой доли. Однако венчурных финансистов не интересуют компании, имеющие стабильную, но небольшую доходность. Речь идет о финансировании компаний с высокорискованным бизнесом. К такой категории относится и финансирование наукоемких инновационных разработок.

Речь идет о финансировании компаний с высокорискованным бизнесом. К такой категории относится и финансирование наукоемких инновационных разработок.

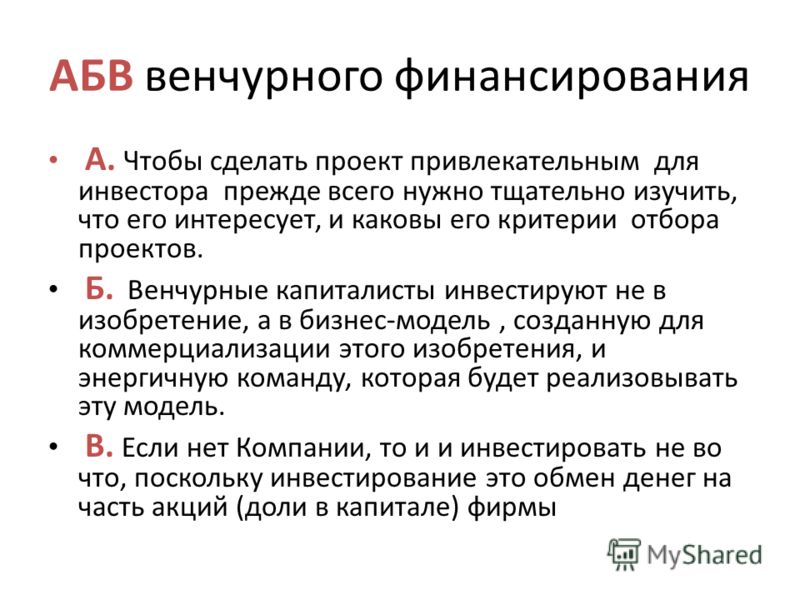

Вас выбирает инвестор

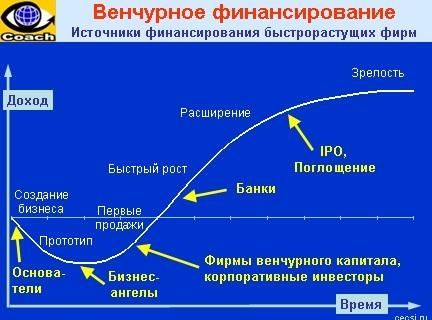

Существует несколько основных моментов, важных для венчурного инвестора. Он заинтересован в возврате на инвестиции не менее 30% годовых, следовательно, бизнес должен удвоиться за три года. Кроме того, для получения инвестиций необходимо доказать, что у компании есть четкая и аргументированная стратегия развития.

Следующий вопрос касается рисков, связанных с возвратом вложений. Обычно профессиональные инвесторы вкладываются на 3-5 лет, больший срок им менее интересен. Нужно доказать инвестору, что за это время он получит обратно свои деньги с прибылью. Затем рассказать, как он сможет это сделать: либо успешно продать бизнес, либо компания сможет выйти на открытый рынок акций, либо инвестор получит очень высокие дивиденды. И, наконец, при оценке изучается конкурентная среда и место на рынке. Важно, чтобы бизнес был лидером или выигрышно отличался от конкурентов. Если это не так, то надо убедить инвестора, что это произойдет за какой-то ближайший период.

И, наконец, при оценке изучается конкурентная среда и место на рынке. Важно, чтобы бизнес был лидером или выигрышно отличался от конкурентов. Если это не так, то надо убедить инвестора, что это произойдет за какой-то ближайший период.

Самое важное, что должны понять разработчики при поиске инвестора, — для чего он им нужен. Потребность в инвестициях возникает тогда, когда предполагается выход на качественно новый уровень. А для этого, прежде всего, необходимо быть готовым к рывку, и первое требование венчурный инвестор предъявляет к образу мышления. Вторым условием является внятное понимание и способность объяснить механизм рывка и механизм возврата вложенных денег. А уж потом дело может дойти до бизнес-плана.

Существуют принципиальные требования, соответствие которым инвестор определяет на первом этапе знакомства с компанией, или deal flow. Ни один традиционный инвестиционный фонд не станет вкладывать в такие отрасли, как производство табачных изделий и алкоголя крепостью свыше 15 градусов, а также в игорный бизнес. Вне зависимости от отрасли фонды предпочитают не сотрудничать с предприятиями, наносящими серьезный экологический вред и полностью принадлежащими государству.

Вне зависимости от отрасли фонды предпочитают не сотрудничать с предприятиями, наносящими серьезный экологический вред и полностью принадлежащими государству.

Следующая стадия работы инвестора с предприятием называется изучением бизнеса. Российские финансисты приучились использовать английский термин due diligence, что переводится как «должное внимание». Этот этап может растянуться до полутора лет. Но его можно порядочно сократить, если начинать готовиться к приходу инвестора заранее. Итогом due diligence становится составленный инвестором меморандум. Он рассматривается в инвестиционном комитете фонда, который выносит решение о вложении денег или об отказе от финансирования проекта. Главным фактором для большинства инвестиционных фондов является профессионализм менеджерской команды. И в первую очередь фонд должен поверить в ее силы и возможности.

После вложения денег для управления компанией в совет директоров вводятся один или несколько представителей инвестора. Как правило, у них есть право накладывать вето на принятие стратегических решений, таких, как продажа активов, слияние, заключение крупных сделок. В оперативное управление предприятием инвестор не вмешивается, однако старается улучшать управление предприятием, расширять рынки сбыта, повышать привлекательность продукции компании.

В оперативное управление предприятием инвестор не вмешивается, однако старается улучшать управление предприятием, расширять рынки сбыта, повышать привлекательность продукции компании.

Последний, но, наверное, самый важный этап — выход инвестора из сделки. Обычно это оговаривается еще до вложения средств. Степень легкости «развода» может повлиять на вероятность «заключения брака». Умение показать инвестору, что велика вероятность того, что крупные покупатели заинтересуются вашей компанией через определенный срок, значительно увеличивает шансы на успех.

Вы выбираете инвестора

Привлечение инвестора — как же- нитьба: важно изучить своего по- тенциального партнера, чтобы избежать несовпадения ожиданий. Полезно узнать как можно больше о предыдущих инвестициях предполагаемого партнера, понять, как он видит свою роль в вашем бизнесе, хочет ли он управлять или будет помогать только по вашей просьбе, что он реально принесет бизнесу, кроме денег. Это ключевые вопросы при выборе инвестора.

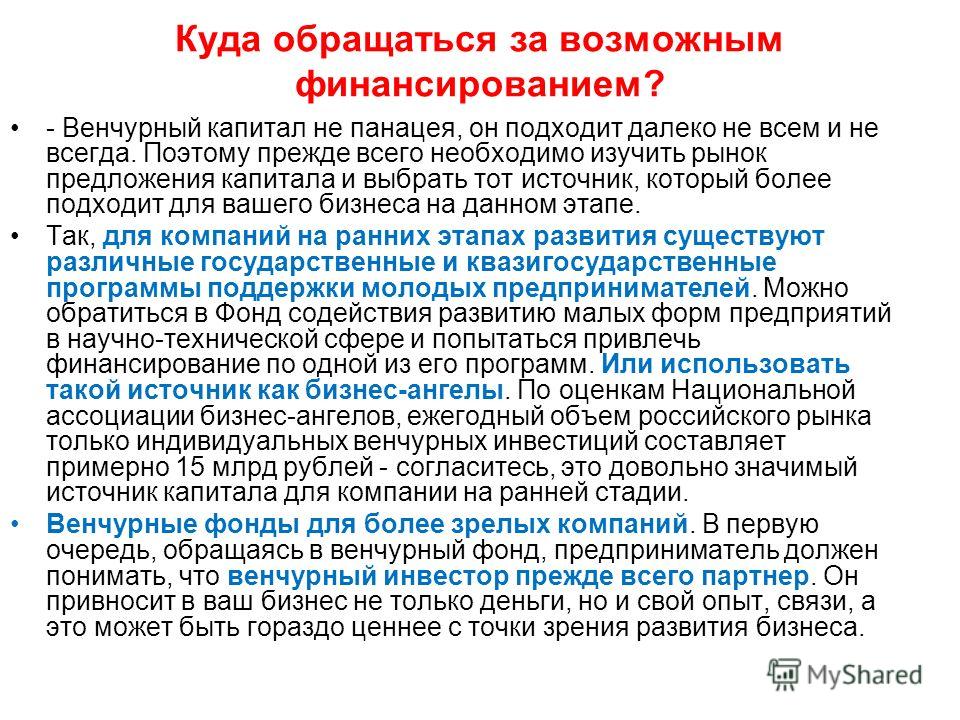

Следует понимать, что крупные венчурные фонды не готовы вкладывать деньги в проекты, существующие лишь в виде перспективных идей. Нижняя планка инвестиций этих фондов редко опускается ниже $500 тыс.

Бизнес-ангелы

На совсем юные компании, в чьих активах по большому счету нахо- дятся лишь идеи, работает неформальный рынок частного капитала.

Распространенным названием категории инвесторов этого рынка стало выражение «бизнес-ангел» (business-angel). В России такие инвесторы знакомы каждому, кто получил «деньги на бизнес» от родственников, друзей или знакомых. Размер инвестиций «ангелов» колеблется, как правило, от $10 тыс. до $300 тыс. При этом, в отличие от банков и инвестиционных фондов, «ангелы» инвестируют свои собственные деньги, готовы давать их под честное слово и вкладывать в проект «с нуля» (когда есть только идея). Стиль работы «ангелов» отличается и тем, что неформальный инвестор зачастую становится членом управленческой команды проекта и готов делиться с партнерами не только деньгами, но и предпринимательским опытом и связями.

Типичный российский «ангел» — это мужчина 35-50 лет, успешный предприниматель, топ-менеджер крупной компании, успешный бизнес-консультант. Большая доля представителей этой категории инвесторов имеет техническое или экономическое образование. Среди них много выпускников бизнес-школ, которые вкладывают деньги в проекты своих сокурсников. В отличие от российского, классический западный инвестор постарше, ему в среднем 40-60 лет, он — бывший предприниматель (80% от общего числа), основавший в молодости свою компанию и недавно продавший ее. Имеющийся капитал он желает инвестировать в проекты, в которых нашлось бы применение его управленческому опыту и знаниям. По данным Европейской ассоциации бизнес-ангелов, в Европе действуют более 125 тысяч активных частных инвесторов, вкладывающих деньги в высокорисковые проекты. Число же потенциальных достигает 1 млн. человек. Большинство из них проживает в Германии, Франции и Великобритании. Только в Великобритании активно действующих «ангелов» насчитывается более 18 тысяч. Ежегодно они вкладывают около 500 млн. фунтов в 3500 бизнес-проектов.

Ежегодно они вкладывают около 500 млн. фунтов в 3500 бизнес-проектов.

В США рисковые инвестиции гораздо популярнее. Там действует около 300 тысяч активных бизнес-ангелов, инвестирующих ежегодно $30-40 млрд. в 50 тысяч компаний. Они инвестируют в 2-3 раза больше, чем венчурные фонды. А по количеству проектов разница еще более существенная — 30-40 раз.

Российской «ангельской» статистики пока не существует. Для отечественных частных инвесторов нет особого смысла как-либо афишировать свою деятельность. К тому же «ангелы», как правило, не ищут проекты — авторы идей к ним приходят сами.

Только в одной Москве потенциальных частных инвесторов в высокорискованные бизнес-проекты можно найти около 10 тысяч. После того, как закончится строительный бум, охвативший крупнейшие экономические центры России, и начнется стагнация цен, инвесторы начнут искать более прибыльные объекты для инвестиций. И это в определенной мере подстегнет частное венчурное финансирование.

Естественно, не все венчурные проекты заканчиваются успехом. Венчурный финансист более чем кто-либо зажат «между страхом и жадностью». Он легко может «прогореть», но его вложения могут оказаться и весьма доходными. История знает немало сверхуспешных инвестиций. Например, инвестиции в компанию Apple в размере $91 тыс. принесли «ангелу» $154 млн. А инвестор, купивший в свое время за $1 млн. российскую Интернет-компанию «Апорт», в 2000 году продал ее за $25 млн.

Венчурный финансист более чем кто-либо зажат «между страхом и жадностью». Он легко может «прогореть», но его вложения могут оказаться и весьма доходными. История знает немало сверхуспешных инвестиций. Например, инвестиции в компанию Apple в размере $91 тыс. принесли «ангелу» $154 млн. А инвестор, купивший в свое время за $1 млн. российскую Интернет-компанию «Апорт», в 2000 году продал ее за $25 млн.

Вы решили участвовать в ярмарке

Не стоит ждать от участия в венчур- ных ярмарках сиюминутных инве- стиций, их не бывает. Но при неучастии их и не будет никогда. Участие же в ярмарках позволит войти в процесс поиска инвесторов, который, в конце концов, при правильном движении приведет к успеху.

Первые венчурные ярмарки, состоявшиеся в 2000 году, имели своей основной целью привлечение внимания бизнеса к венчурному инвестированию. В настоящее время — это реально действующий механизм. По мнению участников таких ярмарок, основной эффект, как правило, выражается в:

установлении контактов с потенциальными инвесторами;

приобретении опыта общения и презентации компании;

возможности взгляда «со стороны» на свой бизнес и переосмыслении стратегии его развития;

проведении в ходе подготовки расчетов и анализа, на которые в повсе-дневной работе не хватает времени;

использовании результатов участия в ярмарке в качестве долговременной рекламной акции;

переоценке стоимости компании;

нахождении партнеров по кооперации и сбыту.

Действительно, участие в венчурной ярмарке — это не просто демонстрация своих проектов. Это, прежде всего, серьезная подготовка компании, которая проводится организаторами ярмарки и включает в себя вводные семинары, дистанционный тренинг, окончательный тренинг (устная презентация, каталог, стенд), анализ результатов при закрытии ярмарки.

Шестая российская венчурная ярмарка в рамках Первого российского венчурного форума 6 — 7 октября 2005 года, Санкт-Петербург

Российский Венчурный Форум призван стать центральным ежегодным событием для участников рынка венчурных и прямых инвестиций и соберет представительную аудиторию отечественных и зарубежных профессионалов венчурного бизнеса, работающих в России.

Проводимая в рамках Форума Российская Венчурная Ярмарка — коммуникативная площадка, которая предоставляет возможность инвесторам познакомиться с проектами и менеджментом российских компаний технологического сектора и установить контакты с наиболее привлекательными из них.

Программа Форума включает широкий спектр конференций, семинаров, презентаций, круглых столов и мастер-классов, посвященных анализу опыта, накопленного венчурными капиталистами в России и за рубежом, развитию отечественной индустрии венчурных и прямых инвестиций.

В работе Первого Российского Венчурного Форума планируется участие представителей Европейского Банка Реконструкции и Развития (EBRD), Международной финансовой корпорации (IFC), Российского технологического фонда, Фонда содействия развитию малых форм предприятий в научно-технической сфере, Российского фонда технологического развития и др.

В рамках Ярмарки будет организована работа двух специализированных площадок для инновационных компаний:

с объемом продаж в год до $300 тыс. — «Start-up»;

c объемом продаж в год от $300 тыс. до $5 млн и более.

За справками обращаться в отдел науки и инноваций аппарата правительства Ульяновской области. Тел. 41-64-69.

Использованы материалы сайта http://www. gipp.ru

gipp.ru

и третьей Приволжской ярмарки бизнес-ангелов и инноваторов «Российским инновациям — россий-ский капитал», состоявшейся 14-15 апреля в Самаре.

ВЕНЧУРНОЕ ФИНАНСИРОВАНИЕ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ МАЛЫХ ПРЕДПРИЯТИЙ

Существенным компонентом, органически присущей, особенно пионерным инновациям, чертой, является связанный с их реализацией экономический и научно-технический риск, т.е. вероятность недостижения намеченных результатов. Это зачастую препятствует их реализации, затрудняет принятие решений об их осуществлении. Данное противоречие может быть разрешено с помощью специальных рисковых форм финансирования или венчурного финансирования.

Основными преимуществами венчурного капитала являются следующие:

— в случае венчурного финансирования необходимые средства могут предоставляться без гарантий, инвесторы несут солидарный риск и ответственность на протяжении всего процесса реализации инновационного проекта;

— венчурный капитал предполагает длительный срок оборота и окупаемости, кроме того, он применим в случаях долговременного отсутствия ликвидности;

— венчурный капитал может направляться в новые наукоемкие бизнес-проекты даже в случае, когда им присуща высокая степень неопределенности;

— инвесторы, помимо собственно вложения средств, прямо или опосредованно принимают участие в управлении инновационным проектом, контролируют процесс его реализации, что способствует снижению уровня риска и увеличению нормы прибыли.

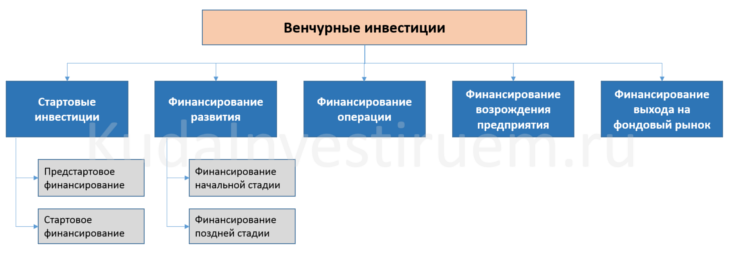

Венчурное финансирование может осуществляться в различных формах.

Одной из форм является создание коммерческо-инновационных банков, специализирующихся на финансировании пионерных инноваций, связанных с повышенным риском.

Помимо финансово-кредитных функций такие банки обязательно должны заниматься сбором информации о перспективных и потенциально экономически привлекательных инновациях – т.е. создавать так называемые банки инноваций, потенциально пригодных для реализации. Под эти инновации всем желающим – это могут быть предприятия, организации, научно-исследовательские институты, отдельные лица и группы лиц – должны выдаваться финансовые ссуды на продолжительный срок (от 7 до 10 лет) на льготной основе, под пониженные проценты. Целесообразно, чтобы данный банк был коммерческой организацией, а все гарантии по выданным кредитам брало на себя государство.

Еще одной формой рискового финансирования может быть также создание акционерных обществ, объединяющих свои капиталы с целью высокоприбыльных вложений в рисковые пионерные инновации, сулящие высокие прибыли. Вкладчиками в этих акционерных компаниях могут быть государственные органы, банки, предприятия и частные лица. При этом со стороны государства им должны быть обеспечены дополнительные льготы и гарантии. С этой целью на уровне государства создается специальный гарантийный фонд, из которого покрывается часть убытков в случае провала. Практика развитых капиталистических стран показывает (США, Германия, Франция), что подобные финансовые образования отличаются высокой эффективностью, самоокупаемостью и прибыльностью.

Вкладчиками в этих акционерных компаниях могут быть государственные органы, банки, предприятия и частные лица. При этом со стороны государства им должны быть обеспечены дополнительные льготы и гарантии. С этой целью на уровне государства создается специальный гарантийный фонд, из которого покрывается часть убытков в случае провала. Практика развитых капиталистических стран показывает (США, Германия, Франция), что подобные финансовые образования отличаются высокой эффективностью, самоокупаемостью и прибыльностью.

Другой формой венчурного финансирования является организация дочерних венчурных фирм. При этом корпорации получают часть прибыли малой фирмы, если ее деятельность оказывается успешной. Зачастую корпорации скупают напрямую акции заинтересовавших их малых компаний или заключают контракты на выполнение определенных этапов инновационных процессов.

Крупные компании далеко не всегда спешат полностью облегчить положение малых фирм, нащупавших перспективные направления научно-технического прогресса. Многие из них намеренно не скупают сразу контрольные пакеты акций малых фирм до окончания ими разработки и выпуска опытного образца, добиваясь не только того, чтобы экономическая необходимость сильнее давила на мелкую компанию, но и сохраняя в ней все те управленческие преимущества, без которых невозможны начальные творческие этапы инновационного процесса. На данных этапах крупные компании применяют следующие формы участия в управлении малой фирмой: участие в будущих финансовых мероприятиях, планирование развития, организация сбытовой сети, подбор персонала, отношения с поставщиками, участие в текущей деятельности и т.д.

Многие из них намеренно не скупают сразу контрольные пакеты акций малых фирм до окончания ими разработки и выпуска опытного образца, добиваясь не только того, чтобы экономическая необходимость сильнее давила на мелкую компанию, но и сохраняя в ней все те управленческие преимущества, без которых невозможны начальные творческие этапы инновационного процесса. На данных этапах крупные компании применяют следующие формы участия в управлении малой фирмой: участие в будущих финансовых мероприятиях, планирование развития, организация сбытовой сети, подбор персонала, отношения с поставщиками, участие в текущей деятельности и т.д.

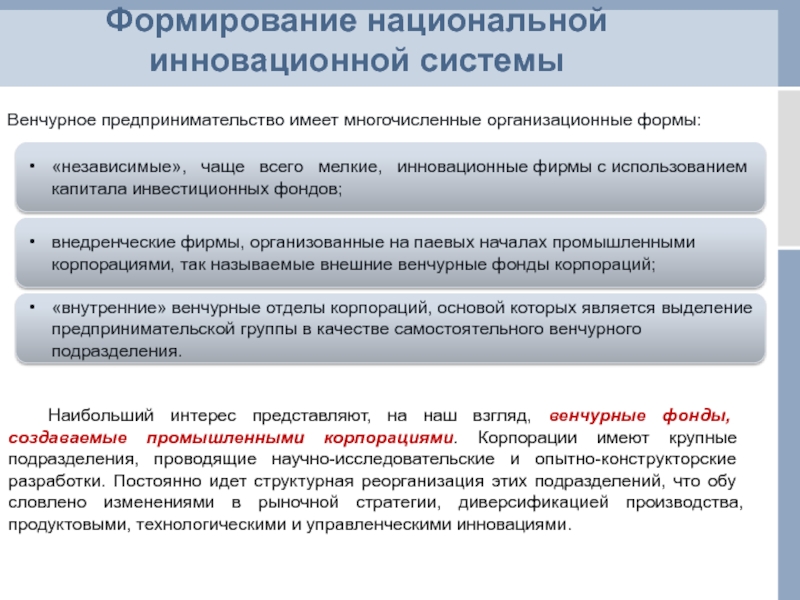

Крупный бизнес не ограничивается связями с уже существующим мелким инновационным предпринимательством, но и принимает значительные усилия и для создания мелких наукоемких фирм.

Главный недостающий ресурс для зарождающейся фирмы – «стартовые» деньги. Именно эта статья расходов крупного бизнеса на финансирование мелкого инновационного является основной. Свои временно свободные средства, «добавочные капиталы» корпорации направляют в рисковые проекты, как отмечалось, либо через специализированные фирмы венчурного капитала, либо сами создают дочерние компании по производству венчурных операций. Последняя форма получила наиболее широкое распространение.

Последняя форма получила наиболее широкое распространение.

Стартовый капитал – это далеко не единственный дефицитный ресурс для вновь создающихся фирм. Сегодня малому бизнесу предоставляется практически весь комплекс услуг, необходимых для его быстрого становления и развития. Этим заняты сегодня не только крупные промышленные корпорации, но и университеты, местные органы власти, частные лица.

Идея полного обеспечения мелких фирм всем необходимым нашла выражение в организации бизнес-инкубаторов и технопарков. Главное назначение бизнес-инкубаторов и технопарков – первоначальная поддержка мелкого, преимущественно инновационного, предпринимательства, помощь потенциальным предпринимателям, желающим, но не имеющим возможностей начать собственное дело. Ученые, инженеры, изобретатели, предприниматели, стремящиеся организовать свой собственный бизнес, получают в бизнес-инкубаторе льготный доступ ко всему необходимому для реализации своих идей. Они пользуются не только производственными помещениями, но и оборудованием, фондами венчурного капитала, различными услугами.

Таким образом, использование различных форм венчурного финансирования в качестве составных элементов финансового механизма формирования и реализации нововведений является эффективным и действенным инструментом, который будет способствовать финансированию разработок и внедрению новейших технологий именно на начальной стадии развития бизнеса, когда доступ к финансовым ресурсам является ограниченным, но в то же время и определяющим фактором.

Анализ развития венчурного финансирования в России позволил выделить несколько этапов.

Началом первого этапа развития венчурного финансирования в России можно считать создание в 1993 – 94 гг. Европейским банком реконструкции и развития (ЕБРР) и Международной финансовой корпорацией сети региональных венчурных фондов. Однако деятельность этих фондов была признана неэффективной и в первую очередь вследствие того, что их средства вкладывались не в наукоемкие, а в традиционные отрасли национальной экономики. Не менее важными факторами неэффективного венчурного финансирования на первом этапе являются отсутствие нормативной базы и венчурной инфраструктуры, отсутствие в российском предпринимательстве самой культуры венчурного инвестирования.

Второй этап начинается со второй половины 1990-х гг. с началом формирования нормативно-правовой базы и инфраструктуры венчурного инвестирования. Появляются первые российские фонды, количество которых к 1997 г. достигало порядка 30. В 1997 г. была создана Российская ассоциация венчурного инвестирования (РАВИ), миссией которой является содействие становлению и развитию рынка прямых и венчурных инвестиций в России. В задачи РАВИ входит: формирование в России политического и предпринимательского климата, благоприятного для инвестиционной деятельности; представление интересов профессионалов рынка в органах исполнительной и законодательной власти, в средствах массовой информации, в финансовых и промышленных кругах внутри страны и за рубежом; информационное обеспечение и создание коммуникативных площадок для участников российского рынка прямых и венчурных инвестиций; развитие системы подготовки управленческих кадров для венчурного предпринимательства. В число участников РАВИ (по состоянию на апрель 2015 г. ) входит 50 организаций (27 полных и 23 ассоциированных), среди которых Европейский банк реконструкции и развития, Фонд «Сколково», ОАО «РОСНАНО» и др. [5]

) входит 50 организаций (27 полных и 23 ассоциированных), среди которых Европейский банк реконструкции и развития, Фонд «Сколково», ОАО «РОСНАНО» и др. [5]

Роль этой организации в становлении инфраструктуры венчурного бизнеса в России высока. Однако в 1998 г. прогресс в развитии венчурного инвестирования был приостановлен финансовым кризисом: с 1998 по 2000 гг. деятельность прекратили 10 венчурных фондов, а их инвестиции по проектам были прекращены. С 1999 г. серьезную поддержку становлению венчурного механизма начало оказывать государство. Постановлением Правительства РФ от 31.12.1999 г. № 1460 «О комплексе мер по развитию и государственной поддержке малых предприятий в сфере материального производства и содействию их инновационной деятельности» были предусмотрены мероприятия по созданию финансовых институтов венчурного инвестирования малых предприятий. Принято постановление Правительства РФ от 13 октября 1999 г. № 1156 «Об утверждении порядка образования и использования внебюджетных фондов федеральных органов исполнительной власти и коммерческих организаций для финансирования научных исследований и экспериментальных разработок». В 2000 г. создан Венчурный инновационный фонд (распоряжение Правительства РФ № 362-р от 10.03.2000 г.), основной целью деятельности которого является формирование организационной структуры системы венчурного инвестирования [4].

В 2000 г. создан Венчурный инновационный фонд (распоряжение Правительства РФ № 362-р от 10.03.2000 г.), основной целью деятельности которого является формирование организационной структуры системы венчурного инвестирования [4].

С 2000 г. РАВИ проводит ежегодные Российские венчурные ярмарки (в частности, в 2015 г. уже состоялись XV Российская и Х Казанская венчурная ярмарка), на которых проходят презентации инновационных компаний, заинтересованных в привлечении инвестиций. Как показывает практика, результативность этих ярмарок достаточно высока.

Следующий, третий этап развития венчурного финансирования в России начинается с 2005 г., и основывается он на механизме государственно-частного партнерства, содержанием которого является осуществление программ создания венчурных фондов и обеспечение финансирования инвестиций по всем стадиям венчурного цикла.

Таким образом к настоящему времени решена часть проблем, препятствовавших развитию венчурного финансирования в России. Так, деятельность РАВИ, Российской венчурной компании, «Фонда фондов» и корпорации ОАО «РОСНАНО» во многом обеспечили становление венчурной инфраструктуры в отечественной экономике.

Так, деятельность РАВИ, Российской венчурной компании, «Фонда фондов» и корпорации ОАО «РОСНАНО» во многом обеспечили становление венчурной инфраструктуры в отечественной экономике.

Литература

- Гулькин П. Венчурный капитал. – URL: https://www.cfi n.ru/ investor/venture-history.shtml.

- Мун В.Н. Механизмы процесса привлечения венчурного капитала предпринимательской структурой // Актуальные инновационные исследования: наука и практика. 2011. № 4. С. 18— 28.

- Никконен А.И. Венчурный капитал — трамплин для бизнеса // ЭКО. 2012. № 5. С. 6— 12.

- Панягина А.Е. Развитие венчурного финансирования в России: количественные и качественные оценки // Век качества. — №3 – 2013, с. 50-55

- https://www.rvca.ru/ — официальный сайт Российской ассоциации венчурного инвестирования (РАВИ)[schema type=»book» name=»ВЕНЧУРНОЕ ФИНАНСИРОВАНИЕ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ МАЛЫХ ПРЕДПРИЯТИЙ» description=»В статье рассмотрены преимущества венчурного капитала, основные формы венчурного финансирования инновационной деятельности малых предприятий, основные этапы развития венчурного финансирования в России» author=»Борисова Людмила Александровна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-04-04″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.

04.2015_4(13)» ebook=»yes» ]

04.2015_4(13)» ebook=»yes» ]

Определение венчурного капитала

Что такое венчурный капитал?

Венчурный капитал — это форма частного капитала и вид финансирования, которое инвесторы предоставляют начинающим компаниям и малым предприятиям, которые, как считается, имеют долгосрочный потенциал роста. Венчурный капитал обычно поступает от состоятельных инвесторов, инвестиционных банков и любых других финансовых учреждений. Однако это не всегда имеет денежную форму; он также может быть предоставлен в форме технической или управленческой экспертизы.Венчурный капитал обычно распределяется между небольшими компаниями с исключительным потенциалом роста или компаниями, которые быстро выросли и, похоже, готовы продолжать расширяться.

Хотя это может быть рискованно для инвесторов, вкладывающих средства, возможность получения прибыли выше среднего является привлекательной выплатой. Для новых компаний или предприятий с ограниченной историей деятельности (менее двух лет) финансирование венчурного капитала становится все более популярным — даже важным — источником привлечения капитала, особенно если у них нет доступа к рынкам капитала, банковским кредитам или другим долговым инструментам. Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса при принятии решений.

Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса при принятии решений.

Основы венчурного капитала

В сделке с венчурным капиталом большие доли владения компании создаются и продаются нескольким инвесторам через независимые партнерства с ограниченной ответственностью, которые создаются фирмами венчурного капитала. Иногда эти партнерства состоят из пула нескольких аналогичных предприятий. Однако одно важное различие между венчурным капиталом и другими сделками с частным капиталом заключается в том, что венчурный капитал, как правило, фокусируется на развивающихся компаниях, впервые ищущих существенные средства, в то время как частный капитал имеет тенденцию финансировать более крупные, более устоявшиеся компании, которые стремятся вливание капитала или шанс для учредителей компании передать часть своей доли владения.

Ключевые выводы

- Венчурное финансирование — это финансирование, предоставляемое компаниям и предпринимателям.

Это может быть обеспечено на разных этапах их эволюции.

Это может быть обеспечено на разных этапах их эволюции. - В конце Второй мировой войны она превратилась из нишевой деятельности в сложную отрасль с множеством игроков, которые играют важную роль в стимулировании инноваций.

История венчурного капитала

Венчурный капитал — это разновидность частного капитала (PE).Хотя корни ЧП можно проследить до 19 века, венчурный капитал как отрасль развился только после Второй мировой войны. Профессора Гарвардской школы бизнеса Жоржа Дорио обычно считают «отцом венчурного капитала». Он основал Американскую корпорацию исследований и разработок (ARD) в 1946 году и собрал 3,5 миллиона долларов для инвестиций в компании, коммерциализировавшие технологии, разработанные во время Второй мировой войны. Первые инвестиции ARDC были в компанию, которая имела амбиции использовать рентгеновские технологии. для лечения рака.200000 долларов, вложенных Дорио, превратились в 1,8 миллиона долларов, когда компания стала публичной в 1955 году.