Что такое оффшор — по выгодным ценам

Главная > Полезная информация > Что такое оффшор

Понятие оффшора пришло из английского offshore shelf companies, также off the shelf offshore companies, и иногда ready made offshore com companies. В русском языке больше распространено «оффшор» или «оффшорная компания».

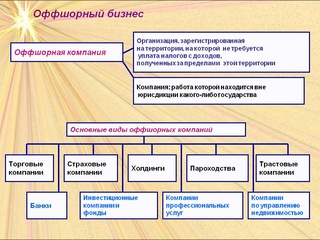

Оффшорные компании представляют из себя предприятия, которые регистрируются в странах со льготным налогообложением. В основном там действуют фиксированные пошлины вместо налогов, которые не зависят от прибыли, оборота или иных показателей.

Offshore или оффшорная компания

Благодаря действию безналогового режима регистрация оффшорной компании предельно проста, так как нет необходимо в создании отчетности. Тот, кому хотя бы раз приходилось сдавать в России налоговую или бухгалтерскую отчетность, могут оценить по достоинству главное преимущество оффшоров (кстати, лишь на территории нашей страны действует раздельная система отчетности).

Подобных положительных черт оффшорные компании имеют не мало. Также к ним можно отнести возможность открытие банковского счета в любом банке мира, в том числе неоффшорные респектабельные банки, в которых нет валютного контроля в принципе.

Покупка оффшорной компании

Это дает возможность как купить оффшорную компанию во многих юрисдикциях, так и зарегистрировать ее удаленно, кроме того можно приобрести уже готовую компанию, которая до этого уже была учреждена юридической фирмой, что потребует минимального дооформления документации на ваше имя. Также это дает максимальную конфиденциальность информации о владельцах оффшора.

Открытие оффшорной компании

Если в списке юридической компании, в которую вы обратились за приобретением оффшора, не нашлось необходимого вам названия, вы всегда можете открыть собственную оффшорную компанию, и для этого не придется стоять в очередях ведомств, как это заведено в России. Единственное, для использования всех льгот оффшоров, необходимо соблюдать правила, которые предоставляют данные льготы.

Продажа оффшоров

Самым главным правилом является запрет на деятельность компании в стране регистрации. Торговые сделки и прочая бизнес деятельность – все это должно происходить за пределами страны, в которой зарегистрирована оффшорная компания.

Кроме того, некоторые оффшорные юрисдикции проводят раздельно регистрацию резидентных и оффшорных компаний, что лишает возможности оффшор, созданный для ведения международного бизнеса заключать какие-либо сделки с резидентами. Причем можно проводить подобные сделки в иных странах, но налоговые льготы при этом пропадают. Также существуют другие ограничения, которые установлены законодательством некоторых стран для оффшоров. В основном это касается оффшорных компаний зарегистрированных в Европе. На сегодняшний день таких уже нет. В некоторых странах, в случае соблюдения определенных условий возможно снижение налогов или отмена их части, или же требования по ежегодному аудиту минимальны. Но в силу того, что данные послабления несут нерезидентский характер, не редко такие территории и страны входят в список оффшорных зон.

Оффшорные компании

Тем не менее, оба варианта известны чиновникам и юристам-международникам, которые ведут собственные списки «черных» и «серых» компаний в своих странах. Государственные чиновники двояко относятся к подобным спискам: с одной стороны оффшорная компания абсолютно легальна, но с другой – если данная компания пытается экономить за счет налогов, то не стоит допускать того, чтобы казна государства, на чьей территории действует оффшор, недополучала средства.

По этой причине постоянно появляются кампании по ужесточению требований к оффшорам, цель которых максимально усложнить их деятельность на определенной территории или группе стран. Учитывая, что уже существуют ограничения в виде наличия международного характера бизнеса, то подобные ужесточения могут серьезно испортить жизнь бизнесменам.

Работа с оффшорной компанией

Некоторые страны заключили соглашение «Об избежании двойного налогообложения», цель которого возможность оплаты налогов предприятием лишь в одной стране, либо в стране ведения бизнеса, либо в своей резиденции.

Но не стоит забывать, что в случае положительного решения, государство будет недополучать материальные блага с вашей стороны.

В связи с этим, несмотря на то, что на бумаге будут изложены все возможности осуществления проекта, могут возникнуть немало проблем, с доказательством того, что ваше предприятие четко попадает под действие соглашения. Стоит быть к этому готовым изначально, так как все соглашения между странами имеют четкий список видов деятельности, при которых разрешено применение соглашения. Не стоит считать данный аспект основополагающим, но обратить на него внимание необходимо.

Обслуживание оффшоров

В большинстве своем оффшоры работают по системе минимизации налогов, при этом ведя работу в роли контрагента уже существующих компаний резидентов, без резидентной регистрации в стране действия бизнеса: для него регистрации не надо, но закрепление любого офиса будет под интересом налоговых органов в конкретной стране.

Оффшор, будучи оффшором, уже перестанет носить «виртуальный» характер. Но если вы посчитаете, что для вашего вида бизнеса это необходимо, то вам необходимо пройти аккредитацию представительства, регистрацию отделения или филиала, или, как вариант резидентной фирмы с иностранным инвестированием. Как гласит международное право, оффшор является самостоятельным лицом и имеет право на ведение деятельности согласно законам по месту регистрации. Сегодня существует больше 50 стран, которые предусматривают определенные льготы для оффшорных компаний. Оффшоры имеют право на открытие неограниченного числа счетов в банках мира, отталкиваясь лишь из соображений руководителей. Их деятельность не подотчетна. Стоит отметить, что не существует цивилизованных стран, бизнесмены которых не пользуются практикой снижения затрат в международных структурах, и практически каждая серьезная компания, имеет по несколько оффшорных фирм по каждому из своих направлений.

Приобретение оффшорной компании

Основное преимущество оффшоров для России это возможность перемещения капитала, легко и юридически правильно, в экономически стабильные и безопасные страны.

Помимо этого, оффшор часто используют как вспомогательное подразделение главной компании-резидента, приобретшей оффшорную компанию. Он берет на себя долю оборота, при этом прибыль аккумулирует и тем самым предоставляет дополнительные инструменты для инвестирования. Если у оффшорной фирмы имеется корпоративный счет в хорошем банке, то можно оформить в нем банковские карты всем по необходимости, и использовать их как на территории России, так и в любой другой стране. Также стоит отметить, что данные хорошего банка, указанные на документах могут лишь дать вам преимущество при заключении сделки с партнером, и в таком случае не будет ни какой связи между подобным счетом оффшорной компании и счетом оффшорного банка.

FAQ

Главная / FAQ

- Что такое оффшоры (оффшорные компании)?

- Что такое низконалоговая зона?

- Для каких целей необходимы оффшоры?

- Насколько законным является использование оффшоров?

- Какие банки предпочтительны для открытия счетов оффшорам?

- Есть ли какие-либо ограничения в использовании оффшоров?

- Кто такие номинальные акционеры?

- Кто такие номинальные директора?

- Какие документы необходимы для регистрации оффшорной компании?

- Кто может быть владельцем оффшора?

- Как выбрать наименование оффшорной компании?

- Что такое юридический адрес оффшора?

- Кто такой регистрационный агент?

- Обязательно ли иметь физический офис в стране инкорпорации оффшора?

- Какие документы выдаются клиенту после регистрации оффшора?

- Что такое апостилирование документов?

- Регулируется ли деятельность моего оффшора законодательством моей страны?

- Как управляется оффшорная компания?

- Нужно ли вести бухгалтерскую отчетность оффшора?

- Что такое ежегодное продление оффшора?

Что такое оффшорная компания (оффшор)?

Офшорная компания (офшор) (возможен вариант написания — оффшорная компания, оффшор) — это компания, зарегистрированная в юрисдикции, которая полностью освобождает от налогообложения такие компании, при условии их работы за пределами этих юрисдикций.

Оффшорные территории Карибского бассейна – Антигуа и Барбуда, Антильские острова, Багамские острова, Британские Виргинские острова, Доминика, Каймановы острова, Невис, острова Теркс и Кайкос

Оффшорные территории Центральной Америки — Белиз, Панама

Тихоокеанские оффшорные территории — Западное Самоа, Маршалловы острова, Сейшельские острова

Азиатские оффшорные территории — Лабуан (Малайзия), острова Кука

Оффшорные территории Индийского океана – Маврикий

Вверх

Что такое низконалоговая зона?

Не следует путать оффшорные территории с низконалоговыми зонами. Например, Кипр или Гонконг часто ошибочно называют оффшорными юрисдикциями, хотя налоги на их территориях предусмотрены, хотя и весьма либеральные. Как правило, в низконалоговых юрисдикциях реестры директоров и акционеров – открытые, необходимо платить налоги (пусть и минимальные) и сдавать отчетность. Репутация таких юрисдикций гораздо выше, чем оффшорных, и компании, зарегистрированные в низконалоговых странах, используются, как правило, для ведения дел, где достаточно важной является имиджевая составляющая.

К таким юрисдикциям относятся Великобритания (Англия), Кипр, Гонконг, Венгрия, Ирландия, Лихтенштейн, Люксембург, Мальта, Монако, Швейцария, Дания, Швеция.

Вверх

Для каких целей необходимы оффшоры?

Оффшоры используются как для целей международного налогового планирования, так и для опосредованного владения деньгами, ценными бумагами, недвижимостью, водными судами. Такое использование оффшоров является полностью законным.

Вверх

Насколько законным является использование оффшоров?

Само по себе использование оффшоров является абсолютно законным. В России не существует ограничений на владение российскими гражданами иностранными компаниями (кроме недавно введенных ограничений для госчиновников). Однако, если оффшор используется для целей неправомерного ухода от налогов, легализации преступно нажитого имущества, финансирования терроризма (что делается и с использованием российских компаний), то такая деятельность является незаконной.

Вверх

Какие банки предпочтительны для открытия счетов оффшорам?

Во-первых, необходимо учитывать, что оффшор может работать и без банковского счета (например, выступать в качестве владельца акций другой компании). Открытие счета оффшору далеко не всегда является обязательным. Другой вопрос, что если оффшору нужно работать с денежными средствами, то без банковского счета не обойтись. Счет оффшору не обязательно открывать в банке по месту его инкорпорации. Есть целый ряд банков, специализирующихся именно на обслуживании оффшорных компаний из других стран. Российские клиенты в основном используют кипрские и латвийские банки. Эти банки допускают большое количество операций по счету компании и не предъявляют требований к неснижаемым остаткам на счетах. Такие банки удобны для торговых оффшоров. Банки Швейцарии, Лихтенштейна, Люксембурга, Андорры, Австрии, безусловно являются более надежными, но они, как правило, негативно относятся к большому количеству операций по счету оффшора, и больше ориентированы на управление деньгами клиента. Такие банки подойдут для размещения свободных денег.

Такие банки подойдут для размещения свободных денег.

Один оффшор может иметь несколько счетов в разных банках.

Важно учитывать, что не только клиент выбирает банк, но и банки готовы открывать счета далеко не каждому клиенту. Банки обязаны, согласно международным регулятивным актам, задавать клиенту различные каверзные вопросы при открытии счета. Если не знать, как правильно отвечать на такие вопросы, в открытии счета может быть отказано. Большую помощь в открытии счета может оказать интродьюсер, т.е. лицо, которое имеет право представлять клиента банку и готовить все необходимые документы для открытия счета.

Вверх

Есть ли какие-либо ограничения в использовании оффшоров?

Формально таких ограничений нет. Однако, некоторые государства с полноналоговым режимом ограничивают взаимодействие лиц, являющихся их налоговыми резидентами, с оффшорами. Это делается, как правило, с помощью дополнительного валютного контроля, повышения налогов от операций с оффшорами, либо прямого запрета на работу с оффшорами (например, при размещении госзаказа).

Вверх

Кто такие номинальные акционеры?

Номинальные акционеры — это лица, формально являющиеся акционерами иностранной компании, но закрепившие юридический отказ от управления и распоряжения компанией в пользу ее бенефициара. Они действуют только по указаниям реального собственника (бенефициара) компании. Институт номинальных акционеров применятся для сохранения конфиденциальности в отношении реального владельца компании.

Вверх

Кто такие номинальные директора?

Номинальные директора — это лица, назначаемые формально на должность директора компании, но реально ей не управляющие. Они также действуют только по указанию бенефициара компании. Институт номинальных директоров применятся для сохранения конфиденциальности в отношении реального руководителя компании.

Вверх

Какие документы необходимы для регистрации оффшорной компании?

Общегражданский паспорт, и второй документ, удостоверяющий личность (водительское удостоверение, заграничный паспорт).

Вверх

Кто может быть владельцем оффшора?

Любая организация или гражданин, кроме изъятий, установленных законом. Например, в России госчиновник не может быть владельцем какой-либо иностранной компании, в том числе, оффшорной. Бенефициары оффшора не должны быть резидентами той юрисдикции, где регистрируется их компания.

Вверх

Как выбрать наименование оффшорной компании?

При регистрации оффшора с нуля Вы можете предложить свои варианты наименования компании. Обычно регистрационному агенту направляется три варианта наименования компании, которые он проверяет в местном реестре на уникальность. В случае совпадения всех вариантов наименований (что на практике бывает крайне редко), Вам будет необходимо предложить новые варианты. Готовые компании регистрируются под наименованиями, которые им придумывает регистрационный агент.

Вверх

Что такое юридический адрес оффшора?

Юридический адрес оффшора – это адрес, по которому он зарегистрирован в стране инкорпорации.

Вверх

Кто такой регистрационный агент?

Регистрационный агент — это лицензированная компания в стране регистрации, имеющая право подавать документы на регистрацию компании, предоставляющая оффшору адрес, а также сервис номинальных директоров и акционеров.

Вверх

Обязательно ли иметь физический офис в стране инкорпорации оффшора?

Не обязательно.

Вверх

Какие документы выдаются клиенту после регистрации оффшора?

После регистрации оффшора клиенту выдаются:

- Certificate of Incorporation (Сертификат об инкорпорации),

- Memorandum and Articles of Association (Устав и Учредительный Договор),

- Minutes of the First Meeting (Протокол первого собрания акционеров о назначении директора),

- Share certificate (Сертификат акций),

- Resolution issuing share certificate (Резолюция на выпуск сертификата акций),

- Consent to act as director (Согласие директора исполнять обязанности),

- Registers of directors and shareholders (Реестры директоров и акционеров).

При покупке готового оффшора или регистрации компании с номинальным сервисом, к вышеперечисленному списку документов добавляются:

- Power of Attorney (Генеральная доверенность),

- Resolution issuing Power of Attorney (Резолюция на выпуск генеральной доверенности),

- Declaration of Trust (Трастовая декларация).

Такие документы, как Сертификат об инкорпорации, Устав и Учредительный Договор, Протокол первого собрания акционеров о назначении директора, Генеральная доверенность, удостоверяются апостилем (апостилируются).

По желанию клиента могут быть апостилированы и другие документы оффшора

Вверх

Что такое апостилирование документов?

Процедура апостилирования введена Гаагской конвенцией 1961 года.

Апостилирование — это заверение официальных документов компании в стране ее регистрации для использования этих документов без дополнительной легализации во всех странах-участницах гаагской конвенции 1961 года.

Апостиль – это прямоугольный штамп, который ставится на официальные документы компании, и подтверждает подлинность подписи, качество, в котором выступало лицо, подписавшее документ, и, в надлежащем случае, подлинность печати или штампа, которыми скреплен этот документ.

Вверх

Регулируется ли деятельность моего оффшора законодательством моей страны?

Не регулируется. Ваша иностранная компания – это самостоятельное юридическое лицо, подчиняющееся нормативным актам страны своей инкорпорации. У нее нет обязанности вставать на какой-либо учет, каким-то образом аккредитовываться или отчитываться в тех странах, где она не зарегистрирована и не ведет деятельности. Исключением являются случаи, когда налоговые органы полноналоговой юрисдикции (в том числе – России) могут признать оффшор резидентом России по той причине, что он управляется резидентом этой полноналоговой юрисдикции. В этом случае, налоговые органы полноналоговой юрисдикции пытаются распространить налоговое регулирование своего государства на деятельность такого оффшора. На практике такое встречается очень редко, и чтобы снизить этот риск, предприниматели используют номинальный сервис.

На практике такое встречается очень редко, и чтобы снизить этот риск, предприниматели используют номинальный сервис.

Вверх

Как управляется оффшорная компания?

Фактическое управление компанией производится ее директором (если он реальный, а не номинальный) или, в случае использования услуг номинального директора, – поверенным на основании доверенности, выданной номинальным директором. Зачастую, бенефициар и является поверенным компании.

Управление банковским счетом производится распорядителем счета, который заявляется в банке при открытии счета.

Ежегодно могут проводиться общие собрания участников/акционеров компании, на которых решаются вопросы, отнесенные уставом компании к компетенции собрания участников/акционеров.

Вверх

Нужно ли вести бухгалтерскую отчетность оффшора?

По критерию необходимости ведения бухгалтерской отчетности иностранные компании можно условно разделить на три группы:

1 группа. Нет необходимости вести какую-либо бухгалтерскую отчетность и куда-либо ее подавать. К этой группе относятся Белиз и Доминика.

2 группа. Необходимо вести бухгалтерскую документацию, которая может: обосновать сделки компании, помочь определить финансовое состояние компании, позволить подготовить бухгалтерский отчет по требованию госорганов страны инкорпорации компании. При этом, предоставлять эту бухгалтерскую документацию госорганам страны регистрации нужно только по их специальному требованию. На практике, такие требования госорганы выдвигают исключительно редко. Ко второй группе относятся Сейшелы и BVI.

3 группа. Нужно вести бухгалтерскую отчетность, подавать ее в местные налоговые органы, а в некоторых случаях – и проходить ежегодный аудит. К этой группе относятся Кипр, Англия, Гонконг, Швеция, Дания, Венгрия, Сингапур, Лихтенштейн, Нидерланды, ОАЭ.

Вверх

Что такое ежегодное продление оффшора?

Фактически – это оплата ежегодного сбора, взимаемого с оффшора страной его инкорпорации за право работать в безналоговом режиме. Если ежегодное продление компании не осуществляется, то компания исключается из Реестра.

Вверх

Что такое оффшор и зачем он нужен?

- Оффшор и оффшорная компания: что это?

- Оффшорная юрисдикция: основные сведения

- Основные признаки оффшорных юрисдикций

- Оффшорный бизнес и его соответствие законодательству

- Как использовать возможности оффшорной компании?

- ТОП мировых офшорных зон (юрисдикций)

Давайте сразу разберемся, что такое оффшор? Понятие «оффшор» чаще всего применяется для названия бизнеса, которому свойственны сложные финансовые схемы, многоступенчатые партнерские отношения, конфиденциальность и преодоление налоговых барьеров.

В обиходе термин «оффшор» трактуется как что-то нелегальное, незаконное, например, уход от налогообложения, отмывание доходов, полученных преступных путем или другие бизнес-схемы. Ошибочны такие суждения или нет, разберёмся в этой статье.

Для понимания сути оффшора, кроме базовых определений, следует рассматривать широкий спектр факторов, которые включают особенности бизнеса, географию деятельности, особенности налогообложения, государственного регулирования и секретарского обслуживания. Итак, что такое оффшор, как работает оффшорная компания, какие особенности деятельности и как выглядит список офшорных мировых зон, — об этом и пойдет речь.

Оффшор и оффшорная компания: что это?

Оффшором называют компанию, которая зарегистрирована в оффшорной зоне, но ведет свою деятельность вне этой зоны. В свою очередь, оффшорной зоной является некая юрисдикция (страна, территория), которая соответственно международному праву имеет властные полномочия государства в части нормативно-правовых актов. На территории юрисдикций зарегистрированным компаниям предоставляется льготный налоговый режим и сохранение финансовой/валютной и другого рода конфиденциальности. Купить оффшор в Украине можно вполне легально. Для этого можно воспользоваться услугами специальных компаний.

Оффшорные зоны называют валютным или налоговым убежищем, местом, где не будут интересоваться финансовыми операциями зарегистрированных иностранных компаний, тщательно оберегая их право на соблюдение конфиденциальности.

Офшорная компания, зарегистрированная в офшорной зоне, — это зарубежная компания, собственники которых являются нерезидентами этих стран. Свою деятельность оффшорные компании осуществляют за пределами офшорной юрисдикции, — это одно из главных характеристик. Они либо полностью освобождены от налогообложения в стране регистрации, либо обязаны платить один раз в год фиксированную сумму сбора. От таких компаний, чаще всего, не требуется сдача налоговой или финансовой отчетности, даже при регистрации оффшора присутствие собственников компании не обязательно, все это за них сделают специально нанятые секретарские компании. Которые, собственно, помогают юридически грамотно купить оффшор.

Оффшорная юрисдикция: основные сведения

Оффшорные юрисдикции – чаще всего, государства с низким уровнем экономического развития, которые с целью привлечения капитала и получения дохода от регистрации предлагают зарубежным компаниям налоговые льготы и гарантируют строгое соблюдение конфиденциальности. Зарегистрированные компании обязаны вести свою деятельность за пределами оффшорной зоны, являясь нерезидентами, освобождаются от налогового бремени.

На территории оффшорной зоны не применяется (или ничтожно мал) налог на прибыль, что способствует привлечению капитала в страну. Оффшорные юрисдикции от зарубежных компаний получают доход в виде оплаты услуг за регистрацию и ежегодного взноса. Доходом в пользу оффшорной юрисдикции также является оплата услуг секретарских организаций, аренда, услуги связи, телекоммуникации. Зачастую в оффшорных зонах требуют от иностранных компаний предоставить рабочие места для местных жителей. Это относится к сфере административных, информационных и секретарских услуг.

Основные признаки оффшорных юрисдикций

Во всем мире существует множество оффшорных юрисдикций и, выделив некоторые критерии для их классификации, можно выбрать наиболее соответствующую страну вашим бизнес-целям. Преимущества той или иной оффшорной юрисдикции можно рассматривать, как по каждому критерию, так и в целом:

- Особенности налогообложения.

- Финансовое регулирование.

- Банковская тайна/анонимность.

- Конфиденциальность при ведении бизнеса.

- Уровень развития коммуникации.

- Возможность доступа к мировым финансовым рынкам.

Поскольку об особенностях налогообложения речь шла выше, остановимся на других аспектах оффшорных зон. Финансовое регулирование с точки зрения доступа правоохранительных органов иностранного государства к информации о транзакциях оффшорной компании может отличаться полной секретностью или частичной. Например, есть оффшорные юрисдикции, которые идут навстречу пожеланиям правоохранительных органов при расследовании операций, имеющих признаки отмывания денег, полученных преступным путем. Ряд оффшорных юрисдикций отказываются предоставлять доступ к финансовым операциям даже при наличии признаков незаконной деятельности.

В пользу оффшорной зоны свидетельствует хорошо развитая транспортная и информационная коммуникация. Островные государства, которые имеют современный аэропорт, в котором обслуживаются международные авиарейсы, развитую кабельную и телефонную сеть, надежные каналы цифровой связи, имеют больше шансов для привлечения зарубежных компаний.

Хорошо налаженные услуги секретарских компаний, берущих на себя работу по регистрации компании, документальному сопровождению (составление и сдача налоговой и финансовой отчетности), обслуживанию счетов и выполнению других работ, также учитывается компаниями при выборе оффшорной зоны. Но вы должны учесть, что в Украине есть их дочерние представительства, через которые вы можете купить оффшор и оформить, не выезжая за пределы страны.

Компетенции секретарских компаний включают открытие банковского счета. Это может быть валютный счет в крупных зарубежных банках. Доступ к зарубежной банковской системе, несомненно, также является приоритетом при выборе оффшорной зоны.

Оффшорный бизнес и его соответствие законодательству

Возможность создавать оффшорные компании для бизнеса Украины появилась с объявлением независимости страны в 1991 году. С тех пор оффшорная деятельность только расширяется, включая банковский сектор, страховой рынок, деятельность зарубежных филиалов украинских компаний, которые имеют формы и признаки оффшорных компаний.

Говорить о том, что деятельность оффшоров противоречит национальному законодательству, основываясь только на предположениях, мягко говоря, ошибочно. Если компания, зарегистрированная в оффшорной зоне, в своей деятельности выполняет требования действующего законодательства, к ней не могут предъявляться обвинения в нарушении закона.

Следует отметить, что в мире наиболее крупными оффшорами владеют мировые IT компании, на долю которых приходится многомиллионные активы. Это могут быть панамские оффшоры или доминиканские, это не особо важно. Такая бизнес-стратегия позволяет компаниям оптимизировать свои налоговые обязательства, проводить аккумулирование средств или осуществлять другие финансовые операции.

Как использовать возможности оффшорной компании?

Кроме традиционного бизнеса с элементами экспортно-импортных операций оффшорные компании регистрируют для:

- зарубежных филиалов;

- холдингов;

- инвестиционной деятельности;

- привлечения и накопления средств;

- держателей интеллектуальной собственности (авторских прав).

ТОП мировых офшорных зон (юрисдикций)

| № п/п | Название | Описание, основные характеристики |

| 1 | Британские Виргинские острова | Принято считать наиболее привлекательной оффшорной зоной. Отсутствует налоговая нагрузка и обязательная отчетность. Регистрация отличается простотой. |

| 2 | Сейшельские острова | Эта юрисдикция характеризуется отсутствием налогов и обязательной отчетности. Регистрация происходит по упрощенной схеме. Для нерезидентов гарантируется высокая степень конфиденциальности бизнес-деятельности. |

| 3 | Каймановы острова | Cayman Islands – зона не только для туризма, но и для регистрации оффшора. Здесь нулевое налогообложение, не требуется отчетность, приватность бизнеса гарантирована. Считается одной из лучших оффшорных зон. |

| 4 | Острова Кука | Юрисдикция в южной части Тихого океана характеризуется отсутствием налогов и отчетов, простой регистрацией, а также полной конфиденциальностью. Считается одной из престижных оффшорных зон мира. |

| 5 | Белиз | Государство в Центральной Америке предлагает О% налогов при полном сохранении конфиденциальности. Регистрация проста. Зона входит в перечень лучших мировых регионов для регистрации оффшоров. |

| 6 | Панама | Центральноамериканское государство активно развивает оффшорный бизнес, предлагая компаниям безналоговый режим, простую регистрацию и сохранение анонимности бизнеса. |

| 7 | Доминиканская республика | Островное государство неподалеку Гаити развивает оффшорную деятельность, на сегодняшний день считается привлекательным местом для регистрации оффшорной компании. 0% налогов, без отчетности, регистрация упрощена. |

| 8 | Багамские острова | Расположены в северной части Карибского бассейна, отличаются высокой плотностью оффшорных компаний, зарегистрированных на Багамах. Вместе с тем, большая численность оффшоров не влияет на предлагаемые условия: без налогов, отчетов и с высокой конфиденциальностью. Входит в ТОП лучших оффшорных он мира. |

| 9 | Ангилья | Британская территория в Карибском регионе предлагает безналоговую деятельность, без сдачи отчетности, без сложностей при регистрации. |

| 10 | Сент-Китс и Невис | Федерация Сент-Кристофер и Невис также расположена в районе Карибского моря, в его восточной части. Входит в ТОП лучших оффшорных зон, предлагая «нулевое» налогообложение, упрощенную регистрацию и преимущества при открытии банковского счета. |

| 11 | Острова Теркс и Кайкос | Британская территория в Карибском регионе предлагает такие же выгодные условия, как и вышеназванные юрисдикции. Считается малоизвестной оффшорной зоной. |

| 12 | Сент-Винсент и Гренаины | Оффшорная зона с 0% налогов, отсутствием обязательной отчетности. Компаниям предлагает возможность открытия банковского счета. Считается ТОП-овой зоной. |

| 13 | Гибралтар | Европейская оффшорная зона характеризуется наличием преимуществ, которые следуют из принадлежности этой территории Великобритании. Популярная европейская оффшорная зона, приемлемые условия для регистрации. |

| 14 | Остров Мэн | Находится в европейской части, принадлежит Великобритании и считается привлекательной оффшорной зоной, поскольку сочетает преимущества от британского членства в ЕС и лояльного налогообложения (фиксированный сбор). |

Оффшоры: что, как и зачем?

Понятия «оффшор», «оффшорная компания» сравнительно не так давно используются в нашем лексиконе, хотя за рубежом такой метод ведения бизнеса существует намного дольше. Многие полагают, что оффшоры явились следствием мировой глобализации, но, как известно, уже в середине прошлого века американские дельцы стали открывать компании на территории других государств.

Что такое оффшор?

В переводе с английского слово «offshore», означает «вне берега» или «вне границ».

В юридической интерпретации оффшоры – это фирмы, компании (юридические лица), созданные в оффшорной зоне. В свой черед, оффшорные зоны – это страны или части независимых государств, на территории которых действует соответствующее законодательство, предоставляющее компаниям-нерезидентам налоговые льготы. Суть этих льгот заключается в том, что налогообложение для иностранных компаний может полностью отсутствовать (при выполнении некоторых условий).

Правила регистрации оффшорных компаний.

Самым важным требованием, при котором законодательство оффшорной зоны о льготном налогообложении будет применимо для компании, является то, что оффшор не может вести предпринимательскую деятельность на территории страны, где он зарегистрирован. Поэтому, придерживаясь правила оффшорных зон, оффшорные компании ведут бизнес только вне границ страны своей регистрации. Вторым и не менее важным условием для регистрации оффшора является то, что владелец такой фирмы не может быть резидентом оффшорной зоны.

Что такое оффшорные зоны и какую выбрать?

Юридической базой для применения оффшорного метода налогового планирования является законодательство многих стран, где компании иностранных граждан, которые зарегистрированы как оффшорные, частично или полностью освобождаются от налогообложения. На сегодняшний день соответствующее законодательство действует на территории 60 стран. В их числе самые известные оффшорные зоны – это Кипр, Англия, Багамские острова, Лихтенштейн, Ирландия.

По принципу привлекательности для компаний все оффшорные зоны можно разгруппировать на две части:

• первая – это страны, где оффшорные компании облагаются небольшим налогом.

К этой категории оффшорных зон относятся престижные страны с высокоразвитой экономикой и низким уровнем налогообложения – это Англия, Гибралтар, Швейцария, Люксембург, с недавних пор и Кипр (после того как эта страна вступило в членство Европейского союза, она также стала вполне престижной). Эти страны разрешают открывать оффшорные компании нерезидентам своих территорий, где главным условием, конечно же, будет ведение бизнеса вне данной страны. Относительно выполнения данного требования оффшорные компании проверяются и подвергаются жесткому контролю со стороны государства, которое ведет строгий контроль за количеством акционеров, но это совершенно справедливая плата за высокий авторитет такого оффшора.

• вторая – это страны, которые полностью избавляют владельцев оффшорных компании от уплаты каких-либо налогов. Однако здесь компания-оффшор должна будет заплатить правительству страны, где она зарегистрирована, фиксированную пошлину за лицензию (продление лицензии) на безналоговую предпринимательскую или инвестиционную деятельность.

Эта категория – так называемые классические оффшоры. К ним относятся: Багамы, Британские Виргинские острова, Белиз, Ирландия, Лихтенштейн, Панама, Сейшелы – это небольшие страны, как правило, экзотических островов. Там уровень развития экономики относительно невысок, однако, эти государства вполне надежны и стабильны, поэтому оффшору, который зарегистрировался на их территории, экономическая катастрофа не будет угрожать. Категория этих стран не требует уплаты налогов, а единственным их условием является ежегодный взнос за право на ведение оффшорного вида деятельности. И здесь есть явное преимущество, так как государство не ведет контроль деятельности оффшора и учет количества директоров и акционеров, а регистрация оффшоров является секретной и не афишируется, что обеспечивает оффшору полную конфиденциальность.

Преимущества оффшорных компаний.

В условиях нестабильности экономики для предприятий, при повышенных степенях риска для инвестиционной деятельности, оффшорный способ налогового планирования является одним из наиболее распространенных и весьма эффективных методов. Регистрация оффшора, безусловно, является весьма удобным способом ведения бизнеса. Крупные бизнесмены многих стран уже давно используют такую систему для решения налоговых проблем, потому как сниженная ставка или полное отсутствие налогов является приоритетным фактором в решении зарегистрировать оффшорную компанию.

Однако не только низкие налоги привлекают бизнесменов в оффшорные зоны. Для оффшоров открываются возможности, которые в других странах весьма трудно получить. Так и в нашей стране, выйти на арену всемирной торговли, имея статус российского предприятия, весьма нелегко. Если компания хочет экспортировать свой товар на многие рынки, то только как в оффшорной зоне она будет иметь для этого колоссальные возможности. Любая фирма, имеющая престижный уровень, всегда учитывает потенциал работы с оффшорами, и стремится к созданию оффшорной компании.

Кто может претендовать на звание оффшорной компании?

Оффшоры повсеместно, и не только в нашей стране, используются как оптимальный вариант налогового планирования, при этом сфера деятельности оффшора не ограничивается какими-либо рамками. Это может быть любой бизнес – торговля, покупка оборотных средств, имущество в собственности, инвестиционные компании и прочие. В нашей стране многие компании используют оффшорный метод, и это объясняется тем, что российская законодательная база далека от совершенство, налоги неподъемны даже для успешного бизнеса, при этом банковская система не соответствует высокому уровню надежности. В таких условиях оффшор освобождает российского бизнесмена от чрезмерных налоговых ставок.

Довольно часто оффшоры играют роль финансовых центров, что позволяет компании проводить более гибкую инвестиционную политику. Для того чтобы обеспечить хорошую надежность компании-оффшору, часто открывается оффшорный счет (нерезидент открывает счет (счета) в иностранном банке). Естественно банк выбирается по принципу стабильности экономики и надежной политической системы в стране. Имея такой счет, компания может весьма свободно проводить валютные операции, что в особенности важно, когда компания выходит на международный рынок.

Тонкости оффшорного бизнеса.

Чтобы оффшор полновесно действовал, необходимо, чтобы между страной, где зарегистрирована компания-оффшор, и государством, в котором осуществляется ее деятельность, имелось межстрановое соглашение. Это необходимо, чтобы оффшор не облагался двойными налогами. Если такого соглашения нет, то оффшор будет должен платить налоги в той стране, в которой он осуществляет свою деятельность.

Оффшор – это не только способ уйти от высокого налогообложения, это еще и стабильная основа для безопасности бизнеса. Кроме всего такой бизнес выгоден обеим сторонам. Выгоду получают и владельцы зарегистрированных компаний-оффшоров и юрисдикции тех стран, которые предоставляют такие возможности.

Понравилась статья? Расскажите о ней своим друзьям

Оффшорный сбор | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Что такое оффшор? Понятие оффшора в Гонконге

Понятие «оффшор» весьма популярно в бизнес среде. Причиной тому служат очень выгодные возможности, которые предоставляют оффшорные зоны по всему миру. Для того чтобы понять, что это такое, для кого предназначены оффшоры и что они могут принести бизнесу, стоит немного в этом разобраться.

Владельцы крупного бизнеса, различного рода корпораций, холдингов, инвестиционных компаний, и в том числе, владельцы среднего бизнеса с удовольствием прибегают к использованию офшорных зон. В мире есть определенное количество такого рода юрисдикций, которые принимают у себя бизнес, предоставляя ему безналоговую или низко-налоговую и очень выгодную возможность ведения своей деятельности.

Оффшорная зона — это территория государства, законодательство которого частично или полностью освобождает от налогообложения иностранные компании, то есть те компании, владельцами которых являются иностранные граждане, не резиденты данной территории. А выгода заключается в том, что иностранный предприниматель, зарегистрировав здесь свою компанию, получает целый ряд преимуществ для ведения своего бизнеса, минимизировав налогообложение в стране регистрации.

Открыть компанию в низко налоговой или безналоговой юрисдикции можно в ряде стран. Эти страны охватывают Британские зависимые территории, Ближний Восток, Европу, Карибский регион, Африку, Тихоокеанский регион и Южную Азию.

Существуют три вида оффшорных зон

Первый вид — это классический. Такие юрисдикции предоставляют нулевое налогообложение, то есть, полностью освобождают от налогообложения нерезидентские компании, расположившиеся на их территории. В таких зонах отсутствует ведение и подача отчетности в финансовые органы, отсутствует контроль над валютными операциями, отсутствует бухгалтерский учет. От зарегистрированных иностранных компаний требуется только своевременная оплата за ведения своей деятельности, в связи с чем, компания приобретает специальную лицензию в данной зоне.

Второй вид офшорной зоны предоставляет низкое налогообложение. Данные юрисдикции стимулируют местную экономику и привлекают иностранный капитал. Государство, на территории, которой зарегистрирована и ведет свой бизнес нерезидентская компания, осуществляет строгий контроль над ее экономической деятельностью. В данном случае, налогом облагается доход, который был получен только на оффшорной территории. Полностью от уплаты налогов могут быть освобождены компании, которые включены в так называемый «льготный список». Это возможно только на Гибралтаре, Сейшельских островах и в Ирландии.

Третий вид — это страны с территориальной системой налогообложения. Если нерезидентская компания получила доход за пределами оффшорной юрисдикции, то налогом он облагаться не будет. К юрисдикциям с такими правилами относятся Гонконг, Панама и Сингапур.

Помимо трех основных видов оффшорных юрисдикций, существует понятие «налоговой гавани». Это исключительно ежедневное, разговорное выражение. Иногда, такие свободные зоны называют «налоговыми убежищами». Обычно «налоговой гаванью» являются небольшие государства, с малой территорией. Они также, как и стандартные оффшорные зоны, предоставляют налоговые льготы, но главное, что отличает их от стандартных зон с безналоговыми и низко налоговыми льготами — это то, что льготы предоставляются не только иностранным, но и местным компаниям.

Резиденты-компании низко налоговых или безналоговых юрисдикций зон существенно снижают затраты направленные на содержание своих компаний.

Оффшорные компании

Существуют готовые оффшорные компании и компании, которые требуют создания, путем их регистрации в соответствующих юрисдикциях. В мировой практике офшорная компания — это предприятие, которое было приобретено или зарегистрировано за пределами страны, в которой проживает ее владелец.

А что на счет оффшора в Гонконге?

Имея территориальный принцип налогообложения, Гонконг может выступать как офшором, так и оншором. В обоих случаях, Гонконг открывает большие перспективы для развития любой компании, если правильно и грамотно следовать букве закона. Гонконгский бизнес дает возможность вести деятельность по всему миру без каких-либо ограничений.

Удобно расположившись в географическом плане, Гонконг способствует максимально развить и улучшить бизнес в Азиатско-Тихоокеанском регионе. Гонконгская компания — наилучший и наиудообнейший инструмент для ведения бизнеса с Китаем. Гонконг вобрал в себя сочетание классического оффшора и государства со стандартным налогообложением.

Территориальный принцип налогообложения является отличительной чертой Гонконга. Купив или зарегистрировав компанию в Гонконге, владелец полностью освобождается от уплаты налогов, при условии полного ведения всей деятельности компании за пределами территории. Владея оффшорной компанией в Гонконге, владелец может вести деятельность в абсолютно любой другой стране мира. Это может быть Китай, Южная Корея, Япония или любая другая страна, подходящая для бизнеса. Это позволяет оставаться в выигрыше обеим сторонам, как иностранным бизнесменам, так и самому Гонконгу. Теперь, для владельца компании, территория Гонконга автоматически превращается в выгодную в налоговом плане зону, а компания приобретает новый законный статус.

Благодаря такой системе Гонконг привлекает множество крупных предпринимателей со всего мира. Освобождаясь от налоговых выплат, они оплачивают незначительные суммы, которые включают в себя символическую оплату по ежегодным государственным сборам, оплату работы секретаря, наличие которого обязательно, и оплату услуг аудиторов, для предоставления ежегодной финансовой отчетности.

Взаимодействия налогового департамента Гонконга и новой компании

Владельцы Гонконгских компаний, в случае, если они хотят подтвердить оффшорный статус своего бизнеса, в обязательном порядке должны предоставлять информацию, подтверждающую ведение бизнеса за пределами Гонконга.

В первую очередь это касается детального описания структуры компании, включая количество офисов, сотрудников, их имен, должностей и места их нахождения. Большое значение имеет информация о том, где именно находятся офисы и сотрудники, находятся ли они в пределах Гонконга или нет, откуда выполняют работу.

Во вторую очередь, необходимо предоставить информацию непосредственно о бизнес-деятельности компании. Налоговый департамент может запросить информацию о наличие склада, попросить указать его месторасположение. Следует указывать, где именно совершаются торговые сделки оффшорной компании. Здесь может потребоваться более детальная информация обо всех совершенных сотрудниками компании поездках за пределами и в пределах Гонконга. Также может возникнуть необходимость указать количество торговых партнеров и клиентов бизнеса, их место расположения, имена и адреса.

В-третьих, налоговый департамент Гонконга может запросить от компании каталог продукции, который был продан или приобретен в течение отчетного периода.

В-четвертых, от компании может потребоваться информация о существующих клиентах. Это напрямую связано с поставщиками и потенциальными покупателями. Сюда могут быть включены вопросы о месте проведения торговых операций, детальная информация о поставщиках и покупателях, полная информация о заключенных сделках и о проведенных переговорах.

К дополнительной информации для налоговой службы можно отнести документацию. Это может быть как внутренняя переписка сотрудников с партнерами, например, электронные письма, факсы, почтовые письма покупателям. Из финансовой документации могут потребоваться выставленные покупателям инвойсы. Отдельно может быть потребована страховая документация, договоры и соглашения.

От руководителя оффшорной компании могут попросить указать его точное место нахождения на момент отчетного периода. Это очень важно, так как это доказывает его причастность к совершению транзакций на территории или за пределами Гонконга.

Владелец компании должен полностью быть готов к такому роду запросам, и предоставлять максимально расширенные ответы по каждому из запросов. Целиком и полностью соблюдая проведение всей деятельности компании за пределами Гонконга, компании будут полностью соответствовать территориальному принципу и в этом случае успешно вести безналоговый оффшорный бизнес.

Выбирая оффшор в Азиатско-Тихоокеанском регионе, Гонконг — это, несомненно, лучший выбор для любого типа бизнеса, особенно, если он находится в связке с Китаем. Быстрота регистрации, а также приобретения уже готовой компании запустит механизм быстрой адаптации. Гонконг — это оптимальный вариант для торговых транзакций с Китаем, как и со всем Азиатским регионом.

общие понятия и схема работы

В юридической терминологии определение оффшора стало использоваться в 50-х годах XX века в США с момента публикации статьи об одной известной в то время компании, которая переместила свой главный офис в другую страну и тем самым избежала повышенного внимания со стороны правительства США.

В статье мы расскажем о том, что это такое и о принципах работы с ним.

Содержание статьи

Основные термины и определения

Дословно термин оффшор переводится с английского как «вне берега», то есть вне данной страны, поэтому он носит экономико-географический характер.

Оффшорной зоной называют государство или его часть – область, штат, на территории которого действуют особые условия для регистрации и ведения бизнеса нерезидентами, то есть гражданами других стран.

Возникновение данных зон обусловлено различными подходами в налоговой политике государств, отсутствием унифицированных международных законов. Оффшорной зоной для ведения хозяйственной деятельности нерезидента по сути может быть любое государство, чья налоговая политика выгодно отличается от политики родной страны.

Как экономическое явление такие схемы появились еще в Древнем Риме, когда торговцы, пытаясь снизить свои налоговые расходы, обходили или объезжали территории с высокими пошлинами, ведя торговлю на соседних островах.

Сегодня оффшорной компанией считается та, которая не ведет свою хозяйственную деятельность в стране фактической регистрации, и ее собственник является нерезидентом, то есть гражданином другого государства. Например, американец, зарегистрировавший свое предприятие на Кипре, но ведущий основную деятельность в США, становится владельцем оффшора.

Оффшорный бизнес включает в себя компании, которые занимаются разнообразной деятельностью — торговой, финансовой, строительной, производственной. Можно выделить основные характеристики, которые отнесут предприятие к данной категории:

- нерезидентность владельца по отношению к стране регистрации;

- коммерческая деятельность ведется за пределами страны регистрации;

- упрощенная процедура регистрации;

- конфиденциальность и анонимность по отношению к владельцу компании;

- отсутствие или значительное упрощение валютного и финансового контроля деятельности, бухгалтерского учета и аудита;

- низкое налогообложение или замена его на единый фиксированный сбор.

Оффшорные зоны

Оффшорные зоны или, как их более правильно называть, юрисдикции — это государство или территория, на которой действуют налоговые льготы для нерезидентов и упрощена регистрация юридического лица. Условно их разделяют на три категории:

- островные территории — как правило, небольшие острова в Карибском море, Индийском и Тихом океанах;

- европейские государства;

- административно-территориальные образования в США, Малайзии и некоторых других странах. Некоторые специалисты относят сюда российские территории — Калмыкию и Алтайский край.

Возникновение оффшорных зон было исторически и географически обусловлено. В 1970-х годах островные колонии Великобритании обрели независимость и стали самостоятельными государствами. Но одновременно они столкнулись с проблемой недостаточного финансирования бюджета.

Поскольку все эти государства островные и часто имеют небольшую территорию, их экономика и промышленность слабо развиты, добыча природных ископаемых очень ограничена. Будучи колонией, они получали субсидированную помощь. Лишившись ее, правительства должны были думать об альтернативных источниках наполнения государственной казны, приемлемым решением и стала регистрация компаний в оффшоре.

Многие европейские страны также имеют подобные проблемы финансирования бюджета и в целях привлечения иностранного капитала упрощают систему налогообложения и регистрации предприятий.

К ним относят Швейцарию, Австрию, Лихтенштейн. Компании, зарегистрированные в этих государствах, имеют положительную репутацию и высокий уровень доверия клиентов. Однако в этих странах действуют более жесткие в сравнении с островными налоговые системы, обязательный бухгалтерский учет и аудит.

К островным зонам относят Сейшелы, Багамы, Виргинские острова, Бермуды, Каймановы острова, Кипр, Панаму, Тринидад и Тобаго, Доминикану и другие. Особенностью островных зон является полное отсутствие налога на прибыль и дивиденды, дешевая и простая процедура регистрации, полная конфиденциальность владельцев, но вместе с тем и сомнительная репутация компании.

Регистрация фирмы в оффшоре

Как уже отмечалось выше, открытие фирм в свободных экономических зонах очень простое, для этого даже не обязательно пребывание в данной стране. Сейчас этими вопросами заминаются специализированные фирмы, которые проводят анализ таких зон, составляют сравнительную характеристику для упрощения выбора страны, занимаются юридическими и финансовыми вопросами – в итоге клиент получает готовое предприятие всего за неделю. В таких фирмах можно приобрести уже существующее оффшорное предприятие с историей и «стажем» работы.

Экономные владельцы могут также без труда зарегистрировать компанию самостоятельно, для этого необходимо:

- Во-первых, провести анализ стран и определить наиболее выгодные налоговые условия для своего рода деятельности.

- Во-вторых, организовать секретарское бюро, которое будет выполнять представительскую роль, и арендовать для него помещение, тем самым получив юридический адрес предприятия. Если собственник желает совсем остаться в тени, он может в качестве акционеров компании привлечь местных жителей, которые охотно соглашаются за небольшую плату.

- В-третьих, необходимо уплатить государственную регистрационную пошлину, размер которой на островных зонах варьируется от 50 до 800 долларов США, а в европейских странах может достигать нескольких тысяч.

Готовую компанию можно приобрести за 300 долларов США, но ценовой максимум может превышать и 10 000 долларов. Регистрационный сбор нужно уплачивать ежегодно, помимо этого в некоторых странах применяется система единого фиксированного налога. Поэтому содержать оффшорную фирму предпринимателю среднего звена нет никакой экономической выгоды.

Существуют также определенные ограничения на деятельность, среди которых можно выделить запрет на ведение хозяйственной деятельности внутри страны регистрации. Это обеспечивает некоторую финансовую стабильность государству и исключает риск экономического поглощения международными компаниями.

Преимущества и недостатки работы в оффшоре

Оффшорные компании создаются для достижения определенных целей:

- минимизация суммы налогов и сборов;

- сокрытие финансовой сделки;

- сокрытие владельцев компании;

- выведение из страны «криминального» капитала;

- сокрытие реальных доходов владельца;

- отсутствие валютного и финансового контроля.

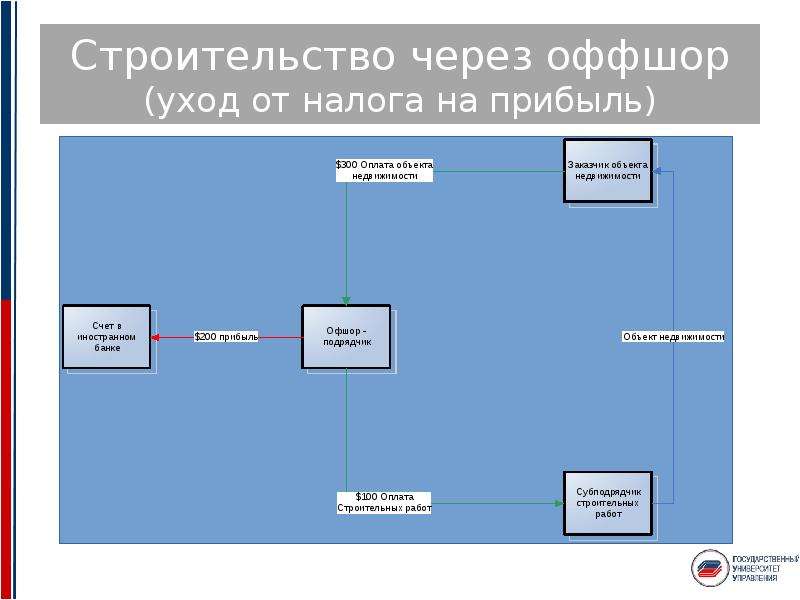

Схема минимизации суммы уплачиваемых налогов проста — предположим, что в стране Х величина налога на прибыль равна 20%. Предприятие в стране Х, осуществляя торговую деятельность, получает 1 миллион долларов США чистой прибыли, из которых уплачивает 200 тысяч долларов в государственную казну.

Это же предприятие может осуществить продажу товаров оффшорной компании по более низкой цене, получив прибыль 200 тысяч долларов, а оффшор, перепродав эту же продукцию, получает оставшуюся часть прибыли — 800 тысяч долларов. Налог на прибыль в стране Х уплачивается в размере 40 тысяч долларов, в оффшорных зонах он равен нулю. Итог — у предприятия экономия 160 тысяч долларов, которые оно может получить в виде кредита от зарубежной компании.

Такие же схемы применяются для уклонения от уплаты налога на добавленную стоимость, подоходного налога с физических лиц, различных пошлин и акцизов.

Страховую схему можно рассмотреть на реальном примере всем известной транснациональной корпорации «Phillips». На Бермудских островах была зарегистрирована страховая компания “Kingstone Captive Insurence”, основным направлением деятельности которой стало страхование операций «Phillips».

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Большим преимуществом оффшоров выступает секретность сделок и конфиденциальность информации о владельцах. Во многих странах государственным деятелям запрещено заниматься предпринимательской деятельностью во избежание лоббирования сомнительных и невыгодных стране законодательных проектов.

Регистрируя компанию на Сейшельских островах, депутат или чиновник получает гарантии полной анонимности и может спокойно продвигать свою коммерческую деятельность, при этом уклоняться от налогов и от декларирования своих доходов как физическое лицо.

По примерным подсчетам экспертов более 12 триллионов долларов хранится на счетах оффшорных банков, это примерно одна треть общего состояния всех миллионеров в мире.

Отсутствие валютного контроля позволяет выгодно проводить сделки на рынке ценных бумаг и валютных биржах, примерно 80% таких сделок проводится в оффшорных зонах. Отсутствие бухгалтерского учета и обязательных аудиторских проверок приводит к полной дезинформации о характере деятельности компании и готовит благоприятную почву для проведения криминальных операций и сделок. Недостатки ведения бизнеса в оффшорных зонах для компаний сводятся к ограничению такой деятельности со стороны государства.

Влияние на оншоры

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор — это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Многие эксперты склонны утверждать, что мировой экономический кризис возник именно из-за распространения деятельности оффшорных компаний. Примерно 90% российского крупного бизнеса переведено в свободные экономические зоны.

С возрастанием финансовой нестабильности в США и дефицита национального бюджета правительство приняло антикризисные меры, которые привели к росту налогов. Крупные компании, отреагировав на эти меры, перевели свой бизнес в оффшорные зоны, в основном на Британские Виргинские острова, где зарегистрировано более 800 тысяч предприятий.

Законность работы в оффшоре

С точки зрения деятельности компании в пределах оффшорной зоны можно сказать о законности ее экономических и финансовых операций. Но с точки зрения государства, из которого ушел данный бизнес, наблюдается полная противоположность.

Как было описано выше, государство теряет огромные суммы неуплаченных налогов, кроме того, наблюдается существенный отток капитала и реальных инвестиций в другие страны, что не поддерживает и не развивает национальную экономику.

Множество оффшорных компаний ведут незаконную деятельность по финансированию терроризма, благодаря тому, что в свободных юрисдикциях нет финансового контроля сделок и нет механизма открытых договорных отношений, вся деятельность находится в полной секретности.

С этой точки зрения оффшоры представляют большую угрозу всему обществу, поэтому созданы специальные организации, которые разрабатывают меры по предотвращению развития такого бизнеса:

- Одной из таких всемирных организация является FATF. Ее рекомендации по предупреждению финансирования терроризма и отмывания нелегальных доходов приняты правительствами большинства стран.

- ОЭСР – организация экономического развития и сотрудничества – также ведет списки стран и территорий с упрощенной налоговой системой и непрозрачными финансовыми и экономическими законами.

Государства, поддерживающие рекомендации данных организаций, более пристально следят за фирмами, которые сотрудничают в своей хозяйственно-экономической деятельности с компаниями из общепризнанных оффшорных зон, ограничивают суммы их сделок, проводят полную идентификацию предприятий и их владельцев, осуществляют контроль за ценообразованием продукции во избежание необоснованного занижения цен.

Сюжет о том, как подобрать оффшор

На видео – процесс выбора экономической зоны для ведения бизнеса:

Что такое оффшорные фонды? — The Economic Times

Оффшорные фонды, также называемые международными фондами, представляют собой схемы взаимных фондов, которые инвестируют на международных рынках. Эти схемы инвестируют в акции иностранного государства или региона или ценные бумаги с фиксированным доходом зарубежных стран.В Индии существуют схемы для конкретных стран, для регионов и тематические схемы. Например, есть фонды, которые инвестируют в США, Бразилию или Европу. Помимо этого, существуют тематические фонды, инвестирующие в такие секторы, как потребление, энергия, золото и недвижимость.

Как инвестор-резидент Индии, вы должны инвестировать только в индийские рупии. Как и любой другой паевой инвестиционный фонд, вы можете выбрать фонд, выписать чек и подать заявку в фонд. Вы даже можете инвестировать онлайн.

Эти фонды инвестируют на международных рынках либо напрямую, либо имеют возможность инвестировать в другие фонды на этих рынках. Последний способ называется вспомогательным путем и представляет собой фонд фондов.

Преимущества:

Есть много акций или предприятий, которых нет в указанном месте в Индии.Например, ИТ-гиганты и кола-компании. Вы можете стать частью историй роста таких компаний через международные фонды, которые также помогут вам диверсифицироваться в разных регионах. Например, когда в экономике Индии дела идут неважно, глобальные рынки могут дать вам более высокую прибыль.

Риски:

Помимо обычных рисков, связанных с инвестированием в акции, международные фонды также подвержены валютным рискам. Это могло произойти из-за колебаний стоимости валюты других рынков по отношению к индийской рупии.В то время как вы будете инвестировать в рупии, фонд должен будет иметь доступ к международным акциям в различных валютах. Следовательно, инвесторы должны быть готовы к валютным рискам, потому что любое колебание напрямую повлияет на чистую стоимость активов (СЧА) фонда.

Например, если рупия обесценивается по отношению к доллару, вы получите больше рупий на каждый вложенный доллар, и ваша чистая стоимость активов может быть выше. С другой стороны, если рупия повышается по отношению к доллару, вы получаете меньше рупий на каждый вложенный доллар.

Международные или оффшорные фонды сейчас в центре внимания, потому что многие инвесторы паевых инвестиционных фондов все чаще начинают их рекомендовать. Многие из них считают, что развитый рынок, такой как США, может оказаться в лучшем положении для быстрого восстановления после сбоев, вызванных пандемией Covid.

Что такое офшорные облигации?

Что такое облигация личного портфеля?

Облигации личного портфеля (PPB) — это политика страхования жизни или выкупа капитала, которая позволяет держателю полиса выбирать активы помимо тех, которые описаны в законодательстве PPB.Как правило, владение структурированными продуктами, отдельными акциями или облигациями или неавторизованными инвестиционными фондами в составе вашей офшорной облигации будет означать, что это PPB.

Если ваша облигация классифицируется как PPB, когда вы являетесь резидентом Великобритании, вы будете платить налог с 15% годовой условной прибыли, исходя из вашей первоначальной премии и совокупной предполагаемой прибыли, независимо от того, увеличивается ли стоимость вашей облигации или нет. Эта предполагаемая прибыль будет облагаться налогом по самой высокой предельной ставке подоходного налога владельцев полиса каждый год. Вы можете иметь право на получение помощи при пропорциональном распределении времени, но не на послабление верхних слоев.

Например:

Дэвид, резидент Великобритании, приобрел план с единовременным страховым взносом в размере 500 000 фунтов стерлингов. Затем он отказывается от плана на шестой год за 530 000 фунтов стерлингов.

Если план не содержал проблемных активов и никогда не классифицировался как высоко персонализированный, прибыль, подлежащая оценке для уплаты подоходного налога, составила бы 30 000 фунтов стерлингов (530 000 фунтов стерлингов — 500 000 фунтов стерлингов).

Однако, если бы план Дэвида содержал оскорбительные активы и, следовательно, считался бы очень персонализированным, он бы ежегодно облагался подоходным налогом в Великобритании на основе предполагаемой прибыли.В результате к концу 5-го планового года сумма налога составит примерно 131 175 фунтов стерлингов.

Стоит отметить, что в том плановом году, когда план полностью отменен, условная прибыль не применяется.

Если бы Дэвид жил в другой стране, когда открыл план, и переехал в Великобританию в 4-м году, и не продавал проблемные активы, которыми он владел к концу 4-го года, его план стал бы PPB в конце план год. Таким образом, Дэвиду будет выдан Сертификат платного мероприятия с условной прибылью в размере 114 066 фунтов стерлингов.Если бы проблемные активы были проданы до годовщины действия плана, предполагаемой прибыли не было бы, поскольку план не был бы в высшей степени персонализированным.

11 причин использовать оффшорную компанию для бизнеса

Дата: Казбеги, Грузия

Вопреки тому, во что вы верите в СМИ, существует множество законных и законных причин для использования оффшорной компании.

В прошлом те, кто работал в офшорных кругах, использовали вымышленные имена и поддельные стоковые фотографии, пытаясь из тени представить аргументы в пользу истинной ценности и цели международной диверсификации.

Их замаскированный подход не очень помог репутации офшорной деятельности.

Одна из причин, по которой я основал Nomad Capitalist, заключалась в том, чтобы повысить прозрачность отрасли, которая была излишне секретной. И кажется, что мы вдохновили людей стать более прозрачными.

Очевидно, что некоторые люди все еще настроены скептически. На преодоление десятилетий плохой прессы нужно время. Но хорошая новость заключается в том, что есть много юридических причин для участия в оффшорной деятельности, таких как иностранные инвестиции, оффшорные банковские операции, вторые паспорта и, да, даже оффшорные компании.

Недавно я наткнулся на презентацию одного из добросовестных налоговиков, в котором они разбили причины создания оффшорной компании на три области: красный — вредный, желтый — сомнительный и зеленый — обычный.

Их цель состояла в том, чтобы обсудить, какие части перехода на офшор приемлемы с моральной точки зрения, а какие, действительно, являются теневым делом.

Хотя диаграмма показалась мне интригующей, мне показалось, что их моральная оценка этой темы немного неубедительна.

Есть старая поговорка, которая спрашивает: «Это законно? да.Это морально? Спросите у епископа ».

Проблема превращения дебатов об офшорах в список того, что является моральным, а что нет, заключается в том, что вы можете скатиться в слишком много серых зон. Мне нравится мыслить черным по белому — законное или незаконное — и позволять морализаторству занять второе место.

Я не согласен с квалификацией, установленной этими добрыми людьми. Их морализаторство отличалось от моего. И ваш набор правил тоже может отличаться от моего. С другой стороны, законы окончательны.Понятно, на чьей вы стороне, и такая ясность жизненно важна для хорошего бизнеса.

Я согласен с доброжелателями в их аргументе о том, что для среднего владельца малого бизнеса, консультанта, трейдера криптовалюты и т. Д. Не так много способов снизить налоговое бремя, если вы владеете и управляете своим бизнесом в Соединенные Штаты.

И даже для тех, для кого есть способы, довольно сложно. Суть в том, что вы не можете просто оставаться в Соединенных Штатах 365 дней в году и получать выгоду от оффшорной компании.Люди думают, что все, что им нужно сделать, это создать компанию на Британских Виргинских островах, и они могут управлять ею из США и избегать налогов.

Это чепуха.

Фактически, во многих случаях это ухудшит их налоговую ситуацию. В наши дни настоящие оффшорные решения заключаются в поиске способов перемещения ваших задниц, а не только ваших активов.

Раньше перемещения ваших активов было достаточно в те дни, когда сокрытие денег было главной задачей. Теперь, однако, все дело в прозрачности и в том, как вы и ваш бизнес можете мыслить глобально, чтобы снизить налоговое бремя и получить другие преимущества.

Один из основных принципов моих пяти волшебных слов состоит в том, что никто из нас не выбирал место своего рождения. Просто потому, что вы родились в Соединенных Штатах, Австралии, Канаде или где-либо еще, не обязывает вас жить там вечно.

Вы можете пойти туда, где к вам лучше всего относятся.

И если вы не сидите без дела, используя все ресурсы в Соединенных Штатах — если вы законно перемещаете то, что делаете, и большую часть времени перемещаетесь за пределы Соединенных Штатов — почему вы должны платить налоги, как если бы ты все еще был там?

Вас не следует заставлять отдавать кому-либо дань уважения за то, что вы родились там.

Опять же, если вы останетесь там и продолжите доить все услуги, а всех остальных обманете, выйдя из-под налогов, это не совсем справедливо.

Это также незаконно.

Итак, хотя я не согласен с морализаторским подходом к обсуждению офшоров, я верю, что нужно проводить черту и твердо стоять на одной стороне. Это либо законно, либо незаконно. Я здесь не для того, чтобы судить, просто чтобы сказать вам, где проходит черта.

Однако другие люди все равно будут судить, поэтому я помогаю людям, которые приходят ко мне, понять, как представить свою стратегию важным людям — например, их банку.

Сотрудники налоговой службыотлично умеют подсказать вам, где находится очередь, но у них также нет большого опыта работы с самим банком. Они не знают, чего хочет банк, только то, что банк должен забрать вашу компанию… теоретически.

Но то, как вы излагаете свою историю, все еще имеет значение.

Даже если вы делаете что-то полностью законное, вы должны быть готовы объяснить это тем, кто по-прежнему с подозрением относится к оффшорной деятельности. И вот здесь так ценно иметь план. Даже если у вас есть полностью легальная оффшорная структура, ответственность за демонстрацию законности ложится на вас.

Итак, давайте рассмотрим все возможные причины использования оффшорной компании для вашего бизнеса и, при необходимости, обсудим, как эти причины вписываются в большую историю, которую вам придется изобразить, чтобы продемонстрировать законность вашей оффшорной деятельности.

Правовые основания для использования оффшорной компании

1. Финансовая конфиденциальность и безопасность

Я считаю, что вы имеете право на конфиденциальность. Однако я также считаю, что некоторые люди заходят слишком далеко с конфиденциальностью.Я не фанат конфиденциальности, который носит фольгу на голове. Я использую гугл. Но я понимаю, что финансовая конфиденциальность и безопасность важны.

Многие люди не понимают, что конфиденциальность не всегда связана с желанием скрыть свои деньги. И это еще одна проблема морализаторства оффшорной деятельности. То, что что-то можно использовать в аморальных целях, не означает, что это по умолчанию аморально.

Например, у меня был клиент из Мексики, который объяснил мне, что он хотел большей конфиденциальности, потому что в Мексике, когда у вас есть 100000 долларов или более в банке, ваше имя быстро просачивается среди людей, которые начинают звонить вам домой с угрозами. о том, чтобы знать, где вы живете и как они планируют прийти за вами и вашими деньгами.

Как вы думаете, этим людям нужна финансовая конфиденциальность?

Я бы так сказал.

Кто-то в Мексике, у кого много денег, может захотеть создать иностранную корпорацию, чтобы повысить уровень конфиденциальности своей деятельности. Они могут даже не делать ничего, чтобы избежать уплаты налогов, они могут просто защитить себя.

Черт возьми, они могли бы даже открыть свою офшорную компанию в Соединенных Штатах! Если их проблема не имеет ничего общего с налогом на сбережения, мексиканец мог бы создать «оффшорную компанию» в США, чтобы обеспечить себе большую финансовую конфиденциальность и безопасность.

После проживания в других странах и наблюдения за проблемами, с которыми люди сталкиваются ежедневно, может быть неприятно видеть, как эти большие западные правительства приходят со своим экономическим и политическим весом, чтобы оказать давление на другие страны, чтобы они внесли культурные, социальные и политические изменения в культура и контекст, о которых они не собираются начинать. Но почему-то они обязаны указывать всему остальному миру, как ему жить. Каждая страна должна быть на них похожа.

Я не покупаю это.

2. Соответствовать требованиям законодательства

Распространенной причиной создания оффшорной компании является соблюдение требований законодательства страны, в которой вы хотите купить недвижимость. Например, я владею недвижимостью в Малайзии, где можно владеть недвижимостью через избранные иностранные компании. Во многих странах это невозможно.

Вместо этого вы должны приобрести недвижимость через местную компанию — оффшорную компанию. Например, если вы хотите использовать деньги своей американской компании для покупки завода в Никарагуа, правительство Никарагуа вам не позволит.Вы не можете получить это название. Вам нужно будет создать никарагуанскую компанию, акционером которой может быть ваша американская компания, так что это будет дочерняя компания, и тогда вы сможете совершить покупку.

Это вполне законная причина иметь иностранную компанию.

Сейчас во многих случаях выгодно владеть собственностью на свое имя. Исторически у граждан США, владеющих бизнесом за рубежом, была причина инвестировать через корпоративные структуры. Этот стимул несколько уменьшился с недавней налоговой реформой, но для среднего человека, который хочет владеть недвижимостью за границей от своего имени, налоговые структуры во многих зарубежных странах более выгодны, чем просто владение недвижимостью на свое имя.

Тем не менее, я недавно был в Черногории, и у них действительно есть редакция, с помощью которой вы можете получить возмещение их 19% НДС при покупке новой недвижимости (не перепродажи, а недвижимости от застройщика) через местную компанию. Для этого вы можете создать компанию в Черногории — оффшорную компанию — и затем получить возмещение.

В некоторой степени аналогичные положения доступны в Турции, где вы можете фактически воспользоваться льготами в налоговой системе страны, целенаправленно направленными на привлечение большего числа компаний в страну для покупки недвижимости.Они хотят, чтобы люди открывали офисы в Турции, чтобы вы могли открыть турецкую компанию и приобрести недвижимость в Турции.

3. Инвестиционные фонды в регионах, не регулирующих налогообложение

Инвестиционному фонду, управляемому разными физическими лицами из разных мест, может потребоваться нейтральное с точки зрения налогообложения место, где они могут объединить капитал из разных источников.

Каймановы острова часто являются лучшим выбором для инвестиционных фондов, потому что их правила относительно мягкие, и фонду не придется иметь дело с такими вещами, как Комиссия по ценным бумагам и биржам.Делая это, эти фонды часто могут получить доступ к различным инвестициям, недоступным для инвестиционных фондов США.

Опять же, нейтральное налоговое положение может предложить больше преимуществ, чем простое снижение налогов.

4. Хорошая правовая база

Как и в примере с Мексикой, приведенном выше, если вы живете в стране, где все в беспорядке и все работает неэффективно, возможно, вы не против платить больше налогов, чтобы получить лучшую правовую базу.

В некоторых странах налоги несколько низкие, но создание и управление корпорацией может быть крайне бюрократическим и неэффективным.Даже перемещение денег может быть трудным. В таком случае создание оффшорной компании не является налоговым вопросом.

На самом деле, некоторые люди могут захотеть открыть компанию в ЕС в таком месте, как Болгария, чтобы получить лучшую операционную эффективность, лучшую правовую архитектуру и доступ к лучшим судам. Они могут не получить более низкие налоги, но оффшорная компания решит так много других вопросов, что это не имеет значения.

5. Улучшение банковской инфраструктуры

Правильная оффшорная компания может предоставить вам доступ к лучшим банкам.

Когда я смотрю на некоторые из этих компаний, которые люди основали в этих крошечных юрисдикциях, я качаю головой. Многие люди позвонят мне и объяснят, что они хотят создать компанию в Лабуане или на Маршалловых островах, и я должен предупредить их, что их компания может иметь более ограниченные возможности для банковского обслуживания.

Верно и обратное. Если вы живете в Перу, у вас могут возникнуть трудности с привлечением банков к вашей перуанской компании, поэтому вы можете создать оффшорную компанию, которая предоставит вам лучший доступ к банкам.

Банк не может забрать вашу перуанскую компанию, но он заберет вашу болгарскую, кипрскую или гонконгскую компанию. Опять же, эти страны могут быть или не быть нейтральными с точки зрения налогообложения, но они предоставят вам лучшую банковскую инфраструктуру, и одной этой выгоды достаточно.

6. Защита активов

Начиная с защиты активов, следующие четыре причины использовать оффшорную компанию — это те, которые, как я обнаружил, находятся в желтой зоне. Опять же, я чувствую, что они морализируют о методах, которые я обычно не считаю проблемными.

Многие люди создают оффшорные компании для защиты своих активов от кредиторов, истцов, адвокатов, членов семьи, бывших супругов и т. Д. В таких странах, как Соединенные Штаты, где люди подают в суд по собственной прихоти, просто наличие простой оффшорной корпорации может быть намного выгоднее, чем создание траста или оффшорного фонда. Вы можете получить достаточную защиту активов от иностранной корпорации.

Если вы создадите компанию в таком месте, как Сент-Китс и Невис, кому-то придется внести залог, прежде чем они смогут подать на вас в суд.Очевидно, морализаторство исходит из того, что вы останавливаете людей, у которых есть законные претензии.

Возможно.

Но проблема в том, что в США каждые 16 секунд подают иски. При таких темпах можно с уверенностью утверждать, что многие из этих судебных исков незаконны. И кому не нужна защита от такой неконтролируемой системы?

7. Избегайте налога на прирост капитала

Каждая страна уникальна, и в каждой стране действуют разные законы о налоге на прирост капитала.Этот пост не предназначен для предоставления налоговых советов, но, похоже, в некоторых странах разрешены структуры, с помощью которых вы можете избежать налога на прирост капитала посредством косвенной передачи активов.

Если вы являетесь гражданином США, вы не сможете избежать уплаты налога на прирост капитала, особенно если вы живете в Соединенных Штатах. Таким образом, в то время как другие страны могут иметь эту проблему, когда вы можете избежать прироста капитала путем передачи активов, это не вариант, юридически доступный для граждан США.

8. Снижение налоговой ставки

Я не могу согласиться с аргументом, что стремление к более низкой ставке налога неправильно.Я за более низкие налоговые ставки не только потому, что они мне выгодны, но и потому, что я понимаю, что есть причина, по которой другие страны предлагают более низкие налоговые ставки. Часто это делается для того, чтобы стимулировать развитие в своей стране. И кто такие США, чтобы говорить, что Литву или Эстонию нужно лишить бизнеса?