Факторинг простыми словами – полезная информация от Юнифактор

07.10.2020Во всех сегментах современного рынка фигурируют дебиторские задолженности, негативно сказывающиеся на финансовом состоянии производителей, поставщиков. Не всегда можно решить проблему посредством банковского кредитования из-за невыгодных условий, длительности оформлений. Сейчас есть отличная альтернатива этому финансированию. Устранить неудобства, связанные с несвоевременной оплатой, позволяют факторинговые услуги. Они предоставляются по нескольким схемам, могут использоваться в различных сделках. Стоит объяснить особенности факторинга простыми словами тем, кто еще не знаком с данным видом финансирования. Подробную консультацию специалистов вы всегда сможете получить в нашей компании «ЮниФактор».

Основные принципы факторинга простыми словами

В традиционной сделке участвуют две стороны: производитель или продавец и получатель. Если покупатель не имеет возможности оплатить поставку сразу, ему предоставляется рассрочка.

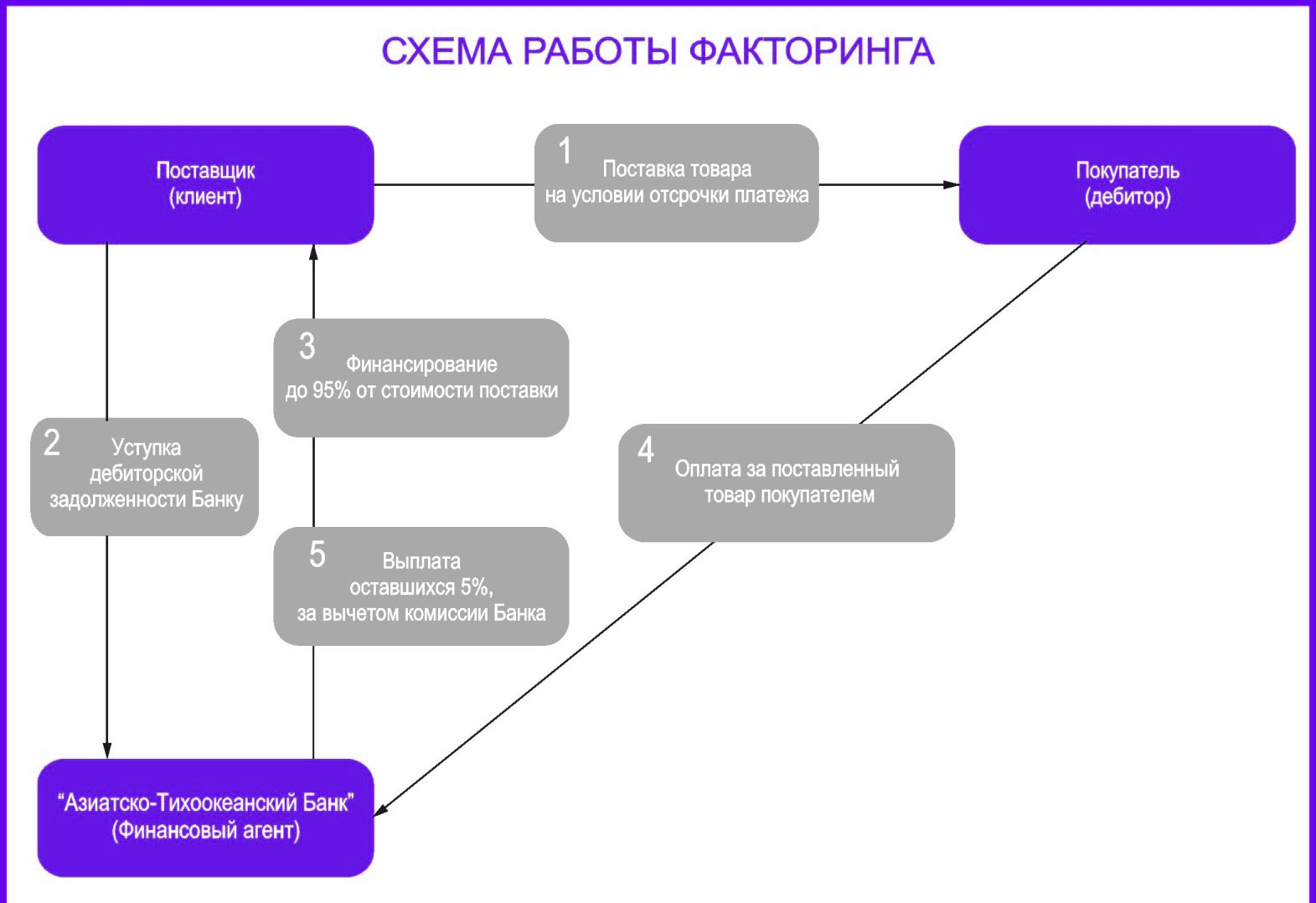

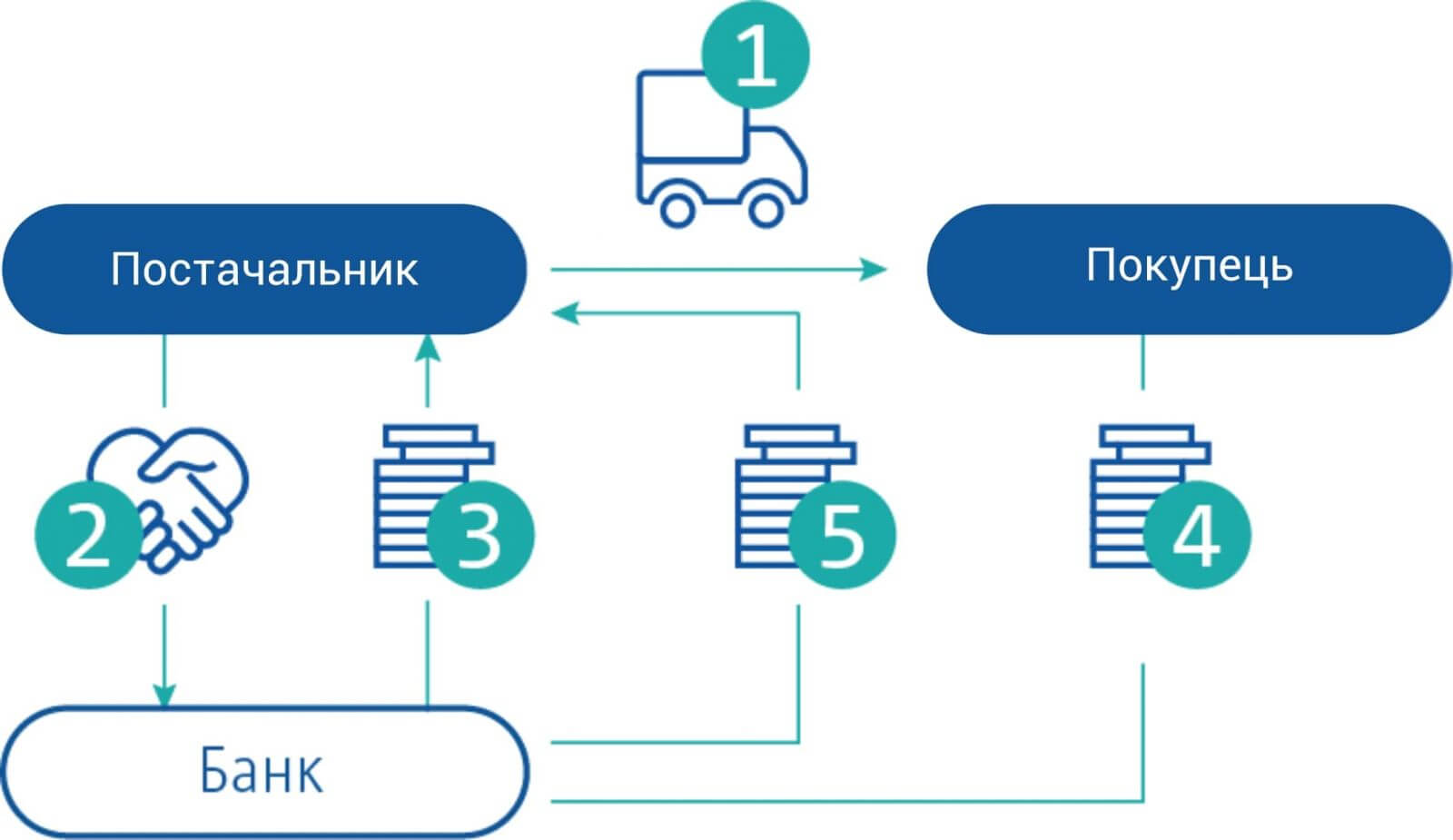

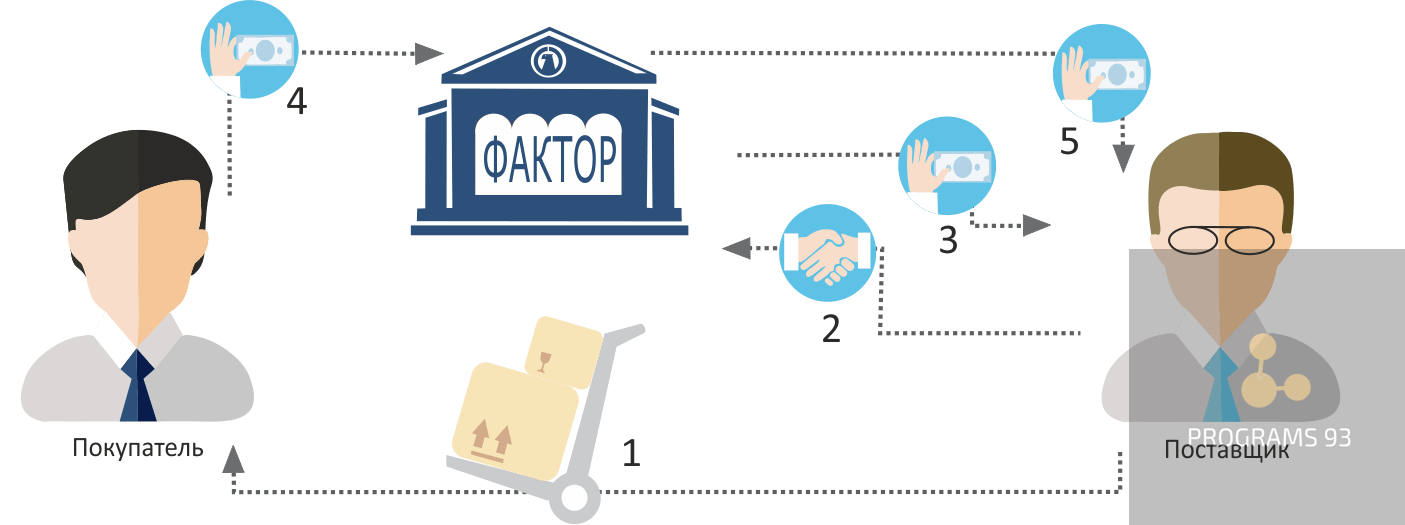

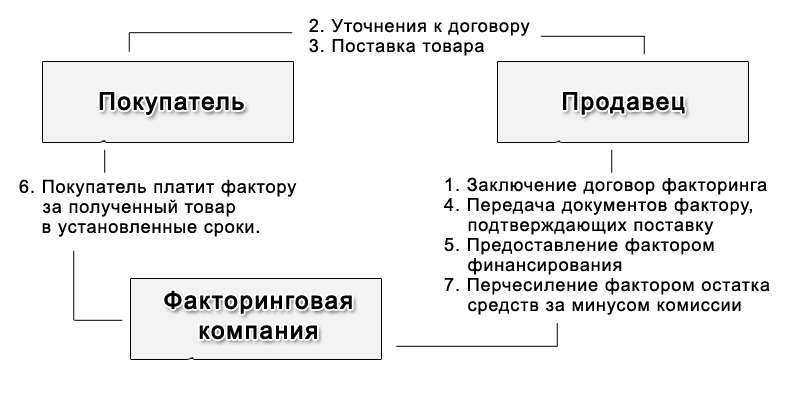

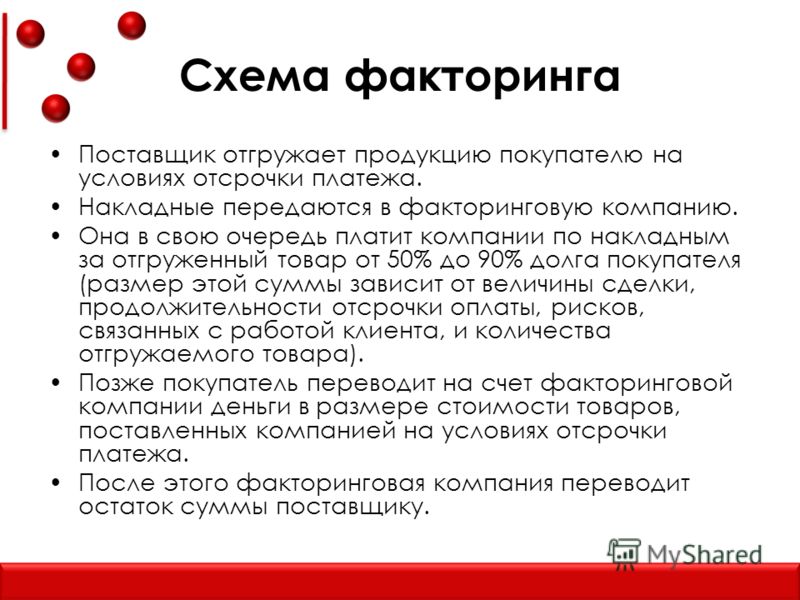

Все эти проблемы устраняются при участии третьей стороны, фактора. Он берет на себя финансирование сделки. Стандартная схема услуги выглядит следующим образом:

- Поставщик заключает с фактором договор о переуступке прав требования долга.

- Он предоставляет услугу или отгружает товар, соответствующую документацию отправляет фактору.

- Согласно договору на счет поставщика фактором перечисляется стоимость поставки в оговоренном объеме.

- Получатель услуги, продукции в указанные сроки погашает долг, перечисляя средства на счет факторинговой компании.

- После погашения задолженности из оставшейся суммы оплаты вычитаются комиссионные, поставщику перечисляются оставшиеся средства.

Современное факторинговое финансирование предоставляется в нескольких вариантах. Это позволяет выбрать оптимальную схему для конкретной сделки.

Основные виды факторинга

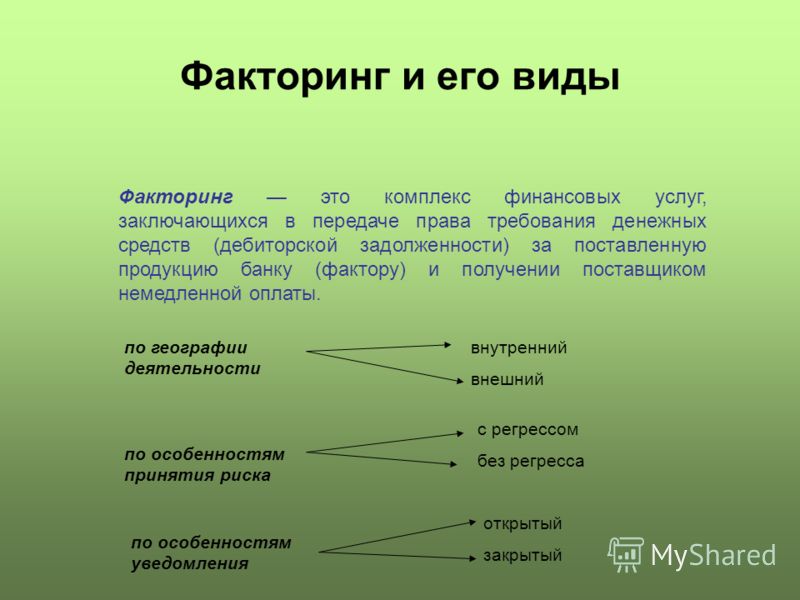

Сфера факторинга постоянно расширяется, что способствует росту его популярности. Данное финансирование бывает:

- Безрегрессным и с регрессом.

- Внутренним и международным.

- Открытым и скрытым и др.

Так, факторинг с регрессом исключает риски для кредитора. Если получатель не погашает долг, поставщику придется вернуть полученные от фактора средства. Безрегрессная схема такого возврата не предусматривает. Риски берет на себя факторинговая компания.

Помощью фактора могут воспользоваться участники международных торговых отношений. Это финансирование используется как для экспортных, так и для импортных поставок.

Удобство факторинга для участников сделки

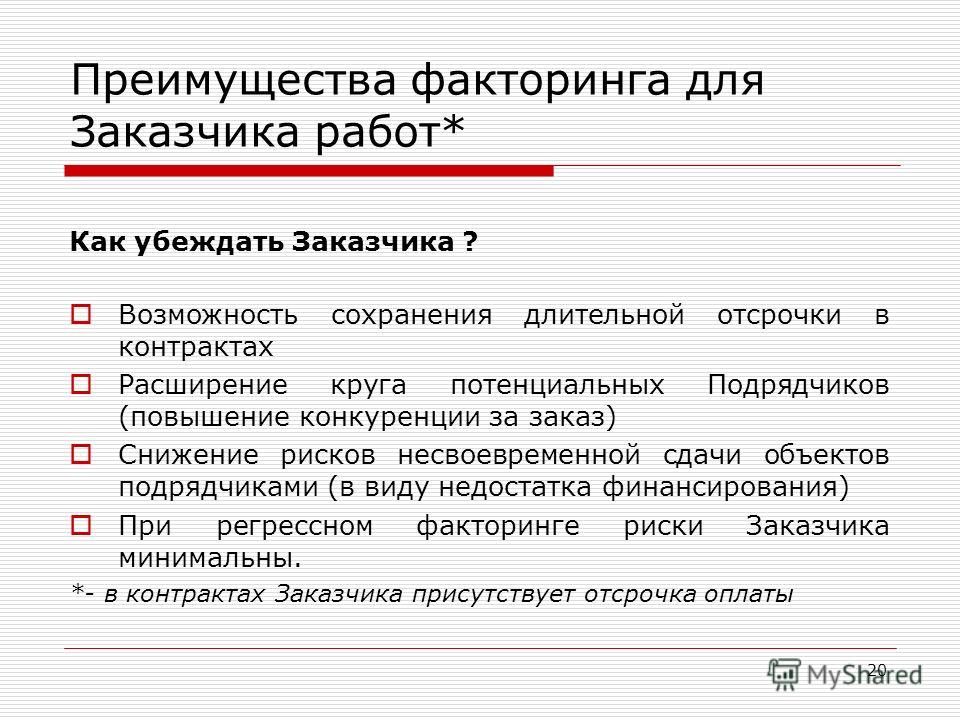

Существенным плюсом данных сделок является удобство для всех ее участников. Любая схема гарантирует оперативность финансовых операций, прозрачность. В удобстве факторинга для покупателей, продавцов и кредитора несложно убедиться:

- Покупатель получает отсрочку платежа, исключающую финансовые сложности, необходимость изымать средства из оборота.

- Поставщик сразу получает большую часть оплаты, которая может использоваться в хозяйственной деятельности.

- Фактор получает прибыль в виде комиссионных.

В целом факторинг улучшает условия для участников рынка, оказывает положительное влияние на экономику, способствует ее развитию.

В компании «ЮниФактор» вы сможете заказать любую услугу факторингового финансирования на выгодных условиях. Обращайтесь к нам любым удобным для вас способом – мы подберем оптимальное решение для вашей ситуации!

Что такое факторинг: простое и подробное объяснение, схема

Финансирование бизнеса » Услуги факторинга »

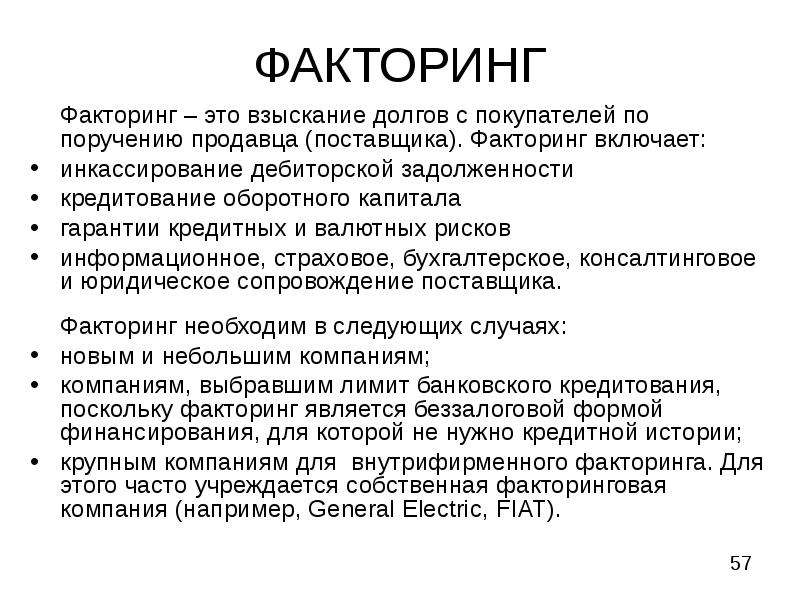

Факторинг представляет собой комплекс услуг, важнейшим звеном которого является уступка (продажа) дебиторской задолженности компании.

Факторинг простыми словами

Долги одних компаний перед другими — это нормальное и широко распространенное явление. Именно долги в пользу конкретной фирмы называются ее дебиторской задолженностью. Как она возникает?

Например, оптовый продавец может отгрузить покупателю партию товара, а покупаетель рассчитывается с ним не сразу, а через неделю (по тем или иным причинам). Или: консалтинговая фирма провела анализ бизнеса другой организации, представила свои рекомендации, полностью выполнив условия договора. Фирма-клиент, по тому же договору, должна провести оплату в течение 10 дней (не мгновенно).

Очевидно, что проволочки в оплате серьезно мешают бизнесу, снижая его устойчивость и способность к развитию. Возращаясь к самому простому примеру — торговле — пока покупатель не оплатил выставленный оптовиком счет, продавец не может приобрести новую партию товара для обслуживания других контрагентов.

Сущность факторинга как раз и заключается в ликвидации этих проволочек. Третье лицо (банк, специализированная факторинговая компания) выкупает обязательства покупателя, предоставляя продавцу «живые» деньги сразу после продажи товара. Разумеется, это делается не бесплатно — однако возможность бесперебойного функционирования бизнеса обычно позволяет легко «отбить» комиссию фактора.

Механизм факторинга

Механизм достаточно прост, сложности в понимании возникают в связи с необходимостью хорошо понимать роли участников сделки.

Их трое.

| Кредитор | Дебитор | Фактор | |

| Роль | Поставщик товаров или услуг | Покупатель, клиент кредитора | Банк или специализированная компания |

| Бесперебойный бизнес, привлекательность товара для покупателя за счет отсрочки, грамотное управление задолженностью | Получение отсрочки платежа | Комиссия за предоставленные услуги |

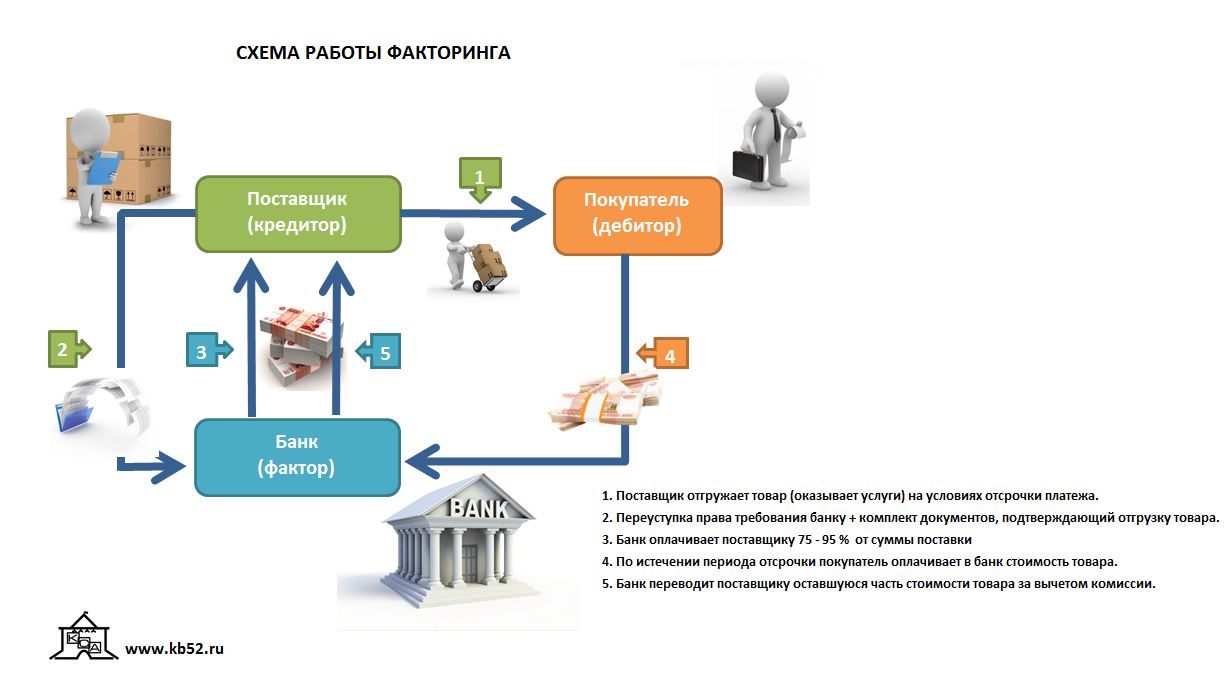

Вот обычные этапы процесса.

- Клиент факторинговой компании оказывает услуги или предоставляет покупателю товары и услуги с отсрочкой платежа.

- Клиент (продавец) передает фактору документы, подтверждающие факт появления дебиторской задолженности.

- Фактор покрывает большую часть задолженности (вплоть до 95%).

- Дебитор проводит оплату за товар или услуги.

- Кредитор и фактор проводят окончательные расчеты между собой: банк получает обратно свои деньги с дополнительной комиссией за услуги, продавец получает остаток полагающихся ему средств (5 — 30%).

Для окончательной ясности — ознакомьтесь со схемами.

Схема факторинга

Это наиболее простой вариант — закрытый тип. Фактор проводит расчеты только с кредитором.

В более сложном варианте — открытом — отношения есть между всеми тремя участниками. Покупатель рассчитывается уже с банком — то есть задолженность полностью устуается фактору.

Остальные этапы аналогичны первой схеме. Разумеется, различия в документообороте при этом достаточно существенны.

что это такое простыми словами + виды

Что такое факторинг? В чем его преимущество? Какие виды факторинга бывают и как правильно выбрать факторинговую компанию новичку?

Добрый день! С вами Эдуард Стембольский. Я больше десяти лет проработал финансистом в различных отечественных компаниях. Сегодня мы с вами поговорим о факторинге.

Мой профессиональный профиль – оптимизация дебиторской задолженности. Факторинг очень часто позволял мне избежать кассовых разрывов и нормализовать денежный поток предприятия.

Итак, если вы хотите, чтобы ваши деньги не «оседали» у контрагентов в самый неподходящий момент – читайте дальше.

1. Что такое факторинг — полный обзор понятия для новичков

В узком смысле, факторинг – это особый формат торгового кредитования. Более обширно понятие факторинга звучит следующим образом:

Факторинг — это беззалоговое предоставление денежных (оборотных) средств поставщику в ответ на переуступку им денежного требования к покупателю (возникающего в момент отгрузки товара или оказания услуги).

Новым собственником прав на востребование оплаты становится факторинговая компания (фактор). Важный момент – фактор получает «дебиторку», по которой не фиксировались нарушения условий оплаты. В противном случае он являлся бы коллектором. А это принципиально иное направление деятельности!

Более широкая трактовка понятия факторинга включает в себя также процессы оценки и страхования рисков неплатежей, которые зависят от того, насколько надежна компания-покупатель.

История возникновения факторинга

История факторинга берет свое начало в эпохе античности. Об этом, в частности, говорит происхождение термина от латинского facio, буквально переводящегося как «тот, кто делает».

Базовая причина формирования потребности в факторинге – развитие мировой торговли, предполагавшей существенный временной промежуток между отгрузкой продукции и оплатой.

В России факторинг получил развитие в начале «нулевых». Основными компаниями-факторами выступают отечественные банки. Российский факторинговый оборот в настоящий момент не превышает 0,5% от ВВП (в экономиках западных стран это показатель составляет от 2% до 20%).

Российский факторинговый оборот в настоящий момент не превышает 0,5% от ВВП (в экономиках западных стран это показатель составляет от 2% до 20%).

2. Зачем нужен факторинг и каковы его главные преимущества

Итак, выше мы разобрались с тем, что это такое «факторинг». Если дать определение факторингу простыми словами, то оно будет звучать следующим образом:

Факторинг – это получение денег поставщиком от фактора в срок, который короче чем тот, что предусмотрен контрактом на поставку товара.

Чаще всего фактор одномоментно выплачивает около 90% от стоимости товара. Остальная сумма поступает после того, как покупатель подтвердит получение продукции и отсутствие каких-либо претензий или осуществит оплату.

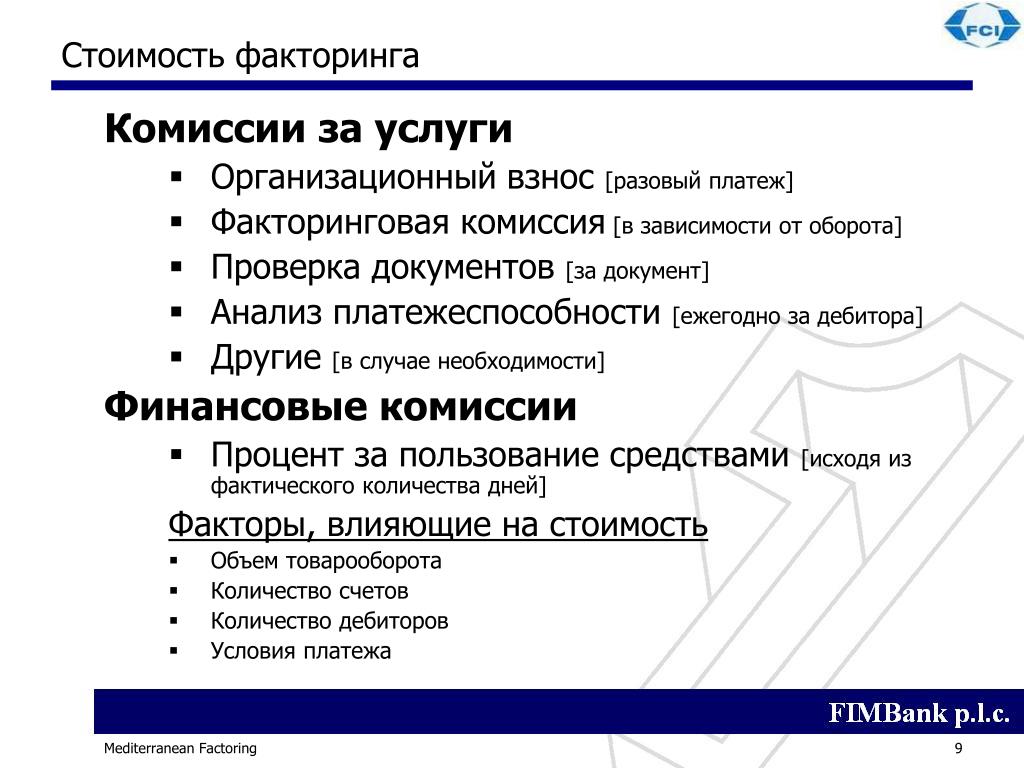

Разумеется, что условия факторинга предполагают оплату услуг фактора (в виде некоторой комиссии).

Потребность в подобной схеме может возникнуть в случае форс-мажора. Очень часто быстро нарастить оборотный капитал оказывается дешевле, используя различные схемы факторинга, чем прибегая к краткосрочным кредитам. А в отечественной практике доступ малых предприятий к заемным средствам существенно затруднен.

А в отечественной практике доступ малых предприятий к заемным средствам существенно затруднен.

Но может ли факторинг изначально закладываться в финансовые планы предприятия? Ответ утвердительный. Многие компании вынуждены прибегать к факторингу, работая в условиях «рынка покупателей».

Отсрочка платежа выступает как конкурентное преимущество, а повышение оборачиваемости оборотных средств достигается благодаря факторингу.

В отечественной практике факторинг часто встречается при оформлении поставок товаров и услуг от небольших фирм в адрес гигантских корпораций.

Крупные юридические лица нередко проявляют негибкость при договорной работе и готовы сотрудничать, лишь используя некое «шаблонное» соглашение на поставку.

Добиться изменения условий оплаты практически невозможно, этому противостоит бюрократия корпораций-гигантов, не желающая допускать прецедент изменения устоявшейся практики.

Важно!

Распространенная проблема в подобном случае – возникновение налоговых обязательств раньше поступления выручки, так как реализация признается по факту отгрузки товара.

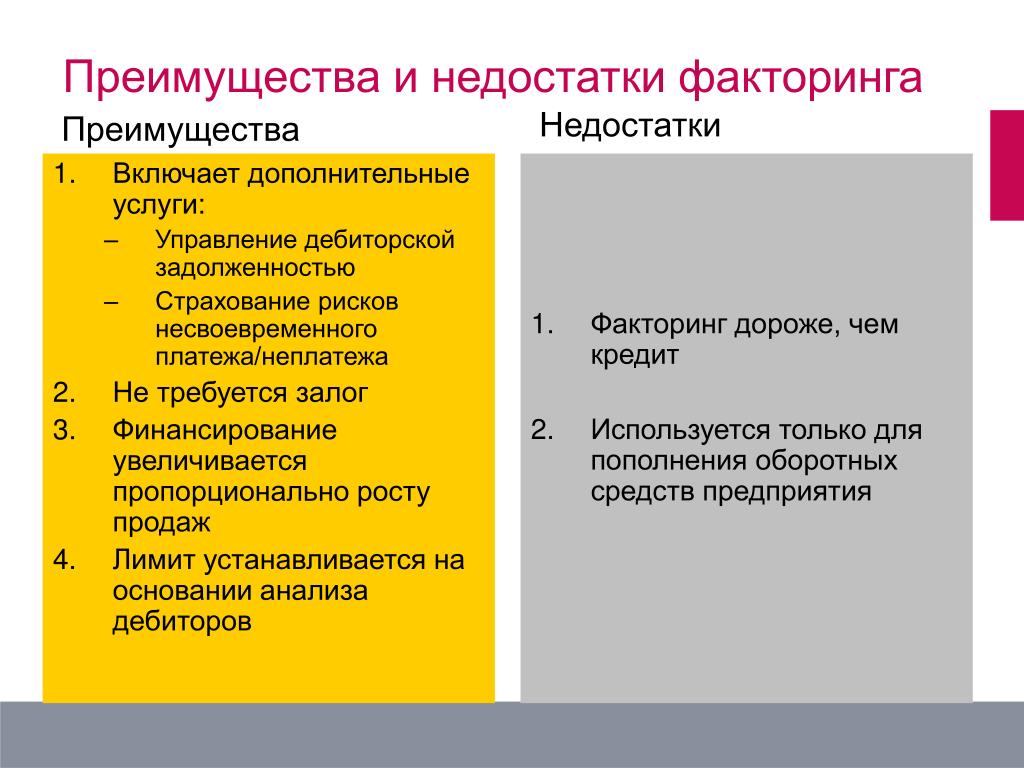

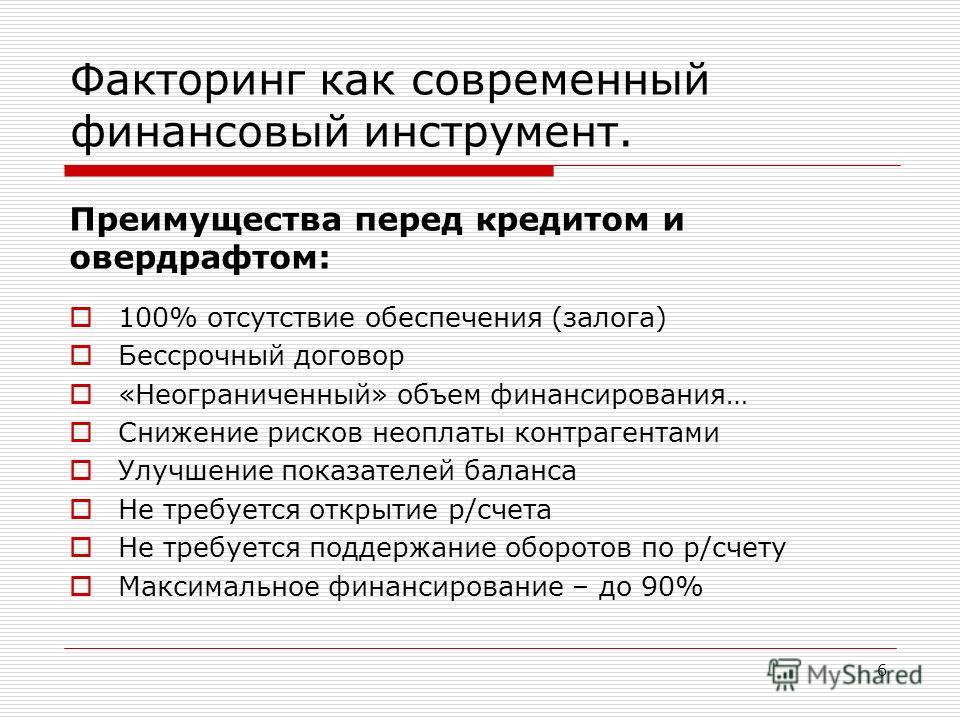

Факторингу присущи еще несколько преимуществ:

- в отличие от кредита, он не требует использования залога;

- факторинговая компания фактически проводит инкассацию задолженности клиента;

- договор факторинга – это в некотором смысле страховка от риска неплатежа.

Основные преимущества и недостатки факторинга представлены в таблице ниже. Анализ проведен на основе сравнения с банковским кредитом.

| № | Плюсы факторинга (+) | Минусы факторинга (-) |

| 1 | Факторинг гарантирует безостановочный оборот денежных средств | Услуга факторинга требует затрат (могут достигать 10% от суммы реализации) |

| 2 | Снижаются риски, сопряженные с дебиторской задолженностью | Факторинг теряет смысл при высокой ритмичности отгрузок и оплат |

| 3 | Появляется возможность предложить график оплаты, удобный для покупателя | В России высокие и «запутанные» тарифы |

3.

Основные виды факторинга и их особенности

Основные виды факторинга и их особенностиСуществуют множество разновидностей факторинга в зависимости от потребностей клиентов.

Основные виды факторинга следующие:

- открытый и закрытый;

- с регрессом и без регресса;

- внутренний и международный.

Ниже, я расскажу вам о каждом более подробно.

С точки зрения информирования участников факторинговой сделки о ее заключении различают открытый и закрытый (конфиденциальный) факторинг.

В первом случае покупатель получает информацию о том, что поставщик заключил договор с компанией-фактором. При этом счет-фактура оформляется соответствующим образом (делается запись о необходимости перечислить средства в пользу фактора).

Во втором, означает, что плательщик не уведомляется о том, что заключен факторинговый договор. Должник перечисляет средства в адрес поставщика, а тот, в свою очередь, выплачивает их фактору.

С позиции распределения рисков бывает факторинг с регрессом и факторинг без регресса.

Факторинг с регрессом, т.е. право регресса означает, что в случае нарушения должником условий контракта, фактор может вернуть поставщику неоплаченные счета и потребовать возврата кредита. В реальных условиях данное условие очень редко предусматривается в договорах.

Факторинг без регресса предусматривает, что фактор не только берет на себя риски неоплаты, но и обязуется покрыть все издержки своего клиента, сопряженные с взысканием долга (включая судебные).

С точки зрения резидентности участников факторинговой сделки выделяют внутренний факторинг и внешний (международный).

При внутреннем факторинге и поставщик, и покупатель, и фактор зарегистрированы в одной стране.

При международном факторинге участники сделки – резиденты разных стран. Для внешнего факторинга характерны долгосрочные договоры, предполагающие передачу фактору всей дебиторской задолженности какого-либо покупателя или все покупателей-резидентов конкретной страны.

Для внешнего факторинга характерны долгосрочные договоры, предполагающие передачу фактору всей дебиторской задолженности какого-либо покупателя или все покупателей-резидентов конкретной страны.

4. Как работает факторинг — 3 этапа факторинга

С позиции поставщика факторинговая сделка довольно проста. Учитывая невысокие риски, один из базовых критериев – расценки на услуги компании-фактора. Впрочем, некоторые нюансы мы рассмотрим ниже. Этапы факторинга с точки зрения факторинговой компании выглядят по-другому.

Этапы и схема работы факторинга:

Этап 1. Оценка потенциального клиента

На этом этапе анализируется работа потенциального клиента. Наибольшее внимание уделяется финансовому состоянию его дебиторов. Это сопряжено с тем, что основной риск фактора – невыполнение покупателем своих обязательств.

В процессе этой работы от поставщика запрашивается информация:

- о контрагентах;

- об условиях поставок и оплат;

- о фактах нарушений договорных обязательств.

Служба безопасности фактора должна проверить достоверность полученных данных. Также рассматривается кредитный рейтинг покупателей. По возможности исследуется информация о своевременности погашения им кредитов, полученных в банках.

Условия договора на поставку анализируются на соответствие условиям других подобных договоров, заключаемых на рынке. В случае наличия существенных отклонений анализируются их причины (это позволяет минимизировать вероятность возникновения злоупотреблений).

Также компания-фактор должна оценить вероятность возникновения рекламаций (претензий), исследовать подобные случаи и понять их причины.

Этап 2. Оформление факторинговой сделки

Заключение договора проводится после того, как фактор принимает решение обслуживать всю дебиторскую задолженность клиента или некоторую ее часть.

В договоре обязательно отражаются:

- условия и порядок финансирования,

- механизм передачи прав на дебиторскую задолженность,

- стоимость услуг и порядок расчетов.

Одновременно с этим фактор может принять решение о страховании риска неисполнение покупателем своих обязательств.

Этап 3. Контроль факторингового договора

Это очень важная часть деятельности факторинговой компании.

Постоянно ведется работа по ряду направлений:

- Анализ исполнения участниками сделки своих обязательств и формирование претензий в случае их нарушения.

- Мониторинг соответствия активов, задействованных при реализации договора факторинга, требованиям фактора, отраженным в договоре.

- Периодическая переоценка как самого клиента, так и его дебиторов. Особенно это касается тех предприятий, которые относятся к проблемным секторам национальных экономик.

5. Как правильно выбрать факторинговую компанию — 5 советов от эксперта

Ниже я расскажу вам, как правильно выбрать факторинговую компания, которой можно доверить работу с вашей дебиторской задолженность.

5 золотых советов для новичков:

- Определитесь, для чего вам нужны услуги факторинга. Если основная задача – решить проблему с конкретным контрагентом, то вам подойдет и достаточно узкий перечень услуг. В противном случае ищите того фактора, который согласится обслуживать всю вашу дебиторскую задолженность и работать с нестандартными поставками. Возможно, что это обойдется чуть дороже, но вы гарантированно не останетесь без оборотных средств.

- Не «зацикливайтесь» на банках, особенно если ваш оборот невелик. К сожалению, отечественные банкиры могут предоставлять крупным и мелким клиентам услуги разного качества. Понимая, что на вашем обороте не заработать много, они будут слишком долго рассматривать предоставляемые вами документы. В этом смысле небольшие факторинговые компании могут работать значительно более оперативно.

- Не ленитесь собрать отзывы о компании в «мировой паутине». Но не паникуйте, наткнувшись на негативные впечатления какого-либо одного клиента.

Психология человека устроена так, что, оставшись недовольным обслуживанием, он получает значительно более мощную мотивацию «наследить в Интернете».

Психология человека устроена так, что, оставшись недовольным обслуживанием, он получает значительно более мощную мотивацию «наследить в Интернете». - Оцените стоимость услуг. Два основных вопроса в данном случае – это размер комиссии фактора и существование или отсутствие комиссии за просрочку платежа покупателем.

- Поинтересуйтесь возможностью использовать электронный документооборот и электронную подпись. На практике это может ускорить поступление денег на несколько дней.

6. Заключение

Итак, в этой статье мы ознакомились с вами с таким инструментом как факторинг, разобрались с тем, как с его помощью улучшить процесс управления оборотным капиталом и сформулировали положения, которые помогут выбрать факторинговую компанию для сотрудничества.

Однако при формировании денежного потока может использоваться еще ряд механизмов, повышающих эффективность работы предприятия. Следите за выходом новых статей на нашем сайте. Со временем мы расскажем про каждый из них.

Со временем мы расскажем про каждый из них.

И в заключении предлагаю вам посмотреть интересное видео о том, как работает факторинг на примере промо-ролика компании Лайф Факторинг.

Своими мнениями по теме делитесь в комментариях и не забывайте ставить лайки! Всего вам доброго!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Факторинг с регрессом простыми словами, регрессный факторинг дебиторской задолженности

Факторинг с регрессом — наиболее популярный вид договора факторинга в России, который часто используется банками. Регрессный факторинг — это выдача компанией-фактором денежных средств клиенту под залог дебиторской задолженности. Условия факторинговой сделки идеально подходят для поставщиков и покупателей, которые работают на условиях отсрочки платежа. Можно сказать, что это альтернатива кредитованию для юридических лиц — также идет выдача денег про ежемесячную ставку.

Преимущества факторинга над банковским кредитом в том, что кредитная история клиента и обороты компании неважны. Эти условия дают возможность вернуть деньги в оборотный капитал даже тем компаниям, которые находятся на грани банкротства. Причем быстро вернуть — через неделю после подписания договора, в то время как решения банка приходится ждать до 7 месяцев. Если вы решили взять кредит в банке, приберегите силы и время для нескончаемых поездок в банк, а также нервы для нудного сбора документов. После всего этого не расслабляйтесь —не факт, что банк одобрит вашу заявку.

После всего этого не расслабляйтесь —не факт, что банк одобрит вашу заявку.

Регресс в факторинге означает, что риск невыплаты дебитором долга лежит на кредиторе. Если простыми словами, то это значит, что если дебитор не выплатит долг в течение установленного срока, то факторинговая компания будет спрашивать его с клиента, то есть кредитора. Далеко не у каждой компании достаточно опыта работы с дебиторкой, чтобы взять риски невыплаты долга на себя, поэтому так распространен регрессивный факторинг дебиторской задолженности.

Схема работы:

- Компания заключает с клиентом договор, после чего клиент доставляет товар покупателю на условиях отсрочки платежа, а должник уведомляется о переуступке права требования долга.

- Факторинговая компания выплачивает клиенту оговоренную сумму — она может достигать 90% от суммы дебиторки.

- Должник переводит деньги за товар на счет компании-фактора.

- Фактор выплачивает оставшуюся сумму, вычитая свою комиссию.

При факторинге с правом регресса должник защищен от просрочек выплат по долгу со стороны покупателя, потому что получает единовременно до 90% от суммы дебиторской задолженности. Фактор не только страхует поставщика от несвоевременных выплат покупателя, но и берет на себя работу по управлению дебиторской задолженностью, снимая с клиента обязанностей по скучной бумажной волоките и оказывая услуги бухгалтерского, юридического, налогового сопровождения и обслуживания счета по сделке.

Факторинг что это такое простыми словами

Заниматься бизнесом или частным предпринимательством, не прибегая к займам или кредитам, практически невозможно. Даже у финансово устойчивых компаний не всегда получается работать, не имея краткосрочных или долгосрочных дебиторских задолженностей. Поэтому, большинство компаний выбрало кредитование по принципам факторинга. Но, чтобы принять такое решение, необходимо знать, факторинг что это такое простыми словами, о чём мы и поговорим в этой статье.

Что такое факторинг

Так как тема этой статьи, что такое факторинг, наша задача, рассказать, как можно подробнее не только саму терминологию, но и выгодно ли это будет заёмщику. Факторингом является, так называемый, займ без залога, иначе говоря, беззалоговое кредитование. В рамках факторинга, банк предоставляет своим клиентам отсрочку платежа по закупке сырья или оборудования по производству готовой продукции.

Сюда же могут входить и иные финансовые расходы для бесперебойной деятельности предприятия. Такая разновидность финансирования позволяет большинству производств, не смотря на задолженности перед поставщиками или работниками, не останавливать производства.

Но, откуда же берутся

деньги для оплаты всех нужд компании? Эту часть вопроса берёт на себя банк. Он

погашает сумму долга за клиента, а тот в свою очередь, обязан вернуть эту

сумму, разумеется, с процентами. В итоге, обе стороны, можно сказать, находятся

в выгодном положении. Сначала, заёмщик, так как, долг за него погашает банк, не

требуя заложить имущество. А затем банк, в который предприниматель обязан

вернуть всё до копеечки, ещё и с процентами.

Сначала, заёмщик, так как, долг за него погашает банк, не

требуя заложить имущество. А затем банк, в который предприниматель обязан

вернуть всё до копеечки, ещё и с процентами.

Конечно, все коммерческие организации, предоставляющие подобные услуги, предоставляют рассрочку платежей. Таким образом, компания-заёмщик не ощутит больших финансовых расходов в виде единовременного погашения долга перед банков в полной мере. Исходя из всего вышесказанного, можно сделать вывод, что брать в долг у МФО или банков по принципу факторинга достаточно выгодно.

Договор факторинга: что это простыми словами

Вы наверное уже догадались, что такое договор факторинга, но всё-таки, для убеждения, не мешает объяснить простыми словами, что это значит. Понятно, что на «честном слове» факторинг работать не будет. У банка должны быть гарантии возврата средств. Ведь, как мы уже говорили, это вид кредитования, без залога. И потом, чтобы сделка состоялась, должны быть соблюдены определённые условия. Почитайте, что нужно для одобрения кредита, прежде чем обращаться в банк с подобным запросом.

Почитайте, что нужно для одобрения кредита, прежде чем обращаться в банк с подобным запросом.

И потом, каждый банк по-своему строит «политику» факторинга. Кто-то, анализируя риски, выставляет большие проценты при погашении кредита, кто-то, короткие сроки и дополнительные условия, в случае несоблюдения условий договора заёмщиком. Кроме того, банк сначала проверяет кредитную историю предприятия и его рейтинги на рынке сбыта. Потому как, на момент заключения сделки факторинга, компания может иметь один или несколько задолженностей в других банках, или почти не иметь продаж, что лишает их прибыли, а значит, возможности, вовремя погасить долг.

Таких особенностей и

тонкостей огромное количество. Нужно понимать, что банк, можно сказать, за Вас,

будет расплачиваться с основными долгами фирмы. Платить поставщикам по

выставленным счетам, выдавать заработную плату работникам, хотя бы какой-то

процент, чтобы избежать кадрового голода на предприятии, а вследствие и его

разорения.

Есть случаи, когда руководство банка, по решению суда, за неуплату долга по факторингу, замораживала счета компании и отписывала всё имущество и оборотные средства компании на свой баланс. Всё-таки, лучше избежать срочной займа в день обращения, даже на таких выгодных, на первый взгляд, условиях, как факторинг. Потому что, как бы это не звучало, но никогда не знаешь, что будет завтра. Тем не менее, пока банк имеет лицензию, долг ему всё равно придётся выплатить. Теперь вы знаете значение слова факторинг что это такое простыми словами

Факторинг что это простыми словами

Доступный способ объяснения того, что такое факторинг, нужен многим начинающим предпринимателям, которые ещё далеки от мира финансов. Перемещение денег в пространстве и времени — процесс сложный и разносторонний. Он нуждается в пояснениях без использования специфической терминологии.

Что такое факторинг простыми словами

Этот термин происходит от английского слова factor. Обычно в обиходе и в научной литературе это понятие используется в качестве обозначения сил, механизмов и явлений, влияющих на объект. Факторинг — это финансовый процесс, в котором его субъекты создают для себя новый фактор. В его роли выступает особый посредник, который и называется фактором.

Обычно в обиходе и в научной литературе это понятие используется в качестве обозначения сил, механизмов и явлений, влияющих на объект. Факторинг — это финансовый процесс, в котором его субъекты создают для себя новый фактор. В его роли выступает особый посредник, который и называется фактором.

По сути это финансовая операция, которая совершается с участием трёх лиц:

- фактор;

- поставщик или кредитор;

- покупатель или дебитор.

Факторинг обеспечивает бесперебойное финансирование торговой деятельности и возможность увеличения объемов поставок

Ключевым лицом в этой цепочке является, конечно, фактор. Это специальная компания, осуществляющая услуги подобного рода, или банк. Функция фактора или, если проще, то посредника заключается в том, что он выкупает дебиторскую задолженность, которая обычно не превышает полугодового периода. В результате другие стороны получают возможность проводить операции по купле-продаже товара. За свои услуги фактор берёт проценты от сделки и комиссию.

За свои услуги фактор берёт проценты от сделки и комиссию.

Финансовый механизм факторинга направлен на ускорение оборота средств.

В качестве фактора могут выступать и два лица. Одно берёт на себя оплату задолженности, а другое, например, предоставляет площадки для совершения сделки.

Для чего он нужен

Факторинг — это финансовый манёвр, позволяющий ускорить процессы поставок и оплат по ним. Выгоду от такой сложной и громоздкой процедуры получают обычно все стороны:

- Фактор зарабатывает деньги на данных услугах. Неудивительно, что в таком качестве часто выступают банки, поскольку их функция состоит в том, чтобы концентрировать и направлять финансовые потоки.

- Поставщик получает деньги сразу после отгрузки товара, а порой и в качестве предоплаты. Это позволяет активизировать сделки предприятия.

- Покупатель часто с помощью этой схемы приобретает саму возможность покупки нужного товара.

При наличии задолженностей или отсутствия оборотных средств без посредников проводить подобные операции бывает невозможно.

При наличии задолженностей или отсутствия оборотных средств без посредников проводить подобные операции бывает невозможно.

Факторинг позволяет эффективно управлять дебиторской задолженностью

Применение факторинга на предприятии особенно ценно для небольших и молодых фирм, находящихся в стадии роста выручки, поскольку возможно получение заёмных средств без предоставления имущественного залога.

Договор

Он заключается сразу между всеми участниками сделки. Поскольку это денежная операция с посредником, осуществляющим кредитование, то в договоре, кроме предмета, прав и обязанностей сторон, указываются:

- все стадии и механизмы осуществления финансовых процедур;

- величина кредита;

- процесс передачи задолженности;

- порядок расчётов между участниками;

- сроки разных стадий.

Факторинг обеспечивает страхование рисков неплатежей.

Так в договоре отражаются основные моменты факторинговой сделки.

Видео: что такое факторинг

Многоступенчатые операции с посредниками — это реалии нашего времени, позволяющие найти выход из сложной ситуации, активизировать производственный процесс, начать развитие дела с малых капиталов. Так что факторинг — это одновременно бизнес, стимул развития и помощь тем, кто попал в сложную ситуацию.

Что такое факторинг простыми словами

12.05.2020Новости партнеровПросмотров: 307В данной статье будет описано, что такое факторинг, какие бывают схемы, этапы и виды факторинга, а так же его преимущества и недостатки и как выбрать факторинговую компанию.

Что такое факторинг

В переводе с английского языка факторинг означает – торговый агент, посредник. Как видно из перевода, данную услугу предоставляет посредническая компания предлагающая комплекс финансовых услуг для производителей товаров и оптовых покупателей, которые ведут торговую деятельность. При этом покупатели не оплачивают товар сразу, а, как правило, после реализации продукции, а посредник является гарантом честной сделки.

При этом покупатели не оплачивают товар сразу, а, как правило, после реализации продукции, а посредник является гарантом честной сделки.

Что такое факторинг простыми словами

А теперь рассмотрим что такое факторинг простыми словами.

Проще говоря, в таких финансовых сделках участвуют:

- Продавец товара или услуги;

- Покупатель товара или услуги;

- Компания предоставляющая финансы.

Существует простая схема взаимодействия всех трёх сторон. Она работает уже много десятилетий и работает таким образом:

- Заключение договора между поставщиком и компанией посредником;

- Передача торговому агенту информации об отгрузке товара или выполнения заказной покупателем услуги;

- Передача посредником денежных средств за товар или услугу продавцу;

- Оплата покупателем торговому агенту всей суммы за товар или услугу.

Этапы факторинговой сделки

Посредническая компания проводит определённую работу, которая состоит из нескольких этапов, а именно:

- Проведение предварительной проверки.

Специалисты компании проверяют продавца и покупателя на предмет честности ведения бизнеса, на прозрачность сделки, а так же оценивают возможные риски в случае подписания договора;

Специалисты компании проверяют продавца и покупателя на предмет честности ведения бизнеса, на прозрачность сделки, а так же оценивают возможные риски в случае подписания договора; - Оформление всех документов. Подписывается договор факторинга с продавцом о предоставлении денежных средств за товар или услугу, которые получит покупатель, в котором описываются все условия сотрудничества;

- Осуществление финансирования компании предлагающей товар или услуг. Продавец отгружает товар или проводит заказную услугу, а посредник, после предоставления накладных переводит денежные средства;

- Получение денежных средств от покупателя. После того как товар или услуга получены посредник получает денежные средства с покупателя.

Виды факторинга

Существует несколько видов таких сделок, которые делятся таким образом:

- Информированность второй стороны сделки. Существует открытая и закрытая сделка. При открытой, продавец заранее сообщает покупателю о том, что в сделке есть посредник, а при закрытой сообщает банковские реквизиты посредника для перечисления денежных средств уже после совершения услуги или отгрузки товара;

- Распределение рисков.

Есть регрессный и безрегрессный вариант. При первом варианте все риски на стороне продавца, а при втором – на стороне посредника;

Есть регрессный и безрегрессный вариант. При первом варианте все риски на стороне продавца, а при втором – на стороне посредника; - Местонахождение участников. Существует внутренний и международный вариант. При первом все стороны находятся в одной стране, а во втором варианте все три участника в двух и более.

Преимущества и недостатки

Для продавца и покупателя в такой сделке есть масса преимуществ:

- Отсутствие финансовых рисков;

- Бесперебойный оборот денежных средств;

- Рост продаж для одних и увеличение закупок для вторых;

- Значительное увеличение доходов;

- Повышение конкурентоспособности;

- Осуществляется оптимальное использование оборотных средств.

Недостатков при таких сделках практически нет. Все финансовые риски, как правило, ложатся на компанию посредника.

Как выбрать факторинговую компанию

Для проведения подобной сделки необходимо обращаться только к опытным посредникам, имеющим большой опыт и отличную репутацию по проведению таких финансовых услуг.

Что такое факторинг? | Торговое финансирование

Что такое факторинг?

Факторинг , факторинг дебиторской задолженности или дебиторское финансирование, когда компания покупает долг или счет-фактуру у другой компании. Факторинг также рассматривается как форма дисконтирования счета на многих рынках и очень похожа, но только в другом контексте. При этой покупке дебиторская задолженность дисконтируется, чтобы позволить покупателю получить прибыль после погашения долга.По сути, факторинг передает право собственности на счета другой стороне, которая затем погоняет за долгом.

Факторинг, таким образом, освобождает первую сторону от долга на сумму, меньшую, чем общая сумма, обеспечивающая их оборотным капиталом для продолжения торговли, в то время как покупатель, или фактор, выплачивает задолженность на полную сумму и прибыль после ее выплаты. Фактор обязан уплатить дополнительные сборы, обычно небольшой процент, после погашения долга. Фактор может также предложить скидку стороне-должнику.

Фактор может также предложить скидку стороне-должнику.

Факторинг — очень распространенный метод, используемый экспортерами для ускорения движения денежных средств. Этот процесс позволяет экспортеру получить до 80% стоимости счета-фактуры в момент доставки товаров и при выставлении счета-фактуры.

Что такое… Форфейтинг ?

Форфейтинг (обратите внимание на написание) — это покупка дебиторской задолженности экспортера — суммы, которую импортер должен экспортеру — со скидкой путем оплаты наличными.Покупателю дебиторской задолженности или форфейтер теперь должен заплатить импортер для погашения долга. Это обычный процесс, используемый для ускорения цикла движения денежных средств и снижения рисков для экспортера на 100% стоимости долга.

Поскольку дебиторская задолженность обычно гарантируется банком импортера, форфейтер освобождает экспортера от риска неплатежа импортером . Когда форфейтер покупает дебиторскую задолженность экспортера напрямую у экспортера, это называется первичной покупкой.Технически дебиторская задолженность становится формой долгового инструмента, который может быть продан на вторичном рынке как векселей или векселей , это называется вторичной покупкой.

Когда форфейтер покупает дебиторскую задолженность экспортера напрямую у экспортера, это называется первичной покупкой.Технически дебиторская задолженность становится формой долгового инструмента, который может быть продан на вторичном рынке как векселей или векселей , это называется вторичной покупкой.

Что такое …?

Чтобы помочь более детально понять, что такое торговое финансирование, мы разделили определение на ключевые секторы индустрии торгового финансирования и те, которые мы стремимся охватить. Нажмите одну из кнопок ниже.

Торговое финансирование Введение Финансирование цепочки поставок Факторинг (и форфейтинг) Структурированное товарное финансирование

Экспортное и агентское финансирование Предэкспортное финансирование Исламское финансирование Страхование торговых кредитов и политических рисков

Бесплатная пробная версия

Чтобы узнать больше о торговом финансировании и о том, что мы можем вам предложить, свяжитесь с нами по адресу subscriptions@tradefinanceanalytics. com или позвоните по телефону +44 (0) 20 7779 8721.

com или позвоните по телефону +44 (0) 20 7779 8721.

Чтобы запросить бесплатную пробную версию, нажмите кнопку ниже.

Бесплатная пробная версия

Финансирование заказов на поставку, факторинг дебиторской задолженности

Определение факторинга

Факторинг — это финансовая услуга, при которой коммерческое предприятие продает свою дебиторскую задолженность третьей стороне со скидкой для мобилизации средств. Он отличается от дисконтирования по счету. Концепция дисконтирования счета включает в себя получение скидки по счету по определенной ставке для получения средств, тогда как концепция факторинга шире. Факторинг предполагает продажу всей дебиторской задолженности стороннему агентству.Такое агентство называется фактором.

Концепция факторинга

Продавец осуществляет продажу товаров или услуг и выставляет на них счета-фактуры. Затем предприятие продает все свои счета третьей стороне, называемой фактором. Фактор платит продавцу за вычетом некоторой скидки из стоимости счета-фактуры. Ставка дисконтирования при факторинге составляет от 2 до 6 процентов. Однако фактор не производит оплату всех счетов сразу продавцу. Скорее, он выплачивает только от 75 до 80 процентов стоимости счета после вычета скидки.Оставшиеся 20–25 процентов стоимости счета оплачиваются после того, как фактор получает платежи от клиентов продавца. Это называется факторным резервом.

Ставка дисконтирования при факторинге составляет от 2 до 6 процентов. Однако фактор не производит оплату всех счетов сразу продавцу. Скорее, он выплачивает только от 75 до 80 процентов стоимости счета после вычета скидки.Оставшиеся 20–25 процентов стоимости счета оплачиваются после того, как фактор получает платежи от клиентов продавца. Это называется факторным резервом.

Типы факторинга

Существуют различные типы факторинга, такие как регресс и без регресса, аванс и срок погашения, полный факторинг, раскрытый и нераскрытый, внутренний и международный.

Функции фактора

Фактор выполняет следующие функции:

Ведение книги продаж

Фактор отвечает за ведение книги продаж клиента.Таким образом, фактор заботится обо всех торговых сделках клиента.

Финансирование

Фактор финансирует клиента, покупая всю дебиторскую задолженность.

Кредитная защита

В случае факторинга без права регресса риск неплатежа или безнадежной задолженности лежит на факторе.

Взыскание денег

Фактор выполняет обязанности по взысканию денежных средств с дебиторов клиента. Это позволяет клиенту сосредоточиться на основных областях бизнеса вместо того, чтобы тратить силы на сбор денег.

Процесс факторинга

В процессе факторинга участвуют следующие шаги:

- Продавец продает товары покупателю и выставляет счет-фактуру клиенту.

- Затем продавец отправляет счет фактору для финансирования. Фактор проверяет счет.

- После проверки фактор выплачивает клиенту / продавцу от 75 до 80 процентов.

- Фактор затем ожидает, пока покупатель произведет ему платеж.

- При получении платежа от клиента фактор выплачивает клиенту оставшуюся сумму.

- Комиссионные, взимаемые фактором, или проценты, взимаемые фактором, могут быть авансовыми, т. Е. Авансом, или могут быть просроченными. Это зависит от типа факторингового соглашения.

- В случае факторинговых услуг без права регресса фактор риска несет риск безнадежной задолженности, поэтому в этом случае ставка комиссии по факторингу будет сравнительно выше.

- Размер комиссии по факторингу, факторный резерв, процентная ставка — все это договорная. Они решаются в зависимости от финансового положения клиента.

Преимущества факторинга

Преимущества следующие:

- Снижает кредитный риск продавца.

- Цикл оборотного капитала проходит гладко, поскольку фактор немедленно предоставляет средства по счету.

- Ведение книги продаж по фактору приводит к снижению затрат.

- Повышает ликвидность и денежный поток в организации.

- Это приводит к улучшению кассовой наличности. Это помогает бизнесу своевременно расплачиваться с кредиторами, что помогает договориться о более выгодных условиях дисконтирования.

- Снижает потребность во введении нового капитала в бизнес.

- Имеется экономия на административных расходах или стоимости инкассо.

Недостатки факторинга

Ниже приведены недостатки:

- Факторинговый сбор денег от имени компании может привести к стрессу в компании и отношениях с клиентами.

- Стоимость факторинга очень высока.

- Плохое поведение фактора по отношению к дебиторам может подорвать репутацию компании.

- Факторы часто позволяют избежать ответственности за рискованных должников. Так что бремя управления таким должником всегда лежит на компании.

- Компания должна показать все подробности о клиентах компании и продажах фактору.

Заключение

Таким образом, факторинг является важной частью бизнеса, особенно для крупных предприятий. Однако при разумном использовании и на благо компании это может помочь бизнесу значительно вырасти1–4

Рекомендации1.

Определение Факторинга — Энциклопедия малого бизнеса предпринимателя. Предприниматель. [Источник]2.

Факторинг: бесшумные функции, типы, шаги, преимущества и ограничения. Ваша библиотека статей. [Источник]3.

Факторинговые функции | ООО «Факторинг Финанс». Факторинговое финансирование. [Источник]4.

Сингх Н. 8 важнейших видов факторинга. Сохранить статьи. [Источник]

8 важнейших видов факторинга. Сохранить статьи. [Источник]Определение факторинга — Энциклопедия малого бизнеса предпринимателей

Определение: Метод финансирования, при котором владелец бизнеса продает дебиторскую задолженность со скидкой стороннему источнику финансирования для привлечения капитала

Одна из старейших форм финансирования бизнеса, факторинг — это инструмент управления денежными средствами, который предпочитают многие компании.Факторинг — это очень часто встречается в определенных отраслях, например, в швейной промышленности, где длинная дебиторская задолженность является частью делового цикла.

В типичном факторинговом соглашении клиент (вы)

продажа, доставляет товар или услугу и выставляет счет. В

фактор (источник финансирования) покупает право на получение

счет-фактуру, согласившись оплатить вам его номинальную стоимость за вычетом

скидка — обычно от 2 до 6 процентов. Фактор платит 75 процентов

80 процентов от номинальной стоимости немедленно и пересылает оставшуюся часть

(за вычетом скидки), когда платит ваш клиент.

Потому что факторы предоставляют кредит не своим клиентам, а их клиентов клиентов, они больше заботятся о клиентах платежеспособность, чем финансовое положение клиента. Это означает компания с кредитоспособными клиентами может иметь возможность учитывать, даже если он не может претендовать на получение ссуды.

Когда-то использовавшийся в основном крупными корпорациями, факторинг становится более распространенный. Тем не менее, множество заблуждений о факторинге оставаться.

Факторинг не является ссудой; это не создает ответственности на

баланс или обременение активов.Это продажа актива — в

в этом случае счет-фактура. И хотя факторинг считается одним из

самые дорогие формы финансирования, это не всегда так. Да,

когда вы сравниваете размер ставки дисконтирования с

процентные ставки банки взимают, факторинг стоит дороже. Но если ты не можешь

претендовать на получение ссуды, неважно, какая процентная ставка.

Факторы также предоставляют услуги, которых банки не предоставляют: они обычно принимают

значительную часть бухгалтерской работы для их

клиентов, помогаем с проверками кредитоспособности и составляем финансовые отчеты для

дайте вам знать, где вы стоите.

Идея о том, что факторинг — это последняя попытка компаний вот-вот погибнет — еще одно заблуждение. Уолт Плант, региональный менеджер Altres Financial, национальной факторинговой фирмы, базирующейся в Солт-Лейк-Сити утверждает обратное: «Большинство предприятий с которыми мы имеем дело, находятся в восходящем цикле, проходя через чрезвычайно быстрый рост ». Плант говорит, что вы можете быть кандидатом на факторинг, если ваша компания регулярно выставляет коммерческие счета и вы можете получить выгоду от сокращения сроков погашения дебиторской задолженности. выдающийся.Факторинг может предоставить вам денежные средства, необходимые для финансирования роста или воспользоваться скидками на раннюю оплату поставщиков предлагает.

Факторинг — краткосрочное решение; большинство компаний учитывают

два года или меньше. Плант говорит, что роль этого фактора — помочь клиентам

перейти на традиционное финансирование. Факторы перечислены в

телефонный справочник и часто рекламируют в отраслевой торговле

публикации. Ваш банкир может порекомендовать вам фактор.

Найдите кого-то, кто разбирается в вашей отрасли, может

настроить пакет услуг для вас и иметь финансовые

ресурсы, которые вам нужны.

Ваш банкир может порекомендовать вам фактор.

Найдите кого-то, кто разбирается в вашей отрасли, может

настроить пакет услуг для вас и иметь финансовые

ресурсы, которые вам нужны.

Определение коэффициента

Что такое фактор?

Фактор — это посредник, который предоставляет компаниям денежные средства или финансирование путем покупки их дебиторской задолженности. Фактор — это, по сути, источник финансирования, который соглашается оплатить компании стоимость счета за вычетом скидки на комиссионные и сборы. Факторинг может помочь компаниям улучшить свои краткосрочные потребности в денежных средствах, продав их дебиторскую задолженность в обмен на вливание денежных средств от факторинговой компании.Эта практика также известна как факторинг, факторинговое финансирование и финансирование под дебиторскую задолженность.

Ключевые выводы

- Фактор — это, по сути, источник финансирования, который соглашается оплатить компании стоимость счета за вычетом скидки на комиссионные и сборы.

- Условия, установленные фактором, могут отличаться в зависимости от его внутренней практики.

- Фактор больше касается кредитоспособности стороны, выставившей счет, чем компании, у которой он приобрел дебиторскую задолженность.

Как работает фактор

Факторинг позволяет бизнесу получить немедленный капитал или деньги на основе будущего дохода, относящегося к определенной сумме, причитающейся по дебиторской задолженности или бизнес-счету. Дебиторская задолженность представляет собой деньги, причитающиеся компании от клиентов за продажи в кредит. Для целей бухгалтерского учета дебиторская задолженность отражается в балансе как оборотные активы, поскольку деньги обычно собираются менее чем за год.

Иногда компании могут испытывать нехватку денежных средств, когда их краткосрочные долги или счета превышают их доход, полученный от продаж.Если значительная часть продаж компании осуществляется через дебиторскую задолженность, деньги, полученные от дебиторской задолженности, могут быть не выплачены вовремя, чтобы компания могла погасить свою краткосрочную кредиторскую задолженность. В результате компании могут продавать свою дебиторскую задолженность поставщику финансовых услуг (так называемый фактор) и получать наличные.

В результате компании могут продавать свою дебиторскую задолженность поставщику финансовых услуг (так называемый фактор) и получать наличные.

В сделке с участием фактора напрямую участвуют три стороны: компания, продающая свою дебиторскую задолженность; фактор, покупающий дебиторскую задолженность; и клиент компании, который теперь должен уплатить фактору сумму дебиторской задолженности вместо того, чтобы платить компании, которая изначально имела задолженность.

Требования к коэффициенту

Хотя сроки и условия, установленные фактором, могут варьироваться в зависимости от его внутренней практики, средства часто передаются продавцу дебиторской задолженности в течение 24 часов. В обмен на выплату компании наличными по ее дебиторской задолженности фактор получает комиссию.

Обычно процент от суммы к получению удерживается фактором. Однако этот процент может варьироваться в зависимости от платежеспособности клиентов, выплачивающих дебиторскую задолженность. Если финансовая компания, выступающая в качестве фактора, считает, что существует повышенный риск убытков из-за того, что клиенты не могут оплатить дебиторскую задолженность, они взимают более высокую комиссию с компании, продающей дебиторскую задолженность. Если риск получения убытков от взыскания дебиторской задолженности низкий, факторный сбор, взимаемый с компании, будет ниже.

Если финансовая компания, выступающая в качестве фактора, считает, что существует повышенный риск убытков из-за того, что клиенты не могут оплатить дебиторскую задолженность, они взимают более высокую комиссию с компании, продающей дебиторскую задолженность. Если риск получения убытков от взыскания дебиторской задолженности низкий, факторный сбор, взимаемый с компании, будет ниже.

По сути, компания, продающая дебиторскую задолженность, перекладывает риск дефолта (или неплатежа) своих клиентов на фактор.В результате фактор должен взимать плату, чтобы помочь компенсировать этот риск. Кроме того, на размер факторного сбора может повлиять то, как долго дебиторская задолженность остается непогашенной или непогашенной. Соглашение о факторинге может варьироваться в зависимости от финансового учреждения. Например, фактор может потребовать, чтобы компания выплатила дополнительные деньги в случае невыполнения одним из клиентов компании своих обязательств по дебиторской задолженности.

Преимущества фактора

Компания, продающая свою дебиторскую задолженность, получает немедленное вливание денежных средств, которое может помочь в финансировании ее деловых операций или увеличении ее оборотного капитала. Оборотный капитал жизненно важен для компаний, поскольку он представляет собой разницу между краткосрочным притоком денежных средств (например, выручкой) и краткосрочными векселями или финансовыми обязательствами (такими как выплаты по долгам). Продажа всей или части своей дебиторской задолженности фактору может помочь предотвратить дефолт компании, испытывающей нехватку денежных средств, по выплате ссуды кредитору, например, банку.

Оборотный капитал жизненно важен для компаний, поскольку он представляет собой разницу между краткосрочным притоком денежных средств (например, выручкой) и краткосрочными векселями или финансовыми обязательствами (такими как выплаты по долгам). Продажа всей или части своей дебиторской задолженности фактору может помочь предотвратить дефолт компании, испытывающей нехватку денежных средств, по выплате ссуды кредитору, например, банку.

Хотя факторинг — относительно дорогая форма финансирования, он может помочь компании улучшить ее денежный поток.Факторы предоставляют ценные услуги компаниям, работающим в отраслях, где требуется много времени для преобразования дебиторской задолженности в наличные, а также компаниям, которые быстро растут и нуждаются в денежных средствах, чтобы воспользоваться новыми возможностями для бизнеса.

Факторинговая компания также выигрывает, поскольку фактор может приобретать непогашенную дебиторскую задолженность или активы по сниженной цене в обмен на предоплату наличными.

Факторинг не считается ссудой, поскольку стороны не выпускают и не приобретают долги в рамках сделки.На средства, предоставленные компании в обмен на дебиторскую задолженность, также не действуют какие-либо ограничения в отношении использования.

Пример фактора

Предположим, что фактор согласился приобрести у Clothing Manufacturers Inc. счет на сумму 1 миллион долларов, представляющий непогашенную дебиторскую задолженность от Behemoth Co. Фактор ведет переговоры о дисконте счета на 4% и авансом 720 000 долларов компании Clothing Manufacturers Inc. Остаток в размере 240 000 долларов будет отправлено фактором в Clothing Manufacturers Inc.после получения счета-фактуры к получению от компании Behemoth Co. в размере 1 млн. долл. США гонорары и комиссии фактора по этой факторинговой сделке составляют 40 000 долл. США. Этот фактор больше касается кредитоспособности стороны, выставившей счет, Behemoth Co., чем компании, у которой она приобрела дебиторскую задолженность.

Что такое факторинг? определение, виды и процедура

Определение : Факторинг подразумевает финансовое соглашение между фактором и клиентом, при котором фирма (клиент) получает авансы в обмен на дебиторскую задолженность от финансового учреждения (фактора).Это метод финансирования, при котором имеется прямая продажа торговой задолженности фирмой третьей стороне, то есть фактору, по сниженным ценам .

Факторинг — это финансовая альтернатива в финансировании и управлении дебиторской задолженностью. В договоре факторинга указаны условия продажи.

Говоря более тонко, факторинг — это отношения между фактором и клиентом, при которых фактор покупает дебиторскую задолженность клиента и выплачивает до 80% (иногда 90%) суммы немедленно, в момент заключения договора.Фактор выплачивает клиенту сумму баланса, то есть 20% от суммы, которая включает финансовые и операционные расходы, когда клиент оплачивает обязательство.

Виды факторинга

- Факторинг с регрессом и без права регресса : В этом типе соглашения финансовое учреждение может прибегнуть к помощи фирмы, если долги не подлежат возмещению.

Таким образом, фактор не принимает на себя кредитный риск, связанный с торговой задолженностью.

Таким образом, фактор не принимает на себя кредитный риск, связанный с торговой задолженностью.С другой стороны, при факторинге без права регресса фактор не может обратиться к фирме, если долг окажется безнадежным.

- Раскрытый и нераскрытый факторинг : Факторинг, при котором наименование фактора указывается в счете-фактуре поставщиком товаров или услуг, который просит покупателя оплатить фактор, называется раскрытым факторингом.

И наоборот, форма факторинга, при которой название фактора не упоминается в счете, выставленном производителем. В таком случае фактор ведет книгу продаж клиента, и долг реализуется на имя фирмы. Однако контроль находится в руках фактора.

- Внутренний и экспортный факторинг : Когда три стороны факторинга, то есть клиент, клиент и фактор, проживают в одной стране, это называется внутренним факторингом.

Экспортный факторинг, иначе известный как трансграничный факторинг, включает четыре стороны, то есть экспортер (клиент), импортер (заказчик), фактор экспорта и фактор импорта.

Это также называется двухфакторной системой.

Это также называется двухфакторной системой. - Факторинг аванса и срока погашения : Факторинг авансирования дает клиенту аванс в счет непогашенной дебиторской задолженности.

В факторинге по срокам погашения факторинговое агентство не предоставляет фирме аванс. Вместо этого банк получает сумму от клиента и выплачивает фирме либо в день получения суммы от клиентов, либо в дату гарантированного платежа.

В зависимости от типа факторинга взыскание долга осуществляется фактором или клиентом, в зависимости от обстоятельств.

Процедура

Процесс факторинга- Заемная компания или клиент продает балансовую задолженность кредитной организации (фактору).

- Фактор приобретает дебиторскую задолженность и предоставляет деньги в счет дебиторской задолженности после вычета и удержания следующей суммы, то есть адекватной маржи, комиссии фактора и процентов по авансу

- Инкассо от клиента пересылается клиентом фактору, и таким образом выплачивается аванс.

- Прочие услуги также оказывает фактор, в который входит:

- Финансы

- Взыскание долгов

- Обслуживание долгов

- Защита кредитного риска

- Ведение книги дебиторов

- Сопровождение дебиторов

- Консультативные услуги

Фактор получает контроль над дебиторами клиента, которым товары продаются в кредит или предоставляется кредит, а также контролирует книгу продаж клиента.

Что такое факторинг? Определение и примеры

Факторинг — это вид финансирования, при котором одна компания покупает дебиторскую задолженность другой компании, то есть ее счета (деньги, которые ей причитаются). Когда продавец отправляет своему покупателю счет, факторинговая компания немедленно выплачивает продавцу от 70% до 85% стоимости счета. Продавец получает остаток, когда покупатель оплачивает счет. Заказчик платит факторинговой компании.

Эта форма финансирования помогает предприятиям сталкиваться с проблемами движения денежных средств из-за медленно платящих клиентов. Финансируя свои счета-фактуры, компания с проблемами движения денежных средств имеет оборотных средств

Финансируя свои счета-фактуры, компания с проблемами движения денежных средств имеет оборотных средств

Денежный поток — это движение денег в компанию, организацию или счет и из них.

В алгебре «факторинг» (UK: факторизация) — это процесс нахождения множителей числа. Например, в уравнении 2 x 3 = 6 числа два и три являются множителями.

Эта статья посвящена значению этого термина в мире бизнеса и финансов.

Team Technology имеет следующее определение термина:

«[Факторинг] — это продажа ваших счетов факторинговой компании.Вы получаете наличные быстро, и вам не нужно взыскивать долг ».

«Однако вы теряете часть стоимости счета. Факторинговая компания получает долг и должна его взыскать ».

Компания, покупающая ваши счета, зарабатывает деньги, взимая с вас процент от стоимости счета. Мы называем компанию, которая покупает ваши счета, « фактор ».

По данным ООО «Коммерческий капитал»: «Ставки обычно колеблются от 1,5% до 4,5% за 30 дней. Авансы обычно составляют от 70% до 85%.Есть некоторые исключения, такие как транспорт и укомплектование персоналом, когда авансы могут достигать или превышать 90% ». Факторинг против дисконтирования по счету

Авансы обычно составляют от 70% до 85%.Есть некоторые исключения, такие как транспорт и укомплектование персоналом, когда авансы могут достигать или превышать 90% ». Факторинг против дисконтирования по счету Не путайте термин с дисконтом по счету. При дисконтировании счета-фактуры компания запрашивает ссуду и использует свою дебиторскую задолженность в качестве обеспечения. Однако при факторинге компания продает свою дебиторскую задолженность.

В Соединенном Королевстве разница между этими двумя терминами не так очевидна.

На некоторых рынках Великобритании люди рассматривают дисконтирование счетов как одну из форм факторинга.В частности, когда это связано с «уступкой дебиторской задолженности» в статистике факторинга.

Что касается значения дисконтирования счетов в Великобритании, Википедия пишет:

«Следовательно, это также не считается заимствованием в Великобритании. В Великобритании договоренность обычно носит конфиденциальный характер, поскольку должник не уведомляется об уступке дебиторской задолженности, а продавец дебиторской задолженности взыскивает задолженность от имени фактора ».

«В Великобритании основным различием между факторингом и дисконтированием счетов является конфиденциальность.”

Факторинг за и против Плюсы— Деньги получаются быстро.

— Меньше хлопот. Фактор предполагает все хлопоты по контролю за кредитом, то есть погоню за безнадежными долгами. Впоследствии вы можете высвободить свое и других людей время для ведения бизнеса.

Безнадежный долг — это просроченный платеж, который либо никогда не будет выплачен, либо потребует решительных действий. Кредитору, возможно, придется подать на должника в суд. Должником является песон или сторона, которая должна деньги.

— Вы можете лучше контролировать движение денежных средств в компании. Это также упрощает планирование заранее.

— Клиенты склонны уважать факторы. Поэтому они с большей вероятностью заплатят вовремя.

— Если вы выберете факторинг без права регресса, вам не придется беспокоиться о безнадежных долгах.

— Ваш фактор будет проверять кредитоспособность ваших клиентов. Это может гарантировать, что вы ведете бизнес с хорошими клиентами.

Минусы— Фактор получает процент от стоимости вашего счета.Следовательно, страдает ваша маржа прибыли.

— Вы потеряете некоторую гибкость. Вы должны вести дела с компаниями, одобренными фактором.

— Согласно BIBusinessInfo.co.uk: «Запросы и споры могут отрицательно повлиять на ваше доступное финансирование. По этой причине факторинг работает лучше всего, когда бизнес эффективен, а споров и запросов мало ».

— Некоторым вашим клиентам могут не нравиться кредитные контролеры фактора, то есть погонщики за долгами.

— Риск сложения. Согласно Byte Start , «быстрое получение денег» похоже на наркотик. Сойти с него может быть нелегко. Например, вам может потребоваться вливание капитала, чтобы получить бесплатное.

FinanceExpert содержит интересную информацию о факторинге. На его веб-сайте объясняется, что это такое, как работает и как компании могут этим воспользоваться. Он также сообщает нам, каковы затраты.

На его веб-сайте объясняется, что это такое, как работает и как компании могут этим воспользоваться. Он также сообщает нам, каковы затраты.

Определение фактора Merriam-Webster

фактор | \ ˈFak-tər \1 : тот, кто действует или ведет дела для другого: например,

б : тот, который ссужает деньги производителям и дилерам (как под залог дебиторской задолженности)

2а (1) : тот, который активно способствует получению результата : ингредиент цена не была фактором при принятии решения (2) : вещество, которое функционирует или способствует функции определенного физиологического процесса или системы организма. фактор свертывания, который способствует свертыванию крови

фактор свертывания, который способствует свертыванию крови

б : товар или услуга (например, земля, рабочая сила или капитал), используемые в процессе производства.

4а : любое из чисел или символов в математике, которые при умножении вместе образуют продукт (см. Смысл произведения 1). также : число или символ, разделяющий другое число или символ. б : количество, на которое данное количество умножается или делится, чтобы указать разницу в измерениях. затраты увеличились в 10 раз

затраты увеличились в 10 раз

переходный глагол

2а : включить или принять в качестве фактора — используется с в или в фактор инфляции в наших расчетах

б : для исключения в качестве фактора —Используется с из

.

Психология человека устроена так, что, оставшись недовольным обслуживанием, он получает значительно более мощную мотивацию «наследить в Интернете».

Психология человека устроена так, что, оставшись недовольным обслуживанием, он получает значительно более мощную мотивацию «наследить в Интернете».

При наличии задолженностей или отсутствия оборотных средств без посредников проводить подобные операции бывает невозможно.

При наличии задолженностей или отсутствия оборотных средств без посредников проводить подобные операции бывает невозможно. Специалисты компании проверяют продавца и покупателя на предмет честности ведения бизнеса, на прозрачность сделки, а так же оценивают возможные риски в случае подписания договора;

Специалисты компании проверяют продавца и покупателя на предмет честности ведения бизнеса, на прозрачность сделки, а так же оценивают возможные риски в случае подписания договора; Есть регрессный и безрегрессный вариант. При первом варианте все риски на стороне продавца, а при втором – на стороне посредника;

Есть регрессный и безрегрессный вариант. При первом варианте все риски на стороне продавца, а при втором – на стороне посредника;

Таким образом, фактор не принимает на себя кредитный риск, связанный с торговой задолженностью.

Таким образом, фактор не принимает на себя кредитный риск, связанный с торговой задолженностью. Это также называется двухфакторной системой.

Это также называется двухфакторной системой.