Как не платить кредит законно. А кто заплатит?

Просрочка платежей по кредиту или даже их полное прекращение – ситуация распространённая. Обычно это приводит к штрафным санкциям, передаче дела в суд, обращению взыскания на имущество и т.д. Возникает вопрос – как не платить кредит законно? Есть несколько способов отложить или прекратить выплаты банку, и ниже мы рассмотрим каждый из них.

Если денег нет

Для начала дадим несколько советов заёмщикам, чьё финансовое положение резко ухудшилось:

- Если не платить кредит банку и ничего не делать, ситуация будет становиться только хуже. Во-первых, сами сообщите об этом финансовой организации. Банк не может взять и «забыть» про задолженность – даже если будет принято решение о списании кредита (а это редкость), до этого будут начислены штрафные санкции и пени. Как минимум, это испортит кредитную историю. Если же клиент проявляет инициативу и заявляет об ухудшении финансового положения, это увеличивает доверие банка к нему и повышает шансы на удовлетворение просьбы об отсрочке платежей.

Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения.

Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения. - Не пропадайте из поля зрения – не меняйте телефон, адрес, электронную почту, которые предоставляли банку. Если кредитная организация не сможет связаться с вами в то время, когда вы задерживаете платёж, это автоматически сделает вас неблагонадёжным заёмщиком со всеми вытекающими последствиями. Другими словами, решение не платить кредит может дорого обойтись в будущем, особенно если вы поведёте себя в этой ситуации неправильно.

- Не бегите за новыми кредитами. Речь о том, чтобы быстрее взять деньги в другом банке и погасить имеющуюся задолженность. Обычно такие «быстрые» займы берут на очень невыгодных условиях, что только усугубляет ситуацию и прибавляет новых долгов. Сначала стоит успокоиться и рассмотреть, какие могут быть варианты не платить по кредиту совсем или хотя бы какое-то время. Это касается любых займов – от потребительских до ипотеки.

Способы не платить кредит законно

«Кредитные каникулы»

Если денег на внесение очередного платежа не хватает, можно обратиться в банк с просьбой предоставить отсрочку по кредиту – определённый срок, в течение которого задолженность «замораживается».

Отсрочка даёт право не платить кредит законно какое-то время.

Нужно проверить, предусмотрена ли возможность такой отсрочки кредитным договором. В последнее время банки часто включают такой пункт в соглашения. Но могут быть прописаны и условия отсрочки, в частности дополнительная плата за её предоставление. В таком случае клиент получает «кредитные каникулы», но за конкретную сумму.

Если такого положения в договоре нет, это ещё не значит, что банк не пойдёт навстречу клиенту. Правда, обращаться в кредитную организацию стоит до образования просроченных платежей, так как это повысит доверие к заёмщику и увеличит шансы на удовлетворение просьбы. Даже если банк не предоставит отсрочку, а обратится в суд, то после вынесения решения также можно попросить рассрочку, но уже у суда. Для этого нужно будет предоставить доказательства тяжёлого материального положения. На практике суды нередко удовлетворяют такие просьбы.

Для этого нужно будет предоставить доказательства тяжёлого материального положения. На практике суды нередко удовлетворяют такие просьбы.

Банкротство

В России действует процедура банкротства физических лиц. Инициировать её может в том числе гражданин, который не в состоянии исполнить финансовые обязательства. Заявление подаётся в арбитражный суд региона. Возможны два основных варианта:

- суд реструктурирует задолженность и утверждает план погашения долгов;

- признаёт гражданина банкротом.

В последнем случае активы должника распродаются, и кредиторы в порядке очереди получают возмещение. Долги, на которые денег не хватило, списываются.

Раньше нельзя было обращать взыскание на единственное жильё должника, но сейчас ситуация изменилась.

На уровне высших судебных инстанций РФ разъяснено: дорогое и превышающее нормативы по площади в несколько раз единственное жильё может быть реализовано.

При этом из-за небольшой задолженности начинать процедуру банкротства будет невыгодно. Дело в том, что банкротство физического лица – процедура сама по себе недешёвая. Гражданин должен будет оплатить государственную пошлину, депозит в суд и расходы управляющего.

Дело в том, что банкротство физического лица – процедура сама по себе недешёвая. Гражданин должен будет оплатить государственную пошлину, депозит в суд и расходы управляющего.

Страховой случай

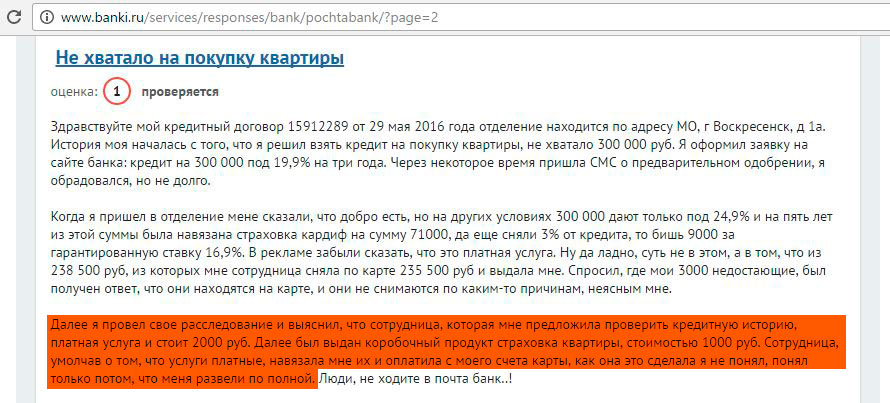

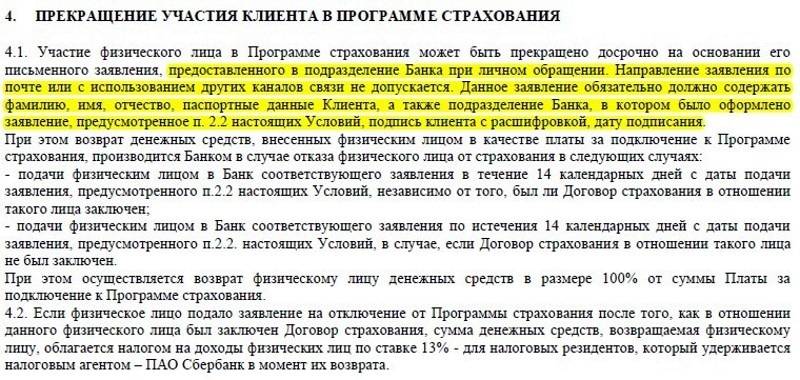

Законно не платить кредит при изменении финансового положения могут граждане, которые оформили соответствующую страховку. К страховым случаям относится потеря работы вследствие сокращения штата или ликвидации организации. Процедура здесь стандартная: клиент обращается в компанию с описанием ситуации и просьбой предоставить выплату. К заявлению прикладываются доказательства, подтверждающие наступление страхового случая. После этого остаётся только ждать ответа от компании.

Стоит учитывать, что увольнение по собственному желанию не входит в страховые случаи, поэтому в выплатах по такому основанию откажут.

Что касается отказа от перевода на другую должность, то это может быть страховым случаем, но только если это прямо прописано в договоре. Срок выплат может быть ограничен, и тогда клиенту нужно найти работу за это время, чтобы восстановить свою платёжеспособность.

Списание и выкуп долга

Банки действительно списывают безнадёжные долги, но тут не всё так просто. Обычно это касается небольших сумм, расходы на взыскание которых превышают возможную компенсацию. К тому же банк никогда не пойдёт на списание кредита, если он обеспечен залогом – в этом случае выгоднее обратить взыскание на объект. Срок исковой давности по кредиту составляет три года, поэтому по истечении этого срока долги также списываются. Конечно, если до этого времени банк не обратился в суд – тогда с долгом работают приставы.

Другой вариант – передача долгов коллекторским агентствам и другим компаниям по договору уступки права требования. Обычно долг продаётся намного дешевле (25-30% от задолженности), поэтому заёмщику выгодно выкупить его у банка самостоятельно. В теории это возможно, но на практике почти нереально. Во-первых, банк не продаст долг клиенту. Во-вторых, такую сделку впоследствии можно признать фиктивной. Правда, вариант попытаться выкупить долг через посредника всё же у клиента остаётся. Но, опять же, если кредит обеспечен залогом, до такого варианта не дойдёт, поэтому не стоит на это рассчитывать.

Но, опять же, если кредит обеспечен залогом, до такого варианта не дойдёт, поэтому не стоит на это рассчитывать.

Реструктуризация и рефинансирование задолженности

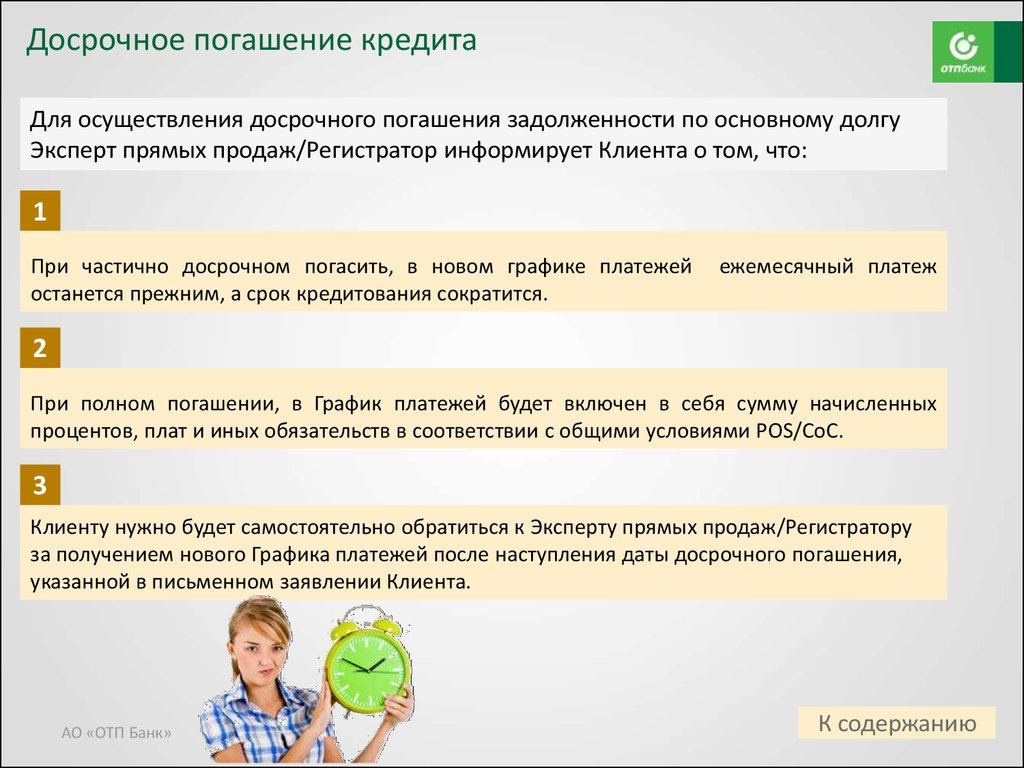

Строго говоря, ни реструктуризация, ни рефинансирование не относятся к способам не платить кредит; но если банк не идёт на уступки, а вариантов больше нет, они могут стать выходом из ситуации. Реструктуризация представляет собой изменение графика платежей с целью облегчения долговой нагрузки на заёмщика, обычно за счёт увеличения срока кредита и уменьшения суммы ежемесячных взносов. Это помогает избежать просрочки даже при сокращении дохода. Стоит учитывать, что это увеличит конечную выплату по кредиту.

Рефинансирование – это оформление нового кредита с более выгодными условиями для погашения имеющейся задолженности. Это целевой продукт, то есть деньги можно потратить только на закрытие другого кредита. Это можно сделать как в том же, так и в другом банке. Это оптимальный вариант, когда ставки со временем снизились, так как таким образом можно уменьшить переплату банку. Также это удобно при наличии нескольких кредитов – вместо них вы получаете один с более выгодными условиями.

Также это удобно при наличии нескольких кредитов – вместо них вы получаете один с более выгодными условиями.

Вывод

В целом, идеального способа законно не платить кредит, который бы подошёл для каждого, нет. Поэтому при угрозе возникновения просрочки платежей стоит проанализировать все обстоятельства: сумму задолженности, наличие страховки, наличие в договоре условий о «кредитных каникулах» и т.д. Но в любой ситуации стоит самостоятельно сообщить банку об ухудшении своего финансового положения, так как это повышает его лояльность к клиенту. И не стоит паниковать – скорее всего, банк согласится как минимум на реструктуризацию или рефинансирование. В крайнем случае у заёмщика остаётся возможность признать себя банкротом и освободиться от всех имеющихся задолженностей.

Что будет, если не платить кредит: проблемы которые ждут должников

Что будет если не платить кредит

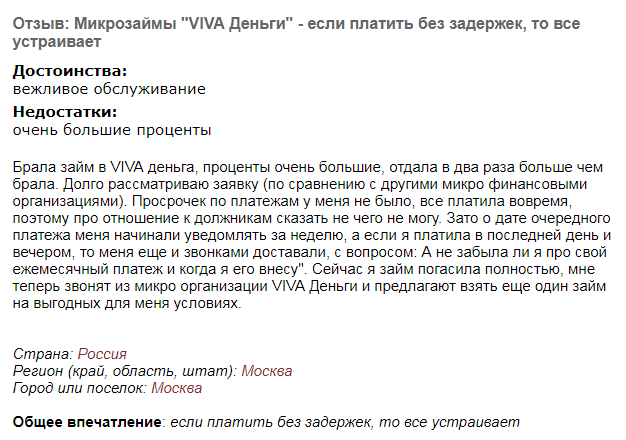

Микрокредитование стало одним из востребованных способов получить деньги быстро и без проблем, но не каждый заемщик четко понимает ответственность за взятые на себя обязательства, не знает, что будет если не платить кредит в МФО и какими могут быть последствия столь необдуманного решения.

Когда деньги требуются срочно, на выручку приходят микрофинансовые организации, которые предлагают лояльные условия кредитования, привлекая быстрым получением денег без справок о доходах, залога и поручителей.

Условия получения микрокредита действительно могут быть выгодными: сниженная процентная ставка, увеличенный кредитный лимит и более длительный срок погашения кредита. Все это немного расслабляет и в тот момент мало, кто задается вопросом – что будет если не отдать микрозайм, так как о возможности развития форс-мажорных ситуаций даже и мысли нет.

Что происходит дальше? О том, как не платить по счетам думает, разве что мошенник, который и не собирается отдавать долги. Ответственные клиенты FinX редко допускают просрочки по кредитам и микрозаймам по собственному желанию, но жизненная ситуация может поменяться в корне буквально за считанные дни и вот уже нечем платить по счетам.

Типовые причины допущения просрочек по кредитному договору:

- Потеря работы;

- Снижение заработка;

- Задержка заработной платы;

- Болезнь, как заемщика, так и кого-то из близких родственников;

- Прочие семейные, личные ситуации повседневной жизни.

Если возникли подобные проблемы, всегда нужно быть готовым и знать какими могут быть санкции МФО, если не платить кредит и последствия неуплаты для должника, а также, каким образом можно выйти из положения.

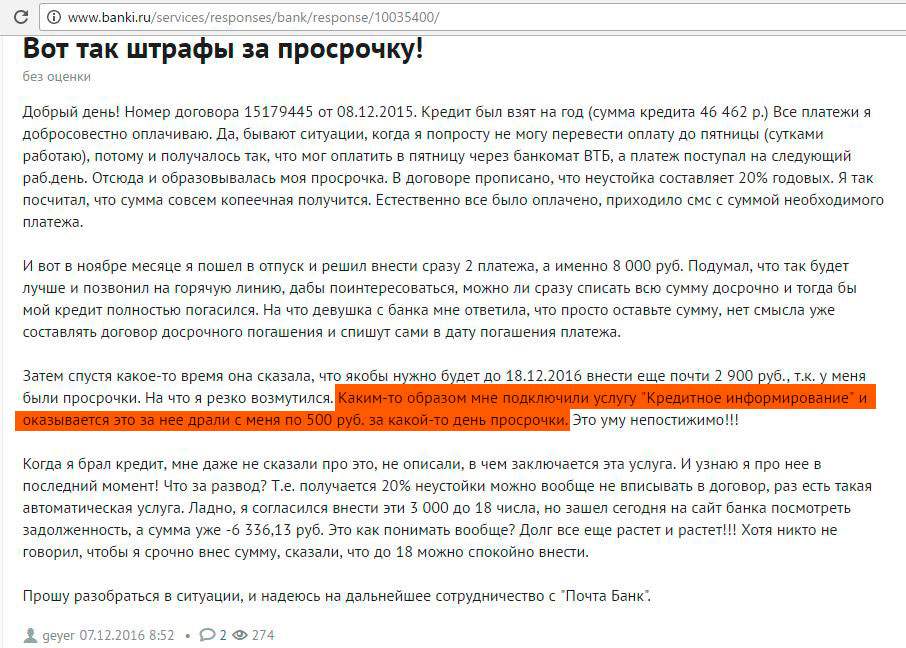

Сколько дней может быть просрочка по кредитуПри оформлении кредитного договора, далеко не каждый заемщик обращает внимание на условия кредитования. В частности, если срок возврата долга и процентная ставка понятны, то порядок погашения займа и его общая сумма, а также комиссии, пени и штрафы за просрочки выпадают из поля зрения.

Итак, как будет развиваться ситуация при угрозе просрочки? Проблема с внесением платежа не так страшна для заемщика, как кажется на первый взгляд, потому как не все знают – сколько дней может быть просрочка по микрокредиту без серьезных последствий.

По статистике микрофинансовых организаций, доля невозвращенных кредитов составляет от 20 до 25%. Понятно, что МФО закладывают свои финансовые риски в высокую процентную ставку, однако это не значит, что неплательщики могут избежать ответственности.

Понятно, что МФО закладывают свои финансовые риски в высокую процентную ставку, однако это не значит, что неплательщики могут избежать ответственности.

Действия микрофинансовых организаций при работе с должниками могут быть самыми разными, и здесь следует понимать, какие последствия если не платить кредит, ждут должника:

- При незначительных просрочках действия МФО ограничиваются телефонными звонками, смс- или email-сообщениями, а также письмами по адресу проживания и/или регистрации, так как это является наименее затратным для кредитора способом получить заемные средства обратно.

- Другое дело, если по микрокредиту есть залог, в этом случае МФО может забрать залоговое имущество в оплату просроченного долга.

- Информация о должнике передается в Бюро кредитных историй, а любая негативная информация, в общем, отражается на кредитном рейтинге, а это уменьшает шансы получить кредит в будущем.

- При упорном нежелании оплачивать долги, кредит должника может быть передан коллекторскому агентству, которые, подчас, не гнушаются любыми способами, используя незаконные методы работы, несмотря на то, что их деятельность пытаются контролировать регулирующие органы.

Судебное разбирательство для должника, как еще один вариант развития событий, может быть лучшим выходом из положения, но МФО неохотно идут на подобные меры взыскания долга.

- Во-первых, передача дела в суд останавливает начисление процентов на просроченный займ.

- Во-вторых, начисленные проценты, пени и штрафы суд может признать незаконным и списать их, особенно, если общая сумма долга превышает допустимую по закону.

Не лишним будет знать, что все штрафы, пеня и неустойки могут начисляться только на остаток долга, с ограничением суммы займа умноженной в три раза, но не более.

Самый простой выход из трудного положения – пролонгация кредитного договора, при которой его действие продлевается еще на определенный срок при уплате только процентов по займу. Таким способом может воспользоваться любой клиент FinX, чтобы не допустить просрочку по кредиту, если нет возможности отдать тело долга вместе с начисленными процентами.

Другой вариант – рефинансирование или перекредитация микрозайма, то есть получение другого кредита или займа в счет погашения просроченных кредитных обязательств. Рефинансировать кредит можно в банке, но зачастую МФО сами предлагают рефинансирование кредита, правда, отдельные из компаний могут потребовать дополнительное залоговое обеспечение.

Еще один способ договориться с МФО – реструктуризация, которая представляет собой переформатирование положений договора путем изменения сроков выплаты или разбивки суммы на меньшие платежи. В этом случае придется отдать большую сумму, чем можно было заплатить при стандартном погашении, но зато на приемлемых для заемщика условиях.

ЗаключениеЕсли вы прекрасно понимаете, чем грозит невыплата займа, прежде чем взять микрокредит, следует взвесить свои возможности. Предугадать ход жизни невозможно, но при этом стоит иметь хотя бы пару вариантов на примете, каким образом вы будете погашать кредит при риске просрочки.

Для того чтобы оценить свои возможности перед подачей заявки, компания FinX предлагает воспользоваться онлайн-калькулятором, который поможет выбрать параметры займа и рассчитать предварительную сумму общего долга с процентами.

Если в вашей жизни произошли неожиданные перемены, лучше сразу обратиться в кредитную организацию для поиска путей решения возникшей проблемы. Жизненные ситуации и случаи, при которых невозможно платить по счетам, могут быть разными, но всегда есть возможность договориться с МФО, предоставив документы, подтверждающие причину неуплаты платежей по микрокредиту. Это может быть:

- Выписка из трудовой книжки об увольнении;

- Справка о болезни своей и близкого родственника;

- Справка о доходах, вернее о снижении дохода, как такового.

В случае большого числа накопленных долгов можно самостоятельно обратиться в суд и добиться более комфортных для себя условий погашения кредитной задолженности, но лучше не допускать подобной ситуации и вовремя погашать свои обязательства перед микрофинансовой организацией.

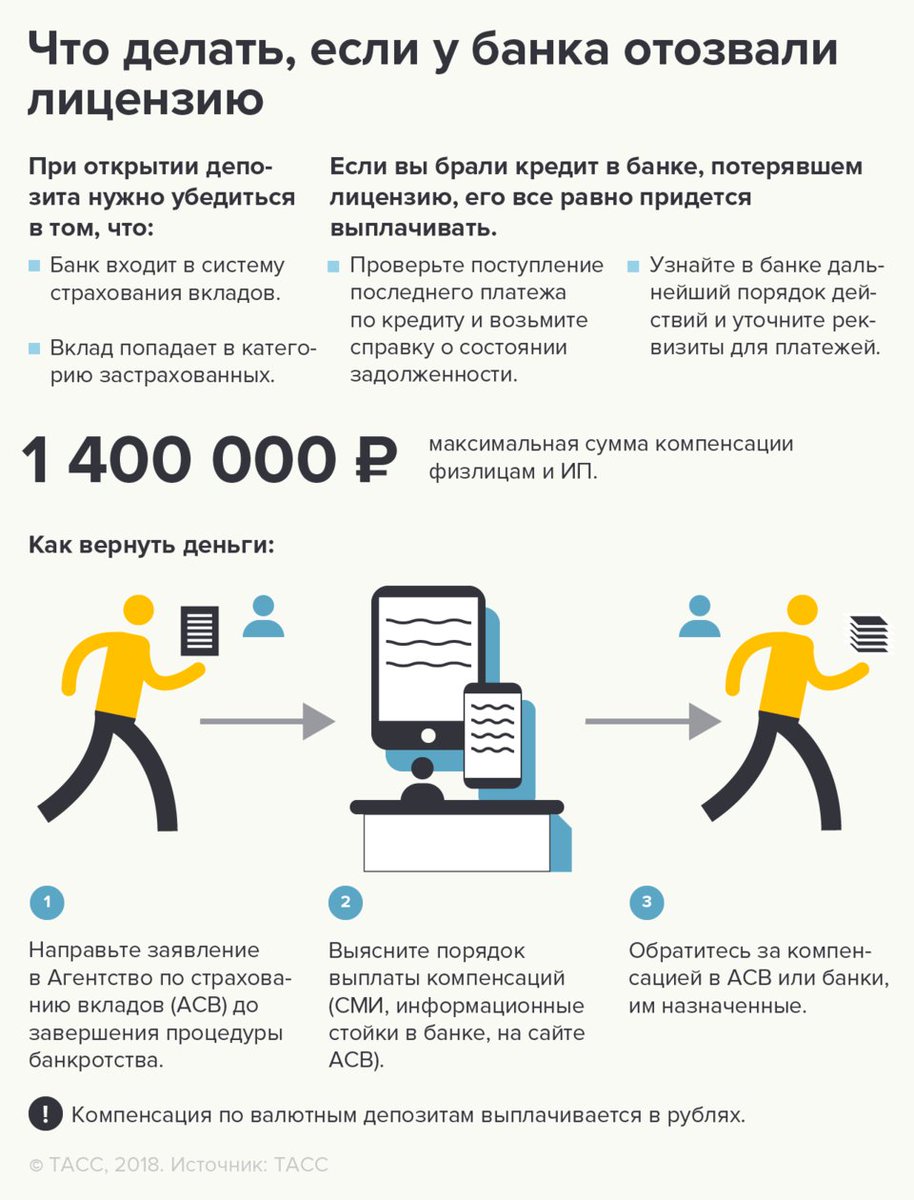

Что делать, если у вашего банка-кредитора отозвали лицензию или в нем введено внешнее управление

Самое распространенное и опасное заблуждение – если банк обанкротился, то заемщик больше ничего ему не должен. Но долг не исчезает с отзывом лицензии. Платить по кредиту все равно придется. Важно следить за новостями и контролировать ситуацию.

Когда банк лишается лицензии, во взаимоотношениях кредитора (в данном случае банк) и заемщика (физическое или юридическое лицо) с юридической точки зрения происходит следующее. Прежняя сделка, которую заключили банк и заемщик, расторгается. Заключается новая сделка по уступке права требования долга новому лицу, «перемена лиц в обязательстве» (глава 24 Гражданского кодекса Российской Федерации). Таким образом, права требования возврата по кредиту переходят к третьей стороне.

Если в ЦБ было решено, что банк подлежит санации, в нем вводится внешнее управление, то новым лицом в сделке «кредитор-заемщик» становится санатор. Если же банк лишен лицензии и удален из реестра действующих кредитных организаций, то весь комплекс прав требования по задолженности перед банком – будь то кредитная задолженность или хозяйственные сделки – переходит к Агентству по страхованию вкладов.

Если же банк лишен лицензии и удален из реестра действующих кредитных организаций, то весь комплекс прав требования по задолженности перед банком – будь то кредитная задолженность или хозяйственные сделки – переходит к Агентству по страхованию вкладов.

Таким образом, когда банк «умирает», его заемщики становятся должны государству. А с государством шутки плохи.

Обслуживаемые кредиты могут быть проданы, как продаются, скажем, ипотечные закладные, говорит генеральный директор Центра развития коллекторства Дмитрий Жданухин.

«Если долги проблемные, то АСВ займется их взысканием, и может быть, даже интенсивнее и быстрее, чем сам банк», — говорит эксперт. Это касается физических лиц, для взимания долгов с «юриков» АСВ через конкурс нанимает сторонние коллекторские службы.

Как для физлиц, так и для компаний-должников действует единое правило: самостоятельно следить за новостями, поступающими в момент процедуры банкротства или передачи активов на санацию банка, выдавшего кредит.

«Я сам оказался в такой ситуации, — рассказывает директор Института актуальной экономики, кандидат юридических наук Никита Исаев. — Я как представитель юрлица взял овердрафт в Мастер-Банке буквально за день до того, как его лишили лицензии. Я начал задавать вопросы внешнему управляющему, и мне ответили: «Подождите, с вами свяжутся». Связались со мной через полтора года — в виде искового заявления в арбитражный суд о взыскании суммы основного долга, процентов по договору и еще неустойки, которая в полтора раза превысила сумму основного долга. Заявителем было АСВ».

По словам Исаева, неустойку удалось обнулить в суде. Очевидно, что дело дошло до суда потому, что заемщик вовремя не получил информацию о новой процедуре выплат по кредиту.

«Главное — следить за новостями и быть на связи. Осуществлять платежи по правильным реквизитам, чтобы не давать оснований для досрочного разрыва договора из-за того, что деньги были отправлены не туда», — подтверждает Дмитрий Жданухин.

Информация об уступке права требования третьей стороне, а также реквизиты для платежей по задолженности в обязательном порядке публикуются в открытых источниках: на сайте АСВ, банка-санатора или же арбитражного суда.

В пятницу на сайте АСВ появилась информация о порядке выплаты задолженности перед лишенным лицензии Пробизнесбанком.

Несмотря на то что процедура передачи права на требование задолженности достаточно проста, юридические казусы все же возможны.

После того как был лишен лицензии банк «Российский кредит», на одном из банковских форумов появилась жалоба. Заявитель оформил ипотечный кредит в «Роскреде», который был перечислен на открытый на его имя аккредитив. Через три дня ЦБ отозвал у банка лицензию. По условиям кредитного договора, деньги должны были уйти на счет продавца квартиры через пять дней после регистрации кредитного договора, свидетельства на квартиру на имя заемщика и закладной. Однако после отзыва лицензии сделка оказалась незавершенной: продавец квартиры не получил деньги, заемщик — зарегистрированные документы. Продавец расторг сделку, а заемщик, не получив ничего взамен, остался с ипотечным долгом.

Через три дня ЦБ отозвал у банка лицензию. По условиям кредитного договора, деньги должны были уйти на счет продавца квартиры через пять дней после регистрации кредитного договора, свидетельства на квартиру на имя заемщика и закладной. Однако после отзыва лицензии сделка оказалась незавершенной: продавец квартиры не получил деньги, заемщик — зарегистрированные документы. Продавец расторг сделку, а заемщик, не получив ничего взамен, остался с ипотечным долгом.

Банк свои обязательства по сделке выполнил — выдал безналичный заем, который заемщик перечислил на аккредитив, но не успел им воспользоваться. А после отзыва лицензии это и вовсе стало невозможно.

Таким образом, заемщик оказался в самом невыгодном для себя положении: в связи с отзывом лицензии банк не может вернуть заемные деньги с аккредитива иначе, чем через общую процедуру. По которой неудачливому заемщику полагается подать требование о включении в реестр кредиторов третьей очереди. При этом платить проценты по неиспользованному кредиту он должен уже сейчас.

Спасти от таких ситуаций может только грамотное юридическое сопровождение всей сделки — от начала до конца. На данном же этапе автору жалобы предстоит судебное разбирательство.

Что произойдет, если я пропущу платеж или невыполнение обязательств по ссуде? — Советник Forbes UK

Если вы изо всех сил пытаетесь погасить ссуду, важно знать, какие шаги нужно предпринять, чтобы не допустить выхода долга из-под контроля.

Здесь мы объясняем, что может случиться, если вы не сможете справиться со своими выплатами, а также как начать возвращать свои финансы в нужное русло.

Что будет, если я пропущу погашение кредита?Если вы пропустите ежемесячный платеж по ссуде, вы обычно получите письмо от своего кредитора с просьбой возместить пропущенный платеж в следующем месяце.С вас также обычно взимается комиссия за пропущенный платеж в размере около 25 фунтов стерлингов.

При условии, что вы произведете платеж и не пропустите выплаты в будущем, ваш кредитор вряд ли предпримет какие-либо дальнейшие действия. Однако, если вы не можете произвести платеж или пропустите несколько выплат по кредиту, последствия могут быть более серьезными.

Однако, если вы не можете произвести платеж или пропустите несколько выплат по кредиту, последствия могут быть более серьезными.

Отсутствие платежей или невыплата полной суммы, требуемой каждый месяц в течение трех-шести месяцев, называется невыполнением обязательств.

Если это произойдет, ваш кредитор отправит вам официальное письмо, известное как «уведомление о невыполнении обязательств».В нем будут описаны детали вашей ссуды, условия, которые вы нарушили, и шаги, которые вы должны предпринять.

Как пропущенные платежи повлияют на мою кредитную историю?Ваши пропущенные платежи и уведомление о невыполнении обязательств будут записаны в вашем кредитном отчете, что может повлиять на ваш кредитный рейтинг и затруднить вам доступ к финансовым продуктам в будущем.

Если вы все еще не можете выплатить ссуду, ваш кредитор может передать ваш долг коллекторскому агентству. Ваш долг «продается» агентству, поэтому оно примет меры, чтобы вернуть свои деньги плюс прибыль от вас.

Вы можете обнаружить, что ваш кредитор или сборщик долгов подали против вас решение окружного суда (CCJ).

Это разновидность постановления суда в Англии, Уэльсе и Северной Ирландии. В Шотландии, если ваш кредитор подает иск в суд, он подаст заявление о вынесении решения / постановления.

Вы получите свое решение по почте, и в нем будет сказано:

- сколько вы должны

- как оплатить (полностью или в рассрочку)

- срок оплаты

- кому платить.

Вам будет дан месяц на выплату причитающейся суммы, но если вы не в состоянии сделать это, судебное решение будет добавлено к вашему кредитному отчету и останется там в течение шести лет.

Что произойдет, если я не смогу погасить ссуду? Если у вас нет возможности погасить свой долг, возможно, вам придется использовать Индивидуальное добровольное соглашение (IVA). IVA — это формальное и имеющее обязательную юридическую силу соглашение между вами и вашими кредиторами о погашении ваших долгов в течение определенного периода времени.

В противном случае вам, возможно, придется объявить себя банкротом, но это может иметь серьезные последствия, поэтому необходимо внимательно отнестись к этому вопросу.

Что произойдет, если у меня будет обеспеченная ссуда?Если ваш кредит обеспечен вашим домом или автомобилем, и вы постоянно пропускаете платежи, вы можете быть вынуждены продать свою собственность или автомобиль в счет погашения своей задолженности. Однако обратите внимание, что это обычно только в крайнем случае, поэтому важно как можно скорее поговорить со своим кредитором и получить совет.

Получение помощи перед установкой по умолчаниюЕсли вы думаете, что можете пропустить погашение кредита, немедленно поговорите со своим кредитором и объясните ситуацию.Ваш кредитор может прийти к соглашению с вами, чтобы помочь выплатить ваш долг, прежде чем предпринимать какие-либо дальнейшие действия.

Например, ваш кредитор может:

- даст вам дополнительное время для выплаты долга

- сократите ежемесячные выплаты

- уменьшите сумму процентов, которую вы должны заплатить

- задерживает сообщение о пропущенных платежах в кредитные справочные агентства.

Ваш кредитор может также предложить консолидировать ваш долг, что позволит вам объединить все ваши долги в один ежемесячный платеж с одним кредитором.

Один из способов сделать это — взять ссуду на консолидацию долга. Это не только упростит управление финансами, но и снизит размер выплачиваемых процентов, а также сэкономит деньги.

Приоритетные и неприоритетные долгиХотя важно не отставать от выплат по ссуде, определенные платежи, известные как приоритетные долги, должны иметь приоритет перед выплатой ссуды. К ним относятся:

- муниципальный налог

- прочие налоги

- коммунальные платежи

- Лицензия ТВ

- ипотека или аренда

- штрафов.

Неуплата муниципального налога, штрафов или телевизионной лицензии может в конечном итоге привести к тюремному заключению, неуплата счетов за коммунальные услуги может привести к отключению энергоснабжения, а невыплата по ипотеке или выплате арендной платы может привести к потере крыша над головой.

Короче говоря, жизненно важно, чтобы вы производили эти платежи, прежде чем вкладывать деньги в другие долги, включая выплаты по ссуде.

Хороший способ помочь вам справиться с этим — составить ежемесячный бюджет, оценить, где вы можете сократить расходы, и отложить определенную сумму для каждого платежа, уделяя первоочередное внимание приоритетным долгам.

Куда обратиться за помощьюЕсли вы боретесь с долгами, важно не прятать голову в песок, а как можно скорее обратиться за советом. Есть ряд благотворительных организаций, которые предлагают бесплатные консультации и поддержку и могут помочь в создании управляемых планов погашения долга. К ним относятся:

· Гражданский совет

· StepChange

· Национальная долговая линия

· Деньги благотворительности

Не стесняйтесь обращаться в одну из этих бесплатных благотворительных организаций, если у вас возникли финансовые трудности.

Будьте очень осторожны с консультантами по долговым обязательствам, которые взимают плату за свои услуги — они часто платят за то, чтобы появляться в верхней части поисковых страниц в Интернете, но благотворительные организации, находящиеся ниже в результатах поиска, предлагают вам отличные независимые услуги по нулевой цене.

Что делать, если вы не можете оплатить счета

1. Свяжитесь со своими кредиторами, ссудодателями и другими кредиторами

Если вы не можете произвести платеж сейчас, вам нужно больше времени или вы хотите обсудить варианты оплаты, обратитесь к своим кредиторам, чтобы объяснить вашу ситуацию, и проверьте их веб-сайты, чтобы увидеть если у них есть информация, которая может вам помочь.Задержка по платежам может иметь длительное влияние на ваш кредит.

CFPB и другие финансовые регулирующие органы рекомендовали финансовым учреждениям работать со своими клиентами для удовлетворения потребностей их сообщества. Многие кредиторы объявили об активных мерах по оказанию помощи заемщикам, пострадавшим от COVID-19. Как и в случае с другими стихийными бедствиями и чрезвычайными ситуациями, они могут быть готовы предоставить:

- Терпение

- Продление ссуды

- Снижение процентных ставок

- Другие гибкие возможности погашения

Компании-кредиторы и кредиторы могут предложить вам ряд вариантов, которые вам помогут. Это может включать отказ от определенных сборов, таких как банкомат, овердрафты и штрафы за просрочку платежа, а также возможность откладывать, корректировать или пропускать некоторые платежи. Некоторые кредиторы также заявляют, что не будут сообщать о просроченных платежах агентствам кредитной отчетности или отказываться от штрафов за просрочку платежа для заемщиков из-за этой пандемии.

Это может включать отказ от определенных сборов, таких как банкомат, овердрафты и штрафы за просрочку платежа, а также возможность откладывать, корректировать или пропускать некоторые платежи. Некоторые кредиторы также заявляют, что не будут сообщать о просроченных платежах агентствам кредитной отчетности или отказываться от штрафов за просрочку платежа для заемщиков из-за этой пандемии.

Что говорить при обращении к кредитору

При обращении к кредиторам будьте готовы объяснить:

- Ваше финансовое положение и положение с занятостью

- Сколько вы можете позволить себе заплатить

- Когда вы, вероятно, сможете возобновите регулярные платежи

- Ваши доходы, расходы и активы

Обязательно получите письменное подтверждение любых договоренностей.

Узнайте, как поговорить с компанией, выпускающей кредитную карту.

Рассмотрите возможность работы с кредитными консультантами, чтобы понять ваши возможности.

Авторитетные консультационные организации по кредитным вопросам — это, как правило, некоммерческие организации, которые могут проконсультировать вас по вопросам денег и долгов и помочь с бюджетом. Некоторые также могут помочь вам в переговорах с кредиторами. Эти обученные специалисты проконсультируют вас за небольшую плату или бесплатно, и они будут работать с вами, чтобы:

Некоторые также могут помочь вам в переговорах с кредиторами. Эти обученные специалисты проконсультируют вас за небольшую плату или бесплатно, и они будут работать с вами, чтобы:

- Обсудить вашу ситуацию

- Оценить варианты

- Помочь вам провести переговоры с вашими кредиторами и обслуживающими организациями

Есть конкретные вопросы, которые можно задать, чтобы помочь вы найдете кредитную консультационную организацию, с которой сможете работать.

Предупреждение. Если вы планируете работать с компанией по урегулированию долга для решения своих долгов, отнеситесь скептически к любой компании, которая обещает сделать это за предоплату.

2. Держите свои деньги в безопасности

Независимо от того, испытали ли вы финансовый удар, не направляйтесь к банкомату, чтобы снять больше наличных, чем вам обычно требуется.

Ваши деньги в безопасности на вашем счете в банке или кредитном союзе. В отличие от денег, хранящихся дома, у вас, вероятно, есть федеральная защита, если деньги, которые вы положили на депозит, будут украдены незаконно и в том маловероятном случае, если ваше учреждение закроется. Вы всегда сможете получить наличные, когда они вам понадобятся. Профессионалы, пополняющие запасы банкоматов и перемещающие деньги по стране, работают и считаются основными обслуживающими работниками.

Вы всегда сможете получить наличные, когда они вам понадобятся. Профессионалы, пополняющие запасы банкоматов и перемещающие деньги по стране, работают и считаются основными обслуживающими работниками.

Как правило, все банковские вклады на сумму до 250 000 долларов застрахованы Федеральной корпорацией страхования вкладов. Депозиты во всех федеральных кредитных союзах и подавляющем большинстве кредитных союзов штата также застрахованы на сумму до 250 000 долларов США Национальным фондом страхования долей кредитных союзов (NCUSIF).

Вот еще кое-что от председателя FDIC Елены МакВильямс.

вариантов предоставления кредита во время пандемии коронавируса

Поскольку дельта-вариант вызывает новый всплеск случаев COVID-19, пандемия продолжает играть определенную роль в экономике страны, в результате чего восстановление будет более медленным, чем ожидалось. В августе в экономике было добавлено всего 235 000 рабочих мест, что является значительным замедлением по сравнению с тем, что прогнозировали эксперты.

Для некоторых американских рабочих затягивание пандемии означает сохранение финансовой неопределенности.Для тех, кто изо всех сил пытается справиться со своим долгом, есть варианты облегчения, доступные от банков, кредиторов и федерального правительства. Если вы не можете выплатить ссуду или скоро не сможете, одна из этих программ может вам помочь.

Федеральные студенческие ссуды

В августе Министерство образования США продлило паузу в выплате федеральных студенческих ссуд до 31 января 2022 года. Срок действия паузы истекал 30 сентября 2021 года, и администрация дала понять, что это это последнее расширение.В течение дополнительных четырех месяцев заемщики по федеральным студенческим займам и заемщики, по которым не выплачены ссуды по Программе Федерального займа на образование для семьи (FFEL), могут воспользоваться несколькими мерами помощи. Январь 2022 г. Заемщикам не нужно предпринимать никаких действий, чтобы это исправить. Однако каждый месяц проверяйте выписки по студенческим займам, чтобы убедиться, что проценты по вашим федеральным займам не начисляются до января.

Приостановление выплат

Заемщики федеральных студенческих ссуд также имеют расширенные льготы, когда речь идет о ежемесячных выплатах по студенческим ссудам. Выплаты по прямым займам, принадлежащим Министерству образования, приостанавливаются до 31 января 2022 года. Эта приостановка платежей также происходит автоматически.

Эта приостановка не приведет к исчезновению задолженности по студенческому кредиту, но позволит вам сэкономить на ежемесячных выплатах до января. Если вы работаете над прощением ссуды на государственные услуги, вы продолжите получать кредит в период приостановки, если вы работаете полный рабочий день на подходящего работодателя.

Заемщики также могут продолжать производить платежи во время этой временной отсрочки. Если вы хотите продолжить регулярные выплаты по студенческому кредиту, весь ваш платеж будет зачислен на ваш основной баланс, что поможет вам быстрее выплатить долг.

Если вы используете автоматические платежи, они могли быть автоматически приостановлены в начале периода отсрочки. Свяжитесь со своим сервисным центром, если хотите снова начать автоматические платежи.

Свяжитесь со своим сервисным центром, если хотите снова начать автоматические платежи.

Приостановленная деятельность по взысканию кредитов

Действия по взысканию федеральных студенческих ссуд были приостановлены с марта 2020 года, а просроченные ссуды из Федеральной программы ссуды на семейное образование (FFEL) были добавлены в список приемлемых ссуд в марте 2021 года.

Заемщикам, которые допустили дефолт по кредитам FFEL с 13 марта 2020 года, будут автоматически восстановлены их арестованные зарплаты и налоговые декларации, их счета по дефолту будут переведены в состояние хорошей репутации и будут предложены возмещения по добровольным платежам, произведенным с этой даты до 31 января, 2022.

Частные студенческие ссуды

Частные студенческие ссуды не покрываются президентским постановлением — нет никаких государственных мер защиты, требующих от частных кредиторов отказываться от процентов или отсрочки платежей для заемщиков.

Тем не менее, ваш частный кредитор может предложить программу облегчения трудностей или временное прекращение выплаты студенческой ссуды. Например, Earnest предлагает краткосрочную отсрочку выплаты студенческой ссуды правомочным заемщикам по запросу.

Например, Earnest предлагает краткосрочную отсрочку выплаты студенческой ссуды правомочным заемщикам по запросу.

Если вы не можете выплатить частные студенческие ссуды из-за того, что пандемия повлияла на ваш доход, немедленно обратитесь к своему кредитору. Имейте в виду, что право на участие в программах помощи нуждающимся зависит от кредиторов.

Персональные ссуды

Многие банки принимают меры, чтобы отказаться от комиссий и помочь потребителям продолжать выплачивать свои ссуды, несмотря на потерю доходов.Например, Marcus by Goldman Sachs позволяет клиентам откладывать платежи по своим личным кредитам на один месяц без начисления процентов.

Если вы не уверены, предлагает ли ваш кредитор помощь по личным займам, свяжитесь с ним напрямую, чтобы спросить. Новые программы могут объявляться на регулярной основе, поэтому регулярно проверяйте, доступна ли помощь.

Ссуды под залог недвижимости

Домовладельцы с ссудой под залог под залог жилья должны обратиться к своим кредиторам, если платежи не могут быть произведены вовремя. Некоторые финансовые учреждения предлагают временную отсрочку по ссуде под залог собственного капитала для тех, кто имеет на это право.

Некоторые финансовые учреждения предлагают временную отсрочку по ссуде под залог собственного капитала для тех, кто имеет на это право.

Например, Bank of America предлагает отсрочку платежа на три месяца или более, если на ваш доход повлияла пандемия коронавируса. Если вы изо всех сил пытаетесь получить максимальную сумму своего кредита на приобретение жилья, позвоните своему кредитору, чтобы узнать больше о возможных вариантах.

Список кредиторов, предоставляющих послабление ссуды

Многие кредиторы продолжают оказывать помощь по мере затягивания пандемии. Приведенный ниже список не является исчерпывающим. Свяжитесь с вашим кредитором для получения подробной информации о программах помощи в тяжелых условиях, которые он предлагает.

- Bank of America: Отсрочка платежа по жилищным кредитам предоставляется по запросу.

- Пятый третий банк: Ипотечные клиенты могут запросить отсрочку платежа на срок до 180 дней без штрафов за просрочку платежа и еще до 180 дней, используя онлайн-портал или позвонив представителю по телефону 877-366-5520.

- Marcus, Goldman Sachs: Программа помощи клиентам Marcus позволяет заемщикам использовать онлайн-форму для отсрочки платежей по кредиту на один месяц без процентов.

- PNC: Банк предлагает временное облегчение трудностей для квалифицированных клиентов с помощью автокредитов, личных ссуд, ипотечных кредитов, ссуд под залог недвижимости или кредитных линий и студенческих ссуд. Клиенты могут воспользоваться онлайн-порталом или позвонить представителю.

- TD Bank: Программа TD Cares предлагает клиентам, имеющим на это право, воздержание от предоставления ипотечных кредитов, ссуд под залог недвижимости или кредитных линий. Заемщики, которые принимают участие в программе, не будут обязаны производить какие-либо платежи в течение срока действия плана воздержания.Клиенты могут узнать больше, позвонив представителю по телефону 800-742-2651.

- S. Bank: Физические лица с ипотечными кредитами могут претендовать на приостановку платежей на срок до 180 дней без штрафов за просрочку платежа и дополнительного 180-дневного продления, если они запрашивают это через свои онлайн-счета.

Другие шаги, которые вы можете предпринять сейчас, если не можете выплатить ссуду

Как можно скорее поговорить с кредитором — это один из наиболее эффективных способов получить немедленную помощь при выплате во время финансовых трудностей.Помимо настройки отсрочки платежа или отсрочки платежа, есть еще несколько шагов, которые вы можете предпринять, если не можете выплатить свои ссуды:

- Подать заявление на пособие по безработице: Закон об американском плане спасения от марта 2021 года увеличивает общее количество до 73 недель, в течение которых люди могут получать пособие по безработице при пандемии. Кроме того, предоставляется дополнительное еженедельное пособие в размере 300 долларов США для тех, кто не имеет работы до 6 сентября.

- Сократить необязательные расходы: Просмотрите все несущественные расходы, такие как питание вне дома, покупки и подписки на потоковую передачу.Найдите области, которые вы можете сократить из своего ежемесячного бюджета, чтобы высвободить деньги для выплат по кредиту.

- Рефинансируйте ссуды: Если у вас хорошая кредитоспособность, вы можете иметь право на текущие низкие процентные ставки. Рефинансирование может помочь снизить вашу процентную ставку и снизить ежемесячный платеж.

- Рассмотрим ссуду на нужды коронавируса : Доступные в некоторых банках и кредитных союзах ссуды на нужды коронавируса — это краткосрочные ссуды, обычно с низкими процентами или без них.Хотя суммы ссуд не очень велики, эти ссуды предоставляются на выгодных условиях для заемщиков.

Независимо от типа ссуды, с которой вы боретесь, есть большая вероятность, что у вашего кредитора есть варианты, которые могут частично облегчить финансовое давление. Лучше всего обратиться к своему кредитору, если вы уже знаете, что не внесете следующий платеж по кредиту.

Подробнее:

Совместное подписание ссуды | Информация для потребителей FTC

Что вы будете делать, если друг или родственник попросит вас подписать ссуду? Прежде чем сказать «да», подумайте о связанных с этим обязательствах и о том, как они могут повлиять на ваши собственные финансы и кредитоспособность. Когда вы соглашаетесь совместно подписать ссуду, вы рискуете, что кредитор не пойдет на это.

Когда вы соглашаетесь совместно подписать ссуду, вы рискуете, что кредитор не пойдет на это.

Уведомление со-подписывающей стороны

Когда вы совместно подписываете ссуду, кредитор (известный как «кредитор») должен указать ваши обязательства в уведомлении со-подписывающей стороны, в котором говорится:

- Вас просят гарантировать этот долг. Тщательно подумайте, прежде чем делать это. Если заемщик не выплатит долг, вам придется это сделать. Убедитесь, что вы можете позволить себе заплатить, если это необходимо, и что вы хотите принять на себя эту ответственность.

- Возможно, вам придется выплатить полную сумму долга, если заемщик не платит. Возможно, вам также придется заплатить штраф за просрочку платежа или сборы за сбор, которые увеличивают эту сумму.

- Кредитор может взыскать с вас этот долг без предварительной попытки взыскания с заемщика. * Кредитор может использовать против вас те же методы взыскания, которые могут быть использованы против заемщика, включая предъявление вам иска или взыскание вашей заработной платы.

Если этот долг погашен, этот факт может стать частью вашей кредитной истории.

Если этот долг погашен, этот факт может стать частью вашей кредитной истории. - Это уведомление не является договором, который возлагает на вас ответственность по долгу.

* В зависимости от законов вашего штата это может не применяться. Если закон штата запрещает кредитору взыскать с совладельца без предварительной попытки взыскания с основного должника, это предложение может быть вычеркнуто или опущено.

Перед тем, как подписать договор

Несмотря на риски, могут быть случаи, когда вы захотите подписать совместный договор. Вашему ребенку может потребоваться первая ссуда, или может потребоваться помощь близкому другу.Прежде чем подписать совместное соглашение, подумайте, как это может повлиять на ваше финансовое благополучие.

- Можете ли вы позволить себе выплатить ссуду? Если вас попросят заплатить, но вы не сможете, на вас могут подать в суд или повредить ваш кредитный рейтинг.

- Даже если вас не просят вернуть долг, ваша ответственность по ссуде может помешать вам получить другой кредит.

Кредиторы будут рассматривать совместно подписанный заем как одно из ваших обязательств.

Кредиторы будут рассматривать совместно подписанный заем как одно из ваших обязательств. - Прежде чем закладывать имущество для обеспечения ссуды, например машину, мебель или украшения, убедитесь, что вы понимаете последствия.Если заемщик не выполнит свои обязательства, вы можете потерять эти предметы.

- Попросите кредитора рассчитать сумму, которую вы можете задолжать. Кредитор не обязан этого делать, но может, если вы спросите. Вы также можете обсудить конкретные условия своих обязательств. Например, вы можете ограничить свою ответственность основной суммой кредита и не включать штрафы за просрочку платежа, судебные издержки или гонорары адвокатов. В этом случае попросите кредитора включить в договор заявление, например: «Содействующая сторона будет нести ответственность только за основной баланс по этой ссуде на момент невыполнения обязательств.»- перед совместной подписью.

- Попросите кредитора письменно уведомить вас, если заемщик пропустит платеж или условия займа изменятся.

Это даст вам время решить проблему или произвести обратный платеж, не выплачивая сразу всю сумму.

Это даст вам время решить проблему или произвести обратный платеж, не выплачивая сразу всю сумму. - Если вы вместе подписываете покупку, убедитесь, что у вас есть копии всех важных документов, таких как договор займа, Заявление о раскрытии достоверности информации и гарантии. Эти документы могут пригодиться в случае возникновения разногласий между заемщиком и продавцом.Кредитор не обязан предоставлять вам эти документы; возможно, вам придется получить копии у заемщика.

- Ознакомьтесь с законодательством вашего штата о дополнительных правах со-подписанта.

Что произойдет, если вы не оплатите бизнес-ссуду без обеспечения? | Small Business

Невыполнение обязательств по необеспеченной ссуде для бизнеса не означает, что у кредитора не хватает ресурсов для получения от вас. Необеспеченный бизнес-ссуда — это ссуда, в которой отсутствует конкретное обеспечение. Обеспеченный бизнес-кредит — это кредит с залогом, например ипотечный кредит на покупку недвижимости для использования компанией.

Соображения

Несмотря на то, что у кредитора нет обеспечения для возврата или обращения взыскания по необеспеченной ссуде в случае невыполнения обязательств, кредитор может подать в суд на ваш бизнес, чтобы получить взыскание, согласно «Финансированию вашего малого бизнеса» Джеймса Э. Берка. Кредитору разрешается требовать компенсацию не только остатка ссуды, но также процентов, штрафов, сборов и затрат.

Взыскание судебного решения

Когда кредитор подает иск и добивается судебного решения против вашего бизнеса в связи с просроченной ссудой, кредитор может использовать различные инструменты для взыскания судебного решения.Кредитор может пополнять банковские счета компании. Кредитор может наложить залог на недвижимость, принадлежащую вашему бизнесу, или автомобили, названные от имени вашего бизнеса.

Временные рамки

Дело о взыскании долгов, возбужденное против вашей компании, проходит довольно быстро. Кредитор, вероятно, сможет добиться решения в отношении вашего бюджета в течение нескольких месяцев, начав деятельность по взысканию задолженности сразу после получения этого постановления от суда.

Предупреждение

Согласно «Руководству по финансированию для малого бизнеса» Кейт Листер и Тома Харниш, кредитор часто требует, чтобы владелец бизнеса подписал с ним ссуду.В этом случае не только ваш бизнес столкнется с деятельностью по сбору платежей в случае невыполнения ссуды, но и кредитор может пойти и на вас лично. В такой ситуации кредитор может получить взыскание с ваших личных счетов и залоговое право на вашу личную недвижимость или автомобили.

Экспертная помощь

Если ваша компания не выполняет свои обязательства по необеспеченной ссуде, особенно той, на которую вы подписали совместное соглашение как физическое лицо, подумайте о том, чтобы воспользоваться услугами юриста. Права вашего бизнеса и, возможно, ваши личные интересы лучше всего защищены квалифицированным юридическим представителем.Американская ассоциация адвокатов предоставляет ресурсы, которые помогут вам найти опытного юриста.

Ссылки

- «Финансирование малого бизнеса»; Джеймс Э.

Бурк; 2006

Бурк; 2006 - «Справочник по финансированию для малого бизнеса»; Кейт Листер & amp; Том Харниш; 2010

Ресурсы

Писатель Биография

Майк Бреммел начал писать в 1982 году. Он является автором / лектором двух романов, вышедших на международный рынок: «Бросок тени» и «Мотылек Миллера».Бреммель работал в штате Управления по связям со СМИ Белого дома. Он имеет степень бакалавра журналистики и политологии Бенедиктинского колледжа и докторскую степень в Уошбернском университете. Он также учился в Брунельском университете в Лондоне.

Pay & Manage Ваш заем

Ссуда на образование предоставляет вам гибкие варианты погашения. Однако, если вы по-прежнему не выполняете свои обязательства, это повлияет на ваш кредитный рейтинг, что может создать проблемы, когда вы подадите заявку на ссуду в будущем.

Рекомендуется сохранить буфер не менее трех месяцев до начала ваших EMI. Таким образом, у вас будет немного времени, если вы не сможете сразу устроиться на работу или в случае перерыва в работе. Вот несколько вариантов, которые следует учитывать, если вы не можете выплатить свой долг.

Таким образом, у вас будет немного времени, если вы не сможете сразу устроиться на работу или в случае перерыва в работе. Вот несколько вариантов, которые следует учитывать, если вы не можете выплатить свой долг.

Доплата по ссуде на образование

Вы можете произвести дополнительные платежи по кредиту в любое время, а также указать, как будет применяться эта дополнительная сумма.

Выполнять платежи во время учебы или моратория (когда платежи не подлежат оплате)

Ежемесячно платите больше минимальной суммы, чтобы дополнительные деньги вычитались из вашего основного баланса. Выполняйте платежи, пока выплаты по кредиту откладываются из-за отсрочки или отсрочки

- HDFC Credila применяет дополнительные платежи к непогашенным взносам (если применимо) или к любым процентам, начисленным на сегодняшний день, до внесения сумм дополнительных платежей на основной баланс заемщика.

Частичные платежи

Если вы не внесете свой минимальный платеж, вам могут быть назначены штрафы и штрафы за задержку.

Как вы распределяете мой платеж по моим кредитам?

Мы автоматически распределяем ваши платежи по кредитам; Ваш платеж пойдет в первую очередь на все просроченные ссуды в ссудной группе (ссуды с самой старой просрочкой будут выплачены первыми).Как только все ссуды станут текущими или имеют одинаковый уровень просрочки, ваш платеж будет пропорционально распределен по каждой ссуде в группе ссуд в соответствии с ее ежемесячной суммой платежа. После того, как сумма текущего ежемесячного платежа и суммы просроченных платежей (если применимо) будут удовлетворены, или если платеж не подлежит оплате (например, если ваши ссуды еще не погашены), ваш платеж будет распределен между ссудами в группа ссуд, пропорционально распределенная на основе непогашенного остатка по каждой ссуде. Если вы не уплатите всю сумму, причитающуюся по выписке, каждая ссуда в группе ссуд может оказаться просроченной, о ней можно будет сообщить агентствам по работе с потребителями, и может взиматься как минимум минимальная плата за просрочку платежа.Если ваш платеж получен без квитанции о переводе, и платеж соответствует сумме платежа в вашей выписке, он будет распределен, как описано выше. Если, однако, ваш платеж не совсем соответствует сумме платежа в вашей выписке, он будет распределен по всем ссудам, включая ссуды в разных группах ссуд, которые имеют тот же платежный адрес, что и адрес, на который вы отправили свой платеж.

После того, как мы распределяем платеж по конкретной ссуде или ссуде, платежи применяются в зависимости от условий векселя по каждой ссуде, обычно сначала в счет комиссий, затем в счет непогашенных процентов, а затем в счет основной суммы долга.

Если вы не уплатите всю сумму, причитающуюся по выписке, каждая ссуда в группе ссуд может оказаться просроченной, о ней можно будет сообщить агентствам по работе с потребителями, и может взиматься как минимум минимальная плата за просрочку платежа.Если ваш платеж получен без квитанции о переводе, и платеж соответствует сумме платежа в вашей выписке, он будет распределен, как описано выше. Если, однако, ваш платеж не совсем соответствует сумме платежа в вашей выписке, он будет распределен по всем ссудам, включая ссуды в разных группах ссуд, которые имеют тот же платежный адрес, что и адрес, на который вы отправили свой платеж.

После того, как мы распределяем платеж по конкретной ссуде или ссуде, платежи применяются в зависимости от условий векселя по каждой ссуде, обычно сначала в счет комиссий, затем в счет непогашенных процентов, а затем в счет основной суммы долга.

Что произойдет, если я заплачу больше, чем сумма текущего ежемесячного платежа и сумма просроченного платежа (если применимо)?

В таком сценарии дополнительные средства будут зачислены на ваш баланс. Если вы не производите платежи через автоматический дебет, дополнительные платежи уменьшат сумму любых будущих платежей. Например, если вы платите дополнительно 50 рупий, а ваша обычная ежемесячная сумма платежа составляет рупий. 100, ваш следующий платеж будет составлять Rs. 50. Если дополнительные средства превышают сумму следующего ежемесячного платежа (-ов), в вашей выписке (-ях) по счету будет отображаться ноль причитающихся платежей.Даже если у вас в выписке по счету указана нулевая сумма, продолжение платежей снизит общую стоимость заимствования.

Если вы не производите платежи через автоматический дебет, дополнительные платежи уменьшат сумму любых будущих платежей. Например, если вы платите дополнительно 50 рупий, а ваша обычная ежемесячная сумма платежа составляет рупий. 100, ваш следующий платеж будет составлять Rs. 50. Если дополнительные средства превышают сумму следующего ежемесячного платежа (-ов), в вашей выписке (-ях) по счету будет отображаться ноль причитающихся платежей.Даже если у вас в выписке по счету указана нулевая сумма, продолжение платежей снизит общую стоимость заимствования.

Обязанности заемщика и последствия неисполнения обязательств

Заемщик обязан понимать, что получение кредита является юридическим обязательством. Если заемщик не выполняет условия кредитного договора, то кредитор имеет право подать иск против заемщика, чтобы вернуть остаток долга.Если заемщик не выплачивает ежемесячный платеж по кредиту более шести месяцев, заемщик считается неплатежеспособным. Заемщику всегда лучше избегать дефолта, потому что отрицательные записи останутся в отчетах их кредитных бюро.

Заемщику всегда лучше избегать дефолта, потому что отрицательные записи останутся в отчетах их кредитных бюро.

Ниже приведены некоторые из последствий невозврата кредитов:

- Обращение в кредитное бюро

- Уплата непредвиденных расходов по взысканию ссуды в дополнение к непогашенной ссуде

- Правовые последствия

- Влияет на будущие займы

- Если чек / ECS отскакивает, это является уголовным преступлением в Индии.Следовательно, в соответствии с Законом об оборотных инструментах 1881 года / Законом о платежах и расчетах 2007 года лицо, выписавшее возвращенный чек / ECS, подлежит наказанию в виде тюремного заключения на срок до двух лет или штрафа, который может увеличиваться до двух лет. сумма чека, или и тем, и другим. Кредитор также должен подать дополнительный гражданский иск о взыскании.

Однако заемщик, вероятно, может предотвратить эти последствия, проявив инициативу и предприняв шаги, указанные ниже.

- На протяжении всего срока действия ссуды важно упорядочить выплаты по ссуде и поддерживать связь с кредитором, если у вас есть какие-либо вопросы по поводу ссуды.

- Не допускайте дефолта в платежах, чтобы избежать плохой кредитной истории.

- Не игнорируйте любые сообщения от кредитора.

Поэтому для заемщиков очень важно обеспечить своевременное выполнение всех обязательств по погашению.Рекомендуется внимательно следить за своими графиками платежей, чтобы избежать негативного влияния на ваш рейтинг в кредитном бюро.

Ссуда на образование обычно является первой ссудой, которой воспользовался студент, и поэтому это прекрасная возможность создать хорошую кредитную историю и рейтинг кредитного бюро. Положительные и своевременные выплаты могут помочь студентам создать отличную кредитную историю, которая, в свою очередь, может помочь им в будущем получать другие ссуды по более выгодным ставкам.

Сегодня более 50% студентов, получающих высшее образование, получают ссуды на образование.Кредиты на образование гарантируют, что нехватка финансов не помешает росту достойных студентов. Но еще один факт, связанный с ссудами на образование, заключается в том, что ваши родители помогут вам взять правильный ссуду, но в большинстве случаев выплаты — это ваша собственная головная боль. Неудивительно, что многие молодые люди не уделяют должного внимания своим кредитам и финансам, тщательно планируя финансы и выплаты. В результате заемщик часто попадает в более серьезные проблемы, о которых он, возможно, не подозревает, из-за плохой оценки CIBIL за дефолт.

Если вы взяли ссуду на образование для себя или для кого-либо из своих детей, убедитесь, что ссуда выплачивается вовремя, чтобы избежать подобных осложнений. В то время как невыполнение ссуды сопряжено с определенными рисками, своевременная выплата ссуды имеет ряд преимуществ.

Знайте свой период отказа:

Если вы взяли ссуду на образование, важно знать период отказа от ссуды. Период с момента завершения курса до момента, когда банки начинают ожидать возврата кредита, известен как период моратория или отказа от прав.

Период с момента завершения курса до момента, когда банки начинают ожидать возврата кредита, известен как период моратория или отказа от прав.

Период отказа от прав варьируется от банка к банку, и вам лучше уточнить срок отказа в своем банке, прежде чем планировать выплату кредита на образование. Хотя банк, предлагающий период отказа от прав, — это хорошая идея, помните, что ожидается, что банки получат прибыль от каждой ссуды, которую они предлагают, и они начнут взимать проценты по ссудам на образование немедленно, а не дожидаются окончания периода отказа.

Многие люди, которые в состоянии выплатить ссуду на образование, часто ждут периода отказа, прежде чем приступить к выплате.Поскольку банки взимают проценты, не рекомендуется ждать окончания периода отказа. Убедитесь, что вы начали погашение кредита на образование как можно скорее, даже если это означает начало погашения до завершения официального периода отказа.

Не ждите подходящей высокооплачиваемой работы:

Итак, теперь, когда вы закончили образование и получили работу, это не совсем работа вашей мечты. Многие новые соискатели, которые недавно потеряли сознание из колледжа и начинают свою работу, совершают кардинальный грех ожидания подходящей работы или высокооплачиваемой работы, прежде чем выплатить ссуду на образование.Помните, что ссуда на образование накапливает проценты, и чем раньше вы погасите ссуду, тем меньше будут проценты, которые вы в конечном итоге заплатите по ссуде.

Многие новые соискатели, которые недавно потеряли сознание из колледжа и начинают свою работу, совершают кардинальный грех ожидания подходящей работы или высокооплачиваемой работы, прежде чем выплатить ссуду на образование.Помните, что ссуда на образование накапливает проценты, и чем раньше вы погасите ссуду, тем меньше будут проценты, которые вы в конечном итоге заплатите по ссуде.

Понимание ссуд на образование и налоговых льгот:

Ссуды на образованиене только помогают покрыть расходы на образование, но и дают дополнительную налоговую льготу. Ссуда на образование предлагает налоговый вычет с процентов, выплаченных в финансовом году, в соответствии с разделом 80 E Закона о подоходном налоге 1961 года.Так что используйте это, чтобы сэкономить на налогах в первые годы вашей карьеры.

Невыполнение обязательств по ссуде на образование может иметь катастрофические последствия для вашей оценки CIBIL:

Займить легко, но погашение требует постоянного финансового планирования. Многие ссуды на образование заканчиваются невозвратом, поскольку заемщики ссуды не придают значительного значения их выплате. Любые невыплаты по кредиту на образование могут напрямую повлиять на ваш балл CIBIL. Конечно, по мере развития жизни вам придется брать другие ссуды, такие как автокредит, жилищный кредит и т. Д.Но низкий балл CIBIL фактически снижает ваши шансы. Поэтому важно убедиться, что вы никогда не позволите своему образовательному ссуде пойти по пути NPA, даже если это означает контроль других ваших финансовых вложений на время.

Многие ссуды на образование заканчиваются невозвратом, поскольку заемщики ссуды не придают значительного значения их выплате. Любые невыплаты по кредиту на образование могут напрямую повлиять на ваш балл CIBIL. Конечно, по мере развития жизни вам придется брать другие ссуды, такие как автокредит, жилищный кредит и т. Д.Но низкий балл CIBIL фактически снижает ваши шансы. Поэтому важно убедиться, что вы никогда не позволите своему образовательному ссуде пойти по пути NPA, даже если это означает контроль других ваших финансовых вложений на время.

Думаете о предоплате ссуды на образование? Прочтите сначала:

Некоторые банки взимают штраф за досрочное погашение кредита на образование, в то время как другие не предлагают такой платы.Поскольку ссуды на образование продолжают накапливать проценты, может быть хорошей идеей рассмотреть вопрос о предоплате по ссуде и как можно скорее получить чистый лист. Однако, прежде чем вы подумаете о предоплате ссуды на образование, обязательно рассчитайте компромисс между выплатой процентов по ссудам на образование и налоговыми льготами, предлагаемыми в соответствии с разделом 80E. Если вы обнаружите, что предоплата ссуды на данный момент не является хорошей идеей, вы можете попытаться ускорить выплату ссуды на образование, добавляя некоторые суммы в EMI каждый месяц.

Если вы обнаружите, что предоплата ссуды на данный момент не является хорошей идеей, вы можете попытаться ускорить выплату ссуды на образование, добавляя некоторые суммы в EMI каждый месяц.

Что делать, если родители не могут или не хотят помочь заплатить

Что делать, если родители не могут помочь оплатить учебу в школе?

В этом разделе Finaid даются советы учащимся, родители которых не могут или не хотят помогать учащимся оплачивать учебу. Независимо от ситуации, некоторые из наиболее частых вопросов, которые получает Финаид, исходят от учащихся, обращающихся за помощью, потому что их родители не могут внести свой вклад в их образование.

Finaid поддерживает изменения в федеральном законодательстве, которые переложат бремя на студентов.К сожалению, действующий федеральный закон не предоставляет много вариантов для студентов, которые хотят поступить в колледж, но чьи родители отказываются помочь.

Политика федерального правительства в отношении родительской ответственности

Федеральное правительство и школы считают, что в первую очередь ответственность за оплату учебы несет семья. Они предоставляют финансовую помощь только тогда, когда семья не в состоянии платить. Если семья просто не хочет платить, это не имеет значения. Родители несут большую ответственность перед своими детьми, чем государство или школа.

Они предоставляют финансовую помощь только тогда, когда семья не в состоянии платить. Если семья просто не хочет платить, это не имеет значения. Родители несут большую ответственность перед своими детьми, чем государство или школа.

Министерство образования США опубликовало руководство для администраторов финансовой помощи, в котором указывается, что ни отказ родителей участвовать в образовании учащегося, ни нежелание родителей предоставить информацию о заявлении на пособие для учащихся или для проверки не являются достаточными основаниями для отмены статуса зависимости. Это верно даже в том случае, если родители не называют учащегося иждивенцем для целей налогообложения доходов или если учащийся демонстрирует полную самодостаточность.

В случае развода родитель-опекун должен заполнить форму FAFSA.Если родитель-опекун вступает в повторный брак, в расчет должны быть включены финансы супруга (а) родителя-опекуна (мачеха). Об этом четко говорится в разделе 475 (f) 3 Закона о высшем образовании 1965 года (публичный закон 89-329), части федерального законодательства, которое разрешает большинство федеральных программ помощи студентам.

Все государственные и частные колледжи соблюдают закон не только при предоставлении федеральной и государственной помощи студентам, но и при предоставлении самой школы помощи. Фактически, многие колледжи идут дальше и учитывают не только доход и активы родителя-опекуна и отчима, но также доходы и активы родителя-опекуна.

Брачные соглашения игнорируются при анализе потребности в помощи студентам. Брачный договор — это договор между мужем и женой, и как таковой не может быть обязательным для третьей стороны, такой как правительство или колледж. Кроме того, брачный договор не может отменять обязательство помогать оплачивать образование детей, поскольку даже естественный родитель не может отказаться от прав детей. Если брачный договор включал пункт об отказе от обязанности помогать оплачивать образование детей, большинство судов объявили бы это положение недействительным.

Консультации для студентов и родителей

К счастью, у родителей есть способы помочь с обучением своего ребенка, не прибегая к финансовым средствам. Обеспечивая небольшую ясность как для учащихся, так и для родителей, они могут оказаться на одной и той же странице, когда дело доходит до получения помощи в оплате обучения из других источников.

Обеспечивая небольшую ясность как для учащихся, так и для родителей, они могут оказаться на одной и той же странице, когда дело доходит до получения помощи в оплате обучения из других источников.

Ваша первая цель должна заключаться в том, чтобы побудить ваших родителей заполнить формы финансовой помощи. Даже если они не хотят помогать вам оплачивать обучение в колледже, отказываясь заполнять формы, они мешают вам получать помощь на свой счет (например,г., государственные гранты и студенческие ссуды). Убедив их заполнить формы, вы можете попытаться заставить их помочь вам в оплате обучения в колледже.

Что делать, если ваши родители отказываются заполнять формы финансовой помощи.

Напомните своим родителям, что отправка форм не обязывает их оказывать поддержку, но что если они откажутся подавать FAFSA, вы не будете иметь права на получение какой-либо помощи в зависимости от потребности. Администраторам финансовой помощи колледжа разрешается предлагать студентам-иждивенцам несубсидируемую ссуду Стаффорда, не требуя от родителей подачи заявления FAFSA, при условии, что администратор финансовой помощи подтвердит, что родители прекратили финансовую поддержку, и не подадут заявление FAFSA. Несубсидированная ссуда Стаффорда не основана на финансовых потребностях и является ссудой, но, по крайней мере, она поможет вам оплатить учебу.

Несубсидированная ссуда Стаффорда не основана на финансовых потребностях и является ссудой, но, по крайней мере, она поможет вам оплатить учебу.

Но если вам удастся убедить своих родителей подать заявление FAFSA, вы можете иметь право на получение помощи, основанной на необходимости, такой как субсидируемая ссуда Стаффорда и грант Пелла, а также на институциональную помощь. Не заполняя FAFSA, они мешают вам получить какую-либо помощь.

Если ваши родители обеспокоены конфиденциальностью, напомните им, что конфиденциальность записей учащихся, включая заявления о финансовой помощи, защищена Законом о правах семьи на образование и неприкосновенность частной жизни (FERPA).В частности, школы не будут раскрывать информацию, предоставленную родителем ученику (или бывшему супругу родителя).

Поговорите с администратором финансовой помощи в вашем колледже. Иногда им удается заступиться перед родителями и убедить их заполнить FAFSA. Иногда помогает сторонний разговор с родителями, если атмосфера между вами и вашими родителями слишком заряжена эмоциями.

Некоторые учащиеся заполнили формы, подделав подпись своих родителей.Это не рекомендуется, поскольку штрафы за это довольно суровые, и если у вас нет копии налоговой декларации родителей, вас, вероятно, поймают, когда цифры не совпадают.

Что делать, если ваши родители вовлечены в непростой развод.

Поговорите с каждым родителем отдельно. Если их беспокоит конфиденциальность финансовой информации в заявках на получение финансовой помощи, попросите их поговорить с администратором финансовой помощи в школе. Администраторы финансовой помощи очень тщательно следят за конфиденциальностью учащегося и родителей и не позволяют одному из родителей видеть информацию, предоставленную другим.Если в школу поступит распоряжение суда, требующее от них разглашения информации, они сначала сообщат об этом пострадавшему родителю и ничего не предпримут, пока у него не будет времени оспорить распоряжение в суде. Записи об образовании, включая заявки на получение финансовой помощи и подтверждающую документацию, защищены очень строгими федеральными законами о конфиденциальности, такими как FERPA.

Что делать, если родители отказываются платить.

Некоторые студенты могут соответствовать критериям независимого статуса. В противном случае считается, что вы находитесь на иждивении своих родителей, и их доход и ресурсы будут определять ваше право на получение помощи.Если ваши родители откажутся платить, вам придется компенсировать разницу. Школа и правительство не помогут. Подробнее: Федеральная финансовая помощь и независимый студент FAFSA

Поговорите с родителями и выложите перед ними все свои финансы. Покажите им, сколько у вас денег и сколько вы можете заработать, продемонстрировав, что вы делаете все возможное, чтобы покрыть расходы. Покажите им, сколько это будет стоить и размер разрыва. Дайте им понять, что, если они не помогут восполнить этот пробел, вы не сможете завершить свое образование, как бы сильно вы ни старались.

Что делать, если ваш отчим отказывается заполнять формы или оказывать поддержку.

Напомните им, что федеральное правительство ведет учет их доходов и имущества независимо от их отказа. Если они укажут на брачный договор, скажите им, что это соглашение между ними и их супругом. Вы не являетесь участником этого соглашения, равно как и правительство, поэтому оно не является обязательным для вас. Поощряйте их заполнить FAFSA, поскольку это дает вам право на получение помощи, основанной на необходимости, даже если они не помогают с расходами на обучение в колледже.

Что делать, если ваши родители не хотят брать ссуду на оплату вашего образования.

Заключите сделку со своими родителями, согласно которой вы соглашаетесь взять на себя ответственность за выплаты по ссуде PLUS после того, как вы закончите учебу и устроитесь на работу. У вас будут большие долги, и вам придется бороться, но, по крайней мере, вы сможете получить высшее образование.

Несубсидируемые ссуды Stafford без информации родителей Раздел 479A (a) Закона о высшем образовании 1965 года с поправками, внесенными статьей 472 (a) (4) Закона о возможностях высшего образования 2008 года, позволяет студентам-иждивенцам получать несубсидированные Stafford займ без родительской информации в Бесплатном заявлении на федеральную помощь студентам (FAFSA), если администратор финансовой помощи колледжа «подтверждает, что родитель или родители такого студента прекратили финансовую поддержку такого студента, и отказываются подавать такую форму.

Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения.

Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения.

Если этот долг погашен, этот факт может стать частью вашей кредитной истории.

Если этот долг погашен, этот факт может стать частью вашей кредитной истории. Кредиторы будут рассматривать совместно подписанный заем как одно из ваших обязательств.

Кредиторы будут рассматривать совместно подписанный заем как одно из ваших обязательств. Это даст вам время решить проблему или произвести обратный платеж, не выплачивая сразу всю сумму.

Это даст вам время решить проблему или произвести обратный платеж, не выплачивая сразу всю сумму. Бурк; 2006

Бурк; 2006