До 11 октября юрлица должны подать данные о своих владельцах: как это сделать

28 Июля, 2021, 13:01

1443

До 11 октября 2021 года украинские компании, оформленные как юридические лица, должны подать государству данные о своих бенефициарах. Редакция AIN.UA спросила юристов о том, почему это происходит, как это сделать, и какие грозят штрафы, если не выполнить это требование.

О том, почему появилось это требование и как его выполнить, рассказывает Илья Шенгелия, старший юрист юридической фирмы Aurum:

Откуда взялось это правило

По его нормам, до 11 октября 2021 года зарегистрированные в Украине юридические лица должны подать сведения о структуре собственности и конечных бенефициарных собственниках (бенефициарах) такого юридического лица.

По его нормам, до 11 октября 2021 года зарегистрированные в Украине юридические лица должны подать сведения о структуре собственности и конечных бенефициарных собственниках (бенефициарах) такого юридического лица.Какие именно данные нужны государству

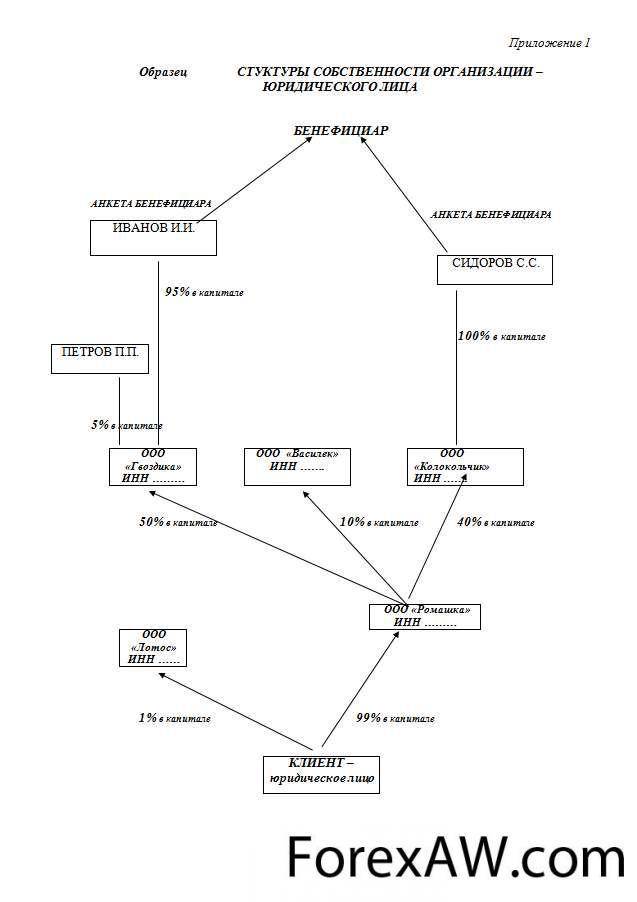

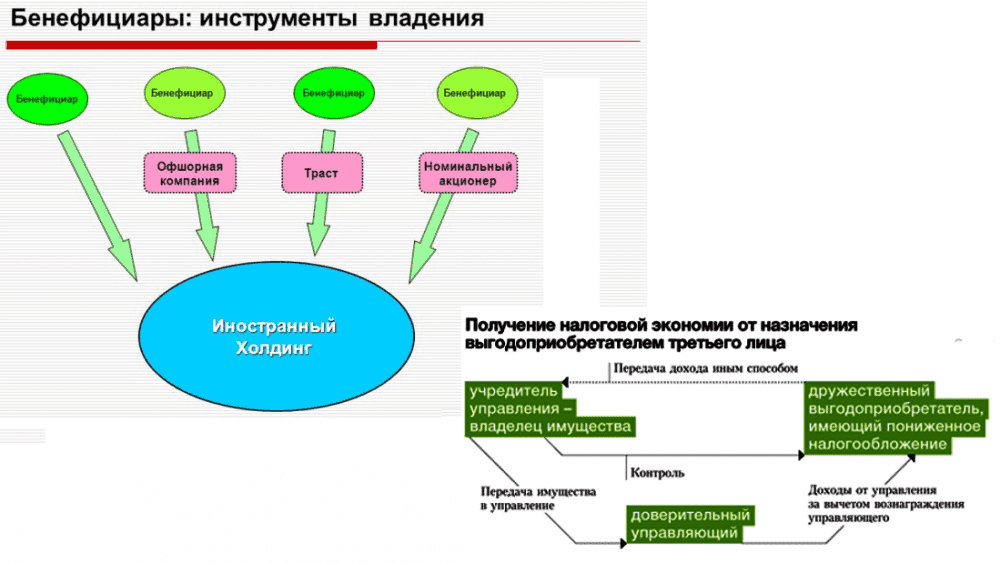

- Структура собственности — это информация о том, кто и как управляет юридическим лицом.

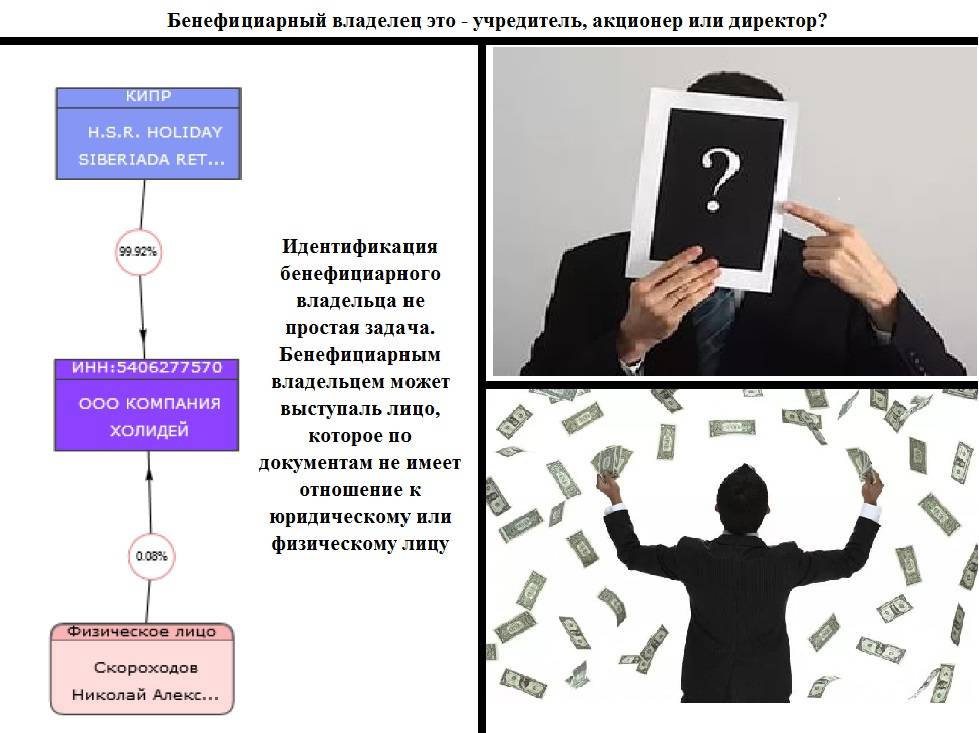

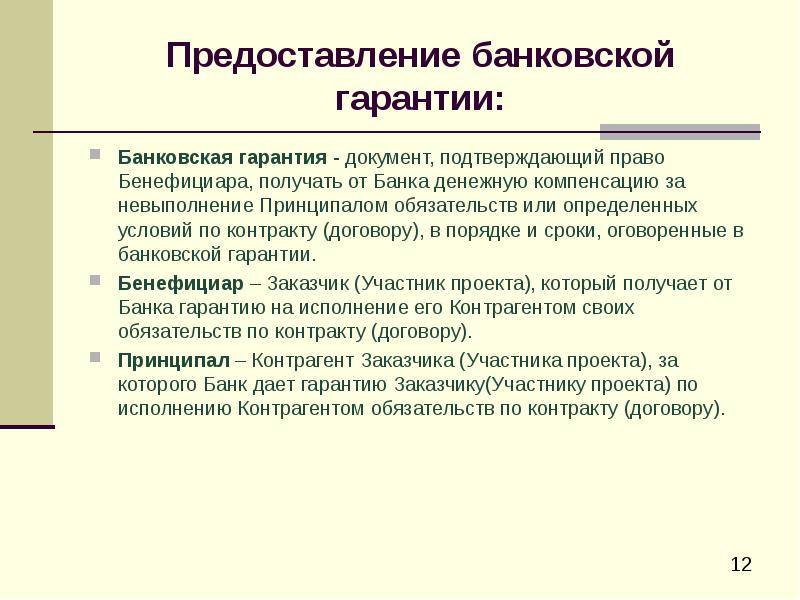

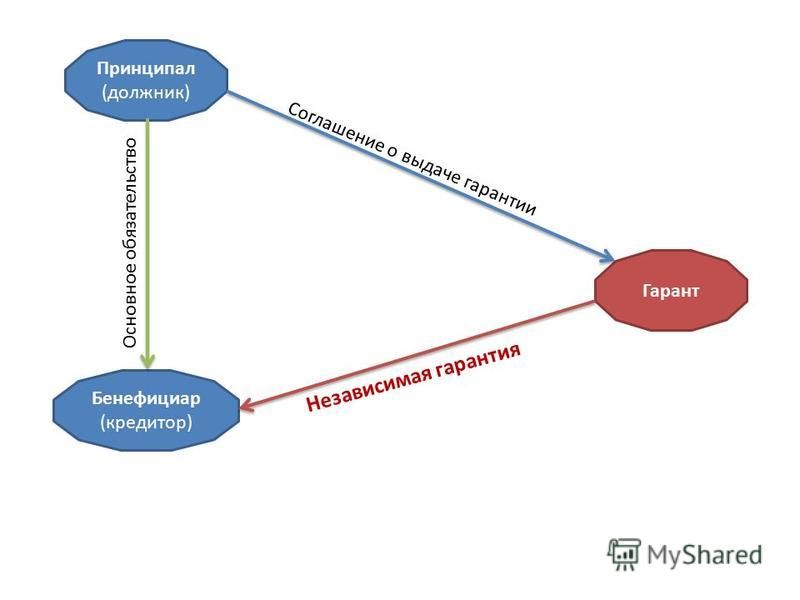

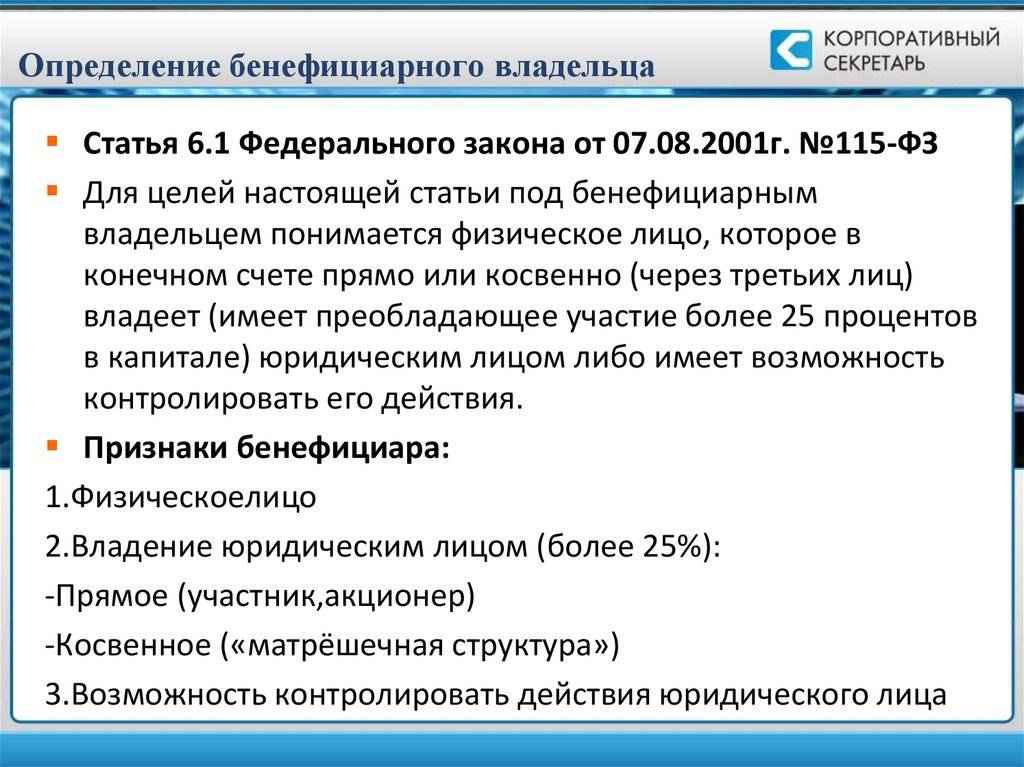

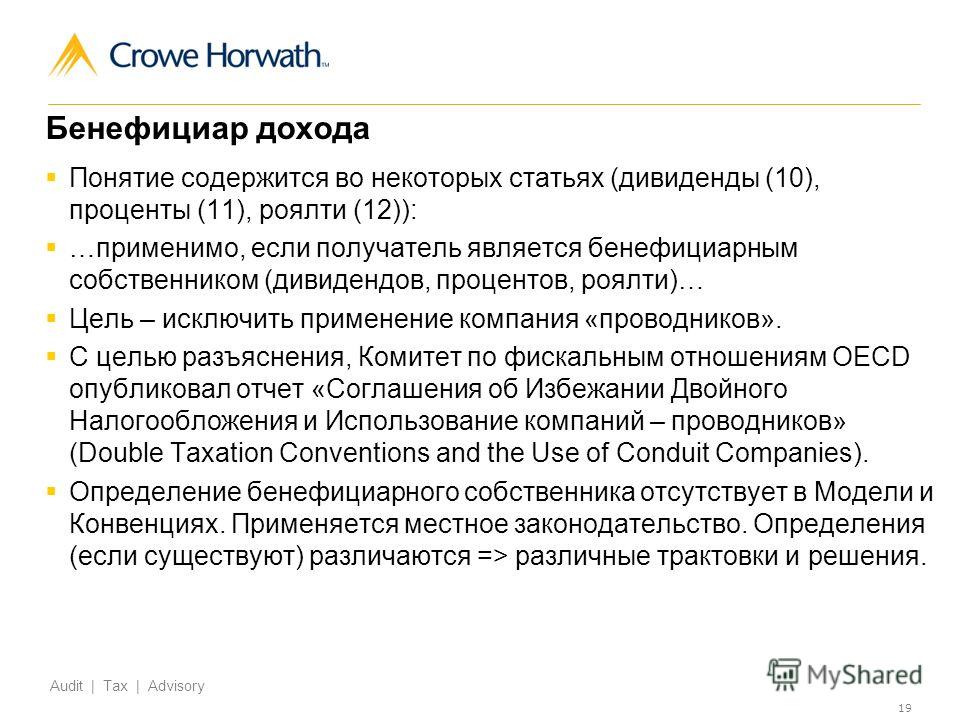

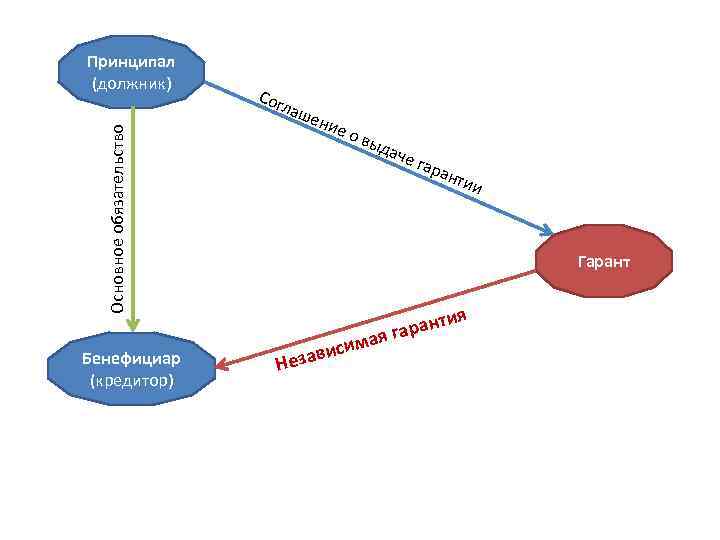

- Бенефициар — это физическое лицо, которое прямо или косвенно владеет долей или правом голоса в размере 25% и более, а также любое физическое лицо, которое имеет неформальное решающее влияние на деятельность юридического лица.

«По закону есть определенные исключения, когда эту информацию подавать не нужно, например, от этой обязанности освобождаются политические партии или профсоюзы, но для основной формы юридических лиц в Украине — ООО — исключений нет. Это означает, что все украинские ООО (и не только) должны подавать данные о своей структуре собственности и бенефициарах», — отмечает юрист.

Как и кому подать эти данные

Подать документы об этом должен директор компании или представитель по нотариальной доверенности. Документы подаются лично государственному регистратору, онлайн-подача сейчас не работает.

Какие санкции за нарушение этого правила

Как отмечает юрист, прямой ответственности за нарушение этой обязанности нет. Но есть вероятность применения к директору штрафа в размере от 17 000 до 51 000 гривен, который предусмотрен статьей 166-11 КУпАП. Но реальное применение этого штрафа — спорное, ведь эта норма предусматривает ответственность за неподачу данных о бенефициарах по Закону о регистрации юрлиц (№ 755-IV), а не Закону о финмониторинге.

Также отметим, что 20 июля 2021 года в Раду внесли законопроект №5807. Его нормы предписывают отменить обязательную подачу данных о бенефициаре для тех юрлиц, участниками которых являются только физлица. Ведь у государства и так уже есть вся информация о физлицах-участниках украинских юрлиц.

Читайте также:

Информация о конечном бенефициарном собственнике: в Минюсте напомнили о важных аспектах

Кто должен подавать информацию о конечном бенефициарном собственнике

Информацию о конечном бенефициаре подают все юридические лица, кроме политических партий, структурных образований политических партий, профессиональных союзов, их объединений, организаций профсоюзов, предусмотренных уставом профсоюзов и их объединений, творческих союзов, местных ячеек творческих союзов, организаций работодателей, их объединений, адвокатских объединений, торгово-промышленных палат, объединений совладельцев многоквартирных домов, религиозных организаций, государственных органов, органов местного самоуправления, их ассоциаций, государственных и коммунальных предприятий, учреждений, организаций.

Каким образом можно подать информацию

Информацию можно подать несколькими способами.

Первый способ: непосредственное обращение заявителя к любому государственному регистратору юридических лиц и физических лиц-предпринимателей или центр предоставления административных услуг с соблюдением принципа экстерриториальности в пределах Автономной Республики Крым, области, городов Киева и Севастополя.

Второй способ: отправка необходимого пакета документов путем почтового отправления. Однако, в этом случае необходимо помнить, что заявление о государственной регистрации должно быть нотариально удостоверено.

Четвертый способ: представление информации о КБС в электронном виде через вебпортал электронных услуг «Портал Дія». Данная опция доступна из-за регистрационных действий «Регистрация общества с ограниченной ответственностью на основании модельного устава», а также «Переход Общества с ограниченной ответственностью на деятельность на основании модельного устава».

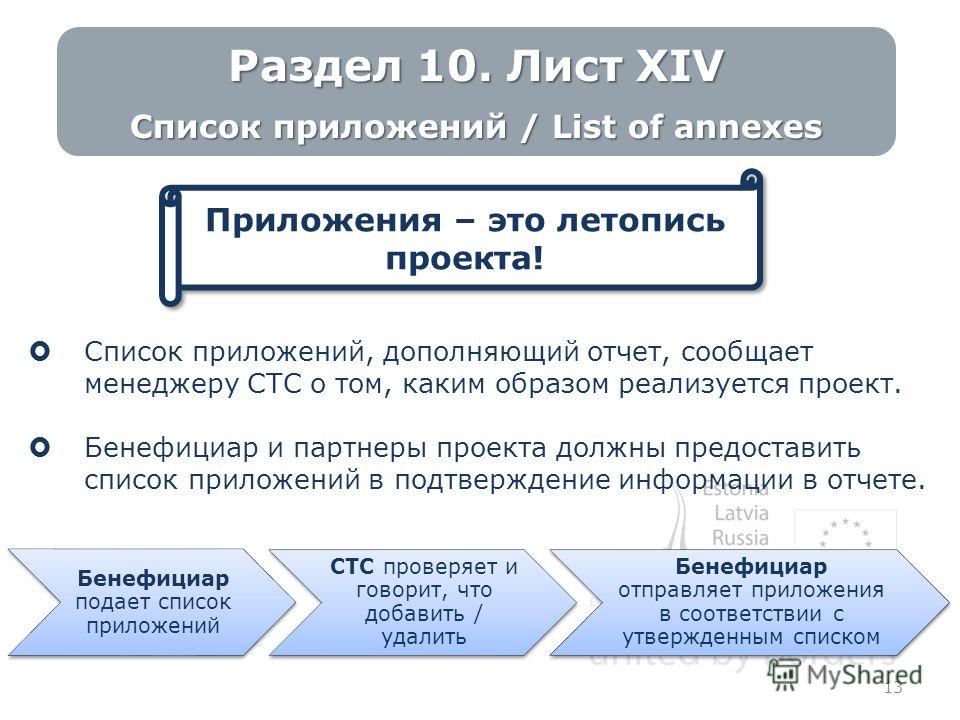

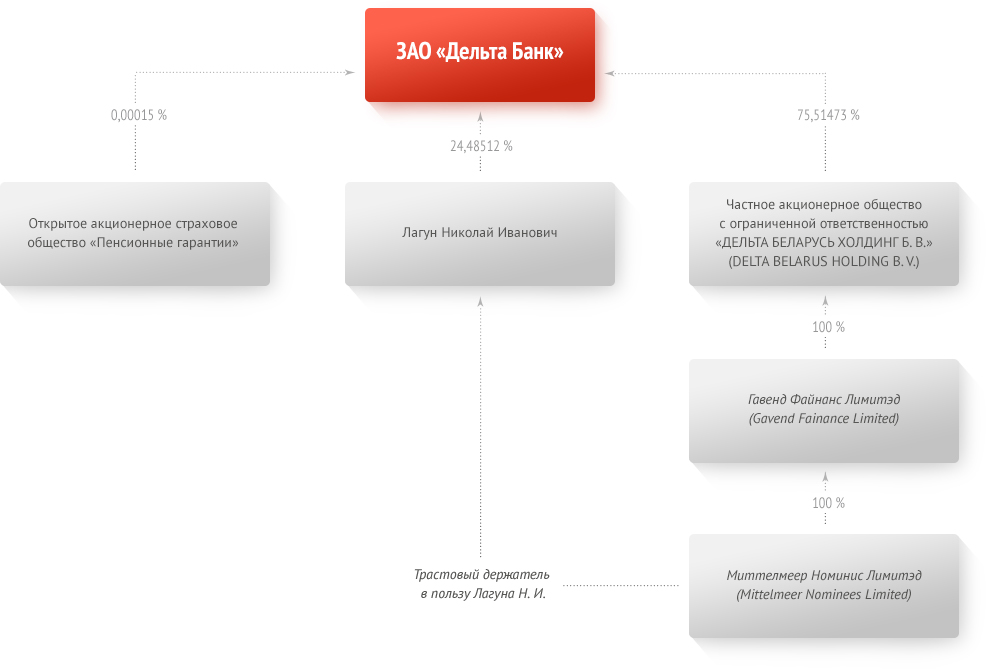

Какие документы являются необходимыми для представления информации о конечном бенефициарном собственнике юридического лица

структуру собственности по форме и содержанию в соответствии с Приказом о структуре собственности. Образцы схематического изображения структуры собственности можно найти на сайте Министерства финансов Украины;

извлечение, выписку или другой документ из торгового, банковского, судебного реестра и тому подобное, который подтверждает регистрацию юридического лица — нерезидента в стране ее местонахождения, — в случае, если основателем юридического лица является юридическое лицо — нерезидент;

нотариально засвидетельствованную копию документа, удостоверяющего личночть, которая являетя КБС юридического лица, — для физического лица — нерезидента и, если такой документ оформлен без применения средств Единого государственного демографического реестра, — для физического лица — резидента.

Документы, выданные в соответствии с законодательством иностранного государства, должны легализоваться

Документ, изложенный на иностранном языке, должен быть переведен на государственный язык с засвидетельствованием верности перевода с одного языка на другой или подписи переводчика в установленном законодательством порядке.

Какие сроки представления информации о конечном бенефіціарного владельце

Во-первых, в течение 3 месяцев со дня вступления в силу Положения о форме и содержании структуры собственности, утвержденного приказом Министерства финансов Украины от 19.03.2021 года, №163, то есть 11 июля 2021 года по 10 октября 2021 года.

В-третьих, ежегодное подтверждение сведений о конечном бенефициарном собственнике и структуре собственности для всех юридических лиц, начиная со следующего года с даты государственной регистрации юридического лица, в течение 14 календарных дней.

Какая плата за проведение государственной регистрации, связанная с представлением информации о КБС

Административный сбор не будет справляться в случае представления государственному регистратору информации о КБС в объеме, определенном Законом Украины «О государственной регистрации юридических лиц, физических лиц-предпринимателей и общественных формирований»в течение трех месяцев со дня вступления в силу Положения о форме и содержании структуры собственности (то есть с 11 июля 2021 года по 10 октября 2021 года).

Желаете узнать всю информацию о конкурентах и партнерах? Получите полные данные из реестров благодаря IT-решению Liga360. Узнавайте о руководителях и бенефициарах компаний, изменения видов деятельности в госреестре, о последних тендерах и судебных решениях. Попробуйте Liga360:Руководитель уже сейчас и будьте готовы к любым рискам с контрагентами.

Читайте также:

Сведения о конечном бенефициарном соственнике: сроки представления и штрафы

Как бизнес может подать обновленную информацию о конечном бенефициарном собственнике

Бизнес должен сообщить о конечных бенефициарных собственниках по обновленным формам заявлений

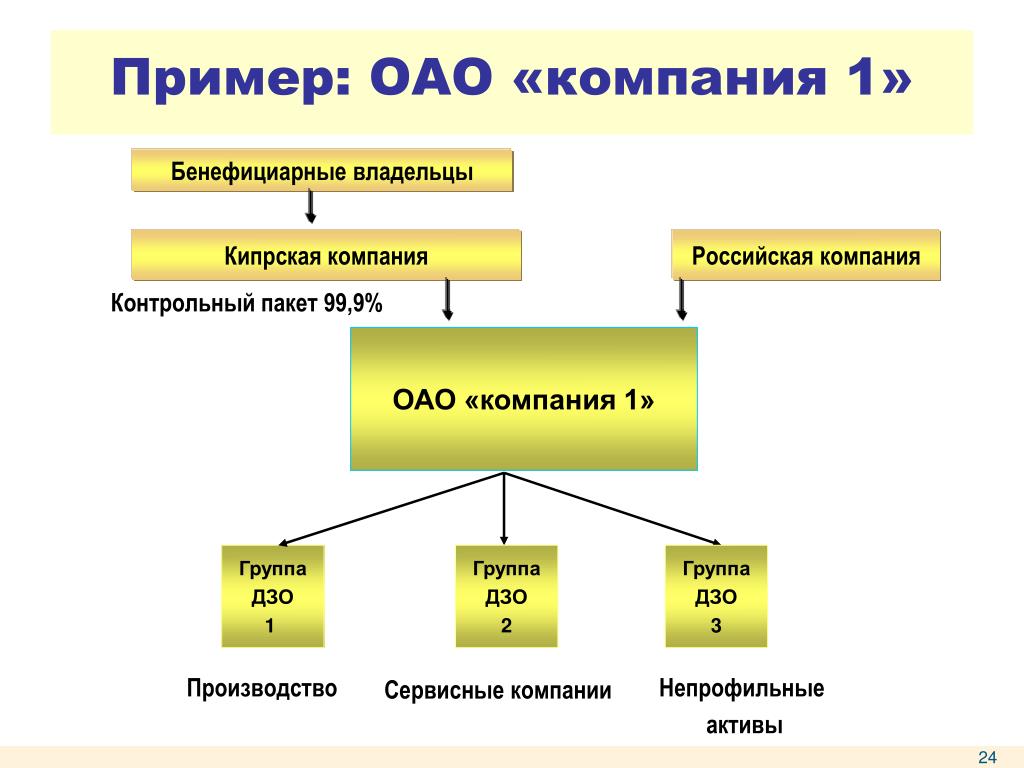

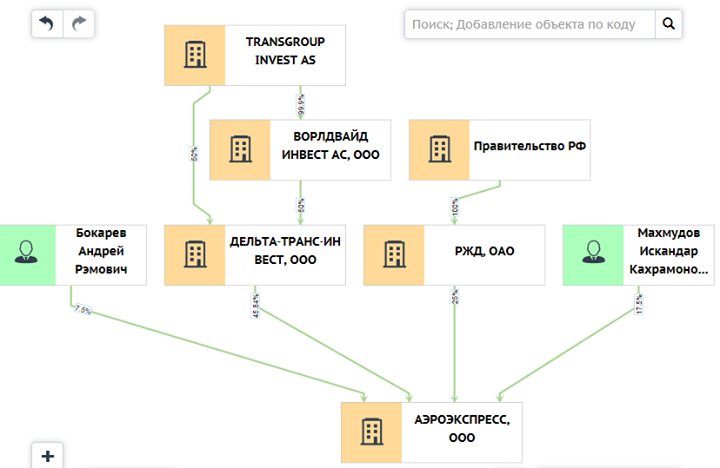

«Домодедово» раскрыло своего владельца — Ведомости

Конечным собственником аэропорта «Домодедово» компания назвала председателя совета директоров Дмитрия Каменщика. Официальное сообщение компания опубликовала на своем сайте 12 сентября.

Раскрытие этой информации «Домодедово» связало с тем, что руководство страны собирается вложить значительные инвестиции в развитие Московского авиаузла, поставив условие: все участники проектов по развитию наземной инфраструктуры находятся в российской юрисдикции и их конечные собственники известны. «Мы согласны со справедливостью таких условий», — говорится в сообщении компании.

«Предприятия, осуществляющие аэропортовую деятельность в «Домодедово» в соответствии с сертификатами и лицензиями национального образца, находятся в российской юрисдикции, а их конечным собственником является гражданин Российской Федерации Дмитрий Каменщик», — заявляет компания.

Заявление аэропорта было обнародовано вскоре после того, как стало известно о новом законопроекте Минэкономразвития. Ведомство предлагает обязать владельцев более 1% акций стратегических объектов транспортной инфраструктуры предоставлять информацию о себе ежеквартально. К таким объектам предлагается отнести и аэропорты. Поправки предлагают ввести и понятие «бенефициарного владельца» — физического лица, которое контролирует юридическое лицо. После вступления поправок в силу у совладельцев будет три месяца на раскрытие информации. После этого у компаний-операторов будет еще месяц на передачу этих данных уполномоченному органу.

Поправки предлагают ввести и понятие «бенефициарного владельца» — физического лица, которое контролирует юридическое лицо. После вступления поправок в силу у совладельцев будет три месяца на раскрытие информации. После этого у компаний-операторов будет еще месяц на передачу этих данных уполномоченному органу.

За сокрытие сведений о себе предлагается ограничить владельца в праве голоса на общем собрании акционеров. ФСБ предлагается наделить правом проводить оперативно-розыскные мероприятия для выявления реальных собственников таких объектов. Один из авторов поправок объяснил, что поводом для его разработки стала именно ситуация с «Домодедово». Пока закон обязывает компании раскрывать сделки с «перемещением» более 5% акций, но не бенефициара юридического лица — акционера.

После теракта в аэропорту в начале 2011 г. тогдашний президент Дмитрий Медведев поручил найти реальных собственников «Домодедово». По словам источника «Ведомостей», довести эту работу до конца не удалось: «Не хватило законодательства». Заместитель генпрокурора Александр Буксман говорил тогда, что так и не удалось найти «ту самую последнюю матрешку», которая помогла бы указать на собственника аэропорта. Счетная палата назвала конечным владельцем аэропорта кипрский офшор Hacienda Investments Limited, напоминает ИТАР-ТАСС.

Заместитель генпрокурора Александр Буксман говорил тогда, что так и не удалось найти «ту самую последнюю матрешку», которая помогла бы указать на собственника аэропорта. Счетная палата назвала конечным владельцем аэропорта кипрский офшор Hacienda Investments Limited, напоминает ИТАР-ТАСС.

Владельцем всех активов аэропорта «Домодедово» долгое время была DME Ltd, зарегистрированная на о. Мэн. Вскоре после теракта DME Ltd. объявила об IPO и назвала своим единственным владельцем председателя совета директоров Дмитрия Каменщика. Но затем размещение было отменено, а Каменщик заявил, что он наемный менеджер. Затем активы «Домодедово» были переведены на кипрскую Verulia, но и ее бенефициары по-прежнему оставались неизвестны.

6 марта 2013 г. на закрытом совещании у Медведева — уже премьер-министра — приняли решение, что владельцам стратегически важных объектов, зарегистрированных в зарубежных юрисдикциях, придется перерегистрировать их в России или раскрыть конечного бенефициара. «Речь не о запрете, мы хотим, чтобы если иностранцы и владели этими объектами, то через российские юрлица, а если наши — чтобы не закрывались», — подчеркивает один из разработчиков законопроекта.

«Речь не о запрете, мы хотим, чтобы если иностранцы и владели этими объектами, то через российские юрлица, а если наши — чтобы не закрывались», — подчеркивает один из разработчиков законопроекта.

3 июля 2013 г. на совещании по вопросу развития столичного авиаузла президент Владимир Путин подтвердил, что все участники и проектов по развитию авиаузла должны быть известны: «Необходимо, чтобы все участники проекта находились в российской юрисдикции, с известными бенефициарами». Как напоминает ИТАР-ТАСС, президент объяснил, что нужно четко понимать, «кто, за чей счет и в каком объеме будет финансировать развитие аэропортовой инфраструктуры и за что отвечать в конечном итоге».

Схемы уклонения от уплаты налогов — факты (Раздел II)

Основные правила налогообложения трастов

Чтобы полностью понять предлагаемые сегодня трастовые схемы, важно сосредоточиться на некоторых основных правилах трастового налогообложения.

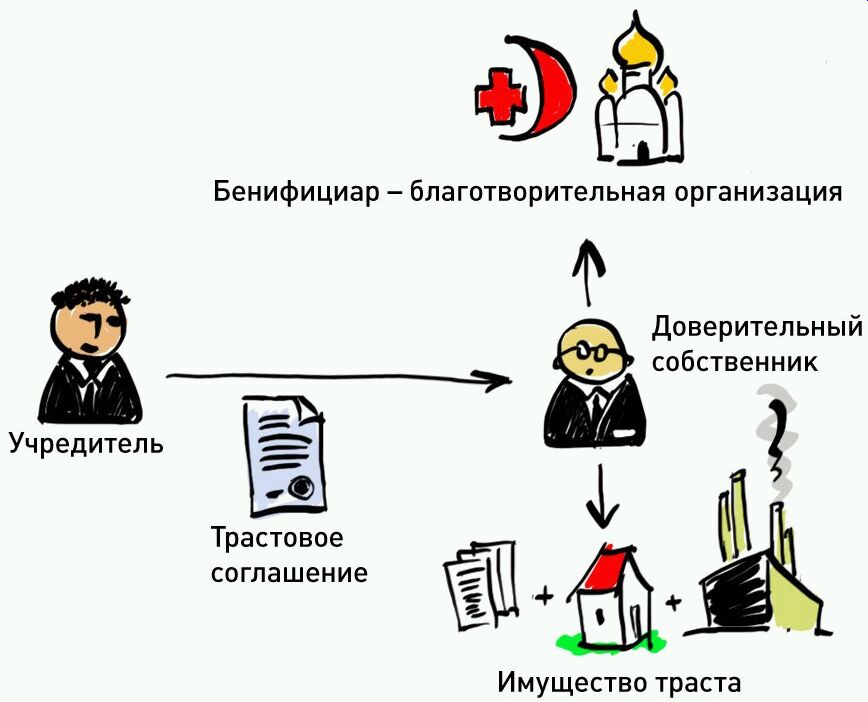

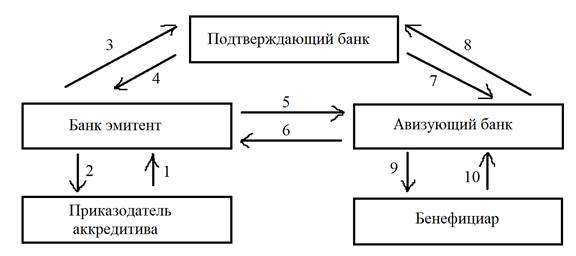

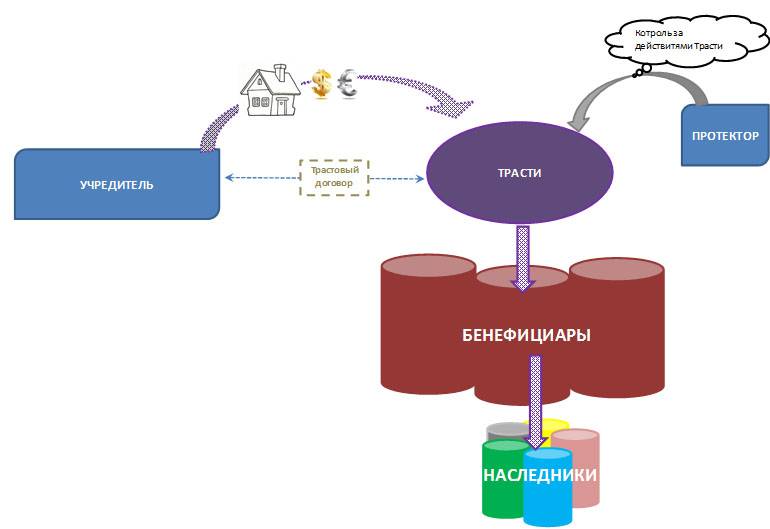

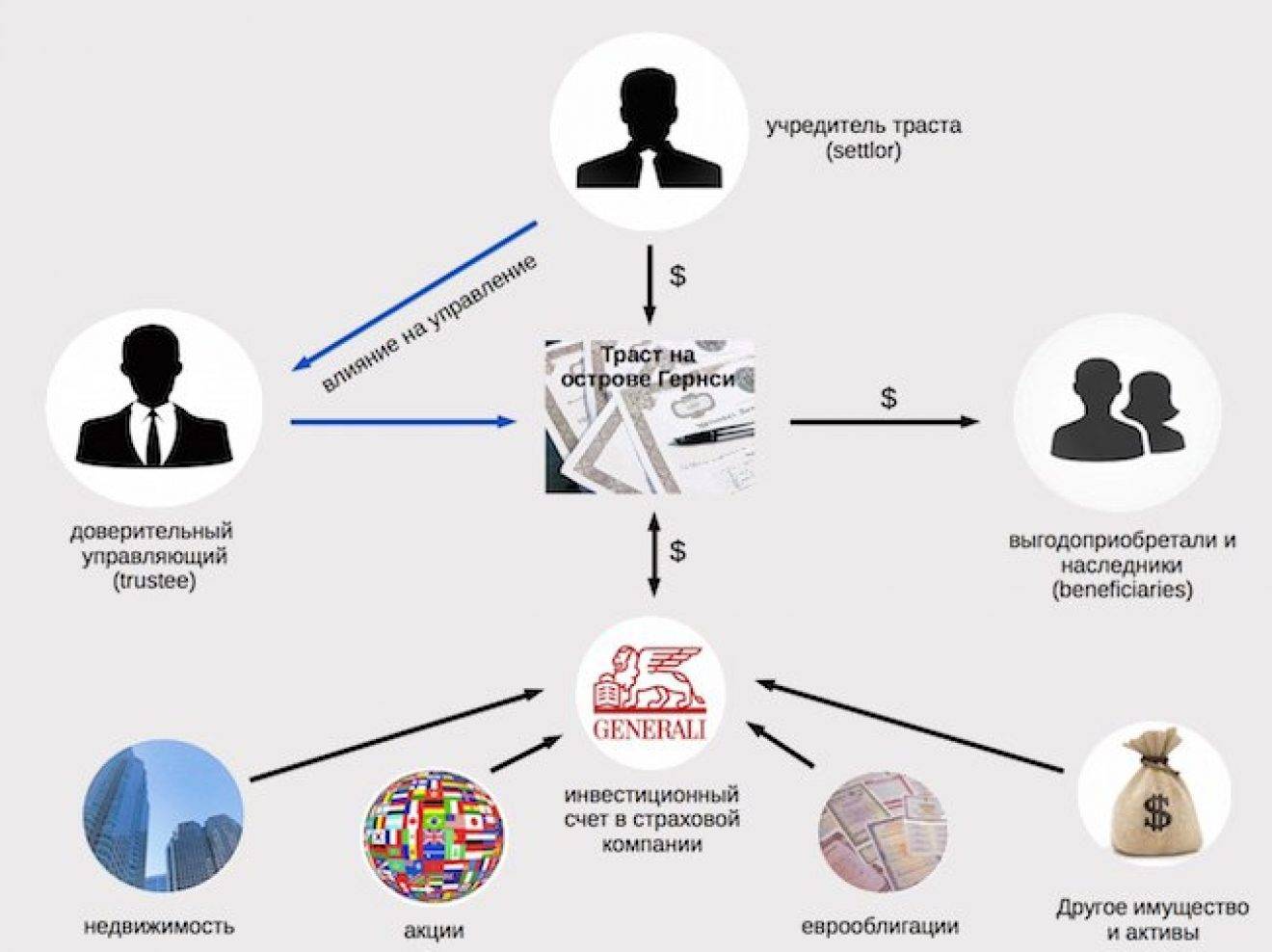

Действительный траст — это юридическое образование, создающее отдельное юридическое лицо. Обязанности, полномочия и ответственность сторон этого соглашения определяются статутом государства и соглашением о доверительном управлении. Для создания траста юридический титул на собственность передается доверенному лицу, которому затем возлагается ответственность за использование этой собственности в пользу другого лица, называемого бенефициаром, которое действительно имеет все преимущества владения, за исключением чисто юридических заглавие.IRS признает многочисленные типы юридических трастовых соглашений, и они обычно используются для имущественного планирования, благотворительных целей и хранения активов для бенефициаров. Доверительный управляющий управляет трастом, имеет право собственности на активы траста и осуществляет независимый контроль.

Обязанности, полномочия и ответственность сторон этого соглашения определяются статутом государства и соглашением о доверительном управлении. Для создания траста юридический титул на собственность передается доверенному лицу, которому затем возлагается ответственность за использование этой собственности в пользу другого лица, называемого бенефициаром, которое действительно имеет все преимущества владения, за исключением чисто юридических заглавие.IRS признает многочисленные типы юридических трастовых соглашений, и они обычно используются для имущественного планирования, благотворительных целей и хранения активов для бенефициаров. Доверительный управляющий управляет трастом, имеет право собственности на активы траста и осуществляет независимый контроль.

Весь доход, получаемый трастом, будь то из иностранных или внутренних источников, подлежит налогообложению трасту, бенефициару или лицу, предоставившему траст, если иное специально не освобождено Налоговым кодексом (IRC).

Иностранные трасты, которым налогоплательщик США передал собственность, считаются трастами доверителя, если у траста есть хотя бы один бенефициар из США. Доход, полученный трастом, подлежит налогообложению доверителю в соответствии с правилами доверительного управления доверительным фондом. Трасты доверителя не признаются в качестве отдельных субъектов налогообложения, поскольку по условиям траста доверитель сохраняет одно или несколько полномочий и остается владельцем дохода от траста. В таком случае доход траста облагается налогом в пользу лица, предоставившего право, независимо от того, распределяется ли доход между другой стороной или нет.

Доход, полученный трастом, подлежит налогообложению доверителю в соответствии с правилами доверительного управления доверительным фондом. Трасты доверителя не признаются в качестве отдельных субъектов налогообложения, поскольку по условиям траста доверитель сохраняет одно или несколько полномочий и остается владельцем дохода от траста. В таком случае доход траста облагается налогом в пользу лица, предоставившего право, независимо от того, распределяется ли доход между другой стороной или нет.

Законный траст может вычитать выплаты бенефициарам из налогооблагаемого дохода с некоторыми изменениями. Следовательно, трасты могут исключить доход, выплачивая распределения другим трастам или другим организациям, если они указаны в качестве бенефициаров. Такое распределение доходов является ключом к пониманию природы злоупотреблений. В мошеннических схемах фиктивные расходы относятся на доход траста на каждом уровне доверия. После вычета этих расходов оставшийся доход распределяется между другим трастом, и процесс повторяется. Результатом распределения и отчислений является уменьшение суммы дохода, которая в конечном итоге сообщается в IRS.

Результатом распределения и отчислений является уменьшение суммы дохода, которая в конечном итоге сообщается в IRS.

Требования к подаче законных трастов обсуждаются ниже:

- Внутренний траст должен подавать форму 1041 «Налоговая декларация США для объектов недвижимости и трастов» за каждый налоговый год. Если траст классифицируется как траст местного доверителя, обычно не требуется подавать форму 1041 при условии, что индивидуальный налогоплательщик сообщает обо всех статьях дохода в своей собственной индивидуальной налоговой декларации.Таким образом, физическое лицо оплачивает все налоговые обязательства при подаче декларации за этот налоговый год. Весь доход, полученный трастом, как из иностранных, так и из внутренних источников, подлежит налогообложению трасту, бенефициару или лицу, предоставившему право, если иное специально не освобождено Налоговым кодексом.

- Иностранные трасты подлежат особым требованиям к подаче документов. Если траст имеет доход, который напрямую связан с торговлей или бизнесом в США, он должен подать форму 1040NR, Налоговая декларация иностранцев-нерезидентов США.

Форма 3520 «Годовой отчет об операциях с иностранными трастами и получение подарков из-за рубежа» должна подаваться при создании или передаче собственности определенным иностранным трастам. Форма 3520-A, Ежегодный информационный отчет об иностранных трастах с владельцем из США, также должна подаваться ежегодно. Иностранные трасты могут потребоваться также для подачи других форм.

Форма 3520 «Годовой отчет об операциях с иностранными трастами и получение подарков из-за рубежа» должна подаваться при создании или передаче собственности определенным иностранным трастам. Форма 3520-A, Ежегодный информационный отчет об иностранных трастах с владельцем из США, также должна подаваться ежегодно. Иностранные трасты могут потребоваться также для подачи других форм. - В дополнение к подаче трастовых деклараций, как только что описано, от налогоплательщика может потребоваться подать Форму 114 FinCEN, Отчет об иностранном банке и финансовых счетах, если налогоплательщик имеет долю на счетах в иностранных банках, счетах ценных бумаг или других финансовых учетные записи.Кроме того, от налогоплательщика может потребоваться подтвердить участие в иностранном банковском счете, счете безопасности или иностранном трасте в Приложении B, Процентный доход и доход от дивидендов, которое прилагается к индивидуальной налоговой декларации налогоплательщика.

Какая информация должна быть представлена на CRBOT?

Какая информация должна быть представлена на CRBOT?

Доверительные управляющие должны предоставить информацию о каждом бенефициарном собственнике траста.

Бенефициарным владельцем является любой из следующих:

- любое физическое лицо, имеющее право на личную долю в трасте

- Класс бенефициаров, например траст, созданный в интересах группы бенефициаров

- любое физическое лицо, контролирующее траст

- учредитель

- Доверительный управляющий

- протектор.

Примечание

Если у вас есть какие-либо сомнения относительно того, являетесь ли вы бенефициарным владельцем траста, вам следует обратиться за профессиональной консультацией.

Информация, которую необходимо предоставить, если бенефициарным владельцем является физическое лицо

Если бенефициарный владелец — физическое лицо, вы должны предоставить их:

- наименование

- адрес

- дата рождения

- Персональный номер государственной службы (PPSN)

- национальность

- страна проживания

- заявление о характере и объеме принадлежащей доли или осуществляемого контроля

- дата внесения в CRBOT в качестве бенефициарного собственника

- дата прекращения статуса бенефициарного собственника.

Если у человека нет PPSN, он должен предоставить и загрузить подтверждение одного из следующих:

- регистрационный номер иностранного налогоплательщика

- номер паспорта

- или

- национальный идентификационный номер.

Информация, подлежащая заполнению, если бенефициарным владельцем является юридическое лицо

Статус бенефициарного владения юридического лица будет определять, какую информацию вы должны предоставить.

Юридическое лицо является выгодоприобретателем и зарегистрировано в другом Центральном реестре

Если юридическое лицо зарегистрировано в другом Центральном реестре в Ирландии или другом государстве-члене (MS), вы должны предоставить:

- наименование юридического лица

- зарегистрированный адрес юридического лица

- заявление о характере и объеме доли участия или осуществляемого контроля в отношении соответствующего траста Регистрационный номер

- в другом Центральном реестре

- наименование реестра, в котором они уже зарегистрированы.

Примечание

Вы должны предоставить подробную информацию о юридическом лице, как если бы оно не было зарегистрировано в другом Центральном реестре, где статус бенефициарного владения:

— доверенное лицо

— учредитель

или

— протектор

Юридическое лицо является выгодоприобретателем и не зарегистрировано в другом Центральном реестре

Если юридическое лицо не зарегистрировано в другом Центральном реестре, в Ирландии или другом MS, вы должны предоставить:

- наименование юридического лица

- зарегистрированный адрес юридического лица

- заявление о характере и объеме принадлежащих долей или осуществляемого контроля

и

- реквизиты каждого бенефициарного собственника юридического лица.

Примечание

Дополнительную информацию о том, как определить бенефициарных владельцев юридического лица, можно найти в RBO и Центральном банке Ирландии

Что подразумевается под характером и размером доли участия?

Характер интересов человека — это его роль в трасте, например, в качестве доверительного управляющего.

Степень удерживаемой доли участия демонстрируется указанием того, составляют ли они:

- Единственный бенефициар

- один из нескольких бенефициаров

- или

- одна из сотен и имеет право на равную долю активов траста или на определенный процент

Что подразумевается под характером и степенью осуществляемого контроля?

Осуществляемый контроль включает:

- имеет право добавлять или удалять лицо в качестве бенефициара

- Право назначать или смещать попечителей

- Право распоряжаться или инвестировать в трастовую собственность

— FindLaw

Трастовые фонды получили плохую репутацию.Это в первую очередь потому, что многие американцы рассматривают их как инструмент для богатых родителей, чтобы их взрослые дети не могли растратить свое наследство. Реальность такова, что трастовые фонды — это широко используемый инструмент имущественного планирования, который может помочь даже тем, кто имеет умеренный доход, контролировать распределение своих активов после смерти.

Хотя поверенные обычно создают трастовые фонды, они работают достаточно просто. По сути, это юридическая договоренность, которая позволяет человеку размещать активы в трастовом фонде в интересах определенных лиц или организаций.Трастовые фонды также предоставляют налоговые льготы и позволяют избежать хлопот ожидания суда по наследственным делам для распределения ваших активов.

В следующих разделах описываются основы работы с целевыми фондами, их преимущества и различные типы целевых фондов. Они также объяснят преимущества и недостатки использования доверительного фонда для имущественного планирования.

Основы трастового фонда

Доверительный фонд — это независимое юридическое лицо, которое владеет активами и имуществом в интересах людей или организаций.Они часто используются в имущественном планировании для хранения денег, инвестиций, бизнеса, собственности и других типов активов.

Чтобы создать трастовый фонд, у вас должно быть как минимум три стороны, которые попадают в одну из следующих категорий:

- Концедент : Лицо, учредившее траст и вложившее в траст деньги, акции, бизнес или другие активы.

- Бенефициар : это лицо, группа или организация, которые должны получить выгоду от траста.Они не владеют трастовой собственностью, но имеют право на получение выгоды от собственности, если это позволяет траст. Например, внук может получать раздачу на оплату учебы в колледже.

- Доверительный управляющий : Доверительный управляющий отвечает за управление имуществом, принадлежащим трасту. Доверительным управляющим может быть физическое лицо или организация, например банк или юридическая фирма.

Каковы преимущества трастового фонда?

Создание доверительного фонда для ваших назначенных бенефициаров может принести существенные выгоды, если вы планируете передать активы своим близким после смерти.Эти преимущества включают:

- Защита ваших бенефициаров : Если ваши дети несовершеннолетние или у них нет навыков, необходимых для управления собственными активами, трастовый фонд может гарантировать, что кто-то другой позаботится об активах от их имени.

Если вы создаете трастовый фонд для несовершеннолетних детей, вы можете создать траст, чтобы активы передавались им по достижении ими определенного возраста.

Если вы создаете трастовый фонд для несовершеннолетних детей, вы можете создать траст, чтобы активы передавались им по достижении ими определенного возраста. - Защита активов : Помещение ваших активов в трастовый фонд может гарантировать, что другие стороны не смогут забрать активы у ваших бенефициаров.Например, если вы создали целевой фонд для одного из своих детей, и они разводятся после вашей смерти, трастовый фонд может быть структурирован таким образом, чтобы супруг не имел никаких претензий на активы.

- Снижение налога на наследство : Федеральный налог на наследство применяется к активам физического лица в случае его смерти. Помещая свои активы в трастовый фонд до своей кончины, вы минимизируете размер своего имущества и можете существенно уменьшить или отменить подлежащий уплате налог на наследство.

- Как избежать завещания : Завещание — это процесс, посредством которого ваши активы распределяются между вашими бенефициарами судом по наследственным делам.

Хотя этот процесс гарантирует, что ваши бенефициары получат то, что они заслуживают, завещание может занять много времени и дорого. Активы, переданные в траст, обычно переходят к бенефициарам вне процесса завещания.

Хотя этот процесс гарантирует, что ваши бенефициары получат то, что они заслуживают, завещание может занять много времени и дорого. Активы, переданные в траст, обычно переходят к бенефициарам вне процесса завещания.

Типы трастовых фондов

Тип траста, установленного лицом, предоставляющим право, будет зависеть от их целей при создании траста и выгод, которые они ищут для своих бенефициаров. Законы вашего штата также будут определять типы разрешенных трастов, порядок их создания и порядок работы трастов.

Обычно используемые трасты включают:

- Безотзывное доверие: как следует из названия, они, как правило, не могут быть изменены после создания этих доверительных отношений. Эта форма траста используется людьми, обеспокоенными налогами на наследство или защитой активов от будущих кредиторов.

- Отзывный живой траст: также известный как живой траст, это тип траста, в который лицо, предоставляющее право, размещает активы в течение своей жизни.

Однако, в отличие от безотзывного траста, доверитель может изменить траст или отозвать его, пока они живы.После смерти доверителя доверие становится безотзывным и больше не может быть изменено.

Однако, в отличие от безотзывного траста, доверитель может изменить траст или отозвать его, пока они живы.После смерти доверителя доверие становится безотзывным и больше не может быть изменено. - Доверительный фонд для лиц с особыми потребностями: Эти доверительные фонды созданы для обеспечения бенефициара, который является инвалидом и полагается на государственную помощь. Учреждаются трасты с особыми потребностями, чтобы получатель мог сохранить право на получение Medicaid и дополнительного дохода по страхованию (SSI).

- Благотворительный остаток траста: предназначен для распределения активов определенной благотворительной организации в конце траста. Выгоды включают немедленные налоговые льготы для лица, предоставившего право, и фиксированный процент дохода для бенефициара в течение срока действия траста.

Финансирование вашего траста

Финансирование вашего траста — это процесс передачи ваших активов на имя вашего траста. Было бы лучше, если бы вы финансировали свое доверие; в противном случае доверие не имеет смысла. Если имущество или средства не будут переданы должным образом, траст все равно будет существовать, но не будет выполнять свои задачи. Активы, которые не были правильно переданы трасту, будут возвращены лицу, предоставившему право, и будут распределены через завещание в соответствии с законами о наследовании по закону вашего штата.

Если имущество или средства не будут переданы должным образом, траст все равно будет существовать, но не будет выполнять свои задачи. Активы, которые не были правильно переданы трасту, будут возвращены лицу, предоставившему право, и будут распределены через завещание в соответствии с законами о наследовании по закону вашего штата.

У вас есть две возможности пополнить свой траст: когда вы живы или после смерти. Финансирование вашего доверия при жизни гарантирует, что процесс будет осуществляться в соответствии с вашими пожеланиями. Для всей собственности, имеющей титул, такой как недвижимость или акции, необходимо изменить название, чтобы отразить собственность траста.

«Завещание» может быть использовано для пополнения вашего фонда после вашей смерти. Воля «ловит» любой забытый актив и отправляет его в ваше доверие. Активы могут по-прежнему пройти процедуру завещания и претензии кредиторов, но затем они могут быть распределены в соответствии с инструкциями в вашем трасте.

Преимущества трастового фонда

Создание трастового фонда дает несколько преимуществ, в том числе:

- Трасты остаются частными, поэтому только доверительные управляющие и бенефициары знают ваши пожелания. Завещание становится общедоступным после вашей смерти.

- Доверие может обеспечивать распределение в течение определенного периода времени. Например, ежемесячное пособие на жизнь может выплачиваться до достижения ребенком определенного возраста.

- Трасты могут покрывать имущество, которое не может быть завещано, например полисы страхования жизни и пенсионные планы.

- В некоторых штатах траст может существовать бессрочно.

- Вы можете гарантировать, что ваша собственность будет распределена в соответствии с установленными вами условиями. Например, оставшийся супруг (а) может проживать в семейном доме до своей смерти, а затем имущество будет передано указанному бенефициару.

- Целевые фонды могут защитить активы от ваших бенефициаров.

Недостатки целевого фонда

Хотя трастовые фонды предлагают преимущества при планировании наследства, у них есть некоторые недостатки.Большинство из них выражается в увеличении затрат. Например, трастовые фонды обычно создаются поверенными по имущественному планированию, работающими со специалистом по финансовому планированию, который может взимать сотни долларов в час.

Кроме того, трастовые фонды обычно несут ежегодные управленческие сборы, которые оплачивают работу по надзору за активами. Тариф зависит от менеджера. Некоторые взимают процент от стоимости активов под управлением, в то время как другие взимают плату за транзакцию.

Одним из последних недостатков трастового фонда является то, что он должен будет платить федеральный подоходный налог с любого дохода, который он получает от своих инвестиций и не распределяет среди своих бенефициаров.

Дополнительные вопросы? Связаться с поверенным

Решение о том, подходит ли вам трастовый фонд, зависит от ваших уникальных обстоятельств, ваших целей и законов вашего штата. Существует множество типов трастов, используемых для решения конкретных ситуаций. Консультации с местным поверенным по планированию недвижимости и специалистом по финансовому планированию гарантируют, что вы создадите траст, отвечающий вашим потребностям, и что ваши бенефициары будут пользоваться его преимуществами.

Существует множество типов трастов, используемых для решения конкретных ситуаций. Консультации с местным поверенным по планированию недвижимости и специалистом по финансовому планированию гарантируют, что вы создадите траст, отвечающий вашим потребностям, и что ваши бенефициары будут пользоваться его преимуществами.

Основы доверия | Глобальная юридическая фирма

Траст может использоваться в самых разных личных и коммерческих целях.Если вы рассматриваете траст как часть вашего плана недвижимости или бизнес-структуры, будет важно понять, что такое траст, обязанности и полномочия попечителей и прав бенефициаров.

Что такое траст?

Траст не является юридическим лицом, хотя в Канаде он считается таковым.

налоговые цели. Доверие — это просто слово, используемое для описания отношений

создается, когда собственность передается одним лицом («учредитель») другому.

(«доверительный управляющий») для удержания в пользу определенных лиц или группы лиц

(«бенефициары»).

С учетом налоговых и других соображений, учредитель и Доверительным управляющим должно быть то же лицо. В некоторых случаях учредитель или доверительный управляющий может также быть бенефициаром траста.

Как создается доверие?

Доверие может быть создано человеком в течение его или ее жизни («inter vivos доверие ») или вследствие его или ее смерти (« завещательный доверительный фонд »).

Условия траста inter vivos обычно изложены в документе, подписанном учредителем.Так и будет назначать доверительного управляющего или попечителей и определять, как активы должны храниться, управляться и распределяться между или в пользу бенефициаров. Доверительный фонд inter vivos создается, когда бенефициары и условия траста были урегулированы учредителем и доверительным управляющим с достаточной уверенностью, и Имущество передано в доверительное управление доверительному управляющему в соответствии с условиями доверительного управления.

Завещательный траст, с другой стороны, создается в результате смерти человека,

обычно в соответствии с завещанием физического лица или назначением бенефициара, сделанным в отношении

страховой полис, зарегистрированный план пенсионных накоплений или зарегистрированный фонд пенсионного дохода. А

завещательное доверие возникает только после смерти человека, составившего завещание.

или обозначение получателя.

А

завещательное доверие возникает только после смерти человека, составившего завещание.

или обозначение получателя.

Почему люди создают трасты?

Люди создают трасты по многим причинам, в том числе по указанным ниже:

- трасты могут обеспечить защиту несовершеннолетнего бенефициара или бенефициара, который страдает от физическая или психическая инвалидность, обеспокоенность кредитора или проблема со злоупотреблением психоактивными веществами;

- иногда присутствует трансграничный компонент, например, актив, расположенный в иностранной юрисдикции, ожидаемый подарок или наследство от родственника, который живет за границей, или бенефициара, который планирует уехать из Канады — все это может быть поводом для рассмотрения трастовой структуры;

- траст может предложить экономию на налогах при некоторых обстоятельствах и может быть использован для отмены платы за завещание о стоимости переданных ему активов; Трасты

- могут быть полезны как часть плана преемственности для семейного бизнеса или другого унаследованного актива;

- трастовая структура может быть предпочтительнее доверенности, когда дело доходит до недееспособности планирование; и

- траст также может обеспечить повышенную конфиденциальность в отношении личных дел.

Роль доверительного управляющего

Доверительный управляющий будет контролировать, управлять и распределять трастовые активы в интересах бенефициары в соответствии с условиями траста и применимым законодательством. Учитывая обширный полномочия доверительного управляющего, важно выбрать того, кому можно доверять, но другие факторы также следует учитывать, например:

- возраст доверительного управляющего;

- , имеет ли доверительный управляющий опыт или навыки, относящиеся к роли доверительного управляющего и активам под управлением;

- , где проживает доверительный управляющий и его или ее статус гражданства;

- отношения доверительного управляющего с бенефициарами; и

- , могут ли личные или финансовые обстоятельства доверительного управляющего привести к конфликту интересов, который может помешать исполнению его обязанностей.

Обязанности попечителя

Закон налагает ряд обязанностей на попечителей, в том числе обязанность:

- действовать лично при осуществлении определенных полномочий доверительного управляющего;

- избегать конфликтов интересов и действовать исключительно в интересах бенефициаров;

- поддерживать соответствующий уровень навыков и осмотрительности при выполнении обязанностей доверительного управляющего и осуществление дискреционных полномочий, предоставленных доверительному управляющему условиями траста и применимый закон;

- действовать беспристрастно в отношениях между бенефициарами, что также известно как обязанность поддерживать рука; и

- вести полный и надлежащий бухгалтерский учет в отношении управления

траст, включая копии всех подтверждающих чеков, счетов-фактур и других ваучерных материалов.

Какое вознаграждение получают доверительный управляющий?

Если в завещании или трастовом документе не указано иное, компенсация, подлежащая выплате доверительному управляющему, будет определяется в соответствии с действующим законодательством. Доверительный управляющий, желающий получить компенсацию, должен получить одобрение запрашиваемых сумм от бенефициаров, которые заинтересованы в этом вопросе. Если одобрения не ожидается, доверительный управляющий может обратиться в суд с просьбой об утверждении компенсации.

Иногда в завещании или доверенном документе указывается формула для расчета компенсации.Например, он может предписать, чтобы единовременная выплата доверительному управляющему ежегодно или чтобы доверительный управляющий получать оплату за потраченное время по установленной почасовой ставке.

Профессиональные попечители, такие как трастовые компании, могут потребовать, чтобы соглашение о вознаграждении, устанавливающее

условия их компенсации должны быть подписаны и включены в завещание или трастовый документ.

Компенсация будет облагаться налогом в руках доверительного управляющего как доход, и если завещание или доверие документ назначает более одного доверенного лица, он будет разделен между ними.Иногда бывает делятся поровну. В других случаях, особенно когда один попечитель берет на себя большую часть работы и Ответственность, связанная с доверием, может быть разделена по какому-либо другому признаку.

Заключение

Если вы хотите рассмотреть возможность доверительного управления как часть вашего плана недвижимости или бизнеса структура, свяжитесь с нами. Юристы нашей группы частных клиентов будут рады обсудить с вами возможности, относящиеся к вашим обстоятельствам.

трастов в Южной Флориде | Estate Planning

Обзор

Траст — это юридический инструмент, используемый для владения и управления имуществом в интересах бенефициара.Помещение собственности в траст передает ее от лица, создавшего траст (доверителя, учредителя или донора), отдельному юридическому лицу, называемому трастом. При передаче закон считает переданное имущество принадлежащим трасту. В траст может быть передано любое недвижимое или движимое имущество.

При передаче закон считает переданное имущество принадлежащим трасту. В траст может быть передано любое недвижимое или движимое имущество.

Заполните форму справа, чтобы получить бесплатную консультацию!

Трасты могут быть простыми и предназначенными для ограниченных целей, или они могут быть сложными и продолжать существовать в течение многих лет.

Доверительные управляющие

Роль доверительного управляющегоВ трастовых отношениях доверительный управляющий (физическое лицо или квалифицированная трастовая компания) владеет имуществом в пользу бенефициара или конечного получателя имущества. В простейшей форме лицо, предоставившее право, передает имущество доверительному управляющему для определенных целей, и управляющий соглашается управлять имуществом и распределять его указанным способом. Доверительный управляющий может быть доверителем траста или третьей стороной.

Выбор доверительного управляющего Выбор доверенного лица часто является трудным решением и зависит от множества факторов. Если траст создан для обеспечения ребенка в период его / ее несовершеннолетия, и особенно если трастовое имущество невелико или сложно, может быть целесообразно, чтобы опекун ребенка (детей) также выполнял функции попечителя. Если трастовая недвижимость будет включать обширные активы или сложные деловые интересы, более сложный или институциональный попечитель может быть лучшим выбором. Излишне говорить, что доверительный управляющий должен быть физическим или юридическим лицом, к которому лицо, предоставляющее право, имеет высокую степень доверия и подлежит залогу.

Если траст создан для обеспечения ребенка в период его / ее несовершеннолетия, и особенно если трастовое имущество невелико или сложно, может быть целесообразно, чтобы опекун ребенка (детей) также выполнял функции попечителя. Если трастовая недвижимость будет включать обширные активы или сложные деловые интересы, более сложный или институциональный попечитель может быть лучшим выбором. Излишне говорить, что доверительный управляющий должен быть физическим или юридическим лицом, к которому лицо, предоставляющее право, имеет высокую степень доверия и подлежит залогу.

Доверительный управляющий несет фидуциарную обязанность действовать с максимальной добросовестностью и в наилучших интересах доверительного имущества и бенефициаров. Многие трастовые инструменты требуют, чтобы доверительный управляющий получил облигацию, так что облигационная компания будет нести ответственность за оплату любых убытков, понесенных из-за ненадлежащих действий, предпринятых доверительным управляющим.

Создание траста

Завещательные трастыМногие трасты создаются по завещанию и вступают в силу после смерти; другие могут действовать в течение срока действия лица, предоставившего право.Доверие, созданное в завещании, называется завещательным доверием. В доверительном трасте по завещанию лицо, предоставляющее право, сохраняет право собственности на имущество в течение своей жизни, а после смерти лица, предоставляющего право, оно переходит к доверительному управляющему для управления и распределения между бенефициарами в соответствии с трастовым документом. Пока доверитель жив, завещательный траст существует только на бумаге. Завещательные трасты могут быть изменены, дополнены или аннулированы каждый раз при исполнении нового завещания.

Intervivos (Живые) трасты Траст, который возникает в течение жизни лица, предоставившего право, называется «intervivos» или «живым» трастом.Чтобы создать живой траст, необходимо подготовить письмо, которое называется «трастовое соглашение» или «трастовая декларация».

Живые трасты могут быть отзывными или безотзывными. Лицо, предоставляющее право, может прекратить отзыв доверия в любое время. Отзывный траст дает правообладателю возможность изменить свое мнение о бенефициарах, трастовой собственности или даже о целесообразности создания траста, но без налоговых льгот. Имущество траста по-прежнему считается частью имущества лица, предоставившего право, поскольку он / она может распоряжаться активами траста или использовать их по своему усмотрению.

Безотзывные трасты Безотзывные трасты — это завершенная передача и дарение, которые могут иметь налоговые последствия. В безотзывном трасте собственность навсегда передается трасту и больше не контролируется доверителем. Соответственно, безотзывный траст обычно не считается частью имущественной массы лица, предоставившего право, для целей налога на наследство. Доверительный управляющий должен подать отдельную налоговую декларацию для безотзывного траста. Такие трасты часто используются в качестве инструмента планирования наследственного имущества, поскольку имущество, переданное посредством безотзывного траста, исключается из налогооблагаемой массы лица, предоставившего право, если лицо, предоставившее право, надлежащим образом уступает все права собственности (случаи владения) на имущество траста.

Такие трасты часто используются в качестве инструмента планирования наследственного имущества, поскольку имущество, переданное посредством безотзывного траста, исключается из налогооблагаемой массы лица, предоставившего право, если лицо, предоставившее право, надлежащим образом уступает все права собственности (случаи владения) на имущество траста.

Поскольку траст является отдельным юридическим лицом, которое хранит активы для бенефициаров траста, необходимо создать трастовый документ, чтобы указать цель траста, имена бенефициаров, имя Доверительный управляющий, права и обязанности доверительного управляющего, любые ограничения и / или указания относительно инвестирования трастовых активов, когда и при каких условиях могут быть произведены выплаты бенефициарам траста, когда трастовый фонд заканчивается и кому распределяются трастовые активы.Как правило, трасты оформляются с теми же формальностями, что и завещание, то есть они подписываются лицом, предоставляющим право, и требуют двух свидетелей.

Завещательный траст финансируется за счет активов, переходящих по завещанию лица, предоставившего право, и за счет доходов от страховых полисов, по которым имущественная масса или траст был указан в качестве бенефициара. Живые трасты могут финансироваться за счет передачи собственности или подарков трасту в любое время в течение жизни доверителя.Передачи должны осуществляться с помощью соответствующих инструментов передачи, таких как документ.

Pourover WillЛицо, предоставившее право, может финансировать живой траст с минимальными активами и указывать в своем завещании, что определенные активы будут добавлены (перенаправлены) в траст после смерти лица, предоставившего право.

Использование трастов

Несовершеннолетние Родители могут использовать траст для управления своими активами в интересах своих несовершеннолетних детей в случае смерти родителей до того, как дети достигнут совершеннолетия. Посредством использования траста лицо, предоставляющее право, будет контролировать распоряжение активами после его / ее смерти, указав использование трастовой собственности, например, для образования, здравоохранения, питания, аренды и другой базовой поддержки. Лицо, предоставившее право, также может выбрать возраст, по достижении которого активы траста должны быть распределены, и может предусмотреть, что распределения будут производиться в течение нескольких лет. Трасты могут быть гибкими; Доверительный управляющий может изменять выплаты в соответствии с прожиточным минимумом и текущими потребностями получателя траста.

Посредством использования траста лицо, предоставляющее право, будет контролировать распоряжение активами после его / ее смерти, указав использование трастовой собственности, например, для образования, здравоохранения, питания, аренды и другой базовой поддержки. Лицо, предоставившее право, также может выбрать возраст, по достижении которого активы траста должны быть распределены, и может предусмотреть, что распределения будут производиться в течение нескольких лет. Трасты могут быть гибкими; Доверительный управляющий может изменять выплаты в соответствии с прожиточным минимумом и текущими потребностями получателя траста.

Трасты также полезны для владения и управления имуществом бенефициара, который из-за умственной или физической неспособности самостоятельно управлять имуществом. Посредством траста лицо, предоставившее право, может указать, на какие расходы может использоваться трастовое имущество, и предоставить источник финансирования для нужд бенефициара в течение многих лет или на протяжении его жизни.

Имущество, переданное в доверительное управление или доверительное управление до смерти лица, предоставившего право, не подлежит завещанию, поскольку не считается частью имущества умершего.Однако имущество может быть частью налогооблагаемого имущества умершего, если он сохранил контроль над доверительной собственностью в течение своей жизни.

Estate PlanningТрасты могут использоваться для избежания или снижения налогов на наследство за счет использования не облагаемых налогом подарков и супружеских вычетов. При планировании наследства используются различные типы трастов, в том числе трасты с исключениями, супружеские трасты, трасты с правом назначения и трасты QTIP.

ПРИМЕЧАНИЕ. Законы штата часто меняются, и следующая информация может не отражать недавние изменения в законах.Чтобы получить текущую налоговую или юридическую консультацию, проконсультируйтесь с бухгалтером или юристом, поскольку информация, содержащаяся в этой статье, не является налоговой или юридической консультацией и не заменяет налоговую или юридическую консультацию.

Налоги на недвижимость Флориды

До 1 января 2005 года налоговая система Флориды обычно называлась «сбором». Это произошло потому, что Флорида получила всю или часть суммы налога на смерть штата, разрешенного в федеральной налоговой декларации (федеральная форма 706 или 706NA).В соответствии с этой системой, когда валовая стоимость недвижимости была ниже минимального порога для подачи федерального налога на недвижимость, налог на недвижимость не причитался Флориде. Федеральные изменения отменили налог на недвижимость Флориды после 31 декабря 2004 года. Это произошло потому, что федеральный зачет налогов штата на смерть в федеральной налоговой декларации стал вычетом из налогов штата. Поскольку налог на недвижимость во Флориде основывался исключительно на федеральном кредите, после 31 декабря 2004 г. уплата налога на имущество прекращалась. Тем не менее, личному представителю поместья все же может потребоваться заполнить определенные формы, чтобы снять автоматическое удержание налога на имущество Флориды. Вопросы федерального наследования обсуждаются ниже:

Вопросы федерального наследования обсуждаются ниже:

| Эти пороговые значения для подачи федеральной заявки предназначены только для информационных целей. Подтвердите с помощью федеральных инструкций по форме 706. Также см. §2010 и 6018 (a) Налогового кодекса. | ||||||||

| Дата смерти | Минимальные требования к подаче документов | |||||||

| 2000 и 2001 | 675 000 долларов | |||||||

| 2002 и 2003 | 1000000 долларов | |||||||

| 2006, 2007, 2008 | 2 000 000 долларов | |||||||

| 2009 | 3 500 000 долларов | |||||||

| 2010 | 0 | |||||||

2011 и 2012 гг. передача имущества в дар.Дарить подарки в течение всей жизни может быть эффективным способом уменьшить крупную собственность, избежать завещания и снизить налоги на наследство. В настоящее время федеральный закон также освобождает первые 13 000 долларов США, сделанные кому-либо, кроме супруга, от федерального налога на дарение, что является увеличением по сравнению с освобождением в размере 12 000 долларов, которое было доступно в 2008 году. Эта сумма в долларах называется ежегодным исключением из налога на дарение. . В 2010 году пожизненное освобождение от налогов на дарение составляло всего 1 000 000 долларов при максимальной налоговой ставке 35%, но в соответствии с действующим законодательством пожизненное освобождение от налогов на дарение увеличилось до 5 000 000 долларов, а максимальная ставка налога остается на уровне 35%.Эти цифры, однако, будут действительны только для 2011 и 2012 налоговых лет. В 2013 году планируется снизить пожизненное освобождение от налога на дарение до 1000000 долларов, а максимальная ставка налога на дарение подскочит до 55%. передача имущества в дар.Дарить подарки в течение всей жизни может быть эффективным способом уменьшить крупную собственность, избежать завещания и снизить налоги на наследство. В настоящее время федеральный закон также освобождает первые 13 000 долларов США, сделанные кому-либо, кроме супруга, от федерального налога на дарение, что является увеличением по сравнению с освобождением в размере 12 000 долларов, которое было доступно в 2008 году. Эта сумма в долларах называется ежегодным исключением из налога на дарение. . В 2010 году пожизненное освобождение от налогов на дарение составляло всего 1 000 000 долларов при максимальной налоговой ставке 35%, но в соответствии с действующим законодательством пожизненное освобождение от налогов на дарение увеличилось до 5 000 000 долларов, а максимальная ставка налога остается на уровне 35%.Эти цифры, однако, будут действительны только для 2011 и 2012 налоговых лет. В 2013 году планируется снизить пожизненное освобождение от налога на дарение до 1000000 долларов, а максимальная ставка налога на дарение подскочит до 55%. Другие типы трастовБлаготворительные фондыБлаготворительные фонды создаются для поддержки некоторых благотворительных целей. Поскольку благотворительные запросы и подарки могут способствовать снижению налогов на наследство, они часто используются в качестве средства планирования наследственного имущества. Дискреционные трастыДискреционные трасты позволяют доверительному управляющему распределять доход и основной капитал между различными бенефициарами по своему усмотрению. Расточительный траст Расточительный траст может быть учрежден для бенефициаров, которые, по мнению лица, предоставляющего право, не могут управлять своими собственными делами и склонны растрачивать или растрачивать имущество, переданное им напрямую. Расточительный траст не позволяет бенефициару получить доступ к доверительному принципалу; аналогично, он освобождается от требований кредиторов, которым бенефициар может быть должен деньги. Банковский счет, находящийся в доверительном управлении бенефициара, иногда называют «доверительным фондом». Банковский счет обычно имеет название «A, в доверительном управлении для B». Активы в общем трасте переходят бенефициару сразу после смерти лица, предоставившего право. Расходы, связанные с трастомТрасты могут быть сложными документами, и создание живого траста или включение траста в завещание как часть имущественного плана может стоить от нескольких сотен до нескольких тысяч долларов в виде судебных издержек.Есть также дополнительные расходы, которые могут возникнуть при передаче прав собственности на активы траста доверительному управляющему, включая налоги. Кроме того, доверительный управляющий может иметь право на получение вознаграждения за оказанные услуги и управление доверительным имуществом. Вступает в силу коммюнике, разъясняющее понятие «реальный бенефициар» В соответствии с Коммюнике о налоговом процессуальном законодательстве

№ 529, опубликованный в «Официальном вестнике» от 13 июля 2021 г . 1. сфера применения коммюнике В целях «реальный бенефициар» (конечный бенефициарный владелец) юридической юридические лица и другие определенные организации, которые будут определены в актуальных, полная и аккуратная манера; Поступило коммюнике № 529 о налоговом процессуальном законодательстве. вступили в силу, определяя круг налогоплательщиков, которые обязаны уведомлять в отношении определения и уведомления реального бенефициара, форма уведомления, время уведомления, способ отправки уведомление, а также применение других процедур и принципов. 2. Определение реального бенефициара Термин «реальный бенефициар» относится к физическим лицам. которые в конечном итоге контролируют или имеют окончательное влияние на юридические лица или другие организации. 3. Те которые обязаны сообщать Уведомление о реальном получателе информации должно быть

сделано следующим образом. · Корпоративные налогоплательщики, · Лицо, уполномоченное представлять компанию или партнер в коллективных компаниях, один из партнеров с ограниченной ответственностью в анонимные товарищества с ограниченной ответственностью и лицо с наибольшей долей владения для обычных товариществ — управляющий трастами и т.п. организации, учрежденные в иностранном государстве, чей центр управления находится в Турция или чей менеджер проживает в Турции С другой стороны; банки, банк и кредитная карта

учреждения, уполномоченные учреждения, указанные в иностранной валюте

законодательство, финансовые и факторинговые компании, посреднические учреждения и

компании по управлению портфелем, платежные учреждения и электронные деньги

учреждения, страховые, перестраховочные и пенсионные компании, финансовый лизинг

компании, нотариусы, юристы, сертифицированные бухгалтеры, независимый аудит

фирмы и некоторые другие лица и учреждения по запросу Налогового управления

Администрация должна предоставить информацию о реальном получателе

транзакции, совершаемые их клиентами в налоговую администрацию. 4. Идентификация реальных бенефициаров Для юридических лиц будет учитываться следующее как реальный бенефициар. · Акционеры-физические лица, владеющие более чем двадцатью пятью процентов акций юридического лица, · Если есть подозрения, что частный акционер, владеющий более двадцати пяти процентов акций юридического лица не является реальной бенефициар или, если нет отдельного акционера, владеющего такими акциями, физическое лицо или лица, которые в конечном итоге контролируют юридическое лицо, · В случаях, когда бенефициар не может быть определяется, как указано выше, реальное лицо или лица с высшим руководящим звеном власть. В таких организациях, как некорпоративный бизнес партнерские отношения; ·

Лицо или отдельные лица, которые в конечном итоге контролируют

неинкорпорированные предприятия, · В случае если реальный бенефициар не может быть определен, как указано выше, физическое или физическое лицо с высшим уровнем исполнительной власти перед некорпоративным лицом будет считаться реальным бенефициаром и будет

подлежит уведомлению. In Trust и аналогичные организации; те, кто держит титул учредителей, попечителей, менеджеров, аудиторов или бенефициаров или тех, кто иметь влияние на эти организации будет считаться реальным бенефициары и будут подлежать уведомлению. 5. Срок и время подачи уведомления Корпоративные налогоплательщики, которые обязаны отчитываться, будут предоставить информацию о реальном бенефициаре в приложении к авансу декларации по корпоративному подоходному налогу и годовая декларация по корпоративному подоходному налогу. Прочие налогоплательщики и иные лица обязаны предоставить информацию о реальном бенефициаре в налоговую администрацию в электронная форма до конца августа каждого года. 6. Форма уведомления Корпоративные налогоплательщики сделают уведомление в

приложение к их годовой и авансовой налоговой декларации, и налогоплательщики, кроме

корпоративные налогоплательщики и другие лица, которым необходимо сделать уведомление, произведут

уведомление с отдельной формой уведомления. В уведомлениях имя реального получателя, фамилия, гражданство, идентификационные номера и адреса, телефон, факс и электронная почта информация, если таковая имеется, должна быть объявлена. Налогоплательщиками и иными лицами, включенными в объем, являются требуется для получения кода пользователя, пароля и пароля в налоговой инспекции, где они связаны с. Бумажные формы (от руки или по почте) не принимаются. 7. Прочие соображения Информация, подлежащая действительному бенефициару информационное уведомление должно храниться у налогоплательщиков в течение 5 лет, начиная с с начала календарного года, следующего за датой уведомления. Соответствующие положения о штрафах в налоговой процедуре Закон № 213 будет применяться к налогоплательщикам, не сообщающим информацию. требуется сообщать в рамках правил, содержащихся в указанном Коммюнике и отправка неполных или вводящих в заблуждение уведомлений. 8. Первоначальное уведомление Первое уведомление для реального получателя

информация должна быть отправлена в электронном виде в налоговую администрацию до тех пор, пока

31 августа 2021 г. Указанное Коммюнике вступило в силу с даты его публикация. С уважением, Код Делавэра ИнтернетИмущество и доверительные отношения наследниковПроисхождение и распространение; ВыкупГЛАВА 8. Единый Закон о регистрации ценных бумаг TOD §

801.Определения. В этой главе, если контекст не требует иного: (1) «Форма бенефициара» означает регистрацию ценной бумаги, в которой указывается нынешний владелец ценной бумаги и намерение владельца в отношении лица, которое станет владельцем ценной бумаги после смерти владельца. (2) «Завещатель» означает любое лицо, указанное в завещании, чтобы получить распоряжение недвижимым или личным имуществом. (3) «Наследники» означают тех лиц, включая оставшегося в живых супруга, которые имеют право в соответствии с законами о наследовании по закону на собственность наследника. (4) «Лицо» означает физическое лицо, корпорацию, организацию или другое юридическое лицо. (5) «Личный представитель» включает исполнителя, администратора, правопреемника, личного представителя, специального администратора и лиц, которые выполняют практически те же функции в соответствии с законом, регулирующим их статус. (6) «Собственность» включает в себя как недвижимую, так и личную собственность или любой интерес к ней и означает все, что может быть предметом собственности. (7) «Реестр», включая его производные, означает выпуск сертификата, подтверждающего право собственности на документарную ценную бумагу, или, в случае бездокументарной ценной бумаги, инициировать или передавать счет, подтверждающий право собственности на ценные бумаги. (8) «Регистрирующая организация» означает лицо, которое создает или передает право собственности на ценные бумаги путем регистрации и включает брокера, ведущего учетные записи ценных бумаг для клиентов, и агента по передаче или другое лицо, действующее от имени или в качестве эмитента ценных бумаг. (9) «Ценная бумага» означает долю, участие или иную долю в собственности, в бизнесе или в обязательстве предприятия или другого эмитента и включает сертифицированную ценную бумагу, бездокументарную ценную бумагу и счет безопасности. (10) «Ценный счет» означает: а. Счет для реинвестирования, связанный с ценной бумагой, счет ценных бумаг у брокера, остаток денежных средств на брокерском счете, денежные средства, проценты, прибыль или дивиденды, полученные или объявленные по ценной бумаге на счете, счет для реинвестирования или брокерский счет, независимо от того, не зачислены на счет до смерти владельца, или г. (11) «Штат» включает любой штат Соединенных Штатов, округ Колумбия, Содружество Пуэрто-Рико и любую территорию или владение, подпадающие под действие законодательной власти Соединенных Штатов. 70 Del. Laws, c. 394, г. § 1; §

802.Регистрация в форме выгодоприобретателя — единоличная или солидарная собственность. Только физические лица, чья регистрация ценной бумаги показывает единоличное владение одним физическим лицом или множественное владение 2 или более с правом наследования, а не совместно арендаторами, могут получить регистрацию в форме бенефициара. §

803. Регистрация в форме бенефициара — применимое законодательство. Ценная бумага может быть зарегистрирована в форме бенефициара, если такая форма разрешена этим или аналогичным законодательным актом государства организации эмитента или регистрирующей организации, местонахождением главного офиса регистрирующей организации, офиса ее трансфер-агента или его офиса. §

804.Оформление регистрации в форме получателя. Ценная бумага, подтвержденная сертификатом или счетом, регистрируется в форме бенефициара, если регистрация включает указание бенефициара перейти в собственность в случае смерти владельца или смерти всех нескольких владельцев. §

805. Форма регистрации в бенефициарной форме. Регистрация в бенефициарной форме может обозначаться словами «перевод в случае смерти» или аббревиатурой «TOD», или словами «платить в случае смерти» или аббревиатурой «POD» после имени зарегистрированного владельца и перед именем получатель. 70 Del. Laws, c. 394, г. § 1; §

806. Эффект регистрации в бенефициарной форме. Указание бенефициара TOD при регистрации в форме бенефициара не влияет на право собственности до его смерти. §

807. Право собственности в случае смерти собственника. В случае смерти единственного владельца или последнего из нескольких владельцев, право собственности на ценные бумаги, зарегистрированные в форме бенефициара, переходит к бенефициару или бенефициарам, которые переживут всех владельцев.При наличии доказательства смерти всех владельцев и соблюдения любых применимых требований регистрирующей организации ценная бумага, зарегистрированная в форме бенефициара, может быть перерегистрирована на имя бенефициара или бенефициаров, переживших смерть всех владельцев. §

808. Защита регистрирующего лица. (a) Регистрирующая организация не обязана предлагать или принимать запрос на регистрацию ценных бумаг в форме бенефициара.Если регистрация в форме бенефициара предлагается регистрирующей организацией, владелец, запрашивающий регистрацию в форме бенефициара, соглашается с защитой, предоставленной регистрирующей организации в соответствии с настоящей главой. (b) Принимая запрос на регистрацию ценной бумаги в форме бенефициара, регистрирующая организация соглашается с тем, что регистрация будет осуществлена в случае смерти умершего владельца, как это предусмотрено в этой главе. (c) Регистрирующее лицо освобождается от всех требований к ценной бумаге со стороны имущества, кредиторов, наследников или правопреемников умершего владельца, если оно регистрирует передачу ценной бумаги в соответствии с § 807 настоящего раздела и делает это добросовестно. полагаться на (i) регистрацию, (ii) на данную главу и (iii) на информацию, предоставленную ему в письменных показаниях личного представителя умершего владельца, или выжившим бенефициаром, или представителями выжившего бенефициара, или другой доступной информацией регистрирующей организации.Защита этой главы не распространяется на перерегистрацию или платеж, произведенный после того, как регистрирующая организация получила письменное уведомление от любого истца о любых интересах в обеспечении, возражающих против осуществления регистрации в форме бенефициара. Никакие другие уведомления или другая информация, доступная регистрирующей организации, не влияет на ее право на защиту в соответствии с этой главой. (d) Защита, предоставляемая данной главой регистрирующему лицу ценной бумаги, не влияет на права бенефициаров в спорах между ними и другими заявителями требований относительно владения переданной ценной бумагой или ее стоимостью или доходами. 70 Del. Laws, c. 394, г. § 1; §

809. Незаветная передача при смерти. (a) Передача в случае смерти в результате регистрации в бенефициарной форме вступает в силу на основании договора о регистрации между владельцем и регистрирующей организацией и настоящей главой и не является завещательной. (b) Эта глава не ограничивает права кредиторов владельцев ценных бумаг в отношении бенефициаров и других получателей в соответствии с другими законами этого государства. 70 Del. Laws, c. 394, г. § 1; §

810.Условия и формы регистрации. (a) Регистрирующая организация, предлагающая принять регистрации в форме бенефициара, может установить условия, на которых она будет получать запросы (i) на регистрацию в форме бенефициара и (ii) на выполнение регистраций в форме бенефициара, включая запросы на отмена ранее зарегистрированных назначений получателя TOD и запросов на перерегистрацию для изменения получателя.Установленные таким образом условия могут предусматривать доказательство смерти, предотвращение или решение любых проблем, связанных с дробными долями, определение основных и условных бенефициаров и замену потомков указанного бенефициара на место указанного бенефициара в случае смерти бенефициара. Замещение может быть обозначено добавлением к имени основного бенефициара букв LDPS, означающих «прямые потомки на каждое движение». Это обозначение заменяет потомков умершего бенефициара, переживших собственника, на потомков бенефициара, который не выжил, потомки должны быть идентифицированы и разделены в соответствии с законом места жительства бенефициара после смерти владельца, регулирующим наследование потомками по закону.Другие формы идентификации бенефициаров, которые должны принять на себя одно или несколько непредвиденных обстоятельств, а также правила предоставления доказательств и гарантий, необходимых для удовлетворения разумных опасений регистрирующих организаций относительно условий и личности, относящихся к точному осуществлению регистраций в форме бенефициаров, могут содержаться в регистрации. условия и положения организации. (b) Ниже приведены примеры регистраций в форме бенефициара, которые регистрирующая организация может разрешить: (1) Единственный владелец — единственный выгодоприобретатель: Джон С.Brown TOD (или POD) Джон С. Браун младший (2) Несколько владельцев — единственный выгодоприобретатель: Джон С. Браун, Мэри Б. Браун, JT TEN TOD Джон С. Браун, младший (3) Множественные собственники — первичные и вторичные (замещающие) бенефициары: Джон С. Браун, Мэри Б. Браун, JT TEN TOD Джон С. Браун, младший БЕНЕ Питер К. Браун или Джон С. Браун, Мэри Б. Браун JT ДЕСЯТЬ ТОД Джон С. Браун младший LDPS. 70 Del. Laws, c. 394, г. § 1; §

811.Краткое название. Эта глава будет известна и может упоминаться как «Единый закон о регистрации безопасности TOD». 70 Del. Laws, c. 394, г. § 1; §

812.Применение главы. Данная глава применяется к регистрации ценных бумаг в форме бенефициара, совершенной до или после 26 июня 1996 г., умершими потомками, умершими 26 июня 1996 г. или после этой даты. 70 Del. Laws, c. 394, г. § 1;. | ||||||||

Форма 3520 «Годовой отчет об операциях с иностранными трастами и получение подарков из-за рубежа» должна подаваться при создании или передаче собственности определенным иностранным трастам. Форма 3520-A, Ежегодный информационный отчет об иностранных трастах с владельцем из США, также должна подаваться ежегодно. Иностранные трасты могут потребоваться также для подачи других форм.

Форма 3520 «Годовой отчет об операциях с иностранными трастами и получение подарков из-за рубежа» должна подаваться при создании или передаче собственности определенным иностранным трастам. Форма 3520-A, Ежегодный информационный отчет об иностранных трастах с владельцем из США, также должна подаваться ежегодно. Иностранные трасты могут потребоваться также для подачи других форм.

Если вы создаете трастовый фонд для несовершеннолетних детей, вы можете создать траст, чтобы активы передавались им по достижении ими определенного возраста.

Если вы создаете трастовый фонд для несовершеннолетних детей, вы можете создать траст, чтобы активы передавались им по достижении ими определенного возраста. Хотя этот процесс гарантирует, что ваши бенефициары получат то, что они заслуживают, завещание может занять много времени и дорого. Активы, переданные в траст, обычно переходят к бенефициарам вне процесса завещания.

Хотя этот процесс гарантирует, что ваши бенефициары получат то, что они заслуживают, завещание может занять много времени и дорого. Активы, переданные в траст, обычно переходят к бенефициарам вне процесса завещания. Однако, в отличие от безотзывного траста, доверитель может изменить траст или отозвать его, пока они живы.После смерти доверителя доверие становится безотзывным и больше не может быть изменено.

Однако, в отличие от безотзывного траста, доверитель может изменить траст или отозвать его, пока они живы.После смерти доверителя доверие становится безотзывным и больше не может быть изменено.

Поэтому он полезен для бенефициаров, которым нужна защита от кредиторов или от собственных эксцессов.

Поэтому он полезен для бенефициаров, которым нужна защита от кредиторов или от собственных эксцессов. ; оно стало

обязательное декларирование «реального выгодоприобретателя» для юридических лиц и других

организации.

; оно стало

обязательное декларирование «реального выгодоприобретателя» для юридических лиц и других

организации.

Остаток денежных средств или другое имущество, принадлежащее владельцу ценной бумаги или причитающееся ему в качестве замены или продукта ценной бумаги учетной записи, независимо от того, были ли они зачислены на счет до смерти владельца.

Остаток денежных средств или другое имущество, принадлежащее владельцу ценной бумаги или причитающееся ему в качестве замены или продукта ценной бумаги учетной записи, независимо от того, были ли они зачислены на счет до смерти владельца. Несколько владельцев ценной бумаги, зарегистрированной в форме бенефициара, удерживаются в качестве совместных арендаторов с правом наследования, в качестве арендаторов целиком или в качестве владельцев общей собственности, удерживаемой в форме правопреемства, а не в качестве общих арендаторов.

Несколько владельцев ценной бумаги, зарегистрированной в форме бенефициара, удерживаются в качестве совместных арендаторов с правом наследования, в качестве арендаторов целиком или в качестве владельцев общей собственности, удерживаемой в форме правопреемства, а не в качестве общих арендаторов. при регистрации или в соответствии с этим или аналогичным законом государства, указанным в качестве адреса владельца во время регистрации.Регистрация, регулируемая законодательством юрисдикции, в которой это или аналогичное законодательство не действовало или не действовало, когда была произведена регистрация в форме бенефициара, тем не менее считается действительной и разрешенной в соответствии с договорным правом.

при регистрации или в соответствии с этим или аналогичным законом государства, указанным в качестве адреса владельца во время регистрации.Регистрация, регулируемая законодательством юрисдикции, в которой это или аналогичное законодательство не действовало или не действовало, когда была произведена регистрация в форме бенефициара, тем не менее считается действительной и разрешенной в соответствии с договорным правом.

Регистрация ценной бумаги в форме бенефициара может быть отменена или изменена в любое время единственным владельцем или всеми оставшимися владельцами без согласия бенефициара.

Регистрация ценной бумаги в форме бенефициара может быть отменена или изменена в любое время единственным владельцем или всеми оставшимися владельцами без согласия бенефициара. До раздела обеспечения после смерти всех владельцев несколько бенефициаров, переживших смерть всех владельцев, сохраняют свои интересы как общие арендаторы. Если ни один бенефициар не пережил смерть всех владельцев, обеспечение принадлежит имуществу умершего единственного владельца или имуществу последнего умершего из всех множественных владельцев.

До раздела обеспечения после смерти всех владельцев несколько бенефициаров, переживших смерть всех владельцев, сохраняют свои интересы как общие арендаторы. Если ни один бенефициар не пережил смерть всех владельцев, обеспечение принадлежит имуществу умершего единственного владельца или имуществу последнего умершего из всех множественных владельцев.