Статья 2. Основные положения об акционерных обществах / КонсультантПлюс

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)(см. текст в предыдущей редакции

)

1. Акционерным обществом (далее — общество) признается коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу.

Акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций.

Акционеры, не полностью оплатившие акции, несут солидарную ответственность по обязательствам общества в пределах неоплаченной части стоимости принадлежащих им акций.

Акционеры вправе отчуждать принадлежащие им акции без согласия других акционеров и общества, если иное не предусмотрено настоящим Федеральным законом в отношении непубличных обществ.

(см. текст в предыдущей редакции

)

2. Положения настоящего Федерального закона распространяются на общества с одним акционером постольку, поскольку настоящим Федеральным законом

не предусмотрено иное и поскольку это не противоречит существу соответствующих отношений.

(абзац введен Федеральным законом от 07.08.2001 N 120-ФЗ)4. Общество имеет гражданские права и несет обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.Отдельными видами деятельности, перечень которых определяется федеральными законами, общество может заниматься только на основании специального разрешения (лицензии). Если условиями предоставления специального разрешения (лицензии) на занятие определенным видом деятельности предусмотрено требование о занятии такой деятельностью как исключительной, то общество в течение срока действия специального разрешения (лицензии) не вправе осуществлять иные виды деятельности, за исключением видов деятельности, предусмотренных специальным разрешением (лицензией) и им сопутствующих.5. Общество считается созданным как юридическое лицо с момента его государственной регистрации в установленном федеральными законами порядке. Общество создается без ограничения срока, если иное не установлено его уставом.

(абзац введен Федеральным законом от 07.08.2001 N 120-ФЗ)4. Общество имеет гражданские права и несет обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.Отдельными видами деятельности, перечень которых определяется федеральными законами, общество может заниматься только на основании специального разрешения (лицензии). Если условиями предоставления специального разрешения (лицензии) на занятие определенным видом деятельности предусмотрено требование о занятии такой деятельностью как исключительной, то общество в течение срока действия специального разрешения (лицензии) не вправе осуществлять иные виды деятельности, за исключением видов деятельности, предусмотренных специальным разрешением (лицензией) и им сопутствующих.5. Общество считается созданным как юридическое лицо с момента его государственной регистрации в установленном федеральными законами порядке. Общество создается без ограничения срока, если иное не установлено его уставом.

порядкеоткрывать банковские счета на территории Российской Федерации и за ее пределами.

7. Общество вправе иметь печать, штампы и бланки со своим наименованием, собственную эмблему, а также зарегистрированный в установленном порядке

товарный знак и другие средства индивидуализации. Федеральным законом

может быть предусмотрена обязанность общества использовать печать.

Сведения о наличии печати должны содержаться в уставе общества.

(см. текст в предыдущей редакции

)

12.2015 N 409-ФЗ)

12.2015 N 409-ФЗ) Открыть полный текст документа

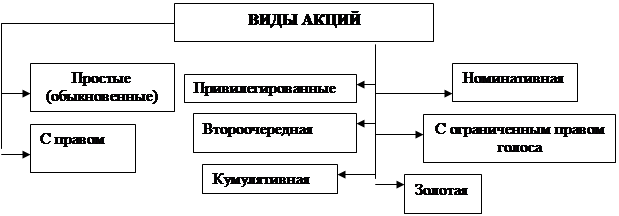

2.2. Акции, их виды и инвестиционные свойства : Рынок ценных бумаг и биржевое дело

Согласно закона РФ «О рынке ценных бумаг» ак-

ция – это эмиссионная ценная бумага, закрепляющая

право ее владельца на получение части прибили акцио-

нерного общества и на часть его имущества при его лик-

видации. Она является бессрочной т.е обращается на

рынке до тех пор пока существует выпустившее ее ак-

ционерное общество. Акционерное общество не обязано

ее выкупать. Акции бывают именными и на предъявите-

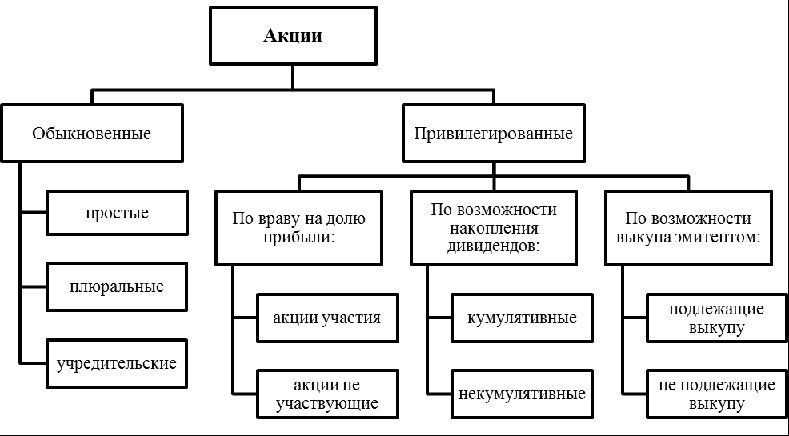

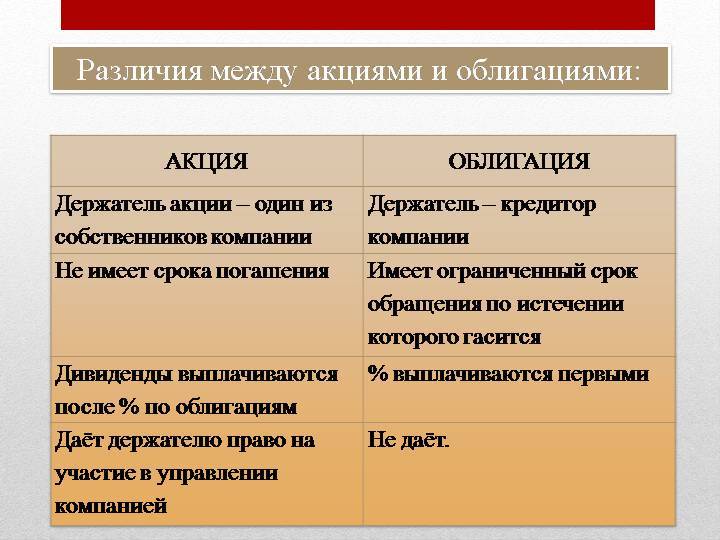

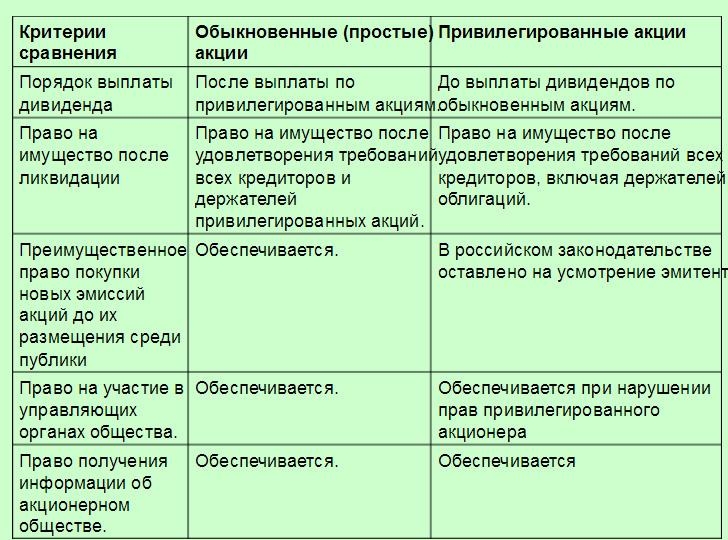

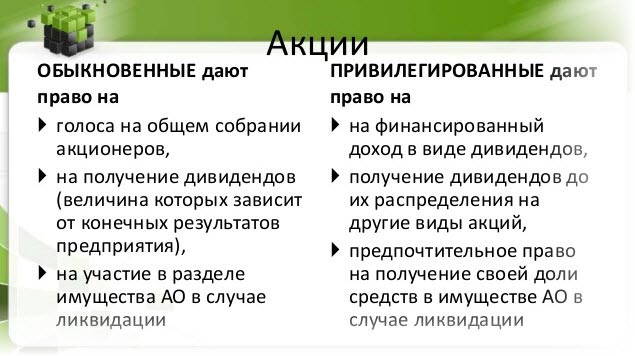

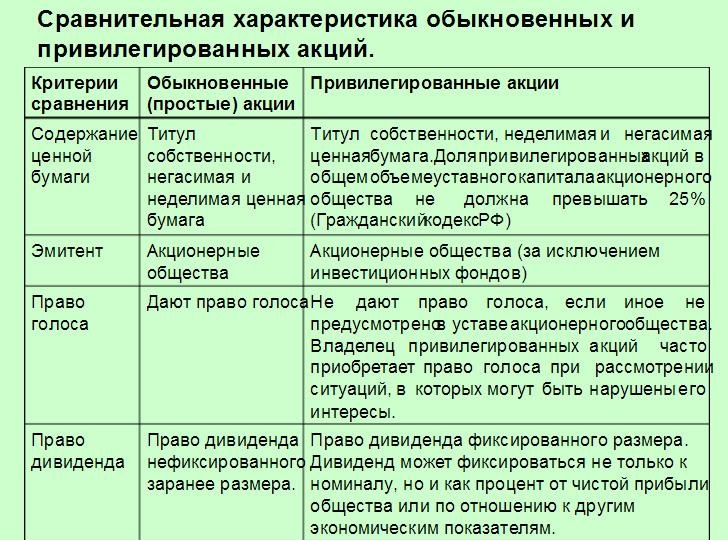

ля. Выделяют две категории акций: обыкновенные (про-

стые) и привилегированные. Обыкновенные акции отли-

чаются от привилегированных следующими чертами:

• они предоставляют право владельцу участвовать в

голосовании на собрании акционеров;

• выплата по ним дивидендов и ликвидационной

стоимости при ликвидации предприятия может

осуществляться только после распределения соот-

ветствующих средств среди владельцев привиле-

гированных акций.

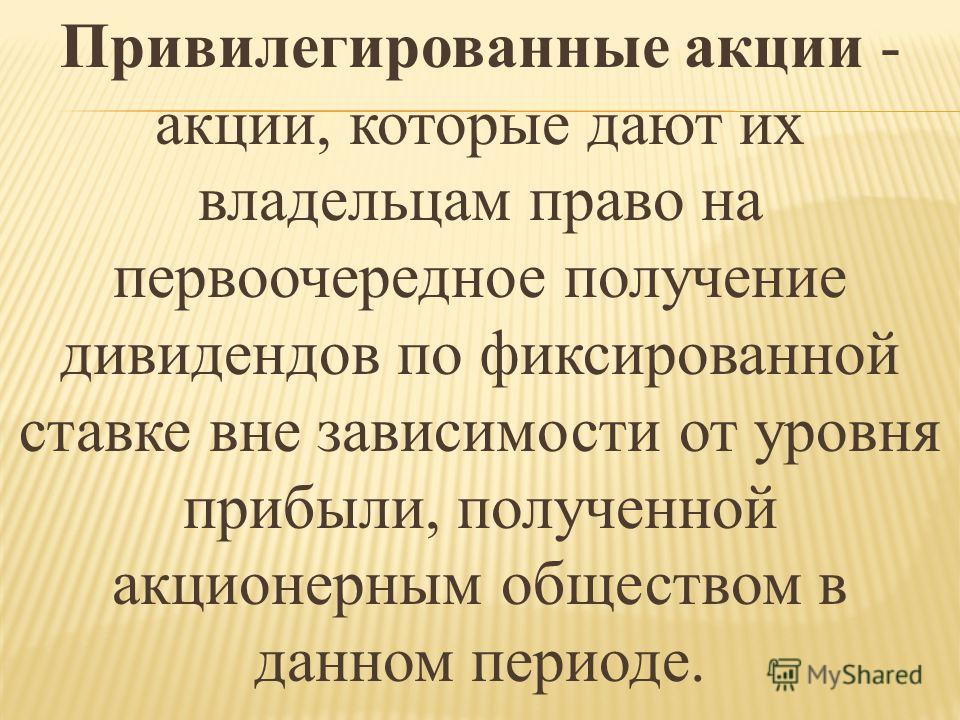

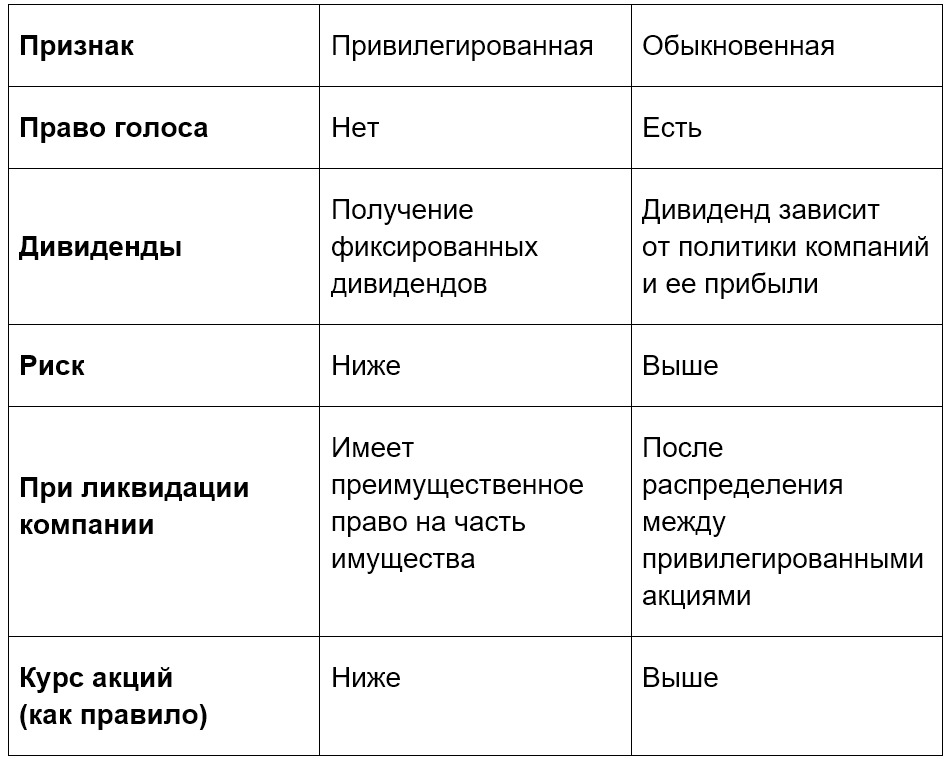

Привилегированные акции отличаются от обыкно-

венных тем, что как правило не предоставляют право

участвовать в голосовании на собрании акционерного

общества (если такое не закреплено в уставе АО). Однако

такое право появляется у владельцев, если собрание

принимает решение о не выплате дивидендов по приви-

легированным акциям или обсуждает вопросы, касаю-

щиеся имущественных интересов владельцев этих ак-

ций. Привилегированные акции, по сравнению с обыч-

ными, характеризуются также тем, что предоставляют

преимущественное право их владельцам на получение

дивидендов и ликвидационной стоимости предприятия

при его ликвидации. Еще одним отличием является то,

что по обыкновенным акциям дивиденд может не вы-

плачиваться. По привилегированным акциям, размер

дивиденда которых определен в уставе, невозможна

полная невыплата

дивиденда.

ны быть выплачены хотя бы частично.

Владение привилегированной акцией связано с

меньшим риском для инвестора, так как она предостав-

ляет ему право получать дивиденды и ликвидационную

стоимость в первую очередь по сравнению с владельцами

обыкновенных акций. В тоже время, в случаи успешной

работы предприятия ее владелец, скорее всего, получит

меньший дивиденд по сравнению с обыкновенной акци-

ей. Акционер, купив привилегированную, конвертируе-

мую акцию, страхует себя в определенной степени на

случай не очень успешной деятельности АО и, в то же

время, оставляет возможность, конвертирования акции в

обыкновенную, повысить уровень своих доходов.

Различают так же размещенные и объявленные ак-

ции. Размещенные акции это реализованные акции. Они

определяют величину

уставного фонда АО. Объявленные

Объявленные

акции – это акции, которые АО вправе размещать до-

полнительно к размещенным.

Одной из основных характеристик акции является

номинал (нарицательная стоимость) Сумма номинальных

стоимостей всех размещенных акций составляет уставный

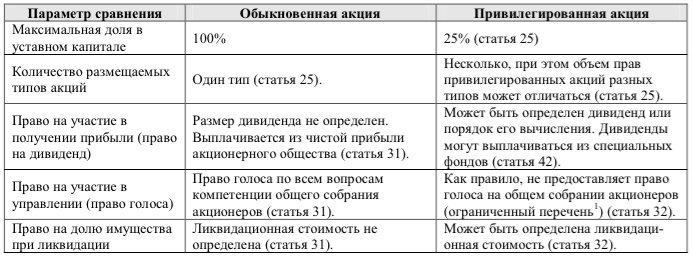

капитал АО. Номинальная стоимость всех размещенных

привилегированных акций не должна превышать 25% ус-

тавного капитала АО. Номинальная стоимость акции, как

правило, не совпадает с ее рыночной стоимостью. У хорошо

работающего АО она выше номинала, а у плохо работаю-

щего-ниже номинальной стоимости. Сумма всех номиналь-

ных стоимостей акций определяет уставный фонд АО.

От уставного фонда следует отличать понятие «капита-

лизация». Капитализация – это показатель, характеризую-

щий объем капитала компании в рыночной оценке, вопло-

щенный в акциях. Он определяется, как произведение теку-

щей рыночной цены

размещенных акций на их количество.

Другой характеристикой акции является доход. До-

ход по акциям может быть представлен в двух формах –

в виде прироста курсовой стоимости и в качестве диви-

денда. Прирост курсовой стоимости приносит доход в мо-

мент ее продажи. Если это не сделать своевременно, то

курс акции может упасть. Прирост курсовой стоимости

возникает по двум причинам. Во-первых это спекулятив-

ный сделки по перепродажи бумаг на фондовом рынке

(по той же причине курс может и упасть). Во-вторых, это

реальный прирост активов предприятия. Получив при-

быль, АО делит ее на две части. Одна часть выплачива-

ется в виде дивидендов, другая – реинвестируется для

поддержания и расширения производства. Реинвести-

руемая прибыль, приобретающая форму основных и обо-

ротных средств, реально наполняет акцию и ведет, как

правило, к росту

ее стоимости.

Другим источником дохода акционера является ди-

виденд. Если инвестор не склонен к риску, ему следует

остановиться на акциях по которым регулярно выплачи-

ваются дивиденды, хотя в этом случае их цена может

расти и не очень быстро Большая надежность такой си-

туации состоит в том, что инвестор реально получает до-

ход уже в период владения акцией. Даже если в буду-

щем курсовая стоимость упадет, то все равно он уже реа-

лизовал часть дохода

Серьезные финансовые решения требуют учета

большого количества факторов. Общее представление об

инвестиционной привлекательности акции можно соста-

вить на основе нескольких простых показателей.

Первый показатель – это ставка дивиденда. Ставка

дивиденда определяется как отношение годового диви-

денда к текущей цене акции и записывается (в%):

D=Div/P*100%, где D – ставка дивиденда в%; Div –

дивиденд в валюте;

Р – текущая цена акции в валюте.

При расчете данного показателя обычно используют зна-

чение реально выплаченного дивиденда. Ставка диви-

денда показывает, какой уровень доходности инвестор по-

лучит на свои инвестиции за счет возможных дивидендов,

если купит акцию по текущей цене. Ставка дивиденда

может дать вкладчику представление о том, в какой пре-

имущественно форме приносит доход акция, в виде диви-

дендов или за счет курсовой стоимости. Принимая реше-

ние с учетом показателя ставки дивиденда, необходимо

проследить ее динамику за длительный период.

Другой показатель – срок окупаемости акции. Он

измеряется в годах и определяется как отношение теку-

щей цены акции (Р) к чистой прибыли на одну акцию

(Е), которое заработало предприятие, если представить,

что вся прибыль выплачивается в качестве дивиденда,

(Е) – это вся прибыль

на акцию. Она делится на диви-

Она делится на диви-

денд и реинвестируемую в производство прибыль.

Срок окупаемости =Р/Е, или коэффициент кратное

прибыли

Из практики известно, что 10–15 лет окупаемости

это высокий показатель, 1–2 года – низкий. Это связано с

тем, что когда инвесторы уверены в хороших перспекти-

вах предприятия, то срок окупаемости возрастает, так как поднимается цена акции вследствие увеличившегося

спроса. Для эмитента это хорошо, поскольку создает ему

хорошие условия привлечения дополнительных финан-

совых ресурсов. В то же время акция с высоким значени-

ем Р/Е – это не всегда наилучший выбор для инвестора,

т.к. в значительной степени прирост ее курсовой стоимо-

сти может оказаться уже исчерпанным. Небольшое зна-

чение Р/Е означает, что цена акции невысока, поскольку

инвесторы не верят в надежные перспективы. Приобре-

тение такой акции сопряжено, как правило, с более зна-

чительным риском.

Следующий аналитический показатель – это отно-

шение текущей цены акции (Р) к ее балансовой стоимо-

сти (В).Балансовая стоимость акции определяется вычи-

танием из стоимости активов компании суммы ее обяза-

тельств и делением на количество акций. Для хорошо

работающего предприятия Р/В должно быть больше 1, но

не слишком высоким, что говорило бы о переоценке кур-

са акций. Обычно этот показатель равен 1,25–1,3.

Необходимо также рассмотреть такой показатель как

величина прибыли на одну акцию EPS. Его определяют

делением объявленной прибыли предприятия на общее

количество акций. Поскольку акции различных предпри-

ятий отличаются друг от друга по стоимости то с его помо-

щью сложно проводить сравнение между акциями. Лучше

воспользоваться отношением объявленной прибили к объ-

ему капитализации предприятия на начало периода, за

который была объявлена прибыль (или отношением при-

были на одну акцию

к ее цене в начале периода). Полу-

Полу-

ченная цифра дает представление об эффективности инве-

стирования одного рубля средств в ту или иную компанию.

На Западе оценку качества дают аналитические

компании. Наиболее известными из них являются

«Moody’s Investors Service», «Standard&Poor». Наиболее

надежные компании получили название «голубые фиш-

ки» – это надежные, и ведущие в своих отраслях компа-

нии.

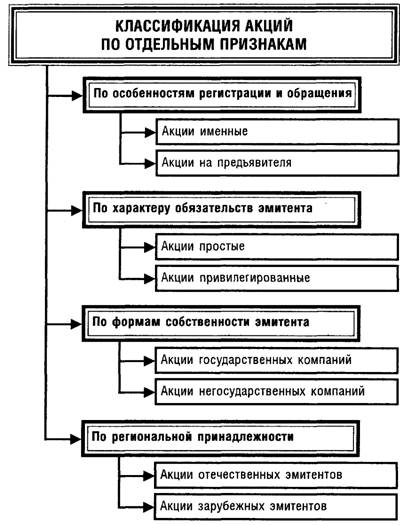

Классификация акций. Если вы решили приобре-

сти акции и стоите перед выбором, какие из них заслу-

живают вашего внимания в качестве объекта для инве-

стирования, вы должны знать, что существует несколько

видов акций. Ваш выбор той или иной категории акций

должен быть продиктован, прежде всего, соответствием

ее характеристик вашей инвестиционной цели, размеру

располагаемых ресурсов и индивидуальной склонности к

риску.

На американском фондовом рынке чаще всего раз-

личают следующие категории акций:

• голубые фишки (Blue Chip Stocks),

• копеечные акции (Penny Stocks),

• акции стоимости (Value Stocks),

• акции роста (Growth Stocks),

• акции дохода (Income Stocks),

• цикличные акции (Cyclical Stocks),

• спекулятивные акции (Speculative Stocks) и

• защитные акции (Defensive Stocks).

«Голубыми фишками» на Уолл Стрит называют

самые популярные акции. Среди эмитентов акций дан-

ной категории такие именитые компании, как General

Electric, Dupont, IBM, Proctor&Gamble, т.е. компании,

которые имеют солидную репутацию и стабильные пози-

ции на рынке. Индекс Dow Jones Industrial Average, в

состав которого входят акции 30 крупнейших компаний

США, называют «индексом голубых фишек».

Обычно по таким акциям регулярно в течение про-

должительного времени выплачиваются дивиденды, вне

зависимости от того, благополучный год был у компании

или неудачный, кроме того, покупатели голубых фишек

вполне могут рассчитывать на невысокий, но стабиль-

ный доход в виде прироста капитала в результате роста

цен на данные акции.

Копеечные акции получили свое название из-за

сравнительно невысокой цены, которая обычно не пре-

вышает 5.00 долл. Именно низкая цена определяет

большую привлекательность копеечных акций для ин-

дивидуальных инвесторов, которые часто не имеют

достаточных средств для построения портфеля из доро-

гих акций крупных компаний. Некоторые копеечные

акции значительно вырастают в цене, принося свои

владельцам баснословные прибыли, однако нередки

случаи, когда компании-эмитенты копеечных акций

оказываются малорентабельными или вообще терпят

банкротство.

Акциями стоимости называют недооцененные ак-

ции. Это акции, рыночная цена которых по тем или

иным причинам ниже их «внутренней» (справедливой)

стоимости, которая рассчитывается на основе реальных

финансовых показателей

компании-эмитента. Недооце-

Недооце-

ненность акций иногда объясняется тем, что выпустив-

шая их компания функционируют в отрасли, непривле-

кательной для инвесторов.

Эмитентом акций роста чаще всего выступают мо-

лодые и динамично развивающиеся компании, имеющие

высокий потенциал дальнейшего роста. Обычно такие

компании вкладывают значительные средства в иннова-

ционные разработки и почти полностью реинвестируют

полученную прибыль в целях расширения деятельности

и увеличения своей рыночной доли, поэтому по их акци-

ям дивиденды, если и выплачиваются, то очень низкие.

Покупатели акций роста должны быть готовы по-

жертвовать текущим доходом (дивидендами) ради буду-

щего приращения капитала. Кроме того, нужно помнить,

что рыночная цена акций роста может быть подвержена

более значительным колебаниям по сравнению с други-

ми акциями.

Акции дохода привлекают инвесторов, рассчиты-

вающих на получение постоянного дивидендного дохода.

Компания способна регулярно выплачивать своим ак-

ционерам хорошие дивиденды, если стабильность ее

прибыли объясняется, например, конкурентными пре-

имуществами ее товаров или услуг.

Циклическими называются акции тех компаний, ре-

зультаты деятельности которых зависят от развития эконо-

мического цикла, причем для некоторых отраслей сущест-

вуют свои циклы конъюнктуры. Когда общеэкономические

условия складываются благоприятно, прибыль циклической

компании растет вместе с котировками ее акций. При ухуд-

шении экономической конъюнктуры прибыль компании

снижается, и цены на ее акции начинают падать.

Одной из характеристик спекулятивных акций яв-

ляется неоправданно завышенное соотношение между ры-

ночной ценой и чистой прибылью на акцию (коэффициент

«цена/прибыль»,

price to earnings ratio). К примеру, в конце

К примеру, в конце

90-х годов хорошим примером спекулятивных акций были

акции большинства Интернет-компаний, имевших очень

высокую рыночную капитализацию на фоне незначитель-

ных прибылей или даже убытков. К спекулятивным часто

относятся акции, впервые размещаемые на рынке. На них

предъявляется ажиотажный спрос, питаемый надеждами

на быстрый рост их курсовой стоимости.

Ценовая динамика защитных акций показывает

устойчивость в периоды падения на рынке. Их эмитен-

тами являются компании, деятельность которых менее

подвержена изменениям экономической конъюнктуры,

так как спрос на их продукцию в периоды кризиса почти

не снижается (фармацевтические и коммунальные ком-

пании, компании, производящие продукты питания и

т.п.). Защитные акции включаются в инвестиционный

портфель в качестве страховки от резкого падения стои-

мости других его

составляющих.

Если вы не можете спокойно наблюдать за резкими

колебаниями котировок и не менее резкими изменения-

ми стоимости вашего портфеля, вам следует остановить-

ся на акциях компаний-гигантов, уже проверенных вре-

менем. Если же вы нацелены на максимальную доход-

ность ваших вложений и готовы взять на себя повышен-

ный риск, объектом вашего внимания могут стать акции

малых компаний с большим потенциалом роста.

Согласно закона РФ «О рынке ценных бумаг» ак-

ция – это эмиссионная ценная бумага, закрепляющая

право ее владельца на получение части прибили акцио-

нерного общества и на часть его имущества при его лик-

видации. Она является бессрочной т.е обращается на

рынке до тех пор пока существует выпустившее ее ак-

ционерное общество. Акционерное общество не обязано

ее выкупать. Акции бывают именными и на предъявите-

ля. Выделяют две

категории акций: обыкновенные (про-

Выделяют две

категории акций: обыкновенные (про-

стые) и привилегированные. Обыкновенные акции отли-

чаются от привилегированных следующими чертами:

• они предоставляют право владельцу участвовать в

голосовании на собрании акционеров;

• выплата по ним дивидендов и ликвидационной

стоимости при ликвидации предприятия может

осуществляться только после распределения соот-

ветствующих средств среди владельцев привиле-

гированных акций.

Привилегированные акции отличаются от обыкно-

венных тем, что как правило не предоставляют право

участвовать в голосовании на собрании акционерного

общества (если такое не закреплено в уставе АО). Однако

такое право появляется у владельцев, если собрание

принимает решение о не выплате дивидендов по приви-

легированным акциям или обсуждает вопросы, касаю-

щиеся имущественных интересов владельцев этих ак-

ций. Привилегированные

акции, по сравнению с обыч-

Привилегированные

акции, по сравнению с обыч-

ными, характеризуются также тем, что предоставляют

преимущественное право их владельцам на получение

дивидендов и ликвидационной стоимости предприятия

при его ликвидации. Еще одним отличием является то,

что по обыкновенным акциям дивиденд может не вы-

плачиваться. По привилегированным акциям, размер

дивиденда которых определен в уставе, невозможна

полная невыплата дивиденда. Дивиденды по ним долж-

ны быть выплачены хотя бы частично.

Владение привилегированной акцией связано с

меньшим риском для инвестора, так как она предостав-

ляет ему право получать дивиденды и ликвидационную

стоимость в первую очередь по сравнению с владельцами

обыкновенных акций. В тоже время, в случаи успешной

работы предприятия ее владелец, скорее всего, получит

меньший дивиденд по сравнению с обыкновенной акци-

ей. Акционер, купив

привилегированную, конвертируе-

Акционер, купив

привилегированную, конвертируе-

мую акцию, страхует себя в определенной степени на

случай не очень успешной деятельности АО и, в то же

время, оставляет возможность, конвертирования акции в

обыкновенную, повысить уровень своих доходов.

Различают так же размещенные и объявленные ак-

ции. Размещенные акции это реализованные акции. Они

определяют величину уставного фонда АО. Объявленные

акции – это акции, которые АО вправе размещать до-

полнительно к размещенным.

Одной из основных характеристик акции является

номинал (нарицательная стоимость) Сумма номинальных

стоимостей всех размещенных акций составляет уставный

капитал АО. Номинальная стоимость всех размещенных

привилегированных акций не должна превышать 25% ус-

тавного капитала АО. Номинальная стоимость акции, как

правило, не совпадает

с ее рыночной стоимостью. У хорошо

У хорошо

работающего АО она выше номинала, а у плохо работаю-

щего-ниже номинальной стоимости. Сумма всех номиналь-

ных стоимостей акций определяет уставный фонд АО.

От уставного фонда следует отличать понятие «капита-

лизация». Капитализация – это показатель, характеризую-

щий объем капитала компании в рыночной оценке, вопло-

щенный в акциях. Он определяется, как произведение теку-

щей рыночной цены размещенных акций на их количество.

Другой характеристикой акции является доход. До-

ход по акциям может быть представлен в двух формах –

в виде прироста курсовой стоимости и в качестве диви-

денда. Прирост курсовой стоимости приносит доход в мо-

мент ее продажи. Если это не сделать своевременно, то

курс акции может упасть. Прирост курсовой стоимости

возникает по двум причинам. Во-первых это спекулятив-

ный сделки по перепродажи бумаг на фондовом рынке

(по той же причине

курс может и упасть). Во-вторых, это

Во-вторых, это

реальный прирост активов предприятия. Получив при-

быль, АО делит ее на две части. Одна часть выплачива-

ется в виде дивидендов, другая – реинвестируется для

поддержания и расширения производства. Реинвести-

руемая прибыль, приобретающая форму основных и обо-

ротных средств, реально наполняет акцию и ведет, как

правило, к росту ее стоимости.

Другим источником дохода акционера является ди-

виденд. Если инвестор не склонен к риску, ему следует

остановиться на акциях по которым регулярно выплачи-

ваются дивиденды, хотя в этом случае их цена может

расти и не очень быстро Большая надежность такой си-

туации состоит в том, что инвестор реально получает до-

ход уже в период владения акцией. Даже если в буду-

щем курсовая стоимость упадет, то все равно он уже реа-

лизовал часть дохода

Серьезные финансовые решения требуют учета

большого количества

факторов. Общее представление об

Общее представление об

инвестиционной привлекательности акции можно соста-

вить на основе нескольких простых показателей.

Первый показатель – это ставка дивиденда. Ставка

дивиденда определяется как отношение годового диви-

денда к текущей цене акции и записывается (в%):

D=Div/P*100%, где D – ставка дивиденда в%; Div –

дивиденд в валюте; Р – текущая цена акции в валюте.

При расчете данного показателя обычно используют зна-

чение реально выплаченного дивиденда. Ставка диви-

денда показывает, какой уровень доходности инвестор по-

лучит на свои инвестиции за счет возможных дивидендов,

если купит акцию по текущей цене. Ставка дивиденда

может дать вкладчику представление о том, в какой пре-

имущественно форме приносит доход акция, в виде диви-

дендов или за счет курсовой стоимости. Принимая реше-

ние с учетом показателя ставки дивиденда, необходимо

проследить ее динамику за длительный период.

Другой показатель – срок окупаемости акции. Он

измеряется в годах и определяется как отношение теку-

щей цены акции (Р) к чистой прибыли на одну акцию

(Е), которое заработало предприятие, если представить,

что вся прибыль выплачивается в качестве дивиденда,

(Е) – это вся прибыль на акцию. Она делится на диви-

денд и реинвестируемую в производство прибыль.

Срок окупаемости =Р/Е, или коэффициент кратное

прибыли

Из практики известно, что 10–15 лет окупаемости

это высокий показатель, 1–2 года – низкий. Это связано с

тем, что когда инвесторы уверены в хороших перспекти-

вах предприятия, то срок окупаемости возрастает, так как поднимается цена акции вследствие увеличившегося

спроса. Для эмитента это хорошо, поскольку создает ему

хорошие условия привлечения дополнительных финан-

совых ресурсов. В то же время акция с высоким значени-

ем Р/Е – это не всегда наилучший выбор для инвестора,

т.к. в значительной степени прирост ее курсовой стоимо-

сти может оказаться уже исчерпанным. Небольшое зна-

чение Р/Е означает, что цена акции невысока, поскольку

инвесторы не верят в надежные перспективы. Приобре-

тение такой акции сопряжено, как правило, с более зна-

чительным риском.

Следующий аналитический показатель – это отно-

шение текущей цены акции (Р) к ее балансовой стоимо-

сти (В).Балансовая стоимость акции определяется вычи-

танием из стоимости активов компании суммы ее обяза-

тельств и делением на количество акций. Для хорошо

работающего предприятия Р/В должно быть больше 1, но

не слишком высоким, что говорило бы о переоценке кур-

са акций. Обычно этот показатель равен 1,25–1,3.

Необходимо также рассмотреть такой показатель как

величина прибыли на одну акцию EPS. Его определяют

делением объявленной прибыли предприятия на общее

количество акций. Поскольку акции различных предпри-

ятий отличаются друг от друга по стоимости то с его помо-

щью сложно проводить сравнение между акциями. Лучше

воспользоваться отношением объявленной прибили к объ-

ему капитализации предприятия на начало периода, за

который была объявлена прибыль (или отношением при-

были на одну акцию к ее цене в начале периода). Полу-

ченная цифра дает представление об эффективности инве-

стирования одного рубля средств в ту или иную компанию.

На Западе оценку качества дают аналитические

компании. Наиболее известными из них являются

«Moody’s Investors Service», «Standard&Poor». Наиболее

надежные компании получили название «голубые фиш-

ки» – это надежные, и ведущие в своих отраслях компа-

нии.

Классификация акций. Если вы решили приобре-

сти акции и стоите перед выбором, какие из них заслу-

живают вашего внимания в качестве объекта для инве-

стирования, вы должны знать, что существует несколько

видов акций. Ваш выбор той или иной категории акций

должен быть продиктован, прежде всего, соответствием

ее характеристик вашей инвестиционной цели, размеру

располагаемых ресурсов и индивидуальной склонности к

риску.

На американском фондовом рынке чаще всего раз-

личают следующие категории акций:

• голубые фишки (Blue Chip Stocks),

• копеечные акции (Penny Stocks),

• акции стоимости (Value Stocks),

• акции роста (Growth Stocks),

• акции дохода (Income Stocks),

• цикличные акции (Cyclical Stocks),

• спекулятивные акции (Speculative Stocks) и

• защитные акции (Defensive Stocks).

«Голубыми фишками» на Уолл Стрит называют

самые популярные акции. Среди эмитентов акций дан-

ной категории такие именитые компании, как General

Electric, Dupont, IBM, Proctor&Gamble, т.е. компании,

которые имеют солидную репутацию и стабильные пози-

ции на рынке. Индекс Dow Jones Industrial Average, в

состав которого входят акции 30 крупнейших компаний

США, называют «индексом голубых фишек».

Обычно по таким акциям регулярно в течение про-

должительного времени выплачиваются дивиденды, вне

зависимости от того, благополучный год был у компании

или неудачный, кроме того, покупатели голубых фишек

вполне могут рассчитывать на невысокий, но стабиль-

ный доход в виде прироста капитала в результате роста

цен на данные акции.

Копеечные акции получили свое название из-за

сравнительно невысокой цены, которая обычно не пре-

вышает 5.00 долл. Именно низкая цена определяет

большую привлекательность копеечных акций для ин-

дивидуальных инвесторов, которые часто не имеют

достаточных средств для построения портфеля из доро-

гих акций крупных компаний. Некоторые копеечные

акции значительно вырастают в цене, принося свои

владельцам баснословные прибыли, однако нередки

случаи, когда компании-эмитенты копеечных акций

оказываются малорентабельными или вообще терпят

банкротство.

Акциями стоимости называют недооцененные ак-

ции. Это акции, рыночная цена которых по тем или

иным причинам ниже их «внутренней» (справедливой)

стоимости, которая рассчитывается на основе реальных

финансовых показателей компании-эмитента. Недооце-

ненность акций иногда объясняется тем, что выпустив-

шая их компания функционируют в отрасли, непривле-

кательной для инвесторов.

Эмитентом акций роста чаще всего выступают мо-

лодые и динамично развивающиеся компании, имеющие

высокий потенциал дальнейшего роста. Обычно такие

компании вкладывают значительные средства в иннова-

ционные разработки и почти полностью реинвестируют

полученную прибыль в целях расширения деятельности

и увеличения своей рыночной доли, поэтому по их акци-

ям дивиденды, если и выплачиваются, то очень низкие.

Покупатели акций роста должны быть готовы по-

жертвовать текущим доходом (дивидендами) ради буду-

щего приращения капитала. Кроме того, нужно помнить,

что рыночная цена акций роста может быть подвержена

более значительным колебаниям по сравнению с други-

ми акциями.

Акции дохода привлекают инвесторов, рассчиты-

вающих на получение постоянного дивидендного дохода.

Компания способна регулярно выплачивать своим ак-

ционерам хорошие дивиденды, если стабильность ее

прибыли объясняется, например, конкурентными пре-

имуществами ее товаров или услуг.

Циклическими называются акции тех компаний, ре-

зультаты деятельности которых зависят от развития эконо-

мического цикла, причем для некоторых отраслей сущест-

вуют свои циклы конъюнктуры. Когда общеэкономические

условия складываются благоприятно, прибыль циклической

компании растет вместе с котировками ее акций. При ухуд-

шении экономической конъюнктуры прибыль компании

снижается, и цены на ее акции начинают падать.

Одной из характеристик спекулятивных акций яв-

ляется неоправданно завышенное соотношение между ры-

ночной ценой и чистой прибылью на акцию (коэффициент

«цена/прибыль», price to earnings ratio). К примеру, в конце

90-х годов хорошим примером спекулятивных акций были

акции большинства Интернет-компаний, имевших очень

высокую рыночную капитализацию на фоне незначитель-

ных прибылей или даже убытков. К спекулятивным часто

относятся акции, впервые размещаемые на рынке. На них

предъявляется ажиотажный спрос, питаемый надеждами

на быстрый рост их курсовой стоимости.

Ценовая динамика защитных акций показывает

устойчивость в периоды падения на рынке. Их эмитен-

тами являются компании, деятельность которых менее

подвержена изменениям экономической конъюнктуры,

так как спрос на их продукцию в периоды кризиса почти

не снижается (фармацевтические и коммунальные ком-

пании, компании, производящие продукты питания и

т.п.). Защитные акции включаются в инвестиционный

портфель в качестве страховки от резкого падения стои-

мости других его составляющих.

Если вы не можете спокойно наблюдать за резкими

колебаниями котировок и не менее резкими изменения-

ми стоимости вашего портфеля, вам следует остановить-

ся на акциях компаний-гигантов, уже проверенных вре-

менем. Если же вы нацелены на максимальную доход-

ность ваших вложений и готовы взять на себя повышен-

ный риск, объектом вашего внимания могут стать акции

малых компаний с большим потенциалом роста.

Вопросы и ответы — Акционерам

Право на участие в Собрании акционеров осуществляется акционером как лично, так и через своего представителя, действующего на основании надлежащим образом оформленной доверенности.

Информация о способах и порядке участия в голосовании в Собрании акционеров указывается в Сообщении о проведении Собрания акционеров (Сообщение), которое размещается в информационно-телекоммуникационной сети «Интернет» на странице корпоративного сайта ПАО «ГМК «Норильский никель» http://www.nornik.ru.

Голосование на Собрании осуществляется бюллетенями. Бюллетень для голосования направляется заказным письмом каждому лицу, зарегистрированному в реестре акционеров Общества и имеющему право на участие в Собрании, не позднее чем за 20 дней до даты проведения Собрания.

К голосованию бюллетенями приравнивается получение регистратором Общества сообщений о волеизъявлении лиц, которые имеют право на участие в Собрании, не зарегистрированы в реестре акционеров Общества и в соответствии с требованиями законодательства Российской Федерации о ценных бумагах дали лицам, осуществляющим учет их прав на акции, указания (инструкции) о голосовании.

Принявшими участие в Собрании считаются акционеры, зарегистрировавшиеся для участия в нем, а также акционеры, бюллетени которых получены или электронная форма бюллетеней которых заполнена на указанном в Сообщении сайте в информационно-телекоммуникационной сети «Интернет» в сроки, установленные Федеральным законом.

Принявшими участие в Собрании, проводимом в форме заочного голосования, считаются акционеры, бюллетени которых получены или электронная форма бюллетеней которых заполнена на указанном в сообщении о проведении Собрания сайте в информационно-телекоммуникационной сети «Интернет» до даты окончания приема бюллетеней.

Принявшими участие в Собрании считаются также акционеры, которые в соответствии с правилами законодательства Российской Федерации о ценных бумагах дали лицам, осуществляющим учет их прав на акции, указания (инструкции) о голосовании, если сообщения об их волеизъявлении получены не позднее двух дней до даты проведения Собрания или до даты окончания приема бюллетеней при проведении Собрания в форме заочного голосования.

Что такое классы акций А,Б,С(А B С). Чем они отличаются

В зависимости от желаний инвестора и его перспектив приобретаются разнообразные ценные бумаги. Самыми известными являются акции. Они подразделяются на виды и классы. Это отличает их по функциям и получаемым возможностям. Если один вид акций дает право участвовать в управлении компанией, то другой позволяет только участвовать в получении инвестиционного дохода.

Рисковая стратегия бизнеса может повлечь за собой как убытки самой компании, так и убытки акционеров. При выпуске акции делятся на два типа: простые и привилегированные. Первые дают право на получение прибыли, а вторые – участие в управлении.

Что такое классы акций?

Некоторые эмитенты разделяют акции еще и на классы. Это позволяет в нужной пропорции распределять голоса между акционерами, а некоторым держателям получить больше привилегий. Чтобы не запутаться, была введена маркировка классов A, B, C и проч. Для избежания дорогих комиссий и увеличения инвестиционной прибыли важно определиться, какой класс акции будет самым удобным и выгодным для инвестора и какие комиссионные сборы придется заплатить за владение тем или иным классом.

У каждой компании есть своя характеристика классов акций. Например, у компании Google акции класса А имеют один голос, класса В – 10 голосов, а класс С вообще не голосует. Если взять стандартную формулировку, то акции класса А дают право получать дивиденды, но прав на голос не имеют. Выпуск таких акций привлекает капитал извне и не подпускать акционеров к управлению компаний. Особенностью такой бумаги является низкая рыночная стоимость, но не меньше номинала. Акции прочих классов (В, С и т.д.) принадлежат к голосующим акциям.

Их владельцы участвуют в управлении фирмой. Их отличает только количество голосов на одну акцию. Например, акция класса В имеет 1 голос на одну бумагу, а класса С – 10 голосов на одну акцию. Как было сказано выше, каждая компания самостоятельно устанавливает это соотношение.

Читайте также: Хотите вложить свои деньги в интернет проекты? Знакомьтесь — ShareInStock

Зачем нужны классы акций?

Некоторые инвесторы считают, что при вложении капитала высокая цена выбранного фонда является признаком хорошего качества активов. Однако, это не совсем так, ведь при оплате дорогостоящих комиссий нет гарантии, что фонд будет приносить высокую прибыль для инвестора.

Завышенные комиссии говорят о высоких рисках, которые принимает на себя компания. В случае неудачи инвестор несет убытки за счет падения цены купленных акций, а также за счет уплаты высоких комиссий. Опытные инвесторы ориентируются на классы акций, которые имеют свои положительные и отрицательные стороны. На сегодняшний момент на фондовом рынке работают акции нескольких классов. Основная масса делится на три класса: А, В, С. Рассмотрим особенности каждого класса.

Акции класса А.

Отличие этого класса от остальных – наличие комиссионных сборов при покупке акций. Реже взымается дополнительная комиссия при продаже для компенсации расходов продавца. Акции класса А несут минимальную долю управленческих расходов за счет того, что комиссия за обслуживание уже включена в общую комиссию, оплачиваемую при покупке ценной бумаги.

Для инвестора будет выгодным уплатить комиссию в момент покупки при долгосрочном инвестировании и дальше уже распоряжаться этой бумагой по своему усмотрению.

При достижении определенного уровня инвестирования можно требовать скидку на уплату комиссии при покупке. Средняя точка перехода к меньшей комиссии начинается с 20 тысяч долларов. Сниженная комиссия формируется накопительным итогом. Например, если первый взнос был 20 тыс.долл., то на второй взнос инвестор может рассчитывать на скидку.

Размер первоначального вложения здесь довольно велик. Не все инвесторы, особенно начинающие, смогут выложить круглую сумму для получения скидки на комиссию. Фонды с акциями класса А не подходят для краткосрочных вложений. Это обусловлено высокой комиссий при входе в фонд. Например, инвестор вложил 10 тысяч долларов, заплатив комиссию в размере 500 долларов.

Читайте также: ETF-фонд — что это и как он работает?

Его вклад будет составлять 9,5 тыс. долларов. Если стоимость акций за год увеличилась, например, на 5%, а инвестор решил выйти из позиции, то в лучшем случае он выйдет на свою изначальную сумму, что не совсем привлекательно и интересно. Акции класса А рассчитаны исключительно на длительную перспективу (от 5-8 лет и более), а порог вхождения начинается с крупных сумм.

Акции класса В.

Ценные бумаги класса В предполагают комиссию за их продажу. Они отличаются большими комиссионными сборами на управление. За счет этого инвестиционный фонд увеличивает свою комиссионную прибыль. Несмотря на это, акции класса В будут выгодными для инвесторов, которые планируют держать акции в долгосрочной перспективе. Чем дольше акции находится у своего владельца, тем ниже будет комиссия при продаже. При выдержке срока от 8 лет и более, акции класса В переходят в акции класса А автоматически.

При покупке ценных бумаг класса В инвестор не платит комиссию, как в случае с акциями класса А. Весь инвестиционный взнос будет приносить доход. При автоматической конвертации из В в А инвестор снизит для себя операционные расходы и сэкономит на продаже акций.

Горизонт вложения в акции класса В – длительный (от 8 лет в среднем). На этом протяжении акционер несет более высокие операционные расходы, пока акции не перейдут в класс А. Комиссия здесь не зависит от суммы вложения и не будет снижаться при увеличении объема инвестирования.

Акции класса С.

Особенностью этого класса акций является то, что их держатель обязан уплачивать ежегодную комиссию в течение всего периода владения акциями. Если сравнить с классами А и В, у класса С будут самые высокие операционные расход за счет годовой комиссии. Этот класс подойдет инвесторам, которые намерены держать акции на коротком промежутке времени, но не менее одного года.

Читайте также: Чем занимается Дойче банк в России?

При покупке акций класса С инвестор не платит комиссию, как в случае с акциями А. Это позволяет получать инвестиционный доход со всей суммы вложения. При продаже актива взимается минимальная комиссия в размере до 1% от суммы актива. Если акции находятся в руках более одного года, то комиссия за продажу не взимается. Но это не избавляет от уплаты ежегодного взноса за владение акциями.

Владельцы акций класса С не имеют возможности автоматической конвертации своих акций в другие классы. Из этого следует, то снижения коэффициента затрат ожидать не стоит. Эти бумаги не подходят для долгосрочного инвестирования. Если долго такой актив держать в своем портфеле, то можно заработать убытки на ежегодных комиссиях.

Ежегодная комиссия не зависит от суммы вложения. Она остается неизменной на любых объемах инвестирования, поэтому такие акции будут не интересными для крупных сумм.

Как посмотреть классы акций?

Узнать, к какому классу принадлежит выбранная акция довольно просто. Класс указывается после тиккера компании. Например, GoogA, BRKa, BRK.B.

Таким образом, под каждую стратегию инвестирования можно подобрать свой класс акций. Для долгосрочных целей и больших сумм подойдут классы А и В. Здесь есть возможность снижать свои операционные расходы и получать скидки на покупку или продажу акций. Для краткосрочных целей как нельзя лучше подойдут акции класса С. Здесь небольшая цена для вхождения в инвестиционный фонд, а также можно сэкономить на покупке и продаже.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Рынок ценных бумаг. Тема 5. Акции. Тест для самопроверки

1. Положения, характеризующие свойства привилегированных акций.

Очерёдность привилегированных акций при текущих выплатах и при ликвидации — перед обыкновенными акциями

Очерёдность привилегированных акций при текущих выплатах и при ликвидации — перед облигациями

Не существует вопросов, по которым привилегированные акции участвуют в голосованиях, если дивиденды выплачиваются полностью и в предусмотренный срок.

Если нарушены обязательства по выплате дивидендов, привилегированные акции получают право голоса по всем вопросам

2. Начисленные дивиденды выплачиваются по …

акциям, принадлежащим акционерам

всем объявленным акциям

всем размещенным акциям

акциям, находящимся на балансе АО

3. Положения, характеризующие свойства обыкновенных акций.

Все обыкновенные акции АО равны в правах и по номиналу независимо от времени выпуска

Доля суммарного номинала обыкновенных акций в уставном капитале АО не может быть менее 75%

Доля суммарного номинала обыкновенных акций в уставном капитале АО не может быть более 75%

Очерёдность обыкновенных акций при выплате дивидендов и при ликвидации – последняя

Очерёдность обыкновенных акций при выплате дивидендов и при ликвидации – перед облигациями

При выборах в совет директоров каждая акция даёт столько голосов, сколько мест в избираемом совете директоров

Ликвидационная цена обыкновенных акций должна быть не меньше, чем у привилегированных акций

4. Права, закрепляемые в акциях.

Право на получение части прибыли акционерного общества в виде дивидендов

Право на участие в управлении акционерным обществом путём голосования на общем собрании акционеров

Право на часть имущества акционерного общества

5. Положения, характеризующие виды цен на акции.

Номинальная цена акции отражает сумму, внесённую в уставный капитал

Эмиссионная цена акции не может быть меньше номинальной

Курсовая цена акции не может быть меньше эмиссионной

Балансовая цена акции не может быть меньше номинальной

Если балансовая цена акции меньше номинальной, требуется уменьшать уставный капитал

Ликвидационная цена может быть указана в уставе АО для каждого типа привилегированных акций

6. Нормативные акты, регламентирующие обращение акций

ГК РФ

ФЗ РФ «Об акционерных обществах»

ФЗ РФ «О рынке ценных бумаг»

ФЗ РФ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг»

Бюджетный кодекс

7. Положения, характеризующие приобретение эмитентом собственных акций.

Суммарный номинал приобретаемых акций не может превышать 10% от уставного капитала

В России разрешено приобретение эмитентом собственных акций только по решению акционеров или на открытом рынке на общих основаниях

В России разрешено приобретение эмитентом собственных акций только по решению акционеров или совета директоров

Решение о приобретении собственных акций с целью погашения не может быть принято советом директоров

Приобретение собственных акций с целью погашения запрещено в России

О приобретении собственных акций с целью погашения обязательно оповещаются все кредиторы общества

Не допускается приобретение собственных акций с целью их перераспределения в пользу стратегического инвестора

Приобретение собственных акций осуществляется по заявкам акционеров

8. Положения, характеризующие порядок выплаты дивидендов по акциям.

Общество вправе по результатам первого квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года принимать решения (объявлять) о выплате дивидендов по размещенным акциям

Размер выплаты дивидендов, предложенный советом директоров, может быть изменён на общем собрании акционеров

Размер выплаты дивидендов, предложенный советом директоров, может быть либо утверждён, либо уменьшен на общем собрании акционеров

Источником выплаты дивидендов является прибыль общества после налогообложения.

Дивиденды по привилегированным акциям определённых типов могут выплачиваться из специальных фондов и из резервного фонда

Дивиденды выплачиваются деньгами или иным имуществом, если это предусмотрено уставом

9. Положения, характеризующие права, закрепляемые в акциях.

Право на получение части прибыли акционерного общества в виде дивидендов

Право на участие в управлении акционерным обществом путём голосования на общем собрании акционеров

Право на часть имущества акционерного общества

Право на часть имущества акционерного общества, остающегося после его ликвидации

Право на получение информации о деятельности акционерного общества

Право требовать ответственности акционерного общества по обязательствам акционера

10. Консолидация акций – это …

формирование контрольного пакета акций в руках нескольких взаимосвязанных акционеров

увеличение уставного капитала за счет переоценки основных фондов

увеличение номинальной стоимости акций путем уменьшения числа размещенных акций в пределах прежнего уставного капитала

11. В соответствии с российским законодательством акции могут выпускаться …

Именные

На предъявителя

Привилегированные

Обыкновенные

Дробные

12. Положения, характеризующие выкуп эмитентом акций по требованию акционеров.

Право требовать выкупа акций имеют акционеры, проголосовавшие за выкуп акций

Право требовать выкупа акций имеют акционеры, проголосовавшие против реорганизации, крупной сделки с имуществом фирмы; внесения в устав изменений и дополнений, ущемляющих их права

Цена выкупа по требованию акционеров не может быть ниже, чем была рыночная цена до возникновения причины требования выкупа

Суммарный номинал выкупаемых акций не может превышать 10% от уставного капитала

Общая сумма средств, направленных АО на выкуп акций, не может превышать 10% от стоимости чистых активов общества

Выкупленные по требованию акции должны быть сразу проданы или погашены

Выкупленные по требованию акции ставятся на баланс и в течение года должны быть проданы или погашены

Акции, находящиеся на балансе общества, могут голосовать по вопросам абсолютного большинства

13. Положения, характеризующие фундаментальные показатели акций.

Отношение процентного изменения цены акции к процентному изменению индекса акций – это коэффициент «альфа»

Отношение процентного изменения цены акции к процентному изменению индекса акций – это коэффициент «бета»

EBITDA – объём прибыли до вычета процентов, уплаты налогов, амортизации

EBITDA – объём прибыли после вычета процентов, уплаты налогов, амортизации

EPS – чистая прибыль, приходящаяся на одну размещённую обыкновенную акцию

Р/Е –отношение рыночной цены акции к чистой прибыли, приходящейся на одну акцию

Р/Е –отношение чистой прибыли, приходящейся на одну акцию, к рыночной цене акции

Виды акций в акционерном обществе и их характеристика

Итак, разобравшись с типами акционерных обществ разберемся с типами выпускаемых ими акций.

Оглавление статьи

Общие свойства

В законе об акционерных обществах прописано, что акция – это эмиссионная ценная бумага, выпущенная акционерным обществом. Данная бумага подтверждает участие владельца в капитале общества, закрепляет за ним право:

- Получать выплаты из прибыли в виде дивидендов;

- Участвовать в управлении корпорацией путем голосования на общем собрании.

- Если случится страшное и общество решит ликвидироваться, то собственник получит часть оставшегося имущества. Но такие случаи скорее редкость – имущество при ликвидации АО остается нечасто.

Официально разделяют два типа акций: обыкновенные и привилегированные. В настоящее время все акции являются именными, то есть для каждой акции в реестре акционеров указан владелец, либо номинальный держатель. Поэтому сертификаты акций нельзя получить, они в бумажном виде не выпускаются с 22.04.1996 – со дня вступления в силу Федерального закона № 39-ФЗ «О рынке ценных бумаг», согласно которому акции относятся к эмиссионным ценным бумагам, а эмиссионные ценные бумаги выпускаются только в бездокументарном виде. На фото ниже раритет – акция на предъявителя, датированная 30.10.1992.

Обыкновенные и привилегированные: в чем различие?

Они отличаются тем, что владелец привилегированной бумаги (или префа):

- имеет право получать фиксированный размер дивидендов;

- не участвует в голосовании на общем собрании акционеров.

А владелец обыкновенной бумаги наоборот: участвует в принятии обществом решений, но размер дивидендов у него не определен и может быть как меньше, так и больше дивидендов, на которые вполне законно рассчитывают владельцы префов.

Вроде ничего сложного, но иногда привилегированные ценные бумаги трансформируются и становятся голосующими, то есть получают право голоса. Это возникает, например, в случае, если по ним не были выплачены дивиденды.

Обобщая сказанное выше, можно сказать: существует два типа долевых бумаг – обыкновенные и привилегированные, но у привилегированных может быть два статуса – голосующая и не голосующая.

«Золотая» акция

Вы спросите, а как же золотая ценная бумага? Наверное, она очень дорогая? Ответ Вас разочарует … Золотой называют даже не акцию в обычном понимании, а лишь возможность участвовать в принятии решений обществом. Такое право может получить орган государственной власти при создании корпорации путем приватизации.

Говоря простыми и понятными словами, «золотую» акцию получают бывшие учредители АО, которое переходит из государственного управления во власть частного капитала. И чтобы сохранить возможность контроля над обществом была введена эта загадочная «золотая бумага».

Дополнительно ознакомьтесь с кратким видео о видах акций:

Виды акций | Энциклопедия финансовых рынков

Акции делятся на обыкновенные и привилегированные. Совокупность этих двух видов акций называется акционерным капиталом.

Владельцы таких акций являются акционерами предприятия (компании) и владеют долями предприятия пропорционально принадлежащих им акций.

Обыкновенные акции

Обыкновенная акция – это ценная бумага, закрепляющая право владения на определённую долю собственности предприятия.

Преимущества обыкновенных акций

- дают право управления предприятием: голосование на общих собраниях акционеров, участие в надзорных и управляющих органах;

- дают право на получение дивидендов;

- дают право на получение информации по хозяйственной деятельности предприятия;

- дают право на получение части имущества предприятия в случае его банкротства или прекращения деятельности.

Недостатки обыкновенных акций

- в случае убыточной деятельности предприятия дивиденды не выплачиваются;

- отказ в выплате дивидендов решением большинства акционеров;

- в результате банкротства предприятия и распродажи его имущества дают в последнюю очередь право на оставшееся имущество.

Акции объединяют мелкие разрозненные сбережения инвесторов в целях решения крупных хозяйственных задач

Привилегированные акции

Привилегированная акция – это ценная бумага, закрепляющая право владения на определённую долю собственности предприятия.

Привилегированные акции выпускаются в объёме не превышающим 25% акционерного капитала.

Преимущества привилегированных акций

- дают преимущественное право при распределении прибыли в виде дивидендов;

- дают преимущественное право перед обыкновенными акциями в случае банкротства предприятия;

- дают право на получение заранее оговорённого дивиденда в случае получения предприятием небольшой прибыли;

- дают право голоса при ликвидации, реорганизации предприятия или о внесении изменений и дополнений в устав общества, ограничивающих или изменяющих права акционеров;

- дают право голоса, если на годовом собрании акционеров принимается решение о невыплате или неполной выплате установленных по привилегированным акциям дивидендов (за исключением владельцев кумулятивных привилегированных акций).

Недостатки привилегированных акций

- не дают право в управлении предприятием;

- незначительный дивиденд по сравнению с обыкновенными акциями в случае получения предприятием большой прибыли.

Таким образом, владение привилегированными акциями менее рискованно, но и менее прибыльно.

Типы привилегированных акций

Кумулятивными считаются такие акции, по которым не выплаченный или не полностью выплаченный дивиденд, размер которого определён в уставе, накапливается и выплачивается впоследствии.

Например, если при эмиссии привилегированных акций было установлено, что дивиденд по ним выплачивается в размере 14% к номиналу, а по решению общего собрания акционеров он в текущем году не выплачивается, то в следующем году размер дивиденда по кумулятивной привилегированной акции составит 28%.

Выпуск таких акций может привлечь инвесторов возможностью увеличения своих доходов. Если владелец привилегированной акции такого типа решит продать её при невыплате дивидендов, то он будет вынужден продавать её по низкой курсовой стоимости. Купивший такую акцию имеет возможность получить дивиденды за весь период, в течение которого они не выплачивались. Кроме того, владелец кумулятивной привилегированной акции в порядке, установленном законом, получает право голоса.

По некумулятивным акциям задолженность по дивидендам не накапливается. Если эмитент способен полностью или частично выплатить дивиденд, он выплачивает. При отсутствии прибыли дивиденды не выплачиваются!

Погашаемые акции имеют фиксированную дату выкупа, что делает их похожими на долговые инструменты. Погашение может производиться по номиналу или с премией.

Участвующие акции встречаются редко. Они фактически предусматривают возможность получения дивидендов, превышающих фиксированную ставку. Если уровень прибыли превышает тот, который оговорен для данной акции, то акционер получает более высокий дивиденд.

Конвертируемые представляют собой гибридный инструмент, ибо их можно обменять на обыкновенные акции в определённое время и на определённых условиях. Конвертируемые акции приносят прибыль, когда прибыльны обыкновенные акции.

Конвертируемые акции предполагают их обмен:

- в другие ценные бумаги;

- на акции с большей номинальной стоимостью;

- на акции с меньшей номинальной стоимостью;

- на акции с большим объёмом прав;

- на акции с меньшим объёмом прав.

Большинство привилегированных акций являются неучаствующими, кумулятивными и непогашаемыми.

Они обладают свойствами и облигаций – долговых инструментов, и акций – инструментов фондового рынка.

Привилегированные акции похожи на облигации тем, что:

- по ним выплачивается фиксированный годовой дивиденд в виде процента от номинальной стоимости акции, который не зависит от полученной организацией прибыли4

- держатели этих акций получают дивиденды до выплат по обыкновенным акциям и их доход гарантирован в большей степени.

Параметры акций

Акции характеризуются следующими параметрами:

- текущей рыночной ценой;

- дивидендами;

- процентной ставкой поп дивидендам;

- количеством выплат дивидендов в году;

- действительной стоимостью;

- текущей доходностью;

- волатильностью рыночной цены акции.

Какие типы акций существуют в корпорации?

Какие бывают типы акций в корпорации? Два основных типа акций компании состоят из простых (или обыкновенных) и привилегированных акций. 3 мин. Читать

1. Типы акций: обыкновенные акции2. Типы акций: привилегированные акции

Какие бывают типы акций в корпорации? Два основных типа акций компании состоят из простых (или обыкновенных) и привилегированных акций.

Типы акций: обыкновенные акции

Для удовлетворения своих финансовых потребностей корпорации довольно часто выпускают привилегированные или обыкновенные акции для привлечения капитала. Тип привлеченного финансирования будет во многом зависеть от структуры собственности бизнеса. Публично торгуемые компании, как правило, предпочитают простую структуру только с одним классом обыкновенных акций. Это потому, что легче анализировать финансы компании и обеспечивает большую ликвидность.

Самый универсальный и часто выпускаемый вид акций — обыкновенные акции.По обыкновенным акциям обычно выплачиваются дивиденды и предоставляется право голоса. Инвесторы обычно получают один голос за каждую принадлежащую им акцию. Инвесторам разрешено голосовать за избрание членов совета директоров. Исторически сложилось так, что обыкновенные акции приносили более высокую доходность, чем корпоративные облигации.

Вообще говоря, при низких уровнях риска потенциальная доходность также обычно невысока. Высокий уровень риска обычно связан с высокой потенциальной прибылью. Обыкновенные акции обычно рассматриваются как более высокий риск, потому что компания может выйти из бизнеса, в результате чего инвестор потеряет все свои вложения.Если компания ликвидируется или обанкротится, первыми получат выплаты держателям привилегированных акций и держателям облигаций. Любые оставшиеся средства будут использованы для выплат держателям обыкновенных акций.

Акционеры обыкновенных акций контролируют корпорацию посредством своего права голоса. Они могут проголосовать за:

- Избрание членов коллегии

- Основные корпоративные выпуски

- Ложка

- Корпоративные цели и политика

Право голоса обычно зависит от типа акций, выпускаемых компанией.Например, акция класса A может иметь пять голосов на каждую обыкновенную акцию, в то время как акция класса B может иметь только один голос на каждую принадлежащую акцию.

Каждая обыкновенная акция эквивалентна любой другой обыкновенной акции своего класса. Таким образом, права собственности согласованы, и единственное существенное различие между двумя акционерами — это количество принадлежащих им акций.

Компания должна вернуть им акционерный капитал, когда акционеры проголосовали за ликвидацию компании.Вне этого сценария менеджменту компании не нужно беспокоиться о потере акционерного капитала.

Акционерам разрешено покупать и продавать акции без согласия других акционеров. С другой стороны, акционеры частной компании могут иметь ограничения в отношении своих акций. Также акционерам разрешено быть сотрудниками компании. Совет директоров компании будет определять политику организации, а также представлять интересы акционеров.

Типы акций: Привилегированные акции

Держатели привилегированных акций не имеют права голоса в организации. Привилегированные акции, как правило, предлагают более высокие дивиденды, чем обыкновенные акции. Есть много типов привилегированных акций, в том числе:

Например, кумулятивные акции дадут акционеру право на получение дивидендов за просрочку. Это означает, что если выплата дивидендов была пропущена или приостановлена, они получат свою долю до того, как обыкновенные акционеры получат свою долю.Конвертируемым акционерам разрешено обменять свои акции на обыкновенные акции в будущем при определенных условиях. Привилегированные акции считаются аналогичными корпоративным облигациям, но без права голоса.

Два основных преимущества привилегированного акционера:

- Гарантированно с фиксированной выплатой дивидендов бессрочно

- Если компания ликвидируется, держателям привилегированных акций выплачивается вознаграждение перед держателями обыкновенных акций

Акции с правом отзыва — это привилегированные акции, которые компания-эмитент может выкупить по фиксированной цене в будущем.Эта сумма обычно выплачивается с надбавкой. Обратите внимание: привилегированные акции можно рассматривать как нечто среднее между обыкновенной акцией и корпоративной облигацией.

У привилегированных акций обычно нет даты погашения, то есть у них нет даты окончания, и они будут выплачиваться бессрочно. Он также отражается как капитал на балансе организации. В отличие от облигации, привилегированные акции выпускаются с номинальной стоимостью, не имеют права голоса и предлагаются по фиксированной сумме распределения.

Обыкновенных акций в капитале компании уступают привилегированным. Привилегированные акционеры всегда получат свои дивиденды раньше, чем держатели обыкновенных акций, независимо от ситуации.

Если вам нужна помощь с различными типами акций корпорации, вы можете опубликовать свою вакансию на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Как понять различные типы акций и классы акций

Debbie Austin FCCA объясняет типы акций и их влияние на владение компанией с ограниченной ответственностью.

Вы решили основать компанию!

Если ты делаешь это впервые, тебе не терпится пойти. Если вы создали компанию до того, как у вас все равно будет желание, но, возможно, на этот раз вы будете болезненно осознавать проблемы, которые могут возникнуть при регистрации.

Это потому, что типов и классов акций , которые вы потенциально можете выпустить, могут иметь значительные долгосрочные последствия. Если вы предвидите необходимость привлечения акционерного капитала через инвесторов и / или раундов сбора средств, тогда будет полезно понять варианты выпуска акций и их значение для прав акционеров, условий и прав.

Последствия этих решений могут иметь далеко идущие последствия с точки зрения ведения бизнеса и принятия решений.Их также может быть сложно и дорого исправить позже. Обязательно прочтите, чтобы узнать больше.

Какие бывают типы акций в компании с ограниченной ответственностью?

Если у компании с ограниченной ответственностью есть несколько акционеров с разными суммами вложений, разные типы акций могут быть распределены с разным владением, условиями и правами. Обычно это:

Какие классы обыкновенных акций в компании с ограниченной ответственностью?

При условии согласия акционеров компания может создавать обыкновенные акции различных классов.Акции в алфавитном порядке (A, B, C и т. Д.) Влияют на акционеров:

Потребность в разных типах акций

Многие предприятий на ранних стадиях развития будут иметь более одного акционера, и возможно выпускать акции разных типов в зависимости от обстоятельств и амбиций основателя и бизнеса.

В компании с ограниченной ответственностью можно с помощью различных типов и классификаций взвесить акции с точки зрения того, что они могут сделать для владельца.Например, в некоторых случаях для получения наиболее эффективного с точки зрения налогообложения вознаграждения при сохранении права голоса за директорами.

При открытии бизнеса не существует определенного типа акций, который нужно использовать. В большинстве случаев «обыкновенные акции» выпускаются небольшими компаниями, которые имеют полные права на дивиденды, голосование на собраниях и право на распределение активов компании в случае ликвидации или продажи.

Если компания имеет только одного акционера, то самым простым действием было бы присвоить одну акцию в 1 фунт стерлингов.Однако в случаях, когда имеется более одного акционера с разным размером акционерного капитала, вам может потребоваться рассмотреть разные варианты.

Разведано видов акций

Акции обыкновенныеОбыкновенные акции являются наиболее распространенным типом. Они обладают одним голосом на акцию и дают владельцу право на равное участие в выплате дивидендов компании. Если организация ликвидируется, выручка снова распределяется поровну.

Обыкновенные акции предоставляют право голоса, но имеют преимущество перед привилегированными акциями в отношении прав на капитал в случае ликвидации предприятия.Эти акции можно разделить на разные классы, что будет объяснено позже.

Акции без права голоса

Обыкновенные акции без права голоса обычно не дают права голоса и права присутствовать на общих собраниях. Эти акции обычно выдаются сотрудникам для выплаты вознаграждения в виде дивидендов в целях повышения налоговой эффективности для обеих сторон.

Привилегированные акции

Привилегированные акции дают право владельцу ежегодно получать фиксированную сумму дивидендов.Он поступает впереди физических лиц, владеющих обыкновенными акциями. Это также обычно в процентах от номинальной стоимости (стоимость, указанная при выпуске акций).

Погашаемые акции

Погашаемых акций выпускаются на условиях, когда компания выкупит их обратно в будущем. Это либо фиксировано, либо устанавливается по усмотрению директора. Обычно это делается с акциями без права голоса, передаваемыми сотрудникам, чтобы в случае увольнения сотрудника можно было вернуть акции по их номинальной стоимости.

Важно при запуске — оформление документов

Хотя для регистрации необходимы все документы , именно учредительный договор подтверждает, что акционеры хотят создать компанию в соответствии с Законом о компаниях 2006 года и соглашаются стать акционерами. В случае, когда компания ограничена акциями, в учредительном договоре говорится, что акционеры должны иметь акции, как минимум, одна акция на акционера, которая обычно оценивается в 1 фунт стерлингов.

Хотя это означает, что все акционеры должны иметь как минимум одну акцию, это не означает, что идеальная структура акций состоит в том, чтобы все акционеры владели по одной акции.

Разведано классов акций

Право на получение дивидендов

Акции могут иметь право на обычные дивиденды, льготные дивиденды (которые должны выплачиваться перед другими классами акций), дивиденды, которые должны быть распределены при определенных обстоятельствах, или вообще не иметь дивидендов.

Право голоса

Это может быть так просто, как акции, дающие право голоса или нет, но иногда при определенных обстоятельствах возможно взвешенное или многоуровневое голосование.

Право на капитал при ликвидации / выбытии

Если компания ликвидируется, любые активы, оставшиеся после выплаты всех долгов, могут быть распределены между акционерами. У разных классов акций могут быть разные права на распределение капитала.

Изменения классов акций

Гораздо проще внести изменения в уставный капитал на этапе создания, до регистрации, но это не значит, что это невозможно после. При этом изменение класса акций требует тщательного планирования и разработки проекта нового устава профессионалом после принятия решения.Это требует времени и денег, поэтому вы действительно хотите быть максимально оптимально настроенными с первого дня, когда речь идет о долевом владении в вашем бизнесе.

Для интересного чтения о том, как структуры акций могут повлиять на компанию, прочтите этот пост, , почему технологические стартапы должны забывать о безумных оценках и о том, чтобы быть единорогами . Он представляет собой пример платежной компании Square и того, как некоторые частные инвесторы в бизнесе владеют определенными типами акций с конкретными гарантиями. Они обещали повышение стоимости этих акций до определенной цены, когда придет время публично разместить компанию на фондовом рынке.

Проблема в том, что когда Square была подвергнута традиционным методам оценки консультантов по корпоративным финансам, цена за акцию была ниже той, что первоначально была обещана некоторым ее сторонникам. После этого пункт о гарантии выдал этим инвесторам больше акций, чтобы компенсировать дефицит, но это, в свою очередь, привело к размыванию авуаров других держателей акций.

При выпуске акций обязательно планируйте долгосрочную перспективу, потому что все может быстро усложниться.

Этот пост был создан 26.07.2016 и обновлен 15.11.2019.

Имейте в виду, что информация, представленная в этом блоге, подлежит регулярным правовым и нормативным изменениям. Мы рекомендуем вам не использовать любую информацию, содержащуюся на нашем веб-сайте или в руководствах (электронных книгах), как исчерпывающий справочник по закону по обсуждаемому вопросу. Мы предлагаем вам, если это необходимо, вы должны обратиться за юридической или профессиональной консультацией, а не полагаться на контент, предоставленный авторами этого блога.

Общие сведения об акциях публичной компании с ограниченной ответственностью

Компании выпускают акции, чтобы собрать деньги для финансирования своей деятельности. Эти акции представляют и дают право держателю на долю владения в компании. Приобретая акции, акционер получает определенное количество прав. В зависимости от типа акции ее владелец может участвовать в прибыльности компании. Это происходит в форме дивидендов, которые выплачиваются через регулярные промежутки времени в течение года.Остальным акционерам предоставлено право высказывать свое мнение в отношении компании. Это верно для компаний по всему миру, будь то в США, Канаде или Великобритании.

Какие акции компании в Великобритании продают своим заинтересованным сторонам? Узнайте больше об открытых акционерных обществах и различных типах выпускаемых ими акций.

Ключевые выводы

- PLC выпускают много различных видов акций, таких как обыкновенные акции, кумулятивные привилегированные акции, привилегированные акции и погашаемые акции.

- Обыкновенные акции похожи на обыкновенные акции, предоставляя владельцу право голоса.

- Дивиденды выплачиваются держателям кумулятивных привилегий и привилегий раньше всех.

- Компании могут выкупать выкупаемые акции у акционеров в фиксированные даты или по выбору руководства.

- Акции на предъявителя, выпущенные в форме варрантов, больше не выпускаются.

Что такое публичная компания с ограниченной ответственностью (PLC)?

Публичная компания с ограниченной ответственностью (PLC) — это юридическая корпоративная структура в Соединенном Королевстве или Республике Ирландия, которая по сути похожа на публичную компанию в Соединенных Штатах.Хотя ПЛК иногда может быть частной компанией, чаще всего это публичная компания. Акции компании свободно торгуются на биржах. В соответствии с законодательством о компаниях Великобритании минимальный акционерный капитал ПЛК должен составлять 50 000 фунтов стерлингов, а после названия компании должно быть указано название ПЛК.

Как и публичные компании в США, PLC обычно выплачивают дивиденды акционерам через регулярные промежутки времени, пока компания приносит прибыль. Акции также предоставляют право голоса акционеру на годовом общем собрании компании, хотя право голоса может варьироваться в зависимости от типа принадлежащих акций.Обычно количество прав голоса, которыми обладает инвестор, соответствует количеству принадлежащих ему акций.

PLC разрешено выпускать много различных видов акций, таких как обыкновенные акции, кумулятивные привилегированные акции, привилегированные акции, акции на предъявителя и погашаемые акции.

обыкновенных акций

Это наиболее распространенный тип акций, выпускаемых ПЛК. По сути, это то же самое, что и обыкновенные акции американских компаний. Обыкновенные акции могут быть подразделены на разные классы, такие как A или B, и иметь разные цены на акции.

Эти акции дают акционерам право голоса по вопросам, касающимся корпоративной политики, а также состава совета директоров компании. Вот почему их также иногда называют голосующими акциями. Акционеры получают один голос на акцию. Помимо этого, обыкновенные акции не предоставляют акционеру никаких других особых прав.

Обычные акционеры считаются последними в очереди, когда дело доходит до возврата их первоначальных инвестиций. Это особенно верно, когда и если компания закрывается или становится банкротом.

Обыкновенные акции, как и обыкновенные акции в США, дают акционерам право голоса, но не дают никаких других особых прав.

Кумулятивных привилегированных акций

Этот тип акций примерно соответствует привилегированным акциям американских компаний. Как и в случае с привилегированными акциями США, они предусматривают, что любые запланированные дивиденды, которые не могут быть выплачены в установленный срок, переносятся на будущие периоды и должны быть выплачены до того, как компания сможет выплатить дивиденды по обыкновенным акциям.Эти акционеры получают свои дивиденды в просрочку перед держателями привилегированных акций. Это относится к любым дивидендам, которые выплачиваются с опозданием, или к любой сумме, которая не выплачена полностью в установленный срок.

привилегированных акций

Акционеры привилегированных акций имеют право на получение дивидендов раньше владельцев других типов акций. Дивиденды, которые они получают, выплачиваются по фиксированной ставке. Это означает, что если компания получит прибыль и увеличит дивиденды, держатели привилегированных акций не получат повышения.

Однако это немного менее привилегированный тип акций.Привилегированные акции обычно не дают права голоса и, как правило, не способствуют успеху компании.

Погашаемых акций

Как следует из названия, выкупаемые акции выпускаются при согласии акционера с тем, что акции могут быть выкуплены или выкуплены компанией либо по истечении определенного периода времени, либо в определенную дату. Сроки могут быть фиксированными или по усмотрению руководства компании.

Выкупаемые акции могут варьироваться в зависимости от того, какая сторона — компания или акционер — имеет право использовать положение об обратном выкупе компании.

акций без права голоса

Эти акции аналогичны обыкновенным акциям, за исключением того, что они не дают права голоса. Акционерам без права голоса также не предоставляется возможность посещать годовые или общие собрания.

Этот тип акций обычно выдается сотрудникам, чтобы часть их компенсации могла быть выплачена в виде дивидендов. Такой порядок обычно предоставляет налоговые льготы для компании и сотрудников. Акции без права голоса также могут быть переданы членам семьи высшего руководства.

акций на предъявителя

Акции на предъявителя были еще одной формой акций, выпущенных ПЛК в Великобритании, но были отменены в соответствии с Законом о малом бизнесе, предприятиях и занятости (SBEE) 2015 года.

Эти акции обычно поступали в форме варрантов — юридических документов, дающих право предъявителю право владеть акциями, указанными в варранте. Варранты обычно поставлялись вместе с ваучерами, позволяющими предъявителю требовать любых причитающихся дивидендов. Полностью передаваемые, не велась запись о том, кому принадлежал варрант.Это означало, что владелец имел возможность работать с акциями анонимно. Однако проблемы возникали, если владелец терял сертификат или он был украден, что затрудняло установление юридических прав.

После создания SBEE компаниям не разрешили выпускать новые акции на предъявителя. Те, у кого были существующие акции на предъявителя, были обязаны аннулировать их или передать их в акции без предъявителя.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля