Каталог франшиз Сбербанка

В 2019 году Сбербанк запустил собственный каталог франшиз. У некоторых читателей возникает вопрос, стоит ли им пользоваться и какие привилегии это дает.

Давайте разберемся…

Франшизы Сбербанка список

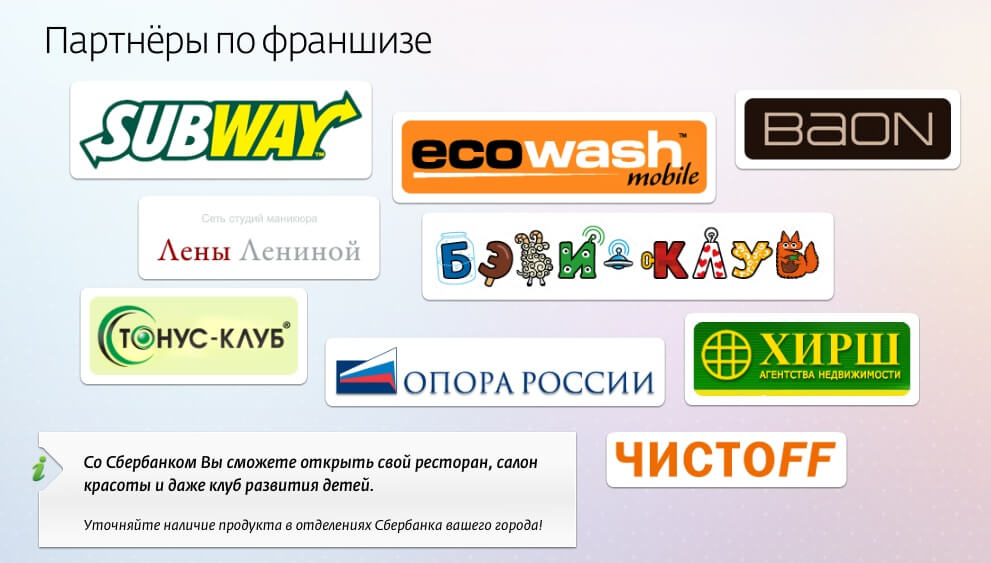

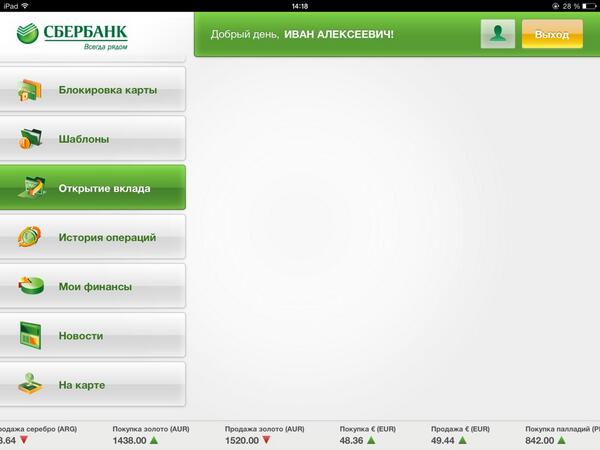

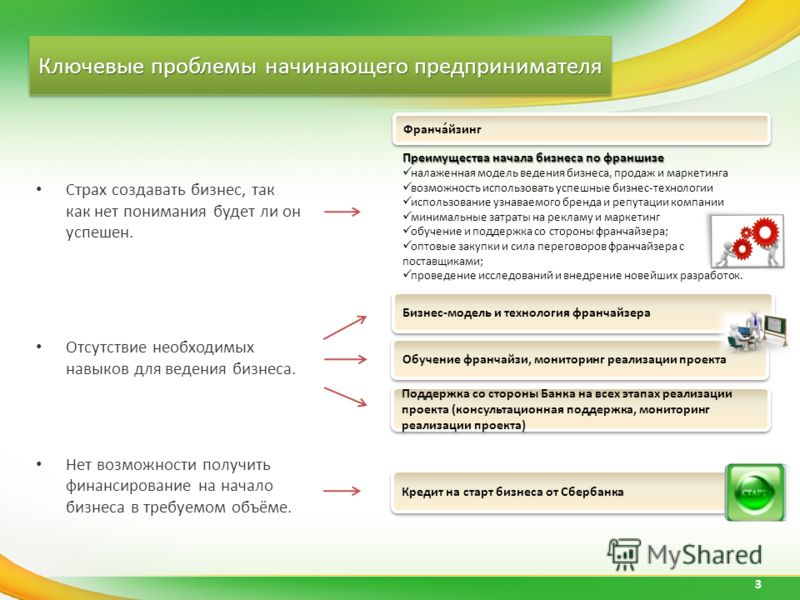

Это уже не первая попытка Сбербанка запустить каталог франшиз, ранее была подборка франшиз для программы «Бизнес старт», но тот каталог был очень малочисленным, и многие инвесторы просто не нашли в нем для себя интересных вариантов. В 2013 году франшизы были проверены специалистами банка, но проверка была весьма формальной. Тогда по программе «Бизнес Старт» Сбербанк предлагал выдачу займов на указанные франшизы, но вскоре программа была закрыта.

Франшизы от Сбербанка

В прошлом году Сбербанк перезапустил каталог франшиз и начал его активно продвигать. Но стоит обратить внимание на то, что это все-таки банк, и франчайзинг для него не профильное направление: сложно поддерживать каталог в актуальном виде, быть в курсе событий, предоставлять развернутую информацию по франшизам, оперативно корректировать данные и отслеживать изменения франшиз.

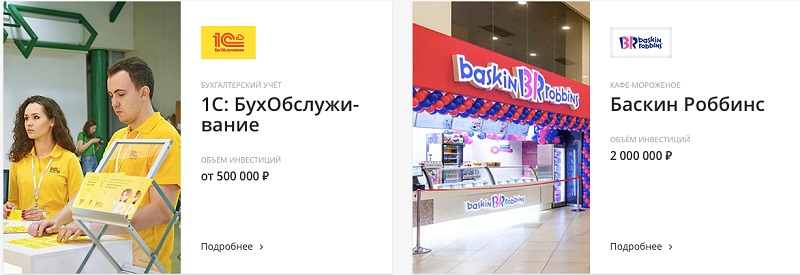

На сегодняшний день в каталоге Сбербанка 75 франшиз, большинство из них – крупные сети и известные бренды, но есть и менее опытные компании. Каталог разбит на 5 категорий: рестораны, услуги, торговля, медицина и другое. По каждой франшизе дана только основная краткая информация и форма обратной связи. Тем, кто оставляет заявки на франшизы, предлагается открыть расчётный счет в Сбербанке или воспользоваться другими продуктами.

Франчайзер, чтобы разместить свою франшизу в каталоге Сбербанка, также должен иметь открытый расчетный счет в данной кредитной организации — это один из важных критериев попадания в каталог.

Если Вы интересуетесь франчайзингом, то предлагаем Вам:

КАТАЛОГ ФРАНШИЗ ПО КАТЕГОРИЯМ

КАТАЛОГ ФРАНШИЗ ПО ГОРОДАМ

РУБРИКИ Поиск по сайтуНаберите любое словосочетание Найдутся те, кто упрекнет ЭкоТехЦентр в том, что он несколько опережает свое время. Но это лучше, чем отстать. А паушальный взнос всего в 3000$ делает франшизу очень удобной в качестве дополнения к уже существующему бизнесу. Возможности франшизы настолько велики, что она способна решать самые сложные задачи, стоящие перед человечеством. В том числе, остановить глобальное потепление на Планете Это тот редкий случай, когда в бесплатной франшизе не кроется никакого подвоха. | Достаточно часто в разговорах с нами потенциальные франчайзи упоминают Сбербанк России. Некоторые даже интересуются не продает ли СБ свою франшизу. Но чаще спрашивают об условиях кредитования тех, кто решил стать франчайзи и о том, насколько сам факт выдачи кредита свидетельствует о надежности франчайзера. Начнем с самого простого. Собственной франшизы у Сбербанка РФ не было, нет, и вряд ли она появится. Но, если бы и появилась, то мы не посоветовали бы покупать ее тем, кто хочет иметь СОБСТВЕННЫЙ БИЗНЕС. Как и любая другая корпорация, СБ обязательно строил бы свои взаимоотношения с франчайзи исключительно в дилерской форме. При них партнеру предлагается играть только по правилам головной организации и при малейшем их нарушении он теряет право работать под этой торговой ма |

Проектный офис развития франшиз

Миссия Проектного офиса:

Внести вклад в развитие качественного франчайзинга в России.

Методы работы:

Под конкретный запрос формируется проектная команда из экспертов различных отраслей (направлений), необходимых для решения задачи. Проводятся Стратегические сессии и обучение.

Цели:

Объединение экспертов и участников франчайзингового рынка.

Обмен опытом и решение сквозных задач путем круглых столов, стратегических сессий и участия в проектных командах.

Защита интересов сторон, путем юридической поддержки.

Оказание поддержки франчайзи и франчайзерам по работе с органами исполнительной власти Правительства г Москвы (получение субсидий и пр) путем взаимодействия с персональным менеджером проектного офиса.

Основные задачи:

Консультационное направление

-

Помощь в оформлении субсидии для франчайзи и франчайзера

-

Сопровождение в получении кредитов для франшиз

-

Помощь в оформлении и защитите Товарного знака, Патента, Ноу-Хау

-

Помощь в получении финансирования на развитие сети

-

Помощь в судебных делах по вопросам интеллектуальной собственности

-

Помощь в судебных делах по иным темам франчайзинговых отношений

-

Помощь в создании или обновлении правовой конструкции франшизы (договора)

-

Помощь в покупке/подборе франшизы

Проектная работа

-

Оценка/переоценка интеллектуальную собственность

-

Капитализация нематериальных активов (НМА) предприятия/ий

-

Создание франшизы

-

Развитие действующей франшизы (увеличение партнерской сети)

-

Подготовка документации для получения финансирования под залог НМА (у Банков, Фондов и пр.

)

)

-

Получение инвестиций на развитие сети (действующей) франшизы.

-

Структурирование сделок, M&A, реорганизация

-

DueDiligence (покупка бизнеса, присоединение сети)

-

Для администраций регионов РФ: внедрение механизма франчайзинга для обеспечения сервисного уровня жизни населения конкретного региона (рестораны, отели,салоны красоты и иные сервисы для жизни граждан) с учетом пространственного развития территории

А также:

-

Образовательные программы

-

Исследовательская деятельность

-

Технологические разработки

Координатор аппарата управления

Павлова Елена Владимировна

Эксперт по развитию франшиз. Франчайзинговый директор сетей

Франчайзинговый директор сетей

Экспертный состав:

Артюхова Алена Николаевна

Координатор аппарата управления Проектного офиса развития франшиз . Эксперт по развитию франшиз. Франчайзинговый директор сетей

Шаров Алексей Александрович

Учредитель консалтинговой компании АВЕРТА ГРУПП. Эксперт по оценки бизнеса и НМА, ТЭО и залоговой документации.

Смирнова Екатерина Александровна

Управляющий партнер юридической компании Semenov&Pevzner. Обладатель степени LL.M. в сфере интеллектуальной собственности, полученной в Мelbourne Law School.

Попилюк Евгений Сергеевич

Директор по заключению сделок с партнерами федеральной франчайзинговой сети «АМД Лаборатории». Действующий член Российской Ассоциации Франчайзинга.

Егоров Александр Анатольевич

Патентный поверенный РФ № 2148, экс-сотрудник Федерального института промышленной собственности

Тарасов Константин Николаевич

Организационные изменения, трекинг, фасилитация. Проектное управление.

Проектное управление.

Белова Екатерина Владимировна

Эксперт организационных изменений в компаниях и Автор проекта БИЗНЕС-ТЕРАПИЯ. Экс-банкир по кредитованию среднего и крупного бизнеса.

Кришевич Алена Олеговна

Основатель компании по масштабированию бизнесов. Инвестор и со-владелец франчайзинговых сетей.

Кузнецова Мария Александровна

Эксперт по инвестированию. Управляющий партнер компании «Альтера Инвест» в направлении франчайзинг.

http://www.pro-franchise.ru/

https://www.instagram.com/prof.deloros.msk/

Список центров

Руководитель центра

РАДАЕВА ГАЛИНА АЛЕКСАНДРОВНА

Руководитель проектного офиса

Учредитель компании «ПРОФРАНШИЗЫ» и Управляющий партнер «АВЕРТА –ГРУПП» по направлению интеллектуальная собственность и НМА; руководитель рабочей группы по франчайзингу при Уполномоченном по защите прав предпринимателей г. Москва.

Москва.

Образование:

Корпоративные финансы (ВШЭ), Стратегическое управление (Финансовый Университет), Управление проектами сертификация PMI, Государственное и муниципальное управление (УлГУ).

Реализованные проекты за крайние 10 лет.

-

Вывела на рынок России новые технологичные банковские продукты, которых ранее не было в стране. 2006-2011 г . АО Альфа-Банк;

-

Построила «цифровой след» клиента зарплатного проекта и сквозной учетной системы на основе систем Баз Данных федерального значения. Доля доходов в объеме Розничного Банка 50 %. АО Альфа-Банк. 2011г. Руководитель направления/проектов.

-

Выстроила сквозные вертикальные и горизонтальные бизнес-процессы по возглавляемому направлению и разрабатываемым банковским продуктам в ОАО АЛЬФА-БАНК;

-

Увеличила клиентское качество работы сети банковских отделений (более 40 шт) по Москве и МО в АО «Банк Уралсиб».

-

Провела реинжениринг бизнес процессов АО Деловая Среда (ПАО Сбербанк) и разработала федеральные стандарты работы сети Центров Развития Бизнеса ПАО Сбербанк (более 100 шт) . 2014г. Директор направления.

-

Модерировала стратегические секции, в т.ч секцию IP-net Национальной Технологической Инициативы АСИ (Агентство стратегических инициатив) в рамках Форсайт-Флота. В составе рабочих групп выявляла объекты ИС и выстраивала систему защиту и капитализации результатов интеллектуальной деятельности ряда компаний, с 2016г;

-

Создала более десяти бизнес моделей компаний, выходящих на масштабирование, в рамках консалтинговой предпринимательской деятельности, с 2018г.

-

Инициировала создание критериев отбора устойчивых моделей бизнес/концепций и критериев подбора/отбора потенциальных франчайзи.

На базе данных критериев запуск нового кредитного продукта для франчайзи Банком «Открытие» (декабрь 2019г)

На базе данных критериев запуск нового кредитного продукта для франчайзи Банком «Открытие» (декабрь 2019г)

-

Создание оснований для изменений системы субсидий для франчайзи Правительством г.Москвы. Зима — весна 2020г.

-

Консультационная деятельность Кредитного подразделения и Рисков Банка ДОМ.РФ. Результат — создание нового кредитного продукта для франниз. Декабрь 2020г.

-

Инициатор и со-организатор пакета проектов в регионах РФ «Франчайзинговый акселератор» (2020г).

-

Инициатор построения «цифрового следа» франшиз в РФ (в процессе реализации) 2021г

Общественная деятельность

-

Является лидером проектной лаборатории по созданию и развитию экосистемы рынка франчайзинга, использующей методику Upgradelab , с целью реализации Национальных Проектов и совершенствованию предпринимательского климата в стране.

-

Руководитель рабочей группы по франчайзингу при Уполномоченном по защите прав предпринимательства г. Москва

-

Руководитель Проектного офиса развития франшиз МРО Деловая россия

-

Имеет Благодарности от ЦБ РФ, GOOGLE, CБЕРБАНК, УРАЛСИБ, АЛЬФАБАНК.

«Франшиза – это стоимость собственных ошибок» — Bankir.Ru

Открыть свой бизнес в США – $30 и 30 минут времени. В России это большой вопрос. Однако и здесь появляются новые возможности и перспективы. Во всяком случае, к таким выводам пришли собравшиеся на первом национальном фестивале франшиз Поволжья представители бизнес-сообщества, франчайзеры и потенциальные предприниматели.

Фестиваль открылся пленарным заседанием на тему: «Малый и средний бизнес Татарстана. Тенденции и перспективы развития».

«Идея, кадры, деньги – именно в таком порядке выстраивают свои вопросы обращающиеся к нам бизнесмены, – констатировал заместитель председателя правления Торгово-промышленной палаты Татарстана Артур Николаев. – Во франчайзинге уже есть идея, и не просто эфемерный миф, а апробированный работающий бизнес. У франчайзеров чаще всего уже есть разработанные планы по подбору и обучению кадров, а деньги, конечно же, есть у Сбербанка», – передал «приветственный» микрофон Николаев.

– Во франчайзинге уже есть идея, и не просто эфемерный миф, а апробированный работающий бизнес. У франчайзеров чаще всего уже есть разработанные планы по подбору и обучению кадров, а деньги, конечно же, есть у Сбербанка», – передал «приветственный» микрофон Николаев.

Представитель Сбербанка – генерального партнера и спонсора фестиваля – заместитель управляющего отделением «Банк Татарстан» № 8610 Марьям Давлетшина рассказала об уникальном банковском продукте «Бизнес-старт». Продукт гарантирует предпринимателю возможность получения кредита на запуск бизнеса по программе франчайзинга или по типовому бизнес-плану, разработанному Сбербанком. Причем «в ассортименте» банка предлагаются уже более 30 готовых бизнес-решений, то есть более 30 компаний – франчайзеров аккредитованы Сбербанком и готовы к участию в новых проектах. Помимо собственно финансирования, продукт «Бизнес-Старт» включает в себя набор сервисов, помогающих начинающему предпринимателю быстро освоиться в бизнес-среде, выбрать подходящее помещение, определиться с персоналом. По сути, это полноценное финансирование стартапов. Требования к возрасту заемщика позволяют открыть свое дело даже студентам. «Сбербанк сегодня не просто поддерживает малый бизнес, а взращивает его новых участников», – подчеркнула Давлетшина.

По сути, это полноценное финансирование стартапов. Требования к возрасту заемщика позволяют открыть свое дело даже студентам. «Сбербанк сегодня не просто поддерживает малый бизнес, а взращивает его новых участников», – подчеркнула Давлетшина.

В интервью Bankir.Ru Марьям Давлетшина поделилась ожиданиями от фестиваля франшиз: «Ждем появления новых клиентов программы «Бизнес-Старт» и новых франчайзеров этого проекта. Предпринимателям необходимо давать простор для выбора бизнес-решений, а это осуществимо только с расширением перечня франчайзеров. В банковском сообществе мы первыми предлагаем кредитование стартапов, именно поэтому Сбербанк стал генеральным партнером и спонсором фестиваля».

Участников фестиваля приветствовали и приглашали к общению заместитель начальника департамента поддержки предпринимательства Министерства экономики Татарстана Сергей Болотаев и президент Ассоциации предприятий малого и среднего бизнеса Татарстана Хайдар Халиуллин.

Фестивальный день был распланирован по минутам. Мастер-классы от франчайзеров следовали один за другим. Посетители смогли получить ответы на вопросы по открытию и ведению бизнеса по франшизе, узнали о плюсах и минусах этой формы предпринимательства.

Мастер-классы от франчайзеров следовали один за другим. Посетители смогли получить ответы на вопросы по открытию и ведению бизнеса по франшизе, узнали о плюсах и минусах этой формы предпринимательства.

Среди преимуществ приобретения франшизы были названы: разработанная бизнес-модель, отлаженная логистическая сеть, снижение затрат на маркетинг и рекламу, плюсы известного бренда, возможность обмена опытом, все, что позволяет снизить риски при запуске бизнеса. Одна из посетительниц фестиваля, директор экстрим-парка «Аэродром Танай» Наталья Провоторова емкой, образной фразой выразила суть всей концепции: «Франшиза – это стоимость собственных ошибок».

«Подводным камням франчайзинга» был посвящен отдельный мастер-класс от компании «Моне», проведенный Аленой Шпаченко.

«Договор франчайзинга нужно читать внимательнее любого кредитного договора, – настаивала Шпаченко. – Бесплатное обучение – что именно бесплатно? Материалы франчайзера – что конкретно подразумевается под словом материалы? Франчайзер берет на себя расходы по маркетингу и рекламе – что именно он делает? Франчайзинг – это или успешный бизнес, или кабала. Бренд может стоить бесконечно дорого!».

Бренд может стоить бесконечно дорого!».

Мастер-класс от Сбербанка, проведенный начальником отдела организации продаж отделения «Банк Татарстан» № 8610 Иреком Садыковым, был посвящен анонсированному на пленарном заседании продукту «Бизнес-Старт». Садыков подробно рассказал об особенностях продукта, его целевой аудитории и условиях получения, провел бизнес-игру «клиент-менеджер», наглядно демонстрирующую все шаги получения этого нового вида кредита.

Изюминкой мастер-класса стало выступление Эдуарда Гильфанова, казанского предпринимателя, в числе первых воспользовавшегося новым кредитным продуктом Сбербанка, для открытия в Казани первой студии маникюра Лены Лениной. «Можно тысячи раз услышать, но лучше один раз увидеть», – заметила Марьям Давлетшина, комментируя эту презентацию.

«У меня не было никакого опыта предпринимательской деятельности, никакой кредитной истории – рассказывал Гильфанов. – Сбербанк, помимо денежных средств, дал возможность обучения основам бизнеса, возможность исполнить, как мне кажется, мечту каждого бизнесмена – создать бизнес, приносящий прибыль».

Мастер-класс Сергея Маслехина, руководителя консалтинговой компании «Верное решение», стал своеобразным уроком финансовой грамотности для потенциальных предпринимателей. Темой урока был вопрос, интересующий и франчайзера и франчайзи, – привлечение инвестиций.

«Прежде, чем что-то приобретать, ответьте себе: знаете ли вы предпочтения ваших клиентов, известны ли вам сильные и слабые стороны ваших конкурентов, их цели, каковы ценности вашей команды, компетенции ее членов, – рекомендовал Маслехин. – Лишь после этого выбирайте подходящую для вас модель франшизы и занимайтесь поиском инвестиций». Эксперт подробно рассказал о формах инвестиций, их источниках, о разнице между инвестициями и инвестором и многих других тонкостях, необходимых для начала бизнеса.

Участниками фестиваля стали компания «Subway» (один из лидеров индустрии фаст-фуда), cеть парикмахерских «Точка красоты», холдинг «Миэль», сеть супермаркетов «Spar», всероссийская дисконтная компания «Мир скидок», клинико-диагностический центр «Авицена» и многие другие.

Желание преуспеть в бизнесе приобретает порою причудливые формы. Весь фестивальный день наибольшее количество посетителей с завидным постоянством собирал стенд компании «InfoLife» по биометрическому тестированию. Выбрать направление бизнеса, в котором вас ждет максимальный успех, вид спорта, где вы однозначно добьетесь высоких результатов, узнать, к каким заболеваниям вы генетически предрасположены, как на вас влияет алкоголь, и многое другое можно по отпечаткам пальцев. Именно эту услугу и предлагали менеджеры компании участникам фестиваля.

| Сергей Маслехин, руководитель консалтинговой компании «Верное решение» Фото: Юлия Лукашенко, Bankir.Ru |

Авторское право запатентовано. Молодой предприниматель уже развивает собственную франчайзинговую сеть.

Авторское право запатентовано. Молодой предприниматель уже развивает собственную франчайзинговую сеть.Из банковского сообщества в выставочной сессии фестиваля принимали участие Сбербанк и Татфондбанк. Возможно, у других банков нет адекватных теме продуктов, но это лишь из области предположений; от участников фестиваля так и не удалось получить ответ на этот вопрос. Так или иначе, брутальные фигуры и лица представителей микрофинансовых организаций (МФО) встречались гораздо чаще лиц банкиров. «Миладенежка», «МигомДеньги», единая региональная сеть «Финанс Гешэфт» и другие искали своих партнеров.

Вице-президент сети «Финанс Гешэфт» в Петербурге Игорь Семенов в интервью Bankir.Ru рассказал о двух разновидностях франчайзинговых программ его компании. «Первая – кредитный брокеридж – подготовка банковских кредитных продавцов, вторая – микрофинансирование, когда МФО работает как банк». По утверждению Семенова, франчайзинговая программа кредитного брокериджа уникальна и выгодно отличается от конкурентов в части стоимости франшизы. Правда, от презентации этой программы повеяло deja vu. Напомним, что все предыдущие попытки организации франчайзинга в сфере кредитного брокериджа, предпринимаемые 5–6 лет назад компаниями «Фосборн Хоум» (Москва), Независимое бюро ипотечного кредитования (Москва»), «Кредитный и Финансовый Консультант» (Петербург), обанкротились.

Правда, от презентации этой программы повеяло deja vu. Напомним, что все предыдущие попытки организации франчайзинга в сфере кредитного брокериджа, предпринимаемые 5–6 лет назад компаниями «Фосборн Хоум» (Москва), Независимое бюро ипотечного кредитования (Москва»), «Кредитный и Финансовый Консультант» (Петербург), обанкротились.

В рамках фестиваля прошел «круглый стол», в котором приняли участие Татьяна Михайлецкая от iFranch Global Group, Эдуард Гильфанов, представитель компании «Subway», представитель компании «Spar» Мария Ильинская. Обсуждался портрет идеального франчайзи, процент совпадения ожиданий, покупающих франшизу предпринимателей с реальностью, необходимость предпринимательского опыта в этом бизнесе. Состоялся диалог франчайзеров с их потенциальными партнерами.

На фестивале было объявлено, что следующий фестиваль франшиз будет проведен в Краснодаре.

Казань.

Пресс-релизы для инвесторов ОАО Левенгук

Главная → Пресс-релизы → Франшиза сети магазинов «Четыре глаза» аккредитована Сбербанком

26. 03.2013

03.2013

Франшиза сети магазинов оптических приборов «Четыре глаза», принадлежащая российскому производителю и дистрибутору ОАО «Левенгук», аккредитована «Сбербанком России».

С 2011 года «Сбербанк» реализует программу «Бизнес-тарт», направленную на кредитование начинающих предпринимателей, действующих по договору франшизы. В начале марта 2013 года франшиза сети магазинов «Четыре глаза» включена в этот проект, став пятьдесят второй аккредитованной франшизой. В рамках реализации программы начинающие предприниматели смогут получить льготный кредит «Сбербанка» и опробованную бизнес-схему франчайзера.

Держатель франшизы сети магазинов «Четыре глаза» приобретает право использовать известный бренд и заведомо успешный бизнес-план. Кроме того, предприниматель может рассчитывать на помощь и сопровождение франчайзера в области продаж и продвижения фирменного магазина оптической техники в онлайн- и оффлайн-среде.

При этом в ходе политики экспансии своей торговой марки компания «Левенгук» предоставляет франчайзинговый пакет сети магазинов «Четыре глаза» бесплатно. Партнеры освобождаются от платы за право ведения бизнеса под известным брендом, роялти и отчислений в маркетинговый фонд.

Партнеры освобождаются от платы за право ведения бизнеса под известным брендом, роялти и отчислений в маркетинговый фонд.

В настоящее время под брендом «Четыре глаза» работают более 50 магазинов в 38 городах России и Беларуси. В магазинах представлен большой выбор телескопов, микроскопов, биноклей, оптических прицелов, а также другой высококлассной оптики от ведущих производителей: Levenhuk, Bresser, Celestron, Meade, Nikon, Pentax, Eschenbach, Bushnell, Carl Zeiss, Orion, Биомед, Микромед и других.

«Прохождение аккредитации «Сбербанка» происходит с целью исключения недобросовестного партнерства, а также снижения рисков для начинающих предпринимателей и банка, – комментирует генеральный директор ОАО «Левенгук» Антон Епифанов, – Включение франшизы сети магазинов «Четыре глаза» в программу кредитования «Бизнес-старт» подтверждает, что мы являемся надежным, успешным игроком франчайзингового рынка и владельцем перспективного бренда».

Дополнительная информация по теме размещена по ссылке: http://www. sbrf.ru/moscow/ru/s_m_business/credits/bus_start/our_partn/

sbrf.ru/moscow/ru/s_m_business/credits/bus_start/our_partn/

Справочная информация:

ОАО «Левенгук» (http://www.levenhuk.ru) (ММВБ: торговый код – LVHK, ISIN код – RU000A0JT7Y2, номер гос. регистрации 1-01-04329-D) – крупнейший дистрибутор оптической техники в России и странах СНГ, а также производитель оптической техники под собственным брендом Levenhuk (телескопы, микроскопы, бинокли).

На сегодняшний день ОАО «Левенгук» – единственная компания в России, которая производит образовательный контент и аксессуары для любительской астрономии и микроскопии, а также единственная компания в мире, выпускающая микроскопы и телескопы ярких цветов. Головной офис ОАО «Левенгук» находится в Санкт-Петербурге, другие офисы и склады имеются в Москве, Киеве, Праге и Чикаго.

Контактная информация для СМИ:

Марина Украинец

Руководитель PR-службы ОАО «Левенгук»

Тел. +7 499 922-0634, доб. 121

Обратная связь

Второй пируэт Сбербанка | The Economist

org/DateTime» datetime=»2021-01-21T15:52:03Z»> 21 января 2021 года

T ECH FIRMS с непостоянными бизнес-моделями получили указание «повернуться» — внезапно изобретать себя заново в надежде, что новый подход принесет прибыль до того, как иссякнет венчурный капитал. В бизнес-школах YouTube отмечают за поспешный переход от службы знакомств к обмену видео; Slack отказался от онлайн-игр в пользу корпоративного чата. Гибкое репозиционирование не ограничивается Силиконовой долиной. В России стремление придумать следующего технологического любимца возникло неожиданно.Сбербанк, когда-то являвшийся склеротической монополией Советского Союза в области розничных сбережений, вкладывает миллиарды долларов в потребительские технологии. Он предлагает клиентам цифровые услуги от доставки еды до потоковой передачи музыки. Следующими будут беспилотные автомобили и электронная коммерция. Может ли бывший духовный дом финансовой бюрократии, контрольный пакет акций которого по-прежнему принадлежит правительству, изобрести себя как российские Netflix, Google и Amazon в одном лице?

Послушайте эту историюВаш браузер не поддерживает элемент

Больше аудио и подкастов на iOS или Android.

Удивительно, но ответ: возможно. Сбербанк совершил один пируэт с долгими шансами — из коммунистического государственного предприятия, со всем вниманием к заботе о клиентах и корпоративной честности, которого вы ожидаете, в современного кредитора. Приняв достойные стандарты управления и современную практику кредитования, он опередил множество конкурентов и сохранил почти половину всех депозитов физических лиц в стране. Его бренд остается сильным. Постоянное участие государства — министр финансов России возглавляет наблюдательный совет — помогло убедить клиентов в том, что государство их спасет, если дела пойдут не так.Двое из трех россиян по-прежнему остаются его клиентами. Низкие процентные ставки, которые вкладчики принимают взамен этого обеспечения, обеспечивают для Сбербанка дешевое финансирование и одни из самых высоких в мире показателей маржи по ссуде. Это сделало его самой дорогой котируемой компанией в России и вторым по стоимости банком в Европе после HSBC .

Тот же человек, который превратил дряхлого динозавра в ловкого кредитора 21-го века, теперь хочет организовать свое проникновение в большие технологии. Герман Греф возглавляет его с 2007 года. Потомок немецких депортированных в Казахстан в 1941 году, он взял бразды правления в свои руки после того, как проработал либерально настроенным министром экономики при Владимире Путине, его давнем соратнике из Санкт-Петербурга. 1990-е гг.Успешно справившись с повседневной задачей по предоставлению более качественных финансовых услуг массам — заставляя кассиров улыбаться и тщательно проверяя заемщиков, — он теперь хочет выйти за рамки того, чтобы быть «скучным банкиром», как он выразился. Технология выглядит как билет.

В наши дни г-н Греф видит в Сбербанке, что Сбербанк является поставщиком всего цифрового. В тех случаях, когда одни фирмы предлагают услуги потребителям, другие — предприятиям или правительствам, он обозначил Сбербанк как компанию « B 2 C 2 B 2 G ». Список текущих и запланированных предложений варьируется от облачных вычислений до вызова пассажиров, виртуальных помощников, электронного здравоохранения и собственной криптовалюты. Забудьте о банковском деле: компания переименовалась в Сбер.

Список текущих и запланированных предложений варьируется от облачных вычислений до вызова пассажиров, виртуальных помощников, электронного здравоохранения и собственной криптовалюты. Забудьте о банковском деле: компания переименовалась в Сбер.

Модель, которую задумал Греф, не американская или европейская, а азиатская. Появились дальневосточные «суперприложения», предлагающие широкий спектр услуг под одной крышей. Подобные WeChat в Китае или Grab в Юго-Восточной Азии процветали, разрушая старые финансовые институты. Сбербанк хочет вместо этого быть разрушителем.Он потратил около 2 миллиардов долларов на технологии и приобретения, например, группы интернет-СМИ. Еще 3–4 млрд долларов в период до 2023 года должны помочь ему создать «экосистему» приложений с целью ежегодных продаж (в том числе третьими сторонами на платформах Сбербанка) около 7 млрд долларов. Этого было бы достаточно, чтобы войти в тройку ведущих российских компаний в области электронной коммерции в течение трех лет, прежде чем к концу десятилетия занять корону.

Сбербанк начинает с укоренившихся преимуществ. Его банковское приложение уже является третьим по популярности в России и получает восторженные отзывы.Его клиентская база составляет почти 100 млн. Человек — это не имеющая аналогов франшиза. А в стране, где нет простой логистики, сеть из 14 000 отделений может стать точками доставки «последней мили».

Головная боль, связанная с логистикой, наряду с долей протекционизма, помогает объяснить, почему простых миллиардов достаточно для надежного продвижения цифровых услуг в России. Западные гиганты практически заморожены. Местным компаниям, таким как Яндекс (начинавший с поиска) и Mail.ru (электронная почта и социальные сети), не хватает ресурсов для трансформации.Огромные банковские прибыли Сбербанка позволяют ему это делать. Не менее полезны кладовые данных о потребительских кредитах.

Таким образом, на бумаге видение Грефа имеет определенный смысл. Другое дело, реализовать это. Сбербанк в прошлом пытался объединить усилия с техническими группами, в частности с Яндексом и Alibaba, китайским гигантом, но совместные предприятия встретили плачевный конец. Фальстарт означал, что ему все еще нужно создать операцию электронной коммерции, подобную Amazon, вокруг которой будет вращаться ее электронная империя.Российские онлайн-сервисы быстро развиваются, не в последнюю очередь благодаря covid-19, но по большей части убыточны. Другие заметили возможность суперприложения, в том числе провайдеры мобильной телефонии, а также Яндекс и Mail.ru. Как отмечает Габор Кемени из исследовательской фирмы Autonomous, существует несколько прецедентов, когда существующий банк где-либо успешно использовал свою франшизу в более широкой экосистеме.

Фальстарт означал, что ему все еще нужно создать операцию электронной коммерции, подобную Amazon, вокруг которой будет вращаться ее электронная империя.Российские онлайн-сервисы быстро развиваются, не в последнюю очередь благодаря covid-19, но по большей части убыточны. Другие заметили возможность суперприложения, в том числе провайдеры мобильной телефонии, а также Яндекс и Mail.ru. Как отмечает Габор Кемени из исследовательской фирмы Autonomous, существует несколько прецедентов, когда существующий банк где-либо успешно использовал свою франшизу в более широкой экосистеме.

Головокружение

Развитие технологий отчасти является следствием того, что банковское дело становится менее прибыльным; По прогнозам Сбербанка, рентабельность снизится с головокружительной высоты из-за укуса низких процентных ставок.Когда-то зарубежная экспансия выглядела многообещающей, но ее почти не допустили западные санкции, введенные в отношении многих российских компаний после аннексии Крыма Россией в 2014 году.

The B 2 C 2 B 2 G Возможности реальны. Но стоит ли оно того? В отличие от выскочки из Кремниевой долины, Сбербанку не нужно разворачиваться. Даже согласно его собственным оптимистичным прогнозам процветающей цифровой экосистемы, через десять лет 70% прибыли по-прежнему будут поступать от традиционного банковского бизнеса.Большинство боссов хотели бы превратить свою фирму в новую Alibaba. Акционеры Сбербанка, похоже, счастливы, что г-н Греф решил заняться этим. Другие будут внимательно изучать его успехи. ■

Эта статья появилась в разделе «Бизнес» печатного издания под заголовком «Второй пируэт Сбербанка»

Контракты с YNV и Сбербанк Образцы статей

Связанные с

Контракты с YNV и Сбербанком Соглашения с регуляторами банков За исключением случаев, указанных в Графике раскрытия информации Raritan, ни Raritan, ни какая-либо дочерняя компания Raritan не является стороной какого-либо соглашения или меморандума о взаимопонимании, либо стороной любого письма-обязательства, решения совета директоров, направленного в регулирующий орган или аналогичное обязательство, или подлежат на любой приказ или директиву любого суда, государственного органа или другого регулирующего или административного органа или комиссии, внутреннего или иностранного («Государственное учреждение»), которые существенно ограничивают ведение своей деятельности, или являются получателем любого чрезвычайного надзорного письма от любого суда, государственного органа, или каким-либо образом относится к его достаточности капитала, его кредитной или резервной политике или его руководству t, за исключением тех, о существовании которых компания Raritan сообщила United в письменной форме до даты заключения настоящего Соглашения, и ни одна государственная организация не уведомила Raritan о том, что она намеревается выпустить или запросить (или рассматривает вопрос о целесообразности выпуска или запрос) любого такого приказа, указа, соглашения, меморандума о взаимопонимании, чрезвычайного надзорного письма, письма-обязательства или аналогичного представления, за исключением случаев, когда Raritan в письменной форме сообщает United до даты настоящего Соглашения. Раздел 32 Федерального закона о страховании вкладов не требует, чтобы ни Raritan, ни какая-либо дочерняя компания Raritan предварительно уведомляли федеральное банковское агентство о предлагаемом добавлении лица в его совет директоров или о найме лица в качестве старшего исполнительного директора. за исключением случаев, когда компания Raritan сообщила United в письменной форме до даты подписания настоящего Соглашения.

Раздел 32 Федерального закона о страховании вкладов не требует, чтобы ни Raritan, ни какая-либо дочерняя компания Raritan предварительно уведомляли федеральное банковское агентство о предлагаемом добавлении лица в его совет директоров или о найме лица в качестве старшего исполнительного директора. за исключением случаев, когда компания Raritan сообщила United в письменной форме до даты подписания настоящего Соглашения.

Соглашения с иностранными банковскими учреждениями Каждое соглашение с иностранными банковскими учреждениями должно предусматривать, что: (a) активы каждого Портфеля не будут подпадать под действие каких-либо прав, сборов, обеспечительных интересов, залогового права или требований любого рода в пользу иностранное банковское учреждение или его кредиторы или агент, за исключением требования об оплате их безопасного хранения или управления; (b) бенефициарное право собственности на активы каждого Портфеля будет свободно передаваться без выплаты денег или стоимости, кроме как для хранения или управления; (c) будут вестись соответствующие записи, идентифицирующие активы как принадлежащие к каждому применимому Портфелю; (d) должностным лицам или аудиторам, нанятым или другим представителям Кастодиана, включая, насколько это разрешено применимым законодательством, независимых бухгалтеров Фонда, будет предоставлен доступ к бухгалтерским книгам и записям иностранного банковского учреждения, относящимся к его действия по согласованию с Кастодианом; и (e) активы Портфелей, принадлежащих иностранному суб-хранителю, будут подчиняться только инструкциям Хранителя или его агентов.

Контракты с поставщиками услуг Главный комиссар должен согласовать контракт с каждым сторонним поставщиком в отношении результатов, которые они должны предоставить. Контракты со сторонними поставщиками должны: учитывать требования соответствующих текущих планов соответствующих партнеров и действия, согласованные в ответ на внешнюю проверку; Включите требование о том, чтобы поставщик услуг разработал подробный план обслуживания, в котором описывается, как поставщик намеревается достичь указанных результатов и риски, связанные с их недостижением. Требовать от поставщика регулярно измерять прогресс в достижении результатов и сообщать об этом принимающему партнеру с согласованной периодичностью Требовать от поставщика предоставления плана улучшения в случае значительного снижения или превышения производительности. Включите процесс, посредством которого результаты могут быть добавлены / удалены в результате изменения потребностей.

Запрет на контракты с компаниями, бойкотирующими Израиль В той мере, в какой к настоящему Соглашению применяется Кодекс правительства Техаса, глава 2271, ПРОВАЙДЕР удостоверяет, что (а) в настоящее время он не бойкотирует Израиль; и (b) он не будет бойкотировать Израиль в течение срока действия настоящего Соглашения. ПРОВАЙДЕР признает, что настоящее Соглашение может быть расторгнуто, а оплата может быть удержана, если это свидетельство является неточным.

ПРОВАЙДЕР признает, что настоящее Соглашение может быть расторгнуто, а оплата может быть удержана, если это свидетельство является неточным.

ДОГОВОРЫ С ПРАВИЛЬНЫМИ ИНОСТРАННЫМИ Кастодианами Иностранный менеджер по хранению должен определить, что контракт, регулирующий зарубежные депозитарные операции с каждым Правомочным иностранным хранителем, выбранным иностранным менеджером по хранению, будет удовлетворять требованиям Правила 17f-5 (c) (2).

Соглашения с третьими сторонами Каждый член группы VL соблюдает во всех существенных отношениях все свои обязательства по соглашениям с третьими сторонами, стороной которых он является или которыми он связан, нарушение что, как можно ожидать, приведет к существенным неблагоприятным изменениям.

Соглашения с субподрядчиками Деловой партнер должен заключить Соглашение о деловом партнерстве с любым субподрядчиком, которому он предоставляет ЗМИ, полученную от Защищенного юридического лица или созданную или полученную Деловым партнером от имени Защищенного юридического лица, в котором Субподрядчик соглашается с теми же ограничениями и условия, которые применяются в рамках настоящего Соглашения к Деловому партнеру в отношении такой закрытой медицинской информации. Деловой партнер должен заключить настоящее Соглашение с деловым партнером перед любым использованием или раскрытием ЗМИ такому агенту.Письменное соглашение должно определять Защищаемую организацию как прямого и предполагаемого стороннего бенефициара с правом принудительного исполнения любого нарушения соглашения, касающегося использования или раскрытия PHI. Деловой партнер должен предоставить копию Соглашения о деловом партнерстве, которое он заключает с субподрядчиком, Защищенной организации по запросу. Деловой партнер не может раскрывать ЗМИ любому Субподрядчику без предварительного письменного согласия Защищенной организации.

Деловой партнер должен заключить настоящее Соглашение с деловым партнером перед любым использованием или раскрытием ЗМИ такому агенту.Письменное соглашение должно определять Защищаемую организацию как прямого и предполагаемого стороннего бенефициара с правом принудительного исполнения любого нарушения соглашения, касающегося использования или раскрытия PHI. Деловой партнер должен предоставить копию Соглашения о деловом партнерстве, которое он заключает с субподрядчиком, Защищенной организации по запросу. Деловой партнер не может раскрывать ЗМИ любому Субподрядчику без предварительного письменного согласия Защищенной организации.

Контракты на управление Получатель соглашается с тем, что с даты настоящего Соглашения до даты, на которую ни одна из Инфраструктурных облигаций, доходы от которых были использованы для оплаты или возмещения затрат по Проекту, не останется невыполненной («Срок действия Соглашения») :

Соглашения с инсайдерами Компания потребовала надлежащего исполнения юридически обязывающего и имеющего исковую силу соглашения, в соответствии с которым все держатели находящихся в обращении Обыкновенных акций Компании соглашаются не продавать какие-либо принадлежащие им обыкновенные акции (либо согласно Правилу 144 Регламента или иным образом) в течение 24 месяцев после Даты вступления в силу, за исключением случаев предварительного согласия Андеррайтера.

Субподряды (a) Администратор может передать в субподряд или делегировать выполнение всех или любых своих полномочий и обязательств по настоящему Соглашению при условии, что (но в соответствии с Пунктом 3.2 (b) настоящего Соглашения):

Сбербанк , в стремлении привлечь таланты переманивает менеджера UBS

Sberbank CIB, корпоративное и инвестиционно-банковское подразделение государственного Сбербанка, нанял Николаса Харвуда в качестве главы отдела ценных бумаг в своем отделе глобальных рынков, поскольку оно ведет активную работу по привлечению лучших талантов.

Харвуд, который возглавляет UBS Securities в России и странах СНГ, откроет новую должность в октябре и будет базироваться в Москве. Об этом сообщил в среду глава отдела глобальных рынков Sberbank CIB Максим Сафонов.

В каком-то смысле Харвуд воссоединился со своей старой командой, потому что он три года, с 2008 по 2011 год, работал в Тройке Диалог, частном московском инвестиционном банке, который в прошлом году был приобретен Сбербанком, крупнейшим банком России по размеру активов. Sberbank CIB был создан путем интеграции Тройки в Сбербанк.

Sberbank CIB был создан путем интеграции Тройки в Сбербанк.

«Мы рады снова приветствовать Ника в команде», — сказал Сафонов в заявлении по электронной почте. «Его обширный опыт работы с иностранными акциями и доказанная способность развивать региональную франшизу — неоценимое дополнение».

Харвуд сказал, что рад вернуться. «Я с нетерпением жду совместной работы с командой над дальнейшим развитием наших возможностей в сфере акций», — сказал он.

Харвуд, окончивший Кейптаунский университет по специальности бизнес в 1989 году и получивший степень MBA в Школе менеджмента Sloan при Массачусетском технологическом институте прошлой осенью, имеет двадцатилетний опыт работы с акциями развивающихся рынков в Москве, Лондоне, Нью-Йорке и США. Йоханнесбург.

Его назначение — последнее из ряда высокопоставленных сотрудников Sberbank CIB в этом году. Отдел глобальных рынков банка также недавно добавил Сашу Принца в качестве главы отдела ставок, Франсуа Мантиона в качестве главы отдела торговли сырьевыми товарами, Раймонда Берда в качестве главы отдела стратегического финансирования акций, торговли GM и Стивена Веллера в качестве главы отдела торговли валютой.

Другие российские инвестиционные банки также скупают таланты. Буквально в среду государственный банк ВТБ Капитал объявил о назначении Джейсона Фанга руководителем своего отдела финансового структурирования в Азии.

Фунг, проработавший в Credit Suisse с 2006 года, будет базироваться в Гонконге и подчиняться непосредственно Питеру Фирмину, руководителю отдела международного частного финансирования в ВТБ Капитал, а на региональном уровне — Дамиану Чунилалу, генеральному директору ВТБ Капитал в Азии.

«Это назначение является важным шагом в стратегии ВТБ Капитал по расширению своих бизнес-направлений и дальнейшему укреплению позиций компании в Азиатско-Тихоокеанском регионе», — говорится в сообщении банка по электронной почте.

Архив Сбербанка — Finovate

Новости на этой неделе о том, что российский «Яндекс» согласился приобрести крупнейший в стране онлайн-банк «Тинькофф», стали напоминанием о том, насколько динамично развиваются финансовые технологии не только в Европе или даже в Центральной и Восточной Европе, но и в России.

Как отметила наш старший аналитик Джули Мун в своем освещении новостей, «это довольно серьезное дело, не обязательно из-за размера транзакции, но из-за вовлеченных игроков. Яндекс — это, по сути, российский Google — технологический гигант в регионе. А Тинькофф Банк — крупнейший в мире цифровой банк по количеству клиентов, насчитывающий более 10 миллионов клиентов ».

Имея это в виду, мы хотим отдать должное многим финтех-компаниям, базирующимся в России, которые на протяжении многих лет демонстрировали свои технологии вживую на сцене Finovate.Вот взгляд на наших выпускников из России, вернувшихся на нашу первую европейскую конференцию в 2012 году.

PayReverse — FinovateAsia 2018. Основана в 2017 году. Головной офис находится в Москве. Предлагает кэшбэк-сервис white label.

Ак Барс Цифровые Технологии — FinovateFall 2018. Основана в 2016 году. Головной офис находится в Казани. Предлагает оплату через технологию распознавания лиц, Face2Pay .

Тинькофф — FinovateFall 2018. Основана в 2006 году.Главный офис находится в Москве. Предлагает цифровую экосистему финансовых продуктов и услуг.

JuicyScore — FinovateMiddleEast 2018. Основана в 2016 году. Головной офис находится в Москве. Предлагает цифровое решение по управлению рисками как услугу для финансовой отрасли.

SMART Valley — FinovateEurope 2018. Основана в 2017 году. Головной офис находится в Москве. Предлагает распределенную инновационную платформу, которая позволяет ключевым игрокам эффективно сотрудничать.

Speechpro — FinovateSpring 2017.Основана в 1990 году. Головной офис находится в Санкт-Петербурге. Предлагает голосовую биометрическую технологию VoiceKey.FRAUD для использования в контакт-центрах. Победитель конкурса Finovate Best of Show. Дочерняя компания российской STC Group, базирующаяся в США.

Сбербанк — FinovateSpring 2016. Основана в 1841 году. Головной офис находится в Москве. Предлагает банковские и финансовые услуги в качестве основного банка международной финансовой группы. Один из крупнейших банков России и Европы.

Основана в 1841 году. Головной офис находится в Москве. Предлагает банковские и финансовые услуги в качестве основного банка международной финансовой группы. Один из крупнейших банков России и Европы.

C24 — FinovateEurope 2015.Основана в 2013 году. Головной офис находится в Москве. Предлагает многоканальную платформу, которая позволяет пользователям подключать и объединять свои счета в разных банках. Стал Paysend .

LifePay — FinovateEurope 2015. Основана в 2012 году. Головной офис находится в Москве. Предлагает платежные услуги как один из крупнейших производителей чипов mPOS EMV и PIN-кодов в России.

My Wishboard — FinovateEurope 2014. Основана в 2013 году. Головной офис находится в Москве. Предлагает социальную краудфандинговую платформу, чтобы помочь пользователям финансировать свои цели вместе с помощью друзей, семьи и подписчиков.

SoftWear Finance — FinovateEurope 2014. Основана в 2012 году. Головной офис находится в Санкт-Петербурге. Предлагает платформу, которая позволяет банкам предоставлять своим клиентам наилучший пользовательский интерфейс независимо от платформы или устройства.

Основана в 2012 году. Головной офис находится в Санкт-Петербурге. Предлагает платформу, которая позволяет банкам предоставлять своим клиентам наилучший пользовательский интерфейс независимо от платформы или устройства.

Яндекс.Деньги — FinovateSpring 2013. Основана в 2002 году. Головной офис находится в Москве и Санкт-Петербурге. Предлагает онлайн-компаниям быстрый и надежный способ сбора платежей для россиян и клиентов в русскоязычных странах.Решение, которое было продано Сбербанку , изначально было запущено Яндексом, ведущей ИТ-компанией и поисковой системой в Европе.

LifePAD — FinovateAsia 2013. Основана в 2012 году. Головной офис находится в Москве. Предлагает «персонального менеджера онлайн-банка» в виде таблицы, обеспечивающую обслуживание клиентов 24/7.

Сбербанк и Р-Фарм приобретут 90% акций интернет-аптеки Eapteka

Сбербанк и группа компаний «Р-Фарм» подписали договор о совместной покупке пакета акций «Еаптека». Инвесторы приобретут 45% акций интернет-аптеки. 10% зарезервирует основатель и генеральный директор Eapteka Антон Буздалин. Об этом сообщает пресс-служба Сбербанка.

Инвесторы приобретут 45% акций интернет-аптеки. 10% зарезервирует основатель и генеральный директор Eapteka Антон Буздалин. Об этом сообщает пресс-служба Сбербанка.

Сбербанк и Р-Фарм приобретут 90% акций интернет-аптеки Eapteka

Екатерина КочкинаСумма и другие детали сделки не разглашаются. Ожидается, что сделка будет закрыта в четвертом квартале 2020 года.

Компания продолжит работу под брендом «СберЭаптека».Предполагаемый новый логотип аптеки разместил на своей странице в Facebook Антон Буздалин.

Цифровая аптека войдет в экосистему Сбер в рамках сервиса «СберЗдоровье», который в настоящее время объединяет телемедицинские консультации, прием врача, продукты для здоровья и поддержку лечения.

Также будет интегрирована продажа лекарств в SberLogistics и подписка на услуги SberPrime Bank. В будущем компания планирует интегрироваться с другими сервисами своей экосистемы.

Отмечается, что при регистрации в сервисах «Eapteki» будет доступно использование Sber ID. В будущем его клиенты смогут стать участниками программы лояльности «Спасибо».

В будущем его клиенты смогут стать участниками программы лояльности «Спасибо».

«В ближайшие четыре-пять лет вместе с Eapteka мы планируем занять лидирующие позиции на рынке онлайн-продаж лекарств», — комментирует Алексей Репик, председатель совета директоров «Р-Фарм».

Согласно данным Единого государственного реестра юридических лиц ООО «Эаптека» зарегистрировано в 2014 году.Единственным акционером компании является кипрское юридическое лицо Amsel Limited. Генеральный директор компании Антон Буздалин.

Сервис работает более чем в 70 городах России, ежемесячное количество активных пользователей составляет более 4 млн человек, отметили в Сбербанке. В ассортименте интернет-аптеки около 70 тысяч наименований товаров. Сеть доставки включает 100 собственных и 1000 партнерских точек выдачи заказов.

Годовой оборот компании в 2019 году превысил 5,7 млрд рублей с учетом франчайзингового проекта.За девять месяцев 2020 года рост продаж в годовом исчислении через сайт составил 146%, через приложение — 158%.

Фото: ADragan / Shutterstock

Источник: Rusbase от rb.ru.

* Статья переведена на материалы Rusbase сайтом rb.ru. Если есть какие-либо проблемы с содержанием, авторскими правами, оставьте, пожалуйста, отчет под статьей. Мы постараемся обработать как можно быстрее, чтобы защитить права автора.Большое спасибо!

* Мы просто хотим, чтобы читатели получали более быстрый и легкий доступ к информации с другим многоязычным контентом, а не с информацией, доступной только на определенном языке.

* Мы всегда уважаем авторские права на содержание автора и всегда включаем оригинальную ссылку на исходную статью. Если автор не согласен, просто оставьте отчет под статьей, статья будет отредактирована или удалена по запросу автор. Спасибо большое! С наилучшими пожеланиями!

Сбербанк кредитный стартап.Кредит на открытие бизнеса

Многие люди в наше непростое время хоть раз задумывались начать собственное дело. Их остановило отсутствие средств на развитие. В России кредитование микро и малого бизнеса практически не развито по сравнению с западными странами … Финансирование предпринимателей составляет от 1% до 2% от всех выданных кредитов. В этой статье рассказывается, где, кому и на каких условиях выдаются деньги.

Их остановило отсутствие средств на развитие. В России кредитование микро и малого бизнеса практически не развито по сравнению с западными странами … Финансирование предпринимателей составляет от 1% до 2% от всех выданных кредитов. В этой статье рассказывается, где, кому и на каких условиях выдаются деньги.

Банковский заем

Банкам невыгодно ссужать деньги начинающим предпринимателям.Есть риск, что бизнес не разойдется, а компания обанкротится. Несмотря на это, некоторые кредитные организации по-прежнему финансируют малый бизнес.

Первое, что необходимо сделать человеку, желающему открыть бизнес, — это зарегистрироваться в качестве индивидуального предпринимателя. Второй — изучить предложения банков, ссужающих деньги на развитие, на более выгодные условия … Третий — составить подробный бизнес-план, в котором будет указан срок окупаемости и прибыльность.

При подаче заявки имеет смысл по возможности предоставить в залог любое имущество.Тогда у вас будет больше шансов на положительное решение. В качестве залога рассматривается следующее имущество: недвижимость, машины, оборудование, товары в обращении, права аренды. Банки также обращают внимание на кредитную историю человека, подавшего заявку на финансирование своего бизнеса. Он должен быть безупречным, иначе можно расстаться с кредитом.

В качестве залога рассматривается следующее имущество: недвижимость, машины, оборудование, товары в обращении, права аренды. Банки также обращают внимание на кредитную историю человека, подавшего заявку на финансирование своего бизнеса. Он должен быть безупречным, иначе можно расстаться с кредитом.

Наличие еще одного источника дохода, поручителя, стартового капитала увеличивает шансы на получение кредита.

Кредит частного инвестора

Есть Интернет-площадки, где бизнесмены находят потенциальных инвесторов для своих проектов.Это так называемое взаимное кредитование (P2P). Кредиты бизнесу, малому бизнесу и индивидуальным предпринимателям. Процентная ставка по кредитам немного выше, чем в банке, но всегда можно рассчитывать на положительное решение.

Отличие взаимного кредитования от банковского в том, что вы можете получить деньги не от одного инвестора, а от нескольких. На разных платформах разные условия по минимальной сумме, сроку погашения и процентным ставкам.

Для оформления кредита необходимо зарегистрироваться на одной из площадок взаимного кредитования, подать презентацию своего проекта и пакет документов.Далее инвесторы видят заявку и, если проект им интересен, подтверждают свою готовность к финансированию. Вам остается только выбрать лучшее из предложений. После того, как вы согласились на сотрудничество, заключается договор.

Субсидирование

Есть государственная программа поддержки малого бизнеса. В рамках программы создаются Фонды помощи начинающим бизнесменам. Он заключается в оценке бизнеса, составлении бизнес-плана, привлечении профессионального консультанта для поддержки и кредитовании.В качестве стартового капитала можно получить от 200 тысяч рублей. до 750 тыс. руб. Депозит не требуется. Льготная ставка. Есть ограничения по сферам деятельности.

Краудфандинг

Суть этого варианта в том, что вы представляете свою идею большому количеству людей — пользователей Интернета. Это происходит, как и в случае взаимного кредитования, на краудфандинговых площадках. Если люди заинтересованы в вашей идее, они предоставляют финансовую помощь в обмен на бонусы после проекта.

Если люди заинтересованы в вашей идее, они предоставляют финансовую помощь в обмен на бонусы после проекта.

Потребительский кредит

В качестве одного из вариантов получения средств на развитие бизнеса можно рассматривать кредитование клиента … Однако по сравнению с предыдущими он проигрывает.

- большой пакет документов;

- высокие процентные ставки;

- срок кредита до 5 лет.

- Онлайн-кредит на открытие бизнеса позволяет значительно ускорить время обработки заявки и повысить шансы на ее одобрение.

- Лучшие кредиторы России предлагают большие суммы для стартапов без выдвижения дополнительных требований к получателям средств.

- Кредиты на открытие бизнеса выдаются только на основании учредительных документов ООО, ИП, юридического лица или иных форм организации.

- Банки и МФО в Москве и других городах предоставляют кредиты стартапам с минимальными возрастными ограничениями.

- Через онлайн-сервис Credit Expert вы можете получить средства на развитие собственного бизнеса без поручителей и залога.

Условия предоставления денег для открытия бизнеса

Получение кредита для открытия бизнеса — идеальный вариант для открытия собственного дела в Москве.Однако у этого вида финансовой поддержки есть множество нюансов, без знания которых любой стартап может быть обречен на провал. Чтобы избежать неприятных ситуаций, следует заранее изучить условия получения кредитных средств. Наш сервис позволяет быстро получить необходимую информацию и решить, где взять деньги для открытия бизнеса по франшизе.

На этой странице представлены только текущие условия, на которых банки предоставляют кредиты:

- процентная ставка;

- доступный объем франчайзингового кредитования в Москве;

- вид валюты;

- максимальный срок кредитования;

- максимальный срок рассмотрения и утверждения заявки;

- Необходимость документов для регистрации

Преимущества использования услуги кредитования

Не каждый банк даст начинающему бизнесмену-предпринимателю ссуду для открытия бизнеса, и не важно, франшиза это или готовый бизнес. .. Самостоятельно выбрать респектабельную организацию довольно сложно. Поэтому мы предлагаем воспользоваться нашим списком надежных кредиторов.

.. Самостоятельно выбрать респектабельную организацию довольно сложно. Поэтому мы предлагаем воспользоваться нашим списком надежных кредиторов.

К достоинствам предоставления кредитных денег в начале хозяйственной деятельности от этих финансовых организаций можно отнести:

- максимально быструю регистрацию заявки;

- онлайн-утверждение;

- выдача денежных средств выгодным для получателя способом;

- кредитование на индивидуальной основе;

- выгодная процентная ставка.

Как получить кредит на открытие малого бизнеса

Мы специально собрали самые выгодные предложения от проверенных финансовых организаций, которые готовы инвестировать в малый бизнес, покупку оборудования и транспорта. Чтобы оформить кредит, вам следует подобрать для себя оптимальные условия индивидуально. Далее необходимо подать заявку с указанием достоверных данных (название организации, имя и фамилия учредителя, ИНН, адрес ближайшего офиса и т. Д. )) и дождитесь его одобрения со стороны специалистов банка. Далее следует получение указанной суммы удобным для начинающего предпринимателя способом. Это единственный способ быть уверенным, что ваш стартап получит достаточное финансирование и важную поддержку.

)) и дождитесь его одобрения со стороны специалистов банка. Далее следует получение указанной суммы удобным для начинающего предпринимателя способом. Это единственный способ быть уверенным, что ваш стартап получит достаточное финансирование и важную поддержку.

Российская стартап-индустрия вышла на новый уровень развития. Направления его деятельности расширяются, задействовано большое количество участников проекта. Начиная свой бизнес, будущий владелец бизнеса должен иметь средства, позволяющие воплотить бизнес-план в жизнь.

Для банков кредитование стартапов — операция с высоким риском, но некоторые финансовые учреждения запускают аналогичные программы с целью расширения круга клиентов и получения прибыли от вложений.

Особенности кредитования стартапов

Основная особенность кредитования бизнес-проектов заключается в том, что зачастую разработчики идеи не могут подтвердить собственный доход, чтобы получить обычную ссуду на собственный бизнес-проект. Кроме того, пока бизнес-идея начинает приносить доход, требуется провести текущие расходы, вложить средства в развитие проекта.

Кроме того, пока бизнес-идея начинает приносить доход, требуется провести текущие расходы, вложить средства в развитие проекта.

Отправьте онлайн-заявку в колл-центр банка «Восточный»

Если вы рассматриваете возможность получения среднего кредита от 25 000 руб. и при минимальной процентной ставке, то лучшим вариантом будет предложение от банка Восточный с короткой онлайн-анкетой.

Отправьте онлайн заявку в колл-центр банка «ОТП»

Если вы рассматриваете возможность получения среднего кредита от 25 000 руб. а при минимальной процентной ставке лучшим вариантом будет предложение банка «ОТП» с короткой онлайн-анкетой.

Отправьте онлайн-заявку прямо в колл-центр банка «МКБ»

Если вы рассматриваете потребительский кредит до 3 000 000 рублей, то лучшим решением будет обратиться в банк «МКБ».

Где взять финансирование

Инвесторами стартапов могут быть частные инвестиционные фонды, частные лица, предоставляющие финансирование под определенный процент, брокерские компании, государственные организации, банки.

Инвесторы часто финансируют определенное направление бизнеса.Например, есть государственные программы поддержки бизнес-проектов в сфере инновационных проектов и сельского хозяйства от ОАО «Роснано», Госкорпорации «Ростехнологии».

Банковские программы и условия

Рассмотрим целевые программы банков, предоставляющих кредит под бизнес-проект

| Имя | Условия программы |

| Банк Центр-инвест | Программа называется «StartAp + Preferential Cash Management».Предоставляется до 3 млн руб. в виде открытия кредитной линии, ставка 13% годовых. Рассрочка на 6 месяцев. Регистрация залога коммерческой недвижимости обязательна. |

| Банк для инвалидов | Сумма кредита до 100 млн руб., Ставка от 17% годовых, под залог недвижимого имущества. |

| Сбербанк | Кредитная организация отбирает лучшие стартапы для развития собственных услуг. Партнер — Фонд развития интернет-технологий.Приемлемые области, которые могут быть профинансированы: финансовые услуги, система управления личными финансами, кибербезопасность и т. Д. Для участия в отборе вы должны продемонстрировать демонстрационную версию продукта. Партнер — Фонд развития интернет-технологий.Приемлемые области, которые могут быть профинансированы: финансовые услуги, система управления личными финансами, кибербезопасность и т. Д. Для участия в отборе вы должны продемонстрировать демонстрационную версию продукта. |

Целевые программы финансирования стартапов предъявляют строгие требования: определенные направления деятельности кредитуются, необходимо предоставить залог, может быть установлено требование, чтобы бизнес уже работал и приносил доход.

Если владелец бизнеса может обслуживать долг до получения прибыли от проекта, то проще попытаться получить обычный потребительский кредит или кредитную карту в банке, используя два документа.Сегодня таких предложений очень много:

Не надейтесь, что кредит будет выдан на льготных условиях. Ставку можно установить максимально высокой, потребуется залог недвижимости, оформление поручительства.

Альтернативные способы

Альтернативным способом получения финансирования для стартапа является обращение в следующие структуры:

- Венчурный фонд.

Если они сочтут идею прибыльной, они профинансируют ее реализацию за определенную долю в бизнесе.Например, инвестиционный фонд TechnoManagement финансирует уникальные идеи, которые еще не были реализованы в России.

Если они сочтут идею прибыльной, они профинансируют ее реализацию за определенную долю в бизнесе.Например, инвестиционный фонд TechnoManagement финансирует уникальные идеи, которые еще не были реализованы в России. - Брокерские компании. Одно из направлений их деятельности — поиск инвесторов и самостоятельное финансирование перспективных бизнес-идей. Так, брокерская компания «Финансовый банковский дом» предоставляет стартапам кредиты до 1 млн рублей. под 16% годовых.

- Краудфандинговые платформы. С их помощью вы можете получить финансирование собственного проекта через Интернет.Например, краудфандинг Potok предоставляет кредиты на сумму 100 тысяч рублей. до 2 миллионов рублей, сроком до 6 месяцев, из расчета 2% в месяц. Программа подходит для зарегистрированного бизнеса, у которого уже есть определенные обороты на расчетном счете.

Декан факультета технологического предпринимательства Московского политехнического университета Иван Дементьев, комментирует цель краудфандинговых платформ:

«Краудинвестинг позволяет очень быстро и выгодно привлечь финансирование, при этом не тратя много денег на сбор отзывов клиентов.

«

Какие документы необходимы для оформления кредита

Несмотря на то, что финансированием стартапов занимаются не только банковские структуры, пакет документов, который должен собрать разработчик проекта, в целом стандартный:

- Необходимо предоставить разработанный бизнес-план для реализации проекта. Решение кредитора предоставить деньги зависит от качества их подготовки, поэтому это наиболее ответственный процесс.Бизнес-план должен привлекать инвестора и интересовать его. Идея проекта должна быть уникальной, быстро реализуемой и прибыльной.

- Сбор документов для начинающего разработчика. Если это уже существующее юридическое лицо или индивидуальный предприниматель, планирующий открыть новое направление деятельности, он представляет учредительные и финансовые документы, отчеты о прибылях и убытках, балансы, отчеты об оборотах по счетам в банках и др.

Когда стартап разрабатывает физическое лицо, ему необходимо предоставить свои личные документы: паспорт, дополнительные документы, документы, подтверждающие его доход, свидетельство о праве собственности с подтверждением и т. Д.Может потребоваться, чтобы разработчик проекта оформил юридический статус предприятия.

Д.Может потребоваться, чтобы разработчик проекта оформил юридический статус предприятия.

- Охранные документы. Наличие обеспечения для стартовой ссуды является обязательным условием для кредиторов. Ипотека недвижимости может выступать залогом (лучше, если это бизнес-недвижимость, земля), поручительством физического лица. Поручителем выступит сам девелопер проекта, если кредит выдается юридическому лицу, и другие платежеспособные физические лица, имеющие подтвержденный достаточный доход.

Продвижение стартапа сопряжено с множеством рисков, поэтому необходимо тщательно взвесить и проанализировать все возможные препятствия на пути реализации проекта, чтобы запустить его в жизнь. К сожалению, очень часто даже успешно развивающиеся идеи не доводятся до конца и не достигают своей цели.

Ответы на вопросы

Можно ли получить стартовый кредит в организации «Опора России»?

Одно из направлений деятельности компании «Опора России» — кредитование стартапов. Кредитование осуществляется по принципу отбора лучших, перспективных проектов на конкурсной основе. Как показывает практика, из 50 проектов в среднем для дальнейшей разработки выбирается только 1 проект.

Кредитование осуществляется по принципу отбора лучших, перспективных проектов на конкурсной основе. Как показывает практика, из 50 проектов в среднем для дальнейшей разработки выбирается только 1 проект.

Сколько денег могут предоставить банки для открытия бизнеса?

Сумма кредита ограничена платежеспособностью владельца бизнеса, размером предоставленного обеспечения, а также прогнозируемой доходностью проекта.

3.4 (68%) 5 голосов

ТОП-3 универсальных кредитных предложений банков с онлайн-заявкой

Три лучших потребительских кредита на октябрь 2018 года.Первым в банке «ОТП» вы можете взять одну из минимальных сумм кредита — от 15 000 руб. с умеренными процентами. Второй банк — «Восточный» с самой низкой процентной ставкой, третий — побольше с упрощенными условиями получения в МКБ. Ниже представлены ТОП-3 банка с короткой онлайн-анкетой (время заполнения до 30 секунд), с минимальным пакетом документов (нужен только паспорт) и решением в течение 1 дня. Для увеличения вероятности получения рекомендуется подавать онлайн-заявки в 3-х банках.Время наполнения 30 секунд. Если вы рассматриваете средний кредит от 25000 руб. а при минимальной процентной ставке оптимальным вариантом будет предложение банка «Восточный» с короткой онлайн-анкетой.

Для увеличения вероятности получения рекомендуется подавать онлайн-заявки в 3-х банках.Время наполнения 30 секунд. Если вы рассматриваете средний кредит от 25000 руб. а при минимальной процентной ставке оптимальным вариантом будет предложение банка «Восточный» с короткой онлайн-анкетой. Получите кредит в банке Восточный за 30 секунд онлайн! |

Не всегда достаточно оригинальной идеи для начала нового бизнеса … Наиболее актуальный вопрос: где взять ссуду для открытия бизнеса? Отсутствие финансирования тормозит многие проекты, но есть разные варианты, чтобы получить нужную сумму.

Как получить кредит — руководство для начинающих предпринимателей

Банки предлагают интересные программы для получения кредита для бизнеса с нуля.Но требования банков к заемщикам довольно жесткие. Это связано с желанием банкиров снизить свои риски при выпуске крупных сумм.

Банки обычно выдвигают следующие условия кредита для бизнеса с нуля:

- наличие грамотного детального бизнес-плана;

- отчет о прибылях и убытках по форме 2-НДФЛ;

- право собственности на недвижимое или иное ценное имущество;

- отсутствие текущей задолженности;

- привлечение поручителя (FL или LE) с хорошей кредитной историей.

Дополнительные условия получения положительного ответа: постоянная регистрация, возраст от 30 до 45 лет, стационарный телефон и т. Д.

Финансовое учреждение кредитора может проверить количество иждивенцев и ваши ежемесячные расходы: счета за коммунальные услуги, выплаты алиментов и многое другое.

Заемщик оценивается двумя способами:

- эксперт — это заключение, основанное на заключении инспекторов или экспертов;

- автоматический — автоматизированная система подсчета очков обрабатывает данные и выдает результат.Эта система основана на математической модели, которая работает с введенными в нее данными о заемщике.

Программы Сбербанка России

Сбербанк, один из крупнейших банков России, — первое место, куда нужно пойти. Общественное доверие к этому банку высокое, разработаны специальные программы по кредитованию малого бизнеса с нуля.

Программа кредитования бизнеса с нуля в Сбербанке называется «Бизнес-старт». Термины:

- на сумму до 3 миллионов рублей;

- оценка 18.5% годовых;

- первый взнос 30% от суммы кредита;

- срок до 42 месяцев.

Пошаговое руководство по подаче заявки на кредит на новый проект:

- зарегистрироваться в качестве ИП и получить выписку из ЕГРЮЛ;

- на учете в налоговой инспекции;

- обратиться в Сбербанк с паспортом РФ;

- сообщить о желании получить заем на условиях «Бизнес-Старт»;

- изучить и выбрать существующие франчайзинговые программы у партнеров Сбербанка;

- подготовить бизнес-план, а также документы: копии страниц паспорта, выписки из ЕГРП и ИНН;

- ходатайствовать о ссуде на бизнес-план;

- после получения утвердительного ответа необходимо внести 30% первоначального взноса по ссуде.

Полезная информация! Франшиза или франшиза — это особый способ начать бизнес с нуля под опекой более крупного партнера.

Сбербанк делает более вероятным получение кредита под франчайзинг, поэтому нужно заранее продумать этот вариант. Партнеры, предоставляющие франшизу, имеют собственный набор условий для индивидуального предпринимателя. По их запросу Сбербанк может запросить дополнительные данные, в частности, связанные с анализом рынка, на котором планируется открытие бизнеса.

ВТБ 24 программы для малого бизнеса

Достаточно интересны предложения ВТБ 24

Банк ВТБ предлагает своим клиентам кредитные средства для старта нового проекта и расширения существующего предприятия.

ВТБ 24 предлагает малому бизнесу с нуля — это «Инвестиционный» кредит на покупку недвижимости, ремонт или строительство, покупку автомобиля и др. Условия: ставка 14,5%, сумма от 850 тыс. Руб., Сроком до 10 лет. . Кредит предусматривает обеспечение в виде товаров, оборудования, транспортных средств, недвижимости или ипотеки третьих лиц.

Бонусы программы: отсрочка платежей по основному долгу до 6 месяцев, возможность не обеспечения 15% суммы залогом. Льготный период дает вам достаточно времени, чтобы получить первую прибыль и выплатить долг.

Примечание! Из вариантов обеспечения кредита — гарантия от фонда поддержки малого бизнеса.

Также интересна программа «Овердрафт», которая дает возможность снять с кредитной карты больше 50%, чем есть.Это поможет тем, у кого есть стартовая сумма, чтобы начать бизнес, но этого недостаточно. это краткосрочная ссуда от 850 тыс. руб. на 1 год, но срок непрерывной задолженности не более 60 дней. Бонусы программы: без залога и без комиссии при выдаче.

Кредитные программы без обеспечения

Кредит без залога — один из интересных вариантов

Многих начинающих предпринимателей интересует, где взять кредит без предоставления залога? Нужно понимать, что в этом случае банк внимательно рассмотрит данные заемщика, срок погашения короче, а процентная ставка значительно выше.

Аналогичные варианты кредита на открытие бизнеса индивидуальным предпринимателям предлагают:

- Альфа Банк : сумма до 6 млн руб., Срок до 3 лет, ставка 19% и комиссия 2% от общей суммы. Этот банк требует открытия счета в своей организации для получения ссуды;

- Сбербанк: на сумму до 3 миллионов рублей, сроком до 3 лет, ставка 18,5%, но без комиссии. Также необходимо зарегистрировать в этом банке свой расчетный счет;

- Промсвязьбанк : сумма до 1 млн на развитие бизнеса, до 3 лет, ставка от 17% до 21%, комиссия 2%.

Прочие источники финансирования

Если банки отказывают вам в выдаче кредита под бизнес-план с нуля, то есть другие способы:

- кредит клиента;

- ссуды на недвижимость;

- помощь от организаций по развитию малого бизнеса.

Последний пункт предполагает, что у вас есть четкий бизнес-план, основанный на реальных данных и расчетах. Организации по продвижению бизнеса отбирают лучшие проекты и финансируют индивидуальных предпринимателей.

Организации по продвижению бизнеса отбирают лучшие проекты и финансируют индивидуальных предпринимателей.

Скажем честно, современный динамично развивающийся рынок кредитования дает мало шансов начинающему предпринимателю получить стартовые вложения.

Исключение составляет кредит от «Бизнес-Старт» Сбербанка. Предприниматели восхищаются и ругают его, забывая, что это просто возможность, которую нужно использовать.

Последний раз российским бизнесменам такой шанс давали в 90-е годы. Но тогда все было намного проще: галопирующая инфляция фактически обесценила долги.

Сегодня кредит нужно будет погашать вместе с процентами. Представители нашего сайта посетили Международную выставку франчайзинга, где представитель Сбербанка ответил на вопросы гостей.

Какие перспективы открывает Бизнес-Старт.

Взять кредит на развитие бизнеса в любом банке несложно. Если у предпринимателя одна торговая точка, то он вполне может подать заявку на получение кредита, что позволит ему создать еще 5 подобных или открыть новое направление.

Другое дело — получить ссуду под стартовый капитал. До недавнего времени это было официально невозможно.

Стал ли сегодня реальностью кредит по бизнес-плану?

основная цель Business Start Программа — дать молодым предпринимателям возможность самореализоваться. Граждане России от 20 до 60 лет, не имеющие действующего юридического лица или индивидуального предпринимателя и нуждающиеся в стартовом капитале, смогут получить кредит на открытие бизнеса в Сбербанке.

Можно ли подать заявку на получение кредита, если уже есть действующий бизнес, но работа еще не ведется?

Сегодня предприниматели, предприятия которых не работали 3 месяца, могут получить кредит на развитие бизнеса — по этой программе банк предоставляет кредиты вновь открывающимся или даже бездействующим предприятиям (предпринимателям).

Каковы цели кредита?

По программе «Бизнес-Старт» выдаются денежные средства для открытия бизнеса по системе франчайзинга.![]() Также есть возможность получить кредит под бизнес-план, который будет разработан партнером банка.

Также есть возможность получить кредит под бизнес-план, который будет разработан партнером банка.

Что нужно знать предпринимателю, решая взять ссуду на покупку франшизы.

Прежде чем принять решение об открытии бизнеса по франшизе, вы должны знать, что:

- 1. При входе необходимо внести единовременный взнос, который может составлять от 10 тысяч рублей до 1 миллиона рублей;

- 2. Роялти (комиссия) выплачивается за использование франшизы (бренда, технологии и т. Д.).).

Деньги ссуды выдаются в начале деятельности, в том числе:

- — аренда помещений;

- — ремонт помещений;

- — торговое оборудование при необходимости;

- — рекламные программы.

Инвестиционная фаза длится 1-3 месяца. В этот период можно инвестировать и другие расходы, например, заработную плату … По окончании указанного периода компания должна работать на собственный доход.

Можете ли вы сами выбрать франшизу?

Да, но только из списка компаний, предварительно отобранных банком.![]() Банк работает с несколькими проверенными компаниями, которые имеют несколько точек, т.е. имеют опыт передачи бизнес-технологий.

Банк работает с несколькими проверенными компаниями, которые имеют несколько точек, т.е. имеют опыт передачи бизнес-технологий.

Кто может воспользоваться программой?

Какие требования банк к заемщику?

В настоящее время Сбербанк выдает франчайзинговый кредит резидентам РФ от 20 до 60 лет, зарегистрированным (важно: разрешена временная регистрация) в регионе, где будет находиться бизнес, минимум на полгода, желательно больше года. .

Например, гражданин, зарегистрированный в Нижнем Новгороде, вполне может открыть бизнес в Москве. Для этого вам потребуется оформить временную регистрацию в столице.

Сколько денег Сбербанк выдает в кредит под франчайзинг?

Максимальная сумма франчайзингового кредита составляет 3 миллиона рублей, но не более 80% бизнеса, минимальная сумма 100 тысяч рублей. Например, если для создания бизнеса требуется всего 2 миллиона, то банк предоставит 1.6 миллионов, а предприниматель должен внести 400 тысяч.

На какой срок предоставляется заем и сколько будет стоить заем?

Максимальный срок кредита — 3,5 года. На срок от 2 до 3,5 лет банк предоставляет деньги под 18,5%. На срок до 2-х лет деньги предоставляются под 17,5%

Россия и Украина — это первый шаг к началу успешного бизнеса с легкого и простого старта.

Принятие решения о покупке франшизы необходимо с учетом профессиональных рекомендаций раздела:

О последних новостях и трендах бизнеса с франшизой можно прочитать

Подводные камни и тонкости кредита под франшизу Сбербанка

Кредит малому бизнесу Сбербанка рассчитан только на индивидуальных предпринимателей или также на юридических лиц?

Сбербанк предоставляет заемные средства в двух организационных формах:

- — общество с ограниченной ответственностью;

- — индивидуальный предприниматель.

Требуется ли имущество в качестве залога для получения кредита?

Для покупки франшизы в кредит заложенное имущество не требуется, но имущество, приобретенное на заемные средства, будет предметом залога.

Отвечает ли заемщик по обязательствам всем своим имуществом или только имуществом открытого предприятия, и требуются ли поручители по ссуде?

Если кредит выдается ООО, то Сбербанк привлекает учредителей в качестве поручителей.

Конечно, не все учредители компании выступят поручителями.Банк выберет того, чья доля в уставном капитале будет больше, чем у остальных.

Если несколько соучредителей представлены одними и теми же акциями, то выбор может сделать клиент. Также допускается привлекать всех учредителей по желанию клиента. Все поручители несут материальную ответственность как физические лица, т.е. несут ответственность всем своим имуществом.

Если кредит по франшизе выдается индивидуальному предпринимателю, то в качестве поручителей предпочтение отдается супругам, затем братьям или сестрам и, что не менее важно, лицам, не являющимся близкими родственниками.