Представление денежных потоков от операционной деятельности / КонсультантПлюс

Представление денежных потоков от операционной деятельности

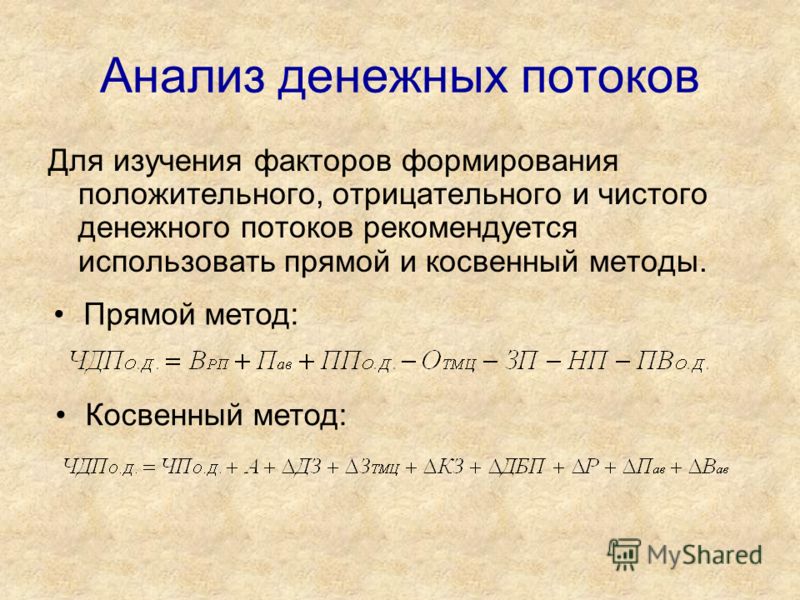

18 Организация должна представлять денежные потоки от операционной деятельности, используя:

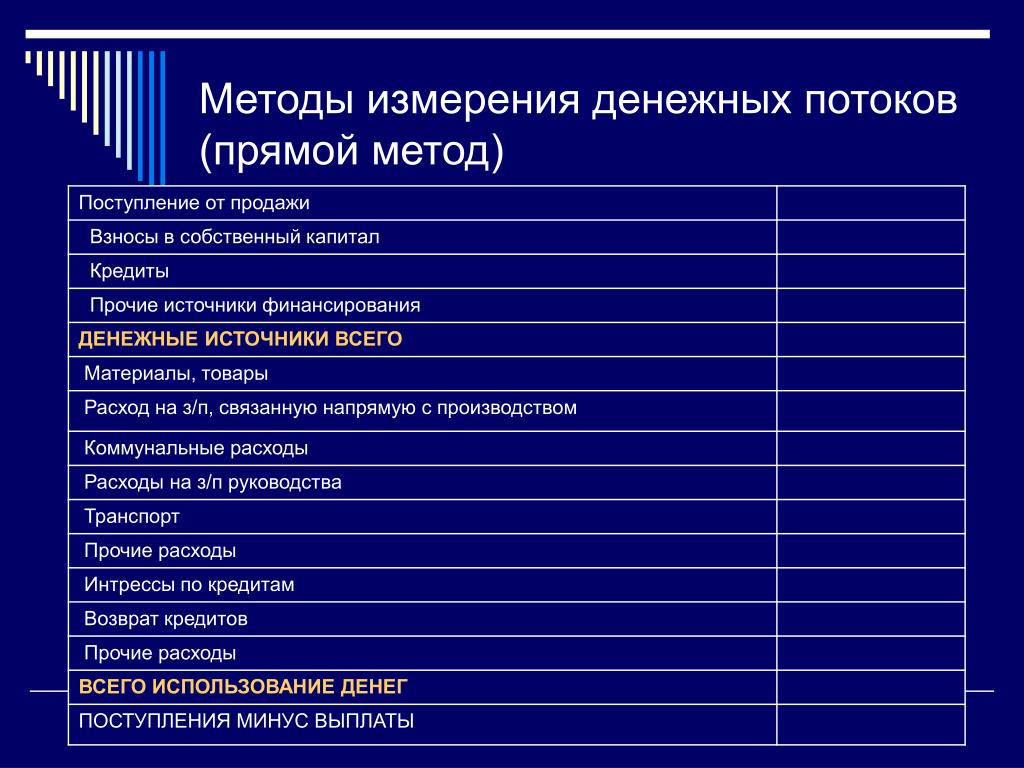

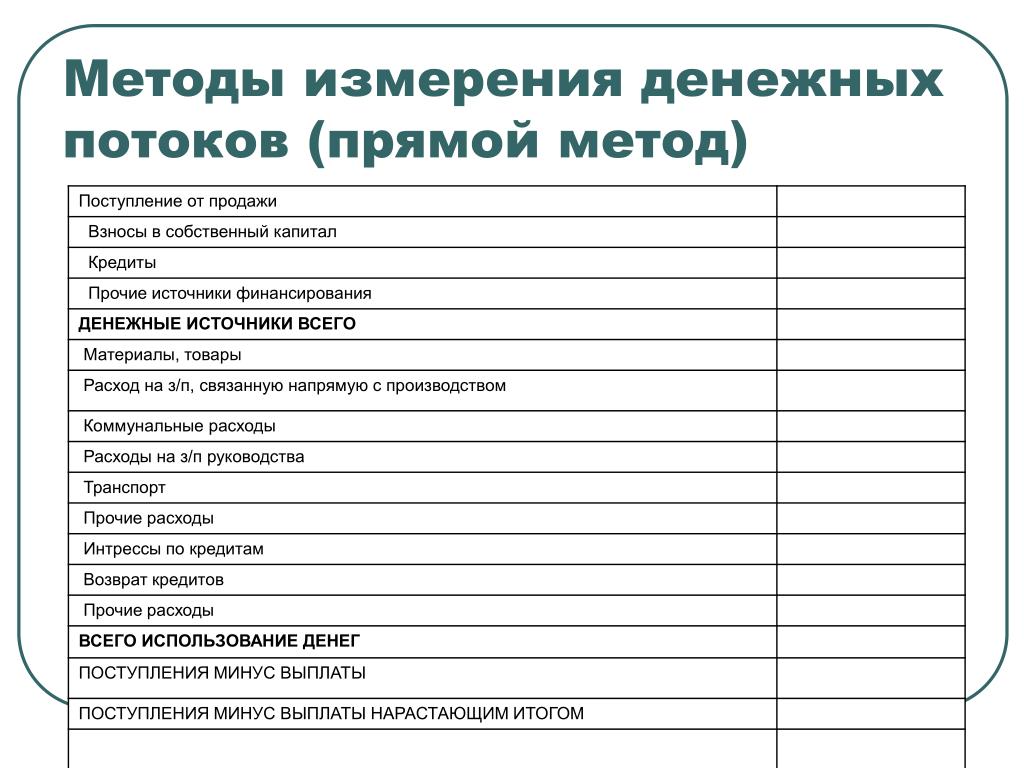

(a) либо прямой метод, в соответствии с которым раскрывается информация об основных видах валовых денежных поступлений и выплат;

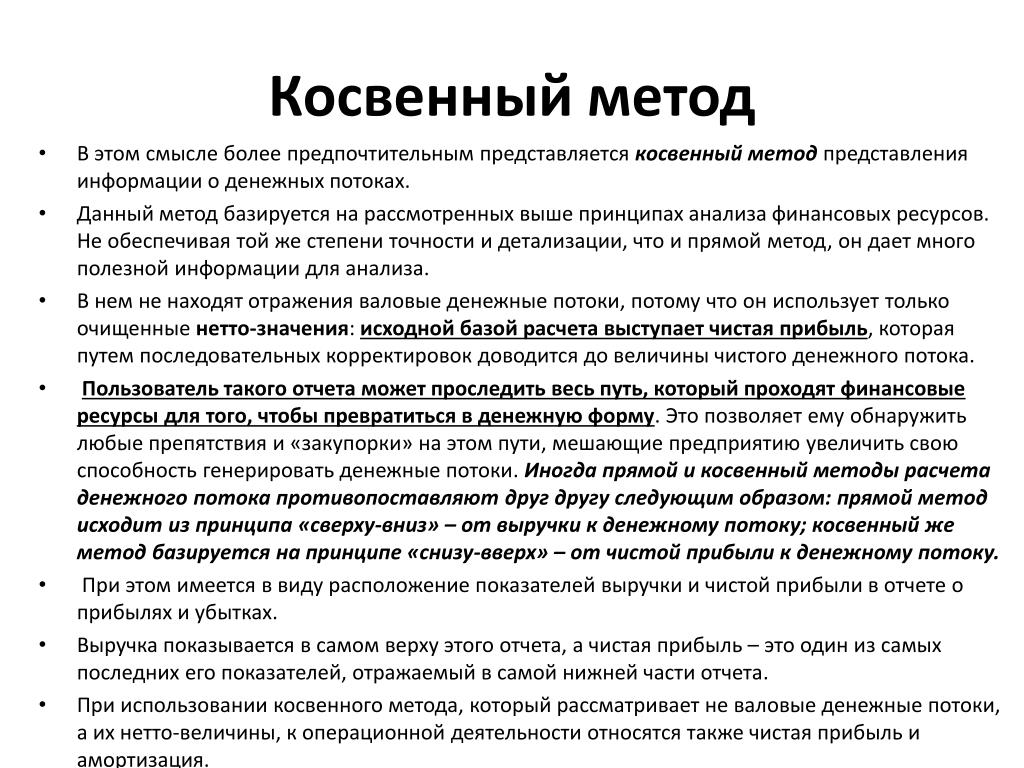

(b) либо косвенный метод, в соответствии с которым прибыль или убыток корректируются с учетом влияний операций неденежного характера, любых отложенных или начисленных прошлых или будущих денежных поступлений или выплат от операционной деятельности, а также статей доходов или расходов, связанных с денежными потоками от инвестиционной или финансовой деятельности.

19 Поощряется использование организациями прямого метода представления денежных потоков от операционной деятельности. Прямой метод предоставляет информацию, которая может быть полезной для оценки будущих денежных потоков и которая недоступна в случае использования косвенного метода.

(a) либо из учетных записей организации;

(b) либо путем корректировки продаж, себестоимости продаж (процентных и аналогичных доходов, а также процентных и аналогичных расходов для финансовых институтов) и других статей отчета о совокупном доходе на:

(i) изменения в запасах и дебиторской и кредиторской задолженности от операционной деятельности в течение периода;

(ii) прочие неденежные статьи; и

(iii) прочие статьи, влияющие на денежные потоки от инвестиционной или финансовой деятельности.

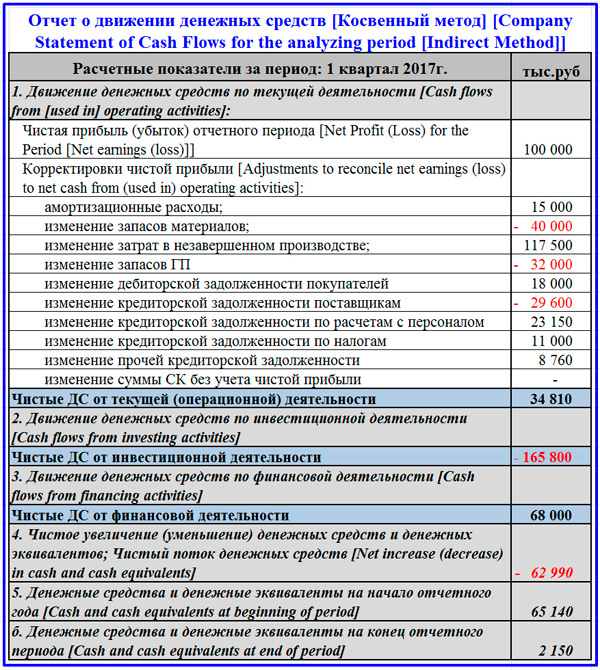

20 При использовании косвенного метода чистый денежный поток от операционной деятельности определяется путем корректировки прибыли или убытка с учетом влияний:

(a) изменений в запасах и дебиторской и кредиторской задолженности от операционной деятельности в течение периода;

(b) неденежных статей, таких как амортизация, оценочные обязательства, отложенные налоги, нереализованные положительные и отрицательные курсовые разницы, нераспределенная прибыль ассоциированных организаций; и

(c) всех прочих статей, влияющих на денежные потоки от инвестиционной или финансовой деятельности.

В качестве альтернативы чистый денежный поток от операционной деятельности может быть представлен косвенным методом путем отражения выручки и расходов, раскрываемых в отчете о совокупном доходе, и изменений в запасах и дебиторской и кредиторской задолженности от операционной деятельности в течение периода.

Открыть полный текст документа

Чистый денежный поток предприятия: формулы и методы расчета

Вопросы, рассмотренные в материале:

- Что представляет собой чистый денежный поток

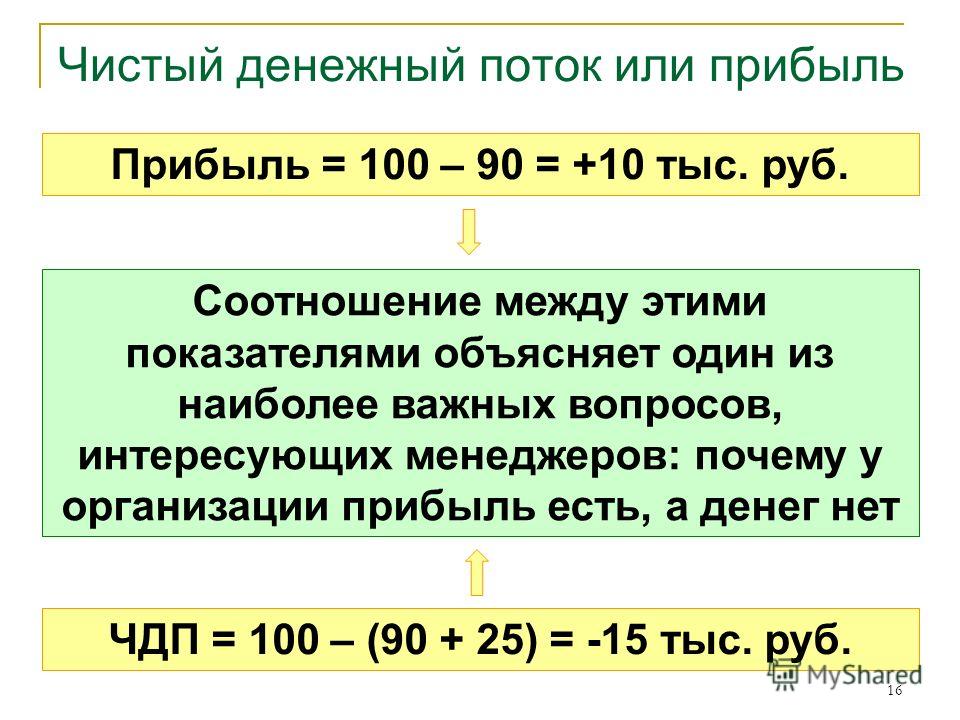

- Почему чистый денежный поток отличается от чистой прибыли

- На каком этапе развития организации можно проводить подсчет чистого денежного потока

Чистый денежный поток средств (с англ. Net Cash Flow», Net Valu», NCF, текущая стоимость, ЧДП) считается одним их базовых показателей, используемых в инвестиционном анализе. Он отражает разницу между положительной и отрицательной направленностью движения финансов за определенный период. Благодаря этому показателю удается оценить положение компании, способность повышать собственную стоимость, инвестиционную привлекательность. ЧДП – сумма средств, полученных от операционного, финансового, инвестиционного направлений работы фирмы.

Он отражает разницу между положительной и отрицательной направленностью движения финансов за определенный период. Благодаря этому показателю удается оценить положение компании, способность повышать собственную стоимость, инвестиционную привлекательность. ЧДП – сумма средств, полученных от операционного, финансового, инвестиционного направлений работы фирмы.

Чистый денежный поток: определение и составляющие

Речь идет о движении средств на предприятии, то есть о поступлении, выбытии финансов, а также их аналогов. Поступающие средства считают положительным потоком (Cash Inflow, CI), а расходуемые составляют отрицательный, что также обозначают как отток (Cash Outflow, СО). Сразу возникает вопрос о том, в каком случае данный показатель можно считать «чистым».

Расчет чистого денежного потока не требует сложных вычислений, так как это разница притока и оттока финансов. Чтобы его вычислить, отслеживают два данных показателя за конкретный отрезок времени и складывают их.

Речь идет о ключевой позиции инвестиционного анализа, позволяющей определить:

- привлекательность компании с инвестиционной точки зрения, что также называется экономической эффективностью инвестиционного проекта;

- текущее финансовое положение организации;

- способность компании увеличивать свою стоимость.

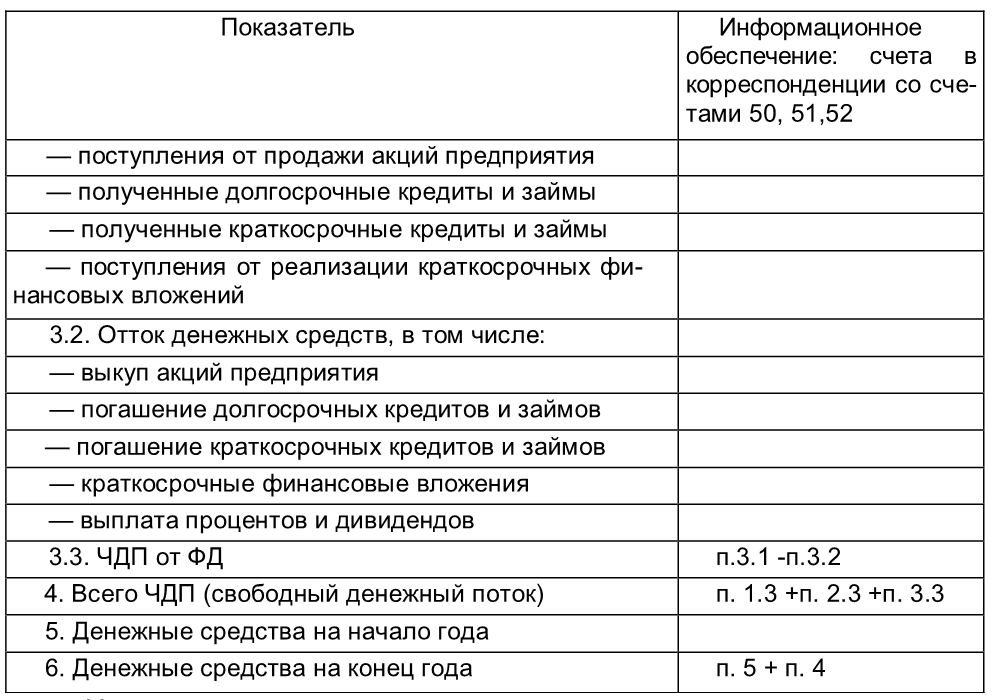

Разные направления работы компании требуют оттока средств, доставляют их приток. Чтобы определить чистый денежный поток, необходимо учитывать такие его виды:

- операционный – ОСF;

- финансовый – FCF;

- инвестиционный – ICF.

К первому относятся:

- средства, полученные от покупателей товаров/услуг;

- деньги, выплаченные поставщикам;

- зарплатные выплаты персоналу;

- социальные взносы;

- оплата аренды;

- поддержание операционной деятельности.

FCF представляет:

- получение, возврат кредитов, займов;

- проценты по кредитам, займам;

- выплату, получение дивидендов;

- другие платежи по распределению прибыли.

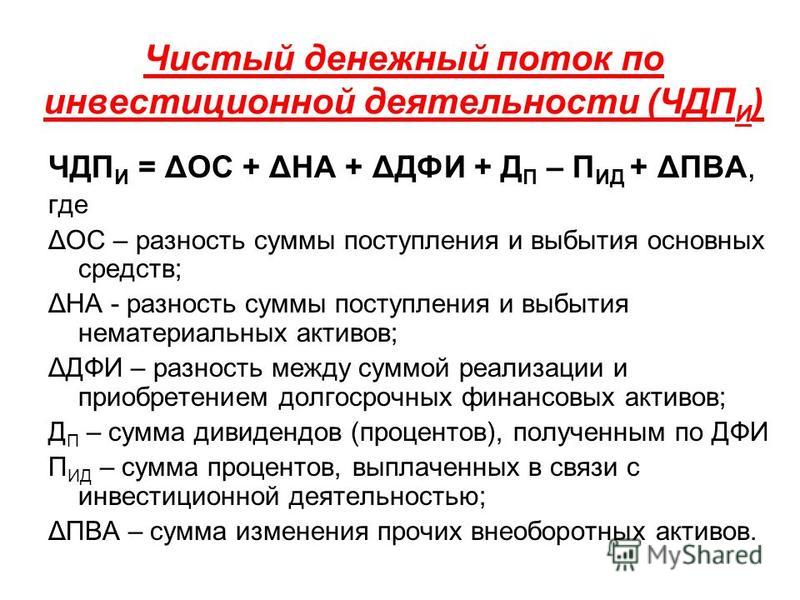

Инвестиционный тип состоит из:

- вознаграждений поставщикам, подрядчикам за внеоборотные средства;

- оплаты доставки, монтажа внеоборотных средств;

- процентов по кредитам за внеоборотные средства;

- выдачи и погашения различных финансовых активов, таких как облигации и пр.

Отметим, что в некоторых случаях определенные поступления могут быть отнесены к разным направлениям. Допустим, компания взяла кредит на обеспечение текущего бизнеса – его следует отнести к FCF, но если планируется использовать данные средства для создания нового бизнес-направления, речь идет уже о ICF. Как вы поняли, все зависит от конкретной ситуации.

Топ-3 статей, которые будут полезны каждому руководителю:

Для кого и как рассчитывается чистый денежный поток

ЧДП позволяет инвесторам, владельцам бизнеса и кредиторам понять, стоит ли вкладывать средства в инвестиционный проект/предприятие. Иными словами, значение показателя чистого денежного потока инвестиционного проекта помогает оценить стоимость его и компании. Реализация инвестиционных проектов нередко требует много времени, а значит, все будущие движения средств приводят к стоимости в настоящий момент времени, давая показатель NPV (Net Present Value). Сразу скажем, что при запуске краткосрочного проекта и расчете его стоимости можно не производить данную операцию.

Иными словами, значение показателя чистого денежного потока инвестиционного проекта помогает оценить стоимость его и компании. Реализация инвестиционных проектов нередко требует много времени, а значит, все будущие движения средств приводят к стоимости в настоящий момент времени, давая показатель NPV (Net Present Value). Сразу скажем, что при запуске краткосрочного проекта и расчете его стоимости можно не производить данную операцию.

Чем выше ЧДП, тем проект кажется интереснее для инвесторов и кредиторов. Чтобы доказать это, компания предоставляет необходимые сведения в отчете о движении денежных средств (ОДДС, в зарубежной практике он называется «Cash flow statement»). Данный документ входит в число регламентированных отчетов, поскольку представляет собой большую важность для бизнеса. В ОДДС собирается вся информация об изменениях финансового положения фирмы за отчетный период.

Чистый денежный поток организации является серьезным управленческим инструментом для ее руководства, а именно: он используется в сфере управления ликвидностью. При помощи данных отчета руководители понимают, есть ли у фирмы возможность погасить кредиторскую задолженность, вкладывать средства в новые проекты или пора искать варианты финансирования деятельности извне.

При помощи данных отчета руководители понимают, есть ли у фирмы возможность погасить кредиторскую задолженность, вкладывать средства в новые проекты или пора искать варианты финансирования деятельности извне.

Как уже упоминалось ранее, ОДДС позволяет кредиторам и инвесторам принимать инвестиционные решения, показывает, насколько успешно компания способна управлять финансами, будет ли она выплачивать дивиденды, пр.

|

NCF > 0 |

Инвестиционный проект привлекателен для вложения |

|

NCF ≤ 0 |

У инвестиционного проекта нет средств на увеличение стоимости, от него нужно отказаться |

|

NCF1 > NCF2 |

Инвестиционный проект (1) более привлекателен, чем (2) |

Формулы чистого денежного потока

Показатель чистого денежного потока средств вычисляют по формуле:

где есть три денежных потока:

OCF – от операционной деятельности;

FCF – от финансовой деятельности;

ICF– от инвестиционной деятельности;

i – отрезок времени (обычно берется месяц /год).

Разделение чистого денежного потока текущей деятельности на три типа очень важно, поскольку при общем результате трудно определить, какая из сфер работы фирмы положительно (отрицательно) сказалась на ее финансовом состоянии.

Убытки приносит операционная деятельность? Или большое количество кредитных обязательств и оплата по процентам дает негативный результат? Может быть, в отчетном периоде компания запустила новый проект, оплатила новое оборудование?

Разделение на составляющие позволяет увидеть все тенденции в бизнесе и сделать правильные выводы. Представим это более наглядно:

Как уже говорилось, ситуация может влиять на то, к каким видам деятельности относятся движения средств. К примеру, лизинговые платежи могут считаться операционным, финансовым, либо инвестиционным типом.

Методы расчета чистого денежного потока

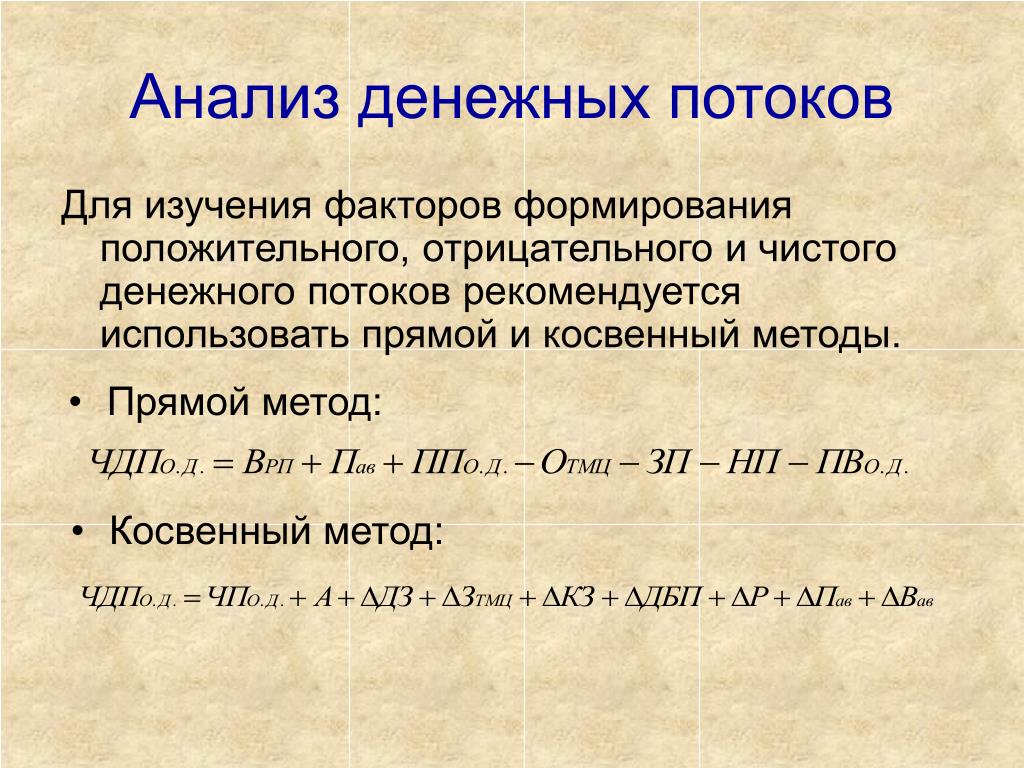

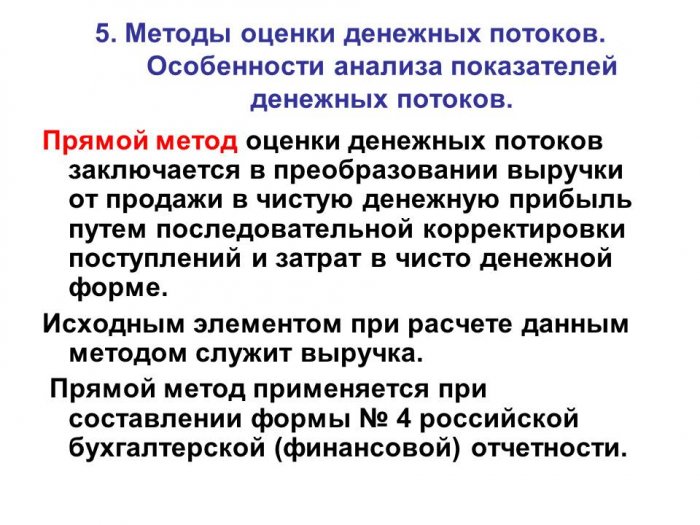

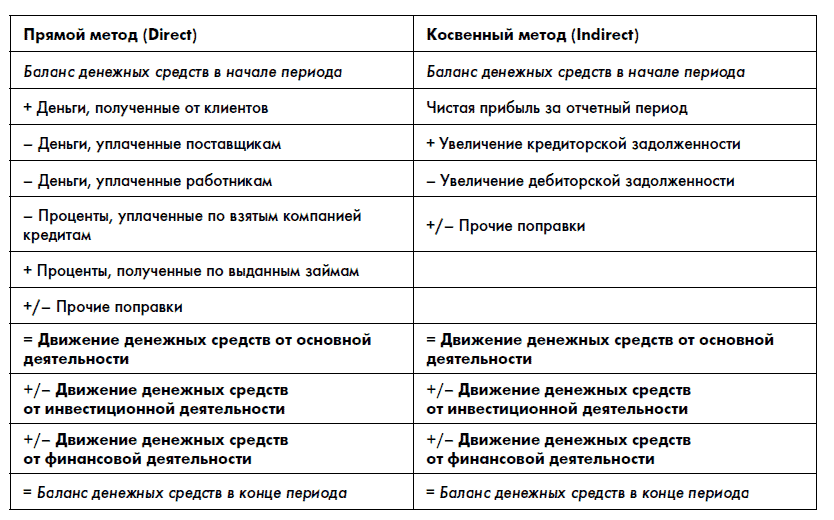

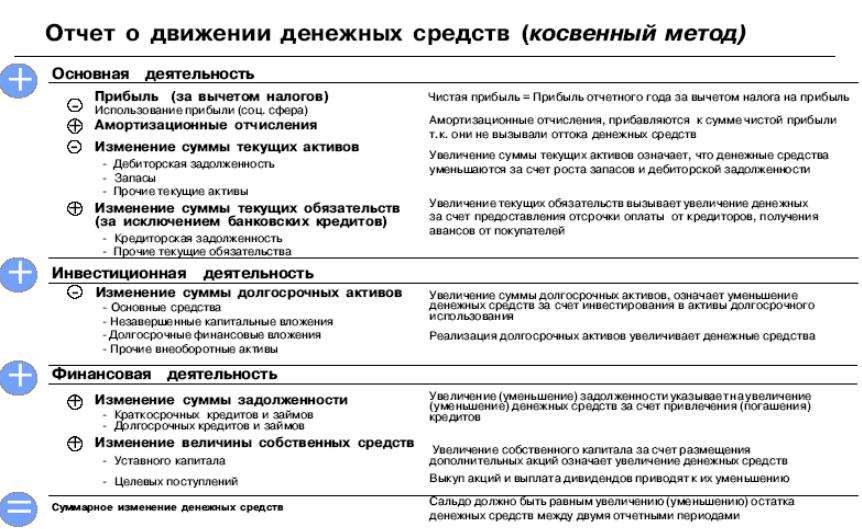

Как рассчитать чистый денежный поток? Выбор способа связан с целью расчета, объемом имеющихся отчетных данных. Для расчетов есть прямой и косвенный метод, но при любом из них необходимо отдельно рассматривать все направления работы компании.

Для расчетов есть прямой и косвенный метод, но при любом из них необходимо отдельно рассматривать все направления работы компании.

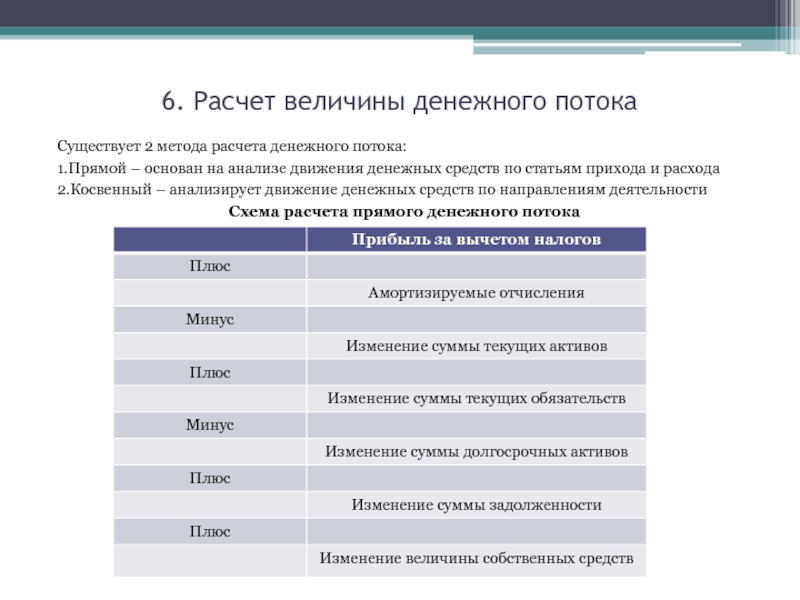

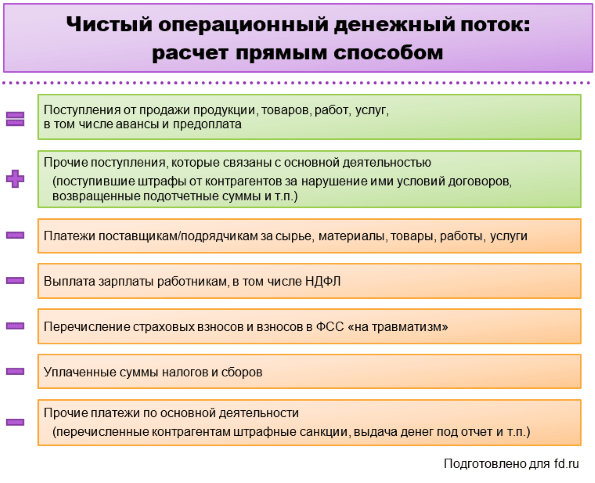

- Прямой метод расчета ЧДП.

При вычислении чистого денежного потока прямым методом происходит учет движения финансов, что отражается на бухгалтерских счетах, в Главной книге, журналах-ордерах по каждому виду деятельности. Роль главного показателя играет реализационная выручка.

Прямой метод позволяет контролировать все движения финансов, ликвидность активов, уровень платежеспособности.

ВАЖНО! Данный способ расчетов используется для составления отчетов о движении средств, в соответствии с утвержденной Минфином РФ формой (приказ №4Н от 13.01.2000 №4Н «О формах бухгалтерской отчетности организаций»).

Для расчета ЧДП из суммы выручки, иных поступлений вычитают затраты, уплату налогов и другие виды оттоков.

При использовании данного способа нельзя увязать итоговый финансовый результат с изменениями активов.

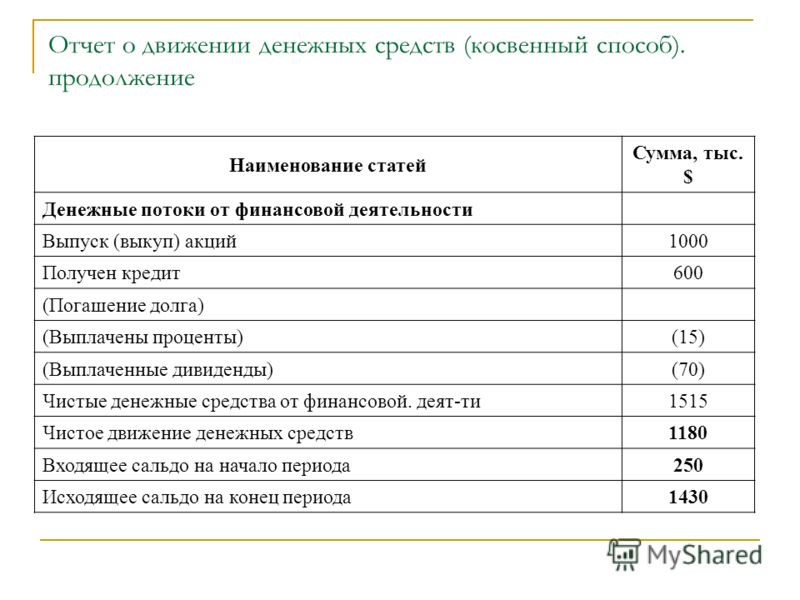

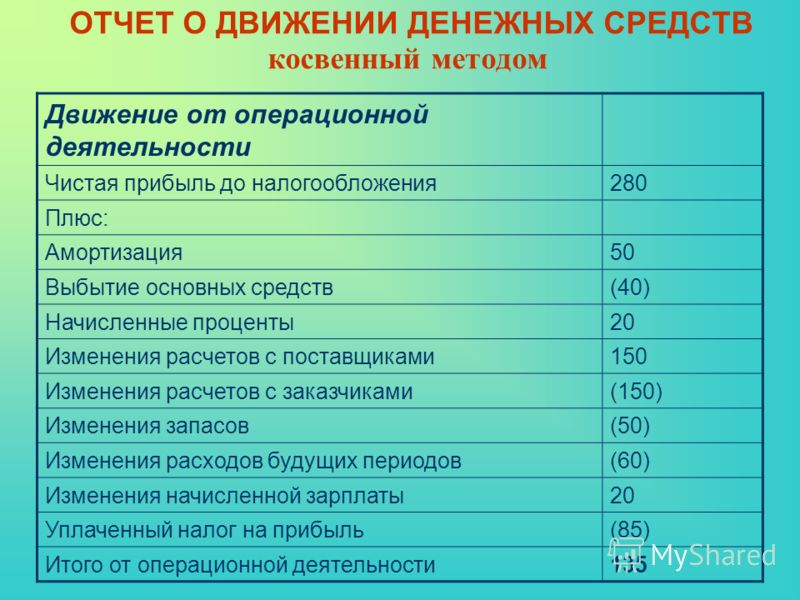

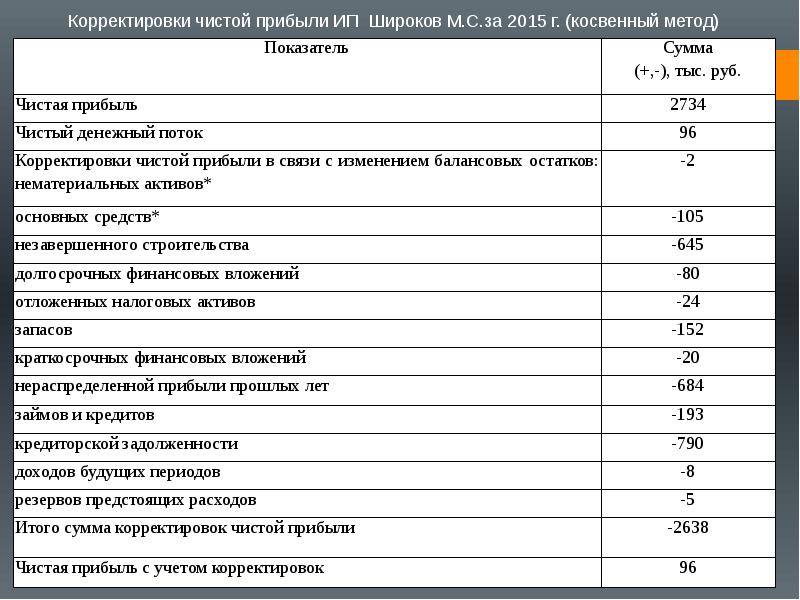

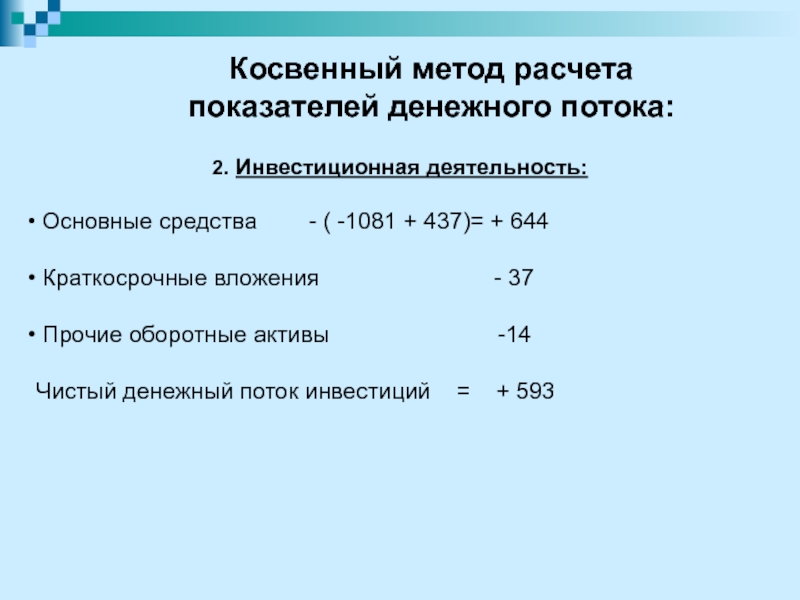

- Косвенный метод расчета ЧДП.

При помощи этого метода можно отобразить связь между чистой прибылью и чистым денежным потоком.

В данном случае прибыль не совпадает с приростом ЧДП, она бывает меньше или больше данного показателя. Представьте: предприятие закупило технику, увеличив свои затраты, но это действие сможет положительно отразиться на прибыли уже в следующих периодах. Если фирма взяла кредит, объем ее средств увеличился, но на прибыли это никак не сказалось. Рассмотрим основные различия данного вида прибыли от чистого денежного потока в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью.

|

№ |

ЧДП |

Чистая прибыль |

|

1 |

Движение денег в реальном временном режиме |

Сумма денег по результатам отчетного периода |

|

2 |

Отображает действительное поступление средств за определенный период |

Показывает доход за этот период |

|

3 |

Учитывает все поступления средств |

Не учитывает такие поступления, как кредиты, дотации, спонсорская помощь, инвестиции, пр. |

|

4 |

Учитывает все выплаты средств |

Не учитывает такие выплаты, как погашение кредитов, займов |

|

5 |

Не включает такие затраты, как амортизация, расходы следующих периодов |

Учитывает все издержки |

|

6 |

Высокий показатель – признак финансового благополучия |

Высокий показатель может наблюдаться даже при отсутствии свободных средств |

При использовании косвенного метода прибыль превращается в показатели ЧДП посредством корректировок:

- амортизационных отчислений;

- движения по пассивам;

- изменения в активах.

Для расчетов пользуются бухгалтерским балансом, его приложениями, финансовым отчетом, Главной книгой.

Чтобы определить чистый денежный поток предприятия при помощи косвенного способа, суммируйте прибыль, амортизацию материальных, нематериальных ценностей, дельту задолженности перед кредиторами и резервных фондов, вычтите дельту дебиторской задолженности и запасов товарно-материальных ценностей. Вы увидите, как изменение баланса воздействует на ЧДП, то есть на стоимость активов, пассивов. Представим расчет чистого денежного потока на примере.

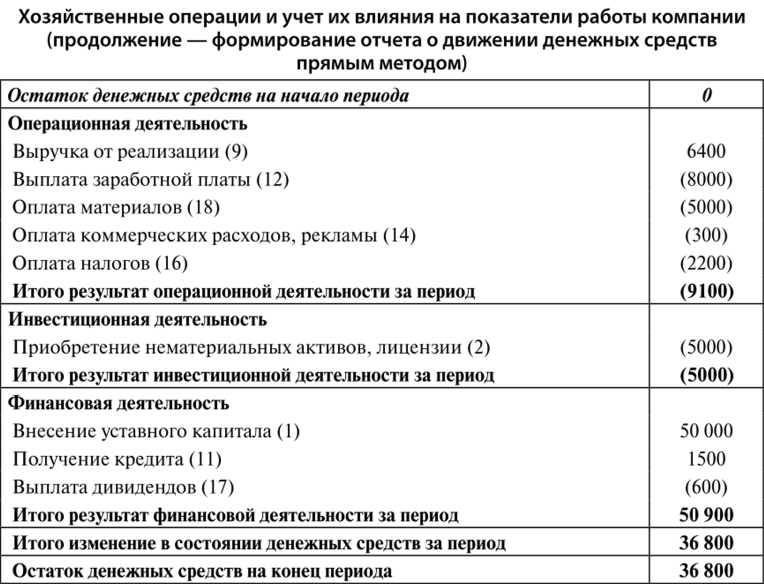

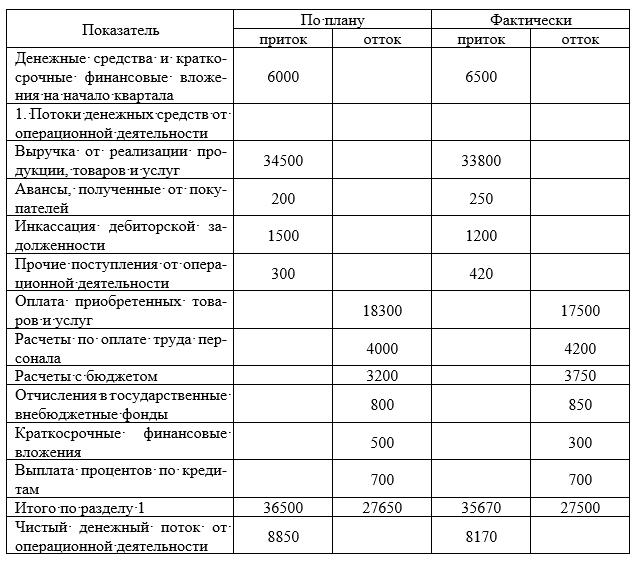

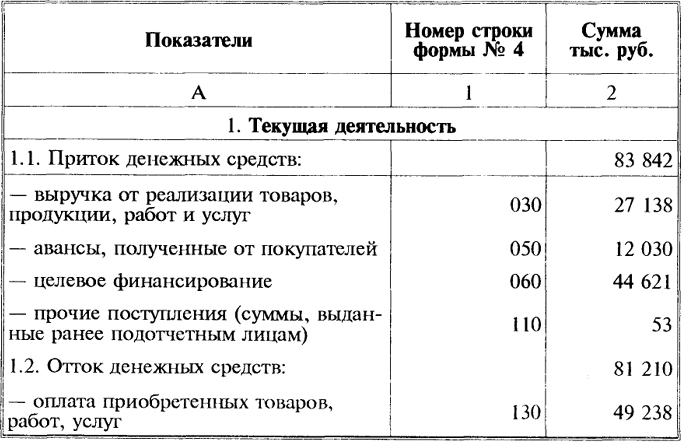

Пример расчета чистого денежного потока от операционной деятельности (прямой метод):

|

Показатели |

Сумма (ден. ед.) |

|

Выручка от реализации предложений компании |

25 000 |

|

Полученные авансы |

1200 |

|

Кредиты и займы |

800 |

|

Полученные дивиденды |

120 |

|

Итого поступлений |

27 120 |

|

Выплачено поставщикам и сотрудникам |

21 000 |

|

Проценты и налоги |

5000 |

|

Прочие выплаты |

220 |

|

Итого |

26 240 |

|

ЧДП по операциям |

880 |

С аналитической точки зрения наиболее практичен косвенный метод, ведь он позволяет отследить связь чистого денежного потока компании и прибыли. Иногда приходится сталкиваться с ошибочным мнением о том, что прибыль – это прирост средств компании. Однако после более точного рассмотрения становится понятно, что чистый денежный поток периода может быть больше и меньше данного показателя. Представьте, что компания вложила собственные средства в покупку техники, из-за этого произошло снижение ЧДП относительно прибыли. Другой вариант: в отчетном месяце взят кредит, произведена эмиссия акций, тогда наблюдается увеличение на фоне объемов прибыли.

Иногда приходится сталкиваться с ошибочным мнением о том, что прибыль – это прирост средств компании. Однако после более точного рассмотрения становится понятно, что чистый денежный поток периода может быть больше и меньше данного показателя. Представьте, что компания вложила собственные средства в покупку техники, из-за этого произошло снижение ЧДП относительно прибыли. Другой вариант: в отчетном месяце взят кредит, произведена эмиссия акций, тогда наблюдается увеличение на фоне объемов прибыли.

Определяется чистый денежный поток для инвестиционной деятельности, бизнес-планов, а также отчетности по бухгалтерскому балансу за определенный отчетный период. Руководитель или потенциальный инвестор сам выбирает наиболее подходящие способы расчета данного показателя, но на практике обычно прибегают к косвенному методу

Свободный денежный поток (Free Cash Flow). Что это такое и как его считать

Почти все компании в презентации к финансовым результатам за отчетный период указывают такой важный показатель, как «свободный денежный поток».

Понимание принципов его расчета и того, для чего он используется, необходимо каждому инвестору.

Понимание принципов его расчета и того, для чего он используется, необходимо каждому инвестору.Что такое FCF

Согласно определению FCF (Free Cash Flow) представляет собой денежные средства за определенный период, которыми компания располагает после инвестиций на поддержание или расширение своей базы активов (Capex). Это измерение финансовых показателей и здоровья компании.

Существует два типа свободного денежного потока: свободный денежный поток для фирмы (FCFF) и свободный денежный поток для акционеров (FCFE).

Свободный денежный поток (FCF) — это денежные потоки, доступные всем инвесторам в компании, включая акционеров и кредиторов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании может рассчитывать FCF отдельно и использует его для наглядности финансового положения компании. Чаще всего подсчитанный FCF можно найти в презентациях компании, пресс-релизе или анализе руководством финансового состояния и результатов деятельности компании (MD&A).

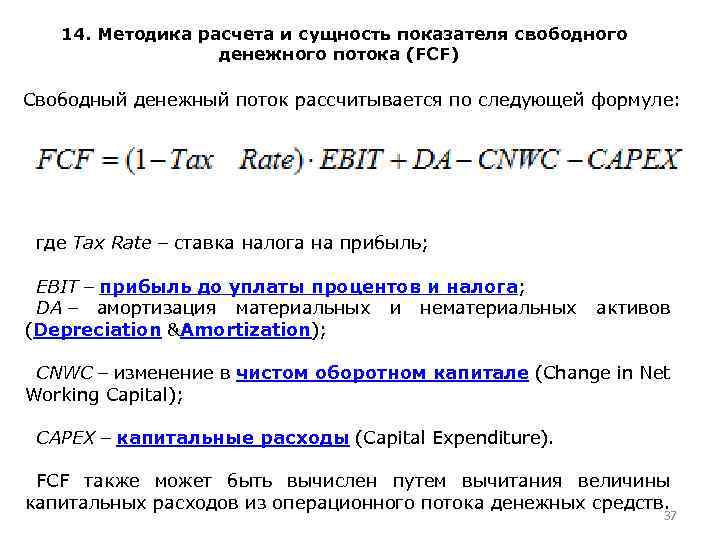

Существует 3 основных метода расчета FCF

Выбор способа расчета зависит от того, насколько глубоко вы хотите проанализировать денежные потоки компании и на каких данных производится расчет показателя (исторических или прогнозных).

1 способ — самый простой, рассчитанный на первичную оценку денежных потоков компании по фактическим данным:

FCF = Чистые денежные потоки, полученные от операционной деятельности — капитальные затраты (Capex).

То есть из полученных за период денег от основной деятельности мы вычитаем капитальные затраты на поддержание или расширение производства.

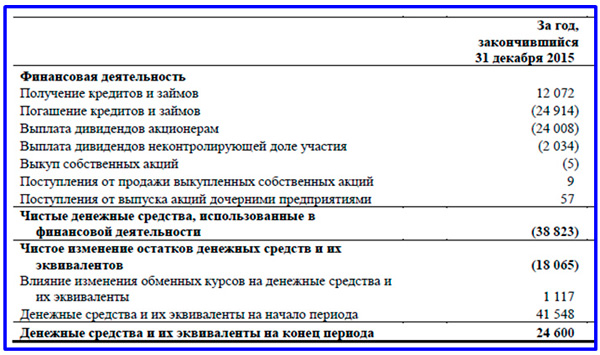

Рассчитаем свободный денежный поток за I квартал 2018 г. на примере компании «Северсталь».

Все значения расчета мы можем взять из отчета о движении денежных средств компании.

Капитальные затраты мы можем найти в отчете об инвестиционной деятельности. В данном случае они складываются из двух статей — Приобретение основных средств + приобретение нематериальных активов.

(В скобках подписана цифра, соответствующая строке в отчетности выше).

2 способ — более сложный, который более подробно раскрывает причины изменения свободного денежного потока:

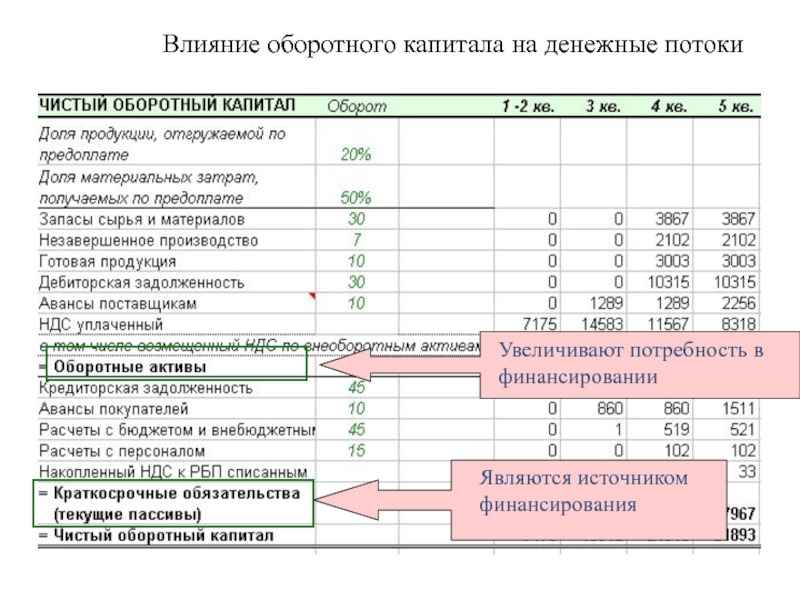

FCF = EBITDA — налог на прибыль уплаченный — капитальные затраты (Capex) — изменения в оборотном капитале (NWC, Net working capital change)

То есть «грязный показатель» денежного потока (EBITDA) мы очищаем от налогов и изменения в оборотном капитале. Обратите внимание, что для расчета берутся именно фактически уплаченные налоги на прибыль, которые отражается в отчете о движении денежных средств компании. Это обусловлено тем, что FCF показывает реальные деньги, которые остаются в компании, в то время как уплаченные и бумажные налоги могут расходиться в несколько раз.

Что касается изменения в оборотном капитале, то каждый период компания должна поддерживать чистые оборотные активы, чтобы заниматься своей операционной деятельностью. Если она захочет увеличить выручку, она вынуждена будет увеличивать оборотный капитал, что в свою очередь требует привлечение дополнительных денежных средств из операционного потока на приобретение дополнительных активов.

Изменение в оборотном капитале также берется из отчета о движении денежных средств, тем не менее, компании не всегда его приводят в нем. Тогда мы можем посчитать NWC change самостоятельно из баланса компании, путем подсчета изменений оборотных активов и обязательств относительно предыдущего периода.

Расчет FCF вторым способом для компании «Северсталь»:

Получился результат больше, чем в первом случае. Не забываем, что EBITDA может содержать неденежные статьи, на которые необходимо корректировать свободный денежный поток.

3 способ подобен второму методу, но используется для прогнозных целей:

FCF = EBIT*(1-tax) + амортизация — капитальные затраты — изменения в оборотном капитале

Данный метод отличается от предыдущего исключительно учетом налогов. Поскольку он используется в целях прогнозирования, мы не знаем какими будут реально уплаченные налоги. Тогда в рамках метода используется эффективная средняя налоговая ставка (tax), рассчитанная на исторических данных.

Перечисленные формулы — это базовые формулы в классическом понимании. На практике расчет FCF корректируется разовые или неденежные статьи. Примерами могут служить вычеты, связанные с поступлениями в пенсионный фонд компании, или покупка других бизнесов (она не является частью капитальных затрат).

Таким образом, для каждой фирмы необходимо модернизировать стандартные формулы, чтобы учесть все моменты, связанные с компанией, а также страновыми или отраслевыми особенностями.

В презентации компании «Северсталь» можно найти подробный расчет показателя FCF:

Менеджмент компании отклоняется от классической формулы и вычитает выплаченные проценты (interest paid), а также прочие корректировки (other adjustments). Таким образом, в теоретическом понимании это больше похоже на показатель FCFE, о котором мы поговорим дальше.

Зачем нужен показатель FCF

Теперь давайте разберемся, зачем всем так нужен этот показатель FCF и почему большинство западных компаний привязывают дивидендные выплаты именно к нему.

Свободный денежный поток отражает ту сумму денег, которые зарабатывает компания от операционной деятельности. В отличие от прибыли FCF показывает, насколько компания умеет генерировать денежные потоки (исключает бумажные доходы), которые могут быть направлены на следующие цели:

1. Выплата дивидендов

2. Выкуп акций с биржи (Buyback)

3. Погашение долга

4. Сделки M&A, скупка непрофильных активов

5. Сбережение денег на балансе

Напомним, один из способов оценки справедливой стоимости компании — это модель DCF (дисконтированных бедующих денежных потоков компании). То есть FCF и его динамика определяет рыночную стоимость акций компании, поскольку чем значительней денежные потоки, тем больше оснований у инвесторов рассчитывать на большие дивиденды (существуют исключения).

Тем не менее, многие компании придерживаются последнего варианта, поскольку боятся, что, если начнут увеличивать дивидендные выплаты, то в скором времени столкнуться с проблемами ликвидности.

Не стоит думать, что FCF это западный показатель, не пригодный для российских реалий. Он является концептуальным, и его смысл не теряется ни при каких обстоятельствах. Однако, если компания отчитывается только по РСБУ, рассчитать его будет гораздо сложнее.

Показатель FCFE (Free cash flow to equity)

FCFE — это разновидность свободного денежного потока, который показывает сколько от FCF приходится на акционеров. Это значение достаточно условная оценка, поскольку акционеры получают лишь дивиденды.

Основное различие между FCFF и FCFE заключается в том, что из FCFF вычитается часть денег, принадлежавшая кредитором. Формула данного показателя выглядит следующим образом:

FCFE = FCF — проценты уплаченные — (долг погашенный за период — долг выпущенный за период)

То есть, если компания нарастила долг за период, то она увеличила свободный денежный поток, которым могут распоряжаться акционеры. Показатель FCFE показывает сумму денег за период, которые акционеры могут использовать для своих нужд (выплата дивидендов, buyback) без вреда для операционной деятельности компании.

Уплаченные проценты мы также можем найти в отчете о движении денежных средств. Изменение долга находится либо в разделе финансовой деятельности ОДДС, либо отражается как изменение суммарного долга из баланса компании к предыдущему периоду.

Для компании «Северсталь» показатель FCFE равен:

Однако показатель свободного денежного потока, приходящегося на акционеров, имеет свои недостатки:

1. FCFE гораздо волатильней во времени, а следовательно менее предсказуем в финансовом моделировании.

2. Большое значение на показатель FCFE оказывает изменение долга за период. Проблема в том, что чаще всего компания не может использовать долг в любых целях (за исключением кредитных линий). Обычно существуют жесткие условия, которые ограничивают менеджмент компаний использовать привлеченные деньги, например, для выплаты дивидендов. В противном случае кредиторы имеют право вето.

Хоть показатель FCFE является больше теоретическим, но он также полезен как FCFF для анализа финансовой деятельности компании.

Открыть счет

БКС Брокер

Прямой и косвенный методы расчета денежных потоков

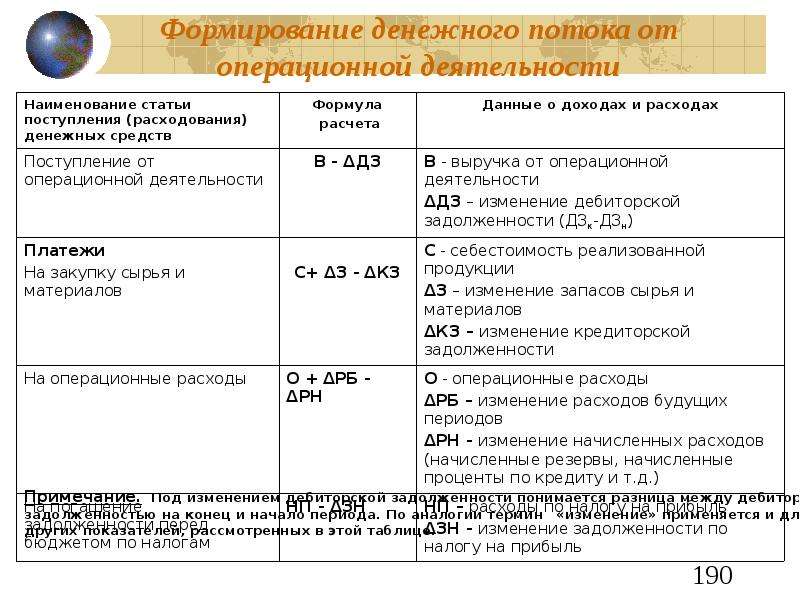

ПРЯМОЙ И КОСВЕННЫЙ МЕТОДЫ РАСЧЕТА ДЕНЕЖНЫХ ПОТОКОВ [c.190]Прямой и косвенный методы расчета денежных потоков [c.191]

Денежный поток и его состав. Прямой и косвенный методы расчета денежных потоков основные различия, достоинства и недостатки. Анализ денежных потоков как инструмент управления поступлений и оттока денежных средств предприятия с целью своевременного выявления их излишка или недостатка и определения возможных источников покрытия дефицита». [c.170]

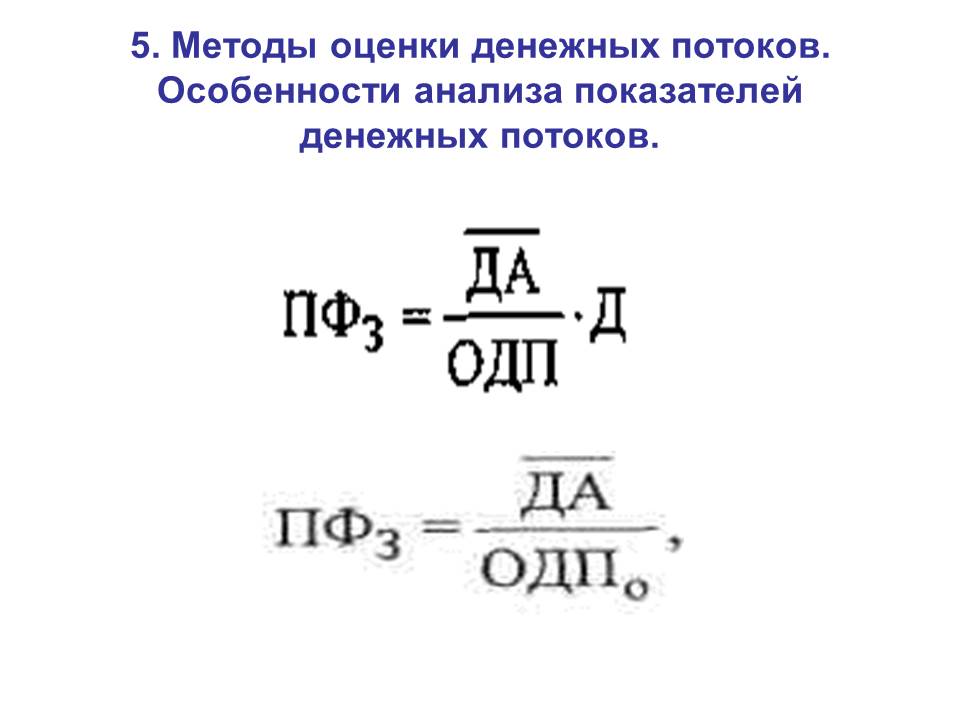

Кроме прямого и косвенного методов определения величины денежных средств существует так называемый метод ликвидного денежного потока (ЛДП), который позволяет оперативно рассчитать денежный поток на предприятии. Он может быть использован для экспресс-диагностики финансового состояния предприятия. Ликвидный денежный поток (или изменение в чистой кредитной позиции) является показателем дефицитного или избыточного сальдо денежных средств, возникающего в случае полного покрытия всех долговых обязательств по заемным средствам. Формула для расчета ликвидного денежного потока следующая

[c.116]

Формула для расчета ликвидного денежного потока следующая

[c.116]

На практике используются два метода расчета денежных потоков — прямой и косвенный. [c.135]

Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый денежный поток предприятия в отчетном периоде. Он призван отражать весь обьем поступления и расходования денежных средств в разрезе отдельных видов хозяйственной деятельности и по предприятию в целом. Различия полученных результатов расчета денежных потоков прямым и косвенным методом относятся только к операционной деятельности предприятия. При использовании прямого метода расчета денежных потоков используются непосредственные данные бухгалтерского учета, характеризующие все виды поступлений и расходования денежных средств. [c.404]

Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый поток денежных средств предприятия в отчетном периоде. При применении этого метода используются непосредственно данные бухгалтерского учета и отчета о движении денежных средств, характеризующие все виды их поступлений и расходования. Различия результатов расчета денежных потоков прямым и косвенным методами относятся только к операционной деятельности.

[c.485]

Различия результатов расчета денежных потоков прямым и косвенным методами относятся только к операционной деятельности.

[c.485]

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли-с изменением величины денежных средств. Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с соответствующими его корректировками на статьи, не отражающие движение реальных денежных средств по соответствующим счетам. Следовательно, косвенный метод основан на анализе движения денежных средств по видам деятельности, так как показывает, где конкретно овеществлена прибыль предприятия или куда вложены живые деньги . Он базируется на изучении Отчет о прибылях и убытках снизу вверх. Поэтому его иногда называют нижним . Прямой метод называют верхним , так как Отчет о прибылях и убытках анализируется сверху вниз. [c.106]

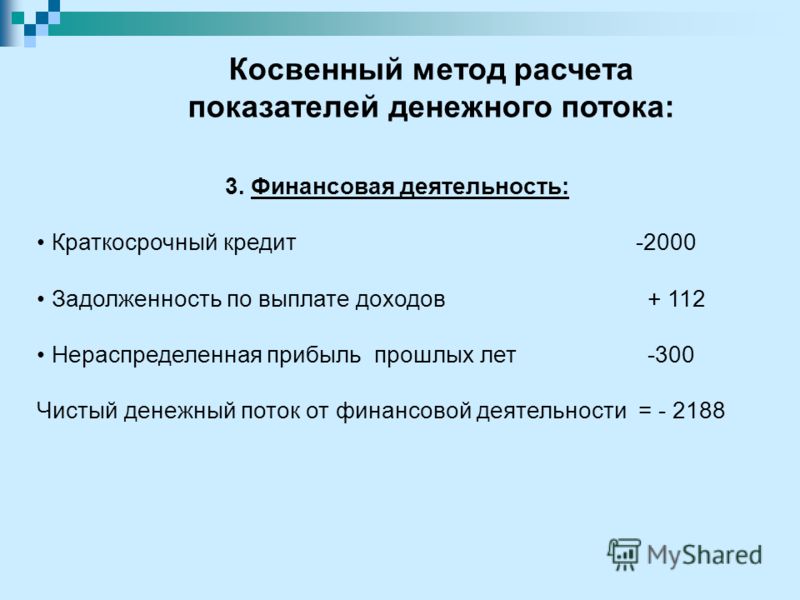

Различаются два метода расчета показателей денежного потока прямой и косвенный. Прямой метод заключается в группировке и анализе данных бухгалтерского учета, отражающих движение денежных средств в разрезе указанных видов деятельности. Косвенный метод заключается в перегруппировке и корректировке данных баланса и отчета о финансовых результатах с целью пересчета финансовых потоков в денежные потоки за отчетный период. Сконцентрируемся на косвенном методе расчета показателей денежного потока, который можно эффективно применять в системе финансового менеджмента и в России.

[c.58]

Косвенный метод заключается в перегруппировке и корректировке данных баланса и отчета о финансовых результатах с целью пересчета финансовых потоков в денежные потоки за отчетный период. Сконцентрируемся на косвенном методе расчета показателей денежного потока, который можно эффективно применять в системе финансового менеджмента и в России.

[c.58]

Существует два метода расчета потока денежных средств прямой и косвенный. При прямом методе расчет осуществляется на основе счетов бухгалтерского учета предприятия, а при косвенном — на основе показателей баланса предприятия (ф. № 1) и отчета о прибылях и убытках (ф. № 2). [c.25]

Расчет величины денежных потоков может определяться двумя способами прямой метод и косвенный метод. [c.71]

Существует два метода расчета потока денежных средств прямой и косвенный. Отличия этих методов вытекают из принципов расчетов. [c.118]

Существуют два основных метода расчета величины потока денежных средств косвенный и прямой. Косвенный метод анализирует движение денежных средств по направлениям деятельности. Он наглядно демонстрирует использование прибыли и инвестирование располагаемых денежных средств. Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам.

[c.113]

Косвенный метод анализирует движение денежных средств по направлениям деятельности. Он наглядно демонстрирует использование прибыли и инвестирование располагаемых денежных средств. Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам.

[c.113]

При косвенном бюджетном планировании платежного потока данные выводятся из плана прибылей и убытков и прогнозного баланса через планирование движения капитала. При этом прибыль суммируется со всеми затратами, не являющимися расходами платежных средств, затем из полученного результата вычитаются все доходы, не являющиеся поступлениями платежных средств (прежде всего счета дебиторской и кредиторской задолженности). На практике годового планирования бюджета косвенный метод расчета величин денежного потока не представляет интереса, поскольку все оперативные платежи с учетом движения задолженности планируются прямым методом. [c.170]

Достоинством прямого метода является непосредственный расчет и охват всего денежного потока. Однако вычисления при помощи косвенного метода полнее показывают соотношение движения денежных средств и хозяйственной деятельности предприятия в целом раскрывают взаимосвязь между планом прибылей и убытков и планом движения денежных средств.

[c.277]

Однако вычисления при помощи косвенного метода полнее показывают соотношение движения денежных средств и хозяйственной деятельности предприятия в целом раскрывают взаимосвязь между планом прибылей и убытков и планом движения денежных средств.

[c.277]

Прямой метод не раскрывает взаимосвязи финансового результата (прибыли), изменения активов и пассивов с динамикой денежных средств. Расчеты с помощью косвенного метода могут представлять большую аналитическую ценность, поскольку они показывают не только соотношение денежных потоков по отдельным видам деятельности, но и раскрывают взаимосвязь между балансом, отчетом о прибылях и денежными потоками. [c.123]

Центральное место в анализе инвестиционных проектов занимает оценка будущих денежных потоков, возникающих в результате осуществления проекта. Чистый денежный поток, генерируемый проектом в течение ряда временных периодов,— это чистск изменение от периода к периоду вызванных проектом денежныз доходов и расходов. Расчет величины чистого денежного потом возможен с применением прямого и косвенного методов. [c.142]

[c.142]

Прямой метод анализа денежных потоков имеет один весьмг существенный недостаток он не позволяет проанализировать влияние различных факторов на изменение остатка денежных средсп во взаимосвязи с изменением показателей, формирующих финансовые результаты деятельности организации. С этой целью используется косвенный метод формирования отчета О движении денежных средств и его анализа. Если рассуждать теоретически. то чистая прибыль организации за отчетный период должна соответствовать величине прироста остатка денежных средств. Однако различие методов расчета данных показателей в практике ведение бухгалтерского учета и составления отчетности чистой прибыли — методом начисления, а остатка денежных средств — кассовым [c.388]

Международные стандарты (стандарт № 7) определяют цель составления отчета о движении денежных средств и необходимость его включения в отчетность компаний дают определения денежных средств, их эквивалентов (краткосрочные высоколиквидные инвестиции, легко конвертируемые в известные суммы денежных средств, риск изменения стоимости которых невелик), потоков денежных средств, операционной, инвестиционной и финансовой де-ятельностей. Под операционной деятельностью понимается основная деятельность компании для получения доходов и другая деятельность, не являющаяся инвестиционной или финансовой. Инвестиционная деятельность — это приобретение и выбытие долгосрочных активов и других инвестиций, не относящихся к эквивалентам денежных средств. Финансовая деятельность определяется как деятельность, результатом которой является изменение величины и состава собственного капитала компании и ее заемных средств. Разрешается использование как прямого, так и косвенного метода для расчета денежных средств от операционной деятельности. При составлении разделов инвестиционной и финансовой деятельнос-тей требуется отдельное представление основных притоков и оттоков денежных средств. Такие потоки могут быть взаимозачтены лишь в редких случаях, например для операций с быстрой оборачиваемостью, суммы по которым велики, а срок погашения короток (покупка и продажа инвестиций, краткосрочные займы на срок менее трех месяцев). Денежные потоки от операций в иностранной

[c.

Под операционной деятельностью понимается основная деятельность компании для получения доходов и другая деятельность, не являющаяся инвестиционной или финансовой. Инвестиционная деятельность — это приобретение и выбытие долгосрочных активов и других инвестиций, не относящихся к эквивалентам денежных средств. Финансовая деятельность определяется как деятельность, результатом которой является изменение величины и состава собственного капитала компании и ее заемных средств. Разрешается использование как прямого, так и косвенного метода для расчета денежных средств от операционной деятельности. При составлении разделов инвестиционной и финансовой деятельнос-тей требуется отдельное представление основных притоков и оттоков денежных средств. Такие потоки могут быть взаимозачтены лишь в редких случаях, например для операций с быстрой оборачиваемостью, суммы по которым велики, а срок погашения короток (покупка и продажа инвестиций, краткосрочные займы на срок менее трех месяцев). Денежные потоки от операций в иностранной

[c. 283]

283]

На практике лрименяются два ключевых метода расчета объема денежных потоков прямой и косвенный. [c.105]

В Советском Союзе и России управлению денежными потоками предприятий не уделялось достаточного внимания. Такой опыт накопила мировая практика. Рассмотрим некоторые направления такого управления. Американские специалисты1 считают, что существуют два метода расчета потока денежных средств прямой и косвенный. Отличия этих методов вытекают из принципов расчетов. При прямом методе расчет потоков осуществляется на основе счетов бухгалтерского учета предприятия, а при косвенном — на основе показателей баланса предприятия (Ф-1) и отчета о прибылях и убытках (Ф-2). [c.65]

Совет по стандартам финансового учета (ГААП) считает прямой метод предпочтительным, хотя он и не раскрывает взаимосвязи финансового результата (прибыли), изменения активов и пассивов с динамикой денежных средств. Расчеты с помощью косвенного метода могут представлять большую аналитическую ценность, поскольку они показывают не только соотношение денежных потоков по отдельным видам деятельности, но и раскрывают взаимосвязь между балансом, отчетом о прибылях и денежными потоками. В соответствии с требованиями ГААП при выборе прямого метода расчета предприятие должно дополнить отчет аналитическими таблицами.

[c.192]

В соответствии с требованиями ГААП при выборе прямого метода расчета предприятие должно дополнить отчет аналитическими таблицами.

[c.192]

Обратите внимание, что акцент сделан на анализе операционных денежных пото ков. В частности, затраты на выплату процентов по кредитам и займам не включены в денежные потоки проекта, так как затраты финансирования входят в средневзвешенную цену капитала (WA ) фирмы В случае использования WA в качестве дисконтной ставки для расчета NPV проекта происходит косвенное уменьшение значений элементов денежных потоков. Поэтому прямая нх корректировка на величину затрат по выплате процентов привела бы к двойному счету Ниже будут показаны некоторые альтернатив ные методы расчета NPV, приводящие тем не менее к тому же самому результату [c.241]

РАЗНИЦА МЕЖДУ ПРЯМЫМ И КОСВЕННЫМ ДЕНЕЖНЫМ ПОТОКОМ | СРАВНИТЕ РАЗНИЦУ МЕЖДУ ПОХОЖИМИ ТЕРМИНАМИ — ЖИЗНЬ

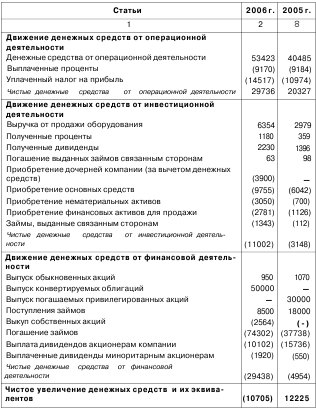

Прямой и косвенный денежный поток — это два метода определения чистого денежного потока от операционной деятельности в отчете о движении денежных средств. Отчет о движении денежных средств состоит из

Отчет о движении денежных средств состоит из

Прямой и косвенный денежный поток — это два метода определения чистого денежного потока от операционной деятельности в отчете о движении денежных средств. Отчет о движении денежных средств состоит из трех основных разделов: чистый денежный поток от операционной деятельности, чистый денежный поток от инвестиционной деятельности и чистый денежный поток от финансовой деятельности. Ключевое различие между прямым и косвенным методом денежных потоков состоит в том, что Метод прямого денежного потока перечисляет все основные операционные денежные поступления и выплаты за отчетный год по источникам в то время как Метод косвенного денежного потока корректирует чистую прибыль с учетом изменений в балансовых счетах для расчета денежного потока от операционной деятельности. Совет по международным стандартам бухгалтерского учета (IASB) дает организациям свободу выбора прямого или косвенного метода расчета чистого денежного потока от операций.

СОДЕРЖАНИЕ

1. Обзор и основные отличия

2. Что такое прямой денежный поток

3. Что такое косвенный денежный поток

4. Параллельное сравнение — прямой и косвенный денежный поток

5. Резюме

Что такое прямой денежный поток?

Метод прямого денежного потока перечисляет все основные операционные денежные поступления и выплаты за отчетный год с разбивкой по источникам. Другими словами, в нем указано, как возникли денежные поступления и как были оплачены оттоки денежных средств. После того, как все источники перечислены, разница между притоком и оттоком денежных средств становится равной чистому денежному потоку от операционной деятельности.

Например. Компания ADP составляет отчет о движении денежных средств прямым методом.

Эта категоризация очень полезна, поскольку в ней перечислены все источники притока и оттока денежных средств. Однако крупномасштабным компаниям будет сложно принять ее, поскольку у них есть несколько источников финансирования. Из-за времени, затраченного на его подготовку, метод прямого денежного потока используется редко.

Из-за времени, затраченного на его подготовку, метод прямого денежного потока используется редко.

Что такое косвенный денежный поток?

Метод косвенных денежных потоков корректирует чистую прибыль с учетом изменений балансовых счетов для расчета денежного потока от операционной деятельности. Здесь изменения на счетах активов и пассивов, которые влияют на остатки денежных средств в течение финансового года, добавляются или вычитаются из чистой прибыли до налогообложения.

Например. Компания GHI составляет отчет о движении денежных средств косвенным методом.

Компании, как правило, предпочитают метод косвенных денежных потоков прямому методу, так как этот метод использует легко доступную информацию из отчета о прибылях и убытках и баланса. Таким образом, время, затрачиваемое на подготовку отчета о движении денежных средств с использованием этого метода, намного меньше по сравнению с прямым методом. Поэтому косвенный метод широко используется многими компаниями.

В чем разница между прямым и косвенным денежным потоком?

Прямой и косвенный денежный поток | |

| Метод прямого денежного потока перечисляет все основные операционные денежные поступления и выплаты за отчетный год по источникам. | Метод косвенных денежных потоков корректирует чистую прибыль с учетом изменений в балансовых счетах для расчета денежного потока от операционной деятельности. |

| Сверка чистой прибыли | |

| При использовании прямого метода чистая прибыль не сверяется с чистым денежным потоком от операционной деятельности. | При косвенном методе чистая прибыль сверяется с чистым денежным потоком от операционной деятельности. |

| использование | |

| Использование метода прямого денежного потока широко не используется компаниями. | Метод косвенных денежных потоков — популярный и широко используемый при составлении отчета о движении денежных средств. |

Резюме — прямой денежный поток против косвенного денежного потока

Разница между методами прямого и косвенного денежных потоков в основном зависит от способа получения чистого денежного потока. Результирующий чистый денежный поток при использовании обоих методов одинаков; однако многие компании предпочитают косвенный метод из-за его менее сложной природы. Метод расчета чистого денежного потока от инвестиционной и финансовой деятельности остается неизменным независимо от того, какой метод используется — прямой или косвенный.

Ссылки

1. «Отчет о движении денежных средств прямым методом | Формат | Пример.» Мой бухгалтерский курс. N.p., n.d. Интернет. 10 мая 2017. .

2. «IAS Plus». Отчет о движении денежных средств: основные различия между ОПБУ США и МСФО. N.p., 28 июля 2014 г. Web. 10 мая 2017. .

3. «Отчет о движении денежных средств косвенным методом | Формат | Пример.» Мой бухгалтерский курс. N.p., n.d. Интернет. 10 мая 2017. .

Изображение предоставлено:

1. «Денежный поток» (CC BY-SA 3.0) через галерею Blue Diamond

«Денежный поток» (CC BY-SA 3.0) через галерею Blue Diamond

Отчёт о движении денежных средств

Отчёт о движении денежных средств — отчёт компании об источниках денежных средств и их использовании в данном временном периоде. Этот отчёт прямо или косвенно отражает денежные поступления компании с классификацией по основным источникам и её денежные выплаты с классификацией по основным направлениям использования в течение периода[1][2]. Отчёт даёт общую картину производственных результатов, краткосрочной ликвидности, долгосрочной кредитоспособности и позволяет с большей лёгкостью провести финансовый анализ компании[3].

На сегодняшний день все национальные и международные разработчики стандартов финансовой отчётности пришли к выводу о важности раскрытия информации об источниках поступления и направлениях использования компаниями денежных средств, отчёт о движении денежных средств стал частью пакета финансовой отчётности[4].

История появления отчёта о движении денежных средств

В отличие от бухгалтерского баланса и отчёта о финансовых результатах, имеющих долгую историю, отчёт о движении денежных средств вошёл в финансовый обиход в 60-е года XIX века[5]. К середине 60-х годов XIX века сформировался общий подход к составлению отчёта о движении денежных средств, который представлял собой документ об использовании и источниках фондов[4].

История отчёта о движении денежных средств начинается с 1863 года, когда компания Dowlais Ironworks, оправившись после кризиса, показала в отчётности прибыль, но у неё не хватало денежных средств для покупки новой доменной печи. Для того чтобы объяснить нехватку средств, один из менеджеров компании составил отчёт, который он назвал сравнительный бухгалтерский баланс. Исходя из отчёта, стало понятно, что у компании было слишком много запасов (видимо, на их покупку тратились значительные средства). Этот отчёт и стал прародителем современного отчёта о движении денежных средств[5].

В 1971 году отчёт об использовании и источниках фондов в США стал обязательным при подготовке отчётности в соответствии с US GAAP. В 1992 году Совет по Международным стандартам финансовой отчётности разработал МСФО 7 «Отчёт о движении денежных средств», который вступил в силу в 1994 году. Стандартом предусматривалась обязательность представления отчёта составляющими отчётность в соответствии с МСФО[6][4].

Отчёт о движении денежных средств в нынешнем формате, когда движения денежных средств начали разделять на движения от операционной, финансовой, инвестиционной деятельности, был разработан в США в 1988 году[7]. На сегодняшний день все национальные и международные разработчики стандартов финансовой отчётности пришли к выводу о важности раскрытия информации об источниках поступления и направлениях использования компаниями денежных средств, отчёт о движении денежных средств стал частью пакета финансовой отчётности[4] в большинстве стран.

Цель и сфера применения

| Упрощённый вариант отчёта о движении денежных средств[примечание 1] | |

|---|---|

| Движение денежных средств в результате операционной деятельности | 4 000 |

| Движение денежных средств в результате инвестиционной деятельности | (1 000) |

| Движение денежных средств в результате финансовой деятельности | (2 000) |

| Чистый денежный поток | 1 000 |

Этот отчёт необходим как менеджерам, так и внешним пользователям, которые по его показателям могут увидеть реальные доходы и расходы, а также узнать:

- Объём и источники получения денежных средств и направления их использования.

- Способность компании в результате своей деятельности обеспечивать превышение поступлений денежных средств над выплатами.

- Способность компании выполнять свои обязательства.

- Информацию о достаточности денежных средств для ведения деятельности.

- Степень самостоятельного обеспечения инвестиционных потребностей за счёт внутренних источников.

- Причины разности между величиной полученной прибыли и объёмом денежных средств[8].

Этот отчёт прямо или косвенно отражает денежные поступления компании с классификацией по основным источникам и её денежные выплаты с классификацией по основным направлениям использования в течение периода. Он может быть составлен любой компанией независимо от её размера, структуры, отрасли. Отчёт даёт общую картину производственных результатов, краткосрочной ликвидности, долгосрочной кредитоспособности и позволяет с большей лёгкостью провести финансовый анализ компании[3][2].

Методика составления

При составлении отчёта разделяют приток и отток наличных по производственной (операционной или текущей), финансовой и инвестиционной деятельности компании:

- операционная деятельность — основной вид деятельности, а также прочая деятельность, создающая поступление и расходование денежных средств компании (за исключением финансовой и инвестиционной деятельности)[11];

- инвестиционная деятельность — вид деятельности, связанной с приобретением, созданием и продажей внеоборотных активов (основных средств, нематериальных активов) и прочих инвестиций, не включённых в определение денежных средств и их эквивалентов[11];

- финансовая деятельность — вид деятельности, который приводит к изменениям в размере и составе капитала и заёмных средств компании.

Как правило, такая деятельность связана с привлечением и возвратом кредитов, необходимых для финансирования операционной и инвестиционной деятельности[11].

Как правило, такая деятельность связана с привлечением и возвратом кредитов, необходимых для финансирования операционной и инвестиционной деятельности[11].

Эта классификация предназначена для того, чтобы пользователи отчётности могли оценить воздействие этих трёх направлений деятельности на финансовое положение компании и величину её денежных средств. Денежные потоки относят к движению денежных средств от операционной, финансовой, инвестиционной в зависимости от характера деятельности компании[12].

| Классификация денежных потоков по видам деятельности[примечание 2][9] | ||

|---|---|---|

| Вид деятельности | Притоки | Оттоки |

| Операционная[13] |

|

|

| Инвестиционная[14] |

|

|

| Финансовая[15] |

|

|

Одна и та же операция может приводить к появлению потоков денежных средств, которые будут классифицироваться по-разному. Например, одна и та же операция может быть классифицирована как операционная, так и финансовая деятельность:

Погашение процентного займа предусматривает как выплату процентов, так и основной суммы долга. Если заём погашается в денежной форме (в отличие от взаимозачёта или натуральной формы), это отражается в отчёте о движении денежных средств, при этом выплата процентов может классифицироваться как операционная деятельность, а выплата основного долга — как финансовая[3].

При предоставлении отчёта о движении денежных средств в соответствии с МСФО (IAS) 7 компании должны раскрывать информацию о составе денежных средств и их эквивалентов. При идентификации денежных эквивалентов могут применяться различные классификации, поэтому компания должна раскрывать информацию о своей учётной политике, определяющей состав денежных средств и их эквивалентов[9]. Формы отчётов о движении денежных средств в России и Украине имеют чётко регламентированную форму[16][17].

При идентификации денежных эквивалентов могут применяться различные классификации, поэтому компания должна раскрывать информацию о своей учётной политике, определяющей состав денежных средств и их эквивалентов[9]. Формы отчётов о движении денежных средств в России и Украине имеют чётко регламентированную форму[16][17].

Существует два метода составления отчёта о движении денежных средств. Совет по МСФО рассматривает вопрос о том, следует ли сделать обязательным к применению прямой или косвенный метод для подготовки отчёта о движении денежных средств. В октябре 2008 года Совет по МСФО опубликовал документ «Предварительная точка зрения на предоставление финансовой отчётности». В нём предполагалось ввести требование о подготовке отчёта о движении денежных средств согласно прямому методу[18]. Большинство не поддержало принятие документа. Сейчас большинство компаний избегают использования прямого метода и используют косвенный[19].

При составлении отчёта о движении денежных средств существует ряд особенностей при постановке знаков в суммах:

| Корректировка изменения текущих активов и обязательств | |||

|---|---|---|---|

| Увеличение балансовых сумм | Знак для корректировки в отчёте о движении денежных средств | Уменьшение балансовых сумм | Знак для корректировки в отчёте о движении денежных средств |

| текущих активов | Минус | текущих активов | Плюс |

| текущих обязательств | Плюс | текущих обязательств | Минус |

| Корректировка изменения статей неденежных доходов и расходов, а также прибылей и убытков по финансовой и инвестиционной деятельности | |||

|---|---|---|---|

| Показатель отчёта о прибылях и убытках | Знак для корректировки в отчёте о движении денежных средств | ||

| Расход (убыток) | Минус | ||

| Доход (прибыль) | Плюс | ||

В отчётности финансовых институтов выплаченные и полученные проценты и дивиденды обычно классифицируются как денежные потоки по операционной деятельности. Информацию о движении денежных средств, вызванных получением и выплатой процентов и дивидендов, следует раскрывать отдельно, классифицируя на потоки по операционной, инвестиционной или финансовой деятельности. В отчёте о движении денежных средств раскрывается информация о совокупных процентных платежах в течение отчётного периода, независимо от того, отражалась ли она как расход в отчёте о прибылях и убытках или капитализировалась. Что касается нефинансовых организаций, то единое мнение о классификации таких потоков отсутствует[3]. Инвестиционные и финансовые сделки, которые не требовали использования денежных средств и их эквивалентов, исключаются из отчёта о движении денежных средств, и раскрываются в примечаниях.

Информацию о движении денежных средств, вызванных получением и выплатой процентов и дивидендов, следует раскрывать отдельно, классифицируя на потоки по операционной, инвестиционной или финансовой деятельности. В отчёте о движении денежных средств раскрывается информация о совокупных процентных платежах в течение отчётного периода, независимо от того, отражалась ли она как расход в отчёте о прибылях и убытках или капитализировалась. Что касается нефинансовых организаций, то единое мнение о классификации таких потоков отсутствует[3]. Инвестиционные и финансовые сделки, которые не требовали использования денежных средств и их эквивалентов, исключаются из отчёта о движении денежных средств, и раскрываются в примечаниях.

МСФО (IAS) 7 приветствуется раскрытие дополнительной информации, которая может быть полезна пользователям для понимания финансового положения и ликвидности компании:

- величину неиспользованных кредитных средств (доступный кредитный лимит), которые могут быть предоставлены для финансирования операционной деятельности в будущем, а также для погашения основной суммы долга с указанием каких-либо ограничений на привлечение этих средств;

- денежный поток в разрезе операционной, инвестиционной и финансовой деятельности, связанный с участием в совместном предприятии по методу пропорциональной консолидации;

- общую сумму капитальных затрат, необходимых для увеличения операционных мощностей, отдельно от сумм, необходимых для поддержания текущей производительности[9][20].

Прямой метод

| Пример отчёта о движении денежных средств, созданный прямым методом | ||

|---|---|---|

| Движение средств в результате операционной деятельности | ||

| Денежные средства, полученные от покупателей | 9 500 | |

| Денежные средства, израсходованные на содержание персонала | (2 000) | |

| Движение средств в результате операционной деятельности | 7 500 | |

| Проценты, уплаченные за пользование банковским кредитом | (2 000) | |

| Уплаченный налог на прибыль компании | (3 000) | |

| Чистое движение средств в результате операционной деятельности | 2 500 | |

| Движение средств в результате инвестиционной деятельности | ||

| Деньги, вырученные от продажи основных средств | 7 500 | |

| Полученные дивиденды | 3 000 | |

| Чистое движение средств в результате инвестиционной деятельности | 10 500 | |

| Движение средств в результате финансовой деятельности | ||

| Выплаченные дивиденды | (2 500) | |

| Чистое движение средств в результате финансовой деятельности | (2 500) | |

| Увеличение суммы денежных средств за год | 10 500 | |

| Сумма денежных средств на начало года | 1 000 | |

| Сумма денежных средств на конец года | 11 500 | |

Прямой метод предусматривает раскрытие информации об основных видах валовых денежных поступлений и выплат[21].

Информация для составления отчёта о движении денежных средств может быть получена из учётных записей компании путём корректировки продаж, себестоимости реализации и других статей, признанных в составе прибыли или убытка[22].

Выделяют следующие достоинства этого метода:

- отчёт, созданный по этому методу, показывает основные источники притока и направления оттока денежных средств;

- даёт возможность делать оперативные выводы относительно наличия денежных средств для проведения платежей по различным текущим обязательствам;

- непосредственная привязка к бюджету денежных поступлений и выплат;

- отображает взаимосвязь между реализацией и денежной выручкой за отчётный период[8].

Недостатком этого метода является то, что он не раскрывает взаимосвязи между отчётом о прибылях и убытках и движением денежных средств. Кроме того, крупные компании осуществляют очень много денежных переводов, поэтому без специального программного обеспечения классифицировать каждый платёжный документ пришлось бы вручную[8].

Косвенный метод

Косвенный метод заключается в установлении разниц между показателем чистой прибыли (убытка) отчётного периода, сформированным по методу начисления и представленным в отчёте о прибылях и убытках, и показателем чистых денежных средств по операционной деятельности (приращение денежных средств и их эквивалентов за период), рассчитанным по кассовому методу на основе данных бухгалтерского баланса (разница между денежными средствами на конец и начало отчётного периода)[9].

Составление отчёта о движении денежных средств косвенным методом в наибольшей степени подходит для компаний, ведущих учёт по МСФО методом трансформации и не имеющих возможность автоматизировать этот процесс достаточным образом. С помощью косвенного метода отчёт о движении денежных средств можно составить на основе отчёта о прибылях и убытках, балансового отчёта на начало и на конец отчётного периода, а также некоторых дополнительных данных о потоках, которые обычно используются при трансформации отчётности . Не требуются данные из бухгалтерских систем о реальных денежных потоках, а также не требуется никакой автоматизации отчётности. Этот метод позволяет чётко показать, какое денежное содержание имеет каждая строка отчёта о прибылях и убытках[23][9].

Не требуются данные из бухгалтерских систем о реальных денежных потоках, а также не требуется никакой автоматизации отчётности. Этот метод позволяет чётко показать, какое денежное содержание имеет каждая строка отчёта о прибылях и убытках[23][9].

| Пример отчёта о движении денежных средств, составленного косвенным методом за три года[примечание 3][24] | |||

| Период заканчивается | 12.31.2007 | 12.31.2006 | 12.31.2005 |

| Прибыль до налогообложения | 21 538 | 24 589 | 17 046 |

| Корректировки на движение денежных средств в результате операционной деятельности: | |||

| Амортизация | 2 790 | 2 592 | 2 747 |

| Корректировка прибыли | 4 617 | 621 | 2 910 |

| Увеличение / уменьшение дебиторской задолженности | 12 503 | 17 236 | — |

| Увеличение / уменьшение кредиторской задолженности | 131 622 | 19 822 | 37 856 |

| Увеличение / уменьшение запасов | — | — | — |

| Увеличение / уменьшение других статей, касающихся операционной деятельности | (173 057) | (33 061) | (62 963) |

| Чистый денежный поток в результате операционной деятельности | 13 | 31 799 | (2 404) |

| Корректировки на движение денежных средств в результате инвестиционной деятельности: | |||

| Увеличение / уменьшение капитальных инвестиций | (4 035) | (3 724) | (3 011) |

| Увеличение / уменьшение инвестиций | (201 777) | (71 710) | (75 649) |

| Увеличение / уменьшение других статей, касающихся инвестиционной деятельности | 1 606 | 17 009 | (571) |

| Чистый денежный поток в результате инвестиционной деятельности | (204 206) | (58 425) | (79 231) |

| Корректировки на движение денежных средств в результате финансовой деятельности: | |||

| Выплаченные дивиденды | (9 826) | (9 188) | (8 375) |

| Продажа / покупка акций | (5 327) | (12 090) | 133 |

| Увеличение / уменьшение в задолженностях компании | 101 122 | 26 651 | 21 204 |

| Увеличение / уменьшение других статей, касающихся финансовой деятельности | 120 461 | 27 910 | 70 349 |

| Чистый денежный поток в результате финансовой деятельности | 206 430 | 33 283 | 83 311 |

| Эффект изменения валютных курсов | 645 | (1 840) | 731 |

| Чистое увеличение / уменьшение денег и денежных эквивалентов за указанный период: | 2 882 | 4 817 | 2 407 |

При вычислении чистой прибыли компании учитываются «неденежные составляющие», такие как амортизация и изменения в структуре активов и обязательств. Это позволяет выявить сумму чистого денежного потока от операционной деятельности. Можно выделить два основных типа корректировок:

Это позволяет выявить сумму чистого денежного потока от операционной деятельности. Можно выделить два основных типа корректировок:

- связанные со статьями отчёта о прибылях и убытках;

- связанные с изменением в оборотном капитале[23].

Первая группа корректировок связана с исключением неденежных статей, не являющихся денежными потоками, но влияющих на чистую прибыль, а также исключением из чистой прибыли статей, относящихся к инвестиционной и финансовой деятельности. После этих корректировок получаем промежуточный показатель «операционная прибыль до изменений в оборотном капитале», весьма полезный для финансового анализа, поскольку позволяет менеджменту компании видеть реальное финансовое состояние компании, до того как начисляются расходы на амортизацию, проценты, налоги и так далее. Этот показатель напоминает показатель EBITDA, однако ещё не показывает чистую прибыль, поскольку не включает расходы на инвестиционную и финансовую деятельность[23].

Корректировки второй группы позволяют учитывать изменения в балансовых статьях. Например, если дебиторская задолженность вся оплачивается в денежной форме, нет взаимозачётных операций, и она выросла на конец периода, то показатель «операционная прибыль до изменений в оборотном капитале» следует уменьшить на это изменение, поскольку реальный денежный поток меньше выручки за период на сумму данной величины прироста дебиторской задолженности[23].

Косвенный метод позволяет отследить движение денежных средств в части операционной деятельности, а прямой метод в части инвестиционной и финансовой деятельности[23].

Основной недостаток косвенного метода составления отчёта — необходимость сбора большого количества информации о статьях неденежного содержания и изменениях в оборотном капитале. Для получения этой информации требуется анализ оборотов по счетам, так как в отчётность компании она не включается. Также для создания отчёта о движении денежных средств косвенным методом нужно иметь уже готовые отчёты о балансе, прибылях и убытках и об изменениях в капитале[23].

Финансовый анализ

Ниже рассмотрены четыре основные группы коэффициентов, используемыех при финансовом анализе отчёта о движении денежных средств:

- Коэффициенты денежного покрытия;

- Коэффициенты денежного покрытия прибыли;

- Коэффициенты денежного покрытия капитальных затрат;

- Коэффициенты рентабельности денежных потоков.

Кроме этих коэффициентов используются и другие коэффициенты. При оценке эффективности деятельности компании важно использовать не только прошлые данные, но и будущие — приблизительные данные. Таким образом, при анализе отчёта о движении денежных средств можно использовать прогнозированные данные (например, закупки, дивидендные выплаты, погашение долговых обязательств). В данном случае можно провести приблизительную оценку потока денежных средств будущего периода[7].

Коэффициенты денежного покрытия

Отчёт о движении денежных средств необходим для проведения финансового анализа, с его помощью, например, можно определить коэффициенты денежного покрытия. При расчете этих коэффициентов способность компании в денежном покрытии оценивается по денежному потоку от основной деятельности. Рекомендуемое значение показателей должно быть больше единицы, иначе компании придётся использовать денежный поток от инвестиционной или финансовой деятельности для финансирования своей деятельности, что свидетельствует о неэффективном управлении компанией[7][25].

При расчете этих коэффициентов способность компании в денежном покрытии оценивается по денежному потоку от основной деятельности. Рекомендуемое значение показателей должно быть больше единицы, иначе компании придётся использовать денежный поток от инвестиционной или финансовой деятельности для финансирования своей деятельности, что свидетельствует о неэффективном управлении компанией[7][25].

- Коэффициент денежного покрытия процентов за кредит (CICR, англ. Cash Interest Coverage Ratio)

- Коэффициент денежного покрытия долгосрочных обязательств (CMCR, англ. Cash Maturity Coverage Ratio)

- Коэффициент денежного покрытия дивидендных выплат (CDCR, англ. Cash Dividend Coverage Ratio)

Где:

- CFFO — денежный поток от основной (или операционной) деятельности

- Ip — проценты уплаченные

- Dp — дивиденды выплаченные

- Тp — налоги уплаченные

- LTDP — долгосрочные обязательства

Коэффициенты денежного покрытия прибыли

Коэффициенты денежного покрытия прибыли показывают степень расхождения между начисленной прибылью (отображена в отчёте о прибылях и убытках) и полученной в деньгах прибылью. Показатель начисленной прибыли считается более субъективной оценкой, чем показатель прибыли, полученной в деньгах. Значительное отклонение этих коэффициентов от единицы требует внимательного изучения со стороны управляющих компанией[7][25].

Показатель начисленной прибыли считается более субъективной оценкой, чем показатель прибыли, полученной в деньгах. Значительное отклонение этих коэффициентов от единицы требует внимательного изучения со стороны управляющих компанией[7][25].

- Коэффициент денежного покрытия выручки (QSR, англ. Quick Sales Ratio). Расчёт этого коэффициента не производится, если учётной политикой компании выбран метод признания выручки кассовым методом[7].

- Коэффициент денежного покрытия прибыли (QIR, англ. Quick Income Ratio). Этот метод предусматривает анализ отчёта о движении денежных средств, составленного косвенным методом. Объём поступившей выручки в деньгах определяется вычитанием дебиторской задолженности из начисленной выручки[7].

Где:

- CFFO — денежный поток от основной деятельности

- CFS — выручка поступившая

- S — выручка начисленная

- Ip — проценты уплаченные

- Тp — налоги уплаченные

- NI — чистая прибыль

- Ie — проценты начисленные

- Te — налоги начисленные

- Dep — амортизация.

Коэффициенты денежного покрытия капитальных затрат

Коэффициенты денежного покрытия капитальных затрат раскрывают инвестиционную политику компании, помогают оценить возможности компании в финансировании капитальных вложений в своё развитие. Эти коэффициенты отражают способность компании финансировать капитальные вложения без привлечения внешних источников[7][25].

- Коэффициент денежного покрытия капитальных затрат (CER, англ. Capital Expenditures Ratio)

- Коэффициент инвестиционного притока (IIR, англ. Investment Income Ratio)

- Коэффициент финансового притока (FIR, англ. Financial Income Ratio)

Где:

- CFFO — денежный поток от основной деятельности

- Dp — дивиденды выплаченные

- ACO — капитальные денежные расходы в активы других компаний

- CIFI — приток ДС от инвестиционной деятельности

- CIFF — приток ДС от финансовой деятельности.

Коэффициенты рентабельности денежных потоков

Коэффициенты рентабельности денежных потоков оценивают способность компании создавать денежные потоки. Эти коэффициенты отображают величину денежного потока от основной деятельности, приходящейся на объём инвестированных денежных средств, определяют связи между компанией и инвесторами. Чем выше значение данных коэффициентов, тем лучше[7][25].

- Коэффициент рентабельности активов по денежному потоку (CROA, англ. Coefficient of Return On Assets)

- Коэффициент рентабельности собственного капитала по денежному потоку (CROE, англ. Coefficient of Return On Equity)

Где:

- CFFO — денежный поток от основной деятельности

- Ip — проценты уплаченные

- Тp — налоги уплаченные

- TA — среднее значение всех активов

- TE — среднее значение собственного капитала.

Данные коэффициенты рассчитываются в процентах[7].

Региональное регулирование составления отчёта о движении денежных средств

Россия

| Информация в этом разделе устарела. Вы можете помочь проекту, обновив его и убрав после этого данный шаблон. |

Отчёт о движении денежных средств — один из основных бухгалтерских отчётов. Отчёт составляется по утверждённой Форме № 4 (код формы по ОКУД 0710004). В отчёте формируются сведения о движении денежных средств организации в валюте России и в иностранной валюте. Данные о движении денежных средств приводятся за отчётный и предыдущий год. Отчёт формируется прямым методом (поступление и направление денежных средств приводятся в разрезе текущей, инвестиционной и финансовой деятельности)[16][26][9]. Форма российского отчёта о движении денежных средств не предусматривает использования косвенного метода. По российским правилам не требуется приводить данные о денежных эквивалентах. Также отличие заключается в том, что определения операционной, инвестиционной и финансовой деятельности в МСФО и российском бухгалтерском учёте не идентичны[27].

Украина

Отчёт о движении денежных средств — один из основных бухгалтерских отчётов. Отчёт составляется по утверждённой Форме № 3 (код формы по ДКУД 1801004). В отчёте формируются сведения о движении денежных средств организации в национальной валюте Украины и в иностранной валюте. Данные о движении денежных средств приводятся за отчётный и предыдущий год. Отчёт формируется прямым методом (поступление и направление денежных средств приводятся в разрезе текущей, инвестиционной и финансовой деятельности)[17].

США

Правила US GAAP и МСФО в отношении составления отчёта о движении денежных средств во многом схожи, но имеется ряд различий:

- Отчёт о движении денежных средств в соответствии с МСФО описывает движение денежных средств и денежных эквивалентов, а в соответствии с GAAP отчёт может описывать движение денежных средств или денежных эквивалентов[28].

- В МСФО разрешается относить уплаченные проценты как на операционную, так и на финансовую деятельность, когда GAAP предусматривает отношение процентов исключительно на операционную деятельность[29].

- GAAP регламентирует, что если отчёт о движении денежных средств представлен компанией прямым методом, то в дополнениях необходимо также представить отчёт, созданный косвенным методом[30][31].

- В МСФО банковские овердрафты отражаются в составе денежных средств, когда в GAAP они исключены из определения денежных средств.

- GAAP дополнительно требует раскрытие существенных неденежных операций[32].

Примечания

- ↑ Здесь и дальше в скобках отображены отрицательные значения.

- ↑ Здесь отображена приблизительная и неполная классификация денежных потоков с точки зрения МСФО. Классификация денежных потоков зависит от характера деятельности, учётной политики компании и прочих факторов.

- ↑ Здесь предоставлен реальный отчёт о движении денежных средств компании Citigroup.

Источники

- ↑ СФУ 5 «Признание и оценка в финансовой отчётности коммерческих предприятий» IASB, 1984 г.

, параграф 13.

, параграф 13. - ↑ 1 2 Helfert Erich A. The Nature of Financial Statements: The Cash Flow Statement // Financial Analysis — Tools and Techniques — A Guide for Managers. — McGraw-Hill, 2001. — P. 42.

- ↑ 1 2 3 4 Оксана Езерская Учебное пособие по МСФО (IAS) 7 «Отчёты о движении денежных средств» (рус.). www.banks2ifrs.ru. Архивировано из первоисточника 1 февраля 2012. Проверено 28 марта 2011.

- ↑ 1 2 3 4 Бухгалтер и Закон. Отчёт о движении денежных средств: от возникновения до особенностей составления (рус.) // БУХГАЛТЕРСКИЕ БУДНИ : Аналитический еженедельник. — 01.02.2010 – 07.02.2010. — В. № 05 (36).

- ↑ 1 2 Watanabe, Izumi.

[1] = The evolution of Income Accounting in Eighteenth and Nineteenth Century Britain. — 57. — Осака: Osaka University of Economics, 2007. — С. 27-30. — (5). — 2000 экз. — ISBN 978-5-904522-50-6

[1] = The evolution of Income Accounting in Eighteenth and Nineteenth Century Britain. — 57. — Осака: Osaka University of Economics, 2007. — С. 27-30. — (5). — 2000 экз. — ISBN 978-5-904522-50-6 - ↑ История бухгалтерского учета (рус.). http://www.ucc.kz/. Архивировано из первоисточника 28 января 2012. Проверено 21 марта 2011.

- ↑ 1 2 3 4 5 6 7 8 9 Оксана Езерская О чем молчит денежный поток (рус.). СТРАТЕГИИ ФИНАНСОВ. Архивировано из первоисточника 28 января 2012. Проверено 21 марта 2011.

- ↑ 1 2 3 Игорь Ярославович Лyкaceвич Два метода формирования отчёта о движении денежных средств (рус.). Некоммерческое партнерство Центр дистанционного образования «Элитариум» (2 октября 2009). Архивировано из первоисточника 28 января 2012. Проверено 21 марта 2011.

- ↑ 1 2 3 4 5 6 7 Генералова Наталия Викторовна МСФО наступают, совершенствуются и выигрывают (рус.). «Журнал МСФО: практика применения». Институт проблем предпринемательства (28 августа 2006). Архивировано из первоисточника 28 января 2012. Проверено 21 марта 2011.

- ↑ Ernst & Young Применение МСФО = Generally Accepted Accounting Practice under International Financial Reporting Standards / Янина Петрова. — г. Чехов: Альпина Бизнес Букс, 2010. — Т. 1. — С. 16. — 3301 с. — 2000 экз. — ISBN 978-5-904522-50-6

- ↑ 1 2 3 Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 6 параграф.

- ↑ Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 10 параграф.

- ↑ Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 14 параграф.

- ↑ Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 16 параграф.

- ↑ Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 17 параграф.

- ↑ 1 2 Приказ Минфина РФ «Указания о порядке составления и представления бухгалтерской отчётности» от 22.07.03 г. № 67н, п.15.

- ↑ 1 2 Министерство финансов Украины Положення (стандарт) бухгалтерського обліку 4 «Звіт про рух грошових коштів» // 34 положення (стандарти) бухгалтерського обліку / Пашутинський Є. К. — К.: КНТ, 2009. — 320 с. — 1000 экз. — ISBN 978-966-373-553-5

- ↑ Документ для обсуждения «Предварительная точка зрения на предоставление финансовой отчётности», Совет по МСФО, Октябрь 2008 г.

- ↑ Ernst & Young Применение МСФО = Generally Accepted Accounting Practice under International Financial Reporting Standards / Янина Петрова. — г. Чехов: Альпина Бизнес Букс, 2010. — Т. 3. — С. 2829. — 3301 с. — 2000 экз. — ISBN 978-5-904522-50-6

- ↑ Ernst & Young Применение МСФО = Generally Accepted Accounting Practice under International Financial Reporting Standards / Янина Петрова. — г. Чехов: Альпина Бизнес Букс, 2010. — Т. 3. — С. 2850. — 3301 с. — 2000 экз. — ISBN 978-5-904522-50-6

- ↑ Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 18 параграф.

- ↑ Аскери О., Тарусин В., Ходырев Л. Международные стандарты финансовой отчётности (International Accounting Standarts) / редколлегия: Перевезенев С., Сумин К.. — 2006. — М.: Аскери, 2006. — 1060 p. — ISBN 5-86567-072-7, IAS 7 «Отчёт о движении денежных средств», 19 параграф.

- ↑ 1 2 3 4 5 6 Л.В. Шуклов Проблемы составления отчёта о движении денежных средств (рус.). GAAP.ru (16 ноября 2007). Архивировано из первоисточника 28 января 2012. Проверено 22 марта 2011.

- ↑ Citigroup Annual Reports 2007 Citigroup (рус.). http://www.citigroup.com/. Архивировано из первоисточника 28 января 2012. Проверено 22 марта 2011.

- ↑ 1 2 3 4 Бригхэм Ю., Эрхардт М. Анализ финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice. — 10-е изд./Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева. — СПб.: Питер, 2007. — Т. 9. — 960 с. — ISBN 5-94723-537-4

- ↑ Л. П. Фомичева Отчёт о движении денежных средств (форма № 4): комментарий по заполнения (рус.). «Консультант» № 4/2004 (02 марта 2004 г.). Архивировано из первоисточника 28 января 2012. Проверено 21 марта 2011.

- ↑ Модеров Сергей Владимирович Составление отчёта о движении денежных средств в соответствии с МСФО (рус.). Журнал «Финансовый директор» №6(24) июнь 2004 года (04 июня 2004 г.). Архивировано из первоисточника 28 января 2012. Проверено 25 марта 2011.

- ↑ Epstein Barry J. Interpretation and Application of International Financial Reporting Standards. — John Wiley & Sons, 2007. — P. 91. — ISBN 9780471798231

- ↑ Epstein Barry J. Interpretation and Application of International Financial Reporting Standards. — John Wiley & Sons, 2007. — P. 93. — ISBN 9780471798231

- ↑ US GAAP (FAS 95). — IASC, 2000. — P. 126.

- ↑ US GAAP (CON 5-6). — IASC, 2000. — P. 126.

- ↑ Каневский Сергей Сравнительный анализ подготовки финансовой отчётности по стандартам МСФО и ГААП США (рус.). FD.ru. Архивировано из первоисточника 28 января 2012. Проверено 21 марта 2011.

АУФИ | Операционный денежный поток (OCF)

Операционный денежный поток, или OCF (Оperating Cash Flow) – это сумма денежных средств, которые компания генерирует от операционной деятельности в течение конкретного периода времени. Этот показатель широко используется для оценки результатов деятельности и перспектив роста компании. Кредиторы и инвесторы часто считают OCF лучшим показателем прибыльности, нежели чистая прибыль.

Этот показатель можно оценить для компаний РФ и США, обратившись к отчёту о движении денежных средств, входящему в финансовую отчётность.

OCF отличается от многих других финансовых показателей, поскольку он ориентирован на денежные средства, полученные от основных операций бизнеса, без учета инвестиций, процентов или других вторичных источников дохода.

Публичные компании должны раскрывать OCF в консолидированном отчете о движении денежных средств в их финансовой отчетности. Небольшие частные компании также могут найти OCF полезным, особенно если они генерируют значительный внереализационный доход. Например, OCF для ритейлера, сдающего часть своего магазина в субаренду, исключает внереализационный доход от аренды, чтобы лучше понять, как обстоят дела в основном розничном бизнесе.