Что такое акции компании – зачем нужны акции

Выбирая между облигациями и акциями, потенциальный инвестор нередко отдает предпочтение последним. В чем же их преимущества? И какие возможности получают держатели акций?..

Акция предприятия: определение

Акция – «королева» рынка. Она доминирует над всеми остальными финансовыми инструментами, вне зависимости от того, к какому рынку те относятся – товарному, валютному или заемных средств.

Обладатель акции – это совладелец предприятия. Приобретая акции, коммерсант приобретает и некоторую часть фирмы, а с нею – права и обязательства. Кроме того, владение акциями сопряжено для него с рисками.

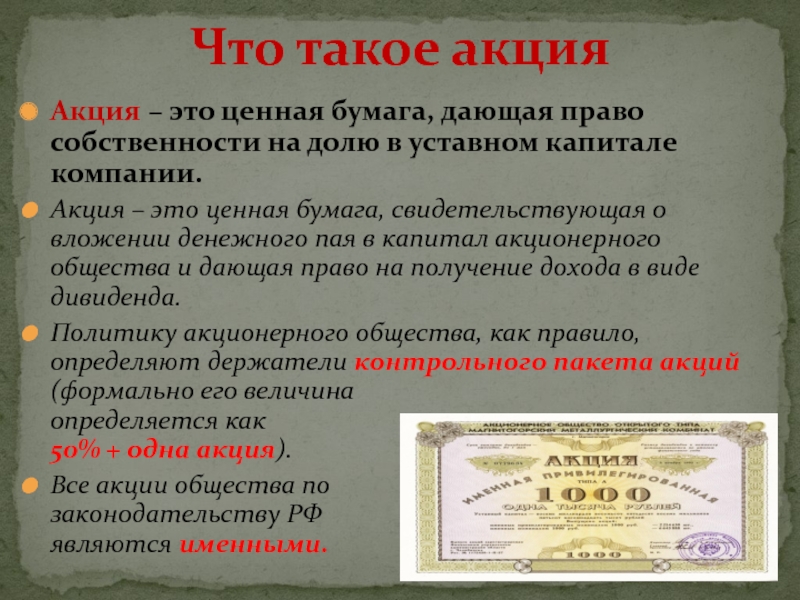

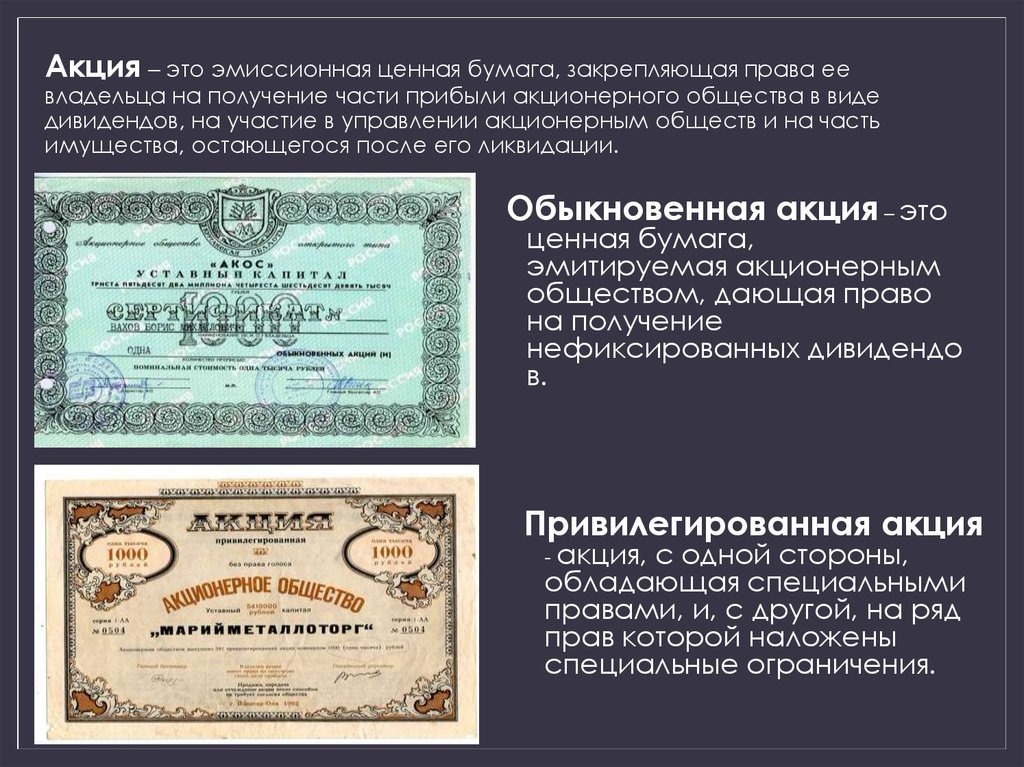

Акция – ценная бумага, которая удостоверяет участие ее владельца в формировании капитала акционерного общества и дает ему право на получение части прибыли этого общества, выраженной в дивидендах. Кроме того, владелец акции может участвовать в управлении АО и претендовать на часть имущества, которая остается после упразднения АО.

Итак, покупая ценные бумаги такого типа, вы становитесь совладельцем предприятия, которое их выпустило, и можете рассчитывать на долю прибыли и активов. Надо заметить, что акции обычно не продаются поштучно. Чем больше акций вы покупаете, тем внушительнее ваш пай.

Права и обязанности акционера

Акционер, как уже было сказано, владеет частью компании – то есть частью всего ее имущества. Доля частного инвестора невелика. В большинстве случаев она не превышает 1%. В итоге выходит, что акционеру принадлежат «мелкие кусочки» офисной техники, мебели, установленного в цехе оборудования и другого имущества.

Акционер имеет право голоса на собраниях совладельцев, во время которых происходит формирование совета директоров. Конечно, акционеры приглашаются не на все встречи: повседневные задачи решаются без них. Тем не менее, компания рассылает всем инвесторам приглашения на главное, ежегодное собрание. Посещать его или нет – личное дело каждого.

Если доля акционера ничтожно мала, а ехать до места проведения собрания далеко и нецелесообразно, он может передать свое право голоса более влиятельному и активному совладельцу.

Стоит напомнить, что обладание акциями той или иной компании не является поводом для получения от нее льгот и привилегий. Иными словами, имея акции хлебомакаронного комбината, вы не вправе рассчитывать на бесплатные утренние булочки.

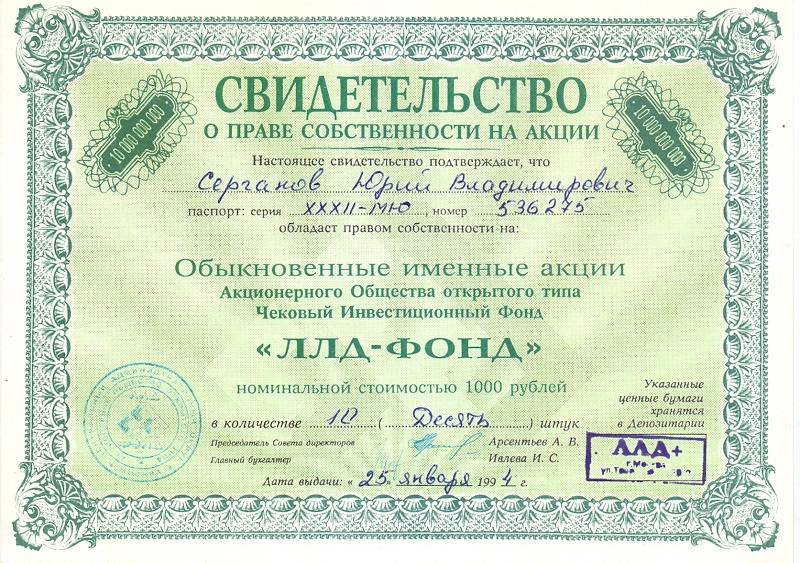

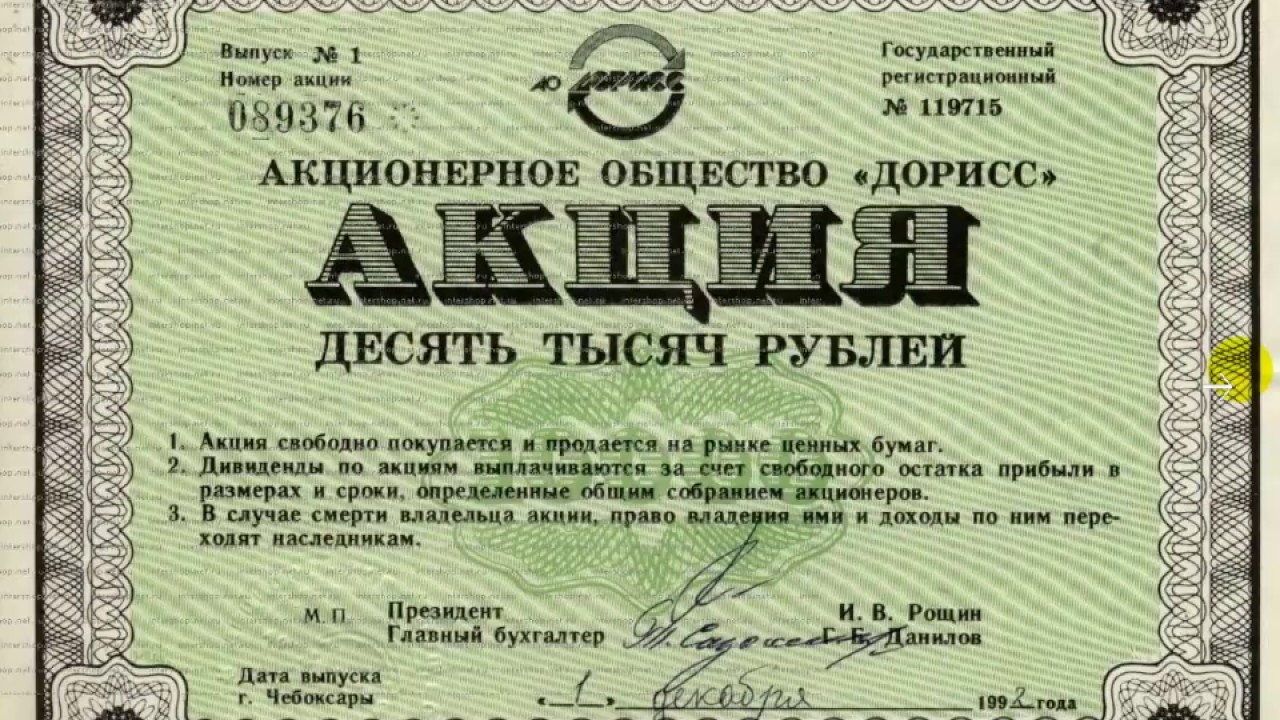

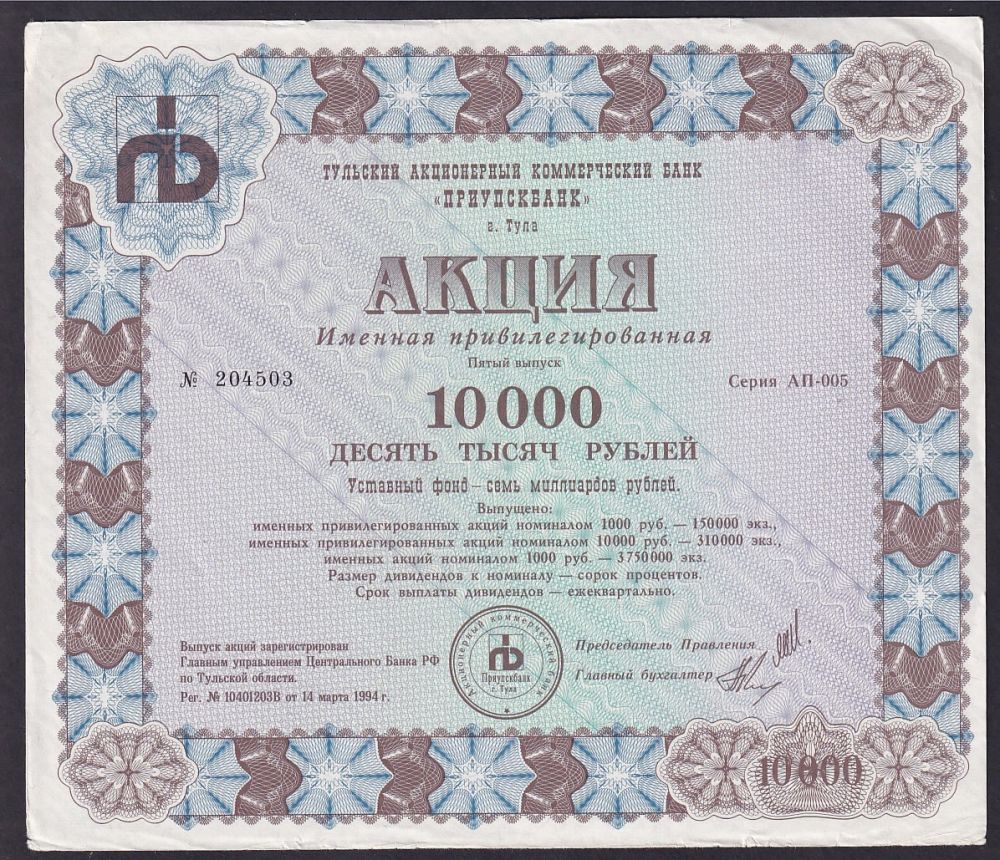

Современные технологии позволили отказаться от печатных акций: в настоящее время ценные бумаги поступают в депозитарий только в электронном виде. Некогда трейдеры вели торговлю печатными акциями (stock certificates), на которых не принято было обозначать имя держателя. Поэтому, вне зависимости от того, законно или незаконно человек владел акциями, компания признавала его права акционера.

Благодаря совершенствованию системы контроля и учета, безопасность участников рынка, к счастью, повысилась. Виртуальная акция легко перемещается между учетными записями трейдера. Участники рынка получили возможность торговать, не выходя из дома, и охотно пользуются ею, тем более что для заключения сделок не нужно ничего, кроме телефона или компьютера.

Предполагается, что любая компания стремится к увеличению прибыли, а значит, к принесению дохода акционерам. Если же увеличения прибыли не происходит, и инвесторы перестают надеяться на получение дивидендов, они могут попытаться переизбрать руководство. Но у рядового акционера слишком маленький пакет акций, и потому он не может оказать влияние на судьбу предприятия. Она находится в руках крупных инвесторов.

Большинство акционеров не заинтересовано в процессе управления компанией. Им важна только прибыль, то есть дивиденды. Кроме того, акционер претендует на долю активов, но получить ее может только в случае упразднения предприятия – причем не раньше, чем руководство рассчитается с долгами и объявит о банкротстве своего детища.

Завершая разговор о правах и обязанностях акционера, отметим, что акционер не несет ответственности (личной) перед кредиторами – в отличие, например, от индивидуального предпринимателя, который может лишиться имущества, если не выплатит долг. Акционер в ответе только за сумму собственных вложений. Если предприятие терпит бедствие и не может расплатиться, никто не будет требовать с акционеров, чтобы они расплатились за него. Если оно обанкротится, и его акции обесценятся, акционеры и так потеряют средства – что еще с них взять?

Акционер в ответе только за сумму собственных вложений. Если предприятие терпит бедствие и не может расплатиться, никто не будет требовать с акционеров, чтобы они расплатились за него. Если оно обанкротится, и его акции обесценятся, акционеры и так потеряют средства – что еще с них взять?

Зачем предприятию продавать акции

Человек приобретает акции, так как он заинтересован в получении прибыли. А зачем компании продавать эти акции и, как следствие, лишаться части прибыли?..

Директора были бы рады обойтись без этого, но не могут. Бизнесу, особенно на этапе становления и развития, трудно выжить без поддержки извне. У руководства есть два выхода: обратиться за помощью в банк или начать выписывать облигации. В обоих случаях у компании возникает долг – либо перед банком, выдавшим кредит, либо перед держателями облигаций.

Но существует и третий способ привлечения средств – продажа части предприятия в виде акций. Став акционерным обществом, предприятие может позволить себе существовать и развиваться за счет инвесторов, которым оно, в общем-то, ничего не должно. Никто не заставляет людей покупать акции, но они все равно делают это, надеясь на то, что когда-нибудь их ценные бумаги подорожают.

Никто не заставляет людей покупать акции, но они все равно делают это, надеясь на то, что когда-нибудь их ценные бумаги подорожают.

Обозначим разницу между облигацией и акцией:

- 1. Продав облигацию, компания впоследствии должна расплатиться с держателем, чего бы ей это ни стоило: иногда необходимость возврата долга вынуждает компанию распродавать имущество.

- 2. Продав акцию, компания отказывается от всяких обязательств перед ее владельцем. От нее требуется только выплата дивидендов, а в случае ликвидации – передача части имущества. Существует риск, что акционер вообще не получит прибыли: компания обанкротится, и ей придется погашать долги. В такой ситуации кредиторы (банковские учреждения, держатели облигаций) остаются в выигрыше, а акционеры – «у разбитого корыта».

Чем рискует акционер

Как видите, имеется довольно большая вероятность, что человек, купив акции, в конечном итоге потеряет капитал. Высокий процент риска – отличительная особенность этого вида инвестиций.

Но возможен и другой вариант развития событий. Бизнесмен покупает акции, и они резко идут в гору. По истечении года их ценность увеличивается в пять раз, и владелец решает расстаться с ними. Его прибыль составляет 500%. А что получает в аналогичной ситуации держатель облигации? – не более 10%.

Таким образом, держание акций сопряжено с большим риском, но и отдача от них ощутимее в разы.

Заключение

Акции – это ценные бумаги, которые привлекают инвесторов возможностью получения хорошей прибыли. Покупатель акции становится совладельцем компании, выпустившей ее. Он может участвовать в голосовании за состав совета директоров, претендовать на свою часть прибыли (дивиденды) и часть имущества АО. Он не несет ответственности перед кредиторами.

Потенциальному инвестору необходимо помнить, что акции относятся к рисковым ценным бумагам. В случае банкротства компании держатель акции теряет капитал и не получает никаких компенсаций.

В случае банкротства компании держатель акции теряет капитал и не получает никаких компенсаций.

Рекомендуем почитать:

Что такое контрольный пакет акций

Что такое контрольный пакет акций? Каковы его особенности? Какие бывают виды и типы акций акционерного общества? В этой публикации вы найдёте развёрнутые ответы на эти вопросы.

Чем отличается акция от облигации

Покупая акцию, инвестор получает долю в активах и может претендовать на часть прибыли компании. Приобретая облигацию, инвестор становится кредитором предприятия.

⇧Акция это бизнес

Приветствую вас, читатели блога о трейдинге. Акция это доля в собственности компании. Просто и понятно, не так ли? Когда человек покупает больше акций, то доля его собственности растет. Другими словами, акция это право на активы и доходы компании.

Как это быть владельцем

Держать акции компании значит, что вы являетесь одним из многих ее владельцев (акционеров), и таким образом, имеете право (хотя обычно очень маленькое) на все, чем она владеет. Именно так, формально вы владеете крошечной щепкой каждого фрагмента оборудования, торговой марки и контрактов компании. Как владелец, вы имеете право на долю ее прибыли, а также любые права голоса, прикрепленные к акции.

Именно так, формально вы владеете крошечной щепкой каждого фрагмента оборудования, торговой марки и контрактов компании. Как владелец, вы имеете право на долю ее прибыли, а также любые права голоса, прикрепленные к акции.

Акция это сертификат, то есть имеет вид небольшой бумаги, что подтверждает вашу собственность. В сегодняшнюю компьютерную эру, мы не можем на самом деле увидеть этот сертификат, поскольку брокер хранит его у себя в электронном виде. Такое владение известно, как «уличное имя», поскольку бумаги регистрируются не на вас, а на вашего брокера.

Переход на электронное хранение акций сильно облегчило их торговлю. В прошлом, когда человек хотел продать свои бумаги, то он вытаскивал их из сейфа и нес к брокеру. Сейчас, трейдинг происходит нажатием кнопки компьютерной мыши или телефонным звонком, что очень удобно и доступно каждому.

Быть владельцем публичной компании не значит, что вы должны каждый день вести бизнес. Напротив, каждая акция это один голос на годовом собрании акционеров, где выбирается совет директоров, который в дальнейшем управляют бизнесом.

Акция, конечно, предоставляет своему владельцу право голоса. Но это не значит, что если вы акционер Microsoft, то можете позвонить Биллу Гейтсу и поинтересоваться, что он думает о перспективах компании. Аналогично, доля в Anheuser Busch не дает вам право прийти на завод, взять бесплатно бутылочку холодного пива Bud Light и охладится в летнюю жару.

Управление компании отвечает за рост стоимости бизнеса для акционеров. Если этого не происходит, владельцы могут проголосовать за роспуск такого управления, ну хотя бы теоретически. На самом деле, индивидуальные трейдеры, как вы или я, не имеют достаточно акций, чтобы радикально повлиять на компанию. Есть большие ребята, или как их называют в финансовом мире «большие деньги», такие как институциональные инвесторы и предприниматели миллиардеры, которые принимают решения.

Для большинства держателей акций, отсутствие возможности управления бизнесом, не такая уж большая проблема. В конце концов, идея состоит в том, чтобы зарабатывать деньги, ничего при этом не делая, не так ли? Так как акция это право на часть прибыли и активов компании, то вы, как акционер, можете получать доход в виде дивидендов. Чем большим количеством бумаг вы владеете, тем больше зарабатываете. Претендовать на активы можно только в случае банкротства кампании. В случае ее ликвидации, вы получите все что осталось, после выплат кредиторам. Последний пункт стоит повторить: акция это ваше право на прибыль и активы; без этого она не стоит даже бумаги для печати.

Чем большим количеством бумаг вы владеете, тем больше зарабатываете. Претендовать на активы можно только в случае банкротства кампании. В случае ее ликвидации, вы получите все что осталось, после выплат кредиторам. Последний пункт стоит повторить: акция это ваше право на прибыль и активы; без этого она не стоит даже бумаги для печати.

Еще одна очень важная особенность акции – это ограниченная ответственность, что значит, как владелец, вы не несете персональную ответственность, если компания не в состоянии платить по долгам. Например, другая форма бизнеса, как товарищество, установлена таким образом, что в случае банкротства кредиторы могут требовать свои деньги с партнеров (акционеров) компании и распродать их дома, автомобили, оборудование и т.д. Как бы ни сложились обстоятельства, владелец акций рискует только вложенными деньгами. Даже если бизнес обанкротится, вы потеряете только капитал, за который купили акции.

Акция это акционерное финансирование

Зачем компании выпускают акции? Почему основатели делятся своей прибылью с тысячами людей, если могут богатеть сами? Причина заключается в том, что наступает определенный момент, когда для дальнейшего роста нужно дополнительное финансирование. Конечно, основатели компании могут обратиться в банк для кредитования, или выпустить облигации. Такие методы привлечения капитала называются долговым финансированием. Но как не крути, долги нужно выплачивать, плюс платить определенный процент по ним.

Конечно, основатели компании могут обратиться в банк для кредитования, или выпустить облигации. Такие методы привлечения капитала называются долговым финансированием. Но как не крути, долги нужно выплачивать, плюс платить определенный процент по ним.

Другое дело, если основатели разобьют меньшую половину (менее 50%) своей компании на крошечные доли и продадут их в виде акций. Таким путем, никто ни перед кем не имеет долга и обязательств. Основатели получают свои деньги для развития компании, а акционеры часть прибыли и надежду, что со временем их акции вырастут в цене. Такой путь привлечения капитала называется акционерным финансированием.

Очень важно понять разницу между долговым и акционерным финансированием. Когда вы покупаете долговой инструмент, как например облигации, то это гарантирует вам возврат ваших инвестиций, плюс небольшой процент сверху. Но совсем другая ситуация, если вы купите акции.

Когда вы становитесь акционером, то принимаете на себя риск того, что компания может быть неуспешной. Причем прав на активы у вас меньше, чем у кредиторов. Это значит, что если компания обанкротится и ликвидируется, то вы, как акционер, получите деньги только после того, как их получат банки и держатели облигаций. Мы называем это абсолютным приоритетом. Другими словами, акционер получает золотые вершины, когда бизнес успешно развивается, и пустые копальни, когда он терпит провал.

Причем прав на активы у вас меньше, чем у кредиторов. Это значит, что если компания обанкротится и ликвидируется, то вы, как акционер, получите деньги только после того, как их получат банки и держатели облигаций. Мы называем это абсолютным приоритетом. Другими словами, акционер получает золотые вершины, когда бизнес успешно развивается, и пустые копальни, когда он терпит провал.

Риски

Акция это бумага, которая дает право, но не дает гарантий. Это, можно сказать, главный итог данной статьи. Некоторые компании платят дивиденды, но большинство нет. Причем никто и ничего не обязывает их выплачивать вам дивиденды. В такой ситуации, трейдер или инвестор может получить деньги только вследствие изменения цены акции на открытом рынке. Причем всегда существует возможность того, что ваши акции будут стоить $0. Но с другой стороны, акция это наиболее перспективный инструмент по отношению прибыли к риску. Поэтому, она и является моим фаворитом. Блог о трейдинге благодарит за внимание. Будьте успешными!

Будьте успешными!

Эти статьи тоже нужно прочитать:

Оценка бизнеса и акций, доли в уставном капитале

+7 (4922) 55-00-55

- Начало

- Описание

- Регламент

- Документы

- Акты

- FAQ

- Контакты

- Заказ

Оценка стоимости бизнеса

• Оценка бизнеса включает в себя определение стоимости пассивов и активов компании: недвижимого имущества, техники и оборудования, складских запасов, финансовых вложений, нематериальных активов. Кроме того, оценивается эффективность работы компании, ее доходы, перспективы развития и конкурентная среда на данном рынке. В результате такого комплексного подхода определяется реальная стоимость бизнеса и его способность приносить прибыль.

Одна из самых распространенных правовых форм в России — общество с ограниченной ответственностью. Доли в ООО довольно часто становятся предметом сделок купли-продажи при полной или частичной продаже бизнеса, также в случае оформления наследования доли в бизнесе. Также оценка бизнеса, доли в уставном капитале необходима при получении кредита, принятии важных инвестиционных решений или при банкротстве организации.

Примерный перечень необходимых документов для проведения работ по оценке (копии):

1. Учредительные документы (Устав, Учредительный договор, Свидетельство о регистрации)

Учредительные документы (Устав, Учредительный договор, Свидетельство о регистрации)

2. Сведения об организационной структуре (включая производственные подразделения, отделы и филиалы)

3. Выписка из реестра акционеров

4. Информация о начислении дивидендов

5. Учетная политика организации

6. Сведения об основных средствах, находящихся в собственности предприятия

7. Данные бухгалтерской отчетности за последние 3 года:

• Формы 1,2

• Расшифровка основных средств по группам по состоянию на дату оценки.

• Пояснение по некоторым статьям баланса (при необходимости)

• Заключение аудитора (если была проведена аудиторская проверка)

• Краткая пояснительная записка с указанием:

— описания компании (история развития, производственные мощности)

— численности и реальной занятости персонала

— данных о выпускаемой продукции (номенклатура, объемы продаж)

— перечня основных поставщиков и покупателей

— планов развития компании (бизнес-план, финансовые планы)

— основных конкурентов

Ждем Вас! К Вашим услугам специалисты службы оценочной деятельности торгово-промышленной палаты Владимирской области!

|

|

Житкова Главный оценщик-эксперт |

Тел. |

Регламент

Стоимость и порядок оплаты

• Стоимость услуги определяется в соответствии с действующими тарифами

• Оплата в форме наличного и безналичного расчета

Процедура

1. Направление заявки и необходимого пакета документов

2. После предварительного согласования оформление договора, в котором оговариваются порядок и условия работы, сроки выполнения заказа, оплата и отчет о выполненной работе

3. Подтверждение оплаты услуги

4. Передача отчетных документов

5. После выполнения услуги Исполнителем подписание сторонами акта об оказании услуг

Основание для отказа

• В соответствии со ст. 14 Федерального закона «Об оценочной деятельности в Российской Федерации» № 135-ФЗ от 29. 07.1998 г.: «Оценщик имеет право: отказаться от проведения оценки объекта оценки в случаях, если заказчик нарушил условия договора, не обеспечил предоставление необходимой информации об объекте оценки либо не обеспечил соответствующие договору условия работы»

07.1998 г.: «Оценщик имеет право: отказаться от проведения оценки объекта оценки в случаях, если заказчик нарушил условия договора, не обеспечил предоставление необходимой информации об объекте оценки либо не обеспечил соответствующие договору условия работы»

• Отсутствие предоплаты

Документы

Документы для скачивания

Федеральный закон «Об оценочной деятельности»

Федеральный закон от 29.

07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (с изм. и доп., вступающими в силу с 1 апреля 2015 года)

07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (с изм. и доп., вступающими в силу с 1 апреля 2015 года)RTF

Перечень информации для проведения оценки ценных бумаг

ПЕРЕЧЕНЬ информации для проведения оценки ценных бумаг предприятия-эмитента (оценка бизнеса)

DOC

- Заказать услугу

- Заказать звонок

- Задать вопрос

Заказ услуги

Ваш запрос отправлен, спасибо за обращение.

Заказ звонка

Ваш запрос отправлен, спасибо за обращение.

Задать вопрос

Ваш вопрос отправлен, спасибо за обращение.

Отправить еще вопрос.

* Сведения об услугах носят справочный характер и не являются публичной офертой. Условия оказания услуг устанавливаются конкретным договором между Заказчиком и Исполнителем.

Условия оказания услуг устанавливаются конкретным договором между Заказчиком и Исполнителем.

Смотрите также

IPO и частные компании США: как инвестировать в акции из России

Бизнес Интеграция

Пандемия изменила ландшафт фондовых рынков и породила спрос на акции компаний-гигантов, значительная часть которых представляет американский технологический сектор. Из-за этого выросла популярность IPO, но этот инструмент напрямую доступен только резидентам США. Проблему решают фонды-посредники, но работа с ними тоже требует определенной подготовки.

Что происходит с финансовым рынком США

Пандемия и глобальный карантин в 2020 г. кардинально изменили финансовую политику в ведущих странах. Следствием этих явлений стало полное изменение ладшафта фондовых рынков.

кардинально изменили финансовую политику в ведущих странах. Следствием этих явлений стало полное изменение ладшафта фондовых рынков.

Ключевым финансовым рынком мира остаются Соединенные Штаты. Весной 2020 г. правительство вместе с Федеральной резервной системой, выполняющей функции центрального банка, приняли масштабную программу поддержки экономики и финансовой системы.

На практике эти меры начали реализовывать уже после того, как в середине марта на фондовом рынке произошел обвал, вызванный шоком из-за массового локдауна. Это привело к резкому «отскоку» от дна цен на акции и прочие финансовые активы. Кроме того, в марте американское правительство начало рассылать знаменитые «чеки» для материальной помощи в карантине — по $1200 каждому гражданину.

Три этих фактора — обвал рынков и их резкое восстановление, а также карантин и свободные наличные у обычных людей — привели к массовому притоку новых инвесторов на фондовый рынок. В целом ключевые индексы показали внушительные темпы восстановления, а брокеры отчитались о миллионах новых клиентов.

У этого «фондового хайпа» были свои фавориты — это акции технологических компаний. Главными бенефициарами оказались крупнейшие техно-компании из так называемого списка FAANG: Facebook, Amazon, Apple, Netflix, Google (Alphabet). Однако инвесторы также охотно покупали акции молодых, но перспективных компаний. Пожалуй, самый яркий пример подобного тренда — это компания Tesla, стоимость акций которой выросла за несколько месяцев на сотни процентов.

Высокий спрос на инвестиции в технологический сектор породил и другой ключевой финансовый тренд — это участие в первичном размещении компании на бирже, или IPO. Однако сейчас фокус смещается в сторону pre-IPO. Ниже постараемся подробно рассказать об обоих форматах инвестиций, сравнить их между собой и описать преимущества для инвесторов.

В США IPO является одной из главных стадий роста любой компании, так как является эффективным способом привлечь большой объем инвестиций для дальнейшего масштабирования бизнеса. В то же время первичные размещения на бирже особенно популярны среди технологических компаний.

Для инвесторов же первичное размещение — это способ заработать относительно безопасно и быстро. Когда на рынке есть аппетит на акции размещаемых компаний, есть достаточно высокая вероятность того, что стоимость ценной бумаги за короткий срок после IPO вырастет на десятки процентов. Именно поэтому IPO так популярны в 2020 г.

Как россияне могут инвестировать в американские IPO и зачем нужен календарь IPO

Впрочем, для инвесторов существуют достаточно серьезные ограничения на участие в IPO. Прежде всего, напрямую в них могут участвовать только резиденты США, но не граждане других стран. Выходом здесь могут служить фонды-посредники. Однако даже в США лишь немногие брокеры предлагают инвестиции в IPO, и обычно в них высокий «порог входа», то есть минимальный размер вложения — десятки тысяч долларов.

В России, которая удалена от финансового рынка США, работают всего несколько компаний, предлагающих посреднические услуги для участия в IPO. Но среди них лишь одна компания — United Traders — предлагает инвестировать в IPO с минимальным порогом ниже $1000. Точнее, есть только одно ограничение — цена одной акции, которая может варьироваться от $10 и выше, но обычно не превышает $50.

Точнее, есть только одно ограничение — цена одной акции, которая может варьироваться от $10 и выше, но обычно не превышает $50.

Подчеркнем, United Traders не использует деньги клиента: он сам принимает решения и самостоятельно управляет своими инвестициями через специальную цифровую платформу. Платформа предлагает для этого все необходимые инструменты, как в любом другом финансовом сервисе: личный кабинет и счет, разные опции пополнения и вывода средств, подробная история операций и архив инвестиций.

Главная услуга платформы United Traders — это доступ к инвестициям в компании, которые выходят на IPO. Все доступные на данный момент IPO публикуются на сайте компании. Каждый пользователь платформы может по своему желанию составить личный календарь IPO, в которых участвует. Он позволит отслеживать, когда именно будет закрыта инвестиция, и планировать доходы от инвестиций.

Составить такой календарь не составит труда. Как было сказано выше, IPO имеют конкретную «точку отсчета» — день, когда компания проводит размещение. Существует и «точка выхода», когда акции инвестора продаются, и фиксируется результат. Примерная дата указывается еще на этапе перед IPO. Пользователю не нужно заботиться о закрытии инвестиции в выгодный момент — за него это делает United Traders. Хотя при желании можно воспользоваться функцией досрочного выхода в личном кабинете.

Существует и «точка выхода», когда акции инвестора продаются, и фиксируется результат. Примерная дата указывается еще на этапе перед IPO. Пользователю не нужно заботиться о закрытии инвестиции в выгодный момент — за него это делает United Traders. Хотя при желании можно воспользоваться функцией досрочного выхода в личном кабинете.

Почему IPO — самый популярный вид инвестиций

Разберем подробнее механизм IPO. Когда компания, будучи частной (в российской терминологии — «закрытой») работает уже несколько лет, и у нее есть стабильный прибыльный бизнес, но ей необходимо дополнительное финансирование, чтобы расти дальше, она может решить эту проблему путем размещения на бирже.

В рамках данной процедуры компания продает внешним инвесторам часть своих акций. Процедура IPO строго регламентирована. Компания подает заявку на проведение IPO в государственную Комиссию по ценным бумагам (SEC), этим же действием она официально и публично объявляет об этом всему рынку. Обычно заявка подается за две недели до проведения IPO.

Начинается сбор заявок на покупку акций на IPO по определенной цене — этим занимается андеррайтер (профессиональная организация, обычно инвестиционный банк). Цена одной акции определяется исходя из общей оценки стоимости компании и числа ее акций. Акции приобретаются по фиксированной цене, а после IPO начинают торговаться на бирже. После IPO цена акций определяется уже спросом и предложением на открытом рынке. Вместе с тем закон запрещает инвесторам, купившим акции на IPO, продавать их в течение трех месяцев после размещения.

Как уже было отмечено, после мартовского обвала американский фондовый рынок стал «бычьим» — это значит, что спрос значительно превышает предложение. Вероятность успеха IPO на таком рынке гораздо выше. Поэтому вместе с общим хайпом вокруг рынка акций наступил также «бум IPO»: на бирже начали размещаться множество компаний. И благодаря высокому спросу многие IPO показали кратный рост цен акций.

Средняя доходность IPO, доступ к которым давала United Traders, с 2015 по 2019 гг.

Скриншот с главной страницы сайта unitedtraders.com. Там же доступны данные о доходности по каждой компании

Таким образом, IPO выгодны и компаниям, которые их проводят, и инвесторам, которые в них участвуют. Поэтому инвестиции в IPO являются одними из самых привлекательных на рынке.

Акции IPO — в чем их главное «проклятие»

Итак, IPO находятся на пике популярности, но ажиотаж своеобразным проклятием этого типа инвестиций. Размещаясь на бирже, компания продает ограниченное число акций. Но из-за высокого спроса инвесторы хотят купить гораздо больше акций на IPO, чем реально доступно. Зачастую спрос превышает доступное предложение в разы.

В последние годы такая ситуация стала обычной для IPO. На этот случай есть свой порядок действий — эмитент снижает аллокацию (долю исполнения заявки, поданной инвестором) в соответствии с соотношением спроса и предложения. Иными словами, если компания продает акций на $100 млн, а инвесторы подали заявки на $1 млрд, тогда каждый из них получит только 10% от запрошенной суммы акций.

Это приводит к снижению реальной прибыли, что замечают и пользователи United Traders, о чем в том числе оставляют отзывы.

Из-за высокого спроса компания была вынуждена изменить алгоритм распределения акций между своими пользователями. Теперь, если суммы заявки хватает на то, чтобы купить хотя бы одну акцию с текущей аллокацией, инвестор получает акции. Если суммы заявки не хватает, то сумма полностью возвращается на счет. Так United Traders не занижает аллокацию крупных заявок, а мелкие получают акции в соответствии с аллокацией. Тем не менее, в целом проблема низкой аллокации осталась.

Pre-IPO: думать на шаг вперед

Стремясь решить проблему низкой аллокации, лишь недавно в США обратили пристальное внимание на рынок частных компаний — то есть тех компаний, которые еще не торгуются на бирже, то есть не прошли через IPO. Согласно стереотипам, купить акции можно только на публичном рынке, то есть на бирже.

На самом деле, акции частных компаний купить можно. Однако до последнего времени это было доступно лишь немногим. Обычно частные компании продают свои акции ранним инвесторам или специализированным фондам, а также раздают в виде поощрения сотрудникам.

Однако до последнего времени это было доступно лишь немногим. Обычно частные компании продают свои акции ранним инвесторам или специализированным фондам, а также раздают в виде поощрения сотрудникам.

От них акции могут попасть в свободный оборот на внебиржевом рынке. Долгое время на этом рынке присутствовали только крупные специализированные организации, фонды и крупнейшие инвесторы. Сейчас этот рынок выходит из тени. Некоторые американские брокеры даже начали предлагать услуги покупки частных компаний. Основным спросом на этом направлении также пользуются технологические компании.

Это последний тренд 2020 г. в США, так как такие инвестиции имеют одно важное преимущество перед IPO — 100-процентную аллокацию. В России инвестиции в частные технологические компании пока предлагает только United Traders. Другими словами, ее клиенты получают столько акций, сколько указывают в своих заявках.

Как и при любых других инвестициях, при вложении в частные компании есть риск. Если вкладываться в компанию на ранней стадии ее развития, то есть риск того, что компания не сможет вырасти, занять долю на рынке и выйти на биржу. В United Traders придумали, как минимизировать такой риск. На своей платформе компания начала предлагать инвестиции типа pre-IPO — то есть вложения в компании, которые уже имеют стабильный бизнес и, соответственно, относительно скоро выйдут на IPO.

Если вкладываться в компанию на ранней стадии ее развития, то есть риск того, что компания не сможет вырасти, занять долю на рынке и выйти на биржу. В United Traders придумали, как минимизировать такой риск. На своей платформе компания начала предлагать инвестиции типа pre-IPO — то есть вложения в компании, которые уже имеют стабильный бизнес и, соответственно, относительно скоро выйдут на IPO.

Таким образом, pre-IPO, с одной стороны, позволяет убрать риск низкой аллокации, а с другой — сократить уровень бизнес-риска и время самой инвестиции. Для инвестора такой сценарий является оптимальным.

В то же время, нужно помнить о том, что инвестиции в pre-IPO — это инвестиции на более долгий срок. Если при IPO от «входа» до «выхода» в инвестицию проходит около 4 месяцев, то при pre-IPO этот срок составляет уже год-полтора. Точный срок назвать не может никто, поскольку компания держит планы на IPO в секрете и не объявляет о них до последнего момента.

Соответственно, и в календарь инвестиций pre-IPO добавить сложно, поскольку изначально неизвестна дата «выхода». В то же время, существует ряд косвенных признаков, по которым аналитики определяют, что компания готовится к IPO.

Подробнее об инвестициях в частные компании можно узнать в документальном фильме, который сняла команда United Traders.

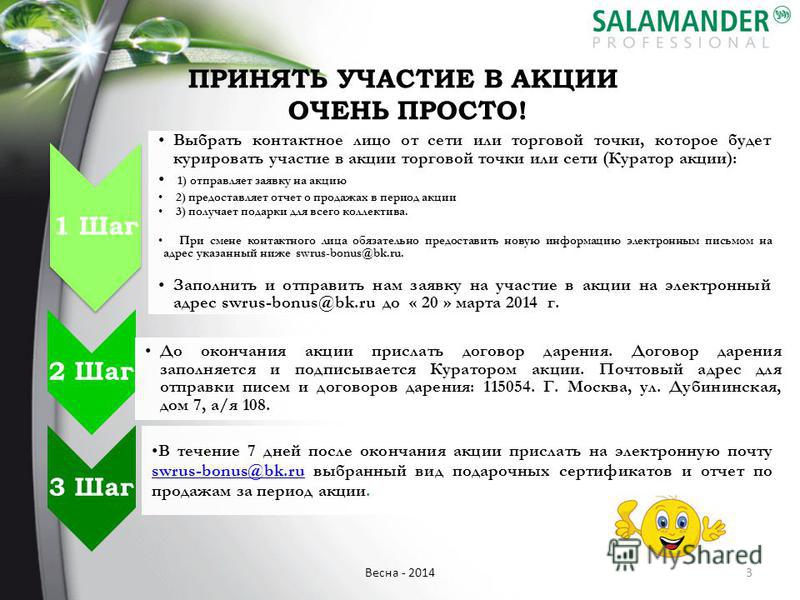

Акция: “Бизнес-прокачка” — Digital-агентство IPG

Акция: “Бизнес-прокачка”В бизнесе, как и в спорте, важно прокачивать все “мышцы” организма в комплексе. Битрикс24 – это как спортзал, в котором есть и тренеры, и коллеги, и все необходимые для усиления инструменты. Используйте их, чтобы подготовить бизнес к новому сезону!

Станьте участником акции “Бизнес-прокачка” и получите Битрикс24 со скидкой 12, 24 и 36%. Акция действует с 1 по 29 декабря.

Скидки на облачный Битрикс24:

У каждого спортсмена должна быть своя программа тренировок. Выберите тариф, который больше всего подходит вашему бизнесу. Чем выше срок, тем больше скидка:

Выберите тариф, который больше всего подходит вашему бизнесу. Чем выше срок, тем больше скидка:

• скидка 12% на 6 месяцев на любой тариф;

• скидка 24% на 12 месяцев на любой тариф;

• скидка 36% на 24 месяца на любой тариф.

Скидки на Приложения24

Как бизнесу выйти за пределы своих возможностей? Используйте Приложения24, которые придадут вашему бизнесу импульс и помогут достигнуть больших результатов.

• скидка 12 % на 6 месяцев;

• скидка 24% на 12 месяцев;

Скидки на коробочный “1С-Битрикс24”

Если предпочитаете индивидуальные занятия, когда программа тренировок адаптируется под вас – выбирайте коробочную версию “1С-Битрикс24”

• скидка 12% на лицензии СRM и Корпоративный портал

• скидка 24% на переходы между лицензиями (для лицензий, которые были приобретены до 29 ноября 2018 г.)

• Скидка 36% на стандартное продление.

Скидки на лицензии «1С-Битрикс24».Энтерпрайз

Максимально эффективные тренировки и инструменты для больших компаний и корпораций. Индивидуальный подход и учет всех параметров бизнеса.

Индивидуальный подход и учет всех параметров бизнеса.

• Скидка 12% на лицензию «1С-Битрикс24: Энтерпрайз»

• Скидка 24% на расширение лицензии на 1000 дополнительных пользователей

• Скидка 24% на переходы на «1С-Битрикс24: Энтерпрайз» (для лицензий, которые были приобретены до 29 ноября 2018 г.)

• Скидка 36% стандартное продление для лицензии и 1000 дополнительных пользователей.

Не упустите возможность воспользоваться новогодними выгодными предложениями и прокачать свой бизнес в новом году! Желаем успехов вам и вашему бизнесу!

Обратите внимание:

• Сроки проведения акции: с 1 по 29 декабря 2018 года.

• Оформить и оплатить заказ необходимо именно в данный период. Датой оплаты считается дата поступления средств на расчетный счет «1С-Битрикс».

• Акция не распространяется на льготное продление для лицензий коробочной версии «1С-Битрикс24», дополнительное место в облаке под бекап, телефонию и face-трекер.

• Акция не распространяется на приобретение лицензий облачного «Битрикс24» на 1 и 3 месяца, а также тариф «Отпуск», телефонию, sip-коннектор и face-трекер

• Акция не распространяется на лицензии «1С-Битрикс: Внутренний портал учебного заведения»

• Дополнительные скидки на период для облачного «Битрикс24» заменяются на акционные.

• При включении автопродления — последующие списания не будут производиться по акционной цене.

• Автопродление актуально для РФ, Украины, Беларуси и Казахстана.

• Скидки по акции не суммируются с другими предложениями и скидками. Выбирается скидка большего размера.

• Купить решения из магазина Приложения24 можно только в России. Скидка распространяется только на те решения, от разработчиков которых получено согласие.

АО КБ «Урал ФД». Пермь, Ленина, 64. Информация о минимальной гарантированной процентной ставке по вкладу Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации http://www.e-disclosure.ru/portal/company.aspx?id=1601 | Банковский надзор за деятельностью кредитной организации (АО КБ «Урал ФД» рег.№ 249) осуществляет Служба текущего банковского надзора Банка России. Список сайтов: www.klookva.ru www.ufd-pb.ru |

Стандартное определение

Что такое акции?

Акция (также известная как капитал) — это ценная бумага, которая представляет собой собственность на долю корпорации. Это дает владельцу акций право на долю активов и прибыли корпорации, равную количеству акций, которыми он владеет. Акции называются «акциями».

Акции называются «акциями».

Акции покупаются и продаются преимущественно на фондовых биржах, хотя возможны и частные продажи, и они составляют основу портфелей многих индивидуальных инвесторов.Эти транзакции должны соответствовать государственным постановлениям, которые предназначены для защиты инвесторов от мошенничества. Исторически сложилось так, что в долгосрочной перспективе они превосходят большинство других инвестиций. Эти инвестиции можно приобрести у большинства онлайн-брокеров. Инвестиции в акции сильно отличаются от инвестиций в недвижимость.

Ключевые выводы

- Акция — это форма ценной бумаги, указывающая на то, что ее владелец имеет пропорциональную долю владения в корпорации-эмитенте.

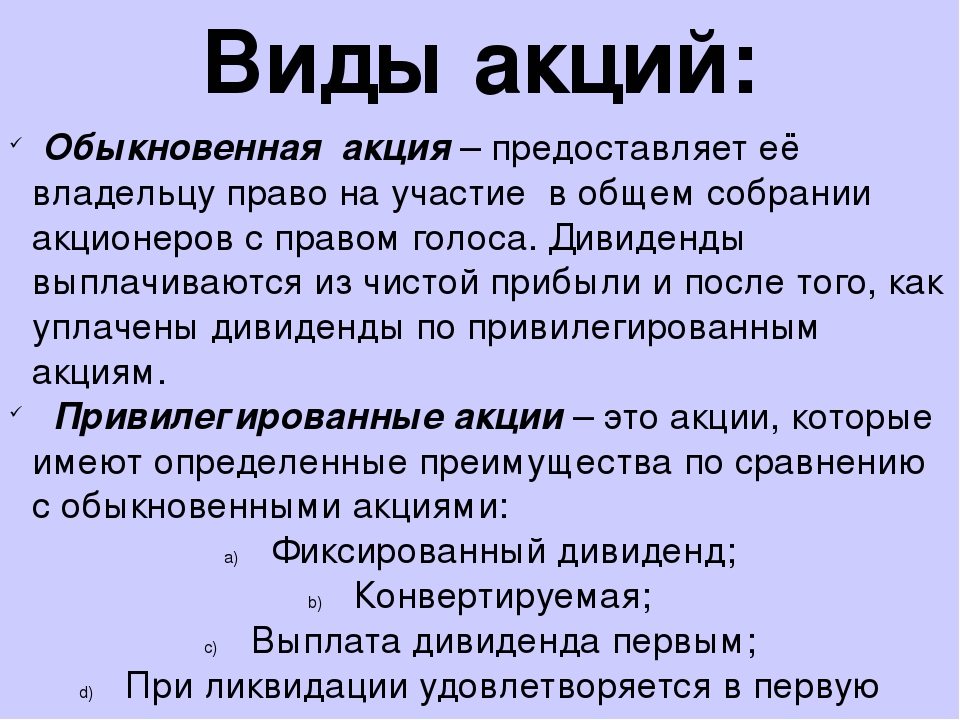

- Корпорации выпускают (продают) акции для привлечения средств для ведения своего бизнеса. Есть два основных типа акций: обыкновенные и привилегированные.

- Акции покупаются и продаются преимущественно на фондовых биржах, хотя могут быть и частные продажи, и они составляют основу почти каждого портфеля.

- Исторически они превосходили большинство других инвестиций в долгосрочной перспективе.

Общие сведения об акциях

Корпорации выпускают (продают) акции для сбора средств для ведения своего бизнеса.Держатель акций (акционер) теперь купил часть корпорации и, в зависимости от типа принадлежащих ему акций, может претендовать на часть ее активов и прибыли. Другими словами, акционер теперь является владельцем компании-эмитента. Право собственности определяется количеством акций, которыми владеет лицо, по отношению к количеству акций в обращении. Например, если компания имеет 1000 акций в обращении и одно лицо владеет 100 акциями, это лицо будет владеть и иметь право на 10% активов и доходов компании.Взаимодействие с другими людьми

Акционеры не владеют корпорациями; они владеют акциями, выпущенными корпорациями. Но корпорации — это особый тип организаций, потому что закон рассматривает их как юридических лиц. Другими словами, корпорации подают налоги, могут брать взаймы, могут владеть собственностью, могут быть привлечены к ответственности и т. Д. Идея, что корпорация является «лицом», означает, что корпорация владеет собственными активами . Корпоративный офис, полный стульев и столов, принадлежит корпорации, а , а не акционерам.Взаимодействие с другими людьми

Д. Идея, что корпорация является «лицом», означает, что корпорация владеет собственными активами . Корпоративный офис, полный стульев и столов, принадлежит корпорации, а , а не акционерам.Взаимодействие с другими людьми

Это различие важно, поскольку корпоративная собственность юридически отделена от собственности акционеров, что ограничивает ответственность как корпорации, так и акционера. Если корпорация обанкротится, судья может приказать продать все ее активы, но ваши личные активы не подвергаются риску. Суд даже не может заставить вас продать ваши акции, хотя стоимость ваших акций резко упадет. Точно так же, если крупный акционер обанкротится, он не сможет продать активы компании, чтобы рассчитаться с кредиторами.Взаимодействие с другими людьми

Акционеры и доля участия

Фактически акционеры владеют акциями, выпущенными корпорацией; и корпорация владеет активами фирмы. Таким образом, если вам принадлежит 33% акций компании, неверно утверждать, что вы владеете одной третью этой компании; вместо этого будет правильным заявить, что вы владеете 100% одной трети акций компании. Акционеры не могут поступать как хотят с корпорацией или ее активами. Акционер не может уйти со стулом, потому что это кресло принадлежит корпорации, а не акционеру.Это известно как «разделение собственности и контроля».

Акционеры не могут поступать как хотят с корпорацией или ее активами. Акционер не может уйти со стулом, потому что это кресло принадлежит корпорации, а не акционеру.Это известно как «разделение собственности и контроля».

Владение акциями дает вам право голосовать на собраниях акционеров, получать дивиденды (которые являются прибылью компании) в случае их распределения, а также дает вам право продать свои акции кому-то другому.

Если вы владеете большинством акций, ваше право голоса увеличивается, так что вы можете косвенно контролировать направление деятельности компании, назначая ее совет директоров. Это становится наиболее очевидным, когда одна компания покупает другую: компания-покупатель никуда не денется. скупка здания, стульев, сотрудников; он скупает все акции.Совет директоров отвечает за увеличение стоимости корпорации и часто делает это путем найма профессиональных менеджеров или должностных лиц, таких как главный исполнительный директор или генеральный директор.

Для большинства рядовых акционеров невозможность управлять компанией — не такая уж большая проблема. Важность того, чтобы быть акционером, заключается в том, что вы имеете право на часть прибыли компании, которая, как мы увидим, является основой стоимости акций. Чем больше у вас акций, тем большую часть прибыли вы получите.Однако многие акции не выплачивают дивиденды, а вместо этого реинвестируют прибыль обратно в рост компании. Однако эта нераспределенная прибыль по-прежнему отражается в стоимости акций.

Обычные и привилегированные акции

Есть два основных типа акций: обыкновенные и привилегированные. Обыкновенные акции обычно дают владельцу право голосовать на собраниях акционеров и получать любые дивиденды, выплачиваемые корпорацией. Привилегированные акционеры обычно не имеют права голоса, хотя они имеют более высокие права на активы и прибыль, чем обыкновенные акционеры.Например, владельцы привилегированных акций (такие как Ларри Пейдж) получают дивиденды перед держателями обыкновенных акций и имеют приоритет в случае банкротства и ликвидации компании.

Первые обыкновенные акции были выпущены Голландской Ост-Индской компанией в 1602 году.

Компании могут выпускать новые акции всякий раз, когда возникает необходимость в привлечении дополнительных денежных средств. Этот процесс размывает владение и права существующих акционеров (при условии, что они не покупают какие-либо новые предложения).Корпорации также могут участвовать в обратном выкупе акций, что принесет пользу существующим акционерам, так как это приведет к повышению стоимости их акций.

Акции против облигаций

Акции выпускаются компаниями для увеличения капитала, оплаченного или паевого, с целью развития бизнеса или реализации новых проектов. Существуют важные различия между тем, покупает ли кто-либо акции напрямую у компании при их выпуске (на первичном рынке) или у другого акционера (на вторичном рынке).Когда корпорация выпускает акции, она делает это за деньги.

Облигации принципиально отличаются от акций во многих отношениях. Во-первых, держатели облигаций являются кредиторами корпорации и имеют право на проценты, а также на погашение основной суммы долга. Кредиторам предоставляется юридический приоритет перед другими заинтересованными сторонами в случае банкротства, и они будут полностью восстановлены в первую очередь, если компания будет вынуждена продать активы, чтобы вернуть их. Акционеры, с другой стороны, идут последними в очереди и часто ничего не получают или получают всего лишь гроши на доллар в случае банкротства.Это означает, что акции по своей природе являются более рискованными инвестициями, чем облигации.

Во-первых, держатели облигаций являются кредиторами корпорации и имеют право на проценты, а также на погашение основной суммы долга. Кредиторам предоставляется юридический приоритет перед другими заинтересованными сторонами в случае банкротства, и они будут полностью восстановлены в первую очередь, если компания будет вынуждена продать активы, чтобы вернуть их. Акционеры, с другой стороны, идут последними в очереди и часто ничего не получают или получают всего лишь гроши на доллар в случае банкротства.Это означает, что акции по своей природе являются более рискованными инвестициями, чем облигации.

Определение: Что такое сток? — NerdWallet

Акция — это вложение. Когда вы покупаете акции компании, вы покупаете небольшую часть этой компании, называемую акцией.

Инвесторы покупают акции компаний, которые, по их мнению, будут расти в цене. Если это произойдет, акции компании также увеличатся в цене. Затем акции могут быть проданы с прибылью.

Определение: Что такое акции?

Акции — это ценные бумаги, которые представляют собой долю владения в компании. Для компаний выпуск акций — это способ собрать деньги для роста и инвестирования в свой бизнес. Для инвесторов акции — это способ приумножить свои деньги и со временем опередить инфляцию.

Для компаний выпуск акций — это способ собрать деньги для роста и инвестирования в свой бизнес. Для инвесторов акции — это способ приумножить свои деньги и со временем опередить инфляцию.

Когда вы владеете акциями компании, вас называют акционером, потому что вы участвуете в прибыли компании.

Публичные компании продают свои акции через биржу фондовой биржи, такой как Nasdaq или Нью-Йоркская фондовая биржа. (Вот больше об основах фондового рынка.) Затем инвесторы могут покупать и продавать эти акции между собой через биржевых маклеров.Фондовые биржи отслеживают спрос и предложение на акции каждой компании, что напрямую влияет на цену акций.

Цены на акции колеблются в течение дня, но инвесторы, владеющие акциями, надеются, что со временем акции вырастут в цене. Однако не все компании или акции поступают так: компании могут потерять стоимость или полностью прекратить свое существование. Когда это происходит, инвесторы в акции могут потерять все или часть своих инвестиций. Вот почему для инвесторов важно распределять свои деньги, покупая акции многих разных компаний, а не сосредотачиваться только на одной.

Вот почему для инвесторов важно распределять свои деньги, покупая акции многих разных компаний, а не сосредотачиваться только на одной.

Если у вас есть 401 (k), вероятно, у вас уже есть запас, хотя вы можете этого не осознавать. Большинство пенсионных планов, спонсируемых работодателями, инвестируют в паевые инвестиционные фонды, которые могут содержать большое количество акций компании, объединенных вместе.

Как заработать на акциях

Акции несут больший риск, чем некоторые другие инвестиции, но также могут принести более высокую прибыль. Инвесторы в акции зарабатывают деньги двумя основными способами:

Если цена акции повышается в то время, когда они владеют ею, и они продают ее дороже, чем они за нее заплатили.

Через дивиденды. Дивиденды — это регулярные выплаты акционерам. Не все акции выплачивают дивиденды, но те, которые делают это, как правило, ежеквартально.

За последний век фондовый рынок показал среднегодовую доходность 10%. Слово «средний» здесь важно: это не только средняя доходность для рынка в целом, а не для отдельной отдельной акции, но и в любом конкретном году доходность рынка может быть ниже или выше 10%.Больше подробностей.

Слово «средний» здесь важно: это не только средняя доходность для рынка в целом, а не для отдельной отдельной акции, но и в любом конкретном году доходность рынка может быть ниже или выше 10%.Больше подробностей.

Вы можете покупать отдельные акции через онлайн-брокера. Процесс открытия брокерского счета аналогичен открытию банковского счета. Комиссии, взимаемые онлайн-брокерами за торговлю акциями, различаются, поэтому важно ориентироваться. См. Подборку NerdWallet для лучших брокеров для инвесторов в акции для получения более подробной информации.

Ключевые вещи, которые нужно знать об акциях

Инвесторы, которые делают все возможное в долгосрочной перспективе, покупают и держат. Это означает, что они владеют диверсифицированным портфелем из многих акций и держатся за них в хорошие и плохие времена.

Инвестирование в отдельные акции требует времени. Вам следует исследовать каждую приобретаемую вами акцию, что включает в себя глубокое погружение в сущность компании и ее финансовые показатели. Многие инвесторы предпочитают экономить время, вкладывая средства в акции через паевые инвестиционные фонды, индексные фонды и ETF. Это позволяет вам покупать много акций за одну транзакцию, предлагая мгновенную диверсификацию и сокращая объем работы, необходимой для инвестирования.

Многие инвесторы предпочитают экономить время, вкладывая средства в акции через паевые инвестиционные фонды, индексные фонды и ETF. Это позволяет вам покупать много акций за одну транзакцию, предлагая мгновенную диверсификацию и сокращая объем работы, необходимой для инвестирования.

Существует два основных типа акций: обыкновенные и привилегированные.Большинство инвесторов владеют обыкновенными акциями публичной компании. По обыкновенным акциям могут выплачиваться дивиденды, но дивиденды не гарантированы, и размер дивидендов не фиксирован.

По привилегированным акциям обычно выплачиваются фиксированные дивиденды, поэтому владельцы могут рассчитывать на установленную сумму дохода от акций каждый год. Владельцы привилегированных акций также находятся в авангарде, когда дело доходит до доходов компании: излишки денежных средств, распределяемых в виде дивидендов, сначала выплачиваются привилегированным акционерам, а если компания обанкротится, владельцы привилегированных акций получат любую ликвидацию активов до владельцев обыкновенных акций.

Реклама

TRADESTATION 4.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Рекламная акция: Кредит наличными до 5000 долларов США с соответствующим депозитом. |

ИНТЕРАКТИВНЫЕ БРОКЕРЫ IBKR LITE 5.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

SOFI ACTIVE INVESTING 4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимальные суммы: Акция: Бесплатные консультации по вопросам карьеры плюс скидки по кредиту с соответствующим депозитом. |

Руководство по акциям для новичков и что вам нужно знать

Что такое акции?

Когда лицо владеет акциями компании, это лицо называется акционером и имеет право потребовать часть остаточных активов и прибыли компании (в случае, если компания когда-либо будет распущена). Акционер также может называться акционером.Термины «акции», «акции» и «капитал» в современном финансовом языке используются как синонимы. Фондовый рынок Фондовый рынок Фондовый рынок относится к открытым рынкам, которые существуют для выпуска, покупки и продажи акций, которые торгуются на фондовой бирже или внебиржевой. Акции, также известные как обыкновенные акции, представляют собой долевое владение в компании, состоящее из бирж, на которых инвесторы могут покупать и продавать отдельные акции компании.

Акции, также известные как обыкновенные акции, представляют собой долевое владение в компании, состоящее из бирж, на которых инвесторы могут покупать и продавать отдельные акции компании.

Большинство путей карьерного роста в финансах так или иначе связаны с акциями напрямую, либо в качестве консультанта Банковские (на стороне продавца) Карьера Банки, также известные как дилеры или в совокупности как продавцы, предлагают широкий спектр ролей, таких как инвестиции банковское дело, исследование рынка ценных бумаг, продажи и трейдинг, эмитент, Корпоративная информация Юридическая информация об Институте корпоративных финансов (CFI).Эта страница содержит важную юридическую информацию о CFI, включая зарегистрированный адрес, налоговый номер, номер компании, свидетельство о регистрации, название компании, товарные знаки, юрисконсульта и бухгалтера. или покупатель. Покупатель. Организационные управляющие активами, известные как «Покупательская сторона», предлагают широкий спектр рабочих мест, включая частный капитал, управление портфелем, исследования. Узнайте о работе.

Узнайте о работе.

Преимущества владения акциями

Владение акциями или акциями компании дает множество потенциальных преимуществ, в том числе следующие:

# 1 Требование активов

Акционер имеет право требования на активы компания, в которой он есть.Однако претензии по активам актуальны только тогда, когда компании грозит ликвидация. В этом случае учитываются все активы и обязательства компании, и после выплаты всем кредиторам акционеры могут потребовать то, что осталось. Это причина того, что инвестиции в акционерный капитал (акции) считаются более рискованными, чем долги (кредиты, займы и облигации), потому что кредиторы получают выплаты раньше держателей акций, и если после выплаты долга не остается никаких активов, держатели долга могут получить ничего.

# 2 Дивиденды и прирост капитала

Акционер также может получать прибыль, которая выплачивается в виде дивидендов.Компания может принять решение о размере дивидендов, подлежащих выплате за один период (например, один квартал или один год), или она может принять решение сохранить всю прибыль для дальнейшего расширения бизнеса. Помимо дивидендов, акционер также может получать прибыль от повышения стоимости акций.

Помимо дивидендов, акционер также может получать прибыль от повышения стоимости акций.

# 3 Право голоса

Еще одна важная особенность владения акциями — это то, что акционеры имеют право голосовать за смену руководства, если управление компанией ведется неправильно. Исполнительный совет компании будет проводить ежегодные собрания для отчета об общей деятельности компании.Они раскрывают планы будущих операций и управленческие решения. Если инвесторы и акционеры не согласны с текущей деятельностью или планами компании на будущее, они имеют право обсудить изменения в управлении или бизнес-стратегии.

# 4 Ограниченная ответственность

Наконец, когда лицо владеет акциями компании, характер собственности ограничен. В случае банкротства компании акционеры не несут личной ответственности за любые убытки.

Риски владения акциями

Помимо преимуществ владения акциями, инвесторы также должны учитывать риски, в том числе:

# 1 Потеря капитала

Нет гарантии, что цена акции будет расти . Инвестор может купить акции по 50 долларов во время IPO, но обнаружит, что акции опускаются до 20 долларов, например, когда компания начинает плохо работать.

Инвестор может купить акции по 50 долларов во время IPO, но обнаружит, что акции опускаются до 20 долларов, например, когда компания начинает плохо работать.

# 2 Отсутствие предпочтения при ликвидации

Когда компания ликвидируется, выплаты кредиторам выплачиваются раньше акционеров. В большинстве случаев компания ликвидируется только тогда, когда у нее остается очень мало активов для работы. В большинстве случаев это означает, что после выплаты кредиторам активов у держателей акций не останется.

# 3 Неуместное право голоса

Хотя формально розничные инвесторы имеют право голоса на заседаниях исполнительного совета, на практике они обычно имеют очень ограниченное влияние или власть.Мажоритарный акционер обычно определяет результаты всех голосований на собраниях акционеров.

Современная торговля акциями

Раньше акции были представлены на листе бумаги в качестве сертификата. Когда человек хотел купить акции, ему нужно было физически посетить офис брокера и совершить там сделку, где они получат фактические сертификаты акций. Сегодня сертификаты физических акций встречаются редко. Брокеры хранят документы в электронном виде, и инвестору нужно только перейти на торговые онлайн-платформы, чтобы купить акции.

Сегодня сертификаты физических акций встречаются редко. Брокеры хранят документы в электронном виде, и инвестору нужно только перейти на торговые онлайн-платформы, чтобы купить акции.

Что влияет на цены акций?

На цену акций влияет множество факторов. Сюда могут входить мировая экономика, показатели сектора, государственная политика, стихийные бедствия и другие факторы. Настроение инвесторов — то, как инвесторы думают о будущих перспективах компании — часто играет большую роль в определении цены. Если инвесторы уверены в способности компании быстро расти и в конечном итоге приносить большую прибыль от инвестиций, тогда цена акций компании может быть намного выше ее текущей внутренней или фактической стоимости.

Два наиболее изученных финансовых коэффициента, используемых для оценки акций, следующие:

- Рост выручки

- Рост прибыли

Рост выручки сообщает аналитикам о показателях продаж продуктов или услуг компании и обычно указывает, клиентам нравится то, что он делает. Прибыль показывает, насколько эффективно компания управляет своей деятельностью и ресурсами для получения прибыли. Оба являются индикаторами очень высокого уровня, которые можно использовать в качестве справочных данных о том, покупать ли акции или нет.Однако фондовые аналитики также используют множество других финансовых коэффициентов и инструментов, чтобы помочь инвесторам получить прибыль от торговли акциями.

Прибыль показывает, насколько эффективно компания управляет своей деятельностью и ресурсами для получения прибыли. Оба являются индикаторами очень высокого уровня, которые можно использовать в качестве справочных данных о том, покупать ли акции или нет.Однако фондовые аналитики также используют множество других финансовых коэффициентов и инструментов, чтобы помочь инвесторам получить прибыль от торговли акциями.

Независимо от того, чем вы занимаетесь в финансовой сфере, вы так или иначе будете связаны с акциями.

Дополнительные ресурсы

Спасибо за то, что прочитали руководство CFI по пониманию того, что такое акции, а также плюсов и минусов, потенциальных рисков и выгод владения акциями. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам очень помогут эти дополнительные ресурсы CFI:

- Руководство по фондовому рынку Фондовый рынок Фондовый рынок — это открытые рынки, которые существуют для выпуска, покупки и продажи акций, которые торгуются на фондовой бирже или за их пределами.

-счетчик.Акции, также известные как акции, представляют собой долевую собственность в компании.

-счетчик.Акции, также известные как акции, представляют собой долевую собственность в компании. - Инвестиции для начинающих Инвестирование: руководство для начинающих Руководство CFI по инвестициям для начинающих научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, в которые вы можете инвестировать.

- Биржевые фонды (ETF) Биржевые фонды (ETF) Биржевые фонды (ETF) — это популярный инвестиционный инструмент, в котором портфели могут быть более гибкими и диверсифицированными по широкому спектру всех доступных классов активов.Узнайте о различных типах ETF, прочитав это руководство.

- Что такое финансовое моделирование? Что такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем его создавать.

Акции | Investor.gov

Что такое акции?

Акции — это вид ценных бумаг, которые дают акционерам долю владения в компании. Акции также называют «акциями».

Акции также называют «акциями».

Почему люди покупают акции?

Почему компании выпускают акции?

Какие виды акций есть?

Каковы преимущества и риски акций?

Как покупать и продавать акции

Понимание комиссий

Как избежать мошенничества

Дополнительная информация

Почему люди покупают акции?

Инвесторы покупают акции по разным причинам.Вот некоторые из них:

- Увеличение капитала, которое происходит, когда акции дорожают

- Выплата дивидендов, которые производятся, когда компания распределяет часть своей прибыли между акционерами

- Возможность голосовать акциями и влиять на компанию

Почему компании выпускают акции?

Компании выпускают акции, чтобы получить деньги за различные вещи, в том числе:

- Погашение долга

- Запуск новых продуктов

- Выход на новые рынки или регионы

- Расширение производственных мощностей или строительство новых

Какие бывают акции?

Существует два основных вида акций: обыкновенные и привилегированные.

Простые акций дают владельцам право голосовать на собраниях акционеров и получать дивиденды.

Привилегированные акционеры обычно не имеют права голоса, но они получают дивиденды раньше, чем держатели обыкновенных акций, и имеют приоритет перед держателями обыкновенных акций в случае банкротства компании и ликвидации ее активов.

Обыкновенные и привилегированные акции могут относиться к одной или нескольким из следующих категорий:

- Акции роста имеют прибыль, растущую быстрее, чем в среднем по рынку.Они редко выплачивают дивиденды, и инвесторы покупают их в надежде на прирост капитала. Начинающая технологическая компания, скорее всего, будет расти.

- Доходные акции стабильно выплачивают дивиденды. Инвесторы покупают их за доход, который они приносят. Созданная коммунальная компания, вероятно, будет приносить доход.

- Стоимостные акции имеют низкое отношение цены к прибыли (PE), что означает, что их дешевле покупать, чем акции с более высоким PE.

Стоимостные акции могут быть акциями роста или дохода, и их низкий коэффициент PE может отражать тот факт, что они по какой-то причине потеряли популярность у инвесторов.Люди покупают ценные бумаги в надежде, что рынок слишком остро отреагирует на них и цена на них восстановится.

Стоимостные акции могут быть акциями роста или дохода, и их низкий коэффициент PE может отражать тот факт, что они по какой-то причине потеряли популярность у инвесторов.Люди покупают ценные бумаги в надежде, что рынок слишком остро отреагирует на них и цена на них восстановится. - Акции «голубых фишек» — это акции крупных, известных компаний с устойчивой историей роста. Обычно они выплачивают дивиденды.

Другой способ классифицировать акции — по размеру компании, как показано в ее рыночной капитализации. Есть акции с большой, средней и малой капитализацией. Акции очень маленьких компаний иногда называют «микрокапитальными» акциями.Акции с очень низкой ценой известны как «копейки». Эти компании могут иметь небольшую прибыль или вообще не иметь ее. Пенни-акции не приносят дивидендов и очень спекулятивны.

Каковы преимущества и риски акций?

Акции предлагают инвесторам наибольший потенциал для роста (увеличения стоимости капитала) в долгосрочной перспективе. Инвесторы, желающие придерживаться запасов в течение длительного периода времени, скажем, 15 лет, обычно получали сильную положительную прибыль.

Инвесторы, желающие придерживаться запасов в течение длительного периода времени, скажем, 15 лет, обычно получали сильную положительную прибыль.

Но цены на акции движутся как вверх, так и вниз.Нет гарантии, что компания, акции которой вы держите, будет расти и преуспевать, поэтому вы можете потерять деньги, вложенные в акции.

Если компания становится банкротом и ее активы ликвидируются, держатели обыкновенных акций последними в очереди получают долю от доходов. Сначала выплаты будут выплачены держателям облигаций компании, а затем держателям привилегированных акций. Если вы являетесь держателем обыкновенных акций, вы получаете все, что осталось, а может и ничего.

Даже когда компаниям не грозит банкротство, цена их акций может колебаться вверх или вниз.Например, акции крупных компаний как группа теряют в среднем примерно один раз в три года. Если вам нужно продать акции в день, когда цена акций ниже цены, которую вы заплатили за акции, вы потеряете деньги на продаже.

Колебания рынка могут нервировать некоторых инвесторов. На цену акций могут влиять факторы внутри компании, такие как неисправный продукт, или события, которые компания не может контролировать, например политические или рыночные события.

Акции обычно являются частью активов инвестора.Если вы молоды и делаете сбережения для долгосрочной цели, например для выхода на пенсию, возможно, вам захочется держать больше акций, чем облигаций. Инвесторы, приближающиеся или выходящие на пенсию, могут захотеть держать больше облигаций, чем акций.

Риски, связанные с владением акциями, можно частично компенсировать путем инвестирования в ряд различных акций. Инвестирование в другие виды активов, не являющихся акциями, например в облигации, является еще одним способом компенсации некоторых рисков владения акциями.

Как покупать и продавать акции

Вы можете покупать и продавать акции через:

- Прямой складской план

- План реинвестирования дивидендов

- Брокер со скидкой или полным спектром услуг

- Акционерный фонд

Прямые складские планы. Некоторые компании позволяют вам покупать или продавать свои акции напрямую через них, без использования брокера. Это позволяет сэкономить на комиссиях, но вам, возможно, придется внести в план другие сборы, в том числе если вы передадите акции брокеру для их продажи. Некоторые компании ограничивают прямые планы акций сотрудниками компании или существующими акционерами. Некоторые требуют минимальных сумм для покупок или уровней учетной записи.

Некоторые компании позволяют вам покупать или продавать свои акции напрямую через них, без использования брокера. Это позволяет сэкономить на комиссиях, но вам, возможно, придется внести в план другие сборы, в том числе если вы передадите акции брокеру для их продажи. Некоторые компании ограничивают прямые планы акций сотрудниками компании или существующими акционерами. Некоторые требуют минимальных сумм для покупок или уровней учетной записи.

Direct Stock обычно не позволяют покупать или продавать акции по определенной рыночной цене или в определенное время.Вместо этого компания будет покупать или продавать акции плана в установленное время — например, ежедневно, еженедельно или ежемесячно — и по средней рыночной цене. В зависимости от плана вы можете автоматизировать свои покупки и автоматически списать стоимость со своего сберегательного счета.

Планы реинвестирования дивидендов. Эти планы позволяют вам покупать больше акций, которыми вы уже владеете, путем реинвестирования дивидендных выплат в компанию. Для этого вы должны подписать договор с компанией.Узнайте в компании или брокерской фирме, взимается ли с вас плата за эту услугу.

Для этого вы должны подписать договор с компанией.Узнайте в компании или брокерской фирме, взимается ли с вас плата за эту услугу.

Дисконтный или полнофункциональный брокер. Брокеры покупают и продают акции для клиентов за вознаграждение, известное как комиссия.

Фонды акций — еще один способ покупки акций. Это тип паевого инвестиционного фонда, который инвестирует в основном в акции. В зависимости от своей инвестиционной цели и политики фондовый фонд может концентрироваться на акциях определенного типа, таких как «голубые фишки», акции с высокой капитализацией или акции роста со средней капитализацией.Фонды акций предлагаются инвестиционными компаниями и могут быть приобретены непосредственно у них или через брокера или консультанта.

Понимание сборов

За покупку и продажу акций взимается комиссия. План прямых акций или план реинвестирования дивидендов может взимать плату за эту услугу. Брокеры, которые покупают и продают акции для вас, взимают комиссию. У брокера со скидкой комиссионные ниже, чем у брокера с полным спектром услуг. Но, как правило, вам нужно самостоятельно исследовать и выбирать инвестиции.Брокерские услуги с полным спектром услуг обходятся дороже, но более высокие комиссии платят за консультации по инвестициям, основанные на исследованиях этой фирмы.

У брокера со скидкой комиссионные ниже, чем у брокера с полным спектром услуг. Но, как правило, вам нужно самостоятельно исследовать и выбирать инвестиции.Брокерские услуги с полным спектром услуг обходятся дороже, но более высокие комиссии платят за консультации по инвестициям, основанные на исследованиях этой фирмы.

Как избежать мошенничества

Акции публичных компаний зарегистрированы в SEC, и в большинстве случаев публичные компании обязаны подавать отчеты в SEC ежеквартально и ежегодно. Годовые отчеты включают финансовые отчеты, которые были проверены независимой аудиторской фирмой. Информацию об публичных компаниях можно найти в системе EDGAR SEC.

Дополнительная информация

Счета, открытие брокерского счета

Брокерские поручения

Покупка и продажа акций: рыночные центры

Хранение ваших ценных бумаг

Акции Microcap

Разделение акций

Обратное разделение акций

Акции, хранящиеся на улице Название

Исполнение сделок: правила, которым должна следовать ваша брокерская фирма

Голосование Осуществление своих прав голоса при корпоративных выборах

Бюллетень инвестора: американские депозитарные расписки

Бюллетень инвестора: торговля в нерабочее время

Что такое акции и как они работают? — Советник Forbes

Акции — это единицы собственности в компании, также известные как акции или акции. Когда вы покупаете акцию, вы покупаете частичную долю в компании, что дает вам определенные преимущества. Понимание того, что такое акции и как они работают, является одним из ключей к инвестированию, поскольку акции играют центральную роль в построении сбалансированного инвестиционного портфеля.

Когда вы покупаете акцию, вы покупаете частичную долю в компании, что дает вам определенные преимущества. Понимание того, что такое акции и как они работают, является одним из ключей к инвестированию, поскольку акции играют центральную роль в построении сбалансированного инвестиционного портфеля.

Что такое акции?

Компании привлекают капитал для финансирования своей деятельности путем продажи акций. Когда компании продают акции, они приглашают инвесторов приобрести долю долевого участия в компании, что делает их совладельцами.«Акция» — это способ описания собственности, а «акции» — это альтернативное название для акций. Компании также могут выпускать облигации для увеличения капитала, хотя покупка облигаций делает вас кредитором без какой-либо доли владения в компании.

Когда вы покупаете акции компании, вы получаете определенные привилегии в зависимости от типов акций, которыми вы владеете, в том числе:

- Право голоса: Вы можете иметь право голоса на ежегодных собраниях акционеров компании.

- Дивиденды: Вы можете получить долю от прибыли компании.

- Прирост капитала: Когда цена акций компании растет, ваши акции увеличиваются в цене (а когда цена акций снижается, стоимость ваших акций падает).

Хотя акции дают вам долю владения в компании, владение акциями не означает, что вы имеете право голоса в повседневных операциях компании. Владение акциями означает, что вы доверяете руководству компании вести бизнес так, как они считают нужным. Если вам не нравится эффективность компании, вы продаете свои акции и выбираете новый дом для вложенных долларов.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации для рекламодателей

Акции и первичное размещение акций

Когда частные компании решают продать акции широкой публике, они проводят первичное публичное размещение акций или IPO. Когда вы читаете, что компания «становится публичной», это означает, что они проводят IPO, где они делают акции доступными для покупки инвесторами через публичные фондовые рынки.

Во время первичного публичного предложения компания и ее консультанты раскрывают, сколько акций будет выпущено, и устанавливают цену IPO.Средства, полученные от продажи акций во время IPO, поступают непосредственно в компанию. После завершения размещения акции торгуются на вторичном рынке, также известном как «фондовый рынок», где цена акций растет и падает в зависимости от широкого круга факторов.

Какие бывают типы акций?

Компании выпускают различные типы акций. Обыкновенные акции и привилегированные акции являются одними из наиболее распространенных разновидностей, а некоторые компании имеют разные классы акций.Эти различные типы акций определяют права голоса, выплаты дивидендов и ваши права на возмещение ваших инвестиций в случае банкротства компании.

Обыкновенные акции и привилегированные акции

Как отмечалось выше, покупка акций может дать вам право голоса по вопросам на годовом собрании акционеров компании.

Каждая обыкновенная акция обычно дает держателям один голос на годовом собрании компании. Однако акционеры обыкновенных акций находятся в конце очереди после держателей долга, кредиторов и держателей привилегированных акций, когда речь идет о возмещении их инвестиций в случае банкротства компании.Обыкновенные акции обычно дают право на получение дивидендов, однако получение дивидендных выплат не гарантируется. Компании могут выплачивать дивиденды или не выплачивать дивиденды в зависимости от своих потребностей.

Однако акционеры обыкновенных акций находятся в конце очереди после держателей долга, кредиторов и держателей привилегированных акций, когда речь идет о возмещении их инвестиций в случае банкротства компании.Обыкновенные акции обычно дают право на получение дивидендов, однако получение дивидендных выплат не гарантируется. Компании могут выплачивать дивиденды или не выплачивать дивиденды в зависимости от своих потребностей.

Акции привилегированных акций обычно не дают вам права голоса, хотя привилегированные акции обычно дают владельцам право на получение дивидендов раньше держателей обыкновенных акций. Кроме того, инвесторы, владеющие акциями привилегированных акций, опережают тех, кто владеет обыкновенными акциями, в очереди на возмещение своих инвестиций в случае банкротства компании.

Различные классы акций

Компании часто выпускают акции разных классов, часто обозначаемые буквами, например A, B или C. Дополнительные классы акций обычно выпускаются с определенными правами голоса для каждого класса и существуют, чтобы помочь учредителям или руководителям компаний сохранить большую степень контроля над компанией.

Take Alphabet, холдинговая компания, владеющая Google. Alphabet имеет три класса акций. Акции класса A (GOOGL) получают один голос за каждую акцию.Акции класса B принадлежат основателям компании и получают 10 голосов за акцию. Акции класса B не торгуются на открытом рынке и существуют для того, чтобы помочь учредителям сохранить контроль над компанией. Акции класса C (GOOG) не имеют права голоса и в основном принадлежат сотрудникам и некоторым общим акционерам.

Виды дивидендов

В зависимости от типа акций, которыми вы владеете, компании могут делиться с вами своей прибылью в виде дивидендов. Инвесторы получают дивиденды ежеквартально или ежегодно, причем выплаты распределяются в зависимости от того, сколько акций компании у вас есть.Владельцы привилегированных акций имеют преимущественное право на получение дивидендов перед акционерами обыкновенных акций. Независимо от типа акций, которыми вы владеете, принципы выплаты дивидендов по сути одинаковы.

Например, предположим, что компания имеет положительную прибыль за квартал и выплачивает дивиденды по привилегированным акциям в размере 0,42 доллара. Если вы владеете 100 привилегированными акциями компании, вы получите денежный дивиденд в размере 42 долларов США. Многие компании также предлагают план реинвестирования дивидендов (DRIP), который позволяет вам реинвестировать ваши денежные выплаты в виде дивидендов обратно в акции, увеличивая ваши авуары и сохраняя ваши денежные средства на работе в вашем портфеле.

Если вы владеете 100 привилегированными акциями компании, вы получите денежный дивиденд в размере 42 долларов США. Многие компании также предлагают план реинвестирования дивидендов (DRIP), который позволяет вам реинвестировать ваши денежные выплаты в виде дивидендов обратно в акции, увеличивая ваши авуары и сохраняя ваши денежные средства на работе в вашем портфеле.

Компании иногда выплачивают дивиденды по акциям. Если компания объявляет дивиденды по акциям в размере 5%, а вы владеете 100 акциями этой компании, вы получите пять дополнительных акций, в результате чего ваши владения составят 105 акций. Однако стоимость каждой акции в обращении снизится на 5%, в результате чего стоимость ваших акций останется прежней.

Компании также выпускают гибридные дивиденды, которые представляют собой комбинацию денежных средств и акций. Гибридные дивиденды редки, но в прошлом они использовались компаниями как способ разделения прибыли со своими акционерами.

Зачем нужны акции?

Владение акциями дает вам возможность участвовать в прибылях самых успешных компаний мира. S&P 500, один из наиболее распространенных индексов, отслеживающих динамику акций в США, обеспечил инвесторам среднегодовую доходность 7% с поправкой на инфляцию в период с 1959 по 2009 год. По сравнению с индексом Barclay’s Aggregate Bond Index, который имеет доходность в среднем составила 4,67%, акции в долгосрочной перспективе превосходят инвестиции с фиксированным доходом.

S&P 500, один из наиболее распространенных индексов, отслеживающих динамику акций в США, обеспечил инвесторам среднегодовую доходность 7% с поправкой на инфляцию в период с 1959 по 2009 год. По сравнению с индексом Barclay’s Aggregate Bond Index, который имеет доходность в среднем составила 4,67%, акции в долгосрочной перспективе превосходят инвестиции с фиксированным доходом.