Ликвидность оборотных активов, активы по степени ликвидности

Ликвидность активов – важный параметр деятельности компании, показывающий, насколько успешно предприятие работает. Этот экономический показатель позволяет заблаговременно выяснить возможные риски и факторы роста фирмы, отреагировав на них соответствующим образом. Коэффициент ликвидности в наши дни уже вошел в список must have для всех крупных компаний, его регулярно высчитывают экономисты, выживая из показателя максимум информации. О том, что такое ликвидность и актив, какие бывают виды ликвидности активов и, наконец, почему это так важно – вы узнаете в материале. Устраивайтесь поудобнее, мы собрали исчерпывающую информацию.

Базовые термины

Коэффициент ликвидности многим кажется сложным понятием, да и рассчитать его в один присест невозможно. Перед тем, как перейти к более профильным терминам, мы разберемся с элементарными и, что не менее важно, универсальными категориями.

В основе словосочетания ликвидность экономических активов лежит сразу несколько принятий.

Вроде бы все понятно, актив – это определенный экономически выгодный для человека актив, находящийся в его собственности.

Если у вас возникают сложности с отнесением той или иной ценности к активам, вспомните о двух основных характеристиках актива, мы успели уже два раза упомянуть о них – это право собственности/право владения и возможность извлечение из актива выгод (не обязательно в денежном эквиваленте). Примечательно, что современная экономика пересмотрела понятие актива, включив в него несколько неожиданных позиций, например, деловую репутацию.

Проанализируем, соответствует ли деловая репутация заявленным характеристикам. Она принадлежит компании как информационный нематериальный актив. И, действительно, хорошая репутация простимулирует деловые связи, а плохая поспособствует тому, что с компанией не захотят сотрудничать.

С определением актива мы разобрались, теперь поговорим об определении ликвидности.

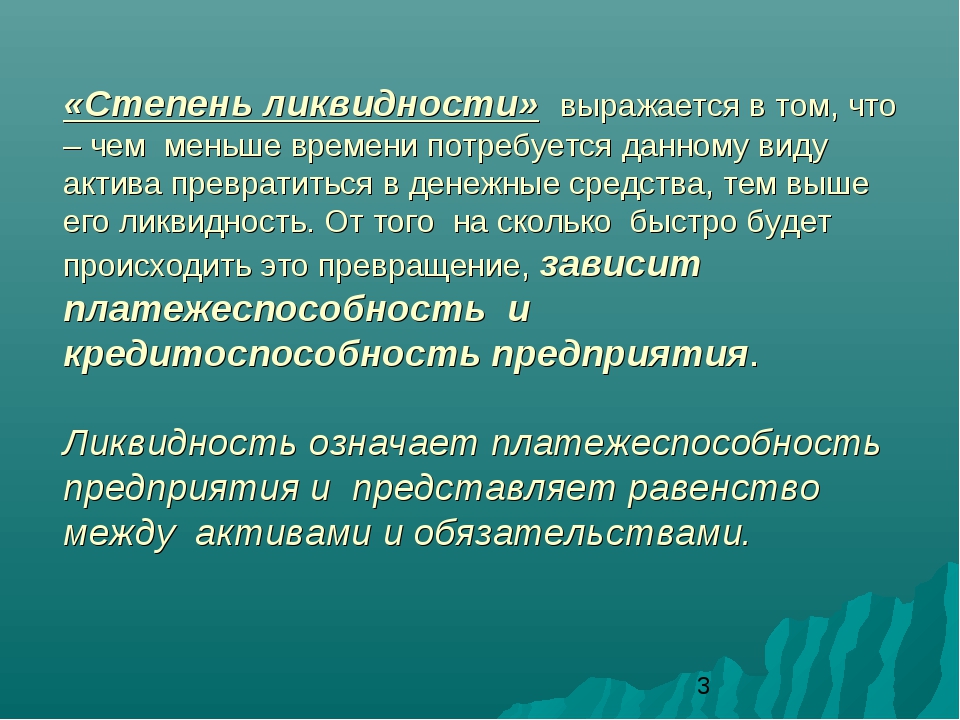

Степень ликвидности – это способность актива быть реализованным быстро и с минимальными денежными потерями, если они связаны с оперативностью продаже. Высоколиквидными активами по умолчанию считается валюта и ценные бумаги.

Как же определяется ликвидность активов? Ответ напрямую зависит от разновидностью самого объекта, в отношении которого предпринимается расчет.

Например, рынок ценных бумаг измеряет показатели ликвидности исходя из количества заключаемых сделок и предложений на покупку или продажу. Другими словами, важен интерес к объекту, его популярность, количество людей, готовых его купить.

Показатель экономической ликвидности более высок для активов, которые торгуются на биржах за счет высокой организованности площадки. Если попытаться реализовать тот же товар на неорганизованных рынках, то актив потеряет в ликвидности. Если вы когда-то слышали о делении ценных бумаг на активы первого и второго эшелона, отметим, что данная сортировка происходит как раз на основе ликвидности.

Справка: Ликвидность оборотного актива связана с понятием секьюритизации долга, простыми словами, выпуском торгуемых вторичных бумаг на пул задолженности частных клиентов или компаний. Секьюритизация позволяет предприятиям выходить на рынок с полным кредитным портфелем, что положительно сказывается на ликвидности.

Активы по степени ликвидности разделены на позиции. Мы уже упоминали, что первые две строчки этого своеобразного рейтинга занимают валюта и ценные бумаги. А кто же завершает тройку лидеров?

Драгоценные металлы считаются достаточно востребованными и традиционно входят в перечень лидеров по ликвидности. Эксперты уточняют, что золото, серебро, платина другие металлы уже бы давно сместили со второй позиции ценные бумаги, если бы не государственные ограничения по их обращению.

Ликвидность – это снижение или увеличение рисков. Определение ликвидности определенного актива позволяет понять, насколько он рискованный для инвестора.

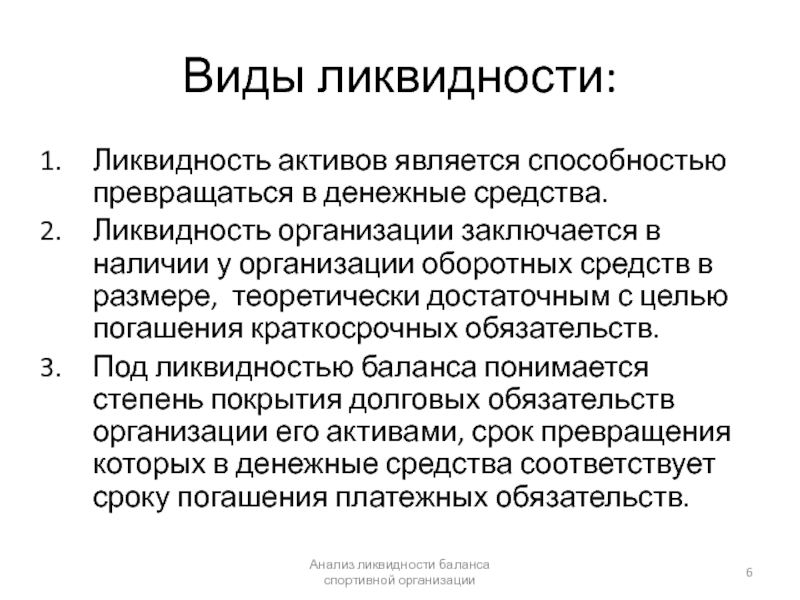

Виды ликвидности

Понятие ликвидности включает в себя сразу несколько коэффициентов, которые рассчитываются и позволяют оценивать риски и выгоды в математической плоскости.

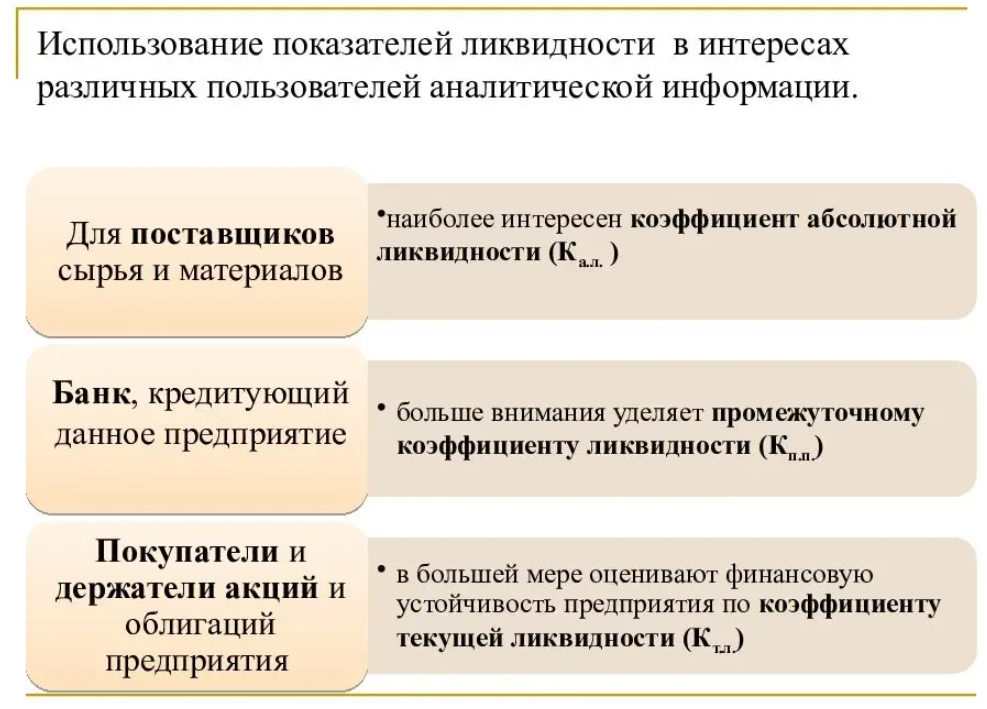

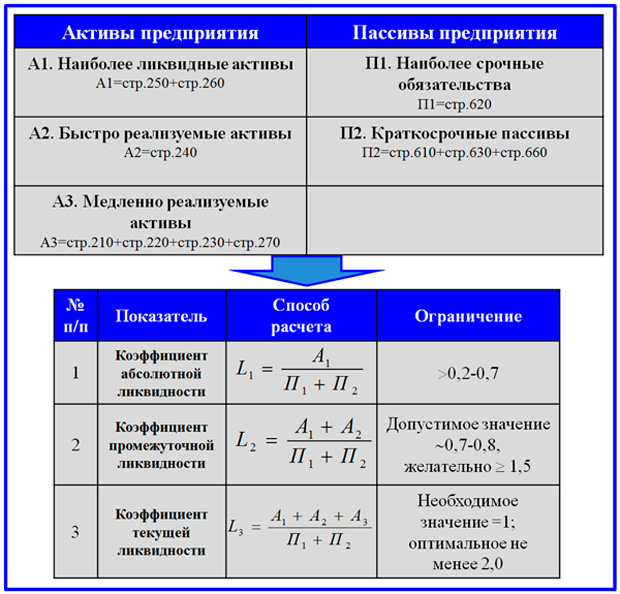

- Коэффициент абсолютной ликвидности

Активы по ликвидности определяются при помощи соотношения количества денежных средств на счетах компании (тех самых высоколиквидных активов) к количеству краткосрочных финансовых вложений и финансовым обязательствам.

- Коэффициент быстрой ликвидности

Понятие, включающее в себя соотношение тех же высоколиквидных активов к задолженности по текущим обязательствам. Формула отличается тем, что требует учета существующей дебиторской задолженности (не являющейся проблемной).

- Коэффициент текущей ликвидности

Чтобы выяснить размер коэффициента, следует просчитать соотношение оборотных активов в текущим обязательствам по кредитам и перед контрагентами.

- ОА / КО

- ОА – оборотные активы,

- КО – краткосрочные обязательства.

Показатели ликвидности, полученные путем применения одного из коэффициентов будут иметь вид какого-то числа. Для экономиста важно, превышает этот показатель нормальные значения. Например, для коэффициента быстрой ликвидности нормальным считается число не менее 1, а для текущей ликвидности – более двух.

Для экономиста важно, превышает этот показатель нормальные значения. Например, для коэффициента быстрой ликвидности нормальным считается число не менее 1, а для текущей ликвидности – более двух.

Как посчитать ликвидность?

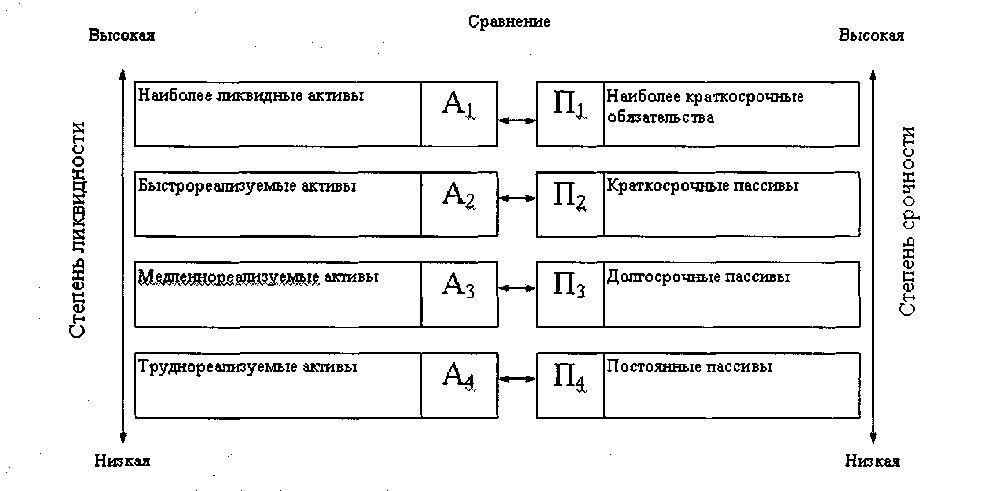

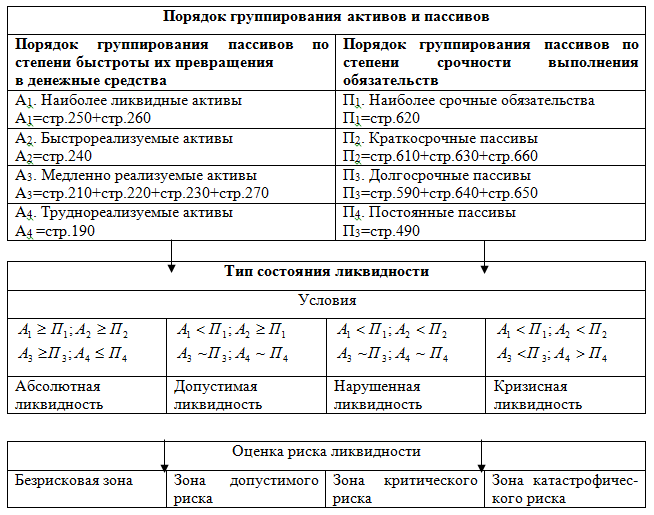

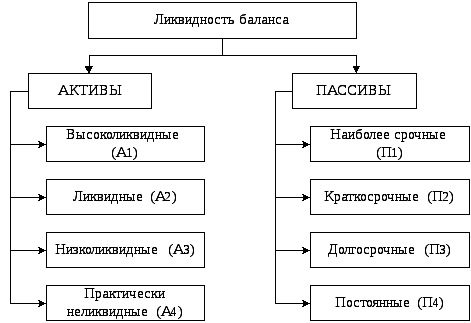

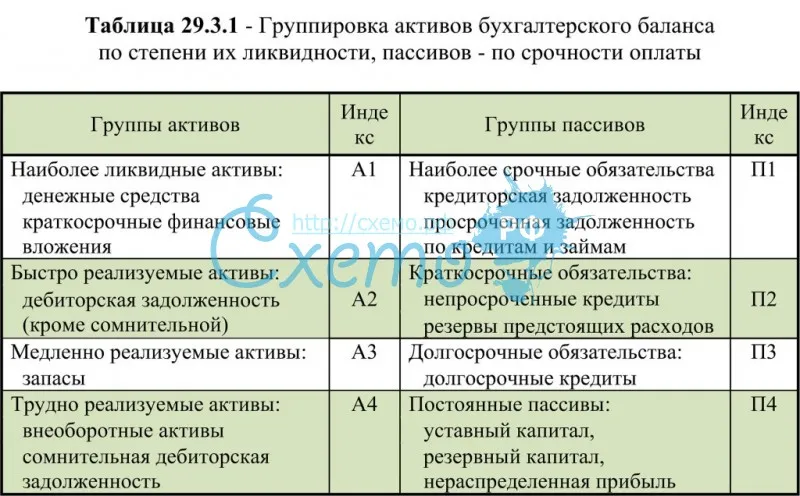

Показатель ликвидности активов связан с несколькими группами активов и пассивов, которые удобно группируются в бухгалтерском отчете. Для начала экономист должен определить ликвидность каждого актива конкретно, затем расположить их в порядке убывания и сравнить со значениями пассивов, распределенных в соответствии с увеличением сроков погашения обязательств.

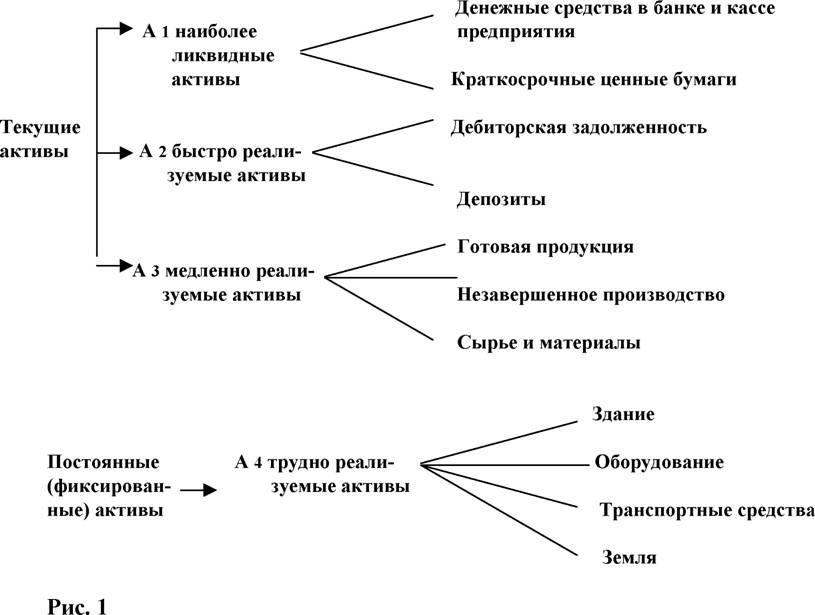

Виды активов по ликвидности

- А1. Высоколиквидные объекты (деньги и краткосрочные вложения)

- А2. Быстрореализуемые активы (дебиторская задолженность, поступление средств по которой ожидается в срок не позднее 12 месяцев с момента отчетной даты).

- А3. Медленно реализуемые активы (все остальные оборотные активы).

- А4 (все необоротные активы)

Здесь, наверное, следует вспомнить, что представляет собой необоротный и оборотный активы. Группа необоротных активов – это объекты, используемые в производстве, но не меняющие свою форму.

Группа необоротных активов – это объекты, используемые в производстве, но не меняющие свою форму.

Возьмем для примера фабрику фармакологического направления, бумага для упаковки препаратов – это оборотный актив, а стенд, на котором происходит упаковка является необоротным активом.

Иными словами, оборотные объекты – это то, что используется для производства объекта и в самом объекте, а оборудование, длительное время не меняющее форму – относится к группе необоротных и не высоколиквидных активов, соответственно.

Теперь мы смотрим на показатели срочных обязательств.

- П1. Самые срочные обязательства (текущая кредиторская задолженность, долги перед контрагентами, поставщиками, работниками или налоговой).

- П2. Среднесрочные займы, резервы предстоящих расходов.

- П3. Долгосрочные пассивы.

- П4. Собственный капитал организации (постоянные пассивы).

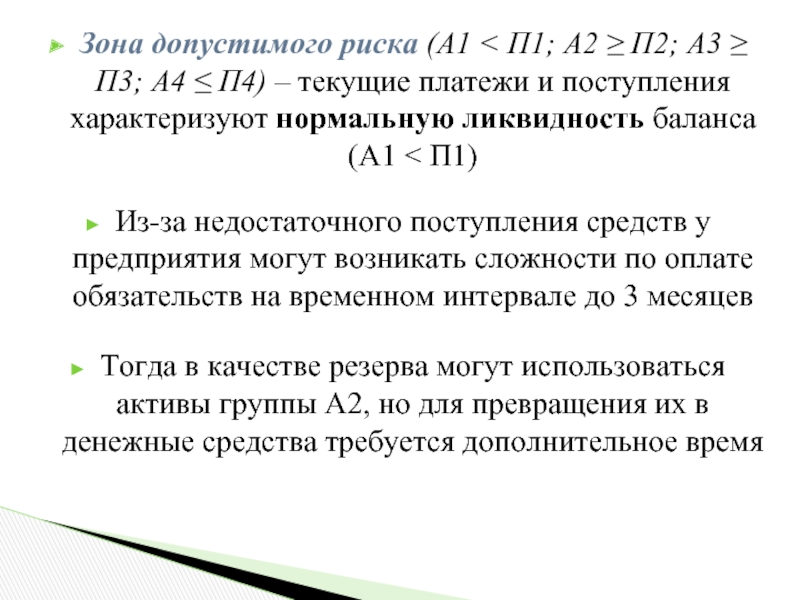

Ликвидность по формуле не определяется, важно соотношение всех групп между собой. Мы не просто так много внимания уделили распределению активов по ликвидности и самому понятию ликвидности, теперь осталось просто посмотреть на соотношение между показателями. В нормальном состоянии оно должно выглядеть так:

Мы не просто так много внимания уделили распределению активов по ликвидности и самому понятию ликвидности, теперь осталось просто посмотреть на соотношение между показателями. В нормальном состоянии оно должно выглядеть так:

- А1 > П1

- А2 > П2

- А3 > П3

- А4 < П4

Если одно из уравнений не соответствует тому, что указано выше, значит одна из цепей нарушена. В будущем это может привести к несоответствию доходов и расходов. Предпринимать конкретные действия стоит в зависимости от того, какое из уравнений вышло другим. Если же наблюдается полное несоответствие – компании угрожает банкротство. В этом случае стоит начать переговоры с кредиторами.

Теперь вы знаете, что представляет собой показатель ликвидности активов и в каком виде его необходимо высчитывать.

С одной стороны, его расчет кажется простым, с другой, сам алгоритм предусматривает получение большого количества данных – приходится распределять все активы и группировать пассивы по дате исполнения обязательств.

Ликвидность активов – это важный параметр и индикатор успешности предприятия. Регулярно сверяясь с ним, бизнесмен сможет точно и своевременно реагировать на изменения в составе активов и рост среднесрочной задолженности. Ликвидность прочно связана с платежеспособностью – оба этих параметра являются лучшими помощниками для предпринимателя, заботящегося о своей компании.

Ликвидность активов — Answr

Ликвидность в бухгалтерском учете — способность организации или отдельного лица выполнять краткосрочные финансовые обязательства по мере наступления срока их погашения.

Ликвидность рассчитывается для оценки финансового состояния компании. Высокий уровень ликвидности свидетельствует о платежеспособности хозяйствующего субъекта, т. е. наличии достаточного количества оборотного капитала для покрытия срочных долгов.

Активы перечислены в балансе (форме первый финансовой отчетности) в порядке увеличения их ликвидности, т. е. скорости, с которой они обращаются в деньги. В соответствии с уровнем ликвидности различают следующие группы активов:

- неликвидные активы — ресурсы, трудно конвертируемые в денежные средства. Продажа таких ценностей без потери стоимости занимает длительный период времени. Срочная реализация обычно происходит при существенном снижении цены. К неликвидным относят необоротные активы, включая здания, транспортные средства, оборудование и пр.;

- ликвидные активы — ресурсы, обращаемые в денежные средства на протяжении одного года по полной стоимости. Это оборотные активы, которые разделяются на низколиквидные (запасы) и высоколиквидные (дебиторская задолженность, рыночные ценные бумаги, денежные средства и их эквиваленты). Самый ликвидный актив — это деньги.

Для оценки ликвидности компании, т. е. готовности выплачивать краткосрочные долги без привлечения внешнего капитала, применяются коэффициенты ликвидности. Эта группа финансовых показателей включает 3 основных коэффициента:

е. готовности выплачивать краткосрочные долги без привлечения внешнего капитала, применяются коэффициенты ликвидности. Эта группа финансовых показателей включает 3 основных коэффициента:

Коэффициент текущей ликвидности (покрытия)

Рассчитывается делением совокупной стоимости оборотных активов (ОА) на величину текущих пассивов, или краткосрочных обязательств (КО):

Ктл = ОА / КО

Показатель измеряет возможность организации погашать долги, подлежащие оплате в течение одного года (начисленные расходы, кредиторская задолженность и пр.), за счет всех оборотных активов. Соотношение, превышающее или равное одному, означает, что активы покрывают обязательства. Значение меньше одного указывает на то, что ликвидных ресурсов недостаточно для обслуживания долга. В связи с этим возникает высокий финансовый риск. Приемлемое значение для большинства компаний — 1,5 — 2.

Коэффициент быстрой (срочной) ликвидности

Рассчитывается делением общей стоимости оборотных активов минус запасы (З) на величину краткосрочных обязательств:

Кбл = (ОА — З) / КО

Показатель определяет возможность организации погашать задолженность с помощью быстрых активов — высоколиквидных ресурсов, которые могут превращаться в деньги на протяжении 90 дней. Стоимость запасов не включается в расчет, поскольку они низколиквидные. Приемлемое значение — 1:1 или выше 1. Если фирма имеет достаточно быстрых активов, она обслуживает долг без продажи долгосрочных активов.

Стоимость запасов не включается в расчет, поскольку они низколиквидные. Приемлемое значение — 1:1 или выше 1. Если фирма имеет достаточно быстрых активов, она обслуживает долг без продажи долгосрочных активов.

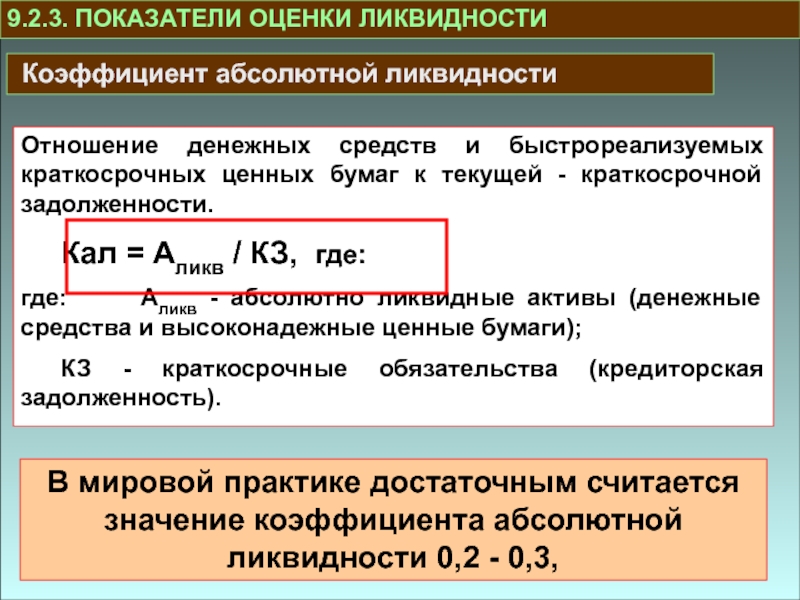

Коэффициент абсолютной ликвидности (наличности)

Рассчитываемый делением стоимости оборотных активов за минусом запасов и дебиторской задолженности (ОА — З — ДЗ) на величину краткосрочных обязательств:

Кал = (ОА — З — ДЗ) / КО

Показатель измеряет возможность фирмы выполнять текущие долговые обязательства с использованием высоколиквидных активов — доступных денежных средств (в кассе, размещенных на банковских счетах) и инвестиций (доходных ценных бумаг.). Если фирма вынуждена немедленно погасить все текущие обязательства, это соотношение показывает способность сделать это наличными средствами без продажи других активов. Приемлемым считается значение коэффициента не менее 0,2.

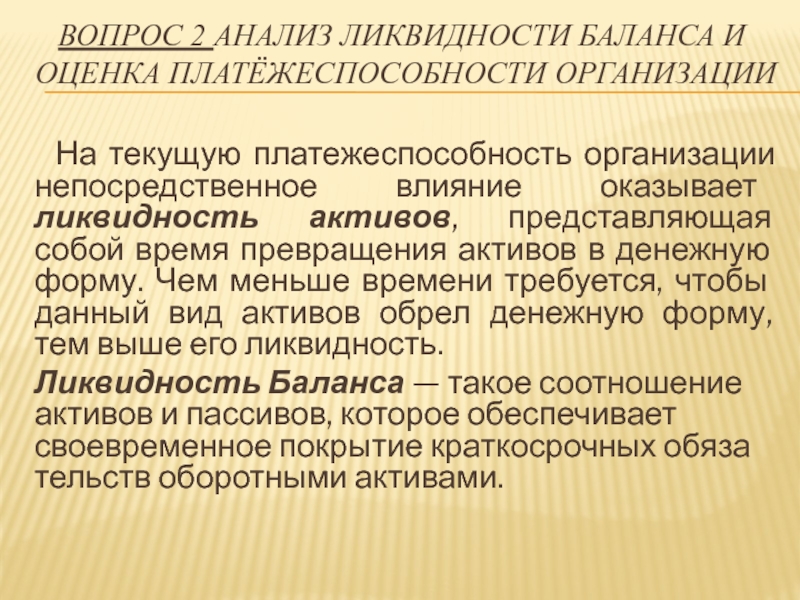

Анализ ликвидности баланса и платежеспособности предприятия

Постараемся разобраться как проводится анализ ликвидности баланса предприятия, и какие существуют основные виды коэффициентов ликвидности для оценки.

Инфографика: Анализ ликвидности баланса и платежеспособности предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсЛиквидность баланса предприятия

Ликвидность баланса предприятия – способность компании с помощью своих активов покрывать обязательства перед кредиторами. Ликвидность баланса является одним из важнейших финансовых показателей предприятия и напрямую определяет степень платежеспособности и уровень финансовой устойчивости. Чем выше ликвидность баланса, тем больше скорость погашения задолженностей предприятия. Низкая ликвидность баланса – это первый признак риска банкротства.

Анализ ликвидности баланса представляет собой группировку всех активов и пассивов предприятия. Так активы ранжируются по степени их реализуемости, т.е. чем больше ликвидность актива, тем выше его скорость трансформации в денежные средства. Сами денежные средства обладают максимальной степенью ликвидности. Пассивы предприятия ранжируются по степени срочности погашения. В таблице ниже представлена группировка активов и пассивов предприятия.

В таблице ниже представлена группировка активов и пассивов предприятия.

| Виды активов предприятия | Виды пассивов предприятия | ||||

| А1 | Обладают максимальной скоростью реализации | Денежные средства и краткосрочн. фин. вложения | П1 | Высокая срочность погашения | Кредиторская задолженность |

| А2 | Обладают высокой скоростью реализации | Дебиторская задолженность <12 мес. | П2 | Умеренная срочность погашения | Краткосрочные обязательства и кредиты |

| А3 | Обладают медленной скоростью реализации | Дебиторская задолженность >12 мес., запасы, НДС, незавершенное производство | П3 | Низкая срочность погашения | Долгосрочные обязательства |

| А4 | Труднореализуемые активы | Внеоборотные средства | П4 | Постоянные пассивы | Собственный капитал компании |

Анализ ликвидности баланса предприятия.

Оценка платежеспособности

Оценка платежеспособностиДля осуществления оценки ликвидности баланса предприятия необходимо провести сопоставительный анализ между размером активов и пассивов соответствующих групп. В таблице ниже представлен анализ ликвидности предприятия.

| Анализ ликвидности | Оценка платежеспособности |

| А1 > П1 | Предприятие может погасить наиболее срочные обязательства с помощью абсолютно ликвидных активов |

| А2 > П2 | Предприятие может рассчитать по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами |

| А3 > П3 | Предприятие может погасить долгосрочные займы с помощью медленно реализуемых активов |

| А4 ≤ П4 | Данное неравенство выполняется автоматически, если соблюдены все три неравенства. Предприятие обладает высокой степенью платежеспособности и может погасить различные виды обязательств соответствующими активами. |

Анализ и выполнение неравенств для различных видов активов и пассивов предприятия позволяет судить о степени ликвидности баланса. Если выполняются все условия, то баланс считается абсолютно ликвидным. При анализе баланса следует учесть, что более ликвидные активы могут покрывать менее срочные обязательства.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсМастер-класс: «Пример анализа и оценки ликвидности баланса»

Коэффициенты ликвидности баланса. Абсолютные и относительные

На следующем этапе анализа ликвидности оцениваются показатели платежеспособности предприятия, и рассчитываются следующие два абсолютных коэффициента:

Текущая ликвидность – показатель отражающий способность предприятия погашать свои обязательства в краткосрочном периоде.

Перспективная ликвидность – показатель отражающий способность предприятия погашать задолженность в будущем.

| Оценка платежеспособности | |

| А1+А2 > П1+П2 и А4 < П4 | Предприятие платежеспособно в краткосрочном и среднесрочном периоде |

| А3 > П3 и А4 < П4 | Предприятие платежеспособно в долгосрочной перспективе |

| А4 > П4 | Баланс неликвиден |

Анализ ликвидности баланса позволяет определить наличие ресурсов для погашения обязательств перед кредиторами, но он является общим и не позволяет точно определить платежеспособность предприятия. Для этого, на практике, используют относительные показатели ликвидности. Рассмотрим их более подробно.

Коэффициент текущей ликвидности (Current ratio) – показатель отражающий степень покрытия активами наиболее срочных и среднесрочных обязательств предприятия. Формула расчета коэффициента следующая:

Формула расчета коэффициента следующая:

Нормативным значением данного коэффициента на практике считают Current ratio > 2. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив«.

Коэффициент быстрой ликвидности (Quick ratio) – показатель отражающий степень покрытия высоколиквидными и быстро реализуемыми активами текущих обязательств предприятия. Формула расчета коэффициента абсолютной ликвидности следующая:

Оптимальным значением данного показателя на практике считают Quick ratio > 0,7.

Коэффициент абсолютной ликвидности (Cash ratio)– показывает степень покрытия наиболее ликвидными активами текущих обязательств предприятия. Формула расчета быстрой ликвидности имеет следующий вид:

Оптимальным значением данного показателя на практике считают Cash ratio > 0,2.

Общая ликвидность баланса (Total liquidity) – показатель, отражающий степень погашения активами предприятия всех своих обязательств. Рассчитывается как отношение взвешенной суммы активов и пассивов по формуле:

Оптимальным значением данного показателя на практике считают Total liquidity > 1.

Коэффициент обеспеченности собственными оборотными средствами – отражает степень использования предприятием собственных оборотных средств. Формула представлена ниже:

Нормативным значением показателя считается Ксос > 0,1.

Коэффициент маневренности капитала – отражает размер капитала в запасах. Формула расчета имеет следующий вид:

Данный показатель анализируется в динамике и его оптимальным считается его тенденция к снижению. Помимо представленных показателей для анализа ликвидности баланса предприятия используют показатели включающие операционную деятельность компании, размер денежных поток, показатели маневренности капитала и т. д.

д.

Мастер-класс: «Пример оценки коэффициентов ликвидности для ОАО «Газпром». Пример с выводами

Резюме

Анализ ликвидности баланса является важной задачей предприятия по состояния активов и пассивов, а также способности своевременно и в полном объеме рассчитываться по своим обязательствам перед заемщиками. Чем выше ликвидность баланса, тем выше платежеспособность компании и меньше риск банкротства. При оценке платежеспобности предприятия необходимо анализировать коэффициенты в динамике и в сопоставлении со средними значениями по отрасли. Это позволит выявить возможные угрозы по риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

Финансовый анализ. Показатели ликвидности (Liquidity Ratios)

Показатели ликвидности (Liquidity Ratios)

Ликвидность – способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидность также – способность обращаться в деньги (см. термин «ликвидный активы»).

Ликвидность также – способность обращаться в деньги (см. термин «ликвидный активы»).

Что такое коэффициенты ликвидности?

Коэффициенты ликвидности — важный класс финансовых показателей, используемых для определения способности компании погасить текущие долговые обязательства без привлечения внешнего капитала. Коэффициенты ликвидности измеряют способность компании выплачивать долговые обязательства и ее запас прочности путем расчета показателей, включая коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент операционного денежного потока.

Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Для товара «ликвидность» будет соответствовать скорости его реализации по номинальной цене.

На практике принято выделять 4-е группы ликвидности активов:

- А1 — наиболее ликвидные активы;

А2 — быстро реализуемые активы;

А3 — медленно реализуемые активы;

А4 — трудно реализуемые активы.

Деление производится с целью определения ликвидности предприятия или ликвидности бухгалтерского баланса. Для этого источники финансирования разделяют на 4-е группы:

- П1 — наиболее срочные обязательства;

П2 — краткосрочные пассивы;

П3 — долгосрочные пассивы;

П4 — постоянные пассивы.

На основании данных групп рассчитываются показатели ликвидности.

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов. Идеальным считает ликвидность, при которой выполняются следующие условия:

- А1 > П1;

А2 > П2;

А3 > П3;

А4 < П4.

В практике финансового анализа выделяют три основные показателя ликвидности: абсолютной ликвидности, срочной ликвидности и текущей (общей) ликвидности.

Пример расчета показателей (Budget-Plan Express)- Коэффициент абсолютной ликвидности (Cash ratio)

- Коэффициент срочной ликвидности (Quick ratio, QR)

- Коэффициент текущей (общей) ликвидности (Current ratio, CR)

- Чистый оборотный капитал (Net Working Capital, NWC)

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

- Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Коэффициент срочной ликвидности (иногда называют промежуточной или быстрой ликвидности) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам):

- Коэффициент срочной ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Коэффициент текущей (общей) ликвидности (коэффициент покрытия) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

- Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента 2 и более (это значение наиболее часто используется в российских нормативных актах; в мировой практике считается нормальным от 1.5 до 2.5, в зависимости от отрасли). Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Чистый оборотный капитал – это один из важнейших показателей, который используется при финансовом анализе компании. Показатель характеризует величину оборотного капитала, свободного от краткосрочных обязательств. Второе название коэффициента – «рабочий капитал». Чистый рабочий капитал (Net Working Capital, NWC) – разность между величиной текущих активов и текущих обязательств.

- Рабочий (оборотный) капитал = Текущие активы – Текущие обязательства

Справка о программе «Budget-Plan Express», www.strategic-line.ru | Содержание справки

Поделиться:

ЛИКВИДНЫЕ АКТИВЫ — это.

.. Что такое ЛИКВИДНЫЕ АКТИВЫ?

.. Что такое ЛИКВИДНЫЕ АКТИВЫ?- ЛИКВИДНЫЕ АКТИВЫ

- ЛИКВИДНЫЕ АКТИВЫ

(liquid assets) Активы, которые сами являются деньгами (money) или могут быть превращены в деньги с минимальными задержкой и риском убытков. Такие краткосрочные легкореализуемые ценные бумаги, как казначейские векселя, являются ликвидными активами. Долгосрочные ценные бумаги, стоимость которых может меняться в связи с изменениями процентных ставок, не являются ликвидными; не являются ими и акции или товары, цены на которые подвержены изменениям, даже если они быстро и легко реализуются. Такое недвижимое имущество, как неакционерные компании или дома, является вдвойне неликвидным: их нельзя надежным образом быстро продать, а цены, по которым они будут проданы, очень неопределенны.

Экономика.

Толковый словарь. — М.: «ИНФРА-М», Издательство «Весь Мир».

Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М..

2000.

Толковый словарь. — М.: «ИНФРА-М», Издательство «Весь Мир».

Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М..

2000. - ЛИКВИДНЫЕ АКТИВЫ

средства

1) средства, которые можно легко реализовать, превратить в деньги. К ликвидным активам относятся; сами деньги, золото, краткосрочные государственные ценные бумаги, средства на текущих счетах (до востребования) в банках, акции, облигации, продаваемые векселя, имущественные ценности, которые можно быстро продать, векселя, по которым наступил срок оплаты;

2) средства, которые могут быть использованы для погашения долговых обязательств.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- ЛИКВИДНОСТЬ ФИРМ

- ЛИКВИДЫ

Полезное

Смотреть что такое «ЛИКВИДНЫЕ АКТИВЫ» в других словарях:

Ликвидные Активы — (liquid assets, liquid capital; quick assets; realizable assets) Активы в виде наличности или в другой форме, которую можно легко обратить в наличность (например, депозиты на текущем счету в банке, задолженности по торговым операциям, легко… … Словарь бизнес-терминов

Ликвидные активы — (liquid assets, liquid capital; quick assets; realizable assets) Активы, которые держатся в виде наличности или в другой форме, которую можно легко обратить в наличность (например, депозиты на текущем счету в банке, задолженности по торговым… … Финансовый словарь

ликвидные активы — Краткосрочные активы за вычетом запасов и предоплаченных расходов; примерами могут служить денежные средства, их эквиваленты, дебиторская задолженность и легко реализуемые ценные бумаги.

[http://www.lexikon.ru/dict/uprav/index.html] ликвидные… … Справочник технического переводчика

[http://www.lexikon.ru/dict/uprav/index.html] ликвидные… … Справочник технического переводчикаЛИКВИДНЫЕ АКТИВЫ — 1) активы, которые быстро можно обратить в денежные средства. Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Юридическая энциклопедия

Ликвидные активы — активы, легко обращаемые в денежные средства, которые можно потратить … Словарь терминов антикризисного управления

Ликвидные активы — (Сurrent assets, Liquid аssеts; quick аssеts) — группа активов предприятия, которая, при необходимости своевременного обеспечения платежей по текущим финансовым обязательствам, достаточно быстро может быть конвертирована в денежную форму… … Экономико-математический словарь

ЛИКВИДНЫЕ АКТИВЫ — 1) активы, которые быстро можно обратить в денежные средства.

Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Энциклопедический словарь экономики и права

Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Энциклопедический словарь экономики и праваЛИКВИДНЫЕ АКТИВЫ — (liquid a et ; liquid capital; realizable a et ) денежные средства и другие активы, которые могут быть использованы для погашения долговых обязательств. Л.а. фирм выступают наличные денежные средства, средства на счетах в банках, легкореализуемые … Внешнеэкономический толковый словарь

ЛИКВИДНЫЕ АКТИВЫ — (англ. liquid assets) – часть оборотных активов организации, имеющая высокую скорость вовлечения в денежный оборот. Любая статья в составе оборотных активов орг ции имеет ту или иную степень ликвидности. Наиболее Л.а. – денежные средства и… … Финансово-кредитный энциклопедический словарь

ликвидные активы — Наличность или активы, легко конвертируемые в наличную валюту.

Некоторые примеры: акции фондов денежного рынка, векселя Казначейства США (U.S. Treasury), банковские депозиты. Инвестор, вкладывающий средства в неликвидные (illiquid) инвестиции,… … Финансово-инвестиционный толковый словарь

Некоторые примеры: акции фондов денежного рынка, векселя Казначейства США (U.S. Treasury), банковские депозиты. Инвестор, вкладывающий средства в неликвидные (illiquid) инвестиции,… … Финансово-инвестиционный толковый словарь

Книги

- Финансовые рынки и институты. Учебник и практикум для СПО, М. Н. Михайленко. Изложены понятие финансовой системы, ее назначение. Дана характеристика функций финансовой системы. Подробно рассмотрены основные элементы финансовой системы — финансовые институты, а также… Подробнее Купить за 1489 грн (только Украина)

- Финансовые рынки и институты. Учебник для прикладного бакалавриата, Михайленко М.Н.. Изложены понятие финансовой системы, ее назначение. Дана характеристика функций финансовой системы. Подробно рассмотрены основные элементы финансовой системы — финансовые институты, а также… Подробнее Купить за 1489 грн (только Украина)

- Рынок ценных бумаг. Учебник и практикум для академического бакалавриата, Михайленко М.

Н.. В учебнике рассмотрены понятия рынка ценных бумаг, даны характеристики основным видам ценных бумаг и важнейшим группам участников данного рынка: эмитентам, инвесторам и посредникам, указана… Подробнее Купить за 1122 руб

Н.. В учебнике рассмотрены понятия рынка ценных бумаг, даны характеристики основным видам ценных бумаг и важнейшим группам участников данного рынка: эмитентам, инвесторам и посредникам, указана… Подробнее Купить за 1122 руб

Ликвидность активов — что это? Объясню простым языком

Привет!

Хотите научиться быстро оценивать эффективность работы предприятия, чтобы понимать, стоит вкладывать средства или нет? Тогда нужно разобраться с понятием «ликвидность активов». Я расскажу, что это за «ключик», какие финансовые дверки он открывает.

Что такое ликвидность активов

Ликвидность – одно из базовых понятий финансового менеджмента. Это способность фирмы платить по своим финансовым обязательствам прямо сейчас. Пример: выставили предприятию счет – его текущая платежеспособность такова, что хватает средств для оплаты без задержки и без привлечения заемных средств.

Добавлю для скорости запоминания немножко магии. В корне слова «ликвидность» лежит латинское «ликвидус», что значит «жидкий». Второе значение слова – «перетекающий» (а на физических графиках так называют линию полного плавления). Поэтому ликвидность, по сути, способность предмета трансформироваться в денежную массу. И чем быстрее, тем лучше.

В корне слова «ликвидность» лежит латинское «ликвидус», что значит «жидкий». Второе значение слова – «перетекающий» (а на физических графиках так называют линию полного плавления). Поэтому ликвидность, по сути, способность предмета трансформироваться в денежную массу. И чем быстрее, тем лучше.

Это важно для собственников и инвесторов. Первые в случае форс-мажора сложили купюры в чемодан и исчезли. Вторые, играя на опережение, должны успеть вывести свои деньги.

Что относится к ликвидным активам

К ликвидным активам (правда, с разной степенью) относится все имущество предприятия.

Сюда же записывают возвратные долги (например, за отгруженную продукцию оплата пройдет на неделе).

Не относится к ликвидным активам заложенное имущество. Это обеспечение для кредитора, распоряжаться им нельзя.

Степень ликвидности активов

Открываем базовую форму отчетности компании «Баланс». Отчетность построена по принципу возрастания ликвидности. Низколиквидными считают основные средства (здания, транспорт, оборудование, мебель, приборы) и нематериальные активы (авторское право, товарный знак).

Степень ликвидности оборотных средств в отчете от средней до высокой:

- за отгруженную продукцию рассчитаются;

- денежные средства в кассе обладают 100-процентной ликвидностью.

Группы ликвидности активов

Принято разделять имущество предприятия на 3 группы:

- высоколиквидные. Активы обеспечивают постоянную возможность расплатиться. Это деньги в наличной и безналичной формах, ценные бумаги с оборотом на бирже;

- ликвидные.

Складские запасы, готовая продукция, обязательства покупателей;

Складские запасы, готовая продукция, обязательства покупателей; - неликвидные. Их нельзя срочно продать по хорошей стоимости (некоторые предприятия распродают имущество годами).

Сюда относят:

- незавершенное строительство: попробуй быстро найти желающих купить объект по рыночной стоимости;

- дебиторов (должников), отказывающихся вернуть долг;

- запланированные расходы будущих периодов: средства нельзя использовать не по назначению, иначе, к примеру, остановится производственный цикл.

Показатели ликвидности

К важнейшим показателям относят:

- коэффициент абсолютной ликвидности. Это отношение высоколиквидных активов (денег и ценных бумаг) к краткосрочным обязательствам в процентах. Эта цифра показывает долю задолженности, которую можно погасить на указанный период;

- уточненный коэффициент ликвидности (или промежуточный). Определяется как отношение денежных средств, дебиторской задолженности и краткосрочных вложений к краткосрочным обязательствам. Здесь показана доля не только задолженности, которую можно погасить свободными финансами, но и ожидаемых поступлений от выполненных работ, проданной продукции;

- коэффициент текущей ликвидности (называемый также коэффициентом покрытия). Показатель определяется как отношение раздела «оборотные активы» баланса к краткосрочным обязательствам.

Обзор ликвидных активов

Здания и сооружения низколиквидны. Требуется много времени, чтобы найти покупателя и оформить сделку.

Финансы в наличной и безналичной формах, ценные бумаги – практически платежное средство. Конечная цель фирмы, если смотреть с точки зрения денежных потоков. И они должны работать. Самое сложное – найти баланс между свободной наличностью и деньгами, обращенными в производственно-материальную форму.

Готовая продукция, особенно выпущенная под конкретного заказчика, ликвидна. Иногда за нее рассчитываются по предоплате.

Дебиторская задолженность, если получится взыскать деньги с должника, ликвидна. Нет – вычеркиваем.

На первый взгляд, нематериальные активы (компьютерные программы), написанные и купленные у IT-компании специально для фирмы, продать некому. А значит, актив неликвидный. Но такое разделение условно. Все зависит от того, найдется покупатель или нет.

Повышение ликвидности активов

Для повышения ликвидности имущества принимают следующие меры:

- взыскивают плату с задолжников;

- продают залежалую продукцию;

- списывают с баланса и продают материальный фонд с полностью законченным сроком амортизации;

- обновляют нематериальные активы, повышая рыночную привлекательность.

Заключение

Неопытные инвесторы часто ошибаются, изучая только раздел «Оборотные активы» компании. И забывают об «Обязательствах».

Правильно сначала сгруппировать имущество по степени ликвидности. А затем сравнить с будущими выплатами, разделенными по времени погашения долга. Тогда учитываются возможные проблемы (требование компенсации кредиторов или невозврат займа дебиторов) в будущем.

Подробнее об управлении денежными потоками расскажу в следующих статьях, не забудьте подписаться и поставить лайк. Всем грамотного подхода в управлении финансами!

Ликвидность банка по балансу

Ликвидность банковского баланса и ее факторы

Ликвидность баланса коммерческого банка оценивается посредством специальных указателей, которые отражают соотношение между пассивом и активом баланса банка, включая структуру активов.

Замечание 1

Баланс коммерческого банка будет ликвидным в том случае, когда его состояние дает возможность покрывать обязательства по пассиву за счет актива.

На ликвидность баланса банка влияет ряд факторов:

Рисунок 1. Факторы, влияющие на ликвидность. Автор24 — интернет-биржа студенческих работ

- Структура активов. Чем выше часть высоколиквидных активов, в общей их структуре, тем выше общая ликвидность баланса.

- Степень риска. Чем больше доля активов с высоким риском, тем ниже уровень его ликвидности.

- Уровень кредитоспособности клиентов-заемщиков. Данный фактор оказывает влияние на возврат кредитов своевременно и во полном объеме. Помимо этого такой фактор оказывает влияние на ликвидность баланса коммерческого банка, чем выше доля кредитов, относящихся к группе высокорискованных, тем ниже уровень ликвидности баланса банка.

- Структура пассивов. Ликвидность баланса коммерческого банка будет снижаться при увеличении доли вкладов до востребования и уменьшении доли срочных вкладов.

- Надежность кредитов и депозитов. Стабильность двух этих категорий играет очень большую роль в уровне ликвидности баланса банка.

Ликвидность активов баланса банка

При группировке статей баланса коммерческого банка с учетом уровня ликвидности выделяются следующие виды активов:

Рисунок 2. Ликвидные активы банка. Автор24 — интернет-биржа студенческих работ

Готовые работы на аналогичную тему

Наиболее ликвидной частью активов банковского баланса являются денежные средства в кассе банка.

Определение 1

Денежная наличность кассы банка – это денежные средства в кассе, а также денежные средства на текущем счету коммерческого банка в ЦБ.

Под первичными резервами ликвидности банка понимаются средства на счетах обязательных резервов, денежные средства на корреспондентских счетах, открытых в других коммерческих банках, денежные средства в кассе банка, а также сейфовая наличность, платежные документы, оформляемые в процессе инкассирования.

Вторичные резервы ликвидности это такие ликвидные активы, приносящие доход, которые можно в ускоренные сроки обратить в наличность.

К таким активам можно отнести активы портфеля ценных бумаг (государственных), средства на счетах краткосрочных ссуд.

Назначение таких активов заключается в том, чтобы быть источником пополнения первичных ресурсов. Общая сумма резерва ликвидности коммерческого банка будет зависеть непосредственно от нормы обязательного резерва, которая устанавливается ЦБ, а также уровня резерва ликвидности, который определяется коммерческим банком самостоятельно.

Помимо этого, выделяют покупную ликвидность и накопленную.

Накопленная ликвидность включает в себя денежные средства и ценные бумаги, относящиеся к высоколиквидным.

Покупная ликвидность – это привлеченные кредиты банка от других коммерческих банков, векселя, а также депозитные и сберегательные сертификаты.

Помимо такой классификации, существует и другая. Согласно ей можно разделить активы на три группы:

- Ликвидные активы, которые имеют статус немедленной готовности, или по-другому их называют первоклассные активы.

- Они включают в себя: денежные средства в кассе банка, денежные средства на корреспондентских счетах, векселя, ценные бумаги государства.

- Ликвидные активы. Такие активы могут быть обращены в денежные средства. К такой группе можно отнести кредиты, платежи в пользу других коммерческих банков, ценные бумаги (условно реализуемые), другие ценности.

- Неликвидные активы банка. К такой группе относятся кредиты, относящиеся к просроченным, основные средства (здания и сооружения), которые принадлежат коммерческому банку.

Замечание 2

Учет коммерческим банком активов с высоким уровнем ликвидности позволяет эффективному обеспечению его финансовой устойчивости.

Ликвидность пассивов баланса банка

Обязательства любого коммерческого банка складываются из реальных и условных.

Реальные обязательства банка находят отражение в балансе банка, и представляют собой вклады до востребования, срочные вклады, привлеченные денежные средства от других коммерческих банков, полученные кредиты.

Условные обязательства представляют собой забалансовые пассивы, к которым можно отнести – поручительства, гарантии банка, а так же забалансовые активы, а именно – кредитные линии (неиспользованные), аккредитивы, выданные банком.

Долговыми обязательствами банка являются: обязательства по возврату срочных вкладов клиентов-вкладчиков и процентов по этим вкладам; обязательства выполнения платежей клиентов; обязательства по погашению собственных займов; обязательства по погашению векселей, своевременно и в полном объеме, а также погашение ценных бумаг, облигаций, сертификатов банковских, которые выпускает сам банк.

Исходя из этого, обязательства коммерческого банка делятся на:

- Долговые обязательства банка;

- Обязательства, которые обусловлены договором сделки;

- Обязательства банка, которые обусловлены финансовыми отношениями;

- Обязательства касаемо предоставления новых кредитов клиентам;

- Обязательства банка, отражающиеся на забалансовых счетах банка.

Замечание 3

Также существуют источники выполнения обязательств коммерческого банка, к ним относят: резервы денежных средств, сделки продажи ликвидных активов, получение кредитов от других коммерческих банков, в том числе и ЦБ, продажа сертификатов банка (депозитных и сберегательных), эмиссия коммерческим банком ценных бумаг, векселей и облигаций.

Относительно степени стабильности активы кредитного потенциала коммерческого банка подразделяют на: полностью стабильные, стабильные и нестабильные.

К полностью стабильным средствам относят собственные средства коммерческого банка, средства, которые депонируются на определенный срок, кредитные средства, которые были получены от других банков.

К стабильным средствам относят депонированные средства, которые предъявлены комитентами банка.

К нестабильным средствам относят депонированные средства, периодически образующиеся, а так же их динамику сложно предвидеть.

Ликвидный актив — определение, примеры, бухгалтерский баланс

Что такое ликвидный актив?

Ликвидный актив — это денежные средства в кассе или актив, отличный от денежных средств, который можно быстро конвертировать в наличные деньги по разумной цене. Другими словами, ликвидный актив можно быстро продать на рынке без значительной потери его стоимости.

Как правило, ликвидные активы торгуются на хорошо устоявшихся рынках с большим количеством покупателей и продавцов.Большое количество участников рынка, наряду с большими объемами торгов, обеспечивает быстрое избавление от активов без существенной потери стоимости.

Примеры ликвидных активов

- Денежные средства

- Эквиваленты денежных средств (текущий счет, сберегательный счет, счет денежного рынка)

- Рыночные ценные бумаги Рыночные ценные бумаги Рыночные ценные бумаги представляют собой неограниченные краткосрочные финансовые инструменты, которые выпускаются либо для долевых ценных бумаг, либо для заемных средств. ценные бумаги публичной компании.Компания-эмитент создает эти инструменты специально для сбора средств для дальнейшего финансирования коммерческой деятельности и расширения. (акции, государственные облигации)

Учет баланса

Как и другие активы, ликвидные активы отражаются в балансе Бухгалтерский баланс Бухгалтерский баланс является одним из трех основных финансовых отчетов. Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету. компании. Активы перечислены в балансе в порядке их ликвидности, причем наиболее ликвидные типы указаны вверху баланса, а наименее ликвидные — внизу.

Хотя нет прямого измерения ликвидности каждого актива, компании и рыночные аналитики используют различные финансовые коэффициенты, такие как коэффициент быстрой ликвидности Коэффициент быстрой ликвидности, также известный как кислотный тест, измеряет способность бизнеса оплачивать свои короткие расходы. -срочные обязательства с активами, легко конвертируемыми в денежные средства, и коэффициент наличности Коэффициент денежной наличности, иногда называемый соотношением денежных средств, является показателем ликвидности, который указывает на способность компании погашать краткосрочные долговые обязательства своими денежными средствами и их эквивалентами.По сравнению с другими коэффициентами ликвидности, такими как коэффициент текущей ликвидности и коэффициент быстрой ликвидности, коэффициент денежной наличности является более строгим и консервативным показателем для определения общего уровня ликвидности компании.

Важность ликвидных активов

Ликвидность — один из ключевых факторов, определяющих успех в мире бизнеса. Ликвидные активы обеспечивают способность компании выполнять свои непосредственные финансовые обязательства и операционные расходы. Кроме того, активы служат защитой компании от непредвиденных неблагоприятных событий, таких как рецессия или внезапное снижение спроса на продукты или услуги компании.Наконец, их присутствие напрямую улучшает способность компании искать дополнительное финансирование.

Ликвидные активы также важны для личных финансов. Как правило, не рекомендуется исключать такие активы из личного инвестиционного портфеля. Подобно бизнес-приложениям, ликвидные активы в личных финансах используются для скорейшего погашения финансовых обязательств. Кроме того, они также используются для защиты личной инвестиционной позиции от непредвиденных неблагоприятных событий.

Дополнительные ресурсы

CFI предлагает специалиста по финансовому моделированию и оценке (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере. Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Структура капитала Структура капитала Структура капитала относится к сумме долга и / или собственного капитала, используемой фирмой для финансирования своей деятельности и финансирования своих активов.Структура капитала фирмы

- Оборотные активы Оборотные активы Оборотные активы — это все активы, которые компания ожидает преобразовать в денежные средства в течение одного года. Они обычно используются для измерения ликвидности

- Idle CashIdle CashIdle — это, как следует из этой фразы, денежные средства, которые простаивают или не используются для увеличения стоимости бизнеса. Это означает, что наличные деньги не приносят процентов от хранения на сберегательных или текущих счетах и не приносят прибыли в виде покупки активов или инвестиций.Деньги просто лежат в том виде, в котором их не ценят.

- Событие ликвидности Событие ликвидности Событие ликвидности — это процесс, с помощью которого инвестор ликвидирует свою инвестиционную позицию в частной компании и обменивает ее на наличные. Основная цель события ликвидности — перевод неликвидного актива (инвестиции в частную компанию) в наиболее ликвидный актив — денежные средства.

Руководство по порядку ликвидности (с определениями, примерами и часто задаваемыми вопросами)

Когда компании создают важные финансовые отчеты, такие как баланс, может быть важно перечислить свои активы в порядке ликвидности.Порядок ликвидности для бизнес-активов полезен как для компании, так и для инвесторов, чтобы лучше понять текущее покрытие обязательств, финансовую стабильность и любые финансовые изменения, которые могли произойти с момента последнего отчетного периода компании. В этой статье мы обсудим, что такое ликвидность, каков ее порядок, и ответим на другие часто задаваемые вопросы о порядке ликвидности активов компании.

Что такое ликвидность?

Ликвидность означает способность компании выплатить свои долги.При составлении финансовых отчетов предприятия будут включать информацию, которая поможет инвесторам и должностным лицам компании определить, есть ли у них активы для погашения текущих обязательств и продемонстрировать финансовую устойчивость. Если у компании недостаточно денежных средств или оборотных средств для выплаты долгов другим компаниям и организациям, они могут ликвидировать другие активы, чтобы помочь, включая здания, мебель и многое другое.

Подробнее: Руководство по ликвидности (с определениями, различиями, формулами и примерами)

Что такое порядок ликвидности?

Порядок ликвидности — это то, как компания представляет свои активы в порядке времени, необходимого для их преобразования в наличные.Чаще всего компании включают эти активы в свои балансовые финансовые отчеты, чтобы помочь своим сотрудникам и инвесторам понять, насколько быстро их расходует бизнес. Активы, перечисленные первыми, часто представляют собой денежные средства и другие предметы, которые вносят вклад в общий доход компании, тогда как активы в нижней части списка часто помогают бизнесу в производстве товаров и услуг и часто будут продаваться только в случае крайней необходимости.

Почему активы перечислены в порядке ликвидности?

Есть несколько важных причин, по которым компании перечисляют активы в порядке ликвидности, в том числе:

- Обеспечение ясности информации для инвесторов: Порядок ликвидности помогает инвесторам и акционерам понять финансовую мощь компании, чтобы они могли принимать решения о будущих инвестициях.Это также может помочь им спрогнозировать дивиденды, которые они могут получить в конце финансового года, и то, как им следует реинвестировать.

- Понимание обязательств: Знание о ликвидности компании может помочь вам понять, могут ли они погасить свои обязательства, включая судебные издержки, платежи по кредитам и гарантийные обязательства.

- Знание возможностей генерирования денежных средств: Наличие порядка ликвидности также может быть полезно для понимания ключевых областей компании, в которых генерируются денежные средства.Если у компании недостаточно наличных средств для покрытия всех своих обязательств или выплаты выплат инвесторам, важно знать, какие активы они могут продать и сколько времени может потребоваться у них, чтобы заработать деньги.

Порядок ликвидности активов на балансе

Вот как компании и организации чаще всего указывают порядок ликвидности активов на балансе:

1. Денежные средства

Компании считают денежные средства самый ликвидный актив, потому что он может быстро оплатить обязательства компании или помочь им получить новые активы, которые могут улучшить функциональность бизнеса.Денежные средства могут включать сумму денег, которая есть в наличии у компании, и любые деньги, хранящиеся в настоящее время на банковских счетах. Поскольку наличные деньги можно потратить сразу, они не требуют какой-либо конвертации, поэтому для компании или организации может быть выгодно иметь много наличных денег при создании своих финансовых отчетов.

2. Рыночные ценные бумаги

Рыночные ценные бумаги — это такие позиции, как акции, облигации и коммерческие бумаги, которые компании могут конвертировать в наличные в течение нескольких рабочих дней.В зависимости от того, сколько компания инвестировала, они, как правило, не являются основным источником дохода, но, поскольку компании могут быстро их конвертировать, они перечисляют их на втором месте.

3. Дебиторская задолженность

Дебиторская задолженность — это платежи, которые клиенты и потребители должны компании или организации за их товары и услуги. Чаще всего предприятия выставляют клиентам дебиторскую задолженность в виде счета-фактуры и позволяют им оплатить счет на условиях кредита компании. Это означает, что клиентам может потребоваться некоторое время, чтобы полностью оплатить счет, поэтому компания не всегда может полагаться на дебиторскую задолженность для быстрой конвертации наличных.Однако компании всегда стараются получить как можно больше от своей дебиторской задолженности в течение одного финансового года.

Подробнее: Вопросы и ответы: Что такое дебиторская задолженность и как она работает?

4. Запасы

Запасы включают любые товары или услуги, которые компания может продать потребителям. Компаниям часто требуется, по крайней мере, несколько месяцев, чтобы преобразовать свои запасы в наличные, в зависимости от рынка и навыков их отдела продаж.Если компания хочет продать свои запасы и быстрее ликвидировать свои активы, она может рассмотреть возможность использования скидок и рекламных акций, однако это может привести к меньшему генерированию денежных средств.

5. Основные средства

Основные средства — это предметы, которые компания или организация используют для создания своих товаров и услуг, включая мебель, транспортные средства, землю, здания и многое другое. Продажа этих активов может занять от нескольких дней до нескольких месяцев в зависимости от их текущего рыночного потенциала.Эти активы также очень важны для производства в целом, поэтому компании часто ждут, чтобы продать эти предметы, если только не возникнет острая необходимость в наличных деньгах. При листинге основных средств компании будут указывать их первоначальную цену за вычетом любой амортизации, которая произошла. Это помогает показать, сколько реально будет продаваться каждый предмет.

Связано: Что такое основные средства? (Определение и примеры)

6. Деловая репутация

Деловая репутация относится к нематериальным активам, которые обмениваются при продаже компании.Эти активы могут включать в себя базу постоянных клиентов компании, репутацию бренда и интеллектуальную собственность. Поскольку компания не может конвертировать эти активы в наличные, пока они не продадут свой бизнес, они указываются последними в порядке ликвидности. Тем не менее, они по-прежнему являются важными активами, которые следует учитывать, поскольку они могут помочь инвесторам и акционерам определить стоимость бизнеса.

Подробнее: FAQ: Деловая репутация в бухгалтерском учете

Что следует учитывать при заказе активов

Вот несколько важных моментов, которые следует учитывать при заказе активов:

- Финансовый отчет понимание: Хотя перечисление активов в балансовом финансовом отчете важно, не менее важно знать, как эти активы вносят вклад в отчет в целом.В балансе важно, чтобы активы компании равнялись сумме их обязательств и капитала. Если их активы меньше, компания может подумать, как исправить проблему с помощью таких вещей, как рефинансирование или возможные экстренные ссуды.

- Текущие и внеоборотные активы: При заказе ликвидности активов компаниям может быть важно разделить свои активы на краткосрочные и долгосрочные. Оборотные активы включают в себя все, что компания может быстрее всего конвертировать в наличные, включая наличные деньги, рыночные ценные бумаги, дебиторскую задолженность и товарно-материальные запасы.Компаниям требуется больше времени для получения наличными внеоборотных активов. Они могут включать все основные средства, гудвил и любые долгосрочные инвестиции компании.

- Коэффициенты ликвидности: Расчет различных коэффициентов ликвидности может помочь компаниям и организациям узнать свою способность погашать обязательства и понять степень их ликвидности. Например, использование коэффициента текущей ликвидности, который сравнивает текущие активы компании с их текущими обязательствами, может помочь предприятиям понять, могут ли их активы, которые быстрее конвертируются в денежные средства, окупить их краткосрочные расходы, или им потребуется дополнительная поддержка со стороны также внеоборотные активы.

Связано: Ваш путеводитель по краткосрочным обязательствам

FAQ

Вот несколько часто задаваемых вопросов о порядке ликвидности:

Какого актива компания должна иметь больше всего?

Ответ на этот вопрос отличается от бизнеса к бизнесу, однако компаниям может быть очень полезно иметь здоровый баланс между каждым из своих активов. Например, если у компании будет много основных средств в сфере недвижимости и производственного оборудования, но небольшая сумма наличных денег, они могут столкнуться с потенциальными проблемами при выплате определенных обязательств в будущем, потому что это может занять больше времени. продать эти внеоборотные активы.

Как часто компании составляют балансы?

Компании часто составляют балансы в конце каждого отчетного периода и финансового года. Однако некоторые инвесторы или должностные лица компании могут запросить баланс в любое время, чтобы помочь решить финансовые проблемы или лучше понять деятельность компании.

Руководство по ликвидности в бухгалтерском учете

Насколько эффективно ваша компания способна выплачивать свои долги? Что произойдет, если произойдет чрезвычайная ситуация, и вам потребуются денежные средства или их эквиваленты для удовлетворения ваших краткосрочных операционных потребностей? Жизненно важно иметь полное представление о ликвидности в бухгалтерском учете.Изучите все, что вам нужно знать о концепции ликвидности, с помощью нашего простого руководства. Во-первых, давайте определимся с ликвидностью в бухгалтерском учете.

Определение ликвидности в бухгалтерском учете

Ликвидность, или бухгалтерская ликвидность, — это термин, обозначающий легкость, с которой вы можете конвертировать актив в денежные средства, не влияя на его рыночную стоимость. Другими словами, это мера способности должников выплатить свои долги при наступлении срока их погашения. Итак, что такое ликвидные активы в бухгалтерском учете? По сути, чем проще продать инвестицию по справедливой цене, тем более «ликвидной» считается эта инвестиция.Естественно, наличные деньги являются наиболее ликвидным активом, тогда как недвижимость и земля являются наименее ликвидными активами, поскольку их продажа может занять недели, месяцы или даже годы.

Какой порядок ликвидности в бухгалтерском учете?

Важно понимать порядок ликвидности, то есть представление ваших активов в балансе в зависимости от количества времени, которое потребуется для их преобразования в наличные. Это дает вам лучшее представление о том, насколько платежеспособна ваша компания в условиях кризиса. Например, компания с очень небольшими денежными средствами, но обширными активами в сфере недвижимости, может оказаться в затруднительном положении.Вот приблизительное руководство по порядку ликвидности, а также времени, необходимому для преобразования каждого актива:

Денежные средства — время преобразования не требуется.

Рыночные ценные бумаги — В большинстве случаев для конвертации рыночных ценных бумаг в наличные может потребоваться несколько дней.

Дебиторская задолженность — Ликвидность дебиторской задолженности зависит от стандартных условий кредитования вашей компании (обычно 90 дней, хотя в некоторых случаях они могут быть значительно дольше).

= Товарно-материальные запасы — в зависимости от уровней оборачиваемости, а также от доли активов, для которых нет рынка перепродажи, может потребоваться несколько месяцев. В некоторых случаях невозможно преобразовать ваш инвентарь в наличные без предоставления существенной скидки желающим покупателям.

Основные средства — Зависит от наличия рынка для активов, но обычно для продажи основных средств (например, земли, недвижимости, оборудования) требуется несколько месяцев.

Деловая репутация — не может быть конвертирована в наличные до продажи компании.

Понимание коэффициентов бухгалтерской ликвидности

Чтобы измерить ликвидность, вам необходимо освоить несколько коэффициентов бухгалтерской ликвидности. Три наиболее распространенных коэффициента ликвидности для бухгалтерского учета:

Коэффициент быстрой ликвидности — также известный как коэффициент быстрой ликвидности, коэффициент быстрой ликвидности измеряет способность вашего бизнеса погашать свои обязательства быстрыми активами, т. Е. Оборотными активами, которые можно преобразовать в наличными в течение 90 дней. Например, эквиваленты денежных средств, рыночные ценные бумаги и дебиторская задолженность являются быстрыми активами.Формула коэффициента быстрой ликвидности:

Коэффициент быстрой ликвидности = Денежные средства + Эквиваленты денежных средств + Рыночные ценные бумаги + Дебиторская задолженность

Коэффициент текущей ликвидности — возможно, самый простой коэффициент ликвидности для бухгалтерского учета, коэффициент текущей ликвидности измеряет текущие активы вашей компании по сравнению с текущими обязательствами. В отличие от коэффициента быстрой ликвидности, исключающего элементы, которые вы не сможете быстро ликвидировать, вам необходимо будет включить в свои расчеты такие элементы, как запасы и предоплаченные расходы. Формула для коэффициента текущей ликвидности:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Коэффициент денежной наличности — как наиболее строгий коэффициент учетной ликвидности, коэффициент наличности не включает запасы, дебиторскую задолженность и другие оборотные активы, определяя ликвидные активы. исключительно в виде денежных средств или их эквивалентов.Это означает, что это лучшая формула для оценки способности вашей компании оставаться платежеспособной в чрезвычайной ситуации. Формула для расчета денежного коэффициента:

Коэффициент наличности = (денежные средства + денежные эквиваленты + краткосрочные инвестиции) / текущие обязательства

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сокращая административные расходы. вашей команде приходится иметь дело с погоней за счетами. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 60 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Порядок ликвидности — Как отразить активы баланса?

Что такое порядок ликвидности?

Порядок ликвидности — это представление различных активов в балансе в порядке времени, затрачиваемого каждым на преобразование в денежные средства, при этом денежные средства считаются наиболее ликвидным активом, за ними следуют денежные средства и их эквиваленты, рыночные ценные бумаги, дебиторская задолженность. , товарно-материальные запасы, долгосрочные инвестиции, ссуды и авансы, основные средства (как материальные, так и нематериальные).

Порядок ликвидности активов

- Денежные средства — Это наиболее ликвидный актив и не требует конвертации.

- Банк — Имеющийся остаток также представляет собой ликвидированные активы без дальнейшей конвертации.

- Рыночные ценные бумаги — Рыночные ценные бумаги Рыночные ценные бумаги — это ликвидные активы, которые можно быстро конвертировать в денежные средства, и которые классифицируются как оборотные активы на балансе компании.В него включены коммерческие бумаги, казначейские векселя и другие инструменты денежного рынка. Подробнее о таких активах, как коммерческие бумаги Коммерческие бумаги — это инструмент денежного рынка, который используется для получения краткосрочного финансирования и часто выпускается банками инвестиционного уровня и корпорации в форме векселя. подробнее, облигации, акции, торгуемые на бирже, привилегированные акции, торгуемые на бирже фонды Биржевой фонд (ETF) — это ценная бумага, которая содержит много типов ценных бумаг, таких как облигации, акции, товары и т. д., и это торгуется на бирже как акция, причем цена колеблется много раз в течение дня, когда торгуемый на бирже фонд покупается и продается на бирже.подробнее и т. д. эти активы можно обменять в наличные за несколько дней.

- Дебиторская задолженность — Сумма, причитающаяся от клиентов фирмы или организации, для которой были предоставлены товары / услуги, и счет был выставлен, но сумма должна быть получена. Они конвертируются в наличные в соответствии с кредитной политикой компании.

- Запасы — Это запасы, находящиеся у компании в форме сырья, незавершенного производства или готовой продукции.Преобразование запасов в наличные может занять месяцы, в зависимости от уровня продаж.

- Основные средства — Активы, такие как земля, завод, здание, оборудование, мебель, транспортные средства и т. Д., Являются частью основных средств, которые продаются, и их конвертация в наличные средства является долгосрочным процессом и занимает несколько дней. до месяца.

- Деловая репутация — Это наименьшее значение, но реализация ликвидного актива в денежные средства происходит только в момент продажи бизнеса.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Порядок ликвидности (wallstreetmojo.com)

Порядок ликвидности для бухгалтерского баланса

Бухгалтерский баланс Бухгалтерский баланс — это одна из финансовых отчетов компании, которая представляет акционерный капитал, обязательства и активы компании на определенный момент времени. Он основан на уравнении бухгалтерского учета, которое гласит, что сумма общих обязательств и собственного капитала равна совокупным активам компании.Подробнее является частью финансового отчетаФинансовая отчетность — это письменный отчет, подготовленный руководством компании для представления финансовых дел компании за определенный период (квартал, шесть месяцев или год). Эти отчеты, которые включают балансовый отчет, отчет о прибылях и убытках, движение денежных средств и отчет об акционерном капитале, должны быть подготовлены в соответствии с установленными и стандартизированными стандартами бухгалтерского учета для обеспечения единообразия отчетности на всех уровнях. Прочтите больше, в котором представлены активы, обязательства компании, и собственный капитал на определенный момент времени, что позволяет получить представление о финансовом положении предприятия.Активы перечислены в балансе в порядке их ликвидности, где денежные средства указаны вверху, поскольку они уже являются ликвидными, и конверсия не требуется. Следующими в списке идут рыночные ценные бумаги, такие как акции и облигации, которые могут быть проданы на рынке в течение нескольких дней, как правило, на следующий день могут быть ликвидированы.

Далее, деньги, которыми владеет предприятие в ходе обычных продаж, которые принимаются в соответствии с общими условиями кредитования компании, обычно называются дебиторской задолженностью.Эта дебиторская задолженность обычно имеет период кредитования от 30 до 60 дней для ее погашения. Далее, запасы — это запасы, находящиеся на балансе компании, которые могут быть конвертированы в наличные за период от одного месяца до момента продажи. Иногда запасы можно продать быстро, поэтому их положение может варьироваться от организации к организации. Затем идут внеоборотные активы, такие как машины и оборудование, земля и здания, мебель, автомобили и т. Д., Которым требуется более длительный период продажи и, следовательно, время для ликвидации. Ликвидация — это процесс закрытия бизнеса или сегмента бизнеса путем продажи. от своих активов.Реализованная таким образом сумма используется для погашения кредиторов и всех других обязательств бизнеса в определенном порядке. Читать дальше.

Последний в балансе — это гудвил, который может быть реализован только в момент продажи или любой другой реструктуризации бизнеса. Ликвидность — это должное внимание или приоритет, уделяемый во время подготовки баланса, поскольку это первый документ, который видят кредиторы / инвесторы и другие заинтересованные стороны, чтобы понять позицию компании.Ликвидность — это способность актива со временем конвертироваться в наличные. Активы, которые могут быть конвертированы в денежные средства в течение 12 месяцев, считаются оборотными активами. Текущие активы относятся к тем краткосрочным активам, которые могут быть эффективно использованы для деловых операций, проданы за немедленные денежные средства или ликвидированы в течение года. Он включает запасы, денежные средства, их эквиваленты, рыночные ценные бумаги, дебиторскую задолженность и т. Д. Подробнее, в то время как другие рассматриваются как внеоборотные активы Внеоборотные активы — это долгосрочные активы, купленные для использования в бизнесе, и их выгода, вероятно, будет накапливаются на долгие годы.Эти Активы раскрывают информацию об инвестиционной деятельности компании и могут быть материальными или нематериальными. Примеры включают в себя основные средства, землю и здания, облигации и акции, патенты, товарные знаки. Подробнее.

Перечень активов по ликвидности: —

# 1 — Оборотные активы —

- Денежные средства и их эквиваленты

- Рыночные ценные бумаги

- Дебиторская задолженность

- Запасы

- Предоплаченные расходы

# 2 — Внеоборотные активы —

Важность порядка ликвидности

Ликвидность Ликвидность показывает легкость конвертации активов или ценных бумаг компании в наличные деньги.Ликвидность — это способность фирмы погасить текущие обязательства имеющимися у нее оборотными активами. Подробнее измеряет способность любого актива генерировать денежные средства. Он дает представление о дивидендах, которые собираются получить акционеры. Благодаря единому критерию листинга, установленному GAAP бухгалтерского учета, различным заинтересованным сторонам становится легче понять, проанализировать баланс компании и принять соответствующие решения. Это увеличивает сопоставимость баланса как внутри компании, так и между компаниями.Распечатка заявок на ликвидность дает представление о способности компании погашать различные обязательства, такие как рассрочка по кредиту, погашение долговых обязательств или любое другое краткосрочное обязательство, такое как платежи поставщикам и т. Д.

Преимущества

- Отображает способность компании превращать активы в наличные.

- Он отделяет более ликвидные активы от менее ликвидных активов с их истинной стоимостью.

- Он дает кредиторам и покупателям четкое представление об организации. Коэффициент ликвидности бизнеса покажет кредиторам и инвесторам, насколько финансово сильна компания.

- Помогает в принятии решений, так как своевременный мониторинг коэффициента ликвидности вашей компании; руководство будет в лучшем положении, чтобы принимать качественные решения, которые помогут вам получить больше прибыли и роста.

- Порядок ликвидности помогает во время чрезвычайных ситуаций, предоставляя быстрые средства для преодоления сценария, с которым сталкивается организация.

Недостатки

- Различные стандарты бухгалтерского учета могут предусматривать разные критерии листинга, и, таким образом, это влияет на сопоставимость финансового положения компании.

- Список активов по ликвидности не всегда может быть полезен для всех и каждого заинтересованного лица, например, инвесторов, желающих инвестировать в долгосрочный период, меньше всего беспокоит текущая позиция ликвидности компании.

- Некоторые активы, такие как предоплаченные и отложенные расходы, могут не найти адекватной позиции в соответствии с критериями листинга, поскольку они никогда не будут реализованы в денежной форме, но они являются оборотными активами, поскольку услуги по оплате обработанных платежей еще не были использованы.

Заключение

Порядок ликвидности можно описать как критерий листинга в соответствии с применимыми ОПБУ бухгалтерского учета, которые определяют порядок представления активов в балансе компании в соответствии с их способностью генерировать денежные средства.Это полезно для различных заинтересованных сторон при сравнении, анализе и принятии решений, поскольку они могут легко сравнить два или более балансов одной и той же компании или любой другой компании. В соответствии с этим, денежные средства считаются наиболее ликвидным активом, тогда как гудвил считается наиболее неликвидным. Ликвидный относится к активу, который не может быть конвертирован в денежные средства. Такие активы несут убыток от стоимости при продаже за наличные. Облигации, акции и недвижимость — вот некоторые примеры неликвидных инвестиций.подробнее об активе, так как он не может приносить деньги, пока бизнес не будет продан.

Рекомендуемые статьи

Это руководство по порядку ликвидности и его определению. Здесь мы обсуждаем порядок ликвидности для баланса и примеры, а также важность, преимущества и недостатки. Вы можете узнать больше о следующих статьях —

ликвидных активов (значение) | Полный список ликвидных активов

Что такое ликвидные активы?

Ликвидные активы — это активы предприятия, которые могут быть конвертированы в денежные средства в течение короткого промежутка времени и включают такие активы, как денежные средства, рыночные ценные бумаги и инструменты денежного рынка, и они показаны на стороне активов в балансе компании. компания.

Проще говоря, эти активы можно быстро превратить в наличные, с незначительным влиянием на цену, доступную на всем рынке. Такие активы включают государственные облигации и инструменты денежного рынка. Валютный рынок Для тех, кто желает инвестировать в валюту, валютный рынок является универсальным решением. На валютном рынке участники, работающие в различных юрисдикциях по всему миру, покупают и продают разные валюты. Он важен в международной торговле и также известен как Forex или Foreign Exchange.read more считается самым ликвидным рынком в мире, поскольку каждый день обмениваются огромные суммы денег, и, таким образом, человеку крайне сложно повлиять на мировой обменный курс.

Список ликвидных активов

Сберегательный счет и наличные денежные средства считаются наиболее распространенной формой наивысшей ликвидности, принадлежащей либо физическим лицам, либо предприятиям, либо тем и другим вместе. Тем не менее, некоторые другие активы считаются более ликвидными, легко могут быть переданы между владельцами, и такие активы, которые прочно закрепились на рынке.Вот полный список ликвидных активов —

- Денежные средства в кассе

- Денежные средства в банке

- Эквиваленты денежных средств

- Начисленная прибыль

- Векселя Вексель — это оборотный инструмент, который представляет собой письменное согласие должника или продавца (изготовителя) выплатить обещанную сумму кредитору ( получатель платежа) в указанную дату. читать далее

- Государственные облигации

- Акции

- Рыночные ценные бумаги Рыночные ценные бумаги — это ликвидные активы, которые могут быть быстро конвертированы в денежные средства и классифицируются как текущие активы на балансе компании.В него включены коммерческие бумаги, казначейские векселя и другие инструменты денежного рынка. Читать далее

- Дебиторская задолженность Дебиторская задолженность относится к сумме, причитающейся с клиентов за кредитные продажи продуктов или услуг, предоставленных им компанией. Он отображается как оборотный актив в корпоративном балансе. Читать далее

- Депозитные сертификаты Депозитный сертификат (CD) — это инструмент денежного рынка, выпущенный банком для привлечения средств на вторичном денежном рынке. Он выдается на определенный срок на фиксированную сумму денег с фиксированной процентной ставкой.Это договоренность между вкладчиком денег и банком. Читать далее

- Возврат налогов

Примеры

Пример № 1 Пример № 2 Пример № 3Текущие активы и ликвидные активы

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Liquid Assets (wallstreetmojo.com)

Консолидированные ликвидные активы

Консолидированные ликвидные активы — это ценные бумаги и денежные средства, которые могут быть легко конвертированы в денежные средства, за вычетом текущих обязательств. Его формула: = Рыночные ценные бумаги + Денежные средства — Краткосрочные обязательства

.- Например, давайте предположим, что у Ford Motors, Inc. есть 2 миллиона долларов наличными, как показано на его балансе. Баланс — это одна из финансовых отчетов компании, которая представляет акционерный капитал, обязательства и активы компании в конкретный момент времени.Он основан на уравнении бухгалтерского учета, которое гласит, что сумма общих обязательств и собственного капитала равна совокупным активам компании. Читать далее, 600 000 долларов США рыночных ценных бумаг, а также 4 миллиона долларов США текущих обязательств. Используя вышеупомянутую формулу, Ford Motors, Inc. это будет: 2 000 000 долларов США + 600 000 долларов США — 4 000 000 долларов США = — 1,400 000 долларов США

- В приведенном выше примере Ford Motors, Inc. имеет отрицательную ликвидность, что означает, что если компания должна заплатить — погашение всех краткосрочных обязательств Текущие обязательства — это кредиторская задолженность, которая может быть погашена в течение двенадцати месяцев после отчетной даты.Обычно это выплачиваемая заработная плата, подлежащие оплате расходы, краткосрочные ссуды и т. Д. Читать дальше, Ford Motors не сможет выполнить такую задачу.

Наличие достаточного количества наличных денег для выплаты всех долгов является значительным преимуществом для заемщиков и утешением для кредиторов. Поэтому аналитики используют это как чрезвычайно строгий параметр для определения способности компании успешно выполнять свои краткосрочные долговые обязательства.

Почему ликвидные активы необходимы для бизнеса?

При оценке инвестиций и учитывая полное финансовое состояние, ликвидность может быть ключевым фактором.По сути, под ликвидностью понимается способность любой фирмы легко конвертировать любой актив в наличные. Кроме того, это даже возможность купить или продать любую ценную бумагу, не влияя на цену актива.

Заключение