Анализ и оценка ликвидности и платежеспособности: теоретические основы

Понятия платежеспособности и ликвидности предприятия очень близки, но второе понятие более емкое. От степени ликвидности баланса, ликвидности предприятия в целом зависит его платежеспособность. Ликвидность характеризует как текущее состояние расчетов, так и перспективное состояние. Вам нужно разобраться в основных нюансах? Тогда читайте эту статью.

Ликвидность и платежеспособность — одно и то же?

В ряде работ отечественных и зарубежных специалистов понятия ликвидность и платежеспособность нередко отождествляются.

Например, О.В. Ефимова считает:

«Способность организации производить расчеты по своим краткосрочным обязательствам и называется ликвидностью или, другими словами, текущей платежеспособностью».

В.А. Кейлер пишет:

«Под ликвидностью предприятия принято понимать способность предприятия выполнять свои обязательства по задолженности точно в момент наступления срока платежей».

У некоторых российских ученых наблюдается другой подход. Ликвидность означает безусловную платежеспособность организации и предполагает определенную зависимость активов и обязательств, по общей сумме, и по срокам наступления обязательств. Это достаточно полное и подробное определение ликвидности. Здесь обозначена четкая связь ликвидности и платежеспособности, а так же степень ликвидности.

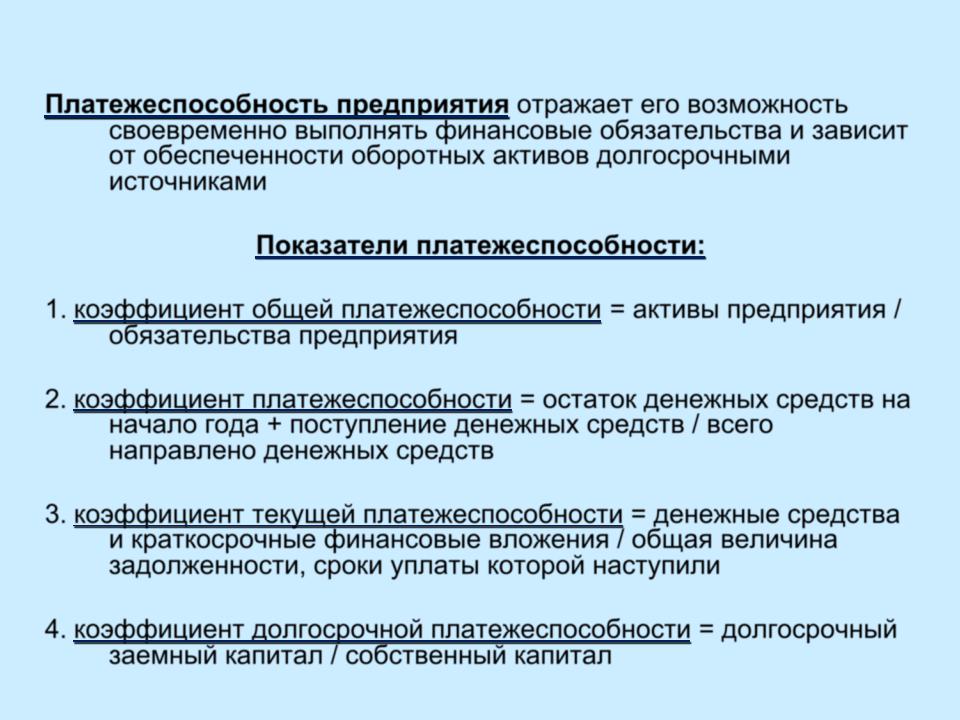

Анализ и оценка платежеспособности проводится путем соизмерения наличия и поступления денежных средств с платежами первой очередности. Наиболее четко платежеспособность выявляется при анализе ее за короткий срок (неделя, декада).

В соответствии с Федеральным законом от 26.10.2012 № 127-ФЗ «О несостоятельности (банкротстве)», неплатежеспособным считается такое предприятие, которое неспособно в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение трех месяцев с момента наступления даты платежа.

Таким образом, предприятие является платежеспособным при условии наличия свободных денежных ресурсов, достаточных для погашения имеющихся обязательств.

Ликвидность предприятия — это способность предприятия быстро погашать свою кредиторскую задолженность по мере наступления их срока, за счет превращения собственных активов в деньги. Она определяется отношением суммы задолженности и ликвидных средств, т.е. ликвидность предприятия означает ликвидность его баланса. Ликвидность баланса — это возможность предприятия обратить активы в наличность и погасить свои платежные обязательства. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов).

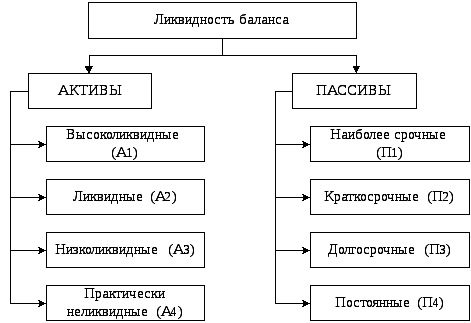

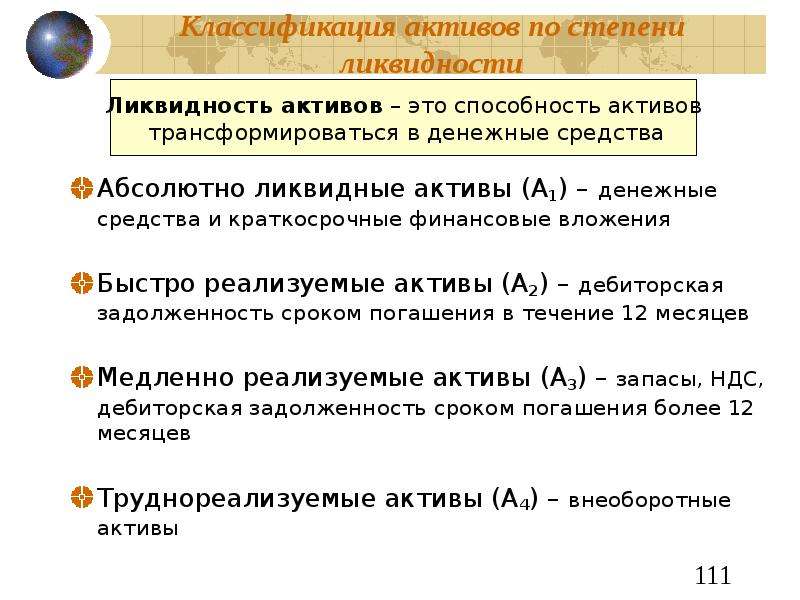

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности погашения.

Методика анализа и оценка ликвидности и платежеспособности предприятия

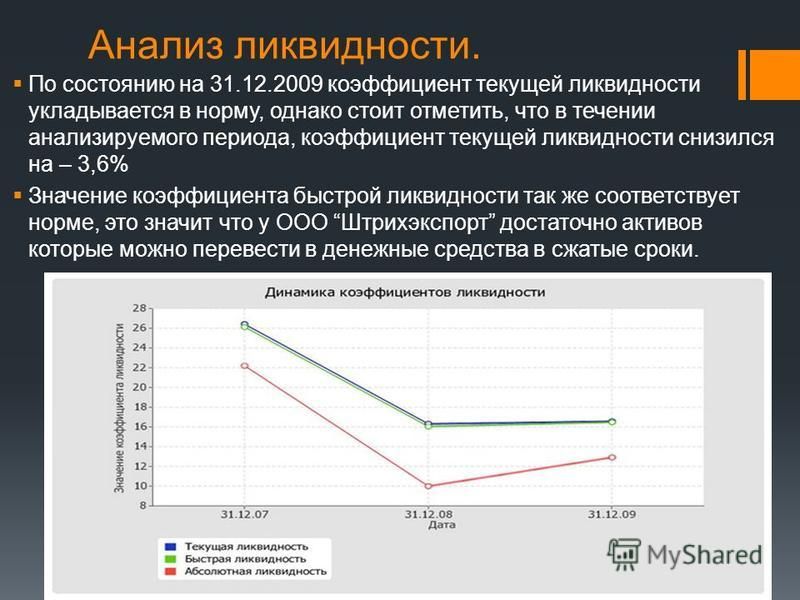

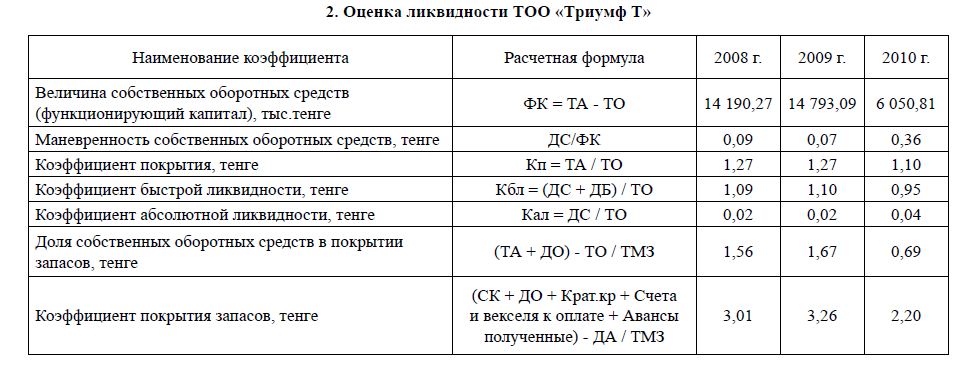

Оценка производится по данным бухгалтерской (финансовой) отчетности предприятия, оценка и анализ показателей производится в динамике, как правило, за три периода.

Для оценки платежеспособности и ликвидности применяются следующие основные приемы:

- Анализ ликвидности баланса — структурный анализ изменений активных и пассивных платежей баланса.

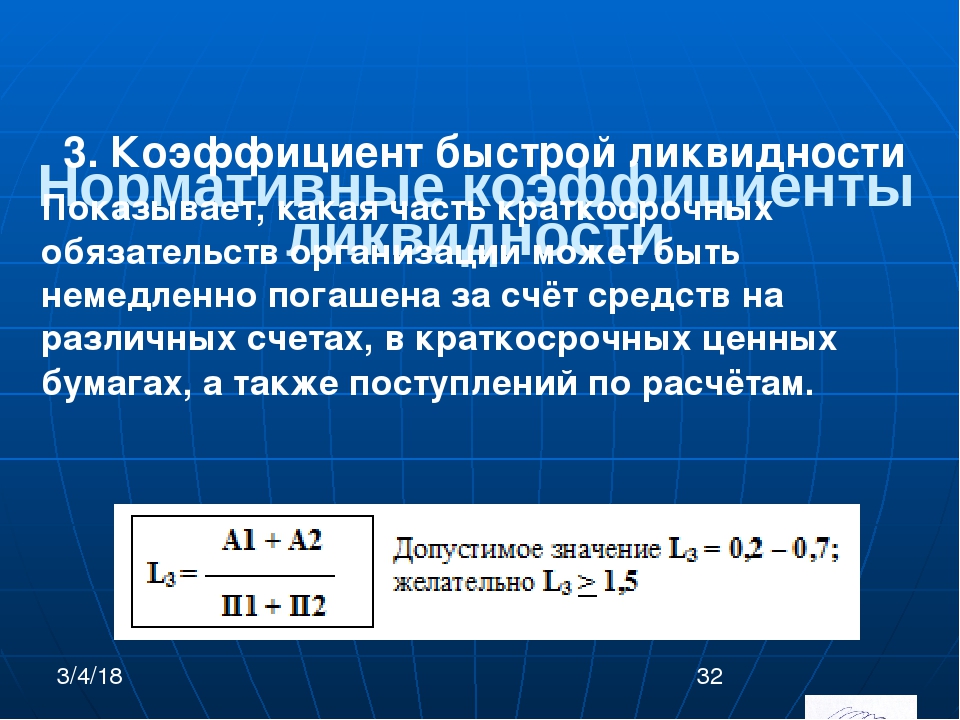

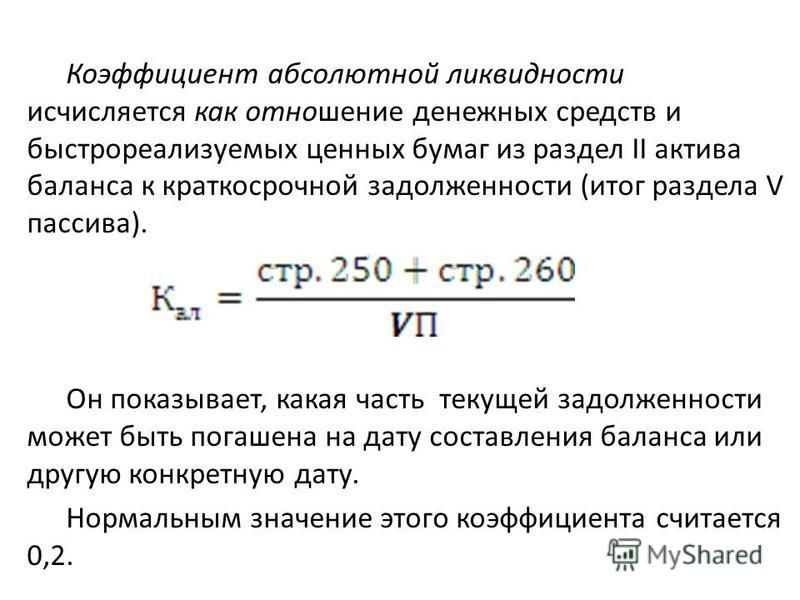

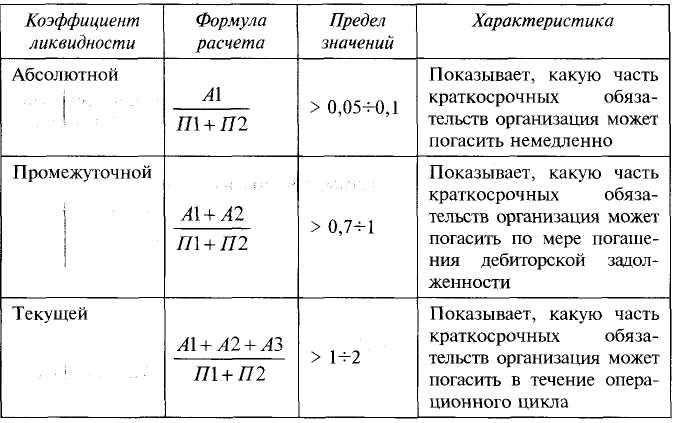

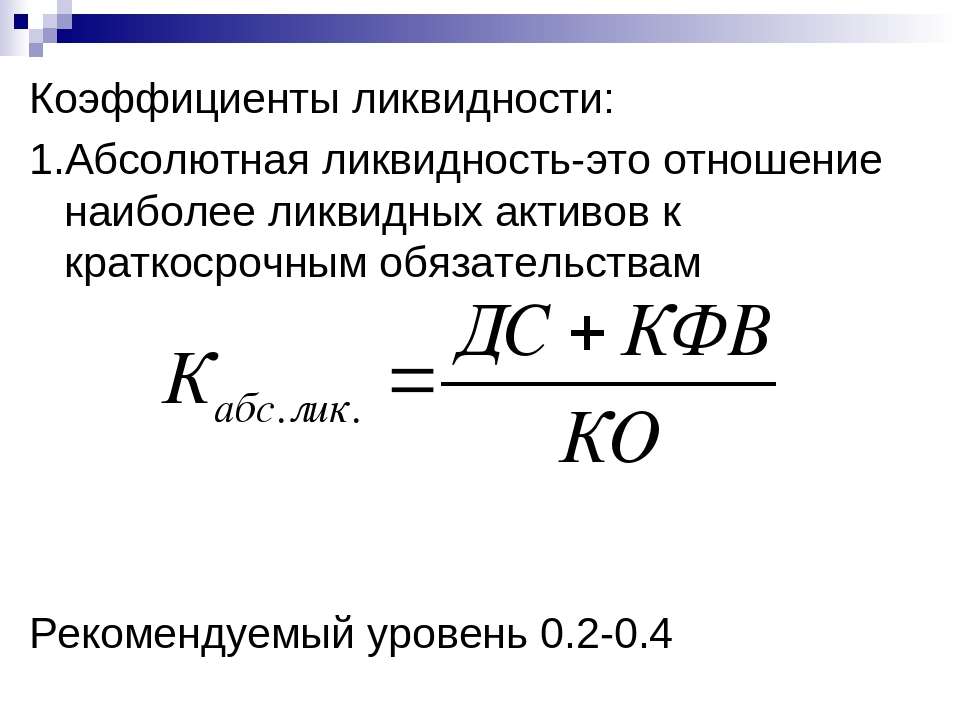

- Расчет коэффициентов ликвидности. Расчет показателей ликвидности позволяет выявить степень обеспеченности текущих обязательств ликвидными средствами.

- Анализ движения денежных средств предприятия прямым или косвенным методом. Главная цель этого анализа — оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и платежей.

Показатели ликвидности, их анализ и значение на предприятии

2019-03-15

Рихард Трумпе, ООО «PricewaterhouseCooper», cтарший консультант отдела сделок и финансовых консультаций

Каждый руководитель предприятия должен следить за коэффициентом ликвидности, поскольку он свидетельствует о способности компании расплачиваться с кредиторами и помогает принимать инвестиционные решения, приобретая новые основные средства или расширяя деятельность.

Деятельность компании можно оценить различными методами. На этот раз давайте посмотрим на ликвидность как на один из наиболее важных показателей того, что необходимо, чтобы предприятие могло работать и полностью выполнять свои обязательства. Этот показатель обеспечивает непрерывность бизнеса, который характеризует способность компании погашать свои обязательства в любое время. Ликвидность важна для того, чтобы иметь возможность получать кредиты, чтобы партнеры хотели заключить контракты, и чтобы компания выглядела привлекательной для инвесторов. Однако этот показатель также не должна быть слишком высоким, что вызывает опасения по поводу неэффективного управления ликвидными активами.

Проанализируем самые популярные формы ликвидности – текущую (общую), абсолютную и быструю, заглянем в историю и статистику!

Что отражает ликвидность?

Коэффициенты ликвидности можно рассчитать относительно легко, используя статьи баланса, подготовленные компанией.

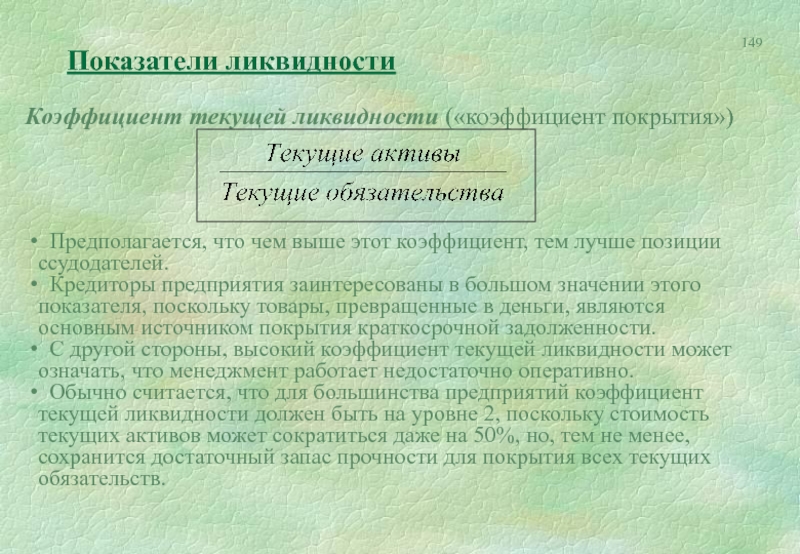

Общая ликвидность рассчитывается как соотношение между текущими активами и текущими обязательствами. При расчете этого показателя руководство компании может четко видеть, какая часть ее краткосрочных обязательств может быть покрыта краткосрочными активами. Таким образом, если это значение равно 1 или выше, тогда компания сможет полностью покрыть все свои краткосрочные обязательства краткосрочными активами и работать дальше. И наоборот, если эта цифра меньше 1, компания может столкнуться с проблемами движения денежных средств и может оказаться не в состоянии рассчитаться с кредиторами в краткосрочной перспективе, что приведет к риску неплатежеспособности. Однако этот показатель не должен быть слишком высоким, например, выше 2,5. Это означает, что компания незаконно присваивает активы. Если показатель находится между 2 и 2,5, значит, компания использует активы очень успешно. Во время аудита аудиторы часто пересчитывают общий коэффициент ликвидности, чтобы посмотреть, сможет ли компания покрыть краткосрочные обязательства в краткосрочной перспективе и не существует ли риск, что она вынуждена будет прекратить хозяйственную деятельность в следующем финансовом году.

Определение, значение термина Ликвидность, Liquidity forex

В финансовых новостях постоянно говорят о ликвидности чего-либо. Это один из самых часто используемых терминов, причем на любом рынке в принципе. Понимать его значение жизненно важно для любого, кто имеет дела с торговлей или финансами, в принципе.

Определение ликвидности

Ликвидность – способность товара или актива быть проданным за актуальную цену.

Говоря совсем простыми словами, ликвидность – это продаваемость чего-либо максимально быстро и без намеренного занижения цены.

Ликвидность предприятия

Говоря о ликвидности, нельзя не упомянуть, что на рынке она рассчитывается для активов любого рода. Какого-то одного, единого параметра для оценки ликвидности не существует, у каждого вида активов она своя. Расчет идет на основании самих активов, их количества у какого-либо предприятия, кредитоспособности, актуальной ценности и многого другого. Рынок не находится в статичном состоянии, потому ликвидность любого актива – то есть, его рыночная востребованность, меняется регулярно. Например, в отношении ликвидности предприятий, это наиболее актуально, потому что при их оценке показатель ликвидности считается крайне важным.

Расчет идет на основании самих активов, их количества у какого-либо предприятия, кредитоспособности, актуальной ценности и многого другого. Рынок не находится в статичном состоянии, потому ликвидность любого актива – то есть, его рыночная востребованность, меняется регулярно. Например, в отношении ликвидности предприятий, это наиболее актуально, потому что при их оценке показатель ликвидности считается крайне важным.

Ликвидность предприятия принято разделять на несколько коэффициентов:

Абсолютная ликвидность – показывает факт наличия финансовых средств у компании.

Чистый капитал оборота – показатель устойчивости компании или предприятия. Чем выше капитал оборота, тем надежнее компания на рынке.

Говоря о ликвидности активов, нужно понимать, что под ними подразумевают не только деньги, но и сырье, товары, имущество, недвижимость и многое другое. И у каждого актива ликвидность будет индивидуальная.

Ликвидные активы – товар, который быстро продается по актуальной рыночной цене.

Виды активов и пассивов

Активы принято делить на несколько типов:

- Оборотные активы – приносящие доход предприятию товары на протяжении определенного периода времени (года). К такому виду активов относят: деньги, вложения средств (до года), товары и сырье, дебиторские задолженности непродолжительного срока. Оборотные активы отличаются высокой ликвидностью.

- Внеоборотные активы – приносящие доход предприятию товары на протяжении длительного периода времени (от года и более). К таким активам принадлежат объекты недвижимости, вложения на долгосрочной основе, проекты и разработки перспективных отраслей, оборудование и техника. Внеоборотные активы отличаются меньшей ликвидностью, нежели оборотные.

Так же активы принято делить в зависимости от скорости их реализации:

Быстрореализуемые активы (А2).

Например, кредиторские задолженности на короткий срок (до одного календарного года).

Например, кредиторские задолженности на короткий срок (до одного календарного года).

Медленно реализуемые активы (А3). К таким активам относятся запасы производства, НДС и дебиторские задолженности на длительный срок.

Труднореализуемые активы (А4). Нематериальные активы и активы, которые используются в производстве очень длительное время.

Помимо активов, существуют и так называемые пассивы. К ним относят кредиты, займы и личный материальный фонд компании или предприятия. Пассивы тоже делят на несколько типов, по скорости платы долгов:

Наиболее срочные долговые обязательства (П1). Сюда относят виды задолженности, которые необходимо закрыть в течение 3 дней.

Долгосрочные пассивы (П3). Как правило, это банковские кредиты, со сроком, превышающим один год.

Устойчивые пассивы (П4). Сюда входят личные капиталы предприятий и компаний, а так же будущие финансовые траты, которые будут реализованы в ближайшие годы.

На сравнениях пассивов и активов и вычисляется ликвидность предприятий. Для показания абсолютной ликвидности, есть несколько позиций:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Первые три показывают, что активы предприятия превышают суммы по долгам, четвертый показывает преимущества личного капитала предприятия над нематериальными активами, то есть – ликвидность предприятия.

Ликвидность банка и рынков

Ликвидность банка – возможность банка расплатиться с собственными клиентами при необходимости.

Считается, что чем больше банк выдает кредит, тем ниже его ликвидность. Потому любой банковской организации необходимы резервные финансы. Это не только деньги, но и ценные бумаги, драгоценные металлы и прочие ликвидные активы. При этом банки предпочитают ограничивать собственную прибыльность. Каждый банк старается тщательно следить за собственной репутацией и количеством привлеченных финансов. Если банк может спокойно обслуживать собственных клиентов, без понижения ликвидности, он сам считается ликвидным.

Если банк может спокойно обслуживать собственных клиентов, без понижения ликвидности, он сам считается ликвидным.

Говоря о ликвидности рынка, надо понимать, что речь идет о любом рынке, финансовом, сырьевом, товарном, валютном и так далее. Чем больше на рынке заключается сделок и контрактов, тем выше его ликвидность. Разница между суммой заключенных договоров и стоимость товаров, поставленных по договорам, так называемый “churn” (черн) — является показателем ликвидности рынка.

Говоря о фондовом рынке, надо отметить, что ценные бумаги оценивают по величине спреда и общему числу совершаемых сделок. Формула тут простая: чем больше сделок и меньше спред, тем выше ликвидность. То есть, если какие-то акции можно быстро продать (или купить) и цена, при этом, не изменится слишком сильно, то можно назвать эти акции – ликвидными.

Наиболее ликвидными типами активов на фондовом рынке являются:

Ликвидность инвестиционных портфелей подсчитывается через среднее значение всех активов, входящих в портфель и каждого актива отдельно. Тут важна и стоимость актива, и его доходность, и уровень потенциального риска, и срок, на который делают вклады.

Тут важна и стоимость актива, и его доходность, и уровень потенциального риска, и срок, на который делают вклады.

На рынке недвижимости ситуация схожая с прочими рынками. Если тот или иной объект недвижимости можно быстро продать (или купить) – его можно назвать ликвидным. Но нужно уточнить, что недвижимость в принципе обладает более низкой ликвидностью, чем ценные бумаги или большинство товаров предприятий. Так происходит из-за большого количества времени, которое уходит непосредственно на саму сделки купли-продажи. К тому же, сделке могут помешать неэкономические факторы, например – техногенная или природная катастрофа, или резкое подорожание, или удешевление всей окружающей территории.

Так же, на ликвидность недвижимости влияют определенные факторы:

- Район, где располагается недвижимость. В элитных районах цены значительно выше.

- Тип недвижимости. Новое жилье имеет одну цену, вторичное жилье – другую. Аналогично отличается и спрос на них.

- Транспортная структура и доступность. Интерес к труднодоступным районам или районам без школ и продуктовых магазинов ниже, чем к тем, где все это присутствует.

- Параметры недвижимости. Сюда относят технические характеристики: площадь помещения, этаж, наличие балкона и тому подобное.

Что такое ликвидность и почему это важно для малого бизнеса?

Если вы работаете в малом бизнесе, одна из концепций бухгалтерского учета, о которой вам нужно подумать как можно раньше, — это ликвидность . Измерение ликвидности вашего бизнеса, которое вы можете сделать путем расчета и отслеживания различных соотношений активов и пассивов вашей компании, будет ключом к обеспечению хорошего финансового здоровья вашей компании. Это также может помочь вам выявить потенциальные проблемы с денежными средствами до того, как они возникнут или разовьются слишком далеко, и поможет вам получить ссуды от кредиторов.Все хорошее, когда дело доходит до того, чтобы ваш бизнес выжил и процветал, верно?

Ликвидность: краткое определение

Ликвидность — это мера способности вашей компании покрыть свои краткосрочные и краткосрочные (т. Е. С погашением в течение одного года) долги и обязательства. Другими словами, это способ описать, насколько хорошо вы можете покрыть свои текущие обязательства , используя свои текущие активы .

Е. С погашением в течение одного года) долги и обязательства. Другими словами, это способ описать, насколько хорошо вы можете покрыть свои текущие обязательства , используя свои текущие активы .

Вспомните активы и обязательства и их роль в уравнении бухгалтерского учета.

Говоря о ликвидности конкретного актива, мы имеем в виду, насколько легко преобразовать этот актив в наличные. Примером легко ликвидируемого актива может быть сберегательный счет, тогда как преобразование чего-то вроде здания или земельного участка в наличные требует больше времени и усилий.

Что в соотношении?

Коэффициенты ликвидности — отличный способ оценить и отследить финансовое положение вашей компании, и, вероятно, именно на них будут обращать внимание кредиторы и кредитные специалисты при принятии решения о предоставлении вам кредита или ссуды.

Узнайте, как повысить кредитоспособность своего малого бизнеса.

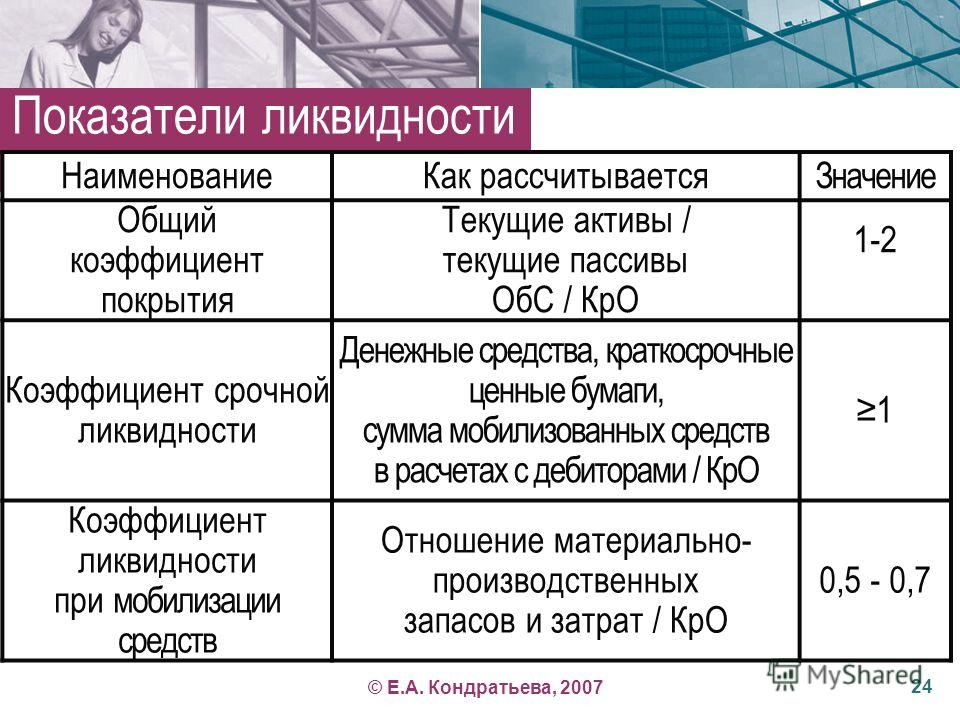

Существуют различные типы коэффициентов ликвидности, которые вы можете использовать, но наиболее распространенными являются коэффициент текущей ликвидности и коэффициент быстрой ликвидности .

Обычный коэффициент (также известный как коэффициент оборотного капитала) находится путем деления ваших общих текущих активов на ваши общие текущие обязательства. Соотношение 2: 1 обычно рассматривается как показатель хорошего финансового здоровья.

Вы должны знать, что коэффициент текущей ликвидности считается довольно широким, а коэффициент быстрой ликвидности (также называемый коэффициентом кислотного теста) используется, чтобы дать более консервативное представление о ликвидности.Коэффициент быстрой ликвидности отличается от коэффициента текущей ликвидности тем, что он не включает запасы в составе оборотных активов. В целом, чем выше коэффициент быстрой ликвидности, тем выше ваша ликвидность, которая должна выглядеть благоприятно в глазах потенциальных кредиторов.

Доказательство вашей ликвидности позволяет кредиторам определить вашу кредитоспособность, то есть вероятность того, что вы сможете выполнить свои финансовые обязательства в краткосрочной и долгосрочной перспективе.

Почему важна ликвидность

Мы уже убедились, что хорошая ликвидность, о чем свидетельствуют хорошие коэффициенты ликвидности, может помочь вашему бизнесу получить необходимый кредит.Но пристальный взгляд на ликвидность вашей компании с течением времени также может позволить вам принимать разумные внутренние решения о финансах вашего бизнеса.

Сравнивая ваши текущие и быстрые коэффициенты по месяцам и годам и с коэффициентами ваших конкурентов, вы увеличиваете вероятность обнаружения финансовых препятствий до того, как они появятся или начнут расти как снежный ком. Таким образом, вы сможете принимать более обоснованные решения о расходах компании и определять, нужно ли вам ликвидировать какие-либо активы для покрытия краткосрочных долгов.

Помните: это сообщение в блоге задумано как полезное общее руководство и не должно рассматриваться как юридическая или финансовая консультация. Всегда ищите профессионала!

Есть вопросы? Напишите нам по адресу [email protected].

Определение ликвидности в финансах | Малый бизнес

Сумма наличных денег, которые компания имеет или может генерировать, быстро показывает, насколько здорова компания в финансовом отношении. Высокий уровень доступных денежных средств указывает на то, что бизнес может легко погасить задолженность в установленные сроки.Типы активов, которыми обладает компания, и рыночная стоимость этих активов — вот где начинается обсуждение финансовой ликвидности.

Активы

Активы — это любой предмет или вещь, принадлежащая компании, и делятся на четыре категории: текущие, инвестиционные, нематериальные и основные средства. Текущие активы — это наличные деньги, предметы, которые можно легко конвертировать в наличные, или предметы, которые предполагается использовать или уйти в течение финансового года. Инвестиционные активы — это акции, облигации и другие финансовые инструменты, имеющие денежную стоимость.Нематериальные активы — это вещи, которые имеют долгосрочную ценность для компании, такие как патенты, формулы и другая конфиденциальная информация. Основные средства — это долгосрочные материальные активы, необходимые для повседневной деятельности.

Инвестиционные активы — это акции, облигации и другие финансовые инструменты, имеющие денежную стоимость.Нематериальные активы — это вещи, которые имеют долгосрочную ценность для компании, такие как патенты, формулы и другая конфиденциальная информация. Основные средства — это долгосрочные материальные активы, необходимые для повседневной деятельности.

Ликвидность

Активы можно дополнительно классифицировать в соответствии со степенью ликвидности каждого актива. Под ликвидностью понимается способность конвертировать актив в наличные — одни предметы могут быть более ликвидными, чем другие. Например, акция может быть продана за считанные минуты или дни.Однако для конвертации собственности, такой как земля или здания, могут потребоваться недели, месяцы или даже годы. Легкость, с которой финансовые инструменты, такие как акции и облигации, конвертируются и передается право собственности, поэтому их часто называют ликвидными активами. Однако большинство активов в конечном итоге можно обменять на наличные или ликвидировать.

Товарность

Товарность — это еще один способ выражения концепции ликвидности. Ликвидность или конкурентоспособность актива требует наличия устоявшейся торговой площадки с большим количеством участников, желающих приобрести актив.Актив должен быть желателен участникам рынка. Чем меньше влияние продажи актива на его цену, то есть продажа актива не представляет собой финансовых убытков для компании, тем более ликвидным считается актив.

Формула

Не существует официальной или стандартной формулы для расчета общей ликвидности. Однако финансовые формулы, называемые коэффициентами, часто используются, чтобы предположить, может ли компания выплатить сумму долга за счет ликвидности.«Коэффициент текущей ликвидности» может показать, достаточно ли у компании активов для получения денежных средств, необходимых для выплаты долга. Эта формула записана: текущие активы, разделенные на текущие обязательства, равны коэффициенту текущей ликвидности. Более четкую картину фактического преобразования активов можно увидеть с помощью коэффициентов активности, которые показывают, насколько быстро компания ликвидирует оборотные активы. Коэффициенты, которые определяют объемы оборачиваемости запасов и средний период сбора или время, необходимое для ликвидации запасов, представляют собой коэффициенты активности, которые в большей степени влияют на финансовую ликвидность.

Коэффициенты, которые определяют объемы оборачиваемости запасов и средний период сбора или время, необходимое для ликвидации запасов, представляют собой коэффициенты активности, которые в большей степени влияют на финансовую ликвидность.

Ссылки

Писатель Биография

Алекс Берк имеет ученую степень в области экологического дизайна и степень магистра в области управления информацией. Она работала лицензированным дизайнером интерьеров, художником, администратором базы данных и менеджером ночного клуба. Постоянный студент, Берк пишет веб-контент по различным темам, включая искусство, дизайн интерьера, дизайн баз данных, культуру, здоровье и бизнес.

Что такое ликвидность? | ScaleFactor

У ликвидности есть несколько определений: есть общее понимание того, что такое ликвидность, и значение, специфичное для бухгалтерского учета.

Ликвидность в общих чертах означает сумму активов, которыми владеет физическое или юридическое лицо, которые либо находятся в денежной форме, либо могут быть легко проданы за наличные.

Бухгалтерская ликвидность — это мера того, насколько легко физическое или юридическое лицо может оплачивать свои счета, используя все ликвидные активы, которыми они владеют, в течение одного года. Это означает сравнение ликвидных активов с непогашенными обязательствами.

Общая ликвидность просто измеряет то, что у вас может быть наличными (или легко конвертируется в наличные), в то время как учет ликвидности делает еще один шаг вперед и применяет эти ликвидные активы к существующим долгам.

Получите бесплатную проверку работоспособности QuickBooks

Даже ваши книги требуют второго мнения.

Как владельцы бизнеса могут анализировать свою ликвидность?

Владельцы бизнеса могут использовать свой баланс, чтобы лучше понимать ликвидность. Баланс позволяет увидеть все активы, обязательства и капитал компании.

Хотите узнать о различиях между балансом и отчетом о прибылях и убытках? Посмотрите этот блог:

Баланс и отчет о прибылях и убытках: в чем разница?

Расчет коэффициентов ликвидности поможет как внутренним участникам бизнеса, так и внешним сторонам (инвесторам и кредитным специалистам) оценить ликвидность бизнеса.

Коэффициент текущей ликвидности определяет ликвидность путем деления текущих активов предприятия на его текущие обязательства.

Коэффициент быстрой ликвидности , также называемый коэффициентом кислотной проверки, использует тот же расчет (текущие активы / текущие обязательства) за вычетом запасов.

Коэффициент операционного денежного потока показывает, насколько хорошо финансовые обязательства компании могут быть выполнены за счет денежных средств, полученных от ее текущих операций. Расчет немного меняется, так как это операционный денежный поток, разделенный на текущие обязательства.

Для всех трех коэффициентов ликвидности предпочтительнее коэффициент, превышающий 1, поскольку он является индикатором финансового здоровья. Однако средний коэффициент по отрасли может быть выше или ниже, в зависимости от ожидаемой производительности (для этой отрасли).

Обратите внимание на : ликвидность и платежеспособность часто путают. Хотя это похожие концепции, они служат разным целям. Узнайте больше о различиях между ними здесь.

Хотя это похожие концепции, они служат разным целям. Узнайте больше о различиях между ними здесь.

Почему владельцы бизнеса должны заботиться о ликвидности?

Ликвидность — ключевой компонент здорового бизнеса с долгосрочным потенциалом.Вот почему:

Так же, как и частным лицам, предприятиям нужна сеть безопасности

Чрезвычайные ситуации случаются и с предприятиями. Никогда не угадаешь, когда может быть абсолютно необходимо совершить крупную закупку товарно-материальных ценностей, обновить систему программного обеспечения или нанять большую группу новых сотрудников.

Без базы ликвидных активов малые предприятия связаны руками за спиной. То, что можно было бы легко сделать, теперь может потребовать поездки в банк или трудоемкого раунда финансирования. Сохранение ликвидности означает, что ваши активы могут быть быстро преобразованы для удовлетворения срочных потребностей.

Малым предприятиям также могут потребоваться ссуды

При подаче заявки на получение ссуды или кредита наличие здоровых коэффициентов ликвидности позволяет вашему бизнесу хорошо выглядеть на бумаге. Инвесторы и кредитные специалисты могут увидеть продемонстрированную способность выполнять финансовые обязательства, и им будет легче ответить «да» на ваш запрос на финансирование.

Инвесторы и кредитные специалисты могут увидеть продемонстрированную способность выполнять финансовые обязательства, и им будет легче ответить «да» на ваш запрос на финансирование.

При более низком соотношении активов и пассивов внешние стороны могут задаться вопросом, сможет ли ваш бизнес оплачивать свои счета, и решат инвестировать свои деньги в другое место.

Коэффициенты ликвидности могут помочь владельцу бизнеса в процессе принятия решений

Ликвидность является важным показателем финансового здоровья компании. Изучение и понимание того, почему это так, может помочь владельцам бизнеса решить, какие шаги предпринять дальше.

Если коэффициенты ликвидности слишком высоки, возможно, пришло время взять часть этих денежных средств и реинвестировать их в бизнес. Это может означать обновление оборудования, обучение персонала или инвестиции в стратегии маркетинга и продаж.

Если коэффициенты ликвидности слишком низкие, предприятия могут оценить все активы компании, чтобы увидеть, что можно (и нужно) ликвидировать. И они могут посмотреть на непогашенные обязательства, чтобы определить, является ли все, за что они платят, обязательным. Возможно, сокращение некоторых продуктов или услуг может снизить финансовые обязательства компании.

И они могут посмотреть на непогашенные обязательства, чтобы определить, является ли все, за что они платят, обязательным. Возможно, сокращение некоторых продуктов или услуг может снизить финансовые обязательства компании.

Как часто владельцам бизнеса следует проверять ликвидность?

Когда дело доходит до ликвидности и состояния бизнеса, важно часто анализировать его, чтобы не упустить возможности для улучшения.А то, что происходит с финансовой стороной бизнеса, может быстро измениться — ликвидность может быстро расти или падать.

Мы рекомендуем проверять коэффициенты ликвидности ежемесячно, поскольку владельцы бизнеса проверяют свои балансы. Часто бывает полезно одновременно проанализировать платежеспособность вашего бизнеса (аналогичную концепцию).

Ваше полное руководство по бухгалтерскому учету малого и среднего бизнеса

Давайте приведем эти книги в порядок.

Ликвидность: простое руководство для бизнеса

У каждого предприятия есть счета, которые нужно оплачивать. Ваша способность платить им называется «ликвидностью», и это один из важнейших показателей, которые бухгалтеры и инвесторы ищут в финансовом благополучии своего бизнеса.

Ваша способность платить им называется «ликвидностью», и это один из важнейших показателей, которые бухгалтеры и инвесторы ищут в финансовом благополучии своего бизнеса.

В этом руководстве мы подробно рассмотрим, что такое ликвидность, как ее измерять и что делать, когда она заканчивается.

Что такое ликвидность?Ликвидность определяет, насколько ваш бизнес способен оплачивать счета. Если у вас есть ликвидность, это означает, что вам не нужно предпринимать какие-либо радикальные меры для погашения долгов, например, продавать машину или объявлять о банкротстве.

Говоря языком бухгалтерского учета, ликвидность измеряет, насколько ваш бизнес способен урегулировать свои текущие обязательства с использованием денежных средств или любых других

Это любые непогашенные платежи по счетам, кредиторская задолженность, налоги, краткосрочные ссуды или любые другие краткосрочные обязательства, которые ваша компания должна выплатить в течение следующих 12 месяцев.

Что такое оборотные активы?

Оборотные активы — это денежные средства или любые другие активы, которые можно быстро конвертировать в наличные.Для наших целей в этом руководстве мы будем иметь дело с четырьмя видами оборотных активов:

Эквиваленты денежных средствВ эту категорию входят денежные средства и краткосрочные ценные бумаги, которые ваша компания может быстро продать и конвертировать в наличные, например казначейские векселя, краткосрочные государственные облигации и фонды денежного рынка.

Оборотные ценные бумагиРыночные ценные бумаги обычно имеют срок погашения один год или менее, покупаются и продаются на публичной фондовой бирже и обычно могут быть проданы на рынке в течение трех месяцев.Примеры обращающихся на рынке ценных бумаг включают обыкновенные акции, казначейские векселя и коммерческие ценные бумаги.

Дебиторская задолженность Дебиторская задолженность — это деньги, которые ваши клиенты должны вам за любые продукты или услуги, которые вы предоставили и за которые им выставили счета. Дебиторская задолженность считается «ликвидным» активом, поскольку компании обычно могут рассчитывать на получение большей ее части в течение нескольких месяцев.

Дебиторская задолженность считается «ликвидным» активом, поскольку компании обычно могут рассчитывать на получение большей ее части в течение нескольких месяцев.

Запасы — это все товары и материалы, которые предприятие хранит для будущего использования, например сырье, незавершенные детали и непроданные запасы на полках.Из четырех типов текущих активов он наименее ликвиден, потому что его сложнее всего превратить в наличные.

Как измерить ликвидность?Коэффициенты ликвидности являются ключом к измерению ликвидности. Существует три основных типа: коэффициент текущей ликвидности , коэффициент ликвидности и коэффициент наличности .

Используя коэффициент текущей ликвидности ** Коэффициент текущей ликвидности ** (также известный как коэффициент оборотного капитала) — один из самых популярных методов определения ликвидности бизнеса. Он показывает, сколько раз предприятие может погасить свои текущие обязательства, используя свои оборотные активы, как указано в балансе.

Он показывает, сколько раз предприятие может погасить свои текущие обязательства, используя свои оборотные активы, как указано в балансе.

Вот формула коэффициента текущей ликвидности:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Коэффициент текущей ликвидности — это самый простой способ измерения ликвидности.

Предположим, например, что текущие активы компании составляют 25 000 долларов, а текущие обязательства — 32 000 долларов.

Это означает, что его коэффициент текущей ликвидности:

Коэффициент текущей ликвидности = 25 000 долл. США / 32 000 долл. США = 0.78125

Теоретически компания с коэффициентом текущей ликвидности менее единицы не имеет достаточных оборотных активов для покрытия своих текущих обязательств и может иметь проблемы с ликвидностью. Но на практике это не всегда так.

Например, низкий коэффициент текущей ликвидности может просто означать, что компания очень хорошо держит запасы на низком уровне. (Помните: запасы включены в оборотные активы.)

(Помните: запасы включены в оборотные активы.)

Компания с низким коэффициентом текущей ликвидности также может просто принадлежать к отрасли, в которой компании обычно быстро собирают платежи от клиентов, но долго платят своим поставщикам.Несколько примеров: розничная торговля и рестораны, где средний коэффициент текущей ликвидности обычно ниже 1,00.

С использованием коэффициента кислотного тестаКоэффициент при кислотном испытании (также известный как коэффициент быстрой ликвидности ) похож на коэффициент текущей ликвидности, но немного более консервативен.

Вместо деления общих оборотных активов на общие текущие обязательства, коэффициент кислотного теста не учитывает запасы и сохраняет три других основных типа оборотных активов: эквиваленты денежных средств, рыночные ценные бумаги и дебиторскую задолженность.

Коэффициент кислотного теста = (эквиваленты денежных средств + рыночные ценные бумаги + дебиторская задолженность) / текущие обязательства

Поскольку уровни запасов сильно различаются в разных отраслях, этот коэффициент теоретически должен дать нам более «чистое» представление о ликвидности компании, чем коэффициент текущей ликвидности. Но, как и в случае с коэффициентом текущей ликвидности, важно рассматривать коэффициент кислотного теста в контексте.

Но, как и в случае с коэффициентом текущей ликвидности, важно рассматривать коэффициент кислотного теста в контексте.

Коэффициент кислотной проверки ниже единицы может означать, что у вас проблемы с ликвидностью, но с тем же успехом это может означать, что вы умеете быстро собирать дебиторскую задолженность.Точно так же коэффициент кислотного теста больше единицы не означает автоматически, что вы ликвидны, особенно если вы столкнетесь с какими-либо неожиданными проблемами со сбором дебиторской задолженности.

Используя коэффициент наличностиЕще более консервативный критерий ликвидности — это коэффициент наличности. Это исключает дебиторскую задолженность из уравнения, оставляя вам только эквиваленты денежных средств и рыночные ценные бумаги для покрытия ваших текущих обязательств:

Соотношение денежных средств = (эквиваленты денежных средств + обращающиеся ценные бумаги) / текущие обязательства

Если у вас высокий коэффициент наличности, вы неплохо сидите. Это наиболее консервативный метод измерения ликвидности и, следовательно, наиболее надежный и не зависящий от отрасли метод ее расчета.

Это наиболее консервативный метод измерения ликвидности и, следовательно, наиболее надежный и не зависящий от отрасли метод ее расчета.

Ожидаете слишком большого количества платежей от ваших клиентов? У вас недостаточно денег для оплаты счетов? У вас может быть слишком много того, что бухгалтеры называют риском ликвидности .

Компании с высоким риском ликвидности рискуют оказаться не в состоянии покрыть свои краткосрочные счета и обязательства. Конечным результатом слишком большого риска ликвидности является банкротство , которое происходит, когда компания полностью неспособна выплатить свои долги и должна реструктурировать, продать свои активы, объявить о банкротстве или выйти из бизнеса.

У компаний обычно возникает риск ликвидности, когда они недостаточно тщательно управляют денежными потоками, не продают достаточное количество запасов или слишком сильно зависят от кредитов для развития своего бизнеса.

Чем ликвидность отличается от платежеспособности?Платежеспособность и ликвидность схожи, за исключением одного важного фактора: платежеспособность больше связана со способностью компании выплатить всех своих долгов, в то время как ликвидность больше связана с текущими долгами компании.

Компания, у которой не так много оборотных активов, но много долгосрочных, потенциально может быть неликвидной , оставаясь при этом платежеспособной .

Платежеспособность можно рассматривать как своего рода «долгосрочную ликвидность», тогда как в этом руководстве мы обсуждаем краткосрочную ликвидность.

Как увеличить ликвидность?Компания с низким риском ликвидности — это здоровая компания. Но как на самом деле стать более жидким? Вот несколько шагов, которые вы можете предпринять:

Увеличение продажДенежные средства — самый ликвидный актив.Чем больше вы зарабатываете, тем более ликвидным вы будете, и один из самых простых способов сделать это — привлечь больше клиентов.

Чем лучше вы занимаетесь маркетингом, продажей и превращением непроданных запасов (не очень ликвидных) в наличные (очень ликвидные), тем более ликвидным будет ваш бизнес в целом.

Даже если у вас нет инвентаря, это все равно применимо. Чем больше у вас доходов, тем больше у вас шансов оплатить счета. «Продавайте больше» может показаться до боли очевидным, но когда надвигается кризис ликвидности, хорошо иметь все возможные варианты на столе.

Уменьшить накладные расходыРастущие накладные расходы могут серьезно истощить денежные резервы вашего бизнеса. Чем больше вы можете сделать для их сокращения — за счет сокращения несущественных расходов, заключения лучших сделок с поставщиками и консервативного составления бюджета — тем лучше будет ваш бизнес подготовлен к покрытию своих краткосрочных обязательств.

Дополнительная литература: Руководство для владельцев малого бизнеса по сокращению расходов

Совершенствуйте сбор счетовЧем лучше вы превращаете дебиторскую задолженность в наличные, тем более ликвидным вы будете.Вы можете сделать это по:

- Сокращение времени, необходимого для сбора платежей от ваших клиентов

- Уточнение условий оплаты

- Взыскание пени за просрочку платежа

Дополнительная литература: Как настроить (и оптимизировать) процесс обработки дебиторской задолженности

Расплачивайтесь с долгами быстрееЕще один способ увеличить ликвидность — сократить источники неликвидности в вашем бизнесе — ваши долги. Чем больше краткосрочных долговых расписок вы можете избежать со своими поставщиками и кредиторами, и чем больше текущих обязательств вы сможете погасить сегодня, тем ниже будет ваш риск ликвидности.

Дополнительная литература: Как погасить долг предприятия, быстро

Продать активыЭто не долгосрочное решение, но продажа неиспользуемых активов может быть быстрым способом получения денежных средств и повышения ликвидности. Просто убедитесь, что активы, которые вы продаете, не причинят вам вреда в долгосрочной перспективе (например, продажа оборудования, которое вам снова понадобится через 12 месяцев).

Рефинансируйте долгЛиквидность — это краткосрочные, а не долгосрочные обязательства.Если вы можете решить эту проблему со своим кредитором, один из способов обойти проблему — отказаться от нее и превратить свои текущие обязательства в долгосрочные за счет рефинансирования.

Что такое ликвидность и почему это важно — Tavaga

Основные выводы- Ликвидность означает, насколько быстро бизнес может превратить свои активы в деньги для выплаты своих краткосрочных обязательств.

- Важный коэффициент ликвидности: коэффициент текущей ликвидности, коэффициент кислотного теста и коэффициент наличности.

Ликвидность на финансовом рынке — это способность участников легко торговать ценными бумагами на рынке без значительного спреда спроса и предложения , торговых комиссионных и т. Д.

Ликвидность — это инструмент для измерения способности компании оплачивать краткосрочные обязательства путем быстрой конвертации активов или почти денежных ценных бумаг в наличные. Компании обычно оплачивают свои финансовые обязательства, используя непосредственные активы.Это означает, насколько быстро бизнес может превратить свои активы в деньги для оплаты своих краткосрочных финансовых обязательств.

Ликвидность — это способность фирмы выполнять свои финансовые обязательства в короткие сроки, обычно один год. Коэффициенты ликвидности традиционно основываются на соотношении между оборотными активами (источником погашения краткосрочных обязательств) и текущими обязательствами.

Важный коэффициент ликвидности: коэффициент текущей ликвидности, коэффициент кислотного теста и коэффициент наличности.

Коэффициент текущей ликвидности : преобладающий коэффициент, коэффициент текущей ликвидности определяется как:

Коэффициент текущей ликвидности = (оборотные активы) / (текущие обязательства)

Оборотные активы включают денежные средства, текущие инвестиции, торговую дебиторскую задолженность, товарно-материальные запасы (запасы), ссуды и авансы. Краткосрочные обязательства — это обязательства, срок погашения которых ожидается в следующие двенадцать месяцев; это может быть ссуда, подлежащая выплате, или любые текущие обязательства и резервы.

Коэффициент быстрой ликвидности / Коэффициент быстрой ликвидности Коэффициент быстрой ликвидности : показывает способность / способность компании оплачивать все свои текущие обязательства, используя почти наличные или быстрые активы, которые можно быстро конвертировать в наличные.

Коэффициент быстрой ликвидности = (ликвидные активы) / (текущие обязательства)

Коэффициент текущей ликвидности и коэффициент быстрой ликвидности — оба коэффициента указывают на более высокую ликвидность и более хорошее финансовое состояние.

Коэффициент наличности: Наличные деньги, остатки на банковских счетах являются наиболее ликвидными активами компании.

Коэффициент наличности = (денежные средства и остатки на банковских счетах + текущие инвестиции) / (текущие обязательства)

Денежные средства и акции обладают высокой ликвидностью, поскольку к ним легко получить доступ и торговать.Земля и недвижимость, как правило, менее ликвидны, и на то, чтобы продать их и получить на них деньги, уходит много времени.

Ликвидность — это способность выплатить долги в срок. Ликвидность — это показатель финансового здоровья бизнеса. Каждая прибыльная организация или субъект окажется в положении банкротства и не сможет выполнить свои финансовые обязательства перед краткосрочными кредиторами.

Определение и значение ликвидности | Словарь английского языка Коллинза

Примеры «ликвидности» в предложении

ликвидность

Эти примеры были выбраны автоматически и могут содержать конфиденциальный контент.Подробнее… Это должно обеспечить инвесторам достаточную ликвидность для покупки или выхода.Times, Sunday Times (2016)

Предоставление банкам дополнительной ликвидности и дальнейшее снижение стоимости заимствований — это именно то, что центральный банк должен делать прямо сейчас.Times, Sunday Times (2016)

Новая ликвидность будет доступна столько, сколько потребуется.Times, Sunday Times (2007)

Государству срочно необходимо предоставить ликвидность небольшим фирмам.Times, Sunday Times (2009)

У инвесторов достаточно ликвидности, чтобы уйти, когда им нужно.Times, Sunday Times (2012)

Текущий кризис ликвидности привел к падению совершенно жизнеспособных малых компаний.Times, Sunday Times (2009)

Проблема в том, что ликвидность — это вопрос степени.Чарльз А. Д’Амбросио и Стюарт Д. Ходжес, Ричард Брили и Стюарт Майерс Принципы корпоративных финансов (1991)

Не лучшая политика в условиях кризиса ликвидности.Times, Sunday Times (2009)

Банки утверждают, что их настоящая проблема — это ликвидность.Times, Sunday Times (2008)

Но также существует вероятность того, что недавний кризис ликвидности приведет к более широкому сжатию кредитов.Times, Sunday Times (2007)

Подробнее …

Все строительные кооперативы продолжают испытывать проблемы с ликвидностью.Times, Sunday Times (2009)

Эти меры в некоторой степени восстановили баланс и обеспечили компании достаточную ликвидность для продолжения деятельности.Times, Sunday Times (2006)

Крупные банки Японии достигли этой точки примерно через пять лет после кризиса ликвидности.Times, Sunday Times (2008)

Waitrose заявила, что готова произвести досрочные выплаты поставщикам с краткосрочными проблемами с ликвидностью.Times, Sunday Times (2008)

Возможно, мы переживаем кризис ликвидности, а не платежеспособности.Times, Sunday Times (2008)

Standard сообщило, что у фонда достаточно ликвидности для удовлетворения спроса, и что не было очередей из людей, требующих свои деньги.Times, Sunday Times (2008)

Из-за нехватки ликвидности и более высокого риска дефолта банк получает самую высокую доходность по кредитам.Мишкин, Фредерик С. Финансовые рынки, институты и деньги (1995)

Регулирующие органы уже установили минимальные стандарты ликвидности, обычно требуя от банков наличия достаточной ликвидности для выполнения потенциальных обязательств в течение определенного периода времени.Times, Sunday Times (2008)

Наличные деньги обеспечивают ликвидность, но не выплачивают проценты.Чарльз А. Д’Амбросио и Стюарт Д. Ходжес, Ричард Брили и Стюарт Майерс Принципы корпоративных финансов (1991)

У меня также высокая ликвидность.Times, Sunday Times (2009)

Опытные менеджеры знают, что сильная денежная культура не только обеспечивает ликвидность, но и обеспечивает долгосрочные улучшения в управлении финансами.Times, Sunday Times (2009)

В сентябре он все еще намеревался закрыть свою специальную кредитную линию ликвидности банкам в этом месяце, тем самым раздувая панику.Times, Sunday Times (2008)

Представитель сказал: «Нам нужно поддерживать высокий уровень ликвидности.Times, Sunday Times (2008)

Он хочет, чтобы условия специальной схемы ликвидности, по которой банки обменивали ипотечные долги на свинок, были расширены, чтобы закачать больше денег в систему.Times, Sunday Times (2008)

В течение следующих 20 лет балансы крупнейших дилеров резко выросли, а их готовность предоставлять ликвидность по ряду продуктов росла в геометрической прогрессии.Times, Sunday Times (2012)

Что такое коэффициенты ликвидности? Определение и пример

Что такое коэффициенты ликвидности?

Коэффициенты ликвидности — это показатели, с помощью которых компания может определить, может ли она погасить свои текущие и долгосрочные обязательства.Коэффициенты ликвидности также отражают, достаточно ли у компании денежных средств для погашения обязательств или они должны использовать некоторые из своих активов (товарно-материальные запасы, дебиторскую задолженность или торговые ценные бумаги) для превращения в денежные средства.

Коэффициенты ликвидности могут использоваться внутренними должностными лицами компании для определения потенциальных финансовых решений, но они также могут использоваться кредиторами, инвесторами или ссудными компаниями для определения того, может ли компания погасить свои обязательства с помощью своих текущих активов.

Связано: 6 Основные навыки бухгалтерского учета

Типы коэффициентов ликвидности

В следующем списке будут рассмотрены различные типы коэффициентов ликвидности и способы их эффективного использования.

- Коэффициент быстрой ликвидности

- Коэффициент текущей ликвидности

- Коэффициент денежной наличности

- Коэффициент кратности начисленных процентов

- Коэффициент продолжительности непогашенных продаж (DSO)

Коэффициент быстрой ликвидности

Коэффициенты быстрой ликвидности, также называемые коэффициентами кислотного теста, сравнить текущие активы компании к ее текущим обязательствам. Он не включает запасы компании в качестве оборотных активов. Компания использует коэффициент быстрой ликвидности, когда им нужно погасить обязательства в течение 90 дней.

Уравнение коэффициента быстрой ликвидности: денежные средства + рыночные ценные бумаги + дебиторская задолженность / текущие обязательства

Коэффициент текущей ликвидности

Этот тип коэффициента, также называемый «коэффициент оборотного капитала», используется для сравнения текущих активов компании с ее текущими. пассивы.Что важно отметить в отношении этого типа коэффициента, так это то, что он включает запасы как оборотный актив, в отличие от коэффициента быстрой ликвидности.

Уравнение коэффициента текущей ликвидности: Текущие активы / текущие обязательства

Коэффициент денежной наличности

Коэффициенты наличности используются для сравнения текущих активов, которые можно быстро конвертировать в денежные средства, с текущими обязательствами компании. Этот коэффициент обычно используется в ситуациях, когда компания остро нуждается в средствах для немедленного погашения обязательств.

Уравнение соотношения денежных средств: денежные средства + маркетинговые ценные бумаги / текущие обязательства

Коэффициент кратности начисленных процентов

Этот тип соотношения, также называемый «коэффициентом покрытия процентов», сравнивает доступный доход компании с будущими процентными расходами. Иногда этот коэффициент можно использовать в качестве коэффициента платежеспособности для определения долгосрочной доступности средств для текущих процентов.

Уравнение соотношения начисленных процентов: прибыль до налогообложения и процентные / процентные расходы

Коэффициент просроченных продаж (DSO)

Этот коэффициент используется для измерения количества времени, которое потребуется компании для получения оплата после завершения продажи.Если расчет (DSO) высокий, это означает, что компании требуется больше времени для получения платежа. Если расчет (DSO) низкий, это означает, что компании требуется немного времени для получения платежа.

Уравнение соотношения (DSO): Средняя дебиторская задолженность / доход в день

Связано: Узнайте о том, как стать специалистом по финансовому планированию

Коэффициенты ликвидности и коэффициенты платежеспособности

Есть несколько способов отличить коэффициенты ликвидности и платежеспособности.К ним относятся:

- Разница в целях: Вы можете различать коэффициенты ликвидности и платежеспособности, глядя на их цели. Коэффициенты ликвидности используются для измерения способности компании погашать текущие обязательства, тогда как коэффициенты платежеспособности используются для измерения способности компании погашать долгосрочные обязательства и операций компании.

- Сравнение неуправляемой задолженности по сравнению с управляемой задолженностью: Компании, использующие коэффициенты ликвидности, оказались в ситуации, когда они, возможно, не смогут погасить свои долги в нужное время.Они используют коэффициенты ликвидности, чтобы увидеть, какие активы они могут конвертировать в наличные для погашения своих платежей. Компании, использующие коэффициенты платежеспособности, имеют более чем достаточно средств (без использования активов) для погашения своих долгов.

- Низкий риск по сравнению с высоким риском: Ликвидность рассматривается как низкий риск, поскольку она направлена на покрытие всех краткосрочных обязательств в относительно короткие сроки, тогда как платежеспособность рассматривается как высокий риск, поскольку она предсказывает, что компания сможет продолжать операции с имеющимися у него деньгами, несмотря на то, что на это нет никаких гарантий.

- Используемые коэффициенты: Для измерения текущих активов компании кредиторы или внутренние должностные лица компании могут использовать текущие или краткосрочные коэффициенты. Чтобы измерить платежеспособность компании или ожидаемую долгосрочную операционную деятельность, используется коэффициент заемного капитала или процентной ставки.

Связано: 16 Работы по бухгалтерскому учету, которые хорошо приносят прибыль

Пример

P&P Pools and Patio получает материалы и строительные материалы от поставщиков с расчетом на получение полной оплаты после того, как P&P завершит проекты клиентов.Теперь, когда финансовый период подходит к концу и компания приближается к завершению четырех проектов, им необходимо убедиться, что у них достаточно денег, чтобы выплатить ссуды, которые поставщики предоставили им на материалы.

Они знают, что у них недостаточно доходов, чтобы расплатиться с поставщиками, поэтому они решают перевести часть своих текущих активов в наличные.

Например, кредиторские задолженности на короткий срок (до одного календарного года).

Например, кредиторские задолженности на короткий срок (до одного календарного года).